Вероятность дефолта в россии – последние новости и мнение экспертов

Какова вероятность дефолта в России? Мнения экспертов

Опубликовано: 19 декабря 2014, 13:04 | Служба новостей ТюменьPRO

Экономисты Saxo Bank 10 декабря обнародовали прогноз, согласно которому дефолт российских компаний по внешним займам в условиях резкого ослабления рубля – критически необходимая нашей стране мера в 2015 году. Чтобы разобраться в этом вопросе пришлось оброшлось обратиться к экспертам и спросить, насколько велика вероятность новых дефолтов в России и поможет ли это российской экономике.

По прогнозам главного экономиста Saxo Bank Стива Якобсона, в результате падения цен на нефть и отказа в финансовой поддержке со стороны геополитических противников России крупные компании или само российское правительство могут объявить дефолт по внешним займам. «Дефолт, наподобие того, что произошел в 1998 году, даст стране возможность обеспечить себе будущее, равно как и дипломатическое решение по украинскому вопросу», — говорится в прогнозе Saxo Bank.

Россия практически вступила в рецессию. Рубль продолжает обвальное падение по отношению к доллару и евро. По подсчетам Saxo Bank, в период с конца 2014-го по конец 2015 года российские компании должны выплатить 134 млрд долларов США по внешним долговым обязательствам. «Валютные запасы России составляют 400 миллиардов долларов США, однако, несмотря на то что эти резервы могут помочь России выиграть немного времени, «закон Роттенберга» (закон о компенсациях из бюджета попавшим под международные санкции российским гражданам за арест или конфискацию их иностранного имущества. — Прим. ред.), интервенция для поддержания курса рубля, грядущий дефицит текущего баланса, крупный дефицит бюджета и почти полное ограничение доступа к внешним рынкам капитала означают, что эти 400 миллиардов долларов США могут превратиться в сумму, достаточную лишь для покрытия мелких расходов. Следовательно, попытка начать с нового листа, вероятно, является именно тем, что необходимо стране для ее будущего развития», — поясняет логику прогноза Стив Якобсон.

«В случае дефолта по внешнему корпоративному долгу российские компании полностью потеряют доступ к международным рынкам капитала, что негативно скажется на их инвестиционной активности. Однако мы считаем такой вариант развития событий крайне маловероятным по двум причинам. Во-первых, около 70% внешнего долга компаний – это долги экспортеров, которые получают выручку в долларах и, таким образом, захеджированы от валютных рисков. Второй фактор, который снижает риск дефолта, – наличие существенной подушки безопасности в виде Фонда национального благосостояния. Даже если российские компании столкнутся с существенными финансовыми трудностями, средств ФНБ, по нашим оценкам, достаточно, чтобы покрыть все выплаты по корпоративному долгу до конца 2015 года», — цитирует «Банки.ру» Екатерину Власову, экономиста Citi по России и СНГ.

В свою очередь Евгений Надоршин, главный экономист АФК «Система», считает, что вероятность дефолта по корпоративному внешнему долгу актуальна лишь для отдельных компаний, но никак не для всего корпоративного сектора. Дефолты некоторых компаний – вполне нормальная вещь в условиях рецессии. Однако рассматривать глобальный дефолт как единственный выход из ситуации я бы не стал. В моем понимании, 2015 год будет достаточно мягким в плане выплат внешнего долга. Что касается 2016-го, там надо смотреть графики выплат и источники внешних ресурсов. Пока что-то конкретное говорить рано. Кроме того, у Центробанка достаточный запас резервов, которых с учетом поступлений валюты по текущим операциям и резервов, уже сформированных корпоративным сектором, может хватить на выплаты по долгам до 2018 года даже при закрытых внешних рынках.

Также интересно узнать мнение по этому поводу еще одного эксперта Максима Плешкова, старшего аналитика рейтингового агентства «Рус-Рейтинг». «Дефолты объявляют не потому, что «надо» или «не надо» их объявлять, а потому что не хватает денег, чтобы выполнить свои обязательства. Мы не видим причин для государственного дефолта России: государственный внешний долг в размере 53,7 миллиарда долларов США составляет около 3% к ВВП. С учетом государственного внутреннего долга наш совокупный государственный долг — около 11% ВВП. При этом стоит отметить, что внутренний долг выпущен в рамках российского законодательства и деноминирован в национальной валюте, что не может трактоваться с точки зрения риска. Бюджет исполняется с профицитом, и мы не видим проблем с фискальной политикой в стране. Текущее замедление экономики носит структурный характер и, несмотря на высокие риски, связанные с динамикой цен на нефть в 2015 году и способностью ЦБ ограничить инфляционное давление, мы видим определенные предпосылки к укреплению эффекта импортозамещения. То есть объективных оснований для прогнозов госдефолта не существует», — считает эксперт.

настроения россиян и мнения экспертов

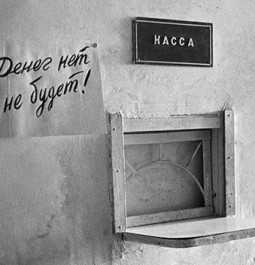

Еще свеж в памяти российского населения дефолт в России 1998 года, когда в экономике страны царил хаос, а люди в панике теряли свои кровно заработанные. И сегоднявсе чаще и чаще СМИ стали говорить о грозящем кризисе, колоссальном падении рубля, дефолте и всеобщем обнищании народа. Но так ли это? Правду ли говорят людям с экранов телевизоров? Попробуем разобраться в этом непростом во всех отношениях вопросе.

Еще свеж в памяти российского населения дефолт в России 1998 года, когда в экономике страны царил хаос, а люди в панике теряли свои кровно заработанные. И сегоднявсе чаще и чаще СМИ стали говорить о грозящем кризисе, колоссальном падении рубля, дефолте и всеобщем обнищании народа. Но так ли это? Правду ли говорят людям с экранов телевизоров? Попробуем разобраться в этом непростом во всех отношениях вопросе.

Возможные внешние и внутренние причины возникновения дефолта

Дефолт — это невыполнение долговых обязательств.

У России есть долги, но она стабильно их выплачивает. Отказом от выплат послужит дефицит бюджета, который возникает по следующим причинам:

- Замедление экономического роста. По данным статистики 2013 года рост экономики в стране катастрофически замедлился и в скором времени может стать отрицательным, спровоцировав экономический кризис. Впрочем, в 2008 году кризис уже был, но к дефолту не привел.

- Падение стоимости нефти и газа на мировом рынке. Россия является страной с сырьевой направленностью, львиная доля бюджета формируется из прибыли от продажи природного сырья. Поэтому, если Европа не будет нуждаться в закупке нефти и газа из России, то стране грозит кризис и опустошение запасов. Но сможет ли Европа обходиться без закупок сырья?

- Огромное количество кредитов у населения может стать причиной для дефолта рубля. Люди все чаще берут новые кредиты, чтобы погасить уже существующие. Платежеспособность населения в такой ситуации снижается, уменьшается товарооборот, экономика снова проигрывает.

- Снижение численности работающего населения. Процентное соотношение пенсионеров к общему числу жителей страны становится все больше. Государство выплачивает пенсии, пособия, при этом подрывая государственный бюджет, который пополняется гораздо медленнее. Именно поэтому государственная власть все чаще задумывается о повышении пенсионного возраста.

- Социальные волнения среди населения и образовательный кризис. Бесспорно, произвол чиновников и руководства в России существует и сегодня. Образование, которое получает молодое поколение, оставляет желать лучшего. При переизбытке гуманитарного образованного населения, бывшие школьники отчаянно рвутся в юристы и экономисты. А стране-то требуются технические специалисты. В этих условиях молодые, образованные люди, не реализовав свои знания в стране, испытывают давление со стороны бесчинствующего госаппарата и стремятся покинуть родину, уехав подальше от России.

Внешнеполитическая ситуация в России сегодня

Ситуация нашей страны на мировой арене в последние месяцы стала катастрофически нестабильной из-за украинского переворота. Мало того, что долг Украины по газу составляет уже более 3,5 миллиардов долларов, Европейский союз и Штаты грозят России новыми санкциями, обещая экономический кризис.

С другой же стороны, Россия остается страной, с которой ЕС не может не считаться. Это становится очевидным, хотя бы из примененных санкций, которые не только не напугали, но и насмешили население России. Европа боится применять серьезные меры, так как сама во многом зависит от нашей страны. Не в пользу дефолта говорит и такой факт — азиатские страны хотят наладить экономические связи с Россией, а это огромный рынок сбыта.

Что такое дефолт рубля?

Под этим понимается резкая девальвация и инфляция нашей валюты, что ведет к невозможности страны выплатить долги. Самый запомнившийся дефолт произошел в 1998 году. Тогда он сопровождался кризисом, инфляцией, безработицей и все еще свеж в памяти взрослого населения. Поэтому перспектива повторения этого события кажется малоприятной.

Возможные последствия дефолта для населения

Последствия для населения могут быть разнообразными. Инфляция, девальвация рубля, обвал акций, безработица, ухудшение уровня жизни — все это грозит простым гражданам в случае дефолта. Все сбережения просто «сгорят», поэтому перед лицом кризиса и дефолта следует вкладывать деньги во что-то стоящее.

Последствия для населения могут быть разнообразными. Инфляция, девальвация рубля, обвал акций, безработица, ухудшение уровня жизни — все это грозит простым гражданам в случае дефолта. Все сбережения просто «сгорят», поэтому перед лицом кризиса и дефолта следует вкладывать деньги во что-то стоящее.

Самое время, чтобы не складывать деньги в чулок, а купить то, о чем мечтали. При нехватке денег — взять кредит. Кстати, при обесценивании денег выплачивать кредитную сумму будет гораздо легче. Именно так в 98-м многие и выплатили свои кредиты, уплатив суммы, указанные в договоре, при упавшем в десятки раз рубле. Большие суммы накопленных денег нужно вложить в золото, недвижимость, автомобили или мебель.

Прогнозы экспертов по дефолту в России и общественное мнение

Общественное мнение продолжает оставаться положительным. Население не боится санкций Европы, патриотизм растет, экономика продолжает функционировать, а это значит, что в ближайшее время дефолт стране не угрожает.

Сказать с абсолютной уверенностью о том, будет ли дефолт в России сложно. Скорее всего, нет. Но рисковать своими сбережениями не стоит, гораздо лучше уже сейчас их куда-то вложить.

Причины для дефолта в России есть, вероятность такого поворота событий имеется, но и золотой запас страны впечатляет. Россия по-прежнему остается платежеспособным государством. Однако можно понять, что сырьевая направленность России когда-нибудь приведет к существенным проблемам, и если власть не будет что-то менять, кризис может разразиться в течение ближайших лет.

creditbery.ru

Построение методологии моделирования вероятности наступления дефолта банка в российских условиях

Проблема своевременного выявления угрозы остановки кредитной организации в России остается весьма актуальной. В настоящее время дефолты кредитных организаций наблюдаются практически каждую неделю, а всего за последние 20 лет остановили свою деятельность более двух с половиною тысяч кредитных организаций.

По мнению ведущих специалистов банковского рынка, в частности Председателя Сбербанка РФ Германа Грефа, в ближайшие месяцы кризисные проявления в банковской системе могут усилятся, что создаст угрозу возникновения дефолтов у многих кредитных организаций.

Сложившиеся современные системы оценки угрозы развития дефолтов кредитных организаций остаются по большей части недостаточно эффективными, о чем свидетельствует рассмотрение специалистами АСВ ситуации в банках после отзыва лицензии. По их оценке, почти во всех кредитных организациях с отозванной лицензией отмечается серьезная недостача возвратных активов на балансе по отношению к данным отчетности, которую принимал Банк России в процессе надзора за ними [6, 7]. Современные же исследования слабо выявляют данные проблемы и имеют недостаточно высокую предсказательную силу.

Более того, проведенный авторами анализ [3] ряда исследований [в т. ч.,1, 4, 5] показывает содержательную несостоятельность ряда используемых исследователями показателей, что приводит к содержательно не верной интерпретации результатов их расчета.

В связи с этим необходимо продолжать работу как по изучению природы возникновения и развития проблем с обслуживанием клиентов в банках [2, 3], так и формировать новые показатели, которые позволили бы более точно оценивать изучаемые явления.

Авторами был проведен углубленный анализ применения другими исследований наборов показателей для оценки риска развития дефолта и оценка полученных ими результатов сложившейся в России практике возникновения дефолтов [3], а также возможностей и проблем использования отчетности банков и других данных для получения содержательно верных результатов. На базе данных исследований авторы пришли к выводу, что наиболее распространенные модели оценки дефолтов, используемые современными исследователями требуют существенных корректировок.

Для их внесения после формирования конечной выборки, на основе которой будет оцениваться модель вероятности дефолта банка, был рассчитан ряд показателей, из которых в дальнейшем предполагается выбор наилучших в соответствии с целями данного исследования.

Изначально выбранные показатели, характеризующие деятельность банка, индикатор фондового рынка, а также макропеременные и метод их расчета представлены в таблице:

Таблица 1

Потенциальные объясняющие переменные

|

Показатель |

Метод расчета |

|

|

LnTA |

Размер банка |

Натуральный логарифм активов |

|

LnAct |

Генеральный коэффициент деловой активности |

Натуральный логарифм (Обороты по корсчету в ЦБ и НОСТРО / Активы) |

|

NPL |

Уровень просроченной задолженности |

Просроченная задолженность / Кредитный портфель |

|

LOANS |

Доля обязательств в ВБ |

Суммарные обязательства / Активы |

|

NWA |

Неработающие активы |

Неработающие активы / Активы |

|

RES |

Доля резервов |

РВПС/Активы |

|

RES_KE |

Уровень резервирования |

РВПС / Кредитный портфель |

|

ROE |

Рентабельность капитала |

Чистая прибыль / Капитал |

|

ROA |

Рентабельность активов |

Балансовая прибыль / Активы |

|

GDO |

Вложения в гос. ц/б |

Отношение соответствующего показателя к активам |

|

NCB |

Вложения в негос. ц/б |

|

|

NORM_LAT |

Высоколиквидные активы по Н3 |

|

|

NORM_LAM |

Ликвидные активы по Н2 |

|

|

LA |

Ликвидные активы |

|

|

KE |

Кредитный портфель экономике |

|

|

KE_3 |

Долгосрочные кредиты экономике |

|

|

MBK |

Кредиты банкам |

|

|

DEP_FL |

Депозиты физ. лиц |

|

|

DEP_UL |

Депозиты юр. лиц |

|

|

ECGROWTH |

Прокси экономического роста |

Прирост индекса выпуска товаров и услуг по базовым видам деятельности |

|

INFL |

Инфляция |

|

|

MICEX |

Доходность индекса ММВБ |

Прирост цены закрытия индекса ММВБ за месяц |

|

MICEX_0 |

Индекс ММВБ |

Цена закрытия индекса ММВБ |

Стоит отметить, что генеральный коэффициент деловой активности должен рассчитываться как отношение суммы оборотов по кассе, НОСТРО и корсчетам в Банке России к суммарным активам, однако в базе данных Mobile отсутствует показатель оборотов по кассе, а по данным оборотной ведомости по счетам бухгалтерского учета (101 формы), представленной на сайте Банка России, обороты представлены только с 2007 года. Поэтому в рамках дальнейшей работы данный показатель рассчитывается без оборотов по кассе. Генеральный коэффициент деловой активности отражает объем операций, проводимых банком, и на его основе условно можно выделить следующие характеристики: если значение коэффициента опускается ниже 0,3–0,4, то это говорит об угрозе остановки деятельности банка, а если составляет более 2–5, то это сигнализирует о высокой вероятности проведения банком сомнительных операций. В модель включается натуральный логарифм генерального коэффициента деловой активности в связи с высокой дисперсией данного показателя. Ожидается, что снижение данного параметра ниже нормального уровня будет повышать вероятность дефолта банка.

Сам показатель «Генеральный коэффициент деловой активности» разработан в конце 90-х годов одним из авторов данной работы — Ивановым В. В. и входит во все его аналитические системы и методики анализа (применяются в наиболее распространенных аналитических комплексах ФРМ, Прогноз, АС Банка России, используется в ряде внутренних методик Банка России, коммерческих банков, аудиторских и консалтинговых компаний). Для подробного изучения данного показателя автором проводились многолетние исследования на различных выборках банков в процессе надзорной деятельности за ними, что позволило опытным путем сформировать указанные выше граничные значения. Результаты исследований представлены в многочисленных публикациях Иванова В. В. и докладывались на многих научно-практических конференциях.

В анализ также включаются такие показатели, как: размер банка, характеристики качества его кредитного портфеля, доля обязательств в валюте баланса, рентабельность активов и капитала и другие. Несмотря на некоторые недостатки их использования (особенно по отдельности) при прогнозировании вероятности дефолта, в целом они создают более полную картину деятельности банка и его особенностей.

Также следует рассмотреть квадратичную зависимость между вероятностью дефолта банка и его размером, поскольку в работе отдельных исследователей (Костров, Карминский, 2013) был сделан вывод о ее существовании (при этом размер банка без учета нелинейности оказался по результатам анализа незначимым).

В качестве характеристик резервов предлагается рассчитывать показатель отношение РВПС к валюте баланса, хотя более корректным было бы использование показателя, определяемого как отношение резервов на возможные потери по ссудам (РВПС) к кредитному портфелю. Однако по нему больше пропусков в сформированной базе данных.

Для оптимизации выбора параметров, характеризующих ликвидность, так как ожидается, что сжатие ликвидности будет негативно сказываться на способности банка избежать дефолта, авторами был проведен между ними предварительный сравнительный анализ.

В его рамках были рассмотрены: высоколиквидные активы по обязательному нормативу Н2 (то есть активы, которые можно реализовать в течение дня), ликвидные активы по нормативу Н3 (которые можно реализовать в течение срока до 30 дней) и ликвидные активы. Все три показателя высоко коррелируют между собой (попарная корреляция составляет от 0,75 до 0,89), поэтому для дальнейшего исследования также выбиралась переменная, по которой наблюдается меньше пропусков в данных — показатель ликвидных активов.

Кроме того, модель включает два показателя, характеризующие экономику страны: инфляция и прокси экономического роста, при этом данные макропеременные должны фигурировать в исследовании не только в текущем состоянии, но и с лагами в 1, 2, 3 и 6 месяцев, поскольку экономические агенты могут подстраиваться и реагировать на изменения макросреды с некоторым запозданием.

Наконец, в модель, по соображениям, изложенным в предыдущих работах авторов [3], следует включить индикатор фондового рынка, а именно — доходность индекса ММВБ и цена закрытия индекса ММВБ, так как нередко на вероятности дефолта банков негативно сказываются неучтенные возможные риски финансовых рынков. Стоит отметить, что корреляция между ценой закрытия индекса ММВБ и средним арифметическим между: 1) минимальной и максимальной ценой, 2) ценой открытия и ценой закрытия — весьма высока, поэтому для анализа стоить выбрать цену закрытия. Ожидается, что низкая доходность индекса и более низкие значения цены закрытия повышают вероятность дефолта банка, поскольку они свидетельствуют о негативных тенденциях на фондовом рынке.

Собственно, вероятность дефолта банка авторы предлагают оценивать эконометрической моделью бинарного выбора, в основе которой лежит метод максимального правдоподобия. Логит- и пробит-модели основываются на различных предпосылках касательно распределения вероятности дефолта и характера функциональной зависимости между объясняющими переменными и вероятностью дефолта банка.

Вероятность дефолта (событие default = 1) формируется следующим образом:

при этом .

Следовательно, невозможно получить результаты, что искомая вероятность окажется больше единицы или меньше нуля.

Для логит-модели используется логистическая функция распределения:

.

Альтернативный подход, пробит-оценивание, основывается на стандартном нормальном распределении:

.

К существенным преимуществам моделей бинарного выбора можно отнести то, что они позволяют рассчитать предельные эффекты

Во многих исследованиях (например, Пересецкий, 2007 [4]; Поляков, Полякова, 2013 [5]; Peresetsky, 2011 [1]) в качестве модели используется логит-оценивание, мы также остановимся на нем.

При расчетах предполагается использовать логит-модель со случайными эффектами (RE), так как показатель ρ (доля дисперсии случайных индивидуальных эффектов в дисперсии всей регрессии, рассчитываемая как ) во всех моделях близок к единице (0,98–0,99).

Также в исследовании следует использовать две спецификации модели:

— Default1, где событие дефолта присуждалось банкам в течение 12 месяцев до фиксации дефолта;

— Default2,где событие дефолта присуждалось в течение полугодия до фиксации дефолта.

Таким образом, можно выявить, за какое время до наступления дефолта банка существенно ухудшаются показатели его деятельности и на каком временном интервале выше предсказательная сила модели.

Как отмечалось выше, сформированная модель оценки и входящие в нее показатели лишь частично отражает мнение авторов о ее реальной системности и полноте, так как в связи с практическим ограничениями, прежде всего исходной информации авторы на данном этапе исследования не имеют возможности в полной мере и корректно преодолеть имеющиеся сложности.

В тоже время с методологической стороны необходимо упомянуть о возможностях повышения точности исследований на данную тему, при решении вопросов с доступностью отчетности.

В частности, авторы обращают внимание что весьма полезным и эффективным на практике для оценки развития потенциала дефолта, особенно в случае системного обрушения рынков является исследование показателя чистой ликвидной позиции, который определяется соотношением ликвидных активов банка (касса, средства в ЦБ, Ностро, средства в банках и ликвидных ценных бумагах) к заемным средствам (Лоро, МБК, займы в Банке России).

Обширная практика применения данного показателя, в том числе в период перед кризисом 2008 года и в процессе его развития, показала его высокую прогнозную способность.

По мнению авторов, анализ развития кризиса в 2008 году показывает, что первоначальная проблема развивалась на зарубежных рынках капитала, преимущественно в банковской среде, поэтому первым давлением на банковскую систему стало массовое востребование возврата выданных МБК иностранными банками, поэтому в зоне риска оказались банки, много занимавшие на этих рынках (особенно если эти займы превышали объем их ликвидных активов).

Вторичное давление на банковский сектор возникло после обвала рынков ценных бумаг за рубежом. Причем там этот обвал был связан изначально с падением цен акций тех финансовых институтов, которые вынуждены были признать высокие потенциальные риски и создать повышенные резервы, даже под те активы, которые возможно были не так плохи, но это виртуальное движение обрушило сначала их капиталы, а затем и котировки. Российский же рынок формирует движение своих котировок часто не из-за наличия реальных проблем у котируемых компаний, а из-за наличия трендов на зарубежных рынках, таким образом, возникший обвал рынка акций не отражал реальность, а происходил технологической и «политической» связанности торговых площадок. При этом если на западе затрагивались определенные сектора, то в России обвал рынка затронул практически все, что привело к угрозе дефолтов тех банков, ликвидность которых полностью зависела от благополучия рынка. При этом на российском рынке из-за недостаточного уровня его развития при возникновении угрозы или реальных обвалов на каком-то из секторов финансового рынка происходит моментальное схлопывание работы рынка МБК, поэтому указанная цепная реакция в течение короткого времени затронула все основные инструменты управления ликвидностью и выдержать в таких условиях первичное давление смогли лишь те банки, у которых чистая ликвидная позиция не только была положительная, но и слабо зависела от рынка ценных бумаг и МБК.

Третья волна волна давления на банки в связи с кризисом 2008 года возникла уже в следствие оттока ресурсов из-за возникновения общей финансовой паники среди клиентов. И хотя были предприняты колоссальные усилия для стабилизации ситуации, первичный общий отток ресурсов по физлицам в среднем составил более 15 % за 3 недели. Оттоки юрлиц были более разнообразны и зависели только от проблемности бизнеса самих клиентов.

Таким образом дальнейшее сравнение ЧЛП с 20 % оттоком физлиц и 60 % оттоком юрлиц в течение месяца, моделировало бы способность справляться с кризисом автономно.

И хотя, в происходивших ранее кризисах наблюдается определенное разнообразие, указанные выше характеристики и построенные на их основе показатели универсально встраиваются в ситуацию, что позволяет включать перечисленные выше показатели в модели оценки возникновения дефолта российских банков на базе любой выборки периодов.

Литература:

1. Peresetsky A. A., Karminsky A. M., Golovan S. V. (2011): Probability of Default Models of Russian Banks // Econ Change Restruct (2011) 44: 297–334.

2. Иванов В. В., Федорова Ю. И. Особенности формирования понятия дефолт кредитной организации./ Экономика, социология, право: журнал научных публикаций № 1, 2015г: Мат-лы XX междунар. науч.-практ. конференции «Экономика, социология, право: новые вызовы и перспективы», г. Москва 6–7 апреля 2015 г/ науч.-инф. издат. центр «Институт стратегических исследований» — Москва: Изд-во ««Институт стратегических исследований», 2015 (с.67–70)

3. Иванов В. В., Федорова Ю. И. Проблемы подбора показателей для оценки дефолта кредитной организации /«Теоретические и практические аспекты развития современной науки» [Текст]: материалы XV международной научно-практической конференции, г Москва 11–12 апреля 2015г/ науч.-инф. издат. центр «Институт стратегических исследований» — Москва: Изд-во ««Институт стратегических исследований»: Изд-во «Перо», 2015 (с. 83–98)

4. Пересецкий А. А. (2007): Методы оценки вероятности дефолта банков // Экономика и математические методы, 2007, том 43, № 3, с.37–62.

5. Поляков К. Л., Полякова М. В. (2013): Специфика оценки устойчивости коммерческих банков в российских условиях // Вопросы статистики, № 12, стр. 35–44.

6. РБК. «Межпромбанк С.Пугачева все-таки не смог рассчитаться по долгам». 07.07.2010 http://top.rbc.ru/economics/07/07/2010/432323.shtml

7. Тверьуниверсалбанк. История http://www.tubank.ru/?tp=5&dr=company&sub=02

Основные термины (генерируются автоматически): актив, показатель, кредитный портфель, деловая активность, Генеральный коэффициент, вероятность дефолта банка, банк, Банк России, Россия, фондовый рынок.

moluch.ru

Какова вероятность дефолта России в 2016 году?

С каждым месяцем состояние российской экономики ухудшается, кризис затягивается, ввергая страну в пучину экономической катастрофы. Россия находится практически на грани дефолта и просвета в этом направлении совсем не видно, так как никаких серьезных шагов по исправлению ситуации со стороны властей не предпринимается.

Ректор Международного института бизнеса, известный экономист Александр Савченко опубликовал статью под названием «Война цивилизаций», в которой изложил прогноз возможного дефолта России в 2016 году.

По мнению Александра Савченко, в новом году правительство России не сможет противостоять западным санкциям, из-за чего ему придется замещать западные кредиты и инвестиции золотовалютными резервами Центрального банка страны.

На конец 2015 года золотовалютные резервы РФ составили 468 млрд. долларов. Учитывая, что государство, крупные банки и компании задолжали инвесторам около 715 млрд. долларов, уровень обязательных платежей страны, покрывающих проценты и тело кредита, колеблется в пределах 160-180 млрд. долларов. Россия могла бы выплатить данную сумму относительно безболезненно, однако в 2016 году западные санкции против нее только усилятся, что приведет к неизбежным кросс-дефолтам. Кроме того, ректор подчеркивает, что из-за снижения экспорта газа, нефти и нефтепродуктов, в стране уменьшится приток валюты примерно на 5-8% по сравнению с прошлым годом.

Учитывая все настоящие и будущие факторы, Александр Савченко предполагает, что золотовалютные резервы России исчерпают себя к концу 2016 – началу 2017 года. В это же время страна окажется на пороге дефолта. Кроме того профессор подчеркивает, что резкое снижение реальных доходов граждан станет заметным уже вначале 2016 года. По его прогнозу, весной 2016 года Россия не сможет избежать крупномасштабных социальных протестов.

Не нашли ответа на свой вопрос? Узнайте, как решить именно Вашу проблему — позвоните прямо сейчас: +7(499)703-32-46 (Москва) +7(812)309-26-52 (Санкт-Петербург) Это быстро и бесплатно! |

Добавить комментарий

bs-life.ru