Субъект кредитной истории это: КРЕДИТНОЙ ИСТОРИИ СУБЪЕКТ — это… Что такое КРЕДИТНОЙ ИСТОРИИ СУБЪЕКТ?

Код субъекта кредитной истории

Разобраться в вопросе, что такое код субъекта кредитной истории, нужно начать с понятия кредитная история и тем, что говорится об этом в законодательстве.

Согласно закону кредитная история – это своеобразное досье заемщика. Это досье или набор сведений составляет о нем организация или предприниматель, занимающиеся займом денег.

Кредитная история должна отвечать определенным требованиям, как по своему содержанию, так и по своей форме. Кредитная история делится на несколько разделов:

- титульный;

- основной;

- дополнительный;

- информационный.

Разделы кредитной истории

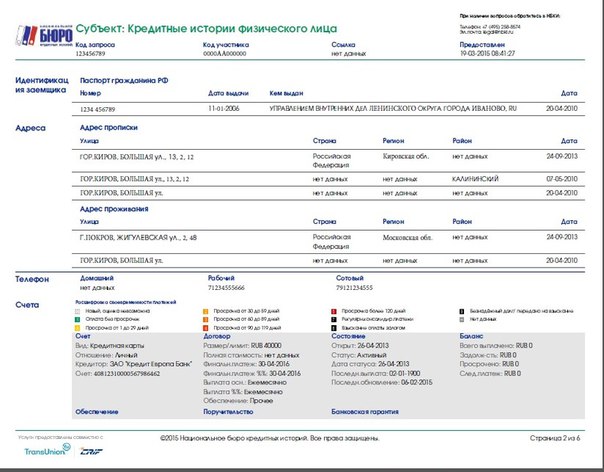

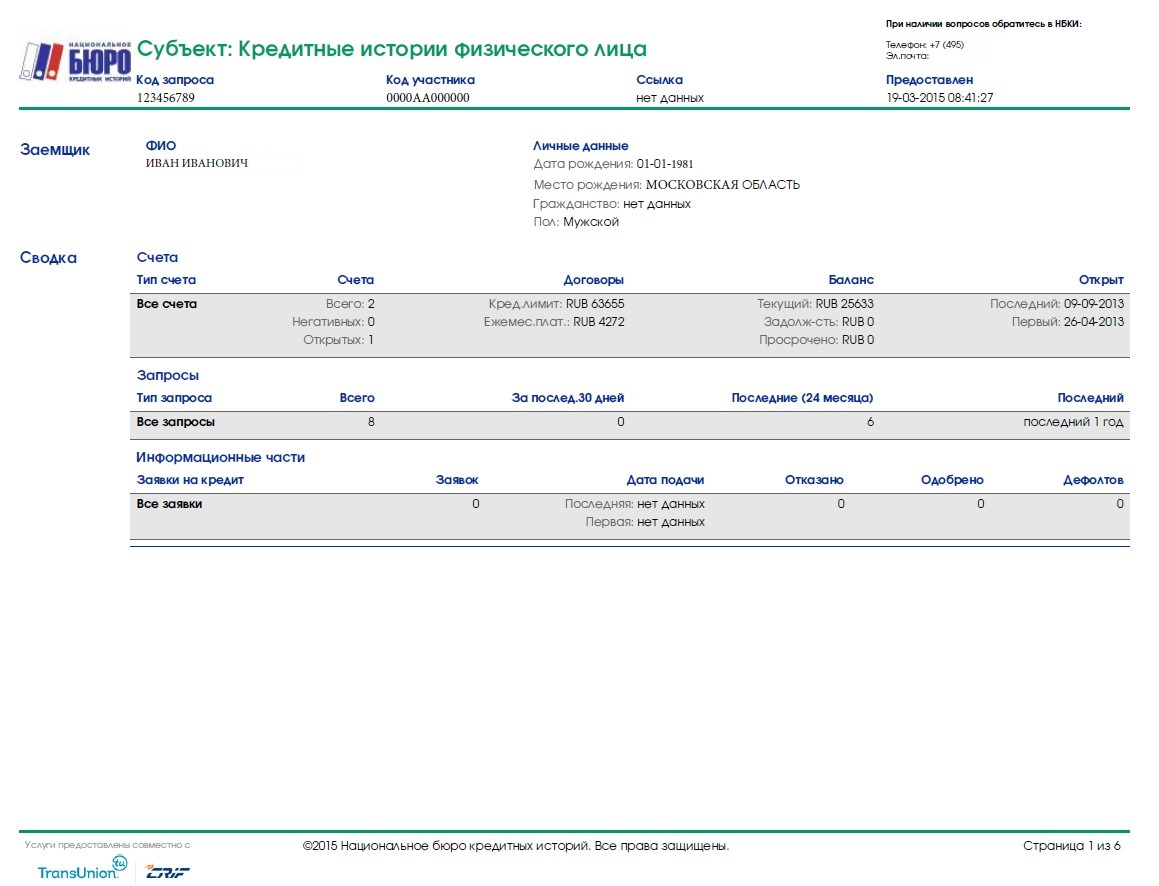

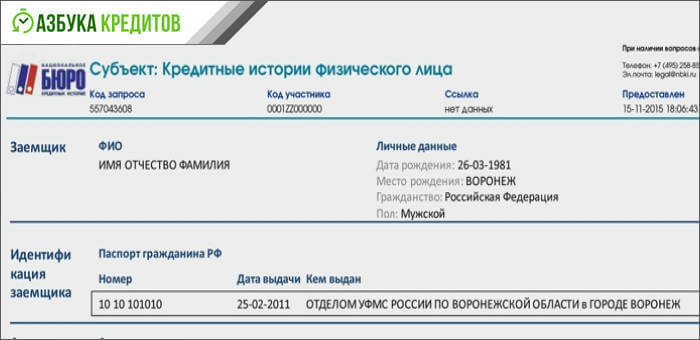

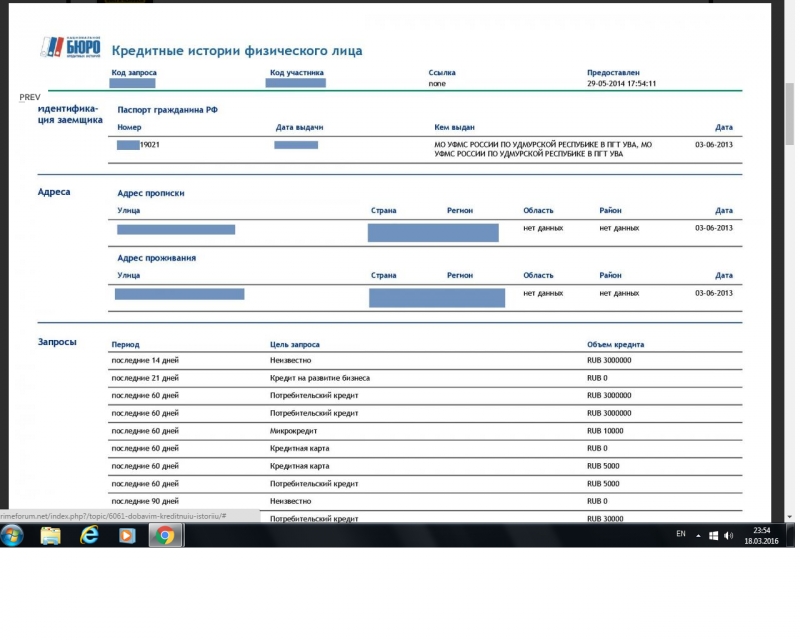

В титульном разделе находятся сведения из паспорта для российских граждан и данные из паспортных документов или иных документов, которыми подтверждают свою личность иностранцы. ИНН и СНИЛС вносятся человеком в кредитную историю только в добровольном порядке.

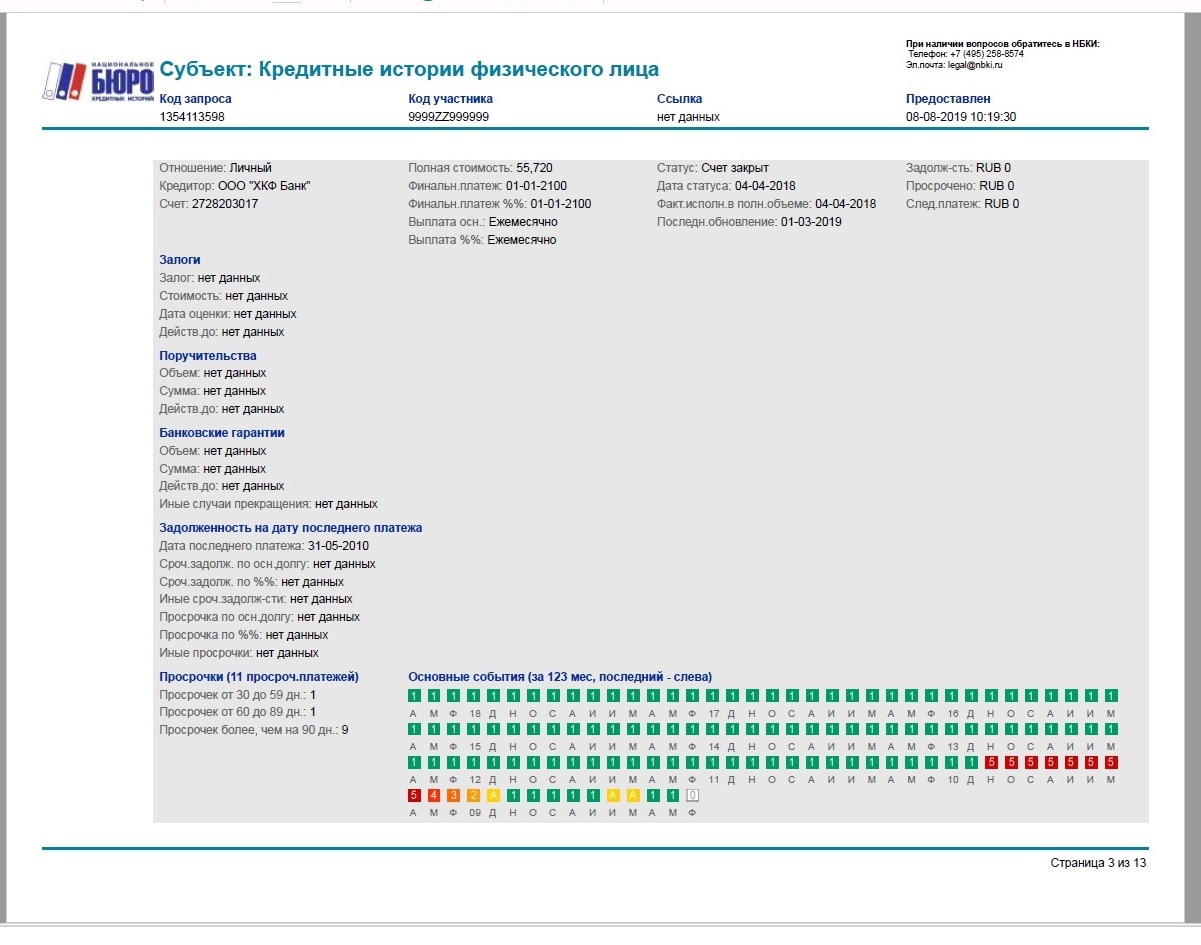

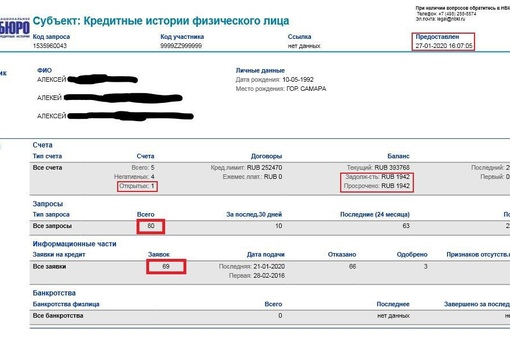

Далее основная часть. В ней информация о полученных кредитах (суммы, сроки, размеры процентов, даты фактического гашения долга). Отмечается, были ли проблемы (задержки выплат, доходил ли спор до суда, гасился ли долг через суд).

В закрытой части собирается информация об источнике сведений о полученных кредитах (источник) и тех, кто пользовался кредитной историей (пользователи).Кстати, составление и использование кредитной истории считаются правомерными в случае наличия согласия лица, на которого идет сбор данных.

Обязательно отмечаются отказы на выдачу денег, подробности потенциальных обязательств.

Если в сборе данных принимает участие организация в качестве источника сведений или их получателя, обязательно в историю заносятся: название, дата регистрации организации, номер кода ОКПО.

Если получатель или источник – предприниматель, а не организация, то вносятся его паспортные данные, данные об адресе (и официальном и фактическом), регистрационный номер дата в государственный перечень предпринимателей.

Данные об источниках истории, пользователях относятся к закрытой или дополнительной части досье.

Информационная часть – это часть досье, которая открывалась по запросам пользователей. Данные получаемые пользователями именуются кредитными отчетами.

Операции с кодом субъекта

Субъект – это организация или человек, получивший кредит. Код субъекта

14 актуальных мифов о кредитных историях

- USD 73.42

- EUR 89.32

- BTC 20,803.90 $

16+

ENСкрыть меню

16+

Рубрики

- Россия

- Мир

- Экономика

- Спорт

- Культура

- Наук

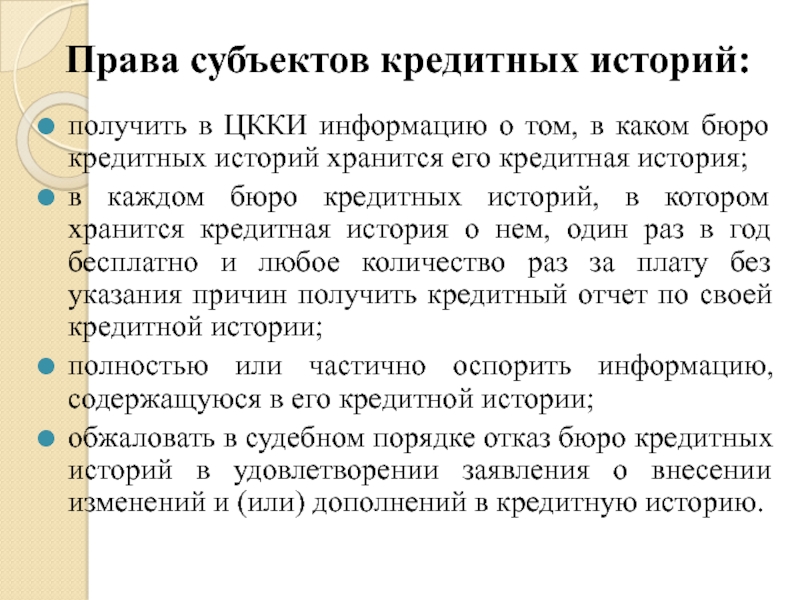

Статья 8. Права субъекта кредитной истории. 1. Субъект кредитной истории вправе получить в Центральном каталоге кредитных историй информацию о том, в каком бюро кредитных историй хранится его кредитная история.

Права субъекта кредитной истории. 1. Субъект кредитной истории вправе получить в Центральном каталоге кредитных историй информацию о том, в каком бюро кредитных историй хранится его кредитная история.

2. Субъект кредитной истории вправе в каждом бюро кредитных историй, в котором хранится кредитная история о нем, один раз в год бесплатно и любое количество раз за плату без указания причин получить кредитный отчет по своей кредитной истории, в том числе с накопленной в соответствии с настоящим Федеральным законом информацией об источниках формирования кредитной истории и о пользователях кредитной истории, которым выдавались кредитные отчеты.

4. Бюро кредитных историй в течение 30 дней со дня получения заявления, указанного в части 3 настоящей статьи, обязано, за исключением случаев, определенных настоящим Федеральным законом, провести дополнительную проверку информации, входящей в состав кредитной истории, запросив ее у источника формирования кредитной истории.

5. Бюро кредитных историй обновляет кредитную историю в оспариваемой части в случае подтверждения заявления субъекта кредитной истории, указанного в части 3 настоящей статьи, или оставляет кредитную историю без изменения. О результатах рассмотрения указанного заявления бюро кредитных историй обязано в письменной форме сообщить субъекту кредитной истории по истечении 30 дней со дня его получения. Отказ в удовлетворении указанного заявления должен быть мотивированным.

6. Бюро кредитных историй не обязано проводить в дальнейшем проверку ранее оспариваемой, но получившей подтверждение информации, содержащейся в кредитной истории.

7. Субъект кредитной истории вправе обжаловать в судебном порядке отказ бюро кредитных историй в удовлетворении заявления о внесении изменений и (или) дополнений в кредитную историю, а также непредставление в установленный настоящей статьей срок письменного сообщения о результатах рассмотрения его заявления.

Коммент

состав, что включает, доступ к информации

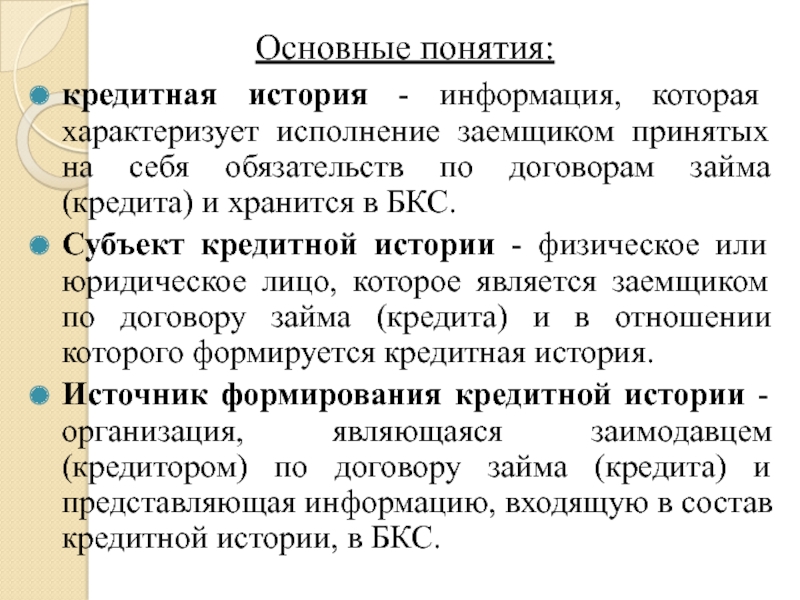

О том, что такое кредитная история, в России издан отдельный закон. Он определяет состав информации, которую включает в себя кредитная история. А также роль института в банковской системе. И, конечно, бюро кредитных историй (об этом на сайте отдельная публикация). Речь идет о Федеральном законе от 30.12.2004 г. № 218-ФЗ.

Что включает в себя кредитная история

С первого взгляда все достаточно просто. Кредитная история – информация о полученных и выплаченных (или не очень выплаченных) кредитах. А как быть с Законом о персональных данных? Как получить, в конце концов, сведения о своей кредитной истории?

Если мы обратимся к ст. 3 Закона о кредитных историях, в ней содержится следующее определение. Кредитной историей признается информация, которая хранится в бюро кредитных историй. Состав которой определил данный закон.

Такая информация характеризует исполнение заемщиком принятых на себя обязательств, в частности, по кредитному договору, по договору займа. Что характерно, в кредитную историю закон включает и неисполненные обязательства, установленные решением суда. К примеру, должник по коммунальной плате. Или по уплате алиментов. Состав кредитной истории и источники ее формирования устанавливает именно закон.

Что характерно, в кредитную историю закон включает и неисполненные обязательства, установленные решением суда. К примеру, должник по коммунальной плате. Или по уплате алиментов. Состав кредитной истории и источники ее формирования устанавливает именно закон.

Кредитная история физического лица и организации

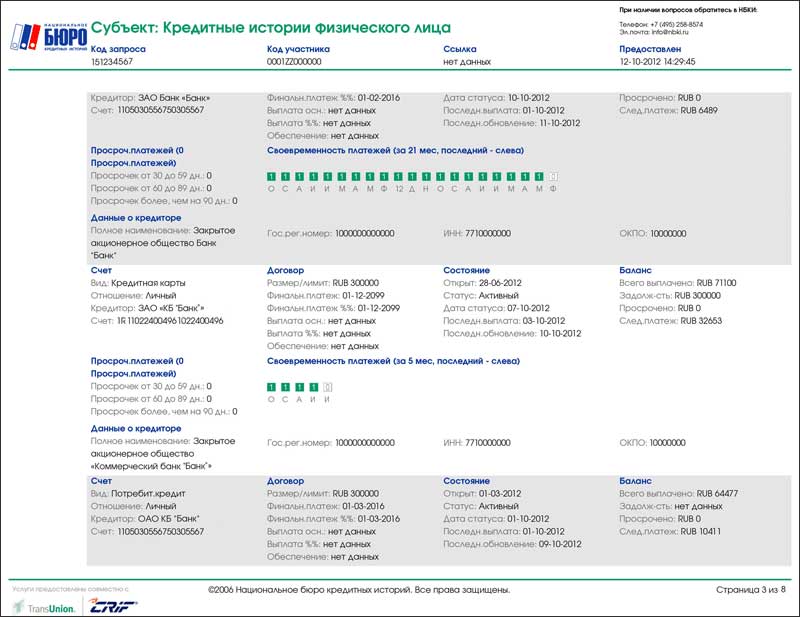

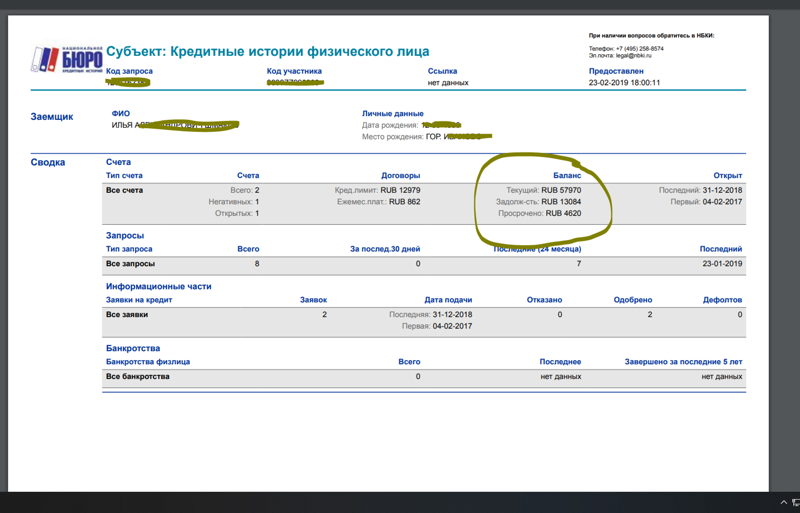

Кредитная история гражданина-физического лица и организации отличаются по своему составу. Например, в отношении физического лица она содержит титульную, основную, дополнительную (или закрытую) и информационную часть. В отношении организации – титульная, основная и дополнительная (закрытая).

Наиболее информативная в обоих случаях – это основная часть. Она содержит информацию о суммах обязательства, сроках погашения, уплаты процентов по кредиту и т.п. Титульная содержит персональные сведения, идентифицирующие заемщика (паспортные данные, ф.и.о., ИНН, для юридического лица – ОГРН и т.п.).

Дополнительная или закрытая часть содержат сведения об источнике формирования кредитной истории. А также о пользователях. В свою очередь, пользователь кредитной истории для доступа к ней обязан предоставить согласие субъекта персональных данных на такой доступ. Что и делает большинство граждан в целях оформления кредита.

А также о пользователях. В свою очередь, пользователь кредитной истории для доступа к ней обязан предоставить согласие субъекта персональных данных на такой доступ. Что и делает большинство граждан в целях оформления кредита.

Информационная часть кредитной истории гражданина формируется для каждого заявления на одобрение кредита. Именно сюда включат данные об отказе в предоставлении кредита или займа, об отсутствии 2 и более подряд платежей по кредиту в течение 120 дней с даты наступления срока исполнения обязательства.

Как используется информация

Информация о кредитах в отношении каждого заемщика – “лакомый” кусочек для банка. Или иной кредитной организации. Все потому, что такая информация позволяет “минимизировать” риски, связанные с возможной неуплатой или просрочкой кредита. А для банка получение процентов по кредиту – это прямая прибыль и цель предпринимательской деятельности.

Бюро кредитных историй (а их в стране несколько) предоставляет по запросу пользователей кредитной истории кредитный отчет. Отчет – документ, который содержит информацию. А пользователь – юридическое лицо или индивидуальный предприниматель, которые получили согласие на получение кредитного отчета. Причем согласие должно быть письменное (или с использованием электронной подписи) и содержать цель.

Отчет – документ, который содержит информацию. А пользователь – юридическое лицо или индивидуальный предприниматель, которые получили согласие на получение кредитного отчета. Причем согласие должно быть письменное (или с использованием электронной подписи) и содержать цель.

Независимо от наличия согласия кредитный отчет может быть направлен по запросу суда, финансовому управляющему при банкротстве, в органы предварительного следствия, в службу судебных приставов, нотариусу, в Банк России.

Доступ к своей кредитной истории

Субъект кредитной истории имеет право получить доступ к информации в отношении себя. Бесплатно в одном и том же бюро кредитный историй это можно сделать дважды. Но получить информацию на бумажном носителе – 1 раз в календарный год. Все, что свыше,

Кредитная история — Википедия

Материал из Википедии — свободной энциклопедии

Эта статья или раздел описывает ситуацию применительно лишь к одному региону, возможно, нарушая при этом правило о взвешенности изложения. Вы можете помочь Википедии, добавив информацию для других стран и регионов. |

Кредитная история — история исполнения физическим лицом обязательств по кредитам и займам, собираемая из различных источников: банков, кредитных организаций, правительственных органов. На базе кредитной истории может вычисляться Кредитный скоринг для упрощения оценки кредитоспособности лиц, например при выдаче лицу новых кредитов.

В США система кредитных историй широко применяется с 1970-х годов[1]

В России

В Российской Федерации кредитная история была введена Федеральным законом «О кредитных историях» № 218-ФЗ от 30 декабря 2004 года[2]. Информация, составляющая кредитную историю, характеризует исполнение заёмщиком принятых на себя обязательств по договорам займа (кредита) и хранится в бюро кредитных историй.

В составе кредитной истории три части: титульная часть, основная часть и закрытая часть[2]. С 1 марта 2015 года состав кредитной истории дополнен информационной частью[3]

Титульная часть включает в себя сведения о субъекте кредитной истории — физическом или юридическом лице, которые дают возможность идентифицировать заёмщика. Более подробно можно прочитать в Федеральном законе.

Более подробно можно прочитать в Федеральном законе.

Основная часть включает в себя сведения, относящиеся к обязательствам — дату выдачи, дату погашения, ежемесячный платеж и т. д.

Закрытая часть содержит сведения об источнике формирования кредитной истории, а также о пользователе кредитной истории.

Кредитные истории хранятся в бюро кредитных историй в течение 15 лет после погашения[2].

Кредитная история разглашается[2]:

- субъекту кредитной истории — по его запросу для ознакомления со своей кредитной историей;

- пользователю кредитной истории — по его запросу с согласия субъекта кредитной истории;

- в Центральный каталог кредитных историй — титульную часть кредитного отчета;

- в суд (судье) по уголовному делу, находящемуся в его производстве, а при наличии согласия прокурора в органы предварительного следствия по возбужденному уголовному делу, находящемуся в их производстве, — дополнительную (закрытую) часть кредитной истории.

Знания россиян о своих кредитных историях растут, но, к 2015 году остаются фрагментарными. Об этом свидетельствуют результаты федерального социологического исследования, проводимого Институтом социологии РАН по заказу НБКИ, АРБ и Банка России [4]

На конец 2007 года в России хранилось около 30 миллионов записей кредитной истории[5].

С середины 2010-х годов в России происходит интеграция системы кредитных историй в практику МФО[6].

Примечания

Бюро кредитных историй — это… Описание, цели и задачи, функции

- Автомобили

- Бизнес

- Дом и семья

- Домашний уют

- Духовное развитие

- Еда и напитки

- Закон

- Здоровье

- Интернет

- Искусство и развлечения

- Карьера

- Компьютеры

- Красота

- Маркетинг

- Мода

- Новости и общество

- Образование

- Отношения

- Публикации и написание статей

- Путешествия

- Реклама

- Самосовершенствование

- Спорт и Фитнес

- Технологии

- Финансы

- Хобби

Рубрики

- О проекте

- Реклама на сайте

- Условия

- Конфиденциальность

- Вопросы и ответы

FB

Войти Денис Клявер сообщил поклонникам в Instagram, что из армии вернулся старший сынОпределение кредитной истории — Financial Smarts

- Кредитная история

- Кредитная история заемщика — это полная запись того, насколько хорошо он управлял своими долгами.

Эта информация собирается и систематизируется в их кредитном отчете.

Эта информация собирается и систематизируется в их кредитном отчете.

Что такое кредитная история?

Кредитная история заемщика — это полная запись того, как он управлял своими долгами. Ваша кредитная история включает в себя, сколько у вас счетов, как долго каждый счет был открыт, общую сумму доступного кредита, который был использован, были ли платежи произведены вовремя, а также количество недавних запросов о кредитоспособности. [1] Затем эта информация собирается в документ, называемый кредитным отчетом.

Что такое кредитный отчет?

Кредитные отчеты собираются и обслуживаются кредитными бюро, также известными как агентства кредитной отчетности. Затем кредитные бюро продают эти кредитные отчеты за плату кредиторам. Кредиторы и финансовые учреждения используют эти отчеты, чтобы решить, предоставлять ли ссуду физическому лицу. [2] Они используют кредитные отчеты и кредитные рейтинги, которые основаны на кредитных отчетах, чтобы определить, кредитоспособен ли потенциальный заемщик. В Соединенных Штатах существует три основных кредитных бюро: Equifax, Experian и TransUnion. [3]

В Соединенных Штатах существует три основных кредитных бюро: Equifax, Experian и TransUnion. [3]

Что такое кредитный рейтинг?

Кредитный рейтинг человека — это, по сути, числовой рейтинг, который показывает, кредитоспособен он или нет. Самый распространенный тип кредитного рейтинга — это рейтинг FICO, который был создан в 1989 году компанией Fair, Isaac & Company. (Компания изменила свое название на FICO в 2003 году.) Для оценки FICO используется шкала от 300 до 850; 300 — это самый низкий (или худший) результат, а 850 — самый высокий (или лучший).

Как моя кредитная история используется для определения моего кредитного рейтинга?

Оценка FICO основана на информации, содержащейся в кредитном отчете человека. В процессе оценки одни факторы более важны, чем другие. Согласно веб-сайту FICO, [4] оценка взвешивается следующим образом:

| История платежей | 35% |

| Причитающиеся суммы | 30% |

| Срок действия кредита История | 15% |

| Кредитный микс | 10% |

| Новые запросы кредита | 10% |

В кредитной истории человека есть много различных факторов, которые могут повлиять на его кредитный рейтинг. Наиболее важными факторами при определении вашей кредитной истории являются ваша история своевременных платежей и размер вашей задолженности в настоящее время. Также важно, чтобы человек не использовал слишком много доступного ему кредита. Это означает, что максимальное использование кредитной карты повредит вашей кредитной истории.

Наиболее важными факторами при определении вашей кредитной истории являются ваша история своевременных платежей и размер вашей задолженности в настоящее время. Также важно, чтобы человек не использовал слишком много доступного ему кредита. Это означает, что максимальное использование кредитной карты повредит вашей кредитной истории.

Когда дело доходит до длины кредитной истории человека, как правило, чем больше, тем лучше. Если вы только недавно начали использовать кредит, может потребоваться некоторое время, чтобы ваш кредитный рейтинг улучшился.Кредитный микс — еще один фактор; Кредитный микс означает множество различных типов долгов, которые вы несете, например, студенческие ссуды, ипотечные кредиты, кредитные карты и т. д. Как правило, предпочтительнее разнообразное сочетание. Наконец, ваш кредитный рейтинг учитывает, были ли у вас недавние кредитные запросы (которые более подробно рассматриваются ниже).

Как моя кредитная история может повредить или помочь моему кредитному рейтингу?

Уведомление о взыскании долга всегда отрицательно влияет на кредитный рейтинг человека. Это неоплаченные просроченные счета, которые были отправлены в стороннее коллекторское агентство.Это предприятия, которые связываются с заемщиками и убеждают их, часто неприятно, выплатить то, что они должны. Некоторые сборщики долгов известны своей агрессивной, почти незаконной тактикой. [5] В зависимости от размера долга коллектор может даже подать на человека в суд и добиться взыскания заработной платы. Когда счет или счет были отправлены в инкассо, это отображается в вашем кредитном отчете как оскорбительный знак.

Это неоплаченные просроченные счета, которые были отправлены в стороннее коллекторское агентство.Это предприятия, которые связываются с заемщиками и убеждают их, часто неприятно, выплатить то, что они должны. Некоторые сборщики долгов известны своей агрессивной, почти незаконной тактикой. [5] В зависимости от размера долга коллектор может даже подать на человека в суд и добиться взыскания заработной платы. Когда счет или счет были отправлены в инкассо, это отображается в вашем кредитном отчете как оскорбительный знак.

Одним из факторов, который может положительно повлиять на кредитный рейтинг человека и общую кредитоспособность, является средний возраст открытых кредитных линий.По сути, чем дольше у вас есть хорошо управляемая кредитная линия, тем лучше она выглядит для потенциальных кредиторов. Если у заемщика есть кредитная карта и он мог производить все платежи по ней в течение нескольких лет, он продемонстрировал, что является ответственным заемщиком. [6]

Кредитная история человека не только содержит общее количество открытых счетов, но также включает любые прошлые или закрытые счета, которые у него были за последние семь лет. Эти счета включают в себя все виды долгов: кредитные карты, личные ссуды, автомобильные и студенческие ссуды и ипотеки.Наличие нескольких хорошо обслуживаемых кредитных линий в их кредитной истории положительно повлияет на кредитный рейтинг человека. Однако обычно не рекомендуется открывать несколько новых кредитных линий просто для увеличения общего количества кредитных счетов.

Эти счета включают в себя все виды долгов: кредитные карты, личные ссуды, автомобильные и студенческие ссуды и ипотеки.Наличие нескольких хорошо обслуживаемых кредитных линий в их кредитной истории положительно повлияет на кредитный рейтинг человека. Однако обычно не рекомендуется открывать несколько новых кредитных линий просто для увеличения общего количества кредитных счетов.

Количество сложных запросов к вашей кредитной истории также может повлиять на ваш кредитный рейтинг.

Что такое кредитный запрос и как он может повлиять на мой кредитный рейтинг?

Есть два типа запросов, которые могут возникнуть в вашем кредитном отчете: жесткие запросы и мягкие запросы.Хотя оба типа запросов о кредитоспособности позволяют третьей стороне, такой как вы или кредитор, просматривать ваш отчет о кредитных операциях, только серьезные запросы могут отрицательно повлиять на ваш кредитный рейтинг.

Эти запросы возникают, когда финансовое учреждение проверяет кредит заемщика, чтобы решить, одобрять ли его ссуду или кредитную линию. Если вы подаете заявку на получение любого из следующих документов: автокредит, студенческий кредит, бизнес-кредит, личный заем, кредитная карта или ипотека, может возникнуть серьезный запрос.

Если вы подаете заявку на получение любого из следующих документов: автокредит, студенческий кредит, бизнес-кредит, личный заем, кредитная карта или ипотека, может возникнуть серьезный запрос.

Другой тип запроса, который может произойти по вашему кредитному отчету, — это мягкий запрос.Такие запросы возникают всякий раз, когда человек или компания проверяет кредитный отчет заемщика в рамках проверки биографических данных. Они также возникают, когда человек предварительно одобрен для предложения кредитной карты или когда человек проверяет свой собственный кредитный рейтинг. Мягкие запросы могут выполняться без вашего разрешения, но они не повлияют на ваш кредитный рейтинг.

Кредитный рейтинг человека обычно штрафуется, если в течение короткого периода времени происходит несколько серьезных запросов. Частые заявки часто указывают на заемщика, который отчаянно нуждается в кредите и, следовательно, вряд ли окажется кредитоспособным.Хотя один серьезный запрос может снизить кредитный рейтинг на несколько пунктов (если таковой имеется), несколько серьезных запросов за короткий промежуток времени могут нанести значительный ущерб.

Как я могу улучшить свою кредитную историю или свой кредитный рейтинг?

Ваша кредитная история и кредитный рейтинг могут быть улучшены с течением времени путем регулярных своевременных платежей. Изменение поведения в отношении расходов, выплат или составления бюджета — важный первый шаг к восстановлению кредитной истории. При постоянных усилиях с течением времени ваша кредитная история станет более кредитоспособным заемщиком.

Справочная информация:

- «Кредитная история». По состоянию на 12 июля 2016 г. Investopedia.com

- «Что такое кредитное бюро?» По состоянию на 12 июля 2016 г. https://www.investopedia.com/terms/c/creditbureau.asp

- «Что такое кредитный отчет?» По состоянию на 12 июля 2016 г. https://www.investopedia.com/terms/c/creditbureau.asp

- «Каков мой рейтинг FICO?» По состоянию на 12 июля 2016 г. https://www.myfico.com/crediteducation/whatsinyourscore.aspx

- «Что такое взыскание долга?» По состоянию на 12 июля 2016 г.

https: // credit.about.com/od/debtcollection/a/whatcollection.htm

https: // credit.about.com/od/debtcollection/a/whatcollection.htm - «Что такое кредитный рейтинг?» По состоянию на 12 июля 2016 г. https://www.creditkarma.com/article/credit-score-factors

Краткая история кредитных рейтингов

До того, как в 1950-х годах были изобретены кредитные рейтинги, кредиторы использовали гораздо более социальный подход к определение кредитоспособности.

Ваш кредитный рейтинг, к лучшему или худшему (а часто и к худшему), является одним из наиболее важных показателей в вашей взрослой жизни. Он определяет, можете ли вы получить ссуду и по какой ставке вы будете платить.Это может определить, сможете ли вы когда-нибудь стать владельцем собственного дома. Это может даже определить, получите ли вы работу своей мечты.

Но как же появилось это важное число? Какой секретный совет иллюминатов первым начал подбрасывать корешки банков и «просроченные уведомления» в таинственный котел, который выплевывает кредитные баллы?

Ладно, ну точно не так начиналось. Вместо этого все выглядело примерно так…

Вместо этого все выглядело примерно так…

Тысячелетиями о кредитоспособности судили гораздо более случайно.

С тех пор, как первый пещерный человек, Гуг, попросил своего соседа Горфа одолжить немного дров для разведения костра, кредиторам пришлось задуматься о том, будут ли предоставленные ссуды возвращены.

Конечно, Гуг сказал, что он «обещал развести огонь из дров, дать завтра больше дров и приготовить мясо», но можно ли рассчитывать на Гуг? Что, если Гуг убежит в другую пещеру, и Горф больше никогда не увидит свой лес?

Возможно, Горф мог бы спросить кого-нибудь из своих товарищей, надежен ли Гуг.

И именно так все работало в следующие десятки тысяч лет.Даже когда начали появляться первые кредитные бюро, представители часто общались с местными предприятиями, чтобы узнать, надежно ли конкретный заявитель выплачивает деньги, которые они должны, разумным образом.

Кроме того, потенциальные кредиторы обычно полагаются на суждения о характере. Может быть, человек, который приходил к ним в офис, всегда вовремя оплачивал счета, но кредитному специалисту просто что-то не нравилось в поведении заявителя. В таком случае: «Никакой ссуды!»

Может быть, человек, который приходил к ним в офис, всегда вовремя оплачивал счета, но кредитному специалисту просто что-то не нравилось в поведении заявителя. В таком случае: «Никакой ссуды!»

Это может показаться вам несправедливым, и к кому вы обращаетесь, когда что-то несправедливо? Ну, конечно, сам Билл Фэйр.

Кредитные рейтинги были изобретены в 1950-х годах.

В 1956 году инженер Билл Фэйр объединился с математиком Эрлом Исааком, чтобы создать компанию Fair, Isaac and Company с целью создания стандартизированной и беспристрастной системы кредитного рейтинга. Через два года они начали продавать свою первую систему кредитного рейтинга.

Сегодня эта компания носит другое название: FICO.

Текущая система баллов FICO дебютировала в 1989 году и стала отраслевым стандартом. Это число от 300 до 850, которое определяется следующими факторами (по степени важности по убыванию): история платежей, причитающиеся суммы, длина кредитной истории, типы использованных кредитов и недавние запросы о кредитных операциях.

А кто следит за этими факторами? Конечно же, три основных кредитных бюро!

Еще более короткая история кредитных бюро.

Три основных кредитных бюро, Experian, TransUnion и всегда надежный Equifax, отслеживают вашу финансовую информацию для определения вашего кредитного рейтинга. У каждой из этих компаний своя уникальная история.

Equifax — старейшее из трех кредитных бюро, основанное еще в 1899 году, когда оно называлось Retail Credit Company.Это были одни из тех первых кредитных бюро, о которых мы упоминали выше, и они собирали всевозможную информацию о потенциальных соискателях кредита, включая личные данные, такие как семейные проблемы или политические взгляды.

Критика этой практики помогла привести к Закону о справедливой кредитной отчетности. И тогда у Equifax больше никогда не было проблем.

TransUnion была основана в 1968 году как железнодорожная лизинговая организация. Судя по всему, железные дороги были недостаточно интересными, потому что они сразу же приобрели кредитное бюро округа Кук.

Experian — новейшее кредитное бюро. Он был основан в 1996 году, что делает его сертифицированным ребенком 90-х. Готов поспорить, он любит погони.

В соответствии с Законом о справедливых и точных кредитных операциях от 2003 года вы имеете право на получение копии вашего кредитного отчета от каждого из трех основных кредитных бюро один раз в год. Чтобы запросить одну из этих копий, просто посетите www.AnnualCreditReport.com.

Кредитные рейтинги много сделали. Но остается много проблем.

Итак, зная, что целью кредитного рейтинга FICO было создание более справедливой системы, была ли эта цель достигнута?

Вроде! Оценка FICO, вероятно, является более беспристрастным способом обработки одобрения кредита, чем просто предоставление представителю банка поверхностного суждения о потенциальных заявителях.Но алгоритмы могут фактически усилить уже существующие расовые различия.

И даже если заявитель имеет право на более высокую ставку, недобросовестный кредитор все равно может воспользоваться ими, как это было до кризиса на рынке субстандартного жилья, когда заявителям из числа меньшинств, которые имели право на получение первоклассных кредитов, вместо этого предоставлялись субстандартные кредиты.

Но есть проблемы, выходящие за рамки расовой дискриминации, неточностей и утечки данных. На базовом уровне вам необходимо взять ссуду в той или иной форме — будь то в форме использования кредитной карты или иным образом — чтобы повысить свой кредитный рейтинг.Теоретически вы могли бы нести большую финансовую ответственность, даже не используя кредитные карты и не влезая в долги… и это оставило бы вас без какого-либо кредитного рейтинга.

Мы не знаем, как выглядит будущее кредитных рейтингов, но, надеюсь, это система с меньшим количеством ошибок и большей справедливостью.

Ознакомьтесь с остальной частью нашей серии блогов «Знай свой кредитный рейтинг»:

Что такое кредитная история? Я открываю личные ссуды

У некоторых людей длинная кредитная история.У других людей короткая кредитная история. А есть люди, у которых вообще нет кредитной истории.

Как следует из названия, кредитная история — это своего рода краткое изложение того, как вы управляли своими деньгами с течением времени.

У вас есть кредит в банке? Как насчет кредитной карты? Если вы ответили утвердительно на любой из вопросов, у вас есть кредитная история.

Понимание вашей кредитной истории, кредитного отчета и кредитного рейтинга дает вам ценную информацию при поиске кредита. Это может даже помочь вам упростить процесс подачи заявки и утверждения.С другой стороны, все может пойти не так, как вы надеялись, если ваш отчет о состоянии кредитного здоровья застает вас врасплох.

Избегайте сюрпризов, получая информацию. В конце концов, ваша кредитная история и отчет играют важную роль, когда кредиторы принимают решения относительно разрешений, отказов и процентных ставок.

Некоторые (но не все) из множества вопросов, на которые даны ответы в вашей кредитной истории, включают:

- Сколько у вас кредитов?

- Сколько у вас кредитных карт?

- Сколько кредитов вы погасили в прошлом?

- Сколько кредитных карт вы закрыли?

- Вы оплачиваете счета вовремя?

youtube.com/embed/h52zGjZTjBU?rel=0″ frameborder=»0″ allowfullscreen=»allowfullscreen»/>

Как создать кредитную историю?

Проще говоря, кредиторы и другие компании собирают информацию о ваших финансах (см. Выше).

Оттуда эта информация передается в кредитные бюро. Впоследствии это приводит к созданию и управлению вашим кредитным отчетом.

Ваш кредитный отчет представляет собой набор информации о вашей кредитной истории, в котором перечислены такие элементы, как:

- Ваше полное имя (и любые имена, которые вы использовали в прошлом)

- Адрес

- Номер социального страхования

- Кредиты

- Кредитные карты

- Остаток по ссудам и кредитным картам

- Если вы оплачиваете счета вовремя или поздно (включая ссуды, кредитные карты, коммунальные услуги и т. Д.))

Каков ваш кредитный рейтинг?

На этом этапе вы должны иметь четкое представление об основных деталях, связанных с вашей кредитной историей и кредитным отчетом. Однако стоит упомянуть еще один момент: ваш кредитный рейтинг.

Однако стоит упомянуть еще один момент: ваш кредитный рейтинг.

На основе вашей кредитной истории ваш кредитный рейтинг рассчитывается кредитными бюро. Вот что нужно знать:

- Кредитный рейтинг может варьироваться от 300 до 850.

- Чем лучше ваша кредитная история, тем выше ваш рейтинг.

Ваш кредитный рейтинг может отличаться от одного бюро к другому.

Вещи, которые могут помочь вашей кредитной истории

Если у вас есть возможности для улучшения кредитного здоровья, вы можете предпринять несколько шагов, которые могут помочь:

- Сохраняйте небольшие остатки на кредитных картах и других формах возобновляемого кредита.

- Не открывайте новую кредитную карту, если она вам не нужна.

- Оплачивайте счета вовремя.

- Если вы отстали по счету, наверстайте упущенное и будьте в курсе в будущем.

Как правило, хорошие финансовые привычки могут в конечном итоге привести к более высокому кредитному рейтингу. Если вы хотите действовать на опережение, начните с пяти приведенных выше советов.

Если вы хотите действовать на опережение, начните с пяти приведенных выше советов.

Вещи, которые могут негативно повлиять на состояние вашего кредита

Точно так же, как есть вещи, которые вы можете сделать для улучшения своего кредитного здоровья, есть факторы, которые могут иметь негативное влияние:

- Недостающие платежи

- Несвоевременная оплата

- Отправка счета в коллекции

- Подача заявления о банкротстве (как глава 7, так и глава 13)

- Невыполнение обязательств по кредиту

- Потеря дома из-за потери права выкупа

- Вы решили продать свой дом через короткую продажу

- Пополнение баланса кредитной карты

- Закрытие старых кредитных карт

Хотя некоторые из этих действий могут иметь большее влияние на ваш кредит, чем другие, рекомендуется избегать их всех.

Как рассчитывается ваш кредитный рейтинг?

Важно понимать, как рассчитываются баллы FICO ® . Ниже myFICO объясняет, что ваш счет обычно распределяется следующим образом:

Ниже myFICO объясняет, что ваш счет обычно распределяется следующим образом:

- 35%: История платежей

- 30%: Причитающиеся суммы

- 15%: Срок кредитной истории

- 10%: Кредитный микс

- 10%: Новый кредит

Конечно, все не так однозначно: кредитные рейтинги уникальны. Важность категорий может меняться, например, в зависимости от длины или короткости вашей кредитной истории.И ваш кредитный рейтинг будет меняться со временем, по мере изменения вашей информации.

Знать свое финансовое положение

Ваша кредитная история и рейтинг могут повлиять на ваши финансы во многих отношениях, поэтому об этом следует знать, особенно при поиске кредита.

Когда вы подаете заявку на получение личного кредита, например, ваша кредитная история может повлиять на ваше одобрение / отказ, а также на процентную ставку. Зная свою кредитную историю, вы вряд ли будете удивлены информацией, которой кредитор делится с вами в процессе подачи заявки на ссуду.

Когда вы понимаете свою кредитную историю и рейтинг, у вас также может быть более полное представление о вашем финансовом положении.

способов проверить кредитную историю. Как проверить кредитную историю онлайн?

Необходимость проверки кредитной истории рано или поздно возникает у любого активного заемщика. Дело в том, что даже если человек ни разу в жизни не давал ссуду, его история может быть испорчена. А это может привести к различным неприятным последствиям. А чтобы этого не произошло, проверяйте свою кредитную историю один раз в год бесплатно.

Куда обращаться?

Вопрос большинства заемщиков, на него есть достаточно простой ответ.

Кредитная история состоит из предоставленной информации о финансовых организациях. Есть бюро кредитных историй, в которых хранится информация обо всех кредитных выплатах и займах любому человеку. На территории нашей страны таких офисов расположено около тридцати. Банки могут работать как с одним бюро, так и с несколькими. В Бюро кредитных историй не записываются паспортные данные, а есть «номера субъектов».По этому номеру сотрудники бюро легко найдут информацию о любом из зачисленных. И Creditassist может изменить результаты этих данных только в случае ошибки. Для улучшения кредита достаточно взять ссуду и оперативно закрыть ее.

В Бюро кредитных историй не записываются паспортные данные, а есть «номера субъектов».По этому номеру сотрудники бюро легко найдут информацию о любом из зачисленных. И Creditassist может изменить результаты этих данных только в случае ошибки. Для улучшения кредита достаточно взять ссуду и оперативно закрыть ее.

Зная, что данные одного человека могут распространяться по нескольким бюро, многие люди задаются вопросом, как увидеть полную картину кредитной истории. Происходит это следующим образом.

Сначала отправьте несколько запросов во все основные кредитные бюро. Но этой операции, как и последующего долгого ожидания, можно избежать, если оставить заявку на сайте ЦБ России.Ответом на это ходатайство послужит политическое бюро, в котором содержится информация по запрашиваемому.

Кредитная история хранится десятилетиями. По истечении этого срока информация стирается, и это хорошие новости. Изменить свою кредитную историю можно не ранее, чем через 10 лет.

Алгоритм

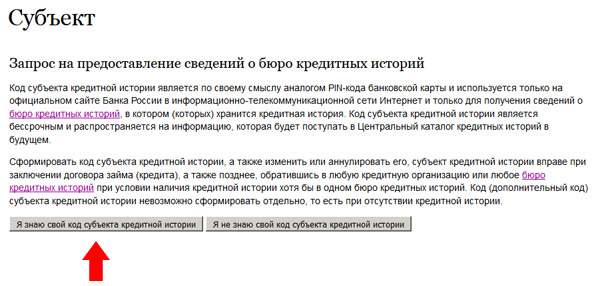

Во-первых, вам нужно заглянуть на сайт Центрального банка России. Затем найдите электронную форму для заполнения и укажите в ней следующую информацию:

Затем найдите электронную форму для заполнения и укажите в ней следующую информацию:

- Личная информация;

- Паспортные данные;

- Номер субъекта Бюро кредитных историй;

- Адрес электронной почты.

Обработка заявки занимает около трех дней, после чего на адрес электронной почты приходит список Бюро кредитных историй, содержащий нужные данные. И уже известны кредитные бюро и отправка запросов.

Получить номер субъекта кредитной истории

Получить номер для проверки можно только в том случае, если заемщик знает хотя бы одно из номеров в своей истории.

Как узнать номер, если предыдущий утерян или совсем неизвестен?

Обычно прописывается в кредитных договорах или кредитных договорах.При условии, что документ не утерян и не утилизирован, проблем с обнаружением комнат нет. Все это касается только кредитных договоров, заключенных в конце 2004 года. До сих пор такие номера не присвоены.

Много раз были случаи, когда управляющий был небрежным или небрежным и просто не указывал номер в кредитном соглашении. Затем проверку кредитной истории для начала со следующего:

Затем проверку кредитной истории для начала со следующего:

- Обратитесь в абсолютно любую банковскую организацию или кредитное бюро.

- Написать запрос в Бюро на выдачу фрагментов кредитной истории физических лиц. Этого паспорта достаточно. Бесплатная проверка кредитной истории доступна, а если нет, то нужно требовать бесплатные услуги, ссылаясь на Федеральный закон «О кредитных бюро». Сотрудники банка не могут отказать в просьбе из-за неизвестного кода, потому что банки имеют право проводить такие операции.

- В течении трёх дней ждать ответа на запрос.

После всех действий у заемщика есть список всех кредитных бюро, и он может отправлять запросы по точным адресам.По второму и последующим запросам ведется кредитная история по деньгам — триста или пятьсот рублей. Все кредитные бюро получают доход только от этих платежей.

Получение информации на платной основе

Если у заемщика нет возможности тратить время на ожидание, а затем и на повторные запросы, он может сразу получить всю информацию о своей кредитной истории, но уже за деньги. Или придется платить в случае второго или третьего запроса в течение года.

Или придется платить в случае второго или третьего запроса в течение года.

Как получить информацию по кредитной истории, но на платной основе?

- Посмотрите в бюро информацию о регистрации и документ, удостоверяющий личность.

- С сотрудником банка обсудить желаемые услуги и отговорить получение.

- С подтверждением оплаты обратно в кредитное бюро.

- Сделать заявление о руководстве Бюро в произвольной форме.

- Уже 10 дней ждать ответа.

Получение информации удаленно

При отсутствии возможности обратиться в Бюро кредитных историй или при отсутствии его представителя по месту жительства, допустимо запросить данные в письменной форме.

- Позвоните в организацию для уточнения реквизитов Бюро кредитных историй и сумм к оплате.

- Возможность подписать чек.

- Создать петицию в произвольной форме.

- Обращение к нотариусу.

- Отправьте заказное письмо для подачи апелляции и приложенный чек.

- Десять дней ждать ответного письма.

Кому пригодится кредитная история?

Первые сведения об истории получения кредита желаемыми финансовыми учреждениями ссужают деньги физическим лицам.Несмотря на чью-то кредитную историю, кредитор формирует представление о надежности заемщика и его ответственности. Репутация заемщика имеет первостепенное значение при одобрении кредита.

Есть причины возникновения кредитной истории, которые необходимо контролировать:

- Ошибка банка, например, отсутствие подтверждения возврата кредита. Из-за этого, казалось бы, в вещах в кредите может быть отказано.

- Защита от мошенничества. Поскольку процесс оформления заявки на получение кредита упростился, мошенничество усилилось.Кредит без проверки кредитной истории на карте можно взять любую, а регулярный мониторинг информации о ее истории поможет вам не попасть в ловушку мошенников.

- Понятие о причинах отказа в кредите. Банковские учреждения не обязаны обосновывать свой отказ, но вы можете проверить соответствующую историю и в случае низкой кредитоспособности заемщика попытаться исправить ситуацию.

- Пересечение границ Родины. Человек, имеющий долги по кредитам, просто не пройдет таможню.А в целях подготовки и защиты кредитную историю лучше знать заранее.

Как исправить?

Если репутация заемщика не вызывает доверия, а кредит очень нужен, нужно постараться исправить ситуацию. Коррекция возможна только одним способом — взяв новый кредит без проверки кредитной истории на карте или наличными и своевременно перекрывая.

Средство защиты по № 1

Оформить микрозайм на карту. Без проверки кредитной истории все равно не получится, а сумма кредита будет зависеть от кредита.Срок для такой ссуды лучше выбрать минимальный и вовремя погасить ссуду.

Способ исправления № 2

Получите кредитную карту. Есть банки, которые выдадут этот вид кредита с плохой кредитной историей без чеков. Расплачиваясь кредитной картой и вовремя возвращая деньги, вы можете улучшить свою репутацию и бесплатно воспользоваться банковским сервисом.

Средство защиты № 3

Отличный способ — оформление потребительской ссуды на сумму до ста тысяч рублей. Например, в «Совкомбанке» есть программа лечения кредитной истории. Можно посетить любой банк, чтобы оформить ссуду с проверкой кредитоспособности на минимально возможную сумму. Срок погашения также лучше выбрать не более полугода. Своевременное закрытие кредита и своевременные выплаты укрепляют репутацию заемщика.

Например, в «Совкомбанке» есть программа лечения кредитной истории. Можно посетить любой банк, чтобы оформить ссуду с проверкой кредитоспособности на минимально возможную сумму. Срок погашения также лучше выбрать не более полугода. Своевременное закрытие кредита и своевременные выплаты укрепляют репутацию заемщика.

Как исправить №4

Организация выдачи микрозаймов на карту без проверки кредитной истории. Конечно, сумма может быть очень небольшой, но целью такой ссуды не является удовлетворение финансовых потребностей и исправление вашей личной кредитной истории.

Где взять ссуду с отрицательной кредитной историей?

Не везде проверяется репутация заемщика. Кредит, как микрозайм, без проверки кредитной истории выдается несколькими банками. Это не только молодые банки, но и те, которые имеют многолетнюю репутацию. Интерес в таких случаях зашкаливает, что гарантирует банковское страхование. Согласие банк даст в случае постоянной регистрации по месту запроса кредита и надежного дохода.

Банки, выдающие кредиты, не проверяют кредитную историю:

- «Ренессанса».Большое количество согласований даже при плохой кредитной истории заемщика. Для получения кредита вам необходимо подтверждение дохода и имущество, которое может быть использовано в качестве залога.

- Банк «Русский Стандарт». Выдает кредиты без проверки кредитной истории. Срочно и только под залог недвижимости.

- от банка. Не проверяет кредитную историю и может одобрить кредит до полумиллиона рублей. Необходимо собрать внушительное количество документов и подтвердить свой доход.

Рекомендации

Несостоятельность заемщика может быть не только из-за плохой репутации, но и из-за отсутствия кредитной истории.Не всегда информация хранится в одном бюро, а банковские организации могут работать только с одним. Чтобы этого не случилось, лучше иметь на руках информацию о его истории.

При полной уверенности в хорошей кредитной истории и несостоятельности банка должен быть подтвержден предыдущий кредитор, если он привел данные по кредитной истории заемщика. Это очень важно.

Это очень важно.

Если у заемщика есть необходимость узнать информацию о кредите в режиме онлайн, чтобы лучше обратить внимание на столпы своей ниши.К ним относятся:

- «Эквифакс»;

- Национальное бюро кредитных историй;

- Объединенное бюро кредитных историй;

- Кредитное бюро «Русский стандарт».

Как проверить кредитную историю?

В России значительное количество кредитных бюро, и каждое финансовое учреждение выбирает, с каким бюро сотрудничать. Алгоритм действий Банка при приеме кредитной заявки следующий:

- Заявка получена и сотрудник Банка отправляет заявку в Центральный каталог кредитных историй.Это сделано для того, чтобы понять, в каком бюро можно найти всю информацию о заемщике.

- После ответа на запрос сотрудник банка отправляет в бюро список регулярных запросов информации о кредитной истории заемщика.

- Бюро проверяет данные и составляет письменный отчет.

- Когда сотрудник банка получает бумагу с отчетом, принимается решение о выдаче или отказе в выдаче кредита.

Банк принимает решение об одобрении или отказе в выдаче кредита, сравнивая несколько факторов:

- Кредитоспособность заемщика;

- Отчет о безопасности;

- Сообщить о программе управления рисками;

- Возраст, стаж, заработная плата.

Время ожидания ответа может составлять от нескольких минут до нескольких дней. Все зависит от скорости работы кредитного бюро.

Банковские организации интересуются не только суммой кредита и своевременностью совмещения, но также обращают внимание на процентную ставку и срок утвержденных и действующих в настоящее время кредитов. Только при соблюдении всех требований Банк оформляет кредит на карту. Проверка кредитной истории активно используется с 2008 года. Информация о кредитной истории заемщика передается в Банк, с которым заключен договор о сотрудничестве с кредитным бюро.

Что нужно всегда помнить? Что Банк не может начать сбор информации о кредитной истории заемщика без его согласия. То есть не соглашаться на эту процедуру. Но в этом случае нужно понимать, что в настоящее время без проверки кредитной истории невозможно получить ссуду на существенную сумму денег, так необходимую порой.

То есть не соглашаться на эту процедуру. Но в этом случае нужно понимать, что в настоящее время без проверки кредитной истории невозможно получить ссуду на существенную сумму денег, так необходимую порой.

Если правильно подобрать последовательность действий и ответственно подойти к выплате кредита, то таких проблем никогда не возникнет.

Нет кредитной истории Vs. Плохая кредитная история

- Ссуды Возврат ссуд

Ссуды для физических лиц в Канаде

- Ссуды для физических лиц

- Безнадежные кредиты

- Ссуды на консолидацию долга

- Ссуды на ремонт автомобилей

- Ссуды на восстановление кредита

- Ссуды для частных лиц Выплата

- Ссуды поручителя (поручителя)

- Ссуды для малого бизнеса

- Ссуды на покупку автомобилей

Руководства и инструкции

- Руководство по заявке на получение ссуды

- Квалификация для получения личной ссуды

- Получение ссуды на ODSP

- Отказ от получения заявки

- Избегайте сборов NSF и овердрафта

- Как избежать мошенничества при ссуде

- Законен ли мой кредитор?

- Ваши права как заемщика

- Мгновенные проверки банка

По провинциям

- Онтарио

- Альберта

- Британская Колумбия

- Квебек

- Новая Шотландия Нью-Шотландия Нью-Шотландии PEI

По городу

- Торонто

- Миссиссауга

- Ванкувер

- Монреаль

- Калгари

- Эдмонтон

- Гамильтон

- Оттава 9011 Кингстон Кингстон

- Кингстон Оценка

- Кредитный калькулятор

- Все услуги

- Кредитные карты

Отзывы

- Fairstone Reviews

- Mogo Reviews

- Easyfinancial Reviews

- LendDirect

- Cash5You Reviews

- r База данных

Списание задолженности в Канаде

- Консолидация долга

- Погашение долга

- Консолидация кредитной карты

- Консультация по кредитным картам

- Консультации по кредитам 9011 Консультации по кредитам

- Консультации по банкротству Предложение банка 9011 9011 Выплата кредита 9011 9011 Предложение банка

Guides & How To’s

- Canada Debt Relief Guide

- Consolidate Credit Card Debt

- How to Manage Debt

- Saving while in Debt

- Calculate Debt-to-yield Ratio

- Conquer

16 High Interest Debt

- Онтарио

- Альберта

- Британская Колумбия

- Квебек

- Новая Шотландия

- Манитоба

- Саскачеван

- Ньюфаундленд

- Торнсвик

- Нью-Брансуик a

- Ванкувер

- Монреаль

- Калгари

- Эдмонтон

- Гамильтон

- Оттава

- Кингстон

- Лондон

Еще

- Кредитный мониторинг

- Ссуды для малого бизнеса Кредитный мониторинг и кредитные услуги

Business Financing

- Small Business Funding

- Merchant Cash Advance

- Asset Financing

- Equipment Financing

- Commercial Mortgages

Guides & How To’s16 Создать бизнес Консолидировать бизнес-долг Надежное финансирование с активами Финансирование Франшиза Расширение бизнеса за счет нового капитала Плохие кредитные бизнес-займы Финансирование по провинциям

- Онтарио

- Альберта

- Британская Колумбия

- Квебек

- Новая Шотландия

- Манитоба

- Саскачеван

- Ньюфаундленд

- Нью-Брансуик

9015 ТОР115

Финансирование по провинциям

- Онтарио

- Альберта

- Британская Колумбия

- Квебек

- Новая Шотландия

- Манитоба

- Саскачеван

- Ньюфаундленд

- Нью-Брансуик 9015 ТОР115

Еще

- Кредитный мониторинг и кредитный рейтинг

- Все услуги

Кредитное строительство в Канаде

- Кредитный мониторинг и кредитный рейтинг

- Score-Up: Повысьте свой кредит

- Сберегательный кредит для реабилитации кредитов

- Обновите защищенную карту

- Обновите финансовый кредитный Builder

- Исправьте ошибки кредитного отчета

Руководства и инструкции

- Канада Кредитный рейтинг

- Кредитные рейтинги в Канаде

- Как рассчитываются кредитные рейтинги

- Вредит ли отказ в получении кредита?

- Как исправить плохой кредит

- Отчет о споре о кредите

- Создание кредита после банкротства

- Сравнение услуг по созданию кредита

- Лучшие обеспеченные кредитные карты в Канаде

По провинциям

- Онтарио

- Альберта

- Квебек

- Новая Шотландия

- Манитоба

- Саскачеван

- Ньюфаундленд

- Нью-Брансуик

- PEI

Городом

Подробнее

- Кредитные карты

- Все услуги

Финансирование на авто

- Кредит на покупку автомобиля Канада

- 5 Финансирование ремонта автомобилей

- Ссуды на право собственности на автомобиль

Руководства и инструкции

История кредитных карт

Как бы то ни было, кредитные карты являются краеугольным камнем американской экономики. Согласно отчету Experian State of Credit, в конце 2017 года средний американец держал 3,1 кредитных карты со средним балансом в 6 354 доллара, плюс 2,5 розничных кредитных карты с дополнительным балансом в 1841 доллар. Но когда были изобретены кредитные карты?

Согласно отчету Experian State of Credit, в конце 2017 года средний американец держал 3,1 кредитных карты со средним балансом в 6 354 доллара, плюс 2,5 розничных кредитных карты с дополнительным балансом в 1841 доллар. Но когда были изобретены кредитные карты?

«Платежи пластиком» настолько распространены, что общий долг США по кредитным картам в прошлом году превысил 1 триллионов долларов, по данным Федеральной резервной системы.

Но вы когда-нибудь задумывались о том, как мы попали сюда? Возможно, самое удивительное в кредитных картах — это то, как относительно быстро они стали незаменимыми для современного капитализма.

Большинство историков связывает современную кредитную карту с основанием Diners Club в 1950 году, первой платежной карты, которая могла использоваться для совершения покупок в различных магазинах розничной торговли. Diners Club был новым поворотом в древней практике.

Вот (краткое) объяснение кредитных карт.

Ранние формы кредита

На протяжении тысячелетий торговцы использовали кредит, чтобы помочь своим клиентам финансировать покупки. Например, семена могут быть проданы фермерам на условиях, допускающих оплату после сбора урожая.

Например, семена могут быть проданы фермерам на условиях, допускающих оплату после сбора урожая.

Некоторые из самых ранних письменных примеров кредитной системы включают Кодекс Хаммурапи, названный в честь правителя Вавилона с 1792 по 1750 год до нашей эры на территории современного Ирака. Эти законы устанавливают правила предоставления ссуд и возврата денег, а также порядок начисления процентов.

Исторически ссуда представляла собой финансовое соглашение между одним заемщиком и одним кредитором или продавцом. В более современное время покупатель может иметь возможность «вести счет» с отдельным продавцом, который представляет собой возобновляемую кредитную линию, которая может быть непрерывно заимствована и не имеет фиксированной даты выплаты.Это эквивалент кредитной карты магазина, которая не является частью более крупной платежной сети.

Вставить

Права субъекта кредитной истории. 1. Субъект кредитной истории вправе получить в Центральном каталоге кредитных историй информацию о том, в каком бюро кредитных историй хранится его кредитная история.

Права субъекта кредитной истории. 1. Субъект кредитной истории вправе получить в Центральном каталоге кредитных историй информацию о том, в каком бюро кредитных историй хранится его кредитная история.

Эта информация собирается и систематизируется в их кредитном отчете.

Эта информация собирается и систематизируется в их кредитном отчете. https: // credit.about.com/od/debtcollection/a/whatcollection.htm

https: // credit.about.com/od/debtcollection/a/whatcollection.htm