Стратегия ложный пробой: все тонкости построения и торговли

все тонкости построения и торговли

Торговля по уровням поддержки и сопротивления применяется многими современными биржевыми трейдерами. Уровень поддержки – это условная горизонтальная линия, обозначенная на графике и проходящая через минимумы цены. Уровень сопротивления – напротив, демонстрирует максимумы цены инструмента, взятые за какой-то конкретный промежуток времени.

Если объяснять простыми словами, то линия поддержки обозначает определенный уровень, который стоимости актива не удается сразу «пробить» (пересечь и пойти дальше), а линия сопротивления показывает такую же верхнюю границу. Обе линии создают своеобразный коридор, внутри которого движется по своим законам цена инструмента.

Уровни в трейдинге также можно принимать за точки, в которых происходит разворот движения цены в противоположном направлении (это «отскок цены») либо продолжается движение (наблюдается «пробой»). В первой ситуации график, дойдя до созданного линиями коридора, разворачивается.

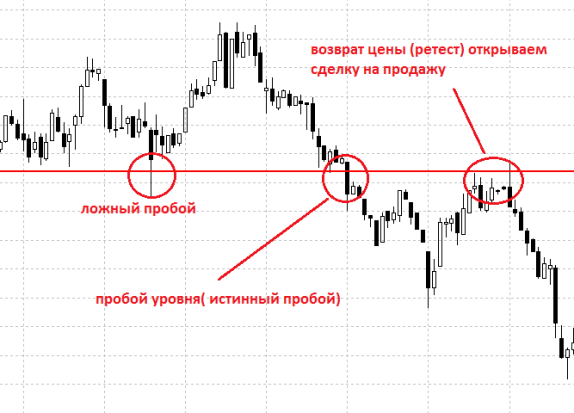

Пробой же далеко не всегда сигнализирует про смену тренда, так как может быть ложным (после пробития уровня цена через определенный промежуток времени возвращается к предыдущим значениям внутри ценового коридора). С учетом данных особенностей при входе в рынок трейдеры обязательно ждут подтверждения смены тренда.

Умение рисовать на графике уровни поддержки/сопротивления – базовые знания и навыки в торговле на Форекс.

Благодаря данным линиям трейдеры могут успешно прогнозировать будущие изменения цены, вовремя входить в рынок и открывать выгодные сделки. Чаще всего именно возле линий сопротивления/поддержи выставляют отложенные ордера.Почему ключевой уровень дает нам преимущество

На Форекс уровни представляют собой ключевые ценовые отметки с точки зрения психологии торговли. Они появляются там, где силы покупателей и продавцов примерно одинаковы и стоимость актива начинает замедлять движение, может повернуть в другую сторону.

Согласно основам технического анализа, рынок представляет собой толпу, действующую по определенным поведенческим законам и всегда подчиняющуюся известным и давно изученным правилам. Несмотря на то, что рынок постоянно меняется, определенные паттерны остаются теми же. Любое рыночное движение – это волна, импульс, имеющий начало и завершение. Чаще всего такие волны начинаются возле одного уровня, завершаются – возле другого.

Несмотря на то, что рынок постоянно меняется, определенные паттерны остаются теми же. Любое рыночное движение – это волна, импульс, имеющий начало и завершение. Чаще всего такие волны начинаются возле одного уровня, завершаются – возле другого.

Уровни поддержки/сопротивления очень важны, так как фактически они создают зону, определенный ценовой коридор, сформированный несколькими локальными максимумами и минимумами. На графике они чертятся в виде линий, но в реальности это, все-таки, зоны. После отрисовки уровня на графике для трейдера он превращается в ориентир – именно возле него обычно происходят дальнейшие колебания стоимости.

Цена будет идти к линии, но после достижения начнет колебаться и двигаться дальше неохотно или возвращаться назад. В зависимости от того, снизу или сверху цена доходит до уровня, он становится поддержкой либо сопротивлением.

Уровень поддержки представляет собой горизонтальную линию, созданную локальными минимумами и показывающую тестирование ценой определенной отметки на нисходящем уровне (опуститься ниже она не сможет). Скорее всего, в дальнейшем пересечение линии для цены будет сложным.

Скорее всего, в дальнейшем пересечение линии для цены будет сложным.

Уровень сопротивления создается аналогичным образом, но в противоположных условиях. Он не дает цене идти вверх и тренду нужно стать очень сильным, чтобы стоимость инструмента начала расти.

Трейдеры используют уровни в самых разных торговых стратегиях – несмотря на то, что торговля от уровней, на пробой, с точками Пивот и т.д. хорошо известны и изучены, данный инструмент технического анализа хорошо изучен и приносит действительно высокий доход.

Благодаря использованию правильно построенных уровней трейдер имеет возможность эффективно прогнозировать будущие движения цены и вовремя открывать прибыльные сделки.

Самые сильные уровни

Начинающие трейдеры в процессе обучения премудростям построения линий поддержки/сопротивления часто сталкиваются с проблемой определения действительно сильных уровней. Ведь для возможности использовать их в торговле это должны быть важные уровни и в умеренном количестве, а не огромное число линий на графике, определить на которых что-то очень трудно.

Ведь для возможности использовать их в торговле это должны быть важные уровни и в умеренном количестве, а не огромное число линий на графике, определить на которых что-то очень трудно.

Основные характеристики сильного уровня:

- Многократные отскоки стоимости.

- Если не многократные, то заметные отскоки цены, создание экстремумов.

- На старших временных промежутках D1, W1, MN также есть эти уровни.

- Значительными считаются уровни, которые сливаются, переходят, динамически накладываются друг на друга.

Принцип достаточно простой: чем более сильным является уровень, тем на более высоком таймфрейме он создан и тем большему числу перечисленных критериев он должен соответствовать.

Цена актива от сильного уровня чаще отскакивает, чем создает пробой. Любой уровень в конце концов может быть пробитым, но до этого должно наблюдаться много мелких и 1-2 значительных отскока. Такая закономерность работает почти всегда и ее можно использовать в техническом анализе, прогнозировании.

Чтобы нарисовать сильный уровень, размечать график лучше всего на старшем временном промежутке, не слишком увлекаясь. Так, если торговля ведется на М15, то размечать уровни на MN как минимум неэффективно. Так, при ведении внутридневной торговли и заключении сделок на несколько часов размечать недельные графики нет смысла. Отмечать нужно ближайшие уровни, которые будут значимыми в скором времени.

Какие уровни всегда считаются сильными:

- Точки слома движения цены на больших таймфреймах – месячные или годовые минимумы/максимумы, особенно если сформированы возле круглых чисел.

- Чем длиннее проторговка, тем сильнее уровень – есть модели, которые проторговываются на большем ТФ и уровень дополнительно подтверждается на более низких временных промежутках.

- Когда осуществляется поджатие к уровню и появляется треугольник – сильным может быть пробой.

- Когда возле уровня объемы повысились и цене не дали уйти за линию – также свидетельствует про силу уровня.

- Если цена плавно подбирается к уровню, потом его проторговывает (когда резко подошла, проторговки нет – лучше не входить в рынок).

Преимущества и недостатки

Уровни поддержки/сопротивления считаются одним из наиболее универсальных и объективных аналитических инструментов. Они прекрасно демонстрируют царящие на рынке настроения участников, дают трейдеру максимум объективных данных.

Рисуя уровни или используя индикаторы уровней поддержки либо сопротивления, торговец может быть точно уверен в актуальности стратегии в любой момент на рынке. Многие торговые системы устаревают, требуют своевременной коррекции и теста, но уровни поддержки и сопротивления работают по одним и тем же правилам всегда.

Недостатком торговли с данным инструментом может стать то, что трейдер чаще всего должен принимать решения, исходя из ситуации. Торговец самостоятельно определяет надежность и силу уровней, выбирает место для установки отложенного ордера. Да и сами уровни нужно уметь рисовать правильно, выбирая наиболее сильные и не загромождая график множеством линий.

Торговец самостоятельно определяет надежность и силу уровней, выбирает место для установки отложенного ордера. Да и сами уровни нужно уметь рисовать правильно, выбирая наиболее сильные и не загромождая график множеством линий.

На первых порах работа с уровнями может казаться сложной, но даже если не наблюдается стабильно высокого дохода, трейдер получает бесценный опыт: учится анализировать события на рынке, делать прогнозы, изучает особенности движения и алгоритм открытия сделок в разных условиях. Для понижения уровня убытка нужно обязательно ставить стоп-лосс, вести журнал сделок и тщательно фиксировать удачные и неудачные решения.

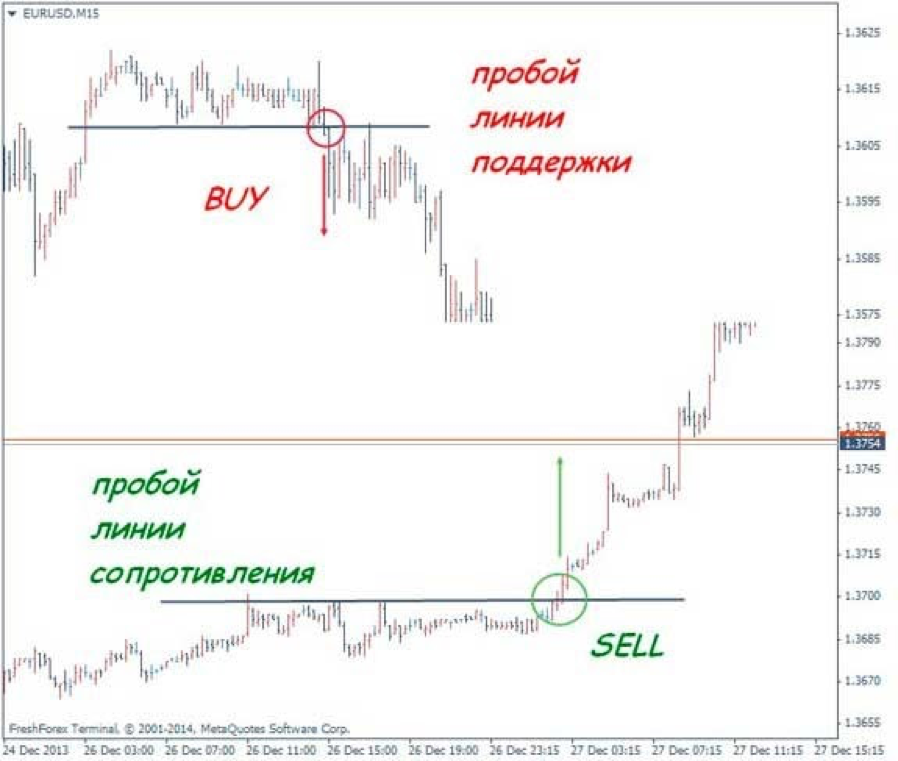

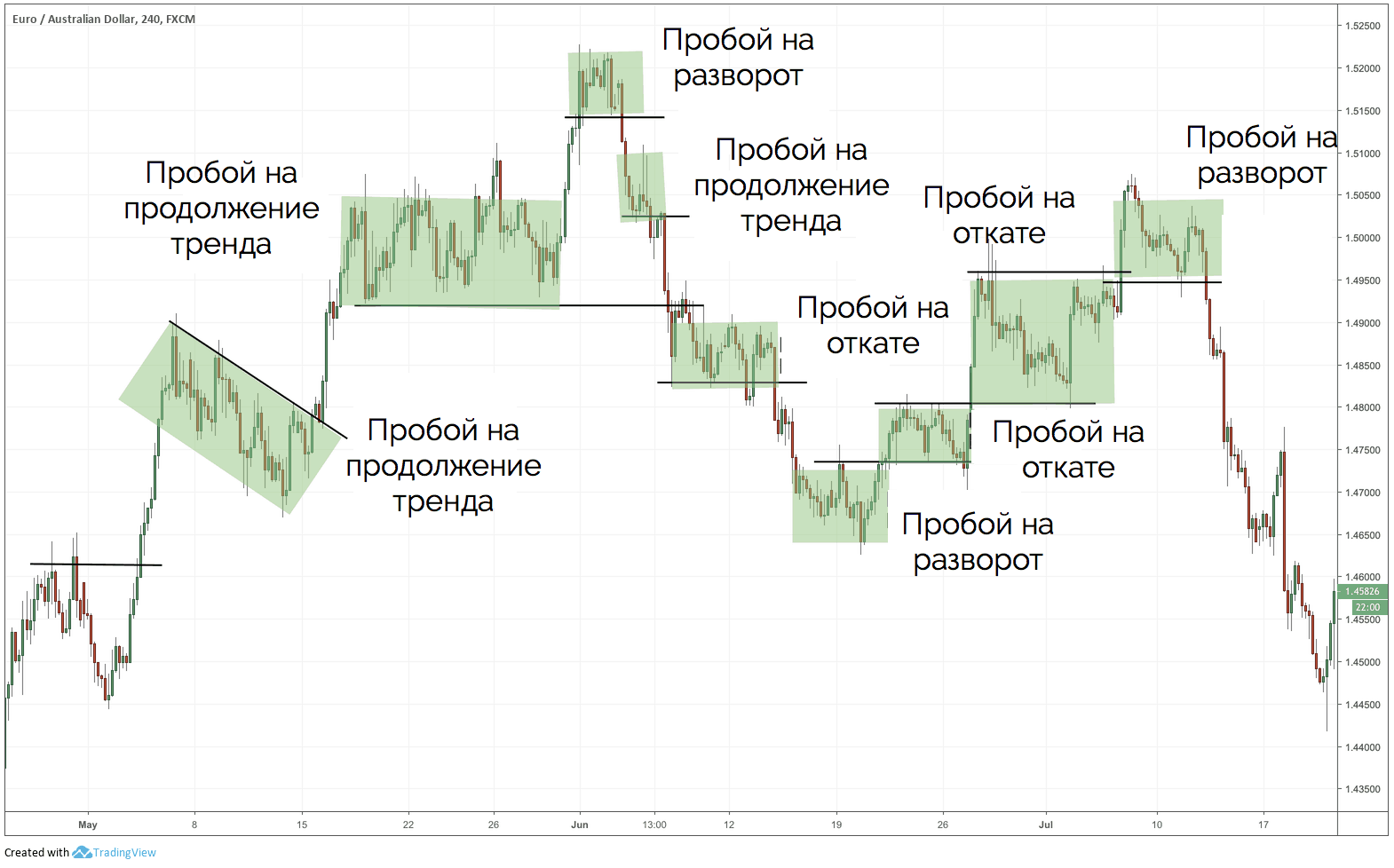

Пример стратегии Простой пробой:

Что такое уровни поддержки и сопротивления

Данный технический инструмент повсеместно используется в биржевой торговле. Речь идет об определенных линиях, которые рисуются по ценовым точкам и дают возможность прогнозировать будущие движения цены на графике.

Речь идет об определенных линиях, которые рисуются по ценовым точкам и дают возможность прогнозировать будущие движения цены на графике.

Уровни поддержки

Это ценовая отметка, где спрос достаточно большой, чтобы не позволить активу дальше снижаться. Логически можно это представить так: по мере понижения стоимости актива до уровня поддержки число покупателей возрастает, а продавцов – понижается (так как объемы на покупку увеличиваются, на продажу – сокращаются).

Как только стоимость доходит до линии поддержки, она, скорее всего, отскочит обратно вверх, ведь это сильный психологический минимум рынка и так просто его пробить трудно. Поддержка действительно поддерживает стоимость, не дает ей упасть.

Тут стоит отметить, что очень редко уровни поддержки/сопротивления рисуются четко – обычно цена идет с некоторым отклонением касательно линий. В момент пробития стоимостью линии поддержки и движения вниз линия становится сопротивлением.

Уровни сопротивления

Данная линия является противоположностью уровню поддержки. Появляется в момент баланса предложения и спроса. По мере подхода к уровню сопротивления объемы сделок покупателей уменьшаются, а продавцов – растут. Там, где достигается баланс, стоимость инструмента останавливается и перестает расти. Уровень сопротивления всегда находится выше цены, он сдерживает стоимость от роста, сопротивляясь ей.

Появляется в момент баланса предложения и спроса. По мере подхода к уровню сопротивления объемы сделок покупателей уменьшаются, а продавцов – растут. Там, где достигается баланс, стоимость инструмента останавливается и перестает расти. Уровень сопротивления всегда находится выше цены, он сдерживает стоимость от роста, сопротивляясь ей.

Как строить линии поддержки и сопротивления

Чтобы торговать по уровням, необходимо уметь их находить. Уровень поддержки проводят по нижним значениям цены на графике в виде горизонтальной линии, сопротивления – по верхним экстремумам. Так определяют диапазон, в котором стоимость находится достаточно долго.

Чтобы не рисовать линии самостоятельно, можно использовать специальные индикаторы. И помнить, что на разных временных промежутках уровни будут разными. На дневном графике линия будет сильнее, чем на часовом. При внутридневной торговле лучше строить уровни на четырехчасовом, дневном графиках. Независимо от используемой стратегии торговли, уровни желательно отмечать на графике, чтобы лучше ориентироваться в событиях.

И помнить, что на разных временных промежутках уровни будут разными. На дневном графике линия будет сильнее, чем на часовом. При внутридневной торговле лучше строить уровни на четырехчасовом, дневном графиках. Независимо от используемой стратегии торговли, уровни желательно отмечать на графике, чтобы лучше ориентироваться в событиях.

Основные условия построения уровней:

- Минимум по двум экстремумам: чем большее число точек, тем более сильным будет уровень.

- Линии должны быть горизонтальными (а не наклонными, как трендовые).

- Построение линий осуществляется по хвостам свечей, но можно использовать и зоны вместо линий.

Минимум два экстремума

Экстремум – это критическая точка (максимум/минимум) на графике стоимости актива. Две точки нужны для отрисовки любой линии, уровни поддержки и сопротивления исключением не являются. Обычно первые две точки используют для построения, на третьей уже можно входить в сделку. Но опытные трейдеры утверждают, что чем больше точек, тем сильнее уровень.

Горизонтальные уровни

Линия должна идти горизонтально – так гласит классический технический анализ. Если же линии рисуются с наклоном, то это не поддержка и сопротивление, а трендовые линии и каналы. Они более субъективны и не могут использоваться по стратегиям, разработанным для работы с рассматриваемыми уровнями.

Построение по хвостам свечей и зоны

Согласно правилу, уровни нужно строить по хвостам свечей. Но бывает, что экстремумы полностью не совпадают и получаются ложные пробои. Поэтому допускается захватывать не только хвосты свечей, но и тело, а уровни воспринимать не в качестве линий, а определенных зон скопления цены.

Торговля по уровням поддержки и сопротивления

Работа с уровнями и все существующие стратегии основываются на том, что трейдер умеет рисовать линии и делает это правильно. Поэтому, в первую очередь, нужно научиться находить оптимальные точки для построения, смотреть примеры более опытных и учиться.

Отбой от уровня

Чтобы открыть сделку при отскоке от уровня поддержки или сопротивления, используют отложенные ордера. Если трейдер ждет продолжения тренда, то отбой случится при флете и сделки получаются краткосрочными, дают минимум прибыли, поэтому в таком случае часто открывают много позиций. Стиль торговли рискованный, новичкам его использовать не советуют.

Если трейдер ждет продолжения тренда, то отбой случится при флете и сделки получаются краткосрочными, дают минимум прибыли, поэтому в таком случае часто открывают много позиций. Стиль торговли рискованный, новичкам его использовать не советуют.

Для открытия сделки при отбое стоимости от уровня поддержки устанавливают отложенный ордер типа «limit» выше, от сопротивления – приказ нужно ставить ниже линии. Для ордера важно выбрать оптимальное расстояние, ведь цена имеет тенденцию разворачиваться, не доходя до ключевой отметки и тогда трейдер теряет обратное движение.

Нередко за подходом цены к уровню идет пробой, делая сделку убыточной. Поэтому все ордера страхуются стоп-лоссом, можно устанавливать 2 ордера — стоп и обратный ордер для открытия новой сделки: в случае пробоя уровня после открытия лимитного ордера, установленный на случай продолжения тенденции ордер позволит компенсировать потери.

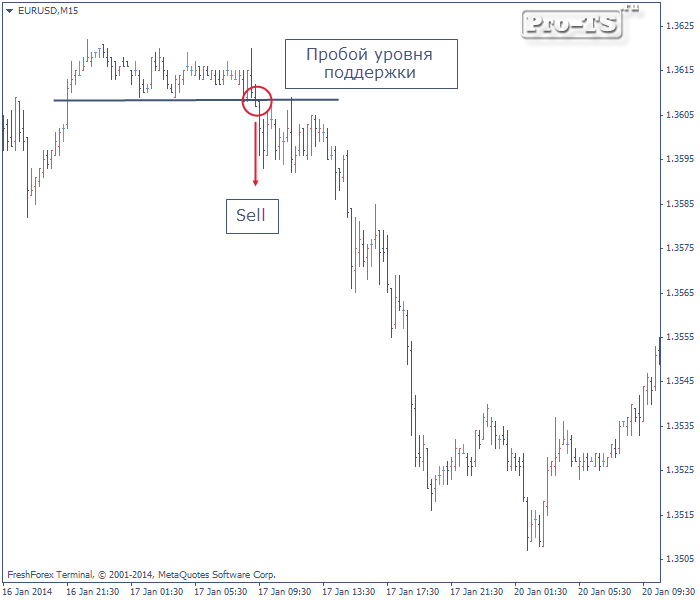

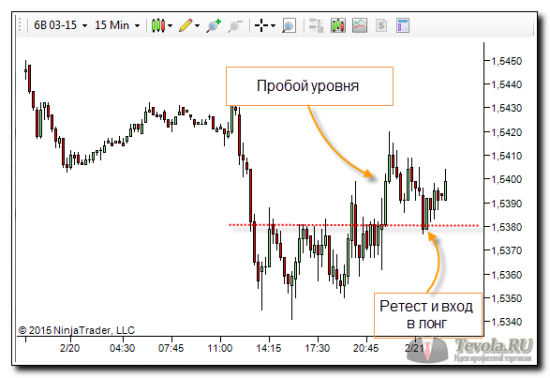

Пробой уровня

Торговля на пробой ведется также с отложенными ордерами. После нахождения уровня на определенном расстоянии устанавливается отложенный ордер «stop»: в случае торговли от поддержки ордер ставят на пару пунктов ниже, от сопротивления – выше.

После нахождения уровня на определенном расстоянии устанавливается отложенный ордер «stop»: в случае торговли от поддержки ордер ставят на пару пунктов ниже, от сопротивления – выше.

Стоимость может тестировать повторно уровень, поэтому нужно найти такое расстояние, чтобы ордер не задел ложный импульс. Но при условии сильного тренда, способного преодолеть уровень и идти дальше, ордер будет открыт в наиболее выгодный момент для заключения сделки.

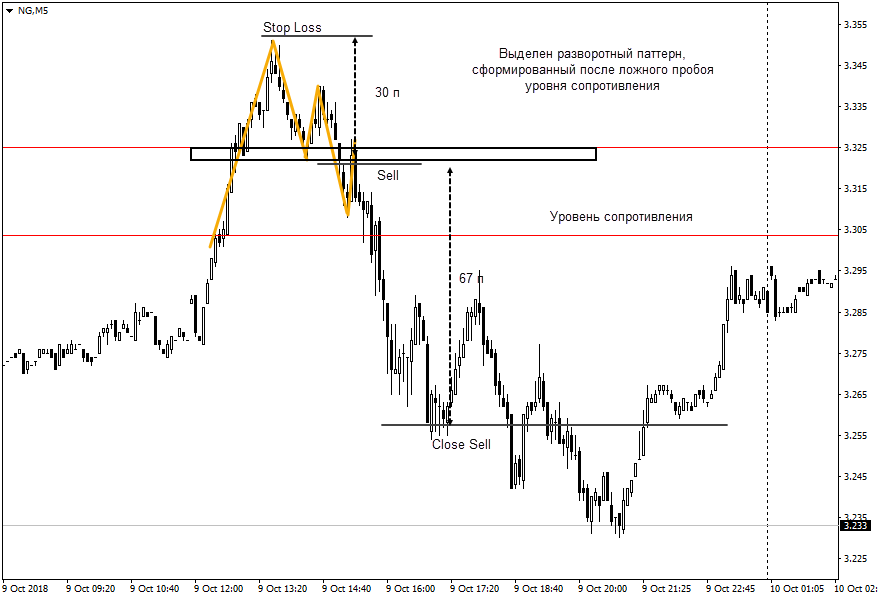

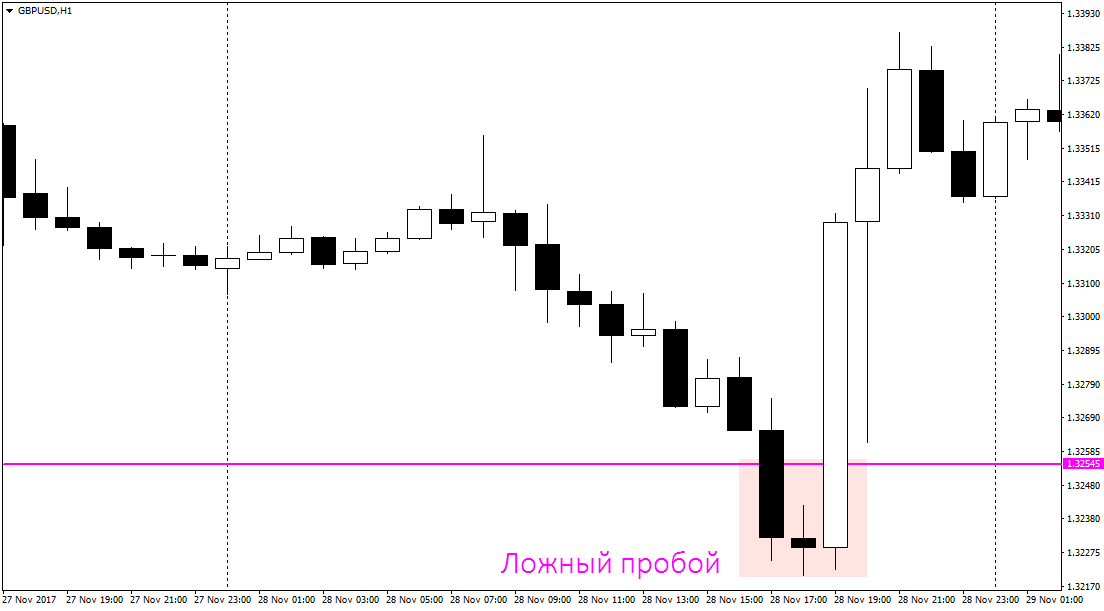

Ложный пробой

Тут вся тонкость торговли состоит в учете правила: если уровень был неудачно пробит, то стоимость может сделать мощный импульс в противоположную сторону. Эта закономерность используется для своевременного заключения выгодной сделки.

Торговля в горизонтальном ценовом канале

Уровни поддержки/сопротивления создают горизонтальные каналы, внутри которых движется цена. Многие предпочитают работать в таком канале, зарабатывая на минимальных движениях внутри линий.

Многие предпочитают работать в таком канале, зарабатывая на минимальных движениях внутри линий.

Принцип торговли: как только цена доходит до одной из линий, нужно ожидать ее разворота (он подтверждается созданием завершенной свечи в направлении внутрь канала). Потом открывается позиция в направлении внутрь канала, стоп-лосс устанавливается за отметкой, от которой отбилась цена на расстоянии 5-10 пунктов (может устанавливаться стоп-лосс ниже уровня или выше его, в зависимости от типа). Тейк-профит должен быть внутри канала от его противоположной границы (также на 5-10 пунктов).

Зоны поддержки и сопротивления

Нужно помнить, что абсолютно точных уровней поддержки/сопротивления не бывает. Несмотря на то, что они строятся в виде линий, эксперты советуют принимать их за некие зоны. Есть область, которая определенным образом формирует цену и не стоит ждать стопроцентно точных движений, четких сигналов и идеальных фигур.

Точки Пивот

Точкой Пивот (она же Pivot Point) называется классическая точка разворота, используемая многими трейдерами. Обычно для поиска применяют специальный индикатор, но рассчитывать можно и самостоятельно.

Обычно для поиска применяют специальный индикатор, но рассчитывать можно и самостоятельно.

Формула расчета точек разворота: Pivot Point = (High + Low + Close)/3

.[/info-box]Основные значения:

- High обозначает максимум прошлой сессии торговой.

- Low демонстрирует минимум прошлой сессии.

- Close показывает закрытие предыдущей сессии торговли.

Расчет уровней поддержки:

- Первый – S1=Pivot-(H-Pivot).

- Второй – S2= Pivot-(High-Low).

- Третий – S3= Low-2*(High-Pivot).

Расчет уровней сопротивления:

- Первый – R1=Pivot+(Pivot-Low).

- Второй – R2=Pivot+(High-Low).

- Третий – High+2*(Pivot-Low).

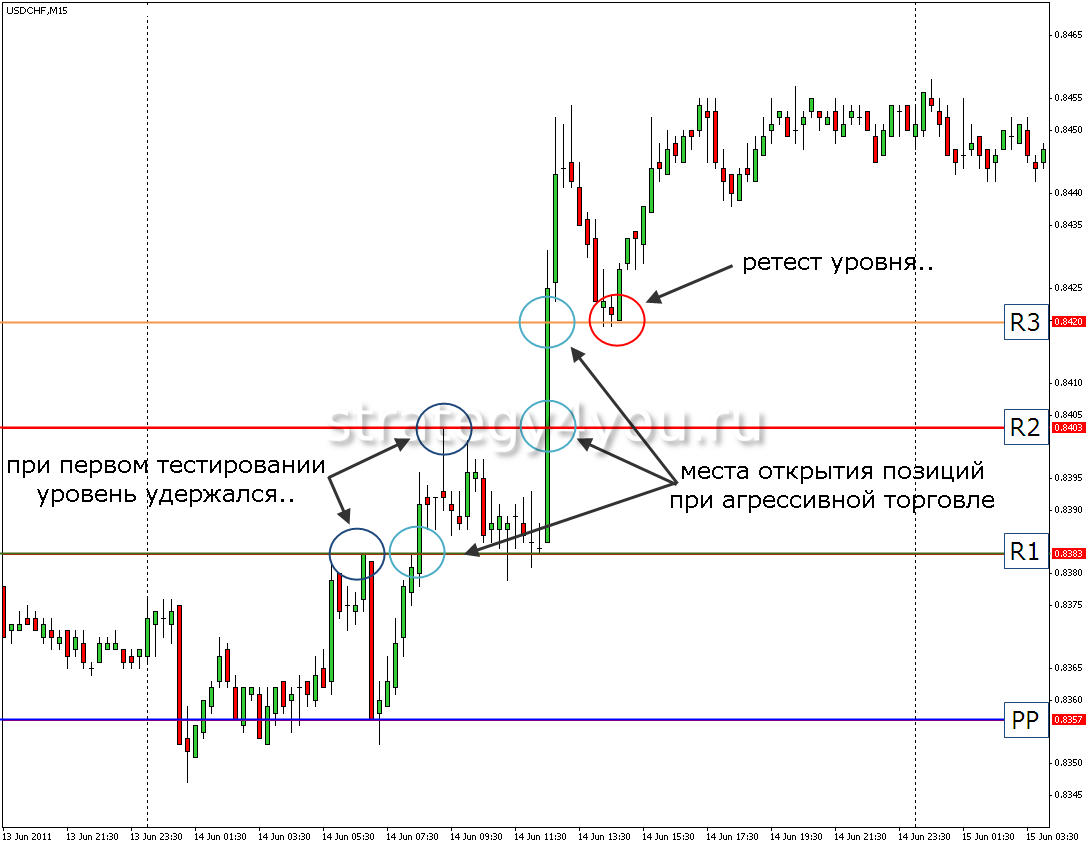

С точками работают аналогично торговле с уровнями поддержки/сопротивления. Как только цена доходит до R отметки, нужно следить за формированием моделей разворота или появлением сигналов по индикаторам. Когда они есть, можно открывать сделки на продажу. Если цена доходит до отметки S, ищут паттерны разворота, а когда находят – открывают сделки на покупку.

Пример стратегии — Daily Pivot (по ссылке вы сможете так же скачать индикаторы для построения пивот-уровней):

Как отсеивать ложные сигналы

Ложные сигналы в данном случае бывают и часто. Для отсеивания их существует единственное решение – использование других методов технического анализа, который подтвердит или опровергнет сделанные выводы касательно текущей ситуации на рынке.

Сколько можно заработать на торговле по уровням

В торговле на Форекс ничего нельзя предвидеть заранее – тут доход зависит от способностей трейдера, умения понимать рынок и находить оптимальные точки для заключения сделок. Торговля по уровням исключением не является, поэтому предвидеть величину заработка невозможно, разве что только гипотетически.

Пример: при условии заключения 40% сделок в плюс с соотношением прибыли 1:3 и риском в сделке 2%, общая прибыль в 100 сделках составит 120%.

Так, разумный риск даст доход в 120%, но вот время, за которое трейдер откроет 100 сделок, может быть любым – при торговле на М5 такое число легко можно набрать за год.

Влияние уровней на рынок

Любой уровень представляет собой не просто рисунок или линию на графике, а демонстрацию ситуации на рынке.

Как уровни влияют на рынок:

- Они всегда поддерживаются определенными объемами сделок, поэтому в данных зонах сосредотачиваются максимальная ликвидность и огромные деньги.

- У крупных участников рынка есть возможность формировать уровни, их удерживать, защищать позиции.

- Отбой от уровня или его пробой – свидетельство того, что продавцы или покупатели победили.

- Уровни оказывают влияние на рынок в психологическом плане, особенно когда речь идет о круглых числах (оканчивающиеся на 0 и 5).

- В случае пробоя сильных уровней на ТФ D1, W1 можно увидеть повышение волатильности, формирование сильных устойчивых трендов на М1, М5.

Эти пробои оказывают влияние на рынок не меньшее, чем выход важных экономических новостей.

Эти пробои оказывают влияние на рынок не меньшее, чем выход важных экономических новостей.

Характеристика стратегии торговли от уровней

Что касается стратегии торговли от уровней, то она считается универсальной, так как подходит для любого временного промежутка, времени дня и ночи, актуальна для всех валютных пар. Чтобы открытие позиций принесло прибыль, необходимо помнить о некоторых правилах.

Основное правило: чем большее число раз стоимость инструмента подошла к границам созданного уровнями коридора и отскочила, тем более сильным он является. Сигналы на открытие сделки – отбой стоимости или пробой уровней.

В первой ситуации, когда цена долго не может пробить границы, усиливая и подтверждая направление, позиции открывают: при отбое цены от линии поддержки – на повышение (длинная позиция), при отбое от сопротивления – на понижение (короткая позиция).

Если есть выход за верхний/нижний предел, обязательно убеждаются, что пробой не ложный и тренд меняется. Сделка открывается после подтверждения пробоя.

Признаки пробития ценой уровней:

- Закрытие свечи за границами диапазона – выше сопротивления или ниже поддержки.

- Формирование тела новой свечи за границами уровня.

- Формирование новых 2-3 свечей за линиями поддержки/сопротивления.

Независимо от того, какая применяется торговая стратегия, линии поддержки/сопротивления желательно рисовать в любом случае, так как они составляют основу технического анализа и дают первоначальные сведения о текущей ситуации на рынке.

Ценовые модели в трейдинге, которые работают

Когда мы говорим про ценовые модели в трейдинге, большинство трейдеров думают о пин баре или модели поглощения. Это самые простые шаблоны для начинающих.

Это самые простые шаблоны для начинающих.

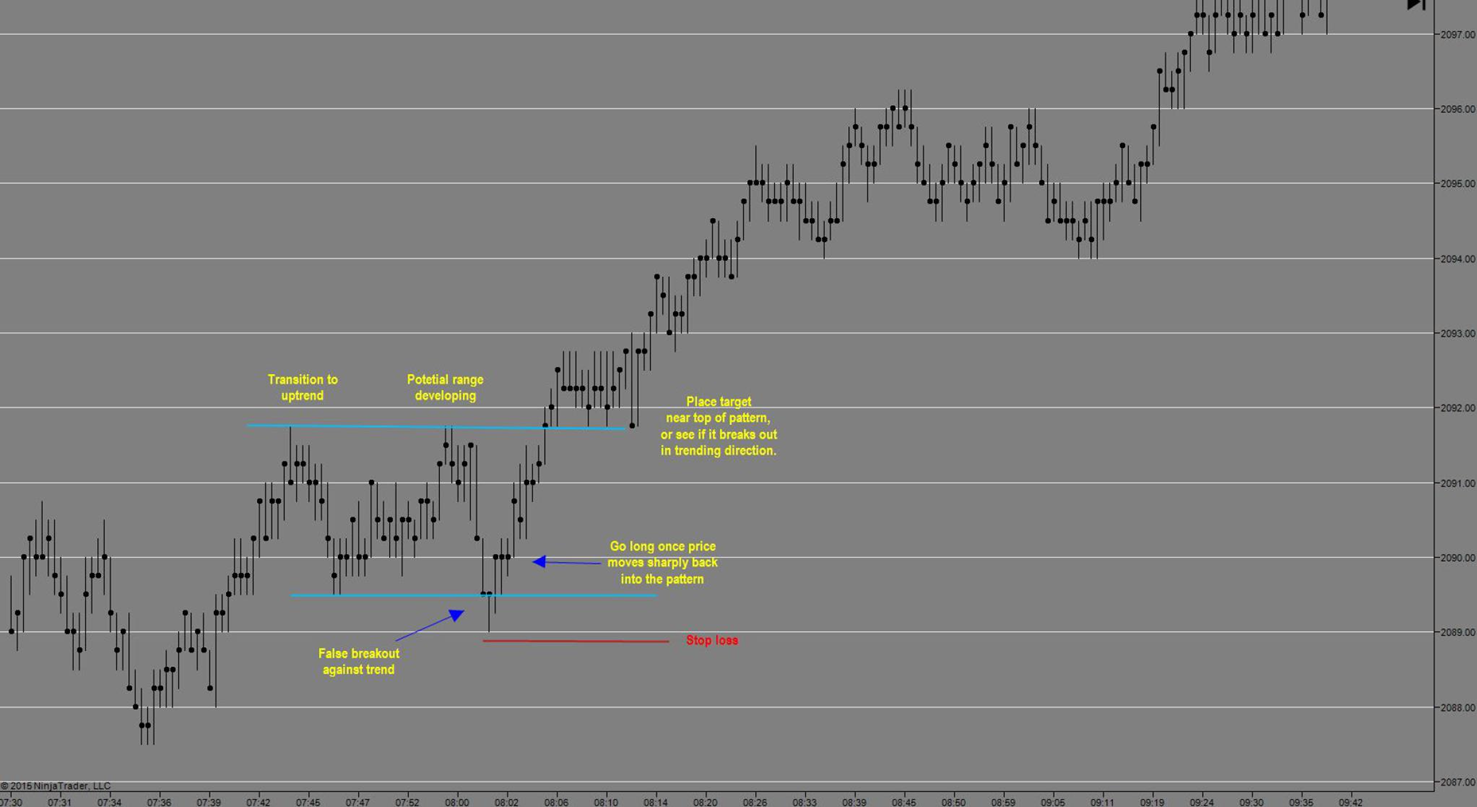

Но если вы хотите поднять свои навыки торговли на новый уровень, тогда вы должны освоить новые ценовые модели прайс экшен. В сегодняшней статье вы откроете для себя 5 работающих паттернов прайс-экшен, которые помогут вам разработать собственную торговую стратегию для торговли на разворот рынка, продолжение тренда или на пробой уровня.

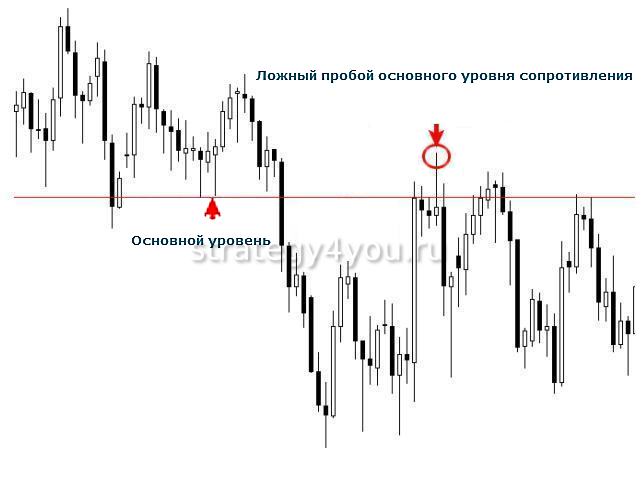

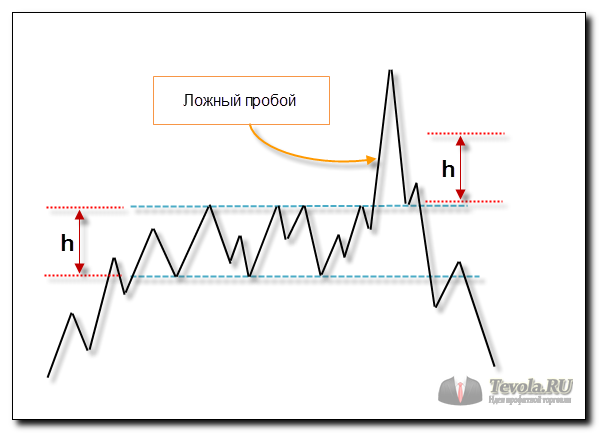

Ложный пробой

Ложный пробой – это паттерн разворота цены, который позволяет вам покупать по низкой цене и продавать по высокой.

Представьте, что цена совершает сильное бычье движение к уровню сопротивлению и прорывается выше. На данный момент многие трейдеры думают: «Рынок такой бычий» «Посмотрите, какие большие свечи!» «Пора покупать!»

Данная группа трейдеров покупает, когда цена пробивает сопротивление, и их стоп-лосс, вероятно, находится ниже минимума предыдущей свечи и ниже уровня поддержки. Это означает, что если рынок совершит внезапный разворот, сработает кластер размещенных ранее стоп-лоссов, что окажет давление со стороны продавцов.

К тому же, если медвежьи трейдеры выходят на рынок и продают около максимумов сопротивления, вы можете ожидать, что рынок рухнет ниже – в этом сила паттерна «ложный пробой».

Теперь, когда вы поняли логику, лежащую в основе паттерна ложного ложного пробоя, вот как можно торговать по нему.

- Ищите сильный бычий импульс к уровню сопротивлению (чем больше свечи, тем лучше).

- Позвольте цене преодолеть экстремальные максимумы сопротивления (чтобы больше трейдеров купило на пробой рынка).

- Дождитесь паттерна ложного пробоя, при котором цена внезапно разворачивается и закрывается ниже уровня сопротивления.

- Открывайте короткую позицию на открытии следующей свечи.

Вот пример:

Разрыв структуры

Разрыв структуры – это ценовая модель разворота, который позволяет вам войти в начало нового тренда с низким риском.

Представьте себе, что рынок был в восходящем тренде на протяжении последних 200 свечей. Как известно, цена не может расти вечно. В конце концов, рынок становится сликшом «дорогим», что привлекает на рынок новых продавцов. Также трейдеры, которые покупали ранее, будут стремиться фиксировать прибыль, что оказывает дополнительное давление на продажу.

В конце концов, рынок становится сликшом «дорогим», что привлекает на рынок новых продавцов. Также трейдеры, которые покупали ранее, будут стремиться фиксировать прибыль, что оказывает дополнительное давление на продажу.

Просто потому, что рынок «дорогой» или происходит фиксация прибыли, не означает, что мы слепо открываем короткие позиции, потому что это может подвергнуть нас огромному риску. Вот где в игру вступает паттерн разрыв структуры.

Вот что нужно искать:

- Восходящий тренд приближается к уровню сопротивления, которое можно увидеть на старшем таймфрейме (нам нужно, чтобы область сопротивления привлекала внимание продавцов на старшем таймфрейме).

- Цена не может достичь более высокого максимума, а вместо этого достигает более низкого максимума (это дает нам ориентир для установки стоп-лосса).

- Короткая позиция открывается на пробое минимума колебания или поддержки.

Вот пример:

При трендовом движении рынка диапазон свечей должен уменьшаться, чтобы сигнализировать о том, что покупатели слабеют.

При отката мы должны видеть, чтобы диапазон свечей увеличивается, что сигнализирует о том, что на рынок приходят новые продавцы.

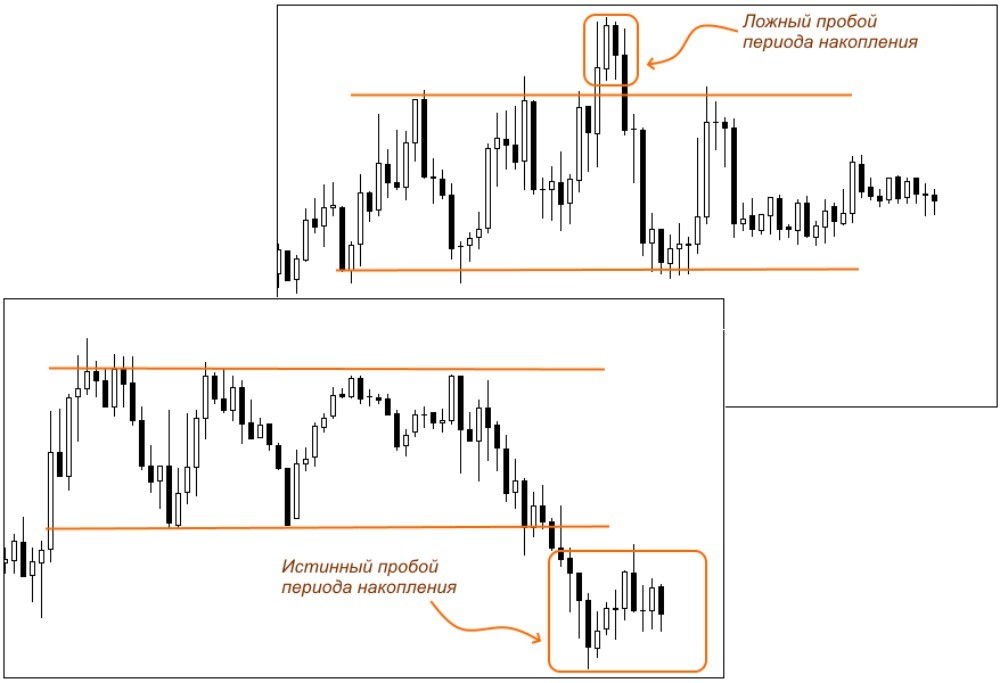

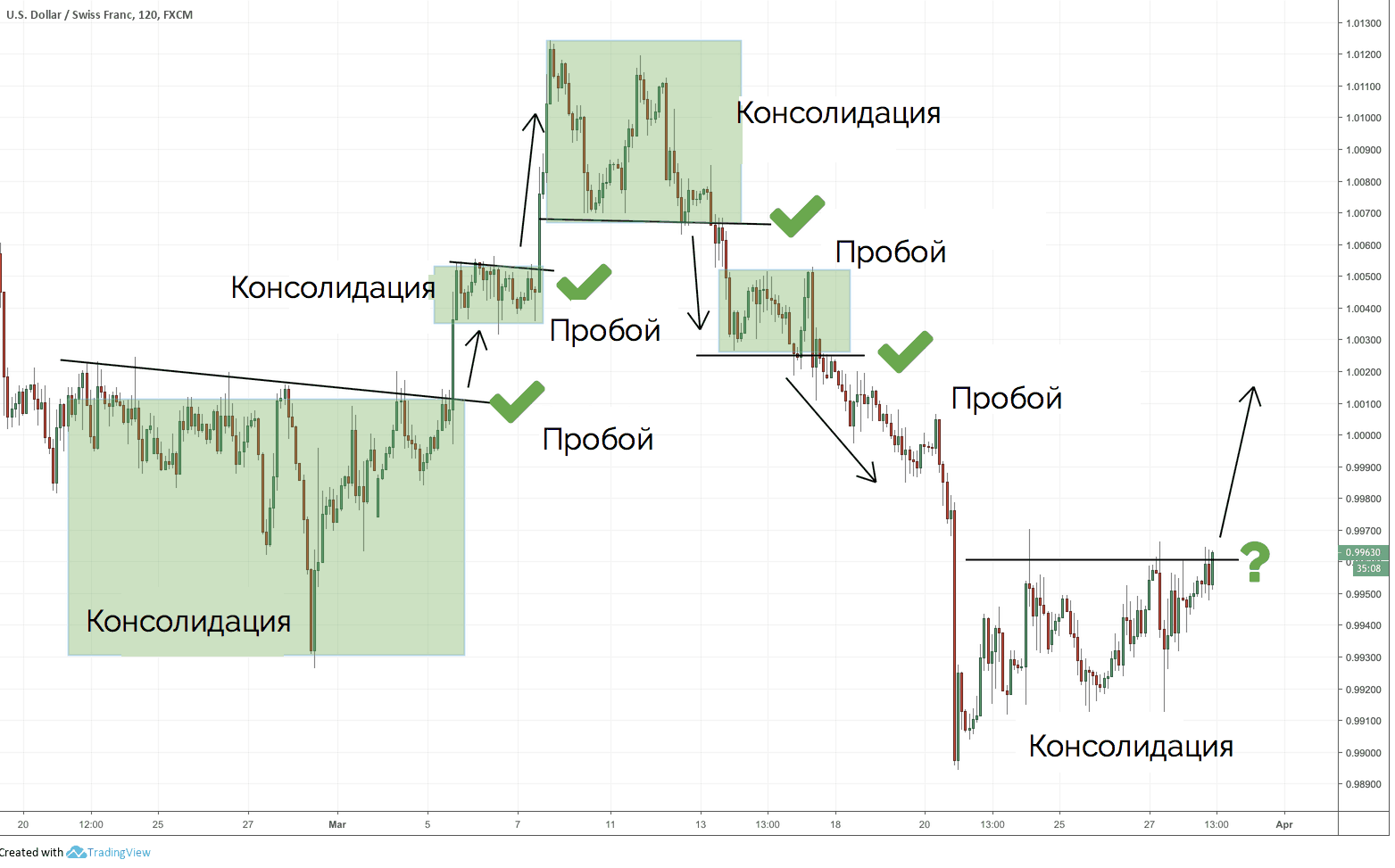

Пробой с накоплением

Пробой с накоплением – это ценовая модель, который помогает вам определять пробои с высокой вероятностью.

Представьте, что цена поднимается до уровня сопротивления, а затем начинает консолидироваться. Медвежьи трейдеры будут открывать короткую позицию по рынку, потому что цена находится на уровне сопротивления. Таким образом, они открывают короткую позицию и устанавливают стоп-лосс выше максимумов сопротивления.

Теперь, когда рынок консолидируется дольше, все больше трейдеров будут открывать короткие позиции. Это означает, что большее количество стоп-ордеров будет накапливаться выше максимумов сопротивления.

В этот момент мы должны учитывать две вещи, если мы собираемся покупать на пробой:

- Если цена преодолевает сопротивление, группа стоп-ордеров на покупку будет усиливать давление покупателей (поскольку короткие трейдеры пытаются выйти из своей сделки).

- Вы можете использовать минимумы консолидации, чтобы установить более жесткий стоп-лосс (который предлагает благоприятное соотношение риска к прибыли по вашей сделке).

Вот как можно определить пробой с накоплением:

- Рынок находится в диапазоне не менее 80 свечей или более (чем длиннее диапазон рынка, тем сильнее он пробивается).

- Цена формирует консолидацию на уровне сопротивления (чем более узкий диапазон свечей, тем лучше).

- 20-периодная скользящая средняя поднимается, чтобы коснуться минимумов (сигнал о том, что рынок готов совершить новое движение).

- Открывайте длинную позицию, когда цена пробивает сопротивление.

Первый откат

Первый откат – это ценовая модель продолжения тренда, который позволяет вам войти по сильному тренду.

Представьте, цена пробивается выше уровня сопротивления с большими бычьими свечами. Первые покупатели фиксируют свою прибыль, что оказывает давление со стороны продавцов (и цена останавливеются). Когда это происходит, трейдеры, торгующие против тренда, будут думать, что рынок «слишком высок» и собирается развернуться ниже, поэтому они открывают короткую позицию и устаналивают стоп-лосс выше максимума колебания.

Когда это происходит, трейдеры, торгующие против тренда, будут думать, что рынок «слишком высок» и собирается развернуться ниже, поэтому они открывают короткую позицию и устаналивают стоп-лосс выше максимума колебания.

Теперь, если рынок рухнет еще ниже, трейдеры против тренда получат прибыль. Но если тренд продолжает расти, срабатывает группа стоп-лоссов выше максимума колебания (от трейдеров, торгующих против тренда), что оказывает давление покупателей.

Трейдеры, которые пропустили более ранний пробой, захотят получить часть движения цены, поэтому они купят пробой максимума колебания (который добавляет еще больше топлива к ценовому ралли).

Вы можете входить в рынок на пробой максимума колебания, чтобы поймать следующий импульс. Вот что нужно искать:

- Рынок вырвался из области сопротивления и совершил первый откат.

- На откате диапазон свечей становится меньше по сравнению с уровнем пробоя.

- 20-периодная скользящая средняя догоняет цену (и касается минимума отката).

- Открывайте длинную позицию, когда цена пробивается выше максимума колебания.

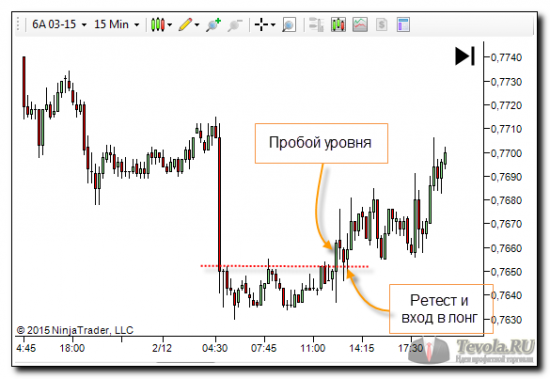

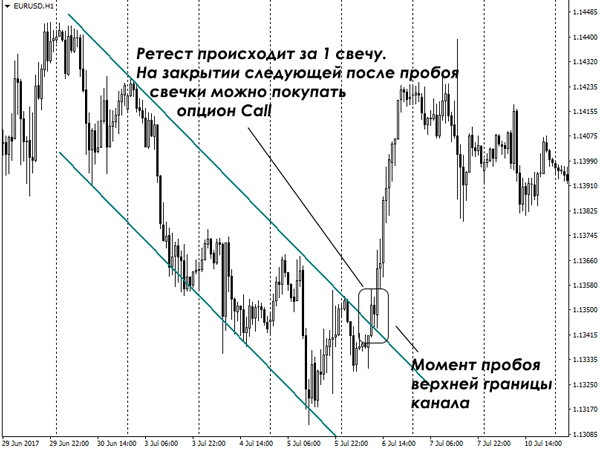

Пробой и повторное тестирование

Пробой уровня и повторное тестирование – это паттерн продолжения тренда, который позволяет вам войти в текущий тренд с низким уровнем риска.

Когда цена достигает уровня сопротивления, появляются медвежьи трейдеры, которые входят в рынок. Если цена пробьет сопротивление, эта группа коротких трейдеров окажется в минусе, а самые умные немедленно сократят свои убытки. Однако упрямые будут держаться за сделку и молиться, чтобы рынок вернулся к их цене входа.

Если это произойдет, они закроют свою сделку в безубыток, что окажет давление покупателей на рынок (поскольку им нужно покупать, чтобы закрыть свою короткую позицию). Имея это в виду, вы можете искать возможности для покупки на предыдущем сопротивлении, которое может стать поддержкой, чтобы вы могли войти в существующий тренд с низким риском.

Вот что нужно искать:

- Рынок пробил сопротивление и совершает откат к уровню пробоя (где предыдущее сопротивление могло стать поддержкой).

- Цена повторно тестирует уровень пробоя и формирует бычий свечной паттерн (например, пин бар или внешний бар).

- Открывайте длинную позицию на открытии следующей свечи.

Вот пример:

Мы рассмотрели ценовые модели, которые работают, и узнали, как торговать ими шаг за шагом. Но если вы хотите найти модель с наибольшей вероятностью получения прибыли, тогда вы должны учитывать контекст рынка, и об этом я расскажу дальше.

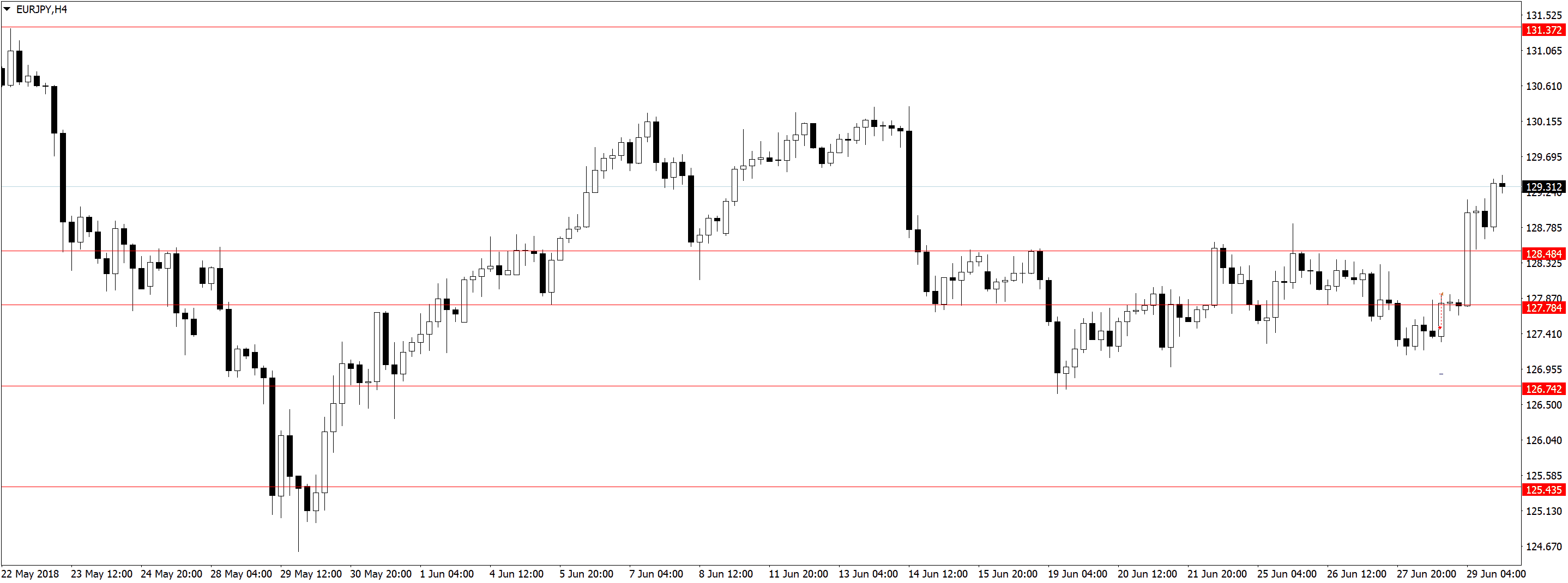

Торгуйте вблизи значимого уровня старшего таймфрейма

Я знаю, что это звучит запутанно, поэтому позвольте мне объяснить с помощью нескольких графиков.

Посмотрите на график Nasdaq ниже:

Nasdaq (Daily) находится в восходящем тренде, а значимая область находится в районе 20-дневной скользящей средней, где она несколько раз отскакивала.

На данный момент цена находится на расстоянии от 20-дневной скользящей средней. Итак, если у вас была установка ложного пробоя на более низком таймфрейме (например, 4-часовом) для открытия длинной позиции, вы хотите избежать этого.

Почему это работает?

Рынок имеет тенденцию восстанавливаться к 20-дневной скользящей средней, и может сделать это снова и оттуда развернуться вверх.

Таким образом, гораздо лучше было бы, чтобы установка ложного пробоя (на 4-часовом таймфрейме) совпадала с 20-дневной скользящей средней, поскольку у вас появляется значимая область на старшем таймфрейме, работающая в вашу пользу, а не против вас.

Ценовые модели и слияние нескольких структурных факторов

Какое из этих двух событий более значимо?

- День рождения твоей жены.

- День рождения вашей жены, который совпадает с Новым годом, а также годовщиной вашей свадьбы.

Вы бы выбрали №2, верно? Потому несколько «событий привлекает больше внимания, что делает этот день еще более особенным!

В трейдинге актуальна та же концепция. Когда вы торгуете от значимой области, которая совпадает с уровнем поддержки и сопротивления более старшего таймфрейма, это делает ее еще более «мощной».

Рассмотрим пример:

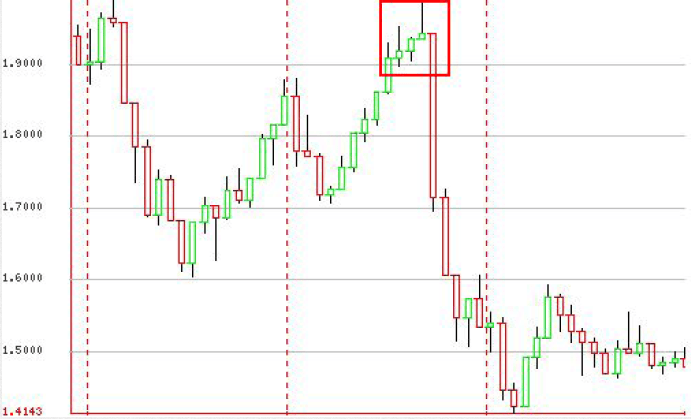

Вы, наверное, думаете: «Кто в здравом уме будет покупать прямо сейчас?»

Что ж, если это единственный график, который у меня есть, то покупать мне тоже не будет интересно. Но если вы знаете, что область 1.7700 является областью поддержки на недельном таймфрейме, тогда это все меняет.

Как вы можете видеть, недельный таймфрейм находится в восходящем тренде, а 1.7700 – это область, где предыдущее сопротивление могло стать поддержкой.

То, что вы видели ранее на 8-часовом таймфрейме, – это паттерн ложного пробой прайс экшен, который предлагает вам вход с низким риском для перехода на недельный тренд. Если цена повторно протестирует максимум колебания на недельном таймфрейме (около 1,9900), это потенциальное движение на 2200 пунктов. Видите, насколько это мощно?

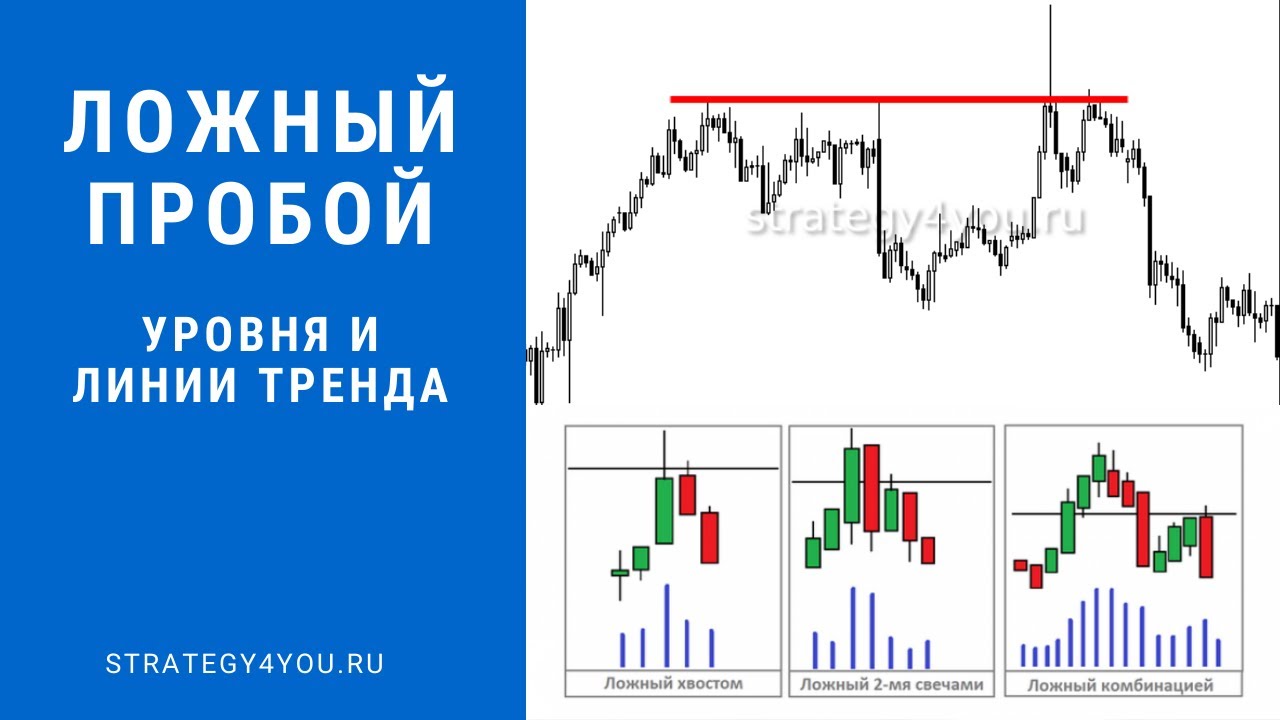

Ложный пробой. Его виды и механика

В этот раз мы выясним, что такое ложные пробои, какие виды пробоев бывают. Для начала мы разберемся, что есть ложный пробой:

Это когда у нас есть уровень, который ненадолго пробивается рынком, после этого цена летит в противоположном пробитию направлении.

Думаю, каждый из вас проживал это на своем примере. Предположим, в области уровня вы решили продать, вас выбьет по стоп-приказу и далее, четко от вашего стопа, рынок развернется и пойдет вниз. Если у вас есть хотя бы 20 сделок, с такой ситуацией вы уже знакомы. Причем, чаще всего такие сценарии являются основанием для последующей паранойи, что рынком управляют рептилоиды.

Если видите подобное, знайте, что вы скорее всего находитесь в толпе. Как вы догадываетесь, толпа всегда проигрывает.

Что бы не попасть в ложный пробой – нужен уровень!

Следующий, немаловажный момент – необходимо правильно выставлять уровни. Если вы делаете это не правильно, то захлебнетесь в ложных пробоях, они будут постоянны. На тему, как строить уровни, у меня есть бесплатная видео-лекция, что доступна по бесплатной подписке:

Следующий момент – перестаньте изучать паттерны. К сожалению, ложные пробои не торгуются так, что вы выучили паттерн и везде его применяете, это работать не будет. Вам необходимо понять логику, саму механику ложных пробоев, после этого вы поймете, как их торговать. Если вы вызубрите какие-либо паттерны, то работать они не будут.

Вам необходимо понять логику, саму механику ложных пробоев, после этого вы поймете, как их торговать. Если вы вызубрите какие-либо паттерны, то работать они не будут.

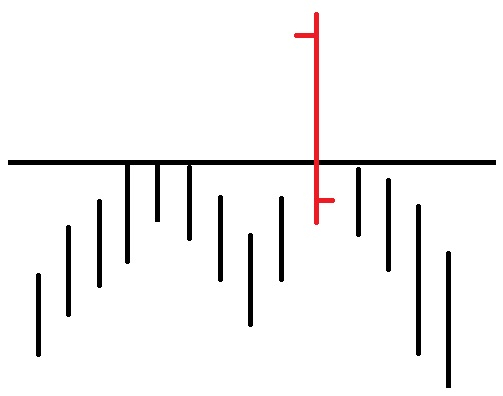

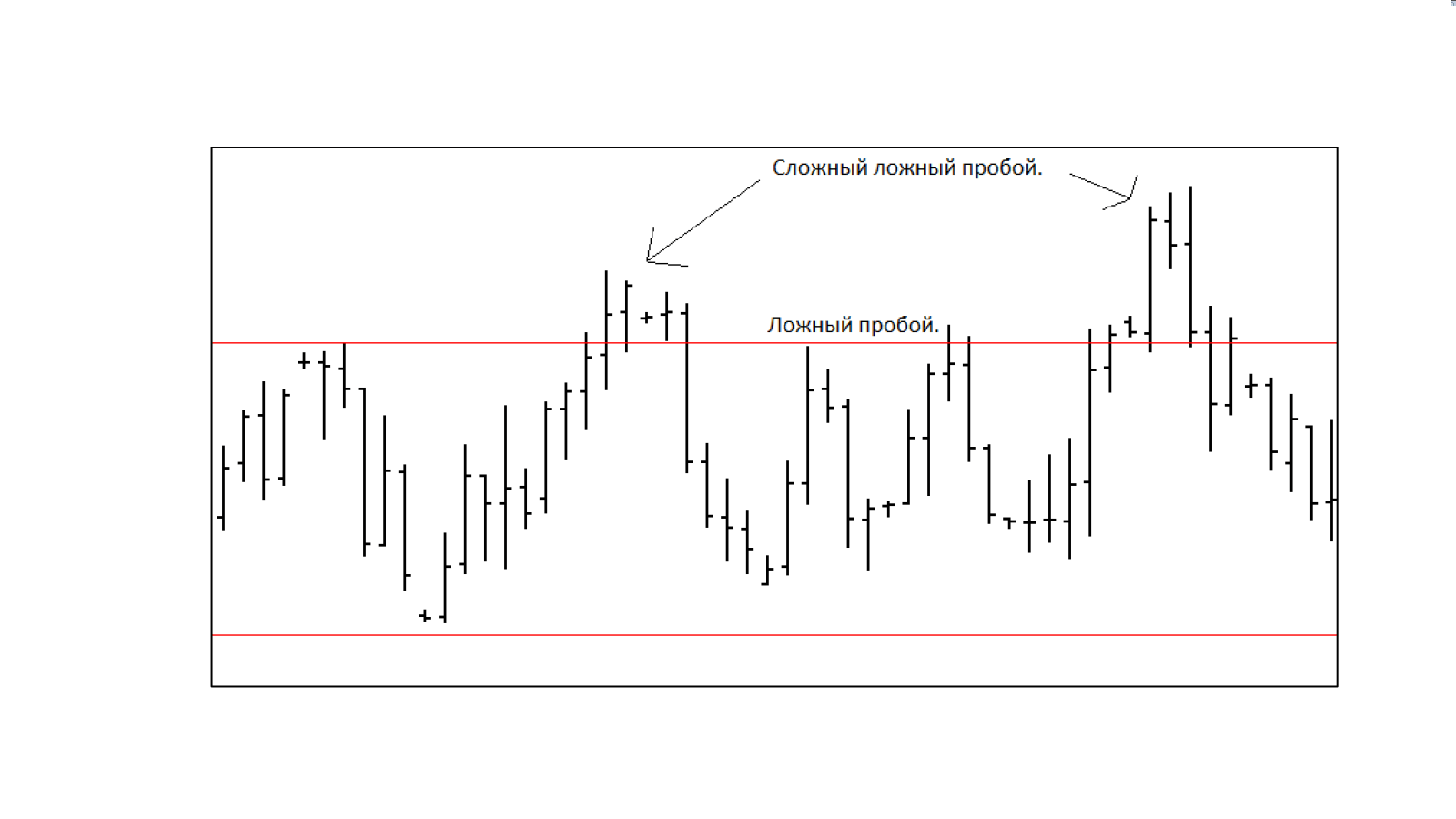

Есть определенный уровень, рынок от него несколько раз отскакивал. На следующий день в области уровня образовались 2 вида ложных пробоев.

В профессиональном сообществе трейдеров до сих пор ведутся споры о том, что такое ложный пробой, можно ли считать подобные шпильки, как на скриншоте, ложным пробоем? Я думаю, что да, это ложный пробой.

2 вида ложных пробоев и объём.

Как видите, здесь представлено 2 вида пробоев

- Шпилька

- Вынос с последующей серией свечей

Обратите внимание, у всех этих пробоев есть нечто общее, их объединяющее, кроме единого уровня. И это объемы, во время пробоя они всегда повышались.

Если вы торгуете на Форекс кухне и не знаете, где взять объемы, смотрите мой видеоролик:

В данном случае мы рассматриваем ближайшие свечи, а не всю торговую сессию, так как это событие локальное. Рассматриваем ближайшие 5-10 свечей.

Рассматриваем ближайшие 5-10 свечей.

Откроем любой другой ложный пробой и увидим тоже самое.

Вначале рынок идет вниз от уровня, выстреливает наверх, при этом образуется самый большой объем в рамках ближайших 10 свечей. При формировании ложного пробоя такое случается очень часто. К слову сказать, ложные пробои случаются практически каждый каждый день, они лишь усиливают ваш сигнал, но об этом позже.

- Ложный пробой сопровождается повышенным объемом

Почему происходит всплеск объёмов при ложном пробое?

Всё достаточно просто, рассмотрим на конкретном примере:

Для того, чтобы проанализировать конкретный участок цены, нам следует выяснить, каков фон, контекст.

Видим внутридневное движение вниз. Как обычно, оно произошло под конец рабочего дня, до вечерней сессии. После вечерней сессии рынок снова ожил, тем не менее, цена находилась в сформированном уровнями коридоре. Вполне очевидно, большинство участников вышло из позиций, потому как основное движение закончилось, к тому же на рынке происходит флет.

Вполне очевидно, большинство участников вышло из позиций, потому как основное движение закончилось, к тому же на рынке происходит флет.

С открытием нового дня рынок двинулся вверх. Всем очевидно, рынок поменял свое направление с нисходящего на восходящее: все видят эту базу, рост, откат к этой базе.

Количество людей, продающих данный актив, начало уменьшаться. Обратно, количество продавцов стало расти. Происходит перекос в сторону покупателей.

Стоп приказы – как место для ложного пробоя.

За ценой неизбежно следуют стоп-приказы.

Когда рынок идет вниз, начинают исполняться стоп-приказы. Что представляют собой стоп-приказы покупателей? Рыночные ордеры на продажу, из-за чего цена идет вниз.

Можем подключить и паранойю. Если исполнились стопы на продажу, то почему цена не пошла вниз, но объем при этом есть? Здесь мы всегда предполагаем, что кто-то загрузил свою позицию, используя в качестве топлива данные стопы. Это достаточно примитивная тактика, торгуется она с 40ых годов СССР, тем не менее, она давно в рынке, а что-либо изменить мы не в силах. Возможно, крупный игрок действительно будет загружать свою позицию на данных стоп-приказах.

Возможно, крупный игрок действительно будет загружать свою позицию на данных стоп-приказах.

Кластерные графики

Если у вас есть возможность торговать и смотреть кластерные графики, применять какой-либо объемный анализ, вы всегда увидите, что на всех ложных пробоях объем сконцентрирован внизу.

На скриншоте представлена шпилька. Видим скопление объемов, после чего свеча закрывается наверху, рынок движется вверх. К слову, это один из паттернов торговли кластерных графиков. Почему подобное происходит?

Как вы помните, здесь исполняются стоп-приказы на продажу. Соответственно, рынок должен идти вниз. Но если кто-то выставляет лимитные заявки на покупку в определенной ценовой плотности, рынок поглотит эти ордера.

Когда цена идет вниз – увеличивается предложение. Количество людей, которые продают данный актив, увеличивается за счет исполнения стоп-приказов.

Но дело в том, что количество спроса остается на том же уровне, оно не меняется.

Более того, крупный игрок может подключить агрессивную тактику, то есть он может немножко надавить на рынок, после чего он под собственным весом пойдет в обратную сторону. Всё достаточно просто.

Когда вы видите движение, в рамках которого объем формируется буквой b, после этого рынок выстреливает. Образованная объемом плотность будет считаться неким уровнем, некой точкой, от которой рынок в дальнейшем будет отпрыгивать. Логика в том, что если у нас есть крупный игрок, который возможно здесь загрузился, большая вероятность, когда рынок подойдет к его цене, он остановится, потому что дальнейший ход цены вниз будет означать убытки для крупного игрока. Если у него есть деньги на торговом счете, скорее всего он защитит свою позицию достаточно агрессивными ходами, после чего рынок может выстрелить в обратную сторону.

Здесь та же логика. У нас есть движение, повышение объема, есть исполнение неких ордеров на самых максимальных точках. После этого цена движется вниз.

Есть определенный уровень, шпилька, повышение объема. Уверяю, на кластерных графиках объем также будет сформирован сверху:

Объём – вынос – плотность

Что же происходит при серии свечей, когда рынок пробивает уровень и показывает, что проглотил всех продавцов в этой зоне?

Все абсолютно также, как и в предыдущих случаях. Открыв кластерный график, мы увидим аналогичное формирование объема вверху свечей.

Обираться на горизонтальные объемы – дело достаточно сложное, не для большинства людей, однако эффективно позволяет выявлять ложные пробои.

Если у вас нет под рукой горизонтальных объемов, смотрите обычные. Как правило, всегда есть какие-либо всплески объемов, смотреть нужно ближайшие 5-10 свечей в рамках предполагаемого пробоя.

Не забывайте правильно строить уровни, в противном случае вы утонете в ложных пробоях.

Итоги

На рынке нам могут встретиться 2 вида ложных пробоев.

Первый вариант представляет собой шпильку, после которой происходит разворот рынка. Под вторым видом пробоя предполагается сам пробой и некоторое движение после пробоя, после чего происходит разворот.

И в том, и в другом случае мы увидим на графике повышенные объемы, а если откроем кластеры, увидим плотность объема, которая будет сосредоточена вверху свечей.

Важно понять механику подобных пробоев. Заучивать паттерны, считать количество свечей и заниматься подобной ерундой – бессмысленно. Потеряете время, деньги и нервы.

Ложный пробой — что это? Основные понятия. Азбука трейдинга

Ложный пробой – это пробой уровня, который сопровождается последующим быстрым разворотом в обратную сторону. Чаще всего, ложный пробой случается в место максимальной концентрации стоп-приказов трейдеров.

Чаще всего, ложный пробой случается в место максимальной концентрации стоп-приказов трейдеров.

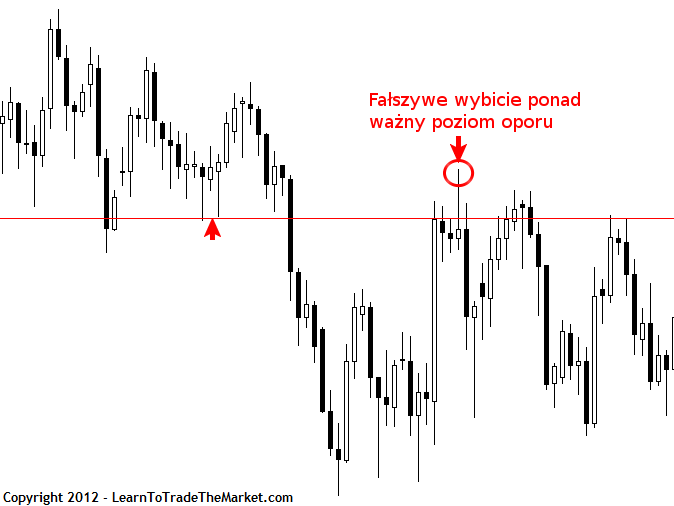

Как выглядит ложный пробой

Классический ложный пробой уровняПеред вами самая, что не есть обыкновенная рыночная ситуация. Держу пари, многие начинающие трейдеры, да и не только начинающие, сталкивались с подобной ситуацией. Дело понятное, ведь подобные ситуации, носят исключительно менталитетный характер коллективного умонастроения. Что под этим подразумевается?…

Как формируется ложный пробой

Дело в том, что на рынках нет факта того, что допустим, при некотором импульсе можно констатировать действие одного участника рынка. Пусть даже с самыми крупными вложениями в позицию. Всё равно в каждом моменте любого из движений, присутствуют «разнокалиберные» участники рынков.

видео по теме ложного пробояДаже при наличии мощнейшего импульса, есть следы присутствия и крупной инициативной сделки, и активации стоп лоссов других трейдеров, и наличие «подхватывающих однотипных «союзников», и обязательно присутствуют некие «окуньки», которые прицепились к бочку огромного кита. Поэтому, даже в импульсе есть множество разнотипных игроков, что уж говорить о краткосрочных колебаниях котировок, да ещё и при наличии консолидаций, флэта.

Поэтому, даже в импульсе есть множество разнотипных игроков, что уж говорить о краткосрочных колебаниях котировок, да ещё и при наличии консолидаций, флэта.

Три фактора ложного пробоя

Следующее содержание необходимо читать с максимальным вниманием и с минимальной спешкой. Сто́ит сразу разобраться в структуре ложного пробоя, поэтому подобные ситуации приходится расщеплять на атомы. Так как при незнании некоторых аспектов, будет довольно сложно понять, почему в некоторых ситуациях имеется в виду это, а не это. И почему здесь так, а там не так. И что вообще здесь происходит, на этих непонятных горках.

Первостепенный фактор наличия ложного пробоя

Наличие ложного пробоя зависит от корректно верного построения уровней поддержки и сопротивления. Так, например, при построении уровней п/с, а ещё правильнее областей поддержки и сопротивления, с некоторым смещением вверх или вниз по «неверным» координатам, визуального наличие ложного пробоя не будет наблюдаться.

Читайте по теме: Зеркальные уровни

А по факту, при условии достоверных построений по отношению к крупным объёмосодержащим ценовым уровням, этот ложный пробой существует. Или, по крайней мере, существовал бы… Так, эмпирическим взглядом на этот скриншот, сможет ли кто-нибудь из нас сказать; какие из этих уровней п/с правильно выставлены, а какие нет?

Или, по крайней мере, существовал бы… Так, эмпирическим взглядом на этот скриншот, сможет ли кто-нибудь из нас сказать; какие из этих уровней п/с правильно выставлены, а какие нет?

Истинные уровни на рынке.

Уверен, вы понимаете, что произношение в прошедшем времени, подразумевает истинное наличие факта присутствия ложного пробоя. А если рассуждать простым языком, то давайте строить уровни поддержки и сопротивления на истинно-правильных ценовых областях, то есть там, где проходили максимальные объёмы проторговки. Разумеется, на экстремумах, но и термин «экстремум» тоже довольно растяжимое понятие. Так, у каждого участника рынка, будет своё мнение и своё видение рыночной ситуации.

видео по теме уровнейИ тут можно вспомнить высказывания одного из легендарных биржевиков прошлого столетия (по праву не помню кто именно произнёс следующие слова), по поводу построений уровней: «Не стоит строить уровни поддержки и сопротивления на самых пиках минимумов и максимумов, так как данные мини движения, формируют неопытные экстрималы. А так же эти «пустые от объёмов» шпильки, образуются по причине инерций прошедших импульсных движений».

А так же эти «пустые от объёмов» шпильки, образуются по причине инерций прошедших импульсных движений».

Второстепенный фактор наличия ложного пробоя

Наличие ясно очевидного ложного пробоя, является фактором масштаба и тайм фрейма анализируемого и торгуемого графика. Хотя термины масштаб и тайм фрейм, в некоторых интерпретациях могут иметь одно и то же значение, а в других ситуациях, могут иметь разные понимания. Так, масштабом может являться и уменьшение/увеличение тайм фрейма, так и увеличение/уменьшение zoom (англ. – увеличение, уменьшение масштаба изображения). Пример масштабирования одного тайм фрейма, и переключения с тайм фрейма 1 минутного отображения графика, на 15-ти минутное отображения:

Мы не напрасно задержались на этих аспектах масштаба отображения, т.к. на разных тайм фреймах, уровень поддержки и сопротивления продемонстрируют нам разные значения ложного пробоя. А в некоторых случаях, он вообще не будет отображаться. Представьте себе, на сколько, искажённую картину мы получим по итогу неверно выставленных зон поддержки и сопротивления!

Чем ниже таймфрейм – тем труднее понять рынокНо всё же есть некоторые рекомендации, как надо правильно

строить уровни п/с. Изначально уровни наносятся на старшем тайм фрейме, а уже

на «рабочем», более младшем, они корректируются. Другой способ выставить верные

уровни, это по футпринт, ленте сделок, график ренко и т.д. и т.п. На самом деле

вариантов, как правильно выставить уровни п/с превеликое множество, вплоть до эмпирически-визуального.

Но для понимания, как правильно строить уровни, для корректной работы по

ложному пробою, вам необходимо знакомиться с соответствующими материалами,

которые имеются в рубрике Азбука Трейдинга.

Изначально уровни наносятся на старшем тайм фрейме, а уже

на «рабочем», более младшем, они корректируются. Другой способ выставить верные

уровни, это по футпринт, ленте сделок, график ренко и т.д. и т.п. На самом деле

вариантов, как правильно выставить уровни п/с превеликое множество, вплоть до эмпирически-визуального.

Но для понимания, как правильно строить уровни, для корректной работы по

ложному пробою, вам необходимо знакомиться с соответствующими материалами,

которые имеются в рубрике Азбука Трейдинга.

Обобщающий фактор наличия ложного пробоя

Этот фактор как бы охватывает два предыдущих фактора, так же и остальные, маленькие, ранее не озвученные нюансы. Имя этому фактору «Индивидуальность». Под этим термином подразумевается, что каждый человек, это отдельно рассматриваемый индивидуум. Здесь как негде подходит не столь древняя поговорка про индивидуальное мнение каждого социума: «У каждого своя правда, а истина одна»!

Как упамяналось выше, каждый участник рынка, будет видеть

одну и ту же ситуэйшн на одном и том же участке рынка, по-своему. И, чёрт

возьми, он будет прав! Так как среди пользователей биржевых площадок, ходят

различные мнения, в которых многие имеют согласия. Так одна из них гласит, что

не нужно слушать мнение другого трейдера, потому как у вас не будет

собственного видения. А посему, вы не сможете адекватно анализировать рынок, и

уж тем более торговать стабильно в профит.

И, чёрт

возьми, он будет прав! Так как среди пользователей биржевых площадок, ходят

различные мнения, в которых многие имеют согласия. Так одна из них гласит, что

не нужно слушать мнение другого трейдера, потому как у вас не будет

собственного видения. А посему, вы не сможете адекватно анализировать рынок, и

уж тем более торговать стабильно в профит.

Как же тогда торговать по столь сложному элементу?

На самом деле, нет ничего сложного в этом разнообразии переменных. Сто́ит лишь все эти аспекты разложить по полочкам. Имеется в виду, что не надо распыляться на все переменные, а укомплектовать их по важности и распределить по приоритету. Весь этот процесс называется торговой системой. И теперь, когда выложен фундамент из пониманий, что такое правильное построение уровней, и где они должны располагаться, давайте приступим к рассмотрению возможных развитий событий. Но тут, надо предупредить, что построение уровней поддержки и сопротивления, это «целая наука», поэтому, в данном материале мы этой темы коснулись лишь слегка.

Сейчас мы наблюдаем график с увеличенным масштабом на 15-ти минутном тайм фрейме. Не, не, не, мы с вами не просто наблюдаем в рамках этой статьи, а мы с вами торгуем в режиме реального времени. Прежде всего, мы видим, что неплохо приближаемся к исторически сильному уровню. И вот тут, сидя перед монитором, у нас должно ёкнуть; «блин, если уровень сильный, то вероятности отскока от него больше, чем вероятности его пробить». Верно? Да.

Дальше; «точно, тем более до этого было слишком долгое падение, причём падение было плавное, без энергетических импульсов. В конце концов, коррекция данного снижения неизбежна % на 50 и более». Теперь, когда на следующей 15-ти минутной свече мы оказались в зоне поддержки, мы внимательно следим за развитием событий. Здесь, по окончании этой свечи, мы начинаем держать руку на «пульсе».

На рынке нельзя спешить.

Следует пояснить вам, уважаемые друзья, что спешка войти в

позицию, ещё ни разу не приводила к отличным результатам. К умеренным да,

приводила, но к отличным нет. И если посмотреть на большую выборку сделок

любого участника, то при таких попытках, бо́льшая часть таких рискованных

входов, окажется с провалом. Поэтому, всегда нужно ждать подтверждения сигнала.

Да, мы можем отдать некоторую потенциальную прибыль рынку, но это по

вероятности будущих положительных сделок лучше, чем потом отдать уже

заработанное.

К умеренным да,

приводила, но к отличным нет. И если посмотреть на большую выборку сделок

любого участника, то при таких попытках, бо́льшая часть таких рискованных

входов, окажется с провалом. Поэтому, всегда нужно ждать подтверждения сигнала.

Да, мы можем отдать некоторую потенциальную прибыль рынку, но это по

вероятности будущих положительных сделок лучше, чем потом отдать уже

заработанное.

Так, в данной законченной медвежьей свече, которая, тем более, закрылась ниже исторического уровня, очень и очень велик соблазн войти в позицию на продажу. Но окститесь, ведь если уровень исторически сильный, то и фору ему можно дать на бо́льшее падение по инерции, нежели бы мы подошли к более свежесформированному уровню! Поэтому, опять же, не торопимся и ждём. А ещё лучше, теперь настал самый подходящий момент переключиться на наш «рабочий» тайм фрейм. Сугубо для данного материала, интересующая нас торговая область, отмечена серебристым прямоугольником.

Ничего сверхсложного в ложном пробое!

Теперь обратите внимание, что стоило нам подождать несколько минут, как у нас сформировался оптимальный сигнал на покупку данного актива. То есть, наша следующая бычья свеча, которая следует за предыдущей медвежьей свечёй, закрылась выше исторического уровня поддержки. По факту мы наблюдаем ещё и паттерн «рельсы», относительно 15-ти минутных свеч. Так что, как по мне, так такой сигнал я считаю оптимальным, для столь долгого ожидания рискнуть некоторым % от дневного лимита на депозит!

То есть, наша следующая бычья свеча, которая следует за предыдущей медвежьей свечёй, закрылась выше исторического уровня поддержки. По факту мы наблюдаем ещё и паттерн «рельсы», относительно 15-ти минутных свеч. Так что, как по мне, так такой сигнал я считаю оптимальным, для столь долгого ожидания рискнуть некоторым % от дневного лимита на депозит!

Но по каким-то причинам, некоторые, более консервативные трейдеры, решили дождаться более яркого сигнала на покупку. И надо снять перед ними шляпу, они оказались на шаг впереди, в плане профессионализма и выработке дисциплинированной психике. Вы только посмотрите! Какой чёткий сигнал по окончании следующей свечи, после нашей бычьей! Переключившись на тайм фрейм М1, и немного подождав, мы обнаруживаем не только паттерн по анализу Price Action – «двойное дно», но и паттерн «рельсы» и «дожи» по свечному анализу. Грех не воспользоваться данной ситуацией. Рынок просто кричит тебе: «возьми немного денег у меня». Такой вход в позицию, можно по праву считать идеальным:. .

.

Читайте по теме: Какие бывают паттерны?

Ложный пробой видео по темеПодведём итоги ложного пробоя.

1 – Наличие сильного исторического уровня поддержки.

2 – Равномерное и продолжительное снижение стоимости актива, как минимум требующее некоторой коррекции.

3 – Присутствие паттерна по Price Action «двойное дно».

4 – Наличие паттерна по свечному анализу «рельсы».

5 – А так же паттерн «доджи», всё по тому же свечному анализу.

Все эти аспекты и нюансы хорошо заметны на индикаторе «свечной график». Да, друзья, свечное отображение графика, это тоже индикатор. Достаточно научиться правильно, читать ход менталитетных мыслей коллектива, то есть толпы, торгующих на финансовых рынках, и будет вам счастье!

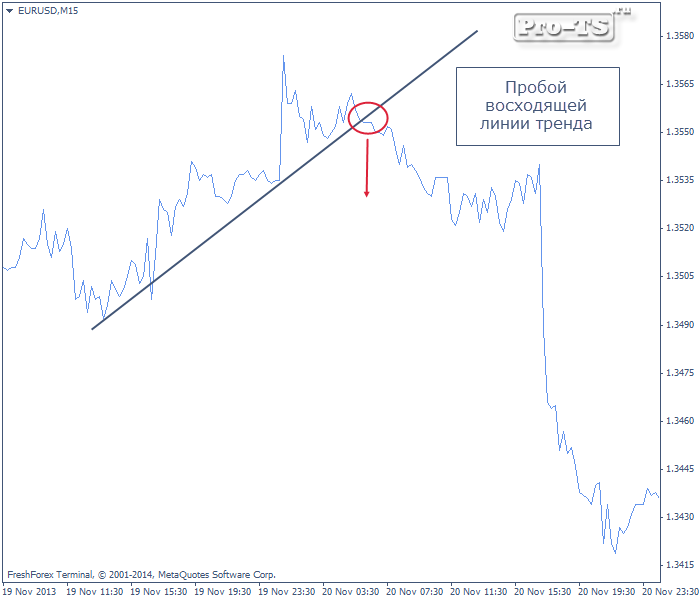

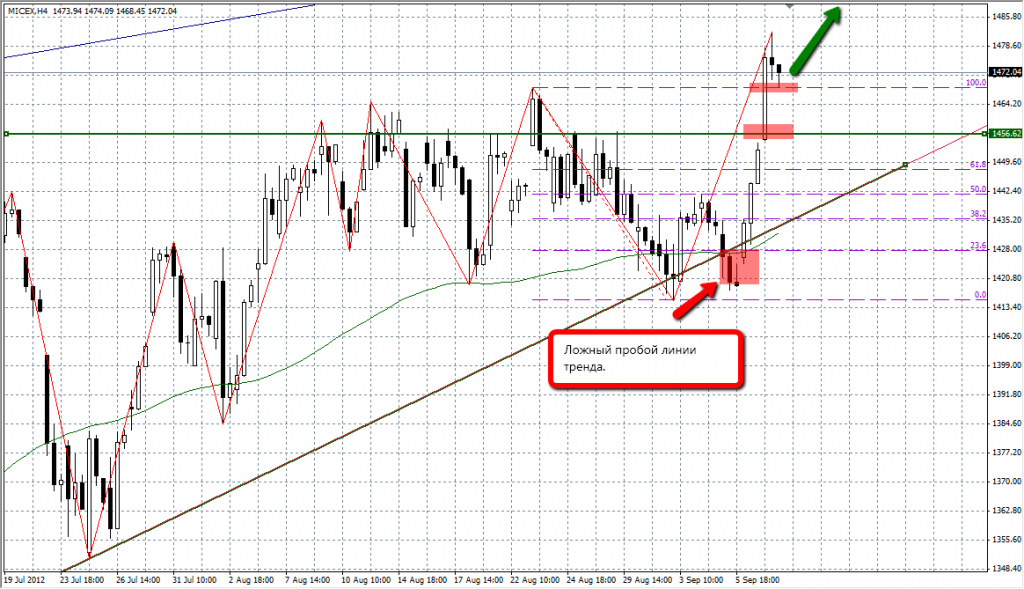

Ложный пробой при трендовом движении

Ложный пробой при трендеМало кто знает, в том числе и не столь новенькие трейдеры, что ложный пробой, как таковой, может присутствовать и на трендовых движениях. И вот здесь, если разбираться детально, начинаются проблемы у большинства участников рынка, использующих технический анализ. На этом скриншоте построена трендовая линия по максимумам нисходящего движения. Обратите внимание, что на тайм фрейме М5, линия выстроена по совету легендарного биржевика, упомянутого выше (действительно не помню, кто именно это озвучил, поэтому, не буду брать на себя смелость лукавить). То есть, здесь не взяты в расчёт экстремальные пики. Но в чём, же загвоздка данной ситуации? Ведь если будет формироваться ложный пробой, значит, будет или пробой или ложный пробой!?

На этом скриншоте построена трендовая линия по максимумам нисходящего движения. Обратите внимание, что на тайм фрейме М5, линия выстроена по совету легендарного биржевика, упомянутого выше (действительно не помню, кто именно это озвучил, поэтому, не буду брать на себя смелость лукавить). То есть, здесь не взяты в расчёт экстремальные пики. Но в чём, же загвоздка данной ситуации? Ведь если будет формироваться ложный пробой, значит, будет или пробой или ложный пробой!?

Отнюдь, это не так просто, как может показаться с первого взгляда. Подводные камни на торговых площадках присущи практически во всех из ситуаций. Теперь, чтобы не быть голословным, давайте рассмотрим дальнейшее вероятное развитие событий:

ложный пробой трендовые линииСмотрите, при дальнейшем продвижении цены, возле, тоже исторически сильного уровня (области) поддержки, свечи стали рисовать отскок от этих областей. Потом, когда цена вновь вошла в историческую зону поддержки, у нас есть три варианта развития событий:

Варианты развития события

• 1) Мы можем перестроить трендовую линию, как показано на скриншоте сиреневой пунктирной линией. Но в таком случае, мы окажемся неправы, по отношению к собственной торговой системе. Ведь мы по факту изменили правилам, написанные сами собой. И вот тут, очевидно, что такой вариант развития событий, сто́ит опустить и не рассматривать.

Но в таком случае, мы окажемся неправы, по отношению к собственной торговой системе. Ведь мы по факту изменили правилам, написанные сами собой. И вот тут, очевидно, что такой вариант развития событий, сто́ит опустить и не рассматривать.

• 2) Этот вариант подразумевает более реальную картину и более верную интерпретацию данного нисходящего движения. То есть мы можем перестроить трендовую линию от второго максимума на третий, уже только-только сформировавшийся, как показано на скрине зелёной пунктирной линией. Потому как в таких рыночных моделях, нельзя исключать вероятное развитие событий, проиллюстрированное на картинке в левом нижнем углу скриншота.

Принцип пружины в трейдинге

Так же хочется заострить ваше внимание, что структура рынка всегда, я повторяю; всегда находится в состоянии, которое можно сравнить, разве что с пружиной. Персонально для данного развития событий, изображена картина в верхнем правом углу скриншота. Если писать про это состояние рынка, и как он вообще функционирует, то получится очень даже неплохая лекция. А материал выйдет объёмным, поэтому в рамках данной статьи, просто примите это как должное.

Если писать про это состояние рынка, и как он вообще функционирует, то получится очень даже неплохая лекция. А материал выйдет объёмным, поэтому в рамках данной статьи, просто примите это как должное.

В данной ситуации есть оправданный риск изменить свои планы по анализу и предположения о будущем ходе рынка, поэтому, такое развитие событий, мы оставляем на рассмотрение.

• 3) Третий вариант возможных нами действий, это тупо ничего не трогать. Такой алгоритм действий (ничего не менять), считается самым актуальным, по отношению, не только к свой торговой стратегии, но и к собственному развитию психоэмоциональной дисциплины. Так как для опытных воротил финансового рынка не секрет, что в данных ситуациях у начинающих трейдеров, начинают чесаться руки. Они ну просто не могут спокойно анализировать движения рынка – надо обязательно что-нибудь попередвигать, поперестраивать!

Верное решение!

На самом деле, третий вариант действий трейдера, будет

единственно верным решением, то есть, ничего не подкручивать. Причины,

касательно трендовой линии, уже озвучены выше, теперь, надо взять во внимание

ещё и исторический уровень поддержки. Так, здесь, лучшим резюме будет являться

то, что эти области поддержки нужно рассматривать в приоритете. При этом

напоминаю, что нельзя анализировать рынок, не беря во внимание прошедший фон

цены, то есть то, что происходили до этого на большем тайм фрейме.

Причины,

касательно трендовой линии, уже озвучены выше, теперь, надо взять во внимание

ещё и исторический уровень поддержки. Так, здесь, лучшим резюме будет являться

то, что эти области поддержки нужно рассматривать в приоритете. При этом

напоминаю, что нельзя анализировать рынок, не беря во внимание прошедший фон

цены, то есть то, что происходили до этого на большем тайм фрейме.

Так, если мы посмотрим на два предыдущих медвежьих импульса, очень вялое последнее движение быков, плюс всё так и нисходящий тренд (более глобальный), то вероятность склоняется всё так и к пробитию зоны поддержки.

Набор позиции в ложном пробое.

А теперь обратите внимание на это вялое бычье движение: Здесь прослеживается, ни что иное как, набор позиций продавцов! Последней их «каплей» стал ложный пробой, одновременно и уровня поддержки и трендовой линии. При этом мы с вами понимаем, что началом импульса стал сбор стоп приказов тех трейдеров, которые выставили свои стоп лоссы чуть выше (но видимо недостаточно) областей поддержки.

Прибавим к нашим доводам то, что выше ложного пробоя находятся с 70-ю% вероятности, лимитные заявки на продажу, которые с огромной вероятностью, не дадут рынку, по крайней мере, развернуться так скоротечно. И беря все эти предположения в совокупности, они превращаются почти в факт, что уровень будет пробит. Теперь то, когда мы с вами «научились» распознавать ложные пробои и «умеем» расставлять приоритеты, эти биржевые акулы больше не смогут нас нагреть на бабки! УРА!

Вывод

Уважаемые посетители наших материалов, стоит лишь обратить ваше внимание на то, что это действительно парадокс, в плане того, что вы и сами смогли бы провести все эти манипуляции. Мы далеко не гуру рынков, но те читатели, которые, как говориться, пришли «с улицы», смогли почерпнуть многие аксиомы трейдинга. Понимаете, есть вещи и нюансы, которые нельзя вот так взять и знать. На поприще торговых площадок есть моменты, которые можно получить, только по рекомендациям более опытных биржевиков. Даже по прочтению множества книг и пересмотру большого количества подкастов на YouTube нельзя знать о рынках всё.

Даже по прочтению множества книг и пересмотру большого количества подкастов на YouTube нельзя знать о рынках всё.

Что такое ложный пробой уровня и как научиться находить его на графике?

Мы уже неоднократно в наших статьях упоминали о таких инструментах технического анализа как горизонтальные уровни, трендовые линии или скользящие средние. В сочетании с сетапами Price Action или другими Форекс стратегиями они дают хорошие сигналы для входа в сделку. Однако, несмотря на все их достоинства, существует вероятность возникновения ложного пробоя. Наверное, вы не раз становились свидетелем того, как появляется сигнал, например, на покупку, и все указывает на то, что он отработает. Но вот цена неожиданно разворачивается, и вместо ожидаемой прибыли вы получаете убытки. Это есть не что иное, как ложный пробой, то есть маркет-мейкеры как бы тестируют определенный уровень, но поняв, что рынок пока не готов двигаться вверх, открывают противоположные позиции. Многие новички, наткнувшись на ложный пробой, бросают торговлю на Форекс или начинают искать другую торговую систему. Не стоит бояться ложных пробоев, они являются неотъемлемой частью валютного рынка, и нужно научиться распознавать ложные пробои и даже торговать на них. См. также, какие существуют брокеры с PayPal платежной системой.

Не стоит бояться ложных пробоев, они являются неотъемлемой частью валютного рынка, и нужно научиться распознавать ложные пробои и даже торговать на них. См. также, какие существуют брокеры с PayPal платежной системой.

Что такое ложный пробой на Форекс?

Итак, остановимся более подробно на том, что собой представляет ложный пробой Форекс. Допустим, мы наблюдаем нисходящий тренд, а в качестве уровня сопротивления выступает скользящая средняя EMA с периодом 10. Для входа в покупки необходимо, чтобы бычья свеча закрылась выше скользящей средней. На рисунке ниже видно, как бычья свеча пробивает EMA 10 и закрывается выше нее.

Но затем цена неожиданно разворачивается и устремляется вниз, выбивая стоп-лоссы незадачливых трейдеров.

Произошел ложный пробой уровня, то есть скользящая средняя в нашем примере оказалась более сильным уровнем сопротивления, и цена не смогла пробить его, продолжив свое падение. Также очень часто случаются ложные пробои горизонтальных уровней, на границах которых многие трейдеры размещают свои отложенные ордера. Цена пробивает горизонтальный уровень, активировав отложенный ордер, и разворачивается в противоположную сторону, что приводит к закрытию сделки с убытком.

Цена пробивает горизонтальный уровень, активировав отложенный ордер, и разворачивается в противоположную сторону, что приводит к закрытию сделки с убытком.

Как минимизировать потери от возникновения ложных пробоев?

Существует несколько способов, зная которые вы сможете снизить вероятность срабатывания стоп-лоссов. Во-первых, никогда не торгуйте против тренда. Качественные разворотные модели встречаются крайне редко, и они не смогут компенсировать все стоп-лоссы, которые вы получите, пытаясь торговать против тренда. Во-вторых, торгуйте только отложенными ордерами, которые необходимо выставлять на уровне максимума или минимума сигнальной свечи в зависимости от сетапа. Если бы вы установили отложенный ордер в предыдущем примере, то убытков удалось бы избежать. В-третьих, имеет смысл выставлять стоп-лосс не на уровне локального максимума или минимума, а чуть выше или ниже уровня сопротивления. В результате применения этого способа количество стоп-лоссов может существенно увеличиться, но они будут настолько малы, что не скажутся на снижении размера вашего депозита. Наконец, можно дожидаться дополнительного подтверждающего сигнала в виде появления еще одной свечи, закрывшейся в направлении вашей будущей сделки. Описанные выше способы не гарантируют полного отсутствия ложных пробоев, но помогут значительно сократить их возникновение.

Наконец, можно дожидаться дополнительного подтверждающего сигнала в виде появления еще одной свечи, закрывшейся в направлении вашей будущей сделки. Описанные выше способы не гарантируют полного отсутствия ложных пробоев, но помогут значительно сократить их возникновение.

Торговля на ложных пробоях

Большинство трейдеров практикует торговлю на пробоях различных уровней: трендовых линий, горизонтальных уровней, пробоях максимумов или минимумов предыдущего дня и т. д. Они надеются, что, пробив сильный уровень, цена начнет резкое движение по тренду, но такое случается не всегда. Иногда образуется ложный пробой уровня, и цена начинает двигаться совершенно в другом направлении. Почему так происходит? Очень часто обычные трейдеры, как мы с вами, повинуются желаниям «толпы», которые формируются как раз на таких ценовых уровнях. Крупные институциональные трейдеры или маркет-мейкеры очень хорошо понимают психологию «толпы» и ее реакцию на определенные изменения цены. Они могут косвенно влиять на текущую цену. Закупив немного той или оной валюты, маркет-мейкеры поднимают котировки валютной пары на несколько десятков пунктов выше уровня сопротивления, тем самым, активируя отложенные ордера на покупку большинства трейдеров. Если в этот момент рынок не поддержит маркет-мейкеров выходом положительных фундаментальных новостей или заявлениями Центробанков, то институциональные трейдеры закроют свои позиции на покупку и войдут в продажи, что в результате становится причиной резкого падения валютной пары и потерей денежных средств для «толпы».

Закупив немного той или оной валюты, маркет-мейкеры поднимают котировки валютной пары на несколько десятков пунктов выше уровня сопротивления, тем самым, активируя отложенные ордера на покупку большинства трейдеров. Если в этот момент рынок не поддержит маркет-мейкеров выходом положительных фундаментальных новостей или заявлениями Центробанков, то институциональные трейдеры закроют свои позиции на покупку и войдут в продажи, что в результате становится причиной резкого падения валютной пары и потерей денежных средств для «толпы».

Чтобы этого избежать, вы должны научиться чувствовать рынок и следить за поведением цены. Нет смысла использовать различные индикаторы, в цене уже все заложено, нужно только уметь распознавать ее намерения, а индикаторы показывают лишь среднестатистические значения предыдущих свечей. Использование таких методик, как VSA или Price Action позволяют минимизировать риски и сократить вероятность возникновения ложных пробоев. Необходимо отметить, что за появлением ложного пробоя обычно следует хорошее движение в противоположную сторону, поэтому торговля на ложных пробоях является еще более выгодной, чем классические пробойные стратегии. Осталось только научиться находить их на графике, и в этом вам поможет торговая система от Price Action под названием Fakey.

Осталось только научиться находить их на графике, и в этом вам поможет торговая система от Price Action под названием Fakey.

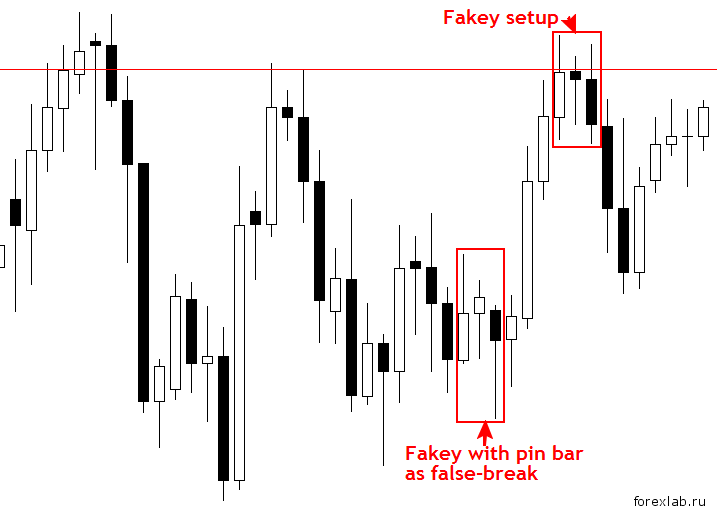

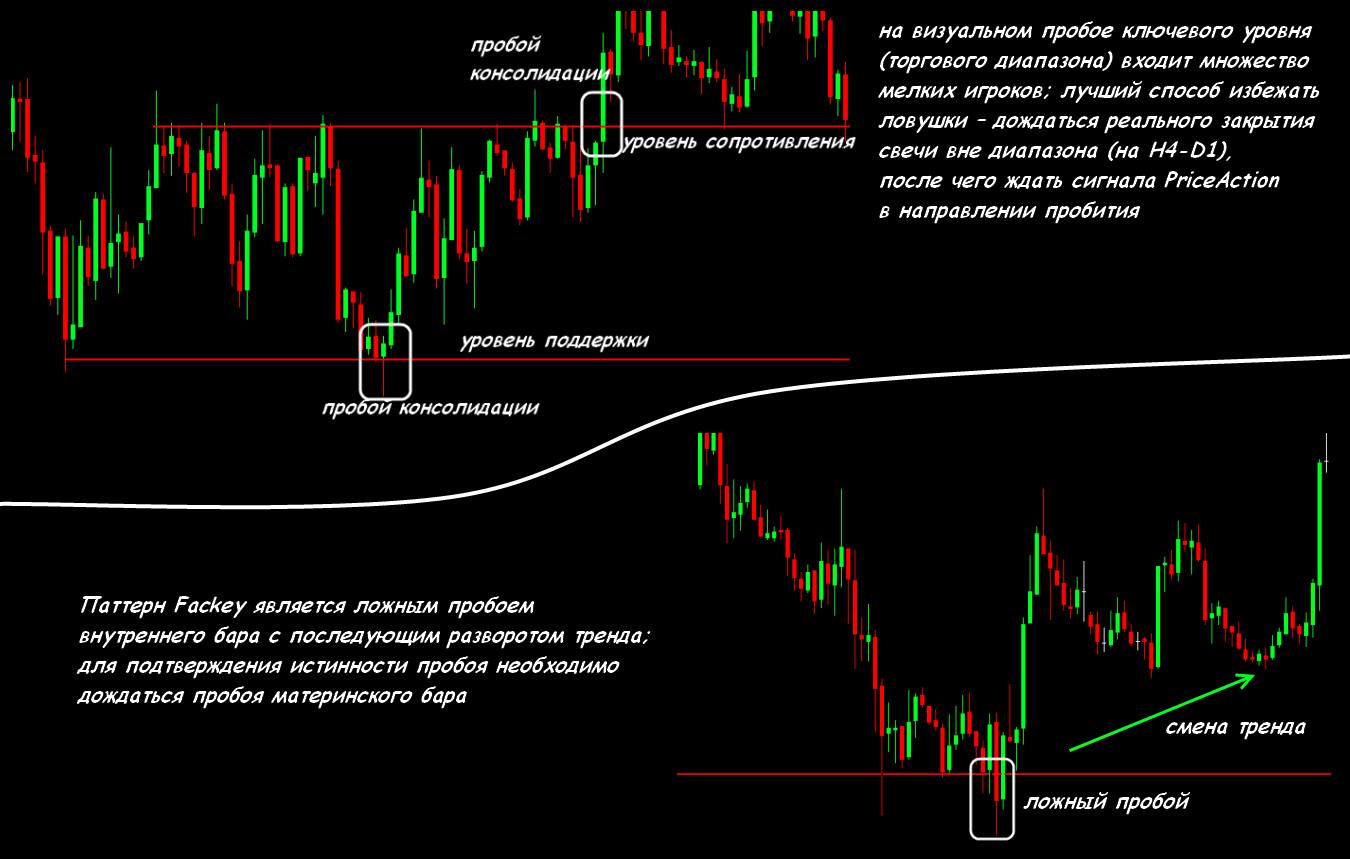

Торговая система «Ложный пробой» (Fakey)

Это один из самых сложных для определения сетапов Price Action, поэтому мы вам рекомендуем для начала познакомиться с такими понятиями, как «Внутренний бар» и Пин-бар. Существует две разновидности торговой системы Fakey:

Ложный пробой внутреннего бара;

Ложный пробой горизонтального уровня.

Рассмотрим возникновение ложного пробоя внутреннего бара на примере. Допустим, какое-то время наблюдался восходящий тренд, нарисовалась большая медвежья свеча, а затем появилась бычья свеча, тело которой оказалось полностью в диапазоне предыдущей свечи, что является свидетельством формирования сетапа «Внутренний бар». Так как мы торгуем только по тренду, то в данном примере мы рассматриваем исключительно покупки, поэтому выставляем отложенный ордер Buy Stop на максимуме сигнальной свечи. Затем мы видим на рисунке ниже, как цена пошла вверх, активировала отложенный ордер, но при этом образовался пин-бар, который является явным признаком ложного пробития внутреннего бара. В этом случае рекомендуется выйти из покупок, потери здесь не очень большие, и рассматривать варианты для входа в продажи. По правилам сетапа «Внутренний бар» мы выставляем отложенный ордер Sell Stop на минимуме сигнальной свечи, а стоп-лосс размещаем на расстоянии точки high пин-бара. Конечно, можно войти в сделку и раньше, но данный метод входа является наиболее оптимальным и безопасным. Как мы видим на рисунке, цена активировала отложенный ордер на продажу, и рынок двинулся в нашу сторону. Тейк-профит выставляется по вашему усмотрению: ближайший горизонтальный уровень, стоп-лосс, умноженный на два или три, расширения Фибоначчи и т. д.

Затем мы видим на рисунке ниже, как цена пошла вверх, активировала отложенный ордер, но при этом образовался пин-бар, который является явным признаком ложного пробития внутреннего бара. В этом случае рекомендуется выйти из покупок, потери здесь не очень большие, и рассматривать варианты для входа в продажи. По правилам сетапа «Внутренний бар» мы выставляем отложенный ордер Sell Stop на минимуме сигнальной свечи, а стоп-лосс размещаем на расстоянии точки high пин-бара. Конечно, можно войти в сделку и раньше, но данный метод входа является наиболее оптимальным и безопасным. Как мы видим на рисунке, цена активировала отложенный ордер на продажу, и рынок двинулся в нашу сторону. Тейк-профит выставляется по вашему усмотрению: ближайший горизонтальный уровень, стоп-лосс, умноженный на два или три, расширения Фибоначчи и т. д.

Если произошло пробитие внутреннего бара полнотелой свечой, а затем нарисовалась противоположная свеча, которая закрылась ниже или выше нашей точки входа, то такое пробитие тоже является ложным, поэтому необходимо рассматривать варианты выхода из позиции и искать новые сигналы для входа в рынок.

Разберем пример возникновения ложного пробоя горизонтального уровня. Для начала необходимо понять, что является пробитием уровня сопротивления. Пробитие горизонтального уровня считается свершившимся, когда тело сигнальной свечи закрылось выше или ниже этого уровня. Если же следующая за ней свеча вернулась обратно, то такое пробитие считается ложным. Не нужно входить сразу в рынок, а следует дождаться еще одного подтверждения или выставить отложенный ордер в точке high или low в противоположную сторону от ложного пробоя уровня.

Для сетапа Fakey, как и для любого другого паттерна Price Action необходимо иметь точку опоры в виде горизонтального уровня, скользящих средних или уровней Фибоначчи. Но в случае с ложным пробоем уровня мы имеем хорошую точку опоры в виде горизонтального уровня, поэтому можно смело рассматривать варианты для входа в сделку.

В этой статье мы рассмотрели, что такое ложный пробой Форекс, как его находить на графике и применять в своей торговле. На первый взгляд, нахождение ложного пробоя кажется непростым занятием, но хорошо потренировавшись на центовом счете, вы сможете с успехом применять данную торговую систему в своей торговле.

Читайте также статью «Торговая система Insider – торговля на новостях».

Ложный пробой: разновидности FB и как ими торговать

Многие трейдеры Форекс предпочитают торговать с помощью важных уровней. Часто встречаются ложные прорывы. Вы можете с уверенностью сказать, что ложный прорыв (FB) — это то, с чем сталкивается каждый трейдер, использующий эту стратегию.

Важный уровень — это место на графике, где цена какое-то время отскакивала или где существовал горизонтальный тренд.

Место, где цена остановилась ниже текущих значений, называется поддержкой, а то, что выше, называется сопротивлением.Такой вид торговли позволяет использовать минимальные риски при торговле. Также есть места, где можно разместить умный стоп-лосс и тейк-профит.

Содержание:

1. Как формируется ложный пробой

2. Типы ложного пробоя на рынке Forex

3. Как торговать на ложном пробое на рынке Forex

Как формируется ложный пробой

На рынке цена движется от уровней поддержки к уровням сопротивления и, таким образом, может пробить их или отскочить от них; однако FB очень распространен. Большинство трейдеров предпочитают продавать сверху, а покупать снизу. Ложный прорыв — это когда обманывают большинство участников рынка.

Большинство трейдеров предпочитают продавать сверху, а покупать снизу. Ложный прорыв — это когда обманывают большинство участников рынка.

На данном этапе тестируются уровни поддержки или сопротивления. Если на рынке есть крупные игроки, готовые двинуть цену в текущем направлении, это будет настоящий прорыв, в результате чего текущий рыночный тренд будет продолжен.

По ФБ уровня крупные игроки толкают цену за уровень, посылая остальным неточный сигнал о ее продолжении.В этот момент они начинают накапливать позицию в противоположном направлении по более выгодной цене.

Как только необходимые объемы накапливаются, они получают свою прибыль благодаря стоп-лоссу большинства игроков, так как цена идет в другом направлении после возврата ниже уровня.

Чтобы избежать такой рыночной ловушки, трейдер должен использовать в ходе торговли VSA или паттерн Price Action. Эти стратегии позволяют определить истинные намерения крупных игроков Forex.

Виды ложных пробоев на рынке форекс

На биржевом рынке всего три типа ФБ, в зависимости от того, где они были сформированы.

1. Классический ложный пробой на уровне поддержки и сопротивления.

2. Бычья или медвежья ловушка, возникающая в процессе консолидации рынка.

3. Ложный пробой внутреннего или внешнего бара.

Теперь попробуем изучить каждый из этих типов прорыва по отдельности. Классический FB формируется по трендовому движению и состоит из 1-4 свечей.Эта ловушка формируется на важных уровнях поддержки и сопротивления.

Обычно перед таким ложным прорывом цена агрессивно движется к поддержке или сопротивлению. В результате многие игроки, ожидающие прорыва уровня и дальнейшего движения цены в текущем направлении, оказываются в ловушке.

В отличие от первого сценария, во втором цена довольно долго консолидируется. Надеясь избежать ловушки, трейдеры открывают позиции после того, как образовался прорыв.Если прорыв вверх произошел, это бычья ловушка, если вниз — медвежья ловушка.

Основная ошибка этих трейдеров состоит в том, что они не дождались сигнала подтверждения прорыва и в конечном итоге понесли убытки.

В третьем случае происходит ложный пробой внутреннего или внешнего бара. На графике рисуется длинный хвост свечи, но формируется полноценный внутренний или внешний бар. Трейдеры, использующие торговую стратегию Price Action, часто сталкиваются с этим типом ложного прорыва.

Стать клиентом Gerchik & Co

Как торговать ложными пробоями на форекс

Независимо от типа FB, встречающегося на рынке, это явный сигнал для дальнейшего движения цены в другом направлении. Чтобы торговать правильно, вам нужно подождать, пока он снова не вернется ниже уровня.

Многие трейдеры предпочитают дождаться небольшого горизонтального тренда цены вблизи уровня.

Позиция открывается в другую сторону от ложного пробоя.В таком случае стоп-лосс размещается за уровнем выше или ниже консолидации, в зависимости от направления рыночной цены. Ордер Take Profit нужно выставить под ближайшим уровнем на графике.

Ордер Take Profit нужно выставить под ближайшим уровнем на графике.

Вы можете войти в позицию после FB в соответствии с паттернами Price Action, не дожидаясь горизонтального тренда. В этом случае необходимо выставить стоп-лосс по правилам конкретного паттерна. Как и в первом случае, тейк-профит может быть выставлен под ближайшим уровнем или по правилам конкретного паттерна.

Ложный прорыв на рынке форекс — очень распространенный сигнал, указывающий на то, что направление движения цены изменилось. Это своего рода обман толпы, поскольку многие игроки вскакивают на сделку, как только происходит прорыв, не дожидаясь подтверждения.

В результате они несут убытки, так как цена сменила направление и снова вернулась под уровень. В этот момент активируется стоп-лосс многих игроков, и в результате цена идет в противоположном направлении после ложного прорыва.

В свете этого можно с уверенностью сказать, что ложный пробой — это сигнал, указывающий на изменение текущего направления движения цены.

Чтобы не попасть в эту ловушку, следует использовать либо VSA, либо паттерны Price Action, позволяющие получить реальную картину того, что в настоящее время происходит на рынке. Таким образом, при использовании VSA высока вероятность ложного прорыва, если прорыв происходит без объемов.

Для закрепления материала смотрите видео ниже!

Что нужно знать:

Защитите себя от торговых рисков

с помощью Risk Manager от Gerchik & Co!

Подробнее об услуге

# Лучшая стратегия бинарных опционов 2019 // «Секрет», который действительно работает

Управление капиталом для максимального успеха

Управление капиталом относится к каждой стратегии бинарных опционов. Без правильного управления капиталом вы потеряете все. Большинство трейдеров совершают эту ошибку. Я лично предпочитаю рисковать 1-5% своего торгового счета одним бинарным опционом. Таким образом, вы можете потерять несколько сделок, не уничтожив полностью свою учетную запись. Управление капиталом также зависит от трейдера. Некоторые трейдеры очень агрессивны и вкладывают большие деньги. В конце концов, вы должны решить для себя, сколько денег вы хотите рискнуть.

Управление капиталом также зависит от трейдера. Некоторые трейдеры очень агрессивны и вкладывают большие деньги. В конце концов, вы должны решить для себя, сколько денег вы хотите рискнуть.

Некоторые сделки используют для торговли 10% или более баланса счета.Например, если у вас 4 убыточных сделки (такое случается) подряд, баланс вашего счета составляет минус 40%. На мой взгляд, использовать этот риск — безумие. Самые профессиональные трейдеры используют риск 0,5 — 1,5% своего портфеля на одну сделку. По моему опыту, вы получите тяжелые эмоции, потеряв огромную сумму денег за короткий промежуток времени или за несколько сделок.

Во-первых, это звучит как сложный процесс инвестировать только 1% или меньше вашего портфеля, но с устойчивой и непрерывной торговой стратегией вы заработаете много денег в будущем.Например, если вы получаете прибыль в 2% каждый день, счет вырастет очень высоко через несколько недель.

Мартингейл для стратегии бинарных опционов ложного прорыва

Для получения лучших результатов вы можете использовать популярную «Стратегию мартингейла». Если вы потеряете свою сделку, вы можете удвоить свою инвестицию или использовать более 2,3x от последней инвестиции в следующей сделке. Это очень рискованно, но при успешной стратегии это хороший способ работать. На мой взгляд, «Мартингейл» следует использовать только опытным трейдерам.

Если вы потеряете свою сделку, вы можете удвоить свою инвестицию или использовать более 2,3x от последней инвестиции в следующей сделке. Это очень рискованно, но при успешной стратегии это хороший способ работать. На мой взгляд, «Мартингейл» следует использовать только опытным трейдерам.