Сколько сейчас ставка рефинансирования цб рф: Банк России не стал снижать ставку на последнем заседании в 2020 году :: Финансы :: РБК

Банк России не стал снижать ставку на последнем заседании в 2020 году :: Финансы :: РБК

Финансы , 18 дек, 13:300

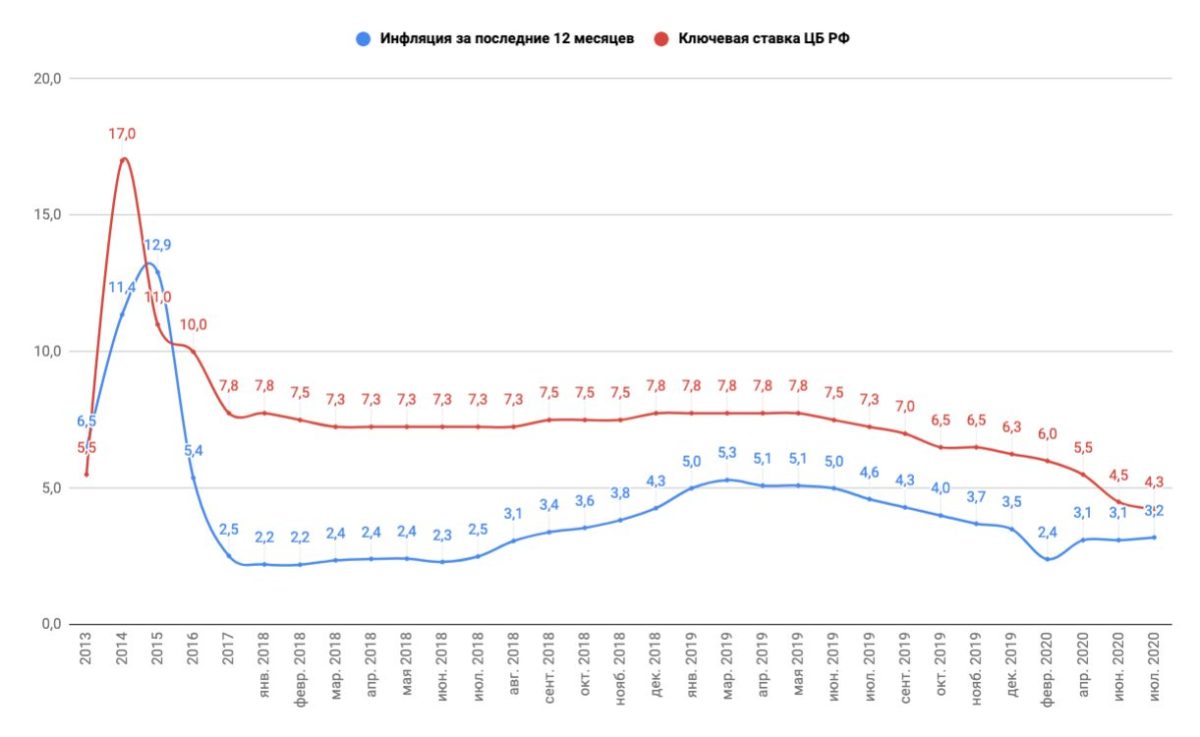

Шансы на дальнейшее смягчение политики ЦБ на фоне разгона инфляции снизились

Продолжить смягчение политики ЦБ помешал рост инфляции, но с восстановлением экономики новое снижение может не понадобиться, считают аналитики

Продолжить смягчение политики ЦБ помешал рост инфляции, но с восстановлением экономики новое снижение может не понадобиться, считают аналитикиФото: Екатерина Кузьмина / РБК

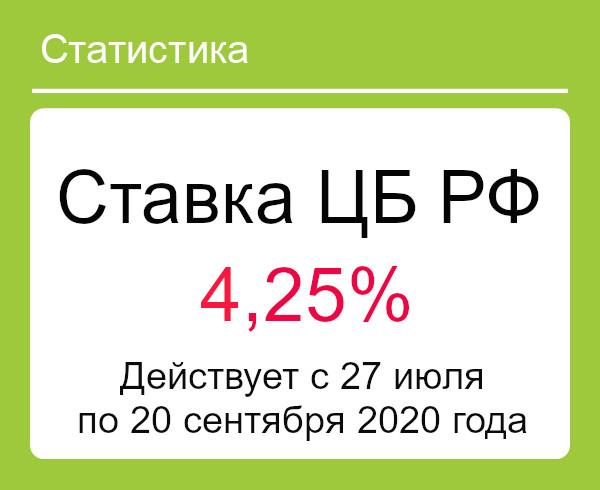

Совет директоров Центрального банка на последнем заседании в 2020 году принял решение сохранить ставку на уровне 4,25%, говорится в сообщении ЦБ. Такое решение было ожидаемым для рынка: подавляющее большинство опрошенных Bloomberg экономистов прогнозировали неизменную ставку.

Регулятор повысил прогноз по инфляции на конец 2020 года с 3,9–4,2 до 4,6–4,9%, признав, что рост цен «складывается выше прогноза Банка России». «Разовые проинфляционные факторы оказывают более значительное и продолжительное повышательное влияние на цены на фоне роста инфляционных ожиданий населения и бизнеса, а также ограничений со стороны предложения», — отмечает ЦБ. При этом распространение коронавируса сдерживает экономику не так сильно, как во втором квартале, ситуация «улучшилась на фоне ожиданий более быстрого восстановления мировой экономики в связи с прогрессом в создании вакцин». ЦБ по-прежнему ждет, что в 2021 году инфляция будет составлять 3,5–4%, а в дальнейшем — около 4%.

ЦБ также отметил, что «будет оценивать дальнейшее развитие ситуации и наличие потенциала дополнительного снижения ключевой ставки».

ЦБ снизил ключевую ставку до нового исторического минимума :: Финансы :: РБК

Антикризисные меры , 24 июл, 13:30 0Каковы шансы на то, что регулятор продолжит смягчение политики

ЦБ в третий раз с начала пандемии снизил ключевую ставку — теперь на минимальные 0,25 п.

Эльвира Набиуллина (Фото: Банк России / Youtube)

Совет директоров Банка России в пятницу, 24 июля, снизил ключевую ставку на 0,25 процентного пункта (п. п.), до 4,25%, говорится в сообщении регулятора. Это уже третье снижение ставки Центробанком с начала пандемии и новый минимум стоимости заимствований в российской истории. Но сегодня регулятор снизил ее не так резко, как в предыдущие разы: 19 марта — на 0,5%, а 19 июня — сразу на 1 п.п. (впервые с 2015 года).

п.), до 4,25%, говорится в сообщении регулятора. Это уже третье снижение ставки Центробанком с начала пандемии и новый минимум стоимости заимствований в российской истории. Но сегодня регулятор снизил ее не так резко, как в предыдущие разы: 19 марта — на 0,5%, а 19 июня — сразу на 1 п.п. (впервые с 2015 года).ЦБ также уточнил прогноз по инфляции. «По прогнозу Банка России, с учетом проводимой денежно-кредитной политики годовая инфляция составит 3,7–4,2% в 2020 году, 3,5–4,0% в 2021 году и будет находиться вблизи 4% в дальнейшем», — сказано в сообщении. В апреле Банк России ожидал, что инфляция «составит 3,8–4,8% по итогам 2020 года и будет находиться вблизи 4% в дальнейшем», но после июньского заседания регулятор уже не давал столь четких ориентиров, указывая лишь, что его решение направлено на «удержание инфляции вблизи 4%».

ВВП по итогам года снизится на 4,5–5,5%, прогнозируют в ЦБ. В 2021 году ожидается восстановительный рост на 3,5–4,5%, в 2022 году — на 2,5–3,5%. В июне ЦБ прогнозировал снижение ВВП в более широком диапазоне в 2020 году: на 4–6%. Хотя смягчение ограничительных мер и способствует оживлению экономической активности, восстановление мировой и российской экономики будет постепенным, отметили в ЦБ. Регулятор больше не ждет «значимого» отклонения инфляции вниз от таргета в 4% в 2021 году, но указывает, что такой риск сохраняется.

Хотя смягчение ограничительных мер и способствует оживлению экономической активности, восстановление мировой и российской экономики будет постепенным, отметили в ЦБ. Регулятор больше не ждет «значимого» отклонения инфляции вниз от таргета в 4% в 2021 году, но указывает, что такой риск сохраняется.

Ставка рефинансирования (ключевая ставка) в 2018 году

Понятие рефставки для многих привычно как значение, используемое при начислении штрафов или пеней, предоставлении отсрочек по налогам, исчислении НДФЛ с матвыгоды и т. д. Вместе с тем, это один из главных инструментов государства в его денежно-кредитной политике, устанавливаемый Центробанком. Рассмотрим, действует ли ставка рефинансирования в России в 2018 году, какой процент она составляет и как влияет на экономику.

д. Вместе с тем, это один из главных инструментов государства в его денежно-кредитной политике, устанавливаемый Центробанком. Рассмотрим, действует ли ставка рефинансирования в России в 2018 году, какой процент она составляет и как влияет на экономику.

Рефставка или ключевая ставка?

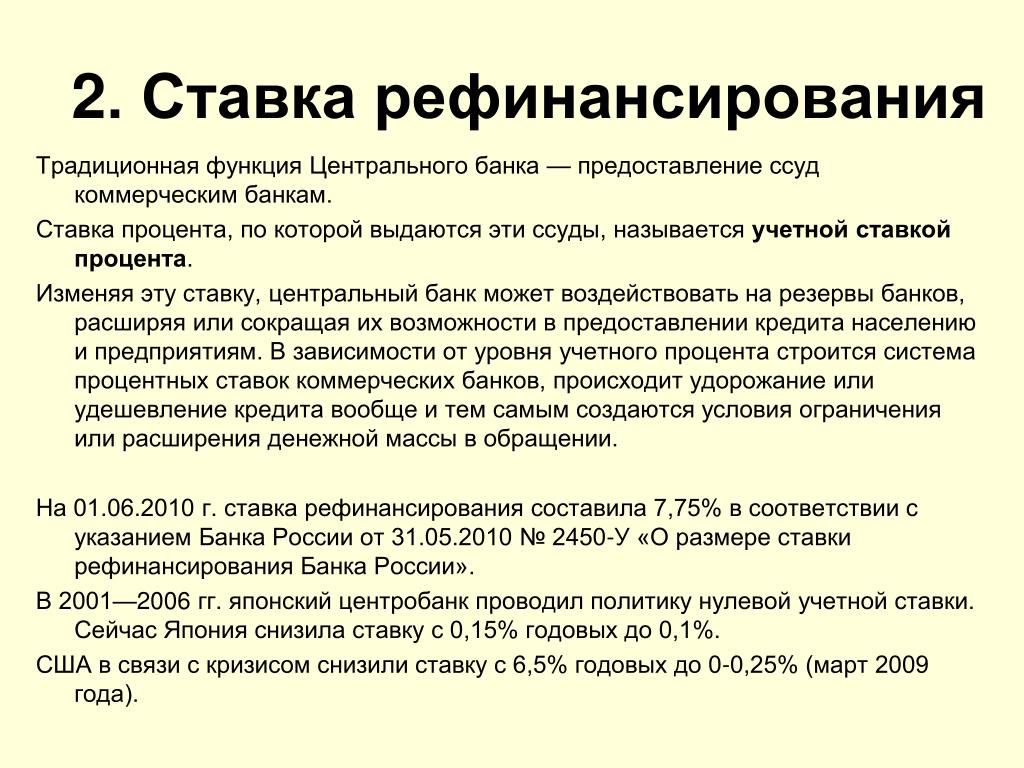

Годовой процент, который обычные банки должны уплатить Центробанку, беря у него кредиты, называется ставкой рефинансирования. Вместе с тем, существует ключевая ставка, введенная в России с сентября 2013 г., представляющая собой минимальный процент, под который банки получают недельные займы от ЦБ РФ, она же является максимальной ставкой по депозитам, принимаемым Центробанком от коммерческих банков.

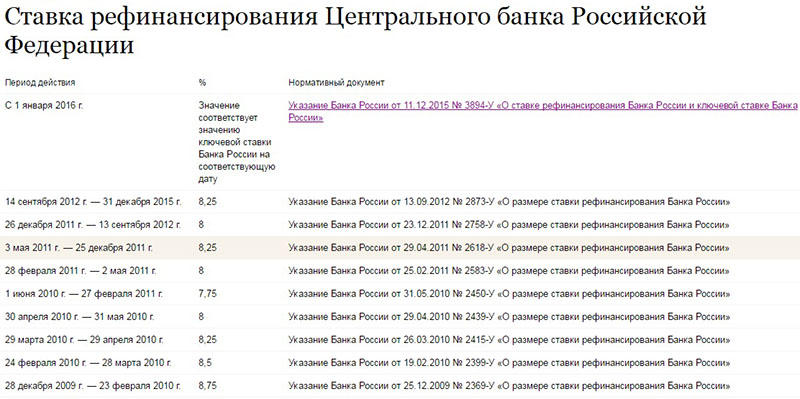

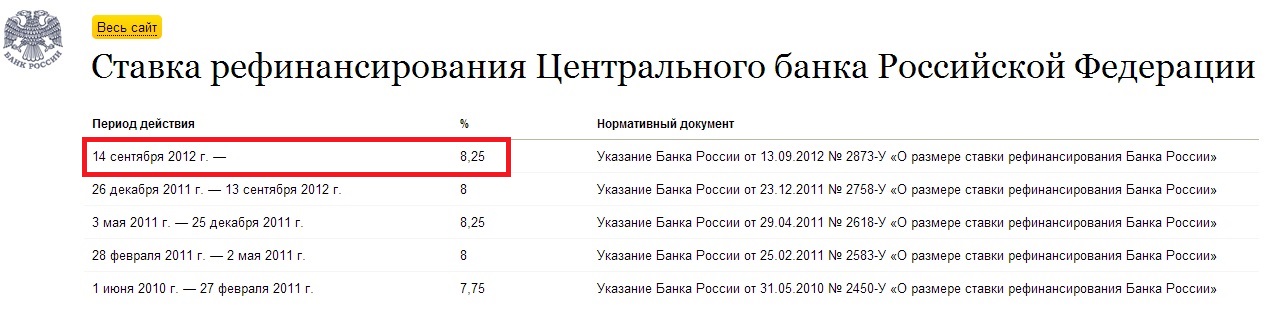

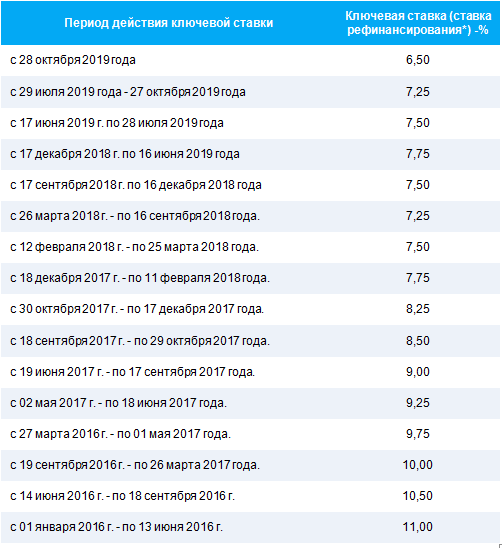

С 2016 года понятие «ставка рефинансирования Центрального Банка Российской Федерации» фактически стало означать ключевую ставку. Эти показатели ЦБ РФ уравнял между собой в 2016 г., ранее же их значения устанавливались независимо друг от друга (Указание ЦБ РФ от 11.12.2015 № 3894-У). Таким образом, отдельно ставка рефинансирования ЦБ на 2018 год не принимается, но в обиходе этот термин продолжает использоваться, подразумевая ставку ключевую, поэтому будем его использовать и мы.

Размер ставки рефинансирования в 2018 году

При повышении рефставки государством растут и банковские проценты по кредитам и депозитам, ведь коммерческие банки не могут устанавливать свои проценты ниже тех, что им приходится уплачивать Центробанку, а с учетом собственных затрат, их проценты всегда будут выше. Граждане предпочитают при этом сберегать свои деньги, берут меньше кредитов, а товарный спрос, цены и инфляция снижаются. При снижении рефставки, наблюдается обратный процесс: понижаются кредитные и депозитные проценты, кредиты становятся доступнее, растет уровень спроса, цен и инфляции в стране.

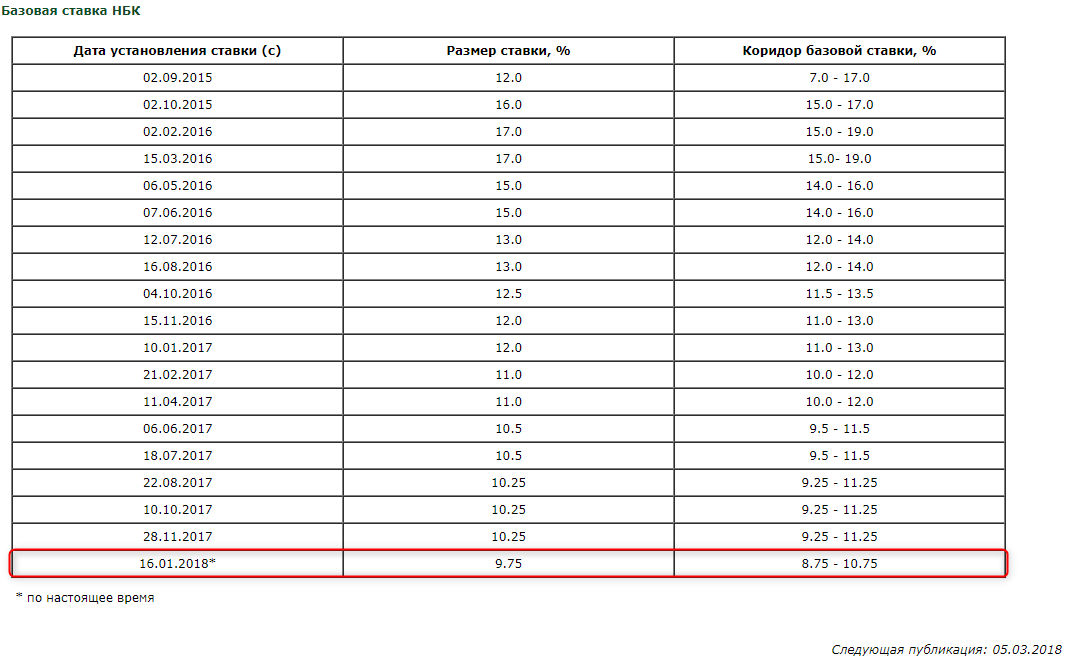

Очередной пересмотр ставки рефинансирования в 2018 году произошел совсем недавно – 23 марта. Ставка была опять понижена и теперь составляет 7,25% годовых, а применять ее следует с 26.03.2018 г.

Что ожидать от понижения? Очевидно, что на снижение идут и ставки по банковским кредитам, следовательно, денег у людей становится больше, спрос растет, и вместе с ним неуклонно растут цены.

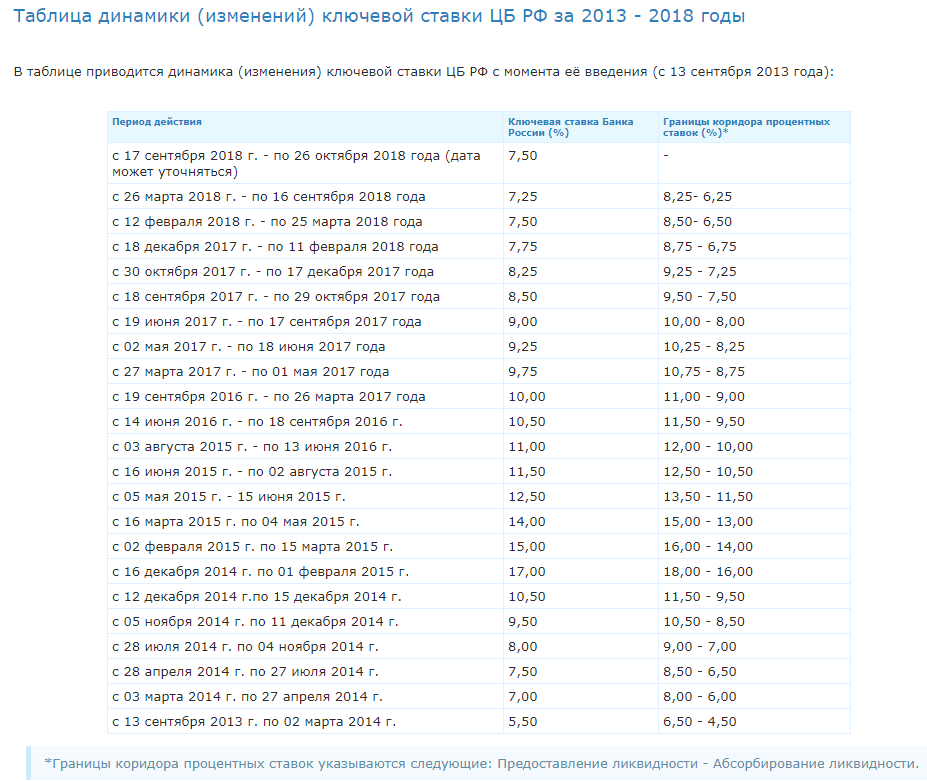

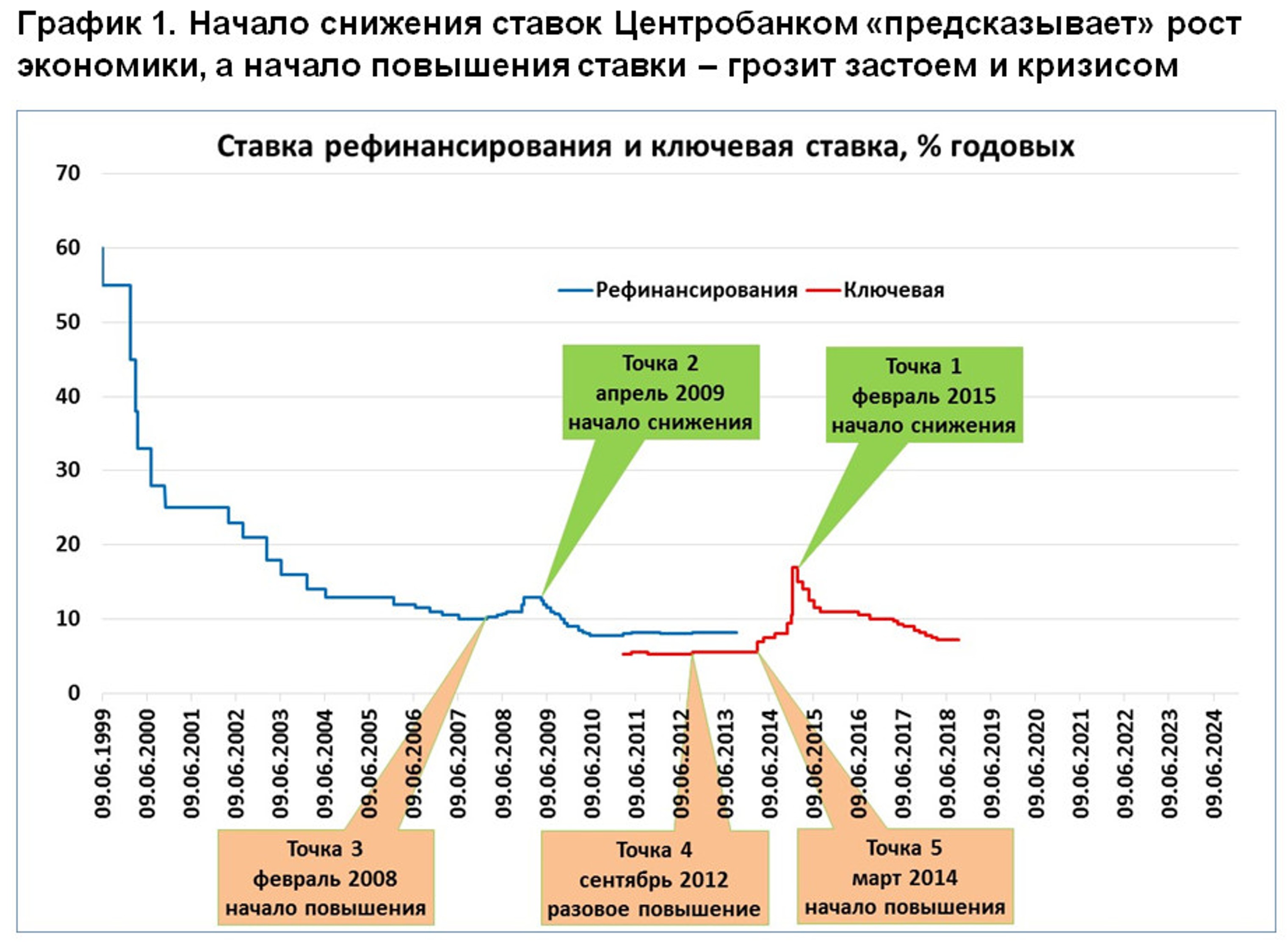

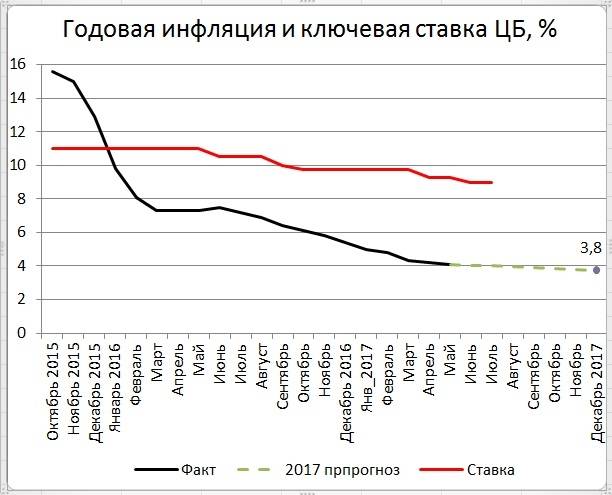

Как менялась ставка рефинансирования 2016-2018

В 2018 г. это уже второе изменение рефставки. Центробанк стремится к ее постепенному снижению, поскольку резкое изменение показателя может обернуться столь же резким обесцениванием рубля за счет «дешевых» кредитов. Постепенный подход способствует удерживанию спроса, а значит и инфляции, на приемлемом уровне.

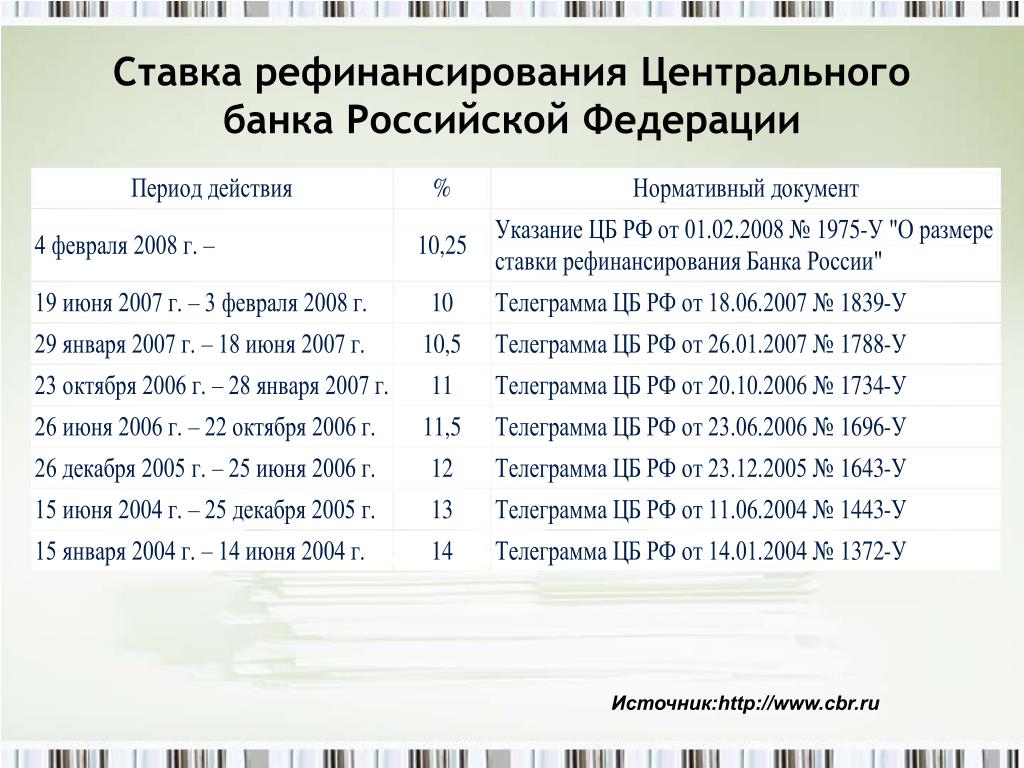

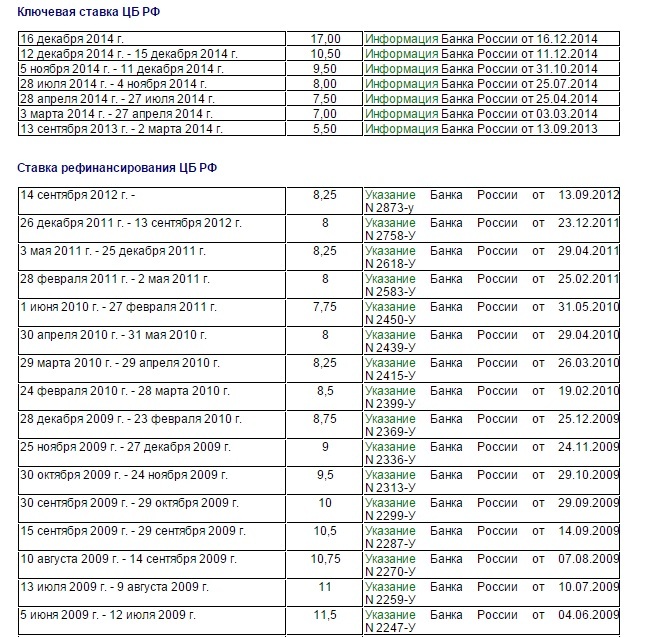

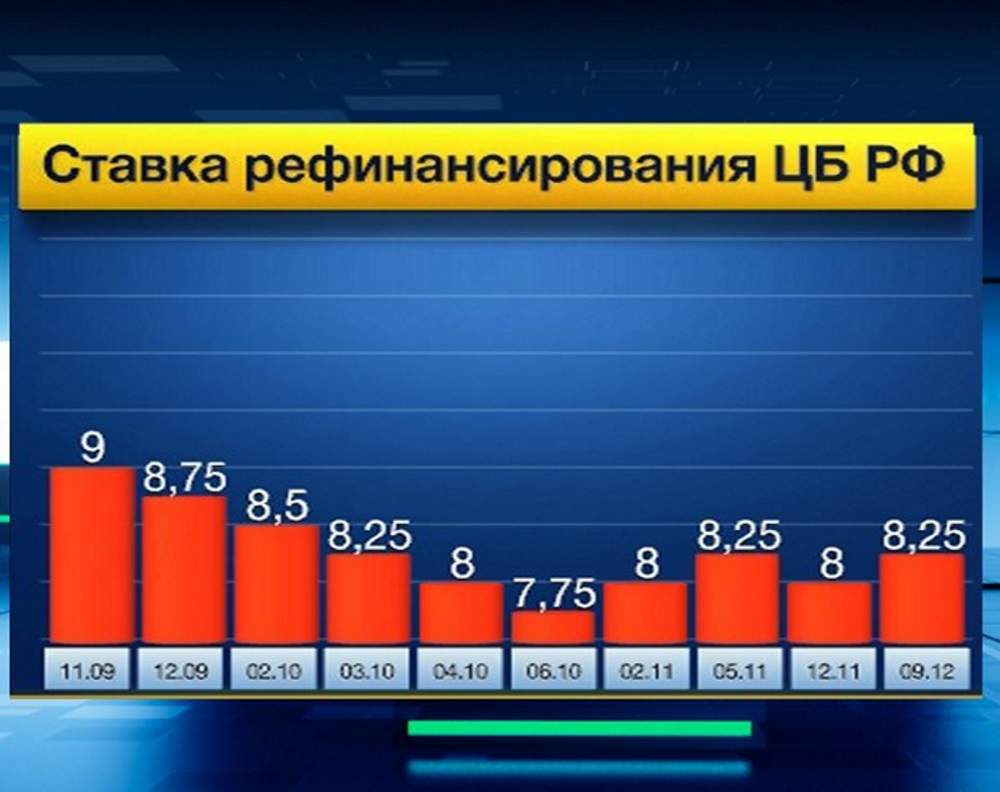

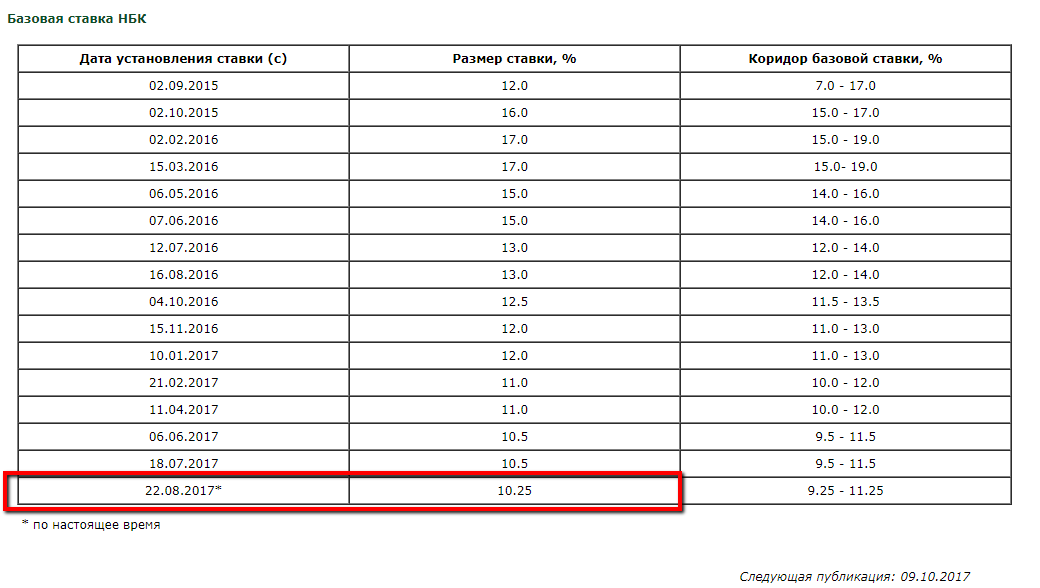

Ключевая ставка (ставка рефинансирования) в 2017-2018 году таблица:

Период действия | Значение, % |

С 26.03.18 | 7,25 |

12.02.18 – 25.03.18 | 7,5 |

18.12.17 – 11.02.18 | 7,75 |

30.10.17 – 17.12.17 | 8,25 |

18.09.17 – 29.10.17 | 8,5 |

19.06.17 – 17.09.17 | 9,0 |

02. | 9,25 |

27.03.17 – 01.05.17 | 9,75 |

19.09.16 – 26.03.17 | 10,0 |

14.06.16 – 18.09.16 | 10,5 |

Таблица наглядно демонстрирует продолжающуюся динамику снижения ставки рефинансирования февраля-марта 2018 г.В значении 7,25% она точно останется до 27 апреля 2018 г. — именно на эту дату запланировано следующее заседание Совета директоров ЦБ РФ, где будет решаться вопрос о ее будущем уровне.

Прогноз ставки рефинансирования на 2018 год

По Информации банка России на устойчиво низком уровне сегодня остается годовая инфляция (2,2% в феврале 2018г.), который может сохраниться в первом полугодии, а к 2019 г. не превысит 4%. Продолжают смягчаться денежно-кредитные условия, и наиболее вероятна тенденция к дальнейшему снижению ключевой ставки (ставки рефинансирования) Банка России в 2018 г., чтобы уже к концу года перейти к нейтральной денежно-кредитной политике. Аналитики говорят о еще, как минимум, одном возможном понижении ставки рефинансирования ЦБ РФ в 2018 г. при таких условиях к концу года в пределах 6-6,5%, но не более 7%.

Аналитики говорят о еще, как минимум, одном возможном понижении ставки рефинансирования ЦБ РФ в 2018 г. при таких условиях к концу года в пределах 6-6,5%, но не более 7%.

Ставка рефинансирования | Национальный банк Республики Беларусь

Электронные обращения Версия для слабовидящих Обычная версия-

RU

- BE

- EN

- Главная

- → МОНЕТАРНАЯ ПОЛИТИКА

- Цель

- Инфляция и инфляционные ожидания

- Инструменты

- Решения по вопросам денежно-кредитной политики

- Обучение

- Публикации

- Часто задаваемые вопросы

- → Инструменты

- Оперативная информация

- Ставки, лимиты, обеспечение

- Проведение операций

- Итоги аукционов Национального банка

- Контрагенты

- Обязательные резервы

- Нормативные правовые акты

- → Ставки, лимиты, обеспечение

- Ставка рефинансирования

- Ставки по операциям Национального банка на финансовом рынке

- Лимиты по постоянно доступным операциям поддержки ликвидности

- Виды обеспечения

- Перечень ценных бумаг, принимаемых Национальным банком в качестве обеспечения ломбардных и других кредитов

Что такое ставка рефинансирования?

Ставка рефинансирования является одним из важнейших инструментов регулирования финансового рынка страны и экономики в целом. Что это такое, читайте в этой статье.

Что это такое, читайте в этой статье.

Ставка рефинансирования: что это и кто ее устанавливает

Для того чтобы ответить на вопрос: что такое ставка рефинансирования, нужно вспомнить, как устроена российская банковская система.

Так, органом государственного управления, осуществляющим государственное руководство в области банковской деятельности в стране, является Банк России (ЦБ РФ). Данный финансовый регулятор наделен функциями эмиссии денег (то есть по его заказу Гознак производит эмиссию, другими словами, выпуск денег) и осуществления национальной денежно-кредитной политики.

После того, как Центробанк напечатал деньги, он должен их пустить в оборот: раздать населению и компаниям в стране – в противном случае данные денежные средства просто не будут работать. Между тем, просто так всё раздать финансовый регулятор не в состоянии, для этой цели им используется банковская система. Именно через нее ЦБ выдает этими деньгами кредиты банкам под определенный процент. Так вот, этот процент и называется ставкой рефинансирования.

Так вот, этот процент и называется ставкой рефинансирования.

Ставка рефинансирования (учетная ставка) – это годовой процент, который берёт ЦБ за кредиты, предоставляемые им коммерческим банкам. Статья 40 Федерального закона № 86 ФЗ «О Центральном банке Российской Федерации (Банке России)» от 10 июля 2002 года определяет, что под рефинансированием понимается кредитование Банком России кредитных организаций.

После того, как банки получили денежные средства от ЦБ, они кредитуют физические (граждан РФ) и юридические лица (компании, фирмы и организации). Под кредитованием понимается оформление ипотек, выдача потребительских кредитов и прочего. Таким образом, посредством процесса рефинансирования Банк России вливает деньги в экономику страны.

Влияние ставки рефинансирования на экономику

Ставка рефинансирования может оказывать влияние на экономику по двум направлениям:

- Ставка рефинансирования определяет в большей части стоимость кредитов для населения.

Например, вы решили в банке взять денег в долг. То, под какой процент вам его дадут, будет зависеть в том числе и от текущей ставки рефинансирования. Например, если она сейчас находится на уровне 10,50%, то и кредит вам будет стоить не меньше этого порога. Ведь финансовой организации нужно отбить тот процент, который она должен будет заплатить регулятору за использование денежных средств, которые она дала вам, что-то заработать и к тому же покрыть свои риски. Таким образом, и появляются кредиты под 40% годовых.

Например, вы решили в банке взять денег в долг. То, под какой процент вам его дадут, будет зависеть в том числе и от текущей ставки рефинансирования. Например, если она сейчас находится на уровне 10,50%, то и кредит вам будет стоить не меньше этого порога. Ведь финансовой организации нужно отбить тот процент, который она должен будет заплатить регулятору за использование денежных средств, которые она дала вам, что-то заработать и к тому же покрыть свои риски. Таким образом, и появляются кредиты под 40% годовых. - Ставка рефинансирования регулирует инфляционные показатели. Так, например, чем выше ставка, тем дороже кредиты. Между тем, дорогие кредиты, опосредованно ведут к обесцениванию денег, а значит, могут привести к инфляционным скачкам.

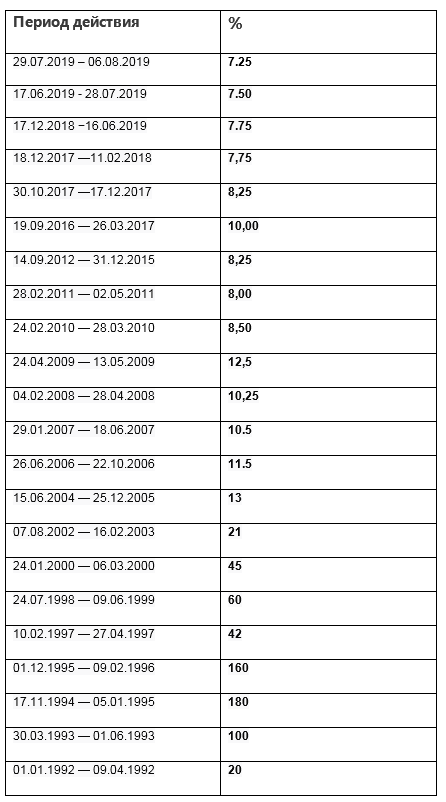

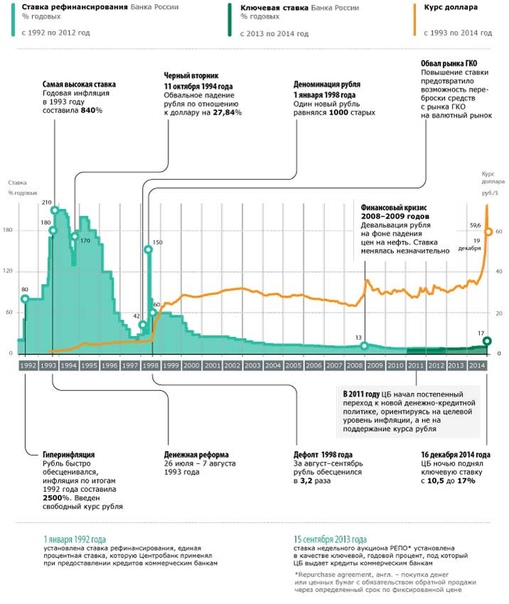

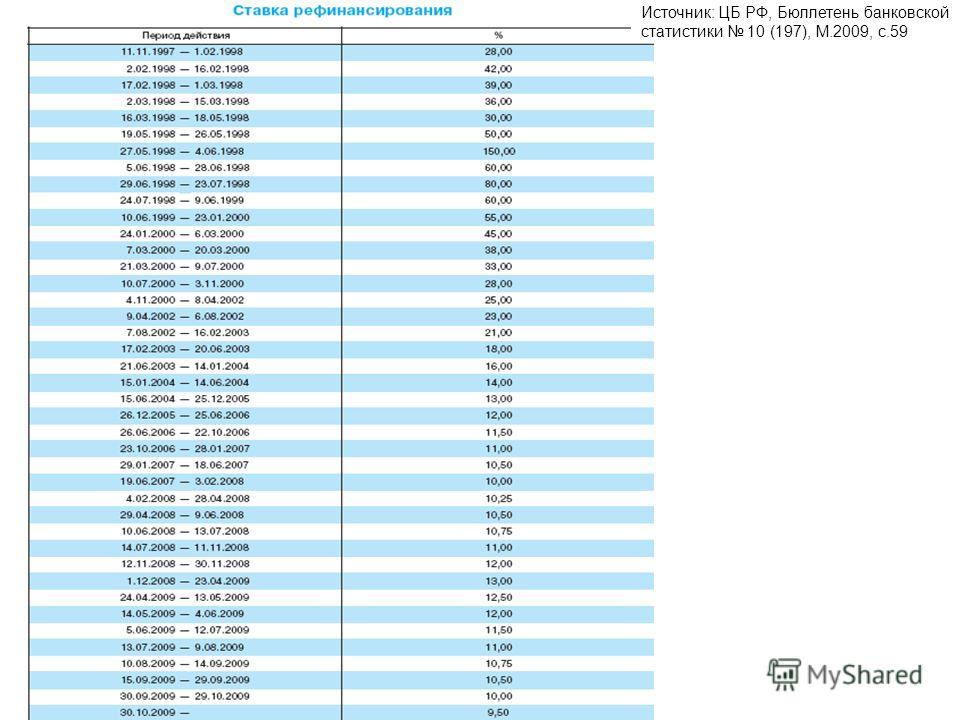

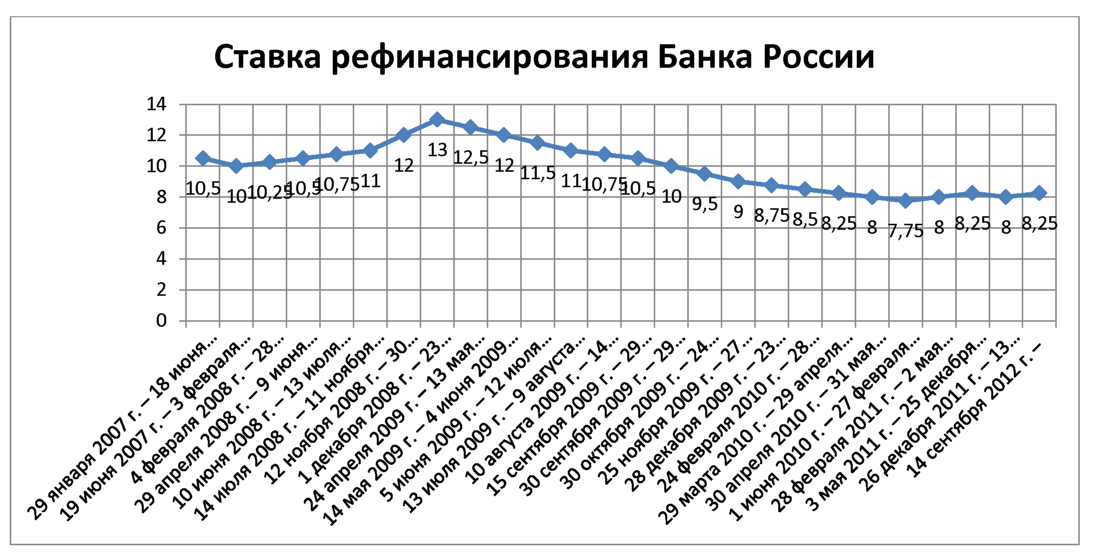

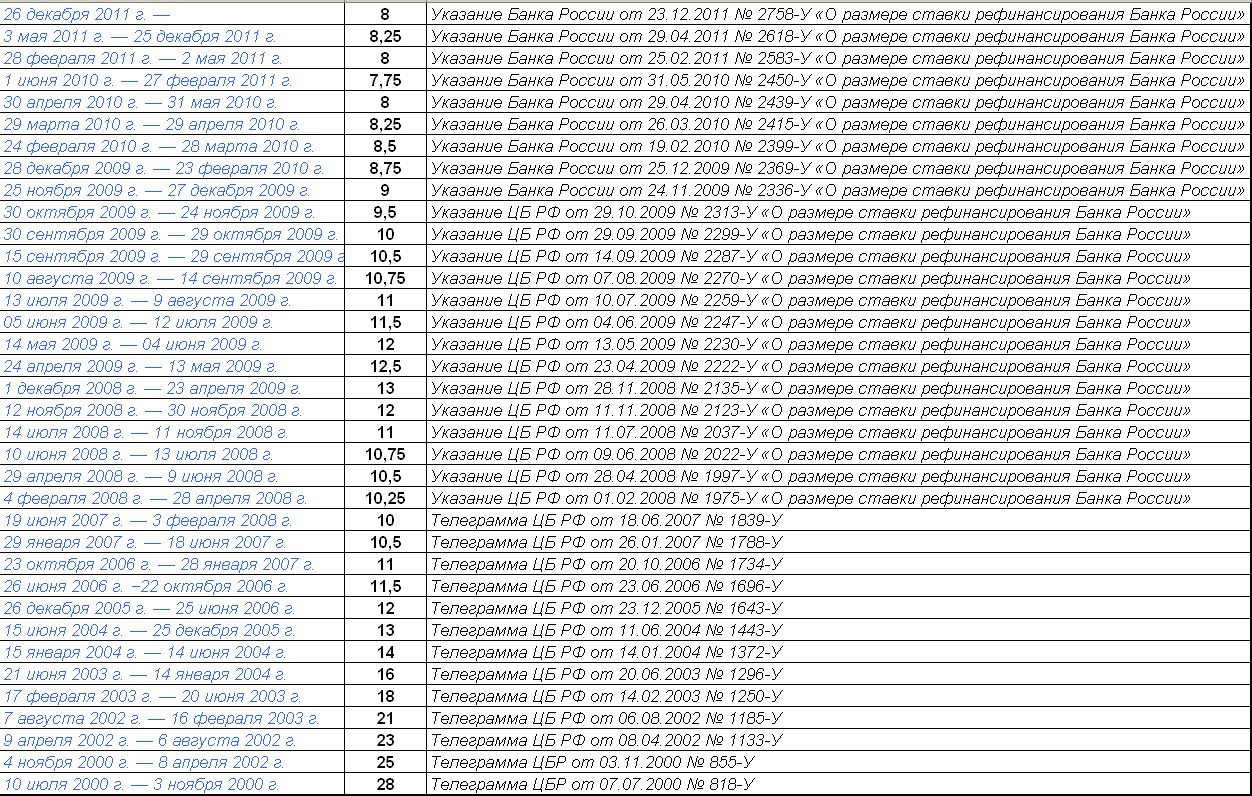

История изменения ставки рефинансирования

Если взять временной период с начала 2000-ых годов по сегодняшний день, то самой минимальное значение ставки рефинансирования было с июня 2010 года по февраль 2011 года. Оно было равно 7,75%.

Оно было равно 7,75%.

Наивысшее значение – 55% — было отмечено в начале 2000-ых годов. Но, в этот период и экономика страны была достаточно нестабильна.

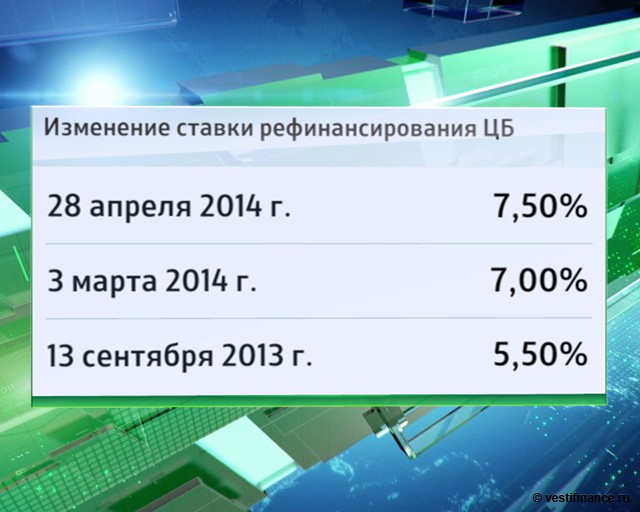

С осени прошлого, 2013 года, Банком России, было введено такое понятие, как ключевая ставка. Теперь она имеет первостепенное значение, и в 2016 года ее «подтянули» до уровня ставки рефинансирования. В настоящее время изменение ставки рефинансирования происходит одновременно с изменением ключевой ставки Банка России и на ту же величину.

Сейчас ключевая ставка Банка России установлена на уровне 10,50% годовых и действует с 14 июня 2016 года.

С 1 января 2016 года значение ставки рефинансирования ЦБ РФ приравнено к значению ключевой ставки Банка России на соответствующую дату. Таким образом, самостоятельное значение ставки рефинансирования с начала 2016 года не устанавливается.

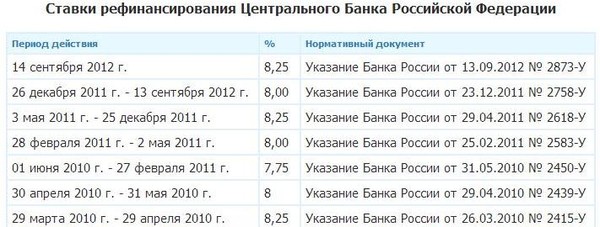

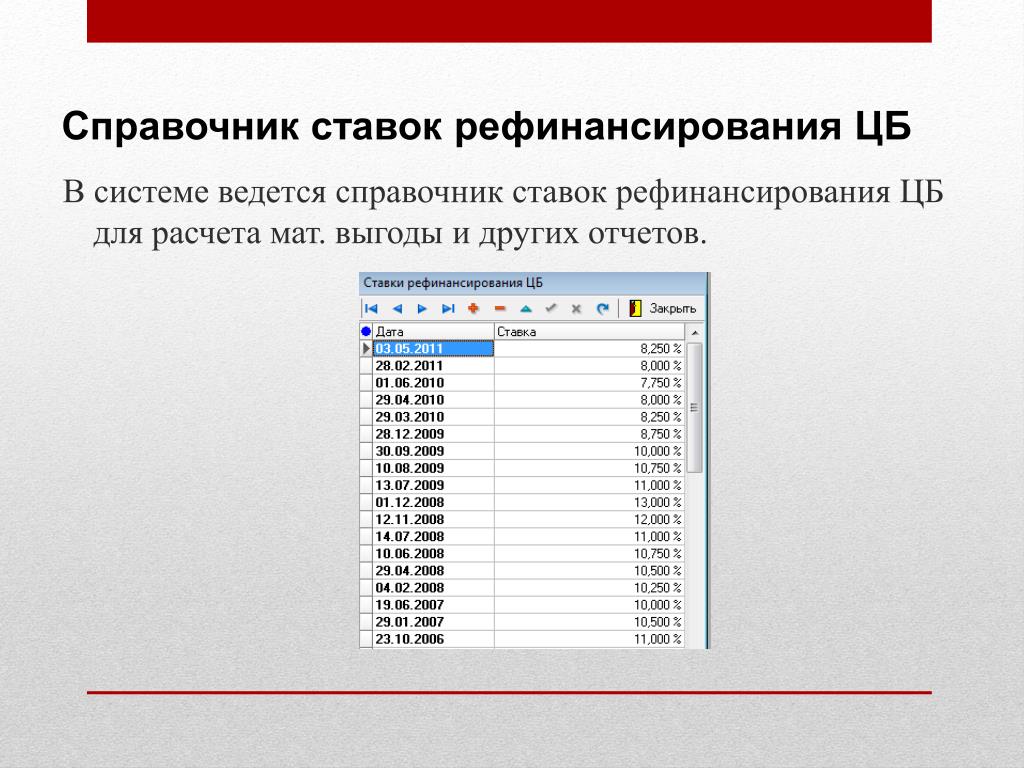

Ставки рефинансирования Центрального Банка Российской Федерации

| Период действия | % |

|---|---|

01. 01.2016 г. 01.2016 г. |

Значение соответствует значению ключевой ставки Банка России на соответствующую дату |

| 14 сентября 2012 г — 31 декабря 2015 г. | 8,25 |

| 26 декабря 2011 г. — 13 сентября 2012 г. | 8,00 |

| 3 мая 2011 г. — 25 декабря 2011 г. | 8,25 |

| 28 февраля 2011 г. — 2 мая 2011 г. | 8,00 |

| 01 июня 2010 г. — 27 февраля 2011 г. | 7,75 |

| 30 апреля 2010 г. — 31 мая 2010 г. | 8 |

| 29 марта 2010 г. — 29 апреля 2010 г. | 8,25 |

| 24 февраля 2010 г. – 28 марта 2010г. | 8,5 |

| 28 декабря 2009 г. – 23 февраля 2010 г. | 8,75 |

| 25 ноября — 27 декабря 2009 г. | 9,0 |

| 30 октября 2009 г. — 24 ноября 2009 г. | 9,5 |

30 сентября 2009 г. –29 октября 2009 г. –29 октября 2009 г. |

10,0 |

| 15 сентября 2009 г. –29 сентября 2009 г. | 10,5 |

| 10 августа 2009 г.– 14 сентября 2009 г. | 10,75 |

| 13 июля 2009 г. – 9 августа 2009 г. | 11,0 |

| 5 июня 2009 г. – 12 июля 2009 г. | 11,5 |

| 14 мая 2009 г. – 4 июня 2009 г. | 12,0 |

| 24 апреля 2009г — 13 мая 2009 г. | 12,5 |

| 1 декабря 2008 г. – 23 апреля 2009 г. | 13,00 |

| 12 ноября 2008 г. – 30 ноября 2008 г. | 12,00 |

| 14 июля 2008 г. — 11 ноября 2008 г | 11,00 |

| 10 июня 2008 г. – 13 июля 2008 г. | 10,75 |

| 29 апреля 2008г. – 9 июня 2008 г. | 10,5 |

| 04 февраля 2008 г. – 28 апреля 2008 г. | 10,25 |

19 июня 2007 г. – 3 февраля 2008 г. – 3 февраля 2008 г. |

10,0 |

| 29 января 2007 г. – 18 июня 2007 г. | 10,5 |

| 23 октября 2006 г. – 22 января 2007 г. | 11 |

| 26 июня 2006 г. – 22 октября 2006 г. | 11,5 |

| 26 декабря 2005 г. – 25 июня 2006 г. | 12 |

| 15 июня 2004 г. – 25 декабря 2005 г. | 13 |

| 15 января 2004 г. – 14 июня 2004 г. | 14 |

| 21 июня 2003 г. – 14 января 2004 г. | 16 |

| 17 февраля 2003 г. – 20 июня 2003 г. | 18 |

| 7 августа 2002 г. – 16 февраля 2003 г. | 21 |

| 9 апреля 2002 г. – 6 августа 2002 г. | 23 |

| 4 ноября 2000 г. – 8 апреля 2002 г. | 25 |

| 10 июля 2000 г. – 3 ноября 2000 г. | 28 |

21 марта 2000 г. – 9 июля 2000 г. – 9 июля 2000 г. |

33 |

| 7 марта 2000 г. – 20 марта 2000 г. | 38 |

| 24 января 2000 г. – 6 марта 2000 г. | 45 |

| 10 июня 1999 г. – 23 января 2000 г. | 55 |

| 24 июля 1998 г. – 9 июня 1999 г. | 60 |

| 29 июня 1998 г. – 23 июля 1998 г. | 80 |

| 5 июня 1998 г. – 28 июня 1998 г. | 60 |

| 27 мая 1998 г. – 4 июня 1998 г. | 150 |

| 19 мая 1998 г. – 26 мая 1998 г. | 50 |

| 16 марта 1998 г. – 18 мая 1998 г. | 30 |

| 2 марта 1998 г. – 15 марта 1998 г. | 36 |

| 17 февраля 1998 г. – 1 марта 1998 г. | 39 |

| 2 февраля 1998 г. – 16 февраля 1998 г. | 42 |

| 11 ноября 1997 г. – 1 февраля 1998 г. | 28 |

6 октября 1997 г. – 10 ноября 1997 г. – 10 ноября 1997 г. |

21 |

| 16 июня 1997 г. – 5 октября 1997 г. | 24 |

| 28 апреля 1997 г. – 15 июня 1997 г. | 36 |

| 10 февраля 1997 г. – 27 апреля 1997 г. | 42 |

| 2 декабря 1996 г. – 9 февраля 1997 г. | 48 |

| 21 октября 1996 г. – 1 декабря 1996 г. | 60 |

| 19 августа 1996 г. – 20 октября 1996 г. | 80 |

| 24 июля 1996 г. – 18 августа 1996 г. | 110 |

| 10 февраля 1996 г. – 23 июля 1996 г. | 120 |

| 1 декабря 1995 г. – 9 февраля 1996 г. | 160 |

| 24 октября 1995 г. – 30 ноября 1995 г. | 170 |

| 19 июня 1995 г. – 23 октября 1995 г. | 180 |

| 16 мая 1995 г. – 18 июня 1995 г. | 195 |

6 января 1995 г. – 15 мая 1995 г. – 15 мая 1995 г. |

200 |

| 17 ноября 1994 г. – 5 января 1995 г. | 180 |

| 12 октября 1994 г. – 16 ноября 1994 г. | 170 |

| 23 августа 1994 г. – 11 октября 1994 г. | 130 |

| 1 августа 1994 г. – 22 августа 1994 г. | 150 |

| 30 июня 1994 г. – 31 июля 1994 г. | 155 |

| 22 июня 1994 г. – 29 июня 1994 г. | 170 |

| 2 июня 1994 г. – 21 июня 1994 г. | 185 |

| 17 мая 1994 г. – 1 июня 1994 г. | 200 |

| 29 апреля 1994 г. – 16 мая 1994 г. | 205 |

| 15 октября 1993 г. – 28 апреля 1994 г. | 210 |

| 23 сентября 1993 г. – 14 октября 1993 г. | 180 |

| 15 июля 1993 г. – 22 сентября 1993 г. | 170 |

29 июня 1993 г. – 14 июля 1993 г. – 14 июля 1993 г. |

140 |

| 22 июня 1993 г. – 28 июня 1993 г. | 120 |

| 2 июня 1993 г. – 21 июня 1993 г. | 110 |

| 30 марта 1993 г. – 1 июня 1993 г. | 100 |

| 23 мая 1992 г. – 29 марта 1993 г. | 80 |

| 10 апреля 1992 г. – 22 мая 1992 г. | 50 |

| 1 января 1992 г. – 9 апреля 1992 г. | 20 |

Ключевая ставка: значение и отличие от ставки рефинансирования

Ключевая ставка ЦБ РФ определяет стоимость денег в экономике, являясь одним из важнейших показателей для трейдера. По сути, она выполняет роль ставки рефинансирования, но имеет и ряд своих особенностей. Разберём различия между ставками и их механизм действия.

На что влияет ключевая ставка ЦБ

В отечественной финансовой практике ключевая ставка появилась в 2013 году, когда Центробанк РФ проинформировал о новых инструментах по реализации своей денежно-кредитной политики. Несколько позже, в 2016 году, к её значению была приравнена ставка рефинансирования. Востребованность новой ставки объяснялась необходимостью повышения прозрачности и понятности в операциях Центробанка по кредитованию других участников финансового рынка.

Несколько позже, в 2016 году, к её значению была приравнена ставка рефинансирования. Востребованность новой ставки объяснялась необходимостью повышения прозрачности и понятности в операциях Центробанка по кредитованию других участников финансового рынка.

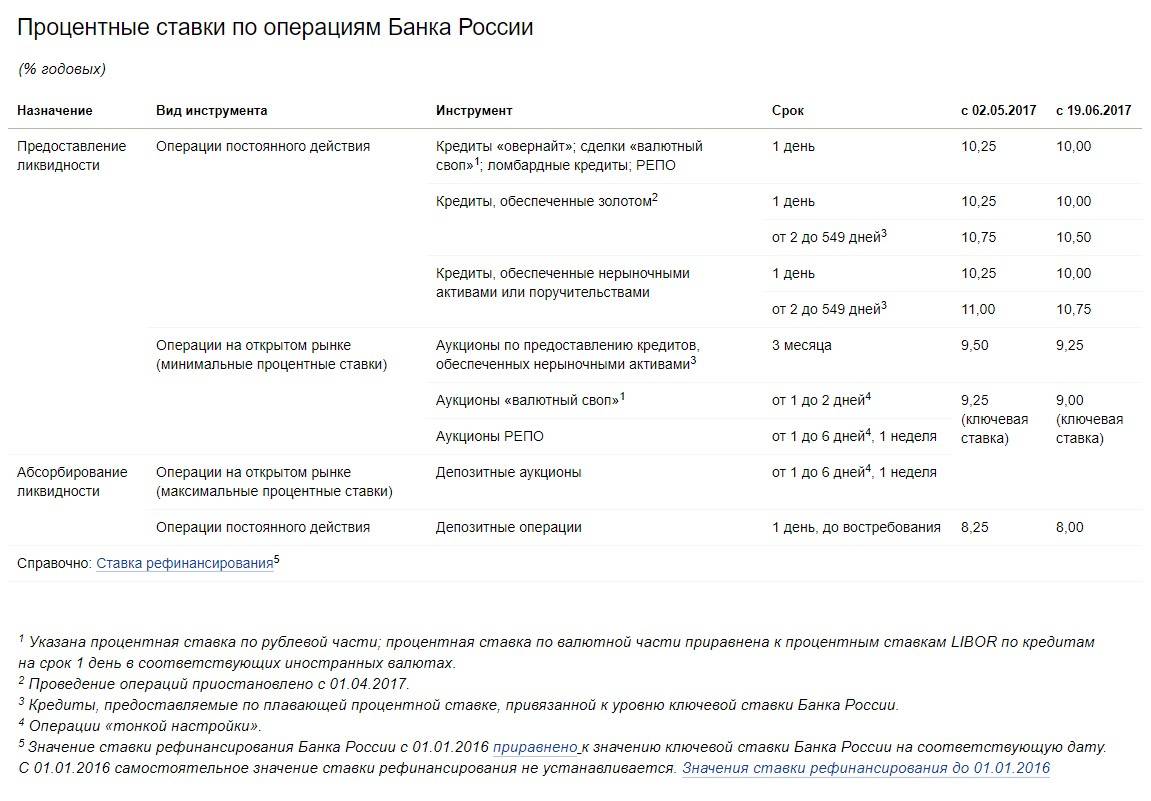

Проще говоря, ключевая ставка — это ориентир, на основе которого Центробанк ссужает денежные средства кредитным организациям, как при краткосрочном кредитовании — на неделю, так и при выдаче трёхмесячных кредитов, обеспеченных нерыночными активами. Помимо этого, ключевая ставка используется Центробанком и при привлечении денежных средств из коммерческого банковского сектора.

Руководство ЦБ РФ может менять значение ключевой ставки восемь раз в году в процессе заседаний. Принятие решения о её величине включает пять этапов общей продолжительностью около полутора месяцев. Эти этапы включают аналитическую деятельность, совещания с представителями Минфина и других ведомств, а также иные мероприятия.

Рис. 1. Процесс принятия решений по ключевой ставке ЦБ. Источник: сайт Центрального банка

Источник: сайт Центрального банка

В макроэкономическом плане основной задачей ключевой ставки является удержание инфляции вблизи целевых значений — на середину 2020 года это 4%. Если Центробанк видит угрозу роста инфляции, то он увеличивает её значение, что повышает стоимость заёмных денежных ресурсов. Это приводит к росту процентов по банковским вкладам и новым выпускам долговых ценных бумаг. В результате снижается деловая активность, но также приостанавливается и рост цен. Если же Центробанк замечает признаки торможения экономики, то он может принять решение о понижении ключевой ставки, и тогда процесс разворачивается в обратном направлении: стоимость кредитных ресурсов падает, деловая активность идёт вверх, но увеличивается и риск значительного роста цен.

Помимо денежно-кредитного регулирования, ключевая ставка выполняет и ряд других важных функций. Покажем, на что влияет ключевая ставка как в сфере экономики, так и на рынке ценных бумаг:

- определяет величину ставки рефинансирования;

- является ориентиром для доходности облигаций и банковских вкладов — чем она выше, тем значительнее доходность этих инструментов;

- отражается на притоке валюты — краткосрочные капиталы ищут страны с высокими процентными ставками;

- выступает индикатором направления государственной денежно-кредитной политики;

- влияет на стоимость акций — при её росте спрос на акции обычно снижается по сравнению с долговыми ценными бумагами, а при понижении наблюдается обратный процесс.

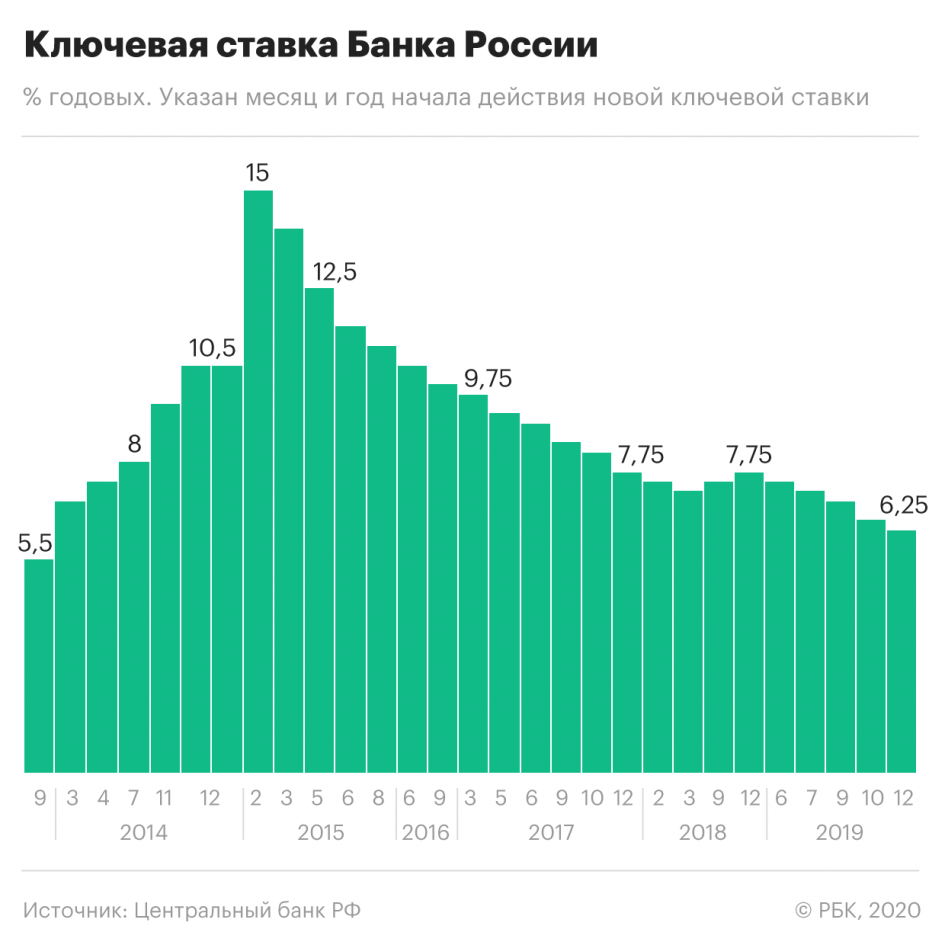

Рис. 2. Динамика ключевой ставки. Источник: сайт Центрального банка

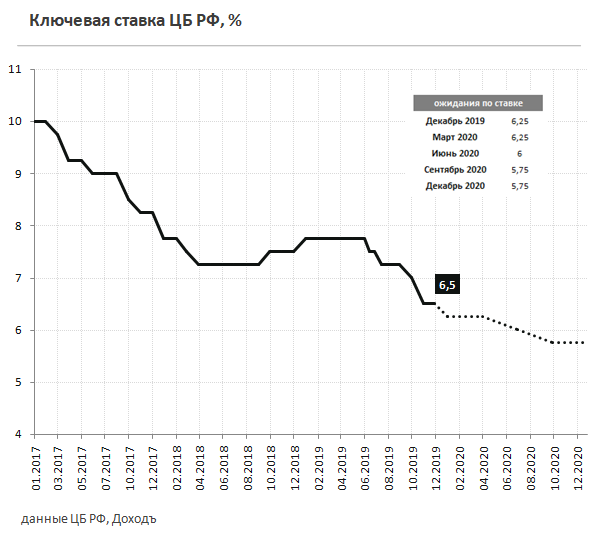

С июня 2019 года значение ключевой ставки уменьшается почти непрерывно: она снизилась с 7,75% до 4,25% на начало сентября 2020 года. Этому способствует как как желание ускорить рост экономики, так и пандемия.

Актуальность ставки рефинансирования

Ставка рефинансирования была введена в отечественную практику в 1992 году, выполняя роль регулятора стоимости рублёвых средств, предоставляемых Центробанком сектору кредитных организаций. Поскольку в обеих частях Налогового кодекса понятие ставки рефинансирования сохраняется, то она продолжает применяться на практике, даже когда на смену ей пришла ключевая ставка. Ставку рефинансирования используют более чем в десяти операциях по налоговым расчётам, в том числе для:

- расчёта пеней и штрафных выплат;

- определения налоговой базы;

- подсчёта величины процентов;

- решений о возмещении налоговых выплат.

Для подобных расчётов по налогам следует использовать соответствующее по времени значение ключевой ставки. Фактически понятие ставки рефинансирования продолжает сохранять актуальность только из-за многочисленных ссылок в налоговом законодательстве. В макроэкономическом плане, например, при сравнении привлекательности инвестирования в разные инструменты её роль перешла к ключевой ставке.

Фактически понятие ставки рефинансирования продолжает сохранять актуальность только из-за многочисленных ссылок в налоговом законодательстве. В макроэкономическом плане, например, при сравнении привлекательности инвестирования в разные инструменты её роль перешла к ключевой ставке.

Итак, подытожим, что значит ключевая ставка. С 2016 года она пришла на замену ставке рефинансирования, хотя последняя и продолжает использоваться на практике благодаря её присутствию в Налоговом кодексе. Суть ключевой ставки заключается в удержании инфляции вблизи целевого значения, определяемого Центробанком.

__

Чтобы не пропустить ничего важного, подпишитесь на нашу рассылку — интересные статьи и актуальные предложения будут приходить прямо на вашу электронную почту. Сделать это можно буквально в два клика — с помощью специальной формы внизу страницы.

Центральный банк России снижает ставки и предупреждает о глубокой рецессии

Центральный банк России снизил процентные ставки до самого низкого уровня с 2012 года и предупредил, что в этом году российская экономика может сократиться на 6%.

Решение — широко ожидаемое рынками — снизить ключевую процентную ставку с 6% до 5,5% — это первый сдвиг в денежно-кредитной политике со стороны губернатора Эльвиры Набиуллиной с момента начала пандемии коронавируса. Она сказала, что дальнейшее снижение ставок не исключено.

Центральный банк предупредил, что Россия должна приготовиться к тяжелому экономическому потрясению в результате как экономической блокировки внутри страны, так и падения мирового спроса на энергоносители, из-за которого в этом году цены на нефть упали на 70%. В первом публичном прогнозе экономического ущерба от коронавируса, опубликованном российскими властями, прогнозируется, что ВВП упадет на 4-6% в 2020 году.

Падение такого масштаба фактически сведет на нет весь экономический рост в России после кризиса 2015 года.Прогноз согласуется с другими прогнозами, сделанными такими группами, как Международный валютный фонд (МВФ), хотя некоторые экономисты предупреждают, что картина быстро ухудшается и что Россию ждет крах как минимум на 10%.

Набиуллина добавила, что Россия впервые за более чем 20 лет столкнется с дефицитом текущего счета, поскольку Банк предсказал, что стоимость российского экспорта — в основном нефти — упадет более чем на 10%.

Аналитики считают, что «голубиный» тон Центрального банка предполагает, что Набиуллина, скорее всего, пойдет на дальнейшее снижение ставок в конце этого года.

Антон Покатович, старший аналитик BCS Premier, сказал: «Банк дал довольно четкий сигнал, что он готов к дальнейшему снижению ключевой ставки, заявив, что денежно-кредитная политика движется в зону смягчения. Это решение полностью соответствует нынешней реальности, и нет никаких серьезных препятствий для дальнейшего сокращения до 5% в конце этого года. В нынешних условиях мы не исключаем снижения ставки ниже 5% ».

Губернатор также обнародовала оценку Центрального банка, согласно которой программа поддержки, представленная правительством на данный момент, обеспечивает поддержку в размере около 2% ВВП, и повторила свое разочарование медленными темпами, с которыми банки выдают предприятиям дешевые ссуды при государственной поддержке.

Рубль немного вырос после этого объявления, поднявшись на 0,8% до 74,2 по отношению к доллару США.

Финтех 2020 | Законы и правила | Россия

Корзина Получить обновления электронной почты Ассоциации Видео Поиск: Авторизоваться- Наши бренды:

- Африканское право и бизнес

- Журнал CDR

- Глобальная правовая информация

- Международные бизнес-отчеты

- ICLG

- Дом

- Области практики

Области практики Просмотр от А до Я

- Альтернативные инвестиционные фонды

- Борьба с обмыванием денег

- Авиационное финансирование и лизинг

- Авиационное право

- Деловые преступления

- Картели и снисходительность

- CDR — мошенничество, отслеживание активов и восстановление

- Действия класса и группы

- Судебное разбирательство по делу о конкуренции

- Строительное и инженерное право

- Защита потребителя

- авторское право

- Корпоративное управление

- Корпоративная иммиграция

Процентные ставки

Процентные ставки и денежно-кредитная политика

Процентная ставка — это стоимость заимствования денег: процент от суммы займа, выплачиваемый заемщиком кредитору за использование денег кредитора. Минимальная процентная ставка страны (самая низкая ставка, которую может взимать любой кредитор) обычно устанавливается центральным банком в рамках денежно-кредитной политики, направленной на поддержание низкого уровня инфляции. Этого можно достичь, если спрос (на товары и услуги и деньги, на которые их можно купить) почти такой же, как и предложение. Спрос — это количество потребляемого людьми, а предприятия инвестируют в заводы, оборудование, создание новых рабочих мест и т. Д. Предложение — это создание товаров и услуг с использованием оплачиваемого труда и капитала. Когда процентные ставки падают, люди больше занимают и тратят, а не откладывают, а компании больше инвестируют.Следовательно, уровень спроса повышается. Когда процентные ставки повышаются, так что заимствования становятся дороже, люди склонны больше сберегать и меньше потреблять. Компании также меньше инвестируют, поэтому спрос снижается.

Минимальная процентная ставка страны (самая низкая ставка, которую может взимать любой кредитор) обычно устанавливается центральным банком в рамках денежно-кредитной политики, направленной на поддержание низкого уровня инфляции. Этого можно достичь, если спрос (на товары и услуги и деньги, на которые их можно купить) почти такой же, как и предложение. Спрос — это количество потребляемого людьми, а предприятия инвестируют в заводы, оборудование, создание новых рабочих мест и т. Д. Предложение — это создание товаров и услуг с использованием оплачиваемого труда и капитала. Когда процентные ставки падают, люди больше занимают и тратят, а не откладывают, а компании больше инвестируют.Следовательно, уровень спроса повышается. Когда процентные ставки повышаются, так что заимствования становятся дороже, люди склонны больше сберегать и меньше потреблять. Компании также меньше инвестируют, поэтому спрос снижается.

БрЭ: рабочая сила; AmE: Labor

Если процентные ставки установлены слишком низко, спрос на товары и услуги растет быстрее, чем способность рынка их поставлять. Это приводит к росту цен и возникновению инфляции. Если процентные ставки установлены слишком высокими, это снижает заимствования и расходы.Это снижает инфляцию, но также снижает объем производства — количество произведенных товаров и оказанных услуг, а также занятость — количество рабочих мест в стране.

Это приводит к росту цен и возникновению инфляции. Если процентные ставки установлены слишком высокими, это снижает заимствования и расходы.Это снижает инфляцию, но также снижает объем производства — количество произведенных товаров и оказанных услуг, а также занятость — количество рабочих мест в стране.

Разные процентные ставки

Ставка дисконтирования — это ставка, которую центральный банк устанавливает для предоставления краткосрочных средств коммерческим банкам. Когда эта ставка изменяется, коммерческие банки меняют свою базовую ставку, ставку, которую они взимают со своих самых надежных клиентов, как крупные корпорации. Это ставка, по которой они рассчитывают все свои другие депозитные и кредитные ставки для вкладчиков и заемщиков.

Банки получают прибыль за счет разницы, известной как маржа или спред, между процентными ставками, которые они взимают с заемщиков, и ставками, которые они платят вкладчикам. Ставка, которую платят заемщики, зависит от их кредитоспособности, также известной как кредитоспособность или кредитный рейтинг. Это оценка кредитором нынешней и будущей платежеспособности заемщика: его способности платить по долгам. Чем выше платежеспособность заемщика, тем ниже процентная ставка, которую он платит. Заемщики обычно могут получить более низкую процентную ставку, если ссуда гарантирована ценными бумагами или другим обеспечением.Например, ипотека, залогом которой является дом или квартира, обычно дешевле, чем обычные банковские ссуды или овердрафты — договоренности о займе, потратив больше, чем есть на вашем банковском счете. Долгосрочные ссуды, такие как ипотека, часто имеют плавающие или переменные процентные ставки, которые меняются в зависимости от спроса и предложения на деньги.

Это оценка кредитором нынешней и будущей платежеспособности заемщика: его способности платить по долгам. Чем выше платежеспособность заемщика, тем ниже процентная ставка, которую он платит. Заемщики обычно могут получить более низкую процентную ставку, если ссуда гарантирована ценными бумагами или другим обеспечением.Например, ипотека, залогом которой является дом или квартира, обычно дешевле, чем обычные банковские ссуды или овердрафты — договоренности о займе, потратив больше, чем есть на вашем банковском счете. Долгосрочные ссуды, такие как ипотека, часто имеют плавающие или переменные процентные ставки, которые меняются в зависимости от спроса и предложения на деньги.

«В этой модели есть сенсорное устройство, которое не дает вам начать работу, если ваши ремни безопасности не пристегнуты, а выплаты в HP не превышают

.дата.«

По договорам лизинга или покупки в рассрочку (HP) процентные ставки выше, чем по банковским кредитам и овердрафтам. Это когда потребитель совершает серию ежемесячных платежей для покупки товаров длительного пользования (например, автомобиля, мебели). Пока товары не оплачены, покупатель только их нанимает или сдает в аренду, и они принадлежат кредитору. Процентная ставка высока, поскольку для кредитора мало гарантий: товар может легко повредиться.

Это когда потребитель совершает серию ежемесячных платежей для покупки товаров длительного пользования (например, автомобиля, мебели). Пока товары не оплачены, покупатель только их нанимает или сдает в аренду, и они принадлежат кредитору. Процентная ставка высока, поскольку для кредитора мало гарантий: товар может легко повредиться.

24-1 Сравните слова в рамке с приведенными ниже определениями.Посмотрите на A и B напротив, чтобы вам помочь.

| кредитоспособный | с плавающей ставкой | инвестировать | труда |

| спред | выход | платежеспособность | процентная ставка |

1 Стоимость заемных денег, выраженная в процентах от суммы займа

2 наличие достаточных денежных средств на случай выплаты долгов

3 оплачиваемых работы по предоставлению товаров и услуг

4 Нефиксированная ставка по займу

5 безопасно одолжить деньги

6 разница между ставками займов и займов

7 количество товаров и услуг, произведенных в экономике

8 тратить деньги для получения дохода или прибыли

24. 2 Назовите процентные ставки и ссуды. Затем расставьте их по порядку, от самого низкого показателя до самого высокого. Посмотрите на B напротив, чтобы помочь вам.

2 Назовите процентные ставки и ссуды. Затем расставьте их по порядку, от самого низкого показателя до самого высокого. Посмотрите на B напротив, чтобы помочь вам.

а …………………………………..: кредит на покупку недвижимости ( дом, квартира и т. д.)

б …………………………………..: взаймы денег на покупку чего-то вроде автомобиль, распределяющий платеж на

36 месяцев

c …………………………………..: ставка кредитования коммерческих банков на их самые надежные клиенты

г…………………………………..: иногда занимать деньги, тратя больше, чем у вас есть в банке

e …………………………………..: курс, по которому центральные банки предоставлять коммерческим банкам обеспеченные кредиты

самый низкий самый высокий

24.3 Верны ли следующие утверждения? Найдите причины своих ответов в пунктах А и Б напротив.

1 Все процентные ставки устанавливаются центральными банками.

2 Когда процентные ставки падают, люди больше тратят и занимают больше.

3 Очень платежеспособный заемщик будет платить очень высокую процентную ставку.

4 Ссуды обычно дешевле, если они гарантированы какой-либо формой обеспечения или залога.

5 Если банки предоставляют ссуды клиентам с более низким уровнем платежеспособности, они могут увеличить свою маржу.

6 Одной из причин изменения процентных ставок является спрос и предложение на деньги.

Какие средние процентные ставки выплачивают вкладчикам банки в вашей стране? Сколько заемщики должны платить за ссуды, овердрафты, ипотечные кредиты и долги по кредитным картам? Есть ли большая разница между конкурирующими банками?

Дата: 28.02.2015; view: 5017

Процентные ставки и денежный рынок

Экономический рост — это плюс, но, как и все хорошее, лучше сразу не иметь слишком много.Если экономика растет слишком быстро, результатом может стать инфляция. Лучше всего стабильный рост, и для этого правительства используют инструменты налогово-бюджетной и денежно-кредитной политики. Например, они устанавливают процентные ставки, чтобы контролировать заимствования и инвестиции. Однако правительство не может просто заявить: «Сегодняшняя процентная ставка составляет четыре процента» и ожидать, что все остальные банки последуют этому примеру. Как обычно, все немного сложнее!

Лучше всего стабильный рост, и для этого правительства используют инструменты налогово-бюджетной и денежно-кредитной политики. Например, они устанавливают процентные ставки, чтобы контролировать заимствования и инвестиции. Однако правительство не может просто заявить: «Сегодняшняя процентная ставка составляет четыре процента» и ожидать, что все остальные банки последуют этому примеру. Как обычно, все немного сложнее!

На самом деле процентная ставка устанавливается не правительством, а уровнями спроса и предложения денег на денежном рынке.Представьте, что деньги подобны любому другому товару, а цена денег — это процентная ставка. Банки могут взимать любую процентную ставку, которую клиенты готовы платить. Если имеется ограниченная сумма денег, поставщики (банки) будут взимать более высокую цену (процентную ставку) по мере увеличения спроса на деньги. Спрос исходит от населения, которое хочет тратить деньги на покупку вещей, и от предприятий, которые хотят вкладывать деньги для роста. Как и на другие товары, спрос на деньги будет падать по мере роста цены (процентной ставки).Процентная ставка будет устанавливаться рынком. Это будет точка пересечения кривых спроса и предложения — точка равновесия. Вы можете увидеть эту взаимосвязь, показанную на рисунке 1 на странице 78.

Как и на другие товары, спрос на деньги будет падать по мере роста цены (процентной ставки).Процентная ставка будет устанавливаться рынком. Это будет точка пересечения кривых спроса и предложения — точка равновесия. Вы можете увидеть эту взаимосвязь, показанную на рисунке 1 на странице 78.

Также, как и на других рынках, могут быть сдвиги в кривых спроса и предложения. Когда происходят сдвиги, точка равновесия (установленная процентная ставка) меняется. Эта новая процентная ставка может быть выше или ниже целевого показателя правительства. Что они могут с этим поделать? Единственное, что они могут сделать, — это повлиять на предложение денег на рынке.

Что такое денежная масса и как государство может на нее повлиять? Очевидно, что денежная масса включает в себя все банкноты и монеты в кошельках, карманах и кассах. Часть этих денег будет заемными в банках, поэтому ссуды также составляют часть денежной массы. Предложение также включает деньги, которые люди и компании имеют на банковских счетах, и деньги, которые банки имеют на своих резервных счетах в центральном правительственном банке.

Помните, что банки ссужают большую часть денег, которые вкладывают клиенты.Когда клиенты хотят снять средства, банк снимает наличные со своего резервного счета в центральном правительственном банке. Если коммерческий банк испытывает нехватку денежных средств на резервном счете, он обязан занять у центрального банка. Когда коммерческий банк заимствует у центрального банка, он должен занимать под процентную ставку правительства. Таким образом правительство может влиять на точку равновесия процентных ставок на рынке.

Однако правительству необходимо следить за тем, чтобы в конце каждого дня у коммерческих банков возникала нехватка наличных денег.И, конечно же, у них есть способы сделать это!

Экономические удары

Правительства изо всех сил пытаются контролировать экономический рост, но есть вещи, которые никто не может контролировать. Например, война, политические волнения в другой стране или просто изменение погоды могут неожиданно повлиять на экономику. Иногда эффект этих событий вызывает внезапное изменение совокупного спроса или совокупного предложения. Это экономический шок.

Иногда эффект этих событий вызывает внезапное изменение совокупного спроса или совокупного предложения. Это экономический шок.

Причинами шоков со стороны спроса могут быть события в местной экономике (внутренний спрос) или события за рубежом (внешний спрос).Примером внутреннего спроса было резкое падение цен на жилье в Великобритании в конце 1980-х годов. Поскольку дом является одним из самых больших активов большинства людей, домовладельцы внезапно почувствовали, что они не так богаты, как раньше. В результате люди стали меньше тратить. Это оказало влияние на остальную экономику. Совокупный спрос резко упал, а вместе с ним и валовой национальный продукт.

Внешние шоки со стороны спроса случаются, когда страна сильно зависит от экспорта или иностранных инвестиций.Великая депрессия 1930-х годов — классический пример этого. Во время Великой депрессии многие страны экспортировали свои товары в США, а многие другие страны полагались на американские деньги для инвестиций, чтобы помочь развитию своей промышленности. Когда американская экономика рухнула, это имело катастрофические последствия и для других экономик.

Когда американская экономика рухнула, это имело катастрофические последствия и для других экономик.

Шоки со стороны предложения возникают при перебоях в поставках товаров. Если этот товар является важным сырьем для многих отраслей, то предложение в этих отраслях резко упадет.Когда сырья не хватает, оно дорожает. Это приведет к увеличению переменных затрат производителей. В этом случае производителям придется повысить цены.

Представьте, например, что горняки черной металлургии объявили забастовку. Поставка чугуна и стали производителям будет нарушена. Это означало бы сокращение поставок всевозможных товаров, от чайных ложек до самолетов. Как видно из рисунка 2 ниже, внезапное падение предложения вызовет сдвиг кривой предложения.В результате цены растут, хотя совокупный спрос остается неизменным. Эта досадная ситуация называется стагфляцией.

Однако хорошие новости заключаются в том, что иногда случаются положительные шоки со стороны предложения. Это происходит, когда предложение резко увеличивается, а спрос остается неизменным. Это может произойти, когда новые технологии значительно упрощают или повышают эффективность производства материалов или продуктов. Результат — цены падают, а выпуск растет.

Это может произойти, когда новые технологии значительно упрощают или повышают эффективность производства материалов или продуктов. Результат — цены падают, а выпуск растет.

Инфляция

Инфляция — это общий рост цен за определенный период времени.Это также беспокоит всех, кто пытается свести концы с концами, и головная боль для многих правительств. Уровень инфляции часто упоминается в заголовках. Однако инфляция на самом деле не новость. Например, в большинстве стран Европы цены росли год за годом, по крайней мере, последние 50 лет. Иногда случается дефляция (общее снижение цен), но в основном наблюдается тенденция к увеличению стоимости жизни.

Есть много способов измерить инфляцию. Один из самых популярных способов — это индекс розничных цен.Он рассчитывается путем регистрации увеличения цен на ряд товаров и услуг. Иногда это называют корзиной товаров. Некоторые товары имеют больший вес, чем другие, потому что они более важны. Например, еда будет иметь больший вес, чем стоимость билета в кино, потому что увеличение стоимости еды на 5% важнее, чем увеличение стоимости просмотра фильма на 10%. Инфляция рассчитывается на основе среднего значения всех повышений цен в корзине.

Инфляция рассчитывается на основе среднего значения всех повышений цен в корзине.

Инфляция может произойти по ряду причин, но экономисты говорят, что есть два основных виновника.Это инфляция спроса и инфляция издержек. Инфляция спроса может произойти, когда экономика быстро растет. Совокупный спрос начинает расти быстрее, чем могут справиться поставщики. Это вызывает дефицит, и цены растут. Сначала покупатели могут платить более высокие цены, и спрос снова вырастет. Это заставляет цены расти еще больше, и цикл продолжается.

Одна из характеристик инфляции спроса состоит в том, что в экономике часто циркулирует слишком много денег.Это объясняется количественной теорией денег. В этой теории используется следующее уравнение:

денежная масса x скорость = средняя цена x транзакции

Скорость — это скорость, с которой деньги передаются от одного человека к другому. Некоторые экономисты говорят, что скорость и количество транзакций на самом деле не меняются. Единственное, что изменяется в этом уравнении, — это денежная масса и средние цены. Это означает, что при увеличении денежной массы вырастут и цены.По этой причине печатание денег редко помогает от экономических кризисов.

Единственное, что изменяется в этом уравнении, — это денежная масса и средние цены. Это означает, что при увеличении денежной массы вырастут и цены.По этой причине печатание денег редко помогает от экономических кризисов.

Инфляция издержек, с другой стороны, происходит, когда цены растут без увеличения спроса. Это происходит, когда переменные издержки поставщиков резко возрастают. Например, рабочие могут требовать более высокой заработной платы или сырье может стать дороже. Затем производители передают эту прибавку потребителям, повышая цены. Так что, как всегда, платим мы!

Безработица

В экономике всегда будет определенный уровень безработицы.Когда экономисты говорят о полной занятости, они имеют в виду, что каждый, кто может работать и хочет работать, получил работу. Способные работники, которые не работают, просто недовольны предлагаемой заработной платой — или их просто не волнует!

Однако в экономике редко достигается полная занятость._2015/text_24_2015-07b.png) Для этого есть ряд причин и ряд различных типов безработицы. Одна из них — циклическая безработица. Этот тип безработицы меняется в зависимости от цикла роста и спада экономики.По мере роста экономики спрос на рабочую силу растет, а безработица падает. По мере сокращения экономики растет безработица.

Для этого есть ряд причин и ряд различных типов безработицы. Одна из них — циклическая безработица. Этот тип безработицы меняется в зависимости от цикла роста и спада экономики.По мере роста экономики спрос на рабочую силу растет, а безработица падает. По мере сокращения экономики растет безработица.

Второй вид безработицы — структурная безработица. Это происходит, когда изменение общественных вкусов или развитие технологий вызывают падение спроса на некоторые виды работ. Например, компьютерные технологии произвели революцию в полиграфической отрасли, и многие традиционные рабочие места принтеров устарели. Иногда от высокого уровня структурной безработицы страдают целые регионы страны.Например, северо-восток Англии на протяжении многих лет славился своей судостроительной промышленностью. Конкуренция из-за границы вынудила закрыться многие верфи. Это вызвало огромную безработицу в регионе.

Как долго продлится структурная безработица, будет зависеть от двух вещей. Во-первых, насколько легко рабочая сила может переквалифицироваться на новую работу. Это может быть сложно для пожилых работников, которым трудно осваивать новые навыки. Также стоит вопрос, кто платит за обучение. Вторая проблема — мобильность.Рабочие, которые могут легко переехать в другую часть страны, быстрее найдут новую работу.

Во-первых, насколько легко рабочая сила может переквалифицироваться на новую работу. Это может быть сложно для пожилых работников, которым трудно осваивать новые навыки. Также стоит вопрос, кто платит за обучение. Вторая проблема — мобильность.Рабочие, которые могут легко переехать в другую часть страны, быстрее найдут новую работу.

Есть еще два вида безработицы, о которых следует упомянуть. Возможно, они менее серьезны, но правительствам по-прежнему трудно избавиться от них. Первый — это фрикционная безработица. Это естественный вид безработицы, который возникает, когда кто-то увольняется с работы и ищет другую, которая ему подходит. Фрикционная безработица часто возникает из-за того, что люди хотят бросить работу, чтобы сменить карьеру.Мало кто сразу переходит на другую работу. Однако, когда экономика находится в состоянии рецессии, фрикционная безработица будет более распространенным явлением, потому что труднее найти работу.

Второй вид — сезонная безработица. В некоторых отраслях бывают периоды занятости и периоды, когда вообще нет работы. Например, некоторые фермеры-фрилансеры получают большую часть работы весной и летом. Как и структурная безработица, сезонная безработица может затронуть целые регионы страны. Например, районы, которые полагаются на летний туризм, страдают от серьезной безработицы в осенние и зимние месяцы.

В некоторых отраслях бывают периоды занятости и периоды, когда вообще нет работы. Например, некоторые фермеры-фрилансеры получают большую часть работы весной и летом. Как и структурная безработица, сезонная безработица может затронуть целые регионы страны. Например, районы, которые полагаются на летний туризм, страдают от серьезной безработицы в осенние и зимние месяцы.

Экономический рост

Многие миллионы людей сегодня наслаждаются качественной жизнью, о которой предыдущие поколения не могли мечтать. Владение домом, личный автомобиль и отдых теперь являются нормой для большинства семей в промышленно развитых странах. И все же в то же время миллиарды людей в других странах живут без чистой питьевой воды. Как это может быть? Ответ заключается в том, что немногие счастливчики живут в странах с устойчивым экономическим ростом.

Экономика растет, когда валовой национальный продукт увеличивается год за годом.Однако при расчете экономического роста экономисты должны учитывать влияние инфляции. Например, представьте, что валовой национальный продукт страны увеличивался с 500 миллиардов долларов до 510 миллиардов долларов из года в год. Это рост производства на два процента. Очень впечатляюще! Однако если уровень инфляции составлял два процента, то реального роста не было.

Например, представьте, что валовой национальный продукт страны увеличивался с 500 миллиардов долларов до 510 миллиардов долларов из года в год. Это рост производства на два процента. Очень впечатляюще! Однако если уровень инфляции составлял два процента, то реального роста не было.

Еще об экономическом росте следует помнить о том, что не всегда рост хорош.Правительства хотят стабильного, устойчивого роста. Внезапное резкое ускорение роста — бум — может привести к перегреву экономики и впадению в рецессию. Для многих стран долгосрочный рост на протяжении многих лет является устойчивым, но краткосрочный — это катание на американских горках, сопровождающееся подъемом и депрессией. Например, долгосрочный рост экономики Великобритании с 1950 года стабильно составлял 2,5% в год. Однако если вы внимательно посмотрите на любое десятилетие, вы увидите, что существует цикл роста, спада и восстановления. Правда в том, что добиться устойчивого роста в краткосрочной перспективе очень сложно.

Тем не менее, многие страны все еще пытаются добиться хоть какого-то роста. Почему это? Что необходимо для роста? Многие экономисты пытались найти ответ на этот вопрос, и есть множество теорий, из которых можно выбирать. Однако большинство экономистов согласны с тем, что для экономического роста необходимы три вещи: рост капитала, сбережения и технический прогресс.

Капитал относится к фабрикам и оборудованию, которое рабочая сила использует для превращения сырья в продукты.Больше рабочих и больше сырья приведет только к определенному росту. В конце концов, экономике требуется больше капитала для использования рабочей силы. Рост капитала может также включать обучение и образование рабочей силы. Это делает персонал более эффективным, творческим и продуктивным.

Конечно, кому-то нужно платить за новые машины и обучение. Другими словами, для роста капитала нужны инвестиции. Деньги для инвестиций нужно брать в долг в банках. Банки могут давать ссуды только в том случае, если клиенты делают сбережения. Вот почему сбережения так важны для роста. Однако экономика не будет расти, если все будут экономить и никто не тратит. Установление правильного баланса между потреблением и сбережениями — еще одна часть проблемы экономического роста.

Вот почему сбережения так важны для роста. Однако экономика не будет расти, если все будут экономить и никто не тратит. Установление правильного баланса между потреблением и сбережениями — еще одна часть проблемы экономического роста.

Но, прежде всего, технологии — это настоящее чудо экономического роста. Развитие технологий может повысить производительность за счет того же количества капитала и ресурсов: именно то, что приказал канцлер!

Деловой цикл

В долгосрочной перспективе, на протяжении многих лет, экономика будет расти стабильными темпами.Однако подъем по склону экономического роста на самом деле довольно труден. Долгосрочный рост состоит из множества краткосрочных шагов. Каждый краткосрочный шаг может длиться пять или десять лет. В течение этого краткосрочного периода экономика проходит цикл роста и спада. Это называется торговым или деловым циклом, и он состоит из четырех этапов: подъема, спада, спада и восстановления.

Во время бума все хорошо. Спрос на товары и услуги высок, бизнес идет хорошо. Чтобы удовлетворить спрос, компаниям необходимо нанять больше сотрудников, поэтому безработица низкая.Уверенность витает в воздухе! Потребители уверены в своих расходах, потому что их работа кажется безопасной. Более того, процентные ставки разумные, поэтому люди берут ссуды и используют свои кредитные карты. Низкие процентные ставки также побуждают компании вкладывать средства в новый капитал и расширять бизнес. Правительства тоже счастливы, потому что налоговые поступления растут. Однако правительству следует быть осторожным. Экономике бума всегда грозит перегрев. Инфляция спроса или роста издержек в конечном итоге положит конец хорошим временам.

Спрос на товары и услуги высок, бизнес идет хорошо. Чтобы удовлетворить спрос, компаниям необходимо нанять больше сотрудников, поэтому безработица низкая.Уверенность витает в воздухе! Потребители уверены в своих расходах, потому что их работа кажется безопасной. Более того, процентные ставки разумные, поэтому люди берут ссуды и используют свои кредитные карты. Низкие процентные ставки также побуждают компании вкладывать средства в новый капитал и расширять бизнес. Правительства тоже счастливы, потому что налоговые поступления растут. Однако правительству следует быть осторожным. Экономике бума всегда грозит перегрев. Инфляция спроса или роста издержек в конечном итоге положит конец хорошим временам.

Когда наступает спад, экономика продолжает расти, но не так быстро. Как только инфляция начинает расти, уверенность падает. Правительство, вероятно, повысило процентные ставки, чтобы замедлить заимствования. Людям с ипотекой приходится тратить больше денег на погашение долга, поэтому у них меньше средств на другие вещи. Более высокие процентные ставки препятствуют инвестициям в бизнес. Дела идут медленно, и люди просто надеются, что экономика снова улучшится. Но будет ли это?

Более высокие процентные ставки препятствуют инвестициям в бизнес. Дела идут медленно, и люди просто надеются, что экономика снова улучшится. Но будет ли это?

Если правительство не действовало достаточно быстро, изменения его фискальной и денежно-кредитной политики могут быть слишком поздно.В этом случае рецессия неизбежна. Некоторые экономисты говорят, что рецессия существует, когда текущие темпы роста падают ниже долгосрочных темпов роста. Другие говорят, что рецессия — это когда рост вообще отсутствует, а экономика сокращается. Как бы то ни было, рецессия — это плохие новости. Компаниям приходится сокращать расходы из-за низкой текучести. Первое, что они делают, — это увольняют персонал. Если рецессия будет очень сильной, некоторые компании могут даже обанкротиться и закрыть. Когда это произойдет, тысячи рабочих могут потерять работу.По мере роста безработицы правительству необходимо больше тратить на выплату пособий по безработице безработным. Во время наихудшей рецессии эти условия могут длиться несколько лет.

В конце концов, при хорошей государственной политике и спросе на товары или услуги со стороны более здоровой экономики за рубежом наступит оздоровление. Постепенно уверенность возвращается, инвестиции растут, и цикл начинается снова.

Открытая экономика

На протяжении всей истории люди из одного общества торговали с людьми из другого.Например, три тысячи лет назад финикийцы Средиземноморья построили экономику почти полностью на внешней торговле. На экономическом жаргоне у финикийцев была открытая экономика, и почти все экономики, кроме их, тоже были открытыми.

Когда экономика открыта, это в основном означает, что она импортирует и экспортирует товары и услуги. Какие преимущества от этого? Прежде всего, если вы торгуете с другими странами, вы можете импортировать товары, которых нет в вашей экономике.Это могут быть продукты, которые ваша экономика не может производить, но они также могут быть сырьем. Имея более широкий ассортимент сырья, экономика может использовать свой капитал и рабочую силу для производства более широкого спектра продуктов. Таким образом, импорт действительно может помочь экономике расти. Более того, если вы разрешите импорт из других стран, у вас появятся торговые партнерские отношения. Это означает, что вы можете экспортировать в страны. Если у вас есть клиенты по всему миру, ваша экономика будет расти быстрее.

Таким образом, импорт действительно может помочь экономике расти. Более того, если вы разрешите импорт из других стран, у вас появятся торговые партнерские отношения. Это означает, что вы можете экспортировать в страны. Если у вас есть клиенты по всему миру, ваша экономика будет расти быстрее.

Открытая экономика хороша и для потребителей.Если экономика допускает импорт из-за границы, на местном уровне будет доступно большее разнообразие товаров. Когда товары доступны на местном уровне, импорт тех же товаров должен помочь сохранить низкие цены и высокое качество. Это связано с тем, что местным компаниям придется конкурировать с иностранными компаниями, а усиление конкуренции будет означать более высокое качество и большее соотношение цены и качества.

Экономисты описывают импорт и экспорт материальных продуктов как видимые, потому что их действительно можно увидеть и потрогать.Примеры видимого экспорта и импорта — продукты питания, мебель и электронное оборудование. Однако есть также невидимый импорт и экспорт. В основном это услуги, но могут включать в себя все, что угодно. Примеры невидимого экспорта и импорта включают банковские услуги, страховые продукты, образовательные курсы и туризм.

Однако есть также невидимый импорт и экспорт. В основном это услуги, но могут включать в себя все, что угодно. Примеры невидимого экспорта и импорта включают банковские услуги, страховые продукты, образовательные курсы и туризм.

Однако открытость экономики порождает проблемы. Одна из основных трудностей — поддержание хорошего торгового баланса. Каждый раз, когда стране удается продать товар или услугу за границу, это означает, что деньги будут поступать в экономику.С другой стороны, каждый раз, когда кто-то покупает из-за границы, деньги уходят из страны. Со временем, если денежный поток из экономики превышает поток денег в экономику, возникает торговый дефицит. Это не лучшая ситуация. Задача правительств состоит в том, чтобы сохранить равный торговый поток в обоих направлениях или добиться положительного сальдо торгового баланса. Это когда общий экспорт превышает общий импорт.

Курсы валют

В Великобритании есть фунты стерлингов, в США — доллары, а в России — рубли. Практически в каждой стране есть своя валюта. Некоторые страны в экономической зоне имеют общую валюту, например, 13 европейских стран, которые используют евро, но это довольно редко. Если я живу в стране еврозоны и хочу что-то купить в Великобритании, я должен покупать это за британские фунты стерлингов. Для этого мне нужно обменять свои евро на фунты стерлингов. Сумма стерлингов, которую я могу обменять на каждый евро, зависит от обменного курса.

Практически в каждой стране есть своя валюта. Некоторые страны в экономической зоне имеют общую валюту, например, 13 европейских стран, которые используют евро, но это довольно редко. Если я живу в стране еврозоны и хочу что-то купить в Великобритании, я должен покупать это за британские фунты стерлингов. Для этого мне нужно обменять свои евро на фунты стерлингов. Сумма стерлингов, которую я могу обменять на каждый евро, зависит от обменного курса.

Например, если обменный курс составляет 1 фунт стерлингов = 1,50, а камера, которую я хочу купить, стоит 100 фунтов стерлингов, то для покупки камеры я должен потратить 100 x 1.5 = 150. Точно так же, если кто-то в Великобритании хочет купить что-то в стране еврозоны, он должен обменять свои фунты на евро. Если компьютер, который они хотят купить, стоит 500, они должны потратить 500 x 0,75 = 375 фунтов стерлингов.

Однако большинство обменных курсов не остаются прежними. Они все время меняются. Представьте, что через несколько дней обменный курс изменится на 1 фунт стерлингов = 1,45. Это сделало бы камеру дешевле для меня, но компьютер для покупателя в Великобритании стал бы дороже. Другими словами, стерлинг ослаб по отношению к евро, а евро укрепился по отношению к фунту стерлингов.

Это сделало бы камеру дешевле для меня, но компьютер для покупателя в Великобритании стал бы дороже. Другими словами, стерлинг ослаб по отношению к евро, а евро укрепился по отношению к фунту стерлингов.

Но что заставляет меняться обменный курс? Чтобы понять это, просто представьте обменный курс как цену валюты. Как и любой другой товар, цена валюты определяется спросом и предложением на рынке. Установленная ставка будет точкой равновесия, где встречаются спрос и предложение.

Откуда возникает спрос на валюту? Возьмем, к примеру, евро. Экспорт из еврозоны необходимо оплачивать в евро. Это означает, что покупателям такой экспортной продукции необходимо покупать евро для совершения покупок.Так что спрос на евро растет. Кроме того, инвесторы из-за пределов еврозоны могут захотеть вложить туда свои деньги, потому что думают, что получат прибыль. Для этого они должны купить евро, и снова спрос на евро возрастает. Предложение евро на международных денежных рынках исходит от людей, которые хотят продать евро. Если люди хотят покупать импортные товары из стран за пределами еврозоны или если они хотят инвестировать в страны за пределами еврозоны, они должны продавать свои евро, чтобы покупать другие валюты.Таким образом, предложение евро увеличивается.

Если люди хотят покупать импортные товары из стран за пределами еврозоны или если они хотят инвестировать в страны за пределами еврозоны, они должны продавать свои евро, чтобы покупать другие валюты.Таким образом, предложение евро увеличивается.

Изменение обменного курса валюты может иметь большое влияние на экономику. Например, это может иметь большое влияние на платежный баланс экономики. Как мы видели в предыдущем примере, когда валюта укрепляется, импорт становится дешевле. Но в то же время экспорт зарубежным покупателям становится дороже. Это, вероятно, будет означать, что из экономики уйдет больше денег, чем в Россию.

Дата: 11.12.2015; посмотреть: 5537

CHUYỆN THỜI A MÓC @ B MÓC — ЖИЗНЬ: Раздел 3: Деньги и банковское дело

3.3 Центральный банк

3.3.1 Центральные банки, такие как Банк Англии, Совет Федеральной резервной системы в США и Бундесбанк в Германии:

1. Функция / Закон как банки для правительства и для других банков.

2. Реализуйте денежно-кредитную политику — будь то правительственная, как в Великобритании, или их собственная, если они независимы, как в Германии и США.

3. Контроль денежной массы, измеряемой различными агрегатами, такими как MO, M1, M2, M3 и т. Д.

4. Фикс минимальной процентной ставки.

5. Закон как кредитор последнего отчета коммерческим банкам с проблемами ликвидности.

6. Выпуск монет и банкнот.

7. Влияние на (плавающий) обменный курс путем вмешательства на валютных рынках.

8. Контролировать банковскую систему.

3.3.2 ПАРАГРАФ :

Поскольку коммерческий банк может ссужать большую часть депонированных у него денег другим заемщикам, которые, в свою очередь, могут ссудить их другому заемщику, каждая сумма денег, депонированная в банке, умножается в несколько раз .Для обеспечения безопасности банковской системы центральные банки налагают требование о резерве , обязывая коммерческий банк размещать определенную сумму денег в центральном банке под нулевой процент . Центральные банки в разных странах также устанавливают для коммерческих банков разные «пруденциальные нормативы». Это соотношения между депозитами и ликвидными активами , которые считаются достаточными для удовлетворения спроса на наличных (Активы банка — это его кредит, который теоретически должен быть возвращен в один прекрасный день, а его обязательства — это депозиты клиентов. , которые все можно снять в один прекрасный день.) Например, коэффициент капитала банка находится между его капиталом и резервами, с одной стороны, и его совокупными активами, с другой. Их соотношение резервных активов составляет между депозитами со сроком погашения менее двух лет, называемыми «приемлемыми обязательствами», и резервными активами, которые включают наличные средства и активы, ликвидные , т.е. быстро конвертируемые в денежные средства, такие как резервные депозиты, принадлежащие центральный банк и ценные бумаги, такие как векселя.

Центральные банки в разных странах также устанавливают для коммерческих банков разные «пруденциальные нормативы». Это соотношения между депозитами и ликвидными активами , которые считаются достаточными для удовлетворения спроса на наличных (Активы банка — это его кредит, который теоретически должен быть возвращен в один прекрасный день, а его обязательства — это депозиты клиентов. , которые все можно снять в один прекрасный день.) Например, коэффициент капитала банка находится между его капиталом и резервами, с одной стороны, и его совокупными активами, с другой. Их соотношение резервных активов составляет между депозитами со сроком погашения менее двух лет, называемыми «приемлемыми обязательствами», и резервными активами, которые включают наличные средства и активы, ликвидные , т.е. быстро конвертируемые в денежные средства, такие как резервные депозиты, принадлежащие центральный банк и ценные бумаги, такие как векселя.

3.5 Коммерческие банки

Коммерческие банки — это предприятия, торгующие деньгами. Они получают и хранят депозита , выплачивают деньги в соответствии с инструкциями клиентов , , ссужают деньгами и т.д. Традиционно по пятницам заводчанам выплачивали заработной платы наличными. Однако рабочие, не занятые физическим трудом, обычно получают зарплаты в месяц в виде чека или переводом непосредственно на их банковский счет.

Они получают и хранят депозита , выплачивают деньги в соответствии с инструкциями клиентов , , ссужают деньгами и т.д. Традиционно по пятницам заводчанам выплачивали заработной платы наличными. Однако рабочие, не занятые физическим трудом, обычно получают зарплаты в месяц в виде чека или переводом непосредственно на их банковский счет.

Текущий счет (США: текущий счет) обычно дает небольшие проценты или не дает никаких процентов, но позволяет держателю снимать свои наличные деньги без ограничений.На депозитные счета (в США также называемые счетами времени или уведомлениями) выплачиваются проценты. Обычно они не предоставляют услуги по чеку , (США: чек), и для снятия денег часто требуется уведомление. Постоянные поручения и прямое дебетование — это способы оплаты через определенные промежутки времени.

Банки предлагают как кредиты, так и овердрафты. Банковская ссуда — это фиксированная сумма денег, предоставленная на определенный срок, по которой выплачиваются проценты; банк обычно требует какой-либо формы обеспечения или гарантии перед кредитованием. Овердрафт — это договоренность, при которой клиент может овердрафтировать на счете, т.е. увеличить задолженность до согласованного лимита; проценты по долгу начисляются ежедневно.

Овердрафт — это договоренность, при которой клиент может овердрафтировать на счете, т.е. увеличить задолженность до согласованного лимита; проценты по долгу начисляются ежедневно.

Банки получают прибыль от спреда или разницы между процентными ставками, которые они платят по депозитам, и ставками, которые они взимают по ссудам. Они также могут ссудить больше денег, чем получают на депозитах, потому что вкладчика редко снимают все свои деньги одновременно.Чтобы оптимизировать доходность своих активов (ссуд), банкиры должны найти баланс между доходностью и риском, ликвидностью, и различными сроками погашения, и сопоставить их со своими обязательствами (депозитами). Срок погашения кредита — это то, как долго он продлится; Доходность ссуды — это ее годовая прибыль — сколько денег она выплачивает — выраженная в процентах.

«Послушайте — если у вас есть пять карманных калькуляторов, а я возьму два, сколько у вас осталось?»

3. 6 типов банков

6 типов банков

Центральные банки осуществляют надзор за банковской системой; установить минимальную процентную ставку; выпускать банкноты; контролировать денежную массу; влияют на обменные курсы; и действовать как кредитор последней инстанции.

Коммерческие банки — это предприятия, торгующие деньгами. Они получают и хранят вклады на текущих и сберегательных счетах, выплачивают деньги в соответствии с инструкциями клиентов, ссужают деньги и предлагают консультации по инвестициям, услуги обмена иностранной валюты и так далее.В некоторых странах, таких как Англия, эти банки имеют отделения во всех крупных городах; в других странах есть более мелкие региональные банки. Например, по американскому законодательству банки могут работать только в одном штате. В некоторых странах есть банки, которые изначально были ограничены одной отраслью, например Credit Agricole во Франции, но теперь у них обычно гораздо более широкая клиентская база.

В некоторых европейских странах, особенно в Германии, Австрии и Швейцарии, существует универсальных банка , которые сочетают банковские операции с депозитами и ссудами с операциями с акциями и облигациями, консультациями по инвестициям и т. Д.Тем не менее, даже универсальные банки обычно образуют дочернюю компанию, известную как финансовый дом , чтобы ссужать деньги — на несколько процентов выше базовой кредитной ставки — на покупку в рассрочку или в рассрочку, то есть ссуды потребителям, которые погашаются регулярно, равные ежемесячные суммы.

Д.Тем не менее, даже универсальные банки обычно образуют дочернюю компанию, известную как финансовый дом , чтобы ссужать деньги — на несколько процентов выше базовой кредитной ставки — на покупку в рассрочку или в рассрочку, то есть ссуды потребителям, которые погашаются регулярно, равные ежемесячные суммы.

Однако в Великобритании, США и Японии существует или существовало строгое разделение между коммерческими банками и банками, которые занимаются биржевым маклером или операциями с облигациями. Так, в Великобритании торговых банка специализируются на привлечении средств для промышленности на различных финансовых рынках, финансировании международной торговли, выпуске и андеррайтинге ценных бумаг, сделках по слияниям и поглощениям, выпуску государственных облигаций и так далее.Они также предлагают услуги биржевого маклера и управления портфелем богатым корпоративным и индивидуальным клиентам. Инвестиционные банки в США похожи, но они могут действовать только как посредники, предлагающие консультационные услуги, и не предлагают ссуды сами.

Тем не менее, несмотря на Закон Гласса-Стигалла в США и статью 65, введенную американцами в Японии в 1945 году, которая закрепляет это разделение, различие между коммерческими и торговыми или инвестиционными банками в последние годы стало менее четким.Дерегулирование в США и Великобритании ведет к созданию «финансовых супермаркетов» — конгломератов, объединяющих услуги, ранее предлагаемые биржевыми маклерами, банками, страховыми компаниями и т. Д.

В Великобритании также существует строительных общества , которые предоставляют ипотечные кредиты, т.е. ссужать деньги покупателям жилья под залог домов и квартир и привлекать вкладчиков, выплачивая более высокие проценты, чем банки. Ссудо-сберегательные ассоциации в США выполняли аналогичную функцию, пока большинство из них не обанкротились в конце 1980-х годов.

Есть также наднациональных банка , таких как Всемирный банк или Европейский банк реконструкции и развития, которые в основном занимаются экономическим развитием.

3.7 Банковские продукты

Моя зарплата выплачивается непосредственно на текущий счет с низкими процентами Я могу снимать деньги в автоматических банкоматах с помощью банковской карты, поэтому я практически никогда не хожу в банк. Я плачу регулярные ежемесячные счета посредством постоянного поручения , банк оплачивает их в соответствии с моими инструкциями и дебетует мой счет.Я плачу нерегулярные счета чеком . Почти у всех, кого я знаю в Британии, есть чековая книжка, но когда я жил на континенте, я обнаружил, что люди почти не пользуются ими. Они часто платили наличными или платили в почтовом отделении с квитанцией об оплате.

У меня также есть кредитная карта , которая полезна для заказа вещей по почте или по телефону, а также для путешествий по всему миру. Я также использую его в магазинах и ресторанах, но стараюсь не тратить больше, чем я могу заплатить, когда счет придет через месяц, так как это очень дорогой способ занять деньги. Годовая процентная ставка непомерно высока — более 20%.

Годовая процентная ставка непомерно высока — более 20%.

Раньше у меня был депозитный счет в строительном кооперативе, который платил более высокие проценты, чем текущий счет в банке, но имел ограничения на то, как и когда я мог снять свои деньги. Но потом купили квартиру. Я получил 90% -ную ипотеку от жилищно-строительного кооператива: т.е. мы должны были внести залог в размере 10% из собственных сбережений.

Вот почему у меня нет ни денег, ни депозитного счета. Фактически я организовал овердрафт в банке, что означает, что я могу иногда снимать больше денег, чем есть на моем счете.Проценты начисляются ежедневно. В прошлом году прошу в банке кредита на на машину. Я (только) хотел получить зарплату за два месяца, но они отказались. Поскольку мне не нравятся высокие процентные ставки, которые берут в гараже люди, продающие в рассрочку, я вместо этого купил подержанный автомобиль.

Я всегда использую банк, чтобы купить иностранной валюты , когда я уезжаю за границу, потому что их курсы лучше, чем обменные пункты. Я не люблю дорожные чеки, и деньги у меня еще ни разу не крали.

Я не люблю дорожные чеки, и деньги у меня еще ни разу не крали.

Мой банк также всегда пытается продать мне частный пенсионный план на тот момент, когда я выйду на пенсию, но меня это не интересует. Они также продолжают предлагать мне инвестиционных совета по акциям, облигациям, паевым фондам, паевым инвестиционным фондам и так далее. Они, кажется, не понимают этого, если я могу позволить себе покупать все эти вещи. Мне не понадобился бы овердрафт.

3.8 Word Partnerships — банк 1. банк счет 2. банк остаток

3.центральный банковский / банк 4. банк клерк

5. коммерческий банк 6. банк депозит

7. банк выходной 8. инвестиционный банк

9. банк менеджер 10. коммерсант банк

11. банк примечание 12. офшор банковский

13.розница банковское дело 14 . банк ограбление

15. сбережения банк 16.

05.17 – 18.06.17

05.17 – 18.06.17 Например, вы решили в банке взять денег в долг. То, под какой процент вам его дадут, будет зависеть в том числе и от текущей ставки рефинансирования. Например, если она сейчас находится на уровне 10,50%, то и кредит вам будет стоить не меньше этого порога. Ведь финансовой организации нужно отбить тот процент, который она должен будет заплатить регулятору за использование денежных средств, которые она дала вам, что-то заработать и к тому же покрыть свои риски. Таким образом, и появляются кредиты под 40% годовых.

Например, вы решили в банке взять денег в долг. То, под какой процент вам его дадут, будет зависеть в том числе и от текущей ставки рефинансирования. Например, если она сейчас находится на уровне 10,50%, то и кредит вам будет стоить не меньше этого порога. Ведь финансовой организации нужно отбить тот процент, который она должен будет заплатить регулятору за использование денежных средств, которые она дала вам, что-то заработать и к тому же покрыть свои риски. Таким образом, и появляются кредиты под 40% годовых.