Шортить на фондовом рынке: как заработать на падении акций

Длинная и короткая позиции. Как заработать на росте и падении рынка :: Новости :: РБК Инвестиции

За время существования фондового рынка инвесторы разработали множество стратегий торговли. Но почти в каждой стратегии применяется один из двух способов заработать на разнице котировок

Фото: uforms.

Что такое длинная позиция

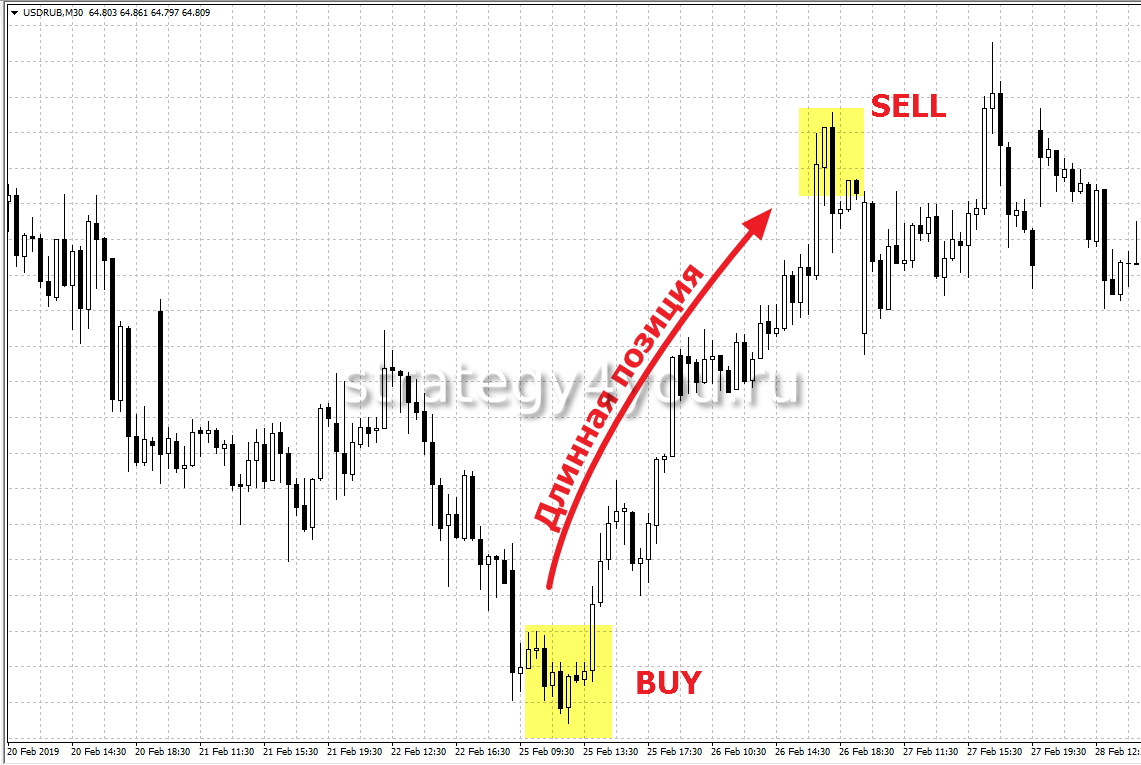

Длинная позиция (long position) — одна из самых популярных торговых сделок на фондовом рынке. Ее механизм понять проще всего, и поэтому новички на бирже обычно начинают именно с нее.

К такому способу торговли инвесторы прибегают тогда, когда ожидают роста котировок. Cмысл длинной позиции состоит в том, чтобы купить акции, пока они стоят дешево, и продать их, когда они подорожают.

Инвестор открывает длинную позицию, когда покупает акции. Пока инвестор держит акции, то говорят, что он «держит длинную позицию». Продавая акции, инвестор длинную позицию закрывает. Прибыль получается как разница между ценами покупки и продажи.

Такая позиция называется длинной, потому что ее можно держать сколь угодно долго. Название происходит от английского long — длинный, долгий. С помощью длинной позиции можно извлекать прибыль, даже если инвестировать на долгосрочный период — не менее года.

Название происходит от английского long — длинный, долгий. С помощью длинной позиции можно извлекать прибыль, даже если инвестировать на долгосрочный период — не менее года.

В долгосрочной перспективе рынок ценных бумаг растет. Акция отдельной компании теоретически может дорожать до бесконечности. Так что можно особенно не беспокоиться о колебаниях цен в краткосрочной перспективе. Даже если акции подешевеют, то за несколько лет они восстановятся и, скорее всего, вырастут еще больше, принеся прибыль владельцу.

Что такое короткая позиция

Короткую позицию (short position) инвестор открывает в надежде получить прибыль от падения котировок на рынке. Для этого он берет у брокера взаймы акции под залог денежных средств, продает их на рынке и ждет, когда подешевеют.

Ожидается, что затем инвестор покупает то же количество акций, но уже по сниженной цене, и возвращает их брокеру. А разница между ценой продажи и ценой покупки остается у инвестора в качестве прибыли.

В отличие от длинной, короткую позицию можно открыть только на небольшой срок. Это связано с тем, что инвестор обязан вернуть ценные бумаги, которые он одолжил, причем не бесплатно, брокеру.

Короткой продажей не является продажа акций из портфеля инвестора. Когда инвестор продает приобретенные ранее бумаги — это всего лишь закрытие длинной позиции.

Короткую позицию трейдеры еще называют шорт — от английского short (короткий, краткосрочный). Шорт также открывают, держат и закрывают. Об инвесторе, который играет на понижение, говорят, что он шортит (ударение на последний слог). Пока инвестор не выкупит акции и не закроет позицию, про него говорят: «он в короткой позиции», «он в шортах».

Почему короткая позиция рискованнее длинной

Биржевые эксперты не рекомендуют начинающим трейдерам торговать на заемные средства, поскольку это очень рискованная стратегия. Риск состоит в том, что цена акции может вырасти вопреки ожиданиям. И инвестор оказывается в сложной ситуации. Он должен отдать брокеру взятые взаймы бумаги, а для этого вынужден их купить по более высокой цене, чем продавал ранее.

И инвестор оказывается в сложной ситуации. Он должен отдать брокеру взятые взаймы бумаги, а для этого вынужден их купить по более высокой цене, чем продавал ранее.

Если же вы все-таки решились попробовать заработать на короткой продаже, лучше подстраховаться. Биржевые эксперты советуют обязательно ставить стоп-лоссы и не брать слишком много взаймы.

Предоставляя трейдеру акции взаймы, сильно рискует и брокер. Поэтому брокерские компании вводят ограничения для желающих заработать на падении акций. Инвесторам разрешается открывать короткие позиции только по самым ликвидным акциям на рынке. Полный список таких бумаг находится на сайте брокера.

Также брокер вводит специальные коэффициенты. С их помощью он определяет сумму, которая должна лежать на брокерском счету клиента перед открытием короткой позиции. Данная сумма превышает совокупную стоимость взятых взаймы акций. Это нужно, чтобы клиент смог покрыть их стоимость, если вместо снижения рынок вдруг начинает расти.

На случай такого развития событий брокер также задает цену, по достижении которой трейдер или брокер могут принудительно закрыть позицию. Это происходит, если брокер видит, что денег, которые инвестор оставил в залог, может не хватить на выкуп акций.

К стратегии коротких продаж могут прибегать манипуляторы рынком. Обычно это крупные инвесторы, у которых достаточно средств, чтобы направить динамику рынка в нужное им русло. Поэтому за игрой на понижение следят специальные комиссии. В США это SEC или Комиссия по ценным бумагам и биржам, в России — Центральный банк.

Как влияют на рынок короткие и длинные позиции

Инвесторов, предпочитающих открывать длинные позиции, называют игроками на повышение. И вот почему: если на рынке больше тех, кто верит в дальнейший рост акций и открывает длинные позиции, рынок растет. То же самое верно и в отношении отдельных компаний.

Аналогичным образом стратегия, основанная на открытии коротких позиций, называется игрой на понижение, а самих трейдеров именуют игроками на понижение. Соответственно, если на рынке преобладают игроки на понижение, рынок падает.

Соответственно, если на рынке преобладают игроки на понижение, рынок падает.

Однако если на рынке накапливается слишком много длинных позиций, то образуется так называемый навес и возрастает вероятность, что участники рынка начнут массово закрывать позиции, то есть продавать акции. А это грозит обвалом котировок.

То же верно и в отношении коротких позиций. Если на рынке становится слишком много коротких позиций, любая новость может вызвать массовый выкуп акций инвесторами. При этом фондовые индексы (или котировки акций) буквально взлетают вверх в короткий срок.

Немного биржевого сленга

Участники фондового рынка любят давать прозвища игрокам, стратегиям и даже результатам торговли. Причем сравнивают их часто с представителями животного мира. На рынке есть «лоси», «зайцы», «волки», «овцы» и даже «свиньи».

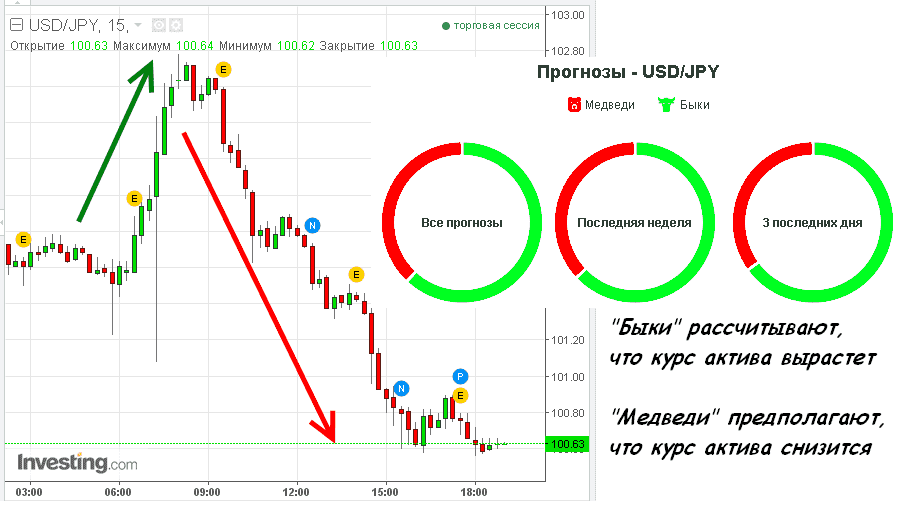

Игроков на повышение зовут «быками». Этимология этого слова доподлинно неизвестна, однако его можно запомнить по ассоциации: «бык поддевает рынок на рога, подбрасывает вверх, и цены растут».

Если фондовые индексы падают в течение продолжительного времени, то рынок становится «медвежьим». Игроков, подталкивающих его вниз, зовут «медведями». Откуда пошло это прозвище — также неизвестно. Но ассоциация такова: медведь встает на задние лапы, наваливается на рынок, придавливает его к земле — и цены падают.

Начать инвестировать можно прямо сейчас на РБК Quote. Проект реализован совместно с банком ВТБ.

Торговая позиция при биржевых операциях. Она возникает, когда инвестор покупает ценные бумаги, валюту или товар в ожидании роста цен на них. В этом случае инвестор не ограничен во времени и может владеть инструментом (бумагой, валютой, товаром, контрактом и пр.) сколь угодно долго, отчего такая позиция получила название «длинной» Способ торговли на бирже, когда инвестор заимствует у брокера акции, которыми сам не владеет, чтобы продать их по текущей рыночной цене с тем, чтобы купить эти же акции по более низкой цене и извлечь выгоду.

Базовые понятия на бирже. Что такое шорт, и как он влияет на падение и рост котировок

{«id»:164881,»url»:»https:\/\/vc.ru\/finance\/164881-bazovye-ponyatiya-na-birzhe-chto-takoe-short-i-kak-on-vliyaet-na-padenie-i-rost-kotirovok»,»title»:»\u0411\u0430\u0437\u043e\u0432\u044b\u0435 \u043f\u043e\u043d\u044f\u0442\u0438\u044f \u043d\u0430 \u0431\u0438\u0440\u0436\u0435. \u0427\u0442\u043e \u0442\u0430\u043a\u043e\u0435 \u0448\u043e\u0440\u0442, \u0438 \u043a\u0430\u043a \u043e\u043d \u0432\u043b\u0438\u044f\u0435\u0442 \u043d\u0430 \u043f\u0430\u0434\u0435\u043d\u0438\u0435 \u0438 \u0440\u043e\u0441\u0442 \u043a\u043e\u0442\u0438\u0440\u043e\u0432\u043e\u043a»,»services»:{«facebook»:{«url»:»https:\/\/www.

ok.ru\/dk?st.cmd=WidgetSharePreview&service=odnoklassniki&st.shareUrl=https:\/\/vc.ru\/finance\/164881-bazovye-ponyatiya-na-birzhe-chto-takoe-short-i-ka

ok.ru\/dk?st.cmd=WidgetSharePreview&service=odnoklassniki&st.shareUrl=https:\/\/vc.ru\/finance\/164881-bazovye-ponyatiya-na-birzhe-chto-takoe-short-i-kaшорт — Финансовый словарь смарт-лаб.

шорт (short — короткая позиция, short selling — короткая продажа) — это продажа актива, которого у вас нет с целью заработать на снижении его цены. Идея короткой позиции состоит в желании получить доход от продажи переоцененных активов.см. также:

шорт акций

шорт сквиз

short interest

История коротких позиций

Первый в истории шорт был открыт в 1609 году, когда голландский купец Исаак Ле Маире организовал шорты по Ост-Индийской Компании, котороая торговалась на бирже в Амстердаме[2]. В 1610 году компания убедила правительство запретить шорты из-за того что они наносят вред невинным акционерам. Несмотря на запрет, спекулянты продолжали шортить, и Голландия в 1869 решила обложить короткие продажи налогом.

Шортить можно было и пузырь компании Южных Морей в 1720 году, акции которой упали с 1200 до 86 фунтов. После этого, в 1734 власти Англии запретили шорты. Тем не менее, закон не исполнялся и был отменен в 1860-м году. И уже в 1866 произошла паника в результате которой пали многие банки. Вину опять возложили на шортистов. В 1867 Парламент Англии принял закон о запрете шорта акций банков и опять его не исполнили. В 1668 специальная комиссия пришла к выводу, что шортисты не виноваты в банковском кризисе.

После этого, в 1734 власти Англии запретили шорты. Тем не менее, закон не исполнялся и был отменен в 1860-м году. И уже в 1866 произошла паника в результате которой пали многие банки. Вину опять возложили на шортистов. В 1867 Парламент Англии принял закон о запрете шорта акций банков и опять его не исполнили. В 1668 специальная комиссия пришла к выводу, что шортисты не виноваты в банковском кризисе.

1724 — королевский указ запретил шорты во Франции. Наполеон назвал эту практику незаконной, полагая, что из-за шортистов упала цена гособлигаций Франции.

1812 — США запретили шорты на фоне внезапной войны с Англией. Запрет также устанавливался в периоды депрессии 1857-1859.

В 1867 правительство США хотело запретить шорты золота через «закон о спекуляции золотом», в результате чего за 2 недели золото выросло с $200 до $300. Запрет решили снять:)

1897 — Рейхстаг Германии запретил торги фьючерсами на кукурузу и муку, а также форвардные сделки на некоторые акции. Трейдеры убежали в Амстердам и Лондон. В 1909 закон был отменен в отношении акций и в 1911 — в отношении сырья.

В 1909 закон был отменен в отношении акций и в 1911 — в отношении сырья.

Во время Первой Мировой Войны в странах участниках были запрещены шорты, чтобы избежать наездов врагов на рынки.

1929 — шортист Бен Смит, срубивший денег на обвале рынка, вынужден был нанять телохранителей, чтобы уберечь себя от пострадавших акционеров.

1931 NYSE запрещает шорты из-за внезапного выхода Великобритании из золотого стандарта. Через 2 дня запрет снят.

1930-1938 дебаты в США по поводу коротких позиций. SEC придумывает uptick rule.

1949 — Альфред Уинслоу Джонс создает первый фонд, который может шортить акции. Фонд был устроен как партнерство, чтобы избежать регулирования SEC. По сути, это был первый хедж-фонд.

1985 Джеймс Чанос основал фонд Kynikos Associates, который специализировался на коротких продажах. Это крупнейший фонд в мире, специализирующийся на шортах.

1992 — Джордж Сорос зашортил британский фунт, заработав $миллиард.

2002 — Япония ввела uptick rule.

2007 — рекорндую прибыль $15 млрд на шортах ипотечных ценных бумаг заработал Джон Полсон.

Шорт и кризис

История показывает, что каждый раз во время паники на бирже, власти запрещали короткие позиции. На самом деле эти меры продиктованы скорее желанием что-либо сделать, чем рациональными мотивами. Короткие позиции должны быть рано или поздно закрыты, поэтому их ликвидация приводит к росту рынка.

Технология шорта

Чтобы зашортить акцию — необходимо занять ее у брокера. Брокер кредитует акциями клиента. За это трейдер платит брокеру определенный % за пользование акциями.

Чтобы зашортить фьючерс — ничего занимать не надо. В момент заключения сделки, контракт создается из воздуха и по сути представляет из-себя спор между покупателем и продавцом, куда пойдет цена актива.

Любопытно, что фонды не раскрывают те короткие позиции, которые держат, чтобы их конкуренты не воспользовались этим, и не устоили атаку на короткую позицию — шорт сквиз.

Для того, чтобы выйти из короткой позиции, трейдер должен выкупить свою сделку; таким образом, эффект от этих действий оказывается «бычьим» и способствует повышению цен.

главная тактика при работе с короткими позициями основывается на правиле «не цепляться за проигрышную позицию». Если она не дает вам прибыль, закройте ее. [1]

Риск короткой позиции

риск по шорту несимметричен риску приобретения акции, так как теоретически неограничен. Если акция вырастет в 5 раз, то можно потерять в 5 раз больше денег, чем стоило открыть шорт. Поэтому, в США можно открыть короткую позицию только не более чем на 50% своего счета.

Самый большой риск, с которым может столкнуться шортист — неликвидность актива. То есть невозможность закрыть позицию, когда его никто не хочет продавать. Такая ситуация носит название корнер.

Зачастую, договор с брокером предусматривает возможность брокера потребовать вернуть акцию, что означает немедленное требование закрыть шорт по акциям.

инвестиционный шорт — короткая позиция по акции, которая основывается на детальном изучении финансовой деятельности компаний, деловые перспективы которых ухудшаются или существенно хуже, чем это представлено в оценке из акций.

«торговля в шорт на товарных рынках — не для слабонервных» [1]

[1] Бартон Биггс «Вышел хеджер из тумана»

[2] Filippo Stefanini — Investment Strategies of Hedge Funds

см. все записи по теме шорт на смартлабе

Шорт-сквиз в трейдинге — что это такое. Вынос «шортистов» на бирже

Рассмотрим одну из популярных ситуаций в трейдинге — «шорт-сквиз». Что это означает и можно ли на этом заработать обычному трейдеру? Давайте разберемся, что к чему.

Что такое Шорт-сквиз простыми словами

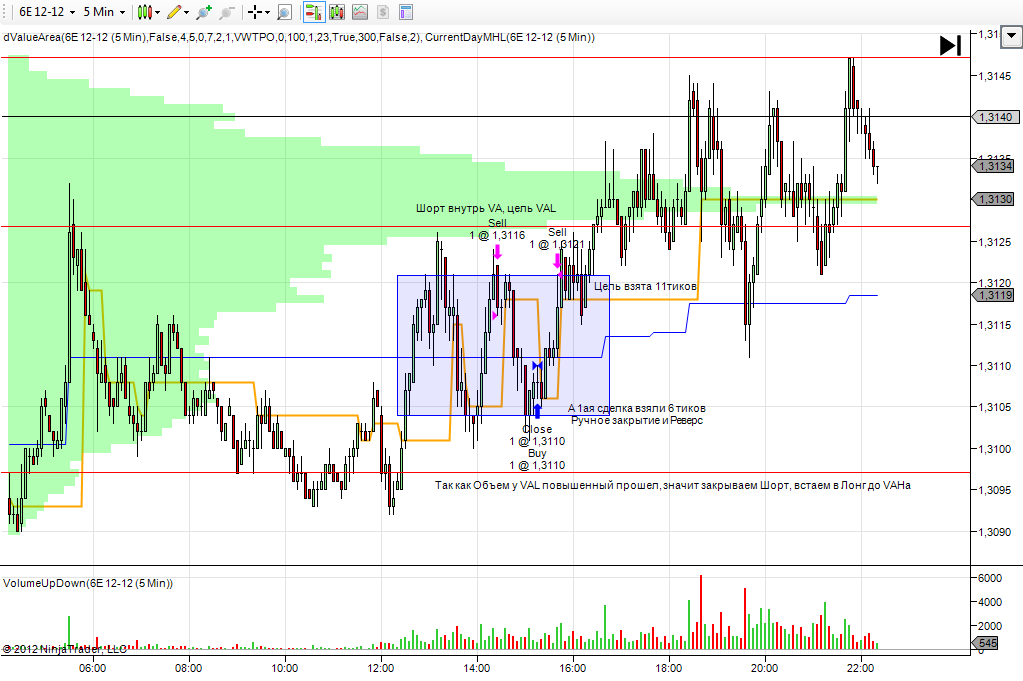

Шорт-сквиз (от англ. «short squeeze» — короткое сжатие) — это резкое движение цены вверх с последующим резким откатом вниз. Другими словами, это выбивание «шортистов» по стоп-лоссам и маржин колам.

Для того чтобы разобраться почему это явление происходит с шортами, надо вспомнить, что такое короткие позиции (шорты).

Короткие позиции — это заем у брокера актива для продажи. Если цена падает, то трейдер зарабатывает. Если растёт, то терпит убытки. Шорт даже по названию понятно, что это краткосрочные сделки. Это связано с тем, что рынки, как правило, растут и что брокер берет комиссию за использование заемных активов.

Поэтому если прибыль по коротким позициям отсутствует, то опытные трейдеры не рискуют и продают.

В моменты длительного падения или когда число стопов слишком большое, «маркетмейкер» может подтолкнуть цену вверх на пару процентов вызвав цепную реакцию срабатывания стоп-лоссов, а у кого-то и маржин коллов. В итоге цена устремляется вверх очень быстро. Такие движения выглядят неестественно и вызваны скорее техническими моментами.

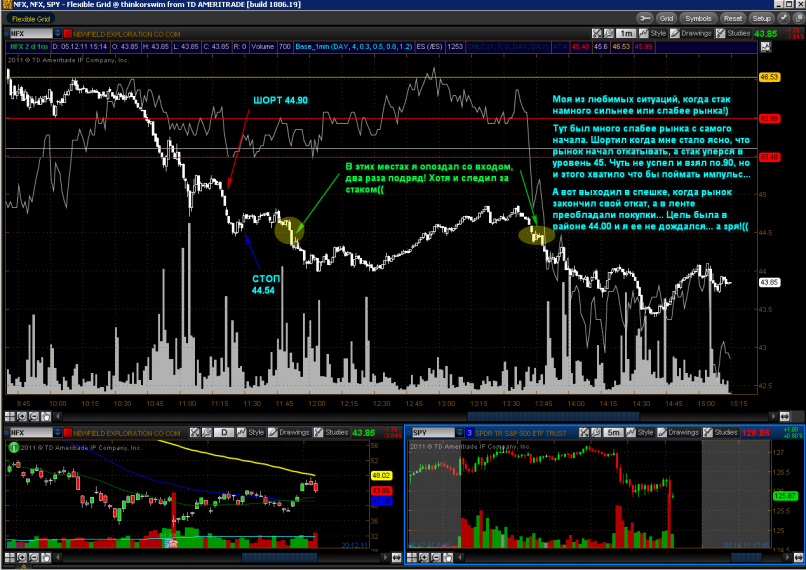

Пример шорт-сквизаПосле шорт-сквиза цена чаще всего продолжает падение (на зло всем шортистам, которых просто выкинули с верного движения). При этом, скорее всего, падение происходит с ускорением, поскольку большой игрок (умные деньги), создали ситуацию на рынке, когда шортистов больше нет, при этом появились еще и новые «лонги», которые стали входить после резкого импульса на пробое. Поэтому когда все купили и нет шортистов можно начать распродажу.

При этом, скорее всего, падение происходит с ускорением, поскольку большой игрок (умные деньги), создали ситуацию на рынке, когда шортистов больше нет, при этом появились еще и новые «лонги», которые стали входить после резкого импульса на пробое. Поэтому когда все купили и нет шортистов можно начать распродажу.

Трейдера попавшего в ситуацию шорт-сквиза называют «шортокрылом».

Еще пример шорт-свиза:

Чаще всего шорт-сквизы происходят на рынках, где регулирование не прозрачное или отсутствует, а также присутствуют большие возможности в плане взятия кредитных плеч. Это Форекс и криптовалюты.

Как отличить шорт-сквиз от истинного движения

Как правило, шорт-сквиз происходит очень резко, с таким же резким откатом от пика. Объём торгов на этой японской свече в самой верхней точки максимальный.

Как можно предвидеть ситуацию с выносом стоп-лоссов шортистов? Далёко не на всех финансовых рынках есть возможность посмотреть количество открытых позиций (шорт и лонг). Если количество шортов стало явно перевешивать и они все больше и больше, то вероятно будет их «вынос».

Если количество шортов стало явно перевешивать и они все больше и больше, то вероятно будет их «вынос».

Для определения соотношения придумали коэффициент «Short Float» (количество всех акций в обращении находящихся в коротких позициях). На рынке криптовалют показатель шортов и лонгов можно лёгко посмотреть, поскольку эта информация является доступной.

Можно ли заработать на шорт-сквизах? Можно. Для этого надо не боятся брать шорт вопреки здравой логике технического анализа, который будет говорить о начале нового тренда. Но это ловушка, которая присуща современным рынкам с компьютеризацией торгов, когда маржин коллы и сбития стопов контролируется крупными игроками.

Короткая позиция или как заработать на падающем рынке

Новички меня часто спрашивают, — что значит шортить. Выражение это появилось от английского short position, что в переводе означает короткая позиция. Это — одна из стратегий торговли на фондовом рынке, суть которой — игра на понижение. Шорт дает возможность заработать на снижении цены акции или любого другого актива и использовать падение рынка для создания прибыли.

Шорт дает возможность заработать на снижении цены акции или любого другого актива и использовать падение рынка для создания прибыли.

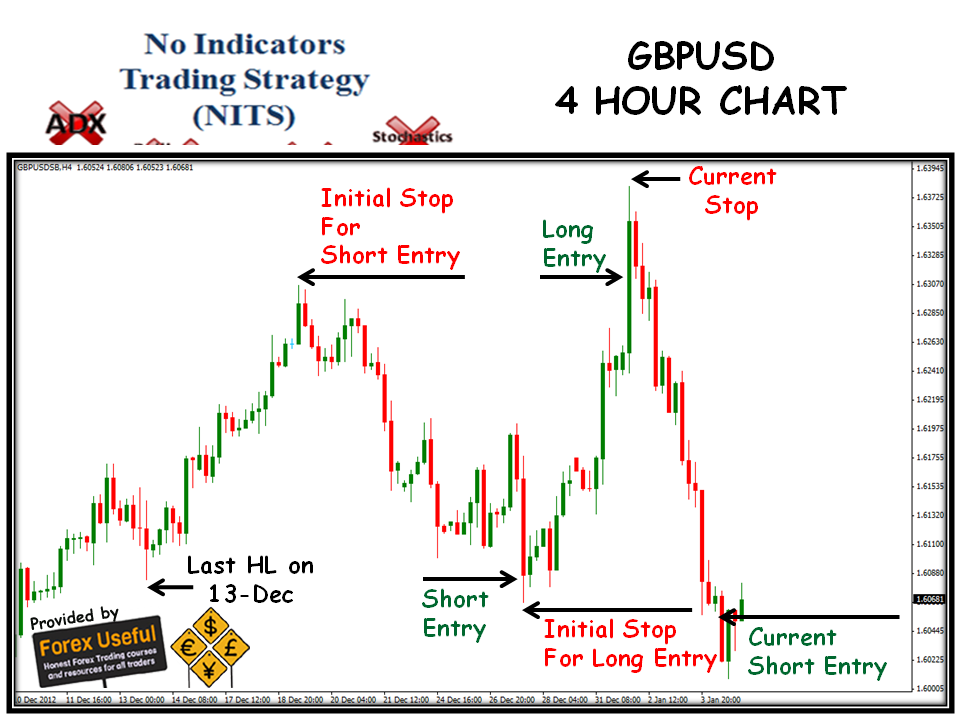

Длинная и короткая позиции

С длинной позицией (long) все ясно — вы покупаете ценную бумагу, если ваш анализ (технический или фундаментальный) предполагает, что она будет расти в цене в определенный промежуток времени и принесет прибыль после ее продажи. Лонги — это обычная стратегия для долгосрочных инвесторов, да и любых трейдеров тоже — их ситуации будут отличаться лишь сроками удержания купленного актива.

Но если ваш анализ показывает, что бумага оценена слишком высоко и вы настроены по-медвежьи, ожидая падения ее цены, то будет резонно открыть короткую позицию — шорт. Короткая позиция (или продажа без покрытия) – это продажа ценных бумаг, взятых в долг у брокера под залог денежных средств за определенный процент.

- Внимание! Продажа своих бумаг из портфеля – это не короткая продажа, а закрытие длинной позиции.

При открытии короткой позиции, той акции, которая выбрана для продажи в шорт не должно быть в вашем портфеле!

При открытии короткой позиции, той акции, которая выбрана для продажи в шорт не должно быть в вашем портфеле!

Когда цена проданной бумаги снизится, совершается ее покупка и тогда одолженная у брокера акция автоматически возвращаются владельцу. Разница между ценой продажи и ценой покупки и является прибылью трейдера-медведя.

Шортить или не шортить

Так как массовая игра на понижение способна дестабилизировать финансовые рынки, контролирующие органы периодически вводят законодательные ограничения на короткие позиции. С июня 2009 года российским брокерам запрещено допускать эти сделки с акциями, цена которых снизилась более чем на 3% от цены закрытия.

- Важно! Короткие продажи доступны не всеми акциями на бирже, а только теми, что входят в список маржинальных бумаг вашего брокера и при условии, что эти акции есть у него в наличии в нужное вам время.

Следует особо подчеркнуть, что открытие коротких позиций (как и любая стратегия с использованием заемных средств) несет в себе дополнительные риски и поэтому не рекомендуется начинающим спекулянтам. И уж тем более шортЫ совершенно не должны интересовать тех, кто выбрал для себя долгосрочную инвестиционную торговую стратегию.

И уж тем более шортЫ совершенно не должны интересовать тех, кто выбрал для себя долгосрочную инвестиционную торговую стратегию.

Чтобы хорошо заработать, снижение должно быть стремительным. Вовремя запрыгнуть на такую крутую горку и лихо на ней прокатиться могут только опытные трейдеры. Поэтому новичкам важно сначала поработать с лонгами, а шорты отработать в демо-режиме до полной уверенности.

Короткие продажи требуют строжайшего контроля над вашими эмоциями. Джесси Ливермор, «Торговля акциями».

Стоит ли говорить, что во время игры на понижение критически важно ставить стоп-лосс. Если в долгосрочных инвестиционных стратегиях допускается отсутствие стопа, чтобы лишние колебания не выбили инвестора с волатильного рынка, то в продажах без покрытия стоп обязателен и бескомпромиссен!

Спекулянт — это НЕ ИНВЕСТОР. Его цель не в том, чтобы обеспечивать устойчивую отдачу от денег на протяжении долгого периода времени.

Спекулянт должен получать прибыль как от роста, так и падения цены любого инструмента, который он выбрал для спекуляций. Джесси Ливермор, «Торговля акциями».

Поэтому если ваш выбор — все-таки шортить, то поговорим о том, как это делается на практике, — как заработать на падающем рынке.

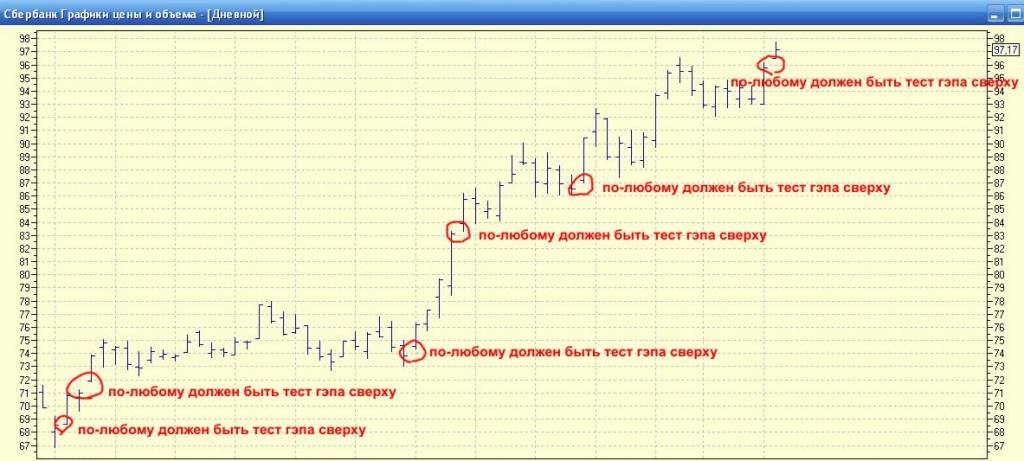

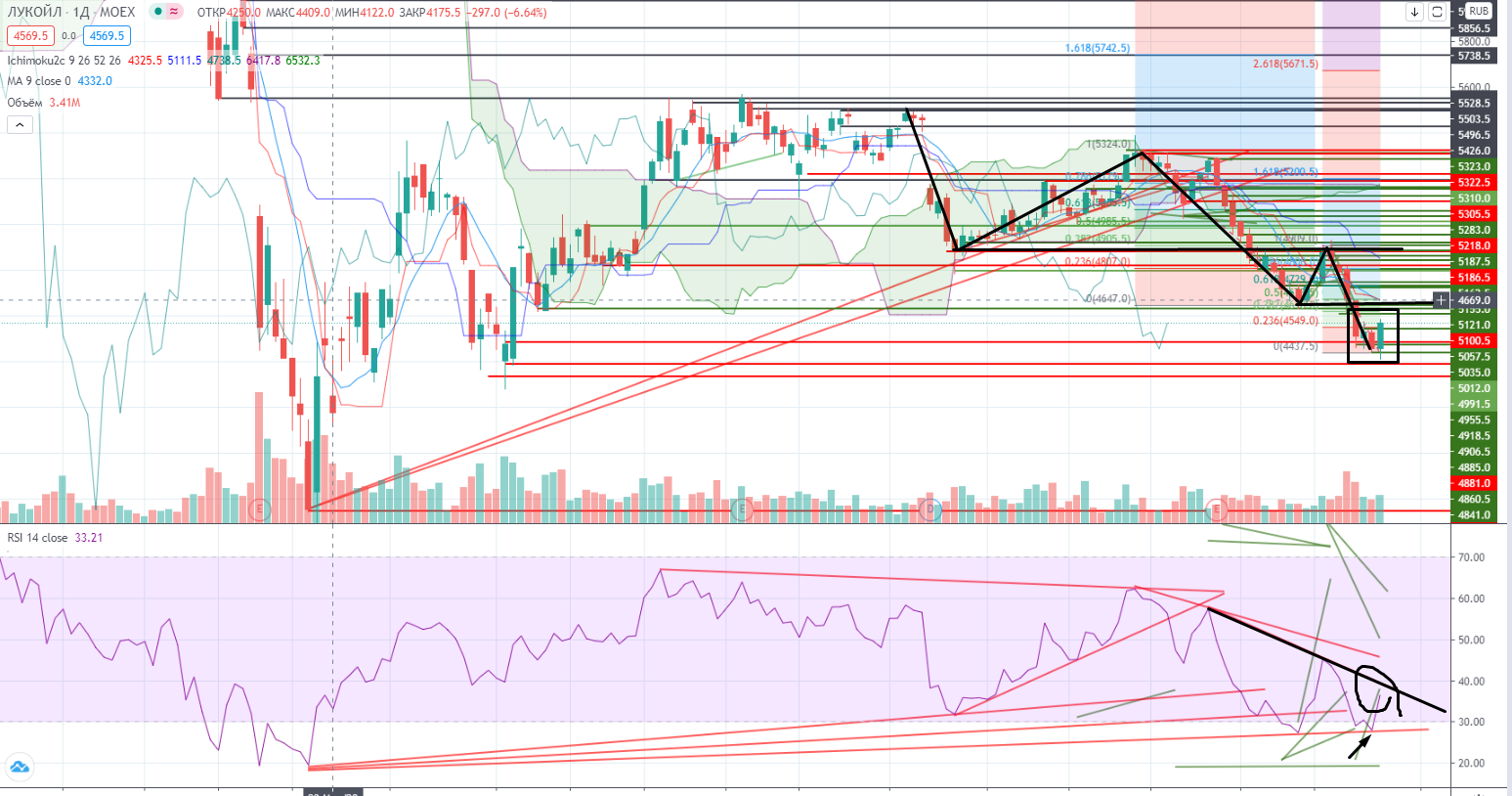

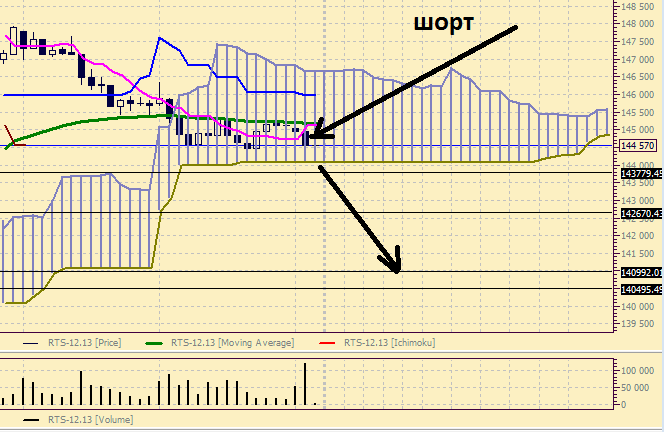

Торговые сигналы для шорта

- Важно! Никогда не играйте на понижение просто потому, что считаете цену слишком высокой!

Для шорта необходимо дождаться надежного сигнала о завершении растущего тренда и его скорой сменой медвежьим рынком. Определить это помогут, к примеру, графические модели разворота тренда. Например, эта фигура Голова и плечи сильно просит об открытии короткой позиции:

Разворотная фигура двойная вершина — тоже хороший сигнал для шорта:

И, конечно же, никто не отменял старую-добрую торговлю по тренду и, соответственно, по трендовой торговой системе:

Сигналы для открытия короткой позиции также дают и Скользящие средние (примеры есть на соответствующей странице).

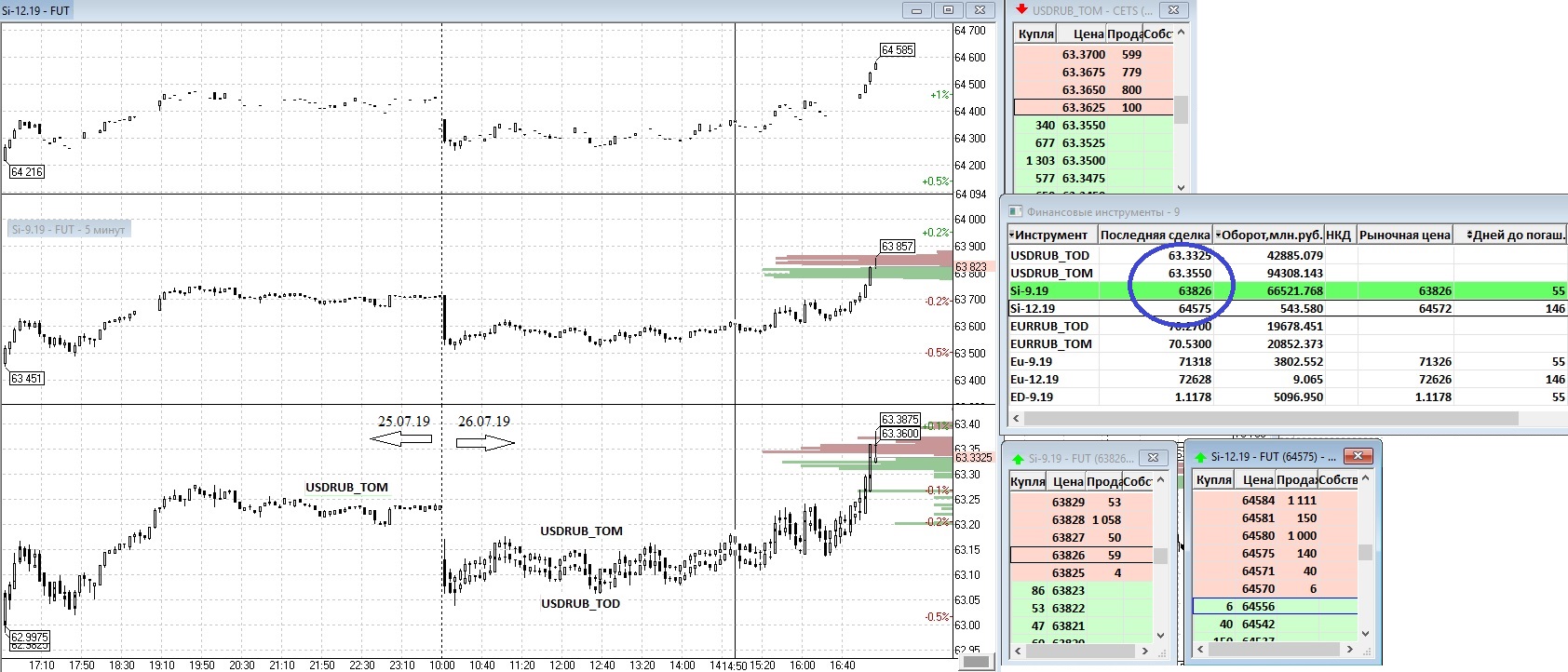

Как открыть короткие позиции

Чтобы открыть короткую позицию, мы дожидаемся надежного торгового сигнала, просчитываем сделку в своем торговом плане и выставляем заявку Продать. После чего сразу же выставляем ордер стоп-лосс.

Я верю, что я заработаю деньги. Также верю, что любая сделка, в которую я вхожу, может обнулить мой счет, если я не выставлю стопы. Ларри Вильямс, «Долгосрочные секреты краткосрочной торговли».

Как правильно открыть шорт в терминале Транзак

Когда начинающие трейдеры выставляют в Транзаке заявку на длинную позицию (лонг) — покупку для последующей продажи акций и фиксации прибыли, то затруднений обычно не возникает. Заявка на продажу без покрытия отличается важным нюансом — она не пройдет, если вы не поставите галочку в поле «Использовать кредит». Так же напоминаю, что бумаги, которую вы собираетесь зашортить, не должно быть в вашем портфеле, иначе вы просто продадите имеющийся актив вместо короткой продажи.

- Важно! Галочка в этом поле может стоять в настройках по умолчанию (эта опция по умолчанию задается в «Параметрах APM трейдера», в меню «Настройки»), поэтому я рекомендую для страховки от риска случайного взятия кредита в процессе торговли снять эту галочку (убрать из поля «По умолчанию использовать кредит») и выставлять ее в новых заявках только вручную, когда потребуется.

Как закрывать короткие позиции

Когда пришло время фиксировать прибыль (согласно расчетам из вашего торгового плана), необходимо просто выставить в торговом терминале обычную новую заявку на Купить. Одолженные у брокера акции автоматически к нему вернутся, а ваш торговый счет пополнится долгожданной прибылью. Для фиксации прибыли можно также использовать тейк-профит.

Одиночка, желающий обыграть полчища, должен набраться терпения и искоренить в себе алчность.

Помните: ваша цель не количество, а качество сделок! А. Элдер, «Как играть и выигрывать на бирже»

Когда закрывать короткие позиции

В первую очередь, сделка от ее открытия до закрытия должна быть просчитана в вашем торговом плане. Это исключит ненужные сомнения и эмоции. Закрывают сделки по разворотным сигналам после соответствующего анализа графиков индикаторов. Примеры таких сигналов вы можете найти на страницах:

Последовательность всех публикаций вы найдете на странице Содержание курса.

Успешных вам трейдов!

Длинная и короткая позиция на бирже. Что такое лонг и шорт?

Разбираемся, что такое длинная позиция и короткая позиция на бирже (лонг и шорт), а также выясняем, как открыть такие сделки.

Практически каждая отдельная отрасль деятельности человека рано или поздно обзаводится собственным жаргоном. Есть свой словарь и у биржевой торговли. Без понимания порой специфических выражений трейдеров и брокеров начинающему инвестору не обойтись.

Одними из ключевых терминов финансовых операций на бирже являются понятия «длинная позиция» – «короткая позиция». Или, иначе говоря, лонг и шорт

Стандартная формула продаж «купил дешево – продал дорого» знакома всем. Однако на бирже порой реализуется непонятная обывателю и на первый взгляд парадоксальная схема, когда инвестор «сначала продает дорого, а затем покупает дешево». Как это возможно, мы разберемся чуть позже.

Что такое длинная позиция

Длинная позиция (или лонг, от английского long) характеризует традиционную ситуацию, в которой инвестор покупает актив с расчетом, что стоимость его вырастет. После чего он рассчитывает его продать и получить прибыль.

Открыть длинную позицию – значит купить ценные бумаги, которые, предположительно, должны расти в цене

Что такое короткая позиция

Короткая позиция (или шорт, от английского short) означает, что инвестор берет дешевеющие ценные бумаги в долг у брокера и продает, чтобы через некоторое время купить их снова, но уже по сниженной цене и, соответственно, вновь получить прибыль.

Решение открыть короткую позицию продиктовано ситуацией, в которой инвестор уверен в грядущем падении стоимости актива

В этом случае он берет ценные бумаги у брокера в долг и продает их по актуальной цене, а позже, после того, как бумаги действительно подешевели, откупает их по сниженной стоимости и фиксирует прибыль.

Маржинальная торговля

Для многих начинающих инвесторов остается непонятным момент, связанный с открытием коротких позиций. А именно то, как можно продать то, чего у вас нет. Здесь трейдер реализует схему маржинальной торговли.

Маржинальная торговля подразумевает такие сделки, в которых реализуются активы, предоставленные под залог оговоренной суммы (маржи)

При такой схеме товар продается с целью покупки и возврата через некоторое время аналогичного. Такая продажа без покрытия и называется короткой, шортовой позицией.

Схема позволяет получать прибыль в ситуации, когда цены снижаются. Если бумаги теряют в стоимости, трейдер выкупает их по сниженной цене и возвращает их брокеру, оставив прибыль себе.

Если бумаги теряют в стоимости, трейдер выкупает их по сниженной цене и возвращает их брокеру, оставив прибыль себе.

Торговля на рынке ценных бумаг – в целом процесс рискованный, а открытие коротких позиций — особенно. Стоимость ценных бумаг, вопреки надеждам и прогнозам, может начать расти. Значит, трейдеру придется вкладывать свои средства для выкупа бумаг, которые нужно вернуть брокеру, который также рискует в такой ситуации.

Читайте также: Как начать торговать на бирже? Инструкция для новичков

Чтобы подстраховать себя от серьезных потерь, во-первых, брокер составляет список активов, по которым трейдер будет иметь право открывать шортовые позиции. Обычно это достаточно ликвидные ценные бумаги.

Во-вторых, брокер защищает себя тем, что устанавливает коэффициенты дисконтирования. Они ограничивают объем собственных средств на открытие короткой позиции. Также коэффициенты дают брокеру возможность принудительного закрытия позиции, если она идет вразрез интересам инвестора.

Мы не рекомендуем торговать на заемные средства начинающим трейдерам. Такая торговля сопряжена с высоким уровнем риска!

Кстати, принципы маржинальной торговли работают и в ситуации открытия длинных позиций. В данном случае подразумевается ситуация, когда брокер предоставляет трейдеру дополнительные деньги для того, чтобы последний смог приобрести больше дорожающих активов, а значит, увеличить прибыль.

Риски здесь также неизбежны, однако они минимизируются тем, что брокер также формирует список биржевых бумаг, для которых целесообразно открытие позиции лонг. Также устанавливаются ограничения на собственные средства трейдера, на которые он планирует приобретать активы.

Кроме того, брокером заранее фиксируется минимальная стоимость актива, при достижении которой в случае разворота тренда в негативную сторону позиция лонг закроется автоматически.

В случае же положительного тренда актив планомерно растет в цене, трейдер его в определённый момент продает и фиксирует прибыль.

Нужно понять, что открытие позиций лонг может происходить и с применением приемов маржинальной торговли, и исключительно на личные средства инвестора. Короткие позиции возможны только с привлечением заемных средств.

Происхождение терминологии

Длинную позицию назвали так из-за того, что исторически среди биржевых специалистов сложилось мнение о преимущественном росте рынка в течение длительных периодов времени. Позицию же короткую наименовали так потому, что традиционно тренд к спаду продолжается гораздо меньше по времени, чем к подъему.

Мы призываем наших читателей не зависеть от сложившихся мнений, а анализировать конкретную, живую и актуальную ситуацию, сложившуюся на рынке прямо сейчас.

Посмотрите котировки и графики акций российских компаний

Быки и медведи

Нельзя не сказать о жаргонизмах, которые используют для объяснения понятий коротких и длинных позиций.

Так, лонговые позиции получают от участников биржевых торгов наименование «бычьи». Существует мнение, что этот термин родился благодаря тому, что реальный живой бык умеет поддевать что-либо вверх на рога и так носить какое-то время. А также бык характеризуется как упертый, устойчивый, способный долго стоять на своем.

Существует мнение, что этот термин родился благодаря тому, что реальный живой бык умеет поддевать что-либо вверх на рога и так носить какое-то время. А также бык характеризуется как упертый, устойчивый, способный долго стоять на своем.

Противоположное явление – позиции короткие – принято называть «медвежьими». Объясняется этот термин также особенностями поведения животных. Во-первых, понижающийся тренд символически связывают с тем, как медведь своими лапами пригибает, заставляет склониться что-либо.

Еще один вариант происхождения термина, возможно, связан с выражением «Делить шкуру неубитого медведя». Так инвестор, реализуя актив, который он занял у брокера, рискует не угадать тренд и не получить прибыль, на которую рассчитывал.

В заключение

Несмотря на то, что биржевые торги – дело рискованное, от работы на рынке, безусловно, можно получать крупные деньги. Существенным плюсом становится то, что на бирже можно торговать и получать прибыль вне зависимости от текущего тренда, открывая в случае негативного сценария позицию шорт, а в положительном варианте – лонг. Также опытные инвесторы могут применять принципы маржинальной торговли, получая с помощью них дополнительную прибыль.

Также опытные инвесторы могут применять принципы маржинальной торговли, получая с помощью них дополнительную прибыль.

Выбирайте надежного брокера для торговли на бирже. Рейтинг лучших российских компаний вы можете посмотреть здесь

5 правил короткой продажи на фондовом рынке

- Дом

- Ежедневно

- Бесплатные услуги

- Отчеты

- Вебинары

- Видео

- Ежедневно

- Премиум услуги

- Членство Prime Pro

- Основное членство

- Клуб пенсионеров Кэбота

- Консультации

- Cabot Дивидендный инвестор

- Cabot Early Opportunities

- Cabot Global Stocks Explorer

- Cabot Growth Investor

- Советник по доходам Cabot

- Кэбот Инвестор марихуаны

- Cabot Micro-Cap Insider

- Cabot Options Trader

- Cabot Options Trader Pro

- Усилитель прибыли Cabot

- Cabot Small-Cap Confidential

- Cabot Stock недели

- Cabot Top Ten Trader

- Письмо о разрешении убытков от Кэбота

- Советник по недооцененным акциям Кэбота

- Посмотреть все

- Саммит

- Мои услуги

- Ежедневный архив

- Обзор тем

- Как инвестировать

- Стоимость инвестиций

- Акции роста

- Фондовый рынок

- Дивидендные акции

- Торговля опционами

- Развивающиеся рынки

- Акции малой капитализации

- Инвестиции в доход

- ETF

- Просмотреть все темы

- Фондовая подборка

- Индекс ключевых слов

- Индекс аналитиков

- Управление счетом

- О компании

- О нас

- Узнать

- Глоссарий

- Школа диаграмм

- Индикаторы времени фондового рынка

- Управляйте своими деньгами

- Вебинары

- Кнопки

- Свяжитесь с нами

- Политика конфиденциальности, Условия использования и Условия и положения премиум-обслуживания

- RSS-канал

- Все уроки инвестирования

- Начать инвестировать

- Часто задаваемые вопросы по инвестированию

- Дом

- Ежедневно

- Бесплатные услуги

- Отчеты

- Вебинары

- Видео

- Ежедневно

- Премиум услуги

- Членство Prime Pro

- Основное членство

- Клуб пенсионеров Кэбота

- Консультации

- Cabot Дивидендный инвестор

- Cabot Early Opportunities

- Cabot Global Stocks Explorer

- Cabot Growth Investor

- Советник по доходам Cabot

- Кэбот Инвестор марихуаны

- Cabot Micro-Cap Insider

- Cabot Options Trader

- Cabot Options Trader Pro

- Усилитель прибыли Cabot

- Cabot Small-Cap Confidential

- Cabot Stock недели

- Cabot Top Ten Trader

- Письмо о разрешении убытков от Кэбота

- Советник по недооцененным акциям Кэбота

- Посмотреть все

- Саммит

- Мои услуги

- Около

Руководство для начинающих по продаже акций на фондовом рынке

Когда фондовый рынок падает или, по крайней мере, стагнирует, может иметь смысл вывести ваши активы с фондовых рынков и вложить их в облигации или даже наличные. Они не дают много возможностей для роста, но, как правило, безопаснее, чем акции, и могут защитить вас от потерь. Однако в таких обстоятельствах у инвесторов есть альтернатива облигациям или наличным деньгам — такая, которая не только защищает вас от рыночных потерь, но и позволяет получать от них прибыль. Эта альтернатива называется короткой продажей на рынке, и она может обеспечить отличную защиту от рыночных потерь или даже позволить вам делать большие ставки на предстоящий крах. Но, как и любая спекулятивная рыночная игра, она может обжечь инвесторов, которые неосторожны.Вот что инвесторы должны знать о коротких продажах.

Они не дают много возможностей для роста, но, как правило, безопаснее, чем акции, и могут защитить вас от потерь. Однако в таких обстоятельствах у инвесторов есть альтернатива облигациям или наличным деньгам — такая, которая не только защищает вас от рыночных потерь, но и позволяет получать от них прибыль. Эта альтернатива называется короткой продажей на рынке, и она может обеспечить отличную защиту от рыночных потерь или даже позволить вам делать большие ставки на предстоящий крах. Но, как и любая спекулятивная рыночная игра, она может обжечь инвесторов, которые неосторожны.Вот что инвесторы должны знать о коротких продажах.

Что такое «короткие продажи»?

Короткие продажи по рынку — это торговая стратегия, при которой вы получаете прибыль от коротких позиций на основе фондового рынка в целом. Короткие позиции противоположны традиционным или длинным позициям. Когда вы слышите, как кто-то говорит: «Покупайте дешево, а затем продавайте дорого», это означает, что вы должны открыть длинную позицию.

В то время как длинная позиция приносит прибыль, когда ее базовый актив растет в цене, короткая позиция приносит прибыль, когда базовый актив теряет стоимость.Это потому, что продажа в шорт на рынке начинается с заимствования и продажи ценных бумаг. Если вы правильно рассчитали, что ценная бумага потеряет ценность, вы затем выкупите ее обратно через установленный период времени и вернете стороне, у которой вы ее взяли в долг. Если цена изменилась в вашу пользу, вы заплатите меньше, чем вы продали изначально. Разница между ценой, по которой вы ее продали изначально, и ценой, по которой вы ее позже выкупили, и есть ваша прибыль. Вместо того, чтобы покупать по низкой цене, а затем продавать по высокой, это продажа по высокой, а затем покупка по низкой.

Трейдеры обычно открывают короткие позиции по определенным акциям и товарам, которые, по их мнению, переоценены и могут упасть. Однако вы также можете открывать короткие позиции против целых отраслей и даже против фондового рынка в целом.

Как делать короткие продажи на рынке?

Существует три стандартных способа короткой продажи на фондовом рынке.

Первый вариант и, безусловно, самый простой для розничных трейдеров, — это покупка так называемого обратного фонда.Это паевые инвестиционные фонды и биржевые фонды (ETF), созданные для получения прибыли всякий раз, когда базовый индекс падает.

Многие из этих фондов, обычно известные как «медвежьи» фонды, индексируются по S&P 500. Это означает, что они созданы для отслеживания движения S&P 500 в целом. Однако, поскольку они являются обратными фондами, они приобретают ценность, когда фондовый рынок падает, и теряют ценность, когда фондовый рынок растет.

Медвежьи фонды обычно строятся на основе лежащих в основе коротких продаж и антициклических активов.Они имеют тенденцию дрейфовать больше, чем стандартные индексные фонды, а это означает, что они не будут так точно отражать активность S&P 500. Однако, поскольку вы купили эти активы, они также сопряжены с гораздо меньшим риском для инвестора, чем участие в прямой короткой продаже.

Второй вариант — короткая продажа ETF. В этой стратегии вы бы открыли короткую позицию по ETF, который индексирован по S&P 500. Вы бы выбрали обычные индексные ETF, а не обратные. Когда S&P 500 падает, индексированный на него фонд также будет снижаться, и ваша короткая позиция принесет прибыль.Вы не можете продать обычный паевой фонд без покрытия.

Наконец, вы также можете открыть позицию «пут» по опциону или фьючерсному контракту S&P 500. По сути, опционный контракт — это ставка на то, как цена данного актива будет меняться с течением времени. Покупка опциона пут дает вам право, но не обязанность продать ценную бумагу по определенной цене — цене исполнения — в любое время до определенной даты. Это означает, что вы можете потребовать, чтобы тот, кто продал вам опцион пут, — продавец, — заплатил вам цену исполнения акции в любой момент до истечения срока.Например, вы одалживаете акцию и продаете ее за 100 долларов, а затем цена этой акции снижается до 75 долларов. Вы выкупаете акцию по более низкой цене и возвращаете ее брокеру, который вам ее одолжил, за вычетом 25 долларов.

Вы выкупаете акцию по более низкой цене и возвращаете ее брокеру, который вам ее одолжил, за вычетом 25 долларов.

Риски коротких продаж

Покупка обратного фонда сопряжена с обычными инвестиционными рисками. Если ваш фонд уменьшится, вы потенциально можете потерять вложенные деньги.

Однако открытие короткой позиции по любому фонду или акции, наряду с открытием множества пут-позиций, сопряжено с гораздо большим риском.В отличие от длинной позиции, с короткой позицией вы можете потерять больше денег, чем вложили. Фактически, практически при любых обстоятельствах потеря денег при короткой продаже означает задолженность больше, чем вы вложили с самого начала.

Рассмотрим приведенный выше пример, где вы взяли в долг акцию и продали ее за 100 долларов. Вместо того, чтобы упасть до 75 долларов, она вырастет до 125 долларов. Теперь вам нужно купить акцию этой компании по более высокой цене и вернуть ее кредитору, так что вы потеряли 25 долларов.

Невозможно предсказать ваши убытки при короткой продаже.Поскольку нет предела тому, насколько высоко может подняться акция (или рынок), невозможно ограничить свои потери. Это фундаментальное отличие от традиционной торговли, которое делает короткие продажи очень рискованными для розничного инвестора.

Итог

Покупка по низкой цене, а затем продажа по высокой — не единственный способ заработать деньги на фондовом рынке. Вы можете поменять последовательность этих двух движений — продажи по максимуму и затем по минимуму — в так называемой короткой позиции на рынке. Это рискованная стратегия, но это также важный способ корректировки рынка.Когда активы переоцениваются, трейдеры могут открывать короткие позиции, чтобы сигнализировать о необходимости корректировки цены базового актива.

Советы для инвестирования

- Идет ли рынок вверх или вниз, идеи и советы финансового консультанта могут помочь вам создать более сильный портфель.

Инструмент сопоставления SmartAsset может помочь вам найти ближайшего к вам финансового профессионала, который поможет вам в управлении рисками, диверсификации и других методах, которые помогут вам даже на худшем из медвежьих рынков.Если вы готовы к сотрудничеству с местными консультантами, которые помогут вам в достижении ваших финансовых целей, начните прямо сейчас.

Инструмент сопоставления SmartAsset может помочь вам найти ближайшего к вам финансового профессионала, который поможет вам в управлении рисками, диверсификации и других методах, которые помогут вам даже на худшем из медвежьих рынков.Если вы готовы к сотрудничеству с местными консультантами, которые помогут вам в достижении ваших финансовых целей, начните прямо сейчас. - Независимо от того, продаете ли вы без покрытия или нет, обязательно обращайте внимание на налоги, когда инвестируете в фондовый рынок. Калькулятор налога на прирост капитала SmartAsset показывает, как дядя Сэм влияет на вашу прибыль.

Фотография предоставлена: © iStock.com / DNY59, © iStock.com / Фотограф, Режиссер, Дизайнер, © iStock.com / Nikada

Эрик Рид Эрик Рид — внештатный журналист, специализирующийся на экономике, политике и глобальных проблемах, с существенным освещением финансов и личных финансов.Он участвовал в таких изданиях, как The Street, CNBC, Glassdoor и Consumer Reports. Работа Эрика сосредоточена на влиянии абстрактных вопросов на человека с упором на аналитическую журналистику, которая помогает читателям более полно понять свой мир и свои деньги. Он делал репортажи из более чем дюжины стран, включая Сан-Паулу, Бразилия; Пномпень, Камбоджа; и Афины, Греция. Бывший поверенный, до того как стать журналистом, Эрик работал в судебных процессах по ценным бумагам и в судебной защите по уголовным делам, на общественных началах занимался вопросами торговли людьми.Он окончил юридический факультет Мичиганского университета, и его можно встретить в любую субботу осенью, когда он болеет за своих Росомах.

Работа Эрика сосредоточена на влиянии абстрактных вопросов на человека с упором на аналитическую журналистику, которая помогает читателям более полно понять свой мир и свои деньги. Он делал репортажи из более чем дюжины стран, включая Сан-Паулу, Бразилия; Пномпень, Камбоджа; и Афины, Греция. Бывший поверенный, до того как стать журналистом, Эрик работал в судебных процессах по ценным бумагам и в судебной защите по уголовным делам, на общественных началах занимался вопросами торговли людьми.Он окончил юридический факультет Мичиганского университета, и его можно встретить в любую субботу осенью, когда он болеет за своих Росомах.В поисках верхней части нисходящих рынков — Тикерная лента

Короткие продажи направлены на обеспечение защиты или прибыли во время спада фондового рынка, но они могут быть рискованными. Плюс к этому требуется маржинальный счет. Изучите механику продажи акций в шорт.

Читать 5 мин

Фото Getty Images

Основные выводы

- Короткие продажи направлены на получение прибыли от акций, которые падают в цене

- Для продажи акций требуются привилегии маржинального счета

- Изучите механику, а также потенциальные преимущества и риски продажи акций в продажу.

Если что-то можно сказать о рынках, так это то, что они колеблются.Они поднимаются и опускаются. Бычьи рынки и медвежьи рынки. Это похоже на путешествие по горному хребту, через вершины и долины. Конечно, в течение более длительных периодов восходящие циклы на фондовом рынке, как правило, больше, чем нисходящие, но многие спады были более крутыми и быстрыми. Общая турбулентность может напугать инвесторов, возможно, даже отпугнуть некоторых из них.

Возможно, вам интересно, есть ли способ зафиксировать потенциал роста во время рыночного спада или, более конкретно, какой-либо способ получить прибыль, когда акция, сектор, отрасль или более широкий рынок входят в краткосрочную коррекцию или более длительную коррекцию. термин медвежий рынок.Ответ с некоторыми оговорками, которые мы рассмотрим, — да . Инвесторы могут получить прибыль от падения рынка.

Что означает продажа акций в шорт?

Вы, вероятно, знакомы с терминами «короткие продажи», «короткие продажи на фондовом рынке», «короткие продажи акций» или «короткие продажи акций». Цель продажи акций в короткую — получение прибыли от акций, стоимость которых падает. У короткой позиции есть потенциальные преимущества, но есть и множество рисков.

Цель продажи акций в короткую — получение прибыли от акций, стоимость которых падает. У короткой позиции есть потенциальные преимущества, но есть и множество рисков.

Мы также не можем игнорировать стигматизацию коротких продаж.В конце концов, короткая продажа акций — это получение прибыли от частичного или полного упадка компании. Но короткие продавцы играют важную роль на здоровом рынке — согласование покупателей и продавцов, обеспечение ликвидности и определение цен на рынке.

Итак, если вы новичок в этом способе короткой продажи акций как части инвестиционной стратегии и хотите узнать больше, давайте начнем с изучения основных механизмов короткой продажи.

Но одно предостережение: стратегия коротких продаж доступна только инвесторам с привилегиями маржинальной торговли (подробнее об этом ниже) и подходит только тем, кто доволен внутренними рисками.

Как работают короткие продажи?

Короткие продажи соответствуют основному принципу, лежащему в основе инвестиций в длинные акции: покупать по низкой цене и продавать по высокой. Но короткая продажа работает в обратном направлении: сначала продавайте по максимуму, а затем (надеюсь) покупайте по минимуму , позже . Но как продать акции, которых у вас еще нет?

Но короткая продажа работает в обратном направлении: сначала продавайте по максимуму, а затем (надеюсь) покупайте по минимуму , позже . Но как продать акции, которых у вас еще нет?

Вы «одалживаете» его у другого инвестора с помощью своей брокерской фирмы. Вот пример.

Короткая продажа акции: гипотетический пример

Предположим, что есть акция, торгующаяся по 40 долларов, которая, по вашему мнению, является завышенной, и вы хотите открыть короткую позицию, чтобы воспользоваться потенциальным движением вниз.

- Вы размещаете заявку на короткую продажу 100 акций XYZ по цене 40 долларов.

- Ваш брокер «одалживает» акции, заполняет ваш ордер и размещает их на вашем счете; теперь у вас «чистая короткая позиция» по акциям XYZ на сумму 4000 долларов (100 акций по цене 40 = 4000 долларов).

Благоприятный сценарий:

- Акция XYZ упала в цене до 35 долларов.

- Вы продали по 40 долларов и решили зафиксировать прибыль.

Вы «покупаете» по 35 долларов, чтобы закрыть свою позицию, получая разницу в 500 долларов (100 акций по 5 долларов) за вычетом любых транзакционных издержек.

Вы «покупаете» по 35 долларов, чтобы закрыть свою позицию, получая разницу в 500 долларов (100 акций по 5 долларов) за вычетом любых транзакционных издержек.

Несколько слов о дивидендах: Если компания выплачивала какие-либо дивиденды в то время, когда у вас была короткая позиция, ваш счет уменьшился бы на сумму дивидендов. Почему? Когда выплачивается дивиденд, цена акций падает на сумму дивиденда. Например, если цена акции составляет 40 долларов, а компания выплачивает дивиденды в размере 1 доллара, владелец записи получает 1 доллар, а стоимость акции уменьшается при прочих равных до 39 долларов. Таким образом, если у вас была короткая позиция на дату экс-дивидендов, вы получите выгоду от падения акций, но по сути вы «заплатите» дивиденды.И из.

Не очень хороший сценарий:

- Акция XYZ повышается на 5 долларов до 45 долларов.

- Эта позиция двинулась против вас, так как вы продали в короткую по 40 долларов и теперь должны выкупить ее по более высокой цене.

Вы решаете купить по 45 долларов, теряя 500 долларов (100 акций по 5 долларов) плюс любые транзакционные издержки, а также любые дивиденды, которые вы могли выплатить в процессе.

Вы решаете купить по 45 долларов, теряя 500 долларов (100 акций по 5 долларов) плюс любые транзакционные издержки, а также любые дивиденды, которые вы могли выплатить в процессе.

Вкратце, вот как работают короткие продажи.

Но есть еще один шаг, который может немного усложнить задачу.

Чтобы продать акции в шорт, вам необходимо открыть маржинальный счет

Некоторые инвесторы и трейдеры используют маржу несколькими способами. Маржинальный счет позволяет вам занимать акции или занимать деньги, чтобы повысить вашу покупательную способность. В этом случае вы можете продать короткие маржинальные акции, покупательная способность которых в два раза превышает покупательную способность традиционного денежного счета. Ценные бумаги, которые вы держите на своем счете, выступают в качестве залога по ссуде, и вы платите проценты за полученные деньги.

- Чтобы получить право на открытие маржинального торгового счета, вам необходимо подать заявление, и у вас должно быть не менее 2000 долларов в виде денежных средств или ценных бумаг.

- Когда вы используете маржу, вы должны постоянно поддерживать как минимум 30% от общей стоимости вашей позиции в качестве капитала. Если колебания рынка уменьшают стоимость капитала на вашем счете, ваш брокер может выпустить маржинальное требование, которое вы должны выполнить, добавив средства на свой счет. Если вам не удастся выполнить требование маржи, ваш брокер может выкупить вашу короткую позицию.

Пример традиционной маржинальной торговли представлен на рисунке 1.

РИСУНОК 1: ПРИМЕР МАРЖИ TD AMERITRADE. Только для иллюстративных целей.

Маржинальные счетаи маржинальная торговля могут быть рискованными, поэтому важно понимать риски, прежде чем вмешиваться. Если вы хотите подать заявку на привилегии маржинальной торговли, войдите в свою учетную запись и следуйте инструкциям на рисунке 2 ниже.

РИСУНОК 2: ЗАЯВЛЕНИЕ НА ПРИВИЛЕГИИ НА ЗНАЧЕНИЕ. Войдите в свою учетную запись на tdameritrade.com. В разделе Мой профиль > Общие проверьте, включена ли маржинальная торговля. В противном случае появится зеленая кнопка Применить . Источник: tdameritrade.com. Только для иллюстративных целей.

В противном случае появится зеленая кнопка Применить . Источник: tdameritrade.com. Только для иллюстративных целей.

Потенциальные выгоды и риски коротких продаж

Давайте начнем с потенциальных выгод:

- Получение прибыли от спадов. Короткие продажи позволяют искать положительную прибыль во время рыночного спада.

- Хеджирование ваших «длинных» позиций. Вы можете использовать короткие продажи для хеджирования уже имеющихся у вас акций.Например, вы можете провести короткую продажу по отраслевому ETF, чтобы помочь хеджировать ряд акций связанных секторов, которые вы можете держать в своем портфеле.

- Обе стороны рынка. Вы можете рассмотреть возможность длинной позиции по акциям, которые, как вы ожидаете, будут превосходить вас, и короткой позиции по акциям, которые, по вашему мнению, будут хуже. Вы можете даже подумать о покупке (открытии длинной позиции) и продаже (короткой позиции) двух сильно коррелированных акций, которые далеко разошлись и которые, как вы ожидаете, сойдутся.

- Диверсификация портфеля. Если портфель полностью состоит из длинных позиций, маржинальный счет может позволить вам в дальнейшем диверсифицировать в условиях рыночного спада (так называемый систематический риск), имея как длинные, так и короткие позиции. Кроме того, если в вашем портфеле преобладает крупная позиция по одной акции, маржинальный счет может позволить вам диверсифицировать свой портфель без необходимости продавать ваши текущие акции. Эта стратегия может быть особенно полезной, если у вас есть большой нереализованный прирост капитала и вы хотите сохранить его таким же образом.

А теперь несколько рисков:

- Неограниченный риск. Поскольку технически нет ограничений на то, насколько высоко может вырасти цена акции или ETF, ваш риск потери при коротких продажах неограничен.

- Дивиденды и прочие выплаты. Вы несете ответственность за любые дивиденды, дробление или выделение заемных акций.

- Неблагоприятная ликвидация.

От вас могут потребовать закрыть ваши короткие позиции по неблагоприятным ценам, особенно в случаях, когда ваши акции переживают резкий скачок в цене.

От вас могут потребовать закрыть ваши короткие позиции по неблагоприятным ценам, особенно в случаях, когда ваши акции переживают резкий скачок в цене. - Исторический восходящий тренд. Исторически сложилось так, что фондовый рынок в целом рос со временем. Хотя прошлые результаты не являются гарантией будущих результатов, тенденция рынка к росту с течением времени остается потенциальным риском для любого продавца в короткие позиции.

Шортить или не шортить?

При правильных методах управления рисками продажа акций в продажу может улучшить вашу инвестиционную стратегию. Но это подходит не каждому инвестору.

Если вы не уверены, подходят ли короткие продажи или маржинальная торговля для вашего финансового профиля, устойчивости к риску или финансовых целей, обратитесь к представителю за помощью в проведении оценки.Дополнительные видеоролики, ресурсы и поддержку по маржинальной торговле можно найти на странице маржинальной торговли TD Ameritrade.

Короткая продажа акций позволяет вам продать то, что вам не принадлежит, поэтому трейдеры должны понимать нормативные требования. Клиринговая фирма должна определить местонахождение акций, чтобы доставить их короткому продавцу. Акции может быть трудно заимствовать из-за высокого спроса, небольшого количества акций в обращении («плавающих») или повышенной волатильности ценных бумаг. Если отдел ссуды на акции не может предоставить акции для погашения, он может потребовать «выкупа», то есть заемщик должен купить акции на открытом рынке, чтобы покрыть позицию.Если цена акций выросла, заемщик потеряет деньги.

Кроме того, с заемщиков некоторых «трудно заимствуемых» (HTB) акций может взиматься дополнительная плата, чтобы компенсировать отделу кредитования акций расходы на размещение и поддержание его предложения таких акций HTB. Если вы открываете и закрываете короткую позицию внутри дня (то есть вы не держите ее на ночь), с вас не будет взиматься комиссия. Однако, если вы удерживаете позицию дольше, будет взиматься комиссия HTB, основанная на номинальной стоимости короткой позиции и годовой ставке HTB.

Как рассчитывается комиссия HTB? Если клиенты зарегистрированы в программе HTB и продают акции HTB, которые затем удерживаются в течение ночи, с них будет взиматься плата при урегулировании этой короткой позиции до урегулирования покупки для покрытия. Комиссия основана на долларовой стоимости короткой позиции, умноженной на текущую ставку, взимаемую с короткой ценной бумаги, которая может меняться изо дня в день. Он указывается в процентах от стоимости короткой позиции (например, -3,5% в годовом исчислении).Эта ставка отражает спрос / цену на рынке кредитования ценными бумагами. Обратите внимание, что ничего не изменится при короткой продаже ценных бумаг, которые сложно заимствовать на , а не на .

All about Shorting — Varsity by Zerodha

8.1 — Короткое описание коротких замыканий

Мы кратко обсудили короткое замыкание в , модуль 1 . Однако в этой главе мы рассмотрим короткое замыкание более подробно. Шорт — это сложная концепция, потому что мы не привыкли продавать в наших повседневных сделках.Например, представьте себе эту транзакцию: вы покупаете квартиру сегодня, скажем, за X рупий, а через 2 года продаете ее за X + Y рупий. Прибыль, полученная от транзакции, представляет собой дополнительную стоимость сверх Rs.X, которая, как оказалось, составляет Rs.Y. Это простая и интуитивно понятная транзакция. Фактически, большинство повседневных транзакций требует, чтобы мы сначала что-то покупали, а потом продавали (возможно, с прибылью или убытком). Это простые для понимания транзакции, и мы к этому привыкли. Однако при короткой продаже или просто «короткой продаже» мы проводим сделки в прямо противоположном направлении i.е. сначала продать, а потом купить.

Шорт — это сложная концепция, потому что мы не привыкли продавать в наших повседневных сделках.Например, представьте себе эту транзакцию: вы покупаете квартиру сегодня, скажем, за X рупий, а через 2 года продаете ее за X + Y рупий. Прибыль, полученная от транзакции, представляет собой дополнительную стоимость сверх Rs.X, которая, как оказалось, составляет Rs.Y. Это простая и интуитивно понятная транзакция. Фактически, большинство повседневных транзакций требует, чтобы мы сначала что-то покупали, а потом продавали (возможно, с прибылью или убытком). Это простые для понимания транзакции, и мы к этому привыкли. Однако при короткой продаже или просто «короткой продаже» мы проводим сделки в прямо противоположном направлении i.е. сначала продать, а потом купить.

Так что же заставит трейдера сначала что-то продать, а потом купить? Что ж, это довольно просто — когда мы считаем, что цена актива, такого как акция, вероятно, вырастет, мы сначала покупаем акцию, а потом продаем ее. Однако, когда мы считаем, что цена акции будет снижаться, мы обычно сначала продаем ее, а потом покупаем!

Запутались? Что ж, позвольте мне дать вам элементарную аналогию, чтобы вы смогли понять суть концепции на данном этапе. Представьте своего друга, и вы смотрите, как гвоздь грызет матч по крикету Индия Пакистан. Вы оба настроены сделать небольшую ставку. Вы делаете ставку на то, что Индия выиграет матч, а ваш друг делает ставку на то, что Индия проиграет матч. Совершенно естественно, что это означает, что вы будете зарабатывать деньги в случае победы Индии. Точно так же ваш друг заработал бы деньги, если бы Индия проиграла матч. Теперь на минуту представьте Индию (как в данном контексте индийскую команду по крикету) как торговлю акциями на фондовом рынке. Когда вы это делаете, ваша ставка равносильна тому, что вы говорите, что заработаете деньги, если акции вырастут (Индия выиграет матч), а ваш друг заработает деньги, если акции упадут (Индия проиграет матч).Говоря рыночным языком, у вас длинные позиции в Индии, а у вашего друга — в Индии.

Представьте своего друга, и вы смотрите, как гвоздь грызет матч по крикету Индия Пакистан. Вы оба настроены сделать небольшую ставку. Вы делаете ставку на то, что Индия выиграет матч, а ваш друг делает ставку на то, что Индия проиграет матч. Совершенно естественно, что это означает, что вы будете зарабатывать деньги в случае победы Индии. Точно так же ваш друг заработал бы деньги, если бы Индия проиграла матч. Теперь на минуту представьте Индию (как в данном контексте индийскую команду по крикету) как торговлю акциями на фондовом рынке. Когда вы это делаете, ваша ставка равносильна тому, что вы говорите, что заработаете деньги, если акции вырастут (Индия выиграет матч), а ваш друг заработает деньги, если акции упадут (Индия проиграет матч).Говоря рыночным языком, у вас длинные позиции в Индии, а у вашего друга — в Индии.

Все еще не знаете? Возможно, нет, но я могу представить, как в вашей голове ползут несколько вопросов без ответа. Если вы новичок в коротких продажах, просто запомните на данный момент один момент — Когда вы чувствуете, что цена акции, вероятно, снизится, вы можете заработать деньги, продавая ее. Для короткой продажи акций или фьючерсов вам придется сначала продать, а потом купить . На самом деле, лучший способ научиться продавать в шорт — это продавать акцию / фьючерс в короткую продажу и узнавать о прибылях и убытках.Однако в этой главе я попытаюсь объяснить все, что вам нужно знать, прежде чем вы начнете продавать акции / фьючерсы.

Для короткой продажи акций или фьючерсов вам придется сначала продать, а потом купить . На самом деле, лучший способ научиться продавать в шорт — это продавать акцию / фьючерс в короткую продажу и узнавать о прибылях и убытках.Однако в этой главе я попытаюсь объяснить все, что вам нужно знать, прежде чем вы начнете продавать акции / фьючерсы.

8.2 — Продажа акций на спотовом рынке

Прежде чем мы поймем, как можно шортить акцию на фьючерсном рынке, нам нужно понять, как шорт работает на спотовом рынке. Подумайте о следующей гипотетической ситуации —

- Трейдер смотрит на дневной график HCL Technologies Limited и определяет формирование медвежьего Marubuzo

- Наряду с медвежьим Marubuzo, другие элементы контрольного списка (как описано в модуле TA) также соответствуют

- Объемы выше среднего

- Наличие уровня сопротивления

- Показатели подтверждают

- Соотношение риска и вознаграждения удовлетворительное

- На основании анализа трейдер убежден, что HCL Technologies упадет как минимум на 2.

0% на следующий день

0% на следующий день

Теперь, учитывая этот прогноз, трейдер хочет получить прибыль за счет ожидаемого снижения цены. Следовательно, он решает сократить акции. Давайте лучше поймем это, определив сделку —

| Фондовая | HCL Technologies |

| Торговый тип | Короткая позиция (сначала продать, а потом купить) |

| Торговый тип | Короткая позиция (сначала продать, а потом купить) |

| Продолжительность торговли | В течение дня |

| Короткая цена | рупий.1990 / — |

| Количество акций | 50 |

| Целевая цена | рупий 1950 / — |

| % Ожидаемая прибыль | 2,0% |

| Стоплосс | рупий 2000 / — |

| Риск | 10 рупий / — |

| Вознаграждение | рупий 40/ |

Как мы знаем, когда кто-то закрывает шорт на акцию или фьючерс на акцию, ожидается, что цена акции упадет, и, следовательно, можно получить прибыль от падения цен. Итак, исходя из таблицы выше, идея состоит в том, чтобы продать акцию по цене 1990 рупий.

Итак, исходя из таблицы выше, идея состоит в том, чтобы продать акцию по цене 1990 рупий.

На торговой платформе, когда вам необходимо открыть короткую позицию, все, что вам нужно сделать, это выделить акцию (или фьючерсный контракт), которую вы хотите продать, и нажать F2 на вашей торговой платформе . При этом открывается форма заказа на продажу; введите количество и другие детали, прежде чем нажать «Отправить». Когда вы нажимаете «Отправить», ордер попадает на биржу, и, предполагая, что он будет исполнен, вы бы создали для себя короткую открытую позицию.

В любом случае, теперь подумайте об этом — когда вы входите в торговую позицию, при каких обстоятельствах вы бы понесли убыток? Что ж, совершенно очевидно, что вы потеряете деньги, когда цена акций пойдет против ожидаемого вами направления. Итак,

- Какое будет направленное движение при открытии короткой позиции по акции?

- Ожидается, что цена акций снизится, поэтому направленный взгляд — вниз

- Так когда же вы начнете убывать?

- Когда акция движется против ожидаемого направления

- А что бы это было?

- Это означает, что вы начнете приносить убытки, если цена акций вместо того, чтобы снижаться, будет снижаться.

- Это означает, что вы начнете приносить убытки, если цена акций вместо того, чтобы снижаться, будет снижаться.

Короткая продажа акций в Великобритании: как продать акции

Многие инвесторы и трейдеры получают прибыль от бычьих рынков.Они инвестируют в компании, которые рассчитывают на рост, исходя из оптимистичных взглядов. Однако некоторые дилеры пытаются нажиться на снижении цен на акции, проблемах бизнеса и крахах рынка. Эти дилеры известны как «короткие продавцы» и предпочитают извлекать выгоду из негативных настроений рынка.

Существуют различные способы сокращения акций. В этой статье мы исследуем, как продавать акцию с помощью торговли с кредитным плечом, и ключевые сигналы при принятии решения о том, какую акцию продавать. Короткие продажи по акциям сложнее, чем торговля, основанная на оптимистичном рыночном отношении.Таким образом, важно понимать, как начать короткие продажи и какие последствия это может иметь.

Что такое короткие продажи?

Большинство инвесторов стремятся извлечь выгоду из акций, которые, по прогнозам, обладают потенциалом для будущего роста и развития. Однако короткие продажи или короткие продажи акций — это метод торговли, который предполагает получение прибыли от падения цены акций компании.

Однако короткие продажи или короткие продажи акций — это метод торговли, который предполагает получение прибыли от падения цены акций компании.

Трейдеры, которые следуют традиционным торговым стратегиям, обычно ищут рынки, которые становятся более актуальными, или компании, которые опережают среднерыночные.Однако участники коротких продаж делают наоборот. Они ищут акции, которые не приносят успеха на рынке, или акции, которые могут стать менее актуальными в ближайшем будущем.

Как работает продажа акций?

В отличие от большинства трейдеров, которые любят покупать дешево и продавать дорого, короткие продавцы адаптируют порядок этой философии и стремятся продавать дорого и покупать дешево. Короткие продажи — сложная тема, и при короткой продаже акций нужно помнить о многом.

Акция может быть закрыта двумя способами: у традиционного брокера или у поставщика услуг торговли с кредитным плечом.

Традиционная брокерская деятельность

При короткой продаже акций через традиционного брокера трейдеры занимают акции, которыми они не владеют. Эти акции обычно ссужаются их финансовым брокером. Затем трейдер продает заимствованные акции по рыночной стоимости. Трейдер стремится выкупить те же акции по более низкой цене и вернуть акции кредитору. Если цена акций падает, участники коротких продаж получают прибыль от разницы в цене между ставкой, по которой они брали заем, и ставкой, по которой они выкупили акции.

Эти акции обычно ссужаются их финансовым брокером. Затем трейдер продает заимствованные акции по рыночной стоимости. Трейдер стремится выкупить те же акции по более низкой цене и вернуть акции кредитору. Если цена акций падает, участники коротких продаж получают прибыль от разницы в цене между ставкой, по которой они брали заем, и ставкой, по которой они выкупили акции.

Этот метод имеет некоторые оговорки, но именно то, что брокер должен решить, можно ли закрыть акцию. Однако, скажем, вы можете найти брокера, который одолжит вам акции для короткой продажи, вам, скорее всего, придется заплатить комиссию по займу, а также любые дивиденды, выплачиваемые по заемным акциям. Учитывая затраты и сложность коротких продаж, ее часто рекомендуют опытные трейдеры. Однако существует более доступный способ короткой продажи акций, известный как торговля с использованием заемных средств.

Торговля с кредитным плечом

Когда трейдеры продают короткие позиции с использованием кредитного плеча, они не владеют базовыми акциями. Следовательно, они не несут ответственности за комиссии по займам. Ставки на спред и торговля CFD — это два типа торговли с кредитным плечом, которые имеют много общего и имеют некоторые уникальные различия. Однако оба продукта предлагают трейдеру возможность «продать» акции и получить прибыль от падения курса акций без необходимости занимать физические акции. При торговле с использованием кредитного плеча ваша прибыль и убытки увеличиваются за счет коэффициента кредитного плеча.

Следовательно, они не несут ответственности за комиссии по займам. Ставки на спред и торговля CFD — это два типа торговли с кредитным плечом, которые имеют много общего и имеют некоторые уникальные различия. Однако оба продукта предлагают трейдеру возможность «продать» акции и получить прибыль от падения курса акций без необходимости занимать физические акции. При торговле с использованием кредитного плеча ваша прибыль и убытки увеличиваются за счет коэффициента кредитного плеча.

Ставки на спред

Ставки на спред — это популярная форма торговли с использованием кредитного плеча, которая доступна только в США.К. и Ирландия. Ставки на спред подразумевают, что трейдеры делают ставки на то, в каком направлении, по их мнению, будет двигаться фондовый рынок. Этот метод торговли с использованием заемных средств обеспечивает эффективный метод короткой продажи акций, не дожидаясь получения займа или уплаты комиссионных заемщикам. Кроме того, прибыль от спреда обычно не облагается налогом * . Однако спред — это ключевая цена при короткой продаже акций с помощью ставок на спред. Посмотрите наши конкурентные спреды по тысячам акций и ETF здесь.

Однако спред — это ключевая цена при короткой продаже акций с помощью ставок на спред. Посмотрите наши конкурентные спреды по тысячам акций и ETF здесь.

Торговля CFD

Торговля CFD на— это альтернатива ставкам на спред и самый популярный метод торговли с использованием кредитного плеча.Торговля CFD доступна во всем мире, что обеспечивает эффективный метод короткой продажи акций из большинства стран. Подобно ставкам на спред, трейдеры CFD размышляют, верят ли они, что рынок упадет или вырастет, получая прибыль за правильные спекуляции и неся убытки из-за неверных прогнозов.

Как продать акцию в Великобритании

Чтобы открыть короткую позицию по акции со счетом для ставок на спред или CFD, вы можете выполнить следующие простые шаги, чтобы начать работу:

- Откройте реальный торговый счет CMC. Вы можете начать короткую продажу акций с наших ставок на спред или торговых счетов с кредитным плечом CFD. Наши торговые счета с кредитным плечом также доступны в качестве демо-счета в безрисковой среде для всех клиентов.

- Найдите подходящую акцию для короткой продажи. Воспользуйтесь нашим разделом новостей и анализа, чтобы узнать о рыночных потрясениях, которые могут предшествовать фондовым кризисам. Также ознакомьтесь с нашими ресурсами по фундаментальному анализу, которые помогут вам определить, какие компании могут столкнуться с трудностями.

- Управляйте своим риском. Перед тем, как разместить сделку, убедитесь, что вы придерживаетесь подходящей стратегии управления рисками. Подробнее об управлении рисками читайте здесь.

- Сделайте короткую продажу и продайте. Выберите размер позиции в соответствии с вашей торговой стратегией и разместите запрос ордера на продажу для короткой продажи выбранных вами акций.

Лучшее время для продажи акций

Выбор подходящего времени для короткой продажи акций может быть разницей между хорошей и плохой короткой продажей.Как правило, поиск эффективных точек входа и выхода на рынок зависит от стратегии трейдера. Наш гид по часам торговли на фондовом рынке также поможет вам определить подходящее время дня для совершения сделки.

Наш гид по часам торговли на фондовом рынке также поможет вам определить подходящее время дня для совершения сделки.

Большинство трейдеров будут использовать комбинацию стратегий, чтобы определить, когда они выйдут на рынок, но это заметно различается между техническими аналитиками и фундаментальными аналитиками.

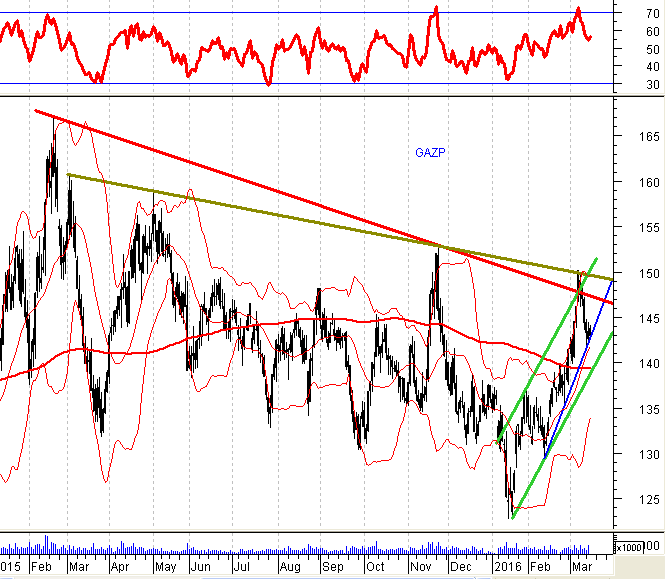

Технический анализ

Технические аналитики могут открывать короткую позицию по акции, основываясь на том, в каком направлении движется общий тренд.Используя простые индикаторы линии тренда, технические аналитики будут анализировать направление тренда акции или акции. Если бы тренд не показал признаков замедления, это предоставило бы техническим аналитикам ключевую возможность для его нисходящего движения.

Технические индикаторы, такие как простая скользящая средняя (SMA) или экспоненциальная скользящая средняя (EMA), могут предоставить ключевую информацию для технических аналитиков. Акции, которые падают через заметные точки поддержки или падают ниже основных скользящих средних (например, 200-дневной скользящей средней), могут продолжить нисходящий тренд.

Основные драйверы

Пропущенные отчеты о прибылях предоставляют большие возможности для коротких продаж. Если прибыль компании не соответствует оценкам прибыли, она, вероятно, будет отстать в определенных областях. Это может заставить большое количество инвесторов начать короткие продажи. Однако часто лучше выходить за рамки только отчетов о прибылях и убытках, поскольку компания может показывать низкие результаты по причинам, не влияющим на цену ее акций.

Спадающие отрасли предоставляют еще одну возможность для коротких продаж.Отрасли, которые испытали общий нисходящий тренд из-за инноваций на других рынках или негативных настроений клиентов, могут вызвать резкое падение цены конкретной акции. На это также могут повлиять политические события, такие как, например, выборы в США или торговые войны. Когда отрасль воспринимается как устаревшая, компании в этом конкурентном пространстве могут остаться с сокращающимися перспективами роста, в результате чего короткие продавцы воспользуются преимуществом.

Переоценка — распространенный фактор, который может заставить коротких продавцов объединиться.Акции, которые постоянно освещаются в новостях, могут привести к чрезмерному завышению цены по сравнению с фактической стоимостью акций. Как только «пузырь» цены лопнет, участники коротких позиций соберутся вместе, зная, что акция не стоит ее текущей рыночной стоимости.

Однако обратите внимание, что фундаментальная стоимость акции не является единственным определяющим фактором ее цены. При продаже акций необходимо учитывать различные факторы, которые формируют сложную картину. Каждый трейдер должен провести собственное исследование, рассматривая возможность торговли акциями.

Пример продажи акций

Например, предположим, что вы хотели продать Apple (AAPL) через торговлю CFD.

Apple сейчас торгуется по цене $ 300 .

Вы открываете позицию для «продажи» 10 CFD на акции по 300 долларов. Теперь ваша общая рыночная доля составляет 3000 долларов США .

Теперь ваша общая рыночная доля составляет 3000 долларов США .

CFD используются с кредитным плечом, что означает, что вам нужно только внести депозит в размере полной суммы сделки, чтобы открыть сделку. Маржа для акций составляет 20% , что означает, что вы должны внести 3000 долларов x 20% = 600 долларов маржинальные требования.

Прибыльная сделка

Рынок упал, как вы и предсказывали. Apple сейчас стоит $ 250 .

Вы закрываете свою позицию с 10 CFD на акции по $ 250 . Забираешь $ 2,500 .

Общая сумма вашей сделки составила 3000 долларов, но теперь она стоит 2500 долларов, 500 долларов прибыль * .

Убыточная сделка

Рынок вырос, вопреки вашим прогнозам. Apple сейчас стоит $ 325 .

Вы закрываете свою позицию с 10 CFD на акции по $ 325 . Вы забираете $ 3250 .

Вы забираете $ 3250 .

Общая сумма вашей сделки составила 3000 долларов, но сейчас она стоит 3250 долларов, 250 долларов убыток * .

Выгоды от продажи акций

- Хеджирование рисков. Использование коротких продаж для компенсации рисков, связанных с другими активами в вашем портфеле, является известной стратегией для опытных долгосрочных инвесторов. Хеджирование других ваших позиций путем коротких продаж может снизить общую подверженность риску.Скажем, например, вы купили несколько акций Google и намеревались держать их в течение 10 лет, чтобы получить прибыль от ожидаемого роста компаний. Если какие-либо краткосрочные сбои повлияют на тенденцию роста цены акций Google, и она начнет падать, вы можете застраховать свою инвестиционную позицию путем коротких продаж. Таким образом, любые убытки, которые существуют для акций Google, могут быть уменьшены за счет прибыли от короткой продажи.

- Возможность. Большинство финансовых рынков нестабильны и чувствительны к внешним силам.Возможность занять позицию на обеих сторонах рынка может быть более полезной, чем просто доступ к возможностям покупки.

- Обвал и спад рынка. Короткие продажи предоставляют одну из немногих возможностей получить прибыль на падающих рынках и рецессиях. Без возможности продать акцию возможности получения прибыли будут ограничены периодами роста рынка.

Риски короткой продажи акций

- Ограниченная прибыль и неограниченный убыток. При короткой продаже акции через брокера максимальная прибыль, которую вы можете получить, ограничена, поскольку акция не может быть более бесполезной. Кроме того, убытки могут быть гипотетически неограниченными, поскольку нет предела росту цены акций. Однако при торговле с использованием заемных средств для управления этим риском можно использовать стоп-лосс.

- Короткое сжатие.

Когда группа коротких продавцов принимает неправильное решение о короткой продаже акции, они могут паниковать и иногда выкупать акции, которые они продавали в короткую.Это увеличение рыночной активности может вызвать давление покупателей, которое толкает вверх цены на акции. Убытки для коротких продавцов возникают, когда рынок разворачивается в направлении, противоположном тому, о чем они подозревали.

Когда группа коротких продавцов принимает неправильное решение о короткой продаже акции, они могут паниковать и иногда выкупать акции, которые они продавали в короткую.Это увеличение рыночной активности может вызвать давление покупателей, которое толкает вверх цены на акции. Убытки для коротких продавцов возникают, когда рынок разворачивается в направлении, противоположном тому, о чем они подозревали.

Сводка

Короткие продажи могут предоставить отличную возможность для многих трейдеров, поскольку возможность играть на обеих сторонах рынка увеличивает шанс найти рынки, которые соответствуют вашим торговым стратегиям. Кроме того, возможность продавать акции через торговый продукт с кредитным плечом обеспечивает более рациональный процесс по сравнению с традиционными методами продажи акций.