Rsi формула расчета: 404 — Страница не найдена / sMart-lab.ru

Индекс относительной силы (RSI) на Forex: формула расчета

Данный индикатор оценивает силу движущих сил рынка, отслеживая изменения в ценах закрытия. Индекс относительной силы всегда подает сигналы либо с опережением цен, либо одновременно (но не с запаздыванием).

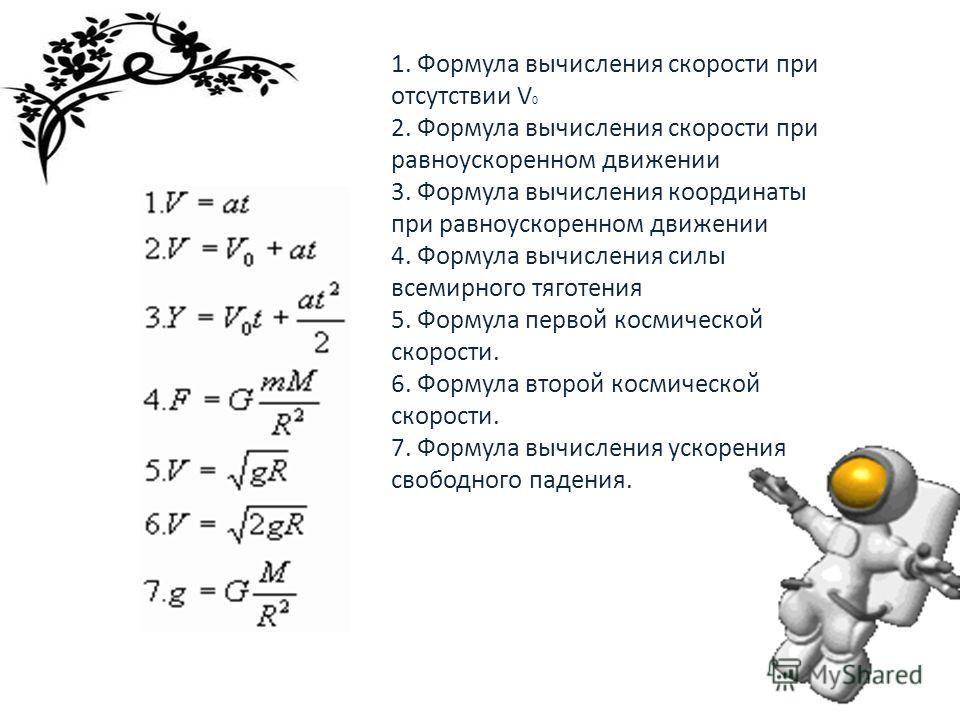

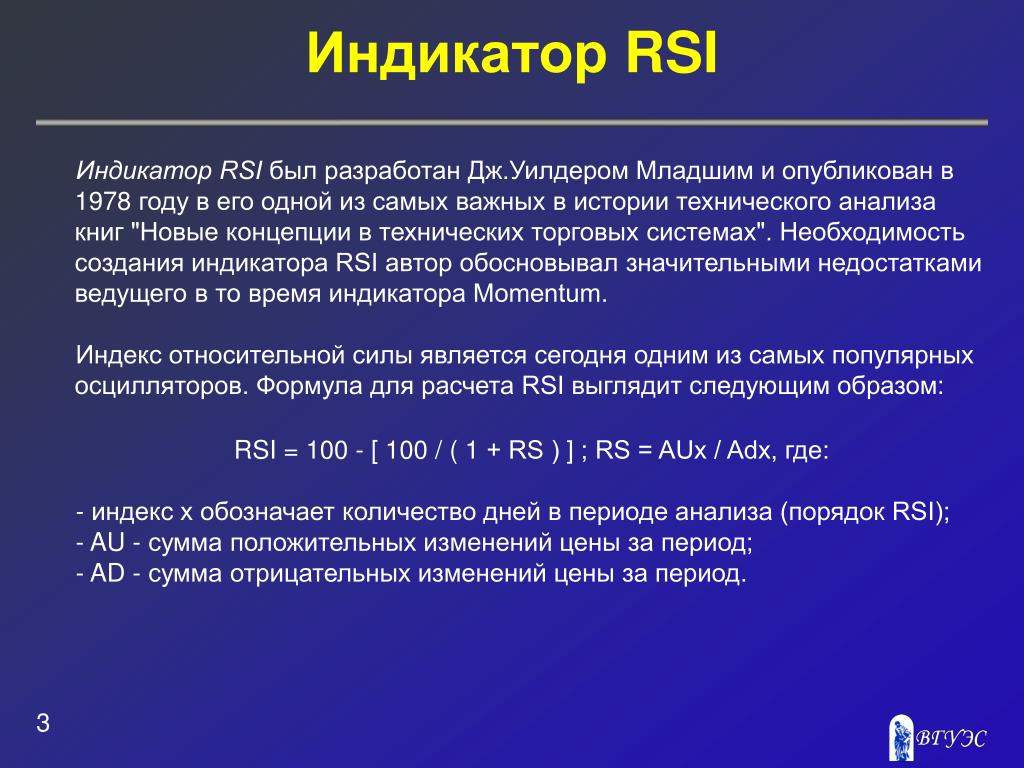

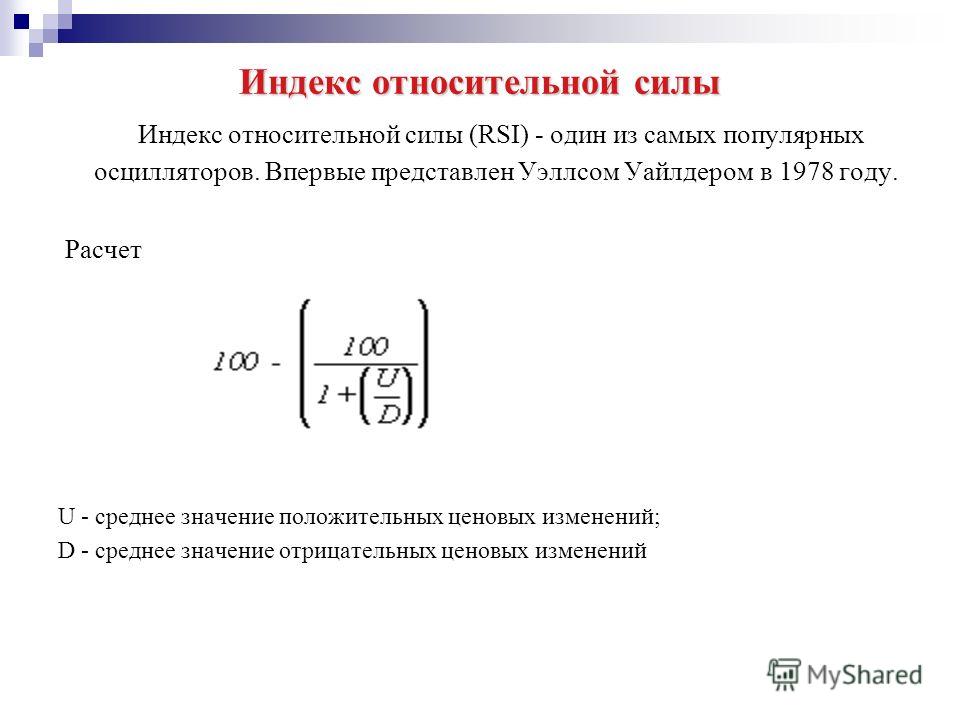

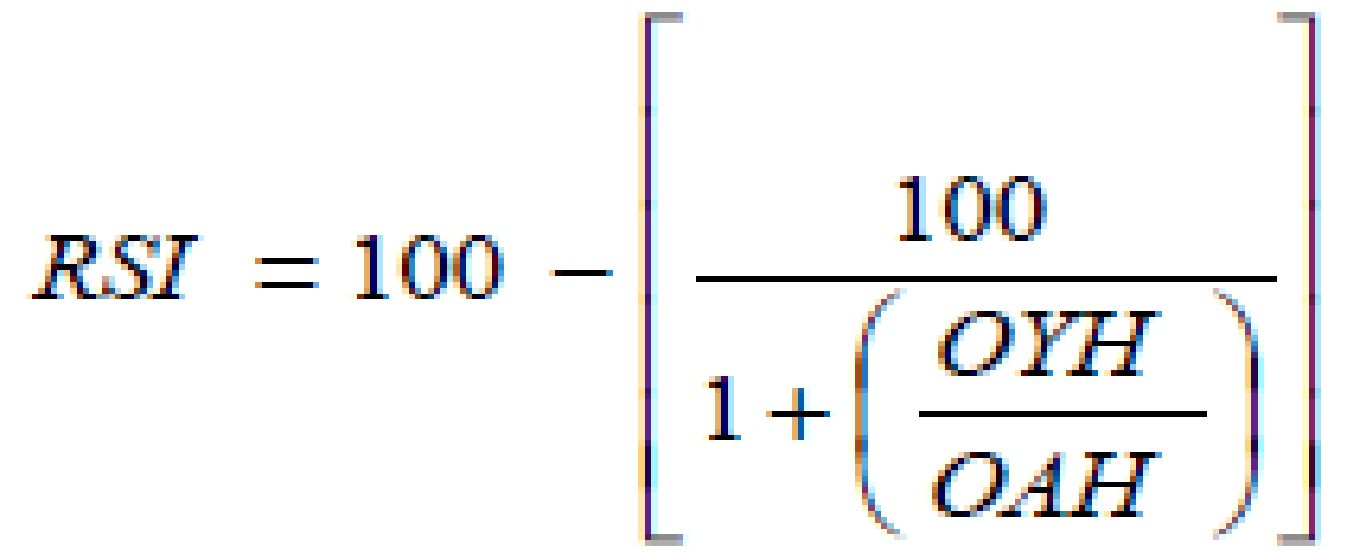

Формула для расчета RSI выглядит следующим образом:

где:

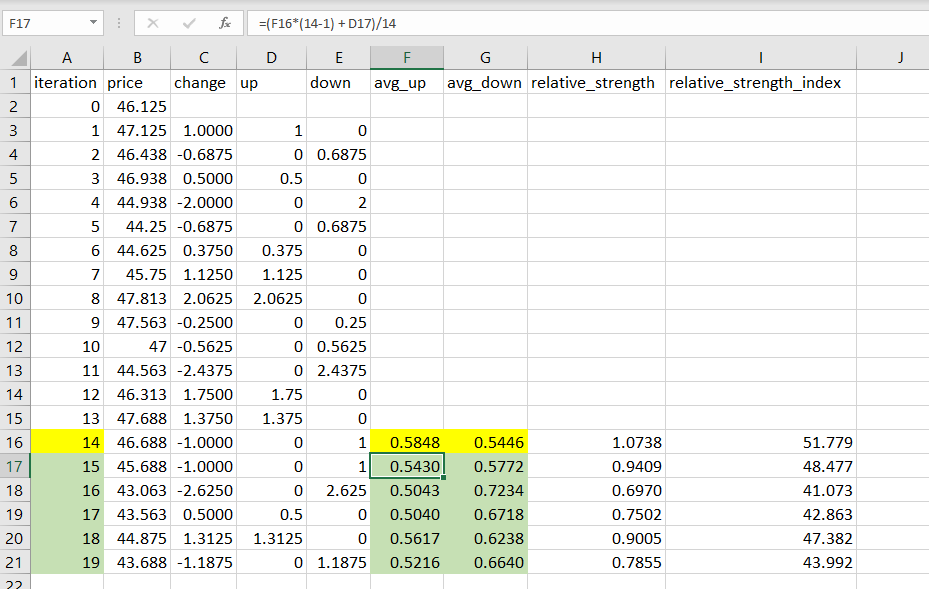

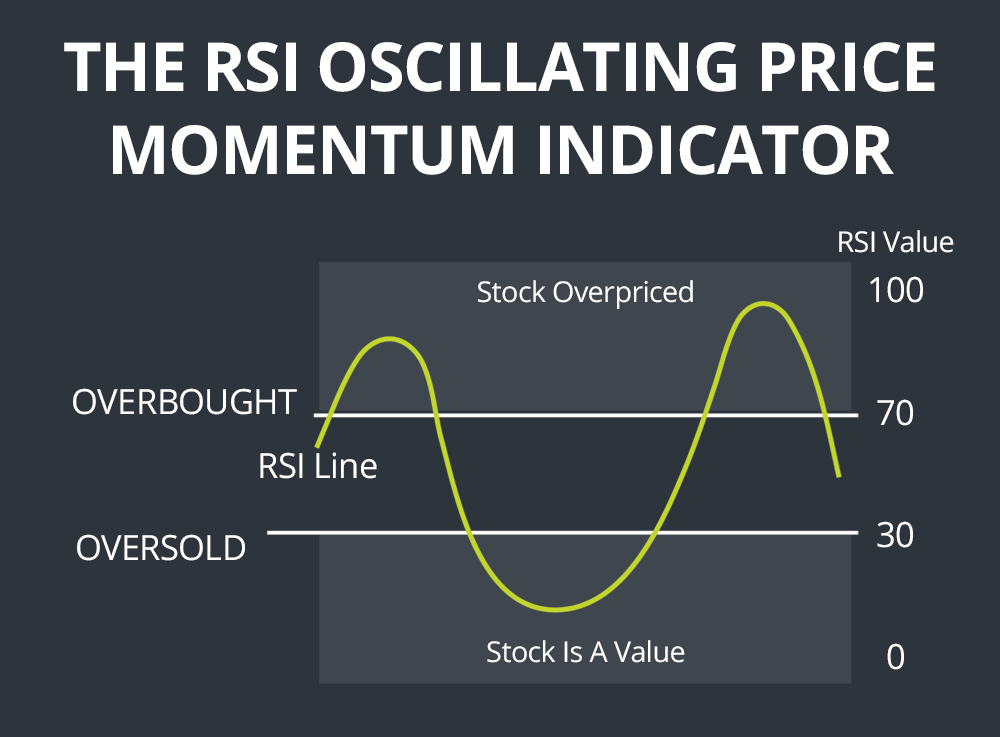

Считается, что сигналы индикатора наиболее отчетливы при периоде осреднения 9 и 14 дней. Фактически индекс равен процентному выражению доли всех повышений цен в итоговой сумме всех изменений цен за расчетный период. При этом колебания индикатора заключены внутри диапазона от 0 до 100.

Критериями принятия решения для индикатора RSI являются области перекупленности и перепроданности, уровни которых отмечаются как значения в 70 и 30 процентов. Иногда аналитики применяют 80- и 20-процентные барьеры. В общем случае при построении контрольных линий для данных уровней следует применять правило 5%, когда контрольные линии соответствуют диапазону, за пределами которого значения RSI находятся не более 5% времени в течение установленного периода n.

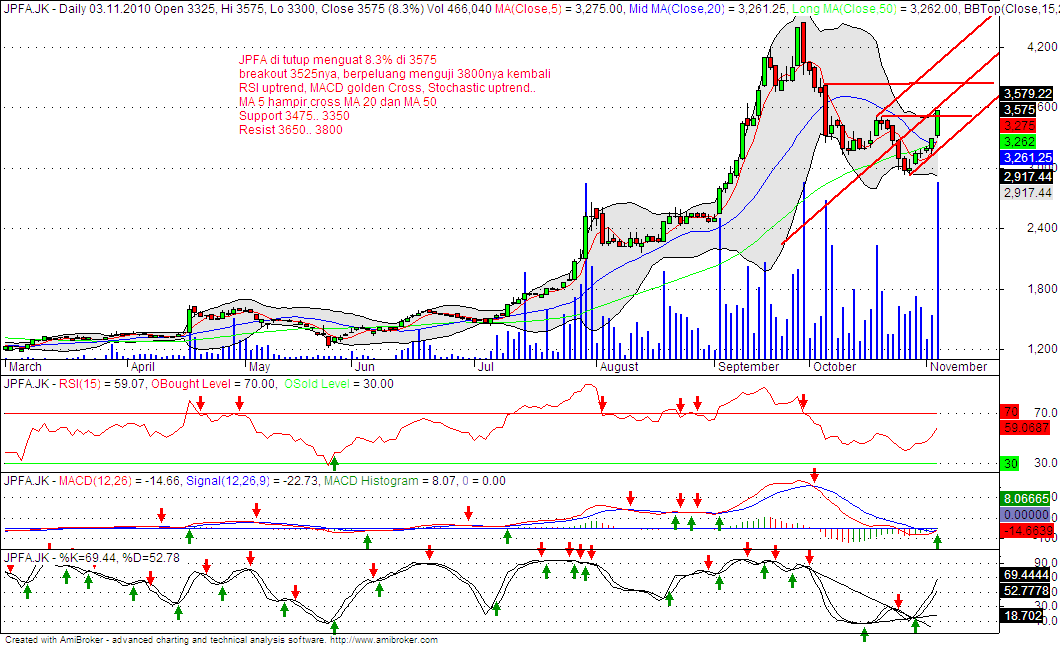

— когда RSI поднимается к своему верхнему контрольному уровню и выше, индикатор показывает, что быки сильны и рынок перенасыщается покупками. В этом случае торговать по тренду, полученным из суточной кривой RSI, можно, убедившись, что и на недельном графике RSI имеется растущий тренд.

— когда RSI опускается до своего нижнего контрольного уровня и ниже, индикатор показывает, что сильны «медведи», и рынок перенасыщается продажами. В этом случае торговать по тренду, то есть в направлении, полученным из суточной кривой RSI, можно, убедившись, что и на недельном графике RSI имеется понижающий тренд.

— также учитывайте, что, входя в свои пограничные области, индикатор RSI еще некоторое время может находиться на достигнутом уровне. По этой причине очень важно внимательно изучить направленность линий поддержки и сопротивления на различных участках ценового движения и кривой индикатора RSI.

— сонаправленность линий тренда цены и индикатора говорит о благоприятных возможностях проведения операций на рынке при торговле по тренду.

— часто графические фигуры на RSI формируются на несколько дней раньше, чем аналогичные фигуры на графике цен, предсказывая тем самым возможные изменения тренда. Например, прорывы линии тенденции на графике RSI обычно наступают за 1—2 дня до прорыва на линии тренда цен.

— сильные сигналы для проведения торговых операций на рынке получаются при дивергенции цен и RSI.

— «бычья» дивергенция, дающая сигнал подготовки к покупке, происходит, когда цены, войдя в область перепроданности, падают до нового низшего уровня, в то время как RSI достигает впадины менее глубокой по сравнению с предыдущим уровнем. Готовиться к открытию позиции на покупку следует, как только RSI начнет подниматься из второй впадины. Сильные сигналы к покупке образуются, если первая впадина на линии RSI образуется ниже 20% контрольного уровня, а вторая над ним.

— «медвежья» дивергенция, дающая сигнал подготовки к продаже, происходит, когда цены, войдя в область перекупленности, возрастают до своего нового пика, в то время как RSI достигает пика менее высокого, по сравнению с предыдущим уровнем. Готовиться к открытию позиции на продажу следует, как только RSI начнет опускаться, пройдя второй пик. Сильные сигналы к продаже образуются, если первый пик на линии RSI образуется выше 80% контрольного уровня, а второй под ним.

Готовиться к открытию позиции на продажу следует, как только RSI начнет опускаться, пройдя второй пик. Сильные сигналы к продаже образуются, если первый пик на линии RSI образуется выше 80% контрольного уровня, а второй под ним.

Индекс относительной силы – RSI (Relative Strength index)

Индекс относительной силы, более известный, как RSI, был разработан Уэллсом Уайлдером и впервые опубликован в журнале Commodities в июне 1978 года.

Свою популярность инструмент приобрел во многом благодаря простоте интерпретации и качеству подаваемых им сигналов. Точки входа, которые дает этот индикатор самостоятельно и совместно с другими индикаторами показывают очень хорошее соотношение риск-прибыль на волатильных и трендовых рынках.

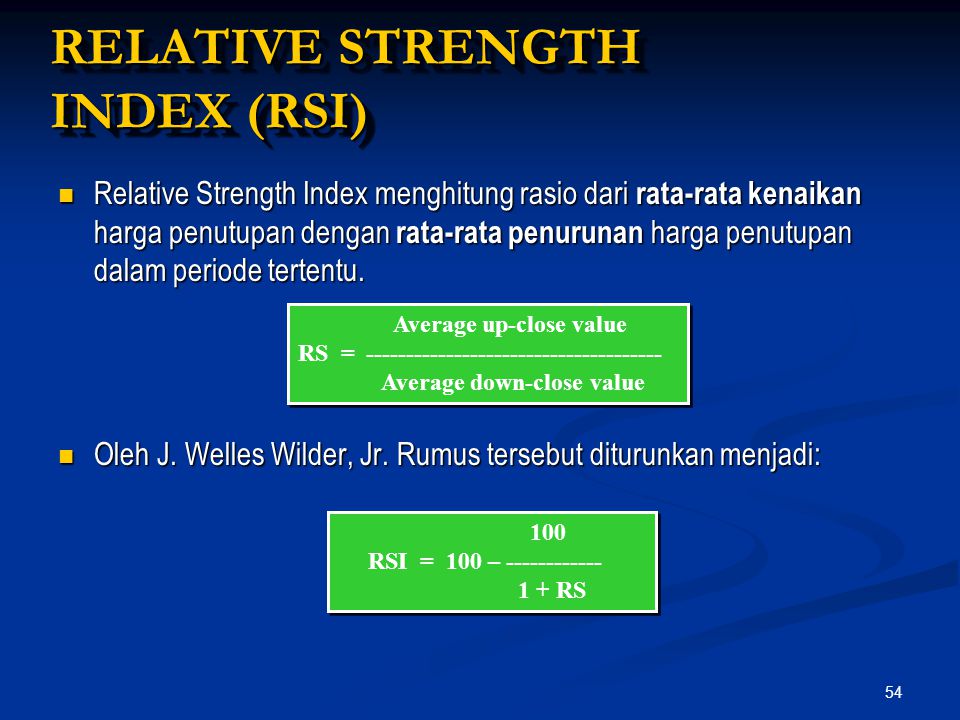

Что же такое эта сама относительная сила? Этим термином Уайлдер назвал отношение среднего прироста цены к среднему падению за период. Эта величина позволяет оценить, покупатели или продавцы сильнее влияли на цену в выбранном периоде и предположить дальнейшее развитие событий. Для расчета относительной силы выбираются все свечи выбранного промежутка времени, которые показали закрытие выше, чем предшествующая свеча, и определяется среднее значение прироста с помощью формулы экспоненциального скользящего средней. Аналогичная операция производится для свечей, показавших закрытие ниже предшествующей. Отношение этих двух величин и даст значение относительной силы (RS).

Для расчета относительной силы выбираются все свечи выбранного промежутка времени, которые показали закрытие выше, чем предшествующая свеча, и определяется среднее значение прироста с помощью формулы экспоненциального скользящего средней. Аналогичная операция производится для свечей, показавших закрытие ниже предшествующей. Отношение этих двух величин и даст значение относительной силы (RS).

RS = EMAn(Up) / EMAn(Down)

Для удобного отображения на графике полученная величина преобразуется таким образом, чтобы значения укладывались в диапазон от 0 до 100%. Полученный результат и есть индекс относительной силы, динамику которого можно увидеть на графике индикатора.

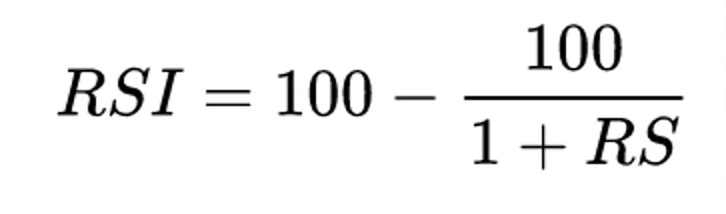

RSI = 100 — 100/ (1+RS)

В QUIK индикатор можно найти под называнием Relative Strength index

Настройка и применение индикатора

Индикатор не требует сложных настроек. Единственный параметр, число периодов, по умолчанию установлен на 14 и в большинстве случаев такое значение оказывается эффективным. Однако в определенные фазы рынка на некоторых таймфреймах другие настройки могут показать себя лучше. Рекомендуется сначала изучить работу индикатора в стандартном виде, а уже потом опытным взглядом подбирать другие варианты.

Единственный параметр, число периодов, по умолчанию установлен на 14 и в большинстве случаев такое значение оказывается эффективным. Однако в определенные фазы рынка на некоторых таймфреймах другие настройки могут показать себя лучше. Рекомендуется сначала изучить работу индикатора в стандартном виде, а уже потом опытным взглядом подбирать другие варианты.

Как и большинство осцилляторов, наиболее эффективным RSI показывает себя в широком размашистом боковике, где комбинируя RSI с классическими уровнями сопротивления и поддержки можно выстроить хорошую торговую стратегию. Однако, такая фаза рынка встречается не часто и её начало достаточно сложно идентифицировать, поэтому более предпочтительным является формат тренда.

Что касается таймфрейма, здесь лучше ориентироваться на временной интервал и более длинные периоды. «Шум» на младших таймфреймах сильно искажает показания индикатора. Сам автор рекомендовал использовать его на дневных графиках.

Торговые сигналы

Самым распространенным и зарекомендовавшим сигналом RSI остается дивергенция. Если цена делает два возрастающих максимума на вершине тренда, а индикатор RSI демонстрирует их снижение, это явный признак, что рост цены замедляется и новый максимум сформировался не столько за счет притока покупателей, сколько из-за отсутствия продавцов. В такой ситуации стоит воздержаться от новых покупок, поискать оптимальные цены для закрытия текущих длинных позиций, а также рассмотреть возможность игры на понижение актива.

Если цена делает два возрастающих максимума на вершине тренда, а индикатор RSI демонстрирует их снижение, это явный признак, что рост цены замедляется и новый максимум сформировался не столько за счет притока покупателей, сколько из-за отсутствия продавцов. В такой ситуации стоит воздержаться от новых покупок, поискать оптимальные цены для закрытия текущих длинных позиций, а также рассмотреть возможность игры на понижение актива.

Особенно стоит заострить внимание на том, что дивергенция это исключительно трендовый сигнал. Если дивергенция появляется в тот момент, когда четко сформированного тренда еще нет, стоит игнорировать сигнал, так как в долгосрочной перспективе такие сделки принесут по в большей степени убытки.

Чуть более сложным является способ торговли по RSI, при котором на графике индикатора отслеживаются уровни сопротивления/ поддержки, тренды и фигуры технического анализа, вроде «двойной вершины» или «головы с плечами». Особенно надежными сигналами можно считать те, которые появляются одновременно на графике индикатора и на графике цены.

Помимо вышеописанных сигналов, по аналогии с другими осцилляторами, можно отслеживать на индикаторе зоны перекупленности и перепроданности, в которых в качестве сигналов можно использовать развороты индикатора и его выход из зоны. Уровни при этом определяются посредством наблюдения за конкретным активом и подбираются в соответствии с балансом качество/количество сигналов. Чаще всего применение находят уровни 70% и 30% или 80% и 20%. Однако, иногда при очень сильном тренде это может быть даже уровень 50%.

Заключение

Индикатор RSI может стать одним из основных инструментов для трейдинга, обеспечивая пользователя эффективными торговыми сигналами и актуальной информацией о состоянии рынка. Хорошие комбинации получаются при использовании RSI совместно с уровнями сопротивления/ поддержки, канальными индикаторами и скользящими средними.

Важные моменты при работе с осцилляторами

Открыть счет

БКС Экспресс

Индекс относительной силы (RSI): Руководство по определению и расчету

Статьи

4 Мин. Читать

Читать

2 ноября 2021 г.

Чтобы делать надежные инвестиции, может быть полезно понимание индекса относительной силы. Используйте это руководство, чтобы рассчитать его для себя.

Если вы только начали инвестировать или являетесь опытным инвестором, вы можете столкнуться с термином RSI. RSI или индекс относительной силы — это индикатор импульса. Это один из инструментов технического анализа, который инвесторы используют для чтения финансовых рынков и определения ценовых действий.

Вот что мы рассмотрим:

Что такое индекс относительной силы (RSI)?

Как рассчитать индекс относительной силы?

Каковы ограничения RSI?

Ключевые выводы

Что такое индекс относительной силы (RSI)?

Индекс относительной силы — это способ, с помощью которого инвесторы могут определить динамику цены акции. Он вообще положительный или отрицательный? В какую сторону качается маятник? Как быстро участники торгов заставляют цену колебаться вверх или вниз? Дневные графики, измеряющие RSI, могут помочь вам определить потенциальные развороты цены до того, как они произойдут.

RSI имеет шкалу от 0 до 100. Поместив график RSI ниже ценового графика, трейдеры могут увидеть, как импульс влияет на рыночную цену. Это часть технического анализа, используемого в умной торговле.

Как рассчитать индекс относительной силы?

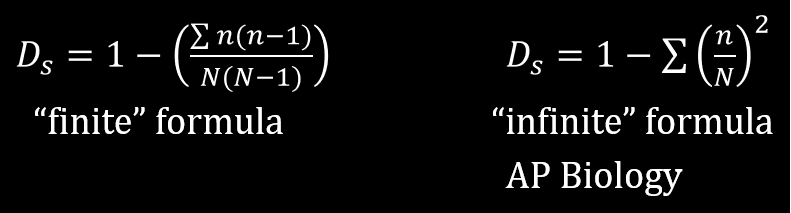

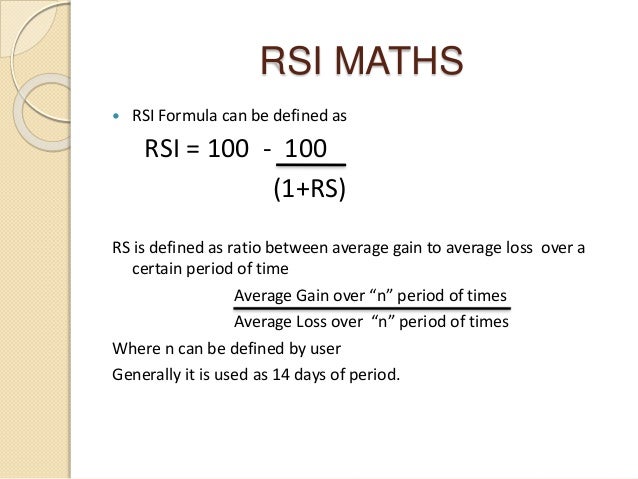

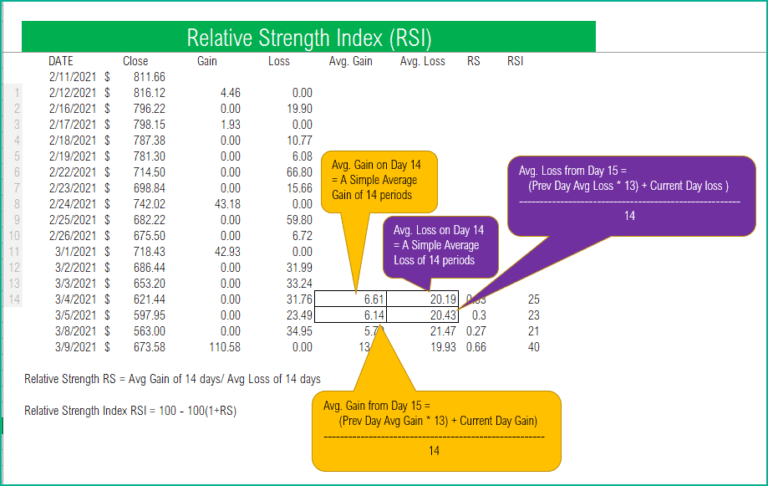

Расчет значений RSI представляет собой двухэтапный процесс:

Шаг 1

Шаг RSI 1 = 100−[100/ 1+ Средний убыток / Средний выигрыш]

Эта первая формула превращает среднюю прибыль или убыток в процент. В большинстве периодов используется период в 14 дней для расчета убытка или прироста цены на фондовом рынке.

Шаг 2

Второй шаг RSI =100−[ 100/ 1+ ((Предыдущий средний убыток×13) + Текущий убыток)) /(Предыдущий средний прирост×13) + Текущий прирост]

Шаг 2 учитывает учитывайте предыдущую рыночную цену через 14 дней до сегодняшней. Вот как вы вычисляете изменение между ними

В целом, упрощенная формула, объединяющая два шага, будет выглядеть так: Изменить ) ) ]

Как интерпретировать значения RSI

После расчета значений RSI вы можете нанести их на график. Затем большинство трейдеров сопоставляют график рыночных цен, чтобы увидеть общую картину.

Затем большинство трейдеров сопоставляют график рыночных цен, чтобы увидеть общую картину.

Трейдеры придерживаются эмпирического правила интерпретации значений RSI. Если RSI находится в тренде более 30%, это называется бычьим признаком. Бычья дивергенция — это перепроданность акций, которая впоследствии соответствует более низким и более высоким минимумам цены.

Если он опускается ниже отметки 70%, это называется медвежьим признаком. Медвежья дивергенция — это фондовый тренд, который впоследствии соответствует более низкому максимуму с более высоким максимумом цены.

Большинство трейдеров хотят видеть акции в пределах этих двух маркеров. Значение выше 70% может указывать на то, что акции или ценные бумаги перекуплены. Или она может быть завышена. Ниже 30% одинаково показательно. Обычно он показывает, что акции перепроданы или недооценены.

0% и 100% встречаются редко, но могут встречаться на рынке с сильными тенденциями.

Каковы ограничения RSI?

Все ограничения RSI связаны с торговым периодом. В качестве индикатора импульса линии тренда гораздо надежнее на макро, чем на микро. Трудно точно увидеть развороты тренда, признаки продажи или уровни перекупленности за короткие промежутки времени.

В качестве индикатора импульса линии тренда гораздо надежнее на макро, чем на микро. Трудно точно увидеть развороты тренда, признаки продажи или уровни перекупленности за короткие промежутки времени.

Если слишком сильно полагаться на индикаторы RSI, чтобы узнать, идет ли акция вверх или вниз, это может привести к ложным сигналам.

Например, предположим, что акция имеет бычий импульс в течение анализируемого вами торгового периода. Но на следующей неделе у него резкое снижение цены. Это было бы ложным срабатыванием.

Точно так же ложноотрицательный результат может показать, что ценная бумага имеет медвежий тренд, а затем чудесным образом поднимается в цене. Потенциальные развороты и направленные движения цены, подобные этим, трудно увидеть.

RSI также действительно подходит только для очень волатильных рынков. Или «колебательные рынки». Это потому, что он измеряет импульс. Актив или акция на более стабильном рынке могут оставаться перекупленными или перепроданными в течение длительного времени. Анализ RSI не слишком полезен в таких ситуациях.

Анализ RSI не слишком полезен в таких ситуациях.

Основные выводы

Индекс относительной силы любой акции или ценной бумаги может помочь таким трейдерам, как вы, понять импульс актива. Затем это может помочь вам принимать правильные торговые решения.

Для получения дополнительных руководств по инвестициям, подобных этому, посетите наш центр ресурсов!

СВЯЗАННЫЕ СТАТЬИ

Хотите больше полезных статей о ведении бизнеса?

Получайте больше отличного контента в папку «Входящие».

Подписываясь, вы соглашаетесь получать сообщения от FreshBooks, а также признаете и соглашаетесь с Политикой конфиденциальности FreshBook. Вы можете отказаться от подписки в любое время, связавшись с нами по адресу [email protected].

Индикатор относительного индекса силы (RSI), поясняемый формулой

Что такое индекс относительной силы (RSI)?

Индекс относительной силы (RSI) — это индикатор импульса, используемый в техническом анализе. RSI измеряет скорость и величину недавних изменений цены ценной бумаги, чтобы оценить условия переоценки или недооценки цены этой ценной бумаги.

RSI измеряет скорость и величину недавних изменений цены ценной бумаги, чтобы оценить условия переоценки или недооценки цены этой ценной бумаги.

RSI отображается в виде осциллятора (линейного графика) со шкалой от нуля до 100. Индикатор был разработан Дж. Уэллсом Уайлдером-младшим и представлен в его основополагающей книге 1978 года 9.0102 Новые концепции технических торговых систем.

RSI может не только указывать на перекупленность и перепроданность ценных бумаг. Он также может указывать на ценные бумаги, которые могут быть готовы к развороту тренда или коррекционному откату цены. Он может сигнализировать, когда покупать и продавать. Традиционно значение RSI 70 или выше указывает на ситуацию перекупленности. Значение 30 или ниже указывает на состояние перепроданности.

Ключевые выводы

- Индекс относительной силы (RSI) — популярный осциллятор импульса, представленный в 1978.

- RSI предоставляет техническим трейдерам сигналы о бычьем и медвежьем моментуме цены, и он часто отображается под графиком цены актива.

- Актив обычно считается перекупленным, когда RSI выше 70, и перепроданным, когда он ниже 30.

- Пересечение линии RSI ниже линии перекупленности или выше линии перепроданности часто рассматривается трейдерами как сигнал к покупке или продаже.

- RSI лучше всего работает в торговых диапазонах, а не в трендовых рынках.

Как работает индекс относительной силы (RSI)

В качестве индикатора импульса индекс относительной силы сравнивает силу ценной бумаги в дни, когда цены растут, с ее силой в дни, когда цены падают. Связь результата этого сравнения с поведением цены может дать трейдерам представление о том, как может вести себя ценная бумага. RSI, используемый в сочетании с другими техническими индикаторами, может помочь трейдерам принимать более обоснованные торговые решения.

Расчет RSI

RSI использует расчет из двух частей, который начинается со следующей формулы:

р С я шаг первый знак равно 100 − [ 100 1 + Средний доход Средний убыток ] RSI _{\text{шаг первый}} = 100- \left[ \frac{100}{1 + \frac{\text{Средний прирост}}{\text{Средний убыток}}} \right] RSIшаг 1 = 100 – [1+Средний убыток Средний выигрыш 100]

Средняя прибыль или убыток, используемые в этом расчете, представляют собой среднюю прибыль или убыток в процентах за период ретроспективного анализа.

Стандартное количество периодов, используемых для расчета начального значения RSI, равно 14. Например, представьте, что рынок закрылся выше семи из последних 14 дней со средней прибылью 1%. Остальные семь дней все закрылись в минусе со средней потерей -0,8%.

Первый расчет для RSI будет выглядеть следующим расширенным расчетом:

55,55 знак равно 100 − [ 100 1 + ( 1 % 14 ) ( 0,8 % 14 ) ] 55,55 = 100 — \left [ \frac {100 }{ 1 + \frac{ \left ( \frac{ 1\% }{ 14 } \right) }{ \left( \frac{ 0,8\% }{ 14 } \ верно-верно ] 55,55=100−⎣⎡1+(140,8%)(141%)100⎦⎤

После того, как будут доступны данные за 14 периодов, можно будет выполнить второй расчет. Его цель состоит в том, чтобы сгладить результаты так, чтобы RSI приближался только к 100 или нулю на рынке с сильным трендом.

р С я шаг второй знак равно 100 − [ 100 1 + ( Предыдущий средний прирост × 13 ) + Текущая прибыль ( ( Предыдущий средний убыток × 13 ) + Текущий убыток ) ] RSI _{\text{второй шаг}} = 100 — \left [\frac{ 100}{ 1 + \frac{ \left ( \text{Предыдущий средний прирост} \times 13 \right ) \ + \ \text{Текущий прирост } }{ \left ( \left ( \text{Предыдущий средний убыток} \times 13 \right ) \ + \ \text{Текущий убыток} \right ) } } \right ]

Второй шаг RSI=100−[1+((Предыдущий средний убыток×13) + Текущий убыток)(Предыдущий средний доход×13) + Текущий доход100]

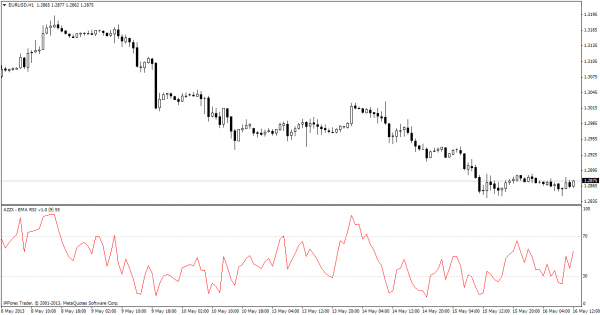

Построение RSI

После расчета RSI индикатор RSI можно нанести под график цены актива, как показано ниже. RSI будет расти по мере увеличения количества и размера ап-дней. Он будет падать по мере увеличения количества и размера даун-дней.

Изображение Сабрины Цзян © Investopedia 2021

Как вы можете видеть на графике выше, индикатор RSI может оставаться в области перекупленности в течение длительного времени, пока акции находятся в восходящем тренде. Индикатор также может оставаться на территории перепроданности в течение длительного времени, когда акции находятся в нисходящем тренде. Это может сбивать с толку новых аналитиков, но обучение использованию индикатора в контексте преобладающей тенденции прояснит эти вопросы.

Индикатор также может оставаться на территории перепроданности в течение длительного времени, когда акции находятся в нисходящем тренде. Это может сбивать с толку новых аналитиков, но обучение использованию индикатора в контексте преобладающей тенденции прояснит эти вопросы.

Почему важен RSI?

- Трейдеры могут использовать RSI для прогнозирования ценового поведения ценной бумаги.

- Это может помочь трейдерам проверять тренды и развороты трендов.

- Может указывать на перекупленность и перепроданность ценных бумаг.

- Может давать краткосрочным трейдерам сигналы на покупку и продажу.

- Это технический индикатор, который можно использовать вместе с другими для поддержки торговых стратегий.

Использование RSI с трендами

Изменение уровней RSI в соответствии с трендами

Важно знать основной тренд ценной бумаги, чтобы правильно понимать показания RSI. Например, известный специалист по рынку Констанс Браун, CMT, предположила, что показатель перепроданности RSI в восходящем тренде, вероятно, намного выше 30. Точно так же показатель перекупленности во время нисходящего тренда намного ниже 70.

Точно так же показатель перекупленности во время нисходящего тренда намного ниже 70.

Как вы можете видеть на следующем графике, во время нисходящего тренда RSI достигает пика около 50, а не 70. Трейдеры могут рассматривать это как более надежный сигнал медвежьих условий.

Многие инвесторы создают горизонтальную линию тренда между уровнями 30 и 70, когда присутствует сильный тренд, чтобы лучше определить общий тренд и экстремумы.

С другой стороны, изменение уровней перекупленности или перепроданности RSI, когда цена акции или актива находится в долгосрочном горизонтальном канале или торговом диапазоне (а не в сильном восходящем или нисходящем тренде), обычно не требуется.

Индикатор относительной силы не так надежен на трендовых рынках, как в торговых диапазонах. На самом деле, большинство трейдеров понимают, что сигналы RSI при сильном восходящем или нисходящем тренде часто могут быть ложными.

Используйте сигналы покупки и продажи, соответствующие тренду

Родственная концепция фокусируется на торговых сигналах и методах, соответствующих тренду. Другими словами, использование бычьих сигналов в первую очередь, когда цена находится в бычьем тренде, и медвежьих сигналов в первую очередь, когда акция находится в медвежьем тренде, может помочь трейдерам избежать ложных тревог, которые RSI может генерировать на трендовых рынках.

Другими словами, использование бычьих сигналов в первую очередь, когда цена находится в бычьем тренде, и медвежьих сигналов в первую очередь, когда акция находится в медвежьем тренде, может помочь трейдерам избежать ложных тревог, которые RSI может генерировать на трендовых рынках.

Изображение Сабрины Цзян © Investopedia 2021

Перекупленность или перепроданность

Как правило, когда индикатор RSI пересекает 30 на графике RSI, это бычий знак, а когда он пересекает 70, это медвежий знак. Другими словами, можно интерпретировать, что значения RSI 70 или выше указывают на то, что ценная бумага становится перекупленной или переоцененной. Он может быть готов к развороту тренда или корректирующему откату цены. Значение RSI 30 или ниже указывает на состояние перепроданности или недооцененности.

Перекупленность относится к ценным бумагам, которые торгуются на уровне цен выше их истинной (или внутренней) стоимости. Это означает, что его цена выше, чем должна быть, по мнению практиков технического или фундаментального анализа. Трейдеры, которые видят признаки перекупленности ценной бумаги, могут ожидать коррекции цены или разворота тренда. Следовательно, они могут продать ценную бумагу.

Трейдеры, которые видят признаки перекупленности ценной бумаги, могут ожидать коррекции цены или разворота тренда. Следовательно, они могут продать ценную бумагу.

Та же идея применима к ценным бумагам, которые технические индикаторы, такие как индекс относительной силы, указывают на перепроданность. Это можно рассматривать как торговлю по более низкой цене, чем следовало бы. Трейдеры, наблюдающие только за таким признаком, могут ожидать коррекции цены или разворота тренда и покупать ценную бумагу.

Интерпретация RSI и диапазонов RSI

Во время трендов показания RSI могут попасть в полосу или диапазон. Во время восходящего тренда RSI имеет тенденцию оставаться выше 30 и часто должен достигать 70. Во время нисходящего тренда редко можно увидеть, что RSI превышает 70. Фактически, индикатор часто достигает 30 или ниже.

Эти рекомендации могут помочь трейдерам определить силу тренда и потенциальные развороты. Например, если RSI не может достичь 70 на нескольких последовательных колебаниях цены во время восходящего тренда, но затем падает ниже 30, тренд ослаб и может развернуться ниже.

Противоположное верно для нисходящего тренда. Если нисходящий тренд не может достичь 30 или ниже, а затем поднимается выше 70, этот нисходящий тренд ослаб и может развернуться вверх. Линии тренда и скользящие средние являются полезными техническими инструментами, которые следует использовать при таком использовании RSI.

Не путайте RSI и относительную силу. Первый относится к изменениям ценового импульса одной ценной бумаги. Второй сравнивает ценовые показатели двух или более ценных бумаг.

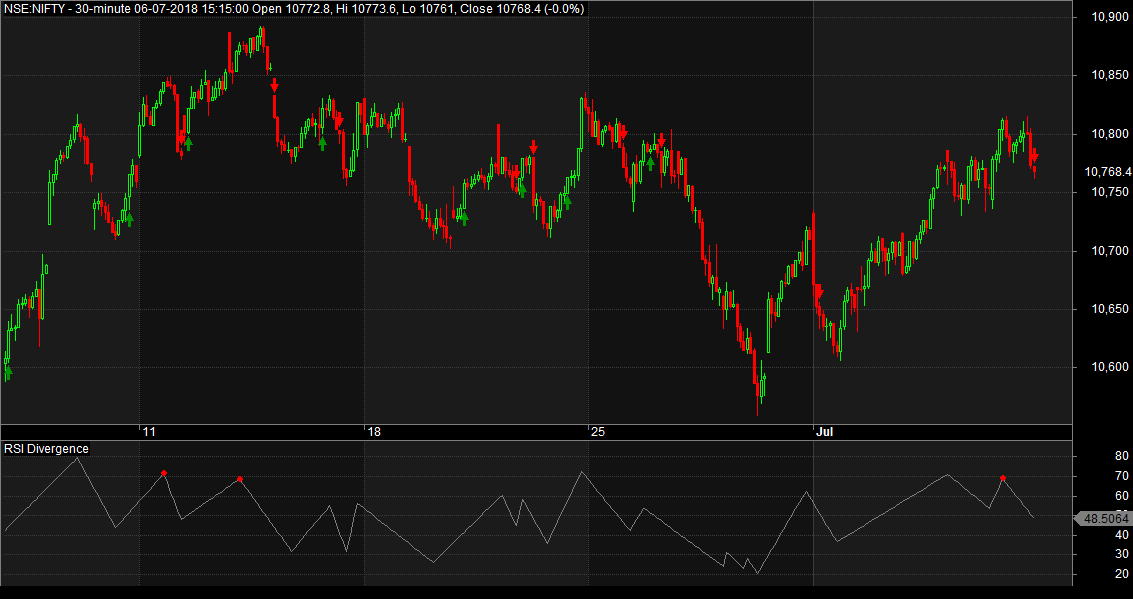

Пример расхождения RSI

Дивергенция RSI возникает, когда цена движется в направлении, противоположном RSI. Другими словами, график может отображать изменение импульса до соответствующего изменения цены.

Бычья дивергенция возникает, когда RSI показывает значение перепроданности, за которым следует более высокий минимум, который появляется с более низкими минимумами цены. Это может указывать на усиление бычьего импульса, и прорыв выше зоны перепроданности может быть использован для запуска новой длинной позиции.

Медвежья дивергенция возникает, когда RSI создает значение перекупленности, за которым следует более низкий максимум, который появляется с более высокими максимумами цены.

Как вы можете видеть на следующем графике, бычья дивергенция была идентифицирована, когда RSI формировал более высокие минимумы, а цена формировала более низкие минимумы. Это был верный сигнал, но дивергенции могут быть редкостью, когда акция находится в стабильном долгосрочном тренде. Использование гибких показателей перепроданности или перекупленности поможет определить больше потенциальных сигналов.

Изображение Сабрины Цзян © Investopedia 2021

Пример положительных и отрицательных разворотов RSI

Трейдеры ищут дополнительную связь между ценой и RSI — положительные и отрицательные развороты RSI. Положительный разворот RSI может произойти, когда RSI достигает минимума, который ниже его предыдущего минимума, в то же время, когда цена ценной бумаги достигает минимума, который выше, чем его предыдущий минимум. Трейдеры сочли бы эту формацию бычьим признаком и сигналом к покупке.

Трейдеры сочли бы эту формацию бычьим признаком и сигналом к покупке.

И наоборот, отрицательный разворот RSI может произойти, когда RSI достигает максимума, который выше его предыдущего максимума, в то же время, когда цена ценной бумаги достигает более низкого максимума. Эта формация была бы медвежьим признаком и сигналом к продаже.

Пример отклонения колебания RSI

Другой метод торговли исследует поведение RSI, когда он вновь выходит из зоны перекупленности или перепроданности. Этот сигнал называется отклонением бычьего колебания и состоит из четырех частей:

- 901:10 RSI попадает в зону перепроданности.

- RSI снова пересекает отметку 30.

- RSI формирует еще одно падение, не возвращаясь в зону перепроданности.

- Затем RSI пробивает свой последний максимум.

Как вы можете видеть на следующем графике, индикатор RSI был перепродан, пробился через 30 и сформировал минимум отклонения, который вызвал сигнал, когда он отскочил вверх. Использование RSI таким образом очень похоже на рисование линий тренда на ценовом графике.

Использование RSI таким образом очень похоже на рисование линий тренда на ценовом графике.

Изображение Сабрины Цзян © Investopedia 2021

Существует медвежья версия сигнала отклонения колебания, которая является зеркальным отражением бычьей версии. Отказ от медвежьего колебания также состоит из четырех частей:

- RSI поднимается в зону перекупленности.

- RSI снова пересекает уровень ниже 70.

- RSI формирует новый максимум, не возвращаясь в зону перекупленности.

- Затем RSI пробивает свой последний минимум.

Следующий график иллюстрирует сигнал отклонения медвежьего колебания. Как и в случае с большинством торговых методов, этот сигнал будет наиболее надежным, если он соответствует преобладающему долгосрочному тренду. Медвежьи сигналы во время нисходящих трендов с меньшей вероятностью будут генерировать ложные тревоги.

Изображение Сабрины Цзян © Investopedia 2021

Разница между RSI и MACD

Схождение-расхождение скользящих средних (MACD) — это еще один индикатор импульса, следующий за трендом, который показывает взаимосвязь между двумя скользящими средними цены ценной бумаги. MACD рассчитывается путем вычитания 26-периодной экспоненциальной скользящей средней (EMA) из 12-периодной EMA. Результатом этого расчета является линия MACD.

MACD рассчитывается путем вычитания 26-периодной экспоненциальной скользящей средней (EMA) из 12-периодной EMA. Результатом этого расчета является линия MACD.

Затем поверх линии MACD наносится девятидневная EMA MACD, называемая сигнальной линией. Он может функционировать как триггер для сигналов покупки и продажи. Трейдеры могут покупать ценные бумаги, когда MACD пересекает сигнальную линию, и продавать или продавать ценные бумаги, когда MACD пересекает сигнальную линию.

RSI был разработан, чтобы указать, является ли ценная бумага перекупленной или перепроданной по отношению к недавним уровням цен. Он рассчитывается с использованием средних ценовых приростов и убытков за определенный период времени. Период времени по умолчанию составляет 14 периодов со значениями от 0 до 100.

MACD измеряет взаимосвязь между двумя EMA, а RSI измеряет импульс изменения цены по отношению к недавним ценовым максимумам и минимумам. Эти два индикатора часто используются вместе, чтобы предоставить аналитикам более полную техническую картину рынка.

Оба эти индикатора измеряют импульс актива. Однако они измеряют разные факторы, поэтому иногда дают противоречивые показания. Например, RSI может показывать значение выше 70 в течение длительного периода времени, что указывает на то, что ценная бумага чрезмерно растянута на стороне покупки.

В то же время MACD может указывать на то, что покупательский импульс по ценным бумагам все еще увеличивается. Любой индикатор может сигнализировать о предстоящем изменении тренда, показывая расхождение с ценой (цена продолжает расти, а индикатор становится ниже, или наоборот).

Ограничения RSI

RSI сравнивает бычий и медвежий ценовой импульс и отображает результаты в виде осциллятора, расположенного под ценовым графиком. Как и большинство технических индикаторов, его сигналы наиболее надежны, когда они соответствуют долгосрочному тренду.

Истинные сигналы разворота редки, и их бывает трудно отличить от ложных тревог. Ложным срабатыванием, например, может быть бычье пересечение, за которым следует внезапное падение акций. Ложноотрицательным будет ситуация, когда есть медвежье пересечение, но акция внезапно ускорилась вверх.

Ложноотрицательным будет ситуация, когда есть медвежье пересечение, но акция внезапно ускорилась вверх.

Поскольку индикатор показывает моментум, он может оставаться перекупленным или перепроданным в течение длительного времени, когда актив имеет значительный импульс в любом направлении. Таким образом, RSI наиболее полезен на колеблющемся рынке (торговый диапазон), когда цена актива чередуется между бычьими и медвежьими движениями.

Что означает RSI?

Индекс относительной силы (RSI) измеряет импульс цены акций или других ценных бумаг. Основная идея RSI состоит в том, чтобы измерить, насколько быстро трейдеры повышают или понижают цену ценной бумаги. RSI отображает этот результат по шкале от 0 до 100.

Значения ниже 30 обычно указывают на перепроданность акций, а значения выше 70 указывают на перекупленность. Трейдеры часто размещают этот график RSI под графиком цены ценной бумаги, чтобы они могли сравнить его недавний импульс с его рыночной ценой.

Стоит ли покупать, когда RSI низкий?

Некоторые трейдеры считают сигналом к покупке, если значение RSI ценной бумаги опускается ниже 30. Это основано на идее, что ценная бумага перепродана и, следовательно, готова к отскоку. Однако надежность этого сигнала будет частично зависеть от общего контекста. Если ценная бумага попадает в значительный нисходящий тренд, она может продолжать торговаться на уровне перепроданности в течение достаточно долгого времени. Трейдеры в такой ситуации могут отложить покупку до тех пор, пока другие технические индикаторы не подтвердят их сигнал на покупку.

Это основано на идее, что ценная бумага перепродана и, следовательно, готова к отскоку. Однако надежность этого сигнала будет частично зависеть от общего контекста. Если ценная бумага попадает в значительный нисходящий тренд, она может продолжать торговаться на уровне перепроданности в течение достаточно долгого времени. Трейдеры в такой ситуации могут отложить покупку до тех пор, пока другие технические индикаторы не подтвердят их сигнал на покупку.

Что происходит, когда RSI высокий?

Поскольку индекс относительной силы в основном используется для определения перекупленности или перепроданности ценной бумаги, высокое значение RSI может означать, что ценная бумага перекуплена и цена может упасть. Следовательно, это может быть сигналом к продаже ценной бумаги.

В чем разница между RSI и схождением-расхождением скользящих средних (MACD)?

RSI и схождение-расхождение скользящих средних (MACD) являются измерениями импульса, которые могут помочь трейдерам понять недавнюю торговую активность ценной бумаги.