Реструктуризации: Реструктуризация предприятий и компаний

Реструктуризация предприятий и компаний

Краткий экскурс в терминологию реструктуризации

В переводе с английского «реструктуризация» (restructuring) — это перестройка структуры чего-либо. Латинское слово структура (structura) означает порядок, расположение, строение. Если рассматривать компанию как сложную систему, подверженную влиянию факторов внешнего окружения и внутренней среды, то термину «реструктуризация компании» можно дать следующее определение:

Реструктуризация компании — это изменение структуры компании (иными словами порядка, расположения ее элементов), а также элементов, формирующих ее бизнес, под влиянием факторов либо внешней, либо внутренней среды (Рисунок 1). Реструктуризация включает: совершенствование системы управления, финансово-экономической политики компании, ее операционной деятельности, системы маркетинга и сбыта, управления персоналом.

Основной причиной, почему компании стремятся к реструктуризации, обычно является

низкая эффективность их деятельности, которая выражается в неудовлетворительных финансовых

показателях, в нехватке оборотных средств, в высоком уровне дебиторской и кредиторской

задолженности.

Впрочем, и успешные компании часто проводят структурные преобразования. Ведь любая модификация масштабов бизнеса или рыночных условий требует адекватного изменения системы управления и проведения реструктуризационных программ.

С какими целями проводится реструктуризация? Традиционно собственники и менеджмент компании преследуют две цели: это повышение конкурентоспособности компании с последующим увеличением ее стоимости. В зависимости от целевых установок и стратегии компании определяется одна из форм реструктуризации: оперативная или стратегическая.

Рисунок 1

Факторы внешней и внутренней среды, влияющие на деятельность компании

Источник: Экономика фирмы

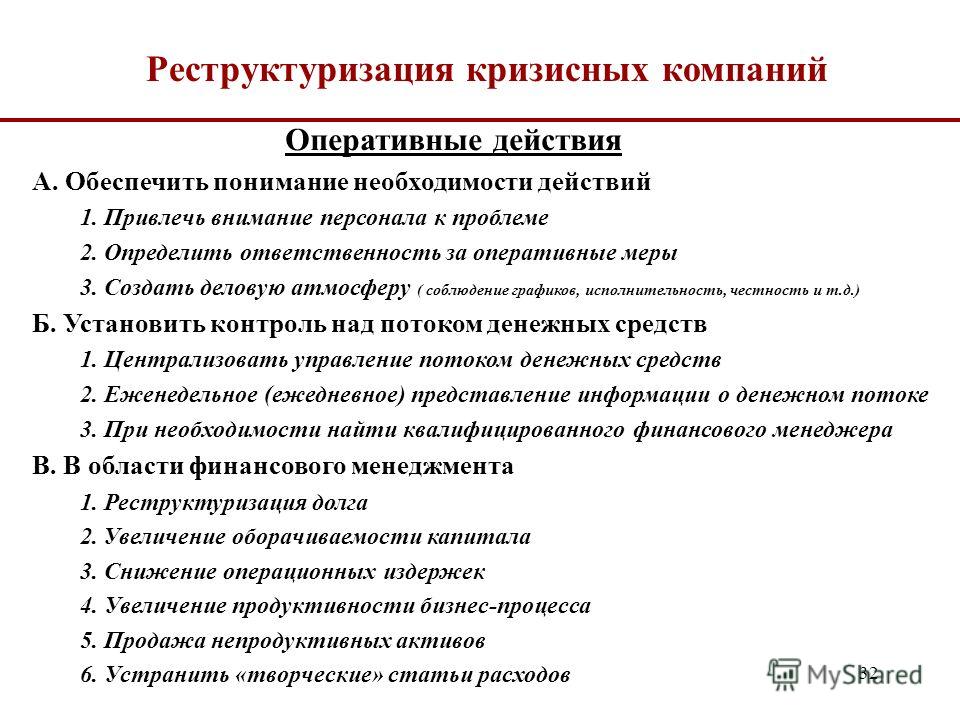

Оперативная реструктуризация предполагает изменение структуры компании с целью ее

финансового оздоровления (если компания находится в кризисном состоянии), или с целью

улучшения платежеспособности. Она проводится за счет внутренних источников компании с

помощью инструментария сокращения и «выпрямления» (перехода от косвенных к прямым

издержкам) издержек, выделения и продажи непрофильных и вспомогательных бизнесов. Результатом

оперативной реструктуризации является получение прозрачной и более управляемой

компании, в которой собственники и менеджеры уже могут понять, какие бизнесы следует

развивать, а от каких избавляться. Оперативная реструктуризация способствует улучшению

результатов деятельности предприятия в краткосрочном периоде и создает предпосылки

для проведения дальнейшей, стратегической реструктуризации.

Она проводится за счет внутренних источников компании с

помощью инструментария сокращения и «выпрямления» (перехода от косвенных к прямым

издержкам) издержек, выделения и продажи непрофильных и вспомогательных бизнесов. Результатом

оперативной реструктуризации является получение прозрачной и более управляемой

компании, в которой собственники и менеджеры уже могут понять, какие бизнесы следует

развивать, а от каких избавляться. Оперативная реструктуризация способствует улучшению

результатов деятельности предприятия в краткосрочном периоде и создает предпосылки

для проведения дальнейшей, стратегической реструктуризации.

Стратегическая реструктуризация — это процесс структурных изменений, направленный

на повышение инвестиционной привлекательности компании, на расширение ее возможностей

по привлечению внешнего финансирования и роста стоимости. Реализация такого типа

реструктуризации направлена на достижение долгосрочных целей. Результатом ее успешного

проведения становится возросший поток чистой текущей стоимости будущих доходов, рост

конкурентоспособности компании и рыночной стоимости ее собственного капитала.

Проведение как оперативной, так и стратегической реструктуризации может охватывать

либо все элементы бизнес-системы, либо отдельные ее составляющие. Поэтому существует

классификация форм реструктуризации по масштабу охвата структурных изменений. По этому

критерию выделяют комплексную и частичную реструктуризацию.

Результатом ее успешного

проведения становится возросший поток чистой текущей стоимости будущих доходов, рост

конкурентоспособности компании и рыночной стоимости ее собственного капитала.

Проведение как оперативной, так и стратегической реструктуризации может охватывать

либо все элементы бизнес-системы, либо отдельные ее составляющие. Поэтому существует

классификация форм реструктуризации по масштабу охвата структурных изменений. По этому

критерию выделяют комплексную и частичную реструктуризацию.

Комплексная реструктуризация — это долгосрочный и дорогостоящий процесс, к которому

прибегают лишь единицы предприятий. Она проводится поэтапно, преобразования затрагивают

все элементы компании. В ходе такой реструктуризации используются различные механизмы.

При этом в зависимости от влияния точечных преобразований на отдельные направления

деятельности компании происходит корректировка общей программы реструктуризации

и продолжается дальнейшая работа.

В отличие от комплексной, частичная реструктуризация (еще одно ее название «лоскутная «) затрагивает один или несколько элементов бизнес-системы. В ходе ее реализации изменениями в функциональных областях разрозненно занимаются привлеченные консультанты, и часто преобразования носят хаотичный характер, а их влияние на другие направления деятельности компании не анализируется. Поэтому неудивительно, что частичная реструктуризация приводит лишь к локальным результатам и может быть неэффективна в рамках всей бизнес-системы.

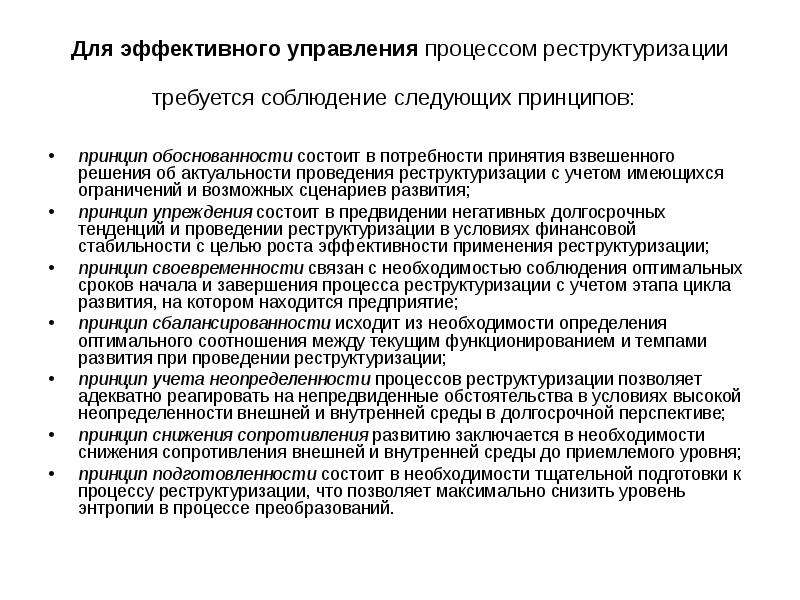

На сегодняшний день международная практика и опыт проведения реструктуризации в

России свидетельствуют о том, что реструктуризация — это одна из сложнейших управленческих

задач. Она не является единовременным изменением в структуре капитала или в производстве.

Это процесс, который должен учитывать множество ограничений и специфику той

компании, в которой он проводится. Следовательно, проводить его необходимо, уже имея

четкие цели, концепцию реструктуризации, понимание каждого из ее этапов и методов, с помощью

которых необходимо действовать.

Следовательно, проводить его необходимо, уже имея

четкие цели, концепцию реструктуризации, понимание каждого из ее этапов и методов, с помощью

которых необходимо действовать.

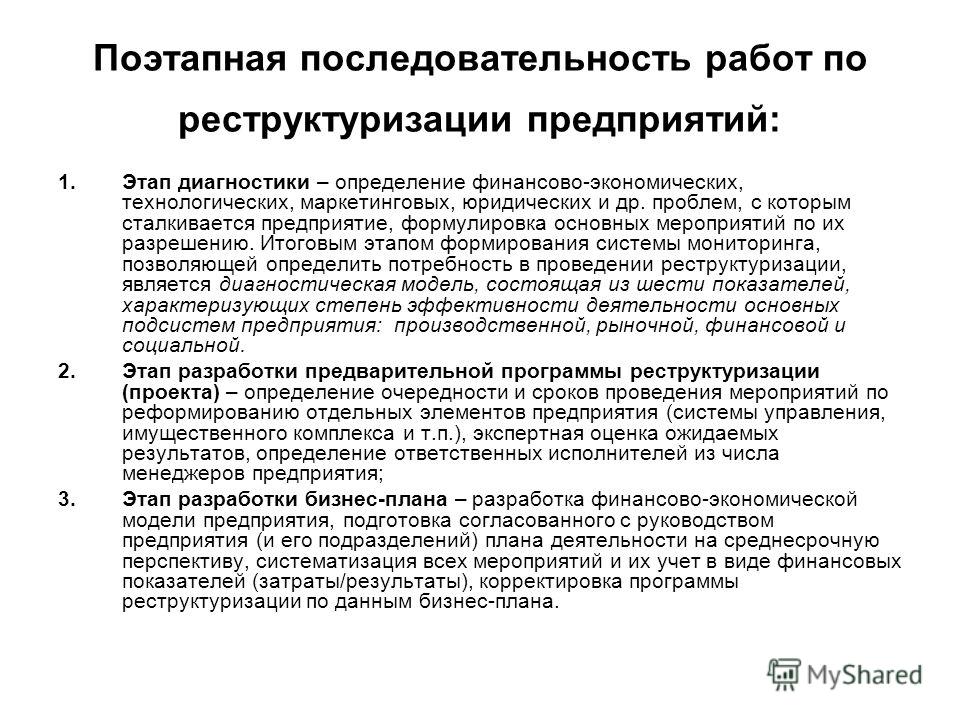

Этапы реструктуризации компании

Каким образом проводить реструктуризацию компании? Как ни странно, этот вопрос до сих пор остается открытым. Единого рецепта реструктуризации для всех компаний не существует. Более того, даже последовательность этапов реструктуризации, не говоря уже о выборе инструментария, может существенно различаться в зависимости от состояния компании, ее потенциала, позиций на рынке, поведения конкурентов, характеристик производимых ею товаров и услуг и многих других факторов.

Если следовать основным принципам метода управления проектами, то можно выделить несколько этапов реализации проекта реструктуризации (Рисунок 2).

Рис. 2

Схема реструктуризации компании

Источник: «Эксперт РА»

Первый этап — определение целей реструктуризации.

Второй этап — диагностика компании. Ее проводят для того, чтобы выявить проблемы компании, определить ее слабые и сильные стороны, понять перспективы развития и рентабельность дальнейшего инвестирования в этот бизнес. При проведении диагностики, как правило, осуществляется правовой, налоговый анализ, анализ операционной деятельности, рынка и инвестиционной привлекательности компании. Также изучается ее финансовое состояние, стратегия и деятельность руководства.

Третий этап

— разработка стратегии и программы реструктуризации. На этом этапе по данным, полученным в результате диагностики, составляется несколько альтернативных вариантов развития компании. Для каждого варианта определяются методы реструктуризации, рассчитываются

прогнозные показатели, оцениваются возможные риски, объемы задействованных ресурсов.

На основе различных критериев собственниками компании и менеджментом проводится

оценка эффективности той или иной альтернативы и осуществляется выбор, в соответствии с

которым разрабатывается программа реструктуризации. При этом формализуются и уточняются

стратегические цели предприятия, детализируются качественные и количественные целевые

параметры, которые должна достичь система с учетом ресурсных ограничений.

Для каждого варианта определяются методы реструктуризации, рассчитываются

прогнозные показатели, оцениваются возможные риски, объемы задействованных ресурсов.

На основе различных критериев собственниками компании и менеджментом проводится

оценка эффективности той или иной альтернативы и осуществляется выбор, в соответствии с

которым разрабатывается программа реструктуризации. При этом формализуются и уточняются

стратегические цели предприятия, детализируются качественные и количественные целевые

параметры, которые должна достичь система с учетом ресурсных ограничений.

Четвертый этап — осуществление реструктуризации в соответствии с разработанной программой.

Формируется команда специалистов, задействованных в работе. Затем прорабатываются

и последовательно реализуются все этапы программы. В ходе проведения четвертого этапа реструктуризации

уточняются целевые показатели и, если происходит их отклонение от запланированных

значений, компания осуществляет корректировку программы.

И, наконец, пятый этап — сопровождение программы реструктуризации и оценка ее результатов. На последнем этапе команда, ответственная за реализацию программы, осуществляет контроль за исполнением целевых показателей, анализирует полученные результаты и подготавливает итоговый отчет о проделанной работе.

Стратегия компании и цели реструктуризации

Для того, чтобы успешно осуществить вышеперечисленные этапы, необходимо правильно сформулировать цели реструктуризации. Они определяются исходя из общей стратегии компании. В терминологии менеджмента, стратегия — это генеральное направление действий компании, следование которому в перспективе должно привести к запланированным целям.

Процесс выбора стратегии (Таблица 1) происходит после уяснения текущей стратегии

компании и проведения тщательного анализа портфеля продукции. Последнее действие

представляет собой один из важнейших инструментов стратегического управления. Ведь анализ

портфеля позволяет сбалансировать риски бизнеса, его денежные поступления, что приводит

к повышению общей финансовой отдачи.

Ведь анализ

портфеля позволяет сбалансировать риски бизнеса, его денежные поступления, что приводит

к повышению общей финансовой отдачи.

В условиях российской экономики грамотный анализ бизнес-портфеля с последующей разработкой программы реструктуризации может существенно улучшить положение компании и в несколько раз повысить ее стоимость. Такой эффект объясняется тем, что бизнеспортфели российских компаний сейчас не упорядочены и избыточно диверсифицированы, порождают у инвесторов слишком много вопросов, и, как следствие, недооценены.

Таблица 1

Эталонные стратегии развития компании

|

Тип стратегий |

|

|

Стратегии концентрированного роста |

Стратегия усиления позиций на рынке |

|

Стратегия развития рынка | |

|

Стратегия развития продукта | |

|

Стратегии интегрированного роста |

Стратегия обратной вертикальной интеграции (экспансия на рынке поставщиков) |

|

Стратегия вперед идущей интеграции (экспансия на рынке систем распространения и торговых структур) | |

|

Стратегии диверсифицированного роста |

Стратегия центрированной диверсификации |

|

Стратегия горизонтальной диверсификации | |

|

Стратегия конгломератной диверсификации | |

|

Стратегии сокращения |

Стратегия ликвидации |

|

Стратегия «сбора урожая» | |

|

Стратегия сокращения | |

|

Стратегия сокращения расходов |

Последние зарубежные исследования в области стратегического управления свидетельствуют

о том, что специализированные компании эффективней диверсифицированных. Качество

их продукции гораздо лучше, производительность труда в таких компаниях выше, а развитие

динамичней.

Качество

их продукции гораздо лучше, производительность труда в таких компаниях выше, а развитие

динамичней.

В начале 90-х годов один из профессоров бизнес-школы университета Columbia Фрэнк Лихтенберг провел исследование 17 000 американских заводов. Оно показало, что диверсификация отрицательно влияет на производительность труда. Чем больше число отраслей, в которых ведет деятельность компания-владелец завода, тем меньше производительность труда на отдельно взятом заводе. Работы других исследователей показывают, что и прибыльность корпораций страдает в результате диверсификации.

Она же влияет и на темпы роста бизнеса. Изучение компанией McKinsey истории около

50 компаний, достигших рекордных темпов роста объема продаж (более 100% в год), позволил

консультантам сделать следующий вывод: самый характерный элемент стратегии быстрорастущих

компаний — это их узкая специализация. Большинство из исследованных компаний

сосредотачивают свои усилия на одном конкретном товаре или одной очень привлекательной

для потребителя услуге. Лишь некоторые из них предоставляют покупателям комплекс

тесно связанных между собой товаров и услуг. Диверсифицированных компаний среди

лидеров роста при этом не оказалось.

Лишь некоторые из них предоставляют покупателям комплекс

тесно связанных между собой товаров и услуг. Диверсифицированных компаний среди

лидеров роста при этом не оказалось.

К тому же и практический опыт экономики США доказал слабость структур типа конгломератов. По информации McKinsey, из 165 конгломератов в 1979 году, 33% распродали непрофильные направления бизнеса и сосредоточились на основном виде бизнеса. Еще 35% конгломератов были поглощены или ликвидированы. Таким образом, для американцев стало очевидно, что управление диверсифицированными структурами не так уж и эффективно, а реализация синергетических эффектов в рамках этих структур происходит далеко не всегда.

Эффективность специализированных компаний по сравнению с диверсифицированными определена несколькими причинами:

- во-первых, деятельность менеджмента специализированных компаний концентрируется

в одной области;

во-вторых, в специализированных компаниях не происходит распыления ресурсов (временных, финансовых) по множеству направлений деятельности;

в-третьих, структура бизнеса в случае специализированных компаний более упорядочена;

в-четвертых, в этих компаниях нет «пожирателей прибыли», то есть тех бизнес-направлений, которые спонсируются в рамках диверсифицированных структур.

Несмотря на преимущества специализации, крупные российские компании пока редко прибегают к стратегии развития одного продукта на рынке. Происходит это вследствие отсутствия конкурентных отношений на отдельных стадиях производства продукции, из-за высоких административных барьеров и из-за географических особенностей расположения предприятий, построенных еще во времена СССР.

Тем не менее, если компания решилась на проведение реструктуризации, то на начальном этапе определения целей, ей необходимо четко определить для себя: в каких бизнесах она будет продолжать свою деятельность, в каких сворачивать производство, а в какие только внедряться? В конечном счете, именно это поможет ей определить, каким способом лучше осуществлять структурные преобразования, чтобы достигнуть максимальной эффективности и минимизировать возможные риски.

Основные риски, связанные с проведением реструктуризации

В ходе реализации проекта по реструктуризации никто не застрахован от отрицательных

результатов. Существует несколько наиболее важных для компаний рисков, которые могут

негативно повлиять на проведение реструктуризационных программ.

Существует несколько наиболее важных для компаний рисков, которые могут

негативно повлиять на проведение реструктуризационных программ.

Риск 1. Риск неправильного выбора метода реструктуризации

Как уже отмечалось выше, выбор методов реструктуризации определяется в зависимости

от стратегии, целей и состояния компании.

Если компания приняла решение о проведении оперативной реструктуризации, то ею могут

быть использованы следующие методы. Во-первых, методы реструктуризации имущественного

комплекса, такие как сдача в аренду, консервация, ликвидация, списание активов,

их реализация. Во-вторых, методы реструктуризации кредиторской задолженности, в частности,

признание задолженности недействительной, отсрочка или рассрочка долга с последующим

погашением, погашение задолженности с минимальными издержками, выкуп прав требований

к кредитору с последующим предъявлением требований и многие другие. В-третьих,

организация может использовать методы реструктуризации дебиторской задолженности, среди

них погашение задолженности с получением максимального экономического эффекта,

признание задолженности недействительной, а также различные формы увольнения или сокращения

численности сотрудников.

В-третьих,

организация может использовать методы реструктуризации дебиторской задолженности, среди

них погашение задолженности с получением максимального экономического эффекта,

признание задолженности недействительной, а также различные формы увольнения или сокращения

численности сотрудников.

Впрочем, если компания уже добилась высокого уровня операционной эффективности,

она начинает использовать инструментарий стратегической реструктуризации, в частности

совершенствует структуру бизнес-портфеля компании, создает управленческий и финансовый

потенциал для нового роста. Этого можно достичь либо за счет удаления из бизнес-портфеля

тех направлений, которые не являются ключевыми для будущего компании, либо за счет

укрепления стратегически важных для компании направлений путем приобретения новых

видов бизнеса. Впоследствии это поможет ей завоевать доверие инвестиционного сообщества

и положительно скажется на результатах ее финансово-хозяйственной

деятельности.

Риск 2. Риск преждевременной оценки результатов

реструктуризации

На практике определить, где начинаются реальные результаты структурных изменений

очень сложно. Часто негативные краткосрочные последствия реструктуризации менеджмент

компании принимает за ее итоги. В этом случае вся программа может быть свернута, а стратеги

ческие цели так и не достигнуты. Для минимизации этого риска необходимо грамотное составление

программы реструктуризации с подробным описанием всех краткосрочных результатов

и целевых показателей, а также с четким определением долгосрочных целей.

Риск 3. Риск недостаточной квалификации представителей органов управления

компании

Этот риск можно минимизировать двумя способами. Либо путем увольнения менеджмента

компании и привлечения новой команды управленцев. Либо, второй вариант, за счет проведения

специализированных семинаров и тренингов для разъяснения руководству целей и

основных направлений реструктуризации. В любом случае, чтобы выявить и управлять этим

риском необходимо привлечение профессиональных специалистов со стороны.

В любом случае, чтобы выявить и управлять этим

риском необходимо привлечение профессиональных специалистов со стороны.

Риск 4. Риск неправильной оценки необходимых для

реструктуризации ресурсов

Традиционно компании недооценивают сложность реструктуризации. Поэтому для ее реализации

даются ограниченные временные сроки, оказывается задействовано незначительное

число специалистов, выделяется скудное финансирование.

Риск 5. Риск низкой мотивации лиц, участвующих в процессе

реструктуризации

Этот риск подразумевает не только различную степень заинтересованности сотрудников

компании в структурных изменениях. Он включает и конфликт интересов, который может

возникнуть между менеджментом и собственниками компании в ходе реструктуризации и отрицательно

повлиять на их мотивацию в течение проекта. Для управления этим риском необходимо,

чтобы программа реструктуризации исходила «сверху вниз», а не «снизу вверх». При

этом крайне важна исключительная энергия собственников компании. Их стремление к достижению

целей реструктуризации должно передаваться как команде топ-менеджеров, так и

управленцам среднего звена, исполнителям низового уровня.

При

этом крайне важна исключительная энергия собственников компании. Их стремление к достижению

целей реструктуризации должно передаваться как команде топ-менеджеров, так и

управленцам среднего звена, исполнителям низового уровня.

Риск 6. Риск появления негативных социальных последствий

Возникновение негативных социальных последствий в ходе проведения реструктуризации -

нормальная практика, которая действует в странах с рыночной экономикой. Она проявляется в

массовых сокращениях персонала с действующих производств, в увольнениях на ликвидируемых

компаниях, в закрытии компаний социальной сферы. Так, в январе этого года такая крупная

компания как Eastman Kodak объявила о своих планах по сокращению до конца 2006 года

штата сотрудников на 21% (это значит увольнение от 12000 до 15000 человек). По утверждению

руководства компании, подобное сокращение работников, занятых в производстве традиционной

фотопродукции, позволит компании больше инвестировать в свое цифровое будущее.

В российской практике сокращение персонала и вывод из компании активов социальной сферы особенно были распространены в середине 90-х годов прошлого века. Сейчас компании под воздействием государственной политики по иному стали относиться к проблематике корпоративной социальной ответственности, в рамках которой они, наоборот, декларируют создание новых рабочих мест.

Риск 7. Риск некачественного юридического сопровождения

проекта

Очень часто в ходе реструктуризации возникает необходимость осуществить юридические

преобразования. В России наиболее распространенные из них — создание на базе предприятия

одного или нескольких дочерних обществ, создание нового хозяйственного общества совместно

с предприятием — потенциальным банкротом и его собственниками, банкротство

предприятия, реорганизация в форме разделения и в форме выделения. Достоверной статистики

о том, сколько всего реструктуризаций было проведено по таким схемам за последние годы,

в России нет. И очевидно, что проведение юридической реструктуризации, не подкрепленной

реальными организационными изменениями, изменениями финансовых, производственных

систем на практике является лишь полумерой. С другой стороны, ошибки юридического сопровождения

могут свести к нулю преобразования, которые уже осуществлены в компании.

И очевидно, что проведение юридической реструктуризации, не подкрепленной

реальными организационными изменениями, изменениями финансовых, производственных

систем на практике является лишь полумерой. С другой стороны, ошибки юридического сопровождения

могут свести к нулю преобразования, которые уже осуществлены в компании.

процедура на примере, формы и виды

Реструктуризация предприятия – изменение структуры организации, в целях усовершенствования системы и финансово-экономической политики.

Иными словами к реструктуризации прибегают, когда прежний порядок работы перестал действовать эффективно, снизилась прибыль, появились дебиторские и кредиторские задолженности.

Случается, что и преуспевающие компании прибегают к данному методу. Это происходит, когда организация планирует расширить поле своей деятельности или ассортимента услуг и товаров. Основная цель реструктуризации в этом случае заключается в повышении конкурентоспособности.

Процесс реструктуризации имеет несколько этапов:

- Цель реструктуризации. На этом этапе происходит определение целей, планирование порядка действий и постановка задач. Заинтересованные стороны приходят к решению, что именно они хотят видеть в конечном результате.

- Диагностика. Обнародуются проблемы компании, сильные и слабые моменты, уровень финансового состояния. Намечаются перспективы дальнейшего развития.

- Стратегия и программа реструктуризации. Учитывая полученные данные разрабатывается конкретный план, по которому будет развиваться предприятие. Выдвигается несколько путей дальнейшего развития.

- Реструктуризация. Согласно намеченному пути производится процесс реструктуризации, реализуются все пункты проработанного плана и в случае отклонения производится корректировка.

- Оценка результатов. На заключительном этапе производится оценка полученных результатов.

Формы реструктуризации

Процесс реструктуризации организуется в двух формах, выбор которых зависит от цели стратегии проведения данной операции:

- оперативная форма;

- стратегическая форма.

Оперативная форма заключается в изменении деятельности компании, основная цель которой заключается в финансовом улучшении. Это происходит в случаях, когда предприятие находится в критическом состоянии. Проводится реорганизация в краткие сроки с планированием дальнейших действий по выходу из кризиса. Проводится за счет собственных средств.

Стратегическая форма реструктуризации направлена на улучшения инвестиционных возможностей предприятия. Она направлена на привлечение внешних источников финансирования. Конечная цель такой реорганизации предприятия: рост конкурентоспособности, рыночной стоимости.

Виды реструктуризации

Процесс реорганизации может происходить в разных направлениях и иметь следующие виды:

- Слияние.

Данная форма реструктуризации подразумевает объединение предприятий, при этом существующие прежде организации ликвидируются, и образуется новое юридическое лицо.

Данная форма реструктуризации подразумевает объединение предприятий, при этом существующие прежде организации ликвидируются, и образуется новое юридическое лицо. - Присоединение. Права и обязанности одного юридического лица переходят к другому, которое продолжает деятельность.

- Разделение. Одно предприятие распадается на несколько организаций, при этом все права распределяются между ними.

- Выделение. Часть прав одной организации переходит к другой, только что созданной.

- Преобразование. Предприятие меняет свою организационно-правовую политику, в ее управлении происходят коренные изменение. В данном случае возникает и регистрируется новое предприятие.

Во всех случаях реструктуризации происходит передача прав и обязанностей иному, созданному юридическому лицу.

Реструктуризация предприятия является сложной процедурой, которая включает в себя комплекс мер по оптимизации структуры и деятельности данной организации в строгом соответствии с выработанным планом и требованиям экономической среды.

Пример

Рассмотрим процесс реструктуризации более подробно на примере ОАО «Волгоградский тракторный завод».

ОАО «Волгоградский тракторный завод» является значимым в сфере машиностроения предприятием. Завод начал свою деятельность в 1930 году, он производит гусеничные тракторы и запасные части, необходимые для этих транспортных средств. Предприятие известно далеко за пределами родной страны.

К моменту процесса реструктуризации предприятие находилось в критическом состоянии. Спрос на продукцию резко снизился, что повлияло на снижение производства.

Проблемы, с которыми столкнулось предприятие можно обозначить следующим образом:

- Уровень затрат повысился из-за снижения производства и оплаты не задействованных в производстве территорий.

- Ограничились инвестирования, значительно затруднился процесс привлечения инвестиций.

На основе полученных данных, руководство решило провести реструктуризацию и разработало следующие задачи:

- организация бизнеса, направленного на самореализацию своей продукции;

- снижение затрат;

- создание управленческой команды, нацеленной на улучшение продуктивности деятельности.

Намечен вид реструктуризации, который заключается в переходе от административно-технической системы к бизнес-ориентированному способу управления.

В процессе проведения реструктуризации предприятия был намечен план деятельности для каждого завода и разработана программа проведения реструктуризации, основные ее этапы заключаются в следующем:

- Диагностика и разработка стратегии.

- Изложение пунктов реализуемых задач.

- Разработка плана.

В ходе проведения реструктуризации были сделаны следующие шаги:

- Создание дочерних предприятий.

- Организационные моменты (передача активов и персонала).

- Формирование системы управления дочерним предприятием.

После проведения реструктуризации была проведена оценка результатов, которая показала:

- Деятельность предприятия стабилизировалась за счет снижения затрат.

- Часть персонала подверглась сокращению.

- Созданы дочерние организации: Росмашком и Территория Промышленного Развития.

- Увеличен вывод продукции на рынок сбыта.

Видеолекция

Основные сведения о реструктуризации предприятия — на видео ниже.

Срочно нужны деньги? Возьми их в проверенных компаниях на льготных услоивиях:

Реструктуризация кредита (теория и практика оформления)

Автор falconra На чтение 5 мин. Опубликовано

Очень часто жизненные обстоятельства диктуют нам свои условия. И еще вчера оформленный кредит не вызывал больших трудностей, сегодня становится просто не посильным. И действительно, довольно распространенное явления, когда ежемесячные выплаты не просто затруднительны, а нереальны. Общеизвестный факт, что задержка по кредитным выплатам приводит к таким негативным последствиям как общение с коллекторским агентством, судебным искам, принудительным взысканием долгов, не говоря уже о безвозвратно испорченной кредитной истории. И как быть, если задержки по выплатам продиктованы жизненными трудностями? К счастью, банки озаботились данной проблемой. Спастись от негативных последствий вам поможет такая процедура как реструктуризация кредита. О ней и будет данная статья.

И как быть, если задержки по выплатам продиктованы жизненными трудностями? К счастью, банки озаботились данной проблемой. Спастись от негативных последствий вам поможет такая процедура как реструктуризация кредита. О ней и будет данная статья.

Что такое реструктуризация кредита

Реструктуризация кредита – это переоформление кредитного договора, в котором пересматриваются условия выплат по кредиту. К сожалению, в последнее время процент непогашенной задолженности по кредитам растет. С целью помочь многим заемщикам, имеющим неоплаченные кредиты, банки предлагают прибегнуть к реструктуризации. Данная процедура выгодна банкам не меньше, чем самим должникам. Необходимо помнить, что попав в затруднительную финансовую ситуацию, не следует увиливать от ежемесячных выплат, а сразу же обратиться в банк для оформления реструктуризации кредита. Это даст вам возможность сохранить хорошую кредитную историю и избежать начисления штрафов и пени.

При каких же обстоятельствах должник может рассчитывать на реструктуризацию кредита? Основными причинами прибегнуть к реструктуризации являются:

- Увольнение с основного места работы.

- Снижение заработной платы.

- Долгосрочный больничный.

- Бессрочный отпуск, в том числе и декретный.

- Инвалидность.

- Стихийные бедствия.

Разновидности реструктуризации

Итак, какие условия может изменить переоформление договора при помощи реструктуризации:

- Срок погашения задолженности (позволяет увеличить срок, но при этом снизить сумму ежемесячных выплат).

- График выплат (меняется дата ежемесячных взносов по кредиту).

- Изменение ежемесячного взноса (как в большую, так и в меньшую сторону).

- Изменение валюты, в которой производятся выплаты (выгодно при финансовой нестабильности курса доллара и евро).

- Снижение процентов по кредиту (изменения по данному условию банк производит достаточно редко и только надежным заемщикам).

- Предоставление кредитных каникул (когда заемщик в течение определенного периода оплачивает только проценты). youtube.com/embed/6wE1EfZPikA?feature=oembed» frameborder=»0″ allow=»accelerometer; autoplay; encrypted-media; gyroscope; picture-in-picture» allowfullscreen=»»/>

Порядок оформления реструктуризации в банке

Часто задаваемый вопрос, каким же образом производится процесс реструктуризации кредита и что для этого необходимо? Если вы попадаете в категорию людей, которые могут рассчитывать на реструктуризацию, то в первую очередь вам необходимо обратиться в банк, с которым был заключен кредитный договор, и поинтересоваться необходимым комплектом документов. В большинстве случаев к таким документам относятся:

- Паспорт гражданина РФ.

- Трудовая книжка.

- Кредитный договор, по которому вы не можете производить выплаты.

- Справка, подтверждающая вашу неспособность оплачивать задолженность.

- Заявление на реструктуризацию кредита (образец предоставляет банк).

Любой из банков может потребовать и другие документы, например справку о доходах за последние 6 месяцев или согласие супруги (супруга) на реструктуризацию. Набор документов индивидуален для каждого банка, поэтому необходимо озаботиться этим вопросом заранее.

Набор документов индивидуален для каждого банка, поэтому необходимо озаботиться этим вопросом заранее.

После предоставления всех необходимых документов и подачи заявления, сотрудник банка рассмотрит его. При положительном ответе подписывается договор о реструктуризации кредита, а при отрицательном исходе вам возвращаются все документы.

Положительные стороны реструктуризации для заемщика и кредитора

Реструктуризация кредитов несет положительные стороны, как для банка, так и для заемщика.

Банку не выгодно увеличивать статистику просроченных задолженностей и тратиться на иски и суды. Поэтому они охотно предоставляют возможность должникам воспользоваться реструктуризацией.

Положительные стороны для заемщиков тоже имеются и их сравнительно больше. К ним относятся:

- Возможность сохранить хорошую кредитную историю.

- Возможность избежать банкротства.

- Отсутствие начисления штрафов и пени.

- Отсутствие принудительного взыскания долгов.

Реструктуризация и рефинансирование

Не следует путать понятия реструктуризация и рефинансирование кредита. Договор о реструктуризации заключается с тем же банком, у которого вы уже взяли кредит и в силу определенных обстоятельств не в состоянии оплатить его вовремя. В то время как рефинансирование вам предоставляет другое кредитное учреждение с целью перекрыть один или несколько кредитов, которые вы оформляли в других банках. При этом вы уже подписываете договор с банком, который предоставляет вам услугу рефинансирования на новых условиях.

Это весьма удобно, если вам необходимо перекрыть несколько кредитов взятых в разных банках, ведь тогда вы будете оплачивать лишь один в одной организации. Не говоря о том, что в большинстве случаях это становится экономически выгодно, так как есть возможность снизить процент и как следствие сумму ежемесячных выплат.

В заключении отметим, что каждый заемщик сам решает к какому решению прийти. Использовать реструктуризацию кредита, рефинансирование или же пустить все на самотек и надеяться, что банк про него забудет. Увы, любой оформленный кредит необходимо возвращать в срок и только вам решать с какими потерями это сделать.

Увы, любой оформленный кредит необходимо возвращать в срок и только вам решать с какими потерями это сделать.

Теперь вы знаете все, что необходимо знать про реструктуризацию. Если же у вас есть еще какие-то вопросы, обращайтесь. Постараюсь ответить на них в комментариях максимально развернуто.

«Реструктуризация догов в банке и через суд в 2020 году. Реструктуризация долга по кредиту. Да!Банкрот»

Никогда не можешь быть уверен, что в ближайший год тебя не настигнут финансовые затруднения. В подобных ситуациях, появляются трудности с погашением кредита, не прося о помощи со стороны. Не обязательно отказываться от ежемесячного взноса, правильным будет обращение с просьбой рассмотреть вариант реструктуризации кредита. Вопрос: что же это такое, как получить и в чём преимущество для должника? Что делает реструктуризацию долга чуть ли не единственным решением проблемы. Рассмотрим далее более детально.

Что принято называть реструктуризацией долга?

Данная процедура позволяет не просрочивать внесение ежемесячного платежа и также помогает решить проблему с кредитором. Реструктуризация является правильным и необходимым решением в том случае, когда заемщик не имеет возможности выплачивать кредит на тех условиях, которые прописаны в кредитном договоре с банком. Проще говоря, реструктуризация подразумевает изменение условий кредитного договора на более выгодные для заемщика, с целью выплаты кредита.

Когда Вы твердо осознаете, что у Вас иссякают запасы для выплаты кредита, лучше не медлить с обращением о реструктуризации. Так как в случае возникновения просрочек, вряд ли банк будет относиться к Вам как к добросовестному гражданину и захочет оказать помощь по выплате кредита.

Если быть откровенными, реструктуризация равносильно выгодна обеим сторонам. Плательщику открывается возможность погасить кредит и справится с задолженностью на более выгодных и посильных для него условиях. Для банка выгода в том, что он получит в более длительные сроки деньги, которые выданы в кредит, и это лучше, чем в дальнейшем они могут быть просто списаны, в случае объявления должника банкротом. Также, банк может переиграть сценарий договора, и как бы с продлением срока выплаты по кредиту, увеличить также процент, в результате чего, прибыль значительно возрастет.

Есть исключение, касательно применения реструктуризации. В случае с валютными кредитами это, как правило, не представляется возможным.

Не соглашайтесь сразу на условия реструктуризации предоставленные банком. Постарайтесь добиться плана реструктуризации выгодного для Вас, а не для кредитора. В противном случае Вы имеете законное право подать на банкротство и избавиться от долгов. Такой исход дела наименее выгоден банкам.

Хотите избавиться от долгов?

Мы обязательно с Вами свяжемся в течение дня

Мы обязательно с Вами свяжемся в течение дня

Кредиты, которые подлежат реструктуризации

Даже большие кредиты можно подать на реструктуризацию. Так как это выгодно для обеих сторон тем, что банк не будет в убытке, а заемщик сможет получить больше свободы в плане выплаты по кредиту, чем избежит многих проблем. Облегчение условий кредитного договора применимо ко всем видам кредитов, как к целевым, так и к обычным – потребительским.

Наиболее частыми являются обращения касательно ипотечных займов. Причиной этому их размер и длительность срока выплаты. При этом оформляя такой вид кредита, нет возможности узнать о своей платежеспособности спустя 10, а то и 20 лет.

В рамках процедуры реструктуризации долгов физического лица имущество гражданина не будет продано.

Какие документы необходимы для реструктуризации

Как ранее упоминалось, что важно своевременно обратиться в банк за просьбой о реструктуризации со всеми необходимыми документами. При написании заявления, стоит к нему добавить полный пакет всех оригиналов или копий необходимых бумаг. Рассмотрим, что может быть затребовано на первых этапах:

- справка о том, что нет никаких доходов;

- сам кредитный договор;

- выписка с указанием всех ранее осуществленных платежей и исключение просрочек;

- паспорт или другой документ, подтверждающий Вашу личность;

- в случае с ипотечным кредитом, потребуется справка о том, что жилье в ипотечном кредите – единственное имущество.

Данный перечень является стандартным начальным комплектом документов. В дальнейшем, в процессе рассмотрения заявления, могут быть запрошены еще дополнительные справки или бумаги.

Кто способен провести реструктуризацию долга по кредиту?

Реструктуризация долга физическому лицу возможна в нескольких вариантах. Первый, когда процедуру в свои руки берёт банк, который кредит выдавал и второй рассмотрение государством (банкротство физического лица). Последний, считается значительно хуже, потому что это тесно взаимосвязано с возникновением последствий в будущем.

Если решением занимается непосредственно кредитор.

Возможность реструктуризации вполне реальна, если у заемщика существуют серьезные проблемы с погашением кредита. К примеру, это может быть потеря постоянного места работы. Это те ситуации, когда банк идет навстречу и осуществляет изменение условий кредитного договора. Как правило, возрастает срок выплаты, а сумма ежемесячного платежа, соответственно уменьшается. Стоит понимать, что исходная сумма также значительно увеличивается, и, порой, даже может повыситься процент.

Рефинансирование кредита, реструктуризация, кредитные каникулы – лишь временное решение облегчить жизнь неплатежеспособным гражданам, путем уменьшения ежемесячного платежа. Избавиться от долгов эти процедуры вряд ли помогут. Пройдите процедуру банкротства с Юридической компанией «Да!Банкрот» и жизнь без долгов вам гарантирована.

Доверьтесь профессионалам

Случаи, когда решением занимается государство.

Реструктуризация возможна через государство в момент оформления банкротства. От выплаты долгов заемщик не освобождается, но происходит это на других условиях. Срок выплаты составляет 36 месяцев и изменяется ставка, согласно Центробанка.

Обращаться к государству по вопросу реструктуризации имеет смысл только тогда, когда других вариантов уже просто нет. Так как признание банкротства физических лиц имеет ряд своих последствий в будущем, например в течение 3 лет нельзя занимать должность директора и учредителя компании.

Но всё это лишь временные трудности, которые ждут гражданина — должника во время процедуры банкротсва, по завершении все долги будут списаны и Вы сможете начать новую, счастливую жизнь.

Когда для должника это не является какими-то неудобствами, то вполне уместно добиться признания о неплатежеспособности, что позволит не продолжать погашение кредита на ранее оговоренных условиях.

Почему реструктуризация долгов через банкротство выгодна для Вас?

- На её проведение не нужно согласие банка, процедура вводится судом.

- После введения этапа реструктуризации долгов начисление всех процентов, штрафов и пени прекращается.

- Замораживаются все выплаты по кредитам, на время утверждения плана реструктуризации (обычно это занимает несколько месяцев).

- Приостанавливается работа по исполнительным листам, если у Вас таковые имеются.

- Звонки коллекторов и кредиторов прекращается.

Есть вопросы по банкротству? Ответы в наших видео!

Как получить реструктуризацию от банка

Как таковой, проверенной и единственной схемы на сегодняшний день нет. В каждом банке данный процесс достаточно индивидуальный и уникальный. Оказывает влияние на это сумма кредита, ситуация и другое. Мы можем дать несколько простых советов:

- соберите все документы, которые могут быть необходимы;

- своевременно подайте заявление о реструктуризации, избегая прострочки по кредиту;

- дождитесь одобрения банков;

- выполните условия, которые они Вам предлагают;

- получите новый график ежемесячных платежей.

Достаточно простая процедура оформления реструктуризации, которая при необходимости вполне подлежит реализации.

Если Вы чувствуете, что не можете оплатить текущие платежи, медлить не стоит! Обратитесь за бесплатной консультацией к специалистам Юридической компании «Да!Банкрот». С нами тысячи клиентов начали новую счастливую жизнь без долгов, присоединяйтесь и Вы.

Реструктуризация кредита. Реструктуризация кредита в банках Беларуси для физического лица, условия

06.10.2020

2613

Автор: Редакция Myfin.byФото: Myfin.by

Реструктуризация кредита — изменение условий обслуживания кредита. Варианты:

Последние новости:

- изменение размера ежемесячных платежей;

- временная приостановка выплат (кредитные каникулы), что влечет увеличение срока кредитования;

- уменьшение процентной ставки за пользование кредитом;

- замена валюты кредита;

- обмен долга на имущество.

Возможна схожая банковская услуга — рефинансирование кредита, то есть выдача нового займа (обычно на более выгодных условиях) для погашения старого.

На реструктуризацию кредита могут рассчитывать:

- Государство. Оно не может быть признано банкротом, поскольку обладает суверенитетом. В переговорах участвуют международные финансовые организации. Например, в 2011 году Греции списали 50% долга перед частными банками (более 100 миллиардов евро из 210 миллиардов).

- Коммерческие организации — в случае дефолта (банкротства).

- Физическое лицо, получившее займ. Если человек оказался в тяжелой жизненной ситуации (болезнь, потеря работы, уменьшение зарплаты) и потому не в состоянии вовремя расплатиться с банком в полном объеме, следует сразу обращаться в банк, не дожидаясь появления задолженности, просрочки выплат. Из-за штрафа либо пени есть риск многократно увеличить долги — до невероятных размеров.

Частному лицу нужно прийти в банк и написать заявление с просьбой провести реструктуризацию кредита, подробно описав все обстоятельства и приложив оправдательные документы (справку из центра занятости или документ об увольнении, медицинские документы и проч.). В случае положительного решения предложат новые условия и порядок погашения. Как правило, таким клиентам идут навстречу: это способ избежать издержек в ходе долгих судебных разбирательств. Если договоренность не достигнута, можно обратиться в другой банк.

Правила безопасной реструктуризации кредита:

- сопоставить новый график платежей и ежемесячный доход;

- проверить, чтобы по договору банк не мог в одностороннем порядке менять процентную ставку.

Реструктуризация долга отрицательно влияет на репутацию государства, предприятия, физического лица. В будущем кредит могут не выдать или предложить невыгодные условия.

Если вы заметили ошибку в тексте новости, пожалуйста, выделите её и нажмите Ctrl+Enter

Разница между реструктуризацией и реорганизацией

Реструктуризация VS Реорганизация

Реструктуризация может означать любое из следующего:

Процесс реорганизации структуры собственности, юридической или операционной структуры компании для улучшения ее положения или увеличения ее прибыли на рынке.

Это также может означать смену владельца, разделение или изменение бизнеса, например выкуп или банкротство.

Три других термина могут подразумевать его значение: финансовая реструктуризация, реструктуризация долга и корпоративная реструктуризация.

Весь процесс реструктуризации основан на решающем решении о том, следует ли репозиционировать компанию или спасти ее, продав часть компании инвесторам или сократив объем услуг, или позаботившись о финансовых долгах. Для выполнения этой обязанности компания либо нанимает финансовых и юридических консультантов, либо нового генерального директора для принятия решения.

Реорганизация — это получение контроля над банкротом или финансово нестабильной фирмой путем пересмотра ее активов и пассивов. Он включает обсуждения с кредиторами о погашении, чтобы свести к минимуму повторение финансовых долгов. Реорганизация также может относиться к продаже или слиянию компании, которая включает в себя смену собственника, изменения юридического уровня и уровня управления, а также изменение акций. Это формальный процесс реструктуризации финансов компании после того, как она столкнется с банкротством, под надзором суда.В период, когда компания объявляет о банкротстве и суд рассматривает это, компания спасается от кредиторов. Реорганизация также может происходить, чтобы воспользоваться любыми изменениями налогового законодательства. Это влечет за собой изменения как в юридической, так и в корпоративной структуре вовлеченной фирмы. Одна из целей реорганизации — выплатить кредиторам как можно большую часть суммы долга, а также реструктурировать управление, операции и финансы компании с учетом того, что та же проблема (банкротства) больше не повторится.

Различия между реструктуризацией и реорганизацией:

1. Реструктуризация проводится для того, чтобы сделать организацию прибыльной или достичь уровня

.текущих рыночных стандартов. Реорганизация необходима для стабилизации компании с

грозит банкротство.

2. Юридический и финансовый советник или новый генеральный директор нанимается, чтобы заботиться о компании в течение

реструктуризация. Во время реорганизации весь процесс проходит под номером

.надзор суда, чтобы позаботиться о юридических и управленческих структурных изменениях.

Резюме:

1. Реструктуризация гарантирует, что компания станет более эффективной и организованной.

Он фокусируется на основном бизнесе и заботится об изменениях стратегических и финансовых

планов.

2. Реорганизация открывает новые возможности, наблюдается рост

прибыли, и обновленные правовые и финансовые меры защиты предоставляются компаниям в течение

раза попытки.

Последние сообщения jeyakanth (посмотреть все): Если вам понравилась эта статья или наш сайт.Пожалуйста, расскажите об этом. Поделитесь им с друзьями / семьей.

Cite

jeyakanth. «Разница между реструктуризацией и реорганизацией». DifferenceBetween.net. 26 февраля 2018.

реструктуризация — γγλοελληνικό Λεξικό WordReference.com

- От глагола реструктурировать : (⇒ спрягать)

- реструктуризация : ⓘЩелкните инфинитив, чтобы увидеть все доступные склонения.

- v pres p глагол, настоящее причастие : -ing глагол используется описательно или для образования прогрессивного глагол — например, « поет, птица», «Это поет, ».»

WordReference Англо-греческий словарь © 2021:

| ριες μεταφράσεις | ||

| реструктуризация n существительное : Относится к человеку, месту, вещи, качеству и т. Д. | (реорганизация) αναδιάρθρωση ουσ θηλ ουσιαστικό θηλυκό : Αναφέρεται σε πρόσωπο, ζώο ή πράγμα θηλυκού γένους.||

| Новый генеральный директор считает, что компания нуждается в реструктуризации. | ||

| реструктуризация n существительное : Относится к человеку, месту, вещи, качеству и т.д. θηλυκού γένους. | ||

| Реструктуризация помогла банку преодолеть финансовые трудности. | ||

WordReference Англо-греческий словарь © 2021:

| ριες μεταφράσεις | ||

| реструктурировать [sth] ⇒ vtr переходный глагол : Глагол, принимающий, например, прямой объект — Скажите что-нибудь.» «Она нашла кот.» | (организовать по-разному) | αναδιαρθρώνω ρ μ ρήμα μεταβατικό : Συνδυάζεται πάντα με αντικείμενο, π.χ. θέλω ένα μήλο , αγαπάω τα παιδιά μου κλπ . |

| κάνω αναδιάρθρωση περίφρ περίφραση : Συνδυασμός λέξεων που αποδίδει το νόημα του μεταφραζόμενου όρου, ο οποίος στον λόγο μπορεί να τροποποιηθεί κατάλληλα, π.χ. από την Αθήνα, που ακολουθεί κλπ . | ||

| Профессор перестроил свою лекцию, чтобы она была более понятной. | ||

Ορος ‘ restructuring ‘ βρέθηκε επίσης στις εγγραφές:

Адрес:

, Στην αγγλική περιγραφή:определение реструктуризации и синонимы реструктуризации (английский)

Реструктуризация — это термин корпоративного управления для акта реорганизации юридических, имущественных, операционных или других структур компании с целью повышения ее прибыльности или улучшения ее организации для ее текущих потребностей.Другие причины реструктуризации включают изменение формы собственности или структуры собственности, разделение или реакцию на кризис или серьезные изменения в бизнесе, такие как банкротство, репозиционирование или выкуп. Реструктуризацию также можно описать как корпоративную реструктуризацию, реструктуризацию долга и финансовую реструктуризацию.

Руководители, участвующие в реструктуризации, часто нанимают финансовых и юридических консультантов для помощи в деталях сделки и проведении переговоров. Это также может быть сделано новым генеральным директором, нанятым специально для принятия сложных и спорных решений, необходимых для спасения или изменения положения компании.Обычно это включает финансирование долга, продажу части компании инвесторам, а также реорганизацию или сокращение операций.

Основная природа реструктуризации — это игра с нулевой суммой. Стратегическая реструктуризация снижает финансовые потери, одновременно снижая напряженность между держателями долга и акционерами, чтобы способствовать быстрому разрешению проблемной ситуации.

Реструктуризация корпоративного долга — это реорганизация непогашенных обязательств компаний. Обычно это механизм, используемый компаниями, которые сталкиваются с трудностями при выплате своих долгов.В процессе реструктуризации кредитные обязательства распределяются на более длительный срок с небольшими платежами. Это позволяет компании выполнять долговые обязательства. Кроме того, в рамках процесса некоторые кредиторы могут согласиться обменять долг на некоторую часть капитала. Он основан на том принципе, что своевременная и прозрачная реструктуризация, доступная компаниям, имеет большое значение для обеспечения их жизнеспособности, которой иногда угрожают внутренние и внешние факторы. Этот процесс пытается разрешить трудности, с которыми сталкивается корпоративный сектор, и позволяет им снова стать жизнеспособными.

Шагов:

- гарантировать, что у компании достаточно ликвидности для работы во время проведения полной реструктуризации

- производить точные прогнозы оборотного капитала

- обеспечивает открытые и четкие линии связи с кредиторами, которые в основном контролируют способность компании привлекать финансирование

- обновить подробный бизнес-план и рекомендации [1]

Оценка при реструктуризации

При корпоративной реструктуризации оценки используются как инструменты переговоров и больше, чем сторонние проверки, предназначенные для избежания судебных разбирательств.Это различие между переговорами и процессом — это разница между финансовой реструктуризацией и корпоративными финансами. [1]

Реструктуризация в Европе

«Лондонский подход»

Исторически европейские банки занимались кредитованием неинвестиционного уровня и структурами капитала, которые были довольно простыми. В Великобритании реструктуризация, получившая название «лондонский подход», была направлена на предотвращение списания долга, а не на обеспечение проблемных компаний балансовым отчетом соответствующего размера.Этот подход стал непрактичным в 1990-х годах, когда частный капитал увеличил спрос на структуры капитала с высокой долей заемных средств, которые создали рынок высокодоходных и мезонинных долгов. Увеличение объема проблемной задолженности, привлеченной хедж-фондами и производными кредитными инструментами, привело к углублению рынка — тенденции, не зависящие от регулирующего органа и ведущих коммерческих банков …

Характеристики

- Управление денежными средствами и генерирование денежных средств во время кризиса

- Консультационные услуги по ссуде на обесценение (ILAS)

- Сохранение корпоративного управления, иногда выплаты «бонусов за пребывание» или субсидии на акции

- Продажа недоиспользуемых активов, таких как патенты или торговые марки

- Аутсорсинг таких операций, как расчет заработной платы и техническая поддержка, более эффективной третьей стороне

- Перемещение таких операций, как производство, в места с более низкими затратами

- Реорганизация таких функций, как продажи, маркетинг и распространение

- Пересмотр трудовых договоров для сокращения накладных расходов

- Рефинансирование корпоративного долга для уменьшения процентных выплат

- Крупная пиар-кампания по репозиционированию компании среди потребителей

- Конфискация всей или части доли владения владельцами акций до реструктуризации (если оставшаяся часть представляет лишь часть первоначальной фирмы, это называется корешком).

- Повышение эффективности и производительности за счет новых инвестиций, НИОКР и бизнес-инженерии.

Результаты

Компания, прошедшая эффективную реструктуризацию, теоретически станет более компактной, более эффективной, лучше организованной и более сфокусированной на своей основной деятельности с пересмотренным стратегическим и финансовым планом. Если реструктуризация компании была приобретением с использованием заемных средств, материнская компания, скорее всего, перепродает ее с прибылью, если реструктуризация окажется успешной. a b Norley, Lyndon; Суонсон, Джозеф; Маршалл, Питер. Руководство по корпоративной реструктуризации . Городское финансовое издательство. стр. xix, 24, 63. ISBN 978-1-

1-31-1.Внешние ссылки

См. Также

Консультации по реструктуризации компании

Неэффективная или проблемная компания часто может столкнуться с жесткими ограничениями ликвидности, убыточными бизнес-единицами и неблагоприятными условиями в отрасли.Консультанты Ankura сотрудничают с высшим руководством, чтобы оценить ситуацию и быстро разработать и реализовать стратегический план, охватывающий множество аспектов бизнеса и реструктуризации.

Команда консультационных услуг компании Анкуры предоставляет стратегические и финансовые консультации компаниям, советам директоров и инвесторам. Наши консультанты привносят важнейшие навыки решения проблем в каждое мероприятие, предлагая инновационные и практические решения, которые могут быть реализованы на сегодняшнем рынке.

Применяя последовательный процессно-ориентированный подход, направленный на стабилизацию, реабилитацию и реструктуризацию ситуации, эксперты Ankura привносят уровень стабильности в нестабильные ситуации, позволяя принимать успешные решения, направленные на создание ценности и максимальное восстановление доходов заинтересованных сторон.

Наша фирма специализируется на следующих консультационных услугах компании:

- Консультации по реструктуризации в судебном и внесудебном порядке

- Управление ликвидностью

- Финансовое моделирование и прогнозирование

- Оперативное улучшение

- Разработка стратегического бизнес-плана

- Управление коммуникациями с ключевыми заинтересованными сторонами, включая кредиторов, советы директоров, сотрудников, инвесторов и группы кредиторов

- Управление клиентами и поставщиками

- Переговоры и разрешение споров

- Реструктуризация долга и капитала

- Показания эксперта

- Консультации по слияниям и поглощениям при проблемных и / или особых ситуациях

- Стабилизация бизнеса после транзакции

Наши решения основаны на опыте:

Advanced Human Capital ™

Каждое деловое мероприятие — это событие для людей.Наши передовые консультанты по человеческому капиталу используют навыки критического анализа, решения проблем и управления людьми, приобретенные за три десятилетия и в самых разных неблагополучных ситуациях. Наша команда использует методы, в том числе моделирование и прогнозирование Human Equity Valuation ™, , стратегию труда , организационную реструктуризацию, включая реструктуризацию промежутков и уровней, стратегии удержания ключевых лидеров, управление коммуникациями сотрудников с учетом культурных особенностей и реформирование организационной культуры после транзакций.

Банкротство

Наша команда опытных профессионалов в области банкротства может помочь на протяжении всего жизненного цикла процесса главы 11, начиная с подготовки компании к потенциальной регистрации и заканчивая успешным завершением.

Ассоциация консультантов по вопросам несостоятельности и реструктуризации — Сертифицированный советник по вопросам несостоятельности и реструктуризации

Сертифицированный советник по вопросам несостоятельности и реструктуризации — CIRA

Предоставление финансовых консультационных услуг в сфере оздоровления бизнеса, реструктуризации и банкротства требует как специальных знаний, так и обширного соответствующего опыта. В 1992 году AIRA учредила программу «Сертифицированный советник по вопросам несостоятельности и реструктуризации», чтобы на основе осведомленности и сертификации общественности признавать лиц, обладающих высокой степенью знаний и навыков в спектре функций, связанных с обслуживанием клиентов в ситуациях, связанных с проблемными и / или неплатежеспособными организациями.Такая экспертиза включает бухгалтерский учет, операционные, стратегические, налоговые и финансовые вопросы, связанные с банкротством и несостоятельностью бизнеса.

Примечание: части курса не нужно изучать последовательно.

Необходимые условия для регистрации в программе

Регулярный или правительственный / академический член AIRA с хорошей репутацией

Степень бакалавра аккредитованного колледжа или университета

- Подача и одобрение заявки на участие в программе и запись на курс.Приложение программы CIRA

Требования к сертификации

- Завершение курса обучения и сдача экзамена — все 3 части курса обучения и единый письменный экзамен должны быть успешно завершены в течение 3-летнего периода с даты прохождения первого курса. Содержание курса и экзамена

- Профессиональное и этическое поведение — соблюдать Кодекс профессионального и этического поведения , а также все требования и стандарты, указанные в Уставе и других решениях Комитета по сертификации и Совета директоров.

- Пять лет бухгалтерского / финансового опыта — может быть завершено после поступления на программу. Информация о профессиональном опыте, указанная в первоначальной регистрационной форме и форме заявки CIRA, будет учитываться при выполнении этого требования; о дополнительном опыте, если он необходим для выполнения этого требования после поступления в программу, необходимо сообщить директору CIRA. Соответствующий опыт включает государственный бухгалтерский учет, антикризисное управление, финансовый или операционный консалтинг, инвестиционный банкинг, управление претензиями, кредитное управление, выдачу займов или применимый опыт правительства (например,g., финансовый аналитик Управления попечителей США, Корпорация по гарантиям пенсионных пособий, ФБР, SBA).

- 4000 часов специализированного опыта — кандидаты должны пройти 4000 часов специализированного, разнообразного и актуального проблемного бизнеса * (см. Подробности ниже) в течение 8-летнего периода, заканчивающегося не ранее или начинающегося не позднее даты прохождения все 3 экзамена. * Требуется как минимум 2 тематических исследования. Отвечает ли опыт кандидата требованиям к специальному опыту, решает Сертификационный комитет.До или в любое время во время программы кандидаты могут попросить Комитет оценить степень удовлетворения требований к опыту. См. Специальную форму — Формат PDF , формат DOC (Часть 1, Часть 2)

- Три конфиденциальных отзыва о характере и опыте — , подтверждающие характер кандидата, профессиональный опыт, а также специализированные и / или разнообразные знания в отношении проблемных предприятий, реструктуризации и / или вопросов несостоятельности.Только одно рекомендательное письмо может быть от текущего работодателя, и это письмо должно быть от текущего руководителя. См. Справочную форму Конфиденциальный характер и опыт работы — Формат PDF , Формат DOC

* Опыт специализированного оздоровления бизнеса, реструктуризации и несостоятельности : Включает финансового консультанта для доверительного собственника, должника, кредитора или комитета держателей акций или конкретных кредиторов или держателей акций; специалист по оздоровлению бизнеса, в том числе управляющие и консультанты по реорганизации; конкурсный управляющий; банкротный эксперт или бухгалтер для экзаменатора; кредитор специальных активов или персонал по реструктуризации ссуд; преподаватель и / или автор опубликованных работ в области оздоровления, реструктуризации и несостоятельности бизнеса; свидетель-эксперт по вопросам банкротства.

Требования к поддержанию сертификации

- Непрерывное профессиональное образование (CPE) — за каждый трехлетний период, начинающийся 1 января после даты выдачи сертификата, CIRA должен заполнить и представить директору CIRA в общей сложности 60 кредитов CPE, состоящих из следующего ( см. Требования к CPE и Форма ):

- 20-часовое требование, непосредственно связанное с — В течение каждого трехлетнего отчетного периода должно быть выполнено не менее 20 часов кредитов CPE из курсов, непосредственно связанных с практикой банкротства и реорганизации и предлагаемых AIRA.Все конференции AIRA, конференции, спонсируемые AIRA, вебинары и другие курсы AIRA, включая курсы по программе CDBV, будут соответствовать этому требованию. Если CIRA не может посещать ежегодные конференции AIRA или другие конференции или семинары AIRA, могут быть заменены другие конференции или курсы, непосредственно посвященные оздоровлению бизнеса, реструктуризации и банкротству.

ПРИМЕЧАНИЕ — Посещение всех сессий одной из ежегодных конференций AIRA может удовлетворить требование о 20-часовой продолжительности работы.Кроме того, CIRA, отправившие статью, принятую для публикации в журнале AIRA Journal, получают 3 часа CPE «непосредственно по теме» за каждую страницу напечатанной статьи.

- Другие курсы для удовлетворения 60-часового требования — Остаток 40 часов кредита CPE для выполнения 60-часового общего требования за каждый трехлетний отчетный период может быть получен в результате курсов, связанных с реорганизацией бизнеса, практикой банкротства и реорганизации или кредиты общего характера при условии, что они предоставляют знания, полезные для оздоровления бизнеса, реструктуризации и практики банкротства.

- 20-часовое требование, непосредственно связанное с — В течение каждого трехлетнего отчетного периода должно быть выполнено не менее 20 часов кредитов CPE из курсов, непосредственно связанных с практикой банкротства и реорганизации и предлагаемых AIRA.Все конференции AIRA, конференции, спонсируемые AIRA, вебинары и другие курсы AIRA, включая курсы по программе CDBV, будут соответствовать этому требованию. Если CIRA не может посещать ежегодные конференции AIRA или другие конференции или семинары AIRA, могут быть заменены другие конференции или курсы, непосредственно посвященные оздоровлению бизнеса, реструктуризации и банкротству.

- Продолжение членства в AIRA с хорошей репутацией — включая своевременную оплату ежегодных взносов; После сертификации взимается плата за учетные данные CIRA в размере 100 долларов США. Плата за сертификаты CIRA и CDBV составляет 150 долларов.

- Соблюдайте все остальные требования и стандарты — как указано в Кодексе профессионального и этического поведения , Постановлении и других решениях Комитета по сертификации и Совета директоров.

CIRA Online

Курсы CIRA также представлены в формате онлайн-групп, состоящих из четырех классных онлайн-встреч с 17:00 до 21:00 по восточному времени

, за которыми следуют экзамены, проводимые на утвержденных сайтах рядом с местами расположения кандидатов. Программа CIRA Online, которую ведет исполнительный директор AIRA Джим Люкенда, CIRA, использует тот же учебный план и стандарты, что и традиционная программа. См. Расписание курсов для получения информации о текущих предложениях.

Директор программы

С директором программ CIRA и CDBV Терри Джонсом можно связаться в офисе AIRA (541) 858–1665 или по электронной почте

на номер tjones @ aira.org

Политика возврата и отмены

Полный возврат средств (если материалы, отправленные вам до начала курса, возвращены) или полный зачет для будущего зачисления будут разрешены, если уведомление об отмене будет получено не менее чем за 10 рабочих дней до начала курса. Если уведомление об отмене получено за 3–9 рабочих дней, будет разрешен кредит на будущий курс за вычетом платы за обслуживание в размере 100 долларов США за каждую часть. При отмене менее чем за 3 рабочих дня взимается плата за обслуживание в размере 150 долларов США за деталь.

Международные заявители

Для заявителей, чье местонахождение требует международной отправки, взимается дополнительная плата в размере 100 долларов США за каждую деталь для покрытия логистики.

Кредит CPE для курсов CIRA

Двадцать кредитов CPE доступны для каждой части курса обучения, частей 1, 2 и 3.

Пересдача экзамена

Если абитуриент не сдает экзамен, он может быть сдан повторно с другим разделом курса и экзаменом за 200 долларов или отдельно, без курса, за 100 долларов.Стоимость перенесенного экзамена составляет 100 долларов США.

Дополнительная информация

Подробные стандарты и требования, определенные Советом директоров AIRA, см. В Уставе AIRA, статья VII

Решение вопроса

Для получения помощи по вопросам возврата средств, отмены программы или по другим вопросам, связанным с программой, обращайтесь в наши офисы по телефону (541) 858-1665 или по электронной почте [email protected].

Национальный реестр спонсоров CPE

«Ассоциация консультантов по вопросам несостоятельности и реструктуризации» зарегистрирована в Национальной ассоциации бухгалтерских советов штатов (NASBA) в качестве спонсора непрерывного профессионального образования в Национальном реестре спонсоров CPE.Государственные бухгалтерские комиссии имеют окончательное право принимать отдельные курсы для получения кредита CPE. Жалобы на зарегистрированных спонсоров можно подавать в Национальный реестр спонсоров CPE через его веб-сайт: www.nasbaregistry.org.

Банкротство и реструктуризация

Основная задача юристов по банкротству и реструктуризации — избежать банкротства клиента. Сам термин «банкротство» — это технический термин, который относится к случаям, когда финансово неблагополучные компании, неспособные провести реструктуризацию самостоятельно, подают в Главу 11 заявление о реструктуризации под надзором суда.

Чтобы избежать этого сценария, компания должна успешно «реструктурировать свой долг, чтобы сохранить компанию и сохранить ее стоимость», — объясняет председатель группы по реструктуризации Дэвис Полк Дон Бернштейн . Но путь к финансовой жизнеспособности — через суд или без — может быть запутанным. Необходимые юридические ноу-хау, а также множество и разнообразие вовлеченных субъектов делают банкротство и реструктуризацию довольно сложной практикой.

Адвокаты по банкротству и реструктуризации должны иметь опыт работы в транзакционных и судебных судебных в различных областях, таких как M&A, ценные бумаги, банковское дело, труд и занятость, окружающая среда, налоги и интеллектуальная собственность.

Компании, испытывающие затруднения, сначала попытаются провести реструктуризацию или корпоративную реорганизацию во внесудебном порядке, в ходе которой они попытаются достичь соглашения со своими кредиторами. Этот этап становится все более важным. «Традиционные дела по главе 11 могут быть дорогими, неэффективными и вредными для бизнеса», — утверждает Джей Гоффман , бывший соруководитель группы по корпоративной реструктуризации Skadden . «Это означает, что важно посоветовать компаниям, как избежать Главы 11 или сократить время рассмотрения Главы 11 и аналогичных процедур несостоятельности, вместо того, чтобы убеждать их сделать это.”

«Банкротство — последний оплот универсала».

Глава 11 предусматривает реструктуризацию под надзором суда и, что особенно важно, защиту от кредиторов, которым запрещено добиваться возврата своих денег до тех пор, пока компания не будет реструктурирована. Примечательной особенностью работы в главе 11 является растущее распространение «проблемных слияний и поглощений», которые описывают продажу частей — или целого — больной компании. Такие продажи осуществляются в соответствии с положениями статьи 363 Кодекса о банкротстве и часто именуются «363 сделками».’Сделки также могут иметь место вне суда, но это менее распространено; покупатели часто предпочитают безопасность продаж с санкции суда.

Количество сторон, вовлеченных в реструктуризацию, может быть огромным. Они происходят из всех слоев общества и часто имеют конкурирующие интересы. Действовать в интересах должника — задача сама по себе, потому что тогда «проблема каждого — это ваша проблема. Вы должны иметь дело с каждым кредитором и обеспечивать справедливое распределение пирога », — объясняет Бернштейн.

Представление интересов кредиторов часто сводится просто к попытке взыскать с должника как можно больше, но есть много разных типов кредиторов, из которых можно выбирать. К «обеспеченным» кредиторам относятся коммерческие и инвестиционные банки, страховые компании и хедж-фонды, а к «необеспеченным» кредиторам относятся держатели облигаций и продавцы или «торговые кредиторы» (например, поставщики автозапчастей). В главе 11 есть официальные комитеты необеспеченных кредиторов и кредиторов с должником во владении (DIP), а во внесудебном разбирательстве будут комитеты держателей облигаций.

В число других вовлеченных сторон могут входить стратегические покупатели, частные инвестиционные компании и хедж-фонды, заинтересованные в приобретении проблемных активов. Они занимаются покупкой, продажей и торговлей долговыми обязательствами. Это стало одним из важнейших административных компонентов дел по главе 11. Также может быть задействован специальный комитет, созданный советом директоров для надзора за реструктуризацией, а в случаях «грубого неэффективного управления» компанией назначается попечитель для решения вопросов.

Внесудебная реструктуризация должника

- Проанализировать ситуацию, чтобы определить целесообразность выхода из банкротства.В чем проблема? Что вызвало это? Насколько это велико? Приведет ли это к неконтролируемому дефолту? Кто входит в состав кредитора? Они защищены или не защищены? Каков статус судебного разбирательства? Каков статус ликвидности? Достаточно ли средств, чтобы оставаться в бизнесе при реструктуризации?

- Ищите «красные флажки», например юрисдикцию. «Вам необходимо знать, ведет ли компания международные операции, как она работает, как связаны между собой», — поясняет Миллер.

- Работайте с финансовыми консультантами, чтобы создать модель того, как будут бороться с кризисом.

- Попробуйте убедить кредиторов «просто стоять на месте» и не добиваться немедленной выплаты. «Вам необходимо сосредоточиться на характере долга, чтобы определить, к кому вы обращаетесь, чтобы добиться приостановления или моратория», — говорит Миллер.

- Проведите переговоры с кредиторами и попытайтесь убедить их, что проблему лучше всего решить путем банкротства.

- Если переговоры увенчались успехом, разработайте план выплат для каждого кредитора.

- В случае неудачи перейдите к главе 11.

Реструктуризация должника под надзором суда

- Возбуждение дела по главе 11 с целью проведения реструктуризации в рамках защитных положений Кодекса о банкротстве (обычно известного как «подача заявки по главе 11»).

- Предотвратить стигматизацию сотрудников и деловых операций. Составьте подробный план взаимодействия с регулирующими органами, акционерами, сотрудниками, поставщиками и клиентами. «Вход в Главу 11 должен быть как можно более плавным и спокойным», — говорит Маршалл Хюбнер , глобальный руководитель группы реструктуризации Davis Polk .

- Надежное финансирование. «Без ликвидности для оплаты счетов все напрасно», — поясняет Хюбнер.

- После того, как ликвидность будет обеспечена, вместе с руководством и финансовыми консультантами определите, что является основным, а что неосновным для бизнеса. Определите новое видение компании.

- Достижение консенсуса кредиторов в отношении выбранной стратегии выхода. Это может оказаться длительным процессом и потребовать деликатных переговоров.

- Если кредиторы считают, что им причинен экономический ущерб, может возникнуть обширный судебный процесс.

- Задокументировать и исполнить возможное соглашение.

- «Вы должны быть психологически готовы справиться со стрессом и напряжением, присущим занятиям, в которых, по определению, имеется огромное количество неудач», — говорит Джеймс Спрейреген из Kirkland & Ellis .

- Джонатан Хенес из Kirkland & Ellis описывает навыки, необходимые младшим сотрудникам: «В первые годы необходимо сосредоточить внимание на сильных письменных навыках и обучении тому, как быть сильным устным адвокатом на переговорах или в суде. .По мере того, как вы становитесь старше, вам также необходимо сосредоточиться на коммерческих аспектах реструктуризации и стать консультантом для клиентов ».

- Хенес подчеркивает привлекательность практики банкротства как , которая «помогает компаниям превратиться из места травмы в место силы — это мощная вещь».

- Эта область известна тем, что особенно подходит для тех, кто хочет участвовать в делах со стороны клиента. Хенес объясняет, что нужен «здравый смысл для процветания, потому что это тяжелые ситуации не только интеллектуально, но и эмоционально.Вам нужно сосредоточиться на человеческом аспекте всего этого «.

- Невозможно переоценить степень пересечения транзакционной работы и судебных разбирательств во время реструктуризации. «Даже в суде есть транзакционный аспект. Днем вы судитесь, а ночью ведете переговоры », — описывает Бернштейн.

- Характер дел может сильно различаться. Sprayregen добавляет: «Наша работа охватывает десятки отраслей, и это действительно дает вам возможность многому научиться.”

- Должники сталкиваются с бесчисленными трудностями.

Данная форма реструктуризации подразумевает объединение предприятий, при этом существующие прежде организации ликвидируются, и образуется новое юридическое лицо.

Данная форма реструктуризации подразумевает объединение предприятий, при этом существующие прежде организации ликвидируются, и образуется новое юридическое лицо.