Рейтинг фитч стран: Рейтинг стран по версии Fitch

Рейтинговое действие

// Рейтинговое действие

12.04.2021

Fitch Rating Fitch подтвердило рейтинг Москвы на уровне «BBB» со стабильным прогнозом Эксперты агентства подчеркивают, что неизменность рейтинга связана в том числе с сохранением высокой устойчивости к долговой нагрузке и внешним шокам.

01.2021

01.2021 Moody’s Moody’s сохранило кредитный рейтинг Москвы на уровне Baa3 Несмотря на снижение экономической активности в связи с пандемией COVID-19 в 2021 году московская экономика будет динамично восстанавливаться — указывается в материалах агентства.

// Рейтинговое действие

15.01.2021

АКРА АКРА подтвердило кредитный рейтинг Москвы на уровне ААА(RU), прогноз «Стабильный», и облигаций Города — на уровне AAA(RU)

Кредитный рейтинг Москвы обусловлен минимальным уровнем долговой нагрузки, стабильным профицитом ликвидности и наивысшими оценками бюджетного и экономического профилей города.

Оценочная численность постоянного населения Москвы на июль 2020 года составила 12,65 млн человек (примерно 9% населения РФ). Москва занимает первое место в РФ по объему совокупного ВРП. Статус политического, финансового, промышленного, научного и культурного центра страны обуславливает высокий уровень развития экономики города.

// Рейтинговое действие

10.08.2020

S&P Global Ratings

// Рейтинговое действие

27. 07.2020

07.2020

АКРА

// Рейтинговое действие

20.07.2020

S&P

S&P Global Ratings подтвердило суверенные кредитные рейтинги Российской Федерации 17 июля 2020 г. S&P Global Ratings подтвердило суверенные кредитные рейтинги Российской Федерации

S&P Global Ratings подтвердило суверенные кредитные рейтинги Российской Федерации 17 июля 2020 г. S&P Global Ratings подтвердило суверенные кредитные рейтинги Российской Федерации // Рейтинговое действие

13.04.2020

Fitch Rating

// Рейтинговое действие

27.03.2020

Интерфакс

// Рейтинговое действие

04. 02.2020

02.2020

АКРА

// Рейтинговое действие

14.10.2019

ПРАЙМ

// Рейтинговое действие

13. 08.2019

08.2019

Официальный сайт Мэра Москвы

// Рейтинговое действие

15.04.2019

ПРАЙМ Fitch подтвердило рейтинги Москвы на уровне «BBВ-» с «позитивным» прогнозом Fitch подтвердило рейтинги Москвы на уровне «BBВ-» с «позитивным» прогнозом

// Рейтинговое действие

28. 02.2019

02.2019

АКРА АКРА подтвердило кредитный рейтинг Москвы на уровне ААА(RU), прогноз «Стабильный», и облигаций Города — на уровне AAA(RU) АКРА подтвердило кредитный рейтинг Москвы на уровне ААА(RU), прогноз «Стабильный», и облигаций Города — на уровне AAA(RU)

// Рейтинговое действие

13.02.2019

ПРАЙМ Moody’s повысило рейтинг Москвы до «Baa3» с «Ba1»

// Рейтинговое действие

11. 02.2019

02.2019

ТАСС 8 февраля Moody’s повысило суверенный кредитный рейтинг РФ до инвестиционного уровня «Baa3» со «стабильным» прогнозом 8 февраля 2019 года международное рейтинговое агентство Moody’s повысило суверенный кредитный рейтинг РФ до инвестиционного уровня «Baa3» со «стабильным» прогнозом. До 8 февраля Moody’s оставалось последним из большой тройки рейтинговых агентств, которое не признавало рейтинг России инвестиционным.

// Рейтинговое действие

21. 01.2019

01.2019

Коммерсант S&P подтвердило рейтинг России на инвестиционном уровне «BBB-»

S&P подтвердило рейтинг России на инвестиционном уровне «BBB-»

// Рейтинговое действие

22.10.2018

Департамент финансов города Москвы Международное агентство Fitch Ratings подтвердило инвестиционный рейтинг Москвы

Международное агентство Fitch Ratings подтвердило инвестиционный рейтинг Москвы

// Рейтинговое действие

30. 08.2018

08.2018

Акра АКРА подтвердило кредитный рейтинг Москвы на уровне ААА(RU), прогноз «Стабильный», и облигаций Города — на уровне AAA(RU)

АКРА подтвердило кредитный рейтинг Москвы на уровне ААА(RU), прогноз «Стабильный», и облигаций Города — на уровне AAA(RU)

// Рейтинговое действие

20.08.2018

Прайм Fitch подтвердило рейтинг России, оценило риски новых санкций

МОСКВА (Рейтер) — Международное рейтинговое агентство Fitch сообщило, что подтвердило рейтинг России на уровне “BBB-“ с позитивным прогнозом, что соответствует низшей ступени инвестиционного уровня.

// Рейтинговое действие

13.08.2018

Прайм S&P подтвердило рейтинг Москвы на уровне «BBB-«, прогноз стабильный

МОСКВА, 13 августа — ПРАЙМ. Международное рейтинговое агентство S&P Global Rating (S&P) подтвердило долгосрочный кредитный рейтинг Москвы на уровне «BBB-», прогноз стабильный, говорится в релизе агентства.

Fitch сохранило суверенный рейтинг России на уровне BBB со стабильным прогнозом — Экономика и бизнес

МОСКВА, 6 февраля. /ТАСС/. Международное рейтинговое агентство Fitch сохранило долгосрочный кредитный рейтинг России в иностранной валюте на инвестиционном уровне «BBB» со стабильным прогнозом. Об этом говорится в сообщении агентства.

«Кредитный рейтинг России на уровне «BBB» отражает ее надежную и последовательную политическую основу, устойчивый уровень внутреннего и внешнего фискального баланса, включая самый низкий уровень госдолга по отношению к ВВП в группе стран-аналогов», — сообщили в агентстве.

«Стабильный» прогноз отражает принятые государством ответные меры как на шок, связанный с COVID-19, так и на чрезвычайную волатильность нефтяных цен. «Твердая приверженность таргетированию инфляции, гибкость обменного курса и осмотрительная налогово-бюджетная политика способствуют повышению устойчивости России к потрясениям и уменьшают влияние волатильности цен на нефть на экономику страны», — пояснили в Fitch.

В то же время такие факторы, как высокий геополитический риск, сырьевая зависимость, ограниченные перспективы структурных реформ, которые могли бы повысить темпы роста экономики России, по-прежнему ограничивают уровень рейтинга страны, отмечается в сообщении.

По оценкам агентства, ВВП РФ в 2021 году вырастет на 3%, при этом вторая волна COVID-19 негативно скажется на активности в начале года. «Количество инфицированных в РФ несколько снизилось в последние недели, и ожидается, что ограничения будут более мягкими, чем во втором квартале 2020 года. Экономическая активность должна усилиться со второго полугодии 2021 года благодаря внутреннему спросу и поддержке вакцинации», — отметили там.

При этом, Fitch прогнозирует, что в 2022 году рост ВВП снизится до 2,7% и в дальнейшем приблизится к уровню в 1,2%. Там пояснили, что несмотря на некоторый прогресс в реализации правительственной программы экономических реформ, в агентстве не видят серьезных перспектив для улучшения условий в вопросах прав собственности, судебной системы и других институциональных ограничений, которые сдерживают рост экономики.

Макроэкономические прогнозы

По оценкам агентства, инфляция в РФ после повышения в декабре до уровня 4,9% снизится до 3,9% к концу 2021 года, а затем к концу 2022 года вырастет до 4%. Ставка Банка России повысится до 4,5% к концу 2021 года, достигнув к концу 2022 года 5%, свидетельствует прогноз.

Дефицит государственного бюджета России, по мнению Fitch, сократится в 2021 году до 3,1% ВВП в сравнении с дефицитом в 3,8% в 2020 году благодаря восстановлению экономики и сокращению антикризисных мер, оцениваемых в 4,5% ВВП страны. Агентство при этом допускает в текущем году введение дополнительных антикризисных мер сверх тех, которые уже предусматривает бюджет и которые составляют 1% ВВП. Также отмечается, что дефицит бюджета РФ в течение 2021 и 2022 годов должен снизиться на 2,3%.

Fitch сохранило суверенный рейтинг России на уровне «BBB» со стабильным прогнозом | 06.02.21

Международное рейтинговое агентство Fitch сохранило долгосрочный кредитный рейтинг России в иностранной валюте на инвестиционном уровне «BBB» со стабильным прогнозом. Об этом говорится в сообщении агентства.

Об этом говорится в сообщении агентства.

«Кредитный рейтинг России на уровне «BBB» отражает ее надежную и последовательную политическую основу, устойчивый уровень внутреннего и внешнего фискального баланса, включая самый низкий уровень госдолга по отношению к ВВП в группе стран-аналогов», — сообщили в агентстве.

«Стабильный» прогноз отражает принятые государством ответные меры как на шок, связанный с COVID-19, так и на чрезвычайную волатильность нефтяных цен. «Твердая приверженность таргетированию инфляции, гибкость обменного курса и осмотрительная налогово-бюджетная политика способствуют повышению устойчивости России к потрясениям и уменьшают влияние волатильности цен на нефть на экономику страны», — пояснили в Fitch.

В то же время такие факторы, как высокий геополитический риск, сырьевая зависимость, ограниченные перспективы структурных реформ, которые могли бы повысить темпы роста экономики России, по-прежнему ограничивают уровень рейтинга страны, отмечается в сообщении.

По оценкам агентства, ВВП РФ в 2021 году вырастет на 3%, при этом вторая волна COVID-19 негативно скажется на активности в начале года. «Количество инфицированных в РФ несколько снизилось в последние недели, и ожидается, что ограничения будут более мягкими, чем во втором квартале 2020 года. Экономическая активность должна усилиться со второго полугодия 2021 года благодаря внутреннему спросу и поддержке вакцинации», — отметили там.

При этом, Fitch прогнозирует, что в 2022 году рост ВВП снизится до 2,7% и в дальнейшем приблизится к уровню в 1,2%. Там пояснили, что несмотря на некоторый прогресс в реализации правительственной программы экономических реформ, в агентстве не видят серьезных перспектив для улучшения условий в вопросах прав собственности, судебной системы и других институциональных ограничений, которые сдерживают рост экономики.

Макроэкономические прогнозы

По оценкам агентства, инфляция в РФ после повышения в декабре до уровня 4,9% снизится до 3,9% к концу 2021 года, а затем к концу 2022 года вырастет до 4%. Ставка Банка России повысится до 4,5% к концу 2021 года, достигнув к концу 2022 года 5%, свидетельствует прогноз.

Ставка Банка России повысится до 4,5% к концу 2021 года, достигнув к концу 2022 года 5%, свидетельствует прогноз.

Дефицит государственного бюджета России, по мнению Fitch, сократится в 2021 году до 3,1% ВВП в сравнении с дефицитом в 3,8% в 2020 году благодаря восстановлению экономики и сокращению антикризисных мер, оцениваемых в 4,5% ВВП страны. Агентство при этом допускает в текущем году введение дополнительных антикризисных мер сверх тех, которые уже предусматривает бюджет и которые составляют 1% ВВП. Также отмечается, что дефицит бюджета РФ в течение 2021 и 2022 годов должен снизиться на 2,3%.

Информационное агентство России ТАССFitch подтвердило кредитный рейтинг России со стабильным прогнозом

Агентство Fitch подтвердило долгосрочный кредитный рейтинг России на уровне BBB. Прогноз остается стабильным. Краткосрочный рейтинг в иностранной валюте остался на уровне F2. Агентство ожидает падения ВВП России в 2020 году на 5,2%.

«Кредитный рейтинг России на уровне BBB отражает ее надежную и последовательную политическую основу, устойчивый уровень внутреннего и внешнего фискального баланса, прочную позицию по суверенным чистым иностранным активам и низким государственным долгом, а также, одновременно, низкими перспективами экономического роста, высокой сырьевой зависимостью и слабыми показателями корпоративного управления по сравнению со странами-аналогами»,— говорится в сообщении международного агентства.

Также Fitch отмечает приверженность России жесткому таргетированию инфляции, гибкость обменного курса и «осмотрительную налогово-бюджетную политику». Агентство считает, что это повышает устойчивость России к потрясениям. Санкционные риски остаются высокими в период избирательного цикла в США. Агентство отмечает, что в Конгрессе обсуждаются возможные санкции, которые могут направить на суверенный долг, финансовые организации, а также на российский нефтегазовый сектор. Fitch не ожидает, что санкции будут отменены в ближайшее время.

ВВП России упадет более чем на 5% из-за пандемии и мер, которые сдерживают внутренний спрос и экспорт, утверждают в агентстве. Сокращение добычи нефти по соглашению ОПЕК+ оценивается в 1 п.п. сокращения экономики. Ожидается рост в 3,6% ВВП в 2021 году и 2,5% в 2022-м.

В России расценивают оценку Fitch как свидетельство, что «выстроенная в России макроэкономическая конструкция сохраняет устойчивость даже в условиях турбулентной внешней конъюнктуры», сообщил министр финансов Антон Силуанов. «При пересмотре в 2020 году кредитных рейтингов стран СНГ Fitch Ratings в большинстве случаев принимало решения о понижении рейтинга или ухудшении прогноза по нему. Уже второе подряд подтверждение суверенного кредитного рейтинга России на инвестиционном уровне от агентств «большой тройки» свидетельствует о совпадении позиций агентств по оценке работы правительства РФ»,— сказал господин Силуанов журналистам (цитата по ТАСС).

«При пересмотре в 2020 году кредитных рейтингов стран СНГ Fitch Ratings в большинстве случаев принимало решения о понижении рейтинга или ухудшении прогноза по нему. Уже второе подряд подтверждение суверенного кредитного рейтинга России на инвестиционном уровне от агентств «большой тройки» свидетельствует о совпадении позиций агентств по оценке работы правительства РФ»,— сказал господин Силуанов журналистам (цитата по ТАСС).

Напомним, ранее рейтинговое агентство S&P утвердило долгосрочный рейтинг России по обязательствам в иностранной валюте на уровне BBB- со стабильным прогнозом. Долгосрочный рейтинг в национальной валюте остается на уровне BBB.

Подробнее о состоянии российской экономики — в материале “Ъ” «Жжем у моря погоды».

Fitch повысило рейтинг МБЭС до уровня BBB

Международное рейтинговое агентство Fitch пересмотрело кредитные рейтинги Международного банка экономического сотрудничества. Долгосрочный рейтинг дефолта эмитента (РЭД) повышен до уровня BBB, со стабильным прогнозом. Краткосрочный рейтинг повышен до значения F2. В условиях глобального социально-экономического кризиса, вызванного пандемией COVID-19, повышение рейтингов международных финансовых организаций (МФО) – явление чрезвычайно редкое и нетипичное. МБЭС стал лишь второй МФО, которой рейтинговое агентство Fitch повысило рейтинг с начала 2020 года.

Краткосрочный рейтинг повышен до значения F2. В условиях глобального социально-экономического кризиса, вызванного пандемией COVID-19, повышение рейтингов международных финансовых организаций (МФО) – явление чрезвычайно редкое и нетипичное. МБЭС стал лишь второй МФО, которой рейтинговое агентство Fitch повысило рейтинг с начала 2020 года.

По мнению Председателя Правления МБЭС Дениса Иванова, оценка Fitch стала еще одним этапом на пути трансформации МБЭС в современный и эффективный финансовый институт. «До сегодняшнего повышения рейтинг МБЭС был на уровне «ВВВ-». В марте прошлого года агентство повысило прогноз рейтинга со «Стабильный» на «Позитивный», и теперь результаты нашей работы дали экспертам основания повысить и сам рейтинг. Это подтверждает правильность стратегического курса, выбранного Банком, и открывает новые возможности для развития бизнеса», – подчеркнул г-н Иванов.

В официальном сообщении Fitch отмечается, что повышение рейтинга МБЭС отражает результаты идущей с 2018 года трансформации банка и обновления бизнес-модели. Произошедшие в банке изменения привели к существенному улучшению показателей кредитного риска, его диверсификации, а также введению новой системы управления рисками. В дополнение к использованию новой рейтинговой модели МБЭС разработал новое положение о риск-аппетите, которое уже активно применяется в работе.

Произошедшие в банке изменения привели к существенному улучшению показателей кредитного риска, его диверсификации, а также введению новой системы управления рисками. В дополнение к использованию новой рейтинговой модели МБЭС разработал новое положение о риск-аппетите, которое уже активно применяется в работе.

Важным фактором стала и продемонстрированная МБЭС устойчивость на фоне пандемии COVID-19, важной составляющей которой стали стабильные суверенные рейтинги стран-участниц банка.

Кроме того, агентство Fitch улучшило оценку профиля рисков МБЭС до «умеренного». Уровень рейтингов МБЭС определяется, по заключению агентства, прежде всего внутренними факторами. Платежеспособность и ликвидность банка оценены на уровне «a-». Такая оценка опирается на «отличные» показатели капитализации – МБЭС поддерживает достаточность капитала на уровне 44% (на конец 2020 года) при установленном Советом Банка пороге в 25%.

В качестве еще одного позитивного фактора агентство отмечает диверсификацию бизнеса, как в страновом, так и в отраслевом разрезе. На отраслевые характеристики кредитного портфеля повлияли последствия пандемии – были отложены или приостановлены некоторые инфраструктурные проекты. В то же время Банк нарастил свое присутствие в отраслях, устойчивых к воздействию кризиса – таких как фармацевтика и медицинские услуги. В целом, доля 5-ти крупнейших заемщиков сократилась до 43% с 60% в 2018 году, когда были запущены процессы преобразования МБЭС.

На отраслевые характеристики кредитного портфеля повлияли последствия пандемии – были отложены или приостановлены некоторые инфраструктурные проекты. В то же время Банк нарастил свое присутствие в отраслях, устойчивых к воздействию кризиса – таких как фармацевтика и медицинские услуги. В целом, доля 5-ти крупнейших заемщиков сократилась до 43% с 60% в 2018 году, когда были запущены процессы преобразования МБЭС.

Агентство также отметило позитивные изменения в качестве казначейских активов, в которых увеличилась доля бумаг с рейтингом AAA-AA. Обозначенный в новой стратегии МБЭС в качестве одного из приоритетов рост доходов от банковских операций позитивно сказался и на этом направлении. Если раньше доходность казначейских активов превалировала над качеством портфеля, то сейчас ситуация стала более сбалансированной.

Fitch ожидает, что МБЭС продолжит развивать операционную деятельность при совершенствовании системы контроля рисков с целью достижения ключевых показателей Среднесрочной стратегии развития на 2021-2025 годы, которая была утверждена Советом банка в декабре 2020 года.:strip_icc()/i.s3.glbimg.com/v1/AUTH_59edd422c0c84a879bd37670ae4f538a/internal_photos/bs/2018/d/v/p9zUk5TiumE4N9oA3qkg/classificacao-agencia-de-risco.jpg)

Суверенные рейтинги стран СНГ

Условия использования и ограничение ответственности

Все материалы сайта являются интеллектуальной собственностью АО «Эксперт РА» (кроме случаев, когда прямо указано другое авторство) и охраняются законом.

Представленная информация предназначена для использования исключительно в ознакомительных целях.

Никакие из материалов сайта не должны копироваться, воспроизводиться, переиздаваться, использоваться, размещаться, передаваться или распространяться любым способом и в любой форме без предварительного письменного согласия со стороны Агентства и ссылки на источник www.raexpert.ru. Использование информации в нарушение указанных требований запрещено.

Агентство не несет ответственности за перепечатку материалов Агентства третьими лицами, в том числе за искажения, несоответствия и интерпретации таких материалов.

Рейтинговые оценки, обзоры, исследования и иные публикации, размещенные на сайте, выражают мнение АО «Эксперт РА» и не являются установлением фактов или рекомендаций покупать, держать или продавать те или иные ценные бумаги или активы, принимать инвестиционные решения. Агентство не принимает на себя никакой ответственности в связи с любыми последствиями, интерпретациями, выводами, рекомендациями и иными действиями, прямо или косвенно связанными с рейтинговой оценкой, совершенными Агентством рейтинговыми действиями, а также выводами и заключениями, содержащимися в рейтинговом отчете и пресс-релизах, исследованиях, обзорах и иных публикациях, выпущенных Агентством, или отсутствием всего перечисленного.

Агентство не принимает на себя никакой ответственности в связи с любыми последствиями, интерпретациями, выводами, рекомендациями и иными действиями, прямо или косвенно связанными с рейтинговой оценкой, совершенными Агентством рейтинговыми действиями, а также выводами и заключениями, содержащимися в рейтинговом отчете и пресс-релизах, исследованиях, обзорах и иных публикациях, выпущенных Агентством, или отсутствием всего перечисленного.

Агентство не несет ответственности и не имеет прямых или косвенных обязательств в связи с любыми возможными или возникшими потерями или убытками любого характера, связанными с содержанием сайта и с использованием материалов и информации, представленных на сайте, в том числе прямо или косвенно связанных с рейтинговой оценкой, независимо от того, что именно привело к потерям или убыткам.

Никакие материалы, отчеты, исследования, информация или разъяснения, размещенные на сайте, не могут в каком бы то ни было отношении служить заменой иных проверок и процедур, которые должны быть выполнены при принятии решений, равно как и заменять суждения, которые должны быть выработаны относительно вопросов, представляющих интерес для посетителей сайта. Никто не должен действовать на основании таких материалов, отчетов, исследований, информации или разъяснений, которые могут предоставляться Агентством в связи с ознакомлением с указанными материалами, отчетами, исследованиями, информацией, разъяснениями в каких бы то ни было целях.

Никто не должен действовать на основании таких материалов, отчетов, исследований, информации или разъяснений, которые могут предоставляться Агентством в связи с ознакомлением с указанными материалами, отчетами, исследованиями, информацией, разъяснениями в каких бы то ни было целях.

На сайте могут быть предоставлены ссылки на сайты третьих лиц. Они предоставляются исключительно для удобства посетителей сайта. В случае перехода по этим ссылкам, Вы покидаете сайт Агентства. АО «Эксперт РА» не просматривает сайты третьих лиц, не несет ответственности за эти сайты и любую информацию, представленную на этих сайтах, не контролирует и не отвечает за материалы и информацию, содержащихся на сайтах третьих лиц, в том числе не отвечает за их достоверность.

Единственным источником, отражающим реальное состояние рейтинговой оценки, является официальный сайт АО «Эксперт РА» www.raexpert.ru.

АО «Эксперт РА» оставляет за собой право вносить изменения в информационные материалы сайта в любой момент и без уведомления третьих лиц. При этом Агентство не несет никаких обязательств по обновлению сайта и материалов, представленных на сайте.

При этом Агентство не несет никаких обязательств по обновлению сайта и материалов, представленных на сайте.

S&P подтвердило рейтинг Узбекистана на уровне «ВВ-», но понизило прогноз – Газета.uz

Международное рейтинговое агентство S&P Global Ratings сохранило суверенный кредитный рейтинг Узбекистана на уровне «BB-», сообщила пресс-служба Министерства финансов со ссылкой на отчет компании, выпущенный 5 июня.

Агентство в своем документе обратило особое внимание на следующие факторы:

- правительство продвинулось в осуществлении комплексных реформ и модернизации экономики;

- страна добивается успеха в проведении институциональных реформ. В частности, отмечено, что индексы Узбекистана в рейтингах «Ведение бизнеса» (69-е место, +7 позиций по итогам 2019 года) и «Восприятие коррупции» (153-е место, +5 позиций), а также показатели страны в индексах управления Всемирного банка значительно улучшились.

- в результате реформ банковского сектора, начатых в 2019 году, отмечается снижение уровня долларизации в банковской системе, что в сочетании с мерами, направленными на снижение сегментации кредитного рынка, будет способствовать переходу Центрального банка на режим инфляционного таргетирования и повышению действенности монетарной политики;

- В результате налоговой реформы расширилась налоговая база и улучшилась собираемость налогов, а также повысилась фискальная прозрачность в стране;

- приоритетными задачами правительства остаются реформа предприятий с государственной долей и увеличение объемов прямых инвестиций.

Вместе с тем, прогноз по рейтингу Узбекистана S&P Global Ratings изменил со «стабильного» на «отрицательный». что обусловлено негативным влиянием пандемии коронавируса на экономику страны и значительным ростом государственного внешнего долга Узбекистана за последние 12 месяцев в результате привлечения средств на финансирования инвестиционных проектов, поясняется в сообщении.

В то же время S&P Global Ratings признает, что несмотря на высокие темпы роста государственного внешнего долга, который на 1 июня составляет 16,9 млрд долларов, или 29,2% к ВВП, риски, связанные непосредственно с государственным долгом, все еще находятся на низком уровне, отметили в Минфине.

При этом 11,4 млрд долларов, или 67% внешнего государственного долга, приходятся на средства, привлеченные от имени правительства или под государственную гарантию для финансирования инвестиционных проектов и программ государственных предприятий.

В отчете о долговой устойчивости Международного валютного фонда, опубликованном 19 мая, отмечается высокий потенциал обслуживания долга Узбекистана и его умеренный объем, подчеркивают в Минфине.

В целом, из-за негативного влияния пандемии коронавируса и последствий глобального кризиса наблюдаются ухудшения кредитных рейтингов мноних стран мира. В частности, с начала года S&P Global Ratings резко изменило суверенные кредитные рейтинги или прогноз 47 стран мира.

Агентство отметило факторы, которые окажут положительное влияние на международный суверенный кредитный рейтинг Узбекистана в будущем: снижение темпов роста внешнего долга в среднесрочной перспективе; улучшение потенциала и устойчивости роста экономики Узбекистана в результате интеграции в глобальную экономику и реформирования предприятий с государственной долей, диверсификация доходов государственного бюджета и структуры экспорта.

В то же время, согласно S&P Global Ratings, в качестве факторов, оказывающих негативное влияние на международный суверенный кредитный рейтинг республики, перечислены:

- более быстрый рост объема внешнего долга и значительное ухудшение фискального баланса в результате увеличения долговой нагрузки до 2023 года;

- увеличение объемов государственных обязательств в результате ухудшения состояния предприятий с государственной долей;

- значительное повышение уровня долларизации в экономике, несмотря на проводимые реформы.

Таким образом, улучшение прогноза кредитного рейтинга может быть обусловлено поддержанием государственного долга на безопасном уровне для макроэкономической стабильности и строгим контролем роста внешнего долга.

Минфин заверил, что предпринимает необходимые меры для достижения этих целей.

В частности, по методологии Международного валютного фонда и при его содействии рассчитан безопасный уровень государственного долга страны на уровне 50% к ВВП. Исходя из этого предельный объем внешних заимствований, привлекаемых от имени правительства и под его гарантию в 2020 году, установлен законом о госбюджете в размере 4 млрд долларов.

В упомянутом выше отчете МВФ от 19 мая отмечается, что при установлении предельных годовых объемов внешних государственных заимствований на уровне 4 млрд долларов в среднесрочной перспективе внешний долг Узбекистана сохранится на безопасном уровне.

Кроме того, для совершенствования законодательной базы по эффективному управлению госдолгом разрабатывается проект закона «О государственном долге». Техническую поддержку при этом оказывает Казначейство США.

Техническую поддержку при этом оказывает Казначейство США.

Совместно со Всемирным банком и Международным валютным фондом подготовлена «Стратегия управления государственным долгом Республики Узбекистан на 2020−2022 годы», которая будет ежегодно обновляться.

В рамках этой стратегии предпринимаются усилия для диверсификации госдолга посредством покрытия бюджетного дефицита через выпуск государственных ценных бумаг на внутреннем рынке. В частности, их объем увеличился с 600 млрд сумов в 2018 году до 1,6 трлн сумов в 2019 году, а с начала 2020 года выпущено государственных облигаций на 3,4 трлн сумов.

«Надеемся, что эти действенные меры послужат улучшению суверенного кредитного рейтинга Республики Узбекистан в среднесрочной и долгосрочной перспективе», — резюмировал Минфин.

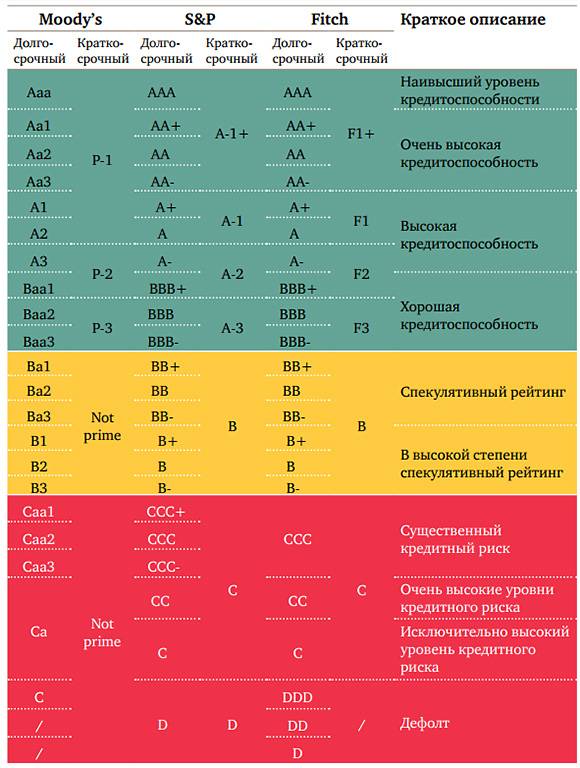

Определение суверенного кредитного рейтинга

Что такое суверенный кредитный рейтинг?

Суверенный кредитный рейтинг — это независимая оценка кредитоспособности страны или суверенного юридического лица. Суверенные кредитные рейтинги могут дать инвесторам представление об уровне риска, связанного с инвестированием в долговые обязательства конкретной страны, включая любые политические риски.

Суверенные кредитные рейтинги могут дать инвесторам представление об уровне риска, связанного с инвестированием в долговые обязательства конкретной страны, включая любые политические риски.

По запросу страны агентство кредитного рейтинга оценит ее экономическую и политическую среду, чтобы присвоить ей рейтинг.Получение хорошего суверенного кредитного рейтинга обычно важно для развивающихся стран, которые хотят получить доступ к финансированию на международных рынках облигаций.

КЛЮЧЕВЫЕ ДОБЫЧИ

- Суверенный кредитный рейтинг — это независимая оценка кредитоспособности страны или суверенной организации.

- Инвесторы используют суверенные кредитные рейтинги как способ оценки рискованности облигаций конкретной страны.

- Standard & Poor’s присваивает странам, которые считает инвестиционным рейтингом, рейтинг BBB- или выше, а оценки BB + или ниже считаются спекулятивными или «мусорными».

- Moody’s считает рейтинг Baa3 или выше инвестиционным, а рейтинг Ba1 и ниже — спекулятивным.

Понимание суверенных кредитных рейтингов

Помимо выпуска облигаций на внешних долговых рынках, еще одной распространенной мотивацией для получения странами суверенного кредитного рейтинга является привлечение прямых иностранных инвестиций (ПИИ). Многие страны запрашивают рейтинги крупнейших и наиболее известных рейтинговых агентств, чтобы повысить доверие инвесторов.Standard & Poor’s, Moody’s и Fitch Ratings — три самых влиятельных агентства.

Другие известные рейтинговые агентства включают China Chengxin International Credit Rating Company, Dagong Global Credit Rating, DBRS и Японское кредитное рейтинговое агентство (JCR). Подразделения стран иногда выпускают собственные суверенные облигации, которые также требуют рейтингов. Однако многие агентства исключают более мелкие области, такие как регионы, провинции или муниципалитеты страны.

Инвесторы используют суверенные кредитные рейтинги как способ оценки рискованности облигаций конкретной страны.

Суверенный кредитный риск, который отражается в суверенных кредитных рейтингах, представляет собой вероятность того, что правительство может быть не в состоянии — или не желает — выполнять свои долговые обязательства в будущем. При принятии решения о том, насколько рискованным может быть инвестирование в конкретную страну или регион, играют роль несколько ключевых факторов. К ним относятся коэффициент обслуживания долга, рост внутренней денежной массы, коэффициент импорта и дисперсия экспортной выручки.

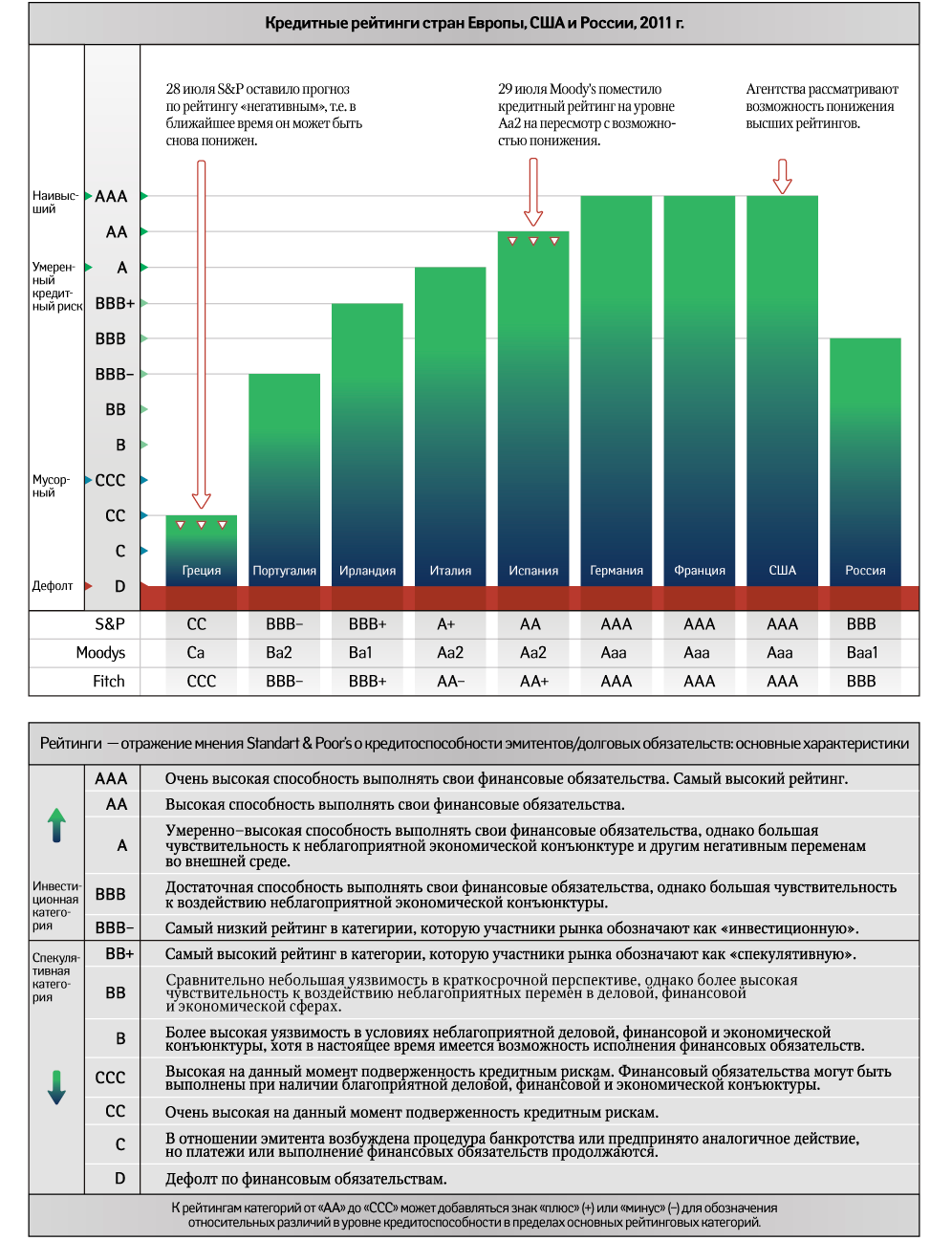

Многие страны столкнулись с растущим суверенным кредитным риском после финансового кризиса 2008 года, что вызвало глобальные дискуссии о необходимости спасать целые страны.В то же время некоторые страны обвинили рейтинговые агентства в том, что они слишком быстро понизили рейтинг своего долга. Агентства также подвергались критике за то, что они следовали модели «платит эмитент», когда страны платят агентствам за их оценку. Эти потенциальные конфликты интересов не возникли бы, если бы инвесторы платили за рейтинги.

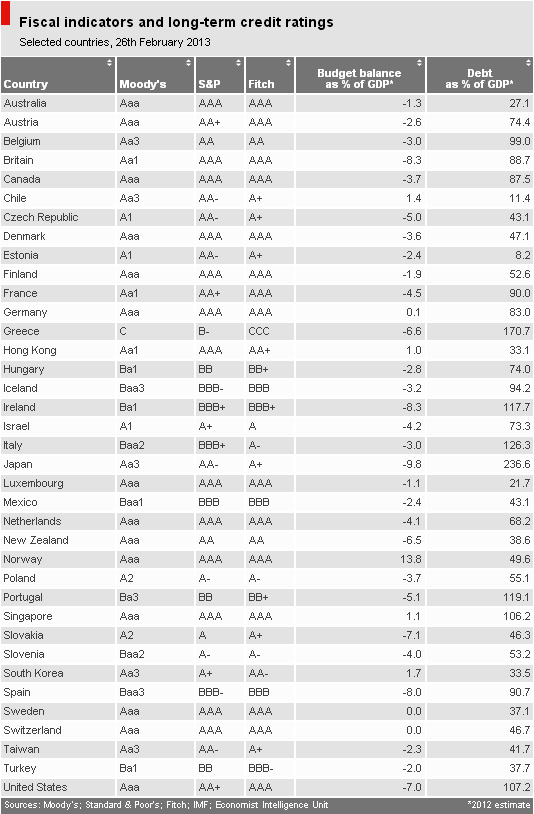

Примеры суверенных кредитных рейтингов

Standard & Poor’s присваивает странам, которые оно считает инвестиционным рейтингом, рейтинг BBB- или выше, а оценки BB + или ниже считаются спекулятивными или «мусорными».S&P присвоило Аргентине оценку CCC- в 2019 году, в то время как Чили сохранила рейтинг A +. У Fitch есть аналогичная система.

Moody’s считает рейтинг Baa3 или выше инвестиционным, а рейтинг Ba1 и ниже — спекулятивным. Греция получила рейтинг B1 от Moody’s в 2019 году, а Италия — Baa3. В дополнение к своим буквенным рейтингам все три этих агентства также дают краткую оценку текущих экономических перспектив каждой страны: положительный, отрицательный или стабильный.

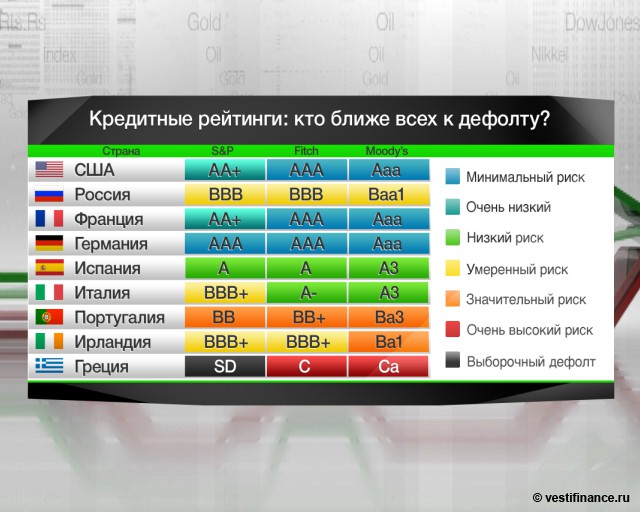

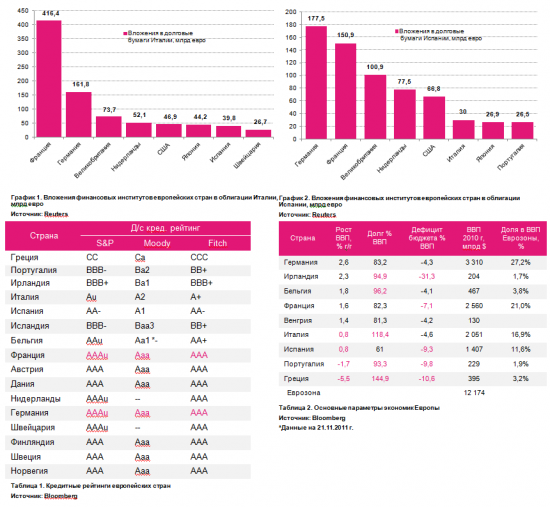

Суверенные кредитные рейтинги еврозоны

Европейский долговой кризис снизил кредитные рейтинги многих европейских стран и привел к дефолту Греции. Многие суверенные страны Европы отказались от своих национальных валют в пользу единой европейской валюты — евро. Их суверенные долги больше не выражены в национальных валютах. Страны еврозоны не могут заставить свои национальные центральные банки «печатать деньги», чтобы избежать дефолта. Хотя евро привел к увеличению торговли между странами-членами, он также повысил вероятность дефолта членов и снизил многие суверенные кредитные рейтинги.

Страны еврозоны не могут заставить свои национальные центральные банки «печатать деньги», чтобы избежать дефолта. Хотя евро привел к увеличению торговли между странами-членами, он также повысил вероятность дефолта членов и снизил многие суверенные кредитные рейтинги.

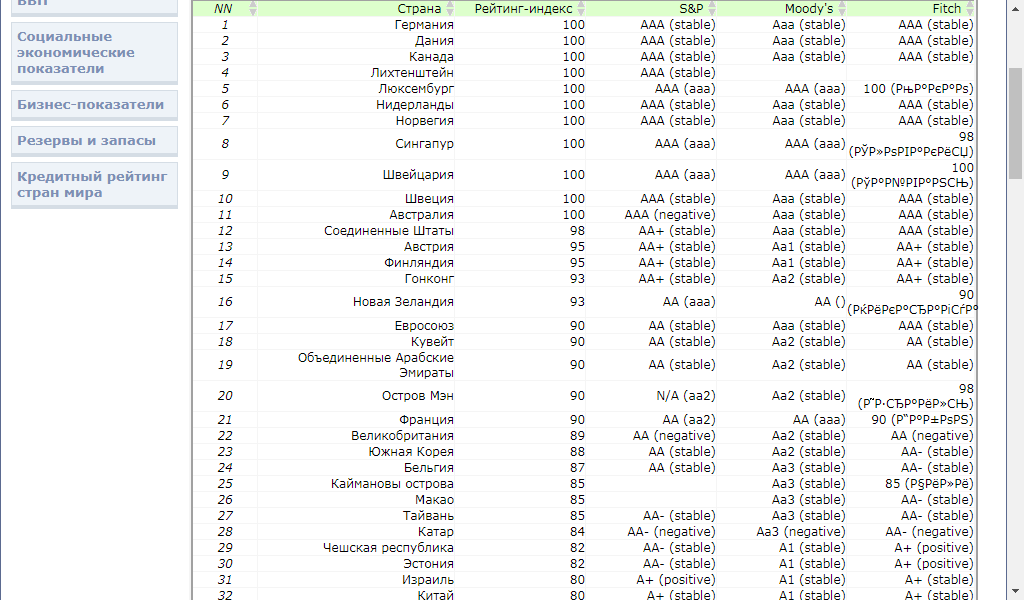

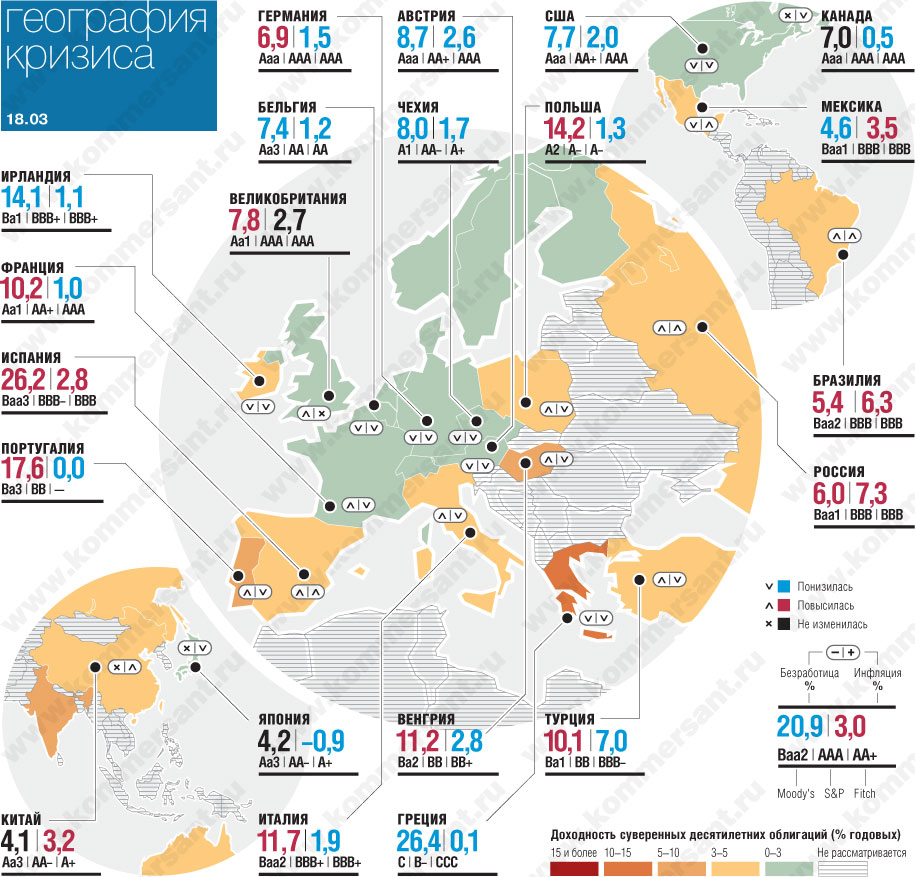

Суверенные кредитные рейтинги по всему миру, по странам

В таблице представлены последние кредитные рейтинги и прогнозы четырех крупнейших мировых рейтинговых агентств: Standard & Poor’s, Moody’s, Fitch и Scope Ratings. Нажмите на название страны, чтобы просмотреть историю рейтингов в конкретной стране.Определение: S&P включает долгосрочные рейтинги от наивысшего AAA до самого низкого рейтинга D. Moody’s включает долгосрочные рейтинги от самого высокого Aaa до самого низкого C.Fitch включает долгосрочные рейтинги от наивысшего AAA до самого низкого рейтинга D. Объем включает долгосрочные рейтинги в иностранной валюте от наивысшего AAA до самого низкого рейтинга D.

Для всех четырех международных рейтинговых агентств рейтинги делятся на две основные группы в зависимости от уровня кредитного риска: инвестиционный уровень для более низких уровней кредитного риска и спекулятивный уровень для более высоких уровней кредитного риска. Для S&P, Fitch и Scope выпуски / эмитенты инвестиционного уровня имеют рейтинг BBB- и выше, а выпуски BB + и ниже относятся к категории спекулятивных.Moody’s обозначает выпуски / эмитенты инвестиционного уровня как имеющие рейтинг от Baa3 и выше, а рейтинги от Ba1 и ниже попадают в категорию спекулятивных.

Для S&P, Fitch и Scope выпуски / эмитенты инвестиционного уровня имеют рейтинг BBB- и выше, а выпуски BB + и ниже относятся к категории спекулятивных.Moody’s обозначает выпуски / эмитенты инвестиционного уровня как имеющие рейтинг от Baa3 и выше, а рейтинги от Ba1 и ниже попадают в категорию спекулятивных.

Все четыре агентства включают модификаторы в свои общие алфавитные рейтинги для определенных диапазонов. Рейтинги S&P, Fitch и Scope изменяются на «+» или «-» в диапазоне от AA до CCC. Moody’s добавляет числовые модификаторы от 1 до 3 к общей классификации рейтингов от Aa до Caa. 1 указывает на то, что находится в верхнем конце общей категории, а 3 указывает на положение в нижнем конце.Все модификаторы обозначают относительный статус в основных рейтинговых категориях.

Прогноз по рейтингу указывает направление, в котором рейтинг может двигаться в течение одного-двух лет. При определении прогноза учитываются любые изменения основных условий ведения бизнеса. Credit Watch фокусируется на идентифицируемых событиях, которые вызывают особый надзор за рейтингами.

Прогнозы рейтингов для четырех агентств следующие:

— Положительный означает, что рейтинг может быть повышен

— Отрицательный означает, что рейтинг может быть понижен.

— «Стабильный» означает, что рейтинг вряд ли изменится.

— Когда фундаментальный тренд имеет сильные, противоречивые элементы как положительного, так и отрицательного характера, прогноз / наблюдение можно обозначить как «Развивающийся» (для «Объем» в этом случае будет назначен «Стабильный» прогноз).

Credit Watches не включают Stable Watch, потому что они основаны только на событиях и обозначают более высокую вероятность изменения рейтинга. Кредитные прогнозы и прогнозы взаимно исключают друг друга.

Загрузить данные / API

Fitch понизило рекордное количество суверенных рейтингов из-за коронавируса

Fitch Ratings понизило рекордные 33 суверенных рейтинга в первой половине этого года — и агентство еще не закончило, поскольку пандемия коронавируса сильно ударила по государственным финансам.

Джеймс МакКормак, глава отдела суверенных рейтингов Fitch, заявил, что агентство присвоило кредитным рейтингам 40 стран или суверенных организаций «негативный» прогноз. Это означает, что эти рейтинги могут быть понижены.

«У нас никогда в истории Fitch Ratings не было 40 стран с негативным прогнозом одновременно», — сказал он CNBC Capital Connection в пятницу.

«Это произошло после того, как в первой половине года мы уже понизили рейтинг 33 суверенов.Мы никогда не понижали 33 рейтинга ни за один год, поэтому мы уже сделали это через полгода «, — добавил он.

Суверенные кредитные рейтинги, пониженные Fitch, включают в себя рейтинг Великобритании и Гонконга.

Маккормак объяснил, что многие правительства понизили увеличение расходов на защиту своей экономики от сильного удара пандемии коронавируса. Ожидается, что это приведет к ухудшению финансового положения всех 119 стран, получивших рейтинг Fitch, сказал он.

Офис Fitch Ratings в Нью-Йорке.

Cem Ozdel | Агентство Анадолу | Getty Images

Такое ухудшение может принять форму большего дефицита или меньшего профицита в государственных бюджетах, или увеличения долга, добавил он.

Международный валютный фонд заявил, что меры изоляции, введенные во многих странах для сдерживания распространения коронавируса, нанесли мировой экономике больший ущерб, чем ожидалось. Фонд предупредил, что глобальный государственный долг может достичь рекордно высокого уровня, превышающего 100% мирового валового внутреннего продукта.

Fitch в своем отчете за май также предупредило, что суверенные дефолты могут стать рекордными в этом году из-за пандемии коронавируса и слабых цен на нефть. Аргентина, Эквадор и Ливан объявили дефолт по своим долгам в этом году, говорится в отчете агентства.

Маккормак сказал, что агентство будет следить за тем, смогут ли правительства снизить уровень своего долга после выхода экономики из пандемии коронавируса.

«Нас действительно беспокоит то, что произойдет после того, как мы перейдем на другую сторону периода кризиса коронавируса», — сказал он. «Я думаю, что это наша основная цель, и это действительно будет фактором, определяющим, как будут развиваться рейтинги».

«Я думаю, что это наша основная цель, и это действительно будет фактором, определяющим, как будут развиваться рейтинги».

Поправка: эта статья была обновлена, чтобы отразить, что Fitch имеет негативный прогноз по Австралии. В предыдущей версии статус страны был искажен.

Сравнить страны по кредитным рейтингам

Сравнить страны по кредитным рейтингам На этой странице представлена информация о кредитных рейтингах европейских стран, показывающих

долгосрочные кредитные рейтинги в иностранной валюте для суверенных (или государственных) облигаций as

сообщается агентствами Fitch и Moody’s и Scope Ratings [1] .Более высокие кредитные рейтинги государственных облигаций означают меньшие риски вложений в облигации. Доходность облигаций также может использоваться для оценки инвестиционных рисков: более низкая доходность предполагает более низкие риски.

Поэтому доходность государственных облигаций указывается вместе с кредитными рейтингами.

Деревенский

Fitch

Moody’s

Область применения

Fitch

AAA

Агентство Moody’s

Aaa

Область применения

AAA

Fitch

AAA

Агентство Moody’s

Aaa

Область применения

AAA

н / д

Fitch

AAA

Агентство Moody’s

Aaa

Область применения

AAA

Fitch

AAA

Агентство Moody’s

Aaa

Область применения

AAA

Fitch

AAA

Агентство Moody’s

Aaa

Область применения

AAA

Fitch

AAA

Агентство Moody’s

Aaa

Область применения

AAA

Fitch

AAA

Агентство Moody’s

Aaa

Область применения

AAA

н / д

Fitch

AA +

Агентство Moody’s

Aa1

Область применения

AAA

Fitch

AA +

Агентство Moody’s

Aa1

Область применения

AA +

Fitch

AA-

Агентство Moody’s

Aa2

Область применения

AA

Fitch

AA-

Агентство Moody’s

Aa2

Область применения

AA

Fitch

AA-

Агентство Moody’s

Aa3

Область применения

AA

Fitch

AA-

Агентство Moody’s

Aa3

Область применения

AA

Fitch

—

Агентство Moody’s

Aa2

Область применения

—

н / д

Fitch

AA-

Агентство Moody’s

A1

Область применения

AA-

Fitch

—

Агентство Moody’s

Aa3

Область применения

—

н / д

Fitch

A +

Агентство Moody’s

A2

Область применения

A +

Fitch

A +

Агентство Moody’s

A2

Область применения

A +

Fitch

A

Агентство Moody’s

A2

Область применения

A +

Fitch

A-

Агентство Moody’s

A2

Область применения

A +

Fitch

A

Агентство Moody’s

A3

Область применения

A

0. 2%

2%

Fitch

A

Агентство Moody’s

Baa1

Область применения

A

Fitch

—

Агентство Moody’s

A2

Область применения

—

н / д

Fitch

A-

Агентство Moody’s

A3

Область применения

A-

Fitch

A-

Агентство Moody’s

A2

Область применения

—

н / д

Fitch

A-

Агентство Moody’s

Baa1

Область применения

A-

Fitch

BBB

Агентство Moody’s

Baa2

Область применения

BBB +

Fitch

BBB

Агентство Moody’s

Baa3

Область применения

BBB +

Fitch

BBB +

Агентство Moody’s

—

Область применения

—

н / д

Fitch

BBB-

Агентство Moody’s

Baa3

Область применения

BBB +

Fitch

BBB-

Агентство Moody’s

Baa3

Область применения

BBB +

Fitch

BBB-

Агентство Moody’s

Baa3

Область применения

BBB-

Fitch

BBB-

Агентство Moody’s

Ba2

Область применения

BBB-

Fitch

BBB-

Агентство Moody’s

Ba2

Область применения

BBB-

Fitch

BB +

Агентство Moody’s

—

Область применения

—

н / д

Fitch

BB +

Агентство Moody’s

—

Область применения

—

н / д

Fitch

BB-

Агентство Moody’s

Ba2

Область применения

BB

н / д

Fitch

BB +

Агентство Moody’s

Ba3

Область применения

—

н / д

Fitch

BB

Агентство Moody’s

B1

Область применения

BB

Fitch

BB-

Агентство Moody’s

B1

Область применения

B

н / д

Fitch

—

Агентство Moody’s

B1

Область применения

—

н / д

Fitch

—

Агентство Moody’s

B1

Область применения

—

н / д

Fitch

—

Агентство Moody’s

B3

Область применения

—

н / д

Fitch

—

Агентство Moody’s

—

Область применения

—

н / д

Fitch

—

Агентство Moody’s

—

Область применения

—

н / д

Fitch

—

Агентство Moody’s

—

Область применения

—

н / д

Fitch

—

Агентство Moody’s

—

Область применения

—

н / д

Fitch

—

Агентство Moody’s

—

Область применения

—

н / д

Fitch

—

Агентство Moody’s

—

Область применения

—

н / д

Fitch

—

Агентство Moody’s

—

Область применения

—

н / д

Fitch

—

Агентство Moody’s

—

Область применения

—

н / д

Fitch

—

Агентство Moody’s

—

Область применения

—

н / д

[1] Рейтинговые данные Fitch и Moody’s предоставлены за июнь 2020 г. Рейтинги объемов работ на январь 2021 г.

Рейтинги объемов работ на январь 2021 г.

[2] Доходность по долгосрочным государственным облигациям. Данные предоставлены Евростат . По всем странам данные приведены за февраль 2021 года.

[3] Зависимая территория Соединенного Королевства.

[4] Зависимая территория Нидерландов.

Авторские права TheBanks.eu © 2012-2021. Все права защищены.

Fitch пересматривает прогноз по США на негативный; подтверждает рейтинг AAA

(Reuters) — Fitch Ratings пересмотрело прогноз по рейтингу США тройной А со стабильного в пятницу со стабильного на негативный, сославшись на снижение кредитоспособности, включая растущий дефицит финансовых стимулов для борьбы с последствиями пандемии коронавируса.

Агентство кредитного рейтинга также заявило, что будущее направление фискальной политики США частично зависит от ноябрьских выборов президента и итогового состава Конгресса, предупредив, что тупик в политике риска может сохраниться.

Долг и дефицит, которые уже росли до пандемии, начали подрывать традиционные возможности страны с точки зрения кредитоспособности, говорится в отчете Fitch.

«Гибкость финансирования, поддерживаемая вмешательством Федеральной резервной системы для восстановления ликвидности финансовых рынков, не полностью устраняет риски для устойчивости среднесрочного долга, и существует растущий риск того, что U.Директивные органы США не будут консолидировать государственные финансы в достаточной степени для стабилизации государственного долга после того, как пандемический шок пройдет », — заявило Fitch.

Он добавил, что государственный долг США, самый высокий среди всех суверенных стран с рейтингом AAA, вступающих в кризис, как ожидается, превысит 130% валового внутреннего продукта к 2021 году.

Майк Инглунд, главный экономист Action Economics, предсказал, что рынки будут негативно реагируют на переезд.

«Это снижает доверие к финансовым рынкам США и действительно побуждает некоторые компании захотеть продавать казначейские облигации, поэтому вы можете увидеть некоторое увеличение доходности, даже если на самом деле никто не ищет U. С. не выполняет свои обязательства », — сказал он.

С. не выполняет свои обязательства », — сказал он.

Аксель Мерк, президент и главный инвестиционный директор Merk Investments в Пало-Альто, Калифорния, сказал, что инвесторы, вероятно, не будут сильно реагировать на заявление Fitch.

«Если бы люди действительно беспокоились о долге США, вы бы не увидели такую доходность по облигациям», — сказал Мерк. «Это примечательно, но, учитывая все, что происходит в США и других странах, качество балансовых отчетов ухудшается, и это неудивительно».

Пересмотр прогноза на «негативный» охватывает более длительные временные рамки, а это означает, что США не грозит возможное понижение рейтинга в ближайшее время.В результате страна имеет наивысшие рейтинги от двух кредитных агентств — Fitch и Moody’s Investors Service, которые в июне подтвердили рейтинг Aaa со стабильным прогнозом.

Standard & Poor’s Global Ratings, снизившее кредитный рейтинг страны на ступень до AA-plus в 2011 году после финансового кризиса и Великой рецессии, имеет стабильный прогноз по этому рейтингу.

Это было единственное понижение рейтинга США крупными кредитными агентствами в наше время.

Репортаж Нишара Карувалли Патиккал в Бангалоре и Карен Пьерог в Чикаго; дополнительный репортаж Ноэля Рандевича в Сан-Франциско; Под редакцией Анила Д’Сильвы и Тома Брауна

Кредитные рейтинги Fitch для каждой страны (новые данные)

Кредитный рейтинг Fitch для каждой страныВот кредитный рейтинг Fitch для каждой страны.

Страны с рейтингом AAA:

- Финляндия

- Франция

- Германия

- Австрия

- Австралия

- Канада

- Дания

- Нидерланды

- Норвегия

- Люксембург

- Швеция

- Сингапур

- Швейцария

- США

- Соединенное Королевство

Страны с рейтингом AA +:

- Бермудские острова

- Гонконг

Страны с рейтингом AA:

- Абу-Даби, ОАЭ

- Новая Зеландия

- Кувейт

- Япония

- Бельгия

Страны с рейтингом AA-:

- Саудовская Аравия

Страны с рейтингом A +:

- Словакия

- Южная Корея

- Мальта

- Чешская Республика

- Китай

- Чили

- Эстония

- Тайвань

- Словения

Страны с рейтингом A:

- Израиль

- Рас-Аль-Хайма

- Сан-Марино

- Испания

Страны с рейтингом A:

- Малайзия

- Польша

- Италия

Страны с рейтингом BBB +:

- Ирландия

- Южная Африка

Страны с рейтингом BBB:

- Аруба

- Бразилия

- Россия

- Бахрейн

- Казахстан

- Литва

- Перу

- Панама

- Таиланд

- Мексика

Страны с рейтингом BBB-:

- Тунис

- Намибия

- Марокко

- Латвия

- Румыния

- Хорватия

- Колумбия

- Болгария

- Азербайджан

- Индия

- Индонезия

Страны с рейтингом BB +:

- Португалия

- Турция

- Венгрия

- Исландия

- Гватемала

- Коста-Рика

- Филиппины

- Македония

- Кипр

Страны с рейтингом BB:

- Египет

- Сальвадор

- Уругвай

Страны с рейтингом BB-:

- Сербия

- Нигерия

- Лесото

- Шри-Ланка

- Габон

- Ангола

- Армения

Страны с рейтингом B +:

- Боливия

- Кабо-Верде

- Монголия

- Гана

- Грузия

- Кения

- Вьетнам

- Венесуэла

- Суринам

- Замбия

Страны с рейтингом B:

- Украина

- Уганда

- Сейшельские острова

- Руанда

- Мозамбик

- Ливан

- Доминиканская Республика

- Аргентина

- Бенин

- Камерун

Страны с рейтингом B:

- Ямайка

- Эквадор

Страны с рейтингом CCC:

- Греция

Если вы считаете, что кредитный рейтинг для любой страны изменился, прокомментируйте, пожалуйста, ниже.

Fitch подтвердило рейтинг Индии на уровне «BBB-», прогноз «Негативный»

Fitch Ratings подтвердило суверенный рейтинг Индии на уровне «BBB-» с негативным прогнозом.

Рейтинг Индии уравновешивает по-прежнему сильные среднесрочные перспективы роста и внешнюю устойчивость благодаря солидным буферным запасам иностранных резервов, высокому государственному долгу, слабому финансовому сектору и некоторым запаздывающим структурным факторам, согласно опубликованному в четверг пресс-релизу агентства Fitch Ratings. В нем говорится, что негативный прогноз отражает сохраняющуюся неопределенность в отношении траектории долга после резкого ухудшения показателей государственных финансов Индии из-за пандемического шока из-за предыдущей позиции ограниченного бюджетного запаса.

Более широкий бюджетный дефицит и планы правительства лишь по постепенному сокращению дефицита возлагают большее бремя на способность Индии вернуться к высоким уровням роста ВВП в среднесрочной перспективе, чтобы стабилизировать и снизить коэффициент долга, говорится в сообщении.

Восстановление роста вряд ли замедлится

Согласно оценкам рейтингового агентства, ВВП Индии вырастет на 12,8% в 22 финансовом году, замедляясь до 5,8% в 23 финансовом году, по сравнению с предполагаемым сокращением на 7,5% в 21 финансовом году. Тем не менее, недавний всплеск случаев коронавируса создает повышенные риски ухудшения прогноза на 22 финансовый год, предупреждает он.

«Эта вторая волна случаев заражения вирусом может задержать восстановление, но, по мнению Fitch, маловероятно, чтобы он сорвался», — говорится в сообщении, добавляя, что сильное восстановление во второй половине 21 финансового года и продолжающаяся политическая поддержка подкрепляют наши ожидания в отношении восстановление. «Мы ожидаем, что ограничения, связанные с пандемией, останутся локальными и менее строгими, чем национальная изоляция, введенная во 2К20, а внедрение вакцины было усилено».

Ухудшение финансового прогноза

Финансовые показатели резко ухудшились из-за усилий по поддержке результатов в отношении здоровья и восстановления экономики, сообщило Fitch. По его оценке, дефицит сектора государственного управления в 21 финансовом году (без учета отчуждения) составит 14% ВВП по сравнению с 7,3% в 20 финансовом году, что соответствует дефициту центрального правительства в 9,5%. Рейтинговое агентство заявило, что отчасти увеличение дефицита на 21 финансовый год отражает повышение прозрачности за счет внесения внебюджетных расходов в бюджет.

По его оценке, дефицит сектора государственного управления в 21 финансовом году (без учета отчуждения) составит 14% ВВП по сравнению с 7,3% в 20 финансовом году, что соответствует дефициту центрального правительства в 9,5%. Рейтинговое агентство заявило, что отчасти увеличение дефицита на 21 финансовый год отражает повышение прозрачности за счет внесения внебюджетных расходов в бюджет.

В следующем финансовом году дефицит расширенного правительства, по оценкам, сократится до 10,8% ВВП, в то время как дефицит центрального правительства оценивается в 7,1%. «Это основано на наших ожиданиях восстановления роста и высоких показателей выручки во второй половине 21 финансового года», — заявило Fitch.

Что касается долга сектора государственного управления, то по оценкам рейтингового агентства, он вырастет до 90,6% ВВП в 21 финансовом году по сравнению с 73,9% в 20 финансовом году, что значительно выше текущего медианного значения «BBB» в 54,4% в 2020 году. Коэффициент долга, по оценкам, снизится до 89% ВВП к 25 финансовому году в соответствии с базовыми прогнозами, которые предполагают 10,5% номинальный рост и постепенную консолидацию первичного дефицита расширенного правительства до 2,8% ВВП к 25 финансовому году.

Риски для этого прогноза связаны со слабым показателем финансовой консолидации Индии, отмечает Fitch.Например, государственный долг упал в период между мировым финансовым кризисом и 2015 финансовым годом, но затем постепенно увеличивался, несмотря на двузначный рост номинального ВВП, говорится в сообщении. Повышение прозрачности со стороны правительства должно предполагать значительно меньшее внебюджетное финансирование, но также могут возникнуть условные обязательства, такие как рекапитализация банков, добавил он.

Правительство по-прежнему настроено на реформы, о чем свидетельствует проведение в ноябре реформ сельского хозяйства и рынка труда, заявило Fitch. Эти реформы могут ускорить рост, если будут устранены риски реализации, особенно реформы сельского хозяйства, которые встретили жесткое сопротивление фермеров, говорится в сообщении.В нем добавлено, что система стимулов, связанных с производством, для привлечения прямых иностранных инвестиций и запланированное увеличение государственных капитальных вложений может стимулировать инвестиции в частный сектор.