Расчетный счет для ип где выгодней: Выгодный банк для ИП — выгодно открыть расчётный счёт для предпринимателей в Альфа-Банк

Онлайн заявка на открытие РКО в банке УБРиР

Расчетный счет для ИП — в каком банке выгоднее открывать?

В самом начале своей деятельности индивидуальные предприниматели задаются вопросом необходимости открытия расчетного счета для проведения расчетов платежей в рамках своей деятельности. О том, для чего нужен ИП счет и где выгоднее его открыть – читайте далее.

Открытие банковского счета по действующему законодательству не является обязательной процедурой для предпринимателей, однако дает множество преимуществ, в сравнении с наличной формой расчетов.

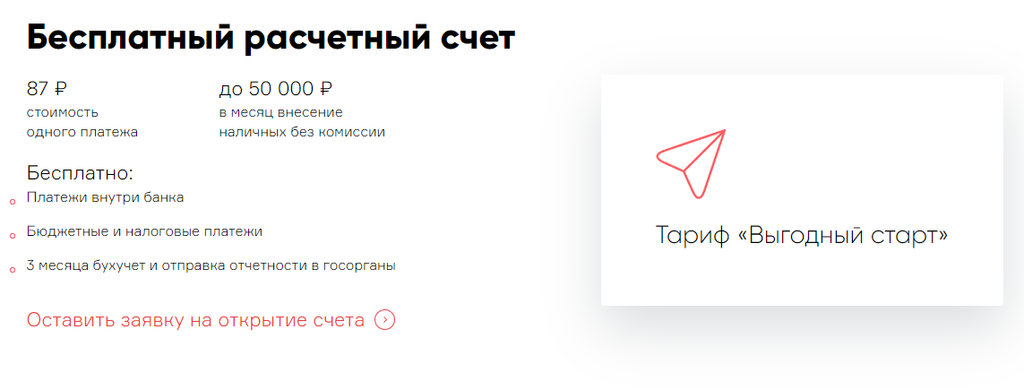

Открыть расчетный счет в УБРиР.

Для чего нужен расчетный счет

Расчетный счет позволяет индивидуальному предпринимателю проводить расчеты с контрагентами, перечислять заработную плату сотрудникам, налоговые и страховые взносы, получать оплату за услуги, товары и осуществлять ряд других операций. Среди преимуществ использования расчетного счета можно назвать:

- Экономия времени и возможность решения многих вопросов из офиса или дома;

- Безопасность работы с крупными суммами денег;

- Удобство ведения бухгалтерии и финансовой документации;

- Статус и престиж предпринимателя, имеющего расчетный счет.

Критерии выбора расчетного счета

В выборе тарифа на РКО предприниматели руководствуются совокупностью различных факторов и критериев. А именно:

1. Стоимость обслуживания.

Банки предлагают множество тарифов, каждый из которых имеет свои особенности и комиссии. Здесь важно обращать внимание на величину абонентской платы, стоимость открытия счета, комиссии за внесение/снятие наличных денег, стоимость платежек.

2. Удобство расположения банка и разветвленная сеть банкоматов.

С позиции экономии времени нужно подбирать банк, до которого можно быстро добраться в случае необходимости. Близость банкоматов и их большое количество по городу также будет очень удобным для предпринимателя.

3. Возможность использования интернет-банка.

Интернет-банк позволяет управлять своим счетом удаленно, без посещения банка. Через личный кабинет можно контролировать остаток по счету, а также осуществлять любые операции с деньгами.

4. Срок открытия.

В силу высокой конкуренции в банковском секторе большинство банков стараются минимизировать затраты времени на открытие расчетных счетов. В зависимости от выбранного банка счет можно открыть в сроки от одного до семи рабочих дней.

5. Подключение дополнительных сервисов и услуг по управлению счетом.

Дополнительно можно подключить SMS-информирование, заключить договор эквайринга, получить банковскую карту, привязанную к РКО, заказать ЭЦП (электронно-цифровую подпись), воспользоваться услугами курьера по доставке документации и т.д. Использование этих услуг очень удобно, но получить их можно, как правило, за дополнительную плату.

На основании данных, полученных от индивидуального предпринимателя о численности работников, планируемом месячном обороте, виде деятельности, количестве платежей в месяц, ежемесячные расходы на зарплату сотрудников и нужды компании, можно подобрать наиболее выгодный и оптимальный тариф РКО.

Для открытия счета предпринимателю нужно обратиться в банк со следующим пакетом документов:

- Свидетельство о постановке на учет в ИФНС и о регистрации ИП;

- Паспорт РФ;

- Выписка из ЕГРИП

- Также различные банки могут потребовать дополнительные документы для оформления расчетного счета.

Надежность банка

Проводимая сегодня политика ЦБ РФ в банковском секторе направлена, главным образом, на прекращение деятельности тех банков, которые не соответствуют требованиям законодательства в отношении платежеспособности, ликвидности и рисков. Ежегодно Центробанк отзывает лицензии более чем у 50 банков, осуществляющих «отмывание» и незаконное «обналичивание денег». Поэтому при открытии счета ИП обязательно нужно руководствоваться надежностью выбранного банка, длительностью его работы, историей, отзывами клиентов и ключевыми показателями отчетности. Надежность и финансовая устойчивость в условиях нестабильности играют очень важную роль.

Выводы

Российские банки предлагают для индивидуальных предпринимателей разнообразные пакеты услуг по обслуживанию счета с различной стоимостью обслуживания, возможностью подключения дополнительных услуг и сервисов. В зависимости от вида деятельности предпринимателя, оборота, количества проводимых платежей и некоторых других данных, можно подобрать наиболее выгодный и удобный вариант с минимальными издержками. Помимо стоимости обслуживания при выборе банка нужно обязательно ориентироваться на финансовую устойчивость и надежность банка во избежание серьезных проблем в случае появления трудностей у банка в будущем.

Статьи по теме:

Поделиться:

| Сбербанк | |||||

| ВТБ | |||||

| Газпромбанк | |||||

| Открытие | |||||

| Альфа-банк | |||||

| Россельхозбанк | |||||

| ЮниКредит Банк | |||||

| Промсвязьбанк | |||||

| Райффайзенбанк | |||||

| Росбанк | |||||

| Московский кредитный банк | |||||

| Банк Санкт-Петербург | |||||

| Банк Россия | |||||

| Ак Барс Банк | |||||

| Уралсиб | |||||

| Ситибанк | |||||

| СМП Банк | |||||

| Русский Стандарт | |||||

| Банк Хоум Кредит | |||||

| ИНГ Банк (Евразия) | |||||

| Мособлбанк | |||||

| Банк Зенит | |||||

| Восточный банк | |||||

| Возрождение | |||||

| Новикомбанк | |||||

| УБРиР | |||||

| Абсолют банк | |||||

| Московский индустриальный банк | |||||

| ОТП Банк | |||||

| МТС-Банк | |||||

| ВБРР | |||||

| Транскапиталбанк | |||||

| Кредит-Европа банк | |||||

| Ренессанс Кредит | |||||

| Тинькофф Банк | |||||

| Азиатско-Тихоокеанский банк | |||||

| ЦентроКредит | |||||

| Совкомбанк | |||||

Банк ДОМ. РФ РФ | |||||

| МСП Банк | |||||

| Авангард | |||||

| Эйч-эс-би-си-(РР) | |||||

| Инвестторгбанк | |||||

| Металлинвестбанк | |||||

| Росгосстрах Банк | |||||

| Пересвет | |||||

| СКБ | |||||

| Дойче банк | |||||

| Сетелем Банк | |||||

| Запсибкомбанк | |||||

| Центр-инвест | |||||

| БНП Париба | |||||

| Международный финансовый клуб |

| ||||

| Креди Агриколь КИБ | |||||

| Локо-банк | |||||

| Союз | |||||

| Интеза | |||||

| СНГБ | |||||

| Коммерц(Евразия) |

| ||||

| Почта банк | |||||

| АйСиБиСи Банк |

| ||||

| МЕТКОМБАНК | |||||

| Национальный стандарт | |||||

| Натиксис Банк | |||||

| Кубань Кредит | |||||

| МБА-Москва | |||||

| Экспобанк | |||||

| Финсервис | |||||

| Таврический | |||||

| Мидзухо Корпорэйт (Москва) | |||||

| Банк оф Токио-мицубиси юфджей | |||||

| Еврофинанс Моснарбанк | |||||

| Фора-банк | |||||

| Фольксваген рус | |||||

| СМБСР Банк | |||||

| ББР Банк | |||||

| НС Банк | |||||

| РН Банк | |||||

| Банк Китая (Элос) | |||||

| Примсоцбанк | |||||

| ИПБ | |||||

| СДМ-банк | |||||

| Саровбизнесбанк | |||||

| Севергазбанк | |||||

| БыстроБанк | |||||

| Агропромкредит | |||||

| БКС Банк | |||||

| Акибанк | |||||

| Москоммерцбанк |

| ||||

| Морской банк | |||||

| Приморье | |||||

| УРАЛ ФД | |||||

| Модульбанк | |||||

| Тимер Банк |

| ||||

| Газэнергобанк | |||||

| Кредит Свисс (Москва) | |||||

| РНКБ | |||||

| КБ «Солидарность» | |||||

| БМВ банк | |||||

| Алмазэргиэнбанк | |||||

| ДЖ.П.Морган Интернешнл | |||||

| Ланта-банк | |||||

| Кубаньторгбанк | |||||

| Чайна Констракшн Банк | |||||

| Денизбанк | |||||

| Энерготрансбанк | |||||

| Нацинвестпромбанк | |||||

| Алеф-банк | |||||

| Норвик Банк | |||||

| Автоторгбанк | |||||

| Форштадт |

| ||||

| НРБанк | |||||

| Держава | |||||

| Генбанк | |||||

| Плюс Банк | |||||

| Аресбанк | |||||

| Развитие-столица | |||||

| Пойдём! | |||||

| НК БАНК | |||||

| ПСКБ | |||||

| РосДорБанк | |||||

| Акцепт | |||||

| Гарант-Инвест | |||||

| КИВИ Банк |

| ||||

| УРИ Банк | |||||

| Банк Александровский | |||||

| Гута Банк | |||||

| Ишбанк | |||||

| Прио-Внешторгбанк |

| ||||

| Солид Банк | |||||

| Ставропольпромстройбанк | |||||

| Финам | |||||

| МБ Банк | |||||

| Русьуниверсалбанк | |||||

| Славия | |||||

| Эс-Би-Ай Банк | |||||

| Углеметбанк | |||||

| Джей Энд Ти Банк |

| ||||

| Платина | |||||

| Инбанк | |||||

| Заречье | |||||

| БЖФ Банк | |||||

| Банк Казани | |||||

| Азия-Инвест Банк | |||||

| БАНК БКФ |

| ||||

| Ресо кредит |

| ||||

| Актив Банк | |||||

| Промтрансбанк |

| ||||

| КамчатПрофитБанк | |||||

| Банк Оранжевый | |||||

| Кремлевский | |||||

| Синко-банк | |||||

| Трансстройбанк | |||||

| ККБ | |||||

| Рфк-банк | |||||

| Москомбанк | |||||

| МС Банк Рус | |||||

| НДБ |

| ||||

| Раунд |

| ||||

| Северный Народный Банк | |||||

| Автоградбанк | |||||

| Ю БИ ЭС банк | |||||

| Руснарбанк | |||||

| Индо Банк | |||||

| Кошелев-банк | |||||

| Банк Веста | |||||

| Кэб Банк Рус | |||||

| Юнистрим | |||||

| ПроБанк | |||||

| НОКССБАНК | |||||

| Зираат Банк (Москва) | |||||

| Тамбовкредитпромбанк | |||||

| РБА | |||||

| Бест Эффортс Банк | |||||

| Реалист Банк | |||||

| Москва-сити | |||||

| Агророс | |||||

| Евроальянс | |||||

| Крокус-банк | |||||

| Евразийский банк |

| ||||

| Первый Инвестиционный Банк | |||||

| Орбанк | |||||

| Первый клиентский банк |

| ||||

| Капитал | |||||

| Владбизнесбанк | |||||

| Промсельхозбанк |

| ||||

| Унифондбанк | |||||

| Система | |||||

| Столичный Кредит | |||||

| Чайнасельхозбанк | |||||

| Россита-банк | |||||

| Кросна-банк | |||||

| ИК Банк | |||||

| Социум-банк | |||||

| ИС Банк | |||||

| Икано Банк | |||||

| Максима | |||||

| Соколовский | |||||

| Спутник |

| ||||

| Республиканский Кредитный Альянс | |||||

| Сервис-резерв | |||||

| Глобус | |||||

| МТИ-Банк |

| ||||

| Руна-банк | |||||

| Акрополь | |||||

| Оней Банк | |||||

| РФИ Банк | |||||

| Национальный банк сбережений | |||||

| Ноосфера | |||||

| Банк Агора |

| ||||

| Химик | |||||

| Металлург | |||||

| Новый век | |||||

| Банк РМП |

| ||||

| Тендер-банк | |||||

| Далена | |||||

| Спецстройбанк | |||||

| Внешфинбанк |

| ||||

| Прокоммерцбанк | |||||

| РСИ | |||||

| Стандарт-кредит | |||||

| Русьрегионбанк | |||||

| КБ Космос |

| ||||

| Дружба | |||||

| Банк СКС | |||||

| КБ Альтернатива |

| ||||

| Эко-инвест | |||||

| Рента-банк | |||||

| ФФИН Банк |

| ||||

| НКО Премиум | |||||

| Росэксимбанк | |||||

| Межгосударственный банк |

7 банков, где лучше открыть расчетный счет ИП, отзывы

К нам на сайт поступил вопрос: Я задумался об открытии собственного бизнеса, и теперь не знаю – а в каком банке лучше открыть расчетный счет для ИП? Может вы знаете какие-то компании, куда лучше всего обратиться и не переплачивать сильно?

Отвечаем: Действительно, данный аспект в экономической деятельности нового предприятия является одним из самых важных, ведь большинство расчетных операций с поставщиками, клиентами, партнерами, происходят именно при помощи банка.

Список банков, в которых можно открыть расчетный счет без посещения офиса находится здесь.

Если вам необходимо открыть расчетный счет ИП одновременно с открытием самого ИП, и при этом все это сделать не выходя из дома, то список банков, оказывающих подобную услугу, вы можете найти здесь.

Очень важным является с самого начала выбрать надежную компанию, который не подведет вас в самый неподходящий момент, будь то задержка проводки или же «зависание» системы интернет-банкинга.

Многие бизнесмены советуют

- Для начала, просмотреть варианты тех компаний, которые находятся поблизости от вашего дома или офиса. Делается это для того, чтобы при наступлении непредвиденных ситуаций или каких-либо проблем, вам не пришлось ехать на другой конец города. Это особенно актуально для жителей Москвы и Санкт-Петербурга.

- После месторасположения вам нужно обратить внимание на стоимость открытия счета, его обслуживание, а также стоимость одной операции с движением денег.

- Не лишним будет и наличие интернет-банкинга, что значительно упрощает жизнь предпринимателю.

- Тщательно проверьте информацию о рентабельности и надежности выбранной вами компании. Данные не должны попадать в руки третьим лицам, а доступ должен быть постоянным.

- Поддержка клиентов. Если с вашим р/с будет что-то не так, это может навредить бизнесу. Сотрудники должны в какое угодно время вас поддержать и исправить проблему.

Многие при выборе банка ориентируются на расходы, которые понесут при открытии счета, а также при его обслуживании. Если вас интересуют кредиты для малого бизнеса, о них рассказано здесь.

Семь банков, где можно открыть расчетный счет

Где в Москве или Санкт-Петербурге открывать счет ИП? Судя по отзывам на форумах, на хорошие условия при открытии расчетного счета для ИП можно рассчитывать в:

- Сбербанке России,

- ГК ВТБ,

- ФК “Открытие”,

- Альфа-Банке,

- Промсвязьбанке,

- Тинькофф банке,

- Совкомбанк

Наиболее часто малые предприятия предпочитают оформлять расчетный счет в Сбербанке России по нескольким причинам:

Для того, чтобы узнать актуальную информацию о размере комиссиях за переводы, “платежки”, открытие и обслуживание счета, выдачу выписок и ведение интернет-банкинга, вам необходимо перейти на официальный сайт выбранной вами банковской компании, и зайти в раздел “Для юридических лиц” или “Для бизнеса“.

Если представленной там информации окажется недостаточно, тогда просто позвоните по телефону горячей линии.

Оригинальные отзывы по этой теме мы собрали здесь, отзывы настоящих людей, много комментариев, стоит почитать.

Если вы хотите узнать, как получить кредит без отказа? Тогда пройдите по этой ссылке. Если же у вас плохая кредитная история, и банки вам отказывают, то вам обязательно необходимо прочитать эту статью. Если же вы хотите просто оформить займ на выгодных условиях то нажмите сюда.Также советуем посетить специальные форумы, например, на сайте Банки.ру для того, чтобы прочесть отзывы действующих предпринимателей, которые смогут подсказать – где стоит, и где более выгодно открывать для ИП свой расчетный счет.

Если вы хотите оформить кредитную карту, тогда пройдите по этой ссылке. Другие записи на эту тему ищите здесь.

где выгодней открыть и что при этом учесть

Сегодня практически каждый предприниматель открывает расчетный счет для выплаты налогов, страховых взносов и ряда других финансовых операций. Перед этим возникает масса вопросов, к примеру, как открыть расчетный счет для ИП, где выгодней это сделать, какие выбрать тарифы и так далее. Рассмотрим подробнее критерии подбора банка для проведения данной процедуры.

Перед этим возникает масса вопросов, к примеру, как открыть расчетный счет для ИП, где выгодней это сделать, какие выбрать тарифы и так далее. Рассмотрим подробнее критерии подбора банка для проведения данной процедуры.

Расчетный счет для ИП: где выгодней и надежней открыть счет

Расчетных счетов у предпринимателя может быть несколько. Законодательство не обязывает открывать такой счет, но его наличие дает массу возможностей для ИП. Для этих целей выбирается любой банк, политика и условия которого наиболее приемлемы для конкретного бизнеса. Счета могут отличаться по валюте и целевому назначению. Существует возможность воспользоваться мультивалютным счетом, если этого требует специфика бизнеса.

Перед тем как выбрать предложение от того или иного банка, стоит изучить со всей внимательностью условия и тарифы, предложенные на данном рынке. Одним из критериев при этом выступает надежность предложенных услуг. Желательно, чтобы банк имел многолетний опыт в этой сфере, занимал лидирующие места в рейтингах соответствующих организаций и т. д.

д.

Выбирая банк важно учесть следующие факторы:

- Тарифы на открытие счета;

- Возможность перечислять денежные средства физическим лицам;

- Расположение банка, его близость к месту ведения бизнеса;

- Наличие понятного интернет-банка, который позволяет управлять счетом/счетами без личного присутствия в отделение конкретного банка.

Также желательно запросить сведения о тарифах и условиях клиентского обслуживания в нескольких банках сразу. Проанализировав и сравнив полученные сведения, будет легче выбрать наиболее оптимальный банк для ИП. При этом обратите внимание на следующие пункты:

- стоимость открытия;

- надежность банка;

- безопасность проведения операций;

- плата за обслуживания, в том числе в период, когда не будет операций;

- комиссия при внесении или снятии денежных средств со счета.

Почему компании выбирают банк УБРИР?

Более 25 лет работы на финансовом рынке, позволяет банку УБРиР предоставлять клиентам услуги на высоком уровне, в том числи при открытии расчетных счетов. В распоряжении предпринимателей следующие преимущества:

В распоряжении предпринимателей следующие преимущества:

- Открытие счета за одно посещение банка;

- Более 500 офисов;

- Удлиненный операционный день;

- Внесение наличных в кассе любого филиала;

- Наличие интернет-банка;

- Проведение платежей в считанные минуты;

- Подключение эквайринга;

- Минимум расходов с учетом особенностей бизнеса и т.д.

Отправить заявку на открытие счета клиенты могут в режиме онлайн, не покидая офиса. Ее рассмотрят в кратчайшие сроки, а день для посещения банка будет назначен в оптимальное для предпринимателя время.

А вы знали, что у нас есть Instagram и Telegram?

Подписывайтесь, если вы ценитель красивых фото и интересных историй!

Почему предприниматели должны открывать текущий счет?

Текущий счет — это счет с нулевым балансом, используемый коммерческими организациями для выполнения своих повседневных деловых операций. Однако, как правило, владельцы малого бизнеса, индивидуальные предприниматели, фрилансеры и владельцы магазинов не пользуются услугами текущего счета и не проводят бизнес-операции со своих сберегательных счетов.

Вот список из 6 причин, по которым владелец бизнеса должен иметь текущий счет:

1.Овердрафтная линия

Овердрафт, как следует из названия, представляет собой средство, которое банки предлагают держателям своих текущих счетов для снятия большего количества денег, чем фактически лежит на текущем счете. Овердрафт или OD помогает предпринимателям покрывать различные расходы, вовремя выплачивать зарплату, даже если фактические выплаты задерживаются.

2. Разделение бизнес-операций

Чтобы воспользоваться всеми налоговыми льготами, деловому человеку важно отделить свои деловые операции от личного сберегательного счета.Для удобства ведения бухгалтерского учета выписка с текущего счета может помочь вам организовать свой счет доходов и расходов.

3. Профессионализм

Независимо от того, получаете ли вы платеж или производите оплату через чек, NEFT / RTGS или онлайн-банкинг, это свидетельствует о высочайшем профессионализме при проведении операций от имени вашей компании. Это оставляет хорошее впечатление и демонстрирует, что вы являетесь долгосрочным игроком.

Это оставляет хорошее впечатление и демонстрирует, что вы являетесь долгосрочным игроком.

4. Простота ведения бизнеса

Большинство компаний требуют от вашего банка письмо о кредитоспособности, прежде чем назначить вас на работу в качестве малого бизнеса или фрилансера.Таким образом, если у вас есть текущий счет и у вас хорошие отношения с банком, вы можете в любое время получить рекомендацию о своей кредитоспособности.

5. Дополнительные льготы

Текущий счет — это не просто счет с нулевым балансом, он также дает дополнительные преимущества по сравнению со сберегательным счетом. Вы можете получить определенное количество бесплатных черновиков до востребования, платежных поручений и транзакций NEFT / RTGS, помимо неограниченного количества депозитов и снятия средств с вашего текущего счета.

6. Реальная прибыль / убыток

Помимо вышеперечисленных преимуществ, текущий счет показывает вам реальную картину вашего бизнеса — идет ли он с прибылью или убытком, можете ли вы покрывать свои бизнес-расходы за счет дохода от вашего бизнеса или нет, и можете ли вы Чтобы заработать деньги, какой рост вы видите квартал за кварталом.

Кому нужен расчетный счет для бизнеса? — Советник Forbes

Ни один традиционный владелец малого бизнеса не мечтает работать без текущего счета.Наличие специальной учетной записи для бизнес-операций не только значительно упрощает ведение бухгалтерского учета в малом бизнесе, но и для любого бизнеса, действующего как отдельное от собственника юридическое лицо, также требуется расчетный счет.

Но в современном мире, где побочная суета, концерты и множественные потоки доходов являются нормой, и где Интернет позволил начать малый бизнес, не выходя из вашей гостиной, вопрос о том, кому нужен текущий счет для бизнеса, стоит намного менее ясно.Если вы не открываете традиционный малый бизнес, нужен ли вам текущий счет?

Вот что вам нужно знать о текущих счетах для бизнеса, чтобы вы могли решить, нужен ли он вам для вашего предприятия.

Деловые чековые счета и личные чековые счета

На первый взгляд, текущий счет для бизнеса ничем не отличается от личного текущего счета. Оба позволяют вносить и снимать средства, выписывать чеки или производить платежи через ACH, а также совершать покупки и снимать наличные с помощью дебетовой карты.И оба потенциально могут спасти ваш бекон за счет защиты от овердрафта.

С точки зрения того, как работают текущие счета, основное различие между личным и деловым текущим счетом заключается в стоимости. Большинство личных текущих счетов либо бесплатны, либо имеют легко отменяемую комиссию. С другой стороны, текущие бизнес-счета почти всегда сопряжены с комиссиями, и практически невозможно найти действительно бесплатный бизнес-счет.

Хотя многие банки отказываются от комиссии по расчетному счету для бизнеса, если вы поддерживаете минимальный дневной баланс, имеете минимальное количество прямых вкладов в месяц или ежемесячно тратите минимальную сумму на соответствующую дебетовую карту, эти минимальные требования, как правило, выше, чем аналогичные отказы предлагается для личных текущих счетов.

Что вам нужно, чтобы открыть расчетный счет для бизнеса

В то время как почти любой может открыть личный текущий счет, не имея ничего, кроме идентификатора и номера социального страхования, требования к бизнес-счету могут быть немного более обременительными. Чтобы открыть текущий счет для бизнеса, вам может потребоваться предоставить следующую документацию:

- Номер социального страхования, если вы являетесь индивидуальным предпринимателем, или идентификационный номер сотрудника (EIN), если ваш бизнес является корпорацией, партнерством или компанией с ограниченной ответственностью (LLC)

- Удостоверение личности государственного образца, например водительские права или паспорт

- Бизнес-лицензия и устав организации (для LLC) или учредительный договор (для корпораций)

- Организация документов, поданных в штат

- Соглашение о партнерстве с названием компании и ее партнеров (для бизнеса с несколькими владельцами)

- Сертификат вымышленного имени / имени Doing Business As (DBA) (если вы ведете свой бизнес под именем, отличным от вашего юридического имени, e.г., юридическое имя Li Wei Zhang / DBA Zhang Consulting)

Зачем нужен расчетный счет для бизнеса?

Между тем, что труднее избежать комиссий и более жесткими требованиями к оформлению документов для открытия бизнес-счета, понятно, почему сторонние мошенники могут его избежать.

Но есть ряд веских причин, по которым любой владелец малого бизнеса может извлечь выгоду из текущего счета для бизнеса.

1. Упрощение налогового режима

IRS рекомендует, чтобы все владельцы малого бизнеса имели отдельные банковские счета.Хотя индивидуальный предприниматель — физическое лицо, владеющее бизнесом и несущее личную ответственность за долги компании — не обязано по закону использовать текущий счет для бизнеса, это все же хорошая идея с налоговой точки зрения.

В частности, расчетный счет для бизнеса упрощает процесс уплаты ежеквартальных расчетных налогов. Поскольку ваш доход от малого бизнеса не подлежит удержанию, вы вынуждены платить расчетные налоги ежеквартально. Подсчет доходов и расходов вашего бизнеса станет ежеквартальной головной болью, если вы ведете свой бизнес через личный текущий счет.

Более того, IRS требует, чтобы индивидуальные предприниматели указывали свои деловые и личные операции в своих личных текущих счетах, чтобы они могли точно подавать свои налоги. И не забывайте: аудит вашего бизнеса может подвергнуть ваши личные транзакции проверке, если вы совмещаете личные и бизнес-транзакции в своем текущем счете клиента.

2. Профессионализм и надежность

Многие малые предприятия начинаются как прибыльное хобби.Если вы открыли магазин Etsy, чтобы продавать вышивку единорога на забаву, вы все еще можете думать о своем бизнесе как о забавном хобби, даже если вы зарабатываете все больше и больше продаж на своих волшебных кухонных полотенцах.

Но наличие расчетного счета повышает профессионализм и доверие к вашему малому бизнесу, даже если он начинался как хобби. Ваши клиенты и покупатели будут более склонны полагать, что ваш бизнес является законным, если платежи и транзакции осуществляются с учетной записи, в которой используется название вашей компании.

Кроме того, наличие расчетного счета для бизнеса позволяет вам принимать платежи по кредитным картам от клиентов и заказчиков, поскольку вы не можете принимать такие платежи через свой личный счет без использования поставщика платежных услуг (и уплаты жестких комиссий). Возможность принимать все виды платежей заставляет вас выглядеть более профессионально для своих клиентов, а также повышает вашу способность зарабатывать деньги на своем бизнесе.

Наконец, вопрос профессионализма и надежности может повлиять на ваши налоги при аудите.Если вы не показываете прибыль в течение трех лет из пяти, IRS классифицирует ваш бизнес как хобби, и вам не будет разрешено вычитать какие-либо расходы или брать убытки в налоговой декларации. Хотя ведение отдельной бизнес-учетной записи для вашего бизнеса не означает автоматического присвоения статуса «бизнес» предприятию, наличие расчетной учетной записи и ведение подробных записей о ваших бизнес-операциях может помочь показать IRS, что у вас есть законный бизнес.

3. Защита ответственности

Одним из преимуществ регистрации вашего бизнеса в качестве LLC или корпорации является разделение, которое она предлагает между вами и вашим бизнесом.Это может защитить вас от личной ответственности в случае, если что-то пойдет не так в вашем бизнесе или кто-то попытается подать в суд на ваш бизнес.

Однако простой регистрации в качестве LLC или другого юридического лица недостаточно для обеспечения защиты вашей ответственности, если вы объединяете свои личные и коммерческие средства на личном текущем счете. Если вы не будете хранить свои личные активы и бизнес-активы отдельно, вы можете сделать свои личные финансы уязвимыми, поскольку смешение активов создает впечатление, будто бизнес не является отдельным лицом.

4. Подготовка к будущему росту

Планируете ли вы рост своего малого бизнеса или нет, наличие расчетного счета для бизнеса дает вам больше возможностей для будущего роста. Во-первых, наличие расчетного счета для бизнеса узаконивает ваш бизнес, если вы когда-нибудь решите подать заявку на получение бизнес-кредитной карты или бизнес-ссуды в будущем.

Кроме того, в будущем, если ваш бизнес будет расти, вам понадобится текущий счет для бизнеса, и вам будет намного легче вести финансовый учет, включая любые будущие обязанности по выплате заработной платы сотрудникам, если вы начнете с этого отдельного счета.Открытие расчетного счета на раннем этапе может быть хорошим способом заранее спланировать потенциальный рост.

Выбор правильного расчетного счета для бизнеса

Многие банки имеют ограничения и льготы для текущих счетов, которые могут повлиять на финансовое состояние вашего бизнеса. При выборе правильного текущего счета для вашего бизнеса важно понимать эти переменные:

- Лимиты внесения наличных. Ваш банк может ограничить сумму наличных денег, которую вы можете бесплатно внести на текущий счет вашего предприятия в каждом платежном цикле.После того, как вы достигнете предела, вам придется заплатить комиссию за обработку наличных для любых дальнейших депозитов наличными в течение этого платежного цикла. Если ваш бизнес в основном имеет дело с наличными деньгами, вам нужно будет найти текущий счет для бизнеса с достаточно высоким лимитом внесения наличных денег.

- Лимиты транзакций. Банки также могут ограничить количество транзакций, которые вы можете обрабатывать в каждом платежном цикле бесплатно, после чего вам, возможно, придется платить комиссию за транзакцию. Ежемесячные транзакции могут включать банковские депозиты, депозиты в банкоматах, чеки и электронные дебеты / кредиты, и вы обычно найдете транзакции ограниченными примерно 200 в месяц.

- Комиссии. Как упоминалось выше, для коммерческих текущих счетов с большей вероятностью будет взиматься ежемесячная плата за обслуживание по сравнению с личными текущими счетами, и требования для отказа от этих сборов обычно выше. Важно знать конкретный минимальный баланс и требования к транзакциям, чтобы избежать комиссий с вашего счета.

- Пакетные услуги. Некоторые банки предлагают освобождение от комиссии с расчетного счета для бизнеса, если вы также подписываетесь на их торговые услуги или кредитные карты для бизнеса.

- Проценты. Некоторые текущие коммерческие счета выплачивают проценты на ваш баланс, хотя важно вычислить цифры, чтобы увидеть, стоит ли процентная ставка каких-либо комиссий, которые вам, возможно, придется заплатить.

Нужен ли вам расчетный счет для бизнеса?

Открытие расчетного счета для бизнеса — простое решение для любого начинающего предпринимателя, который намеревается открыть традиционный бизнес или надеется сделать свой нетрадиционный бизнес основным источником дохода. Если у вас есть традиционный бизнес-план или вы хотите, чтобы ваш побочный бизнес рос и процветал, расчетный счет для бизнеса — очевидная необходимость для вашего предприятия.

Решение становится менее очевидным, когда ваш бизнес — побочная суета, работа или способ свести концы с концами. Однако, если вы не желаете вести тщательный учет своих деловых операций в своем личном текущем счете, даже случайный сторонний мошенник может обнаружить, что текущий счет для бизнеса является стоящим дополнением к их финансовому плану.

Выбор расчетного счета для бизнеса, который соответствует потребностям вашего бизнеса, может помочь вам защитить себя, свои активы, свое здравомыслие (во время налогового периода) и свой бизнес.

Можете ли вы использовать коммерческий банковский счет в личных целях?

Читатель спрашивает:

Недавно меня наняли бухгалтером в небольшое производственное предприятие. Мой босс, владелец, использует счет в бизнес-банке в личных целях — и это сводит меня с ума! Он снимает деньги с дебетовой карты на личные расходы. На прошлой неделе его жена купила домой телевизор с большим экраном, используя пустой чек, который он подписал со своего бизнес-аккаунта.Изо дня в день я никогда не знаю, сколько денег будет у бизнеса. Я объяснил, что лучше всего разделять бизнес и личные средства, но он сказал мне, что это не имеет значения, поскольку компания является ООО, а он является единственным владельцем. Кто прав? Мой начальник? Или я? А что мне делать?

— Роксана из Нью-Йорка

Отличный вопрос, Роксана. В этом случае вы оказались правы.

Владельцы бизнеса не должны использовать банковский счет предприятия в личных целях.Это плохая практика, которая может привести к другим проблемам, включая юридические, операционные и налоговые проблемы.

По мере роста компании будут расти и проблемы. То есть, если компания сможет расти. Многие предприятия, действовавшие в условиях слабой финансовой политики, не растут так, как должны или могли бы.

Предлагаю вам предоставить владельцу бизнеса копию этой статьи. У него есть все причины, чтобы помочь вам убедить его. В конце — список лучших практик, которым нужно следовать.

Почему не использовать банковский счет для бизнеса в личных целях

Вот 7 причин, по которым владельцы малого бизнеса не должны использовать банковский счет для бизнеса в личных целях.Объединение влечет за собой следующие опасности:

1. Усложняет управление денежными потоками

Ситуация с денежными потоками компании становится запутанной, и ее труднее предсказать при объединении деловых и личных средств.

Например, у предприятия может не хватить средств, когда приходит срок оплаты важного коммерческого счета. Почему? Потому что владелец выбирает именно это время для оплаты личных расходов со своего бизнес-счета.

Некоторые владельцы смотрят на свой банковский счет, видят, что там деньги, и думают, что могут их потратить.Это может привести к кризису денежных потоков.

2. Подрывает защиту личной ответственности

Владелец корпорации или компании с ограниченной ответственностью (LLC) может нести личную ответственность по коммерческим долгам из-за смешения личных и деловых средств.

Одним из мотивов, побуждающих владельцев создавать ООО или корпорации, является ограничение личной ответственности по корпоративным долгам. Но если владелец управляет бизнесом так, как будто он не существует отдельно, например, оплачивая личные счета со своего бизнес-счета, эта защита может исчезнуть.

Известно, что суды «пронзают корпоративную завесу». Это означает, что они могут привлечь владельца к ответственности по долгам предприятия.

LLC и корпорации с одним владельцем больше всего подвержены риску проникновения в корпоративную вуаль. Их владельцы считают, что разделение средств не имеет значения, потому что они являются единственным владельцем. Они думают: «Кто будет возражать, если я использую свой бизнес-аккаунт в личных целях?» Кредитор компании, вот кто.

Если компания закрывается, оставляя бизнес-долги позади, неоплаченный кредитор может преследовать владельца с судебным иском.

3. Завышает или занижает налоговые вычеты.

Чтобы квалифицироваться как налоговые вычеты для бизнеса, расходы должны быть связаны с коммерческими целями. Когда вы оплачиваете личные счета с коммерческого банковского счета, становится сложнее идентифицировать деловые расходы. В результате вы можете упустить из виду законные вычеты. Или вы можете ошибочно классифицировать личные расходы как коммерческие, что приведет к штрафам и большому налоговому счету от IRS, если вы пройдете аудит.

Эта проблема усугубляется, когда владельцы не обновляют финансовую отчетность.Слишком многие владельцы ждут раз в год уплаты налогов, чтобы классифицировать расходы.

К тому времени, как наступает март или апрель, память тускнеет. Возможно, им придется просмотреть ящик с квитанциями и обнаружить, что документация отсутствует. Или, возможно, они забыли, было ли что-то деловым или личным. Это благодатная почва для ошибок.

4. Делает бухгалтерский учет излишне сложным

При совместном использовании вести точный учет становится сложнее.

Вы должны проделать дополнительную работу, чтобы отделить личные расходы от деловых расходов.Вы не можете просто загрузить историю транзакций с банковского счета в QuickBooks, Xero или Zoho Books и знать, что все расходы связаны с бизнесом.

Вместо этого кто-то должен тщательно прочесать и перераспределить расходы. Это ненужный ручной шаг, который снижает производительность бизнеса. Кроме того, память тускнеет, и ее становится труднее переклассифицировать, если вы не дойдете до нее сразу.

5. Вызывает возражения других заинтересованных сторон

Акционеры, инвесторы и деловые партнеры не хотят, чтобы вы относились к бизнесу, как к своей личной копилке.

Основатель WeWork обнаружил это на собственном горьком опыте. Энергичная компания, которая когда-то оценивалась в 47 миллиардов долларов, подала заявку на IPO летом 2019 года. Раскрытие документов показало, что основатель занимается собственными делами, включая личные займы, которые он получил от компании по ставкам ниже рыночных.

Другими словами, учредитель отвлекал средства компании на личные нужды.

Крупнейший инвестор компании вытеснил его с поста генерального директора. В конце концов, ему пришлось уйти из основанной им компании!

WeWork — яркий пример.Однако помните, что даже в малом бизнесе, не имеющем планов первичного публичного размещения акций, заинтересованные стороны могут подать в суд за незаконное присвоение средств, мошенничество или нарушение фидуциарных обязательств. Так что, если есть другие владельцы или инвесторы, оплата личных расходов с бизнес-счета в конечном итоге вас настигнет.

6. Может свести на нет часть выгоды по подразделу S

Объединенные счета могут бросить вызов лучшему налоговому плану по подразделу S.

Подраздел S — это решение, которое вы делаете с IRS, чтобы рассматривать налоги как сквозные налоги и избегать двойного налогообложения как корпорации, так и владельца.

Еще одно преимущество подраздела S заключается в том, что он может снизить налоги на занятость (налоги на медицинское обслуживание и социальное обеспечение) для владельца. Вот как это работает. Владелец становится сотрудником компании. Пока он получает разумную зарплату, владельцу не нужно платить налог на трудоустройство с корпоративных выплат сверх зарплаты.

Однако, если владелец возьмет выплаты, не связанные с заработной платой, не отслеживая, сколько он тратит, он может вступить в конфликт с IRS.Как? Взяв раздачи, которые намного превышают его зарплату. Налоговое законодательство требует, чтобы заработная плата владельца не была необоснованно низкой по сравнению с распределением прибыли.

Может случиться так, что владелец не знает, сколько он вывозит из компании в личных целях. Это легко сделать, если вы смешиваете личные и деловые расходы и не имеете должного контроля над бухгалтерским учетом.

Как заявляет Nolo.com: «Если IRS придет к выводу, что владелец корпорации S попытался уклониться от уплаты налогов на заработную плату, замаскировав заработную плату сотрудников под корпоративные выплаты, она может переквалифицировать распределение как заработную плату и потребовать уплаты налогов и штрафов, которые могут включать штрафы по налогу на заработную плату до 100% плюс штрафы за халатность.”

7. Сложнее получать прибыль и расти

Чем дисциплинированнее бизнес в отношении финансов, тем выше вероятность успеха. Если вы слабо ведете дела с банковскими счетами, это может привести к тому, что вашему бизнесу будет не хватать финансовой дисциплины и по другим причинам. И это ставит перед вами ненужные препятствия.

Любые финансовые отчеты могут содержать неточную картину бизнеса, поскольку они могут включать личные расходы. Как вообще можно создать полезный отчет о прибылях и убытках (P&L) без чистых данных?

По крайней мере, вам придется остановиться, чтобы сначала очистить данные.Это лишает вас возможности отчетности в реальном времени.

В целом, смешивая личные и коммерческие средства и не поддерживая дисциплину, становится все труднее управлять бизнесом в направлении прибыли и успеха.

Лучшие методы ведения бизнеса и личных расходов

Большинство малых предприятий начинают с того, что владелец использует свои личные средства для открытия бизнеса. Таким образом, с точки зрения владельца, может показаться совершенно нормальным продолжать смешивать личное и деловое. Фактически, согласно одному опросу, 27% владельцев бизнеса признали, что использовали одну и ту же учетную запись для бизнеса и для личных целей.

Но объединять фонды после того, как бизнес работает, — это не нормально. Следуйте этим 8 передовым методам:

Отдельные бизнес-счета и личные банковские счета

Владелец малого бизнеса всегда должен иметь два текущих счета: личный счет и бизнес-счет.

Это намного проще, если вы будете держать бизнес и личную жизнь отдельно и хорошо организованными. Узнайте больше от налогового эксперта Барбары Велтман о том, почему вам необходимо разделить финансы вашего бизнеса.

Возьмите зарплату

Владелец должен заработать себе зарплату.Если это корпорация или подраздел S, владелец должен стать наемным работником. Для индивидуального предпринимателя она могла просто настроить регулярный вывод средств или переводить каждые две недели на личный счет.

Это обеспечивает разделение фондов. Получение заработной платы — это основной способ избавиться от привычки нерегулярно погружаться в бизнес-счета для покрытия личных расходов.

Распределение прибыли единовременно

Индивидуальные предприниматели и владельцы ООО обычно получают распределение прибыли сверх своей заработной платы.Это общепринятая практика.

Но лучший способ сделать это — принять распределения как запланированные единовременные выплаты.

Не принимайте их как нерегулярное снятие наличных в банкоматах или оплату личных счетов тут и там. Это значительно усложняет планирование. Кроме того, средства с большей вероятностью будут растрачены впустую вместо того, чтобы использоваться для важных целей, таких как ПРОСТОЙ или пенсионный план 401k.

Сделайте рассылки запланированным мероприятием один или несколько раз в год. Включите их в свое налоговое планирование и пенсионное планирование.Сделайте их частью своей стратегии роста.

Используйте отдельные кредитные карты

Еще одна плохая практика — это когда владелец использует одну и ту же кредитную карту как для личных, так и для деловых целей.

Это вызывает путаницу в бухгалтерском учете. Это может привести к ошибкам, когда пришло время требовать налоговых вычетов.

Это также добавляет дополнительные шаги в вашу бухгалтерию. Вы не можете просто загрузить свою ежемесячную историю транзакций в бухгалтерское программное обеспечение и собрать все бизнес-счета в одном месте. Как и в случае с записями о вашем банковском счете, вам нужно вручную отсортировать их.

Подайте заявку на получение бизнес-кредитной карты, как только у вас будет регулярный доход. Это также поможет создать отдельную кредитную историю для бизнеса.

Ведите хороший учет по налогам

Держите налоговый учет в актуальном состоянии в течение года. Промедление может дорого обойтись.

Хорошее ведение документации поможет вам избежать налоговых проблем. Часто владельцы малого бизнеса сталкиваются с проблемами, связанными с Налоговым управлением США и другими налоговыми органами, не из-за недобрых намерений.Скорее, плохой бухгалтерский учет и отсутствие документации создают ненужные проблемы. Это вынужденная ошибка.

Плохое ведение документации также может заставить вас платить больше налогов.

Хорошее налоговое планирование становится трудным, если у вас нет четкой финансовой картины. Таким образом, вы, скорее всего, придете во время уплаты налогов только для того, чтобы обнаружить, что есть стратегии, которые вы могли бы использовать для снижения налогов. Но из-за того, что у вас не было хороших бухгалтерских книг и способности смотреть вперед до окончания налогового года, вы упустили.

Управляйте бюджетом

В бизнесе у вас больше шансов на процветание и успех, если вы установите цели и бюджет.

Сюда входит установка бюджета для выплаты себе «зарплаты».

Не забирайте деньги со своего банковского счета мелочами. У вас не будет четкого представления о том, какова ваша ежемесячная норма расходов на бизнес. Ваша скорость сжигания должна быть записана в ваш мозг!

Как собственник, вам также необходимо знать, сколько продаж вы должны делать каждый месяц, чтобы покрыть свой уровень сжигания.

У вас гораздо больше шансов достичь своих целей, если вы всегда ТОЧНО знаете, что нужно для получения прибыли каждый месяц. Короче говоря, вы всегда должны знать:

- , сколько вашему бизнесу нужно зарабатывать, и

- , сколько он может потратить.

Обязательно составляйте ежемесячный отчет о прибылях и убытках и другие финансовые отчеты. Они помогают вам не сбиться с пути.

Всегда своевременно выплачивать обязательства

Когда вы не оплачиваете обязательства в срок, это ключевой момент, когда возникают вопросы относительно личного использования коммерческих средств.Все может пройти нормально, и никто не будет возражать, ПОКА бизнес не перестанет платить.

Практическое правило в бизнесе: вовремя платите всем, кому вы должны. Таким образом вы избежите большого количества юридических проблем.

Уважайте других заинтересованных сторон

Если у вас есть инвестор, деловой партнер, акционеры или участники LLC — будьте особенно щепетильны в обращении с деньгами. Уважайте, что у них есть право знать, как используются бизнес-фонды, и право голоса в этом.

Разделяя бизнес и личные дела и следуя лучшим практикам, он сохраняет все честно.Это также помогает избежать появления неприличия.

В заключение: опускаться в бизнес-счет каждый раз, когда владельцу требуется немного дополнительных денег, — ужасный способ вести бизнес. Станьте более умным владельцем бизнеса.

Все ответы на вопросы читателей приходят от редакционной коллегии Small Business Trends с более чем 50-летним совместным опытом ведения бизнеса. Если вы хотите задать вопрос, , отправьте его сюда .

Изображение: DepositPhotos.com

3 банковских счета

должен иметь каждый владелец малого бизнесаВы когда-нибудь испытывали трудности с тем, чтобы иметь достаточно денег, чтобы оплатить налоговый счет в срок?

Хотели бы вы иметь дополнительные деньги для реинвестирования в свой бизнес, чтобы помочь ему расти?Для этого нужно с умом распоряжаться своими деньгами. Один простой и эффективный метод — открыть три разных банковских счета. Каждый из них имеет отдельную цель и позволяет эффективно управлять своими деньгами.

Установив их и используя их с умом, у вас всегда будет достаточно денег, чтобы делать то, что вы хотите делать в своем бизнесе. Итак, давайте разберемся, что это такое…

1) Расчетный счетПервая учетная запись, которая вам понадобится, — это ваша операционная учетная запись. Ваша операционная учетная запись — это то место, где вы управляете повседневными операциями своего бизнеса. Это где вы:

- Получайте доход

- Оплатите счет

- Выплачивайте заработную плату и т. Д.

По сути, весь ваш повседневный приток и отток денежных средств проходит через этот счет.У большинства предприятий уже должна быть одна из этих учетных записей.

2) Налоговый счетВторая учетная запись, которая вам понадобится, — это налоговая учетная запись. На вашем налоговом счете вы начинаете откладывать деньги на уплату налогов. Каждую неделю или каждый месяц начните откладывать деньги на покрытие ваших обязательств, например:

- Налог на товары и услуги (GST)

- Налог с оплатой по мере использования (PAYG)

- Выход на пенсию

- Налог на прибыль; и так далее

Большой проблемой для многих предприятий является то, что они тратят свои налоговые деньги, потому что они находятся на их банковском счете.Если вы отделите их от своего рабочего счета, у вас меньше шансов их потратить. Вы начнете управлять своим бизнесом на основе того, что осталось в аккаунте.

3) Счет прибылиНаконец, третий счет, который вам понадобится, — это счет прибыли. Здесь вы откладываете деньги на прибыль вашего бизнеса. Чтобы ваш бизнес приносил прибыль, просто отложите часть этих денег. Опять же, если вы оставите их в своем рабочем аккаунте, вы их потратите. Но если вы отложите это в своем счете прибыли, тогда вы сможете выбрать, на что вы потратите свою прибыль.Это может быть что-то вроде:

- Выплата дивидендов

- Купите новые активы для своего бизнеса

- Реинвестируйте в рост вашего бизнеса

Прелесть того, что вы начнете управлять своими деньгами таким образом, вы сможете начать выбирать, на что вы тратить свою прибыль, вместо того, чтобы просто поглощаться повседневными операциями.

Итак, напомним, чтобы разумно управлять своими деньгами в бизнесе, откройте три счета:

- Расчетный счет

- Налоговый счет

- Счет прибыли.

Установите их сегодня, и, вложив деньги в каждую из них, вы обнаружите, что у вас будут деньги, необходимые для успешного ведения бизнеса.

Открытие коммерческого банковского счета: ошибки, которых следует избегать

Если вы владеете малым бизнесом, вам следует открыть коммерческий банковский счет, чтобы упорядочить свои финансы. Хотя это может показаться простой задачей, она требует правильного принятия решений и тщательного обдумывания. Эксперты по малому бизнесу рассказали о некоторых типичных ошибках, которые новички совершают при работе с коммерческими счетами, и о том, как этого избежать, открывая собственный.

1. Неверная или отсутствующая информация при открытии счета

Новые владельцы малого бизнеса и предприниматели часто совершают ошибку, принося неправильные документы на встречу для открытия счета. У каждого банка или кредитного союза могут быть разные требования, поэтому при записи на прием спросите у сотрудника банка, что именно вам нужно принести на встречу.

«Не беспокойтесь о сборке большого количества деловых документов», — сказал Дэвид Бакке, специалист по малому бизнесу на веб-сайте по личным финансам Money Crashers.«В большинстве случаев все, что вам нужно, это ваш номер социального страхования, налоговый номер и другая общая информация». [ Как открыть банковский счет для бизнеса]

Владельцы малого бизнеса также часто совершают ошибку, открывая свой счет, используя свой номер социального страхования вместо своего федерального идентификационного номера работодателя, — сказал Майкл Розбрух, основатель компании Michael Rozbruch’s Tax & Business Solutions. Академия.

2. Отсутствие специального бизнес-счета

Согласно исследованию, проведенному Researchscape от имени Seed, 32 процента владельцев бизнеса не разделяют свои личные и коммерческие банковские счета.

«Это может привести к серьезным проблемам в области бухгалтерского учета, налогообложения и отчетности для владельцев бизнеса», — сказал Брайан Мерритт, генеральный директор и соучредитель Seed. «Избавьтесь от проблем в будущем и разделите свой бизнес и личные счета с самого начала. Вы уменьшите свою юридическую ответственность, и ваша жизнь станет намного проще с уплатой налогов».

3. Отсутствие планирования органов подписания чеков

Розбрух отметил, что владельцы малого бизнеса часто забывают о планировании подписания бизнес-чеков.

«Они не ставят задачи по подписанию чеков с учетом сдержек и противовесов», — сказал он.

Если в вашем бизнесе есть партнер или сотрудники, потребуются ли для ваших деловых проверок одна или две подписи? Если вам требуется две подписи, это будет для всех сумм чеков или только для сумм, превышающих указанную стоимость в долларах? Примите эти решения до открытия учетной записи, и вы избежите головной боли, связанной с внесением изменений позже.

4. Выбор неправильного банка для вашего бизнеса

Исследование Seed показало, что 63 процента владельцев малого бизнеса выбирают тот же банк, который они используют для своего личного счета.Хотя это может показаться неплохой идеей, вы можете ограничиться банком, который не отвечает потребностям вашего бизнеса.

«Проблема в том, что потребительские банки не предлагают всех функций и услуг, которые необходимы малому бизнесу для успеха, таких как отслеживание денежных потоков», — сказал Мерритт. «Неспособность правильно спрогнозировать денежный поток может привести к потере бизнеса. Ищите партнера-банка, который предлагает такие услуги, как анализ и отчеты о движении денежных средств. Это сэкономит драгоценное время бухгалтерского учета и обеспечит полную прозрачность ваших финансов в любое время.«

Если вы имеете дело с кредитным союзом, первый вопрос, который следует задать, — предлагают ли они текущий счет для бизнеса, функция, которая доступна не во всех кредитных союзах, — сказала Эль Каплан, генеральный директор и партнер-основатель компании по управлению капиталом Фирма LexION Capital Management. Другой вариант — проверить банковские услуги для бизнеса, предлагаемые в рамках группы или организации, к которой вы принадлежите.

«Если вы принадлежите к группе, имеющей доступ к бизнесу, проверка через специализированные кредитные союзы, например, для ветеранов , бывшие учителя, писатели или исполнители, тогда это может быть отличным вариантом », — сказал Каплан.

Кроме того, согласно исследованию Seed, 40 процентов владельцев малого бизнеса платят своим банкам ежемесячную плату за обслуживание. Однако есть варианты бесплатных банковских услуг, о которых многие владельцы не знают.

«Иногда это так же просто, как позвонить в банк и попросить снять комиссию», — сказал Мерритт. «При средней ежемесячной плате от 20 до 25 долларов в месяц владельцы бизнеса без надобности тратят сотни долларов в год. Избегайте ежемесячных сборов за обслуживание и выберите банковского партнера, который предлагает транзакционные услуги, такие как оплата счетов бесплатно.

5. Заказ неправильных чеков

Удивительно распространенная ошибка, по словам Розбруха, заключается в том, что многие новые малые предприятия печатают на чеках неправильное название компании. Например, они могут вместо этого использовать название «ведение бизнеса как» (DBA). юридического имени организации. В некоторых сценариях использование имени администратора базы данных на чеках создает проблему, особенно если компания принимает платежи по кредитным картам в Интернете. Это происходит из-за роста мошенничества в онлайн-банках.

«Торговые процессоры кредитных карт, такие как PowerPay требует, чтобы юридическое наименование организации совпадало с этим при проверке недействительности, чтобы убедиться, что они одинаковы, особенно для стартапов », — сказал Розбрух.

Новым предпринимателям также следует уточнить в своем банке, включает ли пакет счетов электронную печать чеков, совместимую с бухгалтерским программным обеспечением предприятия. Розбрух отметил, что некоторые банки позволяют заказывать чеки, которые можно распечатать в электронном виде с помощью таких программ, как QuickBooks.

6. Несоблюдение минимального ежемесячного остатка

Некоторые коммерческие банковские счета предлагают освобождение от ежемесячной платы, если остаток на счете остается выше установленного минимума каждый день месяца.Не платите ненужные банковские комиссии, если ваш баланс упадет ниже минимума. А еще лучше поставьте себе цель сохранить в своем аккаунте чуть больше минимума.

«Я рекомендую держать на счете минимальную сумму плюс несколько сотен», — сказал Каплан. «Таким образом, вы не окажетесь в положении, помогающем банку зарабатывать деньги за счет вашего бизнеса».

Дополнительная отчетность порта Сарита. Некоторые интервью с источниками были проведены для предыдущей версии этой статьи.

Банковские счета США для иностранных предпринимателей

Роберт КовальскиОткрытие банковского счета в США

ВНИМАНИЕ: Статья носит ознакомительный характер. Наша компания не специализируется на банковских процессах и не предлагает их.

Многим международным компаниям необходимо открыть корпоративные банковские счета в США, чтобы сделать бизнес с клиентами из США более удобным и избежать проблем с иностранной валютой и обменными курсами.В общем, настоятельно рекомендуется, чтобы коммерческое предприятие имело отдельный банковский счет. Это поможет обеспечить соблюдение организацией требований к ведению документации IRS и обеспечит лучший способ управления денежными потоками компании.

После 11 сентября и с принятием Закона о патриотизме иностранцам стало действительно трудно открывать банковские счета в США. Сегодня все банки США обязаны документально подтвердить, что лицо, открывающее счет, является лицом, указанным в удостоверении личности. они получают.Самое простое решение, которое выбрали практически все банки, — это просто попросить одного из сотрудников в своих отделениях убедиться, что лицо, открывающее счет в отделении, — это то же лицо, что на фотографии I.D.

Время от времени становятся доступны некоторые варианты удаленного открытия счета. Вы можете проверить этот пост, чтобы узнать, какие варианты доступны в настоящее время. В противном случае вы можете продолжить чтение этой статьи, чтобы узнать, как еще вы можете открыть банковский счет.

Способы открытия коммерческого банковского счета в США и альтернативы

Итак, каковы возможные способы открыть банковский счет в США для лица, не являющегося гражданином США, не проживающего в США? Позвольте мне представить вам несколько возможных решений этой дилеммы, включая некоторые альтернативы открытию счета в США:

Если у вас есть личный банковский счет в США …

Если вы посещали США в прошлом и открыли личный банковский счет, лучше всего попытаться связаться с вашим банком (желательно в том же филиале) и посмотреть, сможет ли он открыть счет для вашего бизнеса удаленно.

Попробуйте несколько вариантов интернет-банка

Периодически появляется возможность открыть счет удаленно в интернет-банке. Например, вы можете попробовать такие банки, как Silicon Valley Bank) или EverBank. Кроме того, похоже, что у eTrade есть возможность открыть банковский счет, хотя технически они являются брокерскими компаниями. Это долгий путь, но прежде всего стоит попробовать.

Имейте в виду: онлайн-банки обычно требуют SSN (номер социального страхования), но откроют счет, если у вас есть ITIN (индивидуальный идентификационный номер налогоплательщика) в качестве замены (ITIN имеет то же количество цифр, что и SSN).

Используйте пополняемый счет предоплаченной дебетовой карты вместо традиционного банковского счета

В большинстве случаев вам нужен не банковский счет как таковой, а функции, предоставляемые традиционным банковским счетом. Для этого вы можете использовать перезагружаемую предоплаченную дебетовую карту от таких компаний, как NetSpend, Payoneer и т. Д. Вы получаете международно признанную дебетовую карту и номер счета с маршрутизацией и номерами ABA.

С такой учетной записью вы можете настроить бесплатный прямой депозит вашей зарплаты, перезагрузить карту в разных местах (например, список NetSpend на своем веб-сайте более 100000 сетевых местоположений NetSpend Reload по всей территории США).S. для добавления наличных денег или чеков) и переводите деньги с помощью PayPal®, чекового или сберегательного счета или другого карточного счета (NetSpend или Payoneer). Вам даже следует рассмотреть возможность открытия счетов в нескольких из этих компаний, чтобы разнообразить свои финансовые возможности.

Путешествие

Поездка в США предоставит вам лучшую возможность открыть счет в банке. Если вы все равно планируете поездку или у вас есть финансовые возможности (а также свободное время) для поездки в США, то это, вероятно, будет лучшим решением.Имейте в виду, что вам необходимо принести ряд документов, как личных, так и деловых, и всегда рекомендуется связаться с банком напрямую до прибытия, чтобы убедиться, что у вас есть все документы на момент посещения отделения. . Ниже я перечисляю все документы, необходимые (или те, которые могут потребоваться) типичному банку США (однако имейте в виду, что даже в пределах одного банка разные отделения могут иметь несколько разные требования).

Подтвердите свою личность в U.С. Посольство

Некоторые банки принимают удостоверения личности. проверка через посольство США. Человек из другой страны, желающий открыть банковский счет в США, может пойти в посольство США в своей стране, и кто-то из посольства может подписать удостоверение личности. форма проверки. Очевидно, что это действительно практично только для тех, кто живет недалеко от посольства США, однако, если единственной альтернативой является поездка в США, это может быть лучшим решением. Конечно, это имеет смысл только в том случае, если вы сначала подтвердите в банке в США, что они его примут.

Партнер с кем-то в США

Если поездка в США или использование посольства не представляется возможным, один из способов сделать это — сотрудничать с кем-то в США. У многих людей есть друзья и родственники в США, которые могут помочь им открыть счет в банке. Очень важно понимать, что человек, с которым вы сотрудничаете, который также будет указан в качестве представителя компании в банке, должен вызывать доверие, поэтому выбирайте внимательно. Имейте в виду, что это лицо будет иметь доступ ко всем средствам компании, проходящим через эту учетную запись, и, пока вы не указаны в качестве соавтора учетной записи, будет иметь исключительные полномочия на выполнение таких операций, как ее закрытие или блокировка.

Нанять менеджера / исполнительного директора в США

Если вы хотите сохранить право собственности на себя, в качестве альтернативы можно нанять менеджера или исполнительного директора для вашей компании, который будет представлять ее в банке. LLC, например, могут быть сформированы как «управляемые менеджером», что в некоторых штатах требует, чтобы вы указали менеджера в Уставе компании. Как и в предыдущем решении, это лицо будет иметь исключительные полномочия в вопросах управления банковским счетом, поэтому выбирайте внимательно.

Это решение отличается от предыдущего тем, что здесь вы будете компенсировать менеджеру зарплату (или единовременную выплату), в то время как в предыдущем решении вы компенсируете им долями или долей участия. Чтобы предоставить этому человеку полномочия представлять вашу компанию, вам может потребоваться выдать ему Сертификат о занимаемой должности (см. Ниже).

Альтернатива №1: банковский счет в вашей стране

Некоторым компаниям, зарегистрированным в США, может даже не потребоваться банковский счет в США.Если ваша компания будет предоставлять услуги бизнес-клиентам в США, это может быть вариант перевода средств на банковский счет в долларах США вашей компании в США, который вы вместо этого откроете в своей стране. Если вы планируете иметь торговый счет (например, принимать платежи по кредитной карте в Интернете), не будучи гражданином США, единственным решением может быть открытие торгового счета в банке или финансовом учреждении в вашей стране, и в этом случае вам потребуется в любом случае иметь банковский счет в вашей стране.

Имейте в виду, чтобы открыть банковский счет для американской компании в вашей стране, документы компании должны быть заверены с помощью процедуры, называемой «Апостиль / Сертификация в посольстве» (см. Ниже).

Альтернатива № 2: Банковский счет в другой стране

Вы также можете выбрать открытие банковского счета в оффшорной юрисдикции. Многие юрисдикции известны своей благоприятной средой для ведения бизнеса и позволяют легко открывать банковские счета удаленно, поэтому вы можете рассмотреть возможность дальнейшего изучения этого варианта.

Альтернатива № 3: PayPal и аналогичные службы

В зависимости от потребностей вашего бизнеса вы можете выбрать использование финансовых услуг, таких как PayPal. Если вам сложно открыть банковский счет и торговый счет для вашего бизнеса, использование PayPal или аналогичных сервисов (таких как Google Wallet, Amazon Payments и т. Д.) Для сбора платежей от вашего клиента может быть вашим единственным (но, тем не менее, жизнеспособным) вариантом.

Альтернатива № 4: 2 Checkout, Stripe и Skrill (ex-MoneyBookers)

Если единственная причина, по которой вам нужен U.S. банковский счет предназначен для сбора платежей от ваших клиентов из США, вам следует рассмотреть возможность использования 2Checkout, Stripe или Skrill для обработки кредитных карт. 2Checkout, Stripe и Skrill позволяют продавцам, базирующимся в ряде стран, охватывающих широкий спектр отраслей, получать онлайн-платежи от покупателей со всего мира.

БОЛЬШЕ О 2CHECKOUT: 2Checkout — мировой лидер в области платежей и услуг электронной коммерции. 2Checkout предоставляет онлайн-продавцам глобальную платформу способов оплаты и услугу предотвращения мошенничества мирового класса на безопасных и надежных платежных страницах, совместимых с PCI, включая новейшую функцию Direct Checkout, решение для встроенной проверки, предназначенное для наложения и отображения последней страницы корзины. вашим клиентам, как будто они никогда не покидали сайт!

Платежная платформа 2Checkout объединяет шлюз и торговый счет в одно предложение без необходимости заключать договор с торговым банком или управлять отдельными соглашениями.Вы можете принимать карты Visa, MasterCard, AMEX, Discover, PayPal, Diner’s Club, JCB и дебетовые карты (в США) из одного решения через полностью защищенные платежные страницы 2Checkout. Кроме того, 2Checkout предоставляет ведущие в отрасли услуги по регулярному выставлению счетов, поддержку колл-центра, полная сертификация SSL, и система переводится на 15 языков и 26 международных валют для покупателей и продавцов из более чем 200 стран.

Альтернатива № 5: Торговые счета с высоким риском

Если ваша страна или отрасль не входят в 2Checkout или Skrill, существует возможность создания торговых счетов с высоким уровнем риска.Условия использования этих учетных записей обычно включают более высокие, чем обычные, комиссии (от 7% до 15%), а также более длительные задержки выплат (2-3 недели по сравнению с 2-3 днями для обычных учетных записей). Могут применяться другие условия. Когда вы установите некоторую историю с поставщиком торгового счета с высоким риском (например, 6-9 месяцев безупречной обработки), вы можете претендовать на более выгодные условия. Кроме того, ваша история обработки с одним поставщиком может быть использована в будущем для подачи заявки на открытие торгового счета у другого поставщика на более выгодных условиях.

Необходимые документы

При открытии банковского счета в США представителю компании, который лично появляется в банке, необходимо иметь при себе определенные документы компании и личные документы. Ниже вы можете увидеть список всех возможных документов, которые представитель должен иметь в своем распоряжении:

Учредительный договор / организация

Чтобы открыть бизнес-счет в США, компания должна быть зарегистрирована в одном из штатов США или D.C., и представитель представит в банк доказательство создания этого юридического лица. Тип необходимой документации зависит от типа создаваемого юридического лица: корпорация должна представить учредительный договор, а ООО — учредительный договор. Некоторые банки вместо этого примут квитанцию о подаче документов, но большинство требует заверенную копию статей.

Письмо с подтверждением EIN

EIN (также известный как федеральный идентификационный номер работодателя) Письмо-подтверждение (форма SS4) требуется всем банкам для открытия бизнес-счета.Основная причина заключается в том, что у банка (и у вас самих) есть требования к налоговой отчетности в Налоговую службу (IRS) на основе информации о вашей учетной записи, а в качестве идентификационного номера отчетности требуется EIN.

Идентификация с фотографией

Обычно банк требует 2 удостоверения личности представителя компании, открывающего счет, по крайней мере, на одном из них должна быть фотография. Паспорт будет работать нормально, но убедитесь, что срок его действия не истек.

Подтверждение адреса (заявитель)

Банки требуют, чтобы представитель компании, открывающий счет, представил личное подтверждение адреса.Примерами соответствующих документов являются счета за коммунальные услуги или выписки со счета в иностранном банке (предпочтительно). Имейте в виду — документ ДОЛЖЕН быть на английском языке. Если он написан не на английском языке, он должен быть официально переведен и нотариально заверен. Имейте в виду, что в некоторых банках есть многоязычные банкиры, уполномоченные принимать документы на том языке, на котором они сертифицированы, но вы не должны рассчитывать на это.

Служебный адрес в США

Большинство банков США не открывают бизнес-счет без U.S. физический адрес. Иногда банк принимает почтовый адрес зарегистрированного агента, также известного как зарегистрированный офис. Банки обычно соглашаются с этим требованием, особенно если ваш тип бизнеса — бизнес, в котором физический филиал нецелесообразен, например компания, которая ведет бизнес в основном через Интернет.

Некоторые банки также требуют, чтобы физическое местоположение США находилось на определенном расстоянии (например, 10 миль) от отделения банка, в котором вы открываете бизнес-счет.Например, вы не можете открыть бизнес-счет в Нью-Йорке, если ваш физический адрес в США находится в Калифорнии.

Минимальный депозит

Минимальные депозиты варьируются от банка к банку, при этом для большинства обычных банков требуется всего 100 долларов США (некоторые банки могут даже иметь требования к депозитам в размере 0 долларов США). Уточните в своем банке, каковы будут минимальные требования к депозиту для иностранных клиентов.

Письмо от CPA или поверенного компании

Этот документ может потребоваться в некоторых банках, если банк находится не в стране регистрации.Например, если вы регистрируете ООО в Вайоминге и хотите открыть счет в банке Нью-Йорка, банк захочет увидеть заявление, написанное бухгалтером компании или юристом, в котором говорится, что эта компания не ведет бизнес в их соответствующих штат (в нашем примере — Нью-Йорк). Это не должно быть сложное письмо, что-то вроде, например, «Я такой-то и такой-то, подтверждающее, что компания ABC, созданная в соответствии с законодательством штата Вайоминг, не имеет и не планирует в ближайшее время вести бизнес в штате Нью-Йорк. Йорк… ». Письмо должно быть датировано и подписано.

Свидетельства о хорошей репутации

Многие банки требуют, чтобы компании представили Сертификаты о хорошей репутации (также называемые Сертификатом существования), чтобы показать, что они в настоящее время ведут бизнес и имеют хорошую репутацию в государстве, в котором они основали свой бизнес. Пожалуйста, свяжитесь с банком, чтобы узнать, есть ли у них это требование.

Свидетельство о занимаемой должности

Свидетельство о занимаемой должности (также называемое «Свидетельство о занимаемой должности») — это официальный документ, в котором перечислены имена действующих директоров и должностных лиц в организации, а также их корпоративное положение в ней.Свидетельство о занимаемой должности используется в качестве подтверждения личности подписывающих органов компании и для доказательства того, что они имеют право заключать юридически обязывающие транзакции от имени компании. Этот сертификат может быть составлен по запросу (в Интернете есть множество образцов) и должен быть подписан секретарем компании и скреплен печатью компании.

Банковская резолюция

Банковское решение — это документ компании, выпущенный Советом директоров (для корпораций) или участниками (для ООО), дающий определенным лицам право открывать банковский счет от имени компании.У некоторых банков есть особый язык, который они требуют включить в решение (и часто предоставляют образец), другой банк принимает решения, изданные компанией, при условии, что они четко представляют и личность (-и) человека (-ей), а также степень разрешение.

Операционное соглашение / Устав и протокол

Операционное соглашение — это соглашение между Участниками ООО, регулирующее деятельность ООО, а также финансовые и управленческие права и обязанности Участника.Корпоративные подзаконные акты обычно касаются деятельности корпорации, устанавливая форму, способ или процедуру, в которой должна работать корпорация. Постановления сопровождаются протоколами собраний (вначале они будут включать первое собрание, на котором подзаконные акты принимаются советом директоров).

Некоторые банки потребуют, чтобы представитель компании представил в банк копию этих документов (операционное соглашение для LLC и устав с протоколами для корпораций) при открытии банковского счета (хотя это бывает довольно редко).

Апостиль / заверение в посольстве

Если вы планируете открыть банковский счет в своей стране или в одном из офшоров, вам следует знать местные правила и узнать в банке, какие документы потребуются для открытия счета. Как правило, требуется по крайней мере Устав организации / регистрации, а затем этот документ должен быть сертифицирован для международного использования.

Если вы планируете открыть банковский счет в любой юрисдикции, подписавшей Гаагскую конвенцию (также называемую «Конвенцией об апостиле»), вам потребуется приложить апостиль к заверенной копии Устава вашей компании (это делается на только на государственном уровне).

Если вы планируете открыть банковский счет в любой другой стране или юрисдикции, не подписавшей Гаагскую конвенцию, то процесс немного сложнее и включает в себя заверение документа в Государственном департаменте США, а затем в посольстве страна / юрисдикция, о которой идет речь.

Попытки банков

На нынешнем банковском рынке клиенты могут выбирать между обычными банками, обычно крупными национальными банками с многочисленными местными филиалами по всей стране, или интернет-банками.

Преимущество обычных банков, таких как Chase, Citi Bank, Bank of America, Wells Fargo или HSBC, заключается в том, что у них есть много местных отделений, где вы можете посетить и поговорить с представителями лично. С другой стороны, главное преимущество интернет-банков, таких как Silicon Valley Bank, EverBank, ING Direct и HSBC Advance, заключается в том, что они не несут накладных расходов на работу местных отделений и, следовательно, могут позволить себе предлагать своим клиентам более качественные услуги. ставки на их счетах.

Интернет-банки могут быть более гибкими с точки зрения приема заявок от иностранцев, однако многие из этих банков отклоняют заявки без номера социального страхования.

Рекомендуется связаться с несколькими банками и узнать, какие у них есть возможности для иностранцев, которые не могут поехать в США. Если вы можете путешествовать лично, у вас не должно возникнуть проблем с открытием банковского счета при условии, что у вас будут все документы, когда вы явитесь в банк. Большинство банков разрешат вам отправить им по факсу или электронной почте любой документ, который будет отсутствовать, самое важное для них — пройти процесс проверки личности заявителя.

Выводы

Хотя открытие банковского счета в США может показаться сложной задачей, на самом деле она осложняется только требованием личного присутствия в отделении. Поэтому неплохо спланировать заранее, прежде чем компания будет создана, и посмотреть, является ли (а) банковский счет в США абсолютно необходимым, или одна из альтернатив будет работать нормально, (б) возможно ли (или осуществимо) совершить поездку в США лично, или (c) есть ли в США третье лицо (друг, родственник, человек, которому вы бы предпочли доверять), которое согласилось бы присоединиться к компании в качестве партнера или менеджера.

Удачи в вашем новом бизнесе!

ОТКАЗ ОТ ОТВЕТСТВЕННОСТИ В ОТНОШЕНИИ ЮРИДИЧЕСКОЙ КОНСУЛЬТАЦИИ: Эта статья не предназначена для предоставления каких-либо налоговых советов или указаний. Никакая информация, содержащаяся на этом веб-сайте, не является юридической или иной профессиональной консультацией, и вы не должны полагаться исключительно на информацию, содержащуюся на сайте, для принятия юридических решений. При необходимости вам следует проконсультироваться с юристом для получения конкретных рекомендаций с учетом вашей ситуации.

Об авторе

Роберт Ковальски — опытный учредитель и специалист по регистрации бизнеса с более чем 10-летним опытом консультирования новых компаний по вопросам ведения бизнеса. Роберт был главным редактором и одним из основных участников Answers @ MyUSACorporation.com.

Зарплата предпринимателя: решите, сколько платить

Любой, кто не был владельцем бизнеса, может романтизировать идею «быть предпринимателем».«Легко представить себе гламурных руководителей, у которых все это вместе и которые получают большие зарплаты. Но если вы были предпринимателем, вы знаете, что жизнь владельца бизнеса редко бывает такой простой, особенно когда речь идет о зарплате владельца малого бизнеса.

Если вы только начинаете или занимаетесь этим бизнесом много лет, вы, вероятно, постоянно спрашиваете себя: «Следует ли вам получать зарплату?»

Одним словом: Да. Ну, возможно. По крайней мере, чтобы в некоторой степени

Какова средняя зарплата предпринимателя

Если вы задумываетесь о том, сколько платить себе как предпринимателю, вам может быть интересно, что зарабатывают другие на вашем месте.Хотя многие владельцы малого бизнеса вообще не берут зарплату, это не означает, что вы должны сами отказаться от зарплаты предпринимателя. Опрос American Express показал, что средняя зарплата предпринимателя составляет всего 68 000 долларов, что немного ниже, чем в предыдущем году. По данным Payscale, эта цифра приближается к 72000 долларов.

В любом случае очевидно, что большинство владельцев малого бизнеса делают это потому, что им это нравится, а не потому, что они хотят быстро разбогатеть. Любой, кто был предпринимателем, знает, что это тяжелая работа, часто доходящая до поздних ночей и выходных.Хорошая новость заключается в том, что по мере вашего роста вы можете ожидать, что и ваша зарплата предпринимателя будет расти.

Почему предпринимателю нужно брать зарплату?

Вы, вероятно, работали над открытием своего бизнеса больше, чем когда-либо на любой другой работе в своей жизни. Это работа 24/7/365, которая никогда не заканчивается. И тебе повезет, если тебе удастся подумать о чем-нибудь другом. Вы пролили кровь, пот, слезы и неизвестно чем еще, чтобы воплотить эту мечту в реальность. Возможно, он еще не идеален, и у вас может не быть всего этого, но вам нужно хотя бы запланировать получение некоторой компенсации за это.

Важно знать, что не существует только одного типа заработной платы предпринимателя. И нет точного уравнения для определения того, как предприниматели должны платить себе, поскольку правильный выбор сильно зависит от типа вашего бизнеса, возраста, финансового состояния и т. Д.