Признаки разворота тренда: 7 признаков разворота тренда. | SMART-LAB

7 признаков разворота тренда. | SMART-LAB

По мотивам

Примерно неделю назад известный трейдер — Julian Komar выложил в своем Twitter аккаунте пост, в котором поделился со своими подписчиками «семью признаками истощения тренда на рынке». В данной статье мы подробно разберем каждый из этих признаков: PROSTGUIDE.RU

1. 7 и более восходящих дней подряд

2. Акция торугется на максимальных объемах с момента зарождения тренда

3. Сильный Гэп — после нескольких месяцев ралли

4. Новый максимум — на меньших объемах

5. Пин-бар на недельном тф

6. Рост цены на 50% за 3 недели

7. Цена более чем на 100% выше 200 (Moving Average)

1. Семь и более растущих дней подряд.

Любое безоткатное движение рано или поздно заканчивается. И обычно, чем быстрее и сильнее развивался импульс вверх, тем сильнее будет и коррекционное движение вниз.

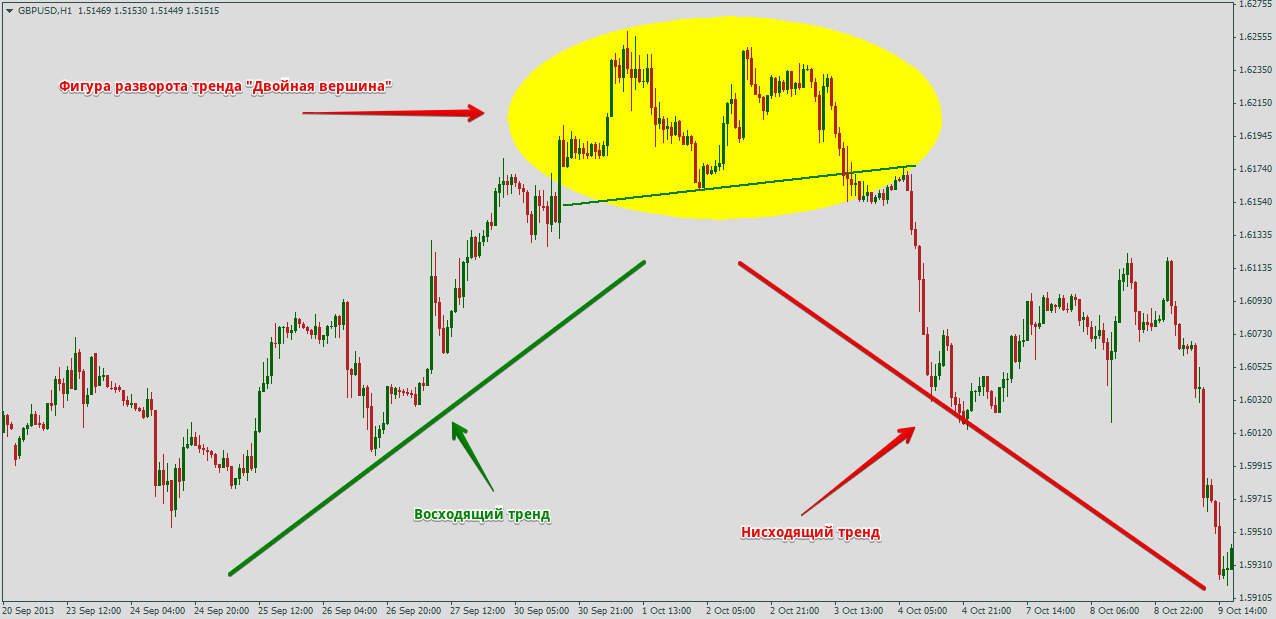

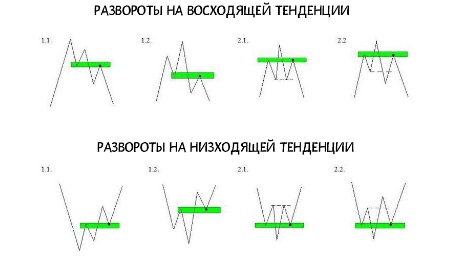

Разворот тренда вверх после нисходящего семидневного импульса.

Разворот тренда вниз после восходящего семидневного импульса.

2. Актив торгуется на максимальном объеме с момента начала тренда.

Анализ объемов (VSA) — это один из главных инструментов в торговле любого опытного трейдера. Всплеск объема после продолжительного ралли может говорить о том, что крупный игрок, возможно инсайдер, купивший актив в начале трендового движения по той или иной причине закрывает свои позиции. Если углубляться в механику работы рынка, то подобный всплеск объема, также может быть вызван лавинообразным срабатыванием стоп-заявок трейдеров или инвесторов открывавших короткие позиции(позиции в шорт) на протяжении всего времени роста актива (если кто-то покупал значит были и те кто продавал). В данном случае, также не стоит опираться на голый VSA, лучше всего найти подтверждение в виде фигуры тех.анализа, фундаментального анализа, кластеров, объемов в стакане и т.д.

Восходящий тренд.

Нисходящий тренд.

3. Большой гэп — после нескольких месяцев ралли.

Возникновению ГЭПа (сильного разрыва между ценой) на рынке, служит отсутствие встречных заявок. То есть, это ситуация, когда в силу каких либо причин, не остается желающих приобрести либо продать актив. Гэп может возникать как на больших так и на малых тайм-фреймах. Возникновение Гэпа на внутредневных ТФ, чаще всего происходит по причине банальной нехватки ликвидности. А вот на ТФ от одного дня и выше появление Гэпа чаще всего обусловлено появлением негативных новостей так или иначе затрагивающих экономический сектор в целом (в данном случае появлении Гэпа происходит на многих активах) или же касающиеся конкретной компании, и в данном случае, при достаточной диверсификации экономики, разрыв между котировками случится только с ее активами. При продолжительном ралли, появление крупной или даже казалось бы совсем не существенной негативной новости, может изменить зашкаливающую экзальтацию в настроении инвесторов по отношению к активу, на страх и жадность, что может привести развороту тренда.

Восходящий тренд.

Нисходящий тренд.

4.Новый максимум — на меньших объемах.

Новые покупки для восходящего тренда и новые продажи для нисходящего тренда — являются прямым топливом для продолжения движения вверх или вниз. Чем больше объем проходящих операций — тем выше заинтересованность трейдеров и инвесторов данным активом, тем выше вероятность продолжения имеющейся тенденции. Появление нового максимума с меньшими объемами говорит о снижении интереса к приобретению актива. И прямому истощению трендового движения.

5.Пин-бар на недельном ТФ.

Пин-бар — это, возможно, самый известный разворотный паттерн свечного анализа. На рынке, возникает как отражение борьбы быков и медведей, в ходе которой одна из сторон одержала явную победу. Графически, пин-бар представляет из себя свечу с большой тенью, и маленьким, либо полностью отсутствующим телом. На графиках с малым ТФ (1м-1д) данный паттернт возникает довольно часто, и в таких случаях, его появление, без наличия иных подтверждающих вероятность разворота рынка сигналов не имеет достаточной силы. На ТФ выше 1д пин-бар встречается гораздо реже и его появление, чаще всего, связано с выходом важных новостей, либо действиями крупных игроков. То есть, возникновение каких-либо событий на фундаментальном уровне, отражается графически в виде пин-бара, что может послужить довольно весомой причиной для прекращения растущей тенденции начала разворота тренда в обратном направлении.

На ТФ выше 1д пин-бар встречается гораздо реже и его появление, чаще всего, связано с выходом важных новостей, либо действиями крупных игроков. То есть, возникновение каких-либо событий на фундаментальном уровне, отражается графически в виде пин-бара, что может послужить довольно весомой причиной для прекращения растущей тенденции начала разворота тренда в обратном направлении.

6.Рост цены более 50% за три недели.

Разбор данного пункта уже есть на сайте. Посмотреть его можно вот тут.

7. Цена актива более чем на 100% выше 200 дневной «Скользящей средней» (Moving Average).

Идея данного способа определения точки разворота тренда базируется на старой как мир теории о «Цикличности рыночных движений» — любой рост рано или поздно сменяется спадом, а после любого спада рано или поздно начинается рост. В данном случае, для определения точки разворота тренда используется тренд-следящий индикатор «Moving Average» с периодом 200. В идеале стратегия выглядит таким образом: на график накладывается выше упомянутая MA с 200 дневным периодом (не обязательно применять на дневках — в моем случае практика показывает, что данная стратегия не плохо работает на любых других ТФ). После чего, наша задача, определить крайний локальный минимум и дождаться подхода ценового графика к скользящей средней. Затем, визуально или графически отметить расстояние между локальным минимумом и точкой пересечения ценового графика со скользящей средней. Если тренд продолжит расти и от точки пробоя пройдет расстояние, превышающее расстояние между локальным минимумом и скользящей средней — то это, руководствуясь теорией цикличности, может говорить о вероятности скорого истощения тренда и начале коррекции. Для нисходящего тренда все тоже самое только вместо локального минимума отмечается максимум. И не смотря что данный метод действительно рабочий, не стоит, да и не получится скорее всего, использовать его в чистом виде. Лучше всего попробовать скомбинировать с объемами либо с различными разворотными паттернами.Восходящий тренд.

Лучше всего попробовать скомбинировать с объемами либо с различными разворотными паттернами.Восходящий тренд.

Нисходящий тренд.

Также рекомендуем ознакомится со статьей на нашем сайте: «Как определить точку разворота тренда». В ней подробно разбирается само понятие того, что такое тренд на фондовом рынке и основные инструменты тех. анализа с помощью которых можно определить точку его разворота.

На этом все! Надеюсь статья была вам полезна если есть какие либо вопросы — пишите их в комментариях!

Smart-lab.ru — Крупнейшее в России сообщество инвесторов и трейдеров. Блоги инвесторов и трейдеров; новости финансовых рынков.

Источник: https://smart-lab.ru/blog/589756.php

Разворот тренда. Как определить без индикаторов

Зачастую, при отсутствии продолжительного опыта, сделать это своими силами не так просто. В этом Вам может отлично помочь сервис автоматического графического анализа, Autochartist. Он предоставляет уникальную возможность получать уведомления оформирования тех или иных паттернов на графиках цен даже тех инструментов, следить за которыми вручную у вас просто не хватило бы времени. При этом Autochartist также определяет уровни поддержки и сопротивления сопряженные с разворотным уровнем.

Подписка на сервис Autochartist стоит немалых денег, а для клиентов компании AMarkets сервис доступен бесплатно!

Признаки разворота

Давайте рассмотрим явные признаки приближающегося разворота.

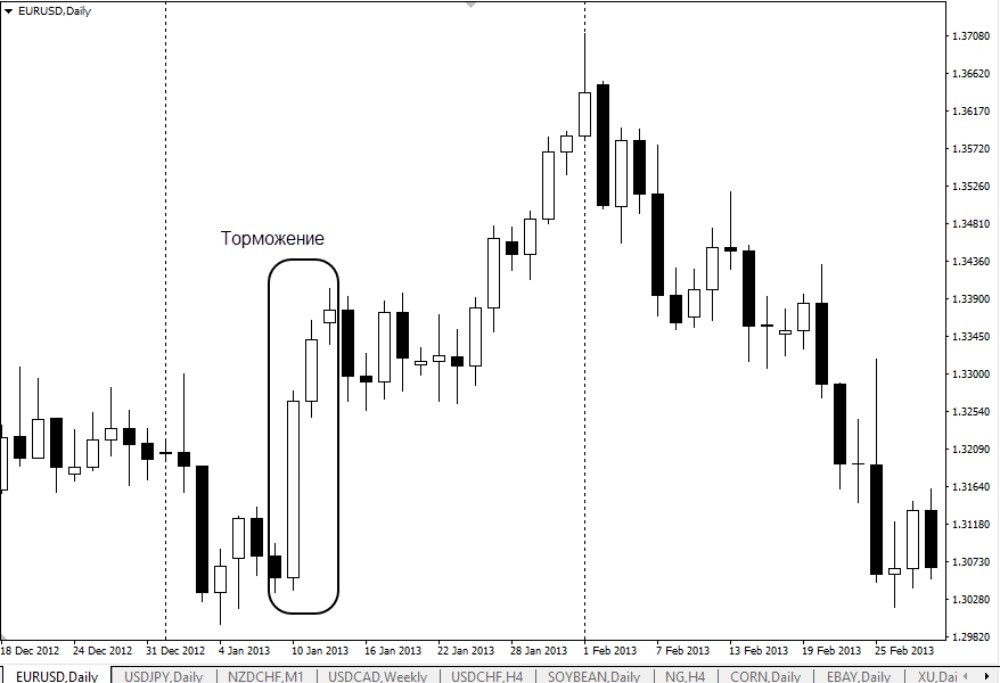

Замедление темпа

Вертикальное расстояние в цене между точками пивот (разворотными точками) – это наилучшая мера темпа. Расширенный уровень сопротивления – это явный признак восходящего тренда. Ниже вы видите два разных примера темпа. На примере слева показан тренд с повышающимся темпомна котором повышается диапазон колебания цены вверх. Это то, что вы хотите получить от тренда. Если такое явление постоянно, то можно смело двигаться вперед и торговать с бычьей коррекцией.

Замедление темпа также является первым признаком того, что тренд начинает колебаться. Это можно сравнить с восхождением на гору. Когда вы только начинаете свой путь, вы бодры, местность не так уж и плоха, воздух легче, а вертикальное расстояние не сложное. Однако, как только вы поднимаетесь выше и выше, становится все сложнее. Вы устаете, воздух тяжелее, местность более сложная, а вертикальное расстояние выше. Реальность такова, что вы просто замедляетесь. Тогда вы доходите до вершины горы и уже больше некуда идти, кроме как назад, но прежде вы собираетесь немного отдохнуть, насладиться видами и приготовиться к спуску с горы. Вы начинаете спуск с горы. Движение вниз намного легче, чем вверх, поэтому ваша скорость увеличивается, вы становитесь быстрее и потом… падаете с обрыва. В вертикальном направлении вы становитесь очень быстрыми. Так выглядит медвежий разворотный паттерн. Потребуется некоторое время, чтобы паттерн начал снижаться, но как только он начнет – скорость будет очень высокой. Примером может послужить разворот S&P 500 (SPX) в 2007 году.

е. повысился на 135 пунктов. Такая ситуация воспринимается как устойчивый бычий тренд и с огромной вероятностью этот тренд будет продолжаться. Однако, в июле уровень сопротивления на рынке установился на отметке 1560, что все еще свидетельствовало о росте уровня сопротивления, но речь шла уже и о снижении в сравнении с последним подъемом. Так выглядит замедление темпа. Это не значит, что ожидается спад рынка. Это просто значит, что рынок замедляется и мы, возможно, захотим несколько воздержаться от конкретного выделения бычьего тренда.

е. повысился на 135 пунктов. Такая ситуация воспринимается как устойчивый бычий тренд и с огромной вероятностью этот тренд будет продолжаться. Однако, в июле уровень сопротивления на рынке установился на отметке 1560, что все еще свидетельствовало о росте уровня сопротивления, но речь шла уже и о снижении в сравнении с последним подъемом. Так выглядит замедление темпа. Это не значит, что ожидается спад рынка. Это просто значит, что рынок замедляется и мы, возможно, захотим несколько воздержаться от конкретного выделения бычьего тренда.Двойная вершина

Один из двух определяющих паттернов, который должен повторяться для продолжения бычьего тренда – это постоянный рост уровня сопротивления. Остановка уровня сопротивления означает конец тренда. Это не значит, что рынок готов продавать и не значит, что он стал медвежьим. Это просто указывает на то, что на рынке уже нет бычьего тренда. Распространенной ошибкой является полагать, что приближается разворот. Он может начаться, а может и не начаться. Существует два варианта развития событий: разворотный паттерн и паттерн продолжения. Мы пока еще не знаем, что будет дальше. В 2007 году двойная вершина появилась в октябре.

Двойное дно

Второй паттерн, который должен повторяться для продолжения бычьего тренда – повышение уровня поддержки. Это то, что создает паттерн восходящих волн/корректирующих волн или иными словами Higher High / Higher Low.

Когда уровень поддержки останавливается, тренд уже больше не является бычьим, поскольку отходят паттерны продолжения, такие как чашка с ручкой, восходящий треугольник и даже симметричный треугольник, поэтому тренд теперь нейтральный.

Снижение уровня поддержки

Снижение уровня поддержки запускает медвежий тренд. Тогда трейдер перемещается от тренда «нейтральный» (Neutral) к тренду «едва медвежий» (Slightly Bearish). Но стоит принимать радикальных решений, мы принимаем исключительно логичные и взвешенные решения. Обычно при падении образуется расширенная свеча (широкое тело) с повышенным объемом, поскольку все фонды, крупные коммерческие банки и учреждения начинают продавать.

Kiss of Death (KOD) Поцелуй смерти

KOD – самый мощный медвежий паттерн на рынке.

Он считается первым отскоком после того, как рынок установит твердый нисходящий тренд путем задания первой нижней отметки (lower low). После установки уровня поддержки происходят две вещи. Во-первых, трейдеры начнут фиксировать прибыль по своим коротким сделкам. Во-вторых, некоторые игроки на рынке будут руководствоваться стратегией «buy the dip», покупая локальное дно, тем самым подводя его назад к уровню сопротивления. Это не дно, это ложное дно. Такое явление будет временным, поскольку рынок вернется к уровню поддержки, который ранее был обрушен. Если он не может вернуться к прежнему уровню поддержки, который сейчас действует как новый уровень сопротивления, то последует сильное падение. В этой точке рыночного цикла рынок упал на 7-10%. Вот на сколько мощен KOD.

После KOD

Оценка текущего состояния рынка. В настоящее время рынок твердо закрепился на одном из этапов разворота с замедлением темпа. Сейчас мы еще не знаем, какой образуется паттерн, но мы точно знаем, что пора угомонить бычий пыл, пока не получим больше данных.

Ни один рыночный переворот не похож на другой, но мы перечислили общие черты. Трейдеры могут многому научиться, проанализировав историю рыночной цены. По сути, анализ ценового маневра достаточно прост.

Заключение

Теперь, когда вы понимаете как торговать и готовы заработать кучу денег, вам понадобится система, талант и самое главное – команда трейдеров, которые смогли добиться успехов, добро пожаловать в AMarkets!

Если вам понравилось описание приемов безиндикатоной стратегии определения разворота, поделитесь с друзьями, коллегами, знакомыми в соцсетях по кнопкам ниже.

Разворот тренда причины и признаки.

Торговля по тренду всегда являлась приоритетным направлением трейдинга на форекс, достаточно просто открыть сделку и можно считать, что прибыль у вас в кармане, все бы было именно так если бы не так называемый разворот тренда.

Именно по данной причине происходит большинство сливов депозита и случаются наибольшие просадки, причин разворота может быть множество, но результат подобного события всегда один – убытки.

Разворот тренда не должен стать для вас очередной неожиданностью, только в этом случае вы сможете закрыть сделку с наименьшими убытками, а для этого следует четко знать, когда и почему случается смена направления движения цены.

Во первых следует выяснить, что же скрывается под понятием «Разворот тренда» — это ситуация когда цена начинает двигаться в обратном направлении тому в котором она двигалась последнее время. Причем величина этого движения уже превышает максимально возможный размер коррекции на данном временном промежутке.

К примеру, на Н1 присутствует восходящий тренд, а максимальная коррекция форекс в течение сессии составила 15 пунктов, но вот цена валютной пары начинает падать и уже прошла 30 пунктов, с большой вероятностью произошел именно разворот цены.

Причины разворота тренда.

Можно отметить несколько причин, по которым происходит данное явление:

Фундаментальные – выход сильной новости, которая значительно повлияла на валютный курс.

Изменение состояния рынка – достиг максимально возможного показателя перекупленности или перепроданности, что привело к появлению большого количества ордеров против существующей тенденции.

Резкое изменение спроса (предложения) – на рынке появилось большое количество, какой либо валюты, или наоборот кто-то начал массово скупать определенную денежную единицу.

Любое из данных событий может привести к тому, что цена резко изменит свое направление движения, поэтому контроль над данными тремя факторами позволяет, вовремя принять решение о закрытии сделки.

Правда на форекс реально вы может только отслеживать выход новостей, контроль над другими факторами не доступен на виртуальной бирже.

Признаки предстоящего разворота тренда.

Как уже отмечалось раньше, основным признаком является значительное движение против существующей тенденции. Кроме этого сигналом на разворот можно считать – резкий скачок цены, произошедший за короткое время или образование ценового разрыва (гэп форекс). А так же существенный пробой уровня поддержки при восходящем тренде или уровня сопротивления при нисходящем.

При этом не следует сразу делать скоротечных выводов, если одно из данных событий произошло, сначала нужно попытаться выяснить причину подобного явления. К примеру, посмотреть ленту новостей. Основной страховкой, которая используется для защиты депозита от полного слива в случае разворота тренда все так же остается ордер стоп-лосс.

Точки разворота как признаки изменения тренда

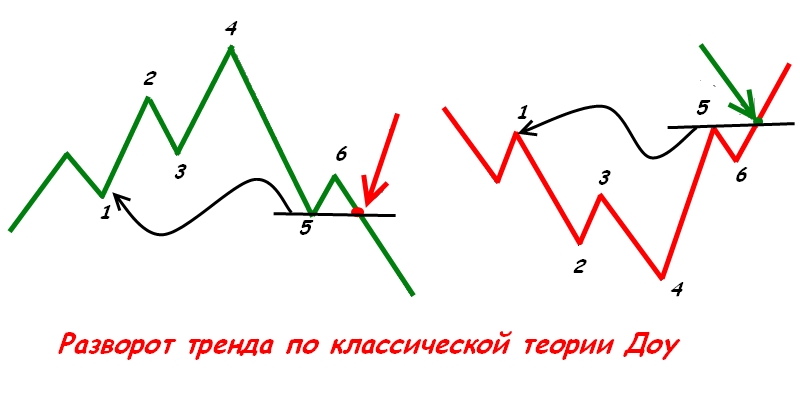

Вот пара советов по использованию этой техники. Хотя пробитие одного из подобных краткосрочных максимумов на снижающемся рынке указывает на разворот тренда вверх, некоторые пробития лучше других.Нарушение минимума, показанное в части (А), «лучший» признак настоящего изменения тренда.

Точно так же разворот тренда вверх произойдет по одной из двух следующих фигур: (А) пик роста, предшествующий новому минимуму, пробивается вверх, либо (В) рынок создает более высокий минимум, а затем поднимается выше краткосрочного максимума между двумя этими минимума ми. И в этом случае фигура (А) — «лучший» признак реального разворота тренда.

Рисунок 9.2 Пробитие краткосрочного максимума или минимума.

Учитывая сказанное, рассмотрите рисунок 9.3, представляющий 15-минутный график бондов в сентябре 1989 г. Главные движения тренда были должным образом зафиксированы этой техникой.

Рисунок 9.4 вновь показывает бонды, на сей раз в апреле 1998 г., и снова вы видите, как пробитие точек краткосрочных максимумов и минимумов позволяет трейдеру находиться в одной фазе с большинством движений тренда на протяжении 10-дневного периода времени.

Вы можете использовать эту технику двояко. Некоторые трейдеры могут просто идти в лонг и в шорт на этих изменениях тренда. Это основной и упрощенный способ использования этой техники. Более грамотный под ход — принимать сигналы на покупку/продажу после подтверждения их TDW, TDM, вторичными данными и так далее, фильтруя, таким образом, наши сделки еще чем-то, кроме колебаний на графике.

Рисунок 9.3 Казначейские бонды (15-минутные бары). График создан программой «Navigator» (Genesis Financial Data Services).

Рисунок 9.4 Казначейские бонды (15-минутные бары). График создан программой «Navigator» (Genesis Financial Data Services).

Наконец, мы можем использовать этот сигнал тренда как указатель, что мы можем покупать на откатах и продавать на подъемах в унисон с основным трендом. Если сигнал тренда положителен и произошел разворот вверх, мы можем принимать сигналы на покупку от краткосрочных инструментов или методов.

Точка разворота тренда: как определить точку разворота тренда

2019-11-25 2019-11-26 Точка разворота тренда на ФорексТкаченко ОлегИнструменты и калькуляторы прогнозирования точки разворота тренда

Торговля по тренду — одна из наиболее часто встречающихся стратегий среди начинающих трейдеров. Ее сложность заключается в определении момента потенциального разворота, до которого трейдер должен успеть закрыть сделку или, наоборот, тут же войти в рынок в начале нового тренда. Трейдер должен понимать, что речь идет именно о развороте, а не о коррекции, и для этого он может использовать такие инструменты, как разворотные индикаторы, дивергенцию, паттерны или точки Пивот. О том, как использовать эти инструменты, в чем их преимущества и недостатки, читайте дальше.

Ее сложность заключается в определении момента потенциального разворота, до которого трейдер должен успеть закрыть сделку или, наоборот, тут же войти в рынок в начале нового тренда. Трейдер должен понимать, что речь идет именно о развороте, а не о коррекции, и для этого он может использовать такие инструменты, как разворотные индикаторы, дивергенцию, паттерны или точки Пивот. О том, как использовать эти инструменты, в чем их преимущества и недостатки, читайте дальше.

Как спрогнозировать точку разворота тренда: обзор инструментов для анализа

Что может быть проще и эффективнее торговли по тренду? Казалось бы, нужно только лишь поймать сильное движение, запастись капиталом, который бы позволял выдерживать небольшие локальные развороты, и следить за тем, как увеличивается депозит. Но на практике возникает несколько вопросов:

- Как определить, является ли разворот цены против основного тренда локальной коррекцией? Или же речь идет о появлении нового противоположного тренда?

- Как предугадать тот самый момент, когда сила тренда иссякнет и линия цены развернется?

- Как рассчитать уровни сопротивления и поддержки, на которых возможен сигнал о развороте или, наоборот, продолжении тренда?

На все эти вопросы я и попытаюсь ответить в этом обзоре, познакомив вас с основными инструментами определения точек потенциального разворота тренда. Что-то взято из личного опыта, что-то — с трейдерских форумов и блогов. Потому приветствую любую критику и дополнения в комментариях после обзора.

Инструменты для определения точки разворота тренда

Сильный тренд — это значительное преобладание на рынке или продавцов (растущий тренд), или покупателей (падающий тренд). В какой-то момент количество трейдеров преобладающей стороны и объемы их сделок уменьшаются, цена замедляет свой ход до того момента, пока не наступит равновесие. И в тот момент, когда более слабая сторона превратится в более сильную, наступит разворот. Задача трейдера — этот момент спрогнозировать и использовать в своих целях.

Для определения точки разворота цены существуют следующие инструменты:

- Индикаторы технического анализа.

- Дивергенция.

- Паттерны разворота тренда.

- Уровни (сопротивления и поддержки, Фибоначчи).

- Точки Пивот.

Рассмотрим эти инструменты подробнее.

1. Разворотные индикаторы технического анализа

Разворотных индикаторов сотни и каждый из них работает по своему принципу. Детально разбирать примеры не буду, опишу только в общих чертах группы таких индикаторов:

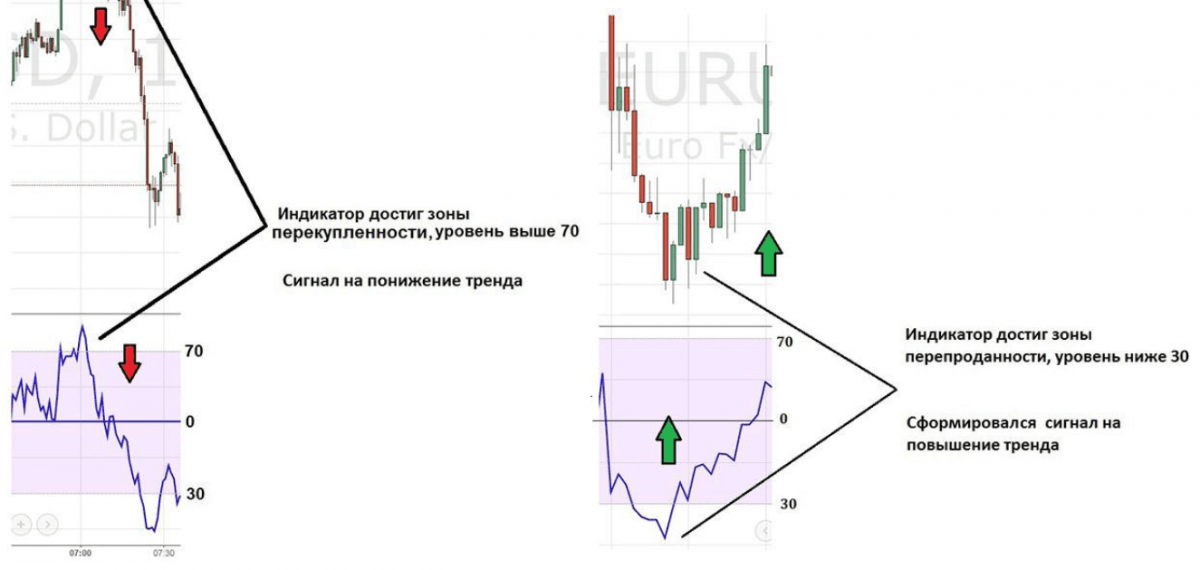

- Осцилляторы. Разворотные индикаторы, которые отмечают зоны перекупленности и перепроданности. Если осциллятор находится в зоне перекупленности, разворачивается и готовится из нее выйти, то можно говорить о потенциальной смене направления текущего тренда. Важно, чтобы индикатор выходил из зоны под углом, как можно ближе к 90° по отношению к горизонтальной границе зоны. Примеры: стохастик, RSI, DeMarker.

- Канальные индикаторы. Согласно теории, цена все время стремится к своему равновесному значению, то есть состоянию, когда будет баланс между спросом и предложением. Когда она удаляется от своего усредненного значения, баланс нарушается, но рано или поздно цена снова возвращается обратно. Амплитуда колебаний цены образует канал, на границах которого в большинстве случаев происходит разворот. Примеры таких индикаторов: полосы Боллинджера, канал Дончиана.

- Классические одноплановые индикаторы с разными периодами. Чаще всего используются скользящие (простые, экспоненциальные), стохастики и т.д. Суть определения точки разворота сводится к ожиданию момента, когда все линии сойдутся вместе, после чего произойдет разворот тренда и расхождение индикаторов. Примеры таких стратегий со стохастиками («Нити Спуда»), МА, Аллигатором и Антиаллигатором описаны в этом обзоре.

Помните, что индикаторы — это всего лишь алгоритмы, построенные на той или иной математической формуле. И им присуще множество недостатков: они запаздывают и не учитывают изменчивости рыночной ситуации, то есть алогичных действий крупного капитала. Их постоянно совершенствуют, применяют различные модели сглаживания, но существенно на результативность сигналов это не влияет. Потому будьте осторожны, полагаясь на сигналы разворотных индикаторов: перепроверяйте их на других таймфреймах, сравнивайте с данными других инструментов — одним словом, не бойтесь экспериментировать. Найти точный индикатор разворота тренда не так-то просто.

И им присуще множество недостатков: они запаздывают и не учитывают изменчивости рыночной ситуации, то есть алогичных действий крупного капитала. Их постоянно совершенствуют, применяют различные модели сглаживания, но существенно на результативность сигналов это не влияет. Потому будьте осторожны, полагаясь на сигналы разворотных индикаторов: перепроверяйте их на других таймфреймах, сравнивайте с данными других инструментов — одним словом, не бойтесь экспериментировать. Найти точный индикатор разворота тренда не так-то просто.

2. Дивергенция

Дивергенция — это расхождение между показаниями технического индикатора и направления цены. Иными словами, индикатор показывает, что рынок находится в состоянии перекупленности и уходит из сигнальной зоны вниз, а цена наоборот продолжает расти. Причина в опережении индикатора и инерционности цены, которая в ближайшем будущем развернется вслед за индикатором. Дивергенцию называют дополнительным, но более сильным сигналом, прогнозирующим разворот. Дело за малым — увидеть ее на графике. А это не всегда просто.

Наиболее распространенная стратегия, описанная на многих форумах — поиск дивергенции с индикаторами RSI, MACD и медленным стохастиком. Но есть, например, мнение, что RSI для поиска расхождений не подходит, потому многое определяется опытным путем.

- Вопрос к профессиональным трейдерам, работающим с дивергенцией: какой бы индикатор вы бы посоветовали, с какими настройками и под какой таймфрейм?

Подробнее о дивергенции рассказано в следующих обзорах:

- «Понятие дивергенции на Форексе». Здесь можно познакомиться с термином «дивергенция» в общих чертах: что это, как работает, какие виды бывают.

- «Что такое дивергенция на Форекс». Расширенный обзор, в котором акцентируется внимание на том, как построить линии дивергенции, как ее находить на графике, какие наиболее частые ошибки допускаются трейдерами.

Дивергенция — инструмент на любителя, слишком много нужно учитывать нюансов, которые могут привести к ошибке. На реальном счете его можно применять тогда, когда наметанным глазом вы видите ее моментально. Если же для определения расхождения вы строите линии и 10 раз все перепроверяете — оттачивайте навыки на демо счете.

На реальном счете его можно применять тогда, когда наметанным глазом вы видите ее моментально. Если же для определения расхождения вы строите линии и 10 раз все перепроверяете — оттачивайте навыки на демо счете.

Впрочем, можно пойти по более простому пути: зачем рисовать линии, если можно воспользоваться уже готовыми комбинированными инструментами? Один из наиболее часто встречающихся в трейдерских кругах индикаторов — Divergence Panel. Его шаблон можно скачать здесь, установка по стандартной схеме (нужна помощь — пишите в комментариях).

Divergence Panel — это информационная панель с сигналами на покупку и продажу по всем валютным парам и таймфреймам. В архиве по ссылке выше вы увидите и второй файл Divergence Solution. Он представляет собой видоизмененный MACD без дополнительной скользящей средней. На его основе создан Divergence Panel. Точнее, оба эти индикатора можно сказать, что одинаковые, так как разница только в формате подачи информации. Основным я бы оставил Divergence Panel, но стоит вывести на экран и Divergence Solution.

Индикатор интересен тем, что он анализирует все стандартные таймфреймы основных валютных пар. Настройки позволяют устанавливать любую комбинацию как пар, так и таймфреймов. Настроек у индикатора более 2-х десятков, поэтому для тестирования лучше оставить все без изменений. Они касаются индикаторов ZigZag, RSI, EMA и ATR, также добавленных в Divergence Panel.

Возможности Divergence Panel:

- Кроме точек входа индикатор дает рекомендации по установке стоп-лосса и тейк-профита.

- В панели индикатора, в окошке Chart можно задавать требуемую валютную пару и таймфрейм.

- На графике индикатор рисует линии подтверждения дивергенции, выделяет сигнальный участок и показывает стрелкой рекомендуемые точки входа.

Ложные сигналы встречаются и нередко, но это только в том случае, если бездумно следовать рекомендациям индикатора. Например, последняя рекомендация по короткой позиции с установкой стопа на отметке 0,8, тейк-профита — 0,29 кажется более чем странной. И тем не менее направление тренда после указанной точки входа в обоих случаях действительно оказалось верным, хотя и небольшим.

И тем не менее направление тренда после указанной точки входа в обоих случаях действительно оказалось верным, хотя и небольшим.

Впрочем, все зависит от целей. Если не использовать плечо, ставить длинные стопы, то, например, по первому сигналу можно было заработать не только на первом коротком движении вверх (первые 20 свечей), но и на длинном (закрыть длинную позицию в момент появления второго сигнала вниз).

А здесь на скрине виден график после второго сигнала. Дивергенция действительно сработала, но только в краткосрочном периоде. И если в предыдущем случае после первого сигнала можно было оставлять сделку на несколько дней, то здесь ее обязательно нужно закрыть на уровне, отмеченном желтой линией.

Частотность появления сигналов небольшая — иной раз на интервале М15 приходится ждать несколько дней, но это лучше, чем ничего. Советую не особо ориентироваться на предлагаемые уровни выставления ордеров, а сворачивать сделки раньше, не пуская их на самотек.

Также обращайте внимание на углы схождения линий индикатора. Чем больше направлены друг к другу линия на графике цены и на Divergence Solution, тем сильнее сигнал. Например, на первом скрине выше сигналы слабые: в первом случае линия на графике цены почти горизонтальная, во втором — почти горизонтальна линия на индикаторе. Потому и движение цены после разворота поймано слабое.

- Вывод. Divergence Panel действительно неплохо отслеживает дивергенции и показывает точные точки входа. Но не стоит обращать внимание на рекомендации по расстановке ордеров. Также не стоит гнаться за долгосрочной прибылью — открыли сделку в направлении по стрелке, выждали 10-15 пунктов прибыли, перенесли стоп на уровень безубытка, добавили трейлинг и закрыли всю сделку при первом же намеке на разворот.

Есть и другие индикаторы дивергенции. Например, доработанные версии MACD и стохастика, в формулу которых было добавлено визуальное отображение расхождений. Или комплексный, построенный на RSI, RVI, индикатор MACD, Momentum, Stochastic, Standard Deviation и паре авторских индикаторов — Divergence Viewer. Или FXDivergence. Индикаторы на любителя. Хотя сигналы у них частые, но Divergence Panel в плане результативности мне понравился больше. Есть иные мнения — обсуждаем в комментариях.

Или FXDivergence. Индикаторы на любителя. Хотя сигналы у них частые, но Divergence Panel в плане результативности мне понравился больше. Есть иные мнения — обсуждаем в комментариях.

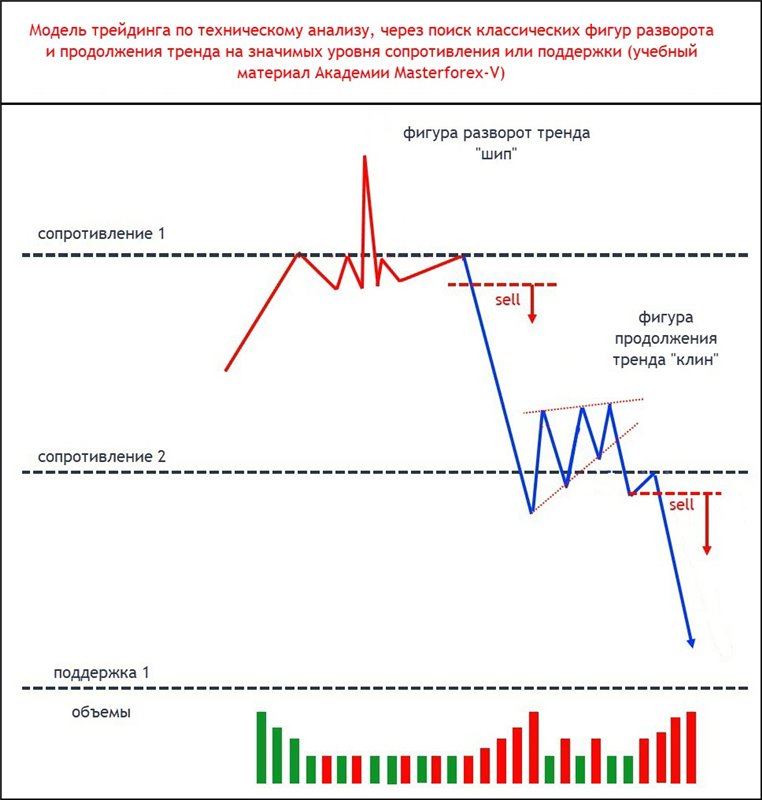

3. Паттерны разворота тренда

Паттерн — свечная, часто повторяющаяся модель технического свечного анализа, позволяющая предположить дальнейшее поведение тренда. Если вы еще не знакомы с этим понятием, то обязательно почитайте эту статью, где описаны основные часто встречающиеся модели. Я же остановлюсь подробнее на проблемах этого метода определения уровней разворота.

Проблемы практического применения паттернов:

- Когда трейдер видит сформировавшийся паттерн, решение принимать порой уже поздно. Например, классическая модель «Голова-плечи», где трейдеру нужно дождаться формирования второй половины формации, но удачный момент открытия сделки уже упущен.

- Паттерны предполагают постоянство формирования одной и той же фигуры, тогда как рынок хаотичен. Здесь правят эмоции, крупный капитал маркетмейкеров, и любая сформированная (по мнению трейдера) фигура может мгновенно превратиться в бессмысленный набор идущих подряд свечей.

- Как найдете на графике идеально сформированный паттерн (такой, как его рисуют в теории), пришлите, пожалуйста, скрин. Идеальных фигур почти нет. И уйдет очень много времени, прежде чем трейдер научится быстро визуально определять появление той или иной фигуры.

Паттерны — это скорее вспомогательный инструмент, дополняющий построение уровней и данные технических индикаторов. Умение видеть их — это уже высший пилотаж, и если у вас это получилось, можете причислять себя к профессионалам.

Помните, что человек часто выдает желаемое за действительное. Если мы хотим увидеть тот или иной паттерн, подтверждающий разворот и изменение цены, мы его увидим. И проблема здесь исключительно психологическая. Появление фигуры технического анализа не означает обязательный разворот тренда или его продолжение. Паттерн только лишь увеличивает вероятность события, но не гарантирует его свершения.

4. Уровни сопротивления и поддержки

Наверное, один из самых простых способов определения потенциальных точек разворота. Построение уровней имеет психологическую природу, построенную на стереотипах. Например, многие трейдеры почему-то любят круглые цифры. И когда на какой-то круглой отметке формируется скопление стопов или тейк-профитов, появляется сильный уровень сопротивления и поддержки, в будущем снова стереотипно воспринимаемый трейдерами в качестве ключевого.

Если вы еще не знакомы с этими инструментами, тогда посмотрите следующие статьи:

- Почему формируются уровни. В статье на простых примерах объясняется причина построения локальных уровней с учетом психологии трейдеров.

- Виды уровней. Классические уровни сопротивления и поддержки, уровни Фибоначчи и т.д. — здесь в общих чертах есть все о типах уровней и принципах их построения.

Еще один интересный инструмент — калькулятор Фибоначчи. Правила построения уровней зависят от их вида, но зачем усложнять жизнь, если для этого уже есть готовые инструменты? Введите в калькулятор максимальное и минимальное значение цены рассматриваемого трендового отрезка и получите абсолютные значения цены в соответствии с процентными уровнями Фибоначчи.

Если вас интересуют индикаторы построения уровней, напишите об этом в комментариях и я рассмотрю некоторые из них в отдельном обзоре.

5. Точки Пивот

Точки Пивот (Pivot) — это классические точки разворота располагающиеся между трех уровней сопротивления и поддержки, в которых наиболее вероятно изменение настроения рынка Форекс (с «бычьего» на «медвежий» и обратно). Формула расчета:

- Pivot = (High(H) + Low(L) + Close(C)) /3, то есть суммируются максимальная, минимальная цены и цена закрытия. Результат делится на 3.

- R1 (Resistance, сопротивление) = Pivot + (Pivot — L)

- R2 = Pivot + (H — L)

- R3 = High + 2*( Pivot — L)

- S1 (Support, поддержка) = Pivot — (H — Pivot)

- S2 = Pivot — (H — L)

- S3 = L — 2*(H — Pivot)

Первые с точки зрения вероятности разворота — уровни R1 и S1. Если цена их проходит, то соответственно следующие уровни — «2» и «3». Сама точка Пивот — это среднее положение цены, от которого цена уходит или к R1, или к S1. Рассчитывать их вручную не нужно — на аналитических ресурсах уже есть готовые таблицы, где данные рассчитаны по всем валютным парам с возможностью выставить временной интервал.

Если цена их проходит, то соответственно следующие уровни — «2» и «3». Сама точка Пивот — это среднее положение цены, от которого цена уходит или к R1, или к S1. Рассчитывать их вручную не нужно — на аналитических ресурсах уже есть готовые таблицы, где данные рассчитаны по всем валютным парам с возможностью выставить временной интервал.

Вот пример такой таблицы, построенной по часовому интервалу. Также можно воспользоваться калькулятором точки разворота. Вносите данные по трем точкам, использующимся в формуле — получаете результат.

Кроме классических точек Пивот есть также и другие точки:

1. Фибоначчи. Это те же самые уровни Фибоначчи, потому формулу приводить нет смысла.

2. Камарилья. Здесь вместо 3-х уровней рассчитываются 4. Почему автор взял именно такие коэффициенты — вопрос риторический, но по этим уровням чаще всего выставляют стопы и тейк-профиты. Формула расчета:

- R4 = (H — L)*1,1/2 + C

- R3 = (H — L)*1,1/4 + C

- R2 = (H — L)*1,1/6 + C

- R1 = (H — L)*1,1/12 + C

- S1 = C — (H — L)*1,1/12

- S2 = C — (H — L)*1,1/6

- S3 = C — (H — L)*1,1/4

- S4 = C — (H — L)*1,1/2

3. Вуди. От классического варианта отличие в том, что в 2 раза увеличен вес цены закрытия свечи. Формула расчета:

- Pivot = (H + L + 2 *C) /4.

- R1 = 2*Pivot — L

- R2 = Pivot + H — L

- S1 = 2* Pivot — H

- S2 = Pivot — H + L

4. ДеМарка. Формула расчета:

- Если цена закрытия меньше цены открытия, то Pivot = H + 2*L + C

- Если цена закрытия больше цены открытия, то Pivot = 2*H + L + C

- Если цена закрытия равна цене открытия, то Pivot = H + L + 2*C

- S1 = Pivot/2 — L

- R1 = Pivot/2 + H

В МТ4 индикатора, строящего уровни Пивот по той или иной схеме, нет. Потому скачиваем его, устанавливаем и экспериментируем.

Идея расчета точек Пивот чем-то похожа на МА. Формулы отличаются между собой большим приданием веса той или иной цене. Идеальных формул нет, потому какие точки вы будете использовать — решать вам. Инструмент вспомогательный и может работать в отдельных локальных ситуациях и на отдельных парах. Помните, что это только лишь математический алгоритм, который не учитывает фундаментальные факторы.

Формулы отличаются между собой большим приданием веса той или иной цене. Идеальных формул нет, потому какие точки вы будете использовать — решать вам. Инструмент вспомогательный и может работать в отдельных локальных ситуациях и на отдельных парах. Помните, что это только лишь математический алгоритм, который не учитывает фундаментальные факторы.

Для работы с инструментом трейдеру необходимо знать среднюю волатильность за требуемый период (можно найти на аналитических ресурсах) и направление тренда. Если цена находится выше точки Пивот, то имеет смысл делать ставку на длинную позицию с учетом того, что цена может развернуться на уровне R1. Если разворот не произошел, целевой уровень R2. Если сделка открыта еще на уровне R1, то уровни R2 и R3 являются целевыми для закрытия сделки. Впрочем, как использовать уровни Пивот — решать вам.

В мануалах трейдинга можно встретить еще один признак приближающегося разворота — замедление движения тренда. Под замедлением подразумевается переход к горизонтальному движению, уменьшение амплитуды и т.д. — то есть снижение активности трейдеров и торговых объемов. На рисунке ниже это замедление видно благодаря принимающим все более горизонтальное положение линиям.

И здесь возникает несколько спорных моментов. Во-первых, снижение объемов может быть вызвано иными причинами (ожидание новостей, сезонность, смена сессий). Во-вторых, замедление чаще переходит во флет. А вот в какую сторону двинется тренд после флета, спрогнозировать куда сложнее (тут стоит подключать фундаментальный анализ).

После 2-х подъемов и, соответственно, двух замедлений, разворота не случилось. Стоит ли ориентироваться на замедление? Решать вам.

И напоследок несколько советов начинающим трейдерам:

- Не торопитесь «прыгать в последний вагон уходящего поезда». Если цена набирает обороты, не нужно спешить открывать сделку в ее направлении. Может получиться так, что серьезные игроки только и ждут, когда «хомяки» почти на максимуме войдут в рынок, чтобы «состричь» их крупными объемами сделок в противоположную сторону.

Профессиональные трейдеры входят в рынок в начале тренда и выходят тогда, когда «хомяки» в стремлении «срубить легкие деньги» поднимают цену.

Профессиональные трейдеры входят в рынок в начале тренда и выходят тогда, когда «хомяки» в стремлении «срубить легкие деньги» поднимают цену. - Старайтесь использовать для прогнозирования точек разворота тренда одновременно несколько инструментов. Но не удивляйтесь, если все они будут давать разную информацию. Разберитесь с одним, потом переходите к другому.

- Не торопитесь ставить на инструменте крест. Возможно, вы выбрали не тот таймфрейм, не тот актив или просто в чем-то не разобрались.

- Не торопитесь бездумно применять разворотные инструменты. Сначала разработайте торговую стратегию, проработайте систему рисков. Вы должны понимать, какой лимит ошибки можете выдержать при заданном размере лота и плече, если точка разворота окажется в другом месте или разворот окажется коррекцией. О том, как рассчитать объем лота, читайте здесь.

- Имейте в виду, что разворот тренда может произойти внезапно под давлением крупного капитала. Иными словами, не всегда развороту предшествует замедление хода цены.

- Используйте для анализа несколько таймфреймов.

Заключение. Классификация инструментов, позволяющих спрогнозировать точку разворота тренда, большая, но ни одна из них не совершенна. И попытка совместить их друг с другом может только еще больше сбить с толку и привести к отрицательным результатам. Помните, что поведение финансовых рынков никогда нельзя спрогнозировать на 100%. И если индикаторы Форекс не оправдывают надежды, значит, или вы их неправильно настроили, или еще не научились ими пользоваться.

Если у вас что-то не получается, обязательно пишите об этом в комментариях. Команда LiteForex — это коллектив профессиональных трейдеров и аналитиков, которые всегда рады бесплатно поделиться своими знаниями с новичками. Не стесняйтесь — задавайте вопросы, давайте идти к успеху вместе!

P.S. Понравилась моя статья? Поделись ей в соцсетях, это лучшее спасибо 🙂

Задавайте мне вопросы и комментируйте материал ниже. С удовольствием отвечу и дам необходимые пояснения.

С удовольствием отвечу и дам необходимые пояснения.

Полезные ссылки:

- Торговлю с проверенным брокером рекомендую попробовать тут. Система позволяет торговать самостоятельно или копировать сделки успешных трейдеров со всего мира.

- Воспользуйтесь моим промокодом BLOG для получения бонуса 50% на депозит от LiteForex. Промокод нужно просто ввести в соответствующее поле при пополнении счета в платформе LiteForex и бонус зачислится одновременно с депозитом.

- Чат трейдеров в телеграм: https://t.me/marketanalysischat. Делимся сигналами и опытом.

- Канал в телеграм с отличной аналитикой, форекс обзорами, обучающими статьями и прочими полезностями для трейдеров: https://t.me/forexandcryptoanalysis

График цены EURUSD в реальном времени

Содержание данной статьи является исключительно частным мнением автора и может не совпадать с официальной позицией LiteForex. Материалы, публикуемые на данной странице, предоставлены исключительно в информационных целях и не могут рассматриваться как инвестиционный совет или консультация для целей Директивы 2004/39 /EC.

Оцените данную статью:

{{value}} ( {{count}} {{title}} )Что такое разворот тренда? Коррекция курса рынка. Откат

Временный разворот тренда (коррекция, откат) – в биржевой торговле это временный разворот устоявшегося торгового тренда в так называемые моменты перекупленности и перепроданности рынка, когда трейдеры и инвесторы решают зафиксировать уже прибыльные позиции, т.к. активность первоначального движения сильно упала.

Обычно такой временный разворот или коррекционное движение составляют половину или треть от основного движения. После этого основное трендовое движение вновь обретает силу, отыгрывает откат и усиливается, позволяя получить значительную прибыль трейдеру, поймавшему движение.

Как торговать на развороте тренда и коррекции?

Торговля на временном развороте тренда может быть сопряжена с большими убытками. Не зря на рынке говоря «Тренд — это друг». Коррекционное движение может быть прервано в любое время, т.к. фактически оно вызвано фиксацией прибыли. Если трейдеры решили, что движение еще не отыграно, они зайдут в направлении основного тренда еще раз, охотясь за большей прибылью на более выгодных уровнях.

Не зря на рынке говоря «Тренд — это друг». Коррекционное движение может быть прервано в любое время, т.к. фактически оно вызвано фиксацией прибыли. Если трейдеры решили, что движение еще не отыграно, они зайдут в направлении основного тренда еще раз, охотясь за большей прибылью на более выгодных уровнях.

Как определить разворот тренда и коррекцию?

Существует масса индикаторов, отображающих разворот тренда. Чаще всего на эту роль проходят простые осцилляторы, доступные в любом терминале. Как например, Stochastic или MACD, показывающие перекупленность и перепроданность рынка. Определить такие движения значительно проще, чем вы думаете.

Обычно при развороте тренда индикатор вырывается из данных уровней очень уверенно. В случае же, если он быстро доходит до противоположного уровня, то перед нами временный разворот тренда, если же движение затягивается, то, вероятно, тренд может вовсе изменить направление. Если коррекционное движение было поддержано рынком и затянулось, то говорят о смене тренда. Прибыльная торговля с осцилляторами требует внимательного наблюдения за их сигналами и небольшого опыта.

Часто для определения разворота тренда трейдеры пользуются анализом фигур или моделей свечного прогнозирования.

Фигуры перелома тренда — голова-плечи, двойная и тройная вершина и основание

Как говорилось ранее, основной задачей трейдера на рынке форекс является выявление тренда и торговля в его направлении. Удерживать позиции, открытые в направлении тренда необходимо до тех пор, пока рынок не подаст признаков слабости действующей тенденции.

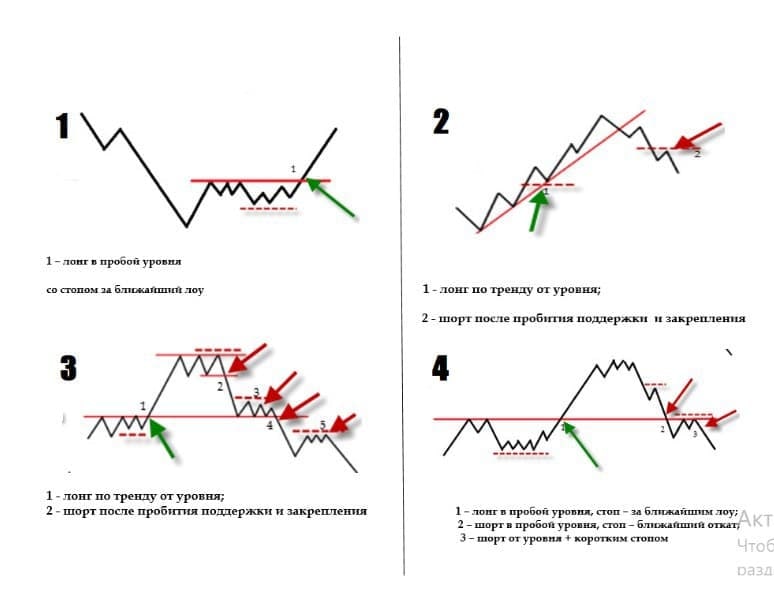

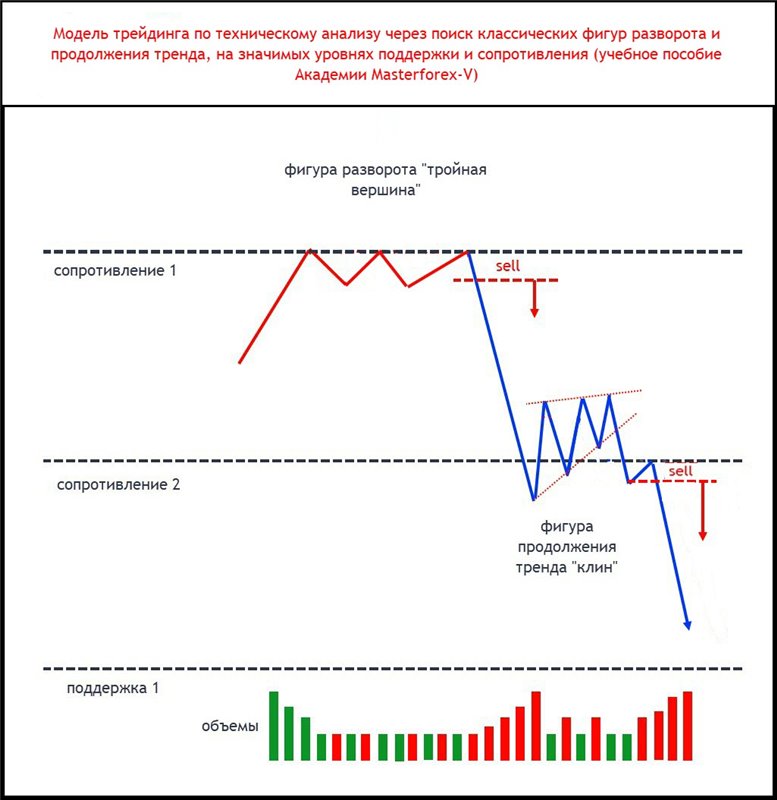

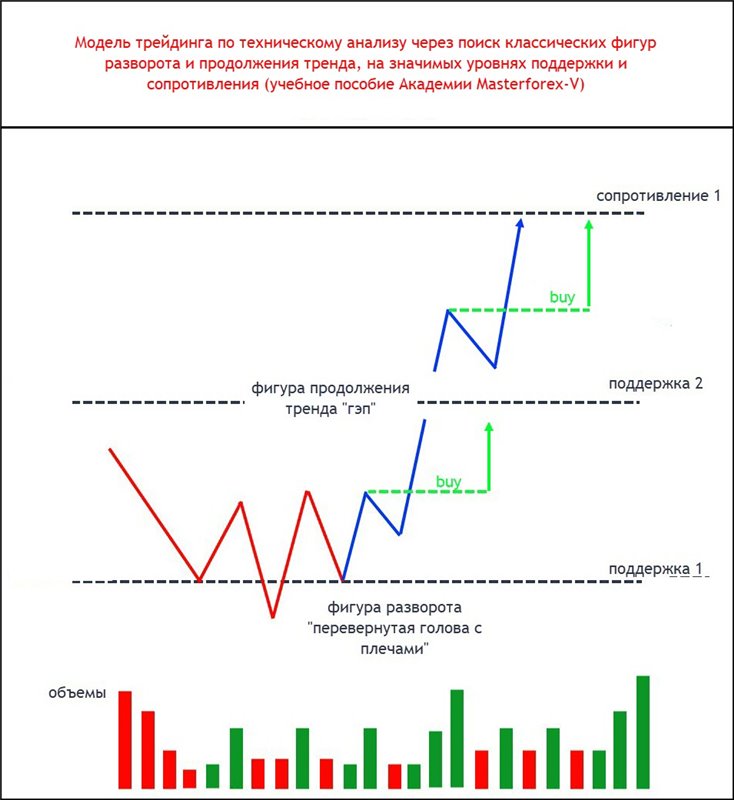

Как правило, перелом тренда предваряет появление специфичной ценовой формации – одной из фигур разворота тренда. В этой главе будут рассмотрены наиболее эффективные и надежные модели разворота тренда, позволяющие предсказать изменение действующей тенденции со значительной долей вероятности.

Перед началом описания самих ценовых моделей стоит усвоить некоторые общие положения, которые должны быть учтены при их поиске и интерпретации:

появлению любой модели перелома тенденции должен предшествовать ярко выраженный тренд

перелом тенденции, как правило, начинается с прорыва ее линии поддержки/сопротивления

крупные модели разворота предвещают значительные изменения цен

- фигуры разворота восходящего тренда обычно формируются в течение более короткого периода, нежели фигуры разворота нисходящего тренда.

Интерпретация фигур графического анализа является скорее искусством, нежели наукой. Их изучение помогает понять, что думает большинство участников рынка. Не появление фигур на графиках вызывает изменения цен, а те действия и настроения трейдеров, которые вызывают их формирование. К тому же, большинство профессиональных трейдеров также знакомы с методами графического анализа, и, несомненно, отреагируют на появление признаки разворота тренда, что повысит вероятность «срабатывания» ценовой модели. Не забывайте, что подтверждение прогноза другими средствами технического анализа значительно повышает вероятность успеха.

То утверждение, что фигуры разворота тренда, описанные в этой главе, предваряют разворот тренда, нельзя воспринимать дословно. Если быть точным, они позволяют предсказать перелом в большинстве случаев. В большинстве, но не всегда. Если вы внимательно изучите историю котировок любой валютной пары, то сможете найти случаи, когда фигуры разворота тренда не «отработали» свой потенциал. Поэтому всегда контролируйте риск, несмотря на всю притягательность возможности открыть позиции на вершине либо дне рынка.

Далее мы рассмотрим 6 основных моделей перелома тенденции:

Как вы уже успели понять, «прямые» фигуры предвещают перелом восходящего тренда: голова-плечи, двойная вершина и тройная вершина. А их «перевернутые» аналоги (перевернутые голова-плечи, двойное основание и тройное основание) являются признаком завершения нисходящего тренда.

Интересной особенностью этих ценовых моделей является то, что их ценовой диапазон может служить примерным ориентиром для прогнозирования движения цены в противоположном направлении. То есть после формирования ценовой модели разворота и изменения господствующей тенденции вы можете, измерив ценовой диапазон фигуры разворота, определить, какого уровня цена может достигнуть в ближайшее время.

Ценовые модели, которые будут описаны ниже, имеют практическое значение при их формировании на графиках периодом в один час и более, то есть охватывающих период от одного дня до одной недели. На графиках меньшего временного периода эти ценовые модели трейдерами почти не используются.

Голова-плечи

Первой и наиболее полезной для трейдеров фигурой в нашем описании будет модель голова-плечи. Эта модель представляет собой последовательных три пика, второй из которых выше первого и третьего. Второй и самый высокий пик называется «голова», два окружающих его максимума – «плечи». Модель голова-плечи на графике валютной пары USD/CHF.

Галочками на рисунке отмечены левое и правое плечо. Центральное значение в использовании фигуры голова-плечи занимает линия шеи, отмеченная на графике красной линией. Линию шеи проводят, соединяя два минимума модели. В большинстве случаев после пересечения ценой уровня шеи после формирования правого плеча происходит стремительное падение цен. Таким образом, момент достижения ценой уровня шеи после формирования правого плеча является лучшей возможностью для открытия позиций на продажу. Целью для взятия прибыли является ценовой диапазон, равный расстоянию от вершины головы до линии шеи, отложенный от уровня шеи вниз. Как правило, потенциальная прибыль при использовании возможностей этой ценовой модели весьма значительная.

Модель «перевернутая голова-плечи» представляет собой аналог модели «голова-плечи», перевернутый сверху вниз. Ее интерпретация полностью аналогична интерпретации обычной модели с тем отличием, что с ее появлением обычно заканчивается нисходящий тренд.

Двойная вершина и двойное основание

Следующая фигура – двойная вершина – является разновидностью классической фигуры голова-плечи. Двойная вершина появляется на вершине трендов немного чаще остальных фигур. Так же, как и в обозначении модели голова-плечи, трейдеры используют для выделения фигуры и прогнозирования последующего движения цены линию шеи. Для удобства анализа параллельно линии шеи можно провести линию, соединяющую вершины фигуры, как это показано на графике валютной пары GBP/JPY ниже.

Нижняя линия обозначает линию шеи, пробитие которой означало возможность для начала открытия позиций на продажу в направлении пробития. Традиционно целью для открытия закрытия позиций с прибылью будет ценовой диапазон модели, отложенный вниз от уровня шеи. На графике выше представлена идеальная модель, однако зачастую вершины могут находиться на немного разных уровнях. Отклонения от идеальной модели не уменьшают практической ценности данной фигуры.

Модель двойное основание является перевернутым аналогом «двойной вершины» и предупреждает трейдера о завершении нисходящего тренда.

Тройная вершина и тройное основание

Иногда вершина восходящего тренда образует как бы неправильную модель голова-плечи: с «головой» на уровне «плеч». Данная фигура носит название «тройная вершина» и также является сильным признаком перелома восходящего тренда.

Метод обозначения линии шеи при выделении фигуры тройная вершина тот же, что и при выделении фигуры голова-плечи. Ожидаемая цель для взятия прибыли при торговле в направлении фигуры – ее ценовой диапазон, отложенный вниз от линии шеи. Наилучший сигнал к продаже по модели тройная вершина появляется в случае, если уровень последней вершины немного ниже уровня остальных двух. Это говорит о слабости господствующей группы и их неспособности «дотянуть» цену до уровня сопротивления. Очень часто формирование фигуры тройная вершина сопровождается дивергенциями на технических индикаторах, к примеру, MACD либо RSI.

Модель тройное основание представляет собой модель тройная вершина, перевернутую на 180 градусов, а ее появление предвещает конец нисходящего тренда.

Это основные фигуры перелома тренда. Под понятием «перелом тренда» мы понимаем завершение действующего тренда и переход рынка либо в бестрендовое состояние (флэт), либо к формированию тренда в противоположном направлении. Как правило, переломы крупных трендов происходят в течение длительного времени и за их переломом следует длительный период консолидации (бокового движения) цен. Более мелкие тренды могут разворачиваться в противоположном направлении довольно быстро.

Обратите внимание на тот факт, что перелом действующего тренда – это значительное событие для участников рынка, а наступление значительных событий сопровождается многочисленными признаками. Отсюда можно сделать вывод, что появление одной из фигур разворота тренда на графике валютной пары является поводом для того, чтобы искать подтверждения этому предположению при помощи других средств технического анализа: искать точки пробития линий поддержки/сопротивления, следить за сигналами индикаторов, наблюдать изменения объемов торговли и т.д. Всегда относитесь с настороженностью к тому, что вы видите на графиках цен и помните, что, чем больше подтверждений вашему прогнозу вы можете найти, тем больше вероятность того, что он окажется верным.

Как бы там ни было, своевременное выявление фигур разворота тренда поможет вам увидеть признаки разворота текущей тенденции, вовремя зафиксировать прибыль и подготовиться к возможному началу нового движения цен.

рыночных разворотов и как их обнаружить

Отслеживание тенденций движения акций или других активов может быть прибыльным. Однако большинство трейдеров, преследующих трендовые акции, боятся попасть в ловушку разворота. Разворот — это любое изменение направления тренда акции или другого типа актива. Возможность определить потенциал разворота сигнализирует трейдеру о том, что ему следует рассмотреть возможность выхода из сделки, когда условия больше не выглядят благоприятными. Сигналы разворота также могут использоваться для запуска новых сделок, поскольку разворот может вызвать начало нового тренда.

В своей книге «Логический трейдер» Марк Фишер обсуждает методы определения потенциальных вершин и оснований рынка. В то время как методы Фишера служат той же цели, что и графические модели «голова и плечи» или «двойная вершина / низ», описанные в основополагающей работе Томаса Булковски «Энциклопедия графических моделей», методы Фишера дают сигналы раньше, давая инвесторам раннее предупреждение о возможных изменениях в направлении движения. текущая тенденция.

Один из приемов, обсуждаемых Фишером, называется «суши-ролл».«Хотя это не имеет ничего общего с едой, оно было задумано во время обеда, во время которого несколько трейдеров обсуждали рыночные установки.

Ключевые выводы

- «Суши-ролл» — это технический паттерн, который можно использовать в качестве системы раннего предупреждения для выявления потенциальных изменений в рыночном направлении акций.

- Когда паттерн суши-ролл появляется в нисходящем тренде, он предупреждает трейдеров о потенциальной возможности купить короткую позицию или выйти из короткой позиции.

- Когда фигура суши-ролла проявляется в восходящем тренде, она предупреждает трейдеров о потенциальной возможности продать длинную позицию или купить короткую позицию.

- Был проведен тест с использованием метода разворота суши-ролла по сравнению с традиционной стратегией «покупай и держи» при совершении сделок на Nasdaq Composite в течение 14-летнего периода; Доходность метода разворота суши-ролла составила 29,31%, а доходность по принципу «покупай и держи» — 10,66%.

Суши-ролл, разворотный узор

Фишер определяет модель разворота суши-ролла как период из 10 баров, в котором первые пять (внутренние бары) ограничены узким диапазоном максимумов и минимумов, а вторые пять (внешние бары) охватывают первые пять как более высокого максимума, так и ниже низкий.Эта модель похожа на модель медвежьего или бычьего поглощения, за исключением того, что вместо модели из двух отдельных столбцов он состоит из нескольких столбцов.

Когда фигура суши-ролла появляется в нисходящем тренде, она предупреждает о возможном развороте тренда, показывая потенциальную возможность купить или выйти из короткой позиции. Если модель суши-ролла возникает во время восходящего тренда, трейдер может продать длинную позицию или, возможно, войти в короткую позицию.

В то время как Фишер обсуждает модели с пятью или десятью барами, ни количество, ни продолжительность баров не являются точными.Уловка состоит в том, чтобы идентифицировать паттерн, состоящий из числа как внутренних, так и внешних баров, которые лучше всего подходят для выбранной акции или товара, и с использованием временного интервала, который соответствует общему желаемому времени в сделке.

Вторая модель разворота тренда, которую объясняет Фишер, рекомендуется для долгосрочного трейдера и называется неделей внешнего разворота. Он похож на суши-ролл, за исключением того, что в нем используются ежедневные данные, начиная с понедельника и заканчивая пятницей. Эта модель занимает в общей сложности 10 дней и возникает, когда за пятидневной торговлей внутри одной недели сразу следует внешняя неделя или неделя поглощения с более высоким максимумом и более низким минимумом.

Тестирование переворачивания суши-ролла

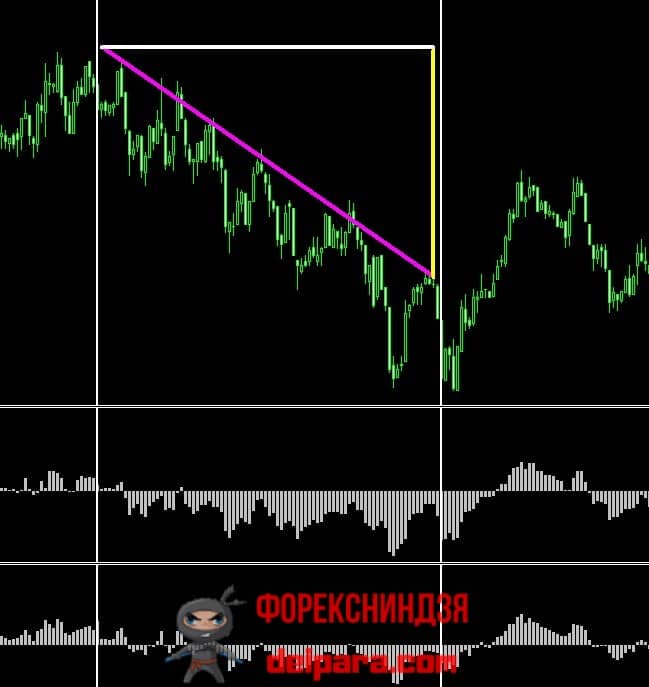

Был проведен тест на NASDAQ Composite Index, чтобы выяснить, могла ли модель суши-ролла помочь выявить поворотные точки за 14-летний период между 1990 и 2004 годами. При удвоении периода внешней разворотной недели до двух 10-дневных баров. последовательности, сигналы были менее частыми, но оказались более надежными. Построение графика заключалось в использовании двух торговых недель подряд, так что паттерн начинался в понедельник и занимал в среднем четыре недели.Этот паттерн был признан скользящим разворотом внутрь / наружу (RIOR).

Каждый двухнедельный участок паттерна (два бара на недельном графике, что эквивалентно 10 торговым дням) обведен прямоугольником. Пурпурные линии тренда показывают доминирующую тенденцию. Паттерн часто служит хорошим подтверждением того, что тренд изменился, и вскоре после этого произойдет прорыв линии тренда.

Как только паттерн сформирован, стоп-лосс можно разместить над паттерном для коротких сделок или под паттерном для длинных сделок.

Тест проводился на основе того, как будет работать скользящий внутренний / внешний разворот (RIOR) для входа и выхода из длинных позиций по сравнению с инвестором, использующим стратегию покупки и удержания. Даже несмотря на то, что композит NASDAQ превысил 5132 в марте 2000 г. (из-за последовавшей коррекции почти на 80%), покупка 2 января 1990 г. и удержание до конца тестового периода 30 января 2004 г. по-прежнему приносили бы прибыль. инвестор, покупающий и удерживающий 1585 пунктов за 3567 торговых дней (14.1 год). Инвестор получил бы среднегодовую прибыль в размере 10,66%.

Трейдер, открывший длинную позицию на открытии дня, следующего за сигналом покупки RIOR (день 21 модели) и продавший на открытии дня после сигнала продажи, заключил бы свою первую сделку 29 января 1991 г. , и закрыл последнюю сделку 30 января 2004 г. (с окончанием теста). Этот трейдер заключил бы в общей сложности 11 сделок и был бы на рынке 1977 торговых дней (7.9 лет) или 55,4% времени.

Тем не менее, у этого трейдера все было бы намного лучше, он получил бы в общей сложности 3 531,94 пункта или 225% от стратегии «купи и держи». Если учесть время на рынке, годовая доходность трейдера RIOR составила бы 29,31%, не включая стоимость комиссионных.

Использование еженедельных данных

Тот же тест был проведен с индексом NASDAQ Composite с использованием недельных данных: с использованием данных за 10 недель вместо 10 дней (или двух недель), как указано выше.На этот раз первый или внутренний прямоугольник был установлен на 10 недель, а второй или внешний прямоугольник на восемь недель, потому что эта комбинация оказалась лучше при генерации сигналов на продажу, чем два пятинедельных прямоугольника или два 10-недельных прямоугольника.

Всего было сгенерировано пять сигналов, прибыль составила 2 923,77 пункта. Трейдер был бы на рынке 381 (7,3 года) из 713,4 недель (14,1 года), или 53% времени. Это соответствует годовой доходности 21,46%.Система еженедельного RIOR является хорошей основной торговой системой, но, пожалуй, наиболее ценна как инструмент для предоставления резервных сигналов дневной системе, рассмотренной до этого примера.

Изображение Сабрины Цзян © Investopedia 2020Подтверждение разворота тренда

Независимо от того, использовался ли 10-минутный бар или недельные бары, торговая система с разворотом тренда хорошо зарекомендовала себя в тестах, по крайней мере, в течение тестового периода, который включал как существенный восходящий, так и нисходящий тренд.

Однако любой индикатор, используемый независимо, может доставить трейдеру неприятности.Один из столпов технического анализа — важность подтверждения. Торговая техника намного надежнее, когда для подтверждения сигналов используется вторичный индикатор.

Учитывая риск при попытке выбрать вершину или основание рынка, важно, чтобы как минимум трейдер использовал прорыв линии тренда для подтверждения сигнала и всегда использовал стоп-лосс, если они ошибаются. В наших тестах индекс относительной силы (RSI) также дал хорошее подтверждение во многих точках разворота на пути отрицательной дивергенции.

Изображение Сабрины Цзян © Investopedia 2020Развороты вызваны движением к новым максимумам или минимумам. Следовательно, эти модели будут продолжать развиваться на рынке в будущем. Инвестор может наблюдать за этими типами паттернов, а также за подтверждением от других индикаторов на текущих ценовых графиках.

Итог

Выбор времени для входа в торговлю на дне рынка и выхода на вершине всегда сопряжен с риском. Такие методы, как суши-ролл, неделя вне разворота или вращение внутреннего / внешнего разворота — при использовании в сочетании с индикатором подтверждения — могут быть очень полезными торговыми стратегиями, помогающими трейдеру максимизировать и защитить свои с трудом заработанные деньги.

Страница не найдена

- Образование

Общий

- Словарь

- Экономика

- Корпоративные финансы

- Рот ИРА

- Акции

- Паевые инвестиционные фонды

- ETFs

- 401 (к)

Инвестирование / Торговля

- Основы инвестирования

- Фундаментальный анализ

- Управление портфелем ценных бумаг

- Основы трейдинга

- Технический анализ

- Управление рисками

- Рынки

Новости

- Новости компании

- Новости рынков

- Торговые новости

- Политические новости

- Тенденции

Популярные акции

- Яблоко (AAPL)

- Тесла (TSLA)

- Amazon (AMZN)

- AMD (AMD)

- Facebook (FB)

- Netflix (NFLX)

- Симулятор

Симулятор

- Завести аккаунт

- Присоединяйтесь к игре

Мой симулятор

- Моя игра

- Создать игру

- Твои деньги

Личные финансы

- Управление благосостоянием

- Бюджетирование / экономия

- Банковское дело

- Кредитные карты

- Домовладение

- Пенсионное планирование

- Налоги

- Страхование

Обзоры и рейтинги

- Лучшие онлайн-брокеры

- Лучшие сберегательные счета

- Лучшие домашние гарантии

- Лучшие кредитные карты

- Лучшие личные займы

- Лучшие студенческие ссуды

- Лучшее страхование жизни

- Лучшее автострахование

- Советники

Ваша практика

- Управление практикой

- Продолжая образование

- Карьера финансового консультанта

- Инвестопедия 100

Управление благосостоянием

- Портфолио Строительство

- Финансовое планирование

- Академия

Популярные курсы

- Инвестирование для начинающих

- Станьте дневным трейдером

- Торговля для начинающих

- Технический анализ

Курсы по темам

- Все курсы

- Курсы трейдинга

- Курсы инвестирования

- Финансовые профессиональные курсы

Представлять на рассмотрение

Извините, страница, которую вы ищете, недоступна.Вы можете найти то, что ищете, используя наше меню или параметры поиска.

дом- О нас

- Условия эксплуатации

- Словарь

- Редакционная политика

- Рекламировать

- Новости

- Политика конфиденциальности

- Свяжитесь с нами

- Карьера

- Уведомление о конфиденциальности Калифорнии

- #

- А

- B

- C

- D

- E

- F

- грамм

- ЧАС

- я

- J

- K

- L

- M

- N

- О

- п

- Q

- р

- S

- Т

- U

- V

- W

- Икс

- Y

- Z

Страница не найдена

- Образование

Общий

- Словарь

- Экономика

- Корпоративные финансы

- Рот ИРА

- Акции

- Паевые инвестиционные фонды

- ETFs

- 401 (к)

Инвестирование / Торговля

- Основы инвестирования

- Фундаментальный анализ

- Управление портфелем ценных бумаг

- Основы трейдинга

- Технический анализ

- Управление рисками

- Рынки

Новости

- Новости компании

- Новости рынков

- Торговые новости

- Политические новости

- Тенденции

Популярные акции

- Яблоко (AAPL)

- Тесла (TSLA)

- Amazon (AMZN)

- AMD (AMD)

- Facebook (FB)

- Netflix (NFLX)

- Симулятор

Симулятор

- Завести аккаунт

- Присоединяйтесь к игре

Мой симулятор

- Моя игра

- Создать игру

- Твои деньги

Личные финансы

- Управление благосостоянием

- Бюджетирование / экономия

- Банковское дело

- Кредитные карты

- Домовладение

- Пенсионное планирование

- Налоги

- Страхование

Обзоры и рейтинги

- Лучшие онлайн-брокеры

- Лучшие сберегательные счета

- Лучшие домашние гарантии

- Лучшие кредитные карты

- Лучшие личные займы

- Лучшие студенческие ссуды

- Лучшее страхование жизни

- Лучшее автострахование

- Советники

Ваша практика

- Управление практикой

- Продолжая образование

- Карьера финансового консультанта

- Инвестопедия 100

Управление благосостоянием

- Портфолио Строительство

- Финансовое планирование

- Академия

Популярные курсы

- Инвестирование для начинающих

- Станьте дневным трейдером

- Торговля для начинающих

- Технический анализ

Курсы по темам

- Все курсы

- Курсы трейдинга

- Курсы инвестирования

- Финансовые профессиональные курсы

Представлять на рассмотрение

Извините, страница, которую вы ищете, недоступна.Вы можете найти то, что ищете, используя наше меню или параметры поиска.

дом- О нас

- Условия эксплуатации

- Словарь

- Редакционная политика

- Рекламировать

- Новости

- Политика конфиденциальности

- Свяжитесь с нами

- Карьера

- Уведомление о конфиденциальности Калифорнии

- #

- А

- B

- C

- D

- E

- F

- грамм

- ЧАС

- я

- J

- K

- L

- M

- N

- О

- п

- Q

- р

- S

- Т

- U

- V

- W

- Икс

- Y

- Z

5 признаков бычьего технического разворота — торговля дешевыми акциями и опционами | Продвинутая онлайн-торговля акциями

26 января 2018 г.Автор: Уэйн Дагган

В сентябре мы обозначили 6 признаков медвежьего технического разворота. Но стратегия покупки-падения работает только в том случае, если трейдеры могут определить переход от медвежьей тенденции к бычьей. Тот факт, что акция торгуется ниже, чем была неделю или месяц назад, не обязательно означает, что это выгодная сделка.

Вот пять паттернов, на которые следует обратить внимание техническим трейдерам, которые указывают на бычий разворот.

1. Бычий молот

На свечном графике бычий молот — это свеча с длинной нижней тенью и маленьким телом на вершине ее диапазона или около нее. Торговое действие указывает на то, что акции торговались ниже в течение дня, но обнаружили значительный объем покупок по более низким ценам, что привело к повышению цены к закрытию. У бычьего молота из учебника почти нет верхней тени и нижней тени, которая как минимум в два раза больше тела свечи.

2. Бычье поглощение

Бычья модель поглощения образуется, когда за меньшей черной свечой следует большая белая свеча, которая полностью поглощает меньшую свечу.Другими словами, акция открывается по более низкой цене, чем цена закрытия предыдущего дня, и закрывается по более высокой цене, чем цена открытия предыдущего дня. Эта модель указывает на пессимистичную более низкую цену открытия, которая немедленно встречает сильное давление покупателей в течение дня.

3. Линия прокола

Линия проникновения похожа на бычье поглощение во всех отношениях, кроме одного: вместо закрытия выше предыдущей черной свечи, белая свеча закрывается ниже, чем открытие предыдущего дня.Паттерн «пронзительная линия» может возникнуть, когда формируется паттерн «бычье поглощение», но рыночная сессия заканчивается до того, как цена закрытия второго дня поднимется выше цены открытия предыдущего дня.

4. Утренняя звезда

Модель бычьей утренней звезды — это серия из трех свечей, которая часто сигнализирует, по крайней мере, о краткосрочном дне. Паттерн состоит из черной свечи, за которой следует короткая звездообразная свеча, которая проходит вниз по сравнению с закрытием предыдущего дня. Третья свеча в паттерне — это большая белая свеча, которая указывает на сильное давление покупателей.Большая черная свеча демонстрирует медвежью убежденность трейдеров, короткая звездообразная свеча демонстрирует нерешительность, а большая белая свеча демонстрирует решительный поворот от медвежьего к бычьему действию.

5. Три белых солдата

Модель трех белых солдатиков бычьего разворота — одна из самых простых для распознавания. Он характеризуется тремя последовательными белыми свечами с телами, по крайней мере, среднего размера и с последовательными более высокими ценами открытия и закрытия.Модель, похожая на лестницу, является хрестоматийным примером бычьей торговли.

Lightspeed Financial Services Group LLC не аффилирована с этими сторонние комментаторы рынка / преподаватели или поставщики услуг. Данные, информация и материалы («контент») предназначены для информационных и только в образовательных целях. Этот контент не является и не должен толковаться как предложение, ходатайство или рекомендация купить или продать какие-либо ценные бумаги или контракты. Любые инвестиционные решения, принятые пользователем с использованием таких контент основан исключительно на независимом анализе пользователей с учетом учитывать ваши финансовые обстоятельства, инвестиционные цели и риски толерантность.Lightspeed Financial Services Group LLC не поддерживает, не предлагает и не рекомендовать любые услуги или комментарии, предоставляемые любым рынком комментаторам / преподавателям или поставщикам услуг и любой информации, используемой для выполнения любые торговые стратегии основаны исключительно на независимом анализе пользователя.

Вас также может заинтересовать …

Как определить развороты тренда в торговле на Форекс

Вы можете определить развороты тренда на Форекс, наблюдая за несколькими факторами.Разворот просто означает изменение направления.

Следовательно, разворот тренда — это изменение направления движения цены или всего тренда. Нисходящий тренд сменяется восходящим или наоборот.

Сначала давайте четко определим тренд.

Какова тенденция в торговле на форекс

Тренд — это тенденция цен двигаться в определенном направлении за период.

Когда рынок более бычий или цена движется вверх, это восходящий тренд.

Восходящий тренд делает более высокие максимумы и более высокие минимумы. Тренд на более крупном таймфрейме более надежен.

С другой стороны, когда цена более медвежья или в течение определенного периода движется вниз, это нисходящий тренд.

Нисходящий тренд вызывает более низкие минимумы и более низкие максимумы.

Давайте посмотрим на пример ниже.

Цена имеет тенденцию к развороту после достижения уровней перекупленности и перепроданности.

В этом уроке мы обсудим способы определения разворота тренда на форексе.

Что такое разворот тренда

Как упоминалось ранее, разворот тренда — это изменение направления ценового тренда. Тренд меняется от нисходящего к восходящему и наоборот.

Знаки, которые помогут вам определить разворот тренда на Форекс

- Когда цена приближается к концу тренда, в большинстве случаев она формирует модели вершин и оснований как признак слабости тренда.

- Если вы используете такие индикаторы, как скользящие средние, Parabolic SAR, вы, вероятно, увидите пересечение индикаторов.

- Точно так же вы заметите снижение ценового объема и импульса. Перед вами явные красные флажки, которые сигнализируют о возможном развороте тренда.

- Цена также может развернуться на уровнях поддержки и сопротивления или на линиях тренда.

- Появление разворотных свечных паттернов на этих уровнях всегда является убедительным подтверждением разворота тренда.

Когда свечи, такие как падающие звезды, дожи, молот, поглощения и звезды, формируются на уровнях поддержки и сопротивления, всегда важно следить за следующим движением.

Давайте посмотрим на пример на графике ниже по AUDNZD, дневной период времени.

Итак, на графике выше Можете ли вы определить разворот тренда?

Внимательно изучите модели разворота свечей, сформированные в зонах поддержки и сопротивления.

Как только вы научитесь определять разворотный тренд, вы сможете подготовиться к возможным изменениям на рынке.

Если вы заметили какой-либо из индикаторов открытой позиции, пора вам закрыть сделку и подготовиться к новому тренду.

Разворот нисходящего тренда

Для разворота нисходящего тренда цена падает до точки, где она, скорее всего, не будет принята рынком.

Дальнейшее падение цен, продавцы не желают продавать. Их акции или валюта недооценены, в результате чего большинство продавцов сдаются на рынке.

В результате спрос становится больше предложения, что приводит к дисбалансу предложения над спросом.

Это вызывает разворот в пользу покупателей (восходящий тренд).

Разворот восходящего тренда

Для разворота восходящего тренда цены должны вырасти до точки, при которой покупатели не желают покупать при любом дополнительном повышении цен.

Это в конечном итоге приведет к падению цен. Валюта переоценена, в результате чего все больше покупателей сдаются и ждут, чтобы купить, когда цены упадут.

Это снижает силу покупателей на рынке, следовательно, предложение превышает спрос из-за высоких цен.

По мере того, как продавцы выходят из числа покупателей, у инвесторов возникает паника, когда они продают свою валюту дорого.

Это может вызвать резкое падение цен по мере того, как на рынок выходит больше продавцов.

Как определить развороты тренда на рынке?Некоторые из способов определения разворота тренда на форекс:

Изучите ценовое действие в текущем рыночном тренде.

- Посмотрите на слабые стороны трендовых движений. Если цена делает более высокие максимумы и более высокие минимумы в восходящем тренде, но начинает делать более низкие максимумы и более низкие минимумы с, это указывает на то, что тренд, вероятно, изменит направление.

- Появление в тренде небольших свечных паттернов, особенно на уровнях поддержки и сопротивления.

- А именно; падающие звезды, дожи, молот, волчки и звезды. Это также показатель нерешительности или равных полномочий между покупателями и продавцами . Самый сильный определяет направление тренда.

- Индикаторы состояния перекупленности и перепроданности

- Также пересечение скользящих средних или параболического SAR

Взгляните на AUDNZD, дневной график ниже

На графике выше показаны развороты тренда на уровнях поддержки и сопротивления.

Синие стрелки показывают движение цены в восходящем тренде, а красная стрелка показывает нисходящий тренд.

Так как цена возвращается в эти зоны, особенно после трендового движения, она, вероятно, разворачивается. Это означает, что это важные уровни, за которыми стоит следить.

Вы сможете подготовиться к возможным изменениям на рынке, если у вас будет открытая позиция или подготовиться к новым возможностям.

Как определить разворот тренда на Форексе: стратегии, методы и секреты | FXSSI

Трендовые движения позволяют получать хорошую прибыль на рынке Forex.Знание того, как определять тренд, может быть ценным навыком для каждого участника рынка.

Если вы открываете сделку на ранней стадии тренда, вы можете получить более высокую прибыль. Вы также можете получить выгоду от всего тренда, если выйдете из сделки по его окончанию. Это должна быть выполнимая задача, если вы можете найти на рынке развороты тренда.

Разворот тренда — это изменение общего направления движения цены с восходящего на нисходящее или наоборот. Заранее предвидя разворот тренда, вы можете вовремя установить тейк-профит текущей сделки или открыть позицию по лучшей цене в противоположном направлении.

Определение разворотов тренда на безиндикаторном графике

Наверное, самый простой способ определить разворот тренда — это проанализировать движение валютной пары «на глаз».

Вы можете использовать ценовые паттерны, чтобы обнаружить разворот тренда на графике без индикаторов. Например, среди трейдеров популярны паттерны технического анализа, поскольку их поиск на графике со временем становится намного проще.

Наиболее распространенные модели разворота:

Инвертированные аналоги данных паттернов также являются сигналами разворота.

Но у разворотных моделей есть и недостатки. В частности, вы можете сказать, что тренд развернется, только когда валютная пара сформировала паттерн.

Даже если вы заметили зарождающийся паттерн, теория технического анализа советует вам не торопиться, открывая сделку, до тех пор, пока паттерн не будет завершен. Как правило, цена к этому времени преодолевает расстояние, равное значительному количеству пунктов, и потенциальная прибыль может быть упущена.

Однако есть способы предсказать разворот локального тренда.В их число входят стратегии Price Action, которые позволяют определять будущее направление цены исключительно на основе ее текущего движения.

Анализ свечных паттернов лежит в основе стратегий Price Action. Это эффективный инструмент, который может помочь вам определить направление и силу тренда, а также потенциальные точки разворота.

Наиболее известные модели разворота стратегии Price Action включают:

- Доджи;

- Молот и повешенный;

- Бычье и Медвежье поглощение;

- Утренняя и вечерняя звезда;

- Покров темных облаков и пронзительный узор;

- Харами и крест Харами.

Пример определения разворота тренда с использованием паттернов технического анализа

После продолжительного ралли EUR / USD валютная пара сформировала паттерн «Голова и плечи».