Признаки дефолта: Лишь бы не было дефолта. Чем обернутся рекордные долги России

Признаки дефолта увидели в 53 банках – Газета Коммерсантъ № 72 (6310) от 25.04.2018

Рейтинговое агентство «Эксперт РА» запустит новый продукт — индекс здоровья банковской системы. Он отражает вероятность дефолтов среди банков в течение года. Так, в 2018 году, по оценкам агентства, дефолт могут допустить 53 кредитные организации. В будущем агентство готово предоставлять услуги по оценке вероятности дефолта конкретных банков по запросу клиента на основании публичных данных. Бизнес приветствует идею, но эксперты сомневаются, что ее поддержит ЦБ.

О том, что рейтинговое агентство «Эксперт РА» планирует вести индекс здоровья банковской системы, “Ъ” рассказал начальник отдела валидации «Эксперт РА» Станислав Волков. Сейчас агентство рейтингует 127 из примерно 550 банков. Остальные оно оценило на основании ежемесячной отчетности и иных публичных данных. Эти данные и легли в основу индекса.

53 кредитным организациям

грозит дефолт в 2018 году, по оценкам рейтингового агентства «Эксперт РА»

«Прежде всего мы будем использовать эти оценки для внутренних целей, например, для мониторинга рейтингуемых компаний, принявших риск на банк без рейтинга,— пояснил господин Волков.

Индекс здоровья банковской системы вычисляется на основе математического ожидания количества дефолтов (принудительного отзыва лицензии) банков за один год. Санации модель не прогнозирует — для нее это устойчивые банки. Каждую кредитную организацию агентство на основании публичной отчетности относит к определенной рейтинговой категории. Далее с учетом изменений макроэкономических показателей и регулятивной среды проводится оценка вероятности дефолта по рейтинговым категориям, проводится расчет ожидаемого количества дефолтов и доли устойчивых банков.

В 2018 году, согласно индексу здоровья «Эксперт РА», дефолт могут допустить 53 банка, в том числе 7 кредитных организаций, которые рейтингует агентство. «По нашим расчетам, среди 100 крупнейших банков по величине активов будет 3 дефолта, остальные 50 дефолтов приходятся на банки вне топ-100»,— уточнил господин Волков. Таким образом, прогноз по дефолтности составляет 10,7%.

«По нашим расчетам, среди 100 крупнейших банков по величине активов будет 3 дефолта, остальные 50 дефолтов приходятся на банки вне топ-100»,— уточнил господин Волков. Таким образом, прогноз по дефолтности составляет 10,7%.

Возможность получать информацию о вероятности дефолта любого банка, у которого нет рейтингов, представители бизнеса восприняли положительно. «Однозначно запуск данного решения для рынка — это огромный плюс. Он сможет сориентироваться в пространстве, понять, у кого из банков в ближайшее время могут быть проблемы,— говорит гендиректор Центра финансово-кредитной поддержки «Деловой России» Алексей Порошин.— Но для банков, особенно региональных, негативная оценка агентства может привести к потере клиентской базы».

По закону агентства могут оказывать дополнительные услуги, но если при этом не возникает конфликт интересов и только по согласованию с ЦБ. В частности, они могут оказывать услуги по присвоению рейтингов, отличных от кредитных рейтингов, но не могут оказывать консультационные услуги. Председатель комитета Госдумы по финансовому рынку Анатолий Аксаков заявил “Ъ”, что не возражает против такой деятельности «Эксперт РА», но отметил, что из-за правовых ограничений агентство может не получить необходимое разрешение. «Мне кажется, что они планируют выполнять миссию финансовых консультантов. В этом плане я вижу конфликт интересов,— выразил сомнение господин Аксаков.— Полагаю, что ЦБ может не дать им разрешение на выполнение непрофильной работы».

Председатель комитета Госдумы по финансовому рынку Анатолий Аксаков заявил “Ъ”, что не возражает против такой деятельности «Эксперт РА», но отметил, что из-за правовых ограничений агентство может не получить необходимое разрешение. «Мне кажется, что они планируют выполнять миссию финансовых консультантов. В этом плане я вижу конфликт интересов,— выразил сомнение господин Аксаков.— Полагаю, что ЦБ может не дать им разрешение на выполнение непрофильной работы».

По словам участников рейтинговой индустрии, закон о деятельности кредитных рейтинговых агентств написан неоднозначно, поэтому все будет зависеть от позиции регулятора. Пресс-служба ЦБ на запрос “Ъ” относительно инициативы «Эксперт РА» не ответила. Источник, близкий к ЦБ, сообщил “Ъ”, что «Эксперт РА» пока не обращался к регулятору для согласования новой услуги, но выражал намерение на рабочем уровне обсудить свою модель и получить экспертную оценку качества работы. По словам собеседника, «услуга по оценке вероятности не является рейтингом», это не предмет надзорной деятельности.

Виталий Солдатских

Публикации в СМИ — Сбербанк Управление Активами

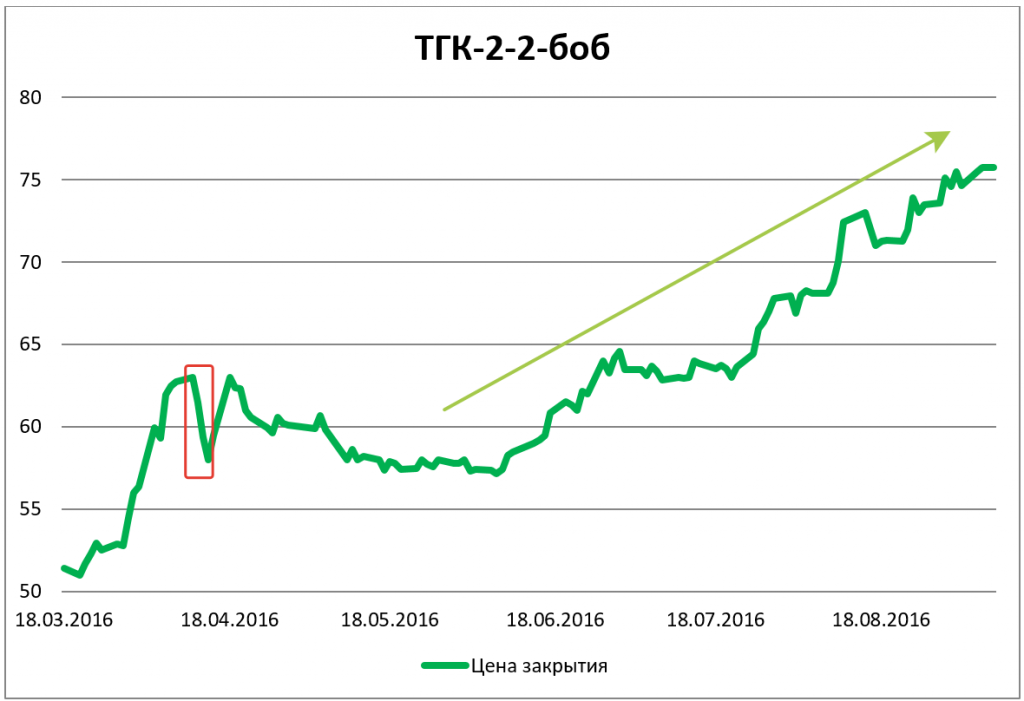

Из всех инструментов фондового рынка большинство инвесторов выбирает облигации, потому что это один из самых надежных инструментов фондового рынка. Тем не менее и ему присущи определенные риски. Главной опасностью для начинающего инвестора при покупке облигаций является дефолт.

Под дефолтом мы в первую очередь понимаем платежный дефолт, когда эмитент не может выполнить свои обязательства по выплате процентов или номинальной стоимости облигаций. Существует также технический дефолт. Это промежуточный этап (от семи до 30 дней), когда эмитент задерживает выплату. Такой период предусмотрен для того, чтобы в случае непредвиденных ситуаций эмитент мог выполнить свои обязательства без последствий для кредитного рейтинга. Например, был случай, когда компания не смогла выплатить купон из-за того, что в офисе отключили электричество.

Но не стоит пугаться. У всего на свете есть причина, и у проблем с выплатами — тем более. Покупая облигации, инвестор должен тщательно изучить финансовое состояние эмитента: какие у него есть долги, как обстоят дела с выручкой и многое другое. Так он может избежать покупки заведомо проблемных облигаций. Но и после покупки не стоит расслабляться. Нужно продолжать внимательно следить и изучать эмитента, чтобы вовремя выявить признаки дефолта.

Покупая облигации, инвестор должен тщательно изучить финансовое состояние эмитента: какие у него есть долги, как обстоят дела с выручкой и многое другое. Так он может избежать покупки заведомо проблемных облигаций. Но и после покупки не стоит расслабляться. Нужно продолжать внимательно следить и изучать эмитента, чтобы вовремя выявить признаки дефолта.

Можно выделить четыре основных причины дефолта:

1. У эмитента возникли проблемы с бизнесом: компания сталкивается с падением выручки или снижением рентабельности бизнеса. В первую очередь это касается цикличных отраслей, где спрос может сильно изменяться в различные периоды. Например, бизнес в сфере недвижимости. Также отрасли, где могут происходить сильные скачки цен. Например, нефтяной сектор или сельское хозяйство в периоды неурожая. Снижение доходности бизнеса происходит из-за снижения цен или роста затрат. Например, падение цен на нефть приводит к снижению прибыли нефтяной компании, а резкий скачок цен на нефть обуславливает скачок затрат для авиаперевозчиков.

2. Агрессивное расширение бизнеса, которое финансируется за счет заемных средств. Это могут быть крупные проекты, которые в итоге оказываются неэффективными или значительно дороже, чем предполагалось изначально. Приобретение компанией непрофильных активов, которые финансируются за счет заемных средств. Например, компания, добывающая руду, покупает сеть продуктовых магазинов. Если ожидания расходятся с реальностью, то компания остается с крупным долгом и без ожидаемого дохода, с помощью которого она предполагала выплачивать этот долг.

3. Неквалифицированные или неоправданные действия акционеров и менеджмента, которые могут ухудшить платежеспособность компании. Если, скажем, за счет компании финансируются какие-то сторонние покупки, которые к основному бизнесу не имеют никакого отношения, проще говоря, из компании просто забирают деньги, это часто является причиной неплатежеспособности.

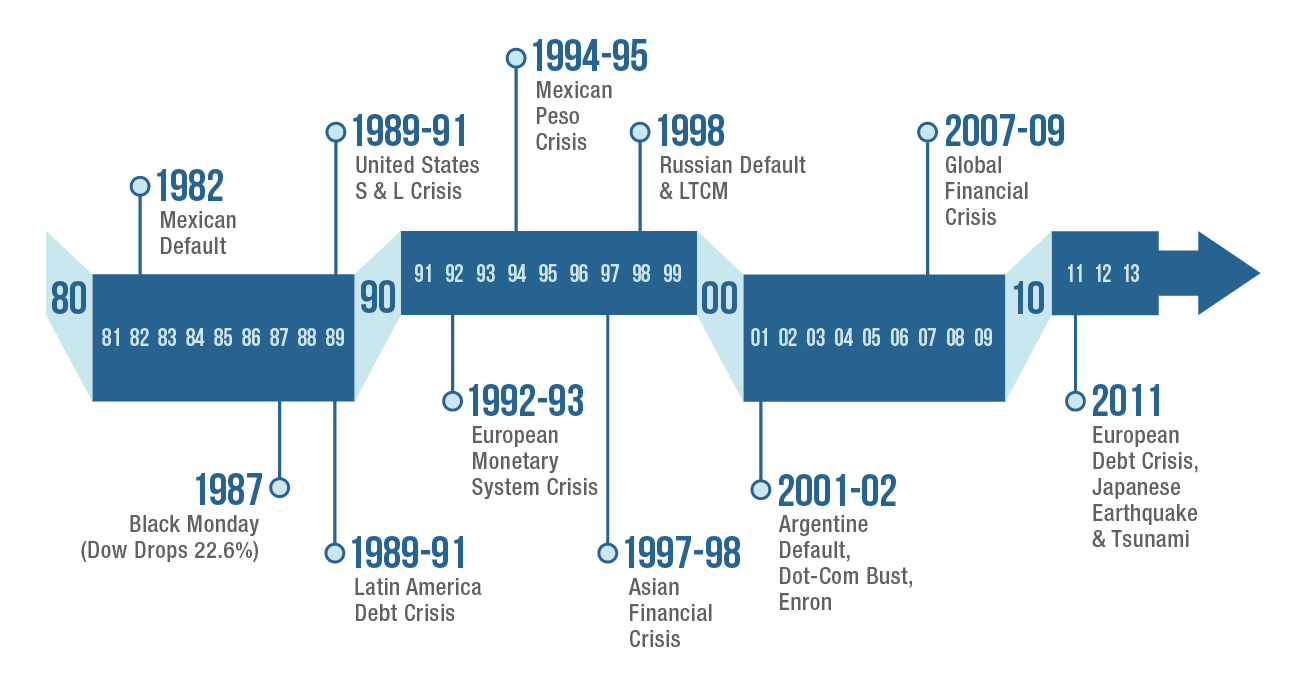

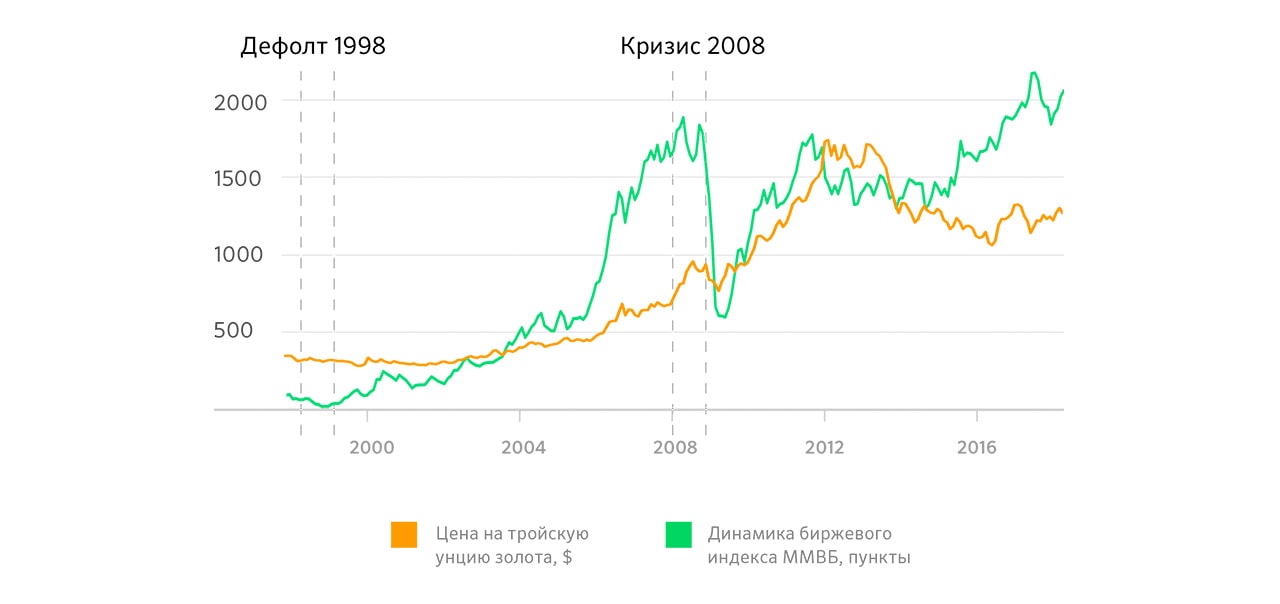

4. Потеря доступа к финансовым рынкам. Когда происходит какое-либо потрясение в экономике и на финансовом рынке, банки не готовы давать займы даже под высокие проценты. Яркий тому пример — кризис 2008 года. Тогда дефолты происходили потому, что компании не могли договориться с банками о том, чтобы рефинансировать свои долги.

Яркий тому пример — кризис 2008 года. Тогда дефолты происходили потому, что компании не могли договориться с банками о том, чтобы рефинансировать свои долги.

Дефолт не означает полную потерю инвестором всех денег, поскольку эмитент может предложить реструктуризацию долга, которая может потенциально вернуть инвестору до 100% средств, а иногда даже получить дополнительную доходность. Если реструктуризации не будет, кредитор может получить свои средства в судебном порядке или через процедуру банкротства.

Надо понять, почему произошел дефолт, и действовать исходя из этого. Например, если выплатам помешали какие-либо объективные внешние факторы или форс-мажор (санкции, сильное падение стоимости нефти, падение глобальных рынков т. п.), в этом случае есть смысл рассматривать реструктуризацию и надеяться на улучшение ситуации. А вот если дефолт произошел в результате действий акционера или менеджмента, например покупки очевидно убыточных и непрофильных активов или вывода денег, то в этом случае шансов на благоприятный исход реструктуризации меньше.

Мировая практика показывает, что для держателей облигаций, за исключением субординированных, в среднем возврат составляет от 30% до 50% инвестированных средств. При этом процент возврата выше при реструктуризации долга. Если эмитент предлагает реструктуризацию, это значит, что проблемы у бизнеса временные, он работает и приносит прибыль, но пока ее недостаточно, чтобы сейчас обслуживать долг. В перспективе есть возможность улучшения ситуации — например, акционер поможет компании, или она продаст убыточные активы. Тогда есть смысл удерживать и не продавать бумагу в расчете, что стоимость восстановится и она будет приносить прибыль. Таких примеров было достаточно много в 2008—2009 годах.

Также реструктуризация осуществляется, когда у эмитента отсутствует доступ к рефинансированию. Проще говоря, когда у эмитента нет возможности перезанять деньги в другом месте. Такая ситуация может возникнуть, когда долг краткосрочный. Понятно, что существуют эмитенты, у которых доступ к рефинансированию существует всегда. Российские компании, к сожалению, к таковым пока не относятся. Когда случается сильный кризис, то доступ к рефинансированию у них, как правило, отсутствует.

Российские компании, к сожалению, к таковым пока не относятся. Когда случается сильный кризис, то доступ к рефинансированию у них, как правило, отсутствует.

Если компания ликвидируется, возврат намного меньше. В российской практике это не более 10% в лучшем случае. Как правило, процент возврата в такой ситуации стремится к нулю.

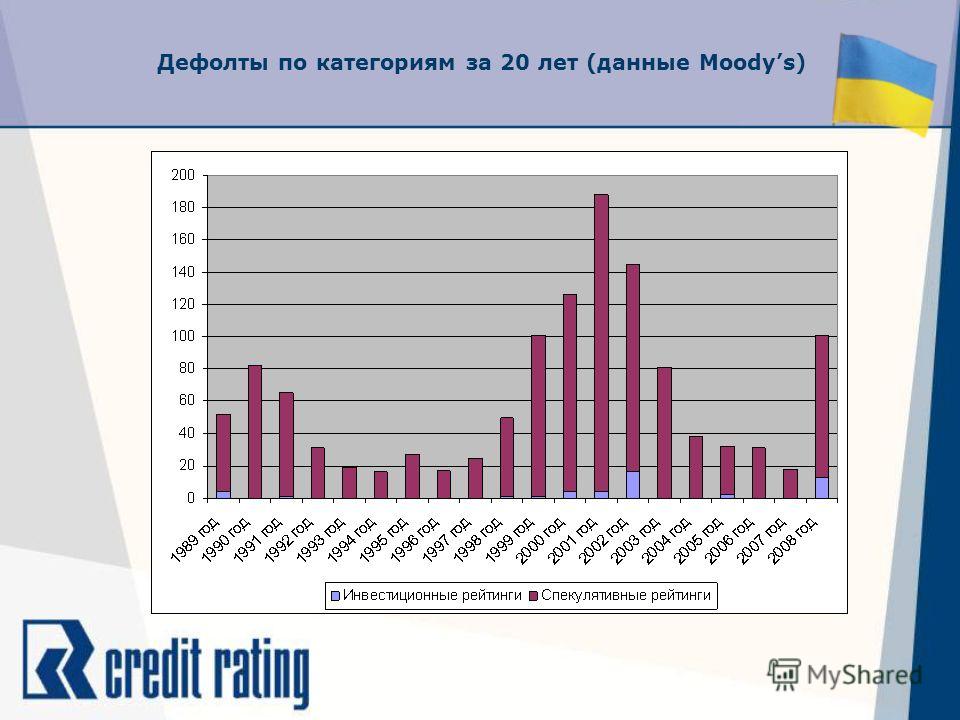

У любого, даже самого надежного заемщика есть вероятность дефолта. У компании с самым высоким рейтингом эта вероятность стремится к нулю, у компаний с высоким рейтингом составляет 1—3%, у крупных российских заемщиков — 2—5% на горизонте пяти лет в соответствии с рейтингами международных агентств. Наименее рискованными считаются правительственные облигации в соответствующей валюте. В долларах это облигации Федерального казначейства США, в рублях — облигации федерального займа Министерства финансов РФ.

Но невозможно заработать на финансовом рынке, не принимая риск. Задача инвестора — не минимизировать риск, а выбрать для себя оптимальное соотношение риска и доходности.

Во-первых, нужно определиться для себя, какой максимальный риск вы готовы принимать. Не поленитесь поискать информацию о кредитных рейтингах и изучить ее внимательно. Например, у компаний с рейтингом «ССС» вероятность дефолта на уровне 30%. Естественно, нужно постоянно держать руку на пульсе, следить за новостями, внимательно изучать состояние самого эмитента, анализировать возможные сценарии развития ситуации. Это тяжело и требует много времени, но интересно. К тому же надо понимать, что полагаться исключительно на рейтинги кредитных агентств также опасно.

Во-вторых, вне зависимости от того, какие бумаги вы приобретаете, свои инвестиции нужно диверсифицировать. Я бы рекомендовал, чтобы вес каждого эмитента в вашем портфеле был не более 5—10%. Если у одного случится дефолт, в случае реструктуризации вам удастся вернуть порядка 40%. Это значит, что ваша потеря составит 3—6% от общего объема средств.

bb) содействовать созданию [. ..] ..]у женщин и девочек положительного представления о профессиональной деятельности в области науки […]и техники, в том числе в средствах массовой информации и социальных средствах информации и через информирование родителей, учащихся, преподавателей, консультантов по вопросам профориентации и разработчиков учебных программ, а также посредством разработки и расширения других стратегий, призванных стимулировать и поддерживать их участие в этих областях daccess-ods.un.org |

(bb) Promote a positive image […] of careers in science and technology for women and girls, including in the mass media and […]social media and through sensitizing parents, students, teachers, career counsellors and curriculum developers, and devising and scaling up other strategies to encourage and support their participation in these fields daccess-ods.un.org |

Политика управления денежными средствами Компании ограничивает суммы финансовых активов, которые можно содержать в каком-либо из банков, в зависимости от размера капитала уровня такого банка и его долгосрочного кредитного рейтинга, присвоенного агентством Standard & Poors (например, не более 40% для банка с рейтинго м «BB» на 31 декабря 2010 года). kmgep.kz |

The Company’s treasury policy limits the amount of financial assets held at any one bank to the lower of a stipulated maximum threshold or a percentage of the bank’s Tier I capital, which is linked to the banks long term counterparty credit rating, as measured by Standard and Poor’s rating agency, (e.g. not greater than 40% for a BB rated bank at December 31, 2010). kmgep.kz |

| bb) меморандум о взаимопонимании […] между национальным управлением Румынии по противодействию отмыванию денежных средств и […]секретариатом по противодействию отмыванию денег и имущества Парагвая о сотрудничестве в области обмена данными финансовой разведки об отмывании денег и финансировании терроризма, подписанный в Бухаресте, декабрь 2008 года, и Асунсьоне, декабрь 2008 года daccess-ods.un.org |

(bb) Memorandum of understanding [… ] ]between the Romanian National Office for Preventing and Combating Money-laundering and […]the Paraguayan Secretariat for Prevention of Money-laundering or Property on cooperation in financial intelligence exchange related to money-laundering and terrorist financing, signed in Bucharest, December 2008, and in Asunción, December 2008 daccess-ods.un.org |

В состав Совета войдут также заместитель Генерального директора по вопросам социальных и гуманитарных наук (ADG/SHS), […] […] директор Бюро стратегического планирования (DIR/BSP), директор Бюро бюджета (DIR/BB), директор Бюро информации общественности (DIR/BPI) и – в зависимости от темы […] […]и потребностей всемирного доклада – еще один заместитель Генерального директора по одному из программных секторов. unesdoc.unesco.org |

Other members will be ADG/SHS, DIR/BSP, DIR/BB, DIR/BPI and – subject to the specific theme and exigencies of a world report – another Programme Sector ADG. unesdoc.unesco.org |

Еще больше положение компании в […] […] глазах рынка было ухудшено решением рейтингового агентства S&P поместить кредитный рейтинг ENRC BB+ на “credit watch negative”, что подразумевает повышенную вероятность падения рейтинга компании в ближайшие […]halykfinance.kz |

To make things even worse, S&P placed ENRC’s BB+ credit rating on “credit watch negative”, which implies a higher probability of a downgrade into junk territory over the next three months. halykfinance.kz |

C. Согласившись с […] тем, что BSP и BB следует отнести […]к одному структурному элементу и так же, как BFC, они непосредственно […]связаны с программой, эти члены Группы сочли, что по своему характеру эти службы обеспечивают выполнение программы и поэтому должны фигурировать в Части III бюджета вместе с Бюро по управлению людскими ресурсами (HRM). unesdoc.unesco.org |

C. While agreeing that BSP […] and BB should be pl aced together […]and, with BFC, were directly linked to programme, they considered […]that this was in a programme support capacity and that these services should therefore figure under Part III of the budget along with HRM. unesdoc.unesco.org |

| В июне 2012 года Международным рейтинговым агентством Fitch Ratings повышены долгосрочные рейтинги Краснодарского края, а также выпуски облигаций в иностранной и национальной валюте с уровня BB до BB+. pwc.ru |

In June 2012 international ratings agency Fitch Ratings upgraded the long-term ratings for Krasnodar Territory, as well as foreign and national currency long-term issuer default ratings from ‘BB’ to ‘BB+’, and affirmed Krasnodar’s short-term rating at ‘B’. pwc.ru |

Долгосрочный рейтинг в иностранной и национальной валюте подтвержден на уровне telecom.kz |

The long-term rating in foreign and national currency was confirmed at “BB” level. telecom.kz |

| 1BB 2 b iii 2 Добыча Летучие выбросы (исключая удаление газа и сжигание в факелах) из газовых скважин через входные отверстия на устройствах переработки газа или, если обработка не требуется, в точках стыковки систем транспортировки […] газа. ipcc-nggip.iges.or.jp |

1B 2 b iii 2 Production Fugitive emissions (excluding venting and flaring) from the gas wellhead through to the inlet of gas processing plants, or, where processing is not required, to the tie-in points on gas transmission systems. ipcc-nggip.iges.or.jp |

| Модели BJ и BB стали первыми марками холдинга […] Mack, построенными под влиянием новых транспортных веяний — машины способные […]перевозить более тяжелые и объемные грузы с большей скоростью. trucksplanet.com |

The Models BJ and BB were the first trucks of Mack […] Company, built under the influence of new transport trends — machines […]capable of carrying heavy and bulky loads with greater speed. trucksplanet.com |

В мае 2012 года рейтинговое агентство Fitch Rating повысило долгосрочные рейтинги Новосибирской […]области в иностранной и национальной […] валюте с уровня «BB» до «BB+», а также долгосрочный […]рейтинг по национальной шкале – […]с уровня «AA-(rus)» до «AA(rus)». pwc.ru |

In May 2012, Fitch Ratings changed its long-term rating for the Novosibirsk […]Region (in foreign and local currency) […] from BB to BB+, and its long-term national-scale [. ..] ..]rating from AA-(rus) to AA(rus). pwc.ru |

| Вторая категория (BBB, BB, B) — стартап имеет готовый […] или почти готовый (тестирующийся) продукт и начал привлекать первых […]клиентов, однако пока не демонстрирует высоких темпов роста клиентской базы и доходов. digitaloctober.ru |

Second category (BBB, BB, B) — the startup has […] a finished or almost finished (at the testing stage) product and has started […]attracting its first clients, but has not get demonstrated a high income or client base growth rate. digitaloctober.com:80 |

16.11.2009 МРСК Центра присвоен […] кредитный рейтинг S&P «BB—/B/ruAA-» прогноз «Стабильный», […]свидетельствующий о способности [. ..] ..]и готовности Компании своевременно и в полном объеме выполнять свои финансовые обязательства. euroland.com |

16.11.2009 IDGC of […] Centre was assigned a BB-/B/ruAA— credit rating […](“Stable”) by S&P, thus testifying to the Company’s capability […]and readiness in the performance of its financial obligations. euroland.com |

Международное рейтинговое агентство Fitch повысило приоритетный необеспеченный рейтинг эмиссии еврооблигаций TNK-BP International Ltd /ТНК-ВР/ на сумму 700 млн долл. с уровня «BB+» до «BBB-, а также приоритетный необеспеченный рейтинг гарантированной программы по выпуску долговых обязательств объемом 5 млрд долл. и существующего выпуска облигаций в рамках программы в размере 1,5 млрд долл. с уровня «BB+» до «BBB-. tnk-bp.com |

The international rating agency Fitch raised the priority unsecured rating of the issue of eurobonds of TNK-BP International Ltd. (TNK-BP) by $700 million from the level BB+ to BBB- and the priority unsecured rating of the issue of debt securities for $5 billion and the current issue of bonds for program implementation for $1.5 billion from the level BB+ to BBB-. tnk-bp.com |

| Используйте сигнал BB или синхронизирующий сигнал уровня HDTV 3 в качестве […] внешнего синхронизирующего сигнала. service.jvcpro.eu |

Make use of BB signal or HDTV 3 level synchronizing signal as the external […] synchronizing signal. service.jvcpro.eu |

| bb) должны быть упакованы […] в закрытые контейнеры, которые были официально опечатаны и имеют регистрационный номер зарегистрированного [. ..] ..]питомника; этот номер должен быть также указан в фитосанитарном сертификате в разделе «Дополнительная декларация. fsvfn.ru |

bb) be packed in closed containers […] which have been officially sealed and bear the registration number of the registered […]nursery; this number shall also be indicated under the rubric “Additional Declaration” on the Phytosanitary Certificate. fsvfn.ru |

| bb) Место производства, свободное […] от вредного организма – место производства, где данный вредный организм отсутствует, и […]где оно официально поддерживается, cc) Участок производства, свободный от вредного организма — Определённая часть места производства, для которой отсутствие данного вредного организма научно доказано, и где в случае необходимости оно официально поддерживается в течение определённого периода времени, и которая управляется как отдельная единица, но таким же образом, как и свободное место производства. fsvfn.ru |

bb) Pest free place of production […] denotes to a place of production where a specific type of pest is not present and the […]place is officially protected, 3 cc) Pest free production site denotes to a production area where a specific type of pest is not present and this status is officially protected for a certain period of time and to a certain part of production area administered as a separate unit as in the case of place of production free from pests. fsvfn.ru |

После того как вы загрузите изображение, вы […]сможете поместить его в своих сообщениях, […] используя специальный BB код, который отображается […]под изображением при просмотре на полный экран. forum.miramagia.ru |

When you have uploaded a picture, you can place it in your […] posts by using the BB code text that is displayed [. ..] ..]below the image when you view it at full size. forum.miramagia.com |

В нее входят 6 базовых […] шасси с дополнительным индексом BB и колесными формулами 4×4, 6х6 и 8×8 (модели от 16.33ОBB до 41.460BB) с полезной нагрузкой 8-27 т и […]рядными 6-цилиндровыми […]двигателями мощностью 326-460 л.с. Эту гамму замыкают седельные тягачи BBS (6×6/8×8) с допустимой нагрузкой на седло от 12 до 30 т, приспособленные для работы в составе автопоездов полной массой до 120 т и развивающие максимальную скорость 90 км/ч. Их оснащают 660-сильным дизелем V10, а наиболее тяжелые машины комплектуют автоматизированной 12-ступенчатой коробкой передач ZF. trucksplanet.com |

It has a bolster payload from 12 to 30 […]tons and GCVW is up […] to 120 tons. Maximum speed is 90 km/h. The semi-tractors are equipped with a 660 hp diesel engine V10, and the most heavy trucks are [. ..] ..]used an automatic 12-speed transmission ZF. trucksplanet.com |

S&P также понизило оценку риска перевода и […]конвертации валюты для украинских […] несуверенных заемщиков с «BB» до «BB—», однако подтвердило краткосрочные […]рейтинги Украины по […]обязательствам в иностранной и национальной валюте на уровне «В», рейтинг по национальной шкале «uaAA» и рейтинг покрытия внешнего долга на уровне «4». ufc-capital.com.ua |

S&P also downgraded the risk of currency transfer and […]conversion for Ukrainian non-sovereign […] borrowers from BB to BB-, but confirmed the short-term ratings […]of Ukraine for liabilities […]denominated in foreign and domestic currencies – at B level, its national scale rating — uaAA and foreign debt coverage rating – at the level 4. ufc-capital.com.ua |

| Для целей повышения безопасности и защиты корпоративной информации, СКУД bb guard является не просто профессиональным устройством контроля доступа с распознаванием лица, а предоставляет возможность интеграции как с системой bb time-management (с последующим формированием различных отчетов о посещаемости сотрудников […] для целей финансовой мотивации), […]так и c третьими устройствами, такими как: электрические замки, сигнализация, датчики и т.д. moscow-export.com |

In order to increase security of corporate information, bb guard is not only a professional device for access control with face recognition, it also presents the possibility of integration with system bb time-management (with subsequent formation of various reports of staff attendance for their motivation) […] and with outside devices such as electric locks, alarms, sensors, etc. moscow-export.com |

| Система bb workspace относится к […] классу ECM-систем (Enterprise Content Management) и поддерживает полный жизненный цикл […]управления документами от создания и регистрации, до архивного хранения в отдельных базах данных за каждый календарный год. moscow-export.com |

Bb workspace system belongs to ECM-systems […] (Enterprise Content Management) and supports full lifecycle of document management […]starting from creation and registration to archival storage in separate databases for each calendar year. moscow-export.com |

ADM/DCO будет также тесно […] сотрудничать с BSP, BB, HRM и ADM/ DIT в целях […]обеспечения эффективной интеграции между системой […]SISTER, планируемой системой управления информацией о людских ресурсах и системой FABS. unesdoc.unesco.org |

ADM/DCO will also be working […] closely with BSP, BB, HRM and ADM/ DIT to make […]sure that there is seamless integration between […]SISTER, the planned Human Resources Information Management System and FABS. unesdoc.unesco.org |

Оба этих варианта добавляют связь к оригинальному сообщению, […]показывая имя автора, дату и время […] сообщения, в то время как BB Код тэг Цитировать указывает […]нужное сообщение без этой дополнительной информации. ipribor.com.ua |

Both these options add a link to the original post showing the name of the poster and the date and […]time of the post, whereas the […] Bulletin Board Code quote tag simply quotes the relevant post […]without this additional information. ipribor.com |

Самостоятельная […]финансовая позиция Самрук-Энерго на […] уровне рейтинговой категории BB отражает преимущество вертикальной […]интеграции, так как деятельность […]компании включает весь процесс выработки энергии, начиная от добычи угля и заканчивая генерацией и распределением электрической и тепловой энергии. halykfinance.kz |

SE’s standalone business and financial profile […] is assessed at BB rating category, which benefits […]from its vertical integration as its […]activities range from coal mining to generation and distribution of power and heat. halykfinance.kz |

Насос типа MSD имеет самый широкий спектр гидравлических характеристик из всех […] многоступенчатых насосов класса BB3 на рынке.sulzer.com |

The MSD pump has the broadest […] hydraulic coverage of any BB3 type multistage pump […]in the market. sulzer.com |

| bb) проводить регулярный […] обзор процесса дальнейшего осуществления Пекинской платформы действий и в 2015 году в установленном […]порядке собрать все заинтересованные стороны, включая гражданское общество, для оценки прогресса и проблем, уточнения задач и рассмотрения новых инициатив через 20 лет после принятия Пекинской платформы действий daccess-ods.un.org |

(bb) To review regularly […] the further implementation of the Beijing Platform for Action and, in 2015, to bring together all […]relevant stakeholders, including civil society, to assess progress and challenges, specify targets and consider new initiatives as appropriate twenty years after the adoption of the Beijing Platform for Action daccess-ods.un.org |

Также нельзя не упомянуть, что серьезным прорывом Банка стало получение самого высокого рейтинга среди всех частных банков страны со 100%-ным местным капиталом (одновременно это и второй лучший рейтинг среди всех частных банков Азербайджана) от […]международного рейтингового агентства Standard & […] Poor’s — долгосрочный ‘BB—‘ и краткосрочный […]‘B’, прогноз изменения рейтинга — «стабильный». pashabank.az |

It should be also noted that receiving highest rating among all private banks of the country with 100 % local capital (simultaneously ranking second in rating among all private banks of Azerbaijan) from the […]International Rating Agency Standard & […] Poor’s: long-term and short-term BB— B with […]«stable» outlook has become a significant breakthrough of the Bank. pashabank.az |

В свою очередь, основание извещателя […] […] должно быть установлено в корпусе для установки в подвесной потолок FAA‑500‑BB или в коробке для установки на поверхность потолка FAA‑500‑SB.resource.boschsecurity.com |

In addition, the detector base must be installed in an FAA‑500‑BB Ceiling Mount Back Box or in an FAA‑500‑SB Surface Mount Back Box. resource.boschsecurity.com |

AccessBank признан самым надежным банком в […]Азербайджане международным […] рейтинговым агентством Fitch («BB+ прогноз — стабильный»), […]а также на ежегодных наградах компании […]Global Finance (2011) и Издательской Группы Euromoney (в 2012, 2011 и 2010 году) назван «Лучшим Банком Азербайджана» и получил награду The Banker «Банк года» (2011). anskommers.ws |

AccessBank is recognized as the Most Reliable […]bank in Azerbaijan by Fitch […] International Ratings (‘BB+ Outlook Stable‘), and as «The […]Best Bank in Azerbaijan» by Global […]Finance (2011) and Euromoney (2012, 2011 and 2010) in their annual awards as well as «The Bank of the Year» by The Banker (2011). anskommers.ws |

как заранее понять, если у твоего банка начнутся проблемы

Все опять говорят про кризис. В этих условиях мы начинаем особенно беспокоиться за судьбу своих сбережений, в том числе переживать, а всё ли в порядке с банком, где открыт вклад. Аналитик рейтингового агентства «Эксперт РА» Вячеслав Путиловский рассказал, как обычному клиенту определить вероятность банкротства.

Путиловский Вячеслав Андреевич, младший директор по рейтингам кредитных институтов «Эксперт РА» |

Есть несколько ресурсов и инструментов, которые позволяют оперативно отслеживать симптомы ухудшения финансового состояния банка. Каждый из них имеет свои особенности, ограничения и инструкцию по применению.

1. Рейтинги кредитоспособности (кредитные рейтинги)

Это специальная оценка, выражающая мнение рейтингового агентства о способности банка своевременно и полностью исполнять свои обязательства перед кредиторами и вкладчиками. Банк России использует сейчас для регулирования рейтинги двух российских рейтинговых агентств (Эксперт РА, АКРА), а также трёх международных (S&P, Fitch, Moodys).

Каждое из агентств имеет свою рейтинговую шкалу, где все значения расположены в порядке убывания вероятности дефолта. Уровень рейтинга имеет буквенное обозначение, например:

- ruААА — максимально высокая финансовая устойчивость;

- ruBBB — умеренно высокая;

- ruB- — низкая (существует высокая вероятность дефолта).

Чем ниже значение, тем выше ожидаемая вероятность банкротства в течение срока действия рейтинга (как правило — 1 год).

Само по себе наличие кредитного рейтинга или даже нескольких не является панацеей от дефолта. Оно всего лишь означает, что надёжность банка была квалифицированно оценена и отслеживается, пока действует рейтинг (обычно в течение года). Даже для самых высоких рейтингов вероятность краха нельзя считать нулевой.

Отсутствие рейтинга также может говорить о скрытых проблемах в банке, так как большая часть надёжных банков имеет хотя бы один рейтинг от российского или иностранного рейтингового агентства.

При присвоении рейтинга банку агентство выпускает пресс-релиз, в котором даёт свою оценку важным факторам устойчивости:

- качеству активов;

- уровню ликвидности;

- запасу по капиталу;

- качеству управления и другим показателям.

Все данные о рейтинге банка можно найти на сайте агентства. Но в условиях финансовой нестабильности на рынке важно не только знать уровень рейтинга своего банка и прогноз по нему, но и отслеживать происходящие с ним изменения (особенно в сторону ухудшения). Агентства, как правило, оперативно реагируют на негативные признаки в работе банка и сообщают о них рынку, публикуя информацию на сайте.

Чтобы получить текст пресс-релиза по рейтингу банка от «Эксперт РА», например, нужно пройти на страницу банка по ссылке в его названии и выбрать там последнюю дату рейтингового действия.

2. Агрегаторы отзывов пользователей

Это ресурсы, где клиенты оставляют своё мнение о работе того или иного банка — в том числе можно мониторить отзывы на Сравни.ру. Появление сообщений о задержке проведения любых платежей, техническом сбое, несвоевременном или неполном возврате вкладов (по любой причине), создании любых препятствий в обслуживании — должно насторожить. Большое количество таких отзывов за короткий период времени может говорить о скрытых проблемах банка.

Обычно негативная информация сначала появляется на таких ресурсах, а уже потом становится известной всем.

Но надо понимать, что не всегда слухи оправдываются. Поэтому не стоит бежать снимать все деньги со вклада после появления одного сообщения о проблеме.

3. Сообщения СМИ

По сути, дублируют коллективные отзывы пользователей, но добавляют новую информацию, объясняют, что и почему происходит. Недостатком является иногда замедленная реакция, а также возможная заинтересованность изданий. Так, грамотно спланированная информационная атака на любой банк в период нестабильности на рынке способна нанести ему серьёзный вред и создать панику среди клиентов. При этом правдивость негативных новостей принципиального значения не имеет.

А вот способность рядового персонала, менеджмента и PR-подразделения банка эффективно работать с такими поводами, напротив, является показателем устойчивости банка в кризис. Оперативность, адекватность и полнота предоставляемой рынку и клиентам обратной связи помогает банку выдержать такую атаку.

4. Агрегаторы публичной отчётности

Банк России ежемесячно публикует банковскую отчётность. А такие агрегаторы собирают её в удобном для анализа виде:

Пользователи, имеющие хотя бы начальное представление о финансовом анализе, смогут получить здесь много ценной информации. Большие убытки, нарушение обязательных нормативов, снижение достаточности капитала, рост резервов, просрочки по кредитам, отток клиентской базы, быстрый рост привлечённых средств населения и ряд других признаков говорят о проблемах банка.

Существуют также рэнкинги банков, составленные по определённым негативным критериям в отчётности (убытки, нарушения нормативов, кассовая активность, обороты по счетам неисполненных платежей). Возглавляющие их банки могут нести повышенные риски. Наиболее известны сетевые рэнкинги «Эксперт РА», КУАП, «Анализ банков», «Банкодром».

5. Рекламные ресурсы

Банки активно используют рекламу для привлечения пользователей и увеличения продаж. В условиях кризиса этот канал становится ещё более важным и значимым. Сама по себе повышенная рекламная активность не является негативным признаком. Это нормально, когда банк выводит на рынок новый продукт и формирует под него клиентскую базу. Но есть и исключения. Кредитные организации, испытывающие трудности, могут с помощью рекламы пытаться привлечь деньги клиентов, чтобы заместить ими часть утраченных пассивов из-за снижения уровня ликвидности банка.

Раньше бывали случаи, когда банки начинали резко наращивать вклады физлиц с помощью агрессивной рекламы и повышенных ставок. Потом из банка при помощи различных схем выводились активы, и за этим следовал отзыв лицензии. Для примера можем вспомнить ситуацию с банком «Югра», который активно привлекал средства населения за счёт высоких ставок, размещал их в активах низкого качества, а в результате полностью утратил капитал и лишился лицензии.

Последние годы Банк России всё более жёстко и оперативно реагирует на такие практики. И сейчас, конечно, это редкость. Но рецидивы не исключаются.

Косвенным признаком чрезмерной рекламной активности можно считать появление рекламы банка в сочетании со ставками значительно выше рыночных. Чем выше ставка по вкладу, тем больше банк нуждается в средствах по сравнению с банком, у которого ставки ниже.

Банк России ежемесячно рассчитывает базовый уровень доходности по вкладам на основе максимальных ставок в банках, которые привлекли две трети от общего объёма депозитов. Посмотреть его можно здесь.

6. Сайты банков

Анализ самого сайта банка также позволяет составить впечатление о его бизнесе. Обращаем внимание на широту и полноту раскрытия информации о себе (финансовой, управленческой и юридической). Наличие большого числа детальных и конкретных описаний и предложений по банковским продуктам косвенно говорит о развитости бизнеса. Уровень предложения цифровых услуг — говорит о потенциально высокой диджитализации банка, а это важное конкурентное преимущество.

Стоит посмотреть, как часто обновляется информация, на её актуальность и наличие обратной связи (желательно по нескольким постоянно работающим каналам). Сокращение потока предоставляемой банком информации и устаревшие данные — в целом негативный признак.

7. Сайт Банка России

Регулятор избегает комментировать публично деятельность действующих коммерческих банков. Однако его сайт содержит массу информации, также полезной для клиента банка. Сюда можно отнести данные о бенефициарных владельцах. Это позволяет оценить вероятность получения банком в кризисной ситуации внешней поддержки (от владельцев или государства).

Кроме того, здесь раскрывается информация о проводимых регулятором проверках, а также наложенных на банки взысканиях (информацию об этом необходимо искать в разделе «Решения Банка России»). В будущем на сайте ЦБ может появиться информация о том, что банку ограничили право на привлечение вкладов, но пока эти данные не публикуются.

Выводы

По отдельности каждый из этих источников информации (кроме рейтинга кредитоспособности) не содержит исчерпывающей информации о потенциальном ухудшении состояния банка и его возможном дефолте. Однако постоянный их мониторинг поможет достаточно уверенно держать руку на пульсе кредитной организации. Даже если при этом нет специальных навыков.

Универсальные советы, чтобы не потерять деньги в банке:

1. Хранить в одном банке деньги в пределах страховой суммы — 1,4 миллиона ? с учётом начисленных процентов. Посмотреть, какие банки входят в систему страхования вкладов, можно на сайте Агентства по страхованию вкладов.

2. Для размещения крупной суммы выбирать банки из списка системообразующих:

Или выбирать банки с высокими кредитными рейтингами.

3. Хранить не только договор об открытии вклада, но и все чеки о внесении средств на счёт. После отзыва лицензии у некоторых банков их клиенты сталкивались с проблемой забалансовых вкладов — информация по ним не отображалась в реестре вкладов, и им приходилось доказывать само наличие вклада и его сумму для получения страховой выплаты.

Источник: Сравни.ру

С миру по гривне: Украина готовится к дефолту | Статьи

Мировой кризис и внешний долг топят украинскую экономику. По пессимистичным прогнозам, в мае-июне Киев объявит о дефолте, после чего обесценится гривна, разорятся предприятия, вырастут цены. О приближающемся банкротстве заявили, в частности, министр внутренних дел Арсен Аваков и бывший глава правительства Алексей Гончарук. «Известия» разбирались в том, сможет ли команда Зеленского спасти ситуацию.

В долгах как в шелках

Главная проблема украинской экономики — внешний долг. В 2020 году Киев должен выплатить международным кредиторам $15,4 млрд, то есть 37% доходов бюджета. Пик выплат приходится на май и сентябрь, когда Украина должна погасить по $5 млрд.

Общий государственный и гарантированный государством долг Украины составляет $84 млрд, что в два раза больше доходов бюджета в 2020 году. Соотношение госдолга к ВВП превышает 60%, что в экономической литературе считается погранично допустимой чертой.

Осложняют ситуацию карантинные меры, введенные правительством из-за пандемии коронавируса. По решению кабинета министров Украины, с 16 марта закрыты торговые центры, рестораны, большинство магазинов. Закрыто метро, приостановлены междугородние и международные перевозки. Таким образом, удар получили наиболее динамичные отрасли — торговля, логистика, транспорт.

Экономисты говорят, что украинский бизнес столкнулся с двумя базовыми шоками. «Это шок реализации, из-за чего уровень доходов либо критично сокращается, либо вообще обнуляется. И шок постоянных затрат, которые в любом случае нужно формировать: проценты по кредитам, арендные платежи, налоги, зарплата персоналу», — говорит финансовый аналитик Алексей Кущ.

Закрытый торговый центр в Киеве

Фото: РИА Новости/Стрингер

По оценкам экономистов, за первую неделю тотального карантина Украина потеряла от $300 млн до $400 млн. По итогам года ВВП упадет, предположительно, на 15%, то есть потери составят $22,5 млрд.

В ряде стран правительства приняли антикризисные меры. В Китае для стабилизации экономики выделили $175 млрд, в Италии — €25 млрд, в Польше — сумму, эквивалентную $50 млрд. Но на Украине просто нет денег для решения такого комплекса проблем.

Третья важная причина кризиса также связана с коронавирусом. Большую роль в украинской экономике играют деньги гастарбайтеров. За пределами страны работает 7–12 млн украинцев. Из года в год объем средств, которые они пересылали на родину, рос: от $7,5 млрд в 2016 году до $12 млрд в 2019-м. Для сравнения: от МВФ Украина за 2017–2019 годы получила $1,4 млрд. То есть гастарбайтеры были главными инвесторами в украинскую экономику.

Но из-за инфекции ситуация изменилась. В европейских странах прекратили работу целые отрасли экономики, многие гастарбайтеры вернулись на родину, поток переводов иссяк. Более того, из-за возвращения заробитчан на Украину растет безработица. В ЕС гастарбайтеры сами зарабатывали на пропитание и еще присылали деньги, а теперь им надо выплачивать пособие.

Самолеты долларов

Признаков надвигающегося экономического шторма несколько. Уже в январе украинский госбюджет недополучил 21% запланированных доходов. По итогам трех недель марта зафиксирован антирекорд по сборам — бюджет недополучил 35% доходов, то есть 34 млрд гривен.

В связи с этим правительство собирается секвестировать бюджет. Согласно предложению кабинета министров, денег лишатся субсидианты ЖКХ — у стариков и малоимущих срежут почти 9 млрд гривен. 7 млрд субвенций заберут у местных бюджетов. Всего сэкономить планируется 124 млрд гривен, которые правительство будет распределять в ручном режиме.

Фото: REUTERS/Gleb Garanich

Сложная ситуация на валютном рынке. Если в начале марта за американскую валюту давали 24 гривны, то через три недели — 28 гривен. Нацбанк пытается удержать курс, для этого продает валюту. За последние две недели продал более $2 млрд из имевшихся ранее 27. Но глава Нацбанка Богдан Данилишин признается, что резервов для самостоятельного противодействия кризису не хватит.

Еще один признак кризиса — дефицит наличности. Гривны нет, потому что украинцы из-за паники сняли сбережения с банковских карт и счетов и перепрятали их «под матрас». Доллара нет, потому что американскую валюту поставляли в страну самолетами, а сейчас авиарейсы поставлены на паузу.

Многие банки в связи с этим закрыли отделения. С 18 марта крупнейшие из них — Приватбанк и Альфа-банк — официально прекратили продажу наличной валюты. Не исключено, что финансовые организации прекратят выплачивать клиентам дивиденды по вкладам, чтобы получить дополнительный запас прочности. По крайней мере, Нацбанк Украины рекомендовал им отказаться от выплат.

Битва за кредит

Решить накопившиеся проблемы Киев рассчитывает с помощью МВФ. В декабре 2019 года стороны договорились о выделении Украине $5,5 млрд. В марте Киев запросил дополнительные средства для борьбы с коронавирусом. Директор-распорядитель МВФ Кристалина Георгиева говорила, что для помощи странам с низким уровнем доходов фонд зарезервировал $10 млрд.

Денег, правда, Киев в этом году так и не увидел. Международные кредиторы требуют выполнения двух условий. Украинские власти должны окончательно одобрить продажу земли и запретить реприватизацию Приватбанка.

Фото: ТАСС/Архип Верещагин

Принять эти законы не так просто. Закон о земле вызывает негативную реакцию в украинском обществе, депутаты боятся народных бунтов. Против запрета реприватизации Приватбанка выступает олигарх Игорь Коломойский. Банк принадлежал ему до 2016 года, но потом финансовая организация перешла в собственность государства. Олигарх оспаривает это решение в судах.

Ожидается, что «антиколомойский» закон Верховная рада рассмотрит на внеочередном заседании 28 марта. Впрочем, олигарху подконтрольна значительная часть парламентариев, вполне возможно, что он сумеет воспрепятствовать инициативе.

На руку Коломойскому также разгул коронавируса. Инфекцию подхватили уже два депутата рады. В аппарате парламента обещают обеспечить участников внеочередного заседания масками и перчатками. Но парламентарии всё равно могут испугаться и прогулять обсуждение.

Транш или голод

Вне зависимости от того, насколько глубоко погрузится в кризис мировая экономика, Украина окажется среди наиболее пострадавших. Об опасностях, в частности, предупреждает министр внутренних дел Арсен Аваков. «Будем честны: большинство людей на Украине живут, не имея существенных финансовых накоплений. Пройдет месяц, и у людей не хватит денег, чтобы содержать семью, не хватит на еду и лекарства», — утверждает он.

Депутат Верховной рады Александр Дубинский говорит, что дефолт Украина может объявить уже в мае. По его словам, вернуть долги без глобальной финансовой помощи Киев неспособен. Плана выживания в случае отказа Международного валютного фонда (МВФ) у украинских властей нет.

Здание Национального банка Украины

Фото: ТАСС/Александр Рыбин

Эксперты говорят, что последствия дефолта могут быть разными. Украинский политолог Андрей Золотарев в беседе с «Известиями» считает, что Украина может пойти по пути Аргентины. Там по стране в ходе дефолта 2001 года прокатилась волна грабежей и мародерства. «Боюсь, события на Украине пойдут по этому сценарию — с разгромленными магазинами, хаосом и анархией на улицах», — говорит он.

Руководитель Института украинской политики Константин Бондаренко напоминает, что целый ряд крупных государств переживали дефолт. «В случае банкротства Украина останется наедине со своими проблемами, заграница не поможет, на новые кредиты рассчитывать не придется. Но есть и плюсы. Деньги можно будет направить не на выплату долгов, а на развитие экономики», — считает собеседник.

Он добавляет, что для развития необходимо также поменять экономическую политику. «Надо не одалживать, а зарабатывать. Нужны протекционистские меры, снижение импорта процентов на 90, отказ от евроинтеграции, переориентация на внутренний рынок, введение налога на вывод капитала. Есть ли для этого политическая воля? Вопрос открытый», — рассуждает Бондаренко.

ЧИТАЙТЕ ТАКЖЕ

Дефолты вызывают опасения на финансовых рынках по поводу китайских долгов

Серия объявленных в течение последнего месяца дефолтов по кредитам компаний, которые, как считалось, имели государственную поддержку своих долговых обязательств, вызвала страхи на финансовых рынках китайского капитализма и вызвала серьезные вопросы со стороны международных инвесторов.

По данным агентства Fitch Ratings, государственные компании Китая в период с января по октябрь объявили дефолты по облигациям на рекордную сумму 6,1 миллиарда долларов. Это больше, чем за предыдущие два года вместе взятые. В ноябре проблема долгов ухудшилась — дефолты объявили еще три крупные компании.

Первые признаки более серьезных проблем появились в ноябре, когда государственная угольная компания Yongcheng Coal and Electricity Holding Group, расположенная в центральном Китае, объявила дефолт по облигациям на сумму 152 миллиона долларов.

Две недели спустя известная государственная технологическая группа Tsinghua Unigroup заявила, что объявит дефолт по внутренним облигациям на сумму, равную 199 миллионам долларов.

Но худшее еще было впереди. На прошлой неделе группа Tsinghua объявила, что не планирует выплачивать ни проценты, ни основную сумму долга по облигациям на сумму 450 миллионов долларов. Этот неплатеж вызовет перекрестные дефолты по еще 2 миллиардам долларовых облигаций, срок погашения которых наступает в период с 2021 по 2028 годы.

Компания Tsinghua Unigroup является крупным действующим лицом в усилиях Китая по обретению самостоятельности в сфере производстве полупроводников. Контрольный пакет акций принадлежит Университету Цинхуа, одному из самых престижных учебных заведений Китая. Компания пользовалась поддержкой правительства и в 2015 году пыталась за 23 миллиарда долларов приобрести американский производитель чипов Micron Technology.

Стенд о полупроводниках, выставленный компанией Tsinghua Unigroup на выставке China Beijing International High Tech Expo в Пекине в субботу, 19 сентября 2020 года. (Источник: AP Photo/Mark Schiefelbein)Третьим крупным должником среди государственных фирм, объявившим дефолт, стала компания Brilliance Auto Holdings, которая связана с крупнейшей немецкой автомобильной компанией BMW. Компания не смогла погасить внутренний долг со сроком погашения в ноябре.

Дефолты вызвали опасения на рынках денег по поводу того, в какой степени китайское правительство и финансовые власти готовы позволить рыночным силам действовать бесконтрольно. Иначе говоря, как поставить финансовую систему страны на более прочную основу, не вызывая общего кризиса.

После дефолта Tsinghua Unigroup китайский вице-премьер Лю Хэ, — ему было поручено отладить финансовую систему, — предупредил корпорации, что Пекин «не потерпит» неправомерные действия в финансовых сделках или попытки уклониться от уплаты долгов.

Газета Financial Times (FT) сообщила, что это заявление властей «пошатнуло китайский долговой рынок, объем которого равен почти 4 триллионам долларов, и на котором более половины всего объема приходится на государственные предприятия». Статья отметила, что в течение недели после дефолта Yongcheng Coal, по меньшей мере, 20 китайских компаний, ссылаясь на «недавние рыночные потрясения», приостановили свои планы выпуска новых долговых облигаций на общую сумму 2,4 миллиарда долларов.

Государственный сектор китайской экономики — важнейший компонент финансовой системы. На долю государственных предприятий приходится около трети валового внутреннего продукта (ВВП) страны, но более половины банковских кредитов и около 90 процентов корпоративных облигаций. Госпредприятия считались надежными объектами инвестиций как имеющие, хоть и негласные, но все же действительные государственные гарантии.

В комментариях, прозвучавших на телеканале CNN на прошлой неделе, Логан Райт, директор по маркетинговым исследованиям компании Rhodium Group, отметил: «Доверие к государственным гарантиям до сих пор было самым важным оплотом против [финансового] кризиса. Сейчас мы наблюдаем признаки того, что это доверие ослабевает».

Похоже, что правительство готово позволить, по крайней мере, некоторым ранее поддерживаемым фирмам рухнуть. Однако в этом есть определенный и серьезный риск.

Райт писал в недавнем исследовании: «Хотя власти хотят, чтобы соблюдалась рыночная дисциплина со стороны более рискованных фирм, они не могут знать, как широко распространится риск неплатежей. Никто этого не знает, учитывая, что в финансовой системе Китая нет прецедентов такого уровня риска».

Замедление китайской экономики из-за коронавируса — рост в этом году ожидается в районе 2 процентов по сравнению с более чем 6 процентами в прошлом году — является непосредственной причиной проблем с задолженностями. Но задолженность крупных китайских предприятий растет более десятилетия — с тех пор, как в ответ на мировой финансовый кризис 2008 года началось масшабный рост кредитования.

В недавнем отчете аналитики японской финансовой фирмы Nomura заявили, что считают недавние дефолты в Китае «неизбежными», поскольку правительство поддерживало предприятия с помощью стимулирующих мер на миллиарды долларов. Однако одна из проблем для правительства заключается в том, что эти стимулирующие меры не приводят к росту ВВП, как то было в прошлом, поэтому долговая нагрузка на экономику постепенно увеличивается.

В статье, посвященной растущему долговому кризису, Financial Times отметила, что десять лет назад Yongcheng Coal считалась одной из ведущих энергетических компаний Китая. Но сегодня ее финансовые затруднения воспринимаются как предвестник серьезных проблем.

Согласно материалу, опубликованному в газете на прошлой неделе, дефолты Yongcheng Coal «рикошетом отразились на финансовой системе Китая. Аналитики говорят, что связанные с государством компании сталкиваются с трудностями в привлечении капитала, поскольку опровергнуто предположение о том, что правительство всегда будет их спасать.

Газета процитировала одного аналитика, который предупредил, что провал Yongcheng Coal может быть повторен любым государственным предприятием со «слабыми фундаментальными характеристиками», и что «впереди может быть гораздо больше дефолтов».

Долговые проблемы не ограничиваются крупными компаниями. Агентство Moody’s Investor Services, которое отслеживает долги местных органов власти в Китае, опубликовало в начале этого месяца отчет, который говорит о «негативном прогнозе» по долгам местных и региональных органов власти на следующий год.

В отчете газеты South China Morning Post на прошлой неделе приводились комментарии бывшего китайского замминистра финансов Чжана Хунли, который заявил, что местные власти «полагались на новые заимствования для погашения старых долгов» примерно в 60 процентах случаев в течение первых 10 месяцев 2020 года.

Это верный признак того, что местные органы власти не могут генерировать достаточно доходов, чтобы покрыть выплаты по долгам. Уже появлялись предупреждения о том, что в следующем году может произойти гораздо больше дефолтов по кредитам, привлеченным через так называемые механизмы финансирования местных органов власти.

«Рынок подает сигналы тревоги». Чем может закончиться рост мирового долга :: Новости :: РБК Инвестиции

Из-за пандемии глобальный долг вырос до рекордного уровня — и продолжает расти. О том, почему это может привести к финансовому кризису и что делать инвесторам в таких условиях, рассуждает аналитик «Финам» Сергей Переход

Рост современной экономики невозможно представить без развитых долговых отношений. Брать в долг — правильно, это аванс будущего роста и сглаживание цикличности в деятельности бизнеса.

Однако в последнее десятилетие глобальный долг рос намного быстрее ВВП, а пандемия COVID-19 вынудила центральные банки беспрецедентно смягчить денежную политику — в итоге он увеличивается экспоненциально. Эти тенденции могут привести к глобальному финансовому кризису. Но как его остановить? Можно ли перестать занимать?

В кризис занимали все: объем глобального долга поставил новый критический рекорд

Стремительный рост долгов беспокоил экономистов еще в 2019 году, но никто не мог представить, с какой скоростью они будут увеличиваться в 2020-м. Согласно данным Institute of International Finance, программы поддержки экономики из-за COVID-19 привели к росту глобального долга на $24 трлн (в 2019 году вырос примерно на $10 трлн), он установил новый критический рекорд — $281 трлн. А отношение долга к мировому ВВП превысило 355%, причем темп прироста составил 35 процентных пунктов, что больше, чем за два года кризиса 2008–2009 годов (плюс 10 и 15 п.п. соответственно). Рост был особенно резким в Европейском союзе: отношение долга нефинансового сектора к ВВП во Франции, Испании и Греции увеличилось примерно на 50 п.п.

На правительства пришлась половина прироста долга, в то время как нефинансовые компании прибавили $5,4 трлн, банки — $3,9 трлн, а домохозяйства — $2,6 трлн. Государственный долг сильнее всего вырос в Испании, Великобритании, Канаде, ЮАР и Индии, особенно резко (плюс 50 п.п.) росли долги нефинансового сектора во Франции, Испании и Греции, займы банков сильно выросли в Бразилии. На развивающихся рынках лидерами совокупного прироста долга стали Турция, Корея и ОАЭ.

Фото: Mario Tama / Getty Images

Почему долги растут, ведь типичным явлением в такую фазу цикла является кредитное сжатие? О причине говорят результаты исследования нобелевского лауреата Милтона Фридмана, который на опыте Великой депрессии выявил необходимость денежной экспансии ФРС в моменты кризиса. Однако этот стремительный рост сопровождался еще одним удивительным явлением — большим объемом облигаций с отрицательной доходностью. По информации Bloomberg, объем бондов инвестиционного уровня с отрицательной доходностью составляет $13,9 трлн. По нашим подсчетам, на данный момент более 20% высоконадежных облигаций торгуется с отрицательной доходностью, а еще около 40% — со ставками, близкими к нулю.

Кто кредитовал экономику на такие огромные суммы еще и себе в убыток?

Ключевой источник фондирования — центральные банки: они предоставляли ликвидность как в форме выкупа активов с рынка (баланс ФРС вырос на 82% — до $7,55 трлн), так и по линии кредитования под нулевую или близкую к нулевой ставку. ФРС легко обошла незыблемый запрет прямого финансирования правительства и монетизировала значительную часть новых выпусков облигаций Минфина.

Низкие ставки — это не всегда хорошо

Следствием «денежного Эльдорадо» стало создание благоприятных условий для роста числа «зомби-компаний», которые зарабатывают меньше, чем их процентные расходы. Из-за кризиса доля таких «зомби» в развитых странах достигла рекордных 16%. Легкий доступ к рефинансированию под низкие ставки позволяет им нарастить долг, при этом они остались убыточными. С другой стороны, обнуление ставок вынудило инвесторов маниакально искать повышенный доход даже среди «мусорных» ненадежных эмитентов .

Получился замкнутый круг, когда темпы прироста долга с каждым кварталом все более опасны, но печатный станок нельзя остановить. Преждевременный отказ программ поддержки приведет к всплеску дефолтов и банкротств с непредсказуемыми последствиями для финансовой стабильности.

С другой стороны, постоянная опора на господдержку (особенно нефинансовых компаний) снежным комом накапливает системные риски. Потому даже при самом позитивном сценарии — ускоренной вакцинации и опережающем экономическом росте — в 2021 году уровни заимствований снова будут намного выше докризисных. Сокращение поддержки будет сложной задачей в силу социальной напряженности, вызванной COVID-19.

Поднимут ли регуляторы ключевые ставки?

Долг играет многогранную роль в развитии страны: с одной стороны, использование долговых инструментов является мощным фактором стимулирования экономического роста. С другой, чрезмерный рост обязательств — опасное явление для государственного бюджета. Из-за увеличения расходов на обслуживание долга правительства прибегают к повышению налогов, а фирмы повышают стоимость продукта, перекладывая возросшие издержки на потребителей.

Фото: Flickr

Возникает вопрос, как остановить наращивание долга? Одним из инструментов является повышение ставок. Рынок свопов демонстрирует, что участники рынка ожидают повышения ставки к концу 2022 года, при этом годовая инфляция в США может достигнуть 3,1% (опрос Мичиганского университета).

По-нашему мнению, в ближайшей перспективе рост ставок не представляется возможным — это может привести к распродаже низкодоходных облигаций и обрушить рынки акций, где явно наблюдаются признаки пузыря. Более вероятным сценарием станет кредитование по отрицательным реальным ставкам на протяжении еще нескольких лет, подобно ситуации в ЕС, и только после восстановления экономики будут попытки установления нейтральной ставки. В этот период, вероятно, усилится регуляторное принуждение к покупке таких долгов.

Экономики стран ЕС и Китая — в зоне риска: их может захлестнуть рецессия и волна дефолтов

Долговые кризисы были и будут: в известной книге экономистов Кармен Рейнхарт и Кеннета Рогоффа «На этот раз все будет иначе» описываются десятки примеров. Перегрев на рынке долга наблюдается во многих странах, однако в Китае и ЕС риски больше остальных.

Вероятно, экономика Европейского союза повторно погрузится в рецессию из-за продолжающихся локдаунов и убытков от последствий Brexit. При этом бюджетный и монетарный инструментарий практически исчерпан: во-первых, к концу года на рынке могут закончиться активы для выкупа, во-вторых, ЕЦБ во многом исчерпал резервы QE — его баланс увеличился до около 60% к ВВП (намного выше ФРС).

Фото: Scott Heins / Getty Images

Что касается Китая, то его совокупная долговая нагрузка составляет 335% ВВП. Многие аналитики предсказывали рост числа дефолтов, и китайским правительством в 2020 году таки был создан «Банк плохих долгов». Предыдущие феноменально высокие темпы роста ВВП уходят в историю — а торговые споры с США и последствия накопившихся пузырей остаются.

Как обезопасить себя от угрозы кризиса?

Сигналы о рисках нового кризиса поступают чуть ли не каждый день — такова палитра финансовых деформаций текущего экономического цикла. Что делать инвесторам в условиях, когда рынок облигаций очевидно подает сигналы тревоги? Можно пересидеть в наличных, но, как ни странно, акции надежнее денег. Покупая облигации , мы обращаем внимание на риски дефолта и реальную доходность (ставка доходности минус инфляция). Даже если выбрать надежного заемщика, то как терпеть растущую инфляцию?

Практика показывает, что рост цен отражается в первую очередь на акциях, а не на потребительской корзине. Динамика фондового индекса S&P500 тесно связана с темпами инфляции — чем они выше, тем выше и стоимость акций. Это отчасти происходит в силу перетока капитала из рынка облигаций и роста инфляционных доходов компаний.

Инвестирование всегда сопряжено с большими и малыми рисками, однако следует помнить, что вероятный кризис облигаций может стать причиной ралли «акций стоимости», которые долгое время уступали текущим лидерам.

Точка зрения авторов, статьи которых публикуются в разделе «Мнение профи», может не совпадать с мнением редакции.

Термин, обозначающий вероятность быстрой продажи активов по рыночной или близкой к рыночной цене. Подробнее Макроэкономический термин, обозначающий значительное снижение экономической активности. Главный показатель рецессии – снижение ВВП два квартала подряд. Лицо, выпускающее ценные бумаги. Эмитентом может быть как физическое лицо, так и юридическое (компании, органы исполнительной власти или местного самоуправления). Дефолт (от французского de fault — по вине) — ситуация, возникшая при неисполнении заемщиком обязательств по уплате или обслуживанию долга. Дефолтом считается неуплата процентов по кредиту или по облигационному займу, а также непогашение займа. Стоит отдельно выделить технический дефолт — ситуацию, когда исполнение обязательств было только временной задержкой платежей, как правило, по независящим от заемщика обстоятельствам. Дефолт служит основанием для предъявления кредитором иска о банкротстве заемщика Долговая ценная бумага, владелец которой имеет право получить от выпустившего облигацию лица, ее номинальную стоимость в оговоренный срок. Помимо этого облигация предполагает право владельца получать процент от ее номинальной стоимости либо иные имущественные права. Облигации являются эквивалентом займа и по своему принципу схожи с процессом кредитования. Выпускать облигации могут как государства, так и частные компании.Потенциальных признаков неисполнения обязательств — Признаки прекращения неисполнения обязательств — Иск по государственному контракту

Юристы Malyszek & Malyszek, специализирующиеся на праве по государственным контрактам, хорошо осведомлены в вопросах неисполнения обязательств. Мы поможем вам разобраться в проблемах вашего дела, будь то технический дефолт или дефолт по обслуживанию долга.

Дефолт — это невыполнение юридических обязательств по ссуде. Например, когда покупатель дома не может внести платеж по ипотеке, или когда корпорация не может выплатить облигацию, которая достигла стадии развития.Национальный дефолт — это неспособность правительства выплатить государственный долг.

Существует два типа дефолта: технический дефолт и дефолт по обслуживанию долга. Невыполнение обязательств по обслуживанию долга происходит, когда заемщик не произвел запланированную выплату процентов. Технический дефолт возникает, когда положительный или отрицательный контракт нарушается.

Позитивные соглашения — это положения в долговых договорах, которые требуют от фирм соблюдения определенных финансовых коэффициентов. Наиболее часто нарушаемые ограничения в позитивных соглашениях — это краткосрочная ликвидность, материальная чистая стоимость активов и покрытие обслуживания долга.

Отрицательные соглашения могут быть непрерывными или основанными на понесенных убытках. Нарушения отрицательных соглашений редки по сравнению с нарушениями положительных соглашений. Отрицательные соглашения — это положения в долговых договорах, которые ограничивают корпоративные действия, которые могут ухудшить положение кредиторов.

Если должник не выполняет свои обязательства по какой-либо задолженности перед кредитором, в соглашении о перекрестном неисполнении обязательств в долговом договоре указывается, что конкретная задолженность также является дефолтной. В отношении большинства долгов в долговые контракты включается соглашение, в котором указывается, что общая сумма задолженности подлежит выплате в первом случае просрочки платежа.

Потребительский дефолт касается областей потребительского кредита, арендных или ипотечных платежей или коммунальных платежей. Анализ выявил определенные группы риска, такие как одинокие домохозяйства, безработица, молодость, неспособность полагаться на социальные сети и т.д. социальные льготы, на которые они имеют право. Хотя эффективное консультирование по вопросам долга, не являющееся юридическим, обычно является предпочтительным вариантом, дефолт потребителя может закончиться процедурами урегулирования задолженности или банкротства потребителей, от 1-летних процедур в Великобритании до 6-летних процедур в Германии.

Обладая более чем 40-летним опытом, Malyszek & Malyszek поможет вам в самых разных вопросах. Позвоните Malyszek & Malyszek сегодня, чтобы получить дополнительную информацию по вашему делу.

% PDF-1.4 % 134 0 объект > эндобдж xref 134 89 0000000016 00000 н. 0000002641 00000 п. 0000002788 00000 н. 0000003492 00000 н. 0000003604 00000 н. 0000003718 00000 н. 0000004129 00000 н. 0000004421 00000 н. 0000004508 00000 н. 0000004979 00000 п. 0000005224 00000 н. 0000005308 00000 н. 0000005815 00000 н. 0000006066 00000 н. 0000006693 00000 н. 0000006720 00000 н. 0000006850 00000 н. 0000007039 00000 п. 0000007456 00000 н. 0000007871 00000 н. 0000008354 00000 п. 0000008417 00000 н. 0000010261 00000 п. 0000011960 00000 п. 0000013817 00000 п. 0000015601 00000 п. 0000015693 00000 п. 0000016129 00000 п. 0000016391 00000 п. 0000016795 00000 п. 0000017190 00000 п. 0000017538 00000 п. 0000017951 00000 п. 0000018144 00000 п. 0000020453 00000 п. 0000020769 00000 п. 0000023639 00000 п. 0000024009 00000 п. 0000026052 00000 п. 0000027684 00000 п. 0000031966 00000 п. 0000032474 00000 п. 0000034947 00000 п. 0000035017 00000 п. 0000035261 00000 п. 0000037516 00000 п. 0000042533 00000 п. 0000051048 00000 п. 0000063616 00000 п. 0000068582 00000 п. 0000068812 00000 п. 0000068895 00000 п. 0000068950 00000 п. 0000072955 00000 п. 0000076437 00000 п. 0000080176 00000 п. 0000080205 00000 п. 0000080280 00000 п. 0000082370 00000 п. 0000095745 00000 п. 0000096155 00000 п. 0000096742 00000 п. 0000097030 00000 п. 0000097333 00000 п. 0000101424 00000 н. 0000101709 00000 н. 0000102119 00000 п. 0000104207 00000 н. 0000104467 00000 н. 0000104871 00000 н. 0000107934 00000 п. 0000108193 00000 н. 0000108643 00000 п. 0000108728 00000 н. 0000109820 00000 н. 0000110091 00000 н. 0000110438 00000 п. 0000111404 00000 н. 0000111670 00000 н. 0000111997 00000 н. 0000144135 00000 н. 0000152411 00000 н. 0000152486 00000 н. 0000160640 00000 н. 0000160968 00000 н. 0000161003 00000 н. 0000161069 00000 н. 0000002464 00000 н. 0000002076 00000 н. трейлер ] >> startxref 0 %% EOF 222 0 объект > поток xb«g`L

Предупреждающие знаки о плохой кредитной истории — обзор и примеры

Что такое плохие кредитные предупреждающие знаки?

Физическим лицам, особенно тем, кто испытывает трудности со своими финансами, необходимо остерегаться плохих предупреждающих знаков о кредитоспособности.Если вы не выполнили свои финансовые обязательства в течение месяца или более, события будут отражены в вашем кредитном отчете. Большинство людей боятся регулярно проверять свои кредитные отчеты, особенно когда они чувствуют, что у них слишком много долгов.

Если вам звонило агентство по взысканию долгов или эмитент вашей кредитной карты закрыл вашу карту, существует вероятность того, что у вас плохая кредитная история Плохие кредитные причины Кредитор может отказать потенциальному заемщику в ссуде из-за номера причин плохой кредитной истории.Плохая кредитная история — это прошлые неудачи человека в совершении своевременных платежей. Следовательно, необходимо, чтобы вы проверили свой кредитный отчет и действовали быстро, чтобы восстановить свой кредит.

Краткое описание- Плохая кредитная оценка может повлиять на шансы потенциального заемщика получить одобрение вашего кредита, найти работу или получить квартиру в аренду.

- Регулярная проверка кредитного отчета может помочь выявить красные флажки на раннем этапе до того, как кредитный рейтинг человека станет слишком низким.

- Общие предупреждающие признаки плохой кредитной истории включают отклонение заявки на получение кредита, закрытие эмитентами кредитных карт и обращение агентств по взысканию долгов, которые обращаются к вам для принудительного исполнения.

Шесть предупреждающих признаков плохой кредитной истории

Ниже приведены основные предупреждающие признаки плохой кредитной истории:

1. Неуплату по нескольким долговым платежам

Если вы пропустили пару платежей по своим кредитным обязательствам , есть шанс, что они отразятся на вашем кредитном отчете.Если задержка составляет пару дней, есть вероятность, что вы сможете заплатить до того, как информация будет отражена в вашем отчете.

Однако для платежей, просроченных более чем на месяц, ваш отчет может быть поврежден, и кредитор мог связаться с агентством по взысканию долгов, чтобы помочь принудительно осуществить платеж.

2. Отклоненная заявка на ссуду

При утверждении заявки на ссуду кредиторы часто принимают во внимание кредитную историю и кредитный рейтинг заемщика Кредитный рейтинг Кредитный рейтинг представляет собой число, отражающее финансовое и кредитное положение человека и его способность получить финансовую помощь от кредиторов.Кредиторы используют кредитный рейтинг для оценки квалификации потенциального заемщика для получения ссуды и конкретных условий ссуды. Часто они отказывают в предоставлении кредита заемщикам с историей невыполнения обязательств по ссудам или просроченных платежей. Если ваша заявка на получение кредита была отклонена, кредитор мог найти отрицательную информацию в вашем кредитном отчете.

Закон о достоверной кредитной отчетности дает заемщикам право бесплатно получить копию кредитного отчета, использованного кредитором, и объяснение отклонения кредитной заявки.В отчете будет представлена информация о том, что влияет на ваши шансы на одобрение кредита. Это также дает вам возможность исправить проблемы, влияющие на ваш кредитный рейтинг.

3. Эмитент кредитной карты отклоняет или закрывает вашу кредитную карту

Если эмитент кредитной карты отклонил вашу заявку на получение кредитной карты, несмотря на высокий доход, это может быть признаком плохой кредитной истории. Эмитенты кредитных карт обязаны уведомить клиента о неблагоприятных действиях и указать причины отклонения их заявки.Если основной причиной отказа является информация, содержащаяся в кредитном отчете, клиент имеет право на бесплатную копию кредитного отчета.

Эмитенты кредитных карт также проводят регулярные проверки текущих счетов, чтобы определить, произошло ли изменение кредитоспособности. Если кредитор уверен, что заемщик своевременно выполнит свое долговое обязательство, заемщик считается кредитоспособным.. Если вы пропустили несколько платежей по кредиту, эмитент может изменить некоторые условия в вашей учетной записи.

Эмитент может уменьшить ваш кредитный лимит, повысить процентную ставку или полностью закрыть кредитную карту. Тем не менее, эмитент кредитной карты должен предоставить объяснения по поводу закрытия кредитной карты. Это дает держателю кредитной карты возможность исправить ошибки и повторно подать заявку после выполнения условий.

4. Коллекторское агентство свяжется с вами

Если коллекторские агентства уже угрожают выставить на аукцион или вернуть ваши активы, это означает, что некоторые кредиторы отказались просить вас оплатить непогашенные счета.Если вы задержали оплату счетов за коммунальные услуги, медицинские счета, погашение ссуд, взносов кредитных союзов и т. Д., Кредиторы могут нанять сборщиков долгов для обеспечения выполнения платежей. Кредиторы могут также сообщить о неуплате в три основных кредитных бюро, что может повредить вашему кредитному отчету.

Если с вами связались агентства по взысканию долгов, вы должны убедиться, что счета для взыскания принадлежат вам. Если счета являются подлинными и указаны в вашем кредитном отчете, вам следует погасить счета инкассации как можно скорее, чтобы избежать аукциона.Если счета для инкассации не принадлежат вам, вы должны оспорить суммы из своего кредитного отчета.

5. Трудности с поиском работы

Принимая решения о приеме на работу и продвижении по службе, работодатели используют кредитный отчет кандидата, чтобы получить представление о том, как человек управляет своим финансовым положением. Наличие негативной информации и черных отметок в вашем кредитном отчете может повлиять на решение потенциального работодателя нанять вас.

Хотя не все работодатели проверяют кредитный отчет кандидата, на руководящих должностях, таких как финансовые, исполнительные и другие должности, связанные с деньгами, может потребоваться, чтобы работодатели проверяли кредитную историю потенциальных сотрудников Проверка биографических данных сотрудника Проверка биографических данных сотрудника — это проверка прошлой работы сотрудника. для составления своего уголовного, финансового и коммерческого учета.Проверка биографических данных есть.

Если у вас возникли проблемы с поиском работы, вам следует позвонить в одно из основных кредитных бюро, чтобы получить отчет о кредитных операциях. Если ваш кредитный отчет содержит отрицательную информацию, вам следует поработать над его исправлением, чтобы повысить ваши шансы на получение работы.

6. Проблемы с получением квартиры в аренду

Если вы хотите снять квартиру, есть вероятность, что домовладелец изучит ваш кредитный отчет, чтобы определить, сможете ли вы стать хорошим арендатором.Арендодатель заинтересован в сдаче своей квартиры арендатору, который гарантирует своевременную ежемесячную или периодическую арендную плату в соответствии с соглашением между арендатором и арендодателем.

Если кредитный отчет показывает серьезные просрочки, такие как множественные просроченные платежи и неуплаты по счетам, арендодатель не решится сдать свою квартиру таким арендаторам. Прежде чем вы начнете искать квартиру для аренды, убедитесь, что улучшили свой кредитный отчет, чтобы вам в нем не отказали.

Дополнительные ресурсы

CFI является официальным поставщиком сертификации коммерческого банковского и кредитного аналитика (CBCA) ™ CBCA®. Аккредитация коммерческого банковского и кредитного аналитика (CBCA) ™ является мировым стандартом для кредитных аналитиков, который охватывает финансы, бухгалтерский учет и т.д. кредитный анализ, анализ денежных потоков, моделирование ковенантов, погашение ссуд и многое другое.программа сертификации, призванная превратить любого в финансового аналитика мирового уровня.

Чтобы помочь вам стать финансовым аналитиком мирового уровня и продвинуть вашу карьеру в полной мере, эти дополнительные ресурсы будут очень полезны:

- Ежегодный обзор кредитоспособности Ежегодный обзор кредита Ежегодный обзор кредита — это процесс обзора, который проводят кредиторы. текущие счета с непогашенным кредитом. Кредиторы, такие как банки, кредитные бюро и

- Анализ кредитного рейтинга Анализ кредитного рейтинга Анализ кредитного рейтинга — это процесс, с помощью которого различные компании оценивают кредитный рейтинг отдельного лица или компании, чтобы определить, насколько кредитоспособна организация.Кредитный рейтинг важен, потому что он учитывает, сколько раз кредит был использован и насколько эффективно он был возвращен.

- Анализ ссудыАнализ ссудыАнализ ссуды — это метод оценки, который определяет, предоставляются ли ссуды на приемлемых условиях и могут ли потенциальные заемщики выплатить ссуду и хотят ли они ее вернуть.

- Кто оценивает банковские ссуды? Кто оценивает банковские ссуды? Процесс кредитования включает в себя ряд действий, которые приводят к одобрению или отклонению заявки на получение ссуды.В кредитном отделе банка работает

11 сигналов раннего предупреждения, позволяющих избежать безнадежной задолженности клиентов

Несмотря на то, что вы не можете знать со 100-процентной точностью, что компания нарушит ваши обязательства или откажется от оплаты, существует ряд предупреждающих знаков, которые можно наблюдать для защиты вашего бизнеса и его денежных потоков. Согласно данным компании MadeSimple, это ранние предупреждающие знаки, на которые следует обратить внимание при оценке того, может ли компания заплатить вам поздно или не заплатить вообще.

Изменение условий договора

Поставщики или покупатели могут попытаться изменить условия вашего соглашения на раннем этапе. Это указывает на то, что они могут быть не в состоянии или не желать платить вам в полном объеме в течение текущего периода времени, указанного в соглашении. В этом случае поддерживайте тесный контакт с компанией, чтобы узнать, почему они хотят изменить условия.