Последствия банкротства физ лица: Последствия банкротства физического лица 2022

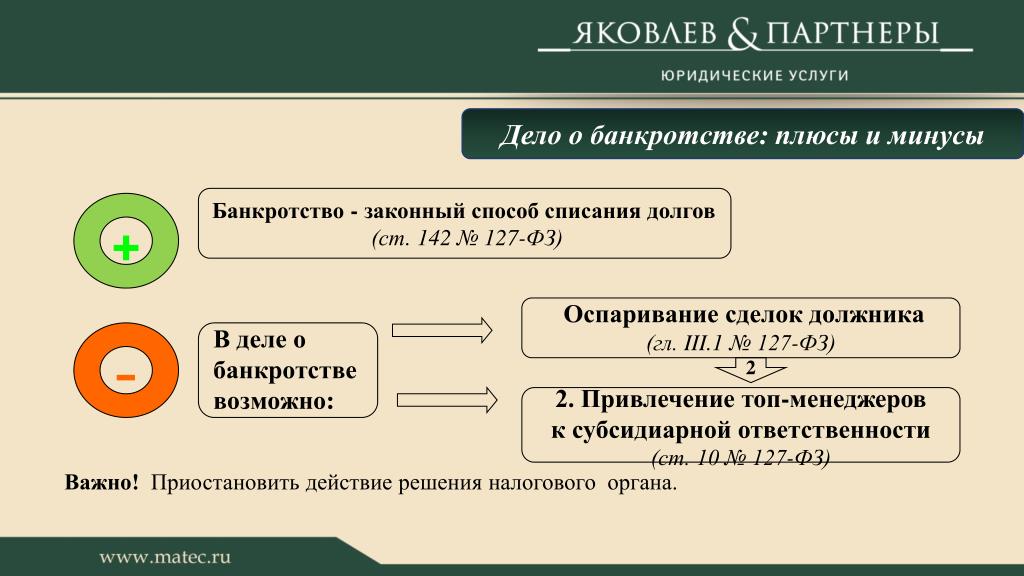

Последствия банкротства физических лиц плюсы и минусы

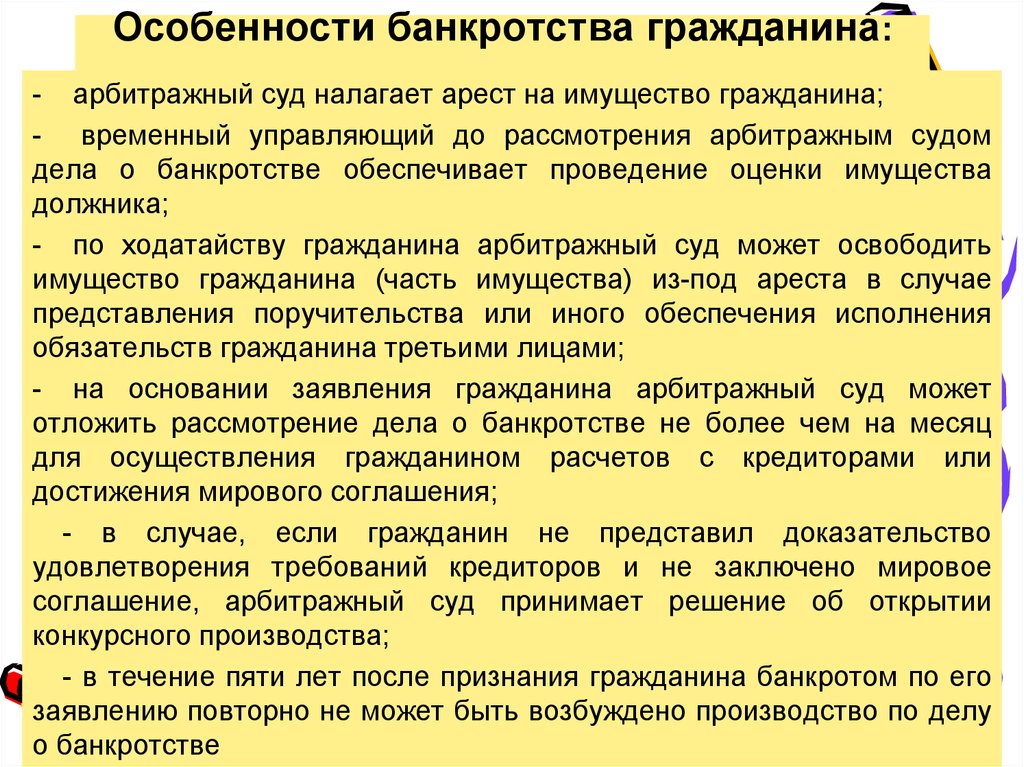

1. Ограничения во время банкротства

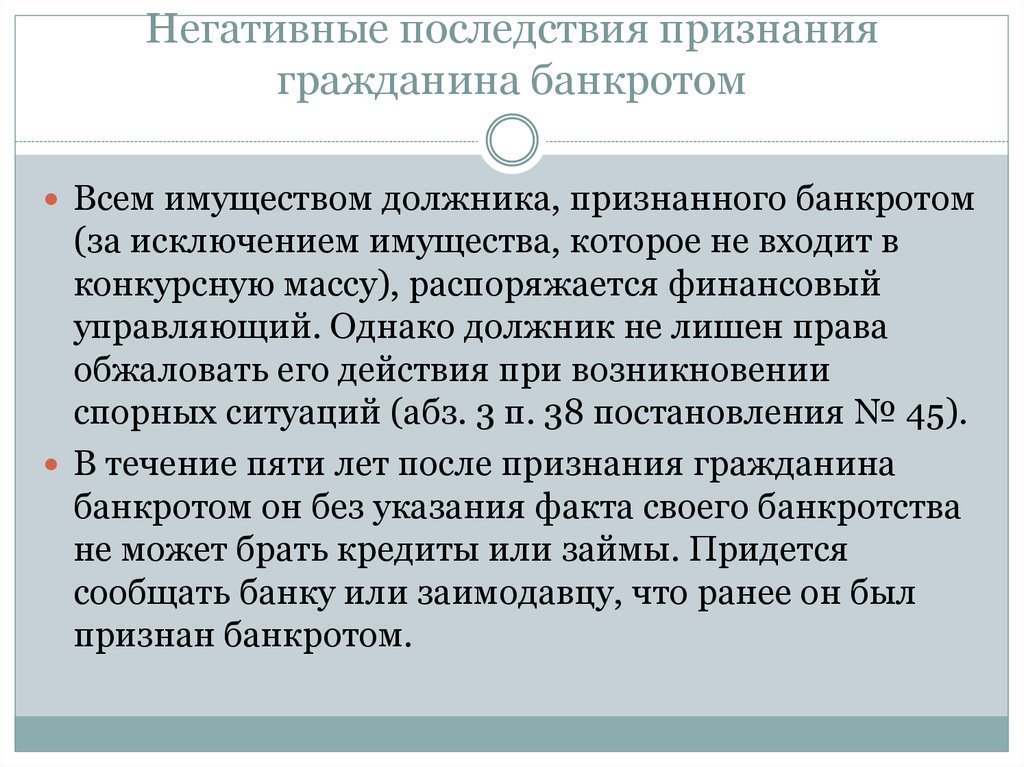

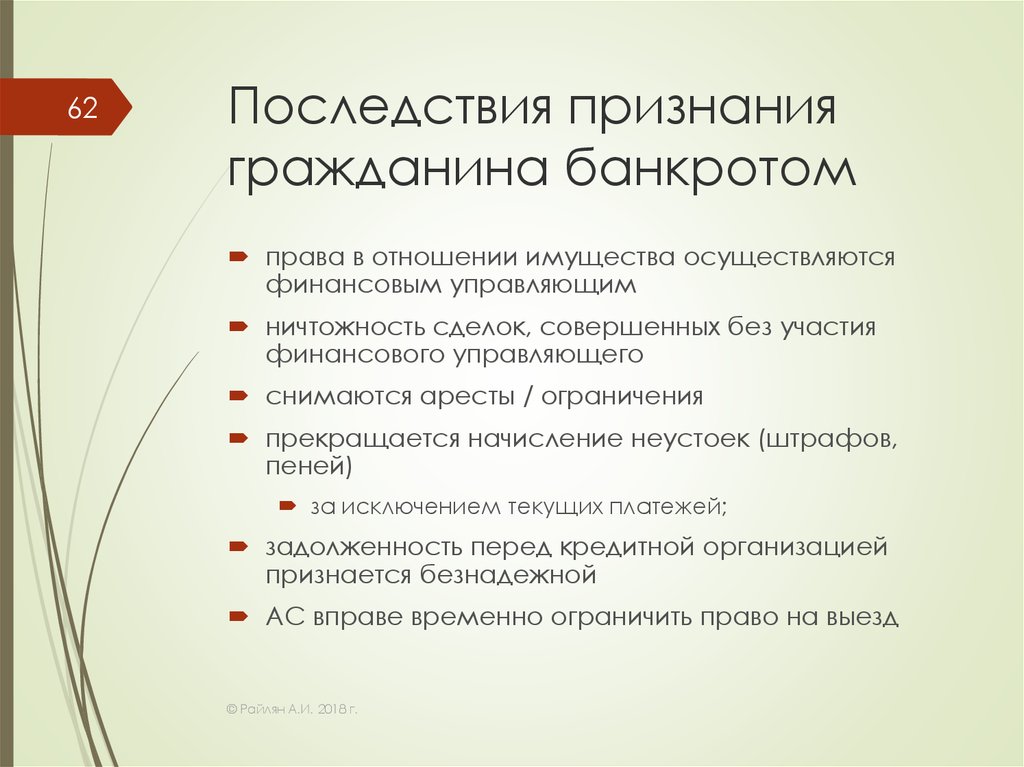

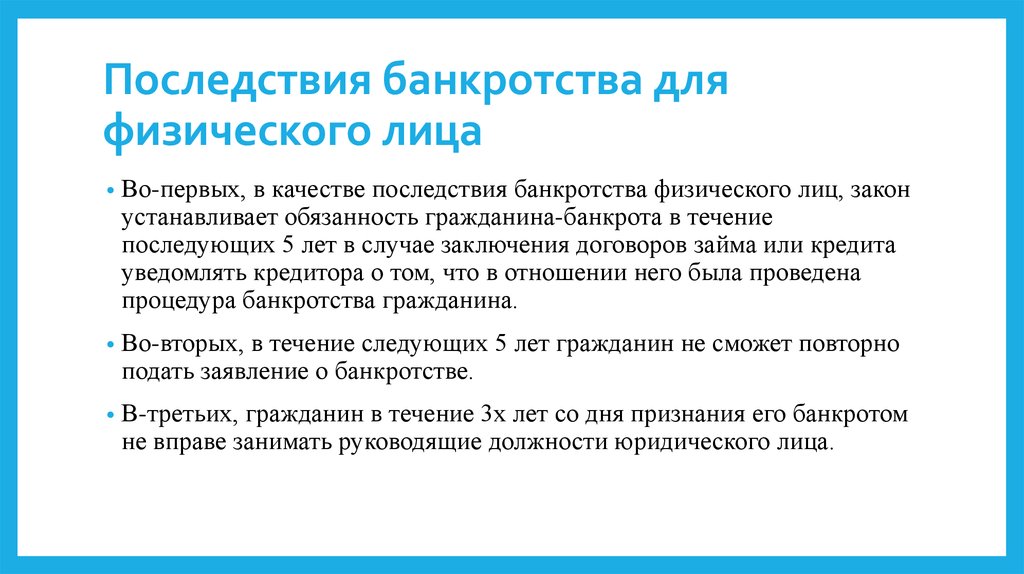

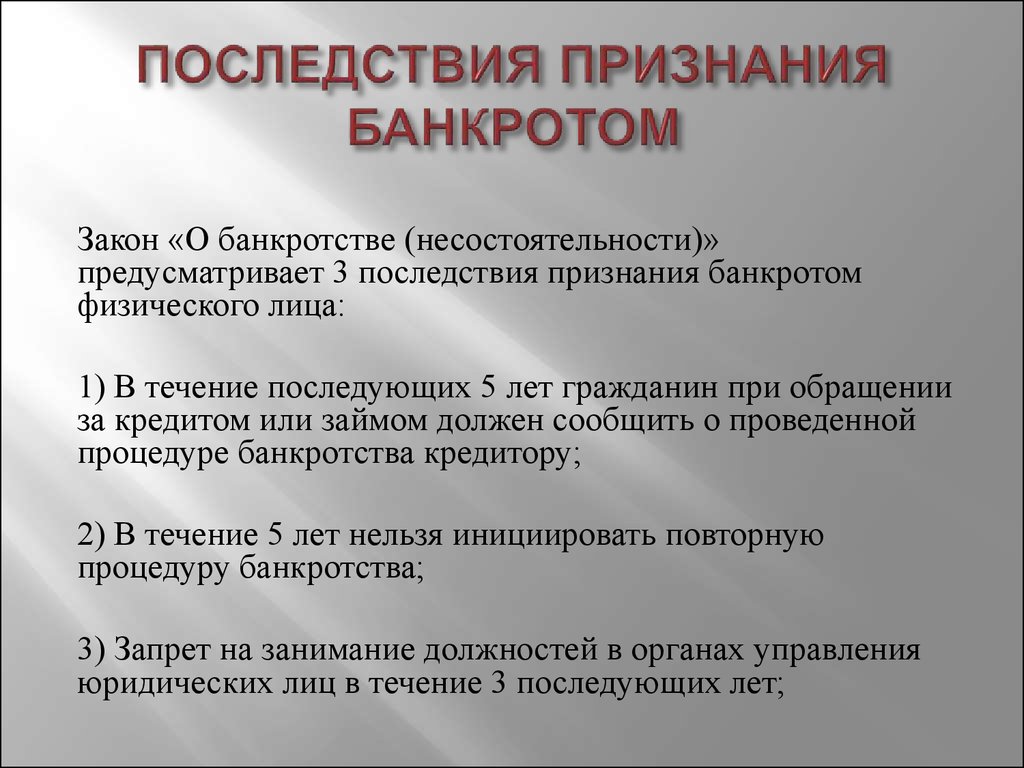

2. Негативные последствия признания гражданина банкротом

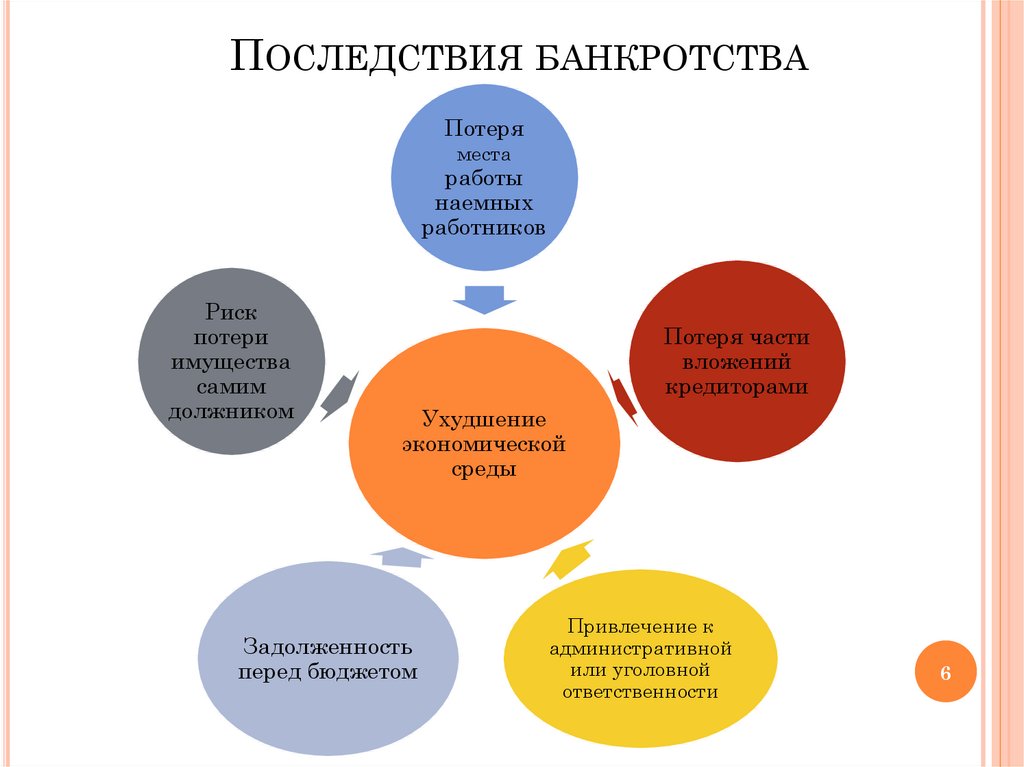

Банкротство по закону – это личная процедура. Поэтому основные последствия касаются самого должника. Однако банкротство будет влиять и на окружение должника. Причем последствия банкротства неоднозначны, они могут иметь отрицательное значение для одних субъектов и положительное – для других.

Для должника

Для большей части граждан эти последствия не так уж страшны. Во-первых, среднестатистический должник просто не участвует в тех отношениях, на которые налагаются ограничения. Он не руководит банком, не заседает в совете директоров и не управляет крупной фирмой. Поэтому даже не заметит этих ограничений.

Во-вторых, некоторые негативные последствия можно уменьшить. Если грамотно спланировать банкротство и знать закон. Например, гражданин не может руководить юрлицом, если проходил банкротство в качестве физического лица (оговорка в законе). Но можно банкротиться как ИП или работать после банкротства по доверенности от имени юрлица. Нельзя регистрироваться в статусе ИП, но только если банкротился как ИП. А можно прекратить статус ИП до банкротства и проходить процедуру как физлицо.

Если грамотно спланировать банкротство и знать закон. Например, гражданин не может руководить юрлицом, если проходил банкротство в качестве физического лица (оговорка в законе). Но можно банкротиться как ИП или работать после банкротства по доверенности от имени юрлица. Нельзя регистрироваться в статусе ИП, но только если банкротился как ИП. А можно прекратить статус ИП до банкротства и проходить процедуру как физлицо.

Вариантов много. Главное – сделать все грамотно и по закону.

Обратитесь к профессионалам

Оставить заявку

Для родственников

По закону последствия банкротства должника не должны касаться его родственников. Исключение – это супруги должника, у которых режим общей совместной собственности на имущество. В случае продажи имущества должника совместное имущество супругов продается, супругу должника возвращается его доля, а долю должника финансовый управляющий расходует на погашение долговых обязательств.

Если на попечении должника находятся иждивенцы (например, несовершеннолетние дети или инвалиды), то финансовый управляющий будет переводить ежемесячное содержание и на них. К тому же ряд социальных выплат исключен из состава тех доходов должника, на которые можно обратить взыскание. Иными словами, выплаты по потере кормильца, для покупки лекарств, по уходу за нетрудоспособными и т.п. не изымаются финансовым управляющим для возмещения долгов гражданина. Имущество, оформленное на детей, не включается в конкурсную массу должника для продажи с торгов.

Но есть и плохие новости. Все сделки должника за последние 3 года будут проверены и могут быть оспорены. Кредиторы могут пытаться оспорить сделки супругов или других членов семьи (например, продажу машины, оформленной на супруга должника).

Из плюсов:

Так что с точки зрения защиты интересов детей и супругов как будущих наследников, банкротство – это выгодная процедура.

Так что с точки зрения защиты интересов детей и супругов как будущих наследников, банкротство – это выгодная процедура.Для кредиторов и налоговой

Кредиторы, в том числе банки и налоговые органы, должны будут обратиться к финансовому управляющему, чтобы их включили в реестр кредиторов. Далее они действуют на общих основаниях.

Если у гражданина-должника есть имущество, то оно будет продаваться с торгов, а вырученные средства финансовый управляющий будет распределять между кредиторами. В непогашенной части долги спишут и предъявить их к оплате будет нельзя. Если имущества у гражданина нет, то процедура банкротства закончится освобождением гражданина от долговых обязательств.

Кредиторы имеют право разыскивать имущество должника, подавать ходатайства, оспаривать сделки должника. Однако в ходе процедуры банкротства они должны взаимодействовать с финансовым управляющим. Обращаться напрямую к должнику или его родственникам кредиторы не имеют права.

С налоговыми платежами все сложнее. По закону текущие обязательные платежи должника, возникшие после введения процедуры банкротства, не списываются автоматически и подлежат уплате. Все налоговые платежи делятся на реестровые (возникшие в прошлом налоговом периоде) и текущие (возникшие в данном налоговом периоде). Задолженности за прошлые периоды включаются в перечень долгов должника, а налоговая инспекция по ним включается в реестр кредиторов. Эти долги будут или погашены из имущества должника, или списаны. А текущие налоговые платежи нужно платить и после процедуры банкротства.

После завершения процедуры банкротства гражданин должен обратиться в налоговую инспекцию и подать заявление о признании задолженности безнадежной ко списанию. К заявлению надо приложить судебные документы: решение о признании гражданина банкротом и определение суда о завершении процедуры реализации имущества и освобождении от исполнения требований кредиторов.

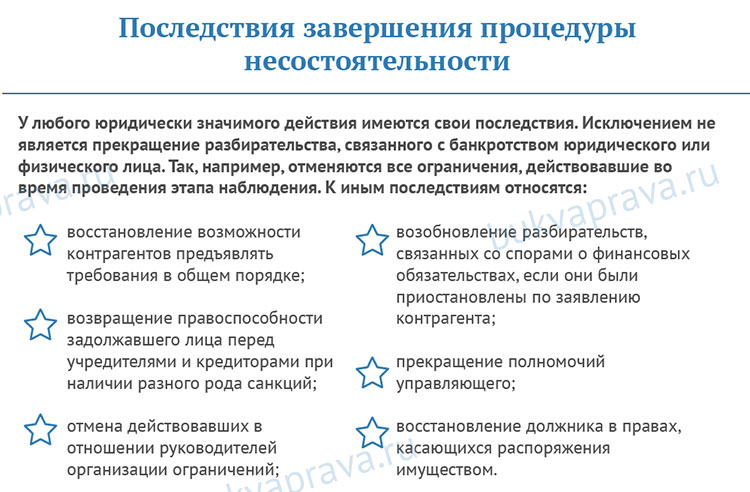

3.

Скрытые последствия банкротства, о которых никто не пишет

Скрытые последствия банкротства, о которых никто не пишетПроцедура банкротства длится несколько месяцев и включает в себя 2 этапа:

- рассмотрение судом заявления о банкротстве. Длится до 3-х месяцев и заканчивается тем, что суд выносит решение о признании гражданина банкротом.

- введение судом одной из двух процедур банкротства: реструктуризации долга или реализации имущества. К списанию долгов ведет только процедура реализации имущества (длится 6 месяцев в среднем, может дольше). Но еще нужно добиться в суде, чтобы назначили именно эту процедуру.

Признание банкротом и освобождение от долгов – это разные вещи. Именно такие юридические тонкости используют недобросовестные юристы в своей рекламе: обещают признать банкротом за 3 месяца, но забывают упомянуть, что основная процедура банкротства после этого только начинается. Использовать процедуры банкротства можно только в отношении банкрота. То есть сначала человека признают банкротом через суд, а только потом начнется долгий процесс, который приведет к списанию долгов. А может и не привести.

То есть сначала человека признают банкротом через суд, а только потом начнется долгий процесс, который приведет к списанию долгов. А может и не привести.

Подробнее читайте об этом здесь >>> и здесь >>>.

Ограничения по закону и на практике – это разные вещи.

По российским законам банки не обязаны объяснять заявителям причины отказа. Поэтому на большие кредиты и ипотеку лучше не рассчитывать. Кроме этого, «задробить» заявки на кредиты могут супругам банкрота и даже посторонним людям, если в сделке участвует бывший банкрот (например, банк может не одобрить ипотеку для покупателя квартиры бывшего банкрота).

Еще один момент, связанный с этим ограничением. Не секрет, что условия и ставки кредитов бывают разными. У человека с испорченной кредитной историей (в том числе банкрота) шансы получить кредит на выгодных условиях невысоки. Остаются кредиторы с кабальными условиями и недобросовестными методами работы, которых лучше избегать.

У человека с испорченной кредитной историей (в том числе банкрота) шансы получить кредит на выгодных условиях невысоки. Остаются кредиторы с кабальными условиями и недобросовестными методами работы, которых лучше избегать.

Сообщать о факте банкротства человек должен в течение 5 лет. Но пока нет никаких законов, которые обязывают банки удалять такую информацию из своих информационных систем. И нет механизмов, чтобы это проверить. Так что кредитная дискриминация бывших банкротов – это реальность ближайшего будущего, которая законом не урегулирована.

4. Банкротство физического лица: стоит ли рисковать

Главное последствие банкротства – это освобождение от долгов

Планировать банкротство нужно грамотно. Стоит проконсультироваться с юристом, просчитать выгоды и риски и определить сроки прохождения тех или иных юридических действий. Многих неприятных ограничений, связанных с банкротством, можно избежать. Точнее, сделать так, чтобы именно для Вас это не было проблемой.

Точнее, сделать так, чтобы именно для Вас это не было проблемой.

Например, мы объясняем своим клиентам, с какого момента надо перестать платить по кредитам и иным обязательствам, чтобы максимально комфортно пройти процедуру банкротства. Сэкономленные деньги гораздо разумнее отложить на жизнь во время процедуры реализации имущества (помните по прожиточный минимум?) и оплату услуг юристов. Если финансовые сложности в семье, то с помощью юриста стоит решить, кого из членов семьи выгоднее банкротить.

Важно не допустить ошибок перед банкротством. В частности, не совершать никаких сделок, которые потом могут быть оспорены. Если у Вас финансовые трудности, пройдите консультацию у юриста по банкротству. Хотя бы просто для того, чтобы знать закон и понимать, чего делать не надо.

Помните, банкротство может быть и принудительным! То есть кредитор может потребовать через суд банкротства должника, чтобы получить хоть что-то в качестве возмещения долга.

Не надо рисковать благополучием своим и своих близких. Узнайте все заранее. Вы уже понимаете, что риски банкротства преувеличены. Для большей части наших клиентов плюсы существенно перевешивают минусы.

Вот что говорят о жизни после банкротства наши бывшие клиенты >>>

Поверьте, стоимость юридических услуг по банкротству не так высока! И это гораздо выгоднее и дальновиднее, чем отдавать все свои доходы на погашение долгов.

Подробнее о ценах на услуги в сфере банкротства читайте здесь >>>

Обратитесь за советом к профессионалам!

Первичная консультация бесплатна

Оставить заявку

Актуальные курсы валют на сегодня

Курсы валют ЦБ РФ

на 14. 07.2022

07.2022

USD

58.5322

EUR

58.9002

GBP

69.5831

CNY

8.7245

PLN

12.2148

UAH10

19.8089

Оперативно получить информацию о курсовых колебаниях можно в Telegram-канале

USD

EUR

| Банк | USD покупка | USD продажа | EUR покупка | EUR продажа | Время обновления |

Сбербанк | 57. 21 21 | 64.84 | 57.11 | 65.18 | 14.07.2022 15.40 |

ВТБ | 60.05 | 75.80 | 60.20 | 84.15 | 14.07.2022 15.40 |

Газпромбанк | 57.23 | 73. 25 25 | 57.30 | 73.32 | 14.07.2022 15.40 |

Альфа-Банк | 60.00 | 70.00 | 61.00 | 75.00 | 14.07.2022 15:40 |

Россельхозбанк | 61.07 | — | 61. 70 70 | — | 14.07.2022 15:40 |

Банк «Открытие» | 63.25 | 69.45 | 65.30 | 73.45 | 14.07.2022 15:40 |

МКБ | 57.00 | 65.00 | 57. 00 00 | 65.00 | 14.07.2022 15:40 |

Райффайзенбанк | 53.50 | 63.06 | 53.55 | 63.08 | 14.07.2022 15:40 |

Промсвязьбанк | 57.99 | 58.49 | 58.09 | 58.59 | 14. 07.2022 15:40 07.2022 15:40 |

Тинькофф Банк | 57.95 | 62.30 | 58.05 | 62.40 | 14.07.2022 15:40 |

Какова обратная сторона подачи?

Главная > Банкротство > Каковы последствия банкротства?

Подача заявления о банкротстве является страшной загадкой для большинства людей. Они не знают, как это работает и каковы последствия отказа от этого.

Помимо финансовых последствий, они беспокоятся о позоре и о том, кто может узнать.

Первый совет — Re-Lax.

Ваша жизнь прерывается, когда вы объявляете себя банкротом, но это не заканчивается. Есть плюсы и минусы подачи банкротства. Это не обязательно солнечный свет и радуга, но это предлагает новый старт, если вы безнадежно погрязли в долгах. У вас есть шанс начать все сначала и, надеюсь, научиться на своих ошибках.

Есть плюсы и минусы подачи банкротства. Это не обязательно солнечный свет и радуга, но это предлагает новый старт, если вы безнадежно погрязли в долгах. У вас есть шанс начать все сначала и, надеюсь, научиться на своих ошибках.

Это лучше, чем оказаться в тюрьме для должников, как раньше поступали с людьми, которые не могли оплатить свои счета. Теперь все, что вам нужно сделать, это подать на банкротство.

Первое решение, с которым вы столкнетесь, — это решить, следует ли вам объявить о банкротстве. Во-вторых, какой вид банкротства вам подходит. Для большинства людей это Глава 7 или Глава 13.

Глава 7 является ликвидационным банкротством и первым выбором для большинства людей, подающих заявление. В 2020 году было подано 381 217 заявок по главе 7. Хотя большинство дел по главе 7 не приводят к продаже какого-либо имущества, в некоторых случаях ваше имущество может быть продано, а вырученные средства пойдут на оплату вашего долга. Обычно процесс занимает от трех до пяти месяцев.

Глава 13 представляет собой реорганизационное банкротство, означающее, что вы придумываете план, чтобы расплатиться с некоторыми или всеми вашими кредиторами. В 2020 году было подано 154 341 заявление по главе 13, что на 200 000 дел меньше, чем по главе 7. В главе 13 ваши активы не продаются, но вы должны придерживаться утвержденного судом плана погашения, с которым согласны ваши кредиторы.

Чтобы иметь право на участие, ваш необеспеченный долг не должен превышать 419 275 долларов США (кредитные карты, медицинские счета, студенческие ссуды) и 1 257 850 долларов США в виде обеспеченного долга (ипотека, автокредиты). Ваш общий долг часто уменьшается, но обычно для завершения главы 13 требуется от трех до пяти лет, и каждый день, вероятно, будет скупой.

Если вы не имеете права на банкротство в соответствии с главой 13 из-за пределов дохода или долга, вы можете подать заявление о банкротстве в соответствии с главой 11.

Вот некоторые общие вопросы об обеих формах банкротства:

Потеряю ли я свой дом?

Как правило, не в соответствии с главой 13. В соответствии с главой 7 это зависит от того, сколько капитала у вас есть в доме. Если у вас есть большой капитал в нем, доверительный управляющий может продать его, чтобы расплатиться с кредиторами.

В соответствии с главой 7 это зависит от того, сколько капитала у вас есть в доме. Если у вас есть большой капитал в нем, доверительный управляющий может продать его, чтобы расплатиться с кредиторами.

Когда вы подаете заявление о банкротстве, у вас есть возможность «освободить» определенное имущество. Тип и размер доступного освобождения варьируется от штата к штату. Это означает, что вы обычно можете защитить определенный процент капитала в вашем доме и другом имуществе. Федеральный максимум обычно составляет 25 150 долларов — вдвое больше, если вы состоите в браке, ваш дом находится в совместной собственности с вашим супругом, и вы подаете заявление о банкротстве вместе с супругом. Хотя у вас может быть возможность объявить о банкротстве без вашего супруга.

Если ваш собственный капитал меньше этой суммы, назначенный судом доверительный управляющий, вероятно, не продаст ваш дом, поскольку он не будет производить достаточно, чтобы погасить большую часть долга. Тем не менее, ваш кредитор все еще может лишить дома права выкупа, если вы пропустите ипотечные платежи.

Если у вас больше собственного капитала, чем вы можете освободить от налога, доверительный управляющий, скорее всего, продаст ваш дом, и вы получите освобожденную сумму при продаже. Например, если ваш дом продается за 200 000 долларов, и вы смогли освободить его за 25 150 долларов, вы получите 25 150 долларов при продаже, а остальное пойдет на погашение ипотеки и других долгов.

Прочее личное имущество, которое может быть продано, включает драгоценности, антиквариат, бытовую технику, мебель, книги, музыкальные инструменты и почти все ценное. Есть также исключения для этих предметов в большинстве штатов.

По крайней мере, они не могут продать твоего питомца. Ну, технически домашние животные являются собственностью и могут быть проданы. Но если ваш пудель не имеет качества Вестминстерской выставки собак и стоит тысячи долларов, для попечителя неслыханно пытаться продать это или любое другое животное.

» Подробнее о: Могу ли я сохранить свой дом, если я объявлю себя банкротом?

Могу ли я оставить себе машину?

Если вы сможете продолжать вносить платежи за автомобиль, очень вероятно, что вы сможете его сохранить. Если вы не успеваете за платежами, то это зависит от того, сколько вы должны; сколько стоит машина; и сколько ваше государство позволяет вам освобождать. Сумма варьируется от штата к штату и может составлять всего 500 долларов. Если ваш капитал выше, чем освобождение, транспортное средство может быть продано, и вы получите освобожденную часть. Это редкость.

Если вы не успеваете за платежами, то это зависит от того, сколько вы должны; сколько стоит машина; и сколько ваше государство позволяет вам освобождать. Сумма варьируется от штата к штату и может составлять всего 500 долларов. Если ваш капитал выше, чем освобождение, транспортное средство может быть продано, и вы получите освобожденную часть. Это редкость.

Если вы просрочили платежи, могут быть варианты, которые позволят вам сохранить свой автомобиль. Если эти варианты работают для вас, отлично! Если нет, вы можете в конечном итоге получить автомобиль обратно во владение вашего кредитора.

Делайте все возможное, чтобы сохранить свою машину, потому что купить машину после банкротства и получить за нее хорошую сделку – непростая задача. Получение кредита на покупку автомобиля будет первым препятствием. После того, как вы очистите это, найти достойную ставку будет сложно.

Сколько наличных денег я могу оставить?

Это зависит от суммы освобождения в вашем штате. В большинстве штатов разрешается хранить некоторую сумму наличных денег в соответствии с любой главой. Имейте в виду, что некоторые финансовые учреждения (например, кредитные союзы) могут снимать деньги с ваших счетов, открытых у них, для погашения долгов перед ними.

В большинстве штатов разрешается хранить некоторую сумму наличных денег в соответствии с любой главой. Имейте в виду, что некоторые финансовые учреждения (например, кредитные союзы) могут снимать деньги с ваших счетов, открытых у них, для погашения долгов перед ними.

Существуют некоторые исключения, такие как выплаты алиментов, алименты и общественные пособия, такие как социальное обеспечение, пособия по инвалидности и пособия по безработице.

Пенсионные счета и пенсии также защищены, так что, по крайней мере, вам не придется начинать обедать в местной бесплатной столовой, если вам за 65 и вы банкрот.

Является ли мое банкротство достоянием общественности?

Только если они очень любопытные.

Информация о банкротстве является общедоступной, но информация редко публикуется, если только заявитель не известен, как Дональд Трамп. Банкротства являются общедоступными документами, поэтому любой представитель общественности может посетить клерка суда по делам о банкротстве и попросить просмотреть дело человека.

Также можно получить доступ к информации через Интернет, зарегистрировав учетную запись PACER в федеральной судебной системе. Но это дорогостоящий шаг, который обычно делают адвокаты по банкротству.

Помните, что когда вы подаете заявление о банкротстве, вы должны перечислить всех людей, которым вы должны деньги. Никто не обязан хранить тайну, хотя вероятность того, что ваше банкротство станет притчей во языцех, не стоит терять сон.

Узнает ли мой работодатель?

Не обязательно. Наиболее вероятным способом было бы, если бы кредитор подал в суд на вас и гарнир вашей заработной платы. Если наложение ареста прекращается из-за процедуры банкротства, ваш работодатель должен быть уведомлен, поскольку он урезает ваши чеки.

Но если вашу зарплату арестовывают, ваш работодатель уже знает, что вы испытываете финансовые затруднения, и может быть рад, что вы подали заявление о банкротстве, чтобы начать выкапывать себя.

Согласно главе 13 суд может распорядиться, чтобы платежи автоматически вычитались из вашей заработной платы и направлялись кредиторам. Но в кодексе о банкротстве есть правила, запрещающие работодателям дискриминировать сотрудников исключительно на основании заявлений о банкротстве.

Но в кодексе о банкротстве есть правила, запрещающие работодателям дискриминировать сотрудников исключительно на основании заявлений о банкротстве.

Сколько времени потребуется, чтобы мой кредитный рейтинг восстановился?

Точные цифры различаются, но на самом деле они зависят от вашей отправной точки. Хороший кредитный рейтинг (700 или выше), скорее всего, упадет более чем на 200 баллов. Более низкий балл упадет между 130 и 150 баллами. Почти каждый, кто подает заявление о банкротстве, в конечном итоге имеет кредитный рейтинг где-то ниже 600, а некоторые из них намного ниже.

Это может означать, что вы будете платить гораздо более высокие процентные ставки по кредитам, если вы даже соответствуете их требованиям.

Информация о банкротстве по главе 7 остается в вашем кредитном отчете в течение 10 лет. Глава 13 остается в силе в течение семи лет, но вы можете со временем восстановить свой кредит, разумно управляя своим долгом.

Начать лучше всего со своевременных платежей и актуализации просроченных счетов. Это самый большой фактор в вашем кредитном рейтинге.

Это самый большой фактор в вашем кредитном рейтинге.

Последствия банкротства со временем уменьшаются, поскольку часть вашего долга сокращается или списывается. Это снижает коэффициент использования кредита, который определяет 30% вашего кредитного рейтинга. По оценкам FICO, для полного восстановления после подачи заявления о банкротстве требуется около пяти лет, чтобы набрать 680 баллов.

Так что лучше — глава 13 или глава 7?

Все зависит от вашей конкретной ситуации. Очевидно, что идеальным ответом будет ни то, ни другое, но иногда банкротство неизбежно из-за неотложной медицинской помощи или потери работы. Если вы хотите сохранить все свое имущество, глава 13 может быть вашим лучшим выбором, но у банкротства по главе 13 есть и минусы. Глава 7 имеет более суровые последствия, но она может не принести необходимого вам финансового облегчения.

Вы также можете попытаться придумать жизнеспособный бюджет и придерживаться его. Если вам нужна помощь, существуют некоммерческие агентства кредитного консультирования и программы управления задолженностью, которые помогут вам вернуться в нужное русло. Возможно, они смогут снизить процентные ставки и ежемесячные платежи до уровня, который вы можете себе позволить. Консультации по кредитам на самом деле обязательны при большинстве банкротств, поэтому вы можете также получить лечение до подачи заявления.

Возможно, они смогут снизить процентные ставки и ежемесячные платежи до уровня, который вы можете себе позволить. Консультации по кредитам на самом деле обязательны при большинстве банкротств, поэтому вы можете также получить лечение до подачи заявления.

Если вы придерживаетесь плана управления долгом, возможно, вам вообще не придется подавать заявление о банкротстве. Тогда страх и тайна вокруг подачи заявления о банкротстве исчезнут еще до того, как оно начнется.

Должны ли вы подать заявление о банкротстве?

Это может быть ваш единственный выбор, но знайте последствия, прежде чем принять решение

По

Гленн Кертис

Полная биография

Гленн Кертис имеет более чем 12-летний опыт работы в области стратегических и маркетинговых исследований, а также более 7 лет опыта работы аналитиком по акциям, финансовым менеджером и писателем.

Узнайте о нашем редакционная политика

Обновлено 30 октября 2021 г.

Рассмотрено

Чип Стэплтон

Рассмотрено Чип Стэплтон

Полная биография

Чип Стэплтон является обладателем лицензий Series 7 и Series 66, сдал экзамен CFA уровня 1 и в настоящее время имеет лицензию на жизнь, несчастный случай и здоровье в Индиане. Он имеет 8-летний опыт работы в области финансов, от финансового планирования и управления активами до корпоративных финансов и планирования и анализа.

Узнайте о нашем Совет по финансовому обзору

Факт проверен

Пит Рэтберн

Факт проверен Пит Рэтберн

Полная биография

Пит Рэтберн — независимый писатель, редактор и специалист по проверке фактов, специализирующийся на экономике и личных финансах. Он провел более 25 лет в сфере среднего образования, обучая, среди прочего, необходимости финансовой грамотности и личных финансов для молодых людей, вступающих в независимую жизнь.

Узнайте о нашем редакционная политика

Людям, накопившим больше долгов, чем они могут погасить, иногда приходится размышлять, следует ли им объявить себя банкротом. Есть несколько причин, по которым может иметь смысл сделать решительный шаг и подать заявление о банкротстве по главе 7 или главе 13. Однако принятие такого решения также влечет за собой серьезные последствия.

Key Takeaways

- Если вы перегружены долгами, подача заявления о банкротстве по главе 7 или главе 13 может быть решением, но оно не единственное.

- Прежде чем принять решение, стоит проконсультироваться с авторитетным кредитным консультантом и попытаться договориться с вашими основными кредиторами.

- Если ваши кредиторы не будут вести переговоры, а у вас нет доходов и активов для оплаты, у вас может не быть альтернативы банкротству.

- Имейте в виду, что банкротство будет оставаться в вашей кредитной истории в течение семи или 10 лет и затруднит получение кредита в будущем.

Банкротство может также означать более высокие страховые ставки, помимо других негативных последствий.

Банкротство может также означать более высокие страховые ставки, помимо других негативных последствий.

Нажмите «Играть», чтобы узнать все, что вам следует знать о банкротстве

Причины подать заявление о банкротстве

Есть некоторые обстоятельства, при которых подача заявления о банкротстве может быть вашим лучшим (или единственным) выходом:

- Вы уже пытались вести переговоры. Предположим, вы пытались договориться о плане погашения с одним или несколькими крупными кредиторами, как это часто рекомендуют эксперты в качестве первого шага, но они не сдвинулись с места. Они хотят получить полную оплату и не хотят, чтобы ее выплатили в течение долгого времени, а у вас нет средств, чтобы произвести эту оплату. Это может оставить вам несколько вариантов, кроме подачи заявления о банкротстве.

- Ваши обязательства намного превышают ваши доходы и активы. Еще одна важная причина, по которой некоторые люди подают заявление о банкротстве, заключается в том, что они просто не могут выплатить свои долги, а только обслуживание долга, то есть внесение необходимых ежемесячных платежей, превышает ежемесячный доход, который они получают.

Например, рассмотрим кого-то, кто должен банку 500 000 долларов и чей ежемесячный платеж по ипотеке составляет 4 000 долларов. Если у этого человека есть только доход в размере 2000 долларов в месяц и еще 25 000 долларов в виде активов, которые он может использовать, у него может быть немного других вариантов, кроме как объявить о банкротстве. В противном случае они истощат свои активы примерно через год и будут совершенно не в состоянии произвести платеж в размере 4000 долларов в будущем.

Например, рассмотрим кого-то, кто должен банку 500 000 долларов и чей ежемесячный платеж по ипотеке составляет 4 000 долларов. Если у этого человека есть только доход в размере 2000 долларов в месяц и еще 25 000 долларов в виде активов, которые он может использовать, у него может быть немного других вариантов, кроме как объявить о банкротстве. В противном случае они истощат свои активы примерно через год и будут совершенно не в состоянии произвести платеж в размере 4000 долларов в будущем.

Негативные последствия банкротства

Подача заявления о банкротстве иногда является правильным решением, но не без последствий. К ним относятся:

- Ваш кредит будет снят. Любой, кто рассматривает возможность банкротства, должен помнить, что его кредитные отчеты и кредитный рейтинг сильно пострадают, и это может длиться годами. В случае Главы 7 банкротство останется в ваших кредитных отчетах на срок до 10 лет; для главы 13 это семь лет. Это может сделать невозможным получение кредита или обычной кредитной карты, кроме как по непомерным ставкам.

Наличие банкротства в вашем кредитном отчете также может означать более высокие страховые взносы и даже повлиять на вашу способность устроиться на работу или арендовать квартиру.

Наличие банкротства в вашем кредитном отчете также может означать более высокие страховые взносы и даже повлиять на вашу способность устроиться на работу или арендовать квартиру. - Вы можете потерять свою собственность. В случае банкротства по главе 7, часто называемого ликвидацией, назначенный судом доверительный управляющий распоряжается многими вашими активами, чтобы расплатиться с вашими кредиторами. Эти активы включают недвижимость (кроме вашего основного места жительства), второй автомобиль или грузовик, лодки, ценные коллекции, банковские счета и непенсионные инвестиции. Вы можете оставить себе то, что называется освобожденным имуществом, например, часть капитала в вашем доме и автомобиле, личные вещи, одежду, любые инструменты, необходимые для вашей работы, и пенсионные счета. В случае банкротства по главе 13 вам разрешается сохранить свои активы, если вы придерживаетесь трех-пятилетнего плана погашения долга перед кредиторами.

- Может быть и психологическое воздействие.

Помимо воздействия долларов и центов, банкротство несет в нашем обществе клеймо. В то время как некоторых людей это может не затронуть, другие могут почувствовать, что они неудачники, неудачники или не имеют никакой надежды когда-либо изменить свои финансы. Или они могут беспокоиться о том, что их соседи и близкие будут чувствовать себя так же. Короче говоря, стоит подумать о том, как банкротство может повлиять на ваше психическое здоровье и ваши отношения с окружающими.

Помимо воздействия долларов и центов, банкротство несет в нашем обществе клеймо. В то время как некоторых людей это может не затронуть, другие могут почувствовать, что они неудачники, неудачники или не имеют никакой надежды когда-либо изменить свои финансы. Или они могут беспокоиться о том, что их соседи и близкие будут чувствовать себя так же. Короче говоря, стоит подумать о том, как банкротство может повлиять на ваше психическое здоровье и ваши отношения с окружающими.

Сколько стоит банкротство?

Еще одним соображением является стоимость подачи заявления о банкротстве. Подача документов обычно стоит пару сотен долларов, но наем адвоката, который будет представлять вас и защищать ваши интересы, может стоить намного больше. Хотя люди могут действовать от своего имени без адвоката, действуя в одиночку, вы рискуете потерять определенные права или имущество. Вообще говоря, из-за их знания закона о банкротстве и опыта работы в судах адвокат может стоить денег.

После банкротства вам, вероятно, будет трудно получить кредитную карту, за исключением очень высокой процентной ставки. Одной из альтернатив является обеспеченная карта, когда вы кладете деньги на депозит у эмитента.

Что происходит, когда вы объявляете о банкротстве?

Как упоминалось выше, банкротство будет оставаться в ваших кредитных отчетах в течение многих лет, и с этими отчетами могут консультироваться потенциальные кредиторы, страховые компании, арендодатели, работодатели и другие лица. Вы ничего не можете сделать, чтобы удалить информацию досрочно, но стоит проверить, чтобы убедиться, что она достоверна и не выставляет вас в еще более негативном свете. Вы имеете право как минимум на один бесплатный отчет в год от каждого из трех основных кредитных бюро — Equifax, Experian и TransUnion — через официальный, уполномоченный на федеральном уровне веб-сайт Annual Credit Report.com. Если вы обнаружите какие-либо ошибки в отчете, вы должны попросить их исправить.

Помимо вашего кредитного отчета, банкротство также является публичным документом. Так что имейте в виду, что любой может запросить копию подачи.

Поскольку ваш кредит серьезно пострадал в результате банкротства, вам может быть трудно взять кредит, если вам это нужно, включая кредит на покупку автомобиля или ипотечный кредит на покупку дома. Также будет сложно получить обычную кредитную карту. Одной из альтернатив является подача заявки на обеспеченную кредитную карту, где вы вносите деньги на счет эмитента карты для резервного копирования вашей кредитной линии. Если вы будете пользоваться картой разумно, вовремя внося все ежемесячные платежи, вскоре вы сможете претендовать на обычную необеспеченную кредитную карту. Защищенная кредитная карта часто рекомендуется в качестве инструмента для восстановления поврежденной кредитной истории.

Итог

Банкротство может быть единственным решением финансовых проблем некоторых людей, но к нему нельзя подходить легкомысленно. Прежде чем принимать какие-либо решения, стоит проконсультироваться с авторитетным кредитным консультантом и попытаться договориться с кредиторами, чтобы узнать, сможете ли вы разработать план платежей. Кредитное консультирование также является обязательным шагом в процессе банкротства.

Прежде чем принимать какие-либо решения, стоит проконсультироваться с авторитетным кредитным консультантом и попытаться договориться с кредиторами, чтобы узнать, сможете ли вы разработать план платежей. Кредитное консультирование также является обязательным шагом в процессе банкротства.

Разговор с юристом до того, как вы примете решение, также может быть хорошей инвестицией. Если вы в конечном итоге решите, что у вас нет другого выбора, кроме как подать иск, помните, что ущерб вашей кредитоспособности будет долгосрочным, но не постоянным. Предпринимая правильные шаги в будущем, вы сможете постепенно восстановить свой кредит и вернуться на правильный путь.

Источники статей

Investopedia требует, чтобы авторы использовали первоисточники для поддержки своей работы. К ним относятся официальные документы, правительственные данные, оригинальные отчеты и интервью с отраслевыми экспертами. Мы также при необходимости ссылаемся на оригинальные исследования других авторитетных издателей.

Банкротство может также означать более высокие страховые ставки, помимо других негативных последствий.

Банкротство может также означать более высокие страховые ставки, помимо других негативных последствий. Например, рассмотрим кого-то, кто должен банку 500 000 долларов и чей ежемесячный платеж по ипотеке составляет 4 000 долларов. Если у этого человека есть только доход в размере 2000 долларов в месяц и еще 25 000 долларов в виде активов, которые он может использовать, у него может быть немного других вариантов, кроме как объявить о банкротстве. В противном случае они истощат свои активы примерно через год и будут совершенно не в состоянии произвести платеж в размере 4000 долларов в будущем.

Например, рассмотрим кого-то, кто должен банку 500 000 долларов и чей ежемесячный платеж по ипотеке составляет 4 000 долларов. Если у этого человека есть только доход в размере 2000 долларов в месяц и еще 25 000 долларов в виде активов, которые он может использовать, у него может быть немного других вариантов, кроме как объявить о банкротстве. В противном случае они истощат свои активы примерно через год и будут совершенно не в состоянии произвести платеж в размере 4000 долларов в будущем. Наличие банкротства в вашем кредитном отчете также может означать более высокие страховые взносы и даже повлиять на вашу способность устроиться на работу или арендовать квартиру.

Наличие банкротства в вашем кредитном отчете также может означать более высокие страховые взносы и даже повлиять на вашу способность устроиться на работу или арендовать квартиру. Помимо воздействия долларов и центов, банкротство несет в нашем обществе клеймо. В то время как некоторых людей это может не затронуть, другие могут почувствовать, что они неудачники, неудачники или не имеют никакой надежды когда-либо изменить свои финансы. Или они могут беспокоиться о том, что их соседи и близкие будут чувствовать себя так же. Короче говоря, стоит подумать о том, как банкротство может повлиять на ваше психическое здоровье и ваши отношения с окружающими.

Помимо воздействия долларов и центов, банкротство несет в нашем обществе клеймо. В то время как некоторых людей это может не затронуть, другие могут почувствовать, что они неудачники, неудачники или не имеют никакой надежды когда-либо изменить свои финансы. Или они могут беспокоиться о том, что их соседи и близкие будут чувствовать себя так же. Короче говоря, стоит подумать о том, как банкротство может повлиять на ваше психическое здоровье и ваши отношения с окружающими.