Почему банки навязывают кредитные карты: кому это выгодно и что делать дальше

кому это выгодно и что делать дальше

Автор ПапаБанкир.ру На чтение 11 мин. Опубликовано

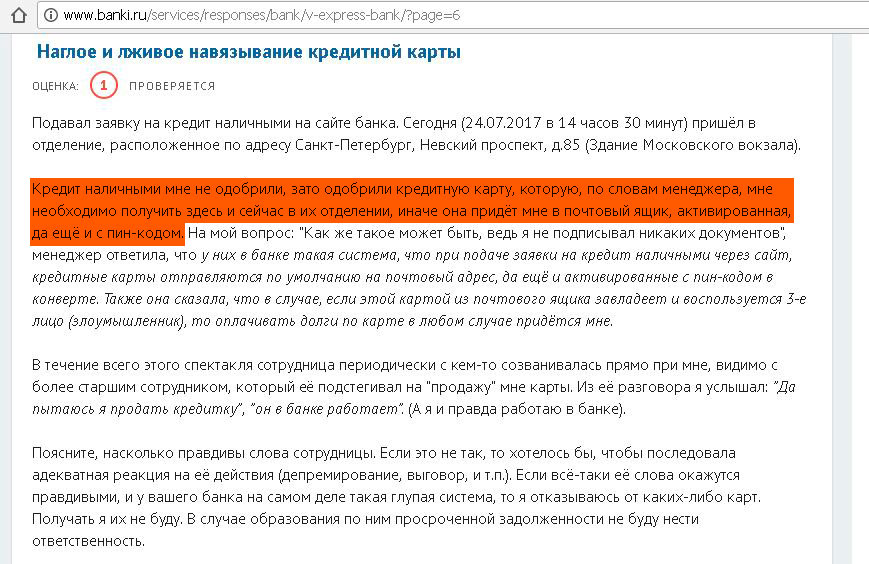

Кредитные карточки значительно облегчают жизнь своим держателям. Они выгодно отличаются от других пластиковых карт. Но ведь не все люди берут кредит. Да и чаще всего используют всего одну карту, не желая заказывать в этом же банке другую. Но при каждом удобном случае работники банка пытаются заинтересовать людей, чтобы те начали пользоваться этим банковским продуктом. Что же делать, если банк навязал кредитную карту? Нужно ли принимать участие в акциях, которые организуют банки, обязательно ли брать кредит? Разберем все нюансы в статье.

Почему банки навязывают кредитные карты

Довольно часто в банке вы можете услышать предложение завести кредитную карту, даже если вы пришли совершенно с другим вопросом. Людям не нравится такое навязчивое обслуживание. Вам пытаются навязать то, что вам совершенно не нужно. К примеру, решили вы открыть в банке вклад. Нашли свободное время, чтобы в отделении финансового учреждения оформить все необходимые документы. А вежливые сотрудники банка начинают вам навязчиво рассказывать о выгодах совсем другого банковского продукта.

К примеру, решили вы открыть в банке вклад. Нашли свободное время, чтобы в отделении финансового учреждения оформить все необходимые документы. А вежливые сотрудники банка начинают вам навязчиво рассказывать о выгодах совсем другого банковского продукта.

У финансовой организации есть свой интерес в том, что они предлагают кредитные карточки с рядом преимуществом. Вот как привлекают клиентов:

- За обслуживание кредитной карты не нужно платить.

- Гарантируют выгодный кэшбэк.

- Предлагают бонусы или скидки.

Если пользоваться этим финансовым продуктом разумно, то он может приносить выгоду в виде кэшбэка или «миль», и это не будет вам стоить ни одного рубля. Финансово подкованные люди именно так распоряжаются своими картами. Но далеко не каждый клиент банка знает о подобном.

Часть людей оформляют кредитные карточки, но активно тратить с них деньги так и не начинают. Значительная половина людей все-таки постоянно используют этот финансовый продукт, который отлично заменяет микрозаем. Очень удобно, когда нужно дотянуть до зарплаты.

Очень удобно, когда нужно дотянуть до зарплаты.

Но процент по кредитным карточкам очень высокий. Почему же банк устанавливает такие тарифы?

[offer]Все просто – велика вероятность того, что деньги не вернутся. В конечном итоге банк сможет вернуть потраченную клиентом сумму вместе с процентами. А вдруг это не случится? Риск есть всегда. Размер процентной ставки прямо пропорционален величине риска.

Как так получается, что держатели кредитных карт не возвращают долги? Клиенты бывают разные:

- Одни надеются, что пройдет время и банк забудет про существование заемщика, который ему должен определенную сумму денег. Конечно, многие банки и правда не разыскивают клиентов. Но обычно до того момента, пока не накопится значительная просроченная сумма.

- Другие же потратили деньги на разные мелкие покупки, а потом поняли, что отдавать нечем.

- Есть те, кто оформил кредитный договор для того, чтобы погасить платеж по первостепенному кредиту, а потом очень сильно пожалел об этом.

- Ну и бывают такие клиенты, которые во время торжества потратили определенную сумму денег с кредитной карточки, а на следующий день и не помнят об этом.

Несмотря на разные ситуации, кредитка является прибыльным продуктом для банка, даже если предлагать клиенту различные бонусы, проводить акции и сталкиваться с риском невозврата.

Рассмотрим, какую же выгоду имеет финансовая организация при выпуске в обращение «пластика». Зачем банки навязывают кредитные карточки:

- Со счета клиента списывается плата за ее обслуживание.

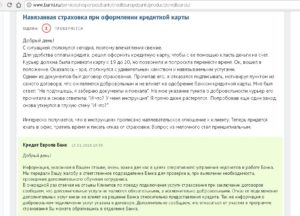

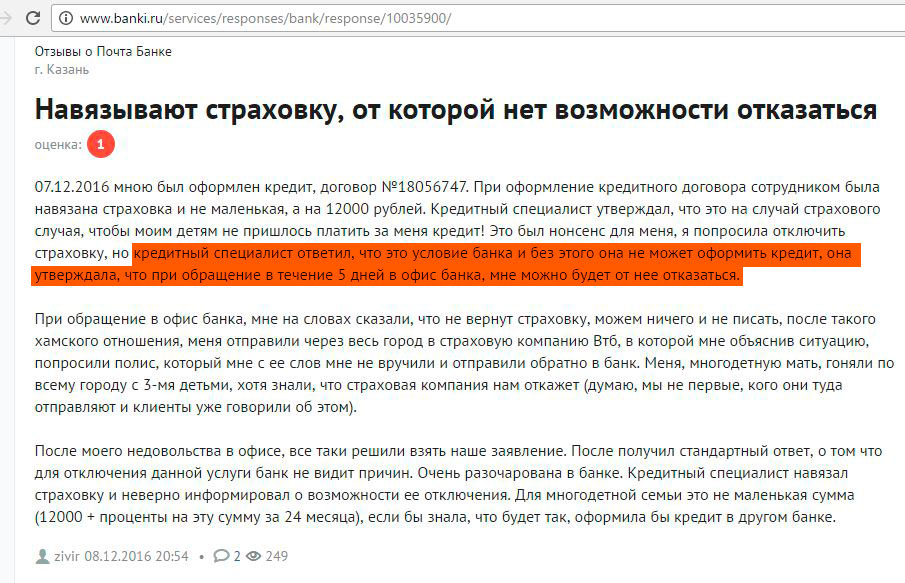

- Начисляются комиссионные доходы от дополнительных услуг (страхование, СМС-оповещение).

- Доход от выставления штрафов за длительное непогашение задолженности и за просрочку.

- Комиссия за снятие наличных со счета.

- Проценты от суммы займа, которые рассчитываются и начисляются в соответствии с договором.

Заинтересованность сотрудников логична: чем больше договоров на заем и кредитные карточки они смогут оформить, тем выше будет премия к зарплате. Такая же заинтересованность и у операторов call-центра — чтобы заработать прибавку к зарплате, нужно как можно больше привести клиентов.

Такая же заинтересованность и у операторов call-центра — чтобы заработать прибавку к зарплате, нужно как можно больше привести клиентов.

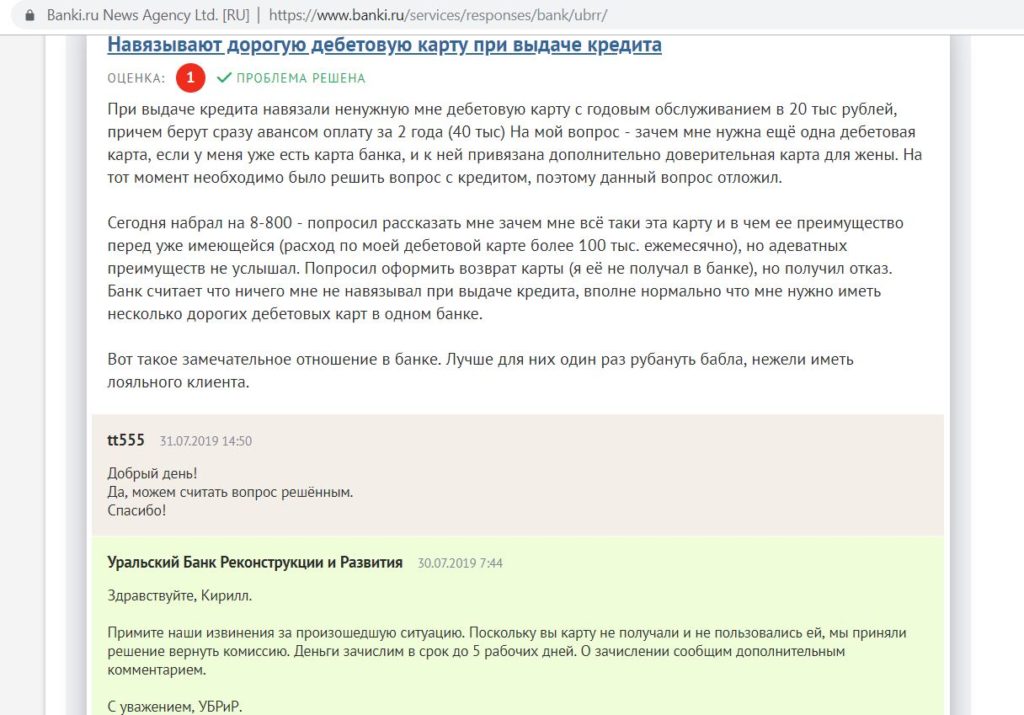

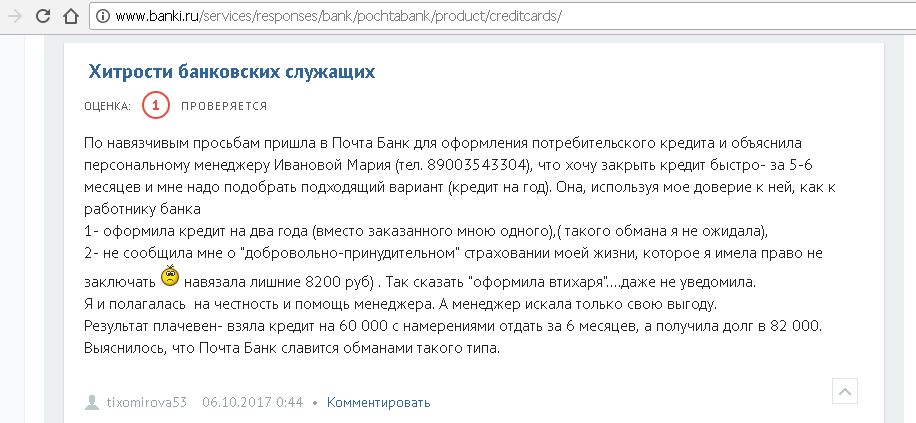

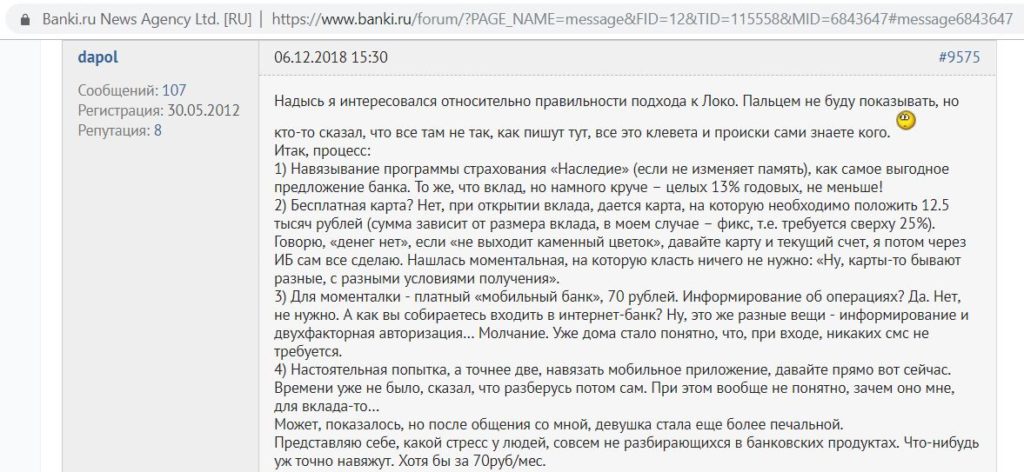

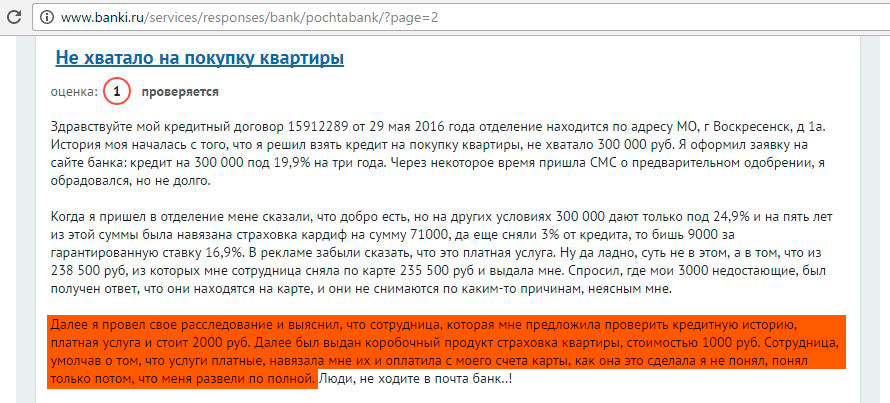

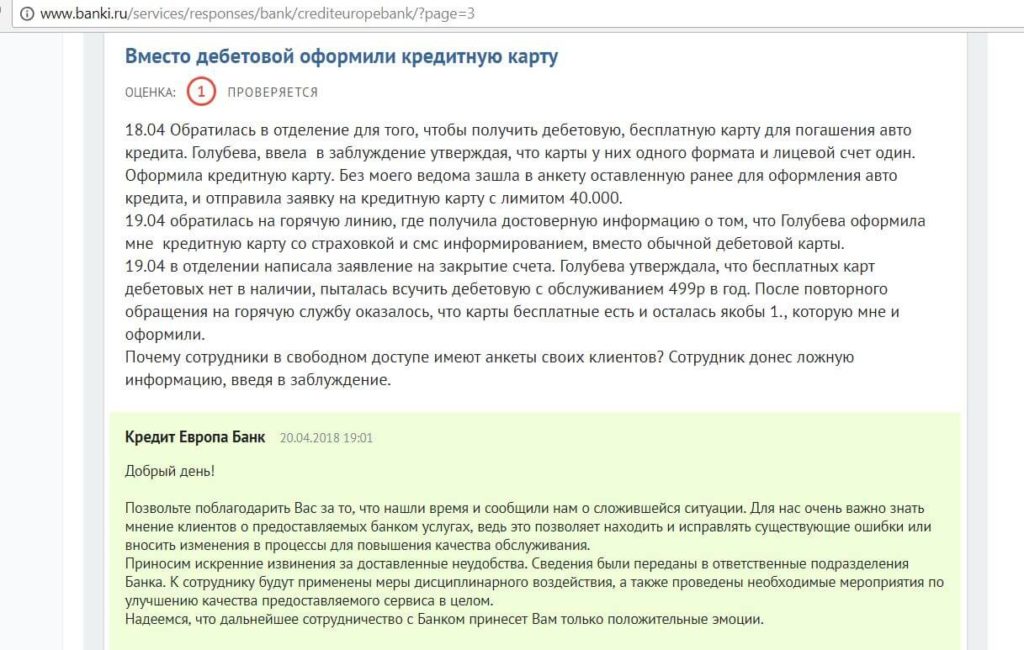

Довольно часто, кроме основной услуги, банк умудряется подключить вас и на множество дополнительных платных. В договоре есть отдельный пункт о том, что автоматически будут подключены некоторые услуги. Информация об этом в документах будет расположена так, что клиент может и не обратить внимания. Банк пользуется этим и проводит рассылку СМС-сообщений, оформляет страховку и оказывает другие платные услуги, предусмотренные договором.

Как банки навязывают кредитные карты

Львиная доля дохода банка складывается из активных финансовых сделок. К таким сделкам относят и выдачу кредита. Здесь наблюдается прямая зависимость между количеством выданных займов и оборотом денежных средств. Неспроста сотрудники финансовых учреждений так активно навязывают клиентам оформление договора на кредитную карту. Банку абсолютно не важно – нуждаетесь ли вы сейчас в займе или нет.

Для того чтобы предложение о кредитной карте не выглядело столь навязчивым, сотрудники банка завлекают клиента разными путями:

- предлагают низкий процент по кредиту;

- выпускают пластиковый продукт абсолютно бесплатно;

- предлагают льготный срок для этой услуги;

- рассказывают о бонусах.

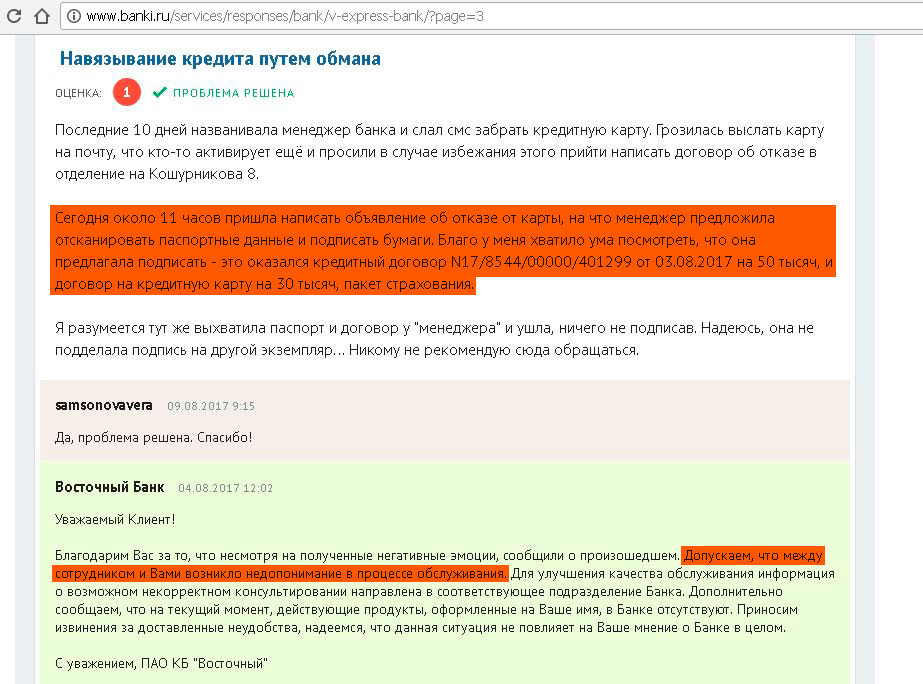

Но иногда работники кредитной организации применяют активные способы навязывания банковских услуг:

- отправка СМС-сообщений. Текст содержит информацию о том, что физическое лицо является добросовестным клиентом, а значит, банк может предоставить бонус в виде оформления кредитки на льготных условиях. При этом предоставляется высокий лимит, а выпуск «пластика» является абсолютно бесплатным для клиента;

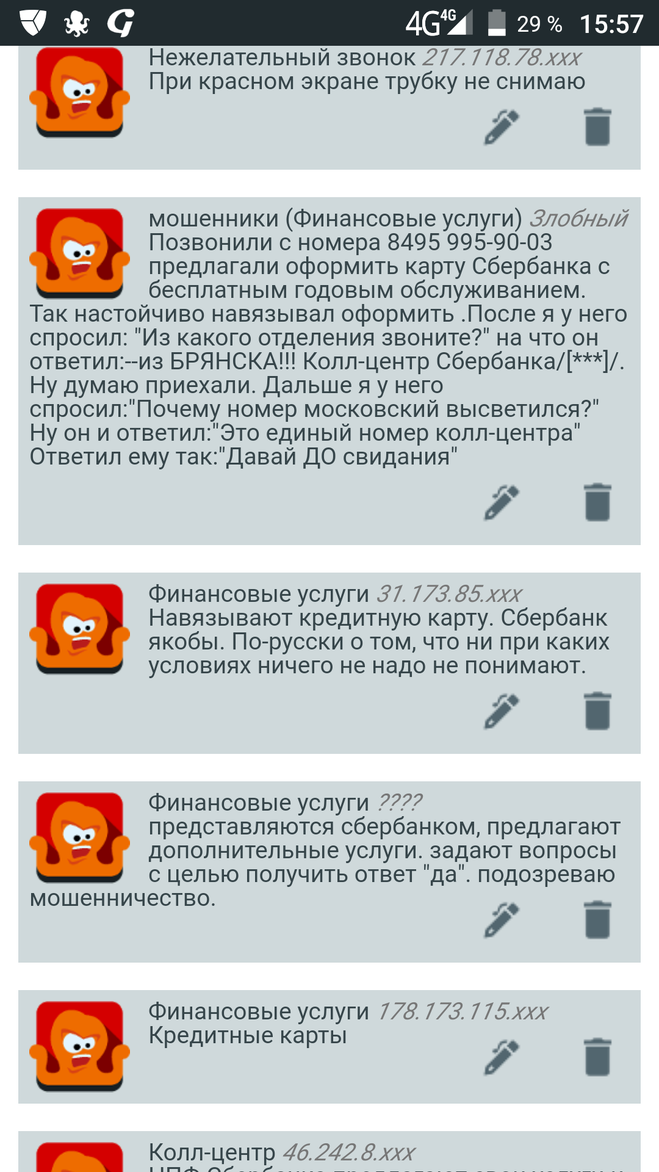

- звонки по телефону. Работники call-центр, находящегося при банке, обзванивают клиентскую базу в течение нескольких дней. Навязывание услуг происходит довольно активно;

- рекламирование услуг банка.

Обычно именно сотрудники банка навязывают различные банковские пакеты услуг, рассказывая о достоинствах того или иного продукта заученными фразами;

Обычно именно сотрудники банка навязывают различные банковские пакеты услуг, рассказывая о достоинствах того или иного продукта заученными фразами; - основная цель активного навязывания – сделать так, чтобы клиент добровольно принял решение оформить кредитную карту. Для конечного результата годятся любые способы.

Если вы не обращались в банк с просьбой оформить кредитку, то стоит быть аккуратным с навязыванием кредитной карты.

Что делать, чтобы избежать финансовых неприятностей:

- Изначально нужно точно выяснить, из какого источника поступает информация: услуги навязывают представители банка или все же это недобросовестные люди, которые хотят обманным путем обогатиться.

- Если вам по телефону пытаются навязать пользование кредитной картой, не нужно грубить. Спокойно откажитесь. Можете сослаться на то, что вы предпочитаете оплачивать свои расходы наличными средствами.

- Бывает так, что карту вы не заказывали, а вам сообщают, что она готова и вам нужно ее забрать.

В этом случае стоит узнать номер телефона банка, по которому нужно сообщить о том, что кредитная карта вам не нужна и вы ее даже не заказывали.

- Если вы не собираетесь пользоваться «пластиком», не подписывайте договоры о его получении!

- Если вы растеряны или ситуация выходит из-под контроля, а навязчивые звонки не заканчиваются, обратитесь в Союз потребителей финансовых услуг своего региона. Они обязательно помогут в решении ваших вопросов.

Нужно понимать, что банк имеет хороший доход от операций по кредитным картам. Чем больше клиентов, тем для финансовой организации лучше. Если вам не нужна кредитка, не поддавайтесь на навязчивые предложения банка.

Как закрыть кредитную карту, навязанную банком

Если вы поняли, что сотрудники банка сумели вам навязать финансовый продукт, что вы все же согласились подписать договор о выпуске «пластика», а он вам реально совершенно не нужен, скорее прекратите отношения с банком. Чтобы не испортить кредитную историю, а также отношения с финансовой организацией, нужно избавляться максимально корректно от обязательств. События могут развиваться по-разному:

События могут развиваться по-разному:

- Сотрудник банка предлагает оформить кредитную карту лично в отделении банка. Именно вы имеете право открывать и закрывать счет, брать заем или соглашаться на другие услуги. Поэтому требуйте заявление на отказ от пластиковой карты.

- Банковский продукт пришел к вам по почте, но вы его точно не заказывали. В этой ситуации нужно максимально быстро написать заявление на расторжение договора кредитования в нужный отдел на сайте банка. Или можно обратиться на горячую линию финансовой организации.

Важно знать: если вы не заказывали «пластик», то нельзя совершать какие-либо манипуляции с ним. Как только вы решите вставить в банкомат и проверить баланс или совершите другие действия с ней, карта станет активной. Со счета спишутся деньги за обслуживание. А если вы вдруг решите прекратить финансовые отношения по этому договору, то эти средства вам придется банку вернуть.

Нужно понимать, что физическое уничтожение карточки ничего не меняет. То есть от того, что вы ее сломаете или выбросите, кредитный договор не перестанет существовать. Счет в банке все так же будет открыт на ваше имя.

То есть от того, что вы ее сломаете или выбросите, кредитный договор не перестанет существовать. Счет в банке все так же будет открыт на ваше имя.

Чтобы уберечься от навязывания кредитки против своей воли, нужно знать и соблюдать некоторые рекомендации:

- Обязательно нужно читать договор! Изучайте все пункты, особенно те, что написаны мелким шрифтом. Часто кредитная карточка выдается в дополнение к зарплатной. Учитывайте этот момент, если оформлением карт-счета занимается работодатель.

- Если обнаружили, что «пластик» навязывают без вашего запроса, сразу же требуйте подписать ваше заявление на отказ от кредитных отношений с финансовой организацией. Если банк ценит свою репутацию, то при вас же произойдет утилизация кредитной карты.

- Контролируйте договоры и счета, которые вы когда-либо оформляли. Имейте в виду, чем больше у вас открыто накопительных счетов, тем больше будет поступать кредитных предложений.

- Если ждете карточку по почте, то чаще проверяйте почтовый ящик.

Есть риск, что «пластик» может попасть в чужие руки.

Есть риск, что «пластик» может попасть в чужие руки.

Как сделать так, чтобы банк не навязывал кредитную карту

сходя из всего этого, можно сделать вывод: не хотите получать навязчивые предложения об оформлении кредитки, не заводите вообще никаких отношений с банком. То есть не оформляйте зарплатную карту, не открывайте счета и вклады.

На сегодняшний день это практически невозможно. Если есть такой финансовый институт, как банк, стоит пользоваться услугами, которые помогают облегчить жизнь.

Навязчивость звонков и СМС-сообщений может стать невыносимой. В этом случае нужно принимать серьезные меры:

- Напишите заявление в банк. Опишите свою ситуацию, отправьте запрос об источниках информации о ваших личных данных, а также потребуйте удалить эту информацию из реестра данных банка.

- Пользуйтесь стоп-фразами. Этот метод помогает снизить количество навязчивых звонков или вообще от них избавиться. Если сказать сотруднику банка, звонящему по телефону, что вы несовершеннолетний или работник другого банка, или указать еще какие-то другие причины, которые дадут понять сотрудникам банка, что больше вам звонить не нужно, звонки реально сократятся.

- Запишите телефонный разговор. Нужно, чтобы было четко слышно ваше имя и фамилия, кто звонит, с какой целью, а также обратный номер для связи. Эта информация поможет избежать проблем, а также доказать, что вы не участвовали добровольно в мошеннических схемах.

Банк размещает такое значительное и разнообразное количество предложений для того, чтобы привлечь как можно больше клиентов. Они обеспечивают огромные обороты денежных средств. Действуют такие навязчивые предложения в основном на людей, которые подвержены чужому влиянию. Они верят в то, что заемные средства помогают решить финансовые проблемы быстро и выгодно. Но в реальности все иначе. Обслуживание займа и «пластика» обходится дорого. Обязательства по кредиткам еще больше вгоняют людей в долги, ухудшая их финансовое положение.

Влияет ли на кредитную историю отказ от навязанной банком кредитной карты

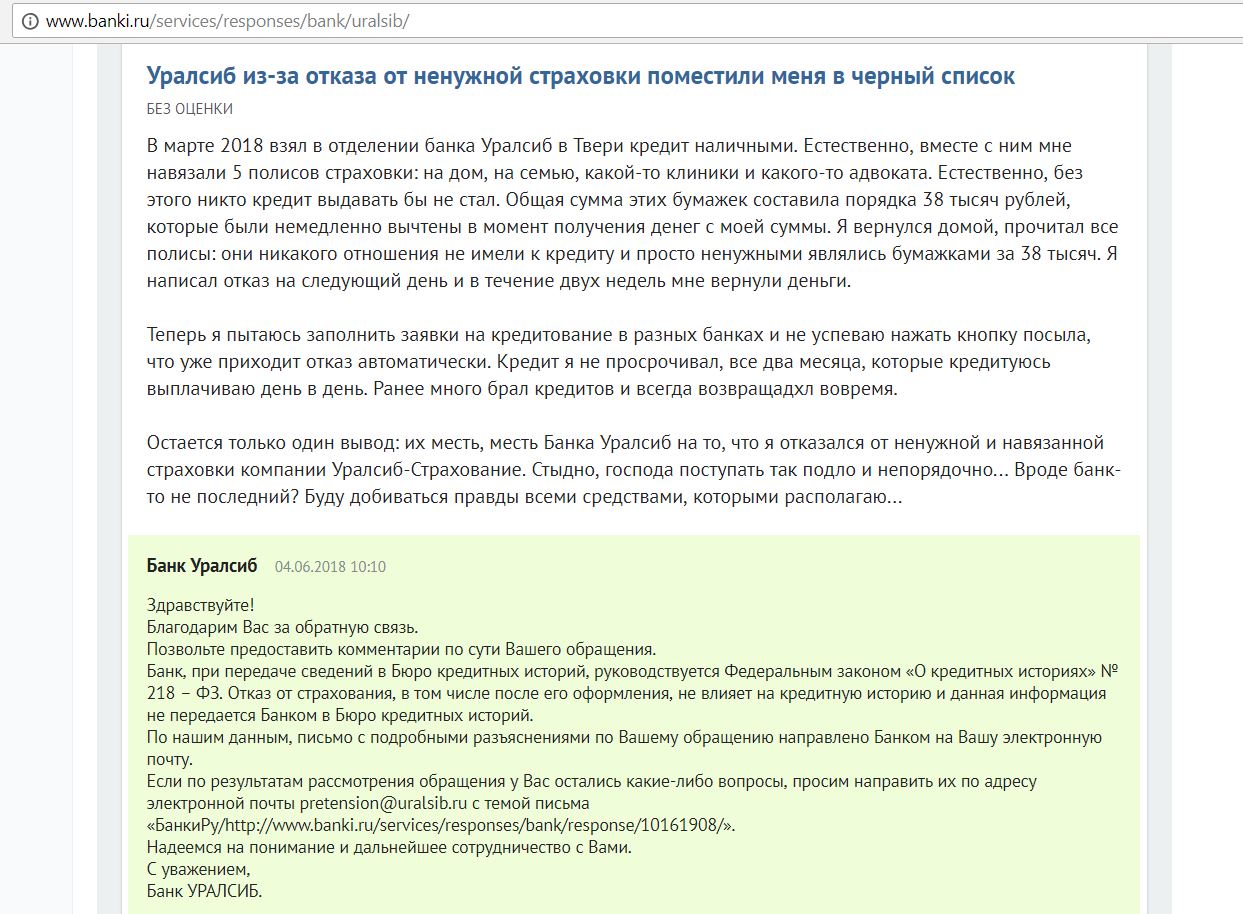

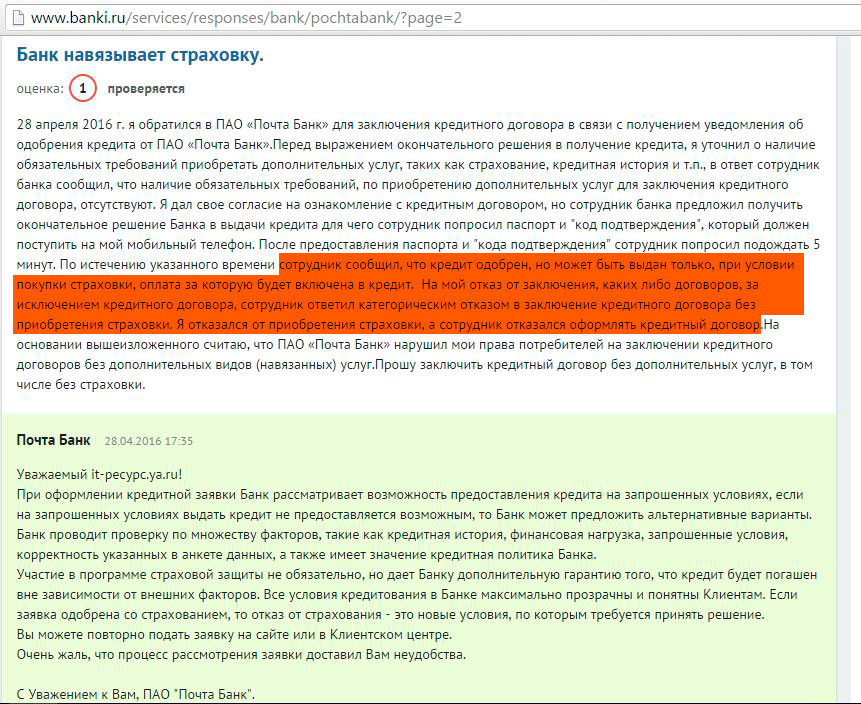

Чтобы удержать клиента, сотрудники банка запугивают тем, что отказ от пластиковой карты делает кредитную историю отрицательной. Таким же образом навязывают дополнительную услугу, если заемщик хочет отказаться от страховки, когда берет кредит.

Таким же образом навязывают дополнительную услугу, если заемщик хочет отказаться от страховки, когда берет кредит.

Знайте, что по закону вы имеете право отказаться от любой банковской услуги, и это никак не повлияет на кредитную историю.

Испортить ее могут только:

- просроченные платежи;

- штрафы и пени;

- аресты;

- судебные разбирательства;

- оформление банкротства физического лица.

Но есть нюанс. Отказаться от навязанного «пластика» без каких-либо финансовых расходов можно только в том случае, если вы еще не пользовались им ни разу. Если же вы его активировали, и уже образовалась задолженность, то перед закрытием счета эту задолженность нужно погасить. После этого можно обращаться в банк с заявлением на закрытие счета. По завершении операции банк обязательно должен выдать вам справку, что счет закрыт и задолженность отсутствует.

Некоторые считают, что для прекращения навязанных отношений достаточно звонка с просьбой заблокировать карту. Но это не так. Долг останется, СМС-оповещение будет дальше производиться, за обслуживание карты нужно платить.

Но это не так. Долг останется, СМС-оповещение будет дальше производиться, за обслуживание карты нужно платить.

Подведем итог. Если кредитная карточка вам навязана, банк выпустил ее без вашего согласия, ну или вы просто передумали ею пользоваться, процедура прекращения отношений одна и та же. Нужно прийти в отделение банка, написать заявление об отказе от услуги. После закрытия счета получить справку о том, что задолженности перед банком нет.

Что делать если банк навязывает кредитную карту?

Ни для кого не секрет, что кредитные карты имеют ряд достоинств, которыми отличаются от других пластиковых карточек. Но в то же время не все люди берут кредит. Или используют кредитную карту одного банка, не желая заказывать вторую, но уже у другого финансового учреждения. И тем не менее, сотрудники банков часто навязывают людям кредитные карты. Как быть в такой ситуации? Обязаны ли клиенты участвовать в предлагаемых банками акциях и брать кредиты? Ниже обо всем и по порядку.

Как банк может навязывать кредитную карту?

Доходы банка складываются из числа активных финансовых сделок, к которым, в частности, относятся и кредиты. Чем больше выданных ссуд – тем выше оборот денег, а, следовательно, выше и прибыль банка. Неслучайно финансовые учреждения буквально «заставляют» своих клиентов оформлять кредитные карты, даже не интересуясь, нужен ли сейчас человеку кредит или нет?

Предложения оформить кредитку строятся на основе:

- Низкого процента по кредиту;

- Бесплатной выдачи карты;

- Наличия льготного срока;

- Получения бонусов.

Вместе с тем сотрудники банка практикуют «активные» схемы навязывания банковских продуктов:

- Рассылка СМС-сообщений с текстом о том, что пользователь является добросовестным клиентом банка, и что ему предлагается бонус: бесплатное оформление кредитной карты на льготных основаниях и с высоким лимитом.

- Телефонные звонки – совершаются все теми же сотрудниками банка в течение одного или нескольких дней.

Навязывание банковских услуг поставлено на поток, а обзвоном клиентской базы занимаются call-центры, работающие в структуре банков.

Навязывание банковских услуг поставлено на поток, а обзвоном клиентской базы занимаются call-центры, работающие в структуре банков. - Реклама в банке – навязывание кредитной карты поручено персоналу банка, как правило, приветливым девушкам с заученными рекламными предложениями.

Главная задача «активного» навязывания – склонить клиента к оформлению кредитной карты, а значит в ход идут любые способы.

Как не дать себя обмануть?

Всем тем, кто не подавал заявку на выпуск кредитки рекомендуется отказываться от навязывания банковских продуктов. На этот счет имеется универсальная памятка:

- В первую очередь, необходимо убедиться, что информация о кредитных картах поступает именно от банка, а не от сомнительных организаций (мошенников).

- В случае, если звонок исходит от сотрудника банка, вежливо откажитесь от оформления кредитной карты. В качестве довода можно привести предпочтение наличному расчету.

- Если вам сообщают, что карта готова и находится в офисе банка, уточните номер, по которому можно связаться с финансовым учреждением и сообщите, что не нуждаетесь в новой пластиковой карте.

- Никогда не подписывайте договора о получении кредитной карты!

- В крайнем случае обратитесь за помощью в Союз потребителей финансовых услуг своего региона.

Помните, что банку выгодно втянуть новых клиентов в кредитные отношения. Если вам это не нужно, вы имеете право отказаться от услуг банка, какими бы ухищрениями они не пользовались.

Как быть, если банк все же навязал карту?

Порой в жизни случаются ситуации, когда банку удаётся навязать кредитную карту. Произойти это может вместе с выдачей зарплатной или пенсионной пластиковой карты. Как быть незаинтересованному в открытии счета клиенту?

Для того, чтобы отказаться от пользования кредиткой нужно подойти в ближайшее отделение банка и написать заявление о закрытии кредитного счёта. При себе иметь паспорт и выданную карту. По итогам закрытия счёта вы избавитесь от обязательств по погашению начисленной суммы.

Внимание! После подписания договора на обслуживание карты, навязанная банком кредитка вступает в оборот. Даже если клиент захочет закрыть счёт на следующий день, ему придётся заплатить за СМС-информирование и, возможно, за годовое обслуживание карты со стороны банка.

Даже если клиент захочет закрыть счёт на следующий день, ему придётся заплатить за СМС-информирование и, возможно, за годовое обслуживание карты со стороны банка.

Задать свой вопрос на сайте

10 причин, почему вам отказывают в кредитах

1. У вас недостаточно высокий доход

Самое важное для банка — платёжеспособность клиента. Доход человека должен быть достаточным, чтобы оплачивать кредит и нормально жить на оставшиеся деньги.

В расчётах учитываются, помимо прочего, прожиточный минимум, расходы на иждивенцев (например, детей или родственников-инвалидов), траты на другие кредиты и аренду квартиры. Чем больше расходов, тем ниже будет возможный минимальный платёж по кредиту — и, соответственно, одобренная сумма кредита. А если расходы слишком высокие, то кредит и вовсе могут не дать.

Совет:

Банку выгодно одобрять кредиты, а у сотрудников даже есть планы по рассмотренным и одобренным анкетам. Задача кредитного инспектора — не отказать, а найти способы помочь клиенту и повысить его шансы на одобрение. Поэтому если у вас есть дополнительный доход — например, вы печёте тортики на продажу, — расскажите об этом.

Задача кредитного инспектора — не отказать, а найти способы помочь клиенту и повысить его шансы на одобрение. Поэтому если у вас есть дополнительный доход — например, вы печёте тортики на продажу, — расскажите об этом.

2. Вы много платите за аренду квартиры

Траты на аренду жилья — особенно в Москве — могут «съедать» значительную долю дохода, а значит, влиять на платёжеспособность клиента. И если у вас слишком высокая арендная плата, то кредит могут не одобрить.

Мы можем заподозрить, что вы снимаете квартиру, если адрес проживания, указанный в анкете, отличается от адреса регистрации в вашем паспорте. Тогда кредитный инспектор позвонит вам и спросит напрямую, арендуете ли вы жильё.

Некоторые банки действуют по жёсткому регламенту. Если квартира по адресу проживания не числится в собственности за клиентом или его ближайшими родственниками, то её обязательно учтут как съёмную. А для расчётов возьмут среднюю ставку аренды по городу или району.

3. Ваши соцсети не вызывают доверия

Мы действительно смотрим соцсети клиентов, которые обращаются к нам за кредитами. Почти во всех банках есть специальные программы, которые автоматически «подтягивают» профили клиента, используя данные из анкеты: ФИО, дату и место рождения. Обычно это «ВКонтакте», «Одноклассники», «Инстаграм». Иногда даже можем изучить аккаунт в Steam — это игровая платформа.

В соцсетях мы обычно проверяем совпадение — или несовпадение — информации из анкеты. Часто можно найти детей, о которых клиент «забыл» рассказать банку, подтвердить место работы или дополнительный доход, ну и в целом оценить, насколько клиенту можно доверять.

Если клиент выкладывает посты или фото с пагубными привычками, например с алкоголем, — это плохой знак. Конечно, единичное фото с бутылкой пива никакой роли не сыграет, но если такие посты повторяются регулярно, то они могут стать поводом для отказа.

Совет:

Перед тем как обращаться в банк, посмотрите на свои странички в соцсетях чужими глазами. Банки любят фото из путешествий: это означает, что у клиента всё в порядке с финансами. Если у вас есть фото из заграничных поездок — поделитесь ими в соцсетях. Желательно ещё и подписать: «Это я в Доминикане, а тут — на Гоа».

Банки любят фото из путешествий: это означает, что у клиента всё в порядке с финансами. Если у вас есть фото из заграничных поездок — поделитесь ими в соцсетях. Желательно ещё и подписать: «Это я в Доминикане, а тут — на Гоа».

4. Вы берёте кредит на сомнительную цель

От цели кредита часто зависит, сможет ли клиент его выплатить. Например, если сейчас вы захотите взять кредит на развитие бизнеса — вам с большой вероятностью откажут. Из-за пандемии невозможно предугадать, как поведёт себя бизнес, и банки желают перестраховаться.

Если человек берёт кредит себе на лечение — например, чтобы сделать серьёзную операцию, то это стопроцентный отказ. А кредиты на стоматологическое лечение выдаются без проблем.

Совет:

Подумайте с точки зрения банка, насколько надёжна ваша цель. Кстати, банки не видят ничего плохого в кредитах на свадьбу или путешествия — хоть это и неосмотрительно для личного бюджета.

5. У вас есть инвалидность 1 группы или была судимость

У вас есть инвалидность 1 группы или была судимость

Банки используют различные базы данных, а где их нет — инспектор может искать информацию в интернете, уточнять её у самого клиента или контактных лиц. Погашенная судимость не всегда становится препятствием для кредитов, но есть статьи, которые почти гарантированно приведут к отказу. Так, банки очень редко выдают кредиты людям, которых судили по статьям о мошенничестве (159 УК РФ), о наркотиках (228 УК РФ), о финансировании терроризма (205 УК РФ).

Тяжёлая инвалидность также может стать причиной отказа. Например, недавно у меня был такой случай. За кредитом обратилась женщина и заявила пенсию в размере 25 тысяч ₽ — это очень много для региона, в котором она живёт. Я спросил, почему у неё такая большая пенсия. Клиентка ответила, что у неё первая группа инвалидности по онкологии. Конечно, мне пришлось ей отказать — увы, это слишком ненадёжный заёмщик для банка.

6. У вашего работодателя плохо идут дела

Мы всегда проверяем организации, в которых работают клиенты.

7. Вы близко знакомы с неплательщиком

Во всех банках есть базы данных по людям, которые перестали платить по кредитам. Если что-то из ваших данных — адрес, домашний телефон или номер контактного лица, место работы и т. д. — совпадает с данными неплательщика, то кредитный инспектор обязательно про это спросит. И если выяснится, что этот неплательщик — ваш муж или жена, то, скорее всего, вам откажут.

Совет:

Для банка имеет значение, насколько близко вы общаетесь с неплательщиком. Если это ваш родственник — докажите, что живёте с ним в разных квартирах, и настаивайте на том, что даже не общаетесь. Если это ваш супруг или супруга, а вам очень нужен кредит — вероятно, для этого придётся расторгнуть брак и принести в банк заявление о разводе.

8. Вы врёте кредитному инспектору

Вся информация, которую вы указываете в анкете, проверяется. Особенно если она слегка — или не слегка — противоречит здравому смыслу.

У меня недавно был случай. Медсестра из обыкновенной больницы Ставропольского края заявила зарплату в 140 тысяч ₽. Я изучил вакансии на рынке труда в этом регионе — средняя зарплата медсестры должна составлять 20–30 тысяч ₽. Спрашиваю: «Сколько вы получаете официально?» Отвечает: «На карту приходит 25 тысяч ₽, остальное — неофициальная зарплата». Конечно, это неправда. Бюджетная организация не может доплачивать «по-чёрному» 120 тысяч ₽ сверху.

Совет:

Говорите правду. Ложь довольно просто распознать, к тому же у нас для этого есть специальные приёмы. Один из них — заведомо ложные вопросы.

Например, если есть сомнения в месте работы, я могу позвонить клиенту и спросить адрес его компании. Затем нахожу этот адрес на гугл-картах и говорю: «Вижу, это кирпичное здание красного цвета в пять этажей, верно?» А на самом деле это многоэтажный жилой дом. Если клиент «подтверждает» мою информацию — значит, он врёт, и это повод для отказа.

Если клиент «подтверждает» мою информацию — значит, он врёт, и это повод для отказа.

Похожим образом можем проверять информацию про детей. Предположим, клиент указал в анкете, что детей у него нет — а в соцсетях я вижу посты про ребёнка. Звоню контактному лицу и спрашиваю: «Сколько детей у Иван Иваныча?» Отвечают: «Ну, два ребёнка у него». Попались! Дело в формулировке: если спрашивать «сколько», а не «есть ли», то с большей вероятностью вам ответят правду.

9. У вас были займы в МФО

Банки не очень хорошо относятся к микрозаймам — чаще всего такие кредиты берут люди с финансовыми проблемами. Если в кредитной истории видно, что в последние 2–3 года клиент обращался в МФО, я обязательно задам ему вопрос, с какой целью он это делал. Если ответит, что не хватало денег до зарплаты — скорее всего, мы ему откажем.

Совет:

Если вы обращались в МФО, потому что когда-то у вас были просрочки и вы стремились улучшить кредитную историю, лучше сказать правду. Инспектор уточнит, по какой причине вы допускали просрочки — обстоятельства бывают разные. Если вы не справлялись с выплатами, потому что временно потеряли работу или сломали ногу и лежали в больнице, а потом нашли новую работу или вышли из больницы и всё закрыли, то это не такая уж большая проблема. Но если при этом кредит был списан или находился в статусе судебной тяжбы, то шансов уже гораздо меньше.

Инспектор уточнит, по какой причине вы допускали просрочки — обстоятельства бывают разные. Если вы не справлялись с выплатами, потому что временно потеряли работу или сломали ногу и лежали в больнице, а потом нашли новую работу или вышли из больницы и всё закрыли, то это не такая уж большая проблема. Но если при этом кредит был списан или находился в статусе судебной тяжбы, то шансов уже гораздо меньше.

10. Вы брали кредитные каникулы

В пандемию банки шли навстречу клиентам и предоставляли кредитные каникулы тем, кто потерял доход и не справлялся с выплатами. Но такие истории не проходят бесследно.

Для нас это значит, что у человека несколько месяцев назад была неопределённая финансовая ситуация — и если сейчас он обратится за новым кредитом, то, скорее всего, получит отказ. Слабо верится, что за это время материальное положение человека улучшилось. И даже если он нашёл новую работу — нет никакой гарантии, что он не потеряет её снова: экономика восстановилась не полностью, а осенью, возможно, будет новая волна карантина.

Часто задаваемые вопросы о функциях безопасности кредитной карты от Bank of America

Настройка овердрафта для вашего текущего счета определяет, как мы будем обрабатывать ваши транзакции, когда у вас недостаточно денег на вашем текущем счете или связанном с ним счете защиты от овердрафта во время транзакции. Доступны 2 настройки:

Стандартная настройка . Этот параметр автоматически применяется к новым учетным записям потребителей. Снятие наличных в банкоматах и ежедневные разовые транзакции с дебетовой картой (покупка отдельных дебетовых карт, например, в продуктовом магазине или разовая покупка в Интернете) будут разрешены только тогда, когда мы определим, что у вас достаточно свободных средств на вашем счете или в связанном Счет защиты от овердрафта на момент совершения операции.В противном случае мы обычно отклоняем транзакцию, и с вас не взимается комиссия за овердрафт.

Для других типов транзакций, таких как чеки, платежи по счетам и другие электронные платежи, а также повторяющиеся платежи по дебетовым картам, мы можем оплачивать транзакции, когда на текущий момент у вас недостаточно свободных средств на вашем текущем счете или привязанном счете защиты от овердрафта сделки.

Если мы оплачиваем транзакцию, размер которой превышает ваш доступный баланс, и она приводит к овердрафту на вашем счете, это обычно приводит к оплате за каждую позицию овердрафта, если вы не внесете в этот день достаточно доступных средств для покрытия овердрафта.Если мы возвращаем товар неоплаченным, это обычно приводит к оплате NSF: возвращенный товар.

Отменить все настройки . С этой настройкой мы разрешаем ежедневную покупку дебетовой карты, снятие средств в банкомате, чеки, оплату счетов и другие электронные платежи только тогда, когда мы определим, что на вашем счете или на вашем связанном счете защиты от овердрафта на момент транзакции достаточно денег.

Когда не хватает средств для снятия наличных в банкоматах и повседневных покупок с помощью дебетовых карт, наша стандартная практика — отклонить транзакцию и не взимать комиссию.Если на счетах недостаточно средств для оплаты чеков, оплаты счетов или других электронных платежей, мы можем вернуть товар и взимать сбор за возвращенный товар NSF.

Чтобы изменить настройку овердрафта для своего счета, посетите финансовый центр или позвоните нам по телефону 800.432.1000 (пн-пт с 7 до 22 или сб-вс с 8 до 17, все время по восточному времени).

Как избежать переплаты в 2020 году

Возможно, вы — новый владелец бизнеса, который впервые задумывается о том, чтобы принимать платежи по кредитной карте. Или вы можете быть опытным в обработке кредитных карт, стремясь снизить текущие ставки.В любом случае вам нужно более глубокое понимание всех тонкостей процесса обработки, чтобы недобросовестные продавцы не обманули вас.

Это статья для вас.

Но тебе нужно выделить время. Статья длинная, но если вы будете ее придерживаться, мы обещаем, что вы получите гораздо лучшее представление о том, как работает сложный мир обработки кредитных карт продавца. Вы также поймете, как защитить себя, когда начнете искать обработчика кредитной карты.

Мы предоставим вам некоторые средние тарифы для продавцов кредитных карт, которые следует учитывать при поиске обработчиков кредитных карт, которые могут подойти для вашего бизнеса. Мы также объясним, почему эти средние скорости, вероятно, не работают из-за лабиринтных бизнес-моделей, которые используют эти процессоры. Мы поможем вам определить, какая бизнес-модель лучше всего подходит для вашего бизнеса.

Мы также объясним, почему эти средние скорости, вероятно, не работают из-за лабиринтных бизнес-моделей, которые используют эти процессоры. Мы поможем вам определить, какая бизнес-модель лучше всего подходит для вашего бизнеса.

Эта статья содержит множество ссылок на другие статьи на нашем веб-сайте, поэтому, если вы хотите, вы можете глубже погрузиться в ответы на ваши конкретные вопросы.Если вы визуально обучаетесь, ознакомьтесь с нашей инфографической статьей о комиссиях за обработку кредитных карт.

Начнем.

Что такое комиссия продавца кредитной карты?

Когда вы принимаете кредитные карты в качестве оплаты, с вас всегда взимается комиссия за обработку. Это то, что мы обычно имеем в виду, когда говорим «комиссия продавца кредитной карты», хотя иногда ее называют «ставкой дисконтирования». Комиссия устанавливается поставщиком вашего торгового счета, хотя ряд различных организаций зарабатывают деньги на каждой обрабатываемой вами транзакции.Как правило, эта плата представляет собой сочетание трех факторов: комиссии за обмен, комиссию за оценку (или обслуживание) и наценку платежной системы. Мы немного разберемся, что каждый из этих факторов означает для вашего бизнеса.

Мы немного разберемся, что каждый из этих факторов означает для вашего бизнеса.

В то время как ваша платежная система является стороной, которая устанавливает комиссию продавца, эмитент карты и сеть карт играют ведущую роль в определении комиссий, которые в конечном итоге взимаются с транзакций, которые вы обрабатываете.

Какая средняя комиссия за обработку кредитной карты для малого бизнеса?

Все мы знаем, что иметь в виду среднее значение очень полезно при сравнении ставок дисконтирования.Однако не существует единого окончательного набора общепринятых статистических данных, показывающих средние затраты четырех основных сетей кредитных карт. Вот почему мы создали таблицу, в которой показаны оценки средних затрат четырех крупных карточных сетей из трех различных источников: Payment Depot, Fool.com и Square.

| Платежное отделение | Fool.com | Площадь | |

|---|---|---|---|

| Виза: | от 1,43% до 2,4% | 1. 29% + 0,05 $ до 2,54% + 0,10 $ 29% + 0,05 $ до 2,54% + 0,10 $ | 1,43% -2,4% |

| Mastercard: | от 1,55% до 2,6% | 1,29% + 0,05 доллара США до 2,64% + 0,10 доллара США | 1,55% -2,6% |

| Откройте для себя: | от 1,56% до 2,3% | 1,53% + 0,05 доллара США до 2,53% + 0,10 доллара США | 1,56% -2,3% |

| American Express: | от 2,5% до 3,5% | 1,58% + 0,10 доллара США до 3,3% + 0,10 доллара США | 2.5% -3,5% |

Кроме того, по оценке Payment Depot, вместе взятые, средние затраты на обработку кредитной карты составляют:

- От 1,5% до 2,9% для карт с считыванием / погружением

- 3,5% для транзакций с вводом данных

Имейте в виду, что эти цифры являются приблизительными. Фактические комиссии зависят от многих факторов, в том числе от типа транзакции, которую вы обрабатываете чаще всего (лично или через Интернет), от вашего конкретного типа бизнеса (средний риск илис высоким риском) и размером вашей средней транзакции. Как только вы поймете, как эти факторы могут повлиять на ваши ставки, у вас будет гораздо больше возможностей оценить уместность цитаты, чем просто сравнивая ее с простым «средним».

Как только вы поймете, как эти факторы могут повлиять на ваши ставки, у вас будет гораздо больше возможностей оценить уместность цитаты, чем просто сравнивая ее с простым «средним».

Все, что вам нужно знать о комиссиях за торговый счет

Индустрия кредитных карт несколько устарела и не имеет конкуренции. Таким образом, все вышестоящие стараются переложить свои затраты на потом, и обычно — из-за указанного отсутствия конкуренции — им это сходит с рук.Лучший способ увидеть, куда добавляются эти восходящие затраты, — это понять, как работает транзакция по платежной карте. Таким образом, вы можете увидеть, где может взиматься плата за конкретную транзакцию.

Когда обработчик кредитной карты назначает вам цену, вы обычно видите процент и фиксированную комиссию. Начнем с , почему с вас взимается таким образом.

Почему продавцы платят процентную ставку и фиксированную комиссию

Как только вы начнете принимать платежи по кредитной карте, первое, что вы можете заметить, это то, что с вас взимается несколько необычный способ: Стоимость обработки платежной карты составляет комбинированный процент плюс фиксированная плата . Для этого есть причина, и она связана с фиксированными затратами (например, на оборудование) поставщиков услуг верхнего уровня и финансовыми рисками.

Для этого есть причина, и она связана с фиксированными затратами (например, на оборудование) поставщиков услуг верхнего уровня и финансовыми рисками.

Для обработки транзакции в современной индустрии кредитных карт используется большое количество компьютерных технологий, которые все соединены в частную компьютерную сеть. У каждого игрока в отрасли есть расходы на содержание своей части этой сети, включая оплату оборудования, программного обеспечения и сетевого подключения. Поскольку эта стоимость обслуживания является постоянной, вышестоящие провайдеры передают ее вам в качестве фиксированной платы за доступ / использование.

Помимо компьютерной сети, каждый платеж по карте связан с финансовым аспектом. Кредитная карта на самом деле представляет собой мини-ссуду, которую банк предоставляет держателю кредитной карты , поэтому существует постоянный риск того, что банк не получит возврат. Даже транзакции по дебетовым картам связаны с небольшим финансовым риском в виде овердрафта на банковском счете. Легко понять, что банк съест больше убытков, если кто-то не выплатит ссуду за компьютер за 1500 долларов, чем за 15-долларовый бранч. Вот почему банки хотят больше денег, чтобы нести риск больших потерь.Для этого риск выражается в процентах от общей суммы покупки.

Легко понять, что банк съест больше убытков, если кто-то не выплатит ссуду за компьютер за 1500 долларов, чем за 15-долларовый бранч. Вот почему банки хотят больше денег, чтобы нести риск больших потерь.Для этого риск выражается в процентах от общей суммы покупки.

Таким образом, за каждую транзакцию по платежной карте продавец платит:

Плата за обработку = плата за финансовый риск + фиксированные затраты на бизнес (например, компьютерную сеть)

Формула имеет смысл, поскольку в ней учитываются как постоянные, так и переменные затраты, связанные с использованием платежной карты. (Обратите внимание, что есть некоторые бизнес-модели обработки платежей, которые основаны только на процентах.Процентная ставка, как правило, ближе к верхнему пределу нормы, и расходы, связанные с технологиями, обычно объединяются в процентные расходы.)

Теперь давайте посмотрим, кто и что взимает.

Знайте стороны, участвующие в обработке платежей

Чтобы понять, как продавцы взимают плату за обработку, вам также необходимо знать о сторонах, участвующих в отрасли. Давайте обсудим финансовых «посредников» между покупателем и продавцом. В их числе:

Давайте обсудим финансовых «посредников» между покупателем и продавцом. В их числе:

- Ассоциации кредитных карт: Это компании, которые создают кредитные карты, такие как Visa, Mastercard и American Express.Часто называемые сетями кредитных карт , они устанавливают все правила, определяют справедливую скорость обработки данных для каждой отрасли, поддерживают безопасность и шифрование аппаратного и программного обеспечения, как и когда размещать рекламу для потребителей и т. Д.

- Банки-эмитенты кредитных карт: Это финансовые учреждения, такие как Chase, Citi и Wells Fargo, которые выдают кредитные карты потребителям. Некоторые карточные ассоциации, такие как Discover и American Express, также берут на себя роль банка-эмитента, разрабатывая и выпуская свои собственные карты.Банки-эмитенты — это те, которые оценивают кредитоспособность потребителя, прежде чем принять решение о выпуске карты для потребителя. Подробнее читайте в нашей статье о банках-эмитентах.

- Эквайеры кредитных карт: Они также известны как банки-эквайеры, хотя не все они должны быть банками в традиционном смысле; они могут быть финансовыми учреждениями с характеристиками банка. Они открывают продавца с торговым счетом, специализированным банковским счетом, используемым исключительно для приема платежей по картам от банков-эмитентов.Часто набор предварительно утвержденных организаций, таких как обработчик кредитных карт, также может получать средства из учетной записи. Эквайеры действуют как посредники, связываясь с банками-эмитентами, ассоциациями кредитных карт и обработчиками кредитных карт и получая от них деньги. Если вы хотите узнать больше, у нас есть подробная статья об эквайерах.

- Обработчики кредитных карт: Это универсальные компании, с которыми торговец работает, чтобы настроить процессинг платежных карт. Вы можете работать с ними напрямую или с одним из их торговых посредников.Процессоры настраивают обработку платежей за вас, помогая вам получить торговый счет и убедиться, что у вас есть необходимое оборудование и программное обеспечение для приема платежных карт.

Иногда эквайер и переработчик являются одной и той же компанией, но продавец имеет дело только с процессорной частью бизнеса (что означает, что вы не сможете договориться о снижении оптовых расходов эквайерной стороны). Обработчики часто заключают контракты с другими поставщиками услуг и объединяют эти услуги в один счет. Например, если вы настроили процессор (обычно за дополнительную плату), вы можете получить платежный шлюз для приема онлайн-платежей, электронное хранилище для хранения информации о платежной карте вашего клиента, чтобы постоянные клиенты могли быстрее оформлять заказ, аппаратное обеспечение и программное обеспечение, позволяющее принимать платежные карты с помощью мобильных устройств, а также аналогичные услуги с добавленной стоимостью.

Иногда эквайер и переработчик являются одной и той же компанией, но продавец имеет дело только с процессорной частью бизнеса (что означает, что вы не сможете договориться о снижении оптовых расходов эквайерной стороны). Обработчики часто заключают контракты с другими поставщиками услуг и объединяют эти услуги в один счет. Например, если вы настроили процессор (обычно за дополнительную плату), вы можете получить платежный шлюз для приема онлайн-платежей, электронное хранилище для хранения информации о платежной карте вашего клиента, чтобы постоянные клиенты могли быстрее оформлять заказ, аппаратное обеспечение и программное обеспечение, позволяющее принимать платежные карты с помощью мобильных устройств, а также аналогичные услуги с добавленной стоимостью. - Платежные шлюзы: Это специальные порталы, которые направляют транзакции эквайеру, обычно в случае корзины покупок в Интернете. Обычно процессоры включают в свои предложения какой-то шлюз, поэтому вам, возможно, не придется искать его отдельно для вашего бизнеса.

Теперь, когда мы познакомились со всеми основными организациями, участвующими в транзакциях с платежными картами, давайте посмотрим, что происходит, когда транзакция происходит.

Follow The Money: поток платежных операций по кредитной карте

Процесс транзакции начинается с того, что клиент использует кредитную или дебетовую карту, лично или через Интернет.

- Авторизация: После того, как информация о карте считывается в автомат для кредитных карт или вручную вводится в шлюз, она отправляется через Интернет на ваш процессор для следующего шага. Ваш процессор действует как гаишник и отправляет информацию о карте в соответствующую сеть карт (например, Visa, Mastercard, Discover и т. Д.) С запросом для обработки. Затем сеть карт пересылает запрос на обработку банку-эмитенту карты, и банк проверяет, достаточно ли у держателя карты кредита для покрытия покупки.Если имеется достаточно кредитов и карта зарегистрирована как действительная, покупка утверждается, и сообщение об одобрении отправляется обратно продавцу.

Все это делается в электронном виде за считанные секунды.

Все это делается в электронном виде за считанные секунды. - Подача: Транзакция между продавцом и потребителем имеет место (т. Е. Происходит обмен товарами или услугами), и продавец отправляет авторизованную транзакцию для оплаты. Подача может происходить немедленно или задерживаться в пакете где-то в процессе, а затем отправляться в конце дня или после выходных.Отправка сначала отправляется процессору, который, как и раньше, перенаправляет запрос в соответствующую сеть карт. Затем сеть отправляет заявку в банк-эмитент. Банк-эмитент выплачивает указанную сумму.

- Расчет: Выплата от банка-эмитента осуществляется стандартными методами межбанковских денежных переводов до тех пор, пока деньги не поступят на торговый счет. Карточная сеть, процессор и банк (-ы) берут на себя часть комиссии за транзакцию. На этом этапе продавец может снять деньги со счета.Если ваш процессор является сторонним процессором (также известным как поставщик платежных услуг), этот шаг немного отличается, но в конце концов продавец получает деньги.

- Споры: Иногда списание средств с платежной карты отменяется через несколько дней или месяцев после процесса, описанного выше. Может случиться так, что товар был бракованным или что платеж с карты был мошенническим / произведен без разрешения. В любом случае владелец карты требует снятия списания. Продавец может либо согласиться на возмещение, либо вступить в процесс спора, чтобы доказать, что платеж не был мошенническим.Для разрешения спора между банками должны быть выделены дополнительные ресурсы, поэтому могут возникнуть дополнительные расходы.

Обратите внимание, что описанный выше процесс транзакции не совсем описывает платежи по PIN-коду / подписи / «истинной» дебетовой карте. После того, как ваш компьютер или шлюз принимает информацию о дебетовой карте с PIN-кодом клиента и передает данные вашему процессору, процессор направляет информацию через сеть дебетовых карт в банк-эмитент, пропуская привязки карт .На этом этапе банк-эмитент и банк-эквайер обмениваются данными, а затем переводят деньги напрямую между собой, как только подтверждается, что у клиента есть средства для покрытия покупки.

Из-за того, что используется несколько иной путь с упрощенной компьютерной сетью, и из-за определенных правительственных постановлений США (если вы находитесь в США), дебетовые платежи по PIN-коду обычно обходятся дешевле, чем обычные транзакции по кредитной карте. Вы можете использовать дебетовый PIN-код только в том случае, если у вас есть правильный тип машины (и торговый счет), но хлопоты могут того стоить, если ваши клиенты предпочитают платить дебетовыми картами, а не кредитными картами.

Вывод из вышеупомянутого процесса заключается в том, что каждая сторона, которая касается транзакции с платежной картой, будет взимать с вас комиссию: ассоциации карт, банк-эмитент, банк-эквайер и ваш процессор. Вам могут даже предъявить обвинения стороны, о которых вы даже не подозревали! Например, компьютерные сети (а также безопасность и шифрование, которые работают в этих сетях), как правило, управляются третьими сторонами, заключившими контракт с банками, ассоциациями карт или вашим процессором. Эта стоимость добавляется к полной стоимости обработки в виде установленной платы (например, платы за соответствие требованиям PCI).Если постоянный покупатель заказал товар через Интернет, а вы сохранили предыдущую информацию о платеже по карте, с вас может взиматься дополнительная плата за транзакцию (или за месяц / квартал / год) за безопасное хранение информации этого клиента в соответствии с требованиями PCI.

Эта стоимость добавляется к полной стоимости обработки в виде установленной платы (например, платы за соответствие требованиям PCI).Если постоянный покупатель заказал товар через Интернет, а вы сохранили предыдущую информацию о платеже по карте, с вас может взиматься дополнительная плата за транзакцию (или за месяц / квартал / год) за безопасное хранение информации этого клиента в соответствии с требованиями PCI.

Как видите, все эти сборы складываются, поэтому возникает вопрос: как их снизить?

Как обмен влияет на все комиссии за обработку вашей кредитной карты

Мы рассмотрели типичный поток транзакции с платежной картой, чтобы продемонстрировать, что каждый раз, когда организация касается этой транзакции, вероятно, будет взиматься комиссия (что означает, что организация может взимать с вас дважды, потому что она дважды коснулась транзакции).Теперь давайте подробнее рассмотрим эти сборы и обсудим, какие из них вы можете что-то сделать, а какие нет.

Оптовые сборы VS сборы за наценку

Термины оптовая и наценка часто используются в обрабатывающей промышленности. Иногда бывает сложно определить, какие сборы относятся к какой категории. Однако по сути это различие не так сложно уловить. Два основных соображения: 1) какая из сторон , о которых мы говорили, в конечном итоге собирает плату, и 2) насколько фиксированная стоимость составляет в отрасли.Вот все, что вам действительно нужно знать:

Иногда бывает сложно определить, какие сборы относятся к какой категории. Однако по сути это различие не так сложно уловить. Два основных соображения: 1) какая из сторон , о которых мы говорили, в конечном итоге собирает плату, и 2) насколько фиксированная стоимость составляет в отрасли.Вот все, что вам действительно нужно знать:

Оптовые комиссии

Наценки

- Обратитесь к своему процессору платежных карт , а также к любому другому поставщику дополнительного оборудования или программного обеспечения (например, поставщику платежного шлюза)

- разные суммы от процессора к процессору

- Оборотная

Как продавец, вам «повезло», и вы в конечном итоге должны покрыть всех этих затрат.Между тем, обработчик вашей кредитной карты находится прямо в центре процесса сбора и распределения комиссионных. Они выбирают, как оплачивать необходимые оптовые расходы для работы вашей учетной записи, а также добавляют наценки для покрытия своих расходов, платят другим сторонним поставщикам услуг, связанным с вашей учетной записью, и получают прибыль.

Они выбирают, как оплачивать необходимые оптовые расходы для работы вашей учетной записи, а также добавляют наценки для покрытия своих расходов, платят другим сторонним поставщикам услуг, связанным с вашей учетной записью, и получают прибыль.

При правильном процессоре плата за наценку должна быть скромной. С неправильным процессором вы действительно можете попасть в шланг. Что еще хуже, некоторые переработчики максимально затрудняют определение размера наценки, которую вы платите, используя непонятные термины и модели ценообразования, которые могут поставить в тупик даже самого опытного владельца бизнеса.На данный момент просто помните, что плата за наценку зависит от процессора; это то, что вы должны сравнивать при подготовке к открытию нового торгового счета. Между тем, не пытайтесь искать более низкие оптовые сборы или ставки у различных процессоров кредитных карт. Эти ставки остаются неизменными во всей отрасли и не подлежат обсуждению.

Есть еще кое-что, что вам следует знать об оптовых расходах: они варьируются от отрасли к отрасли и от ассоциации карт к ассоциации карт. Они также, как правило, различаются по способу использования карты — будь то покупка лично или покупка в Интернете. Причина различия связана с риском.

Они также, как правило, различаются по способу использования карты — будь то покупка лично или покупка в Интернете. Причина различия связана с риском.

Некоторые отрасли, такие как игорный бизнес, просто более подвержены случаям импульсивных покупок / возвратных платежей / мошенничества, чем, скажем, рестораны быстрого питания. Также проще использовать украденную карту для онлайн-покупки (также известна как транзакция без предъявления карты или с вводом ), чем лично окунуть карту (a.k.a. транзакция с предъявлением карты ). Все участники цепочки транзакций хотят, чтобы им платили больше за более высокий риск, поэтому ваши расходы будут меняться в зависимости от вашей отрасли и того, как обычно платят ваши клиенты. По сути, если вы сравните цены своего зоомагазина (низкий риск) с ценами в магазине CBD вашего друга (высокий риск) — даже если вы используете тот же процессор, взимая ту же наценку, вы обнаружите, что ваш приятель платит более высокую ставку.

(Стоимость обработки также зависит от типа карты — кредитной, дебетовой, бонусной, корпоративной — но это больше связано с поддержанием нормы прибыли за счет передачи вам затрат, а не с риском.)

Взгляните на эту таблицу, в которой показаны некоторые образцы моделей ценообразования и можно ли легко вывести оптовые сборы и наценки из указанных ставок:

Пример заявленных ставок обработки платежей

Это подводит нас к концепции межбанковских сборов . Ранее мы затронули и определили этот термин, но давайте подробнее остановимся на этой плате.

Где вступает в игру развязка?

Мы продемонстрировали, что существует множество сторон и мест в процессе, которые могут взимать комиссию.Однако большинство обсуждений ценообразования основывается на одной конкретной категории затрат: обмене. В основном это связано с тем, что эта оптовая плата составляет большую часть стоимости обработки карт . Плата за ассоциацию карт, также известная как оценка — другая основная оптовая стоимость — также составляет нетривиальную часть, но она значительно меньше, чем часть обмена.

Плата за обмен является исключительно оптовой. Он использует формулу плата за финансовый риск + фиксированные коммерческие расходы .Поскольку формула относится к риску, комиссия за обмен может быть разной в зависимости от вашей отрасли. Отрасли с низким уровнем риска получают более низкую комиссию за обмен, в то время как отрасли с высоким уровнем риска получают более высокую комиссию за обмен.

Еще больше усложняет ситуацию то, что комиссия за обмен устанавливается ассоциациями карт, и каждая ассоциация карт может присвоить другой номер риска даже для одной и той же отрасли. Другими словами, обменный курс, скажем, для обувного магазина может быть другим, если покупатель использует карту Visa вместо карты Mastercard, если Visa и Mastercard просто по-разному решили, какой риск они хотят нести для обувной промышленности.Поэтому, когда мы обсуждаем комиссию за обмен ниже, помните, что это число может отличаться в зависимости от вашей отрасли и карты, которую ваш клиент решит использовать для совершения покупки.

(Эта зависящая от отрасли оценка риска называется кодом категории продавца или MCC. Компаниям, использующим торговые счета, назначается MCC из списка ранее существовавших кодов, предоставленных ассоциациями карт, чтобы в целом идентифицировать тип продукта или услуги. деловые предложения.)

Несмотря на участие ассоциации карт, комиссия за обмен в конечном итоге взимается банком-эмитентом карты.В таблице ниже приведены всего несколько примеров, но существуют сотни классификаций обмена для разных брендов карт. Посетите веб-сайты Visa и Mastercard для получения полных списков, но обратите внимание, что Discover и American Express не публикуют информацию о своих комиссиях за обмен. Комиссии по обмену пересматриваются и корректируются по мере необходимости дважды в год карточными ассоциациями, в апреле и октябре — так что да, ваши ставки обмена со временем могут меняться.

Примеры общих обменных курсов

Из-за того, что межбанковские сборы играют центральную роль в обрабатывающей промышленности, модели ценообразования, используемые обработчиками карт, в основном основаны на том, как обрабатываются межбанковские сборы . Прежде чем идти дальше, найдите время, чтобы сравнить эти ставки обмена дебетовыми платежами крупных банков в таблице выше со ставкой 2,9% + 0,30 доллара США или даже с 2,75%, взимаемой некоторыми обработчиками с фиксированной ставкой. Вы начинаете видеть подводные камни модели ценообразования, которая объединяет несколько (или все) типы карт и транзакций вместе, а затем устанавливает одну общую ставку, чтобы покрыть их все. У каждой модели ценообразования для разных типов бизнеса есть свои плюсы и минусы. Просто помните о большом разнообразии базовых затрат, связанных с различными типами карт и транзакций.

Прежде чем идти дальше, найдите время, чтобы сравнить эти ставки обмена дебетовыми платежами крупных банков в таблице выше со ставкой 2,9% + 0,30 доллара США или даже с 2,75%, взимаемой некоторыми обработчиками с фиксированной ставкой. Вы начинаете видеть подводные камни модели ценообразования, которая объединяет несколько (или все) типы карт и транзакций вместе, а затем устанавливает одну общую ставку, чтобы покрыть их все. У каждой модели ценообразования для разных типов бизнеса есть свои плюсы и минусы. Просто помните о большом разнообразии базовых затрат, связанных с различными типами карт и транзакций.

Теперь давайте подробно рассмотрим четыре основные модели ценообразования.

Понимание и определение моделей ценообразования для обработки платежей

Когда дело доходит до продажи торговых счетов, существует четыре популярных метода ценообразования: взаимообмен плюс, подписка / членство, многоуровневое ценообразование и фиксированная ставка. Если у вас уже есть учетная запись, но вы не знаете свою модель ценообразования, вы можете определить, какая у вас есть, проверив свои утверждения по ключевым показателям.

Главное отличие моделей ценообразования, о которых следует помнить, — это то, что происходит с комиссиями обмена.Учитываются ли они и взимаются ли они полностью отдельно от наценки процессора («сквозная» или «цена плюс»), или они смешаны с наценкой (смешанная цена)? Взгляните:

Цены Обзор модели

Для большинства продавцов мы рекомендуем подписаться на одну из сквозных моделей. В противном случае вы не сможете увидеть истинную разницу между оптовыми ставками и наценками процессора .

Принимая во внимание вышесказанное, давайте рассмотрим различные модели ценообразования, которые в настоящее время используются обработчиками кредитных карт.

Interchange-Plus Цена

Это наиболее прозрачная модель ценообразования с максимально понятными условиями и тарифами. Interchange-plus перечисляет оптовые комиссии и наценки и четко перечисляет их в вашем ежемесячном отчете. Это может затруднить чтение вашего заявления в целом, но оно того стоит, поскольку вы будете знать точную разницу между вашими оптовыми сборами и надбавками. Наценки Interchange-plus обычно состоят как из процентной наценки, так и из надбавки за транзакцию, которые применяются ко всем вашим транзакциям.

Наценки Interchange-plus обычно состоят как из процентной наценки, так и из надбавки за транзакцию, которые применяются ко всем вашим транзакциям.

Стоимость подписки / членства

Это новая система ценообразования, но в последнее время она получает все большее распространение. Он похож на interchange-plus, поскольку оптовая стоимость каждой транзакции взимается отдельно от наценки. Разница в том, что вы не платите процентную наценку за транзакции. Вместо этого вы платите небольшую комиссию за транзакцию. Затем взимается дополнительная наценка в виде фиксированной ежемесячной абонентской платы. Продавцы, обрабатывающие крупные транзакции, могут сэкономить много денег при таких ценах без снижения прозрачности.Посетите Payment Depot, чтобы увидеть отличный пример такого разнообразия цен.

Многоуровневая цена

Если вам не повезло с ценой Interchange-Plus или подписки, вы, вероятно, привязаны к многоуровневой или пакетной модели ценообразования. Даже с ростом популярности вышеупомянутых моделей «затраты плюс» большинство владельцев бизнеса используют многоуровневый план. Поначалу многоуровневые отчеты могут показаться проще, но на самом деле эта модель затрудняет полное понимание ваших ставок и сборов.

Даже с ростом популярности вышеупомянутых моделей «затраты плюс» большинство владельцев бизнеса используют многоуровневый план. Поначалу многоуровневые отчеты могут показаться проще, но на самом деле эта модель затрудняет полное понимание ваших ставок и сборов.

Многоуровневые тарифные планы делят транзакции по кредитным картам на три категории:

- Квалифицированный

- Средняя квалификация

- Неквалифицировано

Как правило, квалифицированные ставки самые низкие. Скорость транзакций увеличивается для средних и наиболее высока для неквалифицированных транзакций. Квалифицированные транзакции должны соответствовать всем критериям обработчика для обработки, таким как личное смахивание / падение с пакетным расчетом в тот же день. Несоблюдение одного или нескольких стандартов может привести к «понижению» до среднего или неквалифицированного уровня.

Более теневые переработчики воспользуются этим непрозрачным тарифным планом, чтобы взимать с торговцев чрезмерные наценки. Вы можете в конечном итоге платить высокие ставки, не имея возможности точно определить, за что вы платите. Эти процессоры часто не раскрывают, на какие уровни попадают транзакции продавца, что делает практически невозможным определение истинных ставок наценки при обмене.

Вы можете в конечном итоге платить высокие ставки, не имея возможности точно определить, за что вы платите. Эти процессоры часто не раскрывают, на какие уровни попадают транзакции продавца, что делает практически невозможным определение истинных ставок наценки при обмене.

Фиксированная ставка

Это похоже на многоуровневое ценообразование, но без уровней. Вместо этого все транзакции стоят одного и того же процента и комиссии за транзакцию, независимо от оптовой стоимости.Все затраты смешиваются вместе, чтобы получить единую постоянную ставку и плату. Это приводит к очень высокой стоимости транзакции, особенно для дебетовых транзакций. Поскольку переработчики, использующие фиксированную ставку, как правило, не взимают ежемесячную плату, эта модель ценообразования часто имеет смысл для предприятий с небольшими объемами.

Одна вещь, которую вы заметите при сравнении сторонних процессоров (в частности, поставщиков платежных услуг), — это то, что многие из них имеют аналогичные схемы фиксированных цен. Например, Stripe, PayPal, Square и Shopify (во всяком случае, на самом базовом уровне подписки) взимают 2.9% + 0,30 доллара за онлайн-транзакцию. Ставки этих процессоров немного различаются для личных транзакций, но, как правило, разница невелика.

Например, Stripe, PayPal, Square и Shopify (во всяком случае, на самом базовом уровне подписки) взимают 2.9% + 0,30 доллара за онлайн-транзакцию. Ставки этих процессоров немного различаются для личных транзакций, но, как правило, разница невелика.

Чтобы получить полную информацию о ценовой политике ведущих сторонних процессоров, ознакомьтесь с нашими статьями по следующему адресу:

Мы составили сравнительную таблицу, используя несколько различных типов бизнес-моделей вместе с подключенными числами, что позволяет увидеть отдельные расходы:

| Контрольный пример № 1 | Контрольный пример № 2 | Контрольный пример № 3 | |

|---|---|---|---|

| Ценовая структура: | Подписка | Развязка-Плюс | Единая ставка (смешанная) |

| Включенные POS-терминалы и другие функции: | Есть | Нет | Есть |

| Договорная комиссия: | Есть | Есть | Нет |

| Примерная скорость обмена *: | 1. 51% + 0,10 долл. США 51% + 0,10 долл. США | 1,51% +% 0,10 | НЕТ |

| Скорость обработки в розницу: | обмен + 0,0% + 0,10 $ | обмен + 0,2% + 0,08 $ | 2,6% + 0,10 долл. США |

| Ежемесячная плата: | $ 50 | $ 15 | $ 0 |

| Комиссия за транзакции 100 x $ 50: | 145 долларов.50 | $ 118,50 | $ 135 |

| Выплаченная наценка: | $ 60 | $ 33 | 54,50 долл. США |

| Комиссия за транзакции 200 X $ 50: | $ 241 | $ 222 | $ 280 |

| Выплаченная наценка: | 70 долларов США | $ 51 | $ 109 |

| Комиссия за транзакции 200 x $ 100: | $ 392 | $ 393 | $ 540 |

| Выплаченная наценка: | 70 долларов США | $ 71 | 218 долларов США. 00 00 |

| Комиссия за транзакции 200 x $ 200: | $ 694 | $ 735 | $ 1 060 |

| Выплаченная наценка: | 70 долларов США | $ 111 | 436 долл. США |

* Пример обмена на основе розничных тарифов Visa для обычных карт, не связанных с продуктами питания. Бонусные карты имеют более высокую скорость обмена, а общая скорость обмена у продавцов будет варьироваться, что повлияет на общие затраты на обработку.Хотя не каждый продавец может предсказать свои затраты на обмен, они могут использовать приблизительное количество транзакций и средний размер транзакции для расчета наценки. Определения наценки за обработку с фиксированной ставкой были сделаны с использованием той же предполагаемой скорости обмена. Компании, предлагающие фиксированные цены (например, сторонние переработчики), не всегда раскрывают, какая часть их затрат приходится на наценку, поэтому цифры являются приблизительными. | |||

Имейте в виду, что это приблизительные числа с использованием единой скорости обмена.Реальные числа будут отличаться, потому что вы встретите много разных карт с разными курсами, а некоторые транзакции могут быть введены с помощью ключа, а не смахивать, что приведет к более высокому обмену. Тем не менее, здесь можно сделать некоторые выводы. Например, при больших объемах лучше всего подходит модель ценообразования по подписке, особенно если она включает плату за подписку на программное обеспечение. Модель Interchange-Plus может иметь самые низкие ставки, но может не включать в себя все дополнительное программное обеспечение, а это означает, что вам придется доплачивать за него.Наконец, смешанная модель с фиксированной ставкой часто является хорошим вариантом для продавцов с небольшими объемами, хотя по мере роста бизнеса она становится более дорогостоящей.

Общие торговые сборы для малого бизнеса

Теперь, когда у вас есть некоторое представление о бизнес-моделях, используемых в индустрии платежных карт, давайте посмотрим на ваш отчет об обработке и посмотрим, как мы можем обобщить и классифицировать эти расходы. Есть три типа начислений:

Есть три типа начислений:

- Транзакционный

- По расписанию

- Случайное

Мы подробно остановимся на каждом из них.На данный момент знайте, что любая организация может взимать каждую комиссию в потоке транзакции. Однако основная часть ваших комиссий, вероятно, составит комиссионных за транзакцию , которые могут взиматься банками, ассоциациями карт и вашим процессором.

Ниже мы составили список наиболее распространенных комиссий в экосистеме обработки данных, а также их типичные диапазоны цен для вашего общего ознакомления. Ваша модель ценообразования и ваш конкретный процессор определяют, какая из отдельных комиссий будет перечислена вам на ваш счет. Если у вас есть все до единого, проблема!

По мере того, как мы углубляемся в детали, имейте в виду общую концепцию , касающуюся оптовых расходов и наценок:

- Наценка — это что-либо, помимо установленных оптовых комиссий банков-эмитентов карт или ассоциаций карт.

- Оптовые комиссии банков-эмитентов имеют только одну форму: комиссии за обмен, которые являются транзакционными. С другой стороны, сборы за ассоциацию карт (оценки) могут быть транзакционными, плановыми или случайными.

- Многие комиссии за наценку являются предметом переговоров, а оптовые комиссии — нет.

- Оптовый сбор может быть передан вам вашим процессором «по себестоимости», начислен вашим процессором или включен в общую стоимость обслуживания вашей учетной записи другими способами. То же самое касается затрат, связанных с другими поставщиками дополнительных услуг — прямое перечисление платы, ее разметка или поглощение затрат на другую общую плату — все это возможно.

- Не сосредотачивайтесь исключительно на скорости обработки или какой-либо конкретной комиссии.Вы должны учитывать всю сумму наценки, просматривая все ставки и сборы на вашем счете, чтобы определить вашу истинную стоимость.

Комиссия за оплату картой транзакции: сколько вы платите за каждую покупку клиента

Эти комиссии взимаются каждый раз, когда вы запускаете транзакцию. Например, ваша комиссия за обработку — это комиссия за транзакцию. Комиссионные за транзакции обычно составляют самые большие затраты на прием платежных карт. Комиссия за транзакцию по кредитной карте бывает двух видов: 1) проценты (т.е.g., 2,19%, 0,25%) или 2) долларов за каждую единицу (например, 0,20 доллара США, 0,0195 доллара США). Часто за одну транзакцию взимается плата за обе формы.

Например, ваша комиссия за обработку — это комиссия за транзакцию. Комиссионные за транзакции обычно составляют самые большие затраты на прием платежных карт. Комиссия за транзакцию по кредитной карте бывает двух видов: 1) проценты (т.е.g., 2,19%, 0,25%) или 2) долларов за каждую единицу (например, 0,20 доллара США, 0,0195 доллара США). Часто за одну транзакцию взимается плата за обе формы.

Комиссия за оптовые сделки

- Сборы за обмен: Это сборы, которые банков-эмитентов карт взимают за каждую транзакцию, и они представляют собой самые большие расходы, которые торговцы (должны) платить за продажу и в месяц. Комиссия за обмен обычно состоит из процента от каждой транзакции, сопровождаемого фиксированной комиссией за транзакцию (например,г., 2,10% + 0,10 $). Точная стоимость транзакции зависит в основном от типа карты (например, вознаграждение, корпоративная, личная и т.

Д.) И от того, как она обрабатывается (например, смахивание / окунание / ввод ключей). Карточные ассоциации устанавливают эти сборы для банков, а Visa и Mastercard публикуют межбанковские сборы онлайн. Discover и American Express требуют разрешения от вашего эквайера для доступа к их эквивалентным комиссиям.

Д.) И от того, как она обрабатывается (например, смахивание / окунание / ввод ключей). Карточные ассоциации устанавливают эти сборы для банков, а Visa и Mastercard публикуют межбанковские сборы онлайн. Discover и American Express требуют разрешения от вашего эквайера для доступа к их эквивалентным комиссиям. - Оценки: Это сборы, которые ассоциации карт собирают за каждую транзакцию.Эти комиссии составляют меньшую часть общих затрат на обработку вашей карты, чем комиссии за обмен. Оценки основаны на процентах от общего объема транзакций за месяц. В зависимости от ассоциации карты, основные оценки в настоящее время варьируются от 0,12% до 0,15%, в то время как дополнительный процент оценки взимается с объема международных транзакций. Между тем, за весь объем обработки также взимается одна или несколько небольших фиксированных комиссий за транзакцию. Они имеют разные названия в зависимости от ассоциации — APF (Visa), NABU (Mastercard) и Сборы за использование данных (Discover) являются основными.

Visa и Mastercard вообще не публикуют плату за оценку (хотя некоторые процессоры публикуют), Amex публикует несколько, а Discover ограничивает доступ. Мы предлагаем использовать наш полный список для справки.

Visa и Mastercard вообще не публикуют плату за оценку (хотя некоторые процессоры публикуют), Amex публикует несколько, а Discover ограничивает доступ. Мы предлагаем использовать наш полный список для справки.

Надбавка к операциям

- Наценка процессора: Каждый процессор добавляет некоторую форму наценки к оптовым обменным курсам обработки транзакций. Разметка может быть смешана с обменом или храниться отдельно. Например, с interchange-plus ваш процессор процитирует вам что-то вроде 0.25% + 0,10 $. Это их наценка по сравнению с обменом — сумма, которую они добавят к оптовым обменным курсам. Кроме того, если у вас многоуровневый тарифный план, вы получите расценки с квалифицированными, средними и неквалифицированными ставками. В этих котировках наценка встроена прямо в курс, таким образом скрывая истинную маржу процессора. См. Раздел «Понимание и определение моделей ценообразования для обработки платежей» для получения более подробной информации.

Плата за плановые платежи по карте: регулярные расходы

Помимо комиссии за транзакцию по кредитной карте, с вас могут взиматься фиксированные предсказуемые комиссии.Они различаются по названию, значению и применимости, но по крайней мере некоторые из них будут отображаться в ваших ежемесячных отчетах.

Запланированные оптовые сборы

- Фиксированный сетевой сбор для эквайера: Также известный как FANF, это сбор за привязку карты от Visa. Хотя точная сумма может немного отличаться в зависимости от типа вашего бизнеса и ежемесячного объема, это по-прежнему предсказуемая фиксированная плата. Ваш процессор выбирает, как передать это вам, но обычно он оценивается раз в квартал.

- Плата за местонахождение продавца: Mastercard взимает ежегодный сбор в размере 15 долларов США за каждую торговую точку, если вы используете традиционный процессор. Это оптовая сумма, но то, как и когда ваш процессор будет взимать плату, зависит от вас.

Вы часто видите эту плату как 1,25 доллара в месяц. Комиссия не взимается для торговых точек с валовым ежемесячным объемом Mastercard менее 200 долларов США, благотворительных организаций (MCC 8398) или религиозных организаций (MCC 8661).

Вы часто видите эту плату как 1,25 доллара в месяц. Комиссия не взимается для торговых точек с валовым ежемесячным объемом Mastercard менее 200 долларов США, благотворительных организаций (MCC 8398) или религиозных организаций (MCC 8661). - Плата за дебетовую сеть PIN: Дебетовая плата за PIN-код , которая не повсеместно принимается предприятиями, работает в отдельных (но связанных) сетях с Visa и Mastercard (e.г., Маэстро, Аксель). Некоторые из основных сетей в настоящее время взимают ежегодную плату за доступ к сети в размере 12-14 долларов в год с процессора для каждого продавца, использующего сеть. В зависимости от того, сколько именно сетей задействовано, это обычно составляет от 50 до 62 долларов в год. Если вы принимаете дебетовый PIN-код, эта комиссия может быть переведена на вас.

Запланированные наценки

- Ежемесячная плата: Это плата за обслуживание, взимаемая ежемесячно, обычно для покрытия расходов центра обработки вызовов.

По иронии судьбы, большинство телефонных звонков, которые поступают, являются результатом ошибок, допущенных поставщиками торговых счетов, что делает их причиной их собственных сборов. Если вы ищете самую низкую возможную ежемесячную плату (мы рекомендуем это, если у вас небольшой объем), взгляните на Данные линии выплат. Кроме того, если у вас тарифный план по подписке, ваша ежемесячная плата будет значительно выше. Это помогает покрыть наценку по сравнению с обменом, который в противном случае вы бы платили по тарифному плану с дополнительным обменом или смешанному тарифу.

По иронии судьбы, большинство телефонных звонков, которые поступают, являются результатом ошибок, допущенных поставщиками торговых счетов, что делает их причиной их собственных сборов. Если вы ищете самую низкую возможную ежемесячную плату (мы рекомендуем это, если у вас небольшой объем), взгляните на Данные линии выплат. Кроме того, если у вас тарифный план по подписке, ваша ежемесячная плата будет значительно выше. Это помогает покрыть наценку по сравнению с обменом, который в противном случае вы бы платили по тарифному плану с дополнительным обменом или смешанному тарифу. - Ежегодный сбор: Это плата, взимаемая каждый год для покрытия базового использования услуг поставщика.Обычно это плата BS, если вы не платите ей вместо , а не в дополнение к ежемесячной плате.

- Комиссия за выписку: Эти сборы взимаются для покрытия расходов на печать и пересылку выписок по кредитной карте. Некоторые продавцы обходят эти расходы, используя электронные выписки, но другие взимают до 15 долларов в месяц за различные расходы на обработку.

- Комиссия за онлайн-отчетность: Это альтернатива комиссии за выписку, взимаемая с торговцев, которые предпочитают просматривать свои выписки в Интернете.Большинство провайдеров не взимают такую плату, а те, которые ее взимают, обычно объединяют ее с другими.

- Минимальная ежемесячная плата: Это плата, взимаемая с торговцев, которые не смогли достичь определенной суммы транзакции за месяц или год. Минимальные суммы варьируются в зависимости от провайдера, но большинство из них составляют около 50 000 долларов в год и минимальная плата 25 долларов в месяц. Лучшие поставщики торговых счетов, такие как Dharma Merchant Services, обычно не взимают эту плату.

- Терминальный сбор: Взимается с торговцев, у которых есть физические магазины, в которых карты вынимаются / опускаются напрямую.Если вы ведете бизнес в Интернете, вам не о чем беспокоиться. Некоторые провайдеры пытаются привязать продавцов к аренде терминалов, но, как мы уже упоминали ранее, терминалы не сдаются.

Большинство наших любимых провайдеров рекомендуют вам купить устройство для чтения карт сразу за небольшую разовую плату. Это может сэкономить вам тысячи долларов в долгосрочной перспективе. См. Пример в Fattmerchant.

Большинство наших любимых провайдеров рекомендуют вам купить устройство для чтения карт сразу за небольшую разовую плату. Это может сэкономить вам тысячи долларов в долгосрочной перспективе. См. Пример в Fattmerchant. - Плата за программное обеспечение POS: Если вы покупаете или подписываетесь на программное обеспечение POS через свой процессор, этот сбор покрывает это.В некоторых случаях базовое программное обеспечение POS включено в розничные торговые счета без дополнительной платы, помимо основной ежемесячной платы за обслуживание.

- Комиссия за платежный шлюз: Они аналогичны комиссии за терминал, но вместо этого применяются к предприятиям электронной коммерции. У некоторых процессоров есть собственные платежные шлюзы, которые предоставляются бесплатно (CDGcommerce). В противном случае за шлюзы обычно взимается ежемесячная плата, а иногда и плата за транзакцию.

- Сборы за соответствие требованиям PCI: Это сборы, уплачиваемые вашему процессору за соблюдение стандартов, установленных отраслью платежных карт.

В случае соответствия вы платите поставщику торгового счета (ежемесячно или ежегодно), чтобы убедиться, что вы соблюдаете правила. К сожалению, некоторые поставщики торговых услуг взимают плату за эту услугу, фактически не предоставляя ее, поэтому вам нужно быть уверенным, что о вас постоянно заботятся. С другой стороны, сборы за несоблюдение требований PCI — это случайные сборы, взимаемые, когда вы не соблюдаете требования своего процессора по поддержанию соответствия PCI.

В случае соответствия вы платите поставщику торгового счета (ежемесячно или ежегодно), чтобы убедиться, что вы соблюдаете правила. К сожалению, некоторые поставщики торговых услуг взимают плату за эту услугу, фактически не предоставляя ее, поэтому вам нужно быть уверенным, что о вас постоянно заботятся. С другой стороны, сборы за несоблюдение требований PCI — это случайные сборы, взимаемые, когда вы не соблюдаете требования своего процессора по поддержанию соответствия PCI. - Сбор за отчетность IRS: Поставщики торговых счетов взимают эти сборы в обмен на предоставление информации о транзакции в IRS (1099-K).

Непредвиденные расходы: разовые и случайные расходы

Запланированные сборы взимаются всегда, но непредвиденные сборы появляются только по каждому случаю. Например, когда происходит возвратный платеж, с вас взимается комиссия за возвратный платеж. В некоторые месяцы у вас может не быть возвратных платежей, поэтому комиссия с вас вообще не взимается.

Оптовые непредвиденные расходы