Не платить кредит: Тинькофф, ВТБ, Сбербанк и другие

Как платить кредиты из комы: советы банкиров — Финансы — Новости Санкт-Петербурга

Фото с сайта pixabay.comПоделиться«Нарушая сроки оплаты, вы нарушаете договор! Хотите узнать последствия? Не думаем». Такую СМС получила от банка молодая мама Кира Шиловская из Петербурга. Однако прочитать ее она не смогла – больше недели назад на отдыхе в Турции она впала в кому. Прочитать это послание пришлось ее матери и друзьям. «Фонтанке» они рассказали про двухмиллионные долги женщины и страховку, которая покрывает долг лишь в случае смерти и инвалидности 1 – 2-й степени. Такое пограничное состояние, как кома, страховкой не предусмотрено. «Фонтанка» спросила экспертов, как смягчить финансовые последствия, если близкий вам человек не может выплачивать долги из-за тяжелой болезни.

Что будет, если заемщик впал в кому или тяжело заболел и перестал платить?

Независимо от причины задержки выплат, ситуация будет развиваться примерно одинаково. Вначале грозные напоминания в сообщениях. Потом настойчивые, регулярные звонки. Сначала заемщику, а потом и его родственникам и другим контактным лицам, например коллегам, с требованием внести ежемесячный платеж.

Потом настойчивые, регулярные звонки. Сначала заемщику, а потом и его родственникам и другим контактным лицам, например коллегам, с требованием внести ежемесячный платеж.

Одновременно будут начисляться пени и штрафы. В виде фиксированной суммы или процента от остатка долга. А дальше все уже зависит от фантазии кредитора — может последовать судебное разбирательство, с требованием досрочной выплаты кредита, или на горизонте появятся коллекторы.

Как родным и друзьям заемщика узнать про все долги находящегося в коме человека?

В случае, если заемщик заранее не известил своих родных о наличии у него кредитов и задолженностей по кредитным картам, то оперативно узнать о них не получится. При обращении в банк или бюро кредитных историй там, скорее всего, откажутся предоставлять сведения.

Упростить задачу может найденный кредитный договор, доступ к интернет-банку должника в компьютере или смартфоне, а в идеале – нотариальная доверенность на право получать такие сведения за человека. Но кто думает о таком заранее?

Но кто думает о таком заранее?

Какие действия могут предпринять родные для урегулирования ситуации с банком?

Если близкие обладают информацией о кредите, скажем, из копии кредитного договора – они могут вносить очередные платежи по кредиту за заемщика, рассказал Иван Макаров, пресс-секретарь банка «Открытие» по СЗФО. Но для этого им потребуется обратиться в банк с письменным заявлением.

Отчасти помочь может заранее оформленный автоплатеж по кредиту – например, с зарплатной карты. Родные и близкие могут вносить необходимые суммы на счет во избежание просрочек. В идеале – заблаговременно сосредоточить автоплатежи по всем своим долгам на одной карте, чтобы родным не пришлось затем ломать голову.

Поможет ли страхование?

Согласно стандартным условиям договора, например в ВСК, страховым случаем не является событие, наступившее вследствие сердечно-сосудистого, онкологического или иного заболевания, имевшегося у застрахованного до заключения договора.

Как рассказал «Фонтанке» представитель «Тинькофф банка», кредитора впавшей в кому в Турции Киры Шиловской, у нее подключена страховка к кредиту, но она распространяется на получение группы инвалидности или летального исхода в результате несчастного случая. В случае комы страховка не работает.

В случае комы страховка не работает.

А в случае нелетального исхода страховка жизни и здоровья заемщика, по словам Макарова, покрывает выплаты по кредиту только в том случае, если больничный лист оформлен на срок свыше 2 месяцев.

Как действовать родным в случае смерти заемщика?

В пресс-службе «Альфа-банка» «Фонтанке» рассказали, что в первую очередь необходимо связаться с банком – каждый случай рассматривается индивидуально.

Например, банки простили долги семьям погибших в катастрофе Ту-154 в Сочи. В более частных ситуациях срабатывает страховка. В каких-то банки идут на полное или частичное списание долга или временную его заморозку, в других – долг передается по наследству вместе с движимым и недвижимым имуществом заемщика.

Илья Казаков, «Фонтанка.ру»

Паспорт в долг. Как не платить по чужому кредиту?

Финансы 24 Мая 2021

Еще недавно большинство людей могли обойтись без знания финансовых инструментов, однако мир в этом отношении стремительно меняется. Даже если вы сами всячески уклоняетесь от прогресса, он все равно вас настигает. В нашу жизнь входят банковские карты, кредиты и многое другое, и всем этим активно пользуются в том числе мошенники. Поэтому наша газета запускает новую рубрику – «Финансовая грамотность». В первом материале расскажем о ситуации, которая, к сожалению, встречается все чаще, – на ваше имя кто-то оформил кредит.

Даже если вы сами всячески уклоняетесь от прогресса, он все равно вас настигает. В нашу жизнь входят банковские карты, кредиты и многое другое, и всем этим активно пользуются в том числе мошенники. Поэтому наша газета запускает новую рубрику – «Финансовая грамотность». В первом материале расскажем о ситуации, которая, к сожалению, встречается все чаще, – на ваше имя кто-то оформил кредит.

ФОТО pixabay

Игнорировать не стоит

Допустим, вам звонят из какой-нибудь кредитной организации (например, микрофинансовой или банка) и уверяют, что вы просрочили выплату по кредиту. Или это делают уже коллекторы, при этом вежливо (а чаще не очень) рекомендуют оплатить задолженность. Но вы-то кредит не брали, поэтому с чистой совестью отправляете их по известному адресу, после чего забываете об этой истории.

А делать этого не стоит. Во-первых, те же коллекторы от вас не отстанут, а в будущем могут начаться проблемы и посерьезнее – например, придет повестка в суд. Не говоря уже об испорченной кредитной истории, из-за которой вам в самый неподходящий момент откажут в кредите, когда он вам действительно понадобится.

Не говоря уже об испорченной кредитной истории, из-за которой вам в самый неподходящий момент откажут в кредите, когда он вам действительно понадобится.

Разумеется, верить звонящим на слово не стоит. Нужно перезвонить в соответствующую кредитную организацию и выяснить, действительно ли на ваше имя оформлен кредит. И если ответ положительный, то становится ясно: кто-то воспользовался вашими паспортными данными.

Как такое могло произойти? Чаще всего причина в утере или краже паспорта. Мошенники могли подменить фотографию или загримироваться под вас, после чего и отправились за займом. Также мог иметь место и сговор с выдающим кредиты сотрудником. К тому же во многих микрофинансовых организациях, а также при выдаче небольших потребительских кредитов могут применять упрощенную систему идентификации. Например, просят клиента прислать данные паспорта или его скан, а также фотографию с паспортом в руках. В таких условиях мошенникам, конечно, легче имитировать внешность.

Узнать всю правду

Если на ваши данные оформили один кредит, то могли и повторить эту операцию еще несколько раз. Поэтому лучше сразу узнать всю правду, какой бы горькой она ни была. Для этого нужно запросить свою кредитную историю, тем более что сейчас это сделать можно просто и даже бесплатно. Для начала нужно узнать, в каких бюро кредитных историй (БКИ) содержится информация о вас – оформить такой запрос можно на портале «Госуслуги». Сама услуга называется «Сведения о БКИ, в котором (которых) хранится кредитная история субъекта кредитной истории» и доступна в разделе «Налоги и финансы».

После этого можно запросить свою кредитную историю уже в конкретном БКИ, причем дважды в год это можно сделать бесплатно.

Как избавиться от чужого долга?

Нужно немедленно обратиться в финансовую организацию, в которой оформлен заем на ваше имя. Причем телефонные разговоры не помогут – необходимо написать заявление о том, что вы договор не заключали и денег не получали. В некоторых организациях такое заявление примут по электронной почте, в других потребуется заполнять бумаги лично.

В некоторых организациях такое заявление примут по электронной почте, в других потребуется заполнять бумаги лично.

Отметьте в заявлении, что подпись в договоре подделана либо идентификация пройдена не вами. Если паспорт был украден, приложите копию справки из полиции. В этом же заявлении потребуйте провести внутреннее расследование и прекратить требовать у вас долг по договору, который вы не заключали, а также удалить соответствующую информацию из БКИ.

Как правило, этого оказывается достаточно: кредитор перестает звонить по вопросу просрочки и начинает внутреннее расследование. Эксперты изучат записи видеокамер, копии документов, служебную переписку, телефонные записи и другие доказательства. Когда кредитор убедится, что деньги брали не вы, задолженность спишут.

Но если заявления оказывается недостаточно, то можно написать жалобу в интернет-приемную Банка России на сайте cbr.ru. Можно жаловаться, например, если кредитор не учел всех фактов. Например, если вы предоставили справку из полиции об утере паспорта, или кредит был оформлен в день, когда вы находились в отпуске за рубежом, и подтвердили это документами. Центральный банк запросит у организации отчет о том, как она отреагировала на ваше заявление.

Например, если вы предоставили справку из полиции об утере паспорта, или кредит был оформлен в день, когда вы находились в отпуске за рубежом, и подтвердили это документами. Центральный банк запросит у организации отчет о том, как она отреагировала на ваше заявление.

Также стоит обратиться в полицию, как бы ни развивались события. Даже если решится проблема с одним псевдокредитом, это еще не гарантирует, что не появятся другие. В любом случае вы поможете полиции ловить преступников, при этом от вас не требуется большого труда. Достаточно сообщить полиции все, что знаете. Также стоит предоставить заверенные в кредитной организации копии документов, на основании которых выдан кредит или заем. Лучше взять копии в двух экземплярах, поскольку второй может потребоваться в суде. Если все документы, кроме паспорта, не ваши или фотографии подделаны, доказать свою правоту будет несложно.

Если все это не поможет, остается идти в суд. Чаще всего это бывает, когда доказательства правоты не совсем очевидны.

Нужно ли еще что-то предпринимать?

После успешного окончания борьбы с выдавшей кредит организацией стоит через некоторое время проверить свою кредитную историю еще раз. Может выясниться, что у вас появились новые долги, тогда процедуру оспаривания долгов придется повторить – теперь сделать это будет гораздо легче, поскольку все бумаги готовы, да и опыт у вас наработан. Кроме того, нужно проследить, чтобы из вашей кредитной истории удалили информацию о долге, который с вас списал кредитор или суд.

Чтобы обезопасить себя в будущем от таких историй, нужно беречь и сам паспорт, и его данные. Не стоит оставлять паспорт в залог или позволять фотографировать его без весомого повода. Вводить данные паспорта можно только на защищенных сайтах надежных организаций. И тем более нельзя сообщать данные паспорта неизвестным лицам ни в соцсетях, ни по телефону, даже если звонивший представляется сотрудником банка, полиции, Пенсионного фонда или другой официальной организации.

Не стоит оставлять паспорт в залог или позволять фотографировать его без весомого повода. Вводить данные паспорта можно только на защищенных сайтах надежных организаций. И тем более нельзя сообщать данные паспорта неизвестным лицам ни в соцсетях, ни по телефону, даже если звонивший представляется сотрудником банка, полиции, Пенсионного фонда или другой официальной организации.

Материал опубликован в газете «Санкт-Петербургские ведомости» № 91 (6929) от 24.05.2021 под заголовком «Не платить по чужому кредиту».

Материалы рубрики

подача заявлений, лучшие условия банков

Законные права заемщика

Как только ваше финансовое положение изменилось, а оплата кредита стала невозможной, рекомендуем не затягивать с обращением в банк. До того момента, как начнутся просрочки, банк может пойти навстречу и рассмотреть варианты отсрочки платежей, наличие документального подтверждения снижения доходов заемщика будет весомым плюсом. Подтвердить сложную денежную ситуацию можно свидетельством о смерти близкого родственника, например, одного из супругов, или документально подтвержденным увольнением или сокращением с работы.

Подтвердить сложную денежную ситуацию можно свидетельством о смерти близкого родственника, например, одного из супругов, или документально подтвержденным увольнением или сокращением с работы.

Пока заемщик не перешел в категорию злостного неплательщика, он имеет право обратиться в банк с просьбой предоставить следующие варианты послабления обязательств:

- Реструктуризация долга, подразумевающая пересмотр суммы ежемесячного платежа в сторону уменьшения. Достигается за счет увеличения общего срока кредитования. Очевидный минус этой процедуры – увеличение процентов банку, но это не сравнится с начислением пеней.

- Рефинансирование кредита подойдет в случае, когда кредит взят под крайне невыгодный процент. Если у банка появились более выгодные условия и он готов перевести заемщика на них, происходит перекредитование с уменьшением суммы ежемесячного платежа.

- Кредитные каникулы предоставляют далеко не все банки, нданный вариант подходит заемщикам, которые предполагают, что их финансовое положение улучшится в ближайшее время.

На время каникул ежемесячный платеж будет состоять только из части процентов банку.

На время каникул ежемесячный платеж будет состоять только из части процентов банку.

Важно: если вы поняли, что не можете оплатить кредит, сразу обратитесь в банк, не допускайте ни одной просрочки – это приведет к ухудшению кредитной истории.

Оформляем официальное письмо в банк

Перед обращением в банк помните, что оно должно быть составлено и передано в письменном виде, любые устные просьбы не принимаются в расчет, как и устные отказы сотрудников банка. Найти образец и подробную информацию о том, как написать заявление на рефинансированиеили на реструктуризацию кредита, можно на сайте INFO-KREDITNY.RU.

После получения заявления от заемщика у банка есть 30-дневный срок, в течение которого принимается решение об удовлетворении просьбы или об отказе. На практике чаще всего банки идут навстречу и соглашаются на реструктуризацию или рефинансирование – это выгодно банку, ведь так он избежит проблем со злостным неплательщиком, и также увеличит сумму процентов по кредиту.

Заявление на предоставление кредитных каникул стоит направлять в случае временных финансовых трудностей, например, во время длительной болезни заемщика, сокращения по официальному месту работу, наступившей беременности или в связи с потерей жилья вследствие наступления форс-мажорных обстоятельств.

По любому из возможных оснований для получения послабления условий кредитования потребуется доказательство. В случае с увольнением или сокращением – копия трудовой книжки, при беременности – справка из женской консультации, в связи с болезнью – справка должна быть желательно из государственного медицинского учреждения.

Если поступил отказ

В том случае, если банк счел основания недостаточными или же ваша кредитная история и взаимоотношения с банком уже испорчены, вы можете добиться реструктуризации в судебном порядке.

Обращаться с исковым заявлением на проведение реструктуризации следует в районный суд. Не пренебрегайте сроками и подавайте иск сразу же после получения письменного отказа от банка. Если финансовые возможности позволяют вам воспользоваться помощью хотя бы самого недорого юриста, который поможет составить заявление и поддержать вас на судебном заседании – обязательно сделайте это, так можно повысить шансы вынесения положительного решения на суде.

Если финансовые возможности позволяют вам воспользоваться помощью хотя бы самого недорого юриста, который поможет составить заявление и поддержать вас на судебном заседании – обязательно сделайте это, так можно повысить шансы вынесения положительного решения на суде.

Список документов для подачи в суд:

- Копия кредитного договора

- Заявление в банк о реструктуризации

- Отказ банка в проведении реструктуризации

- Исковое заявление в суд

- Копия паспорта

- Копия трудовой книжки (в случае увольнение или сокращения)

- Копия медицинской справки (если проблемы с деньгами наступили из-за болезни)

- Свидетельство о смерти близкого родственника (или созаемщика).

Заключение

При наступлении финансовых проблем в первую очередь необходимо урегулировать вопросы с банком, который заключил с вами кредитный договор. Если отложить обращение в банк хотя бы на месяц, есть риск усугубления долговой кабалы по причине просрочки платежа и начисленных за это пеней.

Обратитесь в банк с письменным заявлением, приложив неоспоримые доказательства событий, повлекших трудности с ежемесячной оплатой кредита. Помните, что реструктуризация или рефинансирование кредита – право, а не обязанность банка, вам может быть отказано в удовлетворении просьбы. Любой отказ банка может быть оспорен в суде после получения письменного ответа.

Как облегчить погашение кредита, если вас сократили на работе

Если вы потеряли работу, и при этом у вас есть открытый кредит, то немедленно сообщите об этом в банк. Вам понадобится трудовая книжка или ее копия с отметкой об увольнении или сокращении. Банк рассмотрит вашу ситуацию и предложит решение — например, реструктуризацию или оформление цессии.

Важно не затягивать вопрос с погашением кредита, если вы по какой-то причине потеряли работу. При просрочках платежей будут начисляться штрафные санкции, а банк можете передать долг приставам или коллекторам. Также это навредит вашей кредитной истории, и получить новый кредит в другой раз будет сложнее.

Также это навредит вашей кредитной истории, и получить новый кредит в другой раз будет сложнее.

Поэтому сразу после увольнения или сокращения обратитесь в банк и письменно сообщите о вашей ситуации. Доказательством послужит копия трудовой книжки с записью об увольнении. Банк рассмотрит заявку и предложит решение, в зависимости от того, насколько велика сумма долга и как исправно вы ее выплачивали.

Банк может предложить такие варианты решения проблемы:

- Реструктуризация — изменение размера и графика платежей. Срок кредита становится больше, а размер ежемесячного платежа снижается. При этом вы заключаете с банком новый кредитный договор, а старый утрачивает силу

- Кредитные каникулы — отсрочка платежа на некоторый период времени, чаще всего, на один-два месяца. За это время банк не начисляет штрафы и пени. Отсрочка платежа даст вам время на поиск новой работы

- Договор цессии — переоформление кредита на третье лицо, чаще всего — родственника или знакомого.

Для этого необходимо согласие человека, на которого оформляется цессия

Для этого необходимо согласие человека, на которого оформляется цессия - Объявление о банкротстве — самая крайняя мера, которая применяется, только если сумма вашего долга очень велика. Вопрос о признании человека банкротом решается через суд. Сумма долга будет погашена за счет вашего имущества

Некоторые банки предлагают оформить страховку, которая включает в себя помощь при потере работы. Она включает в себя полное погашение долга за счет страховой компании и, иногда, помощь в поиске новой работы. За оформление такой страховки нужно платить отдельно. Также она имеет некоторые ограничения — например, вступает в силу только через несколько месяцев после получения полиса и не предоставляется тем, кто работает неофициально.

Юрий МурановГлавный редактор #ВЗО.

(14 оценок, среднее: 4.3 из 5)

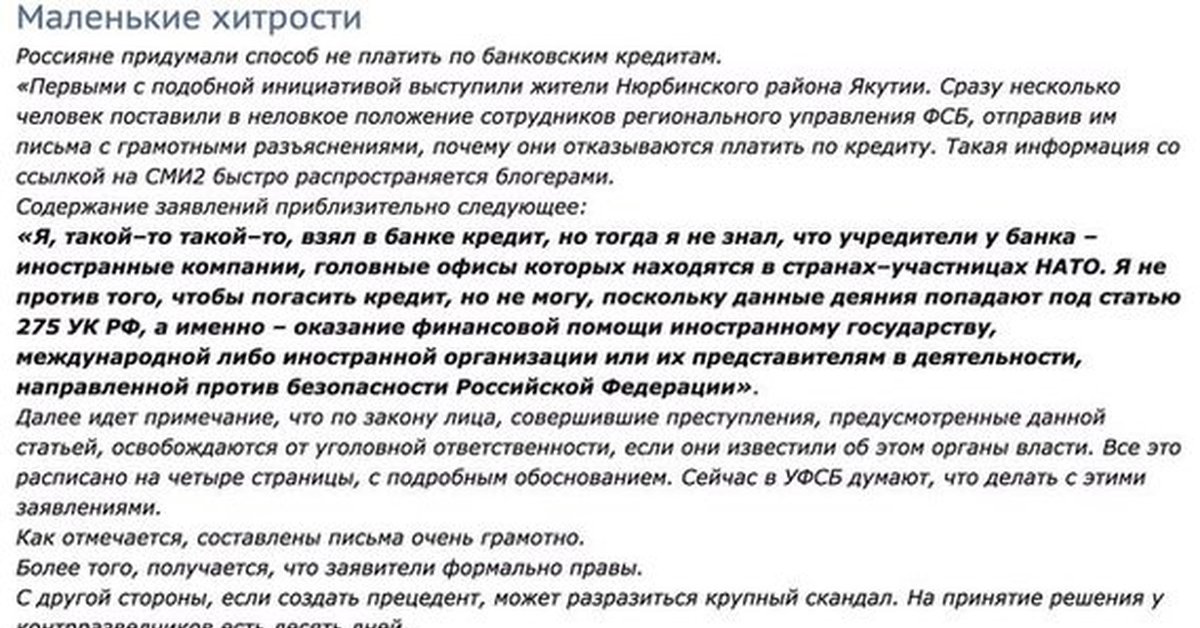

В ОНФ считают, что призывы не платить по кредитам на основании статьи УК о госизмене могут лишь ухудшить дела заемщика

В социальных сетях и на интернет-форумах распространяется сообщение о том, что россияне придумали способ не платить по банковским кредитам, ссылаясь при этом ни много ни мало на статью Уголовного кодекса РФ о госизмене. Это сообщение вводит граждан в заблуждение относительно их законных прав и обязанностей по кредитному договору, подчеркивают эксперты проекта ОНФ «За права заемщиков». В результате отказ от выплат по кредиту, полученному в российском банке, лишь ухудшит положение дел должника.

Это сообщение вводит граждан в заблуждение относительно их законных прав и обязанностей по кредитному договору, подчеркивают эксперты проекта ОНФ «За права заемщиков». В результате отказ от выплат по кредиту, полученному в российском банке, лишь ухудшит положение дел должника.

Ранее в социальных сетях появились сообщения о том, что несколько жителей Нюрбинского района Якутии направили сотрудникам регионального управления ФСБ письма с обоснованием, почему они отказываются выплачивать кредиты. Вот цитата из такого письма: «Я взял в банке кредит, но тогда я не знал, что учредители банка – иностранные компании, головные офисы которых находятся в странах – участницах НАТО. Я не против того, чтобы погасить кредит, но не могу, поскольку данные деяния попадают под ст. 275 УК РФ, а именно – оказание финансовой помощи иностранному государству, международной либо иностранной организации или их представителям в деятельности, направленной против безопасности Российской Федерации».

Активисты проекта «За права заемщиков» еще год назад, когда впервые увидели эту информацию, обратились за помощью к юристам и получили ответ, что такое обоснование не имеет никакой правовой силы. Но поскольку сообщение вновь обрело популярность и собирает тысячи просмотров, эксперты считают необходимым предупредить граждан, что отказ от выплат по кредиту, полученному в российском банке, со ссылками на ст. 275 Уголовного кодекса РФ («Государственная измена») принесет заемщикам только вред.

Но поскольку сообщение вновь обрело популярность и собирает тысячи просмотров, эксперты считают необходимым предупредить граждан, что отказ от выплат по кредиту, полученному в российском банке, со ссылками на ст. 275 Уголовного кодекса РФ («Государственная измена») принесет заемщикам только вред.

«К сожалению, финансовая грамотность заемщиков оставляет желать лучшего. Это сообщение можно было бы рассматривать как шутку, однако наш опыт показывает, что люди могут воспринять эту информацию всерьез и воспользоваться ею для решения своих кредитных проблем», – подчеркивает руководитель проекта ОНФ «За права заемщиков», зампред комитета Госдумы по экономической политике Виктор Климов.

Эксперты проекта ОНФ отмечают, что все банки, осуществляющие свою работу на территории РФ, созданы и действуют в соответствии с требованиями российского законодательства. Иностранные банки могут действовать в стране только через свои дочерние организации, которые зарегистрированы как российские юридические лица. При этом иностранные учредители и их российские дочерние организации не несут ответственности по обязательствам друг друга. А значит, заемщики, заключившие кредитный договор в российском банке с иностранным учредителем, получают кредит и несут обязательства по его погашению перед российским юридическим лицом.

При этом иностранные учредители и их российские дочерние организации не несут ответственности по обязательствам друг друга. А значит, заемщики, заключившие кредитный договор в российском банке с иностранным учредителем, получают кредит и несут обязательства по его погашению перед российским юридическим лицом.

Таким образом, предположения о том, что какие-то абстрактные иностранные юридические лица угрожают безопасности РФ не могут освобождать граждан от исполнения обязательств перед российскими кредитными организациями.

А вот за нарушение обязательств, напоминают эксперты проекта «За права заемщиков», банки на законных основаниях применяют к должникам штрафные санкции за просрочку платежа и уведомляют о просрочке кредитные бюро, что отражается в кредитной истории заемщика. При длительных просрочках банки имеют право привлечь к взысканию долгов коллекторские агентства, а также могут взыскать долги через суд или инициировать процедуру банкротства гражданина.

Я не могу вернуть свой личный заем.

Что произойдет дальше?

Что произойдет дальше?

В жизни есть множество источников стресса. В самом верху списка находится когда кто-то говорит, что «не может выплатить мою личную ссуду». Часто деньги — одна из первых вещей, о которых люди думают, просыпаясь утром. Люди полагаются на свои деньги, чтобы положить еду на стол, включить свет, обеспечить семью жильем и даже отправить детей в школу. Из-за этого многие люди полагаются на личную ссуду, чтобы помочь профинансировать эти дорогостоящие товары.Как правило, личный заем предоставляется с ежемесячным планом выплат и процентной ставкой. К сожалению, обстоятельства могут измениться, и у некоторых людей могут возникнуть проблемы с выплатой личной ссуды.

Есть много причин, по которым у людей могут быть проблемы с соблюдением своего плана платежей. Жизнь непредсказуема, и люди могут попасть в тяжелые времена в финансовом отношении. В некоторых случаях близкий человек может серьезно заболеть, и медицинские счета могут начать накапливаться. В других случаях человек может потерять работу, что приведет к серьезному падению дохода.Иногда люди берут личный заем с регулируемой процентной ставкой. Когда процентная ставка повышается, люди могут оказаться не в состоянии позволить себе новый план ежемесячных платежей. Из-за этого многие люди спрашивают: «Что произойдет, если я не смогу выплатить свой личный заем?» Есть несколько важных моментов, о которых следует помнить.

В некоторых случаях близкий человек может серьезно заболеть, и медицинские счета могут начать накапливаться. В других случаях человек может потерять работу, что приведет к серьезному падению дохода.Иногда люди берут личный заем с регулируемой процентной ставкой. Когда процентная ставка повышается, люди могут оказаться не в состоянии позволить себе новый план ежемесячных платежей. Из-за этого многие люди спрашивают: «Что произойдет, если я не смогу выплатить свой личный заем?» Есть несколько важных моментов, о которых следует помнить.

Давайте рассмотрим наихудший сценарий, прежде чем мы углубимся в некоторые из ваших вопросов, касающихся кредита и последствий. Если вы перестанете платить по кредиту, вы в конечном итоге окажетесь в дефолте, и вам потребуется предпринять шаги, описанные ниже.Реальность такова, что вам придется платить больше денег в виде штрафов, сборов и процентов, которые будут продолжать расти. Часто вы можете увидеть это при входе в онлайн-систему вашего кредитора. Ваши кредитные рейтинги также упадут.

Ваши кредитные рейтинги также упадут.

Никто не решает взять личный заем, предполагая, что он не сможет его вернуть; однако обстоятельства могут быстро измениться. У вас могут возникнуть проблемы с ежемесячными выплатами и вы думаете: «Я не могу выплатить свой личный заем». Когда это произойдет, вы можете заметить несколько вещей.К ним относятся:

- Получение как обычных, так и электронных уведомлений о просроченных или пропущенных платежах

- Предупреждения о том, что кредитная компания может отправить кредит в инкассо

- Угрозы того, что люди могут получить прибавку к зарплате, снизить кредитный рейтинг или потерять дом

Эти уведомления могут напугать, и вам может быть интересно, что вам следует делать. Самое важное, о чем следует помнить каждому, — это то, что они не должны просто игнорировать эти предупреждения.Они вполне реальны и могут иметь серьезные последствия. Поэтому первым делом нужно позвонить кредитору. Помните, что кредитные компании — тоже люди. Они понимают, что люди могут попасть в тяжелые времена в финансовом отношении, и часто открыты для обсуждения плана выплат. Им нужно, чтобы вы вернули ссуду, чтобы они получили свои деньги. Из-за этого они часто пытаются помочь вам не сбиться с пути.

Они понимают, что люди могут попасть в тяжелые времена в финансовом отношении, и часто открыты для обсуждения плана выплат. Им нужно, чтобы вы вернули ссуду, чтобы они получили свои деньги. Из-за этого они часто пытаются помочь вам не сбиться с пути.

Что будет, если я пропущу платеж по кредиту?

Помимо невозможности выплатить личный заем, вы можете заметить и другие проблемы.Распространенная проблема, с которой сталкиваются люди, — это пропуск периодического платежа. Давайте смотреть правде в глаза. Ваша жизнь занята. В голове просто не хватает места для всего, что нужно делать ежедневно. Некоторые из причин, по которым люди могут пропустить платеж по кредиту (помимо обычной забывчивости), включают:

- Денег может не быть на банковском счете при оформлении платежа

- Чек теряется на почте

- Кредитор неуместно хранит записи о платежах

Когда люди получают уведомление о том, что они пропустили платеж, они могут волноваться. Что будет дальше? Я в беде? Что делать, если я не могу выплатить личный заем? Хорошая новость заключается в том, что проблемы возникают не сразу. Конечно, когда придет письмо, постарайтесь сразу оплатить пропущенный платеж. Ваш кредитный рейтинг может пострадать, если оплата задерживается более чем на две недели. Предупреждение от кредитора также может сопровождаться угрозой дефолта по счету. Обычно это происходит, если платеж задерживается более чем на 60 дней. Поэтому постарайтесь немедленно оплатить все пропущенные платежи.Это предотвратит падение вашего кредитного рейтинга и спасет вашу учетную запись от дефолта.

Что будет дальше? Я в беде? Что делать, если я не могу выплатить личный заем? Хорошая новость заключается в том, что проблемы возникают не сразу. Конечно, когда придет письмо, постарайтесь сразу оплатить пропущенный платеж. Ваш кредитный рейтинг может пострадать, если оплата задерживается более чем на две недели. Предупреждение от кредитора также может сопровождаться угрозой дефолта по счету. Обычно это происходит, если платеж задерживается более чем на 60 дней. Поэтому постарайтесь немедленно оплатить все пропущенные платежи.Это предотвратит падение вашего кредитного рейтинга и спасет вашу учетную запись от дефолта.

Различные виды личных займов для быстрого получения денег

Что мне делать, если я не могу вернуть свой личный заем?

В других ситуациях кто-то может пропустить платеж по ссуде, потому что не может позволить себе ссуду. По мере того как пропущенные платежи начинают накапливаться, люди могут начать думать: «Я не могу выплатить свой личный заем. Что мне делать?» Первый шаг — сделать глубокий вдох и успокоиться.Есть варианты. Первый шаг — прекратить легкомысленно тратить деньги. Подумайте, прежде чем проводить карту, и составьте бюджет соответствующим образом.

Что мне делать?» Первый шаг — сделать глубокий вдох и успокоиться.Есть варианты. Первый шаг — прекратить легкомысленно тратить деньги. Подумайте, прежде чем проводить карту, и составьте бюджет соответствующим образом.

Убедитесь, что на счету есть деньги для погашения кредита. В противном случае интерес начнет расти, и люди могут оказаться в яме, из которой они не смогут выбраться. После того, как люди используют свой личный заем для погашения долга по кредитной карте, попробуйте закрыть некоторые из этих счетов кредитной карты, чтобы избежать ненужной задолженности. Наконец, когда дело доходит до погашения личного кредита, свяжитесь с кредитором.Они могут быть открыты для пересмотра условий личной ссуды. Помните, они также не хотят, чтобы вы не выполнили свои обязательства по кредиту. В противном случае им не заплатят.

Можно ли попасть в тюрьму за неуплату личного кредита?

Если люди думают: «Я не могу выплатить личную ссуду», они, возможно, задаются вопросом, могут ли они сесть в тюрьму. В конце концов, кажется, что каждый день кого-то сажают в тюрьму за какой-то финансовый скандал. Хорошая новость заключается в том, что очень редко кто-то попадает в тюрьму за неспособность выплатить личный заем или выплатить долг.Да, это было обычным делом сотни лет назад. В наши дни люди обычно попадают в тюрьму за долги, если с ними совершается другое преступление. Например, если кто-то имеет долги из-за мошенничества (например, финансовой пирамиды), его могут отправить в тюрьму. Для простой личной ссуды и нескольких пропущенных платежей тюрьма не вариант.

В конце концов, кажется, что каждый день кого-то сажают в тюрьму за какой-то финансовый скандал. Хорошая новость заключается в том, что очень редко кто-то попадает в тюрьму за неспособность выплатить личный заем или выплатить долг.Да, это было обычным делом сотни лет назад. В наши дни люди обычно попадают в тюрьму за долги, если с ними совершается другое преступление. Например, если кто-то имеет долги из-за мошенничества (например, финансовой пирамиды), его могут отправить в тюрьму. Для простой личной ссуды и нескольких пропущенных платежей тюрьма не вариант.

Что такое льготный период по личной ссуде?

Льготный период по индивидуальному кредиту зависит от типа ссуды.Льготный период — это время между поступлением счета и сроком платежа. Важные моменты включают:

- В течение льготного периода проценты не начисляются

- Льготный период варьируется, но обычно составляет от 2 до 4 недель

- Льготный период — не мораторий

В рамках моратория кредитор дал вам разрешение прекратить выплату ссуды на длительный период времени. Обычно кредитор делает это из-за смягчающих обстоятельств, которые создают финансовые трудности.Если вы чувствуете, что вам нужен мораторий, свяжитесь с кредитором.

Обычно кредитор делает это из-за смягчающих обстоятельств, которые создают финансовые трудности.Если вы чувствуете, что вам нужен мораторий, свяжитесь с кредитором.

Насколько один просроченный платеж влияет на кредитный рейтинг?

Для людей, думающих: «Я не могу выплатить свой личный заем», часто возникает вопрос, на сколько именно упадет их кредитный рейтинг после одного пропущенного платежа. Ответ прост: все бывает по-разному. Это зависит от чьей-либо прошлой кредитной истории, его текущего дохода, любых других долгов и ряда других факторов. В общем, люди со средним или хорошим кредитным рейтингом в диапазоне от 600 до 700 должны ожидать, что их кредитный рейтинг упадет на целых 150 баллов.Это большое падение, которое никто не хочет видеть в своем кредитном рейтинге.

В заключение: Обратитесь за помощью Деньги — огромный источник стресса для многих людей. Семьи полагаются на стабильный доход, чтобы платить по ипотеке, покупать продукты и оплачивать образование своих детей. Во многих случаях семьям необходимо брать личные ссуды, чтобы это произошло. Существует много разных типов ссуд, и каждому важно обратиться за помощью в поиске подходящей ссуды. Существуют индивидуальные ссуды в рассрочку, ссуды наличными онлайн и даже ссуды наличными безнадежными кредитами.Во многих случаях семья может получить личную ссуду онлайн. Помня об этом, каждый должен обращаться за помощью, когда она необходима. Выплатить личный заем — непростая задача, и никто не должен чувствовать себя одиноким во время этого процесса.

Во многих случаях семьям необходимо брать личные ссуды, чтобы это произошло. Существует много разных типов ссуд, и каждому важно обратиться за помощью в поиске подходящей ссуды. Существуют индивидуальные ссуды в рассрочку, ссуды наличными онлайн и даже ссуды наличными безнадежными кредитами.Во многих случаях семья может получить личную ссуду онлайн. Помня об этом, каждый должен обращаться за помощью, когда она необходима. Выплатить личный заем — непростая задача, и никто не должен чувствовать себя одиноким во время этого процесса.

Ссуды здесь, чтобы помочь. Мы сотрудничаем с Fiona, чтобы за считанные секунды связать вас с авторитетными кредиторами из отрасли. Эти кредиторы выполнят свою часть сделки, и вы можете быть уверены, что вас не обманут. Кроме того, вы можете использовать наши денежные инструменты для покупки ссуд и убедиться, что вы не попадете в ситуацию, когда не сможете погасить ссуду.Итак, начните делать покупки сейчас:

Дэвид Р. (Финансовый участник Loanry®) Дэвид — участник и профессионально пишет, создавая приятный, действенный контент в области финансов. Дэвид был студентом медицинского факультета Университета Калифорнии в Чапел-Хилл с выпуском в мае 2017 года. Он окончил Magna Cum Laude Вашингтонского университета в Сент-Луисе со степенью в области биохимии в 2013 году. Хотя Дэвид также иногда углубляется в другие интересные темы, вы можете найти много статей о крупных публикациях, подкастах и независимых веб-сайтах по темам личных финансов и денег.

Дэвид был студентом медицинского факультета Университета Калифорнии в Чапел-Хилл с выпуском в мае 2017 года. Он окончил Magna Cum Laude Вашингтонского университета в Сент-Луисе со степенью в области биохимии в 2013 году. Хотя Дэвид также иногда углубляется в другие интересные темы, вы можете найти много статей о крупных публикациях, подкастах и независимых веб-сайтах по темам личных финансов и денег.

Что делать, если я не могу выплатить ссуду до зарплаты?

До 20 апреля 2022 года Experian, TransUnion и Equifax будут предлагать всем потребителям в США бесплатные еженедельные кредитные отчеты через AnnualCreditReport.com, чтобы помочь вам защитить свое финансовое здоровье во время внезапных и беспрецедентных трудностей, вызванных COVID-19.

Если вам нужны быстрые наличные, чтобы получить следующую зарплату, возможно, вы подумываете о получении ссуды до зарплаты. Это может быть особенно верно, если у вас нет лучшего кредита и вы не можете получить одобрение на другие типы ссуд. Хотя получить ссуду до зарплаты несложно, этот вариант финансирования стоит очень дорого.

Хотя получить ссуду до зарплаты несложно, этот вариант финансирования стоит очень дорого.

Ссуды до зарплаты идут с непомерными процентными ставками и комиссиями, которые часто затрудняют их выплату. Если вы не можете выплатить ссуду до зарплаты, счет может быть отправлен в коллекторское агентство, что повредит вашему кредиту.

Что произойдет, если вы не выплатите ссуду до зарплаты

Невыплата ссуды до зарплаты влечет за собой ряд серьезных последствий, в том числе:

- Дополнительные комиссии и проценты : в зависимости от того, где вы живете и какого кредитора вы выбираете , вы можете столкнуться с дополнительными сборами, если не сможете погасить ссуду до зарплаты.Эти комиссии называются комиссиями за недостаточность средств (NSF) и взимаются, когда у вас нет средств для покрытия транзакции.

- Взыскание долга : Ваш кредитор будет пытаться взыскать за вас платеж в течение примерно 60 дней. Если вы не можете заплатить им в этот срок, они, скорее всего, обратятся в стороннее агентство по взысканию долгов.

Вы можете ожидать, что агентство по взысканию долгов будет звонить вам и отправлять вам письма на регулярной основе, пока они не получат деньги. Вы обнаружите, что их усилия по сбору намного более агрессивны, чем у вашего кредитора.

Вы можете ожидать, что агентство по взысканию долгов будет звонить вам и отправлять вам письма на регулярной основе, пока они не получат деньги. Вы обнаружите, что их усилия по сбору намного более агрессивны, чем у вашего кредитора. - Поврежденный кредитный рейтинг : Если вы погасите ссуду до зарплаты вовремя, это не повлияет на ваш кредитный рейтинг. С другой стороны, если вы не выплатите свой кредит и ваш долг будет передан в руки коллекторского агентства, вы увидите падение вашего счета.

- Судебная повестка : Даже если вы не выплатили небольшую сумму денег, есть вероятность, что коллекторское агентство привлечет вас к суду. В зависимости от того, где вы живете, это может привести к аресту вашей собственности и даже к удержанию заработной платы.

- Трудности с обеспечением будущего финансирования : Поскольку невыполнение обязательств по ссуде до зарплаты может оставаться в вашем кредитном отчете до семи лет, вам может быть трудно получить одобрение для других ссуд в будущем.

- Угрозы ареста : Хотя для кредитора незаконно угрожать вам арестом или тюремным заключением, они все равно могут это сделать. Если вы столкнулись с угрозой такого рода, сразу же обратитесь в офис генерального прокурора вашего штата.

Как восстановить кредит после дефолта по ссуде до зарплаты

Нельзя отрицать, что невыполнение обязательств по ссуде до зарплаты может принести вам большой стресс и неуверенность в отношении будущего.Хорошая новость заключается в том, что есть способы восстановить свой кредит и уменьшить серьезность ситуации. Вот несколько советов, которые могут вам помочь.

- Получите текущие платежи : Если у вас нет денег, чтобы получить текущие платежи по долгам, вы можете сократить свои расходы или устроиться на работу с частичной занятостью или подработать. Вы также можете выбрать профессиональную помощь с кредитным консультированием, планом управления долгом (DMP) или консолидацией долга.

- Оплачивайте счета вовремя : К сожалению, даже один пропущенный платеж может повредить вашей кредитной истории.Так что обязательно вовремя оплачивать все счета. Если вы беспокоитесь, что забудете, подпишитесь на автоматические платежи или установите напоминания календаря. Таким образом, вы можете гарантировать своевременную оплату ипотеки, кредитных карт, автокредитов и других счетов.

- Рассмотрите коэффициент использования кредита. : Коэффициент использования кредита — это сумма кредита, который вы используете, по отношению к сумме кредита, доступной вам. Использование кредита не должно превышать 30%, и чем ниже, тем лучше.Сдерживание ваших расходов и остатков на низком уровне может помочь вам в этом.

- Регулярно проверяйте свой кредитный отчет. : Возьмите за привычку следить за своим кредитным отчетом. Вы можете посетить AnnualCreditReport.com и получить ежегодную бесплатную копию отчетов Experian, Equifax и TransUnion.

Вы также можете бесплатно получать кредитный отчет Experian каждые 30 дней после входа в систему. Обратите внимание на любые уничижительные отметки, которые могут ухудшить ваши оценки.

Вы также можете бесплатно получать кредитный отчет Experian каждые 30 дней после входа в систему. Обратите внимание на любые уничижительные отметки, которые могут ухудшить ваши оценки.

Вы можете двигаться вперед после дефолта по ссуде до зарплаты

Если вы не выплачиваете ссуду до зарплаты, вам придется много работать, чтобы восстановить свой кредит и преодолеть это финансовое препятствие.Однако есть серебряная подкладка. Пройдя через этот опыт, вы, вероятно, станете более ответственным заемщиком и сделаете все возможное, чтобы предотвратить аналогичные финансовые проблемы в будущем.

Что нужно знать о ссудах с предоплатой

Некоторые компании обещают вам ссуду или кредитную карту независимо от вашей кредитной истории. Но они хотят, чтобы вы сначала заплатили «обработку» или другой сбор. Это мошенничество. Изучите контрольные признаки.

Что такое мошенничество с предоплатой ссуды?

Вам нужно занять деньги для ремонта автомобилей, консолидации долга по кредитной карте или выплаты ипотеки? В мошенничестве с ссудой с предоплатой мошенники обещают, что предоставят вам ссуду, кредитную карту или доступ к кредиту. Или они говорят, что свяжут вас с кредитором, который почти наверняка сможет предоставить вам эти вещи. Независимо от вашей кредитной истории. Но сначала, говорят, надо заплатить авансом. Мошенник может сказать, что деньги — это плата за «обработку», «страховку», «заявку» или что-то еще. Но это ложь. Нет ни кредита, ни кредитора. А если вы заплатите, мошенник и ваши деньги исчезнут.

Или они говорят, что свяжут вас с кредитором, который почти наверняка сможет предоставить вам эти вещи. Независимо от вашей кредитной истории. Но сначала, говорят, надо заплатить авансом. Мошенник может сказать, что деньги — это плата за «обработку», «страховку», «заявку» или что-то еще. Но это ложь. Нет ни кредита, ни кредитора. А если вы заплатите, мошенник и ваши деньги исчезнут.

Мошенничество с предоплатой ссуды нацелено на людей, у которых плохая кредитная история или проблемы с получением ссуды по другим причинам.Мошенники размещают рекламу, часто в Интернете, или звонят по так называемым сделкам. Многие покупают списки людей, которые искали или подавали заявки в Интернете на получение ссуды до зарплаты или других ссуд.

Вот что вам нужно знать:

- Законные кредиторы не будут обещать вам ссуду или другой кредит, не зная вашей кредитной истории, но потребуют, чтобы вы сначала заплатили им.

- Реальные кредиторы могут потребовать заявку или комиссию за оценку, прежде чем они рассмотрят вашу заявку на получение кредита.

- Но никто не скажет вам, что уплата комиссии гарантирует, что вы получите ссуду.

Предупреждающие признаки мошенничества с предоплатой ссуды

Вот некоторые признаки возможного мошенничества с ссудой с предоплатой:

Мошенники размещают объявления, в которых говорится, что вы можете получить кредит независимо от вашей кредитной истории. Они могут сказать что-нибудь вроде: «Плохая кредитная история? Нет проблем »,« Никаких хлопот — гарантировано »или« Нас не волнует ваше прошлое. Вы заслуживаете ссуды! »

Банки и другие законные кредиторы не обещают и не гарантируют вам ссуду или кредит до того, как вы подадите заявку. Они проверит ваш отчет о кредитных операциях, подтвердят информацию в вашей заявке и решат, думают ли они, что вы вернете ссуду, прежде чем сделать вам твердое предложение кредита.

Мошенники не раскрывают комиссию до того, как вы подадите заявку на получение кредита. Кредиторы-мошенники могут сказать, что вы получили одобрение на получение ссуды. Но потом они говорят, что вы должны заплатить им, прежде чем сможете получить деньги. Это афера. Любая предоплата, которую кредитор хочет получить перед предоставлением ссуды, является поводом для ухода, особенно если вам сказали, что это «страховка», «обработка» или просто «оформление документов».

Мошенники звонят, предлагают ссуды или другой кредит. Но для телемаркетеров незаконно обещать вам ссуду или другой кредит и просить вас заплатить за это до того, как они доставят товар.(Так сказано в Правилах телемаркетинга.)

Защити себя

Не уверены, что кредитор, с которым вы ведете переговоры, является законным? Эти шаги могут помочь вам защитить себя от мошенников.

- Искать в Интернете. Введите название компании в поисковую систему, используя такие слова, как «обзор», «жалоба» или «мошенничество». Вы даже можете выполнить поиск по телефонным номерам, чтобы узнать, не заявили ли о них другие люди как о мошенничестве.

- Положите трубку на звонок .Если вы возьмете трубку и услышите записанное коммерческое предложение, положите трубку и сообщите об этом в FTC. Эти звонки незаконны. Не нажимайте 1, 2 или любую цифру, чтобы выйти из списка или поговорить с человеком. Это просто означает, что вы получите еще больше звонков.

- Не платите за обещание. Если кто-то просит вас заранее заплатить за кредитную карту, предложение ссуды, облегчение долгового бремени, помощь по ипотеке или работу, уходите. Ни один законный человек никогда не попросит вас заплатить за обещание. Если они это сделают, то, скорее всего, это афера.

- Получите помощь с долгами. У вас может быть больше вариантов, чем вы думаете. Некоммерческие организации в каждом штате предлагают услуги кредитного консультирования, которые часто бесплатны или дешевы. Узнайте больше о возможных вариантах совладания с долгом.

Что делать, если вы заплатили мошеннику

Мошенники часто просят вас заплатить таким способом, который затрудняет возврат денег. Как бы вы ни заплатили мошеннику, чем раньше вы начнете действовать, тем лучше. Узнайте больше о том, как вернуть свои деньги.

Сообщить о мошенничестве с предоплатой ссуды

Если вы потеряли деньги в результате мошенничества с предоплатой или у вас есть информация о компании или мошеннике, которые звонили вам, сообщите об этом на ReportFraud.ftc.gov. Сообщая об этих мошенниках, вы помогаете правоохранительным органам остановить их и предупредить других членов вашего сообщества о мошенничестве.

Воздай за терпение | Бюро финансовой защиты прав потребителей

Домовладельцы, получившие льготы по COVID, должны выплатить , а не , чтобы выплатить пропущенные платежи единовременно после окончания периода воздержания.

Если период воздержания подходит к концу, примите решение, что делать дальше

Миллионы домовладельцев воспользовались снисходительностью, чтобы приостановить или сократить выплаты по ипотеке. Если период воздержания подходит к концу, решите, что делать дальше.

Примите во внимание вашу ситуацию при планировании погашения пропущенных платежей.

Как правило, заемщики могут погасить свои пропущенные платежи несколькими способами.Однако способ погашения может отличаться в зависимости от вашей ссуды. Не все заемщики будут иметь право на все варианты. Узнайте у обслуживающего персонала, какие варианты вам доступны. Если вам нужно больше времени, вы можете запросить продление.

| Параметры | Этот вариант может вам подойти, если вы… | Как это работает |

|---|---|---|

План погашения | … может позволить себе платить больше, чем ваш обычный платеж по ипотеке в течение нескольких месяцев. | Часть суммы вашей задолженности будет добавлена к сумме, которую вы платите каждый месяц. |

Отсрочка или частичная претензия | … может возобновить ваши регулярные платежи, но не может позволить себе увеличить ваши платежи. | Эти варианты либо переместят ваши пропущенные платежи на конец срока кредита, либо поместят их в подчиненное залоговое право, которое подлежит погашению только тогда, когда вы рефинансируете, продаете или прекращаете ипотеку. |

Модификация | … больше не может позволить себе регулярный платеж по ипотеке. | Ваш платеж может быть уменьшен до доступной суммы, а ваши пропущенные платежи будут добавлены к сумме вашей задолженности. Ваши ежемесячные платежи также могут быть ниже, но погашение кредита может занять больше времени. |

Восстановление (единовременно) | … хочу сразу вернуть все пропущенные платежи. | По большинству ссуд сервисные службы не могут требовать от вас единовременной выплаты. Итак, если вы слышите только о единовременном погашении, спросите о других вариантах. |

Варианты погашения зависят от агентства

Подобно тому, как освобождение от ипотечного кредита может отличаться между федеральными агентствами, Fannie Mae или Freddie Mac, также может отличаться погашение сумм, которые были приостановлены во время отсрочки платежа.Следующая информация предоставляет некоторые из конкретных вариантов погашения, предлагаемых каждым агентством.

Кредиты Fannie Mae и Freddie Mac Показывать СкрыватьДомовладельцы с ипотечными кредитами, принадлежащими или гарантированными Fannie Mae или Freddie Mac, могут иметь право на различные варианты погашения после вашего воздержания.Fannie Mae и Freddie Mac не требуют единовременной выплаты в конце срока отсрочки

- Если вы не можете выплатить все пропущенные платежи сразу и можете позволить себе платить более высокий ежемесячный платеж по ипотеке в течение определенного периода времени, вы могут иметь право на план погашения, который позволяет вам погашать просроченные суммы в течение определенного периода времени.

- Если вы можете позволить себе возобновить регулярный ежемесячный платеж по ипотеке, вы можете иметь право на отсрочку платежа, которая превращает ваши пропущенные платежи по ипотеке в платеж, причитающийся при продаже или рефинансировании вашего дома или в конце срока кредита.

- Если у вас устойчивое снижение дохода и вы не можете позволить себе регулярный ежемесячный платеж по ипотеке, вы можете иметь право на изменение ссуды, которое изменяет условия вашего ссуды, чтобы обеспечить доступную оплату.

Специалисты по обслуживанию свяжутся с вами примерно за 30 дней до истечения срока действия вашего плана воздержания, чтобы определить, какая программа помощи лучше всего подходит для вас в данный момент. Обратитесь к своему поставщику услуг, чтобы определить, на какой вариант вы имеете право.

Кредиты FHA / HUD Показывать СкрыватьFHA не требует единовременной выплаты по окончании отсрочки платежа.Домовладельцы, пользующиеся особым режимом воздержания от COVID-19, будут сначала оценены их обслуживающим персоналом на предмет наличия у FHA варианта удержания дома по автономному частичному требованию COVID-19 не позднее, чем в конце периода воздержания.

Автономное частичное требование COVID-19 помещает суммы, которые вы должны, в подчиненное залоговое право, которое выплачивается только тогда, когда вы рефинансируете свою ипотеку, продаете свой дом или иным образом прекращается действие ипотеки. По данному залогу проценты не начисляются. Если вы не соответствуете критериям автономного частичного требования COVID-19, обслуживающие ипотечные кредиты, застрахованные FHA, предлагают другие решения, которые помогут вам погасить пропущенные платежи с течением времени, если вы не соответствуете критериям автономного частичного требования COVID-19.

Для получения дополнительной информации об ипотеке Федерального управления жилищного строительства: [email protected], позвоните по телефону 1-800-CALL-FHA (1-800-225-5342) или просмотрите информацию HUD для домовладельцев.

Гарантированная ипотечная ссуда от службы жилищного строительства в сельской местности Министерства сельского хозяйства США Показывать СкрыватьСлужба сельского жилищного хозяйства Министерства сельского хозяйства США не требует единовременной выплаты в конце срока отсрочки.

Если вы можете возобновить регулярные платежи, ваш обслуживающий персонал или кредитор должен предложить доступный план погашения или продление срока, чтобы отсрочить любые пропущенные платежи до конца ссуды. Если вы не можете возобновить регулярные платежи, ваш обслуживающий персонал или кредитор должен оценить вас на предмет всех доступных вариантов уменьшения убытков.

По завершении отсрочки кредитор должен связаться с заемщиком и определить, сможет ли заемщик возобновить регулярные платежи по контракту.В таком случае кредитор должен предложить заемщику письменный план повторных платежей для погашения любой причитающейся суммы или, по запросу заемщика, продлить срок кредита на период, равный по крайней мере продолжительности отсрочки.

Посетите веб-сайт Министерства сельского хозяйства США, посвященный коронавирусу, для получения дополнительной информации о воздержании от кредитов, гарантированных Министерством сельского хозяйства США.

VA кредиты Показывать СкрыватьОбслуживающие ссуды VA не могут требовать от заемщиков единовременного платежа сразу после того, как заемщик выходит из отсрочки действия Закона CARES.

VA имеет набор вариантов смягчения убытков, таких как планы погашения и изменение ссуды, чтобы помочь заемщикам погасить платежи, пропущенные в соответствии с отсрочкой закона CARES. Кроме того, VA продолжает оценку других вариантов дальнейшей помощи заемщикам, пострадавшим от чрезвычайной ситуации в стране, связанной с новым коронавирусом (COVID-19).

Прямые ссуды для коренных американцев (NADL) находятся в ведении BSI Financial Services. Заемщики NADL могут запросить план воздержания, связавшись с командой BSI по урегулированию дефолтов по телефону 800-327-7861 или в отделе обслуживания клиентов @ bsifinancial.com.

Для получения дополнительной информации посетите веб-сайт VA, где вы найдете список часто задаваемых вопросов по CARES Act. Кроме того, вы можете позвонить по телефону (877) 827-3702, чтобы связаться с региональным кредитным центром VA.

Для кредитов, не обеспеченных федеральным фондом Показывать СкрыватьУточните у обслуживающего вас ссуду варианты выплаты воздержания, которые они предлагают.Вы можете найти информацию о программах воздержания, проверив веб-сайты вашего кредитора и обслуживающего лица для получения более подробной информации. Обязательно поинтересуйтесь, какие ограничения, варианты и комиссии могут применяться к погашению вашего кредита из-за того, что он не обеспечен федеральной поддержкой.

Получить помощь специалиста

Обратитесь к консультанту по жилищным вопросам

Чтобы поговорить с вашим ипотечным агентом или понять ваши варианты, обратитесь в утвержденное HUD консультационное агентство по жилищным вопросам в вашем районе.Консультанты по жилищным вопросам могут разработать индивидуальный план действий и бесплатно помочь вам в работе с вашей ипотечной компанией.

Поговорите с юристом

Если вам нужен адвокат, могут быть ресурсы, которые могут вам помочь, и вы можете иметь право на получение бесплатных юридических услуг в рамках юридической помощи. Если вы военнослужащий, вам следует проконсультироваться в местном офисе юридической помощи.

Отправить жалобу

Если у вас есть жалоба на вашу ипотеку или план воздержания от выплат, сообщите нам о своей проблеме — мы перешлем ее в компанию и постараемся получить ответ, как правило, в течение 15 дней.

Лучшие личные займы мая 2021 года

Редакционная группа Select работает независимо над обзором финансовых продуктов и написанием статей, которые, как мы думаем, будут полезны нашим читателям. Мы можем получать комиссию, когда вы переходите по ссылкам на продукты наших аффилированных партнеров.

Примечание редактора: APR, перечисленные в этой статье, актуальны на момент публикации. Они могут колебаться (вверх или вниз) по мере изменения ставки ФРС.Выбор будет обновляться по мере публикации изменений.

Персональные кредиты являются наиболее быстрорастущей категорией долга, увеличиваясь примерно на 12% в годовом исчислении с 2015 года. Это частично связано с ростом финансовых технологий и одноранговых кредитных компаний, которые удешевляют доступ к этим кредитам и проще, чем когда-либо прежде.

Форма кредита в рассрочку, личные ссуды должны погашаться с регулярными приращениями в течение установленного периода времени. Многие видят в них доступную альтернативу кредитным картам, потому что личные ссуды часто имеют более низкие процентные ставки, чем кредитные карты, и потребители могут использовать их для финансирования практически любых расходов, от ремонта дома до расходов на переезд.Но это не значит, что это бесплатные деньги. Годовая процентная ставка по личным кредитам составляет в среднем 9,34%, согласно последним данным ФРС. Между тем, средняя процентная ставка по кредитной карте составляет около 16,43%.

При составлении нашего списка лучших личных займов Select оценили десятки кредиторов. Мы рассмотрели ключевые факторы, такие как процентные ставки, комиссии, суммы займов и предлагаемые сроки, а также другие особенности, включая то, как распределяются ваши средства, скидки при автоплате, обслуживание клиентов и насколько быстро вы можете получить свои средства.(Подробнее о нашей методологии см. Ниже.)

Выбор Select для пяти лучших личных кредитов

Часто задаваемые вопросы по личным кредитам

Лучший общий

LightStream Personal Loans

На защищенном сайте LightStream

Годовая процентная ставка (APR)

от 2,49% до 19,99% * при подписке на автоплату

Цель займа

Консолидация долга, улучшение дома, автокредитование, медицинские расходы, свадьба и другие

Суммы займа

Условия

Требуется кредит

Комиссия за оформление

Штраф за досрочное погашение

Плата за просрочку

Профи

- Доступное финансирование в тот же день через ACH или банковский перевод

- Сумма кредита до 100000 долларов США

- Нет сборы за оформление, без комиссии за досрочное погашение, без штрафов за просрочку платежа

- LightStream сажает дерево для r каждая ссуда

Cons

- Требуется несколько лет кредитной истории

- Нет возможности платить своим кредиторам напрямую

- Недоступно для студенческих ссуд или бизнес-ссуд

- Нет возможности для предварительного одобрения на веб-сайте (но предварительная квалификация доступно на некоторых сторонних кредитных платформах)

Для кого это? LightStream, онлайн-кредитное подразделение SunTrust Bank, предлагает ссуды под низкие проценты с гибкими условиями для людей с хорошей кредитной или выше. LightStream известен тем, что предоставляет ссуды почти на все цели , за исключением высшего образования и малого бизнеса. Согласно веб-сайту компании, вы можете получить личную ссуду LightStream, чтобы купить новую машину, отремонтировать ванную комнату, консолидировать задолженность, покрыть медицинские расходы или оплатить свадьбу.

Вы можете получить свои средства в тот же день, если вы подаете заявление в банковский рабочий день, ваше заявление одобрено, и вы подписываете в электронном виде свой кредитный договор и подтверждаете информацию о своем банковском счете для прямого депозита до 14:30 p.м. ET.

LightStream предлагает самую низкую годовую процентную ставку среди всех кредиторов в этом списке, в диапазоне от 2,49% до 19,99% годовых при подписке на автоплату. Процентные ставки различаются в зависимости от цели кредита, и вы можете просмотреть все диапазоны на веб-сайте LightStream, прежде чем подавать заявку. Автокредиты начинаются с 2,49% годовых, а ссуды на консолидацию долга в настоящее время начинаются с 5,95% годовых. Это может быть изменено по мере колебания ставок ФРС.

Если вы выберете вариант выставления счета для погашения, ваша годовая процентная ставка будет на половину процентной точки выше, чем при подписке на автоплату.Годовая процентная ставка является фиксированной, что означает, что ваш ежемесячный платеж останется неизменным на протяжении всего срока действия кредита. Сроки варьируются от 24 до 144 месяцев — самый долгосрочный вариант среди кредитов в нашем списке лучших.

LightStream не взимает комиссию за оформление, административные сборы или плату за досрочное погашение.

Лучшее для консолидации долга

Marcus by Goldman Sachs Personal Loans

На защищенном сайте Marcus by Goldman Sachs

Годовая процентная ставка (APR)

6.От 99% до 19,99% годовых при подписке на автоплату

Цель кредита

Консолидация долга, улучшение дома, свадьба, переезд и переезд или отпуск

Суммы кредита

Условия

Необходим кредит

Комиссия за оформление

Штраф за досрочное погашение

Комиссия за просрочку

Плюсы

- Нет комиссии за оформление, никаких комиссий за досрочную выплату, никаких штрафов за просрочку платежа

- Отправит прямой платеж до 10 кредиторов (для консолидации долга)

- Ежемесячные обновления VantageScore

- Получите месячный платежный отпуск (беспроцентный) после совершения 12 своевременных последовательных платежей

- Возможность выбрать дату платежа, когда вы принимаете заем (и снова до еще два раза после этого)

Минусы

- Не принимает совместные заявки и / или совладельцев

- Не та стандартное финансирование (может занять неделю или 10 рабочих дней)

- Немного более жесткие требования к утверждению (особенно для крупных займов / более низких процентов)

Для кого это? Личный заем Marcus от Goldman Sachs — хороший выбор, если вы ищете личный заем без комиссии для финансирования консолидации долга.

Когда вы одобрены для получения ссуды Marcus для консолидации долга, компания спросит вас, хотите ли вы использовать прямые платежи для отправки денег максимум 10 кредиторам, что помогает гарантировать, что средства используются для прямого погашения вашего долга . Чтобы выбрать этот вариант, вам нужно будет указать номера счетов и адреса ваших кредиторов, а также сумму (суммы), которые вы хотите заплатить. Маркус переводит все, что осталось, на ваш подключенный банковский счет.

Комиссия за использование прямых платежей не взимается.Вы должны продолжать производить все необходимые платежи на свой баланс, пока не увидите, что ваш долг погашен, даже если вы уже отправили деньги ссуды кредитору. Отражение платежей в вашем аккаунте может занять столько же времени, сколько и цикл выставления счетов, но вы не хотите пропустить платеж по ошибке и получить дополнительные проценты или штрафы за просрочку платежа.

Маркус также предлагает личные ссуды на улучшение дома, свадьбы, отпуска или поездки по пересеченной местности. Заемщики могут претендовать на получение ссуды с фиксированной ставкой до 40 000 долларов США.

Marcus предлагает конкурентоспособные годовые процентные ставки от 6,99% до 19,99% по своим личным займам при подписке на автоплату. Срок полномочий от 36 до 72 месяцев. Он также предлагает высокодоходный сберегательный счет с конкурентоспособной APY, помогая вам как зарабатывать, так и экономить деньги там, где это необходимо.

В отличие от LightStream, у Marcus на веб-сайте есть инструмент мягкого запроса, который позволяет вам просматривать возможные варианты ссуды на основе вашего кредитного отчета, не влияя на ваш кредитный рейтинг.

Лучшее для рефинансирования долга с высокой процентной ставкой

SoFi Personal Loans

Годовая процентная ставка (APR)

5.От 99% до 22,56% при подписке на автоплату

Цель кредита

Консолидация / рефинансирование долга, улучшение жилья, помощь при переезде или медицинские расходы

Сумма займа

Условия

Требуется кредит

Комиссия за оформление

Штраф за досрочное погашение

Плата за просрочку

Плюсы

- Нет комиссий за оформление, никаких комиссий за досрочное погашение, никаких штрафов за просрочку платежа

- Защита от безработицы, если вы потеряете работу

- DACA получатели могут подать заявление у кредитоспособного созаемщика, который является гражданином США.Гражданин S. / постоянный житель, позвонив по телефону 877-936-2269

- Может иметь более одного кредита SoFi одновременно (с разрешения государства)

- Может принять предложение о приеме на работу (начало в течение следующих 90 дней) в качестве доказательства дохода

- Совместные заявители могут подать заявку

Cons

- Кандидатам, которые являются держателями визы в США, должно быть более двух лет, оставшихся на визе, чтобы иметь право на участие

- Совместные заявители не допускаются (только совместные заявители)

Кто есть это для? SoFi начала рефинансировать студенческие ссуды, но с тех пор компания потратила средства, чтобы предлагать личные ссуды до 100000 долларов в зависимости от кредитоспособности, что делает ее идеальным кредитором, когда вам нужно рефинансировать долг по кредитной карте с высокой процентной ставкой.

Если у вас есть долг под высокие проценты по одной или нескольким картам, и вы хотите сэкономить деньги за счет рефинансирования до более низкой годовой процентной ставки, SoFi предлагает простой процесс регистрации и подачи заявки, а также удобное приложение для управления вашими платежами.

Еще одним уникальным аспектом кредитования SoFi является то, что вы можете выбирать между переменной или фиксированной годовой процентной ставкой, в то время как большинство других личных кредитов предоставляются с фиксированной процентной ставкой. Переменные ставки могут повышаться и понижаться в течение срока действия кредита, что означает, что вы потенциально можете сэкономить, если годовая процентная ставка снизится (но важно помнить, что годовая процентная ставка также может повышаться).Тем не менее, фиксированные ставки гарантируют, что вы будете получать одинаковый ежемесячный платеж в течение всего срока кредита, что упрощает планирование погашения.

Установив автоматические электронные платежи , , вы можете получить скидку 0,25% от годовой процентной ставки. Вы также можете настроить онлайн-оплату счетов SoFi через свой банк или отправить бумажный чек.

После того, как вы подадите заявку и получите одобрение на получение личного кредита SoFi, ваши средства обычно должны быть доступны в течение нескольких дней после подписания соглашения.Вы можете подать заявку и управлять своим кредитом в мобильном приложении SoFi.

Хотя получение значительной ссуды может нервировать, SoFi предлагает некоторую помощь, если вы потеряете работу: вы можете временно приостановить ежемесячный счет (с возможностью выплаты только процентов) на время поиска новой работы. Вы по-прежнему можете получать проценты, но ваша история платежей останется невредимой. Вы можете узнать больше о программе SoFi по защите от безработицы в разделе часто задаваемых вопросов.

Лучшее для небольших ссуд

PenFed Personal Loans

Информация о персональных ссудах PenFed Credit Union была собрана Select самостоятельно и не проверялась и не предоставлялась эмитентом до публикации.

Годовая процентная ставка (APR)

Цель займа

Консолидация долга, ремонт дома, медицинские расходы, автокредитование и многое другое

Суммы займа

Условия

Требуемый кредит

Комиссия за оформление

Штраф за досрочное погашение

Плата за просрочку

Профи

- Членство в кредитном союзе доступно любому

- Ссуды от 600 долларов

- Можно получить физическое лицо в отделении

- Может подавать заявку вместе с созаемщиком

Консультации

- Средства поступают в виде физического чека

- Необходимо быть участником, чтобы получать средства (для подачи заявки членство не требуется)

- Необходимо оплатить ускоренную доставку, чтобы получить свои средства на следующий день

- Максимальная сумма кредита в размере 35 000 долларов США

- Комиссия за просрочку платежа в размере 29 долларов США

Для кого это? PenFed — это федеральный кредитный союз, который предлагает членство для широкой публики и предоставляет ряд вариантов личных займов для консолидации долга, улучшения дома, медицинских расходов, автокредитования и многого другого.

В то время как большинство кредиторов имеют минимум 1000 долларов для ссуды, вы можете получить ссуду в 600 долларов от PenFed на срок от одного до пяти лет. Вам не нужно быть участником, чтобы подать заявку, но вам нужно будет зарегистрироваться для членства в PenFed и иметь 5 долларов на соответствующем сберегательном счете, чтобы получить свои средства.

Хотя ссуды PenFed являются хорошим вариантом для небольших сумм, одним из недостатков является то, что средства поступают в виде бумажного чека. Если рядом с вами есть отделение PenFed, вы можете забрать свой чек прямо в банке.Однако, если вы не живете рядом с филиалом, вам придется заплатить за ускоренную доставку, чтобы получить чек на следующий день.

Годовая процентная ставка составляет от 5,99% до 17,99%. Не все кандидаты будут иметь право на самую низкую ставку, и для автоплаты нет скидки.

Лучшее для финансирования на следующий день

Discover Personal Loans

Информация о Discover Personal Loans была собрана CNBC независимо и не проверялась и не предоставлялась банком до публикации. Discover Bank USA является членом FDIC.

Годовая процентная ставка (APR)

Цель займа

Консолидация долга, улучшение дома, свадьба или отпуск

Суммы займа

Условия

Требуется кредит

Комиссия за выдачу кредита

Штраф за досрочное погашение

Плата за просрочку

Плюсы

- Нет комиссий за выдачу документов, нет комиссий за досрочную выплату

- Решение в тот же день (в большинстве случаев)

- Возможность платить кредиторам напрямую

- 7 различные варианты оплаты от отправки чека до оплаты по телефону или через приложение

Консультации

- Плата за просрочку платежа в размере 39 долларов США

- Без скидки при автоплате

- Нет соискателей или совместных заявок

Для кого это? Discover Personal Loans можно использовать для консолидации долгов, улучшения дома, свадеб и отпусков.Несмотря на отсутствие комиссии за выдачу кредита, Discover взимает плату за просрочку платежа в размере 39 долларов США, если вы не можете погасить кредит вовремя каждый месяц.

Discover предлагает фиксированные годовые процентные ставки от 6,99% до 24,99% в зависимости от кредитоспособности. Нет штрафа за досрочную погашение кредита или дополнительные платежи в том же месяце для снижения процентов.

Если вы получаете ссуду на консолидацию долга, Discover может заплатить вашим кредиторам напрямую. После того, как вы одобрите и примете свой личный заем, вы можете связать счета кредитной карты, чтобы Discover отправлял деньги напрямую.Вам просто нужно предоставить такую информацию, как номера счетов, сумму, которую вы хотите заплатить, и информацию об адресе платежа.

Любые деньги, оставшиеся после выплаты кредиторам, могут быть переведены непосредственно на выбранный вами банковский счет.

Вы можете получить деньги уже на следующий рабочий день при условии, что ваше заявление было подано без ошибок (и кредит был получен в будний день). В противном случае ваши средства заберут не позднее, чем через неделю.

Часто задаваемые вопросы по персональному кредиту

1.Как работают личные займы?

Персональные ссуды — это форма кредита в рассрочку, которая может быть более доступным способом финансирования больших расходов в вашей жизни. Вы можете использовать личный заем для финансирования ряда расходов, от консолидации долга до ремонта дома, свадеб, дорожных и медицинских расходов.

Прежде чем брать ссуду, убедитесь, что у вас есть план того, как вы будете ее использовать и погасить. Спросите себя, сколько вам нужно, сколько месяцев вам нужно, чтобы с комфортом погасить его, и как вы планируете составить бюджет для новых ежемесячных расходов.(Узнайте больше о том, что следует учитывать при получении ссуды.)

Большинство сроков ссуды варьируются от шести месяцев до семи лет. Чем дольше срок, тем ниже будут ваши ежемесячные платежи, но обычно они также имеют более высокие процентные ставки, поэтому лучше выбрать самый короткий срок, который вы можете себе позволить. Принимая решение о сроке кредита, подумайте, сколько вы в конечном итоге будете платить в виде процентов.

После того, как вы одобрили получение личной ссуды, деньги обычно поступают прямо на ваш текущий счет.Однако, если вы выберете ссуду для консолидации долга, иногда вы можете попросить кредитора оплатить счета вашей кредитной карты напрямую. Любые дополнительные наличные деньги будут зачислены на ваш банковский счет.

Ваш ежемесячный счет по кредиту будет включать платеж в рассрочку плюс проценты. Если вы думаете, что можете выплатить ссуду раньше, чем планировалось, обязательно проверьте, взимает ли кредитор штраф за досрочное погашение или за досрочное погашение. Иногда кредиторы взимают комиссию, если вы производите дополнительные платежи для более быстрого погашения долга, поскольку они теряют эти предполагаемые проценты.Комиссия может представлять собой фиксированную ставку, процент от суммы вашей ссуды или оставшуюся часть процентов, которые вы должны были бы им. Ни у одного из кредиторов в нашем списке нет штрафов за досрочное погашение.

После получения денег по ссуде вы должны выплатить кредитору ежемесячными платежами, обычно начинающимися в течение 30 дней.

Когда ваш личный заем погашен, кредитная линия закрывается, и у вас больше нет доступа к ней.

2. Какова хорошая процентная ставка по индивидуальному кредиту?

Большинство личных займов выдаются с фиксированной процентной ставкой, поэтому ваш ежемесячный платеж остается неизменным на протяжении всего срока действия займа.В некоторых случаях вы можете взять личный заем с переменной ставкой. Если вы пойдете по этому пути, убедитесь, что ваши ежемесячные платежи меняются, если ставки повышаются или понижаются.

Средняя годовая процентная ставка по индивидуальному кредиту составляет 9,34%, согласно последним данным ФРС. Между тем, средняя процентная ставка по кредитной карте составляет около 16,43%. Учитывая, что средняя доходность на фондовом рынке с поправкой на инфляцию имеет тенденцию быть выше 5%, лучшая процентная ставка по личным займам будет ниже 5%. Таким образом, вы знаете, что можете заработать больше, чем платите в виде процентов.

Однако не всегда легко получить личные ссуды с процентной ставкой ниже 5% годовых. Ваша процентная ставка будет определяться на основе вашего кредитного рейтинга, кредитной истории и дохода, а также других факторов, таких как размер и срок кредита.

3. Как определяется моя личная кредитная ставка?

Делая покупки для получения ссуды под низкие проценты или кредитной карты, помните, что банки ищут надежных заемщиков, которые своевременно производят платежи. Финансовые учреждения будут рассматривать ваш кредитный рейтинг, доход, историю платежей и, в некоторых случаях, денежные резервы при принятии решения о том, какую годовую процентную ставку дать вам.

Чтобы получить одобрение на любой вид кредитного продукта (кредитная карта, ссуда, ипотека и т. Д.), Вы сначала подаете заявку и соглашаетесь позволить кредитору получить ваш кредитный отчет. Это помогает кредиторам понять, сколько у вас долга, каковы ваши текущие ежемесячные платежи и какой дополнительный долг вы можете взять на себя.

После того, как вы подадите заявку, вам могут быть одобрены различные варианты ссуды. У каждого будет разный период времени для возврата кредита (ваш срок) и разная процентная ставка.Ваша процентная ставка будет определяться на основе вашего кредитного рейтинга, кредитной истории и дохода, а также других факторов, таких как размер и срок кредита. Как правило, ссуды с более длительными сроками имеют более высокие процентные ставки, чем ссуды, которые вы возвращаете на более короткий период времени.

Select теперь имеет виджет, в котором вы можете указать свою личную информацию и получать предложения по личным кредитам без ущерба для вашего кредитного рейтинга.

4. Каков срок кредита?

Срок ссуды — это период времени, в течение которого вы должны выплатить ссуду.Сроки обычно составляют от шести месяцев до семи лет. Как правило, чем дольше срок, тем меньше ежемесячные платежи и выше процентные ставки.

5. Насколько большой личный заем я могу получить?

Кредиторы предлагают широкий диапазон размеров ссуд от 500 до 100 000 долларов. Прежде чем подавать заявку, подумайте, сколько вы можете позволить себе вносить в качестве ежемесячного платежа, так как вам придется выплатить полную сумму ссуды плюс проценты.

6. Сколько стоят личные займы?

Некоторые кредиторы взимают комиссию за выдачу или регистрацию, но ни один из займов в этом списке этого не делает.По всем личным займам начисляются проценты, которые вы платите в течение всего срока действия займа. Кредиторы из нашего списка не взимают с заемщиков плату за досрочное погашение ссуд, поэтому вы можете сэкономить на процентах, выплачивая более крупные платежи и быстрее выплачивая ссуду.

7. Общие определения личного кредита, которые вы должны знать

Вот несколько общих условий личного кредита, которые вам необходимо знать перед подачей заявления.