Налоговый вычет оформление документов: Как оформить налоговый вычет? Инструкция, чтобы вернуть деньги

Документы для вычета | Верни налог

Вычет за обучение

- Информация о вычете

- Процесс получения вычета

- Список документов для вычета

- За обучение детей

- Примеры расчета вычета

- Формы и бланки документов

- Образцы заполнения 3-НДФЛ

- Получение через работодателя

- Если нет доходов

Обновлено 23.03.2021

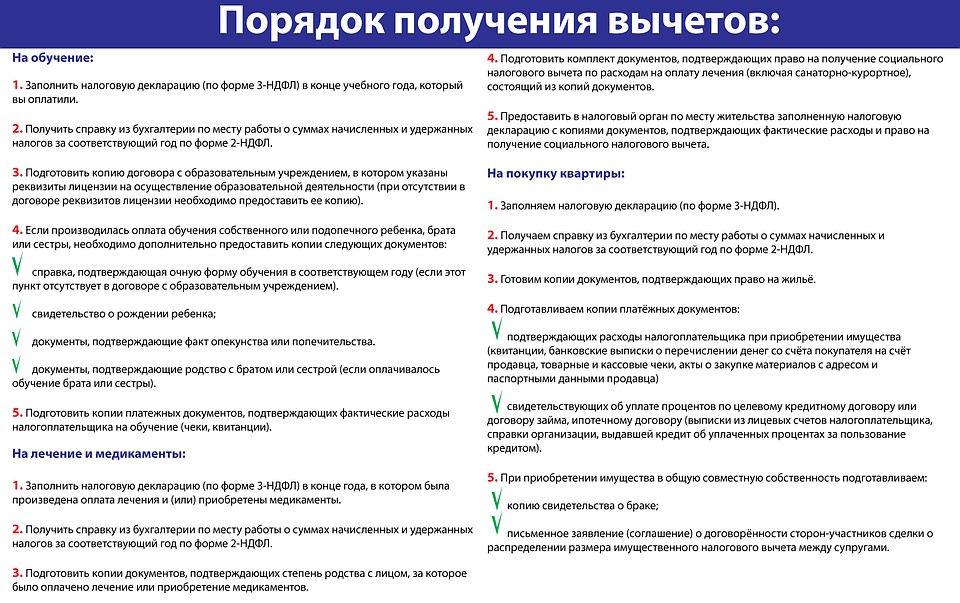

Для того чтобы оформить налоговый вычет на обучение, Вам понадобятся следующие документы и информация:

- Налоговая декларация по форме 3-НДФЛ. В ИФНС подается оригинал декларации.

- Паспорт или документ его заменяющий. В ИФНС подаются заверенные копии первых страниц паспорта (основная информация + страницы с пропиской).

- Справка о доходах по форме 2-НДФЛ. Такую справку Вы можете получить у Вашего работодателя.

Примечание: если за год Вы работали в нескольких местах, то потребуются справки от всех работодателей. - Заявление на возврат налога с реквизитами счета, на который налоговая перечислит Вам деньги. В ИФНС подается оригинал заявления.

- Договор с учебный заведением, в котором указана стоимость обучения. В ИФНС подается заверенная копия договора.

Примечание: если стоимость обучения со времени заключения первоначального договора повысилась, то требуется представить документы, подтверждающие это увеличение. Таким документом обычно служит дополнительное соглашение к договору. - Лицензия учебного заведения, подтверждающая его статус. В ИФНС подается заверенная копия лицензии.

Примечание: если в договоре на обучение указаны реквизиты лицензии учебного заведения, то предоставление лицензии не является обязательным. - Платежные документы, подтверждающие факт оплаты обучения (обычно это платежные поручения, квитанции или кассовые чеки с приходно-кассовыми ордерами).

В ИФНС подаются заверенные копии платежных документов.

В ИФНС подаются заверенные копии платежных документов.

При оформлении налогового вычета за обучение детей дополнительно предоставляются:

- копия свидетельства о рождении ребенка;

- справка из образовательного учреждения, подтверждающая обучение ребенка по очной форме (требуется если в договоре отсутствует указание на форму обучения). В ИФНС подается оригинал справки.

- копия свидетельства о браке (требуется, если документы оформлены на одного супруга, а вычет на обучение ребенка получает другой)

При оформлении налогового вычета за брата/сестру

- копия собственного свидетельства о рождении;

- копия свидетельства о рождении брата/сестры;

- справка из образовательного учреждения, подтверждающая обучение по очной форме (требуется если в договоре отсутствует указание на форму обучения).

В ИФНС подается оригинал справки.

В ИФНС подается оригинал справки.

При оформлении налогового вычета на обучение за рубежом дополнительно предоставляются нотариально заверенные переводы всех документов, составленных на иностранном языке;

По закону все копии документов должны быть заверены нотариально или самостоятельно налогоплательщиком.

Для того чтобы самостоятельно заверить Вы должны подписать каждую страницу (а не каждый документ) копии следующим образом: «Копия верна» Ваша подпись /Расшифровка подписи/ Дата

. Нотариального заверения в этом случае не требуется.Какие документы подтверждают стандартный вычет на ребенка?

Какие документы подтверждают стандартный вычет на ребенка? — БУХ.1С, сайт в помощь бухгалтеруНовости для бухгалтера, бухучет, налогообложение, отчетность, ФСБУ, прослеживаемость и маркировка, 1С:Бухгалтерия

- Новости

- Статьи

- Вопросы и ответы

- Видео

- Форум

28. 03.2016

03.2016

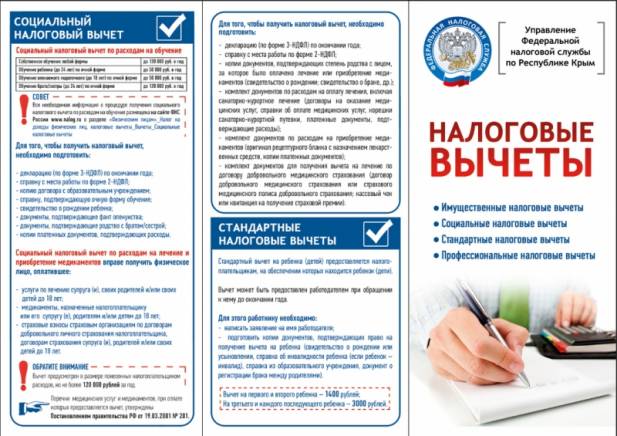

Согласно п. 3 ст. 218 НК РФ стандартные налоговые вычеты по НДФЛ предоставляются налогоплательщику на основании его письменного заявления и документов, подтверждающих право на вычеты.

В письме от 01.02.2016 № 03-04-05/4309 Минфин России рассмотрел вопрос, какие документы являются подтверждающими для получения вычета на ребенка.

Финансовое ведомство разъяснило, что Налоговый кодекс не содержит перечень документов, необходимых для подтверждения права налогоплательщика на указанный налоговый вычет. Поэтому в зависимости от конкретной ситуации документами, подтверждающими право на получение вычета на ребенка, могут быть:

- копия свидетельства о рождении ребенка,

- копия паспорта, документ об усыновлении (удочерении) ребенка,

- справка об инвалидности ребенка,

- акт о назначении опекуна или попечителя,

- справка образовательного учреждения о дневной форме обучения,

- справки жилищно-коммунальной службы о совместном проживании ребенка с родителем (родителями) и другие.

Всю информацию о документальном подтверждении вычета на ребенка см. в информационной системе 1С:ИТС.

Источник its.1c.ru

Темы: вычеты по НДФЛ, стандартные вычеты, подтверждающие документы, права работников, стандартный налоговый вычет

Рубрика: Документальное оформление , Налог на доходы физических лиц (НДФЛ)

Подписаться на комментарии

Отправить на почту

Печать

Написать комментарий

ФСС сообщил о готовности к электронному обмену документов при проведении проверок работодателей Материальную помощь для мобилизованных граждан освободят от налогов Минтранс подготовил правила обмена электронными путевыми листами, заказами и договорами фрахтования Расходы на кредит не всегда можно включить в налоговый вычет при продаже квартиры Перспективы ставок НДФЛ, временный мораторий ПФР на штрафы и новые налоговые льготы: самые хорошие новости недели

Опросы

Кто читает БУХ. 1С

1С

Кем вы работаете?

бухгалтер

руководитель компании

аудитор

чиновник

юрист

кадровик

специалист-внедренец

разработчик ПО

журналист

другое

Мероприятия

1C:Лекторий: 27 октября 2022 года (четверг, все желающие, начало в 10:00) — Электронные перевозочные документы: нормативное правовое регулирование, практика работы в 1С 1C:Лекторий: 25 октября 2022 года (вторник, начало в 10.00) — Налог на прибыль организаций: актуальные вопросы и практика применения | 1C:Лекторий: 1 ноября 2022 года (вторник, все желающие) — Новое в «1С:Бухгалтерии 8» — обзор актуальных обновлений 1C:Лекторий: 3 ноября 2022 года (четверг, все желающие, начало в 12:00) — Работа с Маркетплейсами из «Одного окна» в программах 1С |

Все мероприятия

Индивидуальный подоходный налог — Департамент доходов

Текущие формы индивидуального подоходного налога

Поиск в пределах

Записей не найдено.

Нужно ли мне подавать налоговую декларацию? Предполагаемые платежи по подоходному налогу с физических лицСоветы по подаче документовНайти формуБесплатная электронная подача заявокПредотвращение кражи личных данныхСообщить о налоговом мошенничествеЗапросить копию налоговой декларацииРасписание P КалькуляторГде мой возврат?

| | Личные кредиты Индивидуальные налоговые льготы указываются в Приложении ITC и подаются вместе с формой 740 или 740-NP. Налоговый вычет в размере 40 долларов США разрешен для каждого лица, указанного в декларации, в возрасте 65 лет и старше. Кроме того, предоставляется налоговая льгота в размере 40 долларов США, если лицо признано слепым. Лица в возрасте 65 лет и старше, слепые по закону, имеют право на получение обоих налоговых льгот на общую сумму 80 долларов США на человека. Члены Национальной гвардии Кентукки могут претендовать на налоговый кредит в размере 20 долларов США; члены военного резерва не имеют права. КРС 141.020 |

| | Невозмещаемый налоговый кредит на размер семьиНалоговый кредит на размер семьи основан на модифицированном валовом доходе и размере семьи. Если общий модифицированный валовой доход за 2020 год составляет 34 846 долл. США или меньше, вы можете претендовать на налоговую льготу в штате Кентукки на размер семьи. КРС 141.066 |

| | Налоговая скидка на разрыв в доходах Эта скидка доступна только для налогоплательщиков, которые имеют право на получение налоговой скидки на размер семьи и имеют размер семьи не более трех человек. KRS 141.066 |

| | Налоговый кредит на обучениеДоступен кредит в размере 25 процентов от суммы федерального американского кредита возможностей и кредита на обучение на протяжении всей жизни. Кредит распространяется только на обучение в бакалавриате, поэтапно прекращается для более высоких доходов, применяется к большинству возможностей получения высшего образования в Кентукки и может быть перенесен на срок до пяти (5) лет. КРС 141.069 |

| | Кредит на уход за детьми и иждивенцами Налогоплательщики штата Кентукки, претендующие на получение кредита на уход за детьми и иждивенцами, будут запрашивать этот кредит в форме 740 или 740-NP. КРС 141.067 |

Чтобы узнать больше о зачетах, указанных в декларации по федеральному подоходному налогу, включая зачет по налогу на заработанный доход (EITC), посетите веб-сайт

www.irs.gov.

Нужны налоговые льготы для бизнеса?

ФОРМА 1099-G

Если вы получили возврат подоходного налога штата Кентукки в прошлом году, в соответствии с федеральным законом мы обязаны отправить форму 109.9-G, чтобы напомнить вам, что возмещение штата должно отражаться как доход в вашей федеральной налоговой декларации, если вы перечисляете вычеты по пунктам.

При указании отчислений в федеральной декларации вам разрешается вычитать подоходный налог штата или налог с продаж, уплаченный вами в течение года. Этот вычет уменьшает ваш федеральный налогооблагаемый доход. Если какая-либо часть подоходного налога штата, которую вы вычли из своей федеральной декларации, впоследствии будет возвращена вам, эта сумма должна быть указана как налогооблагаемый доход за год, в котором выплачено возмещение.

Этот вычет уменьшает ваш федеральный налогооблагаемый доход. Если какая-либо часть подоходного налога штата, которую вы вычли из своей федеральной декларации, впоследствии будет возвращена вам, эта сумма должна быть указана как налогооблагаемый доход за год, в котором выплачено возмещение.

Форма 1099-G отражает все возмещения по Кентукки, которые были зачислены вам за прошлый год, включая возмещения по исправленным декларациям и декларациям за предыдущий год. В форму будет включено любое или все ваше возмещение, которое было применено к следующему:

- расчетный налоговый счет

- налог на использование

- долг по алиментам

- просроченное налоговое обязательство или другой счет

Даже если ваше возмещение было использовано для компенсации счета или пожертвования, федеральный закон утверждает, что вы получили возмещение, и вы должны указать его как доход.

Вам не нужно прикладывать форму 1099-G к своим федеральным или государственным налоговым декларациям. Просто сохраните его для своих записей. Если вы пользуетесь услугами профессионального специалиста по подготовке налоговых деклараций, передайте ему форму вместе с формами W-2 и другой налоговой информацией. Если ваш адрес в форме неверен или у вас есть другие вопросы, обратитесь в Департамент доходов штата Кентукки. , или другие покупки за пределами штата, совершенные в течение года. Нажмите здесь, чтобы узнать, обязаны ли вы указывать налог на использование штата Кентукки в своей декларации по индивидуальному подоходному налогу.

Просто сохраните его для своих записей. Если вы пользуетесь услугами профессионального специалиста по подготовке налоговых деклараций, передайте ему форму вместе с формами W-2 и другой налоговой информацией. Если ваш адрес в форме неверен или у вас есть другие вопросы, обратитесь в Департамент доходов штата Кентукки. , или другие покупки за пределами штата, совершенные в течение года. Нажмите здесь, чтобы узнать, обязаны ли вы указывать налог на использование штата Кентукки в своей декларации по индивидуальному подоходному налогу.

См. также строку 27 формы 740 и дополнительную таблицу налога на использование и лист расчета налога на использование в инструкциях 740. Инструкции по формам 740 и 740 за текущий год можно найти на странице форм.

DLGF: Формы вычетов

DLGF: Формы вычетовЗакрыть меню

Чтобы получить доступ ко всем формам Департамента финансов местного самоуправления, посетите онлайн-каталог государственных форм ЗДЕСЬ.

В ИФНС подаются заверенные копии платежных документов.

В ИФНС подаются заверенные копии платежных документов. В ИФНС подается оригинал справки.

В ИФНС подается оригинал справки.

Этот кредит был создан для тех налогоплательщиков, чья налоговая ставка увеличилась после того, как HB 487 ввел фиксированную налоговую ставку в размере 5%. Этот кредит будет доступен в налоговых годах 2019 и 2020.

Этот кредит был создан для тех налогоплательщиков, чья налоговая ставка увеличилась после того, как HB 487 ввел фиксированную налоговую ставку в размере 5%. Этот кредит будет доступен в налоговых годах 2019 и 2020.  Кредит запрашивается в строке 24 формы 740 или формы 740-NP путем ввода суммы федерального кредита из федеральной формы 2441 и умножения на 20 процентов.

Кредит запрашивается в строке 24 формы 740 или формы 740-NP путем ввода суммы федерального кредита из федеральной формы 2441 и умножения на 20 процентов.