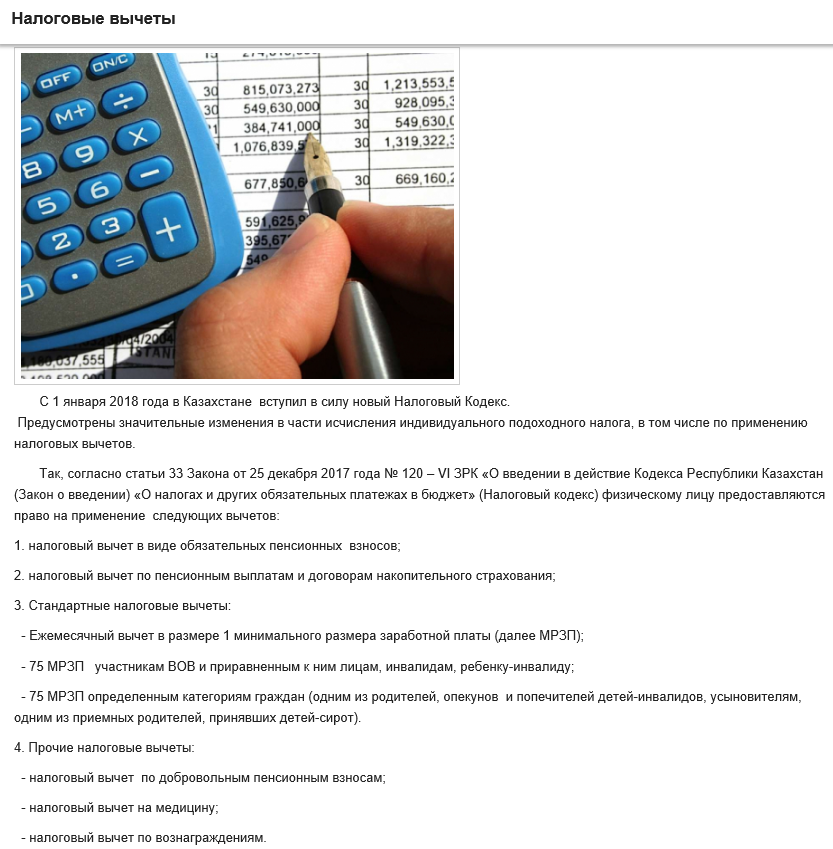

Налоговый вычет это: Налоговые вычеты

Для получения профессионального вычета необходимо подать соответствующее заявление налоговому агенту (источнику выплаты дохода, которым, как правило, является работодатель) по произвольной форме.

При отсутствии налогового агента налогоплательщик может получить профессиональный налоговый вычет при подаче им налоговой декларации формы 3-НДФЛ в налоговый орган по месту жительства по окончании налогового периода. В этом случае к декларации следует приложить документы, подтверждающие фактически произведенные расходы, в отношении которых заявляется налоговый вычет. «После вступления в силу Закона № 368-ФЗ (после 29.12.2009) налогоплательщики, указанные в статье 221 НК РФ, в случае отсутствия налогового агента для целей получения профессиональных налоговых вычетов вместе с подачей налоговой декларации по окончании налогового периода подавать в налоговые органы письменное заявление не должны».В случае, если с полученного дохода налог не был удержан и не уплачен налоговым агентом, налогоплательщик обязан до

При этом налогоплательщик при исчислении налога может учесть профессиональный налоговый вычет.

Исчисленная сумма налога должна быть уплачена не позднее15 июля

Подробно об ошибке IIS 7.0 — 404.0

Описание ошибки:

Ошибка HTTP 404.0 — Not Found

Разыскиваемый вами ресурс был удален, было изменено его имя или он временно недоступен.

Подробные сведения об ошибке| Модуль | IIS Web Core |

|---|---|

| Уведомление | MapRequestHandler |

| Обработчик | StaticFile |

| Код ошибки | 0x80070002 |

| Запрашиваемый URL-адрес | http://mf.nnov.ru:80/index.php?option=com_content&view=article&id=1410:keshbek-ot-gosudarstva-chto-takoe-nalogovyj-vychet-i-za-chto-mozhno-ego-poluchit&catid=12&itemid=708 |

|---|---|

| Физический путь | D:\web\minfin\index. php?option=com_content&view=article&id=1410:keshbek-ot-gosudarstva-chto-takoe-nalogovyj-vychet-i-za-chto-mozhno-ego-poluchit&catid=12&itemid=708 php?option=com_content&view=article&id=1410:keshbek-ot-gosudarstva-chto-takoe-nalogovyj-vychet-i-za-chto-mozhno-ego-poluchit&catid=12&itemid=708 |

| Способ входа | Анонимная |

| Вход пользователя | Анонимная |

- Указанный каталог или файл не существует на данном веб-сервере.

- URL-адрес содержит орфографическую ошибку.

- Специальный фильтр или модуль, такой как URLScan, ограничивает доступ к файлу.

- Создайте содержимое на веб-сервере.

- Проверьте URL-адрес веб-обозревателя.

- Создайте правило трассировки с целью отслеживания невыполненных запросов для данного кода состояния HTTP и определите, какой модуль вызывает SetStatus. Чтобы получить дополнительные сведения о создании правила трассировки для невыполненных запросов, щелкните здесь.

Дополнительные сведения…»

В России будут начислять налоговые вычеты удаленно и без подачи 3-НДФЛ

, Текст: Владимир Бахур

Проект закона, принятый Госдумой в первом чтении, предлагает упростить процесс налоговых вычетов при покупке жилья, погашении процентов по ипотеке и по операциям на инвестиционных счетах. В случае его принятия налогоплательщикам не придется заполнять 3-НДФЛ и представлять в ФНС подтверждающие документы.Плоды цифровизации налоговой службы

Госдума рассмотрела в первом чтении законопроект о внесении поправок в Налоговый кодекс России, которые упростят получение ряда налоговых вычетов посредством дистанционного взаимодействия налогоплательщика с налоговыми органами через личный кабинет портала Федеральной налоговой службы (ФНС), и автоматизированной проверки права на получение налогового вычета.

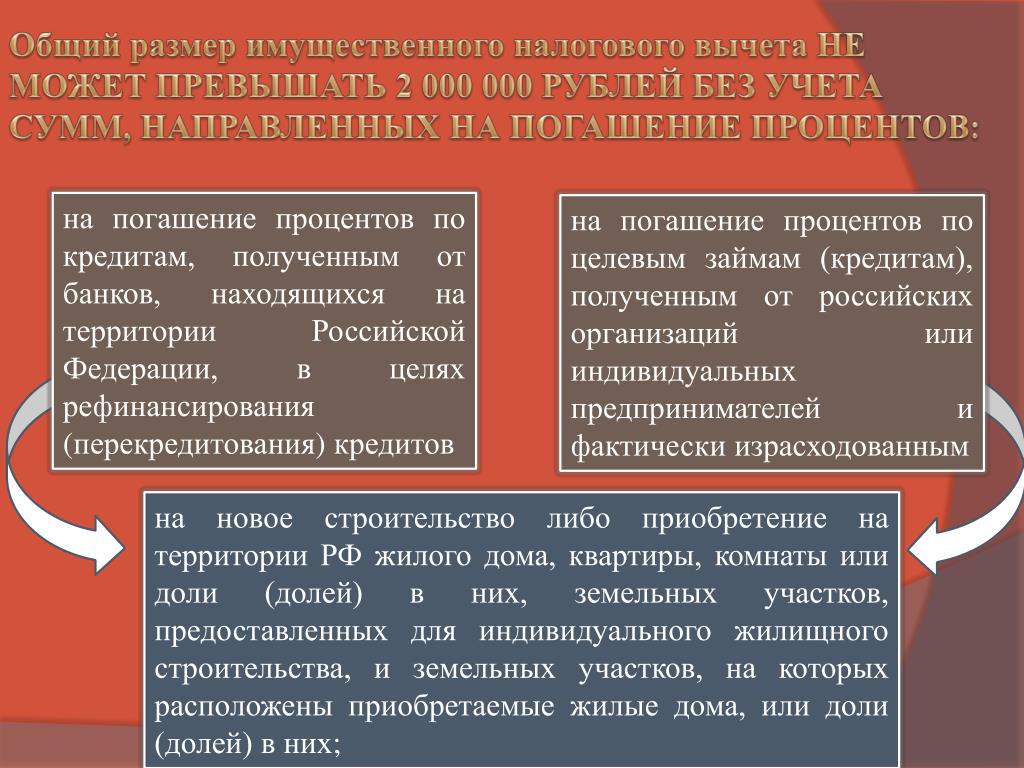

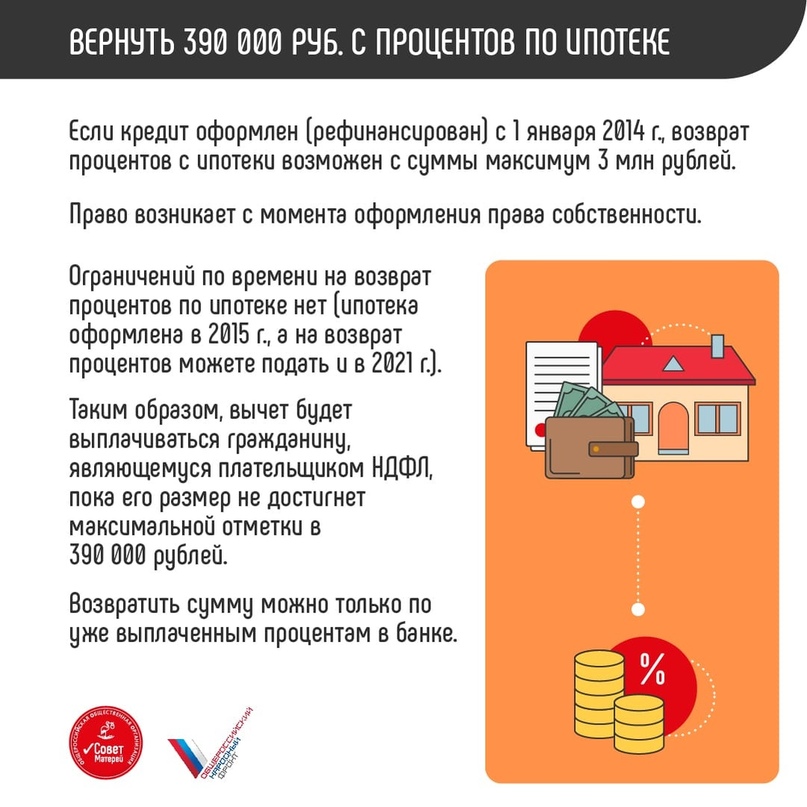

Проект закона, размещенный в системе обеспечения законодательной деятельности sozd.duma.gov.ru, предлагает упростить процесс получения имущественных налоговых вычетов – по расходам на покупку жилья и погашение процентов по ипотечным кредитам, и инвестиционных – по операциям на индивидуальном инвестиционном счете.

Принятие поправок позволит существенно сократить сроки предоставления налоговых вычетов, говорится в пояснительной записке к документу. Так, обладателям «личного кабинета налогоплательщика» в случае принятия поправок больше не придется заполнять налоговую декларацию формата 3-НДФЛ и не придется представлять в ФНС подтверждающие документы.

«Закон упростит жизнь многим, – отметил

Основные дополнения в налоговый кодекс

Документ предлагает заменить обязанность физических лиц по документальному подтверждению права на налоговые вычеты данными о расходах на приобретение недвижимого имущества и погашения процентов по ипотеке, а также о внесенных на индивидуальный инвестиционный счет суммах из автоматизированной системы обработки ФНС, в рамках информационного взаимодействия налоговых органов с внешними источниками данных.

Власти упростят получение имущественных и инвестиционных налоговых вычетов

В текст законопроекта, принятого Госдумой в первом чтении, в частности, включена поправка в ст. 102 первой части Налогового кодекса России, согласно которой доступ банкам или налоговым агентам к представленным на сайте ФНС данным о получении физическим лицом налогового вычета или наличии индивидуального инвестиционного счета отныне на является разглашением налоговой тайны. Доступ к таким данным в банках и у налоговых агентов разрешен только ограниченному списку сотрудников.

Представление банком или налоговым агентом недостоверных сведений об индивидуальных инвестсчетах и о внесенных на них суммах наказывается штрафом в размере 20% от суммы возвращенного налога.

Налоговые вычеты в упрощенном порядке предоставляются не более чем за три года, предшествующих году подачи заявления, отмечается в документе. На подтверждение права налогоплательщика на получение социальных налоговых вычетов ФНС отводится 30 календарных дней со дня подачи заявления или документов в письменной или электронной форме, о чем налоговый орган обязан информировать налогоплательщика через личный кабинет или, в случае отсутствия такового, заказным письмом.

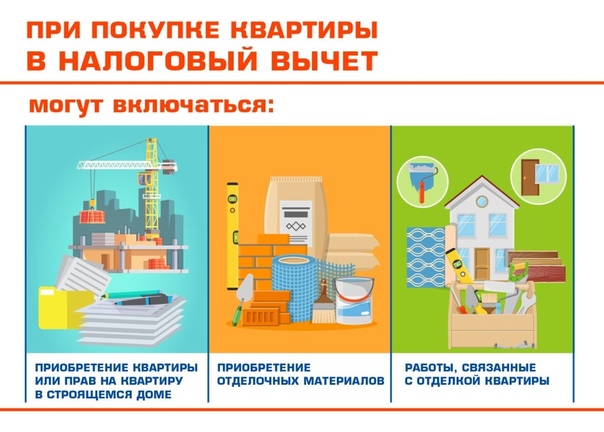

При приобретении земельных участков или долей в них для индивидуального жилищного строительства, приобретении прав на квартиру, комнату или долей в них в строящемся доме, при строительстве индивидуального жилого дома, право на имущественный налоговый вычет возникает с даты госрегистрации права собственности, отмечается в документе.

В случае принятия поправки вступят в силу не ранее чем по истечении месяца со дня официальной публикации и не ранее 1 числа очередного налогового периода по налогу на доходы физических лиц. Их действие распространяется на налоговые вычеты, право на которые возникло с 1 января 2020 г. Положения в части новых правил неразглашения налоговой тайны вступают в силу с 1 января 2021 г. Остальные положения закона вступают в силу с 1 января 2022 г.

Процесс оцифровки налоговых данных в России

Впервые идея создания единого реестра населения – но в те времена без налоговой основы, появилась еще в конце 1990-х годов. В 2006 г. Мининформсвязи (предшественник Минкомсвязи) во главе с Леонидом Рейманом разработало законопроект «О персональных данных», который подразумевал создание такого реестра с минимальным объемом информации о каждом гражданине: ФИО, дата и место рождения, пол, уникальный идентификационный номер.

Инвестиции в столичный финтех резко выросли после многолетнего спада

Инновации и стартапыВ то время идея «поголовной» переписи была резко воспринята правозащитниками, религиозными деятелями и оппозиционными депутатами. В результате во время рассмотрения законопроекта Госдумой пункт о Едином реестре был исключен.

В результате во время рассмотрения законопроекта Госдумой пункт о Едином реестре был исключен.

К современному проекту по созданию единого банка сведений о всех гражданах России на площадке ФНС вернулись во времена Дмитрия Медведева на посту премьер-министра. Так, в июле 2016 г. CNews рассказал о его поручении Правительству завершить в сентябре-октябре разработку концепции, а в ноябре 2016 г. подготовить федеральный закон о реестре, который будет содержать базовые сведения о населении России.

Через реестр предполагалось вести персонифицированный учет отдельных сведений о гражданах, формировать данные для использования властями в части обеспечения прав граждан и оказания услуг.

Концепция создания реестра включала первый этап 2016-2018 гг. на разработку законодательных и нормативных правовых актов, второй этап 2019-2020 гг. на создание информационной системы ведения реестра, ее первоначальное наполнение и организацию ее взаимодействия с системой ведения реестра записей актов гражданского состояния и другими специализированными ГИС.

Третий этап 2021-2024 гг. предусматривал создание отказоустойчивой и катастрофоустойчивой инфраструктуры ГИС, полную интеграцию системы ведения реестра с другими ГИС.

В апреле 2020 г. CNews рассказал о принятом Госдумой во втором чтении законопроекте о создании в России единого федерального информационного регистра сведений о населении, оператором которого была официально назначена ФНС.

На этом этапе стало известно, что основой регистра сведений о населении станут 8 млн записей госреестра ЗАГС, формируемого в облачных дата-центрах ФНС с октября 2018 г., около 540 млн актовых записей, сохранившихся в России с 1926 г., а также сведениями МВД России, данные баз Минобороны, Минобрнауки и государственных внебюджетных фондов. Регистр будет регулярно пополняться ФНС и 12 остальными поставщиками данных по примерно 30 видам сведений, которые, по словам замглавы ФНС Виталия Колесникова, составят «золотой идеальный профиль» гражданина – не дублируя другие ГИС, а приведя «все системы к одному знаменателю».

С помощью реестра и данных других ведомств ФНС сможет не только хранить совокупность сведений о гражданине, но также выстраивать семейные связи россиян и затем, в частности, рассчитывать среднедушевой доход или доход по каждому домохозяйству.

Предполагается что основные нормы закона о едином федеральном информационном регистре сведений о населении будут введены в действие с 1 января 2022 г. Переходной период, на время которого устанавливаются особенности создания, ведения, формирования и использования регистра, предлагается установить со дня опубликования закона до 31 декабря 2025 г. Ряд норм закона может вступить в силу с 1 января 2024 г. и с 1 января 2025 г.

Институт онлайн-образования — Налоговый вычет за обучение в университете

Налоговый вычет — это сумма, с которой можно не платить налог на доходы физических лиц по ставке 13%. Благодаря налоговому вычету можно уменьшить сумму НДФЛ с доходов или вернуть из бюджета уже уплаченную сумму.

Чтобы получить налоговый вычет на обучение в вузе или на курсах необходимо:

Иметь официальный доход и платить НДФЛ в размере 13%. Государство возвращает только фактически уплаченный налог или разрешает не платить его после начисления. Если вы ничего не платили и не начисляли, то и возвращать вам нечего. Налогооблагаемый доход должен быть в том же году, когда оплачено обучение.

Налоговый вычет за обучение в вузе и на курсах можно получить за три прошедших года обучения. В 2020 году можно получить вычет на обучение за 2019, 2018 и 2017 годы.

При получении вычета за обучение в вузе или на курсах важна дата оплаты семестра, а не дата его начала. Например, вы оплатили семестр в декабре 2020 года, а начался он в январе 2021. Этот чек прикрепляют к заявлению за 2020 год, а не за 2021.

Как получить налоговый вычет за обучение в вузе и на курсах

Оплатить обучение в вузе или на курсах в институте или на курсах за себя или близких родственников.

Для получения налогового вычета на обучение в вузе или на курсах на работе необходимо привезти из налоговой уведомление о праве на вычет на обучение. Остальное сделают сотрудники бухгалтерии.

При самостоятельном оформлении налогового вычета на обучение, необходимо взять на работе справку 2-НДФЛ.

Заполнить налоговую декларацию 3-НДФЛ.

Подать в федеральную налоговую службу заявление о возврате НДФЛ.

Ждать в течение трех месяцев. Если инспектор налоговой службы найдет ошибки, подать корректирующую декларацию.

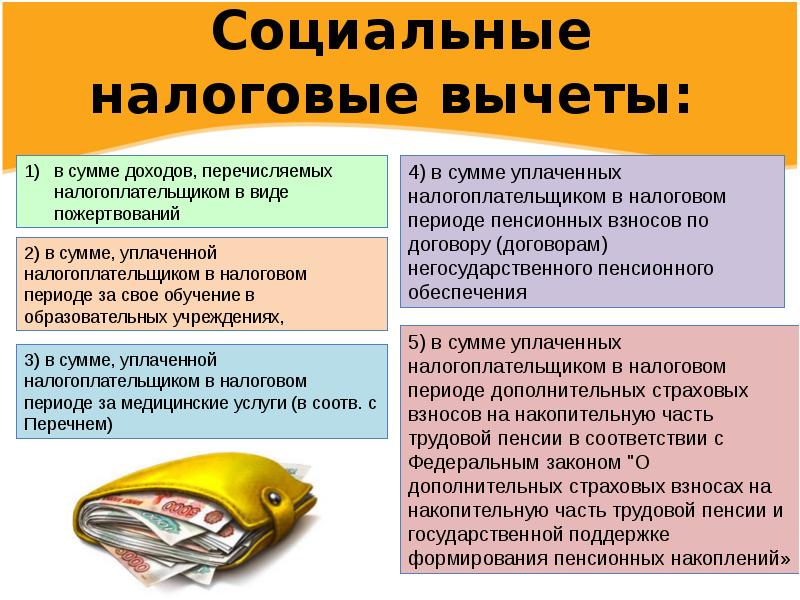

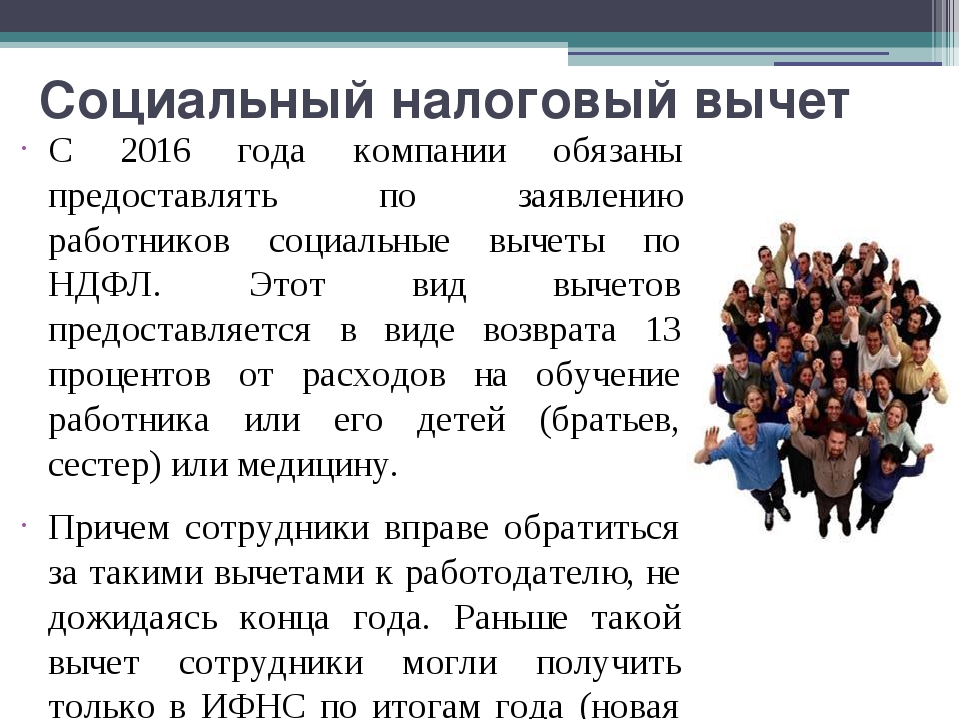

Максимальная сумма расходов, за которую дадут социальный налоговый вычет за обучение в вузе или на курсах, — 120 000 Р в год и 50 000 Р за оплату обучения детей. Государство вернет 13% от этой суммы: до 22 100 Р в год. Можно получить два налоговых вычета за год, если вы платили и за себя, и за своего ребенка.

Определение налогового вычета

Что такое налоговый вычет?

Налоговый вычет — это вычет, который снижает налоговые обязательства человека или организации за счет снижения их налогооблагаемого дохода. Вычеты, как правило, представляют собой расходы, которые налогоплательщик несет в течение года, которые могут быть применены к его валовому доходу или вычтены из его валового дохода, чтобы определить размер причитающегося налога.

Ключевые выводы

- Налоговый вычет — это вычет, который снижает налоговые обязательства лица или организации за счет снижения их налогооблагаемого дохода.

- Вычеты, как правило, представляют собой расходы, которые налогоплательщик несет в течение года, которые могут быть применены к его валовому доходу или вычтены из его валового дохода, чтобы определить размер причитающегося налога.

- Налогоплательщики имеют возможность использовать стандартный вычет или детализировать вычеты (если налогоплательщик решает детализировать вычеты, вычеты производятся только на любую сумму, превышающую стандартный предел вычета).

Налоговые вычеты Vs. Налоговые льготы

Общие сведения о налоговых вычетах

В разных регионах действуют разные налоговые коды, которые позволяют налогоплательщикам вычитать различные расходы из налогооблагаемого дохода.Налоговые кодексы различаются на федеральном уровне и уровне штата. Одна форма может быть 2106-EZ, но в некоторых местах она может не применяться.

Налоговые органы как федерального правительства, так и правительства штатов ежегодно устанавливают стандарты налогового кодекса. Налоговые вычеты, устанавливаемые государственными органами, часто используются для привлечения налогоплательщиков к участию в программах общественных работ на благо общества. Налогоплательщики, которые осведомлены о соответствующих налоговых вычетах на федеральном уровне и уровне штата, могут ежегодно получать значительную выгоду как от налоговых вычетов, так и от деятельности, ориентированной на оказание услуг.В Соединенных Штатах возможны налоговые вычеты по федеральным налогам и налогам штата.

Примером налогового вычета является реализованный убыток капитала по акциям, который может быть вычтен из вашего общего счета по налогу на прибыль, если проданные акции принадлежали для инвестиционных целей.

Налоговые вычеты делятся на две категории: стандартные вычеты и детализированные вычеты.

Стандартные вычеты и детализированные вычеты

В Соединенных Штатах для большинства физических лиц делается стандартный вычет из федеральных налогов.Размер федерального стандартного вычета варьируется от года к году и зависит от регистрационных характеристик налогоплательщика. Каждый штат устанавливает собственное налоговое законодательство о стандартных вычетах, при этом в большинстве штатов также предлагается стандартный вычет на уровне налогов штата. У налогоплательщиков есть возможность использовать стандартный вычет или детализировать вычеты. Если налогоплательщик предпочитает детализировать вычеты, вычеты производятся только на сумму, превышающую стандартный лимит вычетов.

Стандартные вычеты часто являются самым простым способом выбора, поскольку нет необходимости производить расчеты — сумма уже установлена и определена.Детализированные вычеты требуют некоторого расчета и работы со стороны налогового декларанта. Если вы состоите в браке и подаете документы совместно, у вас есть несколько основных расходов, таких как расходы на дом, основные медицинские расходы, и вы вкладываете деньги в пенсионный фонд, то вам может быть полезно пройти через маршрут детализированных вычетов. По данным налоговой службы (IRS), следующие расходы подпадают под категорию детализированных вычетов:

- Расходы на здравоохранение, включая медицинские и стоматологические счета, лекарства, отпускаемые по рецепту

- Налог на недвижимость

- Проценты по ипотеке

- Домашний офис и прочие расходы, связанные с работой

Существует ряд общих налоговых вычетов, а также многие упущенные из виду налоговые вычеты на уровне федерального налога и налога штата, которые налогоплательщики могут использовать для снижения своего налогооблагаемого дохода.Общие налоговые вычеты включают благотворительные пожертвования некоммерческим, религиозным, гуманитарным или правительственным организациям.

Некоторые необычные налоговые вычеты включают налог с продаж на приобретение личного имущества и ежегодный налог на личное имущество, такое как транспортное средство. Многие расходы, понесенные в течение года по деловым причинам, также могут иметь право на вычеты по статьям, такие как сетевые расходы, командировочные расходы и т. Д. и некоторые транспортные расходы.

Особые соображения

Важно помнить, что могут быть определенные ограничения на то, что вы можете ежегодно вычитать, чтобы уменьшить ваши налоговые обязательства перед дядей Сэмом.IRS устанавливает пороговую сумму для многих удержаний, которую вам следует изучить перед подачей заявки.

Например, если вы перечисляете медицинские отчисления, пороговое значение любых расходов, которые не были возмещены в течение налогового года (и которые были оплачены вам, вашему супругу (а) или иждивенцам), должен превышать определенный процент вашего скорректированного валового дохода или они не могут быть вычтены. Для вашей налоговой декларации за 2020 год порог медицинских расходов составляет 7,5% скорректированного валового дохода для всех налогоплательщиков.Ваш бухгалтер будет знать об этих и любых других пороговых значениях, поэтому, если вы пользуетесь услугами налогового специалиста, вам не о чем беспокоиться.

Для вашей налоговой декларации за 2020 год порог медицинских расходов составляет 7,5% скорректированного валового дохода для всех налогоплательщиков.Ваш бухгалтер будет знать об этих и любых других пороговых значениях, поэтому, если вы пользуетесь услугами налогового специалиста, вам не о чем беспокоиться.

Перенос налоговых убытков

Еще один вид вычета, не включенный в стандартные или детализированные налоговые вычеты, — это вычет на капитальные убытки. Перенос налоговых убытков на будущие периоды — это законное средство перераспределения доходов в пользу налогоплательщика. Потери индивидуального или коммерческого капитала могут быть перенесены из прошлых лет.Вы можете потребовать возмещения капитальных убытков в размере до 30000 долларов в качестве налогового вычета с 2020 налогового года (налоговая декларация, которую вы подадите в 2021 году).

Руководство по налоговым вычетам, 20 популярных перерывов в 2021 году

Налоговые вычеты и налоговые льготы могут значительно сэкономить деньги — если вы знаете, что они из себя представляют, как они работают и как их добиваться. Вот шпаргалка.

Что такое налоговый вычет?

Налоговый вычет снижает ваш налогооблагаемый доход и, таким образом, снижает ваши налоговые обязательства. Вы вычитаете сумму налогового вычета из своего дохода, уменьшая налогооблагаемый доход.Чем ниже ваш налогооблагаемый доход, тем меньше ваш налоговый счет.

Что такое налоговый кредит?

Налоговая льгота — это уменьшение вашего фактического налогового счета в соотношении доллар к доллару. Некоторые кредиты подлежат возврату. Это означает, что если вы задолжали 250 долларов США по налогам, но имеете право на получение кредита в размере 1000 долларов США, вы получите чек на разницу в 750 долларов США. (Однако большинство налоговых вычетов не подлежат возврату.)

Как показано в упрощенном примере в таблице, налоговая льгота может значительно повлиять на ваш налоговый счет, чем налоговый вычет.

Налоговый вычет в размере 10 000 долларов… | … или налоговый кредит в размере 10 000 долларов? | |

налоговые претензии

Как правило, есть два способа потребовать налоговые вычеты: взять стандартный вычет или детализировать вычеты.Вы не можете сделать и то, и другое.

Стандартный налоговый вычет на 2020 и 2021 годы

Стандартный вычет в основном представляет собой однозначное сокращение вашего скорректированного валового дохода (AGI) без лишних вопросов. Сумма, на которую вы имеете право, зависит от вашего статуса подачи.

В браке, подача документов отдельно | ||

Люди старше 65 лет или старше 65 лет больший стандартный вычет.

Детализация вычетов

Детализация позволяет сократить налогооблагаемый доход, взяв любой из сотен доступных налоговых вычетов, на которые вы имеете право. Чем больше вы можете удержать, тем меньше вы заплатите налогов.

Следует перечислить или взять стандартный вычет?

Вот к чему сводится выбор:

Если ваш стандартный вычет меньше суммы ваших детализированных вычетов, вам, вероятно, следует детализировать и сэкономить.Однако имейте в виду, что составление списков обычно занимает больше времени, требует большего количества форм, и вам потребуется доказательство того, что вы имеете право на вычеты.

Если ваш стандартный вычет больше, чем сумма ваших детализированных вычетов, возможно, стоит использовать стандартный вычет (и этот процесс идет быстрее).

Примечание. Стандартный вычет за последние годы значительно вырос, поэтому вы можете обнаружить, что сейчас это лучший вариант для вас, даже если вы составляли списки в прошлом.

Цены: от 60 до 120 долларов плюс государственные расходы. | |

Цены: от 44,95 до 79,95 долларов плюс государственные расходы. Рекламная акция: Скидка 25% на подачу документов на федеральном уровне и уровне штата. | |

Цены: от 49,99 до 109,99 долларов, плюс государственные расходы. |

20 популярных налоговых вычетов и налоговых льгот для физических лиц

Существуют сотни вычетов и кредитов.Вот раскрывающийся список некоторых распространенных, а также ссылки на другие наши материалы, которые помогут вам узнать больше.

Вычет процентов по студенческой ссуде

Вычтите до 2500 долларов из вашего налогооблагаемого дохода, если вы уплатили проценты по студенческой ссуде. (Как это работает.)

American Opportunity Tax Credit

Это позволяет вам потребовать все первые 2000 долларов, которые вы потратили на обучение, учебники, оборудование и школьные сборы — но не расходы на проживание или транспорт — плюс 25% от следующих 2000 долларов, на общую сумму 2500 долларов.(Как это работает.)

Вы можете потребовать 20% от первых 10 000 долларов, которые вы заплатили в счет оплаты обучения и сборов, но не более 2 000 долларов. Как и в случае с американской налоговой льготой, в рамках программы пожизненного обучения не учитываются расходы на проживание или транспорт как приемлемые расходы. Вы можете потребовать книги или расходные материалы, необходимые для курсовой работы. (Как это работает.)

Налоговый кредит по уходу за детьми и иждивенцами

Как правило, это до 35% от суммы до 3000 долларов США дневного ухода и аналогичных расходов для ребенка до 13 лет, супруга или родителя, неспособных заботиться о себе, или другой иждивенец, чтобы вы могли работать — и расходы на двух или более иждивенцев до 6000 долларов. В 2021 году это составит до 50% от 8000 долларов расходов на одного иждивенца или 16000 долларов на двух и более иждивенцев (как это работает).

В 2021 году это составит до 50% от 8000 долларов расходов на одного иждивенца или 16000 долларов на двух и более иждивенцев (как это работает).

Это может принести вам до 2000 долларов на ребенка и 500 долларов на иждивенца, не являющегося ребенком в 2020 году. и до 3600 долларов на ребенка в 2021 году. (Как это работает.)

В 2020 налоговом году эта статья покрывает расходы на усыновление до 14 300 долларов на ребенка. В 2021 году это 14 440 долларов. (Как это работает.)

Этот кредит может принести вам от 538 до 6660 долларов в 2020 году в зависимости от того, сколько у вас детей, вашего семейного положения и вашего дохода.Это то, что стоит изучить, если ваш AGI меньше 57 000 долларов. На 2021 год кредит на заработанный доход составляет от 543 до 6728 долларов. (Как это работает).

Вычет из благотворительных пожертвований

Если вы укажете детали, вы можете вычесть стоимость ваших благотворительных подарков — будь то наличные или имущество, такое как одежда или автомобиль, — из вашего налогооблагаемого дохода. А за 2020 налоговый год вы можете вычесть 300 долларов из своей налоговой декларации без необходимости детализации. (Как это работает.)

Вычет медицинских расходов

Как правило, вы можете вычесть квалифицированные, невозмещенные медицинские расходы, превышающие 7.5% от вашего скорректированного валового дохода за налоговый год. (Как это работает.)

Удержание государственных и местных налогов

Удержание процентов по ипотеке

Удержание процентов по ипотеке рекламируется как способ сделать домовладение более доступным. Он сокращает федеральный подоходный налог, который платят соответствующие домовладельцы, за счет уменьшения их налогооблагаемого дохода на сумму выплачиваемых ими процентов по ипотеке. (Как это работает.)

Убытки и расходы, связанные с азартными играми, вычитаются только в размере игрового выигрыша.Таким образом, расходы на лотерейные билеты на 100 долларов не подлежат вычету — если вы не выиграете и не заявите, как минимум 100 долларов. Вы не можете вычесть сумму, превышающую выигранную вами сумму. (Как это работает.)

Вы не можете вычесть сумму, превышающую выигранную вами сумму. (Как это работает.)

Вычет из взносов IRA

Вы можете вычесть взносы в традиционный IRA, хотя размер вычета зависит от того, покрыты ли вы или ваш супруг пенсионным планом на работе и сколько вы делать. (Как это работает.)

401 (k) вычет из взносов

IRS не облагает налогом то, что вы переводите напрямую из своей зарплаты в 401 (k).В 2020 и 2021 годах вы можете направлять на такой счет до 19 500 долларов в год. Если вам 50 лет или больше, вы можете внести до 26 000 долларов. Эти пенсионные счета обычно спонсируются работодателями, хотя самозанятые люди могут открыть свои собственные 401 (k) s. (Как это работает.)

Это составляет от 10% до 50% от суммы до 2000 долларов в виде взносов в IRA, 401 (k), 403 (b) или некоторые другие пенсионные планы (4000 долларов при совместной подаче). Процент зависит от вашего статуса подачи и дохода. (Как это работает.)

Удержание взносов на сберегательный счет здоровья

Взносы в HSA не облагаются налогом, а снятие средств также не облагается налогом, если вы используете их для квалифицированных медицинских расходов.В 2020 году, если у вас есть медицинское страхование с высокой франшизой, вы можете внести до 3550 долларов. Если у вас есть семейное страховое покрытие с высокой франшизой, вы можете внести до 7 100 долларов в 2020 году. На 2021 год лимит индивидуального страхового взноса составляет 3600 долларов, а предел семейного страхового покрытия — 7200 долларов. Если вам 55 лет или больше, вы можете добавить в свой HSA дополнительно 1000 долларов. (Как это работает.)

Вычет из расходов на самозанятость

Есть много ценных налоговых вычетов для фрилансеров, подрядчиков и других самозанятых людей.(Как это работает.)

Если вы используете часть своего дома регулярно и исключительно для деловой деятельности, IRS позволяет вам списать соответствующую арендную плату, коммунальные услуги, налоги на недвижимость, ремонт, техническое обслуживание и другие сопутствующие расходы. (Как это работает.)

(Как это работает.)

Вычет из расходов на преподавателя

Если вы школьный учитель или другой имеющий на это право педагог, вы можете вычесть до 250 долларов, потраченных на школьные принадлежности.

Кредит на энергию для жилищного строительства

Этот кредит может дать вам до 26% стоимости установки солнечных энергетических систем, включая солнечные водонагреватели и солнечные панели.(Подробнее.)

Список здесь.

Ознакомьтесь с лучшим налоговым программным обеспечением 2021 года и не только. И все это подкреплено массой ботанических исследований.

Удержание налога с продаж: как это работает и сколько вы можете удержать

Что такое вычет налога с продаж?

В своей налоговой декларации вы можете вычесть государственный и местный общий налог с продаж, который вы уплатили в течение года, или вы можете вычесть подоходный налог штата и местный налог, который вы уплатили в течение года. Вы не можете сделать и то, и другое.

Вот как работает вычет налога с продаж и как вы можете определить лучший для вас маршрут.

Что подлежит вычету

Как правило, IRS позволяет вычесть одно из следующего:

Общий налог с продаж штата и местный налог с продаж или

Подоходный налог штата и местный налог

Штат и местные общие налоги с продаж, как правило, включают:

Государственные и местные налоги на прибыль обычно включают:

Государственные и местные налоги на прибыль, удерживаемые из вашей заработной платы

Государственные и местные подоходные налоги, уплаченные вами в течение года, которые фактически составляли за предыдущий год

Обязательные взносы в фонды государственных пособий, которые защищают от потери заработной платы (только в некоторых штатах)

Как воспользоваться вычетом налога с продаж

Сравните, сколько вы заплатили в виде налога с продаж за год к сумме, которую вы заплатили в виде государственного, местного и иностранного подоходного налога за год. Затем вычтите большую из двух сумм.

Затем вычтите большую из двух сумм.

Рид Райкер, сертифицированный бухгалтер Evans, Nelson & Company в Рино, штат Невада, говорит, что это может ускорить принятие решения.

Посмотрите, где вы живете. Если вы живете в штате, где нет налога с продаж, то вычет подоходного налога, вероятно, для вас. То же самое касается людей в штатах с высоким подоходным налогом, говорит Райкер. «По большому счету, для большинства лиц с крупными доходами в таких штатах, как Калифорния или Нью-Йорк, или других штатах, где есть подоходный налог штата, вы обычно обнаруживаете, что людям лучше взять вычет из подоходного налога штата, потому что он обычно больше», — он говорит.И наоборот, если вы живете в штате, где нет подоходного налога, вычет из налога с продаж, вероятно, будет лучшим выбором.

Размышляйте о своей жизни. Звучит серьезно, но все это означает, что если вы недавно сделали какие-то крупные покупки — например, новую технику, машину, путешествия или много мебели — вы, возможно, заплатили большой налог с продаж в течение года. Это может легко повернуть маятник в пользу вычета налога с продаж. Точно так же, если вы начали зарабатывать намного больше денег, вы, возможно, заплатили намного больше государственного подоходного налога в течение года, что означает, что вычет вашего государственного и местного подоходного налога может быть лучшим выбором.

Возьмите на себя ответственность за свою финансовую жизнь прямо сейчас

Остерегайтесь ловушек. Ваш вычет из государственных и местных налогов на прибыль, налога с продаж и налога на имущество не превышает 10 000 долларов США (5 000 долларов США при раздельной подаче документов о браке). Поэтому, если вы составляли свою налоговую декларацию и живете в штате с высокими налогами на прибыль или у вас есть дом в районе с высокими налогами на недвижимость, может быть не так много места для этого вычета.

Как подать заявление на вычет налога с продаж

Используйте таблицу А при подаче налоговой декларации.

График А — это то место, где вы рассчитываете свой вычет. (Вам нужно будет сделать это, если вы также воспользуетесь вычетом из подоходного налога.) В любом случае это означает, что вам нужно будет указать свои налоги по статьям вместо того, чтобы брать стандартный вычет. Если вы разберете по статьям, то, вероятно, у вас уйдет больше времени на уплату налогов, но в конечном итоге вы получите более низкий налоговый счет. (Перейдите сюда, чтобы решить, стоит ли включать в список.)

График А — это то место, где вы рассчитываете свой вычет. (Вам нужно будет сделать это, если вы также воспользуетесь вычетом из подоходного налога.) В любом случае это означает, что вам нужно будет указать свои налоги по статьям вместо того, чтобы брать стандартный вычет. Если вы разберете по статьям, то, вероятно, у вас уйдет больше времени на уплату налогов, но в конечном итоге вы получите более низкий налоговый счет. (Перейдите сюда, чтобы решить, стоит ли включать в список.)

Подумайте об использовании официальной оценки IRS. Есть два способа рассчитать ваш налоговый вычет:

Вытащите волосы, пытаясь найти квитанции на все, что вы купили в течение года, чтобы вы могли сложить налог с продаж, или

Просто оцените, что вы заплатили, используя таблицы налогов с продаж IRS, которые вы можете найти в инструкциях к Приложению A.Вы также можете использовать калькулятор налоговых вычетов IRS. «Мой совет хранителям квитанций: если у вас обычный год для покупок… вам не нужно хранить квитанции, и вы можете просто использовать калькулятор налога с продаж IRS; это все равно даст вам довольно красивый вычет, — говорит Райкер. Кроме того, метод хранения квитанций редко превосходит метод оценки IRS. «Обычно люди лучше справляются с общим налоговым калькулятором», — говорит он.

Иногда можно получить и то, и другое.Вы можете использовать метод оценки IRS, а затем добавить налог с продаж, который вы заплатили за определенные крупные покупки, такие как автомобиль, лодка или ремонт дома (инструкции в Приложении A подробно описывают правила). В таких случаях хранение этих квитанций действительно может окупиться — они могут подкрепить ваш вычет, говорит Райкер.

Цены: от 60 до 120 долларов плюс государственные расходы. | |

Цены: от 44,95 до 79,95 долларов плюс государственные расходы. Рекламная акция: Скидка 25% на подачу документов на федеральном уровне и уровне штата. | |

Цены: от 49,99 до 109,99 долларов, плюс государственные расходы. |

Удержание налога на имущество: правила и как сэкономить

Удержание налога на имущество — одно из многих преимуществ домовладельца, но вам не нужно владеть домом, чтобы получить эту налоговую льготу — есть и другие способы получить квалификацию.

Что вычитается

Вы можете вычесть до 10 000 долларов США (5 000 долларов США, если вы состоите в браке отдельно) за комбинацию налогов на имущество и государственных и местных налогов на прибыль или налогов с продаж.

У вас может быть возможность вычесть налоги на имущество и налоги на недвижимость, которые вы платите со своих:

Имущество за пределами США

Легковые автомобили, внедорожники и другие транспортные средства

Что не подлежит вычету

IRS не допускает вычетов налога на имущество для:

Налога на недвижимость, которую вы еще не уплатили

Обложения за строительство улиц, тротуаров или систем водоснабжения и канализации в вашем районе.(Однако начисления или налоги на техническое обслуживание или ремонт этих вещей подлежат вычету.)

Часть вашего налогового счета, которая фактически относится к услугам — воде или мусору, например

Налоги на перевод при продаже дома

Оценки ассоциации домовладельцев

Платежи по ссудам на финансирование энергосберегающего ремонта дома. (Однако процентная часть вашего платежа может быть вычтена как процент по жилищной ипотеке.)

Более 10 000 долларов США (5 000 долларов США при раздельном оформлении брака) за комбинацию налогов на имущество и государственных и местных налогов на прибыль или налогов с продаж.

Как получить вычет по налогу на имущество

Найдите свои налоговые документы. Ваш местный налоговый орган может предоставить вам копию налоговой накладной на ваш дом. Но вы также должны внимательно изучить регистрационные документы на свой автомобиль, жилой дом, лодку или другое движимое имущество. Вы также можете платить налог на имущество и с них, и часть, основанная на стоимости автомобиля, скорее всего, будет вычитаться.

Исключить то, что не считается. Вы можете вычесть налог на недвижимость только в том случае, если он начисляется единообразно по той же ставке, что и аналогичная недвижимость в сообществе. Доходы должны помочь сообществу, а не платить за особые привилегии или услуги для вас. Иногда округа проводят оценку улучшений. Они могут не подлежать вычету, если они не являются налогом.

Используйте Приложение А при подаче декларации. Вот где вы рассчитываете свой вывод.Примечание. Это означает, что вам нужно будет указать свои налоги по статьям вместо стандартного вычета. Если вы разберете по статьям, то, вероятно, у вас уйдет больше времени на уплату налогов, но в конечном итоге вы получите более низкий налоговый счет. (Перейдите сюда, чтобы помочь решить, следует ли вносить в список.)

Вычтите налоги на недвижимость в том году, в котором вы их платите. Звучит просто, но это может быть сложно. Обычно люди платят налог на недвижимость двумя способами: они выписывают чек один или два раза в год, когда приходит счет, или откладывают деньги каждый месяц на счет условного депонирования при оплате ипотеки.Не позволяйте второму способу ввести вас в заблуждение — вычитайте только те налоги, которые фактически уплачены в течение года.

Не делайте ошибки, предполагая, что вы платите налог, когда отдаете деньги своей эскроу-компании. При выплате ипотечного кредита налог на недвижимость вычитается, когда ипотечная компания платит округу.

Цены: от 60 до 120 долларов плюс государственные расходы. | |

Цены: от 44,95 до 79,95 долларов плюс государственные расходы. Рекламная акция: Скидка 25% на подачу документов на федеральном уровне и уровне штата. | |

Цены: от 49,99 до 109,99 долларов, плюс государственные расходы. |

Если вы купили или продали свой дом в этом году

Если вы владели налогооблагаемой недвижимостью в течение части года до ее продажи, вы обычно можете вычесть налоги, относящиеся к тому времени, когда вы владели недвижимостью. Таким образом, если вы продали свой дом в июле, вы вычли бы налог на недвижимость за первую половину года, а покупатель вычтет вторую половину.

Арендаторы могут иметь право на вычет налога на имущество из своих государственных налогов.

Узнайте больше о способах заработать на своем доме

Как получить больший вычет по налогу на недвижимость

Предоплатите налоги на недвижимость. Если ваш полугодовой налоговый счет должен быть оплачен в следующем году, но вы оплачиваете его досрочно — скажем, в декабре этого года — вы можете вычесть его в этом году, а не в следующем.

Сохраните регистрационные данные.Когда пришло время продлить регистрацию транспортного средства, проверьте, действительно ли какая-либо часть платы является налогом на недвижимость. Там может скрываться налоговый вычет.

Внимательно изучите свои заключительные документы. Если вы купили или продали дом, вернитесь и посмотрите, сколько вы заплатили при закрытии по налогу на недвижимость. Это легко не заметить. Кроме того, после того, как налоговый инспектор сможет переоценить недвижимость, вы можете получить второй налоговый счет.

Налоговые вычеты из домашнего офиса для малого бизнеса

Многие или все продукты, представленные здесь, предоставлены нашими партнерами, которые компенсируют нам. Это может повлиять на то, о каких продуктах мы пишем, где и как они появляются на странице. Однако это не влияет на наши оценки. Наше мнение — наше собственное.

Это может повлиять на то, о каких продуктах мы пишем, где и как они появляются на странице. Однако это не влияет на наши оценки. Наше мнение — наше собственное.

Владельцы малого бизнеса и предприниматели, которые работают из дома, могут сэкономить большие деньги на своих налогах, взяв вычет из домашнего офиса, при условии, что они соответствуют требованиям IRS и ведут хороший учет.

Если вы используете часть своего дома регулярно и исключительно для деловой деятельности, IRS позволяет вам списать соответствующую арендную плату, коммунальные услуги, налоги на недвижимость, ремонт, техническое обслуживание и другие связанные с этим расходы.

Вот что малому бизнесу следует знать о вычетах из домашнего офиса.

Кто имеет право на вычет из домашнего офиса

Вы можете претендовать на вычет, независимо от того, являетесь ли вы домовладельцем или съемщиком, и вы можете использовать вычет для любого типа дома, в котором вы проживаете: дом на одну семью, квартиру, квартиру или плавучий дом. Вы не можете использовать его для гостиницы или другого временного жилья.

Правила вычета для домашнего офиса также применяются к отдельно стоящим строениям. Вы можете использовать студию, гараж или сарай в качестве домашнего офиса, если структура соответствует требованиям «эксклюзивного и регулярного использования».

Вот условия, которым вы должны соответствовать:

Регулярное и исключительное использование: Помещение, которое вы используете для бизнеса, должно использоваться исключительно для ведения бизнеса. Например, использование запасной спальни в качестве офиса и игровой комнаты для детей, скорее всего, лишит вас права участвовать в программе.

Есть два исключения. Если вы предоставляете услуги дневного ухода за детьми, престарелыми (65 лет и старше) или инвалидами в этой части дома, вы, вероятно, все равно можете требовать бизнес-вычеты, если у вас есть лицензия, свидетельство или одобрение в качестве центра дневного ухода в соответствии с закон штата, согласно IRS. Другое исключение — если вы используете офис для хранения инвентаря или образцов продуктов, которые вы продаете в своем бизнесе.

Другое исключение — если вы используете офис для хранения инвентаря или образцов продуктов, которые вы продаете в своем бизнесе.

Основное место деятельности: Хотя домашний офис не обязательно должен быть единственным местом, где вы встречаетесь с клиентами или покупателями, он должен быть вашим основным местом работы. Это означает, что вы используете пространство исключительно и регулярно для административной или управленческой деятельности, такой как выставление счетов клиентам, назначение встреч и ведение бухгалтерских книг и записей, согласно IRS.

РЕКЛАМА

Работать с CFP проще, чем когда-либо

Facet Wealth, отмеченная наградами служба финансового планирования нового поколения, подберет для вас специалиста CFP®, чтобы вы могли получить надежные и высококачественные финансовые консультации, которые вам нужны.

Заполните форму ниже, и NerdWallet поделится вашей информацией с Facet Богатство, чтобы они могли связаться с вами.

×

Возбуждаться!

Вы делаете шаг навстречу своему финансовому будущему.

Перейти к Facet Wealth

Вас направляет на веб-сайт Facet Wealth, INC. («Facet Wealth») NerdWallet, Inc., солиситор Facet Wealth («Солиситор»). Адвокат, направивший вас на эту веб-страницу, получит компенсацию от Facet Wealth, если вы вступите в консультативные отношения или в платную подписку на консультационные услуги. Компенсация солиситору может составлять до 1500 долларов. С вас не будут взиматься какие-либо сборы или какие-либо дополнительные расходы за то, что Адвокат направит вас в Facet Wealth.Адвокат может продвигать и / или может рекламировать услуги инвестиционного консультанта Facet Wealth и может предлагать независимый анализ и обзоры услуг Facet Wealth. Facet Wealth и Solicitor не находятся в общей собственности или иным образом связаны между собой. Дополнительная информация о Facet Wealth содержится в форме ADV, часть 2A, доступной здесь.

[В начало]

Как определить вычет из домашнего офиса

Вы можете определить стоимость вычета простым или сложным путем.

- Используя упрощенный вариант , вы не вычитаете фактические расходы. Вместо этого квадратные метры вашего пространства умножаются на установленную норму. Ставка составляет 5 долларов за квадратный фут на площади до 300 квадратных футов.

- Обычный, более сложный метод оценивает ваш домашний офис, сравнивая фактические расходы с вашими общими расходами на проживание. Вы можете вычесть проценты по ипотеке, налоги, обслуживание и ремонт, страхование, коммунальные и другие расходы.

Вы можете использовать форму 8829, чтобы определить расходы, которые вы можете вычесть.

»ПОДРОБНЕЕ: Ознакомьтесь с нашим выбором лучшего налогового программного обеспечения в этом году

[В начало]

Упрощенная версия в сравнении с вычетом фактических расходов

Выбор, использовать ли упрощенный вычет, если вы имеете на него право, или вычесть фактические расходы, в основном зависит от того, что принесет вам больший налоговый вычет.

Метод фактических расходов

Если вы используете метод фактических затрат, вы можете полностью вычесть прямые расходы, такие как покраска или ремонт только в домашнем офисе.Косвенные расходы — проценты по ипотеке, страхование, коммунальные услуги, налоги на недвижимость, общий ремонт дома — подлежат вычету на основе процентной доли вашего дома, используемого для бизнеса.

Узнайте, что еще вы можете сделать для своего бизнеса

Пример. Допустим, вы заплатили 3000 долларов в виде процентов по ипотеке, 1000 долларов по страховым взносам и 3000 долларов за коммунальные услуги (все косвенные расходы) плюс 500 долларов за покраску домашнего офиса (прямые расходы) в течение года. Ваш домашний офис занимает 300 квадратных футов в доме площадью 2000 квадратных футов, поэтому вы можете иметь право вычесть косвенные расходы на 15% стоимости вашего дома.

Это может означать вычет в размере 1050 долларов косвенных расходов (7000 долларов расходов, умноженных на 15% площади, используемой в доме), плюс 500 долларов на прямые расходы на покраску домашнего офиса, то есть общий вычет в размере 1550 долларов.

»БОЛЬШЕ: Убедитесь, что вы не упускаете из виду ни одну из этих популярных налоговых льгот

Упрощенная версия

Если площадь вашего домашнего офиса составляет 300 квадратных футов или меньше, и вы решите воспользоваться упрощенным вычетом, IRS предоставит вам вычет в размере 5 долларов за квадратный фут вашего дома, используемого для бизнеса, максимум до 1500 долларов за 300- квадратный фут.

В этом случае использование упрощенного метода может иметь больше смысла, потому что вы получите только 50 долларов дополнительных вычетов, если задокументируете фактические расходы. Вы также должны учитывать время, которое у вас уйдет на сбор квитанций и записей.

- Упрощенный метод может хорошо работать для однокомнатных офисов и небольших предприятий.

- Метод фактических расходов может работать лучше, если бизнес составляет большую часть дома.

[Наверх]

На что следует обратить внимание

- Поступления. Если вы планируете вычесть фактические расходы, ведите подробный учет всех деловых расходов, которые, по вашему мнению, вы вычтете, например, квитанции на покупку оборудования, счета за электроэнергию, счета за коммунальные услуги и ремонт. Если вы когда-либо проходили аудит IRS, вы будете готовы подтвердить свои претензии.

- Беспокойство. Не позволяйте страху перед аудитом удерживать вас от удержания домашнего офиса.

- Продажа жилья. Если вы домовладелец и берете вычет из домашнего офиса по методу фактических расходов, это может лишить вас возможности избежать налога на прирост капитала при продаже основного места жительства.По данным IRS, люди, которые продают свое основное место жительства после того, как прожили в нем не менее двух из пяти лет до продажи, как правило, не должны платить налоги на прибыль от продажи в размере до 250 000 долларов США или 500 000 долларов США при совместной регистрации брака.

Публикация 523.

Публикация 523.

>> БОЛЬШЕ: Узнайте, как действует налог на прирост капитала при продаже дома

- Амортизация. Если вы используете метод фактических расходов, вы должны амортизировать стоимость вашего дома.Амортизация относится к вычету подоходного налога, который позволяет налогоплательщикам возмещать стоимость собственности в связи с износом, ухудшением состояния или устареванием имущества, согласно IRS. Амортизация, которую вы должны учитывать в вычетах из домашнего офиса, облагается налогом на прирост капитала при продаже дома. Например, если вы владеете своим домом, используете 20% его в качестве домашнего офиса и вычитаете амортизацию, 20% вашей прибыли от продажи дома могут облагаться налогом на прирост капитала. Однако, если вы используете упрощенный метод, амортизация не имеет значения, и вы можете не облагаться налогом.

Правила налоговых вычетов для домашнего офиса могут быть трудными для понимания. Проконсультируйтесь с налоговым консультантом или воспользуйтесь соответствующим онлайн-программным обеспечением по налогообложению, если не знаете, что делать дальше.

»БОЛЬШЕ: 7 причин, по которым IRS будет проверять вас

Налоговые льготы и вычеты на образование, которые вы можете запросить в 2020 году

Если вы платили за обучение в колледже в прошлом году, вы можете претендовать на получение американского кредита возможности или пожизненного кредита на обучение, или вычета платы за обучение и сборов.Американский альтернативный кредит обычно является наиболее ценным налоговым кредитом на образование, если вы соответствуете требованиям.

Вы можете требовать эти налоговые льготы и вычеты на образование, даже если вы платили за обучение в учебном заведении. Родители также могут воспользоваться этим преимуществом, если они не выбирают отдельный статус для регистрации в браке. Вот что нужно знать о каждом варианте.

American Opportunity Credit

Как это работает: вы можете снизить свой налоговый счет до 2500 долларов, если вы заплатили столько за обучение в бакалавриате в прошлом году. Американская налоговая льгота позволяет вам претендовать на все первые 2000 долларов, которые вы потратили на обучение, книги, оборудование и плату за обучение, но не на расходы на проживание или транспорт, плюс 25% от следующих 2000 долларов, на общую сумму 2500 долларов.

Американская налоговая льгота позволяет вам претендовать на все первые 2000 долларов, которые вы потратили на обучение, книги, оборудование и плату за обучение, но не на расходы на проживание или транспорт, плюс 25% от следующих 2000 долларов, на общую сумму 2500 долларов.

Кто может претендовать на это: Американский кредит возможностей предназначен специально для студентов бакалавриата и их родителей. Вы можете требовать возмещения налогов на срок не более четырех лет. Ваши родители потребуют возмещения, если они оплатили ваши расходы на образование, а вы указаны как иждивенец после их возвращения.

Вы можете получить полный налоговый кредит на образование, если ваш модифицированный скорректированный валовой доход, или MAGI, составлял 80 000 долларов или меньше в 2020 году (160 000 долларов или меньше, если вы подаете налоговую декларацию совместно с супругом). Если ваш MAGI составлял от 80 000 до 90 000 долларов (от 160 000 до 180 000 долларов для совместных файлов), вы получите уменьшенный кредит. Если вы зарабатываете больше, вы не можете претендовать на этот кредит.

Чего это стоит. Американский кредит на возмещение убытков снижает сумму налогов, которые вы платите. Например, если вы задолжали 3000 долларов по налогам и получили полную компенсацию в размере 2500 долларов, вам придется заплатить в IRS только 500 долларов.

Возмещается ли американский кредит на возмещение убытков? Да. Вы все равно можете получить 40% от стоимости альтернативного налогового кредита в США — до 1000 долларов — даже если вы не получали дохода в прошлом году или не должны платить налоги. Например, если вы имеете право на возмещение, этот кредит может увеличить сумму, которую вы получите, до 1000 долларов. Вот почему американский альтернативный кредит обычно является лучшей налоговой льготой на образование для студентов и их семей.

Кредит на пожизненное обучение

Как это работает: вы можете потребовать 20% от первых 10 000 долларов, которые вы заплатили в счет оплаты обучения в 2020 году, но не более 2000 долларов. Как и в случае с американской налоговой льготой, в рамках программы пожизненного обучения не учитываются расходы на проживание или транспорт как приемлемые расходы. Но вы можете потребовать книги или принадлежности, необходимые для курсовой работы.

Как и в случае с американской налоговой льготой, в рамках программы пожизненного обучения не учитываются расходы на проживание или транспорт как приемлемые расходы. Но вы можете потребовать книги или принадлежности, необходимые для курсовой работы.

Кто может претендовать на это: пожизненное обучение предоставляется не только студентам или их родителям. Кредит распространяется на студентов бакалавриата, магистратуры, студентов, не учившихся на степень или профессионально-технических училищ, и нет ограничений на количество лет, на которые вы можете претендовать. Таким образом, он идеально подходит для аспирантов или тех, кто посещает занятия, чтобы развить новые навыки, даже если вы уже запрашивали американскую налоговую льготу по своим налогам в прошлом.Вы не можете претендовать на получение одновременно американского кредита возможности и кредита на обучение в течение всей жизни в один и тот же год.

Чего это стоит: вы можете запросить кредит, если ваш MAGI был меньше 59 000 долларов США (118 000 долларов США, если вы подали совместную заявку) в прошлом году. Если ваш MAGI составлял от 59 000 до 69 000 долларов (от 118 000 до 138 000 долларов, если вы подали совместную заявку), вы можете получить уменьшенный кредит. Вы не можете получить кредит, если ваш MAGI был больше 69 000 долларов США (138 000 долларов США, если вы состоите в браке и подаете документы совместно).

Возмещается ли кредит на пожизненное обучение? Нет.Вы не можете получить зачет на пожизненное обучение в качестве возмещения, если вы не получали дохода или не должны платить налоги.

Список здесь.

Посмотрите выдающиеся студенческие ссуды и варианты рефинансирования на 2021 год. И все это подкреплено массой ботанических исследований.

Вычет из платы за обучение

Как это работает: вы можете вычесть до 4000 долларов из своего валового дохода за деньги, потраченные на соответствующие критериям расходы на образование в 2020 налоговом году. Эти расходы включают обучение, сборы, книги, принадлежности и другие покупки ваша школа требует.Как и в случае с налоговыми льготами на образование, личные расходы, такие как транспорт, проживание и питание, не подлежат вычету.

Эти расходы включают обучение, сборы, книги, принадлежности и другие покупки ваша школа требует.Как и в случае с налоговыми льготами на образование, личные расходы, такие как транспорт, проживание и питание, не подлежат вычету.

Срок действия вычета за обучение и плату истек в конце 2017 года, но впоследствии был продлен до 31 декабря 2020 года.

Кто может претендовать на это: удержание платы за обучение и сборов доступно для студентов и родителей, заработавших менее 65000 долларов США (или 130 000 долларов США при совместной регистрации брака) в 2020 году. Те, кто заработал от 65 000 до 80 000 долларов США (160 000 долларов США при совместной подаче), могут иметь право на вычет в размере 2 000 долларов США.

Вы не можете претендовать на вычет платы за обучение и налоговый кредит на образование в один и тот же год для одного и того же студента. Если вы имеете право на получение нескольких налоговых льгот для образования, профессиональное налоговое программное обеспечение или программное обеспечение для подготовки налоговой отчетности в Интернете могут помочь вам определить, что для вас более ценно.

Чего это стоит: удержание платы за обучение и сборов снижает ваш налогооблагаемый доход до 4000 долларов, если вы имеете право на максимальный вычет. Снижение налогооблагаемого дохода, скорее всего, не сэкономит вам столько денег, как получение налогового кредита, но вычет за обучение и сборы может принести пользу лицам, подающим документы, которые не имеют права на получение американского кредита возможности или кредита на пожизненное обучение.

Налоговые формы на образование

В январе ваша школа вышлет вам форму 1098-T, справку о стоимости обучения, в которой указаны расходы на образование, которые вы оплатили за год. Вы будете использовать эту форму, чтобы ввести соответствующие суммы в свою налоговую декларацию, чтобы подать заявку на налоговый кредит или вычет на образование.

Если вы или ваши родители также платили студенческие ссуды, вы можете вычесть проценты по студенческим ссудам из своего налогооблагаемого дохода. Если вы заплатили более 600 долларов в качестве процентов, ваш сервисный центр автоматически отправит вам форму 1098-E.Вы все равно можете вычесть проценты, если вы заплатили менее 600 долларов, но вам придется попросить форму у обслуживающего персонала.

Если вы заплатили более 600 долларов в качестве процентов, ваш сервисный центр автоматически отправит вам форму 1098-E.Вы все равно можете вычесть проценты, если вы заплатили менее 600 долларов, но вам придется попросить форму у обслуживающего персонала.

Если ваша компания предоставила средства на образовательную помощь — например, возмещение стоимости обучения или выплату студенческой ссуды — до 5250 долларов США могут быть исключены из вашего налогооблагаемого дохода. Платежи по студенческому кредиту должны быть произведены после 27 марта 2020 г.

Стандартный вычет: сколько это и как вы его берете?

Налоговый вычет — это вид налоговой льготы.Это уменьшает сумму, которую вы должны дяде Сэму. Налоговые вычеты снижают ваше налоговое бремя за счет снижения налогооблагаемого дохода, и вы можете либо потребовать стандартный вычет, либо указать свои вычеты при подаче заявления. Для налогового года 2020 (то, что вы подаете в начале 2021 года) стандартный вычет составляет 12 400 долларов США для лиц, подавших одиночную декларацию, и 24 800 долларов США для лиц, подавших совместную декларацию. До 2018 налогового года стандартные вычеты были примерно вдвое меньше. Если вы не знакомы со стандартной дедукцией, продолжайте читать.

Выйдите за рамки налогов, чтобы составить всеобъемлющий финансовый план.Найдите местного финансового консультанта сегодня.

Понимание стандартного вычетаНезависимо от того, являетесь ли вы владельцем бизнеса или служащим, вы, вероятно, захотите, чтобы сумма вашего подоходного налога была как можно меньше. Вот тут-то и пригодятся такие инструменты, как вычеты. Независимо от того, на каком финансовом фронте вы стоите, существует широкий спектр расходов, которые вы можете вычесть из своих налогов.

Многие расходы и взносы подлежат вычету, включая благотворительные подарки, проценты по ипотеке, проценты по студенческим займам, некоторые расходы, связанные с бизнесом, и медицинские расходы. Вычитание этих индивидуальных расходов из вашей налоговой декларации называется вычетами по статьям. Чтобы потребовать эти вычеты, вам необходимо иметь какое-то доказательство, подтверждающее, что вы имеете право на освобождение части вашего дохода от налогообложения.

Вычитание этих индивидуальных расходов из вашей налоговой декларации называется вычетами по статьям. Чтобы потребовать эти вычеты, вам необходимо иметь какое-то доказательство, подтверждающее, что вы имеете право на освобождение части вашего дохода от налогообложения.

Однако не все будут перечислять вычеты. Это потому, что существует также стандартный вычет, который представляет собой просто установленную сумму денег, которую налогоплательщики могут автоматически вычесть из своего скорректированного валового дохода. Как правило, если ваш стандартный вычет больше суммы детализированных вычетов, на которые вы имеете право, вы просто берете вместо него стандартный вычет.Размер вашего стандартного вычета зависит от нескольких факторов: вашего возраста, вашего дохода и статуса подачи документов.

Сколько у меня стандартного вычета?Стандартный вычет привязан к инфляции, поэтому суммы немного меняются каждый год. Для налогового года 2020, который мы подаем в начале 2021 года, федеральный стандартный вычет для одиноких лиц и состоящих в браке лиц, подающих раздельно, составляет 12 400 долларов. Это 24 800 долларов, если вы переживший супруг или женаты и подаете совместно.Если вы глава семьи, это 18 650 долларов.

Лица, которые хотя бы частично слепы или старше 65 лет, получают больший стандартный вычет. Если вы не замужем, состоите в браке и подаете документы отдельно или являетесь главой семьи, ваша стандартная сумма вычета может увеличиться на 1650 долларов. Если вы состоите в браке и подаете документы совместно или квалифицируетесь как вдова (вдова), сумма может увеличиться на 1300 долларов.

| Стандартные вычеты по возрасту: 2019 Налоговый год | ||

| Холост или женат, подача отдельно | до 65 65 и старше | $ 12 400 $ 14 050 |

| В браке подача совместно | до 65 лет (оба супруга) 65 лет и старше (один супруг) 65 лет и старше (оба супруга) | 24 800 долл. США США 26 100 долл. США 27 400 долл. США |

| Глава семьи | до 65 65 и старше | 18 650 долл. США 20 300 долл. США |

| Соответствующая вдова | до 65 65 и старше | 24 800 долл. США 26 100 долл. США |

Кто-то еще называет вас иждивенцем? В таком случае ваша стандартная сумма удержания (на 2019 год) не может превышать одно из следующих значений: а) 1100 долларов или б) ваш общий заработанный доход плюс 350 долларов.Если вы живете в штате, который требует от вас уплаты подоходного налога, может существовать стандартный вычет на уровне штата, который вы можете подать в налоговую декларацию штата.

Существует инструмент IRS, который вы можете использовать для расчета вашего собственного стандартного вычета. Примерно через пять минут вы точно узнаете, сколько вы можете вычесть из своего дохода.

Однако важно отметить, что не все могут использовать стандартный вычет. К сожалению, если вы попадете в одну из следующих категорий, у вас, скорее всего, не останется другого выбора, кроме как перечислить свои вычеты:

- Вы подаете налоговую декларацию за период менее 12 месяцев, поскольку вы меняете годовой отчетный период.

- Вы были иностранцем-нерезидентом в любой момент в течение налогового года.

- Вы женаты, подаете отдельно, и ваш (а) супруг (а) учитывает свои вычеты

Имущество, товарищества, общие целевые фонды и трасты также не имеют права на стандартный вычет.

Стандартный вычет против детального вычета Разница между стандартным вычетом и детализированным вычетом проста. Первый — это конкретный или стандартный номер, определяемый исключительно вашим возрастом и статусом регистрации. Но последнее требует, чтобы вы вручную перечисляли свои вычеты. Это означает, что вам придется сесть, просмотреть свои финансовые документы и все сложить.

В конечном итоге вам нужно будет решить, как вы хотите заявить о своих удержаниях.Это потому, что, согласно правилу, вы не можете использовать стандартный вычет, а также перечислять свои вычеты в рамках одного налогового года.

Решение о том, как потребовать свои вычетыЕсли вы не уверены, следует ли перечислять вычеты по статьям или использовать стандартные вычеты, неплохо было бы вычислить числа. Вероятно, вам следует сделать то, что дает вам наибольший вычет.

Взять стандартный вычет, безусловно, проще, особенно если вы не отслеживали свои расходы в течение года.Большинство американцев выбирают этот путь, и вы можете требовать стандартного вычета, даже если нет единого расхода, который вы могли бы вычесть в противном случае. Стандартный вычет также стал еще более привлекательным после того, как Закон о сокращении налогов и занятости от 2017 года резко увеличил его размер при одновременном удалении или сокращении некоторых детализированных вычетов.

Конечно, если вы хотите составить список, но вам в этом нужна помощь, вы можете поговорить с финансовым консультантом, который специализируется на налогах. Наш инструмент подбора финансового консультанта может помочь вам найти человека, с которым можно работать и удовлетворить ваши потребности.

ИтогВычеты уменьшают сумму денег, которую вы должны заплатить до обычного крайнего срока 15 апреля (продлен на 2020 налоговый год до 17 мая 2021 года). Правительство устанавливает стандартную вычету и диктует ее размер. Все податели налоговой декларации могут потребовать этот вычет, если они не захотят детализировать свои вычеты. В 2020 налоговом году стандартный вычет составляет 12 400 долларов США для лиц, подавших одиночную декларацию, и 24 800 долларов США для лиц, подающих совместную декларацию. Лица, подающие документы, которые имеют статус главы семьи, получают вычет в размере 18 650 долларов.Сумма вычета также немного увеличивается каждый год, чтобы не отставать от инфляции.

Советы по налоговому планированию- В то время как налоговый специалист или налоговое программное обеспечение может помочь вам подать налоговую декларацию за год, финансовый консультант может помочь вам оптимизировать налоговую оптимизацию всего вашего финансового плана. Найти подходящего финансового консультанта, который соответствует вашим потребностям, не должно быть сложной задачей. Бесплатный инструмент SmartAsset подберет вам финансовых консультантов в вашем районе за 5 минут. Если вы готовы к сотрудничеству с местными консультантами, которые помогут вам в достижении ваших финансовых целей, начните прямо сейчас.

- Просто хотите прикинуть, сколько вы заплатите налогов? Ознакомьтесь с нашими налоговыми калькуляторами, чтобы узнать, как федеральные налоги и налоги штата повлияют на вас.

Фото: © iStock.com / DragonImages, © iStock.com / mbbirdy, © iStock.com / eternalcreative

Аманда Диксон Аманда Диксон — писатель и редактор по личным финансам, специализирующаяся в области налогов и банковского дела. Она изучала журналистику и социологию в Университете Джорджии. Ее работы были представлены в Business Insider, AOL, Bankrate, The Huffington Post, Fox Business News, Mashable и CBS News.Аманда родилась и выросла в метро Атланты, а в настоящее время живет в Бруклине. .

График А — это то место, где вы рассчитываете свой вычет. (Вам нужно будет сделать это, если вы также воспользуетесь вычетом из подоходного налога.) В любом случае это означает, что вам нужно будет указать свои налоги по статьям вместо того, чтобы брать стандартный вычет. Если вы разберете по статьям, то, вероятно, у вас уйдет больше времени на уплату налогов, но в конечном итоге вы получите более низкий налоговый счет. (Перейдите сюда, чтобы решить, стоит ли включать в список.)

График А — это то место, где вы рассчитываете свой вычет. (Вам нужно будет сделать это, если вы также воспользуетесь вычетом из подоходного налога.) В любом случае это означает, что вам нужно будет указать свои налоги по статьям вместо того, чтобы брать стандартный вычет. Если вы разберете по статьям, то, вероятно, у вас уйдет больше времени на уплату налогов, но в конечном итоге вы получите более низкий налоговый счет. (Перейдите сюда, чтобы решить, стоит ли включать в список.)

Публикация 523.

Публикация 523.