Налог ндфл это: Налог на доходы физических лиц

Земельный налог в год 2017 и 2018

11 ноября 2020

56Земельный налог

Ирина Ерёмина

Налоговый консультант

6 минут чтения

9521

СтатьиБесплатно задайте вопросы

Бесплатный звонок для всей России

Мы работаем с 8:00 до 21:00 по Москве

Поможем получить налоговый вычет

Рассчитаем налоговые вычеты,

на которые вы можете претендовать

Земельный налог в год 2018 и 2017

Земельный налог в 2018 году устанавливается Налоговым кодексом Российской Федерации и нормативными правовыми актами представительных органов муниципальных образований и обязателен к уплате на территориях этих муниципальных образований.

Налогоплательщиками налога являются юридические лица или физические лица, обладающие земельными участками, которые признаны объектом налогообложения, на праве собственности, праве постоянного (бессрочного) пользования или праве пожизненного наследуемого владения.

Не признаются налогоплательщиками физические лица в отношении земельных участков, находящихся у них на праве безвозмездного пользования, в том числе праве безвозмездного срочного пользования, или переданных им по договору аренды.

Объект налогообложения признается земельные участки, расположенные в пределах муниципального образования (городов федерального значения Москвы, Санкт-Петербурга и Севастополя), на территории которого введен налог на земельный участок.

Как рассчитать кадастровый земельный налог

Налоговая база определяется как кадастровая стоимость земельного участка, признаваемых объектом налогообложения, по состоянию на 1 января года, являющегося налоговым периодом (налоговый период — один календарный год).

Налоговая база определяется отдельно в отношении доли в праве собственности на земельный участок, в отношении которых налогоплательщиками признаются разные лица либо установлены различные налоговые ставки.

Земельный налог для физических лиц

Для налогоплательщиков — физических лиц налоговая база определяется налоговыми органами на основании сведений, которые представляются в налоговый орган органами, осуществляющими государственный кадастровый учет и государственную регистрацию прав на недвижимое имущество. При долевой собственности, владельцы земельных участков уплачивают в налоговую земельный налог пропорционально доле владения.

Земельный налог для юридических лиц

Налогоплательщики-организации расчет налога производят самостоятельно. Организации по истечении налогового периода представляют в налоговый орган по месту нахождения земельного участка налоговую декларацию по налогу. Налоговые декларации по налогу представляются налогоплательщиками не позднее 1 февраля года, следующего за истекшим налоговым периодом.

Расчет земельного налога в 2017 для юридических лиц, делают исходя из кадастровой стоимость участка по состоянию на 1 января года, за который делают расчет. К примеру, земельный налог для организаций за 2017 год определят исходя из кадастровой стоимости на 1 января 2017 года.

Расчет земельного налога в 2018 для юридических лиц не изменился.

Формулу для расчета кадастрового земельного налога в год:

Налог = (Кадастровая стоимость земельного участка — сумма по льготе) * Ставка

Ставка земельного налога

Налоговая ставка устанавливается нормативными правовыми актами представительных органов муниципальных образований (законами городов федерального значения Москвы, Санкт-Петербурга и Севастополя) и не могут превышать:

- 0,3 процента в отношении земельных участков:

- отнесенных к землям сельскохозяйственного назначения или к землям в составе зон сельскохозяйственного использования в населенных пунктах и используемых для сельскохозяйственного производства;

- занятых жилищным фондом и объектами инженерной инфраструктуры жилищно-коммунального комплекса (за исключением доли в праве на земельный участок, приходящейся на объект, не относящийся к жилищному фонду и к объектам инженерной инфраструктуры жилищно-коммунального комплекса) или приобретенных (предоставленных) для жилищного строительства;

- приобретенных (предоставленных) для личного подсобного хозяйства, садоводства, огородничества или животноводства, а также дачного хозяйства;

- ограниченных в обороте в соответствии с законодательством Российской Федерации, предоставленных для обеспечения обороны, безопасности и таможенных нужд;

- 1,5 процента в отношении прочих земельных участков.

В случае, если налоговые ставки не определены нормативными правовыми актами представительных органов муниципальных образований (законами городов федерального значения Москвы, Санкт-Петербурга и Севастополя), ставка земельного налога производится по указанным выше налоговым ставкам.

Допускается установление дифференцированных налоговых ставок в зависимости от категорий земель и (или) разрешенного использования земельного участка, а также в зависимости от места нахождения объекта налогообложения применительно к муниципальным образованиям, включенным в состав внутригородской территории города федерального значения Москвы в результате изменения его границ, в случае, если в соответствии с законом города федерального значения Москвы земельный налог отнесен к источникам доходов бюджетов указанных муниципальных образований.

Ставка земельного налога Московской области 2018 году имеет следующие размеры:

Льготы по земельному налогу 2017 года

Льготы предоставляются физическим и юридическим лицам в соответствии со статьей 395 НК РФ.

Уплата земельного налога 2018

При уплате земельного налога и авансовых платежей по налогу уплачиваются налогоплательщиками в бюджет по месту нахождения земельных участков, признаваемых объектом налогообложения.

В случае возникновения (прекращения) у налогоплательщиков в течение налогового (отчетного) периода права на налоговую льготу исчисление суммы налога (суммы авансовых платежей по налогу) в отношении земельного участка, по которому предоставляется право на налоговую льготу, производится с учетом коэффициента, определяемого как отношение числа полных месяцев, в течение которых отсутствует налоговые льготы, к числу календарных месяцев в налоговый (отчетный) период. При этом месяц возникновения права на налоговую льготу, а также месяц прекращения указанного права принимается за полный месяц.

Где узнать больше о земельном налоге

Земельному налогу посвящена глава 31 Налогового Кодекса.

Полезные ссылки

Как заполнить 2‑НДФЛ в 2021 году

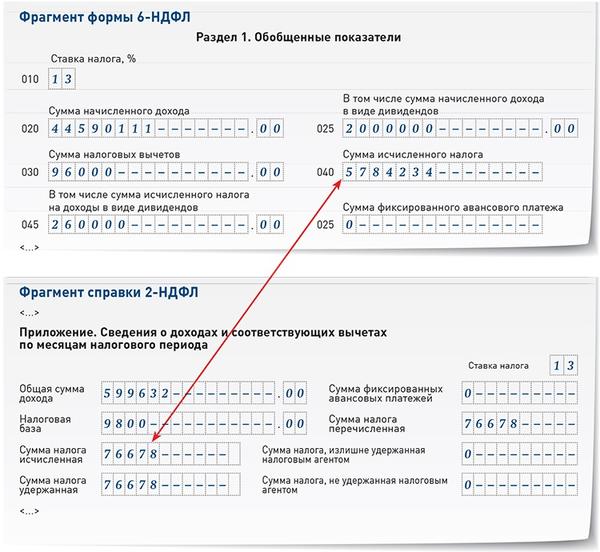

Если вы выдаёте зарплату работникам или дивиденды учредителям, вам нужно удерживать с этих выплат НДФЛ и перечислять его в налоговую. Существует два отчёта по НДФЛ: ежеквартальный 6-НДФЛ и ежегодный 2-НДФЛ. Отчёт 2-НДФЛ отменяют с 2021 года, но за 2020 год его нужно сдать в прежней форме. В этой статье мы расскажем о том, как заполнить 2-НДФЛ.

Существует два отчёта по НДФЛ: ежеквартальный 6-НДФЛ и ежегодный 2-НДФЛ. Отчёт 2-НДФЛ отменяют с 2021 года, но за 2020 год его нужно сдать в прежней форме. В этой статье мы расскажем о том, как заполнить 2-НДФЛ.

Если в течение года ни один человек не получал от вас доходы, 2-НДФЛ сдавать не нужно.

Что такое НДФЛ

НДФЛ — это налог на доходы физических лиц. Его платит каждый человек, который получает доход. Но чаще всего он платит не сам, а этим занимается организация, в которой он работает.

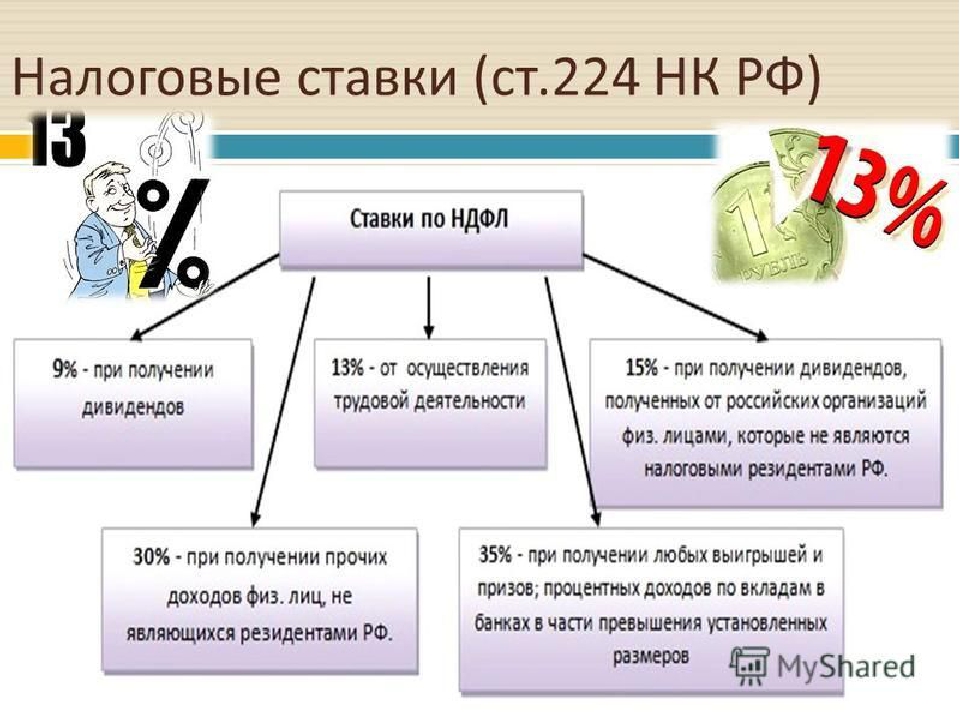

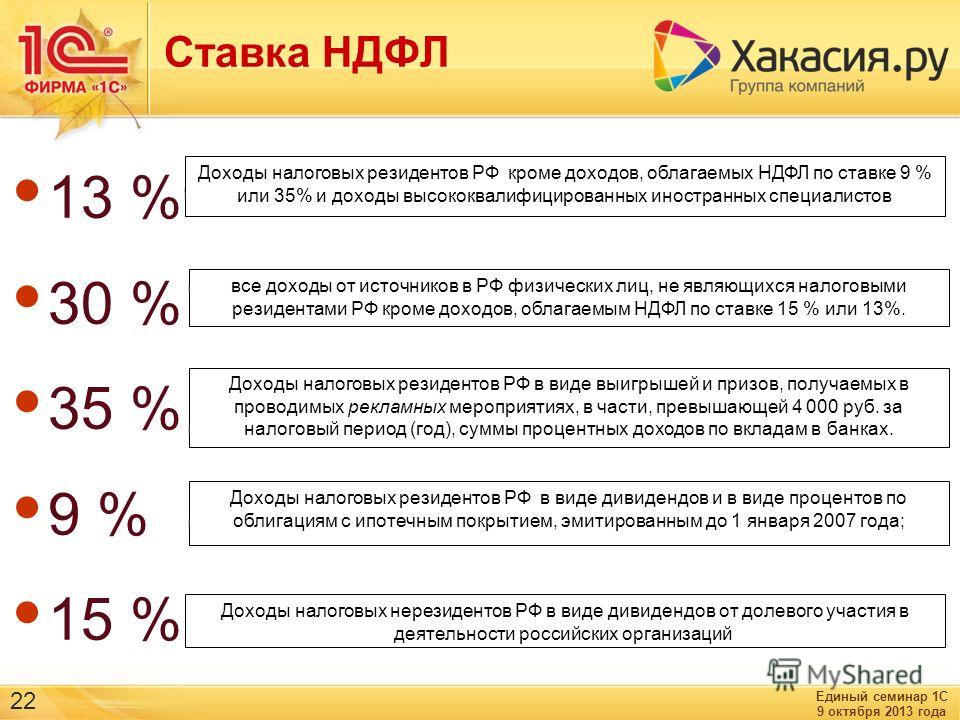

Наняв работника, вы становитесь его налоговым агентом. Теперь вы должны считать, удерживать и перечислять в налоговую НДФЛ с его зарплаты. Важно: вы платите НДФЛ не из своих денег, а удерживаете из зарплаты сотрудника. То есть вы посредник между ним и государством. Обычно, размер НДФЛ 13% от дохода. Но бывает и больше. Например, с выигрыша в лотерею нужно заплатить 35%.

Сроки сдачи отчётности 2-НДФЛ

2-НДФЛ нужно сдавать раз в год до 1 марта. Если срок выпадает на выходной или праздник, он переносится на следующий рабочий день.

Не забывайте каждый квартал сдавать отчёт 6-НДФЛ. Подробнее о нём читайте в статье «Как подготовить отчёт 6-НДФЛ».

Правила заполнения формы 2-НДФЛ

2-НДФЛ состоит из справок на каждого сотрудника. В справке отражается информация о доходах, вычетах, исчисленном, удержанном и перечисленном налоге.

Скачать форму 2-НДФЛ

Правила заполнения 2-НДФЛ

- Исчисленный налог — 13% от разницы между доходами и налоговыми вычетами.

- Удержанный налог — сколько НДФЛ вы удержали из зарплаты сотрудника.

- Перечисленный налог — сколько НДФЛ вы перечислили в налоговую.

Чаще всего трудности возникают при заполнении суммы перечисленного налога. В течение всего года вы платите общую сумму НДФЛ по всем сотрудникам, а в 2-НДФЛ её нужно распределить отдельно по каждому. Если вы всегда перечисляли ровно столько, сколько должны, проблем не будет — исчисленный, удержанный и перечисленный налог будут равны. Но встречаются ситуации, когда эти суммы различаются. Причины бывают разные. Например, при пересчёте налога в случае увольнения сотрудника вы не можете удержать налог, а при несвоевременном перечислении налога в бюджет образуется недоплата.

Причины бывают разные. Например, при пересчёте налога в случае увольнения сотрудника вы не можете удержать налог, а при несвоевременном перечислении налога в бюджет образуется недоплата.

Что делать, если вы недоплатили НДФЛ

Если вы можете удержать недоплаченный НДФЛ, сделайте это до подачи 2-НДФЛ. Так вы сначала погасите недоимку, а потом распределите перечисленный налог по сотрудникам. Тогда в 2-НДФЛ начисленный, удержанный и перечисленный налог будут равны.

Если вы недоплатили и не можете удержать налог, например, сотрудник уже уволился, подготовьте справку 2-НДФЛ с признаком «2». В ней начисленный налог будет отличаться от удержанного и перечисленного. Также заполните строку «Сумма налога, не удержанная налоговым агентом».

Что делать с переплатой НДФЛ

Есть две причины переплаты:

- Вы удержали у сотрудника нужную сумму НДФЛ, но по ошибке перечислили больше. Такое может случиться из-за ошибки в платёжке. В этом случае переплату можно только вернуть или зачесть в счёт платежей по другому налогу.

Зачесть в счёт предстоящих платежей по НДФЛ не получится. Всё потому, что НДФЛ — это налог, который удерживают из зарплаты сотрудника. Платить его из личных средств нельзя, а вот другие можно, например, УСН или НДС. В 2-НДФЛ такая переплата не отражается.

Зачесть в счёт предстоящих платежей по НДФЛ не получится. Всё потому, что НДФЛ — это налог, который удерживают из зарплаты сотрудника. Платить его из личных средств нельзя, а вот другие можно, например, УСН или НДС. В 2-НДФЛ такая переплата не отражается. - Вы удержали у сотрудника больше НДФЛ, чем нужно. Такую переплату вы должны вернуть ему по заявлению в течение трёх месяцев.

Вы можете вернуть эту сумму из своих денег, а потом уменьшать на неё платежи по НДФЛ за всех сотрудников. И так, пока полностью не возместите налог, но в рамках трёх месяцев. Иногда суммы налога, который предстоит перечислить в ближайшие три месяца, не хватает для возмещения переплаты. Поэтому прикиньте будущие платежи заранее. И если поймёте, что их недостаточно, подайте в налоговую заявление о возврате излишне удержанного налога. Это нужно сделать в течение 10 дней со дня получения заявления от сотрудника.

Если вы успеете вернуть работнику деньги до подачи 2-НДФЛ, то переплату в справке показывать не нужно.

Начисленный, удержанный и перечисленный налог будут равны. Если не успеете, тогда при заполнении 2-НДФЛ поставьте правильную сумму НДФЛ в строку «Сумма налога исчисленная». В строках «Сумма налога удержанная» и «Сумма налога перечисленная» укажите НДФЛ с учётом переплаты. А в строку «Сумма налога, излишне удержанная налоговым агентом» — только сумму переплаты. После возврата работнику НДФЛ нужно подать в инспекцию уточненную справку 2-НДФЛ.

Начисленный, удержанный и перечисленный налог будут равны. Если не успеете, тогда при заполнении 2-НДФЛ поставьте правильную сумму НДФЛ в строку «Сумма налога исчисленная». В строках «Сумма налога удержанная» и «Сумма налога перечисленная» укажите НДФЛ с учётом переплаты. А в строку «Сумма налога, излишне удержанная налоговым агентом» — только сумму переплаты. После возврата работнику НДФЛ нужно подать в инспекцию уточненную справку 2-НДФЛ.

Когда подают аннулирующие справки

Чаще всего, когда отправили отчёт не в ту налоговую. Если 2-НДФЛ нужно просто скорректировать, сразу подайте корректировку — аннулирующую справку перед этим не подавайте.

В аннулирующей справке в поле «признак» ставят код 99. А в полях «Сумма дохода», «Сумма исчисленного налога», «Сумма удержанного налога», «Сумма перечисленного налога» — нули.

Сдавайте отчётность в три клика

Эльба поможет вам работать без бухгалтера. Она подготовит отчёты, посчитает налоги и не потребует от вас специальных знаний.

Она подготовит отчёты, посчитает налоги и не потребует от вас специальных знаний.

Как выдать сотруднику справку 2-НДФЛ

Сотрудники получают 2-НДФЛ на руки, например, если увольняются. Для этого случая с 2019 года действует своя версия формы. Пользуйтесь ей.

Скачать форму 2-НДФЛ для сотрудников

Что такое налоговая декларация 3-НДФЛ

Налоговая декларация 3-НДФЛ — это специальный документ, который подается в налоговую инспекцию по месту регистрации для того, чтобы отчитаться о своих доходах и расходах.

Например, если вы продали имущество или сдаете квартиру в аренду. Занимаетесь частной деятельностью как индивидуальный предприниматель, нотариус или адвокат. Вам нужно отчитаться по налогу на доходы физических лиц (НДФЛ), для этого заполните налоговую декларацию 3-НДФЛ и подайте ее в налоговую инспекцию.

Но у налоговой декларации 3-НДФЛ есть и другое, более интересное предназначение — с ее помощью можно получить налоговый вычет. Это реальные и зачастую очень приличные суммы денег. Подача декларации 3-НДФЛ для возврата налога не является обязательной.

Это реальные и зачастую очень приличные суммы денег. Подача декларации 3-НДФЛ для возврата налога не является обязательной.

Необходимо помнить, что возврат можно оформить только в случае, если ваши доходы подлежат налогообложению по ставке 13%. Не облагаются НДФЛ пенсии, пособия, компенсационные выплаты, алименты (полный перечень не подлежащих налогообложению доходов содержится в ст. 217 Налогового кодекса РФ).

Сразу оговоримся, что за применением стандартных и профессиональных налоговых вычетов должен следить бухгалтер, который рассчитывает вашу заработную плату. О предоставлении же социального и имущественного вычета граждане должны позаботиться сами, обратившись в налоговый орган по месту регистрации с заполненным бланком декларации по форме 3-НДФЛ и заявлением на вычет.

Подобную процедуру подачи налоговой декларации по 3-НДФЛ можно осуществить при затратах на платное лечение, обучение, благотворительные отчисления. Вернется 13% от расходов (с учетом ограничений по разным видам вычетов), но не больше, чем сумма подоходного налога, удержанного за конкретный год.

Таким образом, налоговая декларация 3-НДФЛ — это достаточно простой и легальный способ вернуть себе из государственной казны часть денежных средств, потраченных вами на покупку жилья, лечение или обучение.

Об обязанности физического лица самостоятельно уплатить НДФЛ.

Выбрать журналАктуальные вопросы бухгалтерского учета и налогообложенияАктуальные вопросы бухгалтерского учета и налогообложения: учет в сельском хозяйствеБухгалтер Крыма: учет в унитарных предприятияхБухгалтер Крыма: учет в сельском хозяйствеБухгалтер КрымаАптека: бухгалтерский учет и налогообложениеЖилищно-коммунальное хозяйство: бухгалтерский учет и налогообложениеНалог на прибыльНДС: проблемы и решенияОплата труда: бухгалтерский учет и налогообложениеСтроительство: акты и комментарии для бухгалтераСтроительство: бухгалтерский учет и налогообложениеТуристические и гостиничные услуги: бухгалтерский учет и налогообложениеУпрощенная система налогообложения: бухгалтерский учет и налогообложениеУслуги связи: бухгалтерский учет и налогообложениеОплата труда в государственном (муниципальном) учреждении: бухгалтерский учет и налогообложениеАвтономные учреждения: акты и комментарии для бухгалтераАвтономные учреждения: бухгалтерский учет и налогообложениеБюджетные организации: акты и комментарии для бухгалтераБюджетные организации: бухгалтерский учет и налогообложениеКазенные учреждения: акты и комментарии для бухгалтераКазенные учреждения: бухгалтерский учет и налогообложениеОплата труда в государственном (муниципальном) учреждении: акты и комментарии для бухгалтераОтдел кадров государственного (муниципального) учрежденияРазъяснения органов исполнительной власти по ведению финансово-хозяйственной деятельности в бюджетной сфереРевизии и проверки финансово-хозяйственной деятельности государственных (муниципальных) учрежденийРуководитель автономного учрежденияРуководитель бюджетной организацииСиловые министерства и ведомства: бухгалтерский учет и налогообложениеУчреждения здравоохранения: бухгалтерский учет и налогообложениеУчреждения культуры и искусства: бухгалтерский учет и налогообложениеУчреждения образования: бухгалтерский учет и налогообложениеУчреждения физической культуры и спорта: бухгалтерский учет и налогообложение

20192020

НомерЛюбой

Электронная версия

Ошибка 404 Not Found страница не найдена

Такое иногда случается.

Самые вероятные причины — устаревшая ссылка или страница была удалена автором.

Самые вероятные причины — устаревшая ссылка или страница была удалена автором.

Для поиска нужной страницы Вы можете:

Если Вас не затруднит, сообщите нам о том, какая ссылка привела Вас на эту страницу.

Для любознательных:

Новые адреса страниц

Что такое «ошибка 404»

Как исправить ошибку

Полезные ссылки по теме

Новые адреса страниц

Уважаемые посетители, 15.12.2015 сайт http://advocatshmelev.narod.ru на http://yuridicheskaya-konsultaciya.ru, в связи с чем некоторые ссыли могут работать некорректно.

Как исправить ошибку

Что такое «ошибка 404 — Not Found (страница не найдена)»

Ошибка 404 или Not Found (не найдено) – стандартный код ответа HTTP о том, что клиент был в состоянии общаться с сервером, но сервер не может найти данные согласно запросу.

Википедия

Такое сообщение возникает тогда, когда посетитель переходит по «битой» или неправильной ссылке. То есть была страница, потом почему-то пропала, а ссылки на нее остались, вот при переходе по такой ссылке и возникает ошибка 404, то есть страница не найдена.

То есть была страница, потом почему-то пропала, а ссылки на нее остались, вот при переходе по такой ссылке и возникает ошибка 404, то есть страница не найдена.

Как исправить ситуацию при получении сообщения

«ошибка 404 — страница не найдена»

Если Вы оказались на этой странице, то повода для беспокойства нет. Исправить ситуацию можно следующим образом:

Попробуйте перезагрузить страницу (нажмите клавишу F5). Возможно, это просто случайность.

Если ссылка набрана вручную, поищите ошибки в написании URL или попробуйте изменить расширение загружаемого документа (например, поменять *.htm на *.html и наоборот).

Поднимитесь в структуре URL на один уровень выше и оттуда попытайтесь найти искомый документ.

Попробуйте поискать нужную страницу с помощью поиска по сайту:

Сообщите мне по адресу: [email protected]

Страница размещена 13 июля 2013 года. Дополнена — 13.08.2014, 23.12.2015, 19.01.2016, 10.02.2016, 11.08.2017, 30.11.2019

Автор: юрист и налоговый консультант Александр Шмелев © 2001 — 2020

Полезные ссылки по теме «Ошибка 404 — Not Found

(страница не найдена)»

Главная страница сайта http://yuridicheskaya-konsultaciya.ru

Карта сайта

Юридическая консультация

Налоговая консультация

Новости законодательства

Tags: ошибка, 404, Not Found, страница не найдена

Важные разъяснения ФНС о налогообложении доходов физлиц

Перед подготовкой декларации по НДФЛ узнайте, придется ли уплатить налог, если работодатель компенсировал стоимость вашей поездки; как рассчитывается минимальный срок владения недвижимостью для освобождения от НДФЛ и предоставляется налоговый вычет

В 2020 г. срок сдачи налоговой отчетности физических лиц (декларации по НДФЛ) перенесен с 30 апреля на три месяца вперед. Так что у нас еще есть время, чтобы собрать необходимые документы. И не забудьте учесть при подготовке деклараций последние разъяснения ФНС, изложенные в Письме от 2 апреля 2020 г. № БВ-4-7/5648@. В статье мы рассмотрим самые важные из них.

Если работодатель оплатил вам поездку в транспорте, которой вы воспользовались в своих личных целях, то стоимость такой поездки признается вашим доходом

Данный вывод следует из действующего налогового и трудового законодательства: если вам компенсировали стоимость поездки, необходимой по работе, то такая компенсация не является вашим доходом. А вот если поездка оплачена работодателем, но вы отправились не исполнять свои трудовые обязанности, а к маме на дачу или отдали билет мужу, то стоимость такой поездки – ваш доход, который подлежит налогообложению по стандартной налоговой ставке 13%.

Понятно, что доказать данный факт налоговикам будет сложно: нужно проверять каждого сотрудника организации и целевое использование оплаченных работодателем билетов на соответствующие виды транспорта. Да и мало кто готов сознаться в таком «неправильном» использовании билетов, выданных организацией-работодателем. Однако знать о позиции ФНС, подтвержденной судебным актом Верховного Суда РФ, необходимо.

(Как будет оплачиваться проезд, если работник хочет совместить служебную командировку и выходные дни или отпуск, – читайте в статье «Сколько заплатят за работу в выходные и праздничные дни?».)

Упущенная выгода тоже доход

Упущенная выгода – это сумма неполученных доходов, которые вы обязательно получили бы, если б ваше право не было нарушено. Предположим, вы сдаете в аренду квартиру. Срок договора аренды истек, вы поругались с арендатором, но он с квартиры съезжать не спешит. Те деньги, которые вы могли бы получить, если бы продолжали сдавать квартиру, – ваша упущенная выгода. И если вам удастся взыскать ее с нерадивого арендатора в суде, то эта сумма будет признана вашим доходом, и поэтому она подлежит налогообложению НДФЛ.

Компенсационные выплаты медицинским работникам не подлежат налогообложению НДФЛ

Этот вопрос являлся спорным. Поскольку одни компенсации предоставлялись за счет федерального бюджета, а другие – за счет бюджетов местных, возникала неопределенность в налогообложении получаемых медиками выплат. Кроме того, возникал вопрос о том, должны ли облагаться НДФЛ компенсации, выплачиваемые медицинским работникам со средним образованием. Однако Верховный Суд разъяснил, что все эти выплаты имеют одну и ту же правовую природу и не должны облагаться НДФЛ.

Минимальный срок владения недвижимым имуществом для целей освобождения от уплаты НДФЛ

Налоговое законодательство устанавливает минимальный срок владения недвижимым имуществом для освобождения от уплаты НДФЛ при его продаже. Для большинства случаев он составляет 5 лет. Для некоторых ситуаций установлен срок 3 года: получение недвижимости в дар или по наследству от членов семьи или близких родственников, получение недвижимости в результате приватизации или передачи имущества по договору пожизненного содержания с иждивением, отсутствие у налогоплательщика в собственности иных жилых помещений.

При продаже недвижимости до истечения этого минимального срока продавец обязан отчитаться о полученных в результате продажи доходах и уплатить соответствующую сумму НДФЛ в бюджет. В письме ФНС вопросам определения и проверки срока владения недвижимостью посвящен целый раздел.

Так, в письме разъясняется, что при проверке обоснованности освобождения от налогообложения доходов, полученных в связи с продажей недвижимости, налоговый орган должен использовать законодательство, действовавшее на момент регистрации права собственности на объект недвижимости. Это связано как с изменчивостью российского законодательства, так и с необходимостью обеспечить права налогоплательщиков в той ситуации, когда правила приобретения права собственности были иными.

Также важным является разъяснение о порядке расчета минимального срока владения в случае приобретения нескольких комнат в коммунальной квартире. Предположим, вы последовательно приобрели три комнаты в квартире, объединили их в один объект недвижимости и зарегистрировали это изменение в ЕГРН. С какого момента отсчитывать минимальный срок владения недвижимостью? По мнению Верховного Суда, этот срок следует считать с момента приобретения в собственность последней комнаты, а не с момента регистрации объединения этих комнат в «больший» объект недвижимости. И эта позиция логична, ведь при таком объединении комнат нового объекта недвижимости не создается, а право собственности на ранее приобретенные комнаты не прекращается. ФНС, ссылаясь на позицию Верховного Суда, рекомендует нижестоящим налоговым органам руководствоваться именно этим подходом.

Налоговые вычеты

Вопросы подтверждения налоговых вычетов налогоплательщиков в числе самых животрепещущих, поэтому мы рассмотрим все разъяснения из письма ФНС по этому поводу.

1. Налоговый орган не может отказать в предоставлении имущественного налогового вычета на приобретение квартиры, посчитав сделку экономически необоснованной.

Критерий экономической обоснованности понесенных налогоплательщиком расходов установлен, в частности, для целей налогообложения прибыли организаций. В данном случае он неприменим. Также неприменима оценка экономической обоснованности сделки по продаже недвижимости между физическими лицами, если они являются взаимозависимыми (родственники, подчиненные и т.д.). Это связано с реальностью сделки и необходимостью стимулировать улучшение жилищных условий граждан.

2. Средства, полученные в качестве субсидии, не учитываются при предоставлении налогового вычета на приобретение недвижимости.

Если часть денег на приобретение недвижимости получена от государства, данная сумма не учитывается при предоставлении имущественных налоговых вычетов. Это логично и соответствует требованиям Налогового кодекса: чтобы получить налоговый вычет, налогоплательщик должен сначала уплатить в бюджет налог с полученных доходов. А суммы, получаемые в качестве субсидий, доходами не являются и НДФЛ не облагаются.

3. Отказ в предоставлении налогового вычета не может быть обусловлен формальным подходом со стороны налогового органа.

В рамках данного разъяснения ФНС ссылается на дело, рассмотренное в Верховном Суде. Налогоплательщик претендовал на вычет по расходам на строительство объекта недвижимости. Однако ему было отказано в предоставлении налогового вычета, поскольку налоговый орган посчитал представленный им договор строительного подряда недействительным, а документы, подтверждающие понесенные расходы, недостоверными. Суд оценил такой подход как формальный и восстановил справедливость, отменив решение налогового органа.

Во избежание повторения таких ситуаций ФНС напоминает нижестоящим налоговым органам, что формальный подход при оценке документов налогоплательщиков и отказ в предоставлении налоговых вычетов по формальным основаниям недопустимы.

4. Денежные средства, которые должен был получить умерший в результате реализации своего права на налоговый вычет, подлежат включению в состав наследства и выплате наследнику.

То есть если умерший имел право на получение налогового вычета (например, в связи с приобретением недвижимости), но не успел его реализовать, то это право передается его наследнику. При этом важно, чтобы в налоговую инспекцию были представлены все необходимые документы (справки 2-НДФЛ, документы, подтверждающие приобретение недвижимости и переход права собственности на нее, документы об оплате, а также документы, подтверждающие право на наследство). Данное разъяснение также основано на позиции Верховного Суда.

5. Для получения имущественного налогового вычета членом жилищно-строительного кооператива должны быть соблюдены два условия: передача кооперативом помещения члену ЖСК и внесение членом кооператива паевого взноса в полном объеме.

Это разъяснение основано на практике Верховного Суда и является важным, поскольку Налоговый кодекс не дает исчерпывающего ответа на вопрос, как поступать в данном случае. Если вы приобрели квартиру в связи со вступлением в ЖСК, для получения вычета вам необходимо представить в налоговый орган документы, подтверждающие переход права собственности на помещение к вам, а также документы, подтверждающие внесение взноса в ЖСК в полном объеме.

Все упомянутые разъяснения ФНС являются значимыми, поскольку позволяют понять, чем будет руководствоваться налоговый орган при решении вопросов, связанных с вашей налоговой декларацией, и как реагировать на запросы и требования о предоставлении документов. Помните, что срок камеральной налоговой проверки по таким декларациям составляет три месяца с момента предоставления и что разумно пользоваться личным кабинетом налогоплательщика на сайте nalog.ru для оперативной коммуникации с налоговым органом.

(О том, когда мы начнем уплачивать налог на доходы по банковским вкладам по новым правилам, каким будет его размер и придется ли это делать держателям нескольких небольших вкладов, читайте в статье «Доступно – о налоге на доходы по миллионным вкладам».)

Налог на доходы физических лиц — Ballotpedia

Подоходный налог с населения — это налог, взимаемый государством (или другим государственным учреждением) с дохода физического лица. Из 50 штатов и Вашингтона, округ Колумбия, только семь не взимают подоходный налог с населения. Налоговые ставки значительно различаются от штата к штату. Некоторые используют фиксированную ставку для расчета налога, но чаще всего в штатах используются брекет-системы, которые изменяют ставку в зависимости от дохода человека. [1]

Подоходные налоги с физических лиц составляют примерно одну треть всех налоговых поступлений, собираемых штатами.Поступления от подоходного налога с физических лиц становятся все более важными для государственных доходов. В 1950 году подоходный налог с населения составлял примерно 9,3 процента всех налоговых поступлений штата. К 1970 году эта доля увеличилась до 19 процентов. По состоянию на 2010 год эта доля еще больше увеличилась до 33,5 процента. [2]

Как рассчитывается НДФЛ

В Соединенных Штатах используется система предельных налоговых ставок, согласно которой разные налоговые ставки применяются к разным категориям доходов. Некоторые ошибочно полагают, что данная налоговая ставка применяется ко всему доходу физического лица.Однако это не так. Вместо этого ставки применяются к частям налогооблагаемого дохода. Investopedia объясняет эту концепцию в следующем примере, который предполагает налогооблагаемую прибыль в размере 32 050 долларов США: [3] [4]

| “ | [T] Как работает предельная налоговая система, вы платите разные налоговые ставки на разные части вашего дохода. Первые заработанные вами доллары облагаются налогом по самой низкой ставке, а последние заработанные вами доллары облагаются налогом по самой высокой ставке.В этом случае вы заплатили налог в размере 10% с первых 9 075 долларов, которые вы заработали (907,50 долларов США). С оставшихся 22 975 долларов дохода (32 050 — 9 075 долларов) вы платили налог в размере 15% (3,446,25 доллара). Ваш общий налог составил 4353,75 доллара, а не 5400 долларов. В то время как ваша предельная налоговая ставка составляла 15%, ваша эффективная налоговая ставка была ниже и составляла 12% (4353,75 долларов США / 36 000 долларов США). [5] | ” |

| —Инвестопедия | ||

Ставки НДФЛ

2017

Федеральные ставки

В таблице ниже приведены ставки федерального подоходного налога с населения за 2017 год. [6]

| Ставки Федерального подоходного налога с населения, 2017 г. (единая подача) | ||

|---|---|---|

| Налогооблагаемый доход | Ставка налога | |

| Низкий | Высокая | |

| $ 0 | $ 9 325 | 10% |

| 9,325 долл. США | 37 950 долларов США | 15% |

| 37 950 долл. США | $ 91 900 | 25% |

| 91 900 долл. США | $ 191 650 | 28% |

| 191 650 долл. США | 416 700 долл. США | 33% |

| 416 700 долл. США | 418 400 долл. США | 35% |

| 418 400 долл. США и выше | 39.60% | |

| Примечание : Полные примечания и аннотации см. В приведенном ниже источнике. Источник: Tax Foundation , «2017 Tax Brackets», 10 ноября 2016 г. | ||

| Ставки Федерального подоходного налога с населения, 2017 г. (совместная регистрация в браке) | ||

|---|---|---|

| Налогооблагаемый доход | Ставка налога | |

| Низкий | Высокая | |

| $ 0 | $ 18 650 | 10% |

| 18 650 долл. США | 75 900 долл. США | 15% |

| 75 900 долл. США | $ 153 100 | 25% |

| 153 100 долл. США | 233 350 долл. США | 28% |

| 233 350 долл. США | 416 700 долл. США | 33% |

| 416 700 долл. США | 470 700 долл. США | 35% |

| 470 700 долл. США и выше | 39.60% | |

| Примечание : Полные примечания и аннотации см. В приведенном ниже источнике. Источник: Tax Foundation , «2017 Tax Brackets», 10 ноября 2016 г. | ||

| Ставки Федерального подоходного налога с населения, 2017 г. (глава семьи) | ||

|---|---|---|

| Налогооблагаемый доход | Ставка налога | |

| Низкий | Высокая | |

| $ 0 | 13 150 долл. США | 10% |

| 13 150 долл. США | $ 50 800 | 15% |

| 50 800 долл. США | $ 131 200 | 25% |

| 131 200 долл. США | 212 500 долл. США | 28% |

| 212 500 долл. США | 416 700 долл. США | 33% |

| 416 700 долл. США | 444 500 долл. США | 35% |

| 444 500 долл. США и выше | 39.60% | |

| Примечание : Полные примечания и аннотации см. В приведенном ниже источнике. Источник: Tax Foundation , «2017 Tax Brackets», 10 ноября 2016 г. | ||

Государственные ставки

В таблице ниже перечислены ставки подоходного налога с населения для всех 50 штатов. Из 50 штатов (и Вашингтона, округ Колумбия) только семь не взимают подоходный налог с населения. Для остальных штатов, которые собирают налог, ставки значительно различаются, как и структуры в квадратных скобках. [7]

| Ставки НДФЛ, 2017 г. | ||||||

|---|---|---|---|---|---|---|

| Государство | Ставки налога | Количество скоб | Кронштейны | |||

| Самый низкий | Самый высокий | Самый низкий | Самый высокий | |||

| Алабама | 2% | 5% | 3 | $ 500 | $ 3 001 | |

| Аляска | Нет государственного подоходного налога | |||||

| Аризона | 2.59% | 4,54% | 5 | $ 10 179 | $ 152 668 | |

| Арканзас | 0,9% | 6,9% | 6 | 4 299 долл. США | 35 100 долл. США | |

| Калифорния | 1% | 12,3% | 9 | $ 8 015 | $ 537 498 | |

| Колорадо | 4,63% | 1 | Единая ставка | |||

| Коннектикут | 3% | 6.99% | 7 | 10 000 долл. США | 500 000 долл. США | |

| Делавэр | 0% | 6,6% | 7 | 2 000 долл. США | 60 001 долл. США | |

| Флорида | Нет государственного подоходного налога | |||||

| Грузия | 1% | 6% | 6 | 750 долл. США | $ 7 001 | |

| Гавайи | 1,4% | 8,25% | 9 | $ 2,400 | 48 000 долл. США | |

| Айдахо | 1.6% | 7,4% | 7 | $ 1 454 | $ 10 905 | |

| Иллинойс | 3,75% | 1 | Единая ставка | |||

| Индиана | 3,23% | 1 | Единая ставка | |||

| Айова | 0,36% | 8,98% | 9 | $ 1 573 | $ 70 785 | |

| Канзас | 2,7% | 4.6% | 2 | 15 000 долл. США | 15 000 долл. США | |

| Кентукки | 5% | 1 | Единая ставка [8] | |||

| Луизиана | 2% | 6% | 3 | 12 500 долларов США | $ 50 001 | |

| Мэн | 5,8% | 7,15% | 4 | 21 100 долл. США | 200 000 долл. США | |

| Мэриленд | 2% | 5.75% | 8 | 1000 долларов США | 250 000 долл. США | |

| Массачусетс | 5,1% | 1 | Единая ставка | |||

| Мичиган | 4,25% | 1 | Единая ставка | |||

| Миннесота | 5,35% | 9,85% | 4 | 25 390 долл. США | $ 156 911 | |

| Миссисипи | 3% | 5% | 3 | 5000 долларов США | $ 10 001 | |

| Миссури | 1.5% | 6% | 10 | 1000 долларов США | 9 001 долл. США | |

| Монтана | 1% | 6,9% | 7 | 2 900 долл. США | $ 17 600 | |

| Небраска | 2,46% | 6,84% | 4 | $ 3 090 | 29 830 долл. США | |

| Невада | Нет государственного подоходного налога | |||||

| Нью-Гэмпшир | Государственный подоходный налог в размере 5% только с дивидендов и процентного дохода | |||||

| Нью-Джерси | 1.4% | 8,97% | 6 | $ 20 000 | 500 000 долл. США | |

| Нью-Мексико | 1,7% | 4,9% | 4 | 5 500 долл. США | $ 16 001 | |

| Нью-Йорк | 4% | 8,82% | 8 | 8 500 долл. США | $ 1 077 550 | |

| Северная Каролина | 5,499% | 1 | Единая ставка | |||

| Северная Дакота | 1.1% | 2,9% | 5 | 37 950 долларов США | 413 350 долл. США | |

| Огайо | 0,495% | 4,997% | 9 | 5 250 долл. США | $ 208 500 | |

| Оклахома | 0,5% | 5% | 6 | 1000 долларов США | $ 7 200 | |

| Орегон | 5% | 9,9% | 4 | 3 400 долл. США | 125 000 долл. США | |

| Пенсильвания | 3.07% | 1 | Единая ставка | |||

| Род-Айленд | 3,75% | 5,99% | 3 | 61 300 долл. США | 139 400 долл. США | |

| Южная Каролина | 0% | 7% | 6 | 2 930 долл. США | $ 14 600 | |

| Южная Дакота | Нет государственного подоходного налога | |||||

| Теннесси | Государственный подоходный налог в размере 6% только с дивидендов и процентного дохода | |||||

| Техас | Нет государственного подоходного налога | |||||

| Юта | 5% | 1 | Единая ставка | |||

| Вермонт | 3.55% | 8,95% | 5 | 37 950 долларов США | 416 700 долл. США | |

| Вирджиния | 2% | 5,75% | 4 | 3000 долларов США | $ 17 001 | |

| Вашингтон | Нет государственного подоходного налога | |||||

| Западная Вирджиния | 3% | 6,5% | 5 | 10 000 долл. США | 60 000 долл. США | |

| Висконсин | 4% | 7.65% | 4 | $ 11 230 | $ 247 350 | |

| Вайоминг | Нет государственного подоходного налога | |||||

| Примечание : Полные примечания и аннотации см. В приведенном ниже источнике. Источник: Центр налоговой политики , «Ставки государственного подоходного налога с физических лиц 2000-2017», по состоянию на 26 октября 2017 г. | ||||||

Личные льготы

Государства, собирающие подоходный налог с физических лиц, позволяют физическим лицам ежегодно требовать освобождения от уплаты подоходного налога.Личное освобождение указывает на то, что налогообложению подлежит только доход человека выше определенного уровня. [9]

Льготы действуют за счет уменьшения суммы налогооблагаемого дохода физического лица. И налоги штата, и федеральные налоги допускают освобождение. Государственные льготы, о которых сообщает Центр налоговой политики, указаны в таблице ниже. [10]

| Личные льготы, 2015 г. | |||

|---|---|---|---|

| Государство | Одноместный | женат | Иждивенцы |

| Алабама | $ 1 500 | 3000 долларов США | $ 500 |

| Аляска | Нет государственного подоходного налога | ||

| Аризона | 2100 долл. США | $ 4 200 | 2300 долларов США |

| Арканзас | $ 26 | $ 52 | $ 26 |

| Калифорния | $ 111 | $ 222 | $ 344 |

| Колорадо | 4 050 долл. США | 8100 долл. США | 4 050 долл. США |

| Коннектикут | 14 500 долл. США | 24 000 долл. США | $ 00 |

| Делавэр | $ 110 | $ 220 | $ 110 |

| Флорида | Нет государственного подоходного налога | ||

| Грузия | $ 2 700 | 5 400 долл. США | 3000 долл. США |

| Гавайи | $ 1,144 | $ 2 288 | $ 1 144 |

| Айдахо | 4 050 долл. США | 8100 долл. США | $ 4 050 |

| Иллинойс | 2 000 долл. США | 4 000 долл. США | 2 000 долл. США |

| Индиана | 1000 долларов США | 2 000 долл. США | 2500 долларов США |

| Айова | $ 40 | $ 80 | $ 40 |

| Канзас | 2250 долларов США | 4500 долларов США | $ 2250 |

| Кентукки | $ 20 | $ 40 | $ 20 |

| Луизиана | 4500 долларов США | 9000 долларов США | 1 000 долл. США |

| Мэн | 4 050 долл. США | 8100 долл. США | $ 4 050 |

| Мэриленд | 3 200 долл. США | $ 6 400 | 3 200 долл. США |

| Массачусетс | 4 400 долл. США | $ 8 800 | 1 000 долл. США |

| Мичиган | 4 000 долл. США | 8 000 долл. США | 4 000 долл. США |

| Миннесота | 4 050 долл. США | 8100 долл. США | 4 050 долл. США |

| Миссисипи | 6000 долларов США | $ 12 000 | 1500 долларов США |

| Миссури | 2100 долл. США | $ 4 200 | $ 1 200 |

| Монтана | $ 2,400 | $ 4 800 | 2400 долларов США |

| Небраска | $ 132 | $ 264 | $ 132 |

| Невада | Нет государственного подоходного налога | ||

| Нью-Гэмпшир | Государственный подоходный налог в размере 5% только на дивиденды и процентный доход | ||

| Нью-Джерси | 1000 долларов США | 2 000 долл. США | 1500 долларов США |

| Нью-Мексико | 4 050 долл. США | 8100 долл. США | $ 4 050 |

| Нью-Йорк | $ 00 | $ 00 | 1 000 долл. США |

| Северная Каролина | $ 00 | $ 00 | $ 00 |

| Северная Дакота | 4 050 долл. США | 8100 долл. США | $ 4 050 |

| Огайо | 2250 долларов США | 4500 долларов США | $ 2250 |

| Оклахома | 1000 долларов США | 2 000 долл. США | 1 000 долл. США |

| Орегон | $ 197 | $ 394 | $ 197 |

| Пенсильвания | Без исключений | $ 00 | $ 00 |

| Род-Айленд | $ 3 900 | $ 7 800 | 3 900 долл. США |

| Южная Каролина | 4 050 долл. США | 8100 долл. США | 4 050 долл. США |

| Южная Дакота | Нет государственного подоходного налога | ||

| Теннесси | Государственный подоходный налог в размере 6% только с дивидендов и процентного дохода | ||

| Техас | Нет государственного подоходного налога | ||

| Юта | 6% налоговый кредит | 6% налоговый кредит | 6% налоговый кредит |

| Вермонт | 4 050 долл. США | 8100 долл. США | $ 4 050 |

| Вирджиния | $ 930 | $ 1 860 | $ 930 |

| Вашингтон | Нет государственного подоходного налога | ||

| Западная Вирджиния | 2 000 долл. США | 4 000 долл. США | 2 000 долл. США |

| Висконсин | $ 700 | $ 1,400 | 700 долл. США |

| Вайоминг | Нет государственного подоходного налога | ||

| Примечание : Полные примечания и аннотации см. В приведенном ниже источнике. Источник: Центр налоговой политики , «Ставки государственного подоходного налога с физических лиц 2000-2017», по состоянию на 26 октября 2017 г. | |||

Последние новости

В этом разделе содержится ссылка на поиск в новостях Google по запросу « Personal + подоходный + налог ».

См. Также

Внешние ссылки

- ↑ Investopedia , «Подоходный налог», по состоянию на 26 сентября 2014 г.

- ↑ Брунори Д. (2011). Государственная налоговая политика: политическая перспектива .Вашингтон, округ Колумбия: Издательство городского института

- ↑ Investopedia , «Может ли переход на более высокую налоговую категорию привести к снижению чистой прибыли?» по состоянию на 13 ноября 2014 г.

- ↑ Investing Answers , «Marginal Tax Rate», по состоянию на 13 ноября 2014 г.

- ↑ Примечание: этот текст дословно цитируется из первоисточника. Любые несоответствия относятся к первоисточнику.

- ↑ Tax Foundation , «2017 Tax Brackets», 10 ноября 2016 г.

- ↑ Центр налоговой политики , «Ставки государственного подоходного налога с населения 2000-2015», по состоянию на 29 сентября 2015 г.

- ↑ Баланс , «Штаты с фиксированными ставками подоходного налога на 2019 год», по состоянию на 1 декабря 2019 г.

- ↑ Центр налоговой политики , «Что такое личное освобождение?» по состоянию на 14 декабря 2015 г.

- ↑ Налоговая служба , «3.Личные исключения и иждивенцы «, по состоянию на 14 декабря 2015 г.

| ||||||||||||

Подоходный налог с населения — Ballotpedia

Подоходный налог с населения — это налог, взимаемый государством (или другим государственным учреждением) с дохода физического лица.Из 50 штатов и Вашингтона, округ Колумбия, только семь не взимают подоходный налог с населения. Налоговые ставки значительно различаются от штата к штату. Некоторые используют фиксированную ставку для расчета налога, но чаще всего в штатах используются брекет-системы, которые изменяют ставку в зависимости от дохода человека. [1]

Подоходные налоги с физических лиц составляют примерно одну треть всех налоговых поступлений, собираемых штатами. Поступления от подоходного налога с физических лиц становятся все более важными для государственных доходов. В 1950 году подоходный налог с населения составлял примерно 9.3 процента от всех налоговых поступлений штата. К 1970 году эта доля увеличилась до 19 процентов. По состоянию на 2010 год эта доля еще больше увеличилась до 33,5 процента. [2]

Как рассчитывается НДФЛ

В Соединенных Штатах используется система предельных налоговых ставок, согласно которой разные налоговые ставки применяются к разным категориям доходов. Некоторые ошибочно полагают, что данная налоговая ставка применяется ко всему доходу физического лица. Однако это не так. Вместо этого ставки применяются к частям налогооблагаемого дохода.Investopedia объясняет эту концепцию в следующем примере, который предполагает налогооблагаемую прибыль в размере 32 050 долларов США: [3] [4]

| “ | [T] Как работает предельная налоговая система, вы платите разные налоговые ставки на разные части вашего дохода. Первые заработанные вами доллары облагаются налогом по самой низкой ставке, а последние заработанные вами доллары облагаются налогом по самой высокой ставке. В этом случае вы заплатили налог в размере 10% с первых 9 075 долларов, которые вы заработали (907,50 долларов США). С оставшихся 22 975 долларов дохода (32 050 — 9 075 долларов) вы платили налог в размере 15% (3 доллара.446,25). Ваш общий налог составил 4353,75 доллара, а не 5400 долларов. В то время как ваша предельная налоговая ставка составляла 15%, ваша эффективная налоговая ставка была ниже и составляла 12% (4353,75 долларов США / 36 000 долларов США). [5] | ” |

| —Инвестопедия | ||

Ставки НДФЛ

2017

Федеральные ставки

В таблице ниже приведены ставки федерального подоходного налога с населения за 2017 год. [6]

| Ставки Федерального подоходного налога с населения, 2017 г. (единая подача) | ||

|---|---|---|

| Налогооблагаемый доход | Ставка налога | |

| Низкий | Высокая | |

| $ 0 | $ 9 325 | 10% |

| 9,325 долл. США | 37 950 долларов США | 15% |

| 37 950 долл. США | $ 91 900 | 25% |

| 91 900 долл. США | $ 191 650 | 28% |

| 191 650 долл. США | 416 700 долл. США | 33% |

| 416 700 долл. США | 418 400 долл. США | 35% |

| 418 400 долл. США и выше | 39.60% | |

| Примечание : Полные примечания и аннотации см. В приведенном ниже источнике. Источник: Tax Foundation , «2017 Tax Brackets», 10 ноября 2016 г. | ||

| Ставки Федерального подоходного налога с населения, 2017 г. (совместная регистрация в браке) | ||

|---|---|---|

| Налогооблагаемый доход | Ставка налога | |

| Низкий | Высокая | |

| $ 0 | $ 18 650 | 10% |

| 18 650 долл. США | 75 900 долл. США | 15% |

| 75 900 долл. США | $ 153 100 | 25% |

| 153 100 долл. США | 233 350 долл. США | 28% |

| 233 350 долл. США | 416 700 долл. США | 33% |

| 416 700 долл. США | 470 700 долл. США | 35% |

| 470 700 долл. США и выше | 39.60% | |

| Примечание : Полные примечания и аннотации см. В приведенном ниже источнике. Источник: Tax Foundation , «2017 Tax Brackets», 10 ноября 2016 г. | ||

| Ставки Федерального подоходного налога с населения, 2017 г. (глава семьи) | ||

|---|---|---|

| Налогооблагаемый доход | Ставка налога | |

| Низкий | Высокая | |

| $ 0 | 13 150 долл. США | 10% |

| 13 150 долл. США | $ 50 800 | 15% |

| 50 800 долл. США | $ 131 200 | 25% |

| 131 200 долл. США | 212 500 долл. США | 28% |

| 212 500 долл. США | 416 700 долл. США | 33% |

| 416 700 долл. США | 444 500 долл. США | 35% |

| 444 500 долл. США и выше | 39.60% | |

| Примечание : Полные примечания и аннотации см. В приведенном ниже источнике. Источник: Tax Foundation , «2017 Tax Brackets», 10 ноября 2016 г. | ||

Государственные ставки

В таблице ниже перечислены ставки подоходного налога с населения для всех 50 штатов. Из 50 штатов (и Вашингтона, округ Колумбия) только семь не взимают подоходный налог с населения. Для остальных штатов, которые собирают налог, ставки значительно различаются, как и структуры в квадратных скобках. [7]

| Ставки НДФЛ, 2017 г. | ||||||

|---|---|---|---|---|---|---|

| Государство | Ставки налога | Количество скоб | Кронштейны | |||

| Самый низкий | Самый высокий | Самый низкий | Самый высокий | |||

| Алабама | 2% | 5% | 3 | $ 500 | $ 3 001 | |

| Аляска | Нет государственного подоходного налога | |||||

| Аризона | 2.59% | 4,54% | 5 | $ 10 179 | $ 152 668 | |

| Арканзас | 0,9% | 6,9% | 6 | 4 299 долл. США | 35 100 долл. США | |

| Калифорния | 1% | 12,3% | 9 | $ 8 015 | $ 537 498 | |

| Колорадо | 4,63% | 1 | Единая ставка | |||

| Коннектикут | 3% | 6.99% | 7 | 10 000 долл. США | 500 000 долл. США | |

| Делавэр | 0% | 6,6% | 7 | 2 000 долл. США | 60 001 долл. США | |

| Флорида | Нет государственного подоходного налога | |||||

| Грузия | 1% | 6% | 6 | 750 долл. США | $ 7 001 | |

| Гавайи | 1,4% | 8,25% | 9 | $ 2,400 | 48 000 долл. США | |

| Айдахо | 1.6% | 7,4% | 7 | $ 1 454 | $ 10 905 | |

| Иллинойс | 3,75% | 1 | Единая ставка | |||

| Индиана | 3,23% | 1 | Единая ставка | |||

| Айова | 0,36% | 8,98% | 9 | $ 1 573 | $ 70 785 | |

| Канзас | 2,7% | 4.6% | 2 | 15 000 долл. США | 15 000 долл. США | |

| Кентукки | 5% | 1 | Единая ставка [8] | |||

| Луизиана | 2% | 6% | 3 | 12 500 долларов США | $ 50 001 | |

| Мэн | 5,8% | 7,15% | 4 | 21 100 долл. США | 200 000 долл. США | |

| Мэриленд | 2% | 5.75% | 8 | 1000 долларов США | 250 000 долл. США | |

| Массачусетс | 5,1% | 1 | Единая ставка | |||

| Мичиган | 4,25% | 1 | Единая ставка | |||

| Миннесота | 5,35% | 9,85% | 4 | 25 390 долл. США | $ 156 911 | |

| Миссисипи | 3% | 5% | 3 | 5000 долларов США | $ 10 001 | |

| Миссури | 1.5% | 6% | 10 | 1000 долларов США | 9 001 долл. США | |

| Монтана | 1% | 6,9% | 7 | 2 900 долл. США | $ 17 600 | |

| Небраска | 2,46% | 6,84% | 4 | $ 3 090 | 29 830 долл. США | |

| Невада | Нет государственного подоходного налога | |||||

| Нью-Гэмпшир | Государственный подоходный налог в размере 5% только с дивидендов и процентного дохода | |||||

| Нью-Джерси | 1.4% | 8,97% | 6 | $ 20 000 | 500 000 долл. США | |

| Нью-Мексико | 1,7% | 4,9% | 4 | 5 500 долл. США | $ 16 001 | |

| Нью-Йорк | 4% | 8,82% | 8 | 8 500 долл. США | $ 1 077 550 | |

| Северная Каролина | 5,499% | 1 | Единая ставка | |||

| Северная Дакота | 1.1% | 2,9% | 5 | 37 950 долларов США | 413 350 долл. США | |

| Огайо | 0,495% | 4,997% | 9 | 5 250 долл. США | $ 208 500 | |

| Оклахома | 0,5% | 5% | 6 | 1000 долларов США | $ 7 200 | |

| Орегон | 5% | 9,9% | 4 | 3 400 долл. США | 125 000 долл. США | |

| Пенсильвания | 3.07% | 1 | Единая ставка | |||

| Род-Айленд | 3,75% | 5,99% | 3 | 61 300 долл. США | 139 400 долл. США | |

| Южная Каролина | 0% | 7% | 6 | 2 930 долл. США | $ 14 600 | |

| Южная Дакота | Нет государственного подоходного налога | |||||

| Теннесси | Государственный подоходный налог в размере 6% только с дивидендов и процентного дохода | |||||

| Техас | Нет государственного подоходного налога | |||||

| Юта | 5% | 1 | Единая ставка | |||

| Вермонт | 3.55% | 8,95% | 5 | 37 950 долларов США | 416 700 долл. США | |

| Вирджиния | 2% | 5,75% | 4 | 3000 долларов США | $ 17 001 | |

| Вашингтон | Нет государственного подоходного налога | |||||

| Западная Вирджиния | 3% | 6,5% | 5 | 10 000 долл. США | 60 000 долл. США | |

| Висконсин | 4% | 7.65% | 4 | $ 11 230 | $ 247 350 | |

| Вайоминг | Нет государственного подоходного налога | |||||

| Примечание : Полные примечания и аннотации см. В приведенном ниже источнике. Источник: Центр налоговой политики , «Ставки государственного подоходного налога с физических лиц 2000-2017», по состоянию на 26 октября 2017 г. | ||||||

Личные льготы

Государства, собирающие подоходный налог с физических лиц, позволяют физическим лицам ежегодно требовать освобождения от уплаты подоходного налога.Личное освобождение указывает на то, что налогообложению подлежит только доход человека выше определенного уровня. [9]

Льготы действуют за счет уменьшения суммы налогооблагаемого дохода физического лица. И налоги штата, и федеральные налоги допускают освобождение. Государственные льготы, о которых сообщает Центр налоговой политики, указаны в таблице ниже. [10]

| Личные льготы, 2015 г. | |||

|---|---|---|---|

| Государство | Одноместный | женат | Иждивенцы |

| Алабама | $ 1 500 | 3000 долларов США | $ 500 |

| Аляска | Нет государственного подоходного налога | ||

| Аризона | 2100 долл. США | $ 4 200 | 2300 долларов США |

| Арканзас | $ 26 | $ 52 | $ 26 |

| Калифорния | $ 111 | $ 222 | $ 344 |

| Колорадо | 4 050 долл. США | 8100 долл. США | $ 4 050 |

| Коннектикут | 14 500 долл. США | 24 000 долл. США | $ 00 |

| Делавэр | $ 110 | $ 220 | $ 110 |

| Флорида | Нет государственного подоходного налога | ||

| Грузия | $ 2 700 | 5 400 долл. США | 3000 долл. США |

| Гавайи | $ 1,144 | $ 2 288 | $ 1 144 |

| Айдахо | 4 050 долл. США | 8100 долл. США | $ 4 050 |

| Иллинойс | 2 000 долл. США | 4 000 долл. США | 2 000 долл. США |

| Индиана | 1000 долларов США | 2 000 долл. США | 2500 долларов США |

| Айова | $ 40 | $ 80 | $ 40 |

| Канзас | 2250 долларов США | 4500 долларов США | $ 2250 |

| Кентукки | $ 20 | $ 40 | $ 20 |

| Луизиана | 4500 долларов США | 9000 долларов США | 1 000 долл. США |

| Мэн | 4 050 долл. США | 8100 долл. США | $ 4 050 |

| Мэриленд | 3 200 долл. США | $ 6 400 | 3 200 долл. США |

| Массачусетс | 4 400 долл. США | $ 8 800 | 1 000 долл. США |

| Мичиган | 4 000 долл. США | 8 000 долл. США | 4 000 долл. США |

| Миннесота | 4 050 долл. США | 8100 долл. США | $ 4 050 |

| Миссисипи | 6000 долларов США | $ 12 000 | 1500 долларов США |

| Миссури | 2100 долл. США | $ 4 200 | $ 1 200 |

| Монтана | $ 2,400 | $ 4 800 | 2400 долларов США |

| Небраска | $ 132 | $ 264 | $ 132 |

| Невада | Нет государственного подоходного налога | ||

| Нью-Гэмпшир | Государственный подоходный налог в размере 5% только на дивиденды и процентный доход | ||

| Нью-Джерси | 1000 долларов США | 2 000 долл. США | 1500 долларов США |

| Нью-Мексико | 4 050 долл. США | 8100 долл. США | $ 4 050 |

| Нью-Йорк | $ 00 | $ 00 | 1 000 долл. США |

| Северная Каролина | $ 00 | $ 00 | $ 00 |

| Северная Дакота | 4 050 долл. США | 8100 долл. США | $ 4 050 |

| Огайо | 2250 долларов США | 4500 долларов США | $ 2250 |

| Оклахома | 1000 долларов США | 2 000 долл. США | 1 000 долл. США |

| Орегон | $ 197 | $ 394 | $ 197 |

| Пенсильвания | Без исключений | $ 00 | $ 00 |

| Род-Айленд | $ 3 900 | $ 7 800 | 3 900 долл. США |

| Южная Каролина | 4 050 долл. США | 8100 долл. США | $ 4 050 |

| Южная Дакота | Нет государственного подоходного налога | ||

| Теннесси | Государственный подоходный налог в размере 6% только с дивидендов и процентного дохода | ||

| Техас | Нет государственного подоходного налога | ||

| Юта | 6% налоговый кредит | 6% налоговый кредит | 6% налоговый кредит |

| Вермонт | 4 050 долл. США | 8100 долл. США | $ 4 050 |

| Вирджиния | $ 930 | $ 1 860 | $ 930 |

| Вашингтон | Нет государственного подоходного налога | ||

| Западная Вирджиния | 2 000 долл. США | 4 000 долл. США | 2 000 долл. США |

| Висконсин | $ 700 | $ 1,400 | 700 долл. США |

| Вайоминг | Нет государственного подоходного налога | ||

| Примечание : Полные примечания и аннотации см. В приведенном ниже источнике. Источник: Центр налоговой политики , «Ставки государственного подоходного налога с физических лиц 2000-2017», по состоянию на 26 октября 2017 г. | |||

Последние новости

В этом разделе содержится ссылка на поиск в новостях Google по запросу « Personal + подоходный + налог ».

См. Также

Внешние ссылки

- ↑ Investopedia , «Подоходный налог», по состоянию на 26 сентября 2014 г.

- ↑ Брунори Д. (2011). Государственная налоговая политика: политическая перспектива .Вашингтон, округ Колумбия: Издательство городского института

- ↑ Investopedia , «Может ли переход на более высокую налоговую категорию привести к снижению чистой прибыли?» по состоянию на 13 ноября 2014 г.

- ↑ Investing Answers , «Marginal Tax Rate», по состоянию на 13 ноября 2014 г.

- ↑ Примечание: этот текст дословно цитируется из первоисточника. Любые несоответствия относятся к первоисточнику.

- ↑ Tax Foundation , «2017 Tax Brackets», 10 ноября 2016 г.

- ↑ Центр налоговой политики , «Ставки государственного подоходного налога с населения 2000-2015», по состоянию на 29 сентября 2015 г.

- ↑ Баланс , «Штаты с фиксированными ставками подоходного налога на 2019 год», по состоянию на 1 декабря 2019 г.

- ↑ Центр налоговой политики , «Что такое личное освобождение?» по состоянию на 14 декабря 2015 г.

- ↑ Налоговая служба , «3.Личные исключения и иждивенцы «, по состоянию на 14 декабря 2015 г.

| |||||||||||||

Подоходный налог с населения: обзор — FindLaw

Правительство собирает подоходный налог с U.Жителей С. каждый год. Поступления от подоходного налога с населения помогают федеральному правительству финансировать такие вещи, как строительство дорог, национальная оборона и система социального обеспечения. В случае приема на работу работодатель физического лица удерживает подоходный налог. Поскольку самозанятые лица не удерживают налоги, они обычно будут платить расчетные налоги в течение года.

Это обзор вопросов, связанных с подачей налоговых деклараций и уплатой подоходного налога с населения. Дополнительные статьи и ресурсы см. В разделах «Основы подоходного налога» и «Подача налоговой декларации» в FindLaw.

Часто задаваемые вопросы о подаче декларации о подоходном налоге

Вот ответы на распространенные вопросы, связанные с заполнением декларации о доходах физических лиц:

Какой доход подлежит обложению подоходным налогом?

Физические лица должны платить налоги на доход, включая заработную плату, чаевые, комиссионные, доход от бизнеса, арендную плату, дивиденды, алименты, прирост капитала, выплаты из традиционных IRA, пособия по безработице и пособия по социальному обеспечению.

Какие вычеты я могу делать?

Налоговые вычеты — это корректировки налогооблагаемого дохода физического лица.На каждый доллар вычетов, которые имеет физическое лицо, сумма дохода, с которой правительство взимает налоги, уменьшается на доллар. Налогоплательщик может использовать стандартный вычет или детализировать вычеты. Общие вычеты включают проценты по студенческой ссуде, обучение в колледже, медицинские и стоматологические расходы, ипотечные баллы, проценты по ипотеке, налоги на имущество, подоходный налог штата, благотворительные взносы и расходы на домашний офис.

Что такое налоговые льготы?

Налоговые льготы уменьшают налоговые обязательства человека доллар за доллар.На каждый доллар налоговых вычетов, которые имеет физическое лицо, долларовая сумма налогов, которые они должны платить, уменьшается на доллар. Ежегодно становятся доступны новые налоговые льготы, но обычные кредиты включают в себя кредит на заработанный доход, кредит для первого покупателя жилья, кредит на уход за ребенком и иждивенцем, кредит на усыновление, кредит на надежду и пожизненное обучение, кредит для пожилых людей и инвалидов и кредит для пенсионных сбережений .

Могу ли я получить продление, если я не могу подать налоговую декларацию до 15 апреля?

Если налогоплательщик не может подать декларацию вовремя, он может сделать запрос на автоматическое продление, заполнив форму IRS 4868.Наряду с заполнением формы необходимо оплатить все налоговые обязательства или расчетный подоходный налог. Расширение файла не продлевает время оплаты.

Что произойдет, если я не подам налоговую декларацию?

Если с даты подачи налоговой декларации не прошло шесть лет, IRS может предъявить налогоплательщику уголовное дело. IRS также может проводить сборы без каких-либо ограничений по времени. Кроме того, невыполнение налоговой декларации к установленному сроку может привести к оценке штрафов и процентов по налоговой задолженности, подаче налоговой декларации налогоплательщика на замену, и Налоговое управление может начать деятельность по сбору налогов, включая взимание налогов. заработная плата и банковские счета и наложение ареста на недвижимое имущество — после оценки налоговой задолженности.

Должен ли я подавать налоговую декларацию, если я живу в другой стране?

Гражданин США, получающий доход за границей, должен подавать налоговую декларацию и платить налоги правительству США. Если налогоплательщик имеет право на исключение иностранного трудового дохода, он может исключить иностранный доход до 107 600 долларов США (на 2020 год). Налогоплательщик также может претендовать на исключение и вычет иностранного жилья. В некоторых странах налогоплательщик может также платить подоходный налог в стране, в которой он проживает.

Какие виды деятельности могут вызвать аудит IRS?

Трудно полностью подтвердить налоговую декларацию, но некоторые действия налогоплательщиков могут выделяться.Например, IRS может проверять самозанятого человека больше, чем нанятого налогоплательщика, потому что есть больше возможностей скрыть доход и заявить личные расходы как коммерческие расходы.

Часто задаваемые вопросы об уплате подоходного налога с населения

Вот ответы на распространенные вопросы, связанные с уплатой НДФЛ:

Могу ли я оплатить свой налоговый долг в рассрочку?

Налогоплательщик, который не может выплатить свою налоговую задолженность к установленному сроку, может заключить договор о рассрочке платежа с IRS.Соглашение о рассрочке позволяет выплату долга частями, но при этом будут применяться проценты и штрафы. Чтобы соответствовать требованиям, налогоплательщик должен быть актуальным в своей налоговой декларации.

Могу ли я погасить свою налоговую задолженность в IRS?

В некоторых случаях IRS соглашается погасить налоговую задолженность на сумму меньше, чем задолженность налогоплательщика. Запросы на погашение долгов называются «компромиссными предложениями» (OIC). Если должник может оплатить полное налоговое обязательство в рассрочку или другим способом, IRS, скорее всего, отклонит запрос на урегулирование.IRS может принять запрос по трем причинам: есть сомнения в отношении налоговых обязательств, есть сомнения в том, что налоговая задолженность подлежит взысканию, или сбор налоговых обязательств может создать экономические трудности или исключительные обстоятельства, которые делают его несправедливым.

Устранит ли банкротство налоговую задолженность?

В большинстве случаев налоговое обязательство переживает банкротство. В главе 13 должник должен будет полностью выплатить долг в соответствии с планом погашения, и должник, скорее всего, продолжит иметь задолженность после завершения процедуры банкротства в соответствии с главой 7.Однако налогоплательщик может выполнить налоговое обязательство, указанное в главе 7, при выполнении определенных условий.

Рассмотрите возможность разговора с бухгалтером или налоговым юристом, если у вас есть дополнительные вопросы о регистрации и уплате подоходного налога с населения.

Спасибо за подписку!

Информационный бюллетень FindLaw

Будьте в курсе того, как закон влияет на вашу жизньИнформационный бюллетень FindLaw

Будьте в курсе того, как закон влияет на вашу жизнь Введите свой адрес электронной почты, чтобы подписаться Введите ваш адрес электронной почты:Корпоративный подоходный налог против личного налога

Что такое корпоративный подоходный налог по сравнению с индивидуальным?

В этой статье мы обсудим корпоративный и личный подоходный налог.Корпоративный налог — это расходы предприятия (отток денежных средств), взимаемые правительством, которые представляют собой основной источник дохода страны, тогда как подоходный налог с физических лиц — это тип налога, взимаемого государством с доходов физических лиц, таких как заработная плата и оклады. компенсация или оплата, которую человек или сотрудник получает в качестве оплаты за свои услуги или работу, которую они выполняют для организации или компании. Он включает любую базовую заработную плату, которую получает сотрудник, а также другие виды оплаты, которые начисляются в ходе их работы, т.е.

Краткое описание- Корпоративный налог — это прямой налог, уплачиваемый предприятиями правительству с их доходов. Сборы налогов служат источником дохода страны и направляются на финансирование различных проектов в интересах ее граждан.

- Максимальная ставка корпоративного налога равна 35%.

- Подоходный налог с населения — это прямой налог, уплачиваемый физическими лицами правительству с их личного дохода, полученного в виде ежемесячной заработной платы.

Что такое корпоративный налог?

Корпоративный налог, также называемый корпоративным налогом или корпоративным налогом, представляет собой прямой налог, взимаемый государством с дохода или капитала компании.

Корпоративное налогообложение — сложный аспект в юрисдикции страны, и правила, регулирующие его, сильно различаются от страны к стране. Некоторые страны считаются налоговыми убежищами Налоговая гавань или оффшорный финансовый центр — это любая страна или юрисдикция, которая предлагает минимальные налоговые обязательства для иностранных физических и юридических лиц., таких как Кюрасао, Фиджи, Кипр и т. д., и очень ценятся корпорациями из-за мягкой налоговой политики в таких областях.

Корпоративные налоги вычитаются из суммы прибыли до налогообложения в отчете о прибылях и убытках компании. Отчет о прибылях и убытках. Отчет о прибылях и убытках — это одна из основных финансовых отчетов компании, в которой отражены ее прибыли и убытки за определенный период времени. Прибыль или получение чистой прибыли (чистой прибыли), полученной за определенный период.

Максимальная ставка корпоративного налога составляет 35%.

К чему применяется корпоративный налог?

Корпоративные налоги применяются к следующим учреждениям:

- Все корпорации, возникшие в стране (малые, средние и крупные)

- Корпорации, ведущие бизнес внутри страны

- Иностранные предприятия с постоянным представительством в стране

- Корпорации которые являются резидентами для целей налогообложения внутри страны

Что такое подоходный налог с населения?

Подоходный налог с населения — это налог, взимаемый государством с дохода физических лиц.Другими словами, подоходный налог уплачивается с заработной платы работника.

Большинство физических лиц не платят индивидуальный подоходный налог с полной суммы дохода в связи с налоговыми льготами, вычетами и кредитами. Налоговая служба США предлагает ряд вычетов, например, вычеты на расходы на здравоохранение и образование, которые налогоплательщики получают для уменьшения своего налогооблагаемого дохода.

Представьте себе человека, который зарабатывает 200 000 долларов дохода и имеет право на 30 000 долларов налоговых вычетов.В таком случае налогооблагаемый доход будет снижен до 170 000 долларов (200 000–30 000 долларов).

Что касается налоговых вычетов, они используются для уменьшения налогового обязательства налогоплательщика или суммы задолженности. Например, кому-то нужно заплатить 30 000 долларов в виде подоходного налога, а он имеет право только на 5 000 долларов в виде налоговых льгот. Таким образом, их налоговые обязательства будут снижены до 25 000 долларов (30 000–5 000 долларов США).

Ставки подоходного налога с физических лиц различаются от страны к стране из-за различных законов и государственных систем. Хотя в большинстве стран применяется так называемая прогрессивная система подоходного налога. Прогрессивный налог. Прогрессивный налог — это ставка налога, которая увеличивается по мере увеличения налогооблагаемой стоимости.Обычно он делится на налоговые категории, которые переходят к следующим категориям, что означает, что те, кто зарабатывает больше, облагаются более высокой налоговой ставкой по сравнению с лицами с более низким доходом.

К чему применяется подоходный налог с населения?

Подоходный налог с физических лиц применяется к следующим организациям:

- Частные предприниматели

- Работники, работающие полный рабочий день

Что такое налоговая декларация?

Налоговая декларация — это специальный документ, который подается в налоговый орган и содержит информацию, необходимую для расчета налогов для предприятия.В документе указываются заявленные доходы, расходы и другая финансовая информация. Он состоит из трех разделов:

- Доход (упоминаются все источники дохода организации)

- Вычеты

- Налоговые льготы

После учета налоговых льгот (вычетов, налоговых вычетов и т. Д.) Налогоплательщики прибывают к своим налогам. возврат, который представляет собой сумму, причитающуюся государству в виде налогов.

Обычно налоговые декларации необходимо подавать ежегодно (применимо как к юридическим, так и к физическим лицам).

Ссылки по теме

CFI — официальный провайдер глобальной программы сертификации коммерческих банковских и кредитных аналитиков (CBCA) ™, призванной помочь любому стать финансовым аналитиком мирового уровня. Чтобы продолжить карьеру, вам будут полезны следующие дополнительные ресурсы CFI:

- Прибыль до налогообложения (EBT) против дохода до налогообложения Доход до налогообложения (EBT) против дохода до налогообложения Фактически, нет никакой разницы между доходом до налогообложения (EBT) и доходом до налогообложения. .Оба термина обозначают одно и то же понятие и могут использоваться.

- Доход против дохода против дохода Доход против дохода против дохода Доход, выручка и прибыль, вероятно, являются тремя наиболее широко используемыми концепциями в бухгалтерском учете и финансах. Все термины обозначают меры

- налогооблагаемого дохода, налогооблагаемого дохода, налогооблагаемого дохода — это компенсация любого физического или юридического лица, которая используется для определения налоговых обязательств. Общая сумма дохода или валовой доход используется в качестве основы для расчета того, сколько физическое или юридическое лицо должно государству за конкретный налоговый период.

- Tax ShieldTax ShieldНалоговый щит — это допустимый вычет из налогооблагаемой прибыли, который приводит к уменьшению причитающихся налогов. Стоимость этих щитов зависит от эффективной налоговой ставки для корпорации или физического лица. Общие расходы, которые подлежат вычету, включают амортизацию, выплаты по ипотеке и процентные расходы.

Ставки подоходного налога штата: что они собой представляют, как они работают

Ставкам подоходного налога штата уделяется относительно мало внимания по сравнению с федеральными подоходными налогами, но они все же могут оставить большую вмятину в вашем кошельке.Размер зависит от суммы, которую вы зарабатываете, а также от того, где вы живете и работаете. Вот как это работает, и список штатов без подоходного налога.

Что такое подоходный налог штата?

Подоходный налог штата — это налог на доход, полученный в этом штате. Он похож на федеральный подоходный налог, но подоходный налог штата обычно финансирует бюджеты штатов, а не федеральное правительство.

Как действуют ставки подоходного налога штата

В целом, штаты используют один из трех подходов к налогообложению резидентов и / или рабочих:

Фиксированный налог.Это означает, что они облагают налогом весь доход или только в некоторых случаях дивиденды и проценты по одинаковой ставке.

Прогрессивный налог. Это означает, что люди с более высокими налогооблагаемыми доходами платят более высокие ставки государственного подоходного налога.

Если, как и большинство людей, вы живете и работаете в одном штате, вам, вероятно, потребуется подавать только одну налоговую декларацию в год. Но если вы переехали в другой штат в течение года, жили в одном штате, но работали в другом или, скажем, имеете доходную арендную недвижимость в нескольких штатах, вам может потребоваться подать более одной.И потому что в стоимость большинства налоговых программных пакетов входит подготовка и подача документов только для одного штата. Подача нескольких налоговых деклараций штата часто означает дополнительную оплату.

Штаты без подоходного налога

В восьми штатах нет налога на прибыль: Аляска, Флорида, Невада, Южная Дакота, Теннесси, Техас, Вашингтон и Вайоминг. В Нью-Гэмпшире налог в размере 5% взимается только с дивидендов и процентов.

Идея не платить подоходный налог штата может побудить вас бросить все на U-Haul и отправиться в Даллас, но налоги на недвижимость, налоги с продаж или другие налоги и сборы могут быть выше в этих штатах.

Штаты с фиксированными ставками налога на прибыль

Десять штатов пытаются упростить задачу, применяя одинаковую ставку налога к большей части доходов. Конечно, то, что считать «доходом», зависит от государства. В Нью-Гэмпшире, например, обычный доход обычно не облагается налогом штата, но к дивидендам и процентному доходу применяется фиксированная ставка налога. Некоторые штаты применяют свои налоговые ставки к налогооблагаемому доходу, в то время как другие используют скорректированный валовой доход.

* Только по дивидендам и процентному доходу |

Штаты с прогрессивной налоговой структурой

Большинство штатов и округ Колумбия облагают налогом доход так же, как и федеральное правительство: они облагают налогом более высокие уровни дохода в более высоком штате ставки подоходного налога.

Ставки подоходного налога штата, как правило, ниже, чем ставки федерального налога. Многие колеблются от 1% до 10%. В некоторых штатах налог составляет всего 0% с первых нескольких тысяч долларов дохода.

Штаты с высокими налогами составляют около 13% -14%, и это часто сверх налогов на имущество, налогов с продаж, коммунальных налогов, налогов на топливо и всего, что налогоплательщик должен отправить в федеральное правительство.

В таблице ниже показано количество налоговых категорий в штатах (плюс округ Колумбия) с прогрессивной налоговой структурой. Обратите внимание, что суммы в долларах в скобках дохода относятся к индивидуальным подателям; во многих штатах скобки дохода удваиваются для совместной прибыли.Как и в случае с федеральными декларациями, сумма, которую вы заплатите своему штату, также зависит от вашего семейного положения, наличия у вас иждивенцев и от того, имеете ли вы право на налоговые вычеты и кредиты.

2021 Ставки государственного налога

Самая низкая и самая высокая начальная точка налоговой категории (доход) | |||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 900 | |||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| 0023 | |||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| 9009 | |||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

0 Федерация0 Узнайте больше о том, как действуют ставки подоходного налога вашего штата, посетите веб-сайт налогового и налогового департамента вашего штата или Федерации налоговых администраторов. | |||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

Налогооблагаемый доход (долл. США) | Ставка налога (%) | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

от 0 до 9 950 | 10 | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

от 9951 до 40525 | 12 | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

от 40 526 до 86 375 | 22 | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

86 376 до 164 925 | 24 | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

164 926 до 209 425 | 32 | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

от 209 426 до 523 600 | 35 | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

523,601+ | 37 | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

Налогооблагаемый доход (долл. США) | Ставка налога (%) | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

от 0 до 19 900 | 10 | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

19 901 до 81 050 | 12 | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

от 81 051 до 17 2750 | 22 | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

172 751 до 329 850 | 24 | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

329 851 до 418 850 | 32 | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

418 851 до 628 300 | 35 | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

628,301+ | 37 | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||