На что делается налоговый вычет: Налоговые вычеты

инструкция и документы для возврата НДФЛ

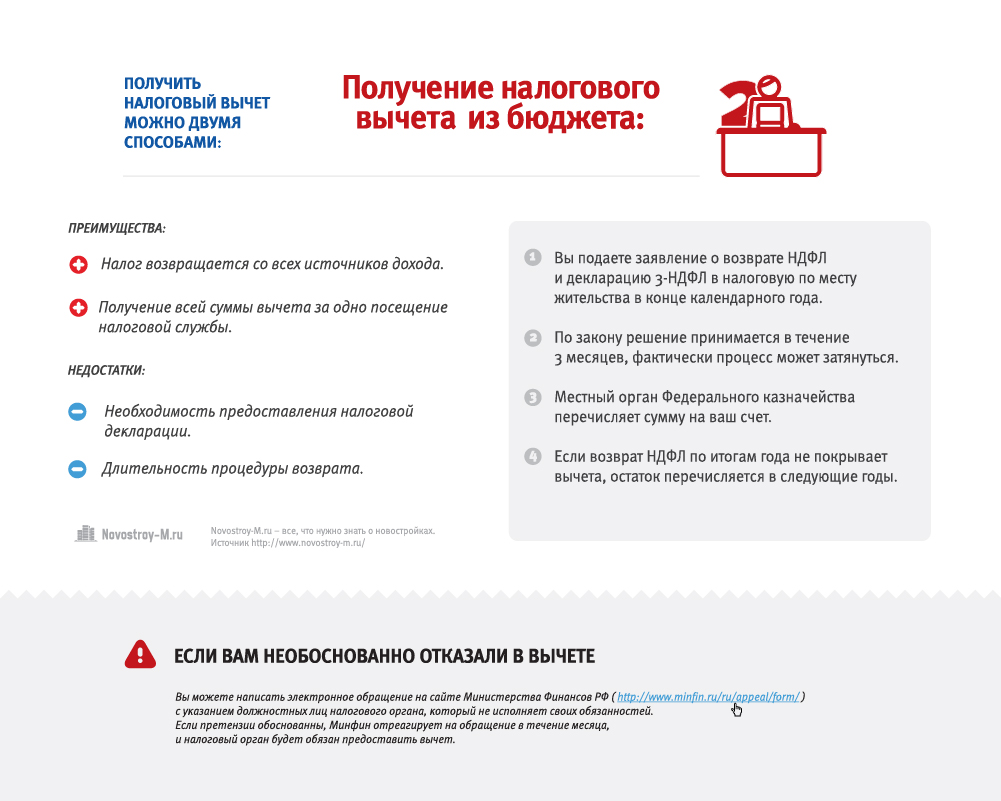

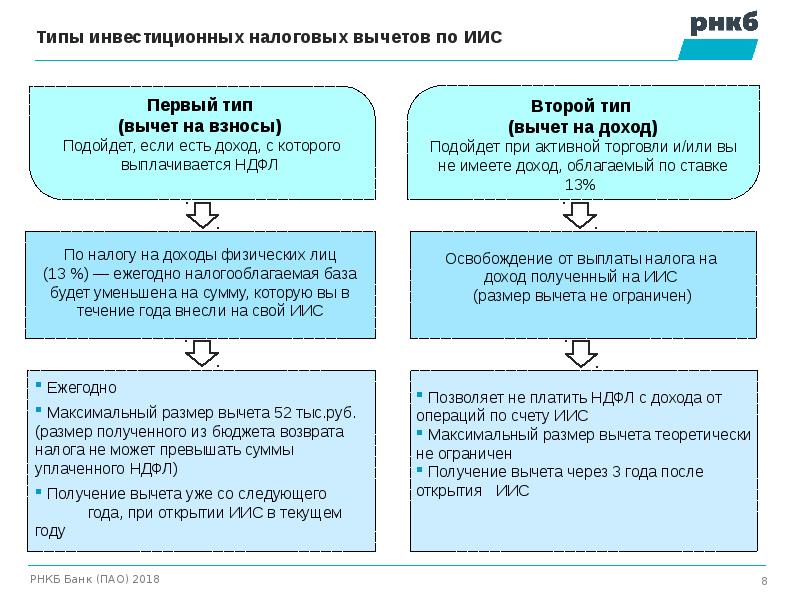

Процесс будет зависеть от того, какой из типов налогового вычета вы хотите получить.

Вычет типа А — на него проще всего подать через личный кабинет на сайте nalog.ru. Вот как это сделать:- Зарегистрируйтесь в личном кабинете на сайте налоговой и получите неквалифицированную электронную подпись.

- Заполните декларацию 3-НДФЛ и прикрепите к ней справку 2-НДФЛ, а также документы от брокера. Как получить документы по ИИС

- Заполните заявление на возврат излишне уплаченного НДФЛ.

- Дождитесь, пока налоговая рассмотрит декларацию, а потом перечислит деньги на ваш счет.

Ждать денег от налоговой приходится в среднем четыре месяца: три месяца — это официальный срок рассмотрения декларации со дня ее представления, еще месяц уходит на перечисление денег.

Также помните, что, если у вас есть неуплаченный НДФЛ, пени за его просрочку или штрафы, налоговая может удержать эти суммы из налогового вычета.

Вычет типа Б — на него проще всего подать, написав в чате приложения Тинькофф Инвестиций или в личном кабинете на сайте tinkoff.ru. Мы попросим вас предоставить справку из налоговой о том, что вы не получали вычет типа А по действующему ИИС.

Получить такую справку можно при личном визите в отделение налоговой инспекции, которое обслуживает адрес вашей регистрации. Справку готовят в течение 30 календарных дней. Найти свою инспекциюКогда этот документ будет у вас на руках, мы назначим вам встречу в офисе Тинькофф в Москве. Если неудобно ехать в офис, справку можно отправить Почтой России по адресу: 123060, г. Москва, 1-й Волоколамский проезд, дом 10, строение 1. В графе «Кому» укажите: «Тинькофф Банк».

Получив от вас справку из налоговой, мы заблокируем возможность совершать сделки для вашего ИИС. После этого вы сможете вывести деньги со счета на карту Tinkoff Black без удержания налога. Что происходит с бумагами на счете при закрытии ИИС

Что происходит с бумагами на счете при закрытии ИИССправка для ФНС об оплате медицинских услуг ИНВИТРО

Информация о порядке предоставления справок об оплате медицинских услуг для представления в налоговые органы Российской Федерации

В соответствии с подпунктом 3 пункта 1 статьи 219 Налогового кодекса РФ налогоплательщик имеет право на получение социального налогового вычета в размере суммы, уплаченной им в налоговом периоде за медицинские услуги, оказанные медицинскими организациями ему, его супругу (супруге), родителям, детям (в том числе усыновленным) в возрасте до 18 лет, подопечным в возрасте до 18 лет (в соответствии с перечнем медицинских услуг, утвержденным Правительством РФ), с учетом ограничения по сумме, установленного пунктом 2 статьи 219 Налогового кодекса РФ.

Справка об оплате медицинских услуг для представления в налоговые органы РФ выдаётся по требованию налогоплательщика, производившего оплату медицинских услуг, и оформляется бесплатно. Справка оформляется в соответствии с Приказом Минздрава РФ N 289, МНС РФ N БГ-3-04/256 от 25.07.2001.

Для получения справки необходимо предоставить документы, подтверждающие произведенные расходы (кассовые чеки, банковские выписки, квитанции, бланки строгой отчетности), и сообщить ФИО налогоплательщика, ИНН налогоплательщика (при его наличии).

Если медицинские услуги оплачены налогоплательщиком для супруга (супруги), родителей или детей, необходимо дополнительно предоставить сведения о ФИО лица, которому были оказаны медицинские услуги, и степени родства с налогоплательщиком. В справке сведения указываются со слов налогоплательщика. В налоговый орган подается копия документа, подтверждающего степень родства (например, свидетельство о рождении, свидетельство о браке), налоговый орган вправе запросить оригинал документа.

Порядок оформления справки уточняйте у администраторов Медицинских офисов и по телефонам справочно-информационной службы 8 (495) 363-0-363 (для звонков из Москвы), 8 (800) 200-363-0 (для звонков из регионов, звонок по России бесплатный).

Внимание! Уважаемые пациенты! Справка установленного образца выдается только при наличии документов, подтверждающих произведённые расходы. Обращаем Ваше внимание, утерянные, выцветшие кассовые чеки не восстанавливаются.

Оформление справки на налоговый вычет

Справка на налоговый вычет Отличная новость для пациентов «Кремлёвской стоматологии»: расходы на лечение зубов, протезирование, дентальную имплантацию и многие другие услуги нашей клиники можно сократить!

В нашей стране существует налоговый вычет на лечение зубов. Согласно статье 219 Налогового кодекса Российской Федерации, государство возвращает трудоустроенным гражданам 13% от стоимости собственного лечения и лечения родственников.

ВАЖНО!

Заранее поставьте в известность стоматологическую клинику о том, что Вы планируете возвращать налоговый вычет. Заблаговременное информирование в разы ускорит получение документов.

Заблаговременное информирование в разы ускорит получение документов.

Не теряйте чеки! Лучше прикрепить все чеки на лист А4 и сделать копию. Таким образом Вы защитите информацию, которая может исчезнуть при выгорании чеков.

Для получения необходимых документов для налогового вычета в «Кремлёвской стоматологии», необходимо взять с собой:

- Паспорт

- Все чеки и квитанции

- Договор с «Кремлёвской стоматологией»

Оформление справки займёт примерно 20 мин.

Можно не ждать: зайти заранее, оставить информацию, а потом зайти и забрать готовую справку.

«Кремлёвская стоматология» выдаст Вам пакет документов, в котором будет:

- Справка об оплате медицинских услуг для предоставления в налоговые органы

- Заверенная копия лицензии ООО «Кремлёвская стоматология»

Так же туда помещаются все чеки на одном листе А4 и договор с клиникой.

Документы подают в год, следующий за годом оплаты. Денежные средства возвращаются Вам в течение двух-четырёх месяцев.

При подаче в налоговый орган копий документов, необходимо иметь при себе их оригиналы.

Размер вычета на дорогостоящее лечение налогоплательщика и членов его семьи не ограничен. Какой тип лечения является дорогостоящим, указано в «Справке об оплате медицинских услуг для представления в налоговые органы».

Код «1» – лечение не является дорогостоящим;

Код «2» – дорогостоящее лечение.

Весь список необходимых документов для подачи в налоговую инспекцию:

- Паспорт

- Договор со стоматологией

- Чек или справка об оплате имплантации

- Копия лицензии стоматологической клиники

- Справка о доходах 2-НДФЛ

- Налоговая декларация 3-НДФЛ

- Заявление на налоговый вычет

- Документы, подтверждающие родство (если налоговый вычет оформляется за лечение родственника)

Далее пакет документов необходимо направить в налоговую службу по месту регистрации: лично или через Интернет.

Для передачи документов онлайн, необходимо обзавестись электронной цифровой подписью в одном из удостоверяющих центров Рязани (например,центрконсалт.

В Правительстве предложили ввести налоговый вычет за услуги самозанятых

15 сент. 2020 г., 11:59

За услуги, оказанные самозанятыми, может быть введён налоговый вычет.

Из открытых источников

В Госдуме предложили ввести налоговый вычет за услуги самозанятых. Сегодня его можно получить лишь с услуг, предоставленных репетиторами, которые открыли ИП. Но по разным причинам многие специалисты регистрируются как самозанятые.

«Возможность получения вычета будет стимулировать людей обращаться к лицам, официально зарегистрированным в качестве предпринимателя или самозанятого, и как следствие будет стимулом для получения гражданами, оказывающими услуги, получать такой статус», — подчеркнул председатель Комитета Мособлдумы по вопросам бюджета, финансовой и налоговой политики Тарас Ефимов.

На сегодняшний день в Московской области насчитывается порядка 130 тыс. самозанятых.

Также федеральные парламентарии планируют заняться вопросами в сфере здравоохранения. Сегодня налоговый вычет можно получить по многим медицинским услугам, а также с покупки лекарств или медицинских товаров, но воспользовались такой возможностью менее половины граждан, которые обращались за медицинской помощью. Это связано с бюрократическими процедурами, а также предложено рассмотреть иные причины, которые делают систему налоговых вычетов неэффективной.

Министерство финансов РФ уже разработало законопроект, который упростит получение россиянами возврата части потраченных денег на различные услуги или товары. Это касается расходов на обучение и лечение, а также покупки недвижимости или открытия индивидуального инвестиционного счёта.

Инициатива, подготовленная Правительством РФ, направлена на сокращение бюрократических процедур, необходимых для получения гражданами социальных налоговых вычетов. Сейчас для его получения в сумме, уплаченной налогоплательщиком за своё обучение, обучение своих детей, а также за медицинские услуги, необходимо предоставить в налоговую службу определенный комплект документов. В том числе, подтверждающие фактические расходы на эти цели. Так как в РФ практически завершен переход на применение онлайн-касс, и информация о платежах поступает в налоговые органы, предоставление таких документов гражданами в налоговый орган уже не обоснована.

Сейчас для его получения в сумме, уплаченной налогоплательщиком за своё обучение, обучение своих детей, а также за медицинские услуги, необходимо предоставить в налоговую службу определенный комплект документов. В том числе, подтверждающие фактические расходы на эти цели. Так как в РФ практически завершен переход на применение онлайн-касс, и информация о платежах поступает в налоговые органы, предоставление таких документов гражданами в налоговый орган уже не обоснована.

Источник: http://inluhovitsy.ru/novosti/vazhno_znat/v-pravitelstve-predlozhili-vvesti-nalogovyy-vychet-za-uslugi-samozanyatyh

Сроки подачи декларации 3-НДФЛ на налоговые вычеты

Так как наш сайт посвящен только получению налоговых вычетов (имущественных, социальных и стандартных), то срок подачи декларации 3-НДФЛ будет касаться только этих случаев.

По статье 229 Налогового Кодекса РФ декларация о доходах по форме 3-НДФЛ предоставляется согласно установленному законом сроку до 30 апреля года, следующего за отчетным. Налоговых вычетов данное обязательство не касается.

Налоговых вычетов данное обязательство не касается.

Что же касается деклараций 3-НДФЛ на получение социального, имущественного и стандартного налогового вычета, то здесь нет жестких нормативов по ее предоставлению в налоговую инспекцию, вы можете сдать её в любое время, в любой месяц, и число. Однако ряд правил все же необходимо соблюдать.

Налоговые вычеты по налогу на доходы физических лиц предоставляются после окончания налогового периода, который совпадает с окончанием календарного года.

Т.е. подать декларацию 3-НДФЛ на получение вычета за 2019 год вы можете только в 2020 году. При этом вы можете сдать её в любое время года, здесь нет определенной даты до которой вы должны её подать.

Но есть одно НО!

Налогоплательщик может подать декларацию на налоговые вычеты только за 3 налоговых периода, предшествующих году подачи заявления

Пример: вы работаете и ваш доход облагается ставкой 13%, вы купили квартиру в 2015 году, и только в 2020 году решили получить имущественный вычет. В этом случае вы сможете подать декларацию 3-НДФЛ на вычет только за 2019, 2018 и 2017 года, так как 2015 и 2016 год не попадают в три налоговых периода, предшествующих году подачи заявления

В этом случае вы сможете подать декларацию 3-НДФЛ на вычет только за 2019, 2018 и 2017 года, так как 2015 и 2016 год не попадают в три налоговых периода, предшествующих году подачи заявления

Что же касается стандартных налоговых вычетов то вы их можете получить даже раньше окончания календарного года обратившись к вашему работодателю, написав заявление (которое вы можете скачать перейдя по ссылке).

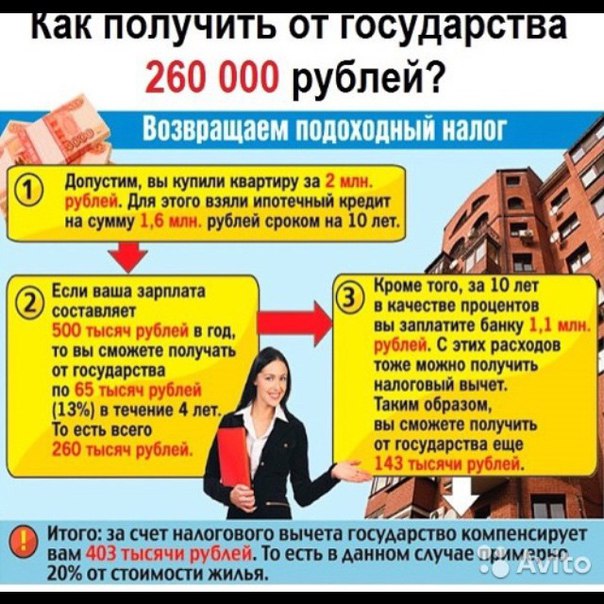

Лёгкий способ получить 260 000 от государства — Блог

Невероятно, но факт: за год налоговая забирает у вас примерно полторы зарплаты. Эти деньги можно вернуть и потратить на новый айфон или отпуск у моря. Наша пошаговая инструкция расскажет, как улучшить своё финансовое положение за счёт налогового бюджета. Кстати, это совершенно законно.

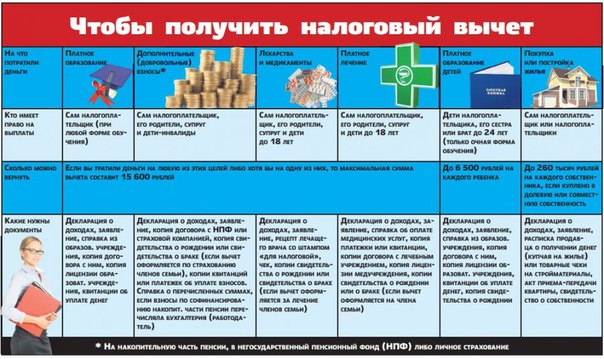

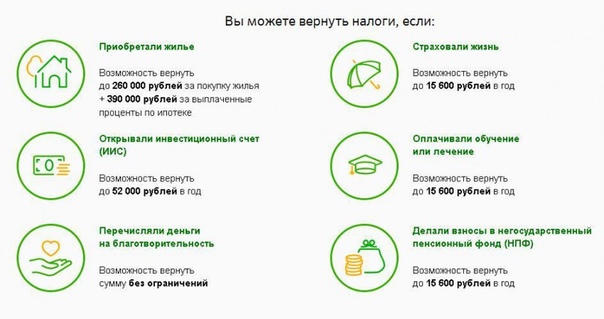

Итак, вернуть деньги можно, если в 2015 году вы:

- купили квартиру или домик в деревне

- платили за учёбу в школе или универе

- лечили зубы и другие части тела

Нашли подходящий пункт? Поздравляем — государство у вас в долгу.

Сколько денег можно получить

Вы можете вернуть 13% потраченной суммы, но не больше 13% от размера официальных доходов за год. Расскажем на примере:

Вы купили однокомнатную квартиру в Зеленограде за 2 миллиона . Государство должно вернуть 13% — 260 тысяч. При этом вы зарабатываете 80 тысяч в месяц — примерно 1 миллион в год. Значит в этом году вам вернут только 13% от миллиона — 130 тысяч . Оставшиеся 130 тысяч получите в следующем году.

Ещё пара примеров:

- поставили имплант из металлокерамики за 100 тысяч — вернёте 13

- заплатили за учёбу сына в ВУЗе 50 тысяч — получите 6 500

Как это работает? Все ваши доходы облагаются налогом — 13% зарплаты забирает государство. Если получаете на руки 87 тысяч, значит ваша официальная зарплата — 100 тысяч , а 13 тысяч ваш работодатель перечисляет в налоговый бюджет. Когда вы тратите деньги на жизненно важные штуки (жильё, лечение, учёба), государство по доброй воле возвращает те самые 13%. Это закон.

Это закон.

Главное, чтобы ваши доходы были официальными (белая зарплата, задекларированные доходы от фриланса или предпринимательства), а расходы были подкреплены документами.

Что нужно сделать

Если коротко, нужно собрать документы, отнести их в налоговую и написать заявление на возврат денег из бюджета. Максимум через 4 месяца на ваш банковский счёт поступят деньги.

Список документов зависит от того, куда вы тратили деньги. Начнём с бумажек, которые нужны в любом случае:

- Справка 2-НДФЛ за 2015 год — в ней отражена ваша зарплата, премии, отпускные и прочие выплаты. Эту справку нужно запросить у работодателя. Скорее всего, придётся зайти в бухгалтерию. На всякий случай, попросите несколько копий. Если работаете в двух компаниях, возьмите 2-НДФЛ из каждой.

С 2016 года выдаётся справка 2-НДФЛ нового образца. Убедитесь, что ваш бухгалтер или кадровик об этом знает. Старую справку налоговая не примет — придётся стоять в очереди второй раз.

- Декларация 3-НДФЛ — это специальный отчёт, в котором нужно отразить все доходы за 2015 год: зарплату, дивиденды, доходы от продажи акций и имущества, доходы от предпринимательства, фриланса и так далее. Не нужно декларировать доходы от рэкета, работорговли и те доходы, которые налоговая не сможет отследить.

Декларация простая. Её можно заполнить самостоятельно в личном кабинете налогоплательщка или при помощи программы Декларация, а можно поручить знакомому бухгалтеру. Возьмите с собой 2 копии: одну отдайте инспектору, на второй попросите поставить отметку налоговой. Если декларация затеряется в недрах бюрократической машины, у вас будет подтверждение.

- Заявление на возврат налога можно заполнить по шаблону с сайта nalog.ru или прямо в налоговой, пока стоите в очереди. В заявлении нужно указать реквизиты банковского счёта, на который придут деньги. Налоговая советует указывать счёт в Сбербанке — так быстрее и надёжней.

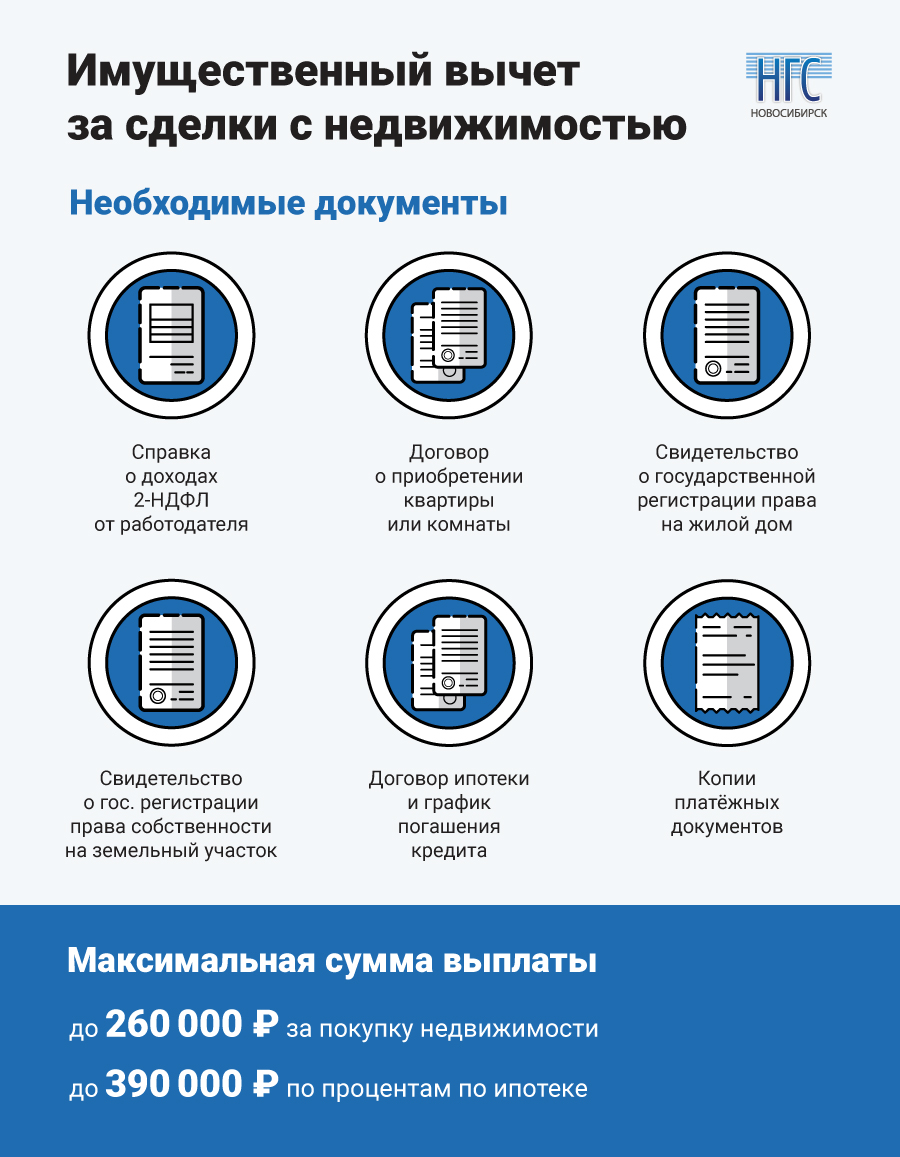

Если купили жильё

Вы можете вернуть 13% стоимости купленного жилья. Максимальная сумма, с которой вернут деньги — 2 миллиона . Даже если вы купили квартиру за 10 миллионов или пять квартир по миллиону за штуку — получите 13% от 2 миллионов. Не больше.

Есть лайфхак: можно оформить жилплощадь в долевую собственность. Покупаете квартиру за 5 миллионов пополам с супругом — каждый из вас получает 13% с двух миллионов . Итого: 260 тысяч каждому или 520 на семью.

Чтобы оформить возврат налогов при покупке жилья, нужны:

- копия договора купли-продажи с застройщиком или собственником

- копия документа об оплате: чека, квитанции, расписки продавца

- свидетельство о государственной регистрации права (если ещё не зарегистрировали квартиру — сделайте это)

Если брали ипотеку, можно вернуть ещё 13% с уплаченных процентов (с трёх миллионов максимум). Проценты с процентов, Карл! Это значит, можно получить ещё 390 тысяч. Для этого нужны:

- копия кредитного договора с графиком платежей по ипотеке

- справка из банка об уплаченных за год процентах

- документы, подтверждающие оплату: обычно достаточно принести справку из банка, но некоторые налоговые требуют платёжки, лучше перестраховаться

По закону можно вернуть деньги, потраченные на ремонт жилья. Но на практике это почти бессмысленно. Во-первых, квартира должна быть с черновой отделкой — это фиксируется в акте сдачи-приёмки. Стоить при этом она должна меньше двух миллионов. Два миллиона — это максимальная сумма, с которой можно вернуть расходы на приобретение жилья. А ремонт — это та же статья расходов.

Но на практике это почти бессмысленно. Во-первых, квартира должна быть с черновой отделкой — это фиксируется в акте сдачи-приёмки. Стоить при этом она должна меньше двух миллионов. Два миллиона — это максимальная сумма, с которой можно вернуть расходы на приобретение жилья. А ремонт — это та же статья расходов.

Если умудрились купить новую квартиру за полтора миллиона и ещё 500 тысяч вложили в ремонт — собирайте все чеки за отделочные материалы и за работу мастеров. Если ремонт делают частники без договора — ничего не выйдет.

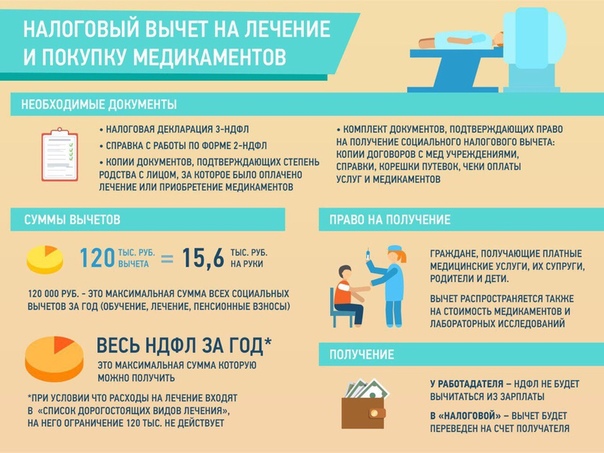

Если платили за учёбу или за лечение

В этом случае максимальная сумма, с которой можно вернуть деньги — 120 тысяч . При этом лимит общий для расходов на учёбу и лечение. Допустим, в 2015 вы решили получить второе высшее и вылечили верхний ряд зубов. За семестр заплатили ВУЗу 50 тысяч, у стоматолога оставили 150. Можно ли претендовать на возврат с 200 тысяч? Нет, вам вернут 13% со 120 тысяч — 15 600 .

Лечить можно себя и семью: супруга, родителей, детей. Лимит остаётся прежним — 120 тысяч. Лечиться можно только в лицензированных российских клиниках. За БАДы и посещение знахаря-шамана деньги не вернут.

Лимит остаётся прежним — 120 тысяч. Лечиться можно только в лицензированных российских клиниках. За БАДы и посещение знахаря-шамана деньги не вернут.

Есть отдельный список дорогостоящих медицинских услуг, на которые не распространяется лимит в 120 тысяч. Например, хирургическое лечение врождённых аномалий, наследственных болезней, трансплантация органов.

Если оплачиваете учёбу детей, общий лимит увеличивается на 50 тысяч за каждого. Учиться можно в негосударственных заведениях и даже за границей. Главное, чтобы у учителей была лицензия.

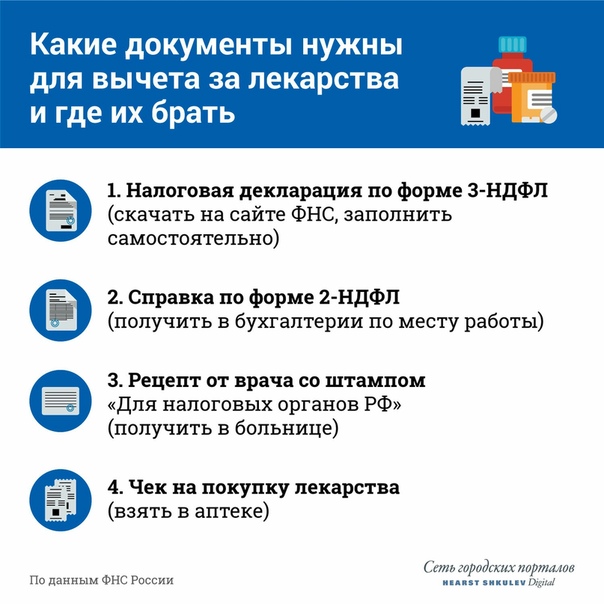

Чтобы вернуть деньги за лечение или обучение, нужны:

- копия лицензий на право оказания медицинских или образовательных услуг

- копии договоров на предоставление услуг

- копии документов об оплате

- справка из медицинского учреждения об оплате услуг (только в случае лечения)

- копии документов, подтверждающих родство (если платили за родственников)

Если каких-то документов нет, позвоните в учреждение и попросите администратора их подготовить. Кстати, деньги можно вернуть за три последних года. Если лечились и учились в 2013, 2014 и 2015, можно попросить деньги за три года сразу.

Кстати, деньги можно вернуть за три последних года. Если лечились и учились в 2013, 2014 и 2015, можно попросить деньги за три года сразу.

Если коротко

Таким же способом можно вернуть деньги за благотворительность, страхование жизни и операции с ценными бумагами. Рассказывать обо всём подробно не будем — отличается только набор документов. Если будут вопросы — пишите, мы ответим.

Ещё раз перечислим, что нужно сделать:

- получить справку 2-НДФЛ у работодателя

- заполнить декларацию 3-НДФЛ

- заполнить заявление на возврат налогов

- сделать копии документов, подтверждающих расходы (договоры, лицензии, чеки, квитанции, свидетельства на право собственности)

Копии документов нужно самостоятельно заверить в таком формате: «Копия верна. Подпись. Расшифровка. Дата.» Оригиналы лучше взять с собой — на случай, если возникнут вопросы. Не забывайте паспорт.

Отправляйтесь в налоговую по месту прописки. Можно заранее записаться на определённое время через сайт налоговой. Объясните инспектору, что хотите вернуть деньги по такой-то статье расходов. Эти же действия можно проделать через Госуслуги, без визита в инспекцию. Лично знаем человека, у которого получилось сделать всё через интернет.

Объясните инспектору, что хотите вернуть деньги по такой-то статье расходов. Эти же действия можно проделать через Госуслуги, без визита в инспекцию. Лично знаем человека, у которого получилось сделать всё через интернет.

По закону у налоговой есть три месяца на проверку декларации и ещё месяц, чтобы перевести вам деньги. На деле, деньги могут прийти уже через месяц. Осталось решить, как их потратить 🙂

Отправьте эту статью своим друзьям, коллегам или сотрудникам. Они тоже вернут себе немного денежек из бюджета, а вы получите плюс в карму.

—

Все статьи мы анонсируем в Телеграме. Ещё там найдёте новости, советы и лайфхаки для предпринимателей. Присоединяйтесь 🙂

Казань | В Госдуме предложили ввести налоговый вычет за услуги самозанятых

Перечень оснований предоставления россиянам налогового вычета необходимо расширить, предусмотрев такую возможность и при получении услуг от самозанятых Такое мнение высказал «Парламентской газете» член Комитета Госдумы по бюджету и налогам Айрат Фаррахов.

Как пояснил депутат, сегодня налоговый вычет можно получить лишь с тех услуг, предоставленных репетиторами, которые открыли ИП. Но по разным причинам многие специалисты регистрируются как самозанятые, и здесь, по мнению Фаррахова, имеется серьёзный потенциал «для обеления рынка».

«Ведь подобные услуги очень востребованы, — уточнил он. — Граждане, получая образовательные или медицинские услуги у официально зарегистрированных специалистов, смогут возвращать себе часть денег. Тем самым эти услуги фактически будут удешевляться».

Также, по словам Айрата Фаррахова, необходимо заняться вопросами в сфере здравоохранения. Сегодня налоговый вычет можно получить по многим медицинским услугам, а также с покупки лекарств или медицинских товаров, но воспользовались такой возможностью менее половины граждан, которые обращались за медицинской помощью.

«Понимая, что огромное количество граждан не использует социальный налоговый вычет, нам очень важно разобраться в причинах. Первая причина, безусловно, бюрократия, но она снимается инициативами Правительства. А второе — в части медицинских и образовательных услуг — важно рассмотреть иные причины, которые делают систему налоговых вычетов неэффективной», — заключил Айрат Фаррахов.

Первая причина, безусловно, бюрократия, но она снимается инициативами Правительства. А второе — в части медицинских и образовательных услуг — важно рассмотреть иные причины, которые делают систему налоговых вычетов неэффективной», — заключил Айрат Фаррахов.

Отметим, что сегодня претендовать на вычет за медуслуги может любой гражданин России, получающий доходы, облагаемые налогом по ставке 13 процентов. Причём эти услуги могут быть оказаны не только ему, — но также близким родственникам и детям, в том числе усыновлённым. Важное условие: организация, оказавшая медуслуги, должна иметь российскую лицензию на осуществление медицинской деятельности.

Напомним также, что Министерство финансов РФ разработало законопроект, который упростит получение россиянами налогового вычета, то есть возврата части потраченных на различные услуги или товары денег. Это касается расходов на обучение и лечение, а также покупки недвижимости или открытия индивидуального инвестиционного счёта. Документ уже опубликован на портале проектов нормативных правовых актов.

Согласно поправкам в Налоговый кодекс, гражданам больше не нужно будет подавать декларацию по форме 3-НДФЛ и прочие подтверждающие документы, содержащие многочисленные сложные коды. Теперь достаточно будет подать заявление в налоговую службу — причём сделать это можно будет как лично, так и дистанционно, через личный кабинет. К тому же втрое сокращается срок рассмотрения: вместо действующих сейчас трёх месяцев сотрудники должны будут дать ответ в течение 30 дней.

Депутат уверен, что парламентарии поддержат документ, когда он поступит в Госдуму, поскольку правительственная инициатива очень правильная и своевременная. Однако, по его мнению, законопроект можно доработать, чтобы эффективность вносимых изменений существенно выросла.

инструкция и документы для возврата НДФЛ

Процесс будет зависеть от того, какой из типов налогового вычета вы хотите получить.

Вычет типа А — на него проще всего подать через личный кабинет на сайте nalog. ru. Вот как это сделать:

ru. Вот как это сделать:- Зарегистрируйтесь в личном кабинете на сайте налоговой и получите неквалифицированную электронную подпись.

- Заполните декларацию 3-НДФЛ и прикрепите к ней справку 2-НДФЛ, а также документы от брокера.Как получить документы по ИИС

- Заполните заявление на возврат излишне уплаченного НДФЛ.

- Дождитесь, пока налоговая рассмотрит декларацию, а потом перечислит деньги на ваш счет.

Ждать денег от налоговой приходится в среднем четыре месяца: три месяца — это официальный срок рассмотрения декларации со дня ее представления, еще месяц уходит на перечисление денег.

Также помните, что, если у вас есть неуплаченный НДФЛ, пени за его просрочку или штрафы, налоговая может удержать эти суммы из налогового вычета.

Вычет типа Б — на него проще всего подать, написав в чате приложения Тинькофф Инвестиций или в личном кабинете на сайте tinkoff. ru. Мы попросим вас предоставить справку из налоговой о том, что вы попросите вычет типа А по действующему ИИС.

ru. Мы попросим вас предоставить справку из налоговой о том, что вы попросите вычет типа А по действующему ИИС.

Когда этот документ будет у вас в руках, мы назначим вам встречу в офисе Тинькофф в Москве. Если неудобно ехать в офис, справку можно отправить Почтой России по адресу: 123060, г. Москва, ул. Москва, 1-й Волоколамский проезд, дом 10, строение 1. В графе «Кому» укажите: «Тинькофф Банк».

Получив от вас справку из налоговой, мы заблокируем возможность совершать сделки для вашего ИИС. После этого вы сможете вывести деньги со счета на карту Тинькофф Блэк без удержания налога.Что происходит с бумагами на счет при закрытии ИИСПравительство России одобрило поправки о налоговом вычете за занятия в фитнес-клубах и спортзалах Статьи редакции

{«id»: 171904, «url»: «https: \ / \ / vc. ru \ / finance \ / 171904-правительство-России-одобрило-поправки-о-налоговом-вычете-за-занятия-в-фитнес- клубах-и-спортзалах «,» название «:» \ u041f \ u0440 \ u0430 \ u0432 \ u0438 \ u0442 \ u0435 \ u043b \ u044c \ u0441 \ u0442 \ u0432 \ u043e \ u0420 \ u0430 \ u0441 \ u0441e \ u0420 \ u0431 \ u0441 « \ u043c \ u0432 \ u044b \ u0447 \ u0435 \ u0442 \ u0435 \ u0437 \ u0430 \ u0437 \ u0430 \ u043d \ u044f \ u0442 \ u0438 \ u044f \ u0432 \ u0442 \ u0438 \ u044f \ u0432 \ u0444 \ u04404 \ u04401 \ u04404 \ u0438 u043b \ u0443 \ u0431 \ u0430 \ u0445 \ u0438 \ u0441 \ u043f \ u043e \ u0440 \ u0442 \ u0437 \ u0430 \ u043b \ u0430 \ u0445 «,» services «: {» facebook «: {https url»: «url»: \ / \ / www.facebook.com \ / sharer \ /sharer.php? u = https: \ / \ / vc.ru \ / finance \ / 171904-правительство-России-одобрило-поправки-о-налоговом-вычете-за-занятия-в- fitnes-klubah-i-sportzalah «,» short_name «:» FB «,» title «:» Facebook «,» width «: 600,» height «: 450},» vkontakte «: {» url «:» https: \ / \ / vk.

ru \ / finance \ / 171904-правительство-России-одобрило-поправки-о-налоговом-вычете-за-занятия-в-фитнес- клубах-и-спортзалах «,» название «:» \ u041f \ u0440 \ u0430 \ u0432 \ u0438 \ u0442 \ u0435 \ u043b \ u044c \ u0441 \ u0442 \ u0432 \ u043e \ u0420 \ u0430 \ u0441 \ u0441e \ u0420 \ u0431 \ u0441 « \ u043c \ u0432 \ u044b \ u0447 \ u0435 \ u0442 \ u0435 \ u0437 \ u0430 \ u0437 \ u0430 \ u043d \ u044f \ u0442 \ u0438 \ u044f \ u0432 \ u0442 \ u0438 \ u044f \ u0432 \ u0444 \ u04404 \ u04401 \ u04404 \ u0438 u043b \ u0443 \ u0431 \ u0430 \ u0445 \ u0438 \ u0441 \ u043f \ u043e \ u0440 \ u0442 \ u0437 \ u0430 \ u043b \ u0430 \ u0445 «,» services «: {» facebook «: {https url»: «url»: \ / \ / www.facebook.com \ / sharer \ /sharer.php? u = https: \ / \ / vc.ru \ / finance \ / 171904-правительство-России-одобрило-поправки-о-налоговом-вычете-за-занятия-в- fitnes-klubah-i-sportzalah «,» short_name «:» FB «,» title «:» Facebook «,» width «: 600,» height «: 450},» vkontakte «: {» url «:» https: \ / \ / vk. com \ /share.php? url = https: \ / \ / vc.ru \ / finance \ / 171904-правительство-России-одобрило-поправки-о-налоговом-вычете-за-занятия-в -fitnes-klubah-i-sportzalah & title = \ u041f \ u0440 \ u0430 \ u0432 \ u0438 \ u0442 \ u0435 \ u043b \ u044c \ u0441 \ u0442 \ u0432 \ u043e \ u0420 \ u043e \ u043e \ u043e \ u043e \ u043e \ u043e \ u043e \ u043e \ u0420 \ u043e \ u043e \ u043e \ u0438 u0434 \ u043e \ u0431 \ u0440 \ u0438 \ u043b \ u043e \ u043f \ u043e \ u043f \ u0440 \ u0430 \ u0432 \ u043a \ u0438 \ u043e \ u043d \ u043a \ u0438 \ u043e \ u043d \ u0430 \ u43e \ u43 \ u043e \ u043d \ u0430 \ u43043 \ u043e \ u043d \ u0430 \ u43e \ u043 \ u043 \ u043 \ u043 \ u43 u0432 \ u044b \ u0447 \ u0435 \ u0442 \ u0435 \ u0437 \ u0430 \ u0437 \ u0430 \ u043d \ u044f \ u0442 \ u0438 \ u044f \ u0432 \ u0444 \ u0438 \ u044f \ u0432 \ u0444 \ u0438 \ u43043 \ u04340 \ u04340 \ u043401 \ u0431 \ u0430 \ u0445 \ u0438 \ u0441 \ u043f \ u043e \ u0440 \ u0442 \ u0437 \ u0430 \ u043b \ u0430 \ u0445 «,» краткое_имя «:» VK «,» title «:» \ u41 \ u043e \ u043e u043d \ u0442 \ u0430 \ u043a \ u0442 \ u0435 «,» width «: 600,» height «: 450},» twitter «: {» url «:» https: \ / \ / twitter.

com \ /share.php? url = https: \ / \ / vc.ru \ / finance \ / 171904-правительство-России-одобрило-поправки-о-налоговом-вычете-за-занятия-в -fitnes-klubah-i-sportzalah & title = \ u041f \ u0440 \ u0430 \ u0432 \ u0438 \ u0442 \ u0435 \ u043b \ u044c \ u0441 \ u0442 \ u0432 \ u043e \ u0420 \ u043e \ u043e \ u043e \ u043e \ u043e \ u043e \ u043e \ u043e \ u0420 \ u043e \ u043e \ u043e \ u0438 u0434 \ u043e \ u0431 \ u0440 \ u0438 \ u043b \ u043e \ u043f \ u043e \ u043f \ u0440 \ u0430 \ u0432 \ u043a \ u0438 \ u043e \ u043d \ u043a \ u0438 \ u043e \ u043d \ u0430 \ u43e \ u43 \ u043e \ u043d \ u0430 \ u43043 \ u043e \ u043d \ u0430 \ u43e \ u043 \ u043 \ u043 \ u043 \ u43 u0432 \ u044b \ u0447 \ u0435 \ u0442 \ u0435 \ u0437 \ u0430 \ u0437 \ u0430 \ u043d \ u044f \ u0442 \ u0438 \ u044f \ u0432 \ u0444 \ u0438 \ u044f \ u0432 \ u0444 \ u0438 \ u43043 \ u04340 \ u04340 \ u043401 \ u0431 \ u0430 \ u0445 \ u0438 \ u0441 \ u043f \ u043e \ u0440 \ u0442 \ u0437 \ u0430 \ u043b \ u0430 \ u0445 «,» краткое_имя «:» VK «,» title «:» \ u41 \ u043e \ u043e u043d \ u0442 \ u0430 \ u043a \ u0442 \ u0435 «,» width «: 600,» height «: 450},» twitter «: {» url «:» https: \ / \ / twitter. com \ / intent \ / tweet? url = https: \ / \ / vc.ru \ / financial \ / 171904-правительство-россии-одобрило-поправки-о-налоговом-вычете-за-занятия-в-фитнес-клубах- i-sportzalah & text = \ u041f \ u0440 \ u0430 \ u0432 \ u0438 \ u0442 \ u0435 \ u043b \ u044c \ u0441 \ u0442 \ u0432 \ u043e \ u0420 \ u043e \ u0432 \ u043e \ u0420 \ u043e \ u0441 \ u044043 \ u043e \ u0441 \ u044043 \ u0440 \ u0438 \ u043b \ u043e \ u043f \ u043e \ u043f \ u0440 \ u0430 \ u0432 \ u043a \ u0438 \ u043e \ u043d \ u0430 \ u043b \ u043e \ u0433 \ u043b \ u043e \ u0433 \ u432043 \ u043e \ u0433 \ u043 \ u043e \ u0433 \ u732043 \ u0430 \ u0430 \ u0430 \ u0430 \ u043 \ u0435 \ u0442 \ u0435 \ u0437 \ u0430 \ u0437 \ u0430 \ u043d \ u044f \ u0442 \ u0438 \ u044f \ u0432 \ u0444 \ u0438 \ u0442 \ u043d \ u0435 \ u430430 \ u430441- u0445 \ u0438 \ u0441 \ u043f \ u043e \ u0440 \ u0442 \ u0437 \ u0430 \ u043b \ u0430 \ u0445 «,» short_name «:» TW «,» title «:» Twitter «,» width «: 600,» height » : 450}, «телеграмма»: {«url»: «tg: \ / \ / msg_url? Url = https: \ / \ / vc.

com \ / intent \ / tweet? url = https: \ / \ / vc.ru \ / financial \ / 171904-правительство-россии-одобрило-поправки-о-налоговом-вычете-за-занятия-в-фитнес-клубах- i-sportzalah & text = \ u041f \ u0440 \ u0430 \ u0432 \ u0438 \ u0442 \ u0435 \ u043b \ u044c \ u0441 \ u0442 \ u0432 \ u043e \ u0420 \ u043e \ u0432 \ u043e \ u0420 \ u043e \ u0441 \ u044043 \ u043e \ u0441 \ u044043 \ u0440 \ u0438 \ u043b \ u043e \ u043f \ u043e \ u043f \ u0440 \ u0430 \ u0432 \ u043a \ u0438 \ u043e \ u043d \ u0430 \ u043b \ u043e \ u0433 \ u043b \ u043e \ u0433 \ u432043 \ u043e \ u0433 \ u043 \ u043e \ u0433 \ u732043 \ u0430 \ u0430 \ u0430 \ u0430 \ u043 \ u0435 \ u0442 \ u0435 \ u0437 \ u0430 \ u0437 \ u0430 \ u043d \ u044f \ u0442 \ u0438 \ u044f \ u0432 \ u0444 \ u0438 \ u0442 \ u043d \ u0435 \ u430430 \ u430441- u0445 \ u0438 \ u0441 \ u043f \ u043e \ u0440 \ u0442 \ u0437 \ u0430 \ u043b \ u0430 \ u0445 «,» short_name «:» TW «,» title «:» Twitter «,» width «: 600,» height » : 450}, «телеграмма»: {«url»: «tg: \ / \ / msg_url? Url = https: \ / \ / vc. ru \ / financial \ / 171904-правительство-России-одобрило-поправки-о-налоговом-вычете-за-занятия-в-фитнес-клубах-и-спортзалах & text = \ u041f \ u0440 \ u0430 \ u0432 \ u0438 \ u043b \ u044c \ u0441 \ u0442 \ u0432 \ u043e \ u0420 \ u043e \ u0441 \ u0441 \ u0438 \ u0438 \ u043e \ u0434 \ u043e \ u0431 \ u0440 \ u0438 \ u043b \ u043e \ u043f \ u043e \ u043f \ u0440 \ u0430 \ u0432 \ u043a \ u0438 \ u043e \ u043d \ u0430 \ u043b \ u043e \ u0433 \ u043e \ u0432 \ u043e \ u043c \ u0432 \ u044b \ u0447 \ u0435 \ u0442 \ u0435 \ u0437 \ u0430 \ u0437 \ u0430 \ u043d \ u044f « u043b \ u0430 \ u0445 «,» short_name «:» TG «,» title «:» Telegram «,» width «: 600,» height «: 450},» odnoklassniki «: {» url «:» http: \ / \ / подключиться.ok.ru \ / dk? st.cmd = WidgetSharePreview & service = odnoklassniki & st.shareUrl = https: \ / \ / vc.ru \ / financial \ / 171904-правительство-России-одобрило-поправки-о-налоговом-вычетати-за-заныяти -v-fitnes-klubah-i-sportzalah «,» short_name «:» OK «,» title «:» \ u041e \ u0434 \ u043d \ u043e \ u043a \ u043b \ u0430 \ u0441 \ u0441 \ u043d \ u0438 \ u043a \ u0438 «,» width «: 600,» height «: 450},» email «: {» url «:» mailto:? subject = \ u041f \ u0440 \ u0430 \ u0432 \ u0438 \ u0442 \ u0435 \ u043b \ u044c \ u0441 \ u0442 \ u0432 \ u043e \ u0420 \ u043e \ u0441 \ u0441 \ u0438 \ u0438 \ u043e \ u0434 \ u043e \ u0431 \ u0440 \ u0438 \ u043b \ u043e \ u043e \ u043f \ u043e \ u043f \ u043e \ u043f \ u043e \ u043f u0438 \ u043e \ u043d \ u0430 \ u043b \ u043e \ u0433 \ u043e \ u0432 \ u043e \ u043c \ u0432 \ u044b \ u0447 \ u0435 \ u0442 \ u0435 \ u0437 \ u0435 \ u0442 \ u0435 \ u04370 \ u0440 \ u0440 \ u04370 \ u0440 \ u0438 \ u0440 \ u0438 \ u0440 \ u04370 \ u0440 \ u04370 \ u0440 \ u0435 \ u04370 \ u0440 \ u0440 \ u0438 u044f \ u0432 \ u0444 \ u0438 \ u0442 \ u043d \ u0435 \ u0441- \ u043a \ u043b \ u0443 \ u0431 \ u0430 \ u0445 \ u0438 \ u0441 \ u043f \ u043e \ u0440 \ u0442 \ u0437 \ u0430 \ u043b \ u0430 \ u0445 и тело = https: \ / \ / vc.

ru \ / financial \ / 171904-правительство-России-одобрило-поправки-о-налоговом-вычете-за-занятия-в-фитнес-клубах-и-спортзалах & text = \ u041f \ u0440 \ u0430 \ u0432 \ u0438 \ u043b \ u044c \ u0441 \ u0442 \ u0432 \ u043e \ u0420 \ u043e \ u0441 \ u0441 \ u0438 \ u0438 \ u043e \ u0434 \ u043e \ u0431 \ u0440 \ u0438 \ u043b \ u043e \ u043f \ u043e \ u043f \ u0440 \ u0430 \ u0432 \ u043a \ u0438 \ u043e \ u043d \ u0430 \ u043b \ u043e \ u0433 \ u043e \ u0432 \ u043e \ u043c \ u0432 \ u044b \ u0447 \ u0435 \ u0442 \ u0435 \ u0437 \ u0430 \ u0437 \ u0430 \ u043d \ u044f « u043b \ u0430 \ u0445 «,» short_name «:» TG «,» title «:» Telegram «,» width «: 600,» height «: 450},» odnoklassniki «: {» url «:» http: \ / \ / подключиться.ok.ru \ / dk? st.cmd = WidgetSharePreview & service = odnoklassniki & st.shareUrl = https: \ / \ / vc.ru \ / financial \ / 171904-правительство-России-одобрило-поправки-о-налоговом-вычетати-за-заныяти -v-fitnes-klubah-i-sportzalah «,» short_name «:» OK «,» title «:» \ u041e \ u0434 \ u043d \ u043e \ u043a \ u043b \ u0430 \ u0441 \ u0441 \ u043d \ u0438 \ u043a \ u0438 «,» width «: 600,» height «: 450},» email «: {» url «:» mailto:? subject = \ u041f \ u0440 \ u0430 \ u0432 \ u0438 \ u0442 \ u0435 \ u043b \ u044c \ u0441 \ u0442 \ u0432 \ u043e \ u0420 \ u043e \ u0441 \ u0441 \ u0438 \ u0438 \ u043e \ u0434 \ u043e \ u0431 \ u0440 \ u0438 \ u043b \ u043e \ u043e \ u043f \ u043e \ u043f \ u043e \ u043f \ u043e \ u043f u0438 \ u043e \ u043d \ u0430 \ u043b \ u043e \ u0433 \ u043e \ u0432 \ u043e \ u043c \ u0432 \ u044b \ u0447 \ u0435 \ u0442 \ u0435 \ u0437 \ u0435 \ u0442 \ u0435 \ u04370 \ u0440 \ u0440 \ u04370 \ u0440 \ u0438 \ u0440 \ u0438 \ u0440 \ u04370 \ u0440 \ u04370 \ u0440 \ u0435 \ u04370 \ u0440 \ u0440 \ u0438 u044f \ u0432 \ u0444 \ u0438 \ u0442 \ u043d \ u0435 \ u0441- \ u043a \ u043b \ u0443 \ u0431 \ u0430 \ u0445 \ u0438 \ u0441 \ u043f \ u043e \ u0440 \ u0442 \ u0437 \ u0430 \ u043b \ u0430 \ u0445 и тело = https: \ / \ / vc. ru \ / financial \ / 171904-pravitelstvo-rossii-odobrilo-popravki-o-nalogovom-vychete-za-zanyatiya-v-fitnes-клубах-и-спортзалах »,« short_name »:« Email »,« title »:» \ u041e \ u0442 \ u043f \ u0440 \ u0430 \ u0432 \ u0438 \ u0442 \ u044c \ u043d \ u0430 \ u043f \ u043e \ u0447 \ u0442 \ u0443 «,» width «: 600,» height «: 450 }ited} «: false}

ru \ / financial \ / 171904-pravitelstvo-rossii-odobrilo-popravki-o-nalogovom-vychete-za-zanyatiya-v-fitnes-клубах-и-спортзалах »,« short_name »:« Email »,« title »:» \ u041e \ u0442 \ u043f \ u0440 \ u0430 \ u0432 \ u0438 \ u0442 \ u044c \ u043d \ u0430 \ u043f \ u043e \ u0447 \ u0442 \ u0443 «,» width «: 600,» height «: 450 }ited} «: false}

18 637 просмотров

Как правильно оформить налоговый вычет

Процедура получения налогового вычета, чтобы есть возврат части потраченных за различные услуги или товары денег, может упроститься.Министерство финансов предлагает избавить россиян от заполнения мудреных документов с многочисленными кодами, без чего, средства не вернутся. Теперь все будет легче: подавать декларацию по форме 3-НДФЛ и подтверждающие документы станут не нужно. Достаточно будет заполнить заявление в личном кабинете на сайте Федеральной налоговой службы.

Что предлагает Минфин

Это инициатива, безусловно, приятная для жителей города, зарабатывающая на хлеб в легальном поле, вынесена на общественное обсуждение. Это касается социальных, инвестиционных, имущественных налоговых вычетов, которые Минфин предлагает на основании одного лишь заявления с реквизитами банковского счёта, сформированного в личном кабинете налогоплательщика на ФНС.

Это касается социальных, инвестиционных, имущественных налоговых вычетов, которые Минфин предлагает на основании одного лишь заявления с реквизитами банковского счёта, сформированного в личном кабинете налогоплательщика на ФНС.

Это порядок устраняет необходимость в формуле 3-НДФЛ, но и ещё кучу документов, а также чеки и договоры. ФНС будет проверять сведения всего 30 дней вместо теперешних трех месяцев, причём налоговики сами получат их в банках и прочих местах.На принятие решения отводится ещё три дня, и на перечисление средств — 15 дней.

Любой, кто хоть раз обращался в ФНС за вычетом, понимает, сколько этот подход сбережётов, времени и сил. Во-первых, если не надо заполнять документы, то и ошибки в них не сделаешь. Тем более, что порой ошибки возникают спустя месяцы, и людям снова приходится ехать в налоговую, стоять в очереди и уточнять.

Впрочем, налоговики без дела не останутся. У них остаётся право продлить срок камеры проверки налогоплательщика, если появятся признаки нарушения законодательства.

Как это делается сейчас

За медуслуги. Претендовать на вычет может любой гражданин России, получающий доход, облагаемые налогом по ставке 13 процентов. Причём эти услуги могут быть оказаны не только ему, но и его супругу, родителям, детям, в том числе усыновлённым, и подопечным в возрасте до 18 лет. Важное условие — организация, оказавшая медуслуги, должна иметь российскую лицензию на осуществление медицинской деятельности.

Для получения вычета необходимо предоставить договор с медучреждением, справку об оказании медицинской организации или ИП, если в договоре или справке отсутствуют ее реквизиты.

При оплате лечения за членов семьи ещё предъявить, подтверждающие родство, опеку или попечительство, заключение брака — например, свидетельство о рождении, о браке.

Вычет можно получить по окончании календарного года, в котором было оплачено лечение. Для этого в налоговую инспекцию по месту жительства придётся представить налоговую декларацию по форме 3-НДФЛ, подготовить комплект документов, подтверждающих право на получение социального вычета по произведённым расходам.

Если деньги нужны раньше, чем на следующий год, то здесь поможет работодатель. Для этого в налоговый орган представлен тот же комплект документов плюс заявление о получении уведомления о праве на соцвычет. Через 30 дней придёт ответчику. Оно станет основанием, чтобы не удерживать подоходный налог из будущей зарплаты.

Предоставить все документы в налоговую можно онлайн через личный кабинет налогоплательщика, советует сайт ФНС.

Имущественный вычет. Порядок обращения тот же, что и в случае, но сопутствующие уже другие:

— при строительстве или приобретении жилого дома — свидетельство о госрегистрации права на жилой дом;

— при приобретении квартиры или комнаты — договор купли-продажи, акт о передаче налогоплательщику квартиры или комнаты или свидетельство о государственной регистрации права;

— при приобретении земельного участка жилья для строительства или под готовое жилье — свидетельства о государственной регистрации права собственности на земельный участок и на жилой дом или долей в них;

— при погашении процента по кредитам — кредитный договор или договор займа, договор ипотеки, заключенные с кредитными или иными организациями, график погашения займа и уплаты процентов за пользование заёмными средствами.

Понадобятся копии паёжных документов, подтверждающих:

— расходы налогоплательщика — квитанции к приходным ордерам, банковские выписки о перечислении денежных средств со счёта покупателя на счёт продавца, товарные и кассовые чеки, акты о закупках материалов у физических и физических указаний. данных продавца и другие документы;

— уплату процента по целевому кредитному договору или договору займа, ипотечному договору. При этом при отсутствии кассовых счетов такими документами могут быть выписки из лицевых счетов налогоплательщика, справки организации, выдавшей кредит об уплаченных процентах за пользование кредитом.

Вычет на ребенка. Чтобы правильно определить размер вычета, необходимо выстроить очередность детей согласно датам их рождения. Первый — самый старший, независимо от того, на него вычет или нет.

Если налогоплательщик работает одновременно у нескольких работодателей, вычет по его выбору может быть предоставлен только у одного из них.

Если в течение года стандартные вычеты не предоставлены в меньшем размере, налогоплательщик вправе получить при подаче налоговой декларации в налоговый орган по месту своего жительства по окончании года.

При этом налогоплательщику необходимо заполнить все ту же налоговую декларацию по форме 3-НДФЛ, получить справку из бухгалтерии по месту работы о суммах начисленных и удержанных налоговых за соответствующий год по форме 2-НДФЛ и подготовить копии документов, подтверждающих право на получение вычета на детей.

Получение налогового вычета упростят для инвесторов и покупателей недвижимости

Комитет по бюджету и налогам поддержал законопроект, упрощающий получение налоговых вычетов покупателей недвижимости и ценных бумаг.Подготовленный правительством законопроект предусматривает получение двух налоговых вычетов — имущественного (при приобретении недвижимого имущества) и инвестиционного (при использовании индивидуальных инвестиционных счетов (ИИС) для операций на рынке ценных бумаг) — гражданам будет достаточно заявить о таком желании в личном кабинете налогоплательщика.

«Данный порядок исключает заполнение налоговой декларации по НДФЛ (форма 3-НДФЛ) и представления налоговых органов подтверждающих документов в целях обеспечения таких вычетов», — говорится в пояснительной записке к законопроекту «О внесении изменений в первую и вторую Налоговый кодогоекса Российской Федерации в части упрощенной процедуры налоговых вычетов по налогу на физические лица ».

Налоговая служба сама будет проверять расходы граждан на приобретение недвижимого имущества и погашение процентов по ипотеке, а также сумму денежных средств, внесенных на ИИС, «в рамках информационного взаимодействия с банками и участниками рынка ценных бумаг».

В России есть пять видов налоговых вычетов для граждан. Стандартный рассчитывается по заявлению работника, у которого есть дети, имущественный возвращает часть налога на доходы при покупке недвижимости, инвестиционный налог при оплате лечения, образования, покупке лекарств и пенсионных накоплений, профессиональных — это возврат налога для нотариусов, адвокатов и ИП.

«Налоговая служба начала с самого простого для контроля — с вычета по недвижимости и по ИИС, — отмечает директор Центра налоговой политики экономического факультета МГУ им. М. В. Ломоносова Кирилл Никитин. — Они уже показывают неплохие результаты: имущественный вычет по приобретению жилья заявляет, что более 50% имеющего на него право, а вычет по ИИС вообще чуть ли не ключевой причиной их взрывного роста. Для: социальный вычет — расходы по образованию и медицине — утверждает 5% от имеющего право на налогоплательщиков ».

Одной из причин слабого использования вычетов эксперты называют недостаточную информированность граждан о том, что у них есть такое право. «Упрощение получения вычетов оказывает влияние только на тех граждан, кто знает об их существовании, — подчеркивает Левый направление« Налоговая политика »ЦСРон Айрапетян. — По данным исследования ЦСР «Налоги глазами россиян», 33% опрошенных граждан сообщили, что не владеют информацией о предоставлении каких-либо налоговых льгот ».

По его мнению, активное информирование граждан о налоговых вычетах позволит повысить востребованность.«Информационная кампания в совокупности с уже начатой автоматизацией налоговых вычетов может стать мерой поддержки населения, особенно в текущей экономической ситуации», — макро отмечает Айрапетян.

Кроме того, до сих пор оформление гражданами своего на получение вычета было слишком сложным и трудоемким процессом, что часто отпугивало права заявителей. «Тема чрезмерной забюрократизированности процесса подтверждения налоговых вычетов по НДФЛ экономики обсуждается достаточно давно, — указывает эксперт Института налогового менеджмента и недвижимости ВШЭ, директор Ассоциации налоговых консультантов Владимир Саськов.- Благодаря развитию технологий налогового администрирования процедура подтверждения права давно должна была превратиться в чисто техническую формальность ».

Примечательно, что новые облегчения для граждан не приведут к потерям бюджетов. «Облегчение получения налоговых вычетов не скажется на выполнении плана по собираемости налогов, предоставлению налоговых вычетов и возврата НДФЛ по жилищному налоговому вычету (во многих случаях) и по инвестиционному налоговому вычету (всегда) происходит уже после перечисления в бюджет налога», — поясняет профессор кафедры бухгалтерского учета и налогообложения РЭУ им. Г. В. Плеханова Сергей Колчин.

Г. В. Плеханова Сергей Колчин.

В ФНС «Ведомостям» сообщили, что на упрощенный порядок планируется перевести и другие налоговые вычеты, в первую очередь на приобретение медикаментов. «ФНС России прорабатывается концепция и возможные технологические решения для упрощения процедуры оценки налоговых вычетов, в частности, приобретение лекарственных средств, — рассказали в пресс-службе ведомства. — В качестве источника данных для предоставления вычета на медикаменты ФНСучает возможность использования информации системы банковских платежей, информации из чеков ККТ, а также информации о маркировке лекарственных средств ».

Медицинский центр «Сердолик» в Новосибирске

Уважаемые гости сайта!

Информация, размещенная на сайте, не является врачебной рекомендацией. Ко всем применяемым методикам имеются противопоказания. Обращайтесь к специалисту за консультацией.

Медицинский центр «Сердолик» более 20 лет оказывает медицинские услуги в области педиатрии, терапии, гинекологии и репродуктивного здоровья, неврологии и восстановительной медицины, ставку на громкие имена медицинских светил, на проверенный многолетний опыт специалистов с огромным опытом «выхоженной» »Работы в поликлиниках, консультациях, больницах.

Сегодня «Сердолик» — многопрофильное лечебное учреждение, имеющее в своем штате более 80 высококвалифицированных специалистов, обслуживающее, в том числе и корпоративных заказчиков и сотрудничающее со многими страховыми компаниями по программам ДМС, «АнтиКлещ», «АнтиГрипп».

Наша клиника имеет все необходимые разрешительные документы и Лицензии на осуществление медицинской деятельности, поэтому платежные документы можно предъявлять работодателю или негосударственной страховой компании для получения ущерба или материальной помощи, а также получение налогового вычета на лечение ( для граждан, являющихся налоговым резидентом, получающим доход, облагаемый по ставке 13% ).

Лицензия № ЛО-54-01-005976 от 22 июля 2020 г.

Обращаем Ваше внимание, что данный интернет-сайт носит исключительно информационный характер и ни при каких условиях не является публичной офертой, определяемой положениями Гражданского кодекса Российской Федерации. Пожалуйста, обращайтесь по контактным телефонам для получения подробной информации о предоставляемых услугах и их стоимости.

Текстовые материалы, размещенные на данном сайте, защищены законом об авторских и других правах и могут быть использованы третьими лицами в сети Интернет полностью или частично только при указании активной гиперссылки на первоисточник — mcserdolik.ru

Лечебно-диагностический центр «БИОМЕД» Казань

Адреса клиник г. Казань

Адрес: ул. Гаврилова, 1, ост. «Гаврилова» (пр. Ямашева)Пн-Пт: 7.00-20.00, Сб: 7.30-16.00, Вс: 8.00-14.00

Автобус: 10, 10а, 18, 33, 35, 35а, 36, 44, 45, 46, 49, 55, 60, 62, 76

Троллейбус: 2, 13

Трамвай: 5, 6

Адрес: ул.Т.Миннуллина, 8а, (Луковского) ост. «Театр кукол»

«Театр кукол»Пн-Пт: 7.00-20.00, Сб: 7.30-16.00, Вс: 8.00-14.00

Автобус: 1, 2, 31, 37, 47, 74

Троллейбус: 6, 8, 12

Метро: Суконная слобода

Адрес: ул.Сыртлановой, 16, ст. метро Проспект Победы, ост. ул. Сыртлановой (проспект Победы)Пн-Пт: 7.00-20.00, Сб: 7.30-16.00, Вс: 8.00-14.00

Автобус: 5, 34, 37, 62 77

Трамвай: 5

Метро: Проспект Победы

Адрес: ул. Назарбаева, 10, ст. метро «Суконная Слобода», ост.«Метро Суконная Слобода» Пн-Пт: 7. 00-20.00, Сб: 7.30-16.00, Вс: выходной

00-20.00, Сб: 7.30-16.00, Вс: выходной

Автобус: 1, 4, 25, 43, 71

Метро: Суконная слобода

Адрес: ул. Декабристов, 180, ст. метро «Северный вокзал», ост. «Гагарина»Пн-Пт: 7.00-20.00, Сб: 7.30-16.00, Вс: выходной

Автобус: 6, 18, 29, 33, 37, 40, 43, 53, 62, 76, 78, 89

Троллейбус: 13

Трамвай: 1, 6

Метро: Северный вокзал

Адрес: пр. А.Камалеева, 28/9, (жилой комплекс «XXI век»), ост. «Новый ипподром» Пн-Пт: 7.00-20.00, Сб: 7.30-16.00, Вс: 8. 00-14.00

00-14.00

Троллейбус: 3

Адрес: Дербышки, ул. Мира, 20, ост. «Магазин Комсомольский», «Гвоздика»Пн-Пт: 7.00-20.00, Сб: 7.30-16.00, Вс: 8.00-14.00

Автобус: 1, 19, 25, 34, 44, 60, 84

Адрес: ул.Серова, 22/24, ост. «Ул. Серова »Пн-Пт: 7.00-20.00, Сб: 7.30-16.00, Вс: 8.00-14.00

Автобус: 10, 10а

Адрес: ул. Беломорская, 6, ст. метро «Авиастроительная», ост. «Ул. Ленинградская »Пн-Пт: 7.00-20.00, Сб: 7.30-16.00, Вс: 8.00-14.00

Автобус: 6, 18, 33, 37, 40, 42, 43, 53, 60, 78, 89, 93

Троллейбус: 13

Трамвай: 1

Метро: Авиастроительная

Адрес: ул. Закиева, 41а, ост. «Кабельное телевидение»

Закиева, 41а, ост. «Кабельное телевидение»Пн-Пт: 7.00-20.00, Сб: 7.30-16.00, Вс: 8.00-14.00

Автобус: 5, 18, 30, 31, 34, 45, 46, 62, 63, 77, 89

Троллейбус: 3, 5, 9, 12

Адрес: ул. Кул Гали, 27, ост. «Ул. Кул Гали »(ул. Габишева)Пн-Пт: 7.00-20.00, Сб: 7.30-16.00, Вс: выходной

Автобус: 46, 90

Адрес: ул. Рихарда Зорге, 95, м. «Дубравная», ост. «Ул. Юлиуса Фучика »Пн-Пт: 7.00-20.00, Сб: 7.30-16.00, Вс: 8.00-14.00

Автобусы: 5, 18, 30, 31, 33, 34, 45, 68, 74, 77

Троллейбусы: 5, 9, 12

Трамвай: 4

Метро: Дубравная

.