На что дается ипотека: Что такое ипотека, как взять ипотечный кредит

Что такое ипотека?

Думаете, что ипотека это только деньги для покупки квартиры? Это далеко не так. Понятие ипотеки намного шире, чем вы полагаете. Сравни.ру знает, как сэкономить на этом кредите.

Содержание

Скрыть- История вопроса

- Особенности ипотеки

- Детали кредита

- У каждого своя ипотека

Ипотека – это деньги, которые вы занимаете у банка под залог недвижимости. В основном ипотечный кредит оформляется на покупку квартиры или дома. Однако существует возможность оформления кредита и на другие нужды – на оплату любых товаров и услуг.

История вопроса

Понятие «ипотека» возникло в древней Греции (предположительно в VI веке до н.э.). Этим термином называли столб с информацией о залоге участка, стоящий на земле должника. Дословно «ипотека» переводится на русский язык как «подставка». Также залог недвижимости для обеспечения обязательств применялся в Древнем Египте. Сегодня ипотекой принято считать кредит, выдаваемый банком, под залог недвижимости (квартиры, дома, земельного участка, гаража и т.

Особенности ипотеки

Многие полагают, что ипотечный кредит выдается только на покупку квартиры или дома. Так происходит в большинстве случаев. Однако этот вид займа может быть выдан и на любые другие цели: покупку различных предметов роскоши, оплату обучения, приобретение автомобиля, оплату лечения и т.д. Вы можете оставить банку в качестве залога любую недвижимость – это и считается ипотекой.

Детали кредита

Ипотека может быть выдана на срок от нескольких месяцев до 30 лет. Как правило, по этому виду займа банки предлагают самые низкие проценты. Для оформления кредита понадобится иметь высокий уровень дохода, чтобы на возврат долга уходило не более 40% вашей заработной платы. Высока вероятность отказа в ипотеке людям с негативной кредитной историей.

У каждого своя ипотека

Государство совместно с банками поддерживает отдельные категории граждан, чтобы они могли позволить приобрести собственное жилье. Развита программа кредитования для молодых семей, военных, начинает развиваться «обратная ипотека» для пенсионеров, реже кредит могут оформить лица, не имеющие российского гражданства.

Подробнее о данном виде кредитования вы можете узнать из Путеводителя по ипотеке.

Совет Сравни.ру: Сэкономить на кредите можно, если найти предложение с минимальной процентной ставкой с помощью ипотечного калькулятора.

До скольки лет дают ипотеку на квартиру?

Загородный дом или квартира являются мечтой для многих. Это могут быть как молодые люди, так и пенсионеры. Однако не всем хватает достаточной суммы для такого приобретения. Отличным выходом в такой ситуации является ипотека. Однако часто встаёт перед людьми важный вопрос: «До какого возраста можно взять ипотеку на жильё?»

Каждое финансовое учреждение, в которое обращается клиент будет интересоваться реальным уровнем дохода человека в ближайшие 10–20 лет. Такие сроки обусловлены тем, что погашение ипотеки растягивается иногда до 25-ти лет, да и сумма выходит достаточно большая. В связи с этими причинами основным ограничением является возраст до 60-ти лет. В 35-45 лет легче всего получить ипотеку, если Вы имеете стабильный доход. В этом возрасте у многих активно строится карьера и растёт финансовая стабильность. Человек молод, активен, практически здоров, чего не скажешь о многих пенсионерах.

В этом возрасте у многих активно строится карьера и растёт финансовая стабильность. Человек молод, активен, практически здоров, чего не скажешь о многих пенсионерах.

Когда исполняется 50 лет, в жизни появляются определённые риски: это и болезни, и потеря работы, ведь молодым и амбициозным сотрудникам скорее отдадут рабочее место. С 60-ти лет отмечен повышенный показатель роста смертности — тоесть клиенты этого возраста ещё меньше имеют шансов получить ипотечный займ. Чем выше возраст клиента, тем лучше у него должны быть рекомендации и высокий уровень дохода, а также он должен иметь возможность пригласить созаёмщика.

Многие банки считают, что при выходе на пенсию у человека уменьшаются доходы, соответственно к этому моменту он должен погасить ипотеку. Значит срок кредитования уменьшается относительно увеличения возраста заёмщика. Если Вам исполнилось 50 лет, значит до выхода на пенсию осталось 10 лет. За столь короткий срок надо погасить ипотеку. Если человеку 30 лет, у него времени больше — целых 25-30 лет хороших доходов и рост карьеры. Выводы очевидны. Некоторые финансовые учреждения рассчитывают сроки погашения ипотеки аж до 75-ти лет по специальным кредитным программам. Однако такими условиями могут воспользоваться не все пенсионеры.

Выводы очевидны. Некоторые финансовые учреждения рассчитывают сроки погашения ипотеки аж до 75-ти лет по специальным кредитным программам. Однако такими условиями могут воспользоваться не все пенсионеры.

Есть определённые условия, когда пенсионеру могут одобрить ипотечный займ. Одним из важных условий является дополнительный доход после выхода на пенсию и отсутствие иждивенцев. Одиноких пенсионеров относят к рискованым клиентам, а вот семейной паре скорее одобрят ипотечный займ. Хороший залог и наличие созаёмщиков (дети, внуки, родственники) — являются положительными факторами в глазах банковских сотрудников. В случае смерти заёмщика родственники гарантируют погасить задолженость. У поручителей также должна быть хорошая кредитная история и высокий уровень дохода.

Одни банки выставляют очень жёсткие требования, когда срок уплаты ипотечных взносов заканчивается в 59-60 лет. Среднего стандарта — 65 лет — придерживаются многие финансовые учреждения. Небольшое количество банков готовы выдать заём и ждать до 70-ти, а иногда и до 75-ти лет. Если Вам отказали в одном банке, имеет смысл просто обратиться в другой и внимательно изучить его условия.

Если Вам отказали в одном банке, имеет смысл просто обратиться в другой и внимательно изучить его условия.

Чем старше возраст заёмщика-пенсионера, тем больший первоначальный взнос с него потребуют, сумма может возрасти до 20-25%. Это условие не все смогут выполнить. Обязательным станет страхование жизни и здоровья клиента, причём цена такого полиса будет достаточно высока. Исходя из всего выше сказанного, каждому пенсионеру надо взвесить все плюсы и минусы ипотечного займа в преклонном возрасте и уже принимать взвешенное решение.

Условия ипотеки для пенсионеров в СберБанке: нюансы оформления ипотечного кредита — Ипотека

Многие люди берут ипотеку на долгий срок и завершают выплаты по ней уже на пенсии. Какие в этом случае условия по возрасту и доходу заемщика?

До какого возраста можно получить ипотекуЕдинственное условие — вернуть кредит до того, как вам исполнится 75 лет. Если вы подаете заявку на ипотеку без подтверждения дохода и занятости, то на момент возврата кредита вам должно быть не больше 65 лет.

Если у вас есть стабильный доход, но подтвердить его документально нельзя, можно взять ипотечный кредит по двум документам. О том, как получить ипотеку без подтверждения дохода и занятости, читайте в статье «Ипотека по двум документам».

Как подтвердить доход для получения ипотекиЧтобы подтвердить доход, понадобится справка 2-НДФЛ или справка по форме банка.

В качестве дохода могут быть учтены:

- Зарплата

- Пенсия

- Доход от сдачи жилья (как дополнительный)

Если вы получаете зарплату или пенсию на карту СберБанка, понадобится только паспорт (справка 2-НДФЛ не нужна).

Выбрать программу кредитования и рассчитать ежемесячные платежи по ипотеке можно на калькуляторе. Подробнее читайте в статье «Калькулятор ипотеки Сбербанка 2020».

Желательно, чтобы платежи по ипотеке были не больше половины вашего ежемесячного дохода. Иначе повышается риск отказа в ипотеке со стороны банка.

Дополнительные преимущества ипотеки для людей старшего возраста

В СберБанке действует «пенсионная ступенька» — это специальный график платежей для людей, которые достигнут пенсионного возраста до выплаты ипотечного кредита.

Такой график платежей формируется в момент выдачи ипотеки и рассчитывается пропорционально доходам заемщика. До выхода на пенсию платежи выше, так как выше доход заемщика. После выхода на пенсию сумма платежей по ипотеке уменьшается.

«Пенсионная ступенька» помогает:

- Удобно распределить платежи

- Увеличить максимальную сумму кредита

- Уменьшить ежемесячные платежи после выхода на пенсию

- Снизить общую переплату по процентам по ипотеке

При поступлении вашей заявки на ипотеку система сама рассчитывает два дохода: до выхода на пенсию и после, а также оптимально распределяет ежемесячные платежи.

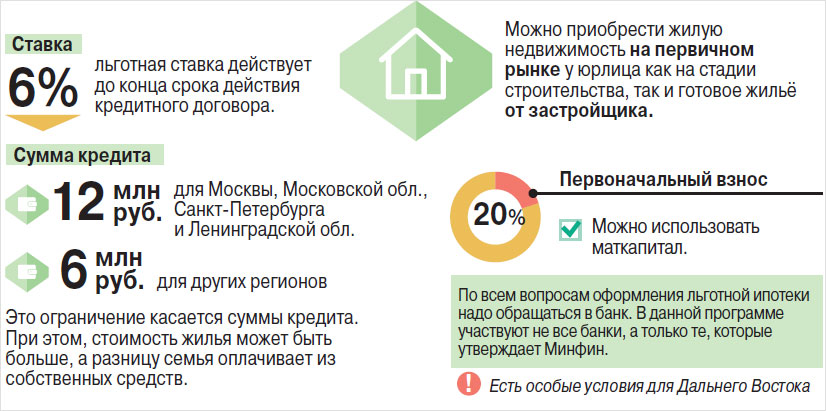

Льготная ипотека

Как осуществляется погашение задолженности по ипотеке?

Погашение производится равными платежами ежемесячно. График платежей по вашему кредиту всегда можно посмотреть в мобильном приложении «Телекард»

График платежей по вашему кредиту всегда можно посмотреть в мобильном приложении «Телекард»

Можно ли выплатить ипотечный кредит до истечения его срока?

Вы можете частично или полностью погасить ипотеку в любое время. Для этого оформите заявление в мобильном приложении «Телекард» или любом удобном офисе Газпромбанка за один рабочий день до планируемой даты досрочного погашения.

Как получить выписку или справку по действующему ипотечному кредиту?

Для получения выписки или справки по кредиту обратитесь в любой удобный офис Газпромбанка.

Согласно условиям кредитного договора, ежегодно мне необходимо предоставить в банк подтверждение о продлении страхования. Как это сделать?

Вы можете воспользоваться одним из следующих способов:

- Отправить скан-образ страхового полиса и квитанции об оплате на электронный адрес [email protected]

- Обратиться в любое удобное отделение Банка с оригиналом страхового полиса и квитанции об оплате.

Какие действия мне нужно предпринять для оформления в собственность квартиры, приобретенной в ипотеку?

Порядок действий следующий:

- После подписания акта приема-передачи купленной квартиры закажите отчет об оценке квартиры www.gazprombank-ipoteka.ru

- Предоставьте в банк копии и оригиналы акта, отчет, ваш СНИЛС и паспорт

- Банк в течение 5 рабочих дней оформит для вас закладную

- Для оформления права собственности подайте в МФЦ документы по квартире, включая отчет об оценке и закладную (в 2-х экземплярах)

- После регистрации права собственности на квартиру, предъявите в банк выписку из ЕГРН, акт приема-передачи, дополнительное соглашение о возникшем праве собственности (при наличии) с печатью ФРС

- Застрахуйте квартиру в одной из аккредитованных банком компаний и предоставьте договор страхования и квитанцию об оплате в банк

Заявка на расчет ипотечного кредита на первичном рынке

Настоящим своей волей и в своем интересе даю согласие ПАО «Банк «Санкт-Петербург» (далее-Банк) на обработку следующих моих персональных данных, указанных мной в Заявке на расчет ипотечного кредита на первичном рынке и/или в Заявке на расчет ипотечного кредита на вторичном рынке: фамилия, имя, отчество, год рождения, месяц рождения, дата рождения, адрес постоянной регистрации, семейное положение, количество иждивенцев, уровень дохода, номера телефонов, адреса электронной почты.

Настоящее согласие предоставляется в целях предоставления мне сведений, указанных в Заявке на расчет ипотечного кредита на первичном рынке и/или в Заявке на расчет ипотечного кредита на вторичном рынке, направленной мной в Банк, а также в целях защиты прав и законных интересов моих и Банка.

Персональные данные могут обрабатываться следующими способами: с использованием средств автоматизированной обработки и без использования таких средств с ПДн, включая сбор, запись, систематизацию, накопление, хранение, уточнение (обновление, изменение) извлечение, использование, проверку, обезличивание, блокирование, удаление, уничтожение ПДн.

Настоящее согласие дается на весь срок до заключения Договора/Соглашения с Банком, весь срок действия Договора/Соглашения (в случае их заключения), на сроки, определяемые требованиями законодательства и подзаконных актов, включая нормативные документы Банка России, сроки исковой давности, а также на сроки, необходимые для достижения установленных в настоящем согласии целей, и может быть отозвано путем подачи в Банк письменного заявления.

Подтверждаю, что все персональные данные, указанные мною в Заявке на расчет ипотечного кредита на первичном рынке и/или в Заявке на расчет ипотечного кредита на вторичном рынке, являются моими персональными данными.

С Политикой ПАО «Банк «Санкт-Петербург» в отношении обработки персональных данных Вы можете ознакомиться по ссылке

страхование жизни или повышение ставки по ипотеке?

Не существует одной компании, в которой одинаково дешево было бы страховаться всем-всем. Везде свой подход к оценке рисков и тарифная политика. Поэтому советы друзей или форумов, что где-то удалось выгодно оформить полис, не всегда будут полезны именно вам. Найти самый хороший вариант можно только запросив расчет у всех аккредитованных страховщиков. Воспользуйтесь онлайн-калькулятором страхования ипотеки.

1. Не соглашаться оформить страховку в самом банке

В основном заемщики и не подозревают, что можно найти более выгодное предложение. Поскольку кредитные менеджеры делают все возможное, чтобы заставить клиента оформить полис непосредственно там же в «карманной» компании банка. Обычно это так называемые программы коллективного страхования жизни и здоровья заемщиков кредитов, а клиент просто должен подписать соглашение о присоединении к ней. Причем сотрудник может очень агрессивно навязывать эти услуги, вплоть до обмана и запугивания, что откажет в выдаче ипотеки. Единственная цель — выполнить план продаж.

Поскольку кредитные менеджеры делают все возможное, чтобы заставить клиента оформить полис непосредственно там же в «карманной» компании банка. Обычно это так называемые программы коллективного страхования жизни и здоровья заемщиков кредитов, а клиент просто должен подписать соглашение о присоединении к ней. Причем сотрудник может очень агрессивно навязывать эти услуги, вплоть до обмана и запугивания, что откажет в выдаче ипотеки. Единственная цель — выполнить план продаж.

Тарифы по таким «программам» гораздо выше, чем у других организаций. Заемщик может переплатить в 2-3 раза и не подозревать, что есть право выбора любого аккредитованного страховщика. Поэтому единственный вариант — выяснить условия в других местах.

Надо заметить, что обзвон занимает очень много времени. Например, ниже мы выложили результаты такого исследования по крупнейшим компаниям, которое заняло около 6 часов. Даже дозвониться до многих является огромной проблемой. Не факт, что названная сумма будет актуальной в силу человеческого фактора и ошибок.

2. Сделать основным заемщиком женщину

Тарифы для женщин существенно ниже, чем у мужчин, иногда в 2 раза. Понятно, что зачастую кредит уже одобрен и состав созаемщиков изменить нельзя, но можно попытаться.

3. Программы «Переход»

Для продления полиса вы можете поменять компанию. Многие предлагают скидки (10-15%), если вы перейдете к ним. Кстати, ваша прежняя страховая, узнав, что вы хотите расторгнуть договор, может предложить особую скидку, лишь бы вы остались с ними. Данный совет не применим для Сбербанка.

4. Скидки при наличии других полисов

Вспомните, может быть у вас где-то оформлено ОСАГО, КАСКО, дом застрахован. Обратившись туда же за расчетом страховки ипотеки, используйте этот аргумент. Зачастую существует возможность применения скидок постоянным клиентам. Данный совет не подходит заемщикам Сбербанка.

5. Скидки сотрудникам корпоративных клиентов

Если предприятие, где вы работаете, достаточно крупное и страхует свои риски (например, обеспечивает ДМС работникам), то как правило, компания-партнер готова предоставлять индивидуальные скидки этим самым сотрудникам.

Квартира в ипотеку от частного лица — рассрочка между частными лицами

Рассмотрим приобретение жилья у частного лица в ипотеку. Ее часто путают с ипотечным кредитованием, в котором фигурируют банковские или кредитные организации. Ипотекой считается форма залога при которой недвижимое имущество закладывается и находится в пользовании и владении должника. Если он не выполняет своих обязательств, то кредитор имеет право реализовать данную жилплощадь для удовлетворения своих интересов.

Ипотечные сделки легко можно совершать методом заключения договора между покупателем и продавцом. Сделка такого плана между частными лицами становится все более популярной на рынке вторичной недвижимости. Практически у каждого человека рано или поздно возникает потребность в приобретении собственной недвижимости.

Покупка жилья – это всегда важный и ответственный шаг. Спешка в таком вопросе ни к чему, даже если вы хотите побыстрее оформить договор купли-продажи по ипотеке. И даже в наше время не безопасно покупать недвижимость. Это связано с потерей финансов или права собственности. Мы хотим, чтобы при выборе и покупке квартиры у частного лица, вы придерживались четкого алгоритма действий, и исключали возможные риски.

Это связано с потерей финансов или права собственности. Мы хотим, чтобы при выборе и покупке квартиры у частного лица, вы придерживались четкого алгоритма действий, и исключали возможные риски.

Что же такое ипотека между частными лицами? Проще физические лица договариваются между собой о продаже недвижимости под залог. По сути это покупка квартиры в рассрочку, оформленная по договору купли-продажи, в котором прописываются условия поэтапной оплаты. Сделка такого рода и называется ипотечной. Многие люди ищут жилье, а его цена непрерывно растет. Даже вторичная недвижимость стоит совсем не дешево и собрать необходимую сумму очень сложно.

Бывают и ситуации, когда в банке проблематично взять кредит под вторичную недвижимость. В свою очереди продавцы тоже страдают от нарушения своих планов по смене недвижимости и переселении в новостройку. И покупатели, и продавцы находятся в невыгодном положении и тогда они принимают решение о продаже квартиры в рассрочку. Часто выгода может быть у двух сторон. Продавец не нуждаются в быстрых деньгах, а покупатель остро нуждается в жилье, ждет поступление денежных средств в скором времени и планирует быстрее выплатить долги.

Часто выгода может быть у двух сторон. Продавец не нуждаются в быстрых деньгах, а покупатель остро нуждается в жилье, ждет поступление денежных средств в скором времени и планирует быстрее выплатить долги.

Виды ипотеки по срокам

Ипотека может разделяться на два вида – краткосрочные и долгосрочные. Краткосрочные в основном бывают от 3-х до 6-ти месяцев, это учитывая первоначальный взнос 50-80% от всей сумы. Долгосрочная – больше года, но вначале вносится меньшая сумма, где-то 20-30%.

Долгосрочная ипотека встречается крайне редко, так как продавцы не готовы ждать долго и имеют свои планы. Также может быть применена и система большего задатка. Сначала выплачивается сумма в размере не менее 50% от полной стоимости, а оставшийся долг выплачивается в течении до полугода. Все варианты ипотеки между частными лицами оговариваются заранее и потом заверяются нотариально.

Порядок оформления договора ипотекиЖилье, приобретенное в ипотеку, у нотариуса оформляется как объект, приобретенный за наличный расчет. Суть договора продажи жилья в ипотеку состоит в том, что в разделе стоимости договора должны быть указаны точные сроки рассрочки и порядок выплаты. В дополнительных условиях договора можно указать на предмет оплаты процентов за просроченный срок погашения долга. У каждого договора имеются свои подводные камни.

Суть договора продажи жилья в ипотеку состоит в том, что в разделе стоимости договора должны быть указаны точные сроки рассрочки и порядок выплаты. В дополнительных условиях договора можно указать на предмет оплаты процентов за просроченный срок погашения долга. У каждого договора имеются свои подводные камни.

К подводным камням можно отнести:

- обременение,

- незаконную перепланировку,

- сокрытие продавцом правдивых данных и достоверности фактов о недвижимости.

Продавец в свою очередь рискует не получить оговоренную сумму в полном объёме. Но в договоре купли-продажи указывается, что недвижимость находится в обременении по полные погашения долга. Если же такая конфликтная ситуация возникла, то она решается только в судебном порядке, где и выносится вердикт о расторжении договора.

Покупатель возвращает долги или расстаётся с квартирой. Кстати, все расписки о погашении долга желательно заверять в нотариальной конторе. А еще лучше прописать в разделе договора, касательно условий оплаты, участие нотариуса. Расписки или устные договорённости обязательно должны быть нотариально оформлены.

Расписки или устные договорённости обязательно должны быть нотариально оформлены.

Всем нужны гарантии. Документы должны быть нотариально заверены во избежание рисков и их оспаривания. Для покупателя рисковано, когда сумма за жилье в ипотеку уже выплачена полностью, а обременение не снимается. Риск со стороны продавца может выражаться в затягивании выплат покупателя с целью наживы.

При повторной сделке купли-продажи долг продавцу уже не возвращается даже с судебными разбирательствами. Разница в цене может быть очень большая, смотря как договорятся. Поэтому в условиях договора купли-продажи прописывается пункт, в котором указывается о переходе недвижимости в собственность только после погашения задолженности. В свою очередь покупателю необходимо опасаться «плохих квартир» с «темным прошлым».

Просто будем осторожнымиКак вы уже поняли, покупка квартиры в ипотеку у физлица – это альтернатива ипотечному кредитованию. Самым большим преимуществом для покупателя является:

- беспроцентное погашение задолженности,

- исключение комиссии

- минимальные риски при сделке.

Особенно важным считается факт отсутствия поручителей и минимальное количество документов для договора купли-продажи жилья в ипотеку.

Просто необходимо учитывать тонкости такого мероприятия и избегать «подводных камней». В любом случае вид такой сделки намного выгоднее, чем брать кратковременный кредит в банке. Ведь вам могут его не дать и еще придется платить по кредитной ставке. Но есть и минусы – ипотека у физлица почти всегда кратковременна и необходимо учитывать финансовое положение.

Сейчас участились случаи заключения сделок на крайне невыгодных условиях для покупателя. Поэтому прежде чем купить квартиру, проверьте репутацию продавца, ведь каждый день появляются новые схемы махинаций. Любую передачу денежных средств проводите только после освидетельствования всех надлежащих документов нотариусом.

Помощь в оформлении сделки от Компании «МИЭЛЬ»

Компания «МИЭЛЬ» в Москве и Московской области и по всей России имеет репутацию надежной федеральной сети офисов недвижимости. Нам доверяют тысячи клиентов, мы всегда рады помочь вам при покупке любой недвижимости.

Покупатель не всегда осведомлен в юридических вопросах по ипотечному жилью, а мы всегда рады ему в этом помочь. Компания «МИЭЛЬ» для своих клиентов всегда выступает в качестве гаранта, обеспечивая безопасность в решении сложных задач. Если вы хотите купить квартиру в ипотеку, мы подыщем для вас подходящий вариант. При этом риски при покупке квартир в ипотеку будут практически нулевыми. Ждем вас в АН «МИЭЛЬ», пусть ваша сделка будет быстрой и безупречной!

По данному вопросу ведется обсуждение на этом форуме »Звоните по телефону +7 (495) 744-33-77, оставляйте заявку или приезжайте в офис Чистопрудный бульвар, д5. Метро Чистые пруды, Москва

______________________Если у вас появились вопросы по статье, вы можете задать их нам по телефону +7 (495) 744-33-77, либо заполнить форму заявки. Наш специалист ответит на все ваши вопросы.

Загрузка…Ставка по ипотеке на 15 лет | Сравнить сегодня цены

О наших таблицах ставок по ипотечным кредитам: Приведенная выше информация по ипотечным кредитам предоставлена или получена Bankrate. Некоторые кредиторы предоставляют Bankrate условия своего ипотечного кредита в рекламных целях, и Bankrate получает компенсацию от этих рекламодателей (наши «Рекламодатели»). Условия других кредиторов собираются Bankrate посредством собственного исследования доступных условий ипотечного кредита, и эта информация отображается в нашей таблице ставок в соответствии с применимыми критериями.В приведенной выше таблице список Рекламодателя можно идентифицировать и отличить от других списков, поскольку он включает кнопку «Далее», которую можно использовать для перехода на собственный веб-сайт Рекламодателя или по номеру телефона Рекламодателя.

Доступность рекламируемых условий: Каждый рекламодатель несет ответственность за точность и доступность своих собственных рекламируемых условий. Банковская ставка не может гарантировать точность или доступность любого срока займа, указанного выше. Тем не менее, Bankrate пытается проверить точность и доступность рекламируемых условий посредством процесса обеспечения качества и требует от Рекламодателей согласия с нашими Положениями и условиями и соблюдения нашей Программы контроля качества.Щелкните здесь, чтобы ознакомиться с критериями ставок по кредитным продуктам.

Условия займа для клиентов Bankrate.com: Рекламодатели могут иметь на своем веб-сайте условия займа, отличные от тех, которые рекламируются через Bankrate.com. Для получения ставки Bankrate.com вы должны идентифицировать себя перед Рекламодателем как клиент Bankrate.com. Обычно это делается по телефону, поэтому вам следует искать номер телефона рекламодателя при переходе на их веб-сайт. Кроме того, кредитные союзы могут потребовать членства.

Ссуды на сумму свыше 548 250 долларов США могут иметь другие условия ссуды: Если вы ищете ссуду на сумму более 548 250 долларов США, кредиторы в определенных местах могут предоставить условия, отличные от тех, которые указаны в таблице выше. Вы должны согласовать с кредитором свои условия в отношении запрашиваемой суммы кредита.

Налоги и страхование, исключенные из условий займа: Условия займа (годовая процентная ставка и примеры платежей), показанные выше, не включают суммы налогов или страховых взносов.Сумма вашего ежемесячного платежа будет больше, если включены налоги и страховые взносы.

Удовлетворенность потребителей: Если вы использовали Bankrate.com и не получили рекламируемые условия займа или иным образом не удовлетворены своим опытом работы с любым Рекламодателем, мы хотим услышать ваше мнение. Пожалуйста, нажмите здесь, чтобы оставить свои комментарии в Службе контроля качества банковских ставок.

Что такое ипотека и как она работает?

Personal Finance Insider пишет о продуктах, стратегиях и советах, которые помогут вам принимать разумные решения с вашими деньгами.Мы можем получать небольшую комиссию от наших партнеров, таких как American Express, но наши отчеты и рекомендации всегда независимы и объективны.

Ипотека — это вид ссуды. Финансовое учреждение ссужает вам деньги на покупку дома, если вы не можете полностью заплатить наличными, и вы платите компании в течение согласованного периода времени.

Ипотека — это обеспеченная ссуда. Обладая обеспеченной ссудой, вы предоставляете актив в качестве залога на случай, если вы не сможете произвести платежи.

В данном случае залогом является ваш дом.Если вы не платите по ипотеке в течение длительного периода времени, финансовое учреждение может забрать ваш дом у вас или «лишить права выкупа».

Это противоположность необеспеченной ссуды, такой как студенческая ссуда. Если вы не платите по беззалоговой ссуде, компания может подать в суд. Но они не отбирают у вас физическую собственность, как, скажем, в случае ипотеки или автокредита.

Когда вы будете готовы купить дом, у вас может не хватить наличных денег для покупки дома. У вас может быть достаточно денег для первоначального взноса, но для остального вам понадобится ипотечный кредит от кредитора, чтобы купить дом.

После того, как вы выбрали кредитора, вы оба соглашаетесь, сколько времени вы потратите на погашение кредита, месяц за месяцем. Например, вы можете выбрать 15, 20 или 30 лет.

Кредитор также сообщит вам, какова ваша процентная ставка. Кредитор может предложить вам более низкую ставку, если у вас хороший кредитный рейтинг, больше денег для первоначального взноса и / или низкое отношение долга к доходу.

Если вы не вносите ежемесячные платежи по ипотеке вовремя, то это чревато последствиями. Вы заплатите штраф за просрочку платежа, а кредитор отправит вам уведомление о просрочке платежа.Если вы по-прежнему не производите платежи, кредитор начинает процесс обращения взыскания, и вы можете потерять свой дом.

Существует несколько типов ипотеки, но многие из них можно разделить на две категории: обычная ипотека или ипотека, обеспеченная государством.

Обычная ипотека

Обычная ипотека — это тип ипотеки, предлагаемой частным кредитором или федеральными компаниями Fannie Mae или Freddie Mac. Это не обеспечивается государством.

Обычная ипотека обычно требует хорошего кредитного рейтинга и от 3% до 10% в качестве первоначального взноса.Но во время пандемии коронавируса некоторые кредиторы требуют более высоких кредитных рейтингов и первоначальных платежей.

Существует два основных типа обычных ссуд: соответствующие и несоответствующие.

- Соответствующий заем: Сумма займа находится в пределах, установленных Федеральным агентством жилищного финансирования (FHFA). FHFA устанавливает лимит для соответствующих займов каждый год, и в 2021 году лимит составит 548 250 долларов США в большинстве регионов США. В регионах с более высокой стоимостью жизни, таких как Аляска, Гавайи, Гуам и Виргинские острова США, лимит был увеличен до 822 375 долларов.

- Несоответствующая ссуда: Несоответствующая ссуда или крупная ссуда превышает лимит по ссуде, установленный FHFA. Чтобы получить квалификацию, вам понадобится более высокий кредитный рейтинг, больший первоначальный взнос и более низкое отношение долга к доходу. Вы также будете платить более высокую процентную ставку.

Ипотека, обеспеченная государством

Ипотека, обеспеченная государством , обеспечена федеральным правительством. У них обычно более мягкие требования к кредитным рейтингам, первоначальным взносам и / или соотношению долга к доходу.

Существует три распространенных типа ссуд, обеспеченных государством:

После того, как вы сделали выбор между обычной ссудой и ссудой с государственной поддержкой, вам нужно принять другое решение. Вы хотите ипотеку с фиксированной или регулируемой ставкой?

Ипотека с фиксированной ставкой

Ипотека с фиксированной ставкой фиксирует вашу ставку на весь срок действия вашей ссуды. Хотя процентные ставки по ипотеке в США будут увеличиваться или уменьшаться с годами, через 30 лет вы все равно будете платить такую же процентную ставку, как и при самом первом платеже по ипотеке.

Ставки по ипотеке с фиксированной процентной ставкой сейчас выгодны, потому что ставки находятся на историческом минимуме. Они могут быть особенно хорошими вариантами, если вы планируете долгое время жить в доме. Сохранение той же скорости в течение многих лет дает вам стабильность.

Если вы получаете ипотеку с фиксированной процентной ставкой, вы сами выбираете продолжительность срока. У каждого кредитора есть разные варианты продолжительности срока, но вот два основных варианта:

- Ипотека с фиксированной ставкой на 30 лет: Ипотека на 30 лет является наиболее распространенной продолжительностью срока.Вы будете распределять выплаты на 30 лет и все время платить по одной и той же ставке.

- 15-летняя ипотека с фиксированной ставкой: Вы будете платить меньше процентов по 15-летней ипотеке, чем 30-летняя ипотека, потому что а) кредиторы взимают более низкую ставку и б) срок короче, поэтому вы буду платить проценты за меньший промежуток времени. Но ежемесячные выплаты будут выше, чем на более длительный срок, потому что вы выплачиваете ту же сумму в два раза быстрее.

Ипотека с регулируемой ставкой

Ипотека с регулируемой ставкой, или ARM, сохраняет вашу ставку неизменной в течение первых нескольких лет, а затем периодически меняется с течением времени — обычно один раз в год.

С ARM ваша ставка остается неизменной в течение определенного количества лет, называемого «начальным периодом ставки», а затем периодически меняется.

Наиболее распространенным вариантом длины термина является, вероятно, 5/1 ARM . С ARM 5/1 ваш вводный период оценки составляет пять лет, и ваша ставка будет повышаться или понижаться один раз в год в течение 25 лет.

В прошлом ставки ARM начинались ниже фиксированных ставок, поэтому они были хорошими вариантами, если вы планировали перейти до окончания периода начальных ставок.Но сейчас ARM не выгодны.

В последнее время фиксированные ставки стали сравнимыми или лучше регулируемых. А поскольку ставки находятся на рекордно низком уровне, вы, вероятно, захотите зафиксировать эту низкую ставку на весь срок действия кредита, чтобы не рисковать ее повышением позже.

Задайте себе два основных вопроса: хотите ли вы обычную ипотеку или ипотеку, обеспеченную государством, и ипотеку с фиксированной или регулируемой ставкой?Другие виды ипотеки

Если вы оказались в уникальной ситуации, вам лучше всего подойдет один из следующих типов ипотеки:

- Строительный кредит: Вам нужны деньги для постройки собственного дома или для получения значительного дохода. ремонт дома, который вы покупаете.

- Ипотечный кредит: Выплачивайте небольшие ежемесячные платежи в течение определенного количества лет, а затем выплачивайте оставшуюся основную сумму единовременно. Вам может понравиться ипотека на воздушном шаре, если вы хотите получать низкие ежемесячные платежи и уверены, что позже получите больше денег.

- Ипотека с выплатой только процентов: Выплачивайте проценты по ипотеке только в течение первых нескольких лет, а затем начните регулярные выплаты по ипотеке. Как и в случае с ипотекой на воздушном шаре, ипотека с процентной ставкой может быть хорошим вариантом, если вы хотите получать низкие ежемесячные платежи и уверены, что в будущем заработаете больше.

- Обратная ипотека: Если вам 62 года или больше, вы можете получить капитал, который вы построили в своем доме, наличными — единовременно, ежемесячно или в виде кредитной линии.

Как выбрать лучший тип ипотеки

Выбрать лучший тип ипотеки для ваших нужд может быть непросто. Разбейте его на несколько этапов:

- Обычная или государственная поддержка? Если ваш кредитный рейтинг, отношение долга к доходу или первоначальный взнос недостаточно высоки, чтобы претендовать на обычную ипотеку, вам может подойти государственная ипотека.После того, как вы сделаете выбор между ними, вы выберете соответствующий или несоответствующий заем (обычный) или заем VA, USDA или FHA (поддержанный государством).

- Фиксированная или регулируемая? Ипотека с фиксированной процентной ставкой, вероятно, сейчас самое лучшее предложение. Ставки по ипотеке находятся на историческом минимуме, поэтому вы можете зафиксировать хорошую ставку сейчас, а не рисковать ее повышением позже.

- Какой срок? Подумайте о своих целях по выплате ипотеки. Если вы хотите более низкие ежемесячные платежи, вам может понравиться более длительный срок, например 30 лет.Но если вы готовы внести более высокие платежи, чтобы погасить ипотеку раньше, вам может потребоваться более короткий срок.

- Есть ли особые соображения? Если вы оказались в уникальном положении, например, при строительстве собственного дома, вы можете воспользоваться нетрадиционным типом ипотеки.

Вы будете вносить ежемесячные платежи по ипотеке, а различные расходы составляют ежемесячный платеж.

Основная сумма

Основная сумма — это сумма, которую кредитор предоставляет вам авансом. Если вы занимаетесь в банке 200 000 долларов, то основная сумма долга составляет 200 000 долларов.Вы будете платить небольшую часть этой суммы каждый месяц.

Проценты

Когда кредитор одобрил вашу ипотеку, вы согласовали процентную ставку — стоимость вашей ссуды. Проценты включены в ваш ежемесячный платеж.

Налоги на недвижимость

Сумма, которую вы платите в качестве налога на недвижимость, зависит от двух факторов: оценочной стоимости вашего дома и вашего сбора за фабрику, который зависит от того, где вы живете. Ваши налоги на недвижимость могут ежегодно добавлять сотни или даже тысячи к вашим выплатам по ипотеке.

Страхование домовладельцев

Страхование домовладельцев покрывает вас финансово, если с вашим домом случится что-то непредвиденное, например, ограбление или торнадо.

Согласно последнему отчету Национальной ассоциации комиссаров по страхованию (NAIC), средняя годовая стоимость страхования домовладельцев составила 1211 долларов США.

Ипотечное страхование

Частное ипотечное страхование (PMI) — это вид страхования, который защищает вашего кредитора, если вы перестанете производить платежи.Многие кредиторы требуют PMI, если ваш первоначальный взнос составляет менее 20% от стоимости дома.

PMI может стоить от 0,2% до 2% от основной суммы кредита в год. Если ваша ипотека составляет 200 000 долларов, вы можете платить дополнительную комиссию в размере от 400 до 4 000 долларов в год, пока вы не выплатите 20% стоимости вашего дома и вам больше не придется платить PMI.

Имейте в виду, что PMI предназначен только для обычных ипотечных кредитов. Большинство других ипотечных кредитов имеют свои собственные виды ипотечного страхования с различными наборами правил.

Покупая дом, вы встретите много жаргона. Вот некоторые из наиболее распространенных слов, связанных с ипотекой, которые вы слышите, и их значение:

Кредитор

Кредитор — это компания, которая дает вам ипотеку или ссужает вам деньги на покупку дома. Кредитором может быть банк, кредитный союз или компания другого типа. Вы когда-нибудь слышали, чтобы кто-то сказал: «Я получил ипотеку через Bank of America»? Банк Америки является кредитором этого человека.

Заемщик

Это ты! Вы занимаетесь у кредитора, чтобы купить дом.

Первоначальный взнос

У вас может быть немного денег для покупки дома, но у вас их недостаточно для покупки наличными. Вот почему вам в первую очередь нужна ипотека.

Ваш авансовый платеж — это сумма, которая у вас уже есть наличными для оплаты дома. Минимальный первоначальный взнос зависит от того, какой тип ипотеки вы получаете, и обычно составляет от 0% до 20%.

Основная сумма

Основная сумма залога — это сумма, которую вы занимаете по ипотеке.Допустим, вы покупаете дом за 300 000 долларов. У вас есть 30 000 долларов в качестве первоначального взноса, поэтому вам нужно занять оставшиеся 270 000 долларов. Ваша основная сумма составляет 270 000 долларов.

Вы будете выплачивать основную сумму долга ежемесячно вместе с процентной ставкой.

Процентная ставка

Процент — это комиссия, взимаемая вашим кредитором за ссуду вам денег. Ваша основная сумма и проценты переводятся в один платеж каждый месяц.

График погашения

Амортизация — это процесс погашения кредита путем регулярных платежей.

График погашения ипотечного кредита показывает, сколько вы будете платить каждый месяц в счет погашения ипотеки. График разбивает каждый платеж, показывая, какая часть платежа идет в счет вашей основной суммы и процентов.

Пункты скидок

Вы можете заплатить комиссию при закрытии за более низкую процентную ставку по ипотеке. Один дисконтный пункт обычно стоит 1% от вашей ипотеки, и это снижает вашу ставку на 0,25%. Итак, если ваша ставка по ипотеке на 200000 долларов составляет 3.5%, и вы платите 4000 долларов за два дисконтных пункта, ваша новая процентная ставка составляет 3%.

Годовая процентная доходность (APR)

Наряду с вашей процентной ставкой вы увидите всплывающее окно второго процента в ваших ипотечных документах: APR. ипотека годовых — это процентная ставка плюс расходы на такие вещи, как пункты дисконтирования и сборы. Это число выше, чем процентная ставка, и дает более точное представление о том, сколько вы фактически будете платить по ипотеке ежегодно.

Почему важно понимать разницу между процентной ставкой и годовой процентной ставкой? Когда вы ищете кредиторов, вы можете обнаружить, что один из них взимает более низкую процентную ставку, поэтому вы думаете, что эта компания — очевидный выбор.Но на самом деле вы можете обнаружить, что годовая процентная ставка выше, чем у другого кредитора, потому что он взимает огромные сборы. На самом деле, это может быть не самая лучшая сделка.

Условное депонирование

Условное депонирование — это юридический процесс хранения денег на счете третьей стороной до тех пор, пока вы не выполните определенные требования. Эти счета известны как «счета условного депонирования».

Есть два типа счетов условного депонирования. Первый хранит депозит, когда вы размещаете предложение на дом, и этот депозит пойдет на ваш первоначальный взнос при закрытии.Во втором — деньги для ежемесячной оплаты страховых и налоговых расходов.

Вексель

Вексель — это письменный юридический документ, который вы подпишете, чтобы пообещать, что вы вернете компании то, что она одолжит вам для покупки вашего дома.

В векселе разъясняются условия вашей ипотеки, включая размер займа, процентную ставку, продолжительность срока и ежемесячный график платежей.

Андеррайтинг

Андеррайтинг ипотечного кредита — это процесс определения того, насколько рискованно для кредитора предоставлять вам ипотечный кредит.В конечном итоге андеррайтинг определяет, будет ли кредитор ссужать вам деньги.

Во время процесса финансовый специалист (андеррайтер) проверяет, достаточно ли вы заслуживаете доверия, чтобы выплатить ипотечный кредит в соответствии с согласованными условиями. Они оценивают ваши финансы и стоимость вашего дома, чтобы принять свое решение.

Штраф за досрочное погашение

Штраф за досрочное погашение по ипотеке — это комиссия, которую вы платите кредитору, если вы продаете, рефинансируете или погашаете свою ипотеку в течение определенного периода времени после закрытия вашей первоначальной ипотеки — обычно от трех до пяти лет.

Вам, вероятно, не придется платить штраф, если вы будете ежемесячно вносить дополнительную сумму в счет ипотеки или если будете вносить дополнительные платежи то тут, то там. Скорее всего, это произойдет только в том случае, если вы либо а) полностью погасите ипотеку, сделав крупный платеж, продав или рефинансировав, или б) полностью погасите огромную часть своей ипотеки.

Вторая ипотека

До этого момента мы в основном говорили о начальной ипотеке. Но после того, как вы некоторое время владели своим домом и приобрели капитал, вы можете принять решение взять вторую ипотеку , чтобы получить наличные для покрытия других расходов.Чем больше у вас капитала, тем больше денег вы можете получить.

Существует два типа второй ипотеки: ссуда под залог собственного капитала и кредитная линия под залог собственного капитала (HELOC).

Кредит под залог жилья дает вам деньги единовременно. HELOC позволяет вам занимать деньги по мере необходимости. Когда вы получаете вторую ипотеку, у вас будет два ежемесячных платежа по ипотеке — одна в счет вашей первой ипотеки, а другая — в счет второй.

Если вы решили подать заявку на ипотеку, вы можете выполнить следующие действия.

Чем сильнее ваши финансы, когда вы подаете заявку на ипотеку, тем выше будет ваша процентная ставка.Приведите свои финансы в порядок

Наличие сильного финансового профиля а) увеличит ваши шансы на получение кредита и б) поможет вам получить более низкую процентную ставку. Вот несколько шагов, которые вы можете предпринять, чтобы пополнить свои финансы:

- Определите, сколько дома вы можете себе позволить. Общее практическое правило состоит в том, что ежемесячные расходы на дом не должны превышать 28% от вашего ежемесячного валового дохода.

- Узнайте, какой кредитный рейтинг вам нужен. Для каждого типа ипотеки требуется свой кредитный рейтинг, и требования могут варьироваться в зависимости от кредитора.Для получения обычной ипотеки вам, вероятно, понадобится как минимум 620 баллов. Вы можете повысить свой балл, производя платежи вовремя, выплачивая долги и позволяя срокам кредита.

- Сохранение авансового платежа. В зависимости от того, какой тип ипотеки вы получаете, вам может потребоваться до 20% в качестве первоначального взноса. Если вы откладываете еще больше, вы можете получить более высокую процентную ставку.

- Проверьте соотношение вашего долга к доходу. Коэффициент DTI — это сумма, которую вы платите в счет погашения долгов каждый месяц, деленная на ваш ежемесячный валовой доход.Многие кредиторы хотят, чтобы коэффициент DTI составлял 36% или меньше, но это зависит от того, какой тип ипотеки вы получаете. Чтобы снизить коэффициент, погасите долг или подумайте о способах увеличения дохода.

Магазин вокруг

Связанные Лучшие ипотечные кредиторы декабря 2020 годаВам необязательно просто обращаться в личный банк или к ипотечному кредитору, которого использовали ваши друзья.Найдите кредитора, который предоставит нужный вам тип ипотеки. Затем найдите кредитора, который предложит вам самые низкие ставки, взимает с вас наименьшую комиссию и позволит вам чувствовать себя комфортно.

Если вы находитесь на ранней стадии процесса покупки жилья, подайте заявку на предварительную квалификацию и / или предварительное одобрение у нескольких кредиторов, чтобы сравнить и сопоставить то, что они предлагают.

Выберите дом и подайте заявку на одобрение.

После того, как вы выбрали кредитора, с которым хотите работать, выберите дом, который хотите купить.После выбора дома подайте заявку на одобрение ипотеки.

Кредитор проверит ваши финансы, а затем проведет оценку дома, чтобы убедиться, что все в порядке. Если все пройдет проверку, то вы одобрите ипотеку.

Что такое ипотека? — Советник Forbes

Ипотека — это вид ссуды, обеспеченный недвижимостью. Когда вы получаете ипотеку, ваш кредитор берет залог на вашу собственность, что означает, что он может забрать собственность, если вы не погасите свой ссуду.Ипотека — это наиболее распространенный вид ссуды, используемый для покупки недвижимости, особенно жилой.

Ипотека считается относительно безопасной ссудой для кредиторов, потому что кредитор может забрать собственность, если вы не платите. Пока сумма ссуды меньше стоимости вашей собственности, риск вашего кредитора невелик. Даже в случае невыполнения обязательств они могут лишить права выкупа и вернуть свои деньги.

Как работает ипотека

Ипотека очень похожа на другие ссуды: кредитор дает заемщику определенную сумму денег на определенный период времени, и она возвращается с процентами.

Однако ипотека также немного отличается от других видов ссуд, поскольку ипотека — это ссуды, выданные под залог недвижимости. Это означает, что ссуда обеспечена недвижимостью, поэтому кредитор получает право удержания и может лишить вас права выкупа, если вы не сможете произвести платеж.

Каждая ипотека сопровождается определенными условиями, которые вы должны знать:

- Сумма кредита. Это сумма денег, которую вы занимаете у своего кредитора. Обычно сумма ссуды составляет от 75% до 95% от покупной цены вашей собственности, в зависимости от типа ссуды, которую вы используете.

- Срок кредита. Срок представляет собой время, в течение которого вы должны погасить ссуду. Наиболее распространенные сроки ипотечного кредита — 15 или 30 лет.

- Амортизация. Это процесс, с помощью которого вы выплачиваете ипотеку с течением времени, и включает в себя выплаты как основной суммы, так и процентов. В большинстве случаев ссуды полностью амортизируются, то есть к концу срока ссуда будет полностью погашена. Однако, если ваша ипотека не полностью амортизирована (например, если в конце у нее есть разовый платеж), амортизация может быть больше, чем срок.

- Процентная ставка. Процентная ставка — это стоимость, которую вы платите за получение займа. Для ипотечных кредитов ставки обычно составляют от 3% до 8%, причем лучшие ставки доступны для жилищных кредитов заемщикам с кредитным рейтингом не менее 740.

- Очки. ипотечных баллов — это комиссии, которые вы вносите авансом в обмен на снижение процентной ставки по кредиту. Эти комиссии позволяют сэкономить на процентах в течение срока кредита. Не все ипотечные кредиты начисляют баллы, поэтому важно проверить условия кредита.

- Частота выплат. Количество платежей, которые вы делаете в год (обычно 12), влияет на размер вашего ежемесячного платежа по ипотеке.

Когда кредитор одобряет получение ипотечной ссуды, ипотечный кредит подлежит выплате в течение определенного периода времени. Однако кредит всегда можно вернуть досрочно. В некоторых случаях кредиторы могут взимать штрафы за досрочное погашение кредита за досрочное погашение ссуды, но такие сборы необычны для большинства жилищных ссуд.

Нарушение ипотечного платежа

Когда вы делаете ежемесячный платеж по ипотеке, каждый из них выглядит как разовый платеж одному получателю.Но выплаты по ипотеке на самом деле разбиты на несколько частей.

Две основные части каждого платежа по ипотеке — это основная сумма долга и проценты. Размер каждого платежа в счет основной суммы или процентов зависит от амортизации кредита. Это расчет, основанный на сумме, которую вы заимствуете, сроке вашей ссуды, остатке на конце ссуды и вашей процентной ставке.

Что означает основная сумма ипотеки?

Основная сумма ипотеки — это еще один термин для обозначения суммы денег, которые вы взяли в долг.В дополнение к сумме, которую вы взяли в долг, основная сумма ипотечного кредита может также включать комиссионные, которые вы взимали за обеспечение кредита. Во многих случаях эти комиссии добавляются к сумме кредита и выплачиваются со временем.

Когда речь идет о выплате по ипотеке, основная сумма выплаты по ипотеке — это часть, которая идет против непогашенного остатка.

Если вы одалживаете 200 000 долларов на 30-летний срок для покупки дома, ваша ежемесячная основная сумма и процентные платежи могут составить около 950 долларов. Часть этих 950 долларов пойдет на 200000 долларов, которые вы должны своему кредитору, а остальная часть пойдет на проценты.Ваш общий ежемесячный платеж, вероятно, будет выше, так как вам также придется платить налоги и страховку.

Что означает процент по ипотеке?

Процентная ставка по ипотеке — это сумма, которую вы взимаете за взятые в долг. Часть каждого платежа идет на проценты, которые начисляются между платежами.

Хотя процентные расходы являются частью стоимости, заложенной в ипотеку, эта часть вашего платежа обычно не облагается налогом, в отличие от основной части.

Остаток ежемесячного платежа по ипотеке

Помимо основной суммы и процентов, в ежемесячные выплаты по ипотеке часто включаются и другие статьи.Сюда могут входить:

- Доплаты. Если вы решите производить ежемесячный платеж, превышающий запланированный, эта сумма будет взиматься одновременно с вашим обычным платежом и направлена непосредственно на остаток по кредиту.

- Налоги на недвижимость. В зависимости от вашего кредитора и типа ссуды, которую вы используете, ваш кредитор может потребовать, чтобы вы платили часть налогов на недвижимость каждый месяц. Эти платежи будут переведены на счет условного депонирования и переданы местным сборщикам налогов при наступлении срока уплаты налогов на недвижимость.

- Страхование собственников жилья. Как и налоги на недвижимость, это будет зависеть от кредитора, которого вы используете. Любая сумма, собранная для покрытия страховки домовладельца, будет депонирована до наступления срока выплаты страховых взносов.

- Страхование ипотеки. Если сумма вашей ссуды превышает 80% стоимости вашей собственности по большинству обычных ссуд, вам, возможно, придется ежемесячно платить PMI или частную ипотечную страховку. Однако это обычно прекращается, когда у вас есть по крайней мере 20% капитала в вашей собственности.

Хотя ваш платеж может включать в себя все или все перечисленное, ваш платеж будет , а не , как правило, включает любые сборы ассоциации домовладельцев, ассоциации кондоминиумов или другой ассоциации, частью которой является ваша собственность.Если вы состоите в какой-либо ассоциации собственности, вам необходимо будет произвести отдельный платеж.

Как определить размер ипотеки, которую я могу себе позволить?

Размер ипотеки, которую вы можете себе позволить, обычно зависит от отношения вашего долга к доходу (DTI). Для большинства кредиторов максимальный размер DTI для получения обычной ипотеки должен составлять не более 43%.

Для расчета максимальной суммы платежа по ипотеке возьмите ежемесячный чистый доход (не вычитайте расходы на такие вещи, как продукты). Затем вычтите ежемесячные выплаты по долгам, включая выплаты по автокредитам и студенческим займам.Затем разделите результат на 3. Эта сумма приблизительно равна сумме ежемесячных выплат по ипотеке.

Виды ипотеки

Существует несколько различных типов ипотечных кредитов, которые вы можете использовать в зависимости от типа недвижимости, которую вы покупаете, размера кредита, вашего кредитного рейтинга и суммы, которую вы можете позволить себе в качестве первоначального взноса. Ваши обстоятельства и цели вашей ссуды будут определять, какой вариант лучше для вас.

Некоторые из наиболее распространенных типов ипотеки включают:

Ипотечный кредит с фиксированной ставкой

При ипотеке с фиксированной ставкой процентная ставка одинакова на весь срок ипотеки.Ставка по ипотеке, на которую вы можете претендовать, будет зависеть от вашего кредита, вашего первоначального взноса, срока кредита и вашего кредитора.

Ипотечный кредит с регулируемой процентной ставкой

Ипотека с регулируемой процентной ставкой (ARM) — это ссуда, процентная ставка которой изменяется после первых нескольких лет ссуды, обычно пяти, семи или 10 лет. После первой корректировки ставка обычно будет меняться примерно каждый год. Ставки могут увеличиваться или уменьшаться в зависимости от множества факторов.

В случае ARM ставки основаны на базовой переменной, такой как основная ставка.Хотя теоретически заемщики могут увидеть снижение своих выплат при корректировке ставок, это очень необычно. Чаще всего ARM используются людьми, которые не планируют владеть недвижимостью на длительный срок или планируют рефинансирование по фиксированной ставке до того, как их ставки будут скорректированы.

Государственные займы

Существует два типа обеспеченных государством ипотечных кредитов: ипотечные кредиты с прямым выпуском и застрахованные. Правительство предлагает займы с прямым выпуском через государственные учреждения, такие как Федеральное жилищное управление, Министерство сельского хозяйства США или Департамент по делам ветеранов.Эти ссуды обычно предназначены для домовладельцев с низкими доходами или для тех, кто не может позволить себе большие первоначальные взносы.

Застрахованные ссуды — это еще один вид ипотеки, обеспеченной государством. К ним относятся не только программы, администрируемые такими агентствами, как FHA и USDA, но и программы, которые выдаются банками и другими кредиторами и затем продаются Fannie Mae или Freddie Mac. Однако все эти ссуды должны соответствовать определенным стандартам кредитования, установленным FHA, чтобы соответствовать требованиям.

Крупные ссуды

Jumbo-ссуды похожи на соответствующие ссуды, которые продаются Fannie и Freddie, но с одним ключевым отличием: они превышают максимальную сумму ссуды для соответствующих ссуд.Для большинства регионов США любой жилищный заем, превышающий 510 400 долларов США, является крупным займом и может иметь определенные ограничения или более высокие процентные ставки (765 600 долларов США — это пороговое значение в регионах с высокой стоимостью).

Воздушные займы

СсудыBalloon — это ипотеки, которые не будут полностью выплачены по истечении срока, если заемщик просто произведет свои обычные запланированные платежи. Утверждается, что эти ссуды не амортизируются полностью — выплаты по ссуде структурированы по графику, который длится дольше, чем срок ссуды.

Когда срок кредита по этому типу ипотечного кредита истечет, вам необходимо будет произвести дополнительный платеж. Эти воздушные платежи часто рефинансируются, поэтому вам не нужно платить все сразу, но это не всегда вариант, например, если ваш кредитный рейтинг снижается.

Как найти лучшую ипотеку

При таком большом количестве доступных кредитов вам может быть трудно найти лучшую ипотеку. Часто первым шагом является определение подходящего кредитора. Для определенных типов ссуд лучше подходят разные типы кредиторов.Каждый из них может помочь вам найти подходящий кредит в зависимости от ваших целей и обстоятельств.

Типы ипотечных кредиторов

Как получить ипотеку

Все заемщики должны пройти официальный процесс подачи заявления, чтобы претендовать на получение ипотеки. Этот процесс будет включать проверку вашего личного кредита и финансов. Однако, поскольку ваш заем будет обеспечен недвижимостью, необходимо выполнить дополнительные действия, такие как оценка и проверка имущества, чтобы кредитор знал, что его ссуда обеспечена высококачественным имуществом.

Основные шаги для получения ипотечной ссуды:

- Заполнить заявку

- Предоставить личный финансовый отчет

- Поставка доходной документации

- Проведите оценку объекта недвижимости

- Проведите осмотр вашего имущества

- Проверить варианты и условия займа

- Закрыть по кредиту

Чтобы ускорить процесс оформления заявки на ипотеку, вы можете собрать несколько вещей. К ним относятся ваши водительские права или паспорт, недавние квитанции о заработной плате — если вы работаете на полную ставку, налоговые декларации за два года и документацию, показывающую, откуда поступает ваш первоначальный взнос, в том числе недавние выписки из банковского и инвестиционного счетов.

причин, по которым вы не можете пройти квалификацию

Когда вы подаете заявку на ссуду, ваша заявка может быть отклонена по любому количеству причин. Соотношение вашего долга к доходу может быть слишком высоким, или недвижимость, которую вы покупаете, может стоить не больше, чем вы хотите занять. Или ваш кредит может быть недостаточно хорошим, чтобы соответствовать требованиям. Любая ипотечная заявка потребует проверки кредитоспособности, поэтому вы заранее просмотрите свой кредитный отчет, чтобы убедиться, что ваш кредит в хорошем состоянии.

Mortgage — Компоненты ипотечного платежа

Ипотечный платеж обычно состоит из четырех компонентов: основной суммы, процентов, налогов и страхования.

Основная часть — это сумма, на которую выплачивается непогашенная сумма кредита.

Проценты — это стоимость заимствования денег. Размер процентов, которые вы платите, зависит от вашей процентной ставки и остатка по кредиту.

Налоги — это оценка собственности, взимаемая вашим местным правительством. Кредиторы обычно собирают часть этих налогов при каждом платеже по ипотеке и хранят средства на счете, называемом счетом условного депонирования, до тех пор, пока они не наступят.

Страхованиепредлагает финансовую защиту от рисков.Как и налоги на недвижимость, страховые выплаты домовладельцев обычно хранятся на счете условного депонирования, а затем выплачиваются от вашего имени страховой компании.

Два основных вида страхования могут быть включены в ваш платеж по ипотеке.

Страхование домовладельцевявляется необходимой финансовой защитой, которую вы должны поддерживать на случай, если ваша собственность будет повреждена в результате пожара, ветра, кражи или других опасностей. В зависимости от вашего географического положения вам может потребоваться дополнительная страховка от наводнения.

Ипотечное страхование защищает вашего кредитора в случае, если вы не сможете погасить ипотечный кредит. Требуется ли страхование ипотеки, обычно зависит от размера вашего первоначального взноса и других обстоятельств.

На ранних стадиях срока вашей ипотеки только небольшая часть вашего ежемесячного платежа пойдет на погашение вашей первоначальной основной суммы.

По мере того, как вы продолжаете производить платежи в течение многих лет, большая часть будет уходить на уменьшение основной суммы долга.

Когда вы понимаете компоненты ипотечного кредита, как они меняются с течением времени и как они могут влиять на капитал, вы сможете лучше управлять им.

Wells Fargo Home Mortgage является подразделением Wells Fargo Bank, N.A.

© 2014 Wells Fargo Bank, N.A. Все права защищены. NMLSR ID 399801. Равноправный жилищный кредитор.

Сколько будет стоить ипотека на сумму 200000 долларов

Наша цель — дать вам инструменты и уверенность, необходимые для улучшения ваших финансов. Хотя мы получаем компенсацию от наших кредиторов-партнеров, которых мы всегда будем указывать, все мнения принадлежат нам. Credible Operations, Inc. NMLS № 1681276 упоминается здесь как «Надежный.»

Размер вашей ипотеки зависит от цены дома и вносимого вами первоначального взноса. Если вы покупаете дом по цене 255 000 долларов США, например, и вносите 20% первоначальный взнос (55 000 долларов США), вам понадобится ипотека. стоимостью 200000 долларов.

Затем вы будете ежемесячно выплачивать этот остаток до конца срока кредита, который для многих покупателей жилья может составлять 30 лет.

Однако, прежде чем вы начнете делать покупки, вам нужно получить предварительное одобрение. Предварительное одобрение позволит вам узнать, можете ли вы позволить себе ипотеку на сумму 200 000 долларов, и продемонстрирует продавцам, что вы серьезный покупатель.Процесс предварительного одобрения в Credible прост — вам потребуется всего несколько минут, чтобы увидеть, имеете ли вы право на упрощенное письмо с предварительным одобрением, и это не повлияет на ваш кредитный рейтинг.

Узнайте больше о том, что входит в эти выплаты и сколько будет стоить ипотечный кредит в размере 200 000 долларов США:

Ежемесячные платежи по ипотеке на сумму 200000 долларов

Ежемесячные платежи по ипотеке всегда включают две вещи: основную сумму и проценты. В некоторых случаях они могут включать и другие расходы.

Вот что обычно составляет платеж по ипотеке:- Принципал: Принципал — это деньги, которые идут непосредственно на сокращение вашего баланса.

- Проценты: Это то, что вы платите, чтобы занять деньги. Сумма, которую вы заплатите, отражается в вашей процентной ставке.

- Расходы на условное депонирование: Если вы решите использовать счет условного депонирования (или ваш кредитор требует этого), в ежемесячный платеж по ипотеке также будут включены налоги на имущество, страхование ипотечного кредита и страхование домовладельца.

При 30-летней ипотеке на сумму 200 000 долларов с фиксированной процентной ставкой 4% ваш ежемесячный платеж составит 954,83 доллара без учета налогов и страховки.

Но они могут сильно различаться в зависимости от вашего страхового полиса, типа ссуды, размера первоначального взноса и т. Д.

Вот более подробный взгляд на то, как будет выглядеть общий ежемесячный платеж (основная сумма и проценты) для той же ипотеки на 200 000 долларов:

Процентная ставка | Ежемесячный платеж (15 лет) | Ежемесячный платеж (30 лет) |

|---|---|---|

3.00% | 1 381,16 долл. США | 843,21 долл. США |

3,25% | 1405,34 долл. США | 870,41 долл. США |

3,50% | 1429,77 долл. США | 898,09 долл. США |

3,75% | 1454,44 долл. США | 926,23 долл. США |

4,00% | 1479,38 долл. США | 954,83 долл. США |

4,25% | 1 504,56 долл. США | 983 долл. США.88 |

4,50% | 1529,99 долл. США | 1013,37 долл. США |

4,75% | 1555,66 долл. США | 1 043,29 долл. США |

5,00% | 1 581,59 долл. США | 1 073,64 долл. США |

Где взять ипотеку на 200000 долларов

Чтобы купить дом, вы традиционно исследуете ипотечных кредиторов, выбираете несколько, а затем заполняете заявки для каждого. Затем эти кредиторы предоставят вам оценку ссуды с подробным описанием ожидаемых затрат по ссуде, включая затраты на закрытие, процентную ставку и годовую процентную ставку.Вы будете использовать их, чтобы сравнить свои варианты и выбрать, с кем идти.

Приобретая ипотечный кредит, вы можете сэкономить тысячи долларов в течение всего срока действия кредита. Credible упрощает этот процесс. Вы можете легко сравнить варианты ипотеки от наших кредиторов-партнеров в таблице ниже — это бесплатно и займет всего несколько минут.

Что следует учитывать перед подачей заявления на ипотеку на сумму 200 000 долларов

При оформлении любой ипотечной ссуды важно проанализировать свои первоначальные затраты (затраты на закрытие сделки, первоначальный взнос и т. Д.).), а также то, сколько вы будете платить, чтобы занять деньги с течением времени.

Общая сумма процентов, выплаченных по ипотеке на сумму 200 000 долларов США

Чем дольше срок вашей ссуды, тем больше вы будете платить проценты в течение срока ссуды.

Например, по 30-летней ипотеке на сумму 200 000 долларов с фиксированной ставкой 4% вы в конечном итоге будете платить 143 739,01 долларов в виде процентов в течение всего срока.

По 15-летней ипотеке с тем же балансом и ставкой вы заплатите всего 66 287,65 долларов, что сэкономит вам более 77 000 долларов на выплате процентов.Но имейте в виду, что ваш ежемесячный платеж был бы выше с 15-летней ипотекой.

С помощью нашего калькулятора платежей по ипотеке, приведенного ниже, узнайте, сколько будет выплаченных вами общих процентов и предполагаемого ежемесячного платежа.

Введите информацию о кредите, чтобы рассчитать, сколько вы можете заплатить

Всего к оплате $

Итого проценты $

Ежемесячно оплата $

С $ жилищный заем, ты заплатишь $ ежемесячно и в общей сложности $ в процентах в течение срока действия кредита.Вы заплатите в общей сложности $ за жизнь ипотечный кредит.

Нужен

кредит на дом?

Credible упрощает получение ипотеки. Требуется всего 3 минуты, чтобы узнать, имеете ли вы право на мгновенное упрощенное письмо с предварительным одобрением.

Найдите тарифы сейчас

Проверка тарифов не повлияет на ваш кредитный рейтинг

График погашения ипотечного кредита на $ 200 000

График погашения ипотечного кредита гарантирует, что ваш жилищный заем будет выплачен полностью, когда вы сделаете последний запланированный платеж.

Когда вы впервые начинаете выплачивать ссуду, большая часть вашего платежа идет на проценты. Но по прошествии лет большая часть вашего платежа будет зачислена на основной баланс.

Вот график погашения ипотеки для 30-летней ипотеки на сумму 200 000 долларов с фиксированной ставкой 4%:

| Год | Начальный остаток | Ежемесячный платеж | Итого выплаченные проценты на сегодняшний день | Итого основная выплаченная сумма на дату | Остаток 9055 |

|---|---|---|---|---|---|

| 1 | 200 000 долл. США.00 | 954,83 долл. США | 7 935,92 долл. США | 3 522,04 долл. США | 196 477,96 долл. США |

| 2 | 196 477,96 долл. США | 954,83 долл. США | 7 792,41 долл. США | 3 665,55 долл. США | 192 812,41 долл. США |

| 3 | 192 812,41 долл. США | 954,83 долл. США | 7 643,07 долл. США | 3 814,89 долл. США | 188 997,52 долл. США |

| 4 | 188 997,52 долл. США | 954,83 долл. США | 7 487,64 долл. США | 3970 долл. США.32 | 185 027,20 долл. США |

| 5 | 185 027,20 долл. США | 954,83 долл. США | 7 325,90 долл. США | 4 132,06 долл. США | 180 895,14 долл. США |

| 6 | 180 895,14 долл. США | 954,83 долл. США | 7 157,53 долл. США | 4 300,43 долл. США | 176 594,71 долл. США |

| 7 | 176 594,71 | 954,83 долл. | 6 982,33 долл. США | 4 475,63 долл. США | 172 119,08 долл. США |

| 8 | 172 119 долл. США.08 | 954,83 долл. США | 6 799,98 долл. США | 4 657,98 долл. США | 167 461,10 долл. США |

| 9 | 167 461,10 долл. США | 954,83 долл. США | 6 610,20 долл. США | 4 847,76 долл. США | 162 613,34 долл. США |

| 10 | 162 613,34 долл. США | 954,83 долл. США | 6 412,70 долл. США | 5 045,26 долл. США | 157 568,08 долл. США |

| 11 | 157 568,08 долл. США | 954,83 долл. США | 6 207,16 долл. США | 5 250 долл. США.80 | $ 152 317,28 |

| 12 | 152 317,28 долл. США | 954,83 долл. США | 5 993,22 долл. США | 5 464,74 долл. США | 146 852,54 долл. США |

| 13 | 146 852,54 долл. США | 954,83 долл. США | 5 770,57 долл. США | 5 687,39 долл. США | 141 165,15 долл. США |

| 14 | 141 165,15 долл. | 954,83 долл. США | 5 538,87 долл. США | 5 919,09 долл. США | 135 246,06 долл. США |

| 15 | 135 246 долл. США.06 | 954,83 долл. США | 5 297,72 долл. США | 6 160,24 долл. США | 129 085,82 долл. США |

| 16 | 129 085,82 долл. США | 954,83 долл. США | 5046,75 долл. США | 6 411,21 долл. США | 122 674,61 долл. США |

| 17 | 122 674,61 долл. США | 954,83 долл. США | 4 785,56 долл. США | 6 672,40 долл. США | 116 002,21 долл. США |

| 18 | 116 002,21 долл. США | 954,83 долл. США | 4 513,69 долл. США | 6944 долл. США.27 | 109 057,94 долл. США |

| 19 | 109 057,94 долл. США | 954,83 долл. США | 4 230,78 долл. США | 7 227,18 долл. США | 101830,76 долл. США |

| 20 | 101830,76 долл. США | 954,83 долл. США | 3936,32 долл. США | 7 521,64 долл. США | 94309,12 долл. США |

| 21 | 94 309,12 долл. США | 954,83 долл. США | 3 629,88 долл. США | 7 828,08 долл. США | 86 481,04 долл. США |

| 22 | 86 481 долл. США.04 | 954,83 долл. США | 3 310,97 долл. США | 8 146,99 долл. США | 78 334,05 долл. США |

| 23 | 78 334,05 долл. США | 954,83 долл. США | 2 979,02 долл. США | 8 478,94 долл. США | 69 855,11 долл. США |

| 24 | 69 855,11 долл. США | 954,83 долл. США | 2 633,59 долл. США | 8 824,37 долл. США | 61 030,74 долл. США |

| 25 | 61 030,74 долл. США | 954,83 долл. США | 2274,08 долл. США | 9 183 долл. США.88 | 51 846,86 долл. США |

| 26 | 51 846,86 долл. США | 954,83 долл. США | 1899,90 долл. США | 9 558,06 долл. США | 42 288,80 долл. США |

| 27 | 42 288,80 долл. США | 954,83 долл. США | 1 510,50 долл. США | 9 947,46 долл. США | 32 341,34 долл. США |

| 28 | 32 341,34 долл. США | 954,83 долл. США | 1 105,20 долл. США | 10 352,76 долл. США | 21 988,58 долл. США |

| 29 | 21 988 долл. США.58 | 954,83 долл. США | 683,44 долл. США | 10 774,52 долл. США | 11 214,06 долл. США |

| 30 | 11 214,06 долл. США | 954,83 долл. США | 244,48 долл. США | 11 214,06 долл. США | 0,00 долл. США |

Вот график погашения ипотечного кредита на 15-летнюю ипотеку на сумму 200 000 долларов с фиксированной ставкой 4%:

| Год | Начальный остаток | Ежемесячный платеж | Итого выплаченные проценты на сегодняшний день | Итого основная выплаченная сумма на дату | Остаток 9055 |

|---|---|---|---|---|---|

| 1 | 200 000 долл. США.00 | $ 1 479,38 | $ 7 819,22 | $ 9 933,34 | $ 190 066,66 |

| 2 | 190 066,66 долл. США | 1 479,38 долл. США | 7 414,51 долл. США | 10 338,05 долл. США | 179 728,61 долл. США |

| 3 | 179 728,61 долл. США | 1 479,38 долл. США | 6 993,32 долл. США | 10 759,24 долл. США | 168 969,37 долл. США |

| 4 | 168 969,37 долл. США | 1 479,38 долл. США | 6 554,95 долл. США | 11 197 долл. США.61 | 157 771,76 долл. США |

| 5 | 157 771,76 долл. США | 1 479,38 долл. США | 6098,77 долл. США | 11 653,79 долл. США | 146 117,97 долл. США |

| 6 | 146 117,97 долл. США | 1 479,38 долл. США | 5 623,95 долл. США | 12 128,61 долл. США | 133 989,36 долл. США |

| 7 | 133 989,36 долл. США | 1 479,38 долл. США | 5129,82 долл. США | 12 622,74 долл. США | 121 366,62 долл. США |

| 8 | 121 366 долл. США.62 | 1 479,38 долл. США | 4 615,56 долл. США | 13 137,00 долл. США | 108 229,62 долл. США |

| 9 | 108 229,62 долл. США | 1 479,38 долл. США | 4 080,36 долл. США | 13 672,20 долл. США | 94 557,42 долл. США |

| 10 | 94 557,42 долл. США | 1 479,38 долл. США | 3523,31 долл. США | 14 229,25 долл. США | 80 328,17 долл. США |

| 11 | 80 328,17 долл. США | 1 479,38 долл. США | 2 943,58 долл. США | 14 808 долл. США.98 | 65 519,19 долл. США |

| 12 | 65 519,19 долл. США | 1 479,38 долл. США | 2340,26 долл. США | 15 412,30 долл. США | 50 106,89 долл. США |

| 13 | 50 106,89 долл. США | 1 479,38 долл. США | 1712,33 долл. США | 16 040,23 долл. США | 34 066,66 долл. США |

| 14 | 34 066,66 долл. США | 1 479,38 долл. США | 1058,82 долл. США | 16 693,74 долл. США | 17 372,92 долл. США |

| 15 | 17 372 долл. США.92 | $ 1 479,38 | $ 378,69 | $ 17 372,92 | $ 0,00 |

Узнайте: ипотека на 15 или 30 лет: какая из них подходит именно вам?

Как получить ипотеку на сумму 200 000 долларов

Получить ипотеку не так сложно, как вы думаете. Если вы подготовите и разбите процесс на небольшие управляемые шаги, это будет действительно довольно просто. И мы здесь, чтобы помочь вам разобраться в этих этапах.

Если вы готовы начать работу, вы можете использовать Credible, чтобы запросить мгновенное упрощенное предварительное одобрение сегодня.

Credible упрощает получение предварительного письма-подтверждения- Упрощенное предварительное одобрение: Требуется всего 3 минуты, чтобы узнать, имеете ли вы право на упрощенное предварительное одобрение письма, без ущерба для вашего кредита.

- Определите свой бюджет на покупку жилья: Больше не нужно гадать, сколько вы можете себе позволить — мы немедленно сообщим вам сумму, на которую вы претендуете на предварительную квалификацию.

- Сравните ваши варианты ипотеки: Вы можете проверить ставки от нескольких кредиторов, чтобы убедиться, что вы получаете выгодную сделку по ипотеке в размере 200 000 долларов.

Получите предварительное одобрение сегодня

Вот шаги, которые необходимо выполнить, чтобы получить ипотечный кредит:

- Оцените домашний бюджет: Сядьте и посмотрите на свои ежемесячные долги, расходы и зарплату на дом. Затем определите, что вы можете себе позволить каждый месяц, и подумайте, какую сумму первоначального взноса вы можете себе позволить.

- Проверьте свою кредитоспособность: Потяните свой кредитный отчет и посмотрите, где вы стоите. Вы получите лучшие процентные ставки при хорошем кредитном рейтинге.Но если это не совсем так, у вас все еще есть варианты. Если у вас более низкий балл, большая задолженность или просроченные платежи, вы можете потратить время на улучшение своей кредитной истории, прежде чем подавать заявку на ссуду.

- Получите предварительное одобрение: Затем вам нужно будет запросить предварительное одобрение у одного или нескольких кредиторов. Вы можете сделать это, связавшись с каждым кредитором отдельно или используя Credible, чтобы мгновенно получить упрощенное письмо с предварительным одобрением, в котором учитываются ставки сразу от нескольких кредиторов.

- Сравните ставки по ипотечным кредитам: Затем определите, какой кредит лучше всего подходит для вас.Вам следует посмотреть на комиссию за выдачу кредита, процентную ставку и годовую процентную ставку по ипотеке, которая отражает процентные расходы по ссуде, а также комиссионные сборы. Вы также можете поговорить с кредиторами о выплате ипотечных баллов, что может снизить вашу процентную ставку (за определенную плату).

- Договоритесь о покупке дома: Используйте свое предварительное письмо-подтверждение, чтобы сделать предложение на дом и обсудить детали покупки. Убедитесь, что вы полагаетесь на своего агента по недвижимости, поскольку он может помочь вам на протяжении всего процесса.

- Заполните заявку на ипотеку: После того, как продавец примет ваше предложение, вам нужно будет заполнить полную заявку вашего кредитора. Это требует более подробной информации, чем ваше предварительное одобрение. Если вам нравятся условия оценки кредита кредитором и вы решили продолжить его оформление, вам необходимо предоставить такие документы, как налоговые декларации, формы W-2, выписки из банка и т. Д.

- Дождитесь полного утверждения: Ваш кредит перейдет на так называемое андеррайтинг, что означает, что ваша заявка будет оценена, ваш доход подтвержден, и все цифры будут обработаны.Кредитор также проведет оценку дома, чтобы убедиться, что он стоит денег, которые вы собираетесь взять в долг.

- Подготовка к закрытию: Как только вы получите дату закрытия, вам нужно будет убедиться, что у вас есть страховка домовладельца, потому что она, вероятно, потребуется вашему кредитору. Вам также следует потратить некоторое время на то, чтобы просмотреть свои заключительные раскрытия информации, чтобы убедиться, что вы понимаете окончательные затраты и условия вашего кредита.

- Закрытие ссуды: Наконец, вы придете на заключительную встречу, подпишете свои документы и оплатите заключительные расходы.И как только все будет сказано и сделано, вы получите свои ключи.

Помните, что вы не одиноки в процессе покупки жилья. Ваш агент по недвижимости может направить вас при поиске дома и в переговорах, а кредитный специалист поможет с задачами, связанными с ипотекой.

Продолжайте читать:

Об авторе

Эли Дж. Йель

Эли Дж. Йель — агентство по ипотеке и недвижимости, спонсор Credible.Ее работы появлялись в Forbes, Fox Business, The Motley Fool, Bankrate, The Balance и других.

Читать далееГлавная »Все» Ипотека » Сколько вам будет стоить ипотека в размере 200 000 долларов

Калькулятор ипотеки — оценка ежемесячных выплат по ипотеке

Когда вы подаете заявку на ипотеку для покупки дома, кредиторы внимательно изучат ваши финансы, попросив вас поделиться банковские выписки, платежные квитанции и другие документы. Вот основные моменты, которые они рассматривают, чтобы определить, сколько вы можете занять:

Ваш доход: Сколько денег вы получаете — от работы, инвестиций и других источников — является одним из основных факторов, определяющих, какие размер ипотеки, которую вы можете получить.Кредиторы могут проверить ваш доход не только за текущий год, но и за прошлые годы, чтобы увидеть, насколько стабильным был ваш доход.

Задолженность: Это общая сумма вашей задолженности по кредитным картам, платежам за автомобиль, алиментам, ссудам на обучение и другим ежемесячным долгам. Кредиторы внимательно следят за кандидатами, имеющими большую задолженность, поскольку это означает, что будет меньше средств для выплаты по ипотеке, даже если их доход будет значительным.

Кредиторы будут сравнивать ваш доход и долг в цифре, известной как отношение долга к доходу.Отношение вашего долга к доходу (DTI) — это процент от валового дохода (до вычета налогов), который идет на ваш долг.

Чтобы рассчитать коэффициент DTI, разделите текущие ежемесячные выплаты по долгу на свой ежемесячный доход. Как правило, для получения ипотечной ссуды коэффициент DTI не должен превышать 36% от вашего ежемесячного валового дохода.

Кредиторы также рассмотрят другие аспекты ваших финансов, в том числе следующие: