Методы коллекторов – Как работают коллекторские агентства – методы взыскания долгов по кредиту

Как работают коллекторские агентства — принцип работы и методы взыскания

Январь 2019

Потребительское кредитование населения — одна из основных доходных статей банковских организаций. При этом взятые в долг средства заёмщики возвращают не всегда. Не рассчитав свои финансовые возможности либо неожиданно потеряв работу, человек нарушает свои договорные обязательства и прекращает погашать долги. В таких случаях кредиторы обращаются за помощью к третьим лицам. Как работают коллекторские агентства, и всегда ли их деятельность осуществляется на законных основаниях? Давайте разбираться.

Чем занимаются коллекторские агентства?

Принцип работы коллекторского агентства стал регулироваться на государственном уровне с 2014 года, а спустя два года был принят Федеральный закон, который определил права таких компаний и способы их деятельности.

Различают несколько вариантов таких организаций:

- Работают с банком на основании договора и получают свой гонорар от взыскания сумм – как правило, это порядка 20-25%.

- Созданы при штате кредитной компании и являются структурным подразделением банка – в поле деятельности таких отделов входит не только общение с должниками, но и предварительный сбор и аналитика клиентской базы, обработка персональной информации и иные методы логистики.

- Автономные организации – выкупают у банков пакеты долгов по более низкой стоимости, заключая с ними договор цессии, после чего все долги переходят к ним. Сотрудники взыскивают средства с заёмщиков всеми возможными методами. Большая часть таких агентств – «чёрные коллекторы», чья работа не вписывается в рамки закона.

Важно! Штатная численность компании должна быть не менее 3 единиц, одна из которых – юрист, имеющий право заниматься подобной деятельностью. Ведь часто ситуации приобретают сложную правовую окраску, когда на фоне огромных долгов у заёмщика есть несовершеннолетние дети, и к нему не могут быть применены радикальные меры. Очень часто грамотный юрист способен найти компромисс, который позволит вернуть свои средства обратно, но при этом механизм их возврата будет приемлем для всех сторон процесса.

Как действуют коллекторы?

Работа людей данной профессии снискала себе не очень хорошую репутацию. Ряд российских агентств, специализирующихся на взысканиях задолженности с физических лиц, используют при этом такие рычаги воздействия, которые нельзя назвать законными. Чем на практике грозит общение с сотрудниками таких компаний, и каковы реальные методы работы коллекторов?

Законные способы взыскания средств

Итак, в рамках действующего законодательства сотрудники агентств наделены следующими полномочиями:

- Ранний сбор. Разрешается совершать телефонные звонки заёмщику, выполнять смс-рассылку. Эти действия носят временные рамки и могут осуществляться только в светлое время суток. Классифицируется как самая мягкая мера давления, максимальный срок использования которой – два месяца. Ранний сбор – первый этап воздействия, который может применяться уже со второго дня просрочки текущего платежа по кредиту.

- Поздний. Вступает в силу, когда щадящие методы влияния не приносят результата. Звонки абоненту учащаются, их тон теряет доброжелательную окраску – теперь вместо корректных просьб сотрудник настаивает на погашении взятых средств. При этом главное требование – обеспечить человеку определённый моральный порог дискомфорта, но его права при этом не должны быть ущемлены.

- Жесткий сбор. Вступает в действие спустя 90 дней задолженности. С должником пытаются встретиться лично – приходят домой или на место работы. Здесь вступают в силу определённые ограничения – о наличии долга и его размере информация сторонним лицам распространяться не должна. Любые методы физического давления, шантаж, угрозы безопасности – вне закона.

- Законный сбор – заключительный этап действий коллектора. Готовятся документы для подачи искового заявления в судебные органы. Сотрудник компании не оставляет попытки воздействия на должника, но теперь все его силы сосредоточены на процедуре оформления пакета бумаг.

Компании с хорошей репутацией обучают своих сотрудников правилам ведения законной деятельности, учат, как работать с должником на примере конкретных ситуаций, не нарушая нормативно-правовые акты и не допуская превышения своих служебных полномочий.

Неправомерные действия со стороны коллекторских служб

Часто на практике деятельность подобных агентств выглядит несколько иначе. Забывая о юридических аспектах ситуации, коллекторы превращают жизнь человека, имеющего кредитные обязательства, в сплошной кошмар. Ведь заработок сотрудника напрямую зависит от количества возвращённых банку средств, поэтому он стремиться увеличить этот показатель любыми способами. В том числе и не совсем законными:

- при личной встрече или телефонном звонке коллектор не представляется, отказывается представить документы, уполномочившие его к подобным действиям;

- грубое поведение – в силу вступают оскорбления, обвинения, а иногда и угрозы;

- звонки носят неконтролируемый характер и могут иметь место даже в ночное время суток;

- политика конфиденциальности нарушается – сведения о наличии долга передаются сторонним лицам — родственникам заёмщика, его работодателю;

- попытки лично принять долг у заёмщика – делать этого работник агентства не имеет права – платёж перечисляется либо на расчётный счет кредитной организации, оформившей заём, либо коллекторской компании, если она этот долг выкупила.

Крайней мерой давления на человека служат прямые угрозы безопасности его и членов семьи. Важно понимать, что эти действия уже выходят за рамки превышения полномочий коллектора – с юридической точки зрения они расцениваются как нарушение Уголовного кодекса, в частности, 163 его статьи, и классифицируются как вымогательство. А за это предусмотрена уголовная ответственность и реальный срок.

Что может сделать коллекторское агентство с должником?

Взыскание долга коллекторским агентством сегодня находится под строгим законодательным контролем, а сотрудники таких компаний – это не те представители бандитских группировок, которые занимались рэкетом и выбивали долги в девяностые годы. Работают они по определённым правилам и не способны причинить вреда жизни или здоровью как непосредственно заёмщику, так и членам его семьи. Всё, что может сделать такой сотрудник – в культурной форме представиться и проинформировать должника о наличии договорных обязательств по кредиту, после чего выступить с конкретными предложениями методов их погашения.

Взыскатель правомочен просить человека о личной встрече в удобное для него время. Это может быть как дома, так и на нейтральной территории. При личном разговоре коллектор может общаться с должником только по существу вопроса. При первых попытках давления, угроз или каких-либо незаконных требований заёмщик вправе прекратить дальнейшее общение и обратиться в правовые органы для защиты своих интересов. Таким образом, всё, что реально может сделать коллектор – корректно участвовать в процессе взыскания долга в рамках действия своих служебных полномочий и в строгом соответствии с российским законодательством.

Видео по теме

mnogo-kreditov.ru

Как противостоять атакам коллектора? Что можно делать, что нельзя

Автор Роман На чтение 15 мин. Опубликовано

Должник по кредиту больше всего боится коллекторов. Как бороться с агрессией, навязчивыми звонками, психологическим давлением мы расскажем вам в этой статье. Необходимо напомнить, что лучший способ избавиться от коллекторов — вернуть долги банку, в котором вы брали кредит.

Что говорит закон?

На заре развития рынка кредитования в России коллекторские агентства появились стихийно. Когда явление приобрело массовых характер, государство приступило к регулированию деятельности коллекторов. Кредитов стало больше, они доступны широкому кругу населения, количество невозвратов увеличилось. Были приняты несколько законов, защищающих граждан от произвола. Самый актуальный — от 3 июля 2016 года.

Согласно духу этого закона коллекторы имеют право только на информирование должника о наличии его обязательств перед кредитной организацией и предложение путей для урегулирования вопроса. Причем они должны делать это в вежливой и корректной форме, соблюдая наложенные законом ограничения. На деле многие агенты таких компаний ведут себя нагло, навязчиво, позволяют себе давить на людей и не просто напоминать, а буквально вымогать средства.

В ситуации, когда должник необдуманно возвращает долг наличными, переводит деньги на указанный ему счет или добровольно соглашается на реализацию своего имущества в счет долга, велика вероятность мошенничества. Не секрет, что с повсеместным проникновением интернета личные данные людей могут попасть в открытый доступ. Любой нечистый на руку «делец» способен представиться коллектором и, воспользовавшись растерянностью должника, попросту обокрасть его.

Согласно закону сотрудники коллекторских агентств обязаны при обращении к вам представиться, предоставить информацию о компании, которую они представляют и сведения о том, каким путем ими получены данные о вашем кредите или просрочке. Указания, как происходит передача прав по кредиту, можно найти в ФЗ №353, особенно п. 15, а также в статьях №382, 384 и 385.

Кто звонит?

Предположим, что человек сам знает о том, что он пропустил несколько платежей по кредиту и у него образовалась задолженность. Это не означает, что ему сразу начнут звонить коллекторы. Сначала банк постарается «достучаться» к должнику своими методами. Они очень простые — письма на электронную почту, звонки на контактный номер телефона и, в качестве решающего аргумента, письма Почтой России.

Лайфхак: На начальном этапе попытайтесь договориться с банком о переносе платежа, изменении графика, предоставлении вам кредитных каникул или, наконец, реструктуризации долга. При этом размер ежемесячного платежа удастся снизить, а вот общий размер долга может возрасти. Есть ничего не получилось и банк отчаялся вернуть свои деньги, он может переуступить свои права коллекторам.

Получив звонок с требованием вернуть деньги, уточните, чьи интересы представляет позвонивший. Если он работает в отделе вашего банка по работе с должниками, то используйте совет, приведенный выше.

Если вам звонит сотрудник сторонней организации, то он должен пояснить на каком основании к ней перешел ваш пакет долговых документов. Работать коллекторами могут и агенты в интересах кредитора за процент или денежное вознаграждение.

Если банк отказался от вас и передал ваш долг коллекторам, то это говорит о большой просрочке по платежам — от полугода и более. Вам нужно достать свой кредитный и договор и найти в нем положения, говорящие об условиях передачи прав требования задолженности. Если такого пункта нет, то претензии коллекторов незаконны.

Проверка правомочности коллекторов

При первом звонке коллекторов необходимо убедиться в том, что банк действительно передал им ваш долг. Сообщить об этом вам должны из банка, обычно это происходит несколькими способами одновременно:

- СМС;

- E-mail;

- письмо Почтой России.

Самое важное — сообщение, отправленное обычной почтой. Это должно быть заказное письмо с уведомлением о доставке. В нем пересылается уведомление о переуступке прав и копия самого договора цессии. У коллекторов также должна быть копия этих документов. При обращении вы можете потребовать предоставить вам их для ознакомления. Пока никто не может подтвердить, что вы видели и ознакомлены с договором цессии, заставить вас что-то платить кому-то кроме банка невозможно.

Иногда коллекторское бюро заключает с банком договор и представлении его интересов и действует как агент кредитора. В этом случае вам должны предъявить агентский договор банк-коллектор. В нем вы найдете полный перечень прав, которые получили коллекторы в отношении своих действий по возврату долга. Вы можете самостоятельно запросить эти документы в банке.

Найдите коллектора в Госреестре

При обращении к коллектору кредитор обязан не позже, чем через 30 рабочих дней сообщить вам о принятом решении. Получив соответствующее письмо, вы можете сразу проверить правомочность коллекторов, которые могут вас побеспокоить. Все сведения о компаниях, имеющих лицензию на коллекторскую деятельность, содержатся в Госреестре. В 2019 году в него внесено 244 агентства.

Заниматься вашим делом может только одна коллекторская организация, если звонки поступают из нескольких контор высока вероятность мошенничества. Те компании, которые не включены в Госреестр, не могут никаким образом требовать от вас возврата долгов в адрес иного юридического лица.

Важно: Список коллекторских агентств можно найти на сайте Федеральной службы судебных приставов fssprus.ru.

До получения официального сообщения из банка кредитора (или МФО) вы можете полностью игнорировать любые звонки и письма. В январе 2017 года в закон были внесены изменения, еще строже регламентирующие деятельность коллекторов, поэтому угрозы, навязчивые звонки, грубости и оскорбления — повод для обращения в полицию, а не для передачи денег.

Методы работы коллекторов с должниками

Законодательное регулирование значительно ограничило выбор методов работы коллекторов. В их распоряжение предоставлены звонки, рассылка писем на адрес должника, отправка СМС-сообщений. В любых отправлениях может содержаться напоминание о сумме задолженности, длительности просрочки и просьбы о погашении долга.

Как правило, коллекторы предлагают некоторое улучшение для должника — частичное снижение суммы процентов, более длительный график платежей или снижение суммы долга при единовременной оплате. В случае, если это просьбы не находят отклика, долнику объяснят, чем ему грозит невозврат кредита:

- плохая кредитная история;

- невозможность взять повторный заем;

- запрет на выезд за границу;

- сложности с устройством на работу.

Все это соответствует закону, но есть нюансы. Например, запрет на выезд за рубеж может быть наложен только после обращения кредитора в суд, получения судебного решения и передачи его в службу судебных приставов. Именно они могут запретить вам выезд, но никак не коллекторы. Что же касается работы, то проверку службы безопасности требуется проходить далеко не во всех компаниях и не на каждую должность.

Если должник отказывается взаимодействовать и не предпринимает никаких действий по возврату долга, к нему могут отправить коллектора на дом. Иногда коллекторы приходят и на работу. Цель визита — передать лично в руки официальные бумаги с требованием о возврате долга. На этом этапе вас предупредят о возможности передачи дела в суд. В ходу угроза о конфискации имущества для погашения долга. О месте и времени встречи стоит договориться заранее.

Если вы настроены вернуть долг, но у вас возникли временные трудности, коллекторское агентство в меру своих возможностей даже готово оказать вам помощь. Они могут продлить сроки платежей, подсказать источники дополнительного дохода. Однако вам предложат подписать расписку с указанием нового срока возврата долга, а это не всегда выгодно. В суде такая расписка может быть принята как аргумент в вашу пользу (вы пытались вернуть долг), так и сыграть против вас. Она послужит поводом для продления сроков исковой давности.

Схемы работы коллекторов

Закон позволяет коллекторам работать всего по двум простым схемам:

- посреднические услуги;

- выкуп долга.

В первом случае коллекторы просто регулярно напоминают о необходимости вернуть заемные средства. Вам подскажут сумму задолженности и будут всячески информировать о тех карах, которые ожидают неплательщиков. Коллекторское агентство получит в случае удачи от 10 до 50 процентов от той суммы, которую вы вернете банку.

Если коллекторы выкупили ваш долг у кредитора, то теперь все права перешли к ним. Все, что вернетесь теперь станет доходом агентства по возврату долгов. В этом применяется более жесткое воздействие, так как коллекторы уже потратились сами на покупку ваших обязательств перед банком и хотят вернуть свои затраты и еще заработать на этом.

Какие действия коллекторов незаконны?

Несмотря на угрозы коллекторы не имеют права на многие действия, которых боятся должники. Им запрещено:

- Проникать в жилище должника, за исключением случаев когда он сам даст такое разрешение. Взлом дверей, ворот решеток запрещен законом и если такое происходит — немедленно вызывайте полицию. Нарушение неприкосновенности — это уже статья уголовного кодекса 139.

- Конфискация имущества, осмотр и опись вещей, продажа в счет долга. Этим, в случае наличия судебного решения, занимаются исключительно судебные приставы.

- Грубое обращение, открытые угрозы, скрытое запугивание, использование ненормативной лексики. Нельзя писать на стенах, дверях и почтовых ящиках, расклеивать порочащие должника объявления в подъезде. Угрозы чести и достоинству подпадают под действие статьи 137 УК РФ.

- Требовать информацию о работе, названии компании, телефонах и адресе.

- Беспокоить родственников и знакомых должника, за исключением случаев когда человек является созаемщиком или поручителем по кредиту. Если ваших близких беспокоят, подавайте заявление в полицию, ссылаясь на 23 статью Конституции РФ

- Требовать информации у вашего начальника, коллег, соседей и общаться с ними.

- Если коллектор отказывается назвать свое имя, точное наименование коллекторской организации, адрес, телефон, он таким образом нарушает закон.

Важно: Коллекторами не могут работать люди с непогашенной судимостью (отсидевшие могут). Нельзя взыскивать долги с граждан РФ, находясь за границей.

Коллекторским агентствам разрешен сбор информации о том, где вы живете, где зарегистрированы постоянно, на какой номер телефона вам можно звонить и на какую почту писать. У вас могут спросить. В какое время вам удобнее отвечать на звонки.

Подают ли коллекторы в суд?

Граждан особенно пугает перспектива судебного разбирательства и коллекторы охотно этим пользуются для психологического воздействия. Не стоит бояться суда, так как вы, со своей стороны, можете подать встречное исковое заявление, чтобы снизить проценты или иным образом улучшить свое положение.

Коллекторская компания, выкупившая ваш кредит, имеет право передать дело в суд. Однако для этого у нее должна быть соответствующая аккредитация (проверяйте по Госреестру) и официальное разрешение от банка. В тюрьму неплательщиков не сажают, так как это не уголовный, а гражданский суд. В самом худшем случае вам придется вернуть кредит и выплатить неустойку, если такое условие содержится в договоре.

Важно: Если срок исковой давности истек, то подать на вас в суд нельзя. Он составляет 3 года, но на определенных условиях возможно продление.

В ходе судебного разбирательства происходит перерасчет процентов и если они были дополнительно накручены, сумма уменьшиться. Возврат по решению суда происходит не сразу, а по определенному графику. Конфискация имущества — крайняя мера, судебные приставы тоже должны провести определенные процедуры, чтобы зафиксировать ваш отказ платить.

Инструкция по выживанию, если долг передали коллекторам

Столкнувшись с коллекторами, не стоит нервничать. Быть должником и так тяжелая моральная нагрузка, с изменением названия кредитора мало что меняется. Есть плюсы — при переуступке прав начисление процентов по кредиту прекращается.

При звонке на ваш телефон получите как можно больше информации о тех, кто вам звонит. Для вас важны юридический адрес, имя специалиста, название самой компании. Уточните, на каких условиях произошла переуступка прав. Перепроверьте полученную информацию в банке.

Вы можете официально отказаться от общения с коллекторами. Для этого напишите заявление в адрес своего банка, где брали кредит, или направьте его коллектору. Отправляют заполненное заявление по Почте России заказным письмом с уведомление или через нотариуса. Отказаться от общения с коллекторами раньше, чем через 4 месяца после начала просрочки, нельзя.

Скачать образец заявления можно ЗДЕСЬ

Впускать коллекторов в дом вы не обязаны. С ними поговорить в любом другом месте, в том числе условившись об этом заранее. При этом следите за тем, чтобы рядом с вами были независимые свидетели, возможно соседи. Не передавайте деньги в руки — только отправка официальными путями напрямую в банк.

Если коллекторы нарушают ваши права, угрожают, то надо обращаться в полицию или направлять заявление в прокуратуру. Чтобы защитить себя можно подать жалобу на сайте Центробанка РФ, для этого есть специальная онлайн-форма в «Интернет-приемной». О том, что вы подали жалобу, сообщите в банк. Там со своей стороны примут меры для усмирения коллекторов, так как подобные ситуации грозят банкам штрафами, а коллекторам — исключением из реестра.

Лайфхак: Если деньги у вас нашлись и вы готовы погасить задолженность, то вносите платеж на свой кредитный счет в банке. В противном случае через некоторое время может обнаружиться, что вы ничего никому не передавали, а долг продолжает расти. Если все права кредитора перешли к коллекторскому агентству, требуйте официального подтверждения того, что вы оплатили задолженность, кредит закрыт и кредитор не имеет к вам претензий.

Если все совсем плохо и выхода из ситуации вы не находите, то можно воспользоваться процедурой банкротства. Она стала доступна с 2015 года. К этому способа избавления от кредита прибегли уже более 80 000 человек. Воспользоваться могут те, чей кредит превышает 300 000₽.

Куда жаловаться на коллекторов?

Защитой прав граждан в подобной ситуации занимается несколько структур. Помните, что жалобы должны быть обоснованы и иметь документальное подтверждение. Записывайте телефонные звонки и личные переговоры на телефон, сохраняйте все платежные документы, письма и привлекайте свидетелей.

Жаловаться можно:

- В Центральный Банк Российской Федерации 9см. Выше).

- В прокуратуру и районное отделение полиции (для фиксации нападения, нарушения неприкосновенности, чести и достоинства, угроз).

- В Федеральную службу судебных приставов.

- В Роспотребнадзор на телефон горячей линии.

- В Ассоциацию коллекторов НАПКА.

Все жалобы надо подкреплять доказательствами, например, взять распечатку звонков у своего мобильного оператора. Нарушителям грозит штраф, судебное разбирательство и лишение лицензии.

Когда требование возврата долга невозможно?

Существуют ситуации, когда требование о возврате долга предъявить нельзя. Создать такую ситуацию искусственно невозможно, так что манипуляции исключены. Требовать деньги нельзя с тех, кто:

- лечится в больнице;

- имеет инвалидность I группы;

- не достиг совершеннолетия;

- официально лишен дееспособности или имеет ограничения.

Придти в банк или коллекторское агентство и заявить, что вы недееспособны, не получится. Все эти случаи требуют документального подтверждения. Подростки могут быть признаны «эмансипированными» решением суда или органов опеки. В этом случае они тоже обязаны рассчитаться по кредиту. За срок временного невозможности истребовать платеж по кредиту его сумма может увеличиться благодаря процентам и штрафам.

Что делать тем, кому звонят по ошибке?

Не секрет, что телефонные номера могут менять хозяев. Иногда новый владелец узнает об этом совершенно неожиданно, получив звонок из коллекторского агентства. Причин путаницы с номерами много. Кто-то дает чужой номер, не желая оставлять номера родственников в качестве дополнительных. Другой не имеет домашнего телефона и дает чужой, чтобы повысить вероятность выдачи кредита. Это мелкое мошенничество кажется безнаказанным, а страдают из-за него совершенно посторонние люди.

Лайфхак: Если вам звонят по поводу кредита другого человека, скачайте и установите на смартфон Антиколлектор. Это небольшое программное приложение, которое будет заносить номера в «черный список», ориентируясь на базу телефонов коллекторов. База регулярно обновляется.

Если такой заемщик в какой-то момент прекращает платить по кредиту, коллекторы начинают звонить по всем номерам, которые оставлял в заявке. Пострадавшей стороне следует объяснить, что номер принадлежит другому человеку. Если это не поможет, выясните в каком банке должник взял кредит и обратитесь туда напрямую. Если результата нет, пишите заявление в прокуратуру. Для этого телефонные переговоры с коллекторами надо записать.

Можно пойти в офис коллекторского агентства, предъявить им паспорт, телефон, выписку от оператора о звонках и оставить письменную жалобу. Если в этой ситуации коллекторы будут настаивать на том, что кредит брали именно вы (возможно совпадение фамилий или мошенничество), то обращайтесь в прокуратуру.

Кто такие антикоолекторы

В интернете много предложений от антиколлекторов, обещающих решить все проблемы, снизить задолженность и даже избавить от необходимости платить по кредиту. Такая деятельность тоже разрешена законом, так как подразумевает оказание юридической помощи должнику в плане реструктуризации задолженности и достижении договоренностей с банком. Самое полезное, что предлагают антиколлекторы — детальный анализ договора с банком или МФО. Они могут найти ошибки и нестыковки, благодаря которым удастся выиграть дело в суде.

Антиколлекторские компании берут на себя прием всех звонков из банка, от коллекторов, ведут переговоры. Юристы разбирают ситуацию, ищут в договоре лазейки для уменьшения процентов и пени, сопровождают должника на переговорах и в суде. Они действительно хорошо знают все тонкости закона и реальную практику в этой области. Многие работают и коллекторами, и антиколлекторами одновременно и им известны все приемы и методы противника.

Кирилл Доронин, один из наиболее опытных и успешных антиколлекторов в России считает, что из-за кризиса количество должников стало критическим. Люди не понимают, что в условиях капитализма им рассчитывать не на кого, кроме себя. Ищите законные способы избавиться от кредитов — они есть.

Необходимо понимать, что антиколлектор — юрист узкой специализации высокого уровня. Его услуги стоят немало, хотя многие агентства предлагают первую консультацию бесплатно.

В дальнейшем такая поддержка может стоит до нескольких десятков тысяч в месяц. Оплата по факту встречается редко, чаще — по временным затратам или в процентах от результата. Сумма зависит не только от сложности случая, но и от вашей платежеспособности, размера долга и других обстоятельств.

Из-за высоких издержек обращаться к антиколлекторам по долгам меньше 40-50 тысяч не имеет смысла. Однако тем, чей долг не велик, можно получить бесплатную консультацию или обратиться за помощью в составлении конкретного заявления в банк или суд.

Вывод: Защита от от коллекторов есть. Коллекторский произвол остался в 90-х. Вы можете отстаивать свои права, а коллекторы обязаны соблюдать закон. Это не означает, что долги можно не возвращать, но никто не может оскорблять и преследовать вас, требуя немедленной оплаты кредита и космических процентов. Читайте законы, учите свои права и не поддавайтесь на провокации.

idco.ru

методы воздействия на заёмщиков для взыскания долгов

Иногда взятие кредита видится решением проблем с деньгами. Однако нередко такой подход становится причиной новых финансовых трудностей. В подобной ситуации одни должники идут на контакт с кредитором и выплачивают займ частями, а другие игнорируют законные требования. Кто выбивает долги с должников — зависит от степени конфликта сторон. Зачастую в этом принимают участие коллекторские агентства. Но работа коллекторов порой тоже едва ли не преступает закон.

Иногда взятие кредита видится решением проблем с деньгами. Однако нередко такой подход становится причиной новых финансовых трудностей. В подобной ситуации одни должники идут на контакт с кредитором и выплачивают займ частями, а другие игнорируют законные требования. Кто выбивает долги с должников — зависит от степени конфликта сторон. Зачастую в этом принимают участие коллекторские агентства. Но работа коллекторов порой тоже едва ли не преступает закон.

С чего всё начинается

Основанием для коллекторской деятельности является покупка долга физического лица, то есть коллекторы приобретают право на часть денежной суммы кредитной организации, которую задолжал заёмщик. Это не противоречит закону, так как статья 382 ГК РФ не обязывает получать на это согласие должника. Таким образом, коллекторы не являются сотрудниками банков. Более того, кредитным организациям невыгодно содержать подобный персонал, так как в случае превышения ими своих полномочий они нанесут ущерб репутации банка.

В России имеется немало прецедентов с незаконными методами выбивания долгов. Это является причиной, по которой кредиторы не любят ассоциироваться с коллекторами, но, тем не менее, предпочитают продавать им бесперспективные по их мнению долги. Даже такие конторы, как микрофинансовые организации, не горят желанием нанять в свои ряды выбивателей задолженностей, а отдают предпочтение профессиональным взыскателям из сторонних фирм.

Как работают коллекторские агентства

С физическими лицами разговор любых взыскателей долгов происходит напрямую, без посредников. Однако в отдельных случаях коллекторы порой позволяют себе извещать о неуплатах долгов родственников, друзей и просто знакомых заёмщика, что не является законным. Таким образом на должника осуществляется психологическое воздействие. Но контакт с окружением должника — нечастый инструмент воздействия. Впрочем, и не единственный. Среди методов того, как коллекторы работают с должниками, выделяются следующие:

-

Сбор информации. Прежде всего, коллекторы изучают платежеспособность должника, потенциальные источники его дохода и благосостояние. Уже после этого они выходят с ним на контакт, поначалу обычно дистанционный. При этом они используют информацию о заёмщике против него, предпочитая заявлять ему о том, что знают — это направлено на то, чтобы застать должника врасплох и загнать его в тупик;

Сбор информации. Прежде всего, коллекторы изучают платежеспособность должника, потенциальные источники его дохода и благосостояние. Уже после этого они выходят с ним на контакт, поначалу обычно дистанционный. При этом они используют информацию о заёмщике против него, предпочитая заявлять ему о том, что знают — это направлено на то, чтобы застать должника врасплох и загнать его в тупик; - Письменные извещения и телефонные звонки, с которых и начинается непосредственно знакомство с агентствами по взысканию задолженностей. Они редко представляют собой милые беседы — как правило, уже на этом этапе начинается психологическое давление на должника. Ему могут звонить то ранним утром, то ночью, требуя погасить долг. Звонки могут осуществляться по несколько раз в день и с разных номеров;

- Визиты по адресу должника. При этом никто из коллекторов не будет стремиться понравиться должнику — их цель как раз в обратном, доставлять ему максимум неприятных эмоций, но стараясь не переступать грань закона. Однако бывали случаи, когда выбиватели долгов орудовали кулаками и подручными средствами, а не словами.

Некоторые коллекторы практикуют откровенно незаконные способы, сопряжённые с хулиганством. Выражается это, например, в автодозвоне по номеру должника с помощью специальных программ, из-за чего другие абоненты не могут ему дозвониться. Испорченная грубыми надписями входная дверь или исписанный о проступках должника подъезд — ещё один незамысловатый инструмент сотрудников непорядочных агентств.

Некоторые коллекторы практикуют откровенно незаконные способы, сопряжённые с хулиганством. Выражается это, например, в автодозвоне по номеру должника с помощью специальных программ, из-за чего другие абоненты не могут ему дозвониться. Испорченная грубыми надписями входная дверь или исписанный о проступках должника подъезд — ещё один незамысловатый инструмент сотрудников непорядочных агентств.

При этом жертва такого выбивания долгов зачастую и не рассчитывает на то, что в таком противостоянии закон встанет на её сторону, так как коллекторы внушают ей противоправность именно её действий из-за неуплаты, и должник опасается обращаться в правоохранительные органы.

Коллекторам запрещается проникать на территорию неплательщика без его ведома и против его воли. Они не вправе описывать частное имущество и применять физическую силу под каким бы то ни было предлогом. Если их действия нарушают УК, КоАП и иные правовые кодексы — должник может подать жалобу в правоохранительные органы, Центробанк или национальную ассоциацию профессиональных коллекторских агентств (НАПКА).

Поиски должников

Бывает, что заёмщик предпочитает физически скрываться ото всех, кто требует от него погашение долга. Но в этом случае помочь на него выйти могут различные средства и методы, в том числе и технические, к коим прибегают идущие в ногу со временем коллекторские агентства. Среди таковых:

-

Поиск должника по информации, оставляемой им в социальных сетях. Учитывая, что многие сами оставляют свои контактные данные в соцсетях, коллекторам не составляет труда этим воспользоваться. Находкой для них являются и те должники, в аккаунтах которых обозначено много друзей и тем более есть родственники;

Поиск должника по информации, оставляемой им в социальных сетях. Учитывая, что многие сами оставляют свои контактные данные в соцсетях, коллекторам не составляет труда этим воспользоваться. Находкой для них являются и те должники, в аккаунтах которых обозначено много друзей и тем более есть родственники; - Слежка за родственниками, друзьями и знакомыми, с которыми должник выходил ранее на связь. Иногда сотрудники агентств по взысканию долгов даже пытаются дать понять о слежке задолжавшему и скрывающемуся лицу через его окружение, тем самым оказывая на него дополнительное давление;

- «Пробивание» местоположения по телефонному устройству — технически сложный и в этом контексте незаконный способ, который могут практиковать сотрудники агентств разве что с внушительными связями и наплевательским отношением к закону. Но при малом долге никто на это не пойдёт — себе дороже.

С целью поймать заёмщика отнюдь не всегда используются технологичные способы или слежка. Работа персонала агентств зачастую проходит на телефоне и на ногах — коллекторы ищут должника как по месту прописки, так и подкарауливая его у родственников. Но даже против злостного неплательщика, которого удалось найти лишь спустя месяцы, им запрещается применять силу. Если коллекторы позволяют себе не то что избивать, а даже удерживать заёмщика в закрытом помещении — их деятельность не может называться законной.

Необоснованные угрозы

В своей работе коллекторы любят делать акцент на некую опасность законных оснований, особенно выясняя отношения с наименее защищёнными слоями общества. Например, грозить получающим пособия одиноким матерям тем, что их детей заберут в детский дом, а неимущим людям — участью бездомных. Однако никаких оснований для беспокойства по этому поводу у должника быть не должно, так как ограничение прав на ребёнка никак не связано с коллекторской деятельностью, а конфискация имущества — прерогатива федеральной службы судебных приставов (ФССП). В своих угрозах взыскатели долгов зачастую исходят из юридической неграмотности людей.

В своей работе коллекторы любят делать акцент на некую опасность законных оснований, особенно выясняя отношения с наименее защищёнными слоями общества. Например, грозить получающим пособия одиноким матерям тем, что их детей заберут в детский дом, а неимущим людям — участью бездомных. Однако никаких оснований для беспокойства по этому поводу у должника быть не должно, так как ограничение прав на ребёнка никак не связано с коллекторской деятельностью, а конфискация имущества — прерогатива федеральной службы судебных приставов (ФССП). В своих угрозах взыскатели долгов зачастую исходят из юридической неграмотности людей.

Ассоциации с госорганами

В попытках ассоциироваться у заёмщика с представителями государственной власти, некоторые недобросовестные выбиватели долгов порой доходят до крайности. Например, они могут предстать перед должником в форме и со знаками отличия, подражающими тем, что есть у сотрудников МВД и всевозможных государственных структур. Но такая имитация сулит им серьёзную ответственность перед законом. Посему достаточно сфотографировать или записать на видео любого представителя коллекторского агентства, облачённого в неподобающую ему форму, и проблемы могут возникнуть уже у всей организации, в которой он работает. Ни один из них не должен выглядеть и представляться как полицейский или судебный пристав.

Что предписывает закон

Окружающая действительность и предписание того, что должно — совершенно разные вещи. Но после громких скандалов, связанных с коллекторской деятельностью, государство всё же начало присматриваться к проблеме и принимать соответствующие законы, направленные на защиту должников от агрессии взыскателей. В первую очередь, коллекторам предписывается побуждать должника к выплатам только посредством вербального контакта и без намёка на угрозу, коей может быть даже завуалированное психологическое давление. В коллекторской деятельности также требуется:

-

Представляться и сообщать задолжавшему лицу регистрационный номер своей компании, тем самым подтверждая правомерность своих требований;

Представляться и сообщать задолжавшему лицу регистрационный номер своей компании, тем самым подтверждая правомерность своих требований; - Оглашать заёмщику точную сумму накопившейся задолженности;

- Предлагать свои варианты решения образовавшейся проблемы, стараясь вступить с должником во взаимодействие, в коем будут заинтересованы обе стороны;

- Соблюдать неразглашение банковской тайны, заботясь о том, чтобы окружение должника не узнало о его задолженности от агентства.

От общения с коллекторской организацией можно отказаться. Но сделать это без явных нарушений с её стороны можно лишь по прошествии 4 месяцев с момента образования просрочки по займу (что не следует путать с первым контактом с работниками коллекторской фирмы). Через 4 месяца должник вправе составить письменное заявление, отправив его в банк, перед которым образовался долг. Кроме того, ничто не мешает не отвечать на звонки коллекторов и раньше четырёхмесячного срока — никакой ответственности за это не предусмотрено.

Сотрудники коллекторских фирм не могут звонить определённым категориям граждан, среди которых женщины с детьми младше полутора лет и беременные. То же самое касается и людей, которые находятся на стационарном лечении и инвалидов 1-й группы.

Актуальная трактовка ФЗ 230

В настоящее время коллекторам запрещается звонить заёмщику со скрытых номеров. Также они больше не имеют права звонить, когда им вздумается и вовлекать в процесс решения проблемы родственников или знакомых должника. Информирование других людей вообще нарушает права должника и без принятого ФЗ 230, так как по договору заёмщика с кредитным учреждением ни одна из сторон не должна сообщать детали договора третьим лицам, поэтому при злостном нарушении этого пункта можно подавать на коллекторов в суд.

В настоящее время коллекторам запрещается звонить заёмщику со скрытых номеров. Также они больше не имеют права звонить, когда им вздумается и вовлекать в процесс решения проблемы родственников или знакомых должника. Информирование других людей вообще нарушает права должника и без принятого ФЗ 230, так как по договору заёмщика с кредитным учреждением ни одна из сторон не должна сообщать детали договора третьим лицам, поэтому при злостном нарушении этого пункта можно подавать на коллекторов в суд.

Есть у ФЗ 230 и недостатки. Учитывая, что он накладывает на коллекторскую деятельность существенные ограничения, ставится под сомнение сама эффективность таких агентств. Во-первых, это может увеличить число невыплат по долговым обязательствам со стороны недобросовестных заёмщиков, а во-вторых — кредиторы будут всё чаще обращаться к ФССП, которая имеет полное право описывать имущество должников. Не стоит забывать и то, что любые накладываемые законом ограничения во все времена были источником криминальных творческих изысканий, результатами которых становились новые преступные схемы.

График звонков и посещений

Пока что в России ещё можно попасть в ситуацию, при которой взыскатели задолженности позволяют себе нарушать закон. Одна из причин — сложности, которые им доставляют новые ограничения в отношении них. Это касается в том числе и графика контактирования с должником. Его важно знать, чтобы в случае нарушения дать понять коллектору, что о неправомерности его действий будет сообщено либо сотрудникам правоохранительных органов, либо в НАПКА. При этом второй вариант даже лучше. Вот в какое время и по каким дням работники коллекторских агентств могут контактировать с должником:

- В будни разрешается звонить с 8:00 до 22:00;

- Выходить на связь в выходные дни коллекторы могут не раньше 9:00 и не позже 20:00;

- Лично встречаться с должником коллектор имеет право не чаще 1 раза в день, 2 раз в неделю и 8 раз в месяц.

Суммарное количество звонков в день законом не ограничивается, однако если их счёт идёт на десятки — должник может подать в суд на основании вмешательства в частную жизнь. При этом ему желательно предоставить доказательства того, что все звонки были осуществлены именно коллекторами, так как зачастую они звонят с разных номеров. Следовательно, их нужно связать между собой. Для этого подойдёт запись каждого телефонного разговора, в которой будут звучать одни и те же требования, то есть просто сбрасывать вызовы не рекомендуется.

Суммарное количество звонков в день законом не ограничивается, однако если их счёт идёт на десятки — должник может подать в суд на основании вмешательства в частную жизнь. При этом ему желательно предоставить доказательства того, что все звонки были осуществлены именно коллекторами, так как зачастую они звонят с разных номеров. Следовательно, их нужно связать между собой. Для этого подойдёт запись каждого телефонного разговора, в которой будут звучать одни и те же требования, то есть просто сбрасывать вызовы не рекомендуется.

Профессиональные взыскатели долгов всегда работали без оказания чрезмерного психологического воздействия и круглосуточных звонков, за которые и в былые времена полагалась административная и даже уголовная ответственность.

Знание законодательства — один из основных критериев, по которому осуществляется отбор в ряды взыскателей долгов. Добросовестные коллекторы действуют, как правило деликатно, не забывая представляться и соблюдать законный график выхода на контакт.

Обращение коллекторов в суд

Коллекторские агентства нередко грозят обратиться в суд. Но сделать это — значит расписаться в собственном бессилии перед должником. Они стараются так не делать, однако не из самолюбия, а по причине бесперспективности взыскания большого долга. Ведь не секрет, что пока коллекторы выбивают долг — процент по займу должника растёт и, соответственно, они рассчитывают на получение прибыли. Особенно это касается долгов перед микрофинансовыми организациями, назначающими громадные проценты. Но если заёмщик категорически отказывается выплачивать долг — коллекторское агентство имеет право подать иск на судебное рассмотрение дела.

Коллекторские агентства нередко грозят обратиться в суд. Но сделать это — значит расписаться в собственном бессилии перед должником. Они стараются так не делать, однако не из самолюбия, а по причине бесперспективности взыскания большого долга. Ведь не секрет, что пока коллекторы выбивают долг — процент по займу должника растёт и, соответственно, они рассчитывают на получение прибыли. Особенно это касается долгов перед микрофинансовыми организациями, назначающими громадные проценты. Но если заёмщик категорически отказывается выплачивать долг — коллекторское агентство имеет право подать иск на судебное рассмотрение дела.

В случае, если коллекторам удастся выиграть суд — никаких заоблачных процентов им не светит. Судебная практика по таким делам показывает, что в случае если должник хотя бы какое-то время выплачивал небольшие суммы, ему грозит лишь взыскание с него неустойки в соответствии с кредитным договором. Другое дело если он дал повод разглядеть в его действиях состав мошеннической деятельности, не выплатив даже малой части. При этом его имущество могут изъять на реализацию в пользу погашения долга только сотрудники ФССП, но никак не коллекторы. Важно учитывать, что коллекторские работники никоим образом не интегрированы в систему взыскания долгов в одностороннем порядке.

Оцените статью: Поделитесь с друзьями!chebo.biz

приёмы и методы работы коллекторских агентств — НеСМИ

Коллекторские агентства словно пауки, опутывая паутиной своих «серых схем» российские города, тащат за собой в нашу страну прозападные методы работы.

Как только ни называют они себя, выбирая громкие имена и статусы своих организаций:

- национальная служба взыскания;

- национальное агентство по сбору платежей;

- агентство финансовой и правовой безопасности;

- агентство по возврату кредитных долгов;

- корпорация (компания, агентство, организация и т.д.) по возврату (взысканию) долгов;

- бюро разрешения финансовых споров;

- агентство экономической безопасности;

- долговая корпорация;

- и т.д.

Пытаясь придать хоть какую-то значимость своей деятельности, коллекторские агентства создают различные ассоциации, например: Национальная ассоциация профессиональных коллекторских агентств (НАПКА — сайт которой на момент написания статьи я не смог посетить, так как он был отключен хостинг-провайдером, и наверняка за неуплату). Еще в России существуют Ассоциация коммерческих организаций по развитию коллекторского бизнеса (АРКБ) и Ассоциация корпоративного коллекторства.

К сожалению подобными ассоциациями, да что там говорить, не только ассоциациями, но и коллекторскими агентствами, часто руководят российские чиновники, депутаты различных образований, начиная с Правительства и Государственной Думы РФ. Коллекторская деятельность сегодня — очень выгодный и прибыльный бизнес, практически без каких либо начальных вложений. Поэтому и стремятся прийти в него все, кому лень трудиться и добиваться славы более достойным путём. Как бы ни называли себя коллекторы сегодня или завтра, статус их деятельности от этого не возвысится, такой уж образ сложился в умах народных масс! Встречают, как говорится, по одёжке…

По статистике портала Коллекторы.ру в России на сегодня действует более 1100 организаций, занимающихся коллекторской деятельностью. Эта напасть пришла к нам с Запада в первой половине 2000-х годов, одновременно с появлением на территории нашей страны зарубежных коммерческих банков типа Хоум Кредит и Ренессанс, активно начавших выдавать населению дорогостоящие кредиты и кредитные карты.

Для сравнения: в 2006 году Сбербанк России выдавал населению кредиты на личные нужды под 16% годовых, в то время, как Хоум Кредит предлагал непосильные займы под 18-24%, за просрочку по выплатам которых начислял немыслимые штрафные санкции. Но об этом чуть позже.

Сегодня деятельность коллекторских агентств на территории Российской Федерации никакими нормативными документами (законами или постановлениями) не регламентирована

Говоря русским языком, это всего лишь частные (коммерческие) организации, созданные для «выбивания» денежных сумм из должников. Чиновники, зарабатывающие на коллекторских агентствах (часто являющиеся руководителями этих самых агентств), всеми силами стараются сейчас продвинуть разработанные в кулуарах соответствующих ассоциаций законопроекты, которые могли бы стать неплохим прикрытием для их работы.

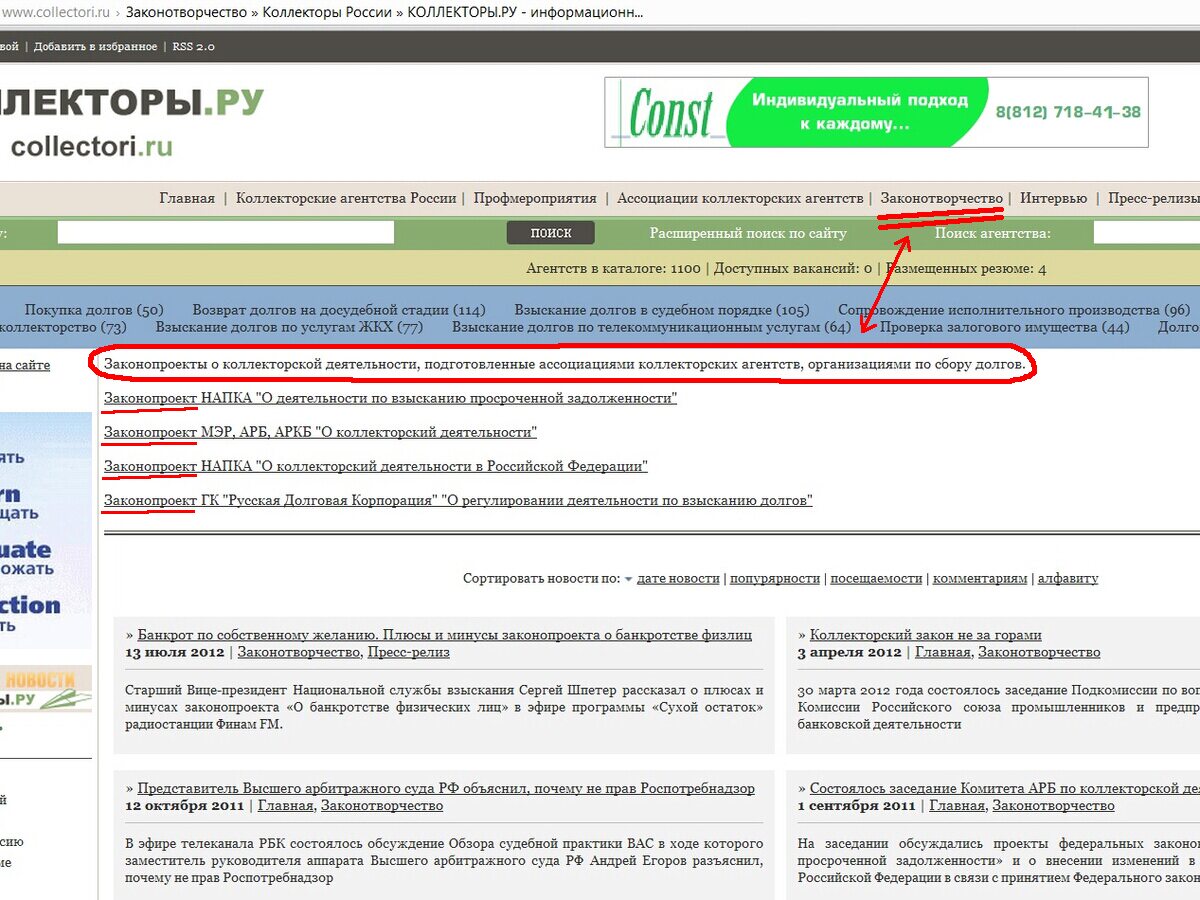

На сайте Коллекторы.ру приводится список законопроектов, которые рассматриваются в Государственной Думе РФ начиная с середины 2000-х годов и до сих пор не приняты:

- Законопроект, разработанный НАПКА — «О деятельности по взысканию просроченной задолженности»

- Законопроект, разработанный совместными усилиями МЭР, АРБ, АРКБ — «О коллекторский деятельности»

- Законопроект (НАПКА) «О коллекторский деятельности в Российской Федерации»

- Законопроект (ГК «Русская Долговая Корпорация») «О регулировании деятельности по взысканию долгов»

Раздел сайта так и называется — законотворчество:

На сайте Проект Закона (федеральный портал общественного обсуждения законопроектов органов законодательной власти РФ, где публикуется полная информация о движении законопроектов в реальном времени и об общественном мнении по ним) информации о подобных законопроектах я тоже не нашёл…

Итак, законодательной базы у коллекторов нет.

Методы и приёмы работы коллекторов

А если нет законодательной базы, это значит, что коллекторы или должны действовать в рамках законов России — что малоэффективно в их работе, или пытаться обходить требования законодательства. Так какими же путями развивается коллекторский бизнес для того, чтобы быть эффективным в рамках закона?

Сегодня известны 2 популярных метода воздействия коллекторов на должников:

- психологический

- физический

Рассмотрим оба способа, которые включает в себя совокупность приёмов, вынуждающих граждан, забыв об

nesmi.ru

Бизнес на заемщиках — методы работы коллекторских компаний

- Категории заемщиков и виды работы с ними

- Как работает коллекторская компания?

- Какие права по взысканию долга имеют коллекторы?

- Законодательная база

- Методы работы коллекторских компаний

- Как вести себя должникам, и как бороться с агрессивными коллекторами в рамках правового поля

Категории заемщиков и виды работы с ними

В связи с очень непростой экономической ситуацией в стране, большое количество людей пользуются услугами кредиторов и получают кредит. Всех заемщиков можно разделить на три категории:

- сознательные заемщики, которые будут платить, отдавая последние гроши; их доля в кредитном портфеле составляет 30%;

- заемщики, которые столкнулись с финансовыми трудностями, зависящими или не зависящими от них, и не могут в данный момент оплачивать кредит. В этой ситуации клиенту предлагается реструктуризировать кредит: продлить срок действия кредита, сделать отсрочку кредита, а иногда и процентов на определенный срок, например на 6 или 12 месяцев. Их доля в кредитном портфеле составляет где-то 50%;

- заемщики, которые изначально не планировали погашать кредит, одним словом мошенники.

Со второй категорией заемщиков работают банки, либо эти кредиты передают факторинговым компаниям. Указанные структуры используют следующие методы работы: от реструктуризации кредита, продажи залогового имущества до передачи иска в суд и принудительного взыскания.

С третьей категорией работают коллекторы. Банки передают должников фирмам, специализирующихся на «выбивании долгов». Коллекторские компании появились в России в период 2008-2009 годов, когда происходил международный экономический кризис. За этот отрезок времени они зарекомендовали себя как фирмы по взысканию задолженности с заемщиков. В данной работе обсудим правовой статус коллекторов и методы их работы с проблемной задолженностью.

Как работает коллекторская компания?

Задачи коллекторов — это работа с проблемной задолженностью, которую они получили от банка путем передачи прав требования по кредитному обязательству. Простыми словами имеется кредит, который не оплачивают. Банк вправе передать третьей стороне право взыскания задолженности.

Итак, посмотрим, каким образом коллекторы зарабатывают? Как правило, банковские учреждения продают долги с дисконтом, то за меньшую сумму, чем должен заемщик для того, чтобы выгода была обоюдной. Основная статья получения доходов — это средства, поступившие от погашенных кредитов. Но довольно часто коллекторы видоизменяют сумму задолженности, за счет повышения ставки по кредиту. И это невзирая на то, что согласно ст.24, 43, 51 Гражданского Кодекса РФ, колеекторская фирма имеет право требовать лишь в рамках кредитного договора и полученных по ним обязательствам. Изменять условия договора в одностороннем порядке запрещено. Поэтому заемщикам, которым сообщили о передаче долга коллекторам, советуем обратиться в банк и получить справку о состоянии задолженности на дату передачи. А также требовать от коллекторских компаний договор о передаче прав требований к ним от банка. Без этих документов с коллекторами можно не разговаривать.

Какие права по взысканию долга имеют коллекторы?

На российском рынке помимо «компаний — вышибал», которые действуют незаконными методами, есть огромное количество компаний, занимающихся своей работой профессионально, соблюдая нормы закона. Но в стране отсутствуют нормативные акты, регулирующие правовую деятельность коллекторских фирм, что приводит в замешательство, как коллекторов, так и нерадивых заемщиков.

Законодательная база

Для начала заметим, что открыть коллекторскую компанию в России не так сложно, для этого не потребуются лицензии, как для кредитных обществ и страховых компаний. Это коммерческая организация, которая является посредником по передаче прав требования. Но правомочность коллекторских фирм не утверждена законом, что порождает много судебных тяжб. Президиум Высшего арбитражного суда, в 2007г. в письме №120 подтвердил, что юридическое лицо, не имеющее специальной лицензии и которому передали долговые обязательства, действует в рамках закона. В 2011году в письме №146 полномочия коллекторов были подтверждены. Роспотребнадзор подкорректировал письмо №146, где указал, что кредитная организация не вправе переуступать требования не банковским учреждениям, без согласия на то должника. Для заемщика огромное значение имеет статус кредитора, то есть имеет ли он лицензию. Подобное сомнение высказал и Верховный суд, который в своем постановлении №17 от 2012года, указав, что передавать права требования по кредитным договорам физических лиц по выполнению обязательств запрещено. Пока в стране не будет единой законодательной базы, будут существовать разногласия между юридическими инстанциями.

Методы работы коллекторских компаний

В своей работе коллекторские компании применяют три основных метода:

- лояльный;

- метод давления;

- погашение долгов через суд.

По первому методу коллекторское бюро связывается с неплательщиком при помощи различных каналов связи. Должнику звонят и отправляют sms — сообщения, с просьбой погасить просроченную задолженность в кратчайшие сроки. Если заемщик идет на контакт, с ним оговаривают конкретную дату погашения. Если сумма долга превышает возможности должника погасить одним платежом, тогда ему разбивают платеж на несколько частей, с конкретными датами погашения. Если должник не хочет идти на контакт, коллекторы переходят к более жестким мерам. Кроме прозвона телефона заемщика, они звонят по всем телефонам, которые имеются в кредитном деле. А это родственники, друзья, коллеги по работе и учебе, непосредственные начальники. Цель коллекторов — оказать психологическое воздействие на всех, кто может заставить заемщика погасить кредит. Иногда они даже находят по базе данных городские телефоны соседей, и начинают терроризировать соседку «Марию Ивановну».

Опять же подчеркиваю — психологическое воздействие, потому что никакой родственник, а тем более руководитель или сосед не имеет право заставить погасить кредит. Помимо воздействия на телефоны, они могут посетить вас дома или на работе, учебе. Цель их визита — напоминание о выполнении своих обязательств в кратчайшие сроки. Во время встречи они психологически воздействуют на должника, тем самым как бы «загоняют его в угол», заставляя выполнять свои обязательства.

Как вести себя должникам, и как бороться с агрессивными коллекторами в рамках правового поля

Если вас донимают коллекторы своими звонками и визитами, то вы можете подать на них в суд. В исковом заявлении надо требовать ограничить действия коллекторов, а именно уменьшить количество встреч с заемщиком, а также минимизировать звонки и сообщения с требованием вернуть долг.

Эти средства расцениваются как средства психологического давления на заемщика и членов его семьи. Если коллекторская компания высокопрофессиональна, то она в любой ситуации будет действовать по закону. Но имеются компании, которые не гнушаются психологических приемов давления на должника. Когда вы первыми подали в суд на действия коллекторов, которые просите признать неправомерными, то до момента получения решения суда, их действия попадают под статью 163 УКРФ — вымогательство. Постоянные звонки, выезды на работу, угрозы – все это незаконные меры психологического воздействия. Решение суда напрямую зависит от методов работы с заемщиками. Если у заемщика имеется задолженность и коллекторская структура действовала в соответствии с законом, то суд может принять решение в пользу компании. Задача заемщика — убедить суд, что действия коллекторов не законны, так как уступка прав требований по выполнению кредитных обязательств организациям, не имеющим на это лицензий не законна. Хотя в конечном результате все будет зависеть от того, как суд будет трактовать нормы закона.

Как видно из статьи, коллекторы не так страшны, как себя «рисуют», но если вы взяли кредит, то обязательство надо выполнять, независимо от ваших сложных ситуаций

e-zaim.ru

Как бороться с коллекторами законными и эффективными способами

Современные российские реалии таковы, что взятие кредитов на разнообразные нужды стало повсеместной практикой. Но не всегда у заемщиков есть возможность вернуть их в указанные договором сроки. В этих условиях для многих актуальным является вопрос, как бороться с коллекторами. Ведь именно они пытаются всеми правдами и неправдами выбить у должника деньги.

Судебная практика

Конечно, возвращать свои долги всегда необходимо. Но иногда обстоятельства складываются таким образом, что гражданин не может на данный момент выполнять свои денежные обязательства. Такие проблемы следует урегулировать законными способами. Например, обращаясь в банк с просьбой о реструктуризации долга и пр.

Но так случается, что в ситуацию вмешивается коллекторское агентство. Методы ведения дел этими организациями бывают не всегда законны. Нередко должника и его семью пытаются напугать. Коллекторы приходят к заемщику домой, караулят его детей, донимают телефонными угрозами – это лишь малый перечень.

Здесь важно знать, как правильно противостоять таким шагам и защитить своих родственников. Действовать необходимо только законно, иначе можно самому оказаться виноватым и в конечном итоге предстать перед правоохранительными и даже судебными органами. Если простые переговоры не помогают, то неплательщик имеет право обратиться с иском в суд. Образец заявления всегда можно найти и скачать через интернет.

Предварительно необходимо выполнить ряд действий по сбору доказательств, иначе судебное решение будет вынесено не в пользу заемщика. Во-первых, если коллекторы ведут разговоры по телефону, то их желательно записать на диктофон. Следует также сохранять все СМС сообщения, полученные от них, электронные письма и т. д. Дело не только в том, что к неплательщику пристают с угрозами расправы, а в том, что правом предусмотрены определенные временные рамки, когда коллекторы могут обращаться к гражданам. Если они не соблюдаются, то это повод для законной претензии.

Если коллекторы настаивают на встрече, чтобы поговорить о долге или приходят с визитом в дом кредитора, то необходимо найти свидетеля. Для этого можно обратиться к соседям или любому знакомому, который на суде сможет подтвердить факт такого контакта.

Должник может обратиться в суд, если коллекторы нарушают его права

В документе, который подается в суд, следует как можно подробней изложить все нюансы, делая акцент на том, что коллекторы настаивают на личном общении не только с должником, но и с остальными членами его семьи и занимаются вымогательством. Грамотно составить исковое заявление при необходимости поможет юрист.

Перед обращением в суд будет лучше написать заявление в полицию, чтобы было видно, что ряд действий направленных на пресечение противоправных действий заемщиком, уже предпринимался. Заполнение такого документа ведется в произвольной форме.

Как показывает судебная практика последнего времени, если истец представляет доказательства незаконных действий коллекторов, которые попросту пытаются силой и шантажом выбить задолженность, то решение выносится в его пользу. Само же агентство отстраняется от участия в процессе, а то и лишается лицензии, а также на него может быть наложено взыскание в виде штрафа.

Есть ли правила общения с коллекторами

Любые грубые действия коллекторов следует пресекать. Каждому желательно знать, к каким законодательным актам можно апеллировать в случае коллекторы начинают донимать своими неправомерными деяниями и как им противодействовать.

Главное, что следует учитывать всем, это то что, разговор с коллекторами следует вести всегда спокойно без взаимных угроз и оскорблений. Иначе это может быть использовано против заемщика в случае судебных разбирательств.

Тот, кто планирует погасить свою задолженность в короткие сроки, должен указать эти временные рамки. Обычно на первое время этих действий бывает вполне достаточно.

В любом случае первым делом будет лучше разобраться, на каких основаниях агентство занимается преследованием, имеет ли оно вообще право требовать денежную просрочку. Для этого нужно прочитать свой договор с организацией, предоставившей заем. Он должен содержать пункт, предусматривающий возможность передачи сведений о кредитовой задолженности в коллекторское агентство. Если он отсутствует, то все требования выплатить долг являются неправомерными. Если же в документе он присутствует, взыскатели обязаны предоставить свидетельства, дающие именно им право требовать возврат займа. Это должно быть соглашение, заключенное с банком или иной кредитной организацией.

Дабы избежать возможных проблем, при общении с коллекторами, даже по телефону, следует вести себя сдержанно

Если коллекторы осаждают звонками, то правильней будет настоять на личной встрече. Поступить так необходимо, чтобы он предъявил имеющиеся документы: личное удостоверение и свидетельство, разрешающее ему взыскивать задолженность. Оно обязательно должно быть заверено печатью и подписью руководителя организации. Конечно, приходить на такую встречу лучше не в одиночестве, чтобы в случае необходимости кто-то мог помочь. Ведь ни для кого не секрет, что к физическим мерам воздействия недобросовестные взыскатели тоже иногда прибегают.

Если на начальной стадии избавиться от назойливых коллекторов не получается, то борьбу придется вести на более высоком уровне. Во-первых, если погашаться долг на существующих условиях не будет, то следует сообщить об этом сразу. Пусть банковские служащие или пересматривают условия, или действуют дальше через суд.

Во-вторых, на действия коллекторов можно пожаловаться их вышестоящему начальству. Пусть работодатель сам разбирается со своими служащими. Как вариант допустимо воспользоваться и соцсетями, поместив там текст, излагающий суть проблемы. Банковские структуры очень не любят такой антирекламы и, скорей всего, от преследований так удастся избавиться.

Нюансы ведения телефонных переговоров

Психологическая составляющая – это один из знаковых моментов, которым должен руководствоваться гражданин, ведущий телефонные переговоры с коллекторами. Цель подобных звонков всегда одна – заставить должника вернуть деньги. Где он их будет брать, сотрудников коллекторских агентств не интересует. В ход идут запугивания. Звонки могут раздаваться в неурочное время, даже ночью. Они могут стать очень назойливыми. Поэтому нужно знать, как дать отпор в такой ситуации, как общаться с взыскателями. Юристы дают полезные советы.

Во-первых, разговор с коллектором следует вести предельно вежливо и корректно. Но того же следует требовать и от своих оппонентов. Не обязательно слушать оскорбления, лучше просто положить трубку. Надо дать понять, что угрожая, коллекторы добьются лишь отрицательного результата. Понятно, что в условиях стресса сделать это бывает сложно, но надо постараться. И обязательно уяснить для себя, что по закону никакими способами воздействия, кроме вербальных, коллекторы не обладают.

Они не имеют право описать и изъять имущество, хоть частенько и грешат подобными запугиваниями. Подобная деятельность – это прерогатива судебных приставов и только по судебному решению.

Обезопасить себя можно, если записывать телефонные разговоры с коллекторами

Статья 17 ФЗ № 230 «О коллекторской деятельности» строго предписывает самому агентству вести записи всех телефонных разговоров с должниками. Поэтому отвечать на все вопросы следует предельно вежливо, пытаясь максимально обрисовать причину, по которой оплатить непогашенный кредит на данный момент не представляется возможным. В таком случае, возможно, банковские служащие пойдут навстречу и изменят условия выплат, предложив иную кредитную линию. О том, что переговоры записываются, представитель агентства обязан предупредить в самом начале беседы.

Кстати, самому произвести на всякий случай запись на диктофон не возбраняется. Этот шаг в дальнейшем может даже помочь при судебных разбирательствах в случае, если должник решит подать жалобу на нарушения закона со стороны коллекторов. К примеру, на звонки в неположенное время.

Согласно закону работник коллекторского агентства обязан сообщить свою фамилию, имя и отчество, полное наименование кредитора и сумму просрочки, которая предполагается к взысканию. В случае если эта информация не прозвучала, не стоит бояться спрашивать ее самому.

Если же звонок осуществляется со скрытого номера, то должник имеет полное право вообще не отвечать. Важно знать и то, следует ли разглашать какие-либо сведения, если вопросы коллекторов касаются персональной информации. Ответ однозначный – нет, делать этого не следует. Хотя бы во избежание попадания ее к мошенникам. Закон даже разрешает лицу, имеющему долг, совсем не общаться с коллекторами. Эту обязанность он имеет право возложить на своего адвоката или юридического представителя. Специалисту, конечно, придется заплатить. Зато он сможет навсегда избавить от навязчивого внимания взыскателей.

И самое главное, что должен помнить каждый – никто не имеет права нарушать покой граждан с 22.00 до 8.00. Нельзя звонить чаще двух раз в сутки, пяти раз в неделю и шестнадцати раз в месяц. Также запрещено звонить на предприятие, где трудится заемщик. Когда такое происходит, необходимо пожаловаться в соответствующую инстанцию. Хотя бы в ближайший полицейский отдел.

Как можно обжаловать действия коллекторов

Деятельность ряда агентств, занимающихся денежными взысканиями, вызывает у сограждан вполне понятные нарекания. Особенно когда она начинает выходить за рамки закона. В связи с этим необходимо понимать, как необходимо себя вести и куда следует жаловаться на коллекторов, чтобы защититься.

Если при общении с коллекторами имеются угрозы жизни, следует обращаться в МВД

Новый закон предусматривает несколько способов подачи жалобы на подобные действия:

- Надзор за деятельностью организаций, зафиксированных в госреестре (а все коллекторские агентства должны быть в него внесены), ведет ФССП. Чтобы подать жалобу, не обязательно даже ехать в офис Службы. Сделать это можно онлайн в специальном приложении на ее официальном сайте.

- При условии, что самому заемщику или членам его семьи угрожали за несвоевременную оплату долга, он имеет право написать заявление в Роскомнадзор. Если факты подтвердятся, то на коллектора лично и на само агентство может быть наложен существенный штраф.

- Если необходимо правильно выстроить линию поведения с коллекторами и разъяснить все вопросы, касающиеся их прав, то следует обратиться в Роспотребнадзор и послушать советы сотрудников этой организации.

- Когда есть подозрение, что неправомерные действия – это не личная инициатива сотрудника, а модель поведения всего коллекторского агентства, то следует составить и послать жалобу в Прокуратуру. То же самое надлежит сделать тем, кто не знает, как избавиться от звонков коллекторов, если долг не мой, а абсолютно неизвестного лица. При наличии подобного заявления прокурор обязан инициировать проверку всей организации.

- Если действия коллекторов принимают насильственный характер вплоть до того, что приходится держать против них оборону, необходимо обратиться в МВД или ФСБ. В таких ситуациях не обязательно даже подавать письменную жалобу. Допустим и вызов сотрудников по телефону, особенно когда понятно, что это единственный шанс спастись.

Защита от коллекторов предусмотрена теперь российским законодательством. Просто каждый дебитор должен знать свои права.

Что такое антиколлекторское агентство

В последние годы все большую популярность в России набирают антиколлекторские агентства. Эти частные компании помогают гражданам, имеющим долговые обязательства избавляться от нежелательного внимания взыскателей.

Для разрешения всех вопросов с коллекторами иногда лучше обратиться за квалифицированной помощью

Их работа заключается в том, чтобы законными методами помочь заемщику разрешить проблемы, возникающие в отношениях не только с коллекторами, но и с самим банком. Т. е. как только гражданин понимает, что может просрочить платежи и не может на данный момент погашать их в полном объеме, ему следует обратиться в антиколлекторское агентство. Штат грамотных специалистов, в первую очередь юристов, помогает разрешить споры на любой их стадии. Как правило, они гарантируют очень быстрый результат, помогая избавиться от последствий неоплаченных долгов.

Работники таких агентств ведут переговоры с банком, коллекторами, выступают в суде, могут при необходимости подать апелляцию при необоснованном решении. В 2018 г. таких компаний в каждом регионе довольно большой выбор. Главное, найти нужную организацию в конкретном случае.

Каждый, кто решил взять кредит, должен соизмерять свои желания и возможности и понимать, что деньги придется возвращать. А для этого надо иметь стабильный доход в первую очередь. Но если так получилось, что отдавать заем стало нечем, не стоит впадать в отчаяние. Следует первым делом прийти в банк и обсудить сложившуюся ситуацию. Но если уж дошло до того, что коллекторы пытаются испугать, обещая изъять имущество, надо знать, что никаких законных прав на подобные действия у них нет. Все это – обязанность Федеральной Службы Судебных Приставов. Только они имеют право описывать и продавать чужое имущество.

О действиях при звонках коллекторов пойдет речь в видео:

Внимание! В связи с последними изменениями в законодательстве, юридическая информация в данной статьей могла устареть!

Наш юрист может бесплатно Вас проконсультировать — напишите вопрос в форме ниже:

Бесплатная консультация с юристом

Заказать обратный звонок

Все ещё остались вопросы?

Позвоните по номеру +7 (499) 938 50 41 и наш юрист БЕСПЛАТНО ответит на все Ваши вопросы

moydolg.com

методы работы, что делать при их появлении, имеют ли право

Мы берем кредит на покупку квартиры, машины, на отпуск…в данном случае важна не частота принятия решения в пользу обращения в банк за дополнительным материальным подспорьем, а то, каким образом будет производиться выплата по взятым кредитным средствам.

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.Если вы хотите узнать, как решить именно Вашу проблему — обращайтесь в форму онлайн-консультанта справа или звоните по телефону +7 (499) 450-27-46. Это быстро и бесплатно!

Что, если заемщик, вдруг потеряет работу и будет вынужден отказаться от ежемесячной платы? Тогда в дело будет подключено коллекторское агентство. Кто это, и почему люди, оказавшись в долговой яме, до смерти боятся попасть в их поле зрения? Расскажет подробнее наша статья.

Структура коллекторского агентсва

Коллекторские агентства являются организациями, профессиональной деятельностью которых становится «выбивание» долгов из людей — заемщиков банков. Как правило, коллекторы – это предпоследняя инстанция, которая оказывает воздействие, завершающим же этапом становится суд.

Так как коллекторы сотрудничают с организацией, выдающей кредит, то нанимаются они банком и, успешно завершив свою работу по получению долга с заемщика, взимают некий процент от общей суммы, изъятых у должников средств.

По сути, зарплата коллектора и складывается из того, насколько быстро он получит деньги для кредитора. Поэтому такие организации используют весьма изощренные методы психологического воздействия на «жертву» долговой ямы.

Существует еще и другая история, когда коллекторское агентство само становится кредитором, выкупая долг заемщика у банка за гораздо меньшую стоимость.

Что могут делать коллекторы? Фото:rus2web.ru

Тому, у кого уже есть долг, в этой ситуации совсем плохо, так как коллекторы не только воздействуют на него различными методами и побуждают к уплате средств, но еще начисляют большие проценты за каждый день ожидания. К слову, числовой эквивалент процента в коллекторских агентствах «намного» выше, чем у банка.

Исторически агентства коллекторов изначально родом из Америки и появились в России только в начале двадцатого века. Причем сперва это были филиалы самих банковских структур, а теперь такие организации стали опосредованными фирмами, которые только сотрудничают с банком.

Принцип работы коллектора

Те, кто взыскивает долги с заемщиков, как правило пользуются психологическим прессингом, работая по следующей инструкции:

- Удаленный контакт с должником. Сюда входят сообщения на телефон, звонки, рассылки по электронной почте, письма, напоминающие о скором возрасте долга и «отдалённо» намекающие на последствия невыплаты.

- Личный контакт с заемщиком. На данном этапе коллекторы выясняют с помощью своего личного присутствия и встреч с должником, почему, собственно, долг так и остается без изменений. Обсуждается не только размер самой суммы, но набежавшее количество штрафов.

В эти личные встречи коллектор требует от должника расписку, в которой объяснены причины неуплаты, а также составляет с заемщиком план по выплате кредита, если должник хорошо идет на контакт. Коллекторы могут даже дать дополнительное время на поиск денежных средств среди родных и знакомых.

- Последняя встреча с должником. Если и в этот момент деньги на выплату кредита не найдены, то дело о долге заемщика передается в суд.

- Опись имущества должника. Последний этап – изъятие судебными приставами личного имущества того, кто не в состоянии уплатить долг. Позже все изъятое реализуется в пользу банка на погашение кредита.

Описанное выше – примерный план обычных «белых» коллекторских агентств.

Существуют, так называемые «черные» коллекторские агентства, которые могут использовать не только психологические методы воздействия на должника, но и физические. Нередки случаи, когда такие нападки со стороны коллекторов доводят жертв не выплаченного кредита до самоубийства.

Психологические методы воздействия

Практические воздействия коллекторов на заемщика, волей случая оказавшегося на скамье должников, могут быть гораздо более жесткими, чем схема «выбивания» приведенная выше. Звонки могут быть и посреди ночи.

О должнике могут распространять неприятные слухи, портить его репутацию, являться на работу и позорить его перед коллегами и начальством. Существуют и другие уловки коллекторов:

- Угрозы в соц.сетях;

- Обзвон всех родных и друзей должника;

- Прозрачный намек на несчастный случай с близкими заемщика, например, с детьми;

- Фото-шпионаж;

- Проникновение в жилье заемщика под личной сотрудников полиции или в роли судебных приставов. Делается это с целью узнать о материальном благосостоянии должника.

Как выбивают долги коллекторы, расскажет это видео:

Итог: человек, имеющий долг, настолько напуган, что боится даже выходить из дома. Еще одна психологических хитрость – и все, должник соглашается на все условия по выплате. Этой хитростью пользуются множество коллекторов: обещание смягчить условия в случае скорого погашения долга.

И здесь коллектор подскажет «верное» решение: нужно перекредитоваться в другой организации, в которой, как потом оказывается огромные проценты за просрочку.

Коронным приемом становится давление со стороны несовершеннолетних детей, имеющихся у заемщика, или специальной машины, которая сейчас поедет к подъезду и увезет его в неизвестном направлении туда, где с ним «говорить» будут другие лица.

На самом деле – все это лишь хитросплетенная паутина, в которую нельзя попадаться ни в коем случае. Помните, с коллекторами работают лучшие психологи, которые обучают их всем приемам психологической атаки.

Как не допустить передачу своего долга коллекторам

Читайте все, что подписываете! Заведите себе такую полезную привычку всегда вникать в написанное для вас «стандартное» соглашение, письменный договор, доверенность. Если в упор не понимаете написанное, то пользуйтесь услугами юриста, который расшифрует все завуалированные фразы грамотно составленного письменного капкана.

Во всех кредитных договорах есть один интересный пункт о передаче конфиденциальной информации о вас в руки третьим лицам. Этими «лицами» и будут являться коллекторы в том случае, если вы станете должником.

Таким образом, если в договоре такого пункта нет, либо вы не нашли его, когда подписывали бумагу на кредит, то закон на вашей стороне. При появлении на горизонте «выбивателей долгов» нужно сразу обращаться в суд.

Как избавится от коллекторов

Если все же вам предстоит встреча с взыскателем, то важно проявить инициативу первым и лично прийти в банк с повинной. Рассказать о всех сложностях, возникших в вашей жизни и объяснить, что взять деньги на выплату просто неоткуда.

Какие можно потребовать документы у коллекторов? Фото:hcpeople.ru

Помните, банк крайне заинтересованное в возврате вашего кредита лицо, поэтому он всегда найдет возможность пойти вам навстречу. Например, предоставит кредитные каникулы, в течении которых вы сможете скопить нужную сумму или уменьшит размер платежа.

Есть и такой вариант: вы будете пока оплачивать только проценты по кредиту, а не сам долг, пока ваша материальная ситуация не станет стабильной. После такой встречи банк гарантированно отзовет свое соглашение с коллекторскими агентствами.

Незаконные методы воздействия

В 2014 году был принят специальный закон о коллекторских агентствах, который регламентирует их действия в отношении должника. На сегодняшний день он был пересмотрен, и теперь с 01 января 2017 года по закону РФ № 230-ФЗ там есть пункт выбора общения с взыскателями: только по телефону или исключительно в письменном виде.

Однако, данный закон действует только для «белых» коллекторских агентств, которые всегда пользовались разрешенными методами взыскания долгов.

Что делать, если пришли коллекторы