Лизинг что это такое простыми: Что такое лизинг простыми словами

Что такое лизинг автомобиля простыми словами?

На авторынке очень часто можно услышать, что автомобиль был приобретен у продавца не по обычному составленному договору купли-продажи, а в лизинг. Данный вид покупки чаще распространен для юридических фирм. Если говорить по-простому, то лизинг означает долгосрочную аренду автомобиля с последующим приобретением его в собственность. Одну из главных ролей здесь играют такие организации, как лизинг-компании, которые по сути являются посредниками между продавцом автотранспорта и покупателем.

Если нужно купить автомобиль или другое средство, например, экскаватор, а всей суммы денег нет, то удобным вариантом будет лизинг-договор. С помощью такой услуги можно покупать не только ТС, но и различное дорогостоящее оборудование.

В большинстве европейских странах порядка 33% всех автомобилей покупатели покупают в лизинг — это примерно в 10 раз больше, чем в России. Данный вариант возможен и распространен не только для юридических организаций, но и для частных-физических лиц. Рассмотрим в данной статье это более подробно.

Что означает Лизинг?

Непонятное английское слово уже достаточно давно появилось в нашем лексиконе. До сих пор многие люди до конца не понимают разницу между лизинг-договором, кредитом и долгосрочной арендой какого-либо автомобиля.

Действительно, эти понятия довольно близки друг другу, но между ними есть существенная разница:

- кредит — передача банком имущества покупателю в рассрочку, покупатель обязывается за определенный срок оплатить всю стоимость товара плюс проценты по кредиту, которые в России довольно высокие и могут составлять от 15-ти до 30-ти % годовых, при этом покупатель становится фактическим владельцем имущества;

- аренда — передача во временное пользование, владелец устанавливает свои расценки и обязывает арендатора вносить регулярные платежи, а после окончания срока действия договора аренды имущество возвращается фактическому владельцу, то есть арендатору.

Лизинг же — это гибридная форма этих двух видов имущественных отношений, кроме того здесь задействованы не только лизингодатель и лизингополучатель, но и поставщик автомобилей.

Схема следующая:

- лизингодатель — это коммерческая финансовая структура, обладающая некой суммой средств на своих счетах;

- лизингополучатель обращается в эту структуру с желанием оформить договор лизинга на тот или иной вид техники — без разницы какой: машина, спецтехника, промышленное оборудование и так далее;

- лизинговая компания находит эту технику у производителя, оплачивает ее и ставит на баланс своей компании;

- с заказчиком подписывается договор, при этом формальным владельцем имущества остается лизинговая компания.

Стоит отметить, что на сегодняшний день распространены несколько форм лизинга:

- финансовый — схема описанная выше, когда по заказу заказчика компания ищет необходимую технику, приобретает ее за свои деньги и передает лизингополучателю;

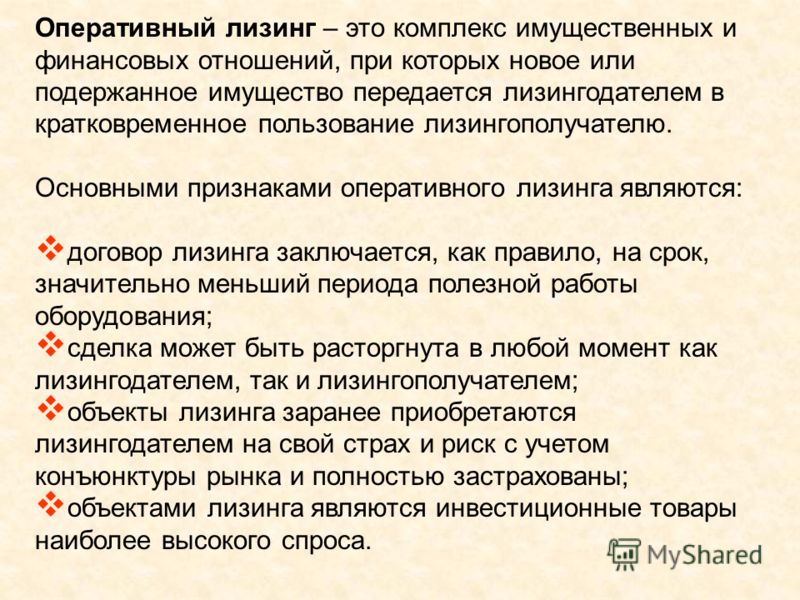

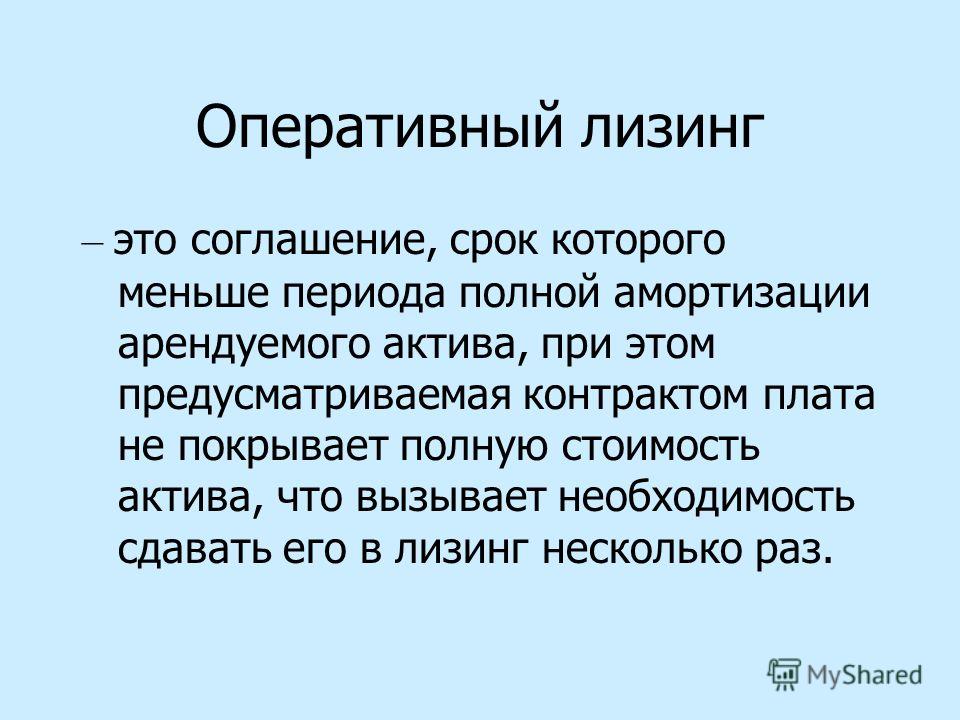

- оперативный — по существу это та же аренда, когда договор не предполагает дальнейшего выкупа, то есть лизингополучатель пользуется имуществом, а после окончания срока договора возвращает его лизинговой компании;

- обратный лизинг — больше распространен в сфере недвижимости — компания приобретает активы, затем продает их другой стороне и у нее же берет их в лизинг (таким способом пользуются для того, чтобы уменьшить налогообложение).

Понятно, что в большинстве случаев физические лица и представители малого бизнеса в отношении автомобилей преимущественно пользуются только первыми двумя видами лизинга.

Лизинг для юридических лиц

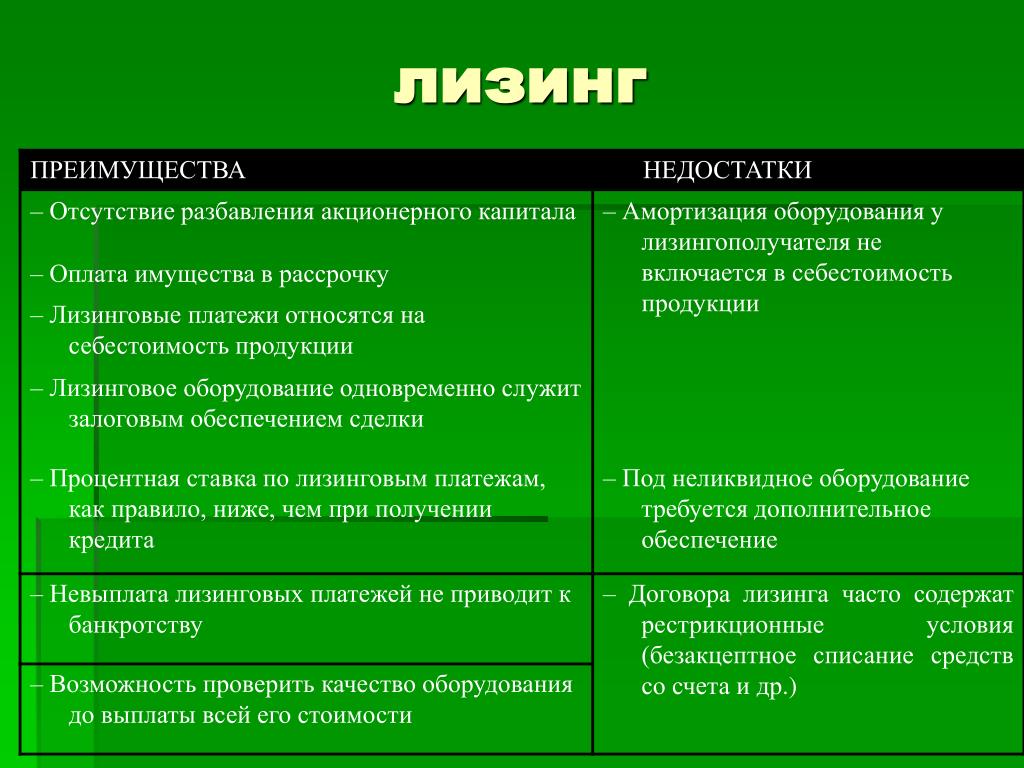

Чаще всего договором лизинга пользуются фирмы, которые покупают как автомобили, так и различную спецтехнику. Данный способ в отличие от кредита является более выгодным.

Для юридических лиц такая форма имущественных отношений выгодна по целому ряду причин:

- всеми вопросами поиска и поставки автомобильной техники занимается лизинговая компания;

- имущество не находится на балансе юрлица, соответственно за него не нужно платить налог на имущество;

- платежи по лизингу включают все сопутствующие расходы — НДС, пенсионный фонд, страховка и т.

д., то есть меньше бумажной работы ложится на плечи бухгалтерского отдела;

д., то есть меньше бумажной работы ложится на плечи бухгалтерского отдела; - ускоренная амортизация — остаточная стоимость транспортного средства быстрее уменьшается, а когда оно полностью переходит на баланс лизингополучателя, с него нужно будет платить значительно меньший налог на имущество.

Перечислять положительные стороны можно еще долго. Самое интересное, что и государство заинтересовано в такой схеме, поскольку происходит быстрая реализация продукции, при этом можно создать преференции для отечественного производителя, предложив более выгодные условия на приобретение автомобилей и техники местного производства.

Есть, правда, и негативные моменты, самый главный из которых — лизингополучатель имеет минимум прав на приобретенную им технику, и, если по каким-либо причинам он не сможет своевременно вносить необходимые суммы, то лизинговая компания получает возможность вернуть переданное по договору имущество, не компенсируя никаких расходов — то есть все выплаченные раннее средства не возвращаются.

Лизинг для физических лиц

Купить автомобиль и оформить его по договору в лизинг может также и простой человек. Скажем сразу, что данный способ будет выгоден при приобретении очень дорогих иномарок.

Прежде всего отметим, что лизинг для частных лиц не так выгоден, как это расписано на сайтах лизинговых компаний. Внимательное прочтение договора показывает, что сколь-нибудь заметная выгода возможна только при взятии в лизинг довольно дорогостоящих автомобилей — от миллиона и выше. Как правило, это дорогие иномарки, которые не покарману для среднестатистического российского гражданина. Большинство же простых россиян надеются стать владельцами бюджетных авто.

Условия, в принципе, те же, что и при оформлении банковского кредита:

- обязательное подтверждение платежеспособности — соответствующая справка от работодателя;

- предоставление документов — паспорт, налоговый номер, ВУ или любой другой документ для подтверждение личности, согласие супруги/супруга, поручители;

- первоначальный взнос — 10-20%.

Единственный положительный момент — авто числится на балансе лизинговой компании, соответственно, не нужно платить транспортный налог. Все же остальные платежи — КАСКО, ОСАГО, регистрация, штрафы за нарушения ПДД — хоть формально и ложатся на лизингодателя, но в действительности ложатся на плечи физического лица.

Одним словом, лизинг и автокредит для физических лиц имеют минимальные отличия. Более того, банк, при неспособности клиента обслуживать кредит, конфискует автомобиль, но возвращает разницу — все, что было уплачено, с вычетом износа, услуг. Лизинговая же компания деньги не вернет, поскольку владельцем ТС по документам являлась она.

Рекомендуем посмотреть это видео:

Что такое лизинг автомобиля простыми словами для частных лиц: особенности и преимущества

Самым доступным, понятным и простым правовым средством для покупки имущества является оформление договора аренды или купли-продажи. Но существует такой документ, в котором можно найти единые преимущества двух перечисленных – договор лизинга. Часто он применяется при покупке авто – в западных странах 40% новых машин приобретается в лизинг.Транспортное средство покупается на момент в собственность, за него нужно платить определенную сумму денег, после этого оно передается обратно хозяину. В 70-ых годах такая система пользовалась популярностью и была выгодной для любителей авто. Что представляет собой лизинг для частных лиц, какие особенности, какие документы нужны для оформления?

Что представляет собой лизинг?

Что такое договор лизинга? Это особое соглашение человека, который дает предмет в лизинг, и человека, который получает предмет в лизинг, в итоге которого первая сторона должна купить имущество по выбору второй стороны и отдать имущество на временное использование с дальнейшим выкупом. Что такое договор лизинга простыми словами? Это договор аренды с дальнейшей возможностью покупки имущества. Простыми словами, физическое лицо использует машину, делает ежемесячные взносы, а потом может выкупить ее у компании.

Простыми словами, физическое лицо использует машину, делает ежемесячные взносы, а потом может выкупить ее у компании.

Какое отличие между лизингом и арендой? Основным моментом договора лизинга считается передача имущества на временное использование за конкретную стоимость. Простыми словами, если человек арендует авто, то им можно пользоваться определенное время. А вот на момент лизинга человек использует авто, делает ежемесячные взносы и в дальнейшем обязан выкупить авто, а не вернуть обратно хозяину. Если сравнивать договора, то аренда считается более дорогой, но не затратной – не нужно первоначальные взносы делать, а можно ограничиться небольшим залогом.

Обычно аренда применяется на короткий временной период. Человек, который берет в аренду авто, не будет волноваться об оформлении страховки, проходить техосмотр, ремонтировать авто – он платит деньги только за бензин. Ставка выявляется периодичностью аренды машины, в то время как при лизинге частное лицо оплачивает фиксированную ставку.

Чем отличается кредитование от лизингового договора?

Многие люди думают, что лучше сделать: оформить в кредит или взять лизинг? Многие давно отметили огромное число лизинговых программ с кредитом при покупке автомобиля – тут нужно внести первоначальный взнос, появляются фиксированные ежемесячные платежи. Но тут появляется один момент: если вы оформляете авто в кредит, автомобиль становится собственностью заемщика и считается одновременно залогом , который обеспечивает осуществление кредитных обязательств. Если речь идет о договоре аренды, то авто не переходит в собственность частного лица, считается имуществом лизингодателя и становится собственностью автомобилиста после выкупа.Особенности лизинга

Выгодно ли покупать бу авто в лизинг? Важно добавить, что цена купленной машины в лизинг ниже на 10%, чем цена авто в кредит. Лизинговые программы можно применять лицам, которым отказано в получении кредита: возраст, наличие других кредитов. Транспортное средство считается имуществом компании, которое предоставляет авто в аренду. Люди, которые не хотят светиться в налоговых, могут взять машину в лизинг.

Транспортное средство считается имуществом компании, которое предоставляет авто в аренду. Люди, которые не хотят светиться в налоговых, могут взять машину в лизинг.

Нужно отметить, что покупка авто в лизинг для физических лиц выгодно тем, что в договоре есть мягкие условия получения машины, в отличие от кредитных программ – меньше штрафов, комиссий. Условия аренды зависят от компании, которые предлагают услуги, но учитывая текущую ситуацию, условия оформления в кредит в 2016 году, банковские ставки, автомобилист должен выбрать оформление авто в аренду.

Где получить автомобиль?

Где можно приобрести авто в лизинг для физических лиц? Если вы выбрали определенную модель, тогда нужно обратиться в лизинговые компании или отделения кредитно-денежных учреждений. Есть две группы таких компаний:

- Компании, которые разработаны финансовыми отделениями.

- Лизинговые компании, которые напрямую работают с изготовителями или официальными дистебьютерами машин.

Выбрать выгодные условия можно несколькими способами:

- Обратиться в автосалон – специалисты предоставят информацию о лизинговых программах.

- Обратиться в страховые и банковские учреждения. Заранее нужно изучить данные о лизинговых программах учреждений в интернете, после этого можно позвонить в отделение. В такой ситуации можно купить не только авто из салона, но и арестованные.

Как оформить автомобиль в лизинг физическим лицам?

Чтобы получить больше информации о том, как оформить авто в лизинг частным лицам, необходимо пойти в финансовые компании. Транспортное средство в аренду для частных лиц оформляется при наличии важных документов:

- Заявление на имя директора компании.

- Дубликат страниц паспорта.

- Дубликат заграничного паспорта или водительских прав.

- Справка о доходах (договор найма, трудовая книга, договор сдачи имущества в аренду).

Если решение было принято в вашу пользу, вы получаете транспортное средство в использование по договору аренды. При подписании договора нужно помнить о следующих моментах:

При подписании договора нужно помнить о следующих моментах:

- Клиент не будет хозяином авто на момент действия договора.

- Авто не должно иметь повреждений или тюнинговано.

- Только хозяин авто решает, когда делать ремонт или проходить техосмотр.

- Платежи привязан к курсу доллара.

Улучшение общественно-экономической среды, также создание и использование уникальных систем хозяйствования вызывают необходимость в качественных и новых методах обновления фондов компаний. Сегодня даже банковские услуги пытаются расшириться и развиваются очень быстро. Множество компаний и частных лиц с интересом рассматривают услугу лизинга.

Такая услуга позволяет частным и юридическим лицам получить желаемое имущество, которое требуется для работы. Человек использует лизинговое имущество и оплачивает некоторую сумму. Не нужно идти в банки и оформлять кредиты с высокими ставками. Услуга считается формой коммерческих услуг. Это единство денежных и правовых отношений, которые возникают на базе оформления договора лизинга.

Почти каждый человек делает покупки или на свои деньги, или на средства банка. За границей такой способ активно практикуется уже много лет. Аренда пользуется большим спросом. И такой услугой пользуются не только фирмы, но и частные лица. Сегодня приобретение автомобиля в лизинг поэтапно развивается. Также можно оформить в аренду любое оборудование, не только автомобиль.

Лизинг привлекателен для многих людей, ведь договор легко оформляется. Чтобы выполнить такую сделку, нужно потратить совсем немного времени, не нужно бегать по инстанциям и собирать портфель документов, как это нужно при оформлении кредита в банке. При аренде не требуется подпись поручителей.

Достоинства услуг аренды:

- Вам не придется приобретать имущество для его использования.

- Если вы применяете услуги лизинга, то имущество не должно находиться под арестом из-за финансовых сложностей.

- Это гибкий инструмент, так как дает возможность обеим сторонам разработать план платежей.

- Есть разные формы и группы обеспечения.

- Вы избавляетесь от любых рисков, имеющих отношение к активам.

- Купленные активы не числятся на вашем балансе, поэтому нет смысла платить налоги.

- Покупая транспортное средство в лизинг, рассчитываете на долгосрочное и качественное обслуживание.

Если вам нужно взять в аренду автомобиль или оборудование, обратитесь в проверенные компании.

Оцените статью: Поделитесь с друзьями!

что это такое простыми словами

Это вид финансовых отношений двух и более сторон по долгосрочной аренде основных средств с правом последующего выкупа. Финансовый инструмент, нечто среднее между арендой объекта и покупкой его в кредит, в ряде случаев более выгодный для хозяйствующего субъекта.

Участники лизинга

Лизингополучатель – лицо, заинтересованное в получении дорогостоящего физического актива, как правило, производственного назначения, здесь и сейчас при минимальном вовлечении собственных средств и мягких требованиях к кредитной истории, также возможность оптимизации налогообложения. По истечении договора лизинга предмет может быть выкуплен лизингополучателем по остаточной стоимости.

Лизингодатель – особый вид финансовой организации со строгим регулированием деятельности, предоставляющей за свой счет лизингополучателю – юридическому, реже физическому, лицу в возмездное пользование некое ценное имущество: оборудование, автотранспорт, недвижимость за определенную комиссию. Цель лизингодателя – размещение денежных средств и получение прибыли с разницы между рыночной ценой на имущество и ее стоимостью после лизинга. По сути, комиссия за вещественный кредит.

Цель лизингодателя – размещение денежных средств и получение прибыли с разницы между рыночной ценой на имущество и ее стоимостью после лизинга. По сути, комиссия за вещественный кредит.

Помимо двух основных сторон в сделке могут участвовать страховая компания и продавец актива – его выгода от наличия подобного инструмента заключается в быстрой и простой реализации собственной продукции через надежного покупателя, возможность налаживания долгосрочных партнерских отношений со специализированными компаниями. Также продавец сам может выступать лизингополучателем своего же имущества в случае потребности в деньгах. Здесь лизингодатель также выступает кредитором – переводит деньги за оборудование, а затем получает лизинговые платежи за пользование от самого продавца – такая модель называется

Особенности лизинга

Передаваемое по лизингу имущество остается в собственности лизингодателя, а также обычно числится на его балансе, что сильно отличает лизинг от кредита, когда кредитор передает деньги.

Переплата за лизинг – разница между рыночной ценой и конечной полной стоимостью для лизингополучателя – называется здесь «удорожанием» и является коммерческим результатом деятельности лизинговой компании.

Лизинговые платежи включаются в состав расходов лизингополучателя, уменьшают налогооблагаемую базу по налогу прибыль. НДС, включенный в каждый лизинговый платеж, принимается лизингополучателем к вычету в полном объеме. Таким образом, лизинговая схема часто удобна для оптимизации налогообложения предприятий и быстрого обновления основных средств.

В лизинг можно взять как новые, так и бывшие в употреблении средства.

Как и при обычном кредите, подписывается лизинговый договор с согласованием всех условий: точное описание актива, срок и стоимость лизинга, обязанности по содержанию и ремонту, учет на балансе, порядок амортизации, ответственность в случае порчи и утраты, порядок расторжения сделки и возможность выкупа и т. д., составляется график платежей.

д., составляется график платежей.

Актуальность

Лизинг востребован как малыми предприятиями, так и крупными – авиа и железнодорожными, нефтегазовой отраслью. В случае с крупными возникает риск образования дочерних лизинговых компаний с целью уменьшения налогообложения, поэтому налоговые службы уделяют им повышенное внимание.

Для физических лиц лизинг востребован в случае неудачной кредитной истории – ипотека недоступна из-за значительных рисков кредитора, при лизинге же имущество остается в собственности лизингодателя и риск, а следовательно, и жесткость требований к клиенту снижаются. Также при лизинге, в отличие от ипотеки, по сути, владеемое имущество на личности не числится, налог на имущество не уплачивается, в разделе имущества при разводе не участвует, судебные обременения на него не налагаются.

Автор: Анна Котенко, автор направления “Ломбарды”

ООО «ИА «Займ.ком»

Что такое лизинг автомобиля — простыми словами

Что такое лизинг автомобиля — простыми словами

Татьяна Козырь 14 ноября 2019

В автомобильных продажах можно часто встретить такое понятие, как лизинг.

Лизинг представляет собой финансовый инструмент в системе кредитования. По сути, он является смешением финансового кредита и аренды. Лизинг дает право пользоваться товаром, а затем выкупить его.

Машина в лизинг за 4 шага

1 — Вы выбираете подходящую машину с пробегом. Это может быть частное лицо, автохаус или автосалон. Вы просто выбираете машину, которая нравится Вам.

2 — подаете заявку для расчёта лизинга. Это можно сделать online — на сайте компании, или по телефону 80293332888. На этом этапе специалисты АЛФИН проконсультируют и сделают расчет в зависимости от Ваших пожеланий по сроку и размеру ежемесячного платежа.

3 — подписываем лизинговый договор. Вы вносите аванс (решаете, каким образом вносить аванс: посредством выплаты от 20% стоимости автомобиля или путем передачи текущего транспортного средства в зачет стоимости нового).

4 — КАСКО не требуется, досрочное погашение возможно — без комиссий.

С продавцом заключаем договор купли-продажи и он получает деньги в валюте в банке по паспорту, как правило, в течение 30 мин.

Почему выгодно лизинг авто с АЛФИН? ЗАЯВКА НА ЛИЗИНГ АЛФИНЧтобы купить б у авто в лизинг в Минске, Вам достаточно предоставить:

- паспорт

- водительское удостоверение

Одобрение сделки, как правило, в течение 59 мин.

Условия приобретения б/у авто в лизинг

- авансовый платеж — от 20%

- срок договора лизинга — от 1 года до 7 лет

АЛФИН Лизинг — узнайте наши условия!

Что такое лизинг автомобиля для физических лиц: условия, плюсы и минусы

Автомобиль в наше время стал неотъемлемым атрибутом делового человека или семьи со средним достатком. Перечислять удобства автовладения не имеет смысла, доказательством тому является неуклонно растущая армия собственников транспортных средств.

Впрочем, купить автомобиль, разом заплатив его стоимость в салоне, становится несбыточной мечтой из-за финансовых проблем, с которым знаком почти каждый житель нашей страны. Банки предлагают кредитование для покупки заветного авто, но получить заем так же проблематично, поскольку не все отвечают требованиям по доходу, добросовестности, наличию работы.

Банки предлагают кредитование для покупки заветного авто, но получить заем так же проблематично, поскольку не все отвечают требованиям по доходу, добросовестности, наличию работы.

Одним из способов покупки автомашины в последние годы является договор лизинга, в соответствии с которым можно стать автовладельцем на весьма выгодных условиях.

Что такое лизинг автомобиля простыми словами

Гражданское законодательство относит лизинговые взаимоотношения к арендным договорам и определяет их, как финансовая аренда. По условиям заключенного договора некое лицо, именующее себя лизингодателем, обязуется перед другим лицом – лизингополучателем приобрести для него определенное имущество и передать ему во временное пользование за плату.

На практике же все выглядит почти, как указано в законе, но несколько проще. Простыми словами, если у лица, желающего купить автомобиль, недостаточно денежных средств, и банки отказали ему в кредите, то он может обратиться в специализированную контору, которая занимается лизинговыми операциями с просьбой предоставить ему машину в лизинг.

Видео — машина в лизинг — что это такое, его плюсы и минусы:

Специализированная организация, рассмотрев предложение и одобрив его, в дальнейшем покупает за свои средства оговоренную машину и передает ее лизингополучателю на определенных условиях.

В большинстве случаев, условия стандартные:

- первоначальный взнос;

- залоговый депозит;

- страхование автомобиля по программам КАСКО и ОСАГО;

- установка за счет лизингополучателя противоугонной системы;

- ежемесячные платежи, в виде платы за пользование машиной и маржу лизингодателя;

- по истечении определенного времени выкуп автомобиля по цене, установленной договором, путем оплаты его остаточной стоимости.

До момента выкупа транспортное средство будет являться собственностью лизингодателя, а пользоваться ею будущий владелец может на основании доверенности. Таким образом договор лизинга можно назвать способом приобретения машины в рассрочку. Купить можно как новый, так и подержанный автомобиль.

Таким образом договор лизинга можно назвать способом приобретения машины в рассрочку. Купить можно как новый, так и подержанный автомобиль.

Отличия договора лизинга от аренды и покупки машины в кредит

Договор лизинга является, по сути совокупностью договора аренды и кредитования, но имеет некоторые особенности.

Чем отличается от аренды

Арендные отношения предполагают временное пользование имуществом за плату, по истечении срока оно должно быть возвращено арендодателю с учетом естественного износа.

Как правило, при аренде автомобиля арендодатель, страхуясь от потерь, просит арендатора внести сумму залога, из которого он сможет впоследствии возместить ущерб, причиненный его имуществу.

Видео — что лучше кредит или лизинг автомобиля:

При необходимости аренды автомобиля арендатор вынужден выбирать из тех предложений, что имеются в наличии в гараже у владельца. А в случае заключения договора лизинга, лизингодатель приобретает машину по выбору и желанию лизингополучателя.

Арендодатель не ставит перед собой цель продать авто арендатору, у него другая задача, по окончании договора заключить новый с другим лицом. А вот лизинговые отношения, напротив строятся изначально на том, что пользователь по истечении установленного срока выкупает машину.

То есть конечная цель, это стать владельцем автомобиля в отличие от кратковременного пользования транспортным средством во время аренды.

Чем отличается от приобретения ТС по договору кредитования

Купить машину в кредит, означает заключение договора с банком, который предоставит целевой заем на оплату стоимости авто перед продавцом по заключенному договору купли-продажи. В результате чего, покупатель после оформления сделки становится законным владельцем автомобиля и ставит его на учет в ГИБДД на свое имя.

Банк в целях обеспечения возврата кредита получает данную автомашину в залог, который действует до момента полного расчета. Собственник может продать или совершить иную сделку с авто только с согласия банка. Разумеется, в целях сохранности автомобиля покупатель должен его застраховать посредством ОСАГО и КАСКО.

Собственник может продать или совершить иную сделку с авто только с согласия банка. Разумеется, в целях сохранности автомобиля покупатель должен его застраховать посредством ОСАГО и КАСКО.

Отличия кредитования от лизинга состоят в том, что в последнем случае собственником машины будет числиться лизингополучатель до даты внесения остаточного выкупного платежа и только после свершения данного факта, лизингополучатель сможет зарегистрировать свое право собственности.

Схожесть договоров заключается в наличии ежемесячных платежей, но при кредитовании выплачивается банку полученный заем, а при лизинге оплата состоит за пользование машиной, выкупной платы и дохода лизингополучателя.

Из анализа условий того и другого договоров и мнений финансистов выходит, что лизинг более дешевле и выгоднее в сравнении с кредитованием. Называются даже цифры от 7 до 13%, впрочем, это вполне обоснованно, учитывая хотя бы такой нюанс, как транспортный налог, ведь его при лизинге платить покупателю не нужно, поскольку он не является владельцем транспортного средства.

Специализированные лизинговые организации более лояльны к потенциальным клиентам и не выдвигают таких жестких требований, как банки, хотя подтверждать свой доход и состоятельность придется в любом случае.

Причина лояльности заключается в том, что автомобиль застрахован от рисков неплатежей со стороны покупателя, так как он является собственностью компании и при неисполнении обязательств предмет лизинга просто изымается у недобросовестного пользователя.

Как работает лизинг автомобилей для физических лиц

Для начала нужно найти подходящую лизинговую компанию, сделать это можно несколькими способами. Самый традиционный – это поиск через Интернет, удобно тем, что можно найти отзывы об организации от лиц, которые воспользовались ее услугами.

Лизинговой компанией считают любую финансовую организацию, которая оказывает такого рода услуги, как приобретение имущества по заказу клиента и передачу ему в пользование за плату с целью дальнейшего выкупа.

Видео — автомобиль в лизинг для физических лиц, преимущества и мифы:

В автосалонах и официальных автодилеров всегда имеется перечень таких фирм, с которыми они сотрудничают на постоянной основе. Выбрав подходящую компанию, нужно подать туда заявку, к которой потребуется приложить документы, подтверждающие источник и размер дохода, а так же подтвердить наличие денежных средств для первоначального взноса.

Если заявитель отвечает требованиям, выдвигаемым лизингополучателем, то ему предлагают выбрать подходящий автомобиль, соответствующий его доходам. В большинстве случаев придется ограничиться предложением автосалонов, с которыми работает лизинговая компания.

Где и как оформляется договор

После достижения согласия по всем условиям предстоящей сделки переходим к самому ответственному моменту — заключению договора лизинга.

Что же он собой представляет? Это обычный письменный документ, составляемый между сторонами сделки, не требующий нотариального удостоверения или государственной регистрации.

Как правило, у лизингодателей имеются стандартные уже отработанные договоры, и все же стоит тщательно ознакомиться с ним и найти все необходимые существенные условия, к таковым относятся:

- наименование и характеристики автомобиля;

- цена приобретения лизингополучателем у продавца;

- размер первоначального взноса;

- сумма залога, которую должен внести лизингополучатель в целях гарантии сохранности машины. В дальнейшем она зачитывается в выкупную стоимость;

- размер ежемесячных платежей;

- срок действия договора лизинга, по окончании которого нужно будет оплатить выкупную остаточную стоимость;

- согласованная сумма остаточной стоимости.

Все затраты, связанные с эксплуатацией автомашины несет лизингополучатель, сюда входят все расходы по страхованию, установке противоугонных систем, покупка дополнительного комплекта сезонных шин и прочее. При чем все перечисленные мероприятия должны быть совершены до передачи машины.

При чем все перечисленные мероприятия должны быть совершены до передачи машины.

На что следует обратить внимание

Любой пользователь желает быстрее рассчитаться и получить машину в собственность, поэтому договор должен содержать возможность досрочной оплаты остаточной стоимости, если такового не содержится, то это будет довольно проблематично.

Далее, в случае нежелания или невозможности выкупить автомобиль должен быть очень подробно оговорен процесс возврата имущества и порядок определения наличия повреждений, за которые должен платить лизингополучатель.

О каких нюансах следует помнить

Приобретение автомобиля в лизинг среди физических лиц становится все популярнее, многие покупатели уже оценили удобство таких сделок и их выгодность в сравнении с покупкой в кредит.

Однако нужно понимать, что при кредитовании покупатель сразу же становится владельцем машины и при просрочке платежа банк начнет вежливо выяснять причины, возможно, предоставит отсрочку и только потом направит исковое заявление в суд.

Далее пока дело рассматривается, у должника всегда есть возможность найти деньги и рассчитаться с банком.

В случае с лизингом условия будут жестче: если покупатель допустит нарушение условий, то лизингодатель сразу подаст в суд иск о взыскании задолженности и отзовет доверенность на право управления автомобилем, и потребует вернуть его.

Если неудавшийся собственник будет сопротивляться, то есть опасение, что автомобиль может быть объявлен в розыск, как угнанный и в любое время, он может быть изъят сотрудниками ГИБДД и возвращен его законному владельцу.

Поэтому нужно рассчитать свои возможности и силы перед тем, как решиться на заключение договора лизинга.

И все же покупка автомобиля по лизинговому договору является выгодным предложением от автосалонов и дилеров автозаводов. Всегда есть альтернатива отказаться от выкупа машины (если не позволяют средства) в отличии от кредитного договора.

Где и как оформить электронный полис ОСАГО, а также с какими проблемами при этом можно столкнуться.

Многие спрашивают когда нужно одевать зимнюю резину по закону, не смотря на погоду.

Какие действия следует предпринять https://voditeliauto.ru/voditeli-i-gibdd/registraciya-ts/zapret-na-registracionnye-dejstviya-avtomobilya.html чтобы снять ограничения на регистрационные действия в ГИБДД.

Видео — возможные «подводные камни» при оформлении автомобиля в лизинг:

Может заинтересовать:

Сканер для самостоятельной диагностики автомобиля

Добавить свою рекламу

Сравнить стоимость ОСАГО для своего авто

Добавить свою рекламу

Выбрать видеорегистратор: незаменимый гаджет для водителя

Добавить свою рекламу

Некоторые водители предпочитают видеорегистратор в виде зеркала

Добавить свою рекламу

Лизинг — что это такое простыми словами

Лизинг — это

Лизинг по своей сути, та же самая аренда имущества, только главное отличие состоит в том, что в последующем это имущество можно выкупить, с учетом тех средств, которые были уплачены в процессе этой аренды.

Лизингополучатель имеет возможность фактического владения имуществом, при внесении первоначального взноса. Он обычно составляет не более 30%. Оставшаяся сумма выплачивается постепенно, в сроки, установленные договором.

В отличие от кредита, платежи могут осуществляться сезонно, в зависимости от вида бизнеса. Выплачивать налоги за такое имущество по закону нужно только после приобретения права собственности. Условия лизинга очень разнообразные и гибкие, значительно отличающиеся от кредитных в лучшую сторону.

Виды лизинга — обзор 4 основных видов

Вид 1. Лизинг авто

С 2011 года помимо предпринимателей такими услугами могут пользоваться и физические лица. Такая схема очень распространена в данное время в таксопарках. Человек берет себе в лизинг автомобиль и осуществляет на нем таксомоторную деятельность, постепенно выплачивая и выполняя условия договора. А в дальнейшем он его полностью получает в собственность. Обычно такой срок составляет три года. Выгода здесь на лицо.

А в дальнейшем он его полностью получает в собственность. Обычно такой срок составляет три года. Выгода здесь на лицо.

Лизингополучатель имеет изначально новый автомобиль и имеет возможность работать на нем. Соответственно в виду перспективы его приобретения, он более тщательно заботится о его техническом состоянии и своевременности обслуживания. А спустя три года приобретает его в собственность и продолжая свою деятельность уже без всяких обязательств. Компания, предоставляющая ему эти услуги, защищена от всех рисков страховкой и постановкой транспорта на учет в государственных органов.

Основными выгодами являются:

- Возможность вносить платежи удобным способом по графику отличающимся от кредитного.

- Налоговые льготы для юридических лиц

- Процесс оформления лизинга намного проще чем кредита. А именно это касается проверки платежеспособности.

- Сроки оформления договора значительно ниже и составляют от 1 до 3 дней.

- Возможность вернуть автомобиль если он не подошел в процессе эксплуатации или в случае выявления некоторых дефектов. В случае кредита это невозможно и вам необходимо будет самим искать человека, которому вы продадите ненужный вам уже транспорт.

Автотранспорт приобретенный таким способом может использоваться не только в коммерческих, но в личных целях. Это позволяет еще больше расширить сферу предоставления этой услуги.

Вид 2. Лизинг оборудования

Расширение производственных мощностей или расширение ассортимента выпускаемой продукции всегда связано с необходимостью закупки нового оборудования. А это очень существенная сумма и найти ее владельцу в короткие сроки зачастую просто невозможно. Если вывести эти средства из самого бизнеса, то это скажется на нем негативным образом. Другое дело получение необходимого оборудования в лизинг. Предприниматель получает следующую выгоду:

- Простой процесс оформления, не требующий налога

- Разделение выплат и более комфортное их распределение

- Освобождение от некоторых видов налогов

Если срок эксплуатации оборудования был небольшим и его работа была стабильной, то обычно его выкупают в собственность.

В случае если этот шаг в бизнесе не принес желаемого результата, оно просто возвращается лизингодателю.

Вид 3. Финансовый лизинг

Денежные средства не могут быть предметом данной услуги и поэтому здесь немного другой смысл. Лизингодатель находит продавца с необходимым товаром и приобретает его у него. А в дальнейшем передает этот товар уже третьему лицу во временное пользование и естественно с правом выкупа.

Причем лизингополучатель в некоторых случаях вправе определить место приобретения необходимого имущества, что позволит снизить его стоимость.

Очень распространена такая схема в автоматах по продаже товаров и услуг. Лизингодатель в качестве первоначального взноса сразу же получает часть своих средств, а остальное в процессе погашения. Популярность такой схемы связана с одной стороны с большим сроком окупаемости таких автоматов, а с другой стороны требуется иногда долго искать место установки, которое начнет приносить ощутимую прибыль.

Вид 4. Лизинг персонала

По своей сути данное определение не может существовать в рамках нашего законодательного поля. Поэтому во всех документах используется стандартная фраза «предоставление персонала».

Главное отличие такой услуги от аутсорсинга, это гораздо меньший срок работы привлекаемых специалистов и более узкая специализация в выполнении своих задач.

По законодательству существует ряд определенных ряд определенных ограничений по использованию заемного труда. И самый простой способ, это обратиться в кадровое агентство.

- Необходимые специалисты будут предоставлены в тот же день или в крайний случай на следующий.

- Нет необходимости в оформлении персонала и бухгалтерскому сопровождению.

- Если привлекаемый сотрудник, рассматривается в перспективе на постоянное оформление в эту организацию, то пока он находится у вас по договору лизинга, по сути это его испытательный срок. Который может продолжаться сколько угодно долго, для более качественной его оценки как профессионала.

- При болезни, травме, декрете вам будет предоставлен другой сотрудник. Это исключает возможность простоя производства и освобождает от выплат и осуществления социальных гарантий. Этим занимается само кадровое агентство.

На самом деле очень удобная услуга, в отличие от аутсорсинга, который обычно составляет 1 год. Нерадивого сотрудника всегда можно заменить. Узконаправленная специализация позволяет применять высококвалифицированных специалистов именно по назначению и не переплачивать.

Чем отличается лизинг от кредита

| Параметры | Лизинг | Кредит |

| Повышение процента | 5-14% | 12-18% |

| Страховка | Включено в удорожание (льготная ставка 5-7%) | 7-10% |

| Оплачивает страховку | Лизинговая компания | своими силами |

| Налог на имущество | Включено в удорожание | 2,2% |

| Обязанности по уплате имущественного налога | Лизингодатель | Сам «арендатор» |

| Срок амортизации имущества | 2-3 года | 6-8 лет |

| Коэффициент ускоренной амортизации | 1,1 — 3 | Нет |

| Период оформления сделки | 3-14 дней | 1-3 месяца |

| Обеспечение | Аванс 10-30% | Сумма кредита должна быть в 1,5-2 раза меньше стоимости вашего имущества |

| Отражение в балансе (улучшение или ухудшение) | Лизинг не несет дополнительной кредиторской задолженности. И в глазах инвесторов не делает фирму менее перспективной | Кредит только повышает изначально имеющуюся кредиторскую задолженность. |

Как работает лизинг — порядок оформления лизинговых сделок

Шаг 1. Выбор лизинговой компании.

Это направление в нашей стране стало развиваться не так давно, как например на западе или Америке. Еще не весь опыт и спектр предоставляемых услуг представлен на отечественном рынке. Но тем не менее особых проблем в поиске подходящей компании не возникает.

Еще не весь опыт и спектр предоставляемых услуг представлен на отечественном рынке. Но тем не менее особых проблем в поиске подходящей компании не возникает.

Свой выбор необходимо основывать на собственных потребностях и финансовых возможностях. Впрочем, как и в любой другой сфере.

Проследите путь развития потенциального партнера на финансовом рынке и в частности на своем направлении. Если история фирмы достойная, то она обязательно будет в открытом доступе в интернете.

Отследите данные по уде выполненным и действующим договорам на данный момент. Это подтвердит ее хорошее положение на данный момент.

Сам размер компании, наличие филиалов и количество сотрудников штате, также говорят о надежности.

И конечно же условия, на которых с вами готовы сотрудничать. Здесь необходимо провести сравнительный анализ с другими фирмами в этой сфере.

Шаг 2. Ознакомление с условиями и предварительное согласование.

Далее вашими действиями будет установление контакта и ведение переговоров. В ходе которых более детально выясняются все условия лизинга.

- Размер первоначального взноса

- Обеспечение всех гарантий

- Сроки сотрудничества и действия договора

- Условия расторжения договора или его планомерного прекращения

На данном этапе при ваших навыках дипломатии можно несколько изменить в лучшую сторону для вас некоторые пункты договора. Самыми значимыми конечно будут процентная ставка, график и размеры выплат. Не факт, что здесь вам пойдут на уступки, но все это возможно.

Далее лизингодатель начнет проверку вашей благонадежности. и предоставит список документов, необходимых для оформления сделки.

Шаг 3. Составление договора лизинга.

Для этого вас попросят собрать пакет документов. Рассмотрим основные из них.

- Сама заявка, необходимая для получения лизинга.

- Бухгалтерская отчетность юридического лица

- Документы о страховке того имущества, которое приобретается в лизинг

- Договор с поставщиком

- Удостоверение личности и уставные документы вашей фирмы

- Остальная документация будет зависеть от конкретного типа услуги. Для лизинга автомобиля это одни документы, а для оборудования будут совершенно другие. Плюс сам лизингодатель может попросить нужные именно ему для определенных целей.

Шаг 4. Внесение первоначального взноса. Приемка имущества.

Подписав договор, вы должны оплатить первый взнос. После этого можно уже принимать поставляемое имущество во временное владение. Надо помнить, что право собственности вы сможете оформить только после выплаты всей суммы согласно графика платежа. Но вы можете использовать приобретенное имущество в рамках, указанных в договоре. Если он был составлен в трехстороннем порядке, то обязанность по поставке обычно возлагается на самого поставщика.

Шаг 5. Использование предмета лизинга и оформления его в собственность.

Далее наступает период, когда вы можете использовать предмет лизинга по своему усмотрению (если это не ограничено договором). Вся прибыль по закону принадлежит также вам в полном объеме. При поломке и порче, соответственно получатель несет всю ответственность. Будьте осторожны и соблюдайте все условия, иначе лезингодатель вправе будет потребовать возврата имущества, так как оно еще в его собственности.

Финансовый лизинг, что это такое простыми словами.

Предпринимательскую деятельность сложно представить без лизинга. Это одна из видов финуслуг, предполагающая передачу имущества в долгосрочную аренду с правом выкупа либо возврата. В отличие от привычного варианта, финансовая аренда задействует не 2, а 3 стороны. У каждой определённые законами права и обязанности. Главная правовая норма, регулирующая данную область правоотношений — No164-ФЗ «О финансовой аренде (лизинге)».

Особенности, признаки финлизинга

Лизинговая фирма покупает имущество с целью передачи в длительную аренду. На оплату предмета лизинга возможно тратить накопленные либо привлечённые денежные средства. Получатель может сам подбирать реализатора, средства производства на основании целей бизнеса. Реализатор осведомлён: объект покупается для лизинга, потому отправляет сразу получателю (не покупателю). Если появились затруднения с функционалом арендованного, то недовольства выставляются продавцу. За имущественную сохранность ответственен получатель.

Разновидности финансового лизинга

Есть такие виды:

- Классический финансовый лизинг. Это 3 – х сторонняя договорённость между реализатором, покупателем, получателем. Покупатель берёт оборудование (согласно запросу у определённого продавца), компенсирует траты платежами от получателя;

- Возвратный финансовый лизинг. Проводится без участия продавца. Вариант для ситуаций, в которых владелец имущества намерен получить финансовую выгоду от сдачи в аренду. Оборудование должно возвратиться через определённое время;

- Леверидж. Наиболее усложнённая форма финаренды. Есть сразу несколько реализаторов. Вариант для дорогостоящих проектов с потребностью в наличии массы техсредств, недвижимости, прочего имущества, когда взять из единого источника нельзя.

Схема финлизинга

Она базируется на виде ФЛ. Пример: ИП намерен заняться бизнесом по переработке автопокрышек, выпуску резиновой крошки. Нужно купить оборудование на 1 млн. р., но их не у кого взять, в банковских учреждениях займы не дают. Поможет финансовый лизинг. ИП налаживает связи с лизинговой фирмой с целью приобретения дорогостоящих приборов у определённого товаропроизводителя, подписывается трёхстороннее соглашение. ИП получает оборудование, выплачивает сумму каждый месяц лизинговой компании (получающей прибыль от % согласно договору), через некоторое время получает во владение технику. Таков лизинг в его классическом виде.

Схема возвратного лизинга иная. Различия в количестве сторон — их две. У фирмы есть 3 грузовых авто, но заказов стало меньше, для работы хватает двух машин. Чтобы возместить потери, можно сдать грузовое авто в лизинг. Фирма выбирает лизингополучателя, подписывает договор на год, в течение этого времени регулярно получает некую сумму как арендодатель.

Положительные и отрицательные моменты

Положительных моментов использования лизинга как фининструмента немало. Он позволяет купить требуемые средства производства. Работа с лизинговыми фирмами иногда выгоднее кредита банка. Для лизингодателя данная вариация сделки также прибыльна. Она позволяет получить % от сдачи в аренду невостребованной собственности. Плюс продавца: новые покупатели, увеличение дохода.

Из минусов можно выделить то, что для пользователя оборудования конечная стоимость получится более высокой из – за % лизингодателю. Ведь ФЛ — одна из форм кредитования. Также многие фирмы требуют аванс. Ещё один минус — потребность в ежемесячных платежах.

Невозможность лизинга

Законодательство не разрешает лизинговые операции с землёй, природными объектами, военной техникой (об этом отдельно говорится в 114-ФЗ). Запрещается передавать в аренду выведенное из работы имущество и эксплуатирующееся больше 7 лет.

Финансовый лизинг как замена займа

Значительная часть клиентуры лизинговых фирм — малые организации, не имеющие возможности брать из оборота большие суммы с целью приобретения техники, по разным причинам не оформляющие банковские займы. Пользуясь ФЛ, человек переплачивает, но получает возможность обновления, расширения базы основных средств без потребности вывода из оборота больших сумм.

Обратите внимание: банковские учреждения предъявляют малому и среднему бизнесу строгие требования при выдаче займов, в отличие от лизинговых компаний. Оперативный лизинг позволяет быстрее распоряжаться привилегиями от сделки.

Что может стать предметом финлизинга

Сюда могут относиться:

- здания, производственные цехи, помещения под коммерцию, склады, офисы;

- производственные линии, оборудование, техника, станки;

- организации;

- ТС, спецтехника.

Важно: предметами финаренды не может стать земля, природные ресурсы, военная техника, вышедшее из эксплуатации имущество.

Участники соглашения

Условия сотрудничества сторон оговариваются лизинговым договором. Стороны лизинговой сделки:

- продавец/поставщик имущества;

- покупатель — лизинговая фирма;

- пользователь — лизингополучатель;

- страхователь — страховая компания.

Количество участников определяется формой ФЛ, зависит от того, покупается ли новое оборудование либо передаётся в пользование собственное. Вносятся реквизиты, права, обязанности, условия поставки, сумма платежей, даты внесения средств. Каждая сторона взаимоотношений имеет собственные стремления: продавец намерен реализовать товар, лизингодатель — получить %, когда используется финансовая аренда, лизингополучатель — купить оборудование без займов, созаёмщиков, совершенствовать средства производства, избегая значительных трат.

Этапы сделки

Зачастую заключение договора финаренды стартует с ощущения лизингополучателем потребности в определённом средстве производства, которое нет возможности приобрести самостоятельно. Он договаривается с покупателем о ФЛ, подбирает поставщика. Стороны уточняют возможность финаренды, договариваются с поставщиком. Если продавец готов к сделке, то подписывается договор. Продавцу приходит оплата, лизингополучатель пользуется средством производства, покупатель получает доход от лизинговых платежей с %.

Договор лизинга

Для уточнения нюансов сотрудничества стороны ФЛ заключают договор лизинга/финаренды (наименования правомочны). Содержание договора стороны выбирают сами. Документ должен содержать наименование сторон, реквизиты, права, обязанности, финусловия договора (кто, кому, когда платит, как происходит оплата).

Правовые аспекты

Деятельность подпадает под положения разных нормативов. Базовый — ФЗ-164 «О финансовой аренде (лизинге)». В положениях оговариваются базовые понятия, правовые основы применения, полномочия, обязанности сторон, господдержка. Источник инвестправа — «Об инвестиционной деятельности» No39-ФЗ. Международный документ «Конвенция УНИДРУА о международном финансовом лизинге 1988 г.» работает в России с 1999 – го. 25 статей оговаривают для присоединившихся государств правила оформления, применения ФЛ.

Операционный и финансовый лизинг — в чём отличия

Операционный лизинг мало распространён в РФ. Нужен развитый рынок разных типов вторимущества. Его функционирование открывает возможность лизингодателю корректно рассчитывать стоимость отдаваемой в пользование и возвращаемой техники, оценивать собственные риски. В денежном плане операционный лизинг в несколько раз дороже, чем финансовый лизинг.

Заключение

Финансовый лизинг — вариант кредитования, когда одна сторона покупает для другой имущество, далее возмещает расходы, получает доход от лизинговых платежей. Есть несколько форм ФЛ, каждая подразумевает свою схему сотрудничества. Плюсы этого фининструмента превышают минусы и дают немало возможностей для становления бизнеса.

Что такое автолизинг и как он работает?

Большинство потребителей знают о лизинге автомобилей и о том, как он обычно приводит к более низким ежемесячным платежам, но большинство действительно не понимают, что такое лизинг и как он работает.Простой способ описать лизинг — сказать, что это аналогично аренде автомобиля, но это вводит в заблуждение.

Дело в том, что лизинг — это еще один способ финансирования автомобиля.

В отличие от традиционной ссуды на покупку автомобиля, лизинг — это вид финансирования, при котором вы платите за за использование автомобиля вместо за покупку автомобиля.

Использование транспортного средства включает его амортизационную стоимость (потерю стоимости), любой чрезмерный пробег и любой чрезмерный износ, вызванный вами во время аренды.

Как и в случае с традиционным финансированием, вам придется заплатить финансовый сбор (процентную ставку) от покупной цены автомобиля.Правильно — автомобиль фактически покупается лизинговой компанией, прежде чем она сдаст его вам в аренду. Для дилера аренда ничем не отличается от обычной продажи.

Думайте о лизинговой компании как о финансовой компании — они делают то же самое. Фактически, многие лизинговые компании — это просто банки, которые занимаются финансированием автомобилей и лизингом.

Когда вы берете ссуду на покупку автомобиля, часть вашего ежемесячного платежа идет на погашение этого автомобиля (основной суммы), а другая часть — на оплату финансовых сборов.

При аренде ваш платеж идет в счет использования автомобиля плюс финансовые расходы. Вы никогда не платите основную сумму.

Общая стоимость финансирования во время лизинга всегда выше, чем при традиционной ссуде на покупку автомобиля (при той же процентной ставке), потому что вы никогда не выплачиваете основную сумму. Если покупная цена автомобиля составляла 25000 долларов, а срок аренды составляет 3 года, вы будете платить проценты на полные 25000 долларов за весь этот срок.

Однако с автокредитом значительная часть вашего ежемесячного платежа идет на погашение основной суммы, поэтому вы постоянно уменьшаете сумму, которую вы должны банку, с течением времени — тем самым сокращая ваши финансовые расходы.

Одним из больших преимуществ лизинга является то, что вы просто возвращаете автомобиль в лизинговую компанию и уходите в конце срока, оставляя их с хлопотами по продаже автомобиля.

Предположим, вы арендуете автомобиль стоимостью 25 000 долларов, и лизинговая компания может продать его за 15 000 долларов в конце срока аренды.Теперь у них остается то, что кажется убытком в размере 10 000 долларов, но на самом деле эта потеря связана с использованием автомобиля , которые вы выплатили как часть ежемесячного арендного платежа. Видите, какой в этом смысл сейчас?

Лизинговая компания зарабатывает деньги, взимая с вас процентную ставку на 25000 долларов, использованных для покупки автомобиля, плюс они взимают плату за приобретение и комиссию за утилизацию, которая добавляет еще от 500 до 1000 долларов к их прибыли. (См. Пояснения к условиям лизинга)

Как только вы поймете концепцию лизинга, станет намного проще сравнить лизинг с традиционным финансированием и узнать, действительно ли вы заключаете выгодную сделку.

Об авторе

Грегг Фидан — основатель RealCarTips. После того, как его ограбили при первой покупке автомобиля, он посвятил несколько лет поиску лучших способов избежать мошенничества и вести переговоры. лучшие автомобильные предложения. Он написал сотни статей на тему покупки автомобилей и научил тысячи покупателей автомобилей, как получать самые выгодные предложения.Автолизинг в простом объяснении — от LeaseGuide.com

Легкий способ аренды автомобилей

Хотя в нашем Руководстве по аренде автомобилей подробно объясняется аренда автомобилей, иногда это объяснение может быть немного сложным и трудным для понимания.Основная концепция может потеряться в деталях.

Поэтому мы предлагаем здесь упрощенный пример, чтобы помочь объяснить основную концепцию лизинга автомобиля. Возможно, он немного упрощен и не совсем реалистичен, но, надеюсь, передает идею.

В нашем простом сценарии покупатель, Алан, хочет новую машину и обращается к торговому представителю дилера Хорхе. Автомобиль, который хочет Алан, стоит 30 000 долларов. Алан также сообщает, что он всегда продает или обменивает автомобили каждые 3 года, хорошо заботится о своих автомобилях и проезжает только среднее количество миль — около 12 000-15 000 миль в год.

Хорхе объясняет, что у Алана есть три варианта.

Сначала он напоминает Алану, что средний пробег среднего пробега на новом автомобиле потеряет 50% или половину своей первоначальной стоимости за 3 года. Это называется амортизацией , и все автомобили страдают от нее. В нашем примере мы будем использовать 49%, чтобы наши цифры были правильными. Мы также не будем учитывать комиссии, налоги, авансовые платежи и финансовые сборы, чтобы упростить задачу.

Вариант 1

Алан может заплатить 30 000 долларов наличными за машину, если он может себе это позволить.Его 30 000 долларов полностью оплачивают машину, и нет никаких ежемесячных выплат. Через три года он может продать его или обменять на оставшийся 51% от первоначальной стоимости, потеряв 49% из-за обесценивания. За эти 49% (14 700 долларов) ему нечего показать, кроме миль использования и удовольствия от вождения автомобиля в течение 3 лет.

Вариант 2

Алан может согласиться на ссуду на сумму 30 000 долларов, выплачиваемую в течение 3 лет. По прошествии 3 лет он выплатил в общей сложности 30 000 долларов США, но после амортизации у него осталось только 15 300 долларов США (51%).Он может продать или обменять, чтобы вернуть оставшуюся стоимость, но остальные 14 700 долларов (49%) пропали. Это означает, что примерно половина ежемесячного платежа исчезнет в карстовой воронке.

Вариант 3

Алан может сдать машину в аренду на 3 года. При аренде ему нужно заплатить только за ожидаемую амортизацию в размере 49% (14 700 долларов), а не все 30 000 долларов. Он может заплатить все сразу или платить ежемесячно в течение 3 лет. В конце он может вернуть машину или купить ее за оставшиеся 51% от первоначальной стоимости.Если он вернет его, ему нечего будет показать о своих платежах по 49% амортизации. Однако это та же сумма , которую он теряет с Вариантом 1 и Вариантом 2 , за исключением того, что его платежи составляют примерно половину платежей по ссуде по Варианту 2, и ему не нужно вкладывать большую сумму денег, требуемую Вариантом 1

Решение

Алан решает выбрать вариант 3, лизинг, потому что он предлагает меньший ежемесячный платеж (примерно половину суммы платежа по кредиту), требует небольшого авансового платежа и избавляет от хлопот, связанных с продажей или обменом автомобиля каждые три года — так как он в планах просто вернуть машину по окончании аренды.Для Алана лизинг — это удобный способ водить новую машину каждые 3 года.

Сноска

Алан в течение многих лет слышал от друзей и семьи, что аренда — это неразумно, что это дорого, что это мошенничество с дилерами, что это просто долгосрочная аренда и что она хороша только для бизнеса в налоговых целях. Однако Алан потратил некоторое время на чтение Руководства по аренде на LeaseGuide.com и обнаружил, что его благонамеренные советники были дезинформированы, и что аренда работает очень хорошо для нужных людей и по правильным причинам.

Лизинг новых автомобилей 101: объяснение на простом английском языке

Примечание автора : Сегодня на лизинг приходится изрядно 25% сделок с новыми автомобилями, главным образом потому, что ежемесячные платежи намного ниже, чем при покупке. Но большинство людей в конечном итоге не понимают, хороши ли их арендные сделки, и обычно не могут объяснить, за что они платят или как рассчитывались их платежи. Многие находят этот процесс запутанным и даже пугающим, потому что в языке аренды есть свой собственный необычный жаргон, например, капитализированная стоимость , остаточная стоимость и денежный коэффициент .

Если вы не можете понять, что они говорят вам, вы не можете понять, что они делают с вами.

Не найдя в Интернете четкого и подробного описания тонкостей лизинга, я написал это, чтобы помочь вам перевести boomfog , которое вы получаете от продавцов, когда упоминаете это L-слово.

Во-первых, юридические вопросы о том, кто чем занимается.

Вы, арендатор , соглашаетесь производить определенные ежемесячные платежи в обмен на проезд на автомобиле определенного количества миль в течение согласованного периода времени — обычно два или три года.

Лизинговой организацией является арендодатель — финансовая компания, которая покупает автомобиль у дилера и сдает его вам в аренду. Сегодня арендодателем обычно выступает кэптивная финансовая компания автопроизводителя. Сделкой занимается дилерский центр, выступающий в качестве посредника между вами и автомобильной компанией.

В конце срока аренды вы возвращаете автомобиль арендодателю через дилерское представительство этой марки и возвращаетесь к исходной точке. Это не обмен, потому что это не ваша машина.

Покупка vs.лизинг

При лизинге ежемесячные платежи всегда будут ниже, чем при покупке. Но лизинг может быть отличным выбором, средним или ужасным, в зависимости от вашего финансового положения и того, как вы относитесь к трате денег.

Аренда наиболее удобна для людей, которые ответили «да» на один или несколько из этих вопросов. :

• Вам нужно минимизировать ежемесячные платежи за автомобиль?

• Получаете ли вы новый автомобиль каждые три-четыре года?

• Есть ли у вас бизнес, в котором производятся эти платежи? (Ваш бухгалтер может посоветовать вам сдать в аренду.)

• Вы проезжаете 15 000 миль в год или меньше?

• Всегда ли вы хотите, чтобы на вас распространялась первоначальная гарантия от бампера до бампера?

• Хотите ли вы продлить пробный период перед совершением покупки?

Покупка имеет наибольший смысл для тех, кто отвечает «да» на один из нескольких следующих вопросов. :

• Вы обычно храните свои машины в течение 5 лет или более?

• Хотите ли вы получить максимальную отдачу от каждого потраченного доллара на транспортировку?

• Вы проезжаете значительно больше 15 000 миль в год?

• Можете ли вы позволить себе погасить автокредит за 5 лет или меньше?

Лизинг — хороший вариант для многих, но никогда не будет самым экономичным способом передвижения.Если вы арендуете навсегда, вы всегда будете платить за автомобиль. И вы всегда будете платить за самые высокие годы амортизации. Способ получить максимальную отдачу от каждого потраченного доллара на новый автомобиль — это купить надежный автомобиль, заплатить за него, а затем проехать на нем еще несколько лет. Периодический дорогостоящий ремонт обычно намного дешевле, чем покупка двух или более новых автомобилей за тот же период.

Подробнее: У людей, которые водят дорогие машины, худшие манеры на дороге?

Сколько вы платите

Несмотря на причудливую лексику лизинга, концепция проста и относительно легка для понимания.При аренде вы платите за эти три основных элемента:

.(1) Основная сумма и проценты по амортизации — это разница между согласованной вами ценой (которую лизинговая компания платит дилеру) и остаточной стоимостью (сколько будет стоить автомобиль по окончании аренды) .

(2) Проценты на остаточную стоимость , которые вы берете в долг и возите на срок аренды.

(3) Налог с продаж — обычно это ваша местная ставка налога с продаж, умноженная на сумму ежемесячных платежей по первым двум позициям.

Есть и дополнительные расходы…

Вы платите по аренде « комиссия за приобретение » (иногда ее называют «банковской комиссией» или «комиссией за вступление в силу»). Обычно это от 600 до 1000 долларов. (Это самый высокий показатель для автомобилей класса люкс.) Эти деньги идут лизинговой компании, а не дилеру. Это не подлежит обсуждению.

Также будет « комиссионный сбор » — обычно несколько сотен долларов — если вы не покупаете автомобиль в конце срока аренды. Эта сумма будет указана в вашем договоре аренды.Он также переходит к лизинговой компании и не подлежит обсуждению.

Эти сборы являются важным источником доходов для кэптивных финансовых компаний автопроизводителей, на долю которых приходится львиная доля розничной аренды. У них больше расходов на аренду, чем на покупку. Если вы не покупаете машину в лизинг, они должны ее осмотреть, отремонтировать, а затем отправить на аукцион, чтобы продать своим дилерам. Большинство автомобилей, сданных в аренду, в конечном итоге становятся «сертифицированными на заводе» подержанными автомобилями, что является важным источником дохода для автомобильных магазинов.(Они получают более высокую валовую прибыль от подержанных автомобилей, чем от новых.)

Если вы превысите лимит миль по аренде, вы заплатите штрафа за превышение пробега для покрытия этой дополнительной амортизации. Обычно это от 20 до 30 центов за милю и будет указано в вашем договоре аренды. Большинство договоров аренды составляют 10 000, 12 000 или 15 000 миль в год. Аренда с большим пробегом требует более высоких платежей, но вы должны запросить больше миль, если они вам нужны. Первоначально встраивать эти мили в аренду дешевле, чем платить штраф в конце срока аренды.

Стоит отметить : Многие объявления о лизинге с низкими ежемесячными платежами имеют ограничение на пробег в 10 000 миль в год. (Проверьте мелкий шрифт.) Если бы они рассчитывали на большее количество миль, выплаты были бы выше.

Арендодателям требуется минимум автострахования , что может быть выше, чем у вас обычно. Кроме того, вам понадобится « страхование пробелов », чтобы защитить себя, если автомобиль угнан или попал в аварию. Это покроет разницу между тем, что вы заплатили по договору аренды, и тем, что вы все еще будете должны, что обычно больше, чем покрывает ваш автомобильный полис.Страхование разрывов встроено в стоимость аренды одних компаний, но для других является статьей дополнительных расходов. Без него не езжайте на арендованной машине домой.

Заключение договора аренды похоже на подписание ипотеки. По закону вы обязаны производить все эти платежи. Если вы расторгнете договор аренды досрочно, вы получите задолженность в размере неуплаченной суммы.

Подробнее: Готовы к новой машине? Вот 7 обязательных автомобильных гаджетов на 2016 год

О чем можно и нельзя договариваться

Единственный элемент, с которым вы можете договориться, — это цена, по которой дилер продает автомобиль лизинговой компании. Дилерам все равно, продадут они машину вам или арендодателю.

Лизинговая компания устанавливает остаточную стоимость (ее стоимость в конце срока аренды). Они основывают это на таблицах остаточных процентов Руководства по аренде автомобилей, которые, в зависимости от пройденных миль в год, содержат прогнозируемую оптовую стоимость автомобилей через два, три, четыре, пять и шесть лет. (У меня никогда не было договора аренды на четыре, пять или шесть лет.) Это реалистичные оценки цен, которые они получат на аукционе от дилеров бренда.Остатки всегда указываются в процентах от общей рекомендованной цены транспортного средства (MSRP).

Лизинговая компания также определяет процентную ставку или «денежный фактор». Арендаторы с наивысшим кредитным рейтингом обычно получают лучшие ставки, как и при покупке.

Все дилеры, предлагающие аренду от кэптивной финансовой компании автопроизводителя, должны петь одну и ту же песню как в отношении остаточной стоимости, так и в отношении денежного фактора (при условии, что у вас нет проблем с кредитованием).

Как они рассчитывают ваш ежемесячный платеж

Это арифметика 5-го класса. Программное обеспечение для аренды не требуется. Подойдет любой дешевый калькулятор.

Предположим, вы хотите арендовать автомобиль на три года со ставкой 15 000 миль в год. Для расчета арендной платы вам понадобится следующая информация, большую часть которой вы сможете получить у дилера:

• Полная розничная цена автомобиля (рекомендованная производителем розничная цена).

• «Согласованная цена», о которой вы договорились.

• Сумма выездного чека с подробным описанием каждого элемента.

• «Окончательная», или «чистая», или «скорректированная» капитализированная стоимость с подробным описанием всего, что было добавлено к согласованной цене автомобиля или вычтено из нее, чтобы получить общую сумму.

• Остаточная стоимость, которая всегда представляет собой процент от полной розничной цены / цены с наклейкой (MSRP). (Дилеры будут указывать это в процентах или в долларах.) Это будет «цена выкупа» в вашем арендном документе.

• «Денежный фактор» или процентная ставка, которую использует лизинговая компания.

Давайте воспользуемся этими предположениями, чтобы проиллюстрировать, как они рассчитывают ежемесячный платеж:

• Аренда на 36 месяцев. 12 000 миль в год.

• Розничная цена / наклейка 24 000 долларов США.

• «Согласованная» / договорная цена в размере 22 000 долларов США.

• Остаточная стоимость 12 000 долларов США, 50% от рекомендованной рекомендованной производителем стоимости.

• Денежный коэффициент 0,00125. (Умножьте это на 24, чтобы получить процентную ставку. Это 3,0%.)

• Местная ставка налога с продаж составляет 6,5%.

Предположим, что наш «выездной» чек покроет платеж за первый месяц, регистрационный сбор в размере 400 долларов США и плату за приобретение лизинга в размере 600 долларов США.(Большинство моих клиентов платят за эти три товара авансом.) Таким образом, договорная цена в 22 000 долларов остается «окончательной / чистой / скорректированной» капитализированной стоимостью.

Итак, наш расчет ежемесячного платежа выглядит следующим образом:

1. Ежемесячные амортизационные отчисления

22 000 долларов (окончательная / чистая / скорректированная капитализированная стоимость) минус 12 000 долларов (остаточная стоимость) оставляет 10 000 долларов амортизации. Если разделить на 36 месяцев, то получится 277,78 доллара в месяц.

2. Ежемесячное начисление процентов

Чтобы получить это число, мы добавляем капитализированную стоимость (22 000 долларов США) к остаточной стоимости (12 000 долларов США) и умножаем итоговую сумму 34 000 долларов США на.00125 (денежный фактор), в результате чего ежемесячная процентная ставка составляет 42,50 доллара.

3. Таким образом, ежемесячный платеж до налогообложения составляет 277,78 долларов США + 42,50 доллара США, что в сумме составляет 320,28 долларов США.

4. Добавление 6,5% налога с продаж в размере 20,82 доллара дает общий ежемесячный арендный платеж 341,10 доллара.

Кто предлагает лучшие варианты аренды?

Наиболее рентабельные договоры аренды почти всегда заключаются с кэптивными финансовыми компаниями автопроизводителей (Honda Financial Services, Toyota Financial Services, Ford Motor Credit Company и т. Д.). Это потому, что автомобильные компании могут субсидировать свои договоры аренды, используя часть прибыли, которую они получают от продажи автомобилей дилерам, для завышения остаточной стоимости и / или снижения / снижения процентных ставок для снижения ваших ежемесячных платежей. Они не отправляют эти субсидии банкам, кредитным союзам или другим финансовым организациям, поэтому сторонним арендодателям сложно конкурировать с условиями аренды автопроизводителей.

Все дилеры имеют доступ к другим источникам лизинга. Им нужны эти альтернативные источники, чтобы иметь возможность сдавать в аренду клиентам с кредитным рейтингом ниже, чем требуется кэптивными финансовыми компаниями.

Вы найдете множество компаний по лизингу автомобилей, перечисленных на Желтых страницах и в Интернете. Избежать их. Это просто еще один рот, который нужно кормить — «посредники» между вами и дилером. Самостоятельно заключите лучшую сделку. Затем, если вы хотите привлечь их к участию, назовите им сумму первоначального «выездного» чека плюс все ежемесячные платежи и спросите, смогут ли они его превзойти. Они редко это сделают.

Что входит в типичную проверку на выезд?

Как отмечалось выше, большинство людей выписывают выездной чек, включающий оплату за первый месяц, регистрационный сбор Департамента автотранспортных средств и плату за аренду.Если вы не включите плату за приобретение, она будет добавлена к согласованной цене автомобиля и увеличит окончательную или «чистую» капитализированную стоимость. (В штатах Нью-Йорк и Нью-Джерси, где требуются все деньги по налогу с продаж заранее, некоторые клиенты добавляют эту сумму к чеку на выезд, в то время как другие включают ее в капитализированную стоимость и оплачивают ее в течение срока аренды вместе с небольшой интерес.)

Все, что вы платите авансом сверх этих трех элементов, либо наличными, либо в размере обменного пункта, мы с вами называем «авансовым платежом», а лизинговые компании — «сокращением капитализированных затрат».«Эти дополнительные деньги обеспечивают некоторую амортизацию, уменьшая ваши ежемесячные платежи. (При трехлетней аренде каждая дополнительная 1000 долларов, которую вы платите вперед, снизит ваш ежемесячный платеж до налогообложения примерно на 28–30 долларов, в зависимости от денежного фактора. Примечание : Снижение предельной стоимости облагается налогом по той же ставке, что и ежемесячные платежи .

Обратите также внимание на то, что во многих объявлениях о лизинге с низкими ежемесячными платежами «мелким шрифтом» часто указывается значительный требуемый первоначальный взнос в размере от 2 000 до 3 000 долларов или более, большая часть которого является капитализированным сокращением затрат.(Вы часто можете превзойти ежемесячный платеж, указанный в этих объявлениях, договорившись о более низкой «согласованной» цене, чем предполагаемая для рекламы. Это потому, что автопроизводители не могут использовать такую низкую цену, чтобы это рассердило их дилеров. в рекламе в качестве капитализированной стоимости используется полная розничная цена / цена стикера!)

Будут ли они торговаться по цене выкупа?

Некоторые арендаторы покупают свои автомобили по истечении срока их аренды. Им нравится машина, и они знают, что с ней хорошо обращаются. Но цена выкупа — это остаточная стоимость, указанная в их договоре аренды.И большинство арендодателей отказываются договариваться о более низкой цене.

В случае аренды, субсидируемой фабрикой, остаток мог быть существенно завышен, что привело к значительному снижению платежей. Если это так, значит, вы два или три года испортились, наслаждаясь этим преимуществом. Однако в результате цена выкупа намного превышает рыночную стоимость автомобиля. Если ваш ежемесячный платеж действительно низкий, ваша остаточная стоимость, вероятно, действительно высока.

Компании кэптивного финансирования получат значительно меньше, чем эта завышенная остаточная стоимость, когда они продадут автомобиль своим дилерам с аукциона.Таким образом, можно подумать, что они захотят договориться с вами о более разумной цене. Обычно они этого не делают. Мое предположение : Они стремятся поддержать чистую прибыль своих дилеров, почти «дарив» им те желанные автомобили вне аренды, которые они могут выгодно продать как «сертифицированные автомобили с пробегом». Они знают, что финансово сильные дилеры продают больше новых автомобилей.

Заключение

Так сегодня работает лизинг новых автомобилей. Как только вы преодолеете языковой барьер, концепция станет относительно простой и понятной.Вероятно, сейчас вы знаете об этом больше, чем средний продавец автомобилей.

Дополнительные советы по экономии средств на автомобилях см. В разделе «Автомобили».

Аренда автомобилей — это просто — преимущества и недостатки

Мы все сделали это. Мы пошли и купили бесполезные гаджеты, которые нам на самом деле не нужны, просто потому, что в то время они казались действительно крутыми. Затем мы застреваем с кучей мусора и в конечном итоге выбрасываем его или пытаемся продать на Ebay.

С другой стороны, есть несколько довольно крутых технических изобретений, которые на самом деле полезны .Например, многие из последних домашних гаджетов делают часть вашей работы за вас, от регулировки домашнего термостата до запирания входной двери. И, если их использовать по назначению, эти инструменты действительно помогут сделать вашу жизнь намного проще — и это не просто заявление какого-то рекламного ролика, пытающегося продать вам еще один бесполезный гаджет.

Взгляните на некоторые из самых популярных «умных гаджетов» на рынке:

Умный замок позволяет запирать и открывать двери с помощью смартфона, специального брелка или биометрических данных.Эти замки работают без ключа, и злоумышленникам намного сложнее взломать их, что делает ваш дом намного безопаснее. Вы даже можете использовать специальное приложение, чтобы впускать людей в свой дом, если вас нет рядом, чтобы поприветствовать их.

Разве вы не хотели бы просто выпить чашку кофе, ожидающую вас, когда вы вернетесь домой с работы? А как насчет «умной сковороды», которая точно скажет вам, когда вам нужно перевернуть омлет? От термометров для мяса до кухонных весов вы найдете множество «умных» гаджетов, предназначенных для того, чтобы у кулинаров выделялось слюноотделение.

Если вы любите громкий звук, но ненавидите, сколько места занимают большие динамики, и если вам нужна стереосистема размером не больше вашего кулака, обратите внимание на мини-динамик Play: 1. Все, что вам нужно сделать, это подключить его, подключиться, а затем вы можете транслировать, не беспокоясь о каких-либо прерываниях или интерфейсе. Вы даже можете добавить его, и в разных комнатах будет играть разная музыка.

Это последние достижения в области домашней безопасности, они подключаются к Wi-Fi в вашем доме. Вы можете использовать свои мобильные устройства для отслеживания того, что происходит у вас дома в любое время, независимо от того, где вы находитесь.Опции включают датчики движения, двустороннюю аудиосвязь и различные параметры записи.

Это термостат, который живет с вами. Он может распознавать сезонные изменения, изменения температуры и т. Д. И автоматически настраивается. Вам больше никогда не придется возиться со шкалой термостата или клавиатурой, потому что она в основном делает всю работу за вас. Это также может помочь вам сэкономить до 12% на счетах за отопление и 15% на счетах за охлаждение.

Управляйте домашним освещением с удаленного устройства.Это замечательно, если вас нет дома и вы хотите убедиться, что там горит свет. Он спроектирован так, чтобы быть энергоэффективным, поэтому со временем окупится, потому что вам не придется так много тратить на ежемесячные счета за электроэнергию.

Любите ли вы фильмы, телешоу, музыку и т. Д., Вы можете транслировать все это с помощью Google Chromecast Ultra. Транслируйте все любимые развлечения в формате 4K UHD и HDR всего за 69 долларов в месяц.

Эта система домашней безопасности будет автоматически связываться со службами экстренной помощи, когда они будут необходимы.Эта система предлагает как видео, так и аудио наблюдение, поэтому в случае взлома вашей собственности будут доказательства. Вы также можете использовать его, чтобы проверить, что происходит дома, когда вас нет, в том числе чтобы убедиться, что дети делают уроки.

Изображение предоставлено Каролиной через kaboompics.com

Полное руководство по лизингу автомобилей

Какой кредитный рейтинг мне нужен для аренды автомобиля?

Подавая заявку на получение ссуды или лизинга любого типа, вы хотите получить максимально возможный кредит.Это позволяет вам получать более высокие ставки, это дает вам более высокую кредитную линию, а также позволяет вам продлевать срок вашего кредита.

С другой стороны, если у вас плохой кредитный рейтинг, это ограничит вашу финансовую гибкость. Плохой кредит приведет к тому, что вы получите более высокие ставки, ограничите сумму денег, которую вы можете ссудить или сдать в аренду. Это также ограничит количество времени, на которое вы можете продлить ссуду.

Какой у вас хороший кредитный рейтинг, спросите вы?

Отличный кредитный рейтинг будет от 710 и выше, от 709 до 690 — хорошо, от 689 до 600 — справедливо, а все, что ниже 600 — считается плохим.Это не включает все переменные, составляющие ваш кредитный рейтинг, а именно: