Лицевой счёт это расчётный счёт – Расчетный счет и лицевой счет

Расчетный счет и лицевой счет

Расчетный счет и лицевой счет – термины известные едва ли ни всему взрослому населению. Однако ясно описать различия между одним и другим счетом не всегда бухгалтеры.

Применение расчетных и лицевых счетов чрезвычайно широко. Физические и юридические лица, в большинстве своем, имеют какой-то из названных счетов, иногда оба сразу, часто по нескольку каждого типа.

Наличие расчетного счета обязанность для организаций и полезный инструмент ведения коммерческих операций для предпринимателей.

Регистрация лицевого счета становится необходимостью для физических лиц, и удобным способом проводить некоторые действия для юридических.

Рассмотрим основные свойства обоих понятий, чтобы выяснить, чем отличается расчетный счет от лицевого счета.

Что представляет собой и для чего служит расчетный счет?

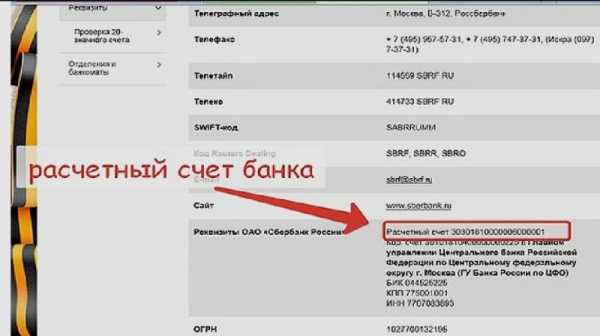

Расчетный счет – это банковский аккаунт, который открывают для ведения коммерческих операций.

Главное назначение расчетного счета:

- аккумулировать в себе оборотные средства предприятия;

- принимать платежи от покупателей товаров и услуг, иные коммерческие переводы;

- проводить из средств на расчетном счете платежи поставщикам и другим лицам;

- вести иные операции с юридическими и физическими лицами по отношениям связанным с хозяйственной деятельностью;

- производить платежи в бюджет по налогам и сборам.

Для преимущественного хранения денег расчетные счета обычно не используют, т.к. на размещенные средства не начисляются проценты, как это происходит на депозитных счетах.

Пользоваться расчетными счетами для личных нужд владельцев, руководителей и сотрудников организаций неудобно, это вызовет смешение собственных денег с деньгами предприятия, станет проблемой для отчетности и налогового контроля. Подобное скорее запрещено, чем разрешено, хотя в законодательстве и не предусмотрены все возможные случаи.

Индивидуальным предпринимателям также лучше не пользоваться расчетным счетом в личных целях. Движения денег по операциям связанным с предпринимательской деятельностью облагаются налогами. Личные расходы предпринимателя происходят так же, как у всех прочих частных лиц, и налогообложению, за редким исключением, не подлежат.

Открытие расчетного счета и операции по нему довольно строго регламентируются государством и банками России. Снятие наличных с расчетного счета во многих случаях требует объяснений относительно целей использования этих средств.

Особым случаем использования расчетных счетов становится деятельность некоммерческих организаций. Они не занимаются получением прибыли, но проводят свои операции через расчетные счета, т.к. этого требует законодательство для контроля движения средств.

Чтобы открыть расчетный счет в банке обязательно предоставляют следующие документы:

Для индивидуальных предпринимателей:

- личный паспорт;

- свидетельства о государственной регистрации предпринимательского статуса, постановке на учет в налоговом ведомстве, внесении в государственный регистр.

Юридическим лицам требуются:

- паспорта руководителя, главного бухгалтера и допущенных к работе со счетом лиц;

- свидетельства о регистрации юридического лица, налоговом учете и состоянии в госрегистре;

- учредительные и уставные документы;

- документальное подтверждение полномочий руководителя.

И предприниматели и организации оформляют в банке специальные карточки с образцами подписей и печатью. Если у них имеются лицензии или особые разрешения на занятия определенной деятельностью, то их также предоставляют в отделение банка. И это лишь краткое упоминание, полный список документов и требований к ним может занимать несколько страниц.

Кроме индивидуальных предпринимателей расчетные счета открывают некоторые физические лица, занимающиеся самостоятельной деятельностью: нотариусы, адвокаты.

Что такое лицевой счет и зачем он нужен?

Сфера применения лицевых счетов весьма широка. Их открывают частные лица и некоторые организации для целей не связанных с коммерцией. Чаще всего – для удовлетворения каких-то личных нужд: проведения и получения безналичных платежей при сделках на крупные суммы. Так продают недвижимость, автомобили и пр.

Лицевой счет также открывается в банке, имеет номер подобно расчетному. Но открытие лицевого счета сопровождается гораздо меньшим набором документов и требований.

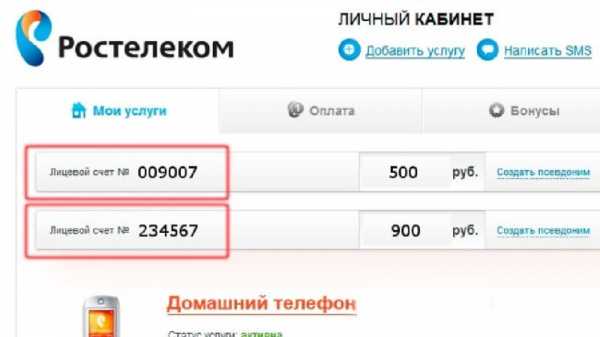

Усложняет понимание широкое использование термина «лицевой счет».

- Так на предприятиях для начисления и выдачи зарплаты открывают лицевые счета работников.

- Лицевым счетом в банке может быть счет до востребования, открытый ради получения безналичных средств, регулярно или однократно.

- Лицевые счета для физических лиц открываются в налоговых органах.

- Сотовые операторы и многие другие структуры открывают лицевые счета физическим и юридическим лицам для хранения и движения денег.

Юридические лица и предприниматели также открывают лицевые счета. Это обходится дешевле, чем регистрация расчетного счета. Но пользоваться такими счетами для коммерческих операций опасно. Даже получение на лицевой счет перевода от предприятия или предпринимателя может стать поводом для внимания и проверки со стороны государства. Указывать контрагентам лицевой счет для получения переводов нежелательно, это может вызвать их опасения касательно законности операции.

Обоснованной целью открытия лицевого счета для коммерческой структуры может быть получение и погашение банковской ссуды, какие-то общественные занятия.

Выбрать кредит для бизнеса

Чем расчетный счет отличается от лицевого?

Главные особенности каждого из счетов уже перечислены выше. Но для большей наглядности сведем их в таблицу.

Расчетный счет | Лицевой счет |

Предназначен для коммерческих и хозяйственных операций. | Предназначен для личных финансовых операций. |

Регистрируется почти всегда организациями и предпринимателями | Чаще открывается для физических лиц. Не всегда самостоятельно этими лицами. |

Открытие счета требует предоставления списка обязательных документов и проверки данных клиента. | Иногда открывается автоматически. Требования к документам часто минимальные. Обычно хватает паспорта. |

Контроль операций со стороны банков, налоговых и других государственных органов постоянный и строгий. | Контроль менее тщательный. Что обосновано в т.ч. значительно меньшим спектром возможных переводов. |

Иногда можно заметить, как путают лицевой, банковский и расчетный счет. Разница в том, что применение термина «банковский» будет законным для всех расчетных счетов, а лицевые счета могут быть банковскими, но также называют и аккаунты физических и юридических лиц в иных организациях.

1 074 просмотраПодпишитесь на Bankiros.ruПредыдущая статья

Заявление на открытие расчетного счета — образец заполнения

Следующая статья

Где выгоднее открыть расчетный счет для ИП, ООО — обзор предложений

bankiros.ru

Лицевой и расчетный счет: в чем разница

Практически все жители нашей страны являются клиентами различных банков, и им часто приходится сталкиваться с таким понятием, как банковские реквизиты. Значение многих терминов не всем известны наверняка, в частности, не все знают существенное различие между лицевым и расчетным счетом, а эти реквизиты являются достаточно важными как для юридического, так и для физического лица. Следует рассмотреть, что такое расчетный счет и лицевой счет, какое различие между двумя схожими, на первый взгляд, понятиями.

Расчетный счет

Каждый клиент банка, неважно, это физическое лицо или компания, имеет свой расчетный счет, то есть уникальный номер. Говоря простыми словами это номер нужен клиенту для хранения денег, совершения платежей, переводов и прочих финансовых операций. Ни одно предприятие не может работать без открытия расчетного счета в банке, это удобно в первую очередь для безналичного перевода средств, что избавляет клиента от регулярного посещения банка для проведения транзакций.

Зачем нужен расчетный счет:

- для приема оплаты от других граждан;

- для перевода денег на счет другого клиента;

- для осуществления перевода за услуги банка, например, оплата долга по кредиту;

- для хранения собственных средств.

В основном расчетный счет необходим предпринимателям, для того, чтобы оперировать средствами без посещения финансового учреждения. Для юридического лица – это платная услуга, финансовые учреждения взимают плату за обслуживание счета и перевод денег, ее размер зависит от тарифов банка. Физические лица в основном открывают расчетный счет, чтобы получать его посредством зарплату или иные выплаты, либо для надежного хранения собственных сбережений.

Расчетный счет – это учетная запись клиента для учета его финансовых операций.

Лицевой счет

Чтобы выявить, чем отличается расчетный и лицевой счет, нужно подробнее рассмотреть второе понятие. Лицевой счет – это также уникальный цифровой номер, который присваивается клиенту, на момент заключения договора с ним. Этот счет присваивается физическому лицу при открытии кредитного или дебетового счета. Если говорить простыми словами, то лицевой счет нужен клиенту для перевода денег юридическим лицам, в том числе банку в счет оплаты кредита, или для хранения собственных накоплений. Лицевой счет нельзя использовать в коммерческих целях. Лицевой счет присваивается физическому лицу в банке, но и в других компаниях, например, страховых или мобильной связи.

Лицевой счет – это уникальный номер, присвоенный клиенту с целью учета финансовых операций.

В чем разница

Если рассмотреть, что такое лицевой и расчетный счет, в чем разница между ними понять довольно сложно, потому что по своей сути это одно и то же, но есть и существенное различие. Во-первых, лицевой счет присваивается только физическому лицу, а расчетный, в большинство своем, юридическому. Во-вторых, расчетный счет предназначен для денежных переводов между юридическими лицами в рамках их коммерческой деятельности

С другой стороны, у данных терминов есть общие признаки. Счета открываются в банке для осуществления финансовых операций, но для физических лиц банки ограничивают денежные переводы юридическими лицам или запрещают транзакцию вовсе.

Расчетный и лицевой счет банковской карты

Поскольку самым популярным банковским продуктом и более удобным платежным инструментом является пластиковая карта, стоит разобраться с ее счетами. Деньги, которыми пользуется клиент, хранятся не на карте, а на лицевом счете, привязанном к карте. Понятия расчетный счет и лицевой счет карты применяются также к физическим и юридическим лицам.

Для юридических лиц номер карты привязан к расчетному счету, ее может пользоваться как учредитель в интересах своего предприятия или его доверенные лица. К одному расчетному счету можно привязать несколько платежных инструментов с ограниченным лимитом.

Итак, расчетный счет – это понятие применимое только к банковским счетам, а вот лицевой счет присваивается клиентам различных коммерческих организаций, при том условии, что они физические лица. А расчеты между юридическими лицами производятся по расчетным счетам и только через банк.

znatokdeneg.ru

это одно и тоже или нет

Многие граждане Российской Федерации являются клиентами Сберегательного банка. Люди часто сталкиваются с термином «банковские реквизиты», но не все знают его толкование. В этой связи возникает вопрос: лицевой счёт и расчётный счёт в Сбербанке это одно и тоже? Рассмотрим оба понятия и выясним, в чём между ними разница.

Содержимое страницы

Лицевой счёт для физического лица

Л/с – это индивидуальная комбинация цифр, присваиваемая клиенту в процессе заключения договора с банком для учёта финансовых операций. Уникальный номер закрепляется за физлицом, если он открывает кредитный, дебетовый счёт. Назначение лицевого счёта – перечисление денежных средств юридическим лицам, банку при погашении процентов по кредиту.

Важно! Л/с не допускается использовать при осуществлении коммерческой деятельности.

Как узнать номер счёта

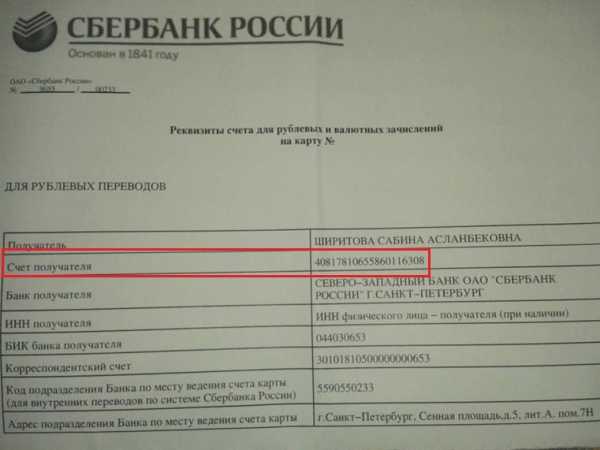

Многие люди часто путают номер банковской карточки с номером лицевого счёта. Это не одно и то же. Номер пластика – это комбинация из 16 цифр, л/с состоит из 20 цифр.

Лицевой счёт используют при совершении денежных переводов внутри одного банка и между другими финансовыми организациями, проводимыми в пользу юрлиц.

Важно! Номер банковской карты прикрепляется к л/с карты Сберегательного банка. Когда осуществляется замена банковского продукта, счёт остаётся прежним.

Чтобы посмотреть лицевой счёт сбербанковской карточки, пользуются несколькими способами:

Мнение эксперта

Анастасия Яковлева

Банковский кредитный эксперт

sbankin.com

Счет получателя — это лицевой счет или расчетный

При приведении большинства финансовых операций современные люди избегают заполнения квитанций. Платежи и переводы оформляются в основном через мобильные и веб-кабинеты, которые автоматически подставляют в форму нужные реквизиты. Поэтому когда возникает необходимость в оформлении квитанции или указании данных своего счета, граждане часто путаются, и задаются вопросами. Где взять реквизиты получателя, если пользуешься картой; счет получателя – это лицевой счет или расчетный – вот одни из наиболее часто встречаемых запросов. Разберемся с ними.

В чем разница между лицевым и расчетным счетом

С понятиями лицевого и расчетного счетов сталкиваются не только предприниматели. Любой владелец банковской карты, заполняя форму ввода средств на нее с электронного кошелька или из другого банка, обязательно столкнется с необходимостью указать эти два реквизита. Поэтому необходимо четко понимать разницу между ними.

Что такое расчетный счет

Расчетный счет получателя — это счет, предназначенный для совершения разного рода финансовых операций. В их числе:

- получение денежных переводов;

- отправка платежей;

- пополнение депозитов;

- снятие наличности;

- перечисление налоговых взносов и т. д.

Для юридических лиц, а также для ИП-шников, использующих безналичные операции, открытие такого р/с обязательно. Частные лица должны его заводить только в том случае, если они планируют управлять своими финансами с помощью систем дистанционного обслуживания. Под счетом получателя имеется в виду именно этот тип реквизитов.

Что такое лицевой счет

В отличие от р/с, лицевой счет – это реквизит, необходимый больше банку, чем его клиенту. По отношению к л/с, номер счета получателя — это своеобразный логин клиента в банковской системе. Его могут использовать как разного рода организации, так и частные клиенты.

Л/с не подходит для проведения большинства финансовых операций (платежей, переводов и т.д.). Но он необходим для работы банка с р/с клиента. Частным лицам он требуется при получении кредита и при дальнейшем его обслуживании. Предприниматели, в дополнение к работе с займами, используют его для перечисления заработной платы своим сотрудникам.

Мнение эксперта

Евгений Беляев

Юрист-консультант, финансовый эксперт

СпроситьВажно! У каждого банка определить тип счета можно не только по составу доступных для него операций, но и по начальным цифрам его номера. Например, у Сбера идентификаторы р/с начинаются на 47422, а л/с – на 40817.

Где узнать счет получателя

Итак, мы выяснили, что такое счет получателя. Осталось понять, где найти его номер. У частного клиента есть несколько способов уточнения собственных реквизитов:

- в веб-кабинете или мобильном приложении своего банка;

- по телефону у оператора службы клиентской поддержки;

- в отделении банковской организации;

- в договоре на обслуживание, выданном банком.

В официальных документах и клиентских кабинетах каждый реквизит подписан, запутаться в их назначении довольно сложно. Чужие реквизиты лучше узнавать у их владельца. Не каждый банк будет готов предоставить номера р/с и л/с своих клиентов постороннему человеку.

Главные ошибки при проведении финансовых операций

Основная ошибка частных клиентов при оформлении переводов и заполнении форм – указание вместо номера р/с получателя номера его пластиковой карты. Следует помнить, что это разные реквизиты, и заменить один другим не получится. Деньги либо уйдут постороннему человеку либо, что более вероятно, просто зависнут в банковской системе. Для их возврата придется написать немало заявлений.

Если операция с ошибочными реквизитами была проведена сотрудником банка, ее можно отменить через офис финансовой организации. Если же гражданин отправлял перевод самостоятельно (через веб-банкинг, банкоматы и т.д.), и ошибся в номере счета адресата, отмена операции невозможна. Единственный способ возврата средств – это поиск того, к кому они в итоге попали, и просьба вернуть платеж.

Правила заполнения банковского перевода

Вопросом о том, как узнать счет получателя перевода, граждане обычно задаются непосредственно перед заполнением платежного поручения на операцию. При оформлении квитанции в отделении банка, в ней необходимо будет указать еще массу данных о банке адресата средств. Если же перевод оформляется в электронной системе, обычно, данные банка подставляются в него автоматически, после внесения его названия. Здесь плательщику нужно будет вбить только данные адресата:

- ФИО;

- 20-значный номер счета;

- ИНН (необязательно).

Мнение эксперта

Евгений Беляев

Юрист-консультант, финансовый эксперт

СпроситьВручную заполняется сумма операции и комментарии к ней.

Выводы

Для совершения большинства банковских операций вовсе не обязательно зубрить все отличия лицевого и расчетного счетов. Главное, понимать, где можно добыть их номера, и в какую графу вписывать полученные реквизиты в квитанцию. При возникновении затруднений рекомендуем обращаться за помощью к сотрудникам банка, через который производится платеж либо к службе его клиентской поддержки.

baikalinvestbank-24.ru

Лицевой и расчетный счет – в чем разница? Лицевой счет и расчетный счет: понятия, характеристики :: BusinessMan.ru

В статье рассмотрим лицевой счет и расчетный счет. Разницу между ними подробно опишем. При использовании банковских услуг клиенты нередко сталкиваются с такими терминами, как понятие о лицевом и расчетном счете. Вопреки распространенному общественному мнению об идентичности данных определений, у них все же имеется целый ряд отличий.

Понятие и характеристика расчетного счета

Чтобы понять, какая разница между лицевым счетом и расчетным, нужно рассмотреть данные понятия.

Что такое расчетный счет в банке? Итак, речь идет об услуге, обеспечивающей проведение тех или иных финансовых операций (к примеру, подразумевается получение наряду с приемом различных выплат), а также снятие или пополнение денег с вклада с помощью ДБО. Номер такого аккаунта прописывается непосредственно в реквизитах банковской организации в рамках совершения переводов. Сам счет проходит регистрацию в банке России. Целью открытия подобной услуги является:

- Выполнение транзакций и платежей (для граждан, занимающихся предпринимательством и юридических лиц).

- Осуществление транзакций (это относится к физическим лицам). Например, операции по пополнению или снятию денег с вклада наряду с проведением финансовых услуг (допустим перевод денежных средств на учетную запись другого физлица).

- Проведение дистанционного обслуживания. Стоит сказать, что это один из главных признаков, который позволяет отнести аккаунт лица к типу расчетных. Посредством ДБО клиент финансовой кредитной организации оперирует финансами по мере необходимости.

Клиенты в банке часто сталкиваются с такими понятиями, как расчетный счет и лицевой счет. Разница между ними многим непонятна.

Для чего нужен расчетный счет?

Прежде всего, это уникальный номер, который используется клиентом для следующих целей: выполнение переводов наряду с проведением транзакций, хранением средств, получением денег от прочих лиц, оплатой услуг банка. С позиции затрат расчетный счет имеет следующую характеристику:

- Для юридических лиц и бизнесменов такая услуга всегда платная. Банками взимаются средства для осуществления транзакций и обслуживание аккаунта.

- Для обычных граждан услуга полностью бесплатная. Открывают ее, как правило, для сбережения средств либо получения заработной платы.

Продолжаем рассматривать лицевой счет и расчетный счет. Разница будет описана ниже.

Понятие лицевого счета: в чем заключается его сущность?

Чтобы выделить отличие, рассмотрим, что представляет собой лицевой счет в банках. Это цифровой номер или другими словами аккаунт, который получается физическим лицом после прохождения установленной процедуры и заключения договора. Его назначением является аналитический учет финансовых операций, проводимых при сотрудничестве с контрагентами. Для денежного перевода на этот аккаунт в реквизитах прописывают номер расчетного счета, и лишь после поступления средств банковская организация зачисляет их на лицевой элемент. К тому же под лицевым счетом понимают следующее:

- Расчетную часть (с четырнадцатой по двадцатую цифру).

- Счет, который был открыт физическим лицом (сберегательный либо до востребования).

- Счет с возможностью проведения дистанционного обслуживания. Подходит для физических лиц, но без наличия права для выполнения транзакций с контрагентами.

Не все знакомы с характеристикой лицевого счета и расчетного счета. В чем разница между ними, важно выяснить заранее.

Чем является лицевой счет в банках с позиции возможностей?

Эта банковская услуга позволяет следующее:

- Перевод средств юридическим лицам (банковским учреждениям в том числе).

- Хранение личных накоплений.

Им нельзя пользоваться для ведения бизнеса (то есть не подходит для коммерческой деятельности). Теперь определим, в чем заключается основное различие.

Лицевой счет и расчетный счет: разница

Рассматривая разницу в услугах, стоит выделить ряд следующих моментов. Итак, лицевой, как правило, не подходит для выполнения операций, которые подразумевают перевод с получением средств от других лиц. Он обычно применяется в целях решения персональной задачи, к примеру, оплата коммунальных услуг и связи наряду с управлением деньгами на прочих аккаунтах. Открывается такой счет физическими лицами. Что касается расчетного счета, то его сопровождают следующие характеристики:

- Требуется для проведения операций, которые связаны с бизнес-деятельностью.

- Дает возможность получать и отправлять платежи с прочих аккаунтов банка.

- Предназначается для юридических лиц и предпринимателей.

- Может применяться в качестве лицевого элемента для оплаты всевозможных услуг и товаров, а, кроме того, для хранения средств.

- Открывают только в банке, в то время, как лицевые аккаунты часто присваивают клиентам и в прочих организациях (например, в страховых компаниях, мобильными операторами и так далее).

Разница в понятиях лицевого счета и расчетного счета ясна, а в чем же сходство?

Что между ними общего?

У лицевого и расчетного счета имеется много общего:

- Лицевой элемент является частью расчетного аккаунта (с четырнадцатой по двадцатую цифру).

- Лицевые учетные записи, которые применяются для операций с использованием ДБО, зачастую называют расчетными.

- Можно открывать в банке.

Лицевой счет и расчетный счет Сбербанка: разница в чем?

Лицевой счет, как правило, состоит из двенадцати цифр. Они находятся в конверте вместе с PIN-кодом карты. Такой конверт пользователем получается вместе с пластиком. Именно на лицевой аккаунт Сбербанка поступают денежные средства с целью их последующего хранения. Эти реквизиты необязательны во время выполнения многих операций, в связи с этим большинство клиентов даже и не знают о его существовании. Лицевой специальный счет присваивают каждому платежному инструменту строго в индивидуальном порядке. Доступ для сторонних лиц к такой информации строго запрещен.

Что касается расчетного аккаунта в Сбербанке, то надо сказать, что при его получении в отделении, клиентам также вручаются конверты с кодом и копией соглашения на обслуживание. Но этот счет, в отличие от лицевого элемента, состоит из особой комбинации, представляющей собой двадцать цифр. Он предоставляется партнерам, от которых ожидается получение денежного перевода.

Существует несколько способов для клиентов узнать свой расчетный счет. Если не удается найти необходимые данные в копии соглашения со Сбербанком, стоит знать о том, что:

- При проведении платежных операций в банкоматах на мониторе, как правило, отображаются сведения о номере, с которым выполняют финансовые операции.

- В том случае, если подключена услуга мобильного банка, номер такого счета отображается на персональной странице клиента после предварительного введения пароля.

Рассмотрим далее расчетный и лицевой счет карты. Разница между этими понятиями также имеется.

Счета карты

Пластиковые карты настолько необходимы людям, что есть почти у каждого. Однако по мере их использования часто возникают вопросы. Один из самых распространенных – о номере счета. На платежном средстве его не печатают и порой это сильно усложняет жизнь клиентов.

Расчетный и лицевой счет являются разными услугами, которые лишь изредка могут пересекаться между собой в банковской практике. В рамках изучения предложений банковского учреждения и при выборе наиболее подходящего варианта этот момент должен учитываться.

Что касается карт, то основной разницей между лицевым и расчетным счетом пластика является то, что второй выдают для коммерческих целей. Он дает возможность осуществлять финансовые операции между различными контрагентами либо клиентами, переводя деньги с одного аккаунта на другой. А, кроме того, благодаря такой услуге можно хранить свои сбережения, оплачивая услуги, пополняя либо снимая средства с вклада, выдавая зарплату сотрудникам и тому подобное. Посещать банк при этом вовсе необязательно.

Теперь мы знаем, что такое лицевой счет и расчетный счет. Разница между ними понятна.

businessman.ru

Счет получателя — это лицевой счет или расчетный

При приведении большинства финансовых операций современные люди избегают заполнения квитанций. Платежи и переводы оформляются в основном через мобильные и веб-кабинеты, которые автоматически подставляют в форму нужные реквизиты. Поэтому когда возникает необходимость в оформлении квитанции или указании данных своего счета, граждане часто путаются, и задаются вопросами. Где взять реквизиты получателя, если пользуешься картой; счет получателя – это лицевой счет или расчетный – вот одни из наиболее часто встречаемых запросов. Разберемся с ними.

В чем разница между лицевым и расчетным счетом

С понятиями лицевого и расчетного счетов сталкиваются не только предприниматели. Любой владелец банковской карты, заполняя форму ввода средств на нее с электронного кошелька или из другого банка, обязательно столкнется с необходимостью указать эти два реквизита. Поэтому необходимо четко понимать разницу между ними.

Что такое расчетный счет

Расчетный счет получателя — это счет, предназначенный для совершения разного рода финансовых операций. В их числе:

- получение денежных переводов;

- отправка платежей;

- пополнение депозитов;

- снятие наличности;

- перечисление налоговых взносов и т. д.

Для юридических лиц, а также для ИП-шников, использующих безналичные операции, открытие такого р/с обязательно. Частные лица должны его заводить только в том случае, если они планируют управлять своими финансами с помощью систем дистанционного обслуживания. Под счетом получателя имеется в виду именно этот тип реквизитов.

Что такое лицевой счет

В отличие от р/с, лицевой счет – это реквизит, необходимый больше банку, чем его клиенту. По отношению к л/с, номер счета получателя — это своеобразный логин клиента в банковской системе. Его могут использовать как разного рода организации, так и частные клиенты.

Л/с не подходит для проведения большинства финансовых операций (платежей, переводов и т.д.). Но он необходим для работы банка с р/с клиента. Частным лицам он требуется при получении кредита и при дальнейшем его обслуживании. Предприниматели, в дополнение к работе с займами, используют его для перечисления заработной платы своим сотрудникам.

Важно! У каждого банка определить тип счета можно не только по составу доступных для него операций, но и по начальным цифрам его номера. Например, у Сбера идентификаторы р/с начинаются на 47422, а л/с – на 40817.

Где узнать счет получателя

Итак, мы выяснили, что такое счет получателя. Осталось понять, где найти его номер. У частного клиента есть несколько способов уточнения собственных реквизитов:

- в веб-кабинете или мобильном приложении своего банка;

- по телефону у оператора службы клиентской поддержки;

- в отделении банковской организации;

- в договоре на обслуживание, выданном банком.

В официальных документах и клиентских кабинетах каждый реквизит подписан, запутаться в их назначении довольно сложно. Чужие реквизиты лучше узнавать у их владельца. Не каждый банк будет готов предоставить номера р/с и л/с своих клиентов постороннему человеку.

Главные ошибки при проведении финансовых операций

Основная ошибка частных клиентов при оформлении переводов и заполнении форм – указание вместо номера р/с получателя номера его пластиковой карты. Следует помнить, что это разные реквизиты, и заменить один другим не получится. Деньги либо уйдут постороннему человеку либо, что более вероятно, просто зависнут в банковской системе. Для их возврата придется написать немало заявлений.

Если операция с ошибочными реквизитами была проведена сотрудником банка, ее можно отменить через офис финансовой организации. Если же гражданин отправлял перевод самостоятельно (через веб-банкинг, банкоматы и т.д.), и ошибся в номере счета адресата, отмена операции невозможна. Единственный способ возврата средств – это поиск того, к кому они в итоге попали, и просьба вернуть платеж.

Правила заполнения банковского перевода

Вопросом о том, как узнать счет получателя перевода, граждане обычно задаются непосредственно перед заполнением платежного поручения на операцию. При оформлении квитанции в отделении банка, в ней необходимо будет указать еще массу данных о банке адресата средств. Если же перевод оформляется в электронной системе, обычно, данные банка подставляются в него автоматически, после внесения его названия. Здесь плательщику нужно будет вбить только данные адресата:

- ФИО;

- 20-значный номер счета;

- ИНН (необязательно).

Вручную заполняется сумма операции и комментарии к ней.

Выводы

Для совершения большинства банковских операций вовсе не обязательно зубрить все отличия лицевого и расчетного счетов. Главное, понимать, где можно добыть их номера, и в какую графу вписывать полученные реквизиты в квитанцию. При возникновении затруднений рекомендуем обращаться за помощью к сотрудникам банка, через который производится платеж либо к службе его клиентской поддержки.

znaemdengi.ru

назначение, виды, как узнать и открыть?

Банковский лицевой счет — специальный документ финансово-кредитного учреждения, в котором отражены все взаимоотношения между кредитной организацией и клиентом. Один человек может иметь любое число лицевых счетов. Владельцами аккаунтов являются компании (юрлица) и обычные граждане. Назначение:

- Учет средств по приходным транзакциям (для юрлиц).

- Начисление процентов по вкладу (для физлиц).

- Прочие операции.

Лицевые счета: основные виды

Путаница в лицевых счетах — обычное дело. Это связано с незнанием их особенностей и способов оформления. На сегодня выделяются следующие виды лицевых счетов:

- Сотрудника (применяется в кадровом учете компании). Этот л/с содержит следующие данные:

- Информацию о начислении зарплаты.

- Данные по материальной помощи, надбавкам, премиям и компенсациям.

Информация л/с применяется для расчета налоговых платежей. Период хранения документов — 75 лет.

- Банковский. Такой л/с содержит информацию о финансовых взаимоотношениях кредитной организации и владельца аккаунта. Лицевые счета в банке часто заводятся для каждого типа транзакций. Для каждого отдельного аккаунта выделяется реестр и оформляется лицевой счет.

Данные в л/с являются конфиденциальными. Банковское учреждение отвечает за защиту информации от посторонних, но при наличии запроса со стороны ФНС данные предоставляются без промедлений.

- Налогоплательщика. У каждого человека имеется индивидуальный «налоговый» лицевой счет, который ведется в национальной валюте. Такой л/с оформляется одновременно с присвоением ИНН в ФНС. Особенность — учет поступлений и платежей, исходя из особенностей бюджетной классификации.

- Распорядителя. Здесь отображаются данные по бюджетному ассигнованию.

- Акционеров. На этом л/с отражаются данные об активах, которые находятся во владении граждан, ИП или компаний.

По л/с акционера можно узнать:

- Вид и категория биржевых инструментов.

- Число ценных бумаг.

- Номер регистрации.

- Цена и данные по сделкам с бумагами.

- Застрахованного лица. Этот лицевой счет применяется для получения данных о физлице и перечислении ему пенсии. У каждого застрахованного лица имеется в распоряжении свой номер.

Как узнать лицевой счет в банке?

Чтобы узнать банковский личный счет, стоит воспользоваться одним из путей:

- Через личный кабинет онлайн-банкинга.

- Уточнение номера в отделении финансового учреждения.

- Звонок на горячую линию и следование инструкциям оператора.

Банковский лицевой счет может потребоваться для снятия денег, совершения перевода, получения данных о л/с.

Структура л/с в банке — двадцать цифр, которые отличаются от номера на банковской карточке. Последний меняется в случае выпуска нового «пластика», а вот номер л/с остается неизменным.

Читайте также — Как узнать расчетный счет через Сбербанк Онлайн?

Если доступа к интернет-банкингу нет, стоит позвонить в колл-центр и найти бумаги, которые были переданы во время оформления л/с (конверт из-под карты или соглашение между сторонами). Если документы отсутствуют, необходимо связаться с оператором и назвать секретное слово. В ситуации, когда кодовое слово забыто, остается один путь — брать паспорт и направляться в банковское учреждение. После предоставления документов сотрудник производит распечатку информации по л/с.

Как открыть банковский лицевой счет?

Чтоб оформить банковский лицевой счет, стоит сделать следующее:

- Обратиться в интересующее финансовое учреждение.

- Передать сотруднику учреждения паспорт (иностранцам потребуется второй документ).

- Выбрать валюту.

- Поставить в специальной карте образец подписи.

- Подписать договор.

- Положить деньги на л/с для хранения.

Чтобы открыть лицевой счет в банке, необходимо потратить не больше 10-15 минут. В дальнейшем можно пользоваться аккаунтом — пополнять/снимать средства или осуществлять переводы.

Что в итоге?

Банковский лицевой счет — услуга финансовых учреждений, обеспечивающая фиксацию всех операций клиента, а также позволяющая совершать основной спектр сделок. Оформление аккаунта является обязательным для всех клиентов.

raschetniy-schet.ru