Куда выгодно вложить: Куда выгодно вложить деньги – идеи для правильных инвестиций

Как и куда выгодно вложить деньги

- Главная

Инвестиции в недвижимость

Инвестиции в недвижимость: как и куда выгодно вложить деньги

В период так называемой «экономической турбулентности», когда рубль не стабилен, а доллар/евро перестали быть «твердой» валютой, многие люди задумываются о вложении. Программы «Вкладов» уже не дают достаточного роста инвестиций. Одним из наиболее безопасных инструментов в этом плане остается недвижимость. Расскажем, как безопасно инвестировать денежные средства.

Цели инвестирования в недвижимость

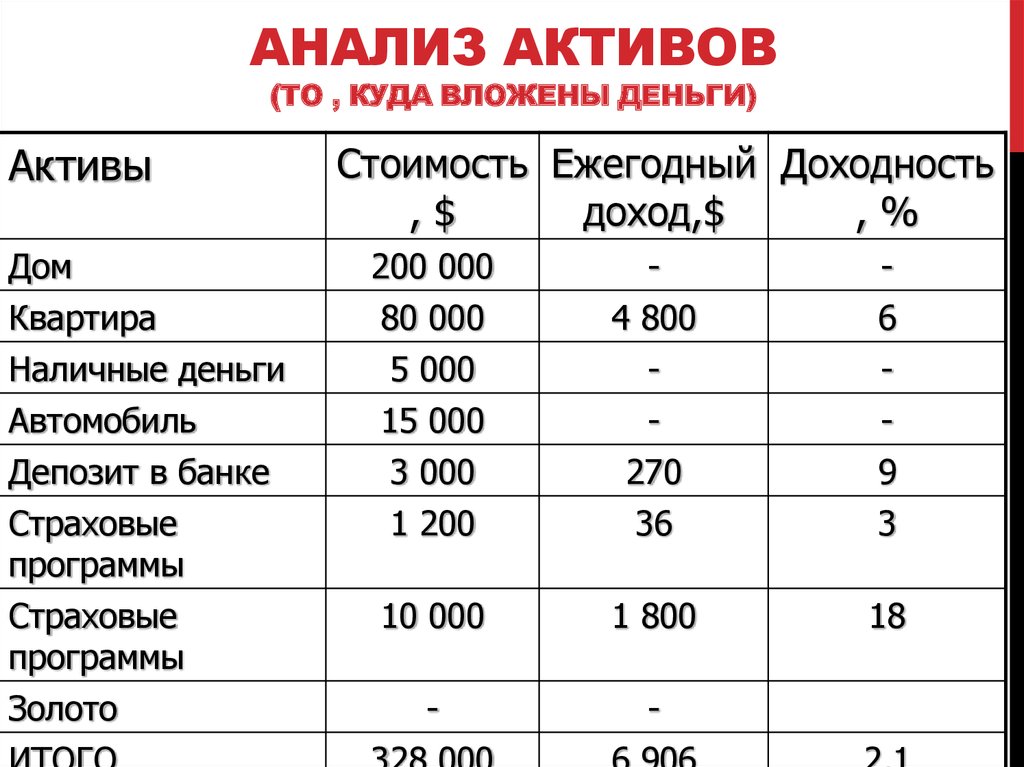

Инвестирование — вложение денег для получения прибыли. Для начала стоит определиться с целями инвестиций. Это может быть получение пассивного дохода (покупка недвижимости с дальнейшей ее сдачей в аренду), для сохранения накоплений (здесь лучше брать коммерческие, жилые, бюджетные и элитные помещения в районах с развивающейся инфраструктурой) и для получения дохода от перепродажи.

Плюсы

- Стабильность. Жилые и коммерческие помещения пользуются спросом.

- Пассивный доход.

- Минимальные риски. Недвижимое имущество реально продать или сдать в аренду даже в кризис.

- Рост цены.

- Многовариантность инвестиций. Есть разные варианты получения прибыли: сдавать посуточно или на долгий срок, перепродать, разделить на мелкие сегменты.

Минусы

- Высокая стоимость. На покупку недвижимости нужна внушительная сумма.

- Долгая окупаемость. Недвижимое имущество начнёт приносить доход сверх стоимости через 5–10 лет.

- Дополнительные расходы. Сюда входят коммунальные услуги, капитальный ремонт и возможный подоходный налог 13% от прибыли, полученной со сделки.

В какую недвижимость можно вкладывать деньги

Чем больше город, тем выше спрос на жилые и коммерческие помещения. Рассмотрим варианты инвестирования.

Жилая недвижимость. Этот вид инвестиций самый распространенный. Здесь минимальные риски. Доходы получают посредством перепродажи или сдачи в аренду. При покупке важно учесть все характеристики: местонахождение, год постройки, планировку, инфраструктуру.

Этот вид инвестиций самый распространенный. Здесь минимальные риски. Доходы получают посредством перепродажи или сдачи в аренду. При покупке важно учесть все характеристики: местонахождение, год постройки, планировку, инфраструктуру.

Коммерческая недвижимость. Стоит выбирать помещение в развитом районе города и с хорошей проходимостью.

Новостройки на этапе котлована. На старте строительства застройщики устанавливают минимальные цены, чтобы «раскачать» спрос и привлечь внимание покупателей к объекту. Учитывайте репутацию застройщика, сроки ввода в эксплуатацию дома, район города.

Вложения в парковочные места. Ситуативный вид инвестирования в крупных городах. Будет ли расти доход от такого типа вложений зависит от расположения площадки. Выбирайте оживленные места, где не хватает парковочных мест.

Кладовки и ситибоксы. Как правило, они располагаются на -1 этаже и используются жителями для хранения сезонных и крупногабаритных вещей. Привлекательны относительно недорогой стоимостью по сравнению с квартирой.

Привлекательны относительно недорогой стоимостью по сравнению с квартирой.

Нужна наша помощь?

Просто заполните форму и мы с вами свяжемся

Ваше имя*

Телефон*

Ваш комментарий

Записаться

*Нажимая на кнопку «Записаться», я даю согласие на обработку персональных данныхФакторы риска: насколько рискованно вкладываться в недвижимость

Инвестирование всегда сопряжено с рисками, и сфера недвижимости — не исключение. Чего стоит избегать:

- Неудачное месторасположение.

- Форс-мажоры. К падению спроса может привести ухудшение экономической обстановки.

- Недобросовестные арендаторы. Жилье стоит сдавать только через договор, в котором нужно максимально прописать всевозможные риски.

- Заморозка строительства и мошенничество. Здесь поможет выбор только аккредитованных застройщиков, а также юридическая проверка недвижимости.

Порядок инвестирования в недвижимость

Чтобы инвестиции приносили доход, следуйте алгоритму:

- Изучите ситуацию на рынке — на какую недвижимость есть спрос, что ищут покупатели, какие средние цены на объекты, где есть интересные локации или районы с развивающейся инфраструктурой.

- Убедитесь в надёжности продавцов, застройщиков, арендаторов и посредников. Проверьте документацию, отзывы, рейтинг, репутацию. Посмотрите наличие судебных споров, простоев. Компания «ННДК» строит с 2012 года. Мы уже ввели в эксплуатацию 5 жилых дома. Сейчас достаиваются 2 дома в ЖК «Циолковский», 2 дома в ЖК «Корица» и ЖК «Бекетов Парк».

- Подберите для покупки ликвидный объект. Все ЖК компании находятся в удачной локации в развитых районах Нижнего Новгорода.

В целом сфера недвижимости стабильна. При правильном подходе даже новичок увеличит капитал.

При правильном подходе даже новичок увеличит капитал.

Наши специалисты помогут подобрать недвижимость, спрогнозируют ее доходность и помогут оценить инвестиционные издержки. Для консультации звоните по номеру 8(831) 288-35-34.

Нужна наша помощь?

Просто заполните форму и мы с вами свяжемся

Ваше имя*

Телефон*

Ваш комментарий

Записаться

*Нажимая на кнопку «Записаться», я даю согласие на обработку персональных данныхкуда выгоднее вложить деньги и быстро заработать?

Современный финансовый мир позволяет любому желающему зарабатывать с помощью удачных инвестиций. Вариантов для этого масса: начиная от валютных операций и покупки золотых слитков, до инвестирования в акции и трейдинга на криптобирже. Прежде чем становиться инвестором, необходимо изучить обе стороны монеты.

Валюта

Одним из классических методов заработка является вклад в иностранные валюты, такие как доллары или евро. Главным аргументом для этого является их стабильный и высокий курс по отношению к кыргызскому сому.

Интерес к валютному рынку вызван большим доверием к иностранной валюте и возможностью заработка на курсе валют. Тут необходимо быть постоянно в курсе событий как на валютном рынке, так и в мире экономики в целом. Инвестору придется тесно работать с кассами коммерческих банков или обменными бюро. К тому же при резких колебаниях курсов валют обычно наблюдается их дефицит, что создает проблему при их конвертации.

Выходом из этой ситуации может быть трейдинг на специальных площадках. Однако, искусству «торговать» надо учиться.

Напомним, что в операциях с валютой, имея маленькую сумму, к примеру $100 — делать нечего. Чтобы эффективно проводить операции нужны значительные средства. Но колебания на валютном рынке наиболее рискованные для инвестиций, чего не скажешь про вложения в золото.

Драгоценные металлы

Золото – более надежный вариант, чем валюта. По мнению экспертов, цена на золото будет только расти в виду ограниченных ресурсов.

Вот наглядный пример: по состоянию на 30 мая 2022 года Нацбанк КР реализует унцию золотых мерных слитков по 192 тысячи сомов, ровно год назад такие же слитки стоили 165 тысяч сомов.

При этом, не обязательно покупать сразу тройскую унцию (31 грамм). Размер золотых слитков варьируется от 1 до 100 граммов. Конечно же, чем крупнее слиток, тем он выгоднее стоит.

Также на мировую стоимость золота благоприятно влияют глобальные события. К примеру, во время пандемии коронавируса снизился интерес к банковской сфере, но повысился в отношении золота.

Такую тенденцию можно объяснить тем, что нестабильная ситуация в мировой экономике заставляет участников финансового рынка искать стабильный и безопасный актив для вложений. Здесь у золота есть главное преимущество – оно остается реальным, в отличии от валюты или цифровых активов. Поэтому золото можно считать реальным активом, защищающим ваши вклады от инфляции.

Поэтому золото можно считать реальным активом, защищающим ваши вклады от инфляции.

Депозиты

Третьим инструментом для вложений можно рассматривать банковские депозиты. Для вкладов можно выделить некоторые преимущества: обязательное участие банков в системе страхования, гарантированный доход, защита средств от инфляции, невозможность кражи денег.

Депозиты можно рассматривать как дополнительный бонус от банка, при использовании других банковских продуктов, к примеру для дебетовой карты, привязанной к вкладу или при ипотечном кредите. Кроме того, у таких инвестиций весьма низкий порог и часто он начинается с 1000-5000 сомов.

Однако депозитный вклад отличается своей «низкой скоростью» заработка. В целом, процентные ставки депозитов в национальной валюте составляют от 6% до 13%, инвалюте – от 0.5% до 1.5%.

Криптовалюта

В отличие от классических методов инвестирования, в последние 5 лет активно развиваются криптобиржи. Многие недоверчиво относятся к этой сфере, однако, к примеру, биткоин сравнивают с золотом в виду ограниченного объема.

Многие недоверчиво относятся к этой сфере, однако, к примеру, биткоин сравнивают с золотом в виду ограниченного объема.

К примеру, количество биткоинов составляет всего 21 млн штук, майнеры добыли уже более 19 млн штук. Эксперты отмечают, что последние монеты биткоина будут добыты лишь к 2140 году.

Поэтому пользователям рекомендуется обратить внимание на криптобиржи, где можно выгодно вложиться, правильно диверсифицировав свои вложения. Однако этот рынок новый. Если сравнивать с депозитами или золотом, где вы вложили средства и забыли, тот тут необходимо пройти курс обучения.

Например, базовые понятия о криптовалюте и криптобиржах можно получить на платформе Bybit Education. Все материалы для обучения бесплатны и доступны постоянно. После самостоятельно обучения, появившиеся вопросы можно задавать местному сообществу на этой платформе. Это удобно и для кыргызстанцев, потому что на Bybit присутствует довольно широкое комьюнити, общающееся на русском языке.

На криптобиржах есть несколько способов заработать. Можно купить цифровую валюту на долгий срок и ждать роста стоимости крипты. Главные особенности такого метода – долгосрочность и пассивность. Тут надо разработать долгосрочную стратегию и не реагировать на резкие и кратковременные колебания на рынке, которые, к примеру, происходят из-за высказываний какого-нибудь миллиардера или основателя крупной технологической компании.

К примеру, Bybit Накопления предлагают инвесторам гибкую систему накоплений, гарантирующую сохранение своих инвестиций. Для тех, кто намерен получать потенциально высокую прибыль и накапливать криптоактивы в условиях понижения рынка, совершать быстрые простые сделки без лишних хлопот, подойдут бивалютные инвестиции. Этот краткосрочный инструмент позволяет увеличить доходы на колебаниях рынка.

При выборе «криптовалютного депозита» эксперты предлагают обратить внимание на APY. Это годовая процентная доходность (от англ. Annual Percentage Yield), которая высчитывается причислением процентов к сумме вклада (сложных процентов). В отличие от банковского депозита, можно выбирать краткосрочные вклады.

В отличие от банковского депозита, можно выбирать краткосрочные вклады.

В Bybit можно обратиться к стейкингу – это своего рода депозитный продукт, альтернативный майнингу. Инвестор открывает кошелек, где хранится определенное количество криптовалюты, которым нельзя пользоваться некоторое время. Чем больше сумма, тем больше блоков есть шанс создать. За каждую подтвержденную транзакцию и новый блок в блокчейне выдается вознаграждение – определенное количество монет.

Более быстрым способом заработать является трейдинг. При этих инвестициях можно получить выгоду на росте стоимости криптовалюты. Торгуя на специализированных платформах, можно заработать как на продаже, так и на покупке цифровой валюты.

Здесь не обязательно начинать с крупных сумм, эксперты считают, что для начала хватит и $100.

Что лучше?

Становясь инвестором, необходимо смотреть шире и не зацикливаться на одном из финансовых инструментов. Специалисты не рекомендуют хранить «все яйца в одной корзине», а диверсифицировать свои инвестиции. Выберите несколько пассивных методов заработка, при больших рисках они могут обеспечить финансовую подушку.

Специалисты не рекомендуют хранить «все яйца в одной корзине», а диверсифицировать свои инвестиции. Выберите несколько пассивных методов заработка, при больших рисках они могут обеспечить финансовую подушку.

Грамотное инвестирование поможет увеличить финансовые вложения и не потерять разом все свои средства. При выборе активов не стоит выбирать только один, а остановиться сразу на нескольких. При потере одного, вы можете компенсировать его другими.

Обеспечив себя финансовой подушкой, можно приступать к более активным действиям. Самое главное для инвестора – надо отбросить несколько вещей из головы: хаос, жадность и самоуверенность. Правильный выбор банковских продуктов, момента для проведения валютных операций, вложений в драгоценные металлы и трейдинга на криптобиржах позволит быстро приумножить ваше состояние.

облигаций в «уникальном беспроигрышном сценарии»

- Рынок облигаций пережил один из худших лет в своей истории.

- Но это может скоро измениться с приближением рецессии, говорит Ричард Саперштейн.

- Даже если это не так, высокая доходность обеспечивает хеджирование риска падения, говорит он.

Как и акции, облигации пережили один из худших периодов за последние десятилетия.

Поскольку Федеральная резервная система резко повысила процентные ставки, чтобы снизить инфляцию, достигшую четырехлетнего максимума, а инвесторы требуют более высокой доходности из-за инфляции, цены на облигации упали, а их доходность резко возросла. Например, доходность эталонных 10-летних казначейских облигаций выросла с 1,63% в январе до 4,24% сегодня. Это самый высокий показатель с 2007 года.

Но, по словам Ричарда Саперштейна, директора по информационным технологиям компании Treasury Partners, управляющей активами на сумму 9 миллиардов долларов, вскоре все может измениться. А это значит, что сейчас самое подходящее время, чтобы начать входить в класс активов, говорит Саперштейн.

По мере того, как появляются признаки того, что надвигается рецессия — например, производство замедляется, отражая снижение спроса — облигации предоставляют инвесторам надежную инвестицию.

С одной стороны, с более высокой доходностью облигации дают инвесторам надежную защиту от риска падения. С другой стороны, рецессия и сопровождающее ее снижение инфляции будут означать рост цен на облигации. Во время рецессии инвесторы ищут активы-убежища, такие как высококачественные облигации, и повышенный спрос на них поднимает их цены.

«Сейчас инвесторы в облигации сталкиваются с уникальным беспроигрышным сценарием», — сказал Саперштейн в служебной записке в понедельник. «В течение последних 15 лет низкие процентные ставки вынуждали жадных до доходности инвесторов удвоить ставку на более рискованные акции из-за TINA (альтернативы нет). Теперь, когда ставки повышены, инвесторы могут перераспределять средства обратно в облигации».

Он продолжил: «Если инфляция и процентные ставки продолжат расти, цены на облигации снизятся, но нереализованные ценовые потери могут быть существенно компенсированы фиксированной доходностью в размере 4-6%. падение процентных ставок и рост цен на облигации».

падение процентных ставок и рост цен на облигации».

Саперштейн сказал, что его стратегия входа в этот класс активов заключается в том, чтобы делать это шаг за шагом, так как он считает, что еще «рано» к какому-либо повышению цен.

Многие ожидают, что доходность облигаций продолжит расти в ближайшие месяцы, поскольку ФРС продолжает придерживаться ястребиной стратегии. В настоящее время центральный банк повышал ставки на 75 базисных пунктов на трех заседаниях Федерального комитета по открытым рынкам подряд и, как ожидается, сделает это снова на своем заседании в начале ноября. Ожидается, что на декабрьском заседании они повысят ставки на 50 базисных пунктов.

Некоторые инвесторы, однако, ожидают «разворота» ФРС к «голубиной» политике в начале следующего года в случае развития рецессии.

Ожидания относительно денежно-кредитной политики быстро изменились с весны и продолжают меняться. ФРС в первую очередь сосредоточена на снижении инфляции, которая кажется липкой.![]()

Саперштейн предпочитает муниципальные облигации, выпускаемые государственными организациями, такими как города или штаты.

«Инвестирование в облигации в конечном счете является решением «согласиться». Когда процентные ставки были низкими, мы «отказались» и избегали облигаций. и покупка более долгосрочных, высококачественных муниципальных облигаций в рамках клиентских портфелей», — сказал он. «Наша схема заключается в том, чтобы начать постепенно вкладываться в позиции по муниципальным облигациям сейчас, пока инфляция остается высокой».

Инвесторы могут получить диверсифицированный доступ к муниципальным облигациям, инвестируя в биржевые фонды, такие как iShares National Muni Bond Fund (MUB) или VanEck Long Muni ETF (MLN).

Как бы я инвестировал 250 000 долларов наличными на сегодняшнем медвежьем рынке

Предположим, у вас есть хорошая сумма наличных для инвестирования. С нарастанием глобальной финансовой рецессии возможности накапливаются. Однако на этом медвежьем рынке ситуация может ухудшиться, учитывая, что прошло всего девять месяцев. Как бы вы инвестировали?

С нарастанием глобальной финансовой рецессии возможности накапливаются. Однако на этом медвежьем рынке ситуация может ухудшиться, учитывая, что прошло всего девять месяцев. Как бы вы инвестировали?

2022 год пока что был ужасным как для акций, так и для облигаций. Недвижимость превзошла акции более чем на 27%. Но даже недвижимость начинает исчезать, поскольку ставки по ипотечным кредитам растут.

Негде спрятаться в 2022 годуКак бы я инвестировал 250 000 долларов наличными сегодня

После покупки I Bonds в этом году я накопил большую, чем обычно, наличность. Обычно на моем основном банковском счете находится от 50 000 до 100 000 долларов. Но на данный момент я накопил более 250 000 долларов, частично благодаря неожиданным инвестициям в недвижимость в размере 122 000 долларов в начале этого года.

Помимо накопления наличных, я также усредняю долларовую стоимость в S&P 500 на пути вниз. Я также усредняю долларовую стоимость недвижимости Sunbelt на пути вверх. Но эти покупки обычно делаются с шагом в 1000–5000 долларов.

Но эти покупки обычно делаются с шагом в 1000–5000 долларов.

Теперь, когда мой денежный баланс больше, чем обычно, это мое мысленное упражнение о том, как его использовать. Если у вас меньше 250 000 долларов, это тоже нормально. Я разделяю проценты, куда я буду распределять свои деньги.

Исходная информация для понимания нашего инвестиционного процесса

Мне 45 лет, а моей жене 42 года. Нашим детям 5,5 и 2,5 года.

Мы считаем себя умеренно консервативными инвесторами, поскольку с 2012 г. у меня и с 2015 г. у моей жены не было постоянного дохода от работы. Мы боимся вернуться к работе не из-за самой работы, а потому, что боимся потерять свободу с маленькими детьми. В результате мы не хотим брать на себя слишком большой инвестиционный риск.

Хотя у нас нет дневной работы, мы получаем достаточный доход от пассивных инвестиций, чтобы покрывать наши расходы на проживание. Это наше определение финансовой независимости.

Мы также получаем онлайн-доход, который мы обычно реинвестируем для получения дополнительного пассивного дохода. Поэтому наша денежная куча будет продолжать расти, если мы не будем тратить или инвестировать деньги.

Поэтому наша денежная куча будет продолжать расти, если мы не будем тратить или инвестировать деньги.

Что касается жизненных целей, мы оба хотим оставаться безработными, по крайней мере, до тех пор, пока в 2025 году наш самый младший не получит право на полный рабочий день в детском саду. Таким образом, мы сможем проводить больше времени с обоими детьми.

После 2025 года мы могли бы найти постоянную работу, или я мог бы сосредоточиться на том, чтобы стать профессиональным писателем. Мне нравится быть автором, но это плохо оплачивается.

Мы также хотим обновить наш дом через один-три года. Тем не менее, моя жена и дети были бы счастливы жить в нашем нынешнем доме следующие десять лет. Покупка другого дома не является приоритетом.

Расходы на образование наших детей идут по плану после того, как мы дополнительно профинансировали два плана 529. У нас также есть страхование жизни и планирование имущества. Таким образом, никаких крупных крупногабаритных товаров не предвидится.

Вот как бы мы инвестировали 250 000 долларов наличными на сегодняшнем медвежьем рынке. Это то, что мы делаем с нашими собственными деньгами, а не советами по инвестициям для вас. Пожалуйста, всегда проявляйте должную осмотрительность, прежде чем делать какие-либо инвестиции. Ваши инвестиционные решения принимаются только вами.

1) Казначейские облигации (60% наличных средств)

Только около 5% нашего собственного капитала находится в облигациях, отдельных муниципальных облигациях, которые мы планируем держать до погашения. Наш целевой годовой темп роста чистой стоимости составляет от 5% до 10% в год, в зависимости от экономических условий. В результате возможность заработать до ~ 4,45% на 3-летних казначейских облигациях заманчива.

В то же время я всегда ищу более красивый дом, потому что считаю, что жить в большом доме — лучший способ наслаждаться нашим богатством. Подумайте о том времени, которое мы сейчас проводим дома.

Владение акциями не приносит ни радости, ни пользы, и это одна из причин, по которой я предпочитаю инвестировать в недвижимость, а не в акции. Тем не менее, дивидендные акции обеспечивают 100% пассивный доход.

Тем не менее, дивидендные акции обеспечивают 100% пассивный доход.

Когда доходность 10-летних облигаций достигла примерно 4%, я решил приобрести следующие казначейские облигации на общую сумму 142 872,9 долларов США.1.

- 9-месячные казначейские векселя на сумму 101 736,74 000 долларов США с доходностью 4,2%.

- 10 766,89 долл. США на 1-летние казначейские счета, приносящие 4,3%

- 15 501,33 долл. США на 3-летние казначейские счета, приносящие 4,45%

- долл. США 14,867,95 на 2-летние счета казначейства. % возврата не сделает нас богатыми, это обеспечит нам душевное спокойствие. Мы также уже чувствуем себя богатыми, поэтому, зарабатывая больше денег, мы не чувствуем себя богаче. Мы сосредоточены на оптимизации нашей свободы и времени.

Вот руководство о том, как покупать казначейские облигации, которое включает в себя некоторые стратегии покупки, которые следует учитывать. Я куплю больше Treasuries, если 10-летние снова достигнут 4%, так как вы можете купить неограниченное количество, в отличие от I Bonds.

Остальные 39,9% наших денежных средств будут инвестированы в рисковые активы.

2) Акции (10% наличных средств)

Примерно 25% нашего собственного капитала составляют акции. В начале года она составляла около 30%. Спасибо медвежьему рынку!

Диапазон колебался между 20% и 30% с тех пор, как я ушел с работы в 2012 году. С тех пор, как я начал работать с акциями в 1999, я сделал все возможное, чтобы перейти от акций к твердым активам.

Моя карьера и зарплата уже были привязаны к фондовому рынку. И я видел так много огромных состояний, заработанных и потерянных за время моей работы в индустрии. Когда я ушел с работы, я по-прежнему предпочитал инвестировать в основном в недвижимость.

К сожалению, в 2022 году мы заранее загрузили наши покупки акций через IRA Roth наших детей, депозитарные счета, SEP IRA и планы 529. На протяжении более 23 лет мы всегда в начале года загружали наши счета с налоговыми льготами, чтобы они не мешали.

Большую часть времени это срабатывает, иногда нет.

Это рыночное время для вас. Но в 2023 году мы снова сможем начать наши инвестиции с налоговыми льготами, что окажется более подходящим моментом, если S&P 500 останется в депрессии.

Это рыночное время для вас. Но в 2023 году мы снова сможем начать наши инвестиции с налоговыми льготами, что окажется более подходящим моментом, если S&P 500 останется в депрессии.В дополнение к максимальному расширению наших счетов с налоговыми льготами, мы регулярно вносим средства на наши налогооблагаемые брокерские счета в Интернете. В конце концов, чтобы выйти на пенсию раньше, вам нужен гораздо больший налогооблагаемый инвестиционный портфель, чтобы жить за счет его доходов.

Не торопитесь покупать акции

Если ФРС настаивает на повышении ставки по федеральным фондам до 4,5%+, то S&P 500 может легко упасть ниже 3500. И если прибыль начнет сокращаться на 10%, то S&P 500 может легко упасть до 3200, исходя из медианного исторического мультипликатора P/E.

В итоге я только грызу эти уровни. ФРС заявляет, что планирует подняться до конца 2022 года и провести переоценку. Учитывая, что инвесторы могут получить гарантированный доход в размере 4%+ в казначейских обязательствах, трудно ожидать сильного восстановления S&P 500 до тех пор, пока ФРС не признает, что инфляция достигла своего пика.

Учитывая ситуацию, я просто покупаю траншами по 1000–5000 долларов после каждого снижения на 1–2% до конца года. На приведенной выше диаграмме вы можете увидеть одну покупку IVV на сумму 2543 доллара США 27 сентября 22 года. Если S&P 500 упадет ниже 3500, я увеличу размер своих инвестиций до 3000–5000 долларов в год. 30% пойдут на онлайн-недвижимость, а остальные — на казначейские обязательства и образование.

3) Венчурный капитал / венчурный долг (20% наличных средств)

Мне нравится инвестировать в частные фонды, потому что это долгосрочные инвестиции без ежедневных обновлений цен. В результате эти инвестиции вызывают небольшой стресс и о них легко забыть.

Я уже вложил капитал в пару фондов венчурного капитала Kleiner Perkins. Я также вложил капитал в Structural Capital, венчурный долговой фонд. В результате я просто буду продолжать вносить вклад в эти фонды всякий раз, когда возникнут потребности в капитале.

Я ожидаю, что венчурный долг превзойдет венчурный капитал (акционерный капитал) в это время более высоких ставок.

Венчурный долг — это менее рискованный способ получения прибыли в частных компаниях.

Венчурный долг — это менее рискованный способ получения прибыли в частных компаниях.Самым большим недостатком инвестирования в эти фонды является более высокая комиссия. Речь идет об 1-3% активов и 20-30% прибыли.

4) Недвижимость (10% наличных средств)

Недвижимость — мой любимый класс активов для создания богатства. Он обеспечивает убежище, приносит доход и менее изменчив. В отличие от некоторых акций, стоимость недвижимости просто не падает на огромные суммы в одночасье из-за небольшой потери прибыли. Недвижимость составляет около 50% нашего собственного капитала.

Независимо от того, что происходит со стоимостью нашего нынешнего вечного дома, который мы купили в 2020 году, я благодарен, что он смог обеспечить безопасность и любовь моей семьи во время пандемии. Когда дело доходит до покупки основного места жительства, в первую очередь это стиль жизни, а инвестиции окупаются лишь во вторую очередь.

Все воспоминания, фотографии, видео и достижения наших детей в нашем нынешнем доме бесценны.

Даже когда в начале года я страдал от FOMO в сфере недвижимости, наши дети говорили, что предпочитают наш гораздо более дешевый дом. Для отца, одержимого недвижимостью, это много значило.

Даже когда в начале года я страдал от FOMO в сфере недвижимости, наши дети говорили, что предпочитают наш гораздо более дешевый дом. Для отца, одержимого недвижимостью, это много значило.Их ответ показал мне, что цена дома не обязательно является главным фактором, который делает его лучше. Планировка дома и его привычность также имеют большое значение.

Учитывая, что моя жена и дети счастливы в нашем доме, мне не следует пытаться купить еще один так скоро. В идеале мы живем в нашем нынешнем доме не менее пяти лет (к 2025 г.), копим гораздо больше денег и с комфортом модернизируемся в соответствии с моим правилом покупки дома.

Поэтому я буду продолжать вкладывать средства в частные фонды недвижимости, такие как Fundrise, которые инвестируют в дома на одну семью в Солнечном поясе. Цены и арендная плата остывают. Тем не менее, недвижимость Sunbelt должна быть долгосрочным бенефициаром демографических тенденций, технологий и работы на дому.

Я буду инвестировать траншами от 1000 до 3000 долларов до конца года.

5) Выплата долга (0% наличных средств)

В условиях высокой инфляции и роста процентных ставок я не выплачиваю дополнительные ипотечные долги. Я уже выплатил часть ипотечного долга в начале года, когда инфляция была высокой, а доходность казначейских облигаций была низкой.

В то время это был неоптимальный шаг, так как лучше сохранить ипотечный кредит с отрицательной реальной процентной ставкой как можно дольше. Высокая инфляция погашала для меня ипотечный долг. Но я все равно выплатил часть ипотечного долга, потому что это было хорошо, и я не сомневался в акциях.

Оглядываясь назад, выплата части ипотечного долга была правильным шагом, так как это спасло меня от потери примерно 25%, если бы я вложил наличные деньги в фондовый рынок. Следовательно, если у вас есть долги, подумайте о том, чтобы следовать моей схеме инвестирования и погашения долга FS DAIR. Таким образом, вы всегда добиваетесь финансового прогресса.

Сегодня, когда инфляция по-прежнему высока, но доходность казначейских облигаций намного выше, чем ставки по ипотечным кредитам, нет смысла платить отрицательную процентную ставку по ипотечным кредитам.

Вместо этого лучше купить казначейские облигации и жить бесплатно, что я и делаю.

Вместо этого лучше купить казначейские облигации и жить бесплатно, что я и делаю.Если у вас есть возобновляемая задолженность по кредитной карте или задолженность по автокредиту, я бы следовал своей схеме FS DAIR и ускорил выплату основного долга. Вы хотите получить выгоду от повышения процентных ставок, а не пострадать от этого.

Просто убедитесь, что вы не слишком рискуете своей ликвидностью на медвежьем рынке. Всегда имейте по крайней мере шесть месяцев расходов на проживание в наличных деньгах.

6) Образование (0,1% от наличных средств)

Образование – лучшая инвестиция. Парадокс образования заключается в том, что чрезвычайно важно помочь вам достичь финансовой свободы, но сегодня оно также недорогое или бесплатное.

Например, всего за 20 долларов после вычета налогов вы можете заказать мой бестселлер «Купи это, а не то» и сразу же получить конкурентное преимущество в накоплении богатства. Вы также узнаете, как принимать более оптимальные решения в некоторых из самых больших жизненных дилемм.

Вы также можете подписаться на мой бесплатный еженедельный информационный бюллетень и бесплатные сообщения в блоге, чтобы быть в курсе актуальных финансовых тем. Чем больше вы погружаетесь в темы денег, тем больше вы узнаете и предпримете соответствующие действия, чтобы увеличить свое богатство.

Вы также можете зайти на YouTube, Khan Academy или MOOC и посмотреть сотни часов бесплатных обучающих видео. Или вы можете оплатить онлайн-курсы, чтобы еще глубже погрузиться в тему.

Невежество больше не является оправданием, учитывая, насколько сегодня доступно образование. Пожалуйста, выделите часть вашего бюджета на дальнейшее образование. Со временем сочетание опыта и образования значительно повысит вашу уверенность, богатство и душевное спокойствие.

Скорость развертывания во время зависит от вашей уверенности

Когда возврат инвестиций гарантирован, легче инвестировать наличные деньги. Когда вы уверены, что вам не нужны деньги, легче инвестировать и на более длительный срок.

Но не все инвестиции одинаковы.

Но не все инвестиции одинаковы.Я вложил 60% своих казначейских облигаций на сумму 250 000 долларов, потому что хотел немедленно получить более высокую прибыль. На самом деле, я также активно пытаюсь найти способ оптимизировать денежные средства нашего бизнеса. Инвестиции без риска, поэтому я не боюсь.

Я обязательно выполню свои требования по венчурному капиталу и венчурному долгу, когда наступит срок их погашения. В противном случае мне будет запрещено когда-либо снова инвестировать с этими управляющими фондами. Эти инвестиции имеют риски, но я хочу диверсифицировать дальше.

Я рад продолжать инвестировать в фонды недвижимости Sunbelt, как и с 2016 года, потому что я уверен в долгосрочной демографической тенденции переселения в более дешевые районы страны. Тем не менее, я также уверен, что цены на недвижимость и арендная плата в следующем году упадут, поэтому я медленно втягиваюсь.

Наконец, я уверен, что мне не нравится волатильность фондового рынка.

Я также не уверен, насколько далеко зайдут богатые центральные банки, чтобы сокрушить средний класс. В результате я просто грызу и сосредоточусь на оценках.

Я также не уверен, насколько далеко зайдут богатые центральные банки, чтобы сокрушить средний класс. В результате я просто грызу и сосредоточусь на оценках.Неприятно видеть, как ваша куча денег уменьшается, когда вы инвестируете во время медвежьего рынка. Тем не менее, инвестиции во время медвежьего рынка, как правило, хорошо работают в долгосрочной перспективе. Кроме того, если вы сохраните свои потоки доходов, ваша денежная куча со временем будет пополняться.

Мы знаем, что средний медвежий рынок длится около года. Следовательно, есть неплохие шансы, что мы сможем выбраться из этой колеи где-то в 2023 году. Воспользоваться преимуществами более высокой гарантированной доходности при одновременном вложении в рискованные активы сегодня кажется правильным.

Вопросы читателей и действия по инвестированию наличных

Читатели, как бы вы инвестировали 250 000 долларов наличными в сегодняшнем медвежьем рынке? Даже если у вас нет 250 000 долларов, куда бы вы вложили свои деньги? Как вы думаете, какой тип инвестиций принесет доход более 4,2% в течение следующих 12 месяцев?

Чтобы получить несправедливое конкурентное преимущество в создании богатства, прочтите Покупайте это, а не то.

Это рыночное время для вас. Но в 2023 году мы снова сможем начать наши инвестиции с налоговыми льготами, что окажется более подходящим моментом, если S&P 500 останется в депрессии.

Это рыночное время для вас. Но в 2023 году мы снова сможем начать наши инвестиции с налоговыми льготами, что окажется более подходящим моментом, если S&P 500 останется в депрессии.

Венчурный долг — это менее рискованный способ получения прибыли в частных компаниях.

Венчурный долг — это менее рискованный способ получения прибыли в частных компаниях. Даже когда в начале года я страдал от FOMO в сфере недвижимости, наши дети говорили, что предпочитают наш гораздо более дешевый дом. Для отца, одержимого недвижимостью, это много значило.

Даже когда в начале года я страдал от FOMO в сфере недвижимости, наши дети говорили, что предпочитают наш гораздо более дешевый дом. Для отца, одержимого недвижимостью, это много значило.

Вместо этого лучше купить казначейские облигации и жить бесплатно, что я и делаю.

Вместо этого лучше купить казначейские облигации и жить бесплатно, что я и делаю.

Но не все инвестиции одинаковы.

Но не все инвестиции одинаковы. Я также не уверен, насколько далеко зайдут богатые центральные банки, чтобы сокрушить средний класс. В результате я просто грызу и сосредоточусь на оценках.

Я также не уверен, насколько далеко зайдут богатые центральные банки, чтобы сокрушить средний класс. В результате я просто грызу и сосредоточусь на оценках.