Кредитная организация – 1. /

9. Понятие и виды кредитных организаций.

И

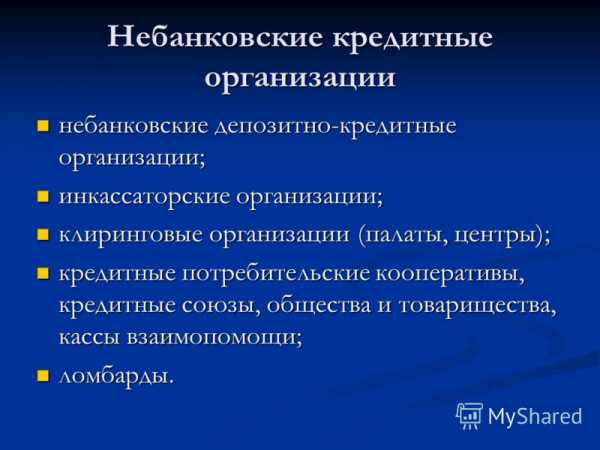

10. Небанковские Кредитные организации: понятие и виды. Понятие и признаки кредитной организации

Кредитной организациейпризнается юридическое лицо, которое для извлечения прибыли как основной цели своей деятельности на основании специального разрешения (лицензии) Центрального банка РФ имеет право осуществлять банковские операции, предусмотренные Федеральным законом. Кредитная организация образуется на основе любой формы собственности как хозяйственное общество.

Существует две разновидности кредитных организаций:

1) банковские кредитные организации (банки) – кредитные организации, которые имеют исключительное право осуществлять в совокупности следующие банковские операции: привлечение во вклады денежных средств физических и юридических лиц, размещение указанных средств от своего имени и за свой счет на условиях возвратности, платности, срочности, открытие и ведение банковских счетов физических и юридических лиц;

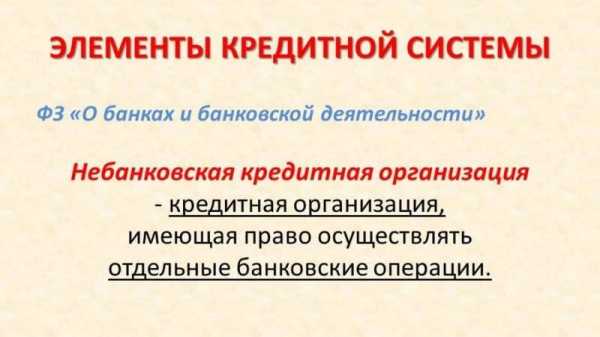

2) небанковские кредитные организации – кредитные организации, имеющие право осуществлять отдельные банковские операции, предусмотренные Федеральным законом «О банках и банковской деятельности». Допустимые сочетания банковских операций для небанковских кредитных организаций устанавливаются Банком России.

Основными признаками кредитной организацииявляются следующие:

1) кредитная организация является коммерческим юридическим лицом. Этот вывод следует из указания законодателя на основную цель деятельности кредитной организации – извлечение прибыли;

2) кредитная организация может быть создана только в строго определенной законом организационно-правовой форме – хозяйственного общества. В соответствии с ГК РФ к хозяйственным обществам относятся общество с ограниченной ответственностью, общество с дополнительной ответственностью, закрытое акционерное общество и открытое акционерное общество;

3) кредитная организация осуществляет только ту деятельность, которая законом отнесена к банковской. Кредитная организация не имеет права осуществлять производственную, страховую и торговую деятельность;

4) право осуществлять банковскую деятельность возникает у кредитной организации только после получения специального разрешения (лицензии) Банка России;

5) кредитная организация может быть создана на основе любой формы собственности, т. е. государственной, частной и иных форм собственности;

6) кредитная организация является элементом банковской системы РФ.

Эти признаки являются общими для всех кредитных организаций.

Кредитная организация, помимо банковских операций,вправе осуществлять следующие сделки:

1) выдачу поручительств за третьих лиц, предусматривающих исполнение обязательств в денежной форме;

2) приобретение права требования от третьих лиц исполнения обязательств в денежной форме;

3) доверительное управление денежными средствами и иным имуществом по договору с физическими и юридическими лицами;

4) осуществление операций с драгоценными металлами и драгоценными камнями в соответствии с законодательством Российской Федерации;

5) предоставление в аренду физическим и юридическим лицам специальных помещений или находящихся в них сейфов для хранения документов и ценностей;

6) лизинговые операции;

7) оказание консультационных и информационных услуг.

8) иные сделки в соответствии с законодательством РФ.

studfiles.net

Кредитная организация — что это такое, виды, права и обязанности

Многие современные люди и компании не могут представить свое существование без заемных средств, взятых в банке для развития фирмы, покупки необходимых вещей и оборудования, а также для других целей. Для получения таких денег следует обращаться только в соответствующие учреждения.

Кредитная организация делает своим клиентам разные предложения по получению заемных денег. Она представлена юридическим лицом, главной целью деятельности которого выступает получение прибыли. Для работы важно наличие лицензии, полученной от Центрального Банка РФ. Именно она дает возможность реализовать разные банковские операции, которыми пользуются как юрлица, так и физлица.

Образуются кредитные организации в форме хозяйственных обществ, причем не допускается, чтобы данные компании занимались торговлей, производственным процессом или страхованием разных лиц.

Основные виды кредитных учреждений

Данные финансовые организации представлены в трех крупных видах:

- Банк. Он обладает исключительными правами для выполнения огромного количества операций. Данные компании имеют право привлекать деньги, принадлежащие юрлицам или физлицам. Они размещают полученные средства, пользуясь только своим именем и оплачивая этот процесс за свой счет. При этом предоставляются деньги другим лицам на принципах обязательного возврата в установленный срок с процентами. Дополнительно любой банк, имеющий лицензию, может открывать счета для разных лиц и осуществлять их ведение.

- Небанковские организации, которые сокращенно называются НКО (некоммерческие организации). Они являются учреждениями, предоставляющими только некоторые виды узаконенных банковских операций.

- Особенно следует выделить иные компании, способные осуществлять только одну или несколько отдельных операций. Однако они не обладают теми возможностями и полномочиями, присущими стандартному коммерческому банку. Не допускается регистрация этой организации в качестве банка, однако для выполнения разных операций она должна получить лицензию. К таким компаниям относятся фирмы, предлагающие услуги инкассации, а также расчетные компании.

Кредитные организации дополнительно могут быть представлены в следующих видах:

- Союзы или ассоциации. Создание таких союзов необходимо не для получения прибыли всеми участниками, а для их защиты, а также для представления их интересов. Деятельность каждого участника подлежит тщательной координации. Устанавливаются с помощью таких ассоциаций связи между разными регионами и даже народами. Крупные союзы специализируются на создании советов, регулирующих банковскую деятельность. Совместно решаются многочисленные задачи, важные для кредитных компаний. Не допускается совершать банковские операции данными союзами.

- Группы из нескольких учреждений. Каждая кредитная организация, входящая в такую группу, заключает специальное соглашение с другими участниками. Необходима такая форма сотрудничества для совместного решения разных задач, важных для каждой компании. В каждой группе имеется головное учреждение, способное оказывать влияние на принимаемые решения. Данная компания обязательно уведомляет Банк России об образовании новой группы.

- Банковский холдинг. Не выступает юрлицом, причем образуется несколькими юридическими лицами с привлечением одного или нескольких кредитных учреждений. Одно юридическое лицо здесь может оказывать влияние на принимаемые решения, однако не допускается, чтобы в качестве головной компании выступала кредитная организация.

Таким образом, существует несколько видов финансовых учреждений, каждый из которых обладает своими параметрами.

Какими правами обладают учреждения

Кредитные компании обладают правами, которыми они наделяются законодательством РФ.

Они имеют право выполнять следующие действия и реализовать операции:

- открытие счетов, а также их ведение, причем как для юрлиц, так и для физлиц;

- приобретение и реализация разных валют, осуществлять этот процесс можно наличным способом или в безналичной форме;

- предоставление банковской гарантии;

- привлечение денег, принадлежащих юрлицам и физлицам, в результате формируются вклады, где они могут находиться до востребования или храниться определенное количество времени, затем денежные средства выдаются обратно владельцу с начисленными процентами;

- реализация переводов денег, для этого не открываются счета в банке, данный процесс должен осуществляться исключительно по поручению физлиц, являющихся клиентами компании;

- выполнение расчетов на основании поручений, передаваемых разными клиентами, которые являются физлицами или юрлицами, а также они могут быть банками-корреспондентами, расчеты реализуются с помощью банковских счетов клиентов;

- доверительное управление деньгами или разными видами имущества, для чего составляется специальный договор с клиентом;

- размещение денег, а также их привлечение, этот процесс обязан проводиться от имени кредитной организации, а также за ее счет;

- покупка прав требования;

- операции с лизингом;

- инкассация денег или разных платежных документов;

- реализация операций с драгметаллами или драгоценными камнями, все действия должны проводиться в соответствии с требованиями законодательства;

- кассовое обслуживание, предназначенное как для физлиц, так и для юрлиц;

- предоставление консультаций и информирование клиентов по разным вопросам работы кредитной организации;

- представление отдельных помещений или сейфов, используемых для хранения ценностей или важных документов, в аренду клиентам;

- предоставление поручительства;

- другие сделки, разрешенные законодательством РФ.

Кредитные организации не имеют права производить какие-либо товары, осуществлять торговлю или заниматься страховой деятельностью.

В каких организационных формах могут быть представлены учреждения

Данные компании могут регистрироваться в разных организационных формах. Каждый вид обладает своими особенностями:

- ООО. Кредитная организация, зарегистрированная в качестве ООО, может открываться как одним, так и несколькими предпринимателями. Формируются учредительные документы, в которых прописываются доли каждого учредителя. Все люди, принимающие участие в создании такой компании, не отвечают по ее обязательствам собственным имуществом. Также они никаким образом не смогут понести убытки в результате неприбыльной деятельности учреждения. Они рискуют только теми денежными средствами, которые были внесены ими в уставный капитал в процессе организации компании.

- ОДО. Такое общество встречается очень редко, в России нет практически ни одной кредитной организации, обладающей подобной организационной формой. Это обусловлено ответственностью учредителей, полностью отвечающих по обязательствам компании.

- ЗАО. В такой организации уставный капитал делится на определенное количество акций, распределяемых среди акционеров. Все участники отвечают по обязательствам учреждения, а также несут убытки в случае убыточной деятельности фирмы, однако только в рамках стоимости акций, принадлежащих им. Такая компания не может выпускать в открытую акции, а также только ограниченное количество лиц имеет право на приобретение акций.

- ОАО. Здесь каждый акционер может передавать принадлежащие ему акции другим лицам. Допускается осуществлять открытую подписку на акции. А также они могут свободно продаваться.

Таким образом, кредитные организации могут регистрироваться в разных формах, каждая из которых обладает своими особенностями.

Особенности банков и иных кредитных организаций

Все подобные организации делятся на банки и иные специализированные кредитные учреждения.

Банк — это кредитная организация, обладающая исключительными правами реализовать операции, которые являются банковскими.

К основным таким операциям относятся:

- привлечение денег, принадлежащим как частным лицам, так и различным компаниям;

- размещение полученных денежных средств, при этом важно, чтобы банки выполняли данное действие только от своего имени и за свои деньги, а также основными принципами такого размещения является возвратность средств, платность кредитов и их срочность, поскольку они должны возвращаться в строго установленное время, оговоренное заранее;

- открытие счетов, а также их ведение.

Существует много коммерческих банков, являющихся неоднородными. В связи со сферой работы они могут быть:

- Специализированными. Они обычно выполняют либо одну операцию, либо две. В качестве их основных клиентов выступают конкретные категории людей или юридических лиц.

- Универсальными. Такие банки обладают правами выполнять разные виды банковских операций, поэтому не специализируются на чем-то одном. Такое ведение деятельности позволяет охватить широкую целевую аудиторию потенциальных клиентов. Дополнительно подобные коммерческие банки могут выполнять разные действия с ценными бумагами или иностранной валютой. Нередко они консультируют частных лиц или компании относительно финансовых и других вопросов, предоставляют разнообразные услуги.

Все предлагаемые кредитными организациями услуги, должны отвечать следующим требованиям:

- совершение того или иного действия должно выполняться только с разрешения клиента;

- деятельность может осуществляться исключительно после получения компанией лицензии;

- обязательно ведется надзор над законностью совершения всех операций, а также создается особый орган, специализирующийся на контроле этого вопроса.

Любой банк по требованию клиента должен предоставлять лицензию, финансовую отчетность или иные документы, на основании которых можно определить финансовое состояние учреждения, а также убедиться в законности его работы.

Кредитные организации — это компании, которые в процессе осуществления деятельности сохраняют банковскую тайну. Не допускается разглашение сведений о проведении каких-либо операций. За нарушение этого принципа банк будет вынужден компенсировать ущерб клиенту, а также заплатить существенный штраф.

Другим важным параметром работы любой подобной организации выступает возможность пользоваться особыми источниками права, которые заключаются в нормативных актах, выпускаемых Банком России. Каждая компания должна постоянно следить за изменениями, вносимыми в законодательство, чтобы не нарушить основные законы.

Таким образом, кредитные организации являются специализированными учреждениями, осуществляющими деятельность в соответствии с законодательством и с получением лицензии. Они могут предлагать разные услуги и осуществлять финансовые операции. Организации представлены в нескольких видах, а каждое такое учреждение обладает своими особыми полномочиями и правами. Все компании несут ответственность перед клиентом, а также обязаны хранить банковскую тайну, поэтому разглашение сведений о выполняемых операциях является противозаконным.

wsekredity.ru

Кредитные организации России

Финансовый рынок представлен кредитными и некредитными организациями, которые выполняют свои функции. В зависимости от имеющихся лицензий и разрешений эти учреждения могут заниматься той или иной деятельностью. Для работы все финансовые организации должны пройти проверку ЦБ и получить соответствующие документы. Самыми распространенным видом кредитных организаций является банк. Он имеет самый широкий спектр услуг, и к нему обращено самое пристальное внимание со стороны Центробанка.На рынке также присутствуют много небанковских организаций, которые занимаются отдельными видами деятельности, например, МФО, ломбарды, кооперативы и проч. Их деятельность также регламентирована, но некоторые виды операций они не имеют права осуществлять, например, открывать текущие счета.

Кредитные организации осуществляют потов денежных средств: занимают в виде вкладов и выдают в виде кредитов или займов. Разница ставок – это и есть потенциальный доход кредитора. Рассмотрим основные виды кредитных организаций, особенности и суть работы.

Банки.

Это разновидность кредитной организации, которая работает только на основании лицензии, выданной ЦБ РФ и предоставляет полный спектр финансовых услуг своим клиентам. mБанк привлекает деньги на депозиты, а затем размещает их от своего имени на условиях возвратности, срочности и платности. Также банк занимается открытием и обслуживанием текущих счетов. Деятельность банка регламентировано нормативными актами и законом о банках №395-1.

Независимо от формы собственности, все банки России являются коммерческими, и их основной целью является извлечение прибыли. Банки разделяются на виды по разным параметрам.

По видам операций:

- Универсальные: предоставляют почти весь спектр банковских операций, на проведение которых имеют соответствующие лицензии ЦБ. Такие банки более устойчивы в нестабильных кризисных ситуациях, поскольку, если «проседает» одно направление бизнеса, то за счет остальных финансовое состояние не ухудшается.

- Специализированные: осуществляют ограниченное количество операций, например, ипотечные или земельные сделки. Такие организации делают упор на один вид бизнеса, что довольно опасно. Например, в период застоя на рынке недвижимости, ипотечный банк будет испытывать сложности в работе: мало сделок, большая вероятность дефолта. Вытянуть бизнес из такой ямы впоследствии будет довольно сложно.

По области обслуживания:

- Региональные: присутствуют в одном регионе.

- Межрегиональные: присутствуют в нескольких регионах.

- Национальные: являются основообразующими банками страны.

- Международные: имеют филиалы заграницей, занимаются трансграничными операциями.

По форме собственности:

- С госучастием: в доле капитала есть доля государства.

- Акционерные общества

- Публичные АО (бывшие ОАО).

По масштабам деятельности:

- Малые.

- Средние.

- Консорциумы.

Банки являются центром финансовой системы страны. Они аккумулируют деньги и перенаправляют их в другие сферы с целью получения дохода. Но банки не просто формируют свой доход, они обеспечивают внутреннее накопление денег для развития экономики страны и благосостояния населения. Депозитная система стимулирует население откладывать свободные средства, которые перенаправляются в другое русло, например, на выдачу кредитов.

Микрофинансовые организации.

Микрофинансовые организации не являются банками. Это коммерческая или некоммерческая структура, занимающаяся выдачей займов населению. Ее деятельность регламентирована ФЗ №151. ЦБ осуществляет полный надзор за работой МФО. Если работа банка ограничена строгими правилами и нормативами, то МФО в этом плане более свободна. Это позволяет подойти к оценке заемщиков индивидуально и выдавать займы менее формально.

Особенности МФО:

- Законная МФО должна быть зарегистрирована в госреестре МФО (проверить актуальность данных можно на сайте ЦБ).

- МФО обязана раскрывать информацию о полной стоимости кредита. Это позволит заемщикам оценить реальную переплату.

- При выдаче займа МФО обязана выдавать клиенту форму договора.

- МФО должна предоставлять время на раздумье о займе: клиент вправе думать с момента одобрения до 5 дней.

- Дополнительная гарантия надежность МФО заключается в том, является ли МФО членом саморегулируемой организации (СРО).

- МФО выдает микрозаемы до 1 млн.р. физическим лицам, ИП или ЮЛ.

Кроме выдачи займов, МФО предлагает клиентам стать инвестором и поместить деньги в МФО под определенное вознаграждение. Такие инвестиции не являются вкладом и не застрахованы АСВ. Инвесторы несут персональный риск в случае, если МФО прекратит деятельность. Минимальная сумма для инвестирования должна быть не меньше 1,5 млн.р., средний доход – 20% в год, нет возможности досрочного возврата вложенных денег (оговаривается индивидуально), инвестор вправе самостоятельно застраховать свои вложения. За работой МФО надзор ведет ЦБ, Роспотребнадзор и Роскомнадзор, а деятельность МФО регулируют ГК РФ, ФЗ №353 и №151.

Потребительские кооперативы.

Они представляют собой добровольное объединение граждан (от 16 лет) и организаций для достижения общей цели. Работа кооперативов регулируется ФЗ №190. Отличительной особенностью кооперативов является не только получение прибыли, а еще получение финансовой взаимопомощи: сюда могут входить участники, которые нуждаются в деньгах и которые могут их предоставить.

Активы кооператива формируются за счет паевых взносов участников, доходов от деятельности, привлеченных денег и иных легальных источников. Взносы участников составляются основную сумму капитала. Взносы могут быть: вступительными, членскими, паевыми или дополнительными. За счет всех поступлений формируется и резервный фонд, средства которого будет использованы в чрезвычайных ситуациях.

В основном займы кооператив выдает своим участникам. Общая сумма выданных займов не должна превышать половины привлеченных средств. Полученные доходы распределяются пропорционально паевым взносам.

В ходе работе кооператива возникают риски убытков и ликвидации организации. В данном случае пайщики будут нести все риски самостоятельно. Если вклады в банках застрахованы государством, то вложения в потреб.кооперативы не имеют подобной защиты.

Ломбард.

Эти организации являются узкоспециализированными. Их основная деятельность заключается в предоставлении краткосрочных займов. В отличии от МФО, делают они это под залог вещей. Работа ломбардов регламентируется также федеральным законом №196, (его действие не распространяется на кредитные организации).

Взять займ в ломбарде может практически любой человек, даже с самой негативной кредитной историей. Достаточно иметь паспорта и залог. В качестве залога принимаются разные вещи: ювелирные изделия, автомобили, бытовая техника, норковые шубы, антиквариат и проч. 90% ломбардов предпочитают выдавать займы под залог драгоценных металлов, а точнее изделий из них: цепочки, кольца, серьги и др. Эти изделия имеют высокую ликвидность, почти не падают в цене и имеют небольшие размеры, удобные для хранения в маленьких помещениях. Если норковую шубу нужно хранить правильно (чтобы мех не отлежался и моль не съела), то изделия из золота или серебра достаточно сложить в коробочку и в сейф.

Ломбарды не выдвигают строгие требования к заемщикам: займы выдаются от 18 лет. Максимальная сумма займа в среднем составляет 60-80% от рыночной стоимости изделия. Если клиента устраивает все, то заключается договор и составляется залоговая расписка. В договоре указывается выданная сумма, наименование залоговой вещи, срок кредита (по закону он будет не более 1 года), и процентная ставка, по которой будет начислен процент (5-20% в месяц).

По истечению указанного срока клиент должен вернуть сумму по договору. Если он не в состоянии погасить долг, то он может продлить срок, оплатив проценты за прошлый период. Если же клиент отказывается от выплаты, то заложенная вещь по истечению месяца переходит в собственность ломбарда, который будет ее реализовывать.

Если деятельность ломбарда связана с драгоценными металлами, ювелирными изделиями, жемчугом и др., то он обязан получить на это лицензию в порядке, указанном в законе. Если ломбард выдает займ под залог ценных бумаг, то у него должен быть заключен договор с профессиональным участником рынка ценных бумаг на их реализацию.

Полезное по теме

Все акции и скидки

банков и МФО

Смотрите все акции крупных банков и МФО,

получайте скидки, кешбек и подарки

mobile-testing.ru

Небанковская кредитная организация: примеры, виды

Одной из наиболее развитых отраслей экономики России является финансовая деятельность. Причем сегмент включает в себя не только банковские организации или коммерческие банки, но и небанковские кредитные организации, в полномочия которых входит осуществление финансовой деятельности и предоставление некоторых финансовых услуг как частным лицам, так и корпоративным клиентам. Правда, полномочия таких компаний значительно ограничены на законодательном уровне. Впрочем, рассмотрим по порядку, что такое небанковские кредитные организации, их виды и примеры, а также отличия от коммерческих банков.

Что такое небанковские кредитные организации

Небанковская кредитная организация – это юридические лица, прошедшие процедуру регистрации и получившие разрешение на законодательном уровне, а также имеющие право выполнять финансовые операции на основании выданной Центральным банком лицензии. Если говорить простыми словами, то это определенные компании, которые имеют право на предоставление финансовых услуг клиентам.

Важно! НКО осуществляет свою деятельность в соответствии с законом «О банках и банковской деятельности», но отличие банка от небанковской кредитной организации заключается именно в том, что он может открывать расчетные счета клиентам и хранить на них денежные средства, НКО такими полномочиями не обладают.

Контролирующий орган НКО – это Центральный Банк России, именно он принимает решение о выдаче разрешающих документов, а также осуществляет контроль над деятельностью финансовых предприятий. Для НКО доступно несколько форм собственности, в том числе ЗАО, ОАО, или ООО. Есть ряд требований для открытия такой компании, в первую очередь это уставной капитал, сумма которого эквивалента 100000 евро.

Классификация

Рассмотрим все существующие виды НКО:

- Небанковские депозитно-кредитные организации, их полномочия заключаются в привлечение вкладов от частных и корпоративных клиентов, а также в выдаче займов.

- Платежные небанковские кредитные организации, полномочия таких организаций заключается в обеспечение мгновенных переводов и платежей. ПНКО работают в двух направлениях: осуществляют мгновенные переводы и обслуживание электронных кошельков, примером таких организаций является PayPal и Яндекс Деньги.

- Большую долю рынка занимает расчетные небанковские кредитные организации, что это такое, рассмотрим чуть позже, к ним относится Межрегиональный клиринговый центр, Вестерн Юнион и другие. Они в отличие от других обладают более широкими полномочиями.

НДКО

Данные организации имеет право привлекать вклады физических лиц, а также выдавать займы. К таким компаниям относятся:

- ломбарды;

- кредитные кооперативы;

- кассы взаимопомощи;

- лизинговые центры;

- страховые компании.

Кредитные кооперативы – это компании, учредителями которых является группа людей объединившихся на условиях паевых взносов. В полномочия таких компаний входит привлечение депозитов физических лиц, а также выдача займов. Особенности их в том, что здесь можно получить кредит, правда, процентная ставка больше чем в банке, зато требования к заемщикам более лояльные, а также вложить деньги под проценты, процент, аналогично, больше, чем в банке.

Обратите внимание, для того чтобы воспользоваться услугой кредитных кооперативов нужно обязательно стать его членом, то есть вести паевой взнос.

Касса взаимопомощи – это также группа людей, которые объединились с целью вложить выгодно деньги, а также получить финансовую помощь. Все финансовые операции совершаются исключительно внутри группы, то есть, она, по сути, делится на две части: заемщики и инвесторы.

Деятельность ломбарда основана на залоговых займах, здесь среднее значение по процентным ставкам, а получить займ имеет возможность абсолютно каждый клиент, предоставивший в качестве обеспечения высоколиквидные имущество.

Лизинговая компания специализируется на предоставлении долгосрочных займов, на основании договора долгосрочной аренды. Полномочия компании входят открытие обслуживание расчетных счетов и права на предоставление банковских гарантий.

Страховые компании имеют полномочия выдавать кредиты юридическим лицам и управлять капиталом, образовавшемся за счет страховых взносов и вложений в кредитовании юридических лиц. Говоря простыми словами, по закону страховые компании имеют право финансировать юридических лиц за счет поступлений страховых премий.

Платежные НКО

Наименование данных компаний говорит само за себя, то есть те организации, которые осуществляют деятельность, связанную с денежными переводами. Такие предприятия функционируют на основании выданной им лицензии. Какую функцию выполняет ПНКО, он занимается денежными переводами без открытия расчетных и лицевых счетов между юридическими и физическими лицами, в частности, через электронные кошельки. Ярким примером является сервис Яндекс Деньги.

Обратите внимание, что платежные небанковские кредитные организации неуполномочены принимать вклады от клиентов, а также заниматься кредитованием.

Расчетные небанковские кредитные организации

Наиболее распространенными среди НКО являются расчетные небанковские кредитные организации. Если быть точнее, то именно они имеют наиболее широкий круг полномочий. Разберем более подробно, что такое РНКО. К РНКО относится два типа организации – это паевые инвестиционные фонды и национальные платежные системы. Суть паевых инвестиционных фондов заключается в том, что они уполномочены принимать деньги для последующего инвестирования в перспективные проекты на основании доверительного управления. Национальной платежной системы – это организации, которые осуществляют обеспечение системы расчетов и переводов, а также обслуживание юридических лиц по банковским счетам.

В целом, РНКО не имеют права выдавать денежные займы, а также привлекать вклады. Кроме всего прочего, их полномочий не входит размещение денежных средств в высоко рискованные ценные бумаги, драгоценные металлы и прочие активы. Если говорить простыми словами, то в основном РНКО занимаются инкассацией, векселями, кассовым обслуживанием, продажей иностранной валюты, но все операции осуществляются без открытия счетов. Примерами таких предприятий являются Клиринговый дом, Кредит Альянс, Рапида, Золотая корона.

Особенности деятельности НКО в нашей стране

Примеры небанковских кредитных организаций могут быть разнообразными, если охарактеризовать их все, то это организации, деятельность которых так или иначе связана с финансами. В том числе к небанковским кредитным организациям относятся электронные кошельки, системы денежных переводов, любые организации, предоставляющие денежные займы, кроме банков и микрофинансовых организаций. Кстати, нельзя не отметить, что большинство подобных организаций были основаны на базе коммерческих банков, лишенных лицензии по причине неспособности обеспечить установленный уровень капитализации. На законодательном уровне за небанковскими кредитными организациями установлен тщательный контроль, ведь число компании стремительно растет, поэтому условия открытия становятся более жесткими.

Кстати, нельзя не сказать что для того, чтобы открыть небанковскую кредитную организацию и получить лицензия Центрального банка России нужно пройти несколько этапов:

- Подготовить и передать в Центральный банк России все необходимые документы, в частности, устав, документ, подтверждающий формирование и содержание уставного капитала, бизнес-план, протокол утверждения вида и структуры состава организации и другие учредительные документы.

- На следующем этапе Центральный банк России рассматривает предоставленные документы и выносит решение.

- На следующем этапе уполномоченный орган передает свое решение в регистрационный орган.

- После этого соответствующая запись вносится в реестр, после чего учредитель получает извещение.

- На завершающем этапе необходима оплата 100% сумма уставного капитала, заявленного учредителями.

Таким образом, открыть НКО на практике не так просто, в первую очередь, основным препятствием является сумма уставного капитала, как говорилось выше, она должна быть не менее 100000 евро. Деятельность таких организаций строго ограничена законодательством, и список полномочий будет напрямую зависеть от типа НКО. Кстати, стоит обратить внимание на тот момент, что расчетных небанковских кредитных организаций довольно много и их численность растет, это связано с более лояльными условиями лицензирования плюс отсутствие рисков.

Если подвести итог, то к небанковским кредитным организациям относятся все предприятия, осуществляющие в той или иной степени финансовую деятельность, предоставляющие услуги кредитования, вкладов расчетно-кассового обслуживания и денежных переводов. Что касается регулирования, то надзорным органом является Центральный Банк России, но основным ограничением деятельности таких организаций является запрет на высоко рискованные операции.

znatokdeneg.ru

Что такое кредитная организация

Банковская система РФ организована в виде двух уровней. Верхний – это Центробанк РФ, он же выполняет функции и задачи регулятора, а на втором уровне расположились самые разнообразные финансово-кредитные организации. Кредитная организация – это юридическое лицо, которое осуществляет определенные виды деятельности с целью получения дохода, на что имеет лицензию Центробанка РФ. Функционирование таких организаций регламентируется ФЗ «О банках и банковской деятельности» (действует редакция с изменениями от 14.12.2015).

Разновидности КО

В РФ существуют 3 основных вида кредитных организаций.

Банк – юрлицо, которое имеет право проводить такие операции:

- привлекать деньги юридических и физлиц на депозиты;

- использовать деньги клиентов от своего имени на условиях платности, возвратности, срочности;

- открывать и сопровождать банковские счета населения и фирм, предприятий.

Небанковская кредитная организация – по содержанию предоставляемых услуг может быть двух видов:

- первые имеют право только открывать и осуществлять операции со счетами предприятий, компаний, проводить инкассацию и предоставлять услуги по РКО, перечислять деньги без открытия банковских счетов;

- вторые имеют право совершать отдельные операции, которые разрешены им лицензией Центробанка РФ.

Третья разновидность – иностранные банки: принадлежат другому государству и осуществляют деятельность на территории РФ.

Другие виды организаций

Банковским законодательством РФ предусмотрено существование еще и таких юридических лиц:

- союзы и ассоциации – их целью не является получение дохода. Создаются для защиты финансовых интересов своих членов, согласования их деятельности, развития международных отношений и связей, усовершенствования научных и информационных разработок. Не имеют права проводить банковские операции. Союзы или ассоциации должны уведомить Центробанк о своем создании в течение месяца с момента регистрации.

- группа кредитных организаций – создаются с целью совместной деятельности в банковской сфере. Все свои действия совершают на основании заключенного между ними договора о сотрудничестве. Банковская группа не является отдельным юрлицом, это просто объединение банков, где одно финансовое учреждение оказывает прямое или косвенное (через третьих лиц) влияние на другие. Примером банковской группы является международная финансовая группа ВТБ (состоит из ВТБ24, Банка Москвы, Лето Банка, а также представительств в других странах СНГ и Европы). В соответствии с законом, главное финансовое учреждение группы должно уведомить Центробанк о ее создании.

- банковские холдинги – это объединение юридических лиц, одно из которых является кредитной организацией. Причем то юрлицо, которое не задействовано в финансово-кредитной сфере, может оказывать прямое или косвенное влияние на решение и деятельность кредитной организации. Пример банковского холдинга – Национальный банк «Траст»: он состоит из управляющей компании «Траст» и главной организации – TIB Холдингз Лимитед.

Основной целью создания групп и холдингов является объединение активов и капитала нескольких юридических лиц, что в результате расширяет перечень услуг, количество клиентов и географические сферы влияния.

Также стоит отметить, что основная масса КО в России – около 95% – представлена исключительно банками.

Перечень операций

Итак, что такое кредитная организация, мы уже разобрались. Теперь нужно рассмотреть, какие операции, согласно российского законодательства, им можно осуществлять:

- привлечение свободных денег от предприятий и населения на депозиты, а также на счета до востребования;

- использование денег физических и юридических лиц от своего имени с обязательным возращением и за конкретную плату;

- открытие и сопровождение счетов как граждан, так и предприятий, организаций, компаний;

- совершение переводов со счетов клиентов в соответствии с их поручениями;

- инкассация денег, векселей, других платежных документов;

- расчетно-кассовое обслуживание;

- валютно-обменные и другие валютные операции;

- операции по привлечению на депозиты драгоценных металлов;

- предоставление банковских гарантий;

- денежные переводы без открытия счета.

Кроме вышеуказанных чисто банковских операций, КО могут осуществлять еще такие сделки:

- предоставлять поручительство за третьих лиц о выполнении ими денежных обязательств;

- совершать доверительное управление;

- проводить сделки с драгоценными камнями и металлами;

- выкупать права требования у третьих лиц;

- предоставлять в аренду сейфы и банковские ячейки;

- лизинговые операции;

- предоставлять консультационные, а также информационные услуги;

- любые другие операции, которые не противоречат действующему законодательству.

Организационно-правовые формы

КО могут функционировать на территории России в качестве:

- Обществ с ограниченной ответственностью – это юридическое лицо, которое было создано одним или несколькими лицами (гражданами или предприятиями). Размер и доли их в уставном капитале указаны в соответствующих учредительных документах. Основатели этого общества несут ответственность за его обязательства только размерами своих взносов в его капитале.

- Обществ с дополнительной ответственностью – такие практически отсутствуют в России. Это связано с особенностью учета ответственности его учредителей за обязательства юрлица. Так, если активов общества недостаточно для погашения долгов, то остаток задолженности обязаны выплатить именно его учредители.

- Акционерных обществ – это организация, чей уставной капитал разделен на акции. Все участники общества несут риски и ответственность за деятельность организации только в пределах принадлежащих им акций. АО бывают двух видов:

- закрытые – эмиссия акций осуществляется среди узкого круга лиц;

- открытые – акции могут свободно реализовываться.

Получение кредита в банке – на что нужно обратить внимание: Видео

Поделитесь материалом в соц сетях:

schetavbanke.com

КРЕДИТНАЯ ОРГАНИЗАЦИЯ это что такое КРЕДИТНАЯ ОРГАНИЗАЦИЯ: определение — Право.НЭС

Кредитная организация

это юридическое лицо, которое для извлечения прибыли как основной цели своей деятельности на основании специального разрешения (лицензии) Центрального банка РФ (Банка России) имеет право осуществлять банковские операции, предусмотренные федеральным законом. Кредитные организации подразделяются на банки и небанковские кредитные организации и образуются на основе любой форме собственности как хозяйственные общества.

Оцените определение:

Источник: Административно-процессуальное право. Словарь терминов и понятий

Кредитная организация

юридическое лицо, которое для извлечения прибыли как основной цели своей деятельности на основании специального разрешения (лицензии) Центрального банка Российской Федерации (Банка России) имеет право осуществлять банковские операции, предусмотренные настоящим Федеральным законом. Кредитная организация образуется на основе любой формы собственности как хозяйственное общество.

Закон РСФСР от 02.12.90 N 395-I, ст.1; Федеральный закон от 03.02.96 N

17-ФЗ, ст.1

Оцените определение:

Источник: Словарь юридических понятий

КРЕДИТНАЯ ОРГАНИЗАЦИЯ

в соответствии с ФЗ «О банках и банковской деятельности» юридическое лицо, которое для извлечения прибыли как основной цели своей деятельности на основании специального разрешения (лицензии) ЦБ РФ имеет право осуществлять банковские операции. Образуется на основе любой формы собственности как хозяйственное общество. Подразделяются на банки, осуществляющие весь спектр, и небанковские кредитные организации, имеющие право на отдельные банковские операции. К. о. подлежат государственной регистрации в ЦБ РФ.

Оцените определение:

Источник: Большой юридический словарь

КРЕДИТНАЯ ОРГАНИЗАЦИЯ

юридическое лицо, которое для извлечения прибыли как основной цели своей деятельности на основании специального разрешения (лицензии) ЦБ имеет право осуществлять банковские операции. К.о. образуется на основе любой формы собственности как хозяйственное общество. К.о. подразделяются на банки, осуществляющие весь спектр банковских операций, и небанковские кредитные организации, имеющие право на отдельные банковские операции. ЦБ осуществляет их государственную регистрацию и ведет Книгу государственной регистрации. К.о. вправе производить банковские операции с момента получения лицензии ЦБ.

Оцените определение:

Источник: Энциклопедия юриста

КРЕДИТНАЯ ОРГАНИЗАЦИЯ

юридическое лицо, которое для извлечения прибыли как основной цели своей деятельности на основании специального разрешения (лицензии) Центрального банка Российской Федерации (Банка России) имеет право осуществлять банковские операции, предусмотренные указанным выше Федеральным законом. К.о. образуется на основе любой формы собственности как хозяйственное общество. К.о. подразделяются на банки, осуществляющие весь спектр банковских операций, и небанковские К.о., имеющие право осуществлять отдельные банковские операции. Допустимые сочетания банковских операций для небанковских К.о. устанавливаются Банком России.

К.о. подлежат государственной регистрации в Банке России. Банк России ос

determiner.ru

📌 кредитная организация — это… 🎓 Что такое кредитная организация?

в соответствии с ФЗ «О банках и банковской деятельности» юридическое лицо, которое для извлечения прибыли как основной цели своей деятельности на основании специального разрешения (лицензии) ЦБ РФ имеет право осуществлять банковские операции. Образуется на основе любой формы собственности как хозяйственное общество. Подразделяются на банки, осуществляющие весь спектр, и небанковские кредитные организации, имеющие право на отдельные банковские операции. К.о. подлежат государственной регистрации в ЦБ РФ.* * *

(англ. credit organization) — по законодательству РФ о банковской деятельности юридическое лицо, которое для извлечения прибыли как основной цели своей деятельности на основании специального разрешения (лицензии) ЦБР имеет право осуществлять банковские операции, предусмотренные ФЗ «О банках и банковской деятельности»**. К.о. образуется на основе любой формы собственности как хозяйственное общество. В зависимости от правового положения соответствующих организаций, в РФ различаются следующие виды К.о.: а) банк, б) небанковская кредитная организация, в) иностранный банк, т.е. банк, признанный таковым по законодательству иностранного государства, на территории которого он зарегистрирован.

Правовое регулирование деятельности К.о. осуществляется Конституцией РФ*, ФЗ «О банках и банковской деятельности», ФЗ «О Центральном банке Российской Федерации (Банке России)», др. федеральными законами, нормативными актами ЦБР.

К.о. имеет устав, утверждаемый в порядке, предусмотренном федеральными законами, который должен содержать: а) фирменное (полное официальное) наименование, а также все др. наименования, установленные ФЗ «О банках и банковской деятельности»**; б) указание на организационно-правовую форму; в) сведения о месте нахождения (почтовом адресе) органов управления и обособленных подразделений; г) перечень осуществляемых банковских операций и сделок в соответствии со ст. 5 ФЗ «О банках и банковской деятельности»**; д) сведения о размере уставного капитала; е) сведения о системе органов управления, в т.ч. исполнительных, и органов внутреннего контроля, о порядке их образования и их полномочиях; ж) иные сведения, предусмотренные федеральными законами для уставов юридических лиц этой организационно-правовой формы. К.о. обязана регистрировать в ЦБР все изменения и дополнения, вносимые в устав. ЦБР в месячный срок со дня подачи всех надлежаще оформленных документов принимает решение о регистрации изменений и дополнений в уставе К.о.

Уставный капитал К.о. составляется из величины вкладов ее участников и определяет минимальный размер имущества, гарантирующего интересы ее кредиторов. ЦБР устанавливает предельный размер неденежной части в уставном капитале и минимальный размер уставного капитала вновь регистрируемых К.о. Норматив минимального размера уставного капитала может устанавливаться в зависимости от вида К.о. Для формирования уставного капитала К.о. не могут быть использованы привлеченные денежные средства.

К.о. могут создавать союзы и ассоциации, не преследующие цели извлечения прибыли, для защиты и представления интересов своих членов, координации их деятельности, развития межрегиональных и международных связей, удовлетворения научных, информационных и профессиональных интересов, выработки рекомендаций по осуществлению банковской деятельности и решению иных совместных задач К.о. Союзам и ассоциациям К.о. запрещается осуществление банковских операций. Такие союзы и ассоциации создаются и регистрируются в порядке, установленном законодательством РФ для некоммерческих организаций. Союзы и ассоциации К.о. уведомляют ЦБР о своем создании в месячный срок после регистрации.

Группы К.о. не являются некоммерческими организациями. Они образуются для решения совместных задач (совместного осуществления банковских операций) путем заключения соответствующего договора между двумя или несколькими К.о.

Холдинги образуются путем получения К.о., именуемой основной, в силу преобладающего участия в уставном ‘капитале одной или нескольких К.о. либо в соответствии с заключенным с одной или несколькими К.о. договором возможности определять решения, принимаемые указанными К.о.

Все К.о. подлежат гос-ной регистрации в ЦБР, который ведет Книгу государственной регистрации кредитных организаций. За регистрацию К.о. взимается сбор в размере, определяемом ЦБР, но не более 1% от объявленного уставного капитала К.о. Сбор поступает в доход федерального бюджета.

Лицензия на осуществление банковских операций выдается ЦБР после гос-ной регистрации К.о., и с момента получения лицензии К.о. приобретает право осуществления банковских операций. См. также Реструктуризация кредитной организации.

Большой юридический словарь. Академик.ру. 2010.

jurisprudence.academic.ru