Кредит и: Потребительские кредиты 2020 ТОП 100 лучших кредитов по процентной ставке для физических лиц

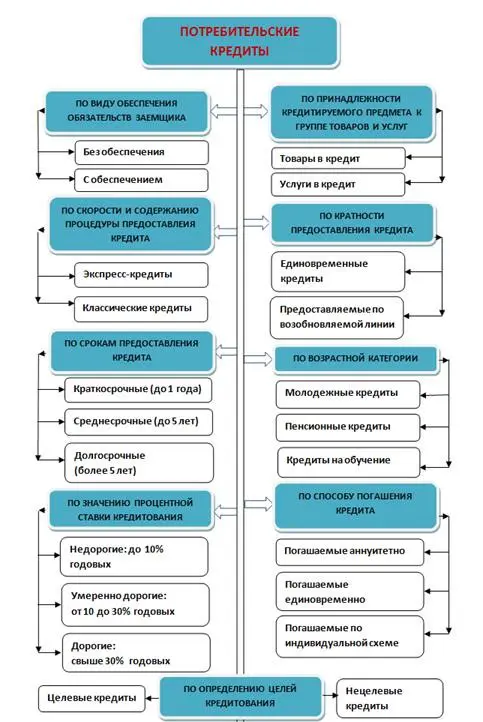

Наш онлайн-сервис предлагает удобную возможность быстро и без проблем оформить онлайн-заявку на кредит. Для этого необходимо зарегистрироваться на сайте, после чего будет создан личный кабинет пользователя.

Затем требуется заполнить анкету, указав в ней исходные:

- цель получения заемных денежных средств;

- желательную сумму;

- место получения;

- личные данные (в дополнение к указанным при регистрации).

После введения всей необходимой информации для формирования и отправки заявки на кредит достаточно выбрать банк из списка предложенных. Дальнейшее отслеживание статуса заявки осуществляется в личном кабинете пользователя.

Как подать заявку на кредит?

Как долго рассматривается заявка?

Срок принятия решения по заявке на кредит зависит от правил банка и определяется с учетом нескольких параметров:

- вид кредитования.

- сумма и продолжительность займа. Небольшие кредиты на короткий срок получить проще, чем крупные на длительный;

- полнота и правильность предоставленных сведений;

- кредитная история клиента. Заявки проблемных заемщиков обычно рассматриваются дольше.

Если заявка подается клиентом с хорошей КИ и оформлена правильно, срок рассмотрения составляет 1-3 дня. Решения по крупным кредитам, например, ипотечным, принимаются в течение 3-5 суток. Небольшой займ на карту может быть оформлен за несколько минут, в крайнем случае – 1-2 часа.

Как узнать статус по своей заявке?

Если заявка на кредит подана с помощью нашего сервиса, проще всего узнать ее статус в личном кабинете пользователя на сайте. Альтернативный вариант – обратиться в банк, связавшись с работником кредитного отдела или направив запрос по интернету.

Важно отметить, что обычно банки сами информируют потенциального клиента. Для получения сообщений достаточно указать в заявке контактные данные заемщика.

Сколько действует решение по кредитной заявке?

Срок действия одобрения кредитной заявки зависит от двух параметров:

- правила конкретной финансовой организации,

- вид кредитования.

В большинстве банков установлены такие сроки действия подобных решений:

- для кредиток – 30 дней;

- для потребительских займов – до 2 месяцев;

- для ипотеки – до полугода, в некоторых банках – 4-5 месяцев.

Как часто можно подавать заявку?

Периодичность подачи повторных заявок на кредит определяется правилами банка. Стандартный срок варьируется от 1 до 3 месяцев. Например, Сбербанк рассматривает следующую заявку клиента не ранее, чем через 60 дней. ВТБ рекомендует обращаться за кредитом не чаще одного раза в 3 месяца.

Более частое обращение в банк возможно, но приведет к автоматическому получению отказа. Кроме того, постоянное отправление заявок, которые отклоняются, снижает вероятность одобрения при каждом следующем обращении в банк.

Что значит предварительно одобренная заявка?

Предварительно одобренная заявка по кредиту означает, что заемщик может получить средства банка при выполнении одного или нескольких дополнительных условий. Такими требованиями обычно выступают:

- личный визит в банк, когда требуется подписание документов, а заявка подавалась онлайн;

- оформление залога или других видов обеспечения. Стандартная процедура для ипотечных кредитов;

- предоставление документов, отсутствующих в первоначальной заявке или необходимых банку для принятия окончательного решения.

Когда можно подать повторную заявку после отказа?

Возможность подачи повторной заявки на кредит после получения отказа определяется с учетом правил конкретного банка и вида займа. Большая часть банков разрешает обращаться за оформлением:

- кредитки — каждые 30-60 дней.

- потребительский кредит — спустя 2-3 месяца после отказа.

- ипотека – от 4 до 6 месяцев в разных банках.

Можно ли изменить сумму в заявке?

Как правило, изменить условия одобренной заявки в сторону увеличения суммы кредита, у заемщика не получится.

Но он имеет возможность либо подать новую заявку взамен старой, либо оформить еще одну на дополнительный кредит к уже одобренному. Оба варианта вполне реальны, причем любая из заявок будет рассмотрена быстро, так как базовую проверку заемщик уже прошел при первом обращении в банк.

01.08.2020

Обозреватель кредитных продуктов: Ольга ПетроваВзять кредит в 2020 году в Москве

Взять кредит в Москве можно в крупном банке с многолетней историей или в небольшом учреждении. Деньги могут быть выданы наличными или с зачислением на кредитную карту. В августе 2020 года более выгодные процентные ставки в первом случае. Для физических лиц есть возможность самостоятельного выбора программы с учетом требований, сумм и сроков.

Потребительские кредиты физическим лицам

Банки Москвы в 2020 довольно быстро принимают решение об одобрении или об отказе в выдаче денег. Самыми популярными являются рублевые кредиты. Их можно оформить:

Взять потребительский кредит в Москве можно для любых целей, при этом повысить шансы на одобрение легко, выбрав страхование, предоставив справку по форме банка.

Ставки по потребительским кредитам в Москве

Они подбираются индивидуально с учетом:

- личности соискателя;

- места работы;

- кредитной истории;

- наличия выплачиваемых кредитов в других банках.

Процентные ставки по потребительским кредитам в Москве можно уменьшить, если воспользоваться программами рефинансирования. Крупные московские банки часто идут навстречу клиентам, которые ранее оформляли кредитные карты. Зависят процентные ставки и от сроков погашения долга. В основном они составляют от 6 месяцев до 5 лет.

Способы оформления заявки на кредит: онлайн или в банке Москвы

Большинство людей предпочитают оформить кредит с помощью онлайн-заявки в Москве. Ее можно:

- заполнить в любое время суток;

- отправить сразу в несколько банков Москвы;

- выбрать лучшее предложение среди учреждений.

В каком банке лучше взять потребительский кредит?

Потреб. кредит в Москве найти довольно просто с помощью нашего сайта. Вы легко сможете выбрать, если сравните процентные ставки, сроки и максимальные лимиты. Для удобства предоставляется кредитный калькулятор. С его помощью не только можно отсортировать предложения по определенным параметрам, но и изучить самые актуальные предложения. Кредит на потребительские нужды в Москве легко получить после оформления онлайн-заявки на кредит.

Кредиты страница — 1 * Кредит онлайн

Быстрые кредиты у нас стали прочно ассоциироваться с МФО и займами, но это не

Для получения самых лучших условий, рекомендуем подать заявку сразу в два, три банка и

Мы провели исследование и собрали для Вас список из 15-ти крупнейших банков страны, которые

Кредит на карту — один из востребованных вариантов получения потребительского займа. Рассмотрение заявки занимает

Приходя в магазин, можно увидеть специальную стойку, за которой сидят представители банков. Можно вовсе

Практически каждый человек сталкивается с ситуацией и непредвиденными моментами, когда срочно нужны деньги. Родственники

Студенты часто нуждаются в дополнительном финансировании, которое необходимо им для обучения и реализации своих

Военнослужащие Российской Федерации проходят службу, которая решает задачи безопасности и обороны государства, отражает агрессию,

Потребность в автокредитах легко объясняется: это возможность купить понравившееся авто здесь и сейчас, выплачивая

Хоум Кредит Банк предлагает карту рассрочки Свобода. Данная карта обладает двумя кредитными лимитами для

Что такое потребительский кредит?

Широкое использования и популярность потребительских кредитов обусловлена простотой их получения, что связано обычно с небольшой суммой займа и относительно короткой его продолжительностью. Именно поэтому число подобных ссуд не уменьшается даже во время финансового кризиса, а многие банки делают розничное потребительское кредитование главным направлением собственной работы. Однако, далеко не все заемщики используют преимущества кредитов на потребительские нужды в полной мере, поэтому вполне логичным будет рассмотреть вопрос подробнее.

Содержание

Скрыть- О потребительских кредитах

- Виды кредитов

- Требования к заемщику

- Как оформить заявку на потребительский кредит?

- Какие банки дают потребительские кредиты?

- Процентные ставки по потребительским кредитам

- Кредиты с низкими процентными ставками

- Плюсы и минусы кредитов на потребительские нужды

- Рефинансирование и перекредитование потребительских кредитов

- Можно ли получить кредит без дохода и обеспечения?

- На сколько лет можно взять кредит на потребительские нужды?

- Можно ли взять кредит наличными?

- Как производится погашение потребительского кредита?

- Досрочное погашение кредита

О потребительских кредитах

Под потребительским займом обычно понимается кредит, которые выдается, главным образом, физическим лицам для покупки каких-либо потребительских товаров или услуг. По большому счету, разновидностью подобных ссуд выступают даже ипотечный или автокредит, однако, принято считать их отдельными типами кредитования. Основными особенностями потребительских займов выступают небольшая их продолжительность, которая редко превышает 1,5-2 года, а также незначительная, по сравнению с уже упомянутыми ипотекой и автокредитом, сумма.

Достаточно часто потребительский кредит оформляется в форме рассрочки оплаты, когда проценты по займу фактически не выделяются, будучи включенными в стоимость товара. При этом ссуда, по сути, выдается непосредственно торговой точкой, а не банком, не являясь полноценным кредитом, так как отсутствуют его формальные признаки в виде процентов за пользование заемными средствами и заключения кредитного договора.

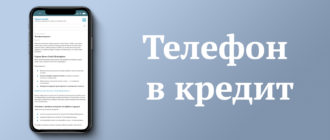

Виды кредитов

В настоящее время существует несколько видов потребительских кредитов, которые могут быть классифицированы по их различным параметрам:

- Нецелевой. Подобные займы выдаются наличными или на кредитную карту. Важными особенностями таких кредитов выступает более высокая, по сравнению с целевыми, процентная ставка, а также меньший размер ссуды. Несмотря на это, по мнению многих финансовых аналитиков и специалистов рынка банковских услуг именно данный вид потребительских займов является самым распространенным;

- Целевой. Выдается банком для приобретения конкретного товара или услуги. Нередко оформление происходит непосредственно в магазине, где заемщик уже подобрал необходимую ему покупку. Зачастую данный вид кредита применяется для оплаты различных услуг, например, лечения или туристической поездки;

- Экспресс-займ. Сравнительно новый вид кредитования, который предоставляется в большинстве случаев в режиме онлайн, выступая, по сути, усовершенствованной и более выгодной для клиента версией микрозаймов. Основными особенностями подобных ссуд выступают высокая процентная ставка и маленький размер кредита;

- Кредитная банковская карта. Данный вариант оформления ссуды, когда заемные средства поступают на пластик клиента, стремительно набирает популярность. Причинами этого выступает простота, безопасность и удобство процедуры зачисления средств в сочетании с постоянно увеличивающимся количеством карточек, находящихся на руках физических лиц.

Конечно же, помимо описанных, существует еще множество других видов потребительских займов, однако, выше приведены наиболее распространенные и часто используемые на практике.

Требования к заемщику

В большинстве случаев банки предъявляют достаточно лояльные требования к потенциальным получателям потребительских займов. Это объясняется незначительным размером и небольшой продолжительностью кредита, что выступает основной характерной чертой подобных ссуд (если рассматривать ипотеку и автокредиты как отдельные виды займов). Другим фактором, позволяющим кредитным организациям снижать уровень требований по потребительским ссудам, является более высокая процентная ставка, которая также компенсирует часть рисков подобных финансовых сделок для банков.

В результате обычными условиями одобрения потребительского займа выступают:

- российское гражданство и совершеннолетие заемщика;

- положительная кредитная история;

- наличие постоянного источника дохода (кроме займов на совсем небольшие покупки).

Достаточно часто требования банков к потенциальным клиентам, претендующим на то, чтобы получить потребительскую ссуду, ограничиваются выполнением трех указанных выше условий.

Как оформить заявку на потребительский кредит?

До недавнего времени для оформления займа на потребительские нужды требовалось обязательное посещение банка или торговой точки. При этом процедура заполнения и подачи необходимых документов была достаточно быстрой и простой, что не удивительно, учитывая высокий уровень конкуренции в этом сегменте рынка. Клиент попросту не стал бы работать с банком, предъявляющим завышенные требования или медленно оформляющим нужные для получения денежных средств бумаги.

Можно ли оформить заявку онлайн?

Однако, в последние 3-4 года все большее количество заявок на потребительские кредиты подается по интернету в режиме онлайн. Это объясняется не только удобством подобной процедуры для клиента, но и серьезным ростом объемов интернет торговли. В результате покупка того или иного товара может практически полностью происходить в сети: начиная от его выбора, продолжая подачей онлайн заявки и получением кредита, и заканчивая выполнением оплаты и последующим заказом доставки товара.

Какие банки дают потребительские кредиты?

В настоящее время практически все кредитные организации, обслуживающие физических лиц, занимаются выдачей потребительских займов. К числу наиболее крупных и самых известных подобных финансовых учреждений относятся: Сбербанк, ВТБ 24, Совкомбанк, Банк Тинькофф, Альфа-Банк, Райффайзенбанк и многие другие. Очевидно, что наличие такого большого количества активных участников данного сегмента рынка приводит к увеличению конкуренции, что положительно сказывается на выгодности условий потребительского кредитования для клиентов.

Процентные ставки по потребительским кредитам

Одним из наиболее важных параметров любого займа выступает размер процентной ставки. Очевидно, что он может достаточно сильно колебаться в зависимости от вида оформляемого кредита и организации, его выдающей. При этом важно понимать, что нередко декларируемая процентная ставка заметно отличается от реальной, учитывающей все дополнительные комиссии и выплаты заемщика, связанные с получением им кредита на личные нужды.

Еще одним вариантом занижения процентной ставки является ее сокрытие в стоимости товара. Именно поэтому, выбирая подходящий займ, следует внимательно изучать условия кредитования, обращая особо пристальное внимание на скрытые проценты и платежи, а также цены на аналогичные товары в других магазинах.

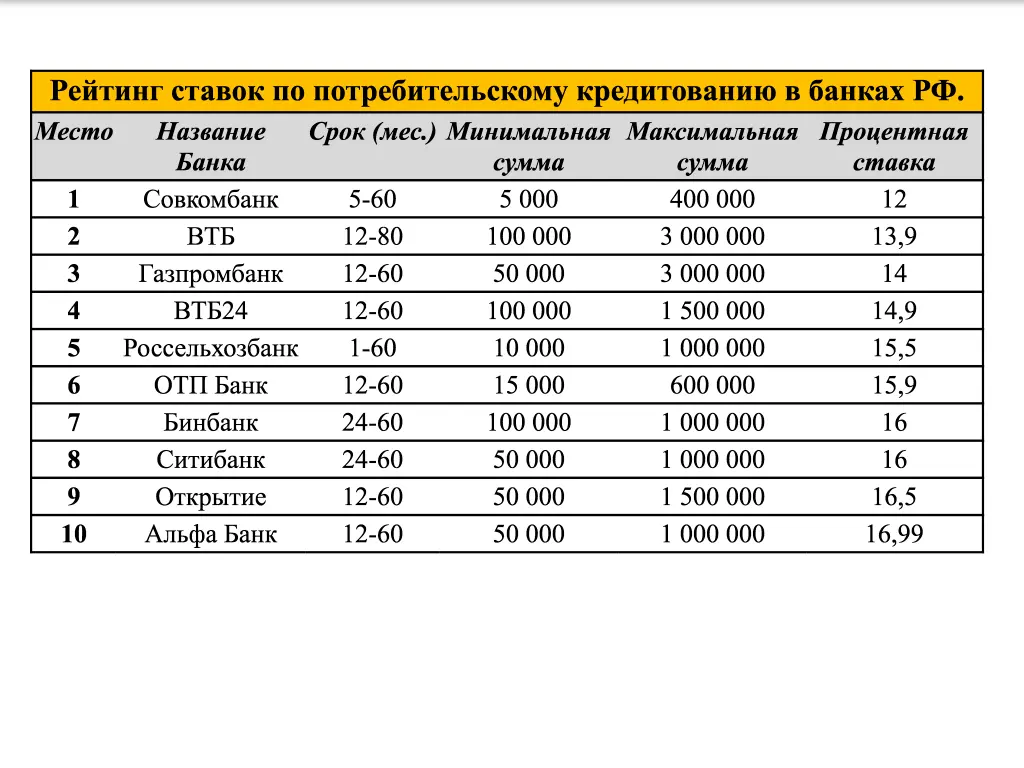

Кредиты с низкими процентными ставками

В 2017-м году среди наиболее привлекательных с точки зрения размера процентной ставки коммерческих предложений выделяются условия потребительского кредитования, установленные следующими банками: Ренессанс Кредит, ОТП-Банк, Сбербанк, Банк Восточный Экспресс, Альфа-Банк и ВТБ 24. Они предлагают оформление займа на потребительские нужды под 12,9%-16% годовых. Конечно же, это декларируемый уровень процентной ставки, поэтому по описанным выше причинам при выборе кредита и банка необходимо выяснять все остальные условия получения ссуды.

Плюсы и минусы кредитов на потребительские нужды

Как и любой другой банковский продукт, займы на потребительские нужды обладают как вполне очевидными преимуществами, так и определенными недостатками. К числу первых относятся:

- низкие требования к заемщику со стороны кредитных организаций;

- получение товара или услуги, приобретение которых без привлечения заемных средств было бы затруднительным;

- возможность подачи онлайн заявок, причем одновременно нескольких, в различные банки;

- быстрое рассмотрение заявки;

- возможность досрочно погасить долг, как правило, без штрафных санкций.

К числу недостатков потребительского кредитования можно отнести:

- относительно высокую процентную ставку по подобным займам;

- увеличение итоговой стоимости товара за счет выплаченных процентов;

- рост финансовой нагрузки, особенно негативно сказывающейся на заемщике при наступлении кризиса;

- необходимость выплаты штрафных санкций при просрочке выплат по кредиту.

Рефинансирование и перекредитование потребительских кредитов

Большое количество потребительских кредитов, выданных до наступления очередного кризиса, привело к тому, что достаточно часто сегодня за одним заемщиком числится сразу несколько ссуд, выплаты по которым составляют серьезную долю его дохода. Естественно, данная ситуация привела к тому, что заметно вырос уровень неплатежей и просрочек. В результате крайне популярными и востребованными в последнее время на рынке банковскими услугами стали рефинансирование и перекредитование потребительских займов.

Целью подобных действий выступает стремление заемщика получить кредит на новых, более выгодных условиях, средства которого направляются на выплату старых потребительских займов. Следствием рефинансирования выступает снижение финансовой нагрузки на заемщика и восстановление его платежеспособности. Услуги рефинансирования предоставляют сегодня практически все серьезные банки, включая Сбербанк, Россельхозбанк, ВТБ 24 и т.д.

Потребительский кредит без поручителей и справок

Достаточно большое количество банков предлагает возможность оформить потребительский займ без предоставления справок о доходе или оформления договоров поручительства. К числу подобных кредитных организаций относятся Банк Тинькофф, ОТП-Банк, Совкомбанк и т.д. Однако, необходимо понимать, что отсутствие обеспечения приводит к серьезным ограничениям по сумме займа и увеличению процентной ставки.

Можно ли получить кредит без дохода и обеспечения?

Выше были перечислены несколько банков, выдающих потребительские займы, не предъявляя клиентам при этом требований по уровню дохода или обязательного предоставления обеспечения кредита. Конечно же, речь в данном случае может идти только о небольших суммах и непродолжительном сроке кредитования. Другим вариантом получения денежных средств на потребительские нужды выступает обращение в различные МФО, требования которых к потенциальным заемщикам намного менее жесткие, чем предъявляемые банками. Однако, в этом случае придется платить намного более высокий процент по ссуде, доходящий порой до 1-2% в сутки.

На сколько лет можно взять кредит на потребительские нужды?

Наиболее частая продолжительность потребительского займа – 6-12 месяцев. В некоторых случаях его срок увеличивается до 2 лет, если речь идет о более серьезной покупке. Большая продолжительность ссуды на личные нужды встречается на практике достаточно редко.

Можно ли взять кредит наличными?

Сегодня используются два основных варианта получения заемных средств по потребительскому кредиту. Первый из них предполагает зачисление денег на карту, уже имеющуюся у клиента или специально по этому поводу изготовленную. Этот способ пользуется в последнее время все большей популярностью, что объясняется его удобством и безопасностью для заемщика.

Второй вариант предусматривает получение наличных средств непосредственно в кассе банка. Он еще недавно был самым востребованным, однако, сегодня применяется все реже. Это объясняется несколькими причинами: комиссией за обналичивание, которая установлена во многих банках, и неудобством ношения с собой большой суммы денег.

Как производится погашение потребительского кредита?

Сегодня практически все банки предоставляют клиентам возможность выбора из нескольких вариантов погашения:

- при помощи терминалов или банкоматов;

- почтовым переводом;

- переводом средств с карты при помощи интернет банкинга;

- перечислением средств с электронных кошельков и т.д.

Досрочное погашение кредита

Погашение долга перед банком ранее намеченного срока позволяет заемщику сэкономить часть средств, снизив переплату по ссуде. При этом кредитная организация сегодня, в соответствии с действующим законодательством, не имеет права начислять за досрочное погашение займа каких-либо штрафных санкций, что нередко практиковалось ранее.

Виды кредитов: какой кредит выгоднее взять

Банковский кредит — это деньги, которые банк выдает на определенный срок по заранее согласованным условиям. В зависимости от условий и целей кредиты бывают нескольких видов.

По целям кредитования

Целевой кредит. Банк выдает деньги на реализацию цели, предусмотренной в кредитном договоре, например на покупку жилья, автомобиля, на образование, лечение, отдых. Часто банк не выдает этот кредит наличными, а сразу перечисляет стороне, выступающей продавцом, чтобы гарантировать целевое использование средств. Обычно такой кредит можно взять под невысокую процентную ставку и на длительный срок.

Нецелевой кредит. Полученные деньги заемщик вправе тратить по своему усмотрению. Отчитываться перед банком ему не придется, а банк не проверяет цель использования таких кредитов. Ставка по таким кредитам обычно выше, а максимальный срок меньше.

По виду обеспечения

Обеспеченный залогом. Банк выдает кредит под залог имущества (автомобиля, недвижимости), ценных бумаг или драгоценных металлов, чтобы гарантировать возврат кредита. Если заемщик перестает платить, банк продает залоговый объект и погашает таким образом задолженность по кредиту. В зависимости от условий договора залоговое имущество находится в пользовании заемщика либо им распоряжается банк до исполнения всех обязательств по кредиту.

Обеспеченный поручительством. Возврат кредита гарантирует не только заемщик, но и его поручитель. Для банка это дополнительная гарантия, что кредит будет возвращен, поскольку если заемщик перестает выплачивать кредит, обязательства по его погашению переходят к поручителю.

Что делать? 09.08.18Друг просит стать поручителем по кредиту. Чем мне это грозит?

Без обеспечения. Банк выдает кредит и не требует каких-либо гарантий в виде залога или поручительства со стороны заемщика. Поскольку банк рискует, выдавая необеспеченные кредиты, сумма и срок таких кредитов меньше, чем у обеспеченных, а ставка выше.

По способу погашения

Единовременный. В таких кредитах заемщик закрывает кредит единым платежом в конце срока действия договора. Если заемщик закрывает кредит досрочно, то он выплачивает банку комиссию или все проценты в зависимости от условий договора.

С дифференцированными платежами. Заемщик ежемесячно выплачивает банку часть основного долга и проценты, но неравномерными платежами. Это связано с тем, что сумма основного долга распределяется равномерно на весь срок выплат, а проценты начисляются на убывающий с каждым платежом остаток. Дифференцированные платежи постепенно уменьшаются к окончанию срока кредита.

Какой платеж выгоднее — дифференцированный или аннуитетный?

С аннуитетными платежами. Заемщик погашает кредит ежемесячно равными платежами, сумма платежа всегда фиксирована. Платеж складывается из выплат основного долга и процентов за пользование кредитом. В начале срока проценты составляют большую часть такого платежа, поэтому основной долг сокращается медленно. В конце наоборот: проценты составляют небольшую часть платежа, а основной долг — значительную.

По способу начисления процентов

С фиксированной процентной ставкой. Банк устанавливает ставку при подписании договора и не меняет ее в течение всего срока действия договора. Такая ставка удобна при долгосрочных кредитах и позволяет точно рассчитать кредитную нагрузку.

С плавающей процентной ставкой. Процентная ставка зависит от определенных условий, установленных в договоре, и может меняться как в большую, так и в меньшую сторону. Часто ставка привязана к экономической ситуации или ключевой ставке Центрального банка. Подходит для кредитов на небольшой срок.

Программа с переменной ставкой от ДОМ.РФ

По срокам

Краткосрочные. Кредиты на срок до 1 года. Например, потребительские.

Среднесрочные. Кредиты на срок от 1 до 3 лет. Например, на покупку автомобиля или отдых.

Долгосрочные. Кредиты на срок свыше 3 лет. Например, ипотечные.

Взять кредит в банках России

Для тех, кто планирует оформить заем наличными на выгодных условиях в 2020 году на нашем финансовом портале опубликованы лучшие предложения российских банков. Вы можете выбрать предложение одного из 257 банков (всего 1243 программы) и взять кредит на выгодных условиях

Как найти лучший кредит

Чтобы определить подходящий вариант целевого или потребительского займа, используйте систему фильтров на странице. Задайте нужные вам сумму, срок погашения, валюту и нажмите «Подобрать кредит». На странице появятся те программы, которые соответствуют выбранным параметрам.

Если остальные условия кредитования совпадают, наиболее выгодным будет заем с минимальной процентной ставкой.

Также вы можете воспользоваться быстрым поиском – оставить на странице те продукты, которые объединяются каким-то общим признаком:

- программы с зачислением заемных средств на пластиковую карту

- кредиты наличными;

- потребительский или целевой заем с залогом или поручительством и пр.

Перейдите во вкладку интересующего вас продукта, чтобы увидеть, какие требования банк предъявляет к своим клиентам, какой пакет документов потребуется, чтобы оформить договор и получить деньги наличными. Кроме того, на странице содержится информация о страховании, обеспечении займа и дополнительных условиях, которые нужно выполнить, чтобы взять кредит с наименьшей процентной ставкой.

Как оформить онлайн-заявку

После того, как вы подберете наиболее выгодный продукт, вы можете приступить к его оформлению онлайн – без визита в офис банка или звонка менеджеру. Нажмите «Подать заявку» во вкладке кредита, который вы планируете взять в 2020 году.

Заполните анкету. Потребуется сообщить свои персональные и контактные данные, а также уровень дохода и то, каким способом вы планируете получить деньги: наличными, на счет или карту. После того, как сотрудники банка проверят подлинность указанной информации и состояние вашей кредитной истории, будет принято решение по заявке.

Вопросы и ответы

Как использовать кредитный калькулятор?

Введите сумму, срок погашения и ставку в кредитный калькулятор — сразу получите график платежей и общую стоимость кредитного продукта.

Какая самая низкая процентная ставка на сегодняшний день?

Минимальная ставка, которую предлагают в текущем году банки, составляет 6,9%. Чтобы увидеть, как этот показатель повлияет на сумму ежемесячной выплаты по кредиту, вы можете использовать онлайн-калькулятор Выберу.ру. Нажмите «Подробнее» в карточке интересующей вас программы. Задайте в меню на странице нужные параметры. Нажмите «Рассчитать кредит» — сервис произведет вычисления с учетом действующего процента переплаты. Если полученные расчеты вам не подходят, перейдите к другому продукту, всего их на данный момент 1243.

Как подать заявку?

Если вы планируете взять кредит, который вас заинтересовал, узнайте решение банка онлайн. Для этого нажмите «Подать заявку» во вкладке нужного вам продукта.

В онлайн-форме анкеты потребуется указать следующие данные:

- ФИО заемщика;

- контактный телефон и имейл;

- наличие трудоустройства постоянного дохода;

- уровень ежемесячного заработка.

Также выберите, каким способом вы планируете получить деньги: на счет, карту или наличными. Ответ вам сообщит менеджер банка. Если решение будет положительным, согласуйте время визита в офис и перечень документов, которые потребуются, чтобы оформить и взять кредит.

Как получить выгодные условия кредитования?

Сопоставьте уровень процентной ставки и другие условия программ различных организаций, чтобы выбрать лучший вариант целевого или потребительского займа. С помощью сервиса нашего портала вы можете определить выгодную программу быстро и без усилий. Используйте систему фильтров и задайте нужные вам сумму, валюту и срок погашения займа. Нажмите «Подобрать кредит», чтобы на странице остались только те предложения, которые соответствуют вашему запросу.

Вы можете выбрать сортировку банковских продуктов по следующим критериям:

- сумме займа;

- процентной ставке;

- названию финансовой организации.

Используйте кнопки быстрого поиска, чтобы отсортировать кредиты по какому-то определенному признаку: необходимости обеспечения, возможность получить целевой или потребительский заем, наличными, программы для клиентов с плохой кредитной историей.

Кроме того, вы можете расположить банки по их надежности – выберите вкладку топ-10, 20, 50 или 100 финансовых организаций. Чтобы увидеть все фильтры, нажмите «Условия кредита».

Как я узнаю одобрили мне кредит или нет?

О результатах рассмотрения заявления на кредит онлайн сообщает сотрудник банка в телефонном звонке. Если вы не смогли ответить на звонок, вам позвонят еще раз в другое время, а также продублируют сообщение в СМС и в письме на электронную почту.

В какой банк я могу обратиться за кредитом?

Многие крупные банки России предоставляют услуги онлайн-заявки на кредит. Однако всем заемщикам важно найти выгодный заем. В этом поможет Выберу.ру. Чтобы найти все кредиты, которые можно оформить через интернет, в верхней части страницы нужно выбрать пункт «Возможность онлайн-заявки». Система автоматически выведет все соответствующие предложения.

Подтверждаю своё согласиена обработку банком моих персональных данных и на получение банком информации из бюро кредитных историй

Настоящим я даю свое согласие Банку (ПАО «МОСКОВСКИЙ КРЕДИТНЫЙ БАНК» г. Москва, Луков переулок, д. 2, стр. 1) в соответствии с Федеральным законом от 27.07.2006 № 152-ФЗ «О персональных данных» на обработку моих персональных данных, и подтверждаю, что, дав такое согласие, я действую добровольно и в своих интересах. Под обработкой персональных данных понимается любое действие (Операция) или совокупность действий (Операций), совершаемых с использованием средств автоматизации или без использования таких средств с персональными данными, включая сбор, запись, систематизацию, накопление, хранение, уточнение (обновление, изменение), извлечение, использование, передачу (предоставление, доступ), блокирование, удаление, уничтожение персональных данных, а именно сведений, отраженных в настоящей заявке, в том числе полученных путем сбора информации о посещении сайта Банка и фиксации действий по заполнению полей сайта Банка любым не запрещенным законодательством способом по усмотрению Банка. Целями обработки персональных данных являются: принятие Банком решения о предоставлении мне любого банковского продукта на срок, необходимый для принятия такого решения, получение мной информации (в т.ч. рекламной), касающейся продуктов и услуг Банка/Партнеров Банка, порядка представления Банком оказываемых указанных услуг, путем направления Банком почтовых рассылок, e-mail-рассылок, sms- и push-уведомлений, устных сообщений по предоставленным мною адресам и телефонам, а также для формирования Банком клиентской базы сроком на 5 (Пять) лет (по истечении указанного срока, согласие считается продленным на 3 (Три) года при отсутствии сведений об его отзыве). Согласие может быть отозвано путем направления мною письменного уведомления Банку. Настоящим я признаю и подтверждаю, что в случае необходимости Банк вправе поручить обработку моих персональных данных для достижения вышеуказанных целей третьему лицу (в том числе некредитной и небанковской организации), действующему на основании агентского договора или иных договоров, заключенных им с Банком.

Подтверждаю свое согласие на получение ПАО «МОСКОВСКИЙ КРЕДИТНЫЙ БАНК» в одном или нескольких бюро кредитных историй кредитного отчета (кредитных отчетов), содержащего (содержащих) информацию, входящую в состав моей кредитной истории (кредитных историй), в соответствии со ст. 6 Федерального закона от 30.12.2004 № 218-ФЗ «О кредитных историях». Целями получения кредитного отчета являются оценка кредитоспособности и верификация предоставленных в настоящей заявке сведений для принятия Банком решения о возможности кредитования

Что такое кредит? — Experian

Credit — это возможность занимать деньги или получать доступ к товарам или услугам с пониманием того, что вы заплатите позже.

Кредиторы, продавцы и поставщики услуг (известные под общим названием кредиторы) предоставляют кредиты, основываясь на их уверенности в том, что вам можно доверять, чтобы вернуть то, что вы позаимствовали, вместе с любыми возможными финансовыми сборами.

В той степени, в которой кредиторы считают вас достойными своего доверия, говорят, что вы кредитоспособны или имеете «хороший кредит».

Как работает кредит

В прошлые века кредиторы могли оценивать вашу кредитоспособность только по репутации. Очевидно, что этот метод был субъективным и подвержен ошибкам, манипуляциям и предвзятости. В наши дни кредиторы предпочитают более объективный подход. В США. как правило, они рассматривают вашу кредитную историю — ваш отчет о заимствовании и погашении средств — как первый шаг в определении того, выдавать ли вам кредит.

Ваша кредитная история суммируется в файлах, известных как кредитные отчеты, составленные тремя независимыми кредитными бюро — Experian, TransUnion и Equifax.Банки, кредитные союзы, эмитенты кредитных карт и другие кредиторы добровольно сообщают информацию о ваших заимствованиях и погашениях в кредитные бюро.

Информация в вашем кредитном отчете включает в себя:

- Количество имеющихся у вас счетов кредитных карт, их лимиты заимствований и текущие непогашенные остатки

- Суммы любых взятых вами займов и сколько из них вы выплатили

- Независимо от того, были ли ваши ежемесячные платежи по вашим счетам выполнены вовремя, с опозданием или вообще пропущены

- Более серьезные финансовые неудачи, такие как выкуп ипотеки, возврат автомобилей и банкротства

Чтобы сузить свои решения по кредитованию, кредиторы часто используют трехзначную цифру номер известен как кредитный балл как первый шаг при принятии решения о выдаче кредита или нет.Ваш кредитный балл перегоняет информацию в ваших кредитных отчетах к чему-то, что легко интерпретировать, и делает это справедливо, сводя к минимуму возможность предвзятости.

Сложные системы, известные как модели кредитного скоринга, рассчитывают ваш кредитный рейтинг, выполняя комплексный статистический анализ содержимого вашего кредитного файла. Различные модели, такие как FICO 9009 баллов 9009 и VantageScore®, рассчитывают баллы по-разному, но все присваивают более высокие баллы лицам, чья кредитная история делает их статистически более кредитоспособными, чем те, у которых баллы ниже.

Какие виды кредита?

Существует четыре вида кредита:

- Револьверный кредит : Револьверный кредит дает вам максимальный лимит заимствования, и вы можете взимать до этого лимита. Вы должны вносить минимальный платеж каждый месяц, но в противном случае сумма, которую вы платите, может быть любой частью ваших непогашенных платежей, вплоть до полной суммы. Если вы сделаете частичный платеж, вы перенесете остаток своего баланса или вернете долг.Большинство кредитных карт считаются возобновляемыми.

- Платежные карты : как правило, когда-то выпущенные розничными торговцами для использования исключительно в их учреждениях, платежные карты являются относительно редкими. Платежные карты используются так же, как и кредитные карты, но они не позволяют вам удерживать баланс: вы должны оплачивать все расходы в полном объеме каждый месяц.

- Кредит на обслуживание : Ваши контракты с поставщиками услуг, такими как газовые и электрические коммунальные услуги, кабельные и интернет-провайдеры; сотовые компании; и спортивные залы являются кредитными соглашениями. Эти компании предоставляют вам свои услуги каждый месяц с пониманием того, что вы заплатите за них после факта.Современные системы кредитного скоринга, включая самые последние версии FICO ® Score и VantageScore, могут учитывать вашу историю платежей за услуги в ваших кредитных баллах, но эти платежи не всегда сообщаются в кредитные бюро. Программа Experian Boost ™ † позволяет обмениваться записями об оплате коммунальных услуг и мобильных телефонов, чтобы их можно было учитывать в кредитных рейтингах на основе данных Experian.

- Кредит в рассрочку : Кредит в рассрочку — это кредит на определенную сумму денег, которую вы соглашаетесь погасить, плюс проценты и сборы, в виде серии равных ежемесячных платежей (взносов) в течение установленного периода времени.Студенческие кредиты, автокредиты и ипотека являются примерами рассрочки кредита.

Зачем вам нужен кредит?

Хороший кредит необходим, если вы планируете занимать деньги для крупных покупок, таких как автомобиль или дом. Или, может быть, вы хотите воспользоваться удобством и защитой покупки, которую может предоставить кредитная карта.

Более высокий кредитный рейтинг может означать лучшие процентные ставки и условия по кредитам и кредитным картам. Многие эмитенты карт также резервируют свои самые привлекательные наградные карты для клиентов с большим кредитом.

Кредиторы — не единственные, кто интересуется вашими кредитными отчетами и кредитными баллами:

- Арендодатели могут проверить ваш кредит, решая, будут ли они снимать вам квартиру или определяя, какой размер страхового депозита требуется.

- Страховые компании могут использовать ваши кредитные баллы в качестве факторов при определении ваших ставок.

- Коммунальные предприятия могут проверить ваш кредит, прежде чем разрешить вам открыть счет или одолжить оборудование.

- Потенциальные работодатели могут использовать информацию, найденную в кредитных отчетах, для принятия решения о найме.

- Ваш кредитный отчет может даже использоваться для проверки вашей личности, а также для других целей, определенных федеральным законом.

Кредит — это инструмент, который поможет вам купить вещи, которые вам нужны сейчас, и оплачивать их со временем. Создание и формирование хорошего кредита с течением времени является важным элементом крепкого финансового здоровья.