Когда можно подавать на банкротство юридических лиц: Как подать заявление на банкротство юридического лица – должника

Банкрот по собственному желанию — Ведомости

Несмотря на ухудшение деловой активности из-за карантинных мер, количество банкротств юридических лиц снижается. Но это говорит только о том, что банки, как основные кредиторы, принимают беспрецедентные меры по отсрочке, реструктуризации и переносу взысканий на более поздние сроки. Собственникам надо понимать, что, как только Центробанк отменит свои антикризисные меры, банки начнут взыскивать долги, а значит, последует неминуемый всплеск юридических процедур.

Впрочем, надо принимать во внимание, что объективно процедура банкротства – это не конец света и не завершение деятельности компании, а сложный этап в ее жизни, к которому просто нужно грамотно подойти. И если акционеры и менеджмент, здраво оценивая ситуацию в компании, считают, что долгосрочная ее деятельность с текущей кредитной нагрузкой невозможна, то лучше инициировать банкротство самостоятельно, не дожидаясь этого шага от третьей стороны. Причин тому несколько.

Во-первых, эта процедура может быть инициирована банком, которому и судиться необязательно, а достаточно получить трехмесячную просрочку по кредиту. В этом случае предприятие попадает в банкротство по заявлению банка, который поставит на этот процесс своего временного управляющего, что собственнику как раз невыгодно.

В этом случае предприятие попадает в банкротство по заявлению банка, который поставит на этот процесс своего временного управляющего, что собственнику как раз невыгодно.

Во-вторых, наиболее агрессивных действий стоит ожидать от небольшого активного незалогового кредитора, например поставщика. Часто его право требования ничем в отличие от требования банка не обеспечено, поэтому он будет прилагать максимально активные действия по возмещению долга. Он получит решение суда о взыскании долга, утвержденное в первой и второй инстанциях и, если предприятие долг не погасит, сразу сможет подать заявление на его банкротство. Когда таких долгов один или два и они небольшие, компания, как правило, гасит их до момента рассмотрения дела о банкротстве и банкротства не возникает. Однако, если требования нарастают как снежный ком, а их суммы растут, предприятие фактически вымывает свой оборотный капитал, который необходим для восстановления нормального функционирования и платежеспособности. Возникает замкнутый круг: предприятие гасит долги наиболее активных кредиторов, усугубляются проблемы с оборотными средствами, появляются все новые и новые требования.

Если же должник инициирует процедуру самостоятельно, то процедура будет точно такая же, но временный управляющий будет назначен случайным образом. Это делает его формально независимым от интересов как конкретных кредиторов, так и должника. Необходимо также отметить, что сам факт заявления о банкротстве от должника является существенным условием, которое позволяет снизить риск возникновения субсидиарной ответственности, если в результате компанию все же спасти не удастся (собственника можно привлечь к субсидиарной ответственности за неподачу заявления о несостоятельности).

Еще одна причина самому первым заявить о банкротстве – выигрыш времени для восстановления платежеспособности, причем на выгодных условиях. Статистически средний срок рассмотрения заявления составляет несколько месяцев. Далее срок процедуры наблюдения – шесть месяцев. При этом мораторий на обслуживание текущих долгов должник получает фактически в момент подачи заявления о банкротстве. Получив временной резерв, можно садиться за стол переговоров с основными кредиторами. В этом случае позиция заемщика усиливается, если он предлагает кредиторам реальный план восстановления финансового состояния компании.

В этом случае позиция заемщика усиливается, если он предлагает кредиторам реальный план восстановления финансового состояния компании.

Вариантов у кредиторов немного: либо они соглашаются на мировое соглашение и за разумные сроки возвращают свои долги, либо вынуждены ждать удовлетворения своих требований за счет реализации имущества должника, что неизбежно приводит к дисконтированию требований даже залоговых кредиторов. Если же удается договориться о заключении мирового соглашения, то процентная ставка, по которой будут реструктурированы все долги, не должна превышать действующую ставку рефинансирования ЦБ (сейчас – 4,25%), что значительно ниже, чем ставка по банковским кредитам. По сути, должник через описанную процедуру получает хорошую отсрочку на уплату процентов и текущих требований, а потом комфортную ставку кредитования.

Разумеется, описанный сценарий достаточно схематичен, имеет множество подводных камней и решиться на него, особенно без профессионального консультанта, непросто. Сейчас банкротство в России – это почти черная метка для предприятия, а не обычная юридическая процедура, как, например, в США или странах Евросоюза. Конечно, каждая страна имеет свои особенности процедуры, свое законодательство, свои устоявшиеся юридические практики. Но, несмотря на все различия, банкротство на Западе оценивается обществом как вынужденный, но непредосудительный шаг. Более того, подобное развитие событий, как правило, закладывается в бизнес-стратегию взаимодействия с тем или иным предприятием как один из негативных для инвестора, но возможных вариантов.

Сейчас банкротство в России – это почти черная метка для предприятия, а не обычная юридическая процедура, как, например, в США или странах Евросоюза. Конечно, каждая страна имеет свои особенности процедуры, свое законодательство, свои устоявшиеся юридические практики. Но, несмотря на все различия, банкротство на Западе оценивается обществом как вынужденный, но непредосудительный шаг. Более того, подобное развитие событий, как правило, закладывается в бизнес-стратегию взаимодействия с тем или иным предприятием как один из негативных для инвестора, но возможных вариантов.

Банкротство юридических лиц — Без Долгов

Банкротство юр. лиц полностью освобождает компанию от долгов перед кредиторами, обязательных выплат государственным структурам. Если нечем платить по долгам, это — выход из ситуации.

Если интересуют особенности банкротства юридических лиц, читайте материал. Нужна профессиональная помощь — обращайтесь к нам. Гарантируем решение всех финансовых вопросов и сопровождение процедуры банкротства «под ключ» с минимальным участием клиента, берем деньги за результат. Звоните — проконсультируем

Звоните — проконсультируем

Основания банкротства юридического лица

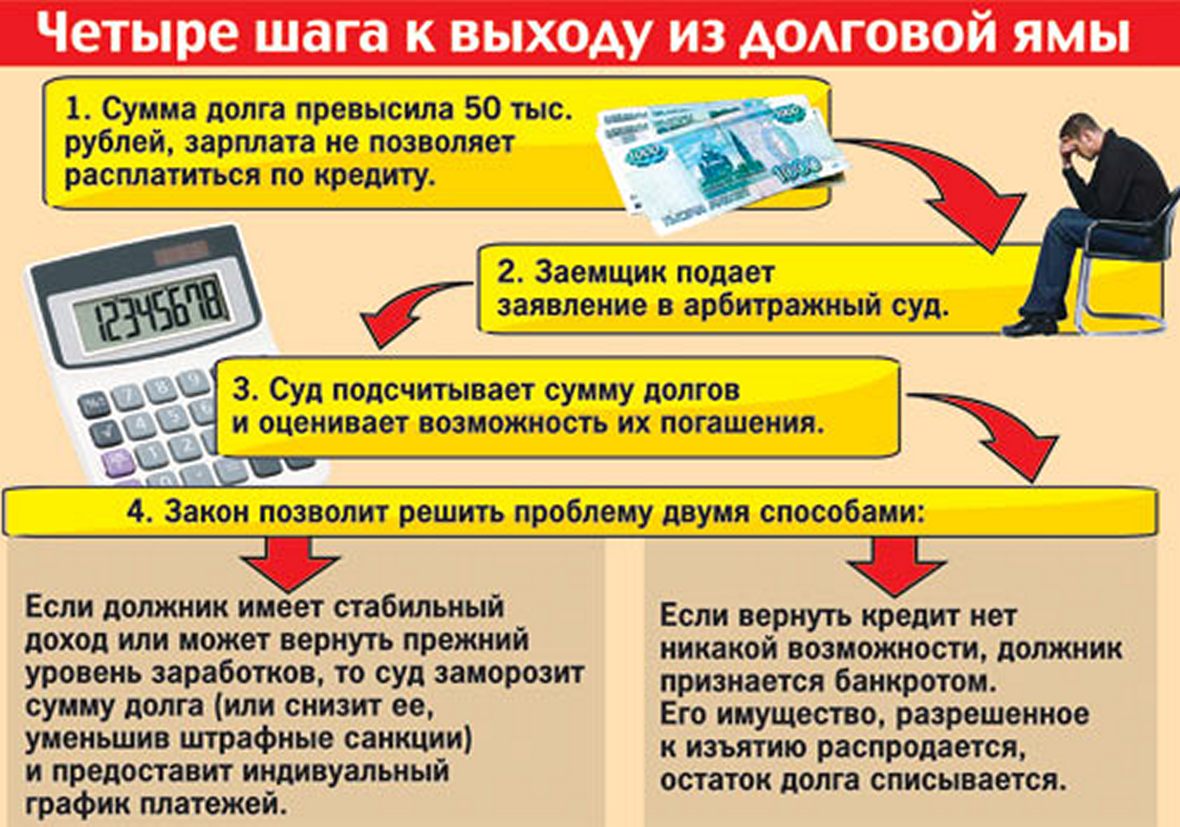

Компания признается банкротом, если она не в состоянии исполнить денежные обязательства перед кредиторами. Кредитор вправе подать заявление в арбитражный суд о признании должника — юридического лица несостоятельным (банкротом), когда сумма долга превышает 300 000 ₽, а срок неуплаты более чем 3 месяца. Руководитель должника обязан обратиться с заявлением должника в арбитражный суд, если он не в состоянии исполнить денежные обязательства или обязанности по уплате обязательных платежей, а также отвечает признакам неплатежеспособности и (или) признакам недостаточности имущества.

Во втором случае руководитель должника обязан подать заявление в течение месяца с момента возникновения соответствующих обстоятельств. С заявлением в арбитражный суд о признании должника несостоятельным (банкротом) могут обратиться и другие лица: уполномоченные органы (Федеральная налоговая служба), работники или бывшие работники должника, имеющие денежные требования.

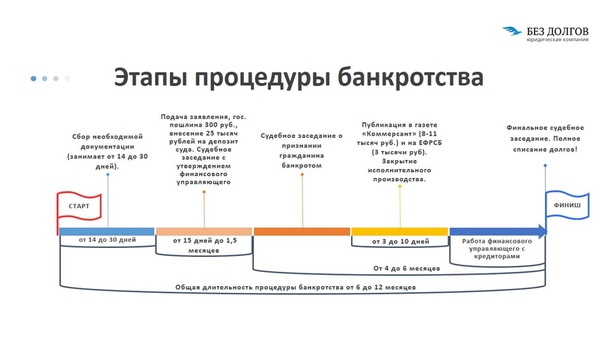

Порядок банкротства юридического лица

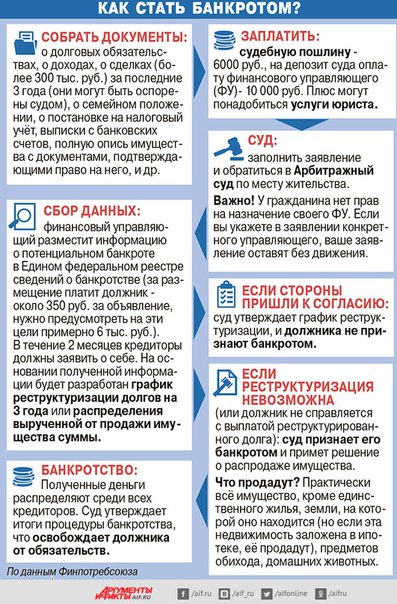

Подача заявления. Если заявление подаете вы, нужно приложить к нему доказательства неплатежеспособности, документы о регистрации юридического лица и другие бумаги. Заявление облагается пошлиной 6 000 ₽ по статье 333.21 НК РФ. Без пошлины его не примут.

Если заявление подают кредиторы, они обязаны собрать документы, подтверждающие финансовую несостоятельность. Например, договора, счета, акты.

Наблюдение. Этот этап инициирует суд. Создается реестр кредиторов, в который вносят все компании, лица, которым должны. Кредиторы получают ограничения прав — не могут подать в суд для взыскания долга. Назначенные специалисты проводят финансовую оценку компании, оценивают, возможно ли восстановить платежеспособность, проверяют, не было ли фиктивных сделок, незаконного обналичивания, других нарушений.

Определение процедуры. После наблюдения на основании его результатов суд определяет процедуру банкротства:

- финансовое оздоровление — реструктуризацию долгов, уменьшение ежемесячного платежа по кредитам, расставление приоритетов по выплатам для восстановления платежеспособности;

- конкурсное производство — продажа имущества компании и погашение долгов вырученными средствами.

Завершение. Первая процедура обычно заканчивается тем, что компания продолжает работать. Внешнее управление приводит к финансовому оздоровлению или конкурсному производству. А третья процедура — только к удалению сведений из ЕГРЮЛ, закрытию компании.

Можно оформить процедуру по упрощенной схеме, если даже продажи имущества не хватит для погашения всех долгов, и создана ликвидационная комиссия. В этом случае суд сразу принимает решение о конкурсном производстве.

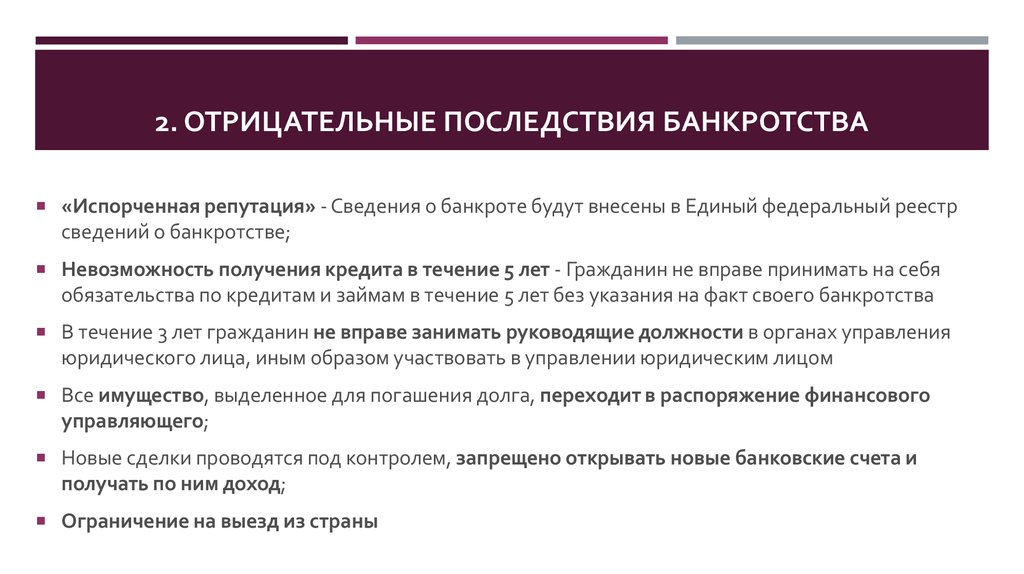

Последствия банкротства юридического лица

В целом банкротство компании не несет серьезных последствий. С нее списывают долги, сведения исключают из ЕГРЮЛ, правоустанавливающие документы помещают в архив. Но если будет установлен факт преднамеренного банкротства, генеральному директору грозит уголовная ответственность. А если при наблюдении выявят нарушения, бухгалтера и гендиректора могут ограничить в правах. Например, они не смогут занимать соответствующие должности в течение определенного срока.

Почему стоит обращаться к нам

- Проведем процедуру без последствий — работаем по закону, юристы с опытом от 5 лет справятся с любой сложной ситуацией.

- Дадим гарантии — доведем дело до финансового оздоровления или полного списания долгов.

- Возьмем деньги после — работаем по частичной предоплате на текущие расходы, основную сумму берем после вынесения решения.

- Предложим сопровождение «под ключ» — будем везде представлять ваши интересы по доверенности.

Если остались вопросы, звоните — расскажем о видах банкротства юридических лиц, рассчитаем стоимость, подробно проконсультируем по вашей ситуации.

Публикация о банкротстве

Основным законом, регулирующим процедуру банкротства должника, является Федеральный закон от 26.10.2002 № 127-ФЗ (ред. от 23.04.2018 «О несостоятельности (банкротстве)», (далее ФЗ «О несостоятельности (банкротстве)»).

Должник вправе обратиться в арбитражный суд с заявлением о признании его банкротом в случае предвидения банкротства (ст. 8 ФЗ «О несостоятельности (банкротстве)»). Однако по мимо права у должника имеется и обязанность по подаче заявления в арбитражный суд в случае наличия обстоятельств, указанных в пункте 1 статьи 9 ФЗ «О несостоятельности (банкротстве)».

К таким обстоятельствам законодатель относит:

- удовлетворение требований одного кредитора или нескольких кредиторов приводит к невозможности исполнения должником денежных обязательств или обязанностей по уплате обязательных платежей и (или) иных платежей в полном объеме перед другими кредиторами;

- органом должника, уполномоченным в соответствии с его учредительными документами на принятие решения о ликвидации должника, принято решение об обращении в арбитражный суд с заявлением должника;

- органом, уполномоченным собственником имущества должника — унитарного предприятия, принято решение об обращении в арбитражный суд с заявлением должника;

- обращение взыскания на имущество должника существенно осложнит или сделает невозможной хозяйственную деятельность должника;

- должник отвечает признакам неплатежеспособности и (или) признакам недостаточности имущества;

- имеется не погашенная в течение более чем трех месяцев по причине недостаточности денежных средств задолженность по выплате выходных пособий, оплате труда и другим причитающимся работнику, бывшему работнику выплатам в размере и в порядке, которые устанавливаются в соответствии с трудовым законодательством.

Следует отметить, что обязанность по подаче соответствующего заявления возложена на руководителя должника.

Само же право на обращение должника в арбитражный суд возникает у должника при исполнении обязанности, установленной в п. 2.1 ст. 7 ФЗ «О несостоятельности (банкротстве)», не менее чем за 15 календарных дней до обращения в арбитражный суд, опубликования уведомления о намерении обратиться с заявлением о признании должника банкротом путем включения его в Единый федеральный реестр сведений о фактах деятельности юридических лиц.

Требование о публикации в Едином федеральном реестре сведений о фактах деятельности юридических лиц продублировано в п. 4 ст. 37 ФЗ «О несостоятельности (банкротстве)».

Уведомление должника о намерении обратиться в арбитражный суд с заявлением о признании должника банкротом является не единственной публикацией, так п. 1 ст. 30 ФЗ «О несостоятельности (банкротстве)», обязывает руководителя должника опубликовать сведения о возникновении признаков банкротства, признаков недостаточности имущества (пп. «л1» п.7 ст.7.1 ФЗ №129 «О государственной регистрации юридических лиц» от 08.08.2001г.), а также иных обстоятельств, предусмотренных статьей 8 и 9 ФЗ «О несостоятельности (банкротстве)».

«л1» п.7 ст.7.1 ФЗ №129 «О государственной регистрации юридических лиц» от 08.08.2001г.), а также иных обстоятельств, предусмотренных статьей 8 и 9 ФЗ «О несостоятельности (банкротстве)».

Срок для исполнения данной обязанности установлен в размере 10 рабочих дней с даты, когда руководителю стало или должно было стать известно о возникновении соответствующих признаков.

В случаи введения процедуры наблюдения в отношении должника, данный факт также подлежит публикации в Едином федеральном реестре сведений о фактах деятельности юридических лиц. Однако срок для данной публикации установлен в размере 3 рабочих дней и регулируется данная обязанность пп.»н» п.7 ст.7.1 ФЗ №129 «О государственной регистрации юридических лиц» от 08.08.2001г.

П.п. 5 п. 2 ст. 61.11. устанавливает субсидиарную ответственность за невозможность полного погашения требований кредиторов, в случае если на дату возбуждения дела о банкротстве не внесены подлежащие обязательному внесению в соответствии с федеральным законом сведения либо внесены недостоверные сведения о юридическом лице в Единый федеральный реестр сведений о фактах деятельности юридических лиц в части сведений, обязанность по внесению которых возложена на юридическое лицо.

Предусмотрена административная ответственность п. 6-8 ст. 14.25. КоАП РФ за нарушение законодательства о государственной регистрации юридических лиц и индивидуальных предпринимателей.

В первом чтении рассмотрен Законопроект № 239932-7 о внесении изменений в Федеральный закон «О несостоятельности (банкротстве)» и отдельные законодательные акты Российской Федерации в части процедуры реструктуризации долгов в делах о банкротстве юридических лиц, согласно которого, предлагают пункты 1 и 2.1 статьи 7 Федерального закона «О несостоятельности (банкротстве)» слов «заявлением о признании должника банкротом» дополнить словами, «заявлением о введении процедуры реструктуризации долгов».

Принятие данного законопроекта добавит для должника ещё одно обязательное сведение для включения в Единый федеральный реестр сведений о фактах деятельности юридических лиц

Упрощенная процедура банкротства физического лица и юридического лица, должника

Организациям, прекратившим деятельность и неспособным расплатиться по долгам перед кредиторами, доступна упрощенная процедура банкротства. Она позволяет признать организацию несостоятельной быстрее и с меньшими расходами. С 2015 г. эта схема стала применима также для ИП и физических лиц.

Она позволяет признать организацию несостоятельной быстрее и с меньшими расходами. С 2015 г. эта схема стала применима также для ИП и физических лиц.

Однако, несмотря на упрощенный порядок, процедура занимает не меньше полугода. Могут возникнуть проблемы, для решения которых потребуется помощь юристов.

Чем упрощённая процедура отличается от обычной?

Банкротство ООО по упрощенной схеме может пройти компания какой угодно организационно-правовой формы. Упрощенная процедура имеет 3 особенности, отличающие ее от обычной:

- Всего одна стадия – конкурсное производство. Наблюдение, финансовый анализ, внешнее управление отсутствуют.

- Кредиторам на выставление требований дается 30 дней, а при стандартном порядке – 60.

- Решение о необходимости процедуры принимают сами учредители, а не кредиторы с контролирующими органами.

Важный нюанс – банкротство в упрощенном порядке можно инициировать только в ходе ликвидации, когда вскрывается нехватка активов фирмы. Эта процедура – хорошая альтернатива незаконным схемам закрытия фирмы, позволяющая рассчитаться с кредиторами и исключить компанию из ЕГРЮЛ, ничего не нарушая.

Эта процедура – хорошая альтернатива незаконным схемам закрытия фирмы, позволяющая рассчитаться с кредиторами и исключить компанию из ЕГРЮЛ, ничего не нарушая.

Преимущества и недостатки упрощенной схемы банкротства

У упрощенной процедуры остаются все плюсы стандартной. Это списание всех задолженностей, абсолютная легальность, отсутствие правовых ограничений для руководства на открытие юрлиц в будущем. Однако есть и ряд плюсов, которые делают ее привлекательнее стандартной:

- Короткие сроки – в среднем от 6 до 12 месяцев по сравнению с 1-2 годами при обычном порядке.

- Снижение расходов на 30-50% за счет меньших сроков и отсутствия дополнительных процессов.

- Не нужно проводить первое собрание кредиторов.

Процедура имеет 2 существенных недостатка. Первый – вероятность привлечения бывшего директора и учредителей к субсидиарной ответственности. В этом процедура не отличается от стандартной. Второй – финанализ не проводится. Соответственно, нельзя удостовериться, что организация не способна погасить долги. Однако это минус только для кредиторов. Для самого должника это скорее преимущество.

Соответственно, нельзя удостовериться, что организация не способна погасить долги. Однако это минус только для кредиторов. Для самого должника это скорее преимущество.

Нормативная база

Банкротство юрлица регламентирует закон «О несостоятельности…» № 127-ФЗ от 26.10.2002 г. Упрощенная процедура регулируется главой XI ФЗ № 127. Параграф 1 устанавливает порядок ликвидации ООО через банкротство, очередность расчетов с кредиторами и другие значимые нюансы.

Согласно статье 224, процедура запускается, когда стоимость имущества по результатам оценки меньше суммарной задолженности перед гражданами, юрлицами и бюджетными организациями. В статье 225 указано, что при удовлетворении заявления арбитражем сразу выбирается управляющий и начинается конкурсное производство. Статья 226 утверждает, что нарушение требования о подаче заявления на банкротство в упрощенном варианте – это повод для отказа вносить запись о закрытии компании в ЕГРЮЛ.

Основания для упрощённого банкротства

Провести упрощенное банкротство может любая компания на стадии ликвидации. Заявление вправе подать учредитель или директор организации.

Заявление вправе подать учредитель или директор организации.

Процедура может быть проведена для юридического лица, если оно прекратило работать, а руководителя не получается разыскать. Тогда инициатором выступают кредитор, ФНС, приставы, таможенная служба.

В обоих случаях должны соблюдаться следующие условия:

- отсутствие достаточных активов для оплаты всех задолженностей;

- неликвидный баланс;

- подача заявления в арбитражный суд после вынесения решения о создании ликвидационной комиссии.

Если уже при упрощенной процедуре у организации-должника обнаруживаются активы, которые можно реализовать для погашения задолженности, переходят на банкротство по стандартной схеме. Такое решение выносит конкурсный управляющий. Плюс при отчуждении активов сохраняется риск оспаривания сделок.

Порядок банкротства по упрощённой процедуре

Упрощенное банкротство схоже с обычным, но менее длительное, поскольку несколько стадий пропускаются. Процедура начинается с постановления суда, куда нужно подать заявление максимум на 10 день после вынесения решения о ликвидации. Затем сразу стартует конкурсное производство.

Процедура начинается с постановления суда, куда нужно подать заявление максимум на 10 день после вынесения решения о ликвидации. Затем сразу стартует конкурсное производство.

Ликвидация

Сначала участники ООО должны провести общее собрание и принять решение о закрытии компании. На этом этапе назначается ликвидатор. Затем выбирается способ прекращения деятельности — а именно банкротство в упрощенном порядке. Потом нужно уведомить ФНС, в течение 2-х недель опубликовать сообщение в «Вестнике госрегистрации», провести инвентаризацию имущества и составить промежуточный баланс. Затем можно направлять заявление в суд.

Если неплатежеспособность организации выявляется до утверждения ликвидационной комиссии, это автоматически делает невозможной упрощенную процедуру банкротства. Придется признавать несостоятельность по стандартной схеме. Однако по заявлению кредитора, поданному до начала ликвидации, упрощенное банкротство все-таки допустимо.

Конкурсное производство

Если арбитражный суд устанавливает правомерность банкротства, запускается конкурсное производство.

На протяжении этого времени составляется реестр кредиторов. Управляющий реализует имущество компании, публикует информацию об этом и удовлетворяет требования кредиторов. Кредиторы вправе предъявлять в течение 1 месяца после размещения сведений в «Вестнике». Долги, которые остаются после продажи активов организации, списываются. Завершается процедура судебным постановлением о ликвидации.

Поскольку финансовый анализ не проводится, это дает возможность бизнесменам незаконно провести процедуру банкротства. Однако суды тщательно проверяют документы. Они способны установить, были ли вообще предпосылки к закрытию компании.

Роль конкурсного управляющего

На каждом этапе важную роль играет управляющий. Он избирается судом после удовлетворения заявления должника. Его функции – распоряжение и управление имуществом фирмы, которая признается несостоятельной.

От управляющего зависят многие важные мероприятия – от взыскания долгов и оспаривания сделок до представления интересов компании в суде и продажи активов. У него широкий перечень обязанностей. В них входят защита имущества компании от посягательств, выходящих за рамки банкротства, ведение списка требований от кредиторов, имеющих права на активы должника, контроль расходов. Если нужно, управляющий организует кредиторское собрание.

У него широкий перечень обязанностей. В них входят защита имущества компании от посягательств, выходящих за рамки банкротства, ведение списка требований от кредиторов, имеющих права на активы должника, контроль расходов. Если нужно, управляющий организует кредиторское собрание.

Проведение торгов

Все активы должника реализуются, а полученные средства перечисляются кредиторам в счет погашения обязательств. В итоге требования удовлетворяются полностью или частично. Все зависит от объема имущества и долгов.

Реализация активов производится через торги или открытый аукцион, который организует конкурсный управляющий. Лоты выставляются на интернет-площадках. Для участия достаточно пройти регистрацию и подать заявку. Это может сделать любая организация или физлицо. Исключение – ситуации, когда распродаются вещи, оборот которых ограничен на законодательном уровне. Например, оружие, драгоценности. Победителем становится тот, кто предлагает самую высокую цену.

Торги проводятся в 3 этапа. Сначала делаются ставки на повышение, затем цена снижается на 10%. Если начальные 2 этапа прошли безуспешно, организуются публичные торги. Тогда приобрести имущество можно со скидкой до 99%.

Сначала делаются ставки на повышение, затем цена снижается на 10%. Если начальные 2 этапа прошли безуспешно, организуются публичные торги. Тогда приобрести имущество можно со скидкой до 99%.

Необходимые документы

Для объявления себя банкротом необходимо заполнить бланк заявления, который можно взять в канцелярии суда. Подавать его должен сам должник либо его представитель, действующий на основании нотариальной доверенности.

Кроме заявления, для запуска процедуры суду придется предоставить такие документы для изучения:

- учредительную документацию;

- решение о назначении гендиректора;

- паспорта учредителей;

- ИНН;

- выписки из реестра;

- архивную и бухгалтерскую отчетность за прошедшие 5 лет;

- документы, подтверждающие задолженности.

Чтобы закрыть предприятие через упрощенное банкротство и уйти от обязательств, не потеряв деловую репутацию, воспользуйтесь услугами профессионалов. «Столичный Центр Помощи Бизнесу» уже ликвидировал около 347 организаций. Поэтому наши юристы знают тонкости процесса и не допустят ошибок. Мы настолько уверены в своих силах, что гарантируем: при отказе вернем вам деньги и даже проведем повторную процедуру за свой счет. Позвоните нам, чтобы получить бесплатную консультацию!

«Столичный Центр Помощи Бизнесу» уже ликвидировал около 347 организаций. Поэтому наши юристы знают тонкости процесса и не допустят ошибок. Мы настолько уверены в своих силах, что гарантируем: при отказе вернем вам деньги и даже проведем повторную процедуру за свой счет. Позвоните нам, чтобы получить бесплатную консультацию!

Часто задаваемые вопросы в банкротстве юридического лица

Существует закон о банкротстве юридического лица?

Отдельный закон о банкротстве юридического лица отсутствует. Процедура банкротства юридического лица регулируется Кодексом Украины по процедурам банкротства.

Досудебная санация юрлица

Что такое досудебная санация юрлица?

Санация должника до открытия производства по делу о банкротстве — это система мероприятий по восстановлению платежеспособности должника, которые может осуществлять учредитель (участник, акционер) должника, собственник имущества (орган, уполномоченный управлять имуществом) должника, другие лица с целью предотвращения банкротства должника путем принятия организационно-хозяйственных, управленческих, инвестиционных, технических, финансово-экономических, правовых мер в соответствии с законодательством до открытия производства по делу о банкротстве.

Кто может инициировать санацию юрлица?

Должник по решению учредителей (участников, акционеров) должника вправе инициировать процедуру санации до открытия производства по делу о банкротстве.

Что указывается в плане санации?

— размеры, порядок и сроки погашения требований кредиторов, участвующих в санации;

— мероприятия по выполнению плана санации и надзора за выполнением плана санации;

— объем полномочий управляющего санацией.

Что предусматривает план санации?

— разделение кредиторов.

— условия удовлетворения требований кредиторов.

— возможности получения займов.

— не включаются требования первой и второй очередей удовлетворения требований кредиторов.

Что нужно для одобрения плана санации?

Должник созывает собрание кредиторов (проводятся не ранее 10 дней после размещения объявления о проведении собрания на официальном веб-сайте судебной власти), которые должны одобрить план санации.

Отдельно каждый кредитор уведомляется письменно юрлицом о собрании.

Если плана санации одобрен, что делать дальше?

Должник в течение пяти дней подает в хозяйственный суд заявление об утверждении плана санации.

Что прилагается к плану санации?

— план санации.

— документы, подтверждающие одобрение плана санации.

— список кредиторов.

Как избирается управляющий санацией?

Кандидатура управляющего санацией избирается на общем собрании кредиторов, чьи требования в совокупности составляют более 50 процентов от общей суммы требований, включенных в план санации.

Почему суд может отказать в утверждении плана санации?

— при одобрении плана санации были допущены нарушения законодательства.

— кредитор, который не голосовал, докажет что его требования были бы удовлетворены в большем размере, чем по плану санации.

— должником предоставлены недостоверные сведения.

Кто такой арбитражный управляющий?

Арбитражный управляющий (распорядитель имущества, управляющий санацией, ликвидатор) — это гражданин Украины, имеющий высшее юридическое или экономическое образование второго (магистерского) уровня, общий стаж работы по специальности не менее трех лет или не менее одного года после получения соответствующего высшего образования на руководящих должностях, прошел обучение и стажировку в течение шести месяцев в порядке, установленном государственным органом по вопросам банкротства, владеющий государственным языком и сдавший квалификационный экзамен.

Не может быть арбитражным управляющим лицо:

— признанная судом ограниченным в гражданской дееспособности или недееспособным.

— которая имеет не снятую или непогашенную в установленном законом порядке судимость.

— которая не способна выполнять обязанности арбитражного управляющего по состоянию здоровья.

— которой запрещено занимать руководящие должности.

Арбитражный управляющий имеет удостоверение и печать, описание и порядок использования которых устанавливает государственный орган по вопросам банкротства.

Открытие производства о банкротстве юрлица

Как открывается производство о банкротстве?

Для открытия производства нужно подать заявление в хозяйственный суд.

Заявление об открытии производства по делу о банкротстве подается кредитором или должником.

Что прилагается к заявлению кредитора об открытии производства по делу о банкротстве?

— доказательства об уплате судебного сбора.

— доказательства авансирования вознаграждения арбитражному управляющему.

— доказательства направления должнику копии заявления с приложениями.

— доказательства, подтверждающие наличие кредиторских требований.

Какие сроки для обращения должника?

1 (один) месяц.

Что прилагается к заявлению должника об открытии производства по делу о банкротстве?

— доказательства об уплате судебного сбора.

— доказательства авансирования вознаграждения арбитражному управляющему.

— доказательства угрозы неплатежеспособности.

— учредительные документы должника — юридического лица.

— бухгалтерской баланс должника на последнюю отчетную дату.

— перечень кредиторов.

— перечень имущества должника.

— справка о наличии/отсутствии на балансе имущества.

— ведомости о всех счетах.

— протокол общего собрания работников должника.

— решение высшего органа управления об обращении с заявлением о банкротстве.

Можно ли еще раз подать заявление, если суд отказал в открытии производства?

Да, заявитель может подать повторно заявление.

Что отмечается в постановлении об открытии производства?

— признание требований кредитора и их размер.

— введение моратория на удовлетворение требований кредиторов.

— введение внешнего управления.

— принятие мер по обеспечению требований кредиторов.

— срок представления распорядителем имущества в хозяйственный суд сведений о результатах рассмотрения требований кредиторов (не более 20 дней после проведения подготовительного судебного заседания).

— дату предварительного судебного заседания (не позднее 70 дней, в случае большого количества кредиторов — не позднее 3-х месяцев).

— срок проведения инвентаризации имущества должника (не позднее 2-х месяцев, в случае значительного количества имущества — не позднее 3-х месяцев).

Как выявляются кредиторы и как они узнают о производстве по делу о банкротстве?

На официальном веб-портале судебной власти Украины не позднее следующего дня со дня вынесения определения суда об открытии производства по делу, суд обнародует сообщение об открытии производства по делу должника (официальное обнародование).

Как обеспечиваются требования кредиторов?

Хозяйственный суд вправе по ходатайству сторон или участников дела или по своей инициативе принять меры к обеспечению требований кредиторов, а именно:

— запретить должнику совершать без согласия арбитражного управляющего сделки.

— обязать должника передать ценные бумаги, имущество, другие ценности на хранение третьим лицам.

— совершить или воздержаться от совершения определенных действий или принять другие меры для сохранности имущества должника.

Что такое мораторий на удовлетворение кредиторских требований?

Мораторий на удовлетворение требований кредиторов — это приостановление исполнения должником денежных обязательств и обязательств по уплате налогов и сборов (обязательных платежей), срок выполнения которых наступил до дня введения моратория, и прекращение мер, направленных на обеспечение выполнения этих обязательств и обязательств по уплате налогов и сборов (обязательных платежей), примененных до дня введения моратория.

Какие плюсы моратория для должников?

— запрещается взыскание на основании исполнительных и других документов.

— запрещается выполнение требований, на которые распространяется мораторий.

— не применяются другие финансовые санкции (неустойка, пеня, штраф).

— останавливается течение исковой давности на период действия моратория.

— не применяется индекс инфляции.

На все распространяется действие моратория?

Действие моратория не распространяется на:

— требования текущих кредиторов.

— выплату заработной платы и начисленных на эти суммы страховых взносов на общеобязательное государственное пенсионное и прочее социальное страхование.

— возмещение вреда, причиненного здоровью и жизни граждан.

— выплату авторского вознаграждения, алиментов.

— требования по исполнительным документам неимущественного характера.

Когда прекращается действие моратория?

Действие моратория прекращается со дня прекращения производства по делу о банкротстве.

Распоряжение имуществом

Что такое распоряжение имуществом?

Это система мероприятий по надзору и контролю за управлением и распоряжением имуществом должника с целью обеспечения сохранности, эффективного использования имущественных активов должника, проведения анализа его финансового состояния, а также определение следующей процедуры (санации или ликвидации).

Как долго длится распоряжение имуществом?

До 170 дней.

Что обязан делать распорядитель имущества?

— рассматривать заявления кредиторов.

— вести реестр требований кредиторов.

— уведомлять кредиторов о результатах рассмотрения их требований.

— принимать меры для защиты имущества должника.

— проводить анализ финансово-хозяйственной деятельности.

— выявлять (при наличии) признаки фиктивного банкротства, доведения до банкротства.

— созывать собрание и комитет кредиторов.

— организовывать проведение собраний и комитетов кредиторов, их заседаний.

— предоставлять хозяйственному суду и комитету кредиторов отчет о своей деятельности.

— провести инвентаризацию имущества должника и определить его стоимость (не позднее 2-х месяцев со дня открытия производства по делу о банкротстве).

— по возможности составить план санации должника, подать его на рассмотрение комитета кредиторов.

Когда проводятся собрание комитета кредиторов?

В течение 10 дней со дня вынесения постановления по результатам предыдущего заседания хозяйственного суда

Кто созывает собрание комитета кредиторов?

Распорядитель имущества письменно уведомляет кредиторов согласно реестру требований кредиторов, уполномоченное лицо работников должника и уполномоченное лицо учредителей (участников, акционеров) должника о месте и времени проведения собрания кредиторов и организует их проведение.

Что входит в компетенцию собрания кредиторов?

— определение количественного состава и избрание членов комитета кредиторов.

— досрочное прекращение полномочий комитета кредиторов или отдельных его членов.

— одобрение плана санации должника и одобрение внесения изменений в него.

— обращение в хозяйственный суд с ходатайством о введении следующей процедуры в деле о банкротстве.

— избрание арбитражного управляющего в случае отстранения арбитражного управляющего.

Что входит в компетенцию комитета кредиторов?

— избрание председателя комитета.

— созыв собрания кредиторов.

— обращение в хозяйственный суд с требованием о признании сделок (договоров) должника недействительными любой стадии процедуры банкротства.

— обращение в хозяйственный суд с ходатайством о назначении арбитражного управляющего, прекращение полномочий арбитражного управляющего и о назначении другого арбитражного управляющего.

— предоставление согласия на продажу имущества должника (кроме имущества, являющегося предметом обеспечения).

— внесение предложений хозяйственному суду относительно продления или сокращения срока процедур распоряжения имуществом должника или санации должника.

Какие сделки могут быть признаны недействительными?

Сделки, совершенные должником после открытия производства по делу о банкротстве или в течение трех лет, предшествовавших открытию производства по делу о банкротстве.

Сделки, которые нанесли ущерб должнику или кредиторам, по следующим основаниям:

— должник выполнил имущественные обязательства раньше установленного срока.

— должник взял на себя обязательства что привело к неплатежеспособности.

— должник осуществил отчуждение имущества по ценам ниже рыночных цен.

— должник взял на себя залоговые обязательства для обеспечения выполнения денежных требований.

— должник безвозмездно осуществил отчуждение имущества.

— должник заключил договор с заинтересованным лицом.

— должник заключил договор дарения.

Когда заканчивается распоряжение имуществом?

В итоговом заседании суда в процедуре распоряжения имуществом должника осуществляется переход к следующей судебной процедуры (процедуры санации, ликвидации) или закрывается производство по делу.

К этому моменту комитет кредиторов должен одобрить план санации и подать его в суд или подать в суд ходатайство о переходе к процедуре ликвидации.

Процедура санации должника

Что такое процедура санации?

Это система мероприятий, осуществляемых во время производства по делу о банкротстве с целью предотвращения признания должника банкротом и его ликвидации, направленных на оздоровление финансово-хозяйственного положения должника.

Кто занимается санацией?

Управляющий санацией (арбитражный управляющий).

На что имеет право управляющий санацией?

— обращаться в хозяйственный суд.

— распоряжаться имуществом должника в соответствии с планом санации и с учетом ограничений, установленных законодательством.

— заключать от имени должника гражданско-правовые, трудовые и другие сделки (договоры).

— подавать заявления о признании сделок (договоров), заключенных должником, недействительными.

Какие обязанности у управляющего санацией?

— принять в хозяйственное ведение имущество должника.

— открыть специальный счет для проведения санации и расчетов с кредиторами.

— обеспечить ведение должником бухгалтерского учета, статистического отчета и финансовой отчетности.

— осуществлять мероприятия по взысканию в пользу должника дебиторской задолженности.

— осуществлять мероприятия по взысканию задолженности с лиц, которые в соответствии с законом или договором несут с должником субсидиарную или солидарную ответственность.

— рассматривать требования конкурсных кредиторов.

— заявлять в установленном порядке возражения относительно заявленных к должнику требований конкурсных кредиторов.

— сообщать в 10-й срок со дня о своем назначении, окончание выполнения плана санации, освобождение от обязанностей.

— уведомлять орган, уполномоченный управлять государственным имуществом, о реализации плана санации в отношении должника — государственного предприятия или хозяйственного общества, в уставном капитале которого доля государственной собственности составляет 50 и более процентов.

— предоставлять хозяйственному суду по его требованию информацию о выполнении плана санации.

— на период санации выступать представителем стороны (владельца) в коллективном договоре.

— ежеквартально отчитываться перед комитетом кредиторов и судом о выполнении плана санации.

Что указывается в плане санации?

В плане санации обязательно указывается размер каждого класса кредиторов, которые были бы удовлетворены в случае введения процедуры ликвидации должника.

Какие меры принимаются по восстановлению платежеспособности должника?

— реструктуризация предприятия.

— перепрофилирование производства.

— закрытие нерентабельных производств.

— отсрочка, рассрочка или прощение долга или его части.

— выполнение обязательства должника третьими лицами.

— удовлетворение требований кредиторов другим способом, непротиворечащей Кодексу.

— ликвидация дебиторской задолженности.

— реструктуризация активов должника в соответствии с требованиями закона.

— продажа части имущества должника.

— выполнение обязательств должника собственником должника и его ответственность за невыполнение взятых на себя обязательств.

— отчуждение имущества и погашение требований кредиторов путем замещения активов.

— увольнение работников должника, которые не могут быть задействованы в процессе выполнения плана санации.

— получение кредита для выплаты выходного пособия работникам должника, освобождаются согласно плану санации.

— получение займов и кредитов, приобретение товаров в кредит.

Что такое реструктуризация предприятий?

Это мероприятия, направленные на реорганизацию предприятия, что будет способствовать финансовому оздоровлению предприятия, повышению эффективности производства.

Можно ли продать все имущество должника в процедуре санации?

Да, с целью восстановления платежеспособности должника и удовлетворения требований кредиторов план санации может предусматривать продажу всего или части имущества должника, если оно составляет единый имущественный комплекс или несколько единых имущественных комплексов.

Сумма, полученная от продажи имущества должника как единого имущественного комплекса, включается в состав имущественных активов должника.

Что должно содержаться в отчете управляющего санацией?

Отчет управляющего санацией должен содержать:

— сведения о выполнении плана санации.

— баланс должника на последнюю отчетную дату.

— расчет прибылей и убытков должника.

— сведения о наличии у должника денежных средств на счетах и о состоянии расчета с кредиторами.

— сведения о дебиторской задолженности должника на дату подачи отчета и о нереализованных правах требования должника.

— сведения о состоянии кредиторской задолженности должника на дату подачи отчета.

К отчету управляющего санацией прилагаются доказательства удовлетворения требований конкурсных кредиторов согласно реестру требований кредиторов.

Когда подается отчет управляющего санацией?

За 15 дней до окончания срока процедуры санации.

Когда рассматривается отчет управляющего санацией?

Рассматривается собранием кредиторов не позднее 10 дней со дня его поступления и не позднее окончания срока процедуры санации (который указан в плане).

Что делать когда закончился срок процедуры санации?

В случае истечения сроков процедуры санации, предусмотренных планом санации, и при отсутствии ходатайства собрания кредиторов о продлении сроков процедуры санации в связи с одобрением соответствующих изменений в план санации хозяйственный суд признает должника банкротом и открывает ликвидационную процедуру.

Ликвидационная процедура юрлица

Какие последствия признания должника банкротом?

Хозяйственная деятельность банкрота завершается окончанием технологического цикла по изготовлению продукции и ее продажи.

В течение 15 дней со дня назначения ликвидатора соответствующие должностные лица банкрота обязаны передать бухгалтерскую и другую документацию, печати и штампы, материальные и другие ценности банкрота ликвидатору.

Если должностные лица не передали документацию и печати?

В случае уклонения от выполнения указанных обязанностей соответствующие должностные лица банкрота несут ответственность в соответствии с законом.

Ликвидатор имеет право заказать изготовление дубликатов печати и штампов в случае их потери.

Какие функции хозяйственного суда в процедуре ликвидации?

В ликвидационной процедуре хозяйственный суд рассматривает заявления с требованиями текущих кредиторов, поступивших в хозяйственный суд после официального обнародования сообщения о признании должника банкротом.

Какие полномочия у ликвидатора?

— принимает в свое ведение имущество должника, обеспечивает его сохранность.

— выполняет функции по управлению и распоряжению имуществом банкрота.

— проводит инвентаризацию и определяет начальную стоимость имущества банкрота.

— анализирует финансовое состояние банкрота.

— выполняет полномочия руководителя (органов управления) банкрота.

— формирует ликвидационную массу.

— заявляет к третьим лицам требования о возврате банкроту сумм дебиторской задолженности.

— имеет право получать кредит для выплаты выходного пособия работникам.

— заявляет в установленном порядке возражения относительно заявленных к должнику требований текущих кредиторов по обязательствам, возникшим во время производства по делу о банкротстве.

— подает в суд заявления о признании недействительными договоров (сделок) должника.

— принимает меры, направленные на поиск, выявление и возврат имущества банкрота, находящегося у третьих лиц.

— продает имущество банкрота для удовлетворения требований, включенных в реестр требований кредиторов.

— сообщает о своем назначении государственный орган по вопросам банкротства в десятидневный срок со дня принятия решения хозяйственным судом.

— предоставляет государственному регистратору в электронной форме через портал электронных сервисов юридических лиц, физических лиц — предпринимателей и общественных формирований сведения.

— при осуществлении банкротом деятельности, связанной с государственной тайной, принимает меры по ликвидации режимно-секретного органа.

— ведет реестр требований кредиторов.

— осуществляет действия по отмене регистрации выпуска акций, предусмотренные законодательством, если организационно-правовой формой юридического лица — банкрота является акционерное общество.

Что такое ликвидационная масса?

Все виды имущественных активов (имущество и имущественные права) банкрота, принадлежащих ему на праве собственности или хозяйственного ведения. Активы, включенные в состав ипотечного покрытия, не включаются в конкурсную массу.

Что произойдет с имуществом банкрота?

После проведения инвентаризации и получения согласия на продажу имущества ликвидатор осуществляет продажу имущества банкрота на аукционе.

Средства, полученные на аукционе, направляются на удовлетворение требований кредиторов.

Какая очередность удовлетворения требований кредиторов?

- В первую очередь удовлетворяются:

— требования по выплате задолженности по заработной плате, денежные компенсации за все неиспользованные отпуска, выходное пособие, расходы, связанные с производством по делу о банкротстве в хозяйственном суде, расходы кредиторов на проведение аудита, если аудит проводился по решению хозяйственного суда за счет их средств.

- Во вторую очередь удовлетворяются:

— требования по обязательствам, возникшим вследствие причинения вреда жизни и здоровью граждан, в том числе в Фонд социального страхования Украины за граждан.

- В третью очередь удовлетворяются:

— требования по уплате налогов и сборов (обязательных платежей).

- В четвертую очередь удовлетворяются требования кредиторов, не обеспеченные залогом.

- В пятую очередь удовлетворяются требования по возврату взносов членов трудового коллектива в уставный капитал предприятия.

- В шестую очередь удовлетворяются другие требования.

Если средств на всех не хватит?

В случае недостаточности средств, полученных от продажи имущества банкрота, для полного удовлетворения всех требований одной очереди требования удовлетворяются пропорционально сумме требований, принадлежащей каждому кредитору одной очереди.

Что происходит после удовлетворения требований кредиторов?

После завершения всех расчетов с кредиторами ликвидатор подает в хозяйственный суд отчет и ликвидационный баланс.

Что указывается в ликвидационном балансе?

— сведения по результатам инвентаризации имущества должника и перечень ликвидационной массы.

— сведения о реализации объектов ликвидационной массы со ссылкой на заключенные договоры купли-продажи.

— копии документов, подтверждающих отчуждение активов должника в ликвидационной процедуре.

— реестр требований кредиторов с данными о размере погашенных требований кредиторов.

— документы, подтверждающие погашение требований кредиторов.

— справка архивного учреждения о принятии документов, которые согласно закону подлежат долгосрочному хранению.

Что будет если имущества должника хватило на удовлетворение всех требований кредиторов?

Если имущества банкрота юридического лица хватило для удовлетворения требований кредиторов в полном объеме, он считается не имеющим долгов и может продолжать свою предпринимательскую деятельность.

Когда происходит закрытие банкротства?

хозяйственный суд прекращает производство по делу о банкротстве, если:

— должник — юридическое лицо не внесен в Единый государственный реестр юридических лиц, физических лиц — предпринимателей и общественных формирований.

— юридическое лицо, которое является должником, прекращено в установленном законодательством порядке, о чем есть соответствующая запись в Едином государственном реестре юридических лиц, физических лиц — предпринимателей и общественных формирований.

— в производстве хозяйственного суда имеется дело о банкротстве того же должника.

— восстановлена платежеспособность должника или погашены все требования кредиторов в соответствии с реестром требований кредиторов.

— утвержден отчет управляющего санацией или ликвидатора в порядке, предусмотренном Кодексом.

— к должнику после официального обнародования объявления об открытии производства по делу о банкротстве не предъявлено требований.

— дело не подлежит рассмотрению в хозяйственных судах Украины.

— хозяйственным судом установлены признаки неплатежеспособности должника.

Для чего нужна компания или фирма по банкротству?

Компания (фирма) по банкротству нужна для оказания квалифицированной помощи должнику или кредитору в банкротстве.

Также, компания (фирма) по банкротству может гарантировать обеспечение ведения процедуры банкротства юридического лица без злоупотреблений процессуальным законодательством по стороны других участников, а при наличии таких злоупотреблений — по поручению клиента, осуществить соответствующее реагирование.

Банкротный мораторий: как защититься кредитору

Правительство ввело мораторий на возбуждение дел о банкротстве по заявлению кредитора в отношении ряда должников (Постановление Правительства РФ от 3 апреля 2020 года № 428). Срок моратория – шесть месяцев, с 6 апреля 2020 года по 6 октября 2020 года, но он может быть продлен. Нововведение распространяется на бизнес, который наиболее пострадал из-за коронавирусного кризиса, и иные предприятия, которые закреплены в документе. Проверить, внесен ли должник в список лиц, на которых распространяется действие моратория, можно на специальном сервисе ФНС.

Теперь суды не принимают заявления о признании должника банкротом. В практике уже есть ситуации, когда подобные заявления суды возвращали. Например, определение АС Камчатского края от 9 апреля 2020 по делу № А24-1629/2020 (туристическое агентство). Кредитору отказали в возбуждении банкротного дела, поскольку компания-должник, туристическое агентство, подпадает под действие акта правительства.

В то же время сам должник сохранил право обратиться в суд с заявлением о собственном банкротстве.

Также запрещено производить зачет требований в отношении должника, если нарушается банкротная очередность исполнения обязательств. Нельзя начислять неустойки и штрафы на задолженность, обращать взыскание на заложенное имущество. Приостанавливается исполнительное производство. Весь перечень «мораторных ограничений» содержится в ст. 9.1 ФЗ от 26 октября 2002 № 127-ФЗ «О несостоятельности (банкротстве)».

Государство таким способом дало время пострадавшим от кризиса компаниям вернуться в строй. Однако кредиторы тоже хотят вернуть свои долги и не пропустить сроки для подачи банкротных заявлений. Разбираемся вместе с экспертами, что ждать кредиторам и как избежать возможные трудности.

По сути, это внесудебная реабилитационная процедура без учета мнений кредиторов. Ранее закон о банкротстве допускал только финансовое оздоровление, внешнее управление и мировое соглашение, но только по решению кредиторов в рамках дела о банкротстве. Сейчас должник вправе выйти из действия моратория по своей воле, а кредитор никак повлиять на эту процедуру не может.

Юлия Макаренко, партнер юрфирмы Региональный рейтинг. группа Земельное право/Коммерческая недвижимость/Строительство группа Налоговое консультирование и споры Профайл компании ×

Мораторий не лишает кредиторов возможности подавать исковые заявления к должнику, не препятствует наложению арестов на имущество и принятию других обеспечительных мер, напоминает Вероника Величко, советник юрфирмы Федеральный рейтинг. группа Арбитражное судопроизводство (средние и малые споры — mid market) группа Разрешение споров в судах общей юрисдикции Профайл компании × . «Это все можно и нужно делать кредиторам, чтобы зафиксировать свои требования. Срок исковой давности в этом случае не приостанавливается, поскольку кредиторы здесь никак и ничем не ограничены», – объясняет эксперт. Это значит, что дело по взысканию долга будет рассматриваться судом в обычном порядке.

Сроки и зачеты

Первый вопрос, который появляется у кредиторов после вступления в силу постановления, что будет со сроками оспаривания сделок. Приостановятся ли они, будут действовать специальные правила или ничего не изменится? Фактически мораторий на банкротство приостанавливает сроки оспаривания сделок, объясняет Евгений Митин, начальник управления судебной практики Федеральный рейтинг. группа Разрешение споров в судах общей юрисдикции группа Земельное право/Коммерческая недвижимость/Строительство × .

Но здесь могут возникнуть трудности. П. 4 ст. 9.1 закона о банкротстве говорит, что сроки оспаривания сделки будут исчисляться со дня введения моратория, если дело возбудили в течение трех месяцев после прекращения действия моратория. В остальных случаях сроки начинают течь с даты возбуждения дела о несостоятельности. Возникает риск, что должник может совершить сделку, а до окончания действия моратория подать заявление о собственном банкротстве. Тогда кредитор может потерять право оспорить сделку, ведь срок для этого пройдет.

Суды будут индивидуально подходить к рассмотрению каждого дела, полагает партнер юрфирмы Региональный рейтинг. группа Земельное право/Коммерческая недвижимость/Строительство группа Налоговое консультирование и споры Профайл компании × Юлия Макаренко: «Общий срок, который установлен в законе, будут применять с учетом действий должника. В «коронавирусном» обзоре ВС от 21 апреля 2020 года нет выражения «прекращение моратория», но я думаю, что иное толкование приведёт к явному нарушению прав кредитора и позволит должнику злоупотреблять своими правами».

ПрактикаВ качестве примера эксперт приводит дело № А32-9992/2014, когда должник затягивал судебное разбирательство с ФНС, чтобы сдвинуть сроки привлечения к субсидиарной ответственности. В итоге Верховный суд решил, что должник злоупотребил своими правами и встал на сторону налоговой службы. По мнению ВС, в таких условиях нельзя ссылаться на двухлетний срок привлечения к ответственности.

«Если должник злоупотребил правом и в период моратория заключил сделку с предпочтением, а потом формально попытался преодолеть сроки самобанкротством, то суды по аналогии должны встать на защиту кредиторов», – резюмирует Макаренко.

Также отдельного внимания требует зачет требований должника. Как уже было сказано, он запрещен, если он приводит к нарушению очередности удовлетворения требований кредиторов. Но даже если взаимозачет с «мораторными должниками» разрешен, Макаренко рекомендует от него воздержаться, так как такие сделки могут быть потом оспорены в процедуре банкротства. Основание – оказание предпочтения лицу, заведомо противоправная цель сделки.

Надежда Макарова, руководитель юридического департамента НЮС Федеральный рейтинг. × , добавляет, что оспорить какое-либо действие должника будет немного сложнее: «Ранее действовала презумпция ничтожности ряда сделок, которые заключались «мораторными должниками». Презумпция отменена, причем с обратной силой, то есть совершенные сделки не являются ничтожными».

Следить за контрагентами еще тщательнее

Важно тщательно анализировать риски при заключении/оспаривании договора с лицами, на которые распространяется мораторий. Большую роль имеют и переговоры. «Нужно больше внимания уделять переговорам с добросовестным должником, который желает сохранить свой бизнес», – дает совет Сергей Кислов, партнер коллегии адвокатов Федеральный рейтинг. группа Арбитражное судопроизводство (крупные споры — high market) группа Разрешение споров в судах общей юрисдикции группа Страховое право группа Банкротство (включая споры) группа Трудовое и миграционное право (включая споры) группа Фармацевтика и здравоохранение группа Уголовное право группа Корпоративное право/Слияния и поглощения 9место По выручке на юриста (более 30 юристов) 23место По количеству юристов 25место По выручке × . Юрист полагает, что у должников есть масса времени, чтобы вывести имущество. Важно выявить добросовестных и недобросовестных контрагентов.

Эксперты рекомендуют отслеживать деятельность должника. Подавать иски о взыскании долгов, просить суд принять обеспечительные меры, чтобы ограничить возможность распоряжаться имуществом. Макаренко предлагает подавать иски об оспаривании сделок с злоупотреблением по общим основаниям (ст. 10, 168 ГК).

«Если у должника есть недвижимость, то стоит регулярно отслеживать по ЕГРН, не сменился ли собственник такой недвижимости. Если сделки должника вызывают подозрение, то кредитор может прибегнуть к внеконкурсному оспариванию таких сделок. Нарушение прав кредитора такой сделкой доказывается тем, что цель такого договора – это отнюдь не оплата в будущем долгов», – поясняет Макаренко.

Также взыскателям важно не забывать о действиях после снятия моратория. Эксперты советуют проанализировать деятельность должника на предмет совершенных сделок, чтобы оспорить их либо привлечь контролирующих должника лиц к субсидиарной ответственности.

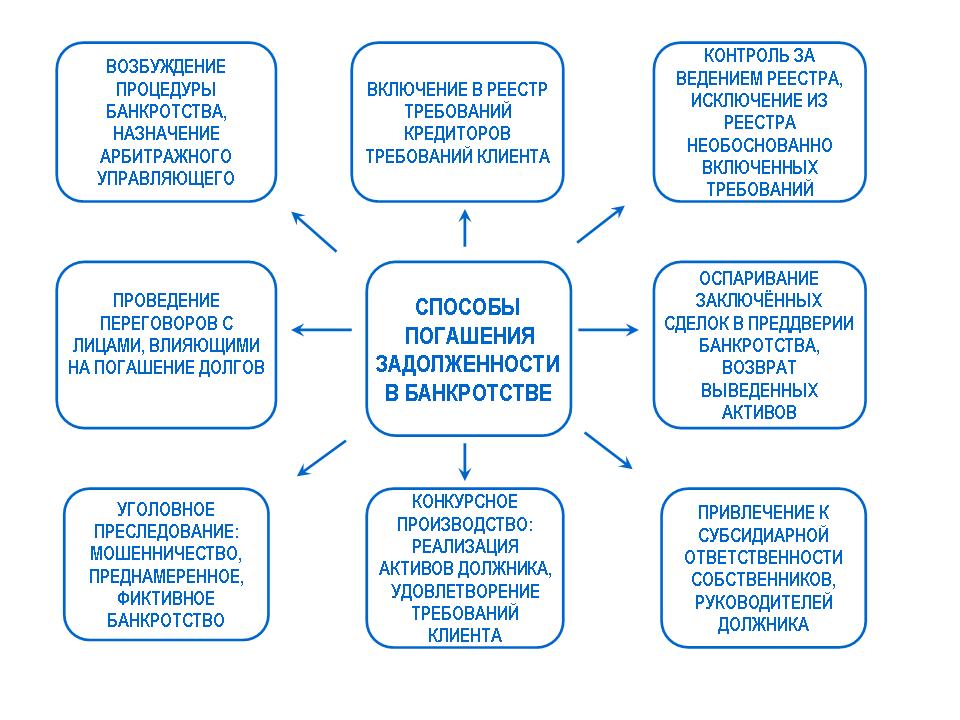

В чем выгода процедуры банкротства для кредитора?

Практика показывает, что зачастую кредиторы, имеющие вступившее в законную силу решение суда о взыскании долга, в силу различных причин недооценивают те возможности, которые предоставляет им процедура банкротства, и затягивают подачу соответствующего заявления в арбитражный суд, рассчитывая получить причитающееся в ходе процедуры исполнительного производства (как правило, длительной и малоэффективной).

Хорошо, если у должника имеется ликвидное имущество, на которое можно обратить взыскание, и судебный пристав-исполнитель успел арестовать его до того, как должник произвел его отчуждение третьим лицам.

Вместе с тем, нередки ситуации, когда имущества должника очевидно недостаточно для исполнения исполнительного листа, поскольку оно было намеренно выведено из имущественной массы в результате недобросовестных действий должника. В таких случаях следует помнить, что банкротное законодательство предоставляет широкие возможности по оспариванию сделок должника, совершенные:

- на нерыночных условиях. Примеры: продажа активов по заниженной цене, покупка неликвидного имущества по завышенной цене, передача в качестве отступного имущества на сумму больше размера долга и т.д.

- с целью причинения вреда другим кредиторам. Примеры: передача активов в счет несуществующего (мнимого) обязательства по поставке товаров, оплате работ, оказанию услуг, либо в счет поручительства, принятого на себя в отсутствие экономически разумных причин; проставление аваля по необеспеченным векселям и т.д.

Кроме того, закон позволяет оспаривать действия должника по исполнению реально имеющихся обязательств, совершенные, однако, в условиях недостаточности имущества для удовлетворения всех требований кредиторов.

Примеры: возврат займа или передача имущества в качестве отступного при наличии требований других кредиторов с наступившим сроком исполнения.

Правом на оспаривание сделок обладает как конкурсный управляющий, так и любой из кредиторов с размером требований не менее 10 процентов от суммы реестра (без учета кредиторов, чьи сделки оспариваются).

Для обеспечения стабильности гражданского оборота законом вводятся ограничительные сроки (периоды подозрительности), которые исчисляются путем «обратного отсчета» от даты принятия заявления о банкротстве к производству. Для того, чтобы оспорить сделку, необходимо, чтобы она была совершена в течение периода подозрительности (1 месяц — 3 года в зависимости от состава недействительности).

Получается, чем раньше кредитор обратится в суд с заявлением о банкротстве, тем большее количество сделок может быть «охвачено» для целей их оспаривания.

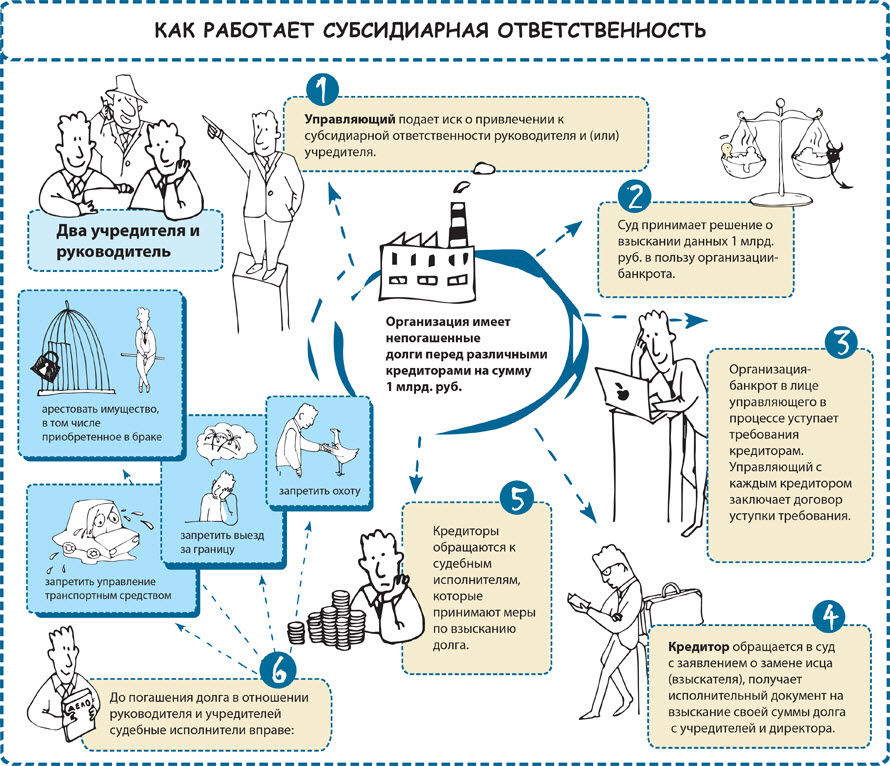

Введение процедуры банкротства может окончиться привлечением директора и владельца бизнеса (как номинального, так и реального) к субсидиарной ответственности по долгам юридического лица, т.е. к возложению всех непогашенных в ходе процедуры банкротства долгов организации на соответствующих физических лиц.

В условиях, когда должник оказался «пустышкой», однако у его контролирующего лица (владельца бизнеса, директора) имеются ценные активы, такое перенесение долгов компании представляет собой реальный шанс реализовать свое право требования (в том числе, в процедуре банкротства директора или владельца бизнеса как физического лица).

Субсидиарная ответственность может возлагаться на контролирующее лицо должника за:

Директор юридического лица может быть также привлечен к субсидиарной ответственности за необращение или несвоевременное обращение в суд с заявлением о банкротстве должника. В таком случае все обязательства должника, возникшие по истечении указанного срока (месяц со дня, когда директор должен был обнаружить признаки несостоятельности), становятся личными обязательствами самого директора. Следует отметить, что в настоящее время Верховный Суд РФ взял курс на облегчение бремени доказывания по делу о привлечении директора к субсидиарной ответственности по данному основанию, что может повлечь за собой значительный рост количества таких судебных актов.

Важным фактором, влияющим на желание должника избежать процедуры банкротства, является публичность процедуры банкротства.

Во-первых, сведения о подаче заявления о банкротстве, а также о введении наблюдения публикуются на сайте http://bankrot.fedresurs.ru/ и размещаются в журнале «Коммерсант». Сведения о признании должника банкротом вносятся в выписку из ЕГРЮЛ и отображаются на сайте nalog.ru. Весь ход дела о банкротстве в подробностях может быть прослежен путем изучения «Картотеки арбитражных дел» (kad.arbitr.ru).

Обнародование указанной информации может серьезно повредить бизнес-интересам компании. Так, законодательство о государственных и муниципальных закупках, а также положения о закупках, принятые отдельными компаниями с государственным участием, ставят заградительные барьеры для участия в торгах лиц, находящихся на различных стадиях банкротства. Кроме того, подобное изменение статуса компании может привести в ряде случаев к расторжению уже заключенных контрактов.

Во-вторых, на должника возлагается обязанность по передаче бухгалтерской и иной финансовой документации в адрес арбитражного управляющего, притом в отношении документации за прошедший 3-х летний период это должно быть сделано сразу же после введения наблюдения.

Как указывалось выше, при уклонении от передачи документации контролирующие лица должника несут риск привлечения к субсидиарной ответственности, что означает их обязанность отвечать по долгам должника в размере всех включенных в реестр, но непогашенных долгов.

Арбитражный управляющий, назначаемый судом по предложению первого конкурсного кредитора, обратившегося с заявлением о признании должника банкротом, вправе по результатам анализа документации должника подавать заявления о возбуждении уголовных и административных дел в правоохранительные органы, а также оспаривать сделки должника, совершенные им до введения банкротства.

К иным преимуществам возбуждения процедуры банкротства также следует отнести потенциальную возможность добровольного исполнения судебного акта в связи с желанием должника избежать репутационных потерь, а также опасений утечки финансовой информации арбитражному управляющему. Очевидно, что данный довод применим лишь к тем компаниям, у которых имеется устойчивая деловая репутация и сложившийся круг контрагентов.

Если же кредитор, который осведомлен о наличии у должников иных крупных кредиторов, все же решит реализовывать свои права через процедуру исполнительного производства, то следует учитывать следующее.

В соответствии с действующим законодательством, исполнительное производство подлежит приостановлению с момента введения процедуры наблюдения. Таким образом, ввязавшись в длительный процесс оценки (с ее возможным оспариванием в суде), передачи имущества на реализацию в Росимущество (именно данный орган осуществляет реализацию имущества должников), реализации имущества на первичных и повторных торгах, кредитор может столкнуться с тем, что в самый последний момент обращение взыскания будет «сорвано» введением наблюдения по заявлению другого конкурсного кредитора или самого должника. Дальнейшая продажа имущества может стать возможной исключительно в ходе конкурсного производства в деле о банкротстве.

Более того, если кредитор все же успеет получить причитающееся в ходе исполнительного производства, то действия по получению исполнения (выплата денег с депозитного счета судебного пристава, оставление имущества за собой после повторных торгов) могут быть оспорены другими конкурсными кредиторами, при условии подачи ими заявления о банкротстве в течение 1 месяца после совершения соответствующих действий.

Исходя из изложенного, кредиторам следует уделять должное внимание целесообразности реализации своих прав в рамках исполнительного производства, особенно в условиях отсутствия у должника ликвидных активов или наличия иных кредиторов с значительными требованиями. При квалифицированном юридическом подходе процедура банкротства может принести гораздо больше результатов, чем исполнение решения суда судебным приставом-исполнителем.

Поскольку далеко не все должники осведомлены о богатом инструментарии, находящемся в распоряжении конкурсных кредиторов, иногда простое юридическое письмо с предупреждением о намерении подать заявление о банкротстве, а также с описанием возможных последствий, может привести к добровольному погашению долга.

Правовой центр «Два М» предлагает воспользоваться разработанным нашими юристами шаблоном письма в адрес должника с предложением добровольного исполнения судебного акта.

В случае невозможности получения причитающегося по исполнительному листу Правовой центр «Два М» готов оказать кредиторам юридические услуги по разработке комплексного плана действий в целях исполнения судебного акта, подготовке и подаче заявления о банкротстве должника, представлению интересов кредитора в суде. Наш опыт и профессионализм помогут с максимальной степенью эффективности и законными способами реализовать право требования к должнику.

Правовой центр Два М имеет все необходимые профессиональные познания и навыки для:

- составления комплексного плана действий («дорожной карты») по результатам анализа отдельной хозяйственной ситуации в целях максимального обеспечения интересов заказчика;

- предоставления разовых или регулярных консультационных услуг в связи с планируемым или имеющимся делом о банкротстве;

- представления интересов физических и юридических лиц в конкретном деле о банкротстве, а также совершения иных фактических действий в интересах заказчиков.

Можете ли вы продолжить вести свой бизнес после подачи заявления о банкротстве?

Принятие решения о том, подавать заявление о банкротстве или нет, — сложное решение, но важно помнить, что законы о банкротстве были написаны с учетом интересов предприятий и предпринимателей. Заявление о банкротстве не означает автоматического роспуска вашего бизнеса — некоторые виды обеспечивают защиту, которая часто позволяет компаниям продолжать деятельность после банкротства и увольнения. Многие крупные компании, такие как авиакомпании и производители автомобилей, получили выгоду от стратегической подачи заявления о банкротстве, поскольку это позволяет им погасить задолженность и реструктурировать свой бизнес, что может привести к более эффективным и прибыльным операциям.

Независимо от того, подумываете ли вы о банкротстве личного или коммерческого характера, очень важно проконсультироваться с опытными юристами по банкротству, которые помогут вам разработать эффективный план защиты ваших активов и бизнеса.

Как различные типы банкротств могут повлиять на ваш бизнес

Как и когда ваше дело о банкротстве повлияет на его будущую жизнеспособность и финансовую стабильность. Вы можете подать заявление о банкротстве нескольких типов, и у каждого из них есть свои недостатки и преимущества.Прежде чем подавать о банкротстве любого типа , важно нанять советника знающего бизнес-юриста, который сможет оценить ваше финансовое положение и посоветовать вам решения, которые будут наиболее выгодны для вас.

В Глава 7 банкротства есть назначенный судом управляющий, который продает ваши активы и платит кредиторам от вашего имени. Если вы подаете заявление о банкротстве в соответствии с главой 7, то сможете ли вы продолжать вести свой бизнес, зависит от его структуры. Если вы являетесь индивидуальным предпринимателем, глава 7 может хорошо подойти для поддержания вашего бизнеса в рабочем состоянии.Если ваш бизнес является отдельным юридическим лицом, например корпорацией или ООО, вы должны подать заявление о банкротстве от имени бизнеса. Глава 7 может быть эффективным способом ликвидации бизнес-структур такого типа, но это означает, что ваша компания не будет продолжать работать в ее нынешнем виде.

Глава 13 Банкротство — это вариант реорганизации, который доступен только для предприятий, принадлежащих и управляемых индивидуальными предпринимателями. В главе 13 ваш бизнес сохраняет свои активы и выплачивает кредиторам по плану погашения.Существуют лимиты долга, которые применяются в главе 13, но определенные стратегии могут помочь вам снизить размер долга до уровня ниже лимитов до подачи заявления. Как индивидуальный предприниматель, вы можете включить как личные, так и коммерческие долги в Главу 7 и Главу 13 о банкротстве.

Глава 11 банкротства также позволяет вашему бизнесу сохранить свои активы и выплатить кредиторский платеж через план погашения. Это может быть сложно и сложно, но Глава 11 — единственный вариант банкротства, который позволяет товариществам, ООО или корпорациям реорганизовывать и продолжать свою деятельность.Глава 11 также подходит для индивидуальных предпринимателей, которые хотят реструктурировать и остаться в бизнесе, но слишком многим обязаны соответствовать требованиям главы 13.

Если вас беспокоит, является ли банкротство правильным вариантом для сохранения вашего бизнеса, наши опытные юристы по банкротству в Западном Честере в Carosella & Associates могут предоставить вам рекомендации, необходимые для того, чтобы вернуть ваш бизнес в нормальное русло.

Все, что вам нужно знать

Если ваша компания с ограниченной ответственностью (LLC) прекращает свою деятельность из-за финансовых проблем или имеет большие деловые долги, подача заявления о банкротстве в соответствии с главой 7 может быть для вас хорошим вариантом.

Когда LLC подает заявление о банкротстве, попечитель вмешивается, чтобы ликвидировать оставшиеся бизнес-активы, которые затем будут использованы для выплаты кредиторам.

Как работает банкротство для ООО?

Как только будет подано заявление о банкротстве, предприятие прекратит работу, и вступит в силу автоматическое приостановление. Автоматическое приостановление не позволяет кредиторам прибегать к активам компании.

Когда LLC подает заявление о банкротстве, управляющий банкротством ликвидирует все активы компании и распределяет их между кредиторами.Это будет сделано в соответствии с приоритетом, предусмотренным Кодексом США о банкротстве.

Подача заявления о банкротстве по главе 7 обеспечит ряд вещей, в том числе:

- Активы справедливо распределены между кредиторами

- Взыскание со стороны кредиторов прекращено

- Вероятность предъявления исков кредиторами сведена к минимуму

В отличие от личного банкротства, когда малый бизнес подает заявление о банкротстве, исключений по собственности не существует.Также следует отметить, что ООО не получают погашение долга. Освобождение от ответственности не потребуется, поскольку компания прекратит свое существование после ликвидации, что сделает невозможным для кредиторов взыскание оставшейся задолженности.

Обязательства физических лиц при банкротстве предприятия

Поскольку ООО является отдельным хозяйственным субъектом от своих владельцев, долги компании не переходят к владельцам.

Однако существуют некоторые особые обстоятельства, при которых вы можете нести личную ответственность по долгам, понесенным LLC.К ним относятся:

1. У вас есть долги под личные гарантии

Если вы даете личную гарантию на деловой долг, вы несете личную ответственность. Таким образом, даже после того, как бизнес получит облегчение долгового бремени, кредиторы все равно могут заняться вашими активами. Поэтому очень важно, чтобы вы внимательно просматривали все долговые соглашения, которые вы подписываете от имени LLC.

2. У вас возникла задолженность по кредитной карте

Если вы брали ссуды или использовали свою кредитную карту для оплаты бизнеса, вы несете личную ответственность по этим долгам.

3. Вы несете ответственность по долгам в соответствии с законом

Закон требует, чтобы владельцы несли ответственность по определенным долгам, которые берет на себя ООО. К ним относятся неоплачиваемые налоги на занятость и заработную плату. Вы также можете нести личную ответственность за неуплату налога с продаж.

4. Вам не удалось разделить бизнес и личные финансы отдельно

Если вы не сможете разделить личные и коммерческие финансы, кредиторы могут прийти за вашей личной собственностью. Если кредиторы могут доказать суду по делам о банкротстве, что вы не выполнили формальности, наложенные на ООО в соответствии с законодательством штата, вы можете быть привлечены к личной ответственности по долгам ООО.

5. Вы сталкиваетесь с мошенничеством и претензиями альтер-эго

Если кредитор сможет доказать, что LLC была фикцией или что вы обманным путем пытались скрыть деньги от кредиторов, они могут преследовать ваши личные активы в соответствии с теорией «пробивания корпоративной завесы».

Если вы лично несете ответственность по долгам ООО, вы также можете рассмотреть возможность подачи заявления о банкротстве для погашения любой личной ответственности, которая может у вас возникнуть.

Сколько стоит подать заявление о банкротстве бизнеса в соответствии с главой 7?

Судебный сбор за подачу заявления о банкротстве составляет 335 долларов, как и при подаче заявления о банкротстве физического лица.Однако гонорары адвоката будут для вас дополнительными расходами, поскольку очень сложно подать заявление о банкротстве бизнеса без помощи юриста по банкротству.

Стоимость гонорара адвоката будет зависеть от нескольких факторов, таких как:

- Источники дохода компании

- Количество кредиторов

- Есть ли судебные иски, поданные кредиторами, чтобы пробить корпоративную завесу

Как насчет партнерства?

В отличие от ООО, товарищество не является отдельным юридическим лицом.Это означает, что владельцы бизнеса будут нести личную ответственность по долгам компании. Таким образом, маловероятно, что партнерство подаст заявление о банкротстве бизнеса согласно Главе 7.

Другие варианты для ООО

Существуют также другие варианты для владельцев малого бизнеса LLC, которые сталкиваются с финансовыми трудностями. К ним относятся:

Внесудебные переговоры

Если ваши кредиторы согласны, вы можете попытаться договориться о плане платежей, который позволит вам продолжать работу LLC.Вы должны попытаться убедить кредиторов, что предложенный вами план предложит им нечто лучшее, чем то, что они получили бы, если бы LLC объявила о банкротстве.

Подача заявления о банкротстве по главе 11

Если участники LLC хотят, чтобы бизнес продолжал работать, несмотря на долги, подача заявки на получение Главы 11 может быть вариантом. Банкротство по главе 11 позволит бизнесу реорганизоваться и даст владельцам бизнеса более длительный период времени для выплаты долгов компании.

Суду и кредиторам необходимо будет рассмотреть и утвердить ваш план того, как и когда вы планируете выплатить свои долги.

Планируете подать заявление о банкротстве бизнеса в соответствии с главой 7? Поговорите с адвокатом по делам о банкротстве

Вам необходимо хорошо знать законы и процедуры банкротства, если вы планируете подать заявление о банкротстве в соответствии с Главой 7. Поскольку банкротство будет иметь долгосрочные юридические и финансовые последствия, которые повлияют на вас и ваш бизнес, вам следует подумать о том, чтобы поговорить с адвокатом для рассмотрения дела о банкротстве вашего бизнеса.

Глава 7 Банкротство бизнеса

Помощь предприятиям, сталкивающимся с трудными финансовыми проблемами

Несмотря на тяжелую работу, которую люди вкладывают в свой бизнес, некоторые компании просто не в состоянии сделать это.Если у вашего бизнеса проблемы, у вас есть долги и кредиторы преследуют вас, наш бизнес-юрист, который занимается делами, касающимися банкротства предприятий согласно Главе 7, может вам помочь. Наша команда изучит вашу бизнес-ситуацию, поговорит с вами о ваших целях на будущее и посоветует вам наиболее благоприятные юридические варианты выхода из стрессовой ситуации с задолженностью.