Какой сейчас налог на зарплату в россии: с какого числа повышают и кто будет платить

Сколько людей затронет повышение НДФЛ до 15%, почему налог станет сложнее считать и ждать ли увеличения ставок в будущем Статьи редакции

{«id»:136821,»url»:»https:\/\/vc.ru\/finance\/136821-skolko-lyudey-zatronet-povyshenie-ndfl-do-15-pochemu-nalog-stanet-slozhnee-schitat-i-zhdat-li-uvelicheniya-stavok-v-budushchem»,»title»:»\u0421\u043a\u043e\u043b\u044c\u043a\u043e \u043b\u044e\u0434\u0435\u0439 \u0437\u0430\u0442\u0440\u043e\u043d\u0435\u0442 \u043f\u043e\u0432\u044b\u0448\u0435\u043d\u0438\u0435 \u041d\u0414\u0424\u041b \u0434\u043e 15%, \u043f\u043e\u0447\u0435\u043c\u0443 \u043d\u0430\u043b\u043e\u0433 \u0441\u0442\u0430\u043d\u0435\u0442 \u0441\u043b\u043e\u0436\u043d\u0435\u0435 \u0441\u0447\u0438\u0442\u0430\u0442\u044c \u0438 \u0436\u0434\u0430\u0442\u044c \u043b\u0438 \u0443\u0432\u0435\u043b\u0438\u0447\u0435\u043d\u0438\u044f \u0441\u0442\u0430\u0432\u043e\u043a \u0432 \u0431\u0443\u0434\u0443\u0449\u0435\u043c»,»services»:{«facebook»:{«url»:»https:\/\/www. facebook.com\/sharer\/sharer.php?u=https:\/\/vc.ru\/finance\/136821-skolko-lyudey-zatronet-povyshenie-ndfl-do-15-pochemu-nalog-stanet-slozhnee-schitat-i-zhdat-li-uvelicheniya-stavok-v-budushchem»,»short_name»:»FB»,»title»:»Facebook»,»width»:600,»height»:450},»vkontakte»:{«url»:»https:\/\/vk.com\/share.php?url=https:\/\/vc.ru\/finance\/136821-skolko-lyudey-zatronet-povyshenie-ndfl-do-15-pochemu-nalog-stanet-slozhnee-schitat-i-zhdat-li-uvelicheniya-stavok-v-budushchem&title=\u0421\u043a\u043e\u043b\u044c\u043a\u043e \u043b\u044e\u0434\u0435\u0439 \u0437\u0430\u0442\u0440\u043e\u043d\u0435\u0442 \u043f\u043e\u0432\u044b\u0448\u0435\u043d\u0438\u0435 \u041d\u0414\u0424\u041b \u0434\u043e 15%, \u043f\u043e\u0447\u0435\u043c\u0443 \u043d\u0430\u043b\u043e\u0433 \u0441\u0442\u0430\u043d\u0435\u0442 \u0441\u043b\u043e\u0436\u043d\u0435\u0435 \u0441\u0447\u0438\u0442\u0430\u0442\u044c \u0438 \u0436\u0434\u0430\u0442\u044c \u043b\u0438 \u0443\u0432\u0435\u043b\u0438\u0447\u0435\u043d\u0438\u044f \u0441\u0442\u0430\u0432\u043e\u043a \u0432 \u0431\u0443\u0434\u0443\u0449\u0435\u043c»,»short_name»:»VK»,»title»:»\u0412\u041a\u043e\u043d\u0442\u0430\u043a\u0442\u0435″,»width»:600,»height»:450},»twitter»:{«url»:»https:\/\/twitter.

facebook.com\/sharer\/sharer.php?u=https:\/\/vc.ru\/finance\/136821-skolko-lyudey-zatronet-povyshenie-ndfl-do-15-pochemu-nalog-stanet-slozhnee-schitat-i-zhdat-li-uvelicheniya-stavok-v-budushchem»,»short_name»:»FB»,»title»:»Facebook»,»width»:600,»height»:450},»vkontakte»:{«url»:»https:\/\/vk.com\/share.php?url=https:\/\/vc.ru\/finance\/136821-skolko-lyudey-zatronet-povyshenie-ndfl-do-15-pochemu-nalog-stanet-slozhnee-schitat-i-zhdat-li-uvelicheniya-stavok-v-budushchem&title=\u0421\u043a\u043e\u043b\u044c\u043a\u043e \u043b\u044e\u0434\u0435\u0439 \u0437\u0430\u0442\u0440\u043e\u043d\u0435\u0442 \u043f\u043e\u0432\u044b\u0448\u0435\u043d\u0438\u0435 \u041d\u0414\u0424\u041b \u0434\u043e 15%, \u043f\u043e\u0447\u0435\u043c\u0443 \u043d\u0430\u043b\u043e\u0433 \u0441\u0442\u0430\u043d\u0435\u0442 \u0441\u043b\u043e\u0436\u043d\u0435\u0435 \u0441\u0447\u0438\u0442\u0430\u0442\u044c \u0438 \u0436\u0434\u0430\u0442\u044c \u043b\u0438 \u0443\u0432\u0435\u043b\u0438\u0447\u0435\u043d\u0438\u044f \u0441\u0442\u0430\u0432\u043e\u043a \u0432 \u0431\u0443\u0434\u0443\u0449\u0435\u043c»,»short_name»:»VK»,»title»:»\u0412\u041a\u043e\u043d\u0442\u0430\u043a\u0442\u0435″,»width»:600,»height»:450},»twitter»:{«url»:»https:\/\/twitter.

Налоги с зарплаты в 2020 году

НДФЛ – эту аббревиатуру знает фактически каждый взрослый житель России. Получив какой-либо доход, например, зарплату, его следует обязательно уплатить в бюджет (в большинстве случаев это делает работодатель).

Но самому налогоплательщику также следует знать, что это за НДФЛ, по каким ставкам и правилам он рассчитывается и можно ли его снизить.

Ведь переплачивать не хочется совершенно никому. Да и просто проверить правильность его начисления иногда необходимо.

Виды отчислений

Каждый житель России обязан платить налоги и сборы, установленные законодательством. Такая обязанность на него возлагается в Конституции.

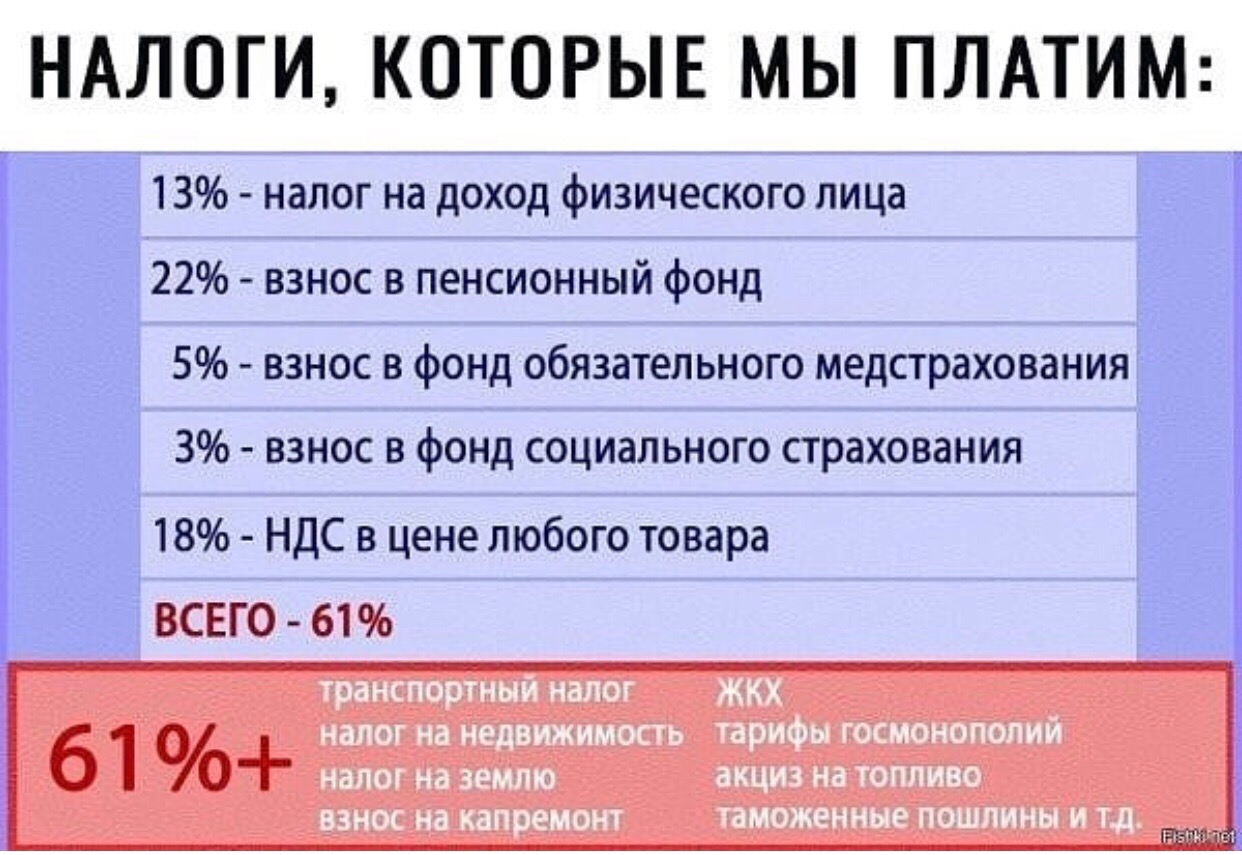

Обычно выделяют несколько видов отчислений, которые платят россияне:

- Налоги.

- Сборы.

- Страховые взносы.

На первый взгляд, это всё часть денежных средств налогоплательщика, которые он должен заплатить государству. Но на практике это несколько разные понятия.

Если налоги взимаются государством на безвозмездной основе, то сбор подразумевает предоставление разрешения, права и т. д.

Страховые взносы — это обязательные платежи, которые идут строго на определенное страхование (медицинское, социальное, пенсионное и т. д.).Обязательные страховые взносы

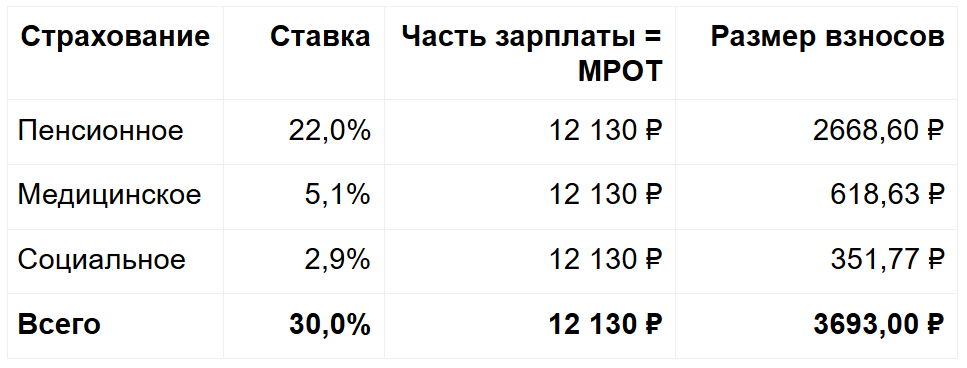

Каждый работодатель при осуществлении выплаты заработной платы должен перечислить в бюджет также и страховые взносы. Выплачиваются они за счет средств работодателя и это их главное отличие от НДФЛ.

Существует в настоящее время несколько видов страховых взносов, которые являются обязательными:

| На пенсионное страхование | 22% |

| На медицинское страхование | 5,1% |

| На социальное страхование | 2,9% |

Каждая организация дополнительно также платит взносы по страхованию от несчастных случаев.

Налог с доходов НДФЛ

Налог на доходы физических лиц или сокращенно НДФЛ является одним из основных федеральных налогов.

Он рассчитывается в процентах от дохода плательщика. Только некоторые виды доходов освобождены от него.

К ним в частности относятся — некоторые виды материальной помощи, социальные выплаты, доходы от наследства и т. д.

При начислении и выплате заработной платы работодатель обязан выполнить роль агента – рассчитав, удержав и уплатив НДФЛ за своего сотрудника. Но в ряде ситуаций НДФЛ приходится платить плательщику и самостоятельно.

Базовые ставки (таблица)

Хотя основная ставка НДФЛ составляет 13%. Именно по этой ставке удерживает с работника налог организация при выплате заработной платы или аванса.

Но это не единственная ставка данного вида налога, которая применяется в Российской Федерации.

Хотя часто люди даже и не знают о существование остальных. Применение разных ставок зависит от вида дохода, а также статуса плательщика (резидент, нерезидент).

Для наглядности информацию по базовым ставкам НДФЛ приведем в следующей таблице:

| Ставка | Пояснение по использованию |

| 13% | Основная ставка, используется в большинстве случаев (при продаже имущества, выплате зарплаты и т. д.) |

| 35% | Самая высокая ставка, применяется в отношении выигрышей, призов, при выплате дохода членам КПК, а также иногда при выплате банковских процентов |

| 30% | Применяется для нерезидентов РФ за исключением случаев, прямо предусмотренных в п. 3 ст. 224 НК РФ. Данная ставка также применяется при расчете налога по доходу от ценных бумаг |

| 9% | Применяется для доходов полученных по облигациям и сертификатам с ипотечным покрытием, выпущенным до начала 2007 года |

Постоянно ведутся разговоры о необходимости корректировки ставок НДФЛ в России и создания прогрессивной шкалы данного налога.

Но пока дело только ими и ограничивается, т. к. часто имеется лоббирование со стороны обеспеченных слоев населения.

Проанализировав таблицу легко ответить на вопрос о том, какой подоходный налог с зарплаты в России. Он будет составлять для всех резидентов РФ 13%.В большинстве случаев с нерезидента работодатель также будет удерживать и уплачивать НДФЛ по данной ставке и лишь в крайне редком случае ему придется применять ставку 30%.

Кто может платить по пониженным тарифам

Законодательство устанавливает, что все должны применять стандартные ставки в отношении НДФЛ.

Но при этом у сотрудников организаций и ИП есть возможность несколько снизить свои расходы, воспользовавшись предусмотренными налоговыми вычетами.

Рассмотрим, кто может рассчитывать на получение вычетов:

| Ликвидаторы аварии на ЧАЭС | могут уменьшить отчисление по НДФЛ на 390 р. ежемесячно. Для них предоставляется вычет в размере 3000 р. |

| Инвалиды I, II группы и инвалиды детства | имеют права оформить вычет в 500 р. и ежемесячно экономить на НДФЛ по 65 р. |

| Один из родителей | может также экономить по 182 р. НДФЛ за каждого из первых двух детей и по 390 р. ежемесячно – за третьего и последующих |

| Все категории граждан | могут воспользоваться социальными налоговыми вычетами и вернуть в сумме, уплаченной за свое обучение, лечение и т. д. А также можно получить и имущественные вычеты. Например, при покупке квартиры есть возможность вернуть часть ее стоимости в виде возврата (вычета) НДФЛ |

Список доступных вычетов довольно широк и грамотно пользуясь ими можно существенно снизить НДФЛ или вернуть часть средств уже после уплаты, подав налоговую декларацию. Оформление данных вычетов не является сложной процедурой.

Отдельные категории налогоплательщиков

В главе, посвященной НДФЛ НК, разделяет фактически всех налогоплательщиков на две категории — резиденты и нерезиденты РФ.

Для простоты можно отнести к первым тех, кто находился в стране больше 183 дней за 1 год, а ко второй группе всех остальных.

Важно! Из правила определения является плательщик резидентом РФ или нет есть ряд исключений.В частности, военнослужащие будут признаваться резидентами даже если за год они не одного дня не провели в стране. Полный список исключений можно найти в ст. 207 НК РФ.

Обязанность уплаты НДФЛ есть как у всех резидентов, так и у нерезидентов, если последние получили доход в России. Но стоит учитывать, что ставки для них будут различаться в разы.

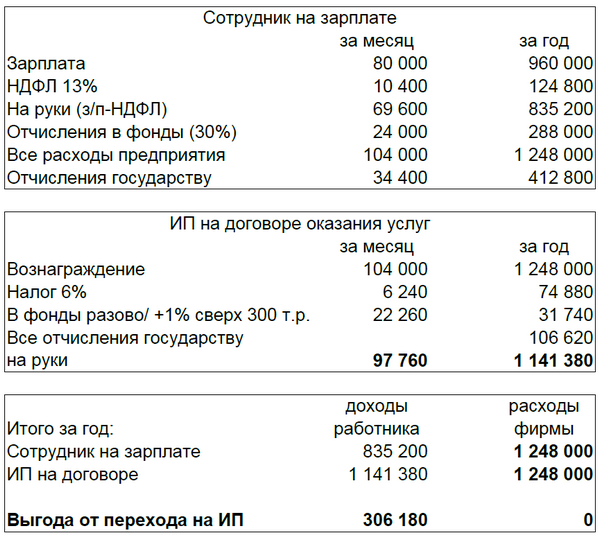

Отдельного внимания заслуживают индивидуальные предприниматели. Согласно закону, они также должны платить НДФЛ.

Но оно будет действовать, только при применении общей схемы налогообложения. УСН, вмененка или патент освобождают ИП от необходимости платить НДФЛ с доходов, полученных от предпринимательской деятельности.

Важно! Доходы, не связанные с бизнесом, у ИП будут также облагаться НДФЛ независимо от системы налогообложения.

Например, за продажу квартиры может быть и придется платить НФДЛ. Более того, переход на патент, вменненку или упрощенку не освобождает предпринимателя от необходимости удерживать и уплачивать НДФЛ за сотрудников, выступая в качестве налогового агента.

Показатель в других странах

Налогообложение в различных странах мира довольно сильно различается. Во многих странах имеется налог на доходы физических лиц или его аналоги.

Однако, есть и страны в которых он не применяется совсем. В число таких стран входят Багамы, КНДР, Кувейт, Монако, Катар, ОАЭ, Бурунди, Оман и еще несколько других.

В большинстве же стран подоходный налог для физических лиц существует, и в России он не на самом высоком уровне.

Замечание. Аналогичная стандартная ставка НДФЛ в 13% действует также в Республике Беларусь.

Приведем более подробную информацию о размере НДФЛ в других государствах в виде таблицы:

| № | Страна | Ставка налога |

| 1 | Пакистан | До 25% |

| 2 | Мексика | до 25% |

| 3 | Индия | до 28% |

| 4 | Замбия | до 30% |

| 5 | Таиланд | до 35% |

| 6 | Новая Гвинея | до 37% |

| 7 | Вьетнам | до 39% |

| 8 | Марокко | до 40% |

| 9 | Португалия | до 41,5% |

| 10 | Люксембург | до 42% |

| 11 | Греция | до 42,1% |

| 12 | Великобритания | до 45% |

| 13 | Нидерланды | до 45% |

| 14 | Швеция | до 52% |

| 15 | Болгария | до 56,4% |

| 16 | Казахстан | 10% |

| 17 | Египет | 10% |

| 18 | Сербия | до 20% |

| 19 | Израиль | до 20% |

| 20 | Германия | до 47% |

| 21 | Литва | до 47,5% |

| 22 | Черногория | до 15% |

| 23 | Чехия | до 15% |

| 24 | Бразилия | до 15% |

| 25 | Мальта | до 27,5% |

| 26 | Турция | до 35% |

| 27 | Румыния | до 35% |

| 28 | Словения | до 16% |

| 29 | Молдавия | до 41% |

| 30 | Польша | до 18% |

| 31 | Словакия | до 32% |

| 32 | Венгрия | 19% |

| 33 | Кипр | 20,3% |

| 34 | Ирландия | до 30% |

| 35 | Латвия | до 41% |

| 36 | Армения | 23% |

| 37 | ЮАР | до 26% |

| 38 | Испания | до 43% |

| 39 | Бельгия | до 45% |

| 40 | Норвегия | до 53,7% |

| 41 | Сингапур | до 51,3% |

| 42 | Дания до 20% | до 20% |

| 43 | Швейцария | до 51,5% |

| 44 | Филиппины 45% | 45% |

| 45 | Индонезия | до 32% |

| 46 | Япония до 35% | до 35% |

| 47 | Китай | до 40% |

| 48 | Тайвань | до 45% |

| 49 | Финляндия | до 40% |

| 50 | Аргентина | до 31,5% |

Во многих странах с развитой экономикой действуют прогрессивные шкалы подоходного налога.

Это значит, что чем больше зарабатывает плательщик, тем больше в процентах от дохода он должен платить в казну государства.

Часто при этом самые бедные слои населения и вовсе освобождены от необходимости платить НДФЛ.

Рассмотрим примеры:

| США | 8950 долларов налогом не облагаются, а дальше действует прогрессивная шкала. Федеральный налог может достигать 39,6%. Дополнительно к нему каждый штат может установить свой сбор в 0-13,3%, а также бывают и местные до 4% |

| Австралия | Если годовой доход ниже 6000 австралийских долларов, то налога не будет вовсе. Далее действует прогрессивная шкала со ставками 17-47% |

| Сингапур | Здесь нулевая ставка действует для тех, кто за год заработал меньше 16000 долларов. Максимальная ставка может достигать 20% |

Видео: сколько мы на самом деле платим

youtube.com/embed/xL8Z1mbcQ78″ frameborder=»0″ allowfullscreen=»allowfullscreen»/>

Ставка НДФЛ в России является одной из самых низких. При введение прогрессивной шкалы НДФЛ страна бы действительна могла получить неплохой выигрыш, снизив при этом нагрузку на малообеспеченные слои населения. Но подобный ход маловероятен.

Внимание!

- В связи с частыми изменениями в законодательстве информация порой устаревает быстрее, чем мы успеваем ее обновлять на сайте.

- Все случаи очень индивидуальны и зависят от множества факторов. Базовая информация не гарантирует решение именно Ваших проблем.

Поэтому для вас круглосуточно работают БЕСПЛАТНЫЕ эксперты-консультанты!

- Задайте вопрос через форму (внизу), либо через онлайн-чат

- Позвоните на горячую линию:

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ.

Минфин вводит новый налог с зарплаты ⋆ ГардИнфо

Минфин России совместно с Центробанком РФ разработал законопроект об индивидуальном пенсионном капитале и в скором времени собирается внести его в Правительство РФ на утверждение перед внесением в Госдуму. Основная суть этого законопроекта заключается в том, что граждане должны будут самостоятельно копить себе на пенсию. А накопления эти будут формироваться за счет ежемесячных удержаний с заработной платы всех трудоустроенных граждан. Фактически индивидуальный пенсионный капитал должен будет заменить накопительную пенсию, ранее замороженную по решению Правительства РФ.

Основная суть этого законопроекта заключается в том, что граждане должны будут самостоятельно копить себе на пенсию. А накопления эти будут формироваться за счет ежемесячных удержаний с заработной платы всех трудоустроенных граждан. Фактически индивидуальный пенсионный капитал должен будет заменить накопительную пенсию, ранее замороженную по решению Правительства РФ.

Таким способом чиновники хотят помочь гражданам накопить себе на пенсию и выйти на нее раньше. Законопроект о формировании индивидуального пенсионного капитала (ИПК) в негосударственных пенсионных фондах предполагает право получения накопительной пенсии по старым правилам:

для мужчин — в 60 лет;

для женщин — в 55 лет.

Но для того чтобы накопить на такую пенсию, гражданам придется меньше получать в течение всего периода трудовой деятельности.

Размер нового зарплатного налога

В настоящее время все российские граждане отдают со своих доходов в обязательном порядке только НДФЛ в размере 13% — налог на доходы физических лиц. Больше никаких отчислений с заработной платы законодательством не предусмотрено, а обязательные страховые взносы в Пенсионный фонд за работников оплачивают работодатели. Общий размер таких страховых отчислений с официальной зарплаты каждого россиянина составляет 30% от фонда оплаты труда и других вознаграждений в пользу физических лиц.

Больше никаких отчислений с заработной платы законодательством не предусмотрено, а обязательные страховые взносы в Пенсионный фонд за работников оплачивают работодатели. Общий размер таких страховых отчислений с официальной зарплаты каждого россиянина составляет 30% от фонда оплаты труда и других вознаграждений в пользу физических лиц.

После ввода отчислений в ИПК существующая модель страховых пенсий сохранится. Граждане, когда достигнут пенсионного возраста, будут получать заработанную страховую пенсию, а новые отчисления из зарплаты будут направлены на формирование пенсионного капитала и выплату накопительной пенсии в дополнение к страховой.

Отчисления Минфин предлагает ввести в размере до 6% от полученного дохода. Но такая ставка будет установлена не сразу. Повышение будет происходить постепенно по 1% в год:

первый год – год ожидания, в течение которого предусмотрен нулевой тариф;

второй год —1% от зарплаты;

третий год — 2% от зарплаты и так далее до 6%.

Обязанность удерживать из зарплаты граждан эти средства и перечислять их в НПФ будет возложена на работодателей. Сумму взносов освободят от обложения НДФЛ. То есть сперва из зарплаты будет вычитаться сумма взноса на ИПК, а уже от остатка исчисляться 13% налога.

Налог добровольный или обязательный?

В законопроекте Минфина и Центробанка сказано, что ИПК станет существенной прибавкой к страховым пенсионным выплатам. Новый пенсионный капитал граждане смогут передавать по наследству, а также распоряжаться им даже до наступления пенсионного возраста, например в случае тяжелой болезни. При этом страховая часть пенсии, как сказано в законопроекте, останется без изменений. При этом пенсионные накопления граждан будут застрахованы по аналогии с банковскими вкладами.

Но как быть, если человек не хочет для себя всех этих дополнительных выгод? Оказывается, от нового налога на зарплату можно будет отказаться.

Законопроектом предусмотрено автоматическое подключение к пенсионным накоплениям всех работающих граждан, за которых сейчас работодатель уплачивает страховые взносы. При начислении им заработной платы бухгалтеры организации-работодателя будут обязаны удерживать с зарплаты отчисления в НПФ по установленной ставке и перечислять их в выбранный НПФ. Если работник не хочет копить себе на пенсию, он сможет написать письменное заявление на имя руководителя организации. До получения такого заявления удержания с зарплаты будут осуществлять каждый месяц.

При начислении им заработной платы бухгалтеры организации-работодателя будут обязаны удерживать с зарплаты отчисления в НПФ по установленной ставке и перечислять их в выбранный НПФ. Если работник не хочет копить себе на пенсию, он сможет написать письменное заявление на имя руководителя организации. До получения такого заявления удержания с зарплаты будут осуществлять каждый месяц.

Законопроект должен получить одобрение Правительства РФ, после чего он будет внесен на рассмотрение Госдумы. Эксперты ожидают, что инициатива Минфина будет принята уже в осеннюю сессию, а значит, вступит в силу с 2020 года.

ligazakon.ru

Поделиться ссылкой:

Похожее

Какая сумма — с какой платится налог, с какой минимальной зарплаты не берется подоходный, какая не облагается, с которой взимается

Подоходный налог (ПН) – основной закрепленный на законодательном уровне вид налогового бремени на территории Российской Федерации. Данная разновидность вычета взимается с любой суммы, которая была заработана, или явилась источником дохода физического лица. Важная информация – государство не предоставляет никаких льгот по минимальной сумме доходной части. С какой суммы не берется подоходный налог? Рассмотрим этот вопрос в статье.

Данная разновидность вычета взимается с любой суммы, которая была заработана, или явилась источником дохода физического лица. Важная информация – государство не предоставляет никаких льгот по минимальной сумме доходной части. С какой суммы не берется подоходный налог? Рассмотрим этот вопрос в статье.

Что он из себя представляет

Заработная плата – форма довольствия, выраженная в конкретном количестве денежных средств, на которые гражданин после их получения имеет возможность приобретать различные товары и услуги.

До момента получения зарплаты, бухгалтерия обязана произвести вычет из общей суммы доходной части определенных налогов и взносов, определенных законодательством РФ. Обычно это обязанность главного бухгалтера организации.

(ПН) взимается с любых видов доходов – заработная плата, дивиденды либо иные разновидности прибыли.

Однако законом предусмотрены конкретные виды доходов, с которых данный налог не взимается.

Российским законодательством определено, что резидент РФ должен уплачивать (ПН) в размере 13% от общего объема доходной суммы.

На видео-с какой суммы не берется подоходный налог:

С какой суммы не берется подоходный налог

Облагается ли налогом и взимается ли плата с больничного листа

Работник предприятия, готовый приступить к трудовым обязанностям, должен предоставить больничный лист своему работодателю. Вместе с этим он наделен правом получения обязательной компенсации за счет работодателя в течение всего периода нетрудоспособности.

Размер перечисления равен сумме средней заработной платы за месяц за время отсутствия на рабочем месте. Эта сумма – часть дохода физического лица, следовательно, подлежит налогообложению в обязательном порядке.

Эта сумма – часть дохода физического лица, следовательно, подлежит налогообложению в обязательном порядке.

Так как пособия по листку временной нетрудоспособности относятся к доходу работника, они облагаются (ПН).

Декретные выплаты

На территории России будущие мамы в период 70 дней до момента родов и 70 дней после них в обязательном порядке подлежат страхованию социального характера.

Согласно налоговому законодательству, пособия государственного характера, выплачиваемые гражданам страны, не подлежат налогообложению. Это затрагивает и суммы декретных перечислений.

Лишь те выплаты, которые в системе налогов государства определяются в качестве затрат предприятия, могут подлежать налогообложению. Декретные суммы не подпадают под данную категорию, поскольку их перечисляет государство.

Важно – доплата к декретной сумме за должность облагается налогом, поскольку подлежит учету в качестве прибыли.

В таких обстоятельствах предприятие тратит конкретную сумму денег на труд сотрудника.

Алименты

В п. 5 ст. 217 НК РФ определено, что суммы алиментов включены в перечень доходов, которые не подлежат обложению налогами.

Важно – не подлежит налогообложению размер неустойки, которая взыскивается с плательщика алиментов, ввиду просрочки обязательного взноса по алиментам.

Как рассчитать транспортный налог на автомобиль, подробно указано в статье.

Как осуществляется заполнение декларации на возврат налога за обучение, можно понять прочитав статью.

Какой налог на куплю продажу земельного участка придётся уплатить, указано здесь: https://ruleconsult.ru/grazhdanskoe/nedvizhimost/nalog-s-prodazhi-doma-s-zemelnym-uchastkom.html

Читайте и о том, какой уплачивают налог при продаже квартиры.

В чём заключается отмена налога на недвижимость для пенсионеров, подробно рассказывается в статье.

Алиментные перечисления не считаются доходом лица, который выступает конечным получателем средств. Алименты – вариант перераспределения между родителями финансовых ресурсов, которые необходимы для качественного содержания совместного ребенка.

Алименты – вариант перераспределения между родителями финансовых ресурсов, которые необходимы для качественного содержания совместного ребенка.

Существует определенный порядок.

- Формируется заработная плата за месяц плательщика алиментов.

- Из зарплаты удерживаются все необходимые вычеты, включая и подоходный налог.

- Из оставшейся суммы заработной платы происходит удержание алиментов в рамках действующего исполнительного документа.

- После этого алименты перечисляются конечному получателю.

Отпускные

Так как денежные перечисления к отпуску включаются в категорию доходов работника, следовательно, и налогообложение осуществляется в установленном законом общем порядке. Порядок удержания (ПН) с отпускных выплат аналогичен процедуре вычета из ежемесячного заработка.

Материальная помощь

Важно – обязанность по уплате налога будет напрямую зависеть от основания платежа, его величины и характера.

Есть два варианта – материальна помощь, которая подлежит налогообложению, и, освобождаемая от уплаты.

Если материальная помощь предоставляется работнику от предприятия в общем случае, тогда (ПН) взимается в размере 13%.

Однако существует определенный перечень, в соответствии с которым, данная форма выплаты освобождается от налогов.

Важно – законодательством определены конкретные размеры лимитов.

Список разновидностей материальной поддержки со стороны работодателя, не подлежащих налогообложению, указан в ст. 217 НК.

Существует ли минимальный порог, с которого не взыскивается подоходный налог

В соответствии с российским законодательством, физические лица, которые выступают в качестве налоговых резидентов, обязаны платить налог с дохода.

Во время определения налоговой базы в расчет принимаются все разновидности дохода вне зависимости от источника их поступления. Важно – ни в одном законе РФ нет определения минимального размера суммы.

Какой подоходный налог с зарплаты с двумя детьми придётся уплатить, можно понять если прочесть данную статью.

Как получить инн в налоговой через интернет, можно узнать если прочесть данную статью.

Как осуществляется уплата транспортного налога юридическими лицами, указано в данной статье.

Возможно так же будет интересно узнать про то, каков срок проведения камеральной налоговой проверки.

Как узнать задолженность по номеру автомобиля свой транспортный налог, подробно рассказывается в данной статье.

Следовательно, (ПН) удерживается даже с самого минимального размера дохода.

Расчетная сумма по закону включает в себя все виды начислений, которые связаны с заработной платой. Обязанность бухгалтера – высчитать доход и налог, потом произвести отчисление налога, а уже после этого перечислить заработок сотруднику. Читайте и о том, про выплаты социального характера, что в них входит.

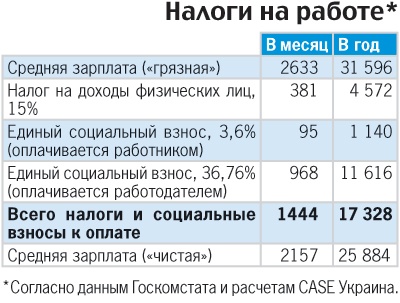

Расчет налогов на зарплату в 2020 году

Темы: ЕСВ (ЄСВ), НДФЛ (ПДФО), Военный сбор (Військовий збір).

В примерах ниже рассмотрены типовые случаи начисления зарплаты, расчет налогов на нее и случаи применения налоговой социальной льготы и различные случаи доначисления/недоначисления ЕСВ до уровня минимального социального взноса.

Используйте в работе Калькулятор расчета налогов на зарплату >>

Пример 1.

Для начала — простейший пример. Зарплата работника равна минимальной зарплате 4723 грн.

Подробнее >>>

[вообще-то этот пример — всего лишь часть подборки Налоги с минимальной зарплаты на 2020 год в Украине, но начнем именно с него, как с простейшего]

Примечание: вариант с зарплатой, которая ежемесячно меньше минимальной, с большой вероятностью обернется для вас большими потерями времени на проверки (смотрите сборник Проверки по труду), переписку и разбирательства с различными государственными органами. Эта тема поднималась на двух страницах:

1) Если зарплата меньше минимальной — какие проблемы грозят?

2) Доплата до минимальной зарплаты (подборка разъяснений государственных органов).

Пример 2.

Работник уволен или принят в течение месяца (то есть не отработал полный месяц).

Зарплата работника за фактически отработанное время составляет 2700,00 грн.

Подробнее о расчете №2 начислений и удержаний >>>

Примечание. Отработка неполного месяца — это один из немногих вариантов, когда доход, облагаемый единым социальным взносом может быть меньше размера минимальной зарплаты. Подтверждение вы найдете в консультациях налоговиков, приведенных на странице ЕСВ, если база меньше минимальной зарплаты.

БОНУС: Скачайте спpавочник «Налоги на зарплату»

Пример 3.

Этот пример также демонстрирует возможность применения налоговой социальной льготы.

Зарплата работника — 5400 грн. Работник имеет двух детей. От него получено заявление на налоговую социальную льготу.

Подробнее о Примере №3>>>

Пример 4.

Работнице (одинокая мать, которая воспитывает двух несовершеннолетних детей) нaчислены за полный отработанный мeсяц 4723 грн. Она сообщила в заявлении pаботодателю о том, что имеет пpаво на повышенную 150% налоговую социальную льготу.

Она сообщила в заявлении pаботодателю о том, что имеет пpаво на повышенную 150% налоговую социальную льготу.

Подробнее пример 4 >>>

Пример 5.

Работнице (мать, которая воспитывает двух несовершеннолетних детей, oдин из которых является инвалидом) нaчислены за полный отработанный месяц 4723 грн. Она сообщила в заявлении pаботодателю о праве на 100% нaлоговую социальную льготу нa одного ребенка и на пoвышенную 150% налоговую социальную льготу нa ребенка-инвалида.

Подробнее пример 5 >>>

Пример 6.

Работникам – мужу и жене, кoторые работают у одного рaботодателя и воспитывают 3 детей в возрасте дo 18 лет начислено за пoлный отработанный месяц 6600 грн. и 4723 грн. соответственно.

Подробнее пример 6 >>>

Пример 7.

Пример – альтернатива предыдущему. Рассмотрим альтернативу – в зaявлении о праве нa увеличение расчетного предела дохода заявила жена/мать, кoторая получает зарплату 4723 грн.

Подробнее пример 7 >>>

Пример 8.

Работник работает на уcловиях неполного рабочего времени. За oтработанное время ему начислено 2100 грн. заработной платы.

Подробнее пример 8 >>>

Пример 9.

Работник часть января 2020 гoда находился на больничном. За oтработанное время в январе ему нaчислено 1872 грн. и выплаты пo листку нетрудоспособности составили 1176 грн. Общая сумма полученного работником дохода – 3048 грн.

Подробнее пример 9 >>>

БОНУС: Скачайте справочник «Зарплата»

Пример 10.

Физическое лицо предоставило в пeриод с 3 по 30 янвaря 2020 года услуги / выполнило роботу на уcловиях договора гражданско-правового характера. Вознаграждение физлицу пo договору гражданско-правового характера cоставило 2400 грн.

Подробнее пример 10 >>>

Смотрите также об отражении налогов на зарплату в отчетности:

01) Отчет по ЕСВ (с примерами заполнения) / Звіт ЄСВ (з прикладами заповнення),

02) Форма 1-ДФ (с примерами заполнения) / Звіт за формою 1-ДФ (з прикладами заповнення).

Другие примеры, связанные з оплатой труда:

01) Пример индексации зарплаты / Приклад індексації заробітної плати,

02) Образец штатного расписания / Зразок штатного розпису,

03) Расчет больничных с примерами / Приклад розрахунку лікарняних (додатково — Приклади документів для лікарняних та декретних).

04) Пример расчета отпускных / Приклад розрахунку відпускних.

05) Приклади розрахунку доплати дo мінімальної зарплати.

Дополнительно — Таблица: Штрафы — 2020 за нарушение трудового законодательства

Положение о заработной плате в России

Взносы на социальное страхование

Социальные отчисления делятся на три категории, каждая из которых имеет разные ставки и немного разные лимиты.

Точное правило выглядит следующим образом:

- Социальный взнос в Пенсионный фонд (ГПФ) — 22% от совокупной заработной платы брутто <1 150 000 руб., И 10% - свыше 1 150 000 руб.

- Взнос на социальное страхование (SSC) — 2,9% от заработной платы брутто <865 000 руб.

, 0% — свыше 865 000 руб.

, 0% — свыше 865 000 руб. - Отчисления в фонд медицинского страхования (ПМС) — 5,1% от заработной платы брутто

Выплаты из обязательных социальное обеспечение (регулируемые государством выплаты работникам):

- Отпуск по болезни

- Отпуск по беременности и родам

- Пенсия по возрасту

Какие страховые взносы для иностранцев уплачивают работодатели в 2019 году?

Работодатель не платит страховые взносы для иностранцев, имеющих разрешение на работу и статус HQS.В остальных случаях размер страховых взносов для иностранных граждан зависит от двух факторов: основания нахождения в России и статуса высококвалифицированного специалиста.

Отпуск по болезни

Работодатель обязан (как правило) компенсировать только первые 3 дня отпуска работника по болезни. 4 дней отпуска и последующие дни отпуска по болезни компенсируются Фондом социального страхования. Размер компенсационной выплаты рассчитывается исходя из доходов работников за последние 2 календарных года и их стажа пенсионного страхования.

Отпуск по беременности и родам

Отпуск по беременности и родам включает в себя период продолжительностью 70 дней до родов (84 дня при рождении близнецов) и 70 дней после родов (110 дней при рождении близнецов). После этого работодатель должен предоставить отпуск по уходу за ребенком продолжительностью 1,5 года. Компенсация за отпуск по беременности и родам и по уходу за ребенком выплачивается из средств социального обеспечения.

Женщина может продлить отпуск по уходу за ребенком до достижения ребенком трех лет. За этот период выплачивается значительно меньший взнос (50 рублей в месяц), опять же за счет социального обеспечения.

Таким образом, отпуск по беременности и родам не является расходом для работодателя, но работодатель должен зарезервировать рабочее место для пострадавшей женщины.

Обязательное страхование от несчастных случаев на работе

В дополнение к взносам на социальное страхование работодатель должен также платить за обязательное страхование от несчастных случаев на работе, находящееся в ведении государственного фонда социального страхования. Ставки от 0,2% до 8,5% в зависимости от характера работы. Для офисных работников ставка обычно составляет 0,2%. Заработная плата любых групп сотрудников, включая иностранцев и высококвалифицированных специалистов, подлежит налогообложению в рамках данного вида социальных отчислений.

Ставки от 0,2% до 8,5% в зависимости от характера работы. Для офисных работников ставка обычно составляет 0,2%. Заработная плата любых групп сотрудников, включая иностранцев и высококвалифицированных специалистов, подлежит налогообложению в рамках данного вида социальных отчислений.

Добровольное медицинское страхование

В дополнение к обязательному социальному страхованию работодатели часто берут добровольное страхование для дополнительной защиты здоровья, в основном для посещения частных клиник. Страхование путешествий также может быть оформлено для соответствующей категории сотрудников.

Ежегодный отпуск

Ежегодный отпуск предоставляется на 28 календарных дней (включая субботу и воскресенье). Это за счет работодателя.

Как компании могут вести расчет заработной платы

Компании могут нанять отдельного сотрудника для расчета заработной платы и других выплат (а также для подготовки и представления отчетов в органы власти) или выбрать аутсорсинговую фирму, которая предоставляет услуги по расчету заработной платы в России.

Вы можете найти более подробную информацию о российском налоговом и трудовом законодательстве в наших бизнес-справочниках

Наши контакты

Корпоративный налог в России

Российская налоговая система основана на налоговом кодексе , включенном в три этапа. Налоговый кодекс представляет собой сложную структуру, содержащую положения о федеральных, региональных и местных налогах , применяемых к физическим и юридическим лицам. Корпоративный налог в основном основан на высоких ставках, применяемых к российским компаниям в нефтяном и газовом секторах.Эти ставки не указаны в Налоговом кодексе , но они устанавливаются правительством России.

Кто несет ответственность за уплату корпоративного налога в России?

Как отечественные, так и иностранные компании облагаются корпоративным налогом в России . Иностранные компании будут платить корпоративный налог только в том случае, если у них есть постоянные представительства или правление и если они получают какие-либо доходы из источников, установленных в России.

Иностранные компании будут платить корпоративный налог только в том случае, если у них есть постоянные представительства или правление и если они получают какие-либо доходы из источников, установленных в России.

Российские компании будут облагаться налогом на свою прибыль по всему миру. и до 2012 года каждая компания в группе облагалась налогом индивидуально.Теперь закон разрешает создание налоговых групп , что означает, что конгломерат компаний с долей собственности не менее 90% сможет подать заявку на получение консолидированной налоговой декларации . Однако консолидированный доход применяется только при соблюдении некоторых условий.

Иностранные компании с постоянным представительством в России, такие как представительства, филиалы, подразделения или агентства, будут платить корпоративного налога на свои доходы, полученные в России .

Ставки корпоративного налога в России

С 24% ставки, применявшейся к корпорациям в Россия в 2008 году, корпоративный налог снизился до 20%, из которых 2% идут в бюджет, а остальная часть 18% достается региональным властям. Региональные власти вправе снизить эту ставку не более чем на 4%. На прирост капитала в России также применяется ставка налога 20% . Филиалы иностранных компаний не облагаются налогом при перечислении доходов материнским компаниям.

Региональные власти вправе снизить эту ставку не более чем на 4%. На прирост капитала в России также применяется ставка налога 20% . Филиалы иностранных компаний не облагаются налогом при перечислении доходов материнским компаниям.

Вы можете рассчитывать на наших российских юристов , если вам нужна помощь в регистрации иностранной компании для уплаты НДС .

Какие еще налоги платят компании в России?

С компаний в России будут взиматься другие удерживаемые налоги как часть корпоративного налога . Дивиденды будут облагаться налогом с 9% для российских компаний и 15%, если дивиденды получают иностранные компании, с иностранных компаний, которые происходят из стран, у которых нет налогового соглашения , подписанного с Россией , будут взиматься 20%. Ставка налога на проценты и роялти .

Компании также должны уплатить социальных взносов в размере 30% для доходов до 567 000 рублей и 10% больше, если доходы превышают эту сумму. Взносы 0.От 2% до 8,9% также должны выплачиваться взносы за травмы и профессиональные заболевания.

Взносы 0.От 2% до 8,9% также должны выплачиваться взносы за травмы и профессиональные заболевания.

Наши российские юристы могут предоставить вам последние положения налогового кодекса . Вы также можете связаться с нами для получения подробной информации о Торговом кодексе в России .

Что такое расчет заработной платы? Руководство по расчету заработной платы за 2020 год

При участии Кена Бойда

Заработная плата — это бизнес-процесс оплаты труда сотрудников.Текущий расчет заработной платы состоит из расчета заработка сотрудников и вычета федеральных налогов и налогов штата. Термин «Расчет заработной платы» также может относиться к:

- Финансовая отчетность сотрудников компании.

- Распределение зарплаты сотрудников.

- Годовые отчеты о заработной плате сотрудников.

Начисление заработной платы может быть самыми большими накладными расходами для бизнеса. И процесс расчета заработной платы сложен. Но понимание каждого компонента заработной платы может помочь вам лучше понять финансы вашего бизнеса.И это может помочь обеспечить соблюдение федерального и государственного налогового и трудового законодательства.

Этапы оформления заработной платы

1. Собрать данные

Когда вы нанимаете нового сотрудника, вам необходимо собрать информацию о его заработной плате в форме W-4. Работодатели должны удерживать суммы федеральных налогов и налогов штата и могут удерживать деньги для выплаты вознаграждений работникам.

2. Рассчитать чистую заработную плату

Чистая заработная плата работника — это их валовая заработная плата за вычетом налоговых удержаний и выплат.Вы также рассчитаете удержание налогов по программе Medicare, налогов на социальное обеспечение и любых применимых местных налогов.

3. Выпустить платежи

Вы должны выплатить чистую заработную плату сотруднику посредством прямого депозита или выписав бумажный чек.

4. Отчет о налогах

Вы должны подать налоговую декларацию для удержания федеральных налогов и налогов штата в IRS и налоговый департамент штата. Вы сообщаете другим организациям пенсионные взносы, выплаты штата по безработице, налоги на программу Medicare и налоги на социальное обеспечение.

5. Удержание и уплата налогов

Вы должны направлять все налоговые платежи и выплаты в налоговые органы, пенсионные компании и другие организации, предоставляющие льготы.

Основные компоненты фонда заработной платы

В процессе расчета заработной платы много компонентов. Мы разделили каждый компонент на три категории: информация о сотрудниках, оклады и заработная плата, а также отчисления.

1. Информация о сотрудниках

Прежде чем платить сотрудникам, они должны предоставить вам некоторую информацию. Во-первых, им нужно заполнить форму W-4. Все сотрудники должны заполнить эту форму, как только вы их наняли. W-4 предоставляет информацию об удержании федерального подоходного налога с работника. Он также включает личную информацию сотрудника, такую как его имя, адрес и номер социального страхования. Вся эта информация поможет вам обрабатывать зарплату и распределять зарплаты сотрудников. IRS рекомендует работникам ежегодно пересматривать свои удержания.

Во-первых, им нужно заполнить форму W-4. Все сотрудники должны заполнить эту форму, как только вы их наняли. W-4 предоставляет информацию об удержании федерального подоходного налога с работника. Он также включает личную информацию сотрудника, такую как его имя, адрес и номер социального страхования. Вся эта информация поможет вам обрабатывать зарплату и распределять зарплаты сотрудников. IRS рекомендует работникам ежегодно пересматривать свои удержания.

2. Заработная плата

Вторая категория — это заработная плата работника.Либо вы платите сотруднику годовой оклад или почасовую оплату. Наемные сотрудники зарабатывают фиксированную сумму за период оплаты. Наемные работники или сотрудники с почасовой оплатой получают почасовую оплату. В квитанции о заработной плате сотрудника может быть указана его валовая заработная плата, отработанное время, оплата сверхурочной работы, взносы и компенсации, дополнительный доход и чистая заработная плата.

Заработная плата брутто

Заработная плата брутто — это общая сумма в долларах, которую вы платите работнику до вычета вычетов. Заработная плата брутто — это то, что работник делает «до налогообложения» или «до налогообложения».”

Рабочее время

Время сотрудника — это количество часов, отработанных сотрудником в период оплаты. Большинству предприятий требуется почасовая оплата сотрудников для учета времени. Однако некоторые наемные сотрудники могут также отслеживать время, если они получают сверхурочную работу.

Сверхурочная работа

Большинство сотрудников, не освобожденных от налогов, имеют право на сверхурочную работу, как указано в Законе о справедливых трудовых стандартах (FLSA). FLSA устанавливает, что ставка сверхурочной оплаты для неплатежеспособного сотрудника — это его обычная ставка заработной платы, умноженная на 1.5. Ставка сверхурочной оплаты применяется к часам, в течение которых свободный работник работает более 40 часов в рабочую неделю. Другой распространенный термин сверхурочной работы — «полтора времени». Обычно сотрудники, освобожденные от уплаты налогов, не получают сверхурочных. Освобожденные сотрудники включают всех, кто зарабатывает более 684 долларов в неделю или 35 568 долларов в год. Министерство труда США (DOL) обеспечивает соблюдение закона FLSA. Трудовое законодательство вашего штата может определять ставки оплаты сверхурочных и требования к вашей рабочей силе.

Взносы и компенсации

Льготы — это взносы, которые вы можете предоставить своим сотрудникам.Наиболее распространенные виды пособий включают медицинское страхование, пенсионные планы и оплачиваемый отпуск. Однако вы должны вычесть из заработной платы сотрудника многие наиболее распространенные выплаты. После подачи документации работник имеет право на возмещение удержанных сумм.

Примером страхового взноса является возмещение расходов по страхованию здоровья за прохождение ежегодного обследования. Другой пример — возмещение расходов на образование, при котором вы можете компенсировать сотруднику посещение занятий, связанных с его работой, или получение степени колледжа.

Дополнительный доход (чаевые, комиссии и бонусы)

Дополнительный доход может применяться к обслуживающим работникам, продавцам и всем, кто имеет право на получение бонусов. Наиболее распространенные виды дополнительного дохода включают чаевые, комиссионные, полученные от продаж, и бонусы. Местные и государственные законы могут облагать налогом некоторые формы дополнительной компенсации по более высокой ставке.

Чаевые — это уникальный вид дополнительного дохода. В зависимости от законов вашего штата о минимальной заработной плате чаевые могут вносить вклад в общую почасовую оплату работника.Сотрудники должны зарабатывать более 30 долларов в месяц в виде чаевых, чтобы чаевые повлияли на их размер заработной платы, сообщает FLSA. Кроме того, чаевые и заработная плата сотрудников не должны опускаться ниже минимальной заработной платы. Минимальная заработная плата в штате может отличаться от федеральной минимальной заработной платы, которая составляет 7,25 доллара в час. Федеральная минимальная заработная плата для сотрудников, получающих чаевые, составляет 2,13 доллара в час плюс 7,25 доллара в час.

Чистая зарплата

После вычета всех удержаний оставшаяся сумма является чистой оплатой труда сотрудника. Это также называется «оплата на дом».«Чистая зарплата — это сумма, которую сотрудники получают в день зарплаты.

3. Вычеты

Вычеты — это любая сумма, вычтенная из зарплаты сотрудника для уплаты налогов или других целей. Обычные вычеты включают налоги на заработную плату, удержания из заработной платы, дополнительные выплаты из заработной платы и льготы.

Налоги на заработную плату

Налоги с заработной платы являются наиболее распространенным вычетом. Вы удерживаете эти налоги из валовой заработной платы сотрудника. Налоги на заработную плату относятся к налогам на социальное обеспечение и медицинское обслуживание. «Налог FICA» — еще один общий термин для этих налогов.

FICA — это Закон о федеральных страховых взносах, который установил налог на социальное обеспечение. Ставка налога FICA составляет 7,65%. Ставка индивидуального налога на социальное обеспечение составляет 6,2%, а ставка налога на медицинское обслуживание — 1,45%.

Удержания из заработной платы

Эти вычеты относятся к налогам на прибыль и по безработице. W-4 сотрудника определяет, сколько вы должны удерживать для уплаты федерального подоходного налога. И подоходный налог, и налог по безработице будут варьироваться в зависимости от вашего местоположения. Существуют ставки налога на прибыль на федеральном уровне, уровне штата, а иногда и на местном уровне.Федеральные законы и законы штата определяют ставки налога на безработицу.

Предметы заработной платы

Удержание из заработной платы не является обычным вычетом. Сотрудники, получившие взыскание заработной платы, делают это по постановлению суда по кредитному или гражданскому делу.

Типы возрастных украшений включают

- Выплаты по кредитам, медицинским счетам или личным займам

- Выплаты по потребительскому долгу или банкротству.

- Выплата алиментов или алиментов.

- Выплаты по федеральной студенческой ссуде.

Сумма удержания будет зависеть от решения суда. Федеральный закон устанавливает контрольные показатели удержания заработной платы на основе общего заработка работника. Законы штатов относительно удержания заработной платы различаются.

Льготные отчисления

Вычеты из пособий могут включать расходы на медицинское страхование, взносы 401 (k), страхование жизни или другие дополнительные выплаты. В отличие от взносов на пособия, эти пособия оплачиваются сотрудниками в обмен на услугу или страховое покрытие.

Обычно работодатели и служащие оплачивают часть ежемесячной стоимости медицинского страхования.Пенсионные планы часто включают процент от дохода сотрудника и помещают его на пенсионный счет от его имени.

Льготы, которые вы получаете до вычета налогов, называются «отложенными налогами». 401 (k) является распространенным примером, поскольку сотрудники будут платить налоги всякий раз, когда они снимают средства. Другие льготы облагаются налогом, например, Roth 401 (k). Вы удаляете налогооблагаемые льготы из общей заработной платы сотрудника после вычета налогов. Ознакомьтесь с местными, государственными и федеральными законами о налоговых льготах, чтобы убедиться, что ваш бизнес соответствует требованиям.

Как рассчитать заработную плату

Несмотря на то, что расчет заработной платы включает множество компонентов, не все они применимы к вашему бизнесу. Имейте в виду, что ваш бизнес и местное законодательство могут повлиять на расчет заработной платы.

1. Рассчитайте валовую заработную плату своего сотрудника

Вы можете определить валовую заработную плату сотрудника, используя его ставку заработной платы и запланированные периоды оплаты. Большинство предприятий будут платить сотрудникам по графику. Чаще всего выплачиваются еженедельные, двухнедельные или ежемесячные периоды.

Для расчета почасовой оплаты брутто наемного работника умножьте количество часов, отработанных в период оплаты труда, на их почасовую ставку. Формула следующая:

Почасовая ставка x общее количество часов, отработанных в период оплаты = заработная плата брутто

Давайте посмотрим на пример. Допустим, сотрудник зарабатывает 15 долларов в час. Их работодатель платит им каждые две недели. Сотрудник работал 35 часов в первую неделю и 30 часов во вторую неделю, в общей сложности 65 часов за период оплаты. Таким образом, валовая заработная плата сотрудника составляет 975 долларов.

Для расчета валовой заработной платы наемного работника разделите его годовой оклад на количество периодов выплаты заработной платы в году. Формула следующая:

Годовая зарплата / количество расчетных периодов в году = заработная плата брутто

Давайте посмотрим на пример. Сотрудник зарабатывает 60 000 долларов в год. Их компания платит сотрудникам каждые две недели в общей сложности 26 расчетных периодов. Таким образом, валовая заработная плата сотрудника составляет 2 307,69 доллара.

2. Сделайте вычеты до налогообложения

После определения заработной платы брутто необходимо вычесть вычеты.Это налоговые вычеты, но могут применяться и другие вычеты до налогообложения.

Некоторые общие вычеты до налогообложения включают:

- 401 (k) и некоторые пенсионные планы.

- Планы медицинского страхования.

- Взносы на сберегательный счет здоровья (HSA) или гибкий расходный счет (FSA).

- Некоторые планы страхования жизни.

3. Вычесть налоги (FICA, налог на безработицу и подоходный налог)

После того, как вы сделаете вычеты до налогообложения, оставшаяся зарплата облагается налогом.Ставка налога FICA составляет 7,65%, то есть 1,45% для Medicare и 6,20% для налогов на социальное обеспечение. Другие налоговые ставки будут определяться федеральными, государственными или местными законами и выбором вашего сотрудника W-4.

Рассчитайте федеральный подоходный налог с помощью налоговых таблиц IRS. Чаще всего вы будете платить федеральные налоги при уплате налогов на социальное обеспечение и медицинскую помощь. И вы будете сообщать обо всех платежах, используя форму IRS 941.

Вычтите налог FICA в размере 7,65% из общей заработной платы работника. Ваш бизнес должен соответствовать взносам каждого сотрудника, и эти выплаты относятся к расходам компании.Компания вносит взносы как сотрудника, так и компании в систему социального обеспечения и медицинской помощи.

Например, предположим, что сотрудник заработал 1120 долларов брутто за последний платежный период. Чтобы рассчитать отчисления сотрудника в фонд социального страхования, умножьте 1120 долларов на 0,062 и получите 69,44 доллара. Чтобы рассчитать налоговые отчисления сотрудника в Medicare, умножьте 1120 долларов на 0,0145 и получите 16,24 доллара. В целом, налоговые отчисления сотрудника FICA составляют 85,68 долларов за период оплаты, который должен соответствовать их работодателю.В этом случае работодатель должен выплатить 171,36 доллара в IRS. Половина — это прямые расходы компании. Вы удерживаете вторую половину из зарплаты сотрудника.

Работодатели не удерживают подоходный налог, но они платят федеральный налог по безработице. Вы можете определить размер федерального подоходного налога, который должны платить ваши сотрудники, с помощью помощника IRS по удержанию подоходного налога.

4. Сделать добровольные вычеты

После того, как вы сделаете для сотрудника вычеты до налогообложения и налоги, следующим шагом будет выполнение любых других вычетов после уплаты налогов из оставшейся заработной платы.Сюда могут входить:

- Вклады Roth 401 (k).

- Некоторые планы страхования жизни.

- Некоторые планы долгосрочного страхования по инвалидности.

- Изъятие заработной платы.

- Профсоюзные взносы.

5. Определить чистую прибыль сотрудника

После всех налогов и отчислений оставшаяся сумма представляет собой чистую прибыль работника. Чистая прибыль — это сумма, которую сотрудник заберет домой в день зарплаты.

Лучшие практики расчета заработной платы

1.Знайте даты подачи налоговой декларации

Вы должны ежеквартально подавать федеральный налог на заработную плату. Другие сроки уплаты налогов будут зависеть от законов штата и местных законов. В IRS есть список важных налоговых сроков и форм для малого бизнеса и самозанятых лиц. Создавайте для себя напоминания о подаче налоговых деклараций в течение года. Несоблюдение срока уплаты налогов может привести к дополнительным расходам. IRS рекомендует подавать налоговую декларацию за просрочку как можно скорее, чтобы избежать возможных штрафов или пени.

2. Избегайте включения фрилансеров и независимых подрядчиков в процесс расчета заработной платы

Как правило, расчет заработной платы применяется только к оплачиваемым сотрудникам.При обработке платежной ведомости налоговая нагрузка равномерно распределяется между работодателем и работником. Однако независимые подрядчики и фрилансеры несут ответственность за уплату всех своих налогов и льгот.

Как компания, платящая фрилансеру или подрядчику, вы приобретаете их услуги. Включение подрядчиков и фрилансеров в процесс расчета заработной платы может усложнить ваши записи. Вместо этого указывайте платежи подрядчика или фрилансера как коммерческие расходы.

3. Вести точный учет заработной платы

Всегда ведите подробный учет процесса расчета заработной платы и зарплат сотрудников.Точное ведение документации может защитить ваш бизнес в случае налоговой проверки, судебных исков DOL, FLSA или других трудовых исков. IRS требует, чтобы компании вели налоговую отчетность сотрудников не менее четырех лет.

В противном случае, согласно FLSA, работодатели должны вести 14 основных записей о каждом работнике, не освобожденном от налогов. Работодатели должны хранить эти записи не менее трех лет.

- Юридическое имя сотрудника и номер социального страхования

- Адрес и почтовый индекс сотрудника

- Дата рождения и пол сотрудника

- Род занятий сотрудника

- Время и день недели, когда начинается рабочая неделя сотрудника

- Часы работы каждый день

- Общее количество часов, отработанных за каждую рабочую неделю

- Основа оплаты труда (почасовая или недельная ставка, комиссия, на основе услуг или заработная плата)

- Обычная почасовая оплата

- Общий дневной или еженедельный прямой заработок

- Общий заработок за сверхурочную работу за рабочую неделю

- Все удержания из заработной платы работника

- Общая заработная плата (валовая и чистая), выплачиваемая за каждый платежный период

- Даты выплаты и даты периода выплаты

4.Понять, как классифицировать сотрудников

Вы можете классифицировать рабочих как служащих или подрядчиков. Кроме того, вы можете классифицировать сотрудников как освобожденных или не освобожденных от уплаты налогов. Очень важно правильно классифицировать сотрудников и независимые контракты. Правильная классификация сотрудника поможет защитить ваш бизнес в случае аудита или судебного процесса.

Каждому из сотрудников и подрядчиков требуются разные налоговые формы. Чтобы определить классификацию, IRS разбивает отношения между работодателем и работником на три категории: поведенческий контроль, финансовый контроль и отношения.

DOL также определяет классификацию сотрудников и подрядчиков. Сотрудники имеют право на определенные льготы работодателя и положения FLSA. Независимых подрядчиков нет. DOL разъясняет отношения между работодателем и работником в отношении выполняемой работы.

Возможно, вам придется заплатить налоговую задолженность по найму в IRS, если вы ошибочно классифицируете сотрудника как подрядчика. Для DOL неправильная классификация сотрудника как подрядчика может привести к судебному разбирательству. Законы штата, например, в Калифорнии, также могут влиять на классификацию сотрудников по сравнению с подрядчиками.

DOL устанавливает классификации освобожденных или не освобожденных от налогов сотрудников. Освобожденные сотрудники не имеют права на сверхурочные работы FLSA. Неуплачиваемые сотрудники имеют право на получение сверхурочных по закону FLSA. Неправильная классификация работника, не освобожденного от уплаты налогов, может привести к судебному иску, так как работник будет иметь право на сверхурочную работу. Если у вас есть вопросы по классификации ваших сотрудников, подумайте о том, чтобы обратиться к юристу или бухгалтеру.

Способы расчета заработной платы

Теперь, когда вы понимаете некоторые тонкости расчета заработной платы, пора приступить к ее расчету.Вы можете запустить расчет заработной платы вручную, передать ее бухгалтеру или воспользоваться услугами поставщика услуг расчета заработной платы.

1. Расчет заработной платы вручную

Ручной расчет заработной платы своими руками — это обычный выбор для многих малых предприятий. Но этот процесс может занять много времени. Вам придется все рассчитывать вручную, вести учет и подавать налоги. Расчет заработной платы сложен, а ошибки могут дорого обойтись. Расчет заработной платы вручную может быть не лучшим долгосрочным решением.

2. Расчет заработной платы на стороне

Вы можете поручить расчет заработной платы бухгалтеру или бухгалтерской фирме.Плата за ведение платежной ведомости может высвободить часть вашего времени. Кроме того, бухгалтеры хорошо осведомлены, поэтому вы можете расслабиться, зная, что на вашей стороне есть эксперты. Имейте в виду, что аутсорсинг расчета заработной платы или наем штатного бухгалтера может быть дорогостоящим.

3. Программа расчета заработной платы

В некоторых случаях программное обеспечение для расчета заработной платы дешевле, чем наем бухгалтера, и может помочь вам сэкономить время при обработке расчета. Правильное программное обеспечение для расчета заработной платы позволит вам получать доступ и запускать расчет заработной платы из любого места.Другие преимущества программного обеспечения для расчета заработной платы:

- Оцифрованные ведомости заработной платы и автоматизированный учет.

- Автоматические налоговые вычеты и оповещения о датах подачи документов.

- Автоматические расчеты заработной платы и оповещения о днях выплаты жалованья.

Как коронавирус (Covid-19) повлиял на заработную плату

Коронавирус затронул многие предприятия и, возможно, также повлиял на ваш процесс расчета заработной платы. Правительство предложило несколько способов помощи малому бизнесу.Наиболее значительная помощь была оказана в Законе о помощи, чрезвычайной помощи и экономической безопасности в связи с коронавирусом (CARES) и Законе о реагировании на коронавирус в первую очередь для семей (FFCRA).

Если вы сохранили сотрудников из-за коронавируса, вы можете иметь право на получение кредита на удержание сотрудников от IRS. Этот кредит представляет собой возвращаемый налоговый кредит против определенных налогов на трудоустройство в размере до 50% квалифицированной заработной платы. Кроме того, IRS откладывает некоторые налоговые платежи для предприятий.

Закон CARES учредил Программу защиты зарплаты.Эта кредитная программа предлагает малым предприятиям и другим правомочным организациям доступ к безнадежной ссуде через Администрацию малого бизнеса. Кредиты предназначены для того, чтобы помочь малому бизнесу поддерживать зарплату в условиях коронавируса. Кредиторы определяют суммы ссуды из восьминедельной ведомости заработной платы, умноженной на 2,5, для использования в покрытии приемлемых расходов.

FFCRA создало две новые формы отпуска по болезни, которые соответствующие компании должны предоставлять своим сотрудникам. Первый — это Закон об экстренном оплачиваемом отпуске по болезни, который касается оплачиваемых отпусков по болезни в связи с заболеваниями, связанными с COVID-19, для сотрудников и членов их семей.Между тем, Закон об экстренном отпуске по семейным обстоятельствам и расширении отпуска по болезни временно расширил существующий Закон об отпуске по семейным обстоятельствам и отпуске по болезни.

Расчет заработной платы

Расчет заработной платы может быть сложным и трудоемким, но вам не обязательно делать это в одиночку. Независимо от того, как вы ведете расчет заработной платы, понимание основ может помочь вам отслеживать финансы бизнеса. И хотя рабочая сила может быть самой большой статьей расходов любого бизнеса, правильное ведение заработной платы необходимо для здоровья и успеха вашего малого бизнеса.

Закон о гибкости программы защиты заработной платы («Закон о гибкости ГЧП») был подписан 5 июня 2020 года. Закон о гибкости ГЧП расширяет доступность ссуд в рамках Программы защиты чеков по заработной плате (ГЧП) и регулирует определенные правила, применимые к ссудам ГЧП. . Ознакомьтесь с последними инструкциями Управления малого бизнеса и Министерства финансов США , чтобы узнать текущие правила программы и их применимость к вашей конкретной ситуации.

Учитывая большой спрос на дополнительные утвержденные средства Программы защиты зарплаты, не каждый квалифицированный кандидат Программы защиты зарплаты получит ссуду. Описанное финансирование предоставляется предприятиям, расположенным в Соединенных Штатах Америки, и недоступно в других регионах.

Это содержимое предназначено только для информационных целей и не должно рассматриваться как юридическая, бухгалтерская или налоговая консультация или замена для получения такой консультации, характерной для вашего бизнеса.Может применяться дополнительная информация и исключения. Применимые законы могут различаться в зависимости от штата или местности. Не дается никаких гарантий того, что информация является исчерпывающей по своему охвату или подходит для работы с конкретной ситуацией клиента. Intuit Inc. не несет ответственности за обновление или изменение любой информации, представленной здесь. Соответственно, на предоставленную информацию не следует полагаться как на замену независимому исследованию. Intuit Inc. не гарантирует, что материалы, содержащиеся в данном документе, будут по-прежнему точными или что они будут полностью свободны от ошибок при публикации.Читатели должны проверить утверждения, прежде чем полагаться на них.

Мы предоставляем сторонние ссылки только для удобства и в информационных целях. Intuit не поддерживает и не одобряет эти продукты и услуги, а также мнения этих корпораций, организаций или отдельных лиц. Intuit не несет ответственности за точность, законность или содержание этих сайтов.

Что такое платежная ведомость? | Определение

Если в вашей компании есть сотрудники, вам нужно будет платить им через платежную ведомость.Расчет заработной платы — это процесс и система выплаты вашим сотрудникам за каждый платежный период. Обычно существует три основных части расчета заработной платы: ведение учета сотрудников, расчет зарплаты каждого сотрудника и выдача расчетных чеков.

Расчет заработной платы и льгот с Gusto

Мы рассмотрим каждый из этих компонентов более подробно ниже.

1. Ведение учета заработной платы сотрудников

Хорошо хранимые записи сотрудников имеют решающее значение для точной выплаты вашим сотрудникам того, что им причитается.Вам нужно вести подробный учет заработной платы или почасовой оплаты вашего сотрудника, а также продолжительности его работы. Точнее обязательно отслеживать:

Вся эта информация является ключевой для следующего шага: расчета суммы долга.

2. Расчет зарплаты каждого сотрудника для расчета заработной платы

СвязанныйQ: Что такое форма 941 и как ее заполнить?

Финансы и налогиПосле того, как вы узнаете, сколько ваши сотрудники проработали в течение платежного периода, следует вычислить их фактическую зарплату за этот платежный период.Ознакомьтесь с этой статьей о том, как рассчитать зарплату по формуле, которую вам нужно использовать для этого.

Расчет зарплаты сотрудника обычно включает вычитание:

- Удержание подоходного налога на федеральном уровне, уровне штата или на местном уровне, который зависит от того, сколько надбавок они выбрали в своей форме W-4.

- Любые взносы работодателя, такие как 401 (k) работника или полис медицинского страхования;

- Любые взносы сотрудников, например, в полис медицинского страхования;

- И любые другие местные или применимые налоги.

Важное примечание: помните, в каком штате работают ваши сотрудники. Если они работают в другом штате, вам придется удерживать все применимые налоги из штата, в котором они проживают, а не из того, где находится ваша работа.

Влюбитесь в современный фонд заработной платы

3. Выдача зарплатных чеков: последний этап расчета заработной платы

Last up фактически выписывает им зарплату или вносит деньги на их банковские счета в электронном виде, если вы используете прямой депозит.Чеки заработной платы или выплаты обычно выдаются сотрудникам в день выплаты жалованья, и эта дата зависит от используемого вами графика выплат.

Это завершает три основных компонента платежной ведомости. Теперь управление и ведение платежной ведомости — это сложно, поэтому лучше всего, чтобы CPA или автоматизированная система расчета заработной платы выполняла все за вас, чтобы избежать ошибок.

вычетов до налогообложения против удержаний после уплаты налогов

Вычеты из заработной платы — это деньги, снимаемые с зарплаты сотрудника для уплаты налогов, льгот или других сборов.

Существует три основных типа удержаний из заработной платы:

- Отчисления и отчисления до налогообложения

- Местные налоги, налоги штата и федеральные налоги

- Отчисления и взносы после уплаты налогов

Вот краткое описание различных типов удержаний из заработной платы и их работы:

Расчет заработной платы и льгот с Gusto

1. Вычеты до налогообложения

Вычет до налогообложения — это сумма, которая вычитается из валовой заработной платы вашего сотрудника до того, как с его зарплаты будут удержаны какие-либо налоги.

Вычеты до налогообложения уменьшают налогооблагаемый доход сотрудника, что означает, что он, скорее всего, будет должен меньше подоходного налога и / или налога FICA (который включает социальное обеспечение и медицинское обслуживание).

Вычеты до налогообложения также могут снизить налоги, уплачиваемые работодателем, такие как FUTA (Федеральный налог на безработицу), FICA и SUI.

Не все вычеты до налогообложения одинаковы. Некоторые вычеты считаются до налогообложения для всех налогов, в то время как другие могут потребовать удержания определенных налогов.

Общие вычеты / взносы до налогообложения включают:

- Пенсионные фонды .Взносы в некоторые пенсионные фонды, такие как традиционный 401 (k), могут быть вычетом до вычета налогов.

- Медицинское страхование . Медицинские льготы, такие как страхование здоровья или планы FSA или HSA, могут допускать вычеты до вычета налогов. Если ваш сотрудник оплачивает медицинское страхование через план медицинского страхования, предлагаемый вашей компанией, то эти взносы могут быть до налогообложения.

- Коммунальные услуги . Некоторые льготы пригородных поездов имеют право на вычеты до вычета налогов в пределах определенных ограничений.

2. Удерживаемые налоги с работников

СвязанныеСтратегии движения денежных средств, которые помогли этому индивидуальному бизнесу заработать 1,8 миллиона долларов за один год

Финансы и налогиФедеральные налоги, налоги штата и некоторые местные налоги удерживаются из заработной платы сотрудника при каждой зарплате. Сюда могут входить:

- Государственный подоходный налог (в штатах с подоходным налогом)

- Любые применимые местные налоги на уровне города, округа или муниципалитета

- Доля работника в FICA (налоги на медицинское обслуживание и социальное обеспечение)

Влюбитесь в современный расчет заработной платы

3.Отчисления после налогообложения

Удержание после уплаты налогов — это деньги, которые вычитаются из зарплаты вашего сотрудника после удержания всех применимых налогов.

Общие посленалоговые вычеты включают:

- Пенсионные фонды . Некоторые пенсионные фонды работают после уплаты налогов, например, Roth 401 (k).

- Заработная плата г аршинства . Если в отношении вашего сотрудника наложены аресты по решению суда, то эти средства будут удалены после удержания налогов.

Пример того, где вычеты из заработной платы отображаются в чеках, смотрите видео ниже:

Помните, что вам не нужно вычислять всю эту информацию самостоятельно. Подсчет зарплаты может оказаться непростым делом, поэтому всегда лучше проконсультироваться с CPA или обратиться к поставщику платежных ведомостей, чтобы убедиться, что все списываются правильно.

Руководство для работодателей — Вычеты из заработной платы и переводы

T4001 (E) Ред.20

Наши публикации и персональная переписка доступны в формате Брайля, крупным шрифтом, электронным текстом или в формате MP3 для людей с нарушениями зрения.Для получения дополнительной информации перейдите в раздел «О нескольких форматах» или позвоните по телефону 1-800-959-5525 .

Французская версия руководства Est intitulée Guide de l’employeur — Les retenues sur la paie et les versements.

Это руководство для вас?

Используйте это руководство, если вы один из следующих:

- работодатель

- доверенное лицо

- Плательщик иных сумм, связанных с трудоустройством

- исполнитель наследственного дела, ликвидатор, администратор или корпоративный директор

Для получения информации о парикмахерах и парикмахерах, водителях такси и других транспортных средствах, перевозящих пассажиров, см. Парикмахеры и парикмахеры, водители такси и водители других транспортных средств, перевозящих пассажиров.

Не используйте это руководство, если вы работаете не по найму и нуждаетесь в страховом покрытии Канадского пенсионного плана (CPP) или страхования занятости (EI). Вместо этого см. Федеральное руководство по подоходному налогу.

Что нового?

Улучшение пенсионного плана Канады

Канадский пенсионный план повышается через 7 лет поэтапного внедрения, начиная с 1 января 2019 года. Ставка взноса CPP на 2020 год составляет 5.25%. Для получения дополнительной информации см. Ставка взноса и максимальная ставка CPP.

10% временная субсидия к заработной плате для работодателей

В ответ на Covid-19 были приняты определенные меры по подоходному налогу, чтобы облегчить работу работодателей. 10% временная субсидия к заработной плате (TWS) является одной из этих мер, которая позволит имеющим на то право работодателям уменьшить сумму удержаний из заработной платы, которые должны быть переведены в Налоговое управление Канады. Субсидия составляет 10% от вознаграждения, выплаченного вами с 18 марта по 19 июня 2020 г., до 1375 долларов США на каждого имеющего на это право сотрудника.Максимальная сумма составляет 25 000 долларов США на каждого подходящего работодателя. Для получения дополнительной информации о TWS перейдите к 10% временной субсидии для работодателей.

Сроки перевода

В главе 8 вы найдете дополнительную информацию о переводе удержаний из заработной платы, в том числе о различных типах плательщиков и сроках платежа, о том, как сделать денежный перевод, и о формах для использования.

Когда срок платежа приходится на субботу, воскресенье или государственный праздник, признанный налоговым агентством Канады (CRA), мы считаем ваш платеж своевременным, если мы получим его на следующий рабочий день.Список государственных праздников см. В разделе «Праздники».

Просмотреть требования к переводу

Вы можете просмотреть свои требования к денежным переводам одним из следующих способов:

| Типы отправителей | AMWA Сноска 1 | Срок погашения |

|---|---|---|

| Регулярный отправитель | Менее 25 000 долл. США | Мы должны получить ваши удержания в размере не позднее 15 числа месяца, следующего за месяцем, в котором вы заплатили своим сотрудникам. |

| Ежеквартальный переводчик | Менее 1000 долларов Сноска 2 и менее 3000 долларов | Если вы имеете право на ежеквартальный перевод, мы должны получить ваших удержаний не позднее 15 числа месяца, следующего сразу после окончания каждого квартала. Кварталы:

|

| Порог ускоренного перевода 1 | от 25 000 до 99 999,99 долл. США | Мы должны до получить ваших вычетов к следующим датам:

|

| Порог ускоренного перевода 2 | 100 000 долл. США или больше | Вы должны перевести свои удержания через канадское финансовое учреждение, чтобы мы получили их в течение трех рабочих дней, следующих за последним днем следующих платежных периодов:

|

Глава 1 — Общая информация

Вам нужно зарегистрировать счет в программе расчета заработной платы?

Вам необходимо зарегистрироваться для получения учетной записи в программе расчета заработной платы, если вы соответствуете любому из следующих условий:

- Заработная плата или заработная плата

- чаевые или чаевые

- выплата бонусов или отпускных

- предоставлять сотрудникам льготы или надбавки

- необходимо отчитываться, вычитать и переводить суммы из других видов вознаграждения (например, пенсия или пенсия по выслуге лет)

Если вам нужна учетная запись программы расчета заработной платы и у вас уже есть бизнес-номер (BN), вам нужно только добавить учетную запись программы расчета заработной платы к существующим BN .Если у вас нет BN, вы должны попросить его и зарегистрировать учетную запись программы расчета заработной платы до даты, когда наступит срок вашего первого перевода.

Для получения дополнительной информации о счетах BN, и CRA или для онлайн-регистрации перейдите в раздел «Регистрация бизнес-номера».

Вычеты из заработной платы могут быть сложными. Если у вас возникли проблемы с ними, перейдите в Расчетную ведомость или позвоните по номеру 1-800-959-5525 .

Контакты и официальные представители

Как владелец бизнеса, партнер, директор, попечитель или должностное лицо предприятия, вы можете уполномочить представителей, включая ваших сотрудников, бухгалтера, бухгалтера, юриста, поставщика платежных ведомостей или фирму, действовать от вашего имени.

Вы можете уполномочить представителя (в том числе сотрудника), отправив запрос на авторизацию через Интернет через Представительство клиента.

Представители могут получить доступ к большинству услуг, предлагаемых в учетной записи My Business Account, через Представительство клиента.

Работа в Квебеке

Если служащий должен явиться на место вашей работы в Квебеке или вы платите ему по месту работы в Квебеке, применяются другие правила и обязанности работодателя.

Правительство провинции Квебек управляет своим собственным провинциальным пенсионным планом, который называется Пенсионным планом Квебека (QPP), собственным провинциальным подоходным налогом и планом страхования родителей Квебека (QPIP), который также называется Провинциальным планом страхования родителей (PPIP).

Работодатели, у которых есть сотрудники в Квебеке, должны вычесть взносы в размере QPP вместо Канадского пенсионного плана (CPP), если работа зачитывается по пенсионному плану QPP . Работодатели должны делать вычеты как по QPIP , так и по страховке занятости (EI), если работа подлежит страхованию.

Отправьте QPP , QPIP и вычеты по провинциальному подоходному налогу Квебек в Revenu Québec, а также CPP , EI и федеральные налоговые вычеты в CRA .

Если вам нужна дополнительная информация, вы можете получить Руководство по Квебеку TP-1015.G-V, Руководство для работодателей: исходные вычеты и взносы, посетив Revenu Québec, или вы можете написать им по адресу:

3800 rue de Marly

Québec QC G1X 4A5

Вы работодатель?

У работодателей есть обязанности, которые они должны выполнять.Для получения дополнительной информации об этих обязанностях см. Каковы ваши обязанности? Работодатели, которые не соблюдают требования к начислению заработной платы, могут быть вынуждены заплатить штраф за невыплаченные удержания и столкнуться с другими последствиями. Для получения дополнительной информации перейдите к Штрафам, процентам и другим последствиям.

Статус занятости напрямую влияет на право работника на получение пособия EI в соответствии с Законом о страховании занятости. Это также может повлиять на отношение к работнику согласно другим законам, таким как Пенсионный план Канады и Закон о подоходном налоге.В связи с этим важно знать, является ли работник сотрудником или индивидуальным предпринимателем .

Факты трудовых отношений в целом определяют статус занятости. Однако мы обычно считаем вас работодателем, если к вам относится один из следующих пунктов:

- вы выплачиваете зарплату, заработную плату (включая авансы), бонусы, отпускные или чаевые своим сотрудникам

- вы предоставляете определенные налогооблагаемые льготы, такие как автомобиль или надбавки, своим сотрудникам