Как уменьшить прибыль: 10 способов уменьшения налога на прибыль

Законное снижение налогов: 15 способов

13. Пени вместо кредита

А вот про «кредитование» государством с выплатой пеней на длительный срок лучше забыть. Ведь если выплата пени по 1/300 ставки рефинансирования ЦБ еще могла сравниваться с кредитными ставками банков, то вот 1/150 ставки рефинансирования ЦБ перекрывает любую адекватную ставку банка за заемный капитал.14. Зарплатные налоги и сборы

Все больше работодателей пытаются снизить налоговую нагрузку в части уплаты обязательных взносов за своих сотрудников. Так, распространение получает аутсорсинг, когда для выполнения конкретной функции, например юридической, нанимаются сторонние организации. Соответственно, платить налоги за таких работников не нужно.

Также стоит учитывать, что некоторые расходы компании не подлежат зарплатному налогообложению либо в силу прямого указания закона (компенсации и материальная помощь, расходы, связанные с увольнением и переводами сотрудников) либо, наоборот, в силу того, что законом не отнесены к доходам работника, хотя и представляют для последних определенную ценность (аренда авто, страхование, корпоративный фитнес, ученический договор).

15. Имущественные налоги

В отношении имущественных налогов, особенно в части корпоративного налогообложения, одним из инструментов оптимизации остается оспаривание кадастровой стоимости. Несмотря на то, что получение положительного результата действует лишь следующей кадастровой оценки, снижение кадастровой стоимости на несколько налоговых периодов (в среднем 1-3 года) может позволить сэкономить (или не допустить существенный рост) в данной составляющей налоговой нагрузки.

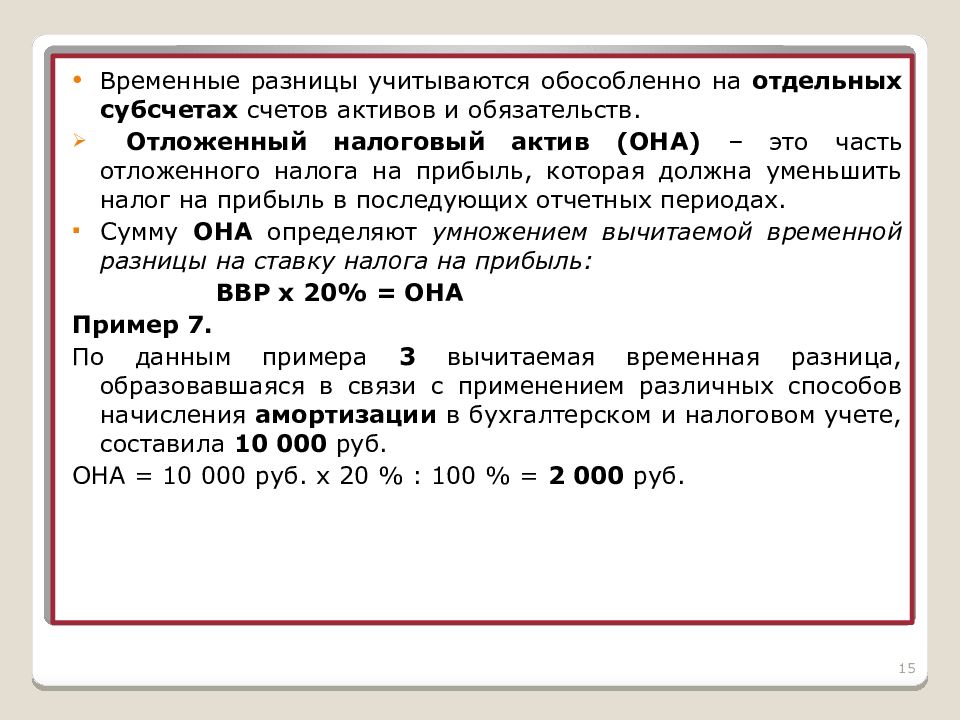

До 2018 г. удобным инструментом налоговой оптимизации был лизинг. Однако начиная с 2019 года, когда налогом на имущество организаций будет облагаться только недвижимое имущество, актуальность лизинга уменьшится, но не исчезнет вовсе, так как лизинг недвижимого имущества также возможен. Целесообразность данного инструмента заключается в возможности списания в расходы стоимости лизингового платежа, не увеличивая таким образом стоимость основного средства, списываемого через амортизационные отчисления.

Резюме

Универсальных способов повысить экономическую эффективность налоговой нагрузки, подходящих для всех видов бизнеса, не существует. Каждый инструмент должен рассматриваться индивидуально, исходя из фактических обстоятельств, в том числе предыстории каждого бизнеса и последствий принятого решения.Причем, принятие решения всегда требует взвешенного подхода, учитывающего все аспекты бизнеса – от технического внедрения и документооборота, обсчета финансовой модели и рентабельности, выверки юридических и иных сопутствующих рисков реализации решения внутри компании и при взаимодействии вовне, в том числе с контролирующими органами, до стратегического планирования и моделирования бизнеса в долгосрочной перспективе.

Как снизить налог на прибыль организации

Даже если объем прибыли или выбранная сфера деятельности препятствует переходу на специальный льготный режим налогообложения (УСН или ЕНВД), снизить налог на прибыль ООО можно. Как законно оптимизировать эти расходы, разберем в статье.

Как законно оптимизировать эти расходы, разберем в статье.

Навигация по статье

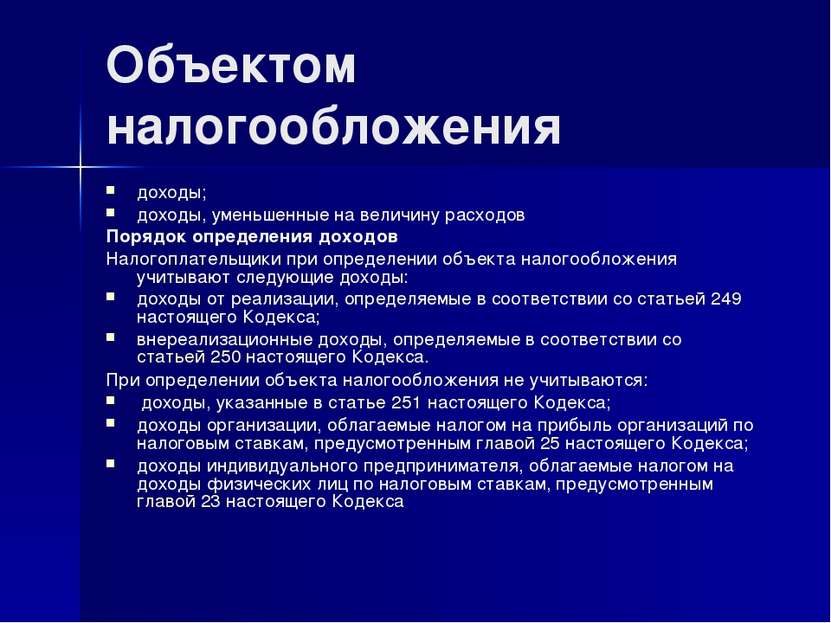

Расходы, снижающие налог на прибыль

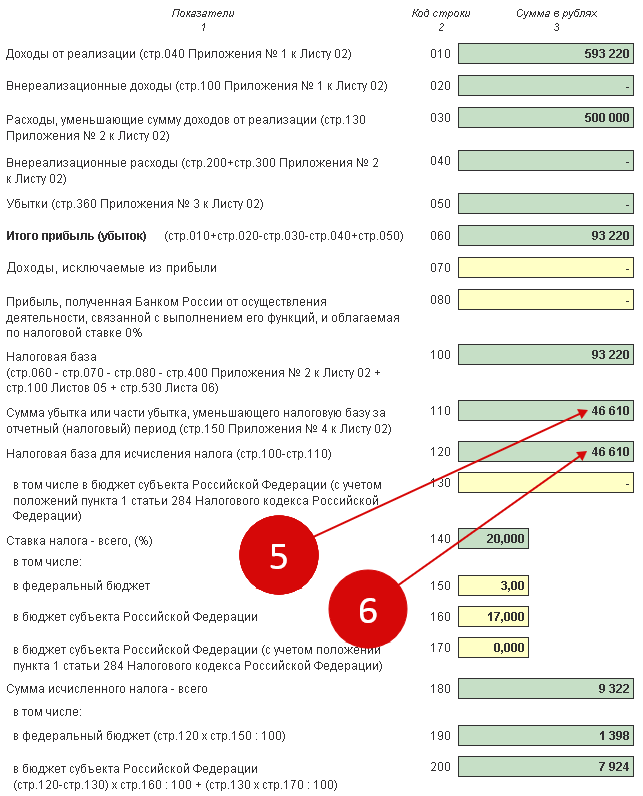

По налогу данного типа компании выплачивают в госбюджет процент с прибыли, которую получают в ходе предпринимательской деятельности. В России эту сумму вычисляют, вычитая понесенные расходы из доходов. Перечень затрат, которые могут быть отнесены к расходам легально, приводится в главе 25 Налогового кодекса.

Уменьшить налог можно одним из двух способов:

- повысить расходы;

- понизить доходы.

Как вы понимаете, снизить налог на прибыль такими методами, если организации реально применяют их, невозможно без ущерба для самих ООО. Если же просто искажать отчетность по доходности бизнеса, ваши действия станут незаконными и повлекут за собой санкции. Поэтому единственным правильным вариантом будет использование легальных схем:

- выбор оптимальной системы налогообложения с учетом специфики деятельности;

- разработка выгодной учетной политики;

- заключение контрактов с поставщиками, которые получают налоговые льготы;

- открытие бизнеса, который имеет право на нулевую ставку по налогу на прибыль;

- подтверждение расходов, которые могут использоваться при расчете налогооблагаемой базы.

Перевод капитальных затрат в текущие

Перевод капитального ремонта в текущий

Капитальный ремонт офисного или производственного помещения можно списать в расходы путем включения затрат в стоимость самого здания. Если в этом месяце вы поменяете окна или пристроите входную группу, расходы на работы сможете списывать постепенно — в течение нескольких лет. Между тем, предпринимателю выгоднее снижать налоги на прибыль организации сразу.

Есть абсолютно легальный способ так поступить. Достаточно заключить договор со строительной компанией на оказание услуг не по капитальному, а по текущему ремонту. Можно возразить, что деньги, потраченные на капремонт, в любом случае спишутся на затраты. Но есть разница в получении вычета сейчас и потом, поскольку стоимость денег меняется не в пользу бизнеса.

Важно!

Будьте осторожны при переводе капитальных расходов в текущие. Налоговая инспекция может задать логичный вопрос о правомерности таких действий, и вам придется предоставлять доказательства.

Перевод основных средств в аренду

Чтобы сделать это легально, необходимо основные средства передать в собственность другой фирмы с целью последующей аренды. Таким образом, вы сможете использовать оборудование для ведения предпринимательской деятельности, но расходы на его приобретение будете списывать не маленькими затратами в течение нескольких лет, а посредством платежей за аренду, которые заметно превышают суммы амортизации.

В этой ситуации снижать налог на прибыль ООО проще всего, если продать основные средства компании, собственником которой вы также являетесь, и перевести ее деятельность на упрощенную систему налогообложения. Недостаток такого решения состоит в том, что арендная плата, которую вы вычтете, будет являться доходом второй фирмы. Но даже если вы будете платить от него 6 % в бюджет, экономия составит внушительную сумму. Двойную выгоду можно получить, если передать во вторую фирму основные средства, амортизация по которым уже завершена. Таким образом вы спишете затраты в стоимость аренды имущества, которую уже учли при снижении налога на прибыль.

Пользуясь этой схемой, берите во внимание, что все затраты должны быть экономически обоснованными. Узаконьте деятельность второй организации: пусть она решает еще какие-то задачи, а не только сдает имущество вам в аренду.

Снижение налога за счет лизинга

Налоги, уменьшающие налоговую базу 📉 Как уменьшить налоговую базу — Контур. Бухгалтерия

Бухгалтерия

Налоги, сборы, таможенные пошлины и страховые взносы входят в перечень прочих расходов, которые уменьшают налоговую базу по прибыли. Но это правило не касается налогов и платежей, перечисленных в статье 270 НК РФ. Все ли налоги можно учесть в расходах и что для этого нужно, расскажем в статье.

Есть ли налоги, уменьшающие налоговую базу

Есть три налоговых режима, на которых нужно учитывать расходы при определении налоговой базы — ОСНО, УСН и ЕСХН.

Организации на ОСНО платят налог на прибыль, предприниматели — платят НДФЛ. При расчете можно признать расходы, которые соответствуют трем критериям:

- подтверждены документами;

- экономически оправданы;

- приводят к получению доходов в будущем.

Суммы налогов, сборов, таможенных пошлин и страховых взносов можно учитывать в прочих расходах при расчете налога на прибыль. Это правило закреплено в ст. 264 НК РФ. Но есть и исключения, которые перечислены в ст.

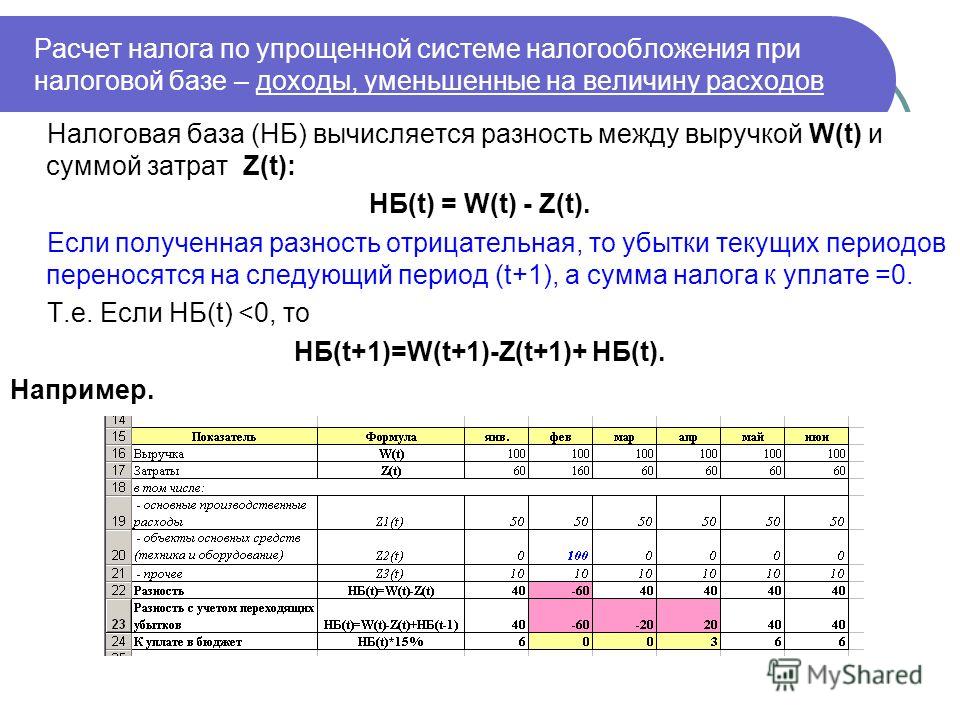

Для УСН 15% все расходы, уменьшающие налоговую базу, перечислены в ст. 346.16 НК РФ. К ним также относятся таможенные платежи, налоги и сборы, страховые взносы, а в ряде случаев и НДС.

Получается, что налоги действительно могут уменьшать налоговую базу. Но не все так просто. Как всегда, в налоговом законодательстве множество нюансов и спорных ситуаций, с которыми мы постараемся разобраться.

Налог на добавленную стоимость

Общая система налогообложения. По стандартному правилу организации и предприниматели на ОСНО не учитывают входной НДС в расходах, так как его можно принять к вычету (ст. 171 НК РФ). Суммы НДС, предъявленные покупателям, в расходы также включать нельзя (ст. 270 НК РФ).

Но есть исключения, когда НДС попадает в стоимость приобретенного имущества. Это касается организаций на ОСНО, освобожденных от НДС. Если же организация платит налог, включать НДС в стоимость имущества нужно по операциям, не облагаемым НДС (ст. 170 НК РФ).

Если же организация платит налог, включать НДС в стоимость имущества нужно по операциям, не облагаемым НДС (ст. 170 НК РФ).

Упрощенная система налогообложения. Упрощенцы с объектом «Доходы минус расходы» могут учесть в расходах входной НДС, перечисленный поставщику. Если налог входит в стоимость имущества, то списывается в расходы в её составе. Также разрешено учитывать в расходах НДС, уплаченный налоговом агентом (п. 5 ст. 346.11 НК РФ). Например, при покупке товаров у иностранной организации, при их возврате, перечислении аванса и т.д.

При этом запрещено включать в расходы НДС, предъявленный покупателю и уплаченный в бюджет.

Налог на имущество

Общая система налогообложения. Налог на имущество попадает в состав прочих расходов и уменьшает базу по налогу на прибыль. Сумму налога определяйте по имущественной декларации или приравнивайте к сумме авансовых платежей из справки-расчета или платежного поручения.

Если налог уплачен с имущества непроизводственного назначения — здания столовой, детского сада, спортклуба и пр. — его тоже можно признать в расходах. Это подтверждают письма Минфина и судебная практика (письмо Минфина от 22.06.2015 № 03-03-06/1/35994, постановление ФАС Уральского округа от 07.11.2011 № Ф09-7085/11).

— его тоже можно признать в расходах. Это подтверждают письма Минфина и судебная практика (письмо Минфина от 22.06.2015 № 03-03-06/1/35994, постановление ФАС Уральского округа от 07.11.2011 № Ф09-7085/11).

Упрощенная система налогообложения. Платить налог на имущество упрощенцам нужно только с имущества, которое облагается налогом по кадастровой стоимости. Если вы платите единый налог с доходов, налог на имущество не уменьшит налоговую базу. В состав расходов его могут включить только плательщики УСН 15%, если имущество используется в предпринимательской деятельности, а «кадастровый налог» фактически уплачен.

Земельный налог

Общая система налогообложения. Земельный налог и авансовые платежи по нему уменьшают налоговую базу, то есть входят в состав расходов (п. 1 ст. 264 НК РФ). Затраты на уплату можно подтвердить первичными документами, например, справкой бухгалтера, регистрами налогового учета, расчетом суммы авансового платежа и т. д. Если правоустанавливающих документов на объект налогообложения нет, налог все равно разрешено включить в расходы (письмо Минфина от 04.03.2010 N 03-03-06/1/110).

д. Если правоустанавливающих документов на объект налогообложения нет, налог все равно разрешено включить в расходы (письмо Минфина от 04.03.2010 N 03-03-06/1/110).

Упрощенная система налогообложения. На УСН «Доходы минус расходы» порядок аналогичный — сумма земельного налога уменьшает упрощенный налог к уплате (ст. 346.16 НК РФ). Расход нужно включить в базу в момент его уплаты в бюджет. Если на участке идет строительство, начисленный в его период налог относится на увеличение первоначальной стоимости объекта, пока он не будет принят на учет в составе основных средств. На УСН «Доходы» земельный налог учесть не получится.

Транспортный налог

Общая система налогообложения. Транспортный налог и авансовые платежи по нему включаются в прочие расходы, связанные с производством и реализацией. Это нужно сделать в последний день отчетного (налогового) периода. Затраты подтверждаются первичными документами.

Упрощенная система налогообложения. Организации и предприниматели на УСН, у которых в бизнесе есть транспорт, должны платить транспортный налог. Он уменьшает налоговую базу на УСН «Доходы минус расходы». Уменьшить базу можно в день перечисления транспортного налога в бюджет. Неуплаченный налог учитывать нельзя.

Организации и предприниматели на УСН, у которых в бизнесе есть транспорт, должны платить транспортный налог. Он уменьшает налоговую базу на УСН «Доходы минус расходы». Уменьшить базу можно в день перечисления транспортного налога в бюджет. Неуплаченный налог учитывать нельзя.

Страховые взносы

Общая система налогообложения. Суммы начисленных страховых взносов включайте в прочие расходы. Это правило действует на все взносы, даже если выплата, на которую они начислены, не уменьшает налогооблагаемую прибыль.

Включайте взносы в налоговую базу, опираясь на то, к прямым или косвенным расходам относится вознаграждение, на которое они начислены. Если взносы относятся к прямым расходам, учтите их при расчете налога на прибыль по мере продажи продукции, в стоимость которых они включаются. Если к косвенным — в момент начисления или перечисления в бюджет, в зависимости от применяемого метода.

В организациях, которые оказывают услуги, прямые расходы можно учесть, как и косвенные, в момент их начисления. В торговых организациях зарплата и взносы признаются косвенными, поэтому тоже учитывайте их в момент начисления.

В торговых организациях зарплата и взносы признаются косвенными, поэтому тоже учитывайте их в момент начисления.

Упрощенная система налогообложения. На УСН «Доходы минус расходы» страховые взносы в полном размере включаются в расходы и уменьшают налоговую базу.

На УСН «Доходы» страховые взносы могут уменьшить не налоговую базу, а сам налог, как это делает налоговый вычет. Правила его применения зависят от наличия наемного персонала:

- ИП без сотрудников может уменьшить налог на 100% страховых взносов и совсем его не платить;

- Организации и ИП с сотрудниками могут уменьшить налог только на 50%.

Это разрешено после перечисления взносов в бюджет, но на еще неуплаченные взносы базу уменьшать нельзя. Так как фиксированные взносы ИП может платить частями, нужно помнить, что авансовый платеж и налог можно уменьшить только на взносы, уплаченные в том же периоде. Поэтому, распределяйте взносы правильно, чтобы не потерять часть причитающегося вычета.

Другие налоги

Также налоговую базу могут уменьшать платежи за негативное воздействие на окружающую среду, платежи за вред автодорогам по системе «Платон», налог на доходы физлиц за сотрудников, таможенные платежи и сборы и пр. Дополнительно к включению в расходы можно добавить налоги сборы, страховые взносы, уплаченные третьими лицами, но только после погашения долга.

Ведите учет доходов и расходов в Контур.Бухгалтерии. Налог на прибыль и единый налог по УСН по итогам отчетного периода рассчитываются автоматически. Для этого сервис использует данные, которые вы регулярно вносили в систему. Ведите бухгалтерский и налоговый учет, считайте зарплату, платите налоги и отчитывайтесь через интернет. Все новые пользователи получают 14 дней работы в сервисе в подарок.

Как уменьшить налог на прибыль

Полученная предприятием прибыль еще не принадлежит владельцу организации в полном объеме. «Чистой» она станет только после внесения в бюджет налогового платежа. Стандартная ставка в 20%, особенно при получении больших доходов, превращает налог в достаточно крупную сумму. Отсюда закономерное желание сэкономить. Упуская из виду полулегальные и совсем противозаконные способы сокрытия истинного размера прибыли предприятия, обратим внимание на расходы уменьшающие налог на прибыль.

Стандартная ставка в 20%, особенно при получении больших доходов, превращает налог в достаточно крупную сумму. Отсюда закономерное желание сэкономить. Упуская из виду полулегальные и совсем противозаконные способы сокрытия истинного размера прибыли предприятия, обратим внимание на расходы уменьшающие налог на прибыль.

Что есть «уменьшающие» расходы при определении размера прибыли?

При определении базы по налогу используется формула – доходы минус расходы. Значения является размером прибыли, с которой и выплачивается налог. Понесенные предприятием расходы, какие уменьшают налог на прибыль, должны быть:

- непосредственными участниками хозяйствования;

- подтвержденными соответствующими документами;

- обоснованы с точки зрения вида деятельности.

Расходы при определении базы включаются в нее кассовым методом или методом начисления:

- Метод начисления.

Затраты могут быть включены в состав базы в том случае, если списание средств со счетов уже произошло.

Затраты могут быть включены в состав базы в том случае, если списание средств со счетов уже произошло. - Кассовый метод – учет расходов сразу после их фактического осуществления.

Уменьшающие налоговую базу при уплате налога на прибыль расходы условно можно поделить на две категории:

- Внереализационные.

- Связанные с выпуском или сбытом товара.

Производственные расходы:

- приобретение материалов, оборудования, средств производства;

- затраты на ремонт, техобслуживание, эксплуатацию;

- хранение товара, доставка к месту сбыта и на склад;

- освоение недр, природных ресурсов;

- страхование сотрудников, выплата заработной платы;

- покупка прав на участки земли;

- затраты на обеспечение условий труда;

- командировки работников;

- НИОКР и прочее.

Внереализационные расходы, которые уменьшают налог на прибыль:

- содержание арендованного имущества;

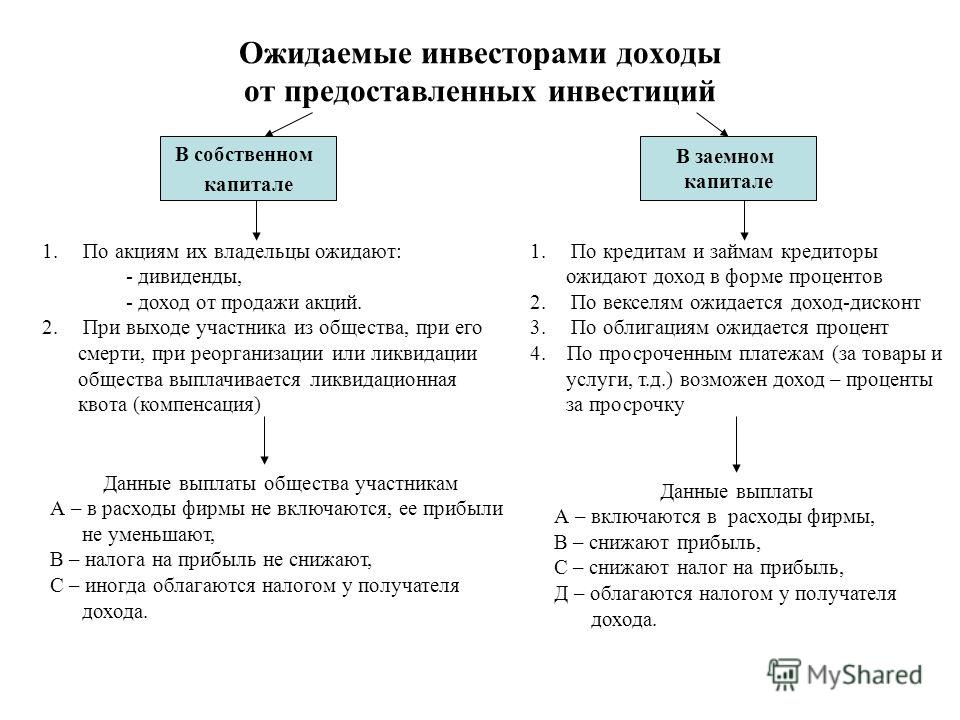

- проценты по ценным бумагам и дивидендам, а также средства на их выпуск;

- отрицательная разница после переоценки имущества;

- судебные издержки;

- услуги банков;

- средства на открытие организации;

- суммы пеней и штрафов и так далее.

Также уменьшают налог на прибыль расходы на благотворительность, установленный размер представительских расходов.

Расходы, не включенные в налоговую базу

Статья 270 НК РФ содержит перечень расходов, не учитываемых при налогообложении.

Внереализационные затраты, не уменьшающие прибыль – налоговую базу:

- Суммы дивидендов.

- Перечисления в бюджет в виде штрафов и пеней, взимаемых государственными организациями.

- Платежи за ненормированные выбросы в атмосферу.

- Взносы в товарищества: простое или инвестиционное в виде уставного капитала.

- Взносы на ДМС, пенсионное обеспечение негосударственного типа.

- Расходы на достройку, покупку амортизируемого имущества, реконструкцию, перевооружение и так далее.

- Гарантийные взносы.

- Добровольные взносы членов общественных организаций.

- Стоимость услуг и работ, выполненных на безвозмездной основе.

Расходы, связанные с деятельностью предприятия:

- Расходы на вознаграждения, материальную помощь, оплата по коллективным договорам, надбавок к пенсии, премий, поездок до работы сотрудников, изготовление призов.

- Оплата разниц в цене при сбыте товара на льготных условиях.

- Оплата лечения, путевок, путешествий, организацию мероприятий для сотрудников.

- Цена переданных акций, которые распределяются между действующими акционерами по решению собрания.

- Залог в форме имущественного права.

- Часть представительских расходов свыше нормы.

Документы для подтверждения расходов

Экономическое обоснование и документальное подтверждение – основные условия при учете расходов. Документами могут быть:

- Премии, заработная плата, поощрения – расчетная ведомость за тот период, в котором происходит учет затрат.

- Плата за аренду – договор, в котором следует обязательно указать ежемесячную сумму, период оплаты.

- Обслуживание ККТ – договор с указанием размера платы и периодичности ее внесения.

- Подписка на печатное издание – акт с указанием стоимости и периода получения.

- Хозяйственные затраты – чеки, акты, накладные. Должно присутствовать наименование товара, его цена, количество в штуках или килограммах.

- Выплата процентов по кредитам – банковский договор.

- Транспортные расходы, которые уменьшают налог на прибыль, – путевые листы, маршрутные листы.

- Затраты по горюче-смазочным материалам – путевые листы, чеки, накладная, где видна стоимость всех ГСМ, купленных в отчетном периоде.

Эти первичные документы обязательно сохранять.

Секреты уменьшения налоговой базы

Зная пробелы в законодательстве, можно вполне законно уменьшить размер прибыли, которая облагается налогом:

- Признание штрафных санкций.

Если организация признает их, то условия договора с партнером по факту нарушены. А если деятельность попадает под уплату сбора ЕНВД, то расход включается в налогооблагаемую прибыль и происходит экономия стоимости штрафа.

Если организация признает их, то условия договора с партнером по факту нарушены. А если деятельность попадает под уплату сбора ЕНВД, то расход включается в налогооблагаемую прибыль и происходит экономия стоимости штрафа. - Можно заказать компании, работающей с использованием «упрощенки», бизнес-план. Такие маркетинговые услуги, точнее, затраты на них, уменьшат размер прибыли.

- Использование бренда юрлицами на УСН дает право включить затраты на его разработку в «уменьшающие» расходы.

- Прошлые убытки организации, которые нашлись только в текущем периоде, уменьшают прибыль.

- Расходы на демонтаж, ликвидацию учитываются в том периоде, когда были произведены работы, и попадают под налогообложение.

- Присоединение убыточного предприятия сокращает размер прибыли путем включения ее долгов в собственную налоговую базу.

Сегодня многие пункты затрат, за счет которых можно приуменьшить размер прибыли, вызывают у бухгалтеров множество вопросов. Например, не совсем понятно, какие именно расходы на улучшение условий труда подразумеваются в налоговом законодательстве. Но находятся лазейки для уменьшения прибыли, которыми успешно пользуются современные компании.

Например, не совсем понятно, какие именно расходы на улучшение условий труда подразумеваются в налоговом законодательстве. Но находятся лазейки для уменьшения прибыли, которыми успешно пользуются современные компании.

Зная, какими расходами можно уменьшить налог на прибыль, можно существенно оптимизировать затраты, связанные с уплатой обязательного налога.

Как уменьшить налог на прибыль законно

Обязанность платить налог на прибыль возникает с момента появления объекта налогообложения, под которым понимается прибыль, полученная налогоплательщиком в отчётный период. Согласно НК РФ (статья 247) прибыль – это разница между доходом и расходом. Отсюда следует, что если предприятие или организация получила прибыль, то она не может принадлежать ему в полном объёме, до тех пор, пока не будет уплачен соответствующий налог. Его ставка в обычных условиях составляет 20%. Если брать сумму прибыли всей компании, то общая сумма налога может составлять достаточно значительную сумму. Поэтому многие руководители озадачены вопросом, как снизить налог на прибыль, то есть уменьшить налогооблагаемую базу.

Поэтому многие руководители озадачены вопросом, как снизить налог на прибыль, то есть уменьшить налогооблагаемую базу.

Увеличение расходов, как один из способов сэкономить на налогах

Так как налог на прибыль – это доход предприятия или частного лица минус расходы. Таким образом, чтобы уменьшить налогооблагаемую базу и платить меньше в бюджет, нужно увеличить свои расходы. При этом такие расходы обязательно должны:

- относиться к хозяйственной деятельности предприятия;

- иметь подтверждающие документы;

- иметь необходимое обоснование значимости для предприятия.

Расходы, которые могут уменьшить налогооблагаемую базу, делятся на две категории:

- Внереализационные , т.е. не затрагивающие производство товаров и услуг.

- Реализационные, связанные с производством и сбытом продукции или оказанием услуг.

Какие расходы уменьшают налог на прибыль?

Чтобы точно определить, какие расходы могут заметно снизить налогооблагаемую базу предприятия, нужно обратиться к Налоговому кодексу. А именно, к статье 270. В ней мы найдём перечень таких расходов. Среди них:

А именно, к статье 270. В ней мы найдём перечень таких расходов. Среди них:

- дивиденды, полученные владельцами ценных бумаг организации;

- штрафы и пени по ним, уплаченные в государственный бюджет;

- взносы в добровольное медицинское страхование или негосударственные пенсионные фонды;

- расходы на реконструкцию производства;

- предоставленные на безвозмездной основе услуги или товары;

- надбавки к пенсии, выплата премий, оплата путёвок, затраты на корпоративные мероприятия;

- выплата сумм, согласно коллективного договора и т.п.

Такие расходы должны подтверждаться документально. В качестве подтверждающих документов используются:

- расчётные ведомости;

- договор аренды;

- договор на обслуживание контрольно-кассовой техники;

- банковские кредитные договора;

- путевые и маршрутные листы;

- накладные и чеки на покупку товаров.

Данные документы бухгалтерия должна обязательно хранить установленное время.

Другие способы законной оптимизации налога на прибыль

Рассматривая другие способы уменьшения налога на прибыль, нужно разделить их на две группы: для физических и юридических лиц.

1. Для физических лиц

- использование налоговых вычетов, которые полагаются на учёбу, получение медицинской помощи, покупку недвижимости и в других случаях;

- если сотрудник получает постоянно высокую зарплату, то имеет смысл расторгнуть с ним договор и заключить контракт, как с ИП, тем самым сэкономив на налогах, перейдя к упрощённой системе налогообложения;

- уменьшение основной части зарплаты и увеличение выплат в качестве материальной помощи.

2. Для юридических лиц

- планирование прибыли, не допуская её непланового увеличения;

- формирование резервов, позволяющих в течение года равномерно распределять налоговую нагрузку, не допуская возникновения пиковых ситуаций в какой-либо период;

- отнесение части получения прибыли на дочерние предприятия, имеющие налоговые льготы.

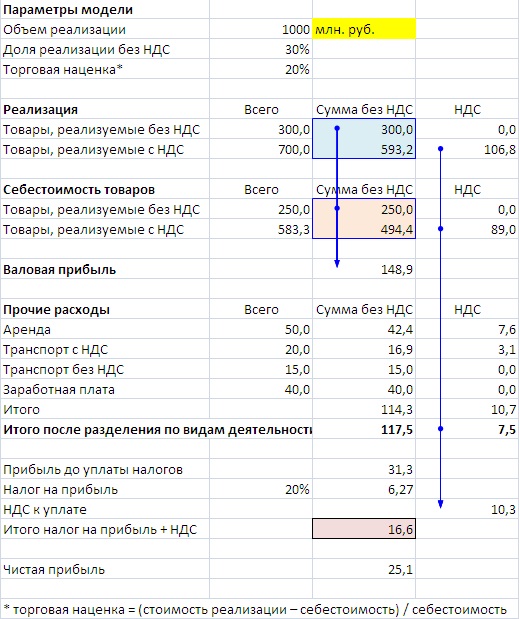

Уменьшение налога на прибыль с помощью НДС

В основном налог на добавленную стоимость не может относиться к расходам предприятия и не позволяет уменьшать налог на прибыль. Но, есть особые ситуации, указанные в НК ст.170 п.2, которые дают возможность включить НДС в статью расходов. Это:

- приобретение товаров и услуг, которые необходимы для производственной деятельности, результаты которой не облагаются НДС;

- приобретение товаров и услуг, которые используются для производственной деятельности вне территории РФ;

- организация не относиться к плательщикам НДС или освобождена от таких платежей в соответствии с законом.

Таким образом, найти способ уменьшение налога на прибыль всегда можно, если грамотно подойти к использованию возможностей современного налогового законодательства.

Рекомендуем прочитать:

Оптимизация затрат на персонал

Почему вы не можете устроиться на работу: рекрутинг в цифрах

Порядок приёма на работу иностранных граждан

Как уменьшить налог на прибыль

Правила налогообложения указаны в гл.

25 НК РФ. Каждая компания стремиться снизить налог на прибыль.

Какие законные методы существуют. Как ими воспользоваться. Обо всем этом в нижеприведенной статье.

Одним из самых крайних способов экономии на налогах является сокрытие доходов. Однако такой подход приведет не только к привлечению внимания контролирующих органов, но и к возможному прекращению деятельности предприятия.

Все действия, направленные на снижения налогообложения, должны быть законны. Можно применять регрессивную шкалу, льготы, минимизировать НДС, использовать разные варианты расчета налогооблагаемой прибыли.

Методов достаточно много и все они не противоречат действующему законодательству.

Налоговый период по налогу на прибыль составляет один год. Отчетные периоды – первый квартал, полугодие и девять месяцев.

Именно по окончании этих дат налогоплательщик обязан предоставить в Налоговую инспекцию соответствующую декларацию. Сумму налога предприятие рассчитывает самостоятельно.

Прибыль, которая облагается данным платежом в бюджет, получается исходя из разницы между доходами и расходами, которые относятся к налогооблагаемым.

Применение льгот

Относительно недавно предприятия, относящиеся к малому бизнесу, имели право на определенные льготы, которые позволяли уменьшать налог на прибыль.

Так, для некоторых категорий организаций была применима льгота, когда снижение платежа осуществлялось за счет денежных средств, которые были вложены в развитие производства.

Сейчас такие послабления отменены. Существует следующий вариант, который дает возможность сэкономить на налогах.

Например, необходимо срочно снабдить организацию оборотными средствами. Если используются деньги, которые получены от учредителей, то такие вливания не будут облагаться налогом на прибыль.

Имеет место один важный нюанс: учредители, имеют право переводить денежные средства из полученной чистой прибыли.

Видео: снижаем налог на прибыль с помощью программ лояльности

Стоит отметить, что с данных сумм налог уже был оплачен. Поэтому ощутимой выгоды такой метод не принесет.

Расходы и доходы, уменьшающие налог на прибыль

Данный способ подразумевает снижение прибыли, которая облагается налогом, за счет увеличения расходов или за счет уменьшения доходов. Второй вариант ни к чему хорошему не ведет.

Например, уменьшение налога на прибыль в торговой организации происходит за счет не выдачи кассовых и товарных чеков клиентам.

Фото: кассовый, товарный чек (образец)

Скрывая доходы таким образом, организации в скором времени лично знакомятся с представителями контролирующих органов.

Поэтому подробно рассматривать разнообразные махинации не имеет никакого смысла.

На повышении расходов, перечень которых приводится в ст. 252 НК РФ, сэкономить определенную сумму денег вполне реально.

Приведем два примера:

- Организация заключила договор с маркетинговой компанией на проведение анализа деятельности конкурентов. Здесь важна формулировка, которая отражается в документах. Так, оптимальным вариантом будет «оказание маркетинговых услуг». При такой трактовке израсходованные денежные средства можно прибавить к текущим расходам и, как следствие, снизить прибыль.

- Предприятие покупает основные средства, используя лизинговую сделку. Это намного выгоднее, чем приобретать фонды при помощи обычного договора купли-продажи. Ведь перечисления по лизингу относятся к расходам в момент их проведения.

Используя разные способы снижения налога на прибыль, не стоит заходить за рамки действующего законодательства. За это грозят штрафы (пени), проверки.

Обналичивание денежных средств

Данный метод противоречит законодательству страны.

Компании, заключая фиктивные договора на оказание услуг с различными фирмами-однодневками, например, при несуществующем, формальном строительстве, очень рискуют.

Да, экономия есть. Ведь основная масса денежных средств возвращается обратно в организацию. Однако налоговые органы умеют такие схемы раскрывать.

Если специалисты Налоговой инспекции обнаружат сделки подобного характера, то применят достаточно суровые санкции.

Оффшорные зоны

Если организация проводит внешнеэкономические сделки, то можно попробовать данный метод. Стоит заметить, что такой способ требует серьезной юридической подкованности.

Кто является плательщиками налога на прибыль смотрите в статье: налог на прибыль.Какие КБК при уплате налога на прибыль в федеральный бюджет? Читайте здесь.

Чем он привлекателен? Просто во многих странах действуют достаточно привлекательные налоговые режимы.

Предприятиям нет необходимости проводить обязательные платежи раз в квартал. Компаниям достаточно перечислить фиксированный платеж один раз в год.

Притом оффшоры, расположенные заграницей, не афишируют имена учредителей, которые работают на их территории.

Такая лазейка позволяет зависимым друг от друга организациям проводить между собой платежи, значительно понижая налогооблагаемую прибыль.

Минимизация НДС

Продавец с покупателя удерживает НДС (налог на добавленную стоимость). Расчет осуществляется из оборота.

Снизить сумму этого налога без сокрытия информации об оказанных услугах и выполненных реализациях, практически невозможно.

Некоторые группы товаров облагаются пониженными ставками НДС или же полностью освобождены от данного налога. Льготы указаны в ст. № 149 НК РФ.

Отдельно стоит привести следующий пример. Предприятие берет кредит и покупает услуги, товары, работы. Займ или кредит – средства, которые относятся к привлеченным.

Они не подлежат налогообложению. В стоимость купленного имущества или выполненных поставщиком услуг входит НДС. Поэтому предприятие имеет право вычесть из общей суммы налогообложения его размер.

Конечно, если оформленный кредит небольшого размера, то экономия будет не значительной. Если займ крупный, то облегчение налоговой нагрузки весьма ощутимо.

Перечислять деньги кредитной организации можно не спеша, главное проводить платежи своевременно.

С помощью имущественного налога

Если интересует ответ на вопрос о том, как уменьшить налог на прибыль, не трогая НДС, то читаем дальше.

Письмо Министерства финансов России от 27.03.2006 г. № 03-03-02/70 подтверждает, что снизить налог на прибыль можно за счет налога на имущество, так как он входит в состав расходов.

Основное правило, которое необходимо учесть – данные траты должны быть подтверждены документально.

Как уменьшить базу, которая влияет на размер налога на прибыль? Существует целый ряд способов. Среди них можно отметить:

- подготовка и переподготовка сотрудников, с которыми заключен официальный трудовой договор. Такие траты организация может отнести в состав прочих расходов, связанных с производством и реализацией;

- расходы на форменную одежду. В торговле это один из способов создания корпоративного стиля. Такие суммы денег списываются в состав расходов на оплату труда. Единственное условие – одежда должна выдаваться персоналу бесплатно или продаваться по низким ценам с последующим переходом в собственность сотрудников;

- некоторые компании завышают затраты на аренду помещения, содержание, ремонт и обслуживание основных средств;

- организации снижают налог на прибыль за счет амортизации и за счет ликвидации основных средств;

- если у фирмы есть свой товарный знак, то расходы, связанные с его использованием, согласно п. 1 ст. № 264 НК РФ учитываются как текущие платежи за пользование средствами индивидуализации.

Все перечисленные схемы уменьшения законны.

Руководители требуют от бухгалтеров найти методы и способы, чтобы не перечислять в бюджет действительный налог на прибыль.

Специалисты обращаются за помощью к разнообразным источникам и ищут наиболее подходящие варианты. Возникает множество вопросов.

Попробуем разобраться с основными из них:

- Снижает ли благотворительность, которой занимается юридическое лицо, налог на прибыль. Ответ: у коммерческих предприятий отсутствует такая льгота. Только после того как компанию внесут в специальный список какого-либо ведомства, она может рассчитывать на то, что налог на прибыль с благотворительности взиматься не будет.

- Выплачивая дивиденды, компания является агентом по налогу на прибыль.

- Госпошлина – сбор. Да. Он уменьшает налогооблагаемую базу и отражается в внереализационных расходах.

- Зарплата. Начисленная заработная плата, которая официально выдается сотрудникам, уменьшает налог на прибыль.

Не законные способы

Какие методы снижения налога на прибыль стоит сразу же отвергнуть в связи с тем, что они незаконны. Первый – не стоит обращаться за помощью к фирмам-однодневкам.

Такие компании предлагают заключить договор на оказание каких-либо услуг. Естественно, что работы не выполняются.

Деньги поступают на счет такой фирмы, а затем в наличной форме передаются заказчику. Данная сделка классифицируется как притворная. Она вне закона.

Регистрация предприятия в оффшорной зоне является законной и позволяет экономить на налоге на прибыль.

Однако такой метод доступен только крупным организациям, так как требует огромных денежных вливаний на первоначальном этапе. Мелким и средним фирмам он не подходит.

Уменьшение налога при ОСНО

Общая система налогообложения – один из самых «тяжелых» налоговых режимов.

Применяя его, организации или индивидуальному предпринимателю приходится перечислять в бюджет весь перечень налогов (НДС, на имущество, НДФЛ, налог на прибыль).

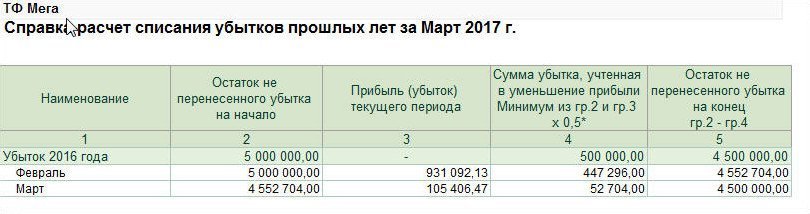

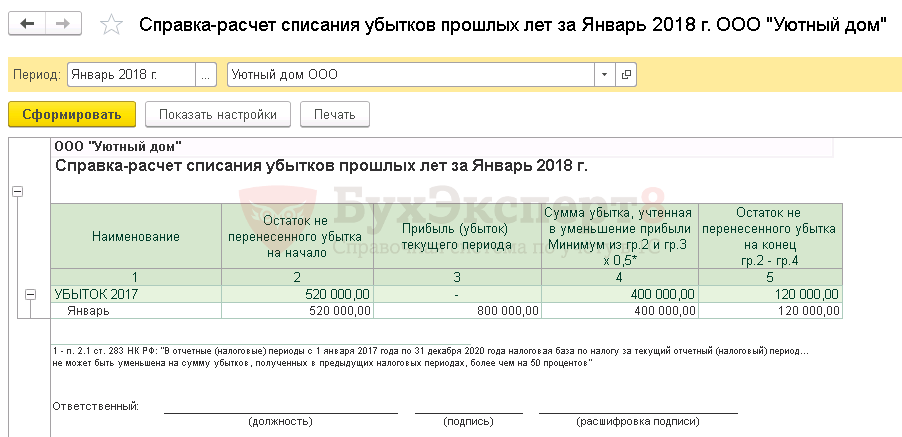

Предприятие или ИП не будут платить последний указанный налог, если в отчетном периоде получен убыток. Кстати, за счет убытков прошлых лет можно уменьшить налог на прибыль.

Сделать это можно при соблюдении нескольких условий:

- право перенести убытки действует в течение 10 лет. Если налогоплательщик не воспользовался такой возможностью в этот срок, то налогооблагаемую базу снизить уже не удастся;

- общий размер убытка не может быть больше 30% всей налоговой базы. Это лимит установленный законодательством;

- расчет снижающего прибыль убытка необходимо вести в специальном регистре налогового учета. Его необходимо разработать самостоятельно и утвердить изданным приказом.

Как можно уменьшить налог на прибыль в 1С?

В течение месяца бухгалтер заносит в программу операции, формирующие проводки не только по бухгалтерскому, но и по налоговому учету.

Расчет налога на прибыль происходит в автоматическом режиме в конце каждого месяца. Достаточно запустить регламентную операцию «Расчет налога на прибыль».

Чтобы уменьшить сумму налога необходимо увеличить расходы. Естественно, действовать надо по закону. Как это сделать указано выше.

Если не затрагивая НДС

Еще одним способом уменьшения налога на прибыль является реорганизация предприятия путем присоединения к ней другой компании, которая имеет убытки.

Такой способ допускает их учет не только в текущем периоде, но и перенос убытков в последующие.

Какие методы использовать бюджетным учреждениям?

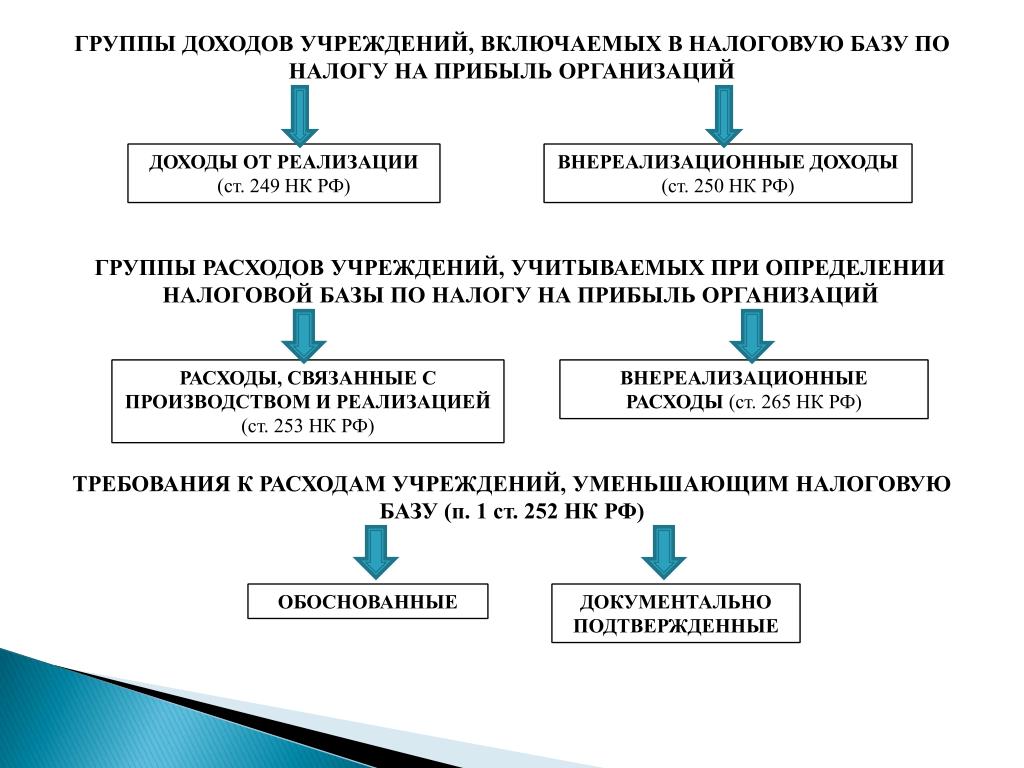

Бюджетные организации также относятся к плательщикам налога на прибыль. Объектом налогообложения является прибыль, которая получена данными учреждениями.

Налог рассчитывается исходя из суммы доходов, из которых вычтена величина расходов. Все положения указаны в гл. №25 НК РФ.

Доходы, которые подпадают под налогообложения, это денежные средства, полученные в ходе реализации товаров, услуг, имущественных прав, работ, а также внереализационные доходы.

Снизить базу для начисления налога на прибыль можно за счет:

- имущества, которое получено по решениям органов исполнительной власти;

- имущества, которое получено в форме задатка в счет обеспечения обязательств;

- имущества, которое получено по договору кредита;

- имущества, которое получено в форме безвозмездной помощи от иностранного государства;

- имущества, которое получено в рамках финансирования.

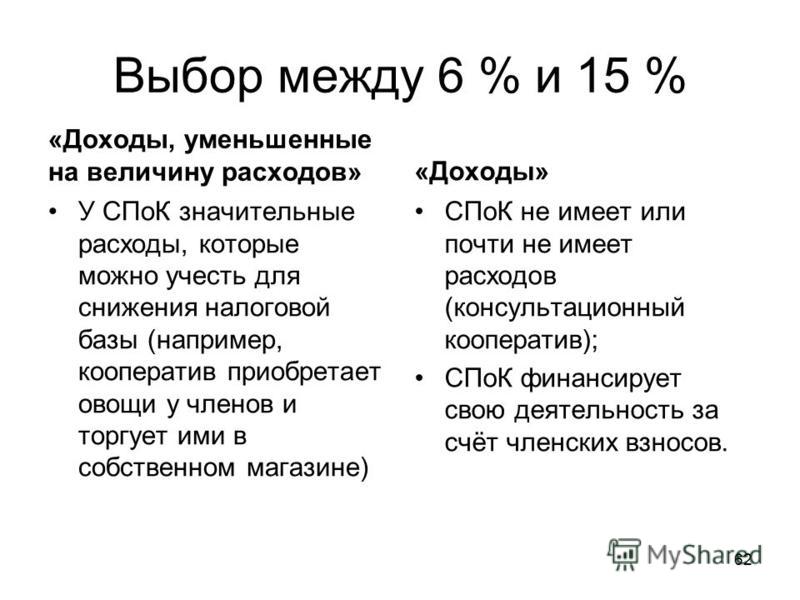

Уменьшение налога при УСН

Использование упрощенной системы налогообложения небольшим организациям и индивидуальным предпринимателям выгодно.

Ведь данный режим характеризуется существенным снижением налоговой нагрузки, более простым ведением бухгалтерского учета.

Таким предприятиям нет необходимости платить в бюджет налог на прибыль и налог на имущество. При УСН начисляют единый налог.

Единым налогом облагаются либо доходы, либо доходы, которые уменьшаются на сумму расходов.

Данную сумму можно снизить за счет:

Видео: налоговые схемы, как и какие применять в бизнесе ИП или ООО, как уменьшить налоги

Налог на прибыль относится к федеральным налогам. В региональные бюджеты поступает 18% от начисленных сумм, а 2% перечисляются в федеральный.

Каждая организация независимо от формы собственности ищет способы снизить данный платеж. Главное, не переступать черту, действовать законными методами. Ведь их не так уж и мало.

Внимание!

- В связи с частыми изменениями в законодательстве информация порой устаревает быстрее, чем мы успеваем ее обновлять на сайте.

- Все случаи очень индивидуальны и зависят от множества факторов. Базовая информация не гарантирует решение именно Ваших проблем.

Поэтому для вас круглосуточно работают БЕСПЛАТНЫЕ эксперты-консультанты!

- Задайте вопрос через форму (внизу), либо через онлайн-чат

- Позвоните на горячую линию:

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ.

10 советов о том, как снизить налогооблагаемый доход для малого бизнеса

Налоги на малый бизнес может сбивать с толку, и, как владелец малого бизнеса, у вас, вероятно, есть несколько вопросы: Сколько я плачу? Почему я должен платить эту сумму? Как я могу уменьшить налогооблагаемый доход?

Понимание того, как уменьшить налогооблагаемую прибыль на законных основаниях и избежать ловушек, важно и может принести большую прибыль.

Понимание того, как сэкономить на налогах в 2020 году

К сожалению, многие владельцы малого бизнеса переплачивают на свои налоги, пропустив определенные вычеты или неэффективно управлять своим бизнесом и пенсионными накоплениями для налоговых целей.Учитывая, что налоговый кодекс США составляет примерно 70000 страниц давно понятно, почему владельцы малого бизнеса и даже бухгалтеры проблемы с навигацией по нему.

Там При попытке минимизировать налоговые платежи приходится иметь дело со многими сложностями. Но, имея право стратегии, вы можете сэкономить на налогах и облегчить себе жизнь в налоговый сезон.

Вот 10 советов по снижению налогооблагаемого дохода малого бизнеса.

1. Следите за скорректированным валовым доходом

Многие налоговые льготы, ограничения и дополнительные налоги начинаются скорректированного валового дохода (AGI) или модифицированного скорректированного валового дохода (MAGI).Например, вы избегайте 0,9% дополнительного налога Medicare на заработанные доход, если ваш AGI не превышает 200000 долларов США (однократный) или $ 250 000 (в браке подача совместно). Несмотря на другие снижения налогов, которые были частью Закона о сокращении налогов и занятости от 2017 года, этот налог, который был предназначен для оплаты Obamacare, все еще действует.

2. Возмещение расходов с использованием счета

Если вы возмещаете сотрудникам поездки, развлечения, инструменты, или другие расходы, рассмотрите возможность использования плана, отвечающего требованиям IRS.Это называется подотчетный план. По этому плану бизнес вычитает расходы, но не сообщать сотрудникам о возмещении как доходе, потенциально экономя налоги на занятость в компании и снижение налогооблагаемого дохода в целом.

Также, если ваша компания еще не предлагает план компенсации сотрудникам, ваши сотрудники, скорее всего, скоро будут спрашивать вас для одного. Под новое налоговое законодательство, сотрудники не могут вычитать прочие невозмещенные расходы сотрудников. Предоставляя свой сотрудников, ответственный план возмещения расходов может помочь вашим сотрудникам сэкономить деньги на налоги, а также помощь бизнесу.Это беспроигрышный вариант.

3. Проведите разумные налоговые выборы

Есть несколько способов уменьшить налогооблагаемый доход, стратегически о расходах вашего бизнеса. Например, вам разрешено вычесть стоимость приобретения техники и оборудования в полном объеме, авансом, до набора сумма в долларах. В 2018 г. этот предел расходов увеличился до 1 миллиона долларов в соответствии с новым налоговым законодательством.

Однако, если ваш бизнес только начинается или еще не выгодно, вы можете спросить своего бухгалтера о амортизации по этим статьям.Это может быть лучше для вашей общей налоговой ситуации, если вы сможете распределить стоимость покупок в течение будущих налоговых лет вместо полного вычета цена покупки все сразу. Это может помочь произвести вычеты на будущие годы. когда эти активы могут быть для вас более ценными.

Например, если вы сейчас находитесь в группе 15% налога, но ожидаете попасть в группу 35% в будущем из-за увеличения прибыльности, вычет в размере 10 000 долларов позволит вам в настоящее время сэкономить только 1500 долларов США на налогах.Амортизация за пять или семь лет (в зависимости от типа товара) даст общую экономию в 35% -ном диапазоне — 3500 долларов или 2000 долларов больше. Другие варианты, о которых следует спросить у своего бухгалтера: Вычет расходов на автомобиль на основе фактических затрат или допуска за пробег IRS (в настоящее время 58 центов за милю)

- Вычитание расходов на транспортное средство на основе фактических затрат или допуска за пробег IRS. С января 2019 года он стал 58 центов за милю.

- Вычитание расходов домашнего офиса на основе фактических затрат или упрощенной ставки IRS.Текущий стандартный вычет составляет 5 долларов за квадратный фут до 300 квадратных футов площади.

- Требование о возмещении убытков в результате стихийных бедствий в отчетах за предыдущий год, а не в отчетах за год, в котором произошло стихийное бедствие.

Еще один способ сэкономить на налогах состоит в том, что помимо заявления об убытках в результате стихийных бедствий вы также можете рассмотреть возможность вычета расходов на страхование бизнеса, которые вы оплачиваете каждый год. Форма 1040 IRS может помочь вам определить размер вычета по страховке вашего бизнеса. Ниже приводится список различных видов страховой защиты для бизнеса, которые вы можете вычесть:

Поскольку недобросовестные люди иногда создают малый бизнес в качестве мошеннического средства для мошенничества с налогами, IRS начало более тщательно проверять документы малого бизнеса, чтобы убедиться, что компании являются законными предприятиями, а не просто налоговыми убежищами.Малые предприятия, зарегистрированные в качестве следующих, должны рассмотреть возможность обращения за профессиональной помощью, чтобы узнать, какие страховые взносы могут быть вычтены в качестве законных деловых расходов:

- ОсОО с одним лицом

- Индивидуальные предприятия

- Обособленные предприятия

4. Не упускайте из виду переносы

Некоторые вычеты и кредиты имеют ограничения, которые могут помешать вам использовать их полностью в текущем году, но может позволить перенос на будущие годы, а перенос — это способ уменьшить налогооблагаемую прибыль.Следите за переходящими остатками, чтобы не забыть использовать их в будущем. Это делается автоматически большинством программ подготовки налогов и должен выполняются налоговыми специалистами, которые вы можете использовать. Примеры:

5. Используйте безналоговые способы извлечения дохода

Заработная плата, бонусы и распределение вашей доли прибыли от бизнеса облагаются налогом. Однако есть способы, которыми вы можете извлечь выгоду из успеха своего бизнеса, не взимая налога. Поговорите со своим бухгалтером о:

- Не облагаемая налогом бахрома льготы, включая медицинское страхование, сберегательные счета для здоровья и пенсионные планы.

- Ссуды, предоставленные вам компанией под беспроцентную или низкую процентную ставку основание. Если проценты по кредиту ниже установленного IRS ставки (также известные как применимые федеральные ставки), бизнесу, возможно, придется сообщить о заинтересованности в этом соглашении. Но с процентными ставками низкая, в наши дни это не слишком дорого.

Узнать подробнее о типах доход, не облагаемый налогом.

6. Рассмотрите возможность отказа от продажи имущества

Если собственность не имеет ценности для бизнеса, поговорите со своим бухгалтером о преимущества отказа от него, а не продажи за номинальную сумму.Этот может позволить бизнесу понести обычные убытки от собственности, которые полностью вычитаем из налогооблагаемой базы, а не рассматривать убыток как убыток капитала, который с учетом ограничений.

7. Используйте дополнительные планы вознаграждений сотрудникам

Дополнительная заработная плата вызывает расходы по налогу на трудоустройство для бизнес. Но если компания платит за определенные дополнительные льготы для сотрудников, эти налоги могут быть избегали. Не облагается налогом Преимущества, которые вы можете предложить своим сотрудникам, включают:

Дополнительная информация о налоговых льготах по планам дополнительных льгот доступны в публикации IRS 15-B (2019), Руководство работодателя по налоговым льготам .

8. Прибыль от укрытия в пенсионных планах

На самом деле довольно легко настроить простой небольшой выход на пенсию план для ваших сотрудников. Спонсируемый работодателем 401 (k) или аналогичный пенсионный план с отложенным налогообложением позволит сотрудникам вычитать из налогооблагаемой базы взносы, чтобы сохранить их на будущее. С пенсионным планом с отсрочкой налогов как 401 (k) или традиционный IRA, сотрудник в настоящее время не платит налоги на взносы в пенсионные планы. Вместо этого пенсионные накопления растут на отсроченный налог.Этот означает, что распределения подлежат налогообложению, если они взяты в будущем (когда работник может относиться к более низкой налоговой категории).

Есть несколько вариантов пенсионных планов. Какой использовать, зависит от вашей ситуации. Помните, что если у вас есть сотрудники, компания должна охватывать их на недискриминационной основе (владельцы и руководство не могут быть одобрены). Но план, такой как 401 (k), перекладывает большую часть или всю стоимость сбережений на сотрудников, предоставляя им выбор и гибкость при планировании выхода на пенсию.Многие малые предприятия предпочитают это пенсионному плану с установленными выплатами, когда большая часть бремени ложится на работодателя.

Кроме того, создание пенсионного плана — это не просто хорошо для сотрудников — это хорошо для вашей компании. Это потому, что работодатель взносы в пенсионный план сотрудников не подлежат налогообложению, и вы можете иметь право на уплату налога кредит для настройки пенсионного плана вашего сотрудника.

9. Планирование на конец года

Хотя налоговое планирование осуществляется круглый год, вы можете значительная экономия за счет принятия мер в конце года.Там несколько стратегий, которые помогут вам снизить налогооблагаемый доход непосредственно перед конец года.

- Отсрочка выставления счетов за неоплачиваемую работу до получения оплаты. Если в вашем бизнесе используется кассовый учет, вы можете отсрочить выставление счетов за выполненную работу в конце года до получения оплаты в в следующем году. Это снижает ваши налоговые обязательства в текущем году. Только не откладывайте получение дохода, если у вас нехватка денежных средств или вы беспокоитесь о платежеспособность клиента.

- Покупка основных средств и претензия немедленная амортизация . Вы можете снизить налогооблагаемый доход в текущем году, потребовав часть амортизации недавно приобретенных основных средств. Это также важно переоценить ваши активы, перечисленные в ваших книгах. Это может помочь уменьшите чистую прибыль по мере увеличения заявленной амортизации. Если у актива нет использования или ценности, спросите своего бухгалтера, можете ли вы удалить его.

- Списание безнадежной задолженности . Если у вас есть аккаунт к получению с покупателем, который вряд ли заплатит, тогда вы сможете списать это как безнадежный долг.Это известно как вычет безнадежных долгов. Это будет считаться убытком и позволит вам снизить прибыль и налоги. Однако чтобы имеете право на этот вычет, вы должны ранее включить безнадежный долг в доход от вашего бизнеса. Вы также должны были предполагать, что сделка будет ссудой, например ссудой клиентов и поставщиков, продажи клиентам в кредит или гарантии бизнес-кредитов.

- Подать налоговую декларацию время. Когда это подходит к концу года планирования, лучше всего вовремя подавать налоговую декларацию.Существуют отдельные штрафы, которые подавать заявление о поздней подаче и просрочке платежа, поэтому вы должны подавать вовремя, даже если вам понадобится больше времени, чтобы заплатить.

Четный если «прошлый год» закончился, вы все равно можете сделать некоторые налоговые изменения в течение первого квартала нового года, чтобы сэкономить на «прошлогодних» налогах. Это особенно важно в начале 2020 года когда в налоговом законодательстве происходит так много больших изменений, которые потенциально могут поможет вам сэкономить на налогах. Вы можете делать взносы, не облагаемые налогом, за предыдущий год во все эти планы. до крайнего срока подачи налоговой декларации на 2019 год — 15 апреля 2020 года.

10. Реструктуризация бизнеса

Если вы ведете бизнес индивидуально собственность или партнерство, возможно, пришло время выбрать новый структура бизнеса. Многие владельцы малого бизнеса предпочитают делать бизнес как ООО (Limited Общество ответственности). Зачем? Потому что это считается «сквозным юридического лица », который предлагает значительную гибкость в отношении налогового режима вашего доход от бизнеса.

Например, LLC может выбрать налог как S-корпорация. Владелец бизнеса платит себе разумную зарплату (которая облагается налогами FICA, как и зарплата любого сотрудника).Затем остальная часть дохода LLC проходит через «распределение» дохода от бизнеса, которое не подлежит обложению налогами FICA. Работа в качестве LLC и подача налоговой декларации в качестве S-корпорации может помочь вам сэкономить значительные деньги при уплате налогов. Это поможет вам избежать уплаты налога на самозанятость на большую часть вашего дохода.

Если такой выбор не был сделан, и ООО выплачивает , а не налоги как S-корпорация, тогда владелец ООО должен платить налог на самозанятость со всей чистой прибыли бизнеса.Это эквивалент доля работодателя и работника в FICA. Например, предположим, что прибыль LLC составляет 250 000 долларов США. и было бы разумно выплатить владельцу зарплату в размере 100 000 долларов. Без выборов владелец платит налог на самозанятость в размере 250 000 долларов. С выборами бизнес и собственник каждый платит FICA только по 100 000 долларов. Это может добавить до тысяч долларов налога. экономия.

В 2018 налоговом году появилось еще одно преимущество для структурирования вашего бизнеса как сквозной организации.Владельцы ООО и других транзитных организаций теперь могут вычитать 20% своего коммерческого дохода из своих индивидуальных налоговых деклараций.

Существуют некоторые ограничения и исключения из этого сквозного вычета. Например, вычет постепенно отменяется для владельцев предприятий сферы услуг с налогооблагаемым доходом в размере 315 000 долларов США или более при совместной регистрации в браке / 157 500 долларов США для лиц, подающих заявление в одиночку.

Есть некоторые дополнительные сложности с передачей удержание в зависимости от того, каким бизнесом вы работаете.Например, максимальный вычет зависит от общей заработной платы и капитальных вложений вашей компании. Так что обязательно поговорите с Ваш бухгалтер о том, что означает для вас новый налоговый закон.

Последние мысли о том, как уменьшить налогооблагаемый доход

Когда дело доходит до того, как сэкономить на налогах, вы можете уменьшить сумму налогов, которые вы платите, если воспользуетесь перерывами и возможностями, которые существуют. Вы (и ваш налоговый консультант) должны открывать новые способы снижения налогов для своего малого бизнеса.Это особенно важно, когда вы вступаете в 2020 год. Действия, которые вы делаете сейчас, потенциально могут сэкономить вам значительные суммы денег в этом году и в будущем.

Следующие шаги: Вы заняты. Мы получим это. Так почему бы нам не поработать за вас? Подписавшись на еженедельную рассылку Small Biz Ahead Newsletter, вы будете получать тщательно отобранные статьи, практические рекомендации и видео, посвященные новейшим инструментам и тенденциям малого бизнеса. Мы будем проводить исследования, пока вы будете проводить время там, где это важно: управлять своим бизнесом и развивать его.

Уменьшите бизнес-расходы, чтобы увеличить прибыль

Вы можете повысить маржу прибыли, тщательно управляя расходами. Вы можете найти способы лучше использовать ресурсы, но помните, что не сокращает бизнес-расходы на за счет качества, которое вы предоставляете.

Какие существуют виды коммерческих расходов?

Учет затрат фокусируется на нескольких различных типах коммерческих затрат:

- прямых затрат — таких как заработная плата и материалы

- косвенных затрат — таких как сверка банковских выписок

- операционных затрат — таких как производство, накладные расходы или другие повседневные действия

Затраты также могут быть:

- фиксированными — например, офисные расходы, тарифы и коммунальные услуги, страхование бизнеса, погашение ссуд и т. д.

- переменные — например, комиссионные с продаж, расходы на упаковку, транспортные расходы, и т. д.

Некоторые затраты, например, оплата труда и материалов, могут быть переменными или фиксированными в зависимости от обстоятельств вашего бизнеса.Оба типа затрат могут повлиять на прибыльность вашей компании.

Как я могу сократить расходы, чтобы максимизировать прибыль?

Основными направлениями затрат, которые следует учитывать при ведении бизнеса, являются:

- Поставщики — всегда старайтесь получить от поставщиков самое выгодное предложение. Вы можете попробовать обсудить условия с вашим текущим поставщиком или найти нового. Возможно, вы сможете заключить более выгодные сделки за счет экономии на масштабе. В качестве альтернативы, покупка «точно в срок» может быть более эффективным использованием оборотного капитала.См. Выбор правильных поставщиков.

- Финансы — просмотрите финансовые услуги, которыми вы пользуетесь — убедитесь, что вы получаете наиболее выгодную сделку. Убедитесь, что вы эффективно используете овердрафты или займы. См. Управление денежным потоком.

- Помещения — решите, максимально ли используете имеющееся у вас пространство. Вы можете сдать в субаренду неиспользуемое пространство. Читайте о выборе бизнес-недвижимости.

- Производство — вы сможете сократить производственные отходы и снизить стоимость ваших материалов.Вы можете попытаться оптимизировать производственные процессы, сократить свои запасы или сократить рабочее время для снижения затрат. Узнайте об эффективности процессов и ресурсов.

Калькуляция на основе деятельности

Вы можете использовать на основе деятельности калькуляцию , чтобы выявить реальную стоимость определенных бизнес-функций. Расчет затрат по видам деятельности показывает, сколько вам обходится выполнение определенного вида деятельности, путем отнесения всех ваших затрат, таких как заработная плата, помещения или сырье, к конкретным видам деятельности.

Для выполнения первоначального анализа затрат на основе видов деятельности может потребоваться некоторое время, но он часто может выявить затраты и потенциальную экономию , которые обычно невозможно обнаружить с помощью других методов расчета затрат.

5 методов пополнения запасов, увеличивающих прибыль

Что такое пополнение запасов?

Пополнение запасов — это процесс перемещения товаров на складе по цепочке поставок, чтобы обеспечить достаточный уровень запасов для покрытия спроса.Эффективные процессы пополнения запасов гарантируют, что скорость выполнения заказов может быть достигнута, при одновременном сохранении затрат на содержание запасов под контролем.

Пять методов пополнения запасов для повышения прибыльности

Любому предприятию, занимающемуся складскими запасами, необходимо избегать дефицита товаров и задержек. Оба могут быть очень дорогостоящими. Для производителей нехватка сырья может привести к задержкам в производстве, в то время как оптовые и розничные торговцы могут столкнуться с краткосрочным падением продаж и долгосрочными проблемами, связанными с убылью покупателей.Однако предприятия также прекрасно понимают, что хранение запасов стоит денег. Чрезмерные затраты на содержание могут подорвать размер прибыли, в то время как ограниченность запасов может привести к проблемам с денежным потоком.

Прибыльные предприятия хорошо разбираются в управлении балансировкой запасов. У них хорошо отлаженные процессы пополнения запасов, которые гарантируют, что товары переупорядочиваются в нужных количествах и в нужное время для удовлетворения фактического спроса клиентов.

В этом посте мы расскажем о главных методах пополнения запасов, которые они используют для повышения прибыльности по всей своей цепочке поставок.

Но сначала давайте кратко рассмотрим некоторые распространенные проблемы с пополнением запасов, которые могут поставить под угрозу прибыльность бизнеса. Вот краткое описание:

Общие проблемы с пополнением запасов

Чтобы преодолеть все эти риски, связанные с управлением запасами, вам понадобится набор эффективных стратегий пополнения запасов. Вот пятерка наших лучших предложений, направленных на повышение вашей прибыльности.

5 стратегий пополнения запасов для увеличения прибыли

1.Получите правильный баланс инвентаря

Как мы уже говорили во введении, управление уровнями запасов — важный аспект поддержания прибыльности. Несмотря на то, что вам нужно достаточно запасов для покрытия прогнозируемого спроса, последнее, что вы хотите сделать, — это вложить слишком много капитала в товары, хранящиеся на складе.

Это означает, что вам нужно расставить приоритеты, какие элементы инвентаря нужно переупорядочить. Простой способ сделать это — использовать базовую модель анализа ABC для разделения запасов на:

- Предметы A — обычно хорошо продаются и приносят прибыль для бизнеса

- B — изделия средней стоимости и более низкий спрос, чем As

- C изделия — наименее важные и стабильный спрос

Затем бизнес обычно направляет свои ресурсы на обеспечение более жесткого контроля над элементами A для обеспечения оптимальной доступности, затем рассматривает элементы B, а затем элементы C.

Однако классификацияABC излишне упрощена. Более продвинутые модели (например, используемые EazyStock) могут учитывать объем спроса и его волатильность, частоту выбора и стоимость годового использования или прибыльности. Это дает вам возможность сгруппировать артикулы в более информативные матрицы и соответствующим образом настроить политики складирования и пополнения запасов. Например, вы можете захотеть иметь больше товаров, которые постоянно хорошо продаются и дешевы в наличии, по сравнению с дорогими товарами с непостоянным спросом.

Используя переменные спроса (а также стоимость) для определения приоритетов заказов на пополнение запасов, вы можете быть уверены, что у вас на складе есть нужные товары для удовлетворения спроса. Вы также можете помочь предотвратить инвестирование в более рискованные товары, которые могут привести к избыточным и устаревшим запасам, что повлияет на вашу прибыль.

2. Установите реалистичные целевые уровни обслуживания

Высокий уровень обслуживания (или уровень наличия на складе) позволяет выполнять заказы и обеспечивать удовлетворенность клиентов. В некоторых отраслях, например, в сфере товаров повседневного спроса, где многие товары пользуются высоким и регулярным спросом, важно установить очень высокий уровень обслуживания. E.г 99,99%. Однако в других секторах, где спрос гораздо более неустойчив, просто нет смысла брать на себя такие крайние обязательства.

Часто единственный способ достичь чрезвычайно высокого уровня обслуживания — хранить большие объемы каждого SKU на вашем складе — и мы уже установили, что это не самая лучшая идея! Вместо этого имеет смысл пересмотреть свою политику в отношении запасов (см. Выше) и использовать ее для определения соответствующих целевых уровней обслуживания. Например, товары, которые хорошо укомплектованы, потенциально могут иметь цели высокого уровня обслуживания, в то время как товары с более низким уровнем запасов могут иметь цели более низкого уровня обслуживания.

3. Пополнение запасов внутри предприятия

Неудовлетворительное управление пополнением запасов может привести к избытку запасов, с которым связан небольшой спрос. Со временем это может устареть, и, возможно, придется продать его по сильно сниженным ценам или даже списать как плохое вложение. Поскольку это обычно влияет на прибыльность, разумно действовать до того, как запасы устареют. Вот два способа сделать это:

- Оцените состояние своего инвентаря.Определите здоровые запасы (на которые есть спрос), избыточные запасы (где у вас их больше, чем необходимо) и устаревшие запасы (на которые нет спроса). Затем вы можете найти способы уменьшить избыточный запас, например, скорректировать точки повторного заказа, уменьшить количество повторного заказа или использовать маркетинговые кампании для увеличения спроса.

- Если вы храните запасы в нескольких местах, вы должны видеть уровень запасов по каждому артикулу с разбивкой по каждому сайту. Благодаря этому вы можете перераспределять товары по своему бизнесу.Например, вы можете заметить, что на одних сайтах имеется избыточный запас определенных продуктов, а на других — нехватка того же SKU. Перераспределяя товары в места с более высоким спросом, вы можете снизить общий уровень избыточных запасов и высвободить оборотный капитал.

4. Умная закупка запасов

Основная обязанность каждой группы закупок инвентаря — согласовать лучшую цену на товары, которые они переупорядочивают, чтобы цена продажи была как можно более выгодной.Но стремление к самой дешевой цене за единицу не всегда является наиболее экономичным способом приобретения продукта. Вместо этого крайне важно понимать нюансы покупаемых товаров и учитывать такие факторы, как:

Сроки выполнения — как быстро требуется заказ?

Можно ли покрыть более длительный срок поставки страховым запасом, чтобы договориться о более низкой цене за единицу? Необходима ли покупка у местного поставщика по высокой цене, чтобы быстрее пополнять запасы и выполнять важные заказы клиентов?

Количество — это соотношение цены и качества при оптовых закупках со скидкой?

Будет ли потеряна скидка поставщика на закупку товаров оптом из-за потери складских площадей и проблем с денежным потоком? Или прогнозируемый спрос достаточно высок, чтобы оправдать риск?

Мин. / Макс. Количество заказов — как лучше всего пополнять заказы?

Какие позиции лучше всего добавить в заказ, чтобы удовлетворить предусмотренные поставщиком объемы заказа?

Компании начинают вкладывать средства в автоматизацию пополнения запасов, которая может ответить на эти вопросы.Эта технология анализирует уровни запасов, прогнозы и ограничения поставщиков, чтобы обеспечить уровень понимания, который приводит к более правильным решениям о закупках и лучшей чистой прибыли.

5. Автоматизируйте процесс пополнения запасов

Вышеупомянутые стратегии пополнения запасов специально ориентированы на повышение прибыльности. Но, как видите, есть много баз, которые нужно прикрыть, и вам может понадобиться рука помощи!

Поэтому все больше и больше предприятий обращаются к программному обеспечению для оптимизации запасов.Такие системы, как EazyStock, поддерживают процессы пополнения запасов следующими способами:

Окончательная оптимизация запасов Решения SaaS помогают снизить затраты в цепочке поставок и максимизировать операционную эффективность. В то же время они максимизируют возможности продаж, достигая целевого уровня обслуживания и помогая поддерживать высокий уровень удовлетворенности клиентов.

Улучшите процессы пополнения запасов с EazyStock

Если у вас есть цели пополнения запасов для вашего бизнеса и вы хотите узнать больше о EazyStock, запланируйте демонстрацию и узнайте, как легко оптимизировать уровни запасов и сократить расходы.

Как создать некоммерческую организацию из 4 частей

Все, что вам нужно знать, чтобы создать некоммерческую организацию 501c3 и получить первых членов.

Если вы задумываетесь о создании некоммерческой организации (ассоциации, клуба, благотворительной организации и т. Д.) Или 501c3, то прежде всего поздравляем!

Во-вторых, вы пришли в нужное место.

Я создал это подробное руководство, чтобы охватить абсолютно все, что вам нужно знать о том, как создать некоммерческую организацию и что нужно для достижения успеха в современном мире.

Вот все, что я собираюсь рассказать в этом руководстве, чтобы помочь вам начать работу с 501c3 сегодня:

Содержание

Или вы можете посмотреть наше видео, чтобы получить обзор всех этих шагов:

Но прежде чем мы углубимся в это руководство, я думаю, важно упомянуть, что новые некоммерческие организации сталкиваются с большим количеством проблем, чем когда-либо прежде, из-за того, как Интернет и новые технологии меняют способы взаимодействия людей с организациями.Вот несколько быстрых примеров, которые я рассмотрю в этом руководстве:

- Рост Интернета и смартфонов на самом деле снизил объем внимания людей, что затруднило некоммерческим организациям возможность выделиться и донести свое сообщение.

- Покупки в Интернете и доставка в тот же день заставили людей ожидать мгновенного вознаграждения от организаций, с которыми они взаимодействуют (не говоря уже о возможности платить взносы или делать пожертвования в Интернете).

- Крупные организации используют «большие данные» для предоставления чрезвычайно персонализированного опыта большим группам людей, что означает, что теперь они могут выполнять роли, которые раньше играли небольшие организации.

- Если вы хотите узнать больше о преимуществах и недостатках создания некоммерческой организации, прочтите этот пост.

Важно понимать, как эти изменения повлияют на вашу некоммерческую организацию, потому что процент отказов новых некоммерческих организаций высок.

Кроме того, с более чем 1,5 миллионами некоммерческих организаций в США, вы можете столкнуться с жесткой конкуренцией.

Хотя это может показаться тревожным, я видел, как многие новые некоммерческие организации решают эти современные задачи и очень быстро собирают сотни членов и тысячи пожертвований.В этом подробном руководстве я поделюсь некоторыми из их историй и покажу вам, как создать некоммерческую организацию, которая может добиться успеха в современном мире, как и они. Я также расскажу обо всем остальном, что вам нужно знать, например, как зарегистрироваться для получения статуса освобожденного от налогов, нанять первых сотрудников, создать свой веб-сайт и привлечь первых платящих членов.

Я верю, что, следуя этому руководству, у вас будет больше шансов на успех в своей новой некоммерческой организации.

(psst: сохраните эту красивую инфографику со всеми шагами!)

Часто задаваемые вопросы для некоммерческих организаций

Что такое некоммерческая организация?

Проще говоря, некоммерческая организация берет любую прибыль, которую она получает от товаров, услуг, пожертвований или спонсорства, и передает их обратно в организацию для дальнейшего выполнения своей миссии.Некоммерческие организации обычно обслуживают сообщества (клубы, ассоциации или торговые палаты и т. Д.) Или организованы по социальным причинам (гуманитарная помощь, исследования болезней, финансирование образования и т. Д.). Напротив, коммерческие предприятия распределяют прибыль между акционерами и инвесторами организации.

Сколько денег вам нужно, чтобы создать некоммерческую организацию?

Короткий ответ … это зависит от обстоятельств.

Я скажу одно: это не бесплатно — вы не можете создать некоммерческую организацию без денег.

Некоторые из начальных затрат, которые вы можете ожидать от своей некоммерческой организации, составляют:

- Регистрация: В зависимости от вашего штата это может стоить вам от 8 долларов (Кентукки) до 270 долларов (Мэриленд). Регистрация необходима для снятия личной ответственности с вас как с учредителя, а также для привлечения в дальнейшем множества грантов и финансирования.

- 501c3 Статус: Если вы собираетесь начать 501c3, это тоже не бесплатно. Ожидайте, что вы заплатите от 275 долларов США, если вы заполните более простую форму 1023-EZ, и 600 долларов США за более сложную форму 1023 (которая содержит более подробную информацию).

- Офисное пространство: Позже в этом посте я расскажу, как организовать свой офис по низкой цене, но имейте в виду, что это не будет бесплатным.

- Настройка веб-сайта: Если вы хотите, чтобы кто-нибудь мог найти вашу некоммерческую организацию, вам необходимо какое-то присутствие в Интернете. Вы можете начать с бесплатного веб-сайта, используя такую платформу, как WordPress.com, но он не будет иметь такого же официального присутствия, как на платной платформе.

- Персонал: Хотя у вас может и не быть оплачиваемого персонала с самого начала, если вы хотите масштабировать свою некоммерческую организацию, вам придется ожидать увеличения и этой стоимости.

Вы также захотите иметь под рукой достаточно денег, чтобы покрыть любые дополнительные расходы, которые могут возникнуть. Как я упоминал ранее, количество новых некоммерческих организаций, которые терпят неудачу, довольно велико. Если вы научитесь правильно составлять бюджет с самого начала, вы сможете лучше справляться с проблемами, с которыми ваша некоммерческая организация столкнется позже. Если вам нужно полное руководство по этой теме, ознакомьтесь с этим от Nonprofit Hub.

Можно ли заработать на некоммерческой организации?

Короткий ответ — да: то, что это называется «некоммерческой», не означает, что вы не получаете никакой прибыли!

Однако весь доход, который получает некоммерческая организация, необходимо направлять обратно в операционную деятельность, будь то аренда, обслуживание клиентов или оплата труда персоналу.Это также должно иметь отношение к их миссии и сообществу, которому они служат. Это также означает, что получаемый доход не может быть возвращен совету директоров или кому-либо другому, связанному с некоммерческой организацией.

Кроме того, некоммерческие организации могут зарабатывать деньги, занимаясь другими видами деятельности, но если они тратят на них слишком много времени, они рискуют лишиться своего статуса 501c3. Часть получаемой ими прибыли также может облагаться налогом в зависимости от вида деятельности.

Для получения дополнительной информации ознакомьтесь с этим руководством по определению возможностей получения дохода для вашей некоммерческой организации.

Может ли учредитель некоммерческой организации получать зарплату?

Короткий ответ — да, учредитель некоммерческой организации может получать зарплату.

Хотя многие учредители чувствуют себя виноватыми из-за того, что просят зарплату, когда они только начинают свой путь, помните: чтобы инвестировать в свою некоммерческую организацию, вы также должны инвестировать в себя. Как и любой другой сотрудник, вы заслуживаете компенсации за это. твой упорный труд!

Однако создание некоммерческой организации — это то же самое, что открытие любого другого бизнеса.

Когда вы только начинаете работать, у вас может не хватить средств для повседневных операций. Многие учредители, независимо от того, начинают ли они коммерческую или некоммерческую организацию, не могут получать зарплату в течение первых двух лет своей работы.

И, как и в случае с коммерческим бизнесом, так важно разработать устойчивый бизнес-план для вашей некоммерческой организации. Вам нужно будет учитывать расходы на наемных сотрудников, включая ваших собственных, если вы хотите сделать это своей работой на полную ставку.

Трудно ли открыть некоммерческую организацию?

Честно говоря, да.

Как и в случае с любым другим предприятием, вам понадобится много времени и много терпения, чтобы сойти с ума.

«Люди планируют, и Бог смеется», — говорит Анн Дерозье, основательница некоммерческой организации по развитию студентов «Мир — твоя устрица» (TWIYO).

Она посвятила два полных года тому, чтобы все идеально спланировать: объединить компанию, собрать свой совет директоров, установить партнерские отношения и собрать средства.Она даже получила степень магистра в области управления некоммерческими организациями. Казалось, все готово, но в день ее запуска ни один студент не пришел.

Энн обнаружила то, что делают многие другие начинающие некоммерческие организации: непредсказуемые проблемы могут сорвать даже самые осторожные планы.

К счастью, Энн была полна решимости начать свою некоммерческую деятельность, но прошел еще год, прежде чем она смогла успешно запустить свою первую программу для студентов. За это время она усвоила ценный урок, который и по сей день является основным двигателем ее успеха:

Сеть и никогда не прекращать делиться хорошим, плохим и уродливым.

«Когда я хотел уйти, я поделился этим чувством с несколькими людьми, которые поддерживали меня с самого начала. Это было не самое лучшее, о чем можно было бы говорить, но вы должны делиться и общаться со своими кругами, чтобы получить поддержку, жесткую любовь, воодушевление и идеи для продвижения вперед ».

В течение следующего года у Анны появилось множество сторонников, которые познакомили ее с возможностями, которые в конечном итоге привели к успеху ее некоммерческой организации. Сейчас, восемь лет спустя, TWIYO по-прежнему набирает обороты, формируя лидеров среди студентов в Бруклине.

Даже имея в наличии надежный план, как обнаружила Энн, для достижения успеха вашей некоммерческой организации вам нужно будет построить вокруг себя сеть поддержки.

Как говорится, Рим строили не за один день, да и свою некоммерческую организацию за день тоже не построишь.

Каковы альтернативы созданию некоммерческой организации?

Как я уже говорил … создать некоммерческую организацию сложно.

Если вам интересно, сможете ли вы заставить его работать прямо сейчас, не расстраивайтесь.

Вот несколько способов, которыми вы все еще можете внести свой вклад в решение поставленной вами проблемы:

Создание отделения в существующей организации

Пожертвование другим некоммерческим организациям

Волонтерство или участие в правление другой организации

Создание коммерческого предприятия, которое помогает поддерживать другие некоммерческие организации

Создание благотворительного кружка (в котором вы и другие люди уделяете время и финансовую поддержку другим некоммерческим организациям в вашем районе)

Но если вы все еще полны решимости открыть некоммерческую организацию, продолжайте читать, чтобы узнать, как вы можете начать.

Часть 1: Девять шагов по созданию успешной некоммерческой организации

(psst: сохраните эту красивую инфографику со всеми шагами!)

Как создать некоммерческую организацию в США?

Вот 9 шагов для запуска 501c3.

Стоит отметить, что некоторые из этих шагов будут меняться в зависимости от вашего состояния, но на базовом уровне они останутся прежними:

- Три вещи, которые нужно исследовать перед созданием некоммерческой организации

- Как создать прочный фонд

- Что включить в ваш бизнес-план