Как считать проценты от суммы вклада: онлайн калькулятор в Сбербанке, ВТБ и других банках

Вклад Дополнительный процент — СберБанк

Процентная ставка по вкладу «Дополнительный процент» зависит от суммы вклада, текущего и максимального остатка по вкладам в банке за последние 3 месяца, где открывается вклад (офис банка, интернет-банк или мобильное приложение).

Итоговая процентная ставка по вкладу формируется из двух ставок – максимальной и минимальной. Минимальная ставка от 2,7% до 4% (зависит от срока). Минимальная ставка начисляется на сумму, равную разнице между максимальной суммой, которая находилась на всех ваших рублевых срочных вкладах* в СберБанке за последние 3 месяца, и суммой, которая находится на ваших действующих вкладах на момент открытия вклада.

Максимальная ставка от 3,90% до 4,5% (зависит от срока). Она начисляется на остальную часть вносимых во вклад денежных средств. То есть на разницу между суммой, на которую открывается вклад «Дополнительный процент» и суммой, на которую действует минимальная ставка.

Итоговая ставка рассчитывается по формуле:

Процентная ставка = ((сумма 1 * Y%) + (сумма 2 * Z%)) / сумма вклада «Дополнительный процент»,

Например:

Сегодня Вы открываете в мобильном приложении Сбербанк Онлайн вклад на сумму 600 000 ₽ на год.

Чтобы узнать, на какую сумму действует минимальная ставка нужны:

1. максимальный остаток на Ваших вкладах за 3 месяца, предшествующих месяцу открытия вклада «Дополнительный процент». Допустим максимальная сумма была 15 февраля = 500 000 ₽.

2. сумма на вкладах сегодня. Предположим, это три срочных вклада: «Сохраняй» на 200 000 ₽, «Сохраняй» на 1000 $ и «Пополняй» на 100 000 ₽. Получается, на действующих вкладах 300 000 ₽. Вклады в иностранной валюте при расчете не учитываются.

Тогда минимальная ставка (3,9%) действует на разницу между максимальным остатком за три месяца (п.1) и текущим остатком по вкладам (п.2): 500 000 — 300 000 = 200 000 ₽.

Максимальная ставка (4,4%) рассчитывается на остальную часть вносимых во вклад денежных средств. В примере вклад на 600 000 ₽. Максимальная ставка действует для суммы: 600 000 – 200 000 = 400 000 ₽.

Итоговая процентная ставка по вкладу: ((200 000 * 3,9%) + (400 000 * 4,4%)) / 600 000 = 4,23%.

* Срочные вклады — это вклады, открытые на фиксированный срок

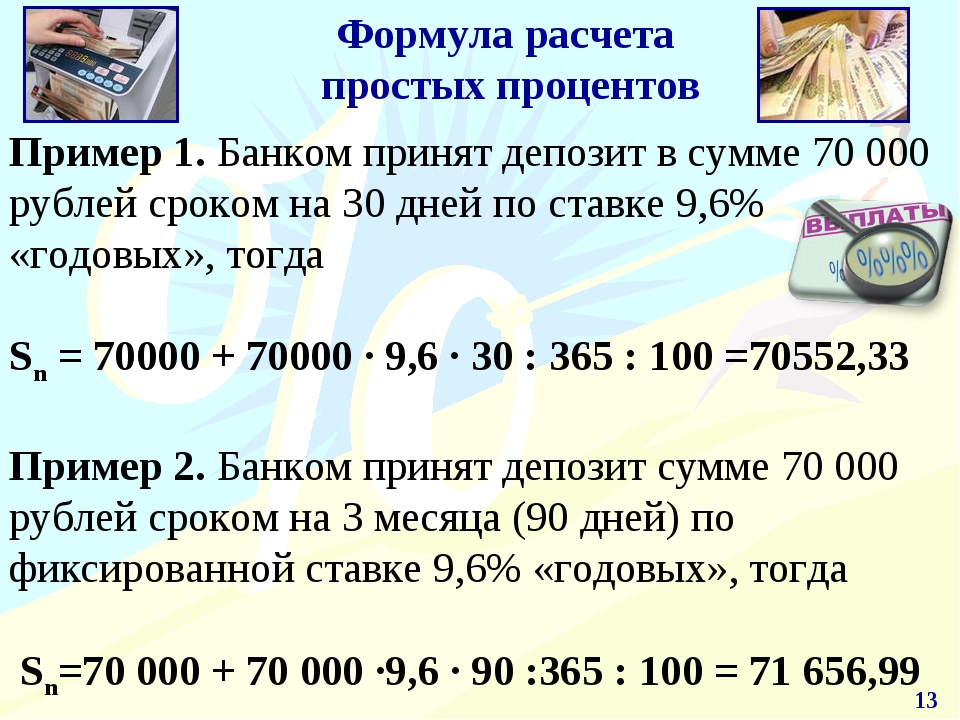

Примеры расчета процентов

Слово «процент» производная от латинских слов «pro cento», что означает «со ста». Выражение частей целого постоянно в аналогичных долях, исходя из практических соображений, было актуально еще в древности. В настоящем времени задачи связанные с использованием процентов остаются также востребованными, так как сфера их практического приложения весьма значительная.

К примеру, 1% от общей суммы означает

Работа, выполненная полностью, означает 100% выполнение.

Выполнение на 150%, от задуманного, означает выполнение на 1,5 и т.д.

1% = 0,01

27% = 0,27

100% = 1

150% = 1,5

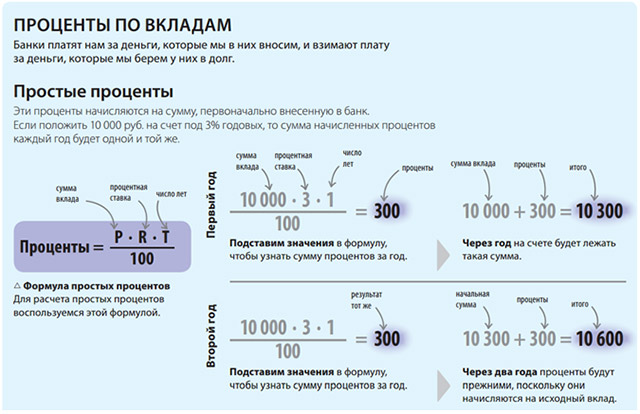

Чтобы узнать процент от заданного числа, к примеру, по вкладу в банке, нужно умножить это число на процент и разделить на 100.

10000 × 5 : 100 = 500 руб.

10000 – сумма вклада в рублях

5 – процентная ставка по вкладам в %

Если требуется вычислить число по заданному другому числу в процентах от искомого числа, нужно это число разделить на процент и умножить на 100.

Вес продукта в результате переработки составляет 8% от общего объёма.

Сколько сырья понадобится для изготовления 20кг продукта?

20 : 8 × 100 = 250кг

Чтобы узнать процентное выражение одного числа от другого, необходимо разделить первое число на второе, а затем умножить на 100.

Предприятие изготовило за месяц 2000 условных единиц товара.

В связи с внедрением новых технологий в следующем месяце было произведено 4000 изделий. Какой процент по отношению к предыдущему месяцу?

Какой процент по отношению к предыдущему месяцу?

4000 : 2000 × 100 = 200%

Калькулятор вкладов онлайн — расчет процентов по депозитам

А

Б Бикин Благовещенск Белогорск Биробиджан

В Владивосток Ванино Вяземский Волгоград Волжский Вологда Воронеж

Д Де-Кастри

Е Екатеринбург

И Иркутск

К

М Москва

Н Нефтекамск Новороссийск Находка

Николаевск-на-Амуре Нижний Новгород Новосибирск Нижний ТагилО Октябрьский Омск

П Петрозаводск Переяславка Пермь

Р Ростов-на-Дону Рязань

С Санкт-Петербург Стерлитамак Сегежа Сыктывкар Сочи Ставрополь Советская Гавань Солнечный Соловьевск Самара Саратов

Т Туймазы Тында Томск Тюмень

У Уфа Ухта

Х Хабаровск Хор

Ч Чегдомын Челябинск Чита

Ю Южно-Сахалинск

| Здоровье ИИИ: 8.9, Д/Р: 2/4 | |

| Форекс ИИИ: 8.7, Д/Р: 9/9 | |

| Нефть, газ, сырье ИИИ: 8.6, Д/Р: 6/4 | |

| Акции ИИИ: 8.5, Д/Р: 7/5 | |

| Биткоин ИИИ: 8.4, Д/Р: 8/6 | |

| Облигации ИИИ: 8.3, Д/Р: 5/4 | |

| Накопительные программы ИИИ: 8.  2, Д/Р: 3/2 2, Д/Р: 3/2 | |

| ИИС ИИИ: 8.1, Д/Р: 7/4 | |

| Недвижимость ИИИ: 8, Д/Р: 5/5 | |

| Криптовалюты ИИИ: 8, Д/Р: 9/10 | |

| Наличные деньги ИИИ: 7.9, Д/Р: 0/1 | |

| Банковские депозиты ИИИ: 7.8, Д/Р: 4/2 | |

| ПИФы ИИИ: 7.  8, Д/Р: 6/5 8, Д/Р: 6/5 | |

| Структурные ноты ИИИ: 7.7, Д/Р: 6/6 | |

| ПАММ счета ИИИ: 7.7, Д/Р: 8/8 |

Рассчитайте, как могут расти ваши сбережения: Калькулятор процентов по депозиту вычисляет начальный депозит, процентную ставку, срок погашения или окончательную сумму — с учетом или без учета сложных процентов. 1 — Выберите элемент, который вы хотите найти.

Калькулятор процентов по депозиту позволяет вычислить начальный депозит, процентная ставка, срок погашения или окончательная сумма, включая проценты на основе введенной вами информации. Подробная таблица показывает размер депозита в начале года. года, проценты, общие проценты и окончательная сумма, включая проценты в конце года. Калькулятор процентов по депозиту позволяет рассчитывать как с учетом, так и без сложные проценты.В случае сложных процентов проценты добавляются к капитала, в противном случае выплачиваются проценты и ваш депозит в начале каждого года всегда одно и то же. |

Расчет сложного процентного дохода по сберегательным вкладам каждый месяц

Может быть сложно вкладывать деньги в сбережения каждый месяц, но это может помочь вам узнать, какой будет будущая стоимость ваших вкладов. Этот калькулятор поможет вам определить будущую стоимость вашего сберегательного счета.

Этот калькулятор поможет вам определить будущую стоимость вашего сберегательного счета.

Сначала введите свои первоначальные вложения и ежемесячный депозит, который вы планируете сделать. Затем укажите годовую процентную ставку и количество месяцев, которые вы хотели бы учитывать. Нажмите РАССЧИТАТЬ, и вы получите два числа: будущую стоимость вашего счета и ваш общий процентный доход. Вы также можете установить ставку подоходного налога и уровень инфляции, чтобы увидеть, как эти факторы повлияют на вашу общую сэкономленную сумму и покупательную способность ваших денег.После расчета доходов вы можете нажать кнопку СОЗДАТЬ ПЕЧАТНЫЙ ОТЧЕТ в нижней части калькулятора, чтобы создать отчет. Финансовые учреждения, которые в настоящее время предлагают вкладчикам высокодоходные сбережения, перечислены под калькулятором.

Сложные проценты: будущая стоимость ежемесячных сбережений

Когда вы начнете планировать свое финансовое будущее, вам в какой-то момент нужно будет решить вопрос о начислении сложных процентов. Вопреки распространенному мнению, компаундирование предназначено не только для гуру Уолл-стрит. Это выгодно всем, кто хочет инвестировать в свое будущее. Сложные проценты могут помочь вам составить удобный пенсионный план и со временем увеличить доходность ваших инвестиций.

Вопреки распространенному мнению, компаундирование предназначено не только для гуру Уолл-стрит. Это выгодно всем, кто хочет инвестировать в свое будущее. Сложные проценты могут помочь вам составить удобный пенсионный план и со временем увеличить доходность ваших инвестиций.

Что такое сложный процент?

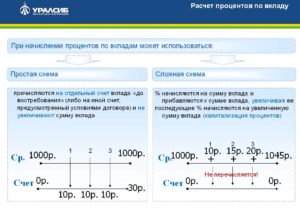

По сути, сложное начисление означает, что ваши проценты приносят проценты. Вы не только получаете проценты по основному депозиту, но вы также зарабатываете на их сумме, поэтому ваш основной депозит растет быстрее, чем если бы вы только что заработали проценты только по депозиту.От того, как часто вы начисляете начисление сложных процентов, зависит, как быстро растет ваш депозит, при этом большее количество периодов начисления сложных процентов приводит к увеличению начисленных процентов.

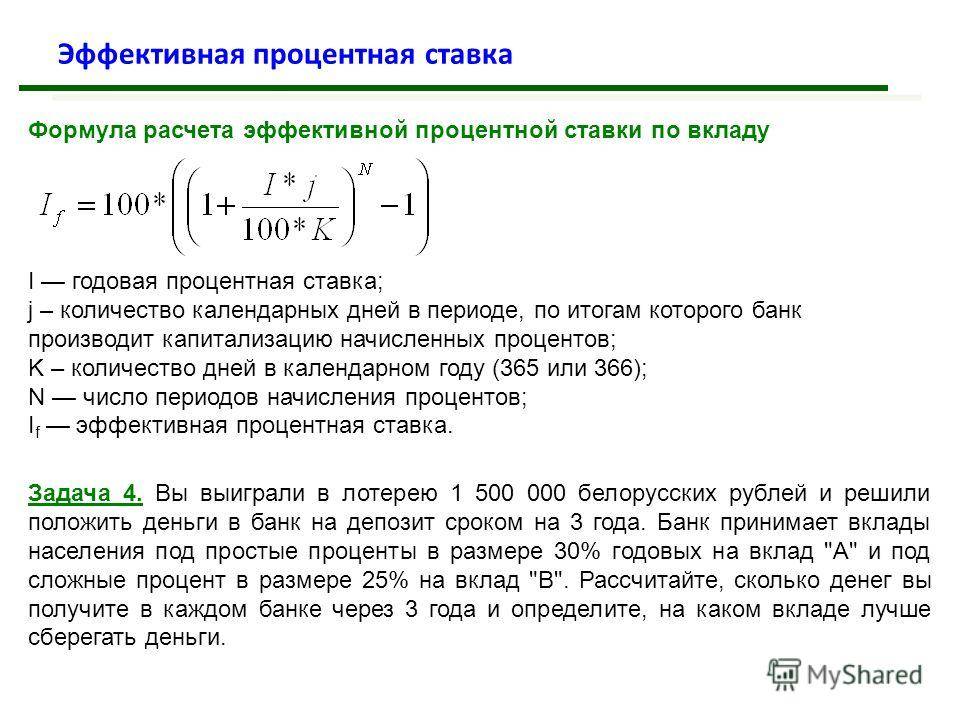

Например, предположим, что вы кладете 2000 долларов на свой сберегательный счет, и ваш банк дает вам 5 процентов годовых. Через год вы заработали 100 долларов США на процентах, в результате чего ваш баланс составил 2100 долларов США. n, где:

n, где:

- FV представляет будущую стоимость инвестиции

- PV представляет собой приведенную стоимость инвестиций

- i представляет собой процентную ставку, полученную за каждый период

- n представляет собой количество периодов

Вышеупомянутый калькулятор рассчитывает проценты ежемесячно после каждого депозита.Депозиты вносятся в начале каждого месяца. Если вы хотите делать депозиты в конце каждого месяца, вычтите первый депозит из первоначальной суммы сбережений. Например, если вы накопили 1000 долларов и хотите внести 100 долларов в конце месяца, вы должны установить свой первоначальный депозит на уровне 900 долларов.

Большинство банков США ежедневно добавляют сложные проценты на счет в конце месяца на основе среднего дневного баланса за каждый месяц.

Выгода от начисления процентов

Преимущество сложного процента простое: это отличный способ со временем заработать больше богатства.Конечно, как и в случае с любыми другими инвестициями, требуется время, чтобы увидеть полный эффект от компаундирования, поскольку он наиболее эффективен в течение длительных периодов времени. В нашем примере, приведенном выше, вам потребуется около 14 лет, чтобы удвоить свой основной депозит. Чтобы ускорить процесс, вы можете увеличивать процентные ставки ежедневно, а не ежеквартально или ежегодно. Мы предоставляем калькулятор, который позволяет вам параллельно сравнивать частоты сложения.

В нашем примере, приведенном выше, вам потребуется около 14 лет, чтобы удвоить свой основной депозит. Чтобы ускорить процесс, вы можете увеличивать процентные ставки ежедневно, а не ежеквартально или ежегодно. Мы предоставляем калькулятор, который позволяет вам параллельно сравнивать частоты сложения.

В следующей таблице показано, как инвестировали 10 000 долларов в год по ставке 2.3% годовых приносят проценты в течение года с разной частотой начисления сложных процентов.

| Частота смешивания | APR | APY | Проценты |

|---|---|---|---|

| Годовой | 2,3% | 2.30000% | 230,00 $ |

| Ежеквартально | 2,3% | 2,31991% | $ 231,99 |

| Дважды в месяц | 2.3% | 2,32215% | 232,22 долл. США |

| Ежемесячно | 2,3% | 2,3 24 40% 900 20 | $ 232,44 |

| Раз в полгода | 2,3% | 2,32553% | $ 232,55 |

| 2 раза в неделю | 2,3% | 2,32561% | $ 232,56 |

| Еженедельно | 2,3% | 2,326 13% | 232. 61 61 |

| Ежедневно | 2,3% | 2,32658% | 232,66 |

| Непрерывный | 2,3% | 2,326 65% | 232,67 долл. США |

Более частое начисление сложных процентов приводит к более высокому процентному доходу, а более высокая годовая процентная доходность способствует дальнейшему росту, когда процентные ставки могут увеличиваться в течение многих лет.

Чем раньше, тем лучше

Даже если начать откладывать никогда не поздно, лучше начинать начислять проценты как можно раньше, чтобы у вашего депозита было больше времени для роста.Если вам 33 года и вы начинаете накапливать 100 долларов в месяц под 1,5 процента годовых, то к 70 годам вы заработаете почти 60 000 долларов. Сравните это с началом в 66 лет, когда вы заработали всего 5 000 долларов к 70 годам. 70 лет.

Это работает в обоих направлениях

Возможно, вы слышали термин «сложные проценты», используемый в отношении ссуды или долга, которые вы должны. К сожалению, начисление сложных процентов может работать в обоих направлениях, и вы всегда должны стремиться заработать, а не платить. Если предположить, что ваша компания, выпускающая кредитную карту, взимает 20% процентов с любого неоплаченного остатка, ваш баланс в размере 1000 долларов может легко превратиться в долг в 1200 долларов к концу года.Если вы выплачиваете долги быстро, сложные процентные ставки не сильно повредят. Однако, если вы склонны делать минимальные платежи, вы будете выплачивать основную сумму гораздо медленнее, в результате чего больше денег будет потрачено на выплату процентов.

К сожалению, начисление сложных процентов может работать в обоих направлениях, и вы всегда должны стремиться заработать, а не платить. Если предположить, что ваша компания, выпускающая кредитную карту, взимает 20% процентов с любого неоплаченного остатка, ваш баланс в размере 1000 долларов может легко превратиться в долг в 1200 долларов к концу года.Если вы выплачиваете долги быстро, сложные процентные ставки не сильно повредят. Однако, если вы склонны делать минимальные платежи, вы будете выплачивать основную сумму гораздо медленнее, в результате чего больше денег будет потрачено на выплату процентов.

Хотя сложный процент не сделает вас богатым в одночасье, это отличный способ постепенно увеличивать свое богатство с течением времени. Однако имейте в виду, что эта концепция также работает в пользу ваших должников.

Изменить настройки конфиденциальности

Процентный доход — определение, пример и способ расчета

Что такое процентный доход?

Процентный доход — это сумма, выплачиваемая предприятию за предоставление его денег в долг или за предоставление возможности другому предприятию использовать свои средства. В более широком смысле процентный доход — это сумма денег инвестора, которую он вкладывает в инвестицию или проект. Очень простой и базовый способ ее вычисления — это умножение основной суммы на процентную ставку. Процентная ставка Процентная ставка — это сумма, взимаемая кредитором с заемщика за любую форму данного долга, обычно выраженную в процентах от основной суммы долга. применяется, учитывая количество месяцев или лет, на которые ссужаются деньги.

В более широком смысле процентный доход — это сумма денег инвестора, которую он вкладывает в инвестицию или проект. Очень простой и базовый способ ее вычисления — это умножение основной суммы на процентную ставку. Процентная ставка Процентная ставка — это сумма, взимаемая кредитором с заемщика за любую форму данного долга, обычно выраженную в процентах от основной суммы долга. применяется, учитывая количество месяцев или лет, на которые ссужаются деньги.

Где представлен процентный доход?

Процентный доход обычно является налогооблагаемым доходом и представляется в отчете о прибылях и убытках. Отчет о прибылях и убытках — это один из основных финансовых отчетов компании, в котором отражены их прибыли и убытки за определенный период времени.Прибыль или по той простой причине, что это доходный счет. Обычно две категории в отчете о прибылях и убытках, а именно «Доходы от операционной деятельности» и «Прочие доходы» указываются отдельно. В таком случае представление процентного дохода во многом будет зависеть от характера основных операций бизнеса.

Если, например, доход от процентов является основным источником средств для компании, то он попадает в категорию «Доход от операционной деятельности». Если это не основной источник дохода, он классифицируется как «Доход от инвестиций» или «Прочий доход».”

Пример процентного дохода

Очень простой пример процентного дохода, который происходит каждый день, — это когда человек кладет деньги на сберегательный счет и решает оставить его нетронутым на несколько месяцев или лет. Деньги не будут сидеть сложа руки на его счете, потому что банк будет использовать их для ссуды заемщикам. Банк будет получать проценты, ссужая деньги, но также будет выплачивать проценты держателям депозитных счетов.

В конце каждого месяца выписка со счета будет отражать проценты, которые банк платит за заимствование денег владельца счета.Важно отметить, что банки используют так называемое «дробное банковское дело». «Фракционное банковское обслуживание» — это банковская система, которая требует, чтобы банки держали только часть депонированных у них денег в качестве резервов. Резервы хранятся в виде остатков на банковском счете в центральном банке или в виде валюты в банке », что означает, что только часть депозитных счетов клиентов может использоваться банком в качестве ссудных средств. Банк должен сохранять определенный уровень — известный как резерв — средств на депозитных счетах.Он не может на законных основаниях выдавать в кредит все средства, которые клиенты ему внесли.

Резервы хранятся в виде остатков на банковском счете в центральном банке или в виде валюты в банке », что означает, что только часть депозитных счетов клиентов может использоваться банком в качестве ссудных средств. Банк должен сохранять определенный уровень — известный как резерв — средств на депозитных счетах.Он не может на законных основаниях выдавать в кредит все средства, которые клиенты ему внесли.

Процентный доход по сравнению с процентным расходом

Основное различие между процентным доходом и процентным расходом показано ниже:

- Процентный доход — это деньги, заработанные физическим или юридическим лицом для предоставления своих средств в ссуду, либо путем их размещения. депозитный счет в банке или путем покупки депозитных сертификатов Вызываемый депозитный сертификат отзываемый депозитный сертификат — это срочный вклад, застрахованный FDIC, в банке или других финансовых учреждениях.Компакт-диски с правом отзыва могут быть погашены эмитентом до их фактической даты погашения, в течение определенного периода времени и цены отзыва.

- Процентные расходы , с другой стороны, противоположны процентному доходу. Это стоимость заимствования денег у финансовых учреждений, банков, инвесторов в облигации или других кредиторов. Расходы по процентам производятся для того, чтобы помочь компании финансировать свои операции, такие как покупка дополнительного оборудования, заводов и имущества или приобретение конкурентов или других компаний.

В некоторых случаях предприятия сообщают о процентных расходах и процентных доходах отдельно, в то время как другие объединяют их и маркируют как «Процентный доход — нетто» или как «Процентные расходы — нетто».

Процентный доход по сравнению с дивидендным доходом

Процентный доход — это не то же самое, что и дивидендный доход. Первый — это сумма, заработанная за то, что позволяет другому лицу или организации использовать свои средства, а вторая — это сумма, которая поступает из прибыли компании и выплачивается акционерам и привилегированным акционерам организации. Привилегированные акции. Привилегированные акции (привилегированные акции, привилегированные акции). являются классом владения акциями в корпорации, которая имеет приоритетное право на активы компании по сравнению с обыкновенными акциями.Акции старше обыкновенных акций, но более младшие по отношению к долгу, например облигациям.

Как рассчитать процентный доход

Простой процент можно вычислить очень простыми шагами. Давайте посмотрим на процесс ниже:

- Возьмите годовую процентную ставку и преобразуйте процентное значение в десятичное число, просто разделив его на 100. Например, процентная ставка 2%, разделенная на 100, равна 0,02.

- Используйте десятичную цифру и умножьте ее на количество лет, в течение которых деньги взяты в долг.Например, мы можем умножить 0,02 на 3 года и получить 0,06.

- Умножьте эту цифру на сумму на счете, чтобы завершить расчет. Допустим, основная сумма займа составляет 5000 долларов; умножение цифры на 0,06 даст нам 300 долларов. Таким образом, 300 долларов — это проценты, полученные за деньги, взятые в долг сроком на 3 года.

Заключительное слово

Процентный доход является одним из многих источников дохода для юридических и физических лиц. Просто положить немного денег в банк — это хороший способ начать получать проценты, хотя процентная ставка для стандартного сберегательного счета не очень высока.

Дополнительные ресурсы

CFI является официальным поставщиком сертификата FMVA® для аналитиков финансового моделирования и оценки (FMVA) ™. Присоединяйтесь к более 850 000 студентов, которые работают в таких компаниях, как Amazon, JP Morgan и программа сертификации Ferrari, призванная превратить любого финансовый аналитик мирового уровня.

Чтобы продолжить изучение и развитие своих знаний в области финансового анализа, мы настоятельно рекомендуем дополнительные ресурсы CFI ниже:

- Годовая процентная ставка (APR) Годовая процентная ставка (APR) Годовая процентная ставка (APR) — это годовая процентная ставка. что физическое лицо должно платить по ссуде или которую они получают на депозитный счет.В конечном итоге, годовая процентная ставка — это простой процентный термин, используемый для выражения числовой суммы, ежегодно выплачиваемой физическим или юридическим лицом за право заимствования денег.

- Калькулятор эффективной годовой процентной ставки Калькулятор эффективной годовой процентной ставкиЭтот калькулятор эффективной годовой процентной ставки поможет вам рассчитать EAR с учетом номинальной процентной ставки и количества периодов начисления сложных процентов. Эффективная годовая ставка (EAR) — это процентная ставка, фактически полученная от инвестиций или выплаченная по ссуде в результате сложения процентов за определенный период времени.It

- Ожидаемая доходность Ожидаемая доходность Ожидаемая доходность инвестиций — это ожидаемое значение распределения вероятностей возможной прибыли, которую они могут предоставить инвесторам. Доходность инвестиций — это неизвестная переменная, у которой разные значения, связанные с разными вероятностями.

- Федеральная корпорация по страхованию вкладов (FDIC) Федеральная корпорация по страхованию вкладов (FDIC) Федеральная корпорация по страхованию вкладов (FDIC) — это государственное учреждение, которое обеспечивает страхование вкладов от банкротства банка.Тело создано

Калькулятор экономии

Быстрый расчет сложных процентов 💵

О единовременных и / или регулярных депозитах на сберегательный счет с высокой доходностью

Как использовать этот инструмент

Основы

Воспользуйтесь этим калькулятором, чтобы быстро подсчитать, сколько денег вы накопите за установленный инвестиционный период.Сначала введите свою начальную сумму, которую вы отложили, затем введите процентную ставку и продолжительность инвестирования.

Затем введите, сколько денег вы собираетесь периодически вносить или снимать. Если это расчет для единовременного депозита без повторяющихся транзакций, введите «Никогда» в раскрывающемся списке «добавить деньги».

После того, как вы введете эту информацию, калькулятор сообщит вам, сколько денег вы накопите до уплаты подоходного налога, сколько подоходного налога вы должны и сколько стоит оставшаяся сумма денег в реальном выражении после учета инфляции.

Расчеты обновляются автоматически при изменении любого ввода. Если у вас есть конкретная цель экономии, которую вы хотите достичь к определенной дате, воспользуйтесь нашими калькуляторами цели экономии.

Если вы хотите распечатать график роста ваших сбережений с течением времени, нажмите кнопку «Создать таблицу роста», чтобы создать распечатанный график вашей истории платежей, накопленных процентов и баланса.

Механика вычислений

Как начисляются проценты

Наш калькулятор начисляет проценты каждый раз, когда добавляются деньги.Если на счете есть единовременный начальный депозит и нет периодического депозита, по умолчанию проценты начисляются ежемесячно. Большинство банковских сберегательных счетов используют среднесуточный баланс для сложных процентов ежедневно, а затем ежемесячно добавляют сумму к балансу счета, что математически очень похоже на ежемесячное начисление сложных процентов.

Если вы хотите изменить частоту начисления сложных процентов для одноразового депозита, установите для переменной «Депозит каждый цикл» значение 0 долларов и выберите «частоту транзакций» с любой частотой, с которой вы хотите начислять сложные проценты.

Когда делаются взносы

В приведенном выше калькуляторе при регулярных взносах на счет деньги добавляются или вычитаются в начале каждого месяца, недели или другого выбранного периода. Если вы хотите, чтобы деньги заканчивались в конце каждого месяца, вы должны вычесть сумму обычного взноса из первоначальных сбережений, чтобы рассчитать проценты в конце месяца.

Как учитываются подоходные налоги

Этот калькулятор рассчитывает налоги на основе ставки, введенной при уплате налога в конце инвестиционного периода.При таком подходе налоговые платежи будут работать со сбережениями, хранящимися на пенсионном счете с отложенным налогом.

Обычные проценты по обычному банковскому сберегательному счету обычно выплачиваются ежегодно, при этом банки отправляют держателям счетов 1099-INT, если они зарабатывают выше некоторого базового уровня около 10 долларов. Если ваша учетная запись не облагается налогом, введите ноль в качестве предельной ставки налога в приведенном выше калькуляторе.

Как учитывается инфляция

После вычета налогов из процентных доходов и расчета окончательных сбережений инфляция учитывается путем умножения окончательной суммы на (100% — уровень инфляции) лет

Как рассчитать сложный процент

Самый простой способ сделать это — использовать калькулятор выше.Сложным способом было бы вычислить доходность вручную.

Единый депозит

Приведенный выше калькулятор сделает это автоматически, но если вы хотите рассчитать сложные проценты вручную, формула будет

.FV = PV * (1 + r / n) nt

Определения формул:

- FV = будущая стоимость

- PV = текущая стоимость (начальный депозит)

- r = годовая процентная ставка в виде десятичной дроби, а не процента (также называемая годовой процентной ставкой)

- n = количество начислений процентов в год

- t = время в годах

Чтобы найти проценты, полученные со счета, все, что вам нужно сделать, это вычесть начальную сумму депозита из конечного результата.

Серия вкладов

Конец месяца

Для регулярных ежемесячных вкладов, когда вклады вносятся в конце каждого месяца, вы должны использовать следующий расчет.

FV = PMT * (((1 + r / n) nt — 1) / (r / n))

Все определения в этой формуле такие же, как определения в первой формуле, за исключением того, что PMT — это ежемесячный депозит.

Если вы хотите выяснить, сколько процентов было заработано, вы просто вычтите сумму платежа, умноженную на количество выполненных платежных циклов, из конечной суммы.

Если вы вкладываете 200 долларов в месяц в течение 2 лет, вы должны вычесть 2400 долларов депозитов из общей суммы, чтобы получить заработанные проценты.

Начало месяца

Если депозиты происходят в начале каждого месяца, вы должны использовать ту же точную формулу, но затем добавить к ней еще 1 ежемесячный расчет.

FV = PMT * (((1 + r / n) nt — 1) / (r / n)) * (1 + r / n)

Серия вкладов, с первоначальным взносом

Если вы сделали серию вкладов и был начальный единовременный депозит, вы бы рассматривали серию и первоначальный депозит как два отдельных объекта, а затем складывали бы каждую сумму вместе, чтобы получить окончательную сумму сбережений.

Налоги и инфляция

Это будет первый шаг при расчете вашей доходности, затем вам нужно будет вычесть подоходный налог из доходности, а затем учесть инфляцию.

Умножьте полученные проценты на ставку подоходного налога (в десятичной дроби), и получится общая сумма уплаченных налогов. Вычтите эту сумму из суммы будущих сбережений, чтобы получить сбережения после уплаты налогов.

Чтобы учесть инфляцию, воспользуйтесь следующей формулой

PV = FV * (1 — i) n

Текущая стоимость будущей денежной суммы равна будущей стоимости, умноженной на (1 — годовой уровень инфляции в виде десятичной дроби), возведенной в степень n th , где n — количество лет в будущем.

Как узнать текущие процентные ставки

сайтов отслеживания, на которых указаны сегодняшние ставки экономии

Ряд популярных веб-сайтов, таких как Credit Karma, Nerd Wallet и BankRate, отслеживают текущие ставки, предлагаемые для различных средств сбережения, таких как высокодоходные сберегательные счета, компакт-диски. и даже продукты по страхованию жизни. Обычно в полисах страхования жизни предусмотрены комиссии за досрочное снятие средств и множество скрытых комиссий, которые делают их доход ниже, чем при других вариантах.

Некоторые сайты трекеров кажутся нейтральными, но им платят комиссию за листинг избранных игроков на рынке, поэтому может быть полезно просмотреть полный набор списков с каждого сайта сравнения, чтобы убедиться, что вы видите самый высокий рейтинг, а не те, кто был готов платить больше за разоблачение.Также стоит потратить время на сравнение ваших вариантов на нескольких сайтах на случай, если один из них смог получить эксклюзивное рекламное предложение.

Казначейские облигации: ориентир

граждан США могут инвестировать в казначейские обязательства через TreasuryDirect. Они также публикуют результаты последних аукционов по векселям, векселям и облигациям различной продолжительности.

Большинство корпоративных облигаций обычно торгуются с более высокой доходностью, чем государственные облигации, поскольку у правительства есть гарантия номинальной возможности погашать свои долги, выраженные в их собственной валюте, с использованием валюты, которую они печатают.

Заработанные номинальные проценты могут не поспевать за инфляцией, особенно после вычета подоходного налога из прибыли, что является одной из причин, по которым людей, не склонных к неблагоприятному риску и не нуждающихся в деньгах в краткосрочной перспективе, поощряют инвестировать в акции.

«Долгосрочные облигации — ужасное вложение при текущих ставках … Казначейские облигации никогда не были привлекательными, кроме начала 1980-х годов, когда они кратковременно предлагали 14% -ную доходность». — Уоррен Баффет, 2018

Продолжительность кредитного риска

Как правило, чем дольше человек желает заблокировать свой капитал, тем выше ставка, которую ему будут платить по вкладам.Например, в большинстве случаев ставка 5-летнего CD обычно выше, чем ставка 1-летнего CD, которая будет выше, чем ставка, доступная для обычного сберегательного или текущего счета.

Федеральная резервная система контролирует краткосрочные процентные ставки, чтобы помочь выполнить свой двойной мандат: стабильные цены и низкий уровень безработицы. Эти ставки, в свою очередь, помогают стимулировать предпочтения кредиторов в экономике. Уровень и форма кривой со временем меняются.

Когда экономика растет плавно, риск дюрации кредитных продуктов отражается в восходящей кривой доходности казначейских ценных бумаг.Когда инвесторы теряют уверенность в будущем экономическом ландшафте, кривая доходности может сгладиться или даже перевернуться. Обычно, когда кривая доходности обращается к 2-летним облигациям с доходностью более 10-летних, в последующие 12–18 месяцев происходит спад.

Если процентные ставки резко подскакивают, в то время как инвестор вкладывает средства в долгосрочный долговой инструмент, то рыночные убытки по таким инвестициям могут быть значительными. Если у человека осталось 28 лет, по 30-летнему залогу в размере 10 000 долларов выплачивается 3.Процентные ставки с 5% и процентные ставки подскакивают до 6%, тогда вмененная потеря процентного дохода по этой облигации составляет 2,5% (изменение процентной ставки), умноженное на размер облигации (10 000 долларов США), умноженное на оставшиеся годы (28).

Лицо, владеющее облигацией до погашения, по-прежнему получит свою основную сумму в размере 10 000 долларов и оставшиеся 9800 долларов в виде процентов в течение оставшегося срока. Но если они будут вынуждены продать его сегодня, они будут конкурировать с другими свежими / новыми облигациями, которые предлагают процентную ставку 6%.30-летняя облигация с доходностью 6% принесет выплату 16 800 долларов за те же 28 лет, а также еще 1 200 долларов в последующие 2 года.

Изменение процентных ставок оказывает сильное влияние на вмененную стоимость существующих облигаций, при этом цены и доходность имеют обратную корреляцию. Чтобы человек приобрел существующую облигацию с низкой доходностью купона вместо новой более высокодоходной облигации, ему требуется скидка. Для обеспечения одинаковой доходности к погашению используется следующая формула.

YTM = (C + (F — P) / n) / (F + P) * 0.5

- YTM: приблизительная доходность к погашению

- C: купон / годовая процентная ставка

- Ф: номинал облигации

- P: цена облигации

- n: лет до погашения

Если доходность новой облигации составляет 6%, то цена старой 3,5% -ной облигации должна упасть с 10 000 долларов США до 6 629,32 долларов США, чтобы обеспечить такую же доходность к погашению.

Снижение кредитного риска

Инвесторы, вкладывающие средства в фонды открытых облигаций, могут получить снижение стоимости своих инвестиций, если другие соинвесторы в том же фонде ликвидируют свои активы во время рыночной турбулентности.Когда инвестор фонда открытых облигаций покидает свою позицию по проблемным ценам, он фиксирует убытки для других инвесторов, поскольку фонд должен продать некоторые пакеты облигаций по проблемным ценам, чтобы профинансировать вывод.

Закрытые фонды не имеют такого же риска соинвестора, как открытые фонды, поскольку цена фонда может измениться при выходе, но основные активы не изменяются, а это означает, что можно переждать продолжительность и не съесть убыток, вызванный другие инвесторы продаются в панике.

Для снижения кредитных рисков некоторые инвесторы вкладывают часть своих средств в цепочку облигаций, где у них есть регулярно запланированный набор облигаций со сроком погашения каждый год или каждые несколько лет.

Что делать, если рыночные условия изменятся?

Пример изменения

Если вы ожидаете резкого изменения рыночных условий, вы можете разбить свой расчет на 2 этапа. Например, «король облигаций» Джеффри Гундлах заявил в декабре 2017 года, что ожидает, что доходность 10-летних казначейских облигаций США к 2020 году достигнет 6%.

Значительно более высокие ставки по облигациям, вероятно, вынудят банки выплачивать инвесторам более высокие процентные ставки для привлечения капитала на высокодоходные сберегательные счета или инвестиции в CD.

Два варианта: оценить среднее значение или выполнить несколько вычислений

Вы можете либо оценить среднюю процентную ставку, которую вы получите в течение срока инвестирования, либо разбить свой расчет на 2 этапа.

Расчет с разбивкой

выполнить расчет с текущими настройками за 2 года,

использовать результат первого расчета в качестве первоначальной экономии во втором расчете и выполнить второй расчет с более высокой процентной ставкой в последующие годы

Вот пример подхода к разбивке с использованием следующих критериев:

- первоначальная экономия = 10 000 долл. США

- ежемесячный депозит = 500 $

- общий срок инвестирования = 7 лет

- начальная процентная ставка на первые 2 года = 1.7%

- процентная ставка на последующие годы = 4,5%

- ставка налога на прибыль = 25%

- уровень инфляции = 2%

Результаты расчетов за первые 2 года следующие:

- Общая сумма депозита: $ 22 000

- Полученные проценты: 560,42 долл. США

- Подоходный налог: 140,11 долларов США

- Экономия после налогов: $ 22 420,32

- Покупательная способность: 21 532,47 долл. США

Расчет на следующие 5 лет начинается с 22 420 долларов.32 в качестве первоначального депозита затем корректируется срок до оставшихся 5 лет под ставку 4,5%.

- Процентные доходы (за 5-летний период): 9 344,02 доллара США

- Налог на прибыль (в течение 5-летнего периода): 2336,00 долларов США

- Окончательная экономия после налогообложения: 59 428,33 долл. США

Среднее значение

Второй вариант — это совместное усреднение ставок для создания смешанной средней ставки.

- (1,7% * 2 года + 4,5% * 5 лет) / 7 лет =

- 3,4 + 22,5 / 7 =

- 25.9/7 = 2,8556%

Какой подход лучше?

У каждой из этих стратегий есть свои сильные и слабые стороны.

Сильная сторона второго варианта заключается в оценке покупательной способности установленного окончательного числа с учетом совокупного воздействия инфляции на протяжении всего инвестиционного периода.

Сильная сторона первого варианта в том, что он выполняется намного быстрее.

Неопределенность рынков

При любом подходе вы получите лишь приблизительное представление о производительности, поскольку рыночные условия довольно непредсказуемы.Однако в большинстве случаев этого достаточно, потому что никто не может постоянно предсказывать рынки.

- В 2007 году почти никто не предсказал кризис 2008 года. Председатель ФРС Бернэйк заявил, что субстандартные кредиты сдерживаются.

- В 2008 году почти никто не думал, что «чрезвычайная» денежно-кредитная политика продлится десятилетие.

- В 2015 году почти никто (кроме Скотта Адамса — автора «Дилберта») не предсказал избрание Дональда Трампа, что положило начало большим изменениям в федеральном подоходном налоге.

Иррациональное стадное поведение

Даже некоторые из величайших инвесторов всех времен хвалят, как иррациональность рыночного поведения обеспечивает им большую прибыль.

Баффет в 1978:

«Фондовый рынок маниакально-депрессивный, что идеально. Когда рынок движется вверх, организации бросаются туда в большом количестве, потому что опасаются того, что скажут их клиенты, если они пропустят важный шаг. Страх перед потеря счетов — движущая сила институтов.pic.twitter.com/CLxmOkKmeo

— La nuit sera calme (@NuitSeraCalme) 10 мая 2018 г.

Концентрированные ставки

Джеймс Клир писал: «Ваши шансы на успех увеличиваются, когда вы вынуждены направлять всю свою энергию и внимание на меньшее количество задач». Уоррен Баффет выступает за то, чтобы делать меньше инвестиций с более высокой степенью уверенности, а не слишком раздумывать.

Когда Уоррен читает лекции в бизнес-школах, он говорит: «Я мог бы улучшить ваше финансовое благополучие, дав вам билет, в котором всего 20 слотов, чтобы у вас было 20 ударов, представляющих все инвестиции, которые вы должны сделать за всю жизнь.И как только вы пробьете карту, вы вообще не сможете делать больше инвестиций ».

Он говорит: «Согласно этим правилам, вы действительно тщательно обдумываете то, что вы делаете, и вам придется погрузиться в то, о чем вы действительно думали. Так что у тебя получится намного лучше ».

Инвестиции в накопление знаний

Отличный способ иметь устойчивое конкурентное преимущество на рынке — это приобретать необычные знания, которые не меняются.

«Когда вы узнаете что-то, что не меняется, вы можете сойти с беговой дорожки и начать накапливать свои знания.Хотя это умножение может сначала замедлить вас, оно дает экспоненциальную прибыль. И что можно сделать лучше, чем обучение с глубокой беглостью, вневременными принципами, такими как мышление второго порядка, то, что применимо к широкому спектру ситуаций и, вероятно, останется неизменным? »

Этому совету вторил основатель Amazon.com Джефф Безос:

«Мне очень часто задают вопрос:« Что изменится в следующие 10 лет? » И это очень интересный вопрос, очень распространенный.Мне почти никогда не задают вопрос: «Что не изменится в следующие 10 лет?» И я заявляю вам, что этот второй вопрос на самом деле является более важным из двух, потому что вы можете построить бизнес-стратегию вокруг вещей, которые стабильны во времени. … [В] нашем розничном бизнесе мы знаем, что покупатели хотят низких цен, и я знаю, что это будет правдой через 10 лет. Им нужна быстрая доставка; им нужен широкий выбор. Невозможно представить себе будущее через 10 лет, когда клиент подходит и говорит: «Джефф, я люблю Amazon; Я просто хочу, чтобы цены были немного выше »[или]« Я люблю Amazon; Я просто хочу, чтобы вы доставили немного помедленнее.’ Невозможно. И поэтому усилия, которые мы вкладываем в эти вещи, раскручивая их, мы знаем, что энергия, которую мы вкладываем в это сегодня, по-прежнему будет приносить дивиденды нашим клиентам через 10 лет. Когда у вас есть что-то, что, как вы знаете, правда, даже в долгосрочной перспективе, вы можете позволить себе вложить в это много энергии ».

Сколько денег нужно откладывать каждый месяц?

Хорошее практическое правило — стараться экономить 20% вашего чистого (после уплаты налогов) дохода каждый месяц. В рамках правила 50/30/20 говорится, что вы должны тратить максимум 50% своего чека на предметы первой необходимости, до 30% на произвольные расходы и экономить не менее 20% своей зарплаты.

В некоторых случаях вышеуказанное может быть невозможно, однако чем быстрее вы сохраните, тем больше гибкости и свободы вы дадите себе в жизни.

То, как вы инвестируете и во что вы вкладываете, так же важно, как и то, сколько вы экономите. Регулярная торговля открытием и закрытием позиций может повлечь за собой высокие налоговые издержки. Многие счета 401 (k) и IRA идут с высокими комиссиями за управление, которые намного превышают стоимость услуг по управлению инвестициями. Низкозатратные индексные фонды могут дать человеку доходность, близкую к рыночной, без особых затрат на комиссию за управление.

Представьте, что вы вложили 100 000 долларов. Если бы счет зарабатывал 6% в год в течение следующих 25 лет и не имел никаких затрат или комиссий, вы бы получили около 430 000 долларов.Если, с другой стороны, вы платите 2% в год затрат, через 25 лет у вас будет только около 260 000 долларов.

Верно: 2%, которые вы платите каждый год, уничтожат почти 40% окончательной стоимости вашего счета. 2% уже не кажутся такими уж маленькими, не так ли?

Руководства по пониманию рынков капитала

- Бертон Г.Malkiel’s A Random Walk Down Wall Street — отличная книга, предлагающая мудрые советы о том, как можно добиться успеха на нестабильных рынках.

- Bogleheads — форум сообщества, пропагандирующий недорогие стратегии пассивного инвестирования, впервые разработанные основателем Vanguard Джоном С. Боглом. Небольшие ежегодные сборы могут иметь огромное влияние на совокупную прибыль:

- The Reformed Broker — блог финансового консультанта Джошуа М. Брауна.

- The Big Picture — блог Барри Ритольца, посвященный экономике и эффективным инвестиционным стратегиям.

- Market Ticker — блог Карла Деннингера о политике и рынках капитала.

- Ховард Линдзон — личный блог импульсивного трейдера и венчурного инвестора.

- TastyTrade — сеть финансовых новостей, созданная опционным трейдером Томом Сосноффом.

Калькулятор компакт-дисков | Interest.com

Раскрытие информации для рекламодателей |Объявления, представленные на этой странице, принадлежат компаниям, от которых этот веб-сайт получает компенсацию, что может повлиять на то, как, где и в каком порядке появляются продукты.В эту таблицу включены не все компании или все доступные продукты. Компания Interest не поддерживает и не рекомендует какие-либо компании.

Раскрытие редакционной политикиInterest.com придерживается строгих редакционных политик, которые обеспечивают независимость и честность наших авторов и редакторов. Мы полагаемся на основанные на фактах редакционные правила, регулярно проверяем достоверность нашего контента и держим редакцию в полной изоляции от наших рекламодателей. Мы прилагаем все усилия, чтобы наши рекомендации и советы были беспристрастными, эмпирическими и основанными на тщательных исследованиях.

Депозитные сертификаты или компакт-диски — это мощные, приносящие процентный доход вложения, которые вознаграждают инвесторов за то, что они оставляют наличные нетронутыми в течение определенного периода времени. Калькулятор CD может помочь вам узнать, сколько вы можете ожидать от своих инвестиций и сколько вложить для достижения своей финансовой цели.

Как рассчитать прибыль от CDИспользовать калькулятор CD очень просто. Введите основную информацию об интересующем вас варианте компакт-диска и нажмите кнопку «Рассчитать».Информация, которая вам понадобится, — это ваш начальный размер депозита, как долго вкладывается компакт-диск и предлагаемая ставка APY.

Вы можете сравнить различные сценарии, изменив эти числа, чтобы увидеть, как они повлияют на ваш общий конечный баланс, процентные доходы, общий доход и насколько он соответствует текущему среднему показателю по стране.

- Первоначальный депозит : Сумма денег, которую вы изначально вкладываете в свой компакт-диск.

- Период (месяцы и годы): Период времени, на который рассчитан ваш компакт-диск.Это период времени, когда вы должны оставить свои средства нетронутыми, чтобы получить максимальную прибыль.

- APY : Годовая процентная доходность (APY) — это процентная ставка доходности, которую вы увидите в течение одного года. APY, в отличие от процентной ставки, учитывает эффекты сложных процентов.

- Общий баланс : Сумма, которую вы должны иметь для вывода в конце срока инвестирования в CD.

- Процентный доход : Часть вашего дохода, полученная от процентов

- Ваш заработок : Общий доход, который вы увидите в конце срока действия CD, включая проценты и эффекты сложного процента

- В среднем по стране : Сумма, которую вы могли бы заработать с компакт-диском, который отражает текущую среднюю норму прибыли по стране

Если вы получаете компакт-диск через надежного банковского партнера, застрахованного FDIC или Застрахованный NCUA, основным различием между вариантами будет ставка доходности.Калькуляторы компакт-дисков позволяют быстро определить, сколько вы собираетесь заработать с конкретным вариантом компакт-диска. Если вы хотите достичь определенной цели по сбережениям, калькулятор компакт-дисков позволит вам быстро изменить продолжительность периода, сумму депозита и процентную ставку годовых, чтобы найти правильный вариант.

Как выбрать лучшего поставщика компакт-дисковПервое, на что вы должны обратить внимание при выборе поставщика компакт-дисков, — это застрахован ли он FDIC или NCUA или нет. Вам нужно будет продолжать инвестировать в финансовые учреждения, финансируемые государством.

Оттуда вы захотите посмотреть на ставки APY, чтобы увидеть, где вы можете получить максимальную прибыль. Помните, что ставки APY будут варьироваться в зависимости от срока действия CD, а также могут варьироваться в зависимости от суммы денег, которые вы вложили. Всегда находите время, чтобы сравнить лучшие ставки CD, чтобы убедиться, что вы блокируете свои деньги на правильном счете.

Наконец, убедитесь, что вы смотрите на штрафы за досрочное снятие средств. Не все учреждения применяют одинаковые наказания. В идеале вы храните деньги на компакт-диске до наступления срока погашения, но хорошо знать, что произойдет, если вам внезапно понадобятся деньги.

Что произойдет, если вы снимете досрочноЕсли вы не воспользуетесь диском без штрафных санкций, подобным тем, которые предлагаются через Ally Bank, вы понесете процентный штраф, если вы снимете свои средства раньше. Идея компакт-диска заключается в том, что банк знает, что он может использовать ваши средства для различных операций в течение определенного периода. При досрочном выходе банк наложит штраф из-за этого.

Различные финансовые учреждения будут иметь разные штрафы за снятие средств.Например, Alliant Credit Union вернет проценты, заработанные до 120 дней за компакт-диск, срок действия которого составляет от 18 до 23 месяцев. Ally Bank будет получать проценты до 60 дней для компакт-дисков на 24 месяца или меньше. Имейте в виду, что банк или кредитный союз не будет брать с вашего первоначального депозита штраф.

Как рассчитать проценты по ссуде | Кредиты

Что такое проценты?

Когда вы берете ссуду, будь то автокредит, жилищный заем или сумма по кредитной карте, вам нужно будет вернуть как сумму, которую вы взяли, так и проценты сверх нее.Но что мы имеем в виду?

Ну, по сути, проценты — это плата, которую вы платите за использование чужих (обычно банка) денег. Именно так кредиторы получают прибыль от выдачи ссуд — в конце концов, они делают это не по доброте сердца.

Обычно выплаты по ссуде состоят из двух частей: части, которая уменьшает ваш остаток для выплаты ссуды, и части, которая покрывает проценты по ссуде.

Факторы, влияющие на размер выплаты процентов

Вам необходимо знать несколько основных фактов о ссуде, прежде чем рассчитывать, сколько процентов вы будете платить.Все эти вещи должны быть доступны вам в свободном доступе до того, как вы возьмете ссуду — вы найдете их на страницах Mozo со сравнением ссуд — и неплохо было бы знать их все, даже если вы не пытаетесь рассчитывать проценты.

Основная сумма

Это сумма, которую вы хотите занять. Но это не так просто, как решить, сколько вы хотите — вам действительно следует сосредоточиться на том, сколько вы реально можете позволить себе выплатить.

Чтобы решить эту проблему, подумайте о своем бюджете на всех уровнях — годовом, ежемесячном и еженедельном — и подумайте о любых жизненных изменениях, с которыми вы можете столкнуться, например о появлении детей или переезде.У Mozo также есть отличные бесплатные ресурсы, которые помогут вам определить размер займа, например:

Срок займа

Как долго вы будете возвращать свой заем? Более короткие сроки займа обычно означают более высокие выплаты, но меньшие проценты в долгосрочной перспективе. Более длительные сроки снизят ежемесячные выплаты, но будут стоить больше процентов в течение срока ссуды.

Например, наш калькулятор погашения личного кредита показывает, что для кредита на сумму 20 000 долларов США под 8,75% годовых. вы должны будете платить:

- 634 доллара в месяц, добавляя до 2 812 долларов процентов в течение 3 лет, или

- 413 долларов в месяц, добавляя до 4765 долларов процентов в течение 5 лет.

График погашения

По многим кредитам у вас будет возможность производить погашение еженедельно, раз в две недели или ежемесячно. Какой из них вы выберете, будет зависеть от вашего стиля бюджета.

Больше выплат означает меньшие проценты из-за эффекта начисления сложных процентов, поэтому еженедельные выплаты сэкономят вам немного денег. Но перед тем, как придерживаться еженедельного графика погашения, убедитесь, что ваш бюджет ему соответствует!

Сумма погашения

Когда вы производите погашение, не вся сумма идет на погашение вашей ссуды как таковой.Определенная сумма пойдет в первую очередь на выплату процентов, а затем оставшиеся фишки по основной сумме кредита. Поскольку размер выплачиваемых вами процентов зависит от вашей основной суммы долга, для расчета текущих процентных расходов вам необходимо знать, какую сумму вы вносите в счет погашения.

Процентная ставка

При расчете процентов по ссуде не забудьте использовать базовую годовую процентную ставку, а не сравнительную ставку, чтобы получить точные цифры. Ставка сравнения учитывает комиссии и сборы, а также проценты, поэтому, если вы ее используете, вы получите более высокую сумму процентов, чем следовало бы.

Расчет процентов по автомобильной, личной или жилищной ссуде

Эти ссуды называются погашаемыми ссудами. Мастера математики в вашем банке разработали их, так что вы платите установленную сумму каждый месяц, а в конце срока кредита вы выплачиваете как проценты, так и основную сумму долга.

Вы можете использовать калькулятор процентов, чтобы определить, сколько процентов вы платите, или, если вы предпочитаете делать это вручную, выполните следующие действия:

1. Разделите процентную ставку на число платежей, которые вы сделаете в течение года (процентные ставки выражаются ежегодно).Так, например, если вы делаете ежемесячные платежи, разделите его на 12.

2. Умножьте полученное значение на остаток по ссуде, который для первого платежа будет всей вашей основной суммой.

Это дает вам сумму процентов, которую вы платите в первый месяц.

Так, например, по индивидуальному кредиту в размере 30 000 долларов США сроком на 6 лет под 8,40% годовых. и ежемесячные выплаты:

Поскольку вы начали выплачивать основную сумму долга, для расчета процентов, которые вы будете платить в следующие месяцы, вам необходимо сначала рассчитать новый баланс.Итак:

1. Минус процент, который вы только что рассчитали, от суммы, которую вы выплатили. Это дает вам сумму, которую вы выплатили по основной сумме кредита.

2. Вычтите эту сумму из первоначальной основной суммы, чтобы найти новый остаток по вашей ссуде.

Чтобы вычислить текущие процентные платежи, проще всего разбить их в таблицу. Итак, используя приведенный выше пример, ваши расчеты могут выглядеть следующим образом:

Помня о том, что выполнение расчетов самостоятельно означает небольшие расхождения из-за округления и человеческой ошибки, это должно дать вам довольно хорошее представление о том, сколько процентов вы платите за каждый месяц.

Ссуды под проценты

Взять жилищный ссуду? У вас может быть выбор между основной суммой и ссудой под проценты или ссудой только под проценты.

Как следует из названия, если вы решите взять ссуду только под проценты, то весь ваш ежемесячный платеж будет идти на выплату процентов. Вы не будете отказываться от основной суммы, а это означает, что сумма процентов, которую вы платите, не изменится.

В приведенном выше примере вы будете платить только 210 долларов в месяц в качестве процентов, а затем по истечении 6 лет у вас будет единовременная сумма в размере 30 000 долларов для полной выплаты.

Расчет процентов по кредитной карте

Использование кредитной карты — это хорошая идея, как получение ссуды. Это деньги, которые вам не принадлежат, вы платите за их использование, и лучше всего вернуть их как можно скорее.

По большей части определение того, сколько вы платите процентов по остатку на кредитной карте, работает так же, как и для любой другой ссуды. Основные отличия:

- Ваш основной платеж — это минимальная сумма, установленная компанией, выпускающей вашу кредитную карту. Это может быть установленная сумма в долларах, аналогичная любой другой ссуде, или это может быть процент от вашего баланса. Лучше заплатить больше минимальной суммы, потому что часто она даже не покрывает расходы на выплату процентов. Платя только по минимуму, вы получаете огромную задолженность по кредитной карте.

- Если вы совершаете покупки с помощью карты до выплаты предыдущей суммы, она будет добавлена к вашему балансу, и вы будете платить проценты по всему лоту. Это также изменит вашу минимальную сумму платежа, если она основана на процентах от вашего баланса.

Всегда полезно погасить как можно большую часть остатка на кредитной карте как можно раньше. Таким образом, вы избежите высоких процентных ставок.

Поэтому, когда вы рассчитываете свои проценты, просто не забудьте указать правильную сумму для суммы погашения и добавить любые дополнительные покупки на свой баланс, и описанный выше метод должен сработать для расчета ваших процентов.

Воспользуйтесь нашими калькуляторами процентных ставок

Если все это кажется слишком большим для желудка математикой или у вас нет времени, чтобы стать экспертом по таблицам, вы можете использовать наши удобные финансовые калькуляторы, которые сделают всю работу за вас. .

Наши калькуляторы выплат покажут вам размер погашения ежемесячно, раз в две недели или еженедельно, а также сообщат вам общую сумму процентов, которые вы в конечном итоге будете платить по автомобильной, личной или жилищной ссуде. А наш калькулятор платежей по кредитной карте покажет вам, сколько времени вам понадобится, чтобы погасить задолженность по кредитной карте, а также сколько вы заплатите в виде процентов и комиссий.

Часто задаваемые вопросы по процентной ставке

Как процентная ставка влияет на коммерческие процентные ставки?

Денежная ставка отражает рыночную процентную ставку по средствам, которые банки ссужают и занимают друг у друга овернайт.Он устанавливается Резервным банком Австралии (РБА), который собирается в первый вторник каждого месяца (за исключением января) для обсуждения любых возможных шагов.

Но какое это имеет отношение к коммерческим процентным ставкам? Проще говоря, денежная ставка служит ориентиром для сберегательных счетов и жилищных ссуд с плавающей ставкой. Когда РБА повышает или понижает денежную ставку, банки и кредиторы, как правило, вскоре после этого изменяют свои собственные процентные ставки по жилищным кредитам и депозитам.

Почему меняются процентные ставки?

Существует ряд вещей, которые РБА принимает во внимание при принятии решения об изменении денежной ставки.Главными из них являются внутренние условия, такие как занятость и инфляция, хотя глобальные финансовые условия также важны.

Если экономика находится на подъеме и высокий спрос приводит к росту цен, РБА может увеличить денежную ставку, чтобы инфляция не вышла из-под контроля. А если экономика слабая, а спрос низкий, РБА может снизить процентную ставку, чтобы стимулировать расходы, заимствования и инвестиции.

Почему банки взимают разные процентные ставки?

Хотя денежная ставка является одним из основных факторов, которые банки будут учитывать при установлении коммерческих процентных ставок, она не единственная.Банки также будут следить за накладными расходами, а также поддерживать разумную разницу между ставками по ссуде и депозитам, которые они предлагают.

Вообще говоря, онлайн-банки, как правило, предлагают более низкие ставки по жилищным кредитам и более высокие ставки по сберегательным счетам, чем их более крупные коллеги, поскольку у них меньше накладных расходов, о которых нужно беспокоиться. Обратной стороной является то, что более крупные банки, как правило, предлагают больше, когда дело доходит до физических отделений и личных услуг.

Все ли процентные ставки меняются в соответствии с денежной ставкой?

Фиксированные ставки по жилищным кредитам и ставки по срочным депозитам не привязаны к денежной ставке так же, как продукты с плавающей ставкой.Хотя может показаться, что они движутся в соответствии с денежной ставкой, они в большей степени отражают состояние экономики.

Точнее сказать, что на подобные ставки влияют государственные облигации. Скупая государственные облигации с целью снижения среднесрочных фиксированных ставок, РБА фактически снижает фиксированные ставки по ипотеке и по срочным депозитам.

Как я могу найти лучшие процентные ставки?

Ищете ли вы место, где стоит вложить свои сбережения, или думаете о получении ипотеки, полезно иметь представление о текущих процентных ставках.Если вы не знаете, что вас интересует, лучше начать с наших страниц сравнения.

Калькулятор FD: расчет процентных ставок по фиксированным депозитам и суммы погашения онлайн

Данные, полученные в настоящем документе, полностью и исключительно основаны на информации / деталях, предоставленных вами в ответ на вопросы, указанные ICICI Bank Limited («ICICI Bank»). Эти вопросы и расчеты по ним, приводящие к получению конкретных данных, разработаны на основе определенных инструментов и калькуляторов, которые предоставляются ICICI Bank, и основаны на заранее определенных предположениях / предположениях.ICICI Bank, предоставляя и развивая эти инструменты, полагался и предполагал, без независимой проверки, точность и полноту всей информации, предоставляемой ему из государственных / частных источников и поставщиков или которая иным образом проверялась ICICI Bank.Такая информация и полученные данные предоставляются только для удобства пользователя и в информационных целях. ICICI Bank не гарантирует точность, полноту или правильную последовательность любых деталей, представленных в нем, и поэтому пользователь не должен полагаться ни для каких целей на информацию, содержащуюся / данные, сгенерированные здесь, или на их полноту / точность.Пользователь использует любую указанную информацию исключительно на свой страх и риск. Пользователь должен проявлять должную осторожность и осторожность (включая, при необходимости, получение рекомендаций от налоговых / юридических / бухгалтерских / финансовых / других специалистов) до принятия любого решения, действия или бездействия на основе содержащейся информации / полученных данных. здесь. ICICI Bank не берет на себя никаких обязательств или обязательств по обновлению каких-либо данных. Никакие претензии (по контракту, правонарушениям (включая халатность) или иным образом) не могут возникать в связи с услугами к ICICI Bank.Ни ICICI Bank, ни его агенты, ни лицензиары, ни компании группы не несут ответственности перед пользователем / любой третьей стороной за любые прямые, косвенные, случайные, специальные или косвенные убытки или убытки (включая, помимо прочего, упущенную выгоду, возможности для бизнеса или потеря деловой репутации) каким бы то ни было образом, будь то договор, правонарушение, введение в заблуждение или иным образом возникшие в результате использования этих инструментов / информации, содержащейся / данных, созданных здесь.

Ничто из содержащегося здесь не является предложением, приглашением, рекламой, продвижением или спонсором любого продукта или услуг ICICI Bank / третьей стороны и не предназначено для создания каких-либо прав или обязательств.Использование этой информации регулируется положениями и условиями, регулирующими такие продукты, услуги и предложения, как указано выше и время от времени указываются ICICI Bank / третьей стороной, а также применимыми законами. изменение, обновление, пересмотр, проверка и поправка без предварительного уведомления, и такая информация / данные могут существенно измениться.

ru

ru Проценты

Проценты  66

66