Как рассчитать полную стоимость кредита калькулятор: Кредитный калькулятор онлайн рассчитать сумму и платеж на 12.06.2021, подать заявку на оформление.

Кредитный калькулятор онлайн — рассчитать проценты и платеж по кредиту

Расчет платежей по кредиту на онлайн-калькуляторе

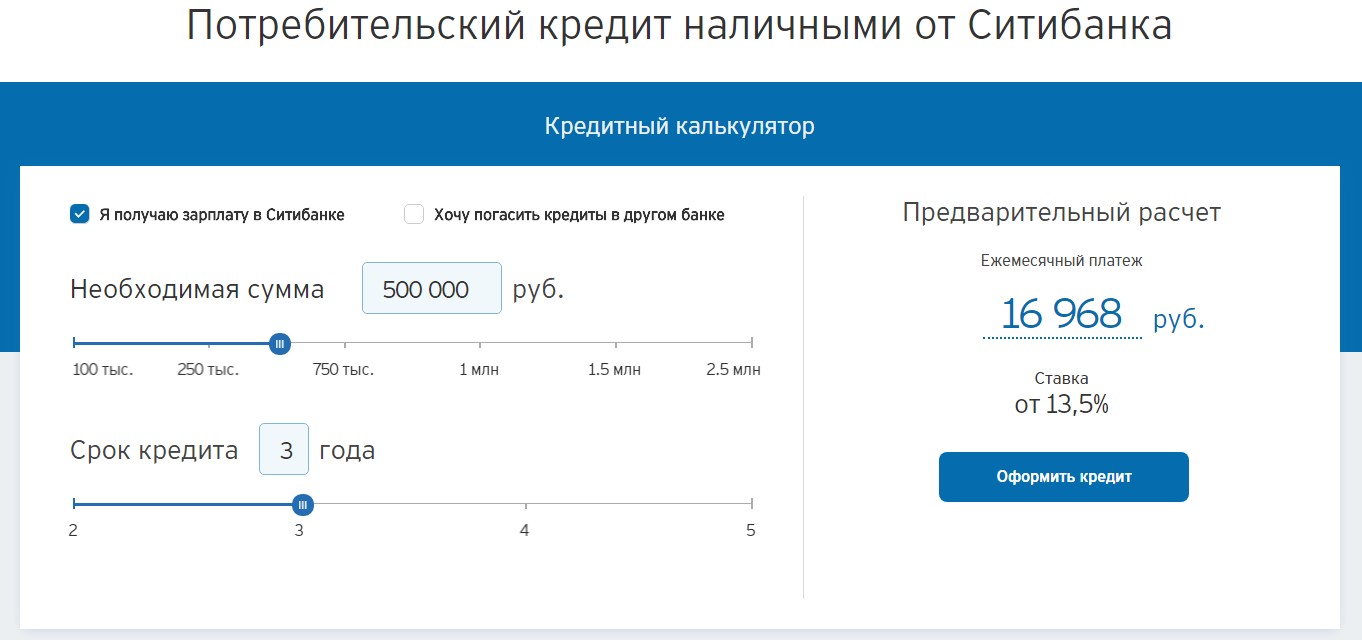

Чтобы выбрать выгодный кредит, недостаточно знать размер процентной ставки. На то, насколько вам подходит предложение банка, влияют и сумма финансирования, и срок, и размер платежей. Чтобы принять правильное решение, стоит воспользоваться онлайн-калькулятором. Он поможет рассчитать основные условия кредита именно для вашей ситуации.

Как работает онлайн-калькулятор

С помощью онлайн-калькулятора можно определить:

- общий размер выплат — то есть полную сумму, которую заемщик заплатит банку с учетом основного долга и процентов;

- стоимость кредита, то есть размер переплаты за использование банковских средств;

- ежемесячный платеж. Этот параметр поможет сориентироваться, достаточен ли доход бизнеса, чтобы гасить задолженность.

Чтобы рассчитать условия финансирования на калькуляторе кредита онлайн, обязательно задать основные параметры:

- желаемую сумму;

- срок кредитования;

- процентную ставку.

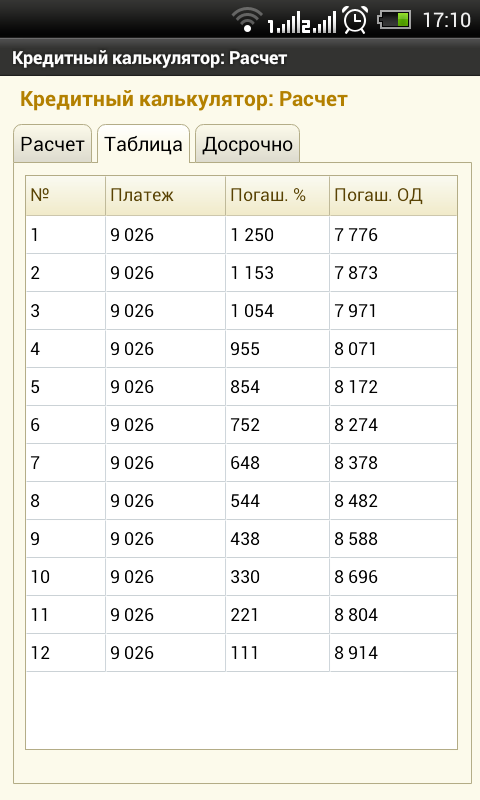

Также калькулятор погашения кредита позволяет сформировать график ежемесячных платежей. Для этого необходимо указать, в каком порядке будет погашаться долг. Платежи могут быть:

- аннуитетными. Это значит, что задолженность выплачивается равными долями в течение всего срока;

- дифференцированными. В этом случае сумма оплаты постепенно уменьшается.

Калькулятор процентов по кредиту

С помощью онлайн-калькулятора юридические лица и предприниматели могут оценить финансовую нагрузку разных кредитных предложений и сравнить их. Но важно помнить, что данные калькулятора предварительные. Окончательный расчет подготовит банк.

На выбор кредитной программы влияют не только финансовые условия. Значение имеют также требования к заемщику, необходимость залога или другого обеспечения, срок рассмотрения заявки.

Сделать расчет процентов по кредиту онлайн можно на платформе Развивай.рф.

Здесь же удобно подобрать кредит по выбранным условиям от ведущих банков России и подать онлайн-заявку на финансирование.

расчет потребительского кредита, ежемесячных платежей и выплат по процентам займа – банк Промсвязьбанк

Получите и погашайте кредит там, где удобно вам!

Теперь вы сможете получить потребительский кредит наличными или внести ежемесячный платеж в любом офисе Промсвязьбанка – рядом с домом или по пути на работу. При этом совершенно не важно, в каком офисе вы подавали заявку на кредит.

Рассчитайте сумму ежемесячных платежей по потребительскому кредиту в зависимости от вашего дохода или от суммы кредитования.

Получите и погашайте кредит там, где удобно вам! Теперь вы сможете получить потребительский кредит наличными или внести ежемесячный платеж в любом офисе Промсвязьбанка – рядом с домом или по пути на работу. При этом совершенно не важно, в каком офисе вы подавали заявку на кредит.

Давно мечтаете о путешествии или туристической поездке, но никак не получается накопить?

Хотите купить мебель или бытовую технику в рассрочку?

Не откладывайте жизнь на завтра! Потребительские кредиты от Промсвязьбанка помогут вам реализовать свои мечты, позаботиться о будущем уже сейчас.

Выгодные условия, отсутствие скрытых комиссий, удобное погашение – из года в год мы стараемся сделать наши услуги кредитования максимально комфортными и прозрачными для вас.

Выгодные условия, отсутствие скрытых комиссий, удобное погашение – из года в год мы стараемся сделать наши услуги кредитования максимально комфортными и прозрачными для вас.Потребительский кредит наличными — один из самых популярных видов краткосрочного кредитования населения. Вы можете получить денежный займ на любые цели:

- дорогостоящие крупные покупки;

- обучение;

- медицинское обслуживание;

- отдых и туристические поездки;

- ремонт, строительные работы и пр.

Преимущества кредитных программ в Промсвязьбанке:

- ежегодное снижение ставки по кредиту в случае безупречного погашения.

- кредиты наличными по льготной (сниженной) процентной ставке для постоянных клиентов.

- выгодные условия кредитования для вкладчиков банка.

- возможность оформить кредит за 30 минут, представив всего лишь 2 документа.

- возможность «уйти на кредитные каникулы» и отсрочить 2 платежа.

Кроме того, для держателей наших зарплатных карт и сотрудников аккредитованных компаний разработана упрощенная процедура получения кредита и льготные условия.

Получить подробную консультацию по продуктам у сотрудников банка можно по телефону 8-800-555-20-20 (звонок по России бесплатный) или Позвонив онлайн с сайта.

Ипотечный калькулятор от «Росбанк Дом»

На странице перед вами – калькулятор ипотеки для предварительного расчета параметров ипотечного кредита: суммы, первоначального взноса, ежемесячного платежа, срока и порядка погашения. Сервис отражает общие условия, а также уникальные опции, которые помогут рассчитать и уменьшить платеж по ипотечному кредиту, срок и общую переплату.

Как с помощью онлайн-калькулятора рассчитать ипотеку?

Калькулятор ипотеки — максимально простой и интуитивно понятный сервис, позволяющий провести все

необходимые расчеты всего за пару минут. Чтобы задать индивидуальные параметры, вам потребуется

указать:

Чтобы задать индивидуальные параметры, вам потребуется

указать:

-

Регион, в котором планируется покупка: Москва и МО, Санкт-Петербург, Ленинградская область или другой;

- Вид недвижимости: вы можете рассчитать ипотечный кредит на покупку квартиры на первичном или вторичном рынке, доли или комнаты, готового или строящегося дома, апартаментов, гаража;

-

Тип залога: приобретаемый объект или имеющаяся недвижимость;

-

Срок кредитования;

-

Ориентировочную стоимость покупки;

-

Размер первоначального взноса – минимум определяется автоматически (показатель не может быть менее 15%), большее значение можно указать самостоятельно.

-

Ставку: базовая либо сниженная в рамках программы «Назначь свою ставку».

После нажатия кнопки «Рассчитать кредит» появятся результаты: срок, размер, процентные начисления и

регулярный платеж по ипотеке. Показатели максимально приближены к тем, что будут фигурировать в

вашем договоре. Однако окончательные результаты расчета ипотеки зависят от многих факторов.

Уточнить, одобрит ли банк данную сумму и размер ежемесячного платежа и на каких условиях, вы сможете

после подачи заявки. А посчитать выплаты по ипотеке с точностью до копеек – лишь тогда, когда будет

найдена подходящая недвижимость и станет известна ее стоимость.

Преимущества расчета ипотеки с помощью кредитного онлайн-калькулятора

Данный сервис для расчета ипотечного кредита позволит вам:

-

Получить наглядное представление о банковском продукте;

-

Сопоставить будущие расходы (первый взнос, регулярный платеж, график погашения ипотеки) со своими доходами и спланировать бюджет;

-

Оценить возможности оптимизации договора – опции «Назначь свою ставку» и «Половина платежа раз в 14 дней»;

-

Таким образом, использование калькулятора ипотеки – это прекрасная возможность подготовиться к покупке недвижимости с привлечением банковских средств. Если вам необходима квалифицированная помощь в подборе оптимальной программы и расчете ипотечного кредита, воспользуйтесь консультацией наших специалистов.

Кредитный калькулятор в Автотрейд АГ

Большинство покупателей хотели бы приобрести автомобиль в кредит. Поэтому клиенты выбирают авто не только по характеристикам модели, но и по выгодным кредитным ставкам. Однако самостоятельный расчет взносов и процентов может вызывать трудности. К тому же, банки могут менять условия, и информация может стать неактуальной.

Официальный дилер Фольксваген в Москве предлагает удобное оформление кредита на самых выгодных условиях. Специально для вас мы добавили кредитный калькулятор, в котором отражены следующие критерии:

- конкретная модель;

- комплектация;

- программа кредитования под указанную модель;

- годовая ставка;

- сроки кредитования;

- максимальный и минимальный первоначальный взнос;

- ежемесячные взносы;

- остаточный платеж.

Как оформить кредит

Благодаря калькулятору несложно рассчитать проценты, взносы и остаточные платежи. В нем доступен выбор кредитной услуги, поэтому вы сможете подобрать для себя наиболее подходящий вариант. Если вам непонятны какие-то моменты, связанные с программой, ставками или взносами, просто оставьте свой номер: менеджер компании перезвонит в ближайшее время и ответит на все вопросы.

После расчета кредита оставляется заявка. Это можно сделать прямо на сайте, нажав на кнопку «Оформить заявку» или заполнив форму ниже.

Согласившись на обработку персональных данных, вы отправите запрос. Через некоторое время вам перезвонят для уточнения деталей.

Если вам неудобно вносить информацию онлайн, приезжайте в дилерский центр Volkswagen «Автотрейд-АГ», где наши менеджеры проконсультируют по всем вопросам и помогут правильно заполнить данные.

Лучшие варианты кредитованияБлагодаря кредитному калькулятору вы легко определите наилучшую кредитную программу. Больше не нужно долго искать выгодные банки и беспокоится о процентах.

Больше не нужно долго искать выгодные банки и беспокоится о процентах.

Умный автокредит с онлайн калькулятором! Лучшие условия кредита на авто.

Автокредитование – это одна из наиболее востребованных банковских услуг на сегодняшний день, так как автомобиль давно является необходимостью для каждой семьи, а приобрести его за полную стоимость сразу могут, к сожалению, не все. В таких ситуациях на помощь приходят банки с различными кредитными программами. Приобрести в кредит можно любой автомобиль, как новый, так и подержанный. Поэтому потребителям надо выбрать самую подходящую программу кредитования в надежном банке.

Современный рынок банковских услуг предлагает очень широкий выбор вариантов автокредитования. Это значит, что любые запросы, требования и условия по кредиту можно удовлетворить, свобода выбора в данной сфере позволяет это сделать. Но такой большой ассортимент является и проблемой, так как надо потратить большое количество времени, чтобы подобрать лучшее предложение, которое в итоге может содержать подводные камни и окажется довольно накладным.

Как подобрать автокредит?

Чтобы максимально облегчить, упростить и ускорить выбор кредита на автомобиль и его оформление, мы предлагаем использовать наш калькулятор автокредитов. Теперь Вам не нужно самостоятельно изучать программы кредитования всех банков и посещать ближайшие банковские отделения для осуществления предварительных расчетов. Достаточно заполнить поля калькулятора на нашем сайте и предоставить системе возможность самой подобрать оптимальные предложения.

С помощью калькулятора автокредита можно не только рассчитать конечную стоимость, но и сравнить предложения от разных банков, так как при расчете учитываются все нюансы, которые могут существенно различаться в различных учреждениях. Так, для расчета стоимости автокредита надо указать базовые параметры расчёта и размер первоначального взноса.

После того, как в форму калькулятора будут введены все обязательные данные, можно задействовать дополнительные условия: форма подтверждения дохода, возможность включения стоимости КАСКО в сумму кредита и покупку у неофициального дилера. Таким образом, в расчете учитываются все возможные данные и нюансы, что позволит выбрать самые подходящие под Ваши условия пакеты.

Таким образом, в расчете учитываются все возможные данные и нюансы, что позволит выбрать самые подходящие под Ваши условия пакеты.

Как выбрать наиболее выгодные автокредиты?

Заполнив поля формы и нажав кнопку «Рассчитать» система в течение нескольких секунд подберет для Вас подходящие программы от самых надежных банков. Вы можете детально изучить каждое из предложений, а также сравнить предложения по всем параметрам. Данная возможность позволит подобрать наиболее выгодное предложение.

Для понравившегося предложения можно сразу заполнить онлайн заявку на оформление автокредита. Для этого понадобится ввести свои контактные данные и представители банка свяжутся с Вами в удобное для Вас время. Услуги нашего сервиса дополнительно не оплачиваются, поэтому оформление автокредитов осуществлено на тех же условиях, если бы оно производилось в отделении банка.

В каких городах работает калькулятор автокредитов?

Наш калькулятор ограничивает расчёт по банкам, представленным в вашем регионе. Вы можете рассчитать кредит на авто в Москве, Санкт-Петербурге, Екатеринбурге, Краснодаре, Челябинске, Ульяновске, Самаре, Ростове-на-Дону, Тюмени, Оренбурге, Рязани, Ярославле и многих других городах России. После получения расчётов вы сможете оформить заявку на понравившуюся кредитную программу и отправить заявку в банк с нашего сайта.

Вы можете рассчитать кредит на авто в Москве, Санкт-Петербурге, Екатеринбурге, Краснодаре, Челябинске, Ульяновске, Самаре, Ростове-на-Дону, Тюмени, Оренбурге, Рязани, Ярославле и многих других городах России. После получения расчётов вы сможете оформить заявку на понравившуюся кредитную программу и отправить заявку в банк с нашего сайта.

Для каких автомобилей работает калькулятор?

С помощью онлайн калькулятора можно рассчитать стоимость кредита практически на все марки автомобилей, в частности, это Audi, Chevrolet, Honda, Hyundai, Infinity, Jaguar, Kia, Lada, Land Rover, Lifan, Mitsubishi, Nissan и другие.

Расчет стоимости и оформление автокредита у нас – это самый быстрый и удобный способ получения информации о стоимости кредита и выбора программы кредитования в одном из самых надежных банков.

Читайте также

Расчет кредита в Excel

Кто как, а я считаю кредиты злом. Особенно потребительские. Кредиты для бизнеса — другое дело, а для обычных людей мышеловка»деньги за 15 минут, нужен только паспорт» срабатывает безотказно, предлагая удовольствие здесь и сейчас, а расплату за него когда-нибудь потом. И главная проблема, по-моему, даже не в грабительских процентах или в том, что это «потом» все равно когда-нибудь наступит. Кредит убивает мотивацию к росту. Зачем напрягаться, учиться, развиваться, искать дополнительные источники дохода, если можно тупо зайти в ближайший банк и там тебе за полчаса оформят кредит на кабальных условиях, попутно грамотно разведя на страхование и прочие допы?

Особенно потребительские. Кредиты для бизнеса — другое дело, а для обычных людей мышеловка»деньги за 15 минут, нужен только паспорт» срабатывает безотказно, предлагая удовольствие здесь и сейчас, а расплату за него когда-нибудь потом. И главная проблема, по-моему, даже не в грабительских процентах или в том, что это «потом» все равно когда-нибудь наступит. Кредит убивает мотивацию к росту. Зачем напрягаться, учиться, развиваться, искать дополнительные источники дохода, если можно тупо зайти в ближайший банк и там тебе за полчаса оформят кредит на кабальных условиях, попутно грамотно разведя на страхование и прочие допы?

Так что очень надеюсь, что изложенный ниже материал вам не пригодится.

Но если уж случится так, что вам или вашим близким придется влезть в это дело, то неплохо бы перед походом в банк хотя бы ориентировочно прикинуть суммы выплат по кредиту, переплату, сроки и т.д. «Помассажировать числа» заранее, как я это называю 🙂 Microsoft Excel может сильно помочь в этом вопросе.

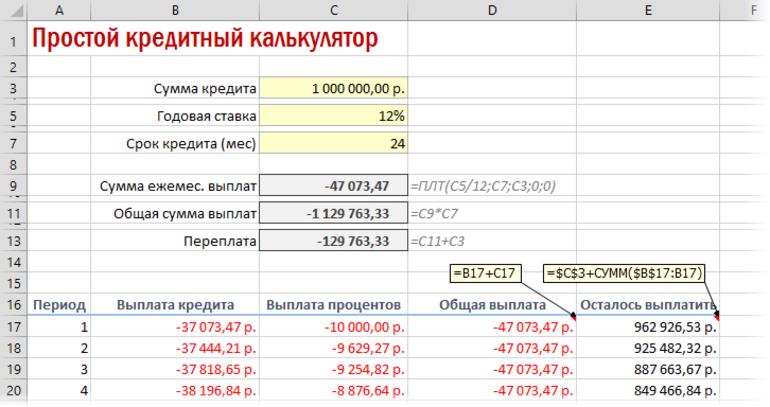

Вариант 1. Простой кредитный калькулятор в Excel

Для быстрой прикидки кредитный калькулятор в Excel можно сделать за пару минут с помощью всего одной функции и пары простых формул. Для расчета ежемесячной выплаты по аннуитетному кредиту (т.е. кредиту, где выплаты производятся равными суммами — таких сейчас большинство) в Excel есть специальная функция ПЛТ (PMT) из категории Финансовые (Financial). Выделяем ячейку, где хотим получить результат, жмем на кнопку fx в строке формул, находим функцию ПЛТ в списке и жмем ОК. В следующем окне нужно будет ввести аргументы для расчета:

- Ставка — процентная ставка по кредиту в пересчете на период выплаты, т.е. на месяцы. Если годовая ставка 12%, то на один месяц должно приходиться по 1% соответственно.

- Кпер — количество периодов, т.е. срок кредита в месяцах.

- Пс — начальный баланс, т.е. сумма кредита.

- Бс — конечный баланс, т.е. баланс с которым мы должны по идее прийти к концу срока. Очевидно =0, т.е. никто никому ничего не должен.

- Тип — способ учета ежемесячных выплат. Если равен 1, то выплаты учитываются на начало месяца, если равен 0, то на конец. У нас в России абсолютное большинство банков работает по второму варианту, поэтому вводим 0.

Также полезно будет прикинуть общий объем выплат и переплату, т.е. ту сумму, которую мы отдаем банку за временно использование его денег. Это можно сделать с помощью простых формул:

Вариант 2. Добавляем детализацию

Если хочется более детализированного расчета, то можно воспользоваться еще двумя полезными финансовыми функциями Excel — ОСПЛТ (PPMT) и ПРПЛТ (IPMT). Первая из них вычисляет ту часть очередного платежа, которая приходится на выплату самого кредита (тела кредита), а вторая может посчитать ту часть, которая придется на проценты банку. Добавим к нашему предыдущему примеру небольшую шапку таблицы с подробным расчетом и номера периодов (месяцев):

Добавим к нашему предыдущему примеру небольшую шапку таблицы с подробным расчетом и номера периодов (месяцев):

Функция ОСПЛТ (PPMT) в ячейке B17 вводится по аналогии с ПЛТ в предыдущем примере:

Добавился только параметр Период с номером текущего месяца (выплаты) и закрепление знаком $ некоторых ссылок, т.к. впоследствии мы эту формулу будем копировать вниз. Функция ПРПЛТ (IPMT) для вычисления процентной части вводится аналогично. Осталось скопировать введенные формулы вниз до последнего периода кредита и добавить столбцы с простыми формулами для вычисления общей суммы ежемесячных выплат (она постоянна и равна вычисленной выше в ячейке C7) и, ради интереса, оставшейся сумме долга:

Чтобы сделать наш калькулятор более универсальным и способным автоматически подстраиваться под любой срок кредита, имеет смысл немного подправить формулы. В ячейке А18 лучше использовать формулу вида:

=ЕСЛИ(A17>=$C$7;»»;A17+1)

Эта формула проверяет с помощью функции ЕСЛИ (IF) достигли мы последнего периода или нет, и выводит пустую текстовую строку («») в том случае, если достигли, либо номер следующего периода. При копировании такой формулы вниз на большое количество строк мы получим номера периодов как раз до нужного предела (срока кредита). В остальных ячейках этой строки можно использовать похожую конструкцию с проверкой на присутствие номера периода:

При копировании такой формулы вниз на большое количество строк мы получим номера периодов как раз до нужного предела (срока кредита). В остальных ячейках этой строки можно использовать похожую конструкцию с проверкой на присутствие номера периода:

=ЕСЛИ(A18<>»»; текущая формула; «»)

Т.е. если номер периода не пустой, то мы вычисляем сумму выплат с помощью наших формул с ПРПЛТ и ОСПЛТ. Если же номера нет, то выводим пустую текстовую строку:

Вариант 3. Досрочное погашение с уменьшением срока или выплаты

Реализованный в предыдущем варианте калькулятор неплох, но не учитывает один важный момент: в реальной жизни вы, скорее всего, будете вносить дополнительные платежи для досрочного погашения при удобной возможности. Для реализации этого можно добавить в нашу модель столбец с дополнительными выплатами, которые будут уменьшать остаток. Однако, большинство банков в подобных случаях предлагают на выбор: сокращать либо сумму ежемесячной выплаты, либо срок. Каждый такой сценарий для наглядности лучше посчитать отдельно.

Каждый такой сценарий для наглядности лучше посчитать отдельно.

В случае уменьшения срока придется дополнительно с помощью функции ЕСЛИ (IF) проверять — не достигли мы нулевого баланса раньше срока:

А в случае уменьшения выплаты — заново пересчитывать ежемесячный взнос начиная со следующего после досрочной выплаты периода:

Вариант 4. Кредитный калькулятор с нерегулярными выплатами

Существуют варианты кредитов, где клиент может платить нерегулярно, в любые произвольные даты внося любые имеющиеся суммы. Процентная ставка по таким кредитам обычно выше, но свободы выходит больше. Можно даже взять в банке еще денег в дополнение к имеющемуся кредиту. Для расчета по такой модели придется рассчитывать проценты и остаток с точностью не до месяца, а до дня:

Предполагается что:

- в зеленые ячейки пользователь вводит произвольные даты платежей и их суммы

- отрицательные суммы — наши выплаты банку, положительные — берем дополнительный кредит к уже имеющемуся

- подсчитать точное количество дней между двумя датами (и процентов, которые на них приходятся) лучше с помощью функции ДОЛЯГОДА (YEARFRAC)

Как заранее рассчитать полную стоимость кредита

Сегодня на просторах Интернета можно без труда найти такое приложение. Пользоваться им очень просто. Традиционно все калькуляторы созданы по одному подобию. Его функционал включает в себя несколько полей. В первое поле вам нужно ввести желаемую сумму кредита. Во втором поле необходимо указать примерный срок пользования кредитными денежными средствами. В следующем поле обычно прописывают годовую процентную ставку (для того, чтобы заполнить эту графу, нужно заранее ознакомиться со всеми существующими предложениями и вычислить средний показатель). Четвертый пункт предназначен для указания размера первоначального взноса (если речь идет об автомобильное кредите или об ипотечном займе). Так, калькулятор кредитов, простой, удобный в обращении, выдаст вам реальные цифры. Если же вы хотите рассчитать не примерные траты по займу, а конкретные, то есть хотите узнать, все ли вычисления, которые произвел банковский работник, действительно верны, то все становится еще проще: просто введите в поля все указанные в предварительных подсчетах данные.

Пользоваться им очень просто. Традиционно все калькуляторы созданы по одному подобию. Его функционал включает в себя несколько полей. В первое поле вам нужно ввести желаемую сумму кредита. Во втором поле необходимо указать примерный срок пользования кредитными денежными средствами. В следующем поле обычно прописывают годовую процентную ставку (для того, чтобы заполнить эту графу, нужно заранее ознакомиться со всеми существующими предложениями и вычислить средний показатель). Четвертый пункт предназначен для указания размера первоначального взноса (если речь идет об автомобильное кредите или об ипотечном займе). Так, калькулятор кредитов, простой, удобный в обращении, выдаст вам реальные цифры. Если же вы хотите рассчитать не примерные траты по займу, а конкретные, то есть хотите узнать, все ли вычисления, которые произвел банковский работник, действительно верны, то все становится еще проще: просто введите в поля все указанные в предварительных подсчетах данные.

Кредитные калькуляторы также очень полезны при решении такого тонкого вопроса, как способ погашения задолженности. Существует два варианта платежей – дифференцированный и аннуитетный. Первый вариант считается классическим, он подразумевает под собой, что ежемесячно сумма платежа будет уменьшаться. Аннуитетный платеж – это платеж фиксированный. Обе схемы рассчитываются по довольно сложным формулам, которые человеку без специального образования могут показаться просто чудовищными. Посредством же кредитного калькулятора эта проблема решается в мгновение ока, с этим справится даже неискушенный человек. Калькулятор моментально произведет подсчеты, рассчитает ежемесячные платежи по двум схемам погашения и выведет на экран итоговую полную стоимость кредита. Вам же останется только принять решение – оформлять ли заем на таких условиях или же поискать более выгодный вариант.

Существует два варианта платежей – дифференцированный и аннуитетный. Первый вариант считается классическим, он подразумевает под собой, что ежемесячно сумма платежа будет уменьшаться. Аннуитетный платеж – это платеж фиксированный. Обе схемы рассчитываются по довольно сложным формулам, которые человеку без специального образования могут показаться просто чудовищными. Посредством же кредитного калькулятора эта проблема решается в мгновение ока, с этим справится даже неискушенный человек. Калькулятор моментально произведет подсчеты, рассчитает ежемесячные платежи по двум схемам погашения и выведет на экран итоговую полную стоимость кредита. Вам же останется только принять решение – оформлять ли заем на таких условиях или же поискать более выгодный вариант.

ОАО «Национальный банк «ТРАСТ»

На правах рекламы

- M = общий ежемесячный платеж по ипотеке

- P = основная сумма кредита

- r = ваша ежемесячная процентная ставка.

Кредиторы предоставляют вам годовую ставку, поэтому вам нужно разделить эту цифру на 12 (количество месяцев в году), чтобы получить ежемесячную ставку. Если ваша процентная ставка составляет 5%, ваша ежемесячная ставка будет 0,004167 (0,05 / 12 = 0,004167).

Кредиторы предоставляют вам годовую ставку, поэтому вам нужно разделить эту цифру на 12 (количество месяцев в году), чтобы получить ежемесячную ставку. Если ваша процентная ставка составляет 5%, ваша ежемесячная ставка будет 0,004167 (0,05 / 12 = 0,004167). - n = количество платежей в течение срока кредита. Умножьте количество лет в сроке ссуды на 12 (количество месяцев в году), чтобы получить общее количество выплат по ссуде. Например, фиксированная ипотека на 30 лет будет иметь 360 выплат (30×12 = 360).

Эта формула поможет вам вычислить, сколько дома вы можете себе позволить. Использование нашего ипотечного калькулятора облегчит вам работу и поможет решить, вкладываете ли вы достаточно денег или можете или должны скорректировать срок кредита.Всегда полезно оценивать покупки у нескольких кредиторов, чтобы убедиться, что вы получаете лучшую доступную сделку.

Чем может помочь ипотечный калькулятор

Покупка дома — самая крупная покупка, которую большинство людей совершит в своей жизни, поэтому вам следует тщательно подумать о том, как вы собираетесь ее финансировать. Предварительная установка бюджета — задолго до того, как вы начнете смотреть на дома — поможет вам не влюбиться в дом, который вы не можете себе позволить. Вот где может помочь простой ипотечный калькулятор, подобный нашему.

Предварительная установка бюджета — задолго до того, как вы начнете смотреть на дома — поможет вам не влюбиться в дом, который вы не можете себе позволить. Вот где может помочь простой ипотечный калькулятор, подобный нашему.

Выплата по ипотеке включает четыре компонента, которые вместе известны как PITI (произносится как «жалость»): основная сумма, проценты, налоги и страхование. Многие покупатели жилья знают об этих расходах, но не готовы к скрытым расходам домовладения. К ним относятся сборы ассоциации домовладельцев (ТСЖ), страхование частной ипотечной ссуды, текущее обслуживание, более крупные счета за коммунальные услуги и капитальный ремонт.

Калькулятор ипотечной ссуды с банковской ставкой может помочь вам учесть сборы PITI и ТСЖ, но не другие расходы, поэтому убедитесь, что ежемесячный платеж, который он рассчитывает для вас, не является абсолютным максимумом из того, что вы можете себе позволить.Важно иметь в своем бюджете некоторую амортизацию на случай непредвиденных или чрезвычайных расходов. Вы также можете настроить сумму кредита и первоначального взноса, процентную ставку и срок кредита, чтобы увидеть, как эти переменные влияют на ваш ежемесячный платеж. Ваша конкретная процентная ставка будет зависеть от вашего общего кредитного профиля и отношения долга к доходу, или DTI, который представляет собой сумму всех ваших долгов и нового платежа по ипотеке, деленную на ваш валовой ежемесячный доход. Более низкий кредитный рейтинг и более высокий DTI могут сделать вас более рискованным заемщиком в глазах кредиторов.Как правило, чем более рискованным вы кажетесь на бумаге, тем выше будет ваша процентная ставка.

Вы также можете настроить сумму кредита и первоначального взноса, процентную ставку и срок кредита, чтобы увидеть, как эти переменные влияют на ваш ежемесячный платеж. Ваша конкретная процентная ставка будет зависеть от вашего общего кредитного профиля и отношения долга к доходу, или DTI, который представляет собой сумму всех ваших долгов и нового платежа по ипотеке, деленную на ваш валовой ежемесячный доход. Более низкий кредитный рейтинг и более высокий DTI могут сделать вас более рискованным заемщиком в глазах кредиторов.Как правило, чем более рискованным вы кажетесь на бумаге, тем выше будет ваша процентная ставка.

Как решить, сколько дома вы можете себе позволить

Если вы не уверены, какая часть вашего дохода должна идти на жилье, следуйте проверенному правилу 28/36 процентов. Большинство финансовых консультантов соглашаются с тем, что люди должны тратить не более 28 процентов своего валового дохода на жилье (то есть ваш платеж по ипотеке) и не более 36 процентов своего валового дохода на общую сумму долга, включая выплаты по ипотеке, кредитные карты, студенческие ссуды. , медицинские счета и тому подобное.

Вот пример того, как это выглядит:

Джо зарабатывает 60 000 долларов в год. Это общий ежемесячный доход в размере 5000 долларов США в месяц.

5000 долларов x 0,28 = 1,400 долларов США ежемесячного платежа по ипотеке (PITI)

Общие ежемесячные выплаты Джо по ипотеке — включая основную сумму, проценты, налоги и страховку — не должны превышать 1400 долларов в месяц. Это максимальная сумма кредита примерно 253 379 долларов США.

Вы можете претендовать на ипотеку с коэффициентом DTI до 50 процентов для некоторых кредитов, но у вас может не хватить места для маневра в вашем бюджете для других расходов на проживание, выхода на пенсию, чрезвычайных сбережений и дискреционных расходов, если вы слишком сильно растянетесь.Кредиторы не принимают во внимание эти статьи бюджета, когда предварительно одобряют получение ссуды, поэтому вы должны сами учесть эти расходы в своей картине доступности жилья.

Знание того, что вы можете себе позволить, может помочь вам предпринять следующие шаги с финансовой точки зрения. Последнее, что вы хотите сделать, — это получить 30-летний жилищный заем, который слишком высок для вашего бюджета, даже если кредитор готов одолжить вам деньги.

Следующие шаги

Калькулятор ипотеки — это трамплин, который поможет вам оценить ежемесячный платеж по ипотеке и понять, что он включает.Ваш следующий шаг после игры с числами: получите предварительное одобрение ипотечного кредитора.

Подача заявки на ипотеку даст вам более определенное представление о том, сколько дома вы можете себе позволить после того, как кредитор проверит вашу занятость, доход, кредит и финансы. У вас также будет более четкое представление о том, сколько денег вам нужно будет принести за заключительный стол.

О наших таблицах ставок по ипотеке

Приведенная выше информация о ипотечном кредите предоставлена или получена Bankrate.Некоторые кредиторы предоставляют Bankrate условия своего ипотечного кредита в рекламных целях, и Bankrate получает компенсацию от этих рекламодателей (наши «Рекламодатели»). Условия других кредиторов собираются Bankrate посредством собственного исследования доступных условий ипотечного кредита, и эта информация отображается в нашей таблице ставок в соответствии с применимыми критериями. В приведенной выше таблице список Рекламодателя можно идентифицировать и отличить от других списков, поскольку он включает кнопку «Далее», которую можно использовать для перехода на собственный веб-сайт Рекламодателя или по номеру телефона Рекламодателя.

Каждый рекламодатель несет ответственность за точность и доступность своих собственных рекламируемых условий. Банковская ставка не может гарантировать точность или доступность любого срока займа, указанного выше. Тем не менее, Bankrate пытается проверить точность и доступность рекламируемых условий посредством процесса обеспечения качества и требует от Рекламодателей согласия с нашими Положениями и условиями и соблюдения нашей Программы контроля качества. Щелкните здесь, чтобы ознакомиться с критериями ставок по кредитным продуктам.

Рекламодателимогут размещать на своем веб-сайте условия займа, отличные от тех, которые рекламируются через Bankrate.com. Для получения ставки Bankrate.com вы должны идентифицировать себя перед Рекламодателем как клиент Bankrate.com. Обычно это делается по телефону, поэтому вам следует искать номер телефона рекламодателя, когда вы переходите на его веб-сайт. Кроме того, кредитные союзы могут потребовать членства.

Если вы ищете ссуду на сумму более 424 100 долларов, кредиторы в определенных местах могут предоставить условия, отличные от тех, которые указаны в таблице выше.Вы должны согласовать с кредитором свои условия в отношении запрашиваемой суммы кредита.

Условия кредита (годовая процентная ставка и примеры платежей), приведенные выше, не включают суммы налогов или страховых взносов. Сумма вашего ежемесячного платежа будет больше, если включены налоги и страховые взносы.

Если вы использовали Bankrate.com и не получили рекламируемые условия займа или иным образом недовольны своим опытом работы с любым Рекламодателем, мы хотим получить известие от вас. Пожалуйста, нажмите здесь, чтобы оставить свои комментарии в отдел контроля качества банковских ставок.

Гарантия качества

Сравнивайте цены с уверенностью. Ставки точны и доступны на дату, видимую для клиентов Bankrate. Представьте себя потребителем Bankrate, чтобы получить процентную ставку Bankrate.com.

О банкротствеРекомендации по банковской ставке

Полезные калькуляторы и инструменты

Ипотечный калькулятор: альтернативное использование

Большинство людей используют ипотечный калькулятор для оценки выплаты по новой ипотеке, но его можно использовать и для других целей.Вот еще несколько вариантов использования:

Планируется досрочно погасить ипотеку.

Воспользуйтесь функцией «Дополнительные платежи» ипотечного калькулятора Bankrate, чтобы узнать, как можно сократить срок и сэкономить больше в долгосрочной перспективе, выплачивая дополнительные деньги в счет основной суммы кредита. Вы можете вносить эти дополнительные платежи ежемесячно, ежегодно или даже однократно.

Чтобы рассчитать экономию, нажмите ссылку «Амортизация / График платежей» и введите гипотетическую сумму в одну из категорий платежей (ежемесячно, ежегодно или разово), затем нажмите «Применить дополнительные платежи», чтобы узнать, сколько процентов вы получаете. Я в конечном итоге заплату и назначу новую дату выплаты.

Решите, стоит ли ARM рисковать.

Более низкая начальная процентная ставка по ипотеке с регулируемой процентной ставкой, или ARM, может быть заманчивой. В то время как ARM может быть подходящим для некоторых заемщиков, другие могут обнаружить, что более низкая начальная процентная ставка не сократит их ежемесячные платежи так сильно, как они думают.

Чтобы получить представление о том, сколько вы действительно сэкономите на начальном этапе, попробуйте ввести процентную ставку ARM в ипотечный калькулятор, оставив срок 30 лет.Затем сравните эти выплаты с выплатами, которые вы получаете, когда вводите ставку для обычной 30-летней фиксированной ипотеки. Это может подтвердить ваши первоначальные надежды на преимущества ARM — или дать вам реальную проверку того, действительно ли потенциальные преимущества ARM перевешивают риски.

Узнайте, когда нужно отказаться от частного ипотечного страхования.

Вы можете использовать ипотечный калькулятор, чтобы определить, когда у вас будет 20 процентов собственного капитала в вашем доме.Это волшебное число для требования, чтобы кредитор отказался от требований частного ипотечного страхования. Если при покупке дома вы вкладываете меньше 20 процентов, вам нужно будет ежемесячно вносить дополнительный сбор в дополнение к регулярному платежу по ипотеке, чтобы компенсировать риск кредитора. Как только у вас будет 20 процентов капитала, эта комиссия уйдет, а это означает, что в вашем кармане будет больше денег.

Просто введите первоначальную сумму ипотечного кредита и дату закрытия и нажмите «Показать график погашения».Затем умножьте исходную сумму ипотеки на 0,8 и сравните результат с ближайшим числом в крайнем правом столбце таблицы амортизации, чтобы узнать, когда вы достигнете 20-процентного собственного капитала.

Помощь калькулятора ипотеки

Использование онлайн-калькулятора ипотеки может помочь вам быстро и точно спрогнозировать ежемесячный платеж по ипотеке с помощью всего лишь нескольких фрагментов информации. Он также может показать вам общую сумму процентов, которые вы заплатите в течение срока действия вашей ипотеки.Для использования этого калькулятора вам понадобится следующая информация:

Цена дома —

Это сумма в долларах, которую вы ожидаете заплатить за дом.

Первоначальный взнос —

Первоначальный взнос — это деньги, которые вы даете продавцу дома. Снижение по крайней мере на 20 процентов обычно позволяет избежать ипотечного страхования.

Сумма ипотеки —

Если вы получаете ипотеку на покупку нового дома, вы можете узнать это число, вычтя свой первоначальный взнос из стоимости дома.Если вы рефинансируете, это число будет непогашенным остатком по вашей ипотеке.

Срок ипотеки (лет) —

Это срок ипотеки, которую вы рассматриваете. Например, если вы покупаете дом, вы можете выбрать ипотечный кредит на 30 лет, который является наиболее распространенным, поскольку он позволяет снизить ежемесячные платежи за счет увеличения срока погашения более чем на три десятилетия. С другой стороны, рефинансирующий домовладелец может выбрать ссуду с более коротким сроком погашения, например, 15 лет.Это еще один распространенный термин ипотеки, который позволяет заемщику сэкономить деньги, выплачивая меньшую сумму процентов. Однако ежемесячные выплаты по ипотечным кредитам на 15 лет выше, чем по ипотечным кредитам на 30 лет, поэтому для домашнего бюджета это может быть большим натяжением, особенно для тех, кто впервые покупает жилье.

Процентная ставка —

Оцените процентную ставку по новой ипотеке, проверив таблицы ставок Bankrate для вашего региона. Когда у вас есть прогнозируемая ставка (ваша реальная ставка может отличаться в зависимости от вашей общей финансовой и кредитной картины), вы можете подключить ее к калькулятору.

Дата начала ипотеки —

Выберите месяц, день и год, когда начнутся выплаты по ипотеке.

ФОРМУЛА И КАЛЬКУЛЯТОР ОБЩЕЙ СТОИМОСТИ КРЕДИТА

Формула общей стоимости кредита и Калькулятор

Прокрутите вниз до калькулятора

| |||

| ||

| .0066666666 & nbsp × & nbsp 100 000 $ & nbsp & nbsp × & nbsp 120 & nbsp & nbsp & nbsp & nbsp & nbsp & nbsp1 — (1 + .0066666666) -120 & nbsp & nbsp & nbsp & nbsp Что равняется: [.0066666666 & nbsp × & nbsp $ 100 000 & nbsp & nbsp × 120] & nbsp ÷ & nbsp [1 — (1 + .00666666) -120 ] & nbsp & nbsp = [80 000] & nbsp ÷ & nbsp [160 — (0,46250)] [160 — (0,46250) & nbsp = 80 000 & nbsp ÷ & nbsp 0.54947653928939 & nbsp = & nbsp 145 593,11 долл. США

Решение для основного Приведенная выше формула используется для расчета основной суммы кредита , если вы знаете общую стоимость, процентную ставку и количество платежей. Воспользуемся предыдущими данными. 0,00666666666666 × 120 Что равно: 145,593,11 — (145,593,11 × 0,450523460710793) = ,8 145 593,11 -65 593,11 = ,8 100 000,00 * * * * * * * * * * * * * * * * * * * * Расчет количества платежей (месяцев) Воспользуемся предыдущими данными. Глядя на формулу, мы видим, что числитель равен: log (1 + {.006666666666 / [(1,213,28 / 100000,00 долларов США) -,006666666666]})= log (1 + {0,006666666666 / [0,0121328 -,006666666666]] }) = журнал (1 + {.006666666666 / 0,005466133334}) = журнал (1 + 1,21963118338135) = журнал (2.21963118338135) числитель = 0,34628081755 знаменатель = log (1,0066666666) Итак, время, которое потребуется, равно делению числителя на знаменатель = | ||

Нажмите здесь, чтобы перейти на СТРАНИЦУ ФИНАНСОВОГО КАЛЬКУЛЯТОРА & nbsp ИНДЕКС & nbsp

ВЕРНУТЬСЯ НА ГЛАВНУЮ СТРАНИЦУ

Авторские права © 1999 —

1728 Программные системы

Калькулятор личного кредита

Ежемесячная оплата: 212 долларов.47

| ||||||||||||||||

Распределение платежей | График погашения кредита |

Персональный ссудный калькулятор может дать краткую визуальную информацию, чтобы помочь определить, как будут выглядеть ежемесячные платежи и общие расходы в течение срока действия личной ссуды.Поскольку большинство личных займов сопровождаются комиссией и / или страховкой, конечная стоимость для них может быть выше, чем рекламируется. Калькулятор учитывает все эти переменные при определении реальной годовой процентной ставки или годовой процентной ставки по ссуде. Использование этой реальной годовой процентной ставки для сравнения ссуд, скорее всего, будет более точным.

Что такое личные ссуды?

Персональные ссуды — это ссуды с фиксированными суммами, процентными ставками и ежемесячными суммами возврата в течение определенных периодов времени. Типичные ссуды для физических лиц варьируются от 5000 до 35000 долларов на срок от 3 до 5 лет в США.S. Они не обеспечены залогом (например, автомобилем или домом), как это типично для обеспеченных кредитов. Вместо этого кредиторы используют кредитный рейтинг, доход, уровень долга и многие другие факторы, чтобы определить, предоставлять ли личный заем и по какой процентной ставке. Из-за своего необеспеченного характера ссуды для физических лиц обычно предоставляются с относительно более высокими процентными ставками (до 25% и более), чтобы отразить более высокий риск, который берет на себя кредитор.

Обеспеченные личные займы

Хотя и нечасто, но обеспеченные индивидуальные ссуды существуют.Обычно они предлагаются в банках и кредитных союзах при наличии автомобиля, личных сбережений или депозитных сертификатов в качестве залога. Как и все другие обеспеченные ссуды, такие как ипотека и автокредиты, заемщики рискуют потерять залог, если своевременные выплаты не будут произведены. Как правило, максимальный лимит кредита зависит от обеспечения, которое заемщик готов предоставить. Большинство онлайн-кредиторов предлагают только необеспеченные личные ссуды. Хотя Калькулятор личных ссуд в основном предназначен для необеспеченных личных кредитов, его можно использовать для личных ссуд с обеспечением, если вводимые данные правильно отражают условия ссуды.

Традиционные личные ссуды

До появления Интернета личные ссуды обычно предоставлялись банками, кредитными союзами и другими финансовыми учреждениями. Они могут получать прибыль от этой системы, принимая деньги в виде сберегательных счетов, текущих счетов, счетов денежного рынка или депозитных сертификатов (CD) и ссужая деньги обратно под более высокие процентные ставки. Ломбарды и магазины выдачи наличных также предоставляют личные ссуды под высокие проценты.

Персональные займы от P2P-кредиторов

Появление Интернета представило новый способ кредитования, сформировав ландшафт индустрии личного кредитования. Вместо того, чтобы заемщики обращались в кредитные учреждения, которые предоставляют ссуды для физических лиц (как это делается традиционно), заемщики теперь могут обращаться к компаниям, предоставляющим финансовые услуги в Интернете, которые напрямую сопоставляют их с кредиторами. Большинство этих кредиторов — обычные люди, у которых есть дополнительные деньги для вложения. Весь процесс называется одноранговым кредитованием или сокращенно P2P кредитованием.Заемщики P2P обычно предлагают ссуды на более выгодных условиях из-за относительно низкого риска и низкой стоимости для поставщиков услуг P2P. Поставщики услуг P2P обычно работают только через веб-сайт, который намного дешевле, чем обычный банк или кредитный союз. Кроме того, поставщики услуг P2P не предоставляют займы напрямую, а вместо этого действуют как посредники и берут на себя небольшую долю всех транзакций. Кредиторы несут убытки в случае дефолта заемщиков. В результате эти поставщики услуг P2P работают с очень низким риском.

Зачем нужны личные ссуды?

Около половины всех кредитов физическим лицам используется для консолидации долга. Процентные ставки по личным ссудам обычно ниже, чем по кредитным картам, что делает личные ссуды отличным средством, с помощью которого человек может консолидировать задолженность по кредитной карте или другие долги с более высокими процентными ставками. Принимая решение взять личный заем для консолидации долга, следует полностью учитывать комиссионные сборы. Годовая процентная ставка, включенная в комиссию, является лучшим ориентиром для сравнения, чем процентная ставка.Другие распространенные виды использования личных ссуд включают оплату медицинских счетов, ремонт дома, расширение малого бизнеса, отпуск, свадьбы и другие крупные покупки. Ниже приводится ряд более конкретных примеров использования личных займов:

- У человека на балансе 8000 долларов с процентной ставкой 19,99% по одной кредитной карте и 7000 долларов с процентной ставкой 24,99% по другой. P2P-кредитор готов ссудить ему $ 16 000 сроком на 5 лет под 12% годовых вместе с 5% комиссией.Годовая процентная ставка по кредиту составляет 14,284%, что ниже процентной ставки по обеим кредитным картам. Таким образом, он может использовать эту ссуду для погашения долга по кредитной карте по значительно более низкой процентной ставке.

- Владелец малого бизнеса, которому нужны дополнительные средства для финансирования рекламы своего бизнеса в газете, которая имеет высокие шансы принести большой доход.

- Обанкротившийся, но обладающий высоким потенциалом студент колледжа, которому нужны дополнительные средства для финансирования временного переезда в новое место, где он потенциально может получить престижную работу и сразу же получить высокий доход для выплаты ссуды.

Попытайтесь избежать мошеннических или хищнических ссуд

К сожалению, мошеннические или хищнические кредиторы действительно существуют. Во-первых, для кредитора необычно продлить предложение, не запрашивая предварительно кредитную историю, и это может быть верным признаком того, что кредитор избегает их. Ссуды, рекламируемые через обычную почту или по телефону, имеют высокую вероятность хищнического характера. То же самое часто говорят в отношении ссуд на покупку автомобилей, авансов наличными, ссуд без проверки кредита и ссуд до зарплаты.Как правило, эти ссуды бывают с очень высокими процентными ставками, непомерными комиссиями и очень короткими сроками окупаемости.

Персональные ссуды и кредитоспособность

Кредитоспособность физического лица, вероятно, является основным определяющим фактором, влияющим на предоставление личного кредита. Хорошие или отличные кредитные рейтинги важны, особенно при поиске личных кредитов по хорошим ставкам. Люди с более низким кредитным рейтингом найдут несколько вариантов при поиске ссуды, а ссуды, которые они могут получить, обычно идут с невыгодными ставками.Как кредитные карты или любой другой заем, подписанный с кредитором, невыполнение обязательств по личным займам может нанести ущерб кредитному рейтингу человека. Кредиторы, которые не ограничиваются кредитным рейтингом, действительно существуют; они используют другие факторы, такие как отношение долга к доходу, стабильный стаж работы и т. д.

Заявление на получение личного кредита

Процесс подачи заявки обычно довольно прост. Чтобы подать заявку, кредиторы обычно запрашивают некоторую основную информацию, включая личную информацию, информацию о занятости, доходе и кредитном отчете, среди множества других вещей.Эта информация, скорее всего, будет получена из таких документов, как декларации о доходах, недавние платежные ведомости, формы W-2 или личный финансовый отчет. Многие кредиторы сегодня позволяют заемщикам подавать заявки онлайн. После подачи информация оценивается и проверяется кредитором. Некоторые кредиторы принимают решение немедленно, в то время как другим может потребоваться несколько дней или недель. Кандидаты могут быть приняты, отклонены или приняты с условиями. Что касается последнего, кредитор будет предоставлять ссуду только при соблюдении определенных условий, таких как предоставление дополнительных квитанций о выплатах или документов, связанных с активами или долгами.

В случае одобрения, личные займы могут быть профинансированы в течение 24 часов, что делает их весьма удобными, когда наличные деньги требуются немедленно. Они должны отображаться в виде единовременной суммы на текущем счете, предоставляемом при первоначальной подаче заявки, поскольку многие кредиторы требуют наличия счета для отправки личных ссудных средств посредством прямого депозита. Некоторые кредиторы могут отправлять чеки или переводить деньги на предоплаченные дебетовые карты. При расходовании ссуды соблюдайте юридические рамки, указанные в контракте.

Комиссия за личный заем

Помимо обычных платежей по основной сумме и процентам по любому типу ссуды, для личных ссуд существует ряд комиссий, на которые следует обратить внимание.

- Сбор за оформление заявки —Иногда называемый сбором за подачу заявки, он помогает покрыть расходы, связанные с обработкой заявок. Обычно он составляет от 1% до 5% от суммы кредита. Некоторые кредиторы запрашивают комиссию за выдачу кредита авансом, в то время как большинство вычитает комиссию после утверждения. Например, 10 000 долларов, взятых в долг с 3% комиссией за оформление, принесут заемщику только 9 700 долларов (однако погашение по-прежнему основано на 10 000 долларов).

- Комиссия за досрочное погашение — эта комиссия применяется только в том случае, если заемщик выплачивает личную ссуду или производит выплаты досрочно.Персональные ссуды, содержащие комиссию за предоплату, сейчас менее распространены.

- Плата за просрочку платежа —Заемщики могут взимать комиссию за слишком позднюю оплату. Избегайте этого, просто выплачивая все взносы вовремя. Это может помочь связаться с кредиторами заранее, если платеж не может быть произведен в установленный срок, поскольку некоторые готовы продлить сроки. Эта комиссия может быть фиксированной или рассчитываться как процент от платежа, в зависимости от кредитора.

Некоторые кредиторы могут попросить заемщиков приобрести полисы страхования личных займов, покрывающие такие случаи, как смерть, инвалидность или потеря работы.Хотя для некоторых это может быть выгодно, такое страхование не требуется по закону.

Альтернативные личные займы

Есть несколько альтернатив, которые заемщики могут рассмотреть, прежде чем брать необеспеченные личные ссуды или когда ни один авторитетный источник не желает предоставлять ссуду.

- Займитесь у близких друзей или родственников, которые готовы помочь. Чаще всего семья или друзья готовы давать ссуды под нулевую или низкую процентную ставку.

- Попросите кого-нибудь помочь оформить личный заем. Соправителем может быть кто угодно, например супруг (а), родитель, опекун, родственник или близкий друг. Однако они должны иметь хорошую кредитоспособность, стабильную работу и, по сути, быть человеком, который получил бы личную ссуду, если бы они подали заявку. Однако соучастник берет на себя риск, когда представляет частного заемщика; в случае дефолта заемщика платежи следует за другим лицом.

- Подайте заявку и используйте кредитные карты с нулевой или низкой начальной ставкой. Эти типы кредитных карт, как правило, отлично подходят для ежемесячного погашения долга без начисления процентов заемщику, который намеревается выплатить их в будущем, что является отличной причиной выбрать их по сравнению с личными ссудами.Просто будьте осторожны с комиссией за пролонгацию и отметьте в календаре дату истечения беспроцентного периода эмитента кредитной карты.

- Обеспечьте ссуду существующим залогом, таким как дом, автомобиль или дорогие украшения. Большинство кредиторов считают обеспеченные ссуды менее рискованными, чем необеспеченные ссуды, и с большей готовностью предлагают более высокие суммы ссуд по более выгодным ставкам. Распространенный метод, который можно использовать для заимствования большой суммы денег, включает обеспечение дома через кредитную линию собственного капитала (HELOC).Тем не менее, обратите внимание, что кредиторы могут на законных основаниях получить право собственности на любое подписанное обеспечение; неспособность произвести платежи по HELOC потенциально может привести к потере права выкупа.

- Некоммерческие или религиозные организации в сообществе часто могут быть спасением для людей, испытывающих финансовые трудности.

- Краудфандинг — также отличный способ собрать деньги. Лучше всего, возврат не требуется! Однако успешно провести краудфандинг — непростая задача. Как правило, люди не собираются финансировать кого-либо или какое-либо дело, если они не хотят и не верят в цель краудфандингового проекта.Хотя нет никакого способа узнать, кто может или не может получить краудфандинг, люди, начинающие новый, многообещающий бизнес, запрашивающие помощь при стихийных бедствиях или, что реже, борющиеся с неконтролируемыми финансовыми проблемами, — это люди, которые обычно получают краудфандинг.

Калькулятор бизнес-кредита

Бизнес-ссуды бывают разных форм. Большинство из них потребуют ежемесячных платежей, таких как SBA или обычный заем. Другие могут требовать еженедельные, ежедневные выплаты или выплаты только процентов.Некоторые избранные могут потребовать погашения по истечении срока погашения ссуд. Что касается ссуд для малого бизнеса, кредиторы могут также запросить плату за оформление, документацию или закрытие, среди многих других, что может сделать фактическую стоимость или ставку ссуд выше, чем процентная ставка, предоставляемая кредиторами. Калькулятор, представленный ниже, может справиться с этими ситуациями и определить реальную стоимость кредита с учетом комиссий.

212,47 долл. США в месяц

| ||||||||||||||

Комиссия за бизнес-кредит

Комиссия за оформление заказа

Это комиссия, взимаемая за обработку и одобрение кредитной заявки, которая может включать проверку информации о заемщике.Они могут применяться в виде фиксированной комиссии или процента (обычно 1-6%) от суммы кредита. Комиссия за оформление может быть включена в ссуду.

Плата за документацию

Обычная комиссия, связанная с ссудами, которая используется для обработки документов.

Кредиты SBA

СсудыАдминистрации малого бизнеса (SBA), которые регулируются на федеральном уровне Администрацией малого бизнеса США, предназначены для удовлетворения финансовых потребностей многих различных типов бизнеса.В зависимости от типа ссуды SBA они могут использоваться для различных целей, включая открытие или приобретение бизнеса, оборотный капитал, недвижимость, франшизное финансирование, рефинансирование долга или улучшение и ремонт. Ссудные средства предоставляются не правительственными организациями, а банками, местными общественными организациями или другими финансовыми учреждениями. SBA обычно гарантирует этим кредиторам от 75% до 90% суммы кредита в случае дефолта. Это снижает риск кредитора и стимулирует кредитование.Однако при подаче заявки на ссуду SBA необходимы дополнительные документы, а также дополнительные сборы. Кроме того, получение одобрения может занять больше времени. Кроме того, имейте в виду, что они, как правило, более строго регулируются, что дает владельцам бизнеса меньше свободы, а максимальные лимиты ссуд могут быть недостаточными для более дорогостоящих бизнес-нужд.

SBA предлагает четыре типа ссуд для малого бизнеса:

7 (а) Заем

Это основная ссуда для малого бизнеса, предлагаемая SBA, и обычно на нее ссылаются, когда говорят о ссудах SBA.Они составляют более 75% всех кредитов SBA и могут использоваться для многих целей, включая оборотный капитал или покупку машин, оборудования, земли, новых зданий или даже заемного финансирования. 5 миллионов долларов — это максимальная сумма кредита, доступная на максимально возможный срок 10 лет для оборотного капитала или 25 лет для основных средств.

Микрозайм

Эти кредиты предназначены для новых или растущих малых предприятий. Их можно использовать для всего, что покрывается ссудой 7 (а), за исключением погашения существующей задолженности или покупки недвижимости.Максимально возможная сумма кредита составляет 50 000 долларов США, но средняя сумма кредита составляет 13 000 долларов США. Максимально допустимый срок — шесть лет.

Кредит на недвижимость и оборудование (CDC / 504)

Эти ссуды обычно предназначены для долгосрочного финансирования недвижимости или оборудования с фиксированной процентной ставкой, а также для рефинансирования долга. Их нельзя использовать для оборотных средств или запасов. Максимальная сумма кредита составляет 5,5 миллионов долларов США с максимально возможным сроком 10 или 20 лет.

Кредит на случай стихийных бедствий

Эти ссуды могут использоваться для ремонта или замены недвижимости, машин, оборудования, а также инвентаря или бизнес-активов, поврежденных или уничтоженных в результате стихийного бедствия.Максимальная сумма кредита составляет 2 миллиона долларов. Возможные бедствия включают землетрясения, штормы, наводнения, пожары (естественные или антропогенные) и гражданские беспорядки.

Обычные ссуды

Хотя большинство обычных ссуд поступает от банков, в отличие от ссуд SBA, для кредиторов не существует государственной страховки. По сравнению с ссудами SBA, обычные ссуды могут иметь низкие процентные ставки для заемщиков с отличной кредитной историей из-за своей простоты. С другой стороны, заемщики с более низким кредитным рейтингом или те, у кого мало средств, вероятно, получат менее выгодные ставки и могут найти ссуды SBA более привлекательными.Процесс одобрения обычной ссуды намного быстрее и менее регулируется.

Персональные ссуды

Выручку от личных займов можно использовать для целей малого бизнеса, что может быть полезно во многих ситуациях. Например, новые предприятия без установленной истории и репутации могут использовать его, чтобы избежать высоких процентных ставок по бизнес-кредитам. Обратитесь к Калькулятору личных займов для получения дополнительной информации или для расчетов, касающихся личных займов.

Только проценты

Беспроцентная ссуда отличается от стандартной ссуды тем, что в течение срока ссуды выплачиваются только проценты. Вся основная сумма кредита подлежит выплате только по истечении срока погашения кредита. Ссуда только под проценты обеспечивает меньшую окупаемость в первые годы и может иметь смысл, когда ожидается высокий доход в будущем.

Ипотечный калькулятор: как рассчитать ежемесячные выплаты

Существует довольно много факторов, которые учитываются при расчете ваших расходов по ипотеке, но большинство покупателей жилья предпочитают начинать с определения своих ежемесячных платежей и пожизненной стоимости ипотеки.N — 1]

Чтобы узнать сумму ежемесячного платежа «M», вам необходимо ввести следующие три числа из вашей ссуды:

- P = Основная сумма (общая сумма займа)

- I = процентная ставка по ипотеке

- N = Количество периодов (ежемесячные выплаты по ипотеке)

Хороший способ запомнить входные данные для этой формулы — это аббревиатура ПИН-кода, которая вам понадобится, чтобы «разблокировать» сумму ежемесячного платежа. Если вы знаете свою основную сумму, процентную ставку и количество периодов, вы можете рассчитать как ежемесячный платеж по ипотеке, так и общую стоимость кредита.Обратите внимание, что формула дает вам только ежемесячные затраты на основную сумму и проценты, поэтому вам нужно будет добавить другие расходы, такие как налоги и страхование, позже.

Также имейте в виду, что большинство котировок кредиторов предоставляют информацию о ставках и сроках в годовом выражении. Поскольку цель этой формулы — вычислить сумму ежемесячного платежа, процентную ставку «I» и количество периодов «N» необходимо преобразовать в ежемесячный формат. Это означает, что вы должны преобразовать свои переменные, выполнив следующие шаги:

- Вычтите сумму вашего первоначального взноса из стоимости дома, чтобы найти общую сумму заемного «P»

- Разделите указанную годовую процентную ставку на 12, чтобы получить ежемесячную процентную ставку «I».

- Умножьте количество лет срока вашей ипотеки на 12, чтобы найти общее количество ежемесячных платежей, которые вы будете делать «N» — будьте осторожны, чтобы не путать это с тем, какими будут ежемесячные платежи, также известные как «M», которые мы будем рассчитать позже

После преобразования входных данных вы готовы включить их в формулу.На этом этапе это становится простой арифметикой. Убедитесь, что у вас под рукой есть калькулятор, который поможет в расчетах. Чтобы проиллюстрировать, как это может выглядеть с числами типичной ипотечной ссуды, мы привели следующий пример.

Пример

Допустим, вы пытаетесь купить дом за 250 000 долларов, взяв 30-летнюю ипотеку с 20% первоначальным взносом. Ипотечный кредитор предлагает вам процентную ставку 5% по этой ссуде.

Чтобы рассчитать общую сумму займа «P», сначала вычтите 20% первоначального взноса из стоимости дома в размере 250 000 долларов.Это дает вам общую сумму займа в 200 000 долларов.

P = 250 000 долл. США — (20% от 250 000 долл. США) = 250 000 долл. США — 50 000 долл. США = 200 000 долл. США

Затем, чтобы рассчитать вашу ежемесячную процентную ставку, разделите годовую процентную ставку в размере 5% на 12, чтобы получить вашу ежемесячную процентную ставку «I.» Не забудьте преобразовать ставку по ипотеке в десятичные дроби перед делением, чтобы не получить цифру в сто раз выше, чем должна быть. N — 1]

M = 200 000 * [0.360 — 1]

M = 200 000 * [0,004167 * 4,468278] / [4,468278 — 1]

M = 200000 * 0,018618 / 3,468278

M = 200,000 * 0,005368

M = 1073,64

Имейте в виду, что округление может немного повлиять на ваш окончательный ответ по ежемесячному платежу; ваш расчет может отличаться на несколько долларов. Как указано выше, эта формула не учитывает текущие налоги или страховые взносы, а учитывает только ваш ежемесячный платеж по ипотеке.Если вы хотите узнать полную оценку стоимости вашей ипотечной ссуды, вам необходимо рассчитать общую стоимость вашей ипотечной ссуды, как показано ниже.

Как рассчитать общую стоимость ипотеки

Когда у вас есть сумма ежемесячного платежа, легко рассчитать общую стоимость вашей ссуды. Вам понадобятся следующие исходные данные, которые мы использовали при расчете ежемесячных платежей выше:

- N = Количество периодов (количество ежемесячных выплат по ипотеке)

- M = сумма ежемесячного платежа, рассчитанная из последнего сегмента

- P = Основная сумма (общая сумма займа за вычетом любых первоначальных взносов)

Чтобы найти общую сумму процентов, которые вы заплатите во время ипотеки, умножьте сумму ежемесячного платежа на общее количество ежемесячных платежей, которые вы ожидаете произвести.Это даст вам общую сумму основного долга и процентов, которые вы заплатите в течение срока ссуды, обозначенную ниже как «C»:

- C = N * M

- C = 360 платежей * 1073,64 доллара США

- C = 368 510,40 долл. США

Вы можете рассчитывать заплатить 368 510,40 долларов в течение 30 лет, чтобы выплатить всю ипотеку, при условии, что вы не сделаете никаких дополнительных платежей или не продадите до этого. Чтобы рассчитать только общую сумму выплаченных процентов, просто вычтите сумму основного долга P из общей выплаченной суммы C.

- C — P = Общая сумма выплаченных процентов

- C — P = 368 510,40–200 000 долларов

- Общая сумма выплаченных процентов = 168 510,40 долларов США.

При процентной ставке 5% заем в размере 200 000 долларов на 30 лет будет стоить 168 510,40 доллара США в виде процентов. Как и в случае с нашим предыдущим примером, имейте в виду, что ваш фактический ответ может немного отличаться в зависимости от того, как вы округляете числа.

Как учитывать затраты на закрытие

После того, как вы рассчитали общую сумму основного долга и процентных расходов по ипотеке, учесть затраты на закрытие или сборы будет несложно.Поскольку затраты на закрытие оплачиваются полностью при закрытии ссуды, вы можете просто добавить их к общей стоимости ссуды, не используя длинные формулы. Некоторые примеры авансовых затрат на закрытие включают следующее:

- Комиссия ипотечного кредитора

- Плата за ипотеку третьей стороне

- Предоплата по ипотеке

Хотя могут быть и другие категории авансовых платежей, процесс их расчета остается прежним: просто добавьте их к общей стоимости ипотечной ссуды.Имейте в виду, что это исключит любые дополнительные ежемесячные расходы, оплачиваемые на условном депонировании, такие как налоги или страхование домовладельца. В следующем разделе объясняется, как учитывать ежемесячные расходы.

Порядок учета налогов и текущих расходов

Учет периодических платежей, таких как PMI и сборы ТСЖ, требует немного больше работы, но даже их нетрудно подсчитать. Вы можете найти общую стоимость текущих расходов, сложив их и умножив на количество ежемесячных платежей (360 для 30-летней ипотеки).Это даст вам пожизненную стоимость ежемесячных платежей, не включая стоимость вашего кредита.

Обратное верно для годовых сборов, таких как налоги или страхование, которые обычно взимаются единовременно, выплачиваясь один раз в год. Если вы хотите узнать, сколько стоят эти расходы в месяц, вы можете разделить их на 12 и добавить результат к выплате по ипотеке. Большинство ипотечных кредиторов используют этот метод для определения ежемесячных затрат на условное депонирование ипотечных кредитов. Кредиторы собирают эти дополнительные платежи на счете условного депонирования, как правило, ежемесячно, чтобы убедиться, что вы не нарушаете свои годовые налоговые и страховые обязательства.

Какие еще расходы связаны с домовладением

Важно понимать, что приблизительная общая стоимость покупки дома является приблизительной и не обязательно отражает будущие условия. Есть много факторов, которые не учитываются в расчетах, которые мы проиллюстрировали выше; мы включаем несколько ниже для вашего рассмотрения.

Налоги

Хотя эти фиксированные сборы взимаются регулярно, они имеют тенденцию меняться со временем, особенно в крупных мегаполисах, таких как Нью-Йорк и Бостон.Стоимость новых домов часто пересматривается в течение года или двух, что влияет на фактические уплаченные налоги. По этой причине ваши первоначально прогнозируемые налоговые обязательства могут увеличиваться или уменьшаться в результате новых начислений.

ТСЖ

Для покупателей, рассматривающих квартиры, ассоциации домовладельцев могут увеличить свои ежемесячные взносы или взимать специальные взносы ТСЖ без предупреждения. Это может составлять значительную часть ваших жилищных расходов, особенно в крупных городах с высокими сборами за обслуживание.Вы также можете столкнуться с повышенной волатильностью сборов ТСЖ, если у сообщества, в котором вы живете, есть проблемы с удержанием арендаторов или проблемная история.

Рыночный риск

Рынок жилья варьируется в зависимости от региона и носит циклический характер, как и фондовый рынок. Всегда существует риск изменения рыночной стоимости и затрат на страхование, которые могут измениться со временем. Хотя недвижимость всегда считалась одним из самых безопасных вложений, всегда есть вероятность, что стоимость вашего дома упадет ниже суммы, которую вы за него заплатили.Эти риски сложно измерить количественно, но их следует тщательно взвесить перед покупкой дома.

Расходы на техническое обслуживание

Наконец, типичные расходы по ипотеке не учитывают другие расходы на владение, такие как ежемесячные счета за коммунальные услуги, непредвиденный ремонт, расходы на техническое обслуживание и общее содержание, которое связано с тем, что домовладелец является домовладельцем. Хотя это выходит за рамки покупок по ипотеке, это реальные расходы, которые со временем накапливаются, и это факторы, которые следует учитывать любому, кто думает о покупке дома.

Расчет ARM, рефинансирования и других видов ипотеки

Уравнения, которые мы предоставили в этом руководстве, призваны помочь потенциальным заемщикам понять механизм их расходов по ипотеке. Эти расчеты усложняются, если вы пытаетесь учесть ARM или рефинансирование, что требует использования более специализированных калькуляторов или программ для работы с электронными таблицами. Вы можете лучше понять, как работают эти кредитные структуры, обратившись к одному из наших руководств по ипотечным кредитам ниже:

Калькулятор личного кредита (2021 г.) — Рассчитайте ежемесячный платеж

Калькулятор личного кредита

Фото: © iStock / Roman_Gorielov

Персональные ссуды могут стать вашим билетом к погашению долга по кредитной карте с высокими процентами или к оплате крупных счетов.Но, как и все долги, к личным займам нельзя относиться легкомысленно. Как только вы выясните, сколько вам нужно взять в долг и сколько вы можете себе позволить чтобы возвращать деньги каждый месяц, вы можете начать покупать личные ссуды. Калькуляторы личных займов помогут вам понять, чего ожидать.

Хотите знать, подходит ли вам личный заем? Важно спросить себя, почему вы хотите занять деньги. Это платить оплатить счета или переехать в город с большим количеством возможностей трудоустройства? Это для того, чтобы устранить задолженность по кредитной карте с высокими процентами? Все из этого это сценарии, в которых имеет смысл рассмотреть доступный личный заем.

Что мы подразумеваем под доступным? Истинная доступность является фактором как процентной ставки по индивидуальному кредиту, так и по индивидуальному кредиту. выплаты с течением времени. Даже ссуда с низкой процентной ставкой может привести к тому, что ежемесячные выплаты будут выше, чем вы можете. предоставлять. Некоторые личные ссуды предоставляются с плавающей процентной ставкой, которая со временем может увеличиться. Эти кредиты более рискованные чем с фиксированными процентными ставками. Если вы ищете ссуды с переменной процентной ставкой, рекомендуется убедиться, что вы сможет себе это позволить, даже если процентная ставка достигнет максимально возможной точки.

Начните с процентной ставки

Фото: © iStock / pixdeluxe

Чем выше ваш кредитный рейтинг, тем ниже процентная ставка, на которую вы, вероятно, будете претендовать на личный заем. Если вы думаете, что можете быть в будущем на рынке ссуды для физических лиц неплохо было бы поработать над повышением своего кредитного рейтинга. Конкурс на любые ошибки в своем кредитном отчете оплачивайте счета вовремя и поддерживайте коэффициент использования кредита ниже 30%.

Когда вы будете готовы сделать покупки для получения личной ссуды, не смотрите только на один источник.Сравните ставки, которые вы можете получить от кредитных союзов, традиционные банки, онлайн-кредиторы и сайты однорангового кредитования.

Когда вы найдете лучшие процентные ставки, обратите внимание на другие условия предлагаемых кредитов. Например, обычно это Хорошая идея избегать ссуд в рассрочку, которые идут с дорогостоящими полисами страхования жизни и потери трудоспособности. Эти политика должна быть добровольной, но сотрудники кредитных компаний часто называют ее обязательной для всех, кто хочет получить ссуду.Некоторый заявителям сообщат, что они могут просто включить стоимость страховых полисов в свой личный заем, финансируя надстройки. с заемными деньгами.

Это делает эти ссуды с и без того высокой процентной ставкой еще более дорогими, поскольку повышает эффективную процентную ставку по ссуде. Маленький Краткосрочная ссуда не стоит того, чтобы попасть в долгосрочную задолженность, которую вы не можете погасить.

Обратите внимание на комиссии и штрафы, из-за которых заемщикам будет сложнее выплачивать свои личные ссуды.Пример: штрафы за предоплату, которые взимать с вас дополнительные платежи по кредиту. Внимательно прочтите условия займа и проверьте, нет ли в нем формулировок, прямо указывающих на то, что займ нести штрафы за досрочное погашение.

Держитесь подальше от ссуд, которые идут с выходными сборами — комиссией, которую некоторые кредиторы взимают с вас после выплаты ссуды. Вы не должны платить плата за выход, или работать с кредитором, который хочет наказать вас за погашение личного кредита.

Рассмотрите альтернативы, прежде чем подписывать свое имя

Фото: © iStock / AtnoYdur

Существуют альтернативы коммерческим личным займам, которые стоит рассмотреть, прежде чем брать на себя такие долги.Если возможно, одолжите деньги у друга или родственника, который готов предоставить краткосрочную ссуду под нулевую или низкую процентную ставку. В качестве альтернативы, если вы у вас есть долг по кредитной карте с высокими процентами, который вы хотите погасить, возможно, вы сможете выполнить перевод баланса кредитной карты.

Вы спросите, что такое перевод баланса? Некоторые кредитные карты предлагают 0% годовых. на новые покупки и на старый перенесенный баланс на год. Если вы можете заключить одну из этих сделок и погасить свой баланс пока у вас есть начальная процентная ставка, вам может быть лучше выбрать перевод баланса, чем личный заем.Это важно чтобы погасить свой баланс до того, как ваша годовая процентная ставка перескочит с начальной ставки на новую, более высокую ставку.

Ссудные калькуляторы могут помочь вам определить, подходит ли личный заем наилучшим образом для ваших нужд. Например, калькулятор может поможет вам понять, что лучше: более низкая процентная ставка в течение длительного периода или более высокая процентная ставка в течение длительного периода. более короткий срок. Вы должны увидеть свои ежемесячные платежи с разными процентными ставками, суммами и условиями по кредиту.Затем вы может выбрать размер ежемесячного платежа, который укладывается в ваш бюджет.

Итог

Любой долг несет в себе определенный риск. Если вы решите сделать покупки для получения личного кредита, постарайтесь получить самую выгодную сделку, которую вы можете получить. Конечно, кредиты до зарплаты и ссуды в рассрочку предлагают быстрые решения, но эти ссуды могут быстро выйти из-под контроля. Даже те, у кого плохая кредитная история, часто могут получить более выгодную сделку, ища ссуду на одноранговом сайте, чем от хищного кредитора. Убедитесь сами изучение ваших возможностей с помощью персонального калькулятора кредита.

Калькулятор автокредитования

Покупаете новую или подержанную машину? Воспользуйтесь нашим калькулятором автокредита, чтобы узнать, как может выглядеть ваш ежемесячный платеж и сколько процентов вы будете платить в течение срока действия кредита.

Пояснение результатов калькулятора платежей по автокредиту

Чтобы использовать калькулятор автокредита, введите некоторые данные о кредите, в том числе:

- Стоимость автомобиля: Сумма, которую вы хотите взять в долг для покупки автомобиля.Если вы планируете внести первоначальный взнос или обменять, вычтите эту сумму из цены автомобиля, чтобы определить сумму кредита.

- Срок: Время, необходимое для погашения ссуды. Как правило, чем дольше срок, тем меньше ваш ежемесячный платеж, но тем больше процентов вы будете платить в целом. С другой стороны, чем короче срок, тем выше ваш ежемесячный платеж и тем меньше процентов вы будете платить.

- Новое / Б / у: Не важно, хотите ли вы купить машину, новую или подержанную.Если вы не знаете процентную ставку, это может помочь определить ставку, которую вы получите (процентные ставки, как правило, выше для подержанных автомобилей).

- Процентная ставка: Стоимость займа, выраженная в процентах от суммы займа.

После ввода данных калькулятор платежей по автокредиту автоматически отображает результаты, включая суммы в долларах для:

- Общий ежемесячный платеж: Сумма, которую вы будете платить каждый месяц в течение срока кредита.Часть каждого ежемесячного платежа идет на выплату основного долга, а часть — на проценты.

- Общая выплаченная основная сумма: Общая сумма денег, которую вы одолжите для покупки автомобиля.

- Общая сумма выплаченных процентов: Общая сумма процентов, которые вы выплатите в течение срока действия ссуды. Как правило, чем дольше вы выплачиваете ссуду, тем больше процентов вы платите в целом. Сложите общую уплаченную сумму основного долга и уплаченные проценты, чтобы получить общую стоимость автомобиля.

Воспользуйтесь калькулятором автокредитования до того, как вы отправитесь на автостоянку, чтобы вы были готовы найти автомобиль, соответствующий вашему бюджету, и заключить лучшую сделку.

Как рассчитывается процент по автокредиту?

Калькулятор автокредитования показывает общую сумму процентов, которые вы заплатите в течение срока ссуды. Если калькулятор предлагает график погашения, вы можете увидеть, сколько процентов вы будете платить каждый месяц. В большинстве автокредитов часть каждого платежа идет в счет основной суммы долга (суммы, которую вы заимствуете), а часть — в счет процентов.

Проценты, которые вы платите каждый месяц, основаны на текущем остатке по кредиту. Итак, в первые дни ссуды, когда остаток больше, вы платите больше процентов. По мере того, как вы выплачиваете остаток с течением времени, процентная часть ежемесячных платежей становится меньше.

Вы можете использовать калькулятор ссуды на покупку автомобиля, чтобы определить размер вашей задолженности, или можете сделать это самостоятельно, если вам нужна небольшая математика. Вот стандартная формула для расчета ежемесячных процентов по автокредиту вручную:

Взаимодействие с другими людьми Ежемесячный процент знак равно ( процентная ставка 1 2 ) × остаток ссуды \ text {Ежемесячные проценты} = \ bigg (\ frac {\ text {процентная ставка}} {12} \ bigg) \ times \ text {остаток по кредиту} Ежемесячные проценты = (12 процентная ставка) × остаток по кредиту

Вот пример, основанный на балансе 30 000 долларов США с процентной ставкой 6%:

Взаимодействие с другими людьми знак равно ( 0 .0 6 1 2 ) × $ 3 0 , 0 0 0 знак равно 0 . 0 0 5 × $ 3 0 , 0 0 0 Ежемесячный процент знак равно $ 1 5 0 \ begin {gather} = \ bigg (\ frac {0.06} {12} \ bigg) \ times \ 30 000 $ \\ = 0,005 \ times \ 30 000 $ \\\ text {Ежемесячный процент} = \ 150 $ \ end {gather} = (120,06) × 30 000 долларов США = 0,005 × 30 000 долларов США Ежемесячные проценты = 150 долларов США

Чтобы преобразовать процент в десятичную дробь, разделите процент на 100 и удалите знак процента. Например, 6% становится десятичным 0,06 (6 ÷ 100 = 0,06).

Какая хорошая годовая процентная ставка по автокредиту?

Проценты по автокредиту позволяют значительно увеличить общую стоимость автомобиля.Например, процентная ставка по 36-месячной ссуде в размере 30 000 долларов США под 6% составляет 2 856 долларов США. Тот же заем (30 000 долларов США под 6%), выплаченный в течение 72 месяцев, будет стоить 5 797 долларов США в виде процентов.

Конечно, даже небольшие изменения вашей ставки влияют на общую сумму процентов, которые вы платите. Процентная ставка по 72-месячной ссуде 30 000 долларов под 5% составляет 4 787 долларов — это экономия более 1 000 долларов по сравнению с той же ссудой под 6%.