Как рассчитать банковские проценты: Калькулятор процентов по кредиту: рассчитать проценты по кредиту

Кредитная система предполагает ежемесячное внесение определённой суммы на банковский счёт кредитодателя. Чтобы узнать проценты, достаточно использовать онлайн калькулятор с расчётом процентов. В подобные приложения закладываются стандартные формулы, позволяющие получить точное рассчитанное значение. Однако плательщикам не будет лишним уметь самостоятельно высчитывать ставку.

25% Заёмщиков берут кредит на покупку автомобиля. Для начала стоит понимать, что количество средств, которое Вы будете переплачивать банку (процент) зависит от скорости погашения кредита. То есть, чем больше ежемесячный платёж, тем меньше процентная надбавка.

Чтобы правильно рассчитать проценты по кредиту и годовую или месячную ставку, во внимание берутся следующие факторы:

- Количество выданных кредитных средств.

- Размер процентной ставки за год.

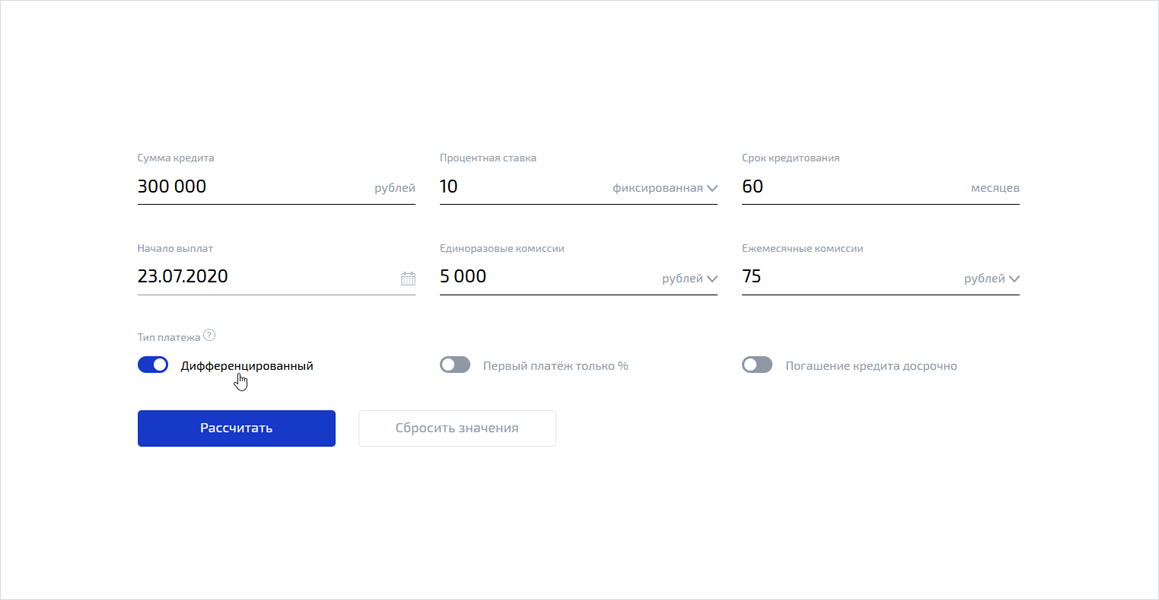

- Способ погашения задолженности (различают дифференцированный и аннуитетный варианты).

- Количество дней, на которое выдан кредит.

Все перечисленные факторы учитываются в бесплатных онлайн калькуляторах, позволяющих быстро и точно рассчитать платежи. Если же Вы хотите самостоятельно высчитать проценты, выбор формулы будет зависеть от способа, которым гасится задолженность.

Рассчитываем сумму процентов кредита по ежемесячному дифференцированному платежу

Если Вы решились произвести расчёт процентов по кредиту, рекомендуем использовать калькулятор кредита онлайн с процентами, в котором достаточно указать все запрашиваемые данные. Собственными силами посчитать ставку и процент будет немного сложнее. Так, посчитанные платежи включают в себя следующие составляющие:

- Точно рассчитанная сумма, которую установил банк, начисленная для погашения кредита равными частями (перевод средств осуществляется каждый месяц).

- Процентная сумма, начисленная на кредитный остаток, то есть постоянно уменьшающаяся (при благоприятном раскладе) часть.

Чтобы установить точную сумму постоянного платежа, банковские сотрудники делят взятые в кредит средства на количество месяцев, в течение которых должно произойти погашение. Рассчитать проценты по кредиту позволяет довольно простая формула. Выглядит она так:

- Процентная сумма = (ООЗхПСхКДМ) / (100х365)

- Расшифруем составляющие формулы:

- ООЗ – остаток от основного займа.

- ПС – процентная ставка.

- КДМ – количество дней в месяце.

Вторая часть формулы – это произведение ста процентов на число дней в году.

В принципе, вычислить уровень переплаты по дифференцированной формуле несложно. Но если Вы хотите сэкономить собственное время, рациональнее использовать кредитный калькулятор в режиме онлайн. Программой всё рассчитывается по идентичной формуле, при этом итоговое значение окажется более точным.

Как рассчитать сумму процентов кредита по ежемесячному аннуитетному платежу

Чтобы рассчитать сумму ежемесячного платежа, не прибегая к помощи специального калькулятора процентов по кредиту, воспользуйтесь такой формулой:

Месячный платёж = (ПСЗхГПС/12)/(1-(1/(1+ГПС/12)^(КП-1))

Теперь расшифруем необходимые для высчитывания значения (кстати, калькулятор здесь в любом случае понадобится, иначе рискуете неправильно рассчитать сумму):

- ПСЗ – первичная сумма займа.

- ГПС – годовой процентный размер.

- КП – запланированное количество платежей по займу.

По этой формуле придётся считать платёж с возведением в степень и многоуровневым делением, поэтому проще использовать калькулятор кредита онлайн с процентами.

Расчёт суммы процентов по кредиту с помощью кредитного калькулятора онлайн

В любом из возможных случаев, мы рекомендуем пользоваться кредитным калькулятором онлайн. Это полностью убирает человеческий фактор, возможность сотрудника банка злоупотребить Вашим доверием и просто облегчает расчёты кредита.

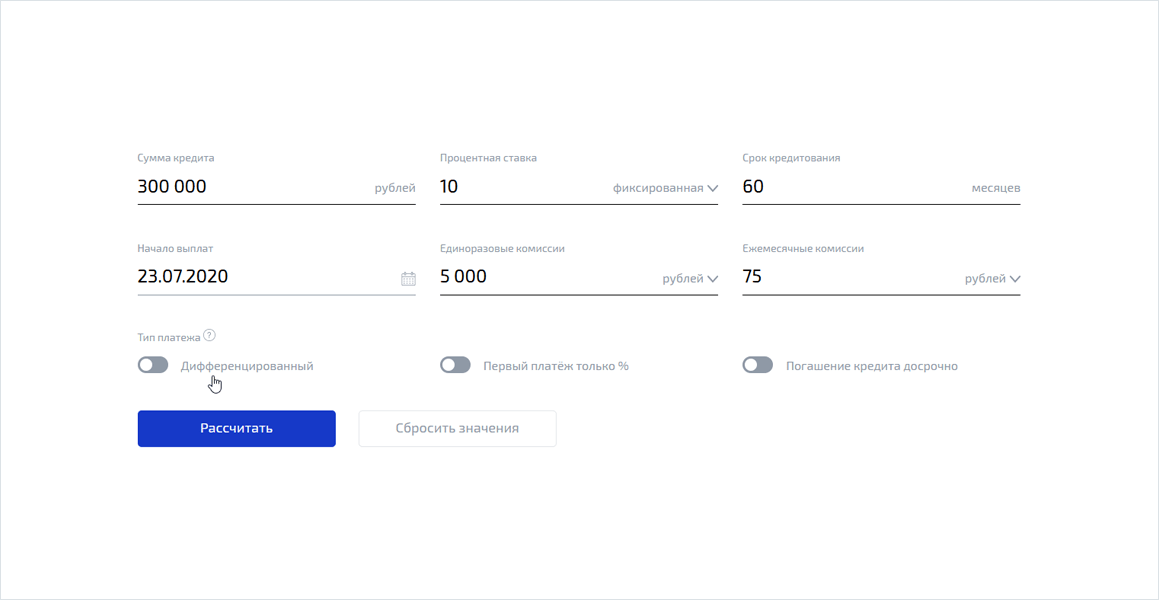

Для расчёта суммы процентов по кредиту, Вам необходимо полностью заполнить основные поля кредитного калькулятора: сумма кредита, процентная ставка, период кредитования. К процентам на данный момент мы относим фиксированные и не фиксированные.

К фиксированным мы относим процентную ставку. Да, некоторые банки предоставляют возможность использования изменяемой кредитной ставки, но об этом мы говорили в другой статье. К не фиксированным процентам мы относим комиссии: “за досрочное погашение кредита”, “за выдачу наличных”, “за просроченный платёж по кредиту” и другие. Воспользуйтесь блоком досрочное погашение, если Вы уже совершали его. Добавьте ежемесячные и единоразовые комиссии, это позволит рассчитать всю сумму процентов по кредиту.

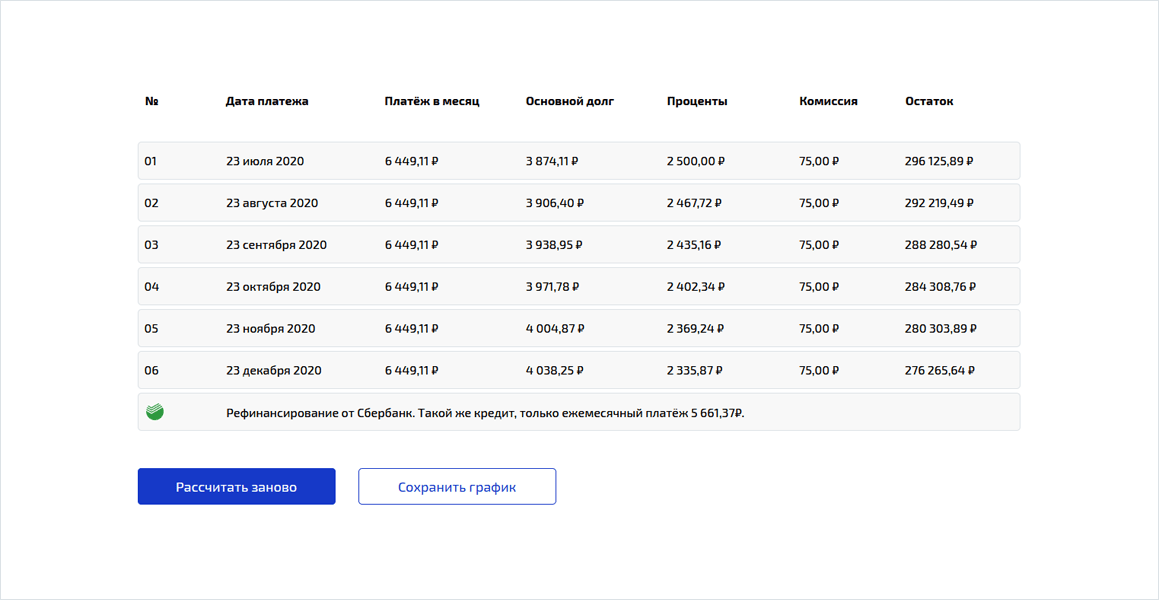

Нажмите кнопку “Рассчитать” и Вы получите полный график платежей, включая процентную ставку, указанные ранее комиссии и досрочные погашения кредита. Обратите внимание на блок “Общие данные”, в нём есть колонка “Начисленные проценты” – это и будет сумма процентов по кредиту. Если Вы хотите более детально рассмотреть в какой из месяцев и сколько заплатите процентов по кредиту, нажмите на кнопку “Загрузить ещё … количество строк”.

Распечатайте на принтере, сохраните или отправьте по электронной почте график платежей. Это позволит сравнить полученный график с графиком представленным банком. Так Вы легко поймете о скрытых комиссиях и возможных переплатах, о которых банк умолчал ранее.

Аннуитетный или дифференцированный: наименьшие выплаты процентов по кредиту

Итак, рассчитывать проценты и размер ставок можно двумя методами: при помощи специального кредитного калькулятора или посчитать самостоятельно по формуле. Но один вопрос всё же остаётся нераскрытым: какая выплата окажется более выгодной – дифференцированная или аннуитетная?

Аннуитетный кредит рассчитан на выплаты одинаковыми суммами каждый месяц. Сначала погашаются проценты по кредиту, а после уже “тело” кредита. Дифференцированный кредит рассчитывается с условием более быстрого погашения, но с более высокими платежами в начале кредитного периода и с постоянным уменьшением ежемесячных платежей. Нет смысла брать дифференцированный кредит, если период кредитования составляет 1 год, но если Вы берете кредит на 10 лет и более, то данный вид кредитования поможет значительно сохранить семейный бюджет.

По-сути, достоинства и недостатки подсчётов есть у обеих систем. Выбирать следует самостоятельно, отталкиваясь от реальных возможностей выплаты. Рекомендуется предварительно произвести расчёт процентов по кредиту с помощью калькулятора онлайн или считать самостоятельно, используя приведённые формулы. На основе полученной вычисленной информации подбирать подходящий способ выплаты займа.

Главное меню

- Курсы валютКурсы валют

- Курс доллара

- Курс евро

- Курс фунта

- Курс юаня

- Курс франка

- Курс йены

- Конвертер валют

- Архив ЦБ РФ

- Курсы валют ЦБ РФ

- Курс биткоина

- КредитыПотребительские

- Онлайн-заявка

- С плохой историей

- Рефинансирование

- Пенсионерам

- Наличными

- На карту

- Москва

- Санкт-Петербург

- Екатеринбург

- Онлайн-заявка

- Без первого взноса

- На авто с пробегом

- С плохой историей

- Калькулятор

- Кредитные картыКредитные карты

- Онлайн-заявка

- С плохой историей

- С рассрочкой

- Моментальные

- Калькулятор

- Пенсионерам

- С доставкой

- Без процентов

- ЗаймыМикрозаймы

- Быстро

- Онлайн

- Без процентов

- На карту

- Без отказа

- До зарплаты

- С плохой историей

- Калькулятор займов

- Onzaem

- Е-капуста

- Moneyman

- Kviku

- ИпотекаИпотека

- Под низкий процент

- Многодетным

- На новостройку

- Социальная

- Без первого взноса

- Рефинансирование

- На квартиру

- На дом

- Калькулятор

- ВкладыВклады

- Выгодные

- Под высокий процент

- Накопительные

- В рублях

- В долларах

- В евро

- Для пенсионеров

- Калькулятор вкладов

- Все банкиБанки России

- Wiki

- Главная

Основная задача вкладчика – разместить свои сбережения на депозит, который принесет максимальный доход. Чтобы выяснить итоговую сумму вклада по окончании его срока и произвести расчет по доходу, порой бывает недостаточно знать размер годовой процентной ставки. Нужно воспользоваться калькулятором процентов по вкладам, ведь основные факторы, которые следует учитывать при расчете дохода, – это наличие капитализации и периодичность внесения дополнительных взносов в выбранный вами вклад. Кроме того, открывая вклад под высокую ставку, следует учитывать, что доходы по вкладам в РФ облагаются налогом в размере 35%, если процентная ставка по вкладу в рублях превышает ключевую ставку Банка России на 5 процентных пунктов. По валютным вкладам налог с дохода вычитается, если процентная ставка составляет более 9%.

Калькулятор доходности вкладов на портале Банки.ру поможет произвести расчет суммы вклада с процентами. В депозитном калькуляторе указываете дату, когда вы планируете разместить сбережения в банке и срок привлечения вклада, который вы можете задать произвольно с точностью до одного дня. Депозитный калькулятор безошибочно определит день, когда вы сможете забрать свои сбережения вместе с начисленными процентами.

В калькуляторе депозитов можно сравнить сумму дохода в зависимости от того, будут проценты добавляться к сумме вклада либо выплачиваться на отдельный счет. Калькулятор вкладов с капитализацией покажет, как происходит расчет процентов и увеличивается сумма вашего вклада, ведь при выборе такого способа начисления проценты присоединяются к сумме вклада, тем самым увеличивая ее.

В калькуляторе вклада с пополнением необходимо будет указать периодичность, с которой вы планируете вносить дополнительные взносы, и сумму пополнений.

Калькулятор вкладов онлайн рассчитает для вас сумму дохода за вычетом налогов и покажет итоговую сумму вклада с начисленными процентами, в том числе с довложениями. Прежде чем открывать вклад в банке, с помощью калькулятора вкладов вы сможете вычислить доходность выбранного вами вклада с учетом всех его параметров.

Универсальный калькулятор вкладов на портале Банки.ру поможет нашим пользователям быстро произвести расчет вкладов и точно посчитать ожидаемый доход от своих сбережений.

На современном рынке кредитования представлено множество банков. Оформить кредит можно на любую покупку: от бытовой техники до квартиры. Одним из основных показателей в кредитном договоре является процентная ставка. От нее зависит сумма переплаты по заемным средствам. Чем ниже процентная ставка, тем меньше, соответственно, будет сумма переплаты. Но, как рассчитать проценты по кредиту? Какую формулу применяет банк и как выгодно пользоваться кредитным договором, расскажем в этой статье.

Что такое кредит?

В кредитном договоре, как правило, участвуют два основных действующих лица. Это банк и клиент. Клиент подписывает договор, из которого следует, что заемщик просит его профинансировать на определенных условиях.

Каждый кредитный договор оформляется на условиях платности, возвратности и срочности. Платность означает, что заемщику банковская организация выдает деньги под определенный процент, на чем банк и зарабатывает.

Возвратность говорит о том, что клиент должен вернуть всю сумму займа, включая проценты за фактическое пользование кредитными средствами. А к срочности относятся определенные сроки выплат, которые нарушать не рекомендуется, так как последуют штрафные санкции.

Оформить договор можно как на товар, квартиру, так и просто взять наличные. В связи с этим выделяют три основных направления:

- Автокредитование.

- Ипотека.

- Потребительское кредитование.

Также можно выделить целевые и нецелевые займы, но все это лишь общие обозначения. Самое главное в кредитовании – это ставка по кредиту, на основании которой и производится расчет процентов.

Для того чтобы хорошо ориентироваться в банковских предложениях по кредитным договорам, важно самому уметь рассчитывать проценты по кредиту. Это позволит оценить общую стоимость кредитования и найти оптимальные предложения. Для того чтобы понять, как рассчитать кредит самостоятельно, необходимо разобраться в некоторой банковской терминологии.

Ссудная задолженность

Это одно из основных понятий. Также с

Для различных видов вкладов существуют различные процентные ставки, которые формируются по — разному.

1. Ставки с учетом законодательного обеспечения и регулируемые ЦБ России

Процентные ставки по вкладам банки предлагают исходя из ключевой ставки ЦБ России, процентной ставки, под которую центральный банк выдает кредиты другим банкам. Сейчас, на март 2016 года, она равна – 8,25%

Почему важно знать процентную ставку ЦБ России?

Она связана с уровнем инфляции в стране. Нам может не нравиться эта информация, но ЦБ России контролирует уровень девальвации ( обесценивания) и укрепления рубля. Если доллар дешевеет, а рубль укрепляется, для нас вроде бы хорошая новость, так как импортные товары станут дешевле, но для отечественных производителей – это плохо, поскольку товары будут не конкурентно способны, что в результате приведет к закрытию российских компаний и обвалу в экономике.

Проценты по вкладам в банках привязаны к ставке рефинансирования.

А это значит, что банк не может поднимать ставку по вкладу больше, чем на 5 процентов. На эту разницу они и должны жить, делясь доходом с вкладчиками. Если банк предлагает процент выше, чем рекомендовано, то с вас возьмут подоходный налог.

Учитывайте эту информацию при выборе вкладов с высоким процентом по вкладу.

Итак, сейчас мы видим, что по рублевым вкладам нормальным будет процент по доходу в пределах 13,25%. Если 15-18 и выше – будьте бдительны. Если ниже или равен ставке, то скорее всего, вы не зарабатываете на вкладе, а сохраняете деньги от инфляции.

Ставки по кредитам, выдаваемые банками, косвенно связаны со ставкой ЦБ. Хотя как раз на кредитах и зарабатывают банки свои деньги, чем больше вы их берете, тем выгоднее банку. Но, для любителей кредитов, чем ниже ставка, тем дешевле обходится кредит и им выгоднее, конечно.

2. Предложения денег в стране.

Недостаток денежной массы, дефицит денег приводит к удорожанию кредитов и, соответственно, высоким ставкам по банковским вкладам.

Например, клиентка Ирина смогла сохранить деньги, открыла депозитный счет в банке, а Татьяна предпочитает жить в кредит. То, банк предлагает выше процент по вкладу Ирине, а Татьяне — выше проценты по кредитам.

Поскольку банки пользуются деньгами, которые им приносят такие клиенты как Ирина. Хотя часто можно услышать предложение ЦБ — напечатать деньги, выдать банкам в большем объеме.

Тогда ставки по депозитам снизятся, а увеличится инфляция денег.

Поэтому тут ЦБ приходится быть острожным. Например, если государство проводит масштабные заимствования на внутреннем рынке, это ведет к так называемой стерилизации денежной массы, т. е. к сокращению предложения денег, и, соответственно, к росту процентных ставок по депозитам.

Наоборот, эмиссия денег, а также предоставление кредитов ЦБ банковскому сектору увеличивает предложение на рынке и снижает ставки.

3. Макро и микро экономическая ситуация и факторы

Когда экономика на подъеме и развивается, то предприятия с удовольствием берут кредиты для развития, обновления и запуска новых производств. Кредиты для бизнеса — это нормально и хорошо.Банки, привлекая деньги населения, в это время могут поднимать ставки по депозитам.

Если же экономика в рецессии (замедление или падение темпов роста), то спрос на деньги у предприятий, снижается, а банки вынуждены снижать ставки по вкладам.

Еще банки могут брать в долг деньги друг у друга, а также сотрудничать с розничными финансовыми сетями, предусматривая деятельность по выдаче дорогих кредитов прямо в торговых точках.

Вы не раз это видели в магазинах, когда предлагаются определенные товары под быстрое оформление кредита. Для банков этот вид услуг считается высокодоходным, но и высоко рисковым.

И так, мы увидели, что размер процентных ставок определяется целым спектром составляющих, зависящих как от самого банка, так и от ситуации в экономике в целом.

Конкуренция между банками приводит к выравниванию процентных ставок, а предложения для привлечения денег от населения, маскируются за счет маркетинговых инструментов.

Калькулятор вкладов

Онлайн калькулятор вкладов поможет вам быстро рассчитать проценты по любому вкладу, в том числе с капитализацией, с пополнениями и с учетом налогов, а также покажет график начисления процентов. Если вы планируете открыть вклад, то калькулятор поможет вам заранее рассчитать потенциальную доходность.

Капитализация процентов

При обычном вкладе начисленные проценты банк выплачивает вкладчику ежемесячно (либо с другой периодичностью, оговоренной условиями договора). Это называется «простые проценты». Вклад с капитализацией (или «сложные проценты») — это условие, при котором начисленные проценты не выплачиваются, а прибавляются к сумме вклада, таким образом увеличивая её. Общий доход от вклада в этом случае будет выше.

С помощью депозитного калькулятора вы можете сравнить результаты расчёта двух одинаковых вкладов (с капитализацией и без) и увидеть разницу.

Эффективная процентная ставка по вкладу

Эта характеристика актуальна только для вкладов с капитализацией процентов. В связи с тем, что проценты не выплачиваются а идут на увеличение суммы вклада, очевидно, что если ежемесячно возрастает сумма вклада, то и вновь начисленные на эту сумму проценты также будут выше, как и конечный доход.

Если рассчитать, сколько процентов было начислено к начальной сумме к концу срока вклада, эта величина и будет являться эффективной процентной ставкой.

Формула расчета эффективной ставки:

где

N — количество выплат процентов в течение срока вклада,

T — срок размещения вклада в месяцах.

Эта формула не универсальна. Она подходит только для вкладов с капитализацией 1 раз в месяц, период которых содержит целое количество месяцев. Для других вкладов (например вклад на 100 дней) эта формула работать не будет.

Однако есть и универсальная формула для рассчета эффективной ставки. Минус этой формулы в том, что получить результат можно только после рассчета процентов по вкладу.

Эффективная ставка = (P / S) * (365 / d) * 100где

P — проценты, начисленные за весь период вклада,

S — сумма вклада,

d — срок вклада в днях.

Именно этот метод используется для рассчета эффективной ставки в представленном здесь депозитном калькуляторе.

Налог на доход по вкладам

Налоговый кодекс Российской Федерации предусматривает налогооблажение вкладов в следующих случаях:

- Если процентная ставка по рублевому вкладу превышает значение ключевой ставки ЦБ РФ на момент заключения или пролонгации договора, увеличенной на 5 процентных пунктов.

- Если процентная ставка по валютному вкладу превышает 9%.

Ставка налога составляет 35% для резидентов РФ и 30% для нерезидентов.

При этом налогом облагается не весь доход, полученный от вклада, а только часть, полученная в результате превышения процентной ставки по вкладу пороговой ставки. Для того, чтобы рассчитать налоговую базу (сумму, облагаемую налогом), нужно сначала рассчитать проценты налисленные по номинальной ставке вклада, а затем сделать аналогичный расчет по пороговой ставке. Разница этих сумм и будет являться налоговой базой. Для получения величины налога остается умножить эту сумму на ставку налога.

Наш депозитный калькулятор рассчитает ваш вклад с учетом налогов.

Как рассчитать проценты по кредиту?

Как производится начисление процентов по кредиту? Понимание этой системы позволит обезопасить себя от переплат и в целом значительно сэкономить. Ведь тогда сотрудникам банка будет непросто ввести вас в заблуждение в надежде «продать подороже». Из этой статьи вы узнаете, от чего зависит процентная ставка, как начисляются проценты и как рассчитать возможную процентную ставку для желаемого кредита.

Что влияет на процентную ставку?

Прежде, чем говорить о подсчете процентов, нужно понимать, из чего складывается ваша процентная ставка. К тому же, зная о том, как начисляются проценты, вы сможете оценить объективность ее формирования. Недобросовестные сотрудники банка в погоне за прибылью и планом могут несправедливо ее завысить. Чтобы избежать этого, нужно знать, что увеличивает стоимость займа, а что наоборот – может ее снизить.

- Сумма кредита: здесь работает принцип оптовых закупок – чем большую сумму вы берете в кредит, тем меньше его стоимость – то есть сама ставка.

- Тот же принцип и со сроком кредитования. Чем он больше, тем ниже ставка.

- Банки предлагают наиболее выгодные условия «своим» людям – зарплатным клиентам. Дело в том, что кредитор уже видит доход потенциального заемщика, а значит, может ему доверять, и потому – снизить ставку.

- Справка о доходах благотворно влияет не только на возможность одобрения кредита, но и на процентную ставку. Дело в том, что банки проверяют всю информацию о доходах потенциальных заемщиков. Если она достоверна, значит и доверие к вам возрастет – а ставка снизится.

- Немаловажен и тип займа. Если вы берете долгосрочный кредит в банке, то ставки будут небольшими. Быстрые займы считаются самыми дорогими – каждый день по ним начисляется до 5%. К слову, банковские кредиты с обеспечением или поручителем еще дешевле, так как дают банку дополнительные гарантии.

- Ваш работодатель состоит в партнерстве с банком – например, в связи с выпуском кобрендовой карты? Это гарантирует вам дополнительные скидки по вашему займу.

Как начисляются проценты?

Настало время поговорить о схемах, которые банки используют для начисления процентов. Официально их две – аннуитетная и дифференцированная. Отличаются они не тем, как быстро вы вернете долг банку, а тем, на сколько переплатите. Далее мы расскажем об этих системах и поможем рассчитать проценты по кредиту для каждой из них.

Аннуитетная система

Эта система наиболее выгодна для банков – а потому и наиболее востребована. Сумма кредита и проценты, начисленные за выбранный клиентом срок, суммируются и разбиваются на равные доли. Поэтому весь срок кредита вы выплачиваете одну и ту же сумму. Это удобно, но при этом – дорого. Дело в том, что по этой системе вы в первую очередь оплачиваете проценты, а не тело кредита. Поэтому выплачивая равные суммы каждый месяц, вы не вернете основной долг, пока не вернете проценты банку. Другими словами, погасить займ быстрее по аннуитетной системе и тем самым снизить стоимость услуги у вас не получится. В любом случае вы заплатите столько, сколько вам подсчитали и прописали в договоре с банком.

Следующая формула расчета процентов по кредиту поможет вам рассчитать ставки по аннуитетной системе:

Sp = (Sk ? P ? t) ? (100 ? Y)

В этой формуле:

- Sp – сумма начисленных процентов;

- T – число дней в платежном периоде;

- Sk – остаток займа;

- P – заявленный процент по кредиту;

- Y – количество календарных дней в году.

Дифференцированная система

Эта система тоже предполагает выплату процентов в первую очередь, однако есть важный момент. Ежемесячный платеж меняется в связи с тем, что проценты насчитываются не на весь срок кредита, а на остаток долга. То есть, если договором предусмотрена возможность платить больше минимального платежа, вы можете платить больше и при этом – экономить на процентах. Их начисление будет проводиться на остаток долга, и чем меньше он будет, тем меньше будет капать процентов.

Для того, чтобы рассчитать проценты по кредиту в дифференцированной системе, воспользуйтесь формулой:

Sp = Sk ? P ? 12

Формула включает:

- Sp – сумма начисленных процентов,

- Sk – остаток займа на период,

- P – годовой процент по кредиту.

Сложные проценты

Начисление сложных процентов – незаконная операция, однако некоторые банки продолжают «баловаться» этой схемой. Такой формат начисления процентов делает кредиты выгодными для банков, но оказывается совершенно грабительским для заемщиков. Суть его в том, что ставка меняется на протяжении всего срока действия кредита. Заметить недобросовестное поведение банка можно только в случае образования просрочки даже в тех случаях, когда вы исправно вносите ежемесячные выплаты.Формула сложных процентов подразумевает, что они начисляются сами на себя. В банковской практике этот феномен так же носит название «двойные проценты». По сути, кредитная организация фиксирует просрочку и плюсует к долгу еще процент. Следующее начисление также будет производиться на процент, насчитанный ранее. Прибыль банка растет в геометрической прогрессии – ровно так же, как и долг заемщика.

Формула расчета процентов по кредиту, представленная далее, поможет вам рассчитать наращенную сумму долга за один период.

FV = PV + % = PV + PV ? % = PV ? (1 + %),

Где:

- FV – наращенный долг,

- PV – изначальная сумма долга,

- % — ставка на период начисления.

К сожалению, решить проблему с начислением сложных процентов можно разве что через суд. Однако в этом случае судебные органы чаще всего встают на сторону пострадавшей стороны.

Что лучше?

Дифференцированная система выплат позволяет сэкономить в случае, если вы можете погашать кредит досрочно или же платить раньше и больше назначенного срока. В ином случае лучше воспользоваться аннуитетной системой выплат. Однако сказать наверняка, что выбрать, невозможно. Проценты начисляются для каждого индивидуально, и даже если вы можете сэкономить на дифференцированных выплатах, возможно, вы переплатите на других платежах – например, на страховке или комиссиях.

Поэтому стоит внимательно читать договор и обращать внимание на каждую строчку, прописанную мелким шрифтом. Это так же значит, что нельзя опираться лишь на системы расчета.Поэтому прежде, чем обращаться в банк, следует подобрать подходящую кредитную программу. Сделать это можно с Выберу.Ру. На сайте представлены не только потребительские кредиты, но и ипотечные, автокредиты и микрозаймы. Просто задайте нужные параметры, и система автоматически подберет подходящие предложения. Оцените их условия, прочитайте отзывы о программах от реальных пользователей портала – это поможет вам подготовиться к консультации в банке.

Статья была полезной?

0 0

КомментироватьКалькулятор процентов

Наш калькулятор процентов может помочь определить процентные платежи и окончательные остатки не только по фиксированным основным суммам, но и по дополнительным периодическим взносам. Есть также дополнительные факторы, доступные для рассмотрения, такие как налог на процентный доход и инфляцию. Чтобы понять и сравнить различные способы накапливания интереса, посетите наш калькулятор сложных процентов .

Результаты

Разбивка |

График накопления баланса

СвязанныйИнвестиционный Калькулятор | Калькулятор среднего дохода | ROI CalculatorПроценты — это компенсация, выплачиваемая заемщиком кредитору за использование денег в процентах или сумме.Концепция интереса является основой большинства финансовых инструментов в мире. Хотя проценты заработаны, они отличаются от прибыли тем, что они получены кредитором, а не владельцем актива или инвестиции, хотя проценты могут быть частью прибыли от инвестиций.

Существует два различных метода накопления процентов, которые можно разделить на простые или сложные проценты.

Простой интерес

Ниже приведен основной пример того, как работает интерес.Дерек хотел бы одолжить 100 долларов (обычно называемых основной суммой) у банка на один год. Банк хочет получить 10% на него. Для начисления процентов:

$ 100 × 10% = 10

$Этот процент добавляется к основной сумме, и сумма становится обязательным погашением Дереком в банке.

$ 100 + $ 10 = 110

$Дерек должен банку 110 долларов год спустя, 100 долларов за основную сумму и 10 долларов в виде процентов.

Давайте предположим, что Дерек хотел занять 100 долларов на два года вместо одного, и банк рассчитывает проценты ежегодно.Он просто будет взимать процентную ставку дважды, один раз в конце каждого года.

долл. США + 10 долл. США (год 1) + 10 долл. США (год 2) = 120

долл. СШАДерек должен банку 120 долларов два года спустя, 100 долларов за основную сумму и 20 долларов в виде процентов.

Формула для расчета простого процента:

проценты = (основная сумма) × (процентная ставка) × (срок)

Если задействованы более сложные частоты подачи процентов, например, ежемесячно или ежедневно, используйте формулу:

проценты = (основная сумма) × (процентная ставка) × (срок) / (периодичность)

Тем не менее, простой интерес очень редко используется в реальном мире.Даже когда люди используют повседневное слово «интерес», они обычно имеют в виду интерес, который составляет.

Сложный процент

Сложный процент требует более одного периода, поэтому давайте вернемся к примеру, когда Дерек занимал у банка 100 долларов в течение двух лет под 10%. Для первого года мы рассчитываем проценты как обычно.

$ 100 × 10% = 10

$Этот процент прибавляется к основной сумме, и эта сумма становится обязательной выплатой Дерека банку за это время.

$ 100 + $ 10 = 110

$Однако год заканчивается, и наступает другой период. Для начисления процентов вместо первоначальной суммы используется основная сумма + любой процент, накопленный с тех пор. В случае Дерека:

$ 110 × 10% = 11

$Процентная ставка Дерека в конце второго года составляет 11 долларов. Это добавляется к долгу после года 1:

$ 110 + $ 11 = 121

$Когда кредит заканчивается, банк получает 121 долл. С Дерека вместо 120 долл., Если он рассчитывается с использованием простого процента.Это потому, что проценты также начисляются на проценты.

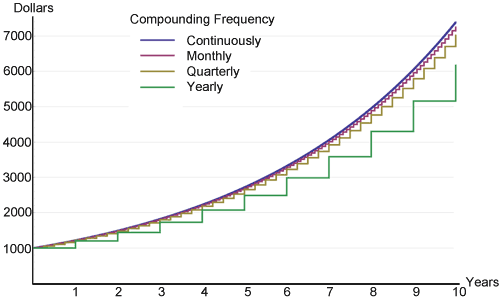

Чем чаще проценты начисляются в течение определенного периода времени, тем выше проценты будут начисляться на первоначальную основную сумму. Ниже приведен график из Википедии, на котором показано, что инвестиции в размере 1000 долл. США на различных частотах начисления процентов приносят 20%.

Существует небольшая разница в начале между всеми частотами, но со временем они постепенно начинают расходиться. Это сила сложного интереса, о которой все любят говорить, проиллюстрирована в виде краткого графика.Непрерывное соединение всегда будет иметь наивысшую доходность из-за использования математического предела частоты смешивания, которое может происходить в течение определенного периода времени.

Правило 72

Любой, кто хочет оценить сложный процент в своей голове, может найти правило 72 очень полезным. Не для точных расчетов, которые дают финансовые калькуляторы, а для того, чтобы получить идеи для приблизительных цифр. В нем говорится, что для того, чтобы найти количество лет (n), необходимое для удвоения определенной суммы денег с любой процентной ставкой, просто разделите 72 на эту же ставку.

Пример: Сколько времени потребуется, чтобы удвоить 1000 долларов США с 8% процентной ставкой?

n = 72/8 = 9

Потребуется 9 лет, чтобы 1000 долларов стали 2000 долларов под 8%. Эта формула работает лучше всего для процентных ставок от 6 до 10%, но она также должна работать достаточно хорошо для всего ниже 20%.

Фиксированная и плавающая процентная ставка

Процентная ставка по кредиту или сбережению может быть «фиксированной» или «плавающей». Кредиты или сбережения с плавающей ставкой обычно основаны на некоторой базовой ставке, такой как U.S. Федеральная резервная система (ФРС) или LIBOR (Лондонская межбанковская ставка). Как правило, ставка по кредиту немного выше, а норма сбережений немного ниже, чем справочная ставка. Разница идет в прибыль банка. И ставка ФРС, и ЛИБОР являются краткосрочными межбанковскими процентными ставками, но ставка ФРС является основным инструментом, который Федеральный резерв использует для влияния на предложение денег в экономике США. ЛИБОР — это коммерческая ставка, рассчитываемая на основе преобладающих процентных ставок между учреждениями с высокой степенью кредитоспособности.Наш калькулятор процентов работает только с фиксированными процентными ставками.

Взносы

Важное различие, которое следует сделать в отношении взносов, заключается в том, происходят ли они в начале или в конце периодов начисления взносов. Периодические платежи, которые происходят в конце, имеют на единицу меньший общий процентный период на вклад

Налоговая ставка

Некоторые виды процентного дохода облагаются налогами, включая облигации, сбережения и депозитные сертификаты (CD). В Соединенных Штатах корпоративные облигации почти всегда облагаются налогом.Некоторые типы полностью облагаются налогом, в то время как другие частично облагаются налогом; например, хотя проценты, полученные по федеральным казначейским облигациям США, могут облагаться налогом на федеральном уровне, они освобождены от налогообложения на уровне штатов и на местном уровне. Налоги могут оказать очень большое влияние на конечный баланс. Например, если Дерек экономит 100 долларов под 6% в течение 20 лет, он получит:

$ 100 × (1 + 6%) 20 = 320,71

Это не облагается налогом. Однако, если у Дерека предельная налоговая ставка 25%, он получит 239,78 долл. США только потому, что налоговая ставка 25% применяется к каждому начисляемому периоду.

Инфляция

Инфляция определяется как повышение общего уровня цен, когда фиксированная сумма денег будет относительно меньше. Средний уровень инфляции в Соединенных Штатах за последние 100 лет колебался около 3%. Как средство сравнения, среднегодовая норма доходности индекса S & P 500 (Standard & Poor’s) в Соединенных Штатах составляет около 10%. Пожалуйста, обратитесь к нашему Инфляционному Калькулятору для более подробной информации об инфляции.

Оставьте уровень инфляции на уровне 0 для быстрых обобщенных результатов.Но для реальных и точных цифр можно вводить цифры, чтобы учесть инфляцию.

Налоги и инфляция в совокупности затрудняют рост реальной стоимости денег. Например, в Соединенных Штатах средний класс имеет предельную ставку налога 25%, а средний уровень инфляции — 3%. Чтобы сохранить ценность денег, необходимо заработать стабильную процентную ставку или доходность инвестиций в размере 4% или выше, а это нелегко достичь.

,Кредитная карта Калькулятор процентов

При ответственном использовании кредитные карты могут быть невероятно ценными инструментами. Если вы платите только свой минимальный ежемесячный баланс, процентные платежи могут быстро выйти из-под контроля.

Это может быть особенно верно, если у вас есть кредитная карта вознаграждений. Легко пропустить начисление процентов, когда вы накапливаете мили, баллы или возвращаете деньги каждый месяц; однако, если вы не платите большую часть своего баланса, процентные платежи могут быстро компенсировать любые вознаграждения, которые вы можете заработать.

Самый очевидный способ избежать уплаты процентов — это полная оплата счета кредитной картой каждый месяц, но мы понимаем, что это не всегда реалистичный вариант. Даже платить больше, чем минимальный остаток, иногда бывает сложно.

Тем не менее, если вы в состоянии, сделайте все возможное, чтобы оплачивать выписку полностью каждый месяц или, по крайней мере, погасить как можно большую часть своего баланса. И чтобы действовать упреждающе, лучше не брать с вашей карты больше ежемесячно, чем вы знаете, что можете позволить себе заплатить, когда ваше заявление меняется.Но опять же, мы понимаем, что это не всегда возможно, и иногда что-то происходит.

Один из мотивирующих факторов для погашения вашего баланса — это фактическая сумма, которую вы ежемесячно платите в виде процентов Калькулятор процентов по кредитной карте CardRatings — это простой способ сделать это.

Как рассчитать проценты по кредитной карте?

Есть только три бита информации, которые необходимы, чтобы увидеть, сколько процентов вы заплатили бы на основе вашего ежемесячного платежа или за определенный период времени:

Шаг 1: Введите текущий баланс на своей кредитной карте.Найдите общую сумму вашего текущего баланса в выписке по кредитной карте и введите эту сумму в первое поле. Не включайте знак доллара или запятые в вашу запись.

Шаг 2: Введите текущую процентную ставку, взимаемую с вашей кредитной карты. Ваша процентная ставка может быть выражена в вашем отчете как APR или годовая процентная ставка. Возможно, это изменилось с тех пор, как вы впервые зарегистрировались для получения карты, поэтому проверьте текущую ставку в своем последнем отчете. Введите процентную ставку без добавления знака процента.

Шаг 3: Введите среднюю сумму ежемесячного платежа в долларах без запятых или знака доллара; или, чтобы узнать, сколько процентов вы начислили бы за определенный период времени, введите это число в месяцах в последнем поле. Например, если вы хотите узнать, сколько процентов будет взиматься за двухлетний период, введите «24» на 24 месяца. Примечание. Если оставить средний ежемесячный платеж пустым, калькулятор будет использовать выбранный период времени в этом расчете.

Теперь нажмите на кнопку «Рассчитать», и на темно-синей полосе чуть ниже вы увидите сумму, которую вы будете выплачивать в процентах при погашении остатка по кредитной карте.

Как избежать начисления процентов по кредитной карте?

Как мы упоминали выше, лучший способ избежать уплаты процентов по кредитной карте — это вообще не удерживать баланс, но опять же, мы получаем, что это не всегда возможно.

Если вы не можете полностью погасить свой баланс, обязательно попытайтесь погасить его как можно больше, а если это все еще невозможно, рассмотрите возможность перевода своего баланса на кредитную карту для перевода баланса с введением 0%. APR период, чтобы дать себе еще немного времени.

Citi ® Double Cash Card — 18-месячное предложение BT, например, предлагает 0% вводной стоимости за год при переводе баланса в течение 18 месяцев. Восемнадцать месяцев — это хороший период времени, чтобы погасить остаток, сэкономив при этом немного денег на начислении процентов. Просто имейте в виду, что по истечении периода вступления применяется стандартная ставка 13,99% — 23,99% (переменная), поэтому важно полностью погасить свой баланс в течение вступительного периода, чтобы избежать выплаты процентов по истечении срока действия. Citi является рекламодателем CardRatings.

Эта карта также приносит до 2% возврата денег — неограниченный возврат 1% при покупке плюс дополнительный 1% при оплате этих покупок. Чтобы вернуть деньги, просто заплатите хотя бы минимальную сумму в срок.

Имейте в виду, что за эти новые покупки будут начисляться проценты, если вы не будете полностью их погашать каждый месяц, поэтому, если ваша основная цель состоит в том, чтобы не платить процентные платежи, и вы не можете полностью погасить свой баланс каждый месяц Лучше всего использовать эту карту для вступительного предложения APR по переводу баланса 0%, пока вы не сможете контролировать свои финансы.

Также важно отметить, что за перевод баланса взимается комиссия в размере 5 или 3% от суммы каждого перевода, в зависимости от того, какая сумма велика. Этого следует ожидать с кредитными картами перевода баланса, хотя.

Если вы беспокоитесь о повышении процентных ставок при покупке, Citi также предлагает другой вариант, который может иметь для вас больше смысла: карта Citi ® Diamond Preferred ® .

С помощью этой карты вы можете получить 0% вступительной АПР на балансовые переводы в течение 18 месяцев с даты первого перевода, а также 0% вступительной АПР на новые покупки в течение 18 месяцев с даты открытия счета.По истечении рекламных периодов будут применяться регулярные переменные APR в размере 14,74% — 24,74%.

Плата за перевод баланса составляет 3% от каждого перевода баланса; Минимум 5 долларов, но это среднее, и опять же, это следует ожидать с кредитными картами перевода баланса.

Обязательно ознакомьтесь со всеми нашими кредитными картами для перевода баланса для получения дополнительных возможностей.

Когда вы выясняете, как минимизировать сумму процентов, которые вы платите, просто помните, что минимальный платеж в выписке по вашей кредитной карте предназначен для достижения цели компании, выпускающей кредитные карты, — максимизировать сумму процентов, которую они зарабатывают.Используя этот калькулятор и визуализируя, сколько денег вы можете сэкономить, вы на один шаг приблизились к достижению своей цели — выйти из-под тени задолженности по кредитной карте.

Как мы рассчитываем сбережения: Наш алгоритм учитывает начальную ставку перевода баланса, продолжительность вступительного периода, комиссию за перевод баланса, текущую процентную ставку, годовую комиссию и данные, введенные в фильтр, чтобы рассчитать экономию и время, необходимое для оплаты вне баланса. Алгоритм предназначен для получения достаточно точных результатов.

Использование процентного счета для средств вашего бизнеса — разумное финансовое решение. Хотя процентные ставки ниже, чем вложение денег, риск существенно ниже. Банки, как правило, предлагают несколько процентных вариантов, но остаток на счете определяет, принесет ли ваш сберегательный счет больше всего процентов за счет простого сберегательного счета или депозитного сертификата. В вашей банковской выписке будут отображаться проценты, заработанные за каждый период, но изучение того, как рассчитать проценты, заработанные за каждый период выписки по счету, поможет определить, является ли выбор вашего счета лучшим для вашего бизнеса.

Проверка, сбережения и счета денежного рынка

Если у вашего бизнеса есть процентный текущий счет, счет денежного рынка или сберегательный счет, банк обычно выплачивает проценты ежемесячно. Некоторые банки предлагают более высокую процентную ставку, если вы поддерживаете определенную сумму денег на бизнес-счете, но взимаете плату за обслуживание, если ваш баланс падает ниже минимального баланса. Период выписки по счету для текущего, сберегательного или денежного рынка обычно составляет один месяц.

Среднесуточный балансБанки обычно используют ваш среднедневной остаток для расчета процентов каждый месяц на чековых, сберегательных счетах и счетах денежного рынка. Чтобы рассчитать свой средний дневной баланс, добавьте ежедневный остаток на вашем бизнес-счете за период выписки по счету. Например, если у вас было 3000 долларов на счете в день с 1 по 10, 2000 долларов на счете в день с 11 по 20 и 5000 долларов на счет в день с 21 по 30, ваш общий дневной остаток составляет 100000 долларов.Разделите это число на количество дней в периоде выписки по счету, чтобы определить среднесуточный баланс вашего бизнеса. Если в периоде выписки по счету есть 30 дней, то среднедневное сальдо вашего бизнеса составляет 3 333,33 долл. США, или 100 000 долл. США, поделенное на 30.

Расчет процентов

Для расчета процентов за период выписки по счету банки обычно используют формулу (A / D ) х (I / P). Первая часть формулы (A / D) вычисляет среднесуточный баланс вашего бизнеса.Вторая часть формулы (I / P) рассчитывает процентную ставку за период выписки по счету. Если годовая процентная ставка по вашему бизнес-счету, сберегательному счету или счету денежного рынка составляет 2 процента, а в году существует 12 периодов выписки по счету, вторая половина формулы равна (.02 / 12) или .0017. Умножьте $ 3333,33 на 0,0017, чтобы определить процентную ставку за период выписки по счету, равный 5,67 доллара.

Депозитный сертификат

Обычно срок действия CD составляет от трех месяцев до шести лет, но процентные платежи зависят от банка и CD.Как правило, краткосрочные компакт-диски или диски со сроками год или менее выплачивают проценты при погашении. Долгосрочные CD обычно платят ежемесячно, ежеквартально или раз в полгода. Чтобы определить проценты, заработанные на компакт-диске в течение периода выписки по счету, разделите годовую процентную ставку на число периодов выписки по счету в году. Например, если ваш банк выплачивает 5% годовых в год, а в году существует 12 периодов выписки по счету, разделите 5% на 12, что составляет 0,417%. Умножьте этот процент на баланс компакт-диска.Если компакт-диск стоит 10 000 долларов, проценты, полученные за ежемесячный период выписки по счету, составляют 41,70 долларов, или 0,00417, умноженные на 10 000 долларов.