Как рассчитать банковские проценты: Как начисляются проценты по кредиту? | КонсультантПлюс

Ипотечный калькулятор онлайн 2021 для расчета платежей по ипотеке Красноярск

Наверх

Как рассчитать ипотеку на калькуляторе?

Ипотечный калькулятор на 2021 год позволяет рассчитать сумму ипотеки (ипотечный кредит) и размер ежемесячного платежа по кредиту. Рассчитайте ипотеку и получите одобрение на кредит, отправив онлайн-заявку сразу в несколько банков Красноярска и Красноярского края. Поменяв процентную ставку, срок кредита и другие условия по ипотеке в калькуляторе, вы можете сравнить несколько вариантов расчетов и подобрать самый выгодный кредит для себя. Если нет уверенности, что вы возьмете ипотеку по минимальной льготной ставке, рекомендуем устанавливать в калькуляторе среднее значение процентной ставки по кредиту в банках Красноярского края, указанное справа в ипотечном калькуляторе.

Калькулятор ипотеки и рефинансирования кредита на сайте Сибдом позволяет заемщику:

- рассчитать сумму ипотеки, исходя из стоимости недвижимости в Красноярском крае;

- определить сумму платежей, исходя из нужной суммы ипотечного кредита;

- рассчитать сумму ежемесячного платежа по ипотеке в комфортном для вас диапазоне;

- воспользоваться сервисом для расчета досрочного погашения ипотеки;

- рассчитать платежи при рефинансировании вашего прежнего ипотечного кредита;

- сохранить расчет ипотеки, отправить его на почту или распечатать на принтере.

Как использовать результаты расчета на ипотечном калькуляторе?

Кредитный ипотечный калькулятор — простое и удобное решение для расчета уровня ипотечных платежей, если вы надумаете покупать недвижимость в кредит в Красноярском крае. С помощью калькулятора вы без труда сможете рассчитать все основные условия ипотеки: первоначальный взнос, ежемесячный платеж, общую сумму ипотеки, срок погашения кредита. Окончательные ежемесячные платежи по кредиту могут быть даже более выгодными, так как у многих банков Красноярского края существуют специальные скидки на процентные ставки в зависимости от участия заемщика в зарплатном проекте банка, наличия справки 2-НДФЛ или специальных акций на покупку квартиры в новостройке.

Сохраните себе все варианты расчета ипотеки, сделанные с помощью ипотечного калькулятора, отправьте онлайн-заявку и ожидайте звонка менеджера банка для уточнения параметров ипотечного кредита и консультации.

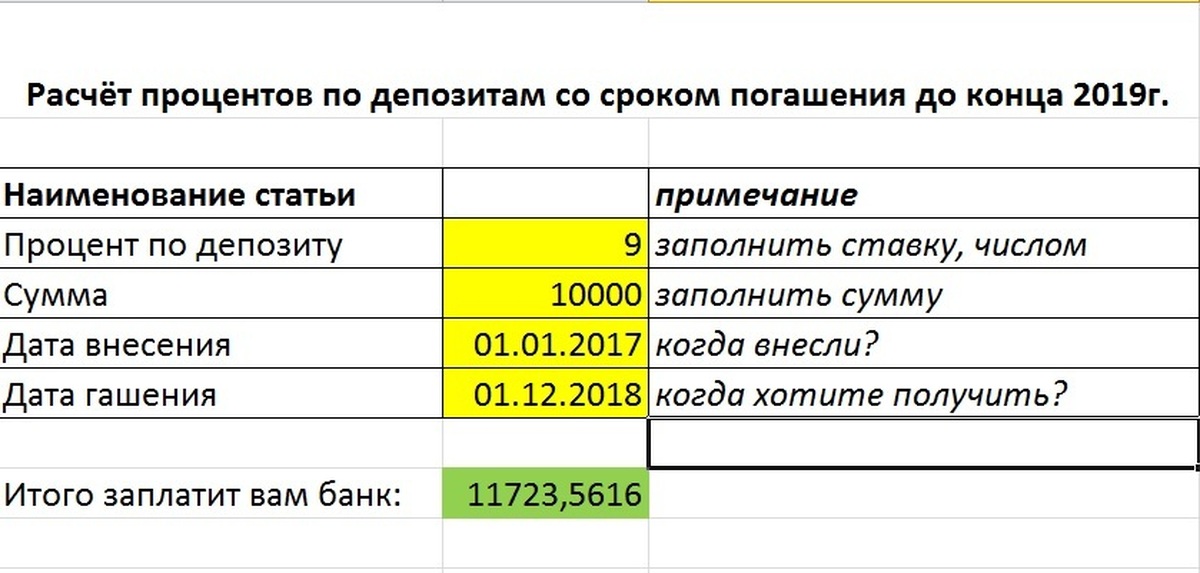

Оформить банковский вклад — физическим лицам

Вклады физических лиц — лучший способ скопить средства на крупную покупку, создать «подушку безопасности» на черный день, уберечь заработанные нелегким трудом деньги от инфляции.

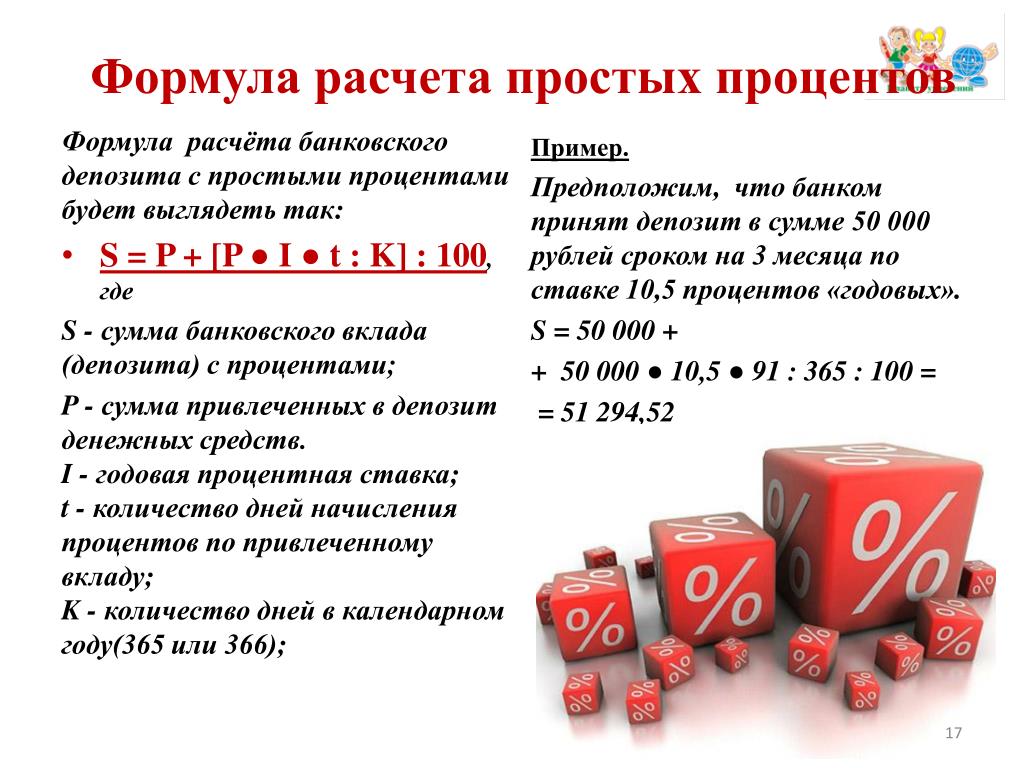

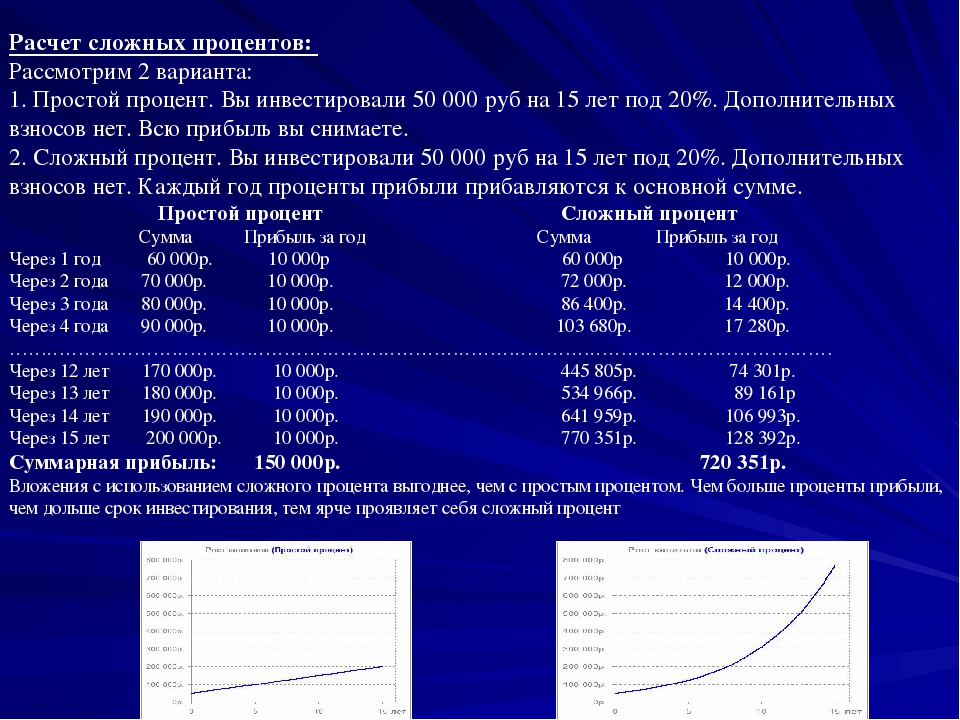

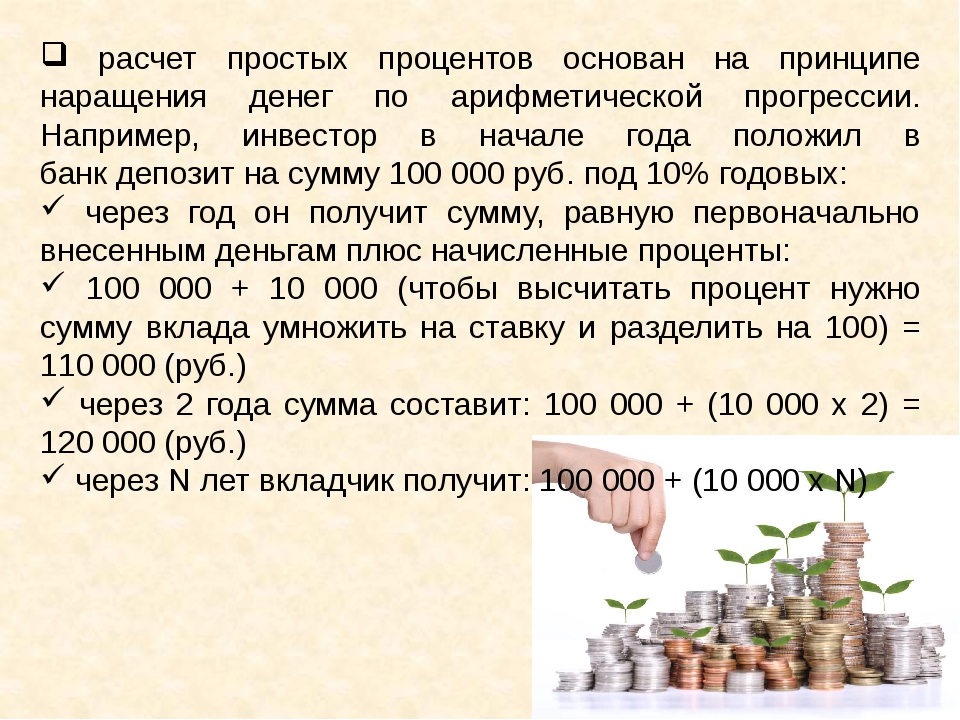

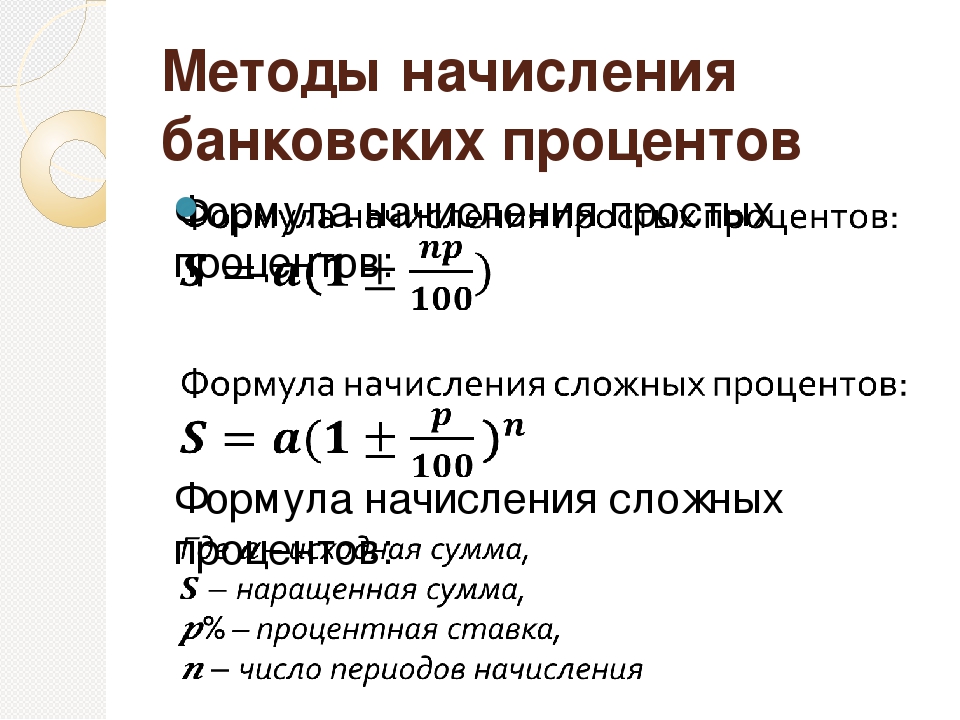

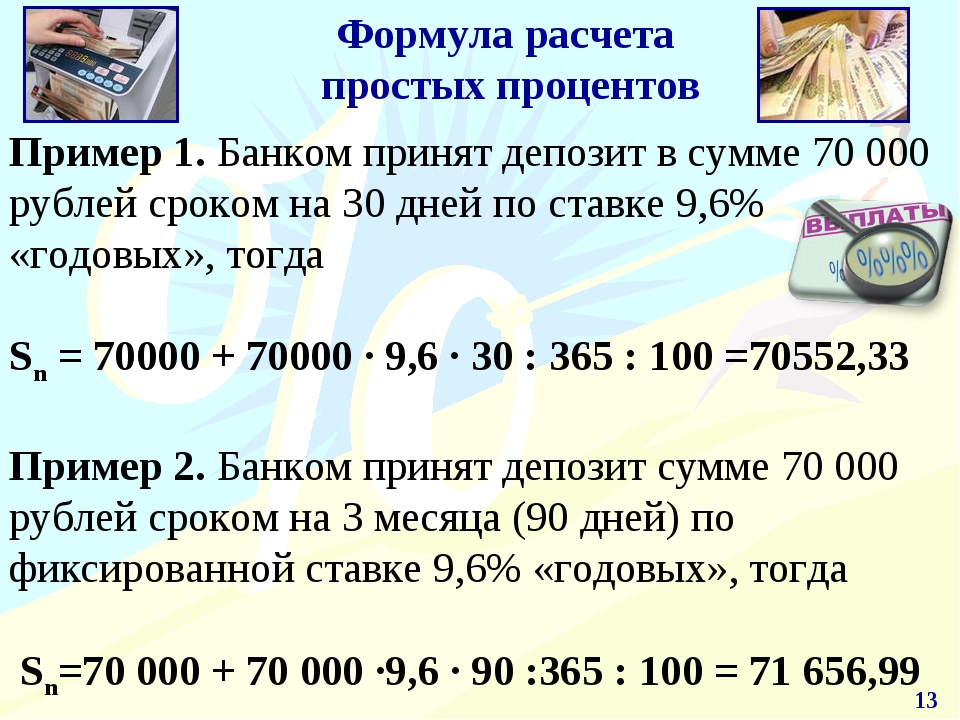

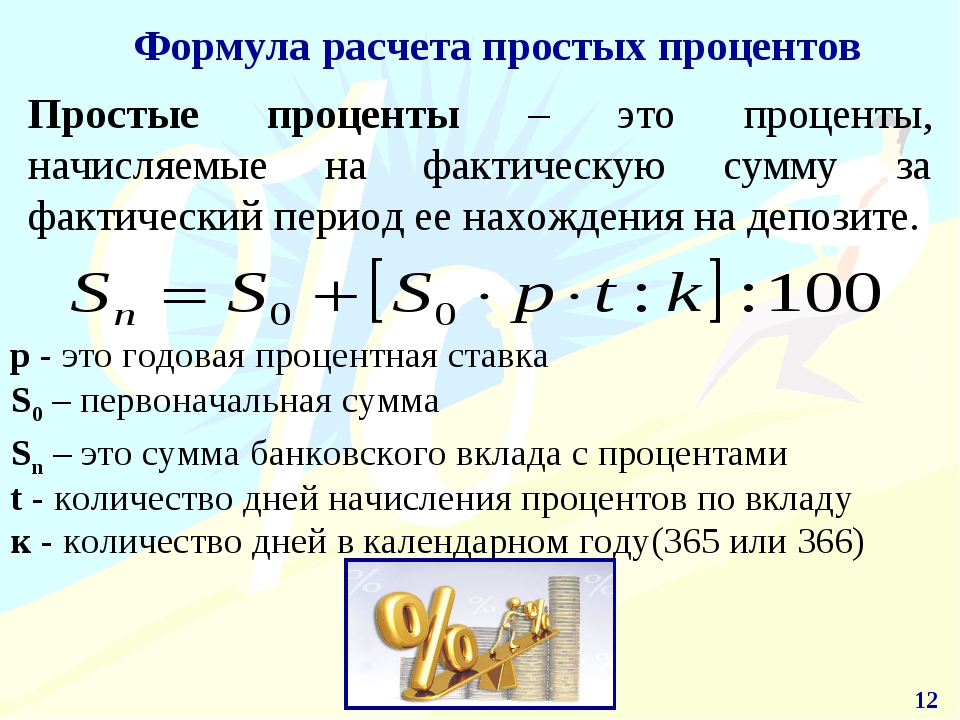

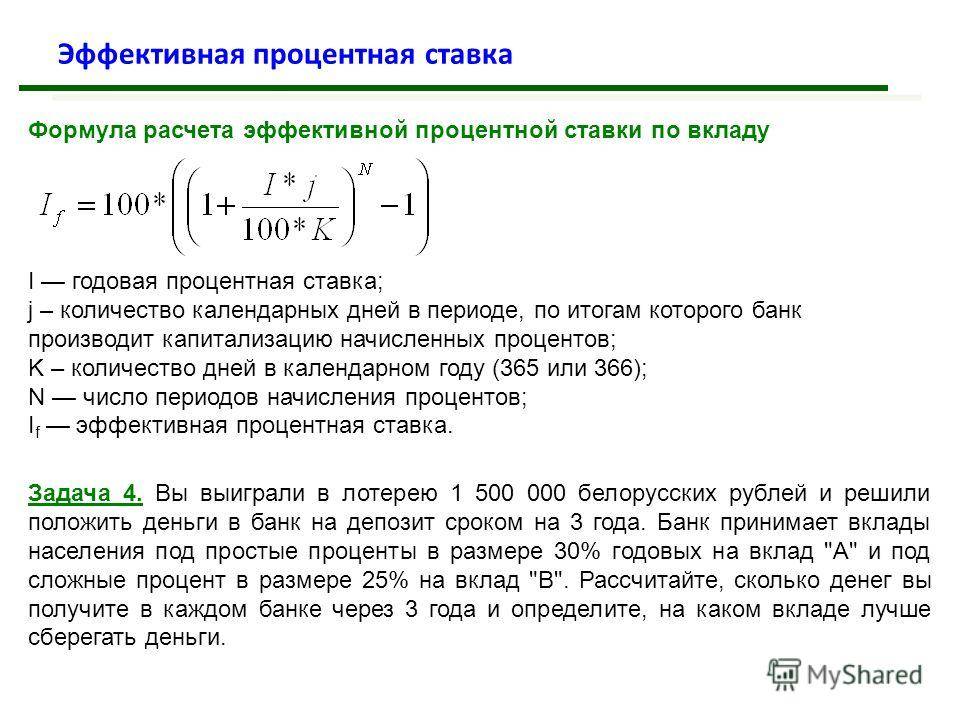

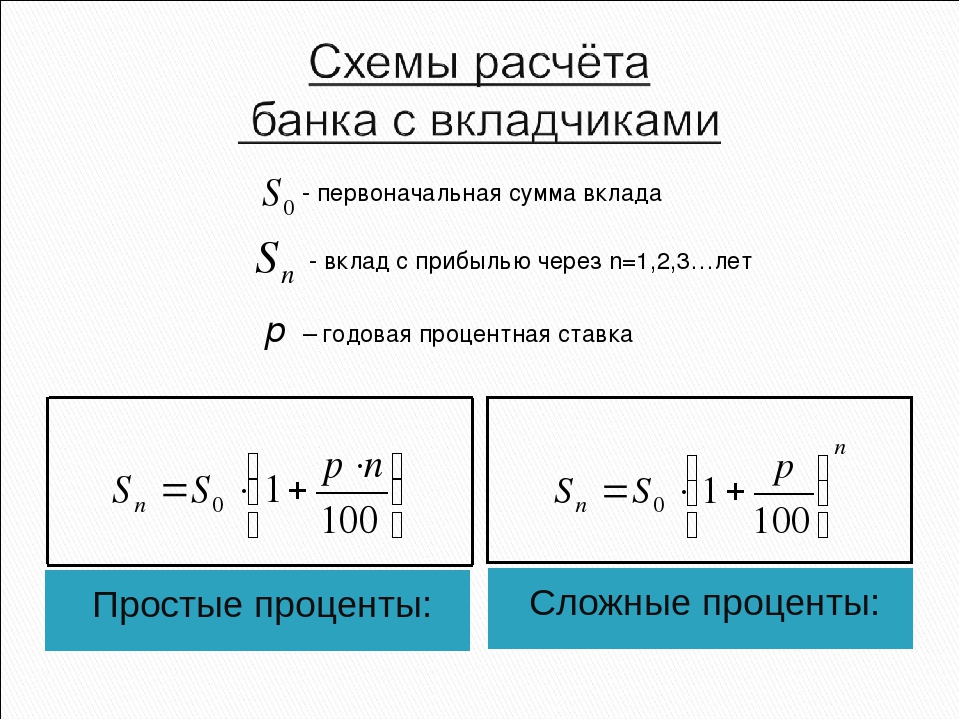

За счет чего каждый, кто решил открыть вклад в банке, надеется приумножить свои сбережения? Ответ прост: за счет банковских процентов. Есть два основных способа начисления процентов. Они зависят от формы вклада и фиксируются в договоре между банком и клиентом. Документ подписывается при вложении физическим лицом денежных средств на счет и определяет условия, на которых вы доверяете банку ваши накопления.

Преимущества хранения денег в ПАО КБ «Восточный»

Прежде, чем открыть вклад в банке, надо внимательно изучить информацию о нем. ПАО КБ «Восточный», более известный как Восточный банк, надежен и безопасен, что подтверждается многими фактами:

- Банк России включил Восточный банк в список организаций, в которых Пенсионный фонд имеет право размещать собранные средства, что означает высший уровень надежности.

- Рейтинговое агентство RAEX присвоило ПАО КБ «Восточный» рейтинг кредитоспособности B++, что подтвердило устойчивость банка и серьезный размер его активов.

- Филиальная сеть Восточного банка покрывает крупные города России, значит, сделать вклад, получить банковские проценты, снять свои средства вы сможете там, где вам удобно.

Основные виды вкладов физических лиц

Банковские денежные вклады можно разделить на две группы: вклад до востребования и срочный вклад. Вклад до востребования — это чековый счет, деньги с которого можно снять в любой момент. По такому вкладу начисляются простые проценты, и они невысоки. Второй вид вклада — срочный. В этом случае человек не может снять со счета деньги до конца срока договора. Эти вклады в рублях имеют наиболее высокую процентную ставку.

Банк не хранит средства вкладчиков в сейфах, он инвестирует их в проекты, деньги работают, и сумма вклада увеличивается в размере. Если вклад денежных средств может быть востребован в любой момент, банк не имеет права осуществлять долгосрочные инвестиции с использованием данных средств. Если же известно, что сумма вклада будет в распоряжении банка год или больше, то деньги уже используются для реализации более прибыльных проектов. Из этой прибыли банк и платит вкладчикам банковские проценты. По этой причине срочные вклады банки предпочитают любым другим.

Из этой прибыли банк и платит вкладчикам банковские проценты. По этой причине срочные вклады банки предпочитают любым другим.

Как выбрать выгодный вклад в банке

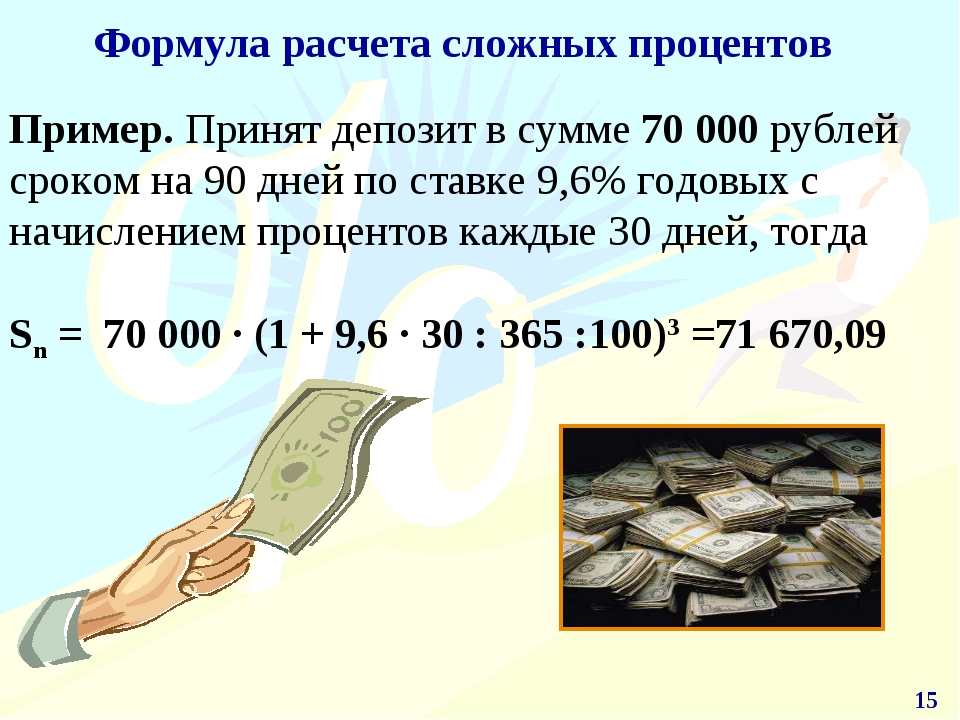

Таким образом, если вы хотите оформить выгодный вклад в банке, выбирайте срочный вклад со сложными процентами. Этот процесс называется капитализацией процентов, он и делает банковские вклады физических лиц такими выгодными. Особенно прибыльными в данном случае оказываются долгосрочные вклады.

Приходите в Восточный банк, наши специалисты помогут вам открыть вклад под проценты, соответствующий вашим целям, оформят документы, и расскажут, как разместить ваши денежные средства максимально выгодно.

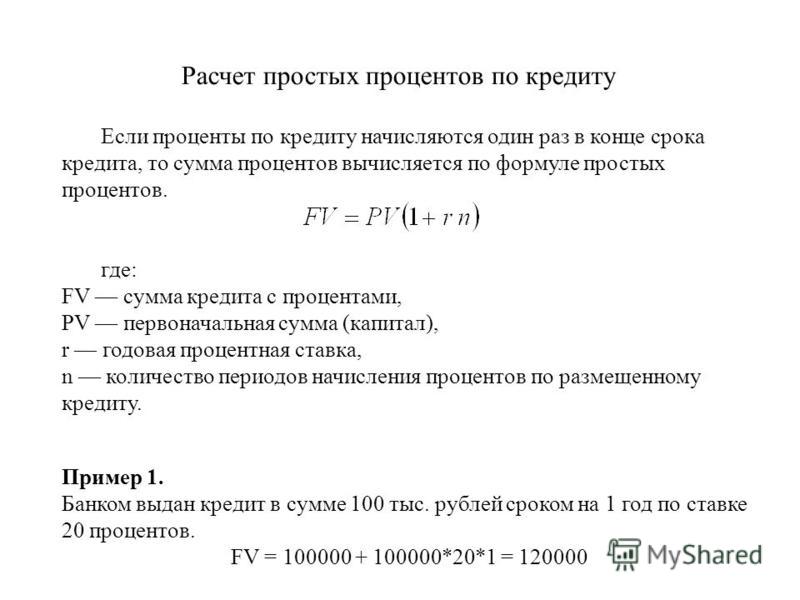

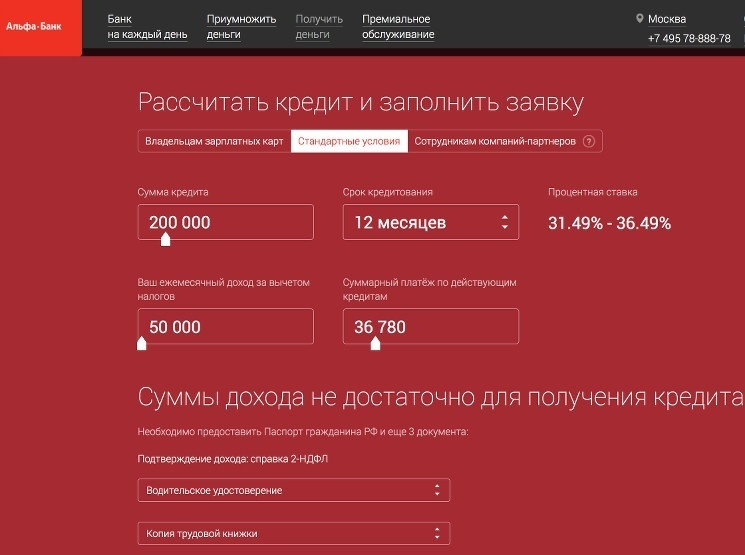

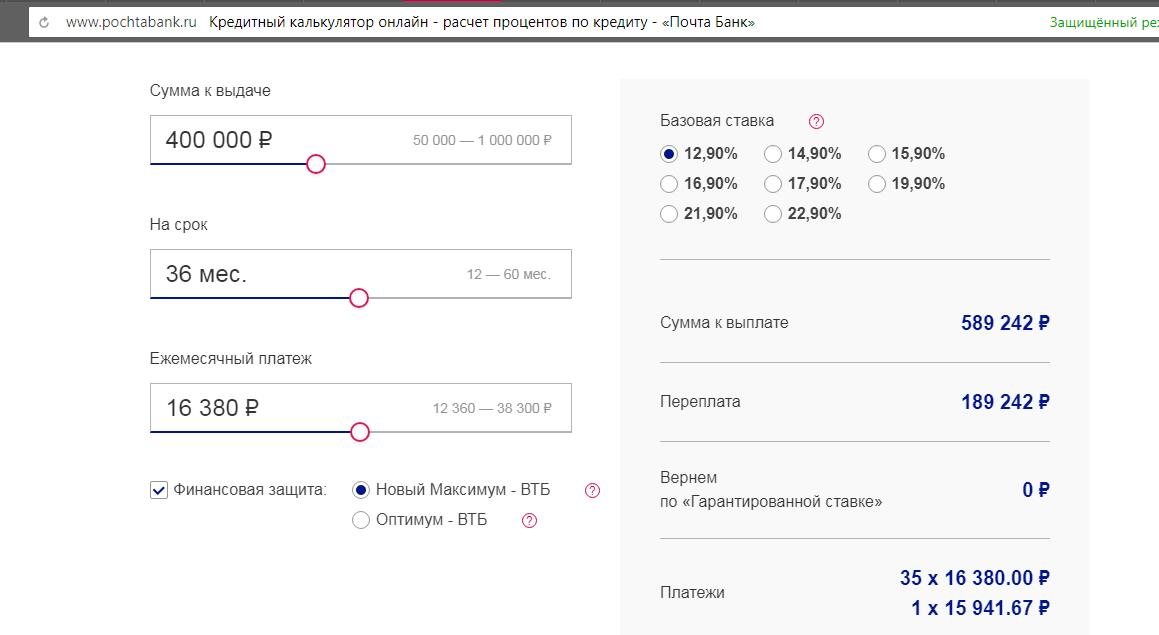

Расчет процентов по кредиту и цена банковского кредита

Вы решили взять кредит, но не хотели бы переплачивать лишние проценты. Прежде чем посетить банк, выберите вид кредита и попробуйте сделать расчет процентов по кредиту. Чтобы определить цену банковского кредита вам потребуются следующие составляющие выбранного вами вида кредита:- требующаяся вам сумма кредита (например, на покупку машины),

- процентная ставка по кредиту, доступная клиенту с учетом применения индивидуальных льгот,

- предполагаемый срок кредитования, но в пределах срока, установленного банком,

- сумма, в пределах которой выдается данный вид кредита,

- расчет вашей платежеспособности, исходя из вашего дохода или дохода всей семьи.

Предельный срок кредитования определен банком с учетом выбранной вами программы. Увеличить его вы не можете, а вот сокращение всегда допустимо, если ваша платежеспособность позволяет обслуживать кредит за более короткий срок безболезненно.

Ставка кредита также банком определяется самостоятельно и обсуждению с получателем кредита не подлежит. Но она может снизиться для клиентов, получающих зарплату на банковскую карточку, при наличии положительной кредитной истории и т.д.

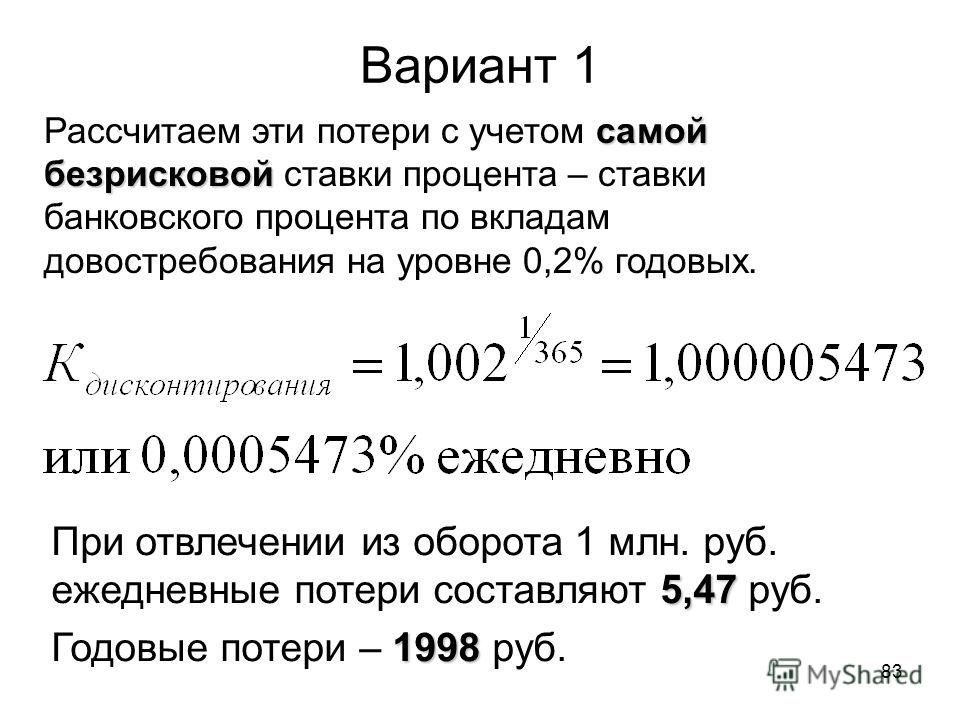

Цена банковского кредита зависит от метода расчета процентов и порой может не уменьшиться, даже с учетом слишком низкой ставки банка по кредиту. Это должно вас насторожить, так как банк никогда не упускает своих доходов. Наверняка, доходы банка добираются сопутствующими кредиту услугами. Есть повод их уточнить. Если разговор идет о якобы “беспроцентном кредите” на покупку, например, бытовой техники через магазин, с которым у банка договор сотрудничества, то беспроцентных кредитов не бывает.

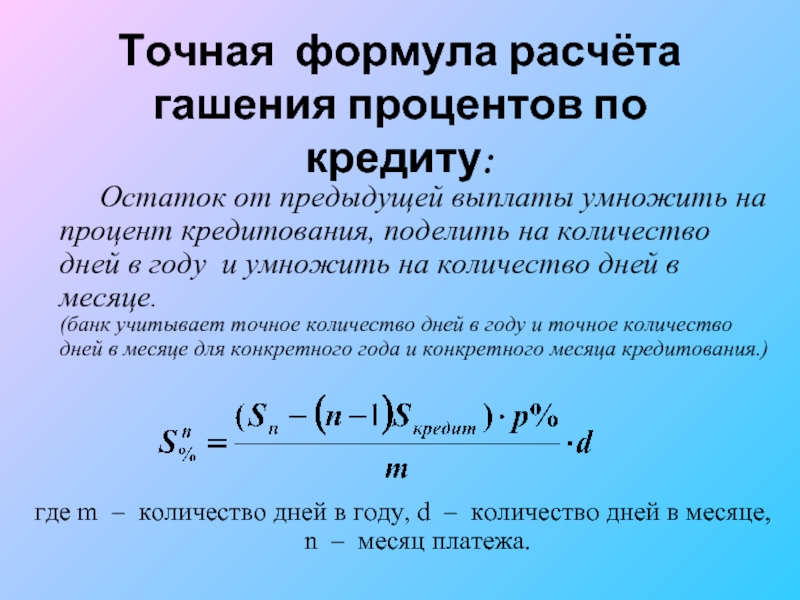

Методы расчета процентов по кредиту

Существует несколько методов расчета процентов по кредиту, а именно:

- Ежемесячный возврат части кредита с уплатой процентов;

- Аннуитетный платеж;

- Единовременный возврат кредита с периодической уплатой процентов.

Чтобы понять, какова цена кредита для заемщика, и в чем различаются методы, составлено три расчета на основе одного и того же примера. Основные параметры примера следующие:

- сумма кредита – 1000 ед.(pV- начальная величина кредита или текущая на момент расчета величина кредита)

- срок кредита – 12 месяцев (n – количество месяцев)

- процентная ставка по кредиту — 20 % “годовых”

- месячная процентная ставка по кредиту – 1,67 (rate — месячная процентная ставка, 1/12 годовой)

Ежемесячный возврат части кредита с уплатой процентов (метод 1)

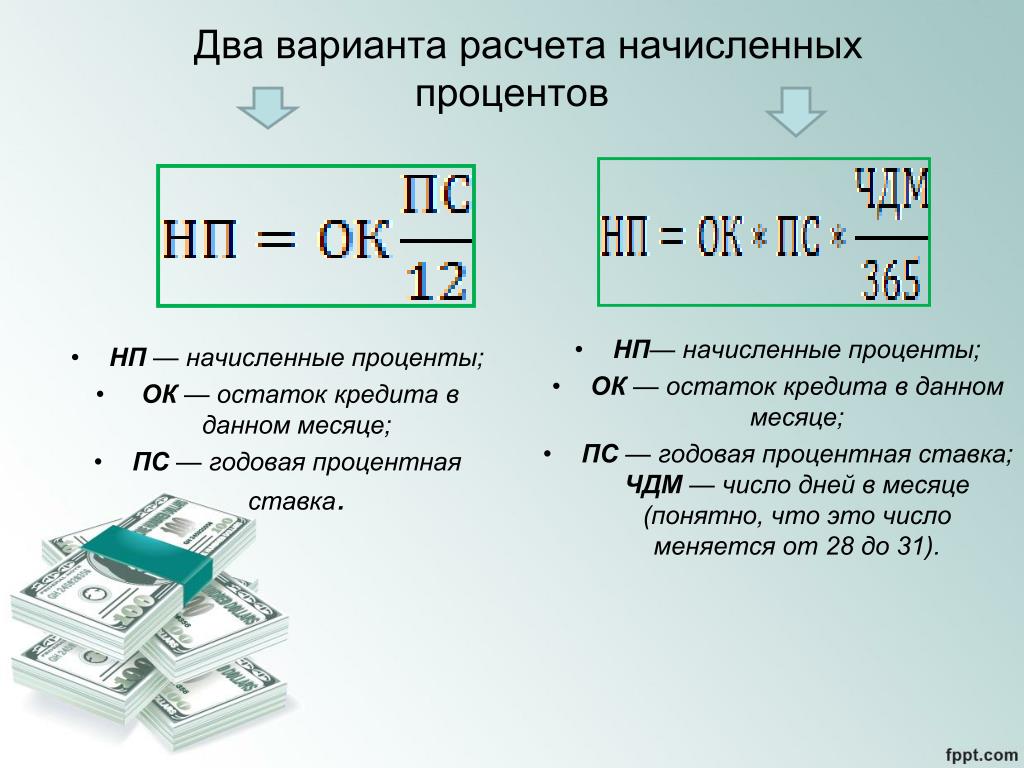

Ежемесячный возврат части кредита с уплатой процентов, это метод расчета кредита предусматривающий ежемесячный возврат заранее оговоренной, одной и той же части кредита и ежемесячную уплату процентов.

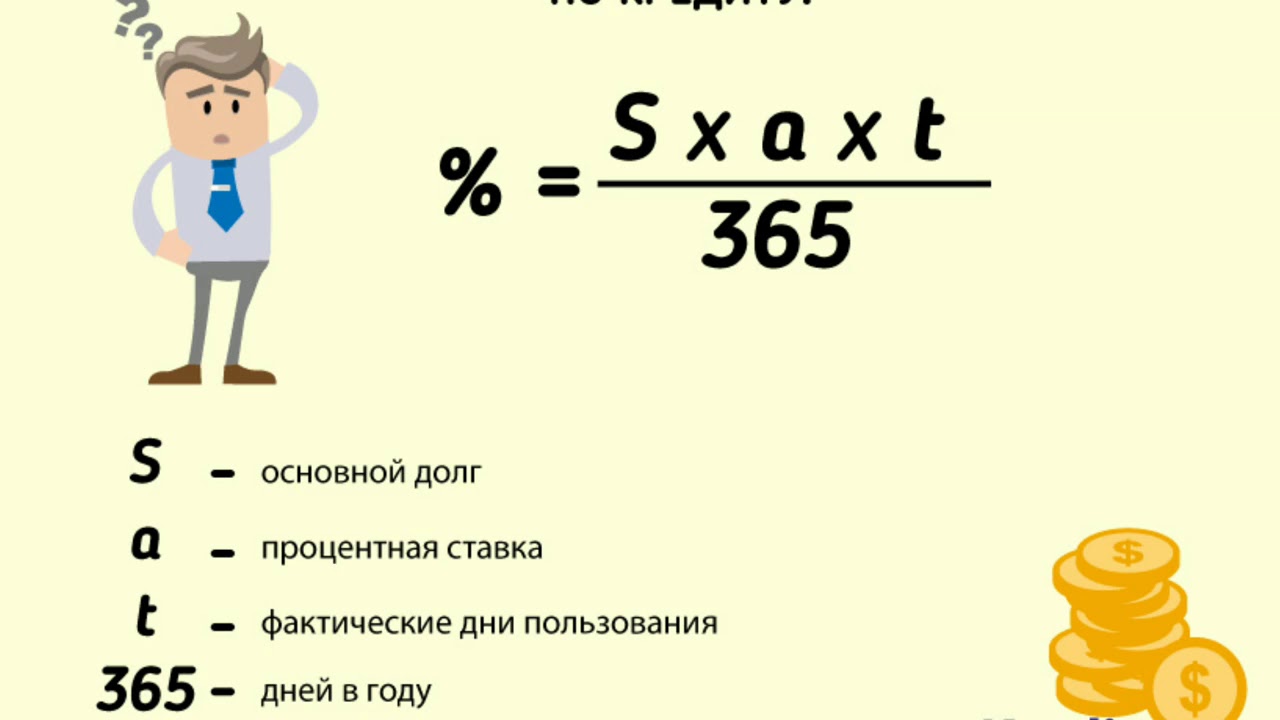

Величина очередного платежа по кредиту определяется по формуле:

V = pV / n

Величина очередного платежа по процентам определяется по формуле:

I = pV * rate

График ежемесячного погашения части кредита, и расчет процентов кредит будет выглядеть так:

| № платежа | Задолженность по кредиту | Платеж по процентам (цена кредита) | Платежи кредит | Общий платеж |

|---|---|---|---|---|

| 1 | 1000,00 | 16,67 | 83,33 | 100,00 |

| 2 | 916,67 | 15,28 | 83,33 | 98,61 |

| 3 | 833,34 | 13,89 | 83,33 | 97,22 |

| 4 | 750,01 | 12,50 | 83,33 | 95,83 |

| 5 | 666,68 | 11,11 | 83,33 | 94,44 |

| 6 | 583,35 | 9,72 | 83,33 | 93,05 |

| 7 | 500,02 | 8,33 | 83,33 | 91,66 |

| 8 | 416,69 | 6,94 | 83,33 | 90,27 |

| 9 | 333,36 | 5,56 | 83,33 | 88,89 |

| 10 | 250,03 | 4,17 | 83,33 | 87,50 |

| 11 | 166,70 | 2,78 | 83,33 | 86,11 |

| 12 | 83,37 | 1,39 | 83,33 | 84,76 |

| Итого: | 108,34 | 1000,00 | 1108,34 |

| (При расчете во всех таблицах учтены погрешности округления) |

Расчет процентов по кредиту в данном случае показывает, что при процентной ставки банков в 20 % годовых, цена кредита составит 108,34 условных единицы, что от общей суммы всего 10,8 %.

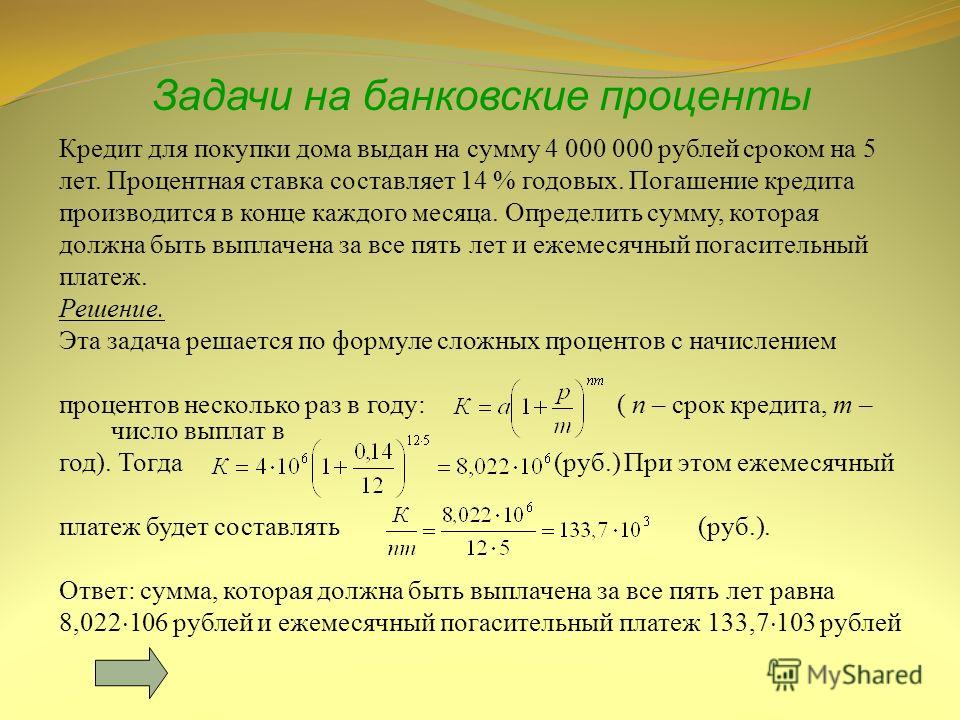

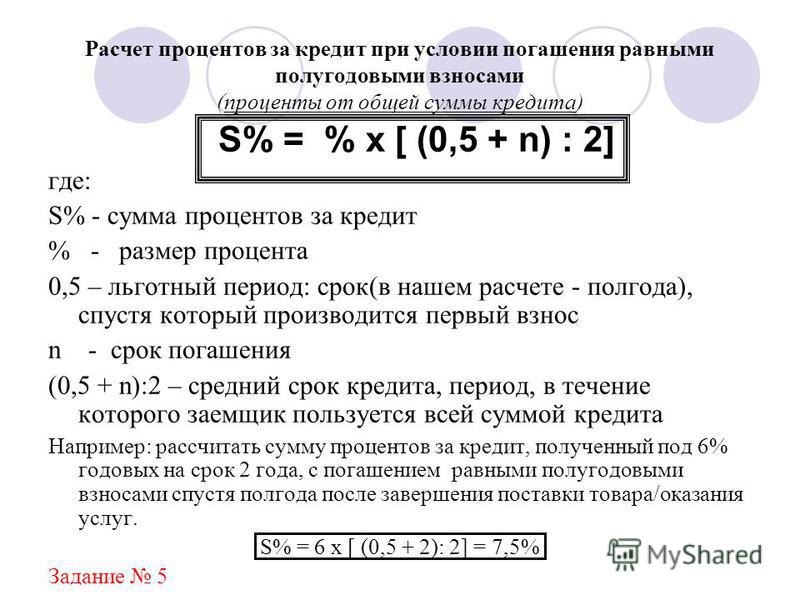

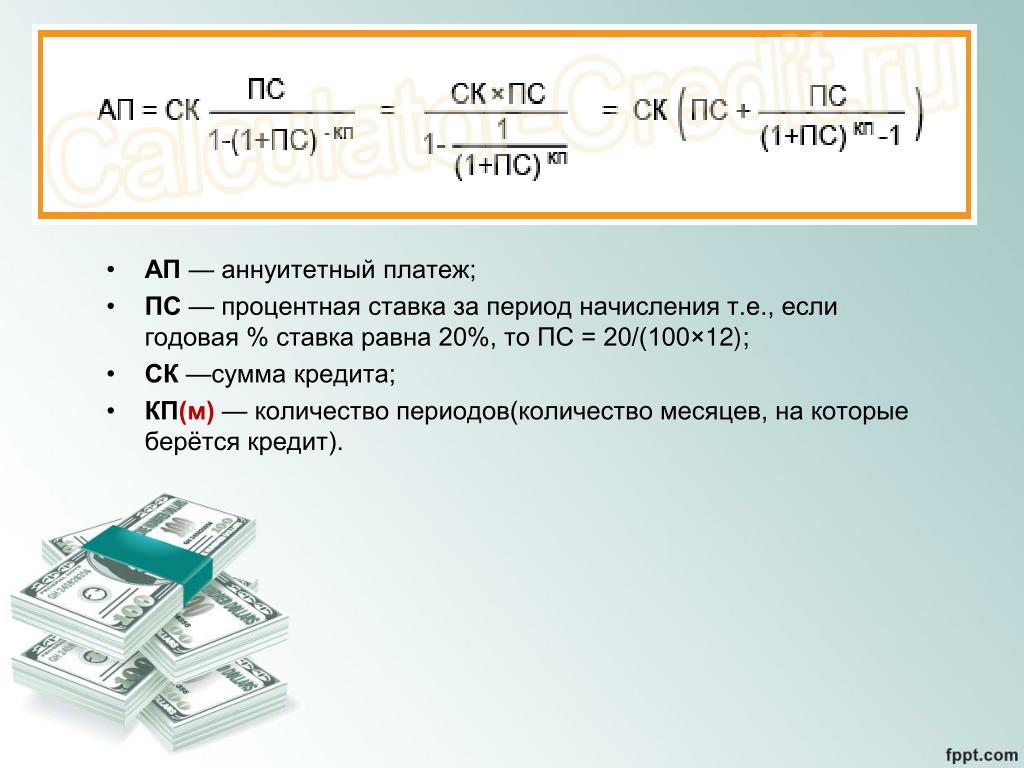

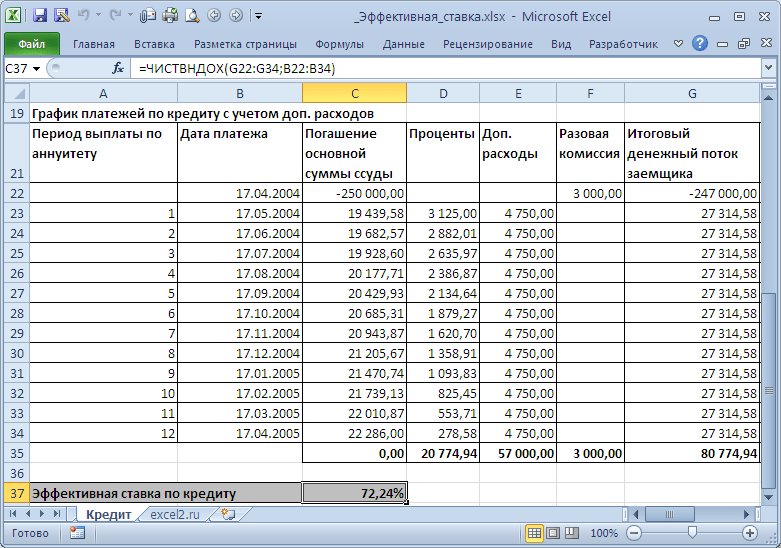

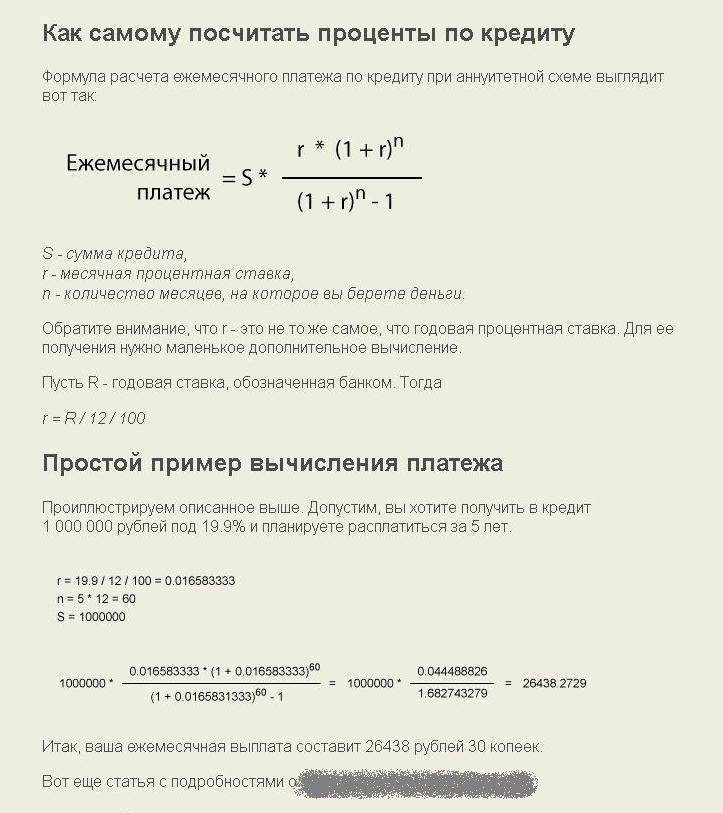

Аннуитетный платеж (метод 2)

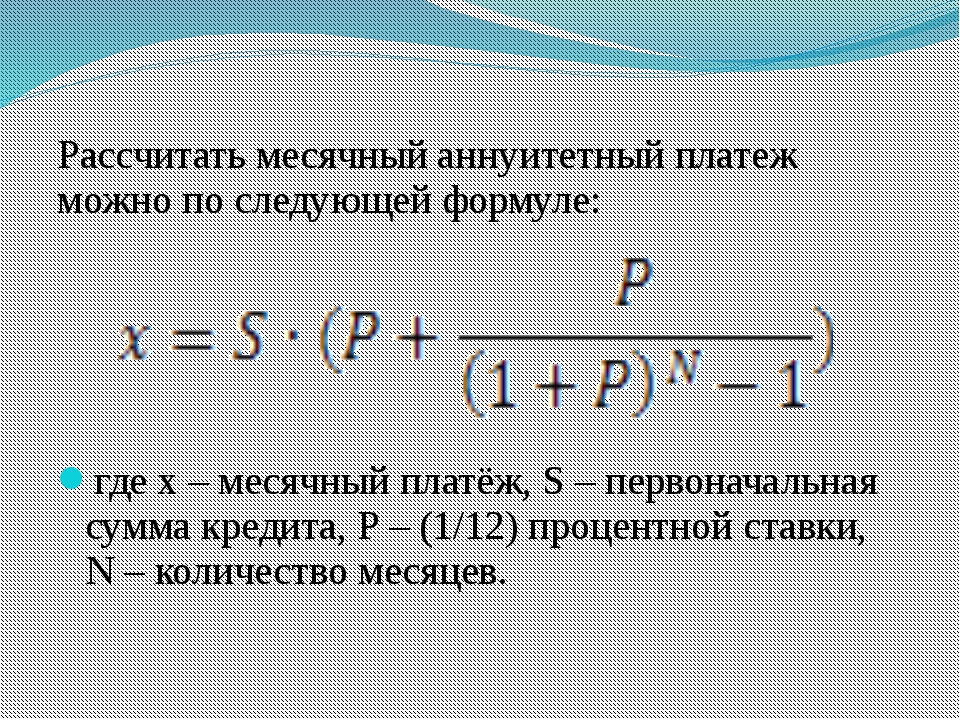

Аннуитетный платеж, это метод расчета процентов по кредиту, который предусматривает погашение кредита ежемесячными равновеликими (при условии, что ставка кредита неизменна) платежами, содержащими в себе платеж по уплате процентов и платеж по возврату кредита. Величина аннуитетного платежа по кредиту определяется по формуле:

Pmt = pV * rate / [ 1 — (1 / (1 + rate) )n ]

График ежемесячного погашения части кредита, и расчет процентов по кредиту будет выглядеть так:

| № платежа | Задолженность по кредиту | Платеж по процентам (цена кредита) | Платежи кредит | Общий платеж |

|---|---|---|---|---|

| 1 | 1000,00 | 16,67 | 75,97 | 92,63 |

| 2 | 924,03 | 15,40 | 77,23 | 92,63 |

| 3 | 846,80 | 14,11 | 78,52 | 92,63 |

| 4 | 768,28 | 12,80 | 79,83 | 92,63 |

| 5 | 688,45 | 11,47 | 81,16 | 92,63 |

| 6 | 604,29 | 10,12 | 82,51 | 92,63 |

| 7 | 524,77 | 8,75 | 83,89 | 92,63 |

| 8 | 440,89 | 7,35 | 85,29 | 92,63 |

| 9 | 355,60 | 5,93 | 86,71 | 92,63 |

| 10 | 268,89 | 4,48 | 88,15 | 92,63 |

| 11 | 180,74 | 3,01 | 89,62 | 92,63 |

| 12 | 91,12 | 1,52 | 91,12 | 92,63 |

| Итого: | 111,61 | 1000,00 | 1111,61 |

Данный метод позволяет осуществлять ежемесячно равные платежи по кредиту. Расчет процентов по кредиту в данном случае показывает, что при процентной ставки банков в 20 % годовых, цена кредита составит 111,61 условных единиц, что от общей суммы составляет уже 11,1 %. Итак, процентная ставка по кредиту не изменилась, а проценты по кредиту против первого метода увеличились на 3,27 ед. Такой платеж клиенту удобен, но за удобство в расчетах надо платить. Этот метод банки применяют очень активно.

Расчет процентов по кредиту в данном случае показывает, что при процентной ставки банков в 20 % годовых, цена кредита составит 111,61 условных единиц, что от общей суммы составляет уже 11,1 %. Итак, процентная ставка по кредиту не изменилась, а проценты по кредиту против первого метода увеличились на 3,27 ед. Такой платеж клиенту удобен, но за удобство в расчетах надо платить. Этот метод банки применяют очень активно.

Единовременный возврат кредита с периодической уплатой процентов (метод 3)

Единовременный возврат кредита с периодической уплатой процентов, это расчет по кредиту, который предусматривает возврат кредита в конце срока и периодическое (как правило, ежемесячное) перечисление банку процентов за кредит. Этот метод применяется банками крайне редко, в виде исключения. Причина — повышенный риск невозвратности кредита одной суммой в конце срока не гарантирует своевременного погашения, особенно если заемщик получает доходы не равномерно.

Платежи по кредиту определяются по формуле:

i = pV * rate

Расчет процентов по кредиту и сумма кредита будут выглядеть уже так:

| № платежа | Задолженность по кредиту | Платеж по процентам (цена кредита) | Платежи кредит | Общий платеж |

|---|---|---|---|---|

| 1 | 1000,00 | 16,67 | 0,00 | 16,67 |

| 2 | 1000,00 | 16,67 | 0,00 | 16,67 |

| 3 | 1000,00 | 16,67 | 0,00 | 16,67 |

| 4 | 1000,00 | 16,67 | 0,00 | 16,67 |

| 5 | 1000,00 | 16,67 | 0,00 | 16,67 |

| 6 | 1000,00 | 16,67 | 0,00 | 16,67 |

| 7 | 1000,00 | 16,67 | 0,00 | 16,67 |

| 8 | 1000,00 | 16,67 | 0,00 | 16,67 |

| 9 | 1000,00 | 16,67 | 0,00 | 16,67 |

| 10 | 1000,00 | 16,67 | 0,00 | 16,67 |

| 11 | 1000,00 | 16,67 | 0,00 | 16,67 |

| 12 | 1000,00 | 16,67 | 1000,00 | 1016,67 |

| Итого: | 200,00 | 1000,00 | 1200,00 |

Расчет процентов по кредиту по третьему методу показывает, что при применении банком процентной ставки также в 20 % годовых, цена кредита составит уже 200,00 условных единицы, что от общей суммы составляет уже 20 %. Итак, опять ставка кредита не изменилась, а проценты по кредиту увеличились против первого метода на 91,66 ед.

Итак, опять ставка кредита не изменилась, а проценты по кредиту увеличились против первого метода на 91,66 ед.

Последнее изменение внесено 04.07.2012 г.

Что это такое и как рассчитать

По мере того, как вы увеличиваете свои сбережения, полезно научиться рассчитывать проценты. Проценты, полученные с ваших сбережений, — это деньги, которые вам выплачивает банк или финансовое учреждение после внесения денег на один из предлагаемых ими типов сберегательных счетов.

В зависимости от типа процентов, которые вы зарабатываете, формула, используемая для расчета процентов, будет варьироваться.

Узнайте все, что вам нужно знать о процентах и о том, как использовать различные формулы для расчета процентов, полученных от сбережений.Вы узнаете, как рассчитать следующее:

- Простые проценты

- Разовые инвестиции (единовременные вклады)

- Сложные проценты

- Текущие инвестиции (например, ежемесячные депозиты)

Какие проценты по сбережениям?

По определению, проценты — это деньги, которые платит заемщик средств — будь то лицо, использующее кредитную карту, или финансовое учреждение, в котором вы храните свои сбережения.

Процент — это стоимость заимствования денег.Когда вы ссужаете деньги, вы обычно получаете свои деньги обратно плюс немного больше. Эта дополнительная сумма представляет собой «проценты» или вашу компенсацию за то, что вы позволили кому-то другому использовать ваши деньги. То же самое верно, когда вы вносите средства на процентный счет.

Когда вы делаете вклады на сберегательные счета или депозитные сертификаты (CD) в банке или кредитном союзе, вы ссужаете свои деньги банку. Банк берет средства и инвестирует, возможно, ссужая эти деньги другим клиентам.

Чтобы рассчитать проценты со сберегательного счета, соберите следующую информацию:

- Сумма вашего депозита или сумма, которую вы ссудите, используя переменную «p» для «основной суммы»

- Как часто рассчитывать и выплачивать проценты (например, ежегодно, ежемесячно или ежедневно), используя «N» для количества раз в год

- Процентная ставка , используя «r» для ставки в десятичном формате.

- Как долго вы зарабатываете проценты , используя «t» для срока (или времени) в лет

Подсказка

Для быстрого ответа используйте пример калькулятора в Google Таблицах для расчета процентов (вам нужно будет скопировать электронную таблицу в другой документ для собственного использования).

Как рассчитать проценты, полученные от сбережений

Несмотря на то, что проценты, начисляемые на личные сберегательные счета, почти всегда рассчитываются как сложные проценты, мы рассмотрим как простые, так и сложные проценты.

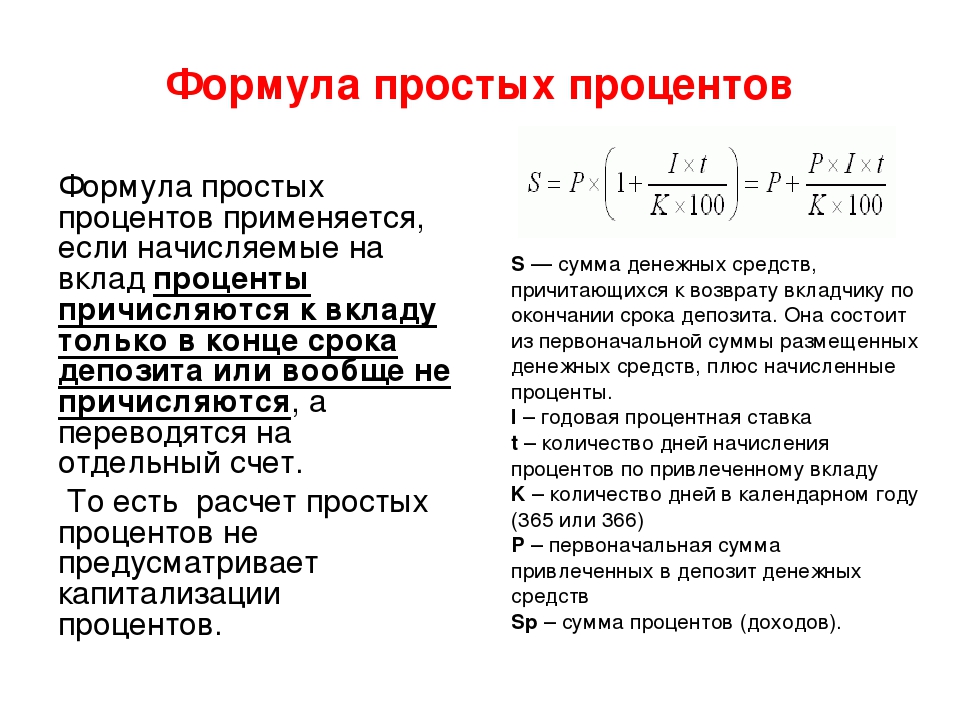

Решение для простых процентов

Простой процент начисляется только на вложенные вами доллары, которые также известны как ваша первоначальная основная сумма. Здесь вы не получаете проценты на дивиденды, полученные от ваших сбережений.

Простой пример процентов: Предположим, вы вкладываете 100 долларов в свой банк, вы получаете проценты ежегодно, а по счету выплачивается 5%. Сколько у вас будет через год?

Сколько у вас будет через год?

Для самых простых расчетов начните с простой формулы процентов, чтобы найти сумму процентов (i).

Вышеприведенный расчет работает, когда ваша процентная ставка указана как годовая процентная доходность (APY) и когда вы рассчитываете проценты за один год. Большинство банков рекламируют APY — цифра обычно выше, чем «процентная ставка», и с ней легко работать, потому что она учитывает сложные проценты.

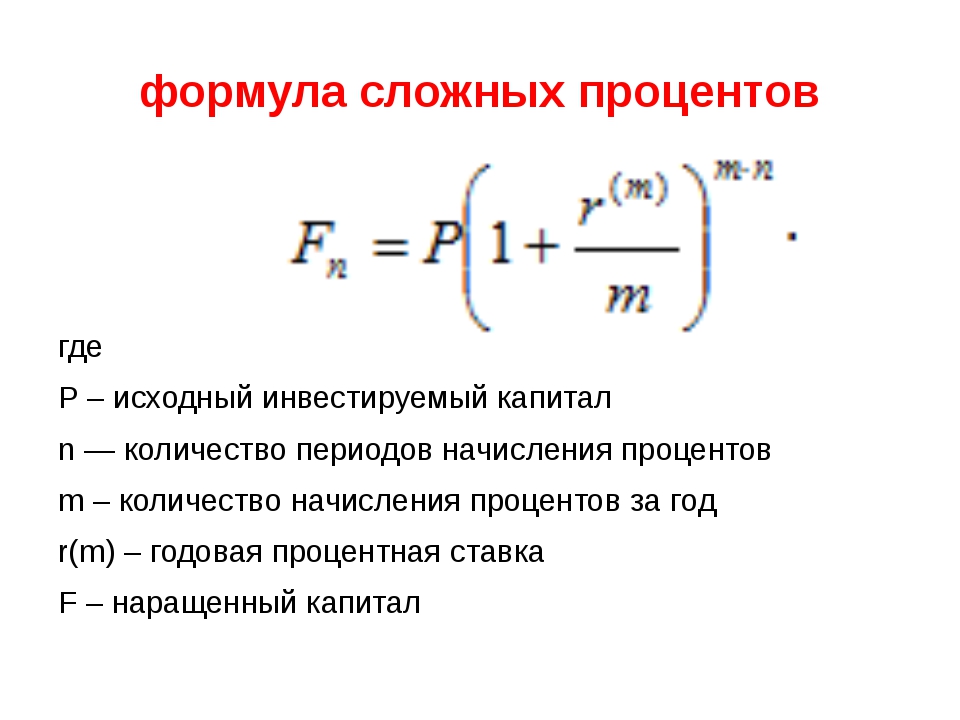

Решение по сложному проценту

Сложные проценты — это проценты, полученные как на вашу первоначальную основную сумму, так и на проценты, полученные с течением времени.

Компаундирование происходит, когда вы получаете проценты по депозиту или ссуде, а затем заработанные вами деньги приносят дополнительный процент.

Чтобы рассчитать сложные проценты по сберегательному счету, ваша формула должна учитывать две вещи:

- Более частые периодические выплаты процентов — на многих процентных счетах проценты выплачиваются чаще, чем один раз в год.

Например, ваш банк может ежемесячно выплачивать проценты.

Например, ваш банк может ежемесячно выплачивать проценты. - Увеличивающееся сальдо счета — любые выплаты процентов изменят последующие расчеты процентов.«12» означает «1,004167 в степени 12. Вы можете избежать символа вставки, используя форматирование надстрочного индекса: A = P (1 + r / n) nt .

Компаундирование увеличивает APY

Как показывает уравнение, ежемесячное начисление сложных процентов увеличивает вашу годовую прибыль. В то время как уравнение простого процента принесло 5 долларов, уравнение ежемесячного начисления сложных процентов принесло 5,12 доллара. Несмотря на то, что процентная ставка в обоих примерах составляет 5%, годовая процентная ставка в примере с составлением сложных процентов составляет 5,12%. Когда банки выплачивают проценты чаще, чем ежегодно, годовая процентная ставка выше указанной годовой процентной ставки.APY точно сообщает вам, сколько вы заработаете за год, без сложных расчетов.

Дополнительные 0,12 доллара могут показаться не такими уж большими, но прибыль становится более впечатляющей, поскольку вы экономите больше денег и оставляете их на процентном счете на более длительный срок.

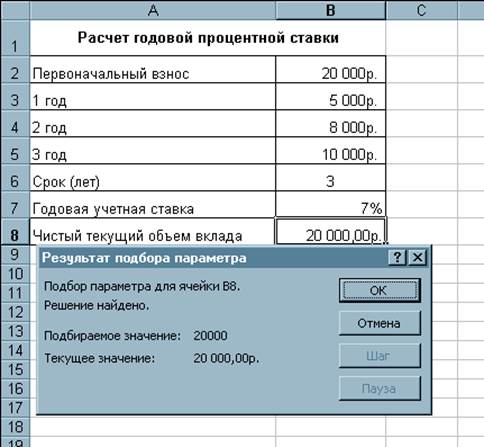

© БалансКак рассчитать процент, полученный от сбережений, с помощью электронной таблицы

Таблицы могут автоматизировать процесс для вас и позволяют быстро вносить изменения в свои входные данные.

Чтобы рассчитать процентный доход с помощью электронной таблицы, используйте расчет будущего значения .Будущая стоимость — это сумма, которую ваш актив будет стоить в какой-то момент в будущем, исходя из предполагаемой скорости роста. Microsoft Excel и Google Таблицы (среди прочих) используют код «FV» для этой формулы.

Ссылка на электронную таблицу в верхней части этой статьи уже заполнена примером 5%. Вы можете загрузить этот шаблон и изменить числа по своему усмотрению.

Чтобы создать таблицу с нуля, начните с ввода следующего в любой ячейке, чтобы рассчитать свой простой процентный доход:

Эта формула запрашивает следующие элементы, разделенные запятыми:

- Процентная ставка (5% в примере)

- Количество периодов (проценты выплачиваются один раз в год)

- Периодический платеж (в этом простом примере предполагается, что вы не будете делать вклады в будущем)

- Текущая стоимость (первоначальный депозит 100 долларов)

Приведенная выше формула показывает простые проценты (не сложные проценты), потому что существует только один период начисления сложных процентов (годовой).

Для более сложной электронной таблицы введите ставку, время и основную сумму в отдельные ячейки. Затем вы можете ссылаться на эти ячейки в своей формуле и легко изменять их для разных ситуаций.

Дополнительные шаги для составных сценариев

Чтобы использовать эту формулу электронной таблицы для счета с начислением сложных процентов, вам необходимо настроить несколько чисел. Чтобы изменить эту годовую ставку на ежемесячную, разделите 5% на 12 месяцев (0,05 ÷ 12), чтобы получить 0,004167. Затем увеличьте количество периодов до 12.Чтобы рассчитать ежемесячное начисление сложных процентов за несколько лет, вы должны использовать 12 периодов в год. Например, четыре года — это 48 периодов.

Учет текущих сбережений

В приведенных выше примерах предполагается, что вы вносите один депозит, но люди редко сберегают именно так. Чаще всего делать небольшие регулярные вклады на сберегательный счет. Немного изменив формулу, вы сможете учесть эти дополнительные депозиты.

Пример ежемесячных депозитов

Если вы делаете регулярные депозиты на свой счет в конце каждого месяца вместо единовременного депозита, вам необходимо изменить свой расчет или формулу таблицы.

Все в следующих примерах останется таким же, как в приведенном выше уравнении ежемесячного начисления сложных процентов, но вместо первоначального депозита в 100 долларов предположим, что вы начинаете с 0 долларов и планируете делать ежемесячные депозиты в размере 100 долларов в течение следующих пяти лет.

Обратите внимание, что вы используете ежемесячную процентную ставку (5% ÷ 12 месяцев) и устанавливаете количество периодов на 60 месяцев.

Для ручного расчета используйте будущую стоимость из расчета аннуитета. В этом уравнении «Pmt» — это суммы ежемесячных платежей, «r» — это ежемесячная процентная ставка, а «n» — количество месяцев.60) — 1) ÷ 0,004167)

- FV = 100 x (1,283 — 1) ÷ 0,004167

- FV = 100 x 68,0067

- FV = 6800,67

- Проценты по сбережениям начисляются, когда вы кладете деньги на сберегательный счет, принадлежащий банку или финансовому учреждению.

- Существует два основных типа процентов: сложные и простые проценты.

- Если вы не хотите заниматься математикой самостоятельно, воспользуйтесь онлайн-калькуляторами и шаблонами электронных таблиц, которые помогут упростить процесс.

- Сложные проценты (или сложные проценты) — это проценты, начисляемые на первоначальную основную сумму, которая также включает все накопленные проценты за предыдущие периоды по депозиту или ссуде.

- Сложные проценты рассчитываются путем умножения первоначальной основной суммы на единицу плюс годовая процентная ставка, повышенная до количества составных периодов минус один.

- Проценты могут начисляться по любому заданному графику периодичности, от непрерывного до ежедневного или ежегодного.

- При расчете сложных процентов количество периодов начисления сложных процентов имеет большое значение.

- Сложные проценты = общая сумма основной суммы долга и процентов в будущем (или будущая стоимость) минус основная сумма в настоящее время (или приведенная стоимость)

- Первый способ рассчитать сложные проценты — это умножить новый баланс каждого года на процентную ставку. Предположим, вы кладете 1000 долларов на сберегательный счет с годовой процентной ставкой 5% и хотите рассчитать остаток через пять лет.В Microsoft Excel введите «Год» в ячейку A1 и «Баланс» в ячейку B1. Введите годы от 0 до 5 в ячейки с A2 по A7. Сальдо за год 0 составляет 1000 долларов, поэтому вы должны ввести «1000» в ячейку B2. Затем введите «= B2 * 1,05» в ячейку B3. Затем введите «= B3 * 1.05» в ячейку B4 и продолжайте делать это, пока не дойдете до ячейки B7. В ячейке B7 вычисление будет «= B6 * 1,05». Наконец, вычисленное значение в ячейке B7 — 1276,28 доллара — это остаток на вашем сберегательном счете через пять лет. Чтобы найти значение сложных процентов, вычтите 1000 долларов из 1276 долларов.n) — P. »В третьей строке модуля введите« Конечная функция ». Вы создали макрос функции для расчета сложной процентной ставки. Продолжая с той же таблицы Excel выше, введите« Сложный процент »в ячейку A6 и введите «= Compound_Interest (B1, B2, B3).

» Это дает вам значение 276,28 доллара США, что согласуется с первыми двумя значениями.

» Это дает вам значение 276,28 доллара США, что согласуется с первыми двумя значениями. - Бесплатный калькулятор сложных процентов, предлагаемый на сайте Financial-Calculators.com, прост в использовании и предлагает выбор частоты от дня до года. Он включает в себя возможность выбора непрерывного начисления процентов, а также позволяет вводить фактические календарные даты начала и окончания. После ввода необходимых данных расчета результаты показывают заработанные проценты, будущую стоимость, годовую процентную доходность (APY), которая является мерой, включающей начисление сложных процентов и ежедневные проценты.

- Investor.gov, веб-сайт, управляемый Комиссией по ценным бумагам и биржам США (SEC), предлагает бесплатный онлайн-калькулятор сложных процентов.

Калькулятор довольно прост, но он позволяет вводить ежемесячные дополнительные депозиты основному лицу, что полезно для расчета доходов, когда вносятся дополнительные ежемесячные сбережения.

Калькулятор довольно прост, но он позволяет вводить ежемесячные дополнительные депозиты основному лицу, что полезно для расчета доходов, когда вносятся дополнительные ежемесячные сбережения. - Бесплатный онлайн-калькулятор процентов с несколькими дополнительными функциями доступен на TheCalculatorSite.com. Этот калькулятор позволяет производить расчеты для различных валют, учитывать ежемесячные депозиты или снятие средств, а также автоматически рассчитывать увеличение ежемесячных депозитов или снятий с учетом инфляции.

- CAGR также часто встречается в экономических данных. Вот пример: ВВП на душу населения Китая увеличился с 193 долларов в 1980 году до 6091 долларов в 2012 году. Каков годовой рост ВВП на душу населения за этот 32-летний период? Темп роста «i» в данном случае составляет впечатляющие 11,4%.

- Проценты, начисленные за достаточно долгий период времени, могут хорошо пополнить резервный фонд.

- Сложные проценты — это проценты, начисленные на основную сумму долга и заработанные проценты за предыдущие периоды; простые проценты рассчитываются только на основе основной суммы долга.

- Банки указывают свои процентные ставки по сбережениям как годовую процентную доходность (APY), которая включает начисление сложных процентов.

- Сложные проценты — это проценты, начисленные на основную сумму долга и полученные проценты за предыдущие периоды; простые проценты рассчитываются только на основе основной суммы

- Период начисления процентов имеет значение — чем чаще вы зарабатываете проценты, тем быстрее могут расти ваши деньги

- Чем дольше вы храните деньги на счете, тем больше у них возможностей для роста

- Расчет простых процентов, полученных с учетом времени, ставки и основной суммы

- Рассчитать основную сумму с учетом полученных процентов и процентной ставки

- Рассчитать процентную ставку с учетом основной суммы и начисленных процентов

Ключевые выводы

Как рассчитать проценты, полученные на сберегательном счете

Простые проценты

Простые проценты — это деньги, заработанные на первоначальную сумму вашего депозита. 4 Он не учитывает проценты, которые вы зарабатываете с течением времени, и всегда будет рассчитываться на основе вашего основного депозита или первоначальной суммы денег, внесенной на ваш счет, если вы не добавляете или не вычитаете из основной баланс. Если бы вы открыли сберегательный счет на 10 000 долларов и имели ежемесячную процентную ставку 1%, к концу месяца на вашем счете было бы 10 100 долларов.В следующем месяце у вас будет 10 200 долларов, потому что простой процент приносит вам деньги только на основной баланс в размере 10 000 долларов.

Сложные проценты

Сложный процент рассчитывает ваши проценты, используя ваш основной остаток плюс любые проценты, которые вы уже заработали за определенный период времени. Если ваш счет пополняется ежедневно, ваш банк обычно рассчитывает ваши проценты, полученные каждый день, а если ваш счет пополняется ежемесячно или ежегодно, ваш банк обычно будет рассчитывать ваши проценты один раз в месяц или год. 5 При использовании этого метода процент обычно со временем растет быстрее. Если вы открыли сберегательный счет с тем же депозитом и ставкой, что и в приведенном выше примере, вы также заработаете 100 долларов в виде процентов в течение первого месяца. Но в следующем месяце банк выплатит вам 1% от вашего нового баланса — 10 100 долларов. В результате ваш общий баланс составит 10 201 доллар США.

В зависимости от вашего банка, на вашем счете могут начисляться и взиматься проценты еженедельно, ежемесячно или ежегодно. Чем чаще ваш банк пополняется, тем больше будет расти ваш баланс.

Сколько процентов я получу на 1 000 долларов в год на сберегательном счете?

Обычно на традиционных сберегательных счетах используются сложные проценты 6 , поэтому, чтобы рассчитать, сколько годовых процентов вы заработаете на 1000 долларов, используйте следующее уравнение: A = P (1 + r / n) nt

Если у вас есть счет на 1000 долларов, который ежемесячно составляет 1% процентной ставки, сначала вы должны определить все свои переменные:

A = общая сумма, которую вы пытаетесь найти

P = ваша основная сумма в размере 1000 долларов США

r = ваша процентная ставка в десятичном формате 0.01 (разделить 1 на 100)

n = ваш банк пополняется ежемесячно, то есть 12 раз в год

t = вы хотите найти свои проценты за 1 год

Затем подставьте его в уравнение: A = 1000 (1+ 0,01 / 12) (12 X 1)

И, наконец, введите уравнение в калькулятор — или воспользуйтесь карандашом и бумагой, если хотите, — чтобы получить общую сумму в 1010,05 доллара.

Может быть неприятно видеть, что ваша процентная ставка составляет всего 10,05 доллара, но представьте, что может случиться за годы экономии.Если вы ищете более быстрые способы сбережений, вам могут больше подойти другие средства сбережения, такие как счета денежного рынка (MMA) и депозитные сертификаты (CD).

Постоянный рост сбережений

Научиться рассчитывать проценты по сбережениям — это процесс, и иногда проще использовать калькулятор сложных сбережений, который сделает за вас вычисления. Если вы лучше понимаете, как работают проценты, управлять своими деньгами станет проще.

Как рассчитать процентную ставку по банковским кредитам

Прежде чем брать ссуду в банке, вам необходимо знать, как рассчитывается ваша процентная ставка, и понимать, как рассчитывать ее самостоятельно.

Банки используют различные методы для расчета процентных ставок, и каждый из них изменяет размер выплачиваемых вами процентов. Если вы знаете, как рассчитывать процентные ставки, вы лучше поймете свой кредитный договор с вашим банком. Вы также сможете лучше согласовывать процентную ставку.

Вы также сможете лучше согласовывать процентную ставку.

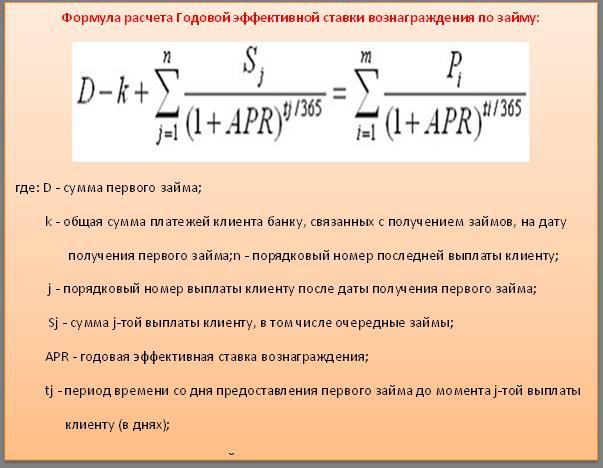

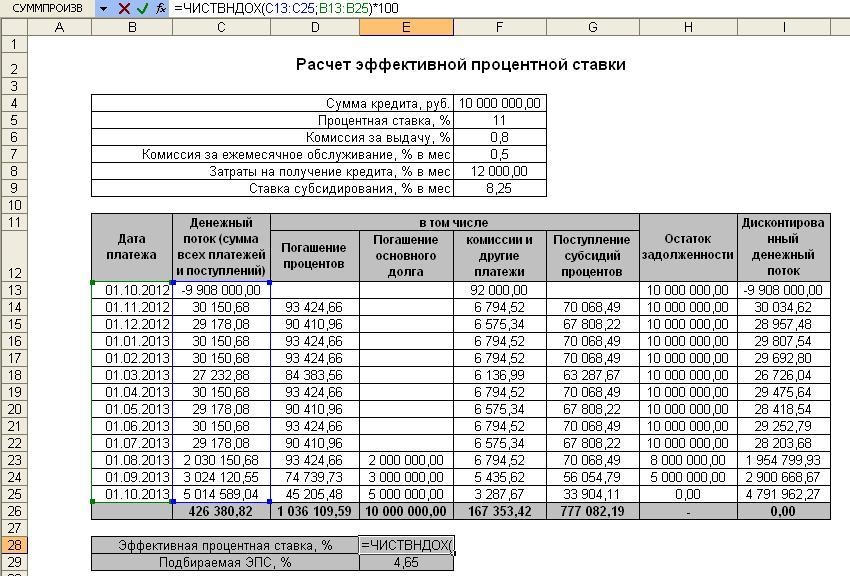

Когда банк назначает вам процентную ставку, он указывает так называемую эффективную процентную ставку, также известную как годовая процентная ставка (APR). Годовая процентная ставка отличается от заявленной процентной ставки из-за эффекта начисления процентов.

Банки также могут привязать вашу процентную ставку к ориентиру, обычно это основная процентная ставка. Если ваш заем включает такой резерв, ваша процентная ставка будет варьироваться в зависимости от колебаний этого ориентира.

Расчет процентов по годовой ссуде

Если вы занимаете 1000 долларов в банке на один год и должны платить 60 долларов процентов за этот год, ваша заявленная процентная ставка составляет 6%. Вот расчет:

Эффективная ставка по простой процентной ссуде = проценты / основная сумма = 60 долларов / 1000 долларов = 6%

Ваша годовая процентная ставка или годовая процентная ставка такая же, как указанная в этом примере, потому что здесь нет сложных процентов, которые следует учитывать. Это простая ссуда под проценты.

Это простая ссуда под проценты.

Между тем, этот конкретный кредит становится менее выгодным, если вы храните деньги в течение более короткого периода времени. Например, если вы занимаете 1000 долларов в банке на 120 дней, а процентная ставка остается на уровне 6%, эффективная годовая процентная ставка будет намного выше.

Эффективная ставка = проценты / основная сумма X дней в году (360) / дней выдачи кредита

Эффективная ставка по кредиту на срок менее одного года = 60 долларов США / 1000 долларов США X 360/120 = 18%

Эффективная процентная ставка составляет 18%, так как вы можете использовать средства только в течение 120 дней вместо 360 дней.

Эффективная процентная ставка по дисконтированной ссуде

Некоторые банки предлагают кредиты со скидкой. Ссуды с дисконтом — это ссуды, по которым процентная ставка вычитается из основной суммы до выплаты ссуды.

Эффективная ставка по дисконтированной ссуде = [Процентная ставка X дней в году (360) / Количество дней ссуды неоплачено] / [Основная сумма — Проценты]

Эффективная ставка по дисконтированной ссуде = (60 X 360/360) / (1000 — 60 долларов США) = 6,38%

Как видите, эффективная процентная ставка по льготной ссуде выше, чем по простой процентной ссуде.

Эффективная процентная ставка с компенсационным остатком

Некоторые банки требуют, чтобы малый бизнес, подающий заявку на ссуду коммерческого банка, держал баланс, называемый компенсационным балансом, в своем банке, прежде чем они одобрит ссуду. Это требование повышает эффективную процентную ставку.

Эффективная ставка с компенсационным остатком (c) = Проценты / (1-c)

Компенсирующий баланс эффективной ставки = 6% / (1 — 0,2) = 7,5 процента (если c — 20-процентный компенсационный баланс)

Эффективная процентная ставка по кредитам в рассрочку

Многие потребители имеют ссуды в рассрочку, то есть ссуды, которые погашаются определенным количеством платежей.Например, большинство автокредитов — это ссуды в рассрочку.

К сожалению, одна из самых запутанных процентных ставок, которые вы услышите по банковской ссуде, — это процентная ставка по ссуде в рассрочку. Процентные ставки по кредиту в рассрочку обычно являются самыми высокими процентными ставками, с которыми вы столкнетесь. Используя приведенный выше пример:

Используя приведенный выше пример:

Эффективная ставка по кредиту в рассрочку = 2 X Годовое количество платежей X Проценты / (Общее количество платежей + 1) X Основная сумма

Эффективная ставка / кредит в рассрочку = (2 X 12 X 60 долларов США) / (13 X 1000 долларов США) = 11.08%

Процентная ставка по кредиту в рассрочку составляет 11,08% по сравнению с 7,5% по ссуде с компенсационным остатком.

Определение сложных процентов

Что такое сложный процент?

Сложные проценты (или сложные проценты) — это проценты по кредиту или депозиту, рассчитываемые как на основе первоначальной основной суммы, так и накопленных процентов за предыдущие периоды. Считается, что сложный процент зародился в Италии 17-го века, сложный процент можно рассматривать как «процент на процент», и он заставляет сумму расти быстрее, чем простой процент, который рассчитывается только на основную сумму.

Ставка начисления сложных процентов зависит от частоты начисления сложных процентов, так что чем больше количество периодов начисления сложных процентов, тем больше сложный процент. Таким образом, сумма сложных процентов, начисленных на 100 долларов США с начислением 10% годовых, будет ниже, чем сумма сложных процентов на 100 долларов США с начислением 5% годовых в течение того же периода времени. Поскольку эффект процентной ставки может приносить все более положительную прибыль на основе первоначальной основной суммы, ее иногда называют «чудом сложных процентов».»

Таким образом, сумма сложных процентов, начисленных на 100 долларов США с начислением 10% годовых, будет ниже, чем сумма сложных процентов на 100 долларов США с начислением 5% годовых в течение того же периода времени. Поскольку эффект процентной ставки может приносить все более положительную прибыль на основе первоначальной основной суммы, ее иногда называют «чудом сложных процентов».»

Ключевые выводы

Общие сведения о сложных процентах

Расчет сложных процентов

Сложные проценты рассчитываются путем умножения первоначальной основной суммы на единицу плюс годовая процентная ставка, повышенная на количество составных периодов минус один. Затем из полученной стоимости вычитается общая начальная сумма ссуды.

Кэти Керпель {Copyright} Investopedia, 2019.Формула расчета сложных процентов:

= [P (1 + i ) n ] — P

= P [(1 + i ) n — 1]

Куда:

P = основной

i = номинальная годовая процентная ставка в процентах

n = количество периодов начисления сложных процентов

Возьмите трехлетний заем в размере 10 000 долларов США под 5% годовых. Какая будет сумма процентов? В этом случае это будет:

Какая будет сумма процентов? В этом случае это будет:

10 000 [(1 + 0,05) 3 — 1] = 10 000 [1,157625 — 1] = 1 576,25 доллара

Рост сложных процентов

Используя приведенный выше пример, поскольку сложные проценты также учитывают накопленные проценты за предыдущие периоды, сумма процентов не будет одинаковой для всех трех лет, как это было бы с простыми процентами. При этом общая сумма процентов, подлежащих выплате за трехлетний период по этой ссуде, составляет 1576 долларов.25, проценты, подлежащие выплате в конце каждого года, показаны в таблице ниже.

Периоды начисления

При расчете сложных процентов количество периодов начисления сложных процентов имеет большое значение. Основное правило состоит в том, что чем больше количество периодов начисления сложных процентов, тем больше сумма сложных процентов.

Следующая таблица демонстрирует разницу, которую может составить количество периодов начисления сложных процентов для ссуды в размере 10 000 долларов США с годовой процентной ставкой 10% в течение 10-летнего периода.

Сложные проценты могут значительно повысить доходность инвестиций в долгосрочной перспективе. В то время как депозит в размере 100 000 долларов, который получает 5% простых годовых процентов, принесет 50 000 долларов в общей сумме процентов за 10 лет, годовые сложные проценты в размере 5% на 10 000 долларов составят 62 889,46 долларов США за тот же период. Если бы период начисления сложных процентов вместо этого выплачивался ежемесячно в течение того же 10-летнего периода под 5% сложных процентов, общая сумма процентов вырастала бы до 64 700,95 долларов.

Расчет компаундирования в Excel

Если со времен уроков математики прошло некоторое время, не бойтесь: есть удобные инструменты, которые помогут сложить числа.Многие калькуляторы (как карманные, так и компьютерные) имеют функции экспоненты, которые можно использовать для этих целей. Если возникают более сложные сложные задачи, они могут быть выполнены с помощью Microsoft Excel тремя различными способами.

Использование других калькуляторов

Как упоминалось выше, в Интернете предлагается ряд бесплатных калькуляторов сложных процентов, и многие портативные калькуляторы также могут выполнять эти задачи.

Частота смешивания

Проценты могут быть увеличены по любому заданному графику периодичности, от ежедневного до ежегодного. Существуют стандартные графики частоты начисления сложных процентов, которые обычно применяются к финансовым инструментам.

Обычно для сберегательного счета в банке используется ежедневный график начисления сложных процентов. Для компакт-диска типичные графики частоты начисления сложных процентов — ежедневно, ежемесячно или раз в полгода; для счетов денежного рынка — часто ежедневно. Для жилищных ипотечных ссуд, ссуд под залог недвижимости, ссуд для личного бизнеса или счетов по кредитным картам обычно применяется ежемесячный график начисления сложных процентов.

Для жилищных ипотечных ссуд, ссуд под залог недвижимости, ссуд для личного бизнеса или счетов по кредитным картам обычно применяется ежемесячный график начисления сложных процентов.

Также могут быть разные временные рамки, в течение которых начисленные проценты фактически зачисляются на существующий баланс. Проценты по счету могут начисляться ежедневно, но только ежемесячно. Только когда проценты фактически зачисляются или добавляются к существующему балансу, они начинают приносить дополнительные проценты на счет.

Некоторые банки также предлагают так называемое непрерывное начисление сложных процентов, которое добавляет проценты к основной сумме в каждый возможный момент.С практической точки зрения, это не намного больше, чем ежедневные сложные проценты, если вы не хотите вкладывать деньги и снимать их в тот же день.

Более частое начисление сложных процентов выгодно инвестору или кредитору. Для заемщика все наоборот.

Оценка стоимости денег во времени

Понимание временной стоимости денег и экспоненциального роста, создаваемого сложным капиталом, важно для инвесторов, стремящихся оптимизировать свои доходы и распределение богатства.

Формула для получения будущей стоимости (FV) и текущей стоимости (PV) выглядит следующим образом:

FV = PV (1 + i) n и PV = FV / (1 + i) n

Например, будущая стоимость 10 000 долларов США составит 5% годовых в течение трех лет:

= 10 000 долларов США (1 + 0,05) 3

= 10 000 долл. США (1 157 625 долл. США)

= 11 576,25 долл. США

Приведенная стоимость 11 576,25 долларов США со скидкой 5% на три года:

= 11 576 долларов США.25 / (1 + 0,05) 3

= 11 576,25 долл. США / 1 157 625 долл. США

= 10 000 долларов США

Обратное значение 1,157625, равное 0,8638376, в данном случае является коэффициентом дисконтирования.

Рассмотрение по «Правилу 72»

Так называемое Правило 72 рассчитывает приблизительное время, в течение которого инвестиция удвоится при заданной норме прибыли или процентах «i», и определяется выражением (72 / i). Его можно использовать только для годового начисления процентов.

Его можно использовать только для годового начисления процентов.

Например, инвестиция с годовой доходностью 6% удвоится через 12 лет.Таким образом, инвестиции с годовой доходностью 8% увеличатся вдвое за девять лет.

Совокупный годовой темп роста (CAGR)

Совокупный годовой темп роста (CAGR) используется для большинства финансовых приложений, которые требуют расчета единого темпа роста за период времени.

Допустим, ваш инвестиционный портфель вырос с 10 000 до 16 000 долларов за пять лет; что такое CAGR? По сути, это означает, что PV = — 10 000 долларов США, FV = 16 000 долларов США и nt = 5, поэтому переменная «i» должна быть вычислена.Используя финансовый калькулятор или Excel, можно показать, что i = 9,86%.

Согласно соглашению о движении денежных средств, ваши первоначальные инвестиции (PV) в размере 10 000 долларов США отображаются с отрицательным знаком, поскольку они представляют собой отток средств. Чтобы найти «i» в приведенном выше уравнении, PV и FV обязательно должны иметь противоположные знаки.

CAGR Реальные приложения

CAGR широко используется для расчета доходности за периоды времени для акций, паевых инвестиционных фондов и инвестиционных портфелей.CAGR также используется, чтобы установить, превышал ли управляющий паевым инвестиционным фондом или управляющий портфелем рыночную норму прибыли за определенный период времени. Если, например, рыночный индекс обеспечил совокупную доходность 10% за пятилетний период, но управляющий фондом получил только 9% годовой доходности за тот же период, то управляющий отстал от рынка.

CAGR также можно использовать для расчета ожидаемых темпов роста инвестиционных портфелей в течение длительных периодов времени, что полезно для таких целей, как накопление средств на пенсию.Рассмотрим следующие примеры:

Пример 1: Не склонный к риску инвестор доволен скромной 3% годовой доходностью своего портфеля. Таким образом, ее нынешний портфель в 100 000 долларов вырастет до 180 611 долларов через 20 лет. Напротив, толерантный к риску инвестор, ожидающий годовой доходности своего портфеля в размере 6%, через 20 лет увидит, что 100 000 долларов вырастут до 320 714 долларов.

Напротив, толерантный к риску инвестор, ожидающий годовой доходности своего портфеля в размере 6%, через 20 лет увидит, что 100 000 долларов вырастут до 320 714 долларов.

Пример 2: CAGR можно использовать для оценки того, сколько нужно убрать, чтобы сэкономить для конкретной цели.Пара, которая хотела бы сэкономить 50 000 долларов в течение 10 лет на первоначальный взнос за кондоминиум, должна будет экономить 4 165 долларов в год, если они предполагают, что годовая прибыль (CAGR) составит 4% от своих сбережений. Если они готовы пойти на дополнительный риск и рассчитывать на среднегодовой темп роста 5%, им нужно будет экономить 3 975 долларов в год.

Пример 3: CAGR также можно использовать для демонстрации преимуществ инвестирования в более раннем, чем в более позднем возрасте. Если цель состоит в том, чтобы сэкономить 1 миллион долларов к выходу на пенсию в возрасте 65 лет, исходя из среднегодового роста в 6%, 25-летнему человеку для достижения этой цели потребуется откладывать 6 462 доллара в год. С другой стороны, 40-летнему человеку нужно будет сэкономить 18 227 долларов, что почти втрое больше, чтобы достичь той же цели.

С другой стороны, 40-летнему человеку нужно будет сэкономить 18 227 долларов, что почти втрое больше, чтобы достичь той же цели.

Плюсы и минусы компаундирования

Хотя магия сложного капитала привела к апокрифической истории Альберта Эйнштейна, назвавшего его восьмым чудом света или величайшим изобретением человека, сложное образование также может работать против потребителей, у которых есть ссуды с очень высокими процентными ставками, например, задолженность по кредитной карте.Остаток по кредитной карте в размере 20 000 долларов США с ежемесячной процентной ставкой 20% приведет к общей сумме сложных процентов в размере 4 388 долларов США за год или примерно 365 долларов США в месяц.

С положительной стороны, магия начисления сложных процентов может работать вам на пользу, когда дело касается ваших инвестиций, и может стать мощным фактором создания богатства. Экспоненциальный рост за счет сложных процентов также важен для смягчения факторов разрушения богатства, таких как рост стоимости жизни, инфляция и снижение покупательной способности.

Паевые инвестиционные фонды предлагают инвесторам один из самых простых способов воспользоваться преимуществами сложных процентов. Если вы решите реинвестировать дивиденды, полученные от взаимного фонда, вы приобретете больше акций фонда. Со временем накапливается больше сложных процентов, и цикл покупки большего количества акций будет продолжать способствовать росту стоимости инвестиций в фонд.

Рассмотрим инвестиционный паевой инвестиционный фонд, открытый с начальными 5000 долларов и ежегодным приростом в 2400 долларов. При средней годовой доходности 12% за 30 лет будущая стоимость фонда составляет 798 500 долларов. Сложный процент — это разница между денежными средствами, внесенными в инвестиции, и фактической будущей стоимостью инвестиций. В этом случае при внесении 77 000 долларов США или совокупного взноса в размере всего 200 долларов США в месяц в течение 30 лет сложные проценты составляют 721 500 долларов США от будущего баланса.

Сложный процент — это разница между денежными средствами, внесенными в инвестиции, и фактической будущей стоимостью инвестиций. В этом случае при внесении 77 000 долларов США или совокупного взноса в размере всего 200 долларов США в месяц в течение 30 лет сложные проценты составляют 721 500 долларов США от будущего баланса.

Конечно, доходы от сложных процентов подлежат налогообложению, если только деньги не находятся на счете, защищенном от налогов; обычно он облагается налогом по стандартной ставке, установленной для налоговой категории налогоплательщика.

Инвестиции со сложными процентами

Инвестор, который выбирает план реинвестирования в рамках брокерского счета, по сути, использует возможность начисления сложных процентов во все, что он инвестирует.Инвесторы также могут получить сложный процент при покупке облигации с нулевым купоном. Традиционные выпуски облигаций обеспечивают инвесторам периодические выплаты процентов на основе первоначальных условий выпуска облигаций, и, поскольку они выплачиваются инвестору в форме чека, проценты не складываются.

Бескупонные облигации не отправляют инвесторам процентные чеки; вместо этого облигации этого типа приобретаются со скидкой к их первоначальной стоимости и со временем растут. Эмитенты бескупонных облигаций используют возможность начисления сложных процентов для увеличения стоимости облигации, чтобы она достигла своей полной цены к моменту погашения.

Компаундирование также может работать на вас при выплате кредита. Например, если вы будете выплачивать половину ипотечного кредита дважды в месяц, вместо того, чтобы вносить полный платеж один раз в месяц, это сократит ваш период амортизации и сэкономит вам значительную сумму процентов.

Кстати о займах…

Определение начисления процентов

Закон о правде в кредитовании (TILA) требует, чтобы кредиторы раскрывали потенциальным заемщикам условия займа, включая общую сумму процентов в долларах, подлежащую выплате в течение срока займа, а также то, начисляются ли проценты простым или сложным образом.

Другой метод — сравнить процентную ставку по ссуде с ее годовой процентной ставкой (APR), которую TILA также требует от кредиторов. Годовая процентная ставка конвертирует финансовые расходы по вашему кредиту, которые включают все проценты и комиссии, в простую процентную ставку. Существенная разница между процентной ставкой и годовой процентной ставкой означает один или оба из двух сценариев: в вашем ссуде используются сложные проценты или в дополнение к процентам он включает огромные комиссии по ссуде. Даже когда речь идет о ссуде одного и того же типа, диапазон годовых может сильно различаться между кредиторами в зависимости от комиссий финансового учреждения и других затрат.

Вы заметите, что процентная ставка, которую вы взимаете, также зависит от вашего кредита. Ссуды, предлагаемые тем, у кого хорошая кредитная история, имеют значительно более низкие процентные ставки, чем те, которые взимаются с лиц с плохой кредитной историей.

Часто задаваемые вопросы

Каково простое определение сложных процентов?

Сложные проценты относятся к явлению, при котором проценты, связанные с банковским счетом, ссудой или инвестициями, со временем растут экспоненциально, а не линейно. Ключом к пониманию концепции является слово «составной». Предположим, вы инвестируете 100 долларов в бизнес, который ежегодно выплачивает вам 10% дивидендов. У вас есть выбор: вложить эти дивиденды в наличные или реинвестировать эти выплаты в дополнительные акции. Если вы выберете второй вариант, реинвестируя дивиденды и сложив их вместе с вашими первоначальными инвестициями в 100 долларов, то получаемая вами доходность со временем начнет расти.

Ключом к пониманию концепции является слово «составной». Предположим, вы инвестируете 100 долларов в бизнес, который ежегодно выплачивает вам 10% дивидендов. У вас есть выбор: вложить эти дивиденды в наличные или реинвестировать эти выплаты в дополнительные акции. Если вы выберете второй вариант, реинвестируя дивиденды и сложив их вместе с вашими первоначальными инвестициями в 100 долларов, то получаемая вами доходность со временем начнет расти.

Кому выгодны сложные проценты?

Проще говоря, сложные проценты приносят пользу инвесторам, но значение слова «инвесторы» может быть довольно широким.Банки, например, получают выгоду от сложных процентов, когда ссужают деньги и реинвестируют полученные проценты в выдачу дополнительных ссуд. Вкладчики также получают выгоду от сложных процентов, когда они получают проценты по своим банковским счетам, облигациям или другим инвестициям. Важно отметить, что, хотя термин «сложные проценты» включает в себя слово «проценты», эта концепция применяется за пределами ситуаций, где обычно используется слово «проценты», таких как банковские счета и ссуды.

Могут ли сложные проценты сделать вас богатым?

Да.Фактически, сложные проценты, возможно, являются самой мощной силой для создания богатства из когда-либо задуманных. Есть записи о купцах, кредиторах и различных бизнесменах, которые использовали сложные проценты, чтобы разбогатеть буквально на тысячи лет. В древнем городе Вавилон, например, более 4000 лет назад глиняные таблички использовались для обучения студентов математике сложных процентов.

В наше время Уоррен Баффет стал одним из самых богатых людей в мире благодаря бизнес-стратегии, которая включала в себя старательно и терпеливо увеличивать доходность его инвестиций в течение длительных периодов времени.Вполне вероятно, что в той или иной форме люди будут использовать сложные проценты для создания богатства в обозримом будущем.

Как работают процентные ставки на сберегательных счетах

Знание того, как работают проценты по сберегательным счетам, может помочь инвесторам заработать как можно больше на сэкономленных деньгах. Проценты на сберегательном счете — это сумма денег, которую банк или финансовое учреждение платит вкладчику за хранение своих денег в банке. В некотором смысле банк занимает деньги у своих вкладчиков, используя депонированные средства для ссуды другим клиентам.В свою очередь, банк выплачивает вкладчику проценты за остаток на их сберегательном счете, одновременно взимая с клиентов-кредиторов более высокую процентную ставку, чем та, которая была выплачена их вкладчикам.

Проценты на сберегательном счете — это сумма денег, которую банк или финансовое учреждение платит вкладчику за хранение своих денег в банке. В некотором смысле банк занимает деньги у своих вкладчиков, используя депонированные средства для ссуды другим клиентам.В свою очередь, банк выплачивает вкладчику проценты за остаток на их сберегательном счете, одновременно взимая с клиентов-кредиторов более высокую процентную ставку, чем та, которая была выплачена их вкладчикам.

Проценты по сберегательным счетам выражаются в процентах. Например, предположим, что у вас есть 1000 долларов в банке; счет может приносить 1% годовых. К сожалению, большинство банков платят менее 1% по сберегательным счетам из-за исторически низких процентных ставок.

Однако, если вы реинвестируете проценты, заработанные на своем сберегательном счете, и начальную сумму депозита, вы заработаете еще больше денег в долгосрочной перспективе.Этот процесс начисления процентов на ваши сбережения плюс получение процентов на все накопленные проценты за предыдущие периоды называется сложным процентом. Инвесторы могут использовать концепцию сложных процентов для увеличения своих сбережений и создания богатства.

Инвесторы могут использовать концепцию сложных процентов для увеличения своих сбережений и создания богатства.

Ключевые выводы

Проценты по процентам

При прямом расчете процентов, 1000 долларов, которые приносят 1% годовых в течение одного года, принесут 1010 долларов (или 0,01 * 1000) в конце года. Однако этот расчет основан на простых процентах, выплачиваемых только с основной суммы или внесенных средств. Некоторые инвесторы, например пенсионеры, могут снять заработанные проценты или перевести их на другой счет. Выплаты по процентам выступают в качестве формы дохода. Если проценты отозваны, на счету вкладчика будет начислено простых процентов , поскольку по каким-либо прошлым процентам проценты не начисляются.

Выплаты по процентам выступают в качестве формы дохода. Если проценты отозваны, на счету вкладчика будет начислено простых процентов , поскольку по каким-либо прошлым процентам проценты не начисляются.

Однако из-за столь низких процентных ставок многие вкладчики могут оставить заработанные проценты на своем сберегательном счете. В результате деньги на сберегательном счете будут приносить сложных процентов , где проценты рассчитываются на основе основной суммы и всех накопленных процентов.

Бенджамин Франклин привел пример силы сложного процента, получившего название «снежный ком». По 4500 долларов, которые он оставил каждому из двух американских городов, превысили уровень инфляции за 200 лет.

Сила начисления процентов

На сберегательных счетах проценты могут начисляться ежедневно, ежемесячно или ежеквартально, и вы получаете проценты на проценты, заработанные до этого момента. Чем чаще будут начисляться проценты на ваш баланс, тем быстрее будут расти ваши сбережения. Используя наш предыдущий пример на 1000 долларов и применяя ежедневное начисление сложных процентов каждый день, сумма, приносящая проценты, вырастет еще на 1/365 1%. По итогам года депозит вырос до 1010,05 доллара против 1010 долларов по простым процентам.

Используя наш предыдущий пример на 1000 долларов и применяя ежедневное начисление сложных процентов каждый день, сумма, приносящая проценты, вырастет еще на 1/365 1%. По итогам года депозит вырос до 1010,05 доллара против 1010 долларов по простым процентам.

Конечно, дополнительные 0,05 доллара — это немного, но через 10 лет ваша 1000 долларов вырастет до 1105,17 долларов с учетом сложных процентов. Процентная ставка в 1%, начисляемая ежедневно в течение 10 лет, прибавила более 10 % к стоимости ваших инвестиций.

Опять же, заработанная сумма может показаться небольшой, но подумайте, что бы произошло, если бы вы могли сэкономить 100 долларов в месяц и добавить их к первоначальному депозиту в 1000 долларов.Через год вы заработали бы 16,05 доллара в виде процентов при балансе в 2216,05 доллара. Через 10 лет, все еще добавляя всего 100 долларов в месяц, вы заработали бы 725,50 долларов, что в сумме составило бы 13 725,50 долларов.

| Общая совокупная экономия за 10 лет | ||

|---|---|---|

| Год | Будущая стоимость на уровне 1% | Всего взносов |

| Год 0 | 1 000 долл. США США | 1 000 долл. США |

| 1 | 2216 долларов.05 | 2 200 долл. США |

| 2 | $ 3 444,33 | 3 400 долл. США |

| 3 | $ 4 684,95 | 4 600 долл. США |

| 4 | 5 938,03 долл. США | $ 5 800 |

| 5 | $ 7 203,72 | 7 000 долл. США |

| 6 | 8 482,12 долл. США | 8 200 долл. США |

| 7 | $ 9 773,37 | $ 9 400 |

| 8 | 11 077 долларов.59 | 10 600 долларов США |

| 9 | $ 12 394,93 | $ 11 800 |

| 10 | $ 13 725,50 | 13 000 долл. США |

Хотя это не целое состояние, это достаточно большой фонд на черный день, который является одной из основных целей сберегательного счета. Когда управляющие капиталом говорят о «ликвидных активах», они имеют в виду любое имущество, которое можно по требованию превратить в наличные.По определению, он защищен от колебаний на фондовом рынке и в стоимости недвижимости. На практике это чрезвычайный фонд, который можно использовать на непредвиденные расходы, такие как медицинские счета или ремонт автомобилей.

Когда управляющие капиталом говорят о «ликвидных активах», они имеют в виду любое имущество, которое можно по требованию превратить в наличные.По определению, он защищен от колебаний на фондовом рынке и в стоимости недвижимости. На практике это чрезвычайный фонд, который можно использовать на непредвиденные расходы, такие как медицинские счета или ремонт автомобилей.

Эффект снежного кома

Чтобы по-настоящему понять эффект снежного кома сложных процентов, рассмотрим этот классический тестовый пример , проведенный не кем иным, как Бенджамином Франклином. Ученый, изобретатель, издатель и отец-основатель был чем-то вроде шоумена, поэтому он, должно быть, посмеялся над запуском эксперимента, который принесет результаты только через 200 лет после его смерти в 1790 году.

В своем завещании Франклин оставил Бостону и Филадельфии примерно по 4500 долларов каждый. Он оговорил, что он будет инвестирован под 5% годовых сроком на 100 лет. Затем три четверти из них должны были быть потрачены на достойное дело, а оставшаяся часть должна была быть реинвестирована в течение следующих 100 лет.

В 1990 году у фонда Бостона было около 4,5 миллионов долларов, в то время как у фонда Филадельфии было около 2,5 миллионов долларов из-за эффекта сложных процентов. Однако ни один из городов не приблизился к сумме 21 миллион долларов, которую, по расчетам Франклина, они могли бы получить.Причина в том, что процентные ставки меняются со временем, редко достигая 5% годовых, как предполагал Франклин.

Начать раньше, часто экономить

Тем не менее эксперимент Франклина продемонстрировал, что сложные проценты могут со временем увеличивать богатство, даже когда процентные ставки находятся на дне. Вы можете быстро и легко найти текущие ставки, предлагаемые банками, в Интернете. Некоторые банки специализируются на высокодоходных сберегательных счетах. К лучшим сберегательным счетам относятся те, которые предлагаются банками, где проценты по счету начисляются ежедневно и ежемесячная комиссия не взимается.Банки часто указывают свои процентные ставки как годовую процентную доходность (APY), что отражает эффект начисления сложных процентов. Обратите внимание, что годовая процентная ставка и годовая процентная ставка не совпадают, поскольку годовая процентная ставка не включает начисление сложных процентов.

Обратите внимание, что годовая процентная ставка и годовая процентная ставка не совпадают, поскольку годовая процентная ставка не включает начисление сложных процентов.

Итог

В отличие от Бенджамина Франклина, у большинства из нас нет желания проверять, сколько могут стоить наши сбережения через 200 лет. Но всем нам нужно выделить немного денег на случай чрезвычайной ситуации. Сложные проценты в сочетании с регулярными взносами могут составить приличную сумму на случай чрезвычайной ситуации.

Знание того, как рассчитываются проценты по сберегательному счету

При изучении вариантов банка важно понимать, как рассчитываются проценты по сберегательному счету. Банки могут указывать ставки, уплачиваемые на их сберегательных счетах, как APY (годовая процентная доходность), которая используется для определения процентов, полученных с помощью простого расчета процентной ставки, или со сложной процентной ставкой, которая требует более сложного расчета, учитывающего частоту выплата процентов (ежедневно, ежемесячно, ежеквартально или ежегодно). Мы объясняем, как рассчитываются проценты по сберегательным счетам в любом сценарии и как банки устанавливают процентную ставку, предлагаемую на своих сберегательных счетах. Есть множество онлайн-калькуляторов ежемесячной экономии, которые сделают за вас вычисления. Но умение понимать числа может помочь вам понять особенности того, почему вы получаете столько (или меньше), сколько получаете.

Мы объясняем, как рассчитываются проценты по сберегательным счетам в любом сценарии и как банки устанавливают процентную ставку, предлагаемую на своих сберегательных счетах. Есть множество онлайн-калькуляторов ежемесячной экономии, которые сделают за вас вычисления. Но умение понимать числа может помочь вам понять особенности того, почему вы получаете столько (или меньше), сколько получаете.

Что такое проценты по сберегательному счету?

Проще говоря, проценты — это стоимость заимствования денег. Обычно вы платите проценты, чтобы занимать деньги, и вы можете получать проценты, когда одалживаете деньги.Когда вы кладете деньги на сберегательный счет, банк технически занимает деньги и выплачивает вам проценты взамен.

Как рассчитываются проценты по сберегательному счету

Когда ты

хотите открыть сберегательный счет в вашем банке, наверное, самый важный

Фактор — это деньги, которые вы будете зарабатывать на этом депозите. Это будет относиться

непосредственно к процентной ставке на сберегательном счете, но расчет

процентная ставка по сбережениям зависит от того, использует ли ваш банк простые или сложные

формулы процентов.

Простой Проценты

Простой проценты, как следует из названия, вычислить проще всего. В информация из банка, которая вам понадобится, — это просто курс, известный как APY (годовая процентная доходность), которая затем умножается на сумму депозита. (известный как основной) и количество лет, в течение которых депозит находится сберегательный счет. Так, например, если вы положите 5000 долларов на сберегательный счет с APY в размере 1% через год вы получите 50 долларов (5000 долларов x 0.01 х 1). Если оставить депозит еще на год, будут заработаны еще 50 долларов. так что за 2 года общая сумма полученных процентов составит 100 долларов (5000 долларов x 0,01 x 2). За 3 года общий процент составляет 150 долларов, за 4 года — 200 долларов и так далее. Главный момент помните, что независимо от того, сколько у вас есть на вашем сберегательном счете, проценты будет начислен только на ваш первоначальный депозит.

Соединение Проценты

Однако некоторые

банки будут указывать не APY, а сложную процентную ставку. В таком случае,

необходимо учитывать частоту выплаты процентов, поскольку

полученные проценты будут усугубляться или добавляться к депозиту. Соединение

проценты рассчитываются с использованием вашего основного баланса плюс любые

проценты, которые вы уже заработали за определенное время. Если банк платит

сложные проценты на ежемесячной или ежеквартальной основе, эти процентные доходы

выплата основного долга будет происходить ежемесячно или ежеквартально. Чем чаще ваш

банковские соединения, тем больше будет расти ваш баланс.Сложный процент может накапливать

богатство с течением времени, даже когда процентные ставки самые низкие.

В таком случае,

необходимо учитывать частоту выплаты процентов, поскольку

полученные проценты будут усугубляться или добавляться к депозиту. Соединение

проценты рассчитываются с использованием вашего основного баланса плюс любые

проценты, которые вы уже заработали за определенное время. Если банк платит

сложные проценты на ежемесячной или ежеквартальной основе, эти процентные доходы

выплата основного долга будет происходить ежемесячно или ежеквартально. Чем чаще ваш

банковские соединения, тем больше будет расти ваш баланс.Сложный процент может накапливать

богатство с течением времени, даже когда процентные ставки самые низкие.

Простой

Пример того, как работает сложное соединение, — представить, если кто-то дает вам пенни

каждый день и обещает удваивать сумму каждый день. В конце месяца

у вас были бы миллионы грошей. Конечно, это сложная процентная ставка

100%, что неслыханно, но это простая иллюстрация того, как сложное

выгодно, и почему вам следует попытаться найти банк, который его предлагает. nt] —

nt] —

Если вы у вас плохой ретроспективный кадр по алгебре, не волнуйтесь! Мы вам все расскажем.(12 × 2)] — 5000 долларов. Это потому что проценты начисляются на начальные 5000 долларов плюс 50,23 доллара на проценты вы заработали в тот первый год.

Как банки устанавливают процентные ставки

Теперь, когда вы понимаете, как рассчитываются проценты по сберегательным счетам, стоит также понять, как банки устанавливают эти процентные ставки по сберегательным счетам. Это связано со ставкой, которую центральный банк США взимает с займов для банков-членов, или со ставкой дисконтирования Федеральной резервной системы.Если центральный банк США повысит свою процентную ставку, коммерческие банки последуют за ним; независимо от того, заимствуют ли они напрямую в центральном банке США или в других банках, все процентные ставки будут иметь тенденцию к повышению, поскольку стоимость заимствования будет увеличиваться, и поэтому эта стоимость будет перенесена. Это часть сдерживающей денежно-кредитной политики, призванной препятствовать кредитованию, поощрять сбережения и останавливать инфляцию. Таким образом, если центральный банк США предлагает более высокую учетную ставку Федеральной резервной системы банкам, занимающим у них деньги, ставки по кредитам, предлагаемым банками потребителям, также могут быть выше, а ставки по сберегательным счетам также могут быть повышены, чтобы банк по-прежнему быть в выгодном положении.

Это часть сдерживающей денежно-кредитной политики, призванной препятствовать кредитованию, поощрять сбережения и останавливать инфляцию. Таким образом, если центральный банк США предлагает более высокую учетную ставку Федеральной резервной системы банкам, занимающим у них деньги, ставки по кредитам, предлагаемым банками потребителям, также могут быть выше, а ставки по сберегательным счетам также могут быть повышены, чтобы банк по-прежнему быть в выгодном положении.

И наоборот, если правительство стремится стимулировать экономический рост и увеличивать кредитование с помощью экспансионистской денежно-кредитной политики, центральный банк США снизит учетную ставку Федеральной резервной системы. В свою очередь, процентные ставки, предлагаемые банками по обоим кредитам, снизятся. А поскольку банки будут стремиться получать больший доход от процентов, выплачиваемых клиентами по ссудам, чем процентов, выплачиваемых клиентам по сберегательным счетам, процентные ставки по сберегательным счетам необходимо будет снизить. Хотя не все банки следуют определенной формуле, чтобы оставаться конкурентоспособными с другими банками, им необходимо следовать тем же тенденциям, возглавляемым центральным банком США. Таким образом, ставка центрального банка США поможет определить процентную ставку, установленную для сберегательного счета, а описанные выше методы в отношении простых и сложных процентов объясняют, как рассчитываются проценты по сберегательному счету. Вы можете сравнить процентные ставки по сберегательным счетам, предлагаемые рядом банков, нажав здесь.

Хотя не все банки следуют определенной формуле, чтобы оставаться конкурентоспособными с другими банками, им необходимо следовать тем же тенденциям, возглавляемым центральным банком США. Таким образом, ставка центрального банка США поможет определить процентную ставку, установленную для сберегательного счета, а описанные выше методы в отношении простых и сложных процентов объясняют, как рассчитываются проценты по сберегательному счету. Вы можете сравнить процентные ставки по сберегательным счетам, предлагаемые рядом банков, нажав здесь.

Основные выводы

Также помните, процентная ставка по сберегательным счетам колеблется, и это влияет на то, сколько вы зарабатываете. Рассмотрим онлайн-банки, у которых нет таких же накладных расходов, как у обычных банков. Часто они могут предложить своим клиентам более качественные услуги и более высокую прибыль. Хотя это может показаться небольшой суммой, каждая небольшая часть помогает и со временем складывается. В зависимости от процентной ставки и того, как она рассчитывается, вы можете получить неплохую сумму, если проявите терпение.

Рассмотрим онлайн-банки, у которых нет таких же накладных расходов, как у обычных банков. Часто они могут предложить своим клиентам более качественные услуги и более высокую прибыль. Хотя это может показаться небольшой суммой, каждая небольшая часть помогает и со временем складывается. В зависимости от процентной ставки и того, как она рассчитывается, вы можете получить неплохую сумму, если проявите терпение.

Использование простой формулы процента для расчета начисленных процентов

Результаты обучения

Знаете ли вы, что банки платят вам за то, чтобы сохранить ваши деньги? Деньги, которые вы кладете в банк, называются основной суммой , [латекс] P [/ латекс], и банк платит вам процентов , [латекс] I [/ латекс]. Проценты рассчитываются как определенный процент от основной суммы долга; называется процентная ставка , [латекс] r [/ латекс]. Процентная ставка обычно выражается в процентах в год и рассчитывается с использованием десятичного эквивалента процента. Переменная времени [latex] t [/ latex] представляет количество лет, в течение которых деньги остаются на счете.

Проценты рассчитываются как определенный процент от основной суммы долга; называется процентная ставка , [латекс] r [/ латекс]. Процентная ставка обычно выражается в процентах в год и рассчитывается с использованием десятичного эквивалента процента. Переменная времени [latex] t [/ latex] представляет количество лет, в течение которых деньги остаются на счете.

Простые проценты

Если сумма денег, [латекс] P [/ латекс], основная сумма, инвестируется на период [латекс] t [/ латекс] лет по годовой процентной ставке [латекс] r [/ латекс], сумма интерес, [латекс] я [/ латекс], заработано

[латекс] I = Prt [/ латекс]

, где

[латекс] \ begin {array} {ccc} \ hfill I & = & \ text {Interest} \ hfill \\ \ hfill P & = & \ text {Principal} \ hfill \\ \ hfill r & = & \ text {rate} \ hfill \\ \ hfill t & = & \ text {time} \ hfill \ end {array} [/ latex]

Процент, полученный по этой формуле, называется простым процентом.

Формула, которую мы используем для расчета простых процентов: [латекс] I = Prt [/ латекс]. Чтобы использовать формулу простого процента, мы подставляем значения для заданных переменных, а затем ищем неизвестную переменную. Может быть полезно систематизировать информацию, перечислив все четыре переменные и заполнив данную информацию.

Чтобы использовать формулу простого процента, мы подставляем значения для заданных переменных, а затем ищем неизвестную переменную. Может быть полезно систематизировать информацию, перечислив все четыре переменные и заполнив данную информацию.

, пример

Найдите простой процент, заработанный через [latex] 3 [/ latex] лет на [latex] \ text {\ $ 500} [/ latex] по процентной ставке [latex] \ text {6%.} [/ латекс]

Решение

Организуйте данную информацию в список.

[латекс] \ begin {array} {ccc} \ hfill I & = &? \ Hfill \\ \ hfill P & = & \ text {$ 500} \ hfill \\ \ hfill r & = & \ text {6%} \ hfill \ \ \ hfill t & = & \ text {3 года} \ hfill \ end {array} [/ latex]

Мы воспользуемся простой формулой процента, чтобы найти проценты.

| Напишите формулу. | [латекс] I = Prt [/ латекс] |

Заменить данную информацию.Не забудьте указать процент в десятичной форме. | [латекс] I = \ left (500 \ right) \ left (0,06 \ right) \ left (3 \ right) [/ латекс] |

| Упростить. | [латекс] I = 90 [/ латекс] |

| Проверьте свой ответ. Является ли [latex] \ text {\ $ 90} [/ latex] разумным процентом, заработанным на [latex] \ text {\ $ 500} [/ latex] за [latex] 3 [/ latex] года? | |

| За [latex] 3 [/ latex] года деньги заработали [latex] 18 \ text {%} [/ latex]. Если мы округлим до [латекс] 20 \ text {%} [/ latex], процентная ставка составила бы [латекс] 500 (0.20) [/ latex] или [latex] \ text {\ $ 100} [/ latex]. Да, [latex] \ text {\ $ 90} [/ latex] разумно. | |

| Напишите полное предложение, которое отвечает на вопрос. | Простой интерес — [латекс] \ text {\ $ 90} [/ latex]. |

В следующем примере мы воспользуемся простой формулой процента, чтобы найти основную сумму.

, пример

Найдите инвестированный капитал, если проценты [latex] \ text {\ $ 178} [/ latex] были заработаны за [latex] 2 [/ latex] года по процентной ставке [latex] \ text {4%.} [/ латекс]

Показать решение Решение

Организуйте данную информацию в список.

[латекс] \ begin {array} {ccc} \ hfill I & = & \ text {$ 178} \ hfill \\ \ hfill P & = &? \ Hfill \\ \ hfill r & = & \ text {4%} \ hfill \ \ \ hfill t & = & \ text {2 года} \ hfill \ end {array} [/ latex]

Мы будем использовать формулу простого процента, чтобы найти основную сумму.

| Напишите формулу. | [латекс] I = Prt [/ латекс] |

| Заменить данную информацию. | [латекс] 178 = P \ влево (0,04 \ вправо) \ влево (2 \ вправо) [/ латекс] |

| Разделить. | [латекс] \ frac {178} {0,08} = \ frac {0,08P} {0,08} [/ латекс] |

| Упростить. | [латекс] 2,225 = P [/ латекс] |

Проверьте свой ответ. Разве разумно, чтобы [latex] \ text {\ $ 2,225} [/ latex] заработал [latex] \ text {\ $ 178} [/ latex] за [latex] 2 [/ latex] года? Разве разумно, чтобы [latex] \ text {\ $ 2,225} [/ latex] заработал [latex] \ text {\ $ 178} [/ latex] за [latex] 2 [/ latex] года? | |

| [латекс] I = Prt [/ латекс] | |

| [латекс] 178 \ stackrel {?} {=} 2,225 \ left (0.04 \ вправо) \ влево (2 \ вправо) [/ латекс] | |

| [латекс] 178 = 178 \ квадратик \ галочка [/ латекс] | |

| Напишите полное предложение, которое отвечает на вопрос. | Главный — [латекс] \ text {\ $ 2,225} [/ latex]. |

Теперь решим для процентной ставки.

, пример

Найдите ставку, если принципал [latex] \ text {\ $ 8,200} [/ latex] заработал [latex] \ text {\ 3,772} [/ latex] процент в [latex] 4 [/ latex] годах.

Показать решение Решение

Организуйте данную информацию.

[латекс] \ begin {array} {ccc} \ hfill I & = & \ text {\ $ 3,772} \ hfill \\ \ hfill P & = & \ text {\ 8200} \ hfill \\ \ hfill r & = &? \ Hfill \\ \ hfill t & = & \ text {4 года} \ hfill \ end {array} [/ latex]

Мы будем использовать простую формулу процента, чтобы найти ставку.

| Напишите формулу. | [латекс] I = Prt [/ латекс] |

| Заменить данную информацию. | [латекс] 3,772 = 8,200р \ влево (4 \ вправо) [/ латекс] |

| Умножить. | [латекс] 3,772 = 32,800р [/ латекс] |

| Разделить. | [латекс] \ frac {3,772} {32,800} = \ frac {32,800} {32,800} [/ латекс] |

| Упростить. | [латекс] 0,115 = r [/ латекс] |

| Запишите в процентах. | [латекс] \ text {11,5%} = r [/ латекс] |

| Проверьте свой ответ. Является ли [latex] 11,5 \ text {%} [/ latex] разумной ставкой, если [latex] \ text {\ $ 3,772} [/ latex] было заработано за [latex] 4 [/ latex] года? | |

| [латекс] I = Prt [/ латекс] | |

| [латекс] 3,772 \ stackrel {?} {=} 8,200 \ left (0.115 \ вправо) \ влево (4 \ вправо) [/ латекс] | |

| [латекс] 3,772 = 3,772 \ квадратик \ галочка [/ латекс] | |

Напишите полное предложение, которое отвечает на вопрос. |

Например, ваш банк может ежемесячно выплачивать проценты.

Например, ваш банк может ежемесячно выплачивать проценты.

» Это дает вам значение 276,28 доллара США, что согласуется с первыми двумя значениями.

» Это дает вам значение 276,28 доллара США, что согласуется с первыми двумя значениями. Калькулятор довольно прост, но он позволяет вводить ежемесячные дополнительные депозиты основному лицу, что полезно для расчета доходов, когда вносятся дополнительные ежемесячные сбережения.

Калькулятор довольно прост, но он позволяет вводить ежемесячные дополнительные депозиты основному лицу, что полезно для расчета доходов, когда вносятся дополнительные ежемесячные сбережения.