Как правильно вести бюджет семьи – Как вести семейный бюджет: 8 главных правил и 10 советов на каждый день

Как вести семейный бюджет: модели, принципы, типичные ошибки

Рано или поздно перед любой парой встает вопрос: как вести семейный бюджет? В этой статье мы расскажем о моделях, основных принципах и ошибках в совместном бюджете.

Модели семейного бюджета

Есть три модели бюджета: раздельная, смешанная и общая. Модель раздельного бюджета предполагает, что все расходы индивидуальны, а доходы неприкосновенны. В паре никто не претендует на деньги другого. Общие расходы чаще всего делятся поровну. Эта модель встречается у молодых семей, которые только начали вести совместный быт. Она уместна в том случае, если каждый в паре хорошо зарабатывает и независим от другого.

Смешанный семейный бюджет предполагает наличие общих и личных финансов. Деньги из общего бюджета идут на строго оговоренные семейные цели. Такие как аренда, коммуналка, детский сад/школа, бензин, продукты, кафе, накопления и т.д. А личными финансами каждый распоряжается на свое усмотрение. Для общих расходов удобнее всего открыть банковский счет с двумя картами. Это аналог «тумбочки», откуда каждый берет деньги на нужды семьи. Только при этом расходы на счете можно отслеживать в личном кабинете онлайн-банка. Смешанный бюджет хорош тем, что все общие финансы прозрачны и предсказуемы. Это гибкая модель. Сумму общего бюджета можно разделить поровну или пропорционально заработку партнеров. А можно договориться, что кто-то покрывает большую часть общих расходов. Это всегда договоренность внутри семьи.

Последняя модель бюджета предполагает, что все деньги – общие. Ни доходы, ни расходы не делятся на «мои» и «твои». Такую модель выбирают те семьи, которые уже очень давно живут вместе. Или те, где один партнер зарабатывает значительно меньше другого или вовсе не имеет дохода.

Попробуйте выстроить у себя в семье психологически комфортную модель бюджета. Главное, чтобы она соответствовала доходам каждого партнера.

Что бы вы ни выбрали, стоит придерживаться общих принципов совместного бюджета:

- Следите за расходами

Если вы не знаете, сколько и на что тратите, то начните отслеживать финансы. Подберите удобный для вас способ учета – блокнот, таблица Excel или специальное приложение. Попробуйте программу Домашняя бухгалтерия. В ней можно записывать доходы, расходы, планировать бюджет и составлять график погашения кредитов. Вы можете использовать один профиль на нескольких устройствах. Или создать нескольких пользователей — в зависимости от модели вашего семейного бюджета. - Определите финансовую ответственность каждого партнера

Кто у вас ведет семейный бюджет? А кто вовремя оплачивает счета? Кто проверяет наличие продуктов и составляет списки покупок? Кто следит за выплатой кредита? Как часто вы актуализируете списки семейных трат? Проговорите эти вопросы с партнером, чтобы впоследствии не было хаоса и разногласий. - Планируйте расходы на подарки

Не забывайте заранее планировать праздничные траты: подарки, детские праздники, угощения, походы в гости. Если у вас много родственников и друзей, то это может стать весьма большой статьей расходов. - Заведите разные накопительные счета

Пусть, помимо общих сбережений, у каждого из супругов будут личные накопительные счета. - Сократите ненужные расходы

Раз в полгода анализируйте свой бюджет. Обсуждайте с партнером, как вы можете его оптимизировать. Экспериментируйте, отказывайтесь от бесполезных пожирателей денег, устраивайте марафоны накоплений. И ставьте важные цели, которые мотивируют сократить расходы на второстепенные вещи.

Типичные ошибки

- Отсутствие «подушки безопасности» в семейном бюджете. При любой форс-мажорной ситуации семья вынуждена будет брать в долг у близких или у банка.

- Неверная оценка общих трат. Если траты записываются нерегулярно и недобросовестно, то в итоге может сложиться неверная картина расходов. Отсюда неверное планирование и распределение доходов. В итоге деньги с легкой душой тратятся на второстепенные вещи. А на базовые, вроде кредита и оплаты аренды квартиры, средств внезапно может не хватить.

- Неловкость в обсуждении денежных вопросов. Нужно избавляться от установки, что говорить о деньгах – это недостойное занятие. Тогда в семье будет здоровый финансовый климат. А замалчивание ведет к разорению, непониманию и даже разводу.

- Решение проблем по мере появления и неумение планировать на шаг вперед. Планируйте не только следующий месяц, а хотя бы следующие полгода. В идеале у вас должен быть составлен план на год или более длительный период. Конечно, в процессе его можно корректировать. Ведь меняются и внутренние приоритеты, и внешние условия.

- Финансовые решения принимаются одним человеком без обсуждения с партнером. Даже если один из супругов зарабатывает гораздо больше, он не должен единолично принимать важные финансовые решения.

Поделитесь с нами, какой семейный бюджет в вашей семье? С какими проблемами вы сталкивались и как их преодолевали?

www.keepsoft.ru

Как вести семейный бюджет честно и эффективно

Подход к ведению бюджета в разных семьях может отличаться: одни складывают все деньги вместе и тратят по необходимости, другие скидываются только на общие траты, а часть денег оставляют для личного пользования. В любом из этих вариантов могут возникнуть недопонимания и подозрения, что один из членов семьи тратит больше, а интересы другого ущемляются.

Если семья не до конца понимает, куда уходят деньги, это может стать поводом для ссор и обид.

Чтобы избежать путаницы и взаимных обвинений, нужно сделать общие траты прозрачными, заранее обговаривать крупные покупки и финансовые цели, но в то же время оставить пространство для свободных расходов.

Давайте по очереди разберём правила честного и эффективного ведения семейного бюджета.

Вместе планируйте расходы

Планирование бюджета — это замечательная тактика, которой придерживается большинство богатых людей. Например, опрос успешных российских бизнесменов показал, что 73% участников составляют жёсткий целевой бюджет, в котором заранее прописываются все траты.

Планирование решает несколько проблем:

- Позволяет избежать импульсивных покупок, которые чаще всего оказываются ненужными.

- Помогает более осмысленно подходить к тратам и добиваться целей, например экономить на развлечениях, чтобы позволить себе дорогую покупку или быстрее выплатить кредиты.

- Устраняет недопонимания и подозрения. Когда вы ещё на этапе планирования видите, сколько денег уходит на каждого человека, можете подкорректировать затраты и восстановить справедливость.

В начале месяца посчитайте все необходимые траты на еду, ЖКХ, транспорт, одежду и обувь, питомца, напишите примерные суммы. Далее вы можете разделить затраты поровну по принципу «я покупаю еду, ты платишь за квартиру» или создать денежный фонд, из которого будут браться деньги на общие нужды.

Сделайте бюджет прозрачным

Ваши финансовые отношения в семье частично прояснятся уже на стадии планирования, но для полной гармонии необходима прозрачность и в процессе исполнения задуманного. Разберём несколько способов решения этой проблемы.

Собирать чеки

Это довольно трудоёмкий и неточный способ, поскольку чеки легко теряются и не везде выдаются. Кроме того, чтобы посмотреть затраты, вам придётся перебирать горы бумажек, вспоминать, за что выдавался каждый «безымянный» чек, и подсчитывать суммы.

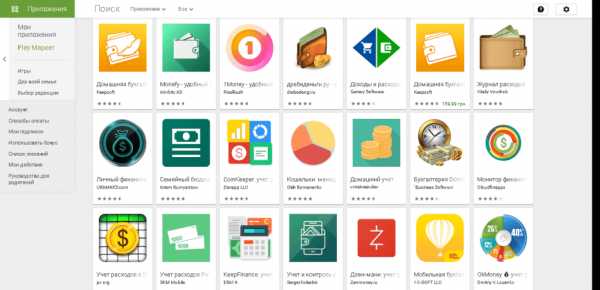

Установить мобильное приложение для учёта расходов

Этот способ гораздо более удобный и быстрый. В App Store и Google Play есть немало приложений, которые позволяют записывать все расходы по категориям, настроить общий доступ для всех членов семьи и просматривать статистику.

Однако общий доступ в большинстве приложений возможен только при оплате подписки. К тому же, если не записать расходы на месте, они могут забыться и потеряться. В результате в конце месяца всегда остаётся сумма, потраченная неведомо куда.

Использовать общий банковский счёт, привязав к нему карты

Это ещё более простой способ отслеживания затрат. Все операции отражаются в банковском приложении автоматически, так что ничего не забудется и не потеряется.

Однако и у этого способа есть свои минусы: не все банки могут предложить такую опцию. Семейный банкинг в России находится в зачаточном состоянии, и только единичные банки-первооткрыватели пробуют обслуживать семьи.

Не так давно семейный доступ ко всем банковским продуктам появился у «Райффайзенбанка». Теперь члены семьи могут поделиться друг с другом любым продуктом банка: текущим счётом, кредитом, вкладом, а также объединить траты по картам. Можно создать отдельный счёт, назвать его, например, «Общие затраты», открыть доступ остальным членам семьи и выпустить к этому счёту нужное количество карт.

Чтобы воспользоваться этим сервисом, все члены семьи должны открыть текущий счёт в «Райффайзенбанке» и завести аккаунт в интернет-банке «Райффайзен-Онлайн». После этого ваши близкие могут делать покупки с открытого ими счёта и пополнять его своими средствами.

Кстати, сервис доступен не только семьям, но и друзьям: доступ предоставляется по желанию клиента, вне зависимости от родственных связей.

Все операции будут отражаться в интернет-банке (а после Нового года и в приложении) как у вас, так и у ваших близких, так что каждый член семьи может посмотреть, на что уходят деньги.

Если обстоятельства меняются, вы в любой момент можете закрыть доступ ко всем счетам, кредитам и вкладам. Но, даже зная об этом, не каждый человек готов полностью открыть свои доходы и расходы членам семьи. И дело здесь не в недостатке доверия или каких-то тайных покупках, просто многие люди нуждаются в некоторой свободе и личных деньгах. И этот пункт тоже стоит учитывать при построении семейного бюджета.

Оставьте пространство для личных трат и накоплений

Если вы выбрали в качестве общего фонда банковский счёт, вовсе не обязательно переводить на него все доходы. Вы можете перечислить только часть денег, а остальное оставить на личном счёте. Например, в «Райффайзенбанке» ваши близкие просматривают и пользуются только расшаренными продуктами, а остальные ваши счета, кредиты и вклады остаются приватными, никто не может их контролировать.

Кроме того, многие эксперты по личным финансам рекомендуют откладывать 10–20% от своего дохода в качестве накоплений или инвестировать эту сумму. Если доходы позволяют вам что-то откладывать, воспользуйтесь этим советом: накопления выручат в сложной ситуации.

Вы можете отложить часть дохода, сделав приватный вклад, а если хотите накопить на что-то вместе с родными, используйте общие накопительные счета и вклады.

Достигайте общих целей

Бывает так, что один член семьи пытается добиться какой-то цели — сократить расходы, быстрее погасить кредит или накопить на путешествие, — а второй поддерживает его только на словах. Чтобы избежать этого, нужно заранее обговаривать цели и стремиться к ним вместе.

Для таких случаев можно использовать совместные вклады или разделить кредит и ипотеку. В «Райффайзенбанке» такая возможность тоже существует.

Например, вы решили быстрее погасить ипотеку. Вы договариваетесь с супругом выделять на это определённую сумму, открываете доступ к ипотеке и начинаете погашать её вместе. В таком случае расплывчатое желание побыстрее выплатить превращается для него в конкретную цель — внести в этом месяце пять тысяч, и ваши планы начинают воплощаться в жизнь.

То же самое происходит с накопительными счетами и вкладами. Вы создаёте накопительную цель («На отпуск», «На новую машину», «На день рождения»), открываете доступ и начинаете вместе переводить оговоренную сумму каждый месяц.

Следите за расходами детей и помогайте родителям

Карманные деньги для детей и финансовая помощь пожилым родителям — ещё одна статья расходов, которую можно разделить на двоих. Удобнее всего делать это с помощью банковского приложения. Например, вы можете настроить автоплатёж для ежемесячной помощи родителям или создать для них отдельный счёт и перечислять туда деньги при необходимости.

Что касается детей, можно поступить аналогичным образом или использовать специальные продукты. «Райффайзенбанк» предлагает особые дебетовые карты для детей. Вы с партнёром можете вместе управлять картой своего ребёнка: пополнять её и просматривать все совершённые операции. Дети от шести лет могут пользоваться картой и удобным мобильным приложением, в котором есть не только данные об операциях, но и обучающая информация о личных финансах.

Неважно, сколько человек в вашей семье зарабатывают деньги, имеют постоянный доход или случайные подработки. Всё это можно учесть и честно поделить расходы. Например, если один получает зарплату раз в месяц, а второй работает фрилансером и имеет несколько денежных поступлений, на стадии планирования они могут распределить расходы, а затем отслеживать фактические траты в мобильном приложении или своём аккаунте интернет-банка «Райффайзенбанка».

Благодаря такому подходу вы можете сделать семейный бюджет максимально честным и прозрачным, перестать ссориться из-за денег и при этом оставить долю личной свободы за счёт неконтролируемых счетов.

lifehacker.ru

Как пары распоряжаются семейным бюджетом — Wonderzine

Я всегда стеснялась поднимать вопрос денег в отношениях; пока встречались, но не жили вместе, деньги у каждого были, понятное дело, свои. Потом мы начали жить вместе и уже ждали ребёнка, но бюджеты так и не объединяли — и я поняла, что мне некомфортно. Например, мы ходили в супермаркет по очереди, и я понимала, что когда идёт бойфренд, мне неудобно просить его купить мне какие-то деликатесы, потому что его доходы были раза в четыре ниже моих — он только окончил университет и нашёл первую работу. Тогда я решила, что «неудобно просить» что-то купить — это не дело, мы семья, у нас должны быть какие-то общие деньги.

В итоге мы завели общий счёт с двумя карточками. На него мы каждый месяц переводим кто сколько сможет, обычно примерно поровну, например по 600–700 евро. Были ситуации, когда я переводила намного больше, а были — когда это делал муж. С этого счёта списываются деньги за свет, газ, интернет, воду, спортзалы; этими же карточками мы рассчитываемся в супермаркетах, ресторанах, транспорте, аптеках, на эти общие деньги покупаем памперсы и детское питание. Последние полгода я пополняю счёт чуть большими суммами, чем муж, потому что он оплачивает детский сад: если делать это через специальную систему на работе, то деньги за садик высчитываются из зарплаты до вычета налогов, то есть налог потом платишь с меньшей суммы, это выгодно. Крупные расходы вроде мебели, бытовой техники, авиабилетов и отелей на мне; я думаю, так будет не всегда, и по мере того, как сравняются наши доходы, одинаковым станет и вклад каждого.

Нам обоим стало намного проще психологически, мы понимаем, что можем поддержать друг друга в любой момент. Раньше мне было неудобно попросить у мужа двадцать евро наличными, чтобы, например, оплатить уборку квартиры — ведь это были его деньги; а теперь стало удобно, потому что мы оба при желании можем эти наличные снять с одного и того же счёта. Я думаю, со временем мы придём к полному объединению бюджетов: мы семья, а в семье всё может быть общим. Пока я не готова к этому, во-первых, технически — у меня доходы в рублях и поступают они в российский банк, а переводить в Испанию деньги ещё та головоломка. Во-вторых, мне удобно, что никому нет дела до того, сколько я потрачу на стрижку или покупку косметики; положить деньги в общий бюджет, а потом взять их оттуда на личные расходы пока кажется странным.

Ещё я откладываю 20 % любых доходов на сберегательный счёт в долларах (потому что в рублях боюсь, а евро мне трудно отделить от счёта на текущие траты). Это неприкосновенный запас, он не относится к путешествиям или крупным покупкам. Мобильными приложениями не пользуемся, разве что приложением интернет-банка. Я когда-то несколько месяцев пользовалась аппом для отслеживания расходов, но ничего нового не узнала: если не считать путешествий, больше всего я трачу на еду вне дома и отказываться от этого не хочу.

www.wonderzine.com

Как правильно вести семейный бюджет как правильно распределять семейный бюджет

Ведение семейного бюджета: делаем «общий котел» и не отказываемся от личных расходов.

Начиная совместную жизнь, многие предпочитают не задумываться о денежной стороне вопроса. А ведь с этого момента двум взрослым и независимым людям придется вести совместное хозяйство, вместе оплачивать счета и откладывать деньги на общие цели. Это только на первый взгляд легко. На самом деле, большинство семейных конфликтов возникает на почве денег. Как этого избежать и на учиться правильном вместе вести семейный бюджет, мы разбирались вместе с финансовыми консультантами.

В ситуации, когда один из супругов находится на содержании другого, все намного проще. Как правило, тот, кто зарабатывает деньги, тот и решает, как ими распорядится. Второму супругу, в лучшем случае, достается участь «наемного бухгалтера». В его обязанности входит следить за соблюдением бюджета, но самостоятельно он никаких решений принимать не может.

Если же оба супруга работают и зарабатывают, ситуация значительно усложняется. Кто должен оплачивать коммунальные расходы? За чей счет приобретать бытовую технику? Как сформировать «справедливый» семейный бюджет?

Финансовые консультанты выделяют три основные модели построения семейного бюджета: независимая, солидарная и совместная.

Семейный бюджет: независимая модель

При независимой модели каждый из членов семьи распоряжается заработанными деньгами по собственному усмотрению. Такая модель подходит тем, кто имеет приблизительно равноценный доход, ценит независимость или только начинает семейную жизнь.

Если возникает необходимость покрыть общие расходы, семейная пара «скидывается» на эти нужды. Но так как это происходит ситуативно, а не систематически, часто общие расходы покрываются за счет того партнера, у которого деньги есть сейчас. В итоге, возникают недосказанности и обиды.

«Для начала молодым людям надо сесть «за стол переговоров». Они должны подсчитать сумму ежемесячных расходов и разделить напополам. Также следует поступить и с крупными общими приобретениями. При этом, пусть, как и раньше, платит тот, у кого сейчас есть деньги. Но теперь у второго партнера возникает «задолженность», которую можно «погашать» за счет осуществления следующего платежа», — советует финансовый консультант Елена Харченко.

Семейный бюджет: солидарная модель

Анна, преподаватель иностранного языка, и Александр Гудым, руководитель отдела продаж в дистрибьюторской компании, «финансовый вопрос» обсудили еще до свадьбы.

«Было решено составлять план расходов на каждый месяц и вместе их покрывать. Но через какое-то время меня повысили, я стал начальником отдела, соответственно, изменился и мой доход. Зарплата Ани осталась на прежнем уровне. Получилось, что после такого «дерибана» она оставалась совсем без копейки, а у меня — почти половина зарплаты. Поэтому все остальные наши расходы — походы в кино, покупка одежды, косметики беру на себя я. Сейчас уже не вижу смысла играть в общий семейный бюджет», — делится Александр.

Солидарная модель ведения семейного бюджета предполагает, что члены семьи формируют «общий котел». Но при этом, кто больше зарабатывает, тот должен и отчислять больше на совместные расходы. Такая модель подходит тем парам, где доходы одного из партнеров заметно превышают доходы другого. К примеру, если зарплата мужа в полтора раза больше, чем зарплата жены, то и в семейный бюджет он отчисляет в полтора раза больше.

«Применение солидарной системы позволит всем членам семьи чувствовать себя, с одной стороны, причастными к формированию семейного бюджета. С другой стороны, даст определенную степень финансовой независимости. Кстати, на принципах солидарности можно привлекать к созданию семейной казны и детей, если они имеют свой, даже небольшой, заработок. Это подготовит их к взрослой жизни», — говорит Елена Харченко.

Семейный бюджет: совместная модель

Совместная модель ведения семейного бюджета — самая привлекательная для большинства молодых семей. Все просто — все доходы складываются в общий «котел», и потом члены семьи вместе определяют, на что их потратить. Важно, что при такой модели у семьи, а не у отдельного ее члена, остаются свободные средства, которые можно пустить на накопление, формирование резервного фонда или инвестирование. То есть, фактически, такой подход более продуктивен, чем ведение семейного бюджета, исходя из потребностей, а не возможностей семьи. Но совместный семейный бюджет имеет и свои недостатки.

Переводчик Ирина Курило и специалист в области PR Вадим Вирченко сразу решили, в их семье все будет общим, и деньги в том числе. «Это казалось нам правильным. Но через какое-то время необходимость согласовывать каждую покупку с мужем начала напрягать. А потом я узнала, что Вадим начал прятать от меня деньги. Он отдавал в наш семейный бюджет не всю зарплату. Часть оставлял себе — на «мужские развлечения» — пиво с друзьями, сигары, бильярд. Было жутко обидно. Я-то во всем себе отказывала!» — рассказывает Ирина.

Совместный семейный бюджет вовсе не означает полного отречения от финансовой независимости. В конце концов, у каждого в паре есть свои маленькие желания, которые он должен иметь возможность удовлетворить без «санкции» партнера. Отсутствие личных денег лишает человека не только привычных удовольствий, но и возможности порадовать любимого человека маленьким подарком, букетом цветов или другим сюрпризом.

«В данной ситуации можно посоветовать закладывать в семейный бюджет еще одну статью расходов — на личные нужды. Это деньги, которыми члены семьи будут распоряжаться по собственному усмотрению. В идеале, личные расходы не должны превышать 20%—30% всего семейного бюджета. В таком случае, он будет более эффективным. Но все зависит от желания и уровня доходов семейной пары», — рассказывает г-жа Харченко.

Мнение экспертов

Алия Бахтина, руководитель компании «Алхимия финансов»

«Есть разные модели организации справедливого семейного бюджета. Я остановлюсь на одном из вариантов, который, на мой взгляд, наиболее подходит для семьи, где и муж и жена работают и зарабатывают деньги, что встречается сегодня наиболее часто.

Формируется общий семейный бюджет из зарплат супругов. Из «общего котла» каждому члену семьи выделяется небольшая сумма на ежедневные расходы, которой каждый может распоряжаться по собственному усмотрению. Остальные же средства распределяются на обязательные ежемесячные расходы, накопления на крупные покупки, отпуск, формирование фонда на случай рождения ребенка, отчисления на страхование жизни каждого члена семьи или в пенсионный фонд Украины и другое.

Статьи расходов могут меняться в зависимости от целей семьи. Но в результате получится упрощенная модель финансового плана, на основе которой в дальнейшем можно будет построить более детальную финансовую стратегию семьи» (составление финансового плана).

Сергей Ждан, руководитель «Центра финансового здоровья»

«В идеале заработанное в семье распределяется на несколько частей: общее потребление (включая накопления на крупные покупки), личные нужды каждого члена семьи, общие инвестиции (капитал семьи), личные инвестиции (личный капитал), инвестиции для детей. Это трудно только на первый взгляд.

На пять частей делится любой доход, все дело в привычке, которая вырабатывается со временем. При этом, личные инвестиции должны быть равные. Например, одинаковые взносы в один и тот же НПФ, накопительная страховка в пользу друг друга с одинаковой страховой суммой. Тогда при разводе не будет необходимости их делить».

Ведение семейного бюджета: учимся на чужих ошибках

Распространенные ошибки, которые допускают семейные пары при ведение семейного бюджета:

- Мнение, что разговоры о деньгах — недостойное занятие. Замалчивание денежной проблемы ведет либо к разводу, либо к «банкротству» семьи.

- Решение проблемы «по мере поступления». Намного разумнее планировать семейный бюджет наперед (как минимум, на месяц). Иначе может получиться, что денег не хватит на совершения обязательных платежей — коммуналка, счета за телефон, погашение кредита.

- Отсутствие семейного «казначея». За выполнением семейного бюджета кто-то должен следить. Иначе даже самый рациональный финансовый план рискует остаться только на бумаге (личный финансовый план).

- Все финансовые решения в семье принимаются одним человеком. Даже если один из партнеров зарабатывает намного больше другого, он не имеет права единолично принимать важные финансовые решения.

- Полный отказ от денег на личные расходы. Такой подход способен убить любые отношения. Согласитесь, это унизительно — просить у мужа деньги на новые колготки или у жены на пачку сигарет.

- Оформление всего имущества на одного члена семьи. Лучше попытаться равномерно распределить капитал между мужем и женой. Так оба будут чувствовать себя защищенными и уверенными в завтрашнем дне.

- Скрывать доходы от своей «второй половинки». Когда правда будет раскрыта, доверие в семье будет подорвано.

www.baby.ru

Семейный бюджет — как вести правильно, мой личный опыт

Бывало ли у вас, когда вы не понимали, куда уходит вся ваша зарплата? Вроде бы ничего особо не покупали, никуда не ходили, тем не менее денег нет. Так было и в моей семье. Нам с женой казалось, что наши траты минимальны. А мы все равно не понимали, когда успели потратить зарплату. Тогда-то было принято решение вести семейный бюджет. Для чего это надо и что такое вообще семейный бюджет? Какие способы ведения бывают? Сейчас расскажу обо всем этом по-порядку и поделюсь своим опытом.

Что такое семейный бюджет

Семейный бюджет понятие простое и понятное каждому человеку. Но это только на первый взгляд. Если же копнуть глубже, то все не так однозначно. Большинство людей почему-то уверенны, что это всего лишь доходы, которые они получают, например, за месяц. И упускают самое главное — свои расходы за этот же период.

| Простыми словами семейный бюджет — совершенно все доходы и расходы семьи за определенный промежуток времени (месяц, квартал, год). |

С определением разобрались, но следом появляется другой вопрос: Зачем нужно его вести? Ведь каждый точно знает, сколько зарабатывает сам и его супруг/супруга. Только вряд ли помнят, куда они эти деньги потратили. И вообще обдуманными и так необходимыми были эти траты.

Зачем нужно вести семейный бюджет

Все люди по своей природе очень эмоциональные существа, порой можем поддаться минутному желанию побаловать себя очередной покупкой. Нет, я сейчас никого не упрекаю и не отговариваю от этого отказаться. Но возможно не стоит сгребать все подряд в магазинах с полок? Ведь в конце месяца вы даже и не поймете, как так умудрились вновь потратить все деньги.

Именно поэтому важно вести учет своих доходов и расходов. Только записывая и фиксируя каждую покупку, можно потом будет понять, от чего стоило воздержаться. В целом, ведение семейного бюджета имеет ряд положительных сторон:

- Учет источников дохода. Часто люди даже не придают значения тем деньгам, которые им подарили, например, на День рождения, или же просто дали родители.

- Контроль расходов. Это поможет вам наконец ответить на вопрос о том, куда пропала зарплата. И впредь стать более рассудительным в плане совершаемых покупок. Так как различные мелкие траты, от которых можно свободно отказаться, могут съесть львиную долю ваших финансов.

- Возможность планирования расходов. Когда стало понятно, куда и сколько уходит денег ежемесячно. В основном это постоянные траты на продукты, коммуналку, проезд или бензин. Теперь будет проще решить, осилите ли вы крупную покупку в этом месяце. Или запланируете ее на следующий.

- Накопление денег. Избегая каждый день ненужных расходов, под конец месяца можно обнаружить остаток средств. Это та часть денег, которая перейдет в ваш бюджет на следующий месяц. А если так будет каждый месяц, то за год можно накопить кругленькую сумму. Которую можете потратить на путешествие или инвестировать.

- «На черный день». Никто не застрахован от разного рода непредвиденных ситуаций: болезнь или увольнение с работы. На такие случаи у вас должен быть резерв денежных средств, на который можно будет прожить хотя бы пару-тройку месяцев.

Виды семейного бюджета

Приняв решение жить совместно, перед каждой парой стает вопрос: как теперь распоряжаться финансами. Стоит ли объединять свои доходы, как делить расходы, кто будет заниматься ведением бюджета и как это реализовать? Советую не откладывать на потом, а договориться обо всем «на берегу». Так вы сможете избежать возможных ссор и недопонимания в отношениях.

Например, мы с женой сразу решили вести совместный бюджет. Еще есть варианты раздельного или смешанного ведения. Каждая семья выбирает более подходящий именно им вид. Рассмотрим их более подробно:

Раздельный

Пара не имеет никаких финансовых взаимоотношений. Расходы и доходы — это сугубо личное дело каждого партнера. Данный способ больше всего может подойти тем парам, которые живут раздельно. У них нет потребности оплачивать совместные счета. Каждый обладает своим индивидуальным бюджетом, на который вторая половинка никак не претендует.

Смешанный

При такой модели ведения семейного бюджета пара имеет общие и личные финансы. Общие средства тратятся только на раннее оговоренные статьи расходов (платежи за жилье, покупки в магазинах, путешествия и прочее). Личные же остаются неприкосновенными для второго партнера. Каждый распоряжается ними на свое усмотрение.

Совместный

Это тот случай, когда все доходы и расходы семьи сваливаются в одну кучу. И нет уже никаких индивидуальных средств — только общие. Данный подход более подойдет тем парам, которые полностью друг другу доверяют. С таким подходом к ведению лучше всего планировать бюджет. Но есть один нюанс — сложно сделать сюрприз любимому человеку, так как незаметно потратить деньги будет невозможно. По-своему опыту скажу, что ничего страшного в этом нет. Ведь купить на подарок можно ту вещь, о которой мечтает ваша половинка или которая необходима. Но потратиться на нее было жалко. У такого способа есть заметный плюс — вы убережете семейные средства от бесполезной траты на разную ерунду.

Не существует определенно верного или не верного способа ведения семейного бюджета. Тут уже выбор зависит от личных предпочтений. А если вы не знаете какой именно подходит вашей паре, то просто попробуйте каждый. Обсуждайте со второй половиной, что вас устраивает, а что приносит дискомфорт.

| Помните, совместный бюджет основывается на полном взаимопонимании, доверии, договоренностях и комфорте для каждого члена семьи. |

Способы ведения семейного бюджета

Выделить можно три основных способа ведения семейного бюджета:

- бумажный,

- таблицы Excel или Google,

- приложения на смартфон и онлайн сервисы.

Первые два варианта подразумевают табличный формат записи данных. Можно составить таблицу самостоятельно или взять готовый макет в интернете.

Давайте теперь остановимся на каждом более подробно. Определим основные плюсы и минусы каждого.

Бумажный

Самый простой вариант ведения домашней бухгалтерии. Для этого понадобится блокнот или тетрадь, ручка и калькулятор. Я бы сказал, что с этого способа в основном все и начинают. Потом пробуя и переходя на более удобные — электронные (программы, приложения).

К преимуществам можно отнести:

- Простота в использовании. Для ведения такого бюджета не нужны особые навыки владения компьютерной техникой или смартфоном.

- Доступность. К сожалению, даже в наше время далеко еще не каждая семья может позволить себе ПК или другой гаджет.

- Можно всегда носить с собой. Вы всегда сможете сразу зафиксировать новые данные.

Минусы:

- Легко потерять.

- Сложно внести какие-либо корректировки в уже записанные данные.

- Необходимо подсчитывать все итоги вручную, что займет немало времени.

- Легко допустить ошибку в расчетах. Посмотрели не на ту строчку, нажали не ту кнопку на калькуляторе и получили не тот результат.

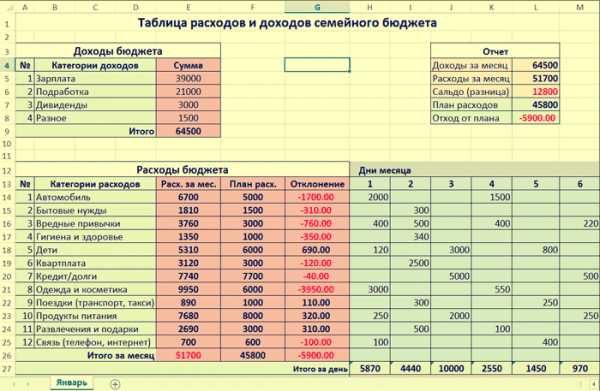

Таблицы в Excel или Google

Мы с женой пропустили бумажный вариант, начав вести семейный бюджет с помощью Excel. Данный способ намного удобнее предыдущего. Нет необходимости копить гору макулатуры, достаточно создать один файл на компьютере и вносить свои доходы/расходы.

Помимо этого также можно выделить ряд других преимуществ:

- Автоматический подсчет. Достаточно просто настроить нужные формулы, чтобы при очередном внесении новых данных, итоги автоматически обновлялись. Плюс экономия времени. Не надо сидеть долгими вечерами, чтобы свести дебет с кредитом. 🙂

- Наглядность. Можно сразу наблюдать за суммой текущего баланса. Что позволит вовремя понять, не превышаете ли вы случайно свой бюджет.

- Оформление и графики. Для большего удобства можно оформить таблицу разными цветами: выделить доходы одним, расходы другим цветом. Сделать различные графики и диаграммы. С их помощью можно увидеть, какие статьи расходов преобладают в вашем бюджете. Таким образом, внести корректировки на следующий месяц.

Минусы:

- Необходимы знания программы Excel. Могу сразу сказать — это не критично. В сети есть множество готовых вариантов файлов семейного бюджета. Достаточно скачать его и вносить свои значения. Либо если есть желание, можете просто изучить основные функции, которые могут быть необходимы для учета финансов.

- Наличие ПК. Оперативно внести очередные траты (доходы) не получится. Только придя домой, можно будет их записать. Поэтому рекомендую записывать расходы за день на телефон или блокнот, сохранять чеки, при возможности расплачиваться банковской картой (история транзакций отображается в мобильном приложении или в виде смс). Чтобы вечером можно было свести концы с концами и ничего не упустить.

Таблицы Google очень похожи по функционалу с Excel. Но при этом обладают рядом дополнительных преимуществ:

- Корректировать данные можно в режиме онлайн через смартфон. Изменения сохраняются автоматически.

- Не надо бояться, что в случае поломки ПК, финансовый учет безвозвратно будет потерян.

Специальные приложения и программы

Если первые два способа ведения семейного бюджета не приглянулись, показались слишком сложными. То обратите свое внимание на различные специальные программы и приложения для учета финансов. Вести в них домашнюю бухгалтерию достаточно легко. Вносите свои данные, а программы автоматически будут делать остальную работу — подсчитывать итоги, составлять диаграммы и графики. Некоторые даже самостоятельно умеют распознавать смс от банков.

Также к плюсам можно отнести:

- Синхронизация с приложениями на различных ОС (iOS, Android, Windows) и компьютером.

- Возможность ведения финансов сразу несколькими членами семьи.

- Экономия времени. Не надо ничего считать, изучать формулы и создавать на каждый месяц новые таблицы.

Однако, практически каждая программа является платной. Это наверное самый существенный их минус. Да, есть бесплатные версии. Но в основном их функционал сильно урезан.

Стоимость не так велика в принципе. Поэтому сначала можно тестировать бесплатные версии. А когда найдете приложение, которое полностью отвечает вашим требованиям. Можно будет приобрести его улучшенную Pro версию.

В сети много положительных отзывов собрали такие программы ведения семейного бюджета, как DrebeDengi, CoinKeeper, Alzex Finance, Дзен-мани, онлайн сервис Домашний бюджет. Рассмотрите вначале их. Может заинтересует какая-то.

Заключение

Думаю, у меня получилось объяснить, что такое семейный бюджет. А главное убедить вас в важности его ведения. Мне самому это занятие по началу казалось слишком муторным. Но чем дальше, тем становилось интересней. Важно поставить цель, понять, ради чего вы стараетесь. Возможно кто-то давно мечтает отправиться в путешествие, купить новую машину или просто хотя бы телефон.

Ведение семейного бюджета не научит вас экономить. Оно покажет, сколько денег у вас уходит просто в никуда. Тем самым заставит задуматься о перераспределении своих финансов. А как экономить свои средства, можете узнать в моей статье.

Отправить оценкуСредний рейтинг / 5. Подсчет голосов:

cashkopilka.ru

Как вести семейный бюджет? 🚩 Семейный бюджет

Шопоголизм или несобранность?

Не умеете правильно распределять бюджет? Этому есть несколько причин. Среди нас немало тех, кто дня прожить не может, не пробежавшись по магазинам. А там такой соблазн! До похода в бутик вы и не знали, что вам необходима какие-то кофточки и брючки, спокойно без них обходились. Но увидели – и влюбились. Срочно достаем наличные! А не хватит, расплатимся кредиткой, не впервой.

Квартира шопоголиков – как музей. Куча посуды, которой никогда не пользуются, горы косметики, срок хранения которой истекает еще до того момента, как ее решат употребить по назначению, статуэтки, фигурки животных, плюшевые игрушки – список можно продолжать до бесконечности. Шопоголики ажиотированно скупают все, что попадется под руку, для них вещи не имеют практического значения. Купил – порадовался. Не купил – одолжил денег и вновь побежал по магазинам.

Скажите себе стоп. Именно сегодня и именно сейчас. Оглядитесь вокруг – зачем вам все это? Ради сиюминутной радости от сомнительной покупки? Представьте, что отказавшись от бессмысленных трат, вы сможете за пару месяцев скопить на отпуск. А ведь отдых принесет вам гораздо больше положительных эмоций, чем сотая по счету губная помада.

Но есть люди, которые шопоголизмом не страдают, а денег все равно не хватает. Тратят только на самое необходимое! Поверьте, это далеко не так. Начните записывать все свои расходы и буквально через неделю с изумлением поймете, что приобрели ерунду, а о коммунальных платежах – забыли… Несобранность и халатность – главные враги семейного бюджета.

Экономика должна быть экономной

Итак, вы твердо решили экономить. Тут главное не переусердствовать – питаться исключительно овсянкой и ходить зимой и летом в одних брючках, собирая копеечку в тугой чулок, – явный перебор.

С чего начать? Осваиваем новую профессию и начинаем вести домашнюю бухгалтерию. Заведите тетрадь, куда ежедневно будете вносить данные. В отдельную графу впишите доходы всех членов семьи – зарплату, пособия, стипендию, дивиденды. Далее сразу распланируйте расходы обязательные, без которых не обойтись. Например, коммунальные платежи, расходы на проезд, оплату детского сада или школы, выплаты по кредиту.

Остаток – это повседневные траты, питание, хозяйственно-бытовые нужды. И уже та сумма, что останется в самом конце, пойдет на непредвиденные расходы – лекарства, срочный ремонт; на развлечения, да и в копилку, к примеру. Кстати, о непредвиденных расходах. Хорошо, если у вас есть заначка – непредвиденные расходы потому так и называются, что их не планируешь, а они приходят. Попробуйте с каждой зарплаты откладывать 10% на отдельный счет. Для бюджета несущественно, а польза очевидна.

Есть еще один вариант для забывчивых – специальные планировщики бюджета, которые сами все учтут и посчитают. В интернете очень много таких программ, их можно скачать на свой компьютер или заполнять онлайн после регистрации на сайте. Для обладателей айфонов и смартфонов существуют удобные мобильные версии домашней бухгалтерии.

Как сэкономить: маленькие хитрости

Установите счетчики на воду, газ – коммунальные платежи уменьшатся. Банальный, но верный совет – не забывайте выключать свет, отсоединять от сети зарядки от мобильников – так вы сэкономите на электроэнергии. Обратите внимание на тарифный план вашего сотового оператора – может быть, стоит его сменить на более выгодный?

Секонд-хенд и барахолки – да-да, и в этом нет ничего зазорного. Порой там можно найти совершенно роскошные вещи по смешной цене. Если вы планируете купить вещь, которая нужна вам на короткое время, может быть, заглянуть на сайт бесплатных объявлений и купить с рук? Например, ходунки или стульчик для кормления ребенка. Это позволит существенно сэкономить семейный бюджет.

Обеденный перерыв на работе – коллеги идут в кафе, и вы по привычке вместе с ними. А если будете приносить обед из дома, то на сбереженные средства сможете каждую неделю ужинать в ресторане.

Конечно, приведенные рекомендации не позволят вам резко разбогатеть, но выполняя их, вы сможете за те же деньги получить гораздо больше. И в заключение хочу заметить – уменьшить расходы часто помогает увеличение доходов! Инвестируйте в себя, в свое образование, учитесь – и у вас все непременно получится.

www.kakprosto.ru

Как правильно вести семейный бюджет

Составление и правильное ведение семейного бюджета — экономический фундамент молодой семьи. Бюджет представляет собой сводный перечень доходов и расходов за определенный период, обычно за месяц. Несколько подсказок о правильном распределении семейных финансов.

Как вести семейный бюджет?

Приняв решение начать совместную жизнь, многие предпочитают оставить решение финансовых вопросов на потом. А ведь двум взрослым людям пора задуматься о том, каким образом они будут вести семейное хозяйство, оплачивать различные счета и откладывать некоторую сумму на общие цели.

Это легко только на первый взгляд. На самом деле распределение семейного бюджета является основной причиной возникновения семейных конфликтов. Давайте разберемся, как правильно вести семейный бюджет и избежать ссор с любимым человеком.

Если одному из супругов нужно содержать другого, то никаких проблем возникнуть не должно. Как правило, деньгами распоряжается только тот, кто их зарабатывает. Второй супруг может быть своеобразным «наемным бухгалтером». Он может следить за соблюдением бюджета и принимать какие-либо решения только в сопровождении со своим партнером по браку.

Если же бизнесом занимаются оба супруга, то ситуация заметно усложняется. Кому нужно оплачивать коммунальные расходы и бытовую технику? Как сделать семейный бюджет наиболее справедливым? Существуют три модели, по которым строится семейный бюджет: независимая, солидарная и совместная. Рассмотрим их поподробнее.

Независимая модель

Каждый из членов семьи вправе распоряжаться заработанными деньгами так, как он этого захочет. Такая модель придется по душе тем, у кого доход приблизительно равноценен, кто ценит независимость или только собирается вступить в брак. Если нужно покрыть общие расходы, то семейная пара может «скинуться» на эти самые нужды. Но поскольку это происходит лишь по сложившимся обстоятельствам, а не систематически, то зачастую общие расходы покрывает тот из супругов, у которого есть деньги в данный момент.

Как следствие, приходится сталкиваться с обидами. Чтобы избежать семейных конфликтов, необходимо сесть «за стол переговоров», посчитать, какая сумма денег уходит каждый месяц, и разделить ее напополам. Такие же действия надо проделать и с крупными покупками. При этом платить должен тот, у кого есть деньги в данный момент. Однако, стоит учесть, что у второго партнера возникает некая «задолженность», которую он должен погасить при первой же возможности, к примеру, совершив следующий платеж за двоих.

Солидарная модель

Каждому члену семьи необходимо составить план расходов на каждый месяц и совместно их покрывать. Однако со временем может произойти так, что одного из супругов повысят в должности и его доход значительно увеличится. В этом случае, ему стоит отчислять на совместные расходы больше, чем его партнер. К примеру, если муж зарабатывает в 1,5 раза больше жены, то и на семейные расходы он должен тратить в 1,5 раза больше, чем она.

Применяя такую систему, все члены семьи почувствуют себя не только причастными к формированию семейного бюджета, но и, в некоторой степени, финансово независимыми людьми. Кстати, исходя из принципов солидарности, можно откладывать некоторую сумму денег на крупную покупку или на рождение ребенка. Это позволит подготовиться к взрослой и ответственной жизни.

Совместная модель

По мнению большинства молодых семей, это самая привлекательная модель. Все довольно просто: доходы супругов складываются в одну большую кучу, после чего принимается совместное решение об их трате. Важно иметь ввиду, что такая модель подразумевает остаток свободных средств у всей семьи, а не у отдельного ее члена, которые можно откладывать на дорогостоящую покупку, инвестирование или формирование резервного фонда. То есть фактически такой подход является более продуктивным, нежели ведение семейного бюджета, основываясь на потребностях, а не возможностях семьи.

Однако у совместного семейного бюджета имеются и свои недостатки. Конечно, лучше всего, если в семье будет общим все, особенно деньги. Но со временем необходимость согласовывать со второй половинкой каждую покупку может сильно напрягать.

А потом может выясниться, что один из супругов прячет деньги от другого и отдает в семейный бюджет не всю зарплату. Часть денег будет уходить на личные развлечения, в то время как второй супруг ничего такого себе не позволяет. Не стоит забывать о том, что совместный семейный бюджет не подразумевает полного отречения от финансовой независимости.

Ведь, какая бы ни была семейная пара, у каждого человека имеются свои маленькие желания, которые хочется исполнить без участия партнера по браку. Если человека лишить личных денег, то он теряет возможность получить привычные для него удовольствия, а также удивить своего партнера приятным подарком, букетом цветов, украшением или каким-то другим сюрпризом.

Таким образом, решением данной проблемы может стать закладывание в семейный бюджет еще одной статьи расходов – на личные нужды. Т.е. в каждой семье должна быть часть денег, которой можно будет распоряжаться по личному усмотрению. Лучше всего, если личные расходы не будут превышать 20-30% всего семейного бюджета. В этом случае его эффективность заметно повысится. Но все зависит от уровня доходов и желания семейной пары.

Ошибки при ведении семейного бюджета

Рассмотрим распространенные ошибки, которые допускаются семейными парами при ведении семейного бюджета:

- Мнение о том, что беседы о деньгах – занятие не из достойных. Если финансовые проблемы оставить без обсуждения, то в результате семейная пара распадется или обанкротится;

- Решать проблемы нужно по мере их возникновения. Лучше всего, строить планы на распределение семейного бюджета как минимум на месяц. В противном случае может возникнуть нехватка денег для совершения обязательных платежей: коммунальные услуги, счета за телефон или погашение кредита;

- Отсутствие семейного «казначея». Кто-то должен следить за выполнением семейного бюджета. В противном случае план, который был составлен очень рационально, рискует остаться невыполненным;

- В семье все финансовые решения должен принимать один человек. Даже если зарплата одного из супругов в несколько раз больше, чем у другого, то он не имеет права распоряжаться деньгами в одиночку. Всегда и во всем нужно советоваться с другим супругом;

- Не нужно откладывать деньги на личные расходы. Если следовать такому принципу, то даже самые крепкие отношения разрушатся в скором времени. Согласитесь, что очень неловко и даже унизительно просить у мужа деньги на новую сумочку или у жены на бутылку пива;

- Оформление всего имущества на одного члена семьи. Будет лучше, если капитал будет равномерно распределен между мужем и женой. В этом случае они оба будут чувствовать себя под надежной защитой и уверенными в завтрашнем дне;

- Скрывать настоящий размер зарплаты от супруга. Все тайное рано или поздно становится явным. А когда тайна будет раскрыта, от доверия в семье не останется и следа.

© Сергей Чашенков, BBF.RU

bbf.ru