Как правильно брать кредит в сбербанке: Как правильно взять кредит в Сбербанке. Дадут больше и быстрее!

Страхование жизни заемщиков кредитов СберБанка

Финансовая защита при болезни, потере работы или уходе из жизни

- Как купить полис

- Виды покрытия

- COVID-19

- Документы

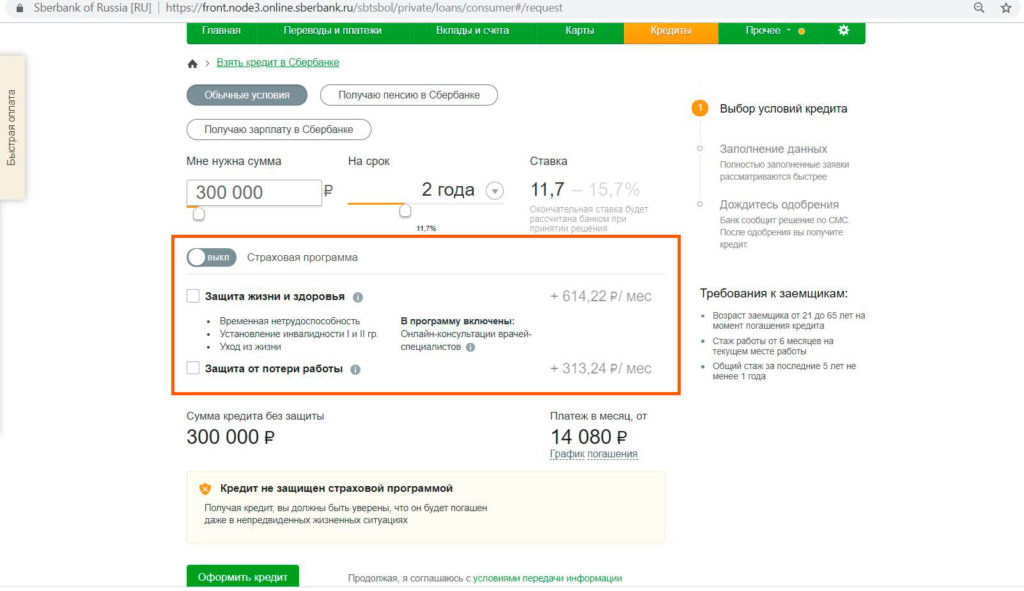

Воспользуйтесь этой возможностью при оформлении кредита в отделении Банка

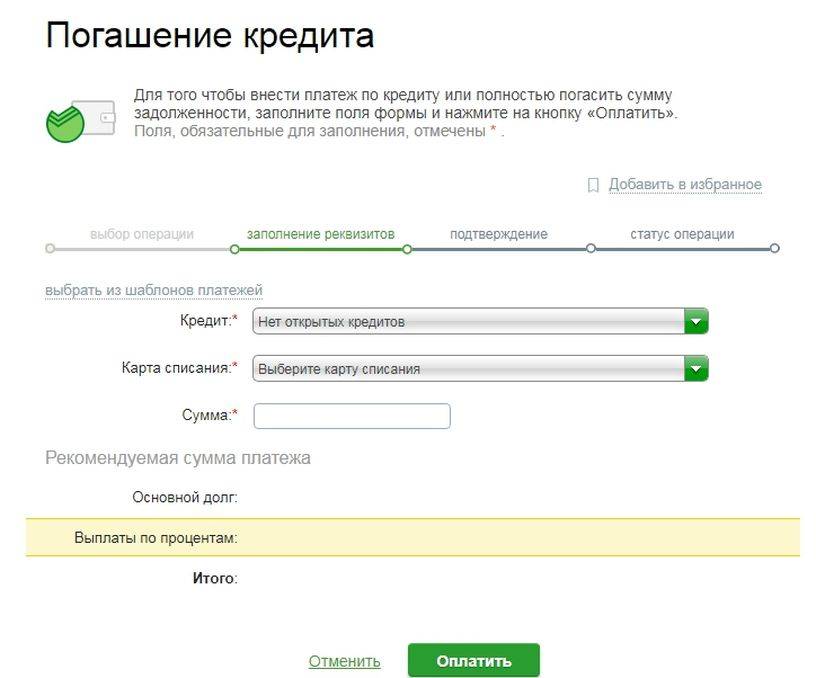

Заполните данные

Как все устроено

Подключая программу, вы заботитесь о своих близких. В случае непредвиденных обстоятельств со здоровьем, можете быть уверены, что ваши финансовые обязательства не перейдут на ваших близких.

В случае непредвиденных обстоятельств со здоровьем, можете быть уверены, что ваши финансовые обязательства не перейдут на ваших близких.

- Программа подключается к потребительским кредитам, выданным ПАО Сбербанк

- Страхование оформляется на сумму, которую вам осталось погасить по кредиту

- В случае наступления непредвиденного события, связанного со здоровьем, страховая компания поможет погасить кредит

- Ваша семья будет защищена — ваши финансовые обязательства будут выполнены средствами страховой компании и не перейдут на ваших близких

Преимущества

Выплаты до 100% от первоначальной суммы кредита

Вы сохраните финансовое благополучие в трудный период

Удобно получать выплаты

В зависимости от случая, выплатим деньги в счет погашения кредита или на ваш счет

Помощь и поддержка 24/7

Обращайтесь в любое время из любой точки мира.

Мы всегда поможем.

Параметры продукта

- Стоимость страхования рассчитывается исходя из суммы и срока кредита

- Срок действия полиса равен сроку кредита

- Возраст застрахованного лица на дату заявления — от 18 до 70 полных лет

- Страховая сумма фиксирована на весь срок и неизменна

Виды покрытия

- Добровольное страхование жизни и здоровья

- Добровольное страхование жизни, здоровья и в связи с недобровольной потерей работы

- Добровольное страхование жизни, здоровья и на случай первичного диагностирования критического заболевания

COVID-19

В продуктах Добровольного страхования жизни и здоровья заемщиков нет исключений/ограничений по причинам, связанным с коронавирусом COVID-19 в части рисков «Смерть по любой причине», «Установление инвалидности 1 или 2 групп» и потери нетрудоспособности. В том числе, если:

В том числе, если:

- клиент заболел в зоне эпидемии

- на территории нахождения клиента введен режим чрезвычайной ситуации.

Скачайте документы

Вправе ли банк начислить комиссию при выдаче кредита?

12 Февраля 2019

Советы

Решили взять кредит, а банк соглашается выдать деньги только при условии оплаты услуги по открытию и ведению счета. Законно ли это?

Часто клиенты банков, выплачивая кредиты, вынуждены отдавать суммы, превышающие те, на которые они рассчитывали вначале. Это происходит потому, что кредитные организации закладывают в итоговую сумму стоимость услуг, которые не являются обязательными в силу требований закона. Давайте разберемся, как не переплатить лишнего при получении кредита.

Как формируется ставка банковского процента и от чего зависит ее размер?

Основные расходы заемщика будут связаны с банковскими процентами.

Есть четкие закономерности формирования ставки банковского процента, единые для всех кредитных организаций. Их понимание позволит принять решение о том, стоит ли брать кредит, оценить выгодность проекта и возможные риски.

В основе ставки банковского процента лежит ключевая ставка Центрального банка. Поясним: ЦБ является основным кредитором для всех кредитных организаций, т.е. он выдает им денежные средства в кредит под определенный процент. Этот процент и есть ключевая ставка. Она была принята Банком России 13 сентября 2013 г. С 17 декабря 2018 г. ее размер составляет 7,75%1.

Поскольку выдавать кредиты населению под проценты, меньшие либо равные ключевой ставке, убыточно для кредитных организаций, они начисляют дополнительные проценты, размер которых зависит от множества факторов. Так, например, для заемщика большой кредит будет дешевле маленького, а краткосрочный кредит без обеспечения всегда будет дороже, чем долгосрочный с залогом недвижимости.

Ограничивает ли закон процентную ставку по кредитам?

В целях кредитования юридических лиц и индивидуальных предпринимателей законодатель максимальную процентную ставку не ограничивает. Она определяется условиями рынка. Как показывает практика, кредитные организации ориентируются на предложения конкурентов и стараются предоставить клиентам максимально удобные условия.

На рынке кредитования физических лиц ситуация складывается иначе. Особенно это касается рынка микрокредитов, которые берутся на небольшой срок. В этом случае скорость выдачи кредита для заемщика выходит на первый план, чем и пользуются недобросовестные микрофинансовые организации, устанавливая очень высокие проценты. В результате к моменту возврата кредита сумма процентов превышает его в разы.

Выходом стало принятие закона2, которым установлены ограничения на предельную процентную ставку для физических лиц. С 28 января 2019 г. предельная процентная ставка не может превышать 1,5% в день, а с 1 июля 2019 г. – 1%.

– 1%.

Помните: чтобы не попасться в руки недобросовестных кредиторов, нужно обязательно обратить внимание на значение полной ставки кредита (указывается в правом верхнем углу первого листа) и ее соответствие всем платежам, обозначенным в договоре. Если что-то вызывает сомнения, лучше отказаться от кредита.

Обязательно ли открывать банковский счет при получении кредита?

Одно из стандартных требований, выдвигаемых банками при заключении кредитных договоров, касается открытия и ведения банковского счета заемщика. Это необходимо для выдачи кредита путем перечисления денежных средств банка на открытый заемщику счет, для зачисления и списания денежных средств заемщика.

Причем если физические лица имеют право на получение кредитных средств как в наличной, так и в безналичной форме, то юридические лица обязаны все расчеты проводить только в безналичной форме. То есть альтернативы выдачи кредита путем зачисления денежных средств на банковский счет просто нет.

При этом иногда кредитные организации выдают кредит только при условии оплаты услуги по открытию и ведению счета.

Должны ли физлица платить за открытие и ведение счета?

Помимо банковского процента кредитные организации часто закладывают в стоимость кредита дополнительные финансовые условия, называемые комиссиями за совершение определенных действий.

Перечень возможных комиссий разнообразен, одной из них является комиссия за открытие и ведение счета. Чтобы разобраться, насколько законным является это требование банка, заемщиков снова необходимо разделить на две категории – физические и юридические лица.

Для физлиц данный вопрос урегулирован законом. Если условиями договора потребительского кредита (займа) предусмотрено открытие заемщику банковского счета, то все операции по нему, включая открытие такого счета и зачисление на него кредита (займа), должны осуществляться кредитором бесплатно3.

Таким образом, существует прямой запрет на взимание с физического лица платы за открытие и ведение счета по кредиту. Данный вывод подтверждается судебной практикой, складывающейся в пользу потребителей 4.

А юрлица и ИП должны уплачивать комиссию за открытие и ведение счета?

С юридическими лицами и индивидуальными предпринимателями все сложнее. Прямого законодательного запрета на установление такой комиссии нет.

Вместе с тем условия договора определяются по усмотрению сторон5. И комиссионное вознаграждение по банковским операциям устанавливается кредитной организацией по соглашению с клиентом6. Иными словами, договоренности сторон по данному вопросу, закрепленные в договоре, имеют приоритетное значение. Именно поэтому следует внимательно изучать текст кредитного договора при его подписании.

Ситуацию, касающуюся ссудных счетов, т.е. тех, которые открываются при выдаче кредитов, разъяснил ЦБ7. Банк России указал, что ссудные счета используются лишь для отражения в балансе банка образования и погашения ссудной задолженности, т.е. операций по предоставлению заемщикам и возврату ими денежных средств в соответствии с заключенными кредитными договорами (Вестник Банка России, 2003, № 50).

Банк России указал, что ссудные счета используются лишь для отражения в балансе банка образования и погашения ссудной задолженности, т.е. операций по предоставлению заемщикам и возврату ими денежных средств в соответствии с заключенными кредитными договорами (Вестник Банка России, 2003, № 50).

Таким образом, действия банка по открытию и ведению ссудного счета нельзя квалифицировать как самостоятельную банковскую услугу, поскольку при предоставлении кредита такой счет открывается банком автоматически. Следовательно, комиссия за открытие и ведение ссудного счета взиматься банком не может.

Другое дело – комиссия за открытие и ведение текущего счета клиента, по которому тот вправе совершать различные операции.

Так, чаще суды отказывают в удовлетворении требований заемщиков о возврате суммы уплаченной комиссии. В таких случаях суды ссылаются на то, что в законе ограничения на взимание комиссий за совершение банком операций в рамках кредитного договора отсутствуют. При этом стороны фактически договорились включить сумму комиссии в стоимость кредита8.

При этом стороны фактически договорились включить сумму комиссии в стоимость кредита8.

Какие еще финансовые условия кредитования банк может выставить и законно ли это?

Помимо комиссии за открытие и ведение счета кредитные организации могут включить в условие кредитного договора и иные виды комиссий, например за выдачу кредита, за его досрочное погашение и другие. В силу сложившейся судебной практики в ряде случаев такие комиссии могут быть признаны незаконными. Особенно если уплатить их предлагается гражданину, а не юридическому лицу.

Обратите внимание: для физических лиц банки обязаны в договоре указывать полную сумму кредита, включая все расходы. Но для индивидуальных предпринимателей и юридических лиц такое требование отсутствует. В связи с этим дополнительные финансовые условия кредитования нередко содержатся в тексте договора и в отдельное поле не выносятся, с размером процентов не суммируются.

Как избежать непредвиденных дополнительных расходов?

Главное – внимательно изучить условия кредитного договора на стадии его подписания.

Часто в договоре делают отсылки к типовым условиям, которые устанавливаются кредитной организацией и применяются ко всем заемщикам. Там могут быть указаны важные условия о порядке и сроках начисления комиссий, штрафных санкций и т.д. Потому эти положения игнорировать нельзя.

Для физических лиц основным значением является «полная стоимость кредита» (ПСК) – сумма, которая должна быть указана в правом верхнем углу первого листа кредитного договора.

Кредитная организация обязана включить в ПСК все суммы платежей, подлежащих уплате в связи с выдачей кредита. Из значения ПСК легко понять, какие дополнительные платежи были включены в договор, даже если клиенту об этом не сообщалось. Невключение отдельной суммы в ПСК является основанием для обращения с жалобой в уполномоченные государственные органы.

Для юридических лиц значение ПСК законодательно не закреплено. Поэтому при заключении кредитного договора необходимо оговаривать все суммы, подлежащие уплате отдельно. Кредитная организация может пойти навстречу клиенту и изменить некоторые условия договора, включая комиссии. В противном случае стоит обратиться в банк, предлагающий приемлемые условия.

Кредитная организация может пойти навстречу клиенту и изменить некоторые условия договора, включая комиссии. В противном случае стоит обратиться в банк, предлагающий приемлемые условия.

Как вернуть излишне уплаченные деньги?

Кредитный договор, заключенный с физическим лицом, является договором присоединения. Это значит, что условия такого договора определяются банком, а заемщик принимает их путем присоединения к договору. Следовательно, на часть условий гражданин влияние оказать не может. Поэтому в случае заключения договора на невыгодных условиях, в том числе в части комиссий, гражданин может обратиться в Роспотребнадзор, прокуратуру или суд за защитой своих нарушенных прав. Существует положительная судебная практика, когда суды встают на сторону потребителя и взыскивают с кредитных организаций суммы необоснованно начисленных комиссий.

1 Информация Банка России от 8 февраля 2019 г. «Банк России принял решение сохранить ключевую ставку на уровне 7,75% годовых».

2 Федеральный закон от 27 декабря 2018 г. № 554-ФЗ «О внесении изменений в Федеральный закон “О потребительском кредите (займе)” и Федеральный закон “О микрофинансовой деятельности и микрофинансовых организациях”».

3 Часть 17 ст. 5 Федерального закона от 21 декабря 2013 г. № 353-ФЗ «О потребительском кредите (займе)».

4 См. Обзор судебной практики Верховного Суда РФ № 2 (утв. Президиумом ВС РФ 26 июня 2015 г.), Постановление Президиума ВАС РФ от 17 ноября 2009 г. № 8274/09 по делу № А50-17244/2008 и др.

5 Часть 4 ст. 421 Гражданского кодекса РФ.

6 Статья 29 Федерального закона от 2 декабря 1990 г. № 395-1 «О банках и банковской деятельности».

7 Информационное письмо Банка России от 29 августа 2003 г. № 4 «Обобщение практики применения Федерального закона “О противодействии легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма”».

8 См., например, решение Арбитражного суда Чувашской Республики от 13 декабря 2016 г. по делу № А79-10071/2016.

Passbook Loans: оплата за собственные деньги

Чтение через 3 минуты Опубликовано 14 апреля 2022 г.

Написано

Лаура Брюс

Лаура Брюс

Логотип BankrateБанкрейт обещание

В Bankrate мы стремимся помочь вам принимать более взвешенные финансовые решения. При этом мы строго придерживаемся , этот пост может содержать ссылки на продукты наших партнеров. Вот объяснение для .

Если вам нужны средства, но у вас нет надежной кредитной истории, ссуда сберегательной книжки может помочь вам удовлетворить обе потребности.

Кредит по сберегательной книжке дает возможность получить кредит по низкой ставке, не сокращая свои сбережения. Заемщики получают удобство финансирования, не рискуя накопленными сбережениями в случае возникновения чрезвычайной ситуации.

Несмотря на то, что у сберегательных книжек есть преимущества, этот вариант ссуды также сопряжен со значительными рисками. Узнайте, как работают кредиты сберегательной книжки, а также плюсы и минусы кредита под залог собственных денег.

Что такое кредит по сберегательной книжке?

Сберегательные ссуды, иногда называемые залоговыми сберегательными ссудами, представляют собой тип обеспеченного кредита, в качестве обеспечения которого используется остаток на сберегательном счете. Эти кредиты предлагаются финансовыми учреждениями, такими как банки и кредитные союзы, и могут быть удобным способом занять деньги при восстановлении вашего кредита. Некоторые кредиторы могут позволить вам занять все или часть ваших существующих сбережений в качестве залога по кредиту.

Кредитор также сообщает в бюро кредитных историй о вашей деятельности по погашению кредита в сберегательной книжке. Внесение последовательных и своевременных платежей по кредиту может привести к улучшению вашего общего кредита.

Как работает ссуда по сберегательной книжке?

Чтобы иметь право на получение кредита сберегательной книжки, вам необходим накопительный сберегательный счет или сертификат депозитного счета. Этот счет обычно открыт в учреждении, у которого вы собираетесь брать кредит.

Сумма кредита в сберегательной книжке зависит от остатка на вашем сберегательном счете. Затем банки используют баланс вашего сберегательного счета в качестве гарантии по кредиту. Если вы не в состоянии погасить кредит, он применяет ваши сбережения средств к балансу кредита вы должны.

Ваш кредитор заблокирует сберегательный счет на сумму, которую вы одолжили для ссуды по сберегательной книжке. В течение этого времени у вас не будет доступа к этой сумме в любом случае. Однако заблокированные сберегательные фонды продолжают начислять проценты по стандартной годовой процентной доходности.

Когда вы вносите платежи по кредиту в рассрочку, банк высвобождает ту же сумму из ваших удерживаемых сберегательных фондов. К тому времени, когда вы полностью погасите свой кредит, вы снова получите доступ к 100 процентам залога ваших сбережений.

К тому времени, когда вы полностью погасите свой кредит, вы снова получите доступ к 100 процентам залога ваших сбережений.

Должны ли вы получить ссуду по сберегательной книжке?

Зачем кому-то платить за собственные деньги? Почему бы просто не использовать деньги на сберегательном счете?

Одной из причин является установление кредита. Если цель состоит в том, чтобы улучшить свой кредитный профиль, перед продолжением рекомендуется уточнить в своем банке, сообщает ли он о кредитах сберегательной книжки в Experian, Equifax или TransUnion.

Для некоторых заемщиков это может быть и психологическая причина. Некоторые люди ненавидят падение баланса своего сберегательного счета; другие беспокоятся, что у них больше никогда не хватит дисциплины пополнить счет. Вместо того, чтобы опустошать свой сберегательный счет, некоторые люди предпочитают брать кредит в сберегательной книжке.

Если у вас хорошая кредитная история, займы под залог собственных денег без необходимости возлагают финансовый риск на вас, а не на финансовое учреждение. Альтернативой может быть необеспеченный кредит с низкой процентной ставкой или кредитная карта под 0% годовых. Однако, если займ денег является лучшим способом для вашего кредита, ссуда сберегательной книжки может быть вариантом для рассмотрения.

Альтернативой может быть необеспеченный кредит с низкой процентной ставкой или кредитная карта под 0% годовых. Однако, если займ денег является лучшим способом для вашего кредита, ссуда сберегательной книжки может быть вариантом для рассмотрения.

Каковы плюсы и минусы заимствования из ваших сбережений?

Кредиты на сберегательные книжки имеют несколько преимуществ, но есть и недостатки, о которых следует помнить.

Плюсы

- Более низкие процентные ставки. Процентные ставки по кредитам сберегательной книжки обычно составляют всего 2 процента годовых по сравнению со средней ставкой по необеспеченным личным кредитам в размере 10,49%.

- Минимальные требования. Поскольку получение кредита со сберегательного счета выступает в качестве залога, требования к кредиту и одобрение менее строгие.

- Помогает восстановить кредит. Если вы будете вносить регулярные и своевременные платежи в течение срока действия кредита, ваш кредитный рейтинг может повыситься.

Если это является вашей основной причиной получения кредита сберегательной книжки, спросите, сообщает ли кредитор о платежных операциях в бюро кредитных историй.

Если это является вашей основной причиной получения кредита сберегательной книжки, спросите, сообщает ли кредитор о платежных операциях в бюро кредитных историй. - Получает сберегательный процент. На часть ваших сбережений, хранящихся в банке, по-прежнему начисляются проценты. Это может немного снизить общую стоимость заимствования кредита сберегательной книжки.

Минусы

- Может не улучшить ваш кредит. Не всегда стоит полагаться на ссуды в сберегательной книжке для создания кредита, так как не все кредиторы сообщают об этих платежах в бюро кредитных историй. Кроме того, если вы сделаете просроченные платежи по кредиту сберегательной книжки, ваш кредит пострадает.

- Нет страховочной сетки в аварийной ситуации. Если возникнут непредвиденные расходы, и вам придется их оплатить, вы рискуете не выплатить кредит по сберегательной книжке. Даже если вам не грозит дефолт по кредиту, у вас нет доступа ко всему вашему сберегательному фонду.

Если это ваш единственный аварийный фонд и возникает кризис, у вас нет денег.

Если это ваш единственный аварийный фонд и возникает кризис, у вас нет денег. - Вы платите, чтобы одолжить собственные деньги. В конечном счете, какая бы сумма кредита вам не была одобрена, это означает, что у вас уже есть эти средства на вашем сберегательном счете. Вы платите банку за разрешение использовать собственные средства.

Практический результат

На первый взгляд ссуда на банковской книжке может показаться привлекательным вариантом, но действуйте с осторожностью. Поскольку ссуда обеспечена частью или всем балансом ваших сбережений, у вас будет ограниченный доступ к вашим сбережениям до тех пор, пока деньги, которые вы заняли, не будут возвращены. Кроме того, вы будете нести ответственность за уплату процентов на свои собственные деньги, а просроченные платежи могут повредить вашей кредитной истории.

Если вы ищете лучший способ занять деньги, обязательно тщательно изучите вопрос, прежде чем выбрать подходящий кредит.

Узнать больше:

- Лучшие ставки по потребительским кредитам

- Как получить потребительский кредит

- Как рассчитать проценты по кредиту

Как получить личный кредит за 8 шагов

Стоит рассмотреть личный кредит в традиционном банке, кредитном союзе или онлайн-кредиторе. Эти необеспеченные долговые продукты могут помочь вам преодолеть финансовые затруднения, покрыть непредвиденные расходы, быстрее погасить долг или совершить крупную покупку.

Существует несколько типов потребительских кредитов на выбор, включая кредиты на консолидацию долга, кредиты на ремонт дома, медицинские кредиты и кредиты на свадьбу. Хотя процесс подачи заявки относительно прост, вы должны заранее знать, чего ожидать, чтобы избежать каких-либо неожиданностей.

- Прогони числа.

- Проверьте свой кредитный рейтинг.

- Рассмотрите варианты.

- Выберите тип кредита.

- Присмотритесь к лучшим ставкам по потребительским кредитам.

- Выберите кредитора и подайте заявку.

- Предоставить необходимую документацию.

- Примите кредит и начните платить.

Какая информация должна быть перед подачей заявки на кредит

Перед тем, как начать процесс подачи заявки на личный кредит, соберите все документы и информацию, которые вам нужны на этом пути. Это позволит вам эффективно пройти каждый этап процесса и получить свои средства как можно быстрее.

Вам могут понадобиться следующие предметы:

- Две формы удостоверения личности, такие как водительские права, удостоверение личности государственного образца, военный билет, свидетельство о гражданстве, карточка социального обеспечения, свидетельство о рождении или паспорт.

- Подтверждение дохода, например, формы W-2, платежные квитанции, формы 1099, банковские выписки и налоговые декларации.

- Информация о работодателе, включая название компании, имя вашего руководителя и номер телефона.

- Подтверждение места жительства, например, счет за коммунальные услуги с указанием вашего имени и адреса или договор аренды, заявление об ипотеке, подтверждение страховки (автомобильной, домашней или арендной), квитанция об уплате налога на имущество или регистрационная карточка избирателя.

Как получить потребительский кредит за 8 шагов

Существует множество причин для получения потребительского кредита, например, неожиданный счет из больницы или необходимый ремонт автомобиля. Если вы решили, что личный кредит является подходящим видом финансирования для вас, выполните следующие восемь шагов, чтобы подать заявку.

1. Наберите номер

Последнее, чего вы или кредиторы хотите, это чтобы вы взяли личный кредит и не смогли позволить себе погасить его. В то время как кредиторы обычно проявляют должную осмотрительность, чтобы убедиться, что у вас есть возможность погасить долг, разумно проверить свои собственные цифры, чтобы убедиться, что все сработает.

Для начала определите, сколько наличных вам понадобится, учитывая, что некоторые кредиторы взимают комиссию за выдачу кредита, которую они вычитают из суммы вашего кредита. Убедитесь, что вы занимаете достаточно, чтобы получить то, что вам нужно после оплаты.

Воспользуйтесь кредитным калькулятором, чтобы узнать, каким будет ваш ежемесячный платеж. Это может быть сложно, если вы не знаете, какие ставки и условия погашения предложат кредиторы, но вы можете поиграть с цифрами, чтобы получить представление о том, во что вам обойдется кредит, и решить, сможет ли ваш бюджет справиться с этим.

Вывод: Прежде чем подавать заявку на личный кредит, узнайте, взимает ли кредитор комиссию за выдачу кредита, и если да, спросите, какова комиссия. Выясните, сколько денег вам понадобится после оплаты, и ежемесячный платеж, который вы можете себе позволить.

Следующие шаги: Используйте кредитный калькулятор Bankrate для расчета ежемесячных платежей.

2.

Проверьте свой кредитный рейтинг

Проверьте свой кредитный рейтингБольшинство кредиторов проводят проверку кредитоспособности, чтобы определить вероятность того, что вы погасите свой кредит. В то время как некоторые онлайн-кредиторы начали рассматривать альтернативные кредитные данные, они по-прежнему обычно смотрят на ваш кредитный рейтинг.

Для получения лучших личных кредитов обычно требуется, чтобы у вас была как минимум справедливая кредитная история — обычно от 580 до 669. Однако хорошая и отличная кредитная история выше 670 даст вам наилучшие шансы на получение одобрения с конкурентоспособной процентной ставкой.

Вы можете получить копию своего кредитного отчета на сайте AnnualCreditReport.com. Он будет предоставлять бесплатную копию вашего кредитного отчета из всех трех кредитных бюро каждые 12 месяцев. Проверьте, нет ли ошибок в отчете. Если вы обнаружите ошибки, обратитесь в основные агентства кредитной информации (Equifax, TransUnion и Experian), чтобы они были исправлены.

Если ваш кредитный рейтинг низкий по другим причинам, у вас все еще может быть шанс получить кредит. Но процентные ставки и сборы могут быть слишком высокими, чтобы это того стоило, поэтому перед подачей заявки примите меры, чтобы улучшить свой кредит.

Но процентные ставки и сборы могут быть слишком высокими, чтобы это того стоило, поэтому перед подачей заявки примите меры, чтобы улучшить свой кредит.

Вывод: Проверка вашего кредитного рейтинга даст вам представление о вашем положении. Чем лучше ваш кредитный рейтинг, тем выше вероятность того, что вам одобрят кредит, и тем ниже может быть ваша процентная ставка.

Следующие шаги: Проверьте свой кредитный рейтинг и историю. Если ваш балл ниже квалификационных требований и вам не нужен кредит немедленно, поработайте над его улучшением.

3. Рассмотрите варианты

В зависимости от вашей кредитоспособности вам может понадобиться поручитель, чтобы получить одобрение на личный кредит с достойной процентной ставкой. Если вы не можете найти поручителя или кредиторы, которых вы рассматриваете, не разрешают поручителей, у вас может быть возможность получить обеспеченный личный кредит вместо необеспеченного.

Обеспеченные кредиты требуют залога, такого как транспортное средство, дом или наличные деньги на сберегательном счете или депозитный сертификат, в обмен на более выгодные условия. Если вы не в состоянии погасить кредит, кредитор может конфисковать залог для погашения долга.

Если вы не в состоянии погасить кредит, кредитор может конфисковать залог для погашения долга.

Вам также нужно подумать о том, где взять потребительский кредит. Например, в традиционных банках вам может быть трудно получить одобрение, если у вас плохой кредит. Однако некоторые онлайн-кредиторы специализируются на работе с заемщиками с плохой кредитной историей, а некоторые кредитные союзы предлагают краткосрочные кредиты, которые служат дешевой альтернативой кредитам до зарплаты.

Если вы не соответствуете стандартным требованиям и ваша покупка может подождать, найдите время, чтобы улучшить свой кредитный рейтинг, чтобы соответствовать требованиям.

Вывод: Если вы не соответствуете квалификационным требованиям для получения достойной ставки и вам нужен кредит прямо сейчас, поручитель, кредит с плохой кредитной историей или обеспеченный кредит могут улучшить ваши шансы на одобрение.

Следующие шаги: Если вы не думаете, что получите одобрение, изучите варианты кредита или обратитесь к члену семьи или другу с хорошим финансовым положением, чтобы он стал вашим поручителем.

4. Выберите тип кредита

После того, как вы узнаете, в каком состоянии ваш кредит, и рассмотрите варианты, определите, какой тип кредита лучше всего подходит для вашей ситуации. В то время как некоторые кредиторы проявляют гибкость в отношении того, как вы используете средства, другие могут одобрять заявки на кредит только в том случае, если деньги будут использоваться для определенных целей.

Например, один кредитор может позволить вам взять личный кредит для финансирования вашего малого бизнеса, в то время как другой кредитор может вообще не разрешить вам использовать заемные средства в коммерческих целях. Как правило, разумно найти кредитора, которому будет удобно одолжить вам деньги именно по той причине, по которой они вам нужны.

Вы можете выполнить поиск на рынке персональных кредитов Bankrate для различных типов кредитов, таких как:

- Кредиты на консолидацию долга: Консолидация долга является одним из наиболее распространенных способов использования личных кредитов.

Взяв один кредит для покрытия существующего долга, вы уменьшаете количество платежей, о которых вам приходится беспокоиться каждый месяц, и получаете одну (потенциально более низкую) процентную ставку.

Взяв один кредит для покрытия существующего долга, вы уменьшаете количество платежей, о которых вам приходится беспокоиться каждый месяц, и получаете одну (потенциально более низкую) процентную ставку. - Кредиты на рефинансирование кредитных карт: Некоторые компании, такие как Payoff, специализируются на кредитах для людей, желающих погасить задолженность по кредитной карте. Поскольку ставки по личным кредитам часто ниже, чем ставки по кредитным картам, кредит может быть хорошим способом погасить остатки на кредитной карте и погасить их в течение более длительного периода.

- Кредиты на благоустройство дома: Кредит на благоустройство дома может быть хорошим вариантом, если вы хотите заранее заплатить за большой ремонт, не беря кредит под залог дома.

- Медицинские кредиты: Поскольку медицинские расходы часто непредсказуемы, персональный кредит может быть хорошим способом уменьшить непосредственное финансовое бремя и погасить долг в течение нескольких лет.

- Экстренные кредиты: Экстренные кредиты полезны для ряда целей. Поломка автомобиля, меньшие медицинские расходы или лопнувшая труба могут быть вескими причинами для получения этого типа кредита.

- Свадебный кредит: Свадьбы и каникулы могут быть дорогими, поэтому многие люди обращаются к личным кредитам, чтобы заплатить за них. Это распределяет платежи на несколько лет, поэтому вам не нужно беспокоиться об оплате особого случая сразу.

Вывод: Найдите кредитора, который предлагает кредиты, предназначенные для ваших конкретных нужд.

Следующие шаги: Выполните поиск на рынке личных кредитов Bankrate, чтобы найти кредит, который идеально подходит для вас и ваших потребностей в заимствованиях.

5. Найдите лучшие процентные ставки по личным кредитам

Не соглашайтесь на первое предложение, которое вы получите; вместо этого найдите время и присмотритесь к наилучшей возможной процентной ставке. Сравните несколько типов кредиторов и типов кредитов, чтобы получить представление о том, на что вы имеете право.

Как правило, вы можете найти предложения по личному кредиту от банков, кредитных союзов и онлайн-кредиторов. Если вы уже давно являетесь владельцем счета в своем банке или кредитном союзе, подумайте о том, чтобы сначала проверить там. Часто демонстрация того, что вы делали правильный финансовый выбор в течение многих лет, означает, что ваш банк или кредитный союз может захотеть забыть о недавних кредитных ошибках или предоставить вам более выгодную ставку.

Некоторые онлайн-кредиторы также позволяют вам пройти предварительную проверку с помощью мягкой проверки кредитоспособности, которая не повлияет на ваш кредитный рейтинг. Свяжитесь с кредиторами, которых вы рассматриваете, чтобы узнать, предлагают ли они процесс предварительной квалификации. Используйте эту опцию, чтобы получить полное представление о доступных вам тарифах.

Кредиторы, которые не предлагают процесс предварительного отбора, обычно проводят жесткие кредитные запросы как часть процесса подачи заявки на получение кредита. Чтобы ограничить влияние сложных запросов на ваш кредитный рейтинг, лучше всего делать покупки по тарифам в течение 45-дневного периода, чтобы считать их одним запросом для целей кредитного скоринга.

Вывод: Не соглашайтесь на первое полученное предложение. Сравните несколько кредиторов и типов кредитов и проверьте возможность предварительной квалификации, прежде чем подавать заявку, чтобы избежать влияния на ваш кредит.

Следующие шаги: Поищите и сравните предложения, ставки и сборы, чтобы найти кредит по конкурентоспособным ставкам. Пройдите предварительную квалификацию, если это возможно.

6. Выберите кредитора и подайте заявку

После того, как вы провели исследование, выберите кредитора с лучшим предложением для ваших нужд, а затем начните процесс подачи заявки.

В зависимости от типа кредитора вы можете заполнить весь процесс подачи заявки онлайн. Кроме того, некоторые кредиторы могут потребовать, чтобы вы лично подали заявку в местном банке или отделении кредитного союза.

Каждый кредитор по-своему определяет, какая информация потребуется в заявлении, но обычно вам нужно указать свое имя, адрес и контактную информацию, информацию о доходах и занятости, а также причину кредита.

Кредитор также попросит вас сообщить, сколько вы хотите занять. Затем он может предложить вам несколько вариантов для рассмотрения после мягкой проверки кредитоспособности. У вас также будет возможность ознакомиться со всеми условиями кредита, включая комиссию и период погашения. Внимательно прочитайте кредитный договор, чтобы избежать скрытых комиссий и других ловушек.

У вас также будет возможность ознакомиться со всеми условиями кредита, включая комиссию и период погашения. Внимательно прочитайте кредитный договор, чтобы избежать скрытых комиссий и других ловушек.

Вывод: У всех кредиторов разные квалификационные требования, и они могут запрашивать разную информацию. Кредиторы также могут потребовать, чтобы вы подали заявку лично, в то время как другие позволяют вам заполнить всю заявку онлайн.

Следующие шаги: Определите процесс подачи заявки для выбранного вами кредитора. Когда вы будете готовы подать заявку, соберите всю информацию, которая вам понадобится для подачи заявки, и подайте заявку в соответствии с указаниями.

7. Предоставить необходимую документацию

Каждый кредитор отличается тем, что вам нужно подать заявку. После того, как вы подадите заявку, ваш кредитор, скорее всего, попросит вас предоставить некоторые дополнительные документы. Например, вам может потребоваться загрузить или отправить по факсу копию последней платежной квитанции, копию водительских прав или подтверждение места жительства.

Кредитор сообщит вам, нужны ли ему какие-либо документы от вас и как передать их нужному лицу. Чем быстрее вы предоставите информацию, тем быстрее получите решение.

Вывод: Будьте готовы предоставить дополнительную документацию по запросу в процессе подачи заявки.

Следующие шаги: Заранее соберите платежные квитанции, подтверждение места жительства, информацию о водительских правах и формы W-2, чтобы ускорить процесс подачи заявления. Быстро отправьте всю запрошенную документацию своему кредитору, чтобы принять решение как можно скорее.

8. Примите кредит и начните производить платежи

После того, как кредитор уведомит вас о том, что вы были одобрены, вам нужно будет завершить документы по кредиту и принять условия. Как только вы это сделаете, вы, как правило, получите кредитные средства в течение недели, но некоторые онлайн-кредиторы доставляют их вам в течение одного или двух рабочих дней.

Когда вы будете одобрены, начните отслеживать сроки ваших платежей и рассмотрите возможность настройки автоматических платежей со своего расчетного счета. Некоторые кредиторы даже предлагают скидки на процентные ставки, если вы настроите свой аккаунт на автоматические платежи.

Некоторые кредиторы даже предлагают скидки на процентные ставки, если вы настроите свой аккаунт на автоматические платежи.

Подумайте о ежемесячной доплате. Хотя личные кредиты могут быть дешевле, чем кредитные карты, вы все равно сэкономите деньги на процентах, погасив кредит досрочно. Добавление даже небольшой суммы к вашим ежемесячным платежам может помочь вам в этом.

Вывод: Вы можете получить средства уже через один-два рабочих дня после одобрения и принятия условий кредита. После того, как вы будете одобрены, начните думать, как вы будете выплачивать свой баланс.

Следующие шаги: Создайте план ежемесячных платежей и погашения кредита. Рассмотрите возможность автоматических платежей и подумайте о том, чтобы ежемесячно доплачивать, чтобы сэкономить на процентах.

Советы по ускорению процесса

Если вы ищете личный кредит, вы, вероятно, хотите получить деньги как можно скорее. Эти советы помогут вам избежать задержек при подаче заявки на потребительский кредит»

- Перед подачей заявления проверьте свой кредитный отчет.

Знайте, на каком уровне находится ваша кредитная история, прежде чем искать личные кредиты. Хороший кредит может облегчить получение личного кредита по более низкой процентной ставке. Кроме того, своевременное обнаружение и исправление ошибок — это простой способ избежать проблем позже, когда вы подаете заявку на кредит. Погасить долг. Если у вас есть долг и вам не нужны срочно кредитные средства, погашение части долга может повысить ваш кредитный рейтинг и снизить коэффициент DTI, что может увеличить ваши шансы на одобрение.

Знайте, на каком уровне находится ваша кредитная история, прежде чем искать личные кредиты. Хороший кредит может облегчить получение личного кредита по более низкой процентной ставке. Кроме того, своевременное обнаружение и исправление ошибок — это простой способ избежать проблем позже, когда вы подаете заявку на кредит. Погасить долг. Если у вас есть долг и вам не нужны срочно кредитные средства, погашение части долга может повысить ваш кредитный рейтинг и снизить коэффициент DTI, что может увеличить ваши шансы на одобрение. - Поговорите с существующим финансовым учреждением. Банки и кредитные союзы могут с большей готовностью рассматривать заявку на получение личного кредита от клиента, с которым у них сложились положительные и давние отношения.

- Пройдите предварительную квалификацию. Некоторые кредиторы проводят предварительную квалификацию, которую можно пройти без жесткой проверки кредитоспособности.

Вы также можете получить представление о том, какими могут быть ставки и условия вашего кредита, прежде чем подавать заявку, чтобы определить, стоит ли двигаться вперед с кредитором.

Вы также можете получить представление о том, какими могут быть ставки и условия вашего кредита, прежде чем подавать заявку, чтобы определить, стоит ли двигаться вперед с кредитором. - Обратитесь к онлайн-кредиторам. Многие онлайн-кредиторы предлагают решения по кредиту на следующий день, и средства могут быть зачислены на ваш банковский счет в течение нескольких дней после подачи заявки, если вы будете одобрены.

- Получить кредит лично. Если у вашего кредитора есть стационарное отделение, спросите, есть ли возможность забрать средства в отделении, чтобы вы могли получить деньги быстрее.

Как найти лучшие процентные ставки по личным кредитам

С таким большим выбором кредиторов может быть сложно найти лучший продукт по личному кредиту для вашего финансового положения. Рассмотрите возможность регистрации учетной записи Bankrate, чтобы пройти предварительную квалификацию для получения личного кредита менее чем за две минуты и сравнить варианты на основе процентных ставок и комиссий.

Если это является вашей основной причиной получения кредита сберегательной книжки, спросите, сообщает ли кредитор о платежных операциях в бюро кредитных историй.

Если это является вашей основной причиной получения кредита сберегательной книжки, спросите, сообщает ли кредитор о платежных операциях в бюро кредитных историй. Если это ваш единственный аварийный фонд и возникает кризис, у вас нет денег.

Если это ваш единственный аварийный фонд и возникает кризис, у вас нет денег.

Взяв один кредит для покрытия существующего долга, вы уменьшаете количество платежей, о которых вам приходится беспокоиться каждый месяц, и получаете одну (потенциально более низкую) процентную ставку.

Взяв один кредит для покрытия существующего долга, вы уменьшаете количество платежей, о которых вам приходится беспокоиться каждый месяц, и получаете одну (потенциально более низкую) процентную ставку.

Знайте, на каком уровне находится ваша кредитная история, прежде чем искать личные кредиты. Хороший кредит может облегчить получение личного кредита по более низкой процентной ставке. Кроме того, своевременное обнаружение и исправление ошибок — это простой способ избежать проблем позже, когда вы подаете заявку на кредит. Погасить долг. Если у вас есть долг и вам не нужны срочно кредитные средства, погашение части долга может повысить ваш кредитный рейтинг и снизить коэффициент DTI, что может увеличить ваши шансы на одобрение.

Знайте, на каком уровне находится ваша кредитная история, прежде чем искать личные кредиты. Хороший кредит может облегчить получение личного кредита по более низкой процентной ставке. Кроме того, своевременное обнаружение и исправление ошибок — это простой способ избежать проблем позже, когда вы подаете заявку на кредит. Погасить долг. Если у вас есть долг и вам не нужны срочно кредитные средства, погашение части долга может повысить ваш кредитный рейтинг и снизить коэффициент DTI, что может увеличить ваши шансы на одобрение. Вы также можете получить представление о том, какими могут быть ставки и условия вашего кредита, прежде чем подавать заявку, чтобы определить, стоит ли двигаться вперед с кредитором.

Вы также можете получить представление о том, какими могут быть ставки и условия вашего кредита, прежде чем подавать заявку, чтобы определить, стоит ли двигаться вперед с кредитором.