Как получить выписку по карте: Как получить мини выписку по счету карты Сбербанка через SMS

Как сделать выписку по карте Сбербанка

Контролировать операции по счетам в банке можно с помощью выписки. Она может понадобиться не только для личных целей, но и для предъявления в различные организации. Получить выписку со счета в Сбербанке можно несколькими способами. В статье я подробно расскажу, для чего она нужна и как ее заказать.

По каким банковским продуктам можно получить выписку

Получить выписку можно по следующим видам банковских продуктов:

- дебетовая карта;

- кредитная карта;

- вклад или сберегательный счет.

Подробный отчет об операциях, производимых на счете за определенный период, бывает необходим не только для контроля за своими финансами. Предъявление выписки может потребоваться при оформлении:

- визы для выезда в определенную страну;

- субсидий и льгот;

- пособий.

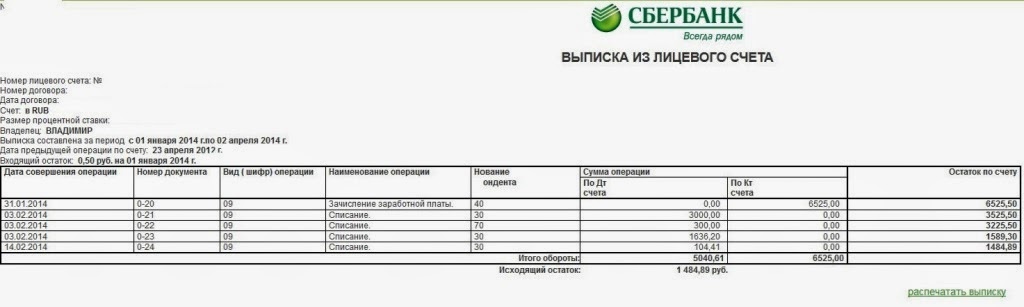

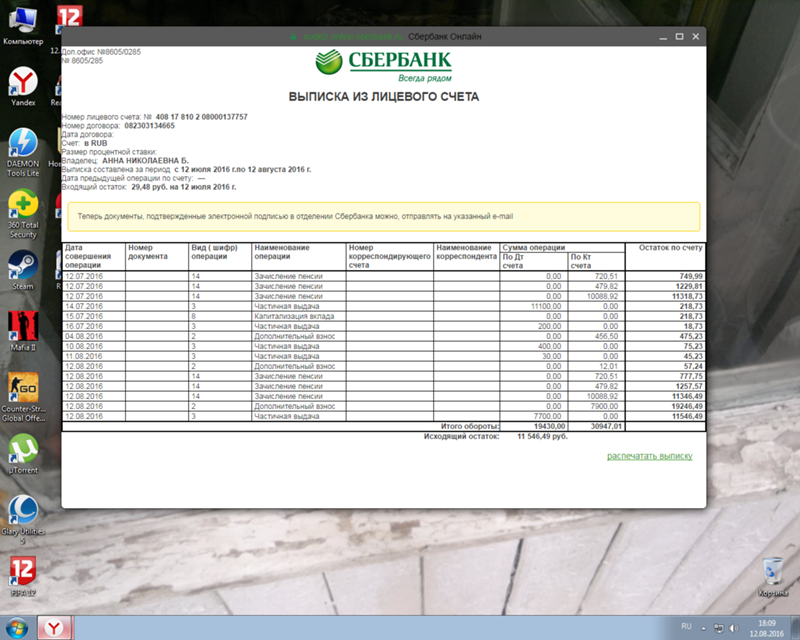

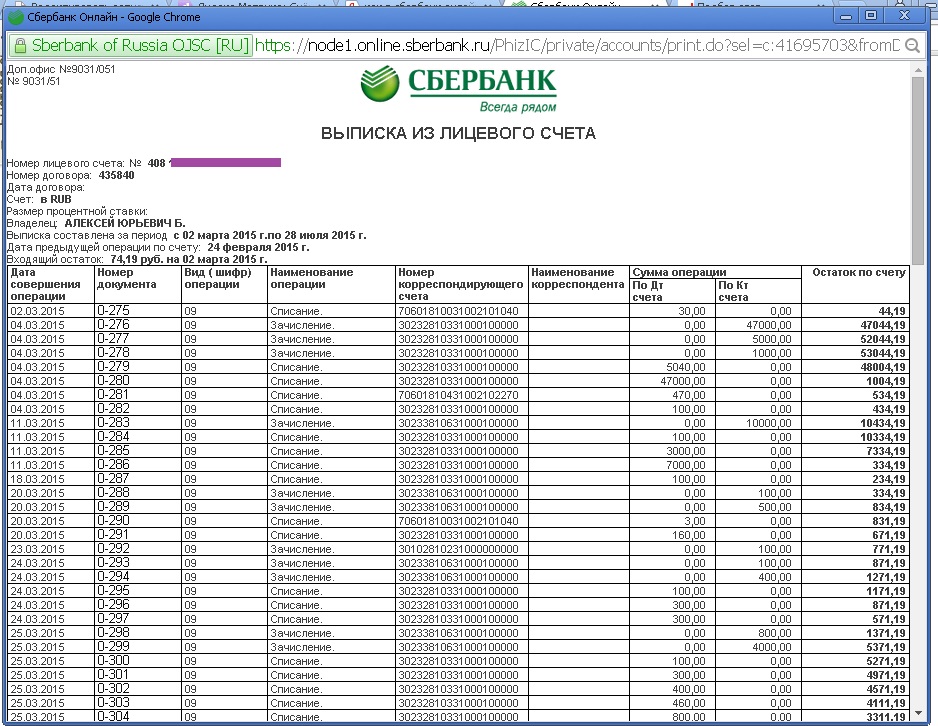

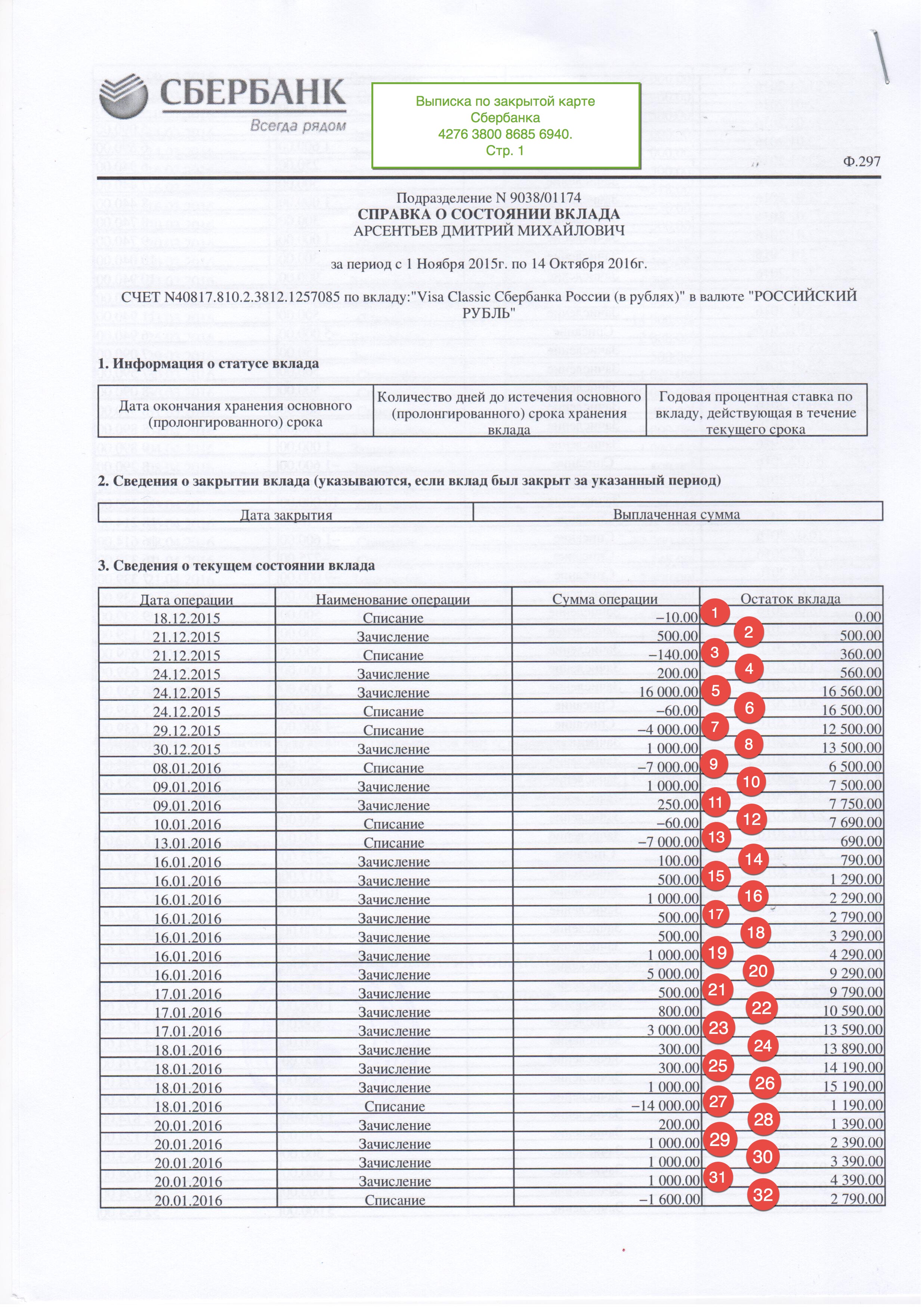

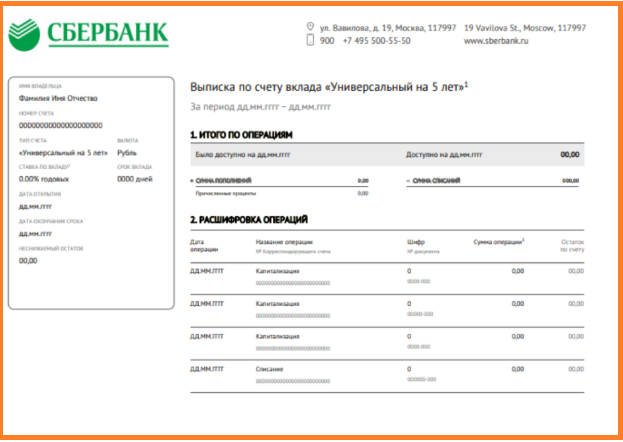

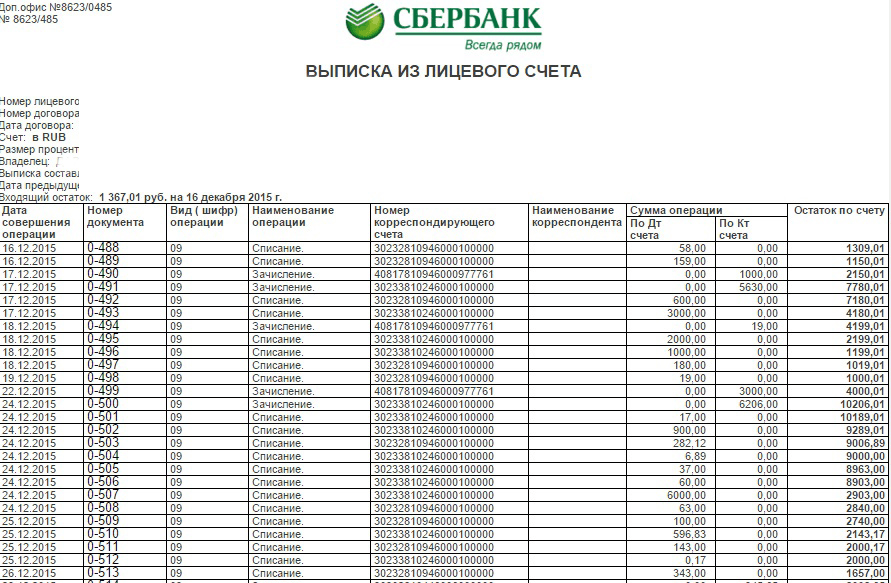

В документе содержатся следующие сведения:

- Наименование, юридический адрес, реквизиты банка;

- Номер отделения, в котором ведется счет;

- Фамилия, имя, отчество владельца;

- Номер счета;

- Период, за который сформирован отчет по операциям;

- Баланс счета на начало и конец этого срока;

- Общие суммы списаний и зачислений;

- Информация об операции, например, снятие наличных или перевод с карты на карты на карту.

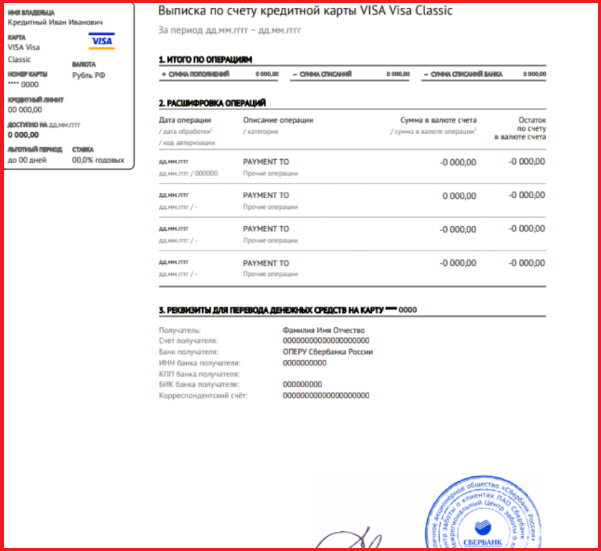

При формировании отчета по кредитной карте указываются также сведения об общей сумме расходов за выбранный период, сумме, на которую распространяется действие льготного периода, величина минимального платежа, размер процентов к уплате.

Способы получения выписки

Есть пять основных способов получения выписки:

- Через Сбербанк Онлайн на компьютере;

- Через Сбербанк Онлайн в мобильном приложении;

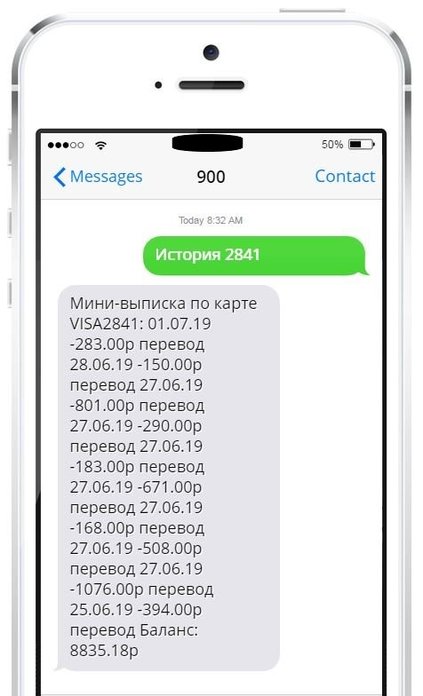

- С помощью sms-запроса на номер 900;

- В терминале или банкомате;

- В отделении банка.

Ниже мы подробно рассмотрим каждый из этих вариантов.

Сбербанк Онлайн

В личном кабинете Сбербанк Онлайн можно посмотреть выписку по всем видам счетов:

- Дебетовая карта;

- Зарплатная карта;

- Кредитная карта;

- Вклад;

- Сберегательный счет.

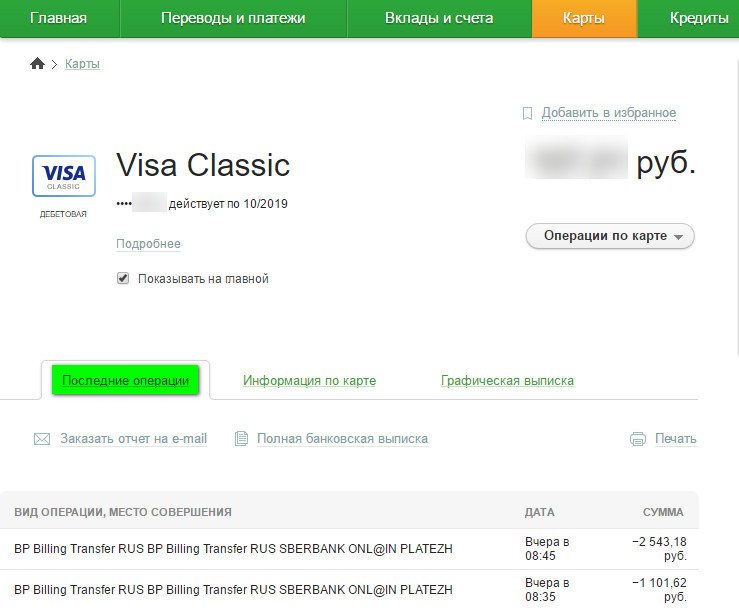

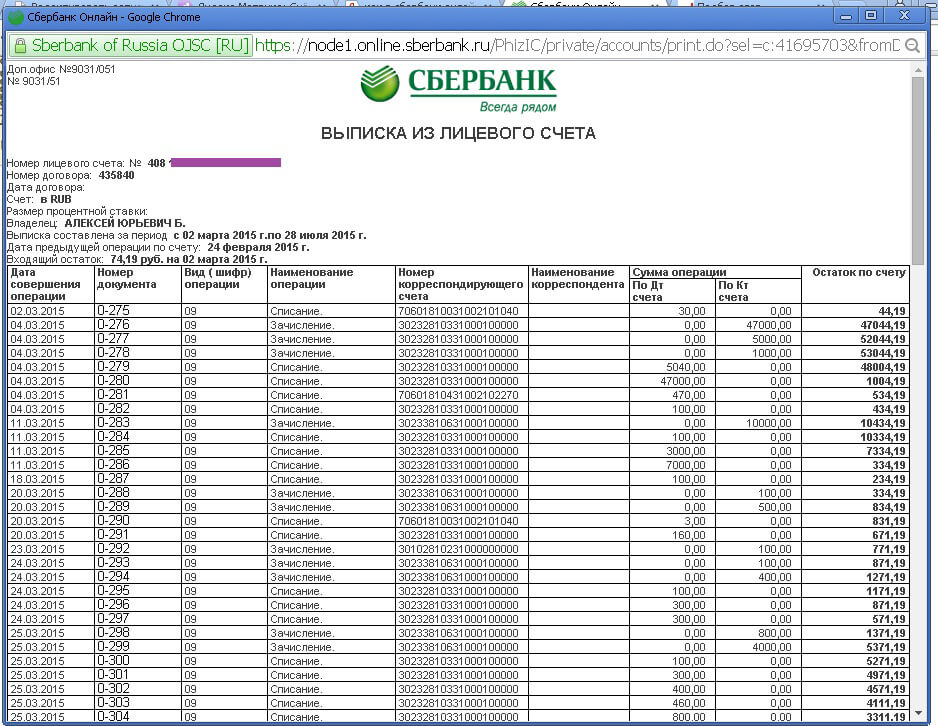

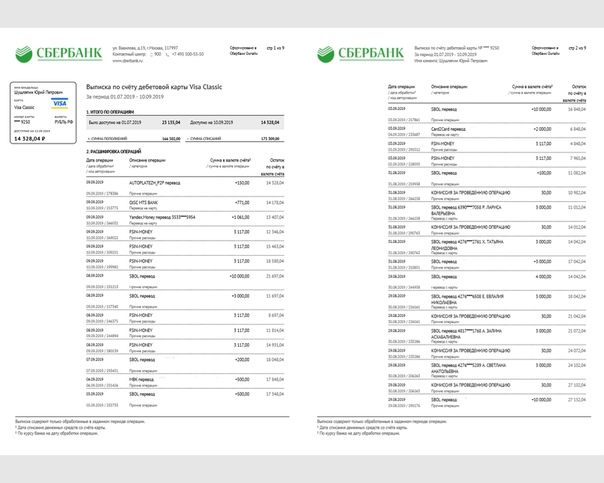

Выписка со счета дебетовой карты

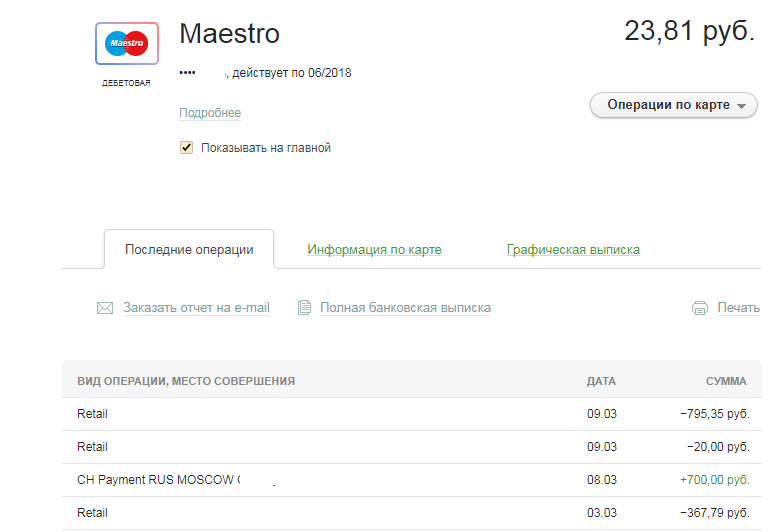

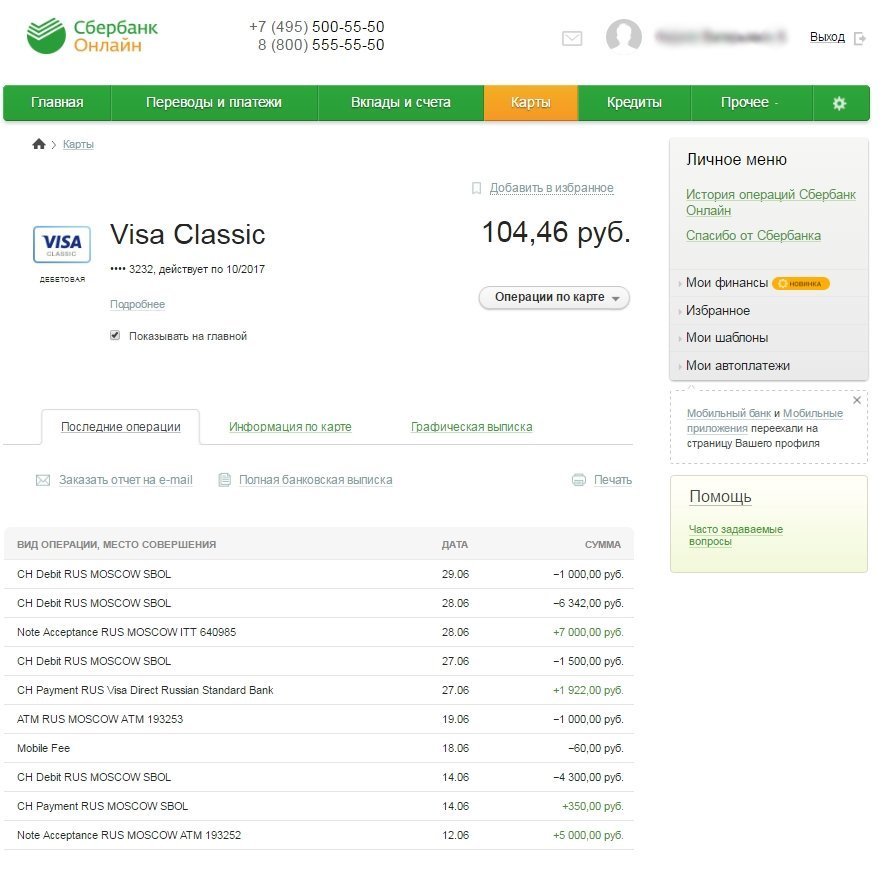

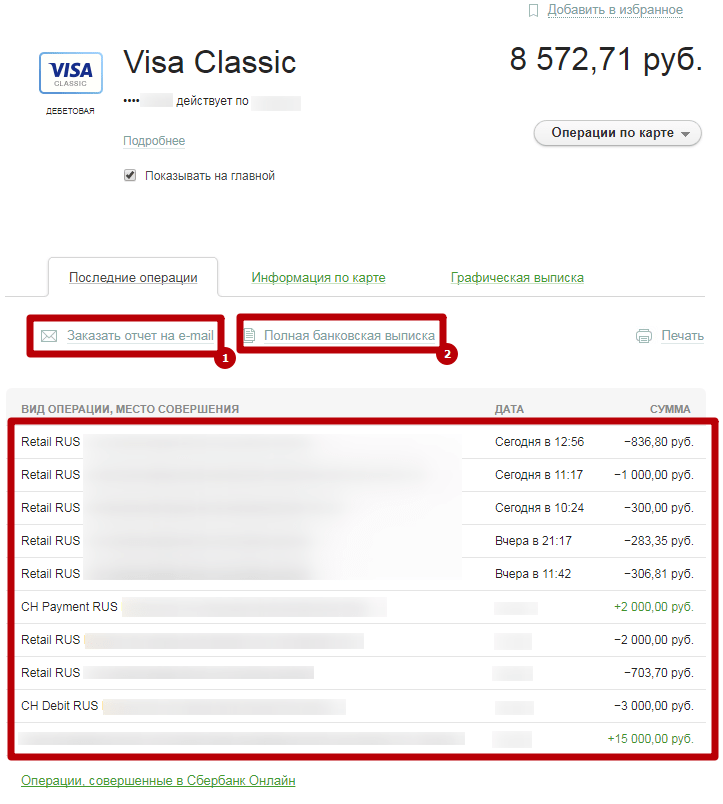

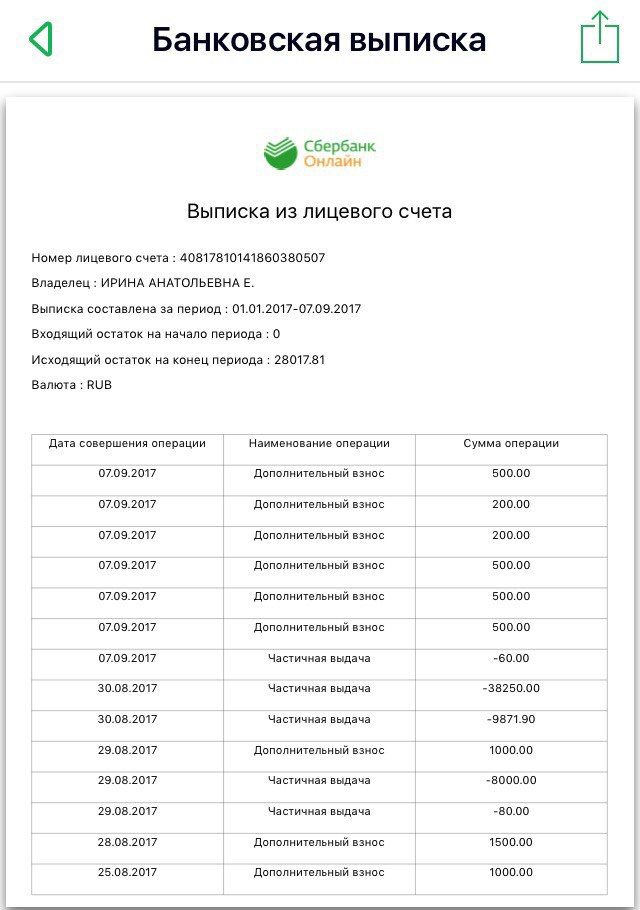

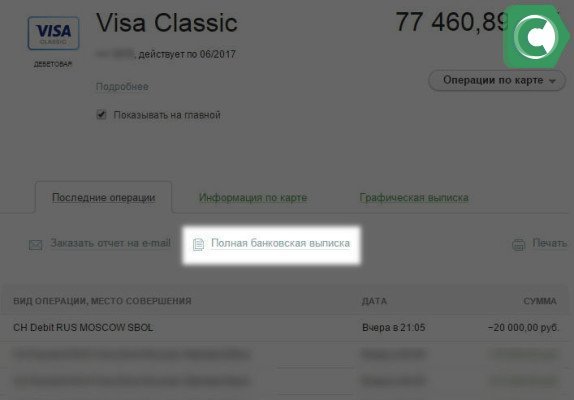

После авторизации в личном кабинете Сбербанк Онлайн на главной странице видны все действующие счета. Кликните по карте, по которой необходимо получить выписку.

Кликните по карте, по которой необходимо получить выписку.

Нажмите на кнопку Полная банковская выписка.

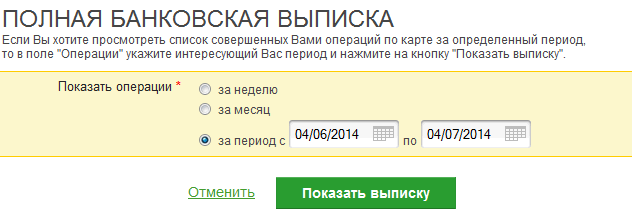

Укажите период, за который необходимо сформировать отчет: за неделю, за месяц или произвольный. Кликните по кнопке «Показать выписку».

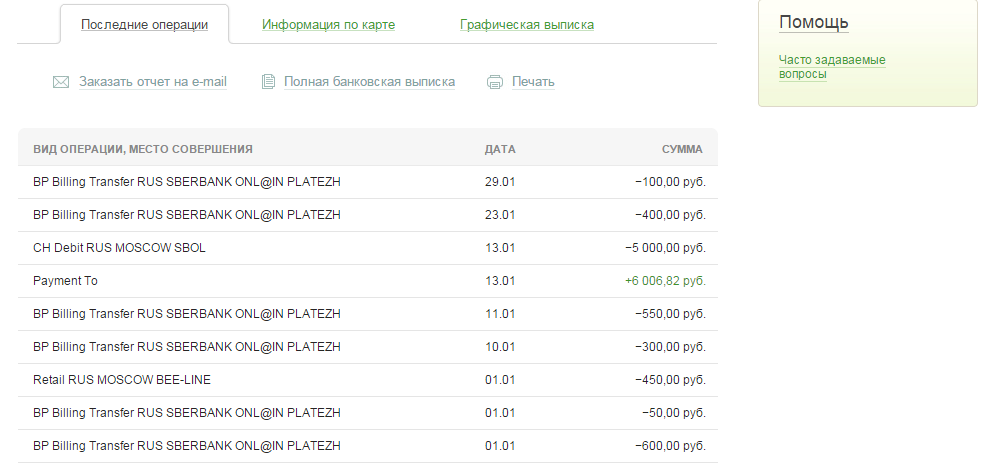

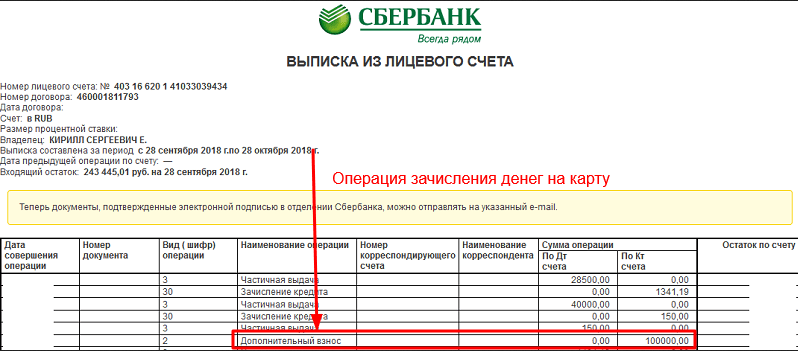

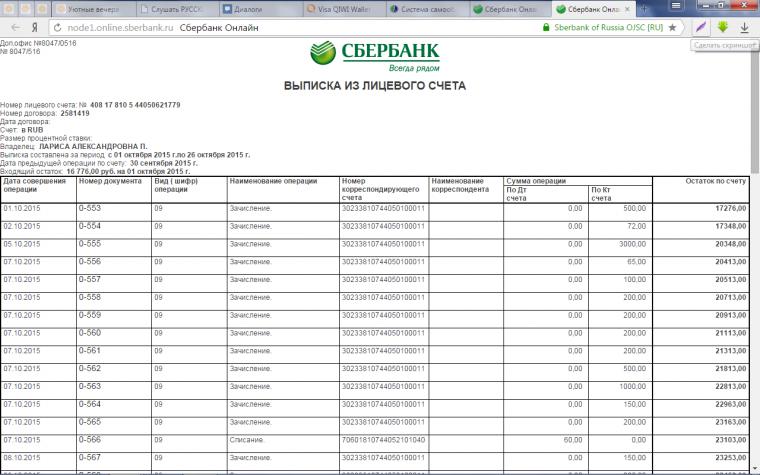

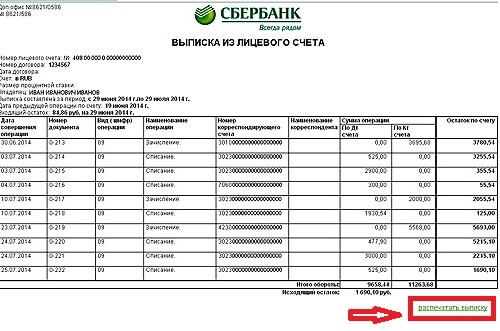

Через несколько секунд откроется окно с выпиской из лицевого счета.

Выписку можно распечатать, нажав на кнопку Печать. Или заказать ее на адрес электронной почты. Для этого нужно выбрать окно «Заказать отчет на e-mail».

В открывшейся форме заказа отчета наберите адрес вашей почты в окне «Выслать отчет на e-mail». Выберите период или задайте его самостоятельно. Когда все данные введены, нажмите на кнопку «Заказать».

В течение нескольких минут на почту поступит сообщение с отчетом по счету карты, который можно открыть и скачать в двух форматах – txt и rtf.

Выписка по карте Сбербанка через Сбербанк Онлайн

Банковские клиенты часто сталкиваются с необходимостью получения выписки по карте Сбербанка, но не каждый знает, как ее заказать. Онлайн выписка может оказать непомерную помощь при необходимости составления отчета движения средств на счету, подтверждения уплаты штрафов и налогов, планировании бюджета. В отделении Сбербанка можно заказать лишь ограниченный список операций за последний период пользования картой. Узнать данные за длительное время можно лишь в разделе Личный кабинет. Рассмотрим варианты получения обычной и расширенной детализации с помощью системы «Сбербанк Онлайн».

Онлайн выписка может оказать непомерную помощь при необходимости составления отчета движения средств на счету, подтверждения уплаты штрафов и налогов, планировании бюджета. В отделении Сбербанка можно заказать лишь ограниченный список операций за последний период пользования картой. Узнать данные за длительное время можно лишь в разделе Личный кабинет. Рассмотрим варианты получения обычной и расширенной детализации с помощью системы «Сбербанк Онлайн».Заказываем выписку через «Сбербанк Онлайн»

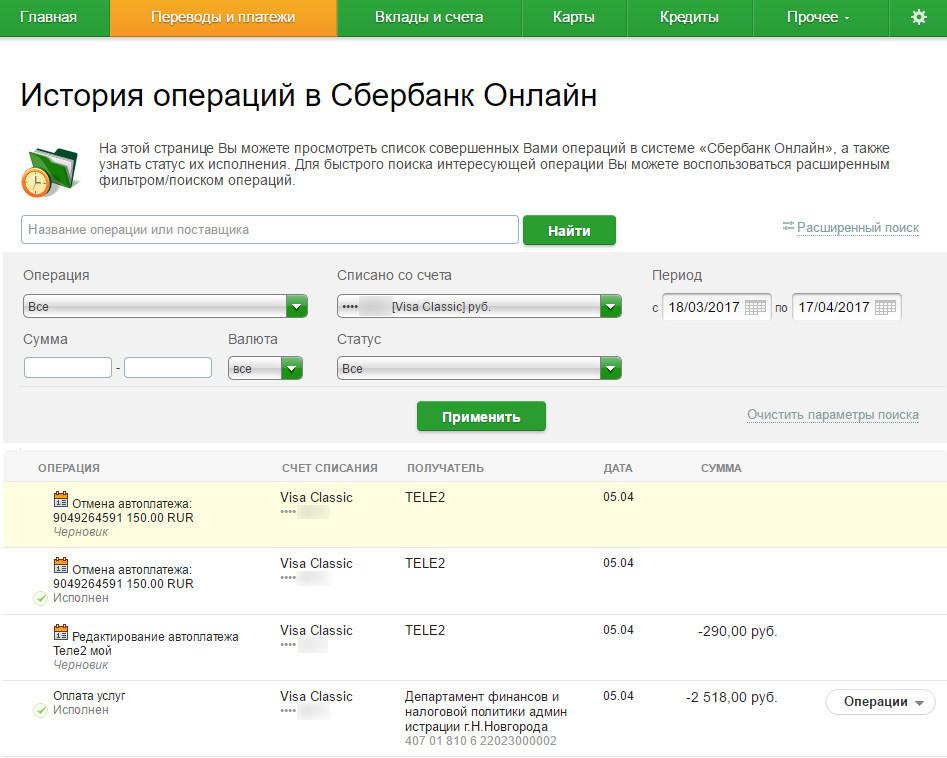

Прежде, чем вы получите возможность заказывать выписку по счету через «Сбербанк Онлайн», для начала нужно зарегистрироваться. Ниже представлена подробная инструкция для получения отчета:- Идентифицируйтесь в системе с помощью логина и пароля. Для этого воспользуйтесь формой входа на официальном сайте компании sberbank.ru.

- Войдите в Личный кабинет и выберите ту карту, для которой нужна выписка. Нажав «Развернуть», вы сможете просмотреть 3 последних действия по карте.

- Если вам требуется больше информации, нажмите на карту. Откроется новая страница, на которой будет видно уже 10 последних действий.

- В случае, когда нужны данные за более долгий период времени, необходимо выбрать функцию «Расширенная выписка».

- В системе предусмотрена возможность получения информации за любой выбранный период.

Чтобы получить печатный вариант детализации, воспользуйтесь функцией «Распечатать выписку». Рядом находится вариант расширенной выписки, по которой можно узнать информацию о более длительном времени, а также вывести данные на печать. Системой предусмотрена возможность отправки информации на электронную почту. Сервис самостоятельно сформирует документ и отправит по указанному адресу. Информацию можно сохранить на компьютер, отправить на печать или отправить по другому адресу.

В этом случае плата за услугу не снимается, в то время, как в отделении придется оплатить комиссию. Обратите внимание, что данная операция действует только для текущих счетов. По закрытому счету узнать информацию не удастся.к содержанию ↑

Заказ выписки через мобильное приложение «Сбербанк Онлайн»

Аналогом онлайн-банкинга выступает мобильное приложение. Через него можно совершать те же действия с незначительными отличиями. Для начала скачайте приложение на ваш гаджет и зарегистрируйтесь с помощью логина и пароля. Далее авторизуйтесь 5-значным кодом, придуманным самостоятельно.Порядок действий:

- Произведите вход в приложение с помощью кода;

- В разделе «Карты» выбираете опцию «История операций»;

- На открывшейся странице пролистайте в низ, чтобы увидеть 10 последних операций;

- Если же вам нужна более полная информация, выберите пункт «Полная банковская выписка»;

- Из предложенных вариантов отчета выберите интересующий — за неделю, месяц или за указанный период и откройте комфортным способом.

что это, для чего нужна, как получить

При оформлении любого банковского продукта клиенту открывают счет, для получения и списания денег. Чтобы отслеживать все операции, существует банковская выписка. Она может быть полезной в разных жизненных ситуациях, например, чтобы подтвердить либо опровергнуть некоторые операции, обосновать налоги и другие.

Для вас — информация, собранная командой Бробанк.ру о выписках.

Общая информация

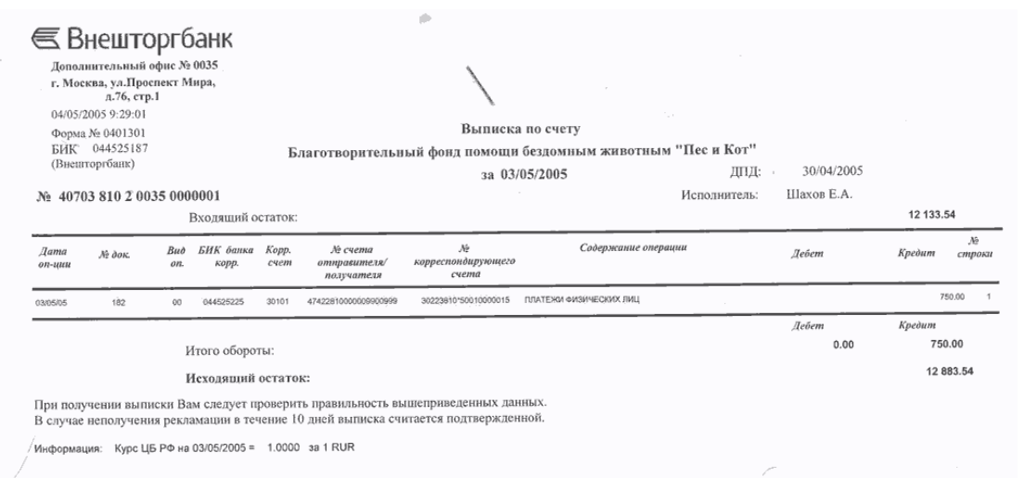

Выписка по счетам организаций – это важный финансовый документ, необходимый для бухгалтерской деятельности компании. Однако и для физических лиц получение выписки может быть необходимым. Практически каждый человек, так или иначе, контактирует с банками – получает дебетовую и кредитную карту, оформляет ипотеку, открывает вклад или берет кредит наличными. По любому из этих продуктов открывается счет.

По любому из этих продуктов открывается счет.

Для того, чтобы клиент был проинформирован о движении денег, формируется выписка по данному счету. Помимо информационного характера, выписка обладает и юридической силой – она подтверждает наличие или отсутствие задолженности, сроки выполнения обязательств по договору. Выписку по счету можно предоставить при оформлении визы за рубеж, для судебного разбирательства или в другие организации.

Есть данные, без которых выписка по счету не может считаться документом, имеющим законную силуНи один закон или нормативный акт в РФ не регламентирует предоставление банковских выписок и не утверждает ее единой формы. Однако есть необходимый перечень информации, который обязан содержаться в выписке любого банка:

- Полное название и БИК банковской организации.

- Данные клиента (ФИО) и номер его расчетного счета.

- Дата формирования выписки.

- Период, за который формируется информация в выписке.

- Остаток по счету.

- Приходные и расходные операции за указанный период.

По каждой проведенной финансовой операции должна быть прописана детальная информация – дата, номер платежа, реквизиты контрагента и сумма.

Виды выписок по физическим лицам

Существует несколько видов выписок, которые зависят от статуса владельца счета и вида банковского продукта, к которому привязан счет.

При необходимости выписка печатается на бумаге и заверяется специалистом банка- По счету вклада. Формируется по запросу клиента. Может быть показана в форме распечатки в сберегательной книжке. Содержит информацию о сумме на счету, поступлениям денег и списаниям со счета.

- По расчетному счету. Составляется каждый день по счетам компании или индивидуального предпринимателя. Можно сформировать за определенный период.

- По кредитному счету. Показывает сумму списания и внесения, детализацию процентов и основного долга и остаток задолженности. По кредитным картам в выписке обычно указывается сумма обязательного минимального платежа.

В последнее время все чаще предлагается электронная выписка. Аналог бумажной выписке, можно запросить в онлайн-банке или получить по e-mail. При необходимости заверяется в отделении банка.

Способы получения банковских выписок

Как получить на руки выписку по счету – зависит от типа услуги, предоставляемой банком. Как правильно, документ для физических лиц составляется моментально. Если выписка нужна для личного пользования и информирования клиента, нет необходимости ее заверять. Для предоставления в различные инстанции выписку надо заверить печатью в отделении банка.

Самые распространенные варианты:

- запрос в отделение банка;

- SMS-информирование;

- получение электронной выписки в интернет-банке;

- получение по e-mail или по почте.

Для каких целей нужна банковская выписка физическому лицу

Эксперты нашего сервиса напоминают, что выписка по счету бывает нужна в ряде жизненных ситуаций. Как правило:- При закрытии кредитного договора рекомендуется получить в банке выписку с нулевым остатком.

Такая выписка подтверждает отсутствие задолженности, а также то, что у банка нет претензий к клиенту. В случае возникновения вопросов по долгу, выписку можно показать в суде в качестве защиты.

Такая выписка подтверждает отсутствие задолженности, а также то, что у банка нет претензий к клиенту. В случае возникновения вопросов по долгу, выписку можно показать в суде в качестве защиты. - При наличии долга перед банком также необходима выписка. В ней указаны все платежи, который вносил заемщик, а также списанные проценты и штрафы. При рассмотрении кредитного дела в суде выписка будет принята во внимание.

- Для подтверждения операций в случаях, когда получатель не увидел денег от плательщика. Выписка поможет подтвердить, что деньги списались со счета, и дату проведения этой операции.

- Посольства различных стран иногда требует выписку по личному счету гражданину для оформления визы в свою страну. Как правило, у каждого посольства есть свой рекомендованный остаток, который должен быть на счету клиента. Выписка подтверждает платежеспособность и наличие средств у человека. Это выписка оформляется по образцу конкретного банка, стандартной формы по ней не существует.

По дебетовой карте выписка нужна для контроля остатка средств. В ней можно увидеть все поступления и списания денег, в том числе за обслуживание карты и иные платежи. Можно узнать даты и суммы любых операций.

Об автореЕвгений Никитин Высшее образование по специальности «Журналистика» в Университете Лобачевского. Более 4 лет работал с физическими лицами в банках НБД Банк и Волга-Кредит. Имеет опыт работы в газете и телевидении Нижнего Новгорода. Является аналитиком банковских продуктов и услуг. Профессиональный журналист и копирайтер в финансовой среде [email protected]

Эта статья полезная?ДаНет

Помогите нам узнать насколько эта статья помогла вам. Если чего-то не хватает или информация не точная, пожалуйста, сообщите об этом ниже в комментариях или напишите нам на почту [email protected].

Если чего-то не хватает или информация не точная, пожалуйста, сообщите об этом ниже в комментариях или напишите нам на почту [email protected].

Комментарии: 0

получить онлайн, в офисе, банкомате

Для отслеживания своих расходов клиенты Сбербанка могут запрашивать выписки по счетам. В иных случаях такой документ потребуется для предъявления в сторонние организации. К примеру, при оформлении крупного кредита или ипотеки, банки часто требуют к пакету документов прикреплять и выписку, в которой будут отражены последние транзакции, совершенные потенциальным заемщиком. О том, какие бывают выписки, и как их можно получить, далее будет рассказано на финансовом портале — Бробанк.ру.

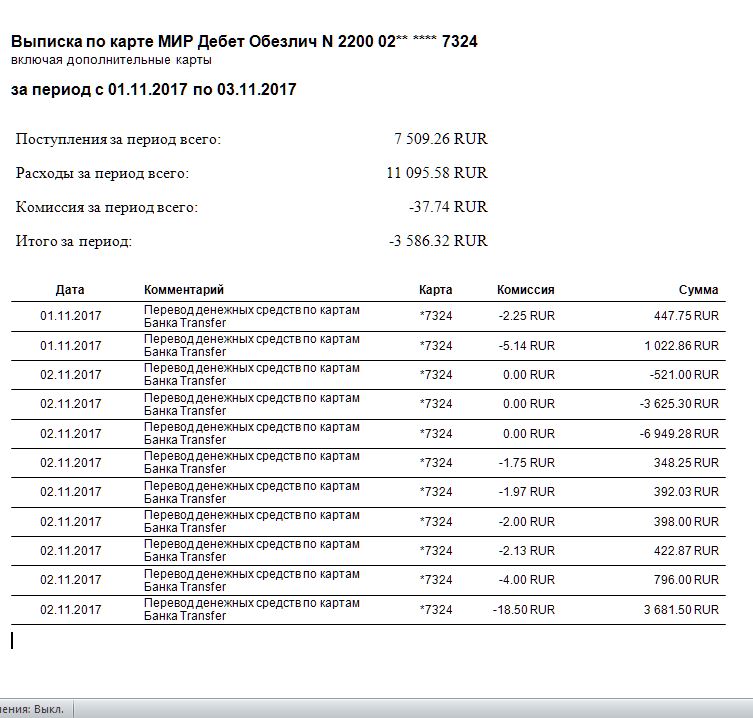

Что такое выписка по счету

Выписка по счету – документ (бумажный или электронный), в котором банк отражает операции, совершенные клиентом за определенный период. Как правило, такие данные предоставляются по требованию клиента. Каждая кредитная организация обязана вести и хранить историю операций, и предъявлять ее клиенту в любом виде по первому требованию.

Как правило, такие данные предоставляются по требованию клиента. Каждая кредитная организация обязана вести и хранить историю операций, и предъявлять ее клиенту в любом виде по первому требованию.

Технологии, которые используются современными кредитными организациями, позволяют получать такие данные независимо от срока давности совершения той или иной операции. Фактически, выписку по счету клиент может получить по операциям, совершенным 5-7 лет и назад, и за более ранние периоды.

В выписке могут отражаться не только сами транзакции. В документе, в зависимости от его вида, может фигурировать также и детальная информация по каждой совершенной клиентом операции. В расширенной выписке, которую Сбербанк предоставляет по первому требованию, отражается следующая информация:

- Наименование операции – списание / приход.

- Направление траты средств – к примеру, это может быть название магазина или конкретной торговой точки.

- Сумма – сколько было потрачено или сколько денег пришло на счет.

- Дата и точное время совершения операции.

Клиенты могут сами регулировать структуру выписки по счету. Это могут быть только приходные или только расходные операции, либо и то и другое одновременно. Система автоматически выберет нужные направлениями отразит их в документе.

Выписки по каким счетам выдает Сбербанк

Учитывая, что счетов и вкладов у одного клиента может быть несколько, в Сбербанке предусмотрена выдача выписок по счетам разного вида. В первую очередь, разделение производится на простую и расширенную выписку.

В простой выписке отражаются операции и дата их совершения. Расширенная выписка показывает полную детализацию по каждой совершенной клиентом операции за определенный период времени. В Сбербанке можно в любое время заказать следующие виды выписок:

- По вкладу или счету.

- По банковской карте – дебетовой или кредитной.

- По обезличенному металлическому счету.

- По лицевому счету.

- Справка о наличии / отсутствии кредитов, карт, вкладов, счетов (в том числе и металлических) в Сбербанке.

Каждый из этих документов можно получить несколькими способами. Все зависит от того, в каком виде клиенту потребовалась выписка. Сейчас чаще всего клиентами запрашиваются электронные выписки. Но и документы на бумажных носителях пока не потеряли свою актуальность.

Как получить выписку по вкладу или счету в Сбербанке

Достаточно часто пользователи подают запросы на получение выписки по вкладу или расчетному счету. Эти данные необходимы клиентам для отслеживания своих расходов и для формирования правильного итога по остатку на счете или вкладе. Запрашивается выписка этого вида в нескольких вариантах.

В офисе банка

Если у клиента ранее была подключена опция «Зеленая улица», он может обратиться за данной услугой в любой офис Сбербанка, включая и заграничные филиалы, действующие в республике Беларусь. Это платная опция.

Если такая опция не была подключена, придется обращаться именно в тот офис или отделение, где открывался вклад или расчетный счет. Когда речь идет о расчетном счете, важно знать, что выписка по нему предоставляется только тем лицам, которые были отмечены в КОП-карточке, при оформлении расчетно-кассового обслуживания. Если человек фигурирует в карточке, то ему необходимо совершить следующие действия:

Когда речь идет о расчетном счете, важно знать, что выписка по нему предоставляется только тем лицам, которые были отмечены в КОП-карточке, при оформлении расчетно-кассового обслуживания. Если человек фигурирует в карточке, то ему необходимо совершить следующие действия:

- Обратиться к сотруднику Сбербанка и озвучить желание получит выписку по расчетному счету.

- Предоставить документы, устанавливающие личность – общегражданского паспорта будет вполне достаточно.

- Указать на период, за который необходима выписка.

- Дождаться готовности документа – в течение нескольких минут.

- Получить выписку и расписаться в квитанции о ее получении.

В офисе кредитной организации выдаются выписки только на бумажных носителях. Для получения документа в электронном виде предусматриваются другие, более удобные способы и варианты.

В мобильном приложении

Через мобильное приложение такие выписки запрашиваются в течение нескольких минут. Для этого необходимо войти в систему, выбрать нужный вклад / счет, кликнуть на него, и нажать на кнопку детализации операций.

Для этого необходимо войти в систему, выбрать нужный вклад / счет, кликнуть на него, и нажать на кнопку детализации операций.

Для получения выписки, здесь же, нужно перейти в раздел «Выписки и справки», и нажать на кнопку «Сформировать». В течение нескольких минут система самостоятельно сформирует выписку с последними операциями, совершенными пользователем за выбранный им период. При желании этот электронный документ можно распечатать.

Через Сбербанк Онлайн в личном кабинете

Для получения выписки через Сбербанк онлайн, нужно зайти в личный кабинет, и нажать на кнопку «Прочее». Далее перейти в раздел «Выписки и справки», и выбрать интересующий счет или вклад.

Затем пользователь подбирает параметры выписки. После нажатия на кнопку «Сформировать», система приступит к составлению документа. Через минуту выписка будет полностью готова, и ее можно будет скачать или распечатать.

Выписка с лицевого счета в Сбербанке

Лицевой счет – то самое, что и расчетный, только оформляется он в большей части физическими лицами. Как и его аналог, лицевой счет необходим для быстрого доступа к денежным средствам в процессе взаимодействия с контрагентами.

Как и его аналог, лицевой счет необходим для быстрого доступа к денежным средствам в процессе взаимодействия с контрагентами.

Получить выписку по нему пока можно только одним способом – в офисе банка, если счет номинальный. Если лицевой счет не номинальный, то получение выписки по нему возможно теми же самыми способами, что и выписка по вкладу или расчетному счету: через приложение или на сайте Сбербанк онлайн.

При номинальном характере счета, клиенту нужно посетить то же самое отделение Сбербанка, в котором он открывался. Если была подключена опция «Зеленая улица», можно обращаться в любое отделение банка, даже за границей. Далее:

- Предъявить сотруднику документы.

- Сказать номер лицевого счета.

- Сформировать параметры выписки – какие транзакции и за какой период.

- Дождаться готовности документа.

- Расписаться в получении выписки.

Здесь предусматривается получение документа только на бумажных носителях. Если на выписке необходима печать банка, то это следует заранее сказать сотруднику Сбербанка.

Если на выписке необходима печать банка, то это следует заранее сказать сотруднику Сбербанка.

Как получить выписку по карте

В день по картам Сбербанка совершается огромное количество всевозможных операций. Пользователи совершают переводы, оплачивают кредиты и штрафы, делают различные покупки. Если потребуется найти какую-либо операцию, то без выписки по счету сделать это будет достаточно сложно. Правило распространяется на кредитные и дебетовые карты.

В мобильном приложении

Самый простой и быстрый способ – использование мобильного приложения. 99,9% держателей карт Сбербанка пользуются этим крайне удобным приложением для управления личной картой и счетом. Для этого необходимо:

- Открыть приложение.

- На главной странице выбрать карту, по которой нужно получить выписку.

- Перейти в детализацию карты.

- Нажать на «Получить выписку».

- Дождаться окончательного формирования выписки.

Через приложение получится заказать только мини-выписку, за последний период пользования картой. Данные с расширенной информацией приложение сейчас не выдает.

Данные с расширенной информацией приложение сейчас не выдает.

На сайте Сбербанк онлайн

Потребуется войти на сайт и выбрать карту – дебетовую или кредитную. Далее нажать на кнопку «Сформировать выписку». И здесь система выдает только мини-выписку за последний период пользования картой. Для получения расширенной выписки потребуется заказывать ее в офисе банка.

Как заказать выписку по карте в банке

Для этого нужно прийти в любое отделение банка в том регионе, в котором оформлялась карта. Сотруднику следует сказать о желании получить расширенную выписку по карточному счету.

Получение этих сведений доступно только обладателям банковских карт после предъявления общегражданского паспорта. Выписка готовится в течение нескольких минут на бумажном носителе.

В банкомате Сбербанка

По банковским картам получить информацию можно и через банкомат. Для этого используются только собственные устройства Сбербанка.

Здесь потребуется:

- Вставить карту в банкомат.

- Ввести пин-код.

- Выбрать в меню соответствующую услугу – получить выписку по карте.

- Дождаться готовности данных.

- Ознакомиться с информацией, выведенной системой по запросу.

Выписки, получаемые в банкомате, так же имеют сокращенную версию. При желании их можно распечатывать прямо через устройство самообслуживания.

Информация по металлическим счетам предоставляется только в офисах Сбербанка. Эта услуга платная. Справки о наличии / отсутствии действующих продуктов в Сбербанке выдаются так же – на платной основе и только через отделения банка. Любая информация по металлическим счетам предоставляется в Сбербанке на основании заявления от владельца счета.

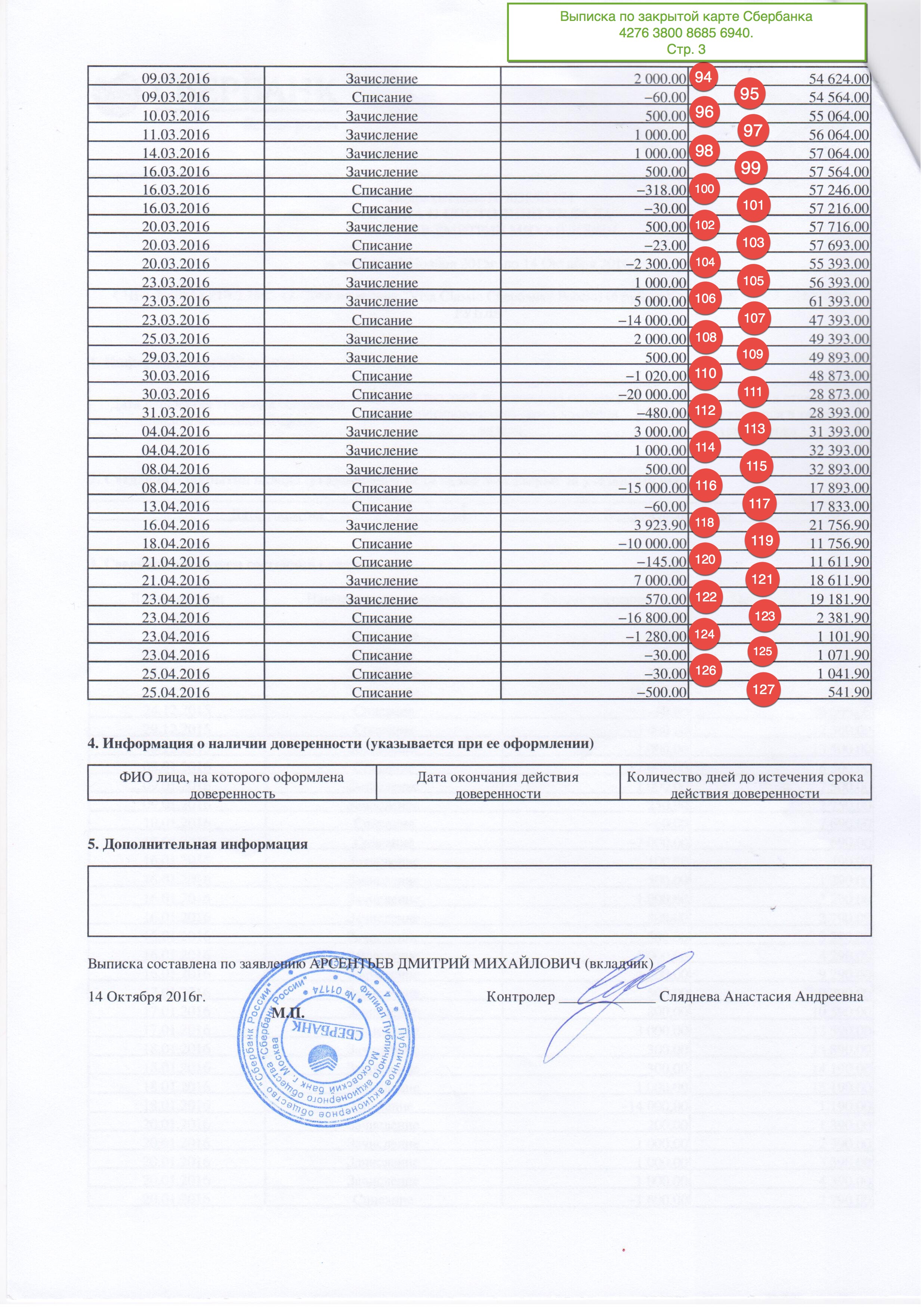

Как получить выписку по закрытому счету в Сбербанке

Действующие клиенты могут обращаться в банк за получением данной информации бесплатно и неограниченное количество раз. Исключение составляют только выписки по металлическим счетам и справки о наличии / отсутствии оформленных в Сбербанке продуктов.

Если счет закрыт, то независимо от его наименования (РКО, карта, лицевой счет), получение выписки по нему будет всегда платным. Для этого потребуется обратиться в офис банка с документами, предоставить информацию по счету, дождаться готовности документа. В онлайн режиме такая услуга не предоставляется.

Об автореАнатолий Дарчиев — высшее экономическое образование по специальности «Финансы и кредит» и высшее юридическое образование по направлению «Уголовное право и криминология» в Российском Государственном Социальном Университете (РГСУ). Более 7 лет проработал в Сбербанке России и Кредит Европа Банке. Является финансовым советником крупных финансовых и консалтинговых организаций. Занимается повышением финансовой грамотности посетителей сервиса Бробанк. Аналитик и эксперт по банковской деятельности.

[email protected]

Аналитик и эксперт по банковской деятельности.

[email protected]

ДаНет

Помогите нам узнать насколько эта статья помогла вам. Если чего-то не хватает или информация не точная, пожалуйста, сообщите об этом ниже в комментариях или напишите нам на почту [email protected].Комментарии: 4

Графическая выписка в Сбербанк Онлайн

Графическая выписка Сбербанка – это визуализация динамики операций, проводимых по счету. Отчет в цифрах действует на владельца счета не так впечатляюще, как красноречивые ломаные линии положительного и отрицательного оборота средств.

Что такое графическая выписка?

График состояния баланса строится в осях:

- Горизонтальной (X) – временной: на ней отмечают периоды выписки.

- Вертикальной (Y) – финансовой: здесь видны изменения баланса в денежном выражении.

Графическая выписка поступления средств и их расхода отличается от первого тем, что на оси Y отражено движение финансов по карте. На экран система выводит совмещенную картинку. Но при желании вкладчик может отключить один из графиков.

Какую информацию отражают графики

На картинке, отображающей оборот денежной массы, указан размер суммы и время:

- снятия;

- пополнения;

- перевода.

Отрицательный оборот представлен в виде оранжевого столбика, положительный – зеленого. Если навести курсор на любой из них, «всплывет» информация в цифрах. Для наглядности фигурки, символизирующие превышение расхода над доходом, располагаются “вниз головой” по отношению к нулевой линии.

График изменения баланса имеет вид линии голубого цвета. Она соединяет точки, которые система ежедневно отмечает на поле.

Она соединяет точки, которые система ежедневно отмечает на поле.

Ирина Большакова

Банковский кредитный эксперт

За 1 минуту! Рассчитаем переплаты на калькуляторе. Предложим море выгодных предложений по займам, кредитам и картам, очень гибкие условия. Попробуем?)

РассчитатьПо умолчанию выписка визуализирует состояние дел за текущий месяц. Но у пользователя есть возможность посмотреть операции за неделю или за выбранный им период (но не более 6 месяцев).

Обратите внимание! Если вы допустили перерасход средств (ушли в овердрафт), на графике отразится чистая задолженность. Ни штрафов, ни процентов вы там не увидите.

Как в Сбербанк онлайн посмотреть графическую выписку

Этой услугой могут воспользоваться держатели карт:

- дебетовых;

- с овердрафтом.

Детальную информацию можно запросить и по сберкнижке, но только при условии, что она отцифрована и получила статус карточного счета.

Порядок действий:

- Сначала надо войти в личный кабинет, указав свои логин и пароль.

- Система попросит подтвердить действия при помощи кода, который придет на телефон в виде СМС-сообщения.

- Его надо ввести в соответствующее окошко, найти кнопку «Подтвердить» и щелкнуть по ней.

- Пользователю откроется личное пространство на сайте Сбербанка. В середине страницы он увидит все банковские продукты, принадлежащие ему. Под каждой иконкой указано наименование карты и ее номер.

- Чтобы увидеть полную информацию по выбранному продукту, надо установить курсор на его названии и кликнуть мышкой.

- Нажав на надпись «Графическая выписка» в верхнем меню, пользователь инициирует открытие диаграммы.

Если клиенту надо посмотреть информацию за конкретный период, он может задать его, установив соответствующие даты «от» и «до» в окошках.

Обратите внимание! Графическая выписка Сбербанк онлайн может не показать операции с картой, проведенные через терминалы, банкоматы и офисы другого банка, проведенные в день просмотра. Они учитываются системой в течение 3-х рабочих дней.

Если вкладчика интересует только графическая выписка поступления средств, он должен снять галочку в одной из строк:

- изменения баланса;

- движение средств на счету.

Если в ответ на запрос пользователя система сообщает, что информация временно недоступна, он может сделать следующее:

- Написать сообщение в службу техподдержки.

- Позвонить в Контактный Центр.

Сотрудники банка выяснят причину сбоя и после его устранения свяжутся с клиентом.

Просмотр выписки через телефон

Все банковские операции, включая просмотр диаграмм, можно осуществлять через телефон. Но сначала надо получить доступ к мобильному банкингу. Подключиться к услуге «Мобильный банк» можно в любой момент – на стадии заключения договора или позже, целенаправленно посетив отделение либо бесплатно позвонив в Call-Центр. Пользователю будут выданы идентификатор и пароль. А в момент регистрации он самостоятельно придумывает удобный для запоминания ПИН-код.

Приложение разработано в 2-х версиях – для iOS и Android. Они сильно разнятся, но содержимое начального экрана практически одинаково. Старая версия Андроида проигрывает аналогам для iPhone. Но ее недостатки исправлены в новой – с ее помощью пользователь может совершать все операции, доступные вкладчикам Сбербанка.

Важно! Если пользователь установил на свой смартфон кастомную прошивку либо получил root-доступ, новые функции приложения Android работать не будут – этому воспротивится встроенный в программу антивирус.

На главной странице мобильного приложения видны вклады, банковские карты и кредиты пользователя. Щелкнув на интересующем пункте, он увидит основную информацию (о поступлении средств, к примеру). У клиента есть также возможность посмотреть графическую выписку через телефон (и текстовую, при желании). Приложение Айфон позволяет посмотреть круговую диаграмму.

Запрос выписки через номер 900

Чтобы воспользоваться услугой Мобильного банка, надо удостовериться, на какие карты она подключена. Для этого надо на № 900 отправить с телефона СМС-ку со словом «СПРАВКА». Если функция вообще не активирована, это можно исправить, обратившись в отделение банка или проделав это самому через банкомат.

Для этого надо на № 900 отправить с телефона СМС-ку со словом «СПРАВКА». Если функция вообще не активирована, это можно исправить, обратившись в отделение банка или проделав это самому через банкомат.

Запрос баланса осуществляется при помощи короткого сообщения:

- ОСТАТОК;

- БАЛАНС;

- BALANS;

- BALANCE;

- OSTATOK.

После выбранного слова ставится пробел, и вписываются 4 последние цифры карты. Для получения отчета за последний период надо в сообщении написать «ВЫПИСКА» или «ИСТОРИЯ». Допускается набор этих слов латиницей или их замена кодом 02.

Справка. У клиента всегда есть возможность посмотреть графическую выписку в Сбербанке, обратившись к оператору в любом его отделении.

Как посмотреть графическую выписку в Сбербанк Онлайн (2020): инструкция

В статье пошагово рассмотрим, как заказать графическую выписку в Сбербанк Онлайн с компьютера и телефона. Умение формировать отчетность и расшифровывать документ позволит вам подробно анализировать динамику движения денежных средств за любой период.

Краткое содержание статьи

Что такое графическая выписка и что она показывает?

Прежде всего, разберемся, что показывает графическая отчетность и какую информацию из нее можно получить. Представляет собой график состояния баланса, на котором учитываются совершенные за указанный период финансовые операции – снятие, пополнение, перевод. Строится на двух осях:

- координата X определяет временной промежуток анализа;

- Y – баланс счета и оборот денежных средств.

Итоги каждого дня отображаются в виде столбцов. Расположение и цветовое обозначение позволяет понять, как расходовались средства за выбранный временной промежуток.

Инструкция по формированию отчета в Сбербанк Онлайн через веб-браузер

Чтобы получить графическое отображение движения финансов по счету через браузер:

- Перейдите на официальный сайт интернет-банка и войдите в личный кабинет.

- Выберите в блоке «Карты» на начальной странице нужный продукт.

- Найдите среди параметров вкладку «Графическая выписка».

- Задайте временной промежуток и отметьте галочкой необходимые показатели.

График расходов и поступлений моментально отобразиться на странице. Однако наглядная интерпретация отображает только сумму платежей без расшифровки. Чтобы проверить получателя или источник финансовой операции, необходимо знать, где найти полную версию отчетности по карте.

В личном кабинете зайдите в раздел «Прочее» – «Выписки и справки». Среди представленного перечня выберите вариант «По счету дебетовой карты».

Укажите параметры заявки – банковский продукт, временной промежуток. Нажмите «Сформировать».На странице появится уведомление о формировании отчета.

Далее откройте начальную страницу раздела, выберите пункт «Заказанные», где находятся готовые документы.

Кликните на нужный вариант – содержание отобразится в новой вкладке.

Если при попытке разобраться, как посмотреть графическую выписку в Сбербанке Онлайн, отображается ошибка, что операция недоступна, обратитесь в службу поддержки – 8(800)555-55-50.

Как заказать выписку в мобильном приложении (в старой и новой версии)

Чтобы сформировать график через телефон с помощью официального приложения Сбербанк Онлайн:

- Откройте через раздел «Главная» нужную банковскую карту.

- Перейдите в блок «Реквизиты и выписки».

- Выберите во всплывающем окне последний пункт.

- Нажмите на вариант «Выписка по счету дебетовой карты», задайте период и отправьте заявку.

- Вернитесь на предыдущую страницу и переключитесь на «Заказанные» через верхнюю панель.

Заявка обрабатывается моментально, поэтому можно сразу перейти к готовому файлу.Результат отображается в виде сводной таблицы, график с мобильного устройства просмотреть не удастся. Документ можно перенести в заметки или переслать в чат мессенджера – кликните «Сохранить или отправить», выберите подходящий способ.

Указанный алгоритм действий, как просмотреть графическую выписку в Сбербанк Онлайн, применим к новой версии приложения для устройств на базе Android, Windows Phone, IOS.

Инструкция по просмотру наглядного доклада в приложении с устаревшим обновлением незначительно отличается. Аналогичным образом откройте параметры банковской карты,прокрутите страницу вниз и найдите соответствующий пункт. Нажмите на первую вкладку «По дебетовой карте».

Задайте нужный период, нажмите «Сформировать».Готовый документ сразу отобразиться на экране.

Расшифровка и работа с графиками

Далее рассмотрим, как читать график состояния баланса. Для этого достаточно усвоить, как расшифровать три ключевых значения на диаграмме:

- оранжевый столбец – отрицательный оборот, т.е. расходы превышают доходы;

- зеленый столбец – положительный оборот, т.е. сумма пополнений больше списаний;

- синяя ломаная линия – остаток на счете.

Учитывая данные параметры, можно проанализировать собственный график и понять, в какой период поступало больше или меньше денежных средств.

Как распечатать?

Для распечатки ведомости прежде необходимо скачать документ на ПК. Аналогичным образом в личном кабинете перейдите к сформированному отчету – через вкладку «Заказанные».

Аналогичным образом в личном кабинете перейдите к сформированному отчету – через вкладку «Заказанные».

Нажмите на подходящий документ и найдите под описанием ссылку «Скачать PDF».Дождитесь завершения загрузки, откройте файл в веб-обозревателе – результат в электронном формате появится в новой вкладке.

Кликните правой кнопкой мыши на документ – «Печать». Во всплывающем окне задайте параметры распечатки и подтвердите действие.

Выводы

Опираясь на представленный в статье материал, вы самостоятельно разберетесь, как настроить и сформировать график состояния баланса. В работы мы также подробно рассмотрели назначение наглядного отчета и определили, что цвет столбцов на рисунке обозначает преобладание расходов или доходов в указанный период.

Образование: высшее (Казанский федеральный университет), менеджмент и управлениеОсновная специализация — государственное управление, менеджмент, управление личными финансами, инвестициями. Есть опыт написания научных статей и работ. Пишет статьи на тему финансов и бизнеса.

Пишет статьи на тему финансов и бизнеса.

Как читать выписку по кредитной карте

близкопереключить меню МЕНЮ

Открыть24 Открыть24- Повседневное банковское дело

- Банковское дело на каждый день

- Текущие счета

- Текущие счета

- Изучить аккаунт

- Другие аккаунты

- НАПРАВЛЕНИЯ

- Apple Pay

- Кредитные карты

- Кредитные карты Главная

- Кредитная карта ICE Visa

- Сменить кредитную карту

- Справка по кредитной карте

- Пути к банку

- Пути к банковскому дому

- Мобильный банк и банк приложений

- Онлайн банкинг

- Филиалы и банкоматы

- Телефонный банк

- Помощь с банковским делом

- Помощь с Банковским домом

- Начало работы с Explore Account

- Персонализация карты

- Проверено Visa

- Утерянные или украденные карты

- Сбережения и инвестирование

- Сохранение и инвестирование домой

- Мои сбережения

- Мои сбережения

- Экономия для дома

- Экономия для вашего образования

- Экономия на машину

- Экономия на свадьбу

- Сбережения и инвестирование

- Сбережения и вклады Главная

- Сберегательные счета

- Депозитные счета

- Процентные ставки по депозитам

- Инвестиции

- Инвестиции Главная

- Конструктор профиля инвестора

- Фонды портфеля нескольких активов

- Зачем инвестировать с постоянным TSB

- Сбережения и инвестирование

- Главная страница справки по сбережениям и инвестированию

- Необходимые документы

- Разрушитель жаргона

- Ипотека

- Ипотека Главная

- Первый покупатель

- Дом первого покупателя

- Дом первого покупателя

- Калькулятор ипотеки

- Часто задаваемые вопросы для первых покупателей

- Процентные ставки по ипотеке

- Ипотека

- Другие виды ипотеки Главная

- Дом на колесах

- Switcher Mortgage

- Купить, чтобы сдать ипотеку

- Самостоятельная ипотека

- Экономия для дома

- Начало работы Главная

- Экономия для дома Дом

- Необходимые документы

- Процентные ставки по ипотеке

- Разрушитель ипотечного жаргона

- Помощь с банковским делом

- Помощь с Банковским домом

- Существующие держатели ипотеки

- Проблемы с ипотекой

- Ипотечная поддержка

- Заимствование

- Заимствование дома

- Ипотека

- Ипотека

- Покупатели впервые

- Дом на колесах

- Сдается в аренду

- Другие виды ипотеки

- Займы

- Ссуды Главная

- Автокредит

- Кредит на ремонт дома

- Персональный кредит

- Прочие личные займы

- Кредитные карты

- Кредитные карты Главная

- Кредитная карта ICE Visa

- Сменить кредитную карту

- Справка по кредитным картам

- Помощь с банковским делом

- Помощь с Банковским домом

- Процентные ставки по ипотеке

- Проблемы с ипотекой

- Трудности с личным кредитованием

- Варианты переплаты

- Страхование

- Страхование дома

- Страхование жилья

- Страхование жилья

- Дом и содержание

- Содержание Обложка

- Страхование арендаторов

- Получить цитату

- Страхование домовладельцев

- Страхование домовладельцев

- Получить цитату

- Страхование жизни

- Страхование жизни

- Защита OnePlan

- Пожизненное покрытие

- Пожизненная обложка

- Покрытие ипотеки Life

- Страхование Помощь

- Страхование Помощь Главная

- Политические документы Главная

- Форма обратной связи по претензиям

- Помощь и поддержка

- Главная страница справки и поддержки

- Необходимые документы

- Необходимые документы Домой

- Текущие счета

- Кредитная карта ICE Visa

- Ипотека

- Займы

- Зачем присоединяться к нам

- Зачем присоединяться к нам домой

- Перейти к нам

- Руководство по переключению текущего счета

- Жизнь меняется

- Возвращение в Ирландию

- Помощь с банковским делом

- Помощь с Банковским домом

- Онлайн банкинг

- Защита данных

- PSD2 и сторонние поставщики

- Мошенничество и финансовые преступления

- Проблемы с погашением

- Проблемы с погашением Главная

- Ипотечный кредит

- Малые и средние предприятия (МСП)

- Стандартный финансовый отчет

Как получить кредитную карту, если у вас нет работы

Для многих кредитная карта является основной кредитной линией, которая может выручить их в случае возникновения чрезвычайной финансовой ситуации. Получить кредитную карту обычно легче, если вы работаете. Это связано с тем, что перед выдачей кредитной карты банки и карточные компании оценивают доход заявителя. Для этого вам нужно будет предоставить документальные подтверждения дохода, такие как отчеты о заработной плате, записи налоговой декларации (ITR) и так далее.

Получить кредитную карту обычно легче, если вы работаете. Это связано с тем, что перед выдачей кредитной карты банки и карточные компании оценивают доход заявителя. Для этого вам нужно будет предоставить документальные подтверждения дохода, такие как отчеты о заработной плате, записи налоговой декларации (ITR) и так далее.Но знаете ли вы, что даже если вы не работаете (скажем, студент, пенсионер или домохозяйка), вы все равно можете получить кредитную карту? Да, хотя самозанятым / безработным может быть сложно получить кредитную карту, получить ее возможно.Вы можете получить карту, хотя и с некоторыми оговорками.

Вот посмотрите, как кто-то, кто не работает или не имеет стандартного дохода, может получить кредитную карту.

1. Стандартная кредитная карта: Наличие подтверждения дохода из других источников

Д., Кредиторы могут пожелать выпустить стандартную кредитную карту после проверки необходимых документов. .Кредиторы проверяют эти документы (финансовые отчеты) в основном для того, чтобы проверить способность заявителя своевременно выплатить взносы по кредитной карте.

Д., Кредиторы могут пожелать выпустить стандартную кредитную карту после проверки необходимых документов. .Кредиторы проверяют эти документы (финансовые отчеты) в основном для того, чтобы проверить способность заявителя своевременно выплатить взносы по кредитной карте.Навин Чандани, CBO, Bankbazaar сказал, что большинство эмитентов (кредиторов) не захотят выпускать карту без данных о занятости. «Однако можно получить кредитную карту на основе вашего дохода из других источников. Если вы получаете стандартный доход от ваших инвестиций, внештатной работы или профессионального гонорара, вы можете попытаться получить стандартную кредитную карту.Вам нужно будет предоставить подробную информацию о доходах в виде банковских выписок или записей ITR », — сказал он.

Однако, если вы безработный и хотите подать заявление на получение стандартной кредитной карты, банки, которые ET Online говорил, что вы не можете сделать это онлайн. Тем, кто не работает, они должны будут посетить отделение банка с необходимыми документами, чтобы подать заявление на получение стандартной кредитной карты.

ET Online посетил филиал банка IDBI в Лакхнау, чтобы узнать, почему банки не имеют возможности «безработных» на своих онлайн-порталах для «покупки кредитных карт».Высокопоставленный сотрудник банка в отделении сказал: «Обычно мы выпускаем кредитные карты в автономном режиме. Вы также должны знать, что обычно все банки, занимающиеся обслуживанием кредитных карт, предоставляют вам все типы кредитных карт в автономном режиме, то есть посетив свое соответствующее отделение банка. . Однако не все банки предоставляют все виды услуг кредитных карт онлайн ».

Далее он сказал, что те, кто не работает, но хотят воспользоваться стандартной кредитной картой, могут получить стандартную кредитную карту. Представитель банка добавил: «В таком случае ваша платежеспособность должна быть обоснована на бумаге, т.е.е. подтверждающие документы должны подтверждать, что вы подаете ITR (с определенным доходом) на регулярной основе. Вам также необходимо подготовить надлежащие финансовые отчеты (в соответствии с требованиями банка), чтобы воспользоваться любой кредитной линией банка «.

Следовательно, вам, возможно, придется посетить отделение банка, чтобы получить стандартную кредитную карту, если вы хотите получить кредитную карту, используя подтверждение дохода из других источников.

Раджаниш Прабху, руководитель отдела кредитных карт, YES BANK, сказал, что банки обращают внимание на платежеспособность заявителя при оценке заявок на новые кредитные карты.Безработные кандидаты могут применять альтернативные источники дохода в соответствии с их поданной РМЭ или использовать инвестиции, такие как фиксированный депозит, для получения обеспеченных кредитных карт, которые имеют те же преимущества, что и стандартные кредитные карты. Он сказал: «Если у вас нет возможности получить такие кредитные карты онлайн на портале банка, вы можете прийти в отделение с необходимыми документами и подать заявление на то же самое».

2. Обеспеченная кредитная карта: Если вы вложили средства в срочные вклады

Другой вариант для тех, кто не работает, — получить обеспеченную кредитную карту. Сахил Арора, директор и руководитель группы по инвестициям, Paisabazaar.com сказал, что обеспеченные кредитные карты предлагают те же преимущества, что и их обычные аналоги, но выпускаются под фиксированные депозиты физических лиц. Кредитный лимит такой карты обычно составляет до 80-90 процентов от суммы депозита, а лимит на снятие наличных может доходить до 100 процентов. «Обеспеченная кредитная карта защищает кредиторов от риска неисполнения обязательств, и это позволяет им предлагать сравнительно более гибкий критерий приемлемости по сравнению со стандартной картой», — сказал он.

Сахил Арора, директор и руководитель группы по инвестициям, Paisabazaar.com сказал, что обеспеченные кредитные карты предлагают те же преимущества, что и их обычные аналоги, но выпускаются под фиксированные депозиты физических лиц. Кредитный лимит такой карты обычно составляет до 80-90 процентов от суммы депозита, а лимит на снятие наличных может доходить до 100 процентов. «Обеспеченная кредитная карта защищает кредиторов от риска неисполнения обязательств, и это позволяет им предлагать сравнительно более гибкий критерий приемлемости по сравнению со стандартной картой», — сказал он.

Например, чтобы иметь право на получение кредитной карты Aqua Gold Kotak Mahindra Bank, вам необходимо открыть фиксированный депозит на сумму минимум 25 000 рупий в банке. Чтобы получить кредитную карту SBI Unnati, вам необходимо разместить FD в размере 25000 рупий или более в Государственном банке Индии.

3. Дополнительные кредитные карты: Если у вас нет доказательств дохода или вложений в срочные вклады

Если вы безработный и не получаете никакого дохода, вы можете выбрать дополнительную или дополнительную кредитную карту, если у кого-то из членов вашей семьи уже есть основная / стандартная кредитная карта. Это особенно полезно для студентов и домохозяек.

Это особенно полезно для студентов и домохозяек.

Дополнительная карта — это дополнительная карта, выпущенная в рамках основной кредитной карты (стандартной или обеспеченной кредитной карты), которая обычно доступна для супруга / супруги, родителей, братьев и сестер основного держателя карты и детей старше 18 лет. В этом случае общий кредитный лимит будет разделен между держателем основной карты и держателем дополнительной карты, а для всех транзакций, совершенных с использованием обеих карт, выдается единый консолидированный отчет.

Арора сказал, что хотя дополнительные карты действительно приносят вознаграждение за основную карту, по которой они выпущены, все расходы, понесенные по дополнительной карте, также направляются на основного держателя кредитной карты.Следовательно, основной владелец кредитной карты должен вести учет расходов, понесенных по дополнительной карте, и следить за коэффициентом использования кредита (кредит, использованный держателем карты, как процент от общего лимита кредитной карты, доступного держателю карты). на карте) не превышает 30-40 процентов от общего доступного возобновляемого кредита. «Частое нарушение этого знака может отрицательно повлиять на ваш кредитный рейтинг (основного держателя кредитной карты)», — добавил он.

на карте) не превышает 30-40 процентов от общего доступного возобновляемого кредита. «Частое нарушение этого знака может отрицательно повлиять на ваш кредитный рейтинг (основного держателя кредитной карты)», — добавил он.

Арора сказал: «Эмитенты кредитных карт в основном предлагают до 5 дополнительных карт бесплатно, но держатели карт имеют возможность добавить больше кредитных карт сверх этого лимита после уплаты годовой платы.Кроме того, некоторые банки предоставляют основному держателю карты возможность установить дополнительный лимит на дополнительные карты из основного кредитного лимита, войдя на сайт банка ».

Что делать

Кредитная карта — это легкие деньги, но помните, что она может привести вас прямо в долговую ловушку, если вы не будете осторожны. Кредитная карта может помочь только в том случае, если вы используете ее разумно. Помимо осторожного расходования средств, при использовании кредитной карты вам необходимо соблюдать некоторые правила. К ним относятся своевременная оплата счетов, оплата всей суммы счета, а не только минимальной суммы, и так далее.

К ним относятся своевременная оплата счетов, оплата всей суммы счета, а не только минимальной суммы, и так далее.

Полную историю читайте здесь: 7 грехов кредитной карты, которых нужно избегать любой ценой

(IndusInd Bank, ICICI Bank, Bank of Baroda не ответили на запросы корреспондентов по вышеуказанной теме.)

Часто задаваемые вопросы | Tata Card

Q1. Что такое мораторий RBI на погашение кредита? Каковы масштабы моратория RBI? На какие кредиты действует мораторий?

RBI в своей директиве от 23 мая 2020 года объявил о некоторых дополнительных мерах, в соответствии с которыми он разрешил банкам / НБФК продлить мораторий на период с марта по май 2020 года еще на три месяца до 31 августа 2020 года.

В заявлении о политике RBI прямо упоминаются срочные ссуды, которые включают жилищные ссуды, личные ссуды, ссуды на образование, автомобили и любые ссуды с фиксированным сроком владения. Это также включает потребительские ссуды длительного пользования, такие как EMI на мобильные телефоны, холодильник, телевидение, платежи по кредитной карте и т. Д.

Д.

2 кв. Какой срок продления моратория?

Срок продления моратория составляет 3 месяца для оплаты непогашенного остатка по кредитной карте / EMI, срок погашения которых наступает в период с 1 июня 2020 года по 31 августа 2020 года.Для платежей EMI срок пребывания в должности не продлевается. Клиенты могут принять решение о введении моратория на один платежный цикл за раз, и все взносы, включая проценты по ставке 3,35% в месяц (в соответствии с Условиями и положениями держателя карты), подлежат оплате до следующего срока в течение периода моратория.

Q3 Имею ли я право на продление моратория?

Любая учетная запись, будь то в текущем или просроченном статусе, которая не была классифицирована как NPA по состоянию на 29 февраля 2020 года, а также на дату подписки на мораторий, будет иметь право на продление моратория.Вы можете проверить свое право на участие в учетной записи на сайте.

Все правомочные держатели карт, желающие воспользоваться продлением моратория, должны подписаться на то же самое, по крайней мере, за 2 дня до Даты платежа для этого месяца (за исключением Даты платежа). Обратите внимание, что если вы выберете продление моратория, с вас будут взиматься проценты в размере 3,35% в месяц (в соответствии с Условиями и положениями держателя карты) на невыплаченную сумму, а использование вашей карты может быть ограничено в соответствии с внутренней политикой.

Обратите внимание, что если вы выберете продление моратория, с вас будут взиматься проценты в размере 3,35% в месяц (в соответствии с Условиями и положениями держателя карты) на невыплаченную сумму, а использование вашей карты может быть ограничено в соответствии с внутренней политикой.

4 кв. Если я подпишусь на мораторий, будет ли отказ от процентов по отсроченным платежам?

Продление моратория только на отсрочку платежа. Проценты (согласно Условиям и положениям держателя карты) будут продолжать начисляться на непогашенную задолженность по кредитной карте. Держатели карт могут производить платежи в счет погашения задолженности, чтобы избежать / минимизировать взимание процентных платежей за этот период.

Например:

Если владелец карты соглашается на регистрацию 5 июня 2020 года, а счет по кредитной карте выставляется 1 июня 2020 года, а владелец карты решает не платить.Затем с держателя карты будет взиматься соответствующий ежемесячный процент. Если владелец карты не произведет оплату 21 июня 2020 г., проценты будут продолжать начисляться на общую сумму задолженности за 20 июня.

Если владелец карты не произведет оплату 21 июня 2020 г., проценты будут продолжать начисляться на общую сумму задолженности за 20 июня.

Пример расчета процентов для различных сценариев платежей показан ниже:

Дата | Детали | Сценарий 1 | Сценарий 2 | Сценарий 3 | Сценарий 4 (нулевой платеж 0%) |

2 мая 20 | Начальное сальдо | 10 000 | 10 000 | 10 000 | 10 000 |

22 мая 20 | Платеж произведен | 10 000 | 5 000 | 2,500 | – |

| Начисленные проценты по ставке 3. | – | 286 | 314 | 341 |

| GST под проценты | – | 52 | 57 | 61 |

1 июня 20 | Общая сумма к оплате (TAD) | – | 5,338 | 7 870 | 10,403 |

2 июня 20 | Начальное сальдо | – | 5,338 | 7 870 | 10,403 |

22 июня 20 | Платеж произведен | – | 2,669 | 1 968 | – |

| Начисленные проценты по ставке 3. | 150 | 241 | 344 | |

| GST под проценты | 27 | 43 | 62 | |

1 июля 20 | Общая сумма к оплате (TAD) | – | 2 846 | 6 187 | 10,809 |

| Итого начисленные проценты за 2 месяца моратория | – | 436 | 554 | 685 |

5 кв.Как подписаться на продление моратория?

Чтобы воспользоваться продлением моратория, подходящим клиентам необходимо будет разместить запрос на веб-сайте, чтобы подписаться на то же самое. Только после этого аккаунт будет зарегистрирован для продления моратория, и будут применяться условия продления моратория. Щелкните здесь, чтобы разместить запрос на участие в несколько простых шагов.

Только после этого аккаунт будет зарегистрирован для продления моратория, и будут применяться условия продления моратория. Щелкните здесь, чтобы разместить запрос на участие в несколько простых шагов.

В случае, если клиент не отправляет запрос на подписку, условия продления моратория не применяются. В период продления моратория не должно быть пропущенных платежей на основе автоматической регистрации.

Клиенты должны будут подать заявку на продление моратория, начиная с 20 дней до установленной даты и не менее чем за 2 дня до даты платежа (исключая дату платежа), чтобы их можно было рассмотреть для участия в продлении моратория на данный месяц. В случае, если запрос клиента размещен в течение 2 дней с даты платежа, он не будет одобрен для включения в продление моратория. Например, если срок платежа — 15 июля 2020 года, то запрос на участие в продлении моратория на веб-сайте должен быть размещен в период с 25 июня 2020 года по 12 июля 2020 года; если запрос размещен в период с 13 июля 2020 года по 15 июля 2020 года или до 25 июня 2020 года, он не будет принят. Тем не менее, для сроков до 26 июня 2020 года клиенты могут подать заявку на продление моратория до 21 июня 2020 года.

Тем не менее, для сроков до 26 июня 2020 года клиенты могут подать заявку на продление моратория до 21 июня 2020 года.

Q6. Если я соглашусь на продление моратория в июне, будет ли оно автоматически применяться и в июле, и в августе?

Клиенты должны будут зарегистрироваться, чтобы воспользоваться преимуществом продления моратория на отсрочку платежей по картам в период с 1 июня 2020 года по 31 августа 2020 года. Запросы на продление моратория действительны только в течение одного платежного цикла, и клиентам придется подавать повторную заявку на продление моратория еще раз на следующий платежный цикл.

Q7. Я выбрал более ранний мораторий на период с марта 2020 года по май 2020 года. Будет ли продление моратория автоматически продолжаться с июня 2020 года по август 2020 года?

Нет. Все правомочные держатели карт, желающие воспользоваться продлением моратория, должны подписаться на то же самое. Кроме того, в отличие от более раннего моратория, в период продления моратория не должно быть пропущенных платежей на основе автоматической регистрации.

Q8. Могу ли я подписаться на продление моратория после установленного срока оплаты?

Клиенты должны будут подать заявку не менее чем за 2 дня до Даты платежа (исключая Дату платежа) для регистрации на продление моратория.

9 кв. Должен ли я задерживать платежи по кредитной карте в период продления моратория?

Если вы решите воспользоваться продлением моратория на платежи по кредитной карте, вы можете приостановить платеж на время продления моратория. Однако обратите внимание, что продление моратория просто отсрочивает платеж. На взносы по вашей кредитной карте будут по-прежнему накапливаться проценты, другие применимые сборы (кроме комиссии за просрочку платежа) и остаточный налог на товары и услуги (в соответствии с Условиями и положениями держателя карты).Поэтому мы советуем вам регулярно оплачивать карту:

- Чтобы уменьшить вашу нагрузку от накопления непогашенной суммы;

- Чтобы избежать процентов, которые будут продолжать начисляться на непогашенную сумму по применимой процентной ставке, связанной с вашим карточным счетом

- Чтобы убедиться, что использование вашей карты не ограничено внутренними политиками

Q10. Это отказ от EMI / непогашенного остатка по кредитной карте или отсрочка выплаты EMI / непогашенного остатка?

Это отказ от EMI / непогашенного остатка по кредитной карте или отсрочка выплаты EMI / непогашенного остатка?

Это не отказ от прав, а отсрочка или мораторий на выплату взносов / непогашенного остатка, подлежащего выплате в период с 1 июня 2020 года по 31 августа 2020 года.Вам придется выплатить всю накопленную задолженность (включая EMI) вместе в следующий срок платежа вместе с процентами, которые будут продолжать накапливаться на непогашенный остаток по вашей кредитной карте в течение периода продления моратория.

Обратите внимание, что в случае EMI продление срока полномочий не предусмотрено.

Таким образом, мы советуем вам регулярно производить оплату картой, чтобы уменьшить ваше бремя, связанное с накоплением непогашенной суммы, которая также будет включать проценты и сборы GST, а также чтобы ваша карта оставалась активной для использования во время продления моратория.

Q11. Распространяется ли продление моратория как на основную сумму долга, так и на проценты?

Да. Оно делает. В рассрочку будут включены следующие платежи, подлежащие выплате в период с 1 июня 2020 года по 31 августа 2020 года: (i) основная сумма и / или процентные ставки; (ii) равные ежемесячные платежи; (iii) сборы по кредитной карте.

Оно делает. В рассрочку будут включены следующие платежи, подлежащие выплате в период с 1 июня 2020 года по 31 августа 2020 года: (i) основная сумма и / или процентные ставки; (ii) равные ежемесячные платежи; (iii) сборы по кредитной карте.

В соответствии с руководящими принципами RBI, проценты будут продолжать начисляться на непогашенный остаток по кредитной карте.

В случае, если вы решите подписаться на продление моратория, использование / лимит вашей карты может быть ограничен на основании периодической проверки вашей учетной записи.

Q12. Будут ли взиматься сборы за просрочку платежа (LPC) и проценты вместе с GST на моей кредитной карте Tata, если я не смогу оплатить минимальную сумму к оплате?

В руководящих принципах моратория RBI четко говорится: «Проценты должны продолжать начисляться на непогашенную часть срочного кредита в течение периода моратория». Хотя мы не будем взимать с вас плату за LPC и оставшуюся часть налога на товары и услуги, но в случае неуплаты начисляются проценты на вашу непогашенную сумму и применимые сборы (в соответствии с Условиями и положениями для владельцев карты).

Q13. Что произойдет с моим кредитным рейтингом в случае невыплаты просроченной задолженности в течение трех месяцев после продления моратория?

Рейтинг кредитных бюро рассчитывается на основе собственных моделей отдельных кредитных бюро, и мы не сможем прокомментировать влияние продления моратория на кредитный рейтинг. Согласно RBI, изменение графика платежей, включая проценты, в связи с продлением моратория не будет считаться дефолтом для целей надзорной отчетности и отчетности перед компаниями кредитной информации (CIC).

Q14. Срок оплаты моей кредитной карты скоро. Должен ли я задерживать платеж?

Если вы решите воспользоваться продлением моратория на платежи по кредитной карте, вы можете приостановить платеж на время продления моратория. Тем не менее, обратите внимание, что пакет моратория RBI просто отсрочивает платеж. Взносы по вашей кредитной карте будут продолжать накапливать проценты и остаточный налог на товары и услуги (в соответствии с Условиями и положениями для владельцев карт). Следовательно, мы советуем вам регулярно производить оплату картой, чтобы уменьшить вашу нагрузку от накопления непогашенной суммы, которая также будет включать проценты и сборы GST.

Следовательно, мы советуем вам регулярно производить оплату картой, чтобы уменьшить вашу нагрузку от накопления непогашенной суммы, которая также будет включать проценты и сборы GST.

В случае, если вы решите подписаться на продление моратория, использование / лимит вашей карты может быть ограничен на основании периодической проверки вашей учетной записи.

Q15. Повлияет ли продление моратория на обслуживание моей карты?

В случае, если вы решите подписаться на продление моратория, использование / лимит вашей карты может быть ограничен на основании периодической проверки вашей учетной записи.

Мы рекомендуем вам регулярно производить оплату картой, чтобы уменьшить ваше бремя, связанное с накоплением непогашенной суммы, которая также будет включать проценты и сборы GST (в соответствии с Условиями и положениями для владельцев карт).

Q16. Будет ли создана выписка по моей кредитной карте?

Да, выписка по вашей кредитной карте будет по-прежнему генерироваться и будет отправлена вам. Отчет будет включать прошлые взносы, EMI и новые сборы (включая использование, проценты, взимаемые из-за отсрочки платежа во время моратория). Проценты будут начисляться с даты совершения отдельных операций до даты выписки.

Отчет будет включать прошлые взносы, EMI и новые сборы (включая использование, проценты, взимаемые из-за отсрочки платежа во время моратория). Проценты будут начисляться с даты совершения отдельных операций до даты выписки.

Q17. Я уже пропустил оплату за июнь20 месяц.Получу ли я право на мораторий?

Клиенты должны будут подать заявку на продление моратория, начиная с 20 дней до установленной даты и не менее чем за 2 дня до даты платежа (исключая дату платежа), чтобы их можно было рассмотреть для участия в продлении моратория на данный месяц. В случае, если запрос клиента размещен в течение 2 дней с даты оплаты, он не будет одобрен для включения в продление моратория. Например, если срок платежа — 15 июля 2020 года, то запрос на участие в продлении моратория на веб-сайте должен быть размещен в период с 25 июня 2020 года по 12 июля 2020 года; если запрос размещен в период с 13 июля 2020 года по 15 июля 2020 года или до 25 июня 2020 года, он не будет принят. Тем не менее, для сроков до 26 июня 2020 года клиенты могут подать заявку на продление моратория до 21 июня 2020 года.

Тем не менее, для сроков до 26 июня 2020 года клиенты могут подать заявку на продление моратория до 21 июня 2020 года.

Мы рекомендуем вам регулярно производить оплату картой, чтобы уменьшить ваше бремя, связанное с накоплением непогашенной суммы, которая также будет включать проценты и сборы GST (в соответствии с Условиями и положениями для владельцев карт).

Q18. Будет ли продление моратория распространяться на новых клиентов карты Tata Card?

Клиенты, чьи учетные записи кредитной карты Tata были созданы (и, следовательно, им были выпущены новые кредитные карты) 1 марта 2020 года или после этой даты, не будут иметь права на продление моратория.

Q19. Почему Tata Card сняла с меня плату за просрочку платежа в период продления моратория?

Уважаемый владелец карты, в соответствии с политикой, плата за просрочку платежа будет снята для клиентов, для которых был одобрен запрос на участие в данном платежном цикле. Все остальные платежи будут продолжать начисляться в период продления моратория. В настоящее время мы находимся в процессе отмены сборов за просрочку платежа для утвержденного списка клиентов, и это отразится в их следующем заявлении.

Все остальные платежи будут продолжать начисляться в период продления моратория. В настоящее время мы находимся в процессе отмены сборов за просрочку платежа для утвержденного списка клиентов, и это отразится в их следующем заявлении.

Q20. Я согласился на продление моратория, но почему с меня были начислены проценты / годовая плата от Tata Card?

Уважаемый владелец карты, согласно политике, для правомочных клиентов, выбравших мораторий, будут отменены только сборы за просрочку платежа. Все остальные платежи будут продолжать начисляться в период продления моратория.

Q21. Я произвел платеж по своей кредитной карте, но вы списали непогашенный остаток с моей учетной записи с помощью функции Auto Debit?

Уважаемый владелец карты, в случае, если вы произвели платеж в счет непогашенной кредитной карты, и непогашенная сумма также была списана с вашей учетной записи посредством автоматического дебетования, мы просим вас позвонить на нашу горячую линию для возврата кредитного баланса. Приносим извинения за доставленные неудобства.

Приносим извинения за доставленные неудобства.

Как получить наличные с кредитной карты без PIN-кода

Иногда вам просто нужны деньги в короткие сроки. В тяжелых ситуациях использование кредитной карты для получения денежного аванса может быть заманчивым предложением. Однако, если у вас нет личного идентификационного номера (ПИН-кода), вы не сможете снять деньги через банкомат. Хотя PIN-коды предназначены для защиты потребителей, они могут стать реальным препятствием в подобных ситуациях. Вы застряли в этой неприятной головоломке?

Хотите БЕСПЛАТНОЕ индивидуальное предложение по кредитной карте?

CardMatch дает вам индивидуальные предложения, не влияя на ваш кредитный рейтинг.

Узнать больше

К счастью, есть способы получить аванс наличными с кредитной карты без PIN-кода. Прежде чем сделать это, подумайте о своих альтернативах. В конце концов, есть и другие (часто лучшие) варианты получения денег во время финансового кризиса, а расходы, связанные с выдачей наличных по кредитной карте, часто могут усугубить ваши долговые проблемы.

Рассмотрим, например, что такие ссуды имеют более высокие процентные ставки, чем ссуды физическим лицам. Средняя процентная ставка по новой кредитной карте составляет 22 процента, если у вас приличный кредитный рейтинг, что выше средней процентной ставки по индивидуальному кредиту в 16 процентов.Если вы можете получить право на получение личной ссуды, нет никаких реальных причин для понесения дополнительных процентов. Кроме того, в зависимости от условий договора вашей кредитной карты, вы можете рассчитывать на дополнительную плату за привилегию снятия наличных. Тщательно изучите эти термины, прежде чем решиться.

Эти комиссии частично виноваты в нынешней эпидемии долга по кредитным картам, которая сейчас достигла рекордных высот. Очевидно, вы не хотите быть частью этой статистики. Если вы уверены, что ваш бюджет может покрыть эти дополнительные расходы, вот как получить наличные с кредитной карты без PIN-кода:

Посетите банк-эмитент или сетевой банкомат

Вам следует направиться в банк, связанный с эмитентом карты (например, если у вас есть Mastercard, подойдет банк, связанный с Mastercard), если вам нужно снять наличные, но у вас нет ПИН-кода карты, хотя первый более надежная ставка. Если вы принесете удостоверение личности с фотографией и сделаете запрос у кассира или кассира, вы сможете получить аванс без ПИН-кода. Фактически, поскольку большинство потребителей не прилагают усилий, чтобы запомнить это маленькое четырехзначное число, это наиболее распространенный метод запроса денежного аванса по кредитной карте.

Если вы принесете удостоверение личности с фотографией и сделаете запрос у кассира или кассира, вы сможете получить аванс без ПИН-кода. Фактически, поскольку большинство потребителей не прилагают усилий, чтобы запомнить это маленькое четырехзначное число, это наиболее распространенный метод запроса денежного аванса по кредитной карте.

В качестве альтернативы вам может повезти, если вы воспользуетесь внутрисетевым банкоматом. Оставаясь в сети своего банка, вы не только сэкономите немного денег, избегая комиссий, но и, скорее всего, сможете получать наличные со своей кредитной карты только в сетевых машинах.Для большинства транзакций через банкомат требуется PIN-код, но в зависимости от политики эмитента вашей карты вы можете внести аванс, не вводя его. Перед поездкой целесообразно связаться с эмитентом карты, чтобы подтвердить, можно ли это сделать.

Используйте карту предоплаты

В качестве альтернативы, если вы хотите иметь возможность вносить наличные с карты, вы можете использовать предоплаченные карты. Карты предоплаты отличаются от кредитных карт с обеспечением: все, что вам нужно сделать, это загрузить наличные на карту, а затем использовать остаток для покупок — банки не требуются.Из-за этого предоплаченные карты по сути являются дебетовыми. Хотя на самом деле это не связано с использованием кредита, они очень удобны и позволяют снимать средства в банкоматах в удобное для вас время. Это отличный способ установить и придерживаться бюджета.

Карты предоплаты отличаются от кредитных карт с обеспечением: все, что вам нужно сделать, это загрузить наличные на карту, а затем использовать остаток для покупок — банки не требуются.Из-за этого предоплаченные карты по сути являются дебетовыми. Хотя на самом деле это не связано с использованием кредита, они очень удобны и позволяют снимать средства в банкоматах в удобное для вас время. Это отличный способ установить и придерживаться бюджета.

Однако некоторые поставщики предоплаченных карт взимают дополнительные или скрытые комиссии, которые могут снизить вашу прибыль. Внимательно изучите поставщика карты, прежде чем вкладывать с трудом заработанные деньги на карту предоплаты.

Используйте дебетовую карту вместо

Конечно, вы должны сначала оценить, есть ли у вас деньги, чтобы просто снять их со своего счета, а не брать то, что составляет ссуду под высокие проценты.Если у вас есть деньги на вашем банковском счете, избегайте получения наличных по кредитной карте. Использование дебетовой карты для снятия денег прямо со своего счета — более разумный выбор.

Использование дебетовой карты для снятия денег прямо со своего счета — более разумный выбор.

Даже если вам срочно нужны деньги, а внутрисетевого банкомата нет поблизости, разумнее использовать дебетовую карту в внесетевом банкомате, чем брать аванс наличными по кредитной карте. Сравните комиссии, понесенные за снятие средств с вашей сети (в среднем менее 5 долларов за транзакцию), с многочисленными расходами, перечисленными в начале этой статьи.Если у вас есть наличные на вашем счете, сделать этот выбор не составит труда.

Запрос ПИН-кода у эмитента

Если вы не используете один из перечисленных выше подходов, вам потребуется PIN-код для получения денежного аванса. Если у вас нет ПИН-кода, вы можете запросить его добавление к существующей кредитной учетной записи. Если вы хотите сделать это, сначала ознакомьтесь с политикой компании-эмитента по снятию наличных (если они действительно возможны). Это позволит вам узнать о любых связанных с этим сборах и позволит вам принять обоснованное решение.

Вы можете запросить PIN-код по телефону, по почте и в некоторых случаях через Интернет. Вам нужно будет подождать несколько дней, чтобы получить PIN-код, но некоторые поставщики услуг могут предоставить вам временный PIN-код, чтобы вы могли немедленно начать снятие наличных. Будьте особенно осторожны, чтобы не потерять свой PIN-код после его получения; храните его в надежном месте на случай, если вам понадобится вернуться к нему.

Если вы его потеряете, вам нужно будет подать заявление на получение нового. Как указано в Классе: «Если вы потеряете PIN-код кредитной карты, вам придется повторить этот процесс для нового.Представитель службы поддержки клиентов не может назвать вам ваш PIN-код по телефону ». Если в таких обстоятельствах вам понадобятся наличные сразу, вам, к сожалению, придется подождать, пока вы не получите новый PIN-код.

С осторожностью и предусмотрительностью вы сможете преодолеть любой финансовый кризис. Авансы наличными по кредитной карте могут помочь вам преодолеть временные препятствия, но не следует полагаться на них чрезмерно. Не ставьте себя в финансовую ситуацию, которая обременяет вас непреодолимым уровнем долга. Установив бюджет и соблюдая его, вы можете не стать частью нынешней эпидемии долгов по кредитным картам, даже после того, как взяли на себя дополнительную задолженность посредством денежного аванса.

Не ставьте себя в финансовую ситуацию, которая обременяет вас непреодолимым уровнем долга. Установив бюджет и соблюдая его, вы можете не стать частью нынешней эпидемии долгов по кредитным картам, даже после того, как взяли на себя дополнительную задолженность посредством денежного аванса.

Источник изображения: rawpixel на Unsplash

|

Такая выписка подтверждает отсутствие задолженности, а также то, что у банка нет претензий к клиенту. В случае возникновения вопросов по долгу, выписку можно показать в суде в качестве защиты.

Такая выписка подтверждает отсутствие задолженности, а также то, что у банка нет претензий к клиенту. В случае возникновения вопросов по долгу, выписку можно показать в суде в качестве защиты.

35% (с 2 -го мая по 1 -го июня)

35% (с 2 -го мая по 1 -го июня) 35% (с 2 nd июн по 1 st июл)

35% (с 2 nd июн по 1 st июл)

edu

edu

Нет ограничений на количество попыток повторной сертификации.

Нет ограничений на количество попыток повторной сертификации.