Как планировать бюджет семьи на месяц: Как составить бюджет на месяц и год: руководство с примерами

Как планировать семейный бюджет — в 12 вопросах и ответах

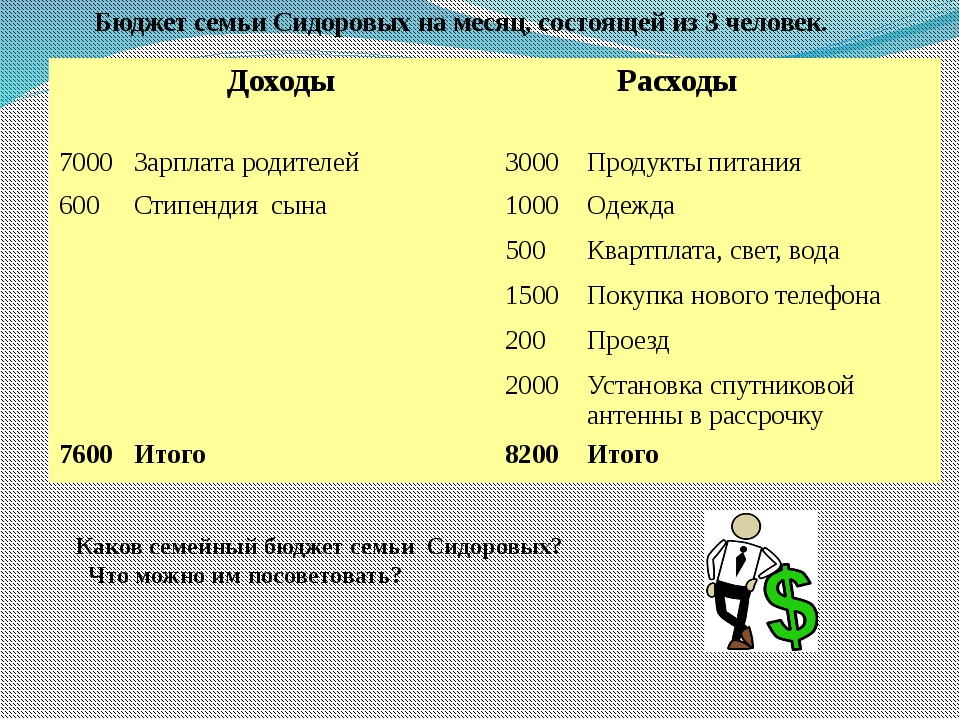

Что такое семейный бюджет?

Семейный бюджет — это финансовый план семьи на определенный период. В нем стоит указать предполагаемые доходы и расходы членов семьи.

Когда стоит начинать составлять семейный бюджет?

Прямо сейчас. Даже если у тебя нет супруга или супруги. Даже один человек — это хозяйство, которому нужен план доходов и расходов. Например, в Швейцарии треть семей состоят из одного человека. Бюджет поможет четко знать собственные финансовые возможности.

Каковы основные статьи семейного бюджета?

Жилье, еда, транспорт, расходы на детей, лечение, налоги (бывают случаи, когда их надо платить самостоятельно). Если у тебя есть кредит, запиши расходы на проценты и выплату основного долга. Если ты помогаешь родственникам, то надо учесть и это. Обязательная статья семейного бюджета — непредвиденные расходы.

На какой срок составлять роспись доходов и расходов?

На любой удобный срок, например, год. Составлять бюджет каждый месяц достаточно трудоемко и может снизить мотивацию вести учет. А долгосрочное планирование требует опыта и большой уверенности в себе и партнере. Однако, если вам предстоит много лет выплачивать ипотеку, то стоит прикинуть план на весь срок кредита.

Составлять бюджет каждый месяц достаточно трудоемко и может снизить мотивацию вести учет. А долгосрочное планирование требует опыта и большой уверенности в себе и партнере. Однако, если вам предстоит много лет выплачивать ипотеку, то стоит прикинуть план на весь срок кредита.

Будет ли меняться структура бюджета со временем?

Да. Будут появляться новые статьи расходов и доходов. Например, надо будет потратиться на обучение детей, а в более взрослом возрасте точно нужно задуматься о хорошей медицинской страховке.

Я зарабатываю больше всех в семье. Кто должен составлять бюджет и планировать расходы?

Тот, у кого это будет лучше получаться, а это выяснится на практике. Конечно, есть соблазн объявить себя распределителем заработанных средств. Но не факт что другие члены семьи справятся с этим хуже. Пусть каждый составит свой вариант бюджета. Тот чей прогноз сбудется лучше, сможет стать семейным финансовым консультантом.

Как решить, сколько денег должен вносить каждый член семьи?

На этот счет нет строгих правил, ведь это семейный бюджет, а не государственный. Но ясно, что этот вопрос нужно предварительно обсудить и исходить из размера дохода каждого члена семьи. Решение должно быть добровольным, чтобы не вносить разлад в отношения.

Но ясно, что этот вопрос нужно предварительно обсудить и исходить из размера дохода каждого члена семьи. Решение должно быть добровольным, чтобы не вносить разлад в отношения.

И точно нужно учесть, что у каждого должна оставаться какая-то сумма при себе, которую не надо вносить в семейный план, за которую не надо отчитываться, чтобы у всех в семье была хоть небольшая материальная независимость. Как минимум на что-то нужно покупать подарки друг другу 🙂 Или если придется делать неожиданные покупки, от которых нельзя отказаться, их можно взять из личной заначки.

В этом году мы потратим на отдых 20000 гривен. Это много или мало?

Мы не знаем твоего финансового положения, поэтому ответ — не знаем. Но раз ты читаешь статью о семейном бюджете, то собираешься планировать не свой личный бюджет, а бюджет семьи. Так что лучше забыть о единоличных решениях. Все основные статьи должны быть обсуждены или донесены до тех, кто устранился от составления бюджета. Иначе придется тратить кучу времени на объяснения того почему вы не можете купить новую вещь или съездить на отдых в Турцию.

Иначе придется тратить кучу времени на объяснения того почему вы не можете купить новую вещь или съездить на отдых в Турцию.

Насколько точно нужно планировать?

Настолько, насколько будет комфортно. Выводить бюджет до копейки — потратить время на учет всех возможных доходов и расходов и нервы на то, чтобы придерживаться росписи. Согласуйте допустимую погрешность так, чтобы это было комфортно для кошелька и нервной системы. А будет это 1 000 или 100 000 гривен — индивидуально.

Мы не уверены в размере наших доходов и расходов. Как поступить?

Будьте честны с собой. Если вы лишь ждете, что кому-то повысят зарплату, то вносите в бюджет столько сколько получаете сейчас. Лучше поправить роспись по факту роста дохода, чем жить по плану, нарисованному фантазиями или завышенными ожиданиями.

Как прекратить спорить о расходах?

Наверное, никак. Они хоть изредка, но будут возникать. Важно не то, что вы спорите, а как противоположная сторона реагирует на этот спор, вызывает ли он стресс у партнера или у тебя.

Мы составляли бюджет, но придерживаться его не получилось. Что делать?

Подумайте, почему так получилось. Ошиблись в размерах доходов или расходов? Не учли какую то из статей? А может, надоело соблюдать план? Обсудите в семье причину и составляйте новый бюджет.

Самое важное в бюджете — соблюдать его и при этом не рассориться из-за денег. Для некоторых пар совместное управление деньгами становится серьезной проблемой, потому что они не могут договориться о принципах и о том, на что нужно тратить деньги. И тут самое важное — слышать пожелание друг друга и объяснять свою позицию. Почему ты не согласен с тем, что девушка или жена хочет купить новый ноут? Может, он ей действительно нужен, потому что старый не тянет Фотошоп, а она учится на дизайнера? Почему она против твоей новой пары джинсов? Может, у тебя их уже десяток, и все-таки лучше эти деньги отложить на что-то другое?

Жить с бюджетом лучше, чем без него. Бюджет есть у любой компании, и к семейной жизни нужно относиться как к небольшому совместному предприятию. Говорить о деньгах не должно быть неудобно. Совместно обсуждать доходы и расходы — это единственное правильное решение, которое поможет избежать недопонимания и эффективно распоряжаться деньгами.

Бюджет есть у любой компании, и к семейной жизни нужно относиться как к небольшому совместному предприятию. Говорить о деньгах не должно быть неудобно. Совместно обсуждать доходы и расходы — это единственное правильное решение, которое поможет избежать недопонимания и эффективно распоряжаться деньгами.

Семейный бюджет

Бюджет — это план ваших доходов и расходов. От того, насколько правильно вы его составите, зависит половина вашего финансового успеха. Остальное — это сила воли. Это означает, что нужно не просто составить бюджет, но и четко и неукоснительно следовать ему. Согласно печальной статистике, более трети населения Кыргызстана не ведет учета своих доходов и расходов, а 20% наших граждан вообще не знают, сколько денег они получили и потратили.

Составление и ведение семейного бюджета позволяет не только контролировать ваши доходы и расходы, но и преумножить семейный капитал и достичь запланированной цели. Это совместная работа, где важно участие каждого члена семьи. Приучив к этому детей, вы дадите им базу для управления своим личным бюджетом. При этом удобно определить одного члена семьи, который будет вести общий учет доходов и расходов семьи, а остальные должны регулярно отчитываться ему, сколько и куда были потрачены деньги.

Это совместная работа, где важно участие каждого члена семьи. Приучив к этому детей, вы дадите им базу для управления своим личным бюджетом. При этом удобно определить одного члена семьи, который будет вести общий учет доходов и расходов семьи, а остальные должны регулярно отчитываться ему, сколько и куда были потрачены деньги.

Перед началом составления семейного бюджета стоит детально изучить вашу текущую ситуацию. Придется точно и честно подсчитать, какой доход получает ваша семья в месяц и какая часть уходит на расходы. Для этого вам необходимо в течение месяца фиксировать все поступившие доходы, а также расходы членов семей вплоть до 1 сома. Это облегчит вам процесс составления плана семейного бюджета на следующий месяц и поможет достичь максимальной точности в прогнозах.

Если у вас есть небольшой бизнес, не советуем смешивать семейный бюджет и бюджет бизнеса, за исключением случаев, когда бизнес является единственным источником семейных доходов. Следует вести их отдельно, поскольку только так можно увидеть четкую картину семейного бюджета отдельно от бизнеса и наоборот.

После того, как вы точно будете видеть все свои текущие доходы и расходы, станет понятно, как распределить деньги на будущее таким образом, чтобы их хватало на все. Но помните, что главное в бюджете – регулярно его заполнять. Делать это можно с помощью чего угодно – обычная тетрадь, специальные программы в телефоне или компьютере, таблица в Excel.

Рекомендуется составлять план бюджета семьи на месяц, на год и на несколько лет.

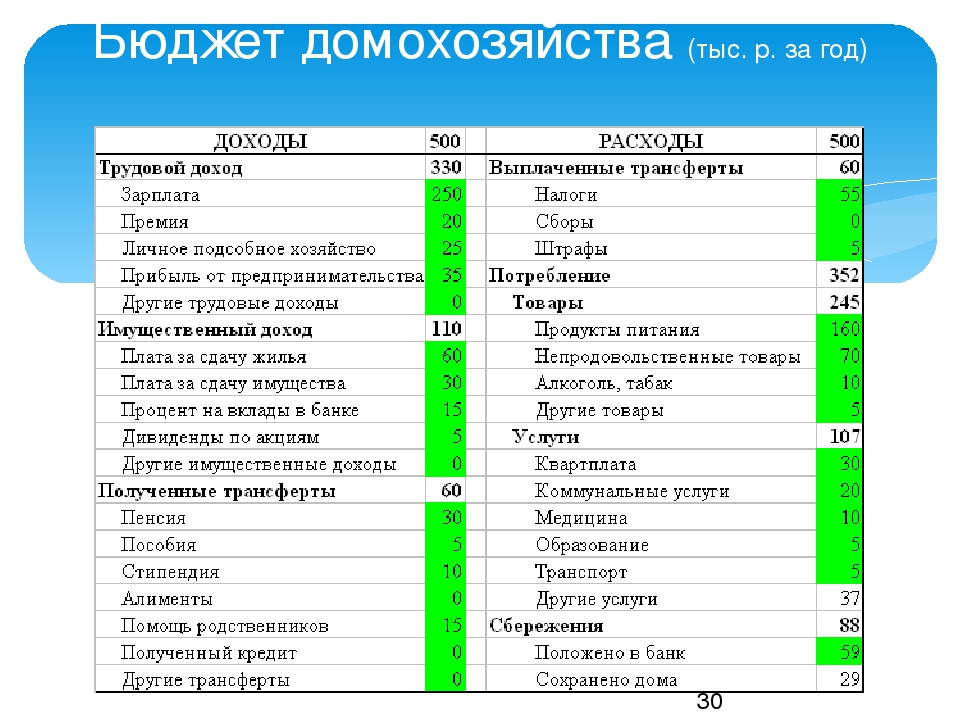

Основными элементами семейного бюджета являются доходы и расходы. Доход — все то, что поступает в ваш бюджет. Это могут быть заработная плата всех членов семьи, денежные подарки, доходы от сдачи недвижимости в аренду и другое. Если хотите, доходы можете классифицировать по членам семьи, которые зарабатывают, или по следующим двум категориям:

- постоянные доходы — заработная плата, доход от сдачи недвижимости в аренду;

- переменные доходы — доход от бизнеса, дополнительный заработок, денежные подарки.

Второй составляющей бюджета являются расходы, то есть ваши траты. Классификации расходов нужно уделить больше внимания, так как расходная часть в большинстве случаев дробится на множество статей. Чем детальнее статьи ваших расходов, тем яснее для вас сложится финансовая картина.

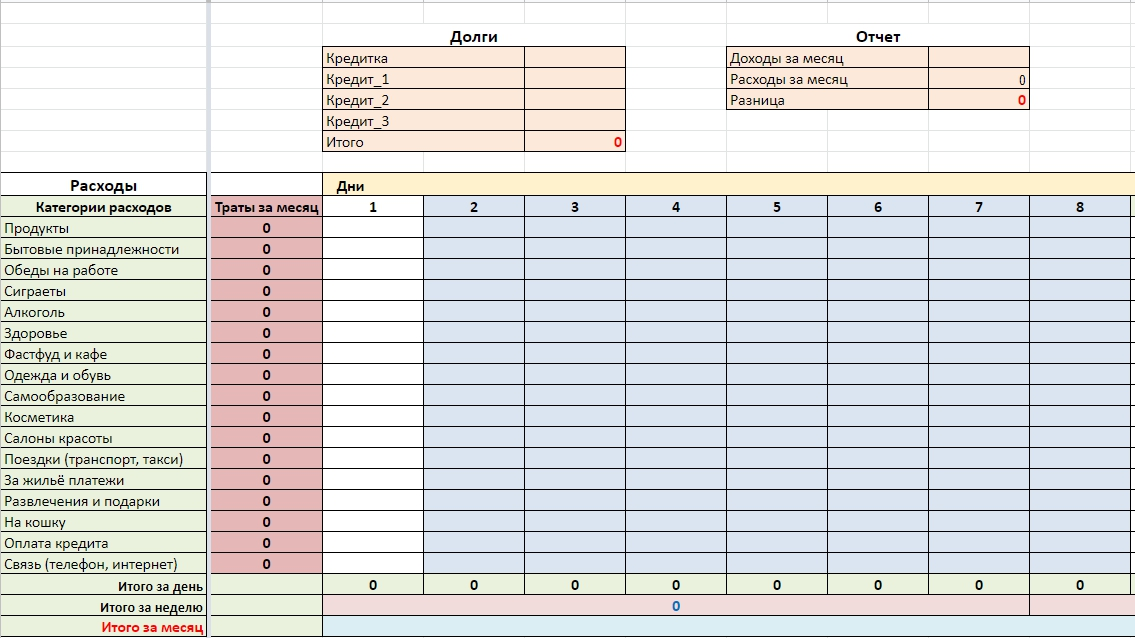

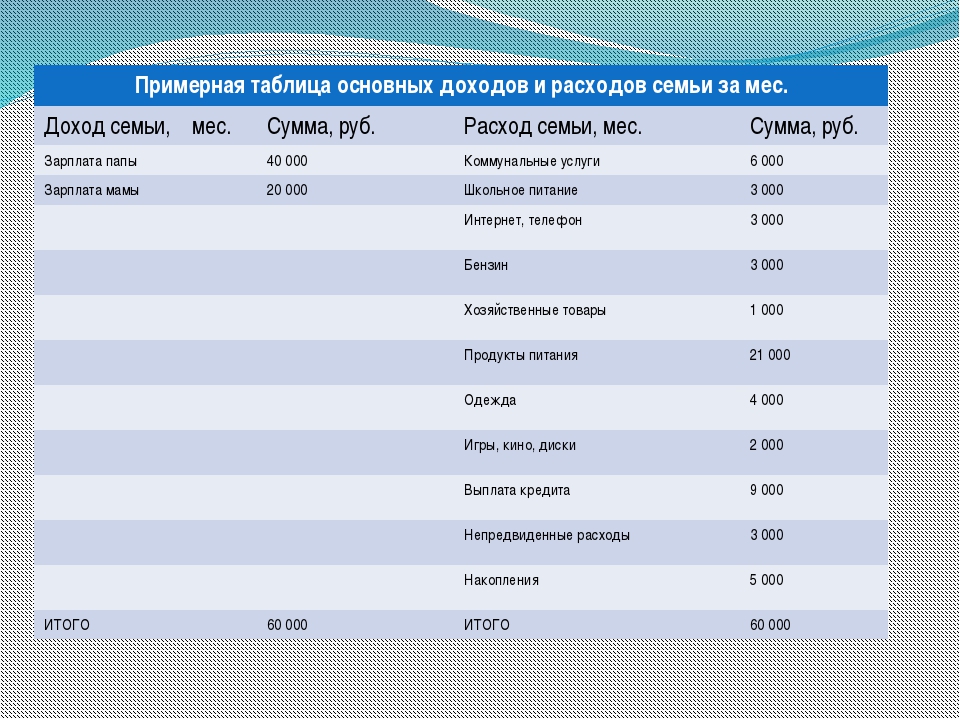

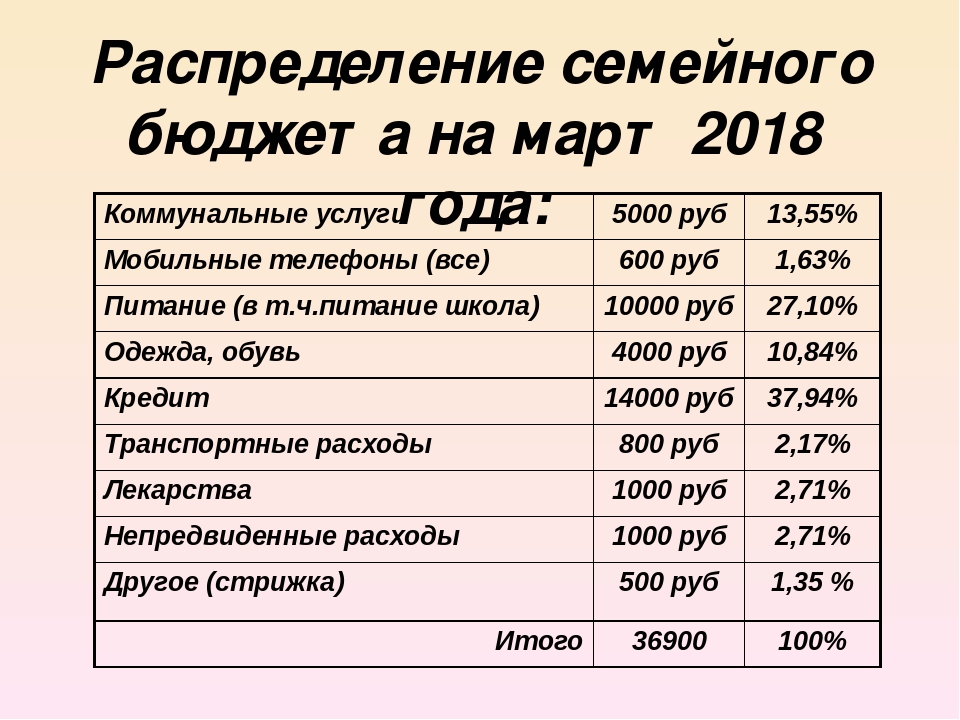

Примерная структура плана семейного бюджета на месяц:

Это только примерная структура семейного бюджета. Вы можете разработать свой вариант, либо использовать скачанные с Интернета или эти шаблоны.

И последнее: тратить все, что вы заработали – неверная стратегия. Надо еще и научиться выявлять и сокращать ненужные расходы, а также создавать запасы и инвестировать свои деньги в финансовые инструменты. При составлении бюджета обязательно оставьте отдельными строками в расходной части бюджета откладывание сбережений для достижения цели (мечты) семьи и создание «подушки безопасности». Наличие достаточных денег «на черный день» (как правило, в размере суммы доходов на три месяца) позволит вам и вашей семье чувствовать себя более спокойно и уверенно в случае непредвиденной ситуации.

Бюджет — подборка материалов от Т—Ж

46 632

5 историй читательниц Т—Ж

11 509

Читатели Т—Ж рассказывают о своих тратах

Аргументы читательницы Т—Ж

10 344

Вопрос читателя Т—Ж

23 503

Уроки, которые вынесли читатели Т—Ж

Вопрос читательницы Т—Ж

Вопрос читателя Т—Ж

37 033И как это помогает сохранить деньги

Вопрос читателя Т—Ж

100596+03:00″> 06.04.21 91 179

И отложила 138 000 ₽ за полтора года

История читателей Т—Ж

127 545

Опыт читателя Т—Ж

11 291

Высокоморальные убеждения читателей Т—Ж

Личный опыт читательницы Т—Ж

Вопрос читательницы Т—Ж

704585+03:00″> 11.02.21 7875

Беспроигрышный список читательницы Т—Ж

4153

36 771

Лайфхаки читателей Т—Ж

По мнению читательницы Т—Ж

61 682

Опыт читательниц Т—Ж

Предложения читателей Т—Ж

11 652

Отчет № 4. Итоги

31 857

Читатели Т—Ж о том, как найти смысл в деньгах и работе

Вопрос читательницы Т—Ж

389340+03:00″> 30.12.20 6394

25 935

Опыт и финансовые детские травмы читателей Т—Ж

6906

Советуют читатели Т—Ж

76 265

Читатели Т—Ж о том, как подготовиться к взрослой жизни

Вопрос читательницы Т—Ж

История читательницы Т—Ж

21 136

Опыт читателя Т—Ж

45 466

Советы читателей Т—Ж

19 590

22 053

Построить дом своими руками, выращивать цветы и медитировать

626835+03:00″> 22.10.20 3177

Эксперт по праву помогает в трудные времена

26 233

Удивительные таблички читателя Т—Ж

62 709

Опыт читателя Т—Ж

Вопрос читателя Т—Ж

27 505

Опыт читательницы Т—Ж

176032+03:00″> 07.10.20 18 924

Истории читателей, которые больше не курят

Вопрос читателя Т—Ж

Кому полагаются и как оформить

72 923

Читатели Т—Ж уехали на дачу

10 546

Истории читателей, которые решили не тратить лишнего на бракосочетание

992366+03:00″> 22.09.20 61 728

Истории читателей Т—Ж

254 934

История читателей Т—Ж

5168

Отчет № 2. Публикация первых глав и планы по продвижению

30 466

Список читательницы Т—Ж

580915+03:00″> 05.08.20 57 046

Четыре примера читательниц Т—Ж с расчетами

52 689

Три примера читателей Т—Ж

24 445

Пример семейного бюджета от адептов совместного семейного бюджета

490111+03:00″> 09.07.20 23 477

Опыт читателя Т—Ж

13 886

Карантинные итоги читателей Т—Ж

30 900

История читателей Т—Ж

937024+03:00″> 08.06.20 51 820

5651

Отчет № 1. Иллюстрации, саундтрек и королевство без названия

111 544

По версии читателей Т—Ж

12 766

Опыт и смета читателей Т—Ж

8098

Отчет № 1. Закрытие границ, кризис и первые инвестиции

8791

Планы читателей Т—Ж

15 407

Опыт читательницы Т—Ж

30 577

Отчет № 1. Снижение дохода, избавление от долгов и завет Баффета

346621+03:00″> 29.04.20 18 028

Опыт и дальновидность читателей Т—Ж

16 735

Опыт читательницы Т—Ж

21 654

Расчеты читателя Т—Ж

28 786

Читатели Т—Ж делятся антикризисным опытом

736737+03:00″> 17.04.20 9317

AMA c Антоном Дыбовым

94 565

Читатели Т—Ж пытаются устоять перед соблазнами

23 224

Миллионеры, путешественники и пенсионеры будущего

6271

14 претендентов, которым нужна финансовая подушка, первый взнос в ипотеку и другие накопления

9635

10 претендентов, которые хотят закрыть кредиты и вернуть долги до Нового года

42 264

16 706

19 038

И потратила на это всего 2 года

59 032

18 981

Мнения читателей Т—Ж

12 845

Истории редакторов, авторов, разработчиков и всех причастных

19 509

Наши герои 🌟

Провал 10 038

37 942

Истории читателей Т—Ж

41 833

Опыт читательницы Т—Ж

4 стратегии на любой бюджет

104 154

Версии читателей Т–Ж, основанные на личном опыте

8581

102 633

С помощью сервисов Гугла и IFTTT

128 600

И сверстать годовой финансовый план в январе

11 797

Чек-лист самых решительных

52 510

13 экстремальных способов от читательницы Т—Ж

130 537

И смог отложить 180 тысяч за год

154 081

Истории читателей Т—Ж о своих родных

119 658

Без знания экселя, смс и регистрации

Дневник трат 31 247

И общим доходом семьи 57 000 ₽

44 952

Читатель Т—Ж об опыте ростовщичества

52 200

Сэкономить и деньги, и время

57 192

Схема читателя Т—Ж, проверенная годами

172 583

6 шагов к своей финансовой цели от читательницы Т—Ж

86 733

6 версий от читателей Т—Ж

15 734

Мнения читателей Т—Ж

Метод экономии № 29

13 763

20 версий от читателей Т—Ж

68 836

И вкладывает деньги в карьеру дочери-скрипачки

Дневник трат 24 077

Дневник трат 47 039

Управляет торговыми точками и ведет переговоры

131 997

После того как мы разошлись с мужем

Дневник трат 46 176

Планирует поездку в Италию и ходит на выставки

13 017

Дневник трат 25 344

Сдает квартиру и планирует построить дом

Дневник трат 114 049

Воспитывает трех детей и напоминает мужу про алименты

От простых инструментов к финансовым монстрам

184 871

И общим доходом семьи 187 050 ₽

13 304

Опыт читателя Т—Ж

Смогли они — получится и у вас

26 124

31 702

Рекомендации читателей Т—Ж

59 682

И общим доходом семьи более 400 000 ₽ в месяц

45 945

86 724

Свадебные истории читателей Т—Ж

Дневник трат 52 938

И общим доходом семьи около 180 000 ₽ в месяц

69 536

Дневник трат 19 640

20 650

А впереди свадьба и ремонт

53 205

29 384

Личный опыт 278 763

Как я не начал тратить меньше, но стал жить лучше

41 058

Опыт читателя Т—Ж

Дневник трат 42 031

Дневник трат 37 950

Дневник трат за неделю

Дневник трат 43 998

Дневник трат за неделю

Дневник трат 29 055

Дневник трат за неделю

Дневник трат 34 420

Дневник трат за неделю

102 845

И считает, что деньгами должно быть легко делиться

23 151

И привыкли учитывать все до процента

Дневник трат 42 256

Личный бюджет 32 197

Опыт читателя Т—Ж

47 946

Финансовый расклад семьи из Химок

27 255

Благодарственные письма к четырехлетию журнала

57 827

Выкладки читателей Т—Ж

Личный бюджет 67 288

Читательница Т—Ж о финансовой гармонии в браке

33 627

Истории о победах над ипотекой, налоговой и зубами

121 390

Истории читателей Т—Ж

Лезем в карманы других государств

Статистика 59 020

Малоимущие россияне глазами статистики

Статистика 84 904

Статистики заглянули вам в тарелку

Личный бюджет 61 101

Личный опыт 85 459

Жилье, еда, транспорт и развлечения

55 199

Сервисы, к которым неравнодушны читатели Т—Ж

Статистика 80 041

Рейтинг регионов по доступности жилья от Т—Ж

121 725

Выбор читателей Т—Ж

129 329

Выбор читателей Т—Ж

97 501

И что такое программа YNAB

47 894

42 857

Какой-то Вася с улицы — о том, как он намерен поменять мировую финансовую систему, и о том, какие средства он для этого использует уже сейчас

Хватит ли у вас смелости сидеть на столе, выбрасывать хлеб и просить повышения в понедельник?

188 959

24 160

Всех накормить и не разориться

182 380

Какой-то Вася о том, как доскональное изучение финансовых инструментов помогло ему стать успешным

Как сильно вы отличаетесь от окружающих

Первые деньги 105 655

Комната, Икея, танцы и универ

184 906

Развод, девичья фамилия, экономия

266 759

И они не стали наркоманами

Все хотят эти вещи, но не все могут себе позволить. Можете ли вы?

65 732

И как экономить на домашних животных

Тест для родителей

388 443

Ответ нейроэкономиста

731 126

123 711

Советы тех, кто смог

931 136

Шесть правил, о которых умалчивают банкиры

Рассчитайте траты заранее

254 704

6 лучших способов

293 826

Памятка для родителей

371 906

Личный опыт транжиры

236 795

Конкретная стратегия из 5 пунктов

Обеспечить необходимым и не потратить лишнего

576 261

Как обеспечить новорожденного всем необходимым и не разориться

151 625

Обмануть мозг и не пожалеть о последствиях

81 387

Что вам выгоднее: убраться дома самому или вызвать уборщицу?

1 356 539

Мелких трат не бывает. Чтобы убедиться в этом, начните следить за своим ежедневным бюджетом

215 328

Первый шаг к тому, чтобы перестать тратить деньги на ерунду

322 761

Простой способ, который поможет начать копить

Как вести семейный бюджет без стресса и переживаний

Лиана Хазиахметова

Тревога и беспокойство относительно денег, подобно другим стрессорам, непосредственно влияют на здоровье вашей семьи. Ученые выяснили, что люди, испытывающие финансовые трудности, переживающие стресс из-за денежных проблем и имеющие долги, также сообщают о симптомах депрессии, тревожности и гнева. Подготовили советы, которые помогут стать финансово грамотной семьей и вести бюджет правильно.

Планирование бюджета

Бюджет — это оценка будущих доходов и трат, вот такое простое определение предлагает книга «Как помочь ребенку повзрослеть». Хороший бюджет основывается на реалистичных прогнозах. Определите доход семьи. Это нужно записать, потом отметить необходимые траты, например, коммунальные и транспортные расходы, на питание и так далее. Если после этих расходов останутся деньги, их можно отложить на развлечения, покупку одежды или положить на сберегательный счет.

Один момент: откладывать надо не в конце месяца, а в самом начале, иначе можно не заметить, как потратились все деньги.

Как научить себя и ребенка не тратиться на мелочи

В блокноте для подростков «Твои финансы» есть методы, которые помогают относиться к деньгам бережно. Вот что вы можете предложить ребенку и сами взять на заметку.

- МЕТОД ЗАПИСНОЙ КНИЖКИ

Записывайте каждую свою трату. Это поможет вам увидеть необязательные расходы и посчитать деньги, потраченные зря.

- МЕТОД НЕКУПЛЕННЫХ ТОВАРОВ

В следующий раз, когда вам сильно захочется приобрести новые кроссовки или очередной модный аксессуар, отложите покупку на пару дней. Эмоции улягутся, и вы сможете принять взвешенное решение.

Увидев красивый наряд, хочется сразу его купить, даже если вы пришли в торговый центр за детскими ботинками. Не торопитесь. Отложите покупку платья до завтра. Источник

Посчитайте, сколько денег в месяц вы зарабатываете. Постарайтесь сразу отложить не менее 10% от этой суммы, чтобы они не превратились в лишние безделушки.

- МЕТОД РАБОЧЕГО ВРЕМЕНИ

Представьте, сколько времени придется работать, чтобы купить, например, еще один свитшот. Такая мысль делает трату менее приятной.

- МЕТОД ЧЕТЫРЕХ КОНВЕРТОВ

Действует, если вы получаете заработную плату (или карманные деньги, если речь о подростках) на месяц вперед. Возьмите четыре конверта, рассортируйте деньги на четыре недели. К концу недели конверты не должны пустеть. Кладите остаток в общую копилку.

Обучаем детей финансовой грамотности на своем примере

В книге «Одна привычка в неделю для всей семьи» авторы Бретт Блюменталь и Даниэль Ши Тан рассказывают, как обучить детей обращению с финансами.

- Платите наличными, а не кредиткой.

С распространением кредитных карт, предоставляющих бонусы и кэшбеки, стало проще и предпочтительнее платить кредиткой, а не наличными. Увы, потратить больше нужной суммы по кредитке гораздо проще даже взрослому человеку, а детям, пользующимся кредитной картой, сложно понять концепцию планирования бюджета. Маленькие дети могут решить, что при помощи «волшебной карточки» можно купить все, что угодно! Как можно чаще пользуйтесь наличными — это прививает навыки правильного обращения с деньгами. Дети понимают реальную цену вещей и учатся тратить деньги ответственно.

- Учите детей финансовым понятиям соответственно возрасту.

Обучение финансовой ответственности продолжается всю жизнь и в идеале начинается в детстве. Чтобы ребенку были интересны и полезны эти уроки, учите его соответственно возрасту. Усвоить уроки финансовой грамотности помогает и повторение. Применяйте принципы обращения с деньгами на практике как можно чаще. Наша таблица подскажет, чему и когда учить детей.

Таблица из книги «Одна привычка в неделю для всей семьи»

- Дайте понять, что деньги не растут на деревьях.

Мы, взрослые, знаем, что нельзя купить все, что хочется. Но большинству детей не приходится даже мечтать о чем-то, потому что они и так получают игрушки и гаджеты, которые просят. Покажите детям ценность денег и научите планированию бюджета, просто ответив «нет» на требование игрушек, одежды и гаджетов. Просто скажите: «На этой неделе у нас нет на это денег», — этим вы поможете формированию у детей финансовой ответственности.

- Выделите денежное пособие и следите, как дети тратят деньги.

Определите сумму карманных денег в зависимости от своих финансовых возможностей. Пусть дети сами решают, на что потратить деньги, но все-таки нужно установить определенные правила, чтобы дети учились финансовой грамотности, и следить, как деньги используются. Например, научите откладывать на будущее: потребуйте, чтобы еженедельно дети откладывали определенную сумму на учебу. Или помогите понять концепцию планирования бюджета, поощряя ребенка откладывать на крупную покупку, например велосипед.

- Откладывайте деньги всей семьей.

Научиться откладывать деньги — важнейший навык для достижения и поддержания финансовой независимости. Поскольку большинство из нас используют для накоплений электронный банкинг и систему автоматических вычетов с перечислением на инвестиционный счет, мы разучились откладывать, и тем более сложно объяснить это детям. Сделайте процесс накопления более прозрачным: заведите специальную баночку и копите всей семьей. Выберите общую цель для накоплений — например, поездку в парк развлечений.

- Играйте в финансовые игры.

Настольные игры — отличная возможность обучить детей финансовым понятиям в веселой и понятной форме. Классические игры — «Монополия», «Монополия Джуниор», «Игра в жизнь» — обучают таким понятиям, как инвестиции, заработок и планирование бюджета.

Еще восемь правил обращения с деньгами

Приведем здесь принципы, которым придерживается Игорь Манн, самый известный маркетер России. В книге «Правила жизни и бизнеса» он сформулировал свое мнение относительно денег, и оно заслуживает вашего внимания.

***

Лучше больше зарабатывать, чем больше экономить. Истории про плюшкиных (копеечных накопителей) сегодня не актуальны — копейка уже не та.

Экономия — это не крохоборство, а разумные покупки и постоянное отслеживание расходов. Обязательно следите за своими деньгами, особенно за расходами (я пользуюсь приложением DailyCost). Рубль, сэкономленный таким образом, лучше, чем рубль заработанный.

Можно не покупать — не покупайте. Если вы думаете: «Купить или это не нужно?», правильный ответ: «Не нужно».

***

Кредиты — зло.

Но иногда из двух зол приходится выбирать кредит (или ипотеку).

Вложение в недвижимость — хорошее вложение. Источник

***

В долг лучше не давать. Это почти как пожертвование. Вам нужны такие жертвы? (Ты осознаешь, что лучше не давать в долг, только тогда, когда тебе не вернут деньги — причем самые надежные люди.)

***

Доход не равен богатству. Всегда откладывайте. Отложенное правильно инвестируйте.

***

Раньше деньги делали деньги проще. Сейчас у них это получается очень нелегко… На проценте дохода по валютному вкладу не проживешь. А может, это и хорошо? Будем вкладывать в бизнес, в детей, в себя.

Инвестиция в хорошее образование — инвестиция с хорошим ROI (возвратом).

Хорошая недвижимость для себя и семьи — хорошее вложение.

Понты — спорный объект для инвестиций.

***

Говорят, что деньги — это независимость. Да, но до определенного уровня. Большие деньги — это огромная зависимость.

***

Родительский долг — научить детей правильно относиться к деньгам. Объясните ребенку, что по-настоящему взрослый человек — тот, кто может сам содержать себя.

***

Если можешь — обязательно помогай другим. Деньги и здесь любят тишину: лучше быть меценатом, чем спонсором. Спонсор — тот, кто говорит «я помог им». Меценат — тот, о ком говорят «он помог нам».

По материалам книг «Твои финансы», «Как помочь ребенку повзрослеть», «Правила жизни и бизнеса», «Одна привычка в неделю для всей семьи»

Обложка поста: unsplash.com

Бюджет семьи: как распределять семейный бюджет, доходы и расходы семьи, таблица

Ни одно государство не может обойтись без экономики. Семья – это маленькое государство со своей территорией, жителями, правилами и законами. Поэтому семейный бюджет – экономика семьи.

Однако многие негативно относятся к планированию своих финансов и не считают нужным составлять домашний бюджет. Происходит это из-за ошибочного мнения, что ежемесячно составленный семейный бюджет стремится урезать покупки и развлечения, и в целом лишает всех радостей жизни. На самом же деле ведение семейного бюджета имеет совсем иную цель.

Семейный бюджетЛюбой бюджет связан с балансом. Семейным бюджетом называется сумма всех доходов и расходов семьи за определенный период. Так вот, когда планирование семейного бюджета отсутствует, невозможно назвать точные цифры доходов и расходов, следовательно, нельзя отслеживать ненужные покупки. Это приводит к дисбалансу, когда расходы превышают доходы. Деньги тратятся нерационально, появляются долги, становится трудно или совсем невозможно откладывать средства на что-то необходимое.

Поэтому важно знать, как планировать семейный бюджет. Бюджет показывает, сколько денег у вас есть и как тратятся эти средства. Это один из самых важных инструментов построения успешного финансового будущего, поскольку он помогает вам максимально эффективно использовать свои деньги. Бюджет дает людям чувство контроля над своими деньгами. Также можно выработать способы экономии семейного бюджета. При этом каждый член семьи может получать ощутимую выгоду.

Как распределять семейный бюджет? Существует три основных инструмента для создания и мониторинга бюджета семьи.

- Тетрадь и ручка. Это самый простой метод составления бюджета, а также самый дешевый вариант. Вам нужно просто записывать все источники дохода и все свои расходы в отдельную тетрадочку, а в конце месяца все подсчитать и сравнить полученные цифры. Если есть баланс, значит все в порядке.

- Электронная таблица. Самой популярной электронной таблицей для планирования бюджета является Microsoft Excel. В интернете предлагаются бесплатные образцы таблиц бюджета Excel, которые вполне можно использовать, вместо того, чтобы создавать свои собственные. Электронная таблица позволяет легко сгруппировать большое количество информации и быстро провести подсчеты.

- Специальные программы. Существуют бесплатные и платные веб-программы, разработанные специально для ведения домашней бухгалтерии. Такими программами можно пользоваться с компьютера или мобильных устройств. Они позволяют группировать ваши расходы по категориям, предлагают удобные отчеты и диаграммы для анализа данных, предупреждают о перерасходах, хранят ваши данные под надежной защитой. Некоторые программы можно синхронизировать с кредитными картами и расчетными счетами.

Стратегии и методы планирования бюджета различаются по всем направлениям в зависимости от пользователя. То, что работает для студента первого курса, вряд ли подойдет для пенсионера. Но есть пять основных шагов в создании бюджета. Все они важны, потому что они опираются друг на друга, помогая вам разумно организовывать свои финансы.

Шаг 1: Постановка целей

Экономия семейного бюджета зависит от правильно поставленных целей. Существует два типа финансовых целей: текущие и долгосрочные. Текущие (первичные) цели сосредоточены на использовании ваших денег сегодня, в то время как долгосрочные (вторичные) цели касаются экономии и расходов в течение более длительного периода, от года до десятилетий. Оба компонента важны и дополняют друг друга: экономия денег сегодня влияет на то, что вы тратите сейчас, а также на то, сколько у вас будет в будущем.

Текущие финансовые цели включают в себя покрытие текущих расходов. Некоторые из них являются обязательными и включают в себя вашу ипотечную или арендную плату, кредиты, счета за коммунальные услуги, уход за детьми, лекарства, питание, мобильный телефон и интернет, хозяйственные товары. К вторичным целям можно отнести сезонную одежду, ювелирные изделия, обеды в ресторанах, походы в театр, кино, на концерты, отпуск. Долгосрочные финансовые цели могут также включать пенсионные сбережения, инвестиции и благотворительные пожертвования. Если у вас есть долг, его погашение может относиться как к текущим, так и к долгосрочным целям. Текущие платежи необходимо погашать для поддержания финансовой стабильности. А если имеющийся долг не требует немедленной выплаты, то нет необходимости оплачивать его заранее, будет более рационально отнести его к долгосрочной цели.

Шаг 2: Подсчет доходов и расходов

После определения ваших финансовых целей вам нужен план их достижения. Для этого необходимо оценить свой доход и расходы. Поскольку доход у большинства людей поступает ежемесячно, то и бюджет целесообразно составлять на месяц. Таблица семейного бюджета на месяц готовая дана чуть ниже в нашем материале.

Начните с составления списка ваших ежемесячных источников дохода, включая зарплату (после уплаты налогов), пособия, алименты, премии и любые бонусы, которые вы регулярно получаете и т. д.

Следующая часть уравнения – ваши расходы, которые делятся на четыре категории: фиксированные, переменные, необязательные и непредвиденные.

Фиксированные расходы – это неизменная сумма, которую вы обязаны регулярно выплачивать, например, арендная плата, кредит, оплата учебы.

Переменные расходы могут меняться из месяца в месяц, но они также обязательно должны быть оплачены. Сюда относятся коммунальные платежи, продукты питания, топливо и транспорт, одежда, бытовые товары.

Необязательные расходы – это дополнительные расходы на отдых и развлечения. Они, конечно, делают жизнь более полноценной, но от них следует отказываться в первую очередь, если вы не можете оплатить счета из первых двух категорий.

Непредвиденные расходы. Фонд для непредвиденных расходов имеет решающее значение для финансовой безопасности. Начните, к примеру, откладывать по 50 долларов в месяц в данную категорию. Через год у вас будет 600 долларов на случай, если сломается коробка передач в автомобиле или холодильник перестанет работать. И это не станет ударом по основному бюджету.

Шаг 3: Анализ

Цель составления бюджета – убедиться, что ваши расходы не превышают доходы. Если же вы увидели, что тратите больше денег, чем получаете, то пора вносить коррективы в экономическую политику вашей семьи. Это вовсе не означает, что нужно начать считать каждую копейку и лишиться всех привычных радостей. Просто нужно вернуться к шагу 2 и посмотреть, на чем можно сэкономить, а от чего вы готовы на время отказаться.

Шаг 4: Внесение изменений

После того, как в течение нескольких месяцев вы будете контролировать свои доходы и расходы, у вас появится четкое видение тех сфер, которые нуждаются в корректировке. Возможно, первоначальная оценка была не совсем верная, или вы забыли включить в список некоторые пункты (например, ремонт автомобиля). Не бойтесь заново пересматривать свой первоначальный бюджет и вносить исправления. При этом всегда следите за балансом приходящих и уходящих средств.

Шаг 5: Четкое следование плану

Чего нельзя допускать при планировании семейного бюджета, так это отступления от плана. Как только вы устранили все изъяны в своем бюджете, старайтесь следовать ему беспрекословно. Однако не думайте, что этот вариант будет служить вам вечно. Следите за ситуацией, проводите периодические обзоры и вносите изменения – и это будет ваш ключ к успеху.

Например, если вы получили незапланированную премию, вы можете увеличить необязательные расходы, а также сбережения. С другой стороны, увольнение или сокращение рабочих часов могут означать сокращение расходов до тех пор, пока вы не восстановите свой доход.

Экономия также должна быть частью плана. Финансовые специалисты рекомендуют иметь такую сумму сбережений, чтобы она покрывала шесть месяцев дохода. Этого будет достаточно для компенсации потери работы или другой чрезвычайной ситуации. Возможно, стоит задуматься об открытии отдельного сберегательного счета и постепенно накапливать на нем необходимую финансовую подушку.

Как сэкономить семейный бюджет: реальные советыХочется поделиться некоторыми простыми, но действенными советами, которые помогут понять, как экономить семейный бюджет. Здесь нет никаких секретов. Пожалуй, самый сложный момент – это перебороть себя, избавиться от некоторых плохих привычек касательно траты денег и приобрести новые и полезные. И тогда вы увидите, что экономия семейного бюджета – это легко и доступно каждому.

Совет 1: Избегайте кредитов

Кредиты манят тех, кто хочет быстро и легко получить желаемую вещь. Но не многие задумываются, что в итоге придется переплатить гораздо больше и никакой экономии для семейного бюджета не получится. Более того, иногда случается так, что купленная вещь (например, телефон) уже сломалась, а кредит все еще висит. Имеет смысл брать кредит в том случае, когда приобретаемая покупка будет служить вам гораздо дольше срока выплаты долга (покупка жилья), или если в итоге вы можете заработать, к примеру, для развития бизнеса.

Совет 2: Заведите копилку

Пусть каждый член семьи бросает накопившиеся монеты в копилку. Вы удивитесь, но за месяц там может собраться кругленькая сумма. Без копилки эта мелочь разошлась бы на ненужные покупки, и никто бы ее не заметил. А так можно накопить на что-то полезное или просто иметь запасные деньги на текущие расходы.

Совет 3: Покупайте подарки заранее

Накануне таких крупных праздников как Новый год или 8 марта цены практически на все товары взлетают до небес. Поэтому старайтесь приобретать подарки примерно за месяц до праздников. Так вы не только сэкономите деньги, но и сможете выбрать действительно хороший подарок без очередей и ажиотажа. Этот совет касается и ваших семейных праздников (дни рождения, годовщины, крестины). Ведь если вы задумываетесь о подарке за день до события, у вас нет времени мониторить цены и поэтому приходится покупать хоть что-то за любую стоимость.

Совет 4: Здравый смысл против эмоций

Спонтанные и эмоциональные покупки очень часто оказываются ненужными, а потраченные деньги вернуть уже невозможно. Поэтому научитесь контролировать себя и не бросаться на «якобы огромные» скидки или супер модные вещи. Прежде чем купить, подумайте, действительно ли вам это нужно, или же это будет просто однодневная радость.

Совет 5: Ходите в магазин со списком

Когда вы составляете список дома, в него попадают только необходимые продукты. Тогда в магазине будет проще сориентироваться и купить только то, что нужно. Без списка вы рискуете попасться на маркетинговые уловки и накупить кучу всего ненужного. Вспомните, сколько раз такое уже случалось? Какая уж тут экономия!

Совет 6: Покупайте продукты оптом

Многие продукты можно достаточно долго хранить, поэтому вполне целесообразно покупать их большими упаковками. Сюда относятся крупы, мука, сахар, макароны, растительное масло и т. д. Это правило также касается бытовой химии и средств личной гигиены. Всем известно, что мелкая фасовка стоит дороже и быстро заканчивается, поэтому приходится чаще ходить в магазин и тратить больше.

Совет 7: Качество превыше всего

Качественные вещи стоят дорого, но и служат они гораздо дольше. Возьмем для примера пару сапог. Если вы купите дешевые сапоги плохого качества, вы рискуете не относить их даже один сезон. Придется либо нести их в ремонт, либо покупать новые. А это лишние затраты. Дорогие и качественные сапоги смело можно носить несколько сезонов и не иметь никаких проблем. Более того, дешевые вещи могут нанести вред здоровью, а это уже другая статья расходов. Поэтому выбирайте качество во всем (одежда, обувь, продукты, косметика, техника), дабы не пришлось платить дважды.

Такие простые советы научат вас, как вести семейный бюджет и при этом иметь все необходимое для полноценной жизни.

Планирование семейного бюджета: бюджет семьи на месяц в таблицеВ начале статьи мы уже говорили о том, как составить бюджет семьи. Вы вправе выбирать самый подходящий для вас способ. Как правило, удобнее всего распределить семейный бюджет на месяц в виде таблицы. Вот один из возможных вариантов:

«Семейный бюджет, доходы и расходы семьи, таблица»

| ДОХОДЫ ЗА МЕСЯЦ | ||

| Запланированные | Реальные | |

| Муж | 45 000 | |

| Жена | 20 000 | |

| Прочие | 10 000 | |

| РАСХОДЫ | ||

| Фиксированные | ||

| Кредит | 5 000 | |

| Аренда | 10 000 | |

| Учеба | 10 000 | |

| Переменные | ||

| Коммунальные платежи | 5 000 | |

| Детский сад / школа | 5 000 | |

| Продукты | 6 000 | |

| Транспорт | 5 000 | |

| Одежда | 4 000 | |

| Бытовые товары | 2 000 | |

| Необязательные | ||

| Развлечения | 2 000 | |

| Отпуск | — | |

| Непредвиденные расходы | 3 000 | |

| ИТОГО | ||

| Доход | 75 000 | |

| Расход | 57 000 | |

| Остаток | 18 000 | |

Сначала заполните колонку запланированных доходов и расходов, а в течение месяца заполняйте колонку реальных выплат. В конце месяца подведите итоги и посмотрите, все ли вас устраивает. Здесь приведены примерные строки расходов, вы же добавляйте то, что вам нужно, или убирайте лишнее.

Планирование бюджета семьи: преимущества

Сделав решительный шаг навстречу контролю над своими финансами, вы непременно получите выгоду. Если вы научитесь, как правильно вести семейный бюджет, вы окажетесь в гораздо лучшем финансовом положении, чем сейчас. Бюджет действительно работает, потому что он:

- Показывает ненужные траты. Спланированный бюджета проливает свет на те области, которые многие люди не замечают в повседневной жизни.

- Расставляет приоритеты. Бюджет позволяет людям смотреть на общую картину своих привычек тратить деньги и устанавливать новые приоритеты, чтобы выжать максимум из своего денежного потенциала.

- Создает новые привычки. Когда люди получают более четкое представление о том, как они используют свои деньги, это позволяет им перераспределять расходы в разных категориях и более сознательно относиться к ненужным расходам.

- Снижает стресс. Финансы – одна из главных причин стресс. Когда есть чувство контроля над приходящими и уходящими деньгами, вместо стресса появится чувство безграничных возможностей.

- Образовывает. Наличие бюджета позволяет людям взглянуть на деньги как на инструмент для достижения целей. При этом мировоззрение меняется и фокусируется на долгосрочных целях и будущих потребностях.

Создание бюджета – это лишь первый шаг. А вот поддержание бюджета – это когда вы начинаете видеть реальный личностный рост и понимаете, что деньги могут дать вам гораздо больше. Придерживаться бюджета может быть трудной задачей для людей, которые не привыкли устанавливать границы или самодисциплину в своих финансах, поэтому важно поддерживать позитивное отношение к этому процессу. Облегчить его поможет мотивация. Подумайте о том, чтобы откладывать немного денег каждый месяц на отпуск в конце года, и вы будете с нетерпением его ждать.

И последнее, ставьте реалистичные цели. Начинайте постепенно создавать план, который будет работать для вас, вашей семьи и вашего образа жизни. И помните, что чтобы увеличить семейный бюджет, нужно не забывать и про инвестирование. В Калькуляторе вкладов и инвестиций есть много интересных и прибыльных вариантов.

Как планировать семейный бюджет — Zira.uz

Вести бюджет, семейный или личный, — дело полезное, нужное и не слишком сложное. Вместе с сетью дискаунтеров Havas мы рассказываем, зачем это делать, как и что может вам помочь в осваивании контроля за семейными финансами.

Зачем вести бюджет?

Многие думают, что ведение семейного бюджета необходимо тем, кто хочет сэкономить. Однако это нужно, чтобы контролировать свои средства, и неважно, сколько вы зарабатываете: учет финансов помогает распределять деньги более обдуманно и эффективно. Правилам ведения бюджета следуют все успешные люди — и не зря! Очевидные плюсы планирования бюджета следующие:

- Осознание трат. Это произойдет не сразу: вам нужно будет сравнить несколько месяцев, но в результате вы, возможно, поймете, что где-то траты можно уменьшить, а где-то, наоборот, внести дополнительную статью расходов.

- Контроль. Бывало ли у вас такое, что после похода на базар оказывается, что купили-то вы немного, но деньги все равно куда-то делись? С грамотным планированием такого не будет.

- «Подушка безопасности». Случиться может что угодно — компания неожиданно закроется, вы попадете под сокращение или, как в этом году, свои коррективы в жизнь внесет пандемия.

- Дисциплина. Ведение бюджета хорошо сказывается на дисциплине и разумном потреблении. Это поможет вам не влезать в долги или избежать кредитов.

- Планирование. Вы сможете ставить цели, имея под рукой наглядную подсказку. Например, глядя на документ с доходами и расходами, рассчитать, когда вы сможете поехать в отпуск или купить что-то крупное, о чем давно мечтали.

- Экономия и забота о себе. Без экономии все же никуда, но экономить — не значит отказывать себе во всем ради увеличения накоплений. Возможно, вы тратите слишком много денег на походы в кафе или фастфуд, но при этом ограничиваете себя в занятиях спортом? Все это вы увидите при ведении бюджета.

Насколько это сложно?

Если вы никогда не вели семейный бюджет, то поначалу это занятие может показаться непростым. Учитывать ли совершенно все расходы или округлять суммы? Где вести учет — в тетради или какой-то программе? Как запомнить, что и где вы потратили?

Не переживайте: привычка вести бюджет формируется довольно быстро, и после того, как вы во всем разберетесь, это станет даже интересным и в какой-то степени азартным занятием. Главное, помните, что все мы индивидуальны, и может пройти не один месяц, прежде чем вы найдете идеальный для себя метод ведения учета. Расчет бюджета можно начать с Google-таблиц или Excel, а затем экспериментировать с другими программами или приложениями — их существует огромное количество, например:

- Money Lover для iOS, Android и Windows — приложение, которое ведет учет доходов и расходов, помогает планировать бюджет и подсчитывает положительный баланс;

- Money Manager для Android контролирует доходы и расходы, предоставляет подробную статистику, помогает планировать бюджет по отдельным категориям;

- Bills Monitor для iOS помогает контролировать обязательные платежи и подсчитывает положительный баланс;

- Money Wallet для Windows поддерживает многовалютность, следит за бюджетом, напоминает о необходимости оплатить счет, позволяет распланировать бюджет на неделю, месяц или даже год;

- Goodbudget для iOS и Android позволит вам самому определить, сколько денег вы хотите потратить в месяц или неделю, а затем будет подсчитывать доходы, расходы и определит, насколько хорошо вы следуете плану;

- Monefy для Android помогает вам вести учет расходов, синхронизирует данные с нескольких мобильных устройств через Dropbox и оставляет там же резервные копии данных — на случай, если вы потеряете телефон или удалите приложение;

- Alzex Finance для iOS, Android и Windows позволяет каждому члену семьи создать учетную запись, учитывать расходы по самым разным категориям и ставить цели для накопления средств.

С чего начать?

Так как бюджет состоит из доходов и расходов, вам нужно сформировать список, показывающий, откуда приходят и куда уходят деньги. С доходами все понятно: это зарплата, подработки, проценты с каких-либо вложений или незапланированная прибыль, например, подарки. А вот с расходами дело обстоит сложнее. Основные пункты расходов:

- еда;

- коммунальные расходы;

- покупки;

- транспорт или расходы на машину;

- путешествия или развлечения.

Расходы можно условно разделить на постоянные и периодические. В постоянные будут входить питание, транспорт, мобильная связь и интернет, коммунальные расходы, хозтовары. В периодические — развлечения, подарки, одежда, здоровье. Отдельным пунктом выступают непредвиденные расходы и «подушка безопасности».

Вам может потребоваться какое-то время, чтобы сформировать свои пункты: возможно, еду вам потребуется разделить на кафе и домашнюю готовку, добавить пункт «снеки», если вы часто их покупаете. Покупки могут разделиться на одежду, украшения или обувь. А вот оплата за коммунальные услуги, аренду и связь может стать одним пунктом, если вы регулярно тратите примерно одинаковую сумму.

В бюджет можно внести и то, на что денег у вас не хватает или вы не хотите их тратить: спорт, здоровье (стоматолог, например), походы в театр или музеи — список может быть любым. Тогда, при планировании бюджета, вы сможете прикинуть, сколько денег вы можете на это выделить.

Как планировать расходы?

Тут все довольно просто: вы планируете расходы на месяц, а затем пытаетесь придерживаться плана. Итоги месяца покажут, где вы превысили бюджет, насколько и на что обратить внимание, чтобы эти расходы уменьшить.

Планирование нужно для того, чтобы не тратить больше, чем у вас есть, не покупать «симпатичную вещичку», которая вам не пригодится и, как итог, не залезать в долги и не оставаться без денег за неделю до зарплаты.

Смысл планирования в том, чтобы создать положительную разницу: в конце месяца у вас должны остаться деньги.

А что с «подушкой безопасности»?

Вы можете внести ее в отдельный список расходов или формировать из остатка в конце месяца — это определяется, как и все планирование, опытным путем. Главное, рассчитывать на то, что «подушка» должна вас спасти, если вам срочно понадобятся деньги в случае потери работы или неожиданной болезни. Ее «размер» может варьироваться от 3-месячной зарплаты и больше, но лучше ориентироваться на то, чтобы вы могли прожить на нее около полугода.

Отдельной статьей расхода могут стать ваши цели и планы на отпуск или большую покупку. Исходя из ежемесячных трат и расходов вы сможете понять, какую сумму можно отложить на мечту.

Напоследок — о маленьких радостях

Не забывайте радоваться! Выделите определенную сумму для личных трат: она должна быть одинаковой и у вас, и у супруга. Неважно, потратите вы деньги или нет, главное — не превышать сумму.

Telegram: t.me/havasuz

Facebook: fb.com/havasuz

Instagram: @havasuz

Планирование бюджета — это работа не только над доходами и расходами. Это работа над собой, над отношениями в семье. Поговорите с близкими, возможно, они смогут вам помочь или поддержать. чтобы вы не бросили это занятие на полпути. Будьте терпеливыми, экспериментируйте, и у вас все обязательно получится!

На правах рекламы

998

Как составить ежемесячный бюджет за 6 шагов

Когда ваша зарплата упадет, вы почувствуете небольшой прилив счастья, связанный с наличием хорошо укомплектованного банковского счета.

Но вот приближается конец месяца — и вы можете переходить от флеша к взволнованному.

Вот здесь и приходит на помощь создание ежемесячного бюджета. Это позволяет вам отслеживать деньги, которые поступают и снимаются с вашего банковского счета. Кроме того, бюджет поможет вам покрывать свои повседневные расходы, сохраняя при этом сбережения на будущие цели, такие как выход на пенсию или обучение детей в колледже.

Если вы никогда раньше не создавали бюджет — или вам просто нужно начать все сначала, — мы здесь, чтобы помочь.

1. ОБЩАЯ ЗАПЛАТА ЗА ЕЖЕМЕСЯЧНЫЙ ПРИЕМ НА ДОМПерво-наперво: сколько денег у вас есть для работы? Сложите то, что вы зарабатываете каждый месяц после вычета налогов и удержаний из заработной платы, потому что вы хотите работать за счет денег, которые фактически зачисляются на ваш банковский счет. Включите не только доход от обычной зарплаты, но и заработную плату на дому, которую вы зарабатываете на подработке или подработке.Если ваша подработка не вычитает налоги из вашей зарплаты, включайте только то, что вы оставляете после того, как отложили сумму для уплаты налогов.

2. ДОБАВИТЬ, ЧТО ВЫ ТРАТИТЕ НА ФИКСИРОВАННЫЕ РАСХОДЫЭто счета и расходы, которые вы планируете — то, что вам нужно на регулярной основе. Они включают в себя основные расходы, которые еще не покрываются вашей зарплатой, такие как ипотека или аренда, оплата автомобиля, коммунальные услуги, счет за мобильный телефон или дневной уход. Это также может включать в себя такие вещи, как ежемесячные расходы на то, чтобы прокормить семью.По сути, это не подлежащие обсуждению расходы, которые поддерживают вашу жизнь.

3. ДОБАВИТЬ, ЧТО ВЫ ТРАТИТЕ НА ЕЖЕМЕСЯЧНЫЕ РАСХОДЫОдна часть бюджета, которую люди обычно не учитывают, — это нерегулярные немесячные платежи. Поскольку эти виды расходов могут исчезнуть прямо перед наступлением срока их погашения, важно учесть их в своем бюджете.

Так как же это сделать? Сложите то, что вы тратите каждый год на такие вещи, как квартальные налоги, сборы за регистрацию автомобилей, ежегодные страховые взносы, обучение в школе и поездки.То, что вы тратите на подарки к праздникам, свадьбе, дням рождения и т. Д., Также может попадать в эту категорию.

Затем возьмите эту сумму и разделите на 12: это сумма, которую вы должны откладывать каждый месяц на отдельный сберегательный счет, чтобы, когда эти счета будут приходить, вы знали, что у вас есть деньги, чтобы их оплачивать.

4. ДОБАВИТЬ ВЗНОСЫ ДЛЯ ФИНАНСОВЫХ ЦЕЛЕЙЭта категория включает в себя то, что вы в настоящее время вкладываете в цели сбережений, погашение долга или любые другие долгосрочные финансовые цели.Каждый месяц выплаты, которые вы производите для достижения этих целей, будут приближать вас к финансовой безопасности, помогая выплачивать любые долги, которые вы должны и откладывать, чтобы вы могли делать то, что важно для вас, например, помогать финансировать жизнь вашего ребенка. образования, возьмите отпуск своей мечты и когда-нибудь с комфортом выйдите на пенсию.

5. ДОБАВЬТЕ СВОИ ДИСКРЕЦИОННЫЕ РАСХОДЫДискреционные расходы — это деньги, которые вы можете потратить на все, что захотите, но это еще не постоянные или необходимые расходы.По сути, это дополнительные деньги, которые вы можете потратить на такие вещи, как приятный ужин с друзьями или отдых в последнюю минуту на длинных выходных.

Если вы не уверены, какой должна быть эта цифра, посмотрите, сколько вы потратили за последние три месяца, и используйте ее, чтобы получить более четкую картину. Или выберите месяц, который вы считаете типичным месяцем с точки зрения ваших дискреционных расходов, и используйте эту цифру.

6. СДЕЛАЙТЕ НЕКОТОРЫЕ ПРОСТОЙ МАТЕМАТИЧЕСКИЙВозьмите свою общую ежемесячную заработную плату на дом и вычтите фиксированные расходы (включая немесячные расходы) и целевое финансирование.

Остается только то, сколько у вас есть на дискреционные расходы. Это число больше, чем вы суммировали как ваши фактические дискреционные расходы? Поздравляю — живете по средствам!

Но если ваши фактические дискреционные расходы выше, чем должно быть по математике, это означает, что вам нужно поработать. Вам нужно будет выяснить, какие из ваших расходов съедают слишком большую часть вашего бюджета, а где вы, возможно, захотите урезать, чтобы убедиться, что вы не влезаете в долги, чтобы позволить себе свой образ жизни.

Даже если вы не перерасходуете, все же стоит взглянуть на свои категории расходов, чтобы понять, довольны ли вы тем, куда идут ваши деньги, по сравнению с целями, которые вы ставите перед собой или своей семьей. Например, возможно, вы хотели увеличить свои взносы в IRA. Хотели бы вы отказаться от подписки, которой не пользуетесь очень часто, чтобы направить эти деньги на пенсию? Вы обнаруживаете, что постоянные расходы занимают такую большую часть вашего бюджета, что у вас не остается никаких «веселых денег»?

Составление правильного бюджета означает нахождение баланса между возможностью позволить себе свой образ жизни сейчас и откладывать на будущее позже — без ощущения, что вы себя обескураживаете.Так что не бойтесь корректировать свои цифры по мере того, как меняются цели. В конце концов, ваша жизнь со временем изменится, как и ваш бюджет.

Как составить простой семейный бюджет | Бюджетирование денег

Фактическая задача составления бюджета проста. Самым сложным будет перетягивание каната, которое придется вам и вашей второй половинке из-за счетов. Вы оба должны пойти на компромисс, если хотите, чтобы ваш семейный бюджет работал. Например, вам может потребоваться отказаться от некоторых ежедневных обедов. Возможно, ей придется немного сократить ежемесячные покупки книг.Как бы то ни было, при составлении простого семейного бюджета вы часто начинаете с дискреционных расходов.

Установите цель сбережений

Сядьте со своим партнером и решите, сколько вы хотели бы сэкономить в месяц. Например, сделайте 300 долларов в месяц своей целью сбережений. Постройте свой бюджет вокруг этой цели.

Определите свой доход

Получите копии каждой квитанции о заработной плате. Сложите свои чистые зарплаты, чтобы определить, сколько денег каждый из вас зарабатывает каждый месяц.Добавьте любой дополнительный доход, который вы регулярно зарабатываете каждый месяц. Напишите свой ежемесячный доход в верхней части блокнота.

Перечислите свои расходы

Создайте в блокноте раздел расходов под цифрой своего дохода. Проведите линию по центру блокнота. Обозначьте один раздел «Фиксированные расходы», а другой — «Переменные расходы». Снимите все свои счета, выписки из банка и кредитной карты. Введите счета, которые не меняются каждый месяц в разделе «Фиксированные расходы». Запишите фиксированные расходы, такие как ипотека, оплата и страхование автомобиля.Запишите расходы, которые меняются каждый месяц в разделе «Переменные расходы», включая расходы на электроэнергию, газ, развлечения, ремонт автомобилей, продукты и одежду. Сложите каждый столбец отдельно, затем сложите переменные и фиксированные расходы, чтобы рассчитать общие ежемесячные расходы.

Рассчитать оставшуюся сумму

Вычтите ежемесячные расходы из ежемесячного дохода, чтобы определить, сколько у вас остается за каждый месяц. Сравните оставшуюся сумму с вашей ежемесячной целью сбережений.Вычтите 200 долларов из своей ежемесячной цели сбережений в 300 долларов, например, если у вас остается 200 долларов в месяц. Планируйте урезать дополнительно 100 долларов из своего ежемесячного бюджета, так как вам будет не хватать 100 долларов до вашей цели по сбережениям.

Скорректируйте переменные расходы

Посмотрите на свои переменные расходы, такие как расходы на продукты, развлечения, одежду и бензин. Решите, сколько вы можете вычесть из каждого из своих переменных расходов, чтобы сэкономить дополнительные 100 долларов или что-то еще, что вам нужно для достижения своей ежемесячной цели сбережений.Вырежьте 50 долларов на продукты, 25 долларов на развлечения и 25 долларов на одежду каждый месяц, например, чтобы достичь своей ежемесячной цели сбережений.

Планируйте расходы

Спланируйте, как вы будете сокращать выбранные вами переменные расходы. Например, покупайте меньше продуктов известных брендов, чтобы сэкономить дополнительные 50 долларов на бакалейных товарах. Создайте автобазу со своими товарищами по работе, чтобы сэкономить на бензине.

Следите за своим бюджетом

Составьте копию своего нового бюджета, включая сокращенные переменные расходы.Каждую неделю сверяйте свой бюджет с фактическими расходами, чтобы убедиться, что вы соблюдаете свои параметры расходов.

Как составить ежемесячный бюджет

Создание ежемесячного бюджета поначалу может показаться утомительным, но послушайте: вы можете это сделать. Как? Вам просто нужно немного разбить процесс. Потому что никто не ест слона, проглотив его целиком. (Вы едите по кусочку за раз.) И никто не бросается в бюджет, как профессионал. (Вы делаете это шаг за шагом.) Итак, приступим — кусочек за укусом, шаг за шагом.Вот как составлять ежемесячный бюджет.

Что такое ежемесячный бюджет?

Во-первых, давайте начнем с четкого определения бюджетирования. Ваш ежемесячный бюджет — это просто план для ваших денег. Каждый доллар. Каждый месяц. Создавая ежемесячный бюджет, вы указываете своим деньгам, куда они направляются, и вам больше никогда не придется гадать, куда они пошли.

Вы можете составить свой бюджет в электронной таблице, на листе бумаги или, лучше всего, с помощью EveryDollar.

Бюджет, шаг 1: введите свой доход

Первый шаг к созданию ежемесячного бюджета прост: введите свой доход. Доход — это любые деньги, которые вы планируете получить в течение этого месяца — это означает вашу обычную зарплату и любые дополнительные деньги, которые вам понадобятся через побочную суету, распродажу в гараже, внештатную работу и тому подобное.

Начните составлять бюджет с EveryDollar сегодня!

Вот как вы указываете свой доход в EveryDollar:

- Нажмите «Добавить чек».

- Обозначьте чек как «Paycheck 1», «Paycheck 2» или укажите имя своего работодателя — все, что вам подходит!

- Щелкните Планируемую сумму и добавьте сумму этого чека.(Если у вас нерегулярный доход, укажите самую низкую оценку того, что вы обычно зарабатываете в этом месте.)

- Повторите этот процесс с каждой зарплатой, которую вы (и ваш супруг, если вы женаты) зарабатываете в течение месяца.

Бюджет, шаг 2: перечислите свои расходы

Теперь, когда вы спланировали поступление денег, вы готовы ко второму шагу — планированию поступающих денег. Пора составить список ваших расходов.

Начните с четырех стен.

Сосредоточьтесь на том, чтобы сначала покрыть свои четыре стены: продукты питания, коммунальные услуги, жилье и транспорт.Другими словами, вы кормите свою семью, включаете свет, платите арендную плату или ипотеку, заправляете машину и поддерживаете ее в рабочем состоянии.

В EveryDollar вы покроете свои четыре стены в категориях «Жилье», «Транспорт» и «Продовольствие». Для каждой категории вы хотите добавить строки бюджета, нажав Добавить элемент и присвоив строке имя. (Вы даже можете использовать смайлики! Эй, кто сказал, что составление бюджета — это не весело?) Посмотрите наш пример бюджета ниже, чтобы увидеть общие статьи бюджета для каждой из этих категорий.

Некоторые из этих статей бюджета легко спланировать, потому что это так называемые фиксированные расходы — например, вы платите одинаковую сумму каждый месяц. Например, аренда или ипотека, вероятно, являются фиксированными расходами.

Другие расходы меняются от месяца к месяцу, например, сколько вы тратите на бензин. Делать. Нет. Волноваться. Вы можете войти в свой онлайн-банкинг и просмотреть последние пару месяцев. Что вы обычно тратите на эти расходы? Сделайте хорошую оценку на основе прошлых расходов и поместите ее в запланированную сумму.Сделайте это в отношении любых ежемесячных расходов на питание, коммунальные услуги, жилье и транспорт.

Затем перечислите все остальные ежемесячные расходы.

Затем вам нужно перечислить все другие ваши ежемесячные расходы, такие как пожертвования, страхование, долги, сбережения, развлечения и развлечения (иногда называемые личными расходами). В EveryDollar вы увидите следующие категории: Личное, Образ жизни, Здоровье, Страхование и Долг. Опять же, создайте нужные вам строки бюджета под каждой. Начните с фиксированных расходов, прежде чем заполнять предполагаемые запланированные суммы по остальным.

Хорошо, вот важный вопрос. Очень. Важный. Если у вас есть долги, вам не следует вкладывать деньги в статью бюджета на развлечения или ресторан. Вам нужно сократить все дополнительные услуги, пока вы не выбросите долги из своей жизни. Навсегда. Почему? Долг крадет доход за этот месяц, чтобы покрыть что-то в прошлом. Это все равно, что сделать два шага вперед с деньгами только для того, чтобы их снова вырвали обратно. Избавьтесь от долга. Затем вы будете ежемесячно высвобождать деньги, чтобы делать то, что вы хотите, а не то, чего требуют ваши долги.

Шаг бюджета 3: вычтите расходы из доходов

Когда у вас есть все эти расходы в вашем ежемесячном бюджете, вам нужно вычесть их из своего дохода. (И угадайте, что — EveryDollar делает это за вас автоматически, когда вы заполняете строки бюджета! Черт возьми, да.)

Если у вас остались деньги, когда вы вычли все свои расходы, направьте их на текущую денежную цель, например, на сбережение или погашение долга. Если вы получите отрицательное число, вам нужно сократить расходы до тех пор, пока ваш доход за вычетом расходов не станет равен нулю.

Ваша цель — составить бюджет с нулевой базой — то есть весь ваш доход за вычетом всех ваших расходов равен нулю. Итак, если вы зарабатываете 5200 долларов в месяц, как наш примерный бюджет, вы даете всем 5200 долларов работу — оплачивать счета, экономить деньги, выплачивать долги и жить жизнью!

Чтобы помочь вам узнать, когда вы достигли нуля, мы с гордостью объявляем об этом в верхней части экрана: это бюджет EveryDollar! Если вы это видите, празднуйте. Вы просто заложили нулевой бюджет.

Теперь, и это важно, ваш банковский счет никогда не должен достигать нуля.Держите небольшой буфер на вашем текущем счете в размере около 200 долларов для дополнительной безопасности.

Бюджет Шаг 4: Создавайте новый бюджет каждый месяц

Составление бюджета — это не разовая ситуация. Это скорее вспенивание, полоскание и повторение. Вот два важных вывода, которые вам нужно знать о четвертом шаге.

Бюджет каждый месяц до начала месяца.

Почему? Потому что думать о будущем — это то, как вы продвигаетесь в жизни и с деньгами.

С EveryDollar это просто.Вы просто копируете предыдущий месяц и настраиваете то, что вам нужно.

Не забывайте о ежемесячных расходах.

Но подождите, что означает «настройка»? Что ж, после того, как вы скопируете бюджет предыдущего месяца, уберите свой социальный календарь. Сегодня день рождения твоей лучшей подруги? Вам понадобится место в бюджете для этого подарка. Затем подумайте о других потребностях, которые появятся в этом месяце. Вашему автомобилю нужна замена масла? Нужна ли детям сезонная одежда, потому что погода меняется, а они просто продолжают расти? (Дети перерастают одежду — это то, что они делают лучше всего.)

Вы, вероятно, что-то упустите, потому что в конце концов не можете видеть будущее. Но вы можете спланировать, какой , как вы знаете, появится , и приготовить разные варианты для любых сюрпризов.

Нулевой бюджет по сравнению с правилом 50/30/20

Вот почему EveryDollar основан на методе бюджета с нулевой базой вместо правила 50/30/20, которое разделяет все ежемесячные расходы и сбережения на три категории: потребности (50%), желания (30%) и сбережения (20%). ).

Самая большая проблема с правилом 50/30/20 заключается в том, что оно оставляет только 20% вашего дохода для сбережений, пенсионных выплат и дополнительных выплат по долгу .Минимальные платежи по долгу считаются необходимостью и помещаются в этот раздел 50%, но если вы хотите заплатить что-либо сверх этого, это будет из последних 20%, отложенных на сбережения.

Такое мышление приводит к очень медленному продвижению к вашим финансовым целям. Как прогресс улитки. Если вы в долгах и вкладываете более 20% своего дохода на эти выплаты, вы навсегда погубите долг. Со скоростью газели. После этого можно переходить к сбережению и инвестированию.

Помните, что когда вы используете метод с отсчетом от нуля, все деньги, оставшиеся после внесения в бюджет всех ваших расходов, идут на ваш текущий Baby Step. Вы не застряли только на 20%. И вы не бросите деньги сразу на три гола. Вы решаете свои денежные цели по одной и сосредотачиваете все свои усилия на их достижении .

Что нужно помнить при составлении ежемесячного бюджета

Послушайте, если вы из тех, кто откладывает дела на потом, отложите что-нибудь менее важное — например, чистку зубной нитью.Но никогда не откладывайте свой бюджет. И пока вы работаете над ежемесячным бюджетом, помните эти четыре совета.

При необходимости скорректируйте свой ежемесячный бюджет.

Может быть, вы думали, что бюджет — это нечто высеченное на камне. Хорошо. Это не так.

Не бойтесь корректировать свой бюджет в течение месяца. На самом деле это огромный ключ к успеху в финансировании.

Если ваш счет за электроэнергию выше, чем вы планировали, скорректируйте. Затем найдите эти деньги где-нибудь еще в бюджете.Возможно, ваш счет за воду был меньше. Или, может быть, вам придется сократить расходы в ресторане, чтобы компенсировать это. Отрегулируйте, чтобы заставить его работать. Просто убедитесь, что вы не тратите слишком много денег на дополнительные услуги. Потребности. Прийти. Первый.

Ежемесячно откладывайте на крупные или полугодовые расходы.

Не все расходы в вашей жизни происходят регулярно, ежемесячно. Вы должны использовать фонд погашения, чтобы по крупицам копить на них. Например:

- Если двигатель вашего автомобиля не сильно нагревается, начните экономить на ремонте.

- Если ваш страховой взнос подлежит оплате дважды в год, разделите стоимость и откладывайте каждый месяц.

- Если у вас есть домашнее животное, откладывайте немного каждый месяц на ежегодные прививки сэру Флаффитону и посещение ветеринара.

Все это отличные примеры, когда вам может понадобиться фонд погашения: для составления бюджета на крупные расходы или для распределения стоимости полугодовых расходов.

П.С. Одно из многих замечательных преимуществ EveryDollar — это функция фонда. Это позволяет вам легко подготовиться к этим расходам и отслеживать свои сбережения прямо в приложении.

Дайте себе некоторую отсрочку, работая над своим ежемесячным бюджетом.

Помните, как учился ездить на велосипеде? У нас тоже нет. Но подумайте о каком-то навыке, который вы помните, как изучили. Поначалу это отстой, правда? У тебя это плохо получается. Но это нормально. Вот почему они называют это обучение , а не знание .

Как и изучение любого нового навыка, составление бюджета требует немного практики и терпения, чтобы добиться правильного результата. И мы знаем, что вы справитесь! Большинству пользователей требуется около трех месяцев, чтобы превратиться из неуклюжего в удобный.Но, как и в случае с велосипедом, в конце концов вы станете настолько хороши в этом, что забудете ухабистый опыт обучения и будете жить уверенно.

Отслеживайте свои расходы в течение всего месяца.

У нас есть хорошие и плохие новости. Плохая новость в том, что вы не можете настроить свой бюджет и оставить его в покое. Как ленивец, свисающий с ветки дерева, он вам ничего не даст. Хорошая новость в том, что у нас есть секрет, как максимально эффективно использовать ваш бюджет. Отслеживать. Ваш. Затраты.

Когда вы что-то покупаете, когда оплачиваете счет, когда вы вообще тратите деньги.. . вам нужно включить эти расходы в свой бюджет. Таким образом, вы будете точно знать, сколько вам осталось потратить. Делайте это в течение месяца, а не только в самом конце. Тогда вы будете знать, когда нужно приспосабливаться, чтобы не тратить лишние деньги.

Отслеживать свои расходы — или транзакции — несложно. Но это может занять много времени. Вот почему Ramsey + предоставляет вам премиум-версию EveryDollar с функцией синхронизации банка. Вы подключите свой банк к своему бюджету, чтобы ваши расходы и доходы поступали прямо в ваш бюджет.Вы просто перетаскиваете их в нужную строку бюджета.

Отслеживание транзакций — один из наиболее важных способов, позволяющих не отставать от ежемесячного бюджета. Вот как вы действительно возьмете под контроль свои финансы. А с Ramsey + вы сэкономите время. и не придется беспокоиться о том, что вы забудете транзакцию или введете ее неправильно! Быстрее и точнее ? Да, пожалуйста. Попробуйте воспользоваться бесплатной пробной версией Ramsey + уже сегодня.

Начало работы с ограниченным бюджетом

Когда дело доходит до начала работы с бюджетом, которого вы фактически придерживаетесь, необходимо определить несколько основных принципов бюджета.Это очень просто, и, вероятно, вы сможете сделать это всего за несколько минут! Я покажу тебе как!

Нашей семье пришлось нелегко научиться управлять своими финансами, но это не значит, что вы должны это делать!

Учитесь на наших ошибках и наших победах и пропустите самое сложное! Сегодня я делюсь нашими реальными цифрами в надежде нарисовать более четкую картину, чтобы помочь вам, когда вы начинаете работу с ограниченным бюджетом.

Что вам нужно сделать, так это поставить себя на такое же место и задать себе те же вопросы. Эти советы по бюджету для начинающих помогут вам заложить основу для создания чрезвычайно успешного семейного бюджета, который не подведет!

Хотите взглянуть на наши ежемесячные финансы?

Каждый месяц мы публикуем обновленную информацию о бюджете, чтобы показать, какие изменения мы вносим, чтобы приспособиться к постоянно меняющимся потребностям нашей семьи и, как следствие, нашим финансам.

Если вы заинтересованы в том, чтобы следить за финансовым путешествием нашей семьи и не хотите ничего пропустить, убедитесь, что вы подписаны на нашу еженедельную рассылку Pearl Newsletter!

Вы ищете вдохновения и направления в отношении жизненных изменений, которые вам необходимо сделать для достижения своих жизненных целей? Вот несколько статей по теме, которые могут быть полезны для начала!

БЕСПЛАТНЫЙ набор инструментов для составления бюджета для начинающих

Это точный метод и инструмент, который наша семья использует уже несколько лет и который помог нам выплатить более 20000 долларов долга всего за один доход, затем немедленно сэкономить 20000 долларов в течение одного года и купить наш первый дом!

Вот основы нашего семейного бюджета.Это элементы списка, которые по большей части остаются неизменными каждый месяц. Соберите ту же информацию, которая поможет вам начать работу с семейным бюджетом!

Цель этого сообщения в блоге — стать отправной точкой для обновлений моего ежемесячного бюджета, чтобы помочь нашему Жемчугу лучше понять изменения, которые мы вносим во все переменные нашего ежемесячного бюджета.

Каков ваш доход?Вам необходимо знать свой доход, чтобы понять, достаточно ли у вас денег для покрытия ваших ежемесячных расходов.

На данный момент муженек приносит домой около 5000 долларов в месяц, а я ежемесячно вкладываю в среднем около 2000 долларов от своего бизнеса.

Для достижения этих целей по доходу муженек должен работать сверхурочно около двух дней в месяц. Это скоро изменится, и муженек должен будет получить повышение в следующем месяце. Я обновлю этот пост, если / когда это произойдет.

Когда дело доходит до наших целей по сбережениям, мы постараемся компенсировать разницу в том, что нам нужно для достижения цели, за счет того, что муженек будет работать сверхурочно.Этот дополнительный доход может варьироваться от 0 до 1500 долларов в месяц.

Все зависит от наших текущих целей. Мы делаем все возможное, чтобы муженек не работал слишком много сверхурочно. Но иногда вы делаете то, что должны!

Каковы ваши расходы?Вычтите ваши общие ежемесячные расходы и расходы (мы использовали mint.com для отслеживания наших расходов, когда мы впервые начали наш бюджет) из вашего ежемесячного дохода.

Если у вас остались деньги, вы находитесь в отличной отправной точке! Если вы тратите больше, чем зарабатываете, пора пересмотреть свои расходы и сократить излишки.

Просто чтобы покрыть основы, не считая сбережений, нам нужно около 6000 долларов в месяц. Посмотрите видео, чтобы получить более подробную информацию о наших ежемесячных расходах.

Как начать достигать своих немыслимых жизненных целей?

Если вы живете Жемчужной жизнью, то вы тот, кто хочет внести изменения, чтобы сосредоточиться на том, что лично для вас является приоритетом. Ваша Жемчужная Жизнь — это путь к созданию жизни, которую вы никогда не считали возможной!

Это больше, чем просто скромная жизнь! Большая часть этого — размышления о ваших целях на 1, 5 и 10 лет. Как узнать, на что нужно направить свои деньги, если вы не знаете, куда вы хотите, чтобы ваша жизнь завела вас?

Вот наши текущие цели по сбережениям. Сумасшедший! Если бы вы спросили нас всего пять лет назад, думаем ли мы, что даже 1/10 этих целей когда-либо будет возможна, я бы, вероятно, заплакал от разочарования!

Но поскольку мы сделали приоритетом придерживаться бюджета и выплатить долги, мечта, о которой мы даже не мечтали, теперь в нашем будущем!

У меня есть кое-что, что поможет вам установить целевой бюджет! Вот БЕСПЛАТНАЯ рабочая тетрадь по финансовому единству, которая поможет вам и вашему супругу безумно мотивировать спланировать свою мечту и создать путь, чтобы воплотить ее в жизнь! Отлично подходит и для одиночных игр! Просто пропустите страницы 2 и 3.

Как вы опередите свои счета на месяц?Вы всегда можете рассчитывать на то, что я буду на 100% честен с вами! Так что я не собираюсь приукрашивать это. Чтобы опередить счета за месяц, нужно потрудиться. Но помните, что вам нужно идти на временные жертвы, чтобы достичь долгосрочных жизненных целей!

Опережая оплату счетов за месяц — это то, что позволяет нам использовать наличные для покупки продуктов на целый месяц за один раз.В результате мы ежегодно экономим тысячи долларов!

Опережая оплату счетов за месяц, мы можем отложить наличные и подготовить их, как только наступит срок платежа. Прощай, стресс!

Жизнь за счет дохода за прошлый месяц также позволяет нам иметь наши конверты с наличными на складе и готовить их задолго до того, как они нам действительно понадобятся. Никаких дополнительных действий по балансировке не требуется!

Как часто вам платят?Важно отметить, когда вам заплатят, потому что именно так вы решите, какие зарплаты будете использовать для откладывания денег на счета.

Муженку платят раз в две недели. Таким образом, мы основываем наш бюджет на двух зарплатах в месяц. Половина наших счетов откладывается с каждой зарплатой.

Мои «зарплаты» работают по-своему. Мы просто тратим столько денег, сколько нам нужно, помимо зарплаты мужа, чтобы удовлетворить потребности и цели этого месяца.

Вы пользуетесь наличными?Если вы не можете уложиться в свой бюджет, вам нужно использовать реальные деньги.Это не система электронных денежных конвертов. Хладнокровная наличка в твоем кошельке!

Когда наша семья начала использовать систему денежных конвертов, это полностью изменило правила игры! Внезапно стало намного легче придерживаться нашего бюджета! В конечном итоге это делает неудобным тратить деньги, и это хорошо!

Мы получаем половину необходимой нам суммы наличных денег с каждой зарплаты. Затем, когда наступает первое число месяца, у нас уже есть деньги, готовые к работе!

Вы знаете, куда идет каждый доллар?Назначение задачи на каждый доллар ДО того, как вы начнете тратить, иногда называют «нулевым бюджетом».«Вот как я рекомендую начинать бюджет. Этот метод очень важен, когда вы начинаете работать с ограниченным бюджетом!

Кто-то однажды спросил меня, как мы отслеживаем свои расходы, если мы используем наличные. Ответ — нет. У нас есть план на каждый доллар, прежде чем он будет потрачен. Это похоже на то, как будто мы отслеживаем свои расходы наоборот.

Вместо того, чтобы гадать, куда ушли деньги (как мы раньше распоряжались своими деньгами), теперь мы говорим нашим деньгам, куда мы хотим, чтобы они пошли.

Каждый раз, когда нам платят, я ввожу в нашу таблицу именно то, что мы хотим за каждый доллар.Я также ввожу, сколько денег у нас есть в банке, чтобы было легче увидеть, сколько денег еще нужно, чтобы получить задание.

Обычно мы храним на нашем текущем счете буфер размером около 30 долларов на случай, если что-то проскользнет через наши часы.

Бонус: Сколько сберегательных счетов вам нужно?Создание нескольких различных сберегательных счетов может значительно упростить отслеживание ваших сберегательных целей!