Как можно получить ипотеку – Как взять ипотеку на квартиру: в 2019, с чего начать, какие документы, сбербанк, оформить, где лучше

Как взять ипотеку на квартиру: в 2019, с чего начать, какие документы, сбербанк, оформить, где лучше

Март 05, 2019 Нет комментариев

Когда доход человека не достаточен для того, чтобы купить собственную жилплощадь, а стоимость недвижимости растет стремительными темпами, его единственным вариантом является получение ипотеки.

Ипотека имеет целевой характер, который обладает двумя сторонами – с его помощью заемщик может приобрести желаемую квартиру, но при этом он становится должником перед банком на длительный срок.

Таким образом, прежде чем взять ипотеку, необходимо хорошо обдумать свои финансовые возможности, сможет ли заемщик вносить высокие платежи по кредиту на протяжении всего его срока.

Если гражданин принимает решение оформить ипотечный кредит, то первым делом необходимо ознакомиться с требованиями и условиями банков.

Подача заявки в банк

Решив взять ипотечный кредит на жилье, заемщику следует обратиться в отделение выбранного банка и подать заявку. Однако, следует понимать, что прежде чем банк предоставит кредитные средства, он проверяет заемщика на соответствие определенным требованиям.

Поэтому рекомендуется не спешить с выбором банка и подобрать наиболее выгодные условия, изучив предложения в нескольких банках.

Важно понимать, что банковская реклама, в которой говорится о возможности получения ипотеки всего по 2-ум документам, не всегда соответствует действительности.

Кроме паспорта гражданина и СНИЛС (или водительского удостоверения), потенциальному заемщику потребуется представить в банк документ, подтверждающий доходы, трудовую книжку, а также документы на покупаемое жилье. В отдельных случаях для одобрения заявки на ипотеки понадобится привлечение созаемщиков или поручителей.

Перед сбором необходимых документов и обращением в банк, рекомендуется ознакомиться с предложениями банков, сравнить их условия, выполнить предварительный расчет ипотеки.

Например, предложение с более низкой процентной ставкой даже всего на 1%, является в пересчете на длительный срок кредитования и высокую стоимость недвижимости, может привести к значительной выгоде для заемщика.

Процедура выдачи ипотеки регулируется федеральным законом № 102-ФЗ «Об ипотеке недвижимости». В случае нарушения прав и законных интересов должника, он имеет право на защиту своих прав в суде.

Требования к заемщику

Требования к будущему заемщику во многих банках стандартные:

| Возраст заемщика | Требование к возрасту является основным требованием к заемщику. Получить ипотеку допускается после достижения возраста 21 год. |

| Официальное трудоустройство | работа по трудовому договору также является важным требованием банков. Заемщик должен иметь общий трудовой стаж, который подтверждается трудовой книжкой, более одного года, кроме того, работать по последнему месту работы — более полугода. |

| Стабильная заработная плата | высокий уровень дохода, который позволяет погашать ипотечный займ. У банков существует негласное правило, чтобы после оплаты ежемесячного взноса у заемщика оставалось более 50% дохода |

| Гражданство РФ, регистрация по месту жительства | претендовать на ипотечный кредит могут лица, имеющие гражданство РФ, а также регистрацию в регионе, где расположена приобретаемая недвижимость. |

| Хорошая кредитная история | Если у гражданина отрицательная кредитная история, то банк, скорее всего, откажет в выдаче кредита. |

Также банки могут предъявлять дополнительные требования:

| Передача в залог уже имеющейся недвижимости | Находящейся в собственности у заемщика и имеющую высокую стоимость |

| Заемщик является клиентом банка | Получает зарплату на открытую карту в банке или депозит |

| привлечение созаемщиков или поручителей | Следует понимать, что супруг автоматически становится созаемщиком по ипотечному займу |

| Предоставление иных документов | которые может потребовать банк |

В различных банках к заемщикам предъявляются разные требования, о конкретном их перечне следует уточнить информацию у сотрудника банка.

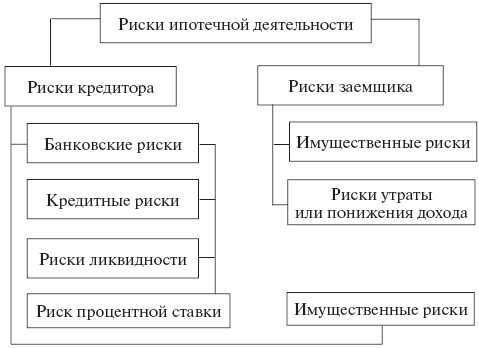

По ипотеке выдается крупная сумма денежных средств, поэтому банки стремятся минимизировать свои риски невозврата заемных средств.

Многие потенциальные заемщики интересуются можно ли повторно взять ипотеку в банке, в котором уже брался жилищный кредит ранее. Каких либо ограничений по количеству кредитов у кредитных организаций не установлено.

Ипотечный кредит может оформляться неограниченное число раз. Однако повторно получить ипотеку в банке можно лишь при наличии положительной кредитной истории заемщика, отсутствия просрочек по ранее взятым кредитам.

Как повысить шансы

Даже если заемщик выполнит все требования банка, полной гарантии одобрения заявки на ипотеку не имеется.

В каждом банке действуют свои условия на предоставление заемных средств. В случае отказа в одном банке, не нужно опускать руки.

Желательно подать заявки в несколько кредитных организаций, тем самым увеличив свои шансы получить кредит и купить желаемую квартиру.

Не стоит совершать какие-либо предварительные расчет ы с продавцом, не получив положительное решение по заявке на выбранное жилье.

Увеличить шансы на одобрение заявки от банка можно несколькими способами:

| Предоставление всего необходимого перечня документов | Узнав у сотрудника банка, какие бумаги требуются для кредитования покупки жилья, рекомендуется собрать полный список всех бумаг. На что уйдет какое-либо время, но это повысит шансы на положительное решение банка. Кроме того, собрав максимально возможный список документов, банк может понизить процентную ставку |

| Погашение имеющихся займов | Если у заемщика имеются просроченные займы, то шансы получить одобрение по ипотеке невелики. Поэтому, чтобы увеличить вероятность выдачи ипотеки, следует исправить кредитную историю, вернув все просроченные ссуды |

| Работа в надежной организации | Оформление по трудовому договору у надежного работодателя – крупной фирме, делает отношение банка к заемщику более лояльным. Работа в небольшой фирме или на Частного предпринимателя снижает шансы |

| Наличие в собственности недвижимости | которая обладает ликвидностью, и ее стоимость существенно превышает размер ипотечного займа. Данная недвижимость может выступать как залоговое обеспечение, что повысит шансы на одобрение заявления. |

| Поручительство по договору | В случае оформления поручительства ленов семьи или друзей по кредиту, которые будет нести солидарную ответственность в случае нарушения обязательств по договору ипотечного кредитования, вероятность одобрения заявки также увеличивается |

| Внесение первоначального взноса | Чем больше сумма начального взноса, тем увеличиваются шансы на выдачу ссуды |

Кроме того, следует произвести хорошее впечатление в отделении банка, внешний вид потенциального заемщика также имеет большое значение.

Если заемщик самостоятельно не может выполнить вышеуказанные условия, то единственным вариантом остается обращение к услугам кредитного брокера. Они осуществляют помощь в подборе банка, подготовке документации и оформлении заявления.

Как получить ипотеку

Получить ипотечный займ можно двумя путями:

| Обычная ипотека | Погашается полностью собственными средствами |

| Социальная ипотека | Часть кредита погашается за счет государственного бюджета |

Если будущий заемщик имеет право на льготную ипотеку, то он может рассчитывать на частичное погашение кредита за счет государственных средств.

Виды социальной ипотеки:

- По программе молодая семья.

- Жилье для бюджетников.

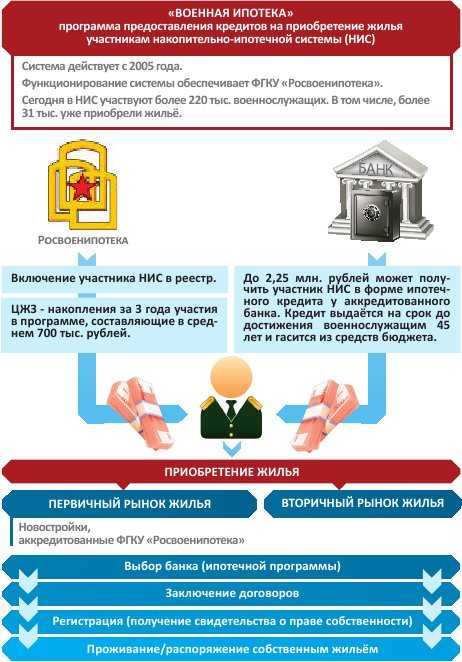

- Военная ипотека.

- Для молодых специалистов

Без первоначального взноса

Заключение договора ипотечного кредита требует оплаты первоначального взноса, размер которого составляет 10-30% от стоимости недвижимости.

При отсутствии собственных средств для внесения первоначального капитала, не следует рассчитывать на принятие положительного решения банком.

Допускается использование средств материнского капитала или субсидии от государства в качестве первоначального взноса.

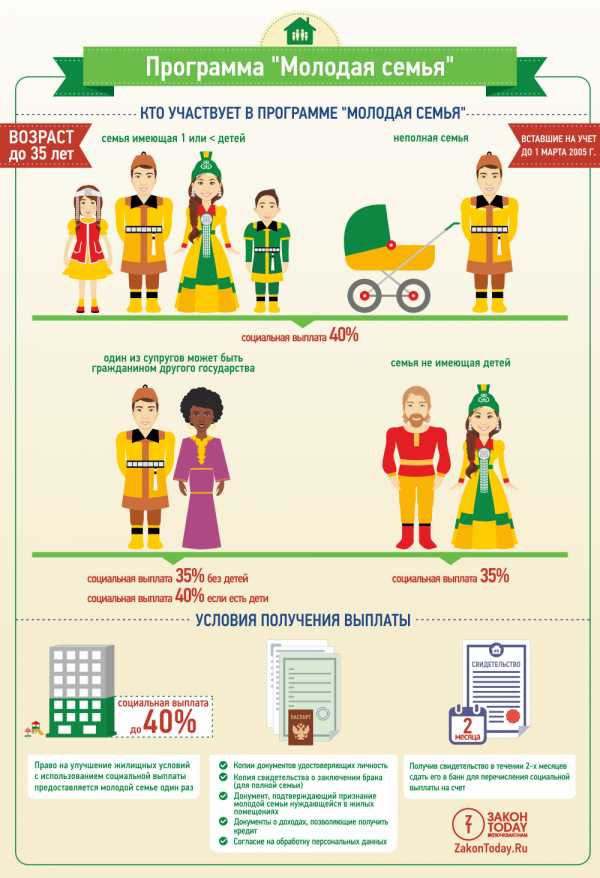

Молодой семье

Молодые семьи могут претендовать на участие в социальной программе, которая позволяет приобрести квартиру по льготным условиям.

Для участия в этой программе нужно отвечать следующим требованиям:

| Брак должен быть официально зарегистрирован | либо родитель-одиночка |

| Требования к возрасту | Каждый из супругов должен быть не старше 35 лет |

| Стабильный и постоянный доход | позволяющий погашать ипотечный кредит |

| Необходимость улучшения условий проживания | получить статус малоимущей семьи |

Взять ипотеку по программе «молодая семья» можно не во всех банках.

Прежде всего, молодой семье необходимо собрать комплект документов и подать заявление на участие в программе и встать на учет в местной администрации в качестве нуждаемой в улучшении жилищных условий.

В очереди возможно придется стоять продолжительное время.

Наличие детей ускорит реализацию права на социальную ипотеку.

После чего семья получает жилищный сертификат, который необходимо представить в банк, который участвует в данной программе, и подать заявку.

В дальнейшем процедура оформления ипотечного кредита такая же, как и при обычной ипотеке.

Государственная субсидия, величина которой составляет 20 — 40% стоимости покупаемого объекта недвижимости, может использоваться для внесения как первоначальный взнос либо для оплаты процентов.

С материнским капиталом

Средства маткапитала полагаются семье, в которой родился второй или последующий ребенок, если ранее сертификат не был выдавался.

Материнский капитал может быть использован только с целью приобретения жилья в ипотеку, для чего в банк предоставляется соответствующий сертификат.

Зачастую сертификат на материнский капитал вносится именно в качестве первоначального взноса.

Можно ли взять ипотеку пенсионерам смотрите статью: ипотека для пенсионеров.

Однако некоторые банки требуют помимо сертификата внесение собственных средств, в противном случае заявка не будет одобрена.

Средства материнского капитала могут быть использованы также для погашения уже имеющегося ипотечного займа.

Для чего необходимо подать заявку в банк с приложением государственного сертификата, согласно условиям выдачи субсидии.

В другом городе

Иногородняя ипотека является нераспространенным банковским предложением, о котором знают немногие заемщики.

В некоторых случаях возникает необходимость оформить ипотеку в другом городе. К примеру, при поступлении ребенка на учебу в другом субъекте или при планировании переезда по какой-либо причине.

При этом обратиться можно в банк двумя путями:

| По месту жительства | который находится в городе, где живет заемщик и указать в заявке, что ипотечный займ требуется в конкретном городе |

| В отделении банка в другом городе | в котором заемщик собирается купить жилье |

Основным требованием для выдачи ипотеки иногородним является нахождение отделения выбранного банка в городе, где планируется покупка.

Если в этом городе отсутствует филиал или отделение нужного банка, то получить в нем кредит невозможно.

Этапы оформления

Подбор жилья является необходимым этапом при оформлении ипотечного кредита.

Однако выбирать квартиру, если заявка на ипотеку еще не одобрена, лишено смысла.

В каждом банке действуют специальные требования относительно объекта залога, в особенности, при оформлении в ипотеку частного дома. В частности, такой объект должен иметь железобетонный фундамент, а стены сделаны из кирпича, камня или пеноблоков.

В отношении квартиры предъявляются требования ее ликвидности, чтобы банк смог быстро ее продать в случае нарушения заемщиком своих обязанностей по договору.

Также условием банка является то, чтобы стоимость жилья превышала сумму займа на 10% и более.

Банками могут предъявляться различные условия, к примеру, чтобы год постройки многоквартирного дома, степень износа объекта недвижимости, а также технические характеристики и др.

Получение ипотеки осуществляется поэтапно:

| Подбор банка | Выбор банка для кредита осуществляется заемщиком самостоятельно в зависимости условий. Рекомендуется изучить предложения нескольких учреждений, ознакомиться с действующими программами и их условиями, выполнить предварительный расчет кредита |

| Подача анкеты-заявления | Как правило форма банка содержит подробную анкету на заемщика |

| Выбор объекта | Вслед за одобрением заявки, следует приступать к подбору жилья, в соответствии с критериями банка относительно залоговой недвижимости. |

| Сбор документов | Согласно перечню, который получен в банке |

| Внесение авансового платежа продавцу | Составление предварительного договора купли-продажи. Определяется дата совершения сделки для подписания договора с банком и регистрации |

| Заключение договора ипотеки | Регистрация перехода права собственности, регистрация обременения недвижимого имущества |

| Расчеты | с продавцом |

| Оформление страховки | страхование объекта залога является обязательным условием, согласно ФЗ «Об ипотеке (залоге) недвижимости». Прочие разновидности страхования заключаются по желанию заемщика |

До момента полного погашения ипотеки, банк имеет право залога на купленное жилье.

Заемщик может владеть и пользоваться приобретенным в кредит жильем, но не может совершать с ним сделки без согласия банка, например, продать или подарить.

Сбор документов

Перечень документов можно получить после вынесения положительного решения по заявке.

Вместе в заявкой понадобится предъявить:

Паспорт гражданина РФ, документ, подтверждающий доход заемщика и дополнительный документ на выбор (СНИЛС, водительское удостоверение).

Если заявка одобрена, заемщику нужно подготовить следующие документы:

| Трудовая книжка | копия, заверенная бухгалтерией по месту работы |

| Документ на выбор | СНИЛС, водительское удостоверение и др. |

| Справка по форме 2-НДФЛ | и технические документы на объект недвижимости |

При привлечении поручителей от них требуются те же документы.

Документы на залоговую недвижимость (большинство из которых можно получить у продавца):

| Отчет о рыночной стоимости объекта | и подробным его описанием (заказывается у оценочной организации) |

| Выписка из ЕГРН | подтверждающая право собственности на жилье (из Росреестра) |

| Документ-основание права собственности | договор купли-продажи, мены, дарения, акт приватизации |

| Технический или кадастровый паспорт | с планом квартиры (выдается БТИ) |

| Предварительный договор с продавцом | При наличии |

В течение нескольких дней банк осуществляет проверку представленных документов. Следует понимать, что банк может отказать в выдаче ипотеки без объяснения причин.

В случае отказа банка по причине несоответствия подобранного жилья установленным требованиям, заемщику потребуется подобрать другое жилье, которое будет удовлетворять всем критериям банка.

Ипотека является инструментом, который позволяет приобрести свою квартиру без продолжительного процесса накопления средств.

Комплексное страхование ипотеки смотрите статью: страхование ипотеки.

Ипотечное кредитование выгодно по причине того, что на протяжении всего его срока, который составляет, в среднем, 15 лет, стоимость жилья не меняется, вне зависимости от экономической ситуации.

Видео: Как взять ипотеку на квартиру:

Загрузка…Похожие материалы:

ipoteka-nedvizhimost.ru

Как взять ипотеку: инструкция для новичков

Не хватает денег на покупку квартиры? Возьмите ипотеку. Предлагаем вам пошаговую инструкцию, как действовать, куда обращаться, какие документы собрать.

1. Выберите банк

Для начала нужно выбрать банк, в котором вы оформите кредит. Возьмите лист бумаги и расчертите его на семь граф: название банка, цена квартиры, первоначальный взнос, ставка, срок кредита, валюта, необходимые документы. Также отмечайте, если в каком-то банке у вас есть особые условия – например, если у вас открыт в нем зарплатный счет.

Вносите в этот список банки, условия которых вам показались самыми интересными, а потом сравните.

Процентная ставка обычно колеблется от 7% на новостройки по специальным акциям до 13-14%. Обратите внимание на дополнительные платежи, комиссии и условия: возможно, выгоднее взять «честные» 12%, чем 10% плюс сборы.

Определитесь, какую сумму вы хотите и можете взять в кредит, сколько можете отдать в качестве первоначального взноса. Минимальный взнос – 10% от стоимости. Срок зависит в основном от ваших возможностей: готовы платить значительную сумму ― берите кредит на пять лет. Ограничены в средствах ― оформляйте на 30 лет с возможностью досрочного погашения. Чем больше срок кредита, тем больше вы переплатите в итоге. Что касается валюты, действует золотое правило: берите кредит в той же валюте, в которой вы получаете зарплату.

Как выбрать банк и ипотечную программу?

Банки, в которых взять ипотеку проще всего

2. Уточните условия и дополнительные платежи

Позвоните или зайдите в банк и еще раз уточните условия кредита. Подробно расспросите кредитного специалиста о размере банковской комиссии, необходимости оформлять страховку, возможных штрафах, условиях досрочного погашения кредита. Рассчитайте, хватает ли у вас денег на оформление сделки, регистрацию прав собственности и оплату услуг риелтора.

3. Соберите документы

Узнайте у специалиста по кредитованию, какие документы вы должны собрать. Обычно это справка 2-НДФЛ от вашего работодателя, заверенная им копия трудовой книжки, копия трудового договора, документы об образовании, свидетельство о браке или его расторжении, страховое свидетельство государственного пенсионного страхования, свидетельство ИНН, копии свидетельств о рождении детей, паспорт. Мужчинам призывного возраста понадобится еще и копия военного билета.

4. Подайте заявку

После того как вы соберете все документы для ипотеки, позвоните в банк и договоритесь, когда вы можете подать заявление на получение кредита. Вы придете в банк, и специалист проверит справки и копии, которые вы подготовили. Попросите его не просто сложить бумаги в стопку, но и проверить, верно ли они оформлены. Также на основе ваших документов он может сделать ориентировочный расчет того, на какую сумму кредита и первоначального взноса вы можете рассчитывать в этом банке. Напишите заявление на получение ипотечного кредита и передайте его сотруднику вместе с документами. Обязательно выясните, когда и каким образом вы узнаете о решении банка.

Кому банки дают ипотеку на квартиру, а кому отказывают?

Ипотека за счет аренды: расчет от эксперта

5. Дождитесь решения

Вы можете присматривать квартиру и до того, как получите решение банка. Но договариваться с хозяевами квартир нужно, уже зная, на какую сумму кредита вы можете рассчитывать. Однако обратите внимание, что договоренность с банком о кредите действует не больше трех месяцев. Зазеваетесь ― и придется начинать все с начала.

К недвижимости банк также предъявляет определенные требования. Поэтому не оставляйте аванс или задаток за жилье, пока не получите одобрение сделки со стороны банка.

Если кредитных сотрудников все устраивает, приглашайте оценщика, а потом направляйте банку отчет об оценке квартиры и сообщайте цену, которую запрашивает продавец.

Только после всего этого банк принимает окончательное решение о предоставлении ипотечного займа, а также согласует с вами день, когда вы заключите два договора: купли-продажи с хозяином квартиры и кредитный с банком.

Фото: © milanmarkovic78 — Fotolia.com

Не пропустите:

5 советов, как выбрать банк, чтобы взять ипотеку

Хочу купить квартиру – с чего начать?

Как купить вторичную квартиру через Сбербанк?

Как торговаться, покупая квартиру?

Статьи не являются юридической консультацией. Любые рекомендации являются частным мнением авторов и приглашенных экспертов.

www.domofond.ru

Как взять ипотеку: грамотно в Сбербанке

Приобрести собственное жилье хочется практически каждому взрослому человеку. Но из-за высокой стоимости недвижимости сделать это становится достаточно сложно. Многие начинают откладывать деньги на жилье, но это занимает довольно долгое время. Сейчас для многих остро стоит вопрос о том, как взять ипотеку на квартиру. Ипотека – лучший вариант приобрести жилье быстро, а потом оплачивать его. Поэтому этот вопрос – один из самых востребованных в современном мире.

Приобрести собственное жилье хочется практически каждому взрослому человеку. Но из-за высокой стоимости недвижимости сделать это становится достаточно сложно. Многие начинают откладывать деньги на жилье, но это занимает довольно долгое время. Сейчас для многих остро стоит вопрос о том, как взять ипотеку на квартиру. Ипотека – лучший вариант приобрести жилье быстро, а потом оплачивать его. Поэтому этот вопрос – один из самых востребованных в современном мире.

Ипотека на жилье: первые шаги

Поскольку жилье стоит дорого, ипотека дается на долгий срок. Что такое ипотека и как ее грамотно взять, разберем по шагам. Первое, что необходимо сделать, – разумно оценить свои возможности по финансам. Необходимо ответить себе на вопросы:

- Стабильная ли моя работа?

- Смогу ли я выплачивать определенную сумму денег регулярно?

- Не собираюсь ли я переезжать?

- Будут ли совершаться непредвиденные траты крупных сумм денег?

Если ответы на эти вопросы положительные, значит брать квартиру в ипотеку можно. Сначала необходимо выбрать подходящее жилье и точно узнать его цену. После уточнения стоимости жилья практически на любом банковском сайте можно легко рассчитать, достаточный ли у вас доход для оформления ипотеки. Любое стабильное и крупное банковское учреждение предоставляет такую возможность. Чаще всего калькулятор для расчета находится в разделе «Ипотечное кредитование».

Чаще всего суммарная оплата по кредиту не может быть больше 30% от общего заработка, однако некоторые банки могут дать кредит, где сумма по выплатам будет до 45% от официального заработка. Зная стоимость жилья и точную сумму вашего официального заработка, вы легко посчитаете наибольшую возможную сумму ипотечного кредита.

Договор оформляется на индивидуально оговоренные сроки, которые зависят от вида недвижимости (дом, участок, квартира), от размеров стартового взноса и от финансовой состоятельности заемщика.

Сбербанк – выгодные условия ипотеки

На данный момент Сбербанк РФ – крупнейший банк, предоставляющий несколько вариантов ипотечных кредитов. Следовательно, один из актуальных вопросов: как взять ипотеку с помощью Сбербанка?

На данный момент Сбербанк РФ – крупнейший банк, предоставляющий несколько вариантов ипотечных кредитов. Следовательно, один из актуальных вопросов: как взять ипотеку с помощью Сбербанка?

Оформить ипотеку в Сбербанке возможно не только на покупку недвижимости, но также на ее ремонт или на постройку личного дома или дачи. Существует три варианта жилищного кредитования:

- Ипотечный-плюс.

- Ипотечный кредит.

- Кредит на приобретение недвижимости.

Необходимые документы для того, чтобы грамотно оформить ипотеку в Сбербанке

Кредит оформляется любому жителю РФ от совершеннолетнего возраста (18 лет) и с достаточным доходом. Один из обязательных для выполнения пунктов договора – кредит обязательно полностью погасить до достижения 75-летнего возраста. Оформляется ипотечный кредит не более чем на тридцать лет. Можно оформить кредит в валюте иностранной, чтобы уберечь себя от рисков падения национальной валюты.

Для приобретения ипотеки банк будет запрашивать документы, которые подтверждают платежеспособность, устанавливают личность заемщика и поручителей, и анкету.

Список обязательных документов:

- Заполненное заявление в виде анкеты.

- Официальные бумаги, удостоверяющие личность заемщика, а также личности поручителя, созаемщиков и залогодателя, если такие имеются.

- Любые документы с места работы, которые подтвердят уровень дохода и платежеспособность за предыдущие шесть месяцев у заемщика, поручителя и созаемщика.

- Для пенсионеров главным условием будет предоставление документа о пенсионном размере.

Оценивать платежеспособность заемщика будут сотрудники банка, которые обращают внимание так же на стаж работы, на наличие поручителей или платежеспособных созаемщиков и на состав семьи заемщика.

Статья в тему: кто такой созаемщик?

Если получить ипотеку нужно человеку, который занимается частным предпринимательством, но не зарегистрирован как юридическое лицо, в банк надо принести такие официальные бумаги:

- Учетная книжка, где видны доходы и траты.

- Лицензия на тот тип работы, которым занимается заемщик.

- Свидетельство о действующей регистрации, которое выдано ЕГРИП.

- Декларация по налогам.

Взять ипотеку можно под залог любого ценного имущества. В данном случае в банк необходимо принести все документы по этому имуществу, подтверждающие его материальную ценность.

Под залог может быть взято такое имущество, как земельный участок, предприятие, жилой дом, квартира или дача.

Как получить ипотеку молодоженам и молодым людям

Для многих молодых людей собственное жилье – одно из главных желаний и целей. Все хотят жить отдельно от родителей, обустраивать уже собственную квартиру так, как нравится, и иметь возможность в любое время побыть в тишине или провести шумную вечеринку. Именно молодое население чаще всего думает о том, как получить ипотеку.

Приобрести квартиру таким образом может также молодое население совершеннолетнего возраста. Есть определенные ограничения, которые установил банк, на выдачу кредитов данной категории населения. Для парней главное ограничение в том, что они должны дать гарантию банку о погашении кредита, даже в случае, если их призовут на военную службу. А девушки обязаны принести в банк определенные доказательства о том, что при внезапном замужестве или планировании ребенка они также будут иметь возможность погашать кредит по ипотеке в срок.

Для молодых семейных пар существуют ряд уникальных программ по кредитованию практически во всех больших банках. В Сбербанке РФ приобрести квартиру в ипотеку для молодой семьи можно по выгодной программе «Молодая семья». Среди других подобных льготных программ она выделяется такими особенностями:

- cозаемщиками могут быть родители молодых супругов. Это увеличит наибольший размер кредита;

- банк берет во внимание не только официальные доходы заемщика и созаемщика, но и обращает внимание на дополнительные виды заработка;

- стартовый взнос по этой программе должен быть 10% от стоимости недвижимости.

Эта программа — одна из лучших программ по кредитованию молодых семей. Чтобы молодой семье получить ипотечный кредит, необходимо предоставить банку такие документы:

- Паспорта супругов и паспорта созаемщиков, поручителей.

- Свидетельство о заключении брака.

- Справку с места работы, где виден доход супругов за последние 6 месяцев.

- «Зеленую карточку» или пенсионное удостоверение.

- Анкету заемщика.

- Копию каждой страницы паспортов.

- Копию сберегательной книжки.

- Свидетельство о рождении ребенка.

Социальная ипотека и ее условия

Существует программа по кредитованию «Социальная ипотека». Эта программа направлена на повышение качества жилищных условий граждан с помощью ипотечного кредитования. Этой программой могут воспользоваться определенные категории граждан, такие как: военные, очередники, бюджетники, молодые семьи, ученые и другие граждане, которые нуждаются в повышении качества жилья. В данное время есть несколько программ с выгодными условиями для данной категории граждан:

- Ипотечный кредит молодым семьям, которые проживают на территории РФ и которые были признаны соответствующими инстанциями нуждающимися в улучшении качества жилья.

- Ипотека военнослужащим. Участниками данной программы могут быть выпускники военных образовательных учреждений, но с условием, что они уже отслужили три года и их первый военный контракт был заключен после 01.01.2005.

- Использовать материнский капитал и оплатить часть стоимости жилья. Обладатель материнского сертификата может перенаправить деньги для оплаты взносов по кредиту, если жилье было куплено таким образом.

- Программа «Молодые учителя». Программа была разработана для молодых учителей, чтобы помочь им приобрести собственное жилье или улучшить качество жилищных условий. Плюс данной программы – льготная ставка кредита, всего 8,5% годовых.

Ипотечные кредиты с ВТБ 24

Одним из самых популярных банков, которые предлагают выгодные программы кредитования, является банк ВТБ 24. Банк предлагает несколько программ по кредитованию для грамотного получения жилья в кредит. На сегодняшний день существуют такие программы:

- «Ипотека с поддержкой от государства«. Жилье предоставляется только в новостройках, которые утверждены Госстроем. Оформление кредита возможно только при наличии сертификата, который был предоставлен участнику программы «Молодая семья».

- «Ипотека + материнский капитал» – программа, когда денежные средства от материнского капитала применяют для оплаты стартового взноса или для оплаты кредитных.

- Ипотечный кредит с применением сертификата на жилье. Участник государственного проекта по повышению качества жилищных условий будет обладателем жилищного сертификата, который он сможет использовать как первоначальный взнос или для оплаты текущего кредитного платежа.

Некоторые банки предоставляют возможность взять ипотеку гражданину без справки о доходах, но процентная ставка будет завышена. Также банк потребует подтверждение платежеспособности гражданина в виде свободной справки с работы или наличия ценного имущества.

Жить в своем доме или квартире – лучше всего. Ипотечный кредит позволяет жить в собственной квартире уже с момента оформления кредита. Однако прежде чем брать кредит на квартиру, необходимо изучить все возможные варианты кредитования и программы, которые предоставляют банки. Важно не только грамотно оформить кредит, но и не переплачивать за него. Ознакомившись с данной статьей, желающий узнать, как зять ипотеку на квартиру, будет знать о доступных социальных программах, о списке необходимых документов и о том, на что нужно обратить внимание для того, чтобы знать, как получить ипотеку.

Загрузка…Автор статьи

Закончила Национальный исследовательский университет «Высшая школа экономики», г. Москва факультет экономики, банки и банковское дело.

Написано статей

kredit-blog.ru

Как выгодно взять ипотеку на квартиру в 2019 году: советы юриста

Перед тем, как брать ипотечный кредит на квартиру, следует разобраться, что же собой представляет ипотека, какие ее особенности и параметры оформления. Ипотека – это своеобразная форма залога, в которой закладываемая недвижимость располагается в личной собственности заемщика. При условии несоблюдения должником своих обязательств, кредитор вправе возместить свой ущерб посредством продажи данной недвижимости. Именно поэтому, дабы исключить какие-либо недоразумения, предварительно рекомендуется внимательно ознакомиться с условиями ипотечного кредитования, процедурой оформления займа, а также изучить нюансы последующей выплаты задолженности. Сегодня мы поговорим о том, как выгодно взять ипотеку на квартиру.

Варианты банковской ипотеки

Существует несколько вариантов ипотечного заимствования, а именно:

- Оформление целевого займа для приобретения жилья – это самый популярный вид ипотечного кредитования. В данном случае, банковская структура выдает определенную сумму денежных средств на покупку жилья, при условии, что имущественным залогом остается приобретенный недвижимый объект.

- Оформление нецелевого кредита. Осуществляется выдача средств под залог имущества, которое уже имеется у заемщика. Полученными деньгами должник вправе распоряжаться на свое усмотрение.

- Оформление ипотеки для приобретения загородной недвижимости.

- Программа социального кредитования. Следует отметить, что сюда включен целый перечень проектов, среди которых наиболее популярным является ипотека для молодежи. Определиться с тем, какая из конкретных программ наиболее подходящая и выгодная, можно посредством проведения сравнительного анализа их основных параметров. В свою очередь, главными критериями для анализа кредита являются: максимальный размер кредитуемой суммы, минимальный размер первоначального платежа, процентная ставка, период кредитования, комиссионные.

Сегодня, предоставлением ипотеки занимается большая часть банковских структур, условия и особенности кредитования которых, принципиально отличаются между собой. Изучить данную информацию можно непосредственно в отделении банка или же на его официальном сайте.

Особенности оформления ипотечного кредита

Как правило, оформление банковской ипотеки подразумевает прохождение заемщиком такой процедуры:

- Сбор необходимой документации для проведения последующей оценки и принятия решения, касательно выдачи ипотеки. Данный этап основывается на оценке платежеспособности клиента. Также проверяется достоверность предоставленных сведений и рассчитывается максимальный размер займа.

- Грамотный подбор объекта кредитования. Заемщик имеет полное право подобрать квартиру еще до момента вынесения банком надлежащего решения, или даже после этого. В первом случае оформляется предварительный договор с продавцом недвижимости, касательно первоочередного права выкупа недвижимости. Кредитор, в лице банковского учреждения, рассматривает размер займа, осуществляет подробный анализ стоимости недвижимого имущества, уровень платежеспособности заемщика и определяет сумму первоначального платежа. Во втором случае банком сообщается та сумма займа, которую он способен предоставить заемщику. Последний же, подбирает подходящий вариант недвижимости.

- Осуществляется оценка стоимости недвижимого имущества. Как правило, подобная процедура обеспечивается соответствующим специалистом – оценщиком.

- Оформляется договор купли-продажи между продавцом и заемщиком. Параллельно с данной процедурой заключается банковский кредитный договор. В соответствии с подписанным контрактом, недвижимость становится залоговым объектом ипотечного кредита.

- Заемщик производит все расчеты с покупателем непосредственно в присутствии представителя банка.

- Завершающий этап – страхование недвижимого имущества и жизни заемщика.

После поэтапного прохождения всех процедур жилье переходит в собственность должника, однако при этом его права все еще ограничены. Например, при необходимости продать имущество, предварительно потребуется получить согласие банка. Для проведения регистрации прописки кого-либо из лиц, также необходимо официальное разрешение финучреждения.

Выбор подходящей квартиры для оформления ипотеки

В процессе поисков оптимального варианта жилья, изначально следует определиться с рынком недвижимости в интересующем регионе. Оформление ипотеки на новостройку – удовольствие не из самых дешевых. Более того, оно имеет кое-какие ограничения, к примеру, финучреждение может предоставлять кредиты на квартиры исключительно в домах конкретных застройщиков. В случае приобретения недвижимости на вторичном рынке, немаловажным является убедиться в том, что продавец имущества готов заключить сделку посредством оформления договора купли-продажи ипотеки.

Для поиска подходящего жилья можно воспользоваться услугами риэлтора или ипотечного брокера. В данном случае, цена на его услуги будет варьироваться примерно от 0,5 до 1,5% от общей стоимости недвижимости. В некоторых случаях прибегнуть к услугам риэлтора является весьма целесообразным, поскольку клиент сможет быть уверен в юридической чистоте проводимой сделки. Кроме этого, процедура поиска недвижимости будет значительно упрощена.

После того, как жилье будет подобрано, необходимо взять отчет о его стоимости у независимого эксперта. Данный документ предоставляется в банковское учреждение, и последний принимает решение, касательно выдачи ипотечного кредита.

Как выгодно взять ипотеку?

Далее представлены действенные советы, которые помогут максимально выгодно оформить ипотечный кредит:

- в момент оформления контракта предпочтительней выбрать дифференцированную систему погашения задолженности (разумеется, если это является возможным). Только таким способом значительно сократятся налоговые сборы. К тому же, главным преимуществом дифференцированной системы является регулярное сокращение размера сумм выплат, а также возможность полной досрочной выплаты долга по займу;

- услугу страхования следует проводить самостоятельно, поскольку за страхование банковское учреждение потребует вносить 2% в год от общей суммы залога;

- оформлять ипотеку рекомендуется на более длительный срок – ежемесячный размер обязательного взноса будет значительно меньше, а при потребности всегда существует возможность досрочно выплатить долг;

- при условии снижения действующих банковских тарифов после непосредственного заключения контракта, заемщик вправе заявить о необходимости снизить текущую ставку.

Таким образом, следуя вышеизложенным рекомендациям, можно с максимальной выгодой оформить ипотечный кредит на покупку недвижимости. Самое главное – это соблюдать основные требования и правила, а также четко придерживаться утвержденной позиции, аргументируя ее юридическими нормами.

law03.ru

условия получения и оформления ипотечного кредита

Высшим показателем достатка для современного человека является наличие собственного жилья. Однако далеко не каждый гражданин России может позволить себе самостоятельную покупку квартиры. В таких случаях, лучшим выходом будет ипотека – займ денег у банка, на жилье.

Но для большинства людей все еще остается загадкой процесс ее получения. Поэтому, прежде всего нужно выяснить, что нужно чтобы взять ипотеку и какими нюансами будет сопровождаться получение ипотечного кредита.

Как получить ипотеку?

Получение ипотеки всегда сопровождается тщательной проверкой документации, дохода и прочей информации о заемщике.

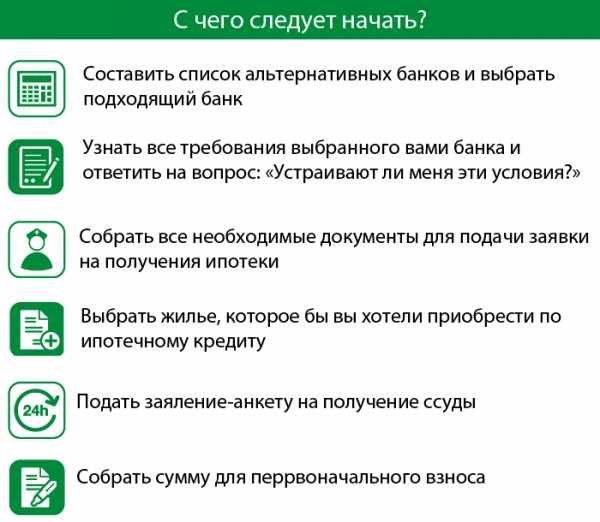

Поэтому прежде, чем подавать в банк заявку на получение ипотеки, необходимо заранее:

- Выбрать подходящий банк и определиться с программой ипотеки;

- Проверить, подходите ли Вы всем требованиям банка;

- Собрать пакет требуемых для оформления ипотеки документов;

- Выбрать жилье, которое бы идеально подходило всем параметрам, установленным в банке;

- Собрать сумму, необходимую для первого взноса по ипотеке.

Однако все эти пункты содержат множество нюансов и тонкостей, которые необходимо разобрать прежде, чем обращаться к банку.

Таким образом, Вы сможете заранее подготовиться к процессу оформления ипотеки, сделав его для себя проще и понятнее.

к содержанию ↑Требования к заемщику

Любой банк будет предъявлять к своим заемщикам по ипотеке определенные требования. Такая практика необходима, так как банк не может выделять деньги для кого угодно. Поэтому каждый банк будет тщательно проверять, проходите ли Вы по всем установленным параметрам, и являетесь ли вообще надежным заемщиком. В зависимости от специфики банка и, иногда, программы по ипотеке, список требований будет отличаться.

Требования к заемщику

Но какой бы не была ипотека условия получения кредита будут базироваться на следующем:

- Возраст заемщика. В большинстве своем, банки устанавливают возрастной порог в 21-70 лет. Однако Вы не сможете получить ипотеку, если Вам, к примеру, 69. Дело в том, что максимум 70 Вам должно быть уже на момент внесения последнего платежа по ипотеке. Таким образом, если Вы хотите оформить ипотечный кредит на 15 лет, то на момент оформления Вам должно быть максимум 55 лет. Наряду с этим, учитывайте, что некоторые банки устанавливают порог в 60-65 лет. Определенное число банков занижает его для женщин, выставляя порог в 55 лет;

- Стаж работы. В зависимости от специфики банка, могут установить минимальный трудовой стаж в 1-3 года. Причем, имеется ввиду, что столько нужно проработать за всю жизнь. Некоторые банки (к примеру, РСХБ) указывают, что 1-3 года нужно отработать за последние 5 лет жизни. Отдельным пунктом является стаж работы за последний год. На текущем рабочем месте Вы должны работать уже, как минимум, полгода;

- Доход. Банки не устанавливают определенный размер зарплаты, необходимый для ипотеки. Но Вы должны зарабатывать в месяц ровно столько, чтобы хватило на внесение ежемесячных платежей и потом еще остались средства на нормальное проживание;

- Кредитная история. Для того, чтобы Вам одобрили ипотеку, необходимо иметь положительную кредитную историю. А именно – не иметь просрочек по прошлым кредитам или ситуаций с невыплатой. В противном случае, Вам вероятнее всего откажут в ипотеке, ведь недобросовестный заемщик не нужен никому;

Подробнее ознакомиться с перечнем банком, которые дают ипотеку с плохой кредитной историей можно на этой странице.

Рекомендуем к просмотру:

- Наличие обеспечения по кредиту. Обеспечение – это гарантия того, что ипотека будет погашена в обязательном порядке, даже если Вы, по каким либо причинам, перестанете платить. Обычно, для этого привлекается поручитель или отдается в залог ценное имущество. Чаще, в качестве залога выступает квартира, которую Вы купили в ипотеку;

- Гражданство и регистрация. В большинстве случаев, для того, чтобы дали ипотеку, необходимо быть гражданином России и иметь здесь постоянную прописку. Некоторые банки дают возможность получить ипотеку и иностранцам, однако для этого необходимо иметь регистрацию в РФ и постоянно проживать на территории этой страны;

- Место работы. Но даже если получать большие деньги, но не предоставить банку подтверждение того, что Ваш доход официальный и стабильный, то в ипотеке Вам откажут. В таком случае, банку даже неинтересно, какой должен быть доход. Главное лишь, чтобы не было рисков, что Вы его потеряете на каком-то году кредитования;

- Залоговая недвижимость. Особым пунктом являются требования к недвижимости. Каждый банк устанавливает свои параметры, однако суть сводится к одному – жилье должно быть ликвидным.

Сколько нужно зарабатывать?

Отдельно и особенно тщательно необходимо рассматривать вопрос заработка. То, какая должна быть зарплата у заемщика, не указывается одним конкретным числом в договоре ипотеки. Все это рассматривается индивидуально, в каждом случае.

Пример расчета по ипотеке

Вместе с этим учитываются такие факторы:

- Сколько стоит квартира;

- На какой срок Вы берете кредит;

- Есть ли обеспечение по кредиту.

Для банка важнее всего, чтобы Вы смогли выплатить ипотеку полностью. А если размер ежемесячного платежа будет больше или даже близок к равенству с месячной зарплатой заемщика, то он не сможет продолжать вносить средства на протяжении всего периода кредита.

По сути, минимальная зарплата, необходимая для ипотеки, это когда у Вас остается еще примерно 30% от дохода, после внесения платежа. Наряду с этим учитывается, сколько Вы тратите на иждивенцев, другие кредиты и уплату налогов.

к содержанию ↑Порядок действий

При оформлении ипотечного кредита, заемщику придется соблюдать такой порядок действий:

- Выбор банка и программы по ипотеке;

- Предварительный сбор и подготовка документов, которые потребуется подать вместе с заявлением на ипотеку;

- Непосредственно написание и подача заявки, вместе с прикрепленными документами;

- Ожидание. Обычно, заявления на ипотеку рассматривают 3-10 рабочих дней;

- После одобрения, вам дается время на выбор недвижимости. Обычно это 1-3 месяца, и за этот срок нужно подобрать квартиру и предоставить банку документы на нее;

- Подписание соглашения с продавцом;

- Передача этого документа банку и заключение договора ипотеки. В это же время заключается и страховое соглашение;

- Получение средств и оплата квартиры;

- Регистрация ипотеки в Росреестре.

Порядок оформления

к содержанию ↑Нужные документы

В зависимости от того, к какой категории Вы относитесь, Вам может понадобиться разный список документов. Банки требуют разные пакеты бумаг от индивидуальных предпринимателей и физических лиц.

| Документы для физических лиц | Документы для индивидуальных предпринимателей |

|---|---|

| Паспорт | Документ о налогах за последний год деятельности (если Вы работаете по системе упрощенного налогообложения) |

| Любое другое удостоверение личности | Налоговая декларация по НДФЛ за последний год (если Вы используете обычный режим налогообложения) |

| Копия трудовой книжки или трудового договора, заверенного работодателем | Выписка из реестра, о регистрации индивидуального предпринимателя |

| Документ о доходах по 2-НДФЛ и налоговой декларации по 3-НДФЛ | ИНН и ОГРН |

| Выписка из банковского счета, о доходах за последние полгода | Если Вы ведете деятельность, которая подлежит обязательному лицензированию, нужно принести лицензию |

| Документ с реквизитами банковского счета, на который должны поступить кредитные средства |

Обратите внимание! Иногда, даже если Вы предоставили все документы нужны и дополнительные бумаги. Это необходимо для уточнения определенных сведений о заемщике.

к содержанию ↑Как выбрать подходящую квартиру?

Вопрос о том, как квартиру выбрать так, чтобы банк не мог придраться после получения оценочного отчета, стоит особенно остро, если Вы собираетесь брать ипотеку в крупном банке. Обычно, все про параметры залогового имущества рассказывает сам банк, однако бывают и противоположные ситуации.

А все дело в том, что выбранная заемщиком квартира или имущество, которое он отдает в залог, обязательно должно быть ликвидным. Если Вы не сможете выплатить ипотеку, то банк через суд отберет у Вас этот дом и продаст его, погасив кредит средствами с его продажи. Поэтому важно, чтобы данная квартира была интересна и другим потенциальным покупателям. Насколько квартира ликвидна, определит группа экспертов, при оценке имущества.

Правила выбора жилья

Но главное, чтобы она:

- Не была в старом, аварийном или подлежащем сносу доме;

- Имела доступ к системе инженерных коммуникаций;

- Была расположена в районе с хорошей инфраструктурой;

- Находилась поблизости от отделения банка, в котором оформляется ипотека.

Обратите внимание! При оформлении ипотеки в одном из крупных банков, заемщику предлагается выбрать квартиру от одного из аккредитованных заемщиков. Обычно, квартиры из этого каталога соответствуют параметрам банка. А так Сбербанк и вовсе делает выбор жилья от аккредитованной компании обязательным условием.

к содержанию ↑Страховка

В большинстве банков, страхование залогового имущества является обязательным. Ни один банк не хочет рисковать, и поэтому пытается всячески защитить ипотеку. Страховка предотвратит ситуацию, когда залоговая квартира уничтожается полностью или же теряет в своей цене. Ведь в таком случае, стоимость ущерба выплатить страховщик.

Обратите внимание! Некоторые банки позволяют отказаться от страхования квартиры, однако в таких случаях заемщику могут сделать повышенную процентную ставку и существенно ужесточить условия кредитования.

к содержанию ↑Оформление ипотеки по специальной программе

Некоторые категории граждан попросту не могут потянуть обычные условия ипотеки, и поэтому им предлагаются специальные программы. По сути, они льготные, так как доступны лишь для некоторых категорий граждан, предусматривают сниженную процентную ставку и фактическое снятие необходимости платить ПВ. К таким программам относится:

- Молодая семья. Главное условие для получения этого кредита – чтобы супругам было не больше 35 лет. В таком случае, заемщики могут купить квартиру по сниженной ставке и пройти упрощенный процесс оформления ипотеки;

- Материнский капитал. Если берется ипотека при поддержке материнского капитала, то ПВ за заемщика платит государство. Фактически, деньгами, которые поступают по сертификату, будет погашаться долг. Вместе с этим, ставка будет сниженной;

- Военная ипотека. Это специальная программа, предусмотренная исключительно для военных. В таком случае, ставка будет не выше 11,5% годовых, а ПВ будет оплачиваться за счет средств из Пенсионного Фонда.

Для того, чтобы взять ипотеку, необходимо соответствовать всем параметрам банка. А именно, Вы должны зарабатывать достаточно для совершения регулярных платежей, иметь положительную кредитную историю, стабильную работу и подходить по возрасту. Важно подготовиться к оформлению заранее, собрав нужные документы сразу и прикинув дальнейший план действий.

к содержанию ↑Видео от эксперта

ob-ipoteke.info

Как получить ипотеку?

Казалось бы, что все так просто. Если нет денег на собственное жилье, можно обратиться в банк, оформить в нем ипотеку, вселиться в условно собственные квадратные метры и на протяжении последующих 10-20 или больше лет выплачивать кредит. Но на самом деле все не так просто. Во-первых, вы не знаете, каким будет уровень вашего среднемесячного заработка не только лет через 10, но и через 3-5 лет, и даже через год. А значит, есть риск остаться в будущем и без квартиры, и без денег, уплаченных по кредиту. Во-вторых, совсем не обязательно, что банк согласится выдать кредит, и у него на это будут свои веские причины.

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.Если вы хотите узнать, как решить именно Вашу проблему — обращайтесь в форму онлайн-консультанта справа. Это быстро и бесплатно! Или позвоните нам по телефонам:

+7 (499) 703-47-59

Москва, Московская область

+7 (812) 309-16-93

Санкт-Петербург, Ленинградская область

8 (800) 511-69-42

Федеральный номер (звонок бесплатный для всех регионов России)!

Cуть и актуальность ипотеки в России

Ипотека на жилье в России, ее суть, заключается в том, что вы получаете от кредитора деньги на жилье, в котором можете проживать, а кредитору выплачиваете тело полученного займа и проценты за его использование. При этом, такой кредит выдается на большой срок, который может достигать 25-30 лет, а в отдельных случаях и 50 лет. Процентная ставка по кредиту будет составлять от 10 до 14 процентов.

Ипотека в России не дешевое удовольствие, про формальные платежи не стоит и мечтать. Правда, кредитор потребует, чтобы вы соответствовали некоторым условиям, а также внесли первоначальный взнос, который может составлять от 10 до 30% стоимости приобретаемого жилья.

Можно ли взять ипотеку без первоначального взноса? В некоторых случаях это можно сделать, если государство субсидирует этот взнос. Поэтому, перед раздумыванием о том, как взять ипотеку без первоначального взноса, стоит поинтересоваться, подпадаете ли вы под один из видов льготного кредитования, и если в нем возможность получить субсидии на первоначальный взнос.

Достоинства и недостатки ипотеки в России

В чем плюсы ипотеки?

- Вам не надо снимать жилье, платить за это сумму, которая равна ежемесячному платежу по ипотечному займу. Вы уже будете жить в собственной квартире или доме и по окончанию срока договора кредита они станут вашей собственностью.

- Нет необходимости скапливать большую сумму денег, на что не у каждого хватает сил и терпения. Купленная через 15-20 лет квартира не сможет не порадовать, но копить на нее будет сложнее.

Минусы ипотеки заключаются в следующем:

- Есть риск того, что через некоторое время ежемесячный платеж станет непосильным для семейного бюджета.

- Большая переплата за купленное жилье.

- Пока будет выплачен текущий кредит за купленную квартиру, может появиться необходимость улучшить жилищные условия. Некоторые кредиторы предлагают перекредитоваться для таких случаев, но это может потребовать дополнительных средств от заемщика.

Виды ипотеки в России

Есть брать в целом, то ипотека на стандартных условиях достаточно тяжелая ноша, и не каждому она подойдет. Государство это понимает и поэтому со второй половины нулевых годов появляются разные программы государственного субсидирования для граждан, которые требуют повышенного к себе внимание и социальной защиты. Среди этих проектов есть такие виды

То есть, субсидиями охвачено большое количество граждан, которым государство оказывает помощь в получении собственного жилья. Это не означает, что квартира или дом предоставляется бесплатно. Заплатить за него придется, оформив ипотечный кредит, но на значительно лояльных условиях.

В чем заключаются эти лояльные условия?

- Процентная ставка уменьшается до 6-8%, а в некоторых случаях и до 3-4%.

- Первоначальный взнос уменьшается до 5-10%, либо вообще может быть сделан за счет государственных субсидий.

- Предлагается большой срок кредитования, что уменьшает размер ежемесячного платежа.

- Разрешается использовать материнский капитал в качестве первоначального взноса, либо для погашения процентов по кредиту.

- Допускается привлечение созаемщиков, которых может быть от одного до шести сразу

Как правило, одновременно предлагается послабление не по одному пункту, а сразу по нескольким, что существенно снижает нагрузку на семейный бюджет.

Важно знать! Один и тот же потенциальный заемщик может подпадать под несколько льготных программ оформления ипотеки, как государственных, так и тех, которые предлагаются коммерческими организациями. Поэтому, имеет смысл узнать по месту о существовании всех программ и выбрать наиболее подходящую.

Нужно учитывать и то, что во многих случаях график расчетов по оформленному ипотечному займу будет составлен по методу аннуитетных платежей. При таком методе вся сумма долга равномерно распределяется одинаковыми платежами на весь срок действия договора. Используя его, банк получает максимальную прибыль с предоставленного ипотечного займа.

В каком банке взять ипотеку?

В том случае, если вы решили оформлять ипотечный кредит на общих основаниях, вам можно обращаться практически в любой банк. Практически все кредитные организации, как коммерческие, так и государственные предоставляют продукт под названием ипотека. Другое вопрос, что вы захотите использовать какие-то льготные условия. В этом случае все несколько сложнее.

Во-первых, даже если вы попадаете под действие какой-либо программы субсидирования ипотеки, не факт, что в местном бюджете есть деньги под эту программу. Особенно это актуально сейчас, когда правительство активно латает дыры в бюджете.

Во-вторых, далеко не все банки предоставляют ипотечный заем по той или иной программе. И от того, что вы стали участников той или иной программы, о чем будет красноречиво свидетельствовать соответствующий сертификат (об это ниже), ничего не значит для кредитора.

Тем не менее, есть ряд банковских учреждений, которые стараются охватить максимальное количество возможных ипотечных программ. Это такие банки, как:

- Сбербанк России, ипотека в котором предоставляется по многим программам;

- ВТБ24;

- БанкDeltaCredit;

- БанкОткрытие;

- Юникредит,

- УРАЛСИБ;

- МЕТКОМБАНК;

- Россельхозбанк.

Важно знать! Перед тем, как обращаться с полученным сертификатом участника той или иной программы, уточните в местной администрации, какие кредитные организации предоставляют льготный кредит именно по этой программе.

Что нужно чтобы получить ипотеку?

Первое, что нужно для того, чтобы получить ипотечный кредит, это соответствие некоторым условиям. Для каждой ипотечной программы они разные и уточнять их нужно на месте. Если же вы подходите под какие-либо условия, то вам предстоит это доказать документально.

Иногда можно увидеть рекламу, которая буквально «кричит», что вам нужно всего два документа для получения ипотечного займа. При чем, один из этих документов – паспорт. Это, конечно же, миф. Документов понадобиться значительно больше. Среди них:

- паспорт потенциального кредитополучателя и взрослых членов его семьи;

- сертификат участника на получение субсидии;

- справка о состоянии семьи;

- справка о необходимости улучшения жилищных условий;

- свидетельство о рождении на каждого ребенка;

- свидетельство о браке;

- справка с места работы о доходах;

- справка с места работы об общем стаже;

- копия трудовой книжки;

В некоторых случаях могут потребоваться:

- правоустанавливающие документы на купленное жилье, выписка из домовой книги;

- нотариально заверенное заявление-обязательство, что после закрытия договора ипотеки жилье будет оформлено в общую долевую собственность на всех членов семьи; необходимо при использовании материнского капитала для погашения кредита;

- документы, удостоверяющие личность созаемщика, справка о его доходах, месте работы и т.п.

Самое главное, что будет интересовать кредитора, это ваша платежеспособность. И доказать это нужно документально, а не на словах.

Кто может взять ипотеку?

Несмотря на то, что условия получения кредита различаются, в зависимости от выбираемой или предлагаемой программы, можно выделить из них какие-то общие. Шансы получить ипотеку есть у граждан, которые отвечают следующим условиям:

- Заемщик должен быть не младше 21 года, но не старше 65 лет.

- Рабочий стаж не должен быть меньше 2 лет, а с последнего места работы потребуют справку о доходах за последние полгода. Значит, нужно будет еще иметь соответствующий стаж на этом месте.

- У потенциального заемщика должна быть хорошая кредитная история, что означает никаких просрочек.

- Наличие необходимого перечня документов.

- Среднемесячный доход должен быть таким, чтобы на погашение кредита из него выделялось не более 40-45% заработка.

- Потенциальный заемщик должен чтить уголовный кодекс, что означает отсутствие у него судимостей и приводов в милицию. Обратят внимание на то, не стоит ли он на учете в наркологическом и психологическом диспансере.

Различные программы корректируют эти требования. Например, все проекты по поддержанию молодых учителей, врачей, семей требуют, чтобы заемщику было не более 35 лет. Некоторые кредиторы не выдадут заем, если вам меньше 25 лет. В отдельных случаях, банком выдвигаются условие, чтобы на момент выплаты ипотеки заемщик был не старше 75 лет.

Как получить ипотеку на квартиру?

Как получить ипотеку на квартиру? Первое, что придется сделать, это рассмотреть все имеющиеся предложения, которые предлагает банк и государство. Можно воспользоваться онлайновыми калькуляторами для расчета ипотеки, но лучше обратится к специалисту в самом банке. Калькуляторы не учитывают некоторые скрытые и дополнительные платежи. Специалист в банке рассчитает вам все полностью, включая точный ежемесячный платеж, который придется платить, и сумма переплаты по кредиту.

Второе, что следует сделать, так это обратится в местную администрацию и узнать, попадаете ли вы под одну из программ социальной ипотеки. Если попадаете, то уточните, выделяются ли на нее в местном бюджете деньги, работают ли по ней в регионе банки и какие документы нужно представить, чтобы получить сертификат участник той или иной льготной программы.

Если вам повезло, и вы можете воспользоваться субсидией, собирайте все необходимые документы и подавайте вместе с заявлением в местную администрацию. Заявление рассмотрят в течении 10 дней и выдадут вам сертификат участника программы.

С этим сертификатом и собранными документами обращайтесь в тот банк, который работает по этой программе. Вам предоставят анкету-заявление, которую нужно заполнить. Заполнив ее, приложите пакет документов вместе с сертификатом. Как правило, банк принимает решение по заявке на ипотечный кредит на протяжении одного-двух дней, но в некоторых случаях это может потребовать и 10 дней. Если в порядке, вам выдадут кредит.

Иногда в заявке могут и отказать, при этом даже не объяснят причину, на что имеют право. В таком случае, попробуйте обратиться в другую кредитную организацию.

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.Если вы хотите узнать, как решить именно Вашу проблему — обращайтесь в форму онлайн-консультанта справа. Это быстро и бесплатно! Или позвоните нам по телефонам:

+7 (499) 703-47-59

Москва, Московская область

+7 (812) 309-16-93

Санкт-Петербург, Ленинградская область

8 (800) 511-69-42

Федеральный номер (звонок бесплатный для всех регионов России)!

o-nedvizhke.ru

Что нужно, чтобы получить ипотеку 🚩 как получить ипотеку на жилье 🚩 Ипотека

Инструкция

Для получения кредитных средств на приобретение собственного жилья клиенту необходимо предоставить стандартный для всех банков пакет документов, включающий в себя заявление на получение кредитных средств, ксерокопию всех страниц паспорта, трудовой книги, а также документы, подтверждающие доход. Военнообязанным мужчинам дополнительно необходимо предъявлять военный билет.

Первое, на что банк обращает внимание — это возраст заемщика. Клиент должен быть не моложе 21 года, а на момент осуществления последнего платежа по кредиту — не более 60 лет. Некоторые банки устанавливают порог в 65 лет. Стандартным условием является непрерывный стаж работы не менее шести месяцев на одном месте. Помимо этого, в учет принимается и общий трудовой стаж. Желательно, чтобы промежутки времени между сменой одного места работы на другое были минимальны.

На сумму предоставляемого кредита влияет уровень заработной платы. В качестве подтверждения предоставляется справка с подписью директора предприятия. Обязательным условием при получении ипотеки является внесение первоначального взноса. Его минимальный размер установлен на уровне 10 %, а стандартным значением считается 30 %.

Ипотечные кредиты выдаются не только в рублях, но и в долларах или евро. Кредиты в валюте обычно оказываются на 2-3 % дешевле, но в таком случае всегда присутствует риск изменения курса, который может привести к значительным убыткам.

Созаемщиком, а иногда и поручителем по кредиту может выступать супруг или супруга. Предоставление поручителя — одно из основных условий получения ипотечного кредита.

Заявка клиента на получение средств может рассматриваться банком на протяжении одного месяца. Некоторые банки предоставляют такую услугу как экспресс-ипотека, когда решение принимается в течение пары часов. После положительного ответа, требуется собрать документы, необходимые для оформления сделки по купле-продаже жилья. В перечень этих документов входят справка о регистрации и отсутствии каких-либо задолженностей по оплате коммунальных платежей, паспорт на квартиру, выписка из реестра прав и план жилья.

Следующее, что необходимо сделать — это провести оценку выбранного жилья, после которой наступает момент подписания ипотечного кредитного договора. При этом неотменным условием является страхование квартиры, которая до осуществления последнего платежа является залогом для банка.

www.kakprosto.ru