История лизинга: История лизинга в мире | ООО «Альфа-Лизинг»

История лизинга в России | ООО «Альфа-Лизинг»

Лизинг в России применяется не столь широко как в большинстве стран с развитой рыночной экономикой. Теперь обычно выделяют три периода развития лизинга в России в связи с принятием нормативных документов и становлением российского законодательства о лизинге. Определяя настоящий 4-й период развития, его можно охарактеризовать как реформирование ранее созданного правового регулирования лизинга в РФ.

Первый период

Первый период, до начала 1990-х гг., характеризуется отсутствием какого-либо законодательства, имеющего отношение к лизингу. В 1980 годах лизинговой деятельностью эпизодически занимались лишь крупные внешнеторговые организации бывшего СССР. Лизинг рассматривался ими прежде всего как одна из форм приобретения и реализации такого оборудования, как крупногабаритные универсальные и другие дорогостоящие станки, самолеты, морские суда, автомашины, ЭВМ и т. д. , «с использованием специальной формы кредита», под которой подразумевался лизинг.

, «с использованием специальной формы кредита», под которой подразумевался лизинг.

В начале рыночных реформ (в период перестройки) в СССР лизинговые операции начали более широко практиковать во внешнеторговых организациях, например, таких как: «Автоэкспорт», «Совтрансавто», «Авиаэкспорт», «Совкомфлот», «Совфрахт», «Трактороэкспорт».

Разновидностью лизинговой операции, активно применявшейся Минморфлотом СССР, являлся «бербоут — чартер» — наем морского судна без экипажа. На условиях аренды в СССР использовались иностранные контейнеры.

Внутренний лизинг не получал какого-либо заметного развития до середины 1989 года — до начала перевода предприятий на арендные формы хозяйствования.

Заметным явлением в становлении начальных правил применения аренды и лизинга стали Основы законодательства Союза ССР и союзных республик об аренде от 23 ноября 1989 года № 810-1 и письмо Госбанка СССР от 16 февраля 1990 года № 270 «О плане счетов бухгалтерского учета», в котором был представлен порядок отражения аренды и лизинга в бухгалтерском учете.

Второй период

Второй период развития лизинга продолжался с начала 1990 гг. до середины 1990 гг. В деятельности предприятий начали появляться договоры, которые носили в себе элементы лизинговых сделок. Однако лизинговое законодательство федерального уровня по-прежнему отсутствовало. Тем не менее, лизинг развивался с применением норм законодательства об аренде. До 1996 г. лизинг мог осуществляться в качестве сделок, «хотя и не предусмотренных законом, но не противоречащих ему».

В 1993 г. лизинг был классифицирован как вид услуг финансового посредничества. В то время Правительством с целью обновления основных фондов продолжали создаваться лизинговые компании с участием госбанков и других государственных структур. Например, в июне 1991 г. была создана, а с декабря того же года приступила к деятельности международная лизинговая компания «Евролизинг». Ее учредителями стали в том числе Внешэкономбанк СССР, Совморфлот и Госснаб СССР. Наряду с этим в начале 90 гг. появились и первые коммерческие (негосударственные) лизинговые компании, в основном учрежденные банками.

Наряду с этим в начале 90 гг. появились и первые коммерческие (негосударственные) лизинговые компании, в основном учрежденные банками.

Третий период

Третий период в развитии лизинга в России ( с середины 90-х гг. до 2002 г.) характеризуется принятием специального законодательства о лизинге.

Создаваемые профессиональные объединения со временем стали приобретать формальную основу. Например, в октябре 1994 года была создана Российская ассоциация лизинговых компаний «Рослизинг».

Нормативные акты, способствующие развитию лизинговых отношений, принимались на региональном уровне, а также на уровне министерств и ведомств. На протяжении более чем четырех лет (с сентября 1994 г. до октября 1998 г.) действовало постановление Правительства РФ «О развитии лизинга в инвестиционной деятельности» от 29 июня 1995 г. № 663, продлеваясь, дополняясь и меняясь в своей редакции пять раз в течение этого времени. И еще два постановления, принятые Правительством РФ, сыграли важную роль в развитии российского лизинга:

И еще два постановления, принятые Правительством РФ, сыграли важную роль в развитии российского лизинга:

•

постановление № 1133 (ноябрь 1995 г.) предусматривало, что лизингополучатель может включать лизинговые платежи в состав затрат;

•

постановление № 752 (июнь 1996 г.) регламентировало, что стороны договора лизинга могут применять механизм ускоренной амортизации к активам, являющимся объектом финансового лизинга, при отражении таковых в своей финансовой отчетности.

8 февраля 1998 г. Президент подписал ФЗ N 16 «О присоединении Российской Федерации к Конвенции УНИДРУА «О международном финансовом лизинге». Однако реальные события последних лет свидетельствуют о том, что существенного положительного влияния на прогресс нашей экономики подобные показные мероприятия не оказывают.

Так, при присоединении России к Оттавской Конвенции 1988г. усилий было потрачено немало: общественность и правительство уверяли, что российский лизинг не может без Конвенции развиваться; что это будет прорыв на мировой рынок и т. д. Когда же Россия присоединились, то оказались в одной компании лишь с Нигерией, Панамой, Латвией, Венгрией, Белоруссией. Из развитых стран к этой конвенции присоединились лишь Италия и Франция (с оговорками). Конвенция не получила широкого признания во всем мире — к ней присоединилось лишь 8 стран, из которых 3 — бывшие республики СССР (в том числе Россия).

д. Когда же Россия присоединились, то оказались в одной компании лишь с Нигерией, Панамой, Латвией, Венгрией, Белоруссией. Из развитых стран к этой конвенции присоединились лишь Италия и Франция (с оговорками). Конвенция не получила широкого признания во всем мире — к ней присоединилось лишь 8 стран, из которых 3 — бывшие республики СССР (в том числе Россия).

Важным событием в становлении лизинга в России стало принятие Второй части ГК РФ, которая вступила в силу в марте 1996 года. С тех пор все нормативные документы, регулирующие отношения финансовой аренды (лизинга), должны были рассматриваться в соответствии с ГК.

29 октября 1998 был принят ФЗ N 164 «О лизинге». В общей структуре законодательных актов РФ место собственно закона «О лизинге» в тот период времени не просматривалось. Он был обречен на противоречие с ГК РФ. Поэтому, в последствии закон стал более формальным документом, воспроизводящим основные положения главы 34 ГК РФ и, несколько расширяя их, но не лучшим образом.

Четвертый период

Четвертый период развития лизинга начался во второй половине 2001 г. и продолжается в настоящее время. Он характеризуется реформированием законодательства, регулирующего лизинговую деятельность. Наиболее существенные изменения таковы: вступившая в действие в начале 2002 г. 25-ая глава Налогового Кодекса отчасти закрепила имеющийся льготный налоговый режим для проведения лизинговых операций в России.

Если же рассматривать современную российскую правовую базу для лизинга подробнее, то очевидно, что в ней существует большой ряд проблем. Закон о лизинге продолжает действовать теперь в новой, но по-прежнему несовершенной форме.

История возникновения лизинга

В шумерском городе Ур историками были найдены первые договоры аренды. Они были написаны на глиняных табличках, датируемых 2000 г. до н.э. Исходя из исторических документов, храмовые священники — арендодатели, заключали договоры с местными фермерами. В основном древние шумеры арендовали сельскохозяйственный инвентарь.

В основном древние шумеры арендовали сельскохозяйственный инвентарь.

Другие древние цивилизации, включая греков, римлян, египтян, относили аренду к привлекательному, доступному, а порой и единственно возможному способу приобретения оборудования, земли и домашнего скота.

Например, финикийцы успешно сдавали в аренду морские суда, предлагая в качестве дополнения свои команды. Долговременные чартерные соглашения подписывались на срок, который покрывал весь расчетный период экономической жизни судов. В связи с этим, арендаторы принимали на себя большую части обязательств, которые вытекали из монопольного использования арендуемых средств.

В Риме практиковался комплекс имущественных отношений, связанных с владением вещью без права собственности. Такое тип отношений отражался как в договорном, так и в вещном праве.

В древности лизинг не ограничивался арендой каких-либо определенных типов собственности. Фактически из истории известно, что арендовались не только различные типы сельскохозяйственной техники и ремесленного оборудования, но даже военная техника.

В Венеции XI века существовали сделки, схожие с лизинговыми операциями. Венецианцы практиковали аренду торговцам и владельцам торговых судов очень дорогие по тем временам якоря. По окончании плавания якоря возвращались владельцам, которые в свою очередь вновь сдавали их в аренду.

В средневековье арендная деятельность была несколько ограничена. В аренду сдавались в основном сельскохозяйственные орудия и лошади. Большой популярностью также пользовалась аренда рыцарских доспехов, купить которые мог далеко не каждый.

Операции, аналогичные современному лизингу, применялись также и в Англии. В соответствии с Английским поземельным законом того времени, аренда движимого имущества признавалась неправомочной. Но долгосрочная аренда реальной собственности допускалась, а иногда была и единственно доступным способом, в связи с жесткой системой земельного законодательства.

Предметом аренды чаще всего выступали фермерское оборудование и лошади. К одному из первых нормативных актов Великобритании, регулирующих отношения, идентичные лизинговым, относится Закон Устав Уэльса 1284 года.

В 1572 году в Англии был принят законодательный акт, который разрешал использовать только действительный, а не мнимый лизинг. Таким образом, арендные договора, подписываемые на разумных основаниях, признавались законными. Принятие данного закона было связано с участившимися случаями сделок, проводимых для сокрытия истинного положения вещей — кто собственник, кто владелец. Использовалось это как средство скрытой передачи собственности, то есть для введения в заблуждение кредиторов.

Соответственно, идея разделения владения и собственности и возможность извлекать выгоду из владения, известна праву и практикуется с древнейших времен.

Начало XX века в Великобритании сопровождалось увеличением количества товаров, сдаваемых в лизинг. Данное обстоятельство было связано с развитием промышленности, увеличением производства различных видов оборудования. Особую роль также сыграло развитие железнодорожного транспорта и каменноугольной промышленности.

Изначально собственники каменноугольных копей покупали вагоны для перевозки угля. Но вскоре стала очевидной невыгодность и невозможность такого финансирования. Выработка угля постепенно возрастала, открывались новые шахты, а соответственно выросла потребность в большем количестве вагонов.

Но вскоре стала очевидной невыгодность и невозможность такого финансирования. Выработка угля постепенно возрастала, открывались новые шахты, а соответственно выросла потребность в большем количестве вагонов.

Небольшие предприятия использовали данную ситуацию для выгодного вложения капитала. Они покупали вагоны для угля, и в дальнейшем сдавали их в аренду (лизинг) железнодорожным компаниям. Вскоре начали появляться предприятия, единственной целью которых был лизинг локомотивов и железнодорожных вагонов.

В договора постепенно стало вводиться право на покупку (опцион), которое предоставлялось пользователю по окончании срока лизинга. К одной из причин появления такого условия относилось то, что пользователи гораздо аккуратнее и бережнее обращались с вагонами, если существовала перспектива их последующего приобретения в собственность.

Такой тип сделок получил название договора аренды — продажи. В дальнейшем, развитие лизинга и аренды — продажи привело к необходимости разграничения договоров лизинга и аренды — продажи.

В начале XIII века в США был зарегистрирован первый арендный договор персональной собственности. По этому договору члены гильдии получили в аренду лошадей, фургоны и коляски.

В дальнейшем рост лизинговой активности, как и в Великобритании, был определен развитием железнодорожного транспорта. Проблемы роста были очень схожи с английскими. Железнодорожные компании занимались поиском возможности для получения вагонов в пользование, а не в собственность, либо выставляли частным грузоотправителям условие о самостоятельном предоставлении вагонов.

Для обеспечения необходимой рентабельность вложений, инвесторы стали финансировать приобретение локомотивов и железнодорожных вагонов. Управление оборудованием производилось через трасты, создаваемые за которыми стояли банками или трестами. Сертификаты трастов, при этом, продавались инвесторам, тем самым предоставляя им право на получение доходов в размере определенных процентов на размер инвестиций.

Управляющий трастом, как и при современных лизинговых отношениях, платил изготовителю за полученное от него оборудование, впоследствии собирал арендную плату с пользователя данного оборудования на протяжении всего срока действия договора. Размер арендной платы по своему размеру должен был покрывать обязательства, вытекающие из сертификатов, которые были выпущены для продажи инвесторам.

Размер арендной платы по своему размеру должен был покрывать обязательства, вытекающие из сертификатов, которые были выпущены для продажи инвесторам.

Существовало несколько разновидностей трастового использования оборудования. К наиболее часто использованному типу финансирования железных дорог относился план «Филадельфия», допускающий передачу прав монопольного использования оборудования конечному пользователю по завершении изначально определенного срока арендного договора. Данный план стал предшественником сегодняшних условных коммерческих контрактов лизинга по модели «деньги — на деньги».

В начале XX века многие железнодорожные лизинговые компании пришли к выводу, что возрастающее число грузоотправителей не стремиться к долгосрочному управлению или монопольному использованию вагонов, что предусматривало предоставление оборудования в трастовое (доверительное) пользование. Вместо этого они требовали краткосрочного его использования. Для выхода из данной ситуации, трасты стали предлагать контракты с более коротким сроком действия. По истечению срока контракта, вагоны должны были возвращаться арендодателю, сохранявшему за собой право собственности. Данный вид арендных договоров дали начало операционного лизинга.

По истечению срока контракта, вагоны должны были возвращаться арендодателю, сохранявшему за собой право собственности. Данный вид арендных договоров дали начало операционного лизинга.

Заинтересованности производителей техники и оборудования в получении необходимого финансирования способствовало дальнейшее развитие экономических отношений. Данное обстоятельство вызвало в начале XX века в США волну нового вида кредитования — кредита, выплачиваемого по частям.

Изготовители и продавцы пришли к выводу, что они смогут продать больше, если с необходимым оборудованием предложат более привлекательный для клиента план — график выплат. Зародившаяся практика лизингового финансирования, обеспечиваемого продавцами, остается до настоящего времени важнейшим инструментом поставок по лизингу.

Первое употребление термина «лизинг» относится к 1877 году. Телефонная компания «Белл» приняла в этом году решение не продавать свои телефонные аппараты, а сдавать их в аренду, то есть устанавливать клиенту оборудование только на основе арендной платы.

Данная операция оказала большое воздействие не только на развитие связи. Интересуясь прибылью от предоставления специфических по тому времени финансовых услуг, производители новой техники были также заинтересованы в защите технологии, составляющей предмет их собственности, которая воплощалась в новых машинах. Исходя из этого, многие высоко оценили аренду оборудования, позволяющую защитить свое монопольное право на использование «ноу-хау».

Компании стали практиковать предоставление оборудования только на условиях аренды. Принятое в США антимонопольного законодательства, положило конец этой практике и потребовало от изготовителей выставлять оборудование на свободную продажу.

Во время второй мировой войны правительство США использовало контракты с фиксированной рентабельностью. Это способствовало обеспечению важного стимула для развития арендного бизнеса, так как в большинстве контрактов правительственным подрядчикам позволялось устанавливать определенный уровень доходности по отношению к издержкам. Подрядчики отдавали себе отчет в том, что большая часть их товаров или услуг необходима правительству, лишь во время войны, и что, скорее всего, контракты не будут возобновлены после ее окончания.

Подрядчики отдавали себе отчет в том, что большая часть их товаров или услуг необходима правительству, лишь во время войны, и что, скорее всего, контракты не будут возобновлены после ее окончания.

Таким образом, промышленники сталкивались с риском не успеть восстановить свои издержки на оборудование, приобретенное для выполнения конкретного правительственного проекта. Помимо этого, специализированные станки и машины часто имели ограниченную рыночную стоимость в мирное время. Правительственные подрядчики пришли к выводу, что аренда промышленного оборудования на срок, ограниченный договором подряда способствует минимизации риска. В случаях, если требовались большие специализированные машины и инструменты, само правительство должно выступать перед подрядчиками в роли арендодателя.

В это же время стремительное развитие получил лизинговый бизнес, связанный с транспортными средствами. В 30-е годы для расширения сбыта своих автомобилей, эффективно использовал аренду Генри Форд. Торговый агент из Чикаго — Золли Фрэнк, в начале 40-х годов предложил долгосрочную аренду автомобилей. Сегодня этого человека называют «отцом современного автолизинга». Первые лизинговые компании появились спустя десять лет — в середине 50-х годов XX века.

Сегодня этого человека называют «отцом современного автолизинга». Первые лизинговые компании появились спустя десять лет — в середине 50-х годов XX века.

В 1952 году в Сан-Франциско было создано акционерное общество, для которого лизинговые операции стали основным видом деятельности — известная американская компания «United States Leasing Corporation». Ее основатель Генри Шонфельд, создал компанию для одной лизинговой сделки, но впоследствии понял, что лизинговой бизнес может стать очень перспективным.

В начале 60-х годов активное участие в лизинговых операциях стали принимать коммерческие банки США. Дальнейшему развитию лизингового бизнеса способствовало принятое в 1971 году решение Совета управляющих Федеральной резервной системы, которое позволило банкам учреждать дочерние фирмы для сдачи в аренду оборудования, а затем и недвижимости.

1982 год стал знаменательным для лизинга авиационной техники. В это время корпорация Мак-Доннела Дугласа сумела за счет новой финансовой политики с помощью лизинга завоевать рынок для самолета ДС-9-80 в конкуренции с Боингом-727.

В России финансовая аренда появилась намного позже – в начале 90-х годов. Поэтому история лизинга в России насчитывает всего полтора десятка лет, в то время как на Западе – больше полвека.

В 70 — 80-е годы лизинг в нашей стране рассматривался советскими внешнеторговыми организациями прежде всего как одна из форм приобретения и реализации такого оборудования, как:

— крупногабаритные универсальные и другие дорогостоящие станки,

— поточные линии,

— дорожно-строительное,

— кузнечно-прессовое и энергетическое оборудование,

— ремонтные мастерские,

— самолеты, морские суда, автомашины, вычислительная техника на базе ЭВМ и т. д.

При этом лизинг, как правило, фиксировался в соглашениях, заключенных между советскими и иностранными партнерами, на определенный срок.

Достаточно широко применялся лизинг международных автомобильных перевозок внешнеторговым объединением «Совтрансавто». Данная организация приобретала за рубежом на условиях аренды с последующей покупкой различные виды грузового автомобильного транспорта: тягачи, рефрижераторные и тентовые полуприцепы, кузова, контейнерные шасси. На условиях аренды в СССР использовались иностранные контейнеры.

На условиях аренды в СССР использовались иностранные контейнеры.

В международных операциях лизинг применялся крайне редко. До конца 80-х годов развитие международного лизинга сдерживалось, в основном, из-за того, что у советских предприятий не было иностранной валюты для оплаты иностранного оборудования.

В апреле 1989 года, в связи с тем, что предприятия получили право самостоятельного выхода на внешний рынок, у многих из них появился собственный источник валютных поступлений.

Начало развития лизинговых операций на российском внутреннем рынке можно определить серединой 1989 года в связи с переводом предприятий на арендные формы хозяйствования. Развитие сети коммерческих банков способствовало внедрению лизинговых операций в банковскую практику.

В октябре 1994 года была создана Российская ассоциация лизинговых компаний «Рослизинг», которая в 1994 году «Рослизинг» стала корреспондентским членом Европейской федерации ассоциаций лизинговых компаний «LEASEUROPE».

Понятие и история лизинга

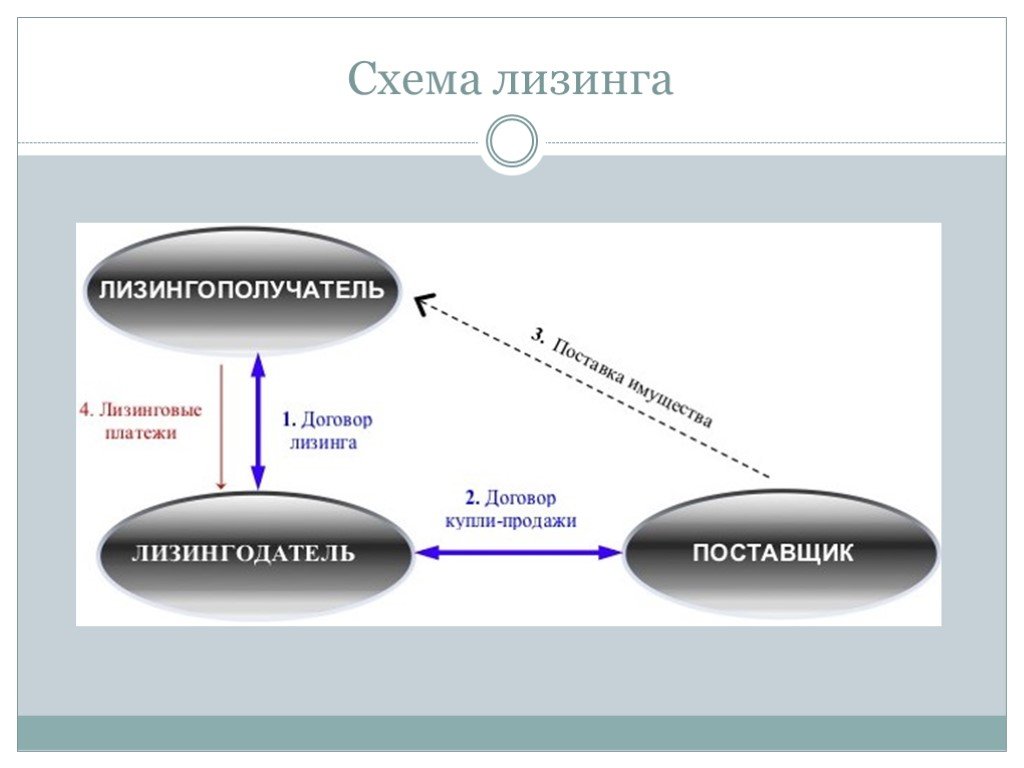

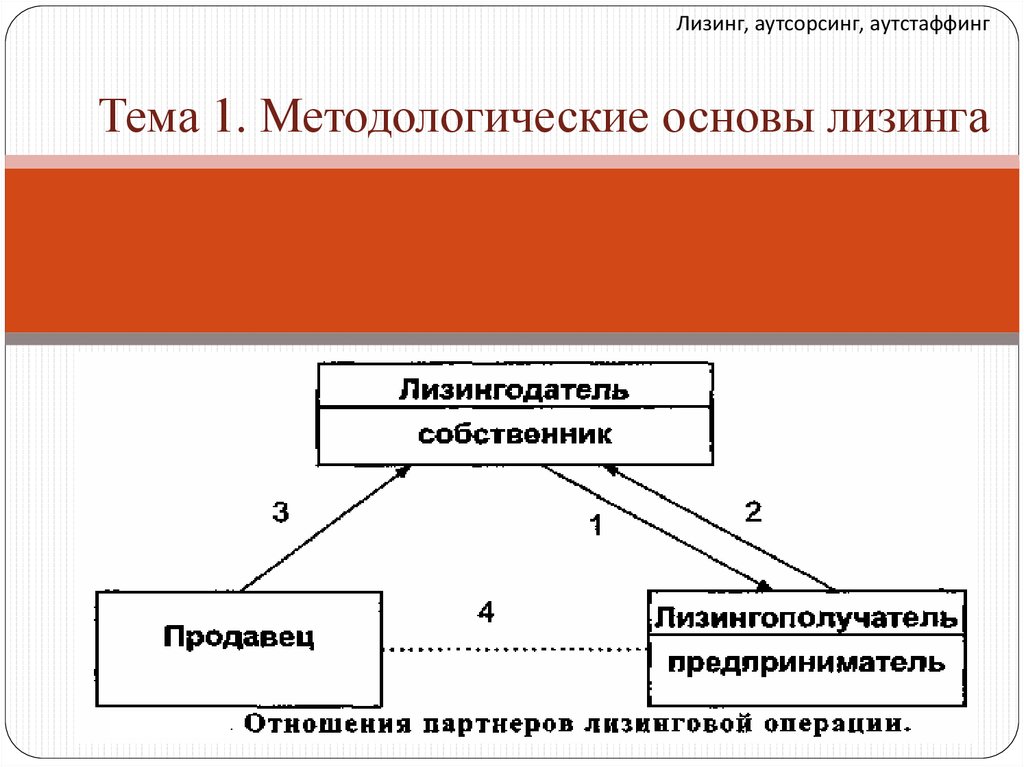

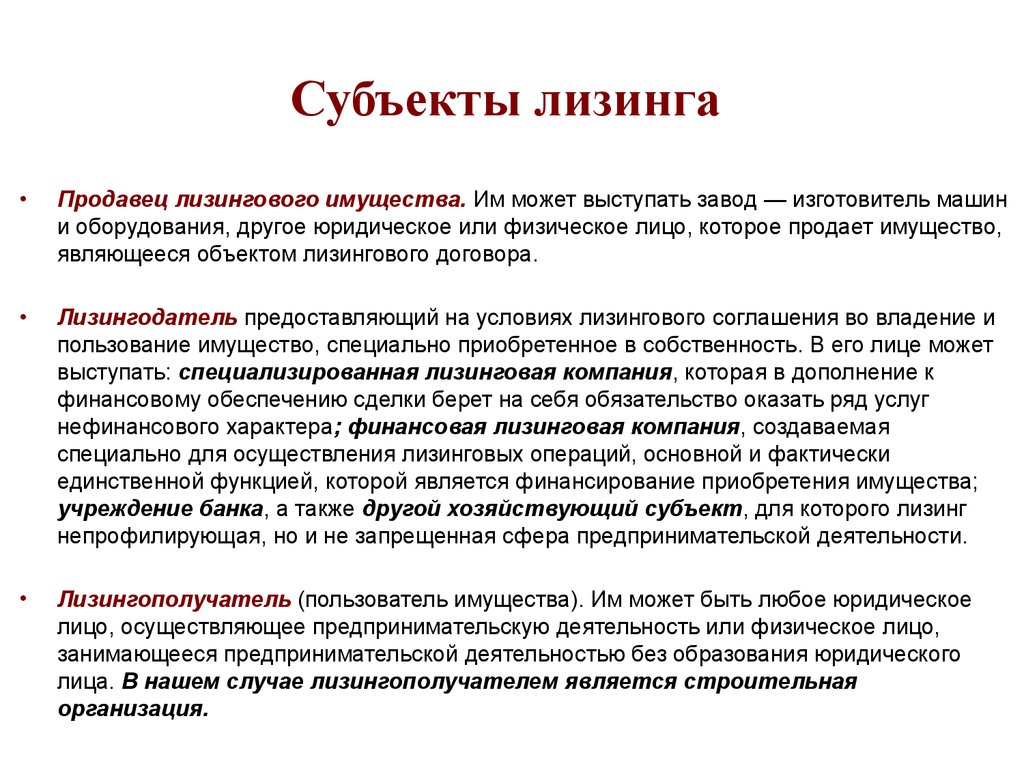

Лизинг как финансовая услуга представляет собой договорное соглашение, по которому собственник (арендодатель) оборудования передает право использования оборудования пользователю (арендатору) на согласованный период времени в обмен на арендную плату. В конце срока аренды актив возвращается арендодателю, если не предусмотрено положение о возобновлении договора или положение о передаче права собственности арендатору. При наличии такого положения о передаче права собственности сделка рассматривается как покупка в рассрочку. Таким образом, аренда может быть определена как –

В конце срока аренды актив возвращается арендодателю, если не предусмотрено положение о возобновлении договора или положение о передаче права собственности арендатору. При наличии такого положения о передаче права собственности сделка рассматривается как покупка в рассрочку. Таким образом, аренда может быть определена как –

«Договор, по которому сторона, являющаяся собственником (арендодателем) актива (арендованного актива), предоставляет актив в пользование арендатору за вознаграждение (арендную плату), либо фиксированное, либо зависящее от каких-либо переменных, за определенный период (период аренды), либо фиксированный, либо гибкий, при том понимании, что в конце такого периода актив, с учетом встроенных опций аренды, будет либо возвращен арендодателю, либо реализован в соответствии с инструкциями арендодателя ».

Лизинг был распространен во времена древних шумерских и греческих цивилизаций, когда имело место лизинг земли, сельскохозяйственных орудий, животных, шахт и кораблей. Практика лизинга возникла где-то во второй половине 19 9011 века, когда производители железных дорог в США прибегли к лизингу вагонов и локомотивов.

Практика лизинга возникла где-то во второй половине 19 9011 века, когда производители железных дорог в США прибегли к лизингу вагонов и локомотивов.

Индустрия лизинга оборудования зародилась в 1973 году, когда была создана первая лизинговая компания, получившая соответствующее название First Leasing. Однако эта отрасль оставалась на втором плане до начала восьмидесятых годов, поскольку в промышленности не ощущалась потребность в этой отрасли. Финансовые учреждения государственного сектора — IDBI, IFCI, ICICI и Государственные финансовые корпорации (SCF) предоставили большую часть срочных кредитов, а коммерческие банки предоставили финансирование оборотного капитала, необходимое производственному сектору, на относительно льготных условиях. Учитывая доступность средств по разумной цене, очевидно, что нет необходимости искать альтернативные источники финансирования.

Сжатие кредита, объявленное RBI, в сочетании со строгим внедрением норм комитетов Tandon & Chore по максимально допустимому банковскому финансированию (MPBF) для оборотного капитала вынудило производственные компании отвлечь часть своих долгосрочных средств для их работы столица.

История и развитие лизинга:

История лизинга восходит к 200 г. до н.э., когда шумеры сдавали товары в аренду. Римляне разработали полный закон об аренде движимого и недвижимого имущества. Однако современное понятие лизинга впервые появилось в 1877 году, когда телефонная компания Белл начала сдавать в аренду телефоны в США. В 1832 году Коттрелл и Леонард сдали в аренду академические кепки, выращенные и капюшоны. Впоследствии, в течение 19В 30-х годах железнодорожная отрасль использовала услугу лизинга для своих нужд подвижного состава. В послевоенный период American Air Lines сдавала в аренду свои реактивные двигатели для большинства новых самолетов. Это событие вызвало немедленную популярность аренды и привело к росту лизинговой отрасли.

Впервые концепция финансового лизинга была впервые применена в Индии в 1973 году. Первая компания была основана группой Чидамбарам в 1973 году в Мадрасе. Компания взяла на себя лизинг промышленного оборудования в качестве основного вида деятельности. Лизинговая компания «Двадцатый век» была создана в 1979. К 1981 году в бой вступили четыре финансовые компании. Результаты деятельности First Leasing Company Limited и Twentieth Century Leasing Company Limited побудили других войти в лизинговую отрасль. В 1980-е финансовые институты вошли в лизинговый бизнес. Индустриальная кредитно-инвестиционная корпорация была первым финансовым учреждением Индии, предложившим лизинг в 1983 году. Доступу коммерческих банков к лизингу способствовала поправка к Закону о регулировании банковской деятельности 1949 года. Государственный банк Индии был первым коммерческим банком, учредившим лизинг дочерняя компания SBI Capital Market, 19 октября86. Can Bank Financial Services Ltd., BOB Financial Service Ltd. и PNB Financial Services Limited последовали их примеру. Подразделение торгового банкинга Industrial Finance Corporation приступило к финансированию лизинговых компаний, а также лизинга оборудования и финансовых услуг. Таким образом, произошел фактический взрыв числа лизинговых компаний, составивший в 1990 году около 400 компаний.

Лизинговая компания «Двадцатый век» была создана в 1979. К 1981 году в бой вступили четыре финансовые компании. Результаты деятельности First Leasing Company Limited и Twentieth Century Leasing Company Limited побудили других войти в лизинговую отрасль. В 1980-е финансовые институты вошли в лизинговый бизнес. Индустриальная кредитно-инвестиционная корпорация была первым финансовым учреждением Индии, предложившим лизинг в 1983 году. Доступу коммерческих банков к лизингу способствовала поправка к Закону о регулировании банковской деятельности 1949 года. Государственный банк Индии был первым коммерческим банком, учредившим лизинг дочерняя компания SBI Capital Market, 19 октября86. Can Bank Financial Services Ltd., BOB Financial Service Ltd. и PNB Financial Services Limited последовали их примеру. Подразделение торгового банкинга Industrial Finance Corporation приступило к финансированию лизинговых компаний, а также лизинга оборудования и финансовых услуг. Таким образом, произошел фактический взрыв числа лизинговых компаний, составивший в 1990 году около 400 компаний.

Что такое лизинг автомобиля?

Вам когда-нибудь нужна была новая машина на короткий промежуток времени? Может быть, вам просто нравится ездить на новой машине каждые пару лет, и вам не нравится ежемесячно платить этот неприятный платеж за новую машину. Здесь на помощь приходит лизинг автомобиля. Вы можете арендовать автомобиль на короткий срок за оговоренную денежную ставку. Обычно краткосрочная аренда автомобиля длится около 36 месяцев.

Люди берут машину в аренду по ряду причин, например, хотят новую машину, но хотят платить за нее меньше, поскольку лизинговые платежи часто дешевле, чем платежи за покупку. Это также избавит вас от хлопот по продаже автомобиля, когда вы закончите с ним. Вместо этого вы просто возвращаете его в конце периода лизинга. Лизинговые платежи также намного ниже, чем платежи по кредиту за любой автомобиль, что делает его жизнеспособным вариантом для тех, кто хочет более дорогой автомобиль, чем у них есть свободные средства.

При заключении соглашения об аренде необходимо учитывать такие моменты, как авансовые платежи. Они могут включать в себя такие вещи, как гарантийный депозит, платеж за первый месяц, авансовый платеж, государственные налоги, регистрационные сборы и другие сборы. Чтобы арендовать автомобиль, клиент берет взаймы разницу между текущей стоимостью автомобиля и ожидаемой стоимостью автомобиля в конце периода лизинга. Это делает ежемесячные платежи значительно ниже, чем другие платежи по автокредиту, и в качестве бонуса, чем выше ожидаемая стоимость автомобиля, тем меньше денег клиент должен занять под него. Это экономит ваши деньги в целом, даже при первоначальных затратах.

Как правило, при аренде автомобиля необходимо учитывать несколько договоров аренды. Они часто указывают, что существует плата за досрочное прекращение, а также количество миль, выбранных арендатором для использования в течение каждого года. В соглашениях об аренде также, как правило, содержатся указания о том, насколько допускается ежедневный износ транспортного средства, и если при возврате автомобиля сумма превышает эту сумму, с арендатора может взиматься плата. Но до того, как аренда будет возвращена вашему дилеру и/или дилерскому центру, у вас есть бесплатная опция , чтобы назначить встречу для осмотра вашего автомобиля до даты возврата аренды, устраняя игру в угадайку. Только не забудьте записаться на прием за 1-2 месяца. Это даст вам возможность узнать, есть ли какие-либо проблемы и сколько это будет стоить, если они не будут устранены до возврата аренды. Если что-то выходит за рамки обычного повседневного использования, во время этой проверки вы будете уведомлены о проблемах. Оставляя вам возможность устранить эти проблемы заранее в любой кузовной мастерской по вашему выбору или обратиться к дилеру для устранения проблемы по цене, указанной на инспекции.

В соглашениях об аренде также, как правило, содержатся указания о том, насколько допускается ежедневный износ транспортного средства, и если при возврате автомобиля сумма превышает эту сумму, с арендатора может взиматься плата. Но до того, как аренда будет возвращена вашему дилеру и/или дилерскому центру, у вас есть бесплатная опция , чтобы назначить встречу для осмотра вашего автомобиля до даты возврата аренды, устраняя игру в угадайку. Только не забудьте записаться на прием за 1-2 месяца. Это даст вам возможность узнать, есть ли какие-либо проблемы и сколько это будет стоить, если они не будут устранены до возврата аренды. Если что-то выходит за рамки обычного повседневного использования, во время этой проверки вы будете уведомлены о проблемах. Оставляя вам возможность устранить эти проблемы заранее в любой кузовной мастерской по вашему выбору или обратиться к дилеру для устранения проблемы по цене, указанной на инспекции.

Где и когда появился лизинг автомобилей?

По мнению экономистов и историков, лизинг уходит своими корнями в далекое прошлое. Арендные сделки имели место в древнем Шумере на основании глиняных табличек, найденных в шумерском городе Ур, которые содержали информацию об аренде сельскохозяйственных предметов, земли, крупного рогатого скота и других животных и даже источников воды. Затем, в 1750 г. до н.э., вавилонский царь Хаммурапи создал знаменитый Кодекс Хаммурапи, в котором были изданы первые законы об аренде. Египет, Рим и Греция участвовали в аренде имущества в соответствии с этим кодексом.

Арендные сделки имели место в древнем Шумере на основании глиняных табличек, найденных в шумерском городе Ур, которые содержали информацию об аренде сельскохозяйственных предметов, земли, крупного рогатого скота и других животных и даже источников воды. Затем, в 1750 г. до н.э., вавилонский царь Хаммурапи создал знаменитый Кодекс Хаммурапи, в котором были изданы первые законы об аренде. Египет, Рим и Греция участвовали в аренде имущества в соответствии с этим кодексом.

Первые зарегистрированные договоры аренды в Соединенных Штатах относятся к аренде лошадей, повозок и фургонов в 1700-х годах, но более важные договоры аренды были заключены в 1870-х годах. Мало того, что люди сдавали в аренду железнодорожные вагоны и поезда, телефонная компания Bell начала сдавать в аренду, когда они решили сдавать свои телефоны в аренду вместо того, чтобы продавать их. Аренда автомобилей зародилась в 1918 году в компании Rent-A-Car Inc. В 1941 году Золли Франк сделала возможным долгосрочный лизинг, и обычно считается основателем этого типа деловых сделок.

В 1952 году в Сан-Франциско открыла свои двери солидная лизинговая компания под названием United States Leasing Corporation. Заключенные здесь договоры аренды были такими, по которым арендатор оплачивал все расходы на страхование, налоги и техническое обслуживание, связанные с владением оборудованием.

В начале 1960-х годов американский бизнес переместил лизинг в Европу, и в 1962 году в Дюссельдорфе была создана первая лизинговая компания Deustche Lising GMBH. В то же время в Западной Европе появились и другие лизинговые фирмы. К середине десятилетия лизинговые компании в США заработали не менее 1 миллиарда долларов, а к концу 80-летнего периода они превысили 110 миллиардов долларов. Столь быстрый экономический рост арендных операций обусловлен преимуществами лизинговой сделки как для арендодателя, так и для арендатора.

Оттуда он продолжал расцветать до 1990-х годов в России, и это эпоха, когда современный лизинг приходит на внутренний рынок, с переводом лизинговых предприятий на арендное управление.

В последние годы в отрасли произошло множество юридических, налоговых и нормативных изменений, но американский рынок все же позволил отрасли адаптироваться к этим изменениям, чтобы стать сильнее, чем когда-либо.

В 21 веке лизинг стал одним из самых эффективных и экономичных способов приобретения оборудования любого типа.

Как изменился лизинг автомобилей?

В 1946 году в автомобильной промышленности произошло значительное развитие с появлением партнерства из трех человек, целью которого было предоставление компаниям консультаций по управлению автопарком. К 1954 они перевели это партнерство в лизинговый бизнес. Этой компании приписывают первую финансовую аренду, по которой они будут покупать автомобили и сдавать их в аренду за ежемесячную плату. Когда срок аренды истекал, компания продавала автомобили, чтобы погасить первоначальный кредит. Любая прибыль возвращалась клиенту, но им выставлялся счет, если стоимости перепродажи было недостаточно для покрытия этого кредита.

Этой компании приписывают первую финансовую аренду, по которой они будут покупать автомобили и сдавать их в аренду за ежемесячную плату. Когда срок аренды истекал, компания продавала автомобили, чтобы погасить первоначальный кредит. Любая прибыль возвращалась клиенту, но им выставлялся счет, если стоимости перепродажи было недостаточно для покрытия этого кредита.

С момента своего возникновения индустрия лизинга автомобилей процветала в 1950-х годах. К 1963 году Время сообщил, что суммы лизинга удвоились до 600 000 автомобилей за пять лет. Этот бум в бизнесе привел к созданию высококонкурентной отрасли стоимостью 750 миллионов долларов, в которой участвовало не менее 3000 компаний.

Тенденцию подхватили даже производители автомобилей. В 1962 году Крайслер создал собственную лизинговую компанию, как и Форд и Дженерал Моторс. К 1970 году более 11 000 автомобильных дилеров занимались лизингом автомобилей, а количество автомобилей, сданных в лизинг в Америке, превысило 1 миллион.

Успех привел к росту процентных ставок, которые в 1980 году достигли 21 процента. Это вывело из бизнеса многие небольшие компании. Однако сегодня лизинг автомобилей является огромным фактором в экономике страны, но не без проблем. Одним из компонентов, который работал против отрасли в начале 2000-х, был вариант финансирования с нулевым процентом. Эти автопроизводители снизили стоимость подержанных автомобилей и работали с их остаточной стоимостью, что является ключевым фактором при принятии решения о ежемесячных суммах аренды. Это означало, что к 2003 году средняя стоимость автомобиля по истечении обычного 36-месячного срока снизилась до 47 процентов от прейскурантной цены, что на 53 процента меньше, чем в 19-м году.98.

Когда автолизинг стал популярным?

В начале десятилетия продажи автомобилей в США превышали 16 миллионов единиц в год, а лизинг составлял не менее 30 процентов рынка. В 2008 году, до начала рецессии, лизинг автомобилей составлял 22 процента рынка. Сегодня продажи автомобилей в США едва достигают 10 миллионов единиц в год, что является самым низким показателем за всю историю, но недавно произошел отскок примерно на 16 процентов, а это означает, что они возвращаются.

Сегодня продажи автомобилей в США едва достигают 10 миллионов единиц в год, что является самым низким показателем за всю историю, но недавно произошел отскок примерно на 16 процентов, а это означает, что они возвращаются.

Лизинг, пожалуй, самый важный инструмент продажи роскошных моделей автомобилей, таких как BMW или Mercedes-Benz, и даже таких брендов, как Cadillac и Lincoln, поскольку лизинг снижает ваши ежемесячные платежи за эти востребованные автомобили. Лизинг дорогих моделей по-прежнему остается простым вариантом, вызывая подъем в отрасли, поскольку все больше людей осознают преимущества лизинга по сравнению с покупкой автомобиля. Можно сказать, что лизинг в последнее время снова стал популярен благодаря этому.

Сейчас хорошее время для аренды?

Итак, как работает лизинг автомобиля? Прежде чем вы решите, подходит ли вам лизинг, или даже выясните, как арендовать автомобиль, важно рассмотреть разницу между лизингом автомобиля и покупкой автомобиля.

Лизинг против покупки автомобиля

Низкие выплаты на новые автомобили

Одним из самых больших преимуществ лизинга является то, что вы можете получить автомобиль более высокого класса по более низкой цене, чем если бы вы его купили. Ставка рассчитывается на основе цены наклейки, срока аренды, долгосрочной стоимости автомобиля и, конечно же, процентов. Лизинг длится около 36 месяцев, а остаточная стоимость составляет всего около 40-60% от стоимости автомобиля, лизинг позволяет водителям позволить себе более новый автомобиль, чем они могли бы иметь в противном случае. Покупка автомобиля становится дешевой только после того, как она окупится в течение нескольких лет.

Авансовый платеж

Как и при покупке автомобиля, в большинстве случаев аренды требуется некоторый первоначальный взнос, хотя вы можете уменьшить этот платеж, увеличив ежемесячный платеж. У вас по-прежнему будет первоначальный взнос при покупке автомобиля, но с лизингом вы получаете более выгодное предложение для своего бюджета.

Гибкость

Таким образом, вы можете покупать новую машину каждые пару лет по доступной цене, вместо того, чтобы ждать, пока вы полностью погасите ее стоимость. Это также означает, конечно, что вы не будете нести ответственность за основные расходы на ремонт, как если бы вы владели собственным автомобилем, что дает вам даже больше свободы, чем покупка.

Теперь, когда вы знаете о нескольких основных различиях между лизингом и покупкой автомобиля, пришло время подумать, готовы ли вы арендовать собственный автомобиль. Начните с проверки вашего кредита, так как получение хорошей сделки с автомобилем во многом зависит от кредита. Если у вас хороший кредитный рейтинг, и вы заинтересованы в том, чтобы идти в ногу с новейшими и лучшими автомобилями, лизинг для вас. Начните думать за три-шесть месяцев вперед, чтобы увидеть, сколько вы можете платить ежемесячно. Если у вас есть определенный бюджет, в который новый автомобиль просто не вписывается, лизинг может быть для вас. На самом деле все сводится к тому, что вы можете себе позволить. Из-за ограничений по пробегу также важно учитывать, как часто вы будете водить машину. Вообще говоря, если вам нужны дешевые платежи за хорошие автомобили с минимальным обслуживанием, подумайте о лизинге!

На самом деле все сводится к тому, что вы можете себе позволить. Из-за ограничений по пробегу также важно учитывать, как часто вы будете водить машину. Вообще говоря, если вам нужны дешевые платежи за хорошие автомобили с минимальным обслуживанием, подумайте о лизинге!

Обзор временной шкалы лизинга автомобилей

Аристотель однажды сказал, что «истинное богатство заключается не в владении имуществом, а в праве пользоваться им». Это означает, что бизнесу не нужно владеть недвижимостью, чтобы получать от нее прибыль; достаточно иметь право пользоваться им, сдавая его в лизинг на определенный период времени и зарабатывать деньги при желании, а именно на аренде автомобиля.

Как это было со времен до нашей эры, от древней Вавилонии до России, Западной Европы и Соединенных Штатов, лизинг был выгодным и управляемым способом управления недвижимостью. Лизинг — это отличный способ получить то, что нужно человеку в жизни, а именно автомобили и другие транспортные средства, которые иначе он не смог бы себе позволить.