Инвестиционный портфель ценных бумаг: Как сформировать инвестиционный портфель

Как сформировать инвестиционный портфель

Как говорил великий Уоррен Баффет, инвестирование — это процесс длиною в жизнь. На российской бирже торгуются множество бумаг из различных секторов. Можно вложиться в сырьевые и фондовые производные инструменты, купить ПИФы. Выход на зарубежные площадки увеличивает спектр доступных инструментов. Здесь вы можете приобрести как акции, которые у всех на слуху (например, Apple или Facebook), так и более продвинутые инструменты, например ETF. И это далеко не все!

Как не потеряться в многообразии финансовых инструментов и заработать — один из основных вопросов для начинающих инвесторов. Чтобы избежать ошибок, важно понимать, как правильно сформировать инвестиционный портфель, как подобрать оптимальный набор инструментов в соответствии с собственными целями, интересами и возможностями.

«Учиться, учиться и еще раз учиться». Эту фразу приписывают В. И. Ленину. Однако идея актуальна на все времена и вполне применима к инвестиционному процессу. В данном обзоре мы попытаемся сформулировать общий подход к формированию инвестпортфеля, а также ответить на базовые вопросы начинающих инвесторов.

ИНВЕСТИЦИИ VS. СПЕКУЛЯЦИИ

Как только вы решили выйти на фондовый рынок, сразу же определитесь, чем вы будете заниматься — инвестициями или спекуляциями, а может вместе тем и другим. Зачастую это две совершенно разные вещи. Как правило, термин «инвестор» используется как противоположное слову «спекулянт». Так в чем же разница между этими схожими на первый взгляд терминами?

Временной момент. Инвестор обычно ориентируется на долгосрочные вложения — свыше года. Спекулянт может совершать по множеству сделок ежедневно.

Источник дохода. Инвесторы ориентируются на долгосрочный фундаментальный прирост актива. Также возможно получение дивидендов, участие в деятельности предприятия посредством голосования на собраниях акционеров и т. д.

Спекулянты зарабатывают на более краткосрочных колебаниях цен финансовых инструментов.

Выбор активов. В случае долгосрочных вложение на первый план выходит фундаментальный анализ, необходимый для оценки перспектив компании или другого объекта вложений. Инвестор вкладывает средства в ценные бумаги конкретной компании, которая, по его мнению, подходит для долгосрочных вложений.

Для спекулянта же сущность актива является второстепенной. В первую очередь он ищет ситуации, в которых можно заработать прибыль на изменении цены. Для спекулянта не так важно, чем конкретно торговать, главное, чтобы был потенциал роста стоимости на подходящем временном горизонте. Поэтому здесь неоценимую помощь оказывает технический анализ.

Доходность и риск.

Так что же все-таки лучше? Однозначного ответа нет. Подход долгосрочного инвестора требует тщательного отбора активов в портфель. Зато спекулянт, зачастую, вынужден внимательно следить за котировками внутри дня, принимая решения гораздо чаще. На первые позиции выходит риск-менеджмент. Это влечет за собой несколько большую психологическую нагрузку. Помимо этого важен объем инвестированных средств. При минимальных суммах заработать солидные средства проще посредством спекулятивных операций.

Как показывает практика, в долгосрочном периоде для фондового рынка характерен рост, ибо большинство компаний развивается, появляются новые «звезды». Надо понимать, что дивидендные выплаты, особенно реинвестированные, зачастую являются важным источником доходов долгосрочного инвестора.

На длительных временных отрезках расхождение в пользу показателей общей доходности увеличивается. Давайте посмотрим на рынок акций США, где соответствующая статистика ведется очень давно.

В целом оптимальным можно назвать смешанный подход, когда часть средств направляется на долгосрочные инвестиции, а другая часть — на спекуляции. Например, в соотношении 70 к 30. Все зависит от индивидуальных предпочтений инвестора, его бюджетных и временных ограничений, желания реагировать на краткосрочные капризы Господина Рынка.

Читайте также: Инвестиции и спекуляции — в чем разница и что подходит именно мне?

ОТКРЫТЬ СЧЕТ ОНЛАЙН

ИНВЕСТИЦИОННЫЙ ПРОЦЕСС

Как правило, состоит из четырех ключевых этапов:

- анализ целей и ограничений инвестора;

- выбор подходящих инструментов;

- распределение вложений в рамках портфеля;

- оценка и перебалансировка портфеля.

Далее мы рассмотрим каждый из этих шагов.

Анализ целей и ограничений инвестора

Начиная работу на рынке ценных бумаг, инвестор должен четко понимать, чего он ждет, а также свои возможности. Цель может быть как абсолютной (в процентах), так и сравнительной (например, на столько-то выше доходности индекса ММВБ или банковского депозита). Речь может идти как о значительном приумножении капитала, так и о его сохранении. В любом случае, даже крайне амбициозная цель должна быть реалистичной.

Надо понимать, что обычно, чем больше риск, тем больше доходность. Принято разделять склонность / толерантность инвестора к риску и его способность подвергаться этому риску. Во втором случае речь идет об ограничениях и жизненных ситуациях, с которыми может столкнуться инвестор.

Временной горизонт. Ключевой параметр, с которым должен определиться инвестор. Длительный горизонт инвестирования позволяет получить большую доходность. Если же вы выходите на рынок на короткий срок, то из-за высокой волатильности и возможных неудачных точек входа увеличиваются и ваши риски, несмотря на кажущуюся правильность действий. Надо понимать, что в те же пенсионные накопления стоит включить консервативные активы на случай непредвиденных обстоятельств. Причем чем ближе время выхода на пенсию, тем в большей пропорции.

Если же вы выходите на рынок на короткий срок, то из-за высокой волатильности и возможных неудачных точек входа увеличиваются и ваши риски, несмотря на кажущуюся правильность действий. Надо понимать, что в те же пенсионные накопления стоит включить консервативные активы на случай непредвиденных обстоятельств. Причем чем ближе время выхода на пенсию, тем в большей пропорции.

Ликвидность. Если в ближайшее время вам предстоят важные расходы, то необходимо иметь в портфеле солидную долю ликвидных активов, продавая которые, вы не потеряете на рыночных спрэдах. Помимо этого высокая вероятность скорого вывода денежных средств из портфеля должна повысить значимость консервативных инструментов, которые не столь подвержены ценовым колебаниям.

Налоговый аспект. Может повлиять на выбор инструментов. Отметим, что российским инвесторам доступны Индивидуальные инвестиционные счета (ИИС), позволяющие получить серьезные налоговые преференции.

Уникальные факторы. Например, религиозные, этические, страновые предпочтения инвестора.

Читайте также: 8 способов абсолютно законно сэкономить на налогах

Выбор подходящих инструментов

Любой инвестиционный портфель — это набор акций, облигаций и других финансовых инструментов. Они различаются не только по фундаментальным характеристикам, но и по степени риска. Как правило, чем больше доходность у инструмента, тем большие риски с ним связаны. Наименее рисковыми считаются инструменты, близкие к «кэшу» (краткосрочные гособлигации), наиболее рисковыми — акции молодых предприятий, а также фьючерсы.

Вероятно, начинающему инвестору стоит прислушаться к рекомендациям брокера. Если же вы решили доверять только себе, то помните несколько основных моментов:

- четко определите для себя, зачем вы инвестируете;

- для начала стоит вкладываться в наиболее понятные вам виды бизнеса и инструменты;

- если вы хотите вложить средства в отдельную отрасль, сфокусируйтесь на ее лидерах;

- инвестируя в аутсайдеров, стоит разобраться в причинах их падения, оценить будущие катализаторы роста;

- отдавайте предпочтение ликвидным инструментам — таким, от которых вы сможете избавиться в любой момент.

Примеры — голубые фишки на российском рынке акций, компоненты S&P 500 — на американском;

Примеры — голубые фишки на российском рынке акций, компоненты S&P 500 — на американском; - формируйте свой портфель только из тех бумаг, которые соответствуют вашему уровню риска;

Читайте также: Все самое важное о торговле фьючерсами на российском рынке

Распределение вложений в рамках портфеля.

Пассивные и активные инвестиции

Как правило, под пассивным подходом к инвестированию подразумевается следование за широким рынком. Идея проста — в долгосрочном периоде получить доходность намного выше ключевых бенчмарков (например, ключевых фондовых индексов) затруднительно. Инвестиционный процесс осуществляется посредством покупок и длительного удержания бумаг ETF или ПИФов.

Exchange Trade Funds — биржевые фонды, которые инвестируют в определенные активы или их группы. По сути, они владеют базовыми активами (акциями, облигациями, сырьевыми фьючерсами, иностранной валютой и т. д.) и выпускают на них акции. По мере изменения стоимости активов, изменяется и цена ETF. В идеале бумаги ETF достаточно точно повторяют динамику портфеля.

ETF бывают крайне разнообразными, только на рынке США их число составляет около 1900. На первом месте по оборотам за 2016 год оказались бумаги SPY, то есть ETF, повторяющего динамику S&P 500. Именно бумаги, ориентирующиеся на широкие индексы (акций и облигаций), и соответствуют принципам пассивного инвестирования.

Активное инвестирование, напротив, подразумевает подбор отдельных финансовых инструментов для портфеля. Перебалансировка — открытие или закрытие позиций — происходит гораздо чаще. Возможно открытие шортов. С точки зрения комиссий это более затратное мероприятие. К тому же активное инвестирование требует больше времени. Однако при грамотном подходе доходы могут быть более значительными. Отметим, что активное инвестирование — это не обязательно спекуляции, вложения могут быть долгосрочными.

Помимо этого вполне допустим комбинированный подход: инвестирование части средств в некое подобие биржевого индекса, а другой части — в отдельные наиболее перспективные бумаги. В целом пассивный подход предполагает достаточно серьезную

Диверсификация vs. концентрация

Диверсификация подразумевает возможность управления рисками. Вспомним высказывание родоначальника портфельной теории Гарри Марковица, «не кладите все яйца в одну корзину». Возможно два подхода к диверсификации. Первый — в узком смысле, то есть среди активов одной товарной группы, одного рынка или отрасли. Второй — в широком масштабе, то есть среди различных классов активов, относящихся к разным рынкам или странам.

В идеале активы в портфеле должны слабо или отрицательно коррелировать между собой, чтобы сглаживать его колебания. Широкая диверсификация в этом смысле оптимальна. Однако вряд ли стоит вкладывать деньги в определенный класс активов, если на вашем инвестиционном горизонте эти инструменты выглядят неперспективными.

Если говорить о портфеле акций, то имеет смысл ограничиться примерно 5-15 компаниями из разных секторов. Самый простой способ — поделить вложения поровну. Более консервативный подход: большую часть разместите в ликвидные и стабильные компании, а оставшиеся деньги — в высокорисковые акции. Разбавив портфель облигациями, а также зарубежными бумагами, можно получить достаточно сбалансированный набор.

В реальности единого мнения относительно диверсификации до сих пор не сложилось. Чарли Мангер, знаменитый партнер Уоррена Баффета, считает, что в портфеле достаточно иметь акции 3-5 компаний. А сам Баффет в свою очередь заявлял, что «диверсификация есть не что иное, как защита от невежества». Упомянутые биржевые гуру верят в концентрированный подход. Они полагают, что крайне удачных инвестиционных идей в каждый отдельный момент не так уж и много. Кроме того, каждый человек способен полностью, досконально разобраться в ограниченном количестве компаний, что затрудняет формирование качественного широко диверсифицированного портфеля.

Какой подход выбрать, решать только вам. Важную роль играет и объем инвестируемых средств. Широкая диверсификация требует больших вложений. Подход этот имеет свои плюсы и минусы. Минимизируя риски, диверсификация неизбежно ограничивает потенциальную доходность. Далее мы рассмотрим примеры не слишком широкой диверсификации.

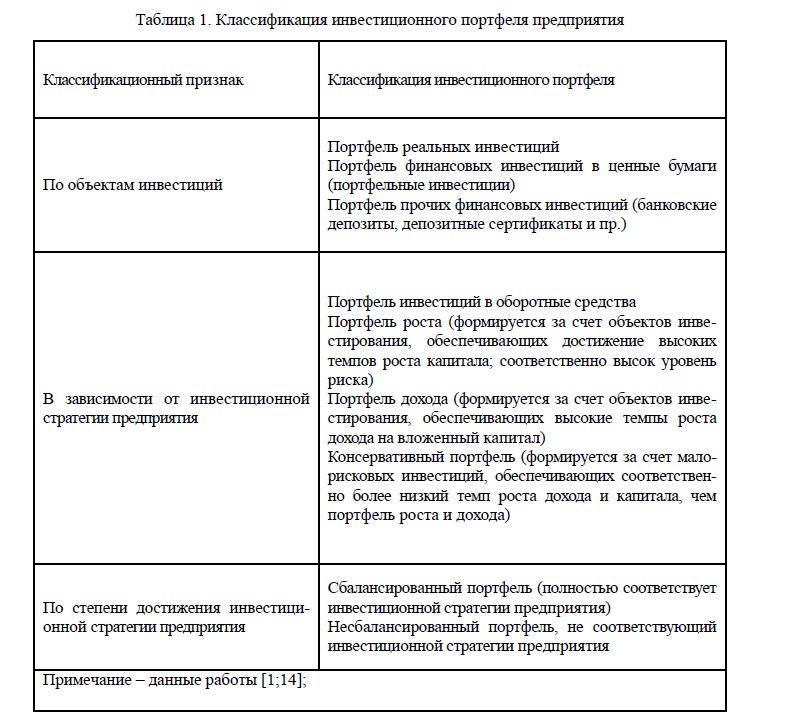

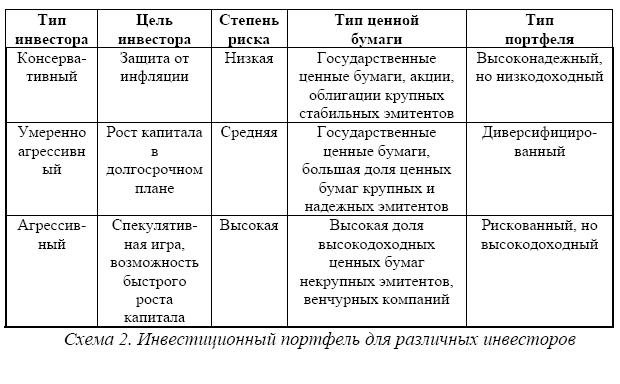

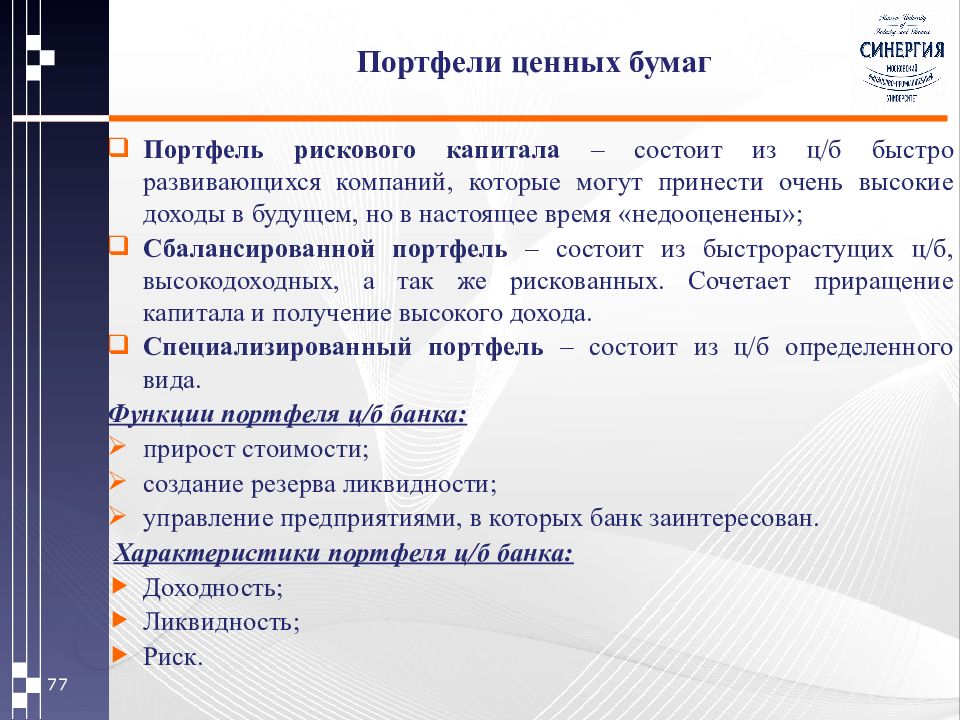

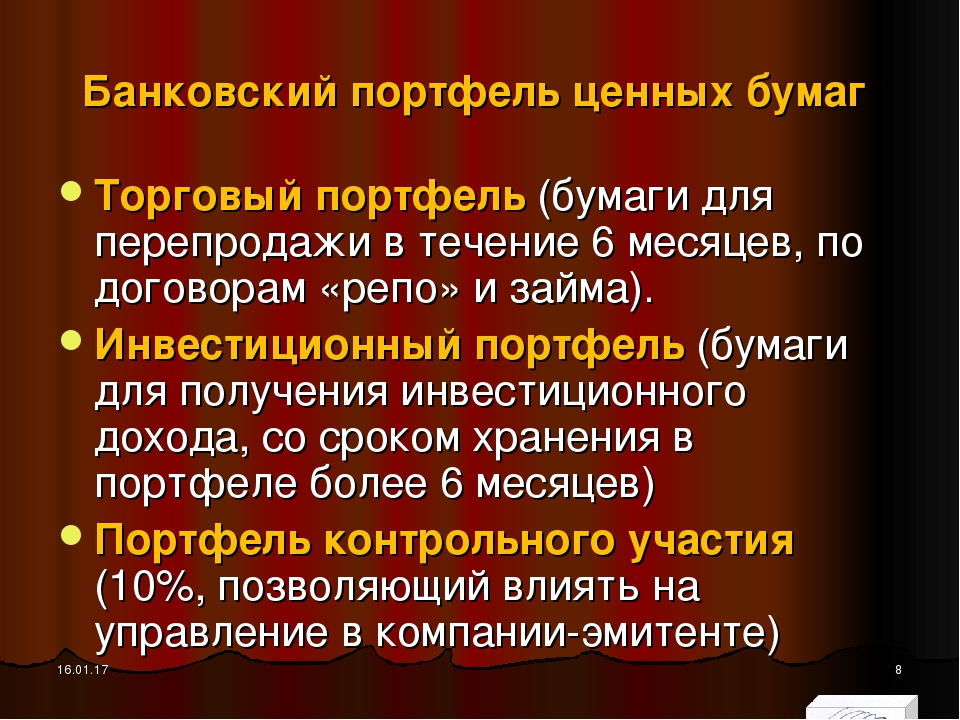

По уровню риска выделяют три основных типа портфеля

Консервативный — наименее рискованный. Он состоит в основном из акций крупных, хорошо известных компаний (голубых фишек), зачастую богатых на дивиденды, а также облигаций с высокими рейтингами. Состав портфеля остается стабильным в течение длительного периода, реже поддается пересмотру. Такой тип портфеля направлен в первую очередь на сохранение капитала, что не исключает получения умеренного дохода за счет прироста котировок, потока дивидендов и процентов. Вот примерный вариант такого портфеля:

Агрессивный — включает акции быстро растущих компаний, спекулятивные облигации, фьючерсы. Возможна торговля «с плечом». Инвестиции в портфеле являются достаточно рискованными, но вместе с тем могут приносить самый высокий доход. Примерный вариант портфеля:

Умеренный — сочетает качества портфелей агрессивного и консервативного типа. В него включают как надежные ценные бумаги, приобретаемые на длительный срок, так и рискованные инструменты, состав которых периодически обновляется. Прирост капитала при этом средний, а степень риска — умеренная. Такой тип портфеля является наиболее сбалансированным. Примерный вариант портфеля:

Отметим, что это лишь примерные варианты портфелей. Более конкретное разделение зависит от личных предпочтений инвестора. При возможности имеет смысл разбавлять портфель зарубежными (в частности, американскими) активами.

Бонус: советы по управлению фьючерсным портфелем

В книге «Технический анализ фьючерсных рынков» Джон Мэрфи дал несколько советов по управлению капиталом в рамках фьючерсного портфеля. Напомним, что фьючерсы являются высокорисковым финансовым инструментом, прежде всего из-за наличия «плеча».

Напомним, что фьючерсы являются высокорисковым финансовым инструментом, прежде всего из-за наличия «плеча».

- общая сумма вложенных средств не должна превышать 50% капитала. Оставшаяся должна быть размещена в краткосрочных гособлигациях или просто кэше.

- общая сумма средств, инвестируемая в один рынок (к примеру, золото), не может превышать 10-15% капитала.

- общая сумма гарантийных взносов, вносимых при открытии позиций на одной группе рынков (к примеру, драгметаллов), должна составлять не более 20-25% капитала.

- норма риска для каждого рынка, в который трейдер вложил средства, не должна превышать 5% общего капитала. Речь идет о сумме, которой может пожертвовать трейдер в случае убытков.

Читайте также: Я купил акции, но они падают. Что делать

Оценка и перебалансировка портфеля

Работа с портфелем предполагает то, что периодически нужно оценивать его эффективность. То есть каждую неделю / месяц / квартал надо отслеживать динамику всех инструментов и соответствие портфеля первоначально заявленному риску. Период для подведения итогов зависит от временного горизонта инвестора.

Необходимо поддерживать соотношение инструментов в своем портфеле. Для этого стоит периодически проводить его ребалансировку. Регулярно следите за тем, как ведут себя купленные вами акции и, по возможности, не пропускайте корпоративные события. Если вы поставили себе цель и цены на акции поднялись до ее уровня, продавайте бумагу и рассматривайте новые объекты для вложений.

Кроме того, заранее определитесь, насколько максимально может «просесть» купленная вами бумага — уровень стоп-лосса. Как только цены опустились ниже приемлемого для вас уровня, немедленно избавляйтесь от убыточного актива. Также возможно хеджирование позиций, то есть занятие по ним противоположных позиций посредством рынка производных инструментов. Подобная стратегия позволит застраховаться от возможных потерь, избегая слишком активных действий с базовыми инструментами.

Если говорить о долгосрочных консервативных инвестициях, то и тут необходимо пересматривать доли портфеля в связи с изменениями цен его составляющих. При значительном росте фондовых активов стоит переложиться в более «тихую гавань», прежде всего облигации. Этим вы убережете себя от перекоса в сторону рынка акций на крайне высоких уровнях. При росте облигаций и просадке фондовых активов целесообразна ребалансировка в сторону последних. И так далее…

Идея — сохранение целевой структуры портфеля с точки зрения разбиения по группам активов. Речь идет, прежде всего, об общей структуре, которая может меняться из-за взлета или падения отдельных составляющих. Отдельные компоненты могут варьироваться в зависимости от предпочтений инвестора, его инвестиционного плана.

Читайте также: Когда можно продать акции из долгосрочного портфеля

ПОДВОДЯ ИТОГИ

Надо понимать, что инвестирование — это вовсе не так страшно. Эксперимент с «черепахами-трейдерами» показал, что зарабатывать на финансовых рынках может практически любой. Однако для достижения устойчиво позитивных результатов важно желание учиться. Не менее значима и самодисциплина. Эти качества позволят вам грамотно сформировать инвестиционный портфель, а затем управлять своим капиталам. В данном материале мы продемонстрировали достаточно большое количество подходов к инвестиционному процессу. А ведь это далеко не все!

Что выбрать, решать только вам. При этом новичкам имеет смысл прислушаться к мнениям профессионалов.

Как начать торговать

Прежде всего, будущему инвестору надо открыть счет у брокера — профессионального участника, который выступает обязательным посредником между инвестором и биржей.

Как правило, в брокерских компаниях для подключения возможности торговли на американских площадках достаточно обратиться к клиентскому менеджеру / финансовому советнику и подписать комплект документов.

После открытия счета надо завести деньги и можно начинать покупку / продажу финансовых инструментов посредством торгового терминала. Условия и информацию о доступных терминалах стоит уточнять у выбранного вами брокера.

Отметим, что БКС Брокер также предлагает сэкономить время и открыть счет онлайн, не выходя из дома.

Открыть счет онлайн

Компания БКС Брокер непрерывно развивает сервисы, которые помогут клиентам не только успешно инвестировать свои средства в финансовые рынки, но и сделать это с комфортом. Новости, аналитику, торговые и инвестиционные идеи по рынку ценных бумаг вы можете найти на сайте БКС Экспресс, обучение доступно в Учебном центре БКС и на портале Investments101. И это далеко не все! Подробную информацию вы можете получить на сайте broker.ru.

Холоденко Оксана, ведущий аналитик по международным рынкам

Карпунин Василий, начальник отдела экспертов БКС Экспресс

БКС Брокер

Я хочу составить портфель из акций США. Как мне правильно это сделать? :: Новости :: РБК Инвестиции

29 фев 2020, 10:000

Инвестор и автор телеграм-канала Long Term Investments Илья Воробьев рассказал РБК Quote о главных принципах диверсификации инвестиционного портфеля

Фото: РБК Quote

Диверсификация

портфеля — важная часть инвестиционного процесса. Она позволяет снизить риски, которые берет на себя инвестор. Однако для того, чтобы портфель был хорошо сбалансированным, недостаточно просто купить много разных акций.

Она позволяет снизить риски, которые берет на себя инвестор. Однако для того, чтобы портфель был хорошо сбалансированным, недостаточно просто купить много разных акций.

Давайте разберем несколько ключевых принципов, которые следует учитывать при формировании портфеля из иностранных ценных бумаг .

Оптимальное количество акций

Существует распространенное мнение, что чем больше акций в портфеле, тем лучше он защищен от различных рисков. Это не совсем верно.

Увеличение количества акций действительно снижает риски до определенного уровня, однако после 20-25 позиций эффект становится незначительным. В то же время большое количество позиций в портфеле несет для инвестора значительные издержки: нужно тратить больше времени на анализ компаний и чаще совершать сделки, что приводит к высоким брокерским комиссиям.

По этой причине я не рекомендую включать в портфель более 25 акций. Дальнейшая диверсификация обычно не требуется. А если вы пока оперируете небольшой суммой, например, в несколько тысяч долларов, то вовсе стоит ограничиться 5-10 компаниями.

Диверсификация по индустриям

Компании в рамках одной отрасли подвержены влиянию общих факторов, и их котировки часто имеют схожую динамику. Например, при падении цены на нефть снижаются акции всех нефтедобывающих компаний. Поэтому важно обращать внимание не только на количество компаний в портфеле, но и на их разбивку по индустриям.

Можно выделить два основных типа индустрий: циклические и защитные.

- К циклическим относятся сферы, которые в значительной степени зависят от состояния экономики, например, добыча нефти, угля и других сырьевых товаров, тяжелая промышленность, автомобильный или банковский секторы. Финансовые показатели и стоимость акций компаний из этих сфер могут резко расти и падать, а инвестиции в них, как правило, являются более рискованными.

- К защитным индустриям традиционно относят такие сферы как здравоохранение, телекоммуникации, продажи потребительских товаров.

Спрос на подобные товары и услуги более стабилен и не подвержен резким колебаниям. В тоже время защитные бизнесы обычно торгуются с премией к циклическим, то есть за покупку бизнеса с меньшими рисками инвестор платит более высокую цену.

Спрос на подобные товары и услуги более стабилен и не подвержен резким колебаниям. В тоже время защитные бизнесы обычно торгуются с премией к циклическим, то есть за покупку бизнеса с меньшими рисками инвестор платит более высокую цену.

Я не советую составлять портфель целиком из циклических компаний, так как он будет иметь высокий уровень риска и не позволит достичь эффективной диверсификации. Комбинация в портфеле защитных и циклических бизнесов либо преобладание защитных акций является разумным выбором для большинства инвесторов.

Диверсификация по странам

На американском фондовом рынке торгуются компании, развивающие бизнес по всему миру. Например, Walmart и Starbucks получают основные доходы в США, Alibaba и Baidu — в Китае, «Яндекс» и HeadHunter — в России, а Visa и MasterCard работают по всему миру.

Инвесторам стоит использовать такое разнообразие эмитентов и составлять портфель из компаний, работающих в разных странах, для большей диверсификации.

Диверсификация по стадии развития бизнеса

Динамика акций значительно отличается в зависимости от стадии развития бизнеса. На этапе быстрого роста финансовых показателей акции компаний имеют потенциал для кратного увеличения стоимости, однако в то же время они являются и более рискованными. Также важно учитывать, что быстрорастущие компании, как правило, не платят дивиденды , поскольку направляют все ресурсы на развитие.

Например, акции Netflix за последние 10 лет выросли примерно в 40 раз. Но очень немногие инвесторы смогли заработать такую доходность, так как этот путь не был гладким — в процессе котировки Netflix неоднократно падали на десятки процентов, а в 2011 году и вовсе обвалились в 5 раз и восстановились только спустя два года.

Компании, бизнес которых не растет быстрыми темпами, обычно не могут похвастаться кратным ростом котировок, но зато их акции более стабильны и, как правило, приносят дивиденды. В качестве примера можно привести акции AT&T и Philip Morris, которые в последние годы стабильно торгуются примерно в одном диапазоне и приносят дивидендную доходность более 5% в год.

В качестве примера можно привести акции AT&T и Philip Morris, которые в последние годы стабильно торгуются примерно в одном диапазоне и приносят дивидендную доходность более 5% в год.

Покупка акций компаний на разных этапах развития бизнеса тоже является одним из способов диверсификации портфеля, однако в данном случае важно учитывать приоритеты инвестора. Если основной целью является прирост капитала, стоит делать больший фокус на поиск растущих бизнесов. Для сохранения капитала и получения дивидендного потока в качестве основы портфеля стоит брать стабильные зрелые компании.

Вывод: если вы будете следовать описанным выше базовым принципам, то сможете составить диверсифицированный инвестиционный портфель с учетом своих целей и потребностей. В завершение стоит отметить, что акции в целом являются классом активов с достаточно высоким уровнем риска, и в случае серьезного падения на рынке даже диверсифицированный портфель может на какое-то время потерять значительную часть стоимости. Чтобы снизить этот риск, часть средств стоит разместить в более консервативных финансовых инструментах, например, в облигациях.

Начать инвестировать и купить акции Netflix, Starbucks, Alibaba или «Яндекса» можно прямо сейчас на РБК Quote. Проект реализован совместно с банком ВТБ.

Стратегия для снижения рисков инвестора, когда в инвестиционный портфель приобретаются разнообразные активы и независимые друг от друга биржевые инструменты. При правильной диверсификации общий риск инвестора будет уменьшаться, а потенциальная доходность — повышаться. Лицо, выпускающее ценные бумаги. Эмитентом может быть как физическое лицо, так и юридическое (компании, органы исполнительной власти или местного самоуправления). Финансовый инстурмент, используемый для привлечения капитала. Основные типы ценных бумаг: акции (предоставляет владельцу право собственности), облигации (долговая ценная бумага) и их производные. Дивиденды — это часть прибыли или свободного денежного потока (FCF), которую компания выплачивает акционерам. Сумма выплат зависит от дивидендной политики. Там же прописана их периодичность — раз в год, каждое полугодие или квартал. Есть компании, которые не платят дивиденды, а направляют прибыль на развитие бизнеса или просто не имеют возможности из-за слабых результатов.

Акции дивидендных компаний чаще всего интересны инвесторам, которые хотят добиться финансовой независимости или обеспечить себе достойный уровень жизни на пенсии. При помощи дивидендов они создают себе источник пассивного дохода.

Подробнее

Дивиденды — это часть прибыли или свободного денежного потока (FCF), которую компания выплачивает акционерам. Сумма выплат зависит от дивидендной политики. Там же прописана их периодичность — раз в год, каждое полугодие или квартал. Есть компании, которые не платят дивиденды, а направляют прибыль на развитие бизнеса или просто не имеют возможности из-за слабых результатов.

Акции дивидендных компаний чаще всего интересны инвесторам, которые хотят добиться финансовой независимости или обеспечить себе достойный уровень жизни на пенсии. При помощи дивидендов они создают себе источник пассивного дохода.

ПодробнееАвтор

Илья Воробьев специально для РБК Quote

Модельные портфели — СберБанк

Не является индивидуальной инвестиционной рекомендацией в значении статьи 6.1. и 6.2. Федерального закона «О рынке ценных бумаг».

«Индекс МосБиржи полной доходности «брутто» / MOEX Total Return Index, Индекс МосБиржи государственных облигаций / MOEX Russian Government Bond Index Total Return, Индекс Мосбиржи корпоративных облигаций 1-3 (RUCBTR3Y) – фондовые индексы, рассчитываемые ПАО Московская Биржа. Правообладателем Товарных знаков «Индекс МосБиржи» и «MOEX» является ПАО Московская Биржа. ПАО Московская Биржа не дает никаких гарантий и заверений третьим лицам в целесообразности инвестирования в финансовые продукты АО «Сбер Управление Активами», основанные на индексах, рассчитываемых ПАО Московская Биржа. Основанием возникновения отношений между ПАО Московская Биржа и АО «Сбер Управление Активами» является предоставление неисключительной лицензии на использование Товарных знаков «Индекс МосБиржи» и «MOEX». Индекс МосБиржи, рассчитываемый ПАО Московская Биржа и который напрямую ассоциируется с Товарным знаком «Индекс МосБиржи», создан, рассчитывается, поддерживается без привязки к АО «Сбер Управление Активами» и его хозяйственной деятельности. БПИФ рыночных финансовых инструментов «Сбер – Индекс МосБиржи полной доходности «брутто»» (БПИФ рыночных финансовых инструментов «Сбер – MOEX Russia Total Return») – правила доверительного управления фондом зарегистрированы Банком России 15.08.2018 за № 3555. БПИФ рыночных финансовых инструментов «Сбер — Индекс МосБиржи государственных облигаций» – правила доверительного управления фондом зарегистрированы Банком России 24.12.2018 за № 3629. БПИФ рыночных финансовых инструментов «Сбер — Индекс МосБиржи рублевых корпоративных облигаций» – правила доверительного управления фондом зарегистрированы Банком России 25.07.2019 за № 3785. ОПИФ рыночных финансовых инструментов «Сбер – Денежный» правила доверительного управления фондом зарегистрированы Банком России 23.11.2017 года за №3428.

Индекс МосБиржи, рассчитываемый ПАО Московская Биржа и который напрямую ассоциируется с Товарным знаком «Индекс МосБиржи», создан, рассчитывается, поддерживается без привязки к АО «Сбер Управление Активами» и его хозяйственной деятельности. БПИФ рыночных финансовых инструментов «Сбер – Индекс МосБиржи полной доходности «брутто»» (БПИФ рыночных финансовых инструментов «Сбер – MOEX Russia Total Return») – правила доверительного управления фондом зарегистрированы Банком России 15.08.2018 за № 3555. БПИФ рыночных финансовых инструментов «Сбер — Индекс МосБиржи государственных облигаций» – правила доверительного управления фондом зарегистрированы Банком России 24.12.2018 за № 3629. БПИФ рыночных финансовых инструментов «Сбер — Индекс МосБиржи рублевых корпоративных облигаций» – правила доверительного управления фондом зарегистрированы Банком России 25.07.2019 за № 3785. ОПИФ рыночных финансовых инструментов «Сбер – Денежный» правила доверительного управления фондом зарегистрированы Банком России 23.11.2017 года за №3428.

Акционерное общество «Сбер Управление Активами» зарегистрировано Московской регистрационной палатой 1 апреля 1996 года. Лицензия ФКЦБ России №045-06044-001000 от 7 июня 2002 года на осуществление деятельности по управлению ценными бумагами. Ознакомиться с условиями управления активами, получить сведения об АО «Сбер Управление Активами» и иную информацию, которая должна быть предоставлена в соответствии с федеральным законом и иными нормативными правовыми актами РФ, заинтересованные лица до заключения договора доверительного управления могут по адресу: 121170, г. Москва, ул. Поклонная, д.3, корп. 1, 20 этаж, на сайте www.sber-am.ru, по телефону (495) 258 05 34 или в контактно-информационном центре по телефону (495) 500 01 00. Результаты деятельности управляющего по управлению ценными бумагами в прошлом не определяют доходы учредителя управления в будущем. Прежде чем принять решение об инвестировании, необходимо внимательно ознакомиться с договором доверительного управления и декларацией о рисках. Лицензия ФКЦБ России на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами №21-000-1-00010 от 12 сентября 1996 года.

Лицензия ФКЦБ России на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами №21-000-1-00010 от 12 сентября 1996 года.

Заключаемый договор доверительного управления не является договором банковского вклада или банковского счета. Передаваемые в управление денежные средства не застрахованы в государственной корпорации «Агентство по страхованию вкладов» в соответствии с федеральным законом «О страховании вкладов в банках РФ», государство, ПАО Сбербанк и компания не дают никаких гарантий сохранности и возврата инвестируемых денежных средств. Услуги по доверительному управлению оказывает АО «Сбер Управление Активами». Денежные средства в управление получает АО «Сбер Управление Активами», а не ПАО Сбербанк. ПАО Сбербанк и АО «Сбер Управление Активами» являются разными лицами с самостоятельной ответственностью, не отвечающими по обязательствам друг друга. Услуги по доверительному управлению означает инвестирование денежных средств в ценные бумаги. инвестирование в ценные бумаги влечёт кредитные и рыночные риски, в том числе риск потери всех или части инвестированных денежных средств. Вложение в ценные бумаги всех имеющихся у клиента денежных средств или большей их части может привести к утрате всех его накоплений, а также банкротству клиента. Для направления жалоб, а также внесудебного разрешения споров, связанных с услугами доверительного управления, клиент вправе обратиться в компанию (почтовый адрес: 121170, г. Москва, ул. Поклонная, д.3, корп. 1, 20 этаж, телефон: 8 (800) 1003 111, эл. адрес: [email protected], интернет- сайт: www.sber-am.ru), в ПАО Сбербанк, в НАУФОР, в Центральный Банк РФ. В случае невозможности внесудебного урегулирования спора клиент вправе обратиться в суд.

Готовые инвестиционные портфели — Unit Linked

Любая инвестиция начинается с планирования будущего дохода и разработки стратегии достижения поставленного результата. Одной из эффективных методик считается составление диверсифицированного портфеля из различных инвестиционных инструментов. Как сделать все правильно и какие есть готовые инвестиционные портфели от известных инвесторов и компаний.

Как сделать все правильно и какие есть готовые инвестиционные портфели от известных инвесторов и компаний.

При вложениях всего капитала в лишь в один актив вы сильно рискуете в случае его убыточности. Подавляющее большинство опытных инвесторов предпочитают формировать личный фонд из различных классов активов.

Золотое правило в данном случае такое: «не кладите все яйца в одну корзину».

Для снижения риска и максимальной диверсификации рекомендуется включать в инвестиционные портфели акции различных компаний, облигации, валюту, золото, недвижимость и другие активы.

Простыми словами, инвестиционный портфель – это набор из различных ценных бумаг, собранных для решения задач конкретного инвестора. Направление формирования портфеля зависит от выбранной стратегии и целей инвестора. Это могут быть:

- Долгосрочные вложения;

- Среднесрочные инвестиции;

- Активная торговля.

В зависимости от сроков и склонности инвестора к риску в личную подборку включаются соответствующая доля рисковых и менее рисковых активов. Принято считать, что акции являются более рискованными и волатильными активами, но имеют более высокий потенциал доходности. Облигации, золото и твердые валюты представляют собой защитные активы, которые менее всего подвержены риску обесценивания, однако имеют меньшую доходность. Распределяя свои активы между рисковыми и защитными инструментами в определенных долях, инвестор может подобрать оптимальный портфель по соотношению риска к доходности.

Таким, образом, главная цель инвестиционного портфеля заключается в снижении риска потери капитала за счет его диверсификации при оптимальной потенциальной доходности.

Важно! Чтобы сформировать определенный личный фонд

самостоятельно не нужно иметь достаточно весомый капитал. Сегодня на рынке представлено

огромное количество недорогих ETF фондов, которые позволяют составить широко

диверсифицированный портфель даже с небольшим порогом вхождения. Фонды уже

включает в себя набор различных активов, таких как акции, облигации, золото и

др.

Фонды уже

включает в себя набор различных активов, таких как акции, облигации, золото и

др.

На рынке существуют множество готовых портфелей, которые включают в себя ценные бумаги, собранные по определенному принципу. Каждый подбирает себе активы в соответствии со своими задачами и принципами. В качестве примера разберем стратегии от известных личностей в мире инвестиций и ведущих инвестиционных компаний мира.

✒

Портфель Уоренна БаффеттаУоррен Баффетт, несомненно, наиболее известный и влиятельный человек в мире инвестиции. Неудивительно, что инвесторы пристально следят за деятельностью его инвестиционного гиганта Berkshire Hathaway, тщательно анализируя портфель. В отличие от традиционного подхода, при котором в список включают различные классы активов, портфель Уоренна Баффета составляют акции ведущих американских компаний. Один из недостатков такого набора инструментов заключается в том, что он сфокусирован только на рынке США. Тем не менее, портфель широко диверсифицирован по секторам экономики, что позволяет снизить риски.

Топ 10 компаний в портфеле Уоренна Баффетта

В основе стратегии Баффета лежит ставка на лидеров отраслей, которые получают максимальную прибыль и соответственно своим акционерам. Великий инвестор советует анализировать состояние дел компаний для вложений как их совладелец. Использует фундаментальный и технический анализ перед принятием решения.

Вложиться в такой портфель можно, купив акции Berkshire Hathaway. Как хороший вариант для рядового инвестора Баффетт предлагает инвестировать 90% капитала в фонд на индекс S&P 500, а оставшиеся 10% в краткосрочные государственные облигации США. Подробней про портфель Баффета можно почитать здесь.

✒

Инвестиционные портфели Пола Мерримана (Merriman)Успешный финансовый педагог Поль Мерриман провел собственные исследования в области инвестиций и изобрел личную формулу вложений. Приведем в качестве примера один из портфелей, который распределен равномерно между 10-ю типами активов. Всего по 10% на каждый актив:

Приведем в качестве примера один из портфелей, который распределен равномерно между 10-ю типами активов. Всего по 10% на каждый актив:

- S&P500 – индекс 500 крупнейших компаний США;

- Акции компаний США малой капитализации стиля “Blend” (смешанные)

- Акции компаний США крупной капитализации стиля “Value” (стоимостные)

- Акции компаний США малой капитализации стиля “Value” (стоимостные)

- Акции зарубежных компании крупной капитализации стиля “Blend” (смешанные)

- Акции зарубежных компаний крупной капитализации стиля “Value” (стоимостные)

- Акции зарубежных компаний малой капитализации стиля “Blend” (смешанные)

- Акции зарубежных компаний малой капитализации стиля “Value” (стоимостные)

- Акции компаний развивающихся рынков

- Фонды недвижимости США – REITs

Главная идея стратегии заключается в том, что за основу берется индекс S&P500. Затем в список добавляются другие классы активов для увеличения доходности и уменьшения рисков. Подробнее о стилях акций “Blend” и “Value” можно почитать на официальном сайте Morningstar по ссылке.

Стоит сказать, что к каждому перечисленному типу активов можно подобрать соответствующий ETF фонд, чтобы реализовать портфель на практике. Несмотря на то, что в данном списке нет облигаций, сам Поль Мерриман считает, что пассивному долгосрочному инвестору их необходимо использовать.

✒

Портфель Билла БернстайнаИнвестор в своей стратегии делает упор на исторические данные развития той или иной отрасли инвестирования. Его портфель очень простой и разделен всего на 4 равные части:

- Акции европейского рынка;

- Облигации;

- Акции компаний США с малой капитализацией;

- Индекс S&P 500.

Билл Бернстайн считает, что его простая формула очень хороша для долгосрочных инвесторов.

✒

Портфель Гарри БраунаГарри Браун и его стратегия рассчитана на различные сценарии экономических ситуаций в мире. Многие называют данный портфель – эталоном надежности и стабильности. Ведь его значительную часть составляют сверхнадежные облигации, казначейские векселя, а также золото. Состав разделен на равные четыре части (каждая по 25%):

Многие называют данный портфель – эталоном надежности и стабильности. Ведь его значительную часть составляют сверхнадежные облигации, казначейские векселя, а также золото. Состав разделен на равные четыре части (каждая по 25%):

Предполагается, что каждый из классов активов должен показывать высокую эффективность в различных экономических ситуациях. Американский рынок акций будет генерировать доход во времена подъема экономики, золото будет защищать от инфляции, долгосрочные облигации хорошо покажут себя в период дефляции, а векселя Казначейства США способны защитить портфель во время обвалов на рынке.

✒

Портфель Лиги ПлющаЛига Плюща – это университеты Гарвард, Стэнфорд и Йель. Не все позиции этой стратегии сможет повторить обычный инвестор. Например, позиции по абсолютной доходности или закрытые пакеты акций доступны только университетским фондам. Состав доступных инструментов выглядит следующим образом:

- 35% – государственные акции США;

- 28% – облигации;

- 15% – акции других государств;

- 11% – вложения в товарные финансовые инструменты;

- 11% – покупка объектов недвижимости.

✒

Готовые инвестиционные портфели от BlackRockИнвестиционная компания BlackRock занимается управлением активов. Под её управлением сейчас находится около 7 триллионов долларов США (вдумайтесь в эту цифру). Миссия компании направлена на максимальную безопасность активов, в первую очередь для клиентов.

На основе своих ETF фондов IShares компания BlackRock создала готовые инвестиционные решения, которые привлекают многих инвесторов. Линейка портфелей называется BlackRock Managed Index Portfolios.

Всего представлено 4 готовых индексных портфеля в зависимости от соотношения риска к доходности:

- BlackRock Managed Index Portfolios – Defensive (защитный портфель)

- BlackRock Managed Index Portfolio Conservative (консервативный портфель)

- BlackRock Managed Index Portfolios – Moderate (умеренный портфель)

- BlackRock Managed Index Portfolios – Growth (агрессивный портфель)

По своей сути каждый портфель (стратегия) является активно управляемым инвестиционным фондом, который включает множество фондов ETFs из линейки IShares от BlackRock. То есть вы выбираете готовую стратегию от самой крупной инвестиционной компании США и вам не надо дополнительно платить финансовому советнику за ведение портфеля и ребалансировки.

То есть вы выбираете готовую стратегию от самой крупной инвестиционной компании США и вам не надо дополнительно платить финансовому советнику за ведение портфеля и ребалансировки.

Ниже представлены 10 ETFs, которые входят в состав сбалансированной стратегии BlackRock Managed Index Portfolios – Moderate.

Как видно, портфель включает фонд акций на индекс S&P 500 (IShares Core S&P 500 ETF), фонд казначейских облигаций (IShares $ Treasury Bond 1-3 YR), фонд акций развивающихся рынков (IShares MSCI EMU UCITS ETF), фонд акций США (IShares MSCI USA UCITS ETF), другие фонды, и даже золото (IShares Physical Gold).

Преимущества готовых портфелей

- Ликвидность вложенных активов

- Диверсификация капитала и снижение рисков

- Не требуют постоянной активной торговли и опыта в инвестициях

- Не нужен финансовый консультант

Поскольку большинство перечисленных выше инвестиционных инструментов доступны в основном на зарубежных площадках, возникает вопрос выбора финансового посредника. Для создания портфеля можно использовать несколько вариантов:

- Зарубежный банковский счет

- Инвестировать самостоятельно через брокера

- Через страховую компанию unit-linked

Банковский счет является самым непопулярным на данный момент способом из-за высоких комиссий и необходимости отчитываться о счете в РФ. Для самостоятельного инвестирования на короткие сроки подойдет зарубежный брокер, а для долгосрочного автоматизированного инвестирования стоит присмотреться в зарубежным страховым компания unit-linked. Подробнее о том, как выбрать финансового посредника можно почитать здесь.

Обратите внимание! Через брокерский счет для вхождения в готовые инвестиционные стратегии от BlackRock вы заплатите до 5% (upfront commission), а через инвестиционный счет unit-linked (Investors Trust) на входе 0% за эти стратегии, так как вы выступаете от страховой компании в качестве институционального инвестора.

Итог

Анализируя готовые инвестиционные портфели от известных инвесторов, стоит сказать, что все они похожи и включают обязательную комбинацию двух классов активов – акции и облигации. Увеличивая долю акций, мы повышаем доходность. Увеличивая долю облигаций, мы снижаем риски. При этом за основу взяты именно инструменты рынка США, как наиболее стабильные и надежные. В некоторых случаях также предусмотрено добавление таких активов, как недвижимость (фонды REIT), золото, товарные позиции, акции других стран для более высокой диверсификации.

Главный вывод: На сегодняшний день для формирования собственного инвестиционного портфеля не нужно множество ресурсов и знаний, так как есть удобные готовые решения с небольшими порогами входа. Готовые инвестиционные портфели удобнее всего реализовать через паевые инвестиционные фонды или автоматизированные готовые стратегии, каждая единица которых уже включает в себя различные классы активов.

Закажите готовые портфели и стратегии из ETFs от UNIT-LINKED.RU. Напишите нашим менеджерам на [email protected] или позвоните по номеру +7 (495) 118 36 28. Мы отправим вам файл PDF со всеми деталями.

Как правильно сформировать инвестиционный портфель?

Каждый начинающий инвестор приходит на фондовый рынок для того, чтобы приумножить свои финансовые средства, но, покупая ценные бумаги, далеко не все осознают, что возможность получения прибыли на 90% зависит от грамотного формирования инвестиционного портфеля.

Под инвестиционным портфелем принято понимать совокупность инструментов фондового рынка, приобретенных инвестором для достижения своей финансовой цели. Его главное отличие от непродуманной и бессистемной покупки акций и облигаций заключается в том, что ценные бумаги подбираются таким образом, что гармонично дополняют друг друга и позволяют инвестору более эффективно работать на бирже.

Стоимость акций и облигаций, приобретенных участником фондового рынка, может существенно изменяться, поэтому платой за возможность получить прибыль на бирже является риск. Опытные инвесторы при покупке ценных бумаг всегда тщательно продумывают соотношение риска и доходности, которое и является главным критерием эффективности инвестиционного портфеля. Максимально повысить шансы на получение прибыли и одновременно свести к минимуму угрозу потери вложенных финансовых средств помогает распределение активов в разные инвестиционные инструменты – диверсификация риска. Так, если акции одного эмитента резко пошли вниз, есть возможность скорректировать ситуацию за счет акций и облигаций других эмитентов. При снижении цен на сырье, котировки ценных бумаг нефтегазового сектора чаще всего торгуются хуже рынка, но акции банков и Аэрофлота отрицательная динамика может не затронуть. При общем коррекционном движении рынка вниз, акции золотодобывающих компаний часто выступают в качестве защитной бумаги.

В зависимости от финансовых целей инвестора и его готовности подвергать свой капитал риску, существует три вида портфеля ценных бумаг.

Люди, которые боятся потерять свои деньги, как правило, стараются их распределить таким образом, чтобы свести риск к нулю. 10-20% своих сбережений они помещают на процентные вклады в банке или покупают на эти деньги драгоценные металлы. Одним из интересных вариантов может стать открытие обезличенного металлического счета. 65-70% финансовых средств идет на покупку государственных или корпоративных облигаций, а остальные деньги вкладываются в акции «голубых фишек». Так формируется консервативный портфель, главным преимуществом которого является надежность. Доходность такого портфеля, конечно, не высока, но вполне позволяет защитить деньги от инфляции.

Инвесторы, которые пытаются найти оптимальный вариант в соотношении риска и доходности обычно формируют портфель умеренного роста. Половину активов в данном случае составляют ценные бумаги агрессивного роста, а надежность портфелю придают денежные средства на процентном вкладе в банке и облигации.

На фондовом рынке всегда есть люди, которые совершают спекулятивные покупки с целью значительно приумножить свой капитал за короткий промежуток времени. Они формируют агрессивный портфель, включающий в себя акции молодых перспективных компаний. Наряду с «голубыми фишками» в таком портфеле могут быть акции второго и третьего эшелона. Создавая агрессивный портфель, стоит помнить, что наряду с возможностью получить очень хороший доход, человек рискует потерять существенную часть своих вложений.

Инвестиционный портфель ▷ создание инвестиционного портфеля ценных бумаг и акций с Фридом Финанс Украина

ГОСОБЛИГАЦИИ: пассивная инвестиция, минимальный риск

Государственные облигации ― это государственные ценные бумаги, подтверждающие обязательства Украины по возмещению владельцам этих облигаций их номинальной стоимости с выплатой дохода в соответствии с условиями размещения облигаций.

Для кого?

Для начинающих инвесторов. Тех, кто хочет защитить деньги от инфляции.

Доходность

8,5% годовых в гривне. Доход выплачивается ежемесячно.

Минимальная сумма

От 1150 гривен.

Рекомендуемая сумма

От 57 000 грн.

Риски и гарантии

Риск минимальный. Возврат средств и выплата начисленных процентов гарантированы законодательством Украины для физических и юридических лиц.

Особые преимущества

Налог на доходы физических лиц (18%) и военный сбор (1,5%) платить не нужно. Процентная ставка дохода фиксируется на весь период обращения облигации ― вы получаете постоянный пассивный доход.

КОРПОРАТИВНЫЕ ОБЛИГАЦИИ: пассивная инвестиция, оптимальный риск

Корпоративные облигации ― это облигации, которые компании выпускают для финансирования своей деятельности. Чаще всего это долгосрочный долговой инструмент со сроком погашения более года.

Для кого?

Для инвесторов, которые хотят зарабатывать больше, чем на государственных облигациях, но не готовы рисковать.

Ориентировочная доходность

От 14% годовых в гривне. Доход выплачивается ежеквартально.

Рекомендуемая сумма

От 47 000 грн.

Риски и гарантии

Оптимальный риск, который перекрывается высокой доходностью и тем, что доход вы получаете через определенные короткие временные промежутки. Гарантия эмиссии и обращения корпоративных облигаций, выплаты процентного дохода регулируется в соответствии с действующим законодательством* через НКЦБФР.

Особые преимущества

Это надежный инвестиционный инструмент с высокой доходностью. За последние 5 лет НКЦБФР не сообщала о дефолтах корпоративных бондов украинских компаний.

Перечень корпоративных облигаций

Перечень доступных для покупки на сегодняшний день корпоративных облигаций узнавайте у своего менеджера или оператора контакт-центра.

ДИВИДЕНДНЫЕ АКЦИИ УКРАИНСКИХ КОМПАНИЙ: активная инвестиция, средний риск

Дивидендная акция ― это ценная бумага, подтверждающая право владельца получать часть прибыли от деятельности компании в виде дивидендов.

Для кого?

Для инвесторов, которые ориентированы на получение дохода в виде дивидендов и хотят заработать на росте рыночной стоимости акций.

Ориентировочная доходность

14,5% дивидендной доходности годовых в гривне и 7% дивидендной доходности годовых в долларах США

Минимальная сумма

36 750 грн.

Рекомендуемая сумма

От 82 500 грн.

Риски и гарантии

Средняя рискованность. Акционеры могут принимать непосредственное участие в общем собрании акционерного общества и влиять на дивидендную политику, которая гарантирует уверенность в деятельности эмитента.

Особые преимущества

Налог на дивидендный доход составляет лишь 5% (+ 1,5% военный сбор).

ЗАО «Мироновский хлебопродукт» (тикер MHPC), АО «Райффайзен Банк Аваль» (тикер BAVL).

ЗАО «Мироновский хлебопродукт» (тикер MHPC), АО «Райффайзен Банк Аваль» (тикер BAVL).

АКЦИИ МЕЖДУНАРОДНЫХ КОМПАНИЙ: активная инвестиция, вариативный риск

Инвестиции в акции международных компаний, принадлежащих к индексу S&P 500 и другим мировым фондовым индексам (NASDAQ, FTSE и др.). S&P 500 ― фондовый индекс, в корзину которого включено 500 акционерных компаний США, имеющих наибольшую капитализацию, например, Apple, Amazon, Facebook, Visa и другие. Есть возможность также инвестировать в индексный фонд на индекс S&P 500 ― ETF SPY.

Для кого?

Для инвесторов, которые хотят владеть акциями самых популярных и известных в мире компаний, зарабатывать на росте их стоимости.

Ориентировочная доходность

От 12% годовых в долларах США. Ежеквартальная выплата дивидендов.

Рекомендуемая сумма

От $ 7000.

Риски и гарантии

Риск вариативный и зависит от многих макроэкономических процессов. Вы можете ожидать немалую прибыль или убытки. Инвестор, который выбирает этот инвестиционный инструмент, заключает договор с европейским брокером холдинга FREEDOM FINANCE CORP. в республике Кипр ― Freedom Finance Europe Ltd. Это наш брокер-партнер, член компенсационного фонда инвесторов (КФИ) для клиентов Кипрских инвестиционных компаний и других инвесткомпаний, которые не являются кредитными учреждениями. Сумма компенсации ― до 20 тыс. евро.

Особые преимущества

Если доход компании растет, то может расти стоимость акций. Если вы сейчас купите акции, то сможете со временем продать их дороже и заработать не только на дивидендах, но и на разнице между ценой покупки и продажи.

ИНВЕСТИЦИИ В IPO: активная инвестиция, максимальный риск

PO (Initial Public Offering) ― это первичное публичное размещение акций компании на бирже, где их может купить любой желающий.

Для кого?

Для инвесторов, которые готовы рисковать, выбирают самый быстрый и самый прибыльный способ приумножения капитала.

Ориентировочная доходность

48% годовых в долларах США.

Минимальная сумма

От $2000..

Рекомендуемая сумма

От $4000.

Риски и гарантии

Риск максимальный, но IPO-инвесторы зарабатывают больше всех. Через некоторое время можно продать акции, чтобы зафиксировать свою максимальную прибыль или убыток, если выход компании на IPO будет неуспешным. За такие действия отвечает сам инвестор. Инвестор, который выбирает этот инвестинструмент, заключает договор с европейским брокером холдинга FREEDOM FINANCE CORP. в республике Кипр ― Freedom Finance Europe Ltd. Это наш брокер-партнер, который является членом компенсационного фонда инвесторов (КФИ) для клиентов Кипрских инвестиционных компаний и других инвесткомпаний, которые не являются кредитными учреждениями. Сумма компенсации ― до 20 тыс. евро.

Особые преимущества

Можно стать одним из первых инвесторов в акции перспективных компаний и получить максимальную прибыль. Это самый перспективный рынок, так как можно заработать на:

— разнице между ценой акции в момент подачи заявки на IPO и ценой акции в день открытия торгов ― при удачной рекламной кампании и высоком интересе к компании стоимость акции может вырасти еще до момента начала торгов;

— росте цены акции от открытия до закрытия торговых сессий на бирже ― если спрос большой, то цена за день на ценные бумаги может возрастать на 10-30%.

Теории формирования эффективного инвестиционного портфеля Текст научной статьи по специальности «Экономика и бизнес»

КОНОПЛЕВА Юлия Александровна

Кандидат экономических наук, доцент кафедры денежного обращения и кредита

Северо-Кавказский федеральный университет

355000, РФ, г. Ставрополь, ул. Маршала Жукова, 9 Контактный телефон: (8652) 23-58-39 e-mail: [email protected]

Теории формирования эффективного инвестиционного портфеля

Рассмотрена эволюция взглядов на формирование эффективного инвестиционного портфеля. Приведены классические теории формирования эффективного портфеля ценных бумаг: Г. Марковитца, У. Шарпа, CAPM и арбитражная теория ценообразования. Описаны преимущества и недостатки данных теорий. Начало решению проблемы оптимального распределения долей капитала между ценными бумагами, сводящего общий риск к минимальному уровню, и составлению оптимального портфеля было положено в 50-е годы XX века Г. Марковитцем. В 1963 г. У. Шарп продолжил анализ эффективности функционирования рынка ценных бумаг. Развитием его модели является теория CAPM, созданная в 70-х годах прошлого столетия У. Шарпом, Дж. Линтнером и Я. Моссиным и предназначенная для определения цены акции или стоимости компании в будущем. Еще одним достижением в сфере портфельного инвестирования стала разработанная в 70-е годы XX столетия С. Россом арбитражная ценовая теория.

JEL classification: G1.11

Ключевые слова: инвестиции; портфель; ценные бумаги; эффективность; рынок ценных бумаг.

Как известно, в условиях развитого рынка новая поступившая информация находит быстрое отражение в курсовой стоимости финансового актива, что в свою очередь способствует разработке модели, которая удовлетворительно описывает взаимосвязь между риском, ликвидностью и ожидаемой доходностью выбранных инструментов. Для получения количественных характеристик инвестиционного портфеля используются различные подходы. Так, решение проблемы оптимального распределения долей капитала между ценными бумагами, сводящего общий риск к минимальному уровню, было предложено в 50-е годы XX века американским ученым Г. Марковитцем в статье «Portfolio selection: efficient diversification of investments», которая легла в основу теории инвестиционного портфеля [9; 13]. Марковитц исходил из предположения, что инвестирование это однопериодный процесс, т. е. полученный в результате инвестирования доход не реинвестируется, а также полагал, что рынок ценных бумаг является эффективным и мгновенно реагирует на появление новой информации изменением котировок ценных бумаг [8].

Основная идея модели Г. Марковитца заключается в статистическом рассмотрении 3 будущего дохода, приносимого финансовым инструментом, как случайной перемена ной, т. е. доходы по отдельным инвестиционным объектам случайно изменяются в не-q которых пределах. Тогда, если неким образом установить по каждому активу вполне и определенные вероятности наступления, можно получить распределение вероятностей | получения дохода по каждой альтернативе вложения средства.

§ По данной модели определяются показатели, характеризующие объем инвестиций

© и риск, что позволяет сравнить между собой альтернативы вложения капитала с точки

зрения поставленных целей и тем самым создать масштаб для оценки различных комбинаций [4].

В своих теоретических исследованиях Г. Марковитц предположил, что значение доходности ценных бумаг является случайной величиной, распределенной по нормальному закону, которая оценивается как ожидаемая доходность (Е(г)). Так, в качестве масштаба ожидаемого дохода из ряда возможных доходов на практике используют наиболее вероятное значение, которое в случае нормального распределения совпадает с математическим ожиданием. А риск, согласно данной теории, является мерой неопределенности этой случайной величины, которая рассчитывается как стандартное отклонение возможных значений его доходности (а). Инвестору необходимо учитывать данный показатель рассеивания: чем больше разброс величин возможных доходов, тем больше опасность, что ожидаемый доход не будет получен. Также при определении риска конкретного портфеля ценных бумаг необходимо учитывать корреляцию курсов акций. В качестве корреляции Марковитц предлагает использовать ковариацию Скк между изменениями курсов отдельных ценных бумаг. Если рассматривать предельный случай, когда в портфель может быть включено бесконечное количество ценных бумаг, дисперсия асимптотически будет приближаться к среднему значения ковариации С (рис. 1).

Рис. 1. Возможность уменьшения риска при помощи управления портфелем ценных бумаг

Г. Марковитц разработал важное для современной теории управления портфелем ценных бумаг положение. Оно заключается в следующем: совокупный риск портфеля можно разложить на две части. Первая часть — систематический риск, который нельзя исключить, ему подвержены все ценные бумаги в равной степени. Вторая составляющая — специфический риск, который присущ конкретной ценной бумаге, и его можно избежать, управляя портфелем ценных бумаг. При этом сумма вложенных средств по всем активам должна быть равна общему объему инвестиционных вложений, т. е. сумма относительных долей в общем объеме должна равняться единице. Однако существует проблема определения относительных долей в портфеле акций и облигаций, которые наиболее выгодны для владельца. В связи с этим автор модели ограничивает решение тем, что из всего множества «допустимых» портфелей, т. е. удовлетворяющих ограничениям, необходимо выделить наиболее рискованные, характеризующиеся при одинаковом доходе большим риском по сравнению с другими или меньшим доходом при одинаковом уровне риска [1].

Так, при помощи разработанного Г. Марковитцем метода критических линий можно определить область допустимых портфелей и при этом выделить неперспективные, не удовлетворяющие ограничениям. В итоге остаются эффективные портфели,

Риск портфеля | Общий риск

Систематический

10 20

Количество ценных бумаг в портфеле

которые подвержены минимальному риску при заданном доходе или приносят максимально возможный доход при максимальном уровне риска, на который может пойти инвестор (рис. 2).

Рис. 2. Критические линии выбора инвестиционного портфеля

На рис. по сравнению с другими портфелями, приносящими такой же доход Е1, или при определенном риске Л2 приносит более высокий доход Е2 по сравнению с другими комбинациями с Л2.

Отсюда следует, что инвестор должен оценить доходность и стандартное отклонение каждого портфеля и выбрать наилучший, который будет удовлетворять его желаниям и при этом обеспечивать максимальную доходность при допустимом значении риска. Какой портфель выберет инвестор, зависит от его предпочтений и оценки соотношения «доходность — риск» [7].

Также следует отметить, что инвестиционный портфель будет являться эффективным, если никакой другой портфель не обеспечивает более высокую ожидаемую доходность при выбранном уровне ожидаемого риска или более низкий уровень риск при том же уровне доходности.

По теории Г. Марковитца, инвесторы стремятся сформировать портфель ценных бумаг так, чтобы максимизировать получаемую для себя полезность с ограничивающими обстоятельствами ожидаемой доходности и уровнем риска, но выбор будет являться сугубо индивидуальным [10].

Из вышесказанного можно сделать вывод, что предлагаемая Г. Марковитцем теория дает возможность оценить уровень риска и требуемую доходность, однако не конкретизирует их взаимосвязь. Она позволяет находить оптимальный инвестиционный портфель для любого количества ценных бумаг, но при ее применении существуют свои сложности, заключающиеся в большом объеме вычислений, необходимых для определения весов каждого актива.

С методологической точки зрения модель можно определить как практически нормативную. Но это не означает навязывания инвестору определенного стиля поведения на фондовом рынке, а лишь способствует определению и оценке достижимости поставленной цели.

Анализ эффективности функционирования рынка ценных бумаг был продолжен американским экономистом У Шарпом.-фактор, который играет особую роль в современной теории портфеля. Данный показатель характеризует степень риска бумаги и показывает, во сколько раз изменение цены актива превышает изменение рынка в целом. Так, если в > 1, то бумагу можно отнести к инструментам повышенной степени риска, поскольку ее цена движется в среднем быстрее рынка; если в < 1, то степень риска актива относительно низка, поскольку в течение расчетного периода его цена изменялась медленнее, чем рынок. Если в < 0, то в среднем движение бумаги было противоположно движению рынка в течение анализируемого периода. При в = 1 доходность актива будет соответствовать доходности рынка, за исключением случайной переменной, характеризующей специфический риск. Следует отметить, что истинное значение коэффициента «бета» ценной бумаги установить невозможно, можно лишь оценить это значение [17].

Кроме того, данная модель позволяет разделить весь риск актива на диверсифицируемый и недиверсифицируемый.

Также автор в своей модели предлагает использовать показатель «альфа», который характеризует сдвиг и определяет составляющую доходность бумаги, не зависящую от движения рынка. В соответствии с одной из точек зрения данный показатель является своего рода мерой недо- или переоценки рынком ценной бумаги. Так, положительное значение показателя «альфа» свидетельствует о переоценке финансового актива, отрицательное — о недооценке. Случайная погрешность показывает, что индексная модель Шарпа не очень точно объясняет доходность ценной бумаги, при этом разность между действительным и ожидаемым значениями при известной доходности рыночного индекса приписывается случайной погрешности, имеющей распределение вероятностей с нулевым математическим ожиданием и стандартным отклонением. Аналогично стандартная ошибка для коэффициента «альфа» дает оценку величины отклонения прогнозируемого значения от «истинного» [14].

Для характеристики ценной бумаги У. Шарп предлагает использовать коэффициент детерминации, который равен квадрату коэффициента корреляции активов и рынка и изменяется от нуля до единицы. Данный коэффициент необходим для определения степени согласованности движения рынка и бумаги. Коэффициент детерминации представляет собой пропорцию, в которой изменение доходности ценной бумаги связано с изменением доходности рыночного индекса, т. е. он показывает, в какой степени колебания доходности актива зависят от колебаний рыночного индекса: если коэффициент равен единице, то выбранная бумага полностью коррелирует с рынком; если равен нулю, то движение рынка и бумаги абсолютно независимы.

Таким образом, с помощью данной модели и сравнительно простого уравнения устанавливается: во-первых, связь между эффективностью рыночного портфеля и доходностью актива, при этом приближенным рыночным портфелем могут служить фондовые индексы, например ММВБ; во-вторых, влияние рынка ценных бумаг на доходность и риски формируемого портфеля инвестора. Основное допущение модели заключается в предположении, что доходность отдельной ценной бумаги зависит в основном от доходности рынка в целом [5]. Одно из главных достоинств модели Шарпа — возможность сократить объемы вычислений при определении оптимального портфеля; при этом результаты расчетов близки к полученным по модели Марковитца.

Развитием модели У Шарпа является теория CAPM (Capital Asset Pricing Model), созданная в 70-х годах прошлого столетия У Шарпом, Дж. Линтнером и Я. Моссиным и предназначенная для определения цены акции или стоимости компании в будущем, т. е. для оценки перекупленности или перепроданности компании [15].

Модель часто используется как дополнение к теории Г. Марковитца, с ее помощью производится выбор активов в инвестиционный портфель, а затем, уже по методики Марковитца, формируется оптимальный портфель.

Отличие данной модели от индексной модели У. Шарпа в том, что она включает безрисковые активы, которые изменяют сущность инвестиционного портфеля и повышают его эффективность. Оновная идея заключается в описании и установлении соотношения между доходностью и риском для равновесного рынка и базируется на следующих допущениях: наличие идеальных рынков капитала; отсутствие налогов и операционных издержек; одинаковый временной горизонт активности инвесторов; однородность ожиданий относительно будущих доходностей, среднеквадратических отклонений и ковариаций доходностей активов на рынке; одинаковая структура информационного поля для всех инвесторов.

Согласно модели CAPM, требуемая доходность для любого вида рисковых активов представляет собой функцию трех переменных: безрисковой доходности, средней доходности на фондовом рынке и индекса колеблемости доходности выбранного финансового актива по отношению к доходности на рынке в целом. Инвестиционное решение принимается под воздействием ожидаемой доходности и риска, при этом доходность ценной бумаги предлагается отсчитывать от доходности безрискового вклада. Доходность безрискового актива принимается равной сумме государственных обязательств и произведения коэффициента Шарпа на стандартное отклонение доходности портфеля. Например, в качестве меры безрисковой доходности в США принята доходность государственных среднесрочных облигаций, причем приоритет отдается 10-летним облигациям.

При применении этой модели и выборе оптимального портфеля необходимо учитывать не весь риск, связанный с активом, как это предлагается в модели Марковитца, а только его часть — систематический или недиверсифицируемый риск. Данная часть риска инструмента тесно связана с общим рыночным риском и количественно выражается в коэффициенте «бета», введенном Шарпом в индексной модели, при этом остальная часть риска устраняется выбором оптимального инвестиционного портфеля.

Модель CAPM [9; 12] можно использовать для оценки долгосрочных активов, при этом она базируется на предположении, что на конкурентном рынке ожидаемая премия за риск прямо пропорциональна коэффициенту «бета», который является мерой инвестиционного риска финансового актива и рассчитывается как отношение кова-риации доходности актива и рыночного портфеля к дисперсии рыночного портфеля, показывая чувствительность изменения доходности актива к среднерыночной доходности. Например, в США премия за риск определяется большинством экспертов для долгосрочных инвестиций в диапазоне 5-6%, и эти данные служат для оценок прогнозных значений премии за риск. В Российской Федерации премия за риск определяется как премия для рынка США, умноженная на повышающий коэффициент, отражающий более высокую волатильность российского рынка ценных бумаг. Это связано с тем, что фондовый рынок РФ имеет короткую историю существования. В разных источниках этот коэффициент оценивается в широком диапазоне — от 1 до 5. Как видно, разброс очень велик, в связи с чем снижается достоверность оценок.

При применении данной модели управления портфелем необходимо учитывать трендовое движение рынка, например, при ожидании на рынке спада следует в первую очередь продавать финансовые инструменты с высокими «бета», и наоборот. Это пока наиболее эффективный и распространенный способ активного управления риском

портфеля. Однако следует отметить, что оценка «исторических» «бета» достаточно сложна, поэтому для России рассчитывать коэффициенты «бета»приходится по чужой статистике, что не добавляет им достоверности.

В итоге в модели САРМ были предложены четыре основных принципа выбора портфелей. Во-первых, инвесторы, предпочитающие высокую ожидаемую доходность инвестиций и низкое стандартное отклонение, должны формировать портфели, состоящие из обыкновенных акций, которые обеспечат ожидаемую доходность при данном стандартном отклонении, что и будет являться эффективным портфелем. Во-вторых, чтобы знать предельное влияние акций на риск портфеля, необходимо учитывать не риск акции самой по себе, а ее вклад в риск портфеля, данный вклад будет зависеть от чувствительности бумаги к изменению стоимости портфеля. В-третьих, чувствительность акций определяется коэффициентом «бета», который характеризует предельный вклад акции в риск рыночного портфеля. В-четвертых, если инвесторы могут брать займы или предоставлять кредиты по безрисковой ставке процента, то в портфеле необходимо сочетать безрисковые инвестиции и обыкновенные акции.

Одним из важнейших условий модели САРМ является конкурентный характер рынка и доступность информации для инвесторов и профессиональных участников рынка, в противном случае фондовый рынок функционирует на волюнтаристских, субъективных началах, следовательно, к нему плохо применимы рыночные теории, поскольку в данном случае в реальности рынка как такового нет [6].

Итак, главный результат САРМ — создание теории о разделении, которая показывает оптимальную комбинацию активов в портфеле и определяет отношение риска и доходности инвестиций без учета субъективных предпочтений инвестора1.

Относительно данной модели существуют различные точки зрения. Некоторые ученые одобряют данную концепцию и отмечают, что она полезна и имеет фундаментальное значение в концептуальном плане определения рыночного риска, а также дает однозначное и хорошо интерпретированное представление о взаимосвязи между риском и требуемой доходностью. Однако она предполагает использование априорного значения переменных, тогда как в распоряжении аналитика имеются лишь апостериорные фактические данные, что свидетельствует о потенциальной ошибке в области нахождения и оценки доходности финансового актива. Другие авторы критикуют эту модель, так как некоторые исследования, посвященные эмпирической проверке модели, показали значительные расхождения между фактическими и расчетными данными.-коэффициента, выражающего зависимость между доходностью ценной бумаги и риском, а во включении любого количества факторов риска [11].

Как известно, сутью арбитражной модели является использование различий в цене на ценные бумаги одного или однородных типов на разных сегментах или рынках с целью получения прибыли. Тем самым создается возможность при помощи арбитража избежать неравновесия на рынках наличных денег и в отношениях между рынками наличных и фьючерсов. При этом арбитраж будет выступать выравнивающим элементом для образования наиболее эффективных рынков капитала. Как отмечалось, отличие данной модели от предыдущей заключается в том, что в ней учитывается множество факторов (например, развитие экономики, инфляция), воздействующих на курсовую стоимость финансового инструмента, также вместо дохода по всему рынку рассчитывается доля каждого фактора в отдельности, при этом исходным моментом является то, что средняя чувствительность соответствующего фактора принимается равной единице. В зависимости от восприимчивости каждой акции к различным факторам изменяются соответствующие доли дохода, в совокупности они определяют общий доход бумаги. Согласно модели, в условиях равновесия, обеспечиваемого при помощи арбитражных стратегий, ожидаемый доход будет складываться из процентов по вкладу без риска и определенного количества воздействующих факторов, проявляющихся на всем рынке в целом, с соответствующими премиями за риск, которые при этом имеют чувствительность относительно различных ценных бумаг. Например, если возникает ситуация, при которой акция сильнее связана с изменением конкретного фактора, что будет свидетельствовать в положительном случае о большей прибыли.

Достоинство данной модели — простота расчетов: в ней не рассчитывается рыночный портфель и индекс. Недостаток модели — трудоемкость определения конкретных факторов риска, которые нужно включать в модель.

Таким образом, можно сделать вывод, что в каждой из классических моделей существует ряд недостатков, в основе которых лежат следующие предположения: во-первых, стационарность поведения случайных величин на фондовом рынке; во-вторых, некоррелированность последовательных значений случайных величин при сколь угодно малом шаге дискретности, при этом для получения лучшего варианта для оценки математического ожидания и дисперсии необходимо рассматривать большие временные интервалы, но в этом случае может быть нарушено условие стационарности.

Кроме того, для описанных выше моделей характерен один общий недостаток, заключающийся в равновероятном учете как положительных, так и отрицательных колебаний, хотя в действительности инвестора волнует лишь риск снижения доходности. Например, если доходность всех активов за весь период инвестиционных вложений возрастает, то риск потери вложений будет равен нулю. В этом случае при нахождении оптимального инвестиционного портфеля с применением классических методов дисперсия отклонений от среднего будет тем выше, чем значительнее темпы роста доходности, а отсюда следует, что наиболее доходные ценные бумаги получат заниженный вес, а могут быть совсем исключены из портфеля. Хотя на практике рассмотренная ситуация крайне маловероятно.

В настоящее время исследователи рынка ценных бумаг отмечают, что линейная парадигма анализа рынка становится все более неадекватной для описания и моделирования быстрых изменений, непредсказуемых скачков курсов ценных бумаг, неожиданных качественных проявлений и сложных взаимодействий отдельных составляющих современного мирового рыночного процесса, что и привело к созданию альтернативных нелинейных методов для анализа финансовых рынков.

Источники

1. Абрамов А. Е. Инвестиционные фонды: доходность и риски, стратегии управления портфелем, объекты инвестирования в России. М. : Альпина Бизнес Бук, 2005.

2. Абуздин И. С. К вопросу о проблеме выбора оптимального портфеля ценных бумаг // Финансовый менеджмент журнал. 2007. № 4.

3. Бочаров В. В. Современный финансовый менеджмент. СПб. : Питер, 2006.

4. Бурков В. Н., Коргин Н. А., Новиков Д. А. Введение в теорию управления организационными системами : учебник / под ред. Д. А. Новикова. М. : Либроком, 2009.

5. Быстров О. Ф. Управление инвестиционной деятельностью в регионах Российской Федерации. М. : ИНФРА-М, 2010.

6. Грэхем Б., Додд Д. Анализ ценных бумаг : пер. с англ. М. : Вильямс, 2012.

7. Дамодаран А. Инвестиционная оценка: инструменты и техника оценки любых активов. М. : Альпина Паблишер, 2014

8. Коноплева Ю. А. Методика выбора финансового актива для формирования инвестиционного портфеля // Финансы и кредит. 2014. № 24 (600).

9. Корчагин Ю. А. Рынок ценных бумаг. Ростов н/Д : Феникс, 2007.

10. О’Нил У Как делать деньги на фондовом рынке. Стратегия торговли на росте и падении : пер. с англ. М. : Альпина Паблишер, 2011.

11. Пайк Р., Нил Б. Корпоративные финансы и инвестирование. СПб. : Питер, 2006.

12. Поляков Р. К. Новая парадигма риск-менеджмента: стратегический подход // Экономика и менеджмент — 2004 : сб. науч. тр. Междунар. науч. конф. (11 апреля 2004 г.) : в 3 ч. Kaunas: Kaunas technological university, 2004. Ч. 1.

13. Риск-менеджмент инвестиционного проекта : учебник / под ред. М. В. Грачевой, А. Б. Секерина. М. : Юнити-Дана, 2012.

14. Самаров К. Л. Финансовая математика : учеб.-метод. пособие. М. : ООО «Резольвента», 2010.

15. Теплова Т. В. Инвестиции : учебник. М. : Юрайт, 2011.

16. Ферри Р. Все о распределении активов : пер. с англ. М. : Манн, Иванов и Фербер, 2013

17. Шарп У Ф., Александер Г. Д., Бэйли Дж. Инвестиции : пер. с англ. М. : ИНФРА-М, 2010.

Определение портфельных инвестиций

Что такое портфельные инвестиции?

Портфельные инвестиции — это владение акциями, облигациями или другими финансовыми активами с ожиданием того, что они принесут прибыль или вырастут в стоимости с течением времени, либо и то, и другое. Это влечет за собой пассивное владение активами или автономное владение активами в отличие от прямых инвестиций, которые предполагают активное участие в управлении.

Портфельные инвестиции можно разделить на две основные категории:

- Стратегические инвестиции включают в себя покупку финансовых активов для их долгосрочного потенциала роста или их доходности, или того и другого, с намерением удерживать эти активы в течение длительного времени.

- Тактический подход требует активной покупки и продажи в надежде на получение краткосрочной прибыли.

Понимание портфельных инвестиций

Понимание портфельных инвестиций