Инвестиции в золото в 2018 году: Объем инвестиционного спроса на золото в 2018 году. Часть первая – GFMS

Объем инвестиционного спроса на золото в 2018 году. Часть первая – GFMS

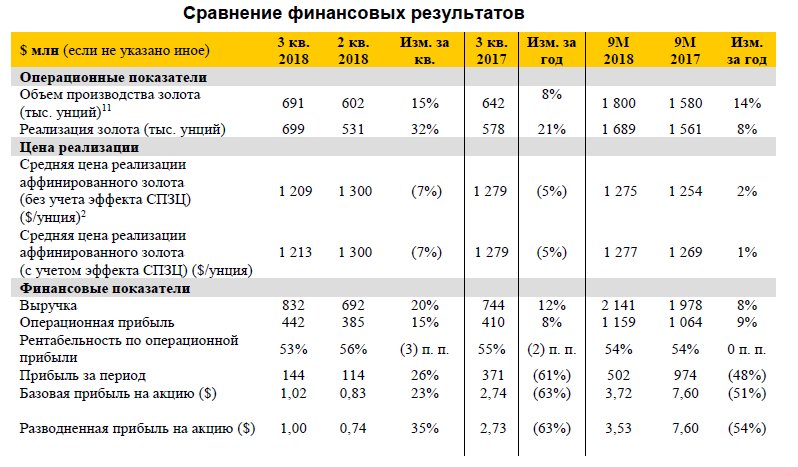

— Совокупный объем идентифицируемых инвестиций, — включая инвестиции в физические слитки, производство монет и прирост паев в биржевых фондах, — сократился на 19% за 2018 год, составив 982 тонны. Впервые с 2013 года мировой объем идентифицируемых инвестиций упал ниже 1000 тонн. В стоимостном выражении совокупный объем идентифицируемых инвестиций упал на 18%, до 40 млрд. долларов.

— Спрос на физические слитки упал на 19%, или 145 тонн в годовом исчислении. Спрос в Северной Америке резко снизился из-за ралли на фондовых рынках США. Увеличения спроса на слитки в Азии, Европе и на Ближнем Востоке было недостаточно, чтобы компенсировать падение на американском континенте.

— В то же время, объем производства государственных монет увеличился на 17%, или 33 тонн, достигнув в целом 224 тонн в 2018 году. Это был самый высокий уровень с 2016 года, когда на долю Азии пришлась большая часть роста, увеличившись на 68%, или на 22 тонны в годовом исчислении.

— Объем паев в золотых биржевых фондах в 2018 году увеличился, но не намного – всего 59 тонн, что представляет собой рост на 3% в годовом исчислении. Общий объем паев находится на уровне 2300 тонн, что на 14% ниже, чем показатель 2016 года – 2700 тонн, который является рекордным.

— Активность инвесторов на бирже «COMEX» была высокой, увеличившись на 10%, а объем торгов за весь год составил 249,794 тонны в золотом эквиваленте. Увеличение оборота стало свидетельством первенства этой биржи на мировых товарных биржах.

Обзор

Привлекательный уровень доходности активов на фондовых рынках США, наряду с опасениями по поводу ситуации в мировой торговле, поддерживали укрепление американской валюты на протяжении большей части прошлого года, что, в свою очередь, оказало понижательное давление на металлы, включая золото. В прошлом году инвесторы в североамериканском регионе продавали желтый металл (спрос на биржевые продукты, физические слитки и монеты понизились в двузначном выражении), а повышение спроса в других регионах было недостаточным, чтобы компенсировать эти продажи.

Объем инвестиций в физические слитки

— Спрос на инвестиционные слитки снизился на 19% в годовом исчислении, до 626 тонн в 2018 году, поскольку рост спроса в Европе, Азии и Ближнем Востоке не смог компенсировать потери в Северной и Южной Америке.

После двух лет непрерывного падения, объем инвестиций в физические слитки в Европе снова начал расти в 2018 году, увеличившись на 7% в годовом исчислении, до 204 тонн. Увеличение в прошлом году было в значительной степени вызвано существенным ростом спроса в Великобритании. Причиной этого стали неопределенности по поводу Брексита и замедление экономического роста в стране. Объем инвестиций в физические золотые слитки в Великобритании подскочил на 168%, то есть, с 17 тонн в прошлом году до 26 тонн, что является самым высоким уровнем спроса, зафиксированном в стране в этом столетии. Экономика Великобритании находится не в лучшей форме уже несколько лет (рост ВВП падает четвертый год подряд), а неспособность договориться о приемлемом режиме выхода страны из Европейского Союза усугубляет эту ситуацию. Политическая и экономическая неопределенность в Италии в результате деятельности нового правительства и экономических реформ, также увеличила спрос на защитные активы в прошлом году, при этом инвестиции в физические слитки подскочили на 11%, до 3 тонн, достигнув самого высокого уровня за текущее столетие в этой стране.

ТОП-5 заблуждений об инвестициях в золото и серебро

Популярное

Standard Chartered: золото скоро снова выше 2000$

Аналитик Suki Cooper из инвестиционного банка Standard Chartered поделилась своим мнением с ведущим экономической программы Bloomberg Markets по поводу дальнейших перспектив цены золота в текущем 2021 году.

Геральд Селенте: взгляд и прогноз на 2021 год

Геральд Селенте дал на прошлой неделе интервью, в котором он рассказал о своём видении наступившего 2021 года. На его взгляд, 20 век был периодом доминирования США, а 21 век станет периодом доминирования Китая.

Джеффри Гундлах про золото и биткоин

Информационное агентство Kitco News взяло интервью у Джеффри Гундлаха, основателя компании DoubleLine, во время которого он высказал нейтральную точку зрения относительно перспектив золота и биткоина.

Геральд Селенте: 2021 год будет хуже 2020 года

Информационное агентство Kitco News взяло на прошлой неделе интервью у знаменитого предсказателя трендов Геральда Селенте, который регулярно выпускает свои прогнозы под названием Trends Journal.

Silver Institute: рост спроса на серебро для автомобилей

Институт серебра опубликовал недавно обзор, в котором говорится о растущей роли серебра в автомобильной промышленности.

WGC: перспективы рынка золота в 2021 году

Всемирный совет по золоту (World Gold Council) опубликовал на прошлой неделе свой прогноз по рынку золота на текущий 2021 год. Аналитики озвучили своё видение того, что будет происходить с золотом в этом году.

Стоимость золота РФ превысила долларовые резервы

Стоимость золотого запаса России впервые в истории превысила долларовые резервы страны. Об этом сообщает информационное агентство Kitco News со ссылкой на официальное сообщение Центробанка РФ.

Perth Mint: рекордные продажи и перспективы в 2021

Австралия находится на третьем месте по добыче золота в мире, а её монетный двор в городе Перт является одним из главных поставщиков инвестиционных слитков и монет из золота и серебра на мировой рынок.

Credit Suisse: перспективы серебра в 2021 году

Аналитики Credit Suisse прогнозируют рост цены серебра выше максимального уровня, который был достигнут в прошлом 2020 году.

Standard Chartered: рост золота в 1 половине 2021

Цена золота должна вырасти в текущем 2021 году до новых рекордных значений, при этом большая часть предстоящего роста будет происходить в первой половине года. Такой прогноз опубликовал банк Standard Chartered.

21 июня 2019

Инвестиции в драгоценные металлы имеют много преимуществ, которых нет у других активов: физическое золото и серебро находятся за пределами финансовой системы, не имеют рисков контрагента и выполняют роль убежища, защиты активов и покупательной способности.

Как объясняет Стефан Глисон, Президент Money Metals Exchange, инвестировать в драгоценные металлы несложно, а причины, которые мотивируют инвесторов, трудно понять: «Золото и серебро имеют многовековую историю использования в качестве денег. Инвесторы покупают их не для того, чтобы быстро разбогатеть, но для того, чтобы сохранить свои финансы в кризис от угроз девальвации валюты».

Проблема заключается в том, что инвесторам часто приходится проходить через множество ложных новостей, мифов и дезинформации об инвестициях в драгоценные металлы, распространяемой финансовым и денежным секторами, прежде чем прийти к простой истине. И это может их сбить с толку. Таким образом, Глисон разъясняет в своей статье то, что он называет «пятью большими неправдами об инвестициях в драгоценные металлы» и далее приводит 5 наиболее распространенных заблуждений.

1. Золото — не деньги

Ни брокеры, ни банкиры, ни центральные банкиры особо не хотят, чтобы инвестирующая общественность рассматривала драгоценные металлы в качестве основного холдинга. Они предпочитают, чтобы мы думали о золоте как о «варварской реликвии» прошлого, которая больше не служит деньгами. В печально известном обмене в 2011 году между тогдашним председателем Федеральной резервной системы Беном Бернанке и конгрессменом, выступающим за золото Роном Полом, Бернанке категорически заявил, что золото — это не деньги. Это большая ложь фальшивых продавцов денег и их идеологических союзников.

Это большая ложь фальшивых продавцов денег и их идеологических союзников.

Это противоречит не только истории, но и тому факту, что центральные банкиры сами продолжают хранить и накапливать золото в качестве денежных резервов. В 2018 году центральные банки по всему миру, во главе с Россией и Китаем, добавили сотни тонн золота в свои резервы. В первом квартале 2019 года Россия увеличила темпы покупки золота на колоссальные 68%. Золото не является «варварской реликвией» для крупных мировых держав, стремящихся избавиться от долларов США и оградить себя от предполагаемых угроз из Вашингтона, округ Колумбия.

2. Серебро — не деньги

Некоторые эксперты признают, что золото — это деньги, но утверждают, что серебро — нет. В этом случае аргумент звучит ещё более убедительно, поскольку так называемые «отцы-основатели» Соединенных Штатов первоначально определяли доллар по отношению к определённому количеству гран серебра (Закон 1792 года о чеканке монет), что юридически закрепляло его статус в качестве валюты. В частности, доллар был определён как эквивалент 371,25 гран (т.е. примерно три четверти унции) серебра. Таким образом истинной основой оборотной валюты в США было именно серебро.

В частности, доллар был определён как эквивалент 371,25 гран (т.е. примерно три четверти унции) серебра. Таким образом истинной основой оборотной валюты в США было именно серебро.

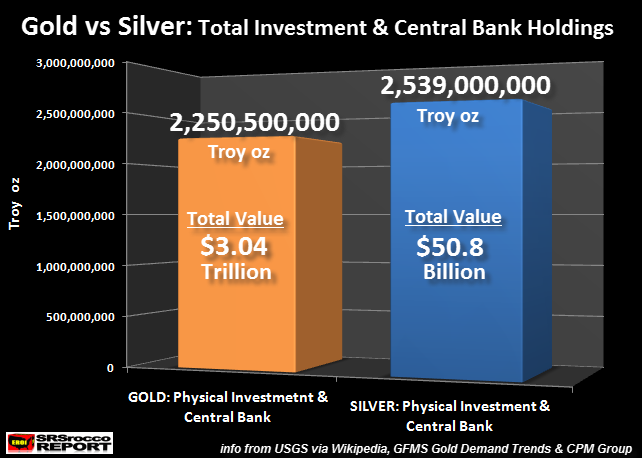

Правда состоит в том, что с тех пор серебро было изъято из обращающихся монет и заменено более дешёвыми металлами. Также верно, что серебро, как правило, не хранится в валютных резервах центральными банками. Серебро, однако, остаётся материальным достоянием народа. «В случае, если валютный коллапс вынуждает население избавляться от бумажных денег, серебро с большей вероятностью будет использоваться в качестве бартерных денег в повседневных операциях, чем золото» — говорит Глисон.

3. Золото и серебро слишком рискованны для инвестиций

Как объясняет в своей статье Стефан Глисон, эта ложь является частью анти-золотой пропаганды, используемой финансовыми консультантами Уолл-стрит, которые увлекаются пропагандой против золота. Здесь конфликт интересов очевиден: финансовая индустрия теряет свои комиссионные сборы, когда инвесторы вкладывают капитал в твёрдые финансовые активы. Вот почему они классифицируют золото и серебро как «экзотические и рискованные» инвестиции. Было бы действительно рискованно ставить всё на золото и серебро. Эксперты выступают за разумное распределение активов в секторе драгоценных металлов — от 5-10% до возможно 20-25% портфеля.

Вот почему они классифицируют золото и серебро как «экзотические и рискованные» инвестиции. Было бы действительно рискованно ставить всё на золото и серебро. Эксперты выступают за разумное распределение активов в секторе драгоценных металлов — от 5-10% до возможно 20-25% портфеля.

Исследование, проведённое Ibbotson Associates, показало, что инвесторы, вкладывающие в портфели драгоценных металлов от 7,1% до 15,7%, получают превосходную доходность с поправкой на риск. Цена золота практически не коррелирует с акциями и облигациями, что означает, что оно может расти, когда бумажные активы падают.

Например, когда в 2002 году фондовый рынок рухнул, цены на драгоценные металлы выросли. Или, например, когда финансовый сектор вошёл в кризис в 2008 г., золото завершило год с умеренным ростом. Когда Соединенные Штаты пострадают от долгового денежного кризиса (что, по мнению многих аналитиков, неизбежно), то самым большим риском для инвесторов будет отсутствие достаточного процента драгоценных металлов в их инвестиционном портфеле.

4. Криптовалюта ценнее физического золота

Лихорадка криптовалют зашла настолько далеко, что породила ряд заблуждений, например, о том, что биткойн — «цифровое золото». Однако следует понимать, что криптовалюты подкрепляются только цифрами и, следовательно, не могут быть приравнены к золоту и никогда не заменят его. К сожалению, некоторые промоутеры криптовалют не стесняются использовать отрицательные аргументы против золота, чтобы подчеркнуть преимущества цифровых активов. Среди аргументов, например, что «криптовалюты, такие как биткойн, имеют реальную полезность в отличие от золота».

Согласно Глисону, вымысел, что золото бесполезно, распространялся финансовым сектором и теперь подхвачен апологетами криптовалют. А правда состоит в том, что золото было признано деньгами именно потому, что имело многократную прибыль вне своего денежного использования. Золото полезно не только для ювелиров и ремесленников, но и для учёных, использующих космические технологии.

Вместо этого, по мнению Глисона, следует задать вопрос, чем именно биткойн будет полезен за пределами своей цифровой экосистемы? У криптовалют есть свой рынок сегодня, но они могут перестать иметь ценность через 100 лет, когда на смену придут новые технологии. С другой стороны, ценность золота реальна, неизменна и вечна. Его уникальные физические свойства в сочетании с его редкостью гарантируют, что оно всегда будет иметь существенное значение.

5. Коллекционные монеты выгоднее для инвестиций, чем инвестиционные

Некоторая дезинформация о золотом и серебряном инвестировании исходит от заинтересованных торговцев нумизматическими монетами, которые пытаются убедить клиентов платить большие премии за предположительно редкие коллекционные монеты, используя подчас абсурдные аргументы, поскольку сбор монет не может быть конфискован правительством или оценен дороже, чем обычные монеты.

Правда в том, что эти высокодоходные и относительно неликвидные продукты подходят только тем, кто имеет особый интерес и знания в области нумизматики. Для подавляющего большинства инвесторов в драгметаллы, которые просто хотят купить унции золота и серебра, обычные инвестиционные монеты с низкими премиями — это безусловно более выгодные инвестиции.

Для подавляющего большинства инвесторов в драгметаллы, которые просто хотят купить унции золота и серебра, обычные инвестиционные монеты с низкими премиями — это безусловно более выгодные инвестиции.

Материал подготовлен компанией «Золотой Запас»

Контакты:

Москва, Пресненская набережная 12, Башня «Федерация-Запад»

Тел.: +7 (499) 553-08-82 | E-mail: [email protected]

Самая популярная золотая монета в РФ — Георгий Победоносец по выгодным ценам!

Клубная цена от 10 шт. и ОПТ от 100 шт. — КУПИТЬ

Читайте также:

Золотой запас Сербии вырос на 7 тонн с 2012 г.

Золотой запас Сербии вырос с 2012 года на 7 т. и составляет теперь 20,8 т. Об этом рассказал глава Центрального банка этой балканской страны. Власти Сербии продолжат политику наращивания золотых резервов государства.

Сколько стоит баварское пиво, если покупать за золото

Индекс золота/пива продолжает расти в 2019 году. Согласно последнему исследованию люксембургского управляющего активами Incrementum AG, унция золота позволит купить до 93 литров пива на следующем Октоберфесте.

Согласно последнему исследованию люксембургского управляющего активами Incrementum AG, унция золота позволит купить до 93 литров пива на следующем Октоберфесте.

Какое воздействие окажет Базель III на рынок золота?

Банк Международных Расчётов в рамках Базеля III поменял статус золота в качестве резервного актива с 1 апреля 2019 г. Как только БМР изменил статус золота на актив Уровня 1, его стоимость более не дисконтируется на 50%.

Merrill Lynch оштрафован за манипуляции золотом

В США подтвердился ещё один случай манипуляций ценами на золото со стороны инвестиционного банка. Американское правосудие обвинило дочернюю компанию банка Merrill Lynch в этом противоправном действии.

Центробанк Армении будет сам производить золотые слитки

Хорошие перспективы по цене на золото привлекают внимание Центральных банков, которые в 2018 году осуществили крупнейшие закупки драгметалла за последние полвека. Хорошие новости пришли из Армении.

Хорошие новости пришли из Армении.

ЦБ Польши заберёт из Лондона 100 тонн золота

Согласно официальному сообщению Центрального банка Польши, в этом году было куплено 100 тонн золота для резервов страны, которые хранятся у Банка Англии в Лондоне. Этот драгметалл должен быть доставлен в Польшу.

Криптовалюта на основе золота от ЦБ РФ

Как стало недавно известно, Центральный банк России рассматривает возможность создания цифровой криптовалюты на основе золота, которая может быть использована для проведения расчётов между государствами ЕвразЭС.

Дубай переживает бум на рынке золота

По итогам прошлого 2018 года эмират Дубай импортировал золота на общую сумму 65 млрд. евро. На рынке золота работают более 4000 компаний. На дубайский рынок золота приезжают покупатели из соседних государств.

Опрос: как швейцарцы покупают золото

Швейцарская компания Philoro Edelmetalle опубликовала исследование относительно предпочтений швейцарцев по инвестированию в золото. Из него следует, что граждане этой страны покупают драгметалл в своём банке.

Из него следует, что граждане этой страны покупают драгметалл в своём банке.

Турция: больше золота — меньше долларов

Центробанк Турции продолжает проводить политику увеличения золотых резервов страны, уменьшая при этом в них долю американского доллара. Это видно из данных по итогам апреля 2019 г. Тенденция будет сохраняться дальше.

Малайзия предлагает для Азии валюту на основе золота

Премьер-министр Малайзии Махатхир во время конференции в Токио предложил создать азиатскую валюту на основе золота, которая будет использоваться для проведения платежей в торговле между государствами Азии.

Венесуэла снова потеряла 20 тонн золота

Венесуэла снова не смогла выполнить условия своп-сделки по золоту с немецким Deutsche Bank. Подобный случай уже происходил с этим же банком в 2017 г. Золотой запас Венесуэлы продолжает уменьшаться.

WGC: мировые резервы золота за март-апрель 2019

Всемирный совет по золоту опубликовал список стран, владеющих золотом. Помимо России и Китая золотые резервы увеличила также Индия. По данным WGC, мировые резервы выросли на 47 т. по сравнению с предыдущим месяцем.

Помимо России и Китая золотые резервы увеличила также Индия. По данным WGC, мировые резервы выросли на 47 т. по сравнению с предыдущим месяцем.

В Совфеде РФ подумывают об отмене НДС на золото

В Совете Федерации готовятся к принятию решения об отмене НДС на покупку слитков золота. Если решение всё-таки будет принято, то спрос на жёлтый драгметалл вырастет, как ожидают в Минфине России, до 50 тонн в год.

Падение продаж золота в Австралии за май 2019

Монетный двор Австралии (The Perth Mint) сообщил о значительном падении продаж золота по итогам мая текущего 2019 г. Такого спада не наблюдалось уже многие годы. Было продано всего лишь 11.000 унций золота.

Причины, почему важно инвестировать в золото

Покупка золота снова становится популярной инвестицией. Почему долгосрочные инвестиции в золото являются прибыльным занятием для каждого инвестора? Золото ограничено в природе. Оно защищает активы от кризиса.

Спрос на золото в Германии вырос, а оптимизм — нет

Немецкая компания Pro Aurum опубликовала данные ежегодного исследования предпочтений инвесторов. Из них следует, что жители Германии предпочитают акции в качестве долгосрочной инвестиции, нежели золото.

Цена золота в Китае на максимуме 6 лет

Цена золота в долларах приближается к очень важному уровню сопротивления. При этом стоимость жёлтого драгметалла в юанях уже достигла максимума с апреля 2013 г. В других валютах мира золото также на максимумах.

Прорвётся ли золото выше 1350$ за унцию после 19 июня?

Цена золота торгуется вблизи уровня мощного многолетнего сопротивления в области 1350-1370 долларов за унцию, которая ранее тестировалась безуспешно уже 7 раз. Мы полагаем, что «в этот раз всё будет по-другому».

Как можно испортить и обесценить золото?

С теоретической точки зрения, добытое за всё время на земле золото до сих пор находится в наличии. Но можно ли действительно каким-либо образом испортить или разрушить его? Как можно обесценить жёлтый драгметалл?

Но можно ли действительно каким-либо образом испортить или разрушить его? Как можно обесценить жёлтый драгметалл?

Золотой запас России по итогам мая 2019

Центральный банк России купил в мае текущего 2019 года для золотого запаса страны ещё 200.000 унций жёлтого драгметалла. Всего же с начала 2019 года российские резервы золота выросли на 2,5 млн. унций.

Июнь 2019: факторы поддержки для цены золота

В понедельник цена золота на торгах в Азии смогла преодолеть отметку в 1400 долларов за унцию на фоне обострения конфликта между США и Ираном. Этому предшествовали некоторые драматические события.

WGC: поколение Next выбирает золото

Золото — это актив, который никогда не уничтожается, а его история насчитывает уже около 6000 лет: будь то ювелирные украшения, монеты или слитки. Свойства золота были известны и оценены многими поколениями людей.

Избранное

WGC: перспективы рынка золота в 2021 году

Всемирный совет по золоту (World Gold Council) опубликовал на прошлой неделе свой прогноз по рынку золота на текущий 2021 год. Аналитики озвучили своё видение того, что будет происходить с золотом в этом году.

Аналитики озвучили своё видение того, что будет происходить с золотом в этом году.

Рынок золотых монет с 11 по 17 января 2021

Курс золота снизился до 1828$ за одну тройскую унцию к концу минувшей недели. Жёлтый драгметалл всё-таки не выдержал усиления американской валюты после достаточно упорной борьбы за уровень поддержки около 1850$.

ЗМД: прогноз цены серебра на 2021 год

Инвесторы, как и в ситуации с золотом, стремятся обеспечить безопасность инвестпортфелей, и поэтому покупают серебро. Впервые за последние пять лет серебро смогло преодолеть диапазон курса 15-20 долларов за унцию.

ЗМД: прогноз цены золота на 2021 год

Эйфория относительно вакцины сейчас преждевременна. Пандемия с повестки дня не уходит. Доходность жёлтого драгметалла в этом году находилась в диапазоне 16-30%. По прогнозу МВФ, реальный рост ВВП стабилизируется в 2021 г.

Риск краха рынков — покупать золото и биткоин?

Рудольф Бреннер из компании Philoro Edelmetalle рассказал австрийскому телевидению о трёх факторах, которые указывают на чрезмерный перегрев фондовых рынков. Он советует диверсифицировать свои активы.

Он советует диверсифицировать свои активы.

Биткоин не заменит золото!

Джим Рид из Deutsche Bank недавно заявил, что биткоин является более надёжным инструментом хеджирования инфляции и валютных рисков, чем золото. Поводом для высказывания стал рост цифровой валюты на 17%.

Центробанки: гонка за цифровыми валютами

Гонка Центробанков в желании ввести государственные цифровые валюты набирает обороты. Китай сделал в этом направлении большой прогресс. Другие Центробанки тоже присоединились к этой игре.

5 советов новичкам для инвестиций в золото

На рынок золота постоянно приходят новые частные инвесторы, которые только начинают интересоваться покупкой золота. У них возникает сомнение, когда лучше инвестировать и что лучше покупать. Далее несколько советов.

Правила при покупке монет и слитков из золота

Золотые монеты и слитки являются оптимальным средством для защиты капитала от кризиса. При их покупке важно соблюдать несколько правил. Одно из них гласит: при покупке золота нужно сразу думать о его продаже.

При их покупке важно соблюдать несколько правил. Одно из них гласит: при покупке золота нужно сразу думать о его продаже.

Почему лучше покупать золотые монеты, чем слитки

Многие начинающие инвесторы задаются часто одним и тем же вопросом: лучше инвестировать в золотые монеты или слитки? Есть несколько причин, почему покупка золотых монет является лучшим выбором.

Выгодно ли вкладывать в золото? Инвестиции в золото 2020

Из-за нестабильности на финансовых рынках, обесценивания денег и низкой доходности традиционных финансовых инструментов взоры инвесторов и обычных граждан обращаются к другим возможностям сбережения средств.

Одним из таких способов – кстати, далеко не новых – является приобретение драгметаллов. В данной статье я отвечаю на актуальный вопрос: Действительно ли выгодно вкладывать в золото в 2020 году?

Рекомендую проект

Обзор традиционных инструментов сбережения

Как говорится, все познается в сравнении. Для начала вспомним, какими инструментами люди привыкли пользоваться, чтобы защитить свои накопления от инфляции и по возможности приумножить их.

Для начала вспомним, какими инструментами люди привыкли пользоваться, чтобы защитить свои накопления от инфляции и по возможности приумножить их.

Основные широко используемые способы сбережения:

- Банковский вклад. Простой и понятный способ, но сейчас депозит может выполнить лишь одну задачу: защита от инфляции. Получить реальный доход – уже вряд ли. Средняя ставка по депозитам в 2019 году в России составила 7%.

- Валюта. На ней заработать можно – если приобрести в период снижения курса, а продать на пике. Однако это слишком непредсказуемый способ инвестиций. В 2019 году доллар упал в цене по отношению к рублю на 11%, а евро – на 12,7%. Поневоле задумаешься: не более ли выгодно вкладывать в золото?

- Недвижимость – это неизбежные издержки: уплата налогов, коммунальные расходы. В случае сделки к ним добавляются расходы на предпродажную подготовку, услуги агента и нотариуса. При этом в 2019 году рост стоимости квадратного метра составил в среднем всего 3,6%.

Круто, надежно, но рискованно, особенно если нет опыта.

Круто, надежно, но рискованно, особенно если нет опыта. - Ценные бумаги в долгосрочной перспективе выгодны. В 2019 году номинированный в отечественной валюте индекс ММВБ вырос на 28%. Но пока граждане плохо понимают смысл владения ценными бумагами, находясь во власти стереотипов: для приобретения акций требуется много денег, и это слишком хлопотно.

На этом фоне инвестиции в золото на сегодняшний день могут стать наиболее эффективным способом инвестирования. К тому же он более привычен и понятен.

Инвестиции в золото: виды и особенности

Какие вообще существуют способы инвестирования в драгметаллы? И одинаково ли выгодно вкладывать в золото, используя тот или иной способ?

- Золотые монеты – коллекционные и инвестиционные. Коллекционными в основном интересуются нумизматы. Их выпускают к юбилею памятного события. Стоимость инвестиционных монет близка к стоимости золота, и покупать их лучше на снижении цены.

- Слитки 999,95 пробы. Такой способ инвестирования в драгметаллы – самый популярный. Приобрести слиток можно даже в день обращения, далее его можно отправить в сейф в том же банке. Изменение стоимости отражается на специальном счёте. Эксперты рекомендуют приобретение, если инвестор планирует продать слитки не раньше, чем через пять лет.

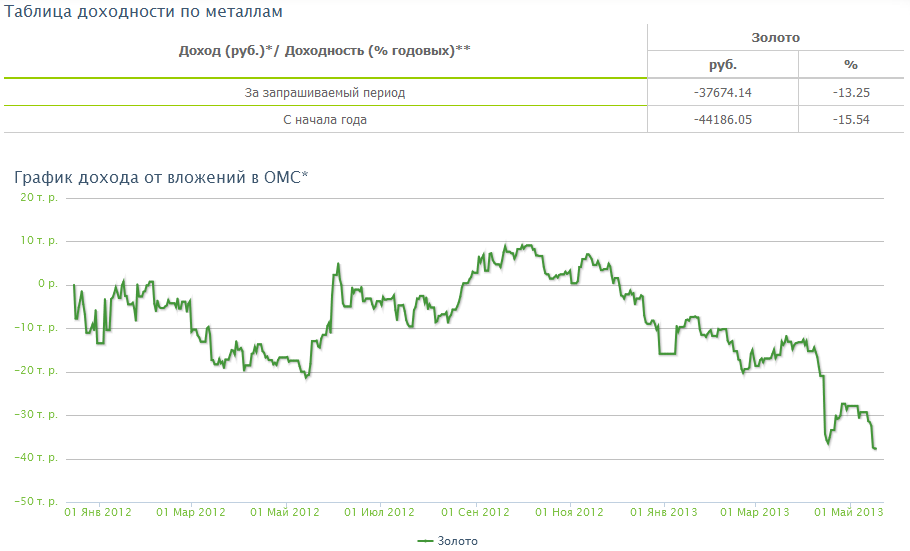

- Обезличенный металлический счёт. Отличный вариант инвестиции в золото для инвесторов. Физическое золото не приобретается, а хранится на счёте. Клиент вносит определённую сумму денег, которая моментально конвертируется в граммы драгметалла по курсу. Преимущества такого способа заключаются в том, что доходность депозита состоит из процентов по вкладу плюс роста цены на металл.

- Золото на Форекс виртуальное и приобретается на бирже через брокера. При этом главное преимущество – скорость совершения сделки. Надёжность же подобного вложения зависит от добросовестности брокера.

Важно! Летом 2019 года был подписан новый закон, который отменяет 20% НДС – ранее его уплачивали граждане при покупке драгметаллов. Тем самым повышалась привлекательность инвестиции в физическое золото.

Тем самым повышалась привлекательность инвестиции в физическое золото.

А что говорят эксперты и статистика?

Независимо от того, какая ситуация складывается на финансовых рынках, часть капитала следует инвестировать в физическое золото – в долгосрочной перспективе нет ничего лучше подобной тактики. Этот металл обладает наивысшей страховой функцией. Такого мнения придерживаются ведущие аналитики страны.

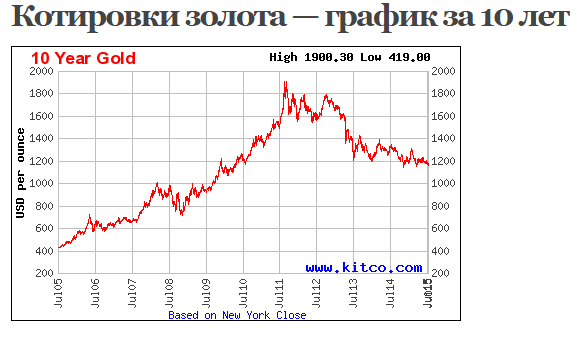

Их слова подтверждает статистика. Уже много лет цены на золото демонстрируют непрерывный рост, и сейчас они находятся на отметке в $1650 при максимуме 2019 г. — $1566.

Долгое время, пока с 1833 по 1933 гг. действовал золотой стандарт, золото вообще не росло в цене: тройская унция стоила $20,67. После отмены золотого стандарта и девальвации доллара официальная цена повысилась до $35.

Рост цены на золото с 1998 года. +423 процента доходность!Такой курс держался до 1971 г., когда при президенте Никсоне золотое обеспечение американской валюты окончательно ушло в прошлое. Золото стало прибавлять в цене бешеными темпами, и уже в 1980 г. стоило $850. Однако затем случился ближневосточный нефтяной кризис, кроме того, центробанки перешли к политике ограничения на продажу золота.

Золото стало прибавлять в цене бешеными темпами, и уже в 1980 г. стоило $850. Однако затем случился ближневосточный нефтяной кризис, кроме того, центробанки перешли к политике ограничения на продажу золота.

Распался СССР, что привело к росту роли США в глобальной политике. В период с 1980 по 2000 гг. динамика цен на золото была отрицательной. В 2001 г. тройская унция стоила $271.

Но всё изменилось в одночасье: фондовый рынок обрушился из-за террористических атак в США. Нестабильность на Ближнем Востоке добавила паники. Экономическое ослабление США, рост госдолга страны позволили золоту расти в цене при общей нестабильности рынка. В 2011 году цена кратковременно показала абсолютный максимум: $1920 за унцию. После спада, длившегося с 2012 по 2015 гг., золото уверенно растёт.

Сейчас геополитическая напряженность невероятно высока. Мировая экономика также нестабильна. В такие времена уверенно растут инвестиции в золото, которое становится защитным активом.

Растут и его котировки, и нет никаких предпосылок для того, что такой тренд изменится. Напротив, ведущие мировые державы увеличивают его долю в резервах, что также способно подтолкнуть цену вверх.

Напротив, ведущие мировые державы увеличивают его долю в резервах, что также способно подтолкнуть цену вверх.

В целом эксперты единодушны: в данный момент именно золото – один из самых выгодных финансовых инструментов.

Итак, мы выяснили: существуют факторы, однозначно говорящие о неуклонном росте цен на драгоценный металл. Несмотря на политические катаклизмы, в среднесрочной перспективе именно золото обещает стать одним из самых надёжных инструментов сбережения. И на вопрос: выгодно ли вкладывать в золото, мы смело можем дать утвердительный ответ.

Эти три факта показывают, что золото готово к взлету в 2018 году

Заголовки инвестиционных изданий за 2017 г пестрят ценами на криптовалюты и акции. Но к концу 2018-го вниманием вкладчиков завладеет совершенно иной класс активов.

И

на то есть множество причин, начиная хотя бы с того, что ни одна тенденция и ни

один бычий рынок не вечны. Но дело не просто в затянувшемся спросе на акции и

быстро растущих ценах в криптопространстве.

Есть три конкретных обстоятельства, указывающих на вполне очевидный прорыв золота в 2018 г…

1. Вопреки всем прогнозам золото в 2017 г укрепилось вместо того, чтобы упасть в цене

Хотите задачку? Я дам вам экономический сценарий и условия рынка, а вы попробуете угадать, что при таких данных произойдет с золотом: подорожает оно или подешевеет. Итак, условия:

• Стремительно растут цены на биржах, все крупные американские фондовые рынки бьют рекорды.

• Цены на биткойны и другие криптовалюты взлетают с неистовой силой, привлекая внимание инвесторов со всего мира. О криптовалютах говорят в новостях и рассказывают истории о том, как разбогател тот или иной инвестор.

• Недвижимость дорожает. В отдельных районах цены характеризуются как «игристые».

• Процентные ставки в США растут, ФРС обещает новые повышения.

• Растет ВВП США и других стран.

• Снижается безработица в США.

• Поднимаются зарплаты. Новое налоговое

законодательства мотивирует компании выдавать премии и повышать заработные

платы.

• И наконец, падают продажи золотых слитков — самые низкие показатели за последние 10 лет.

Как вы думаете, в таких обстоятельствах золото будет дорожать или дешеветь?

Уверен, вы скажете, что цена снизится, причем существенно. В таких условиях золото просто не выживет. И в самом деле, в истории множество примеров, когда показатели золота в подобной ситуации были далеко не самыми лучшими.

Но ведь в прошлом году мы наблюдали именно такие условия, и вопреки всему цена ВЫРОСЛА! Несмотря на очевидные сдерживающие факторы желтый металл подорожал в 2017 г на 12.1%.

Почем же при всех этих положительных экономических показателях и непостоянстве финансовых рынков золото все же поднялось?

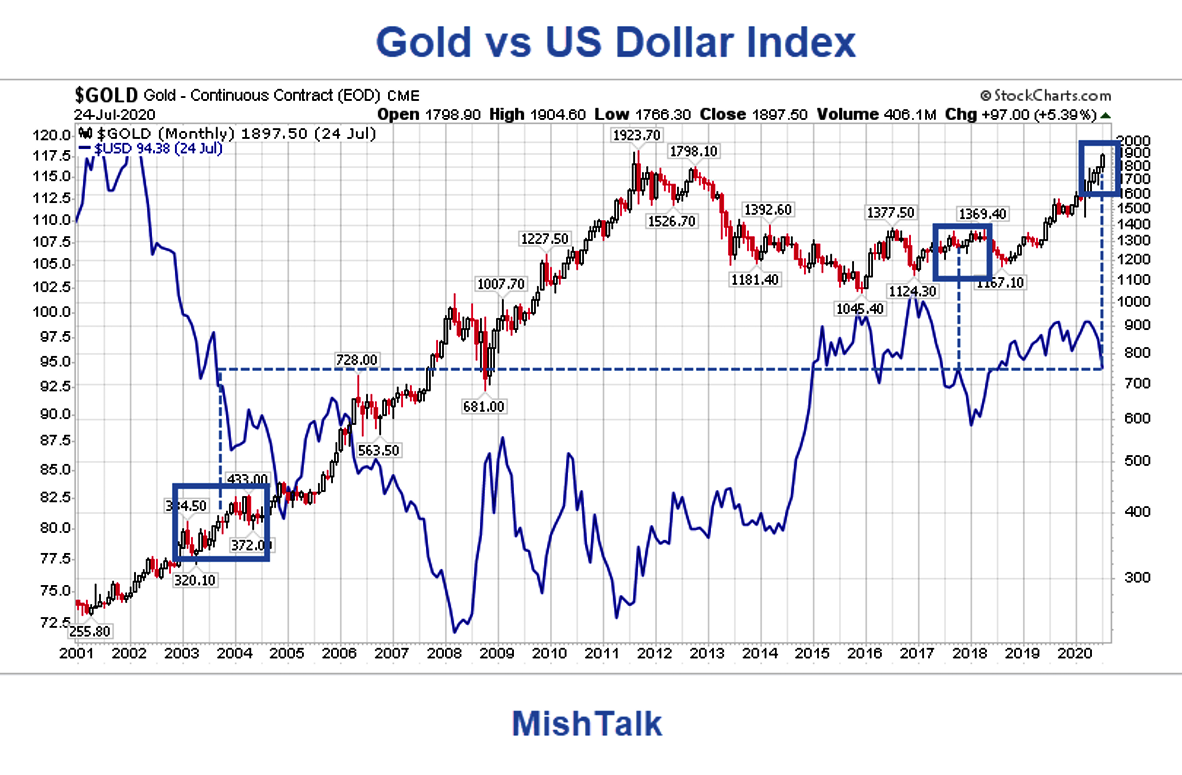

Как

видно из графика, одной из причин стало прошлогоднее падение доллара, как

правило, обратно пропорционально золоту. И вот нам урок: если мировая резервная

валюта демонстрирует тенденцию к понижению, как в нашем случае, то показатели

золота, скорее всего, будут расти.

Но дело не только в ослаблении доллара. Очевидно, что, несмотря на повышение многих экономических показателей и всех обогащающие инвестиционные рынки, инвесторы во всем мире все равно покупают золото. Что бы ни случилось, будь то переоцененные фондовые и крипторынки, снижение курса валюты, растущий долг, геополитические конфликты, ослабление доллара или какая другая проблема, инвесторы никогда не оставят золото, наоборот, они начнут его покупать. Они видят риски, сопряженные с рынками, экономикой и валютами, поэтому в ответ обращаются к золоту.

Таким поведением выражается недоверие к рынкам и центральным банкам. Инвесторы готовятся к полному изменению тенденции, а значит золото войдет в бычий рынок. Учитывая многочисленные финансовые риски, инвесторам ничего не стоит перейти на сторону золота. На наш взгляд именно это и случится к концу года.

2. Конец пузыря близок

Майк

Малони (Mike Maloney) в своем

новом видео

говорит о том, что акции, облигации и недвижимость, т. е. все основные активы

американцев, находятся в пузыре. И, по его мнению, в ближайший год все эти

пузыри должны лопнуть.

е. все основные активы

американцев, находятся в пузыре. И, по его мнению, в ближайший год все эти

пузыри должны лопнуть.

Вот несколько примеров из его ролика:

• За последние 20 лет индекс волатильности рынка VIX (общий показатель страха) опускался ниже 10 в общей сложности 54 раза, и 46 из этих аномально низких значений пришлись на май прошлого года! Изменение динамики в положительную сторону вызвало бы восторг и подтолкнуло инвесторов к золоту.

• Коэффициент CAPE (Cyclically Adjusted Price-Earnings, циклически скорректированное

отношение цены к прибыли) соответствует сейчас уровню 1999 г или второму по

величине значению за последние более чем 100 лет. Вы, конечно, помните, что

было в годы после такого рекордно высокого уровня фондовых индексов. Выше

коэффициент CAPE был только в 1929 г. Однако не стоит забывать, что никакая

тенденция не длится вечно. Так как золото обратно

пропорционально самым крупным классам активов, то скорее всего, при падении

акций, его ждет рост.

Майк утверждает, что с января начнется «очень хороший год для инвесторов в драгоценные металлы». Если вы еще не видели его прогноз на предстоящий год, обязательно посмотрите это видео.

3. О большом прорыве золота говорят и технические данные

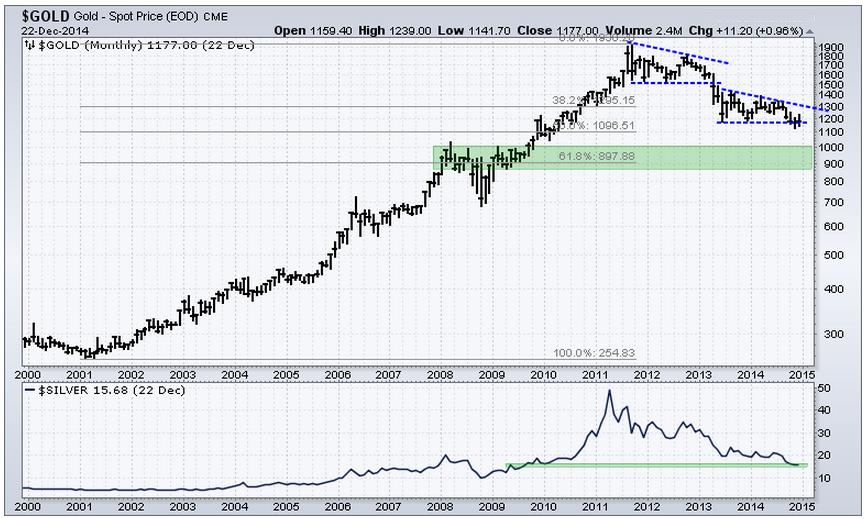

Судя по техническим графикам золота нас ждет нечто впечатляющее.

За последней информацией я обратился к эксперту Доминику Грациано (Dominick Graziano). Доминик — выдающийся трейдер, за счет технических сделок ему удалось собрать миллион на брокерском счете за последние несколько десятков лет, так что его мнение определенно заслуживает внимания.

Я спросил его, что означает длящаяся вот уже не один год торговля золотом в диапазоне. Вот составленный им график по среднемесячной цене на золото плюс комментарии.

Каждый месяц цена на золото продолжает сжиматься все уже и уже — технический

признак того, что будет прорыв. Индекс среднего направления ADX (Average Directional Index) отражает силу

тренда. Можно увидеть, что сейчас золото не в тренде, а наоборот накапливает

энергию.

Можно увидеть, что сейчас золото не в тренде, а наоборот накапливает

энергию.

Чем дольше продлится эта консолидация, и чем больше накопится энергии, тем сильнее будет прорыв. Фактически Доминик сказал, что «долгосрочные консолидации входят в самую силу тогда, когда в конце концов прорываются».

По техническим данным нельзя определить, когда именно будет прорыв, но, по его словам, при растущем графике возможен новый максимум. О бычьем рынке будут говорить и другие технические показатели.

Суть в том, что нас ждут большие перемены на рынке золота. И вы наверняка захотите знать о них наперед, чтобы воспользоваться всеми преимуществами прорыва. Именно этим мы и занимаемся — продолжаем покупать физический металл, готовясь к большим переменам на рынках.

Когда золото пойдет вверх?

Меня часто спрашивают, сколько еще смотреть на повышение акций и криптовалют, когда же наступит наш черед.

Точную

дату я назвать не смогу, но могу подсказать момент.

Золото начнет расти тогда, когда экономикой и рынками вновь завладеет страх и неопределенность.

Или, когда инвесторов застанет врасплох какой-нибудь иной сюрприз. Следующим шагом к финансовой нестабильность, скорее всего, станет некая искра, которая вытолкнет золото из его текущего диапазона и поспособствует новому подъему.

Наша работа как инвесторов и стражей семейного бюджета — подготовиться к предстоящим переменам. Лучше поменьше беспокоиться о цене, а подумать об унциях: хватит ли их, чтобы пережить следующий кризис.

Поддержите GOLDENFRONT.RU, подписывайтесь на наш YOUTUBE канал ЗДЕСЬ.

Инвестиции в ювелирные изделия: почему это выгодно

Подобрать изделие

по лучшей цене

23.122020

Как в нестабильные времена позаботиться о капитале, развить его и получить дивиденды? Есть проверенный способ — инвестиции в ювелирные изделия. Да, этот вид вложений уступает по популярности банковским вкладам и покупке недвижимости. Но интерес к драгоценностям в России настолько велик, что последние пару лет мы входим в десятку стран с повышенным спросом на ювелирные украшения. Чем оправдана подобная тенденция и есть ли у нее будущее — разбираемся в статье.

Да, этот вид вложений уступает по популярности банковским вкладам и покупке недвижимости. Но интерес к драгоценностям в России настолько велик, что последние пару лет мы входим в десятку стран с повышенным спросом на ювелирные украшения. Чем оправдана подобная тенденция и есть ли у нее будущее — разбираемся в статье.

Выгоды «ювелирки»: на чем лучше заработать инвестору

За последний год средняя цена на драгоценные изделия возросла почти на 10%. Люди, которые запаслись «блестящим приданым» 5-10 лет назад, продадут его сегодня почти в 1,5 раза дороже. На что обращают внимание «золотые» инвесторы?

Во-первых, опытные покупатели делают ставку на модели с драгоценными камнями (рубины, сапфиры, изумруды). Их стоимость растет как на дрожжах. Для справки: под крупными подразумеваются камни от 1 карата.

Во-вторых, сокровищем на все времена остаются драгметаллы: золото и платина. Государства сотни лет используют золотой запас для поддерживания нормального функционирования экономики. Почему? Потому что бумажные деньги «съедает» инфляция, акции мировых гигантов неустойчивы к кризису, а банковские вклады иногда арестовывают.

Почему? Потому что бумажные деньги «съедает» инфляция, акции мировых гигантов неустойчивы к кризису, а банковские вклады иногда арестовывают.

Инвестировать или нет? Все «за» и «против»

Если пока сомневаетесь в целесообразности инвестирования, рассмотрите все плюсы и минусы подобного решения. Начнем с плюсов.

- Стоимость драгоценных ресурсов в мире растет ежегодно.

- «Ювелирка» не имеет срока годности. Этот товар не портится и хранится десятилетиями.

- Украшения легко можно перевозить или брать с собой.

- Камни и золото используются в качестве финансовой подушки.

Как видите, положительная сторона вопроса прельщает. При грамотной инвестиционной деятельности Вы получите неплохие дивиденды.

Из минусов — затянутые сроки инвестирования и высокий барьер при выходе на потребительский рынок. Другими словами, продать драгоценности сложнее, чем квартиру или дом. Однако, если постараетесь найти правильного покупателя, итог вполне Вас устроит.

Однако, если постараетесь найти правильного покупателя, итог вполне Вас устроит.

Во что выгодно вкладывать?

Наиболее выгодными вложениями окажутся инвестиции в ювелирные украшения из драгоценного камня.

Стоимость на драгоценные камни не замораживается, а растет из года в год. Вложения в «самоцветы» не только приумножают общий капитал, но и сохраняют его. Но подобный способ больше подходит для консерваторов, а не для практичных людей, которые «гонятся» за сверхдоходностью.

Самые надежные камни для вложений — бриллианты. Приобретая их, Вы ничего не теряете. Бриллианты пользуются огромной популярностью во все времена. Как уверяют специалисты, вряд ли это сокровище когда-либо обесценится.

Доходы разнятся с учетом характеристик алмазов. Профессиональные ювелиры утверждают, что привлекательными для инвестиций считаются камни от 10 карат. Но такую роскошь позволяют себе лишь миллионеры. Рядовые граждане в основном работают с бриллиантами размером в один карат.

Риск — дело благородное?

Мы уже упоминали выше: «ювелирка» — это долгосрочное инвестирование. Поэтому самый главный риск — ожидание у моря погоды. Мода на украшения тоже меняется. Типична ситуация, когда Вы покупаете роскошный комплект, он хранится у Вас 10 лет. А сегодня у массового потребителя он не вызывает интерес.

Даже если вложитесь в дизайнерский эксклюзив, не факт, что старания окупятся как с финансовой точки зрения, так и с психологической. Придется бегать по аукционам, где берут комиссию, а окончательную цену формируете не Вы. Еще и аукционные компании регулярно задерживают деньги (иногда до трех месяцев).

Есть категория инвесторов, зацикленных на раскрученных брендах. Ювелирные эксперты советуют попридержать коней и присмотреться к начинающим игрокам рынка. Стоимость их изделий пока низкая, но качество выполнения и художественная подача на достойном уровне. В 60 % случаев новички быстро раскручивают свой бизнес и завоевывают место под солнцем в течение 2-3 лет.

Особенности выбора

Что можно порекомендовать новоиспеченному инвестору? Изучите историю производства изделия, его уникальность и период создания. Если это раритет, требуйте документальное подтверждение подлинности. Драгоценности с самобытной биографией растут в цене быстрее других. Плюс в том, что Вы за пару недель найдете покупателя. Коллекционеры выстраиваются в очередь за редкими экземплярами.

Приобретайте эксклюзив только у проверенных продавцов или напрямую в ювелирных домах. В противном случае нет никакой гарантии, что Вас не обвели вокруг пальца и не вручили подделку.

А вот краткая памятка:

Проба — наше все. Выбирайте изделие 585 пробы и выше. Для справки: любая «ювелирка» — сплав металлов. Если Вы приобрели серьги 325 пробы, знайте, что чистого золота там чуть больше 30%. Работайте с производителями и дистрибьюторами, чтобы не переплачивать в 1,5-2 раза и не покупать «фальшивку».

Не пренебрегайте сертификатами государственного образца. Если это камень, то он должен иметь вес от 1 карата и с высокий показатель чистоты.

Если это камень, то он должен иметь вес от 1 карата и с высокий показатель чистоты.

Не забывайте про наручные часы. За счет них вы сможете неплохо заработать на мужской аудитории.

Где лучше покупать драгоценности для инвестирования

Только у производителей или в специализированном магазине. Так Вы будете уверены в заявленных характеристиках. Стоит ли инвестировать в украшения, купленные в ломбардах и ювелирных мастерских? Точно нет. Каждый второй предмет там оказывается подделкой. Конечно, оценщик в таких ситуациях выручит. Но вновь дополнительные расходы.

7 из 10 инвесторов покупают золото и бриллианты на аукционах и профильных выставках. Минус — подобные мероприятия проходят по определенному графику и строго регламентированы.

Хорошая идея начать инвестировать в драгоценности прямо сейчас и без лишних хлопот. В ЮЦ «Голден Гросс» в Москве Вы найдете эксклюзивные модели от более 100 производителей ювелирной продукции. Компания проводит гибкую ценовую политику, поэтому есть шанс приобрести ликвидные изделия известных брендов со скидками.

Компания проводит гибкую ценовую политику, поэтому есть шанс приобрести ликвидные изделия известных брендов со скидками.

Руководство по физическому золоту как инвестициям | Как инвестировать в золото

Думаете о покупке золота? Вот некоторые вещи, которые вам нужно знать об инвестировании в физическое золото, прежде чем вы начнете выходить на рынок.

Многие люди слышали о преимуществах золота как инвестиции.

Желтый металл обычно называют безопасной гаванью, и инвесторы часто используют его для защиты от инфляции и в качестве меры безопасности во время политических беспорядков.

По этой причине наблюдатели за рынком ресурсов обычно рекомендуют, чтобы для создания диверсифицированного портфеля трейдеры инвестировали часть своего богатства в слитки. Не совсем ясно, что необходимо для создания портфеля физического золота и управления им.

Золото как инвестиция: спотовые цены и стоимость

Инвестиции в физическое золото часто упрощают, и заблуждения могут начинаться с ценообразования.

Спотовая цена по определению — это стоимость немедленной доставки, и это способ оценить, насколько разумна цена продажи или розничная цена.Розничная цена — это сумма, которая включает наценку или премию. К сожалению, некоторые инвесторы понимают, что спотовые цены — это не то, что платят за золото, только когда они делают свою первую покупку.

Помимо премий, существует множество других расходов, которые инвесторы должны быть готовы оплатить при покупке чистого золота, включая доставку, обработку и страхование. Также может взиматься плата за обработку владения желтым металлом или небольшую плату за небольшие покупки. В некоторых случаях цены могут быть выше для лиц, которые предпочитают расплачиваться кредитной картой.С другой стороны, цены на золото иногда ниже для тех, кто покупает большие количества.

Золото как инвестиция: выбор физического золота

Инвесторы в физическое золото обычно ищут предметы, качество которых составляет 0,999. Под это описание подходят несколько продуктов, и одними из наиболее предпочтительных являются золотые инвестиционные монеты, такие как южноафриканский крюгерранд или американский золотой орел.

Другой вариант — золотые раунды, которые похожи на монеты, но не являются законным платежным средством. И золотые монеты, и золотые монеты бывают разных размеров, обычно от 1/10 унции до 1 унции, хотя доступны и другие, менее распространенные размеры.

Золотые слитки — еще один популярный вариант. Они также бывают разных размеров, и, поскольку выбор может варьироваться от 1 грамма до 400 унций, эта категория продуктов может удовлетворить самых разных инвесторов.

Когда цель состоит в том, чтобы получить как можно больше металла за наименьшие деньги, обычно лучше покупать золотые монеты и золотые слитки, которые обычно дешевле, чем золотые монеты того же веса. Премия за золотые монеты выше из-за доверия, которое они получают из-за того, что они изготовлены правительственными монетными дворами, и из-за деталей дизайна на них.

Премия за золотые монеты выше из-за доверия, которое они получают из-за того, что они изготовлены правительственными монетными дворами, и из-за деталей дизайна на них.

Еще один фактор, который может потребоваться учесть, — это сумма инвестиций. Крупные вложения лучше всего делать в слитки, поскольку доступны более крупные размеры. Кроме того, зачастую легче управлять крупными изделиями, чем множеством более мелких золотых изделий.

Однако физическим инвесторам также необходимо предусмотреть случаи, когда они могут захотеть продать свое золото. Крупные продукты потребуют ликвидации большей части своего золотого портфеля, и в некоторых случаях такие продукты может быть труднее продать.Таким образом, частные лица, осуществляющие текущие или значительные инвестиции, могут захотеть рассмотреть возможность покупки золота разного веса.

Золото как инвестиция: где купить золото

Покупка золота может осуществляться через государственные монетные дворы, частные монетные дворы, дилеров драгоценных металлов и даже ювелирные магазины. Перед покупкой инвесторы должны быть осторожны, чтобы избегать нумизматических монет или других золотых предметов, предназначенных для коллекционирования и дарения. Эти продукты предназначены для другой игры с мячом и не являются тем, что нужно среднему инвестору в золото.

Перед покупкой инвесторы должны быть осторожны, чтобы избегать нумизматических монет или других золотых предметов, предназначенных для коллекционирования и дарения. Эти продукты предназначены для другой игры с мячом и не являются тем, что нужно среднему инвестору в золото.

Выбирая, где купить золото, снова лучше подумать о его перепродаже. Некоторые предприятия, которые продают золото, также выкупают его. Некоторые даже купят золото, которое они не продавали, но могут платить за него более низкую цену, чем за товары, которые они продали.

Более того, при покупке физического золота размер премий и сборов не универсален. Разные продавцы могут предлагать одни и те же товары по разным ценам, поэтому инвесторам следует найти время, чтобы найти лучшую сделку с экономической точки зрения.

Золото как инвестиция: рынок фьючерсов на золото

Фьючерсный контракт — это соглашение о покупке или продаже золота в определенный день в будущем по цене, которая определяется при заключении контракта. Фьючерсный рынок часто называют ареной для торговли бумагами. Как правило, основная деятельность заключается именно в этом, поскольку металл фактически не обменивается, а расчеты производятся наличными.

Фьючерсный рынок часто называют ареной для торговли бумагами. Как правило, основная деятельность заключается именно в этом, поскольку металл фактически не обменивается, а расчеты производятся наличными.

Однако фьючерсный рынок также может быть ареной для покупки физического золота. Это не означает, что это лучший источник металла для всех инвесторов, поскольку он не может повысить покупательную способность.Получение золота на фьючерсном рынке требует больших вложений и влечет за собой ряд дополнительных затрат. Процесс может быть сложным, громоздким и длительным, поэтому этот вариант считается лучшим для опытных участников рынка.

Золото как инвестиция: золотые ETF и другие альтернативы

Инвесторы должны четко понимать, что инвестирование в золото — это не то же самое, что покупка физического металла. Популярность биржевых фондов (ETF) подчеркивает, насколько легко люди могут начать с одной цели и в конечном итоге вложить значительные средства в продукты другого характера.

Gold обеспечивают доступ к ценам на металлы, предлагая инвесторам возможность приобрести акции, представляющие определенное количество золота. Ни это, ни тот факт, что ETF имеет физическую поддержку, не приближают человека к владению золотом. Золотой ETF — это не средство для приобретения золота.

Тем не менее, существуют некоторые программы, позволяющие инвесторам диверсифицировать свои портфели, не требуя, чтобы они владели желтым металлом или организовывали его хранение и защиту.Прежде чем вкладывать средства в такую программу, инвесторы должны хорошо ознакомиться с условиями.

Во-первых, важно убедиться, что участникам действительно разрешено завладеть своим металлом. Поскольку правила нередко включают минимумы снятия средств, инвесторы должны убедиться, что их устраивают такие требования. Другими важными деталями, на которые следует обратить внимание, являются указанные риски и затраты, а также обстоятельства, при которых хранится золото, и процесс подтверждения его существования и вступления во владение металлом.

Золото как инвестиция: Хранение золота

Выбор оптимального варианта хранения требует соотношения рисков и затрат. Плата за безопасное хранение съедает прибыль от добычи металла, поэтому некоторые люди предпочитают хранить свое золото дома или в офисе. Теоретически это самый рискованный вариант, поскольку он предполагает наибольшую вероятность потерь в результате кражи или катастрофы. Но во многих случаях эти риски недостаточны, чтобы оправдать затраты на другие варианты хранения.

Инвесторы, у которых есть значительное количество золота или обстоятельства которых связаны с повышенными рисками безопасности, должны рассмотреть возможность хранения металла в депозитарии или сейфе. Инвесторы, которые так поступают, должны учитывать, что ставки различаются, поэтому поиск выгодных сделок может окупиться. Следует также отметить, что некоторые банки технически не разрешают хранение слитков, и это указано в условиях и соглашениях, которые клиенты должны подписывать. Кроме того, не все сейфы застрахованы, поэтому это еще один фактор, который следует учитывать при выборе банковского учреждения для сейфа.

Кроме того, не все сейфы застрахованы, поэтому это еще один фактор, который следует учитывать при выборе банковского учреждения для сейфа.

Золото как инвестиция: Продажа золота

Точно так же, как покупка золота часто дает инвесторам сигнал тревоги для ценообразования, инвесторы, решившие продать свое золото, также иногда удивляются получаемым ценам. Это потому, что цена выкупа, или цена предложения, ниже, чем цена продажи. Разница между ними называется спредом, и изначально это убыток, который несет продавец.

Например, если инвестор платит 1733 канадских доллара за 1 унцию канадского кленового листа и решает продать его обратно в тот же день, цена покупки может составлять только 1693 канадских доллара.

Кроме того, продажа золота обычно связана с другими расходами, включая сборы за доставку, страхование и ликвидацию. Некоторые предприятия предъявляют минимальные требования к покупке, и в зависимости от условий оплаты инвестору может потребоваться оплатить комиссию банковским переводом или почтовые расходы для получения чека.

Физические лица, которые хотят быстро продать свое золото, могут рассматривать бизнес «мы покупаем золото» как удобную альтернативу. Хотя эти предприятия могут служить быстрым источником ликвидности, они обычно не лучший вариант.Как правило, их основная бизнес-стратегия предполагает создание предложений ниже среднего.

Реальность такова, что с учетом спреда и затрат, связанных с приобретением и продажей золота, для получения прибыли обычно требуется резкое изменение цены. Инвесторам рекомендуется рассматривать наращивание позиций в физическом золоте как долгосрочное вложение, возможно, даже в качестве пенсионных сбережений.

INN глубина

Хотите узнать больше? Ознакомьтесь с этими статьями, чтобы узнать больше о INNdepth:

Хотите получить обзор инвестирования в золото? Ознакомьтесь с обзором золотых запасов и цен.

Это обновленная версия статьи, первоначально опубликованной Investing News Network в 2012 году.

Не забудьте подписаться на нас @INN_Resource , чтобы получать новости в реальном времени!

Раскрытие информации о ценных бумагах: Я, Николь Рашотт, не имею доли прямых инвестиций в какой-либо компании, упомянутой в этой статье.

[раскрыто] 5 лучших инвестиций в 2018 году

Если вы не следите за Уолл-стрит, вы, вероятно, должны знать: мы сейчас находимся в пузыре «всего».

Акции, автокредиты, криптовалюта, корпоративные долги, недвижимость, студенческие долги, долги по кредитным картам — что угодно. Все они на подъеме. И этот всплеск не нов; это продолжается уже почти десять лет (за исключением криптовалютного пузыря).

Проблема в том, что большинство людей наблюдали за рыночным бумом со стороны. Почему? Что ж, многие индивидуальные инвесторы обгорели в 2007-2009 годах во время Великой рецессии и не хотели возвращаться обратно.

Но это меняется.

Предварительные данные о настроениях потребителей за февраль достигли второго самого высокого уровня с 2004 года.

Вот почему это важно…

Последний раз, когда настроение достигло этих уровней, было большим красным флагом. Три года спустя наступила Великая рецессия.

И, конечно, никто не знает, случится ли следующий кризис завтра или через пять лет. Однако есть признаки того, что пузырь напрягается; рынок, наконец, провел свою первую полную рыночную коррекцию (определяемую как падение на 10% с 52-недельного максимума) за два года.

Но каким бы ни было состояние рынка, одно можно сказать наверняка при инвестировании: вы не хотите следовать за стадом. Это плохо кончается.

Это не значит, что пора загружать оружие, боеприпасы и строить бункер. Иначе! Всегда где-нибудь есть возможность.

Например, в то время как почти все активы росли в течение многих лет, природные ресурсы и товары были истощены. Это огромная возможность для инвесторов, потому что, как вы увидите ниже, она появляется только один или два раза в десятилетие.

Другими словами, это редко.

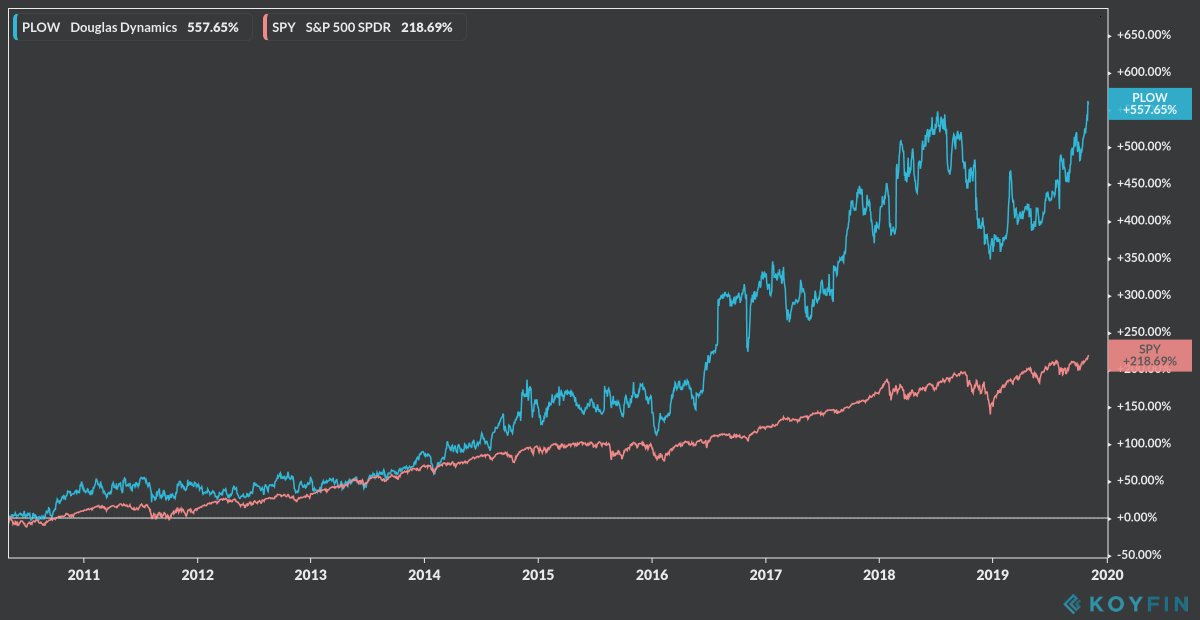

Посмотрите на этот график:

Как видите, это самый дешевый товар из когда-либо сравниваемых с акциями.

Уолл-стрит любит все, кроме товаров и природных ресурсов. Именно поэтому сырьевые товары и природные ресурсы представляют собой прекрасную инвестиционную возможность в течение следующих 3-5 лет. Вы можете воспользоваться этой возможностью, используя одну из самых мощных стратегий инвестирования, которая называется возврата к среднему значению .

Именно поэтому сырьевые товары и природные ресурсы представляют собой прекрасную инвестиционную возможность в течение следующих 3-5 лет. Вы можете воспользоваться этой возможностью, используя одну из самых мощных стратегий инвестирования, которая называется возврата к среднему значению .

Среднее реверсирование означает, что актив со временем вернется к своей средней цене. Академические исследования показывают убедительные доказательства того, что это верно на протяжении десятилетий торговли.

Как правило, большинство инвесторов знают, что цены не растут вечно. Тот же принцип работает в обратном направлении — цены тоже не падают навсегда.

Итак, чтобы выразить это в нашем текущем рыночном контексте, действуют две силы: у вас есть «пузырь всего», в котором цены растут годами, и у вас есть «дешевые и ненавистные» активы, которые падают. ценность в течение многих лет.

На дешевых и ненавистных активах получается прибыль, когда эти активы «возвращаются» к среднему значению.

Инвесторы, покупающие «пузырь всего», в ближайшие годы готовы к большим убыткам, потому что активы также «вернутся назад» к своему среднему значению.

История ясно объясняет это. Вы получаете пузырь доткомов, а затем крах. Пузырь на рынке жилья, затем крах. «Все пузырится», затем…

Это так просто, что это почти здравый смысл.Но почему-то людям нравится покупать дорого и продавать. Но для успешного инвестирования необходимо покупать дешево и продавать дорого!

Итак, я потратил бесчисленное количество часов в поисках лучших инвестиционных возможностей в 2018 году, используя принцип возврата к среднему. Я составил график, чтобы проиллюстрировать свои выводы, показывая, где основной инвестиционный потенциал в этом году:

Оранжевая линия — это SPY ETF, который отслеживает индекс S&P 500. Как видите, он растет годами.Напротив, некоторые из этих ресурсов / товаров сокращаются.

Читая мое руководство по инвестициям ниже, помните об этой диаграмме и ссылайтесь на этот ключ:

Фиолетовая линия — это ETF VanEck Junior Gold Miners.

Зеленая линия — это SPDR S&P Oil and Gas Equipment and Services ETF.

Красная линия — это урановый ETF Global X.

Голубая линия — это ETF iShares Silver Trust.

Темно-синяя линия — это сельскохозяйственный ETF PowerShares DBA.

Тем не менее, вот пять моих лучших инвестиционных решений, которые могут принести большую прибыль в следующие 3-5 лет:

Сельское хозяйство

Недавний заголовок Bloomberg гласил: «США. Доход фермы упал до 12-летнего минимума ». По данным Министерства сельского хозяйства США, прибыль фермерских хозяйств находится на самом низком уровне с 2006 года.

Четыре года рекордных урожаев привели к избытку предложения на рынке. Но население мира продолжает расти, и все больше и больше людей должны будут есть.

акций сельскохозяйственного фонда PowerShares DBA — простой способ инвестировать в сельское хозяйство.Тикер — DBA.

Уран

Генеральный директор одного из крупнейших игроков в урановом секторе сказал следующее во время недавнего отчета о прибылях и убытках: «Сегодняшняя цена на уран слишком низка, чтобы стимулировать инвестиции, необходимые для обеспечения адекватного производства урана на рынке».

Когда товары слишком долго продаются по цене ниже себестоимости, производители разоряются, и поставки падают. А затем, как и в случае с ценами на другие активы, происходит возврат к среднему значению. Цены растут, и производство в конечном итоге восстанавливается.

В настоящее время в мире строится около 60 реакторов. Больше реакторов означает большую потребность в уране и приближает этот сектор к приближающемуся бычьему рынку. И поскольку население мира продолжает расти, спрос на энергию продолжает расти. Существует большой спрос на безопасную, чистую и надежную энергию базовой нагрузки для поддержки рабочей нагрузки сети.

Nuclear по-прежнему является частью этой базовой нагрузки. Вы можете инвестировать в грядущий бычий рынок урана, купив Global X Uranium ETF (тикер URA).

Масло

Управление энергетической информации прогнозирует, что США станут нетто-экспортером энергии уже к 2022 году.

В эпоху энергетического доминирования США они могут превзойти Саудовскую Аравию и Россию в качестве глобального нефтяного гиганта.

Большой движущей силой американского энергетического доминирования является сланцевый газ США. Нефтяным компаниям больше не нужна нефть за 100 долларов, чтобы быть прибыльными.

После нефтяного кризиса в 2014 году многие из слабых игроков обанкротились.Сильные компании затянули пояса и продолжили фокусироваться на технологиях для снижения затрат. Сейчас многие нефтяные компании получают прибыль в 60 долларов, которую они используют для получения прибыли в 100 долларов. Это означает, что теперь компании могут работать в условиях низких цен на нефть.

Если цены будут продолжать расти, эта прибыль просто добавит к чистой прибыли. Инвесторы могут воспользоваться растущим американским энергетическим доминированием, купив SPDR S&P Oil and Gas Equipment and Services ETF (тикер XES).

Золото

После жестокого медвежьего рынка, который длился несколько лет, в начале 2016 года золото вступило в новый бычий рынок.Но не волнуйтесь — это только начало.

Одним из важных преимуществ золота является то, что оно исторически превосходило другие активы во времена глобального кризиса и рыночных обвалов. Это лучшая защита от манипуляций центрального банка, инфляции и потери доверия к валюте. Вполне вероятно, что в следующие 3-5 лет эта уверенность упадет. То есть сейчас хорошее время инвестировать в золото.

Владение физическими золотыми монетами — отличный вариант, но лучший способ инвестировать в бычий рынок золота — это акции молодых золотодобывающих компаний.

Вот как это работает. Вы можете купить физическую золотую монету по цене 900 долларов за унцию — чтобы обезопасить свои деньги от приливов и отливов на рынке. Но прирост стоимости будет номинальным.

Однако, если вы инвестируете в акции молодых золотодобывающих компаний, ваша прибыль (на бычьем рынке), вероятно, будет значительно больше.

Другими словами, инвесторы могут получить большие выгоды на бычьем рынке золота, инвестируя в корзину младших золотодобывающих компаний, в частности, в ETF VanEck Junior Gold Miners (тикер GDXJ).

Серебро

Причины покупки серебра почти идентичны причинам покупки золота.

Как и GDXJ, серебро дает инвесторам солидную прибыль. Это особенно верно на последних этапах бычьего рынка золота, когда спекуляции накаляются.

Но серебро в целом превосходит золото, как это имело место к концу последнего бычьего рынка золота с конца 2008 г. до начала 2011 г. Однако одно отличие состоит в том, что серебро также позволяет инвесторам использовать промышленное серебро, используемое для производства.А это означает более высокий спрос (т.е. более высокие цены на рынке).

Инвесторы могут купить iShares Silver Trust ETF (тикер SLV), чтобы воспользоваться этим.

#

Хорошо, теперь вы знаете, куда вкладывать деньги, но как вы собираетесь инвестировать, сохраняя при этом минимальный риск? Это называется , распределение активов (или разделение ваших денег по разным инвестициям).

Исследования показывают, что владение активами разных классов — лучший способ сохранить и приумножить свое богатство.

С этими пятью инвестициями, например, инвестор мог бы легко рассмотреть возможность добавления 5% своих общих инвестиций к золотым запасам, 5% к серебру, 5% к запасам нефти, 2,5% к сельскому хозяйству и 2,5% к урану. Это будет означать, что классы сырьевых и природных ресурсов будут составлять 20% их портфеля — разумную сумму, которая гарантирует, что вы не поместите все свои яйца в одну корзину.

Но этот уровень инвестиций и распределения зависит от вашей ситуации. Позвоните своему финансовому консультанту или консультанту по благосостоянию и обсудите варианты, прежде чем принимать какие-либо решения.

Итог: при инвестировании в этом году не забывайте о сырьевых товарах. Может быть, их время сиять.

[Инвестиционный совет в этой статье используется на усмотрение читателя. Early to Rise и Chad Champion не несут ответственности за инвестиционные решения физических лиц. Перед принятием такого решения всегда консультируйтесь со специалистом по финансам / инвестициям.]

Ищете экспертную консультацию по инвестициям?

Подпишитесь на нашу конфиденциальную информационную рассылку Wealth Confidential, в которой будут представлены советы десятков экспертов по недвижимости, финансам и инвестициям.>>>Chad Champion

Chad Champion, The Champion Investor, фокусируется на обучении людей тому, как они могут создавать ежемесячный доход, используя консервативную опционную стратегию с низким уровнем риска, и обучении навыкам, необходимым им, чтобы стать лучшими инвесторами. Он имеет опыт управления финансами и инвестициями, имеет степень магистра в области управления инвестициями и финансового анализа и степень магистра делового администрирования в области финансового управления. Узнайте больше на thechampioninvestor.com

Инвестиции в золото | FTC Consumer Information

Вы видите рекламу по телевидению и в Интернете и слышите ее по радио: они рекламируют золото как надежную инвестицию.Это правда, что люди иногда используют золото для диверсификации своего инвестиционного портфеля: оно может помочь застраховаться от инфляции и экономической неопределенности. Но сколько золота нужно покупать, в какой форме, по какой цене и у кого — это важные вопросы, на которые нужно ответить, прежде чем делать эти инвестиции.

Федеральная торговая комиссия (FTC), национальное агентство по защите прав потребителей, говорит, что если вы заинтересованы в покупке золота, покопайтесь, прежде чем инвестировать. Некоторые промоутеры золота не выполняют своих обещаний и могут подтолкнуть людей к инвестированию, которое им не подходит.

Все золото не создано равно

Вы можете купить золото в различных формах:

Золотые запасы и фонды — Покупка акций золотодобывающей фирмы или паевой инвестиционный фонд, инвестирующий в золотые слитки, является распространенным способом инвестирования в золото. Большинство брокерских фирм покупают и продают эти финансовые инструменты. Золотые акции и паевые инвестиционные фонды могут предлагать большую ликвидность, чем реальное золото, и инвестору не нужно хранить или защищать золотые инвестиции, приобретенные в этой форме.При этом любая инвестиция в золотые акции или паевые инвестиционные фонды может нести неотъемлемый риск и может упасть в цене независимо от цены на золото.

Золотые акции и фонды должны приобретаться только у лицензированных товарных брокеров. Вы можете проверить статус регистрации и дисциплинарную историю любой фьючерсной фирмы или брокера, связавшись с Национальной фьючерсной ассоциацией (NFA).

Слитки и инвестиционные монеты — Слиток — это большое количество драгоценного металла, обычно золота, платины или серебра, которое оценивается по весу и обычно отливается в виде слитков или слитков.Дилеры, а также некоторые банки и брокерские компании продают слитки. Слитковые монеты чеканят из драгоценного металла — обычно золота, платины или серебра — и хранятся в качестве вложения. Они не используются в повседневной торговле. Стоимость инвестиционных монет определяется в основном содержанием в них драгоценных металлов, а не редкостью и состоянием. Цены могут меняться в течение дня в зависимости от цен на драгоценные металлы на мировых рынках. Дилеры монет и некоторые банки, брокерские фирмы и дилеры драгоценных металлов покупают и продают инвестиционные монеты.Монетный двор США производит золотые и серебряные инвестиционные монеты с 1986 года и начал производить платиновые инвестиционные монеты в 1997 году. Монетный двор США гарантирует вес, содержание и чистоту драгоценных металлов, которые они производят.

Коллекционные монеты — Эти монеты имеют историческую или эстетическую ценность для коллекционеров монет. Большинство коллекционных монет имеют рыночную стоимость, превышающую их номинальную стоимость или содержание металла. Эту коллекционную ценность часто называют нумизматической ценностью.Торговцы монетами, которые продают коллекционные монеты, часто имеют ценные монеты, оцененные профессиональными службами, но оценка может быть субъективной.

Факты о покупке золота

Независимо от формы золота, в которое вы можете инвестировать, примите во внимание следующие универсальные истины:

- Цена на золото со временем колеблется. Нет никакой гарантии, что золото повысит или даже сохранит свою ценность.

- Цены, которые торговцы монетами, банки, брокерские фирмы и дилеры драгоценных металлов взимают за золотые изделия, такие как слитки и монеты, почти всегда выше, чем стоимость золота, которое они содержат.Так что перед покупкой разумно сравнить цены.

- Некоторые продавцы говорят, что правительство может конфисковать золото. Другие говорят, что «отчетные» операции приводят к конфискации. Однако другие продавцы заявляют, что современные инвестиционные монеты, произведенные Монетным двором США, подлежат конфискации, а исторические или коллекционные монеты — нет. Эти утверждения иногда побуждают людей покупать исторические монеты по ценам, превышающим их стоимость. Ни один из этих утверждений не поддерживает действующий федеральный закон или постановление Министерства финансов.

Изучите, прежде чем инвестировать

Независимо от того, покупаете ли вы золотые акции и фонды, слитки и инвестиционные монеты или коллекционные монеты, FTC рекомендует сначала сделать домашнее задание:

- Если вы покупаете инвестиционные или коллекционные монеты, спросите стоимость плавки монеты — базовую внутреннюю стоимость монеты, если она была переплавлена и продана. Стоимость плавки практически всех слитков и коллекционных монет широко доступна.

- Проконсультируйтесь с авторитетным дилером или финансовым консультантом, которому вы доверяете, который обладает специальными знаниями.

- Получите независимую оценку конкретного золотого продукта, который вы рассматриваете. Оценка продавца может быть завышена.

- Учтите дополнительные расходы. Возможно, вам потребуется приобрести страховку, сейф или арендовать складское хранилище для защиты слитков. Эти затраты сократят инвестиционный потенциал слитков.

- Некоторые продавцы доставляют слитки или слитки на охраняемый объект, а не потребителю. Когда вы покупаете металлы без доставки, примите дополнительные меры, чтобы убедиться, что металл существует, имеет описанное качество и должным образом застрахован.

- Уходите от коммерческих предложений, которые минимизируют риски, или торговых представителей, которые заявляют, что раскрытие информации о рисках является простой формальностью. Уважаемые торговые представители заранее осведомлены о рисках конкретных инвестиций. Всегда получайте квитанцию о транзакции.

- Откажитесь «действовать сейчас». Любое коммерческое предложение, побуждающее к немедленной покупке, является сигналом к тому, чтобы уйти и сохранить свои деньги.

- Узнайте продавца, введя название компании в поисковой системе онлайн. Прочтите об опыте других людей в компании.По возможности старайтесь общаться в автономном режиме, чтобы уточнить какие-либо детали. Кроме того, обратитесь к Генеральному прокурору вашего штата и в местное агентство по защите прав потребителей. Подобное исследование является разумным, хотя и небезопасным: для кого-то может быть слишком рано осознавать, что его обманули, или подавать жалобу властям.

Несколько слов об одобрениях

Промоутеры часто используют знаменитостей и известных личностей для рекламы своей продукции. Когда кто-то говорит: «Инвестируйте или покупайте золото в компании ABC», подумайте, что они получают от сделки.Дело в том, что многие индоссанты получают деньги от компании, стоящей за продуктом.

Для получения дополнительной информации

Прочтите эти публикации FTC на ftc.gov для получения дополнительной информации и рекомендаций по инвестированию в определенные золотые продукты:

Посетите эти веб-сайты для получения дополнительной информации:

Эта статья ранее была доступна как Investing in Gold? Что за спешка?

золотых инвестиций в Индии — как инвестировать, варианты и преимущества

Золото — одно из самых популярных вложений в Индии.Его сильными сторонами являются высокая ликвидность и способность противостоять инфляции, не говоря уже об очаровании, престиже и так далее. Цены на золото растут, когда рынки сталкиваются с турбулентностью. Хотя бывают фазы, когда на рынках наблюдается падение цен на золото, оно не продлится долго и всегда быстро возвращается. В этой статье рассматривается следующее:

1. Почему стоит инвестировать в золото?

Безопасность, ликвидность и доходность — это три критерия, которые наиболее склонные к риску инвесторы ищут перед инвестированием.В то время как золото соответствует первым двум критериям без каких-либо сбоев, оно неплохо работает и по последнему. Вот почему вы должны инвестировать в золото:

а. Вложение в золото стоит того, потому что это вложение, опережающее инфляцию. Со временем окупаемость инвестиций в золото соответствовала уровню инфляции.

г. Золото имеет обратную связь с вложениями в акционерный капитал. Например, если фондовые рынки начнут падать, золото будет работать хорошо. Рассмотрение золота в качестве инвестиционного варианта в вашем инвестиционном портфеле будет буфером общей волатильности вашего портфеля.

2. Как инвестировать в золото?

«Золотой вопрос» здесь — как инвестировать в золото? Традиционно это было приобретение физического золота в виде монет, слитков, артефактов или ювелирных изделий. Однако в настоящее время существуют более новые формы инвестиций в золото, такие как золотые ETF (биржевые фонды) и золотые паевые инвестиционные фонды.

Gold ETF похожи на покупку эквивалентной суммы физического золота, но без проблем, связанных с хранением физического золота.Следовательно, нет риска кражи / кражи со взломом, так как золото хранится в демате (бумажной) форме. Золотые фонды включают в себя инвестиции в золотодобывающие компании.

Давайте разберемся с различными способами инвестирования в золото из следующей таблицы:

Золото | Золотые ETF (торгуемые на бирже фонды) | Золотые фонды |

Инвестиции в физическое золото | Инвестор покупает золото пропорциональной стоимости, но не в физической форме | Инвестиции сделаны в слитки и компании, занимающиеся добычей золота |

Нет необходимости в счете Demat | Инвестору нужен счет Demat | Нет необходимости в счете Demat для инвестирования |

Колебания рынка напрямую влияют на цены на золото | Изменения цен на золото влияют на золотые ETF | Изменения цен на золото не влияют напрямую на золотые фонды |

Никаких дополнительных расходов, кроме самого физического золота | Gold ETFs включают комиссию за управление активами и брокерские услуги | За управление золотыми фондами взимается минимальная плата. |

Риски кражи и взлома, связанные с хранением физического золота | Золотые ETF снимают бремя торговли золотом в физической форме | Устраняет риск кражи / взлома и защищает инвестиции от изменения рыночных колебаний |

Никаких документов для инвестирования | Оформление документов, необходимых для инвестирования в золотые ETF | Для инвестирования в золотые фонды необходимы документы |

Систематический инвестиционный план (SIP) недоступен | Без опции SIP | SIP доступно |

Лучше всего подходит для обычных инвесторов | Лучше всего подходит для инвесторов, у которых есть необходимое время и навыки для торговли. | Лучше всего подходит для инвесторов, которые ожидают высокой доходности, принимая на себя просчитанные риски |

3.Что такое золотые фонды?

Инвестируя в золотые фонды, вы инвестируете в акции компаний, занимающихся золотом и связанной с ним деятельностью. Золотые паевые инвестиционные фонды включают в свою инвестиционную корзину серебро, платину и другие металлы. Управляющий паевым инвестиционным фондом от имени компании по управлению активами управляет золотым фондом, в отличие от золотых ETF. Они используют фундаментальный торговый анализ для покупки и продажи акций, чтобы максимизировать прибыль для инвесторов. Доходность золотых фондов в некоторой степени зависит от рыночных условий.

Паевые инвестиционные фондыGold значительно исключают риск возврата, распределяя инвестиции по широкому спектру вариантов инвестирования. Другими словами, паевые инвестиционные фонды работают по принципу диверсификации, то есть не кладут все яйца в одну корзину. Инвесторам необходимо взвесить свою склонность к риску и цели, прежде чем выбирать такой паевой инвестиционный фонд.

4. Инвестиции в золото и паевые инвестиционные фонды

Сведения | Золотые инвестиции | Паевой фонд |

Определение | Золото — драгоценный ценный металл, имеющий жидкую природу | Объединяет деньги инвесторов в акции, долги и другие рыночные инструменты для приумножения денег |

Менеджмент | Инвестиции осуществляются и управляются инвестором | Эксперты профессионально управляют инвестициями для создания богатства и снижения рисков |

Вовлеченный риск | Физическое ношение и хранение золота сопряжено с высоким риском кражи и взлома | Инвестиции в паевые инвестиционные фонды можно делать безопасными и надежными методами |