Инфляция процент: Инфляция в России в 2020 году стала самой высокой за последние четыре года

Инфляция в России в 2020 году стала самой высокой за последние четыре года

Инфляция в России по итогам 2020 г. составила 4,9%, следует из окончательной оценки Росстата. Это совпало с предварительной оценкой, которую Росстат представил 31 декабря, однако показатель превысил декабрьский прогноз Минэкономразвития. Министерство прогнозировало инфляцию на уровне 4,6-4,8% по итогам года.

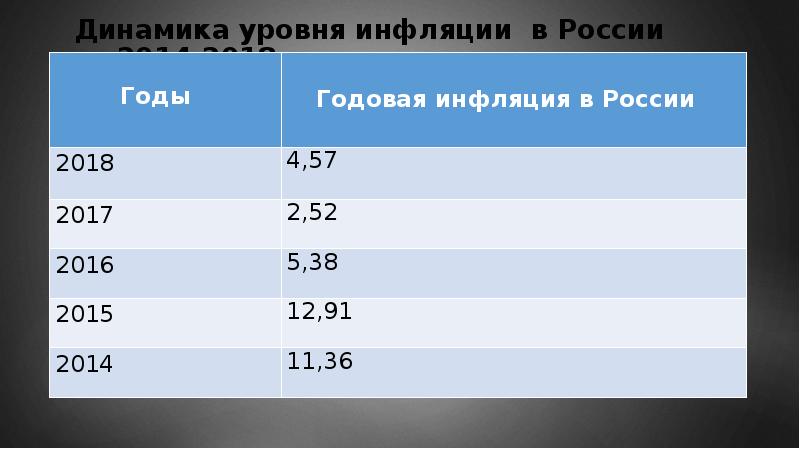

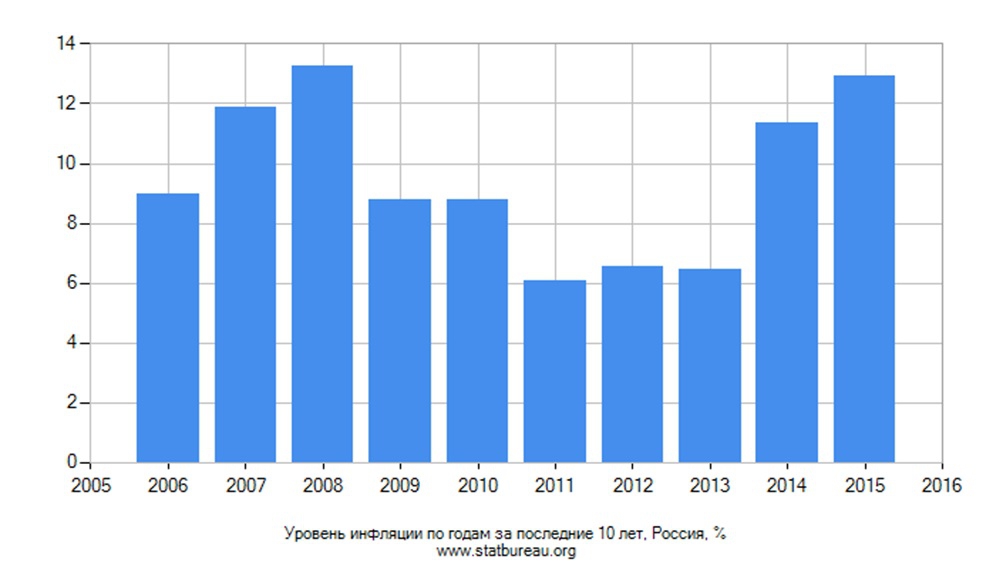

Годовой уровень инфляции в 2020 г. оказался самым высоким с 2016 г., свидетельствуют данные ведомства. В 2016 г. инфляция составила 5,5%, в 2017 г. — 2,5%, в 2018 г. — 4,3%, а в 2019 г. — 3,04%.

Больше всего в 2020 г. подорожали продовольственные товары — на 6,69%. Наибольший рост цен зафиксирован на яйца (13,2%) и овощи (8,46%). Цены на табачные изделия выросли на 9,92% к уровню 2019 г. В декабре также выросли цены на алкогольные напитки — на 2,8% в годовом выражении и на 0,18% в месячном.

Непродовольственные товары за год подорожали на 4,79%. Цены на медикаменты за 2020 г. к 2019 г. выросли на 8,56%. Некоторые товары, входящие в перечень непродовольственных товаров первой необходимости также подорожали, в частности: спички — на 2,3%, пеленки для новорожденных — на 1%, мыло хозяйственное — на 0,7%, бумага туалетная — на 0,6%, дизельное топливо, мыло туалетное, подгузники детские — на 0,4%, сухие корма для домашних животных — на 0,2%.

В материалах Росстата отмечается всплеск цен в декабре на проезд в различных типах вагонов поездов дальнего следования на 14,6-16,8%, авиаперелет экономклассом в декабре стал дороже на 5,7%.

18 декабря Центробанк дал прогноз инфляции по итогам 2020 г., в котором говорилось, что она составит 4,6-4,9%. « Это в значительной мере связано с действием разовых проинфляционных факторов на отдельных рынках и с продолжением переноса в цены произошедшего ранее ослабления рубля», — говорилось в сообщении ЦБ. Регулятор отметил, что указанные факторы могут оказывать более длительное влияние на рост цен на фоне ограничений со стороны предложения, в том числе из-за ожидаемого дефицита рабочей силы по ряду специальностей и дополнительных затрат компаний на соблюдение противоэпидемических норм. Кроме того, наблюдается рост инфляционных ожиданий бизнеса и населения, преимущественно связанных с подорожанием некоторых товаров повседневного спроса и волатильностью валют. По прогнозу регулятора, в 2021 г. инфляция составит 3,5-4% и в дальнейшем останется вблизи целевых 4%.

Кроме того, наблюдается рост инфляционных ожиданий бизнеса и населения, преимущественно связанных с подорожанием некоторых товаров повседневного спроса и волатильностью валют. По прогнозу регулятора, в 2021 г. инфляция составит 3,5-4% и в дальнейшем останется вблизи целевых 4%.

В начале декабря ускорение роста цен прокомментировал президент России Владимир Путин. Он сказал, что наблюдаемая динамика обусловлена ослаблением курса рубля и ограничениями в работе предприятий в связи с пандемией коронавирусной инфекции.

Инфляция в России превысила 5% впервые за 1,5 года :: Экономика :: РБК

Годовая инфляция в январе 2021 года, по данным Росстата, достигла 5,19%. В предыдущий раз такие темпы роста потребительских цен наблюдались в стране в первой половине 2019-го, после повышения НДС с 18 до 20%

Фото: Денис Воронин / АГН «Москва»

Годовая инфляция в России в январе 2021 года составила 5,19%, следует из данных Росстата. По сравнению с декабрем потребительские цены выросли на 0,7%.

В последний раз инфляция преодолевала порог 5% в феврале—мае 2019 года, когда потребительские цены росли из-за повышения НДС с 18 до 20% (.pdf).

Банк России ожидал ускорения инфляции до 5% в начале 2021 года. «Если говорить про ближайший горизонт, то, по нашим предварительным оценкам, годовая инфляция составит около 5% в первом квартале следующего года. Затем, если влияние разовых факторов относительно быстро сойдет на нет, она будет снижаться и вернется к 4% в середине следующего года», — говорила в декабре председатель ЦБ Эльвира Набиуллина.

Любой показатель январской годовой инфляции меньше 5,5% — это очень неплохой результат в текущей ситуации с учетом традиционной индексации административных тарифов в начале года и высоких значений инфляции в ноябре и декабре 2020-го, отмечает главный экономист Альфа-банка Наталия Орлова.

По ее словам, существовал серьезный риск того, что годовая инфляция приблизится к 6% с учетом январских индексаций и роста цен на продовольственные товары, несмотря на установку правительством предельных цен по нескольким из них. «Годовая инфляция 5,2% в январе 2021 года позволяет говорить о том, что ситуация нормализуется», — оптимистична Орлова. В январе продовольствие подорожало на 7% год к году и на 1% к декабрю, сообщил Росстат, непродовольственная инфляция составила 5,10%.

Инфляция и банковский процент в современной российской экономике | Коломиец

2. Банк России (2013b). Обзор финансовой стабильности. Декабрь. Москва.

3. Ершов М. (2013). Пять лет после масштабной фазы кризиса: насколько стабильна ситуация? // Вопросы экономики. № 12. С. 29-47.

№ 12. С. 29-47.

4. Капелюшников Р. (2008). Собственность без легитимности? // Вопросы экономики. № 3. С. 85-105.

5. Кейнс Дж. М. (1993). Общая теория занятости, процента и денег. Гл. 13: Общая теория нормы процента // Кейнс Дж. М. Избранные произведения. М.: Экономика.

6. Коломиец А. Г. (2014). Конкурентоспособность российских банков в условиях инфляции. Саарбрюкен: Palmarium Academic Publishing.

7. Кудрин А. (2013). Влияние доходов от экспорта нефтегазовых ресурсов на денежно-кредитную политику России // Вопросы экономики. № 3. С. 4-19.

8. Ле Гофф Ж. (2010). Средневековье и деньги. Очерк исторической антропологии. СПб.: Евразия.

9. Найт Ф. Х. (2003). Риск, неопределенность и прибыль. Москва.

10. Полищук Л. (2013). Аутсорсинг институтов // Вопросы экономики. № 9. С. 40-65.

11. Светлова Е., ван Элст Х. (2013). Феномен неполного знания будущего в экономической теории // Вопросы экономики. № 8. С. 83-105.

12. Ханин Г., Фомин Д. (2014). Лукавая цифра против экономики России // Ведомости. 18 марта.

13. Харрис Л. (1990). Денежная теория. М: Прогресс.

14. Чернявский А. (2012). Оценка влияния изменений в налоговом законодательстве на эффективность экспорта нефти и нефтепродуктов // Вопросы экономики. № 10. С. 92-104.

№ 10. С. 92-104.

15. Taylor J. B. (2008). The Financial Crisis and the Policy Responses: An Empirical Analysis of What Went Wrong // NBER Working Papers. No 14631.

Инфляция и банковский процент в современной российской экономике

д. э. н.проф. Финансового университета при Правительстве РФ

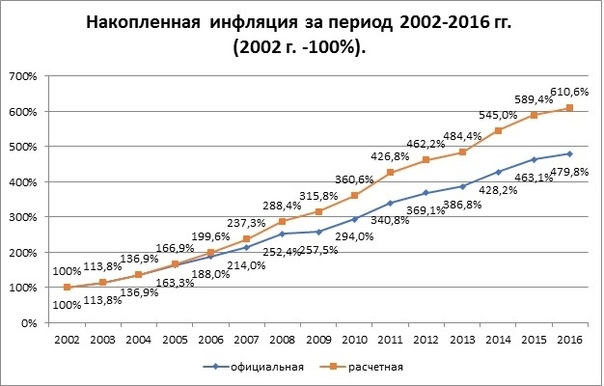

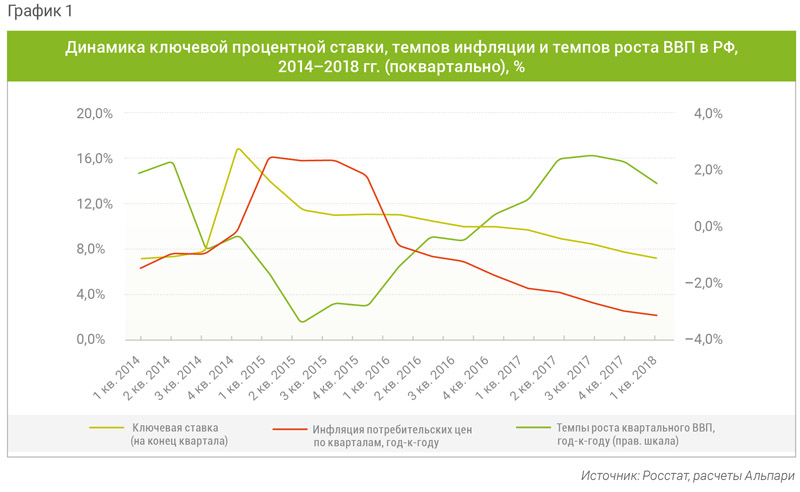

Основная цель денежно-кредитной политики Банка России на 2014 г. и на период 2015-2016 гг. определена как «достижение и поддержание стабильно низких темпов роста потребительских цен» (Банк России, 2013а). Политика ограничения инфляции была приоритетной для ЦБ РФ и в период с 2001 по 2011 г. Тем не менее показатели роста цен (как потребительских, так и цен производителей) остаются относительно высокими, особенно на фоне низких темпов инфляции в развитых странах. В 2013 г. индекс потребительских цен (ИПЦ) в РФ вырос на 6,5%, а в текущем году, по различным оценкам, он может превысить 9%.

Другая важная макроэкономическая проблема — высокие процентные ставки по банковским кредитам, в том числе привлекаемым для реализации инвестиционных программ.

Денежная масса, цены и процентные ставки: теоретические представления и реальная динамика

Зависимость между инфляцией, ставкой процента и динамикой инвестиций изучали многие исследователи. Современная теория в основном опирается на представления, восходящие к работам И. Фишера. Согласно им, «в состоянии долговременного равновесия повышение темпа роста денежной массы вызовет идентичное повышение темпа инфляции и, следовательно, идентичное повышение ожидаемого темпа инфляции и номинальной ставки процента». «В подобных моделях, -продолжает Л. Харрис, — в качестве главной детерминанты номинальной ставки процента выступает ожидаемый темп инфляции, который сам в свою очередь определяется темпом увеличения М» (Харрис, 1990.

Однако при сравнении годовых темпов изменения денежной массы и ИПЦ (последний, согласно широко распространенным представлениям, характеризует величину инфляции) в России за 2005-2013 гг. видно отсутствие заметной зависимости между темпами роста денежной массы и изменением ИПЦ (рис. 1). И когда денежная масса в национальном определении (М2) увеличивалась относительно быстро (в 2005-2007 гг. на 46,6% в среднем за год), и когда ежегодный рост денежной массы был существенно меньше (в 2009-2011 гг. — 23,7% в среднем за год), ИПЦ увеличивался почти одинаковым темпом (109,9 и 109%). В 2008 г., когда темпы роста М2 резко снизились, ИПЦ, по данным Росстата, вырос. Замедление роста денежной массы в 2011-2013 гг. практически не отразилось на динамике ИПЦ. Очевидно, что характер зависимости между динамикой денежной массы и цен в России сложнее, чем предполагает рассмотренная выше формулировка.

Более сложной зависимостью обусловлено и движение номинальной ставки процента по банковским ссудам в РФ. По данным Банка России, общий уровень ставки с 2006 г. никогда не был ниже 8% годовых, а в 2012-2013 гг. колебался в диапазоне 9-10%1.

При сопоставлении помесячных показателей изменения денежной массы, индекса потребительских цен и средневзвешенной ставки процента по долгосрочным кредитам банков, предоставляемым нефинансовым организациям, видно, что колебания ИПЦ и процентных ставок по долгосрочным кредитам происходят достаточно синхронно (рис. 2). В то же время колебания показателей прироста денежной массы могут как совпадать по направлению с изменением ИПЦ и ставки процента по долгосрочным кредитам банков, так и не совпадать. Рост ИПЦ и ставки процента по долгосрочным кредитам банков происходил и в периоды быстрого роста денежной массы, и в периоды ее снижения.

Рост ИПЦ и ставки процента по долгосрочным кредитам банков происходил и в периоды быстрого роста денежной массы, и в периоды ее снижения.

Можно предполагать, что связь изменения ИПЦ и процентных ставок по кредитам и динамики денежной массы может быть существенно модифицирована рядом факторов. В зависимости от трактовки инфляции результаты их воздействия в виде роста цен и процентных ставок можно оценивать как неинфляционные (если считать инфляцию исключительно денежным феноменом) либо как инфляционные (если рассматривать ее как комплексный макроэкономический процесс общего роста цен).

Расхождения в динамике ликвидности и инфляции в России, Китае, Японии, США в период кризиса 2008 г. и в посткризисный период рассмотрены М. Ершовым (Ершов, 2013). Представляется, что в развитых странах причины расхождения динамики инфляции и денежной массы преимущественно связаны с денежной политикой и механизмами управления денежной массой. Так, Ершов отмечает роль механизмов «самостерилизации» финансовых ресурсов банками в США. Подобных механизмов в странах с развивающимся рынком в настоящее время нет.

По нашему мнению, в числе причин расхождения динамики инфляции и денежной массы в развитых и развивающихся странах наиболее важны различия в мотивах предпочтения ликвидности и инфляционных ожиданиях, характерных для экономических агентов (хозяйствующих субъектов и домохозяйств). Очевидно, что экономический агент, одновременно действующий на развитых и развивающихся рынках, может руководствоваться в каждом конкретном случае различными мотивами и иметь разные предпочтения.

Предпочтение ликвидности (приобретение, хранение, использование) — фактор динамики спроса на деньги (наличные и безналичные средства) и иные высоколиквидные активы. От текущей политики денежных властей зависит, в какой мере этот спрос удовлетворяется, каковы величина и структура дефицита (или избытка) ликвидности в экономике. В свою очередь, предпочтение ликвидности определяется инфляционными ожиданиями.

Рост инфляционных ожиданий побуждает экономических агентов при использовании своих денежных доходов делать выбор в пользу наиболее ликвидных инструментов. Соответственно снижается склонность экономических агентов к сбережению и инвестированию. Результатом становятся увеличение и поддержание стабильно высокого уровня ставок ссудного процента (его величина должна приносить доходность, достаточную для покрытия издержек и обеспечения рентабельной работы банков). Рассмотренная система зависимостей позволяет понять, почему в российской экономике, какой бы ни была динамика денежной массы и ИПЦ, уровень процентных ставок по долгосрочным кредитам банков в 2006-2013 гг. практически никогда не опускался ниже 10% (рис. 3).

Уровень средневзвешенных ставок по долгосрочным кредитам предприятиям и организациям мало отличается от уровня средневзвешенных процентных ставок по всем видам кредитов, предоставляемых юридическим лицам. Так, в 2012 г. ставки по последним колебались в диапазоне 11,2-11,6% годовых, а по долгосрочным кредитам — в диапазоне 10,6-11,9% годовых; в первом полугодии 2013 г. — в диапазоне соответственно 12,0-11,4 и 12,2-11,3%2.

Проведенное выше сопоставление динамики денежной массы, ИПЦ и процентных ставок по долгосрочным кредитам свидетельствует о том, что инфляционные ожидания хозяйствующих субъектов и домохозяйств в России длительное время сохраняются на стабильно высоком уровне. Каковы причины этой стабильности?

Мотивы инфляционных ожиданий

Рассматривая мотивы инфляционных ожиданий в контексте развитого Дж. М. Кейнсом подхода к анализу мотивов предпочтения ликвидности, можно предположить, что инфляционные ожидания возникают иод воздействием всех указанных им мотивов: трансакционного, предосторожности, спекулятивного (Кейнс, 1993. С. 356). На различных стадиях экономического цикла и в различных социально-экономических условиях решающее значение может иметь и трансакционный мотив — «потребность в наличных деньгах для текущих сделок потребительского или производственного характера», и «мотив предосторожности, то есть желание обеспечить в будущем возможность распоряжаться определенной частью ресурсов в форме денежной наличности», и спекулятивный мотив, основанный на желании и возможности получить прибыль благодаря лучшему «по сравнению с рынком знанию того, что принесет будущее». В данном случае нас интересует, какой из указанных мотивов выступает доминирующей причиной инфляционных ожиданий хозяйствующих субъектов и домохозяйств в России.

В данном случае нас интересует, какой из указанных мотивов выступает доминирующей причиной инфляционных ожиданий хозяйствующих субъектов и домохозяйств в России.

Из-за систематического несовпадения во времени резкого увеличения предложения ликвидности с ростом ИПЦ и процентных ставок по долгосрочным кредитам мы не можем предположить, что трансакционный мотив предпочтения ликвидности, связанный главным образом с потребностью проводить платежи и расчеты, служит основной причиной роста инфляционных ожиданий. Более того, имеются периоды, когда снижение предложения ликвидности синхронизируется с уменьшением темпов роста как ИПЦ, так и процентных ставок по долгосрочным кредитам (см. рис. 2).

Высокая корреляция динамики средневзвешенных процентных ставок по важнейшим финансовым инструментам — банковским кредитам (в том числе долгосрочным) и процентных ставок долгового рынка (Банк России, 2013b. Рис. 27) не позволяет считать выбор между различными финансовыми инструментами, то есть спекулятивный мотив, главной причиной изменения инфляционных ожиданий и предпочтений ликвидности экономических агентов в РФ. Данный мотив учитывает в первую очередь распределение рисков между наименее рискованным видом активов — в кейнсианской монетарной теории это наиболее надежные облигации — и более рискованными видами активов (Кейнс, 1993. С. 371-373). На спекулятивном мотиве основан механизм выравнивания премий инвесторов за риск.

В современной российской экономике мотивы инфляционных ожиданий и порождаемое последними предпочтение ликвидности, а затем и изменение спроса хозяйствующих субъектов и домохозяйств на деньги (кассовые остатки) в первую очередь связаны с мотивом предосторожности. Данный мотив определяет общую оценку рискованности вложений, включающую оценку как собственно риска, так и неопределенности — как их понимает Ф. Найт (Найт, 2003. С. 30). Такую оценку экономические агенты на практике осуществляют, принимая решение о характере использования своих денежных средств, независимо от знания экономической теории.

Неопределенность диктует экономическим агентам необходимость руководствоваться в своих действиях мотивом предосторожности. Он может воздействовать на ставку процента как минимум по двум направлениям. С одной стороны, экономические агенты увеличивают спрос на ликвидность, используемую для разных целей, что приводит к росту ее цены, то есть процентной ставки. С другой стороны, чем выше общий риск (включая неопределенность в указанном выше смысле) невозврата или неполного возврата инвестированных денежных средств, тем важнее для экономических агентов, осуществляющих инвестиции, мотив предосторожности и продиктованное им предпочтение ликвидности и кассовых остатков. Соответственно, чем выше предпочтение ликвидности, тем ниже склонность к сбережению и инвестированию. Иными словами, при прочих равных условиях, тем ниже предложение инвестиций и выше их «цена» — ставка процента по наименее рискованным видам активам (не говоря уже о более рискованных).

Рассмотренный случай (когда оценка одного мотива — предосторожности — принимает наибольшую значимость) частный по отношению к общим закономерностям формирования процентных ставок. Но он не уникальный. Впервые объяснение природы процента платой за риск дано в конце XII — начале XIII в. (Ле Гофф, 2010. С. 96-97). Такое объяснение в XX в. получило развернутое научное обоснование благодаря Найту, который полагал необходимым для объяснения прибыли (в том числе процента) «вернуться к идее неопределенности будущего, т. е. того положения дел, которое в обыденном языке и на жаргоне бизнесменов именуется расплывчатым словом „риск»» (Найт, 2003. С. 47, 168) (проводя различие между риском и неопределенностью, Найт связывал прибыль только с последней). Учитывая, как часто в последние годы волатильность рынков делала мотив предосторожности решающим в поведении инвесторов, старинное воззрение на природу процента оказывается не столь архаическим, как можно было бы предположить.

В целом в развитых странах и на мировых финансовых рынках благодаря широким возможностям перераспределения инвестиций между отраслями и регионами и относительно высокому доверию инвесторов к финансовым посредникам и действиям регуляторов общий уровень рисков инвестирования оценивается как существенно более низкий, чем на развивающихся рынках. Это позволяет денежным властям развитых стран отдавать приоритет проблеме ликвидности перед проблемой рисков (Taylor, 2008. Р. 18).

Это позволяет денежным властям развитых стран отдавать приоритет проблеме ликвидности перед проблемой рисков (Taylor, 2008. Р. 18).

Напротив, на развивающихся рынках мотив предосторожности для поведения инвесторов, по нашему мнению, приобретает первостепенное значение. Это проявляется в том числе в более высоких, чем в развитых странах, темпах инфляции, ставке банковского процента, в различиях показателей развития банковского бизнеса. «Зрелая экономика опирается на прочные институциональные основы, которые определяют права собственности, принуждают исполнять контракты, распространяют цены и сокращают информационный разрыв между покупателями и продавцами. Развивающиеся страны зачастую лишены этих рыночных и регулятивных институтов» (Всемирный банк, 2009).

Институциональная неопределенность и ставка банковского процента

Доминирующее значение мотива предосторожности отражает высокую степень неопределенности, присущую хозяйственной и особенно банковской деятельности в современной России. В связи с этим представляется правомерным использовать для характеристики институциональных условий экономической деятельности в РФ понятие «институциональная неопределенность». Оно подразумевает неопределенность институциональных условий заключения и исполнения сделок: правовых норм; декларируемых правил и реальных целей деятельности; стандартов и мотивов поведения государственных и общественных организаций, хозяйствующих субъектов, домохозяйств, лиц, вовлеченных в процессы принятия и исполнения решений по экономическим, социальным, правовым и другим вопросам. Институциональная неопределенность в российской экономике стала результатом хаотического изменения системы социально-экономических отношений и остается ее фундаментальной чертой.

Институциональная неопределенность означает неопределенность в отношении использования, владения, распоряжения имуществом, являющегося предметом сделок и необходимого для предпринимательской деятельности, неопределенность в отношении получения и распределения доходов от нее. Институциональная неопределенность подразумевает также неопределенность экстерналий — выгод и издержек, не учитываемых в стандартных механизмах ценообразования и рыночного распределения ресурсов, которые затрагивают интересы третьих лиц, не участвующих в данной рыночной сделке.

Институциональная неопределенность подразумевает также неопределенность экстерналий — выгод и издержек, не учитываемых в стандартных механизмах ценообразования и рыночного распределения ресурсов, которые затрагивают интересы третьих лиц, не участвующих в данной рыночной сделке.

Если возможные будущие состояния и события можно предсказать, но вероятность их наступления экономическим агентам неизвестна, то неопределенность трактуется в современной экономической теории как неясность (неопределенность 1) (Светлова, ван Элст, 2013. С. 84-85). Такая ее разновидность существует в России из-за неясности прав собственности и недостаточной их легитимности (Капелюшников, 2008. С. 92). Право вести масштабную предпринимательскую деятельность становится исключительной привилегией, зависящей от принадлежности и места в системе отношений внутри элит, а сами элиты формируются преимущественно по клановому принципу.

В таких условиях характер, мотивы, условия предпринимательской деятельности существенно отличаются от рассматриваемых стандартными учебниками по экономической теории. Обладатели привилегий не заинтересованы в их ограничении. Более того, принципиальное изменение условий конкуренции означает для них автоматическую утрату конкурентных позиций, завоеванных в межклановой и внутриклановой борьбе. По этой причине советы укреплять статус собственников часто отражают лишь благие пожелания, мало связанные с российской реальностью. Инстинкт безошибочно говорит обладателям эксклюзивных привилегий, что правовая легитимность их статуса будет утрачена, когда группа, к которой они принадлежат, потеряет неформальные рычаги влияния и контроля. Поэтому в России, как и в других странах с переходной экономикой, новые элиты, получившие эксклюзивные привилегии, отрицательно относятся к построению полноценных рыночных институтов (Полищук, 2013. С. 48-49). В этих условиях для основной массы экономических агентов на практике трудно сделать долгосрочный прогноз в отношении как институциональных условий ведения бизнеса, так и собственной роли в нем.

Не меньшее значение для экономических агентов в РФ имеет неосведомленность (неопределенность 2), которая характеризуется тем, что возможные будущие состояния и события известны экономическим агентам лишь отчасти (Светлова, ван Элст, 2013. С. 84-85). Представляется, что в России данный вид неопределенности связан в первую очередь с разным пониманием сторонами сделок их характера, условий, целей, обеспечения, издержек, возможных результатов и последствий. Это вытекает не только из нечеткости правовых норм и механизмов их реализации, правил деятельности тех или иных учреждений, но и, главным образом, из различий в стереотипах экономического поведения, мотивах и целях сделок экономических агентов, принадлежащих к различным социальным, культурным, конфессиональным, этническим группам, клановым образованиям.

Институциональная неопределенность, связанная как с неясностью, так и с неосведомленностью, — одна из важнейших причин увеличения трансакционных издержек, в том числе по привлечению экономическими агентами кредитных ресурсов. Такие издержки в первую очередь растут вследствие значительной неопределенности и рисков, возникающих у кредитных организаций при предоставлении ссуд для ведения предпринимательской деятельности, особенно инвестиционных кредитов. На результаты кредитных операций банков существенно влияет неопределенность в отношении:

- активов, которые могут служить обеспечением кредитов;

- реального использования получаемых в качестве ссуды средств;

- способности заемщика своевременно вернуть указанные средства, в срок и в полном объеме осуществлять процентные платежи;

- возможностей и желания заемщика поддерживать стабильное финансово-хозяйственное положение кредитуемого предприятия.

Стандартные методы оценки и расчета рисков, как правило, используют модели, статистической базой которых служат события кредитных историй заемщиков. Однако рассмотренные виды неопределенности часто связаны с обстоятельствами, которые в кредитных историях не получают полного отражения и не могут быть использованы для статистического анализа рисков.

Например, изменение положения реального (бенефициарного) владельца имущества в системе клановых отношений часто не связано с результатами хозяйственной деятельности, отражаемыми в финансовой отчетности предприятия, которым он владеет. Современная техника использования правовых норм предоставляет достаточно возможностей для быстрого и юридически корректного вывода активов при подобных обстоятельствах, если реальный владелец имущества заранее озаботился решением этой проблемы. Во многих случаях гарантией эффективности указанной техники выступает наличие офшорного партнера. Так возникают миллиардные «дыры» в балансах, которые еще вчера соответствовали всем формальным требованиям и оценивались квалифицированными экспертами как вполне удовлетворительные. Отметим, что офшоризация российской экономики — следствие, а не причина институциональной неопределенности. Это обстоятельство накладывает определенные ограничения на результативность политики деофшоризации.

Серьезной причиной нестабильности финансово-хозяйственного положения предприятий-заемщиков служит также хронический недостаток инвестиций в их развитие. По некоторым оценкам, альтернативным официальным цифрам Росстата, в РФ ежегодно выбывает фондов в 2-2,5 раза больше, чем вводится, а их стоимость ежегодно сокращается на 1% (Ханин, Фомин, 2014). Отсутствие программ обновления основных фондов — непосредственный результат преобладания краткосрочных стратегий хозяйственного поведения, которые, как правило, включают отказ от долгосрочных инвестиций. Преобладание таких стратегий порождено не только нехваткой инвестиционных ресурсов, но и условиями институциональной неопределенности.

Современная теория корпоративного управления исходит из наличия у собственника заинтересованности в рыночном успехе предприятия, достигаемом за счет разработки и применения инновационных решений, обновления основных фондов и т. п. Практика корпоративного управления в РФ показывает, что реальные владельцы и обладатели титулов собственности часто имеют совершенно иные цели и не выражают заинтересованности в развитии соответствующих производств.

Добросовестный собственник или менеджер в условиях институциональной неопределенности также не склонен инвестировать, если вероятность быстрой окупаемости и высокой рентабельности вложений невелика, и не предъявляет спрос на заемные средства для инвестирования. По данным С. Цухло, в настоящее время большинство респондентов в промышленности удовлетворены объемами инвестиций, которые они имели, и только порядка 30% респондентов считают инвестиции недостаточными3.

Недостаток или полное отсутствие своевременно осуществляемых инвестиций вынуждают эксплуатировать морально устаревающие основные фонды. Издержки производства продукции, выпущенной на их базе, в условиях, когда конкуренты, прежде всего иностранные, интенсивно обновляют основные фонды и технологии, неизбежно приближаются к предельным для данной отрасли (вида продукции). Это означает, что уменьшается ее устойчивость по отношению к любым внешним шокам (в первую очередь вызванным снижением спроса, в том числе временным). Когда отрасли, использующие морально устаревшие оборудование и технологии, доминируют в отраслевой структуре экономики, повышается вероятность резкого увеличения масштабов невозврата ссуд.

Стоимость ценных бумаг, выпущенных предприятиями таких отраслей, часто подвержена трудно предсказуемым колебаниям. Во многих случаях они определяются неустойчивостью финансово-хозяйственного положения эмитентов, а сами бумаги становятся удобным инструментом сделок с использованием инсайдерской информации. При использовании таких ценных бумаг в качестве обеспечения (залога) при предоставлении кредитов вероятность невозврата или несвоевременного возврата ссуд значительно возрастает.

Таким образом, одно из следствий институциональной неопределенности — повышение рисков кредитования и ставки процента.

Важнейшее конкурентное преимущество банков по сравнению с альтернативными возможностями использования сбережений, имеющихся у организаций и населения, — наличие развитой системы риск-менеджмента, включающей идентификацию, оценку, мониторинг, контроль и другие элементы управления рисками. Однако в условиях институциональной неопределенности это конкурентное преимущество может трансформироваться в фактор снижения конкурентоспособности банков.

Однако в условиях институциональной неопределенности это конкурентное преимущество может трансформироваться в фактор снижения конкурентоспособности банков.

При существенной неопределенности результатов инвестирования (особенно если есть широкие возможности для вывода активов) и высокой инфляции хозяйственная деятельность все больше напоминает игру, приближающуюся по своему характеру к чисто спекулятивным операциям. Среди хозяйствующих субъектов может получить распространение стратегия поведения, которой присущи неспособность или нежелание в полной мере оценивать риски, возникающие при вложении денежных средств, склонность при финансировании конкретных проектов в большей мере полагаться на случай и (или) действие внеэкономических факторов, а не на систему управления рисками, основанную на экономических показателях. При такой стратегии поведения с точки зрения хозяйствующих субъектов нерационально оплачивать издержки банковского риск-менеджмента (включаемые банками в операционные расходы и, следовательно, учитываемые в процентной ставке). Это дополнительно побуждает их рассматривать банковские кредиты как неоправданно дорогие и по возможности снижать затраты на формирование собственных систем управления рисками.

Схожие проблемы, связанные с институциональной неопределенностью, существуют и непосредственно в банковской системе. Повышая процентные ставки, менеджеры кредитных организаций пытаются минимизировать возможные потери при проведении кредитных операций. Так, относительно невысокие процентные ставки и процентная маржа по долгосрочным кредитам компенсируются завышением процентных ставок по другим видам кредитных операций, в первую очередь по кредитованию физических лиц (рис. 4).

Банки несут потери, участвуя в операциях по выводу активов в интересах бенефициарных владельцев и топ-менеджеров. Так, организации банковского сектора, накануне кризиса 2008-2009 гг. активно работавшие на рынке РЕПО, в период кризиса оказались в наиболее сложном финансовом положении (хотя получили в ряде случаев масштабную поддержку государственных структур), а в дальнейшем были вынуждены осуществлять значительные заимствования на долговых рынках, в том числе зарубежных. При ужесточении условий зарубежных заимствований роль Банка России как источника ликвидности для подобных кредитных организаций неизбежно должна была возрасти, что и подтвердила ситуация, сложившаяся в 2014 г.

При ужесточении условий зарубежных заимствований роль Банка России как источника ликвидности для подобных кредитных организаций неизбежно должна была возрасти, что и подтвердила ситуация, сложившаяся в 2014 г.

Когда рыночные формы взаимоотношений прикрывают нерыночные по сути мотивы и действия экономических агентов, непосредственно в самих кредитных учреждениях формируются тенденции к автономизации отдельных направлений деятельности и подразделений. В них снижаются транспарентность, управляемость и эффективность организационных структур и бизнес-процессов, на первый взгляд выстроенных по наилучшим конкурентоспособным образцам.

В этих условиях банки, даже крупнейшие, постепенно теряют возможность независимо оценивать сравнительную эффективность различных инвестиционных проектов. Иными словами, важнейшая воспроизводственная функция банковского сектора — трансформация сбережений в эффективные инвестиции — не реализуется, что, в свою очередь, не может не сказаться на реальной окупаемости вложений. В конечном счете это приводит к росту цен.

В конечном счете это приводит к росту цен.

Структурные причины роста цен

Структурные причины роста цен и инфляции определяются межотраслевыми диспропорциями, характерными для сложившейся модели экономики РФ, которая ориентирована на увеличение и поддержание высокого объема экспорта энергоносителей. Место диспропорций плановой экономики, которые уменьшились в 1990-е годы ценой утраты значительной части экономического потенциала и сокращения ВВП, к настоящему времени заняли новые.

Ориентированная на экспорт топливно-энергетических ресурсов экономическая модель порождает структуру экономики, в которой рост цен закономерен. В экономической теории широко признано положение о том, что удовлетворение растущего спроса на невоспроизводимые ресурсы сопровождается переходом к добыче их дополнительных объемов с более высокими удельными издержками. Современные тенденции роста издержек и цен производства топливно-энергетических ресурсов, как правило, соответствуют данному положению5.

При ухудшении условий добычи, использовании более сложных и дорогостоящих технологий неизбежно растет себестоимость топливно-энергетических ресурсов, как направляемых на экспорт, так и потребляемых на внутреннем рынке. В РФ в 2010 г. себестоимость тонны нефти в 1,5 раза превышала показатель 2005 г. (Чернявский, 2012. С. 95-96). Издержки растут и в газодобыче, где удельные затраты на новых месторождениях Ямала значительно выше, чем на ранее освоенных. Увеличение издержек добычи обусловливает рост цен независимо от действия других факторов ценообразования, например изменения налоговой нагрузки на предприятия нефте- и газодобычи.

Лучшие по сравнению с другими отраслями показатели рентабельности активов организаций, занятых в России добычей топливно-энергетических полезных ископаемых, не свидетельствуют о «тепличных» условиях их работы. На фоне роста издержек добычи нефти и газа страна-производитель, стремящаяся поддержать или увеличить объем их предложения, вынуждена привлекать дополнительные инвестиции для освоения новых месторождений и регионов добычи.

Поданным Росстата, в текущих ценах инвестиции в основной капитал в сфере добычи топливно-энергетических полезных ископаемых в 2012 г. выросли более чем в 1,5 раза по сравнению с 2009 г. и в 3,6 раза по сравнению с 2005 г. В 2011-2012 гг. их объем в текущих ценах практически сравнялся с объемом всех инвестиций в основной капитал обрабатывающих производств6. Но и этих затрат вряд ли достаточно для поддержания сложившихся объемов добычи нефти и газа.

Тенденции развития экспортоориентированной экономики и динамика цен влияют на деятельность банков. Банки как учреждения, заинтересованные в прибыли, стремятся направлять кредитные вложения в большей мере в отрасли, цены на продукцию которых растут быстрее. Помимо оптовой и розничной торговли, для которых характерен быстрый оборот средств, это строительство и предприятия, добывающие топливно-энергетические полезные ископаемые7. Кредитуя наиболее рентабельные предприятия, банки уменьшают риск обесценения своих кредитных вложений из-за роста цен. Кроме того, они получают возможность поддерживать высокую ставку процента, непосильную для других заемщиков.

Повышение цен на топливо и энергию инициирует рост затрат и цен по всей производственной цепочке. В 2005-2012 гг. динамика цен производителей в сфере добычи топливно-энергетических полезных ископаемых устойчиво опережала рост цен производителей промышленных товаров и потребительских цен (рис. 5). В среднем за год индекс потребительских цен за указанный период составил 109,4%, индекс цен производителей промышленных товаров — 111,2, индекс цен производителей в сфере добычи топливно-энергетических полезных ископаемых — 120,4%. Это означает, что рост цен в российской экономике поддерживается в первую очередь за счет увеличения издержек добычи и цен топливно-энергетических ресурсов.

Суммарные поступления от нефтегазового экспорта за 2000-2011 гг. составили 2,3 трлн долл. (Кудрин, 2013). Они позволили финансировать значительную часть расходов бюджета, накопить крупные валютные резервы, а также обеспечили материальную основу для масштабного вывоза капитала из РФ. Однако опережающий рост затрат и цен на продукцию нефтегазового сектора, потребляемую на внутреннем рынке, стал структурным фактором увеличения цен на продукцию промышленности и потребительских цен.

Однако опережающий рост затрат и цен на продукцию нефтегазового сектора, потребляемую на внутреннем рынке, стал структурным фактором увеличения цен на продукцию промышленности и потребительских цен.

Статистические данные за период с 2006 г. не позволяют констатировать наличие устойчивой зависимости между динамикой денежной массы (М2) и изменениями индекса потребительских цен и ставки банковского процента. Это означает, что монетарные факторы роста цен и сохранения относительно высокой ставки банковского процента, в том числе по инвестиционным кредитам, не играют в современной российской экономике определяющей роли.

Институциональные предпосылки инфляционных ожиданий, по нашему мнению, обусловлены состоянием институциональной неопределенности, характерным для российской экономики. В частности, кредиторы и заемщики не обладают достаточной полнотой знаний ни о своем месте в бизнесе, ни о будущих событиях, касающихся даже стандартных аспектов их хозяйственной деятельности, и пытаются компенсировать высокую вероятность потерь, увеличивая цены и ставки процента.

Еще одним фактором повышения цен выступает рост издержек добычи нефти и газа. Ориентированная на экспорт топливно-энергетических ресурсов экономическая модель порождает структуру экономики, в которой закономерны и рост цен, и относительно высокий банковский процент. В свою очередь, высокие ставки банковского процента стимулируют инфляционные ожидания. Представляется, что принципиальным условием ограничения инфляционных тенденций должен стать переход от экспортоориентированной модели экономики к модели роста, ориентированной на внутренний спрос (Коломиец, 2014).

1 Официальный сайт Банка России, www.cbr.ni.

2 Официальный сайт Банка России, www cbr ги

3 Денежная политика в России пошла в разнос // Финмаркет.ІШ. 2014 19 марта.

4 Агентство финансовой информации Интерфакс 2014 7 мая

5 Energy Charter Oil and Gas Pricing Mechanisms www. cnchartcr.org/lndex.

cnchartcr.org/lndex.

6 Российский статистический ежегодник. 2013 / Росстат. Москва, 2013. С. 572.

7 Российский статистический ежегодник. 2013, Росстат. Москва, 2013. С 552.

Список литературы

Банк России (2013а). Основные направления единой государственной денежно-кредитной политики на 2014 год и период 2015 и 2016 годов. Москва. [Bank of Russia (2013а). Guidelines for the Single State Monetary Policy in 2014 and for 2015 and 2016. Moscow.]

Банк России (2013b). Обзор финансовой стабильности. Декабрь. Москва. [Bank of Russia (2013b). Review of Financial Stability. December. Moscow.]

Всемирный банк (2009). Доклад о росте. Стратегии устойчивого роста и инклюзивного развития. Ч. 2. Москва. [World Bank (2009). Growth Report. Strategies for Sustained Growth and Inclusive Development. Part 2. Moscow.]

Ершов M. (2013). Пять лет после масштабной фазы кризиса: насколько стабильна ситуация? // Вопросы экономики. М» 12. С. 29-47. [Ershov М. (2013). Five Years after the Intense Phase of the Crisis: Does the Situation Look Stable? // Voprosy Ekonomiki. No 12. P. 29-47.]

Капелюшников P. (2008). Собственность без легитимности? // Вопросы экономики. № 3. С. 85-105. [Kapelyushnikov R. (2008). Ownership without Legitimacy? // Voprosy Ekonomiki. No 3. P. 85-105.]

Кейнс Дж. M. (1993). Общая теория занятости, процента и денег. Гл. 13: Общая теория нормы процента // Кейнс Дж. М. Избранные произведения. М.: Экономика. [Keynes J. М. (1993). General Theory of Employment, Percent and Money. Ch 13: General Theory of Interest Rate // Keynes J. M. Selected Works. Moscow: Ekonomlka.]

Коломиец А. Г. (2014). Конкурентоспособность российских банков в условиях инфляции. Саарбрюкен: Palmarium Academic Publishing. [Kolomiets A. G. (2014). Competitiveness of Russian Banks under Conditions of Inflation. Saarbrucken: Palmarium Academic Publishing. ]

]

Кудрин A. (2013). Влияние доходов от экспорта нефтегазовых ресурсов на денежно-кредитную политику России // Вопросы экономики. № 3. С. 4-19. [Kudrin А. (2013). The Influence of Oll and Gas Exports on Russia’s Monetary Policy // Voprosy Ekonomiki. No 3. P. 4-19.]

Ле Гофф Ж. (2010) Средневековье и деньги Очерк исторической антропологии. СПб.: Евразия. [Le Goff J. (2010). Middle Ages and Money. A Sketch on Historical Anthropology St. Petersburg: Evraziya.]

Найт Ф. X. (2003). Риск, неопределенность и прибыль. Москва [Knight F К Н (2003). Risk, Uncertainty, and Profit Moscow ]

Полищук Л. (2013). Аутсорсинг институтов // Вопросы экономики. Jsfe 9. С 40-65 [Polishchuk L. (2013). Institutional Outsourcing // Voprosy Ekonomiki No 9 P. 40-65.]

Светлова E., ван Элст X. (2013). Феномен неполного знания будущего в экономической теории // Вопросы экономики. № 8. С. 83-105. [Svetlova Е., van Eist Н. (2013). How Is Non-knowledge Represented in Economic Theory? // Voprosy Ekonomiki. No 8. P. 83-105.]

Ханин Г., Фомин Д. (2014). Лукавая цифра против экономики России » Ведомости. 18 марта. [Khanin G., Fomin D. (2014). Crafty Figure against the Economy of Russia // Vedomosty. March 18.]

Харрис Л. (1990). Денежная теория. M: Прогресс. [Harris L. (1990). Monetary Theory. Moscow: Progress.]

Чернявский A. (2012). Оценка влияния изменений в налоговом законодательстве на эффективность экспорта нефти и нефтепродуктов // Вопросы экономики Ms 10. С. 92-104. [Chernyavsky А. (2012). The Analysis of the Impact of Changes in Tax Regimes on the Export Profitability of Oil and Main Petroleum Products Voprosy Ekonomiki. No 10. P. 92-104.]

Taylor J. B. (2008). The Financial Crisis and the Policy Responses: An Empirical Analysis of What Went Wrong // NBER Working Papers. No 14631.

Финансовая грамотность | Калькуляторы инфляции

В интернете можно найти много интересных сервисов, которые позволяют наглядно увидеть, как инфляция влияет на ценность денег, сравнить между собой цены в разные моменты времени (то есть с учетом инфляции).

Российской инфляции посвящен, например, сервис уровень-инфляции.рф. Он состоит из трех инфляционных калькуляторов, которые, используя официальные данные Росстата, позволяют производить разного рода вычисления, полезные для решения некоторых задач.

Для начала давайте поймем, в чем состоит проблема вычисления инфляции за определенный период времени. Индексы потребительских цен (ИПЦ) рассчитываются органами статистики помесячно. Но если за январь рост цен составил 1 %, а за февраль — 2 %, то, очевидно, нельзя просто сложить эти два значения и сказать, что с января по март инфляция составила 3 %. Ведь прирост на начало марта считается к уровню начала февраля, а не января. Корректный расчет накопленной инфляции выглядит так:

(1,01* 1,02 — 1) * 100 %, то есть инфляция за два месяца составила 3,02 %. Аналогичным образом считается и накопленная инфляция по годам. Чем длиннее ряд, тем больше будет отклонение от простой арифметической суммы.

Калькулятор инфляции автоматизирует эти расчеты.

Например, инфляция с 1 ноября 2012 по 1 ноября 2017 года составила почти 45 %.

Инфляция в России с 01.11.2012 по 01.11.2017Источник: http://уровень-инфляции.рф

При этом за последний год — менее 3 %.

Инфляция в России с 01.11.2016 по 01.11.2017Источник: http://уровень-инфляции.рф

С помощью калькулятора стоимости можно перенести цену любого товара из одного времени в другое, то есть понять, сколько сегодня (в нынешних деньгах) должна была бы стоить вещь из прошлого — естественно, в соответствии с уровнем инфляции. Например, в 2006 году семья купила телевизор за 8000 рублей. При прочих равных условиях (если бы, например, не совершенствовались технологии, а существовала только инфляция) точно такой же телевизор в 2016 году стоил бы 19 210 рублей.

Например, в 2006 году семья купила телевизор за 8000 рублей. При прочих равных условиях (если бы, например, не совершенствовались технологии, а существовала только инфляция) точно такой же телевизор в 2016 году стоил бы 19 210 рублей.

Источник: http://уровень-инфляции.рф

Третий калькулятор — калькулятор ценности денег (покупательной способности денег) — производит обратное вычисление. Он показывает, чему равна сегодня вчерашняя сумма денег, то есть насколько они обесценились. Например, если в ноябре 2007 года вы купили товаров на сумму 10 тысяч рублей, то в ноябре 2017 года на 10 тысяч рублей образца 2007 года вы могли бы купить товаров меньше чем на 4,5 тысячи. То есть если в 2007 году на 10 тысяч вы могли бы приобрести целую стиральную машину, к примеру, то в 2017 году только ее условную половину.

Условное инфляционное изменение покупательной способности рубля за 10 летИсточник: http://уровень-инфляции.рф

Сервисы, подобные этому, позволяют удобно и наглядно посмотреть назад и оценить произошедшие из-за инфляции изменения. Этот ретроспективный анализ полезен, если пытаться понять, что происходило, но, конечно, он не может помочь прогнозировать будущее.

почему растут цены и кто может их сдержать

Если цены постоянно растут — значит, в стране инфляция. От чего зависит инфляция и что делается для того, чтобы цены не повышались?

Что такое инфляция?

Инфляция — это устойчивый рост общего уровня цен на товары и услуги. При этом отдельные товары могут заметно дорожать, другие — дешеветь, а третьи — вообще не меняться в цене.

В основном цены на товары и услуги зависят от спроса и предложения на рынке, а некоторые цены регулирует государство. Например, если у фермеров случился хороший урожай овощей, цены на помидоры и картошку будут падать. Если государство в это же время повысило акцизы на алкоголь, цены на спиртное резко пойдут вверх. При этом общий уровень цен может вырасти лишь чуть-чуть.

Как измеряют инфляцию?

В России инфляцию измеряют так же, как и в большинстве стран мира. Берут так называемую потребительскую корзину — набор продуктов, товаров и услуг, которые регулярно покупает среднестатистический человек или семья. В нее попадает около 500 товаров и услуг — например, продукты, одежда, коммунальные услуги, бытовая техника, автомобили.

При этом надо понимать, что кто-то никогда не ест мясо и не ездит на машине. А кто-то, наоборот, без мяса жить не может и машины меняет каждый год. Потребительская корзина отражает среднее потребление всех жителей страны.

Некоторые из этих товаров люди покупают часто: хлеб, овощи, мясо, бензин. А другие, например автомобиль, приобретают редко, но зато эти расходы очень большие по сравнению с тратами на те же хлеб, овощи и мясо. Таким образом, при расчете потребительской корзины автомобиль занимает в ней большую долю, чем хлеб.

Стоимость этой условной корзины меняется от месяца к месяцу. Это изменение и есть инфляция.

Почему говорят, что инфляция снижается, если цены растут?

Инфляция — это всегда рост цен. При низкой инфляции цены растут очень медленно, но все же растут. Когда говорят, что инфляция снижается, это значит, что потребительская корзина дорожает медленнее, чем в прошлые годы.

Какая бывает инфляция?

Низкая — до 6% в год. Такая инфляция комфортна и для потребителей, и для предпринимателей. И при этом позволяет экономике развиваться. Именно на таком уровне инфляцию стараются поддерживать в большинстве стран.

Умеренная — от 6 до 10% в год. Она опасна тем, что может выйти из-под контроля и перейти в высокую инфляцию.

Она опасна тем, что может выйти из-под контроля и перейти в высокую инфляцию.

Высокая (галопирующая) — от 10 до 100% в год. Она создает нестабильность на рынке, люди и компании не могут планировать свое будущее.

Гиперинфляция — цены растут на сотни и тысячи процентов, в особо тяжелых случаях люди отказываются от денег и переходят на бартер. Обычно гиперинфляция возникает в период тяжелых кризисов и войн.

В постсоветской России рекордно высокая инфляция была зафиксирована в 1992 году — более 2500% в год.

Дефляция — отрицательная инфляция. То есть цены не растут, а снижаются. Дефляция останавливает развитие экономики. Потребители перестают покупать товары в надежде, что они еще сильнее подешевеют. А компании из-за этого сворачивают производство.

Почему растет инфляция?

Инфляция может расти по многим причинам:

Увеличение спроса. Случается, что люди вдруг начинают покупать больше определенных товаров. Например, когда мобильные телефоны стали доступными по цене, все захотели пользоваться сотовой связью. Сотовые операторы не успевали сразу подстроиться под высокий спрос: не хватало вышек и свободных частот. Поэтому цены на мобильную связь были очень высокими. Любой дефицит вызывает быстрый рост цен. Но когда у операторов появились дополнительные мощности, цены стали снижаться.

Сокращение предложения. Дефицит может возникнуть и по другой причине — если спрос остается тем же, но товаров и услуг становится меньше. Это может произойти из-за неурожая, ограничения на ввоз иностранных товаров, действий монополиста на каком-то рынке. Это тоже ускоряет рост цен.

Ослабление национальной валюты. Если курс иностранных валют растет, то импортные товары автоматически дорожают. Это тоже приводит к росту инфляции.

Высокие инфляционные ожидания. Когда люди и компании ждут, что цены будут сильно расти, они зачастую начинают менять свое потребительское поведение: покупают товары впрок и меньше сберегают.

Ведь логичнее купить сегодня дешевле, чем переплачивать завтра. Компании со своей стороны начинают повышать цены на свою продукцию. Например, производитель сыра ждет, что цены на молоко вырастут. Чтобы покрыть свои будущие расходы на сырье, он заранее начинает поднимать цену на свой товар. Все это подстегивает инфляцию. Получается замкнутый круг: все ждут роста цен и цены растут именно потому, что люди этого ждут.

Ведь логичнее купить сегодня дешевле, чем переплачивать завтра. Компании со своей стороны начинают повышать цены на свою продукцию. Например, производитель сыра ждет, что цены на молоко вырастут. Чтобы покрыть свои будущие расходы на сырье, он заранее начинает поднимать цену на свой товар. Все это подстегивает инфляцию. Получается замкнутый круг: все ждут роста цен и цены растут именно потому, что люди этого ждут.

Почему высокая инфляция — это плохо?

Высокая инфляция — это всегда плохо. И для экономики, и для бизнеса, и для финансовых рынков, и, конечно, для жителей страны. Люди принимают очевидные финансовые решения: избавляются от денег, тратят их как можно скорее, вкладывая в ценные товары, недвижимость, покупают иностранную валюту. Становится невыгодно делать сбережения, открывать вклады, клиенты банков снимают деньги со счетов.

Обычно высокая инфляция еще и малопредсказуема — разгоняется или движется скачками. Из-за роста нестабильности на финансовых рынках предпринимателям становится невыгодно брать долгосрочные кредиты. Невозможно планировать наперед — а ведь это важнейшее условие для роста инвестиций и экономики в целом.

Особенно сильно инфляция бьет по бедным людям, которые живут на фиксированные доходы. Ведь у более состоятельных людей есть способы полностью или частично защититься от инфляции — например, получая проценты по вкладам или инвестируя на финансовом рынке. Именно поэтому инфляцию иногда называют налогом на бедных.

А нельзя ли просто заморозить цены, чтобы они не росли?

Может показаться, что зафиксировать цены на определенном уровне — хорошее решение. Но такое искусственное вмешательство в экономику приведет к увеличению дисбаланса между спросом и предложением. Производители не будут понимать, сколько товаров производить, магазины — сколько закупать, а в результате покупателям придется стоять в очередях у пустых прилавков.

При замороженных ценах возникнет дефицит, часть товаров придется не покупать, а доставать. Кроме того, товары станут хуже: чтобы остаться на плаву и удержать невыгодные цены, продиктованные сверху, производители будут жертвовать качеством.

Именно по этим причинам в рыночной экономике цены должен диктовать рынок, а не государство.

Какой должна быть инфляция в России?

Лучший сценарий для экономики — стабильная невысокая инфляция, при которой покупательная способность денег сохраняется. Она позволит планировать бюджеты на долгий срок, копить, инвестировать, запускать новые бизнес-проекты. Возможность строить долгосрочные планы — залог развития экономики.

Эксперты считают, что 4% в год — оптимальный уровень инфляции для России. Он позволяет промышленности развиваться, а людям — планировать покупки и сберегать, не боясь обесценения своих доходов и сбережений.

Кто и как сдерживает инфляцию?

Движение денег в экономике регулируют центральные банки (в нашей стране это Банк России). С помощью инструментов денежно-кредитной политики центробанки могут сдерживать инфляцию в стране.

Например, Банк России планирует удерживать инфляцию вблизи тех самых 4%. Но конкретная цифра — не самоцель, она может измениться. Главное, чтобы при этом уровне инфляции развивалась экономика.

Реальная инфляция для россиян превысила официальную в 3,5 раза | 04.12.20

Инфляционная идиллия, которую рисует в России Росстат, рапортуя о рекордно низких темпах роста цен, разбивается вдребезги, если условную «потребительскую корзину» заменить на набор товаров, реально покупаемых людьми.Индекс цен на повседневные товары, которые люди ежедневно приобретают в магазинах, — включая пищевые продукты, напитки, моющие средства, предметы личной гигиены, косметику, лекарства, одежду, — растет в разы быстрее официальной инфляции, выяснили эксперты «Ромира».

На конец октября-2020 годовая инфляция товаров категории FMCG составила 14%, при том что официальный индекс потребительских цен на этот месяц вырос на 3,99%, а продовольственная инфляция составила 4,83%.

В отличие от Росстата, который считает инфляцию по виртуальной корзине из товаров и услуг, «Ромир» замеряет цены на товары по факту их покупки, анализируя реальное поведение скан-панели домохозяйств и высчитывая индекс на основе чеков из магазинов.

Подсчитанная таким образом инфляция за последние 12 месяцев ускорилась почти в 5 раз, тогда как официальный индекс потребительских цен почти не изменился: год назад он составлял 3,75%.

«В этом году темпы повышения цен обусловлены ростом курса валют, так как множество продуктов на рынке являются импортными, а для еще большего количества категорий характерны закупки импортного сырья», — комментирует результаты исследования исполнительный директора «Ромир» Инна Караева.

В отличие от плавной инфляции от Росстата, дефлятор «Ромира» показывает скачкообразные изменения цен, реагирующих на динамику курса рубля и изменения в налоговом законодательстве. При этом производители и ритейлеры переписывают ценники практически одновременно.

Согласно «Ромиру» инфляция резко ускорилась в апреле-июле, после чего цены стабилизировались. Одной из причин «могли стать скидки со стороны значительной части ритейлеров», указывает Караева.

Цены на импортное продовольствие из-за девальвации рубля выросли на 23% за десять месяцев этого года, говорит замглавы ИАЦ «Альпари» Наталья Мильчакова.

«Разница между официальными данными и фактурой «Ромира» более чем трехкратная. Результаты исследования холдинга выглядят достаточно обоснованными, при этом они не противоречат ни Росстату, ни другим альтернативным оценкам инфляции потребительских цен, — замечает она. — Не секрет, что наблюдаемая населением инфляция, как правило, в два-три раза выше официальных данных».

Потребительская корзина «Ромира» в значительной степени состоит из товаров зарубежного производства или имеющих высокую зависимость от импорта, отмечает эксперт по фондовому рынку «БКС Мир инвестиций» Дмитрий Бабин. Оценки холдинга по динамике инфляции вполне близки к реальности, считает он.

«В ноябре наметилось укрепление российской валюты, которое вызвано существенным улучшением на мировых рынках, а также геополитической обстановки, — рассуждает Бабин. — Однако позитивное влияние этого фактора мы увидим в лучшем случае в начале следующего года. Тем более что пока наблюдающийся рост рубля несоразмерно мал по сравнению с его предыдущим ослаблением».

Уровень инфляции в США | Данные за 1914-2021 гг. | 2022-2023 Прогноз

Годовой уровень инфляции в США увеличился до 1,7% в феврале 2021 года с 1,4% в январе по сравнению с прогнозом рынка в 1,7%. Это самый высокий показатель с февраля 2020 года, при этом основное повышательное давление связано со стоимостью энергии (3,7% против -3,6% в январе), а именно бензина (1,6% против -8,6%), электроэнергии (2,3% против 1,5%) и коммунального газа. услуги (6,7% против 4,3%). Немного больше выросли цены на медицинские услуги (3% против 2.9%). Напротив, снизились цены на продукты питания (3,6% против 3,8%), подержанные автомобили и грузовики (9,3% против 10%), жилье (1,5% против 1,6%) и новые автомобили (1,2% против 1,4%), а стоимость одежды упала. больше (-3,6% против -2,5%). В месячном исчислении потребительские цены выросли на 0,4%, что также соответствует ожиданиям, поскольку бензин подорожал на 6,4%, составив более половины прироста. С другой стороны, годовая базовая инфляция оказалась ниже прогнозов и составила 1,3%. Председатель ФРС Пауэлл повторяет, что инфляция может временно превысить 2%, хотя повышательное ценовое давление, вероятно, будет временным.Источник: Бюро статистики труда США

Уровень инфляции в США в период с 1914 по 2021 год составлял в среднем 3,23 процента, достигнув рекордного уровня в 23,70 процента в июне 1920 года и рекордно низкого уровня -15,80 процента в июне 1921 года. На этой странице представлены — Уровень инфляции в Соединенных Штатах — фактические значения, исторические данные, прогноз, диаграмма, статистика, экономический календарь и новости. Уровень инфляции в США — данные, исторический график, прогнозы и календарь выпусков — последний раз обновлялся в апреле 2021 года.

Ожидается, что к концу этого квартала уровень инфляции в США составит 1,40 процента, согласно глобальным макромоделям Trading Economics и ожиданиям аналитиков. Забегая вперед, мы оцениваем уровень инфляции в США на уровне 1,70 через 12 месяцев. Согласно нашим эконометрическим моделям, в долгосрочной перспективе уровень инфляции в США будет составлять около 1,60 процента в 2022 году и 1,90 процента в 2023 году.

Что такое текущий U.S. Уровень инфляции?

Текущая годовая инфляция для 12 месяцев, заканчивающихся в феврале 2021 года: 1,68% по сравнению с 1,40% в январе.

Прыжок к таблице текущей инфляции

Прыжок к графику текущей инфляции

Уровень инфляции играет важную роль в определении здоровье экономики. Страны с чрезвычайно высоким уровень инфляции, как говорят, гиперинфляция, и когда это происходит, экономика часто на грани обрушения.Но даже умеренная инфляция может быстро разрушиться. покупательная способность и создает неопределенность, поскольку предприятия сложнее оценить будущие затраты. Обычно высокая инфляция ставки также соответствуют высоким процентным ставкам как кредиторы необходимо компенсировать снижение покупательной способности будущие выплаты процентов и основной суммы долга. Это приводит к более высокие затраты на ведение бизнеса и общее сопротивление по экономике.

U.S. Годовой уровень инфляции в процентах

Рассчитаем Текущий уровень инфляции (см. таблицу ниже) до двух десятичных знаков, в то время как Бюро статистики труда подсчитывает только инфляцию с точностью до одного десятичного знака. Поэтому пока основан на том же правительственном индексе потребительских цен (CPI-U) наши данные дают более «тонкий» обзор.

июль по октябрь 2019 года является прекрасным примером, согласно государственная статистика июль = 1.8%, август = 1,7% и Сентябрь = 1,7%. Однако наши данные показывают инфляцию в июле — 1,81%, августе — 1,75%, сентябре — 1,71%. Следовательно вместо того, чтобы уровень инфляции был «плоским», он фактически немного снижается за этот трехмесячный период. Конечно, это могло просто статистическая аномалия, но ..

Используя этот расширенный вид, мы можем быть предупреждены о необходимости просмотра на возможность большего снижения … что в этом дело не произошло, поскольку уровень инфляции в следующие месяцы начал расти к 1.76%, затем 2,05% и 2,29% и, наконец, 2,49% в Январь 2020.

В другом примере мы видим август 2003 г. и сентябрь с Правительство заявило, что темпы инфляции составили 2,2% и 2,3% соответственно. Это заставило бы нас поверить, что инфляция выросла на 0,1% за этот период. На самом деле, однако, он вырос с 2,16% до 2,32%, или на 0,16%, существенно более 0,1%! Снова этот более тонкий вид дает нам более четкое представление о том, что инфляция может расти больше, чем казалось.

Более подробный комментарий см. Комментарий к годовому уровню инфляции

График текущей годовой инфляции

Согласно отчету комиссара BLS, «The Индекс потребительских цен для всех городских потребителей (CPI-U) увеличился на 0,4 процента в феврале по сравнению с сезонным скорректированный базис после роста на 0,3 процента в январе, Об этом сообщило сегодня Бюро статистики труда США.Над за последние 12 месяцев индекс по всем позициям вырос на 1,7 процентов до сезонной корректировки. Индекс бензина продолжал расти, увеличившись на 6,4% в феврале. и составляет более половины сезонно скорректированных увеличение индекса по всем позициям. Электричество и индексы природного газа также выросли, а энергетический индекс выросла на 3,9 процента за месяц. Продовольственный индекс вырос на 0,2 процентов. «

Когда мы измеряем его до двух десятичных знаков (на нескорректированном базис) ежемесячная инфляция составляла 0.55% в феврале, а годовая инфляция скорее составила 1,68%. чем 1,7%. Ключ составляющими являются повышение цен на энергоносители, которые увеличился на 3% за последний месяц, но «всего» на 2,4% за год. Однако цены на бензин и мазут значительно выросли. больше на 6,4% и 9,9% только в феврале. Хотя вниз за месяц Подержанные автомобили выросли за год на 9,3% .. Подробнее информацию см. изменение цен в различных компонентах Потребителя Индекс цен за последние 20 лет.

Таблица

компонентов инфляции с учетом сезонных колебанийТаблица текущей инфляции

Приведенная выше таблица инфляции обновляется ежемесячно и предоставляет текущий годовой уровень инфляции в США (не с учетом сезонных колебаний) в правом столбце, а другой столбцы показывают различные ежемесячные компоненты с сезонной корректировкой. Инфляция ставка рассчитывается с использованием Текущий Индекс потребительских цен (CPI-U) ежемесячно публикуется Бюро статистики труда.ИПЦ Даты выпуска индекса

Вас также может заинтересовать таблица Ежемесячные данные об уровне инфляции, которые показывает, насколько выросли цены по сравнению с предыдущим месяцем. Также проверьте наши текущие статьи.

Поскольку высокая инфляция наносит ущерб экономике в целом но выгоден правительству (поскольку позволяет им выплатить долг «более дешевыми долларами») Федеральный резерв постоянно пытается уравновесить согласовать стремление правительства к более высокой инфляции с потребностью в здоровом экономия.Стремясь убедить людей в том, что инфляция на самом деле хорошо, у правительства есть постоянный медиа-цирк, продвигающий преимущества инфляции и осуждение зла дефляции — но что плохого в падении цен?

Их главный аргумент вращается вокруг «стимулирующих» эффектов. инфляции. В основном это заставляет людей чувствовать себя богаче, пока они в конце концов понимают, что каждый их доллар теперь покупает меньше.А пока они склонны тратить «лишнее». Это приводит к тому, что люди покупают вещи, которых у них не было бы, если бы они поняли, что их деньги на самом деле стоили меньше чем они думали. В конечном итоге это приводит к денежному «похмелье», когда становятся очевидными последствия их покупательского пьянства.

Инфляция в значительной степени является результатом увеличения денежной массы поставка месяцами или даже годами ранее. Из-за этого серьезное отставание во времени между созданием денег и раз он появляется в экономике ФРС должно оценить влияние их усилий по созданию денег будут годы вперед.Федеральная резервная система пытается целевой уровень инфляции 2%, но часто завышает или занижает эффект будут иметь их действия.

Федеральная резервная система контролирует уровень инфляции для целей таргетирования с использованием «Основной Уровень инфляции », который исключает ведущие позиции в сфере продуктов питания и энергии. некоторые люди ошибочно полагают, что правительство США не отслеживает эти элементы в уровне инфляции. Фактически Бюро статистики труда отслеживает их, но ФРС просто исключает их для целей таргетинга, потому что они непостоянны и подвержены влиянию внешних сил, не связанных с денежная масса.

Мы считаем, что картинка стоит тысячи слов, поэтому отслеживаем в недавний уровень инфляции в виде диаграммы, чтобы вы могли лучше чувство текущего направления инфляции, а также долгосрочные тенденции инфляции.

Уровень инфляции рассчитывается с использованием Индекс потребительских цен или ИПЦ.

Для расчета инфляции от месяца и года к более позднему

месяц и год, попробуйте наши Калькулятор инфляции.

Мы также публикуем предыдущие уровни инфляции в нашем Историческая инфляция Таблицы. В Исторический Индекс потребительских цен также доступен в виде таблицы. Вы можете сразу увидеть текущую тенденцию инфляции в нашем диаграмма Годовой уровень инфляции.

Подпишитесь на наш БЕСПЛАТНЫЙ ежемесячный электронный журнал, и мы будем продолжать вы в курсе того, что происходит в области инфляции, процентные ставки и рыночные тенденции.

Вам также могут понравиться:

Соединять с Тимом навеб-мастеров. Мы будем рады, если вы воспользуетесь любым из наши графики … пожалуйста, проверьте наши политика использования.

Изображение предоставлено jscreationzs / FreeDigitalPhotos.net

Уровень инфляции в США по годам: 1929

Годовой уровень инфляции в США — это процент изменения цен на продукты и услуги от одного года к другому или по сравнению с прошлым годом.

Уровень инфляции зависит от каждой фазы делового цикла. Это естественный подъем и спад экономического роста, происходящий с течением времени. Цикл соответствует максимумам и минимумам валового внутреннего продукта (ВВП) страны, который измеряет все товары и услуги, производимые в стране.

Ключевые выводы

- Уровень инфляции в США по годам — это то, насколько цены меняются в годовом исчислении.

- Годовые темпы инфляции дают более ясную картину изменений цен, чем среднегодовая инфляция.

- Федеральная резервная система использует денежно-кредитную политику для достижения целевого уровня инфляции в 2%.

- Инфляция оставалась стабильной в течение последних двух лет благодаря более эффективным политическим решениям и управлению инфляционными ожиданиями.

Деловой цикл: расширение и пик

Деловой цикл состоит из четырех фаз. Первая фаза — это фаза расширения. Это когда экономический рост положительный, при здоровом уровне инфляции 2%. Федеральная резервная система считает это приемлемым уровнем инфляции.Взаимодействие с другими людьми

27 августа 2020 года FOMC объявил, что разрешит целевой уровень инфляции более 2%, если это поможет обеспечить максимальную занятость. Он по-прежнему стремится к 2-процентной инфляции с течением времени, но готов допустить более высокие ставки, если инфляция какое-то время была низкой.

По мере того, как темпы роста экономики превышают 3%, это может создать пузырь активов. Это когда рыночная стоимость актива растет быстрее, чем его реальная стоимость.

Вторая фаза цикла известна как пик –.Это время, когда заканчивается расширение и начинается сжатие.

Фазы делового цикла.Деловой цикл: сокращение и спад

Поскольку рынок сопротивляется любым более высоким ценам, начинается спад. Это начало третьей фазы сокращения. Скорость роста становится отрицательной. Если это продлится достаточно долго, это может вызвать рецессию.

Во время рецессии может произойти дефляция. Это снижение цен на товары и услуги. Часто это может быть опаснее инфляции.

По мере того, как экономика продолжает тенденцию к снижению, она достигает самого низкого уровня, возможного в данных обстоятельствах. Эта впадина является четвертой фазой, на которой заканчивается сокращение и начинается экономический рост. Уровень инфляции снова начинает расти, и цикл повторяется.

Во время спадов и спадов Федеральная резервная система (ФРС) использует денежно-кредитную политику для контроля над инфляцией, дефляцией и дезинфляцией.

Эффект денежно-кредитной политики

ФРС ориентируется на уровень базовой инфляции, который исключает цены на газ и продукты питания.Эти волатильные цены меняются от месяца к месяцу, скрывая основные тенденции инфляции.

ФРС устанавливает целевой уровень инфляции на уровне 2%. Если базовая ставка вырастет намного выше этого уровня, ФРС будет проводить сдерживающую денежно-кредитную политику. Это повысит ставку по федеральным фондам. Это ставка, по которой банки предоставляют друг другу ссуды на ночь. Исторически сложилось так, что это действие снижает спрос и приводит к снижению цен.

ФРС также может снизить федеральную учетную ставку, что удешевит заимствование денег у самого ФРС.Это попытка увеличить спрос и поднять цены.

Другие инструменты, которые использует ФРС:

- Резервные требования (сумма резервов банков)

- Операции на открытом рынке (покупка или продажа ценных бумаг США у банков-членов)

- Резервные проценты (выплата процентов по избыточным резервам)

История и прогноз инфляции в США

Лучший способ сравнить уровни инфляции — использовать ИПЦ на конец года.Это создает изображение определенного момента времени.

В приведенной ниже таблице сравнивается уровень инфляции (на конец декабря) со ставкой федеральных фондов, фазой делового цикла и значительными событиями, влияющими на инфляцию. Более подробный прогноз — в U.S. Economic Outlook.

| Год | Уровень инфляции | (г / г)Ставка ФРС * | Деловой цикл (рост ВВП) | События, влияющие на инфляцию |

| 1929 | 0.6% | NA | Пик августа | Обвал рынка |

| 1930 | -6,4% | NA | Сокращение (-8,5%) | Смут-Хоули |

| 1931 | -9,3% | NA | Сокращение (-6,4%) | Пылесборник |

| 1932 | -10,3% | NA | Сокращение (-12,9%) | Повышение налогов компании Hoover |

| 1933 | 0.8% | NA | Сокращение закончилось в марте (-1,2%) | Новый курс FDR |

| 1934 | 1,5% | NA | Расширение (10,8%) | Долг США вырос |

| 1935 | 3,0% | NA | Расширение (8,9%) | Социальное обеспечение |

| 1936 | 1,4% | NA | Расширение (12,9%) | Повышение налогов для ФДР |

| 1937 | 2.9% | NA | Пик роста пришелся на май (5,1%) | Депрессия возобновляется |

| 1938 | -2,8% | NA | Сокращение завершилось в июне (-3,3%) | Депрессия закончилась |

| 1939 | 0,0% | NA | Расширение (8,0% | Пылесборник закончился |

| 1940 | 0,7% | NA | Расширение (8,8%) | Защита увеличена |

| 1941 | 9.9% | NA | Расширение (17,7%) | Перл-Харбор |

| 1942 | 9,0% | NA | Расширение (18,9%) | Расходы на оборону |

| 1943 | 3,0% | NA | Расширение (17,0%) | Расходы на оборону |

| 1944 | 2,3% | NA | Расширение (8,0%) | Бреттон-Вудс |

| 1945 | 2.2% | NA | Пик февраля, минимум октября (-1,0%) | Трумэн закончил Вторую мировую |

| 1946 | 18,1% | NA | Расширение (-11,6%) | Сокращение бюджета |

| 1947 | 8,8% | NA | Расширение (-1,1%) | Расходы на холодную войну |

| 1948 | 3,0% | NA | пик ноября (4,1%) | |

| 1949 | -2.1% | NA | Октавина (-0,6%) | Fair Deal, NATO |

| 1950 | 5,9% | NA | Расширение (8,7%) | Корейская война |

| 1951 | 6,0% | NA | Расширение (8,0%) | |

| 1952 | 0,8% | NA | Расширение (4,1%) | |

| 1953 | 0,7% | NA | Июльский пик (4.7%) | Эйзенхауэр закончил корейскую войну |

| 1954 | -0,7% | 1,25% | Майская впадина (-0,6%) | Доу вернулся к максимуму 1929 года |

| 1955 | 0,4% | 2,50% | Расширение (7,1%) | |

| 1956 | 3,0% | 3,00% | Расширение (2,1%) | |

| 1957 | 2,9% | 3,00% | авг.пик (2,1%) | Спад |

| 1958 | 1,8% | 2,50% | Апрельская впадина (-0,7%) | Завершилась рецессия |

| 1959 | 1,7% | 4,00% | Расширение (6,9%) | ФРС повысила ставки |

| 1960 | 1,4% | 2,00% | Апрельский пик (2,6%) | Спад |

| 1961 | 0,7% | 2.25% | Февральская корыта (2,6%) | Дефицитные расходы JFK положили конец рецессии |

| 1962 | 1,3% | 3,00% | Расширение (6,1%) | |

| 1963 | 1,6% | 3,5% | Расширение (4,4%) | |

| 1964 | 1,0% | 3,75% | Расширение (5,8%) | LBJ Medicare, Medicaid |

| 1965 | 1.9% | 4,25% | Расширение (6,5%) | |

| 1966 | 3,5% | 5,50% | Расширение (6,6%) | Вьетнамская война |

| 1967 | 3,0% | 4,50% | Расширение (2,7%) | |

| 1968 | 4,7% | 6,00% | Расширение (4,9%) | Посадка на Луну |

| 1969 | 6,2% | 9.00% | Декабрь пик (3,1%) | Никсон вступил в должность |

| 1970 | 5,6% | 5,00% | Ноябрьская корыто (0,2%) | Спад |

| 1971 | 3,3% | 5,00% | Расширение (3,3%) | Контроль заработной платы и цен |

| 1972 | 3,4% | 5,75% | Расширение (5,3%) | Стагфляция |

| 1973 | 8.7% | 9,00% | пик ноября (5,6%) | Конец золотого стандарта |

| 1974 | 12,3% | 8,00% | Сокращение (-0,5%) | Уотергейт |

| 1975 | 6,9% | 4,75% | Мартовская впадина (-0,2%) | Временная денежно-кредитная политика сбивала с толку предприятия и удерживала цены на высоком уровне |

| 1976 | 4,9% | 4,75% | Расширение (5.4%) | |

| 1977 | 6,7% | 6,50% | Расширение (4,6%) | |

| 1978 | 9,0% | 10,00% | Расширение (5,5%) | |

| 1979 | 13,3% | 12,00% | Расширение (3,2%) | |

| 1980 | 12,5% | 18,00% | пик января (-0,3%) | Спад |

| 1981 | 8.9% | 12,00% | Июльская впадина (2,5%) | Снижение налогов Рейганом |

| 1982 | 3,8% | 8,50% | Ноябрь (-1,8%) | Завершилась рецессия |

| 1983 | 3,8% | 9,25% | Расширение (4,6%) | Военные расходы |

| 1984 | 3,9% | 8,25% | Расширение (7,2%) | |

| 1985 | 3.8% | 7,75% | Расширение (4,2%) | |

| 1986 | 1,1% | 6,00% | Расширение (3,5%) | Снижение налогов |

| 1987 | 4,4% | 6,75% | Расширение (3,5%) | Авария «Черный понедельник» |

| 1988 | 4,4% | 9,75% | Расширение (4,2%) | ФРС повысила ставки |

| 1989 | 4.6% | 8,25% | Расширение (3,7%) | Кризис S&L |

| 1990 | 6,1% | 7,00% | Пик июля (1,9%) | Спад |

| 1991 | 3,1% | 4,00% | Март впадина (-0,1%) | ФРС снизила ставки |

| 1992 | 2,9% | 3,00% | Расширение (3,5%) | НАФТА разработан |

| 1993 | 2.7% | 3,00% | Расширение (2,8%) | Закон о сбалансированном бюджете |

| 1994 | 2,7% | 5,50% | Расширение (4,0%) | |

| 1995 | 2,5% | 5,50% | Расширение (2,7%) | |

| 1996 | 3,3% | 5,25% | Расширение (3,8%) | Реформа социального обеспечения |

| 1997 | 1.7% | 5,50% | Расширение (4,4%) | ФРС повысила ставки |

| 1998 | 1,6% | 4,75% | Расширение (4,5%) | Кризис LTCM |

| 1999 | 2,7% | 5,50% | Расширение (4,8%) | Заявление Гласса-Стигалла отменено |

| 2000 | 3,4% | 6,50% | Расширение (4,1%) | Лопнувший технический пузырь |

| 2001 | 1.6% | 1,75% | Мартовский пик, ноябрьский минимум (1,0%) | Снижение налогов Бушем, теракты 11 сентября |

| 2002 | 2,4% | 1,25% | Расширение (1,7%) | Война с террором |

| 2003 | 1,9% | 1,00% | Расширение (2,9%) | JGTRRA |

| 2004 | 3,3% | 2,25% | Расширение (3,8%) | |

| 2005 | 3.4% | 4,25% | Расширение (3,5%) | Катрина, Закон о банкротстве |

| 2006 | 2,5% | 5,25% | Расширение (2,9%) | Бернанке стал председателем ФРС |

| 2007 | 4,1% | 4,25% | Пик спада (1,9%) | Банковский кризис |

| 2008 | 0,1% | 0,25% | Сокращение (-0,1%) | Финансовый кризис |

| 2009 | 2.7% | 0,25% | Июньская впадина (-2,5%) | ARRA |

| 2010 | 1,5% | 0,25% | Расширение (2,6%) | ACA, Закон Додда-Франка |

| 2011 | 3,0% | 0,25% | Расширение (1,6%) | Кризис потолка долга |

| 2012 | 1,7% | 0,25% | Расширение (2,2%) | |

| 2013 | 1.5% | 0,25% | Расширение (1,8%) | Правительственная остановка. Секвестр |

| 2014 | 0,8% | 0,25% | Расширение (2,5%) | QE заканчивается |

| 2015 | 0,7% | 0,50% | Расширение (3,1%) | Дефляция цен на нефть и газ |

| 2016 | 2,1% | 0,75% | Расширение (1,7%) | |

| 2017 | 2.1% | 1,50% | Расширение (2,3%) | Уровень базовой инфляции 1,7% |

| 2018 | 1,9% | 2,50% | Расширение (3,0%) | Базовая ставка 2,2% |

| 2019 | 2,3% | 1,75% | Расширение (2,2%) | Базовая ставка 2,3% |

| 2020 | 1,2% | 0,25% | Сокращение (-2,4%) | Прогноз: базовая ставка 1,4% Влияние COVID |

| 2021 | 1.8% | 0,25% | Расширение (4,2%) | Прогноз: базовая ставка 1,8% |

| 2022 | 1,9% | 0,25% | Расширение (3,2%) | Прогноз: базовая ставка 1,9% |

| 2023 | 2,0% | 0,25% | Расширение (2,4%) | Прогноз: базовая ставка 2,0% |

Почему имеет значение уровень инфляции

Уровень инфляции свидетельствует о здоровье экономики страны.Это инструмент измерения, используемый центральным банком страны, экономистами и правительственными чиновниками, чтобы определить, необходимы ли действия для поддержания здоровья экономики. Это когда предприятия производят, потребители тратят, а спрос и предложение максимально близки к равновесию.

Здоровый уровень инфляции полезен как для потребителей, так и для бизнеса. Во время дефляции потребители держатся за свои деньги, потому что завтра товары будут дешевле. Предприятия теряют деньги, сокращая расходы за счет сокращения заработной платы или занятости.Это произошло во время кризиса на рынке субстандартного жилья.

В условиях стремительной инфляции потребители тратят сейчас, прежде чем цены вырастут завтра. Это искусственно увеличивает спрос. Компании повышают цены, потому что могут, поскольку инфляция выходит из-под контроля.

Когда инфляция стабильна, около 2%, экономика более или менее стабильна, насколько это возможно. Потребители покупают то, что продают компании.

Ресурсы для таблицы