Инфляция денег – : , , | .

Инфляция в России: как ее рассчитать

Статистики заявляют, что инфляция в России в 2018 году составила 4,3%.

Сергей Антонов

любит статистику

Но верится с трудом: например, бензин за год подорожал почти на 10%. Мы разобрались, как рассчитывают инфляцию, что влияет на рост цен и можно ли верить Росстату.

Что такое инфляция

Когда денег у населения и на счетах компаний больше, чем товаров на прилавках и складах, начинает расти спрос и продавцы повышают цены. В результате деньги обесцениваются: на ту же сумму спустя некоторое время можно купить меньше товаров. Общий прирост цен — это и есть инфляция. В России этот показатель считает Росстат. На языке статистиков его называют индексом потребительских цен.

Фактически сейчас в стране существует два вида денег: наличные — купюры и монеты; а также безнал, который находится на счетах государства и банков. Все денежное обращение в России контролирует Центральный банк. Если там считают, что стране нужно больше денег, то Центробанк заказывает на Гознаке больше наличных и параллельно с этим снижает ключевую ставку — процент, под который государство кредитует коммерческие банки.

Бывает такое, что цены не растут, а падают. Этот процесс называется дефляцией. Но ничего хорошего в дефляции нет: производить товары становится невыгодно и экономика замедляется. Самый известный кризис, происходивший на фоне дефляции, — Великая депрессия в Америке тридцатых годов. Идеальная ситуация для экономического роста в стране — небольшая инфляция 1—2%.

Как нас касается инфляция

Как Росстат считает инфляцию

Для расчета инфляции статистики используют потребительскую корзину. В ее состав входит около семисот товаров и услуг: от хлеба, круп и овощей до бытовой техники и автомобилей. Ежемесячно статистики во всех регионах страны отслеживают цены на эти товары и услуги в магазинах, на рынках и напрямую у производителей, а потом выводят среднее значение по стране.

Методология расчета инфляции РосстатаDOCX, 307 КБ

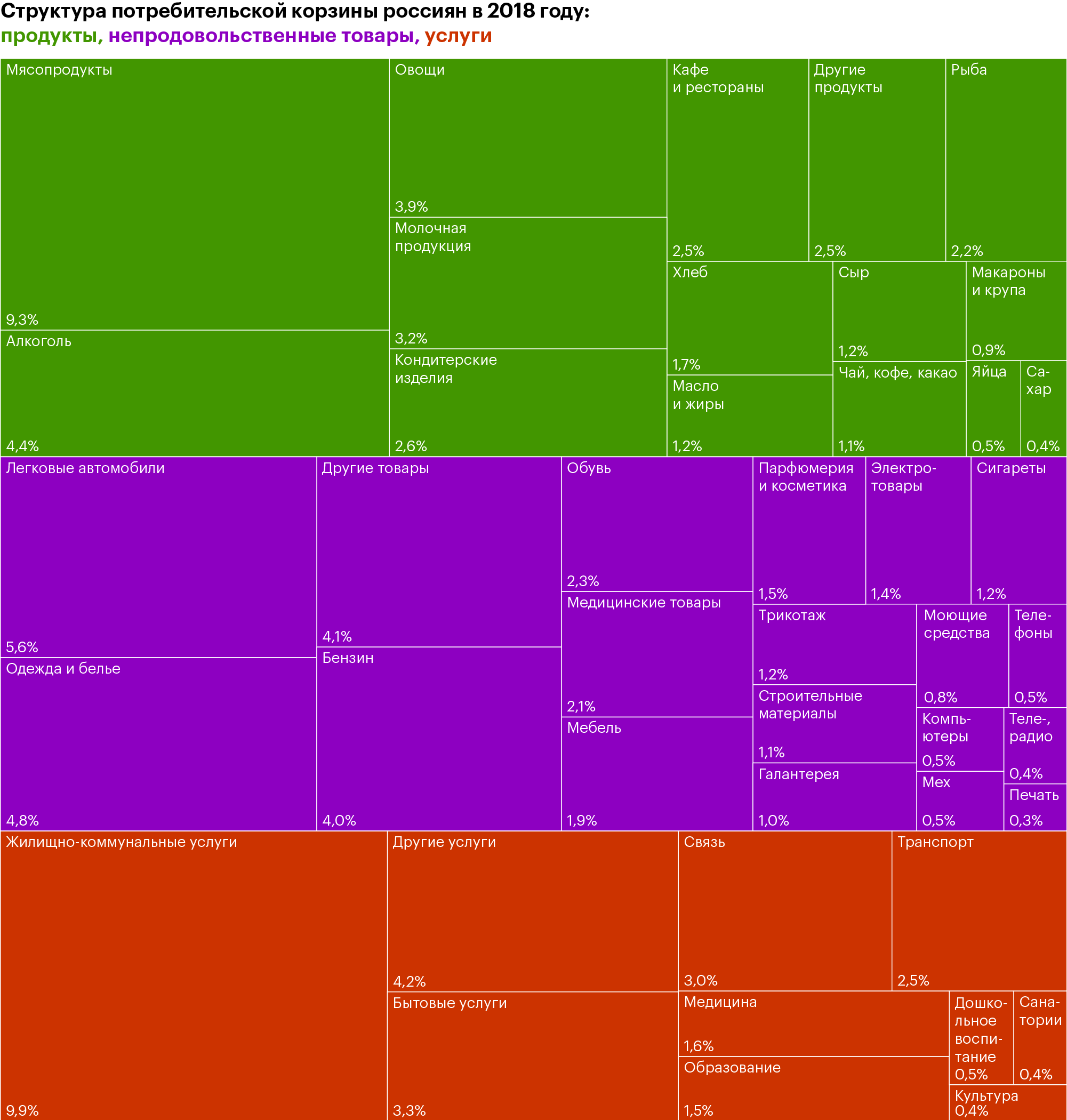

Состав потребительской корзины статистики меняют ежегодно, изучая реальные расходы российских семей. В 2018 году 37,5% расходов россиян приходилось на продукты питания, 35,2% — на непродовольственные товары, 27,3% — на услуги. Внутри этих трех категорий распределяются траты на отдельные товары.

Список товаров для расчета инфляции, приказ РосстатаPDF, 738 КБ

Например, по данным статистиков, 9,3% расходов приходится на мясо, 9,9% — на коммунальные услуги, 1,5% — на образование. В состав корзины включены и крупные покупки: путешествия, стройматериалы, компьютеры.

Пересматривают состав корзины и ее структуру еще и потому, что на прилавках появляются новые товары, а на какие-то вещи россияне начинают тратить больше. Например, в 2006 году бензин занимал 2% в составе потребительской корзины, а в 2018 уже 4%. А цены на смартфоны 12 лет назад не учитывались вообще.

Кроме этой большой потребительской корзины Росстат отдельно считает изменение базового индекса потребительских цен. Это набор из 83 товаров, цены на которые меньше всего зависят от внезапных изменений экономической ситуации или сезона: например, мясные продукты, хлебобулочные изделия, коммунальные услуги, проезд в общественном транспорте. Изменение стоимости такой базовой потребительской корзины статистики используют при расчете еженедельной инфляции.

Есть и третья потребительская корзина — с минимальным набором товаров, в которую входят 33 продукта питания. Изменение цен на минимальный набор используют при расчете прожиточного минимума.

Что влияет на инфляцию

На рост цен влияет целый комплекс факторов, в том числе ситуация на мировых рынках и внутренняя политика государства. Вот некоторые из причин инфляции.

Погода — в плохой год аграрии соберут маленький урожай, и, как следствие, стоимость продуктов вырастет.

Большие военные расходы — все деньги уходят военным заводам, а предприятия, которые выпускают гражданскую продукцию, вынуждены снижать объемы.

Колебания курсов валют — из-за этого растут цены у производителей, закупающих сырье и оборудование за рубежом. Сырье дорожает — растут себестоимость и конечная цена товара.

Тарифы — в цене большинства товаров заложены расходы на транспортировку по железной дороге, платежи за тепло и электроэнергию. И железнодорожники, и энергетики обычно монополии. Как только они повышают тарифы, это сразу же сказывается на ценах на почти все товары.

Экономические прогнозы — в Центробанке даже используют специальный термин «инфляционные ожидания». И эти ожидания могут ускорять или замедлять инфляцию.

Например, если какой-то эксперт заявит на главном канале страны, что возможен резкий рост цен, то зрители побегут в магазины скупать товары впрок. На фоне ажиотажного спроса вырастут цены. Если производители будут ждать высокой инфляции, то они начнут заранее поднимать стоимость своих товаров. В итоге само ожидание роста цен станет причиной этого роста.

Государство регулирует инфляцию, ограничивая количество денег в экономике. Этим занимается Центробанк. Его главный инструмент — ключевая ставка. Если Центробанк снижает ключевую ставку, банки могут выдавать кредиты людям и предпринимателям под низкий процент, ведь им самим деньги обходятся дешево. Параллельно с этим ставки по вкладам падают — привлекать депозиты у граждан становится невыгодно, ведь проще занять у государства.

Какой зарплаты вы достойны сейчас с учетом инфляции?

В итоге количество денег в экономике растет: все берут дешевые кредиты, активно тратят накопления, так как класть их на депозиты нет смысла. Спрос растет, а вслед за ним и цены. Инфляция повышается.

Чтобы снизить инфляцию, Центробанк, наоборот, повышает ключевую ставку. Тогда банки занимают не у государства, а у населения, повышая ставки по вкладам. Люди перестают тратить и начинают копить. Проценты по кредитам растут. Денег в экономике становится меньше, инфляция снижается.

Почему кажется, что Росстат не прав

Среднестатистический потребитель, портрет которого рисует Росстат, собирая продуктовую корзину, — абстрактный персонаж. У каждой российской семьи своя уникальная корзина, которая не совпадает со статистической. Например, бедные люди большую часть доходов тратят на еду, в то время как продукты питания занимают всего 37,5% от официальной корзины.

Кроме того, показатель инфляции отличается в разных регионах. Например, в ноябре 2018 года в Брянской области цены, по данным Росстата, выросли на 0,9%, а в Ямало-Ненецком округе, наоборот, снизились на 0,2%. В целом же по стране стоимость продуктовой корзины увеличилась на 0,5%. Но не считать общероссийскую инфляцию нельзя: государству важно понимать, что происходит с экономикой в целом и получается ли регулировать цены в стране.

Что такое прожиточный минимум

Опросы ВЦИОМа показывают, что последние 14 лет больше половины россиян считают, что в стране очень высокая инфляция. Например, в марте 2018 года, по данным Центробанка, большинство населения считало, что инфляция в России составляет 9,2%. По официальной информации, этот показатель составлял 2,35%. В Центробанке считают, что так происходит из-за того, что мы просто привыкли жить в стране с высокой инфляцией.

Кто еще считает инфляцию в России

Кроме Росстата изменение цен в отечественных магазинах считают еще несколько организаций.

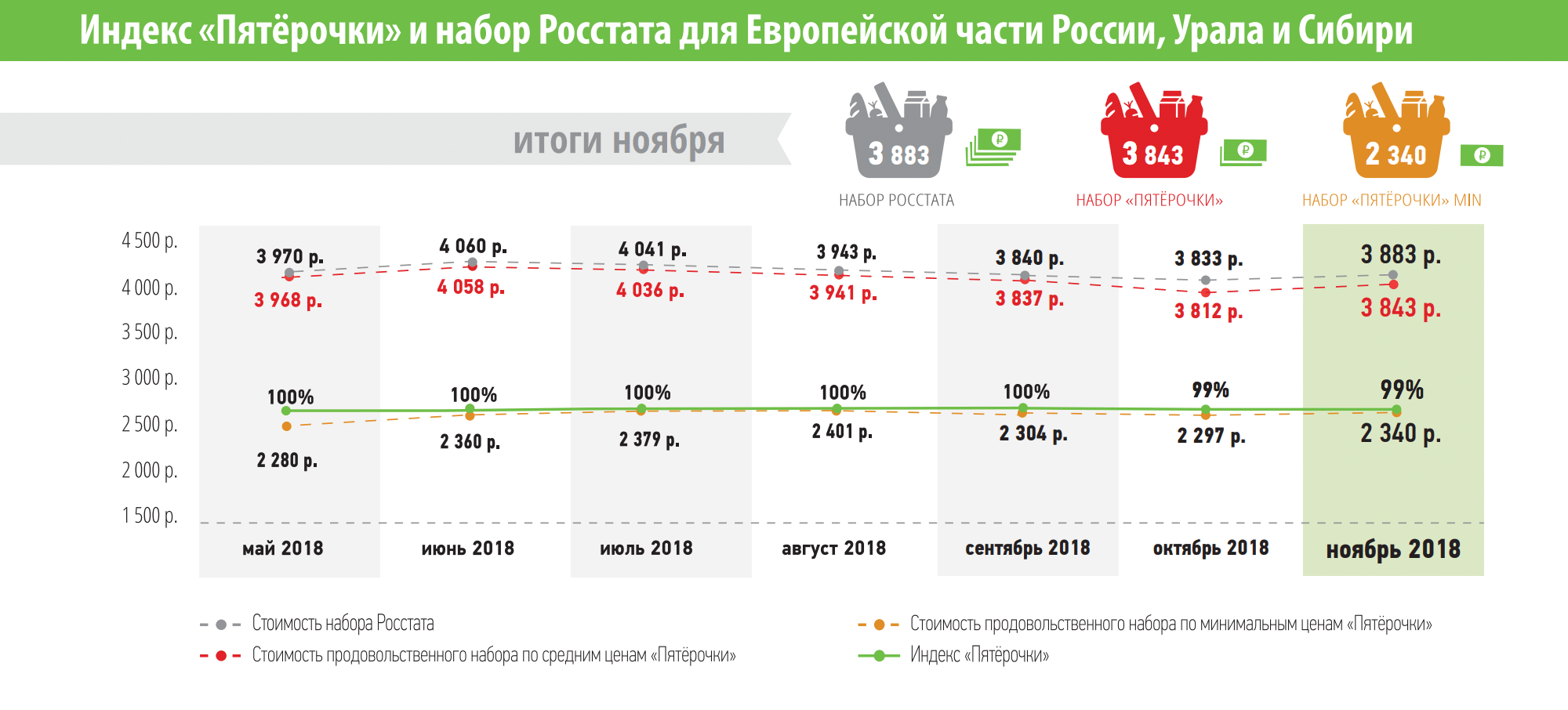

X5 Retail Group совместно с Росстатом рассчитывает индекс «Пятерочки», основываясь на ценах на продукты в своей торговой сети. Компания отслеживает цены только на 33 товара, входящих в минимальный набор Росстата. Индекс «Пятерочки» практически совпадает с официальной инфляцией.

Соотношение индекса «Пятерочки» и данных Росстата. Источник: X5 Retail Group

Соотношение индекса «Пятерочки» и данных Росстата. Источник: X5 Retail GroupИсследовательский холдинг «Ромир» ежемесячно публикует индекс-дефлятор. Социологи опрашивают около 40 тысяч человек в 220 городах России. В потребительскую корзину «Ромира» входит 156 товаров, а также услуги ЖКХ.

Индекс-дефлятор «Ромир» показывает, как ежемесячно меняются расходы среднестатистической российской семьи на потребительскую корзину

Чаще всего данные «Ромира» и Росстата расходятся: например, в сентябре 2018 месячная инфляция по Росстату составила 0,16%, а «Ромир» зафиксировал дефляцию в 0,33%.

Ученые Массачусетского технологического института и Гарвардского университета в 2008 году запустили проект «Миллиард цен». Исследователи ежедневно собирают цены на товары в интернет-магазинах 70 стран, в том числе и в России, чтобы отслеживать инфляцию.

До 2016 года индекс инфляции «Миллиарда цен» публиковался в открытом доступе и совпадал с данными Росстата. Сейчас авторы проекта предоставляют информацию только за деньги.

Верить ли официальным данным

В 2017 году Центр макроэкономических исследований Сбербанка выпустил доклад, посвященный методам, которые использует Росстат для расчета инфляции. Авторы признали, что в целом статистики придерживаются международных стандартов, но есть и недостатки.

Статистика цен в России: лучше, чем принято думать, доклад ЦМИ Сбербанка

Например, Росстат не учитывает цены в сельской местности, рынок аренды жилья и не принимает во внимание скидки. Если бы статистики использовали данные, которые продавцы передают в налоговую при помощи кассовой техники, мониторинг цен был бы точнее. Но почти все альтернативные расчеты инфляции в России не сильно отличаются от официальных данных, поэтому в принципе данные Росстата отражают действительность.

journal.tinkoff.ru

Деньги, цены и инфляция, определение инфляции и денег, их виды и функции

Инфляция — это устойчивое повышение общего уровня цен. Иначе говоря, инфляция — это процесс, характеризующийся повышением уровня цен от периода к периоду. Ранее уже отмечалось, что уровень цен измеряется с помощью различных индексов (дефлятора ВВПи т.п.). Не следует путать уровень цен и темп инфляции.

Уровень цен — это стоимость одной единицы ВВП.

Темп инфляции показывает темп прироста уровня цен (часто в литературе говорят о темпе роста, но, строго говоря, при этом имеется в виду именно темп прироста).

Если обозначить уровень цен текущего года Рi, а предыдущего Рi-1, то темп инфляции составит

((Рi- Рi-1)/Рi)100%.

Падение уровня цеп называется дефляцией. Очень быстрый рост уровня цен носит название гиперинфляции. Обычно в качестве критерия гиперинфляции предлагается считать рост цен с темпом в 50% в месяц и выше (некоторые экономисты предлагают снизить этот критерий до 30%). Может сложиться ситуация, когда цены растут, но темп их прироста при этом падает. В этом случае говорят о дезинфляции.

Поскольку цены отражают пропорции обмена товаров и услуг на деньги, для того чтобы анализировать такие понятия, как уровень цен и темп инфляции, необходимо рассмотреть роль денег в экономике.

Деньги — это совокупность активов, используемых при совершении сделок.

Функции денег

Обычно выделяют три основные функции денег.

- Средство обращения (обмена, платежа). Это важнейшая функция, так как именно она облегчает совершение всех сделок в экономике. Без денег любая сделка на основе бартерного обмена требовала бы взаимного совпадения потребностей, что на практике бывает крайне редко, поэтому любая покупка вызывала бы необходимость выстраивания целой цепочки обменов. В результате каждая покупка требовала бы существенных издержек по ее совершению. Деньги позволяют любой сделке состояться без дополнительных издержек, практически мгновенно.

- Мера стоимости. С помощью денег соизмеряется ценность тех товаров и услуг. Они служат своеобразной линейкой, с помощью которой подсчитывается стоимость экономических благ.

- Средство сбережения. Люди хранят свое богатство в различных формах, называемых активами. Деньги — одна из форм хранения богатства. Наряду с другими активами они служат для совершения сделок в будущем, т.е. обслуживают отложенный спрос, переносят покупательную способность из настоящего в будущее. Активы различаются по своей ликвидности. Ликвидность — легкость, с которой тот или иной актив может быть обменен на принятое в стране средство обращения при совершении сделок. Очевидно, что деньги — наиболее ликвидный актив. Поэтому они служат удобным средством сбережения.

Иногда деньги определяют через их функции. Деньгами считаются все те активы, которые выполняют три вышеперечисленные функции.

Виды денег

Различают деньги следующих видов:

- товарные деньги, т.е. деньги, которые используются как средство обмена, а также продаются и покупаются как обычный товар. Ценность товарных денег, выступающих в качестве денег, сравнима с их ценностью в том случае, когда они выступают в качестве товаров;

- бумажные деньги, т.е. средства платежа, чья стоимость или покупательная способность в качестве денег превосходит их ценность при альтернативном использовании;

- кредитные деньги — средства обращения, которые представляют собой обязательства частного лица или фирмы.

mail.mining-prom.ru

это, без всякого сомнения, чисто денежный феномен.

Рациональное зерно в этом утверждении есть, так как истории известны денежные инфляции.

Кроме того, инфляция проявляется в сфере обращения как обесценение денег:по отношению к золоту: повышение рыночной цены золота в бумажных деньгах;

по отношению к товарам: рост оптовых и розничных цен;

по отношению к иностранным валютам, которые обесценились в меньшей мере (имеется в виду реальный валютный курс).

Главная причина денежной инфляции заключается в чрезмерной эмиссии бумажных денег.

Денежные инфляции в XVIII – н. XX в. были эпизодическими и вызывались почти исключительно кратковременным отходом от металлического (золотого) стандарта и выпуском в обращение большой массы бумажных денег для оплаты военных расходов во время крупных войн. Немалую роль при этом играли вызванные войнами товарные дефициты в связи с ограниченным производством товаров гражданского назначения.

В период и после Первой мировой войны дефициты государственного бюджета в странах, участвовавших в войне, вызвали усиленную денежную эмиссию при сжатии производства предметов потребления. В результате в ряде стран возникла

Гиперинфляция – это инфляция (всегда денежная) с чрезвычайно высоким и быстро ускоряющимся темпом. Ей, как правило, предшествует инфляционная спираль: рост цен рост зарплат рост цен…и т. д Люди теряют доверие к деньгам и обращаются к бартеру. Возникает опасность развала экономики, сопровождаемого социальными потрясениями. Гиперинфляция – это явление редкое, причины которого коренятся не только в экономике, но и (прежде всего) в политике. Она, как правило, сопровождает и является следствием таких серьезных политических потрясений, какими являются войны и революции. Это типичная денежная инфляция:

Избыточная эмиссия бумажных денег для покрытия государственных расходов сочетается с острым дефицитом товаров и услуг.

Однако инфляция по своей природе не всегда есть денежная инфляция. В том смысле, что источником инфляции не всегда является рост денежной массы

.Неденежная инфляция — это и есть инфляция, не обусловленная ростом денежной массы.

Из лекции 3, посвященной анализу макроэкономического равновесия (модель AD – AS), известно, что существуют инфляция спроса и инфляция издержек, причем порождаются они различными причинами.

2. Инфляция спроса.

В ходе анализа модели AD – AS мы выяснили, что инфляция спроса вызывается избыточным совокупным спросом. Другими словами,

инфляция спроса возникает в результате роста совокупного спроса по достижении потенциального уровня реального ВВП.

Кроме роста денежной массы, рост совокупного спроса может быть обусловлен изменением других неценовых факторов совокупного спроса. К ним, как вы знаете, относятся факторы, определяющие объем планируемых расходов каждого из четырех макроэкономических субъектов: потребительских расходов (

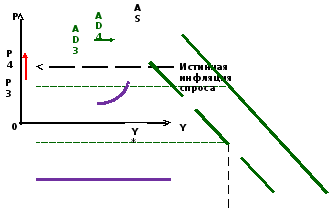

На рисунках 9.1 – 9.3 показана связь между ростом совокупного спроса и инфляцией спроса.

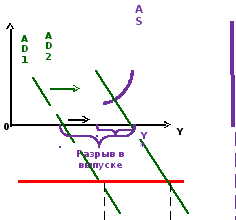

Если совокупный спрос растет на кейнсианском (горизонтальном) отрезке кривой совокупного предложения (рис. 9.1), то есть кривая AD1 сдвигается в положение AD2, уровень цен не изменится и останется равным Р1. При этом увеличится уровень реального ВВП, следовательно, сократится рецессионный разрыв (и разрыв в выпуске) и сократится уровень безработицы.

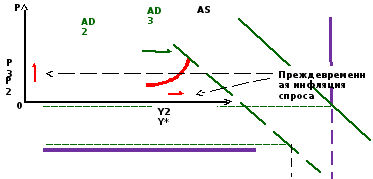

Если рост совокупного спроса происходит на восходящем (промежуточном) отрезке кривой совокупного предложения (рис. 9.2) так, что кривая AD

2 сдвинется в положение AD3, то есть равновесие перейдет на границу восходящего и классического отрезков, уровень цен повысится с P2 до Р3. Реальный ВВП увеличится, достигнув потенциального уровня Y*. Безработица сократится и достигнет естественного уровня.

Повышение уровня цен на восходящем отрезке вплоть до достижения потенциального ВВП (Y*) называется преждевременной инфляцией.

Такое название объясняется тем, что рост уровня цен сопровождается ростом объема производства. (Кейнс назвал такую инфляцию «полуинфляцией»).

Как только совокупный спрос превысит AD3, он станет избыточным совокупным спросом, тогда и начнется истинная инфляция спроса (рис. 9.3). Это происходит на

Рис. 9.1

P

P1

E1 E2

Рис. 9.2

E3

E2

Y

Рис. 9.3

E4

E3

Рассмотрим, как в связи с ростом совокупного спроса на различных отрезках кривой совокупного предложения изменяются значения номинального и реального ВВП.

На горизонтальном отрезке: уровень цен неизменен (Р = const), следовательно, номинальный и реальный ВВП растут одинаковым темпом, так как инфляции нет и изменения номинального ВВП отражают только изменения реального ВВП.

На промежуточном отрезке номинальный ВВП растет быстрее реального ВВП, так как рост номинального ВВП отражает и рост реального ВВП, и рост уровня цен (инфляцию)

На вертикальном отрезке имеет место истинная (чистая) инфляция спроса, так как рост номинального ВВП отражает только рост уровня цен, а реальный ВВП остается неизменным.

Таким образом,

источником и причиной истинной инфляции спроса является избыточный совокупный спрос.

studfile.net