Имущественный налоговый вычет в 2018 году: Имущественный налоговый вычет при покупке квартиры в 2021 году — СКБ Контур

Всё, что нужно знать об имущественных налогах физических лиц

27-11-2020

19 ноября налоговая служба провела открытый вебинар по вопросам исполнения налоговых уведомлений за 2019 год. Спикером выступила начальник отдела камерального контроля №2 Оксана Хайруллина.

В связи с приближением 1 декабря — срока уплаты имущественных налогов за 2019 год, тема вебинара для налогоплательщиков была особенно актуальной.

В ходе мероприятия были рассмотрены вопросы исчисления имущественных налогов физическим лицам за налоговый период 2019 года, предоставления налоговых льгот, способы получения налогового уведомления и уплаты имущественных налогов.

Вопросы для рассмотрения на вебинаре можно было направить как заранее, так и в ходе вебинара. Сотрудники УФНС России по Республике Башкортостан оперативно ответили более чем на 40 вопросов граждан.

В заключение вебинара Оксана Хайруллина отметила, что от своевременной и полной уплаты имущественных налогов, которые зачисляются напрямую в региональный и местные бюджеты, в значительной мере зависит реализация социальных программ в регионе, и призвала всех налогоплательщиков не откладывать уплату налогов на последний день, исполнить обязанность своевременно – не позднее 1 декабря.

Ответы на наиболее часто задаваемые вопросы налогоплательщиков.

1. Есть ли новые налоговые льготы для граждан по имущественным налогам в 2020 году?

Впервые в 2020 году такой категории налогоплательщиков как «предпенсионеры» (это граждане, которые имели право на получение пенсии исходя из законодательства, действовавшего до пенсионной реформы, т.е. граждане, которым до назначения пенсии осталось пять и менее лет) предоставлены льготы по налогу на имущество физических лиц и земельному налогу. Предпенсионеры не будут платить налог на имущество физических лиц по одному любому объекту недвижимости, будь то квартира, жилой дом или их часть, гараж или машино-место. Земельный налог для них уменьшен на величину кадастровой стоимости участка до 6 соток. Такая льгота предоставлена в беззаявительном порядке, по сведениям, представленным Пенсионным фондом.

2. Какие налоговые льготы предусмотрены для многодетных родителей?

Налоговым кодексом Российской Федерации (далее — НК РФ) предусмотрено предоставление физическим лицам, имеющим трех и более несовершеннолетних детей (многодетным), дополнительных налоговых вычетов, начиная с налогового периода 2018 года:

— по земельному налогу в размере кадастровой стоимости 600 кв. м площади одного земельного участка;

м площади одного земельного участка;

— по налогу на имущество физических лиц в размере 5 кв.м общей площади квартиры, части квартиры, комнаты и 7 кв.м общей площади жилого дома, части жилого дома в расчете на каждого несовершеннолетнего ребенка.

Льготы по транспортному налогу одному из родителей в многодетной семье предусмотрены Законом Республики Башкортостан «О транспортном налоге» (от 27.11.2002 №365-з).

3. Нужно ли уплачивать налог в случае неполучения уведомления?

Некоторые владельцы недвижимого имущества ошибочно полагают, что если им не пришло налоговое уведомление, тогда налог платить не нужно. Это не так. Согласно статье 57 Конституции РФ, каждый обязан платить законно установленные налоги и сборы. Т.е. если вы являетесь владельцем недвижимости и не имеете льготу, то у вас возникает обязанность уплаты налога.

Рассылка налоговых уведомлений осуществлена всем налогоплательщикам. В случае направления налогового уведомления по почте заказным письмом налоговое уведомление считается полученным по истечении шести дней с даты направления заказного письма (ст. 52 НК РФ).

В случае направления налогового уведомления по почте заказным письмом налоговое уведомление считается полученным по истечении шести дней с даты направления заказного письма (ст. 52 НК РФ).

В случае если налоговое уведомление не получено, граждане могут получить его:

-в почтовом отделении по месту жительства;

-в любом отделении МФЦ в течение 15 минут;

-в личном кабинете налогоплательщика на сайте www.nalog.ru;

-в любом налоговом органе.

4. С какого момента исчисляется налог на имущество физических лиц за имущество, перешедшее по наследству?

За строение, помещение и сооружение, перешедшее по наследству, налог на имущество физических лиц взимается с наследников с момента открытия наследства. Днем открытия наследства является день смерти наследодателя.

5. Если объект налогообложения находится в общей долевой или совместной собственности, налоговый вычет в виде уменьшения налоговой базы предоставляется каждому собственнику или на весь объект недвижимости?

При расчете налога на имущество физических лиц в отношении объекта налогообложения, находящегося в общей долевой или совместной собственности, налоговый вычет предоставляется пообъектно, вне зависимости от количества собственников квартиры, то есть при расчете налога на имущество физических лиц сначала уменьшается налоговая база (кадастровая стоимость) по объекту недвижимости на установленный органами местного самоуправления налоговый вычет, а затем применяется налоговая ставка и доля собственника (п. 3 ст. 403 НК РФ).

3 ст. 403 НК РФ).

6. Как уплачивать транспортный налог в случае угона транспортного средства?

Транспортным налогом не облагаются автомобили, находящиеся в розыске, а также розыск которых прекращен, с месяца начала розыска до месяца возврата лицам, на которых они зарегистрированы.

Налог не начисляется и в случае, если розыск окончен, а транспортное средство так и не найдено. При этом факты угона (кражи) автомобиля, возврата его налогоплательщику должны быть подтверждены документами уполномоченных органов.

В случае угона автомобиля собственнику транспортного средства следует написать заявление в соответствующий орган внутренних дел, на основании которого будет вынесено постановление о возбуждении уголовного дела по факту угона и выдана справка об угоне.

В налоговый орган, направивший уведомление об уплате налога, необходимо представить документы, подтверждающие угон (справку об угоне (краже) автомобиля, справку или постановление о возбуждении уголовного дела), а также заявление о перерасчете транспортного налога. В том числе, можно направить документы через личный кабинет налогоплательщика.

В том числе, можно направить документы через личный кабинет налогоплательщика.

7. Начислен транспортный налог за весь год на автомобиль, проданный по договору купли-продажи в августе 2019 года. Кто обязан заплатить налог?

В соответствии с нормами главы 28 «Транспортный налог» Налогового кодекса Российской Федерации, плательщиком транспортного налога признаётся то лицо, на которое зарегистрировано транспортное средство.

Это означает, что до тех пор, пока автомобиль не снят с учета в органах ГИБДД, плательщиком транспортного налога является формальный, а не фактический его владелец. Иных оснований, кроме снятия авто с учета, для прекращения начисления транспортного налога (за исключением угона транспортного средства, либо возникновения права на налоговую льготу) не установлено.

Проданное на основании договора транспортное средство должно быть снято с регистрационного учета с прежнего собственника на основании заявления лица, купившего данное транспортное средство, либо самого прежнего собственника.

8. Как уплачивать имущественные налоги за несовершеннолетних детей, если они являются собственниками имущества?

Несовершеннолетние владельцы квартир, земельных участков и транспортных средств также признаются налогоплательщиками и участвуют в налоговых отношениях через своих законных представителей, к которым относятся их родители, усыновители или опекуны.

Налоговый орган в установленные сроки направляет каждому налогоплательщику налоговое уведомление, на основании которого законный представитель несовершеннолетнего уплачивает налог.

Если по каким-либо причинам налоговое уведомление по объектам налогообложения, находящимся в собственности несовершеннолетнего, не получено, его законному представителю необходимо обратиться в почтовое отделение по месту жительства несовершеннолетнего, в любой налоговый орган или любой офис МФЦ.

Количество показов: 211

Новости — Официальный сайт администрации Волгограда

06.05.2019

В 2019 году введены новые социально значимые льготы по земельному налогу

В апреле текущего года введен ряд социально значимых поправок в налоговое законодательство. В частности, дополнительные налоговые вычеты по земельному налогу для физических лиц, имеющих трех и более несовершеннолетних детей.

Поправки в Налоговый кодекс Российской Федерации внесены Федеральным законом от 15.04.2019 № 63-ФЗ принятого с учётом Послания Президента РФ.

Причем применять налоговый вычет будут уже с начала налогового периода 2018 года и в сводных налоговых уведомлениях по имущественным налогам, которые граждане получат в 2019 году данные вычеты должны быть учтены.

Причем для многодетных граждан, сведения о которых есть у налоговых органов, льгота будет применена автоматически. В случае, если, данные о количестве детей у физического лица отсутствуют в налоговых органах, многодетные граждане могут обратиться в любую инспекцию за предоставлением льготы с заявлением по установленной форме. Его можно подать до 1 июня 2019 года, то есть до начала массового расчета имущественных налогов за 2018 год. За вычетом можно обратиться и после этой даты, в этом случае будет проведен перерасчет налогов и направлено уточнённое налоговое уведомление.

Причем для многодетных граждан, сведения о которых есть у налоговых органов, льгота будет применена автоматически. В случае, если, данные о количестве детей у физического лица отсутствуют в налоговых органах, многодетные граждане могут обратиться в любую инспекцию за предоставлением льготы с заявлением по установленной форме. Его можно подать до 1 июня 2019 года, то есть до начала массового расчета имущественных налогов за 2018 год. За вычетом можно обратиться и после этой даты, в этом случае будет проведен перерасчет налогов и направлено уточнённое налоговое уведомление.Исключение составят участки для жилищного строительства, при расчете налога, по которым применяется повышающий коэффициент из-за их несвоевременной застройки.

Путин подписал закон об упрощении получения налоговых вычетов по НДФЛ | 20.04.21

Президент России Владимир Путин подписал закон, направленный на упрощение порядка получения налоговых вычетов по налогу на доходы физических лиц (НДФЛ). Согласно документу, опубликованному во вторник на официальном портале правовой информации, граждане РФ смогут получить вычеты по НДФЛ через личный кабинет на сайте Федеральной налоговой службы (ФНС), не заполняя налоговые декларации и не собирая документы для подтверждения.

Закон вступит в силу с 1 января 2022 года, но не ранее чем по истечении одного месяца со дня его официального опубликования. Это не касается положений, для которых установлен иной срок вступления в силу.

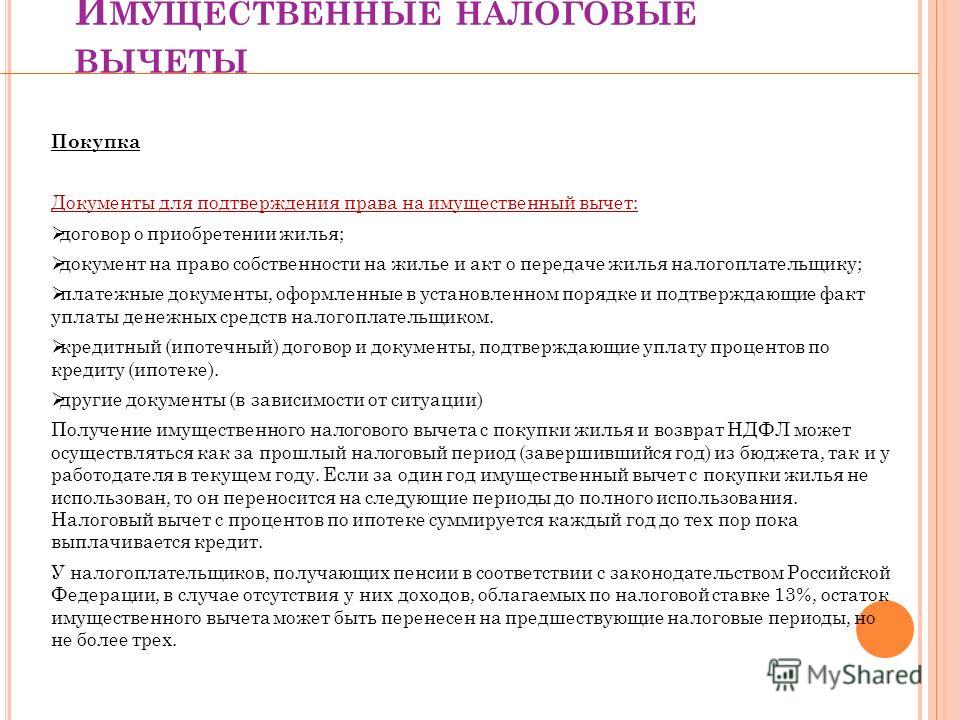

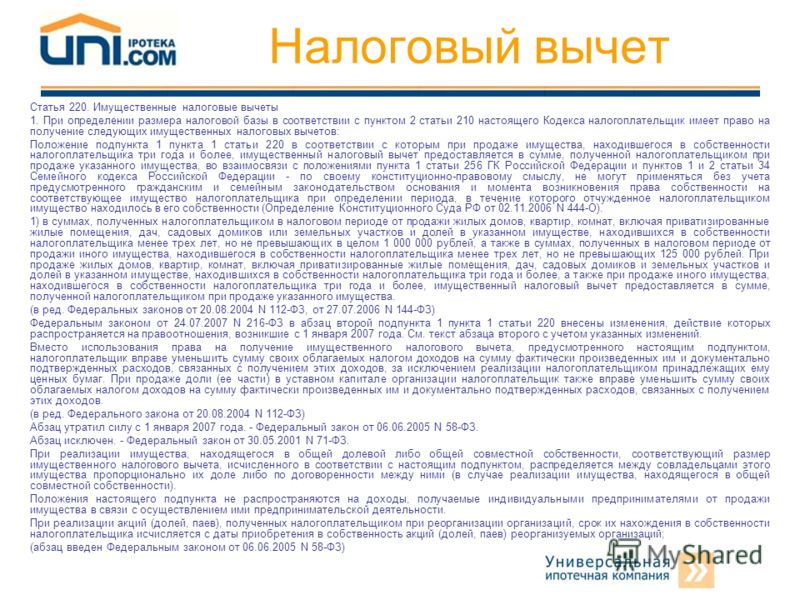

Действующий в настоящее время механизм получения налоговых вычетов предполагает подачу налоговой декларации по НДФЛ (форма 3-НДФЛ) с подтверждающими право на вычеты документами по итогам налогового периода и возврата суммы удержанного за год НДФЛ. Подписанный закон упрощает порядок получения налогоплательщиками следующих налоговых вычетов: имущественных — по расходам на приобретение жилья и погашение процентов по целевым займам (кредитам), инвестиционных — по операциям, учитываемым на индивидуальном инвестиционном счете, а также позволяет автоматизировать процессы налогового администрирования в данной части.

Подписанный закон упрощает порядок получения налогоплательщиками следующих налоговых вычетов: имущественных — по расходам на приобретение жилья и погашение процентов по целевым займам (кредитам), инвестиционных — по операциям, учитываемым на индивидуальном инвестиционном счете, а также позволяет автоматизировать процессы налогового администрирования в данной части.

Упрощенный порядок получения указанных налоговых вычетов предполагает бесконтактное взаимодействие налогоплательщиков — физических лиц с налоговыми органами с помощью интернет-сервиса «Личный кабинет налогоплательщика для физических лиц» и через автоматизированную проверку налоговым органом права налогоплательщика на получение налогового вычета. Такой порядок исключает необходимость заполнения налоговой декларации по НДФЛ и представления в налоговый орган подтверждающих документов для получения таких вычетов.

Закон уточняет момент возникновения права налогоплательщика на получение имущественного налогового вычета. Как пояснял ранее замминистра финансов РФ Алексей Сазанов, «право на имущественный налоговый вычет при приобретении прав на квартиру или комнату в строящемся доме возникает с даты акта приема-передачи объекта долевого строительства, при этом человек вправе обратиться за получением такого вычета после государственной регистрации прав налогоплательщика на эту квартиру или комнату».

Как пояснял ранее замминистра финансов РФ Алексей Сазанов, «право на имущественный налоговый вычет при приобретении прав на квартиру или комнату в строящемся доме возникает с даты акта приема-передачи объекта долевого строительства, при этом человек вправе обратиться за получением такого вычета после государственной регистрации прав налогоплательщика на эту квартиру или комнату».

Как новый налоговый закон влияет на домовладельцев — это может быть больше, чем вы думаете

Закон о сокращении налогов и занятости (TCJA) урезал две важные налоговые льготы для домовладельцев и оставил совершенно нетронутым еще одну большую. Это звучит довольно просто, но это довольно сложная история, если рассматривать реальные ситуации. Итак, я представлю историю двумя небольшими частями. Вот часть 1.

Новый лимит отчислений по государственным и местным налогам, включая налоги на недвижимость

Согласно предыдущему законодательству (до TCJA) вы могли требовать детализированного вычета неограниченной суммы личного (некоммерческого) государственного и местного подоходного налога и налога на имущество в Приложении A формы 1040. Так что, если у вас был большой счет по налогу на имущество, вы могли бы вычесть все это, если бы составили список. Лица с большими счетами по личному государственному и местному подоходному налогу могут полностью вычесть и их из Списка А, если они указали их по статьям. Наконец, у вас была возможность вычесть личные государственные и местные общие налоги с продаж в Таблице А вместо государственных и местных налогов на прибыль (выгодно, если вы мало или ничего не должны по государственному и местному подоходному налогу).

Так что, если у вас был большой счет по налогу на имущество, вы могли бы вычесть все это, если бы составили список. Лица с большими счетами по личному государственному и местному подоходному налогу могут полностью вычесть и их из Списка А, если они указали их по статьям. Наконец, у вас была возможность вычесть личные государственные и местные общие налоги с продаж в Таблице А вместо государственных и местных налогов на прибыль (выгодно, если вы мало или ничего не должны по государственному и местному подоходному налогу).

На 2018-2025 годы TCJA меняет условия сделки, ограничивая детализированные вычеты по личным государственным и местным налогам на имущество, а также по личным государственным и местным налогам на прибыль (или налогам с продаж, если вы выберете этот вариант) в общей сумме всего лишь 10 000 долларов США (5000 долларов США, если вы используете отдельный статус для подачи документов в браке).Личные налоги на недвижимость за рубежом больше не могут быть вычтены, так что никаких вычетов налогов на недвижимость в этом месте в Кабо.

Эти изменения TCJA неблагоприятно сказываются на лицах, которые платят высокие налоги на недвижимость, потому что они живут в юрисдикции с высоким налогом на недвижимость, владеют дорогим домом (что приводит к значительному счету налога на недвижимость) или владеют как основным местом жительства, так и одним или несколькими отпусками. дома (что приводит к увеличению суммы налога на недвижимость из-за владения несколькими объектами недвижимости). Лица этих категорий теперь могут вычесть не более 10 000 долларов США в качестве личного государственного и местного налога на собственность — даже если они ничего не вычитают для личного государственного и местного подоходного налога или общих налогов с продаж.

5 простых шагов к достижению 1 миллиона долларовСоображения по налоговому планированию

Прежде всего, ни один из вышеперечисленных факторов не имеет значения, если у вас нет достаточных детализированных вычетов за 2018 год, чтобы превысить ваш допустимый стандартный вычет. Так будет с меньшим количеством людей, чем в соответствии с предыдущим законодательством, потому что TCJA почти удвоил стандартные вычеты за 2018 год по сравнению с 2017 годом. В частности, стандартный вычет за 2018 год для супружеских пар, подающих совместную регистрацию, составляет 24 000 долларов (по сравнению с 12 700 долларами в 2017 году).Стандартный вычет для главы семьи в 2018 году составляет 18 000 долларов (против 9350 долларов в 2017 году). Стандартный вычет в 2018 году для одиноких людей и тех, кто использует отдельный статус для регистрации в браке, составляет 12000 долларов (против 6350 долларов в 2017 году).

Так будет с меньшим количеством людей, чем в соответствии с предыдущим законодательством, потому что TCJA почти удвоил стандартные вычеты за 2018 год по сравнению с 2017 годом. В частности, стандартный вычет за 2018 год для супружеских пар, подающих совместную регистрацию, составляет 24 000 долларов (по сравнению с 12 700 долларами в 2017 году).Стандартный вычет для главы семьи в 2018 году составляет 18 000 долларов (против 9350 долларов в 2017 году). Стандартный вычет в 2018 году для одиноких людей и тех, кто использует отдельный статус для регистрации в браке, составляет 12000 долларов (против 6350 долларов в 2017 году).

Во-вторых, мало возможностей для игры с вычетами налога на недвижимость. Единственный способ вычесть более 10 000 долларов США (или 5 000 долларов США, если вы используете отдельный статус регистрации в браке) — это если вы владеете домом, который частично используется для ведения бизнеса (например, потому что у вас есть собственный офис в доме с франшизой) или частично арендован. вне (например, подвал вашего основного дома или загородного дома в течение некоторого времени года).В таких ситуациях вы можете вычесть налоги на имущество, относящиеся к этому бизнесу или аренде, сверх лимита в 10 000 долларов — в соответствии с правилами, которые применяются к вычетам, относящимся к этим видам использования. (Например, вычеты из домашнего офиса не могут превышать доход от соответствующей коммерческой деятельности, а вычеты за аренду недвижимости, которая также используется в качестве личного жилья, обычно не могут превышать арендного дохода.)

вне (например, подвал вашего основного дома или загородного дома в течение некоторого времени года).В таких ситуациях вы можете вычесть налоги на имущество, относящиеся к этому бизнесу или аренде, сверх лимита в 10 000 долларов — в соответствии с правилами, которые применяются к вычетам, относящимся к этим видам использования. (Например, вычеты из домашнего офиса не могут превышать доход от соответствующей коммерческой деятельности, а вычеты за аренду недвижимости, которая также используется в качестве личного жилья, обычно не могут превышать арендного дохода.)

Если вы платите как штату, так и местные налоги на недвижимость, а также государственные и местные налоги на прибыль (или налоги с продаж, если вы выберете этот вариант), попытка максимизировать вычет налога на имущество может уменьшить ваши вычеты по государственному и местному подоходному налогу.Например, если у вас есть 8 000 долларов США в виде государственных и местных налогов на недвижимость и 10 000 долларов США в виде государственных и местных подоходных налогов, вы можете вычесть полные 8 000 долларов США по налогу на недвижимость, но только 2 000 долларов США по налогу на прибыль. Если вы хотите вычесть больше подоходного налога, ваш налоговый вычет по налогу на имущество будет уменьшаться в соотношении доллар к доллару.

Если вы хотите вычесть больше подоходного налога, ваш налоговый вычет по налогу на имущество будет уменьшаться в соотношении доллар к доллару.

Предупреждение. Если вы находитесь в режиме альтернативного минимального налога (AMT), детальные вычеты по личным государственным и местным налогам на имущество полностью запрещены правилами AMT. То же самое и с детализированными вычетами по личному государственному и местному подоходному налогу (или налогу с продаж, если вы выберете этот вариант).Это правило запрета AMT действовало до TCJA и по-прежнему применяется в мире после TCJA.

Хорошие новости: правила исключения прибыли от продажи дома не изменились.

TCJA сохраняет ценную льготу, которая позволяет вам потенциально исключить из федерального подоходного налога до 250 000 долларов прибыли от квалифицированной продажи дома или 500 000 долларов, если вы состоите в браке. совместный файл. Предложенные законопроекты Палаты представителей и Сената включали ограничения на эту большую налоговую экономию, но окончательный законопроект не изменил существующие правила. Хорошо!

Хорошо!

Итоги

Новые ограничения TCJA на вычет налогов на недвижимость коснутся многих домовладельцев. Новые ограничения на вычет процентов по ипотеке могут не повлиять на многих, но домовладельцы с более крупными ипотечными кредитами и ссудами под залог недвижимости должны быть внимательны. В следующей колонке я расскажу о новых правилах выплаты процентов по ипотеке. Так что, пожалуйста, следите за обновлениями.

Правила обращения с вычетом налога на имущество

Иногда может показаться, что тот или иной налоговый орган всегда готов помочь вам.Ваш штат попросит долю, если федеральное правительство вас не получит, и даже местные и окружные органы власти могут вмешаться, начисляя налоги на вашу собственность. К счастью, IRS позволяет вам вычесть налог на имущество в размере стоимости налогов, которые вы должны уплатить местным налоговым органам.

Правила несколько изменились с принятием Закона о сокращении налогов и занятости (TCJA) в 2018 году, но вычет налога на имущество все еще доступен.

Правила удержания налога на имущество

Вы можете потребовать вычет по налогу на недвижимость, если налог является единообразным — такая же ставка применяется ко всей недвижимости в налоговой юрисдикции.Собранные доходы должны приносить пользу сообществу в целом или правительству. Налог не может быть уплачен в обмен на какие-либо особые услуги или привилегии, которыми могли бы пользоваться только вы.

Вы должны владеть собственностью, чтобы иметь право требовать удержания. Налог не подлежит вычету, если вы платите за нее налог на собственность своей матери, потому что она уже много лет и с трудом сводит концы с концами, потому что этот налог не взимается с вас лично.

Вы должны перечислить свои вычеты

Чтобы получить вычет по налогу на имущество, вам необходимо составить список, и общая сумма ваших детализированных вычетов должна быть больше, чем стандартный вычет, на который вы имеете право претендовать в соответствии со своим статусом подачи документов, чтобы это окупилось. В противном случае вы будете облагаться налогом на больший доход, чем необходимо, что увеличит ваш налоговый счет, а не уменьшит его. Налоги на имущество указаны в Приложении А.

В противном случае вы будете облагаться налогом на больший доход, чем необходимо, что увеличит ваш налоговый счет, а не уменьшит его. Налоги на имущество указаны в Приложении А.

Возможно, вы захотите подготовить налоговую декларацию обоими способами, чтобы убедиться, что разбивка по статьям отвечает вашим интересам, потому что TCJA почти удвоил стандартные вычеты по сравнению с тем, что было в 2017 году. Они установлены на следующих цифрах на 2021 налоговый год:

- 12 550 долларов США для налогоплательщиков, состоящих в браке и состоящих в браке, подающих отдельные отчеты

- 25 100 долларов США для состоящих в браке налогоплательщиков, подающих совместную налоговую декларацию и имеющих право на вдову (вдов)

- 18 800 долларов США для тех, кто может подавать документы в качестве главы семьи

Общая сумма всех ваших детализированных вычетов, включая вычеты, потраченные на такие вещи, как медицинские расходы, благотворительные взносы и проценты по ипотеке, должна превышать сумму вашего стандартного вычета.

Закон о сокращении налогов и ограничении занятости

TCJA ограничивает сумму налогов на недвижимость, которую вы можете требовать. Он устанавливает верхний предел в размере 10 000 долларов США по налогам штата, местным налогам и налогам на имущество, начиная с 2018 года. Этот предел применяется к подоходному налогу, который вы платите на уровне штата и, возможно, на местном уровне, а также к налогам на имущество. Все эти налоги подпадают под одну зону.

Благодаря TCJA вы больше не получаете вычет в размере 12 000 долларов, если потратили 6000 долларов на подоходный налог штата и 6000 долларов на налог на имущество.Вы можете требовать 10 000 долларов из этих расходов, но закон фактически вынуждает вас оставить 2 000 долларов на столе невостребованными.

Лимит составляет всего 5000 долларов, если вы состоите в браке, но подаете отдельную декларацию, а налоги на недвижимость для личной зарубежной недвижимости были полностью отменены.

Налог на недвижимость, уплаченный через условное депонирование

Вы можете вычесть платежи по налогу на недвижимость, которые вы производите непосредственно в налоговый орган, а также платежи, внесенные на счет условного депонирования, которые включены в ваши выплаты по ипотеке. В этом случае ваш ипотечный кредитор переведет платеж в налоговый орган от вашего имени.

В этом случае ваш ипотечный кредитор переведет платеж в налоговый орган от вашего имени.

Вы можете вычесть только ту сумму, которую ваш кредитор фактически выплачивает за налоги на недвижимость — налоговую оценку, — даже если вы заплатите больше этой суммы на условное депонирование в течение года.

При продаже недвижимости

Налоги на недвижимость обычно распределяются между продавцом и покупателем при продаже недвижимости. IRS дает конкретные рекомендации относительно того, как определить сумму налога на имущество, назначенного для каждого.Каждый будет платить налоги за ту часть налогового года, в которой они владели домом.

Прочие сборы по векселям по налогу на имущество

Иногда счета по налогу на имущество включают в себя сборы или сборы за услуги или оценку местных льгот. Они не подлежат вычету в качестве налога на имущество. Налоги на перевод, гербовые сборы или начисления, сделанные ассоциацией домовладельцев, также не подлежат вычету.

Плата за обслуживание включает в себя водоснабжение, услуги по вывозу мусора и другие услуги, предоставляемые государством, которые относятся конкретно к вашей собственности, а не ко всей местной собственности.

Оценка местных льгот означает сборы в вашем счете на налог на недвижимость, которые относятся к «местным льготам, которые, как правило, увеличивают стоимость вашей собственности», согласно IRS. Они могут включать такие вещи, как строительство улиц или тротуаров, или системы водоснабжения и канализации. Они не подлежат вычету в качестве налога на имущество, поскольку эти расходы могут увеличить стоимость вашей собственности.

Учет удержаний

Сохраните копии ваших налоговых деклараций о собственности и аннулированных чеков или банковских выписок, чтобы показать подтверждение оплаты.Вам также следует хранить все документы условного депонирования с того времени, когда недвижимость была куплена или продана, потому что они могут отражать дополнительные платежи по налогу на недвижимость, которые вы также можете вычесть.

Влияние на альтернативный минимальный налог

Удержание налога на имущество — это корректировка при расчете альтернативного минимального налога, если вы несете ответственность за него, иногда называемого AMT. При расчете AMT налоги на имущество не вычитаются — вы должны добавить этот вычет обратно.Взаимодействие с другими людьми

Налогоплательщики, подпадающие под действие AMT, обычно обнаруживают, что их налоговый вычет по налогу на имущество приводит к незначительному сокращению их общих федеральных налоговых обязательств или совсем не снижает их.

Налоговое планирование на конец года тоже изменилось

Раньше налогоплательщики имели возможность предоплатить следующий взнос своего налога на имущество до конца года, чтобы увеличить свои детализированные вычеты в текущем налоговом году, но теперь это не так. Например, вы могли уплатить весенний взнос по налогу на имущество в декабре, чтобы увеличить сумму налога на имущество, уплаченную вами в году, заканчивающемся в декабре, и увеличить сумму вашего вычета за этот налоговый год.

К сожалению, эта тактика изменилась с TCJA. Орды налогоплательщиков пытались сделать это в конце 2017 года, когда в январе 2018 года надвигалось изменение налогового законодательства. Они хотели потребовать безлимитного вычета налога на имущество за 2017 налоговый год. Это побудило IRS издать постановление о том, что эти налоги будут вычитаться в будущем только в том случае, если они уже были начислены налоговым органом на момент выплаты.

Вы больше не можете делать обоснованные предположения о том, какими будут налоги на недвижимость, и платить их заранее.Вы должны были получить справку из налогового органа с указанием точной суммы вашей задолженности. Ожидается, что так будет и в будущем.

Определение вычета налога на имущество

Что такое удержание налога на имущество?

Государственные и местные налоги на имущество обычно могут быть вычтены из федеральных подоходных налогов владельцев собственности. Налоги на недвижимость, подлежащие вычету, включают любые государственные, местные или иностранные налоги, взимаемые для общего общественного благосостояния. Они не включают налоги, взимаемые за ремонт дома или за такие услуги, как вывоз мусора.

Они не включают налоги, взимаемые за ремонт дома или за такие услуги, как вывоз мусора.

Как указано ниже, Закон о сокращении налогов и занятости (TCJA) ограничил вычет налога на имущество, наряду с другими государственными и местными налогами, начиная с налогов 2018 года. Закон ограничил вычет по государственным и местным налогам, включая налоги на имущество, на уровне 10 000 долларов (5 000 долларов при раздельной регистрации брака). Раньше на вычеты не было ограничений.

Ключевые выводы

- Государственные и местные органы власти ежегодно начисляют налоги на недвижимость в зависимости от ее стоимости.

- Владелец собственности может требовать налогового вычета по некоторым или всем налогам, уплаченным с этой собственности, при условии, что она предназначена для личного использования и владелец перечисляет вычеты в федеральной налоговой декларации.

- Налоги, уплаченные за аренду или коммерческую недвижимость, а также недвижимость, не принадлежащую налогоплательщику, не могут быть вычтены.

- Начиная с 2018 года, вычет по государственным и местным налогам, включая налоги на имущество, был ограничен в общей сложности 10 000 долларов США (5 000 долларов США при раздельной регистрации брака).

Общие сведения о вычете налога на имущество

Владелец собственности должен платить налоги, начисляемые ежегодно государством и / или местным правительством, на стоимость собственности.Владелец собственности может требовать налогового вычета по некоторым или всем уплаченным налогам на имущество, если он использует собственность в личных целях, и перечисляет вычеты в своей федеральной налоговой декларации.

Налоги на недвижимость, которые могут быть вычтены, включают налоги, уплачиваемые при закрытии при покупке или продаже дома, и налоги, уплачиваемые налоговому инспектору округа или города на оценочную стоимость личного имущества. Согласно данным налоговой службы (IRS), личное имущество может включать в себя главный дом налогоплательщика, загородный дом, землю или иностранную собственность. Взаимодействие с другими людьми

Взаимодействие с другими людьми

Особые соображения

Налоги, уплаченные за аренду или коммерческую недвижимость, а также недвижимость, не принадлежащую налогоплательщику, не могут быть вычтены. Кроме того, покупатель жилья, который уплачивает продавцу просроченные налоги за предыдущий год на момент закрытия продажи, не может вычесть эти налоговые платежи из своей налоговой декларации. Вместо этого этот просроченный налоговый платеж рассматривается как часть стоимости покупки дома.

Кроме того, в налоговую накладную собственника недвижимости включены различные статьи, которые не могут быть вычтены для целей налогообложения.Некоторые из этих статей включают платежи за улучшение местного жилого района, например тротуаров, и плату за оказание услуг, например вывоз мусора. Чтобы понять, какая часть налоговой накладной подлежит вычету, обратитесь к форме 1098, которую банк или кредитор сообщает в IRS и отправляет владельцу собственности.

Налоговые вычеты Vs.

Налоговые льготы

Налоговые льготыКак подать заявление о вычете налога на имущество

Чтобы подать заявку на вычет налога на имущество, налог должен применяться только к стоимости личного имущества, находящегося в собственности, и взиматься ежегодно, независимо от того, когда правительство взимает его с вас.Следовательно, если государственный налог взимался только во время покупки недвижимости, то он не соответствует определению IRS вычитаемого налога на личное имущество.

Как указывалось ранее, налог на имущество может быть удержан только в том случае, если владелец решит перечислить вычеты по статьям. Для налогоплательщика имеет смысл детализировать вычеты, если сумма всех их допустимых детализированных расходов больше, чем стандартный вычет, разрешенный в данном налоговом году.

Плюсы и минусы удержания налога на имущество

Время от времени говорят об отмене вычета по налогу на имущество.Одним из аргументов в пользу этого является то, что вычет — наряду с федеральным вычетом процентов по ипотеке — дискриминирует арендаторов и побуждает людей брать на себя больше долгов. Сторонники сохранения вычета налога на имущество говорят, что это способствует развитию домовладения.

Сторонники сохранения вычета налога на имущество говорят, что это способствует развитию домовладения.

Закон о сокращении налогов и занятости (TCJA) от 2017 года ограничивал вычет по государственным и местным налогам, включая налоги на имущество, в общей сложности в размере 10 000 долларов США (5 000 долларов США при раздельной подаче документов в браке), начиная с 2018 года. Раньше не было ограничений на вычеты. .

Кроме того, в соответствии с новым законом домовладельцы, вычитающие проценты по ипотеке, ограничены суммой, которую они платят по долгу на сумму 750 000 долларов, по сравнению с 1 миллионом долларов. Проценты на дома, купленные 15 декабря 2017 г. или ранее, начисляются по прежней ставке.

Поскольку в 2018 году стандартный вычет увеличился вдвое, ожидается, что меньше домовладельцев будут перечислять свои вычеты. Таким образом, меньшее количество собственников будет требовать вычета налога на имущество.

Стандартный вычет пересматривается каждый год. В 2020 налоговом году стандартный вычет для пар, подающих совместную декларацию, составляет 24 800 долларов США. Вычет для одиночных подателей составляет 12 400 долларов. В 2021 налоговом году стандартный вычет для пар составляет 25 100 долларов. Вычет для одиночных подателей составляет 12 550 долларов.

В 2020 налоговом году стандартный вычет для пар, подающих совместную декларацию, составляет 24 800 долларов США. Вычет для одиночных подателей составляет 12 400 долларов. В 2021 налоговом году стандартный вычет для пар составляет 25 100 долларов. Вычет для одиночных подателей составляет 12 550 долларов.

Можете ли вы вычесть налоги на недвижимость за 2018 год или нет?

Новый налоговый закон спровоцировал волну последних изменений налога на недвижимость в конце 2017 года, поскольку налогоплательщики пытались максимизировать свои налоговые вычеты.Однако не все эти предоплаты подлежали вычету, и не все налогоплательщики, которые ждали, потеряли свои вычеты. Вот последние рекомендации IRS о том, можете ли вы вычесть налоги на недвижимость за 2018 год.

Юридическая консультация, которой можно доверять

Получите быструю поддержку от настоящих юристов.

Что произошло с вычетом налога на имущество в новом налоговом плане?

Новый налоговый план устанавливает новый лимит в размере 10 000 долларов на вычеты по налогу на имущество и налогу на прибыль. Эти два налога имеют единый комбинированный лимит, поэтому налогоплательщики в штатах с подоходным налогом могут потерять все или часть своих налоговых вычетов, даже если их налоги на имущество ниже 10 000 долларов.Это ограничение вступает в силу для налогов 2018, поданных в апреле 2019 года.

Эти два налога имеют единый комбинированный лимит, поэтому налогоплательщики в штатах с подоходным налогом могут потерять все или часть своих налоговых вычетов, даже если их налоги на имущество ниже 10 000 долларов.Это ограничение вступает в силу для налогов 2018, поданных в апреле 2019 года.

Почему люди спешили с предоплатой налога на недвижимость в конце 2017 года?

Налоги на 2017 календарный год по-прежнему соответствуют старому налоговому кодексу. В старом налоговом кодексе не было ограничений на вычеты по налогу на имущество, поэтому люди с налоговыми счетами на сумму более 10 000 долларов пытались обойти новый лимит путем предоплаты не позднее 31 декабря 2017 года.

Могу ли я вычесть налоги на недвижимость, уплаченные в 2018 году, из моей налоговой декларации за 2018 год?

Да, налоги на недвижимость, которые вы уплатите в 2018 году и в последующие годы, останутся вычитаемыми.Если вы не уплатили предоплату налогов за 2018 год в 2017 году, вы не потеряете вычет.

Единственное исключение — с 2018 налогового года; вы можете вычесть первые 10 000 долларов из вашего совокупного налога на имущество и подоходного налога штата только в том случае, если они превышают эту сумму.

Могу ли я вычесть налог на недвижимость за 2018 год из моей налоговой декларации за 2017 год?

IRS объявило о двух условиях, которые должны быть выполнены для удержания налога на недвижимость за 2018 год из налоговой декларации за 2017 год.

- Выплачено в 2017 году. Это означает, что вы физически произвели оплату наличными, чеком или кредитной картой не позднее 31 декабря 2017 года.

- Начислено в 2017 году. Это означает, что местное правительство произвело оценку налога на имущество и отправило вам счет не позднее 31 декабря 2017 года. Если вы произвели оплату до отправки счета, ваш платеж не будет вычитаться в 2017 году.

Целью этих двух критериев является согласование с намерением налогового законодательства, согласно которому налоги на имущество за 2017 год подлежат вычету в соответствии с федеральными налоговыми правилами 2017 года, а налоги на имущество за 2018 год подлежат вычету в соответствии с федеральными налоговыми правилами 2018 года.

Что делать, если я заплатил налоги за 2018 год в 2017 году и не смог вычесть их в 2017 году?

Если вы предоплатили налоги в 2017 году, но у вас все еще есть вопросы, было бы неплохо поговорить с налоговым специалистом об этом вычете и о том, применимо ли оно к вашей ситуации.

Если у вас есть другие вопросы о том, как новый налоговый закон повлияет на вашу семью или бизнес, вы можете спросить у юриста.

Покупаете дом? Не делайте этого из-за налоговых льгот

Ранее на этой неделе мы получили письмо от местного агента по недвижимости. У нее есть клиенты, которые надеются купить наш дом или дом в нашем районе, чтобы они могли жить рядом с остальной семьей (да, есть внуки).Не буду врать: думал о продаже. Мы снова домовладельцы после того, как ранее отказались от покупки в пользу аренды (вы можете прочитать мою исходную историю здесь и мои последующие здесь), и, несмотря на все комментарии, электронные письма и случайные телефонные звонки с угрозами от людей, которые читали мою историю, Я до сих пор считаю, что домовладение не для всех.

Это письмо напомнило мне, что, хотя мы говорим о домах как об инвестициях, так же, как некоторые люди говорят об акциях, часто бывает, что некоторые из наиболее веских причин для покупки дома не являются экономическими.А благодаря недавним изменениям в налоговом законодательстве некоторые налоговые льготы больше не действуют или не столь значительны. Вот восемь изменений в налоговом законодательстве, связанных с домовладением, которые могут повлиять на ваш налоговый счет:

1. Двойной стандартный вычет. Стандартные суммы вычетов на 2018 год — до налоговой реформы — составили бы 6500 долларов для физических лиц, 9550 долларов для глав домохозяйств (HOH) и 13000 долларов для совместной регистрации в браке (MFJ). Теперь стандартные суммы вычета составляют 12 000 долларов для физических лиц, 18 000 долларов для HOH и 24 000 долларов для MFJ.

Так как это повлияет на домовладельцев? Проценты по ипотеке и налоги на недвижимость подлежат вычету только в том случае, если вы указали их в Приложении A. Обычно вы указываете, если ваши удержания превышают стандартный вычет. Более высокие суммы стандартных вычетов — это хорошо для многих налогоплательщиков, потому что вы получаете больший вычет независимо от того, снимаете ли вы, владеете, отдаете на благотворительность и т. Д. Однако некоторые налогоплательщики, которые могли купить дом, исходя из потенциальной экономии от дополнительных «вычет» (сумма, превышающая прежнюю стандартную сумму вычета) больше не имеет дополнительного перерыва для увеличения расходов: они получают ту же налоговую льготу, что и многие другие налогоплательщики.

Традиционно только около 1/3 налогоплательщиков претендуют на постатейный вычет. По данным Объединенного комитета по налогообложению (JCT), это число упадет с 46,5 миллионов в 2017 году до 18 миллионов в 2018 году. Это означает, что только около 10% налогоплательщиков попадут в списки. В целом ожидается, что в 2018 году на 61% меньше налогоплательщиков будут претендовать на детализированные вычеты.

Так кто проигрывает? Налогоплательщики, купившие дома немного больше, чем предполагалось изначально, думали, что они просто спишут лишнее.Повышение стандартного вычета служит уравновешивающим средством и означает, что дополнительные денежные затраты не обязательно приведут к налоговым льготам.

2. Верхний предел основной суммы вычета процентов по ипотеке. До налоговой реформы, если вы детализировали свои вычеты, вы могли вычесть соответствующие проценты по ипотеке при покупке дома на сумму до 1 000 000 долларов плюс дополнительно 100 000 долларов для долга по акциям. Лимит в размере 1 000 000 долларов применяется к ипотеке на ваше основное место жительства и еще один дом.

Теперь максимальная сумма новых ипотечных кредитов составляет 750 000 долларов США для целей вычета процентов по ипотеке (для ипотечных кредитов, полученных до 15 декабря 2017 года, лимит остается в размере 1 000 000 долларов США).Согласно данным Налоговой службы (IRS), в 2015 году, последнем году, по которому доступна полная статистика, выплаченные проценты были вторым по величине вычетом из налоговых деклараций по индивидуальному подоходному налогу, составляя почти четверть всех составителей. Сумма вычета процентов составила 304,5 миллиарда долларов, но, согласно JCT, эта сумма снизится на 35 миллиардов долларов.

Так кто проигрывает? В текущем налоговом году больше всего пострадали налогоплательщики, которые скупали в надежде извлечь выгоду из вычета процентов по ипотеке.Тем не менее, это ограничение также коснется домовладельцев, которые в настоящее время владеют домами около этой отметки в 750 000 долларов: их может быть труднее разгрузить в ближайшие несколько лет.

3. Ограничения франшизы при рефинансировании. Согласно предыдущему законодательству, если вы перечислили свои вычеты, вы можете вычесть соответствующие процентные ставки по ипотеке плюс дополнительные 100 000 долларов в качестве долга по акциям. В соответствии с налоговой реформой был отменен вычет процентов по долгу за счет собственного капитала, то есть переоформление налогов, не связанное с улучшением вашего дома.

IRS с тех пор пояснила, что «несмотря на недавно введенные ограничения на жилищную ипотеку, налогоплательщики часто могут вычитать проценты по ссуде под залог собственного капитала, кредитной линии собственного капитала (HELOC) или второй ипотеке, независимо от того, как ссуда обозначена». В частности, новый закон отменяет вычет процентов, выплачиваемых по ссудам под залог недвижимости и кредитным линиям (до 2026 года), «если они не используются для покупки, строительства или существенного улучшения дома налогоплательщика, обеспечивающего ссуду».

Так кто проигрывает? Налогоплательщики, которые взяли взаймы под свои дома для финансирования крупных покупок или погашения других долгов, не связанных с приобретением / улучшением.

4. Лимиты государственных и местных налоговых вычетов. Если вы перечисляете свои вычеты, вы можете вычесть налоги штата и местные налоги на прибыль или с продаж, а также налоги на имущество. В соответствии с новым законом, налоговые вычеты штата и местные налоги остаются в силе, но сумма, которую вы можете требовать в Приложении A для всех государственных и местных налогов вместе, не может превышать 10 000 долларов США (5 000 долларов США для состоящих в браке налогоплательщиков, подающих отдельно).

Насколько новый закон повлияет на налогоплательщиков? Самый крупный постатейный вычет за 2015 год — это уплаченные налоги.Почти четыре из десяти составителей вычетов вычли налоги, уплаченные в Таблицу А, составив в 2015 году колоссальные детализированные вычеты в размере 553 миллиардов долларов. Согласно JCT, ожидается, что эта сумма сократится на 90 миллиардов долларов.

Так кто проигрывает? Налогоплательщики в штатах с высоким налогом на имущество, таких как Калифорния и Техас, а также в штатах с высоким подоходным налогом, таких как Нью-Йорк и Нью-Джерси. В некоторых областях правительства работают над поиском способов переопределения налоговых платежей, включая варианты государственных и местных благотворительных фондов или трастов, которые принимали бы платежи от налогоплательщиков в счет погашения налоговых обязательств штата и местных органов власти; эти выплаты затем будут повторно охарактеризованы как вычитаемые благотворительные взносы для целей федерального подоходного налога.IRS планирует выпустить руководство по этому вопросу и дало понять, что оно будет соответствовать «принципам важности содержания над формой».

5. Прощай, потери. До налоговой реформы налогоплательщики, понесшие экономические убытки из-за стихийного бедствия, могли требовать вычета убытков. Несчастный ущерб определяется как повреждение, разрушение или потеря вашего имущества в результате любого внезапного, неожиданного или необычного события. Это включает в себя ураган, наводнение, торнадо, пожар, землетрясение или даже извержение вулкана.Потери в результате несчастных случаев не включают в себя нормальный износ или повреждения, которые происходят с течением времени, например, повреждения термитами.

(Вы можете узнать больше о потерях и потерях здесь. Вы можете узнать больше о том, что раньше не соответствовало требованиям.)

В рамках налоговой реформы вычет личных потерь был отменен, за исключением случаев, связанных с федеральной катастрофой.

Так кто проигрывает? Налогоплательщики, пострадавшие от урагана или другого ущерба — например, недавнего торнадо EF2 в Пенсильвании — когда ураган или событие не классифицируются как федеральное бедствие.В некоторых случаях страхование домовладельца может снизить расходы, но имейте в виду, что оно может не покрывать все события. Например, страховка вашего типичного домовладельца обычно не покрывает ущерб от дождя или наводнения.

6. Нет больше PMI. В рамках усилий по оживлению рынка жилья Конгресс принял закон, разрешающий налоговый вычет стоимости PMI для домов и домов для отпуска. По закону премии по ипотечному страхованию (PMI) объединялись с вычитаемыми процентами по ипотеке в строке 13 Приложения A.Срок действия этого резерва истек, но он был продлен задним числом на 2017 год. Пока он не продлен на 2018 год.

Так кто проигрывает? Покупатели, испытывающие трудности. В условиях жесткого рынка покупка дома может оказаться сложной задачей. Если вы не можете позволить себе внести как минимум 20% покупной цены вашего дома, ваш кредитор может попросить вас оплатить PMI. Домовладелец платит PMI, но в случае дефолта выгода переходит к кредитору. Без вычета PMI процесс покупки дома для некоторых налогоплательщиков обходится дороже.

7. Исключения из прощения ипотеки исчезают. После того, как кредитор спишет любую часть вашего долга — даже ипотеку — прощенная сумма сообщается в IRS и может быть включена в доход. В 2007 году Конгресс принял Закон о прощении ипотечного долга (MFDRA), в котором было сделано исключение из правила. В соответствии с этим исключением квалифицированные домовладельцы могут исключить до 2 000 000 долларов дохода от погашенной задолженности, относящейся к приобретению, строительству или существенному улучшению дома.

Как и в случае с PMI, срок действия положения об исключении прощения ипотечных кредитов истек, но он был продлен задним числом на 2017 год. До сих пор он не продлевался на 2018 год.

(Подробнее об исходном положении MFDRA можно прочитать здесь.)

Так кто проигрывает? Подводные домовладельцы. Без исключения прощения по ипотеке выплачиваемая сумма включается в доход — потенциальный удар двойного налогообложения. Но будьте бодры: в некоторых ситуациях судебная помощь может быть доступна (например, исключение по делу о несостоятельности).

8. На AMT нет движения. Хорошо, это скорее намек в сторону бездействия, чем действия. Альтернативный минимальный налог (AMT) — это вторичный налог, введенный для предотвращения искусственного уменьшения богатыми налоговыми счетами за счет использования пунктов налоговых льгот. В рамках налоговой реформы многие эксперты были убеждены, что AMT будет отменен, и это было — для корпораций. AMT остается в силе для физических лиц, но льготы были увеличены. С тарифами на 2018 год можно ознакомиться здесь.

AMT применяется только в том случае, если вы сообщаете об определенных типах доходов, которые пользуются льготным налоговым режимом, или если вы подаете заявление на вычеты, включая высокие государственные и местные налоги. Если применяются эти пункты налоговых льгот, вам, возможно, придется заплатить AMT, если после добавления этих корректировок ваш доход превышает сумму освобождения от AMT для вашего статуса подачи. (Для получения дополнительной информации о AMT щелкните здесь.)

Так кто проигрывает? Домовладельцы из среднего класса в государствах с высокими налогами. Большинство налогоплательщиков не подпадают под действие AMT: те, кто находится в самом низу, не зарабатывают достаточно, чтобы платить, а те, кто наверху, уже платят высокую налоговую ставку.В результате те, кто находится в середине, потенциально подлежат налогообложению — но только в том случае, если вы претендуете на определенные пункты налоговых льгот.

Имейте в виду, что, как написано, эти изменения , а не постоянные. Большинство из них действуют только на налоговые годы с 2018 по 2025 год, поэтому планируйте соответственно. И если вы традиционно пользовались льготами по налогам для домовладельцев, сейчас хорошее время убедиться в правильности удержания налогов. Чтобы узнать больше о проверке удержания налогов, щелкните здесь. Чтобы увидеть, как будут выглядеть налоговые ставки в 2018 году, нажмите здесь.

Для получения более подробной информации о среднегодовом руководстве по инвестициям и налогам на 2018 год щелкните здесь.

Вот шесть налоговых вычетов, которые вы потеряете по своей налоговой декларации за 2018 год.

Thomas Fricke | Getty Images

Если вы складывали квитанции в обувную коробку в надежде получить большой перерыв в уплате налогов за 2018 год, приготовьтесь к разочарованию.

Это потому, что Закон о сокращении налогов и рабочих местах установил жесткие ограничения на детализированные отчисления, включая менее известные перерывы в отношении сборов, которые вы платите своему составителю налоговой декларации, и невозмещенных деловых расходов сотрудников.

Новый налоговый закон также отменил личные льготы и почти вдвое увеличил стандартный вычет до 12000 долларов для одиноких и 24000 долларов для состоящих в браке заявителей, что, скорее всего, приведет к тому, что меньше людей будет делать детальные вычеты из своих налоговых деклараций за 2018 год.

«Стандартный вычет очень высок, — сказал Кари Вестон, бухгалтер и директор по налоговой практике и этике института CPA. «Вы могли бы не составлять списки в будущем, если бы делали это раньше».

Вот шесть вычетов, которые ограничены или полностью исключены из вашей налоговой декларации за 2018 год.

Несчастные случаи и кражи убытков

Jose A. Teijeiro | Getty Images

Зима особенно опасна, когда дело касается домашних пожаров. По данным Национальной ассоциации противопожарной защиты, половина всех пожаров в домах происходит в декабре, январе и феврале.

В соответствии со старым налоговым кодексом вы могли требовать детализированного вычета за имущественные убытки, которые не возмещаются страховкой и произошли неожиданно. Это будет включать ущерб от пожара, несчастных случаев, кражи и вандализма, а также стихийных бедствий.

Вы смогли вычесть убытки, если они превышают 10 процентов вашего скорректированного валового дохода.

Теперь вы можете требовать личного возмещения убытков только в том случае, если ущерб вызван катастрофой, объявленной президентом. Это изменение действует с 2018 до конца 2025 года. 10-процентный порог AGI по-прежнему применяется.

По данным IRS, в 2016 году, самом последнем доступном году, в 154 274 налоговых декларациях был заявлен вычет ущерба в результате несчастного случая или кражи.

Государственные и местные налоги

Роберто Мачадо Ноа | Getty Images

Если вы проживаете в Нью-Йорке, Нью-Джерси или Калифорнии, скорее всего, вы чувствуете давление из-за налога на имущество, налогов на недвижимость, а также государственных и местных налоговых сборов.

Между тем, 45 штатов и округ Колумбия взимают налоги с продаж в масштабе штата, а муниципалитеты в 38 штатах также добавляют слой местных налогов с продаж, по данным налогового фонда.

До пересмотра налоговых сборов вы могли получить детализированный вычет — известный как налоговый вычет штата и местного налога или ОСВ — для этих сборов.

Поцелуй этих перерывов на прощание — хотя бы до некоторой степени. Новый налоговый кодекс устанавливает ограничение на вычеты ОСВ в размере 10 000 долларов, что может снизить доходность людей, живущих в районах с высокими налогами.

По данным Центра налоговой политики, в 2015 году средний вычет SALT для жителей Нью-Йорка, заявивших о налоговых льготах, составлял более 22 000 долларов США.

Медицинские и стоматологические расходы

BSIP / UIG через Getty Images

Налоговая ревизия временно снизила порог вычета медицинских расходов.

Для налоговых лет 2017 и 2018 вы можете требовать детализированного вычета личных расходов на здравоохранение, если они превышают 7,5 процентов вашего скорректированного валового дохода.

Начиная с 2019 года, этот порог вырастет до 10 процентов — там, где он был ранее для большинства налогоплательщиков.

Имейте в виду, что, хотя IRS снизил планку суммы медицинских расходов, которые вы должны понести в 2018 году, меньше людей, вероятно, будут перечислять свои вычеты из-за более высокого стандартного вычета.

В результате этот перерыв может быть вам недоступен.

Сборы за подготовку налогов и др.

Getty Images | Андерсен Росс

Если вы храните квитанции, вы, вероятно, знакомы с сумкой налоговых льгот, известной как различные детализированные вычеты.

Еще в 2017 году, до пересмотра налоговой системы, вы могли вычесть невозмещенные расходы на сотрудников, сборы за подготовку налогов, инвестиционные расходы и многое другое, если они превышали 2 процента от вашего скорректированного валового дохода.

В соответствии с новым налоговым кодексом эти льготы исчезнут с 2018 года.

Проценты по жилищной ипотеке

До принятия Закона о сокращении налогов и занятости вы могли списать проценты на сумму до 1 миллиона долларов по ипотеке долг. Если вы взяли ссуду под залог собственного капитала или кредитную линию, вы также могли вычесть проценты, уплаченные по ссудам на сумму до 100 000 долларов.

Теперь вы можете претендовать на вычет процентов только на сумму до 750 000 долларов по квалифицированным жилищным кредитам, то есть совокупную сумму кредитов, которые вы используете для покупки, строительства или существенного улучшения своего жилища и второго дома.

IRS также наложило новые ограничения на проценты, запрашиваемые по ссудам под залог недвижимости и кредитным линиям: вы можете взять перерыв, только если вы использовали деньги для строительства или улучшения своего дома.

Вычет не взимается, если вы взяли HELOC для личных расходов.

Благотворительная помощь

Камилла Токеруд | Getty Images

Недвижимость (налоги, проценты по ипотеке, баллы, прочие расходы на недвижимость) 5

Ответ

Да и возможно.

Проценты по ипотечному кредиту , уплаченные за второе жилье, используемое лично, подлежат вычету, если ипотека удовлетворяет тем же требованиям к вычету процентов, что и по основному жилью.

Если дом был приобретен до 15 декабря 2017 г. или ранее, то общая сумма, которую вы (или ваш (а) супруг (а), если состоят в браке и подаете совместную декларацию), можете считать долгом за приобретение дома для вашего основного и второго дома, составляет 1 000 000 долларов; или 500 000 долларов при раздельном подаче документов в браке.Если дом был приобретен после 15 декабря 2017 года, лимит долга на приобретение дома составляет 750 000 долларов США; или 375 000 долларов при раздельной регистрации брака.

Государственные и местные налоги на недвижимость , как правило, вычитаются.

- Вычитаемые налоги на недвижимость включают любые государственные или местные налоги, основанные на стоимости недвижимости и взимаемые для общего благосостояния населения.

- Вычитаемые налоги на недвижимость не включают налоги, взимаемые с местных льгот и улучшений, которые напрямую увеличивают стоимость недвижимости, например, оценки тротуаров, водопровода, канализации, парковок и аналогичных улучшений.

- Кроме того, подробные сборы за услуги конкретному имуществу или людям не являются налогом на недвижимость, даже если сбор уплачивается в налоговый орган. Вы не можете вычесть налог в качестве налога на недвижимость, если это единичная плата за предоставление услуги (например, плата в размере 5 долларов США за каждые 1000 галлонов воды, которую вы используете), периодическая плата за бытовые услуги (например, 20 долларов в месяц или 240 долларов в год за вывоз мусора), или фиксированная плата, взимаемая за разовую услугу, предоставляемую вашим местным правительством (например, 30 долларов за стрижку вашего газона, потому что он вырос больше, чем разрешено местным постановлением) .

- Общий разрешенный вычет по всем государственным и местным налогам (например, налогам на недвижимость, налогам на личную собственность, а также подоходным налогам или налогам с продаж) ограничен 10 000 долларов США; или 5000 долларов при раздельном подаче документов в браке.

Сдаю в аренду вторую резиденцию.

Если вы сдаете в аренду свое второе жилье и используете его лично, дополнительные правила могут повлиять на вычет процентов по ипотеке и налогов на недвижимость. Дополнительную информацию см. В перечисленных ниже публикациях.

.