Где зарегистрирован цб рф: Центробанк России: кому принадлежит, где зарегистрирован как юридическое лицо, кому подчиняется ЦБ РФ, кто его глава (председатель), кто хозяин и главный учредитель?

Кому на самом деле принадлежит Центральный Банк России? — Елизавета Громкова на vc.ru

ЦБ РФ принадлежит России? Или же это отдельная структура, которая не подчиняется руководству России? Общество буквально разделилось на 2 лагеря с прямо противоположным мнением: одни считаю Центробанк России государственным, другие, соответственно, нет. По этому поводу возникают различные споры.

72 420 просмотров

Федеральный закон «О Центральной Банке Российской Федерации», казалось бы, ясно даёт понять о принадлежности ЦБ:

Уставной капитал и имущество Банка является федеральной собственностью.

Государственная Дума, по представлению президента, назначает председателя Центрального Банка и членов совета директоров.

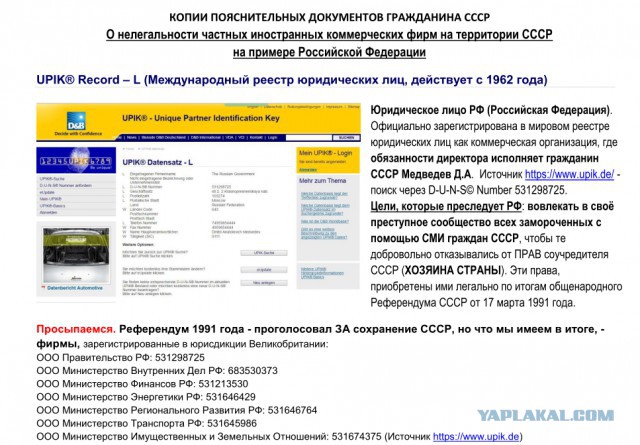

Настораживает независимость Центрального Банка от Правительства России. Прослеживается обратная зависимость Российской Федерации от Центрального Банка, от политики Центрального Банка. Закон практически скопирован с закона США о ФРС.

Государство не отвечает по обязательствам Банка, а Банк не отвечает по обязательствам государства.

Как так? Имущество принадлежит государству и этим имуществом государство не может ответить по своим обязательствам? Иными словами, государство может стать банкротом даже при огромном золотовалютном резерве. Золотовалютный резерв неприкасаем.

Закон «О Центральном Банке Российской Федерации» противоречив по своей сути. Формально являясь федеральной собственностью, Центральный Банк тем не менее не несёт каких-либо обязательств перед государством. Если вдруг государство предъявит к нему какие-то требования, то тут вступает в силу ст. 6 ФЗ «О Центральном Банке Российской Федерации»:

Банк России вправе обращаться с исками в суды в порядке, определённом законодательством Российской Федерации. Банк России вправе обращаться за защитой своих интересов в международные суды, суды иностранных государств и третейские суды.

Можно, конечно, не выполнять решения европейских судов и использовать золотовалютный резерв в соответствии с первой фразой ст. 1 Закона.

Но вот один момент: золотовалютный резерв лежит не в Центральном Банке. Доллары и иную валюту, получаемую за торговлю нефтью и газом в Россию не завозят, по крайней мере в таком количестве. Миллиард долларов 100-долларовыми купюрами — это состав в 10 вагонов! А где же хранится золотовалютный резерв?

Надо сказать, что смысла в таком количестве наличных денег просто нет. Эти суммы числятся на счетах. Но вот на каких счетах? Каких банков? ЦБ РФ? Нет. Наличие таких денег должно быть отражено на бирже. Кто поверит нашему Центральному Банку, что у него на счету есть, скажем, $400 000 000 000?

Значит, есть где-то на Западе главный банк, где хранятся информация о том, что Центральный Банк имеет эти деньги. Эта информация и является тем самым золотовалютным резервом. А этим компьютером распоряжается Всемирный Банк и Международный Валютный Фонд.

Золотовалютный резерв не представляет собой даже деньги. ЦБ РФ перевёл основную часть золотовалютного резерва в ценные бумаги США, а точнее, в облигации США.

В общем, золотовалютный резерв спрятан так, что Правительство России до него не сможет добраться. А если тут задействованы ценные бумаги США, то становится понятно, чьи интересы отстаивает Центральный Банк.

В Законе «О Центральном Банке Российской Федерации» есть одна статья, которая принципиально отличает его от ФРС США, тоже не зависимо от Америки банка.

ст. 22 ФЗ «О Центральном Банке Российской Федерации»: «Банк России не вправе предоставлять кредиты Правительству Российской Федерации для финансирования дефицита федерального бюджета, покупать государственные ценные бумаги при их первичном размещении за исключением тех случаев, когда это предусматривается федеральным законом «О федеральном бюджете». Банк России не вправе предоставлять кредиты для финансирования дефицитов государственных внебюджетных фондов, бюджетов субъектов Российской Федерации и местных бюджетов.

«

Когда у правительства США дефицит бюджета, т.е. когда расходы превышают доходы, оно занимает необходимую ему сумму у ФРС. ФРС в свою очередь либо печатает эту запрашиваемую в долг сумму, либо просто «рисует» их в компьютере. Но просто так никому деньги в долг давать не будет. В обмен на сумму этого долга правительство США даёт ФРС долговые расписки на эту сумму.

А что же в России? Центральный Банк не имеет права кредитовать правительство России ни при каких условиях. Центральный Банк России может кредитовать Францию, Бельгию, Германию, но не может кредитовать Россию. То есть, когда у правительства России закончатся деньги и наступит дефицит бюджета, деньги Россия будет занимать где-нибудь в Европе.

В США выпуск денег происходит в тот момент, когда правительство просит в долг деньги у ФРС.

А Центральный Банк России печатает столько денег, сколько имеется валюты в золотовалютном резерве.

Чтобы России напечатать 70 ₽, нужно, чтобы в золотовалютном резерве лежал 1$ (примерно).

Получается, российский рубль обеспечен долларом.

Что такое Центробанк, ключевая ставка Центробанка, функции Центробанка

Глоссарий

от Ольга Миниханова

/ 29 июня 11:30

13 мин.

Сейчас, как никогда часто, в новостях можно слышать упоминания о Центральном банке. А курс валют и ключевую ставку в период кризисов не обсуждает только ленивый. Но какую реальную роль во всем этом играет ЦБ, и чем он вообще занимается?

- Что такое Центральный банк и когда он появился в России

- Где зарегистрирован Банк России и кому принадлежит

- Структура управления Центробанка

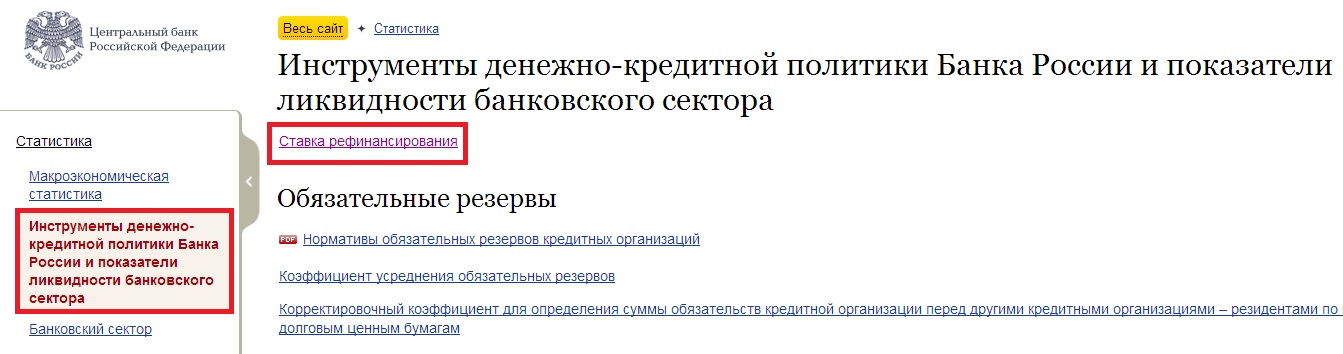

- Денежно-кредитная политика ЦБ

- Что такое ключевая ставка и на что она влияет

- Как ЦБ влияет на жизнь граждан

- Можно ли обойтись совсем без Центробанка

- Есть ли аналогичные структуры в других странах

Если описать в нескольких словах, то Центробанк (ЦБ) – это главный банк страны. А раз он главный, то обладает привилегиями и очень широкими полномочиями.

А раз он главный, то обладает привилегиями и очень широкими полномочиями.

У него есть две главные задачи:

- Контролировать эмиссию денег – ЦБ регулирует, сколько денег надо пустить в оборот, а какие нужно изъять из пользования (например, отменить чеканку монет в 1 копейку).

- Отвечать за стабильную работу банковской системы.

В нашей стране в роли Центробанка выступает Банк России. Но в отличие от всех остальных банков он не занимается коммерческой деятельностью. Его главная задача – регулятивная, т.е. он обеспечивает работу финансовой системы всей страны.

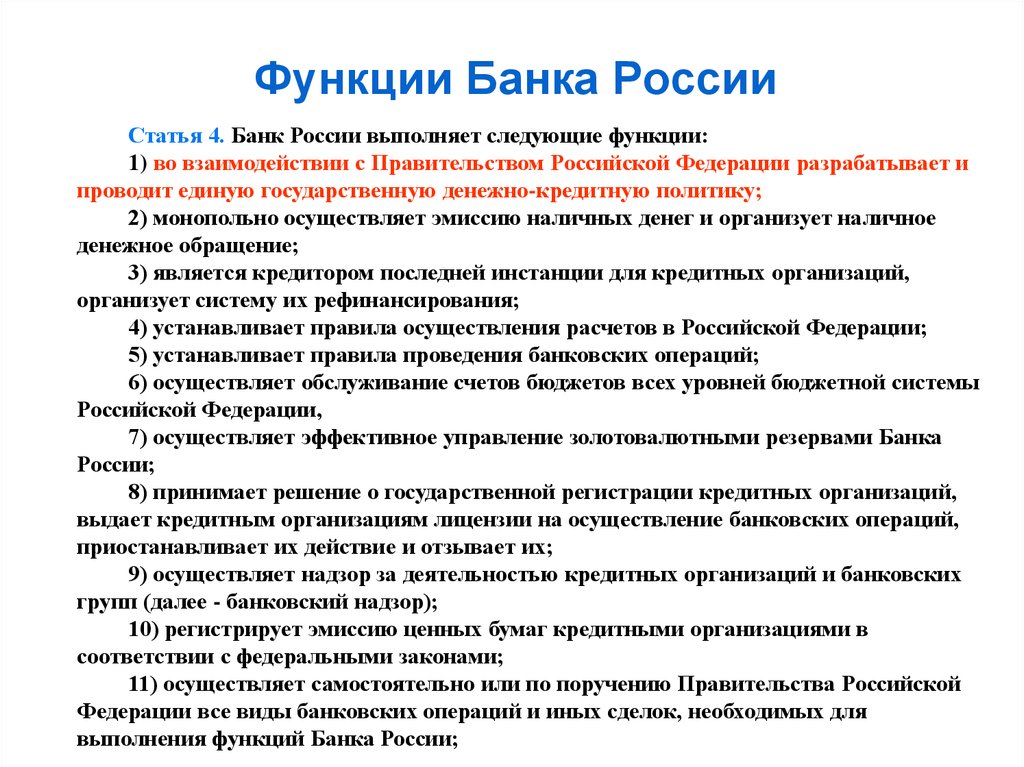

Помимо выше упомянутых функций, он занимается следующим:

- Контролирует инфляцию.

Отсутствие резких скачков цен, стабильный рост экономики, оптимальный уровень инфляции 4% – за все это отвечает Банк. Именно при таких благоприятных условиях бизнес будет развиваться, а граждане могут позволить себе покупать жилье, строить планы на будущее и не бояться, что их накопления в один день станут простыми бумажками.

- Регулирует деятельность организаций финансового сектора.

Сохранность вкладов в банках, контроль деятельности микрофинансовых организаций, паевых фондов, страховых, негосударственных пенсионных фондов и т.д. За все это отвечает Центробанк.

Регулятор создает правила и нормативы, следит за их исполнением, а в случае частых нарушений прекращает деятельность организации.

- Является кредитором для банков.

Вы когда-нибудь задумывались, откуда в банках берутся деньги? Когда они не могут привлечь финансы коммерческой деятельностью или договориться с другими кредиторами, то они обращаются в Банк России. В таком случае он выполняет роль кредитора последней инстанции.

- Формирует кредитно-денежную политику.

О подробностях мы расскажем чуть ниже.

- Следит за качеством финансовых услуг.

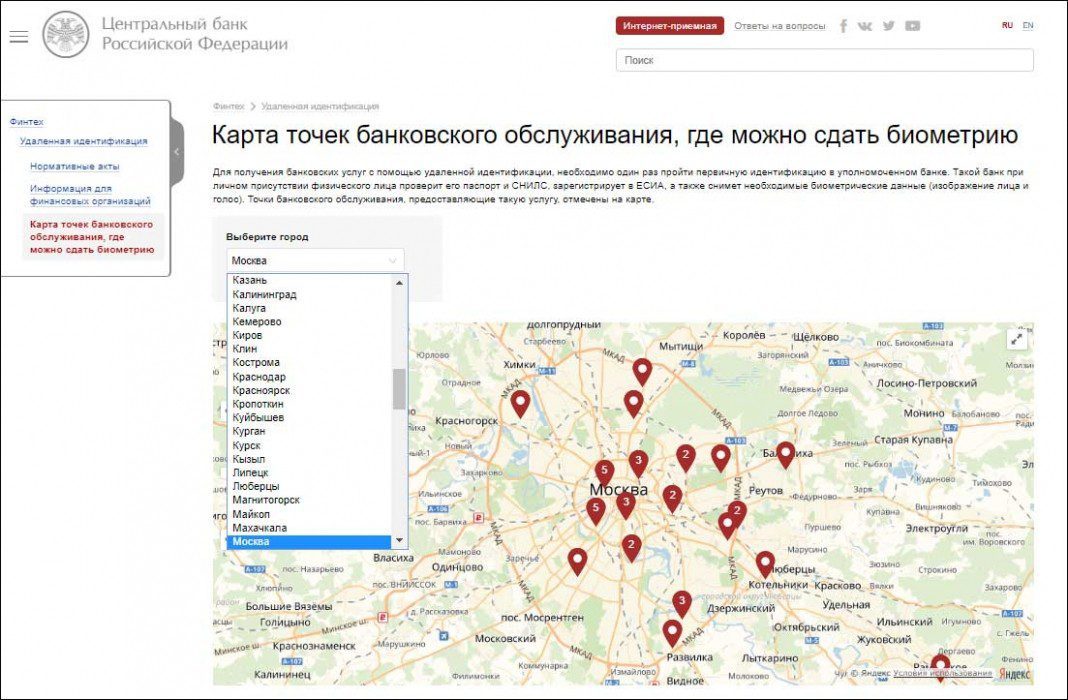

Если вы столкнулись с навязыванием ненужных банковских услуг или с любой другой несправедливостью (например, вам безосновательно отказали в обслуживании), то вы можете оставить жалобу в онлайн-приемной Центрального банка.

- Устанавливает ключевую ставку, регулирует курс рубля, распоряжается золотовалютными запасами, делает прогнозы на будущее, выплачивает госдолг и многое другое.

Это основные функции. На деле у Банка России их гораздо больше, ведь помимо независимой деятельности он ведет вместе с Правительством работу, которая добавляет еще больше полномочий.

Деятельность ЦБ регулируется Федеральным законом «О Центральном банке Российской Федерации (Банке России)» N 86-ФЗ.

В России эволюция банка насчитывает не одну сотню лет.

- 1769 – утверждение Государственного ассигнационного банка. Согласно указу, его главными задачами были создание ассигнаций (вспомогательных бумажных денежных средств) и их обмен на серебряный рубль.

- 1818 – Государственный коммерческий банк. Утвержден Александром I в ходе банковской реформы 1817 года. Цель – стимулирование и укрепление частных кредитов для дальнейшего развития торговли, сельского хозяйства и промышленности.

- 1860 – Государственный банк Российской Империи. Появился в ходе реорганизации Государственного коммерческого банка. Помимо укрепления системы кредитования он должен был, в первую очередь, финансировать казну, а также устранить казенные банки, оставшиеся еще с предыдущей реформы.

- 1917 – Народный банк РСФСР. Именно так стал называться главный банк страны после Октябрьской революции.

- 1922 – Государственный банк СССР. Главный банк Советского Союза, занимался эмиссией, расчетами и кассовым обслуживанием населения, а также кредитованием и финансированием предприятий.

- 1991 – начал существование Банк России в привычном нам виде.

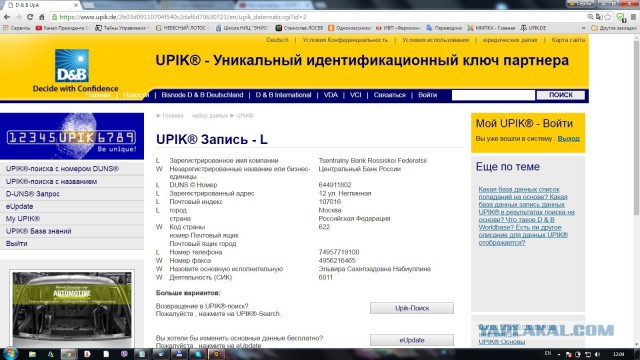

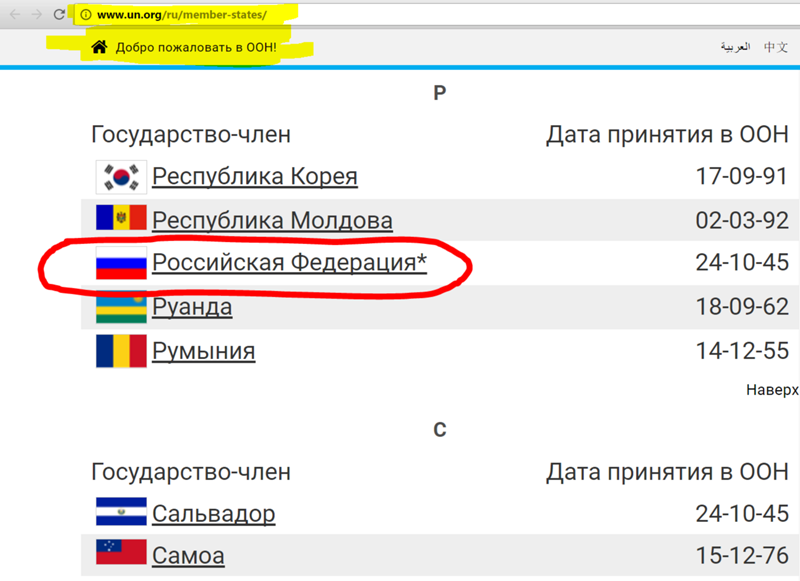

На первый вопрос можно ответить без труда: он зарегистрирован в Москве. А вот на второй однозначного ответа нет, т.к. ситуация не совсем стандартная.

Хоть Банк России – это государственное учреждение, но утверждать, что он принадлежит государству, неправильно. По факту это независимая организация, ведь ни один другой государственный орган без предварительного одобрения не может пользоваться его капиталом, а это все высоколиквидные активы (т.е. золотовалютные резервы) страны.

По факту это независимая организация, ведь ни один другой государственный орган без предварительного одобрения не может пользоваться его капиталом, а это все высоколиквидные активы (т.е. золотовалютные резервы) страны.

Также есть еще несколько нюансов, которые только подчеркивают двойственное положение Центробанка:

- Он зарегистрирован в качестве юридического лица. Существуют организационно-правовые формы, которые определяют порядок работы для юрлиц (закрытое акционерное общество, фонд, потребительский кооператив и т.д.). А Банк России является единственным юрлицом, у которого этой формы нет.

- Чтобы подчеркнуть независимый от государства статус, он не входит ни в одну ветку власти. Напомним, в России их три: законодательная, исполнительная и судебная. И все органы власти принадлежат одной из них.

- Работа Центрального банка не зависит от государства точно так же, как и работа правительства от ЦБ.

Это значит, что в случае финансового кризиса из ЦБ нельзя будет взять деньги для покрытия убытков.

Это значит, что в случае финансового кризиса из ЦБ нельзя будет взять деньги для покрытия убытков. - Но если в стране приняты соответствующие федеральные законы или другие соглашения, то регулятор может взять на себя заботу и финансово «помочь» государству.

- ЦБ может получать прибыль. Например, от продажи ценных бумаг или памятных монет. По закону, 75% доходов направляются в бюджет страны.

- Несмотря на то, что совет директоров принимает независимые решения, он регулярно сотрудничает с Министерством Финансов и другими ведомствами, а также принимает во внимание текущую ситуацию в стране.

- Организация ежегодно отчитывается Госдуме о результатах работы, а также проводит обсуждения по предстоящим направлениям и предполагаемым результатам кредитно-денежной политики.

Итог: несмотря на независимость Центробанка, он все же подчиняется некоторым структурам власти и активно взаимодействует с ними в работе.

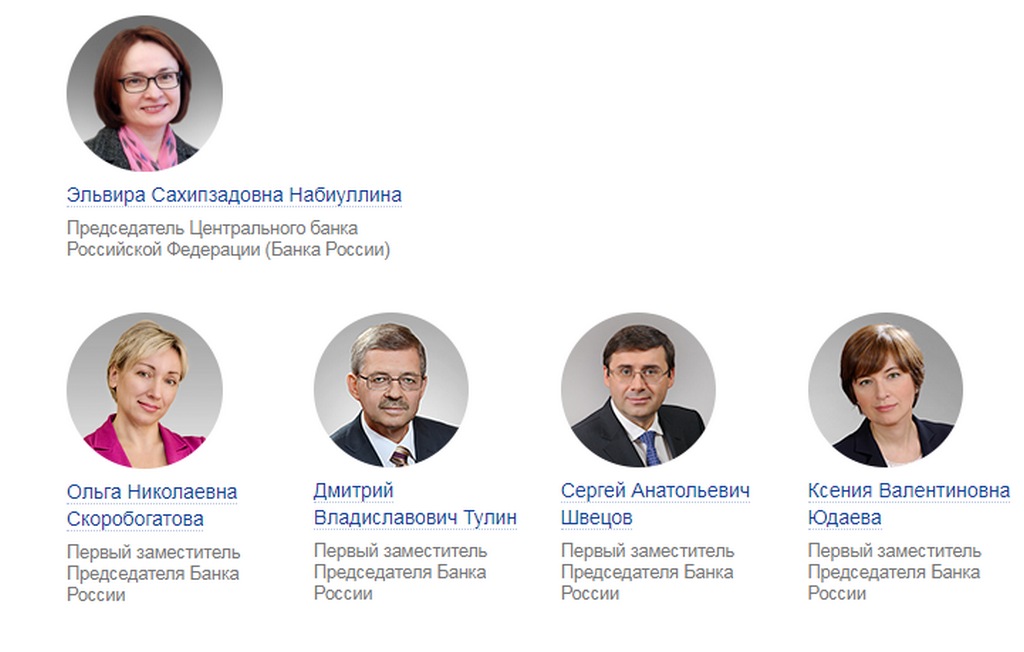

Структура управления ЦентробанкаПост главы Банка России с 2013 года занимает Эльвира Сахипзадовна Набиуллина. Срок полномочий длится 5 лет. Кандидатуру главы предлагает Президент РФ, а рассмотрением и утверждением занимается Государственная Дума.

Срок полномочий длится 5 лет. Кандидатуру главы предлагает Президент РФ, а рассмотрением и утверждением занимается Государственная Дума.

Помогают Эльвире Сахипзадовне 11 заместителей. Помимо них, у нее есть подразделения прямого подчинения.

Центробанк, в свою очередь, находится под управлением Совета директоров. Он состоит из 14 участников, которые не принадлежат ни к какой партии или сторонней организации. То есть это люди, которые работают только в Центробанке.

Сначала кандидатов в Совет предлагает председатель Госдумы. Затем, после обсуждения с президентом, Дума назначает состав управления.

Совет директоров определяет уровень ключевой ставки, а также направление финансового сектора. Именно от него зависят правила, по которым будут работать банки, а также характер монетарной политики.

Национальный финансовый совет (НФС). От лица Центробанка в него входит только его глава. Остальными участниками являются представители:

- Совета Федерации;

- Госдумы;

- Правительства России;

- Президента РФ.

Полный состав насчитывает 12 человек. Их заседание происходит раз в три месяца.

НФС занимается:

- изучает годовую отчетность;

- утверждает бюджет регулятора;

- обсуждает направления по кредитно-денежной политике, а также возможности развития банковской системы.

Иными словами, НФС является наблюдательным органом, функция которого скорее надзорная, т.к. повлиять на работу в глобальном плане не может.

Денежно-кредитная политика ЦБПредставьте два государства. В одном очень тяжелая финансовая ситуация: из-за высокой инфляции доходы людей обесценились, и население может едва позволить себе купить вещи первой необходимости. Иными словами, денег нет, и все дорого. Страна находится буквально на грани.

А во втором – ситуация кардинально противоположная: денег настолько много, что производство товаров сокращается – оно становится просто невыгодным. И складывается парадокс: покупательская способность вырастает, но купить на эти деньги просто нечего. А это, в свою очередь, тормозит экономический рост.

А это, в свою очередь, тормозит экономический рост.

Избежать первой и второй ситуации призвана денежно-кредитная политика (ДКП). По-другому ее называют монетарной.

ДКП призвана контролировать инфляцию и поддерживать ее на оптимальном уровне. В нашей стране идеальным показателем считается 4% – цифра выше или ниже будет негативно сказываться на экономике.

Это главный принцип “таргетированной” (с английского target – цель) политики: когда действия регулятора направлены на достижение установленной планки (или цели).

При такой работе основной инструмент ДКП – это ключевая ставка. А валютный курс отпущен в свободное плавание, т.е. Банк России не устанавливает его вручную и никак не вмешивается в его изменение (кроме чрезвычайных случаев).

Что такое ключевая ставка и на что она влияетРаз уж мы упомянули ключевую ставку (КС), то расскажем немного о ней. Тем более, она тесно связана с денежно-кредитной политикой.

Напомним, что КС – это процент, под который банки берут в кредит деньги у Центробанка, а также открывают депозиты.

Почему именно с ее помощью регулятор контролирует инфляцию?

Дело в том, что уровень ставки делает ваши деньги в буквальном смысле дороже или дешевле.

Например, при высокой ставке проценты по кредитам дорожают. Но при этом и проценты по вкладам тоже. Поэтому в такой ситуации компании и население берут меньше кредитов, но вместе с этим открывают больше депозитов, чтобы не только сохранить деньги, но и заработать на этом.

Заставьте свои сбережения работать и приносить вам пассивный доход! В Совкомбанке есть линейка вкладов с гибкими условиями – вы сможете подобрать подходящий для себя вариант. Высокая ставка до 8,7% годовых убережет деньги от инфляции и поможет быстрее накопить на крупные покупки. Подайте заявку онлайн!

Таким образом, люди меньше покупают, цены перестают расти, и замедляется инфляция.

И, наоборот, при низкой КС деньги дешевеют, и ситуация становится противоположной: ставки на кредиты и вклады низкие, соответственно люди склонны больше тратить, чем откладывать. А чем больше средств тратит население, тем выше становится спрос на предметы, следом за этим растут цены и инфляция.

А чем больше средств тратит население, тем выше становится спрос на предметы, следом за этим растут цены и инфляция.

Именно этот принцип использует регулятор, когда встает вопрос о снижении или повышении уровня инфляции.

Как ЦБ влияет на жизнь гражданЕсли вы дочитали статью до этого пункта, то уже сможете сделать вывод самостоятельно. Но давайте вместе подытожим.

- Регулирование инфляции влияет на общее благосостояние граждан страны. Если вы думаете, что при отсутствии кредита или ипотеки ключевая ставка вас никак не касается, то это не так. От нее зависит многое. При этом следует помнить, что результаты бывают видны не сразу, а через какое-то время. Ставку могут поднять на полпункта, а рост цен вы заметите только через пару недель.

Зачем откладывать деньги долгие месяцы, если можно получить желаемое прямо сейчас? Возьмите кредит по ставке 6,9% в Совкомбанке, оформите услугу «Гарантия минимальной ставки», и мы вернем все проценты по истечении срока кредитования. Для этого расплачивайтесь Халвой каждый месяц и не допускайте просрочек по кредиту. Оставить заявку вы можете в два клика, а деньги мы зачислим на карту либо отправим курьером.

Для этого расплачивайтесь Халвой каждый месяц и не допускайте просрочек по кредиту. Оставить заявку вы можете в два клика, а деньги мы зачислим на карту либо отправим курьером.

- Главная задача всей деятельности регулятора – сделать рост цен предсказуемым, а экономику стабильной. Благодаря этому вы сможете купить жилье, строить планы на будущее, а компании будут наращивать производства и прибыль. Товаров станет больше, цены на них будут доступны. В целом, возникнет благоприятная финансовая обстановка в стране.

- Даже если вы не собираетесь брать кредит, вы все равно пользуетесь хотя бы одним из финансовых продуктов: страхование, вклад, рассрочка или даже простая оплата картой на кассе магазина. Стабильная работа всех этих сервисов зависит от деятельности Банка России.

- Все мы хотим получать качественное обслуживание, когда дело касается наших денег. Открывая депозит или подписывая договор с брокером, клиенту важна надежность компании.

Именно Центробанк рассматривает жалобы людей на недобросовестных работников финансовой сферы и принимает соответствующие меры.

Именно Центробанк рассматривает жалобы людей на недобросовестных работников финансовой сферы и принимает соответствующие меры.

Делая экономику стабильнее и прозрачнее, Центральный банк укрепляет и страну. А это влияет на жизнь каждого из нас.

Можно ли обойтись совсем без ЦентробанкаВопрос с подвохом. Мы ответим: скорее нет, чем да.

Современному государству с развитой банковской системой, с рынком ценных бумаг и активной внешней торговлей просто не обойтись без регулирующего органа.

На это есть несколько причин:

- Как бы слаженно ни работали банки, рано или поздно может возникнуть ситуация, когда в запасах не останется ликвидов, или их станет недостаточно для обслуживания клиентов. Поэтому им нужен один большой кредитор, который поможет избежать подобных проблем. Ведь даже временный дефицит средств может вызвать панику среди населения.

- Любой банк – сложная структура, которая должна функционировать по четким законам.

Нужно это не только для порядка внутри самих организаций, но и для защиты клиентов. Для этого члены ведомства и разрабатывают правила, которые защищают средства граждан.

Нужно это не только для порядка внутри самих организаций, но и для защиты клиентов. Для этого члены ведомства и разрабатывают правила, которые защищают средства граждан. - Вы никогда не задумывались, почему в каждой стране есть своя единая валюта? Это тоже заслуга центральных банков. Именно монетарная политика устанавливает платежеспособность национальной валюты на территории страны. Т.е. расплачиваться можно только ей.

- И, наконец, Банк России поддерживает благосостояние граждан, о чем мы неоднократно уже упоминали в ходе статьи. Он выстраивает свою политику, ориентируясь на особенности и потребности страны.

Но в каждом правиле есть исключения. В мире существует несколько стран, где нет центральных банков. Речь идет о так называемых карликовых государствах, например, Ватикан, Монако, Лихтенштейн, Мальта и т.д.

Особенность состоит в том, что их экономика весьма ограничена, а это накладывает ограничения и на ДКП. Внутри таких стран нет своих национальных банков или рынка ценных бумаг. У них даже отсутствует экспорт, а основной упор делается на туризм. Поэтому наличие отдельного центробанка просто не имеет смысла – он не сможет полноценно работать в таких условиях.

Внутри таких стран нет своих национальных банков или рынка ценных бумаг. У них даже отсутствует экспорт, а основной упор делается на туризм. Поэтому наличие отдельного центробанка просто не имеет смысла – он не сможет полноценно работать в таких условиях.

Поэтому они пользуются “услугами” государств, внутри которых находятся. Например, Банк Италии печатает купюры для Ватикана. А другие государства просто переходят на иностранную валюту, например на доллар.

Центральный банк – одна из эволюционных ступеней развития экономики. Чем глобальнее становится мир, чем больше финансовых операций совершается каждый день, тем более необходимым становится наличие регулятора.

Есть ли аналогичные структуры в других странахМы уже выяснили, что сложно представить современную страну без собственного Центрального банка. Но несмотря на то, что цели у регуляторов примерно одинаковые, все они устроены по-разному.

Банк Англии в ЛондонеИх основное отличие состоит в том, насколько центральный банк той или иной страны зависит от государства.

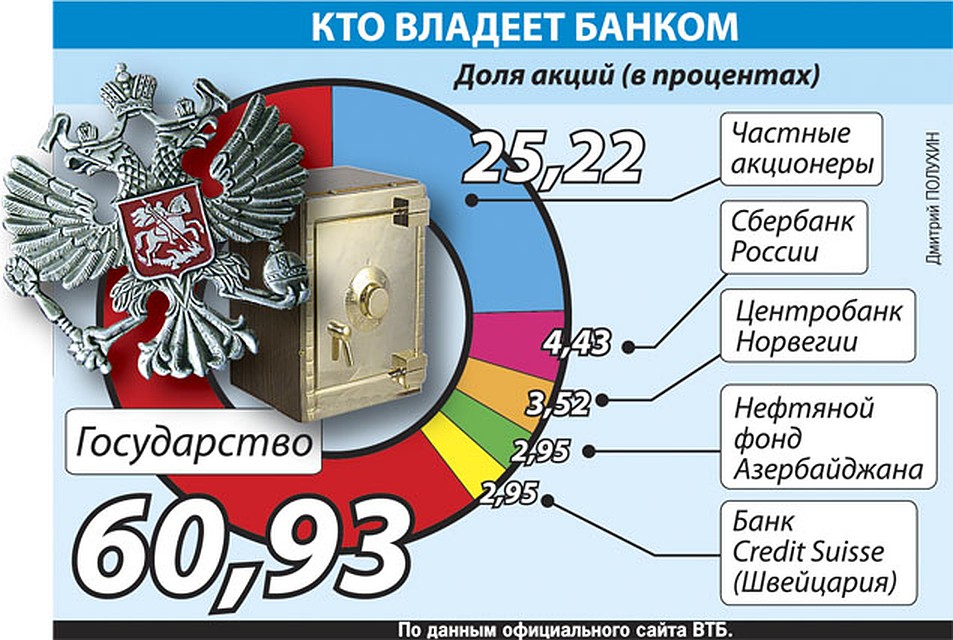

Есть банки, где весь капитал принадлежит государству: Великобритания, Россия, Германия, Нидерланды, Франция и т.д.

А в таких странах, как США и Италия, 100% активов центральных банков принадлежат акционерам. Это могут быть банки-участники Федеральной резервной системы (аналог Центробанка) Америки. А в случае Италии – банки и страховые компании.

Есть государства, где капитал регулятора поделен между акционерами и государством частично. Например, Япония: 55% средств приходятся на государство, а остальные 45% поделены между частными инвесторами.

Центральные банки могут отличаться по многим факторам. Один из самых интересных из них – то, как назначают главу.

Например, в Германии, Великобритании, Дании, России и т.д. кандидатов предлагает правительство. В Италии – наоборот, главу назначает совет Центробанка, и политики не принимают в этом никакого участия.

Несмотря на многие различия, миссия Центральных банков всех стран одна: создать максимально благоприятную финансовую обстановку для граждан и обеспечить достойный уровень жизни.

Сбербанк России Регистрация SEC

Сбербанк России . На этой странице указаны все регистрационные данные SEC, а также список всех документов (С-1, Проспект, Текущие отчеты, 8-К, 10К, Годовые отчеты), поданных Сбербанком России.

ПАО «Сбербанк России» — это банк с полным спектром услуг, работающий в основном в России, но со значительным присутствием в странах Центральной и Восточной Европы. Банк превратился в универсальный банк за счет приобретений с момента своего исторического происхождения сберегательной кассы. Основным акционером Сбербанка является Центральный банк Российской Федерации, которому принадлежит чуть более половины размещенных акций банка. Деятельность банка организована по трем основным направлениям: корпоративный банкинг, розничный бизнес и инвестиционный банкинг. Корпоративные кредиты составляют основную часть доходных активов банка, в основном корпорациям с наибольшей рыночной капитализацией. Стратегия развития банка делает упор на обслуживание клиентов, управление затратами и технологическую модернизацию.

–

Документы

| Форма | Титул Дата |

|---|---|

| ПОСЛЕДСТВИЕ | Уведомление о вступлении в силу 27-04-2017 00:15:21 |

| F-6/A | Заявление о регистрации американских депозитарных расписок, представляющих ценные бумаги некоторых иностранных частных эмитентов (Поправка) [С изменениями] 24.04.2017 15:08:44 |

| F-6 | Заявление о регистрации американских депозитарных расписок, представляющих ценные бумаги некоторых иностранных частных эмитентов 23-03-2017 15:59:12 |

| F-6EF | Заявление об автоматической регистрации американских депозитарных расписок, представляющих ценные бумаги некоторых иностранных частных эмитентов 2012-12-05 12:08:11 |

| F-6 ПОС | Внесение изменений в регистрацию F-6EF после вступления в силу 2012-09-18 13:35:46 |

| ВЛИЯНИЕ | Уведомление о вступлении в силу 28. |

| F-6 | Заявление о регистрации американских депозитарных расписок, представляющих ценные бумаги некоторых иностранных частных эмитентов 2011-06-16 11:58:31 |

0-50 из 7 результатов

Информация о компании

Сбербанк сегодня является крупнейшей кредитной организацией в России и СНГ, на долю которой приходится 29% совокупных российских банковских активов и 29% банковского капитала.

| Ticker | PINX:SBRCY | |||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| Market Cap | 62.5Bil | |||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| Net Income | 12.0Bil | |||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| Sales | 32.6Bil | |||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| Sector | Финансовые услуги | |||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| отрасль | Банки — Региональный | |||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| Стиль фондов | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| Direct Investment | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| Direct Investment | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| Direct | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| Dives | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

. Отношения Отношения

Industry Codes

Инсайдеры

Казначейство запрещает операции с Центральным банком России и вводит санкции в отношении ключевых источников богатства РоссииВ координации с союзниками и партнерами действия Министерства финансов ограничивают доступ к миллиардам активов Центрального банка и Фонда национального благосостояния Санкции Министерства финансов Российский фонд прямых инвестиций – символ российской клептократии Союзники продолжают привлекать правительство Российской Федерации к ответственности за его преднамеренное и неспровоцированное вторжение в Украину Центральный банк Российской Федерации, Фонд национального благосостояния Российской Федерации и Министерство финансов Российской Федерации. Это действие эффективно обездвиживает любые активы Центрального банка Российской Федерации, находящиеся в Соединенных Штатах или у лиц США, где бы они ни находились. Кроме того, по указанию президента Байдена на прошлой неделе OFAC наложило санкции на ключевой российский суверенный фонд благосостояния, Российский фонд прямых инвестиций (РФПИ), связанный с финансовой системой США, и его главного исполнительного директора Кирилла Дмитриева. Соединенные Штаты предприняли это действие не в одиночку. 26 февраля 2022 года партнеры и союзники обязались ввести ограничительные меры, которые не позволят Центральному банку Российской Федерации использовать свои международные резервы таким образом, чтобы подорвать влияние санкций Соединенных Штатов и Европейского Союза, после чего были введены их ограничения. ночь. Наши действия демонстрируют глобальную поддержку Украины и стремление привлечь к ответственности угрожающих авторитарных правителей России за их гнусные действия. «Беспрецедентные действия, которые мы предпринимаем сегодня, значительно ограничат способность России использовать активы для финансирования своей дестабилизирующей деятельности и нацелятся на средства, от которых зависят Путин и его ближайшее окружение, для обеспечения его вторжения в Украину», — заявила министр финансов Джанет Л. , Йеллен. «Сегодня в координации с партнерами и союзниками мы выполняем ключевые обязательства по ограничению доступа России к этим ценным ресурсам». Сегодняшние действия были предприняты в соответствии с Исполнительным указом (E.O.) 14024, который санкционирует санкции против России за ее вредоносную иностранную деятельность, включая нарушение общепризнанных принципов международного права, таких как уважение суверенитета и территориальной целостности других государств. ОГРАНИЧЕНИЕ СПОСОБНОСТИ РОССИИ ФИНАНСОВО ПОДДЕРЖАТЬ СВОЮ ВОЙНУ № 14024 «Запреты в отношении операций с участием Центрального банка Российской Федерации, Фонда национального благосостояния Российской Федерации и Министерства финансов Российской Федерации» (Директива о суверенных сделках, касающаяся России). В соответствии с Директивой о суверенных сделках, относящейся к России, гражданам Соединенных Штатов запрещается участвовать в любых сделках с участием Центрального банка Российской Федерации, Фонда национального благосостояния Российской Федерации или Министерства финансов Российской Федерации. В соответствии с Директивой о суверенных сделках, относящейся к России, гражданам Соединенных Штатов запрещается участвовать в любых сделках с участием Центрального банка Российской Федерации, Фонда национального благосостояния Российской Федерации или Министерства финансов Российской Федерации.Это действие осуществляется в соответствии с обязательством партнеров и союзников, взятым на себя 26 февраля, ввести ограничительные меры, чтобы предотвратить использование Центральным банком Российской Федерации своих международных резервов таким образом, чтобы подорвать действие санкций США. Связанная с Россией Директива о суверенных сделках подорвет попытки России поддержать свою быстро обесценивающуюся валюту, ограничив глобальные поставки рубля и доступ к резервам, которые Россия может попытаться обменять для поддержки рубля. Одновременно с выпуском этой директивы OFAC выдает генеральную лицензию на авторизацию определенных операций, связанных с энергетикой, с Центральным банком Российской Федерации, и по мере необходимости будет предоставлять другие разрешения и инструкции. НАПРАВЛЕНИЕ НА РОССИЙСКИЙ ФОНД ПРЯМЫХ ИНВЕСТИЦИЙOFAC также определило три организации, имеющие решающее значение для управления одним из ключевых суверенных фондов России: Российский фонд прямых инвестиций (РФПИ), его управляющую компанию и одну из дочерних компаний управляющей компании. Блокируя эти организации, OFAC перекрывает еще один путь, по которому Россия получила доступ к финансовой системе США. Российский фонд прямых инвестиций (РФПИ) был создан в 2011 году по распоряжению тогдашнего президента России Дмитрия Медведева, а затем премьер-министра России Владимира Путина. РФПИ работает в ряде отраслей, таких как страхование и финансовые услуги. Одной из целей создания РФПИ было развитие отношений с международными инвесторами для прямых инвестиций в Россию. Несмотря на то, что РФПИ официально является суверенным фондом благосостояния, многие считают его подставным фондом президента Владимира Путина и символом российской клептократии в целом. OFAC назначила РФПИ в соответствии с E.O. 14024 за то, что они принадлежат или контролируются, или действуют или намереваются действовать в интересах или от имени, прямо или косвенно, Правительства России (Правительство России). 24 февраля 2022 года РФПИ также попал под санкции Канады. В ответ на неспровоцированное нападение России на Украину в 2014 году OFAC наложило в 2015 году ограничения на заемные средства и капитал в отношении предшественницы АО РФПИ, Управляющей компании Российского фонда прямых инвестиций, в соответствии с Директивой 1 под Е.О. 13662. Сегодняшняя акция расширяет санкции в отношении этого лица, которое сейчас заблокировано. OFAC определило АО РФПИ в соответствии с E.O. 14024 за то, что они принадлежат или контролируются, или действуют или намереваются действовать в интересах или от имени, прямо или косвенно, Правительства Российской Федерации, а также за деятельность или деятельность в секторе финансовых услуг экономики Российской Федерации. Общество с ограниченной ответственностью «Управляющая компания РВК» (ООО «РВК») — дочерняя компания АО «РФПИ». OFAC определило ООО «РВК РФПИ» в соответствии с Э.О. 14024 за то, что они принадлежат или контролируются, или действуют или намереваются действовать в интересах или от имени, прямо или косвенно, АО РФПИ, а также за деятельность или деятельность в секторе финансовых услуг экономики Российской Федерации. КИРИЛЛ ДМИТРИЕВ Кирилл Александрович Дмитриев (Дмитриев) — близкий соратник Путина и генеральный директор РФПИ и АО РФПИ. Дмитриев является выпускником американских университетов и имеет связи с американскими консалтинговыми и финансовыми фирмами. Он использовал свои связи в университетах и организациях в Соединенных Штатах, чтобы служить представителем президента России в американских учреждениях, тем самым обеспечивая доступ к ключевым экономическим возможностям в Соединенных Штатах. |

Это значит, что в случае финансового кризиса из ЦБ нельзя будет взять деньги для покрытия убытков.

Это значит, что в случае финансового кризиса из ЦБ нельзя будет взять деньги для покрытия убытков.

Именно Центробанк рассматривает жалобы людей на недобросовестных работников финансовой сферы и принимает соответствующие меры.

Именно Центробанк рассматривает жалобы людей на недобросовестных работников финансовой сферы и принимает соответствующие меры. Нужно это не только для порядка внутри самих организаций, но и для защиты клиентов. Для этого члены ведомства и разрабатывают правила, которые защищают средства граждан.

Нужно это не только для порядка внутри самих организаций, но и для защиты клиентов. Для этого члены ведомства и разрабатывают правила, которые защищают средства граждан. 06.2011 00:15:51

06.2011 00:15:51  07.2020

07.2020 – известный соратник Путина. Недавно назначенный президент России Владимир Путин и его ближайшее окружение давно полагаются на РФПИ и Дмитриева в привлечении средств за рубежом, в том числе в Соединенных Штатах. Продолжая ограничивать доступ этих физических и юридических лиц к финансовой системе США, Соединенные Штаты продолжают демонстрировать свою непоколебимую приверженность поддержке Украины, налагать расходы на ближайшее окружение Путина или тех, кто связан с Путиным и его избранной войной, а также не допускать, чтобы режим капитал для финансирования вторжения в Украину и других приоритетов.

– известный соратник Путина. Недавно назначенный президент России Владимир Путин и его ближайшее окружение давно полагаются на РФПИ и Дмитриева в привлечении средств за рубежом, в том числе в Соединенных Штатах. Продолжая ограничивать доступ этих физических и юридических лиц к финансовой системе США, Соединенные Штаты продолжают демонстрировать свою непоколебимую приверженность поддержке Украины, налагать расходы на ближайшее окружение Путина или тех, кто связан с Путиным и его избранной войной, а также не допускать, чтобы режим капитал для финансирования вторжения в Украину и других приоритетов.

ООО «РВК» — компания, работающая в сфере депозитного банкинга, управления инвестиционными фондами, паевыми инвестиционными фондами, страхованием и частными пенсионными фондами.

ООО «РВК» — компания, работающая в сфере депозитного банкинга, управления инвестиционными фондами, паевыми инвестиционными фондами, страхованием и частными пенсионными фондами.