Формула сальдо конечное: Конечное сальдо, как найти сальдо конечное по счету

Сальдо начальное и конечное в бухгалтерии сальдо баланса простыми словами

Термин «Сальдо» – введен в оборот бухгалтерами 19 века, имеет итальянские корни и переводится как «остаток» или «расчет». Современное значение слова осталось неизменным, оно присутствует в локальной документации, а также используется экономистами при работе с внешнеэкономическими данными. Объяснить значение термина простыми словами сможет любой человек, имеющий минимальные познания в бухучете.Сальдо в разных сферах экономики

Общее значение термина можно определить, как: разность дебета и кредита. То есть в формуле X=a-b, сальдо это X. Показатель может высчитываться по любому периоду, в который совершались приходные и расходные операции. Именно остаток между входящей и исходящей ценностью (активами, товаром), бухгалтер обозначает одним простым словом.

Обозначение применительно к различным сферам:

- Внешняя торговля – сальдо определяет разницу между экспортной прибылью и затратами на импортные товары.

- Гражданские платежи – термин можно встретить в различных платежных документах, например, квитанциях ЖКХ. Сальдо в этом случае показывает разницу между требуемой и фактически оплаченной суммой. Простыми словами – это сумма, переплаченная собственником жилья и учтенная получателем в следующий расчетный период.

- Экономика предприятия – бухгалтерия использует специальную терминологию формируя оборотную ведомость по различным группам ценностей и имущества. Таким образом осуществляется анализ прибыли и затрат, а также учитываются остатки по складу.

Список можно пополнить многими пунктами, так как «Сальдо» используется во всех сферах где применяется бухучет.

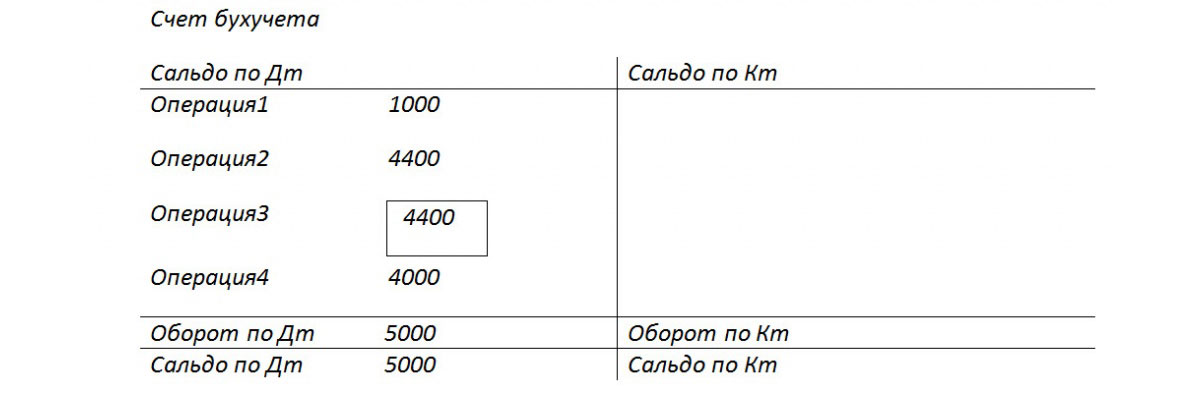

Примеры расчета сальдо по счету

Любой счет отражающий финансовые потоки (приход/расход) содержит раздел остатка. Объяснить простыми словами данную особенность можно так:

Объяснить простыми словами данную особенность можно так:- Кредит – раздел счета отображающий приход или расход ценности (денег) в зависимости от роли контрагента и типа счета. Настоящий раздел расположен с правой стороны бланка. При рассмотрении пассивного счета кредит отображает приход, когда счет активный – значение присваивается расходной операции.

- Дебет – раздел, расположенный справой стороны бланка, где операции учитываются в обратном порядке. То есть приход — для активного счета и расход — для пассивного.

Соответственно сальдо может указываться с любой стороны бланка, в зависимости от того где фиксируется расходная операция. Изменение сумм в каждом из разделов влечет коррекцию значений в графе остатка.

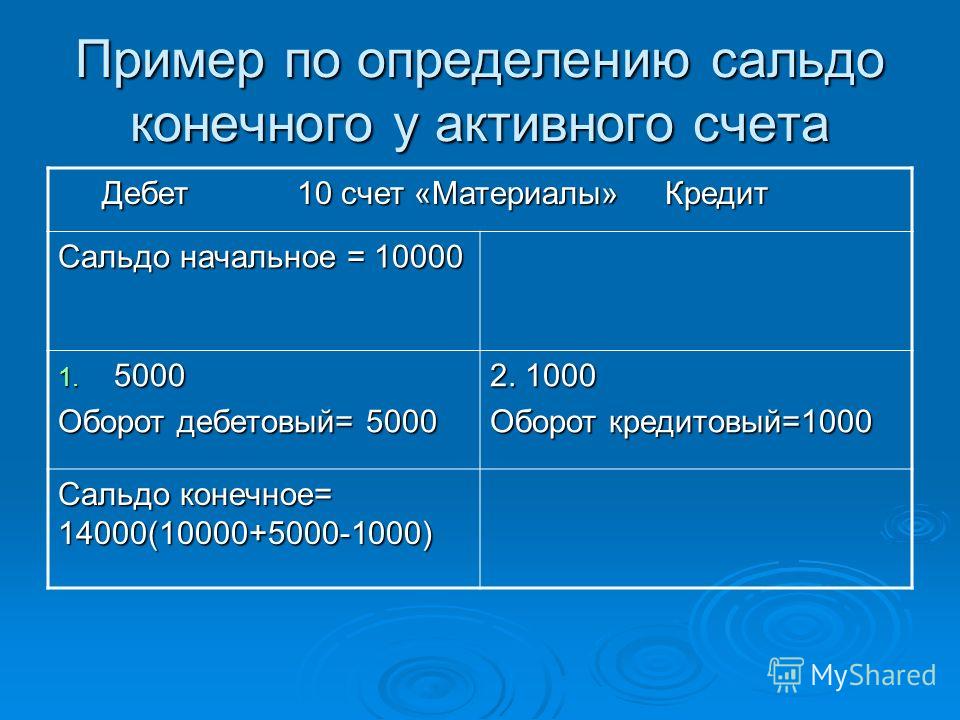

Пример

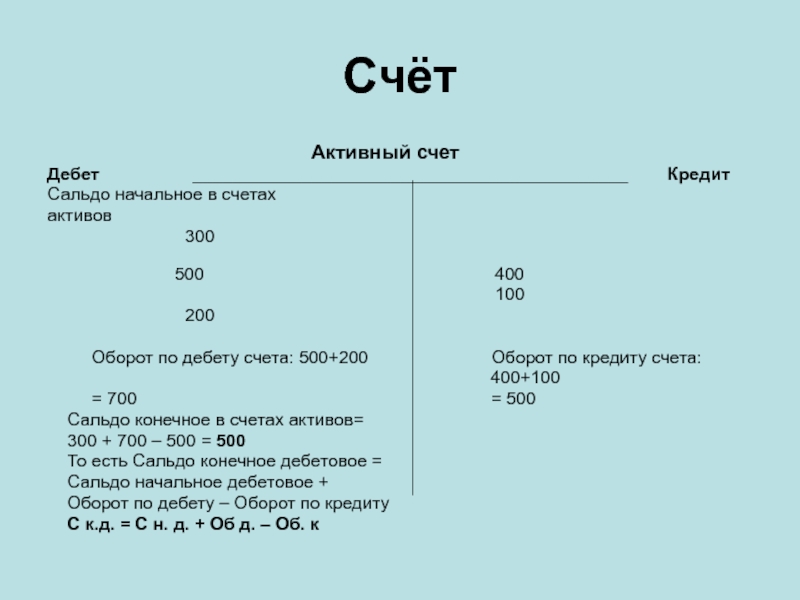

Имеется счет на имя компании работающей с ресурсами (активами). На начало месяца остаточная стоимость (начальное сальдо по дебету) составляет 10 000 р. В течении месяца отмечено несколько операций по продаже (кредит) активов на 7000 р и 2000 р. Также имеется одна операция покупки (дебет) на сумму 5000 р. Чтобы высчитать конечное сальдо необходимо провести ряд простых расчетов, а именно:

Также имеется одна операция покупки (дебет) на сумму 5000 р. Чтобы высчитать конечное сальдо необходимо провести ряд простых расчетов, а именно:10000-9000+5000 = 6000р. В том случае если сумма или разность в уравнении равно нулю, счет является закрытым.

Простыми словами о видах сальдо

Бухгалтерские работники часто используют рассматриваемый термин в совокупности с прочими. Для понимания сути вопроса, следует изучить несколько основных терминологических связей, в которых присутствует сальдо:- дебетовое – фиксирует стоимость активов (остаток) на расчетную дату;

- кредитовое – отражает состояние источников средств (пассивов) в счете где обнаруживается превышения кредита над дебетом;

- активное – присутствует в тех случаях, когда доходная часть счета больше расходной;

- пассивное – по расходу, превышающему доход;

- начальное – отчетный показатель по работе предприятия за предшествующий период. Также встречается упоминание данной величины как входящий остаток на начало периода;

- конечное – сальдо исходящее.

Простыми словами показатель можно назвать остаточной стоимостью по счету (оборотной ведомости) на конец текущего периода. При отсутствии корректировок, настоящая величина будет учтена в следующем периоде как входящий остаток;

Простыми словами показатель можно назвать остаточной стоимостью по счету (оборотной ведомости) на конец текущего периода. При отсутствии корректировок, настоящая величина будет учтена в следующем периоде как входящий остаток; - сальдо за период – показатель отслеживающий операционные результаты в заданном временном промежутке;

- торгового баланса – внешнеэкономический термин, используемый при анализе прибыли от экспорта и расходов на импорт;

- платежного баланса – показатель, отслеживающий в динамике трансграничные переводы. Простыми словами – разница между средствами, поступившими на счета государства и теми, что были списаны с них в пользу иностранных финансовых структур.

Сальдо можно назвать универсальным бухгалтерским термином, используемым для внутреннего и международного финансового взаимодействия.

Как считать конечное сальдо в активных счетах.

Понятие активного и пассивного счета в бухгалтерском учете – это фундамент знаний для начинающего бухгалтера.

Расчет сумм остатков по счетам вызывает у них недопонимание. Чем это опасно?

Связанный курс

Бухгалтерский и налоговый учет для новичков + 1С:Бухгалтерия 8.3

Узнать подробнееБухгалтер выполняет свою работу с помощью программы 1С. При проведении документов проводки формируются автоматически. Если Вы не знаете как проверить правильность формирования проводок и остатков по счетам, эта статья для Вас.

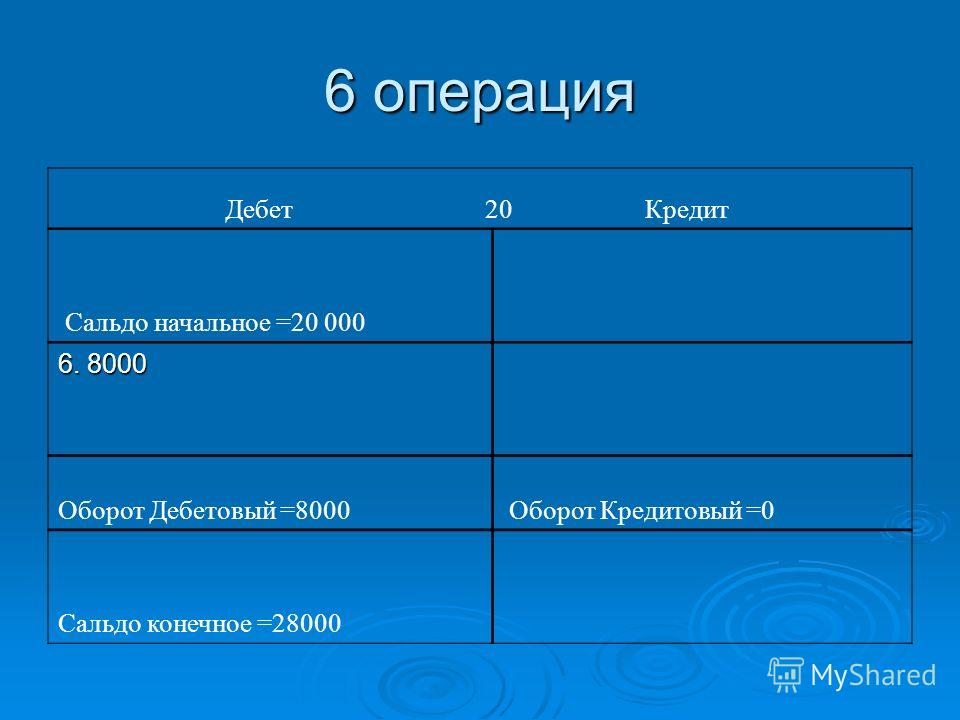

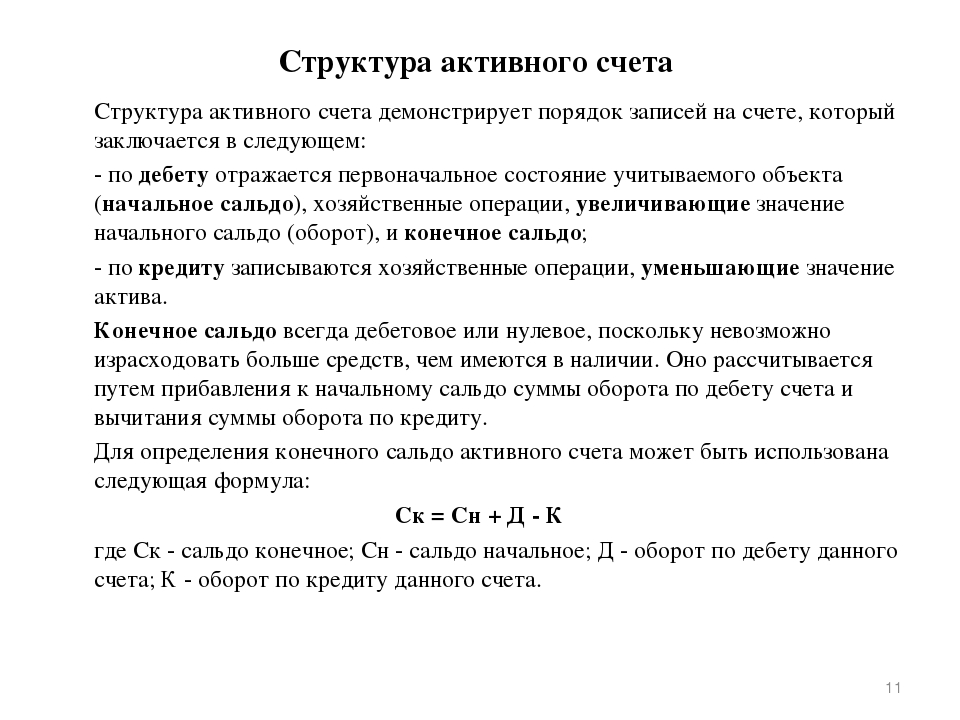

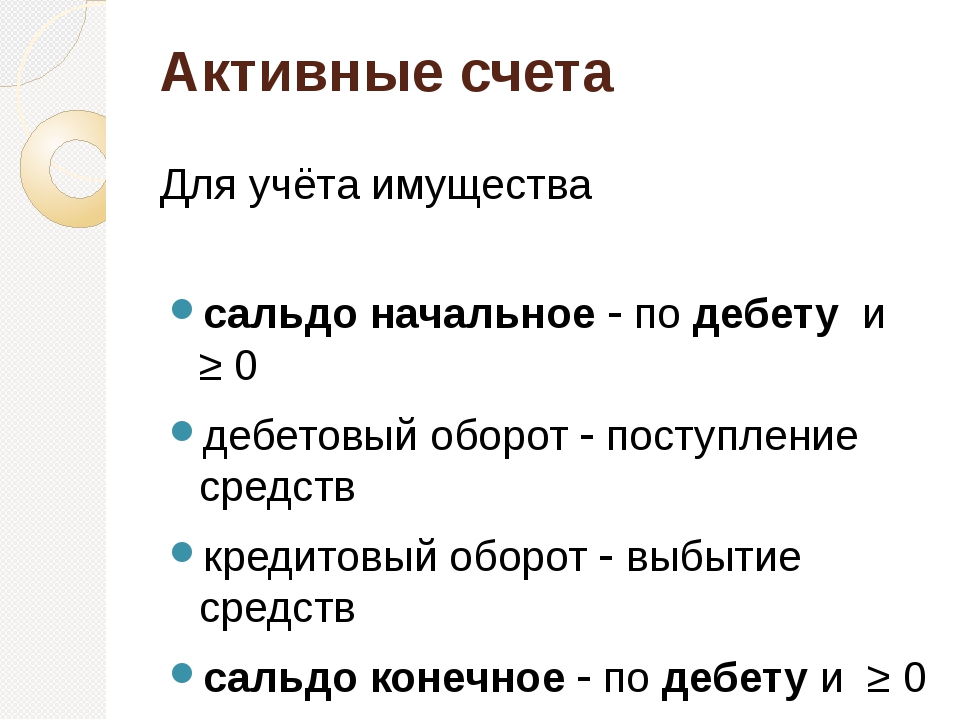

- Активный счет. Начальное сальдо (остаток) может быть только по дебиту или равно нулю. Такой же принцип работает и с сальдо (остатком) на конец периода.

- Активный счет может относится к внеоборотным или оборотным фирмы. Как правило оборот по дебиту активного счета означает увеличение активов фирмы, оборот по кредиту –уменьшение.

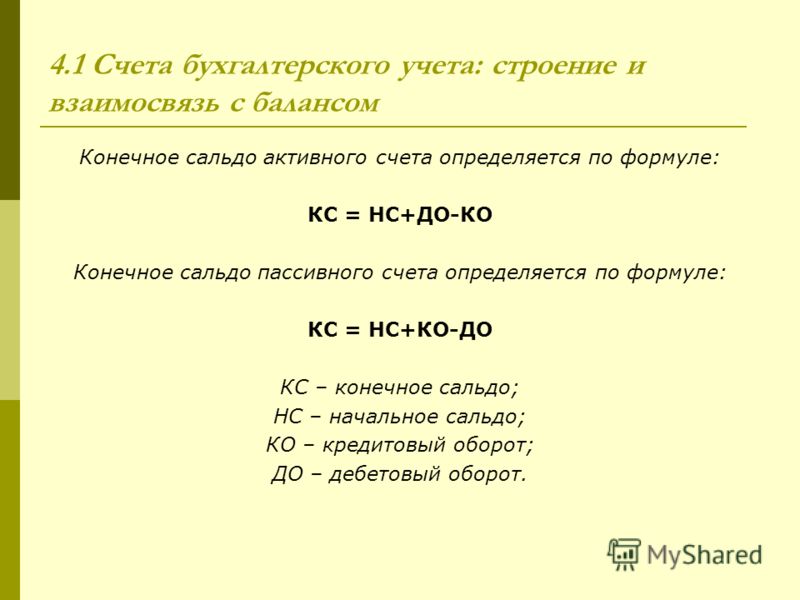

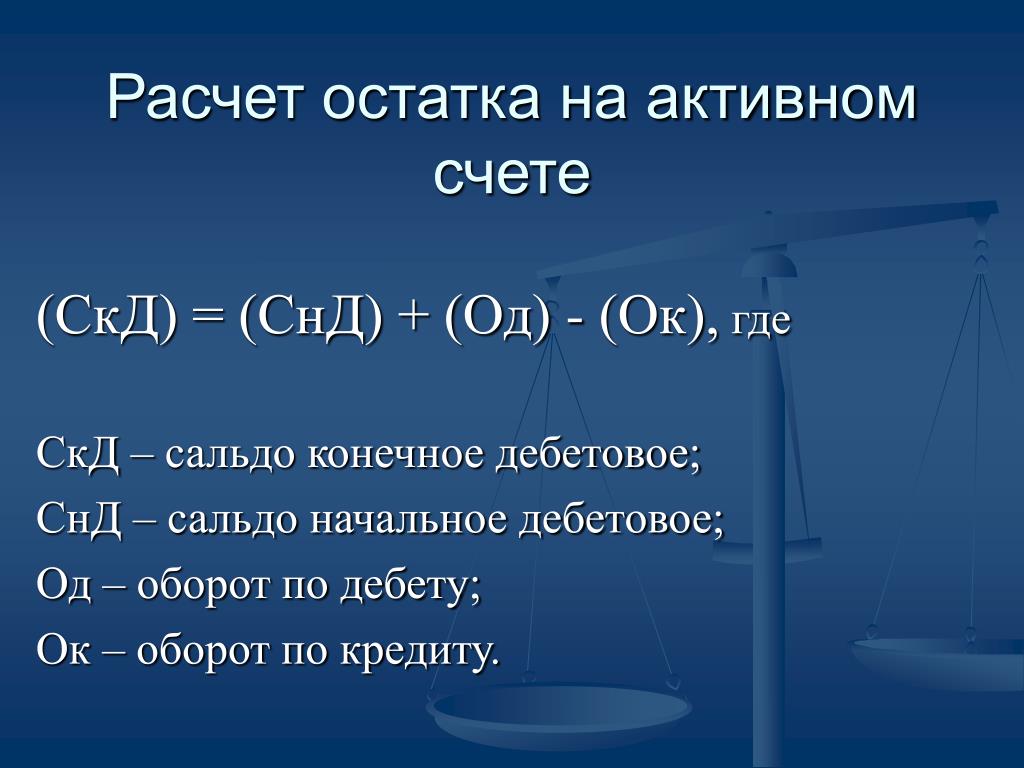

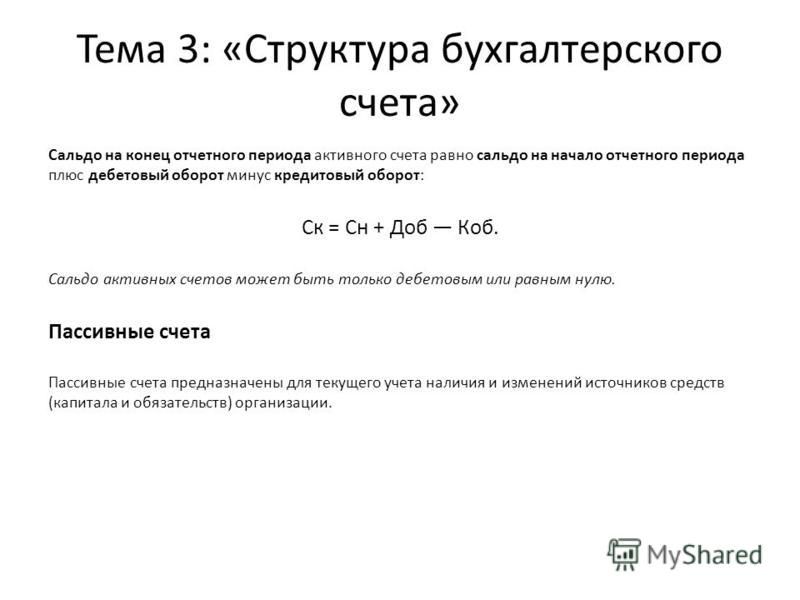

Для расчета конечного сальдо в активном счете необходимо воспользоваться формулой:

КС-(конечное сальдо) = НС (начальное сальдо) + ОД (оборот по дебиту счета) – ОК (оборот по кредиту счета)

Напоминаем, что к активам организации относятся: материалы, товары, денежные средства, готовая продукция, дебиторские задолженности, основные средства и др.

Энциклопедия ПрофиРоста, 07.11.2019

Информацию на странице ищут по запросам: Активный счет, Пасскивный счет, как проверить сальдо, как посчитать сальдо, Корпоративная карта, расчетный счет, подотчетник, подотчет, авансовый отчет, Регистрация ООО, Регистрация ИП, налоги, заявление на регистрации ООО, заявление на открытие ИП, открытие ИП, открытие ООО, форма Р21001, освобождение от уплаты госпошлины, Курсы бухгалтеров в Красноярск, Бухгалтерские курсы в Красноярске, Курсы бухгалтеров для начинающих, Курсы 1С:Бухгалтерия, Дистанционное обучение, Обучение бухгалтеров, Обучение курсы Зарплата и кадры, Повышение квалификации бухгалтеров, Бухгалтерский учет для начинающих

Пассивные бухгалтерские счета

Подпишитесь на наш канал на YouTube!

В статье «Активные бухгалтерские счета» я рассказывала Вам о понятии бухгалтерского счета и вообще о бухгалтерском учете в целом. Также мы с Вами подробно разобрали схему и структуру активного счета.

Также мы с Вами подробно разобрали схему и структуру активного счета.

Данная статья полностью посвящена пассивным счетам бухгалтерского учета.

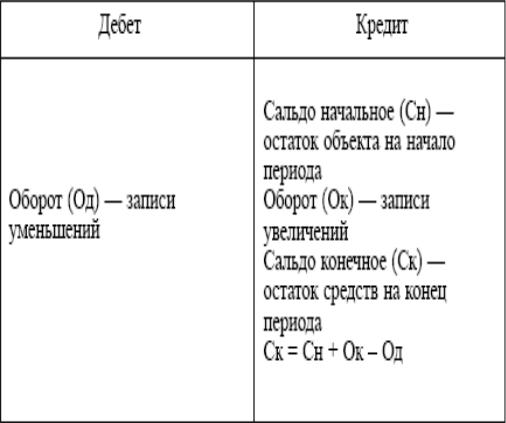

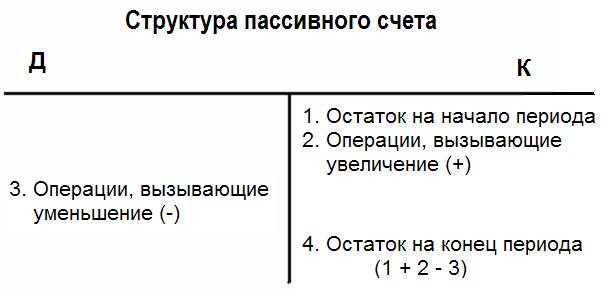

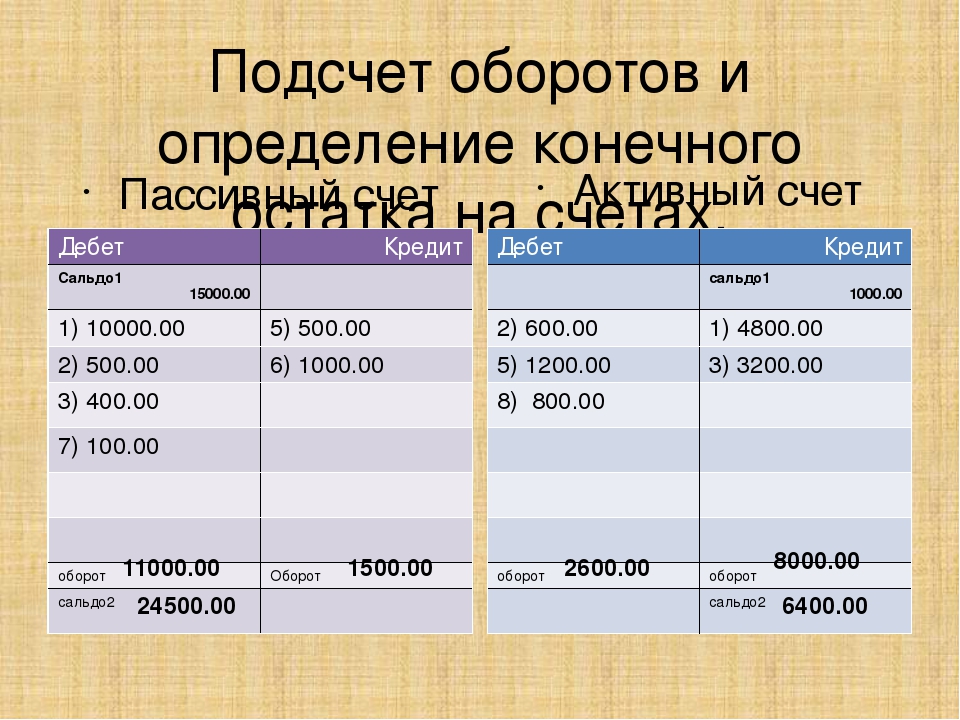

Итак, пассивный счет –это табличка,состоящая из: сальдо на начало (стрелочка 1) — это остаток по счету на начало периода, левой части таблички, называемой Дебетом (стрелочка 2), правой части таблички — Кредита (стрелочка 3), и сальдо конечного (стрелочка 4) — остатка на конец периода.

Оборот по дебету – это сумма всех записей по дебету счета (стрелочка 5).

Оборот по кредиту

Как вы уже поняли, состав пассивного счета абсолютно идентичен активному счету.

В чем же разница? Разница в принципе их работы

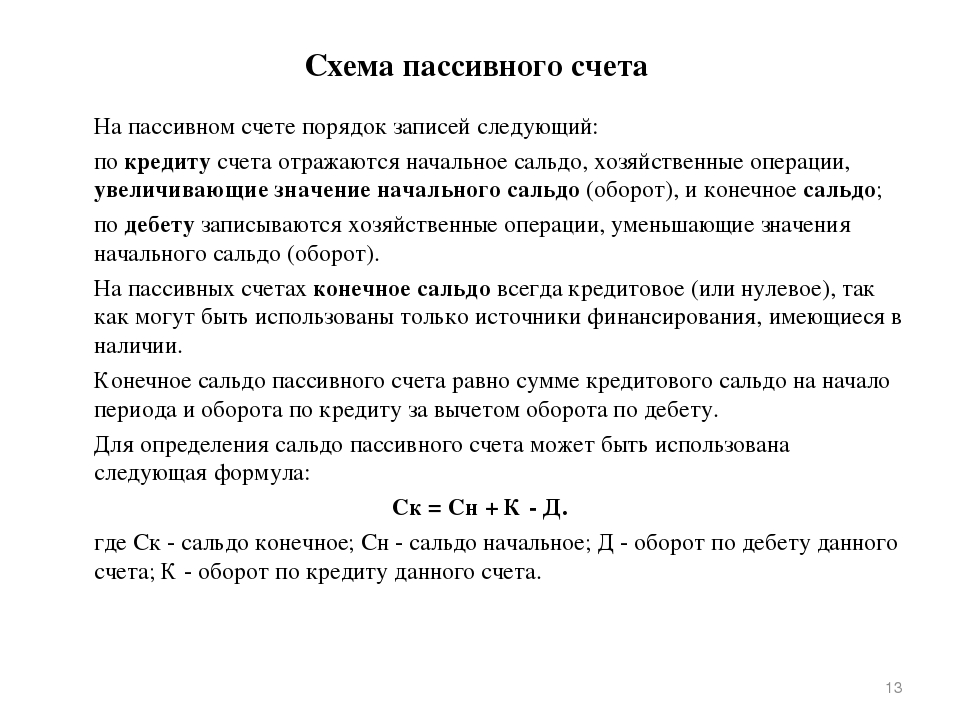

Схема работы пассивного счета

Как Вы, наверное, помните, в статье «Активные бухгалтерские счета» я писала о движении, которое происходит на активных счетах бухгалтерского учета — об увеличении и уменьшении счета. Так вот, на пассивных счетах происходит то же самое, но — с точностью до наоборот!

Давайте обратимся к табличке:

к. пассивные счета служат для учета источников формирования имущества, а также для отражения задолженности компании перед третьими лицами, то увеличение таких обязательств записывается по кредиту счета (стрелочка 1). Следовательно, погашение задолженности компании, то есть, уменьшение обязательств, записывается по дебету счета (стрелочка 2).

к. пассивные счета служат для учета источников формирования имущества, а также для отражения задолженности компании перед третьими лицами, то увеличение таких обязательств записывается по кредиту счета (стрелочка 1). Следовательно, погашение задолженности компании, то есть, уменьшение обязательств, записывается по дебету счета (стрелочка 2).

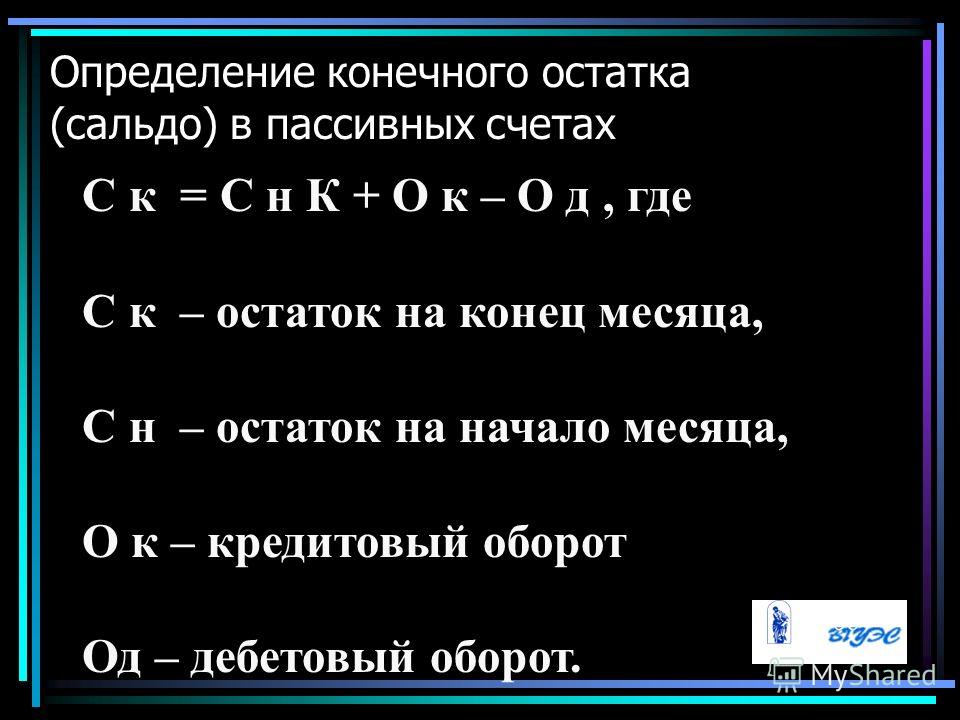

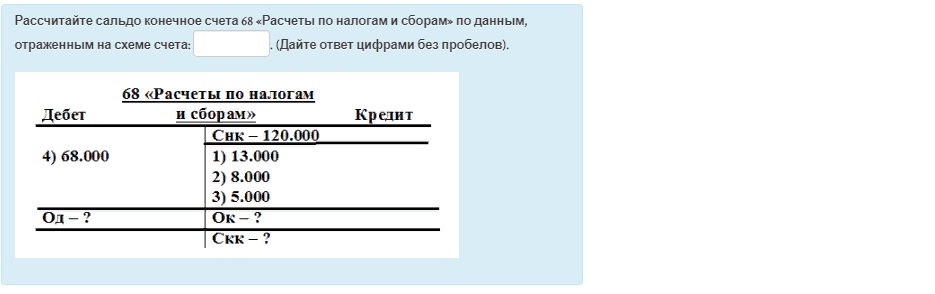

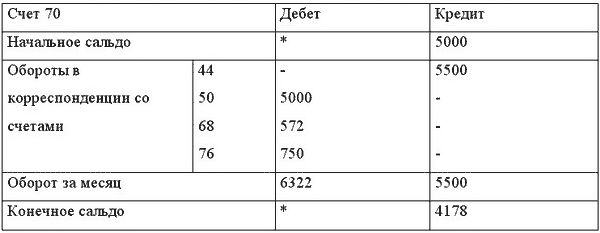

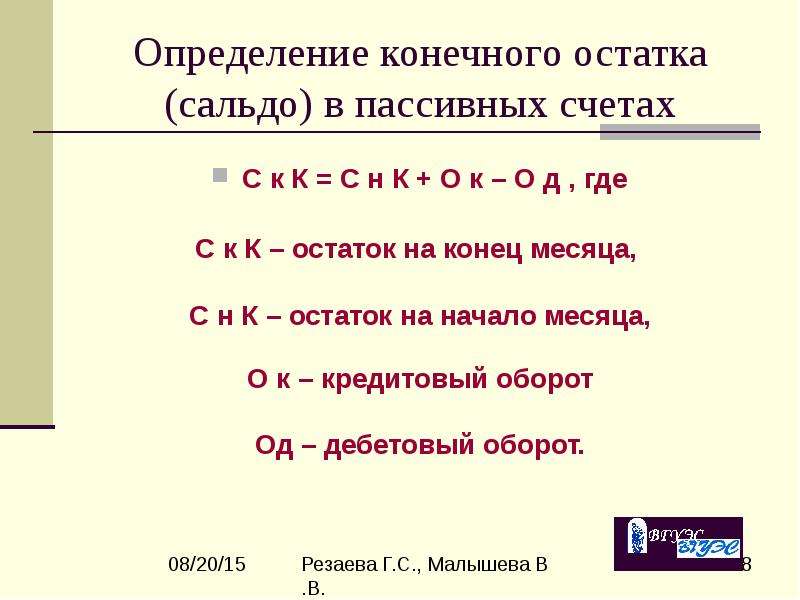

Как видно из формулы, для того, чтобы получить конечное сальдо пассивного счета, следует сальдо начальное сложить с оборотом по кредиту и вычесть обороты по дебету.

На пассивном счете сальдо только кредитовое.

Примеры работы пассивного счета.

В качестве примера используем счет 67 «Расчеты по долгосрочным займам и кредитам», а именно:

Компания взяла кредит в банке на сумму 120 000 руб. Затем кредит был частично погашен в сумме 40 000 руб. Посчитаем сальдо конечное, т.е. остаток нашей задолженности на конец анализируемого периода.

Организация получила кредит в сумме 120 000 руб., выходит, что у нее образовалась задолженность перед банком, иными словами произошло увеличение пассивного счета, которое мы записываем в Кт сч.67 (стрелочка 2).

При частичном погашении кредита задолженность организации уменьшается, такое движение мы показываем по Дт сч.67 (стрелочка 3). Теперь переходим к расчету задолженности по кредиту на конец отчетного периода, для этого, согласно приведенной выше формуле, подставляем значения:

Резюмируем: как видим, на конец отчетного периода задолженность компании перед банком ( или она называется кредиторская задолженность) составила 80 000 руб. , о чем свидетельствует запись по Кт сч.67.

, о чем свидетельствует запись по Кт сч.67.

Как работают активные счета бухгалтерского учета читайте здесь.

Научиться составлять проводки, можно прочитав статью «Счет. Двойная запись».

Чтобы безошибочно и уверенно вести бухгалтерский учет от «0» до баланса, я бы порекомендовала пройти уникальный курс для начинающих бухгалтеров «Бухучет и налогообложение для начинающих +1С 8.3» в очной или дистанционной форме, который поможет не только освоить все азы бухгалтерского учета, но и научиться рассчитывать налоги, формировать отчетность и уверенно владеть программой 1С. Посмотрите, как проходят практические занятия на этом курсе.

Пройдите тест, чтобы понять насколько вы усвоили материал:

Уменьшение обязательств организации перед третьими лицами отражается:

— по Дебету активного счета

— по Дебету пассивного счета

— по Кредиту пассивного счета

Сальдо пассивного счета:

— только Кредитовое

— только Дебетовое

— может быть как Дебетовым, так и Кредитовым

Пассивные счета используются для учета:

— имущества (средств) организации

— источников формирования имущества.

Бухгалтерский учет3

Счета бухгалтерского учета

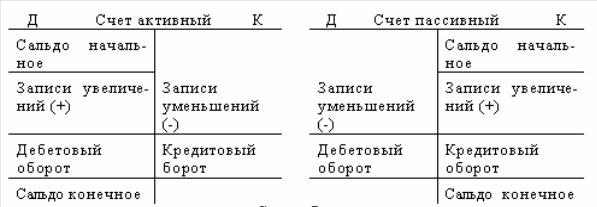

Для

отражения изменений в составе имущества,

собственного капитала и обязательств

используются счета бухгалтерского

учета. В каждом счете на основании

первичных документов отражаются лишь

однородные хозяйственные операции, для

которых этот счет предназначен. При

этом эти операции увеличивают или

уменьшают величину учитываемого

показателя. Таким образом, счет

бухгалтерского учета — это специальный способ группировки,

текущего отражения и контроля изменений

отдельных однородных объектов

бухгалтерского учета. Счета

бухгалтерского учета отдельно отражают

увеличение и уменьшение соответствующего

показателя. Таким образом, счета имеют

двустороннюю

форму — имеют две части дебет и кредит. Таким образом, счет обычно имеет следующий

вид:

Таким образом, счет обычно имеет следующий

вид:

Д | Номер счета (Название счета) | К | |

№ операции | Сумма | № операции | Сумма |

|

|

|

|

Деление

баланса на две части (актив и пассив)

предопределяет одну из основных

классификаций счетов. Для учета имущества,

которое показывается в активной части

баланса, используются активные

счета.

Для учета собственного капитала и

обязательств предприятия используются пассивные

счета. В каждой статье баланса указывается,

какие данные из каких счетов формируют

показатель данной статьи. При

открытии счета на конкретный временной

период (месяц, квартал, год) в него сначала

записывается остаток

(сальдо) на начало этого периода. В случае

активного счета его сальдо на начало

периода записывается в дебет счета, в

случае пассивного счета — в кредит счета.

В дальнейшем записи увеличения

соответствующего показателя производятся

на той же стороне, что и сальдо счета, а

уменьшение — на противоположной стороне.

Таким образом, в активных счетах

увеличение происходит по дебету, а

уменьшение по кредиту, в пассивных

счетах увеличение происходит по кредиту,

а уменьшение по дебету счета. В конце

периода вычисляются суммарные показатели

увеличения и уменьшения средств по

дебету и по кредиту. Эти суммарные

показатели называют дебетовыми

и кредитовыми оборотами счета.

При подсчете оборотов во внимание не

принимаются начальные сальдо по счетам,

т.е. обороты определяют увеличение/уменьшение

за тот период времени, на который был

открыт счет.

В каждой статье баланса указывается,

какие данные из каких счетов формируют

показатель данной статьи. При

открытии счета на конкретный временной

период (месяц, квартал, год) в него сначала

записывается остаток

(сальдо) на начало этого периода. В случае

активного счета его сальдо на начало

периода записывается в дебет счета, в

случае пассивного счета — в кредит счета.

В дальнейшем записи увеличения

соответствующего показателя производятся

на той же стороне, что и сальдо счета, а

уменьшение — на противоположной стороне.

Таким образом, в активных счетах

увеличение происходит по дебету, а

уменьшение по кредиту, в пассивных

счетах увеличение происходит по кредиту,

а уменьшение по дебету счета. В конце

периода вычисляются суммарные показатели

увеличения и уменьшения средств по

дебету и по кредиту. Эти суммарные

показатели называют дебетовыми

и кредитовыми оборотами счета.

При подсчете оборотов во внимание не

принимаются начальные сальдо по счетам,

т.е. обороты определяют увеличение/уменьшение

за тот период времени, на который был

открыт счет. После завершения периода

рассчитываются сальдо

на конец периода,

на базе которых строится бухгалтерский

баланс на дату завершения отчетного

периода. Таким образом, схемы записей

на счетах бухгалтерского учета выглядит

так:

После завершения периода

рассчитываются сальдо

на конец периода,

на базе которых строится бухгалтерский

баланс на дату завершения отчетного

периода. Таким образом, схемы записей

на счетах бухгалтерского учета выглядит

так:

Д | Активный счет | К | |

Сальдо начальное | Записи уменьшения(-) | ||

Записи увеличения(+) | |||

Дебетовый оборот | Кредитовый оборот | ||

Сальдо конечное |

| ||

Д | Пассивный счет | К | |

Записи уменьшения(-) | Сальдо начальное | ||

Записи увеличения(+) | |||

Дебетовый оборот | Кредитовый оборот | ||

| Сальдо конечное | ||

Для подсчета конечного сальдо применяются следующие формулы:

Скон = Снач + ОбД — ОбК

Скон = Снач + ОбК — ОбД

Когда

конечное сальдо по счету равно нулю,

говорят, что счет закрывается. Кроме активных и пассивных счетов

применяются также активно-пассивные

счета,

которые имеют признаки и активных, и

пассивных счетов. Активно-пассивные

счета, как правило, используются для

учета различных расчетов. Например,

расчеты с поставщиками за поставляемые

материалы может иметь характер как

кредиторской задолженности (материалы

поставлены, но еще не оплачены), так и

дебиторской

задолженности (наше предприятие заплатило

аванс в счет последующей поставки

материалов). Таким образом, на этом счете

отражаются и составляющие актива

баланса, и составляющие пассива. Схема

записей на таких счетах выглядит так:

Кроме активных и пассивных счетов

применяются также активно-пассивные

счета,

которые имеют признаки и активных, и

пассивных счетов. Активно-пассивные

счета, как правило, используются для

учета различных расчетов. Например,

расчеты с поставщиками за поставляемые

материалы может иметь характер как

кредиторской задолженности (материалы

поставлены, но еще не оплачены), так и

дебиторской

задолженности (наше предприятие заплатило

аванс в счет последующей поставки

материалов). Таким образом, на этом счете

отражаются и составляющие актива

баланса, и составляющие пассива. Схема

записей на таких счетах выглядит так:

Д | Активно-пассивный счет | К | |

Сальдо начальное (дебиторская задолженность) | Сальдо начальное (кредиторская задолженность) | ||

Записи увеличения дебиторской задолженности(+) Записи уменьшения кредиторской задолженности(-) | Записи увеличения кредиторской задолженности(+) Записи уменьшения дебиторской задолженности(-) | ||

Сальдо конечное (дебиторская задолженность) | Сальдо конечное (кредиторская задолженность) | ||

Сальдо

начальное и сальдо конечное в

активно-пассивных счетах может быть

как только дебетовым,

так и только кредитовым, а также дебетовым

и кредитовым одновременно.

Двойная запись

Каждая хозяйственная операция отражается на счетах бухгалтерского учета методом двойной записи, который заключается в том, что каждая операция записывается в одной и той же сумме дважды: по дебету одного счета и кредиту другого. Взаимосвязь дебета одного счета и кредита другого называют корреспонденцией счетов, а счета — корреспондирующими. Запись на корреспондирующих счетах называют бухгалтерской проводкой. Соответственно четырем видам влияний операций на бухгалтерский баланс существуют четыре типа корреспонденций бухгалтерских счетов.

Изменения, приводящие к увеличению и актива, и пассива. Происходит запись по дебету активного счета (увеличение в активе баланса) и по кредиту пассивного счета (увеличение в пассиве баланса).

Изменения, приводящие к уменьшению и актива, и пассива. Происходит запись по дебету пассивного счета (уменьшение в пассиве баланса) и по кредиту активного счета (уменьшение в пассиве баланса).

Изменения, приводящие к перегруппировке средств внутри актива баланса. Происходит запись по дебету одного активного счета (увеличение по счету) и по кредиту другого активного счета (уменьшение по счету).

Изменения, приводящие к перегруппировке средств внутри пассива баланса. Происходит запись по дебету одного пассивного счета (уменьшение по счету) и по кредиту другого пассивного счета (увеличение по счету).

Таким образом, посредством метода двойной записи устанавливается взаимосвязь экономических явлений, что делает этот метод универсальным способом моделирования реальных процессов хозяйственной деятельности предприятия.

Синтетический и аналитический учет

Для

конкретизации учета

и

установления более детального контроля

за движением активов, пассивов необходима

более полная информация о каждом из

объектов учета. Действительно, мало

знать, какие материалы поступили от

поставщиков, необходимо отразить в

учете также, какие именно материалы и

от какого поставщика они поступили. В

связи с этим бухгалтерские счета

разделяются на синтетические и

аналитические. Синтетические

счета дают обобщенные показатели объектов

бухгалтерского учета и ведутся только

в денежном выражении. Таким показатели

необходимы для формирования общего

представления пользователей бухгалтерской

отчетности о наличии и движении имущества,

капитала и обязательств. Действительно,

инвесторам

зачастую вовсе не требуется знать, какие

материалы и в каком количестве находятся

на данный момент на складах предприятия,

им важно знать каков размер материальных

запасов и его отношение с размерами

других активов и пассивов. Аналитические

счета открываются в развитие синтетических

счетов. Они дают детализированные

показатели объектов бухгалтерского

учета и могут отражать их как в денежном

выражении, так и в натуральных измерителях.

Например, счет 10 «Материалы» является

синтетическим. В уточнение его может

быть аналитический счет 10 по конкретному

виду материалов, например, по какому-либо

комплектующему изделию.

В

связи с этим бухгалтерские счета

разделяются на синтетические и

аналитические. Синтетические

счета дают обобщенные показатели объектов

бухгалтерского учета и ведутся только

в денежном выражении. Таким показатели

необходимы для формирования общего

представления пользователей бухгалтерской

отчетности о наличии и движении имущества,

капитала и обязательств. Действительно,

инвесторам

зачастую вовсе не требуется знать, какие

материалы и в каком количестве находятся

на данный момент на складах предприятия,

им важно знать каков размер материальных

запасов и его отношение с размерами

других активов и пассивов. Аналитические

счета открываются в развитие синтетических

счетов. Они дают детализированные

показатели объектов бухгалтерского

учета и могут отражать их как в денежном

выражении, так и в натуральных измерителях.

Например, счет 10 «Материалы» является

синтетическим. В уточнение его может

быть аналитический счет 10 по конкретному

виду материалов, например, по какому-либо

комплектующему изделию. Здесь помимо

стоимости имеющихся комплектующих

учитывается также их количество. Общая

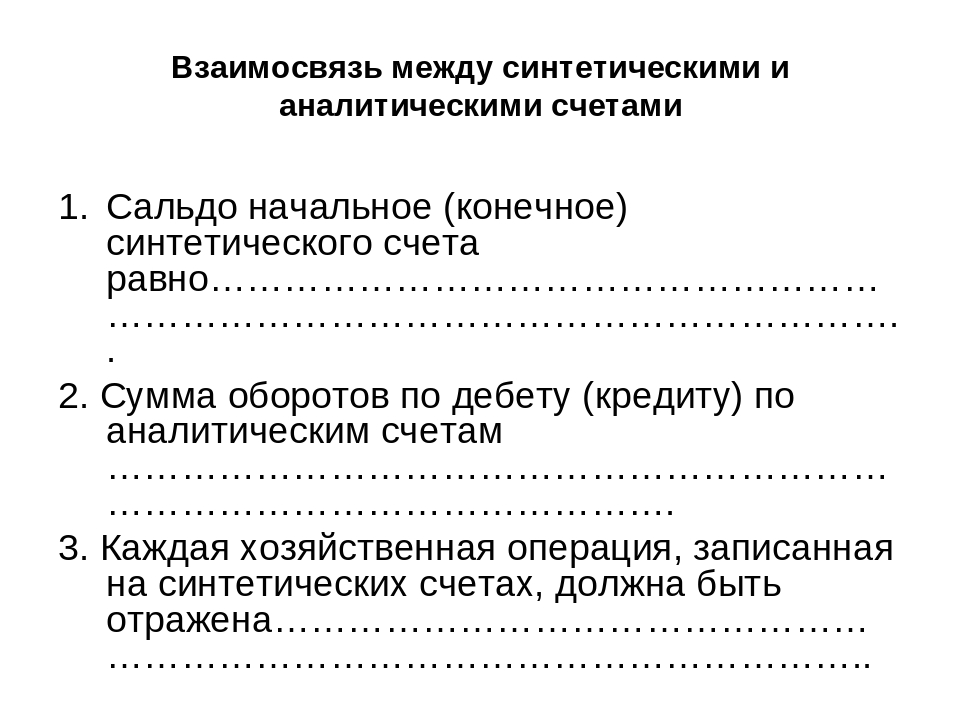

сумма остатков по всем счетам аналитического

учета, открытых в дополнение к конкретному

синтетическому счету, должна быть

идентична остатку синтетического учета. Кроме синтетических и аналитических

счетов в бухгалтерском учете применяются субсчета,

которые представляют собой подразделение

синтетических счетов с целью

объединения в группы однородных

аналитических счетов. По своей сути

субсчета — это промежуточное звено между

синтетическими и аналитическими счетами.

Например, синтетический счет «Материалы»

имеет целый ряд субсчетов, среди которых

«Сырье и материалы», «Топливо»,

«Тара и тарные материалы» и прочие. Синтетические счета, субсчета и

аналитические счета ведутся параллельно

и одновременно, детализируя и дополняя

друг друга.

Здесь помимо

стоимости имеющихся комплектующих

учитывается также их количество. Общая

сумма остатков по всем счетам аналитического

учета, открытых в дополнение к конкретному

синтетическому счету, должна быть

идентична остатку синтетического учета. Кроме синтетических и аналитических

счетов в бухгалтерском учете применяются субсчета,

которые представляют собой подразделение

синтетических счетов с целью

объединения в группы однородных

аналитических счетов. По своей сути

субсчета — это промежуточное звено между

синтетическими и аналитическими счетами.

Например, синтетический счет «Материалы»

имеет целый ряд субсчетов, среди которых

«Сырье и материалы», «Топливо»,

«Тара и тарные материалы» и прочие. Синтетические счета, субсчета и

аналитические счета ведутся параллельно

и одновременно, детализируя и дополняя

друг друга.

Оборотно-сальдовые ведомости

Переход

от данных счетов бухгалтерского учета

к бухгалтерскому балансу зачастую

происходит через промежуточный отчет,

который может использоваться для

контроля правильности за проведением

хозяйственных операций, а также часто

используется в оперативно-техническом

учете. Это оборотно-сальдовая

ведомость.

Оборотно-сальдовые ведомости составляются

как по синтетическим, так и по аналитическим

счетам и представляют собой свод оборотов

и остатков по каждому из счетов или по

каждому из объектов аналитического

учета. Оборотно-сальдовая ведомость по

счетам синтетического учета выглядит

примерно так:

Это оборотно-сальдовая

ведомость.

Оборотно-сальдовые ведомости составляются

как по синтетическим, так и по аналитическим

счетам и представляют собой свод оборотов

и остатков по каждому из счетов или по

каждому из объектов аналитического

учета. Оборотно-сальдовая ведомость по

счетам синтетического учета выглядит

примерно так:

Наименование счета | Сальдо начальное | Обороты | Сальдо конечное | |||

Дебет | Кредит | Дебет | Кредит | Дебет | Кредит | |

Список счетов и их остатков и оборотов |

|

|

|

|

|

|

Итого: |

|

|

|

|

|

|

Здесь

для каждого синтетического счета,

задействованного в ведении учета,

предусматривается отдельная строка, в

которой записывается наименование

этого счета, сальдо на начало периода,

обороты за период и сальдо на конец

периода. В итоговой строке должно быть

три пары равных

между собой итогов — сальдо на начало

периода по дебету и по кредиту, сумма

оборотов по дебету и кредиту за период,

сальдо на конец периода по дебету и по

кредиту. Первое и третье равенство

определяется равенством актива и пассива

баланса. Второе равенство выполняется

по правилу двойной записи — каждая сумма

попадает в дебет одного счета и в кредит

другого счета, таким образом, учитывается

и в суммарном дебетовом обороте, и в

суммарном кредитовом обороте. Оборотно-сальдовая ведомость может

составляться и по счетам аналитического

учета. Главным отличием ее от

оборотно-сальдовой ведомости по

синтетическим счетам заключается в

том, что в ней нет попарного равенства

итогов. Итоги оборотно-сальдовой

ведомости по аналитическим счетам,

связанным с конкретным синтетическим

счетом, должны быть равны итогам по

этому синтетическому счету. В зависимости

от вида синтетического счета применяется

одна из двух форм оборотно-сальдовой

ведомости по счетам аналитического

учета.

В итоговой строке должно быть

три пары равных

между собой итогов — сальдо на начало

периода по дебету и по кредиту, сумма

оборотов по дебету и кредиту за период,

сальдо на конец периода по дебету и по

кредиту. Первое и третье равенство

определяется равенством актива и пассива

баланса. Второе равенство выполняется

по правилу двойной записи — каждая сумма

попадает в дебет одного счета и в кредит

другого счета, таким образом, учитывается

и в суммарном дебетовом обороте, и в

суммарном кредитовом обороте. Оборотно-сальдовая ведомость может

составляться и по счетам аналитического

учета. Главным отличием ее от

оборотно-сальдовой ведомости по

синтетическим счетам заключается в

том, что в ней нет попарного равенства

итогов. Итоги оборотно-сальдовой

ведомости по аналитическим счетам,

связанным с конкретным синтетическим

счетом, должны быть равны итогам по

этому синтетическому счету. В зависимости

от вида синтетического счета применяется

одна из двух форм оборотно-сальдовой

ведомости по счетам аналитического

учета. Если рассматривается учет

товарно-материальных

ценностей, то показатели приводятся в

натуральных и денежных измерителях. В

случае же учета расчетов указываются

только денежные измерители.

Если рассматривается учет

товарно-материальных

ценностей, то показатели приводятся в

натуральных и денежных измерителях. В

случае же учета расчетов указываются

только денежные измерители.

СИСТЕМА СЧЕТОВ БУХГАЛТЕРСКОГО УЧЕТА — Студопедия.Нет

выберите один вариант ответа из предложенных

1. При записи хозяйственных операций на синтетических счетах используются измерители:

а) только натуральные

б) только денежные

в) только трудовые

г) натуральные и денежные

2. Конечное сальдо по активному счету равно нулю, если:

а) в течение месяца по счету не было движения средств

б) оборот по дебету равен обороту по кредиту счета при наличии начального сальдо

в) начальное сальдо плюс оборот по дебету равен обороту по кредиту счета

г) оборот по дебету равен обороту по кредиту счета

3. Сальдо – это:

а) дебет счета

б) остаток счета

в) кредит счета

г) оборот плюс остаток

4. Формула для получения конечного сальдо по активному счету:

Формула для получения конечного сальдо по активному счету:

а) Скон. = Снач. + Об.Д — Об.К

б) Скон. = Об.К – Об.Д + Снач.

в) Скон. = Об.Д. — Снач.— Об.К

г) Скон. = Снач.- Об.Д +Об.К ,

где: Скон. – сальдо конечное

Снач. – сальдо начальное

Об.Д – оборот по дебету

Об.К – оборот по кредиту

5. Аналитические счета используются для:

а) получения подробной информации о рынке и банках

б) получения подробных данных об объектах бухгалтерского учета

в) получения обобщенных данных об объектах бухгалтерского учета

г) получения информации о конкурентных организациях и товарах

6. Текущий учет и контроль хозяйственной деятельности организации осуществляется с помощью:

а) баланса

б) инвентаризации

в) счетов

г) калькуляции

7. Аналитические счета открываются в дополнение:

Аналитические счета открываются в дополнение:

а) к балансу и забалансовым счетам

б) к бланкам строгой отчетности

в) к синтетическим счетам и субсчетам

г) к первичным и сводным документам

8. Конечное сальдо по пассивному счету равно нулю, если:

а) в течение месяца по счету не было движения средств

б) оборот по дебету равен обороту по кредиту при наличии начального сальдо

в) начальное сальдо плюс оборот по кредиту равен обороту по дебету счета

г) оборот по дебету счета равен обороту по кредиту счета

Бухгалтерская проводка – это

а) краткая запись, показывающая, по каким счетам записывается операция

б) краткая запись, показывающая корреспонденцию бухгалтерских счетов

в) последовательность выполнения хозяйственных операций и процессов

г) запись, показывающая состояние хозяйственных средств и их источников

10. Формула для получения конечного сальдо по пассивному счету:

а) Скон. = Снач. + Об.К — Об.Д

= Снач. + Об.К — Об.Д

б) Скон. = Об.К – Об.Д + Снач.

в) Скон. = Об.Д. + Снач.— Об.К

г) Скон. = Снач.— Об.К+ Об.Д

где: Скон. – сальдо конечное

Снач. – сальдо начальное

Об.Д – оборот по дебету

Об.К – оборот по кредиту

11. В дополнение к синтетическим счетам открываются:

а) забалансовые счета

б) аналитические счета

в) счета второго порядка

г) оборотные ведомости

12. Оборотные ведомости используются для:

а) текущего учета хозяйственных операций

б) обобщения данных текущего учета

в) составления сводной бухгалтерской отчетности

г) учета и обобщения хозяйственных операций

13. Конечное сальдо по К-ту имеют:

а) только активные счета

б) только пассивные счета

в) пассивные и активно-пассивные

г) только забалансовые счета

14. Конечное сальдо по Д-ту имеют:

Конечное сальдо по Д-ту имеют:

а) только активные счета

б) только пассивные счета

в) только забалансовые счета

г) активно-пассивные счета

15. Отсутствие равенства итогов оборотов в оборотной ведомости по синтетическим счетам объясняется:

а) неправильным переносом начального сальдо

б) неправильным подсчетом конечного сальдо

в) нарушением принципа двойной записи

г) неправильным подсчетом начального сальдо

16. Двойная запись – это:

а) способ двойной экономической группировки с целью текущего контроля над объектами бухгалтерского учета

б) способ экономической группировки, обобщения и отражения имущества предприятия в системе счетов дважды

в) метод отражения хозяйственных операций в системе счетов по дебету одного и кредиту другого счета

г) совокупность носителей первичной информации, отражающая хозяйственную деятельность и динамику собственности

17. В оборотной ведомости по синтетическим счетам вторая пара равных итогов вытекает:

В оборотной ведомости по синтетическим счетам вторая пара равных итогов вытекает:

а) из бухгалтерского баланса

б) из двойной записи

в) из синтетических счетов

г) из бухгалтерских документов

18. Развернутое сальдо имеют:

а) только активные счета

б) только пассивные счета

в) забалансовые счета

г) активно-пассивные счета

Финансовый калькулятор

Этот финансовый калькулятор можно использовать для расчета любого количества следующих параметров: будущая стоимость (FV), количество периодов начисления сложных процентов (N), процентная ставка (I / Y), аннуитетный платеж (PMT) и начальная основная сумма, если другие параметры известны. Каждая из следующих вкладок представляет параметры, которые необходимо вычислить.

Результаты

| FV (будущая стоимость) | 48 997,75 долларов США |

| PV (текущая стоимость) | 27 360 долларов США. 09 09 |

| N (количество периодов) | 10.000 |

| I / Y (процентная ставка) | 6.000% |

| PMT (периодический платеж) | $ 1,000.00 |

| Начальные инвестиции 20000.009 | |

| Общая сумма основного долга | 30 000,00 долларов США |

| Общая сумма процентов | 18 997,75 долларов США |

График накопления баланса

График

| начальная основная сумма | начальный баланс | проценты | конечный баланс | конечная основная сумма | |

| 1 | $ 20,000. 00 00 | $ 20,000.00 | $ 1,200.00 | $ 22,200.00 | $ 21,000.00 |

| 2 | $ 21,000.00 | $ 22,200.00 | $ 1,332.00 | $ 24,532.00 | $ 22,000.00 |

| 3 | $ 22,000.00 | $ 24,532.00 | $ 1,471.92 | $ 27,003.92 | 23 000,00 долл. США |

| 4 | 23 000,00 долл. США | 27 003,92 долл. США | 1 620,24 долл. США | 29 624 долл. США.16 | $ 24,000.00 |

| 5 | $ 24,000.00 | $ 29,624.16 | $ 1,777.45 | $ 32,401.60 | $ 25,000.00 |

| 6 | $ 25,000.00 | $ 32,401.60 | $ 1,944.10 | $ 35,345.70 | $ 26,000.00 |

| 7 | 26 000,00 долларов США | 35 345,70 долларов США | 2120,74 долларов США | 38 466,44 долларов США | 27 000,00 долларов США |

| 8 | 27 000 долларов США. 00 00 | $ 38,466.44 | $ 2,307.99 | $ 41,774.43 | $ 28,000.00 |

| 9 | $ 28,000.00 | $ 41,774.43 | $ 2,506.47 | $ 45,280.90 | $ 29,000.00 |

| 10 | $ 29,000.00 | $ 45,280.90 | $ 2,716.85 | $ 48,997.75 | $ 30,000.00 |

Калькулятор связанного кредита | Калькулятор процентов | Ипотечный калькулятор

На основных курсах финансов много времени тратится на вычисление временной стоимости денег, которое может включать 4 или 5 различных элементов, включая текущую стоимость (PV), будущую стоимость (FV), процентную ставку (I / Y) и количество периодов (N).Аннуитетный платеж (PMT) может быть включен, но не является обязательным элементом.

Временная стоимость денег

Предположим, кто-то должен вам 500 долларов. Вы бы предпочли, чтобы эти деньги были возвращены вам сразу же одним платежом или распределены в течение года четырьмя платежами в рассрочку? Как бы вы себя чувствовали, если бы вам пришлось ждать полной оплаты вместо того, чтобы получать ее сразу? Разве вы не почувствуете, что просрочка платежа вам чего-то стоит?

В соответствии с концепцией, которую экономисты называют «временной стоимостью денег», вы, вероятно, захотите сразу все деньги, потому что их можно сразу же использовать для различных целей: потратить на роскошный отпуск своей мечты, инвестировать, чтобы заработать проценты, или использовать чтобы полностью или частично погасить ссуду. «Временная стоимость денег» относится к тому факту, что доллар в руках сегодня стоит больше, чем доллар, обещанный в будущем.

«Временная стоимость денег» относится к тому факту, что доллар в руках сегодня стоит больше, чем доллар, обещанный в будущем.

Это основа концепции процентных платежей; Хороший пример — когда деньги кладутся на сберегательный счет, получаются небольшие дивиденды за то, что деньги остаются в банке; финансовое учреждение платит небольшую цену за наличие этих денег. По этой же причине банк будет платить больше за то, чтобы деньги оставались дольше и за фиксированные периоды.

Это увеличение стоимости денег в конце периода взимания процентов называется будущей стоимостью в финансах. Вот как это работает.

Предположим, что 100 долларов (PV) инвестируются на сберегательный счет, на который выплачивается 10% годовых (I / Y) в год. Сколько будет через год? Ответ — 110 долларов (FV). Эти 110 долларов равны первоначальной основной сумме 100 долларов плюс 10 долларов процентов. 110 долларов — это будущая стоимость 100 долларов, инвестированных в течение одного года под 10%, что означает, что 100 долларов сегодня стоят 110 долларов через год, при условии, что процентная ставка составляет 10%.

Как правило, инвестирование в течение одного периода с процентной ставкой r вырастет до (1 + r) на каждый вложенный доллар. В нашем примере r составляет 10%, поэтому инвестиции возрастают до:

.1 + 0,10 = 1,10

1,10 доллара на каждый вложенный доллар. Поскольку в этом случае было инвестировано 100 долларов, результат, или FV, составляет:

.$ 100 × 1,10 = 110 $

Первоначальные инвестиции в размере 100 долларов теперь составляют 110 долларов. Однако, если эти деньги будут храниться на сберегательном счете и дальше, какой будет полученная справедливая стоимость через два года, если процентная ставка останется прежней?

$ 110 × 0.10 = 11

долларов США11 долларов будут начислены на проценты по истечении второго года, что в сумме составит:

110 + 11 = 121

121 доллар — это будущая стоимость 100 долларов через два года под 10%.

Кроме того, PV в финансах — это то, что будет стоить FV с учетом ставки дисконтирования, которая имеет то же значение, что и процентная ставка, за исключением того, что применяется обратно пропорционально времени (в обратном направлении, а не вперед. В примере, PV FV равной 121 доллар со ставкой дисконта 10% после 2 периодов начисления сложных процентов (N) составляет 100 долларов.

В примере, PV FV равной 121 доллар со ставкой дисконта 10% после 2 периодов начисления сложных процентов (N) составляет 100 долларов.

Этот FV стоимостью 121 доллар состоит из нескольких частей с точки зрения денежной структуры:

- Первая часть — это первая первоначальная основная сумма в 100 долларов или ее текущая стоимость (PV)

- Вторая часть — это 10 долларов процентов, заработанных в первый год.

- Третья часть — это остальные 10 долларов США по процентам, полученным во второй год.

- Четвертая часть — 1 доллар, который представляет собой проценты, полученные во второй год по процентам, выплаченным в первый год: (10 долларов × 0,10 = 1 доллар)

PMT

PMT или аннуитетный платеж — это сумма притока или оттока, которая происходит в каждый период начисления сложных процентов финансового потока.Возьмем, к примеру, арендуемую недвижимость, которая приносит доход от аренды в размере 1000 долларов в месяц, постоянный денежный поток. Инвесторы могут задаться вопросом, сколько стоит денежный поток в 1000 долларов в месяц в течение 10 лет, в противном случае у них нет убедительных доказательств того, что им следует вкладывать такие деньги в арендуемую недвижимость. В качестве другого примера, как насчет оценки бизнеса, который приносит 100 долларов в год? А как насчет выплаты первоначального взноса в размере 30 000 долларов и ежемесячной ипотеки в размере 1 000 долларов? Для этих вопросов формула платежа довольно сложна, поэтому лучше оставить ее в руках нашего финансового калькулятора, который может помочь оценить все эти ситуации с включением функции PMT.Не забудьте выбрать правильный ввод для того, производятся ли выплаты в начале или в конце периодов начисления сложных процентов; выбор имеет большое значение для окончательной суммы процентов.

Инвесторы могут задаться вопросом, сколько стоит денежный поток в 1000 долларов в месяц в течение 10 лет, в противном случае у них нет убедительных доказательств того, что им следует вкладывать такие деньги в арендуемую недвижимость. В качестве другого примера, как насчет оценки бизнеса, который приносит 100 долларов в год? А как насчет выплаты первоначального взноса в размере 30 000 долларов и ежемесячной ипотеки в размере 1 000 долларов? Для этих вопросов формула платежа довольно сложна, поэтому лучше оставить ее в руках нашего финансового калькулятора, который может помочь оценить все эти ситуации с включением функции PMT.Не забудьте выбрать правильный ввод для того, производятся ли выплаты в начале или в конце периодов начисления сложных процентов; выбор имеет большое значение для окончательной суммы процентов.

Финансовый класс

Для любого студента, изучающего бизнес, будет чрезвычайно сложно ориентироваться в курсах по финансам без удобного финансового калькулятора. Хотя большинство основных финансовых расчетов технически можно выполнить вручную, профессора обычно позволяют студентам использовать финансовые калькуляторы даже во время экзаменов.Важна не способность выполнять вычисления вручную; это понимание финансовых концепций и того, как их применять с помощью этих удобных вычислительных инструментов, которые были изобретены. Наш веб-финансовый калькулятор может служить хорошим инструментом для использования во время лекций или выполнения домашних заданий, а поскольку он основан на Интернете, он всегда под рукой, пока рядом находится смартфон. Включение графика накопления баланса, графика амортизации и круговой диаграммы с разбивкой основной суммы и процентов, двух вещей, отсутствующих в физических калькуляторах, может быть более визуально полезным для учебных целей.

Хотя большинство основных финансовых расчетов технически можно выполнить вручную, профессора обычно позволяют студентам использовать финансовые калькуляторы даже во время экзаменов.Важна не способность выполнять вычисления вручную; это понимание финансовых концепций и того, как их применять с помощью этих удобных вычислительных инструментов, которые были изобретены. Наш веб-финансовый калькулятор может служить хорошим инструментом для использования во время лекций или выполнения домашних заданий, а поскольку он основан на Интернете, он всегда под рукой, пока рядом находится смартфон. Включение графика накопления баланса, графика амортизации и круговой диаграммы с разбивкой основной суммы и процентов, двух вещей, отсутствующих в физических калькуляторах, может быть более визуально полезным для учебных целей.

Важность финансового калькулятора

По сути, наш финансовый калькулятор является основой для большинства наших финансовых калькуляторов. Это помогает думать о нем как об эквиваленте парового двигателя, который в конечном итоге использовался для питания самых разных вещей, таких как пароход, железнодорожные локомотивы, заводы и дорожные транспортные средства. Не может быть ипотечного калькулятора, или калькулятора кредитной карты, или калькулятора автокредитования без концепции временной стоимости денег, как объясняется Финансовым калькулятором.По сути, наш инвестиционный калькулятор — это просто ребрендинг финансового калькулятора, в то время как все, что скрывается под капотом, по сути то же самое. Начальный принцип просто переименован в «Начальная сумма», FV — «Конечная сумма», N — «Инвестиционная длина» и так далее.

Не может быть ипотечного калькулятора, или калькулятора кредитной карты, или калькулятора автокредитования без концепции временной стоимости денег, как объясняется Финансовым калькулятором.По сути, наш инвестиционный калькулятор — это просто ребрендинг финансового калькулятора, в то время как все, что скрывается под капотом, по сути то же самое. Начальный принцип просто переименован в «Начальная сумма», FV — «Конечная сумма», N — «Инвестиционная длина» и так далее.

финансовых формул (с калькуляторами)

Люди из всех слоев общества, от студентов, биржевых маклеров и банкиров; риэлторам, домовладельцам и управляющим находят финансовые формулы невероятно полезными в повседневной жизни.Используете ли вы финансовые формулы для личных или по причинам образования, наличие доступа к правильным финансовым формулам может помочь улучшить вашу жизнь.

Независимо от того, в какой финансовой сфере вы работаете или изучаете, от корпоративных финансов до банковского дела, все они построены на

тот же фундамент стандартных формул и уравнений. Хотя некоторые из этих сложных формул могут сбить с толку обычного человека, мы

помочь, внося вам ясность.

Хотя некоторые из этих сложных формул могут сбить с толку обычного человека, мы

помочь, внося вам ясность.

Имеете ли вы дело со сложными процентами, аннуитетами, акциями или облигациями, инвесторы должны иметь возможность эффективно оценивать уровень ценности или достоинства их финансовых показателей.Это делается путем оценки будущей прибыли и ее расчета относительно текущая стоимость или эквивалентная норма прибыли.

FinanceFormulas.net может помочь.

Финансовая информация и калькуляторы на сайте FinanceFormulas.net предназначены не только для профессионалов, но и для всех, кто

потребность в фундаментальных формулах, уравнениях и основных вычислениях, составляющих мир финансов. От студентов колледжа

которые изучают финансы и бизнес, до профессионалов, занимающихся корпоративными финансами, FinanceFormulas.сеть

поможет вам найти финансовые формулы, уравнения и калькуляторы, необходимые для достижения успеха.

Кто может получить наибольшую выгоду от FinanceFormulas.net?

Студенты, изучающие финансы и бизнес , могут использовать формулы и калькуляторы, бесплатно предоставляемые FinanceFormulas.net в качестве постоянного справочника, во время учебы в школе, затем во время работы в мир финансов.

Люди, уже работающие в сфере бизнеса , которые могут иметь Если вы забыли, как использовать определенную формулу или набор уравнений, наши инструменты станут абсолютно бесценным ресурсом.FinanceFormulas.net не только упрощает поиск формулы, уравнения или калькулятора, которые вы ищете, мы упрощаем добавление формулы в закладки, чтобы вы больше никогда не придется тратить время на поиск нужного инструмента.

Любой . Люди любого возраста могут пользоваться калькуляторами в

FinanceFormulas.net, чтобы помочь им

справляться с финансовыми трудностями повседневной жизни. Ипотека, задолженность по кредитной карте или понимание академической оценки вашего

инвестиции, такие как акции и облигации, он имеет доступ к правильным формулам, уравнениям и калькуляторам, которые могут помочь вам

проложите свой путь к финансово благополучной жизни.

Ипотека, задолженность по кредитной карте или понимание академической оценки вашего

инвестиции, такие как акции и облигации, он имеет доступ к правильным формулам, уравнениям и калькуляторам, которые могут помочь вам

проложите свой путь к финансово благополучной жизни.

Планируете ли вы использовать бесплатные формулы, предоставляемые FinanceFormulas.net, для личного или академического использования, FinanceFormulas.net здесь, чтобы помочь вам найти банковские формулы, формулы акций и облигаций, корпоративные и прочие формулы, которые вам нужны.

Вернуться к началу

финансовых формул (с калькуляторами)

Люди из всех слоев общества, от студентов, биржевых маклеров и банкиров; риэлторам, домовладельцам и управляющим

находят финансовые формулы невероятно полезными в повседневной жизни.Используете ли вы финансовые формулы для личных или

по причинам образования, наличие доступа к правильным финансовым формулам может помочь улучшить вашу жизнь.

Независимо от того, в какой финансовой сфере вы работаете или изучаете, от корпоративных финансов до банковского дела, все они построены на тот же фундамент стандартных формул и уравнений. Хотя некоторые из этих сложных формул могут сбить с толку обычного человека, мы помочь, внося вам ясность.

Имеете ли вы дело со сложными процентами, аннуитетами, акциями или облигациями, инвесторы должны иметь возможность эффективно оценивать уровень ценности или достоинства их финансовых показателей.Это делается путем оценки будущей прибыли и ее расчета относительно текущая стоимость или эквивалентная норма прибыли.

FinanceFormulas.net может помочь.

Финансовая информация и калькуляторы на сайте FinanceFormulas.net предназначены не только для профессионалов, но и для всех, кто

потребность в фундаментальных формулах, уравнениях и основных вычислениях, составляющих мир финансов. От студентов колледжа

которые изучают финансы и бизнес, до профессионалов, занимающихся корпоративными финансами, FinanceFormulas.сеть

поможет вам найти финансовые формулы, уравнения и калькуляторы, необходимые для достижения успеха.

От студентов колледжа

которые изучают финансы и бизнес, до профессионалов, занимающихся корпоративными финансами, FinanceFormulas.сеть

поможет вам найти финансовые формулы, уравнения и калькуляторы, необходимые для достижения успеха.

Кто может получить наибольшую выгоду от FinanceFormulas.net?

Студенты, изучающие финансы и бизнес , могут использовать формулы и калькуляторы, бесплатно предоставляемые FinanceFormulas.net в качестве постоянного справочника, во время учебы в школе, затем во время работы в мир финансов.

Люди, уже работающие в сфере бизнеса , которые могут иметь

Если вы забыли, как использовать определенную формулу или набор уравнений, наши инструменты станут абсолютно бесценным ресурсом.FinanceFormulas.net не только

упрощает поиск формулы, уравнения или калькулятора, которые вы ищете, мы упрощаем добавление формулы в закладки, чтобы вы

больше никогда не придется тратить время на поиск нужного инструмента.

Любой . Люди любого возраста могут пользоваться калькуляторами в FinanceFormulas.net, чтобы помочь им справляться с финансовыми трудностями повседневной жизни. Ипотека, задолженность по кредитной карте или понимание академической оценки вашего инвестиции, такие как акции и облигации, он имеет доступ к правильным формулам, уравнениям и калькуляторам, которые могут помочь вам проложите свой путь к финансово благополучной жизни.

Планируете ли вы использовать бесплатные формулы, предоставляемые FinanceFormulas.net, для личного или академического использования, FinanceFormulas.net здесь, чтобы помочь вам найти банковские формулы, формулы акций и облигаций, корпоративные и прочие формулы, которые вам нужны.

Вернуться к началу

Формула торгового баланса |

Торговый баланс

Торговый баланс (B.O.T) определяется как стоимость экспорта за вычетом стоимости импорта. Торговый баланс также известен как «торговый баланс».

Торговый баланс также известен как «торговый баланс».

Формула торгового баланса

Рассмотрим экономику, которая импортирует и экспортирует только один товар. Сальдо торгового баланса в этом сценарии будет определено как:

Стоит отметить:

Положительное сальдо торгового баланса

Страна имеет положительное сальдо торгового баланса, что означает, что стоимость ее экспорта превышает стоимость импорта; считается, что у нее положительное сальдо торгового баланса .

Если страна имеет профицит торгового баланса , то они будут ссужать деньги остальному миру, чтобы они могли покупать свои товары.

Почему это так? Предположим, что Канада желает приобрести автомобиль в США, и это единственная торговля, которая происходит между этими двумя странами, а это означает, что США имеют положительное сальдо торгового баланса. Перед покупкой автомобиля Канада должна обменять часть своих канадских долларов на доллары США. Затем он использует купленные доллары США для покупки автомобиля.В этом случае у него есть машина, однако в США теперь есть канадские доллары, которые были использованы для покупки долларов США. Это актив для США и считается долгом для Канады, поскольку в будущем канадский доллар придется обменять на некоторые канадские товары.

Затем он использует купленные доллары США для покупки автомобиля.В этом случае у него есть машина, однако в США теперь есть канадские доллары, которые были использованы для покупки долларов США. Это актив для США и считается долгом для Канады, поскольку в будущем канадский доллар придется обменять на некоторые канадские товары.

Торговый дефицит

И наоборот, если торговый баланс отрицательный (стоимость экспорта меньше стоимости импорта), то считается, что страна имеет торговый дефицит в размере .

Если страна имеет торговый дефицит , это означает, что она должна занимать деньги у остального мира, чтобы оплатить свой импорт.

В приведенном выше примере Канада имеет торговый дефицит и, следовательно, имеет долг перед США.

Пример 1 — Расчет торгового баланса с одним товаром

Рассмотрим простой пример, в котором две страны, страна A и страна B, производят только один товар. Страна A производит вино, а страна B производит сыр. Предположим, что цена вина составляет 2 доллара, а цена сыра — 1 доллар. Предположим, что страна А экспортирует 5 единиц вина и импортирует 3 единицы сыра. Сальдо торгового баланса для страны A:

Предположим, что цена вина составляет 2 доллара, а цена сыра — 1 доллар. Предположим, что страна А экспортирует 5 единиц вина и импортирует 3 единицы сыра. Сальдо торгового баланса для страны A:

Таким образом, у страны А положительное сальдо торгового баланса , поскольку стоимость экспорта превышает стоимость импорта.Теперь мы можем рассчитать торговый баланс для страны B:

Таким образом, у страны B торговый дефицит , поскольку стоимость экспорта меньше стоимости импорта. Вы можете заметить, что если сложить сальдо торгового баланса обеих стран, они в сумме равны 0. Это не совпадение. Сальдо торгового баланса всегда должно быть равным 0, поскольку экспорт для одной страны является импортом для другой, поэтому, когда вы складываете их вместе, они компенсируют друг друга.

Пример 2 — Расчет торгового баланса по двум товарам

Предположим теперь, что Страна А также экспортировала пиво, а также вино. Предположим, что цена была 1 доллар, и они экспортировали 3 единицы. Вы бы рассчитали торговый баланс как:

Предположим, что цена была 1 доллар, и они экспортировали 3 единицы. Вы бы рассчитали торговый баланс как:

Снова вы можете видеть, что у страны А положительное сальдо торгового баланса составляет долларов США. Я оставлю это вам, чтобы рассчитать торговый баланс для страны B. Помните, вы можете увидеть, правильно ли вы рассчитали его, сложив торговый баланс двух стран вместе. Если все сделано правильно, они должны быть в сумме.

Расчет текущего баланса — Excel

Предположим, вы можете захотеть увидеть текущий баланс товаров, которые вы покупаете, чтобы не превысить лимиты расходов.Вы можете использовать текущий баланс, чтобы наблюдать, как значения элементов в ячейках складываются по мере ввода новых элементов и значений с течением времени. Чтобы рассчитать текущий баланс, используйте следующую процедуру.

Примечание. Текущее сальдо отличается от промежуточной суммы (также называемой текущим счетчиком), в которой вы наблюдаете, как количество элементов на листе складывается по мере ввода новых элементов. Дополнительные сведения см. В разделе Расчет промежуточной суммы в Excel.

Создайте рабочий лист, как в следующем примере.

Пример

|

Щелкните в любом месте за пределами ячейки C3, чтобы увидеть вычисленную сумму.

Для поддержания текущего баланса добавьте строку для каждой новой записи, выполнив следующие действия:

Введите суммы ваших депозитов и снятия средств в пустые строки непосредственно под существующими данными.

Например, если вы использовали приведенный выше пример, вы бы вводили депозиты в A4, A5 и так далее, а снятие средств — в B4, B5 и так далее.

org/ListItem»>

Расширьте формулу текущего баланса на новые строки, выбрав последнюю ячейку в столбце баланса и затем дважды щелкнув маркер заполнения.

Например, если вы использовали приведенный выше пример, вы бы выбрали ячейку C3, а затем дважды щелкните ее дескриптор заполнения, чтобы распространить формулу на все новые строки, содержащие значения депозита и снятия.

Нужна дополнительная помощь?

Вы всегда можете спросить эксперта в техническом сообществе Excel, получить поддержку в сообществе Answers или предложить новую функцию или улучшение в Excel User Voice.

Метод уменьшения амортизации сальдо — Определение, объяснение, формула, пример

В соответствии с методом уменьшения сальдо ,

амортизация начисляется по фиксированной ставке, например

метод прямой линии (также известный как фиксированный

способ рассрочки). Но процент ставки нет

рассчитывается по стоимости актива, как это делается по фиксированной

способ рассрочки — рассчитывается по книге

стоимость актива. Балансовая стоимость актива равна

полученные за счет вычета износа из его стоимости.Балансовая стоимость актива постепенно снижается за счет

начисления амортизации. Поскольку амортизация

ставка процента применяется к уменьшению остатка

актив, этот метод называется уменьшающий баланс

метод или метод уменьшающегося остатка .

Расчет амортизации по данной методике

будет ясно из следующего примера.

Но процент ставки нет

рассчитывается по стоимости актива, как это делается по фиксированной

способ рассрочки — рассчитывается по книге

стоимость актива. Балансовая стоимость актива равна

полученные за счет вычета износа из его стоимости.Балансовая стоимость актива постепенно снижается за счет

начисления амортизации. Поскольку амортизация

ставка процента применяется к уменьшению остатка

актив, этот метод называется уменьшающий баланс

метод или метод уменьшающегося остатка .

Расчет амортизации по данной методике

будет ясно из следующего примера.

Предположим, стоимость актива составляет 1000 долларов США. и ставка амортизации 10% р.а.

| ||||||||||||||||||||||||||

По методу фиксированной рассрочки сумма годовой амортизации остается то же самое, но при использовании метода уменьшения баланса размер годовой амортизации постепенно снижается.

Этот метод особенно подходит для активов с длительным сроком службы, например, завода и машины, мебель, автомобили и др.

По этому методу реальная стоимость использования актива — это амортизация и ремонт расходы, поэтому этот метод дает лучшие результаты потому что в первые годы, когда затраты на ремонт чем меньше амортизация, тем больше.По мере получения актива расходы на более старый ремонт на нем увеличиваются, и сумма амортизации уменьшается. Так что совокупный эффект обеих этих затрат остается почти постоянная прибыль и убыток каждого год.

Большая слабость этого

метод заключается в том, что на написание

от актива примерно до нуля, если только очень

используется высокая ставка, и в этом случае нагрузка на

более ранние годы должны быть чрезмерными. Этот метод

используется налоговыми органами для предоставления

амортизационные отчисления до оценщиков.

Этот метод

используется налоговыми органами для предоставления

амортизационные отчисления до оценщиков.

Формула для расчета Норма амортизации:

Расчет правильной ставки амортизации очень важна при этом метод. Следует применять следующую формулу при заданных условиях:

Когда стоимость актива, остаточная приведена стоимость и срок полезного использования актива:

r = 1 — (S / C) 1 / n Где: r = норма амортизации n = Расчетная полезность срок эксплуатации актива S = Остаточная стоимость после истечение срока полезного использования C = Первоначальная стоимость актив |

Пример 2:

Если n = 3 года, S = 64000 и C = 1,000,000 рассчитать норму амортизации.

г = 1 — (64 000/1 000 000) 1/3 = 1 — 40/100 = 60/100 = 60% |

Разница между прямыми Линейный метод и метод уменьшения остатка:

Ниже приведены основные положения разница между методом прямой линии и уменьшающий остаток, метод начисления амортизации:

| Метод прямой линии | Метод уменьшения остатка | ||

| 1. | Оценка и сумма амортизации остается то же самое каждый год. | 1. | Ставка остается прежней то же самое, но сумма амортизации постепенно уменьшается. |

| 2. | Процент амортизации рассчитывается по стоимости активов ежегодно | 2. | Ставка амортизации за цент рассчитывается по балансовой стоимости актив. |

| 3. | В конце срока службы стоимость актива составляет снижена до нуля или стоимость брака. | 3. | Стоимость актива никогда не сводится к нулю в конце своего жизнь. |

| 4. | Старший

актив тем больше стоимость его

ремонт. Но сумма амортизации

остаются неизменными каждый год.Следовательно

итого амортизации и ремонтов

увеличивается с каждым годом. | ||

Простыми словами показатель можно назвать остаточной стоимостью по счету (оборотной ведомости) на конец текущего периода. При отсутствии корректировок, настоящая величина будет учтена в следующем периоде как входящий остаток;

Простыми словами показатель можно назвать остаточной стоимостью по счету (оборотной ведомости) на конец текущего периода. При отсутствии корректировок, настоящая величина будет учтена в следующем периоде как входящий остаток;

……

……