Финансовые инструменты – 24. Финансовые инструменты: сущность, виды, классификация.

Что такое финансовый инструмент | Азбука трейдера

Финансовым инструментом называют объект торгов на биржевом или внебиржевом рынке. В трейдинге финансовый инструмент, как правило, представляет собой право на материальные или нематериальные активы, имеющие определенную стоимость (эта стоимость образуется в результате торгов). Это право может быть выражено либо на имеющей юридическую силу бумаге, либо, что наиболее распространено в настоящее время, в электронном виде. Кроме этого к финансовым инструментам могут относиться такие нематериальные величины как, например, индекс Доу-Джонса или индекс ММВБ.

К наиболее известным финансовым инструментам можно отнести акции, фьючерсы, опционы, фондовые индексы, валютные пары (на FOREX).

По своей сути финансовый инструмент (ФИ) предполагает контракт, заключаемый между двумя сторонами в результате которого одна из сторон получает некие финансовые активы, а у другой стороны появляются определённые финансовые обязательства.

К примеру, акция выступает для лица купившего её (акционера) в качестве финансового актива, а для компании её выпустившей она является обязательством перед акционером (в выплате дивидендов, предоставлении права голоса на общем собрании и т.п.).

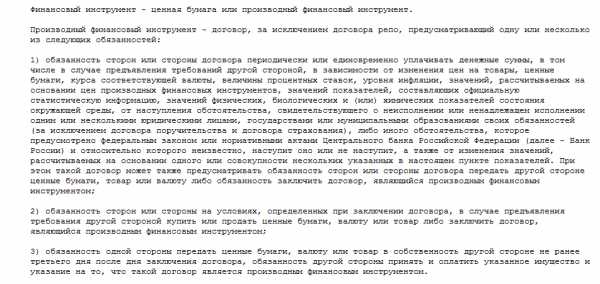

Для того, чтобы выяснить какое определение ФИ даёт закон, следует обратиться к статье 2 Федерального закона от 22.04.1996 №39-ФЗ «О рынке ценных бумаг». Вот выдержка из него, касаемая определения даваемого рассматриваемому нами термину:

Выдержка из Федерального закона №39-ФЗ о финансовых инструментах

Выдержка из Федерального закона №39-ФЗ о финансовых инструментахКак видите, закон предполагает классификацию ФИ по двум основным категориям:

- Ценным бумагам;

- Производным финансовым инструментам.

Ниже приведена более подробная классификация существующих ныне финансовых инструментов, с учётом таких их основных особенностей, как: тип актива, тип рынка, период обращения, типу возникающих обязательств и уровню риска. На мой взгляд, такое представление информации будет гораздо более удобно для её понимания и систематизации.

Классификация финансовых инструментов

Все финансовые инструменты можно подразделить на две основные категории:

- Первичные финансовые инструменты;

- Вторичные (производные) финансовые инструменты.

К первичным ФИ относят акции, облигации, векселя, закладные, банковские сертификаты, словом всё то, что само по себе представляет собой право на некий ценовой актив. К ним также относят кредиторскую и дебиторскую задолженность по текущим операциям. К примеру, акция даёт своему владельцу право на долю в компании, вексель – предоставляет держателю право на получение оговоренной в нём суммы и т.д.

К производным ФИ (иначе называемым деривативами) относятся такие контракты, по которым одна из сторон принимает на себя обязательство, а другая – получает право, выполнить определённые действия в отношении базового актива (в качестве которого выступает какой-либо первичный финансовый инструмент). Они представляют собой отдельную большую группу инструментов торгуемых как на официальном (биржевом), так и на внебиржевом рынках.

К производным относят такие бумаги как:

- Фьючерсные, форвардные и опционные контракты;

- Варранты;

- Договора РЕПО;

- Валютные свопы;

- Процентные свопы.

Фьючерсы и форварды представляют собой сделки на поставку базового актива через заданный срок по заранее определённой цене. Одна из сторон обязуется поставить заданный товар, а другая – выкупить его по оговоренной цене. Фьючерсы торгуются преимущественно на биржевом рынке и представляют собой стандартизированные контракты, а форварды – это инструмент рынка внебиржевого.

Опционы, в отличие от форвардов и фьючерсов, представляют собой лишь право (но не обязанность), совершить сделку с указанным в них, в качестве базового актива, финансовым инструментом. А в остальном они схожи с рассмотренными выше фьючерсными и форвардными контрактами. В них также оговаривается срок и цена будущей поставки базового актива.

Варрант представляет собой ценную бумагу дающую своему владельцу право на покупку указанного в ней количества акций по заданной цене (которая обычно ниже текущей рыночной). По сути своей, варрант схож с опционом CALL на покупку акций, однако, в отличие от него, имеет гораздо большие сроки исполнения (а может быть и вообще бессрочным).

Сделки типа РЕПО предполагают продажу базового актива с обязательством его обратного выкупа через заданный срок. Они представляют собой некий аналог кредитования под залог имущества (в качестве которого здесь выступает базовый актив). Здесь сторона нуждающаяся в кредите, продаёт ценные бумаги и использует вырученные за них деньги по своему усмотрению. А через заданное в сделке время, происходит обратный выкуп бумаг (аналог – погашение кредита).

Валютный своп представляет собой две противоположно направленных сделки по одной и той же валютной паре, на одну и ту же сумму, но с разными сроками исполнения. Бывает двух основных типов:

- Buy and sell swap – это когда сделка на покупку имеет более близкую дату исполнения;

- Sell and buy swap – когда сделка на продажу имеет более близкую дату исполнения.

Процентный своп – производный финансовый инструмент позволяющий заменить одну форму процентных платежей на другую. Например, он может содержать в себе договорённость, по которой одна из сторон выплачивает процент по фиксированной ставке (на определённую сумму), и получает от другой стороны процент на ту же самую сумму, но только по плавающей ставке (например, по межбанковской ставке LIBOR).

По типу активов

Кроме этого по типу активов, финансовые инструменты можно подразделить на:

- Валютные

- Процентные

- С фиксированным доходом

- С плавающим доходом

- Ценовые

Валютные ФИ возникают в процессе обмена одной валюты на другую. В частности к ним относятся такие инструменты как валютные пары на Форекс предполагающие поставку одной валюты за другую валюту по определённому курсу.

Процентные ФИ предполагают для своего владельца получение определённого дохода по фиксированной или плавающей процентной ставке. К ним относятся, например, банковские депозиты, сберегательные сертификаты и купонные облигации.

Ценовые финансовые инструменты предполагают для своего владельца доход в виде роста их курсовой стоимости. К ним можно отнести акции, драгоценные металлы и т.п.

По типу рынка

По типу рынка финансовые инструменты подразделяют на:

- Кредитные финансовые инструменты

- Инструменты рынка FOREX

- Биржевые финансовые инструменты

- Инструменты рынка страховых услуг

- Инструменты рынка драгметаллов

Кредитный финансовый инструмент предполагает такой контракт между двумя сторонами, по которому одна из сторон получает кредит и принимает на себя обязательства по его выплате с оговоренными процентами, а вторая сторона (выдавшая кредит) получает право на возвращаемую сумму и проценты. К кредитным ФИ относятся, например, банковские карты.

Инструменты международного валютного рынка FOREX уже были описаны выше в классификации по типу активов. Они представляют собой контракты, заключаемые с целью обмена одной иностранной валюты на другую.

Биржевые финансовые инструменты или инструменты фондового рынка представляют собой всё разнообразие ценных бумаг имеющих хождение на бирже. К ним относятся акции, фьючерсы, опционы, депозитарные расписки и т.п.

К инструментам рынка страховых услуг можно отнести все контракты, заключаемые между двумя сторонами таким образом, что одна из сторон берёт на себя обязательство компенсировать все потери, возникшие по разного рода форс-мажорным обстоятельствам, а другая сторона получает право на эту компенсацию. Примером инструмента такого рода является обычный страховой полис.

Инструменты рынка драгметаллов используются в основном для формирования резервов и представляют собой золото, платину, серебро в чистом виде. Особенностью такого рода инструментов является их безотносительность, т.е. одна из сторон получает актив в виде драгметалла, а вторая сторона при этом не принимает на себя никаких обязательств.

По периоду обращения

По периоду обращения выделяют:

- Краткосрочные финансовые инструменты;

- Среднесрочные финансовые инструменты;

- Долгосрочные финансовые инструменты.

К краткосрочным ФИ относят такие, срок обращения которых не превышает одного года. Среднесрочные ФИ имеют срок обращения от одного до пяти лет. Долгосрочными, называют такие инструменты, срок обращения которых составляет от пяти лет и выше (в том числе и бессрочные).

Классификация по периоду обращения, актуальна лишь для инструментов срочного рынка (фьючерсов, форвардов, опционов) имеющих конкретную дату окончания (экспирации) контракта. Кроме этого, по данному критерию можно разделять долговые ценные бумаги (например, облигации с различными сроками погашения).

По типу возникающих обязательств

По типу возникающих обязательств:

- Долговые

- Долевые

К долговым, относятся такие финансовые инструменты, которые обязывают одну из сторон выплатить другой стороне определённую сумму денег (эта обязанность может сопровождаться рядом условий, таких как: срок выплаты, наличие процентов и т.д.).

Основные типы долговых финансовых инструментов:

Долевыми называют такие ФИ, которые дают своему владельцу право на определённую долю в компании-эмитенте (выпустившей ФИ). К ним относятся:

- акции;

- инвестиционные сертификаты и т.п.

По уровню риска

По уровню риска:

- Относительно безрисковые

- С низким уровнем риска

- Со средним уровнем риска

- С высоким уровнем риска

- С крайне высоким уровнем риска

Безрисковыми можно назвать краткосрочные государственные облигации, банковские депозиты или, другими словами, всё то, что подпадает под гарантии государства. К ним также можно отнести твёрдую валюту или драгметаллы при небольших сроках инвестирования.

К финансовым инструментам с низким уровнем риска можно отнести депозиты в надёжных банках не подпадающие под государственную программу страхования вкладов, чеки и векселя, выданные крупными банками. Инвестиции в такого рода ФИ относят к разряду консервативных.

К группе среднего риска можно отнести, например, акции компаний «голубых фишек». Риск по такого рода ФИ находится в пределах среднерыночного.

Высокий уровень риска свойственен, например, для акций компаний принадлежащих к так называемому второму эшелону. Риск по таким ФИ превышает среднерыночный и инвестиции в них уже относятся к разряду агрессивных.

Наконец крайне высокий уровень риска свойственен, например, долям, приобретенным в разного рода венчурных фондах. Такой же уровень риска берут на себя и инвесторы, приобретающие акции третьего эшелона.

www.azbukatreydera.ru

Инструменты финансов

Финансовый инструмент — контракт, в ходе которого одна сторона приобретает актив, а другая – обязательство. Они подразделены на две группы:

- Первичные. Это всевозможные формы договоров, например, купли-продажи или аренды.

- Вторичные.

Они являются своего рода товарами, и посредством их использования можно удовлетворить интересы всех сторон. Так, при применении этих активов достигаются следующие основные цели, связанные с хеджированием или с мобилизацией ресурсов и направлены на улучшение. Каждая рассматриваемая категория отличается своими особенностями, принимаемыми во внимание, поэтому необходимо уделить внимание изучению.

Сущность инструментов

В любой деятельности, особенно если она проходит на рынке, инструменты выступают как ключевые категории. Данная категория пришла к нам с Запада, и не может трактоваться однозначно. Это понятие не только часто упоминается в международной практике, но и в многочисленных нормативных документах. Термин с течением времени получал всё больше определений по мере того как развивались различные рынки. В финансовой части произошло формирование нового направления, которое имеет название инжиниринг финансов, а также возникла новая вакансия «финансовый инженер». В число его обязанностей входит поиск путей решения основных трудностей посредством проведения анализа. В настоящее время с этими инструментами наиболее часто сталкиваются банковские работники, аналитики по части финансов, аудиторы и менеджеры по управлению финансами.

Наиболее удобная и доступная терминология дана в государственных стандартах отчётности по финансам, в этой классификации не только доступно изложены основные понятия, но и приведены некоторые примеры касательно инструментов. Обязательство выступает некоторого рода отношением сторон, которые принимают участие в составлении договора.

Обязательства могут возникать на нескольких основаниях, в число первых из них можно отнести закон или деликт, и конечно сам договор. Обязательство выступает как очень важная необходимость соблюдения законодательства, а в случае с договором необходимо соблюдать обязательства. В случае деликта возникает обязательство как следствие вреда, который был причинён одной из сторон или нескольким сторонам.

Речь можно вести о тех договорах, которые влекут за собой изменение финансовой части компании. Поэтому категории несут в себе природу экономическую. В целом активы содержат в себе ряд следующих категорий:

Помимо них достаточно часто встречаются и долговые инструменты, которые несут своеобразные последствия для многих участников.

Показанное утверждение свидетельствует о том, что можно выделить два вида характеристик, которые помогают дать классификацию:

- Операция должна содержать актив или же обязанность;

- Операция содержит форму договора.

Прежде чем переходить к рассмотрению финансового инструмента, важно знать, что само по себе определение широкое, это можно легко понять, оценив один из наиболее популярных договоров – купля-продажа. Согласно данному договору, одна сторона даёт в распоряжение и управление материального блага. Если покупатель вносит предоплату, то у продавца на появляется актив, а покупатель имеет тот же актив, который выражается в задолженности. Но в таком аспекте договор купли-продажи не рассматривается как инструмент. Есть и более сложные случаи. Например, когда по факту доставка товара уже осуществлена, и в балансе обеих сторон возникает пункт по кредиторской задолженности. А также по дебиторской задолженности.

Если товаром выступают не материальные ценности, а сами по себе финансовые активы (ценные бумаги), то с общих позиций не происходит каких-либо изменений. Но все приведённые ситуации достаточно сложно назвать полностью бесспорными.

Виды финансовых инструментов

Кредиты и займы — вляются одним из наиболее распространённых на финансовом рынке. При совершении операций организация, которая выступает кредитором, выделяет средства заёмщику. Он в свою очередь, должен вернуть их.

Банковские вклады. Заёмщиком является банк, который впоследствии, по истечении определённого времени должен выплатить кредитору проценты за пользование суммой. Для того чтобы привлекать средства, банк должен обладать некоторыми условиями: иметь лицензию от Центрального банка, вести деятельность на протяжении 2-х лет, иметь резерв. Особенностью выступает тот факт, что он обязательно должен составляться в письменном виде.

Операции лизинга. Они являются очень распространёнными в последнее время, и это связано с тем, что они являются удобными для всех сторон, которые принимают участие в совершении сделки. Согласно заключённому договору, арендодатель должен приобрести оборудование или имущество, которое хочет брать в аренду арендатор. Покупка осуществляется у третьего лица, именуемого продавцом. Собственником имущества остаётся лизингодатель, но несмотря на это риск от всяких потерь несёт на себе лизингополучатель. В результате осуществления такой сделки лизингодатель получает актив – вложение на длительный срок, а получатель лизинга получает обязательство по выплате определённой суммы за аренду.

Дераветивы. К таковым относятся контракты по форвардам и фьючерсам, а также опционы, которые происходят на бирже или вне биржи. Деривативы могут являться инструментами, посредством которых осуществляется финансовое регулирование, и производитель может получить страхование от возможного роста цен в дальнейшем времени. Этот инструмент обладает двумя основными признаками так называемой «производности – базисный актив в качестве основы, цена, которая определяется на основании цены базисного актива.

Современные инструменты появились потому, что большинство участников рынка имели стремление к спекулятивным сделкам. Спекуляция представляет собой вложение в рисковые активы, которые по возможности позволят получить большие объёмы прибыли.

Каждая схема, которая предполагает собой управление финансами, позволяет минимизировать риски, и она имеет право на то чтобы называться хеджированием.

Акции и облигации. Каждый из видов этих бумаг отражает определённую ценность.

Форвард – это своего рода договор о купле или продаже, при этом поставка и расчёт будут осуществляться позднее. Контракт имеет свои стандарты в зависимости от количества и качества товара, являющегося основным объектом сделки. То есть согласно заключённому договору, продавец имеет обязанность в определённый срок поставить определённое количество товара.

Фьючерсы. Они представляют собой один из видов форварда, и данный ид имеет широкое распространение, особенно на финансовых биржах, а информация об этих данных публикуется в специальной прессе. Этот вид сделок несёт основной целью спекуляцию, и при этом фьючерс является особенным контрактом. Фьючерсы стали наиболее популярными в торговле сельскими продуктами, а также в торговых сделках с металлом и другими продуктами.

Опцион. Договор, который предполагает покупку или продажу актива, цена рассматривается фиксированная цена. Опционы могут быть самыми разными — на акции, на валюту и даже на фьючерсы. Они развивают идею фьючерсов, и за счёт этого набрали обороты популярности. С таким инструментами можно понести как большие потери, а также и получить высокие доходы. Опцион иногда даёт право на покупку, в таком случае он имеет название колл-опциона, а если он даёт право на продажу, то имеет название пут-опциона. Также существует понятие – цена опциона, которая подразумевает сумму, выдаваемую покупателем продавцу. Есть и такое понятие, кА цена исполнения, которая подразумевает под собой цену базисного актива, по которой может быть продан актив владельцем. Следует отметить, что опцион имеет особенность: покупатель покупает не инструменты, а право на их покупку.

По срокам исполнения опционы подразделяются на:

- Европейский – контракт позволяет заняться куплей или продажей активов только один день;

- Американский – можно сделать операции в любой день.

Своп — это договор, по обмену активами или же обязанностями, с той целью, чтобы сделать их структуру лучше и при этом минимизировать риски. То есть сделка подразумевает под собой уплату в определённую дату фиксированного процента. Есть несколько видов свопов, и наиболее распространёнными выступают валютные В целом кредитование может осуществляться по самым разным схемам. В таких условиях можно объединить усилия нескольких клиентов по обслуживанию. Это позволит уменьшить расходы каждого из клиентов и при этом почувствовать существенную экономию от проведения различных сделок.

Для того чтобы можно было упростить порядок расчёта и анализа, изобретена такая операция, как процентный своп. Её сущность заключается в перечислении разницы процентных ставок. Эта сумма не отправляется из одних рук в другие руки, а является своего рода базой для расчёта процентов. Как правило, начисление процентов осуществляется раз в год или даже чаще.

Выпуск варрантов происходит вместе с облигационным займом компании, и за счёт этого повышается привлекательность займа, а также образуется возможность увеличения уставного капитала.

Операции РЕПО — это своего рода договор о том, что будут заимствованы ценные бумаги под гарантию. Прямая операция РЕПО подразумевает продажу пакета документов, и создаётся обязательство, что сторона, которая продаёт, выкупит эти бумаги обратно по определённой цене. Прямая операция РЕПО имеет своей основной целью привлечь необходимую сумму финансов размещение тех ресурсов, которые являются временно свободными. С экономической позиции ситуация является очевидной, ведь в процессе её совершения одна сторона получает деньги, а вторая в свою очередь, может восполнить недостаток в ценных бумагах.

Достаточно популярными стали сделки, в которых принимают участие три стороны. Так, есть много видов инструментов, которые являются распространёнными и актуальными, основная задача стороны, которая заключает договор – разобраться с операциями на рынке.

Так, использование всех финансовых ресурсов позволит достичь определённых целей, и на пути решить большинство задач, нуждающихся в оперативном и качественном решении.

utmagazine.ru

Финансовый инструмент

Финансовый инструмент (Financial Instrument) — любой контракт, результатом которого является создание финансового актива одного предприятия и финансового обязательства или инструмента собственного капитала другого предприятия. Финансовый инструмент — это договор, по которому одновременно у одного субъекта хозяйствования возникает финансовый актив, а у другого — финансовое обязательство или долевой инструмент. Финансовый инструмент — это финансовые активы или пассивы, которые можно покупать и продавать на рынке и с помощью которых осуществляется распределение и перераспределение созданного капитала. Финансовый инструмент — юридический документ, отражающий определенные договорные взаимоотношения, или оказывающий определенные права.

Оборотный финансовый инструмент с правом переуступки (negotiable instrument) предназначен для продажи или передачи другому лицу (чек, вексель и т.п.).

Финансовые инструменты делят на:

В соответствии со стандартом бухгалтерского учета 13 «Финансовые инструменты» финансовые инструменты делятся на:

- финансовые активы;

- финансовые обязательства;

- долевые финансовые инструменты;

- производные финансовые инструменты.

К финансовым активам относятся:

- денежные средства, не ограниченные для использования, и их эквиваленты;

- дебиторская задолженность, не предназначенная для перепродажи, или другой контракт, который дает право получить денежные средства или другой финансовый актив от другого предприятия;

- финансовые инвестиции, удерживаемые к погашению;

- финансовые активы, предназначенные для перепродажи;

- инструменты собственного капитала другого предприятия;

- другие финансовые активы.

Финансовый актив, предназначенный для перепродажи, — актив, приобретенный с целью дальнейшей продажи для получения прибыли от краткосрочных изменений его цены и/или вознаграждения посредника. Финансовые активы, приобретенные в результате систематических операций, признаются на дату заключения контракта или на дату его выполнения. Продажа финансовых активов в результате систематических операций признается на дату исполнения контракта.

Финансовое обязательство — контрактное обязательство:

- передать денежные средства или другой финансовый актив другому предприятию;

- обменяться финансовыми инструментами с другим предприятием на потенциально выгодных условиях.

Финансовое обязательство, предназначенное для перепродажи — это обязательство, возникающее в результате выпуска финансового инструмента с целью дальнейшей продажи для получения прибыли от краткосрочных колебаний его цены и/или вознаграждения посредника.

К инструментам собственного капитала относятся контракты, подтверждающие право на часть в активах предприятия, остающуюся после вычета сумм по всем его обязательствам — простые акции, доли и другие виды собственного капитала.

К производным финансовым инструментам относят фьючерсные контракты, форвардные контракты и другие производные финансовые инструменты, справедливая стоимость которых и денежные потоки от которых, как ожидается, будут компенсировать изменения справедливой стоимости или потока денежных средств объекта хеджирования.

Безусловные права требования и обязательства признаются финансовыми активами или финансовыми обязательствами, если по условиям контракта предприятие имеет право на получение денежных средств или берет на себя обязательство оплатить денежные средства.

В соответствии с Законом Украины «О ценных бумагах и фондовом рынке» финансовые инструменты — ценные бумаги, срочные контракты (фьючерсы), инструменты денежного обращения, процентные срочные контракты (форварды), срочные контракты на обмен (на определенную дату в будущем) в случае зависимости цены от процентной ставки, валютного курса или фондового индекса (процентные, курсовые или индексные свопы), опционы, дающие право на покупку или продажу любого из указанных финансовых инструментов, в т.ч. тех, которые предусматривают денежную форму оплаты (курсовые и процентные опционы).

Финансовые инструменты обращаются на спотовых ( «физических», кассовых) и срочных рынках (организованных и неорганизованных). С развитием рынка набор финансовых инструментов расширяется за счет новых инструментов.

discovered.com.ua

Финансовые инструменты — это.. Определение, сущность и основные виды финансовых инструментов :: SYL.ru

Значительную часть активов практически любой организации составляют финансовые инструменты. Это средства, которые нужны для обеспечения нормального функционирования компании. В эту категорию активов входит несколько разновидностей инструментов. Их определение, сущность и основные виды будут подробно рассмотрены далее.

Общее определение

Финансовые инструменты – это договор, который предполагает возникновение у одного лица финансовых активов, а у другого – финансовых обязательств. Это могут быть разные формы инвестирования в краткосрочном или долгосрочном периоде. Торговля подобными инструментами осуществляется на финансовом рынке.

К подобным категориям относятся в первую очередь денежные средства. Также это могут быть свопы, опционы, фьючерские, форвардные контракты. Ценные бумаги позволяют оформить договор в виде денежного документа. Они подтверждают право владельца потребовать определенные финансовые блага от лица, которое их выпустило. В нашей стране большое распространение получили акции, облигации, коммерческие бумаги и фьючерсы.

Стоимость инвестиций определяется рыночной ценой ценных бумаг. Для развития экономики их обращение имеет большое значение. Это позволяет уравновешивать избыток и недостаток накоплений в разных секторах экономики.

Финансовые инструменты – это контракт любого типа, который приводит к возникновению долговых обязательств у одной стороны при одновременном увеличении активов у другой стороны. При этом стоит учесть, что к этой категории не относятся внедоговорные обязательства, например, задолженность перед бюджетом, операционная аренда, предоплата. Также финансовыми инструментами не являются договора, которые связаны с активами нефинансового типа.

Разновидности

Существуют различные виды финансовых инструментов. К ним относят займы, например, облигации, векселя, сертификаты, документы собственности (акции), гибриды, которые отличаются признаками как акций, так и облигаций. Также сюда можно отнести производные деривативы.

К числу ценных бумаг относят также государственные облигации, чеки, банковские книжки, приватизационные бумаги и т. д. Финансовые активы могут быть отражены в балансе или нет. В их число входят денежные средства, права, закрепленные контрактом, которые позволяют организации получат от другой компании деньги или прочие финансовые активы. Также к финансовым инструментам относят права, предоставляющие возможность обмена подобных контрактов с третьей корпорацией на выгодных условиях.

Существующие виды представленных категорий делят на несколько групп.

- К первой категории относят инструменты займа. Это облигации. Также в эту группу входят векселя, государственные казначейские обязательства.

- Вторую группу формируют инструменты недвижимости. В нее входят акции открытых акционерных обществ, которые были созданы при приватизации.

- В третью группу входят инструменты инвестиций. Это могут быть акции, сберегательные, инвестиционные и депозитные сертификаты.

- В четвертую группу были отнесены производные финансовые инструменты. Это относительно новый вид контрактов. Ими могут быть опционы, фьючерсы, деривативы, варранты.

Перечисленные инструменты находятся в обращении на разных рынках.

Обращение на рынке

Перечисленные виды финансовых инструментов обращаются в разных сегментах рынка финансов. Это определяет их свойства, особенности и стоимость. Так, на фондовом рынке находятся в обращении корпоративные облигации, а также акции. Здесь можно встретить субфедеральные займы. Это, например, могут быть федеральные облигации.

На кредитном рынке основными инструментами являются денежные активы. Они могут быть представлены в рублях или иностранной валюте. Также в эту категорию входят чеки, векселя, консаменты, аккредитивы и накопительные сертификаты. Они выполняют функцию товарораспределения.

На валютном рынке также обращаются соответствующие активы. Это могут быть документарные аккредитивы, опционы, валютные чеки, векселя. Также в эту категорию входят фьючерсы, опционы, свопы.

Контракты, которые обращаются на страховом рынке, также имеют свои особенности. В их число входят страховые полисы, договоры перестрахования, контракты на разные виды страховых услуг, а также аварийная подписка.

Рынок золота и драгоценных металлов также имеет свои определенные инструменты. К ним относится золото в качестве финансового имущества, а также разные деривативы. Они используются при заключении сделок на бирже.

Перечисленные инструменты имеют массу особенностей. Их характеристики, риски и доходность могут значительно отличаться. Эти ценные бумаги соответствуют требованиям рынка, на котором они обращаются.

Первичные и вторичные инструменты

Сегодня на финансовом рынке обращаются разные виды инструментов. Они делятся на две большие группы. Это первичные и производные финансовые инструменты. Они имеют ряд отличий.

Первичные финансовые инструменты отличаются определенностью. Они предусматривают выполнение акта купли или продажи, а также поставки или получения определенных финансовых активов. В результате подобных сделок возникают взаимные требования. К основным первичным инструментам относят акции и облигации, кредиты, прочие ценные бумаги. Также в эту группу вошли дебиторская и кредиторская задолженность текущей операционной деятельности.

Требования, которые выдвигают друг другу владельцы первичных финансовых инструментов, могут быть выражены в виде договора банковского вклада или счета, поручительства, кредитного договора. Также может заключаться договор банковской гарантии. Выбор зависит от особенностей сделки.

Основные финансовые инструменты сегодня сильно отличаются между собой. Особенно это характерно для договоров первичного и вторичного типа. Производные инструменты, которые обращаются на финансовом рынке, называют деривативами. В эту группку контрактов входят фьючерсы, валютные, процентные СВОПы и прочие подобные разновидности.

Вторичные инструменты позволяют купить или продать права, которые позволят приобрести или поставить базовый актив. Также представленные бумаги позволяют получить выплату или определенный доход, связанный с некоторым изменением состояния определенного вида актива. Это возможно, например, при изменении цены.

Первичные инструменты

Финансовые инструменты предприятия или иного вида организации могут обращаться на финансовом рынке в виде первичных договоров. Одним из самых популярных их представителей являются акции и облигации. Это ценные бумаги, которые отличаются определенными характеристиками.

Акции выпускает (эмитирует) акционерное общество в момент своего создания. Они распространяются между покупателями свободно или по определенному принципу (только между ограниченным числом людей). Деньги акционеров формируют собственный капитал предприятия. При необходимости проводится дополнительный выпуск этих ценных бумаг при преобразовании, слиянии компаний, а также для мобилизации дополнительных финансовых активов.

Акция является свидетельством того, что ее держатель внес в уставный капитал общества определенную сумму денег (долю). По такой ценной бумаге выплачиваются дивиденды. Их количество и порядок выплат зависит от типа ценных бумаг. Если акция простая, дивиденды выплачивают по завершении отчетного периода. Если компания получила за это время чистую прибыль и часть ее осталась нераспределенной (не была направлена в развитие организации), ее распределяют между акционерами в зависимости от их долевого участия в капитале.

Акции дают право голоса своему держателю принимать участие при голосовании о дальнейшей судьбе и развитии компании. Чем больше этих ценных бумаг есть у инвестора, тем более весомым становится его голос. Считается, что акционер получает полную власть в организации, если он владеет 50% + 1 акцией.

Стоит отметить, что акция – один из рисковых видов финансовых инструментов. Ценные бумаги этого типа могут принести большой доход, но далеко не всегда на собрании акционеров принимается решение о выплате дивидендов. Иногда предприятие работает без прибыли или ее направляют на развитие производства.

Облигация

Инструменты финансовой политики любой организации отличаются рядом показателей. Они имеют разную стоимость и неодинаковую степень риска. Одним из основных первичных инструментов является облигация. Она удостоверяет договор между заемщиком и кредитором о получении-передаче определенной суммы средств.

Облигация – подтверждение долга, которое включает в себя два факта. Первым из них является обязательство заемщика вернуть долг кредитору в установленный срок в размере, который указан на титуле ценной бумаги. Вторым фактом является возврат процента (вознаграждения) за временное пользование деньгами кредитора.

Облигация гарантирует, что кредитор получит обратно свои деньги в установленный срок с процентами. Риск невозврата денег в этом случае на порядок ниже. При этом кредитор не имеет никакого влияния при принятии решений владельцем компании о направлении ее движения, развития. Инвестор является сторонней личностью, которой гарантируется возврат средств с процентами.

Отличие облигации от акции заключается в степени риска, а также правах обладателя ценной бумаги. Акционеру не гарантируется, что он в конце отчетного периода получит прибыль. Однако если такое случается, она будет гораздо большей, чем по облигации. Выплаты происходят много раз по окончании отчетного периода. Облигация же предполагает одноразовую выплату долга и процентов. Чем больше риск, тем больше прибыль инвестора. Акция – инструмент финансового управления организацией. Облигация не дает такого права своему обладателю.

Инструменты вторичные

Финансовые денежные инструменты (чеки, векселя и прочее) также относятся к группе первичных ценных бумаг. Они отличаются условиями предоставления денег инвестора заемщику. В особую группу выделяются вторичные инструменты. В эту группу входит несколько видов контрактов.

Одним из самых распространенных видов вторичных инструментов являются опционы. Это соглашение, которое дает право обладателю этой ценной бумаги купить или продать разные виды активов по установленной в документе цене и в заданный период времени. Однако это право не является обязательством. Если собственнику предоставляется возможность продать товар, он владеет опционом пут. Право покупки дает ценная бумага класса колл. В обоих случаях стоимость актива фиксируется. Она называется ценой исполнения. Опцион действует ограниченное количество времени.

Между американскими и европейскими опционами есть существенное отличие. В первом случае собственник может использовать свой контракт в любой день до указанной в нем даты. По европейскому опциону купля-продажа совершается только в день окончания действия ценной бумаги. Поэтому большинство опционов на финансовом рынке американского типа.

Форвардный контракт

Форвардный контракт представляет собой документ, в котором закреплено желание покупателя приобрести товар, а продавца – продать актив по фиксированной на дату заключения договора цене в будущем. Эта ценная бумага обязывает продавца поставить товар в установленный срок в указанный день. Вторая сторона договора обязана заплатить установленную контрактом сумму и забрать актив. Эту ценную бумагу, как и остальные виды, можно продавать и покупать. Цена в таком договоре четко фиксирована.

Фьючерс, своп

Фьючерсный договор обладает теми же особенностями, что и форвардный контракт. Отличие его состоит в том, что потери или выгоды от такой сделки определяются каждый день, а не только в день расчета по сделке. Торги идут ежедневно. Если сегодня цена на товар повысится, покупатель имеет прибыль, а продавец – убыток. Продавец платит эту стоимость. На следующий день торги возобновляются. Стороны на момент их начала ничего друг другу не должны. Это качество фьючерса называют переоценкой, которая проводится в соответствии с действующей рыночной ценой. Если схема выплат является ежедневной, риски финансовых инструментов этого типа снижаются, так как вероятность непогашения долга становится меньше.

Своп (обменный контракт) представляет собой соглашение, в котором две стороны договариваются о проведении обмена денежными потоками в установленный период. Эти контракты бывают валютными, процентными и товарными.

Выполнение оценки

Так как ценные бумаги покупаются и продаются, чтобы описать изменение их состояния на конкретную дату применяются биржевые индексы. Оценка финансовых инструментов проводится для каждой разновидности отдельно на основе индексной корзины. Индекс не отражает цену. Он показывает только изменение стоимости того или иного вида ценной бумаги.

Собственники организаций заинтересованы в том, чтобы стоимость их активов (собственных, заемных) увеличивалась. В этом случае растет и рыночная стоимость самого предприятия. При помощи биржевых индексов покупатели и продавцы ценных бумаг принимают решение о необходимости продать или купить их в конкретный момент.

Фондовых индексов существует достаточно много. В нашей стране одними из самых важных при принятии решений инвесторами являются РТС, ММВБ. В Америке одним из основных показателей является индекс Dow Jones, а также NASDAQ. Они отличаются системой расчета.

Рассмотрев представленные разновидности ценных бумаг и их особенности, можно сделать вывод об особенностях финансовых инструментов. Это особый вид договоров, которые могут обращаться на финансовом рынке. Каждый из них имеет свои особенности, уровень риска и стоимость.

www.syl.ru

Сущность и классификация финансовых инструментов. Финансовые инструменты

В данной статье рассмотрены основные понятия и категории финансовых инструментов, представлены примеры их классификации и порядок определения финансового инструмента.

Финансовый инструмент представляет собой любой договор, в результате которого одновременно возникают финансовый актив у одной организации и финансовое обязательство или долевой инструмент у другой организации. Соответственно, к финансовым инструментам относятся и активы и обязательства [1, с.15].

Финансовый актив представляет собой любой актив организации в виде:

- денежных средств;

- прав, обусловленных договором, на получение денежных средств или другого финансового актива от другой организации;

- прав, обусловленных договором, на обмен финансовыми инструментами с другой организацией на потенциально выгодных условиях;

- долевого инструмента другой организации;

- договоров, расчет по которым будет или может быть произведен собственными долевыми инструментами организации.

К финансовым активам не относятся:

- материальные и нематериальные активы;

- авансы выданные, будущая экономическая выгода от получения товаров, услуг, в результате чего не возникает прав на получение денежных средств;

- права по договору, урегулирование которых может происходить путем поставки нефинансовых активов; активы, возникающие в результате требований законодательства, а не из договоров.

Таким образом, к финансовым активам организации могут быть отнесены денежные средства и их эквиваленты, дебиторская задолженность, подлежащая погашению финансовыми активами, долевые инструменты, финансовые гарантии и другие права.

Финансовое обязательство представляет собой обусловленную договором обязанность: предоставить другой организации денежные средства или другие финансовые активы;

обменять финансовые инструменты на другие финансовые инструменты на потенциально невыгодных условиях.

К финансовым обязательствам не относятся:

- обязательства, погашаемые нефинансовыми активами в виде гарантийных обязательств, доходов будущих периодов, фьючерсные контракты, полученные авансы;

- обязательства, возникающие вследствие требований законодательства, а не из договоров.

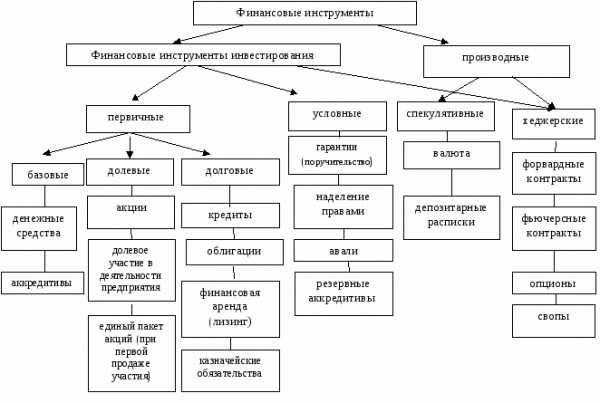

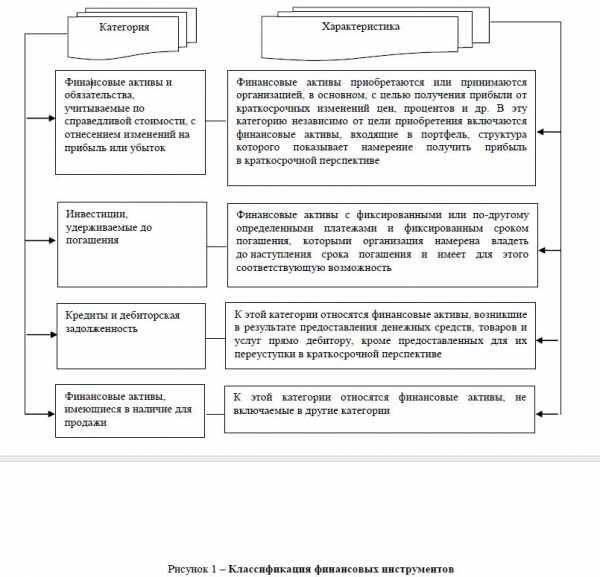

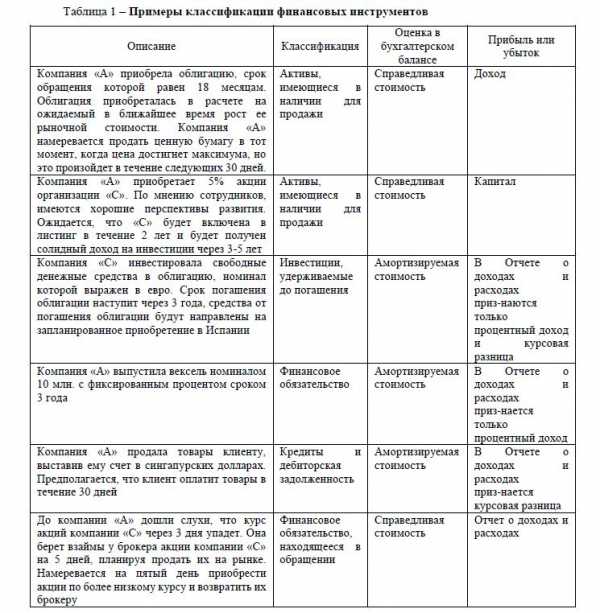

Порядок учета того или иного финансового инструмента (например, учитывается ли он по первоначальной или справедливой стоимости, отражается ли прибыль от переоценки непосредственно в отчете о доходах и расходах или сначала в капитале) зависит от классификации этих инструментов. Различают четыре категории финансовых инструментов (рисунок 1, таблица 1).

Рисунок 1 – Классификация финансовых инструментов

Таблица 1 – Примеры классификации финансовых инструментов

Долевой инструмент представляет собой любой договор, подтверждающий право на долю в капитале организации, представляющую собой часть стоимости активов организации за вычетом всех ее обязательств. К долевым инструментам относятся простые и привилегированные акции, не подлежащие обязательному выкупу, опционы и варранты на акции. Кроме базовых финансовых инструментов (дебиторская и кредиторская задолженность, долевые ценные бумаги), существуют производные и сложные финансовые инструменты. Под производным финансовым инструментом понимается финансовый инструмент:

- стоимость которого меняется из-за изменений процентной ставки, цены товара или курса ценных бумаг, курса валют, индексов цен, рейтинга или другой базисной переменной;

- приобретение которого требует незначительные инвестиции по сравнению с другими финансовыми инструментами, цены которых аналогично реагируют на изменения рынка;

- расчеты по которому предполагается произвести в будущем.

Примерами производных финансовых инструментов являются фьючерсы, форвардные контракты и опционы, свопы.

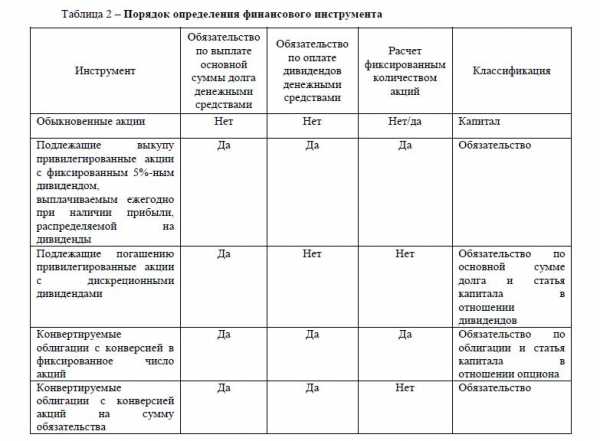

Сложный финансовый инструмент — это инструмент, представляющий собой комбинацию финансового обязательства и долевого инструмента. Примерами таких инструментов являются облигации, конвертируемые в простые акции или погашаемые нефинансовыми активами. Сложный финансовый инструмент может содержать производный финансовый инструмент. Необходимо отдельно отражать финансовое обязательство, долевой инструмент и встроенный производный инструмент, включенные в сложный финансовый инструмент. В таблице 2 показано, как определить, является ли инструмент финансовым обязательством или долевым инструментом.

Таблица 2 – Порядок определения финансового инструмента

Литература

- Попова С. Признание финансовых инструментов // Бухучет на практике. — 2008. — № 9(58). — С. 15-19.

Фамилия автора: Г.А. Кайдарова, К.Ж. Темирбаева

articlekz.com

ФИНАНСОВЫЕ ИНСТРУМЕНТЫ — это… Что такое ФИНАНСОВЫЕ ИНСТРУМЕНТЫ?

- ФИНАНСОВЫЕ ИНСТРУМЕНТЫ

- ФИНАНСОВЫЕ ИНСТРУМЕНТЫ

разнообразные виды рыночного продукта финансовой природы; ценные бумаги, денежные обязательства, валюта, фьючерсы, опционы и др.

Райзберг Б.А., Лозовский Л.Ш., Стародубцева Е.Б.. Современный экономический словарь. — 2-е изд., испр. М.: ИНФРА-М. 479 с.. 1999.

Экономический словарь. 2000.

- ФИНАНСОВЫЕ ИНВЕСТИЦИИ

- ФИНАНСОВЫЕ ОБЯЗАТЕЛЬСТВА

Смотреть что такое «ФИНАНСОВЫЕ ИНСТРУМЕНТЫ» в других словарях:

Финансовые инструменты — (financial instruments) финансовые обязательства и права, обращающиеся на рынке, как правило, в документарной форме. Ф.и. является любой контракт, который приводит к появлению как финансового актива у одного предприятия, так и финансового… … Экономико-математический словарь

финансовые инструменты — Финансовые обязательства и права, обращающиеся на рынке, как правило, в документарной форме. Ф.и. является любой контракт, который приводит к появлению как финансового актива у одного предприятия, так и финансового обязательства или инструмента… … Справочник технического переводчика

Финансовые Инструменты — См. Инструменты финансовые Словарь бизнес терминов. Академик.ру. 2001 … Словарь бизнес-терминов

ФИНАНСОВЫЕ ИНСТРУМЕНТЫ — финансовые активы/пассивы, которые можно покупать и продавать на рынке и посредством которых осуществляется распределение и перераспределение созданного капитала. Ф.и. представляет собой юридический документ, отражающий определенные договорные… … Финансово-кредитный энциклопедический словарь

Финансовые инструменты — Финансовый инструмент любой контракт, результатом которого является появление определенной статьи в активах одной стороны контракта и статьи в пассивах другой стороны контракта. Различают инструменты денежного рынка или инструменты рынка… … Википедия

Финансовые инструменты — такие финансовые активы, как деньги и ценные бумаги … Современные деньги и банковское дело: глоссарий

ФИНАНСОВЫЕ ИНСТРУМЕНТЫ — разнообразные виды рыночного продукта финансовой природы; ценные бумаги, денежные обязательства, валюта, фьючерсы, опционы и др … Энциклопедический словарь экономики и права

ФИНАНСОВЫЕ ИНСТРУМЕНТЫ — 1) различные компоненты механизма регулирования движения финансовых ресурсов. Используются регулирующими органами (правительственными ведомствами, центральным банком и др.) для воздействия на образование, распределение и перераспределение данных… … Внешнеэкономический толковый словарь

финансовые инструменты — разнообразные виды рыночного продукта финансовой природы; ценные бумаги, денежные обязательства, валюта, фьючерсы, опционы и др … Словарь экономических терминов

Финансовые инструменты срочных сделок (сделок с отсрочкой исполнения) — соглашения участников срочных сделок, определяющие их права и обязанности в отношении базисного актива, в том числе фьючерсные, опционные, форвардные контракты, а также иные финансовые инструменты … Энциклопедический словарь-справочник руководителя предприятия

dic.academic.ru

Финансовые инструменты | Учет финансовых инструментов предприятия | Финансовые активы | Финансовые обязательства

Финансовый инструмент — это любой договор, в результате которого одновременно возникают финансовый актив у одной компании и финансовое обязательство или долевой инструмент — у другой.

Финансовые инструменты могут быть как признанными, так и не признанными в балансе.

Финансовые активы — это активы, такие как:

- Денежные средства;

- Договорное право требования денежных средств или другого финансового актива от другой компании;

- Договорное право на обмен финансовых инструментов с другой компанией;

- Долевой инструмент другой компании.

Физические активы не являются финансовыми активами, так как они не являются правом получать денежные средства или другие финансовые активы

Финансовое обязательство — это обязанность по договору:

- Предоставить денежные средства или иной финансовый актив другой компании;

- Обменять финансовые инструменты с другой компанией.

Обязательства, налагаемые законодательными требованиями (например, обязательство по уплате налогов), не являются финансовыми обязательствами, так как не являются договорными.

Учет финансовых инструментов

Обязательства и капитал

Эмитент финансового инструмента классифицирует этот инструмент или его компоненты как обязательство или как капитал в соответствии с сутью договорного отношения при изначальном признании инструмента в балансе и определениями финансового обязательства и долевого инструмента.

Финансовый инструмент является обязательством, если он представляет собой договорное обязательство о передаче денежных средств или иных активов, т.е. если его эмитент обязан предоставить, а владелец вправе потребовать денежные средства или любой другой финансовый актив (например, привилегированные акции, выкуп которых является обязательным). Финансовые затраты (проценты, дивиденды, прибыли и убытки), связанные с обязательствами, отражаются как расход.

Финансовый инструмент является капиталом, если он свидетельствует об остаточной доле в активах компании после вычета всех ее обязательств. Выплаты капитала рассматриваются как распределение прибыли, а не как расход.

Конвертируемый долг, который дает держателю данного инструмента право выбора между получением денежных средств или акций, делится на два компонента: долг и капитал.

Эмитент составного финансового инструмента, который содержит элементы и обязательства, и капитала (например, конвертируемые облигации), должен классифицировать отдельно составные части этого инструмента:

- Общая сумма — Составляющее обязательство = Составляющая капитала;

- Количественная оценка капитала + Количественная Оценка Пассивов = Общая стоимость.

В соответствии с МСФО 32 классификация финансового инструмента у эмитента в качестве обязательства или в составе капитала:

- Основана на сущности, а не на форме инструмента;

- Осуществляется на момент эмиссии и впоследствии не меняется.

Проценты, дивиденды, прибыли, убытки

Долевой инструмент — это любой договор, подтверждающий право на долю активов компании, оставшихся после вычета всех ее обязательств.

Обязательство по выпуску долевого инструмента не является финансовым обязательством, так как приводит к росту капитала.

Проценты, дивиденды, убытки и прибыли, относящиеся к финансовому инструменту (финансовым обязательствам) должны отражаться в отчете о прибылях и убытках в качестве расходов или доходов. Распределение доходов владельцам финансового инструмента (акционерам) должно отражаться эмитентом как уменьшение капитала (по дебету счета капитала).

Денежные финансовые активы и финансовые обязательства (денежные финансовые инструменты) — это финансовые активы и финансовые обязательства, предусматривающие получение или выплату фиксированных или определяемых денежных сумм.

Классификация этого финансового инструмента в балансе определяет порядок учета и отражения в отчете о прибылях и убытках процентов, дивидендов, убытков, прибылей:

- Дивиденды по акциям, классифицированные как обязательства, будут классифицированы как расходы;

- Прибыли и убытки (надбавки или дисконты) по выкупу и рефинансированию инструментов, классифицированных как обязательства, отражаются в отчете о прибылях и убытках, а прибыли и убытки по инструментам, трактуемым как капитал эмитента, фиксируются как изменение капитала.

Зачет финансового актива и финансового обязательства

Финансовый актив и финансовое обязательство могут быть взаимно зачтены, а чистое сальдо может быть отражено в бухгалтерском балансе, когда:

- Существует юридическое право по проведению зачета;

- Существует намерение либо провести зачет, либо одновременно реализовать актив и погасить обязательство.

Раскрытие информации о финансовых инструментах

Требования МСФО 32 по раскрытию информации обусловлены необходимостью получения сведений пользователем финансовой отчетности с целью оценки риска.

Для каждого класса финансовых активов, финансовых обязательств и долевых инструментов, как признанных, так и не признанных в балансе, следует раскрыть:

- Объем и характер финансовых инструментов;

- Основные условия, влияющие на суммы, сроки и определенность денежных потоков;

- Критерии признания финансовых инструментов в балансе и базу для их оценки, принятые в учетной политике.

- Для решения каких хозяйственных задач привлекаются эти финансовые инструменты;

- Справедливую стоимость финансовых активов и финансовых обязательств.

Справедливая стоимость — это сумма денежных средств, достаточная для приобретения актива или исполнения обязательств при совершении сделки между хорошо осведомленными, действительно желающими совершить такую сделку, независимыми друг от друга сторонами.

Хеджирование

Если финансовый инструмент учитывается в качестве инструмента хеджирования рисков, связанных с предполагаемыми будущими сделками, то раскрытию подлежат:

- Описание ожидаемых сделок, включая временной период совершения операции;

- Описание инструментов хеджирования;

- Сумма будущих или непризнанных прибылей и убытков, включая временной период их признания.

Рекомендуем посетить финансовые семинары для экономистов и финансистов. Расписание на этот квартал >>>

alfaseminar.ru