Электронный денежный перевод: Что такое электронный перевод денег

Как отправить деньги на банковский счет?

Хотите перевести деньги онлайн с вашего банковского счета на другой? В наши дни у вас настоящий карт-бланш!

Существует множество причин, по которым вам может быть необходимо перевести деньги на чей-то счет. Это может быть просто подарок, материальная помощь близким или просто часть оплаты за коммунальные услуги.

Переводы непосредственно на банковский счет имеют целый ряд преимуществ по сравнению с обычными способами благодаря свойственным онлайн переводам скорости, высокому уровню безопасности и, наконец, несравнимо меньшим затратам времени и усилий как со стороны отправителя, так и получателя.

Различные способы отправки денежных средств на банковский счет

Межбанковские денежные переводы различаются по стоимости и количеству шагов, необходимых для совершения операции. Ниже представлены три основных способа перевода, чтобы помочь вам решить, какой из них подходит именно вам:

Перевод со счета на счет

Вы можете отправить денежные средства со своего банковского счета непосредственно на другой счет, используя онлайн-платформы, доступные через мобильные приложения или веб-браузер. Такие переводы, как правило, недорогие, и все, что вам нужно знать для их осуществления — это основные данные по счету получателя. За некоторые услуги может взиматься дополнительная комиссия, например, если вы хотите отправить деньги за границу, а не совершить перевод внутри страны.

Такие переводы, как правило, недорогие, и все, что вам нужно знать для их осуществления — это основные данные по счету получателя. За некоторые услуги может взиматься дополнительная комиссия, например, если вы хотите отправить деньги за границу, а не совершить перевод внутри страны.

Главным плюсом данного вида перевода является то, что вы можете совершить его прямо из дома, и вам не придется идти в банк или почтовое отделение, чтобы отправить свои деньги.

Paysend – это международный сервис денежных переводов, предоставляющий физическим лицам возможность бесплатно переводить денежные средства на банковские счета в более чем 80-ти странах мира. Понятное и простое в использовании приложение Paysend Global Transfers позволяет быстро (обычно в течение нескольких минут) и с минимальными затратами отправлять денежные средства на банковские счета друзей и близких.

Электронный банковский перевод

Если мир мобильных приложений кажется вам запутанным, и вы предпочитаете придерживаться проверенных способов перевода денег, вы можете осуществить денежный перевод через ваш банк или местное почтовое отделение. Это так называемый электронный банковский перевод. Хотите верьте, хотите нет, но такие переводы существуют уже почти 150 лет!

Это так называемый электронный банковский перевод. Хотите верьте, хотите нет, но такие переводы существуют уже почти 150 лет!

Если вы намерены отправить электронный банковский перевод, оплатить его будет необходимо в одном из отделений вашего банка, при этом важно не забыть предоставить банковские реквизиты как вашего счета, так и счета получателя. Всё остальное будет сделано за вас, и ваши деньги поступят на счет получателя в течение нескольких дней.

Вам следует быть внимательными при осуществлении банковских переводов, так как в итоге вы можете потратить больше, чем планировали, например, в результате наличия скрытых комиссий или невыгодного обменного курса.

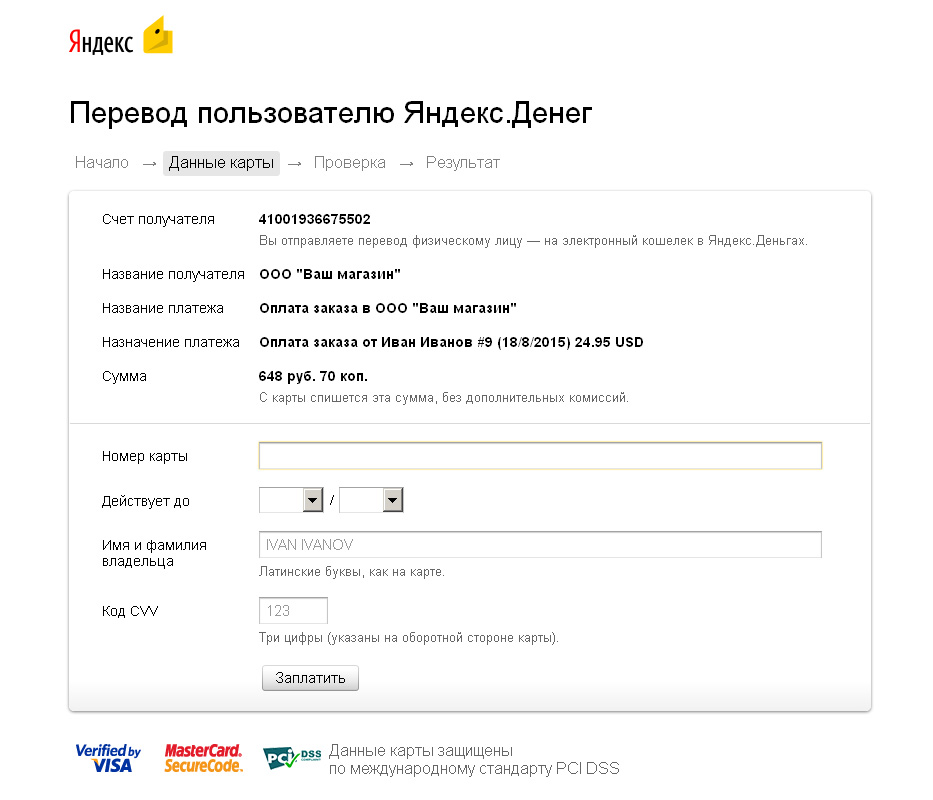

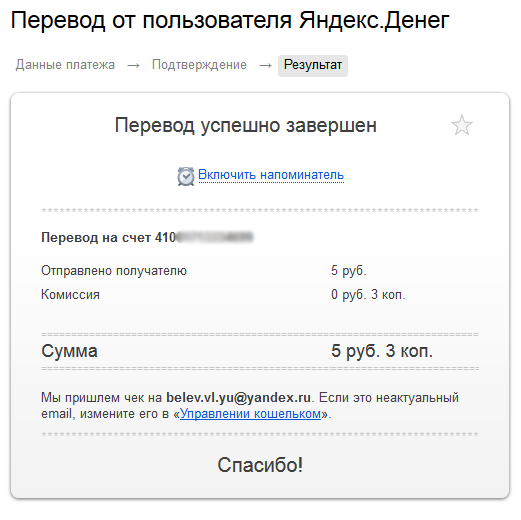

Переводы с электронного кошелька

Третий способ электронного перевода денежных средств на банковский счет реализуется с помощью электронного кошелька. Он подразумевает регистрацию электронного кошелька –например, PayPal – и отправку денег на другой электронный кошелек в мобильном приложении или на веб-версию сервиса. И затем получатель может вывести сумму на свой банковский счет.

И затем получатель может вывести сумму на свой банковский счет.

Одна из сложностей, связанных с выбором этого способа, заключается в том, что он подразумевает несколько дополнительных шагов – регистрацию электронного кошелька, внесение средств на электронный счет и их последующее снятие получателем. Это может несколько усложнить процесс осуществления денежных переводов. Но несмотря на это, как только вы разберетесь с регистрацией и пополните электронный кошелек, для осуществления перевода вам останется всего лишь указать мобильный номер телефона или адрес электронной почты получателя.

Трансграничные переводы с помощью электронных кошельков могут быть сопряжены с большими затратами, поэтому обязательно заранее проверьте наличие и размер комиссий, чтобы не потратить больше, чем изначально планировали.

Как начать пользоваться Paysend

Если вы хотите отправить денежный перевод на другой банковский счет быстро и дешево, вы можете воспользоваться Paysend. Пройдите бесплатную регистрацию и забудьте навсегда о комиссиях за переводы на банковские счета вне зависимости от суммы отправляемых средств.

Пройдите бесплатную регистрацию и забудьте навсегда о комиссиях за переводы на банковские счета вне зависимости от суммы отправляемых средств.

Переводы Paysend обычно поступают на счет получателя в течение считанных минут, однако, в зависимости от сроков обработки в банке получателя, перевод может идти до 3 рабочих дней.

Чтобы начать воспользоваться услугами Paysend прямо сейчас, перейдите в App Store или Google Play и скачайте приложение!

Электронные средства платежа: проблемы правового регулирования

Краткое содержание:

Порядок использования электронных средств платежа (ЭСП) регламентируется ч. 19 ст. 3 федерального закона от 27.06.2011 № 161-ФЗ «О национальной платежной системе» (далее — Закон о НПС), согласно которой «электронное средство платежа – средство и (или) способ, позволяющие клиенту оператора по переводу денежных средств составлять, удостоверять и передавать распоряжения в целях осуществления перевода денежных средств в рамках применяемых форм безналичных расчетов с использованием информационных технологий, электронных носителей информации, а также иных технических устройств».

Два вида ЭСП

1. Персонифицированные, при использовании которых оператор проводит идентификацию клиента в соответствии с Законом от 07.08.2001 № 115-ФЗ «О противодействии легализации (отмыванию) доходов, полученных преступным путем».

2. Неперсонифицированные, при использовании которых идентификация клиента не требуется (ч. 1 ст. 10 Закона об НПС).

Юридические лица и предприниматели обязательно проходят идентификацию при создании корпоративного электронного средства платежа (ч. 7 ст. 10 Закона о НПС). У физических лиц возможностей больше, они могут воспользоваться электронными кошельками, мобильными приложениями или обезличенными банковскими картами (ч. 4 ст. 4 Закона о НПС»).

Проблемы правового регулирования применения электронных средств платежа и пути их решения

1. Отсутствие в законе понятия «электронного кошелька»

Несмотря на то что ЭДС находятся у оператора в транзитном состоянии, специального статуса «электронный кошелек» в законе не прописано, что является предпосылкой для возникновения конфликтов.

Например, Решение Вахитовского районного суда г. Казани от 29 сентября 2016 г., оставленное без изменения апелляционным определением судебной коллегии по гражданским делам Верховного Суда Республики Татарстан от 19 декабря 2016 и Определением Судебной коллегии по гражданским делам Верховного Суда РФ от 24.10.2017 по делу N 11-КГ 17-23 о взыскании неустойки, компенсации морального вреда, штрафа за несоблюдение в добровольном порядке удовлетворения требований потребителя с ответчика ПАО «БИНБАНК» в пользу С. по причине блокировки банковской карты С. в связи с вызвавшим сомнение назначением платежа – «возврат неиспользованных денежных средств из социальной сети «Вконтакте».

Решение проблемы: совершенствование законодательства. Использование ЭСП в качестве инструмента для идентификации и верификации (3D, secure, биометрия, тестовый платеж и другие).

2. Отсутствие мотивации для организаций, которые принимают к оплате ЭДС и ЭСП

Например, нет налоговых льгот, отсутствует закон, обязывающий выдавать зарплату на карту, нет взаимодействия между банком и оператором мобильной связи, что приводит к краже денежных средств со счета клиента.

Например, Определение Судебной коллегии по гражданским делам Верховного Суда РФ от 24.04.2018 по делу N 5-КГ 18-41 об отмене апелляционного определения судебной коллегии по гражданским делам Московского городского суда от 4 апреля 2017 г. и направлении дела на новое рассмотрение в суд апелляционной инстанции по иску С. к АО «Мобильные Телесистемы» о взыскании денежных средств, неустойки за перевыпуск сим-карты 3-му лицу, что повлекло кражу средств со счета мобильного банка.

Решение проблемы: совершенствование законодательства Российской Федерации.

3. Эмиссия электронных денежных средств законодательством РФ не предусмотрена

ГК РФ (ст.140) и Федеральный закон от 10.07.2002 г. №86-ФЗ «О Центральном банке РФ» предусматривают, что законным средством платежа в России является рубль. Введение на территории России иных денежных единиц запрещено. Согласно статьи 29 Закона о Банке России Банк России осуществляет эмиссию исключительно наличных денег. При этом обязать юридических лиц и налоговые органы принимать электронные деньги и условные единицы в счет исполнения обязательств практически невозможно.![]()

Решение проблемы: внесение изменений в Закон о НПС с целью предусмотреть возможность осуществления переводов ЭДС юридическими лицами и индивидуальными предпринимателями в пользу других юридических лиц и индивидуальных предпринимателей для целей оплаты малоценных товаров и услуг, командировочных расходов, установив ограничение на остаток ЭДС, аналогичное остатку ЭДС.

4. Ограничение по использованию электронных денежных средств

На сегодняшний день предоставлять электронные кошельки и переводить электронные деньги может только кредитная организация (банк) – оператор ЭДС. При этом ЭДС нельзя разместить во вклад, на остаток ЭДС не начисляются проценты, они не подлежат страхованию в соответствии с законом о страховании вкладов. Кроме того, кредитная организация не вправе предоставлять ЭДС клиенту в кредит (ч. 5 ст. 7 Закона N161-ФЗ).

Решение проблемы: в законе регламентирована процедура пополнения электронного кошелька с помощью подвижной радиотелефонной связи, то есть мобильного телефона (ст. 13 Закона N 161-ФЗ) Таким образом, баланс мобильного телефона фактически является электронным кошельком с ограниченным функционалом, позволяющим вывести денежные средства на электронный кошелек и с него уже проводить оплату. Как вариант: прямой мобильный биллинг, транзакционные платежи, мобильные web-платежи и другие.

13 Закона N 161-ФЗ) Таким образом, баланс мобильного телефона фактически является электронным кошельком с ограниченным функционалом, позволяющим вывести денежные средства на электронный кошелек и с него уже проводить оплату. Как вариант: прямой мобильный биллинг, транзакционные платежи, мобильные web-платежи и другие.

5. ЭСП не являются платежным средством, обязательным к приему и существуют в рамках той системы, в рамках которой эмитированы.

Более того, обращение электронных денег всегда вызывают подозрение у правоохранительных и налоговых органов относительно соблюдения законодательства РФ в сфере противодействия легализации доходов, полученных преступным путем, финансирования терроризма, что не лишено оснований по причине количества краж со счета мобильного банка или электронного кошелька.

Например, приговор Уржумского районного суда Кировской области от 20 декабря 2018 года, оставленный без изменения Постановлением президиума Кировского областного суда от 25 сентября 2019 года и Определением Судебной коллегии по уголовным делам Верховного Суда РФ от 11. 03.2020 по делу N 10-УДп 20-1 о привлечении К. к уголовной ответственности по ст. п. «г» ч. 3 ст. 158 УК РФ за кражу, совершенную с банковского счета, а равно в отношении электронных денежных средств.

03.2020 по делу N 10-УДп 20-1 о привлечении К. к уголовной ответственности по ст. п. «г» ч. 3 ст. 158 УК РФ за кражу, совершенную с банковского счета, а равно в отношении электронных денежных средств.

Решение проблемы: поддержка со стороны государства развития ЭСП, предоставление возможности небольшим банкам развивать банковские продукты неинтересные крупным банкам, в том числе: предоставление услуг в сфере электронных средств платежа, программных комплексов самообслуживания – терминалов и прочего даст возможность небольшим банкам отрегулировать бизнес в этой сфере, минимизировать риски краж.

6. Деятельность банковских платежных агентов связана с большим оборотом денежных средств, чем и вызван повышенный риск осуществления подозрительных операций.

Например, приговор Московского окружного военного суда от 25 апреля 2018 г., оставленный без изменения Апелляционным определением Судебной коллегии по делам военнослужащих Верховного Суда РФ от 07.08.2018 N 201-АПУ 18-30 о признании виновным Б. и осуждении по ч. 1 ст. 205.1 УК РФ (в редакции закона от 6 июля 2016 г. N 375-ФЗ), как содействие террористической деятельности путем финансирования терроризма с помощью интернет – приложения и электронного кошелька.

и осуждении по ч. 1 ст. 205.1 УК РФ (в редакции закона от 6 июля 2016 г. N 375-ФЗ), как содействие террористической деятельности путем финансирования терроризма с помощью интернет – приложения и электронного кошелька.

Решение: Создание механизмов саморегулирования деятельности банковских платежных агентов (платежных посредников) с целью снижения рисков провайдеров, банков, агрегаторов и клиентов.

Вывод

Расширение возможностей использование электронных денег и электронных средств платежа связано с удобством по причине отсутствия банковского счета и скоростью оплаты, большой востребованностью. Молодые люди, использующие смартфон и планшет с детства без труда смогут закачать мобильное приложение и в дальнейшем пользоваться электронным кошельком через интернет. Дальнейшее совершенствование законодательства в сфере ЭСП, а также модернизация режима перевода электронных денег, будут связаны именно с совершенствованием режимов ЭСП. Сегодня, когда продажи уменьшились, а дистанционные услуги, наоборот, увеличились электронные деньги и ЭСП представляют собой сущность, совмещающую характеристики инструмента и финансовой операции. Эта услуга востребована сегодня физическими лицами, предпринимателями и небольшими магазинами, а значит, имеет перспективы развития.

Эта услуга востребована сегодня физическими лицами, предпринимателями и небольшими магазинами, а значит, имеет перспективы развития.

Полный текст статьи читайте на сайте Мобильный юрист

Адвокат по экономическим преступлениям и в сфере киберправа (IT & IP)

Денежные переводы: преимущества и недостатки

Необходимость осуществить денежный перевод появляется практически в жизни каждого человека. Причин для отправки денежного перевода может быть много: одни оплачивают товар или услугу, другие переводят денежные средства своим родственникам и проч.

Стандартные платежные системы не обеспечивают предъявляемых требований клиентов по скорости перевода, а их комиссии делают перевод и вовсе невыгодным. Чтобы отправить деньги через такую систему придется выделять время и лично посещать пункты отправки.

Отличным решением этой проблемы являются электронные платежные системы. Воспользоваться их услугами возможно в любое время и в любом удобном месте, главное, чтобы был в наличии ПК (или мобильный гаджет) и выход в интернет. Электронные сервисы денежных переводов позволяют переслать деньги в любую точки планеты в считанные секунды с минимальными комиссиями.

Электронные сервисы денежных переводов позволяют переслать деньги в любую точки планеты в считанные секунды с минимальными комиссиями.

Виды денежных переводов

На сегодняшний день существуют следующие способы перевода денег на счета:

- Электронный перевод в виртуальной валюте.

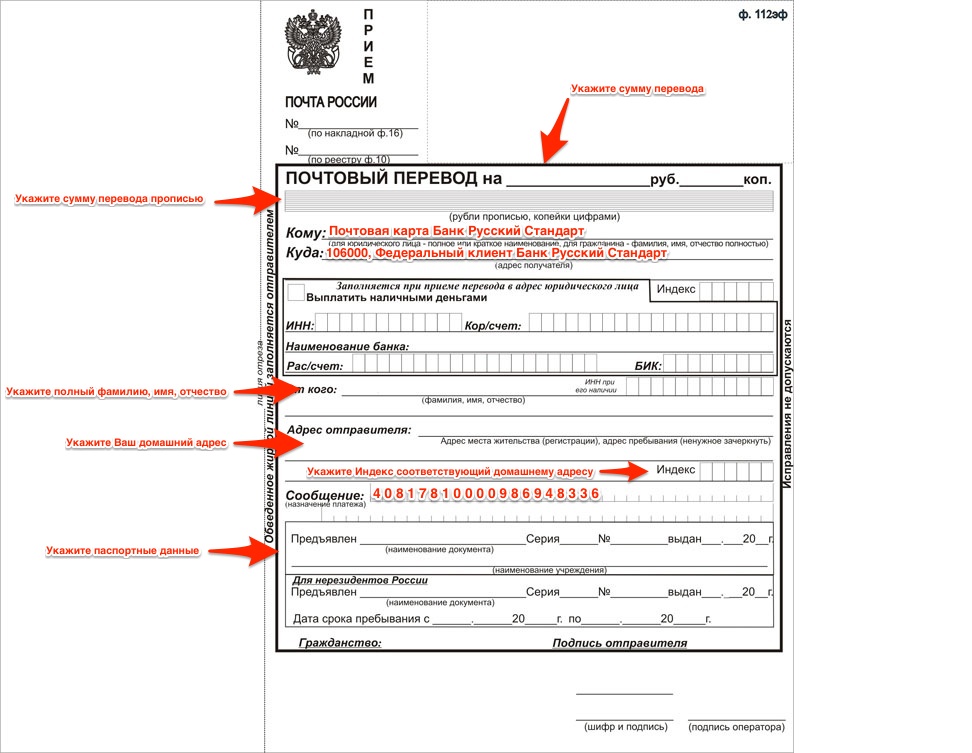

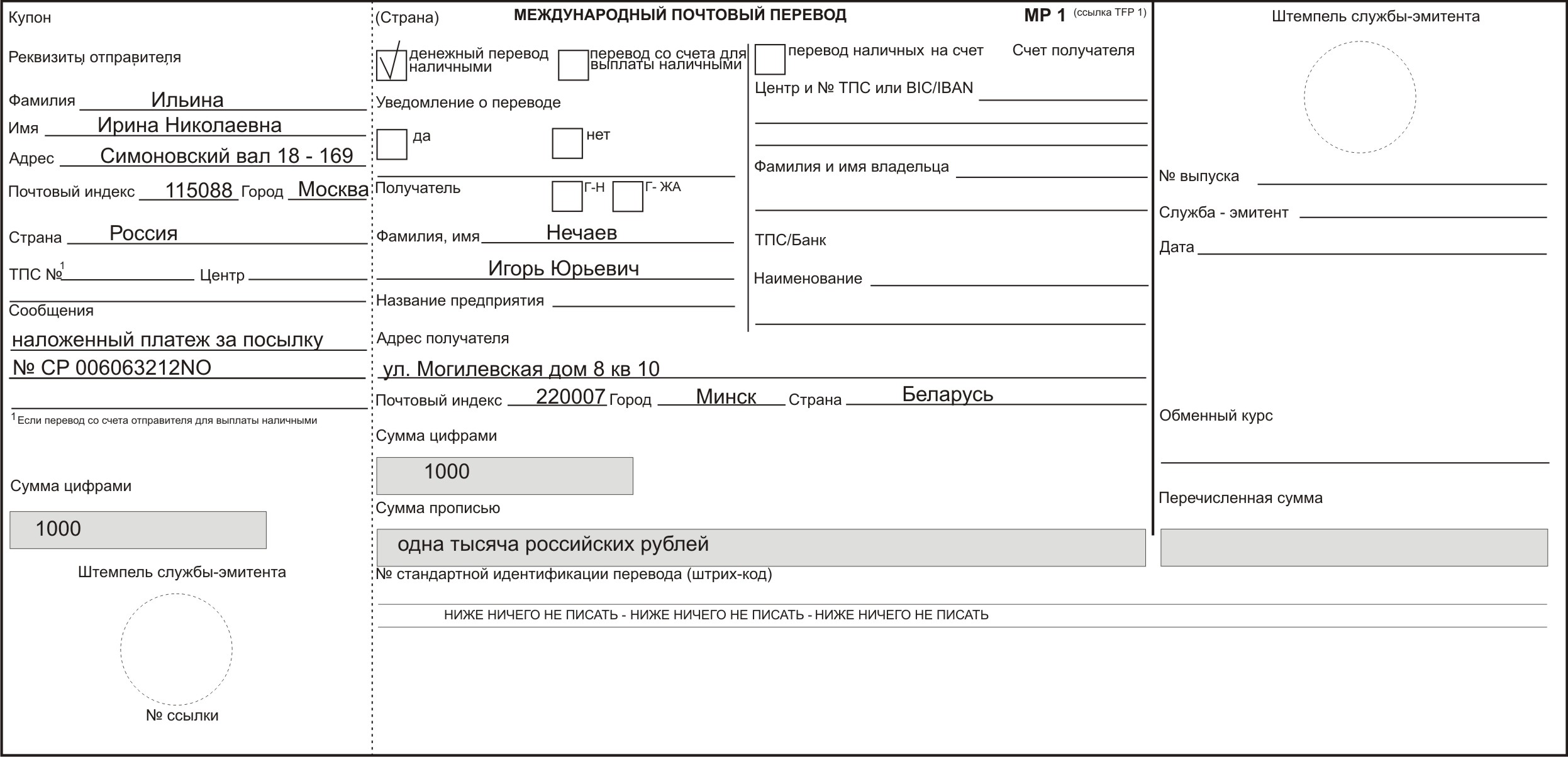

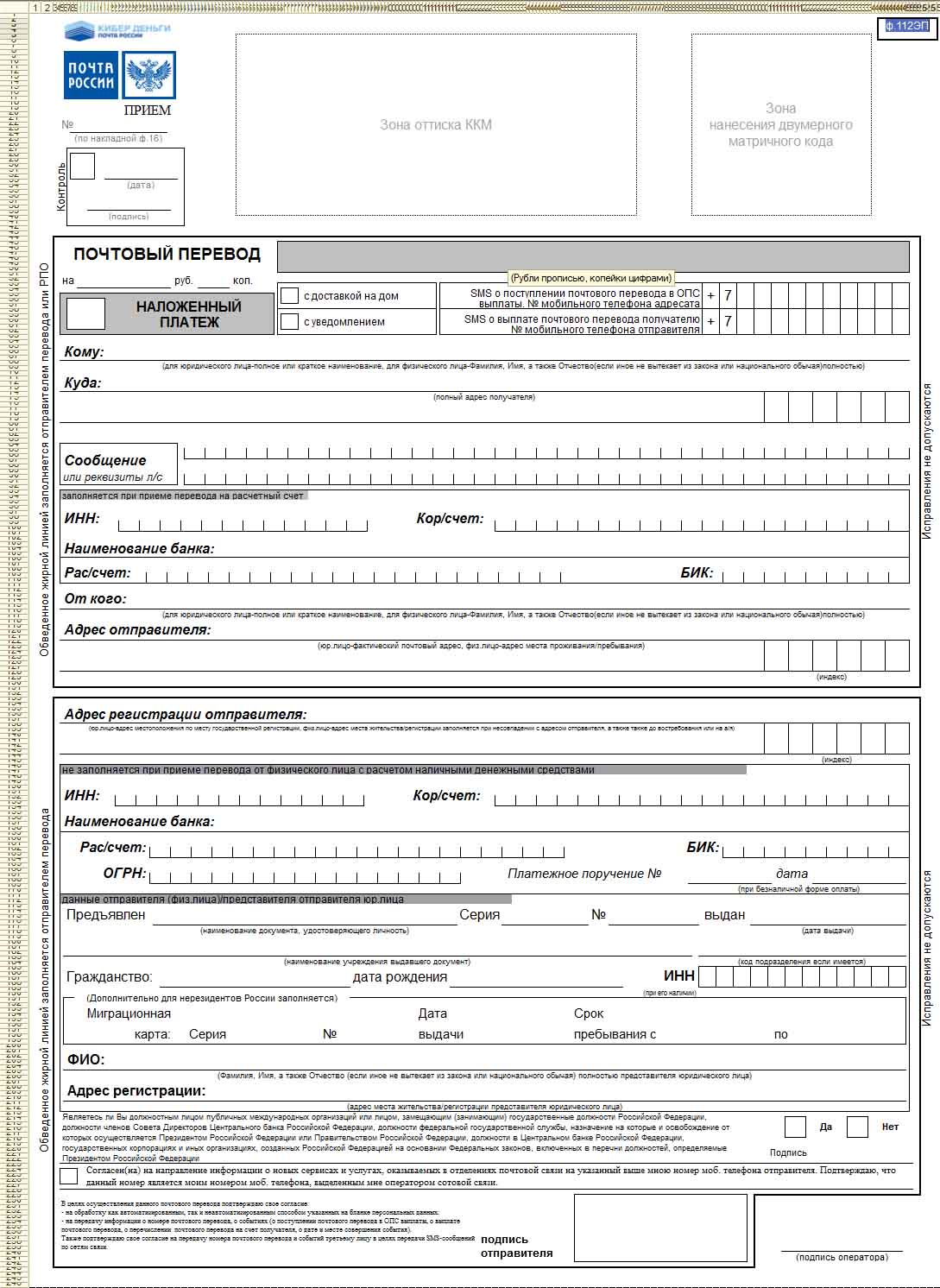

- Почтовый перевод в отделении.

- Перевод через международную платежную систему.

- Переводы на текущий банковский счет пользователя по SWIFT.

Каждый способ имеет свои особенности и является выгодным в зависимости от ситуации.

Перевод на текущий банковский счет по SWIFT

Этот тип перевода не отличается высокой скоростью. Комиссия достигает 1-2% от суммы. В этом типе денежных переводов задействованы свыше восьми тысяч банковских организаций по всему миру, поэтому территория охвата невероятно огромная.

Комиссия достигает 1-2% от суммы. В этом типе денежных переводов задействованы свыше восьми тысяч банковских организаций по всему миру, поэтому территория охвата невероятно огромная.

Перевод по SWIFT не подразумевает ограничений по сумме. Правда, если пользователь намерен перевести свыше 1,5 тысяч долларов, то с него могут потребовать дополнительные документы, подтверждающие легальность денежных средств. Этим и осуществляется главный принцип работы таких систем – безопасность. Пользователи даже могут самостоятельно выбрать нужную валюту перевода.

Из минусов можно выделить то, что сроки выполнения денежного перевода растягиваются до 5-10 рабочих дней в зависимости от банка отправителя и банка получателя перевода. Процедура операции тоже сложная: стороны должны обязательно открывать текущие счета в банке, заполнять бланки для отправки и получения денег, указывать свои паспортные данные, не запутаться в кодах SWIFT и правильно заполнять все реквизиты. В противном случае перевод просто не уйдет или же «зависнет» на корсчетах.

Денежные перевод через международные платежные системы

Неоспоримое преимущество этого вида перевода заключается в том, что получить его можно уже через 15 минут после отправки. К таким системам относятся Western uniоn, MoneyGram, Contact, UniStream и проч. Получателю денежных средств нужно правильно заполнить заявление на получение, указав данные отправителя, специальный код и сумму перевода.

Отправить и получить деньги в любом пункте обслуживания международных систем. Контрольный номер введен для усиления безопасности – его знают только отправитель и получатель средств. Иные лица просто не смогут им воспользоваться. Комиссия за отправку перевода зависит от условий отдельной системы и размера перевода. Мелкие системы обычно предоставляют более выгодные условия, чем их сильные конкуренты. Однако найти отделения, где они обслуживаются, довольно сложно.

Недостатком международных денежных систем переводов является ограничение по сумме. Существуют ограничения на суточные суммы переводов на одного человека, а также ограничение на единоразовый перевод – он не должен превышать 1,5 тысяч долларов. Пользователю также будет сложно выбрать нужную валюту для перевода – такие системы обычно работают с долларом, реже – с евро. Оплачивать услуги через такие организации нельзя. Для совершения операции придется искать пункты обслуживания и выделять специально время.

Существуют ограничения на суточные суммы переводов на одного человека, а также ограничение на единоразовый перевод – он не должен превышать 1,5 тысяч долларов. Пользователю также будет сложно выбрать нужную валюту для перевода – такие системы обычно работают с долларом, реже – с евро. Оплачивать услуги через такие организации нельзя. Для совершения операции придется искать пункты обслуживания и выделять специально время.

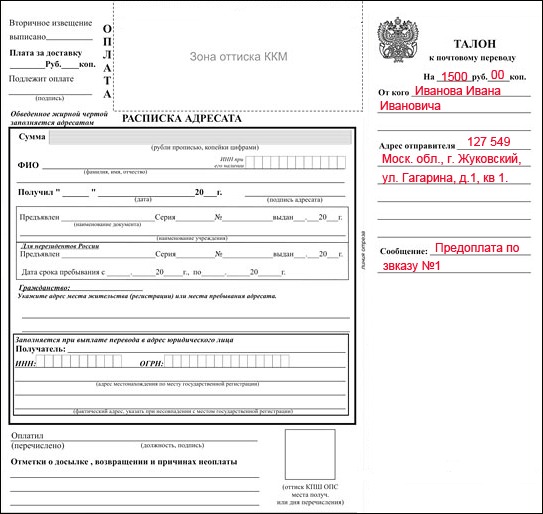

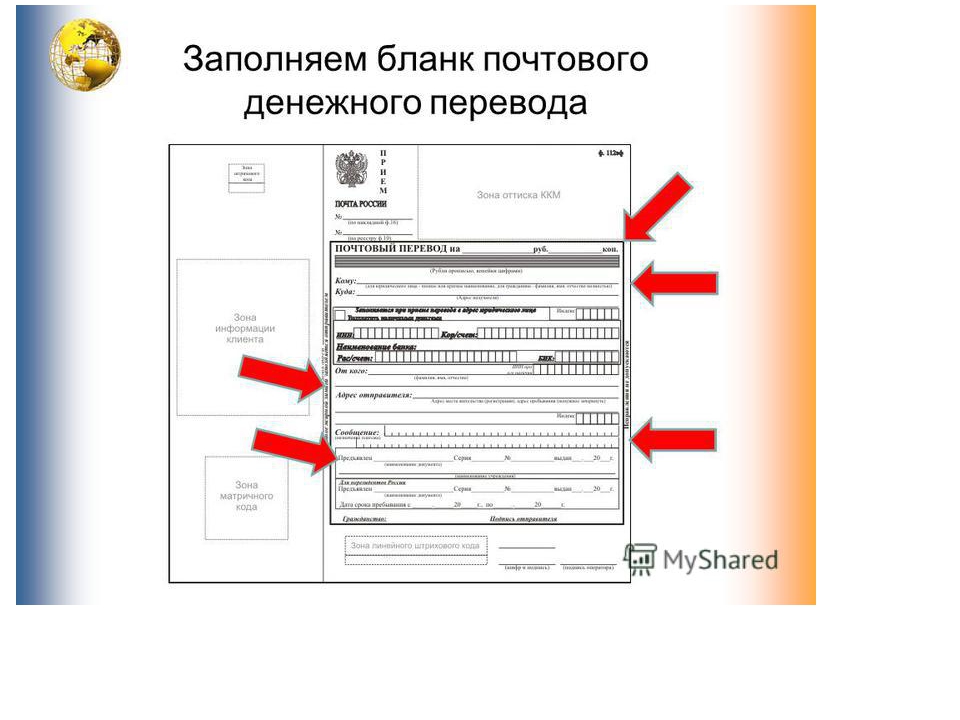

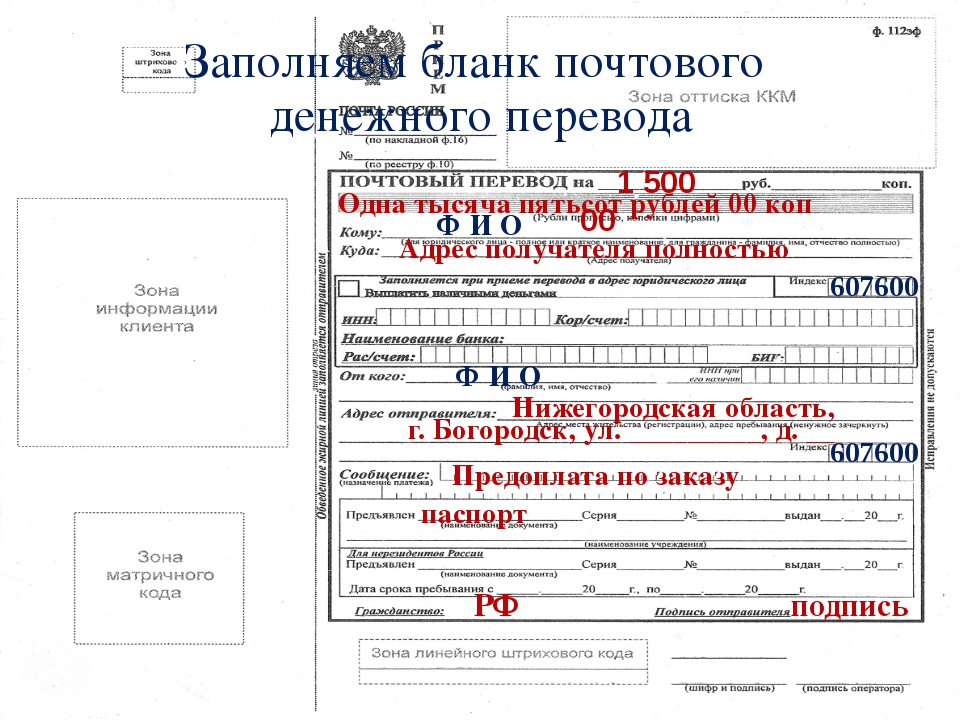

Денежный перевод по почте

Данный способ является самым простым, поскольку практически не требует участия пользователя. Человеку достаточно прийти в почтовое отделение с паспортом. Максимальная сумма перевода достигает 10 тысяч долларов. Перевод доходит до адресата в среднем за сутки.

Минус этого способа заключается в том, что придется выделять время и ориентироваться на работу почтовых отделений. Получать переводы можно только в 20 странах мира, что ограничивает охват территории. Комиссия достигает 4-6% от суммы, что практически делает этот вид не конкурентоспособным, несмотря на его простоту.

Электронные денежные переводы

К таким системам относятся WebMoney, PayPal и проч. Их главным преимуществом является моментальность зачисления на счет, а также отсутствие ограничений на переводимую сумму. Такими переводами пользуются активные интернет-пользователи, которые постоянно проводят в сети какие-либо операции (оплачивают услуги, покупают товары и проч.).

Денежные средства отправляются и зачисляются в электронной валюте, которую можно перевести на пластиковую карту или вывести в обменном пункте. Для совершения операции пользователю не нужно куда-либо идти – достаточно иметь под рукой смартфон или ПК и интернет.

Недостатком таких систем является несовершенный уровень безопасности и большие комиссии.

Сейчас особенно активно развиваются переводы в криптовалюте. Эти системы сформировались стихийно и практически не имеют под собой законодательной основы. Исходя из этого, они запрещены во многих странах мира.

Перевод денег ∙ Обзор и сравнение лучших онлайн-сервисов

Эта статья призвана продемонстрировать и преподать урок о том, что такое лучший денежный перевод, что он предлагает и как он полезен. Я хочу приветствовать вас в дискредитации прав и ошибок иностранной валюты и других переводов. Мы подробно расскажем о том, что это такое и как вы можете быстро и легко делать депозиты.

Я хочу приветствовать вас в дискредитации прав и ошибок иностранной валюты и других переводов. Мы подробно расскажем о том, что это такое и как вы можете быстро и легко делать депозиты.

Надеемся, что вы найдете всю приведенную ниже информацию полезной при принятии решения о том, как поступить с вашими переводами для бизнеса или для личного использования.

Есть так много преимуществ использования

Сравнение лучших сервисов денежных переводов

Специальное предложение! Без комиссий при 1-ом переводе. Код: 00asrz

Победитель

TransferWise — лучший выбор для международных переводов. Переводы просты, удобны и безопасны. Самое главное — такие транзакции стоят намного дешевле обычных банковских переводов.

Победитель

Azimo является очень квалифицированным партнером для международного перевода. Азимо имеет большой выбор стран, а переводы безопасны и дешевы.

Без этой полезной формы банковского обслуживания люди и предприятия столкнулись бы с большими трудностями при совершении надежного платежа. Это лучший способ немедленно перевести средства на другой счет безопасно и без особых хлопот, а в современном технологически дружественном мире есть даже варианты сделать это онлайн, поэтому вам даже не нужно идти в банк.

Было бы невежественным полагать в бизнесе, что это один из единственно безопасных методов завершения перевода или транзакции. С сегодняшней технологией существует множество безопасных способов оплаты, таких как PayPal, Skrill и прямой дебет.

Тем не менее, оплата наличными / иностранным или банковским переводом очень проста, и вы всегда сможете сохранить квитанцию об оплате при получении выписки со своего счета. Не забывайте хранить отчеты по годам, по крайней мере, всегда, особенно когда вы работаете или ведете бизнес, так как вам нужно будет передать их своему бухгалтеру.

Не забывайте хранить отчеты по годам, по крайней мере, всегда, особенно когда вы работаете или ведете бизнес, так как вам нужно будет передать их своему бухгалтеру.

Помните, что есть несколько способов сделать платеж, но если вы хотите сделать один быстрый платеж и хотите, чтобы средства были немедленно зачислены физическому или юридическому лицу, банковский перевод является отличным способом сделать это. Не просто верьте тому, что вам говорят с помощью денежного перевода, когда вы будете регулярно его использовать, вы поймете, насколько легко можно быть в курсе платежей.

PayPal — аналогичный метод, однако в большинстве отраслей коллеги и работники будут больше доверять банковским переводам, и вы без проблем сможете направлять средства без проблем и помех. Это отличный и проверенный метод банковского дела, который не тратит время впустую. Вы получите тот, кого вы хотите заплатить, не беспокоясь.

Не заблуждайтесь, что это отличный метод, но для того, чтобы произвести оплату в некоторых видах перевода, вам понадобятся определенные детали.

Не стоит свернуть в банк, если у вас нет правильной информации для передачи. Банк спросит вас, и довольно часто это та же самая деталь, о которой они хотели бы. Каждый перевод отличается, однако в большинстве случаев вам понадобятся реквизиты банка, в который вы отправляете, и вашего собственного банка.

Также, если вы получаете платежи, вам нужно будет вести учет. Это будет в ваших ежемесячных выписках. Поэтому я хочу сказать, что если вы занимаетесь бизнесом, в котором происходит много переводов, важно иметь ежемесячные, а не шестимесячные выписки. Ряд банков будут обмениваться и предоставлять решения по сокращению затрат, например, отправляя перевод без комиссий и с хорошим обменным курсом.

Однако в этом случае обычно учетная запись

Это значит, что было бы полезно иметь семью или другой дом за границей. Есть много вещей, которые вы можете не понять о переводе за границу, но самое главное — найти способ справиться с ним при минимальных затратах и в ваших интересах.

Это значит, что было бы полезно иметь семью или другой дом за границей. Есть много вещей, которые вы можете не понять о переводе за границу, но самое главное — найти способ справиться с ним при минимальных затратах и в ваших интересах.Что такое зарубежный перевод?

Банковский перевод, банковский перевод или иностранный перевод — это метод перевода от одного физического или юридического лица другому. Каждый раз, когда вы делаете перевод, он регистрируется в банковской системе и будет выплачиваться напрямую и немедленно лицу или лицу, которому вы хотите заплатить. Заграничный перевод — это просто перевод из банка в банк по морям, и он позволяет предприятиям и / или лицам напрямую платить кому-либо за границей. — это метод перевода от одного физического или юридического лица другому. Каждый раз, когда вы делаете перевод, он регистрируется в банковской системе и будет выплачиваться напрямую и немедленно лицу или лицу, которому вы хотите заплатить. Заграничный перевод — это просто перевод из банка в банк по морям, и он позволяет предприятиям и / или лицам напрямую платить кому-либо за границей.

Банковский перевод может быть сделан с одного банковского счета на другой банковский счет или путем перевода наличных в кассе. Вы можете использовать наличные или оплатить с одного банковского счета на другой. Если вы платите наличными, вам нужно будет заплатить в отделении, поскольку вы не можете сделать это онлайн. Вы дадите деньги кассиру, и они немедленно добавят средства в электронном виде, чтобы заплатить физическому или юридическому лицу, которому вы хотите заплатить.

Различные системы и операторы электронных переводов предоставляют различные варианты, относящиеся к оперативности и окончательности расчетов, а также к стоимости, стоимости и объему транзакций. Чрезвычайно важно, чтобы при совершении операций за границей или для работы вы получали копии своих квитанций, которые должны иметь доказательства при оплате налогов. Это то, что вы всегда должны делать с переводом, всегда помните, чтобы сохранить эту запись.

Зарубежный перевод немного отличается от того, если бы вам пришлось переводить кого-то в этой стране. Был бы обменный курс, и ему нужно немного времени для расчета. Если вы хотите простой и умный способ перевода средств, начните использовать банковский перевод.

Бумажная работа важна, чтобы не отставать, любой бизнес знает это, однако, если вы собираетесь платить будущие налоги, важно сохранить получение всех переводов полученных или оплаченных за консолидацию платежей.

Зачем мне нужен лучший денежный перевод?

Это очень простой и легкий процесс для разгона и профессионального перевода транзакции. Существуют прямые списания средств, но иногда это легко и просто, например, однократный платеж для банковского перевода.

Они чрезвычайно важны для людей, которым необходимо быстро сделать разовый платеж или даже несколько платежей. Это простой безопасный механизм, созданный нашими банковскими филиалами, который помогает нам осуществлять банковские операции быстро, достаточно и без проблем.

Различные поставщики или банки могут платить мгновенно или с небольшой задержкой, в зависимости от того, в какой стране. Когда вы делаете перевод за границу, вы должны помнить время, необходимое для включения иностранной валюты.

Возможно, вы слышали об иностранной валюте, поэтому при конвертации наличных денег в иностранные деньги (обычно в почтовом отделении) вы вернете свои иностранные деньги в обмен на их валюту, связанную с налогами. Банковское дело очень похоже.

Система рассчитывает, сколько вы платите или запрашиваете, и рассчитывает курс обмена, подходящий для оплаты. Это займет несколько часов, и всем банкам потребуется несколько разное время для завершения транзакции.

Типы денежных переводов

- Банковский перевод и банковский перевод — все виды банковских переводов. Без этого экономика в наши дни была бы немного маринованной. Все они работают одинаково и в любом случае в целом известны как перевод, но электронный процесс их всех может быть очень разным. Например, для разных стран используются разные коды. Система должна знать, к какой стране она применима. Денежный перевод, вероятно, является самым безопасным и быстрым способом перевода, но все типы работают аналогичным образом и являются надежным способом оплаты. Благодаря различным способам перевода денег это облегчает процесс. Благодаря банкам, которые могут на законных основаниях пересылать и перекладывать деньги на два, а также сбрасывать деньги, предприятиям и личным пользователям проще и удобнее вносить вклады или управлять ими.

- Национальный электронный перевод средств является наиболее распространенным и, вероятно, самым простым способом отправки денег. Для отправки этого перевода вам понадобятся две части информации. Это будет номер счета в вашем банке и код IFSC банковского счета получателя. При использовании этого вида перевода нет предела сумме, которую вы можете заплатить, хотя некоторые банки могут установить ограничение.

- Валовой расчет в реальном времени — это похоже на NEFT, но сумма платежа и процесс, который он выполняет, чтобы выполнить транзакцию, обрабатываются по-разному. Если вы переводите более двух, это разрешено, и нет верхней крышки. Денежный перевод регулируется в режиме реального времени. У банка лица, получающего деньги, есть 30 минут для проверки наличия средств.

- Услуга немедленной оплаты — IMP — это услуга мгновенного перевода денег, применимая к любому лицу, которое доступно для использования в любое время. Известно, что это последние два платежа в целом. В основном это работает аналогично и имеет тот же метод, а также риски. Риск неправильной передачи маловероятен, но полное удовлетворение клиента в прошлом неправильно говорить, что система не может ошибаться. Во избежание жалоб на мошенничество, ограничение по лимиту установлено очень низким. Предполагается, что этот вид перевода также запрашивает определенные сведения о получателях, это будет идентификатор физического или физического лица (MMID) и номер телефона. С этим технологически продвинутым переводом вы можете произвести оплату 24/7.

- Чек — Вы можете сделать перевод чека простым, как 1,2, 3. Сначала выписать чек. Взять в банк или отправить по почте с печатью адресованного конверта получателю. Затем подождите 4-5 дней, чтобы очистить свой банковский счет. Это быстрый и простой способ, если вы хотите сделать это и не беспокоиться о том, кому вы должны заплатить, однако им придется подождать несколько дней, чтобы получать, поэтому, если важно немедленно оплатить физическое или юридическое лицо, этот перевод может быть не лучшим вариантом.

Введение

Есть много вариантов для выбора поставщика денежных переводов, но вам нужно руководство и знания по этому вопросу, чтобы сделать правильный выбор. При банковском обслуживании в Великобритании чаще всего используются карты Visa и MasterCard, и они представляют собой очень безопасные карты с низким уровнем риска для перевода средств за границу.

В следующей части я расскажу больше о переводах, о том, что они собой представляют, о рисках, которые вы принимаете, и о всех ваших возможностях. Есть чему поучиться, и как только вы прочитаете, у вас, надеюсь, будет лучшее представление о том, что вы можете сделать, выбирая самый дешевый вариант для иностранцев.

Это действительно зависит от ваших обстоятельств относительно того, сколько вы платите и какие сборы применяются. В некоторых банках дыра в кармане вырвет в разных местах. Также есть смысл, за который вы платите, и сколько, потому что, когда вы читаете по этим различным сценариям, это влияет на эффективность затрат.

Банк

Когда вы работаете в своем собственном бизнесе, вы вправе согласиться на получение самых мудрых текущих и деловых счетов. Не задумываясь о сборах, комиссии,

расходы и т. д. вы можете быть в значительной степени потерять расходы из-за иностранной валюты.

Теперь, может быть, вы не так много торгуете иностранной валютой, но для тех, кто это делает, важно наблюдать за рынком. Есть также любые взлеты и падения в захвате и скорости, которые меняются от секунды к секунде круглосуточно, что иногда мы ничего не можем сделать.

Но есть способы расчета, в которые я пойду. Но если вы работаете с некоторыми банками, когда имеете дело с иностранной валютой, некоторые из них будут работать лучше для вас и станут более рентабельными для вашего бизнеса.

Продолжайте осматриваться. Убедитесь, что вы все проверили, а также добавили личные факторы. Подумайте, кто вам платит, это вы сами.

Сколько вы собираетесь заплатить? Все эти вопросы обсуждаются позже, и я упомяну, может быть, какой банк находится на вершине банковского бизнеса в иностранной валюте. Когда вы имеете дело с небольшими суммами и редко, у вас будет совершенно другой аккаунт для человека, который находится в противоположной вам позиции.

Сконцентрируйтесь на своей ситуации, и прежде чем принимать какие-либо необдуманные решения о банках, вам необходимо провести исследование. Итак, подводя итог, банк, на который вам следует полагаться, когда вы имеете дело с иностранной валютой, действительно полагается на вашу личную ситуацию. Но читайте ниже для банка, который мы предлагаем для более высокооплачиваемых иностранных трейдеров.

Провайдер денежных переводов

Международный денежный перевод — это самый безопасный и надежный способ перевода денег в Интернете и осуществления иностранной валюты или платежа. Это лучший способ произвести оплату за границей. Обменные курсы, предлагаемые денежными компаниями или брокерами, иногда могут быть более привлекательными, чем курсы банков.

Кроме того, иногда вы можете обнаружить, что комиссионные за транзакции дешевле, чем в некоторых компаниях, предлагающих бесплатные переводы, с комиссией за обменный курс.

Вы можете использовать международные компании по переводу денег, чтобы сделать один раз или регулярный платеж. Это так же полезно, независимо от того, что вам нужно. Это может быть отправка денег в подарок или для более высокой покупки. Это может также относиться к выплате или запросу заработной платы.

Вам также может потребоваться отправить большее количество при работе с недвижимостью или работой. Перевод по обменному курсу иногда называют спот-сделкой, которая представляет собой простой процесс отправки денег, подлежащих прямой оплате только по курсу обмена.

Прямой обмен позволяет вам придерживаться текущего обменного курса, но позволяет вам выбрать дату в будущем для отправки транзакции. Лимитный ордер — это когда вы выбираете свой идеальный обменный курс, и как только он достигается, средства распределяются.

На лимитном заказе будет установлен минимальный лимит суммы, который может составлять около 30 000 фунтов стерлингов. Вы можете установить срок действия вашего лимитного ордера, который может быть до 12 месяцев. Вам нужно зарегистрироваться в международной компании по переводу денег, с которой вы хотите иметь дело, прежде чем делать какие-либо платежи.

После этого вы сможете забронировать курс онлайн или по телефону у выбранного вами специалиста. Вы можете оплатить банковским переводом на созданный вами счет. Как только получатели получили наличные деньги, брокер сделал запись о получении.

Как выбрать лучший сервис денежных переводов?

Убедитесь, что компания, с которой вы работаете, надежна. Они должны быть лицензированы. Банки могут взимать более высокую комиссию, но в основном это надежные источники и организации, которые работают

правильно. Не позволяйте сборам и ставкам омрачать ваше мнение.

Не менее важно определить, что вы работаете с надежным источником. Не принимайте быстрых решений в последнюю минуту. Всегда практикуйтесь в поиске вашего провайдера.

Сколько лет компании. Сделайте эти сравнения в первую очередь. Сбор информации о последних курсах валют. Вы можете работать с ним позже и сделать свои расчеты. Воспользуйтесь скидками и действуйте осторожно, когда что-то звучит хорошо, чтобы быть правдой.

Делая перевод после того, как вы выбрали профессиональное лицо, выберите удобство в том, как вы делаете перевод. Иногда удобство лучше, чем экономить деньги, так как вы можете сэкономить время. Вам нужно определиться с конкретной транзакцией, которая является более важной.

Сколько стоит перевод за границу?

Это будет связано с основными расходами, которые вам придется оплатить. Это комиссия за транзакцию и комиссия за обмен. Они могут идти вверх и вниз по ставкам, и было бы разумно, когда в бизнесе банк с самым дешевым, если вы делаете много этих переводов.

Обменный курс часто корректируется, чтобы компенсировать потери. Существует несколько сборов, сборов и комиссионных ставок, которые будут применяться как к отправителю, так и к получателю. Многие провайдеры устанавливают и запрашивают платежи по разным формам и по разным причинам.

Многие компании утверждают, что они не продают или брокерские услуги в виде крупных скрытых комиссионных сборов, а затем они будут стремительно расти ваш обменный курс. Очень сложно взять все эти атрибуты на борт, чтобы рассчитать, что является лучшим предложением.

Некоторые провайдеры не будут отображать ежедневные тарифы, которые могут меняться в течение дня. Огромное количество комиссий и обменных курсов делают перевод денег сложным способом борьбы с депозитом, но это не так. В столь многих словах вам просто нужно задать себе простой вопрос: какие деньги я получу обратно после обмена. Другими словами, каково сравнение моих денег с иностранными деньгами. Это самая очевидная часть для изучения, но, возможно, самая сложная для объяснения или даже п

Электронные переводы денежных средств — виды и особенности

Бывают случаи, которые заставляют человеку перечислить деньги другому пользователю. Для этой цели можно использоваться банковской картой, но не у всех возле дома есть специальные терминалы, а если еще и выходные, то и в банк пойти не выйдет. Именно для этого придумали электронные переводы денежных средств.

Процесс довольно простой и практически мгновенный, выполнить его можно без особых сложностей. Перечисления онлайн можно выполнять не только с компьютера, а и с мобильного телефона, что очень комфортно для каждого пользователя.

В чем главная выгода?

Транзакции денег в современном мире производится далеко не через почтовое отделение. Электронные перечисления – это отличная возможность быстро перевести деньги по назначению, без ошибок и высокой комиссии, временных затрат и длинных очередей.

Электронные переводы имеют довольно много положительных моментов, среди которых нельзя оставить без внимания такие:

- между своими картами без комиссий;

- на счета клиентов других банков;

- через интернет на чужую карту;

- возможность отслеживать состояние операции, распечатать выписки, сохранить квитанцию в электронном виде;

- быстрый доступ к своему счету и мгновенная транзакция через специальные приложения для смартфонов;

- операции разных уровней сложности и типов;

- экономия времени, которое пришлось бы потратить на посещение банковского отделения.

Данные операции принято считать самыми быстрыми в мире. Таким образом, всего за несколько часов можно перевести деньги даже из соседней страны либо другого континента. Если перечисление денег выполняется на банковскую карту, то нужно перечислить деньги именно в той валюте, для которой она предназначена. Для переводов на банковские счета в этом плане намного больше возможностей, ведь человек сможет перечислить и получать деньги в любой валюте.

Как выполнить транзакцию самостоятельно?

Перечисления можно осуществить в банковском помещении либо домашних условиях. Легче всего, если есть подключение к интернету и собственный профиль на официальной страницы банка, человеку выполнить такую операцию дома. Если человек пользуется смартфоном, ему нужно загрузить туда приложение банка, клиентом которого он является и зарегистрироваться там.

Если это компьютер, то можно просто через браузер зайти на сайт банка и выполнять транзакции следующим образом:

- пройти процесс авторизации;

- выбрать необходимый тип операции из всех возможных;

- выбрать карту или счет из которых нужно перевести деньги;

- ввести данные получателя и сумму;

- проверить правильность введенных данных и подтвердить операцию;

- сохранить все отчеты и выписки, при желании их распечатать.

Эта схема еще раз подтверждает, что такие транзакции являются довольно простым процессом, который может выполнить каждый. Если человеку более комфортно делать это в банке, он может воспользоваться подобной услугой перевода денег, но при этом стоит помнить, что за транзакцию придется платить.

Любое перечисление осуществить довольно легко, а деньги на счет получателя приходят практически мгновенно. Электронный перевод – это самый быстрый и комфортный способ для того, чтобы человек смог практически мгновенно отправить или получить деньги, для выполнения такой операции достаточно всего лишь иметь интернет.

Как осуществить денежный перевод — способы перевода денег в банк

Здравствуйте, уважаемые Читатели сайта «AboutCash.ru»! Из данной статьи вы узнаете о способах как осуществить денежный перевод, существующих видах перевода денег через банки, интернет и прочих вариантах.

Виды денежных переводов

Существует несколько видов для возможности перевода денежных средств от одного человека к другому. Самым популярным способом являются банковские платёжные карты, но с развитием интернета не менее популярными становятся переводы с помощью электронных денег.

Основные виды перевода денег:

1. Банковские переводы.

2. Денежные переводы через интернет с помощью электронных кошельков.

Банковские переводы и платёжные карты

Все банковские переводы являются основным вариантом для финансовых взаимодействий между людьми. Благодаря различным банковским продуктам, люди могут быстро и надёжно совершать свои платежи.

Банковские дебетовые и кредитные карты являются одним из важнейших способов при финансовых взаимоотношениях между людьми. Платёжная карта банка позволяет совершать самые различные финансовые операции.

Возможности банковских карт:

- снять наличные средства с банкоматов и в банках, в любой точке мира;

- оплатить покупки в супермаркетах и прочих торговых точках;

- совершать онлайн оплаты в интернете;

- совершить онлайн перевод с карты на карту;

- загрузить данные карты в смартфон и пользоваться нею с помощью телефона без наличия самой карты.

Электронные деньги

С развитием интернет индустрии, всё больше пользователей переходят на использование электронных денег. Их использование максимально упрощено для пользователей и не требует длительного ожидания в очередях при открытии счёта или использования и обслуживания электронных денег.

Существует огромное количество разных электронных систем, позволяющих совершать различные финансовые операции. Каждая из таких систем индивидуальна и имеет собственную политику по обслуживанию своих клиентов. Тем не менее все они следят за конъюнктурой рынка и условия обслуживания у них очень похожи.

Популярные электронные платёжные системы:

- Webmoney.

- PayPal.

- Яндекс.Деньги.

- Perfect Money.

- Qiwi.

- Криптовалюты: Биткоин, Рипли, Дэш и прочие.

Главным преимуществом электронных денег является их анонимность и скорость проведения всех финансовых операций с их помощью.

Способы как осуществить денежный перевод через банк

Наиболее популярным вариантом для получения или отправки денежных средств являются переводы осуществляемые через банковское учреждение. Существует достаточно много различных вариантов для перевода денег через банки. Далее в обзоре будут приведены самые основные из них.

Способ 1: Банковский перевод

В текущий момент основным способом для перевода денежных средств является банковский перевод между счетами. Суть данного перевода заключается в открытии банковского счета, его пополнении наличными или другим вариантом внесения денег на счет и дальнейшим банковским переводом по заданным реквизитам.

Преимуществом банковских переводов является то, что деньги свободно могут обращаться между разными банками не только в стране, но и по всему миру.

Способ 2: Перевод с карты на карту

Данный способ является востребованным при срочных переводах и когда важна скорость отправки или получения денег. Суть перевода с карты на карту заключается в открытии банковского счёта и подкрепления к нему пластиковой карты банка, после чего с помощью сервисов для перевода с карты на карту можно совершать отправку и получение денежных средств, указав только сам номер карточки.

ВАЖНО:Ни в коем случае не предоставляйте третьим лицам срок действия карточки и её CVC код из задней стороны карты!

Способ 3: SWIFT перевод

Данный вид переводов является международным и осуществляется в валюте. Суть SWIFT переводов заключается в отправке и получении денег на валютный банковский счёт в любую точку мира. Следует отметить, что в нескольких странах система SWIFT переводов не работает — в основном это страны с низким экономическим уровнем развития.

SWIFT переводами пользуются не только юридические, но и физические лица. Через данный способ можно переводить любые суммы денежных средств за относительно низкую комиссию.

Способ 4: Переводы через другие платёжные системы

Существуют различные платёжные системы, которые обслуживаются во многих банках и с их помощью можно совершать денежные переводы без необходимости открытия счёта в банке. Многие люди не хотят открывать банковский счёт, платить за его обслуживание и следить за ним — в таких случаях банки предлагают воспользоваться услугами различных платёжных систем с которыми он сотрудничает.

Популярными платёжными системами являются:

- Western Union;

- Contact;

- Money Gramm;

- Золотая Корона;

- и прочие переводы.

Переводы денег в электронных платежных системах

Прогрессивным способом финансовых взаиморасчётов является использование электронных кошельков. Суть их заключается в использовании определённого вида электронного кошелька и моментальном получении денежных средств после совершения перевода.

Популярные переводы через электронные кошельки:

- переводы и расчёты внутри определённой электронной системы, например в Webmoney, PayPal, Яндекс Деньгах и прочих системах;

- обмен с разных видов электронных кошельков между собой или на карты и в банк через онлайн обменники.

Пользуясь электронными платёжными системами пользователь обязан помнить меры безопасности и хранить в надёжном месте логины и пароли. Лучшим местом является бумажный блокнот, в котором все записано от руки чёткими печатными буквами и цифрами и хранить его в сейфе или другом надёжном месте.

Рекомендации при переводах денег

Совершая финансовые операции, люди способны допускать множество ошибок. Допущение ошибок происходит из-за спешки, невнимательности, автоматических действий и прочих человеческих факторах. Во избежание проблем с отправкой денег, ознакомьтесь с рекомендациями приведенными ниже:

Перед совершением перевода проверить:

- удостоверьтесь в личности получателя, которому отправляете деньги;

- удостоверьтесь в актуальности реквизитов получателя;

- выполняйте заполнение реквизитов осознанно, а не автоматически;

- ни в коем случае не спешите, вводите реквизите спокойно;

- после ввода всех нужных реквизитов, обязательно еще раз проверьте все введенные данные;

- делайте скриншоты перед отправкой и после завершения оплаты.

Заключение

Любый действия из финансами требуют высокий уровень ответственности и являются рисковыми, в связи с чем, рекомендуется чётко понимать и осознавать все свои действия с деньгами. Постоянно изучая финансовую грамотность, развивая личное правильное и грамотное пользование деньгами обязательно приведёт не только к сохранению своего капитала, но и к его приумножению!

На этом наш обзор о популярных способах, как осуществить денежный перевод через банк и электронные платёжные системы заканчивается. Желаем вам успешных финансовых транзакций и удачи!

С уважением, редакция сайта «AboutCash.ru».

Часто задаваемые вопросы об электронных денежных переводах (EFT)

С помощью онлайн-банкинга вы можете осуществлять следующие типы электронных переводов денежных средств:

Между вашими счетами в Bank of America

Выполнять переводы с чековых и сберегательных счетов на:

- Соответствующие критериям проверки и сбережения

- Кредитная линия

- Кредитная карта

- Розничные ссуды и ипотека

- Инвестиции

Выполнять переводы с кредитной линии на:

- Расчетно-сберегательная линия

- Кредитная линия

- Кредитная карта

- Розничные ссуды и ипотека

Осуществляйте переводы с кредитной карты на:

Делайте переводы с инвестиционных на:

- Чековые и сберегательные счета (только индивидуальные брокерские счета и совместные арендаторы с правом сохранения брокерских счетов имеют право на переводы через Интернет-банк.)

С вашего личного счета (ов) на личные счета (а) других клиентов Bank of America

Выполняйте переводы с чековых и сберегательных счетов на:

Делайте переводы с кредитной линии на:

Между ваш личный счет (-а) в Bank of America и внутрисетевой (-ые) счет (-а) в других финансовых учреждениях, если вы подпишетесь на службу электронных и мобильных переводов

Делайте переводы с чеков и сбережений на:

Между личными Счет (-а) Bank of America и личный (-ые) счет (-а), которыми вы владеете в других финансовых учреждениях, если вы подписываетесь на переводы за пределы зоны обслуживания Bank of America

Выполняйте переводы с кредитной линии на:

Между ваш личный счет (-а) в Bank of America и внутрисетевой (-ые) счет (-а) в других финансовых учреждениях, если вы подписаны на услугу электронной почты и мобильных переводов

Осуществляйте переводы с чеков и сбережений ings to:

Между вашим личным счетом (счетами) в Bank of America и личными счетами, которыми вы владеете в других финансовых учреждениях, если вы подписываетесь на переводы за пределами зоны обслуживания Bank of America

Осуществляйте переводы с чековых и сбережения на:

- Проверка и сбережения

- Инвестиции

Делайте переводы из инвестиций на:

Переводы с инвестиционных счетов, которыми вы владеете в других финансовых учреждениях, доступны на основе определенного списка инвестиционных фирм в онлайн-банке.Переводы с инвестиционных счетов, которыми вы владеете в Bank of America, разрешены только с внутренних депозитных счетов.

Электронный перевод денежных средств, электронный перевод, мгновенный денежный перевод

Условия и положения экспресс-электронного перевода

При условии наличия соответствующих разрешений регулирующих органов, условий и положений, налагаемых при предоставлении необходимых разрешений, а также других условий этой Услуги, эта Услуга («Средство экспресс-электронных переводов на Money2India»), когда она становится доступной, позволяет зарегистрированному пользователю переводить или отправьте иностранную валюту (т.е. валюта, отличная от индийских рупий) из США на счет ICICI Bank в Индии. ICICI Bank Limited несет ответственность за выполнение запросов на перевод, сбор денег в иностранной валюте, депонированных по инструкциям отправителя на его счет ностро, открытый в банке-корреспонденте, конвертирование их в индийские рупии или любую другую иностранную валюту и перевод их получателю в Индии в соответствии с инструкциями отправителя денежных средств, то есть Зарегистрированного пользователя. Курс обмена иностранной валюты, указанный для расчета на Веб-сайте, является только ориентировочным, чтобы помочь зарегистрированному пользователю получить приблизительную сумму в индийских рупиях, которую получит бенефициар.Он никоим образом не гарантирует и не представляет обменный курс иностранной валюты, который фактически будет применяться к иностранной валюте, отправленной Зарегистрированным пользователем (плательщиком). ICICI Bank будет применять курсы конвертации иностранной валюты, где это применимо, как действующие на день конвертации, или другие курсы по своему усмотрению.

Зарегистрированный пользователь должен произвести оплату в иностранной валюте, поддерживая достаточные средства на выбранном банковском счете с поддержкой ACH в США (счет отправителя) в соответствии с инструкциями, изложенными на Веб-сайте.ICICI Bank через свой банк-корреспондент для этого средства инициирует дебетование этого банковского счета ACH посредством клиринга ACH в США, как только инструкция будет отправлена зарегистрированным пользователем на Money2India (запрос получен) через это средство. ICICI Bank переведет средства в Индию только после того, как его банк-корреспондент по кредитной линии предоставит такую иностранную валюту на счет ICICI Bank (счет Nostro) в банке-корреспонденте. После этого, после вычета соответствующих сборов / сборов, деньги будут переведены ICICI Bank на счет ICICI Bank в Индии, указанный Зарегистрированным пользователем.ICICI Bank может отключить учетную запись ACH, а также отменить запрошенную транзакцию денежного перевода, и Зарегистрированный пользователь несет полную ответственность и ответственность за то же самое в случае недоступности средств со счета, с которого Зарегистрированный пользователь запросил перевод денег. . В случае, если ICICI Bank узнает об этом после того, как получатель перевода (получатель / получатель) получил перевод, Зарегистрированный пользователь будет обязан возместить ICICI Bank переведенную сумму и любые другие сборы и расходы, понесенные ICICI Bank. .Зарегистрированный пользователь соглашается выплатить ICICI Bank такую сумму немедленно по требованию ICICI Bank вместе с процентами @ 2% в месяц с даты перевода ICICI Bank до получения средств ICICI Bank от Зарегистрированного пользователя. Зарегистрированный пользователь также соглашается оплатить все расходы, связанные с взысканием сумм, причитающихся ICICI Bank, включая разумные гонорары адвокатам и судебные издержки. ICICI Bank также имеет право проинформировать любое кредитное бюро или любое другое физическое или юридическое лицо, если Зарегистрированный пользователь не выплатит / не возместит такую сумму или любую ее часть ICICI Bank.

Хотя ICICI Bank стремится придерживаться графика, указанного им на веб-сайте, ICICI Bank не несет ответственности за любые изменения графика выполнения инструкций Зарегистрированного пользователя или перевода / зачисления средств для любая причина. Ничто, представленное на Сайте, не должно толковаться как совет любого характера, и Зарегистрированному пользователю рекомендуется проконсультироваться с профессионалами в этом отношении, прежде чем принимать какое-либо решение. Кроме того, эта Услуга никоим образом не требует и не поощряет Зарегистрированного пользователя к заключению любой такой транзакции.ICICI Bank ни при каких обстоятельствах не несет ответственности за убытки, понесенные в результате мошенничества или иных действий Зарегистрированного пользователя. ICICI Bank может отозвать услугу экспресс-перевода для Зарегистрированного пользователя в любое время по своему усмотрению.

Эта Услуга предоставляется в соответствии с применимыми законами любой другой страны, включая страну, из которой должны быть переведены средства, и Зарегистрированный пользователь несет ответственность за соблюдение этих законов.ICICI Bank не несет никакой ответственности, прямой или косвенной, за несоблюдение законов любой страны, кроме Индии. Сам факт того, что к Веб-сайту можно получить доступ или использовать, или любой объект может быть использован в стране, отличной от Индии, не означает, что законы этой страны будут применимы. В случае, если лицу, которому переводятся средства, требуется Сертификат о переводе денег за границу, или средства по какой-либо причине необходимо перенаправить на другой счет / место, или требуется любая другая дополнительная услуга, ICICI Bank взимает дополнительные сборы и перевести сумму после вычета таких дополнительных расходов.

ICICI Bank никоим образом не несет ответственности и / или не несет ответственности за любые вопросы, не-ошибки, споры или задержки в обмене сообщениями, переводе денег, конвертации валюты, предлагаемых курсах конвертации, платежах получателям денежных переводов или любых других запросах. , претензия или спор. Тем не менее, ICICI Bank будет в меру своих возможностей помогать зарегистрированному пользователю в облегчении разрешения таких запросов, претензий и споров.

Вышеуказанные положения и условия являются дополнением к условиям, согласованным зарегистрированным пользователем при регистрации в системе Money2India, а также к любым дополнительным условиям и положениям, относящимся к системе Money2India, появляющимся в другом месте на этом Веб-сайте или иным образом согласованным сейчас или в дальнейшем, или считается согласованным Зарегистрированным пользователем.

7 лучших служб денежных переводов (раскрытые и сравненные)

с 3 советами по выбору услуги (которая подходит именно вам!)

Есть около 30 или 40 достаточно крупных компаний по переводу денег на выбор, но — лишь горстка которые очень рекомендуются .

Best of the Best

Ознакомьтесь с нашими заметками «Не пропустите» (см. Ниже).

Раскрытие информации: этот пост содержит партнерские ссылки. Для получения дополнительной информации см. Мои раскрытия здесь .

Переходные ссылки

- Не пропустите заметки

- 3 совета по выбору услуги (информация ниже)

- Краткие сведения о компании (информация ниже)

Посмотрите это видео для некоторых важных Справочная информация:

Какие компании для чего подходят лучше всего?

Для начала важно знать, что не всеми услугами можно использовать для жителей в каждой стране.

Это не самое главное!

Некоторые услуги рассчитаны на суммы (менее 7000 долларов США, 4000 фунтов стерлингов, 9500 австралийских долларов / канадских долларов), в то время как другие рассчитаны на более крупные суммы.

В целом компании P2P (где вы обмениваете деньги с деньгами других компаний за рубежом), как правило, наиболее эффективны (другими словами, чрезвычайно дешевы и быстры) для небольших сумм.

Компании, не использующие P2P, с другой стороны, рассчитаны на большие суммы и фактически снижают% затрат по мере увеличения сумм.

Хотя все они имеют разную структуру затрат, мы нарисовали линию на песке, чтобы вам было легче принять решение.

Помимо затрат, услуги, которые лучше для небольших сумм, как правило, проще подписать на начальном этапе.Однако, если вы начнете переводить большие суммы (обычно около 10 000 долларов), они начнут запрашивать дополнительные удостоверения личности и могут заблокировать вашу учетную запись, если что-то не получится.

Услуги, которые лучше подходят для больших сумм, с другой стороны, как правило, имеют немного больше требований на начальном этапе, но это может облегчить задачу в дальнейшем.

Это еще не все.

По мере роста сумм специалисты по обслуживанию клиентов, которые ежедневно имеют дело с сотнями различных банков в разных странах, могут быть чрезвычайно полезны, когда дело доходит до лимитов, затрат и даже методов, которые вы можете использовать при работе с банками. .

В соответствии с Законом о банковской тайне учреждения обязаны сообщать информацию о денежных операциях на сумму более 10 000 долларов. Этот обмен информацией (также известный как законы о борьбе с отмыванием денег) применяется к США, и во многих других странах существует аналогичная практика. Это означает, что выше этих пороговых значений вам может потребоваться предоставить дополнительную информацию (если у них ее еще нет), например, информацию о KYC.

+ фактор стоимости

Типичный покупатель может не знать о скрытых затратах без тщательного исследования и практического использования.

К счастью, мы сделали это за вас.

Причина, по которой мы сосредоточились только на затратах, заключается в том, что все выбранные нами услуги являются лидерами по своим услугам и обслуживанию клиентов, и мы считаем, что это отражено в рейтинге TrustPilot.

В нашем PDF мы обсуждаем это подробно, но в целом вот наши рекомендации.

Для расчета коэффициента стоимости мы вычитаем 0,1 из 1, если у них нет одного из следующих.

- Тарифы и сборы в совокупности обычно менее 2% (некоторые намного меньше, но это минимум)

- Банковские счета по всему миру

- Гарантированные ставки

1.Тарифы и комиссии

Постоянно низкие комиссии и обменные курсы, которые содержат маржу от 0,4% до 2%, что намного ниже, чем может предложить банк.

2. Банковские счета по всему миру

Банки-отправители и банки-получатели на обоих концах также могут взимать комиссионные, которые компания по переводу денег может снизить за счет использования счетов в местных банках.

Главное — выбрать услугу, стоимость которой намного ниже, чем у банков. Все услуги, показанные в таблице выше, очень конкурентоспособны, но не все гарантируют ставки или имеют много локальных учетных записей.

3. Гарантированные ставки

Хороший обменный курс практически бесполезен, если правила блокировки обменного курса предусматривают, что вам нужно иметь деньги, ожидающие на их банковском счете для совершения операции. Чтобы получить деньги, может потребоваться 2 или даже 3 дня.

++ Наша оценка

Хотя и не идеальна, мы считаем, что наша оценка дает более справедливое сравнение, когда дело касается многих аспектов денежных переводов.

Мы делаем это путем умножения оценки TrustPilot на коэффициент затрат , что является простым способом скорректировать оценку TrustPilot с учетом трех факторов, которые мы обсуждали выше.

Мы корректируем рейтинг TrustPilot Score (который представляет собой отзывы пользователей) с учетом фактора стоимости.

Наивысший коэффициент, который может иметь компания, равен 1, а предлагаемые нами услуги денежных переводов являются лидерами в мире денежных переводов.

3 совета по выбору услуги

Совет 1

Сосредоточьтесь на услугах на основе сумм, которые вы планируете отправить . В основном P2P-услуги, такие как TransferWise и CurrencyFair, обычно дешевле для небольших сумм (менее 7000 долларов США, 4000 фунтов стерлингов, 9500 долларов США / канадский доллар), в то время как компании, не работающие с P2P, такие как OFX, WorldFirst и TorFX, становятся менее дорогими по мере увеличения сумм.

В приведенную выше таблицу мы включили услуги, которые лучше всего подходят для меньших или больших сумм.

Совет 2

Выберите услугу, основанную на ваших потребностях , а не на том, что говорят мы или кто-либо другой.

Чтобы помочь в этом, мы выбрали для вас широкий спектр услуг по переводу денег.

Начните с раздела «Итог», включенного в таблицу выше. Это поможет вам исключить или включить услуги в свой короткий список.

Для тех, кто переводит большие суммы, посмотрите, где у службы есть физические офисы.Это может быть большим плюсом, если у понравившейся вам услуги есть офисы в стране отправителя или получателя.

Если у вас есть короткий список, просмотрите приведенные ниже сводки.

Совет 3

Молодец. Если вы следовали моим первым двум советам, у вас, вероятно, есть один или два фаворита.

Это специально отобранные отличные услуги, которые мы перечислили, поэтому я очень уверен, что вы останетесь довольны своим выбором. Просмотрите ссылки на полные обзоры, и вы увидите, как глубоко мы пытаемся понять каждую услугу.

Однако, чтобы по-настоящему понять, кто вам подходит, или просто дважды проверить свое решение, посмотрите PDF-файл о расходах и о том, как их избежать.

Нет двух одинаковых услуг, и PDF-файл резко снижает расходы.

Обзоры услуг

TransferWise

TransferWise предлагает минималистичные, очень недорогие онлайн-услуги для тех, кому нужно отправить или получить небольшие суммы.

Они чрезвычайно прозрачны, вы можете точно видеть, сколько вы платите за комиссию, с помощью их виджета.

Щелкните ссылку выше, чтобы увидеть их калькулятор.

Хотя они говорят, что являются компанией с одноранговым узлом (P2P), они основывают предлагаемую ставку на «средней рыночной» ставке, что по сути означает, что они действуют больше как компания, не работающая с P2P, но, очевидно, с экономическими преимуществами, которые пойти с P2P-компанией (для меньших сумм).

Как будто этого было недостаточно, они также получают наивысший возможный рейтинг по коэффициенту стоимости (1), что означает, что они не просто говорят о хорошей игре, а активно создают хорошую игру, даже если это не очевидно.

CurrencyFair

CurrencyFair (особенно если первые 10 переводов вы получаете бесплатно) также является лидером по разным причинам.

Хотя они действительно требуют, чтобы ваши средства были у них, прежде чем вы совершите транзакцию, чтобы обеспечить обменный курс , часто их общие затраты непобедимы , и они предлагают удовлетворительный опыт P2P.

Как компания с одноранговым узлом (P2P), доступные ставки могут немного варьироваться, но они также предлагают множество потенциально эффективных способов проведения транзакций.Например, вы можете выбрать «Лучшая доступная сейчас ставка» или «Выбери свой собственный тариф».

Если вы можете смириться с отправкой им денег до того, как зафиксируете курс, CurrencyFair вполне может стать лучшим из услуг по переводу небольших сумм с доставкой в банк.

WorldRemit

Если вы хотите отправить меньшие суммы семье и друзьям по разумной цене практически куда угодно, WorldRemit — очень хороший выбор.

Используйте код 3FREE и не платите комиссию за первые три денежные переводы — заканчивается 30 ноября 2020 года.

Там, где большая часть его конкурентов сосредоточена на банковских переводах, WorldRemit пытается сосредоточиться на опыте пользователя при отправке денег семье и друзья, включая платежи по кредитной / дебетовой карте и даже получение наличных на другом конце. Например, когда вы обращаетесь в их службу , вы начинаете с выбора страны, в которую хотите отправить деньги, а затем они объясняют, как все это работает для этой страны !

Они также довольно прозрачны в отношении своих комиссий, а обменные курсы конкурентоспособны.

Глазурью на торте может быть их приложение, которое также позволяет вам переводить (и получать) деньги на ходу.

OFX

OFX — ведущая компания по переводу денежных средств с офисами по всему миру, включая США, Гонконг, Великобританию, Канаду, Австралию, Сингапур и Новую Зеландию.

OFX может взимать комиссию в размере 15 долларов США, однако, если вы нажмете здесь, вы можете полностью избежать этой комиссии. После того, как вы зарегистрируетесь, вы сможете увидеть, что именно вы получите за обменный курс.

Он в основном ориентирован на клиентов, осуществляющих операции в Интернете, и имеет мощную сеть поддержки по телефону во всем мире, которая может быть очень полезной, особенно для больших сумм.

OFX трудно превзойти из-за его структуры затрат, сочетания телефонных и онлайн-услуг, их международного охвата и квалифицированной поддержки клиентов.

TorFX

Самый высокий рейтинг на TrustPilot, TorFX — это отличное обслуживание клиентов.

Они отличаются от большинства в процессе регистрации, который разработан так, что вы в конечном итоге разговариваете с кем-то, кто поможет вам в этом процессе.

Если вы предпочитаете строить отношения с кем-то, кто активно заинтересован в вашем плавном переводе, TorFX может быть для вас выбором.

Для настройки у них есть два варианта — бесплатное предложение или онлайн (Aus)

и для Великобритании

WorldFirst

WorldFirst (Великобритания) и WorldFirst (Азия) отличный выбор для тех, кто хочет переводите большие суммы и цените возможность поговорить со специалистом по обслуживанию клиентов на любом этапе. WorldFirst разработана как гораздо более дешевая альтернатива банкам и имеет структуру затрат, которая улучшается (в процентном отношении) по мере увеличения суммы транзакции.

Они также предлагают «ценовые обещания», чтобы вы получали самые выгодные тарифы на перевод и размещали заказы как онлайн, так и по телефону.

Помимо стоимости, WorldFirst предлагает настраиваемые услуги, ориентированные на частных лиц и бизнес, включая расширенные инструменты, такие как форвардные контракты.

Для больших сумм, особенно предприятий, которым нужны решения и просто обеспечивают бесперебойную работу, они являются отличным выбором.

XE

Денежные переводы XE ориентированы на работу в Интернете, и с покупкой HiFX они мгновенно стали лидерами в мире денежных переводов.

У них лучший обменный курс, хорошая поддержка клиентов и отличная онлайн-платформа.

Плата за перевод отсутствует, однако, как и их конкуренты, они взимают маржу на обменный курс.

Отличное место для жителей Северной Америки благодаря своей сети поддержки, расположенной там.

Вам также может понравиться TransferWise VS XE.

Счастливых переводов!

Руководство по международным денежным переводам: платежи SWIFT и SEPA

Если вам интересно, как работают международные денежные переводы, вы попали в нужное место.В 80-е годы самым быстрым способом отправить деньги из Лондона в Нью-Йорк было физически взять с собой наличные в самолет, как в кино. Удивительно, но это верно и сегодня, но вы когда-нибудь задумывались, почему?

Мы уже объяснили, как работают денежные переводы между двумя счетами в одном банке (внутрибанковские переводы), а также переводы между двумя разными банками (межбанковские переводы). Если вы пропустили этот пост, мы рекомендуем вернуться и прочитать его, прежде чем двигаться дальше — это поможет вам понять мир платежей SWIFT и SEPA.

Международные денежные переводы

💸Международные денежные переводы в основном представляют собой межбанковские переводы, только в этом случае два банка находятся в разных странах, что немного усложняет ситуацию. Принцип корреспондентского банкинга по-прежнему применяется, а это означает, что два банка должны иметь налаженные отношения, чтобы облегчить перевод.

Два наиболее распространенных способа перевода денег за границу известны как перевод SWIFT и перевод SEPA.

Что такое перевод SWIFT? 🌐

Платежная система SWIFT позволяет этим учреждениям безопасно отправлять и получать информацию о финансовых транзакциях стандартным способом. В конечном итоге это позволяет отправлять деньги из одного банка в другой, практически в любую точку мира и во многих разных валютах.

Но эта система далека от совершенства. SWIFT на самом деле не отправляет деньги, он просто отправляет сообщения между банками. Из-за этого для перевода реальных средств необходимо использовать другие системы, которые требуют большего вмешательства человека, а это, в свою очередь, замедляет переводы SWIFT.Более того, сложный характер этих переводов обычно требует комиссии, которая почти всегда перекладывается на потребителей.

Как работает перевод SWIFT? 🤔

Предположим, Джон хочет отправить 20 фунтов стерлингов со своего банковского счета в Великобритании на счет Алисы в банке в Сингапуре. В зависимости от отношений с банком существует два способа осуществления этого перевода:

Банки имеют прямые отношения ❤️

Если оба банка имеют прямые отношения друг с другом, или, другими словами, если у банка 1 есть коммерческий счет в банке 2 и наоборот, транзакция будет выглядеть следующим образом:

John’s bank (Barclays UK) отправит сообщение SWIFT в банк Alice’s (Lloyds Singapore), информируя их о переводе.После получения сообщения (обычно в течение нескольких минут) средства можно переводить напрямую между двумя банками:

- John’s bank (Barclays) спишет с личного банковского счета Джона 20 фунтов стерлингов. ➖

- John’s bank зачислит 20 фунтов стерлингов на коммерческий банковский счет Ллойда, открытый в Barclays. ➕

- Банк Алисы (Lloyds) зачислит на ее личный банковский счет 20 фунтов стерлингов. ➕

Поскольку банки имеют прямые отношения, они могут легко перемещать средства, что сводит комиссию к минимуму и делает перевод быстрым.

Банки не имеют прямых отношений 💔

Если банки не имеют прямых отношений, необходимо найти один или несколько банков-посредников для облегчения перевода.

Итак, банк Джона (банк 1) еще раз отправит сообщение SWIFT в банк Алисы (банк 2), информируя их о входящем переводе. Но поскольку ни один из банков не имеет счетов друг с другом, SWIFT найдет посредника, где у обоих банков есть коммерческие счета — назовем его Банк X. Как только посредник будет найден, средства могут быть обработаны в конце дня (или на основании некоторых другой заранее установленный график):

- Банк 1 дебетует

Узнайте, как отправить деньги в Интернете с помощью электронного перевода Interac

Пропустить навигацию Личный- Личный

- Богатство

- Бизнес

- Коммерческий

- Рынки капитала

- SearchGo

- Search us

- Поддержка

- EN Выберите регион / язык

- Канада

- Английский

- Français

- США

- Английский

- Китай

- 中文

- Канада

- Персональный

- B Банковские счета ank Accounts Зарабатывайте 300 долларов США и эксклюзив 2.75 сбережений Банковские счета

- Чековые счета

- Сберегательные счета

- Перейти на BMO

- Сравнить банковские счета

Банковское дело для

- Студенты

- Новоприбывшие в Канаду

- Пожилые люди

- Канадские вооруженные силы, ветераны и RCMP

- Коренные жители Банковское дело

Функции

- Семейный пакет BMO

- Банковские услуги

- Банковские соглашения

- Международные банковские операции

Позвольте нам помочь вам

- Сравните текущие счета

- Помогите мне выбрать счет

- Сделать Встреча в отделении

- Существующие клиенты: Добавить счета

- Кредитные карты Кредитные карты Кредитные карты

- Возврат денег

- Вознаграждения

- АВИА МИЛИ

- Без комиссии

- Образ жизни и путешествия

Кредитные карты

- Студент 900 11 Affinity (партнер)

- Small Business

- Prepaid Mastercard

- Посмотреть все кредитные карты

Инструменты и информация

- Помогите мне выбрать

- Сравните кредитные карты

- Безопасность и безопасность

- Информация о туристических услугах

- Другая карта Услуги и инструменты

- Apple Pay

- Google Pay

Позвольте нам помочь вам

- Сравните кредитные карты

- Часто задаваемые вопросы о кредитных картах

- Программа вознаграждений BMO

- Активируйте свою кредитную карту

- B Банковские счета ank Accounts Зарабатывайте 300 долларов США и эксклюзив 2.75 сбережений Банковские счета

Euronet Worldwide — Безопасные электронные платежи и решения для транзакций

Euronet LocationsAustraliaAustriaBelgiumBrazilBulgariaCanadaChileChinaCroatiaCyprusCzech RepublicDenmarkEgyptEl SalvadorFranceGermanyGreeceHungaryIndiaIrelandItalyKoreaMalaysiaMaltaMexicoNetherlandsNew ZealandNorwayPakistanPhilippinesPolandPortugalPuerto RicoRomaniaRussian FederationSenegalSerbiaSingaporeSlovakiaSpainSwedenSwitzerlandTurkeyUkraineUnited Арабские EmiratesUnited KingdomUnited Штаты

.