Доходность по акциям: Дивидендная доходность акций

Калькуляторы | Бесплатные калькуляторы онлайн

Бесплатное отключение рекламы

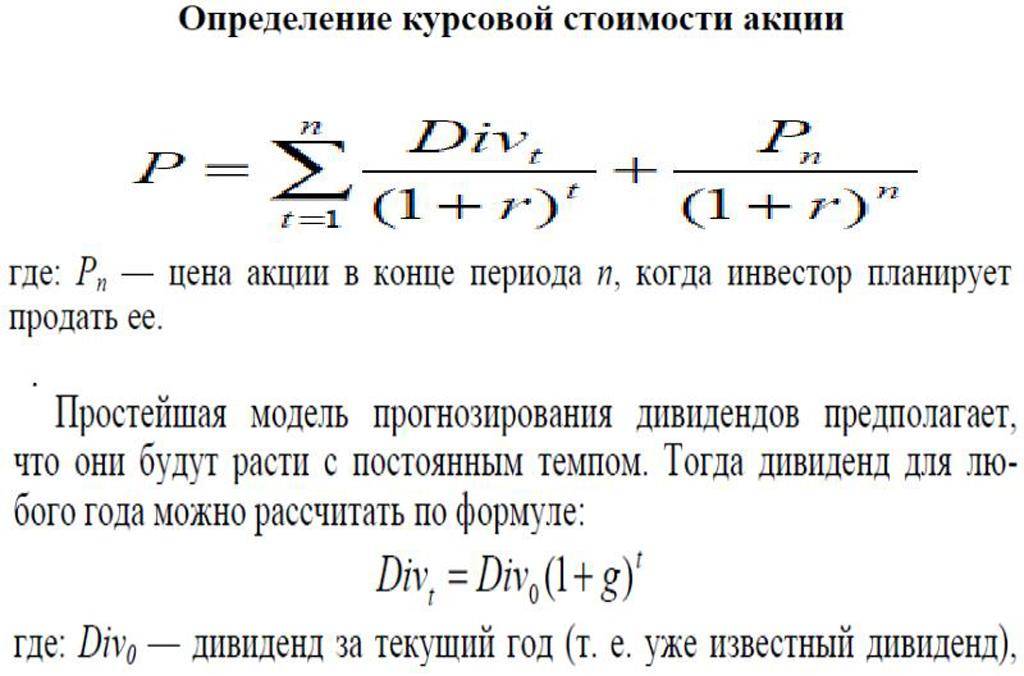

Используйте наши финансовые калькуляторы, чтобы сравнить займы, посчитать разные показатели, например CAGR. Также, вы можете оценить насколько выгоден вклад в банке, или сравнить разные вклады. Для тех, кто занимается инвестированием, отлично подойдёт калькулятор дисконтирования дивидендов, или по другому — калькулятор модели Гордона. С помощью этого калькулятора можно узнать темп прироста дивидендов. Это может быть полезно при сравнении компаний и их дивидендов.

Акции и облигации

Балансовая стоимость акции, BVPS

Формула балансовой стоимости на акцию (Book Value per Share) используется для расчета стоимости одной акции компании на основе ее капитала, доступного для простых акционеров. Термин «балансовая стоимость» представляет собой активы компании за вычетом ее обязательств и иногда упоминается как акционерный капитал, собственный капитал, акционерный капитал или просто собственный капитал.

Бид аск спрэд, Bid-Ask Spread

Формула спреда спроса и предложения — это разница между ценой запроса и ценой предложения для конкретной инвестиции. Спред спроса и предложения может использоваться для различных инвестиций и в основном используется в инвестициях, которые продаются на бирже.

Дивиденды на акцию, DPS

Формула для дивидендов на акцию, или DPS, представляет собой выплачиваемые годовые дивиденды, деленные на количество акций в обращении

Доход от прироста капитала

Формула доходности прироста капитала используется для расчета доходности акции, основанной исключительно на оценке стоимости акций. Формула доходности прироста капитала не включает дивиденды, выплачиваемые по акциям, которые можно найти с помощью дивидендной доходности.

Формула доходности прироста капитала не включает дивиденды, выплачиваемые по акциям, которые можно найти с помощью дивидендной доходности.Привилегированные акции, PV

Привилегированные акции — это тип акций, который обеспечивает дивиденды до выплаты дивидендов по простым акциям

Расчетный доход, EE

Формула для предполагаемой прибыли — это прогнозируемые продажи за вычетом прогнозируемых расходов

Текущая доходность облигации

Текущая доходность облигации — это годовая доходность облигации, основанная на ежегодных купонных выплатах и текущей цене (в отличие от ее первоначальной цены или номинала).

newЦена/Прибыль, P/E

Соотношение цены и прибыли используется для быстрого расчета того, как рынок оценивает стоимость акций компании относительно прибыли компании

5 американских акций с наивысшей дивидендной доходностью

Правильно подобрав дивидендную бумагу в портфель, инвестор сможет получить регулярный практически гарантированный доход.

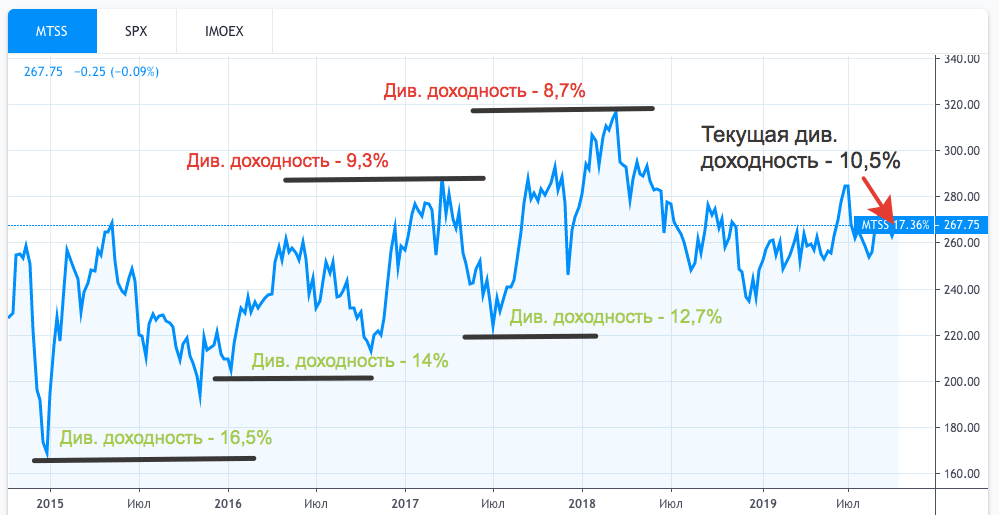

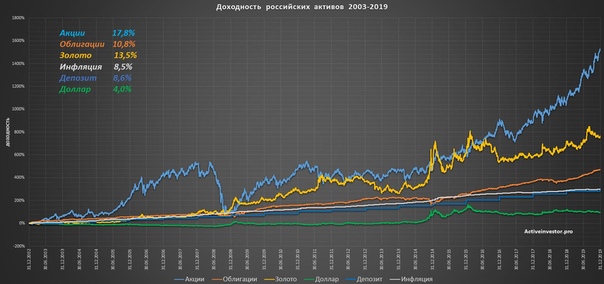

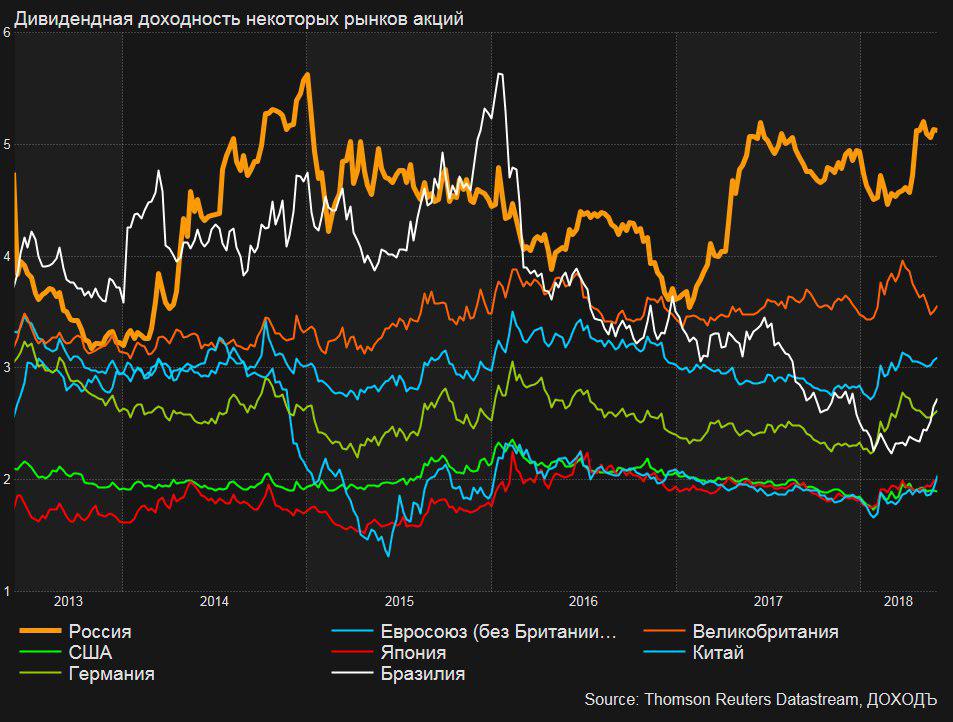

Дивидендная доходность 3–5% годовых — солидный показатель для рынка США. Это намного ниже 6–8% по российским акциям.

Ключевая ставка ФРС близка к нулю, а ключевая ставка Банка России составляет 4,25%. По долларовым вкладам доходность заметно ниже, чем по рублевым. По данным портала banki.ru, максимальная ставка по депозитам в долларах — 2% годовых. Еще один фактор: по американским акциям уровень риска в целом ниже.

По долларовым вкладам доходность заметно ниже, чем по рублевым. По данным портала banki.ru, максимальная ставка по депозитам в долларах — 2% годовых. Еще один фактор: по американским акциям уровень риска в целом ниже.

Есть в США и более интересные истории. В обзоре приведен список из топ-5 бумаг с наивысшей дивдоходностью. Чтобы отбросить совсем уж «мусорные» бумаги, список был сформирован на основе выборки из индекса S&P 500.

№5 — Iron Mountain

Дивидендная доходность: 9% годовых

Среднегодовая динамика выплат за 5 лет: +11,5%

Уровень выплаты дивидендов из чистой прибыли: 350%

Корпорация занимается разработкой решений для хранения информации и информационного менеджмента. Относится к REITs. Отсюда и высокая дивидендная доходность бумаг.

№4 — Valero Energy

Дивидендная доходность: 9,5% годовых

Среднегодовая динамика выплат за 5 лет: +27,9%

Уровень выплаты дивидендов из чистой прибыли: 144%

Одна из крупнейших нефтеперерабатывающих компаний, ведущая бизнес на территории США, Канады и Великобритании. С одной стороны, нефтепереработчики выигрывают от снижения цен на нефть. С другой стороны, это циклический вид бизнеса, по которому ударила рецессия в мировой экономике. Чистый убыток компании во II квартале составил $1,3 млрд.

№3 — CenturyLink

Дивидендная доходность: 10,1% годовых

Среднегодовая динамика выплат за 5 лет: -14,3%

Уровень выплаты дивидендов из чистой прибыли: 88%

Холдинговая компания, занимающаяся оказанием комплексных финансовых услуг для домохозяйств и бизнеса. Многолетняя просадка акций сыграла в пользу дивдоходности CenturyLink. Финансовые затруднения вынудили предприятие в этом году снизить дивиденды вдвое.

№2 — Exxon Mobil

Дивидендная доходность: 10,2% годовых

Среднегодовая динамика выплат за 5 лет: +4,9%

Уровень выплаты дивидендов из чистой прибыли: 231%

Одна из двух крупнейших нефтегазовых компаний США. «Дивидендный аристократ», увеличивавший выплаты на протяжении 37 лет подряд. С начала года акции XOM провалились на 50% из-за слабости цен на нефть. Чистый убыток компании во II квартале составил $1,08 млрд. «Мы увеличили долг до уровня, который мы считаем целесообразным для обеспечения ликвидности, учитывая неопределенность на рынке. Исходя из текущих прогнозов, мы не планируем его наращивать», — заявил глава компании. Прогноз Refinitiv предполагает, что февральские квартальные выплаты будут снижены с $0,87 до $0,84 на акцию. В дальнейшем ожидается увеличение дивидендов.

«Дивидендный аристократ», увеличивавший выплаты на протяжении 37 лет подряд. С начала года акции XOM провалились на 50% из-за слабости цен на нефть. Чистый убыток компании во II квартале составил $1,08 млрд. «Мы увеличили долг до уровня, который мы считаем целесообразным для обеспечения ликвидности, учитывая неопределенность на рынке. Исходя из текущих прогнозов, мы не планируем его наращивать», — заявил глава компании. Прогноз Refinitiv предполагает, что февральские квартальные выплаты будут снижены с $0,87 до $0,84 на акцию. В дальнейшем ожидается увеличение дивидендов.

№1 — ONEOK

Дивидендная доходность: 12,7% годовых

Среднегодовая динамика за 5 лет: +10,7%

Уровень выплаты дивидендов из чистой прибыли: 246%

Энергетическая компания, занимающаяся сбором, обработкой и транспортировкой природного газа. С начала года акции потеряли 60%, что привело к взлету дивидендной доходности. Угроза для выплат — высокая долговая нагрузка предприятия. Соотношение Чистый долг / EBITDA составляет 5,6 при нейтральном уровне не более 3.

БОНУС

Самая дивидендная бумага на рынке США в целом — CBL & Associates Properties (183% годовых!!!). Это REIT, специализирующийся на торговых центрах. От 52-недельного максимума акции потеряли 91% и стоят $0,16. Сервис Мacroaxis оценивает вероятность банкротства предприятия в 55%, используя модель финансовой устойчивости. Это на 28% выше, чем в целом по индустрии REIT.

Читайте также: «Как выбрать правильный REIT»

Делаем выводы

Обзор показывает, что частенько высокая дивидендная доходность сопровождается повышенным риском инструмента. При ближайшем рассмотрении, вместо источника почти гарантированного потока дивидендных доходов, инвестор рискует получить кошмар, который надолго зависнет в портфеле с убытком.

Мы можем дать пару советов. Во-первых, повышаем финансовую грамотность. Для начала рекомендуем ознакомиться с подробным обучающим материалом «Как выбирать дивидендные бумаги на рынке США». Далее, учимся отделять «мух от котлет». В специальном обзоре «Бумаги с высокой дивдоходностью. Всегда ли они привлекательны?» мы продемонстрировали, при каких условиях американские акции характеризуются повышенной дивдоходностью.

Далее, учимся отделять «мух от котлет». В специальном обзоре «Бумаги с высокой дивдоходностью. Всегда ли они привлекательны?» мы продемонстрировали, при каких условиях американские акции характеризуются повышенной дивдоходностью.

Ну, и не забываем о БКС Экспресс. Мы регулярно публикуем материалы по дивидендным бумагам в помощь инвесторам.

БКС Мир инвестиций

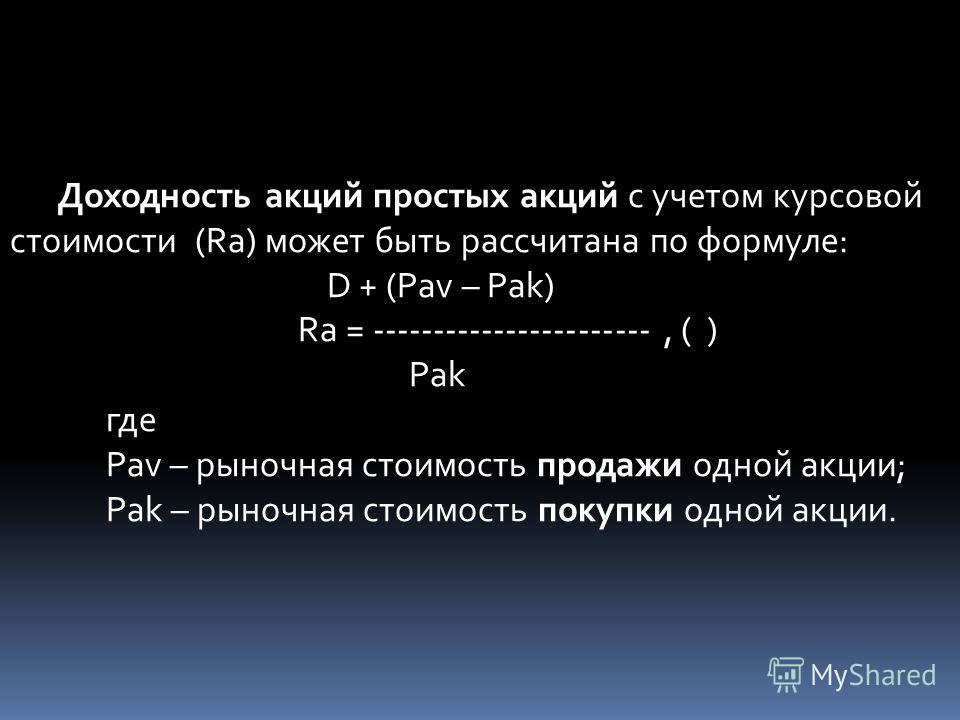

Оценка доходности акции

Два вида доходности акций

Если оценка финансовой обеспеченности необходима инвесторам более для уверенности в сохранении своих инвестиций, чем в том, что инвестиции принесут доход, то оценка доходности инвестиций (акций) охватывает и этот аспект. Более того, раскрыть инвестору информацию не только о надежности, но и о доходности его вложений – и есть цель анализа доходности акций. В целом же оценка доходности акций является индикатором доходности инвестиций, их привлекательности.

Данный вид анализа актуален для акционерных предприятий (корпораций), зарегистрированных на фондовых биржах, где котируются акции. И, поскольку доходность акций определяется двумя составляющими – дивидендами, которые они обещают приносить их держателю, и разницей курсовой стоимости продажи и покупки акций, то и анализ доходности акций проводится с двух разных позиций:

- с позиций заинтересованности в получении дивидендов и

- с позиций заинтересованности в получении курсовых доходов при перепродаже акций.

Поэтому на базе данных только финансовой отчетности можно провести анализ доходности акций как средства получения регулярных платежей (дивидендов), но если акции рассматриваются как средство получения курсовых доходов, такой анализ не может быть проведен без дополнительной информации, основанной на рыночных котировках.

Финансовый отчет дает сведения о прошлом, его уже не поправить, поэтому для инвестора, ожидающего курсовой доходности, необходима «живая», рыночная информация. Но такого рода информация (прогноз) часто основывается не столько на количественных (просчитываемых) предположениях, сколько на предположениях качественных, проще говоря – интуитивных, а иногда и провокативных. Поэтому, несмотря на существование множества различных методик расчета ожидаемой доходности акций, мы не будем на них останавливаться, – автор считает это делом неблагодарным. Тем более что в круг задач, очерченных настоящей работой, рассмотрение методик расчета ожидаемых показателей не входит; мы анализируем показатели финансовой отчетности.

Но такого рода информация (прогноз) часто основывается не столько на количественных (просчитываемых) предположениях, сколько на предположениях качественных, проще говоря – интуитивных, а иногда и провокативных. Поэтому, несмотря на существование множества различных методик расчета ожидаемой доходности акций, мы не будем на них останавливаться, – автор считает это делом неблагодарным. Тем более что в круг задач, очерченных настоящей работой, рассмотрение методик расчета ожидаемых показателей не входит; мы анализируем показатели финансовой отчетности.

Ниже приведены шесть наиболее распространенных критериев оценки доходности акций. Расчет первых трех коэффициентов основывается на данных бухгалтерского баланса и данных о количестве акций в обращении, три следующих же требуют информации о рыночных котировках. Располагая всей необходимой информацией (как о количестве акций и их разновидностях, так и о рыночных котировках), аналитик без труда подставит в приведенные ниже формулы необходимые значения.

Основные критерии оценки доходности акций

- Прибыль на акцию. Этот показатель в значительной степени влияет на рыночную цену акций. Представляет собой отношение чистой прибыли, уменьшенной на величину дивидендов по привилегированным акциям, к общему числу обыкновенных акций:

Па = П/Ка

где:

Па – прибыль на акцию

П – прибыль

Ка – количество акций. - Коэффициент покрытия дивиденда. Показывает, сколько раз могли бы выплачиваться дивиденды из полученной в отчетном периоде прибыли:

Пд = П/Д

где:

Пд – покрытие дивиденда

П – прибыль

Д – сумма дивидендов. - Дивидендный выход. Другое название – коэффициент выплаты дивидендов. Отражает долю прибыли, выплачиваемой акционерам в качестве дивидендов:

Дв = Да/Па

где:

Дв – дивидендный выход

Да – дивиденд, выплачиваемый по акции

Па – прибыль на акцию.

С этим показателем тесно связан коэффициент реинвестирования прибыли, отражающий ее долю, направленную на развитие деятельности предприятия. Сумма значений показателя дивидендного выхода и коэффициента реинвестирования прибыли равна единице (что закономерно, ибо все, что не роздано – то осталось на предприятии).

- Ценность акции. Этот показатель служит индикатором спроса на акции данного предприятия, показывая, как много согласны платить инвесторы в данный момент на каждый рубль прибыли на акцию:

Ца = Рца/Па

где:

Ца – ценность акции

Рца – рыночная цена акции

Па – прибыль на акциюПри анализе этого показателя в динамике относительно высокий его рост указывает на то, что инвесторы ожидают более быстрого роста прибыли данного предприятия по сравнению с другими.

- Дивидендная доходность акции. Характеризует долю возврата на капитал, вложенный в акции предприятия. Определяется путем деления дивиденда на последнюю зарегистрированную в день закрытия биржи цену:

Дда = Да/Рца

где:

Дда – дивидендная доходность акции

Да – дивиденд, выплачиваемый по акции

Рца – рыночная цена акции. - Коэффициент котировки акций. Этот коэффициент, подобно показателю ценности акции, служит индикатором спроса на акции данного предприятия, показывая, готовы ли потенциальные акционеры дать за акции цену, превышающую бухгалтерскую оценку капитала, приходящегося на акцию, или нет (если найденный коэффициент больше единицы – ответ положительный):

Ка = Рца/Уца

где:

Ка – коэффициент котировки акций

Рца – рыночная цена акции

Уца – учетная (книжная) цена акции

Книжная цена акции характеризует долю собственного капитала, приходящегося на одну акцию. Она складывается из номинальной стоимости акции, доли эмиссионного дохода (накопленной разницы между рыночной ценой акций в момент их продажи и их номинальной стоимостью) и доли накопленной и вложенной в развитие предприятия прибыли.

Она складывается из номинальной стоимости акции, доли эмиссионного дохода (накопленной разницы между рыночной ценой акций в момент их продажи и их номинальной стоимостью) и доли накопленной и вложенной в развитие предприятия прибыли.

Методика расчета показателей доходности акций

| № п/п | Наименование показателя | Определение показателя |

|---|---|---|

| 1 | 2 | 3 |

| 1. | Среднегодовое количество простых акций | Средневзвешенное количество простых акций, находящихся в обращении в течение периода |

| 2. | Скорректированное среднегодовое количество простых акций | Средневзвешенное количество простых акций, находящихся в обращении, скорректированное на количество простых акций, которые могут быть выпущены в обращение вследствие конвертирования других финансовых инструментов в простые акции |

| 3. | Базовая прибыль (убыток) на одну простую акцию | Определяется делением чистой прибыли (убытка), принадлежащего держателям простых акций (за вычетом дивидендов, начисленных держателям привилегированных акций), на средневзвешенное количество простых акций, находящихся в обращении в течение отчетного периода: |

| 4. | Скорректированная чистая прибыль (убыток) на одну простую акцию

(«разводненный» показатель – прим. авт.) |

Определяется делением чистой прибыли на скорректированное (вследствие вероятного конвертирования разбавляющих потенциальных простых акций в простые акции) среднегодовое количество простых акций, находящихся в обращении в течение периода:

При этом размер дивидендов по привилегированным акциям также принимается в расчет в скорректированном виде, поскольку некоторые из привилегированных акций также могут быть конвертированы в простые. |

| 5. | Дивиденды на одну простую акцию (реальный показатель рентабельности инвестиций – прим. авт.) |

Определяется делением общей суммы объявленных по результатам периода дивидендов на количество простых акций, по которым дивиденды выплачиваются. |

Изменения в обращении акций, которые принимаются во внимание при расчете средневзвешенного показателя простых акций, возникают в момент:

- выплаты дивидендов простыми акциями;

- дробления акций;

- обратного дробления (консолидации акций).

Обратное дробление – это объединение акций. К обратному дроблению прибегают, как правило, в случаях снижения рыночной стоимости акций до уровня, который ниже их номинальной стоимости. Обратное дробление – это способ, позволяющий продавать акции по цене ниже номинала без изменения номинала.

Среднегодовое количество простых (обыкновенных) акций рассчитывается на базе данных количественного учета движения таких акций по формуле:

где:

А – количество акций, которые находились в обращении в течение отчетного года n-е количество дней;

Т – количество дней;

365 – количество дней в отчетном году.

Таким образом, пользователи финансовой отчетности получают полную информацию о рентабельности своих инвестиций. В данной части Отчета эта информация представлена в двух возможных вариантах: вероятно лучший результат (строка 3 таблицы) и вероятно худший результат (строка 4). Есть в этом расчете и третий вариант – реально полученный результат (строка 5).

При этом следует обратить внимание, что показатель строки 5 принципиально отличается от показателей строк 4 и 3 и является несравнимым с ними, поскольку в последнем варианте к расчету принимается не вся сумма чистой прибыли, а только та ее часть, которая зарезервирована на выплату дивидендов. В строке 5 приводится показатель дивиденда на акцию, а в строке 3 – показатель прибыли на акцию.

Топ-9 компаний с высокой дивидендной доходностью и стабильным бизнесом

Намного лучшим способом будет поиск качественной дивидендной компании, на получение устойчивой прибыльности от инвестирования в которую вы всегда можете рассчитывать. К таким компаниям относятся REIT Store Capital, множество банков, например, PNC Financial, а также сеть аптек для животных PetMed Express.

При прочих равных условиях, когда акции падают, дивидендная доходность увеличивается. Другими словами, если вы владеете бумагами компании с огромной и при этом растущей дивидендной доходностью, вы, скорее всего, теряете деньги на прибыли от инвестирования в ее акции. И если вы считаете, что это самая удачная долгосрочная стратегия, это вовсе не так.

Что же тогда делать инвестору, который ищет акции с высокими дивидендами? Старайтесь инвестировать в компании с высокой дивидендной доходностью, акции которых идут в ногу с рынком в долгосрочной перспективе. Таким образом, вы обеспечите себе получение дивидендов, которые не подвержены колебаниям цен на акции.

Чтобы помочь вам определиться с выбором, эксперты Investor’s Business Daily составили список из компаний, которые выплачивают на 50% больше дивидендов, чем фирмы Standard&Poor’s 500 (доходность компаний индекса составляет примерно 2%). Но, что не менее важно, цена акций данных предприятий растет в темпе с общим рынком.

Математика искажает реальность

Растущая дивидендная доходность компании может просто компенсировать инвестору падающую стоимость акций. Давайте обратимся к математике. Многим известна формула для расчета дивидендной доходности:

Дивидендная доходность = годовой дивиденд/цена акций

Почему инвесторам важно обратить внимание на суть этой формулы? Из-за падающих акций дивидендная доходность компании может выглядеть просто великолепно.

Допустим, вы покупаете акции компании по цене $30 за штуку, которая выплачивает $3 в год в виде дивидендов. Вначале вы можете быть в восторге от внушительной годовой дивидендной доходности в 10% (дивиденды в $3, поделенные на $30). Доходность компании получается на 450% больше, чем средняя среди фирм S&P 500 (примерно на 1,8%).

Вначале вы можете быть в восторге от внушительной годовой дивидендной доходности в 10% (дивиденды в $3, поделенные на $30). Доходность компании получается на 450% больше, чем средняя среди фирм S&P 500 (примерно на 1,8%).

Теперь представьте, что стоимость акций падает до $15 за штуку, но дивиденды компании остаются на прежнем уровне. Примените ту же формулу, и вы увидите, что ее дивидендная доходность удвоилась до 20%. Выглядит отлично. Но подождите секунду, несмотря на более высокую доходность, вам же хуже, потому что вы потеряли $15 долларов на акцию. Вам потребуется пять лет выплаты дивидендов в размере $3, чтобы выйти из убытка по акциям.

Вот почему погоня за доходностью часто является плохой идеей при поиске компаний с высокими дивидендами. Высокая доходность часто является математическим искажением падающих акций.

Погоня за доходностью может дорого стоить

Потеря денег из-за желания получать как можно большую дивидендную доходность – это не простая теория. Наоборот, это довольно распространенное явление. Судя по данным S&P Global Market Intelligence, в 2019 году 413 компаний S&P 500 выплатили своим акционерам дивиденды. Акции 38 из этих компаний (или 9%) в течение года упали настолько сильно, что дивидендная доходность, которую акционеры получили за год, утратила всякий смысл. И все это произошло в условиях растущего рынка.

Возьмем в качестве примера Kraft Heinz, одну из самых любимых компаний Уоррена Баффета. В 2019 году ее дивидендная доходность составляла 5,8%, но акции упали на 25% в течение года. Таким образом, инвесторы завершили год с чистым убытком около 20%.

Помните также, что компании, выплачивающие высокие дивиденды, могут сократить их, когда бизнес начнет увядать. General Electric урезала свои легендарные дивиденды в четвертом квартале 2018 года всего до $0,1 за акцию по сравнению с $0,12, которые она выплачивала ранее.

Лучший подход к выбору дивидендной компании от IBD

Так что же делать, если погоня за высокой доходностью не приносит желаемых результатов? Эксперты IBD предлагают искать компании с высокими дивидендами и стабильным бизнесом. Качественные дивидендные компании должны отвечать следующим характеристикам.

· Дивидендная доходность выше 3%. Это на 50% выше, чем средняя доходность компаний S&P.

· Пятилетний и трехлетний рост прибыли на 10% и более.

· Фактор стабильности прибыли от 20 и ниже. Стабильность прибыли измеряется тем, насколько прибыль на акцию отклоняется от пятилетнего тренда. Чем меньше число, тем выше стабильность.

· Нет сокращения дивидендов.

IBD также рассматривает только те компании, которые не отставали от S&P 500 как минимум за последние пять лет (прирост на 56% к концу четвертого квартала 2019 года). Таким образом, владение акциями с высокими дивидендами, по крайней мере, не будет стоить вам упущенной возможности получить прибыль.

Кроме того, эксперты IBD советуют обратить внимание на рейтинг Relative Strength, в котором компания должна иметь оценку не менее 70 баллов из 99 возможных.

После прочтения всех этих условий вам вполне могло показаться, что ни одна компания не сможет соответствовать каждому критерию. Но это не так. Девять компаний прошли тестирование.

PetMed Express

Насколько вы помните, основным критерием для нас является дивидендная доходность, превышающая среднюю по рынку. PetMed Express как раз соответствует этому требованию. Базирующаяся в Делрее, штат Флорида, PetMed продает рецептурные и безрецептурные лекарства для домашних животных. Дивидендная доходность составляет 4,1%, что значительно выше среднерыночной.

Домашние животные превратились для компаний в большой бизнес, поскольку собаки и кошки уже практически стали членами семьи для многих людей. По оценкам Reports and Data, к 2026 году рынок здоровья животных будет стоить $70 млрд. Grand View Markets заявляет, что в 2018 году эта отрасль оценивалась в $44,74 млрд и будет расти на 5,7% в годовом исчислении с 2019 по 2026 год. Поставки, связанные с продуктивными животными, составили около двух третей рынка 2018 года. Оставшаяся треть пришлась на домашних животных.

По оценкам Reports and Data, к 2026 году рынок здоровья животных будет стоить $70 млрд. Grand View Markets заявляет, что в 2018 году эта отрасль оценивалась в $44,74 млрд и будет расти на 5,7% в годовом исчислении с 2019 по 2026 год. Поставки, связанные с продуктивными животными, составили около двух третей рынка 2018 года. Оставшаяся треть пришлась на домашних животных.

Акции PetMed выросли на 66% за последние пять лет. Прибыль выросла на 17% в годовом исчислении за последние три года и остается стабильной. Кроме того, компания увеличила дивиденды более чем на 11%.

Store Capital

Инвестиционные трасты недвижимости, такие как Store Capital, как правило, выплачивают инвесторам много денег, поскольку налоговые правила требуют, чтобы они ежегодно возвращали акционерам 90% своего налогооблагаемого дохода.

Учитывая, что REIT должны выплачивать почти всю прибыль в качестве дивидендов, неудивительно, что они постоянно попадают в списки высокодивидендных компаний. Store Capital базируется в Скоттсдейле, штат Аризона. В число арендаторов Store Capital входят рестораны, детские учреждения, ритейлеры, кинотеатры и оздоровительные клубы. Благодаря качественной диверсификации бизнеса капитал Store Capital всегда будет находиться в безопасности, даже если в одной из отраслей возникнут сложности.

Число, которое имеет наибольшее значение для инвесторов, составляет 3,7%. Это дивидендная доходность, которая подкреплена среднегодовым, высокостабильным ростом прибыли на 11% за последние три года. Дивиденды компании также выросли на 8%. Кроме того, акции Store Capital выросли вдвое по сравнению с S&P 500 за последние пять лет.

Дивидендная сила банков растет

Несколько банков, в том числе PNC Financial и United Bancorp, показывают, почему устойчивая прибыль в сочетании с дивидендной доходностью может быть мощной комбинацией.

Возьмем, к примеру, PNC. Дивидендная доходность банка, базирующегося в Питтсбурге, равна 3%, что, несомненно, привлекает многих инвесторов. Рост прибыли на двузначное число за последние пять лет и увеличение показателя на 18% за последние три года доказывают, что банк активно развивает свой бизнес. Наиболее перспективным является то, что банк после финансового кризиса стремится к увеличению дивидендов – выплаты PNC выросли на 20%.

Дивидендная доходность банка, базирующегося в Питтсбурге, равна 3%, что, несомненно, привлекает многих инвесторов. Рост прибыли на двузначное число за последние пять лет и увеличение показателя на 18% за последние три года доказывают, что банк активно развивает свой бизнес. Наиболее перспективным является то, что банк после финансового кризиса стремится к увеличению дивидендов – выплаты PNC выросли на 20%.

Ниже представлена таблица с полным списком высокодивидендных компаний, бизнес которых стабилен и надежен.

Акции Mallinckrodt взлетели на 22% во второй половине дня в среду. С начала недели стоимость ценных бумаг компании возросла на 38%.

Объем торгов увеличился до 15,7 млн акций, что почти в три раза больше, чем в среднем за день (5,3 млн акций). Стоимость ценных бумаг Mallinckrodt начала расти на этой неделе после того, как финансовый директор Брайан Ризонс заявил на конференции J. P. Morgan Health Care в понедельник, что компания сможет рассчитаться по всем обязательствам, сроки выплат по которым приходятся на 2020 год. К слову, размер задолженности Mallinckrodt составляет «чуть более» $600 млн.

что касается спора с правительством по поводу цены на Acthar, представители компании заявили, что настроены оптимистично в отношении благоприятного исхода, так что спешить с урегулированием конфликта не стоит.

Продолжение

УК «Арсагера» Как инвестировать в акции, используя потенциальную доходность?

Уровень сложности:

В этом материале УК Арсагера объясняет свой подход к управлению портфелем акций.

Когда вы приходите в банк положить деньги на депозит, вы смотрите на доходность, которую установил банк и которую вы получите в будущем. Вас не интересует, какие проценты получили люди, которые принесли в банк деньги год назад. И это абсолютно здравый и правильный подход к размещению денег на депозите.

И это абсолютно здравый и правильный подход к размещению денег на депозите.

Когда речь идет о покупке акций, людям кажется, что информация о том, сколько принесло владение той или иной акцией тем, кто купил ее год (месяц, неделю, день) назад, влияет на то, сколько владение этой акцией принесет им. На похожей идее основывается технический анализ, главный постулат которого – вся информация о будущих ценах содержится в графике, отражающем прошлые изменения цен.

Однако к покупке акций можно подходить так же как к банковскому депозиту – покупать те акции, которые обладают более высокой доходностью. Но на акциях не написана их будущая доходность, поэтому мы называем этот показатель

«потенциальная доходность». Такое название отражает вероятностный характер получения доходности.

Расчет потенциальной доходности акций

Как узнать потенциальную доходность от инвестирования в акции? Расчет очень простой: есть текущая цена, есть период времени (например, год) и есть будущая цена (через год). Разница между будущей и текущей ценой и отражает потенциальный результат за период. Самый сложный и трудоемкий процесс – это сделать прогноз будущих цен акций. Мы рассчитываем будущие цены исходя из фундаментальных показателей деятельности бизнеса (прибыли, выручки, балансовой стоимости и пр.)

После того, как сделаны все расчеты, мы получаем потенциальную доходность по всем акциям и можем отсортировать полученный список исходя из размера потенциальной доходности каждой из акций. У нас получится своеобразный хит-парад акций.

Как управлять портфелем акций, используя хит-парад?

При управлении портфелем мы ставим перед собой задачу обеспечивать максимальную потенциальную доходность портфеля при заданном клиентом уровне риска.

Если у клиента четко сформированы его инвестиционные приоритеты, то при передаче средств в управление он составляет инвестиционную декларацию, в которой задает определенный уровень риска портфеля. Если у инвестора нет индивидуальных требований к инвестиционной декларации, то он может «присоединиться» к портфелю инвестиционного фонда, в котором существует своя, общая для всех инвесторов декларация (регламент управляющего трейдера).

В инвестиционной декларации устанавливаются требования и ограничения к составу и структуре портфеля. В частности, она позволяет установить соотношение акций и облигаций в портфеле, лимиты на каждую группу ценных бумаг, лимиты на одного эмитента в каждой группе.

В инвестиционной декларации, которую мы используем для примера, установлен лимит на долю акций в портфеле в 50%. Это означает, что когда рынок акций растет и доля акций в портфеле увеличивается, соблюдение выбранного соотношения акций и облигаций приводит к необходимости продать небольшую часть акций. При снижении рынка акций, наоборот, увеличивается доля облигаций. Тогда продается часть облигаций и приобретаются акции. Это, как правило, позволяет продавать некоторую часть акций по более высоким ценам и покупать по более низким. В то же время строго соблюдается мера риска, установленная клиентом в инвестиционной декларации.

Перейдем теперь на уровень отдельных акций. В нашем примере лимит на группу 6.4 составляет 25%, а лимит на одну акцию в этой группе – 5% (3-й и 4-й столбцы в таблице). Это означает, что соблюдая установленные клиентом требования к диверсификации и максимизируя потенциальную доходность, в портфель будут приобретены 5 акций (25%/5%) с вершины хит-парада.

Однако цены акций, входящих в портфель, меняются неравномерно. Какие- то акции растут быстрее, увеличивается их доля в портфеле, но при этом снижается их потенциальная доходность. Другие акции, входящие в портфель, растут медленнее или даже падают (что приводит к росту потенциальной доходности). Для соблюдения установленных лимитов (долей в портфеле) часть выросших акций продается для того, чтобы соблюдать требование декларации. На вырученные деньги приобретаются те бумаги, доля которых снизилась. Если в последующем цена выросших акций снижается, – снижается их доля в портфеле и восстанавливается потенциальная доходность. Необходимое количество акций для восстановления доли вновь приобретается в портфель, для этого из портфеля продаются бумаги с наименьшей потенциальной доходностью. Это позволяет дополнительно повышать эффективность портфеля при резких колебаниях стоимости акций, находящихся в портфеле. Процесс восстановления доли актива в портфеле называется ребалансировкой.

Для соблюдения установленных лимитов (долей в портфеле) часть выросших акций продается для того, чтобы соблюдать требование декларации. На вырученные деньги приобретаются те бумаги, доля которых снизилась. Если в последующем цена выросших акций снижается, – снижается их доля в портфеле и восстанавливается потенциальная доходность. Необходимое количество акций для восстановления доли вновь приобретается в портфель, для этого из портфеля продаются бумаги с наименьшей потенциальной доходностью. Это позволяет дополнительно повышать эффективность портфеля при резких колебаниях стоимости акций, находящихся в портфеле. Процесс восстановления доли актива в портфеле называется ребалансировкой.

Обратите внимание, что продается не весь пакет данных акций, а только корректируется их доля в портфеле. Определенная акция продается из портфеля полностью только в том случае, если в хит-параде появляются другие, более потенциально доходные.

Похожие эффекты возникают и при соблюдении лимитов на группы (4-й столбик в таблице), но здесь нужно пояснение. В нашем примере лимит на группу 6.4 — 25%, а следующий лимит (40%) устанавливается суммарно на группы 6.3 и 6.4. Это выражено в таблице объединяющим «уголком». В портфель может быть приобретено 8 (40%/5%) эмитентов из групп 6.3 и

6.4 с максимальной потенциальной доходностью, но не более 5 (25%/5%) из группы 6.4.

Легендарный инвестор Уоррен Баффет сказал: «Лучшее время для продажи акций – никогда». Мы полагаем, что он имел в виду акции как класс активов, а не акции конкретного эмитента, поэтому можно развить эту мысль так: «лучшее время для продажи акций – когда найдены другие, более потенциально доходные». Мы используем именно такой подход.

ВыводПри управлении портфелем акций надо следить за изменением хит-парада, продавать акции, которые ушли с лидирующих позиций, и покупать новых лидеров. То есть держать в портфеле набор акций с максимальной потенциальной доходностью и соблюдать диверсификацию, которая установлена инвестиционной декларацией. При этом соблюдается важное правило — Вы всегда владеете акциями.

При этом соблюдается важное правило — Вы всегда владеете акциями.

Как рассчитать дивидендную доходность акций? | R Blog RU

Цель многих инвесторов, которые работают с акциями — получить прибыль. У человека, купившего акцию или пакет акций есть два способа это сделать:

- Продать актив, когда он вырастет в цене.

- Получать выплаты дивидендов по акции.

Если с первым пунктом все очень просто — купили дешевле, продали дороже и получили прибыль, то со вторым пунктом разберёмся немного подробнее.

Что такое дивиденды?

Следует отметить, что выплата дивидендов не является обязательством компании, это прежде всего её право. Условно говоря, если компания не захочет выплачивать дивиденды акционерам, то никто её не заставит. В этом случае (при условии чистой прибыли) средства могут пойти на развитие и модернизацию.

Каждому акционеру положены дивидендные выплаты, а их размер зависит от компании, акции которой он приобрёл. По факту, это пассивный доход инвестора от приобретённых ценных бумаг. Каждая компания в зависимости от полученной прибыли выплачивает свой размер дивидендов, который может меняться от выплаты к выплате как в сторону увеличения, так и в сторону уменьшения.

Дивидендная доходность отражает доход инвестора от купленных им ценных бумаг компании за период владения ими. Как правило, более экономически целесообразно покупать акции нескольких компаний (портфель акций) для того, чтобы диверсифицировать риски, связанные с рыночной обстановкой.

Не всегда выбранная инвестором компания может получить прибыль по результатам своей деятельности за отчётный период. В случае если компания не получила прибыль за отчётный период, дивиденды могут не выплачиваться.

Как рассчитать дивидендную доходность?

Дивидендная доходность выражается в процентах от стоимости акции и полученных дивидендов по ней за определённый период времени.

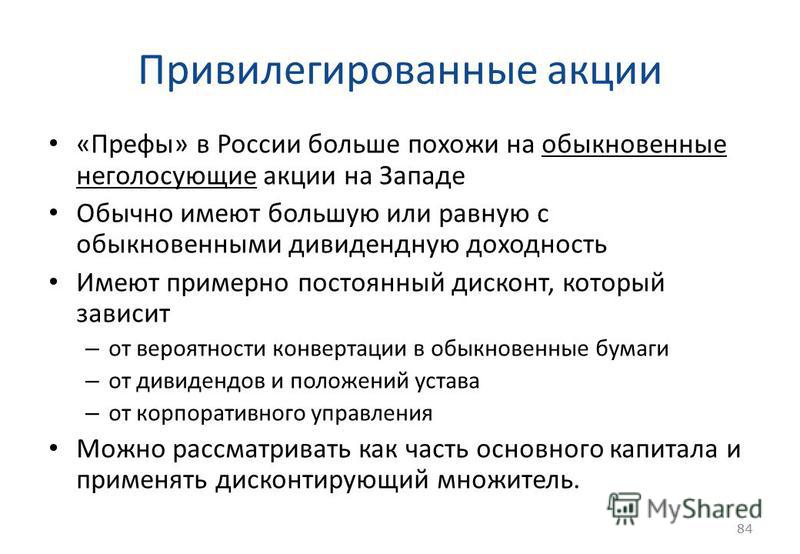

Если сравнивать обычные акции и привилегированные, то между ними есть некоторые отличия по расчёту и выплате дивидендов. Привилегированные акции подразумевают, что их владелец получает фиксированный размер дивидендов за отчётный период. Для привилегированных акций, как правило, устанавливается фиксированный размер выплат за период.

Привилегированные акции подразумевают, что их владелец получает фиксированный размер дивидендов за отчётный период. Для привилегированных акций, как правило, устанавливается фиксированный размер выплат за период.

При этом выплаты производятся первоначально владельцам привилегированных акций, а после остальным акционерам, в этом заключаются плюс, но есть в этом и небольшой минус – владелец привилегированной акции не имеет право голоса при принятии каких-либо решений в компании. В этом случае право выбора категории акций остаётся за инвестором.

При покупке и владении обычными акциями инвестор имеет право голоса, которое напрямую зависит от количества акций во владении инвестором: чем больше акций «на руках» у инвестора, тем более весомым будет его голос на собрании. Владелец обычных акций получает долю от прибыли компании в виде нефиксированной ставки.

👉 Более подробную информацию о том, какие акции выбрать для инвестиций новичкам читайте в посте ниже.

Как происходит расчёт дивидендов?

Суммы и условия выплат дивидендов устанавливает компания исходя из своей дивидендной политики и прописывает это в финансовых документах, к которыми можно ознакомиться на сайтах компаний. Размер выплаты, как правило, не привязывается к какой-то конкретной величине: компания может выплатить дивиденды своим инвесторам из чистой прибыли, а может применить для расчёта свободный денежный поток.

Когда появляются дивиденды?

Если после публикации квартального отчёта компания фиксирует прибыль, то назвачается совет директоров, на котором решается, как будут рассчитаны дивиденды (это решение также базируется на дивидендной политике компании).

Далее сформированное предложение выносится на собрание акционеров, где общим решением принимается итоговый размер дивидендов. При этом размеры могут корректироваться исходя из сложившейся ситуации на рынке, в стране или учитывая форс-мажорные обстоятельства.

Что такое дивидендная доходность?

Дивидендная доходность отражает количество прибыли, которую получит инвестор относительно своих вложенных средств. При этом она также показывает общее положение дел в компании и её инвестиционную привлекательность. Чем выше доходность, тем привлекательнее компания. Далее в доходную компанию будут приходить новые инвестиции, что позволит ей развиваться большими темпами, и, соответственно, оставаться привлекательной.

При этом она также показывает общее положение дел в компании и её инвестиционную привлекательность. Чем выше доходность, тем привлекательнее компания. Далее в доходную компанию будут приходить новые инвестиции, что позволит ей развиваться большими темпами, и, соответственно, оставаться привлекательной.

Доходность рассчитывается по формуле:

Дивидендная доходность =(Годовой дивиденд на акцию/Цена акции) × 100

Обычно, размер годового дивиденда берётся из предыдущего года, но если расчётный период – квартал, то размер квартальной выплаты просто умножают на 4. Учитывая, что цена на акцию постоянно меняется исходя из рыночной ситуации, то в некоторых случаях расчёт цены акции берётся усреднённый. Таким образом, можно получить среднее значение по доходности.

Пример расчета дивидендной доходности

Возьмём образную компанию и круглые цифры для упрощения расчётов. Компания «ООО» выпустила в обращение 1000 акций, стоимость которых в итоге была 20 долларов за каждую. Дивиденды, выплаченные за предыдущий период, составляли 5 долларов на одну акцию. Подставив значения в формулу, получаем, что дивидендная доходность составляет 25% годовых.

Еще один пример

Компания «ССС» выпустила 1000 акций, стоимостью 100 долларов за каждую. Дивиденды для примера оставим на том же уровне — 5 долларов на акцию. Рассчитав по формуле, получаем дивидендную доходность, равную 5%.

Как мы видим, сумма выплат у этих компаний (на одну акцию) одинаковая, но в процентном выражении существенно отличается. В этом случае вероятнее всего инвесторы выберут компанию, у которой дивидендная доходность выше. И посчитав, сколько можно купить акций на определённую сумму, можно спрогнозировать итоговый результат по инвестициям.

Как рассчитать итоговый результат по инвестициям?

Давайте разберём простой пример. У условного инвестора в наличии есть 1000 долларов. Он решил инвестировать их в компании «ООО» и «ССС», которые мы разобрали выше. Получаем следующие цифры:

Получаем следующие цифры:

- Первый вариант: на 1000 долларов можно купить 50 акций компании «ООО» (с учётом их цены по 20 долларов за штуку). При этом дивидендная доходность составляет 25% годовых, что в денежном эквиваленте равно 250 долларов.

- Второй вариант: на 1000 долларов можно купить 10 акций компании «ССС» (с учётом их цены по 100 долларов за штуку). При этом дивидендная доходность составляет 5% годовых. В денежном выражении инвестор получит по 5 долларов за акцию, то есть 50 долларов прибыли.

Как мы видим, в первом случае компания более привлекательна в инвестиционном плане, и инвестор получит больше прибыли на каждый вложенный доллар. Но следует учитывать и другие факторы при выборе акций.

В этих расчётах необходимо учитывать тот факт, что мы берём показатели за прошлый период, а это не гарантирует, что в будущем мы получим такую же или ещё большую прибыль. На этом примере мы посчитали условную доходность по условной компании. В реальности цифры намного меньше и в среднем колеблются в районе 5-7%.

Заключение

Для инвестирования с расчётом на получение дивидендной доходности необходимо изучить рынок, выявить для себя наиболее перспективные сектора деятельности компаний и перспективы их развития. Если в прошлом периоде был рост в одном секторе, то в текущем в плюсе может оказаться совершенно другой.

Также помните, что не всегда низкая стоимость акции может давать низкую дивидендную доходность. К примеру, при стоимости акции в 20 долларов могут выплатить 5-7 долларов дивидендов. В другом случае, если стоимость акции очень высокая, то в процентном выражении доходность может быть непривлекательной, но в денежном выражении она будет очень приличной.

В любом случае, последнее слово в выборе компаний для инвестирования остаётся за инвестором.

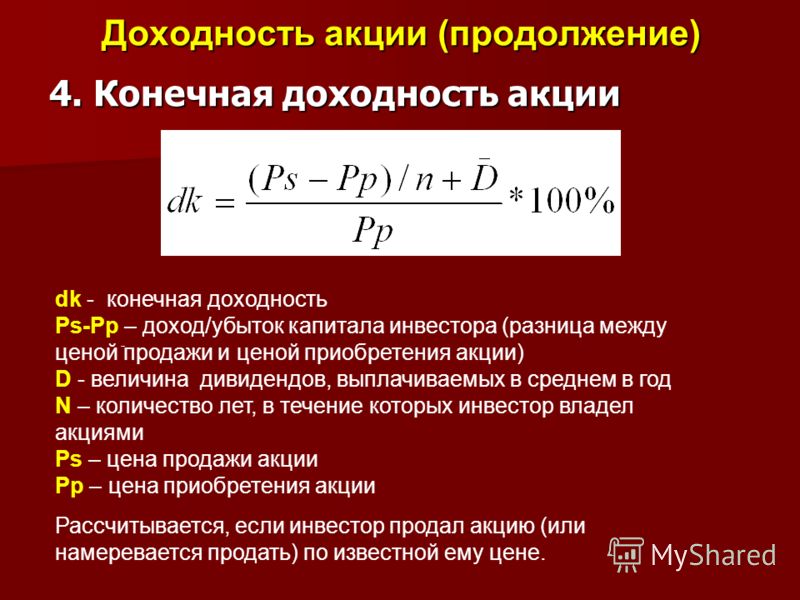

Доходность акций — как рассчитать, формула и пример расчета

Всем привет!

Фрагментарное образование приводит к тому, что начинающий инвестор, имея представление о ценных бумагах, не может внятно дать определение и просчитать доходность акций: формула представляется в виде нагромождения банковской ставки процента, коэффициента инфляции, прибыли за вычетом налогов и еще бог знает чего.

С таким подходом инвестиции превращаются в гадание на картах.

Что такое доходность акций

Эмиссионные ценные бумаги привлекают дополнительный капитал. Естественно, не бесплатно. Инвесторы получают доход в виде дивидендов. И если рыночная стоимость акций растет, продажа также принесет прибыль.

Совокупный доход (дивиденды и маржа) и называется доходностью. Распространенный коэффициент доходности (без учета инфляции) – отношение полученной прибыли к вложенным в покупку акций средств. Если встречается показатель в процентах, значит, коэффициент доходности после подсчета по формуле просто умножили на 100%.

Виды доходности

Конечно, не все эмиссионные бумаги принесут прибыль, поэтому показатель может быть положительным и отрицательным.

Если рассматривать денежный поток с учетом движения средств, когда поступление денег разбито на этапы (выплата раз в год), можно посчитать доходность, характеризующую выделенное направление:

- дивидендную;

- текущую;

- полную;

- в процентах годовых.

Факторы, влияющие на доходность акций

Параметр складывается из реальных выплат и рыночных ожиданий инвесторов. Поэтому на размер дивидендов влияет:

- Размер чистой прибыли.

- Политика предприятия, определяющего размер выплат (могут ведь решить полученную прибыль использовать для расширения производства) и формулу расчета.

Рыночная стоимость – иллюзия, кредит доверия и реклама. Когда предприятие по показателям крепкий середнячок, лидер в отрасли – понятны ожидания инвесторов получить прибыль.

Когда предприятие по показателям крепкий середнячок, лидер в отрасли – понятны ожидания инвесторов получить прибыль.

Но есть еще реклама, когда:

- выплата дивидендов становится обсуждаемым медийным событием;

- члены правления – VIP-персоны;

- об успехах компании регулярно рассказывают по TV.

Формула проста: желающих купить ценные бумаги становится больше – котировки растут. Иногда крупные держатели специально создают иллюзию надежности и избавляются от залежалого товара.

Как рассчитать доходность акций с примерами

Сами формулы просты. Просто нужно определить, какая прибыльность интересует.

Дивидендную

Когда интересует дивидендная доходность (D), размер полученной выплаты (d) делят на цену покупки акции (P0) и умножают на 100 %.

Собственно формула выглядит так:

D = d/ P0 * 100 %

Например, продажная стоимость акции IBM $134,23, выплаченный дивиденд $6,48. Дивидендный показатель:

D = d/ P0 * 100% =6,48/134,23 * 100% = 4,84%

Рыночную

Рыночная доходность ® – отношение маржи к цене покупки в процентах.

Например, нужно найти рыночную доходность ценных бумаг IBM. Покупка (P1) = 133,94 $, продажа (P0) = 134,23 $. Формула уже заковыристее:

r = (P1 – P0)/P0 *100% = (134,23 – 133,94)/133,94 *100% = 0,22 %

Как определить общую доходность

Нужно просто сложить дивидендную и рыночную:

d/ P0 + (P1 – P0)/P0 = (d + (P1 – P0))/P0 и умножить результат на 100%.

Пример: текущая стоимость акции IBM $134,23, покупка – $133,94, выплаченные дивиденды – $6,48.

Получаем: (6,48 + 134,23 – 133,94)/133,94 = 5,05 %

Зачем считать годовую доходность

Годовые показатели используются для сравнения привлекательности акций. Ведь один инвестор формирует инвестиционный портфель и не продает наиболее перспективные ценные бумаги. Другой занимается биржевыми спекуляциями, акции может держать несколько дней.

Другой занимается биржевыми спекуляциями, акции может держать несколько дней.

Поэтому к формуле добавляется коэффициент k = банковский год, дней/время владения, дней.

Когда эмиссионые бумаги IBM пролежали в портфеле полгода, получаем: 5,05 * 360/180 = 10,1 %

Расчет в Excel

Показатели просто посчитать в электронной таблице (они для этого и были созданы). Я фиксирую дату покупки, номинальную стоимость, рыночную, размер дивидендов. Затем ввожу формулу и получаю показатели.

Как оценить привлекательность акций той или иной компании

Привлекательность любой ценной бумаги зависит от цели инвестора. Выбирают компанию, лучшую в отрасли по показателям ликвидности, темпов роста. Просчитывают и сравнивают показатели доходности выпущенных ценных бумаг по известным формулам.

Лично я учитываю шумиху, скандалы, связанные с отраслью и владельцами бизнеса. Смотрю дневные котировки на бирже за месяц, тренд за полгода и несколько лет. Покупаю для инвестиционного портфеля самые надежные, стабильно растущие в цене. Остальные – объект для спекуляций на бирже.

Заключение

Итак, показатели помогают сравнить инвестиционную привлекательность объектов вложения, будь то облигации, инвестиции в драгоценные металлы или обычный счет в банке. Формулы не меняются.

Выбирайте наиболее высокий параметр, критически подходя к рыночным обещаниям. На сегодня все. От вас подписка на статьи и лайк, с меня – новые статьи о нюансах инвестиций.

Рентабельность капитала (ROE) Определение

Что такое рентабельность собственного капитала (ROE)?

Рентабельность собственного капитала (ROE) — это показатель финансовых результатов, рассчитываемый путем деления чистой прибыли на собственный капитал. Поскольку акционерный капитал равен активам компании за вычетом ее долга, рентабельность собственного капитала считается рентабельностью чистых активов. ROE считается показателем прибыльности корпорации по отношению к акционерному капиталу.

Ключевые выводы

- Рентабельность собственного капитала (ROE) измеряет прибыльность корпорации по отношению к акционерному капиталу.

- Считается ли ROE удовлетворительной, будет зависеть от того, что является нормальным для отрасли или компаний-аналогов.

- В качестве кратчайшего пути инвесторы могут рассматривать рентабельность собственного капитала, близкую к долгосрочному среднему значению индекса S&P 500 (14%), как приемлемый коэффициент, а значение менее 10% — как плохое.

Как рассчитать рентабельность капитала

ROE выражается в процентах и может быть рассчитан для любой компании, если чистая прибыль и собственный капитал являются положительными числами. Чистая прибыль рассчитывается до выплаты дивидендов держателям обыкновенных акций и после выплаты дивидендов держателям привилегированных акций и процентов кредиторам.

Рентабельность капитала знак равно Чистый доход Средний акционерный капитал \ begin {align} & \ text {Рентабельность капитала} = \ dfrac {\ text {Чистая прибыль}} {\ text {Средний капитал акционеров}} \\ \ end {выравнивается} Рентабельность капитала = средний чистый доход акционеров

Чистая прибыль — это сумма дохода за вычетом расходов и налогов, которую компания генерирует за определенный период. Средний собственный капитал рассчитывается путем добавления капитала в начале периода. Начало и конец периода должны совпадать с периодом получения чистой прибыли.

Чистая прибыль за последний полный финансовый год или за последние 12 месяцев указывается в отчете о прибылях и убытках — это сумма финансовой деятельности за этот период. Акционерный капитал формируется из баланса — текущего баланса всей истории изменений активов и пассивов компании.

Считается оптимальной практикой рассчитывать ROE на основе среднего капитала за период из-за несоответствия между отчетом о прибылях и убытках и балансом.

Что вам говорит ROE?

Будет ли ROE считаться хорошей или плохой, будет зависеть от того, что является нормальным среди компаний-аналогов. Например, у коммунальных предприятий на балансе много активов и долгов по сравнению с относительно небольшой суммой чистой прибыли. Нормальный ROE в коммунальном секторе может составлять 10% или меньше. Технологическая или розничная компания с меньшим балансовым счетом по сравнению с чистой прибылью может иметь нормальный уровень ROE 18% или более.

Например, у коммунальных предприятий на балансе много активов и долгов по сравнению с относительно небольшой суммой чистой прибыли. Нормальный ROE в коммунальном секторе может составлять 10% или меньше. Технологическая или розничная компания с меньшим балансовым счетом по сравнению с чистой прибылью может иметь нормальный уровень ROE 18% или более.

Хорошее практическое правило — нацеливаться на ROE, равный или чуть выше среднего для группы сверстников. Например, предположим, что компания TechCo поддерживала стабильную рентабельность собственного капитала на уровне 18% в течение последних нескольких лет по сравнению со средним показателем у ее аналогов, который составлял 15%.Инвестор может сделать вывод, что менеджмент TechCo лучше среднего использует активы компании для получения прибыли. Относительно высокие или низкие коэффициенты рентабельности собственного капитала будут значительно отличаться от одной отраслевой группы или сектора к другой. Если сравнивать одну компанию с другой аналогичной компанией, сравнение будет более значимым. Распространенным ярлыком для инвесторов является рассмотрение рентабельности капитала, близкой к долгосрочному среднему значению индекса S&P 500 (14%), как приемлемое соотношение, а все, что меньше 10%, как плохое.

Использование ROE для оценки темпов роста

Устойчивые темпы роста и темпы роста дивидендов можно оценить с помощью ROE, предполагая, что это соотношение примерно соответствует или чуть выше среднего показателя по группе аналогов. Хотя могут возникнуть некоторые проблемы, ROE может стать хорошей отправной точкой для разработки будущих оценок темпов роста акций и темпов роста их дивидендов. Эти два вычисления являются функциями друг друга и могут использоваться для упрощения сравнения схожих компаний.

Чтобы оценить будущие темпы роста компании, умножьте рентабельность собственного капитала на коэффициент удержания компании. Коэффициент удержания — это процент от чистой прибыли, которая удерживается или реинвестируется компанией для финансирования будущего роста.

ROE и устойчивый рост

Предположим, что есть две компании с одинаковой рентабельностью собственного капитала и чистой прибылью, но разными коэффициентами удержания. Компания А имеет рентабельность собственного капитала 15% и возвращает 30% чистой прибыли акционерам в виде дивидендов, что означает, что компания А сохраняет 70% своей чистой прибыли.Компания Б также имеет рентабельность собственного капитала 15%, но возвращает акционерам только 10% чистой прибыли при коэффициенте удержания 90%.

Для компании А темп роста составляет 10,5%, или рентабельность собственного капитала, умноженная на коэффициент удержания, который составляет 15% умножить на 70%. Темпы роста бизнеса B составляют 13,5%, или 15% от 90%.

Этот анализ называется моделью устойчивого роста. Инвесторы могут использовать эту модель для оценки будущего и выявления акций, которые могут быть рискованными, поскольку они опережают свои возможности устойчивого роста.Акции, которые растут медленнее, чем их устойчивые темпы, могут быть недооценены, или рынок может игнорировать опасные признаки со стороны компании. В любом случае темпы роста, которые намного выше или ниже устойчивых темпов, требуют дополнительных исследований.

Такое сравнение, кажется, делает бизнес B более привлекательным, чем компанию A, но оно игнорирует преимущества более высокой ставки дивидендов, которые могут быть одобрены некоторыми инвесторами. Мы можем изменить расчет, чтобы оценить темпы роста дивидендов по акциям, что может быть более важным для инвесторов дохода.

Оценка скорости роста дивидендов

Продолжая наш пример, приведенный выше, темп роста дивидендов можно оценить, умножив ROE на коэффициент выплат. Коэффициент выплат — это процент от чистой прибыли, которая возвращается держателям обыкновенных акций в виде дивидендов. Эта формула дает нам устойчивый темп роста дивидендов, что в пользу компании A.

Компания Темп роста дивидендов составляет 4,5%, или рентабельность собственного капитала, умноженная на коэффициент выплат, который составляет 15% умножить на 30%. Темп роста дивидендов Бизнеса Б составляет 1.5%, или 15% умножить на 10%. Акции, дивиденды которых растут намного выше или ниже устойчивых темпов роста дивидендов, могут указывать на риски, которые следует изучить.

Использование ROE для выявления проблем

Разумно задаться вопросом, почему средняя или немного выше среднего ROE является хорошей, а не ROE, которая в два, три или даже больше, чем в среднем по группе их сверстников. Разве акции с очень высокой рентабельностью собственного капитала не являются более выгодной ценой?

Иногда чрезвычайно высокая рентабельность собственного капитала — это хорошо, если чистая прибыль чрезвычайно велика по сравнению с капиталом, потому что производительность компании настолько высока.Однако чрезвычайно высокая рентабельность собственного капитала часто возникает из-за небольшого счета собственного капитала по сравнению с чистой прибылью, что указывает на риск.

Непоследовательная прибыль

Первой потенциальной проблемой с высокой рентабельностью собственного капитала может быть непоследовательная прибыль. Представьте себе компанию LossCo, которая несколько лет была убыточной. Ежегодные убытки отражаются в балансе в составе капитала как «нераспределенный убыток». Убытки имеют отрицательную величину и уменьшают акционерный капитал. Предположим, что в последний год LossCo получила неожиданную прибыль и вернулась к прибыльности.Знаменатель в расчете ROE теперь очень мал после многих лет потерь, что делает его ROE ошибочно высоким.

Превышение долга

Вторая проблема, которая может вызвать высокую рентабельность собственного капитала, — это чрезмерная задолженность. Если компания активно привлекала заемные средства, она может увеличить рентабельность собственного капитала, поскольку собственный капитал равен активам за вычетом долга. Чем больше у компании долга, тем меньше может упасть капитал. Распространенный сценарий — когда компания занимает большую сумму долга для выкупа собственных акций. Это может привести к завышению прибыли на акцию (EPS), но не повлияет на фактические результаты или темпы роста.

Отрицательная чистая прибыль

Наконец, отрицательная чистая прибыль и отрицательный акционерный капитал могут создать искусственно завышенную рентабельность собственного капитала. Однако, если компания имеет чистый убыток или отрицательный акционерный капитал, не следует рассчитывать рентабельность собственного капитала.

Если собственный капитал отрицательный, наиболее распространенной проблемой является чрезмерный долг или непостоянная прибыльность. Однако из этого правила есть исключения для прибыльных компаний, которые использовали денежный поток для выкупа собственных акций.Для многих компаний это альтернатива выплате дивидендов, которая в конечном итоге может уменьшить собственный капитал (выкуп вычитаются из капитала) настолько, чтобы сделать расчет отрицательным.

Во всех случаях отрицательный или чрезвычайно высокий уровень ROE следует рассматривать как предупреждающий знак, заслуживающий изучения. В редких случаях отрицательный коэффициент рентабельности собственного капитала может быть связан с программой обратного выкупа акций, поддерживаемой денежным потоком, и отличным менеджментом, но это менее вероятный результат. В любом случае компанию с отрицательной рентабельностью собственного капитала нельзя сравнивать с другими акциями с положительным показателем рентабельности собственного капитала.

Ограничения ROE

Высокая рентабельность капитала не всегда может быть положительной. Чрезмерная рентабельность собственного капитала может указывать на ряд проблем, таких как непоследовательная прибыль или чрезмерная задолженность. Кроме того, отрицательная рентабельность собственного капитала из-за того, что компания имеет чистый убыток или отрицательный собственный капитал, не может использоваться для анализа компании и не может использоваться для сравнения с компаниями с положительной рентабельностью капитала.

Рентабельность собственного капитала по сравнению с рентабельностью инвестированного капитала

В то время как рентабельность собственного капитала показывает, какую прибыль компания может получить по отношению к собственному капиталу, рентабельность инвестированного капитала (ROIC) продвигает этот расчет на несколько шагов дальше.

Цель ROIC — определить сумму денег после дивидендов, которую приносит компания, на основе всех ее источников капитала, включая акционерный капитал и заемные средства. ROE показывает, насколько хорошо компания использует акционерный капитал, в то время как ROIC предназначен для определения того, насколько хорошо компания использует весь свой доступный капитал для зарабатывания денег.

Пример использования ROE

Например, представьте себе компанию с годовым доходом в 1 800 000 долларов и средним акционерным капиталом 12 000 000 долларов.Рентабельность собственного капитала этой компании будет следующей:

Взаимодействие с другими людьми р О E знак равно ( $ 1 , 8 0 0 , 0 0 0 $ 1 2 , 0 0 0 , 0 0 0 ) знак равно 1 5 % ROE = \ left (\ frac {\ 1 800 000 долларов США} {\ 12 000 000 долларов США} \ right) = 15 \% ROE = (12 000 000 долларов США 1 800 000 долларов США) = 15%

Рассмотрим Apple Inc. (AAPL): за финансовый год, закончившийся 29 сентября 2018 года, компания получила чистую прибыль в размере 59,5 млрд долларов США. В конце финансового года ее акционерный капитал составлял 107,1 млрд долларов против 134 млрд долларов в начале. Таким образом, рентабельность капитала Apple составляет 49.4%, или 59,5 млрд долларов / ((107,1 млрд долларов + 134 млрд долларов) / 2).

По сравнению с аналогами у Apple очень высокая рентабельность собственного капитала.

- Amazon.com Inc. (AMZN) имела рентабельность капитала 27% в 2018 г.,

- Microsoft Corp. (MSFT) 23% в третьем квартале 2018 года и

- Google — теперь известна как Alphabet Inc. (GOOGL) 12% за III квартал 2018 г.

Как рассчитать ROE с помощью Excel

Как указано выше, формула расчета рентабельности собственного капитала компании — это отношение чистой прибыли к собственному капиталу.Вот как использовать Microsoft Excel для настройки расчета ROE:

- В Excel начните, щелкнув правой кнопкой мыши столбец A. Затем переместите курсор вниз и щелкните левой кнопкой мыши ширину столбца. Затем измените значение ширины столбца на 30 единиц по умолчанию и нажмите OK. Повторите эту процедуру для столбцов B и C.

- Затем введите название компании в ячейку B1 и название другой компании в ячейку C1.

- Затем введите «Чистый доход» в ячейку A2, «Акционерный капитал» в ячейку A3 и «Рентабельность собственного капитала» в ячейку A4.

- Поместите формулу «Рентабельность капитала» = B2 / B3 в ячейку B4 и введите формулу = C2 / C3 в ячейку C4.

- После этого введите соответствующие значения для «Чистый доход» и «Акционерный капитал» в ячейки B2, B3, C2 и C3.

ROE и анализ DuPont

Хотя ROE можно легко вычислить, разделив чистую прибыль на собственный капитал, можно использовать метод, называемый декомпозицией DuPont, чтобы разбить расчет ROE на дополнительные этапы.Этот анализ, созданный американской химической корпорацией DuPont в 1920-х годах, может помочь увидеть, какие факторы вносят наибольший (или наименьший) вклад в рентабельность собственного капитала фирмы.

Существует две версии анализа DuPont, первая из которых включает три этапа:

ИКРА знак равно НПМ × Оборот активов в ходе хозяйственной деятельности × Множитель капитала где: НПМ знак равно Маржа чистой прибыли, показатель операционной эффективность Оборот активов в ходе хозяйственной деятельности знак равно Измерение эффективности использования активов Множитель капитала знак равно Мера финансового рычага \ begin {align} & \ text {ROE} = \ text {NPM} \ times \ text {Оборот активов} \ times \ text {Множитель капитала} \\ & \ textbf {где:} \\ & \ text {NPM} = \ text {Норма чистой прибыли, мера операционной деятельности} \\ & \ text {эффективность} \\ & \ text {Оборачиваемость активов} = \ text {Мера эффективности использования активов} \\ & \ text {Множитель капитала} = \ text {Мера финансового рычага} \\ \ end {выравнивается} ROE = NPM × Оборачиваемость активов × Множитель капитала, где: NPM = Норма чистой прибыли, показатель операционной эффективности Оборачиваемость активов = Показатель эффективности использования активов Множитель капитала = Показатель финансового рычага.

В качестве альтернативы пятиступенчатая версия выглядит следующим образом:

ИКРА знак равно EBT S × S А × А E × ( 1 — TR ) где: EBT знак равно Прибыль до налогообложения S знак равно Продажи А знак равно Ресурсы E знак равно Капитал TR знак равно Ставка налога \ begin {align} & \ text {ROE} = \ frac {\ text {EBT}} {\ text {S}} \ times \ frac {\ text {S}} {\ text {A}} \ times \ frac {\ text {A}} {\ text {E}} \ times (1 — \ text {TR}) \\ & \ textbf {where:} \\ & \ text {EBT} = \ text {Прибыль до налогообложения} \\ & \ text {S} = \ text {Продажи} \\ & \ text {A} = \ text {Assets} \\ & \ text {E} = \ text {Equity} \\ & \ text {TR} = \ text {Налоговая ставка} \\ \ end {выровнено} ROE = SEBT × AS × EA × (1 − TR) где: EBT = прибыль до налогообложенияS = SalesA = AssetsE = EquityTR = налоговая ставка

И трех-, и пятиступенчатые уравнения обеспечивают более глубокое понимание рентабельности собственного капитала компании, исследуя, что меняется в компании, а не рассматривает одно простое соотношение.Как всегда, показатели финансовой отчетности следует сравнивать с историей компании и ее конкурентов.

Например, если посмотреть на две компании-конкуренты, у одной может быть более низкая рентабельность собственного капитала. С помощью пятиступенчатого уравнения вы можете увидеть, меньше ли это, потому что: кредиторы воспринимают компанию как более рискованную и взимают с нее более высокие проценты, компания плохо управляется и имеет слишком низкую долговую нагрузку, или компания имеет более высокие затраты, которые уменьшают ее маржа операционной прибыли. Выявление подобных источников позволяет лучше узнать о компании и о том, как ее следует оценивать.

Часто задаваемые вопросы

Что такое хорошая рентабельность капитала (ROE)?

Как и в случае с большинством других показателей эффективности, то, что считается «хорошей» рентабельностью собственного капитала, будет зависеть от отрасли компании и конкурентов. В то время как долгосрочная средняя рентабельность собственного капитала для компаний, входящих в индекс S&P 500, составляет около 14%, в отдельных отраслях она может быть значительно выше или ниже этого среднего значения. При прочих равных, отрасль, скорее всего, будет иметь более низкую среднюю рентабельность собственного капитала, если она высококонкурентна и требует значительных активов для получения доходов.С другой стороны, отрасли с относительно небольшим количеством игроков и где для получения доходов необходимы лишь ограниченные активы, могут иметь более высокий средний показатель ROE.

Как рассчитать ROE?

Чтобы рассчитать ROE, аналитики просто делят чистую прибыль компании на ее средний акционерный капитал. Поскольку собственный капитал равен активам за вычетом обязательств, рентабельность собственного капитала по сути является мерой прибыли, полученной от чистых активов компании. Причина использования среднего акционерного капитала заключается в том, что эта цифра может колебаться в течение рассматриваемого отчетного периода.

В чем разница между рентабельностью активов (ROA) и ROE?

Показатели ROA и ROE схожи в том, что они оба пытаются оценить, насколько эффективно компания генерирует свою прибыль. Однако, в то время как ROE сравнивает чистую прибыль с чистыми активами компании в размере , ROA сравнивает чистую прибыль только с активами компании, без вычета ее обязательств. В обоих случаях компании в отраслях, где для работы требуются значительные активы, скорее всего, покажут более низкую среднюю доходность.

Руководство по расчету рентабельности инвестиций (ROI)

Рентабельность инвестиций (ROI) — это финансовый показатель, который широко используется для измерения вероятности получения прибыли от инвестиций. Это коэффициент, который сравнивает прибыль или убыток от инвестиции относительно ее стоимости. Это так же полезно при оценке потенциальной прибыли от отдельных инвестиций, как и при сравнении доходов от нескольких инвестиций.

В бизнес-анализе рентабельность инвестиций и другие показатели денежного потока — , такие как внутренняя норма прибыли (IRR) и чистая приведенная стоимость (NPV) — , являются ключевыми показателями, которые используются для оценки и ранжирования привлекательности ряда различных инвестиций. альтернативы.Хотя ROI — это коэффициент, он обычно выражается в процентах, а не в соотношении.

Ключевые выводы

- Рентабельность инвестиций (ROI) — это приблизительная мера рентабельности инвестиций.

- ROI имеет широкий спектр применения; его можно использовать для измерения прибыльности инвестиций в акции, при принятии решения о том, следует ли инвестировать в покупку бизнеса, или для оценки результатов сделки с недвижимостью.

- ROI рассчитывается путем вычитания начальной стоимости инвестиций из окончательной стоимости инвестиций (которая равна чистой прибыли), затем деления этого нового числа (чистой прибыли) на стоимость инвестиций и, наконец, умножения. на 100.

- ROI относительно легко рассчитать и понять, а его простота означает, что это стандартизированный универсальный показатель прибыльности.

- Одним из недостатков ROI является то, что он не учитывает, как долго удерживаются инвестиции; Таким образом, показатель прибыльности, включающий период владения, может быть более полезным для инвестора, который хочет сравнить потенциальные инвестиции.

Как рассчитать рентабельность инвестиций (ROI)

ROI можно рассчитать двумя разными методами.

Первый способ:

Взаимодействие с другими людьми р О я знак равно Чистая рентабельность инвестиций Стоимость инвестиций × 1 0 0 % ROI = \ frac {\ text {Net \ Return \ on \ Investment}} {\ text {Cost \ of \ Investment}} \ times 100 \% Рентабельность инвестиций = Стоимость инвестиций Чистая рентабельность инвестиций × 100%

Второй способ:

Взаимодействие с другими людьми р О я знак равно Окончательная стоимость инвестиций — Начальная стоимость инвестиций Стоимость инвестиций × 1 0 0 % ROI = \ frac {\ text {Конечная стоимость инвестиций} \ — \ \ text {Начальная стоимость инвестиций}} {\ text {Стоимость инвестиций}} \ times100 \% ROI = Стоимость инвестиций Окончательная стоимость инвестиций — Начальная стоимость инвестиций × 100%

Интерпретация рентабельности инвестиций (ROI)

Интерпретируя расчеты рентабельности инвестиций, важно помнить о нескольких вещах.Во-первых, ROI обычно выражается в процентах, потому что его интуитивно легче понять (в отличие от выражения в виде отношения). Во-вторых, расчет ROI включает в числитель чистую прибыль, поскольку прибыль от инвестиций может быть как положительной, так и отрицательной.

Когда расчеты рентабельности инвестиций дают положительный результат, это означает, что чистая прибыль находится в минусе (поскольку общая прибыль превышает общие затраты). В качестве альтернативы, когда расчет ROI дает отрицательный результат, это означает, что чистая прибыль находится в красном цвете, потому что общие затраты превышают общую прибыль.(Другими словами, эти вложения приводят к убыткам.) Наконец, для расчета рентабельности инвестиций с высочайшей степенью точности следует учитывать общую прибыль и общие затраты. Для сравнения двух конкурирующих инвестиций следует учитывать годовой ROI.

Пример возврата инвестиций (ROI)

Предположим, инвестор купил 1000 акций гипотетической компании Worldwide Wicket Co. по цене 10 долларов за акцию. Год спустя инвестор продал акции за 12,50 доллара.Инвестор получил дивиденды в размере 500 долларов США за год владения. Инвестор также потратил 125 долларов на комиссионные за покупку и продажу акций.

Рентабельность инвестиций для этого инвестора может быть рассчитана следующим образом:

Рентабельность инвестиций = ([(12,50 - 10,00 долларов) * 1000 + 500 - 125 долларов] ÷ (10,00 долларов * 1000)) * 100 = 28,75%

Вот пошаговый анализ расчета:

- Для расчета чистой прибыли необходимо учитывать общую прибыль и общие затраты.Общая прибыль на акции является результатом прироста капитала и дивидендов. Общие затраты будут включать начальную цену покупки, а также любые уплаченные комиссии.

- В приведенном выше расчете валовой прирост капитала (до комиссионных) от этой сделки составляет (12,50–10,00 долларов США) x 1000. Сумма в 500 долларов относится к дивидендам, полученным от владения акциями, а 125 долларов — это общая выплаченная комиссия.

Если далее разбить рентабельность инвестиций на составные части, выяснится, что 23,75% приходятся на прирост капитала, а 5% — на дивиденды.Это различие важно, потому что прирост капитала и дивиденды облагаются налогом по разным ставкам в большинстве юрисдикций.

Рентабельность инвестиций = Валовая прибыль от прироста капитала% — Комиссия% + Дивидендная доходность

Валовая прибыль от капитала = 2500 долл. США ÷ 10000 долл. США * 100 = 25,00%Комиссии = 125 долл. США ÷ 10 000 долл. США * 100 = 1,25%

Дивидендная доходность = 500 долл. США ÷ 10 000 долл. США * 100 = 5,00%

Рентабельность инвестиций = 25,00% - 1,25% + 5,00% = 28,75 %

Положительный ROI означает, что чистая прибыль положительна, поскольку общая прибыль превышает любые связанные с этим затраты; отрицательный ROI указывает на то, что чистая прибыль отрицательна: общие затраты больше, чем доходы.

Альтернативный расчет возврата инвестиций (ROI)

Если, например, комиссионные были разделены, существует альтернативный метод расчета рентабельности инвестиций этого гипотетического инвестора для их инвестиций Worldwide Wicket Co. Предположим следующее разделение общих комиссионных: 50 долларов при покупке акций и 75 долларов при продаже акций.

IVI = 10 000 долл. США + 50 долл. США = 10 050 долл. США

FVI = 12 500 долларов США + 500 — 75 долларов США = 12925 долларов США

Рентабельность инвестиций = [(12 925 долларов — 10 050 долларов) ÷ 10 000 долларов] * 100 = 28.75%

В этой формуле IVI относится к начальной стоимости инвестиции (или стоимости инвестиции). FVI относится к окончательной стоимости инвестиции.

Годовая рентабельность инвестиций помогает учесть ключевое упущение в стандартной рентабельности инвестиций, а именно, как долго удерживаются инвестиции.

Годовая рентабельность инвестиций (ROI)

Расчет рентабельности инвестиций в годовом исчислении позволяет устранить одно из ключевых ограничений базового расчета рентабельности инвестиций; базовый расчет ROI не принимает во внимание длительность удержания инвестиций, также называемую периодом удержания.{1 / n} — 1] \ times100 \% \\ & \ textbf {где:} \\ & \ begin {выровнено} n = \ & \ text {Количество лет, в течение которых инвестиции} \\ & \ text { удерживается} \ end {выровнен} \ end {выровнен} Годовая рентабельность инвестиций = [(1 + ROI) 1 / n − 1] × 100%, где:

Предположим, что гипотетическая инвестиция принесла 50% рентабельности за пять лет. Простая годовая средняя рентабельность инвестиций в 10%, которая была получена путем деления рентабельности инвестиций на пятилетний период владения, является лишь приблизительным приближением годовой рентабельности инвестиций.{1 / 0,5} -1] \ times100 \% = 21,00 \% Годовая рентабельность инвестиций = [(1 + 0,10) 1 / 0,5−1] × 100% = 21,00%.

В приведенном выше уравнении цифра 0,5 года эквивалентна шести месяцам.

Сравнение инвестиций и годовой доходности инвестиций (ROI)

Годовая рентабельность инвестиций особенно полезна при сравнении доходности различных инвестиций или оценке различных инвестиций.

Предположим, что вложение в акции X принесло рентабельность инвестиций в размере 50% за пять лет, в то время как вложения в акции Y вернули 30% за три года.{1/3} -1] \ times100 \% = 9.14 \% \\ & \ textbf {где:} \\ & AROIX = \ text {Годовая рентабельность инвестиций для акций} X \\ & AROIY = \ text {Годовая рентабельность инвестиций для акций} Y \ end {выровнено} AROIX = [(1 + 0,50) 1 / 5−1] × 100% = 8,45% AROIY = [(1 + 0,30) 1 / 3−1] × 100% = 9,14%, где: AROIX = Годовая рентабельность инвестиций для акций X Взаимодействие с другими людьми

Согласно этому расчету, акция Y имела более высокую рентабельность инвестиций по сравнению с акцией X.

Сочетание кредитного плеча и рентабельности инвестиций

Кредитное плечо может увеличить рентабельность инвестиций, если инвестиции приносят прибыль.Однако по тому же принципу кредитное плечо может также увеличить убытки, если инвестиция окажется убыточной.

Предположим, что инвестор купил 1000 акций гипотетической компании Worldwide Wickets Co. по цене 10 долларов за акцию. Предположим также, что инвестор купил эти акции с 50% маржой (это означает, что он вложил 5000 долларов собственного капитала и занял 5000 долларов у своей брокерской фирмы в качестве маржинальной ссуды). Ровно через год этот инвестор продал свои акции за 12,50 доллара. Они получили дивиденды в размере 500 долларов за год.Они также потратили в общей сложности 125 долларов на комиссию за торговлю при покупке и продаже акций. Кроме того, процентная ставка по маржинальному кредиту составляла 9%.

При расчете рентабельности инвестиций в эти гипотетические инвестиции следует учитывать несколько важных моментов. Во-первых, в этом примере проценты по маржинальному кредиту (450 долларов США) следует рассматривать в общих затратах. Во-вторых, начальные инвестиции теперь составляют 5000 долларов из-за кредитного плеча, используемого при взятии маржинальной ссуды в размере 5000 долларов.

Рентабельность инвестиций = [(12,50 - 10 долларов) * 1000 + 500 - 125 - 450 долларов] ÷ [(10 * 1000) - (10 * 500)] * 100 = 48,5%

Таким образом, даже несмотря на то, что чистая долларовая прибыль была уменьшена на 450 долларов из-за маржинального процента, рентабельность инвестиций все еще существенно выше и составляет 48,50% (по сравнению с 28,75%, если не использовалось кредитное плечо).

В качестве дополнительного примера рассмотрим, упала ли цена акции до 8,00 долларов вместо повышения до 12,50 долларов. В этой ситуации инвестор решает сократить свои убытки и продать всю позицию.Вот расчет рентабельности инвестиций в этом сценарии:

Взаимодействие с другими людьми Рентабельность инвестиций знак равно [ ( $ 8 . 0 0 — $ 1 0 . 0 0 ) × 1 , 0 0 0 ] + $ 5 0 0 — $ 1 2 5 — $ 4 5 0 ( $ 1 0 . 0 0 × 1 , 0 0 0 ) — ( $ 1 0 . 0 0 × 5 0 0 ) \ begin {align} \ text {ROI} = & \ frac {[(\ 8,00 $ — \ 10,00 $) \ times1,000] + \ 500 $ — \ 125 $ — \ 450} {(\ 10,00 $ \ times1,000) — (\ 10,00 долларов \ times500)} \\ & \ times100 \% = — \ frac {\ 2,075} {\ 5,000 долларов} = -41,50 \% \ end {выровнено} Рентабельность инвестиций = (10,00 долларов США × 1000) — (10,00 долларов США × 500) [(8 долларов США.00−10,00 долларов США) × 1000] + 500− 125−450 долларов США

В этом случае ROI -41,50% намного хуже, чем ROI -16,25%, который имел бы место, если бы не использовалось кредитное плечо.

Проблема неравных денежных потоков

Оценивая бизнес-предложение, возможно, вы столкнетесь с неравными денежными потоками. В этом случае рентабельность инвестиций может колебаться от года к году.

Этот тип расчета рентабельности инвестиций более сложен, поскольку он включает использование функции внутренней нормы прибыли (IRR) в электронной таблице или калькуляторе.