Документы на налоговые вычеты: как получить вычет за лечение, учебу, покупку квартиры, ребенка, какие документы нужно оформить – Экономика – Коммерсантъ

С 2022 года начал действовать упрощенный порядок получения налоговых вычетов :: Krd.ru

Новостная лента округа 3 февраля 2022

Скачать фото

С 2022 года применяется упрощенный порядок получения вычетов по НДФЛ при покупке жилья, погашении процентов по ипотеке и по операциям на индивидуальном инвестиционном счете.

Получить упрощенный налоговый вычет смогут граждане, у которых есть Личный кабинет на сайте ФНС России. Для этого не нужно заполнять декларацию 3-НДФЛ и собирать пакет документов, подтверждающих право на вычет. Вся необходимая информация по вычетам поступит от банков. К сервису предоставления налоговых вычетов по НДФЛ в упрощенном порядке уже подключились: ВТБ, «Альфа-Капитал», РСХБ, «Тинькофф Банк», «Сбербанк».

Вычеты будут предоставляться проактивно. Система автоматически проанализирует данные внешних источников и программных комплексов ФНС и сгенерирует предзаполненное заявление на вычет в Личном кабинете.

Система автоматически проанализирует данные внешних источников и программных комплексов ФНС и сгенерирует предзаполненное заявление на вычет в Личном кабинете.

Для проведения проверок права на вычет налоговые органы должны располагать сведениями о доходах физических лиц за соответствующий год. Согласно действующему законодательству срок представления налоговыми агентами сведений о доходах физических лиц за 2021 год – 1 марта 2022. Таким образом, формирование в «Личном кабинете» предзаполненных заявлений будет осуществляться не ранее указанной даты и не позднее 20 марта.

До появления предзаполненного заявления в Личном кабинете налогоплательщику не требуется осуществлять каких-либо действий, в том числе подавать в налоговый орган декларацию 3-НДФЛ на остаток имущественного вычета.

За счет информационного взаимодействия и предварительной проверки налоговым органом права налогоплательщика на вычет (в случае, если налоговым органом не будут выявлены какие-либо расхождения) срок проведения проверки и возврата налога сокращен более чем в 2 раза.

В упрощенном порядке можно получить те налоговые вычеты, право на которые возникло у налогоплательщика с 1 января 2020 года и полученные частично в 2021 году.

Читайте новости Краснодара в нашем канале Telegram

Темы новости

Общество

Центральный округ

Копировать URL

Распечатать

Также по теме

В Центральном округе идет работа по выявлению брошенных автомобилей

21 октября 2022, 12:14

Какие услуги ФНС России можно получить в МФЦ

20 октября 2022, 14:03

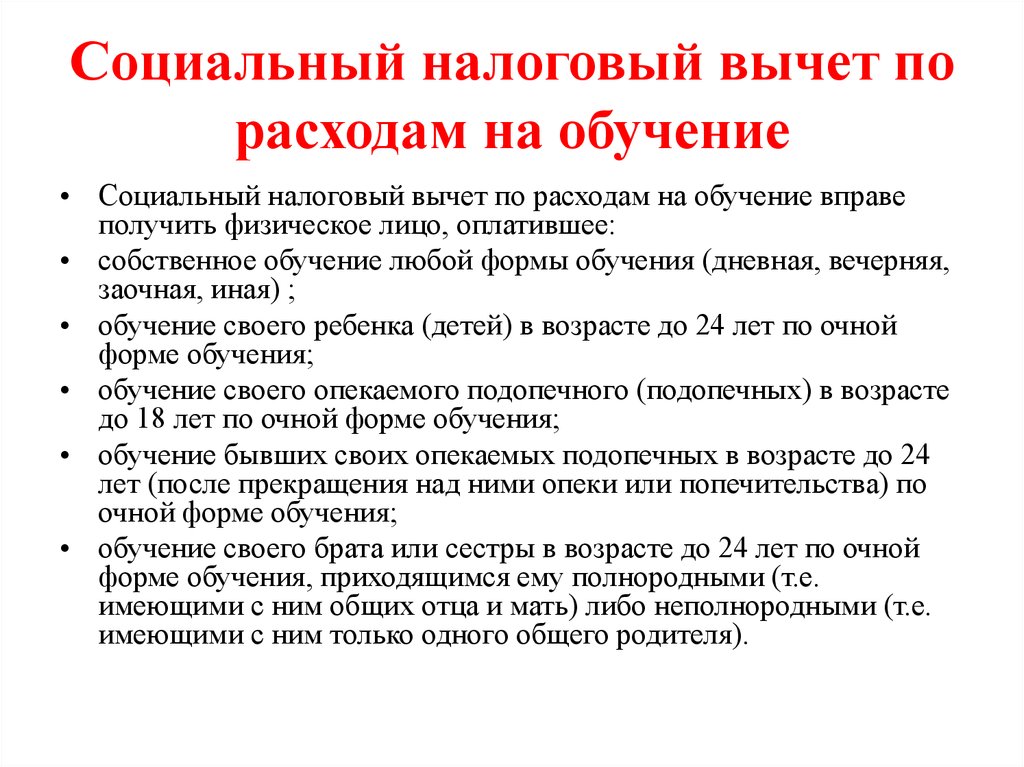

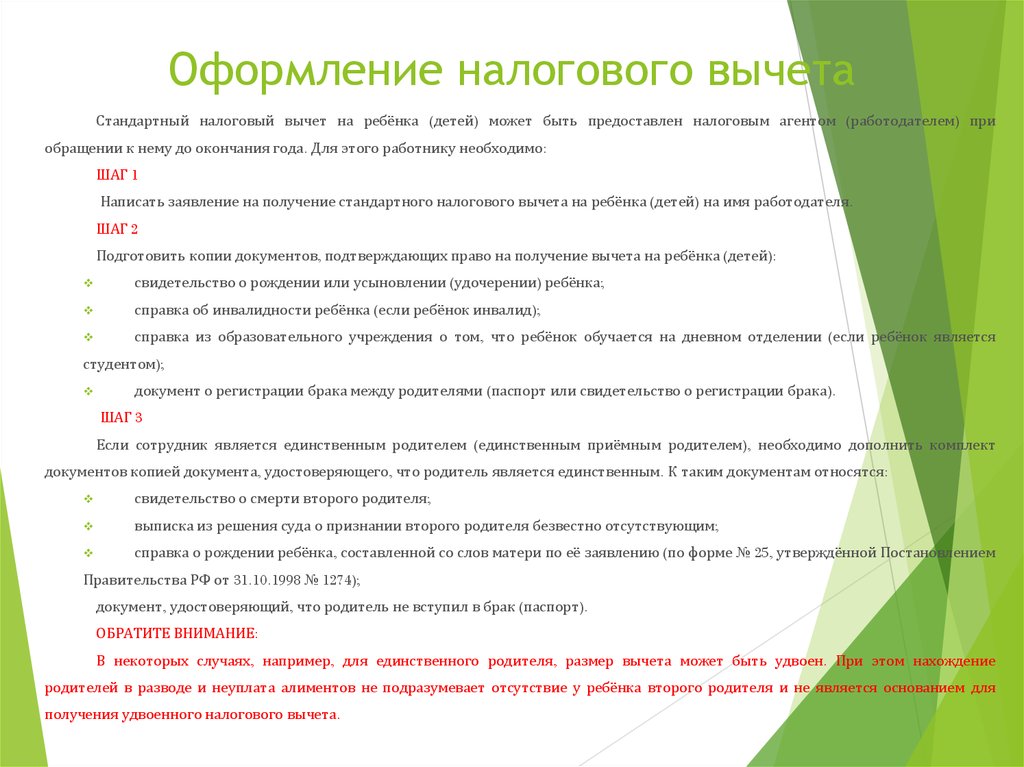

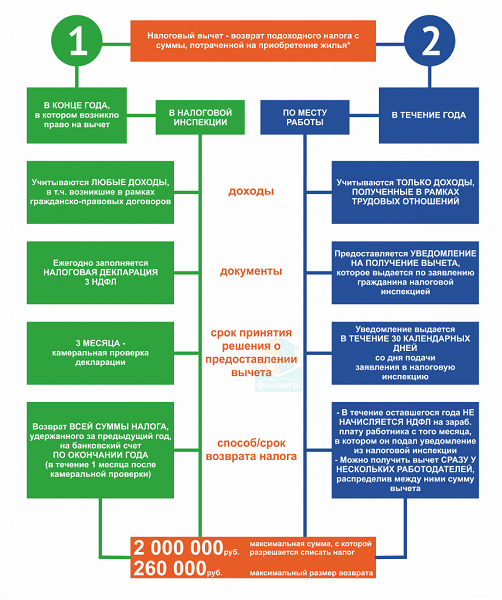

Возврат подоходного налога

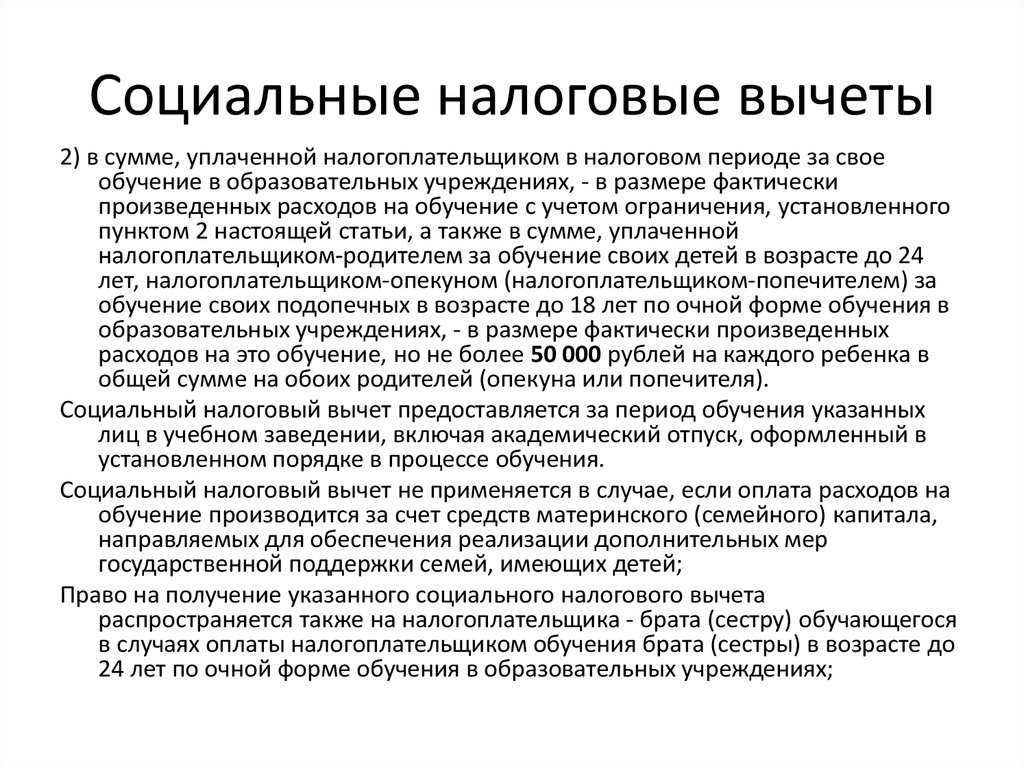

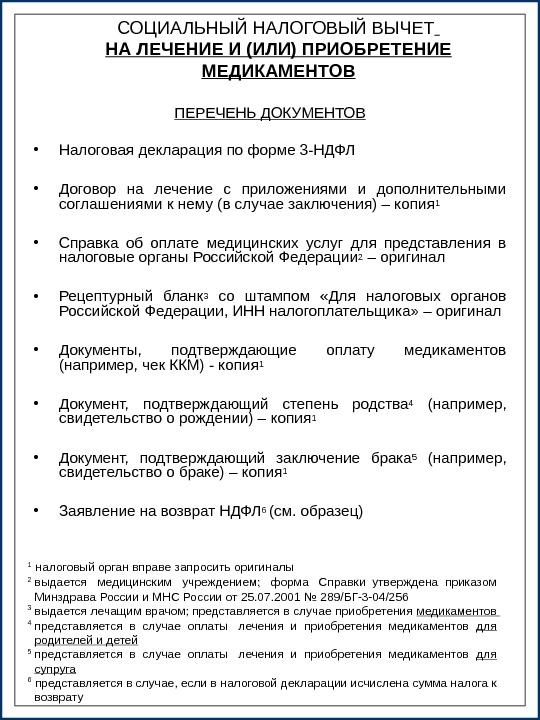

Подпунктом 3 п. 1 ст. 219 НК РФ предусмотрен социальный налоговый вычет по НДФЛ в сумме, уплаченной налогоплательщиком в налоговом периоде за услуги по лечению, предоставленные ему медицинскими учреждениями РФ, а также в размере стоимости медикаментов (в соответствии с перечнем лекарственных средств, утверждаемым Правительством РФ), назначенных им лечащим врачом и приобретаемых налогоплательщиками за счет собственных средств.

1 ст. 219 НК РФ предусмотрен социальный налоговый вычет по НДФЛ в сумме, уплаченной налогоплательщиком в налоговом периоде за услуги по лечению, предоставленные ему медицинскими учреждениями РФ, а также в размере стоимости медикаментов (в соответствии с перечнем лекарственных средств, утверждаемым Правительством РФ), назначенных им лечащим врачом и приобретаемых налогоплательщиками за счет собственных средств.

Вы можете ознакомиться со списком лекарственных средств и медицинских услуг, размер стоимости которых учитывается при определении суммы социального налогового вычета.

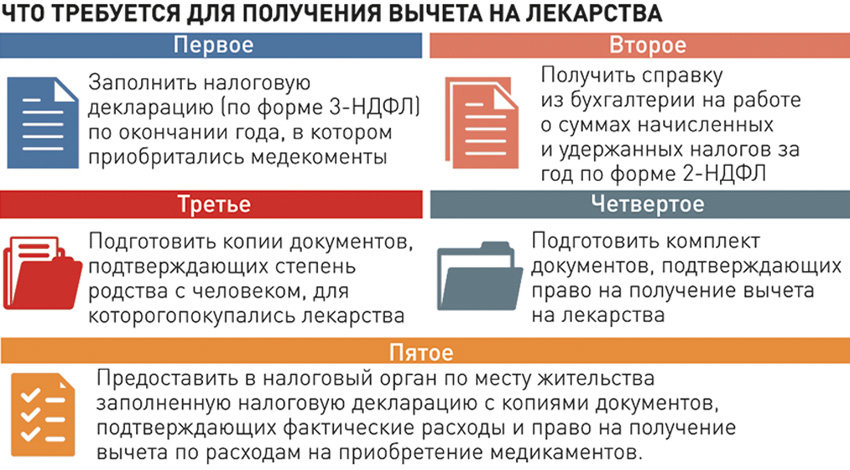

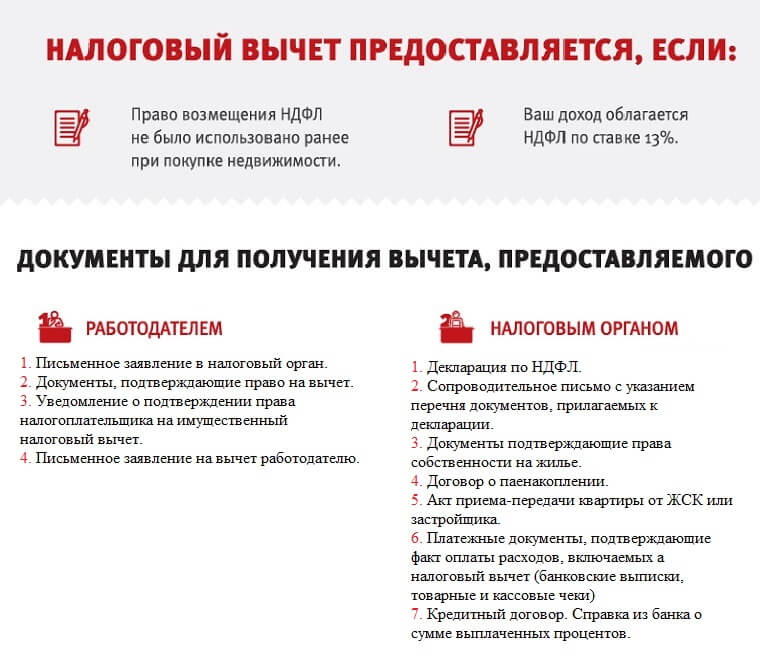

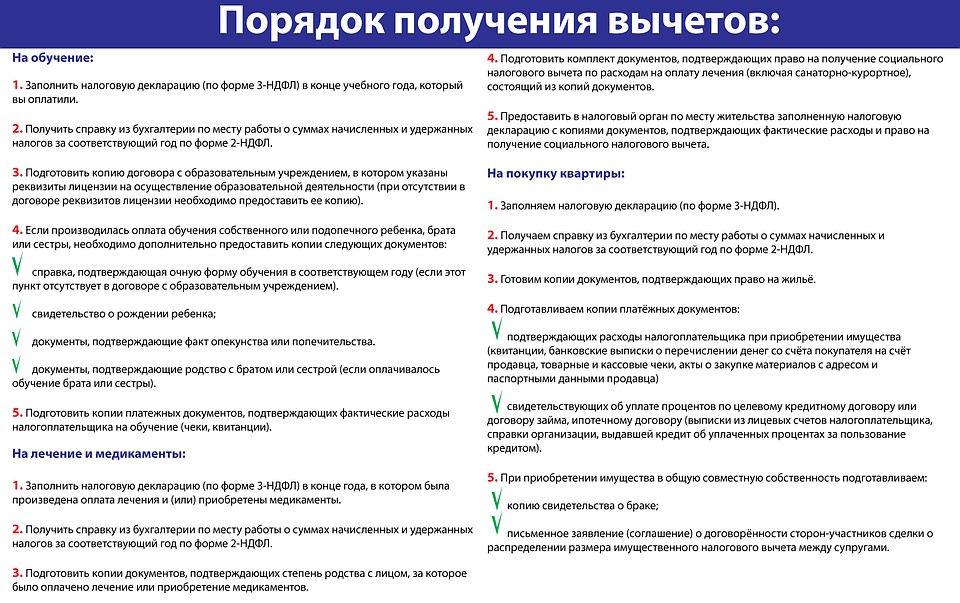

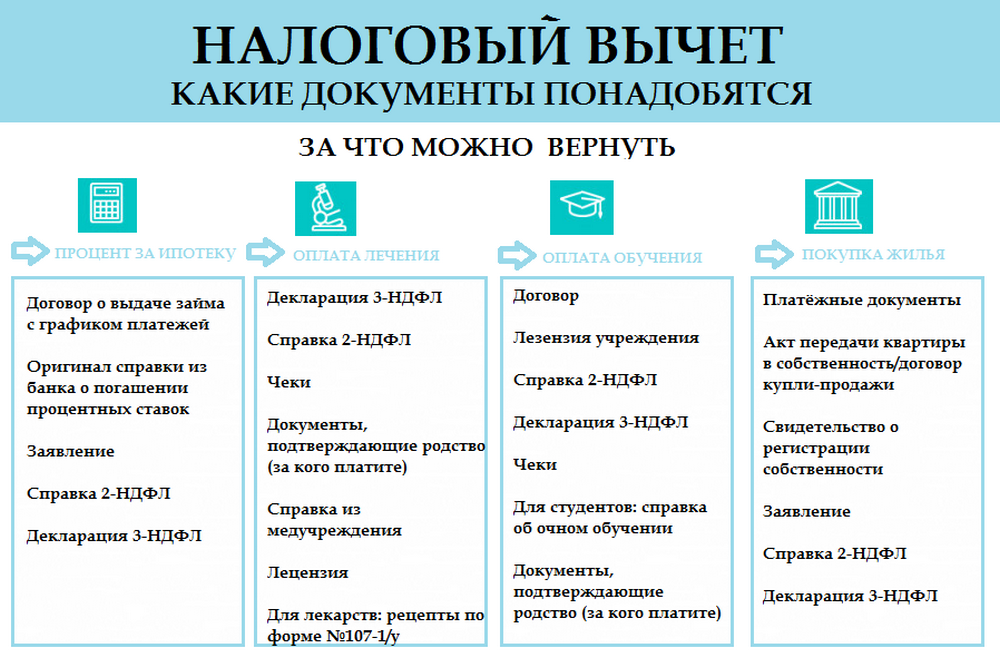

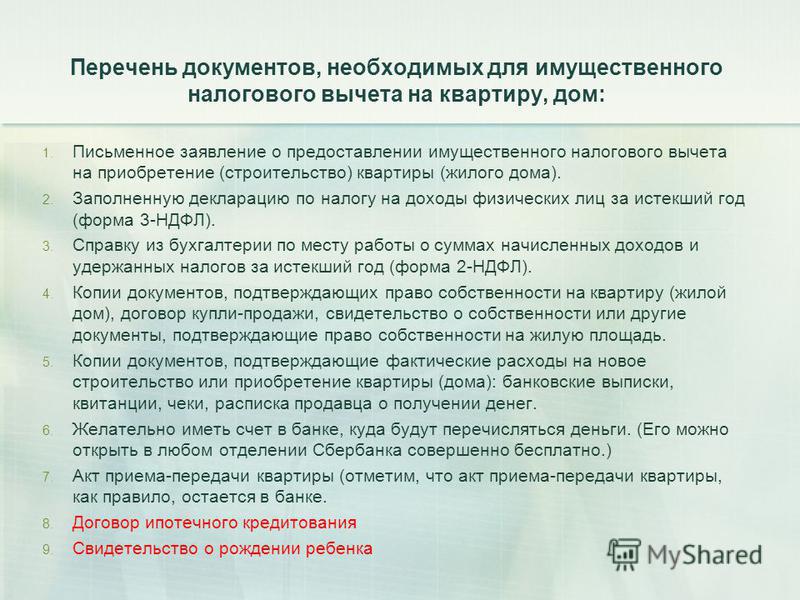

Какие документы необходимы для получения социального налогового вычета

- Заявления о предоставлении социального налогового вычета.

- Налоговая декларация по форме 3-НДФЛ.

- Справка с работыпо форме 2-НДФЛ (подлинник).

- Финансовые документы, подтверждающие истраченную денежную сумму на лечение. Виды подтверждающих документов законодателем не определены, это могут быть, в частности договор с учреждением об оказании медицинских услуг, квитанции об оплате, чеки и т.

д. (копии). При получении вычета в связи с приобретением медикаментов налогоплательщик должен представить рецептурные бланки с назначениями лекарственных средств по форме N 107/у с проставлением штампа «Для налоговых органов Российской Федерации», ИНН налогоплательщика, выписанных лечащим врачом .

д. (копии). При получении вычета в связи с приобретением медикаментов налогоплательщик должен представить рецептурные бланки с назначениями лекарственных средств по форме N 107/у с проставлением штампа «Для налоговых органов Российской Федерации», ИНН налогоплательщика, выписанных лечащим врачом . - Лицензия на осуществление медицинской деятельности у организации, где были оказаны услуги по лечению (копия, заверенная медицинским учреждением). Медицинское учреждение должно иметь лицензию на этот вид деятельности.

- Справка об оплате медицинских услуг по форме, утвержденной приказом Минздрава России и МНС России от 25 июля 2001 г. N 289/БГ-3-04/256 “О реализации Постановления Правительства Российской Федерации от 19 марта 2001 г. N 201 “Об утверждении перечней медицинских услуг и дорогостоящих видов лечения в медицинских учреждениях Российской Федерации, лекарственных средств, суммы оплаты которых за счет собственных средств налогоплательщика учитываются при определении суммы социального налогового вычета” (подлинник).

- Выдача Справки не обязательна, а производится по требованию налогоплательщика, производившего оплату медицинских услуг, оказанных ему лично, его супруге (супругу), его родителям, его детям в возрасте до 18 лет. Стоимость медицинской услуги указывается в Справке на основании кассового чека (приходного ордера или иного документа, подтверждающего внесение денежных средств). Корешок к Справке остается в медицинском учреждении и хранится три года.

Внимание!

1. Социальный налоговый вычет предоставляется налогоплательщику, если оплата лечения и приобретенных медикаментов не были произведены организацией за счет средств работодателей, т.е. были произведены самим гражданином за счет собственных средств.

2. В 2013 г. можно претендовать на «лечебные» вычеты за 2012, 2011 и 2010 гг. При этом если вычет «нормируется», что применяется норма вычета, действующая в соответствующем году несения расходов на лечение.

3. Законом установлены определенные ограничения размера налоговых вычетов, предоставляемых налогоплательщику. Общая сумма социального налогового вычета принимается в сумме фактически произведенных расходов, но с учетом ограничения, установленного пунктом 2 настоящей статьи 219 НК РФ.

Общая сумма социального налогового вычета принимается в сумме фактически произведенных расходов, но с учетом ограничения, установленного пунктом 2 настоящей статьи 219 НК РФ.

«п.2. ст. 219 НК РФ Социальные налоговые вычеты предоставляются в размере фактически произведенных расходов. В случае наличия у налогоплательщика в одном налоговом периоде расходов на обучение, медицинское лечение, расходов по договору (договорам) негосударственного пенсионного обеспечения и по договору (договорам) добровольного пенсионного страхования налогоплательщик самостоятельно выбирает, какие виды расходов и в каких суммах учитываются в пределах максимальной величины социального налогового вычета».

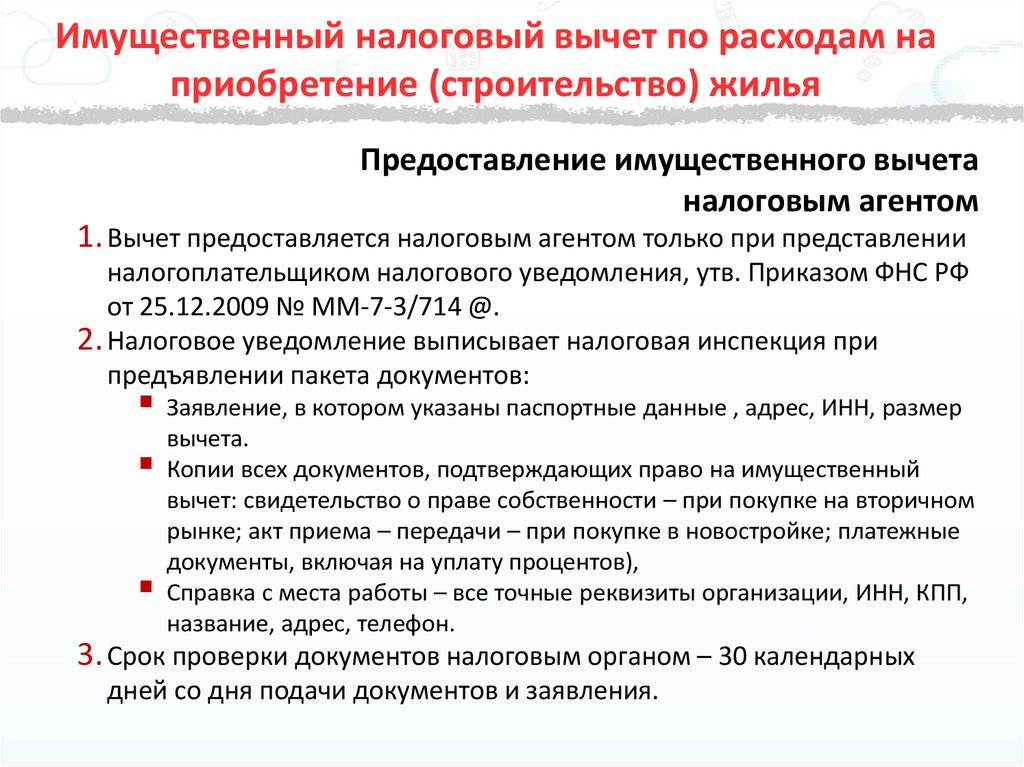

С момента предоставления выше перечисленных документов , налоговый орган рассматривает заявление в течение одного месяца.

Что нужно сделать после вынесения положительного решения

- Открыть лицевой счет в любом отделении Сбербанка.

- Написать заявление о возврате суммы налога.

- Сделать ксерокопию сберкнижки или указать номер лицевого счета, на который должны поступить денежные средства.

- Сделать ксерокопию решения, вынесенного ИФНС о возврате уплаченной суммы налога.

- Ждать, пока денежные средства поступят на счет.

Какие документы мне нужны для подачи налоговой декларации?

Документы, необходимые для подготовки налоговой декларации, зависят от вашей ситуации. Чтобы помочь вам подготовиться к налоговой встрече или к подаче собственных налогов, мы создали контрольный список, который поможет вам узнать, какие формы нужно принести.

Печать

Личная информация

Идентификационные номера налогоплательщика являются обязательными пунктами в вашем контрольном списке. Всем налогоплательщикам потребуется следующее для уплаты налогов.

Ваш номер социального страхования или идентификационный номер налогоплательщика

Полное имя вашего супруга, номер социального страхования или идентификационный номер налогоплательщика и дата рождения

PIN-код для защиты личности, если он был выдан вам, вашему супругу или иждивенцу IRS

Маршрут и номера счетов для получения ваш возврат путем прямого депозита или оплаты причитающегося остатка, если вы выберете

Информация об иждивенцах

Родители и опекуны должны собирать эту информацию, когда они анализируют, что им нужно для подачи налоговой декларации.

Даты рождения и номера социального страхования или налоговые идентификационные номера

Записи по уходу за детьми (включая идентификационный номер налогоплательщика), если применимо

Доход иждивенцев и других взрослых в вашем доме

Форма 8332, показывающая, что родитель-опекун ребенка отказывается от своего права требовать ребенка вам, родителю, не являющемуся опекуном (если применимо)

Sources of Income

Многие из этих форм не потребуются для ежегодной подачи налоговой декларации. Например, вы получите только те инвестиционные формы, которые могут вам понадобиться для подачи налоговой декларации, если вы занимались распространением или другой деятельностью.

Работающие

Формы W-2

Безработные

Безработица (1099-G)

Работающие не по найму

Формы 1099, Приложения K-1, записи о доходах для проверки сумм, не указанных в формах 1099-MISC или 1099-NEC

Записи обо всех расходах — чековые журналы или выписки по кредитным картам и квитанции

Актив для коммерческого использования информация (стоимость, дата ввода в эксплуатацию и т.

Офис в доме информация, если применимо

Учет расчетных налоговых платежей (форма 1040–ЕС)

Доход от аренды

Отчеты о доходах и расходах

Информация об арендованных активах (стоимость, дата ввода в эксплуатацию и т. д.) для амортизации

Отчет о расчетных налоговых платежах (форма 1040-ES)

Пенсионный доход

Пенсия/НДС/аннуитетный доход (1099-R)

Традиционная основа ИПС (т. е. суммы, которые вы вносили в ИИС, которые уже облагались налогом)

Социальное обеспечение/доход РРБ: SSA-1099, РРБ-1099

Сбережения и инвестиции или дивиденды

Проценты, доход от дивидендов (1099-INT, 1099-OID, 1099-DIV)

Доход от продажи акций или другого имущества (1099-B, 1099-S)

Даты приобретения и записи вашей стоимости или другой основе в собственности, которую вы продали (если основа не указана в 1099-B)

Медицинский сберегательный счет и возмещение затрат на долгосрочный уход (1099-SA или 1099-LTC)

Расходы, связанные с вашими инвестициями

Учет расчетных налоговых платежей (форма 1040–ЕС)

Операции с криптовалютой (Виртуальная валюта)

Прочие доходы и убытки

Платежные карты и сетевые транзакции третьих лиц — 1099-K

Доходы от азартных игр (W-2G или записи, показывающие доходы, а также записи о расходах)

Дежурные записи присяжных

Доходы и расходы от хобби

Призы и вознаграждения

Доход от траста

Доход от роялти 1099–MISC

Любые другие полученные 1099

Отчет о выплаченных/полученных алиментах с указанием имени бывшего супруга и SSN

Возврат государственного налога

Типы вычетов

Типы вычетов, которые вы можете использовать, во многом зависят от вашей жизненной ситуации. Скорее всего, вам не понадобятся все документы, перечисленные ниже, для уплаты налогов.

Скорее всего, вам не понадобятся все документы, перечисленные ниже, для уплаты налогов.

Собственность на жилье

Формы 1098 или другие отчеты о процентах по ипотечным кредитам

Отчеты о налогах на недвижимость и движимое имущество

Поступления на энергосберегающие улучшения дома (например, солнечные батареи, солнечные водонагреватели)

Все прочие 109Формы 8 серии

Благотворительные пожертвования

Денежные суммы, пожертвованные молитвенным домам, школам, другим благотворительным организациям

Учет неденежных благотворительных пожертвований

Количество миль, пройденных в благотворительных или медицинских целях

Медицинские расходы

Суммы, уплаченные за здравоохранение, страхование, а также врачам, стоматологам и больницам

Суммы, уплаченные за квалифицированные страховые взносы, если они выплачиваются за пределами Marketplace или работодателем, предоставленным планом

Медицинское страхование

Форма 1095-A, если вы зарегистрировались в плане страхования через Marketplace (Exchange)

Расходы по уходу за детьми

Плата, уплачиваемая лицензированному детскому саду или семейному детскому саду за уход за младенцем или дошкольником

Суммы, выплачиваемые няне или поставщику услуг по уходу за вашим ребенком в возрасте до 13 лет, пока вы работаете

Расходы, оплачиваемые через Счет для гибких расходов на уход за иждивенцами на работе

Расходы на образование

Формы 1098-T от учебных заведений

Квитанции, в которых указаны квалифицированные расходы на образование

Сведения о любых стипендиях или стипендиях, которые вы получили

Форма 1098-E, если вы платили проценты по студенческому кредиту

Расходы преподавателей K-12

Квитанции на оплату классных занятий (для преподавателей классов K-12)

Государственные и местные налоги

Сумма государственного и местного подоходного налога или налога с продаж (кроме удержания из заработной платы)

Счет-фактура с указанием суммы уплаченного налога с продаж транспортных средств и/или налога на имущество физических лиц по транспортным средствам

Пенсионные и другие сбережения

Форма 5498-SA с указанием взносов HSA

Форма 5498 с указанием взносов IRA

Все остальные формы серии 5498 (5498-QA, 5498-ESA)

Федерально объявленное бедствие

Город/округ, в котором вы жили/работали/имели имущество

Документы, подтверждающие утрату имущества (оценка, расходы на очистку и т. д.)

д.)

Записи о расходах на восстановление/ремонт

Страховые возмещения/требования к оплате

Информация о помощи FEMA

Посетите веб-сайт FEMA, чтобы узнать, объявлен ли ваш округ федеральной зоной бедствия

Документы, которые необходимо собрать перед подачей – Forbes Advisor

Обновлено: 11 февраля 2022 г., 11:14

Примечание редактора. Мы получаем комиссию за партнерские ссылки в Forbes Advisor. Комиссии не влияют на мнения или оценки наших редакторов.

Гетти

Независимо от того, подаете ли вы налоговую декларацию с помощью налогового программного обеспечения или работаете со специалистом, контрольный список для подготовки к налогам поможет вам организоваться и уменьшить стресс, когда придет время платить налоги.

Вот подборка налоговых документов и необходимой информации.

Какие документы мне нужны для подачи налоговой декларации?

Прежде чем приступить к работе над декларацией, ознакомьтесь с приведенным ниже контрольным списком для подготовки к уплате налогов. И помните, если вы состоите в браке и подаете совместную декларацию со своим супругом, вам также потребуется вся следующая информация о них.

И помните, если вы состоите в браке и подаете совместную декларацию со своим супругом, вам также потребуется вся следующая информация о них.

Личная информация

Ваша личная информация сообщает IRS и налоговому органу штата, кто подает налоговую декларацию, где с вами можно связаться и внести возврат налога.

- Ваше имя точно так же, как оно указано на вашей карточке социального обеспечения

- Дата рождения

- Номер социального страхования

- Домашний адрес

- Копия федеральных и государственных налоговых деклараций за прошлый год

- Номер банковского счета и маршрутный номер для получения возмещения путем прямого депозита

Информация об иждивении

Если вы можете указать кого-то еще в качестве иждивенца, вам потребуется следующая информация.

- Имя иждивенца (как указано в его карте социального обеспечения), даты рождения и номера социального страхования (или налоговые идентификационные номера)

- Форма 8332, если родитель-опекун вашего ребенка-иждивенца отказывается от своего права требовать ребенка как иждивенца

Источники дохода

Вы можете получить несколько различных форм, подтверждающих доход, который вы получили в 2021 году. Вот некоторые распространенные формы:

Вот некоторые распространенные формы:

- Форма W-2 от вашего работодателя (работодателей)

- Формы 1099-G о доходах от безработицы и возмещении государственных или местных налогов

- 1099-INT, 1099-DIV и 1099-B для процентов, дивидендов и продажи акций

- 1099-R и SSA-1099 для пенсионных выплат и пособий по социальному обеспечению

- 1099-S для доходов от продажи вашего жилья или другого имущества

- 1099-РАЗНОЕ для доходов от аренды имущества

- 1099-Q для дистрибутивов плана 529 или Coverdell ESA

- 1099-SA для выплат с медицинского сберегательного счета (HSA)

- Приложение K-1 для доходов от сквозного бизнеса, траста или недвижимости

- Полученные алименты (если ваше соглашение о разводе или раздельном проживании датировано 31 декабря 2018 г. или ранее)

- Записи любых транзакций с использованием криптовалюты

- Информация о других источниках дохода, таких как выигрыши в азартных играх, оплата пошлины присяжных, списание долга и т.

д.

д.

Самозанятость и деловая документация

Если вы работаете не по найму, вам необходимо сообщить об этом доходе. Вы также можете заявить о коммерческих расходах, чтобы снизить налогооблагаемый доход.

- 1099-NEC или 1099-K с указанием дохода, полученного в качестве независимого подрядчика

- Учет всех коммерческих доходов и расходов

- Документация по расходам домашнего офиса, включая площадь дома и площадь, используемую исключительно для бизнеса

- Записи об амортизируемых бизнес-активах, включая стоимость и дату ввода в эксплуатацию

- Мили, пройденные в деловых целях

Вычеты

Вычеты могут уменьшить ваш налогооблагаемый доход, уменьшая сумму налога, которую вы должны уплатить, или увеличивая сумму возмещения. Как правило, вы можете претендовать на стандартный вычет, который представляет собой фиксированную сумму в зависимости от вашего статуса подачи, или постатейные вычеты. Если вы перечисляете вычеты, вам необходима информация о:

Если вы перечисляете вычеты, вам необходима информация о:

- Личные медицинские расходы

- Страховые взносы по страхованию на случай потребности в уходе

- Форма 1098, показывающий любые проценты по ипотеке, премии по страхованию ипотеки и баллы, которые вы заплатили в течение налогового года .

- Налоги на недвижимость

- Штатные и местные подоходные налоги или налоги с продаж

- Налоги, уплачиваемые при регистрации транспортного средства

- Благотворительные пожертвования

- Документация о потерях в результате несчастных случаев (если вы проживали или владели имуществом в зоне бедствия, объявленной на федеральном уровне)

Если у вас есть какие-либо из следующих вычетов, известных как корректировки дохода, вы можете требовать их, даже если вы не указываете их постатейно.

- Форма 1098-E для процентов по студенческому кредиту

- Записи о взносах в HSA, IRA, SEP или пенсионный план для самозанятых

- Выплаченные алименты (по соглашениям о разводе или раздельном проживании от 31 декабря 2018 г.

или ранее)

или ранее) - Для учителей, расходы на школьные принадлежности

- Взносы, уплачиваемые по медицинскому страхованию самозанятых

Налоговые льготы

Налоговые льготы представляют собой уменьшение суммы налога, которую вы должны уплатить, в долларах США. Как правило, вам потребуется следующая документация, чтобы претендовать на потенциально ценные налоговые льготы.

- Форма 1098-Т, показывающая расходы на высшее образование

- Расходы на уход за детьми и имя воспитателя, адрес и идентификационный номер налогоплательщика

- Расходы на усыновление и номер социального страхования ребенка, которого вы законно усыновили в 2021 году

- Форма 1095-A, если вы приобретаете медицинскую страховку через Health Insurance Marketplace

Предполагаемые налоговые платежи

Если вы работаете не по найму или зарабатываете много денег, из которых не удерживается федеральный подоходный налог или подоходный налог штата, вам, возможно, придется платить расчетные налоговые платежи. Убедитесь, что вы включили эти оценки в свою налоговую декларацию, чтобы не платить дважды.

Убедитесь, что вы включили эти оценки в свою налоговую декларацию, чтобы не платить дважды.

- Предполагаемые налоговые платежи, сделанные в течение года в IRS и налоговые органы штата и местные органы

- Возврат средств за предыдущий год применяется к текущему году

- Любые суммы, выплаченные с расширением

Подтверждение убытков

Вычету могут подлежать различные виды финансовых потерь. Принесите документацию о следующих убытках, если они относятся к вам в 2021 году.

- Записи о любых акциях или других инвестициях, которые стали полностью бесполезными или вы ожидаете возмещения убытков, включая дату покупки и первоначальную цену покупки

- Записи о любых безнадежных долгах, не связанных с бизнесом, которые не подлежат взысканию (пример безнадежного долга, не связанного с бизнесом: вы одалживаете деньги своему другу со своего личного банковского счета, и они не возвращают их).

Письма IRS

IRS и налоговые органы штата могут присылать вам различные уведомления или письма, влияющие на налоговую декларацию за этот год. Обязательно имейте их под рукой, когда будете готовить декларацию за 2021 год.

- Уведомление IRS 1444-C, письмо IRS 6475 или другие записи, показывающие сумму вашего третьего стимулирующего платежа, также известного как платеж экономического воздействия (EIP)

- ПИН-код для защиты личных данных (IP-ПИН), выданный IRS

- Уведомление IRS 6419, показывающее общую сумму авансовых платежей по налоговому кредиту на детей, которые вы получили в 2021 году

Сбор всей этой информации перед подачей налоговой декларации может занять некоторое время, но это гарантирует, что у вас есть все необходимое для получения всех доступных вам налоговых вычетов и кредитов.

Хранение налоговых документов в надежном месте после подачи документов также может пригодиться в случае проверки. Если IRS или налоговый орган вашего штата проверит вашу декларацию, они могут запросить документы, подтверждающие доход и налоговые льготы в вашей декларации. Наличие этой информации в одном месте ускорит процесс и поможет гарантировать, что вы не потеряете свои вычеты или кредиты.

Если IRS или налоговый орган вашего штата проверит вашу декларацию, они могут запросить документы, подтверждающие доход и налоговые льготы в вашей декларации. Наличие этой информации в одном месте ускорит процесс и поможет гарантировать, что вы не потеряете свои вычеты или кредиты.

Ищете финансового консультанта?

Свяжитесь с предварительно проверенным финансовым консультантом в течение 3 минут

Найдите финансового консультанта

Через рекомендации Dataalign

Эта статья была полезной?

Оцените эту статью

★ ★ ★ ★ ★

Пожалуйста, оцените статью

Пожалуйста, введите действительный адрес электронной почты

КомментарииМы будем рады услышать от вас, пожалуйста, оставьте свой комментарий.

Неверный адрес электронной почты

Спасибо за отзыв!

Что-то пошло не так. Пожалуйста, попробуйте позже.

Пожалуйста, попробуйте позже.

Еще от

Информация, представленная на Forbes Advisor, предназначена только для образовательных целей. Ваше финансовое положение уникально, и продукты и услуги, которые мы рассматриваем, могут не подходить для ваших обстоятельств. Мы не предлагаем финансовые консультации, консультационные или брокерские услуги, а также не рекомендуем и не советуем отдельным лицам покупать или продавать определенные акции или ценные бумаги. Информация о производительности могла измениться с момента публикации. Прошлые показатели не свидетельствуют о будущих результатах.

Forbes Advisor придерживается строгих стандартов редакционной честности. Насколько нам известно, весь контент является точным на дату публикации, хотя содержащиеся здесь предложения могут быть недоступны. Высказанные мнения принадлежат только автору и не были предоставлены, одобрены или иным образом одобрены нашими партнерами.

Джанет Берри-Джонсон — дипломированный бухгалтер, пишет о подоходном налоге, бухгалтерском учете малого бизнеса и личных финансах. Она живет в Омахе, штат Небраска, где любит готовить, читать и проводить время на свежем воздухе со своим мужем, сыном и их собакой-спасателем Декстером.

Она живет в Омахе, штат Небраска, где любит готовить, читать и проводить время на свежем воздухе со своим мужем, сыном и их собакой-спасателем Декстером.

Редакция Forbes Advisor независима и объективна. Чтобы поддержать нашу отчетную работу и продолжать предоставлять этот контент бесплатно нашим читателям, мы получаем компенсацию от компаний, размещающих рекламу на сайте Forbes Advisor. Эта компенсация происходит из двух основных источников. Сначала мы предоставляем рекламодателям платные места для представления своих предложений. Компенсация, которую мы получаем за эти места размещения, влияет на то, как и где предложения рекламодателей появляются на сайте. Этот сайт не включает все компании или продукты, доступные на рынке. Во-вторых, мы также размещаем ссылки на предложения рекламодателей в некоторых наших статьях; эти «партнерские ссылки» могут приносить доход нашему сайту, когда вы нажимаете на них. Вознаграждение, которое мы получаем от рекламодателей, не влияет на рекомендации или советы, которые наша редакция дает в наших статьях, или иным образом влияет на какой-либо редакционный контент в Forbes Advisor.

д. (копии). При получении вычета в связи с приобретением медикаментов налогоплательщик должен представить рецептурные бланки с назначениями лекарственных средств по форме N 107/у с проставлением штампа «Для налоговых органов Российской Федерации», ИНН налогоплательщика, выписанных лечащим врачом .

д. (копии). При получении вычета в связи с приобретением медикаментов налогоплательщик должен представить рецептурные бланки с назначениями лекарственных средств по форме N 107/у с проставлением штампа «Для налоговых органов Российской Федерации», ИНН налогоплательщика, выписанных лечащим врачом .

д.

д. или ранее)

или ранее)