Деривативы что это такое – что это такое простыми словами? Как заработать на деривативах? |

что это такое простыми словами

Определение дериватива

Деривативы – это ценные бумаги, а именно производные финансовые инструменты, дающие право на совершение определенных действий с активами, которые лежат в их основе и называются базовыми, как в настоящем, так и в будущем.

Широкое определение, требующее пояснения:

Под производным финансовым инструментом понимается не сам актив (например, товар), который лежит в основе такого контракта, а лишь право на совершение действий с этим активом. В этом заключается одно из принципиальных отличий между спот-рынком и рынком деривативов: на спот-рынке, если ты купил акцию, то ты «имеешь вещь» – акцию можно продать, ее можно подарить и даже заложить в банке, получив за нее деньги (сделки РЕПО).

Но вот деривативы (хоть эти контракты и стоят больших денег) с точки зрения имущества представляют собой… не пойми что. Пока контракт на поставку товара не будет исполнен, никакого имущества по данному контракту фактически «взыскать» не получится (а такие контракты имеют срок действия 3, 6, реже – 9 месяцев). Теоретически, единственное, что можно сделать с этим контрактом, пока он у инвестора на руках и срок его действия не истек, – это опять его монетизировать, то есть попросту продать, получив (в теории) за него то, что было в свое время в него вложено.

Какие действия можно совершить с базовыми активами в рамках деривативного контракта? Очевидно, что-либо поставить, либо принять (то есть, купить). Иными словами, купить деривативный контракт – это означает приобретение права на поставку или же приобретение базового актива. Может показаться, что к примеру, приобретение деривативного контракта и приобретение самого актива – это «две большие разницы». Однако это не так. Просто деривативы подразумевают разнесение оплаты и поставки базового актива во времени (на те самые 3, 6, реже – 9 месяцев).

К примеру, приобретение контракта на поставку какого-то товара в будущем фактически означает продажу этого товара. А продажа права на его покупку… – тоже его продажу!

Суть деривативов

Формулировка факта разнесения во времени поставки и оплаты играет для понимания сущности деривативов ключевое значение. Как бы запутанно не звучало определение, по своей сути деривативные контракты – это просто сделки с предоплатой. И из этого уже следуют различные возможности для покупателей и продавцов. К примеру:

- Поставка базового актива по данному контракту должна состояться непременно.

- Либо же одна из сторон, определяемых заранее, получает возможность отказаться от ее исполнения в случае, если экономические условия для этой стороны не представляются выгодными.

Удивительно, не правда ли? Кому может понадобиться договор на поставку чего-то через хотя бы даже 3 месяца, но по цене на настоящий момент, да еще и при том, что кто-то из участников сделки может от нее отказаться? Однако востребованность именно таких условий деривативных контрактов наглядно демонстрируется на следующем примере:

Допустим, субъект «А» предполагает, что хлопок, стоящий в настоящее время $100, недооценен, и по логике вещей он должен стоить дороже. Рациональным экономическим поведением спекулянта «А» было бы купить некоторый объем этого «белого золота», в соответствии с собственным прогнозом, подождать, пока рынок хлопка вырастет, а затем реализовать его с прибылью. Но «А» хочет подстраховаться: он ищет продавца хлопка – субъекта «В», с которым договаривается о цене и формулирует следующие условия: давай я дам тебе предоплату, процентов 10, с тем, чтобы ты мне поставил хлопок через 3 месяца. При этом, он (субъект «А») оставляет за собой право отказаться от того, чтобы доплачивать и забирать хлопок, если по каким-то причинам это ему станет невыгодно, однако, сделанная предоплата в любом случае к субъекту «А» от «В» уже больше не возвращается.

Субъекту «В» это выгодно: он получает гарантированную предоплату, а если «А» откажется забирать товар, который он ему «подгонит» через 3 месяца, ну что ж воля ваша, господин покупатель, продам другому! Что же получается в итоге?

Допустим, прогноз, на котором основывалась вся «комбинация», оправдался и хлопок за 3 месяца подорожал до $200. В этом случае «А» с чистой совестью платит «В» оставшиеся $90 (90% после изначально сделанной 10%-ной предоплаты) и за результирующие $100 забирает товар, который уже стоит $200.

Но если вдруг прогноз не сбывается и стоимость хлопка падает до $40. В этом случае «А» выгоднее вовсе отказаться от того, чтобы доплачивать по контракту. Ведь если он доплатит $90, то получит (в итоге, за те же $100) товар, который стоит $40 – потеря составит целых $60! А если он откажется завершать сделку, то потеряет всего лишь предоплату — $10.

Субъект «А» изначально приобретал хлопок, чтобы алчно нажиться на росте его рыночной (биржевой) стоимости. Поэтому он и изобрел такие «интересные» условия поставки и расчетов, где решение о завершении сделки остается за покупателем. Но почему же на это должен соглашаться поставщик хлопка? Неужели он не понимает, что если он останется с подешевевшим хлопком, то потеряет ровно то, что боится потерять «А»?

Да все он понимает. Просто согласно условиям деривативного договора (а это именно он и есть) право на принятие решения о завершении сделки находится у холдера данного контракта (его покупателя). Райтер же (его продавец) несет лишь одни обязанности по поставке. Но ничего не мешает «В» самому выступить покупателем обязательства по поставке хлопка по другому договору и уже самостоятельно решить, имеет ли смысл делать поставку.

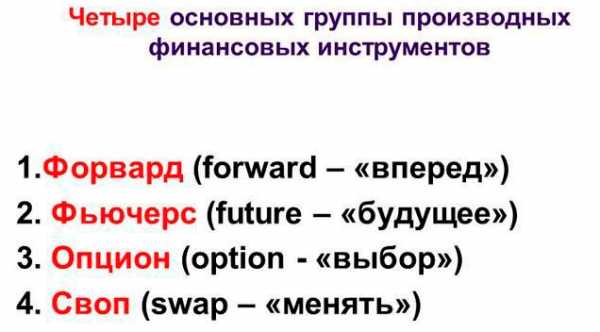

Виды деривативов

Основными примерами деривативов (то есть, контрактов, сделок, поставка и оплата по которым разнесены на некие промежутки времени) являются:

- Фьючерсные контракты;

- Опционы;

- Форвардные контракты.

Чем же они отличаются? Вот приведенный в предыдущем разделе пример – это типичный опцион.

Опцион – это ценная бумага, дающая право (но не обязанность) его приобретателю осуществить сделку с базовым активом через указанный стандартный промежуток времени, но по цене на момент приобретения опциона (цена исполнения).

Если же не завершать сделку нельзя, то в этом случае речь идет о фьючерсе.

Фьючерс – это ценная бумага, обязывающая его приобретателя осуществить сделку с базовым активом через указанный стандартный промежуток времени, но по цене на момент приобретения опциона (по цене исполнения).

И здесь устремления участников торговли несколько видоизменяются. Если контракт нельзя бросить, значит, если нет особого желания осуществлять по нему поставку, нужно его либо продать, либо скомпенсировать, купив точно такой же, только не на покупку (если на руках обязательство купить), а на продажу. А это несколько интенсифицирует фьючерсную торговлю.

Что фьючерсы, что опционы являются стандартными ценными бумагами, вращающимися на организованных рынках (валютных, фондовых площадках). Эмиссии акций и облигаций производятся конкретными юридическими лицами – участниками финансового рынка. Но вот опционы с фьючерсами могут быть эмитированы… кем угодно, кто захочет взять на себя право/обязанность поставить или приобрести базовый актив.

Если базовый актив – акции, то его популярность и привлекательность с позиций участников рынка определяется именно величиной оборота по деривативным контрактам, объем которых в комплексе характеризует надежность и ликвидность самого эмитента бумаг, то есть, само юридическое лицо.

А вот форвардные контракты – это менее стандартные, небиржевые договоры, которые, впрочем, имеют все те же качества и характеристики, что и рыночные опционы. Как правило, форвардные контракты заключаются в том случае, если участники хотят прописать в них некие дополнительные условия, а кроме того, если их сумма существенно превышает «рыночный стандарт» (в 100 тыс. единиц базового актива).

Заключение или каковы же основные функции деривативов

Обе главные функции деривативных контрактов просматриваются в приведенном выше примере:Хеджирование рисков

Хедж – страхование. Но только, не в плане обращения к услугам профессионального страховщика (страховой компании с выписыванием полиса), а, по существу. То есть, сам механизм сделки страхует ее стороны (или только одну из сторон) от повышенных убытков. В приведенном примере это был покупатель хлопка – субъект «А». Но это легко мог стать и субъект «В», если купит у кого-нибудь опцион на право поставки. Только тогда отказываться от сделки он будет в том случае, если цена подрастет, так как поставщику выгодно падение цены.

Спекуляции

Фьючерсам здесь просто нет равных. Залог или предоплата по контракту (наполнение), по сути, формирует кредитное плечо – мультипликатор, который увеличивает масштаб финансового результата изменения рыночной стоимости актива. Ведь если цена изменяется, то не только у предоплаченной части, но и у всей остальной части контракта тоже. И это качество делает фьючерсы прекрасным инструментом для реализации торговых стратегий буквально «на больших ставках».

Итак, деривативы: что это такое простыми словами? Пожалуй, что компактное сочетание первого и второго: чтобы тех раков, что были вчера и по 5, можно было купить завтра, а заплатить сегодня и по 3…

ardma.ru

что это? Объясню на морковках

Приветствую постоянных читателей и впервые заглянувших!

Деривативы – это собирательное название для целой группы финансовых инструментов. В учебниках сразу переходят к деталям и фактически строят дом без фундамента. А ведь достаточно понять принцип работы, чтобы использовать деривативные сделки с прибылью.

Что это такое простыми словами

Дериватив – вспомогательный финансовый инструмент, договор о событии, которое произойдет в будущем.

Основной финансовый инструмент: покупка и продажа. Если инвестор покупает ценные бумаги, инвестирует в золотые монеты, недвижимость – сделка происходит сегодня. И есть конечный результат (пачка акций, стопка монет и шикарный отель).

Когда нужно получить гарантию продажи или покупки в будущем или право купить в будущем по определенной цене, результат тоже будет потом. Я хочу купить конскую сбрую. У мастера очередь на полгода вперед. Мы подписываем договор, что он через полгода продаст седло по фиксированной цене.

Товар я получу в будущем, но дериватив (гарантия) у меня есть уже сейчас.

Особенности и функции

Как не запутаться, относится сделка к деривативу или нет? Его особенности:

- Есть базовая основа для сделки (материальные ценности).

- Купля-продажа произойдет в оговоренные сроки в будущем.

- Могут потребоваться небольшие инвестиции (гарантийный взнос).

Основная функция деривативов – страхование (хеджирование), защита от рисков в будущем не продать товар или не купить по привлекательной цене.

И это возможность заработать! Финансовые спекуляции деривативами (не с целью купить товар потом, а найти желающего и продать ему контракт сейчас) сформировали отдельный рынок.

Примеры

Мы регулярно сталкиваемся с деривативами, даже не подозревая об этом. В магазине прошу отложить понравившуюся вещь на день, продавец соглашается не продавать товар до вечера и не менять цену. Оба довольны. Я точно куплю, он гарантированно получит деньги.

Если же стоимость товара высокая, я вношу залог (квартира, машина). Это тоже деривативная сделка: собственно покупка произойдет в будущем, но договор о ней есть сейчас.

В бизнесе масштабы цен больше, но сам принцип не меняется. В сельском хозяйстве фермер планирует культуры для посадки с учетом продажи. В конце зимы – начале весны заключает договор о поставке урожая по цене, которую считает выгодной, и может спокойно работать.

Представитель сети супермаркетов заранее беспокоится о крупной партии, чтобы получить конкурентное преимущество, и в итоге точно знает, что будет обеспечен той же морковкой-капустой.

Виды

Последние 25 лет на финансовом рынке деривативные сделки показывают рост котировок. Самые популярные виды:

- Опционы – финансовые инструменты, дающие право купить или продать актив за определенную плату в заранее оговоренный срок. Опцион в нашей жизни: после покупки товара у владельца появляется право до конца акции купить второй предмет со скидкой. Купит он или проигнорирует предложение – кто знает.

- Фьючерсы – договорные обязательства (контракт), где одна сторона покупает, а вторая продает по оговоренной цене в будущем (но товара еще нет). Пример: производственный контракт (партия под конкретного покупателя).

- Свопы – отложенные во времени сделки одновременно и на покупку, и на продажу. По сути, пролонгация договора: закончился год, договор продлили на тех же условиях. Валютные свопы используют на бирже. Открытая сделка на валютную пару по окончании суток закрывается и открывается снова (перенос сделки через ночь).

- Форварды – деривативные сделки, похожие на фьючерсы, но форвард не может быть расторгнут.

Применяют также процентные, кредитные деривативы, а также страховые, погодные, энергетические.

Условия дериватива

В деривативах обязательно фиксируется цена и время исполнения в будущем. Все остальное, в том числе и условия расторжения, зависит от вида производного финансового инструмента.

Преимущества и недостатки использования

Популярность деривативных сделок растет с улучшением инвестиционного климата. Стали привычны форвардные контракты при покупке жилья в новостройке на этапе строительства. Основные преимущества:

- Гарантия получения материальных ценностей в будущем.

- Риски двойной продажи, незавершения расчетов сведены к минимуму.

- Упрощенный бухгалтерский и налоговый учет.

Но и подводные камни, как у любого финансового инструмента, присутствуют:

- Нет единого свода правил. Законодательство разных стран по-разному регулирует торговлю с использованием деривативов.

- В международных контрактах колебание обменных курсов повышает риск деривативных сделок.

- Многие факторы, влияющие на цену, абсолютно непредсказуемы (погодные условия, государственная политика, забастовка и др.)

Заключение

Зная принцип работы дериватива, легко понять, как работают его виды и откуда берется прибыль финансиста. Оказывается, ничего страшного нет.

На сегодня все. Хотите стать крутым инвестором – подписывайтесь на статьи и ставьте лайк. Удачи в дебрях финансов!

greedisgood.one

Что такое деривативы простыми словами и их виды 2019

На сегодняшний день в распоряжении инвесторов находится очень много возможностей заработать как на изменении цены акций и валюты, так и на специальных финансовых инструментах – деривативах.

Современная финансовая система включает в себя широкий спектр возможности по продаже и приобретению различных активов. И как раз деривативы являются одним из самых популярных и ликвидных инструментов у профессиональных инвесторов, но новички в этом понятии плохо разбираются. Поэтому у начинающих инвесторов возникает проблема с использованием неизученного инструмента, либо же они вообще упускают возможность его использования, ввиду незнания. Данная статья объясняет на пальцах понятие «дериватив», описывает его возможности и рассказывает о видах данных инструментов.

Понятие «дериватив» в экономике и его финансовая суть

Деривативами (с английского derivative) называют производные финансовые инструменты или договоры (контракты), благодаря которым две стороны могут заключить сделку на право или обязанность использовать какой-либо базовый актив (например, пакет акций). Т.е. по данному договору одна сторона обязуется продать, купить, обменять или предоставить в пользование какой-то товар или пакет ценных бумаг.

При заключении договора в отношении какого-либо актива (его называют базовым) определяются и обговариваются условия его использования, которые и прописываются в договоре.

Формулировка довольно сложна для понимания, но все гораздо проще. Простым примером дериватива является покупка техники под заказ. В договоре с фирмой-продавцом покупатель указывает наименование, марку, характеристики и точную цену и срок доставки. Продавец должен выполнить договор в срок и доставить определенный товар к месту получения. В данном случае базовым активом в договоре (деривативом) выступает техника (например, компьютер).

С помощью данного договора можно защититься от изменения цен, т.к. продавец обязан выполнить договор по строго оговоренной в нем цене товара. Также это может быть выгодно продавцу. К примеру, определенная редкая комплектация компьютера будет выкуплена по данному договору и не останется лежать на складе.

С юридической точки зрения данный договор позволяет принять обязательства сторон по выполнению условий и наделяет их определенными правами, что более удобно, в отличие от обычной покупки/продажи. Чаще всего инвесторы используют деривативы для ограничения рисков (хеджирования) и возможности получить прибыль на изменении цены базового актива. Таким образом, цель физического получения актива второстепенна. Но, как в любом виде спекулятивной деятельности результат финансовой сделки может быть как прибыльным, так и убыточным.

Рынок деривативов

Дериватив, как финансовый инструмент, сформировался в 70-х годах прошлого века с формированием современной валютной системы. До этого финансовый инструмент использовали в отношении товаров, потом его использование перешло на валюту, акции, облигации и прочее. Договоры заключались даже по долговым бумагам компаний и некоторых государств.

В Российской Федерации формирование рынка деривативов пришлось на 90-е годы.

Виды финансового инструмента

В экономике деривативы принято классифицировать по двум признакам. Первый признак: какой тип актива используется:

- Товары (драгоценные металлы, сырье, зерно).

- Облигации, акции, векселя и другие ценные бумаги.

- Валюта.

- Процентные ставки, индексы.

Второй признак: по типу сделки:

- Фьючерсная сделка.

- Форвардная сделка.

- Опционная сделка.

- Свопы.

Фьючерсная сделка – соглашение, которое должно быть исполнено в оговоренное время и по текущей цене по условиям заключения договора.

Форвардная сделка – соглашение, которое должно быть исполнено в оговоренное время и по оговоренной цене (цена на момент заключения договора). В отличие от фьючерса, цена сделки остается фиксированной.

Опцион предоставляет право на актив (возможность продать или купить), но не обязывает держателя делать этого. Например, держатель пакета акций фирмы хочет его продать и находит покупателя, то последний может заключить с держателем контракт по типу опциона. После этого покупатель передает определенную сумму денег продавцу, а тот передает акции. Однако, опцион ограничен по времени и, если покупатель не уложится в срок и не купит акции, то залог остается у покупателя и тот может найти другого покупателя и продать ему пакет акций.

Своп – спекулятивный инструмент, представляющий собой двойную сделку покупки и продажи базового актива, но по разным условиям. Главная цель свопов – получение спекулятивной прибыли.

Для чего используются деривативы?

В современном финансовом рынке инвесторы используют данный финансовый инструмент для двух целей:

- Хеджирование – страховка для рисков.

- Спекулятивный заработок.

Причем цель спекулятивного заработка встречается гораздо чаще, чем страхование рисков. Чуть выше были описаны форварды и фьючерсы. Форварды используют как раз таки для страховки, т.к. цена на базовый актив по договору остается неизменной. А вот фьючерсные контракты используют для получения выгоды и страховки от финансовых потерь.

С помощью фьючерсного контракта инвестор может обезопасить себя в случае снижения стоимости актива. В этом случае он может продать фьючерсы и получить реальные деньги, покрыв убытки от обычной сделки купли/продажи.

Многие предприятия использую фьючерсы на поставки материалов и сырья на производство. Заключив договор купли/продажи сырья на конкретную дату, они могут обезопасить производство и бесперебойно получать товар, при заключении нескольких фьючерсных контрактов на разные даты.

На фондовом рынке для страхования рисков часто используют опционы. Например, трейдер «А» проанализировал график акций компании и понял, что стоимость в $10 за акцию это не предел и акции недооценены. В обычной ситуации трейдер «А» мог просто купить некоторый объем акций и ждать роста цены, затем продать и зафиксировать прибыль. Но трейдер «А» решает застраховать свои вложения и ищет трейдера «Б» — держателя акций этой компании. Он предлагает ему сделку на следующих условиях:

- «Вы держите акции в течение 3-х месяцев для меня».

- «Я вношу Вам залог в 20% от стоимости желаемого пакета (например, 1000 акций по $10 будет стоить $10000, трейдер «А» делает предоплату в $2000)».

- «Через 3 месяца вы поставляете мне акции, и я вношу их полную стоимость».

В случае опциона, как рассматривалось выше, трейдер «А» может отказаться от покупки акций, если покупка для него станет невыгодной. При этом трейдер «Б» не возвращает ему предоплату. Трейдер «Б» находится в выигрышной позиции – он получает предоплату, которая в любом случае останется с ним, а в случае, если трейдер «А» откажется от сделки, он продаст пакет акций другому трейдеру. Каковы возможные пути?

- Если прогноз верен и стоимость акции возросла до $150, трейдер «А» оплачивает оставшиеся $80 за акцию ($20 он внес в виде предоплаты) трейдеру «Б» в любой момент до истечения срока контракта и остается с прибылью в $50.

- Если прогноз не оправдался, и цена за акцию упала до $50, трейдеру «А» выгоднее отказаться от покупки и потерять $20, нежели он потеряет 50$, купив пакет акций по оговоренной цене в $100 за единицу.

В любом случае решение по сделки выносит покупатель – он может либо купить, либо отказаться от приобретения. Продавец лишь имеет обязанность поставить товар покупателю и, в случае, если последний откажется, продавец может найти другого покупателя.

Исходя из возможных путей развития событий в приведенном примере, трейдер «А» страхует с помощью деривативов повышенные убытки и в случае неверного прогноза теряет только предоплату.

Заключение

Начинающие инвесторы и игроки финансовых рынков должны четко представлять, что такое дериватив и как с ним работать. Деривативный договор обладает следующими свойствами:

- Решение о закрытии сделки принимает покупатель.

- Продавец обязан поставить товар в случае согласия на покупку.

- Покупатель имеет право закрыть сделку только в оговоренное время. В случае просрочки продавец имеет право найти другого покупателя.

С помощью деривативов инвесторы преследуют следующие цели:

- Страхование рисков.

- Прибыль на спекуляции.

Простая суть деривативов – это объединение страхования рисков с возможностью получения прибыли. Т.е. можно купить товар, который стоил месяц назад $100 и оплатить сегодня уже по $40. Либо потерять лишь предоплату в размере $10, нежели потерять стоимость падения цены, если приобрести товар по обычной сделке.

dividendoff.net

Что такое Деривативы?

Дериватив – ценная бумага с ценой, которая зависит от одного или нескольких базовых (лежащих в основе) активов. Сам дериватив – это контракт между двумя или более сторонами. Его стоимость определяется колебаниями базового актива. Наиболее распространенными базовыми активами являются акции, облигации, биржевые товары, валюты, процентные ставки и рыночные индексы.

Деривативы торгуются либо over-the-counter (OTC) либо на классических биржах. OTC-деривативы составляют большую часть существующих производных инструментов и являются нерегулируемым. В связи с этим OTC-деривативы несут в себе повышенный риск для контрагентов сделки, нежели стандартизированные деривативы, которые торгуются на биржах и регулируются соответствующим образом.

Первоначально, деривативы использовались, чтобы сбалансировать цены на товары, торгующиеся на международном уровне. Так как валюты каждых стран имеют разную ценность, трейдерам была необходима система учета курсовых различий. Сегодня, деривативы очень разнообразны и применяются практически в любой области. Есть даже деривативы, основанные на данных о погоде, к примеру, таких как количество дождливых или солнечных дней в отдельном регионе.

Деривативы делятся на несколько различных видов. Также, деривативы выполняют множество функций и служат разным целям, в зависимости от базового актива. Некоторые виды могут использоваться для хеджирования или подстраховки от повышенного риска, могут использоваться для спекуляций типа «пари» относительно будущей цены актива.

Пример: инвестор из Европы, приобретающий акции американской компании за евро (которые конвертируются в доллары на момент совершения сделки), подвергается валютному риску, держа эти бумаги в своем портфели. Чтобы подстраховаться, инвестор может купить фьючерсы на валюту, чтобы иметь на будущее точный курс, который позволит ему продать бумаги и обменять доллары обратно на евро. Кроме того, для большинства деривативов характерен высокий леверидж.

К основным видам деривативов относят:

- Фьючерсы

- Форвардные контракты

- Свопы

- Опционы

- Кредитный дериватив

- Ценные бумаги, обеспеченные закладной

Итак, дериватив – это категория ценных бумаг, имеющих разнообразные финансовые цели и решения, в зависимости от базового актива, лежащего в основе дериватива. Чтобы полноценно использовать производные инструменты необходимо полностью понимать риски, связанные с деривативом, а именно: контрагентская схема взаимоотношений, базовый актив, цена и сроки истечения, окончания действия.

Кстати по одному из видом дериватива – опциону, можно посмотреть интересные уроки.

smart-lab.ru

ДЕРИВАТИВЫ — это… Что такое ДЕРИВАТИВЫ?

Деривативы — Деривативы (derivatives) см. Производные финансовые инструменты … Экономико-математический словарь

Деривативы — — см. Производные финансовые инструменты … Экономико-математический словарь

Деривативы — Трейдеры деривативов на Chicago Board of Trade. Производный финансовый инструмент (дериватив) (англ. derivative) финансовый инструмент, цены или условия которого базируются на соответствующих параметрах другого финансового инструмента, который… … Википедия

деривативы — мн. Вторичные или производные ценные бумаги на финансовом рынке. Толковый словарь Ефремовой. Т. Ф. Ефремова. 2000 … Современный толковый словарь русского языка Ефремовой

деривативы — Производные, они же вторичные ценные бумаги. Принцип их действия ставка на чужую ставку, игра на чужой игре. Впрочем, принцип действия Д. понимают даже не все финансисты. То, что они появились в сводках новостей и обывательских беседах такой же… … Словарь 2007 года

ДЕРИВАТИВЫ ФИНАНСОВЫЕ — производные финансовые инструменты, в основе которых лежат другие, более простые финансовые инструменты. Стоимость Д.ф. зависит от стоимости лежащего в его основе инструмента, обращающегося на наличном рынке (например, акции или облигации). К Д.ф … Внешнеэкономический толковый словарь

КРЕДИТНЫЕ ДЕРИВАТИВЫ — См. КРЕДИТНЫЕ ПРОИЗВОДНЫЕ ИНСТРУМЕНТЫ Словарь бизнес терминов. Академик.ру. 2001 … Словарь бизнес-терминов

Производные финансовые инструменты, деривативы — DERIVATIVES Фьючерские контракты, опционы и свопы, являющиеся производными реальных сделок с ценными бумагами, валютой или товаром. Существуют также «экзотические» производные инструменты (exotics), условия контрактов на которые сложны и необычны … Словарь-справочник по экономике

Дериватив — (Derivative) Дериватив это ценная бумага, основанная на одном или нескольких базовых активах Дериватив, как производный финансовый инструмент, виды и классификация ценных бумаг, рынок деривативов в мире и России Содержание >>>>>>> … Энциклопедия инвестора

Eurex — (European Exchange) Тип Фьючерсная биржа Расположение … Википедия

dic.academic.ru

Деривативы — что это такое

Слово «derivative» от английского переводиться — производный. Таким образом, можно дать полное определение данному слову.

Деривативы — это финансовые инструменты, производные от иных основных (базовых) активов (акций, облигаций и т.д.).

Если более простыми словами описать, то это финансовый контракт, который заключается между двумя сторонами и базируется на будущей стоимости основного актива. Это значит то, что торгуется не сам основной актив, а лишь тот инструмент, цена которого зависит от стоимости основного актива.

Фактически трейдеры совершают куплю/продажу именно рисков, связанных с изменением цен на тот или иной товар, валюту и т.п. Получается, что дериватив даёт возможность на приобретение товара в будущем времени, и самое интересное, что не нужно думать о транспортировке товара и его хранении. Деривативы, как правило, используются для того, чтобы снизить риски (хеджирование) и для спекулирования.

Многими инвесторами и спекулянтами деривативы сильно недооценённый финансовый инструмент. Не зря в 2002 году легендарный инвестор Уоррен Баффет заявил, что деривативы — «финансовое оружие массового поражения». Вполне может быть, что это было своеобразным пророчеством от Баффета, который всегда призывал тщательно изучать, тот финансовый инструментб с которым планируешь работать.

В наши дни, суммарная стоимость всех оборачивающихся инструментов на рынке деривативов уже давно превысила 90 трлн. долларов, а стоимость заключаемых там сделок уже порядка 500 млр. долларов в год. Впервые деривативы зародились в далёком 17 веке, когда люди пытались как-то застраховать риски связанные с потерей своего урожая. Контракты в те времена подписывались заранее, ещё до того, как товар был готов. Это было удобно тем, что продавцы могли сразу определить уровень спроса на свою продукцию, а покупатели могли быть уверены в том, что товар скорее всего будет поставлен в нужном количестве. Сегодня рынок деривативов уверенно обгоняет рынок реальных товаров.

Основные виды деривативов и их операции

Основные виды деривативов и их операции

- Фьючерсы — документ по поводу будущей покупки или продажи основного актива по той цене, который был заранее обговорён в договоре

- Опционы — контракт, который даёт его владельцу возможность (не обязанность) совершить сделку купли/продажи определённого актива по заранее прописанной цене

- Форварды — главной особенностью данного инструмента является то, что все условия обговариваются лишь между двумя участниками сделки, между продавцом и покупателем

- Свопы — договор между двумя участниками по поводу обмена активами или платежами на основании тех условий, которые обговаривались в самом договоре

На рынке деривативов операции связаны с вышеупомянутыми фьчерсами, опицонами, форвардами и свопами. Например, рынок фьючерсов — один из самых ликвидных рынков на земле, так как правила описанные на этом рынке позволяют участникам торгов совершать куплю/продажу актива практически в любое удобное время. Скорость торгов здесь очень велика и за счёт этого и обеспечивается высокая ликвидность товаров.

Стоит лишь добавить к фьючерсному контракту право выбора совершить покупку или наоборот отказаться от покупки и уже это правило превращает контракт в опцион. В заключении хочеться сказать, что перед работой с такими производными инструментами как деривативы, следует детально разобраться во всех тонкостях, чтобы не разочароваться потом.

Дата последней актуализации материала: Март, 2016

profininst.ru

Дериватив (Derivative) — Инвестопедия: инвестиционная энциклопедия

Дериватив (англ. Derivative ) — это ценная бумага, стоимость которой зависит или происходит от цены одного или более базовых активов. Сам дериватив представляет собой договор между двумя или более сторонами. Величина дериватива определяется колебаниями стоимости базового актива. Наиболее распространенные базовые активы включают в себя акции, облигации, товары, валюту, процентные ставки и индексы рынка.

Производные ценные бумаги (другое название деривативов) торгуются на биржах или внебиржевых (OTC) рынках.

Подробнее о деривативах

Первоначально деривативы использовались для обеспечения сбалансированного обменного курса между товарами, поступающими в международную торговлю, так как из-за различий в курсах национальных валют, международным трейдерам требовалась система учета этих различий. На сегодняшний день деривативы основываются на самых разнообразных сделках и имеют множество вариантов использования. Существуют даже деривативы на основе данных о погоде, таких как количество осадков или количество солнечных дней в конкретном регионе.

Деривативы — это целая категория ценных бумаг, поэтому они обладают разнообразными функциями и способами их применения. Определенные виды деривативов могут быть использованы для хеджирования рисков при покупке активов. Производные финансовые инструменты могут быть также использованы для спекулятивных ставок по отношению к будущей цене актива или для обхода валютных ограничений. Например, европейский инвестор, приобретая акции американской компании на американской бирже (используя для этого доллары США), будет подвергаться риску изменения обменного курса валют во время владения этими акциями. Для того, чтобы хеджировать этот риск, инвестор может приобрести валютные фьючерсы, чтобы зафиксировать обменный курс для будущей продажи акций и конвертации валюты обратно в евро. Кроме того, многие деривативы характеризуются высоким кредитным плечом.

Общие формы деривативов

Фьючерсные контракты являются одним из наиболее распространенных типов производных ценных бумаг. Фьючерсный контракт (или просто фьючерс) представляет собой соглашение между двумя сторонами о продаже актива по согласованной цене. Фьючерсный контракт можно использовать для хеджирования риска в течение определенного периода времени. Например, предположим, что на 31 июля 2014 инвестору принадлежат десять тысяч акций Wal-Mart (WMT), которые оцениваются в $ 73,58 за акцию. Опасаясь, что стоимость этих акций будет снижаться, инвестор решает использовать фьючерсный контракт для защиты их стоимости. Другой инвестор (спекулянт), рассчитывая на рост стоимости акций Wal-Mart в будущем, соглашается на фьючерсную сделку с инвестором, гарантируя выкупить десять тысяч акций Wal-Mart инвестора по стоимости в $ 73,58 за акцию.

Фьючерсный контракт может отчасти считаться чем-то вроде пари между двумя сторонами. Если стоимость акций инвестора упадет, его инвестиции будут защищены, потому что спекулянт согласился выкупить их по стоимости на июль 2014 года. Но если стоимость акций увеличится, спекулянт получит прибыль за акции, так как он заплатит за них по ценам июля 2014 года. Предположим, что год спустя, 31 июля 2015 года, акции Wal-Mart оцениваются в $ 71,98 за акцию. Получаем, что инвестор выиграл от фьючерсной сделки, получив на $ 1,60 больше за каждую акцию, чем если бы он просто ждал июль 2015 года для их продажи. В итоге разница в $ 1,60 за акцию приводит к разнице в $ 16 000 в случае с десятью тысячами акций. Спекулянт же, в данном случае будет иметь убыток из-за того, что не смог правильно предсказать направление движения стоимости акций Wal-Mart.

Форвардные контракты представляют собой еще один важный вид производных ценных бумаг, очень похожих на фьючерсные контракты. Их основное различие в том, что в отличие от фьючерсов, форвардные контракты торгуются только на внебиржевом рынке.

Опционы — другая распространенная форма производных ценных бумаг. Опцион похож на фьючерсный контракт в плане того, что он также является соглашением между двумя сторонами, которое предоставляет возможность купить или продать ценную бумагу по заранее определенной цене (известной как цена исполнения) к указанной дате. Однако, основное различие между опционами и фьючерсами заключается в том, что в случае с опционами покупатель или продавец не обязаны совершить сделку, если кто-либо из них не хочет этого делать, отсюда и название опциона (переводится как «вариант», «выбор»). Опционы также, как и фьючерсы могут использоваться для хеджирования ценных бумаг, и для получения финансовой выгоды за счет спекуляций.

Кредитный дериватив — это тоже производный финансовый инструмент, предназначенный для защиты от кредитного риска по одному или нескольким кредитным контрактам. Он представляет собой нестандартный и обычно не торгующийся на бирже контракт, в котором одна сторона (продавец дериватива) за определенные комиссионные соглашается выплатить сумму долга по базовым кредитным контрактам в случае неплатежеспособности заемщиков, а другая сторона (покупатель дериватива) обязуется выплачивать комиссионные (компенсацию за принятие риска). Примерами таких деривативов являются свопы на дефолт по кредиту, кредитные ноты, свопы на суммарный доход. В целом, кредитные деривативы приносят скромные доходы, но и имеют сравнительно небольшой риск и большую ликвидность.

Другой формой дериватива является обеспеченная ипотекой ценная бумага, которая представляет собой облигацию, или долговое обязательство, чье обеспечение гарантируется ипотекой или портфелем ипотек, которые обычно страхуют от любого невыполнения обязательств.

Ограничение производных финансовых инструментов

Как было упомянуто выше, дериватив представляет собой широкую категорию ценных бумаг, поэтому их использование в принятии финансовых решений варьируется в зависимости от типа дериватива, о котором идет речь. Вообще говоря, ключом к созданию прибыльной инвестиции является понимание рисков, связанных с деривативами. Использование производных финансовых инструментов имеет смысл только тогда, когда инвестор полностью осознает риски и понимает влияние инвестиций в рамках стратегии портфеля.

investassist.ru

Основные виды деривативов и их операции

Основные виды деривативов и их операции